【QAあり】ジェイテックコーポレーション、FY25は積極的な研究開発投資を継続も、旺盛な受注状況を背景に増収増益を計画

INDEX

津村尚史氏(以下、津村):本日はお忙しい中お集まりいただき、誠にありがとうございます。株式会社ジェイテックコーポレーション代表取締役社長の津村尚史です。これより、2024年6月期決算についてご報告します。

まずは、2024年6月期業績、2025年6月期業績見通しについてご説明し、最後に一昨年策定した「Innovation2030」の現状についてお話しします。

2024/6期 決算:ハイライト

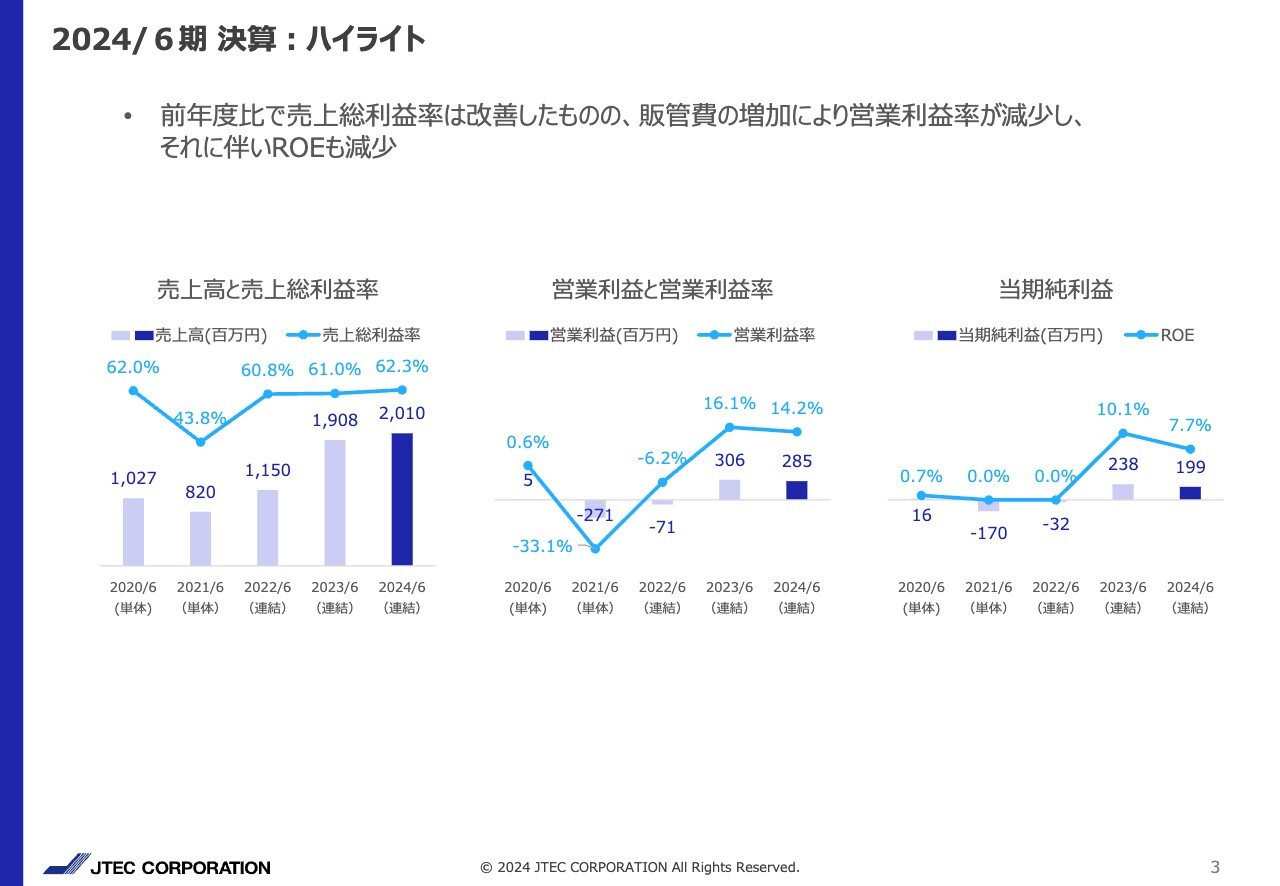

2024年6月期の業績についてです。売上高は20億1,000万円と、昨年に続き過去最高を達成しました。主にX線ミラーの生産性向上によって、利益率、粗利益が前期より改善しました。

しかし、設備投資と研究開発投資が増えた結果、前年度比で増収減益となりました。内部留保の増加に伴う自己資本の増加もあり、ROEは低下しました。

2024/6期 決算:損益状況

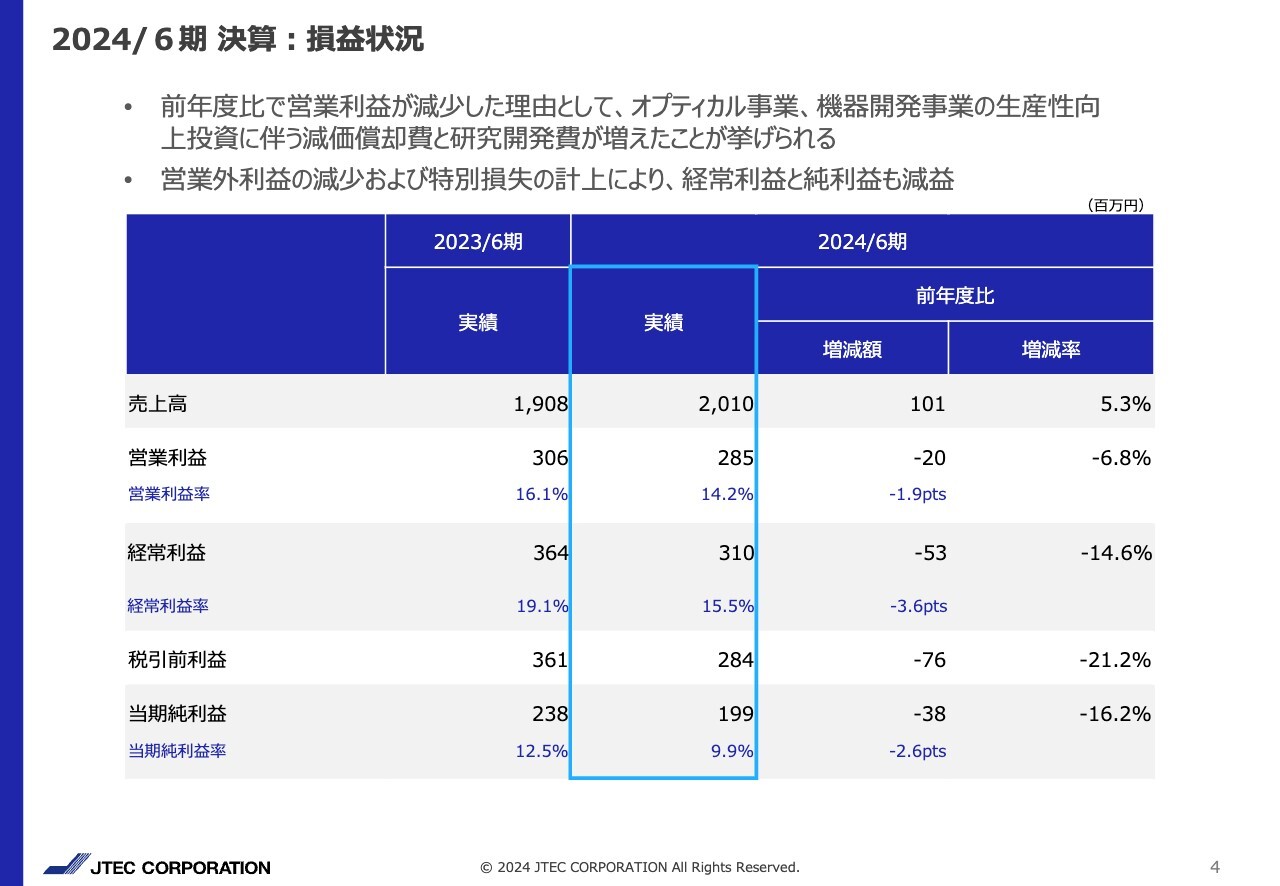

オプティカル事業の生産設備投資や、オプティカル事業、機器開発事業の研究開発に関する投資増に伴い、減価償却費と販売管理費がアップし、営業利益は前年度比で減少しました。

また、補助金などの営業外利益の減少、設備関連の除却などに伴う特別損失の計上により、経常利益と当期純利益が減益となりました。

2024/6期 決算:四半期業績推移

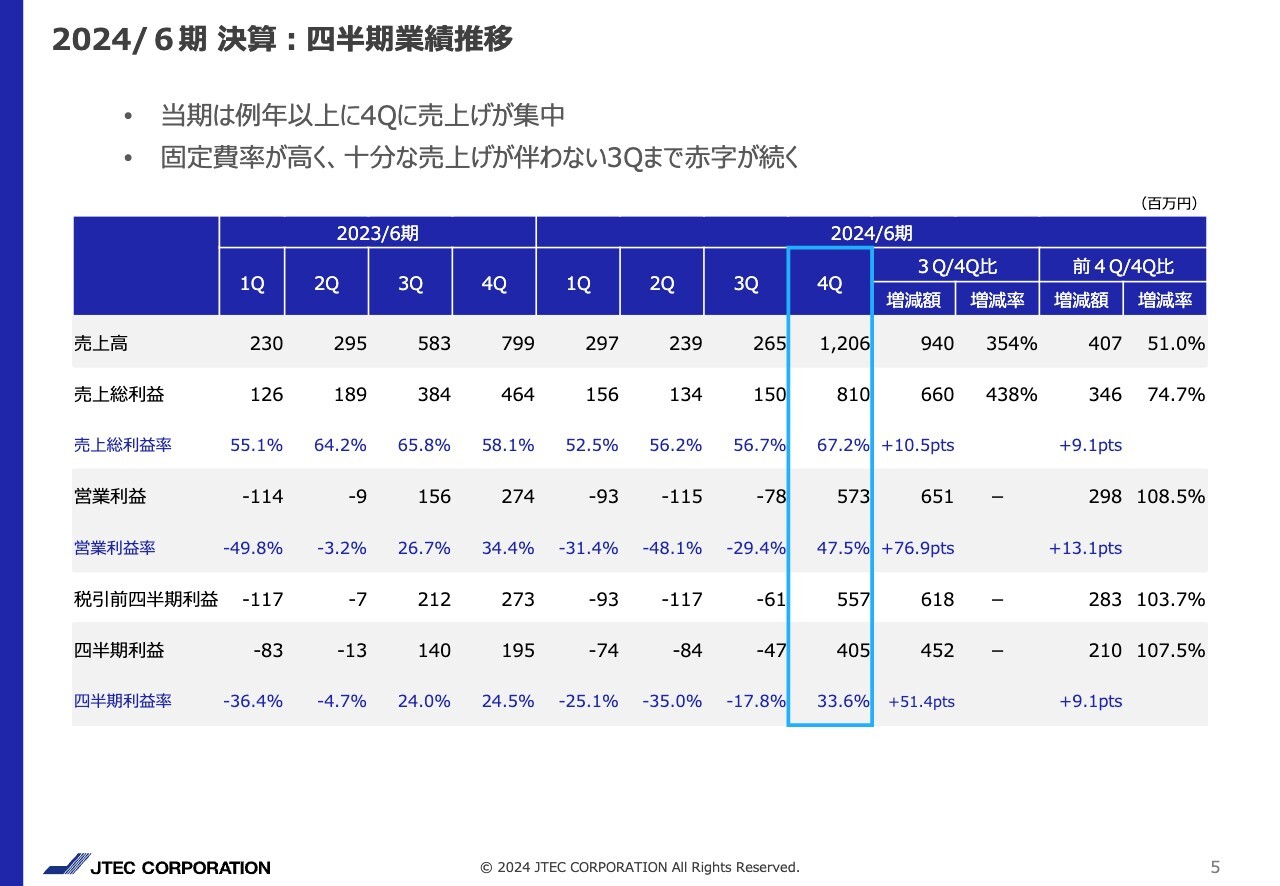

四半期ごとの売上高と各種利益の推移です。当社は例年、売上が下期に偏重しています。今年度は、オプティカル事業だけではなく、ライフサイエンス事業、機器開発事業の売上も第4四半期に集中しており、例年より偏重傾向が顕著となりました。

当社は特に固定費が高く、限界利益率は高いものの、第3四半期までの売上高が利益確保の水準まで至らず、赤字となりました。

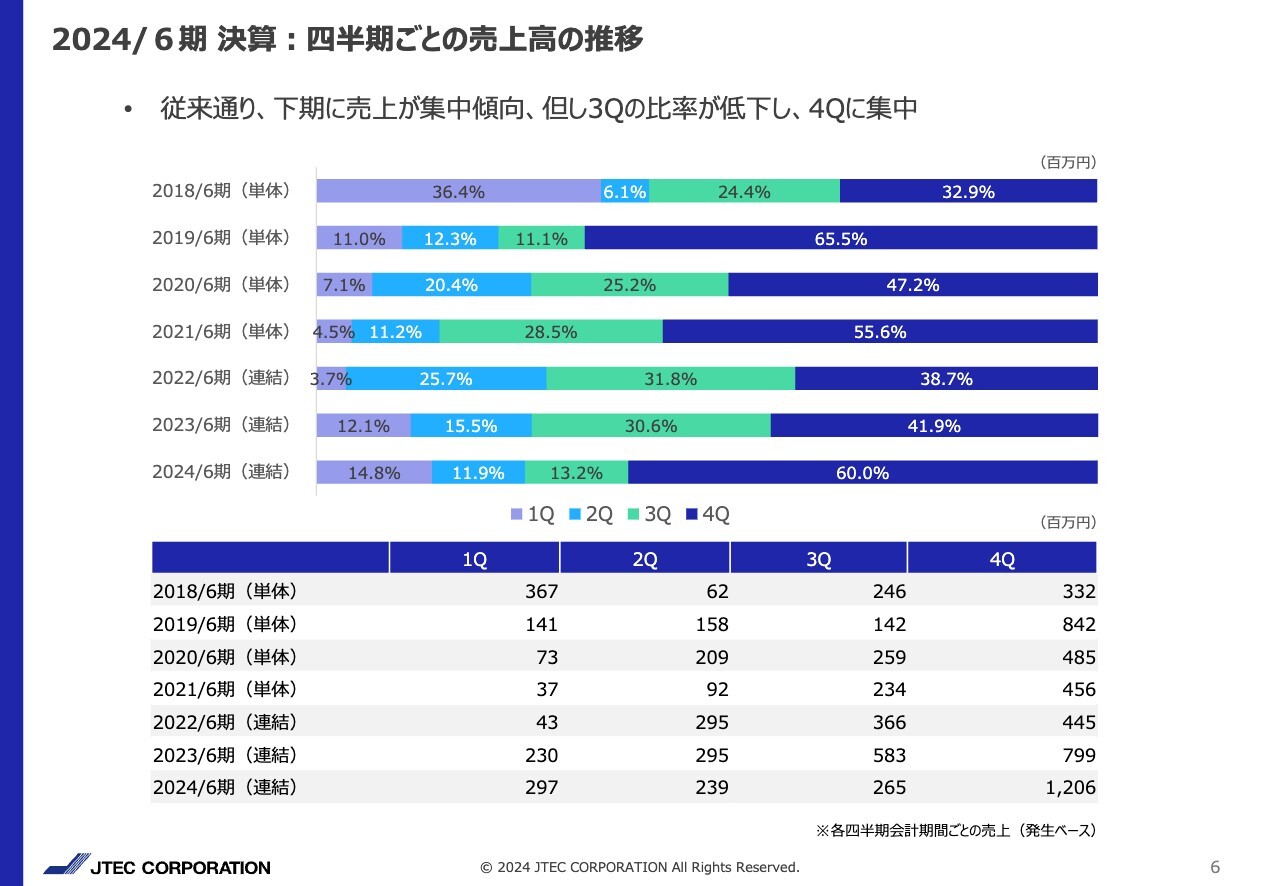

2024/6期 決算:四半期ごとの売上高の推移

スライドに記載のとおり、過去の業績を見ても下期に売上が集中しています。今年度は第3四半期に予定していた売上が第4四半期にずれ込み、第4四半期への集中がより顕著になりました。

主に収益の柱であるオプティカル事業の受注時期の集中と、当社製品完成までのリードタイムの関係で、四半期ごとの売上の平準化が難しい事業環境となっていることが要因です。

2024/6期 決算:事業セグメント別

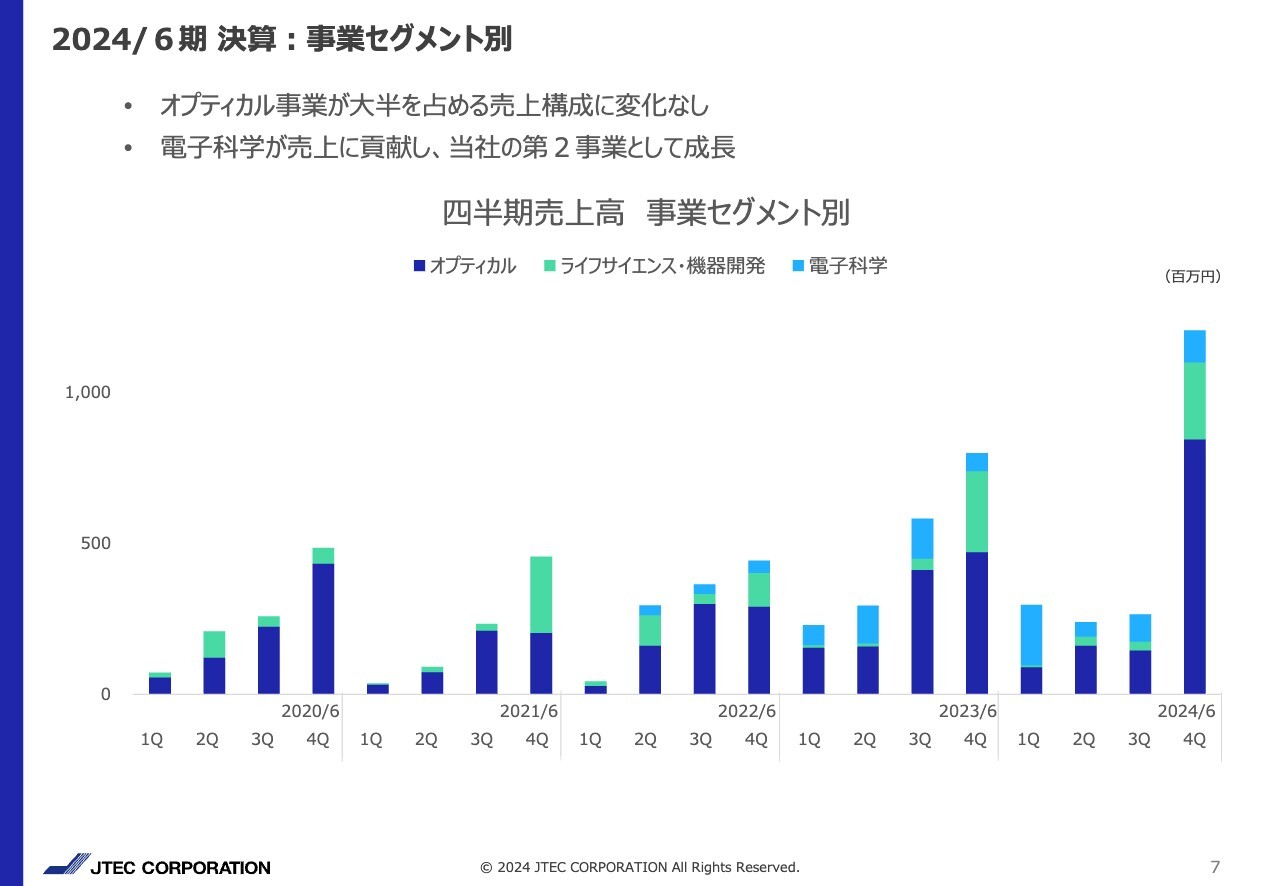

事業セグメント別の四半期売上高の推移を見ると、オプティカル事業だけではなく、ライフサイエンス事業、機器開発事業も売上が第4四半期に集中していることがわかります。

オプティカル事業が当社の収益の柱である一方、子会社の電子科学も当社とのシナジーにより着実に売上を伸ばし、連結売上に寄与しています。なお、売上時期は事業の特性上、各四半期に分散しています。

2024/6期 決算:地域別

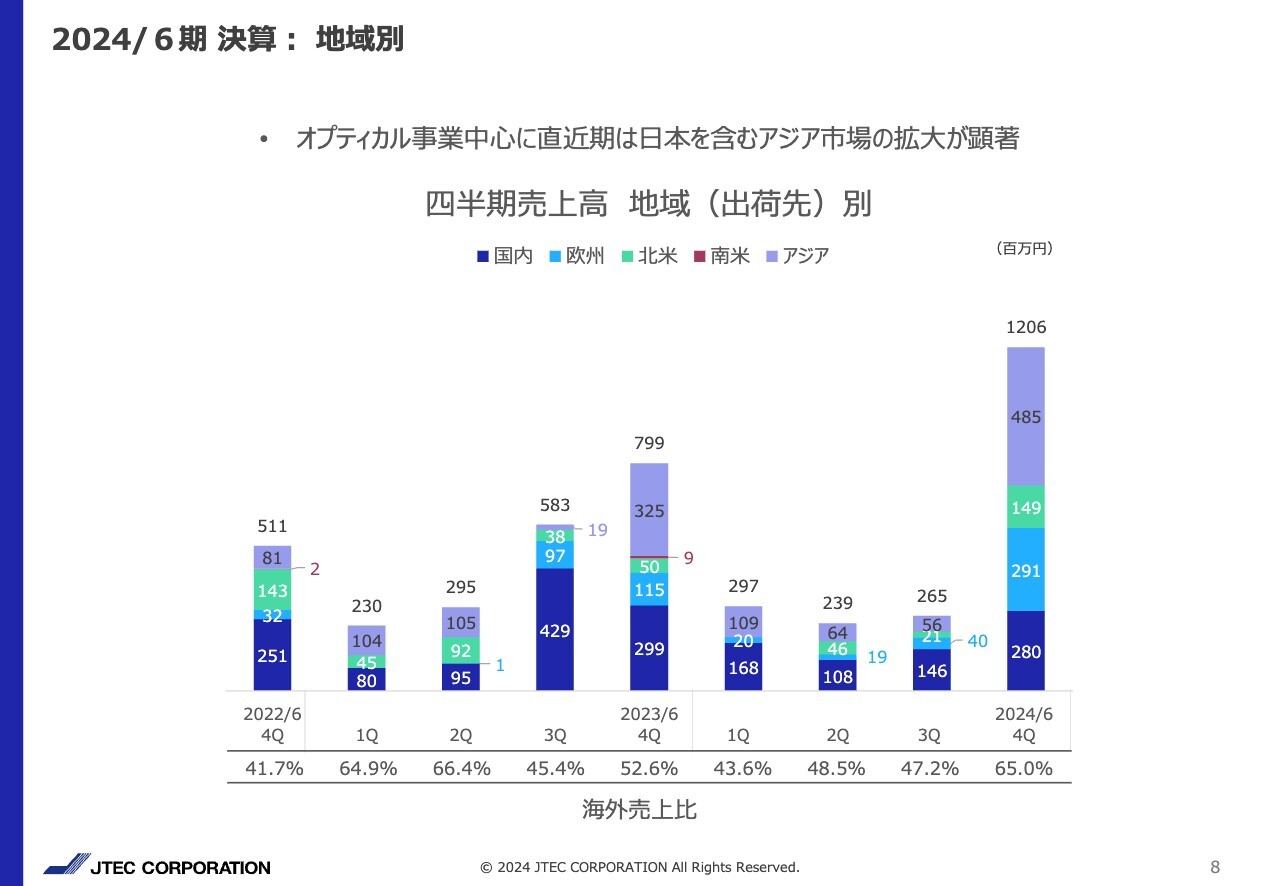

地域別の四半期売上高の推移を見ると、日本を含め、アジア市場の拡大が顕著となっています。中国での受注増に加え、国内の「SPring-8」や「SACLA」、および東北に新しくできた「NanoTerasu」などの売上が寄与しています。

2024/6期 決算:顧客属性別

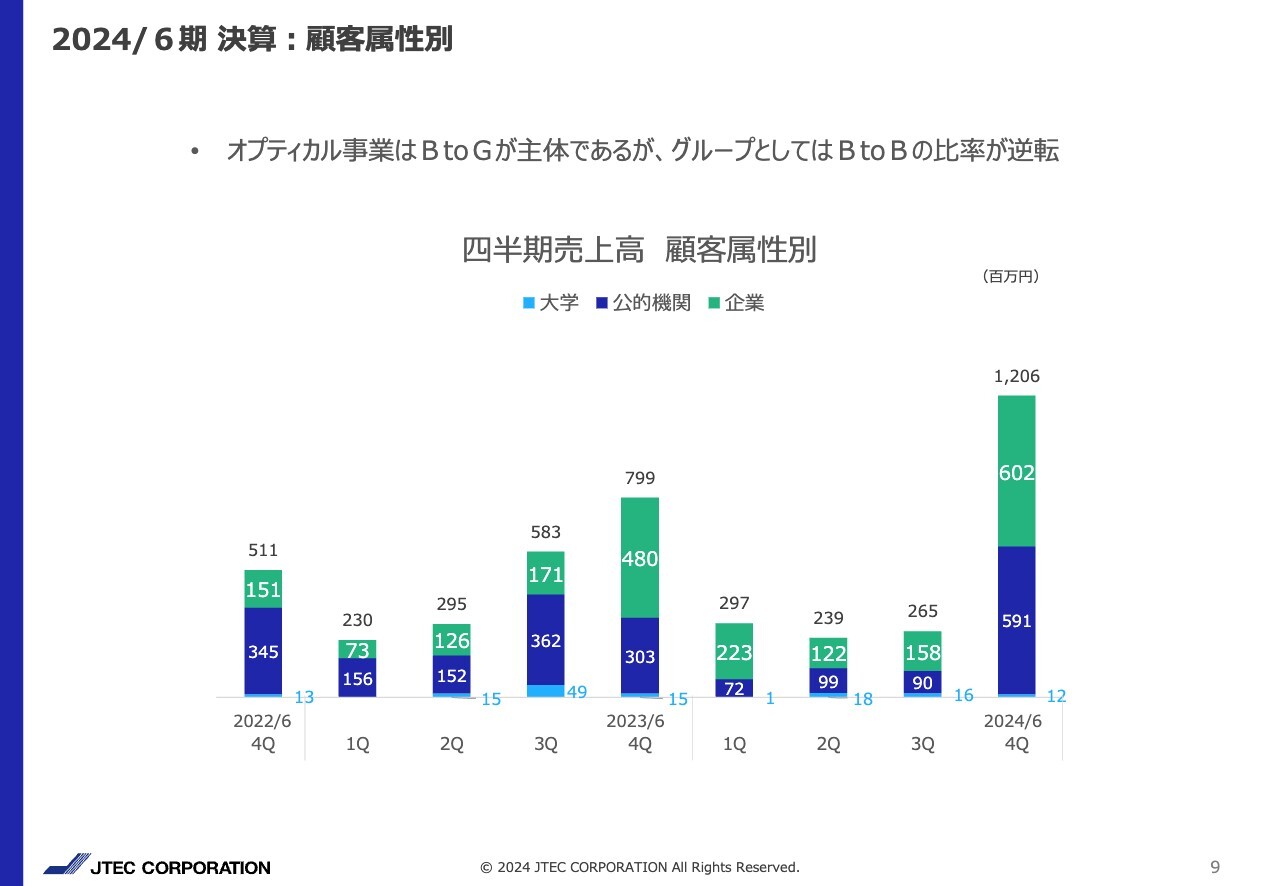

顧客属性別の四半期売上高の推移です。収益の柱であるオプティカル事業は、大学および公的研究機関との取引、すなわちBtoGが主体でしたが、最近は半導体製造装置や検査装置企業との取引が増えつつあります。

また、機器開発事業や電子科学では、半導体デバイス、液晶、カラーフィルターなどの企業との取引が大半です。グループ全体で見ると、BtoBの比率が逆転しました。

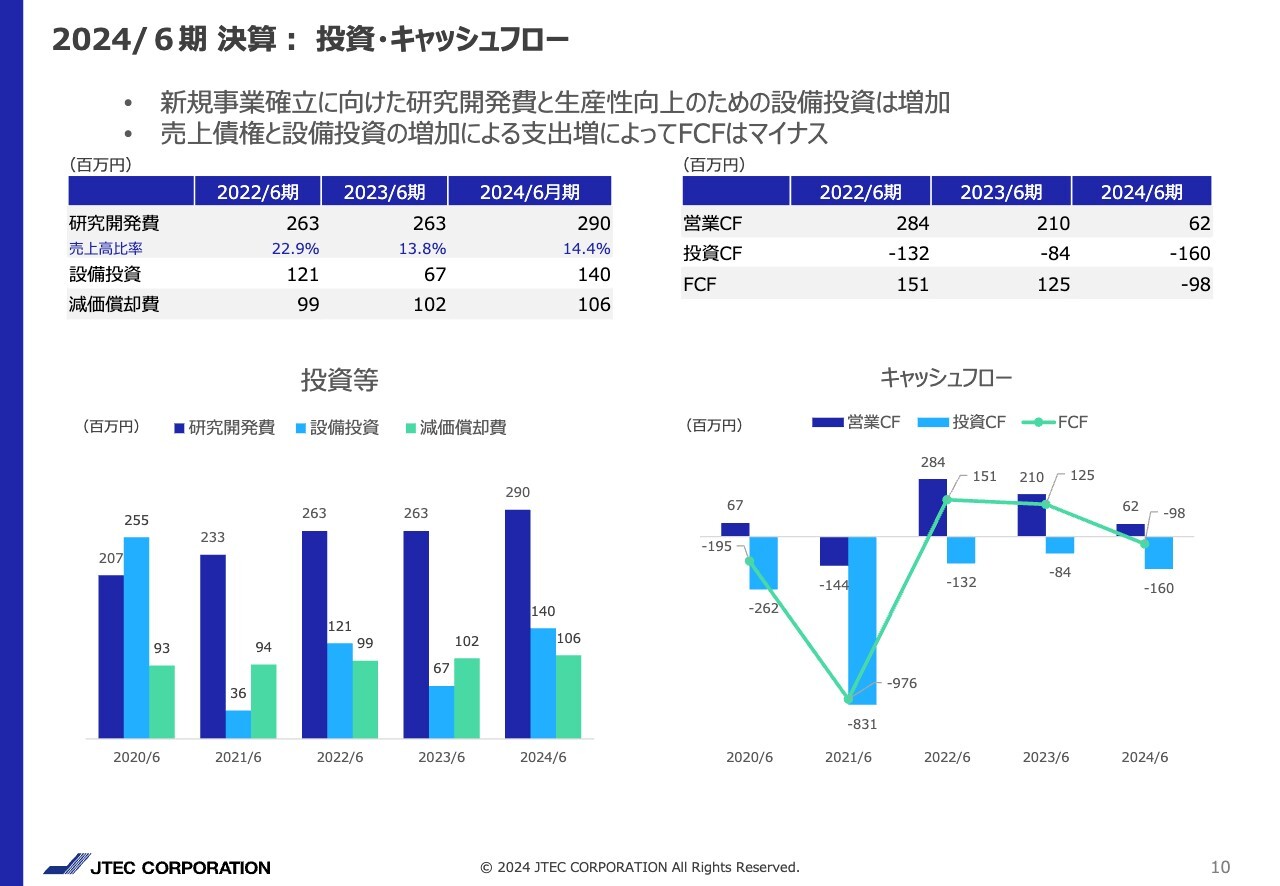

2024/6期決算:投資・キャッシュフロー

投資およびキャッシュフローです。オプティカル事業、機器開発事業における新規事業拡大に向けた研究開発費や、オプティカル事業における生産効率向上のための設備投資が発生しました。

第4四半期に売上が集中したことに伴い、売上債権の期末残高増加により営業キャッシュフローは減少し、設備投資の増加によりフリーキャッシュフローはマイナスとなりました。

今後も「Innovation2030」に向けて、成長を実現する投資を継続する意向ですが、当社グループ全体の取引先は公的研究機関や大手企業が大半のため、貸し倒れリスクは極めて低く、期中の資金繰りに問題はありません。

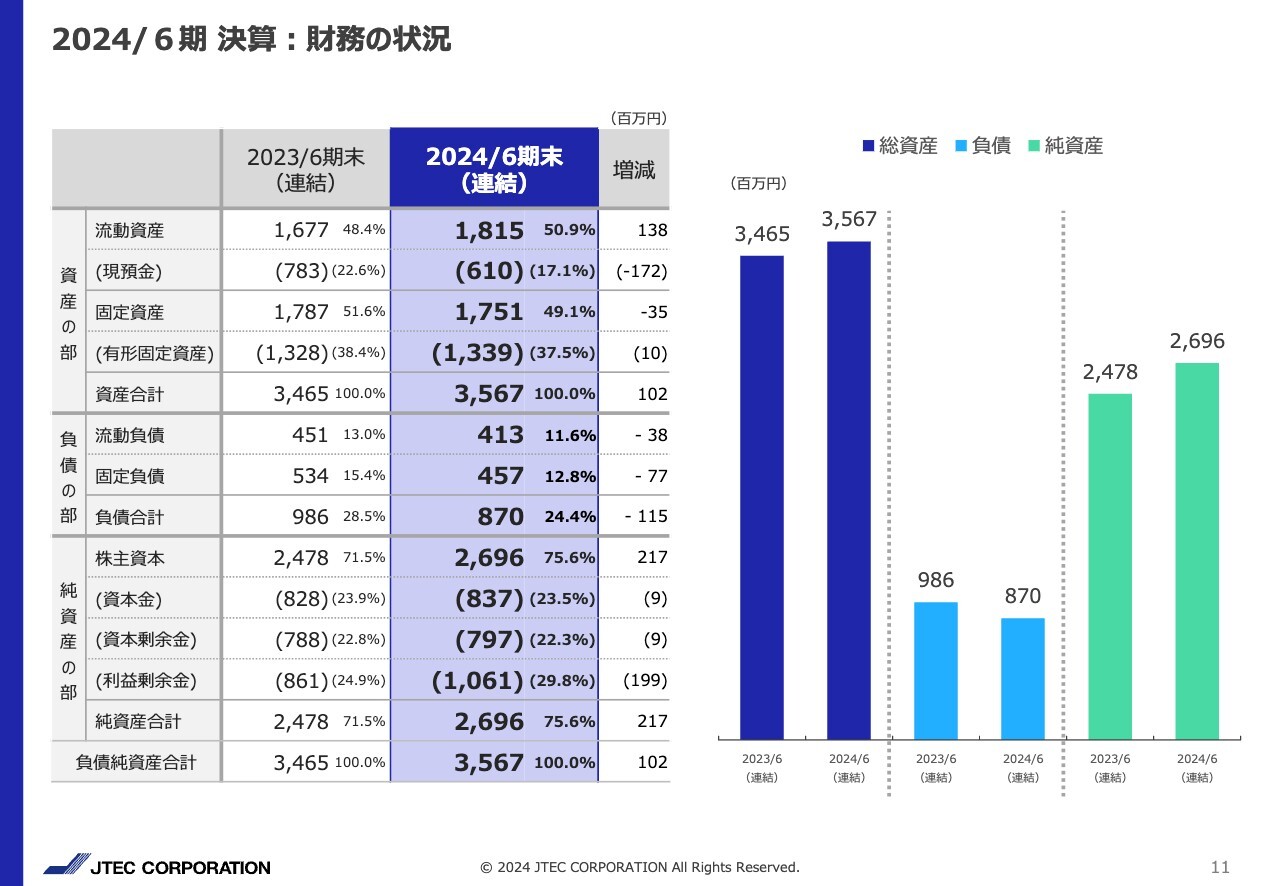

2024/6期 決算:財務の状況

財務の状況は、スライドに記載のとおりです。利益が加算され純資産が増加しましたが、その他特筆すべき点はありません。

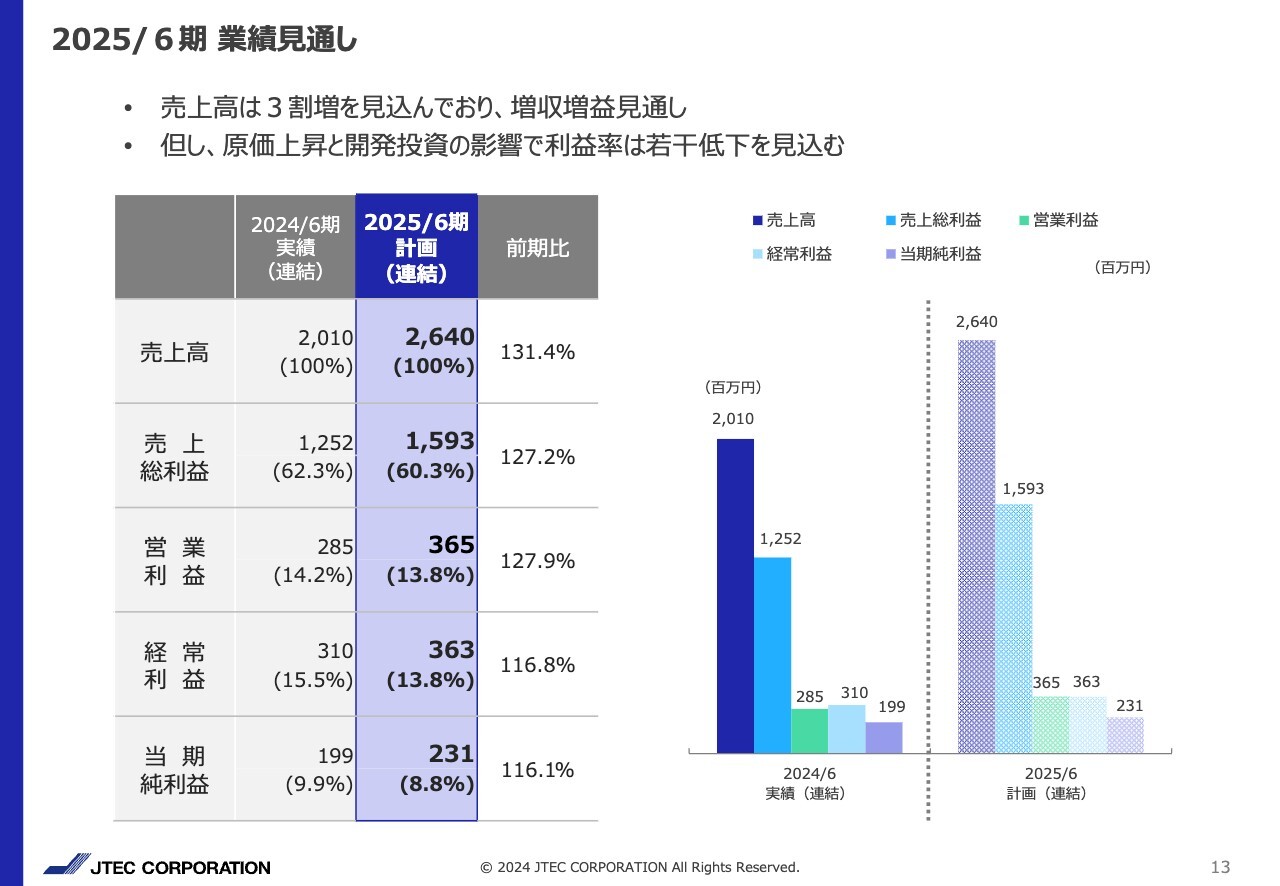

2025/6期 業績見通し

2025年6月期の業績見通しです。売上高は、約3割強の増収となる26億4,000万円を見込んでいます。しかし、製造原価上昇と積極的な研究開発投資を見込んでおり、利益率は若干低下すると予想しています。

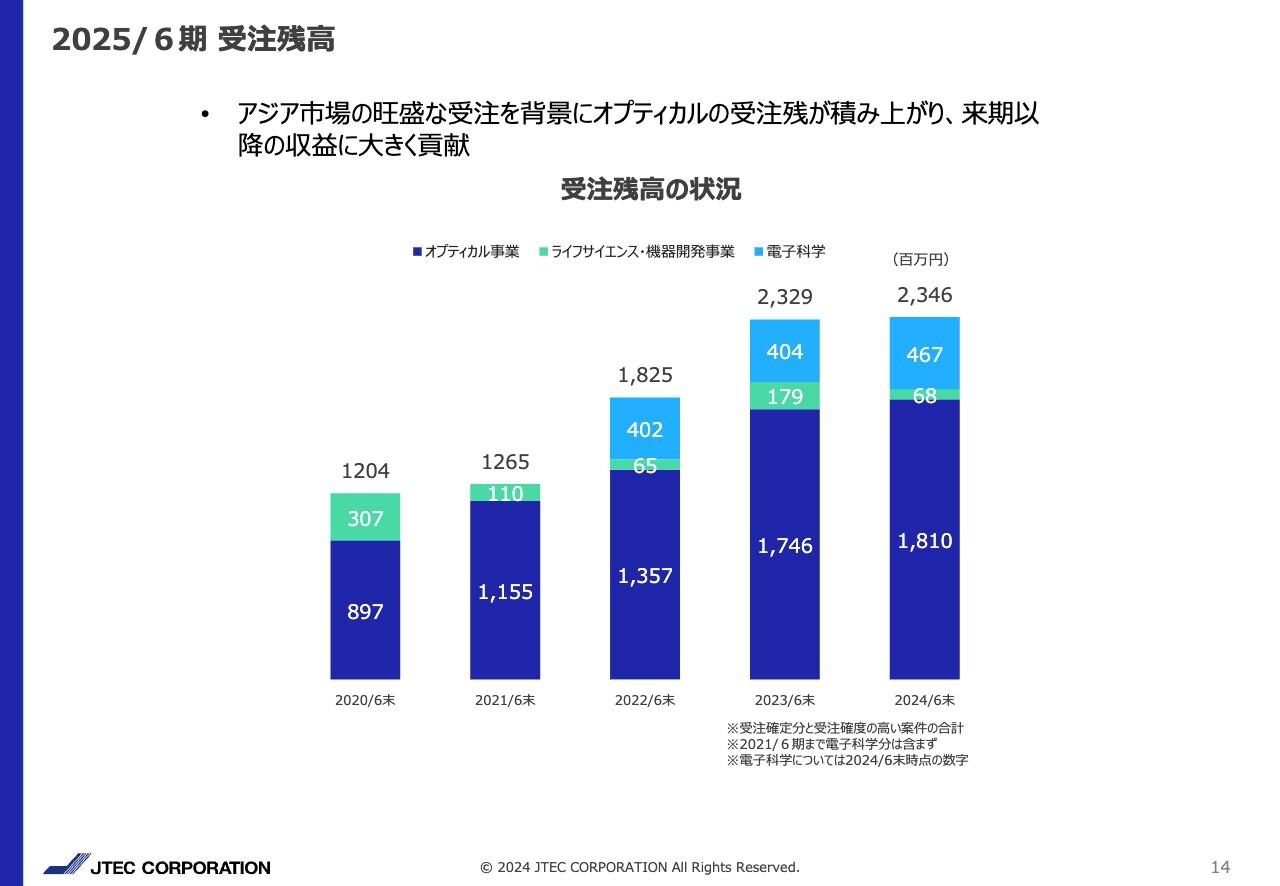

2025/6期 受注残高

2025年6月期の受注残高です。今年度はオプティカル事業において、中国、台湾、韓国の放射光施設やX線自由電子レーザー施設からの受注が順調に伸びており、昨年度より受注残高が増えています。さらに、今後国内や欧米の複数の施設のアップグレードに伴う受注も伸びてくると予想しています。

ライフサイエンス事業、機器開発事業は、現時点では大規模な受注に至っていません。電子科学では、主力製品の昇温脱離分析装置「TDS1200II」が着実に受注を獲得しており、新たに中国の半導体材料メーカーからの受注にも成功しています。さらに、新しく水素専用の分析装置の開発に成功し、売上拡大に寄与していきます。

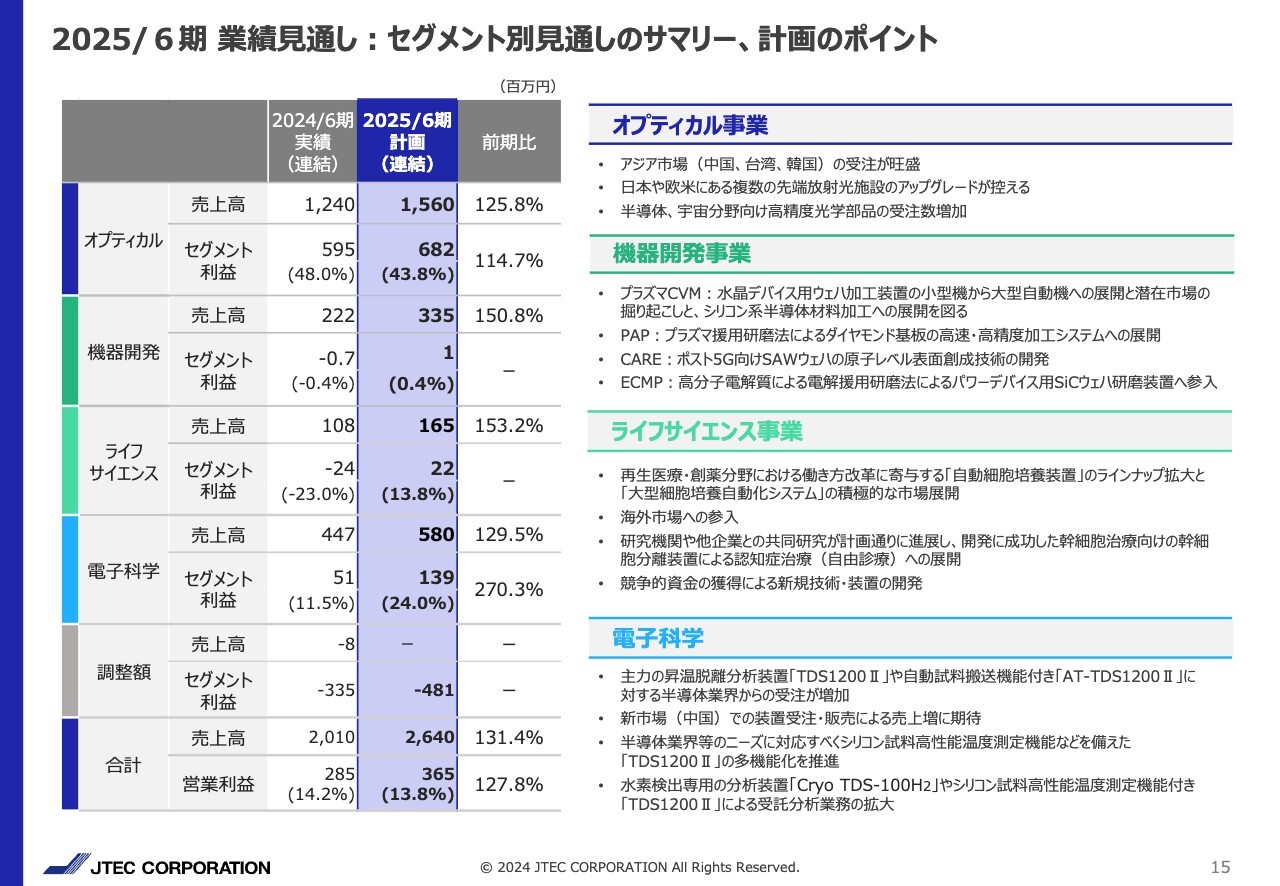

2025/6期 業績見通し:セグメント別見通しのサマリー、計画のポイント

2025年6月期のセグメント別の業績見通しです。オプティカル事業は、国内外の既設の放射光施設やX線自由電子レーザー施設のバージョンアップの需要だけではなく、新規の施設や顧客からの需要が高まり、売上高は2024年6月期と比べて約25パーセントの拡大を見込んでいます。

機器開発事業は、当社が力を入れている4つの独自の加工技術に対する引き合いが旺盛です。特に次世代向けの表面加工装置であるプラズマCVM加工技術を用いた、水晶振動子ウェハ加工装置は、単体テスト用の加工装置から設備向けの全自動量産システムへと展開しています。現在は、水晶ウェハのみを加工対象とするのではなく、半導体材料への展開も図っています。

その他、独自の加工技術であるPAPやCARE、ECMPも半導体デバイスメーカーだけではなく、機械部品や工具メーカーなどへ適用範囲を広げ、受注に向けてテスト加工を積極的に進めています。昨年度に受注が遅れた単体の加工装置も含め、50パーセント強の売上を見込んでいます。

ライフサイエンス事業は、カスタムメイドの「大型細胞培養自動化システム」や「MakCell」「CellPet 3D-iPS」など、汎用型のバイオ装置の引き合いも増えており、販売拡大に注力しています。

国立研究開発法人日本医療研究開発機構(以下、AMED)の委託開発事業で進めていた脳梗塞治療用の単核球分離装置の開発に成功し、本装置をもとに認知症治療への展開を図り、早期の販売開始を目指します。

電子科学は、主力製品である昇温脱離分析装置「TDS1200II」が、確実に受注を獲得しています。従来の納入先である韓国や台湾の液晶、カラーフィルター企業や、国内の研究機関、検査会社だけではなく、新たに中国の半導体材料メーカーからの受注に成功し、今後は中国市場への展開を見込んでいます。

また、「TDS」の自動化を実現した新製品として、水素専用に特化した分析装置の開発に成功しており、売上拡大を推進していきます。さらに半導体分野への展開を目指し、半導体製造企業への各種機能追加の開発も進めており、増収を見込んでいます。

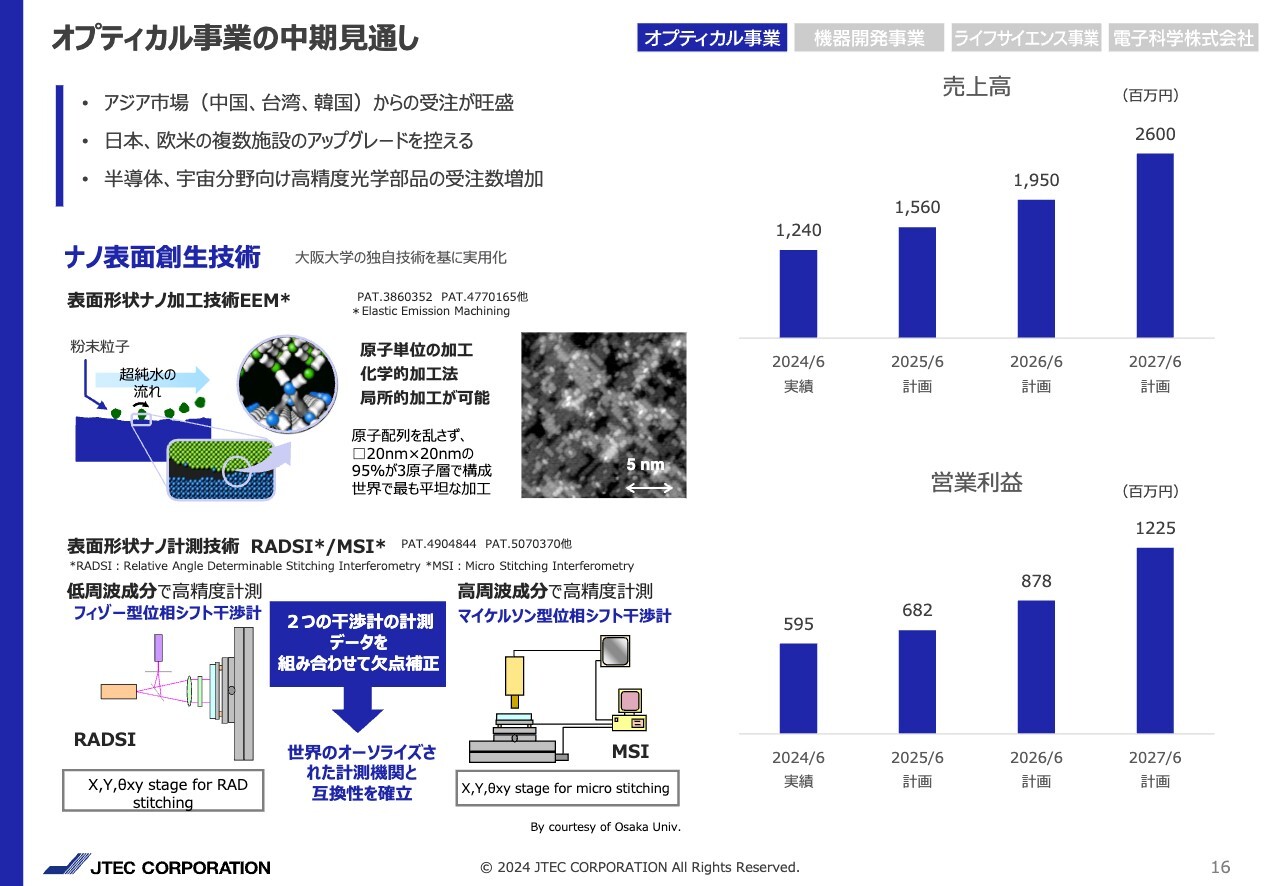

オプティカル事業の中期見通し

各事業の直近3ヶ年の見通しです。オプティカル事業は、国内外の既設の放射光施設やX線自由電子レーザー施設のバージョンアップによる需要だけではなく、新規の施設や顧客からの需要も旺盛です。地域的には、中国を中心に、台湾や韓国などのアジアの受注が高まっています。また、国内や欧米施設のアップグレード計画が進んでおり、今後、確実に受注が見込まれます。

また、X線ミラーの製造を位置づけている独自の表面形状ナノ加工技術のEEMや、表面形状ナノ計測技術のRADSI/MSIを用いて、半導体製造検査部門や宇宙分野で必要な光学素子への参入も着実に進んでおり、今後売上増を見込んでいます。

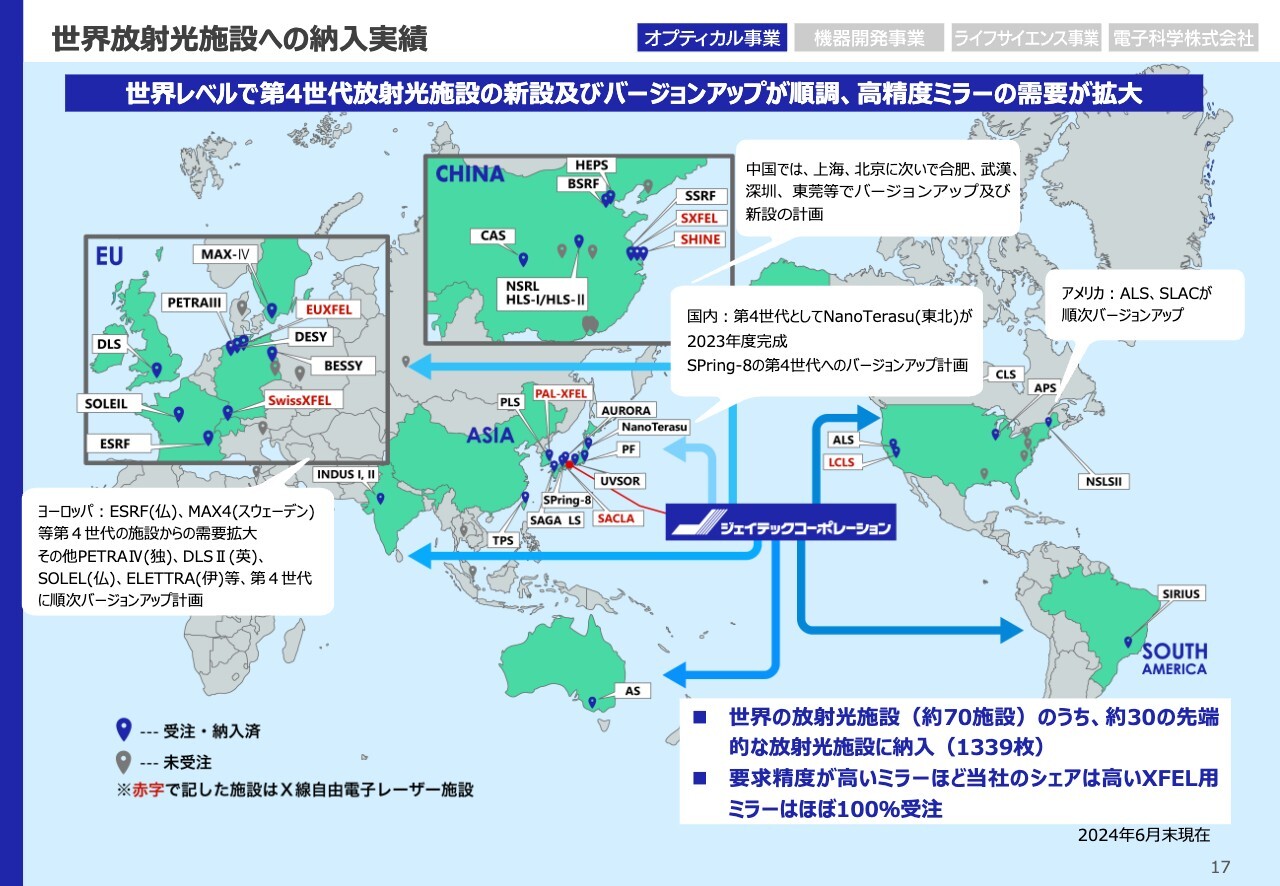

世界放射光施設への納入実績

スライドは、当社がX線ミラーを納入している世界の放射光施設やX線自由電子レーザー施設を示しています。このような施設は、先進国を中心に点在しています。

現在、イノベーションの推進研究拠点(リサーチコンプレックス)の中心に位置づけられており、ヨーロッパやアメリカ、東アジアを中心とした世界各地で、第4世代へのバージョンアップの計画があるため、高精度なX線ミラーの需要が高まりつつあります。

特に中国は、10ヶ所以上の放射光施設やX線自由電子レーザー施設の新設、バージョンアップの計画が顕在化しており、すでに7ヶ所の施設から受注し、納入が進んでいます。北京や上海の施設は、何度か大量受注の情報開示をしましたが、その後も需要が高く、受注が順調に進んでいます。当社の全世界における納入実績は、6月末時点で1,339枚となりました。

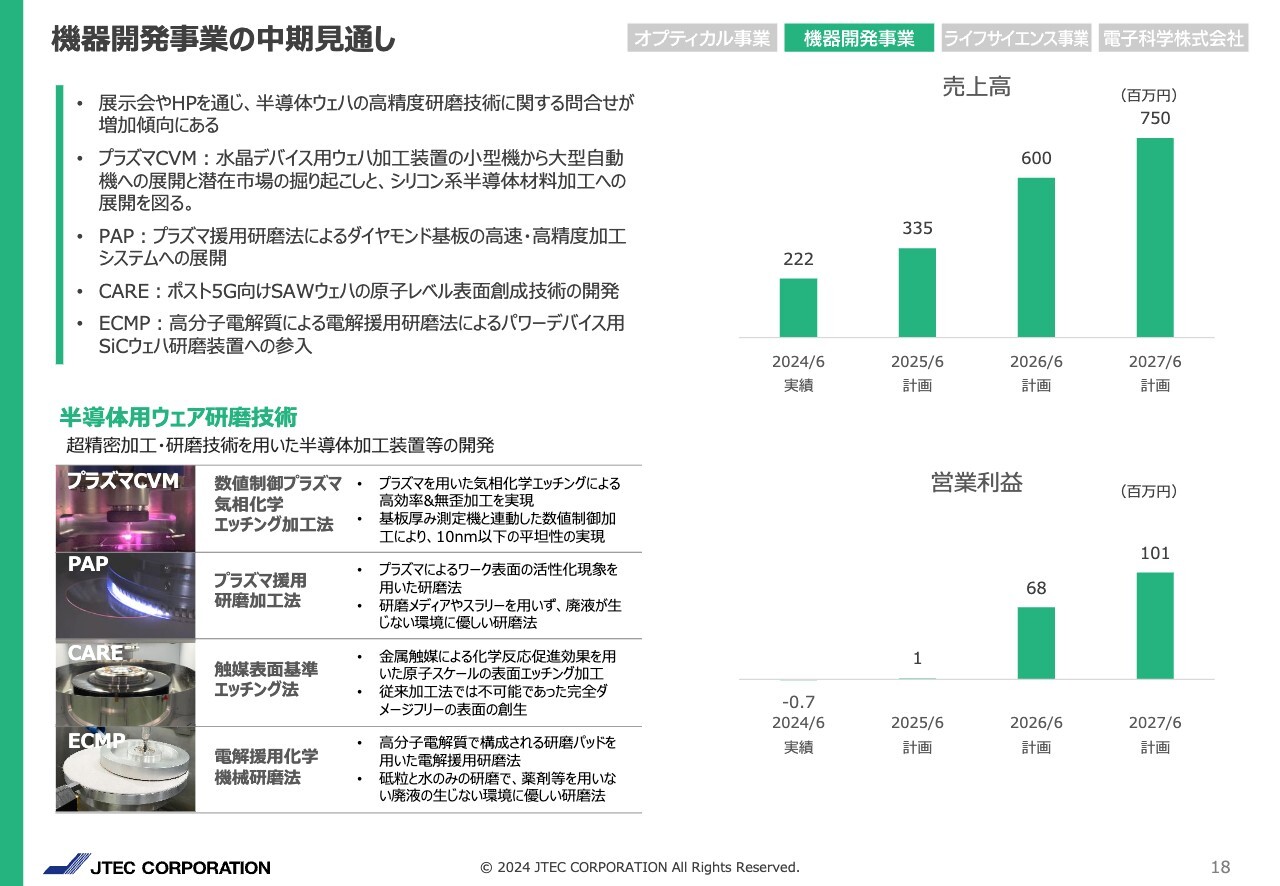

機器開発事業の中期見通し

直近3ヶ年の機器開発事業の見通しです。現在4つの独自の加工技術を使った製品実用化を進めており、「SEMICON Japan」などの展示会や、ホームページを通じての問い合わせが増えています。

4つの技術の中で一番商品化が進んでいる、プラズマCVM加工技術を用いた水晶振動子ウェハ加工装置は、現在も国内外の複数の企業から引き合いがあります。すでに3台目のテスト用加工装置を納入し、次の段階の設備向けに全自動量産システムの2台目を納品しました。

さらに、SOIウェハなど半導体材料への適用に向けて、半導体デバイスメーカーからテスト加工の引き合いが増えています。テスト用としての加工装置の受注を目指しています。

事業化が進展しているPAP(プラズマ援用研磨)の加工技術は、プラズマ作用を用いた大阪大学独自の研磨技術で、一昨年末に大阪大学よりノウハウの技術供与を受け、次世代の研磨加工技術として実用化を進めています。

PAPは、ダイヤモンド材料加工に適しています。ヒートシンクや各種ダイヤモンドコーティング剤の仕上げ加工などに適用を図り、すでに大手半導体デバイスメーカーや機械部品メーカーのテスト用加工装置を複数納入しています。今後も設備投資向けの全自動量産システムへと展開していきます。また、その他さまざまな産業分野からも引き合いがあり、導入のためのテスト加工を進めています。CARE加工技術は、触媒作用を利用した加工研磨技術で、純水だけで加工できます。EEMと同様環境に優しく、現在すでに複数の半導体デバイスメーカーからの依頼でテスト加工を実施しています。

例えば、パワー半導体などに用いるSiC、GaNなどの基板や、SAWフィルタの基板となるLN/LTの表面粗さを軽減することが可能です。最終的には、現在のシリコンウェハに使われているCMP加工装置だけでは加工困難なすべての基板に、最終仕上げ工程として使用されることを目指しています。

陽極酸化反応を利用した表面研磨加工技術のECMPは、現在のCMP加工と比べ、薬液が不要で環境に優しく、加工困難だったSiCウェハを効率よく加工できると期待されています。当社では本加工装置の製品化を進めており、すでに複数のデバイスメーカーより引き合いがあります。

このように、半導体デバイスメーカーにおけるデバイスの材料や構造も多様化しており、1つの加工技術だけでは対応できないのが現状です。展示会やホームページを通じて、各種半導体ウェハのナノレベルの高精度研磨技術に関する問い合わせが急増しています。

当社は、ユーザーである半導体デバイスメーカーのさまざまなニーズに応じた適用技術の拡大を図るため、現在4つの独自加工技術を同時並行で研究開発し、事業化を加速しています。当然、一時的に研究費がかさみ、今年度は収支が同等ですが、次年度からは本格的な収益拡大を見込んでいます。

直近3ヶ年では、2025年6月期並びに2026年6月期に、主にテスト用の単体加工装置の受注を目指します。2026年6月期の後半より、現在のプラズマCVMを用いた水晶ウェハの全自動量産システムと同様に、それぞれの装置で量産システムへとステップアップし、売上拡大を図ります。

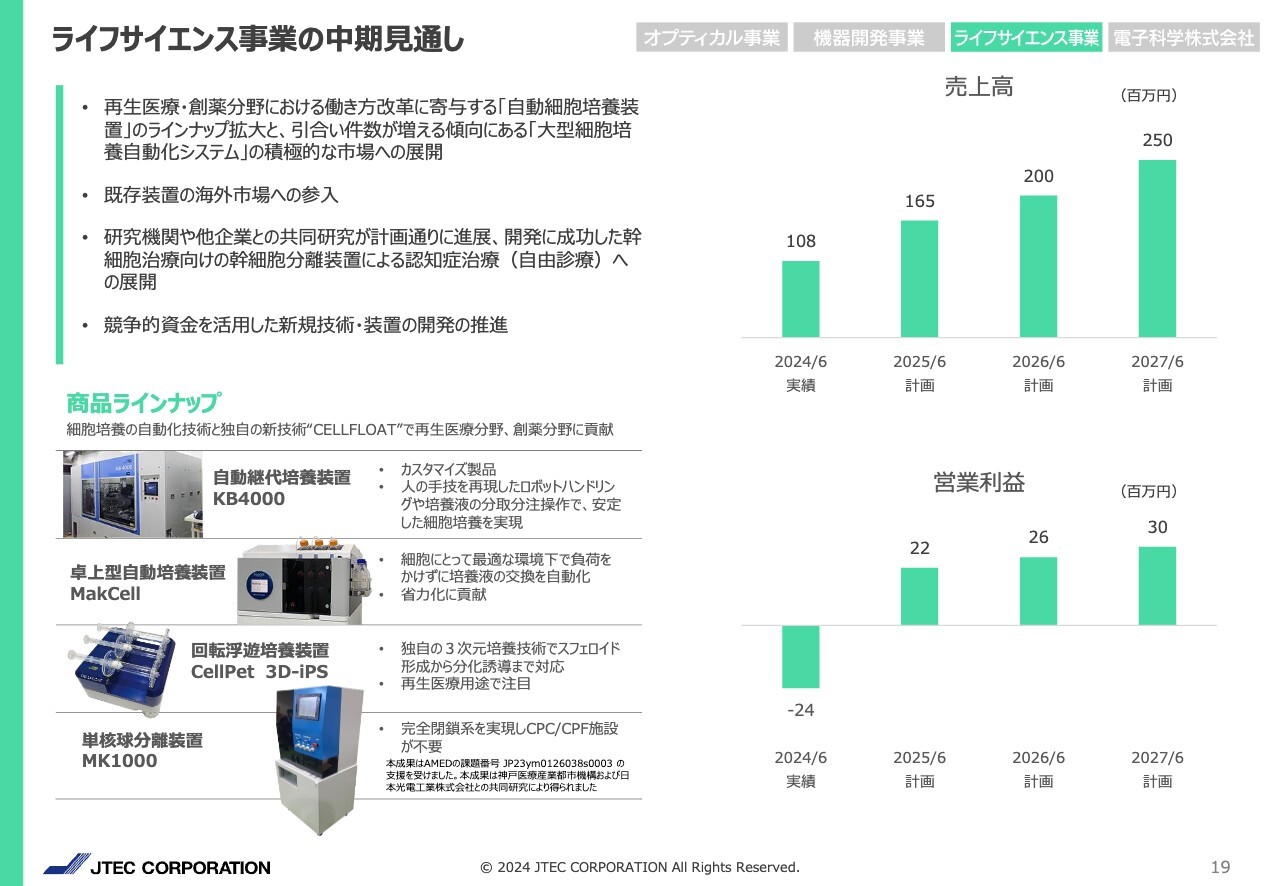

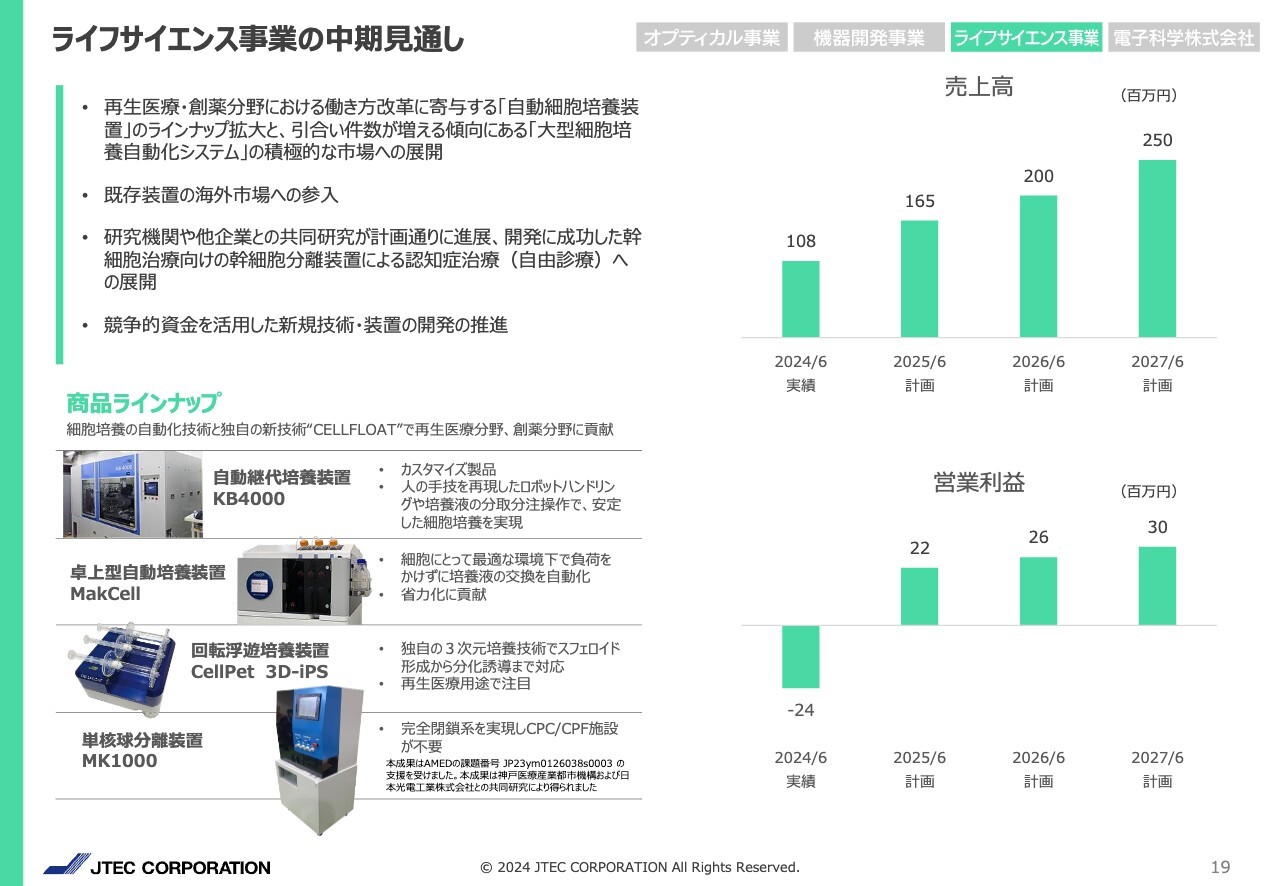

ライフサイエンス事業の中期見通し

直近3ヶ年のライフサイエンス事業の見通しです。当社の自動細胞培養装置は、設立当初より進めているカスタムメイドの「大型細胞培養自動化システム」や、iPS細胞向け細胞培養装置「CellPet」、その後継機種の「MakCell」など、汎用型の製品です。

新型コロナウイルスが収束した現在も自動細胞培養装置の需要は高まっています。例えば、新型コロナウイルスのような感染症治療薬の研究探索のため、従来進めてきた大型の自動細胞培養装置や特注の引き合いがあります。

一方で、テレワーク等による就業時間短縮のため、汎用型自動細胞培養装置「MakCell」の引き合いが増えています。

また、当社は約15年前より、茨城県つくば市の産業技術総合研究所と共同で、独自の浮遊培養技術である「CELLFLOAT」を開発してきました。この技術を用いて、「CellPet 3D-iPS」等のシステム開発を行っています。本システムは、もともとiPS細胞の未分化維持培養のための汎用培養装置でしたが、現在はiPS細胞の分化後の培養への展開、さらにオルガノイド培養への適用を図っています。

一昨年11月には、東京医科歯科大学の消化器内科から、「CellPet 3D-iPS」を用いたオルガノイド関連のプレスリリースが発表され、引き合いも増えています。

また、ウイルスに関する研究が世界中で進められ、肺・肝臓オルガノイド等の完成モデルが研究ツールとして使われています。本装置のニーズも高まっており、海外からも徐々に引き合いが増えています。

医療機器開発の取り組みについては、AMEDの委託開発事業である骨髄単核球分離装置の研究開発が無事終了しました。この成果をもとに認知症治療向け装置として展開し、早期にパイロットユーザーに販売を開始して売上に貢献していきます。

このような状況のもと、今後3ヶ年は大きな売上拡大は見込んでいませんが、確実に売上は伸びていくと予想しています。

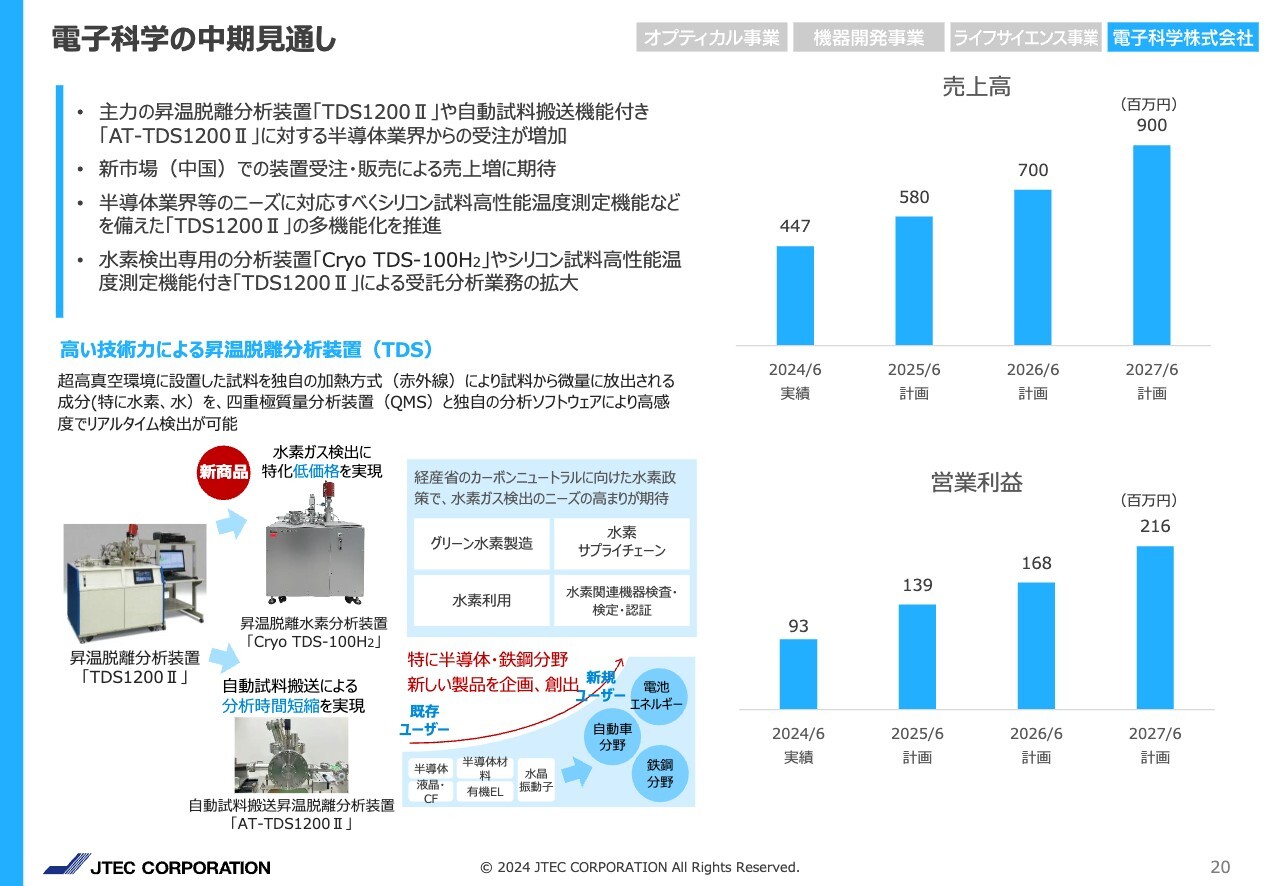

電子科学の中期見通し

2021年に子会社化した電子科学の中期見通しです。主に昇温脱離分析装置を販売しており、現在の販売先は主に韓国、台湾が中心です。液晶、カラーフィルター、有機EL、半導体メモリ企業や、国外の研究機関、検査機関に納入しています。

海外からの引き合いについては、これまで韓国、台湾以外は積極的に対応していませんでしたが、当社の海外ネットワークを用いて、特に半導体材料の開発が遅れている中国からの受注に成功したため、今後販売を拡大していきます。

また、当社の自動化技術と電子科学の分析メーカーとしてのアプリケーション技術をもとに、新製品の開発を進めています。

例えば、金属表面から出る微量の水素量を測る、水素脆化、すなわち水素吸収による破壊の予測に特化した「Cryo TDS-100H2」の開発に成功し、受注活動を開始しました。加えて、現行製品にサンプル自動化セット機能を追加した「AT-TDS1200II」の開発にも成功しました。

「TDS1200II」の現状の納入先は、液晶、カラーフィルター、有機ELなどが大半でしたが、半導体製造工程でもニーズは非常に高いことから、シリコン試料高性能温度測定機能など、半導体製造メーカーに対応した追加機能も積極的に開発しています。

これらの要因から、今後3ヶ年は確実に売上が伸びていくと予想しています。

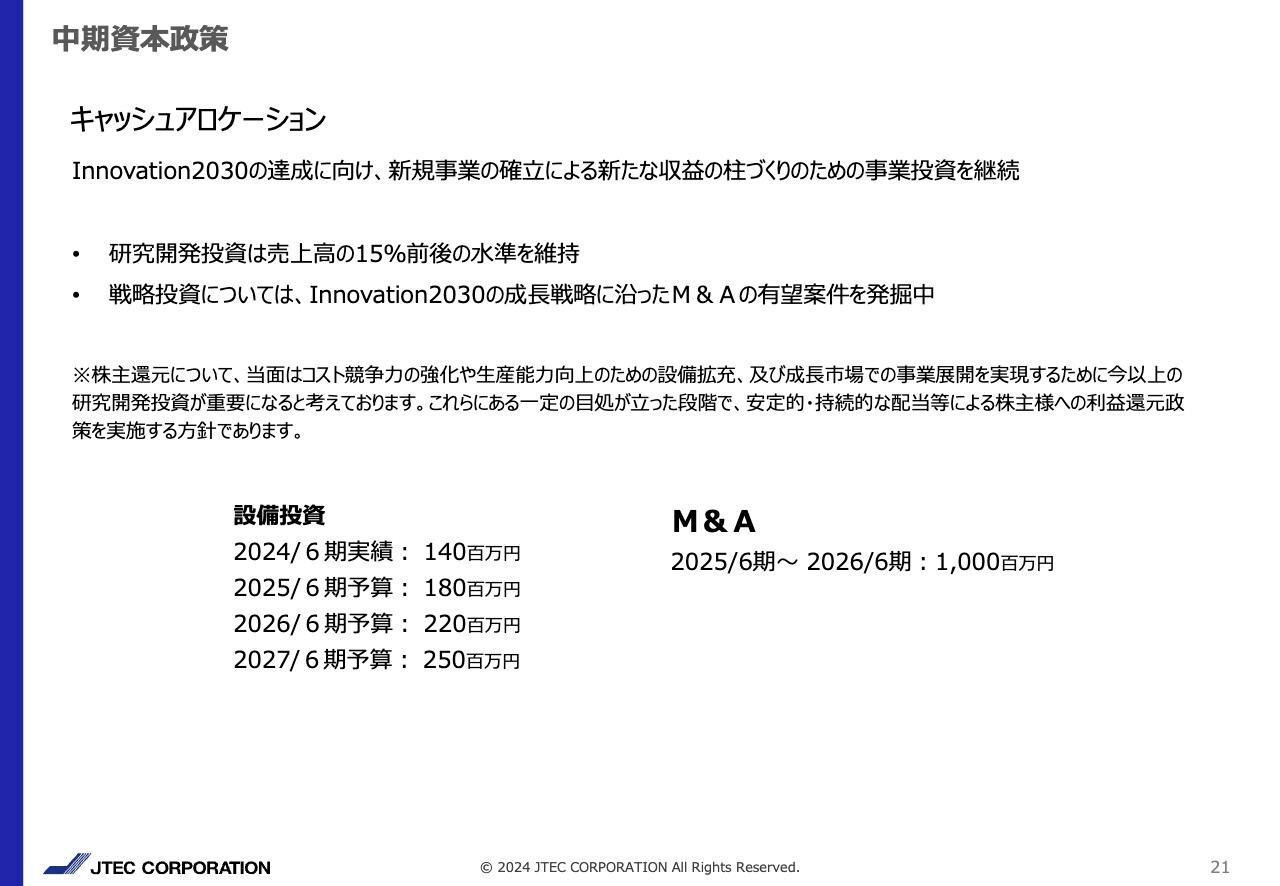

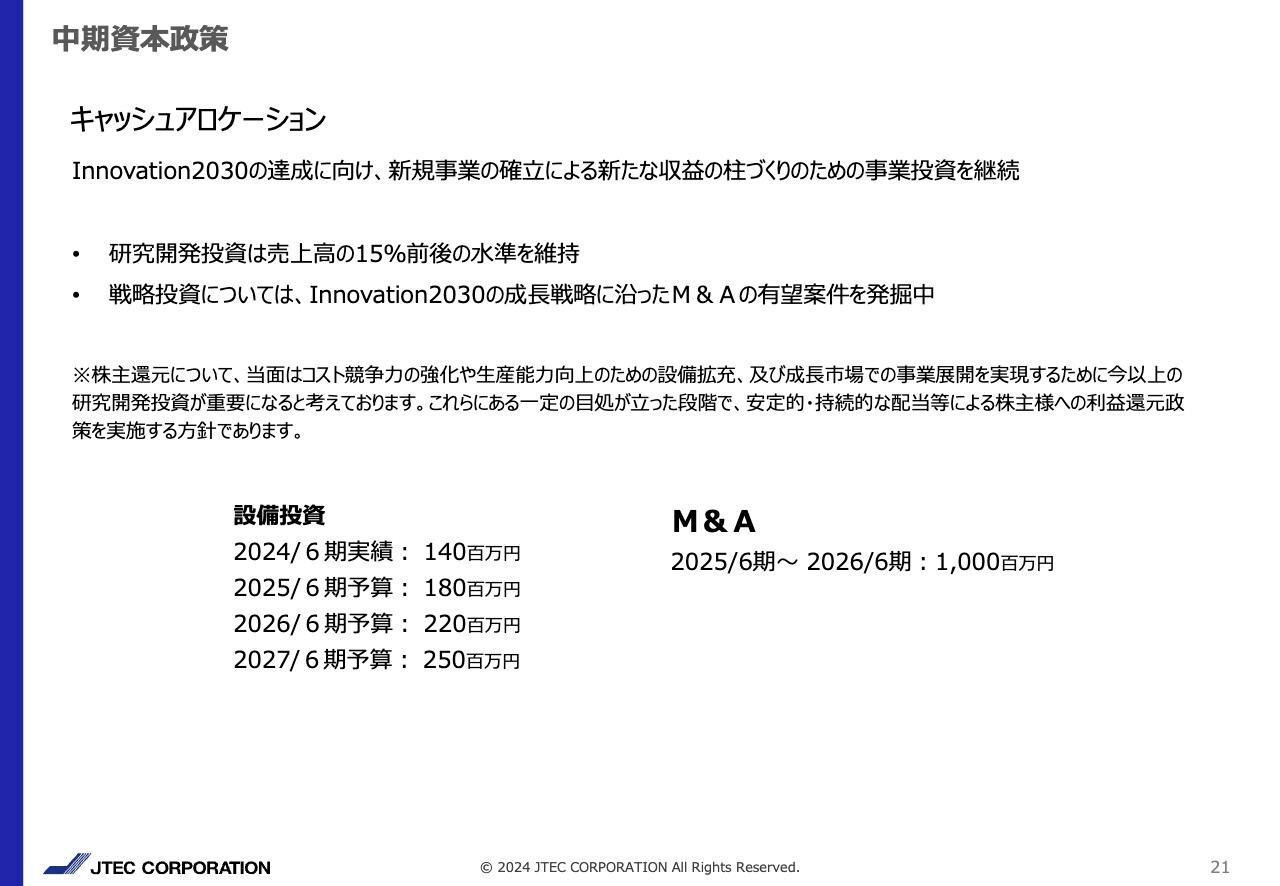

中期資本政策

中期資本政策としては、「Innovation2030」の目標達成に向け、オプティカル事業での当社のナノ加工技術について、海外競合企業に対する優位性を維持します。

また、半導体分野での展開や、機器開発事業、ライフサイエンス事業の新たな収益作りのため、設備投資を中心とした研究開発費は売上高の15パーセント前後の水準を維持していきます。

さらに、3年前に買収した電子科学に次ぎ、当社とシナジーが見込める複数のM&A先を発掘中です。設備投資およびM&Aを想定した投資規模はスライドに記載のとおりです。

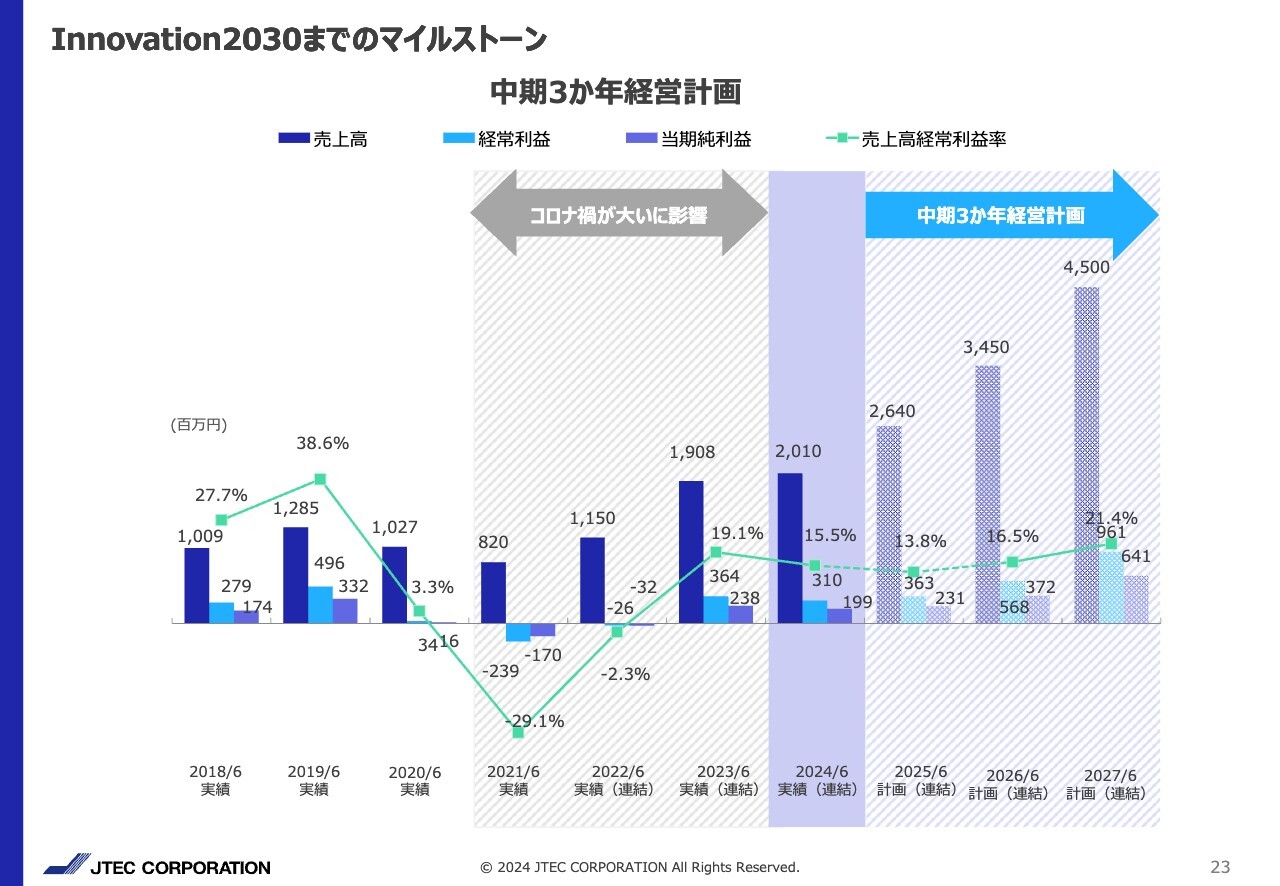

Innovation2030までのマイルストーン

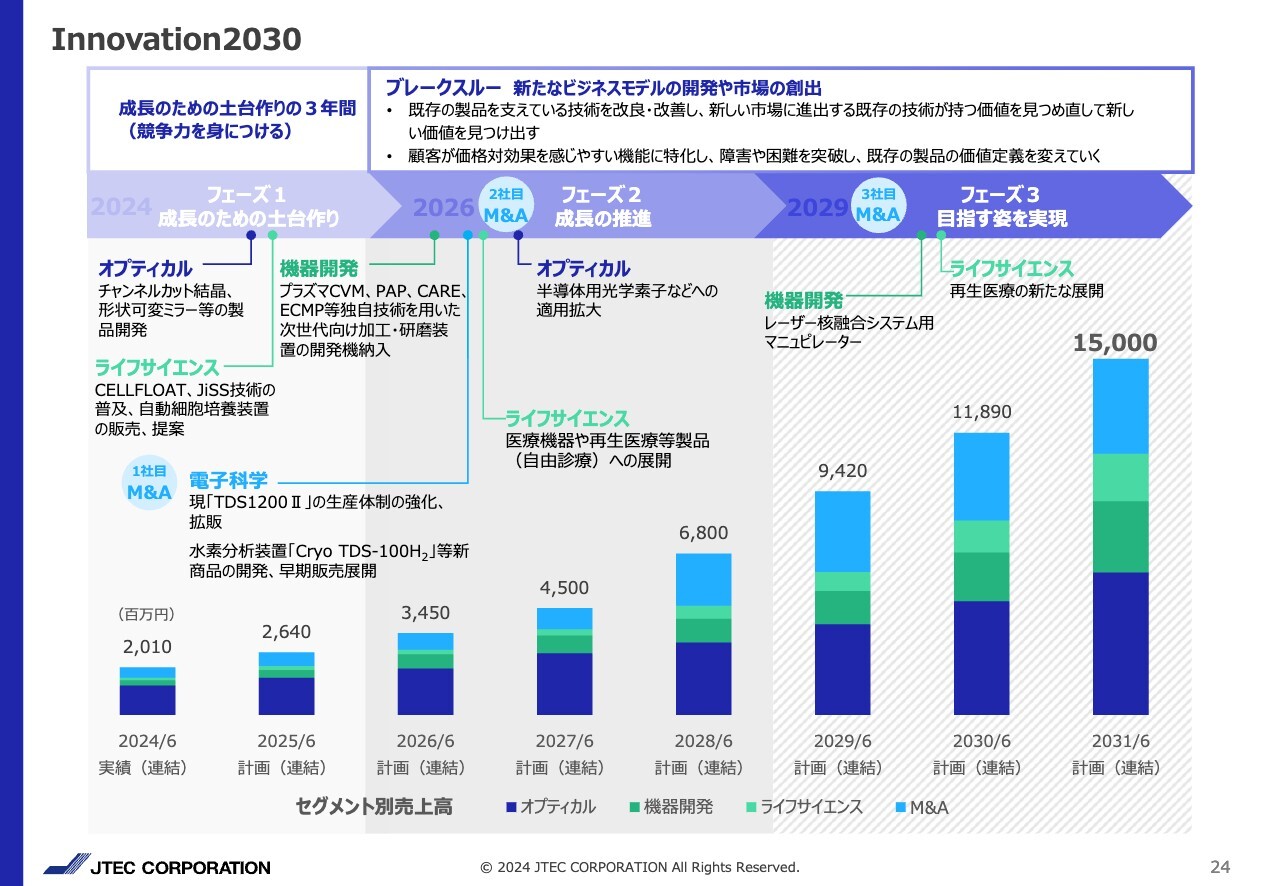

「Innovation2030」についてご説明します。先ほど各事業の中期見通しについてお伝えしましたが、これらの見通しをもとにまとめたものが、新しい「中期3か年経営計画」です。2030年まで平均年約30パーセントを超える増収を継続していく計画としています。

なお、この「中期3か年経営計画」は、中長期計画である「Innovation2030」の直近3ヶ年のマイルストーンと位置づけています。

Innovation2030

2022年5月に発表した当社の長期成長戦略「Innovation2030」は、目標を実現するため、期間をフェーズ1からフェーズ3に分けています。

フェーズ1は、成長のための土台作りの期間です。2030年の売上達成に向けて研究開発に注力しています。今年度はフェーズ1の最終年度に当たります。フェーズ2は、各事業における研究成果をもとにニーズを顕在化させ、実際の売上として実証する期間です。フェーズ3は、各事業の収益を確実なものにし、さらに飛躍する期間と考えています。

オプティカル事業では、当社のX線ミラーは国内外の放射光施設やX線自由電子レーザー施設において世界トップの表面形状精度と評価されており、現在も海外の競合企業に対して加工精度面で優位性を保持しています。チャンネルカット結晶、あるいは形状可変ミラーなど新製品の開発・販売にも成功し、業界トップ企業として実績を挙げてきました。

さらに継続的な収益拡大を目指し、X線ミラーを実現しているナノ加工計測技術をもとに、現在、半導体関連産業や宇宙分野への展開を図っています。露光装置や検査装置に用いる光学素子は、複数のメーカーとの共同開発を進めています。それらの分野でもトップ企業を目指すために、サポイン事業などの補助研究事業で一定の研究成果を出しています。

また、現在は半導体関連の国家プロジェクトに複数関与しており、その技術成果をもとに、2027年度頃には半導体分野でも大きく売上に寄与すると考えています。

機器開発事業では、現在4つの独自の表面加工技術を用いて、半導体デバイスメーカーを中心に事業化を進めています。プラズマCVM技術を用いた水晶ウェハ加工装置は、パイロットユーザーでの評価が終了し、水晶振動子メーカーに販売を促進している段階です。

テスト用の単体加工装置から設備向けの全自動量産システムへと展開しており、すでに国内および台湾の企業に複数台納入しています。さらに、この技術は水晶ウェハだけでなく半導体材料への適用も進め、横展開を図っています。

PAPは、すでにテスト用として加工装置を複数台納入しており、今後は生産システムの受注へ展開を図ります。CARE、ECMPも、まずはテスト用、評価用の加工装置を今年から来年にかけて受注し、フェーズ2の段階では、すべての加工装置に関して、最終的な設備用の全自動量産システムへと展開していく予定です。

なお、レーザー核融合に関しては、もう少し長いスパンで考えています。2030年までに大きく飛躍するとは想定していませんが、化石燃料に依存しない次世代の究極エネルギーを実現するためのエネルギー核融合発電の実用化に向けて、当社の技術を活かせるように研究開発を進めていきます。

ライフサイエンス事業では、各種自動細胞培養装置に関しては創薬分野で細胞を用いた研究開発が重要視されています。また、働き方改革により、自動化の推進などは企業からのニーズが高いものの、細胞培養装置全体の市場は黎明期を脱していないのが現状です。

一方、以前から進めている医療機器事業では、昨年度まで公益財団法人神戸医療産業都市推進機構および日本光電工業と取り組んでいた、AMEDの研究開発事業である脳梗塞治療のための単核球分離装置の開発に成功しました。早期に事業を推進するため、今年からまず自由診療として認知症治療の適応を進めていく計画です。

さらに、AMEDから支援を受けて東京大学、横浜市立大学と進めている軟骨再生医療に関しては、最近、再生医療会社であるジャパン・ティッシュエンジニアリングが加わり、来年度から医師主導の治験を実施していきます。フェーズ3の段階では、再生医療の次の段階も計画しています。

最後にM&Aです。2021年度に買収した電子科学は、開発、製造、営業面で当社とシナジーが発揮されつつあります。緩やかですが確実に売上を伸ばし、2030年には10億円を目指しています。さらに、2027年および2029年頃に当社とシナジーが期待できる企業の買収を目指しています。

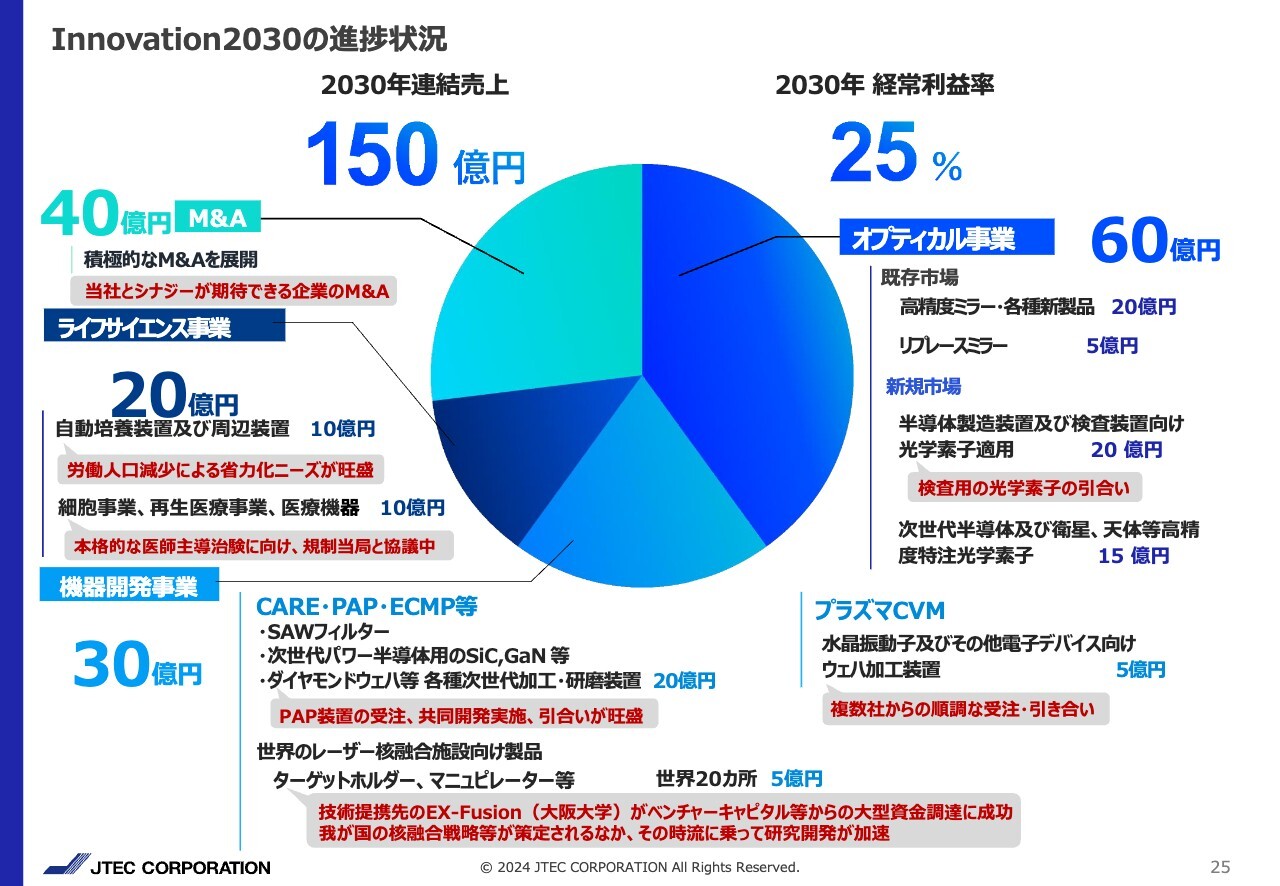

このように、当社の中長期計画「Innovation2030」はこの4つの事業を収益の柱とし、具体的には2030年6月期に売上高150億円、経常利益率25パーセントを目標としています。

Innovation2030の進捗状況

最後に4つの事業について、「Innovation2030」が2年経過した現在の進捗状況をご説明します。

M&Aに関しては、2021年度に子会社化した電子科学の収益が確実に拡大しています。さらに、当社とシナジーが期待できる複数のM&A先について、現在調査しているところです。

ライフサイエンス事業に関しては、独自の培養技術が評価されつつあるため、本事業を使って研究開発を進める先生方も増え、当社の認知度も高まってきています。また、現在の培養装置の市場シェアを維持すれば、培養産業の成長とともに自動培養装置の売上も拡大すると考えています。

医療機器の事業展開も進めていきます。まずは認知症治療のための再生医療等製品としてスタートし、今後売上に寄与すると考えています。

再生医療事業に関しては、昨年度に採択された医師主導治験の事業が実現できれば、コンサルティング的な事業への展開を図ることができることに加え、長期的にはその実績をもとに他の医療分野へ展開することができます。

オプティカル事業に関しては、既存市場では、次世代ミラーとして期待されている形状可変ミラーや、2022年10月に技術提携したエスサーフェステクノロジーズとの共同開発に成功したチャンネルカット結晶など、新製品も順調に受注する段階となりました。

新規市場では、X線ミラーの独自のナノ加工技術を使い、各種の露光検査の光学素子やレーザーの元材なども積極的に受注活動しています。

最も力を入れている機器開発事業では、プラズマCVM、CARE、PAPだけではなく、新たにECMPという加工技術も加わりました。適用技術を拡大し、共同開発や半導体デバイスメーカーからの各種ウェハのテスト加工を積極的に実施しています。プラズマCVMやPAPに関してはすでに複数台の納入実績があり、確実に収益を上げつつあります。

最後に、次世代の発電方法として期待されているレーザー核融合発電についてです。最近、日本も研究開発に本腰を入れていますが、一昨年、米西海岸にあるローレンス・リバモア国立研究所が、レーザー核融合の点火に世界で初めて成功しました。当社が2022年1月に技術提携したEX-Fusionが、同じレーザー核融合方式を行っているということで注目されつつあります。当社は、その中心のユニットとなるホルダーやマニピュレーターの開発を進めています。

以上、2024年6月期決算についてご報告しました。

質疑応答:ライフサイエンス事業の今後の利益率について

質問者:ライフサイエンス事業について、2027年6月期に向けて利益率が横ばい、ないしは若干低下気味になっている理由を教えてください。

津村:先ほどお話ししたとおり、この時点では培養装置の市場は黎明期でなかなか上がらないため、ある程度の漸増しか考えていません。医療機器事業への展開のための研究開発費を毎年計画に多少入れていますので、この3ヶ年では利益率があまり大きく上がることはないと想定しています。

質疑応答:2027年と2029年におけるM&Aについて

司会者:「2027年と2029年にM&Aが期待できるというお話がありましたが、その背景を教えてください」というご質問です。

津村:現在、2027年、2029年にM&Aを実施するといった縛りはありませんが、業績が安定し、ある程度道筋が見えた時点で実施したいと考えています。現在、候補先を順次調べたり、見学に行ったりしています。オプティカル事業、ライフサイエンス事業、機器開発事業の3事業の中でシナジーが期待できる企業に絞って探索しています。実際に話をしつつあるところもあります。

したがって、2027年、2029年よりも前倒しになるかどうかは不透明ですが、当社の他の事業が安定してくればそれを実現していきたいと考えており、2027年頃が1社目になると想定しています。その後、収益が着実に上がって落ち着いてくる2029年頃に2社目のM&Aを目標にして、企業を調査中ですが、その年度に限ったお話ではありません。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3446

|

2,217.0

(02/27)

|

+39.0

(+1.79%)

|

関連銘柄の最新ニュース

-

ジェイテックコーポレーション、2Qは増収・大幅利益改善 次世代半導... 02/24 17:00

-

決算プラス・インパクト銘柄 【東証スタンダード・グロース】 … P... 02/21 15:00

-

週間ランキング【値上がり率】 (2月20日) 02/21 08:30

-

東証スタンダード(大引け)=値上がり優勢、SDSHD、サンエー化研がS高 02/18 15:32

-

東証スタンダード(前引け)=値上がり優勢、SDSHD、放電精密がS高 02/18 11:32

新着ニュース

新着ニュース一覧-

今日 09:00

-

今日 08:30

-

今日 08:30

-

今日 08:30