DWTI、2Q売上高がYoY+19.1% ロイヤリティ収入が好調、オーファンドラッグ指定でさらなる成長を見込む

目次

日高有一氏:株式会社デ・ウエスタン・セラピテクス研究所、代表取締役社長の日高有一です。2024年12月期第2四半期の説明会を始めます。本日は業績、事業進捗、見通しの3点についてご説明します。

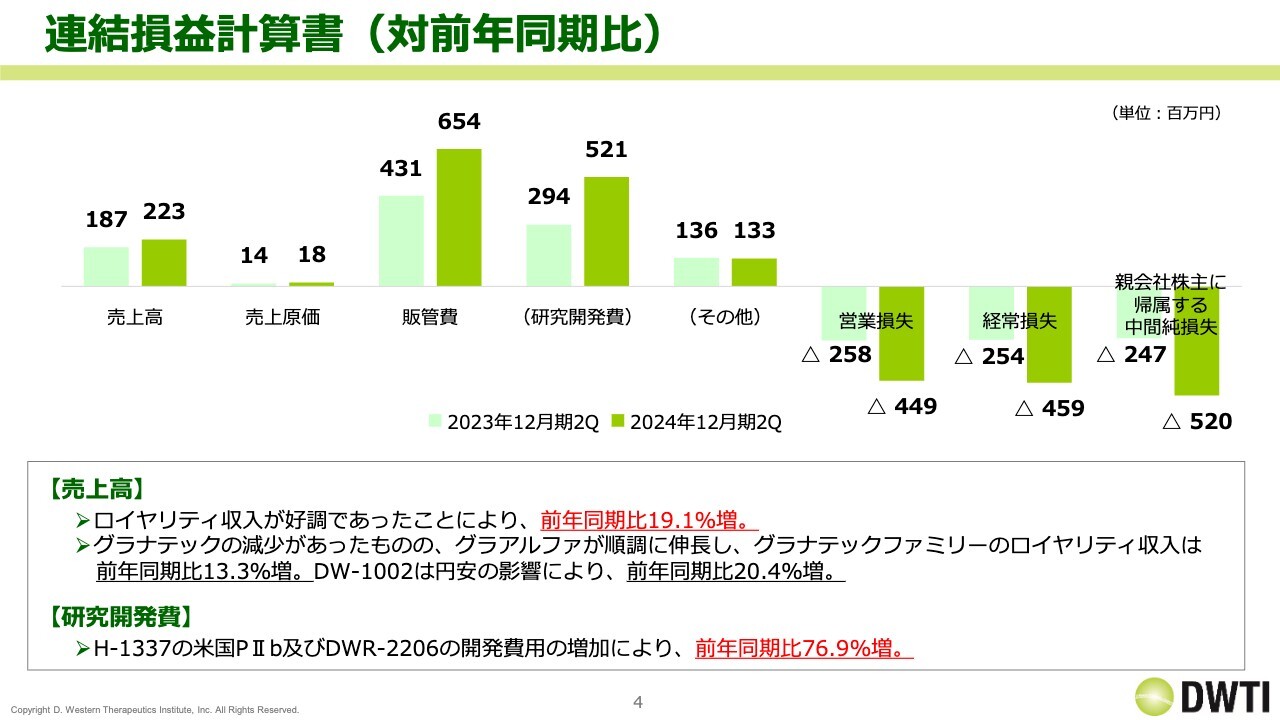

連結損益計算書(対前年同期比)

2024年12月期第2四半期の業績です。売上高は2億2,300万円で、前年同期比19.1パーセント増となっています。この理由として、ロイヤリティが順調に推移したため、グラナテックファミリーのロイヤリティ収入が増加したことと、「DW-1002」のロイヤリティ収入が円安の状況によって増加したことがあります。これらの要素を合わせて19.1パーセント増加しました。

販管費は、研究開発費が大幅に増加しています。こちらは現在、アメリカで行っている「H-1133」のフェーズ2b、アクチュアライズとの「DWR-2206」の共同開発費用が増加したためです。前年同期比76.9パーセント増、金額にして6億5,400万円のうち、開発資金が5億2,100万円と大幅に増加しています。その結果、営業損失はマイナス4億4,900万円、経常損失はマイナス4億5,900万円となっています。

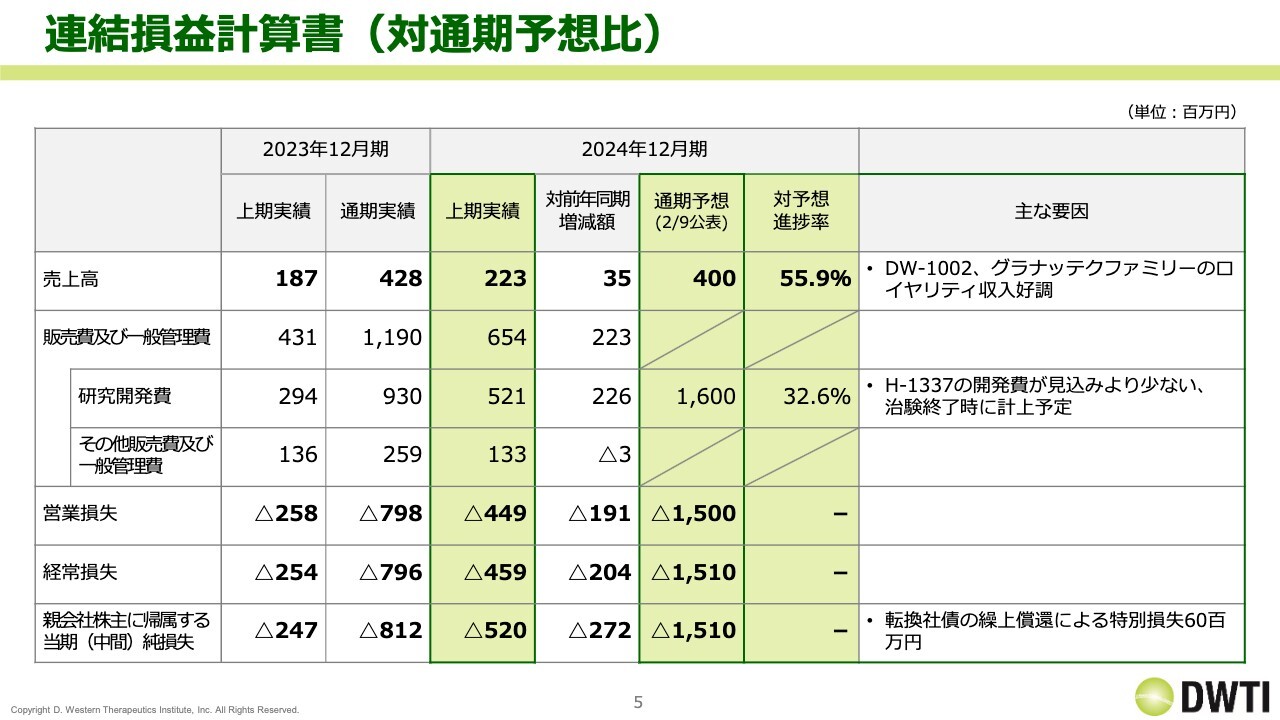

連結損益計算書(対通期予想比)

スライドの表は前年と通期の対比です。2023年12月期の売上高は、上期が1億8,700万円、通期が4億2,800万円という結果でした。当期は、上期が2億2,300万円と前年同期比で増加しており、通期では増加となります。一方で、「グラナテック(単剤)」のロイヤリティが9月で終了するため、これを織り込み、通期予想は4億円となっています。

対予想進捗率は、55.9パーセントと良好に推移しています。販管費は「H-1337」の開発費が増加していますが、当初の見込みよりは少なく、対予想進捗率は32.6パーセントとなっています。

親会社株主に帰属する当期(中間)純損失は、転換社債の繰上償還による特別損失が6,000万円計上されたため、増加しています。

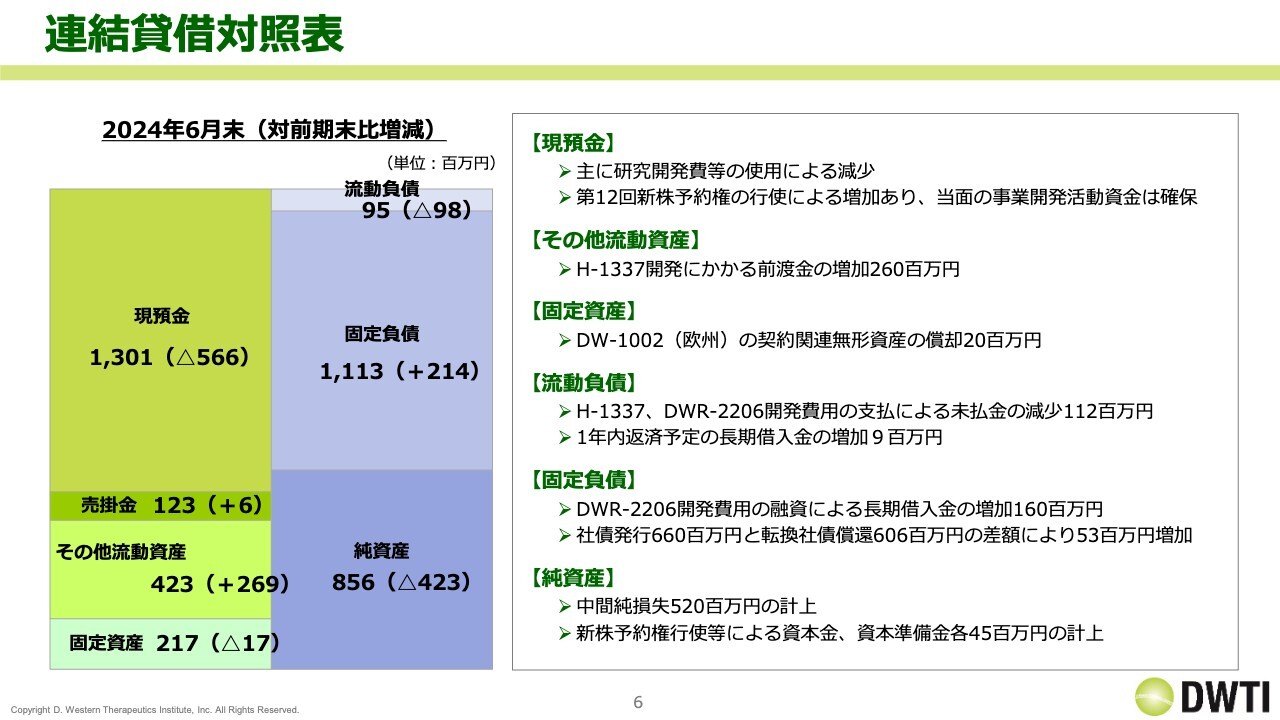

連結貸借対照表

連結のB/Sです。現預金は減少し、13億100万円となりました。売掛金は前年とほぼ同じです。その他流動資産は2億6,900万円増加していますが、これは「H-1337」の開発に伴う前渡金の増加によるものとなります。

固定資産は「DW-1002」について契約関連無形固定資産の償却があったため、減少しています。

流動負債は「H-1337」と「DWR-2206」の開発費用の未払金が一部減少した結果、1億1,200万円減少しました。ただ、長期借入金は一部増加しているため、合計では9,800万円減少となっています。

固定負債は借入が増加しています。「DWR-2206」の開発費用として、長期借入金が1億6,000万円増加しました。また、社債の発行と転換社債の償還による差額が5,300万円あり、固定負債は合計で2億1,400万円増加しています。

純資産は中間純損失などを含め、4億2,300万円の減少となりました。

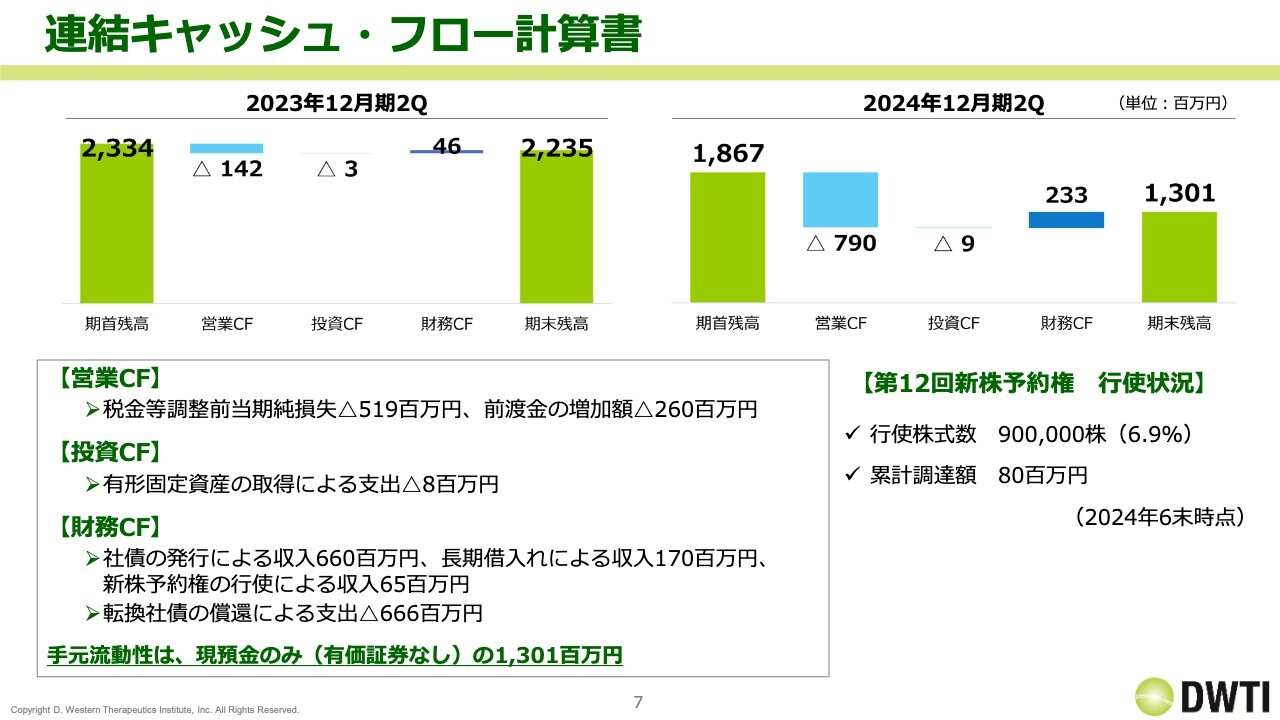

連結キャッシュ・フロー計算書

連結のキャッシュ・フローです。スライド右側が当期を示しています。2023年の前半はほとんど動きがありませんでしたが、当期は前半に開発費用が先行したため、営業キャッシュ・フローはマイナス7億9,000万円となっています。

財務キャッシュ・フローは、社債と新株予約権の発行を切り替えたことで、調達が進みました。営業キャッシュ・フローが減少した結果、現預金は13億100万円に減少しています。

第12回新株予約権の行使状況は、6月末で行使株式数6.9パーセント、累計調達額8,000万円となっています。

無担保社債(私募債)、第12回新株予約権の発行 (2024年5月17日公表)

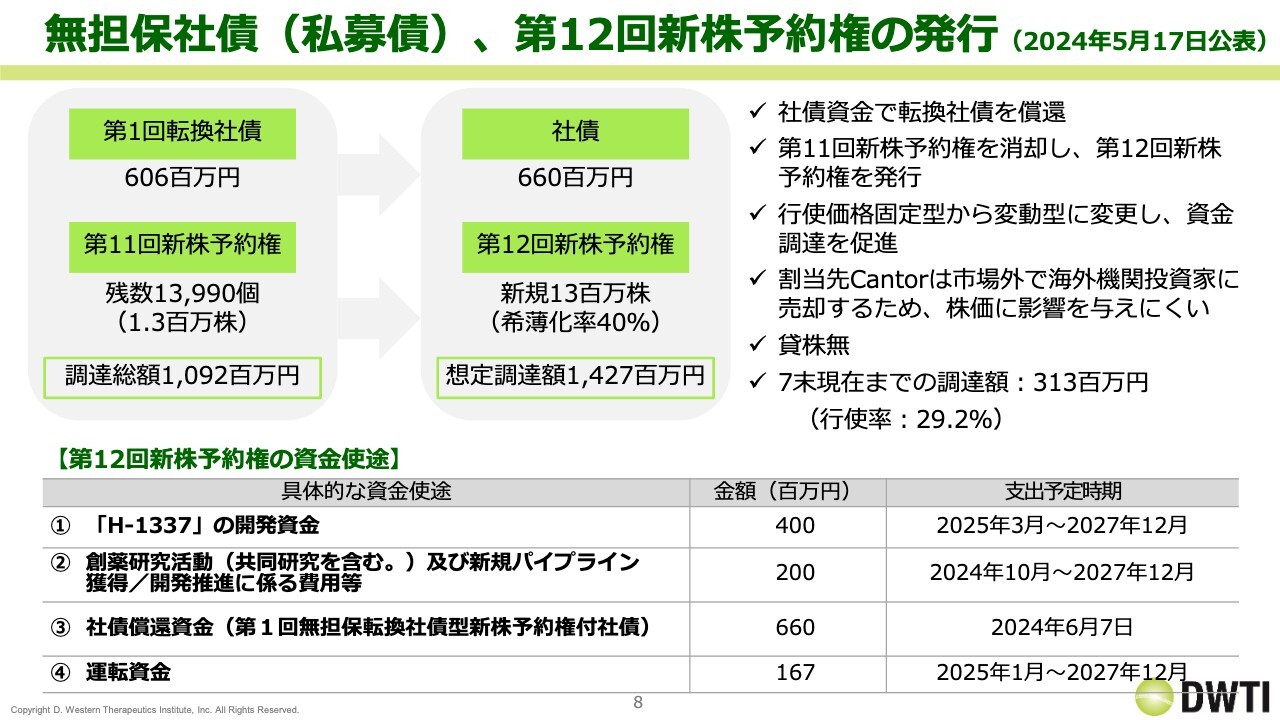

資金調達についてわかりづらい部分もあるため、スライドを1枚用意しています。左上の図の左側にあるものが、5月以前にあったものです。5月に切り替えを行い、現在は右側の状況になっています。

転換社債を社債に切り替え、その違約金も含めて、6億6,000万円の社債を発行しました。第11回新株予約権は130万株残っていましたが、第12回では1,300万株を新規で発行しています。

第11回新株予約権と転換社債を合わせて、総額10億9,200万円を調達しました。5月段階で、新たな社債と第12回新株予約権を発行したことで、14億2,700万円の調達を想定しています。そもそもの転換社債も、第11回新株予約権の行使価格が固定になっており、株価がその固定価格を大きく下回っていたため、これを行いました。つまり、固定型から変動型に変え、行使を促進することが目的です。

Cantorに割当を引き受けてもらいましたが、市場外で機関投資家に売却する前提で、市場への影響をなるべく抑えることを意図しています。先ほどは6月末でしたが、7月末までの調達額で3億1,300万円と、最初の2ヶ月ほどで3割に達しているため、まずまずの行使率かと考えています。

資金使途は、スライド下段に記載のとおりです。主に非常に重要な「H-1337」の開発資金としますが、フェーズ2bのお金というよりも、その次のフェーズ3に向けた準備資金になります。

加えて、創薬活動、転換社債の償還資金、運転資金を挙げています。

2024年12月期上期 パイプラインの現況

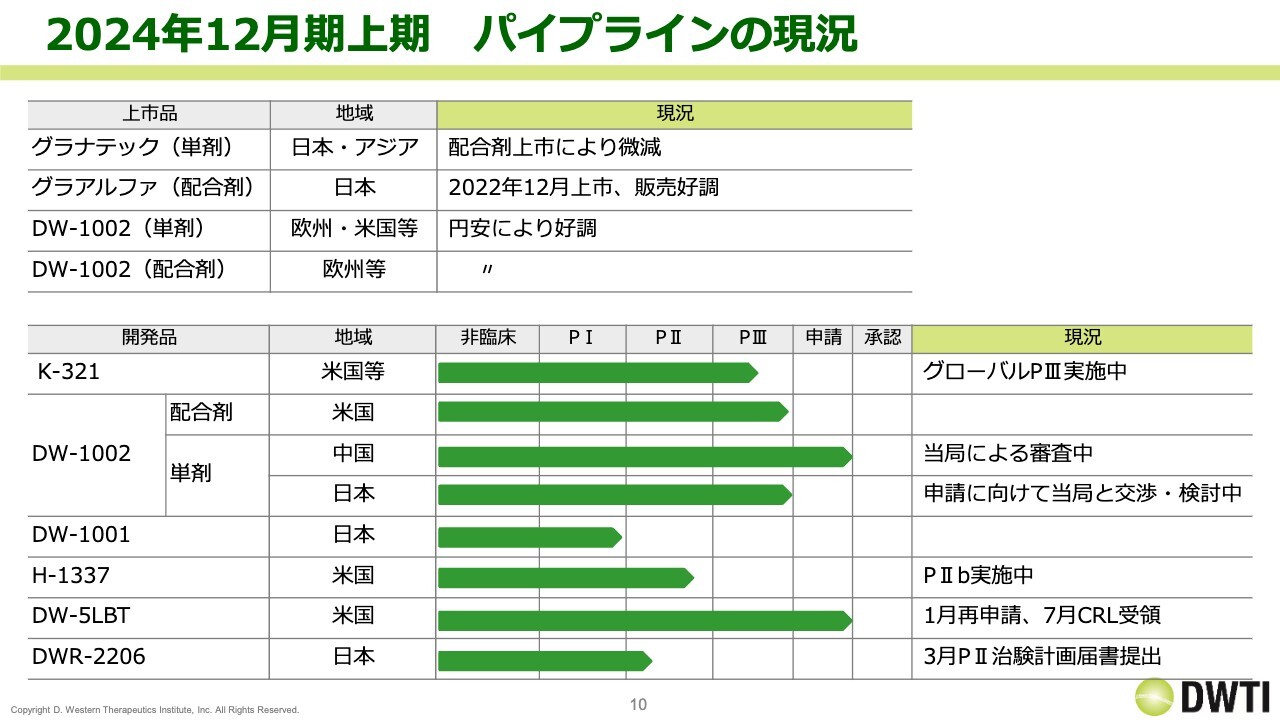

続いて、事業進捗をご説明します。まずはパイプラインの現況です。上市品は、「グラナテック(単剤)」と「グラアルファ」になります。

「グラナテック(単剤)」はすでに物質特許が切れ、審査期間が終了しています。それにより、製品の売上はそれほど変わっていないものの、我々が受け取るロイヤリティ収入は以前より減ってきている状況です。

「グラアルファ」は2022年に上市し、2023年に1年間フルで販売することができました。販売の立ち上がりが非常に良好で、ロイヤリティ収入が伸長しました。また、「DW-1002」は円安の影響で好調に推移しています。

一方、開発品の「K-321」はグローバルでのフェーズ3を現在実施中です。「DW-1002」は中国で当局に対して申請を行っており、その審査中です。また、日本では当局と交渉中となっています。

「H-1337」はフェーズ2bを実施中で、「DW-5LBT」は1月に再申請を行っており、7月にCRLを再度受領いたしました。

「DWR-2206」は、3月にフェーズ2の治験計画届書(IND)を提出しています。

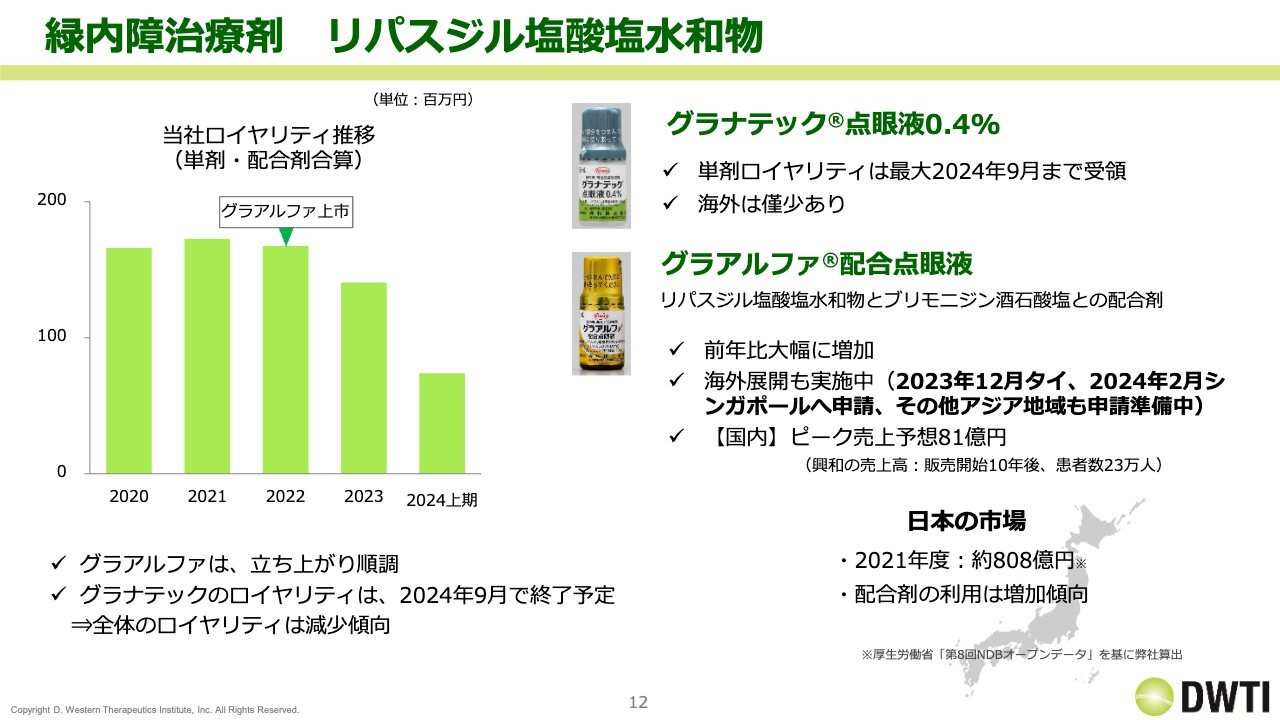

緑内障治療剤 リパスジル塩酸塩水和物

上市品を個別にご説明していきます。まずはグラナテックファミリーです。「グラナテック(単剤)」は国内のロイヤリティが9月で終了になります。「グラアルファ」は上市が2022年で、2022年から「グラナテック(単剤)」の審査期間が終わったこともあって、一部契約の内容に基づいてロイヤリティが減少しています。

そのような状況を受け、「グラアルファ」のロイヤリティ収入は増加していくものの、「グラナテック(単剤)」のほうは減少していくため、トータルでは減少傾向となる見込みです。

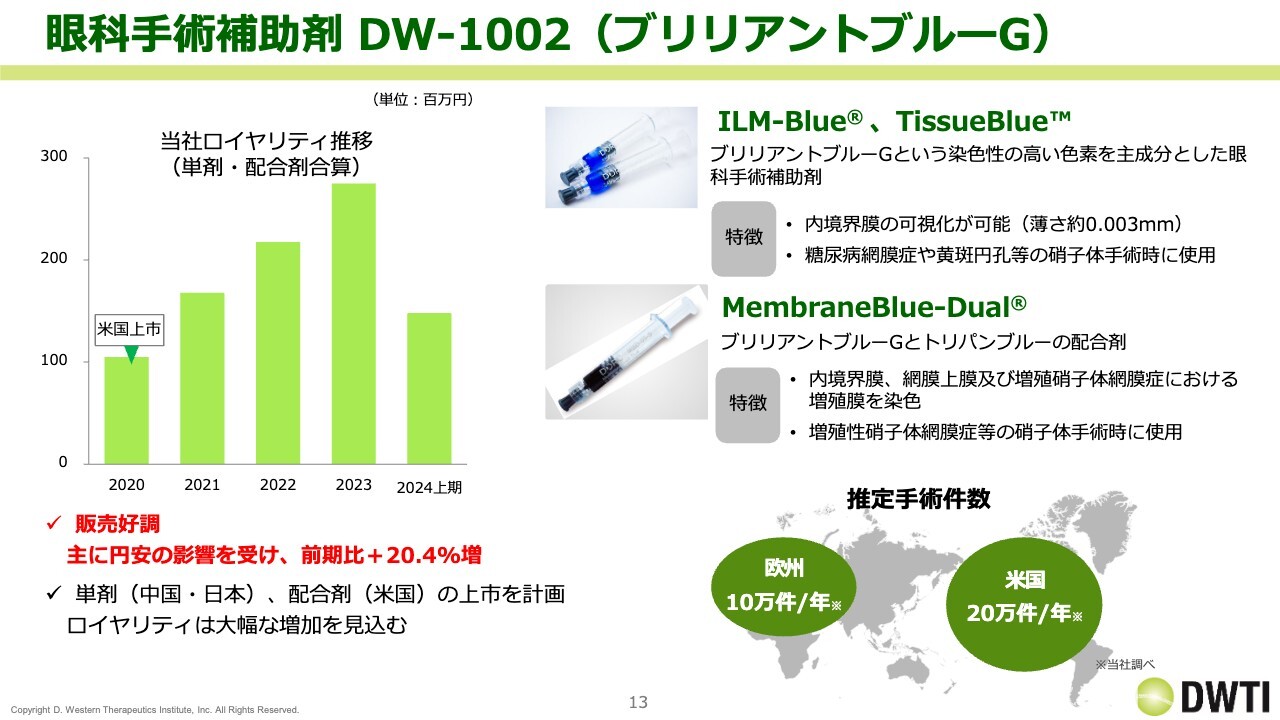

眼科手術補助剤 DW-1002(ブリリアントブルーG)

眼科手術補助剤「DW-1002」は、アメリカで2020年に上市して以降、売上が大きく伸びています。2020年は1億円ほどでしたが、2023年では2億5,000万円に届く水準となっており、「グラナテック(単剤)」と「グラアルファ」の合計金額以上のロイヤリティ収入をすでに受け取っています。

したがって、3年前に比べてロイヤリティ収入の総額はあまり変わっておらず、商品の比率が変わってきている状況です。

「DW-1002」の好調の要因は、円安の状況もありますが、毎年本数自体が徐々に増えてきているためです。全体としては、本数が増え、さらに為替の影響を受けて、ロイヤリティ収入が増加していることになります。

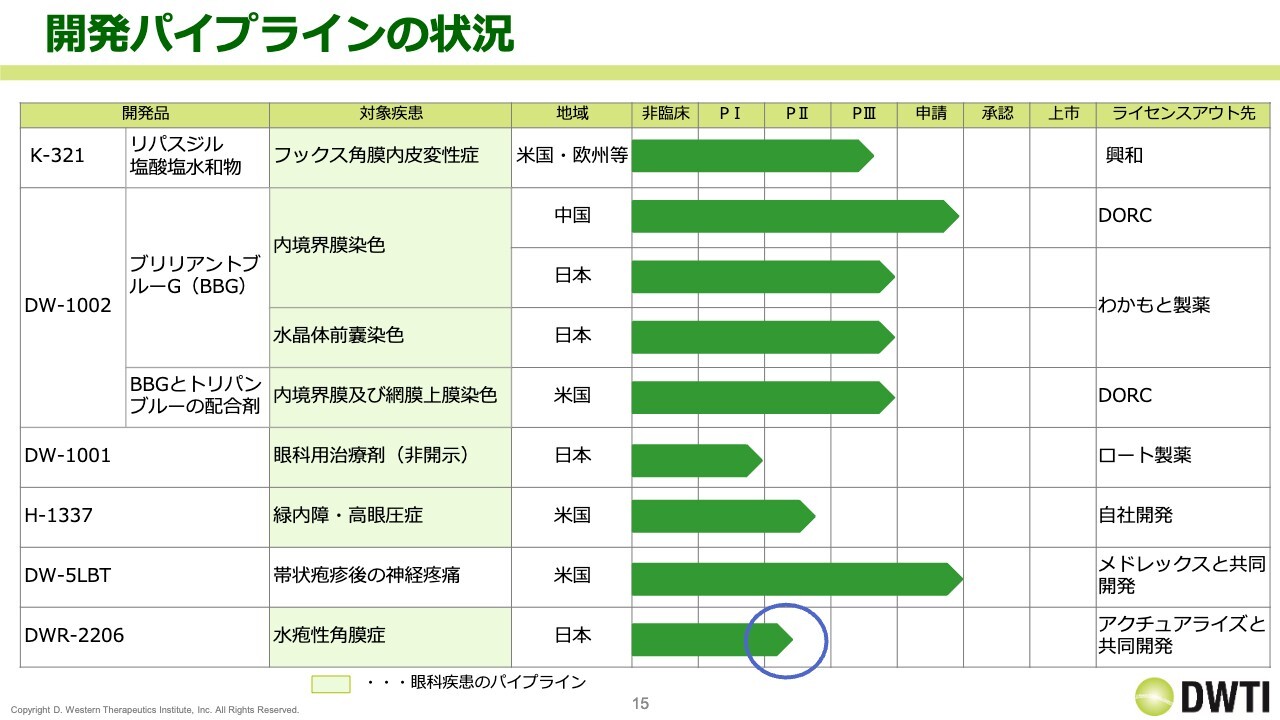

開発パイプラインの状況

開発パイプラインの状況です。スライド下部の丸がついている部分が、開発品の中で一番大きな動きがあった「DWR-2206」の治験計画届書を出したところです。

フックス角膜内皮変性症 K-321

「K-321」は、グローバルでのフェーズ3を興和が行っています。3つある試験の1つは終わっており、残りの2つが進行中です。こちらは、2025年1月が登録上の終了期間になっています。ただ、フェーズ2までの状況を見ると、これがやや延びる傾向が見受けられます。2025年度中にはなにか動きがあると思いますが、1月にすぐ終わるかは今のところまだわかりません。

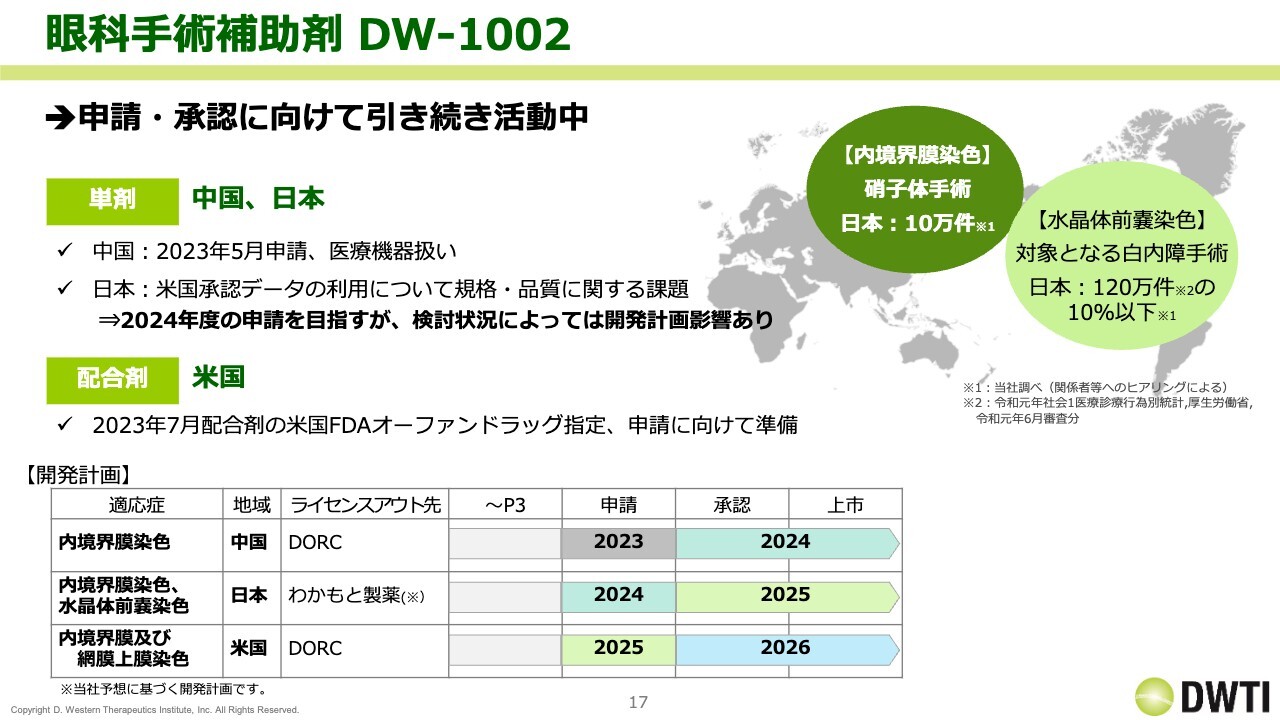

眼科手術補助剤 DW-1002

眼科手術補助剤「DW-1002」です。「DW-1002(単剤)」については中国と日本で開発を進めています。中国では2023年5月に申請しており、まだ承認は得られていません。こちらの承認は一応本年度中ということですが、具体的な時期等が我々からは見えていない状況です。

日本については、本年度中の申請を目指していますが、やや苦戦しています。アメリカの承認データを使っての申請ですが、こちらは医療機器ではなく、新薬として開発しているため、規格や品質の検討が続いています。

アメリカでは、「DW-1002(配合剤)」が2023年7月にオーファンドラッグ指定を受け、申請の準備中です。ブリリアントブルーG(BBG)自体は、単剤と配合剤を比べると配合剤のほうが単価が高く、販売数量が多いため、配合剤を売ることで市場性が非常に高くなります。

アメリカでは単剤をすでに販売しており、それによって我々のロイヤリティ収入は3倍になっている状況ですが、ここに配合剤が入ってくれば、またさらに大きく伸びることが期待できます。

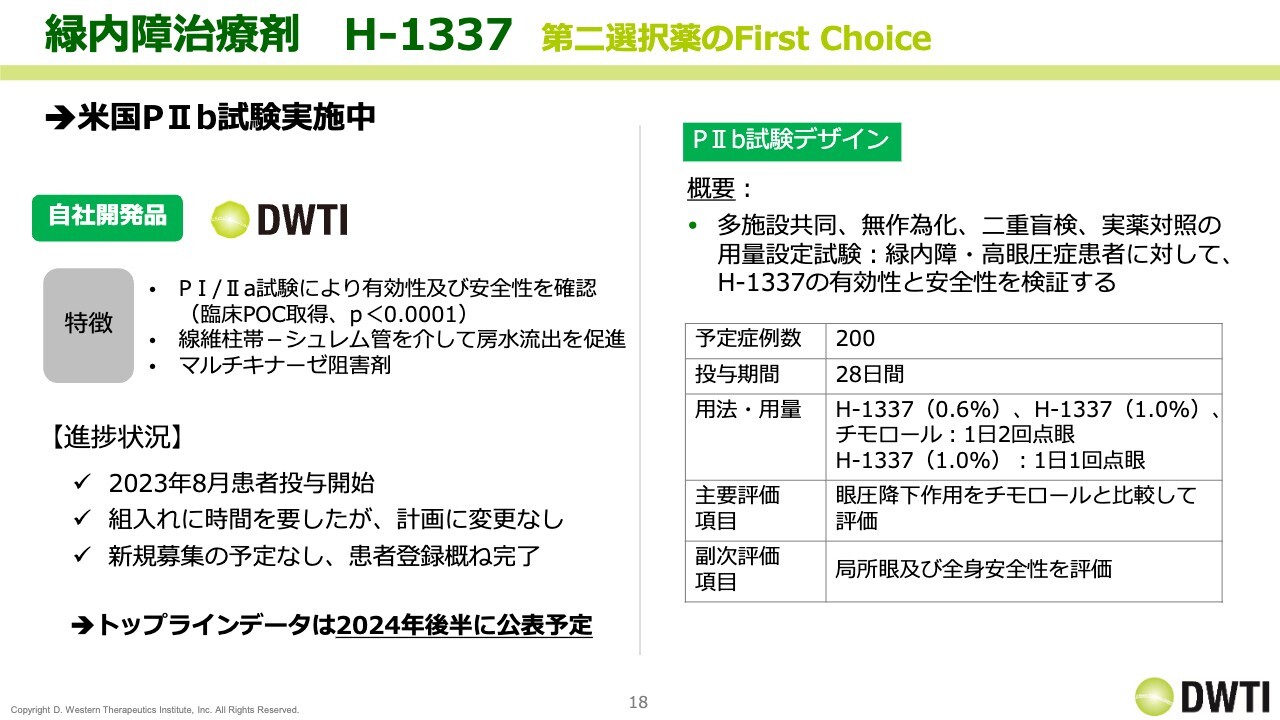

緑内障治療剤 H-1337 第二選択薬のFirst Choice

緑内障治療剤「H-1337」です。こちらはアメリカでのフェーズ2bを実施中です。具体的には、2023年8月に患者投与を開始しています。そもそもこれも、組み入れなどで時間を要したこともあって、昨年8月の患者への投与自体も、我々としては少し遅くなった印象です。そこから開始し、現在、新規の募集はストップしており、患者の登録はおおむね完了しています。

現在「トップラインデータは2024年後半に公表」と開示していますが、この予定は引き続き変更ありません。スライド右側にフェーズ2b試験のデザインを載せていますが、症例数は200症例で、「H-1337」の3群と、プラセボとしてチモロールを入れています。

主要評価項目として、眼圧降下作用をチモロールと比較し、副次評価項目として、眼局所と全身の安全性を評価しています。

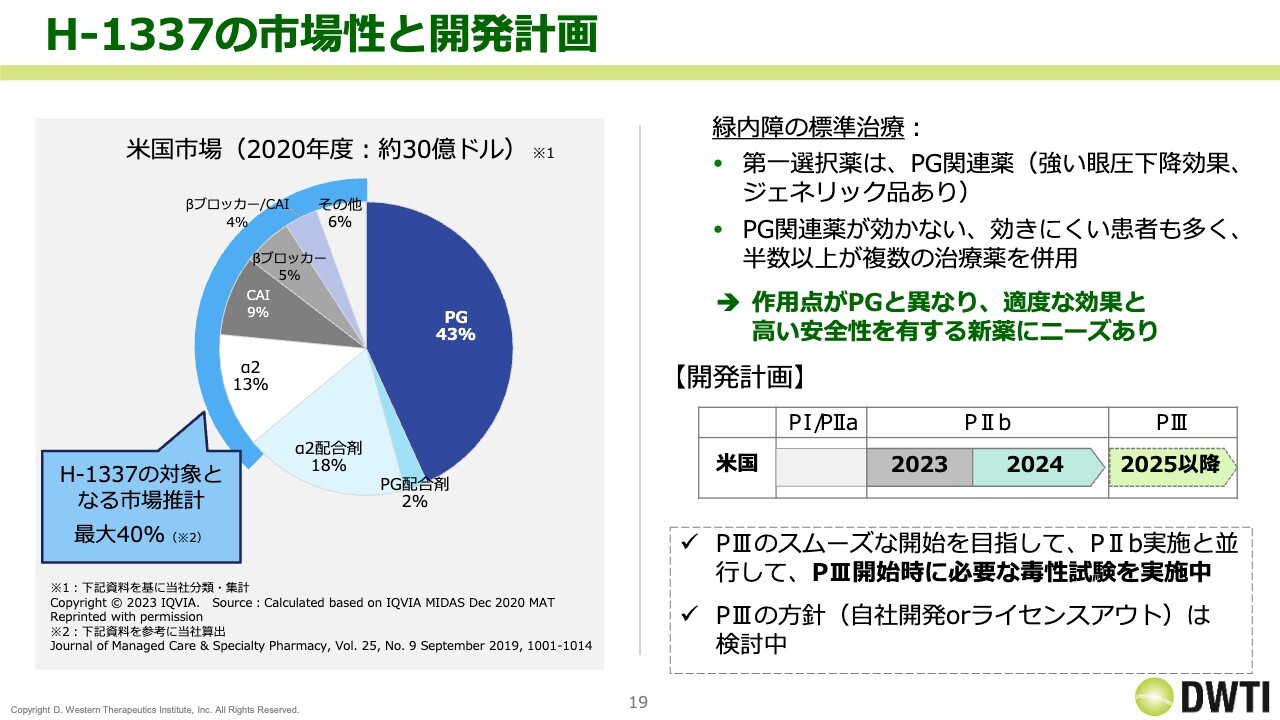

H-1337の市場性と開発計画

「H-1337」はアメリカで開発していますが、アメリカの緑内障治療剤マーケットは世界最大です。全世界の市場が約5,000億円、50億ドルから60億ドルといわれている中で、アメリカ市場は30億ドルと、全体の半分以上を占めています。

そして、その30億ドルのうち、50パーセント近くをPG関連薬が占めています。この競合薬としては「ネタルスジル」があり、これは参天製薬などが開発していますが、市場シェアは10パーセント弱です。残りの最大40パーセントぐらいが、我々が目指している市場になります。

このように、アメリカの緑内障治療剤市場はかなりPG関連薬が強く、それ以外はまだ非常に激しい競合環境となっています。当社としては、この「第二選択薬のFirst Choice」を目指して「H-1337」を投入したいと考えています。

開発計画では、フェーズ2bが2024年、フェーズ3が2025年以降となっていますが、現在我々は「フェーズ2bで良好な結果が出る」という前提で、フェーズ3に向けて毒性試験など、さまざまな準備を進めています。

このフェーズ3については、可能であれば自社で行いたいという気持ちもありますが、調達状況の兼ね合いも含めて検討することになります。

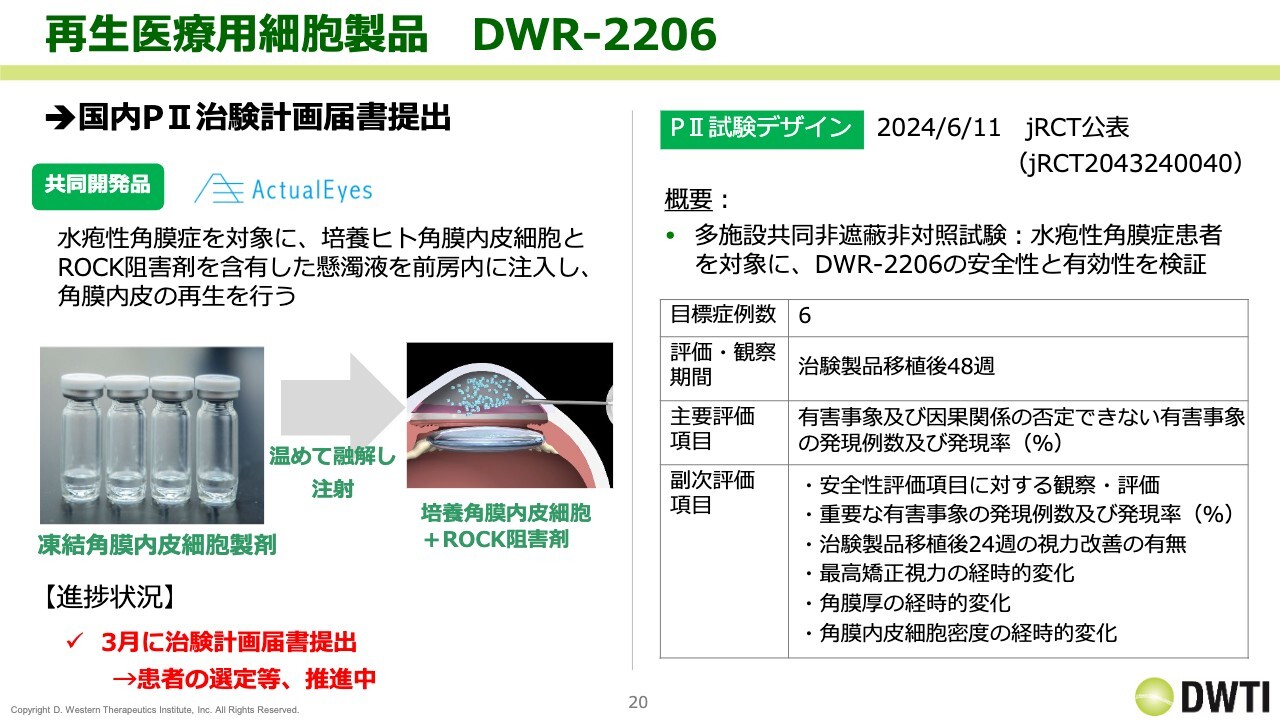

再生医療用細胞製品 DWR-2206

再生医療用細胞製品「DWR-2206」です。こちらは3月に治験計画届書を出しており、現在は患者の選定などを進めています。この「DWR-2206」は凍結製剤であることが特徴です。

スライド右側に、登録済みのフェーズ2試験デザインを掲載しています。2024年6月11日にjRCTに提出されています。目標症例数は6例、評価・観察期間は治験製品移植後48週、主要評価項目は「有害事象及び因果関係の否定できない有害事象の発現例数及び発現率」です。

副次評価項目として「安全性評価項目に対する観察・評価」「重要な有害事象の発現例数及び発現率」「治験製品移植後24週の視力改善の有無」など、安全性をメインに有効性を見ていく評価項目になっています。

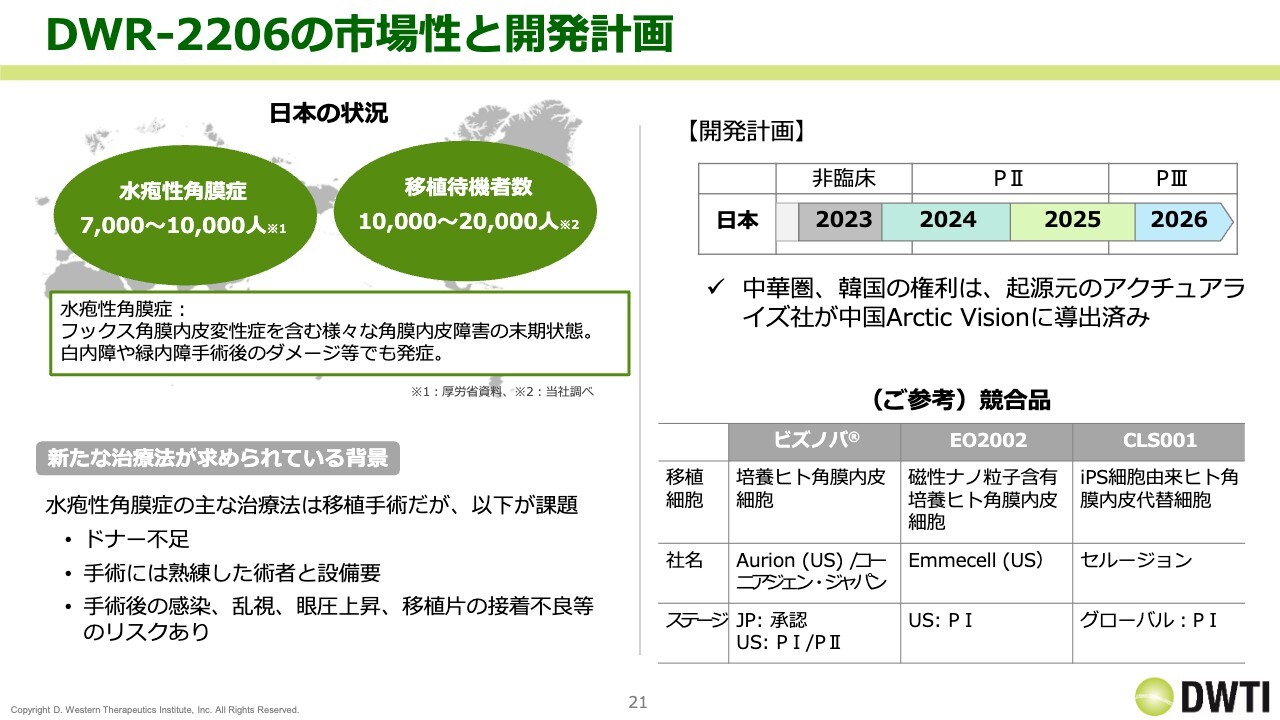

DWR-2206の市場性と開発計画

「DWR-2206」は現在フェーズ2を行っており、その次はフェーズ3に移りますが、早期承認制度は使わず、通常の申請を行います。

日本において水疱性角膜症は7,000人から1万人と言われています。先行品の「ビズノバ」は一昨年に承認され、最近になって薬価収載されたと思いますが、我々の想定よりも高い金額となっていました。そのような意味で、当初の評価よりも我々の市場性が少し大きくなったように思います。

フェーズ2を2024年から2025年まで、フェーズ3を2026年に行う計画です。

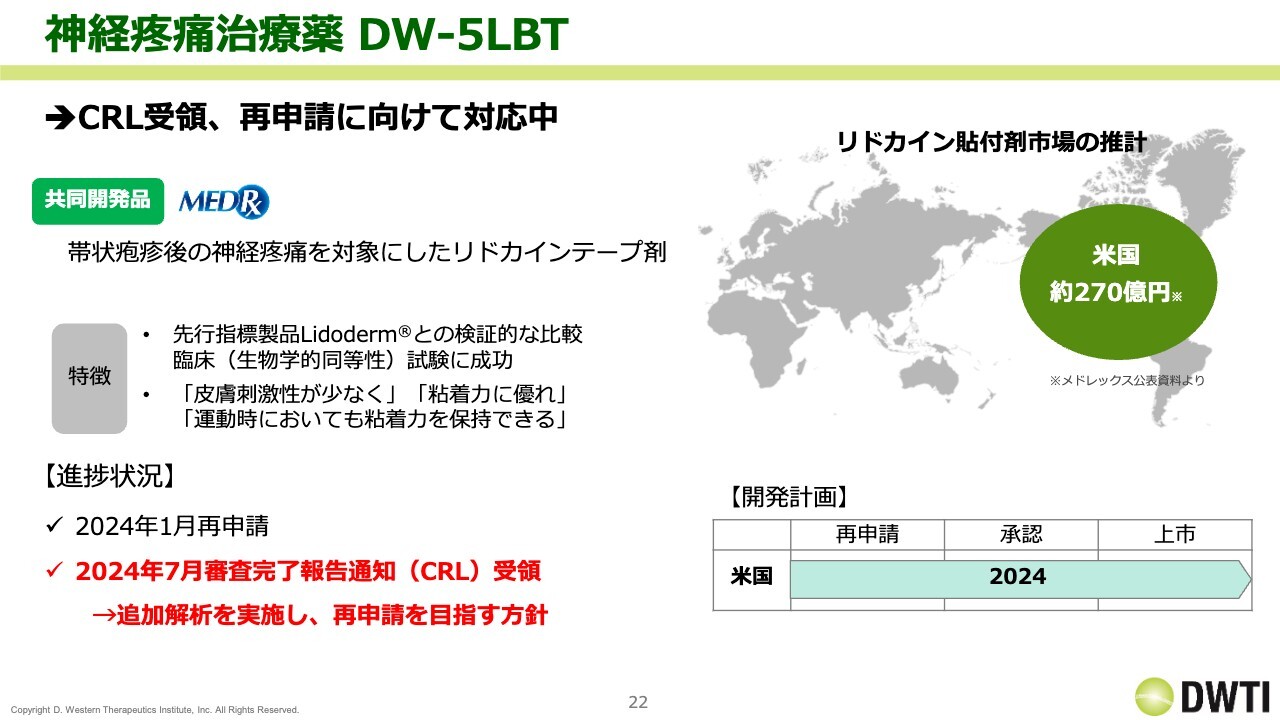

神経疼痛治療薬 DW-5LBT

神経疼痛治療薬「DW-5LBT」です。こちらは2024年1月に再申請した後に、2024年7月に審査完了報告通知(CRL)を受領しました。共同開発しているメドレックスと協議した結果、追加解析を実施し、再度申請する方針で進めています。

ただし、再申請後のスケジュールについては、追加解析がどのくらいで終わるかによるため未定です。終わり次第、新たな計画を発表する流れになるかと思います。

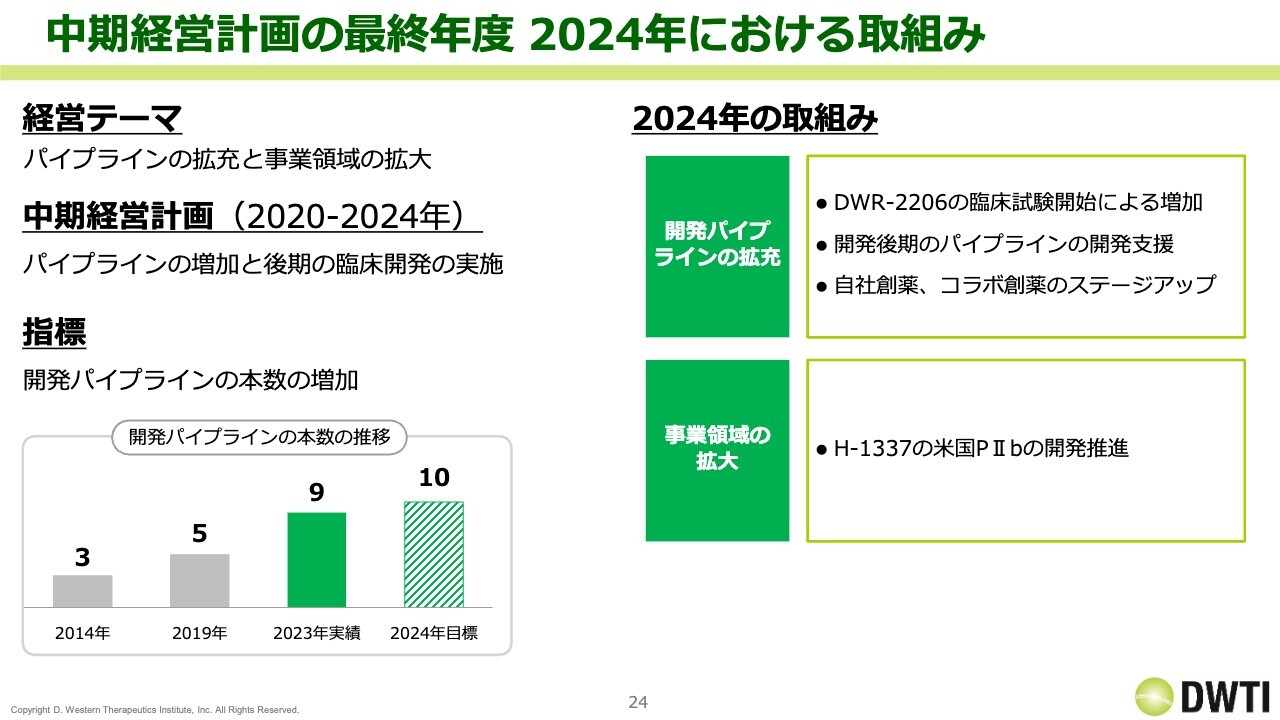

中期経営計画の最終年度 2024年における取組み

中期経営計画の最終年度である、2024年12月期の見通しについてご説明します。

経営テーマにパイプラインの拡充と、事業領域の拡大を掲げています。そのため、収益性を上げることにより、経営基盤を安定させることに取り組んできました。

2024年は「H-1337」の開発と「DWR-2206」に注力しています。

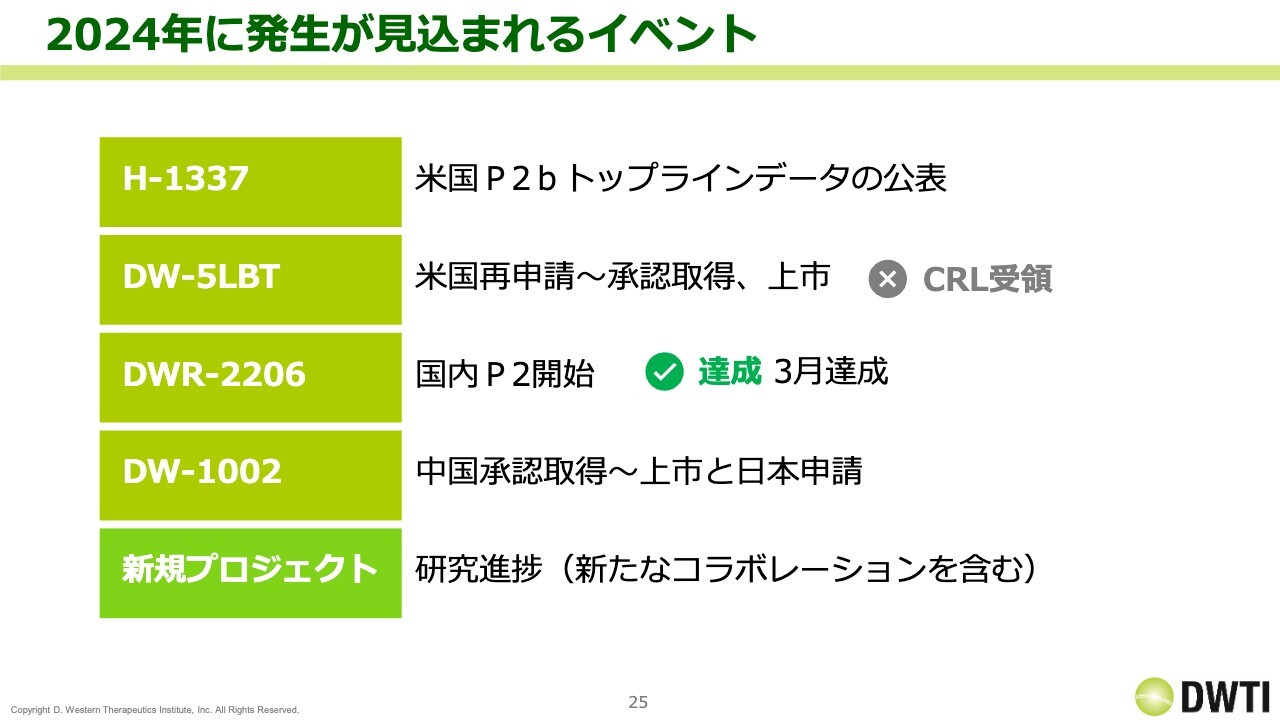

2024年に発生が見込まれるイベント

2024年に発生が見込まれるイベントとしては、「H-1337」において、フェーズ2bのトップラインデータの公表があります。これは我々にとって、年内で最も重要なデータのイベントです。

「DW-5LBT」については、米国の承認取得と上市を本年度中と予定していましたが、CRLを受領したため、開発計画の引き直しからとなります。

「DWR-2206」も国内フェーズ2開始をイベント目標としており、こちらは3月に達成しました。また、今年は他に「DW-1002」の中国の承認取得と上市、そして日本の申請を見込んでいます。

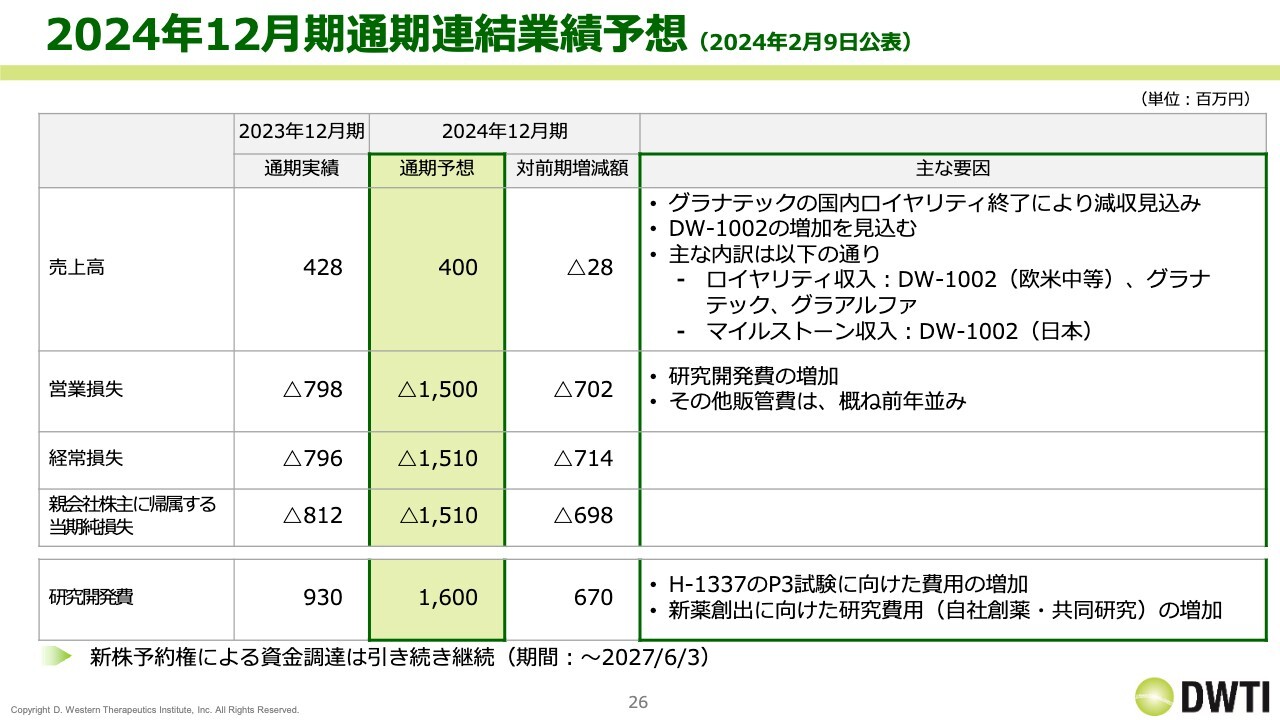

2024年12月期通期連結業績予想(2024年2月9日公表)

2024年12月期の業績予想です。売上高は4億円と予想しています。当期の前半はかなり強めに出ていますが、「グラナテック(単剤)」の国内ロイヤリティが終了することを見込み、やや堅実な予想を立てました。

営業損失はマイナス15億円としています。当期の前半は研究開発費の進捗が少なかったため、このへんは前後するかと思います。ただし、最終的には近い数字で着地する見込みです。

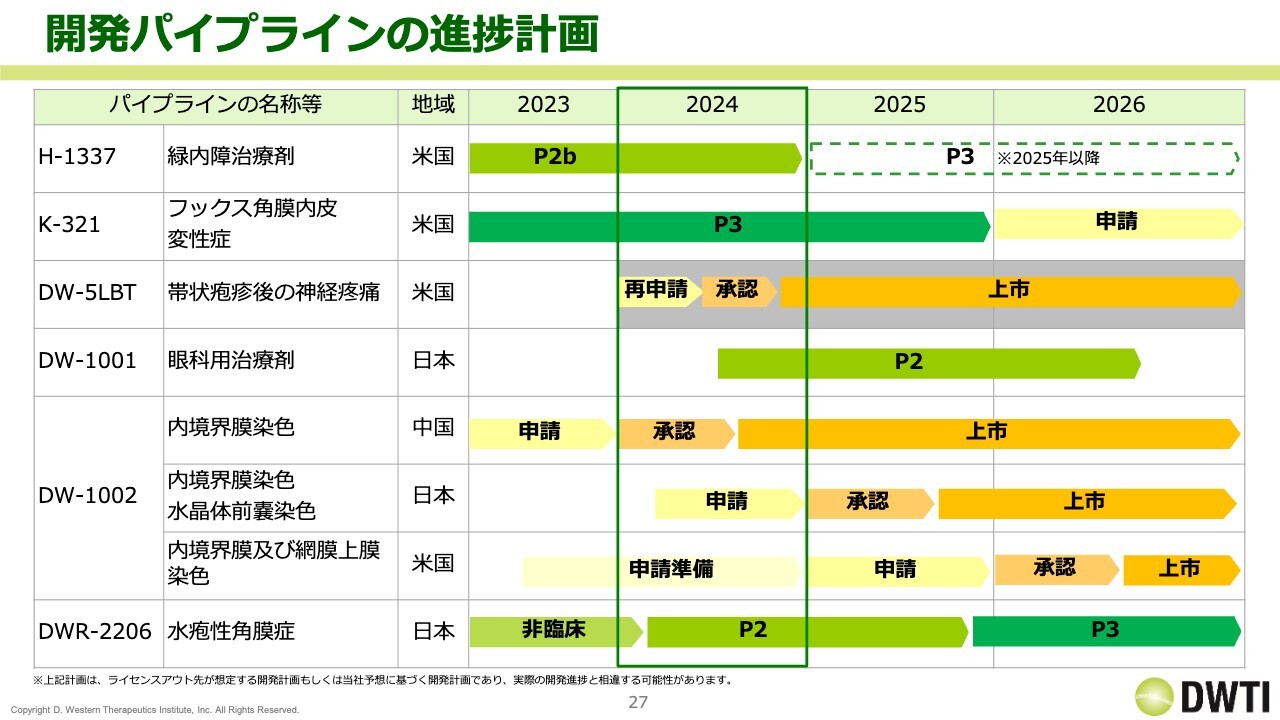

開発パイプラインの進捗計画

開発パイプラインの進捗計画です。「DW-5LBT」は現在再検討中で、状況が固まり次第ご報告します。「H-1337」は米国でのフェーズ2bが終了次第、2025年以降に予定するフェーズ3の準備を進めながら治験を検討することになると思います。

「K-321」は米国でフェーズ3を進行しており、2026年以降の申請となる見込みです。「DW-1001」と「DW-1002」の予定はスライドのとおりです。中国・日本において、全体的には後期のロイヤリティに貢献しそうなものの準備が進んでいます。

「DWR-2206」は現在フェーズ2です。その後はフェーズ3、申請・承認・上市となります。

2024年、2025年、2026年において、上市に向けてさまざまな製品を動かしていけると考えています。

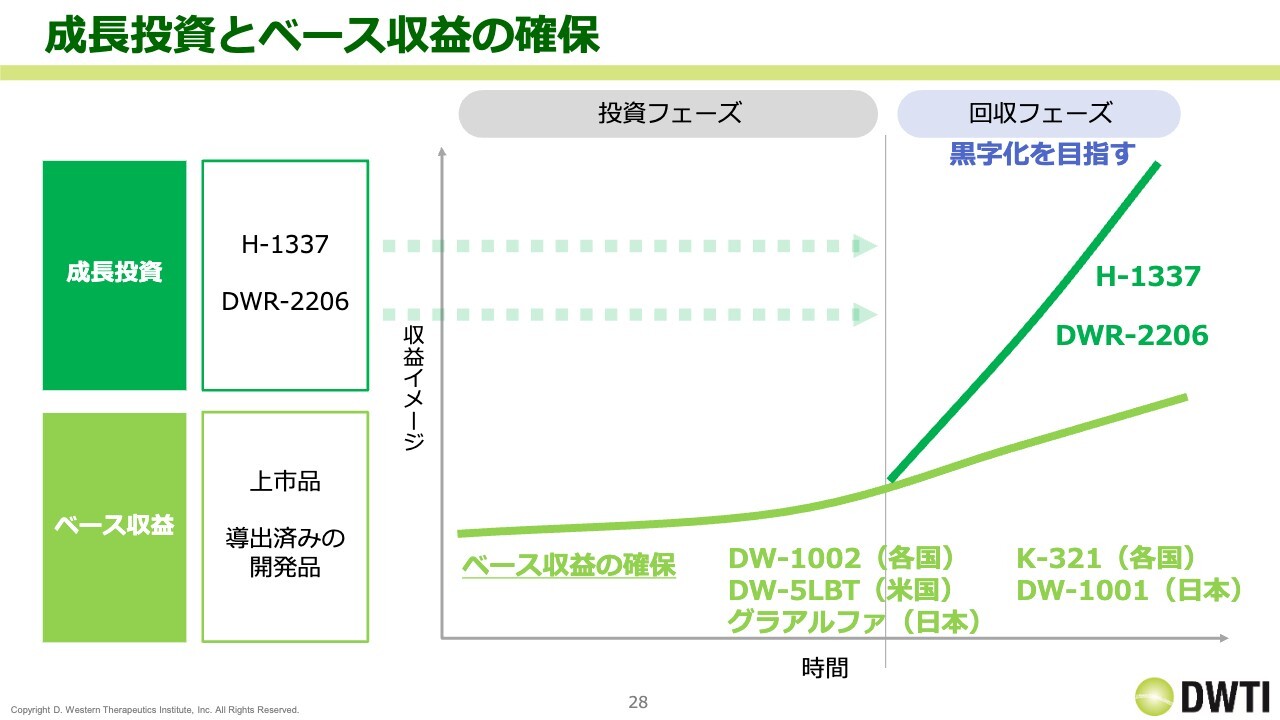

成長投資とベース収益の確保

当社の成長戦略です。スライドでは「成長投資」と「ベース収益」で分けています。もともと我々は作ったものを導出する、あるいは他社から導入したものを少し触って出すといったことをしていました。これがライセンスアウトし、ロイヤリティを得る「ベース収益」というものです。

一方、「成長投資」は我々自身がリスクを取って共同開発するもので、現在は主にこちらに大きく投資しています。

「ベース収益」は基礎研究のみでできるため、それほどお金はかかりません。しかし、それだけでは収益性が限定されてしまうため、大きく投資をすることで大きな成長を目指すべく、がんばっているところです。

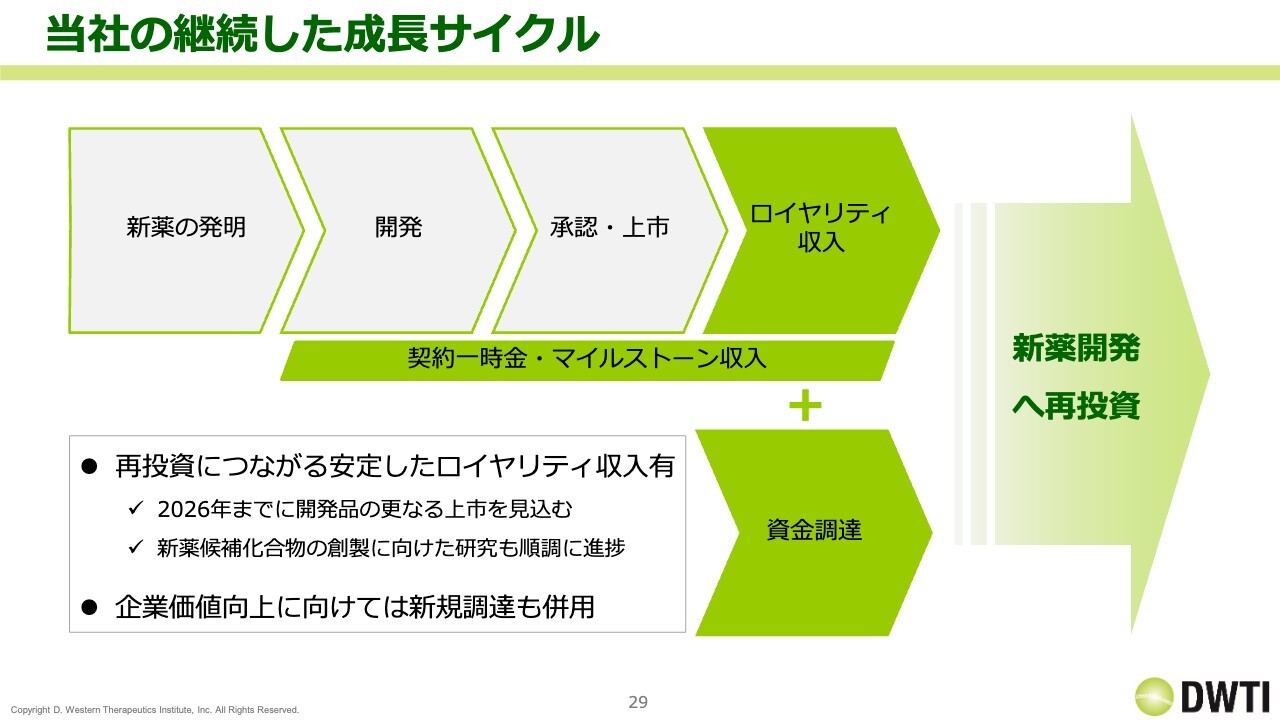

当社の継続した成長サイクル

当社の成長サイクルです。ロイヤリティ収入と市場からの資金調達により、新薬開発を進めていきたいと考えています。

以上で、本日のご説明を終了します。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4576

|

102.0

(15:30)

|

-3.0

(-2.85%)

|

関連銘柄の最新ニュース

-

DWTI(4576) 役員人事に関するお知らせ 02/16 15:30

-

DWTI、今期最終は赤字拡大へ 02/13 15:30

-

DWTI(4576) 2025年12月期 通期決算説明資料 02/13 15:30

-

DWTI(4576) 事業計画及び成長可能性に関する事項 02/13 15:30

-

DWTI(4576) 2025年12月期 決算短信〔日本基準〕(連結) 02/13 15:30

新着ニュース

新着ニュース一覧-

今日 23:18

-

今日 23:15

-

-

今日 23:14