【QAあり】アイビス、売上高・営業利益が過去最高を更新 サブスク売上は前年比+114.4%と倍増、順調に収益の柱へと成長中

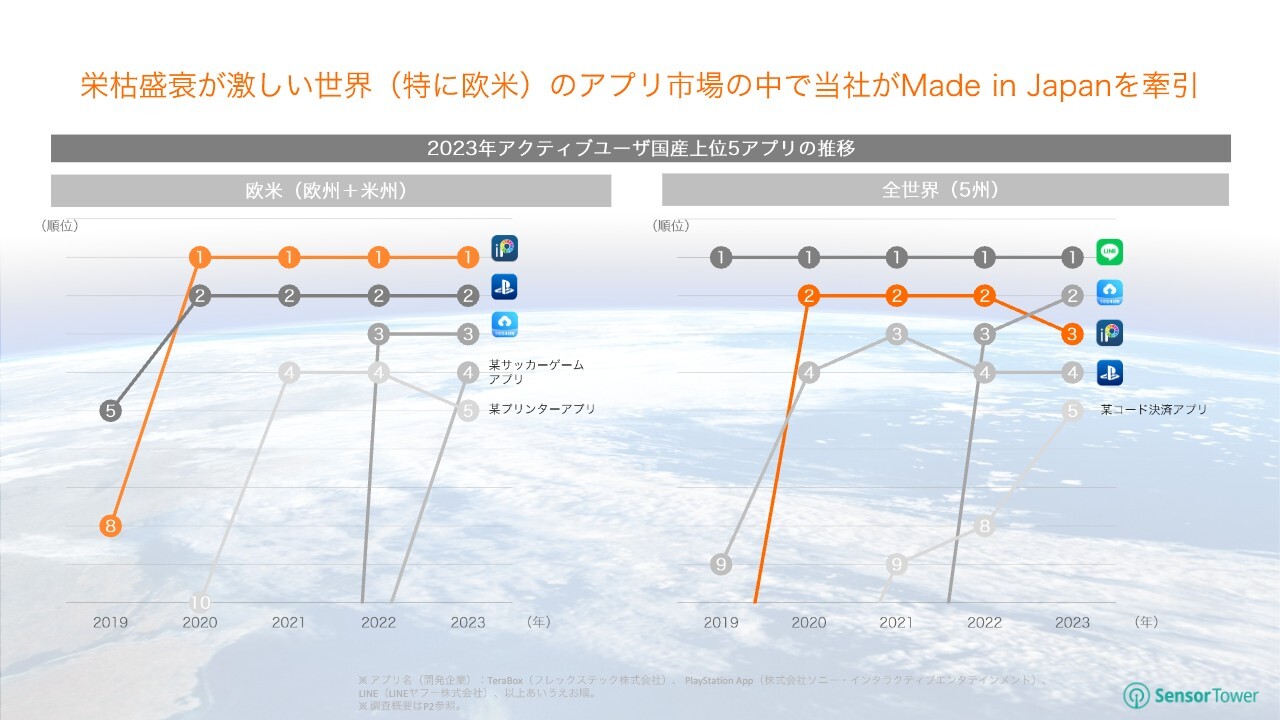

欧米のアクティブユーザ数 4年連続No.1

神谷栄治氏(以下、神谷):株式会社アイビス代表取締役社長の神谷です。2024年12月期第2四半期の決算説明を行います。

「ibisPaint」は日本企業発のアプリとして、欧米のアクティブユーザ数4年連続No.1を獲得しています。全世界でも4年連続トップ3に入っています。

栄枯盛衰が激しい世界(特に欧米)のアプリ市場の中で当社がMade in Japanを牽引

スライドはアクティブユーザ国産上位5アプリの推移です。2位に「PlayStation」が入っており、「ibisPaint」は全世界で3位を取っています。クラウドストレージのアプリに負けているものの、3位以内となっています。

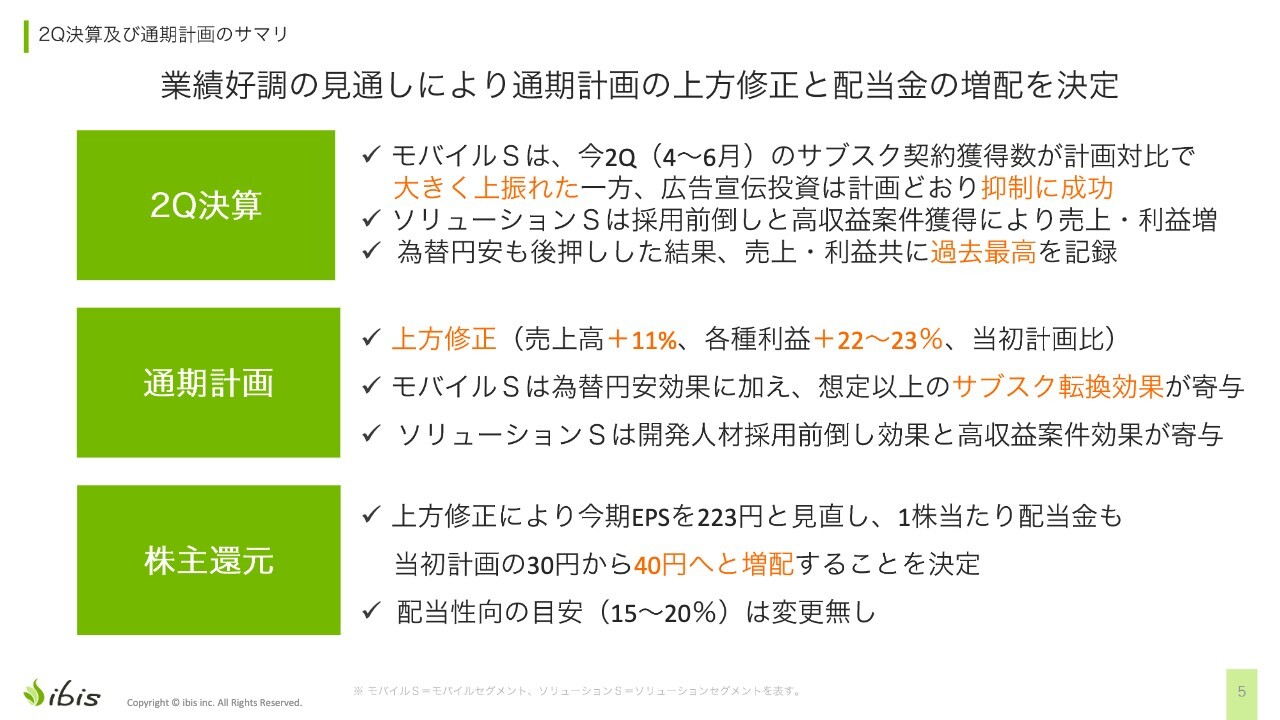

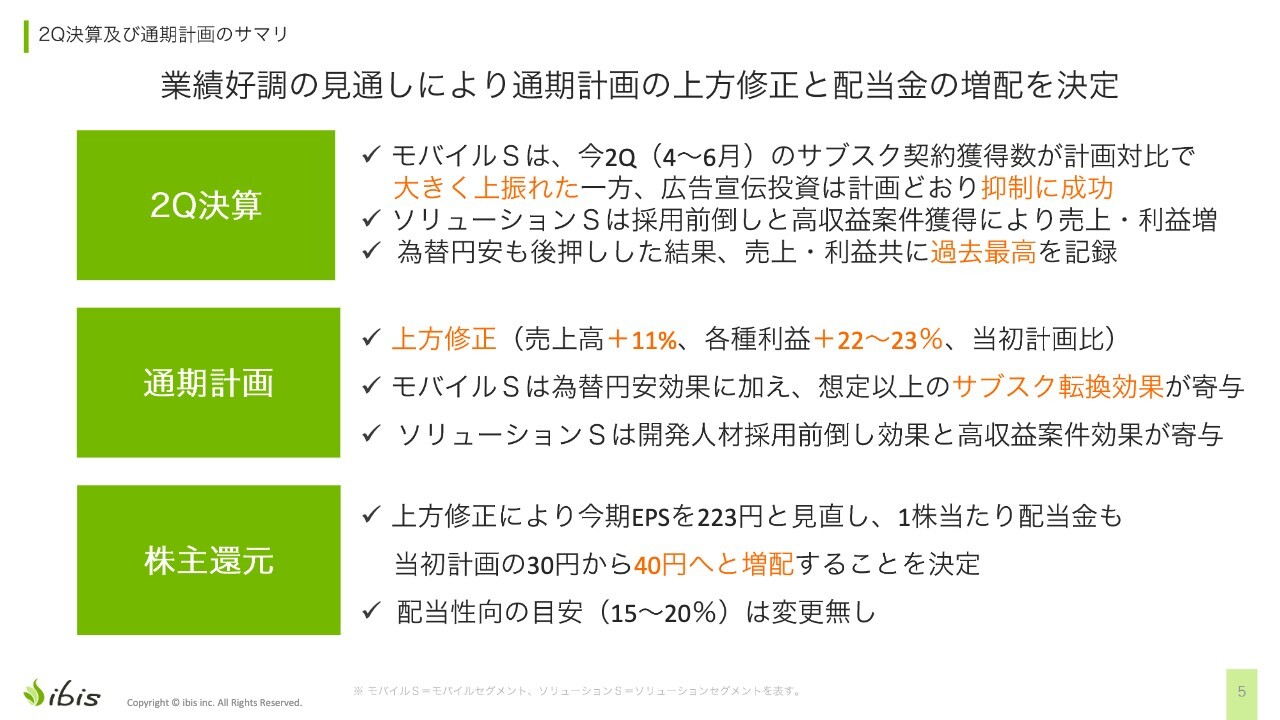

2Q決算及び通期計画のサマリ

第2四半期のサマリーです。モバイルセグメントは、第2四半期のサブスクの契約数が計画比に対して大きく上振れており、広告宣伝費を計画どおり抑制しています。

ソリューションセグメントについては、採用の前倒しと高収益案件の獲得により売上・利益が増加しました。為替の円安も後押しした結果、売上・利益ともに過去最高益を記録しました。

それに伴い、通期計画の上方修正を発表しています。売上高が当初計画比11パーセント増、各種利益が当初計画比22パーセントから23パーセント増となっています。

モバイルセグメントの上振れの理由は、為替の円安効果及び想定以上のサブスク転換効果が寄与したことによるものです。ソリューションセグメントについては、人材の採用の前倒しの効果と高収益案件の効果が寄与しています。

株主還元は、上方修正により今期のEPSを223円と見直して、1株当たり配当金を当初計画の30円から40円への増配を決定しました。配当性向の目安については、以前開示した15パーセントから20パーセントから変更ありません。

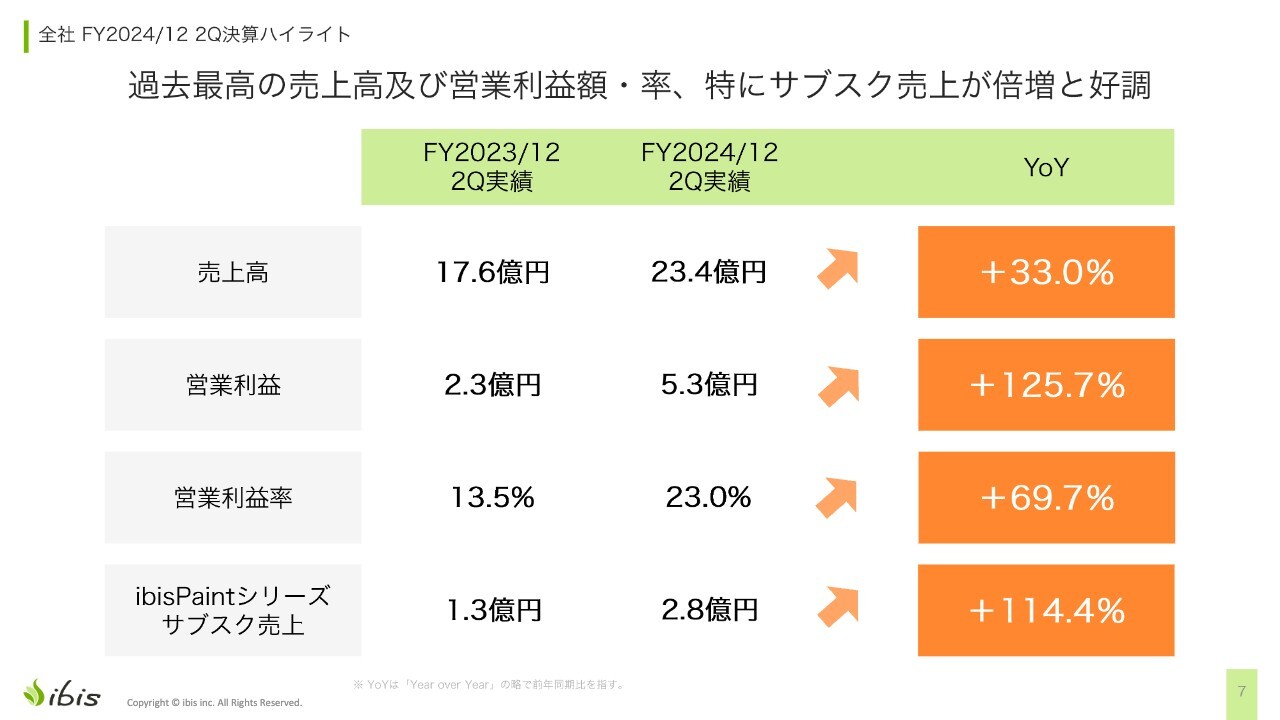

全社 FY2024/12 2Q決算ハイライト

第2四半期の決算に入ります。第2四半期までの2024年度上期の売上高は2023年度の17.6億円から23.4億円と、前年同期比33.0パーセント増です。営業利益は2023年度の2.3億円から5.3億円と、前年同期比で125.7パーセント増と、2倍以上になっています。

営業利益率は2023年度の13.5パーセントから23.0パーセントと、前年同期比69.7パーセント増です。「ibisPaint」シリーズのサブスク売上については、2023年度の1.3億円から2.8億円と、前年同期比114.4パーセント増となり、こちらも2倍以上になっています。

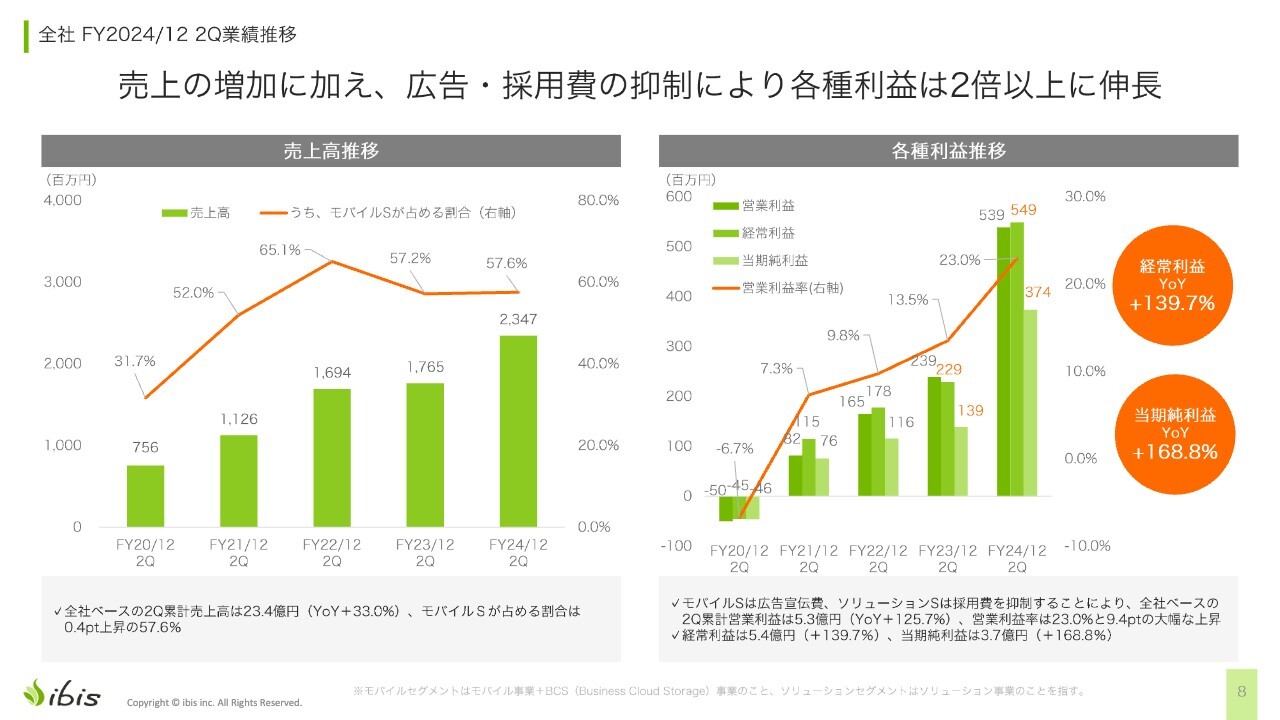

全社 FY2024/12 2Q業績推移

売上高の推移です。上期は23.47億円で、モバイルセグメントが占める割合が57.6パーセントです。利益は順調に伸びており、経常利益は前年同期比で139.7パーセント増、当期純利益は前年同期比168.8パーセント増となっています。スライド右側の折れ線グラフが示すとおり、利益率もどんどん上がってきています。

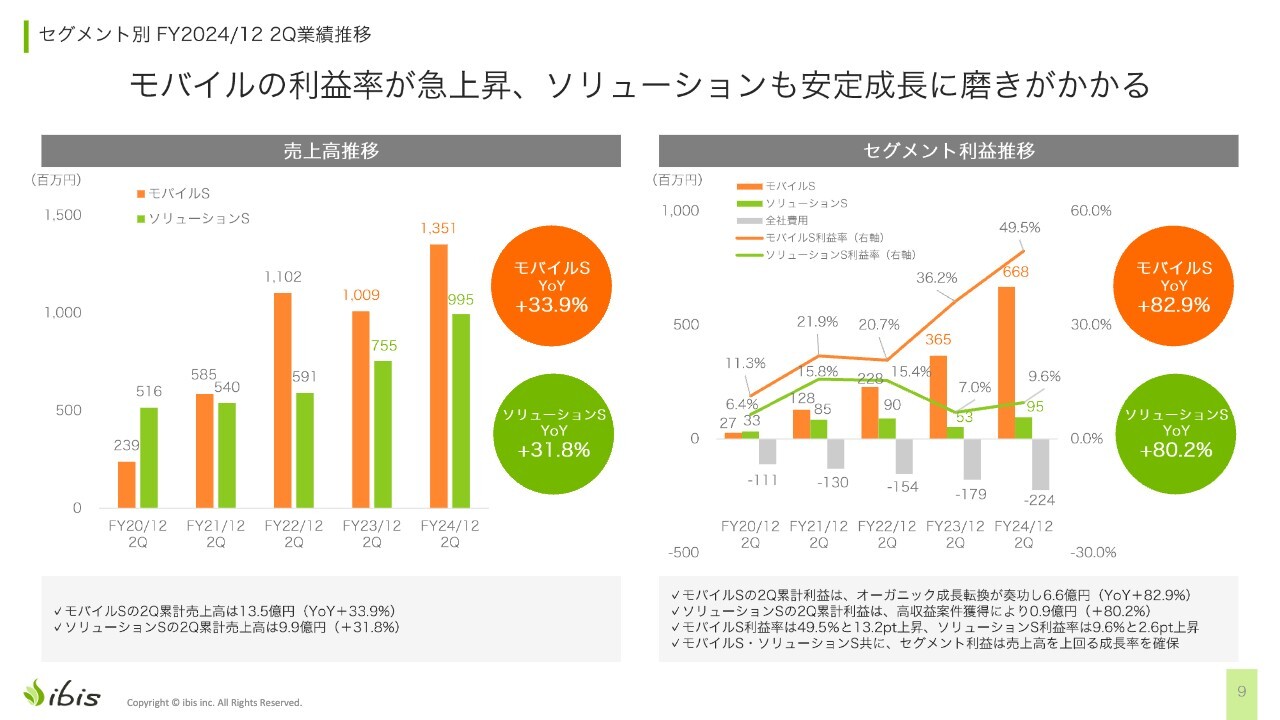

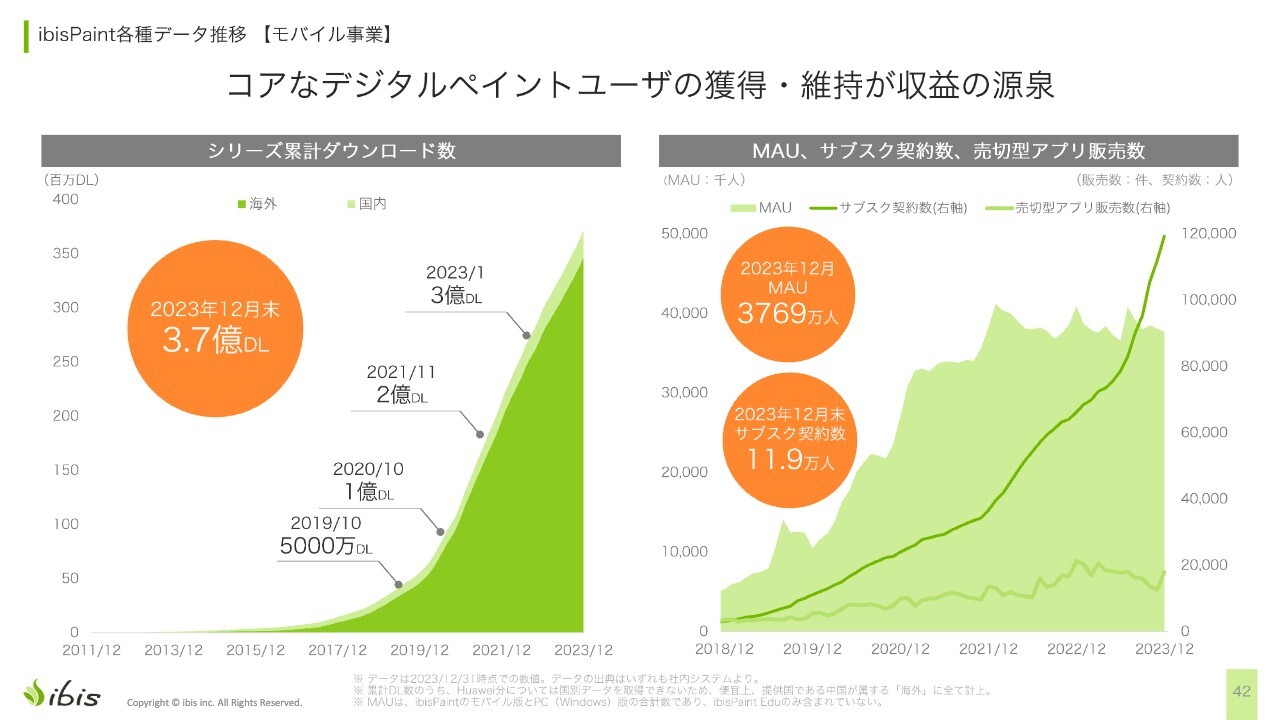

セグメント別 FY2024/12 2Q業績推移

モバイルセグメントとソリューションセグメントの内訳です。モバイルセグメントが前年同期比33.9パーセント増、ソリューションセグメントが2023年度の7.5億円から9.9億円と、前年同期比31.8パーセント増となっています。

スライド右側のグラフはセグメント利益の推移です。モバイルセグメントが2023年度の3.65億円から6.68億円で前年同期比82.9パーセント増、利益率は49.5パーセントとなっています。

ソリューションセグメントは2023年度の5,300万円から9,500万円と、前年同期比80.2パーセント増と大幅に伸びています。利益率は9.6パーセントです。2023年度は特に採用投資を強化していたために利益率が1回下がっていたものの、そこから回復してきています。

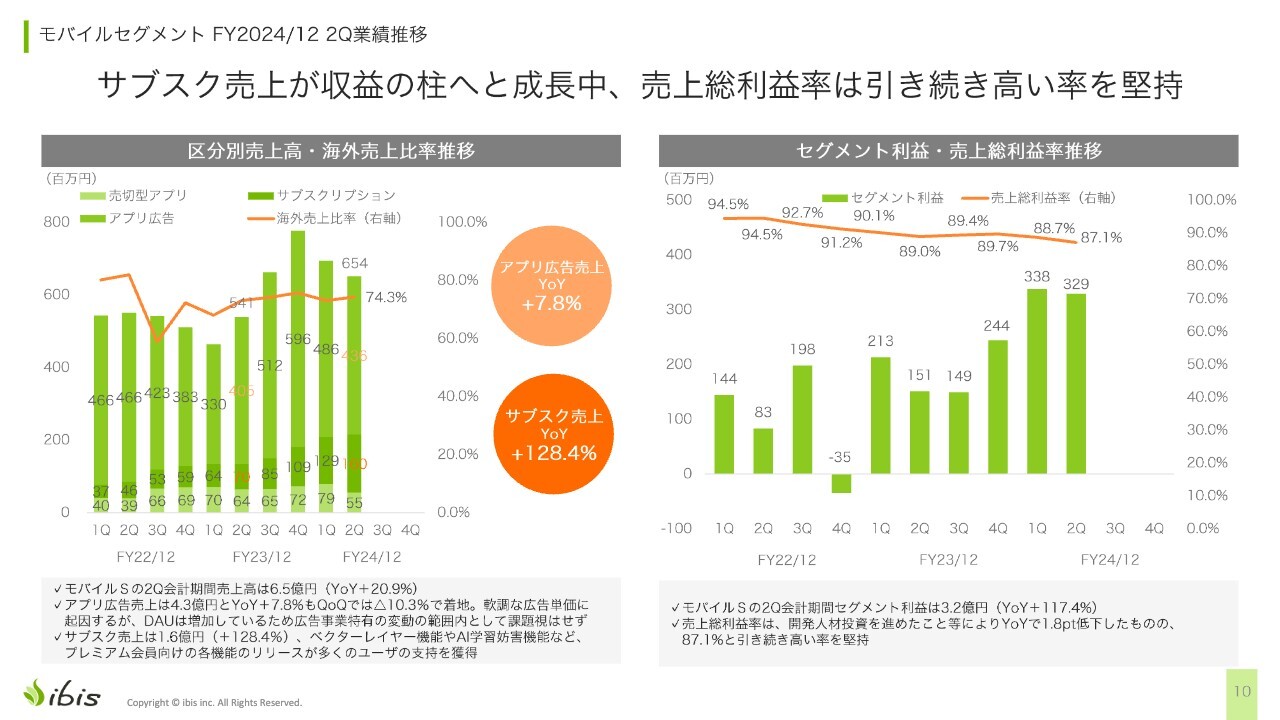

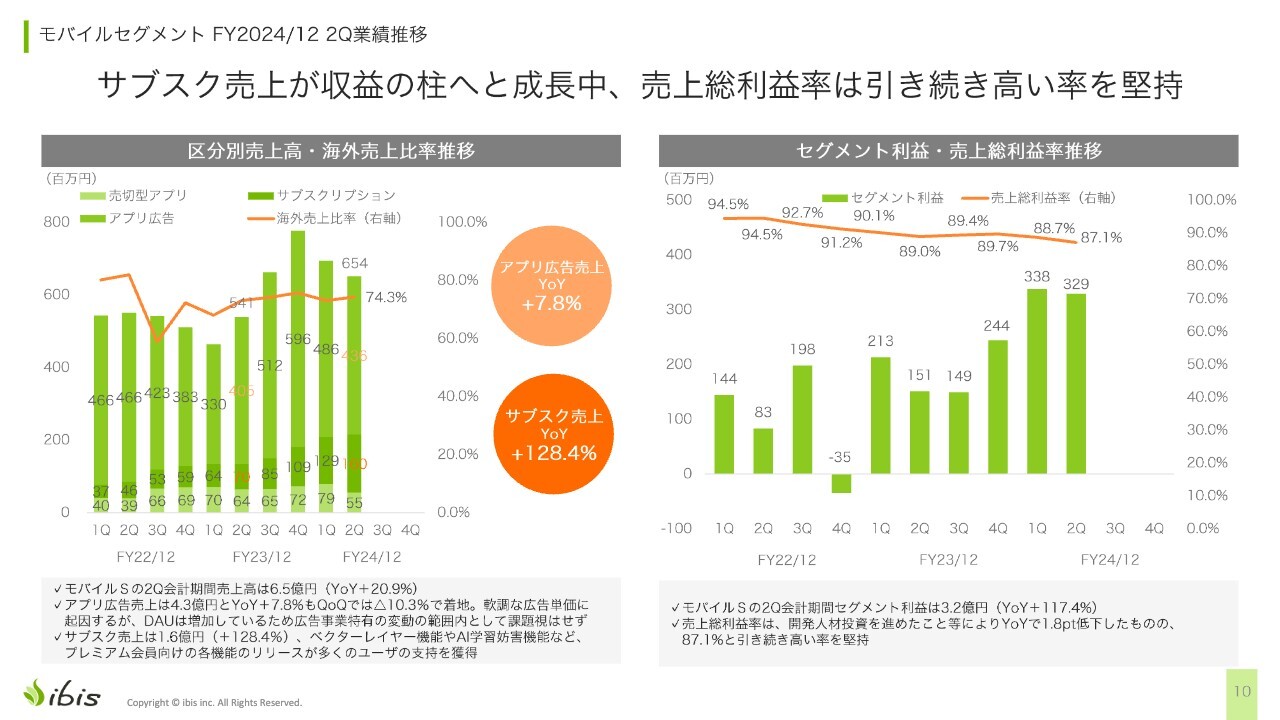

モバイルセグメント FY2024/12 2Q業績推移

モバイルセグメントの売上の内訳です。アプリ広告売上は2023年度の4.05億円から4.36億円で前年同期比7.8パーセント増となっています。サブスクの売上は2023年度の7,000万円から1.6億円で、前年同期比128.4パーセント増となっています。

アプリ広告の売上が下がっているように見えますが、こちらは広告の売上単価の市況によるものです。2023年の年末から第1四半期、第2四半期あたりは景気が悪かったものの、後半は大変良くなりました。また、年度末となる第4四半期がわりと上がりやすいこともあり、そこから戻している感じです。

セグメント利益は3.29億円です。売上総利益率は若干下がってきているものの、こちらは技術者の開発人材投資を進めているため、徐々に下がってきています。

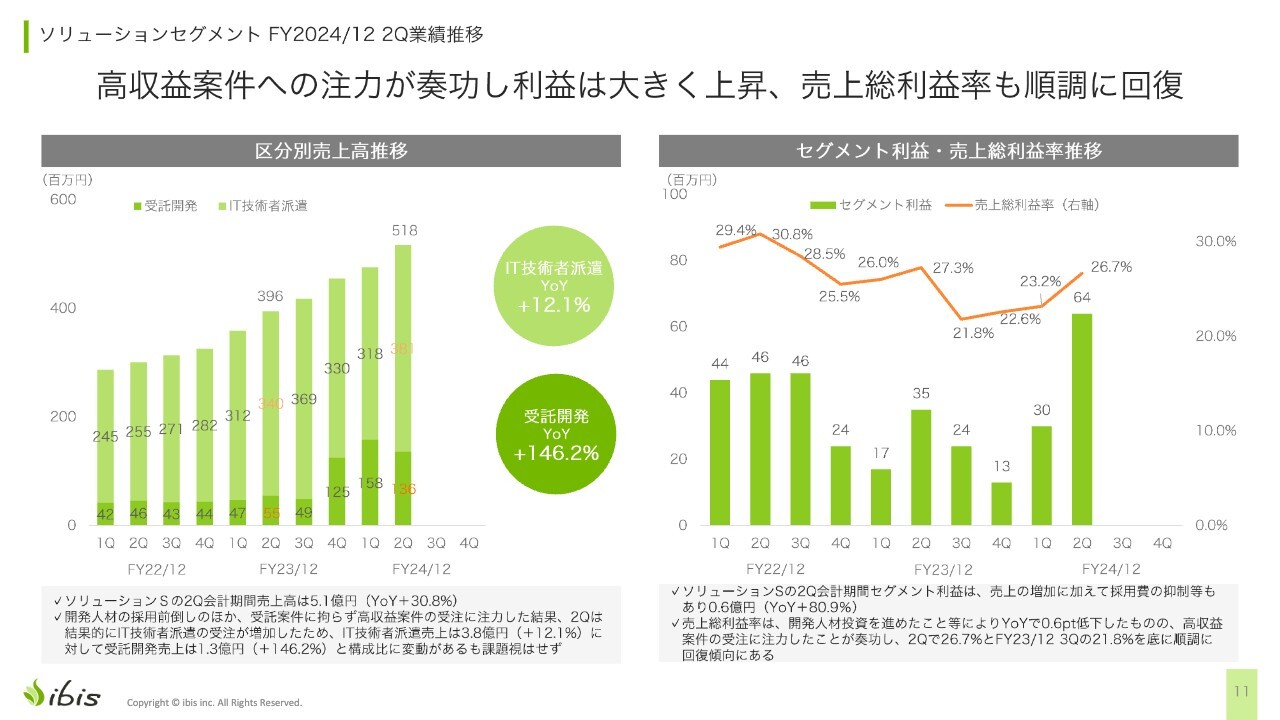

ソリューションセグメント FY2024/12 2Q業績推移

ソリューションセグメントの売上の内訳です。IT技術者派遣が前年同期比12.1パーセント増、受託開発が前年同期比146.2パーセント増となっています。セグメント利益は6,400万円です。

2023年度に人材への投資を進めたために一時的に利益が下がっており、そこから戻ってきています。粗利率も30パーセントぐらいから開発人材投資を強化して20パーセントぐらいまで落ちているものの、また戻ってきています。

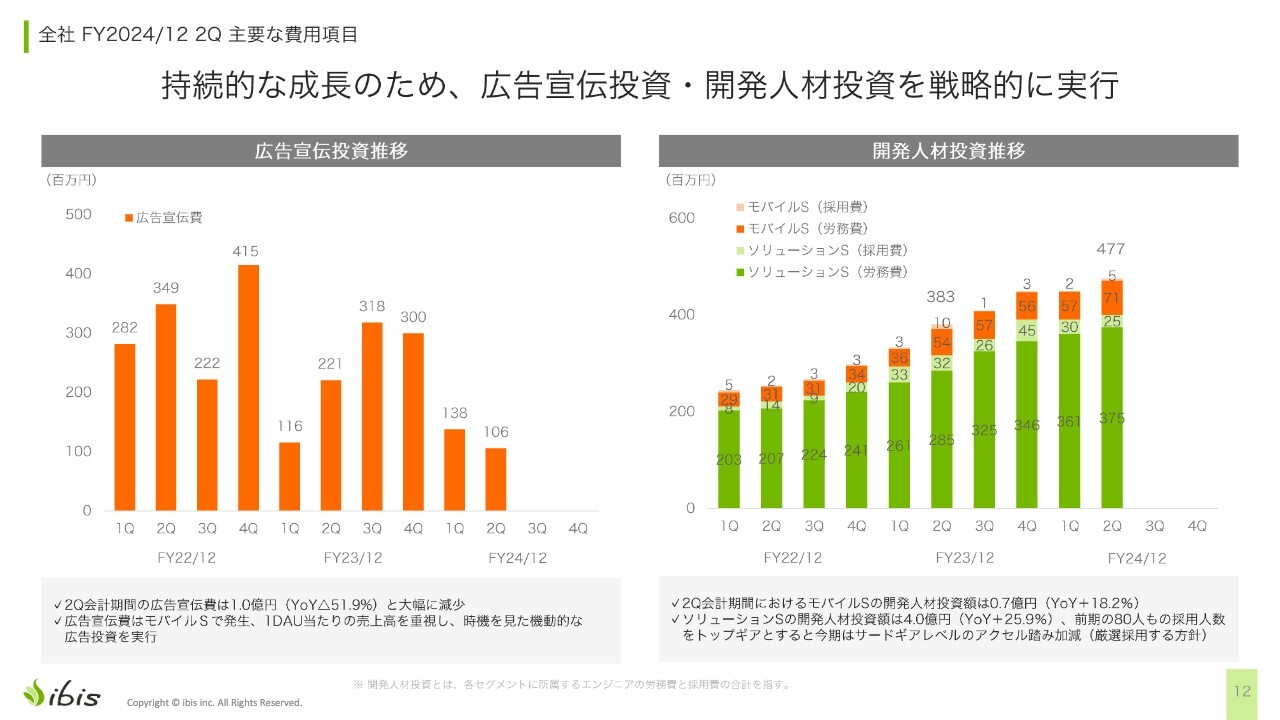

全社 FY2024/12 2Q 主要な費用項目

広告宣伝費の推移です。スライド左側のグラフに示すとおり、広告宣伝投資は大きい流れで言えば右肩下がりです。期初に発表したように、広告宣伝費を前年の半分にするという計画を進めています。

人材開発投資については、スライド右側のグラフのとおりです。

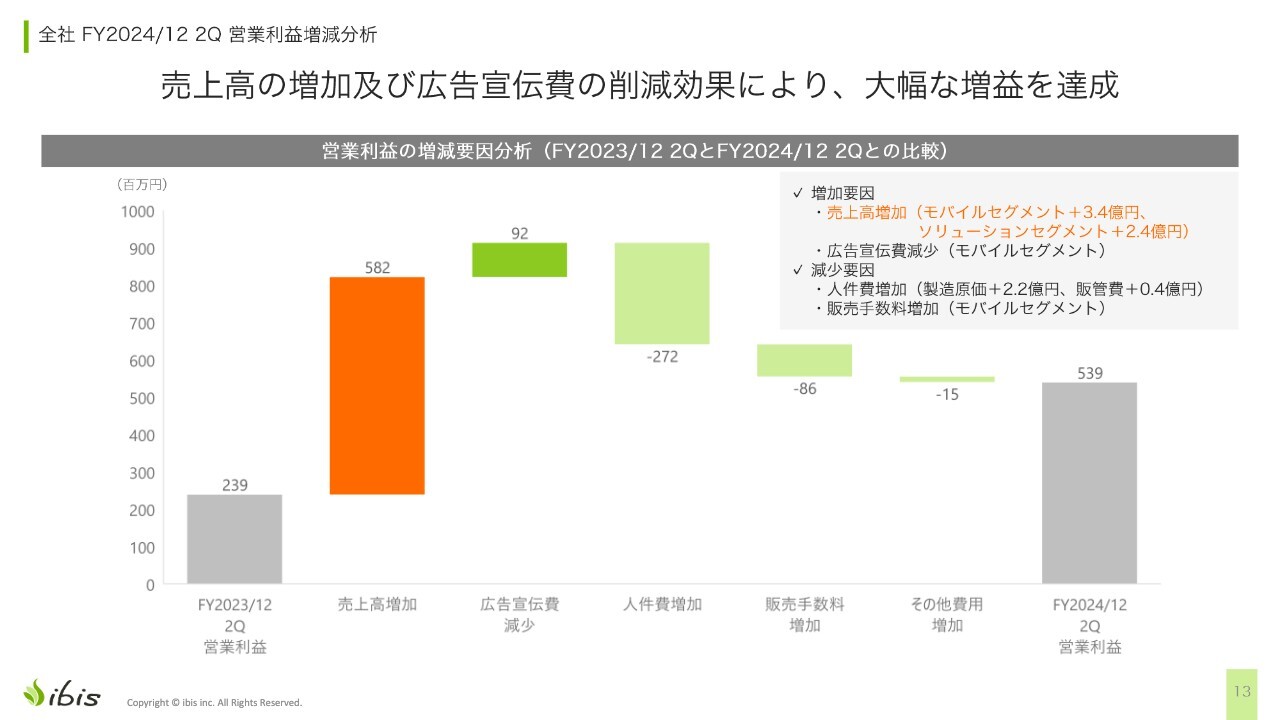

全社 FY2024/12 2Q 営業利益増減分析

利益増減分析です。2023年度上期の営業利益2.39億円から、売上高増加が5.82億円、広告宣伝費減少が9,200万円、その他を合算して2024年度上期の利益は5.39億円となっています。

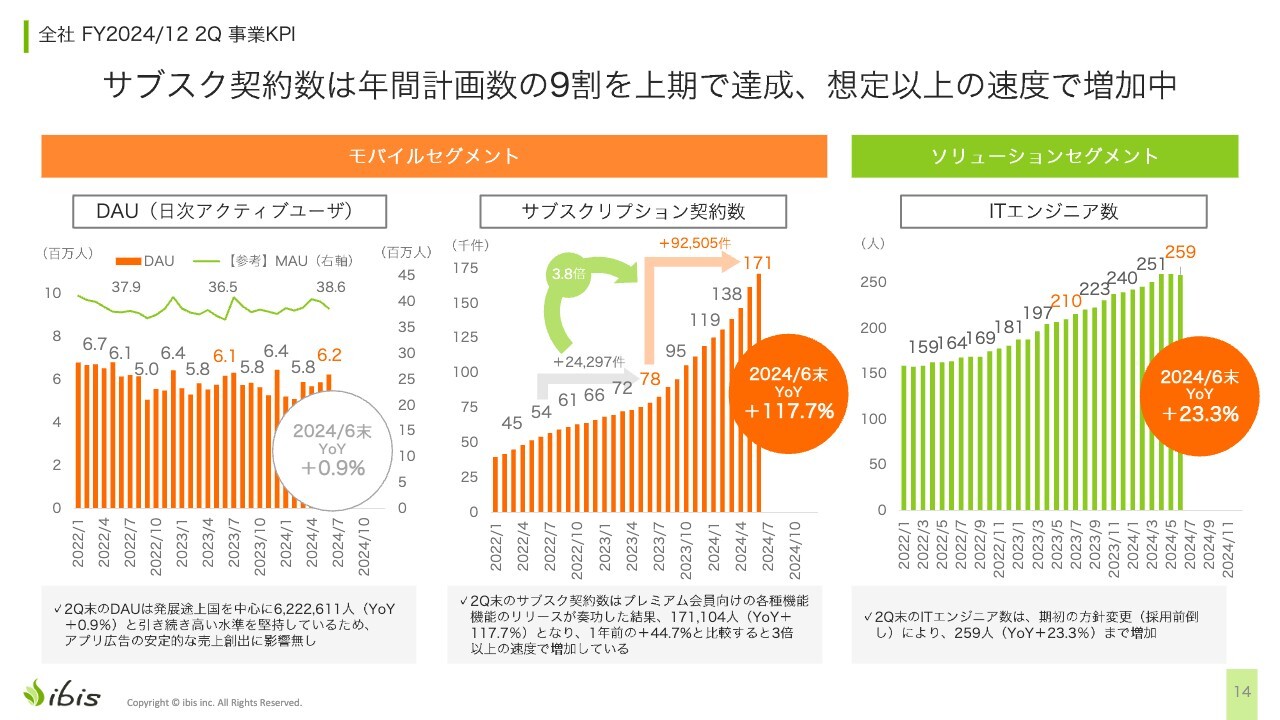

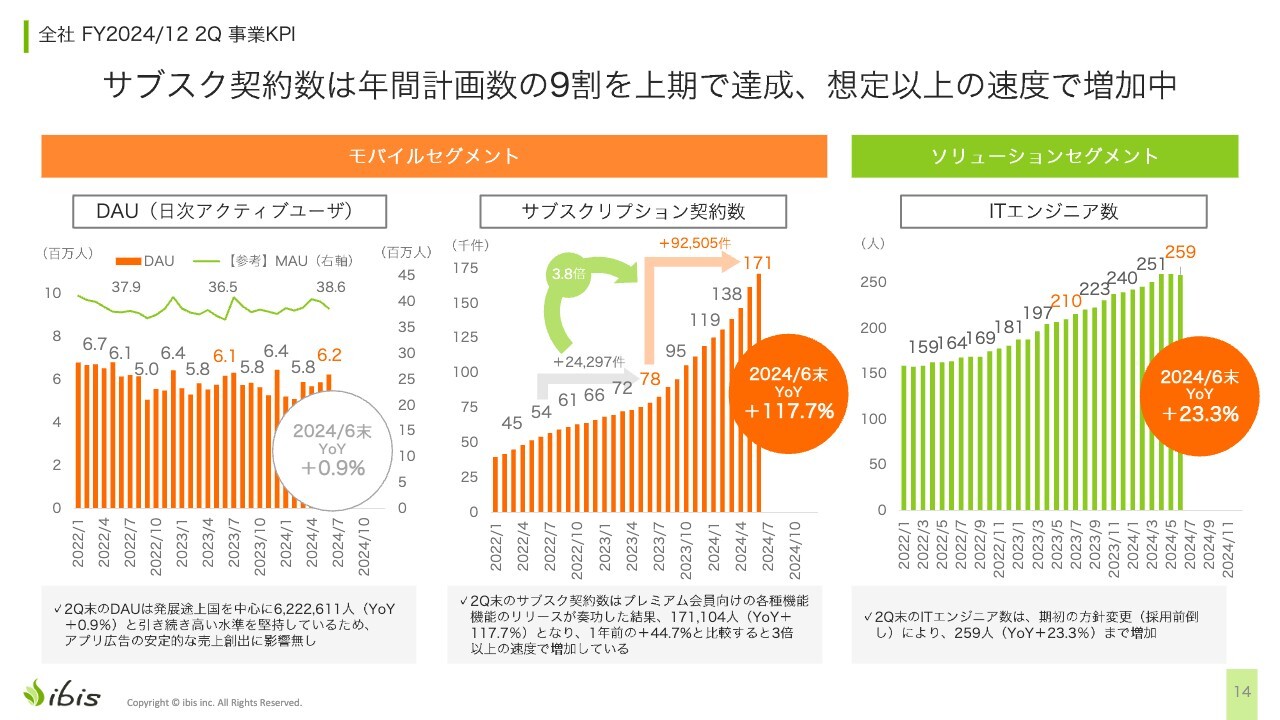

全社 FY2024/12 2Q 事業KPI

事業KPIです。モバイルセグメントのKPIであるDAU(日次アクティブユーザ)は、長期的に見ると水平飛行です。我々がコロナ特需と呼んでいた頃の670万人からは少し下がっているものの、底を打った感があります。前年同期比0.9パーセント増です。

サブスクリプション契約数は前年同期比117.7パーセント増と、大変好調です。

ソリューションセグメントのITエンジニア数は前年同期比23.3パーセント増と、こちらも順調です。

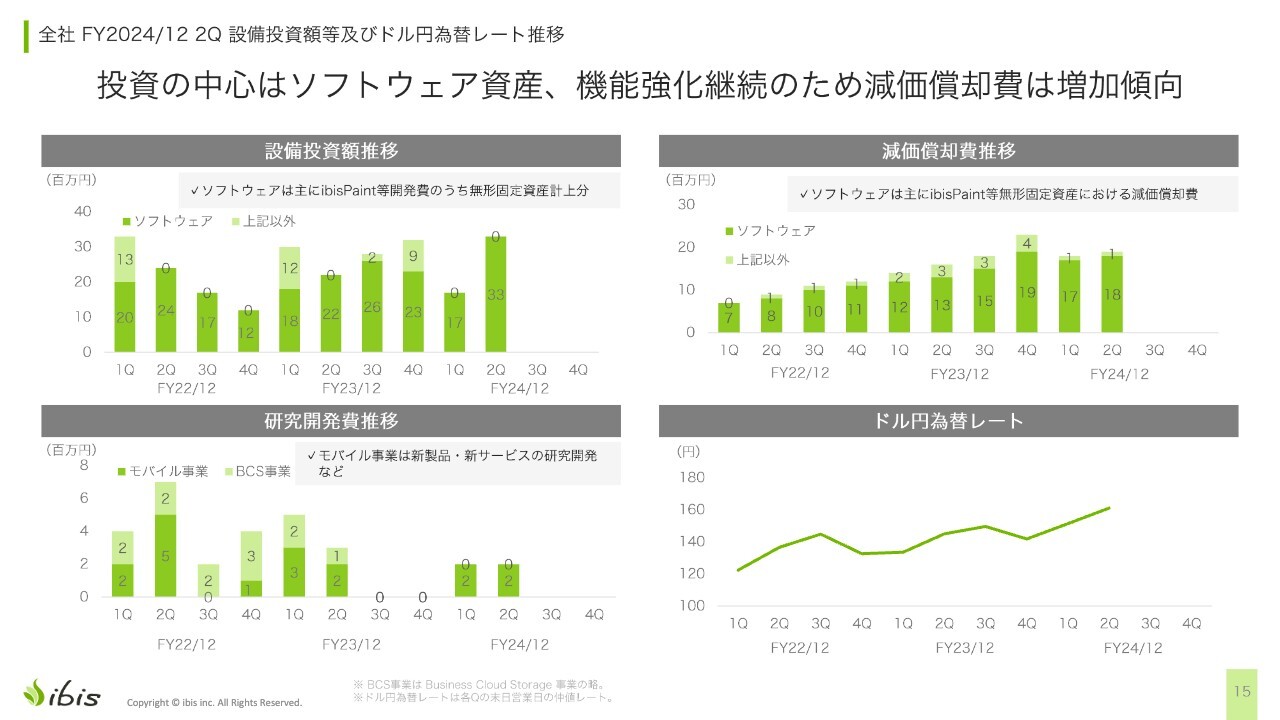

全社 FY2024/12 2Q 設備投資額等及びドル円為替レート推移

設備投資額の推移、減価償却費の推移、及び研究開発費の推移はスライドのグラフのとおりです。加えて実績として、ドル円の為替レートを記載しています。

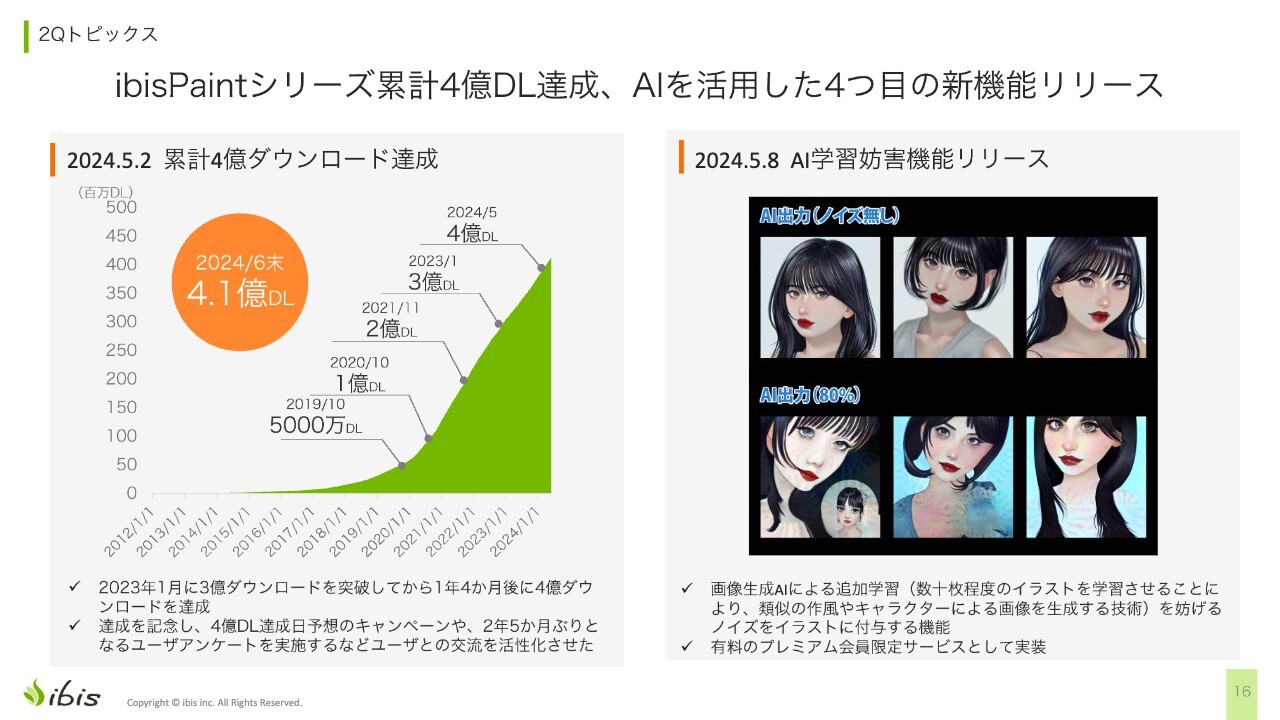

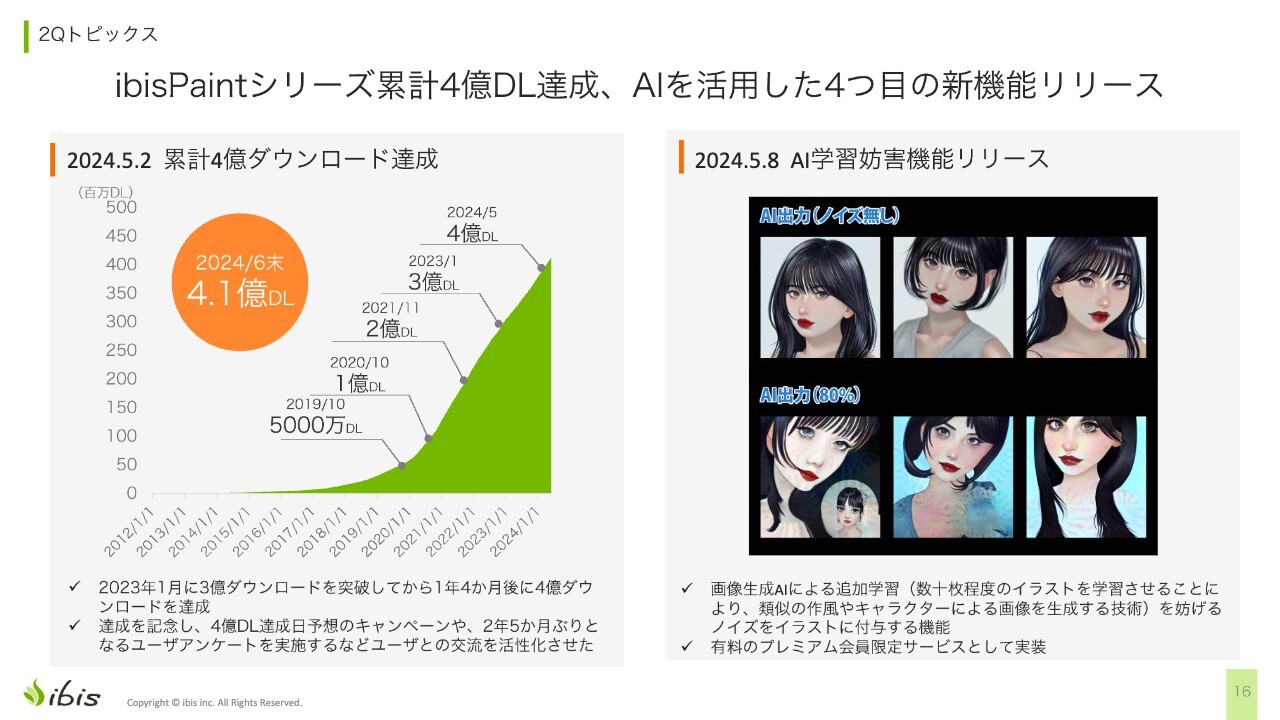

2Qトピックス

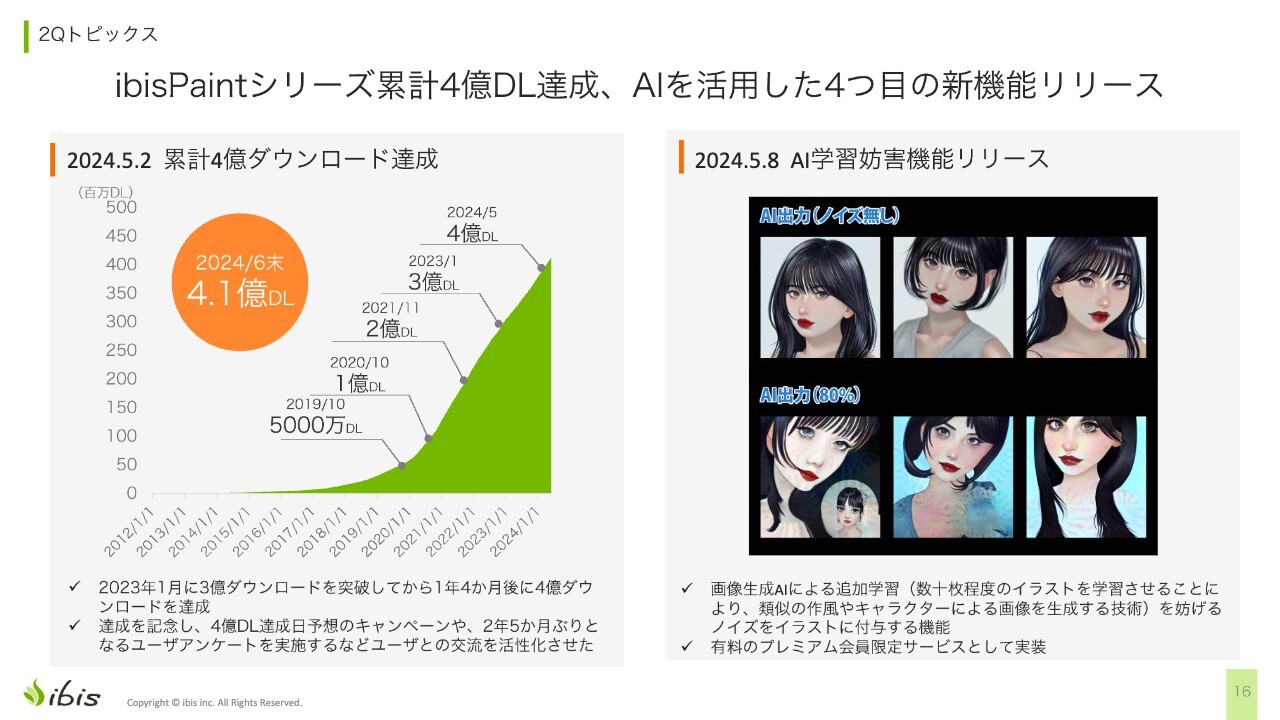

トピックスです。2024年5月2日に「ibisPaint」が累計4億ダウンロードを達成しています。6月末時点で4.1億ダウンロードです。

また開発のほうでは、2024年5月8日にAI学習妨害機能をリリースしています。ユーザが描いた絵をSNSに上げると、「LoRA」などの追加学習によって作風を学習されてしまう問題がありますが、この機能をつけてノイズを足すことで学習の妨害が可能になります。これ自体にディープラーニングの技術を使っており、大変好評でした。

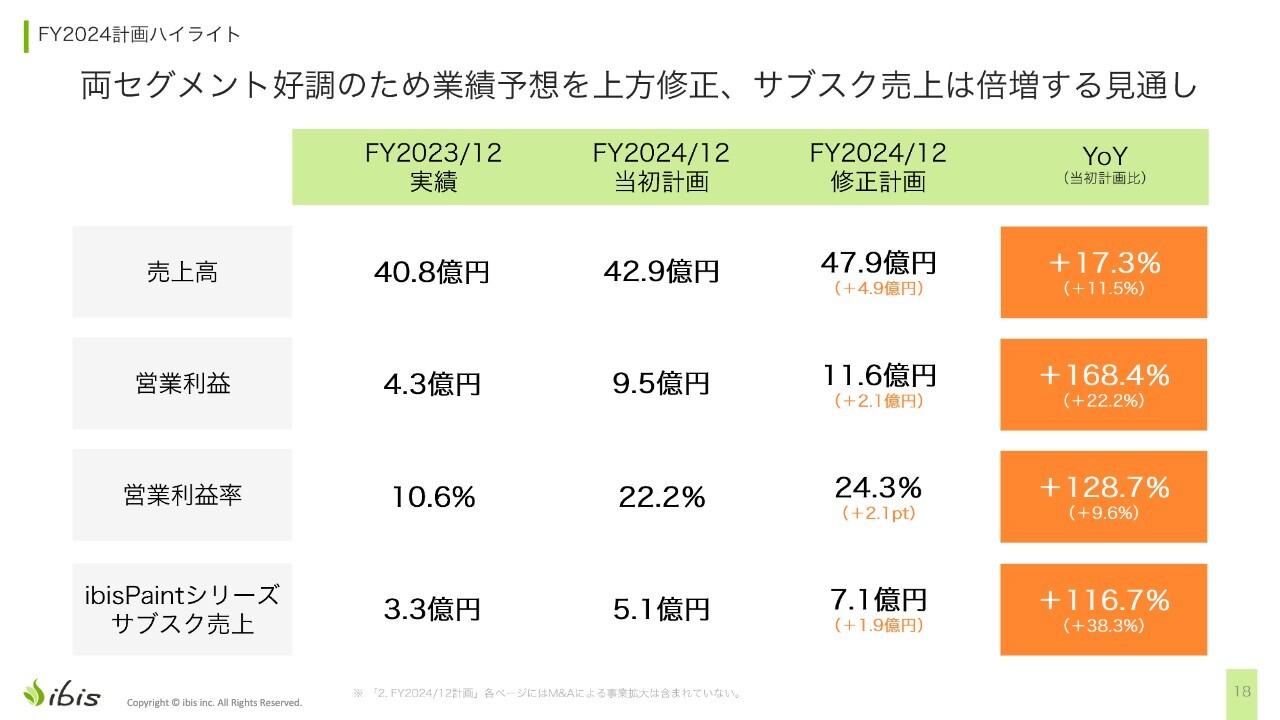

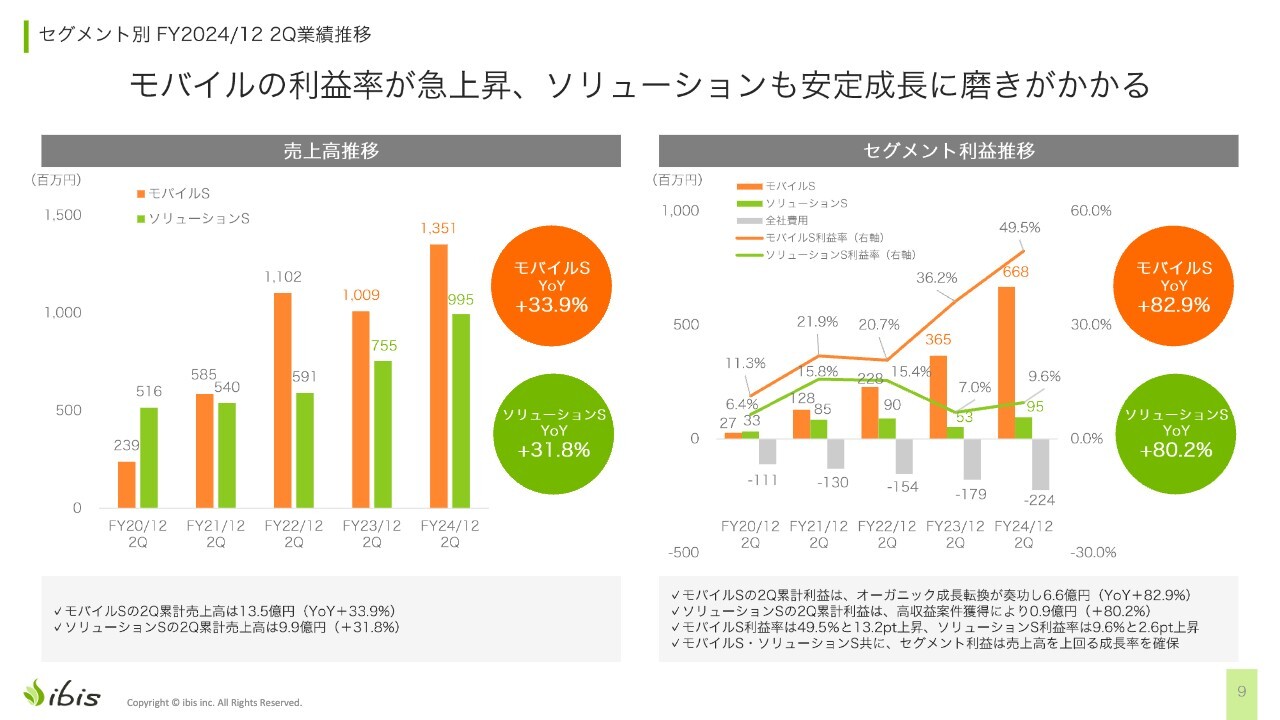

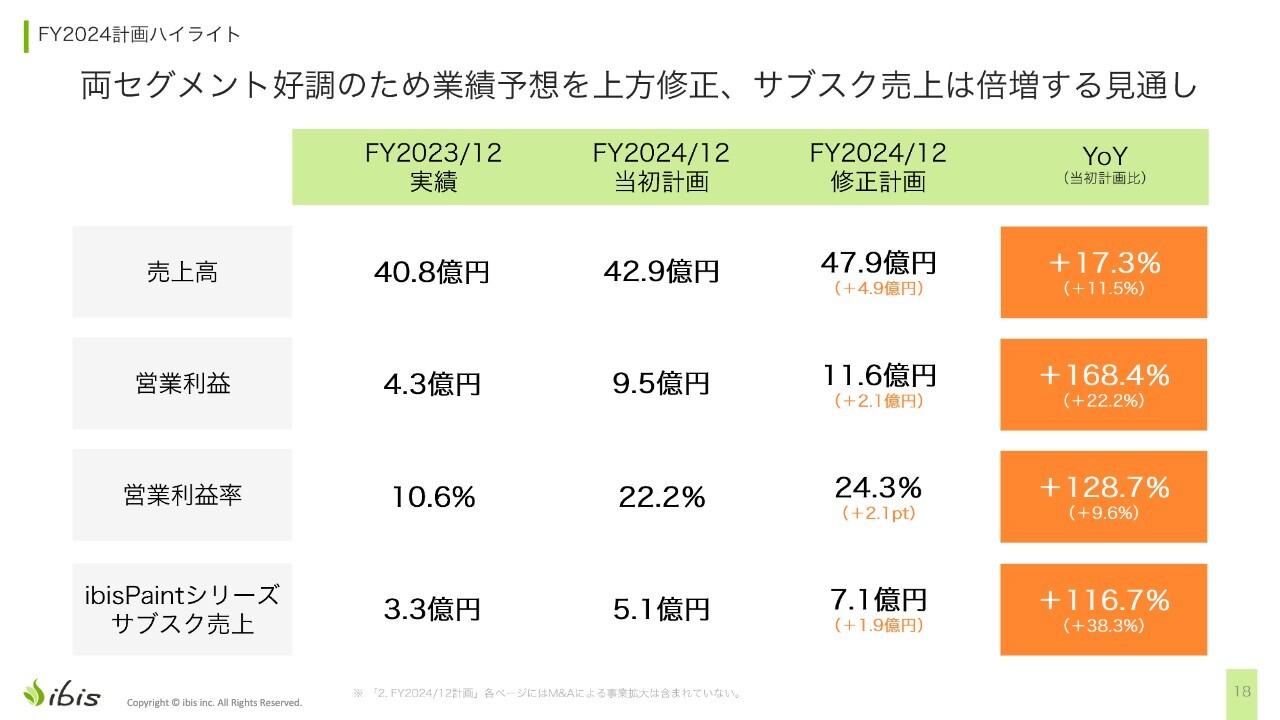

FY2024計画ハイライト

通年の計画です。2023年度の売上高は40.8億円で、今期の当初計画は42.9億円でした。こちらを修正し、前年比17.3パーセント増の47.9億円としています。営業利益は当初計画の9.5億円から11.6億円に変更しています。前年比168.4パーセント増となります。

営業利益率は当初計画の22.2パーセントから24.3パーセントに修正しました。前年比で128.7パーセント増です。

「ibisPaint」のサブスク売上は当初計画の5.1億円から7.1億円とし、前年比116.7パーセント増と2倍以上になっています。

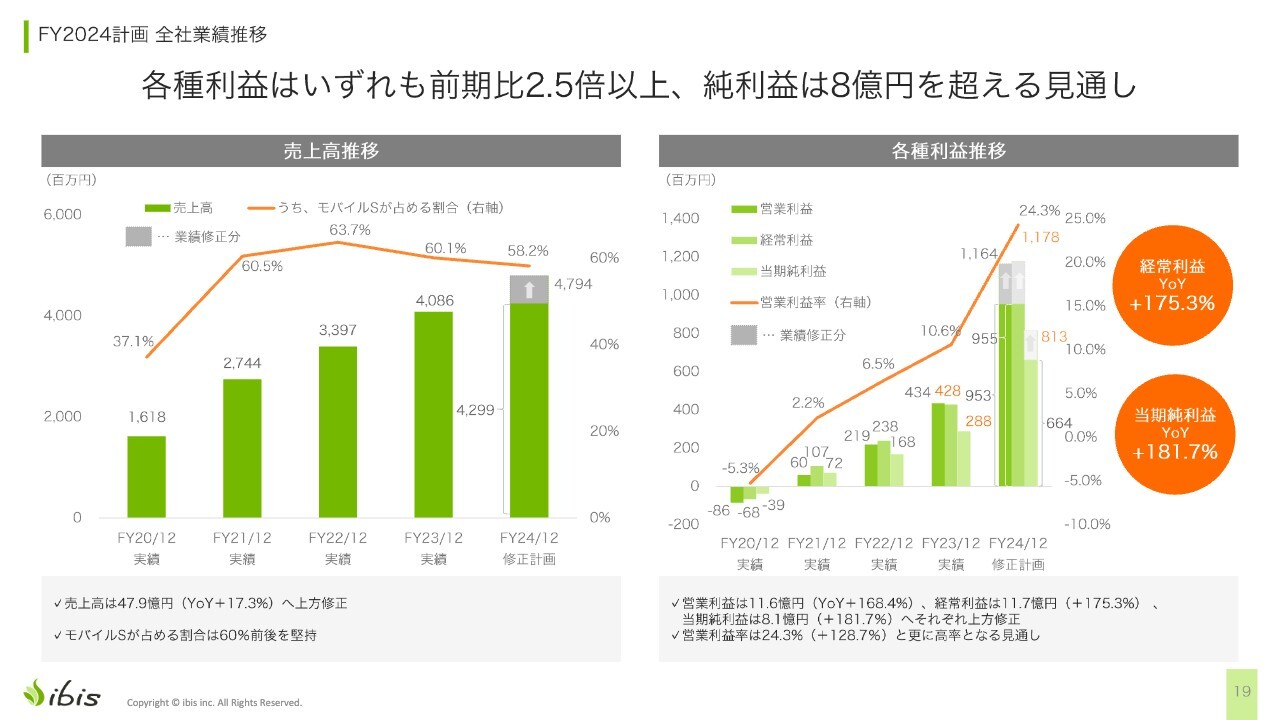

FY2024計画 全社業績推移

売上高の推移は、上方修正によってスライド左側のグラフのとおりになります。各種利益も上方修正によってスライド右側に示すとおりとなります。経常利益で言うと前年比175.3パーセント増、当期純利益で言うと前年比181.7パーセント増と好調です。

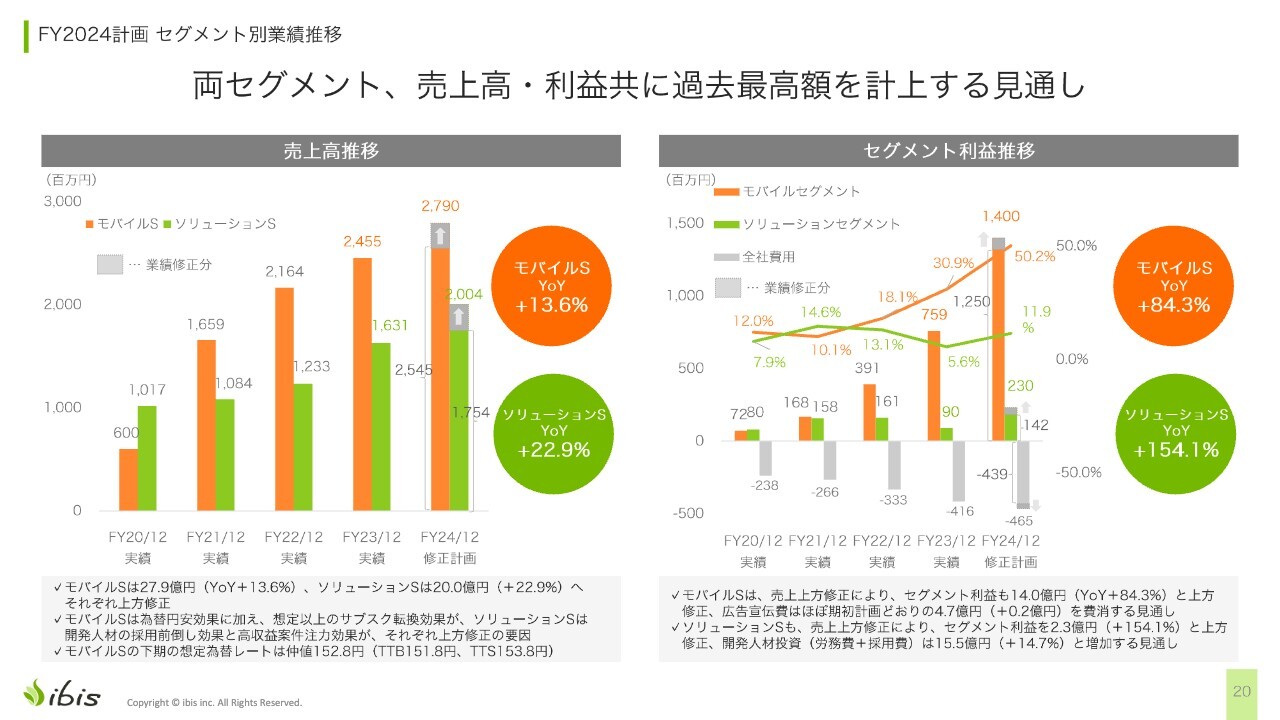

FY2024計画 セグメント別業績推移

モバイルセグメントとソリューションセグメントの内訳です。モバイルセグメントの売上高は前年比13.6パーセント増、ソリューションセグメントの売上高は前年比22.9パーセント増となっています。

セグメント利益はモバイルセグメントが前年比84.3パーセント増、ソリューションセグメントが前年比154.1パーセント増と計画しています。

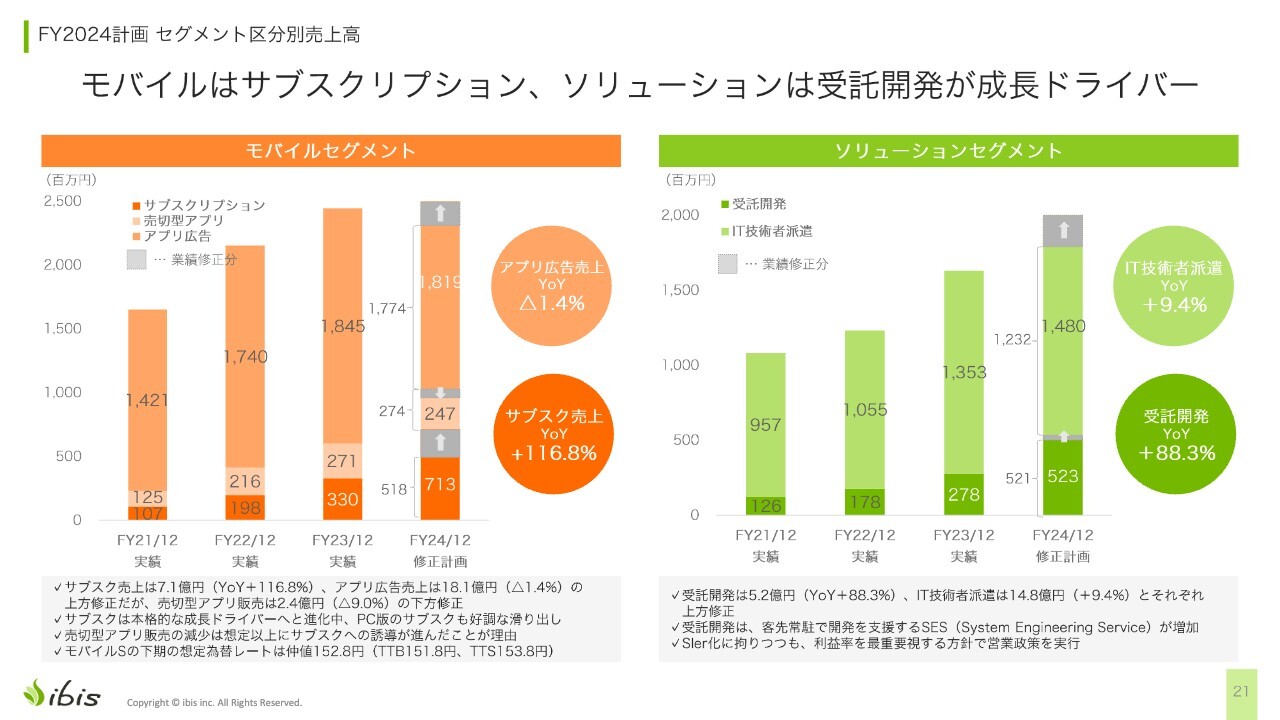

FY2024計画 セグメント区分別売上高

モバイルセグメントの売上の内訳です。アプリ広告売上は前年比1.4パーセント減となっています。2023年度の広告市況が後半は非常に良かったために、その振り戻しで少し下がっています。サブスク売上は前年比116.8パーセント増と好調です。

また今回の修正で、想定為替レートを152.8円としています。期初に設定した想定為替は年平均で136円でしたが、そこから見て少し円安に合わせたかたちになっています。

ソリューションセグメントの売上の内訳です。IT技術者派遣が前年比9.4パーセント増、受託開発が前年比88.3パーセント増という計画です。

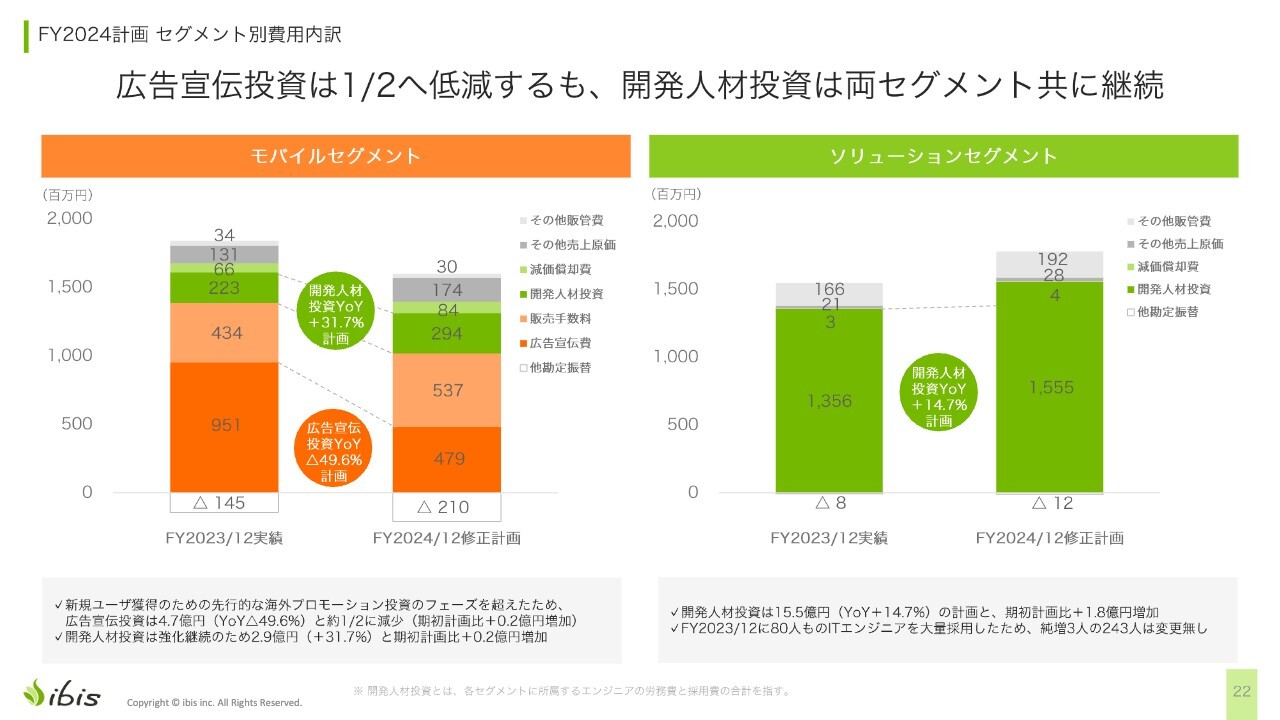

FY2024計画 セグメント別費用内訳

費用の内訳です。モバイルセグメントの宣伝広告費は、期初にも発表したとおり前年比で半減する計画です。開発人材投資は前年比31.7パーセント増としています。ソリューションセグメントの人材開発投資は、前年比14.7パーセント増の計画です。

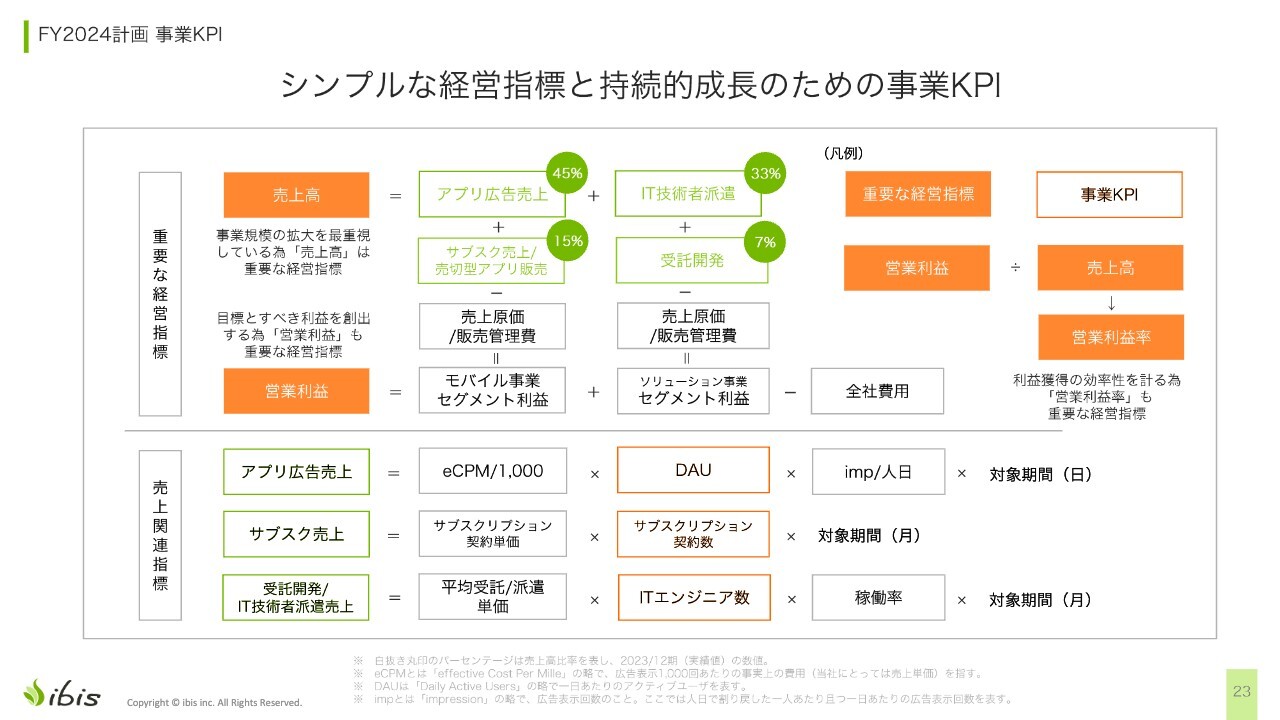

FY2024計画 事業KPI

事業KPIはスライドに記載のとおりです。

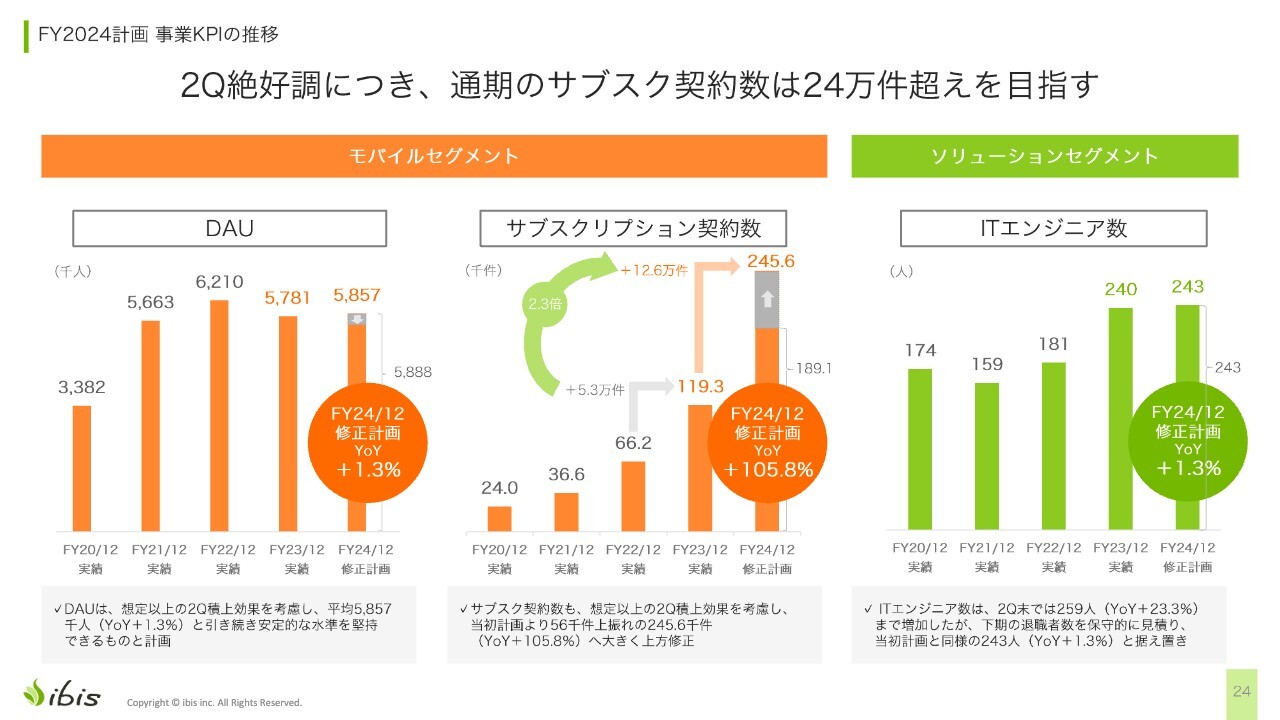

FY2024計画 事業KPIの推移

モバイルセグメントのKPIです。DAUはやや下方修正となっており、前年比で1.3パーセント増の約585万人です。サブスクリプション契約数は計画を修正し前年比105.8パーセント増と、2倍強になっています。

ソリューションセグメントは、ITエンジニア数が前年比1.3パーセント増としています。前年は相当人員増加に力を入れて投資していたものの、一段落しています。

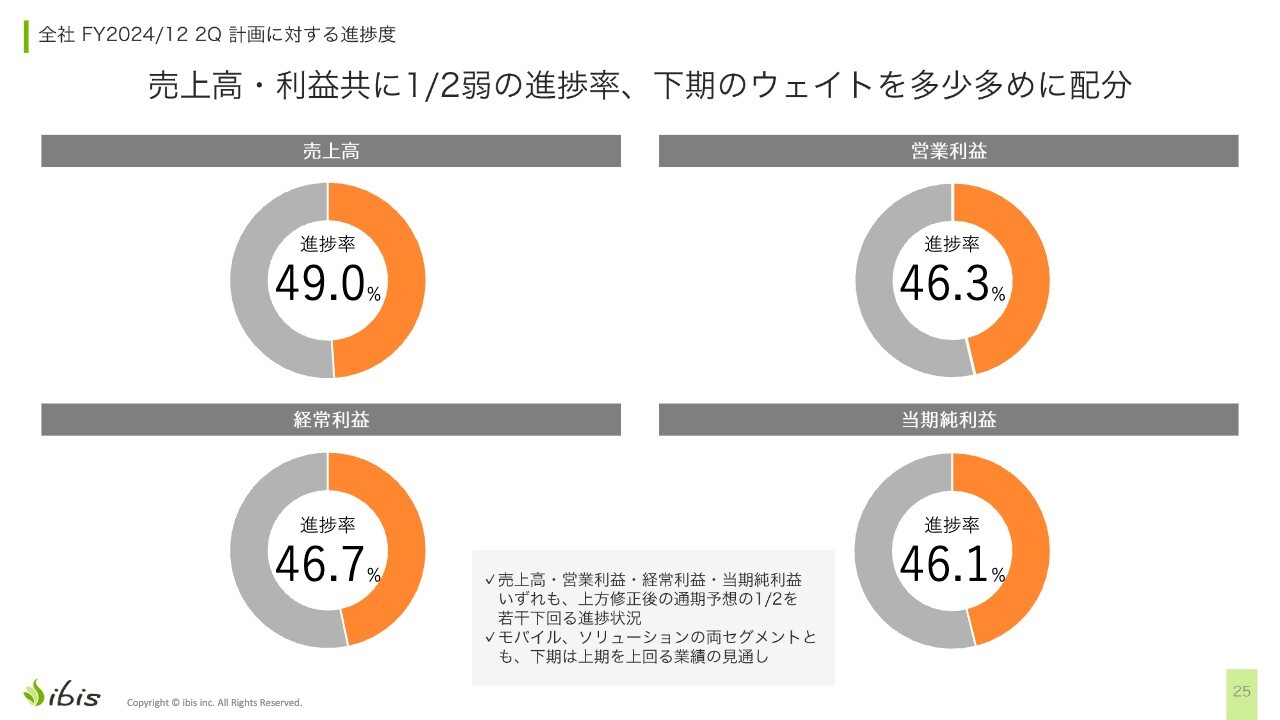

全社 FY2024/12 2Q 計画に対する進捗度

売上高・利益の計画に対する進捗です。修正後の計画に対して、いずれも後退しています。「ibisPaint」の売上は年末に向けて上がっていく傾向があるため、計画は達成できると思っています。

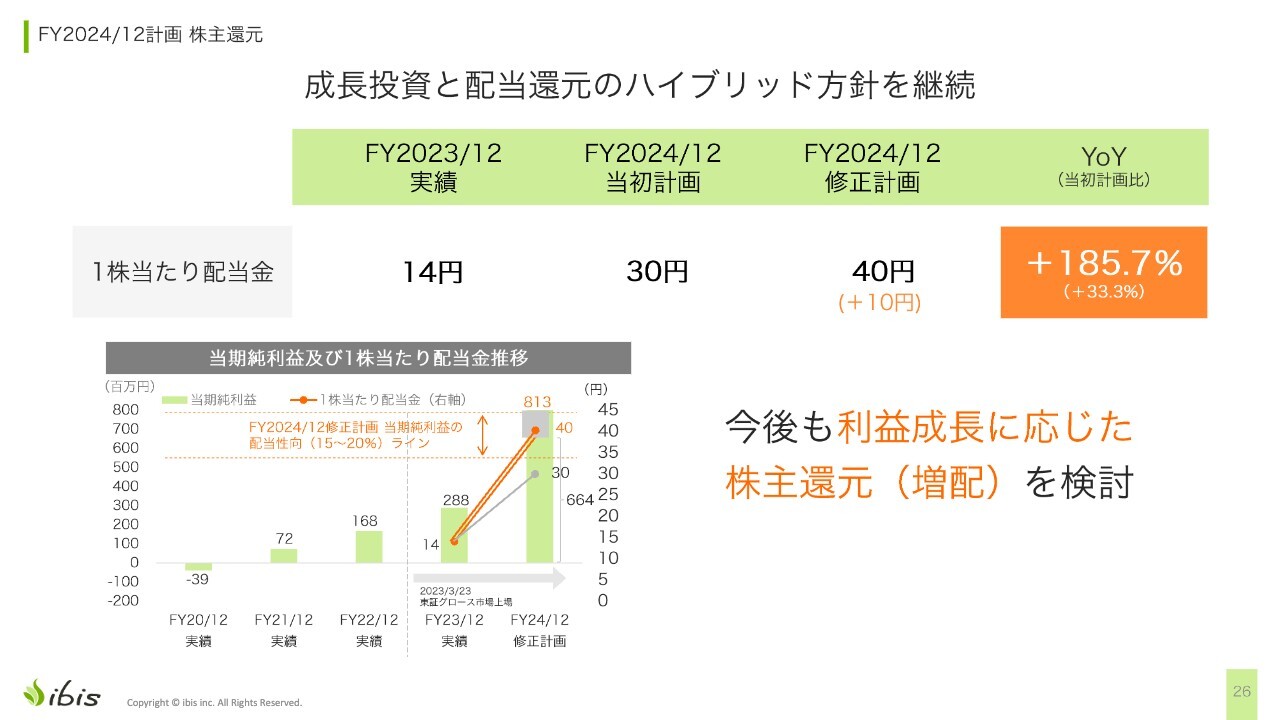

FY2024/12計画 株主還元

1株当たりの配当です。2023年度の実績が14円、2024年度の当初計画が30円で、修正により10円増の40円となっています。前年比では185.7パーセント増と、3倍弱になっています。

今後も利益成長に応じた株主還元を検討していきたいと思っています。

MISSION・VISION・VALUE -1

ここからは事業計画及び成長可能性に関する事項についてご説明します。まず当社のミッションです。「モバイル無双で世界中に“ワォ!”を創り続ける」ということで、モバイルに強みを持ち、世界中に製品を展開していきたいという思いで事業を展開しています。

ビジョンは「Boost Japanese Tech to the World」です。アイビスは世界でのMade in Japanのプレゼンスを上げていきます。我々が使っているソフトウェアは、スマホやパソコンも含めてアメリカ製が多く、それが非常に悔しいという思いもあり、世界中に展開していきたいと思っています。

MISSION・VISION・VALUE -2

バリューは「高い技術のエキスパート集団」「スピーディな意思決定と実行」「継続的なチャレンジ」です。特に私がエンジニア出身ということもあり、高い技術に対して誇りを持って、世界中に技術を供給していきたいと思っています。

会社概要

会社概要です。設立は2000年5月です。本店所在地は、7月から登記上、名古屋から東京に変更しました。従業員は348名で、そのうちエンジニアが301名と、エンジニア主体の会社となっています。

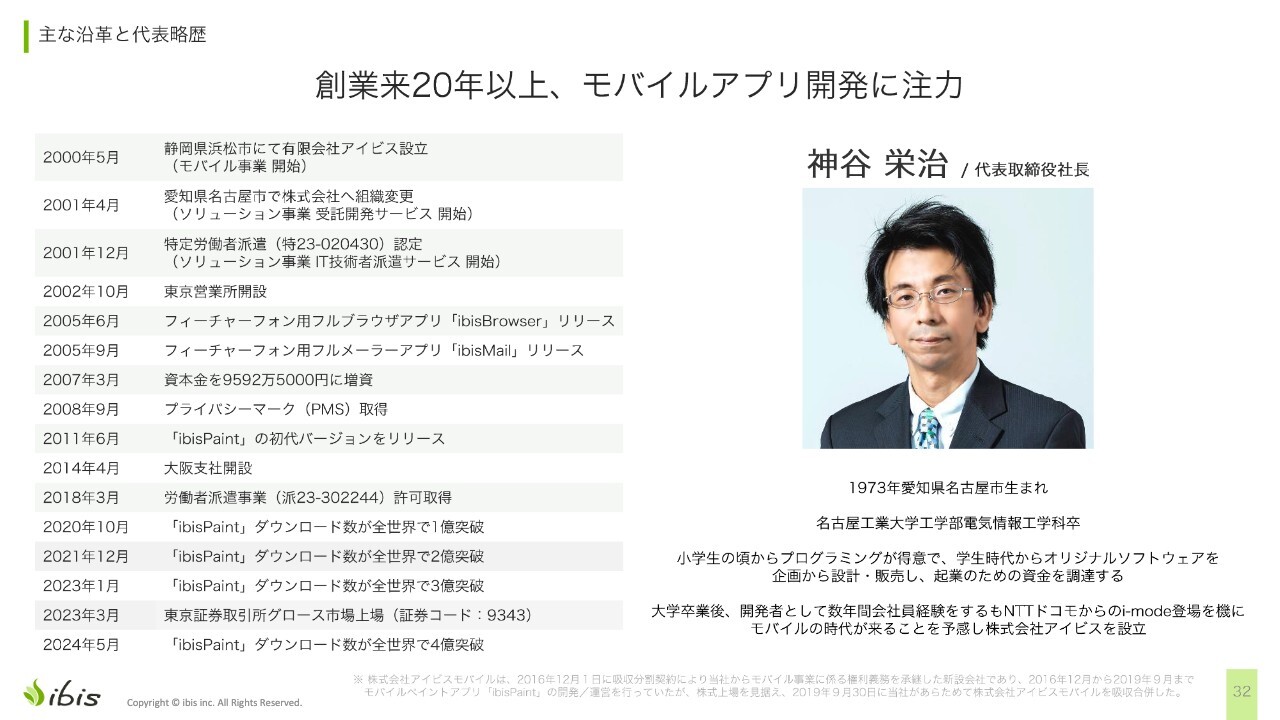

主な沿革と代表略歴

主な沿革と代表略歴です。私は1973年名古屋生まれで、現在51歳です。名古屋工業大学工学部電気情報工学科を卒業しています。小学生の頃からプログラムを開発しており、大学時代に「小次郎」というオリジナルソフトを1本800円で販売し、合計数千万円分売れたため、それを資本に会社を興しました。

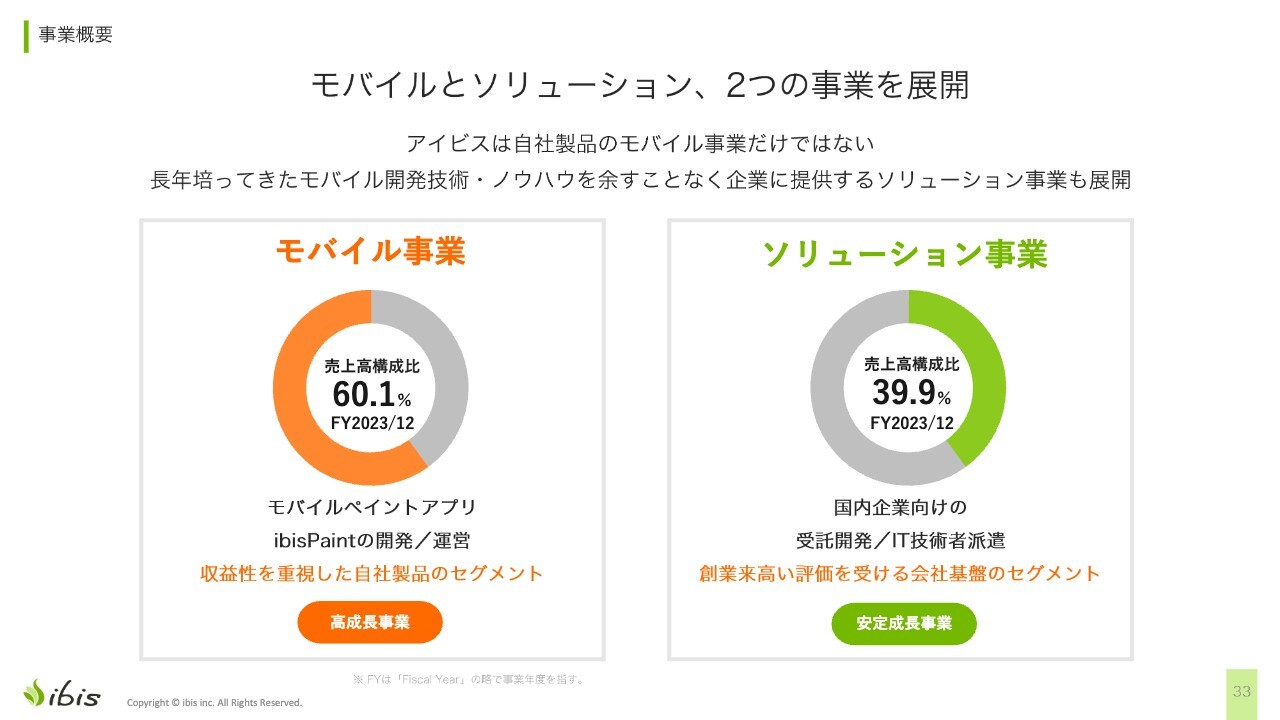

事業概要

アイビスでは、モバイル事業とソリューション事業の2つの事業を展開しています。モバイル事業が高成長事業、ソリューション事業は安定成長事業と考えています。それぞれの売上構成比は60.1パーセントと39.9パーセントとなっています。

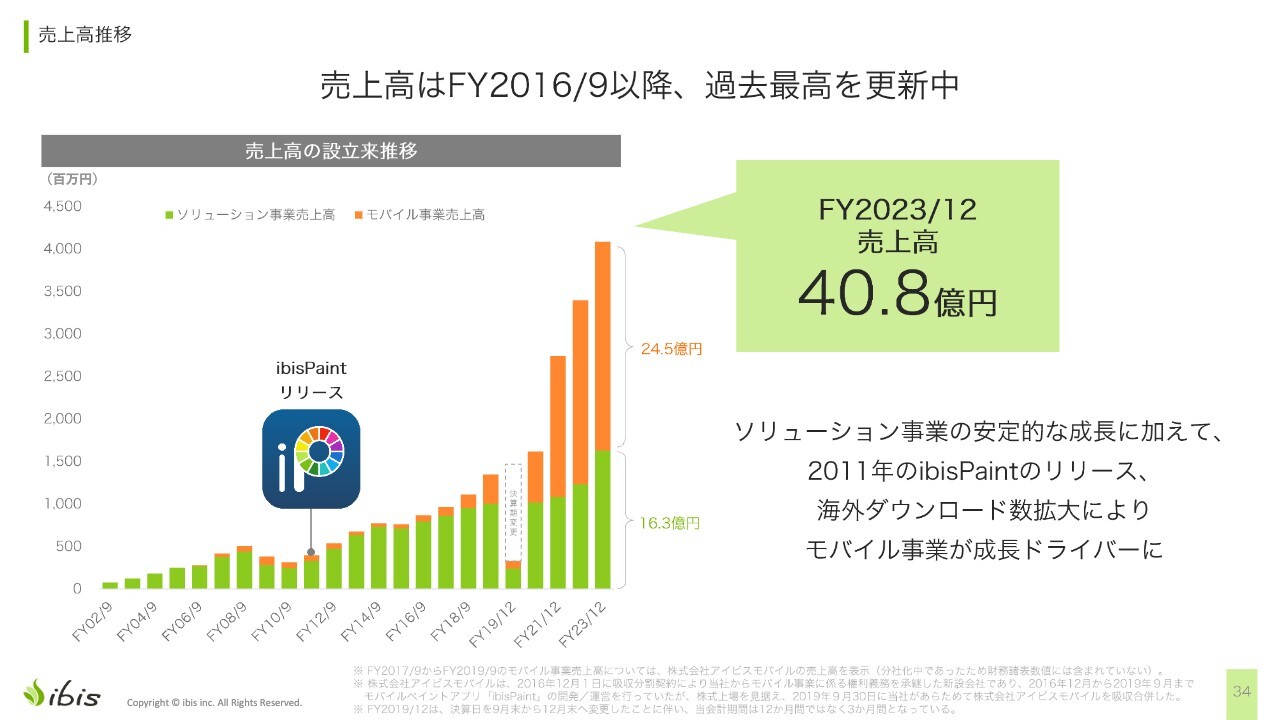

売上高推移

スライドのグラフは、創業から2023年度までの売上高の推移です。緑色がソリューション事業、オレンジ色が自社製品「ibisPaint」のモバイル事業です。このモバイル事業が直近の3年から4年で急激に伸びています。

今期2024年12月期の着地予定は、売上高全体で47億円です。

モバイルペイントアプリ「ibisPaint」とは【モバイル事業】

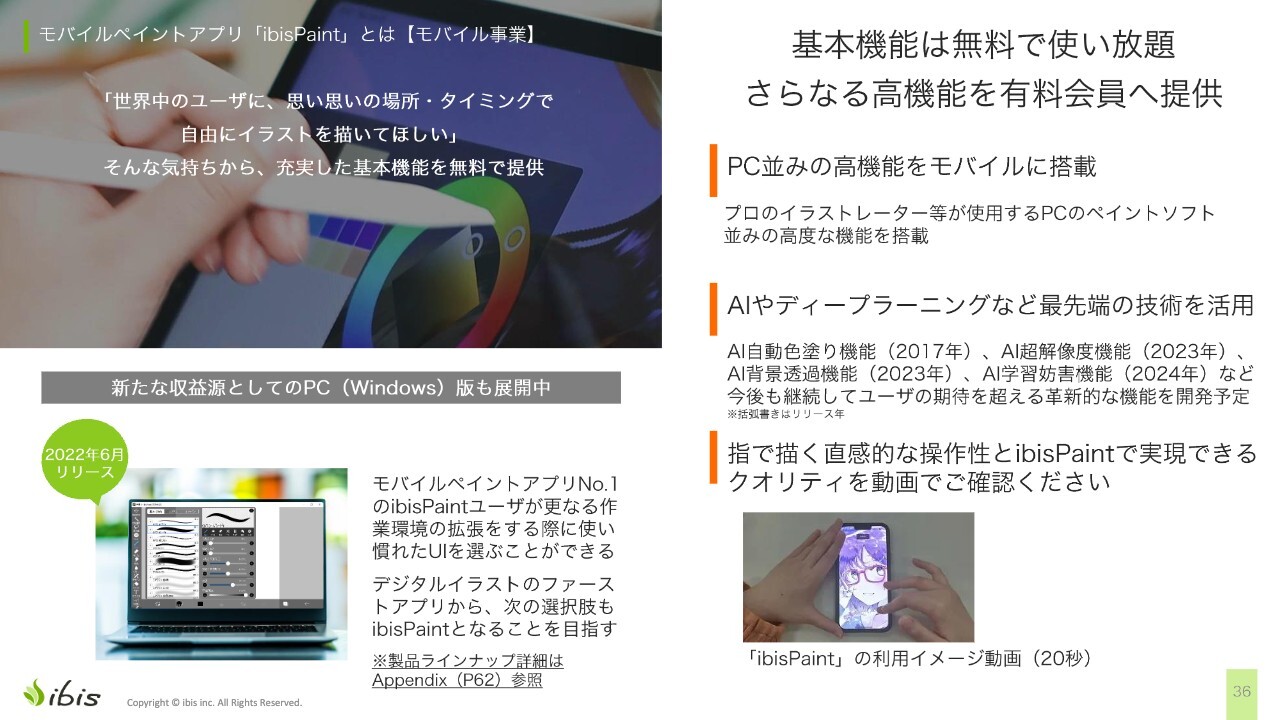

「ibisPaint」の特徴は、PC並みの高性能をモバイルに搭載できるという点です。スマホのアプリでも高機能が使えるという姿を目指しています。またAIやディープラーニングなどの最先端技術も活用しており、何より、指だけで描けるところが好評です。

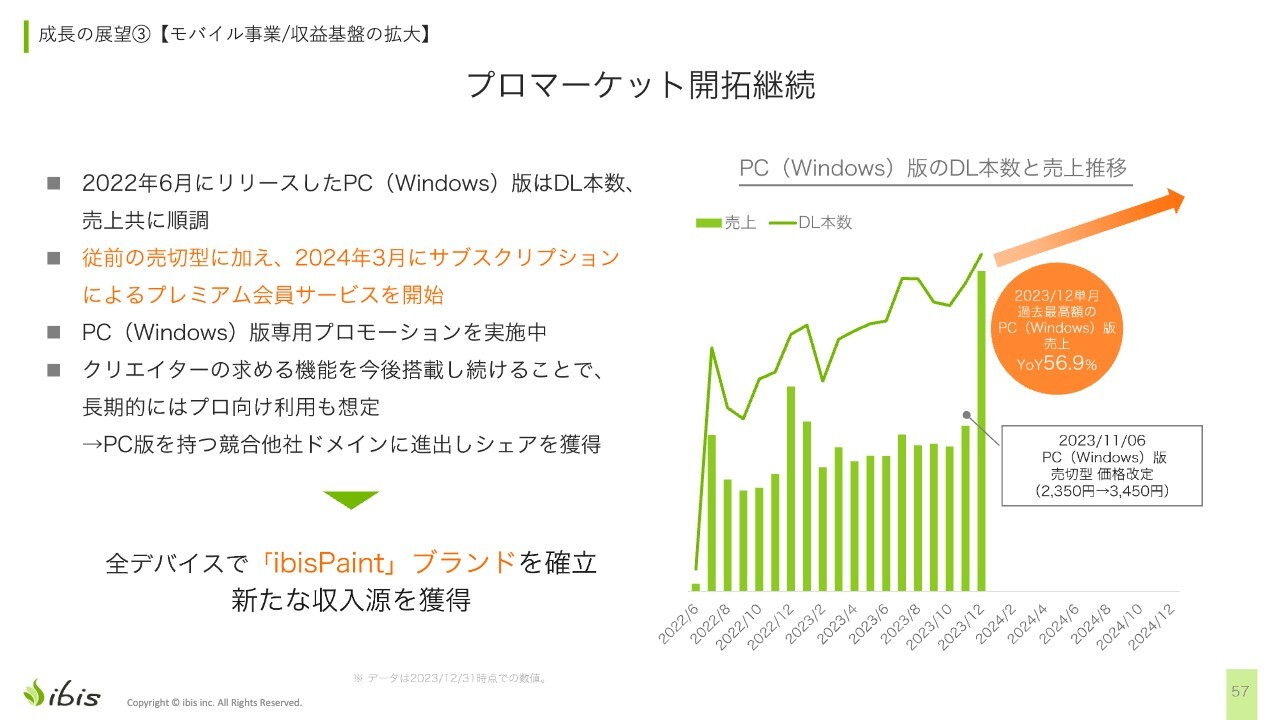

ユーザが増えるにつれ、プロの方も使い始めるようになりました。当社としてもプロの方に使っていただきたいという思いもあり、2022年6月にはプロ向けの展開を目指してWindows版もリリースしています。

ibisPaintの特徴【モバイル事業】

「ibisPaint」は19言語に翻訳され、世界200以上の国と地域で使われています。特徴はスライドのとおり4つあります。1つ目は基本機能が無料であること、2つ目は海外ユーザ数が多いこと、3つ目は「ibispaint.com」という投稿サイト機能があり、SNS的なコミュニティがあります。4つ目は中高生などのZ世代のユーザが非常に多いことです。

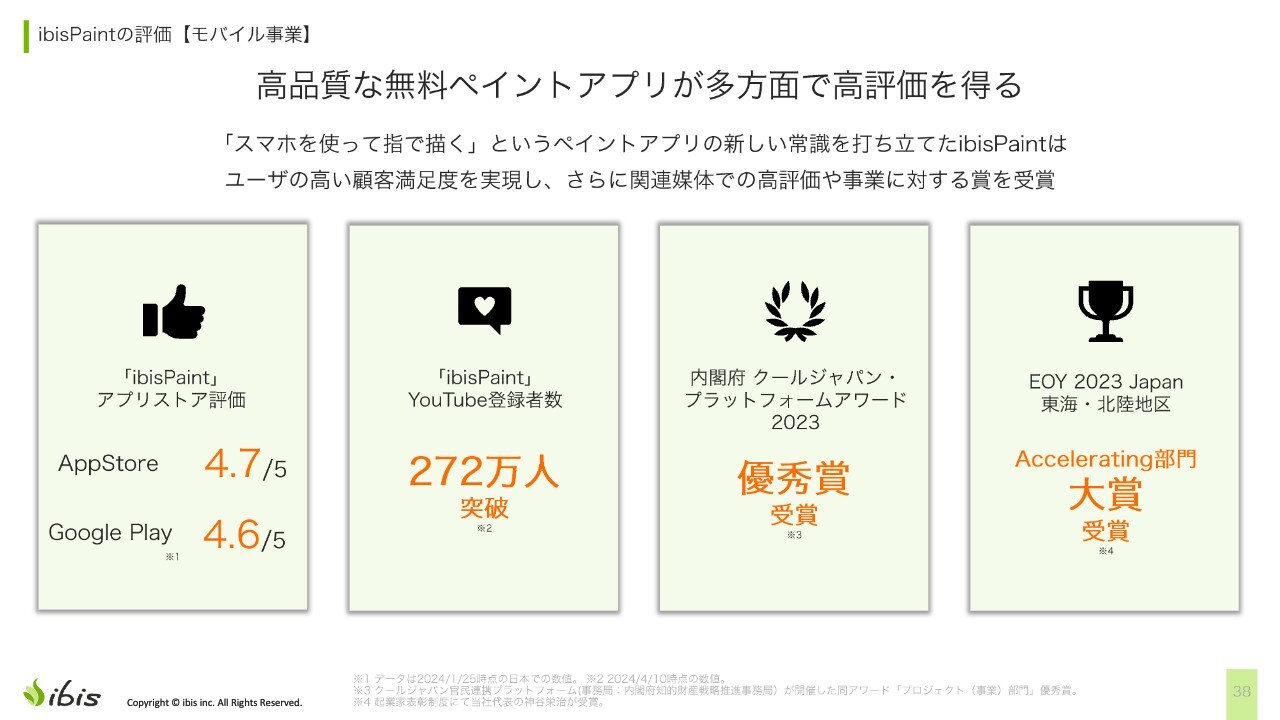

ibisPaintの評価【モバイル事業】

「ibisPaint」の評価は、スライドのとおりです。

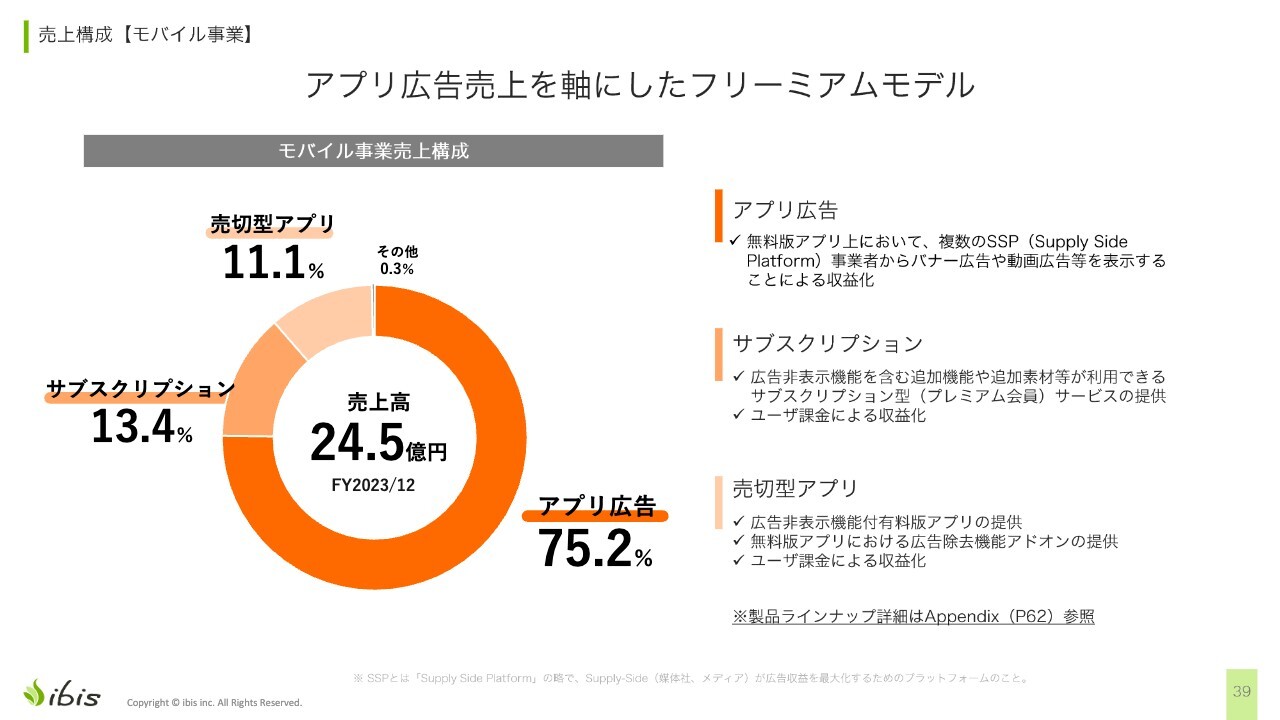

売上構成【モバイル事業】

モバイル事業の売上構成です。スライドの円グラフは2023年12月末の数字です。売上比率は、アプリ広告が75.2パーセント、サブスクリプションが13.4パーセント、売切型アプリが11.1パーセントとなっています。

現在、サブスクリプションの売上を増加させるべく、注力しています。

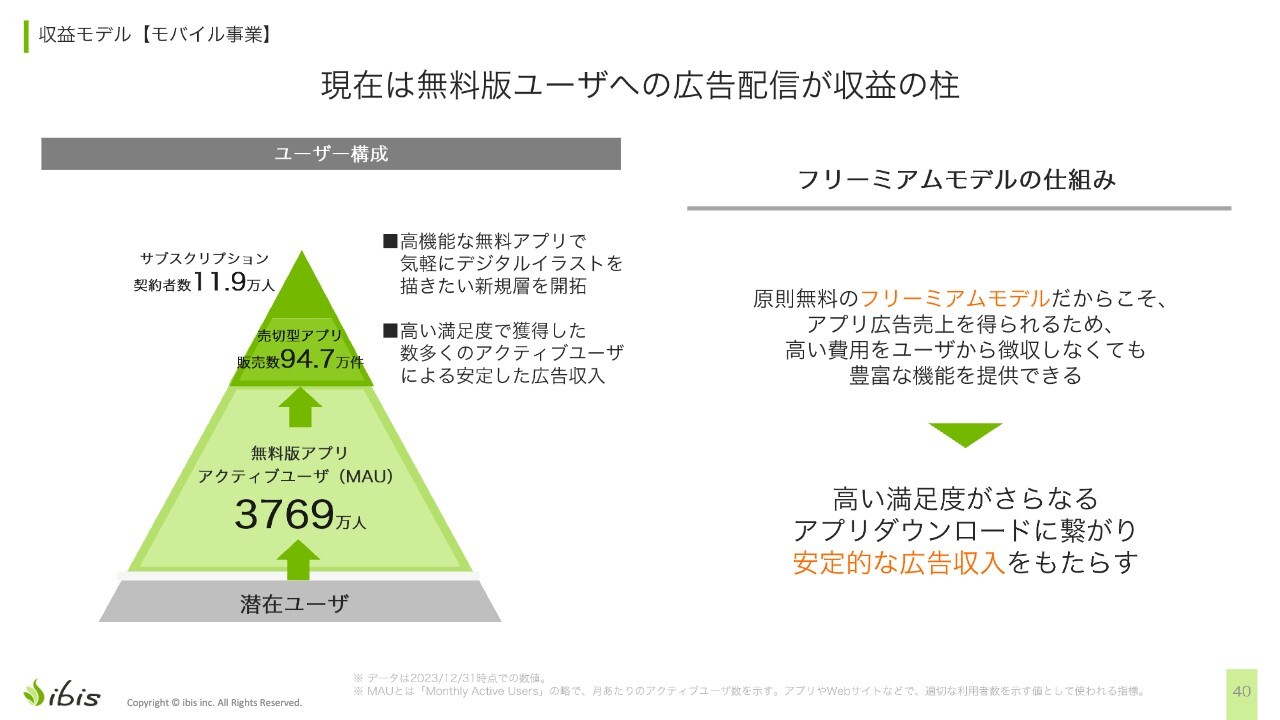

収益モデル【モバイル事業】

モバイル事業の収益モデルは、フリーミアムモデルを採用しています。無料版アプリの月間アクティブユーザ(MAU)は、2023年12月末の時点で3,769万人です。このユーザのうち、一部の人が売切型アプリを購入し、一部の人がサブスクリプション契約を結ぶという、ピラミッド型のユーザ構成のビジネスになっています。

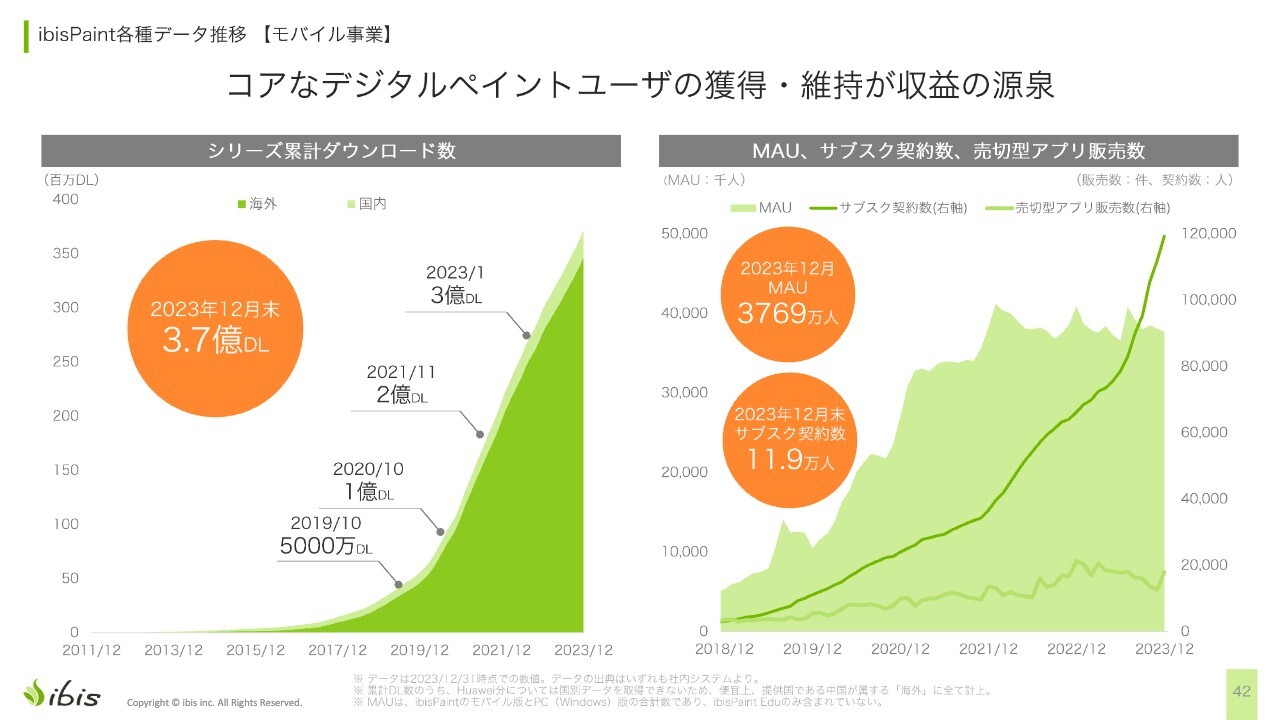

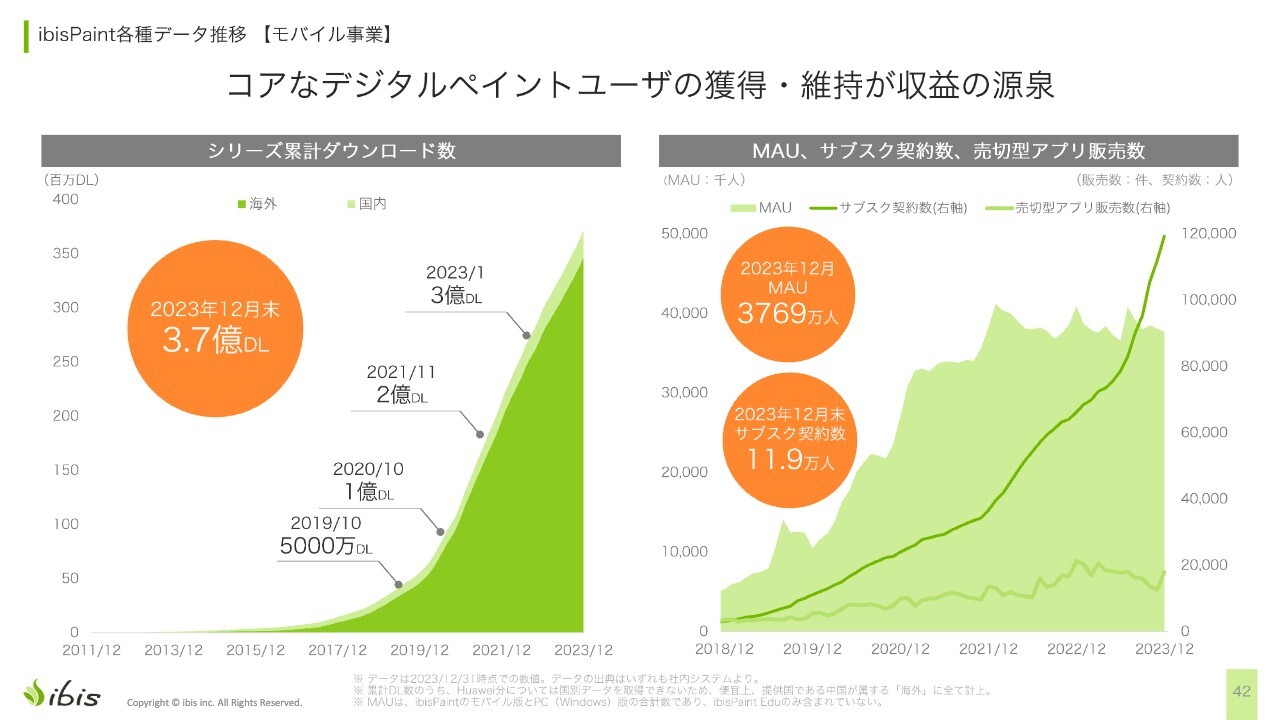

ibisPaint各種データ推移【モバイル事業】

スライド左側のグラフは、2023年末までのシリーズ累計ダウンロード数です。スライド右側のグラフは、MAU、サブスクリプション契約数、売切型アプリ販売数です。薄い緑色の部分がMAUです。

MAUは2021年度末をピークに、そこから水平飛行の状態になっています。このピークの部分が、「コロナ特需」と社内で呼んでいたところです。現在、ある程度飽和状態を迎えたという感触があります。

薄い緑色の折れ線グラフは、売切型アプリの販売数です。直近では右肩下がりになっています。こちらはサブスクリプションへ誘導し、そちらを選択する方が増えている影響です。

濃い緑色の折れ線グラフがサブスク契約数の推移です。時間が経つにつれて角度が上がってきています。サブスク機能を追加するほどに角度が上がる部分と、アプリ内で「サブスクがあるので、使いませんか?」と表示させて誘導を強化してきている結果、グラフのように伸びてきています。この角度が一番上がるところでは、年率で倍になるペースになっています。

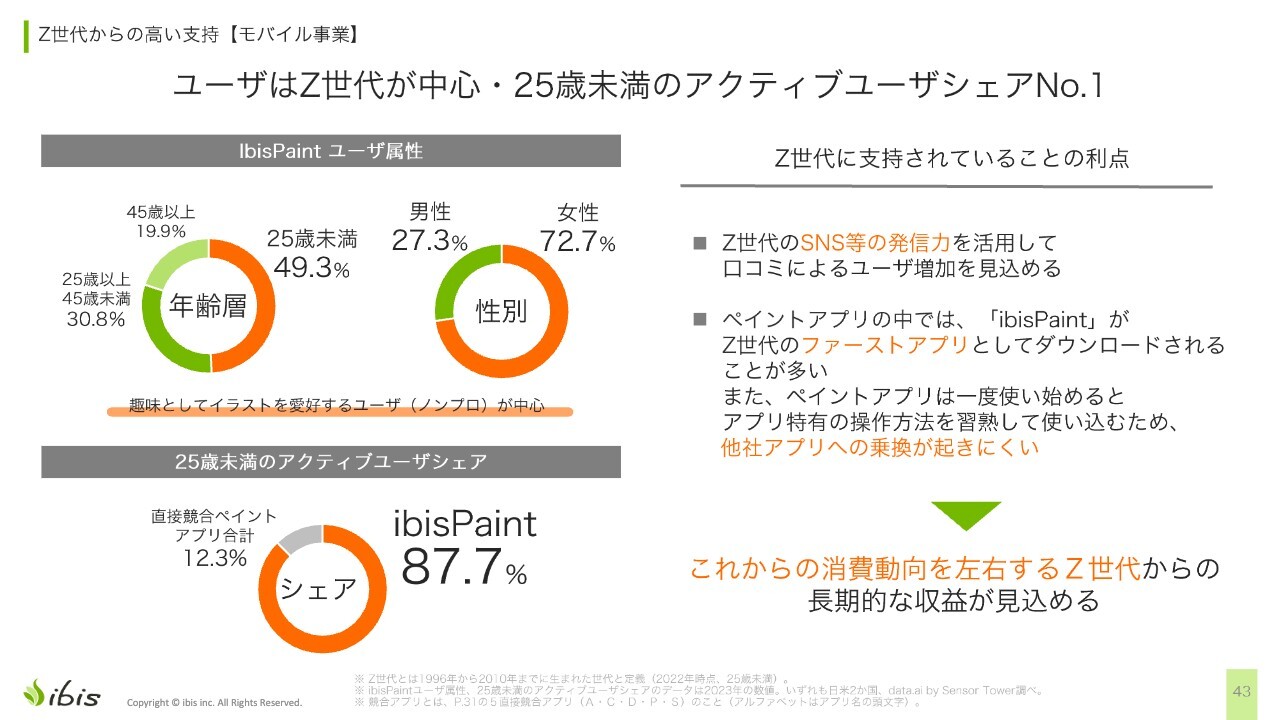

Z世代からの高い支持【モバイル事業】

「ibisPaint」のユーザ属性です。25歳未満、かつ女性のユーザが多くなっています。25歳未満のアクティブユーザシェアは、モバイルペイントアプリを対象にした界隈では、「ibisPaint」が87.7パーセントと高いシェア率を取っています。

例えば、中学1年生になってスマホを買ってもらった際に、少しでも絵に興味がある人は、当社のアプリを選んでもらえていると思っています。

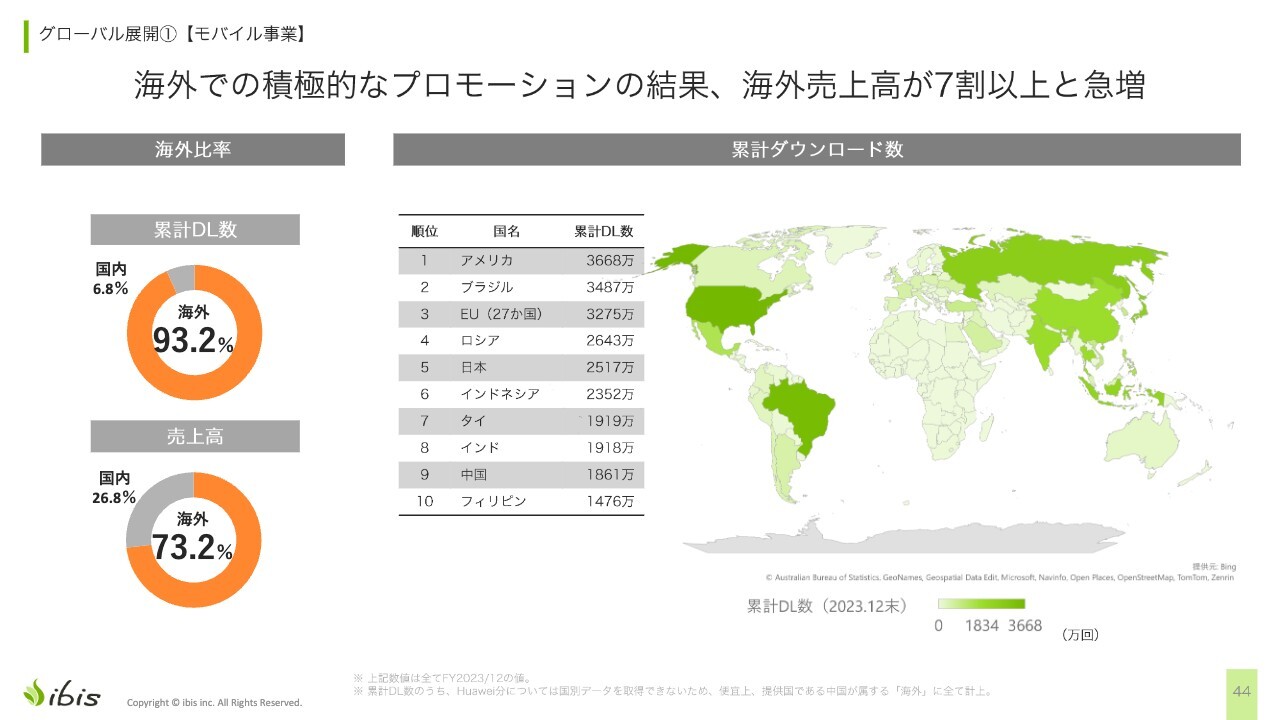

グローバル展開①【モバイル事業】

グローバル展開についてです。累計ダウンロードは海外比率が93.2パーセントで、売上高は海外比率が73.2パーセントとなっています。スライド右側の図に示すとおり、世界中からダウンロードされています。

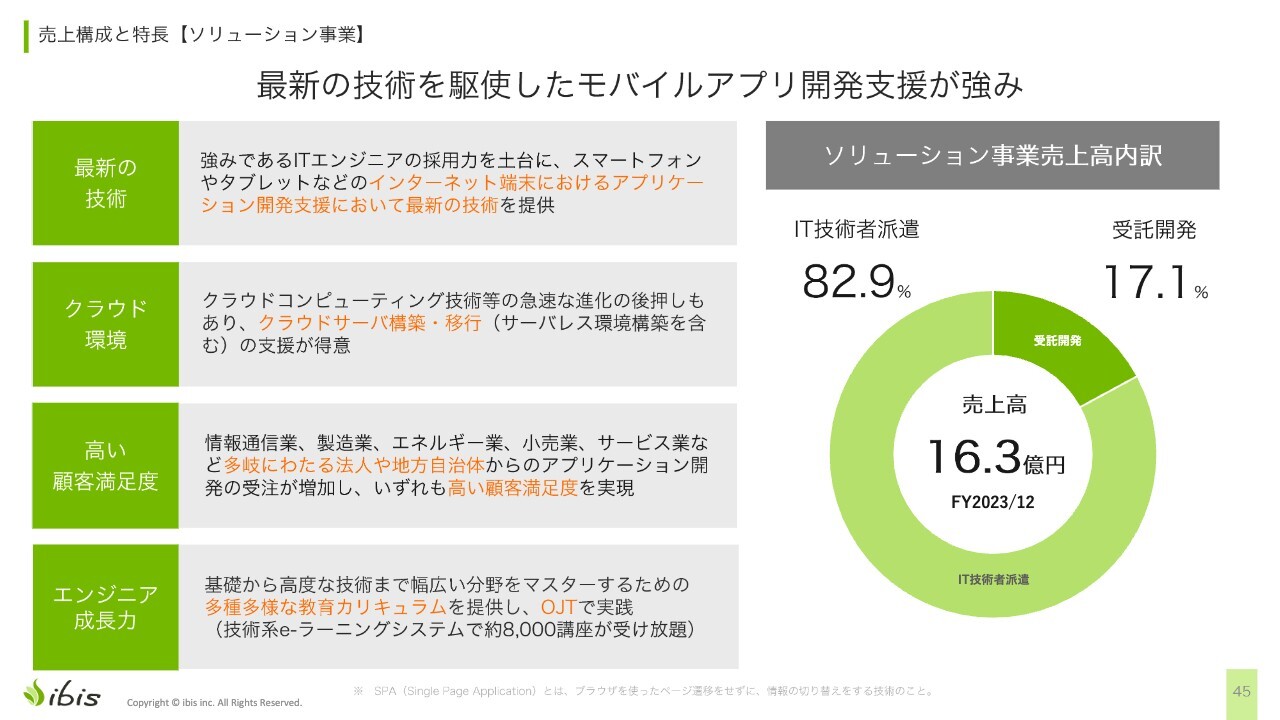

売上構成と特長【ソリューション事業】

ソリューション事業は受託開発が17.1パーセント、IT技術者派遣が82.9パーセントという売上高構成です。これは2023年12月末の数字で、今はもう少し受託開発が増えてきています。

「ibisPaint」のポジショニング【モバイル事業】

「ibisPaint」のポジショニングについてです。スライドの図は、横軸がユーザにおけるプロのイラストレーターの比率、縦軸がアプリの価格で、無料及び有料を示しています。Pアプリ、Aアプリ、Cアプリ、Sアプリ、Dアプリは競合です。

当社の「ibisPaint」は無料のアプリとして提供を始め、「より高度な機能が使いたい」というプロの方たちなどのサブスクリプション利用も増えています。

結果、有料の比率が上がってきており、施策としてもサブスクリプションの強化を進め徐々に有料の領域に進出してきているところです。

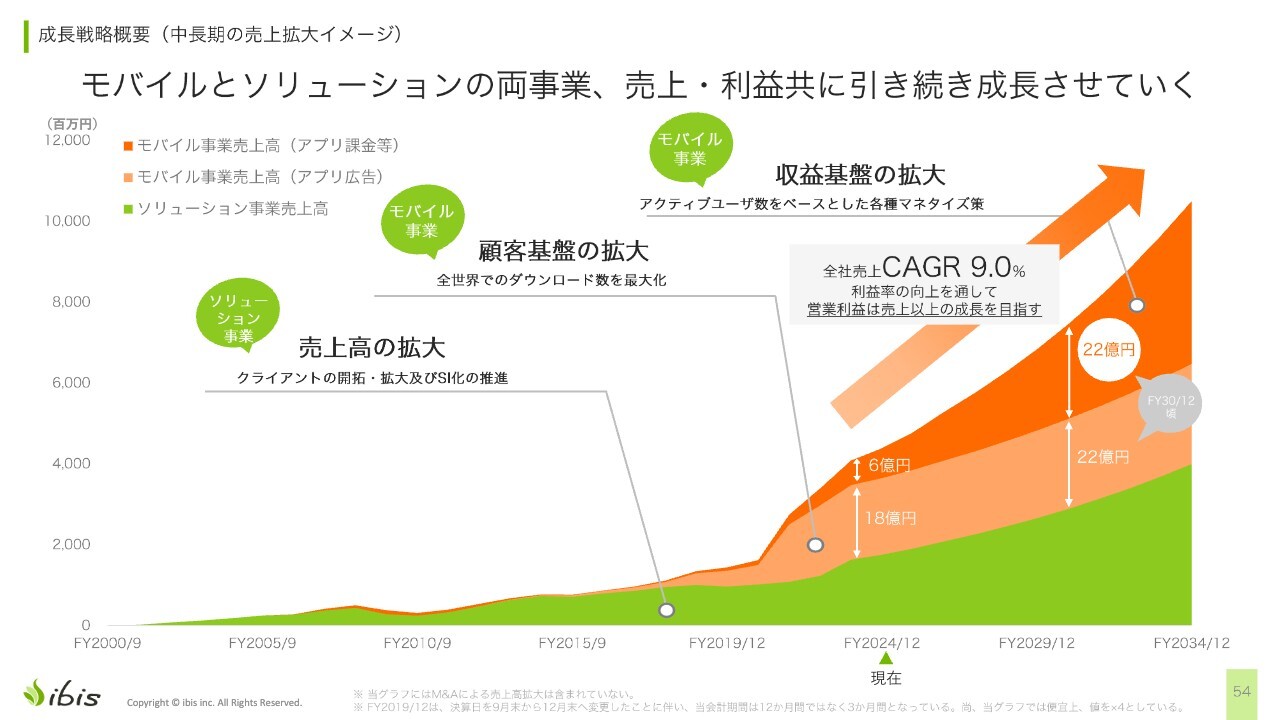

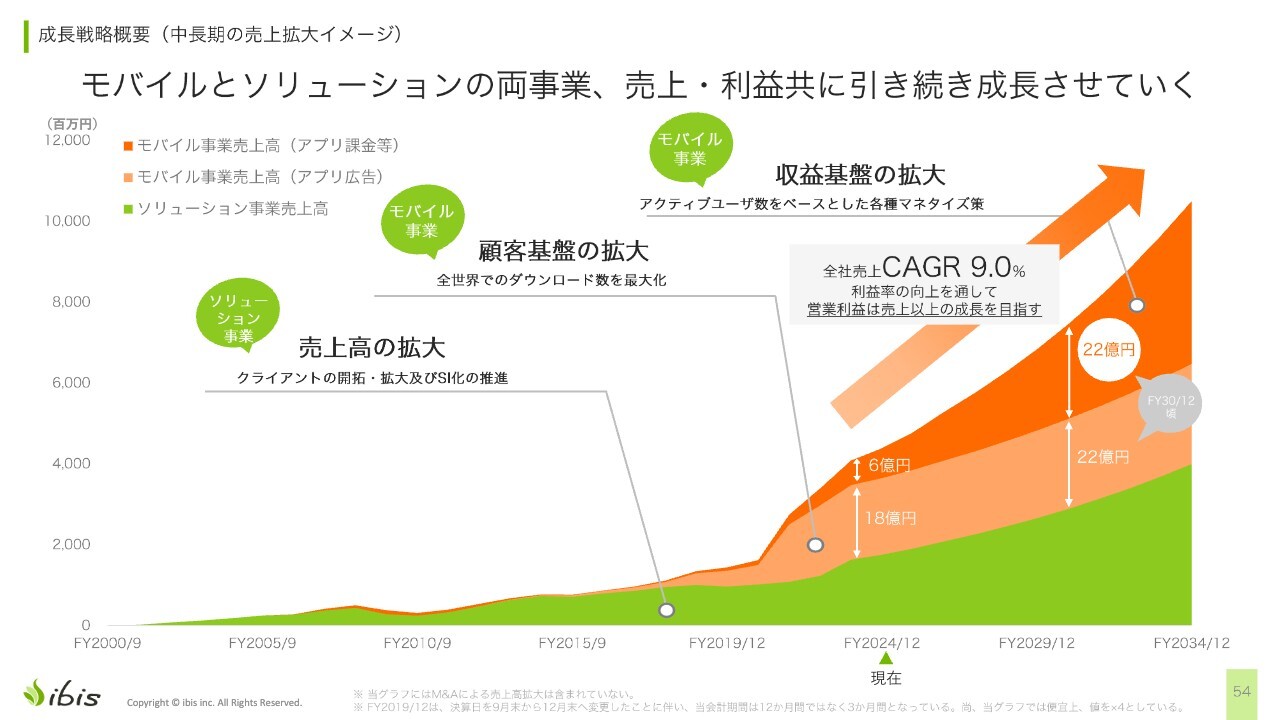

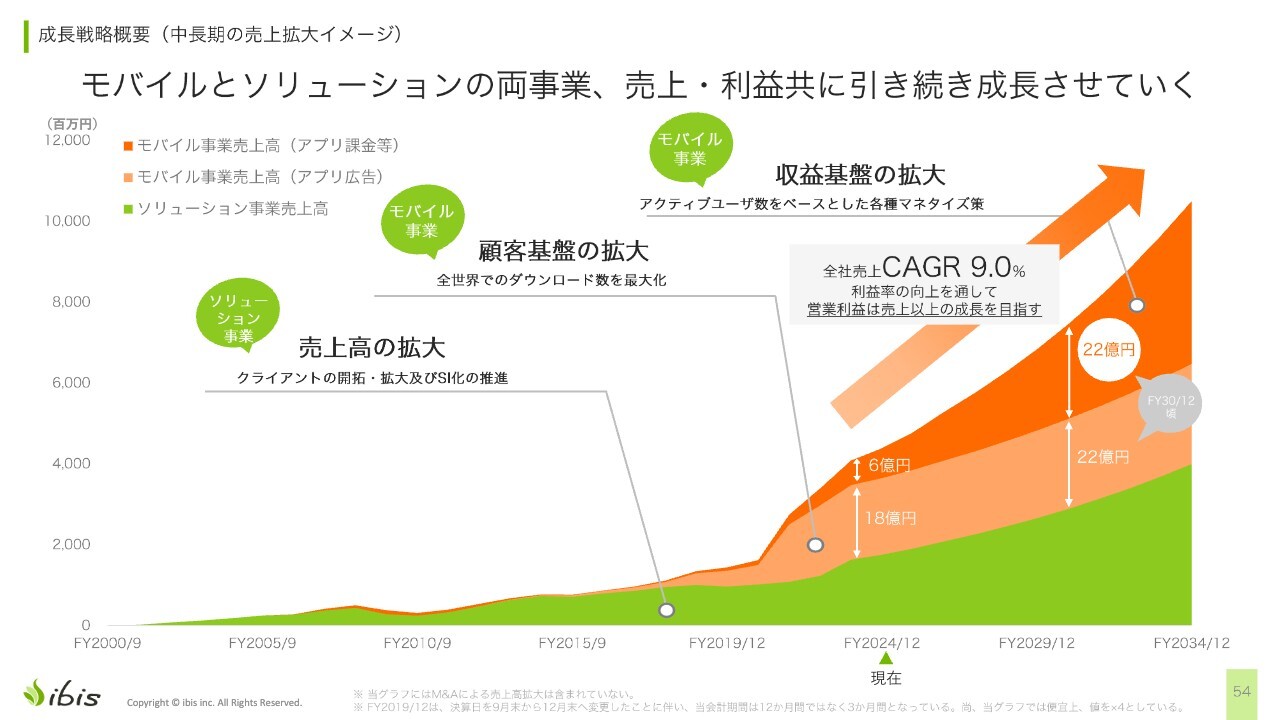

成長戦略概要(中長期の売上拡大イメージ)

成長戦略です。緑色の部分はソリューション事業の売上です。2024年12月期を「現在」としています。

薄いオレンジ色の部分は、「ibisPaint」のフリーミアムモデルにおけるアプリ広告売上を指しています。過去はアクティブユーザを増やすことに注力していましたが、上場したタイミングの2023年3月あたりから、サブスクの売上増加に注力しています。

数年後には、アプリ広告売上とサブスク売上の比率を同じぐらいにして、その先にはサブスク売上がアプリ広告売上を超えていくバランスに持っていきたいと思っています。

全社のCAGR(年平均成長率)は9.0パーセントを超えています。

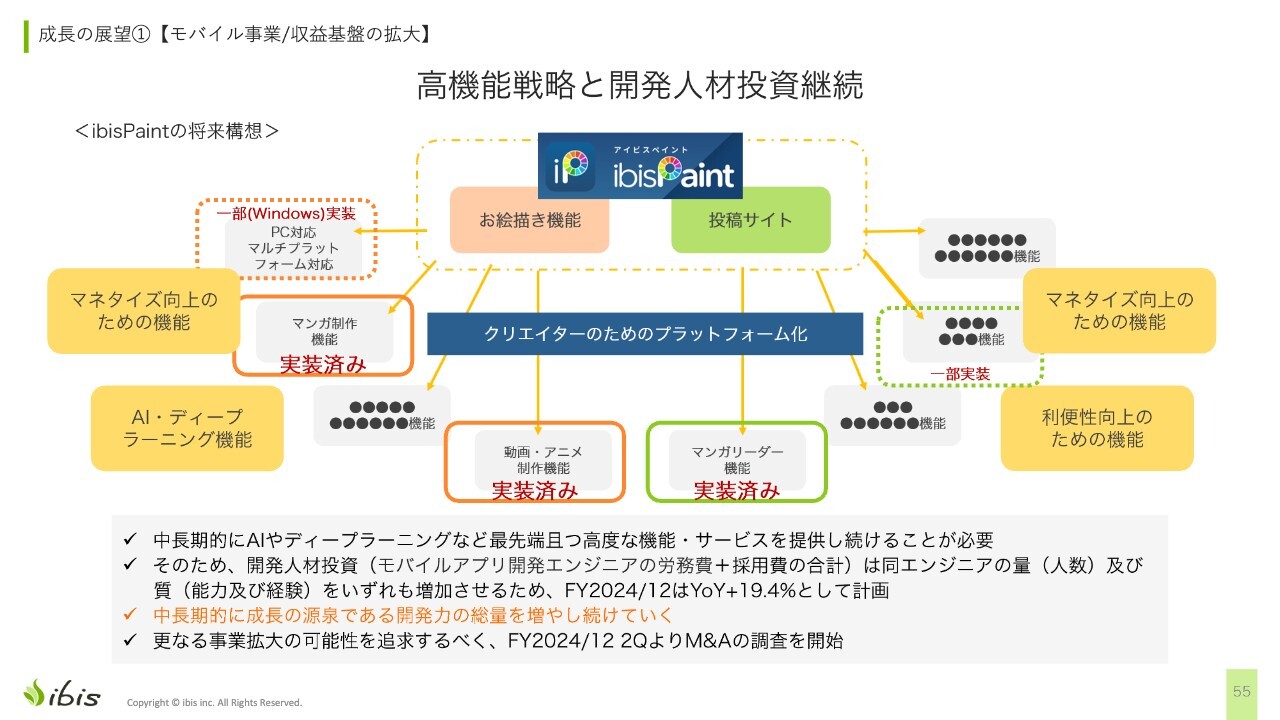

成長の展望①【モバイル事業収益基盤の拡大】

成長の展望の1つ目です。スライドの図は「ibisPaintの将来構想」です。このような構想自体は昔からたくさんあります。お絵描き機能から、よりプロ向けの機能やアニメーション制作機能、AI・ディープラーニング機能など、このあたりの機能をどんどん追加していこうと思っています。

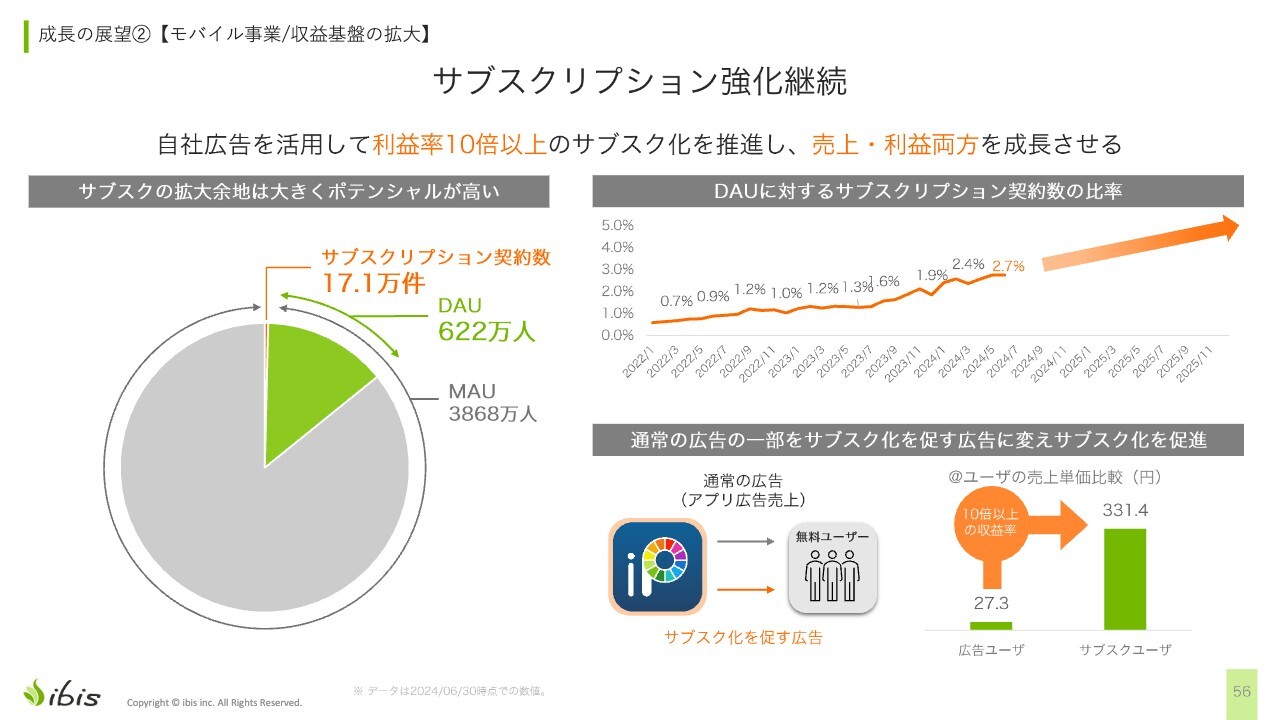

成長の展望②【モバイル事業/収益基盤の拡大】

成長の展望の2つ目は、サブスクリプション強化の継続です。スライド左側の円グラフでは、全体のMAU3,868万人を全体のパイとした、DAUとMAUの割合を表しています。

オレンジ色の部分がサブスクリプション契約数の17万1,000人で、全体から見ると非常に少ないことがわかります。1日あたりのアクティブユーザであるDAU622万人と比べてもかなり少ない状況です。

スライド右上のグラフでは、DAUに対するサブスクリプション契約数の比率を示していますが、この比率が順調に上がってきており、今後はさらにここを伸ばしていきたいと考えています。

スライド右下の図は、無料の広告ユーザをサブスク契約に誘導している施策について示しています。広告ユーザでは、1DAUあたりの1ヶ月の売上は27.3円です。それに対してサブスクユーザは1ヶ月331.4円になり、売上が10倍以上になります。したがって広告ユーザからサブスクユーザへ転換していくことで、収益力が上がっていくと考えています。

成長の展望③【モバイル事業/収益基盤の拡大】

成長の展望の3つ目です。今年2024年3月にWindows版のプレミアム会員サービスを開始しました。こちらの業績が思ったよりも良いかたちで進んでいます。

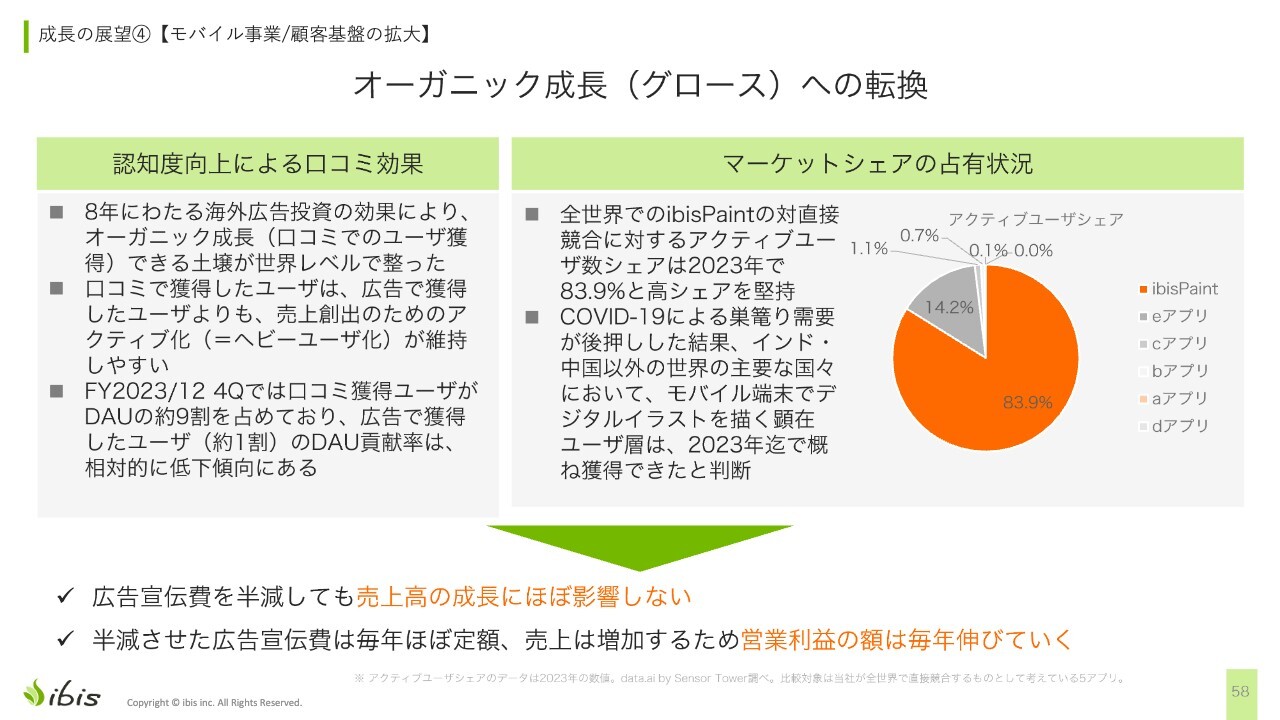

成長の展望④【モバイル事業/顧客基盤の拡大】

成長の展望の4つ目です。今当社は、オーガニック成長(グロース)への転換を目指し、口コミ効果で成長していくフェーズにあります。

スライド右側にマーケットシェアの占有状況を示しています。この円グラフからは、ペイントアプリのアクティブユーザ全体における、当社及び競合のアプリの割合がわかります。

当社の「ibisPaint」のアクティブユーザは全体の83.9パーセントと、他社のaアプリ、bアプリ、cアプリ、dアプリ、eアプリに対してかなりのシェアを取っており、ある意味で飽和し、収穫期でもある状況です。

逆に言えば、市場が大きくなるか、あるいは市場の規模が変わらなければ、この残りを取っていくぐらいしかパイがないということです。

幸い当社の「ibisPaint」には口コミ力が非常にあるため、広告宣伝費を下げてもサブスクの契約が増えていくというかたちになってきています。

決算説明は以上になります。

最後になりますが、最近ではブラックマンデー以来の暴落などがあり、私も非常に驚きました。暴落前の当社の株価は、高値が4,700円ぐらいまでいっていましたが、今日の株価はそれより下回っており、なかなか難しいと感じています。

「ibisPaint」では、6年ぐらい前から仕込んでいたサブスクが、今回の通期計画で7億1,000万円と、やっと事業に影響が出せるぐらいの数字に育ってきており、うれしい限りです。

私自身は今、中長期的に向けた施策に注力しているところです。株価自体は、売上や利益を積んでいけば中長期的には必ずついてくると思っており、ぶれずに、成長を目指していく方針です。今後とも長期スパンで応援いただければ幸いです。

質疑応答:モバイルセグメントの営業利益の内訳について

司会者:「モバイルセグメントの営業利益を、アプリ広告収入によるものとサブスク収入によるものに分解してご提示いただけないでしょうか?」というご質問です。

神谷:もの作りの観点でお話ししますと、1本のアプリを1本のソースで作っています。そのような意味で、ユーザがアプリをダウンロードして、広告を見るのか、サブスクを選択するのかというところに、直接反映させづらい開発費などのコストがあります。

販管費、特に広告宣伝費についても、サブスクを契約するために広告を打つことはありません。基本的に広告を通してアプリをダウンロードしてもらうところに広告宣伝費を使っているのですが、それがアプリ広告売上につながるのか、サブスク売上になるのかを分解することが難しいところです。

質疑応答:アプリ広告収入の減少理由と下期の広告宣伝投資計画について

司会者:「モバイルセグメントの売上高推移を見ると、アプリ広告収入は2023年12月期第4四半期の後、右肩下がりのように見えます。これは広告宣伝投資を抑制している影響でしょうか? 売上を維持するため、下期で広告宣伝投資を上期より増やす予定はありますか?」というご質問です。

神谷:アプリ広告収入が2023年12月期第4四半期から今期の第2四半期にかけて、2期連続で下がって見える理由について、2022年12月期第4四半期から2023年12月期の第1四半期、第2四半期あたりの広告市況が悪く、業績が低迷していました。逆に2023年12月期の第3四半期から第4四半期は非常に好調でした。

もう1つは、基本的に例年第4四半期は広告の市況が良く、広告売上単価が上がっています。そのようなかたちですので、この下がっているところに問題はなく、想定どおりです。

「アプリ広告収入の減少は広告宣伝投資を抑制している影響か?」というご質問については、スライド左側のグラフのとおり、DAUは水平飛行であり、広告宣伝費を下げてもアクティブユーザは減っていません。

広告の売上は、基本的にはアクティブユーザ、厳密にはそのアプリを起動している時間も含めたアクティブユーザと、広告単価(市況)を掛け算して作られます。そのためアクティブユーザ数が下がってきていないということは、ビジネスとしてしっかり進められており問題ないと考えていただけたらと思います。

「下期で広告を増やす予定があるか?」というご質問については、こちらも計画どおり増やす予定はありません。

質疑応答:「ibisPaint」の売上成長率見込みとその根拠について

司会者:「『ibisPaint』のサブスク売上はすばらしい伸びですが、今後も同じ伸び率で成長していくとお考えでしょうか? その場合、成長していくと考えられる根拠を教えてください」というご質問です。

神谷:サブスク契約数の伸び率が今後も同じ成長率で進むかについては、いずれは鈍化していくと考えています。

倍々ゲームで増えていく期間というのが、例えば3年や4年、5年間であるかもしれませんが、その計算では3年で8倍、5年で32倍になってしまいます。いずれはどこかで鈍化して、2倍を切って1.5倍、1.3倍あたりになっていくと思います。

他社の成長などを見ても、倍々ゲームが続く年数はある程度限られており、どこかで飽和するだろうと思っています。

もちろん実務的には、1パーセントでも高い伸び率を目指してビジネスを続ける方針です。倍々ゲームを、3年ではなく4年にしたい、5年にしたいという目線で、ベストな選択を続けていくつもりではあります。

質疑応答:為替感応度と円高による今後の影響について

司会者:「為替の変動が売上に影響を与える感応度を教えてください。また今後円高が進行した場合、御社の事業展開にどのような影響を及ぼすのか教えてください」というご質問です。

神谷:為替感応度は通年で言いますと、1円に対して売上高1,400万円です。今の時点で言うと、下期で半年と考えると700万円です。

下期の計画上の平均為替レートは152.8円となっています。本日時点ではもう少し円高のため、少しずれているところはあります。

また、今後の事業の影響については、大きなところでは変わらないとは思っています。モバイル事業は海外売上高の比率が高いですが、国内売上もあります。ソリューション事業も国内売上が占めています。

また出費についても、宣伝広告費などの出稿側もドル建てで払っていますので、そのようなところの相殺もあります。したがって長期的に見ると、影響は少ないのではと思っています。

質疑応答:「ibisPaint」のアクティブユーザ数を増やす取り組みについて

司会者:「『ibisPaint』のアクティブユーザ数は、現状維持ではなく今後も増やしていく計画ですか? その場合、ユーザ数を増やしていく取り組みについて教えてください」というご質問です。

神谷:今後も増やしていく計画かというと、なかなか難しいところがあります。MAUの推移を見ると2021年から水平になっており、かなり飽和していると感じています。

中国やインドについては、人口に対して「ibisPaint」のユーザが少ないと考えています。全体への影響は少ないかもしれませんが、そのあたりは取りたいと思っています。

またアクティブユーザだけではなく、利用時間の増加などのコアユーザを増やしていく取り組みも考えています。

質疑応答:「ibisPaint」Mac版の開発予定について

司会者:「『ibisPaint』のWindows版に続き、Mac版を開発される予定はありますか?」というご質問です。

神谷:「ibisPaint」のユーザからも、昔から「Mac版も作ってほしい」との要望が多数きています。当社としても作りたい機能の1つと考えています。

質疑応答:「ibisPaint」のサブスク契約の解約率について

司会者:「『ibisPaint』のサブスク契約の解約率は、何パーセントくらいですか?」というご質問です。

神谷:毎月の契約数と解約数は見ているものの、解約率については正確に計算していません。したがって解約率は開示もしていませんが、みなさんがイメージする数字よりは解約率が高いと思ったほうがいいと思います。

法人向けのSaaSでは、チャーンレートを開示している会社はあります。しかしながら当社の場合はコンシューマー向け、個人向けであり、ユーザも中高生が多くなっています。中高生はクレジットカードを持っておらず、コンビニで「iTunesカード」や「Google Playギフトカード」などを買って課金する人も非常に多いため、解約率がそれなりに高くなっています。

質疑応答:ソリューションセグメントの営業利益率の将来的な伸びについて

司会者:「ソリューションセグメントの営業利益率は、モバイルセグメントと比べて相対的に低くなっています。将来的に、例えば5年後くらいには、どの程度の営業利益率まで成長できると考えていますか?」というご質問です。

神谷:スライドのとおり、ソリューションセグメントの利益率は9パーセントから15パーセントくらいです。

こちらは売上に対して、原価や人件費のウエイトが大きくなっています。その点を考慮して同業他社と比較しても、この営業利益率は良いほうではないかと思っています。

したがって、こちらがコンスタントに伸びていくのはなかなか大変だと思います。エンジニア採用などの競争がやはり激しいため、人件費を抑えることで原価を抑えると、成長できません。

営業利益率が15パーセントを超えるくらいはありうるかもしれませんが、将来的にどんどん上がっていく感じではないとお考えください。

質疑応答:業績予想の上方修正について

司会者:「業績予想の上方修正についてです。御社の業績予想は毎回保守的だと認識しています。今回の修正計画も、手堅い予想数値だと理解してよいですか?」というご質問です。

神谷:手堅くはないと思います。かなりぴったりと言いますか、ギリギリ達成するかしないかくらいではないかと思います。

特に、今回の修正で想定為替レートを152.8円で出していますが、すでに140円台となっています。そのような下げ要因もあるため、ギリギリぴったりではないかと思っています。

質疑応答:上方修正のセグメントごとの要因について

司会者:「業績予想の上方修正について、モバイルセグメント、ソリューションセグメントそれぞれについて、その要因を教えてください」というご質問です。

神谷:モバイルセグメントの要因は、期初の計画の為替より円安だったこと、サブスクの獲得が非常に良かったことです。

ソリューションセグメントの要因は、採用が前倒しとなり、うまくいったことです。

質疑応答:株価や「ibisPaint」のダウンロード数の目標値について

司会者:「今年の年末に向けて、アイビスの株価や、『ibisPaint』のダウンロード数がどの程度になるか、目標を教えてください」というご質問です。

神谷:株価については私も毎日見てはいますが、直接的には目標などは立てていません。3年後、5年後に成長が止まらないようにどうするのかについて、非常に注力しています。

ダウンロード数については、スライドのグラフのとおり倍々で伸びている頃もありました。しかしながら、そのペースから落ちてきており、今後は緩やかに伸びていくフェーズに入っているのではないかと思っています。

質疑応答:為替レートについて

司会者:「円安効果に関して、上期の実績為替レートと、通期の前提為替レートを教えてください」というご質問です。

神谷:上期実績は153円でした。下期の前提が153円で、通年でも153円です。

質疑応答:全社売上CAGR9パーセントの根拠について

司会者:「成長戦略として掲げている、全社売上CAGR9パーセントの根拠を教えてください。なぜ2桁ではないのでしょうか? また御社の想定している資本コスト、ROEまたはROICといった経営指標における目標値も、併せて教えてください」というご質問です。

神谷:CAGRについては、各事業部で出した数字の積み上げになっています。9パーセントでなく、2桁成長を目指したいとは思っています。

ROE、ROICなどの目標値については、現状、流動的なところもありますので、現時点では回答を控えます。

質疑応答:全社売上CAGR9パーセントが上振れする可能性について

司会者:「スライド54ページの中長期の売上高イメージについてです。全社売上CAGR9パーセントは、実績と比較するとかなり鈍化する想定になっていると思います。上振れの可能性について、補足をお願いします」というご質問です。

神谷:サブスクについては、期初に計画を立てた時よりも良くはなっているため、短期的には上振れする可能性はある気もします。長期的に見ると、凸凹があったりすることはあるかと思います。

質疑応答:2030年12月期の利益率について

司会者:「2030年12月期の利益率のイメージについて教えてください」というご質問です。

神谷:モバイルセグメントは、現在50パーセントくらいです。ソリューションセグメントは良くて15パーセントくらいのため、イメージ的にはそのあたりになるかと思います。

質疑応答:「ibisPaint」の女性比率の高さについて

司会者:「『ibisPaint』は女性の比率が高いですが、その理由は何だと考えていますか?」というご質問です。

神谷:こちらは私もアプリを作ってから気づき、びっくりしました。競合も同じような比率のようです。

設計図を書くなど、男性のほうがかっちりしたデザインなどは好きそうには思いますが、はっきりした理由については、わかりません。

質疑応答:「ibisPaint」の対応言語を増やす予定について

司会者:「今後、『ibisPaint』の対応言語を増やす予定はありますか? また、最後に対応言語を増やしたのはいつですか?」というご質問です。

神谷:「ibisPaint」は、他のアプリにないくらい早く19ヶ国語に対応しました。モバイルペイントアプリでは「ibisPaint」の対応言語が一番多いですが、一番多いアプリではあと3つくらいは対応言語があるかもしれません。即座に出ませんが、そのくらいは増やしても良いかもしれないと思います。

また、最後に対応言語を増やしたのは、6年、7年ほど前になります。「ibisPaint」がようやく利益が出始めた頃に対応しました。

質疑応答:「YouTube」のチャンネル登録者の国別比率について

司会者:「SNSマーケティングで『YouTube』を使用していますが、チャンネル登録者の国別比率を教えてください」というご質問です。

神谷:こちらは計測したことはありませんが、動画をアップロードするたびにコメントを見ると、ほぼ9割が英語で書かれています。

その他にも韓国語、中国語、アラビア語、日本語、タイ語、ベトナム語、インドネシア語なども見かけますが、ほぼ9割が英語です。

質疑応答:モバイルセグメントのサブスク契約が想定以上に増加した理由について

司会者:「モバイルセグメントのサブスク契約が、想定以上に増加した理由は何だと分析していますか?」というご質問です。

神谷:1つは、リリース前はそれほど期待していなかったWindowsのサブスクが、思ったよりも契約数が伸びたことが挙げられます。

また、AI学習妨害機能などは完全にプレミアムユーザしか使えない機能であり、反響も良かったと感じています。

質疑応答:サブスク売上の比率について

司会者:「App Store版、Google Play版、HUAWEI AppGallery版、Windows版のサブスク売上の比率を教えてください」というご質問です。

神谷:こちらについては、現状非開示になっています。競合との兼ね合いもあり、申し訳ありません。

神谷氏からのご挨拶

神谷:上場してからも順調に伸びており、第2四半期の決算も数字として良かったのではと思っています。

今後も、5年先も鈍化しないよう、いろいろとエネルギーと情熱をつぎ込んで日夜働いていますので、長期的に応援していただけたらと思います。ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

9343

|

668.0

(15:30)

|

-33.0

(-4.70%)

|

関連銘柄の最新ニュース

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後... 今日 16:26

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】寄付 ... 今日 09:28

-

アイビス(9343) 2025年12月期オンライン決算説明会のご案... 02/10 13:25

-

アイビス(9343) 事業計画及び成長可能性に関する事項 02/10 12:00

-

アイビス(9343) 2025年12月期決算短信〔日本基準〕(連結) 02/10 12:00

新着ニュース

新着ニュース一覧-

今日 18:40

-

今日 18:40

-

今日 18:36

-

今日 18:30