【QAあり】CCT、2Qの売上高・営業利益は前年同期比で増収・増益 売上高は計画をやや下回るも受注残高は大幅増、下期での挽回を狙う

目次

金子武史氏(以下、金子):それでは2024年12月期第2四半期の決算説明資料に基づき、決算説明を行います。よろしくお願いします。

本日はスライドの4点についてご説明します。Appendixに関しては更新した点を中心にご説明する予定です。

エグゼクティブ・サマリー

エグゼクティブ・サマリーです。2024年度上半期は売上高91億6,400万円、営業利益10億4,200万円、営業利益率11.4パーセントという結果で着地しました。前年同期比では売上高がプラス22.4パーセント、営業利益がプラス30.9パーセントの増収増益となっています。

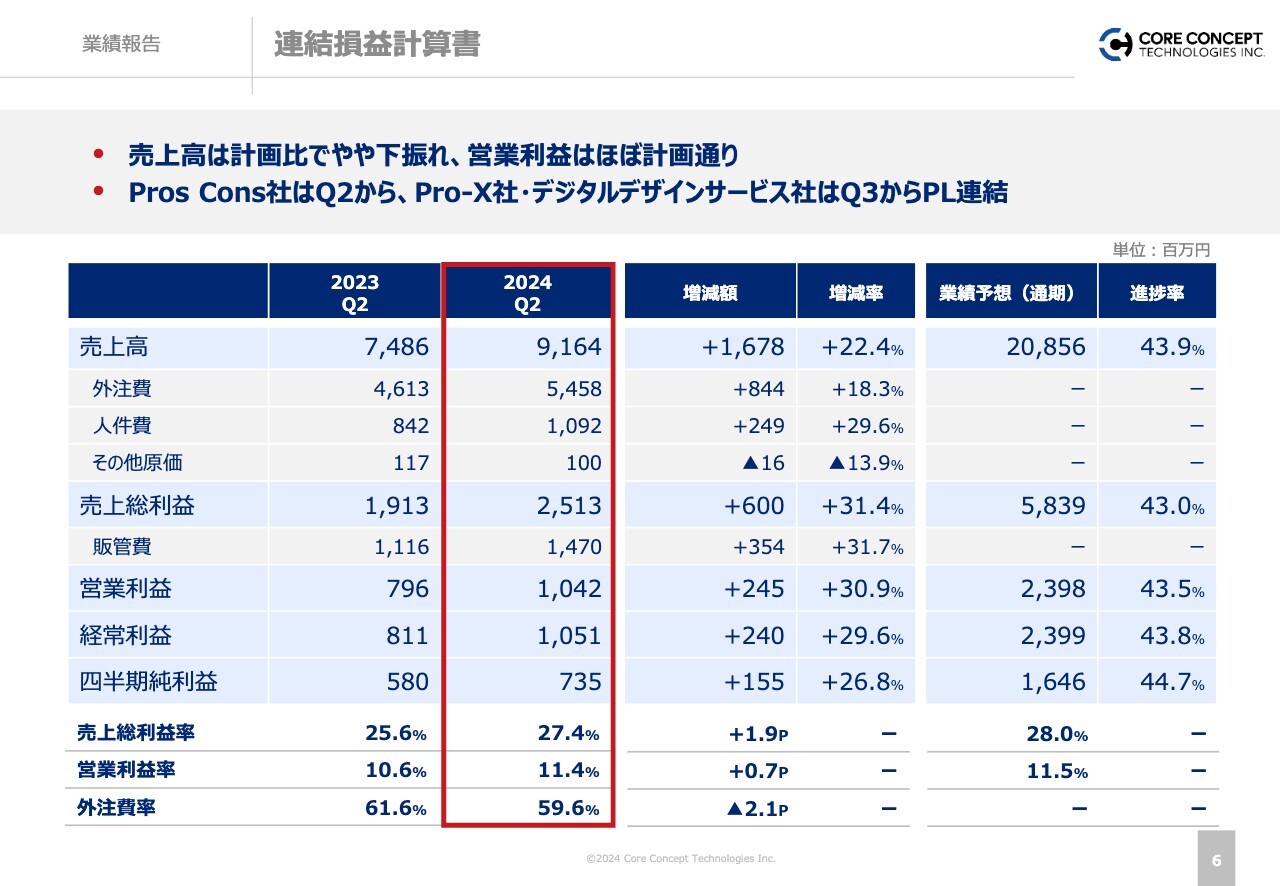

連結損益計算書

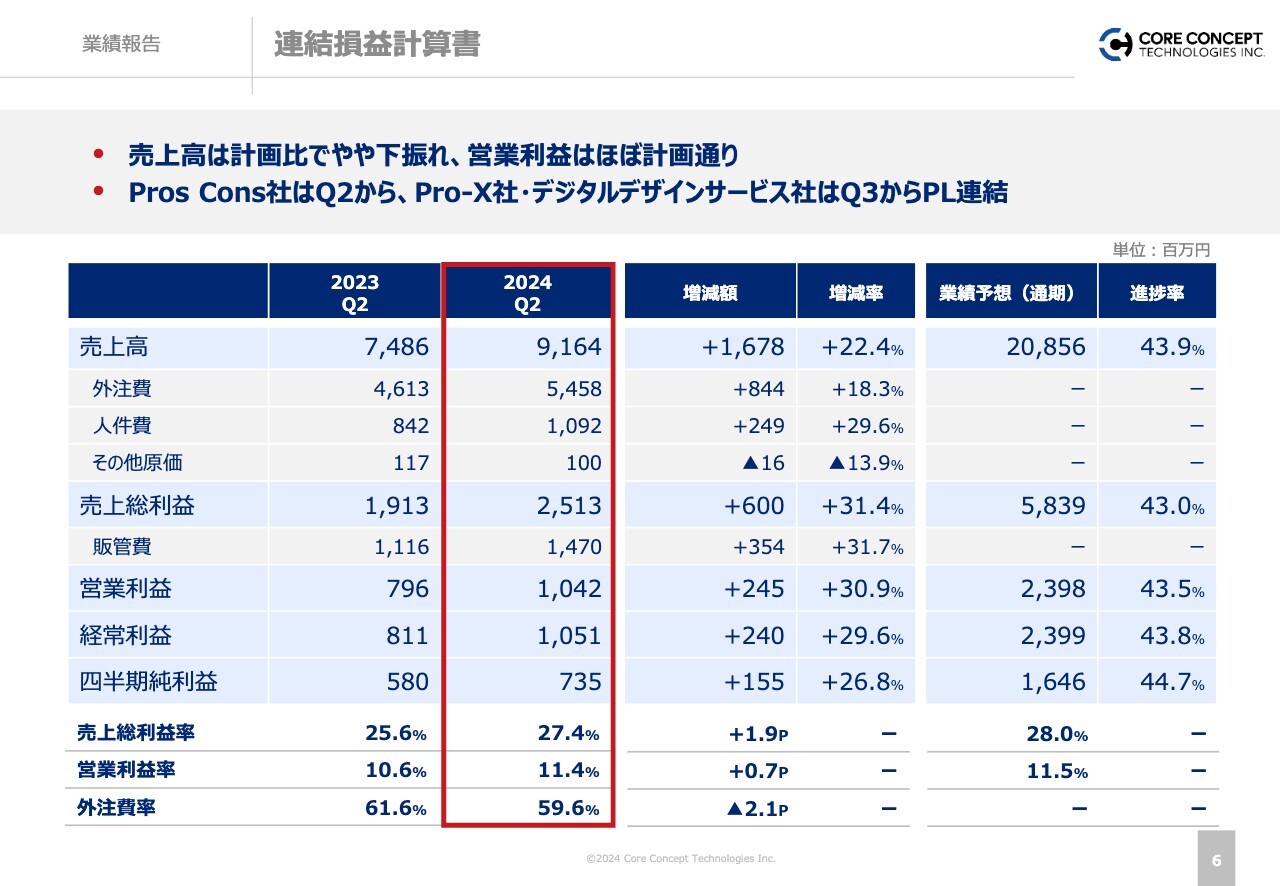

連結損益計算書です。売上高は計画に比べ、やや下振れという結果になりました。少し不甲斐ない結果だと考えています。一方、営業利益はほぼ計画どおりに着地しており、一定程度コストコントロールも行ってきました。

売上高をさらに伸ばしながら進めていく必要があるという認識ですので、下期の挽回に向けて力を入れていきます。

また、連結決算ということで第2四半期から損益計算書にPros Cons社が連結されています。Pro-X社、デジタルデザインサービス社に関しては第3四半期からの連結となる予定ですので、第2四半期の損益計算書ではまだ未連結です。

損益計算書の内訳として、売上高と営業利益は先ほどのサマリーでお伝えしたとおりです。売上総利益は25億1,300万円で、前年同期比31.4パーセントの増益となっています。経常利益、四半期純利益はスライドのとおりです。

通期業績予想に関する進捗率は売上高が43.9パーセント、各種利益が43パーセントから45パーセントとなっており、下期ではこれらの積み上げをしっかり行っていきます。

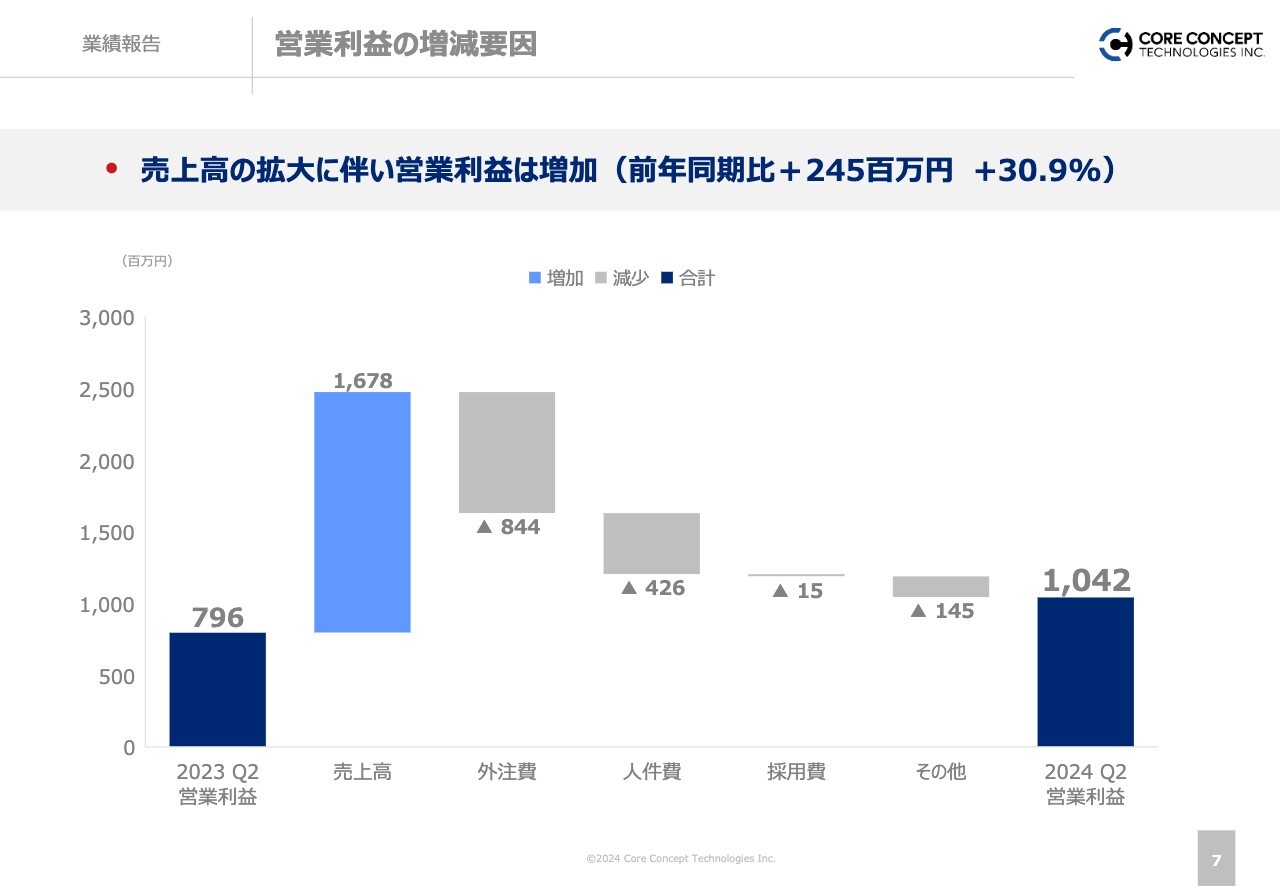

営業利益の増減要因

営業利益の増減要因です。毎回説明資料に入れているグラフですが、基本的な傾向は変わりません。売上高の増収に対してコストコントロールをかけ、営業利益として必要な金額をしっかり稼ぎ出しています。

営業利益に関しては、外注費をしっかりコントロールしていくことで一定程度の利益を上げられる力がついてきていると考えています。

サービス区分別実績

サービス区分別の実績です。当社はDX支援とIT人材調達支援の2セグメントで開示しており、その内訳となります。

どちらのセグメントも売上高は前年同期比で増加しており、売上総利益に関しては30パーセント超伸びている状況です。また、第1四半期の受注残高は少し控えめな状況でしたが、第2四半期では36億円以上となっており、堅調に積み上がってきています。

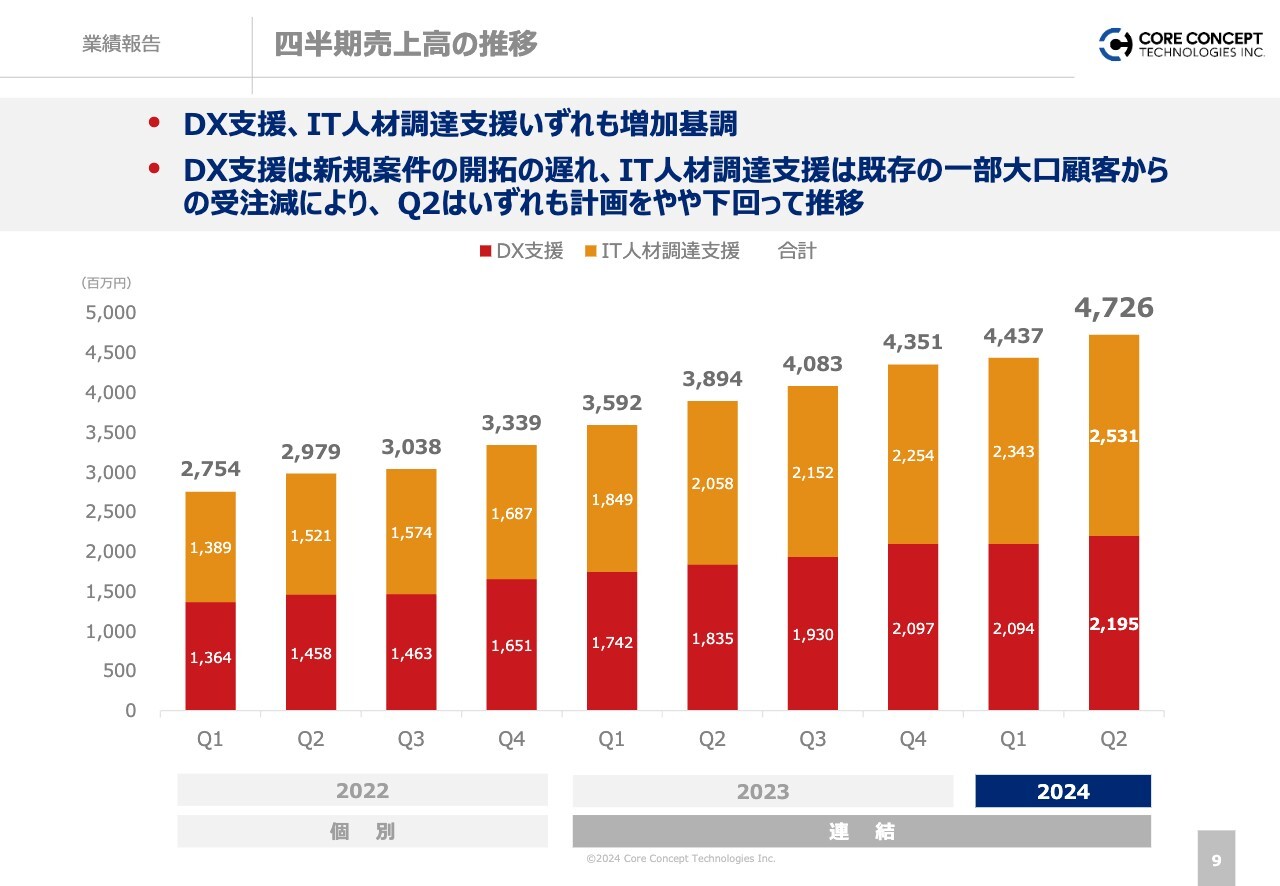

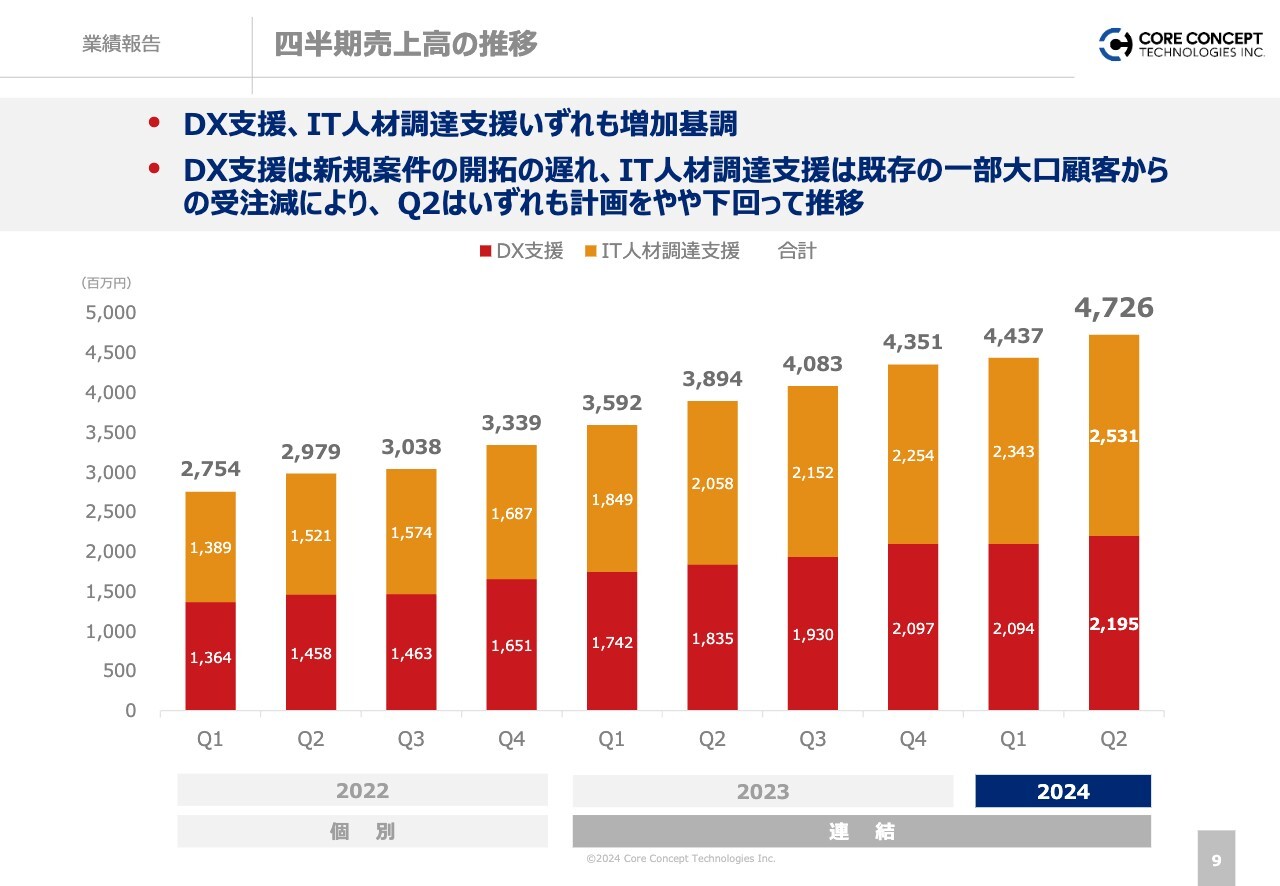

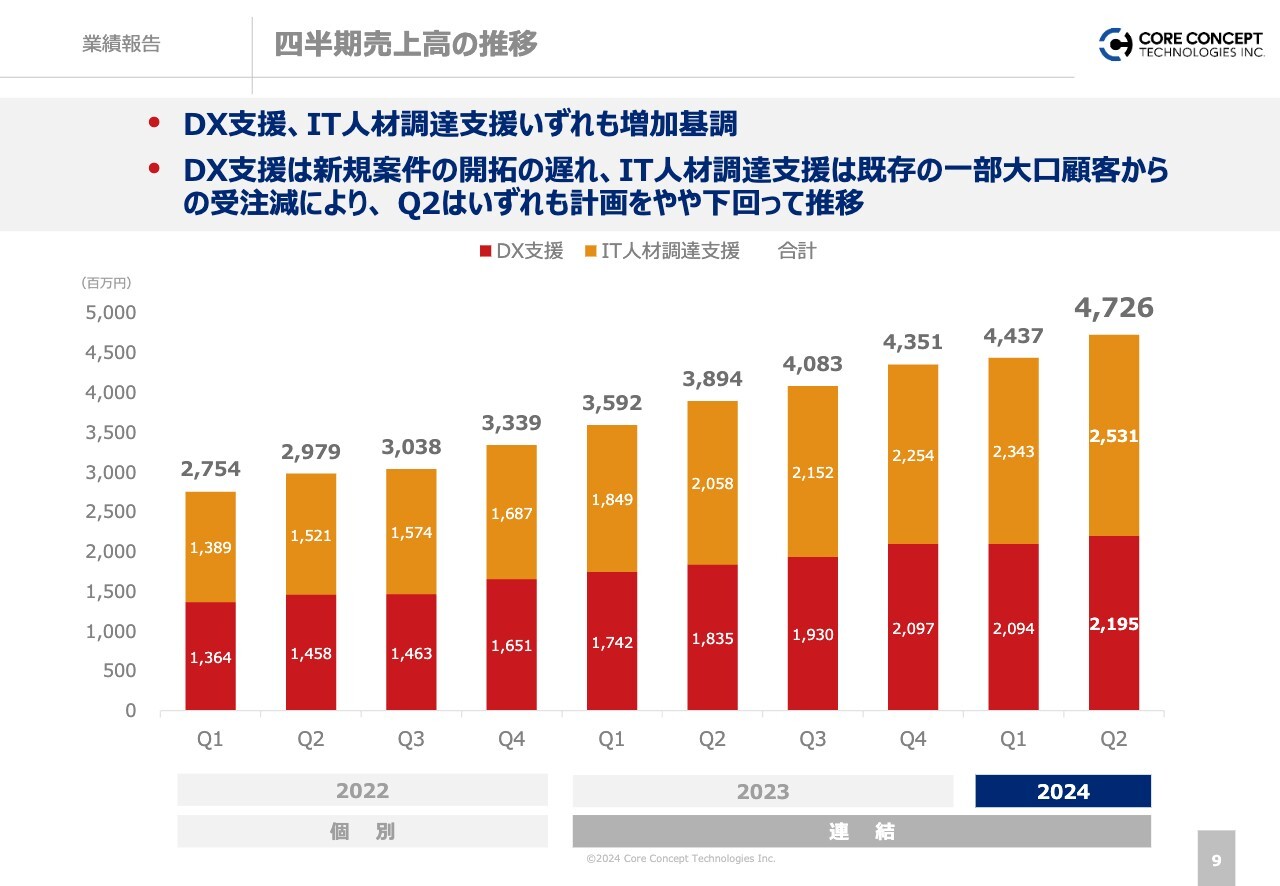

四半期売上高の推移

四半期売上高の推移です。両セグメントともに右肩上がりになっていますが、計画対比では若干のビハインドとなっています。

その理由として、DX支援においては新規案件の開拓の遅れおよび受注の期ずれがあります。

IT人材調達支援でも一部の大口の既存顧客からの受注が予定を下回ったため、計画対比では若干のビハインドです。下期は挽回に向けて取り組みます。

四半期営業利益の推移

四半期営業利益の推移です。計画から大きなずれはありませんが、トップラインが若干計画を下回ってしまったことが、営業利益のマイナス要因になりました。しかし、コストコントロールをかけることで、計画ベースの着地になってきています。

第2四半期には新卒が当社単体で37名、連結で40名以上入社しています。新卒者に関しては第2四半期の3ヶ月間をかけてじっくり教育することになっていますので、第2四半期の人件費・研修費が他の期に比べて少し上振れします。しかし、計画どおりに着地していますので、販管費合計に関して計画対比での上振れはありません。

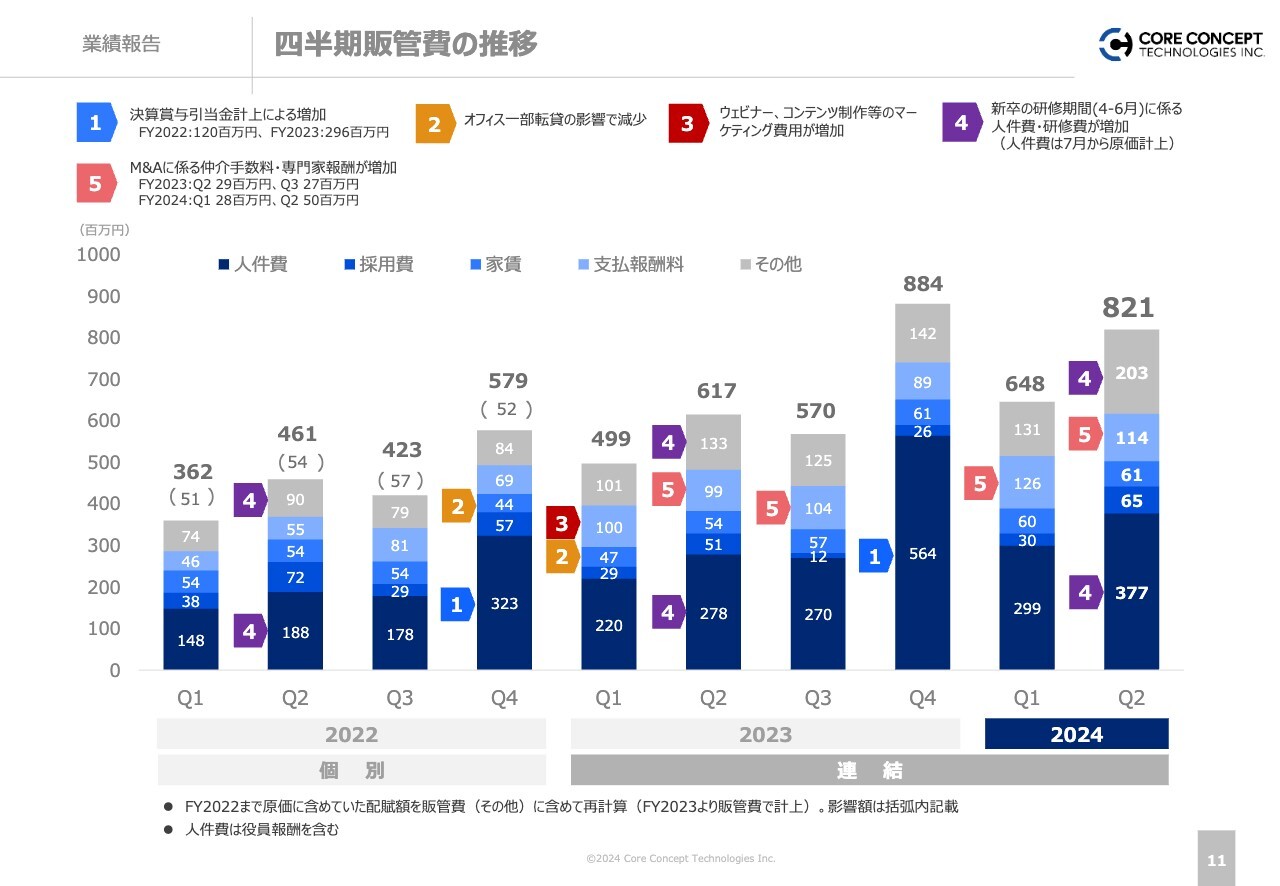

四半期販管費の推移

四半期販管費の推移です。第2四半期は新卒者の研修期間のため、主にスライドのグラフで紫色の4番で示した部分が少し増えています。しかしこれは一過性のものですので、第3四半期以降は平常水準に戻る予定です。

また、それほど大きな額ではありませんが、M&Aに係る仲介手数料が第2四半期に5,000万円計上されています。こちらが計画より上振れており、販管費合計にも影響しています。

連結損益計算書(四半期推移)

連結損益計算書の四半期推移です。スライドの一番右が2024年度第2四半期の結果です。売上高は堅調に増収で推移しており、売上総利益もそれに伴い伸びています。営業利益と経常利益についてはスライドに記載のとおりです。

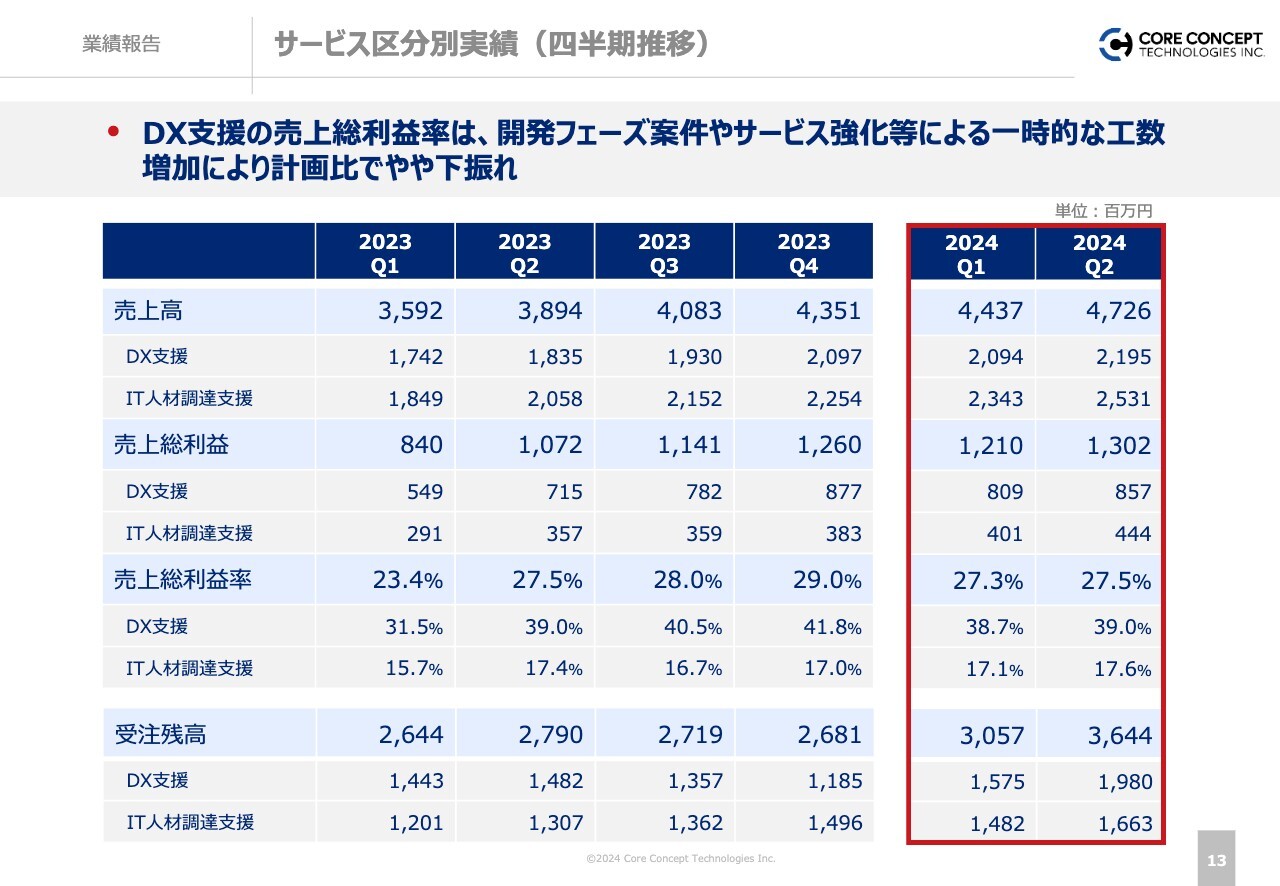

サービス区分別実績(四半期推移)

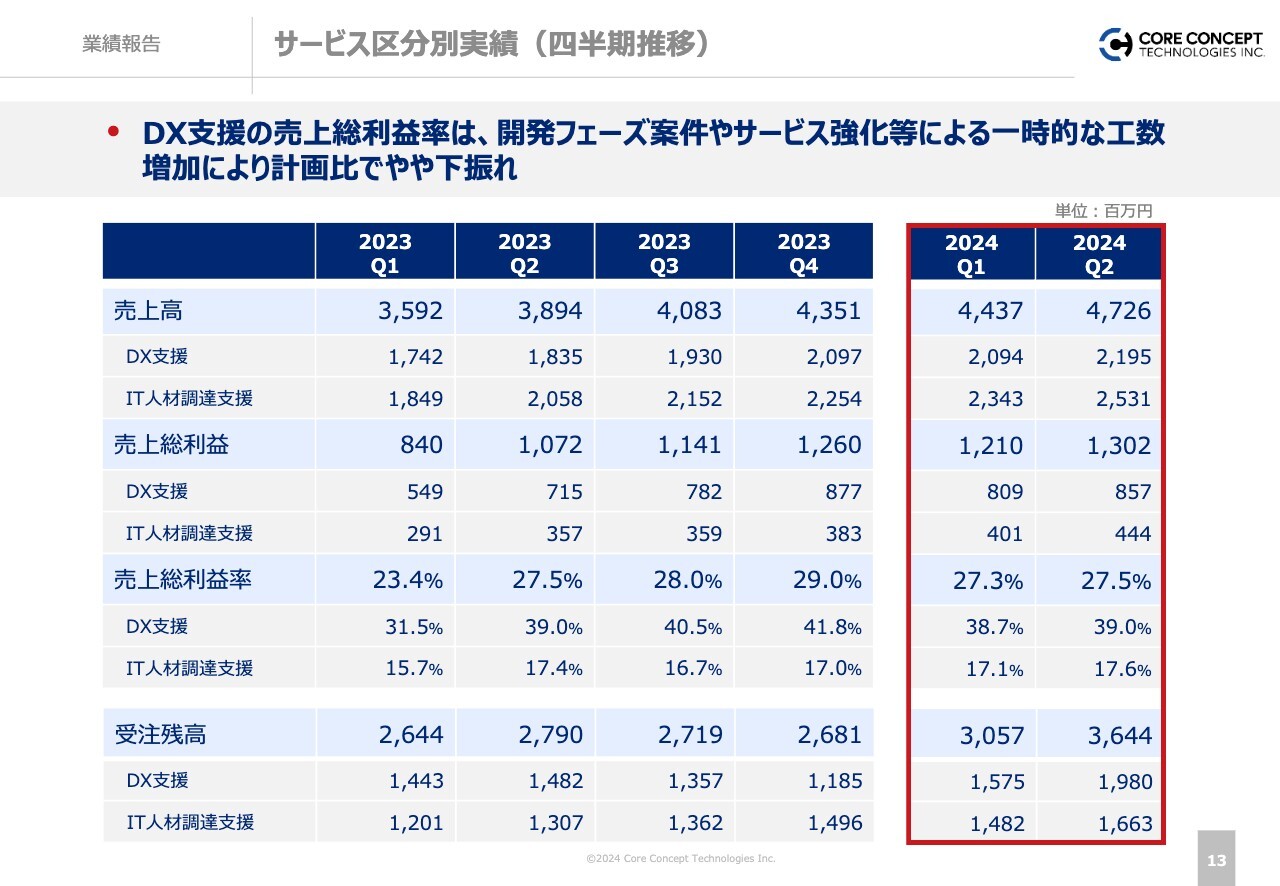

サービス区分別実績です。売上総利益率をしっかりとコントロールしながら進めていくことが一番重要だと思っています。第2四半期はDX支援で39.0パーセント、IT人材調達支援で17.6パーセントとなっています。

DX支援に関しては売上総利益率が40パーセントを超える水準を目指していましたが、トップラインを上げきれなかったために、一時的にコストの比率が高くなり、40パーセントを少し下回る結果となりました。下期は40パーセント超を見据え、トップラインアップとコストコントロールを行うことで引き上げていきたいと考えています。

受注残高は、第1四半期と比較するとDX支援およびIT人材調達支援ともに積み上がってきていますので、下期もさらに継続できるよう進めていきたいと考えています。

大口顧客数の増加

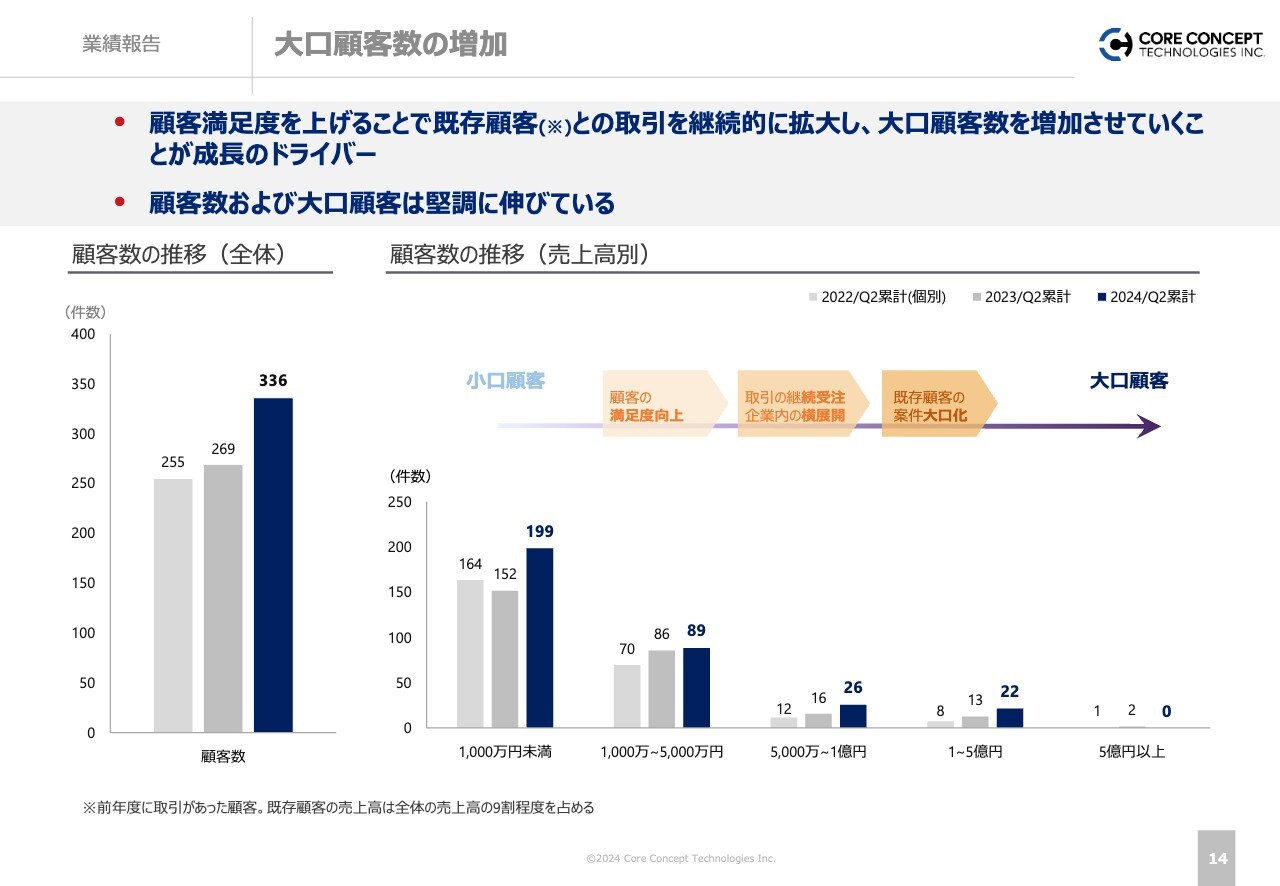

大口顧客数の増加についてです。スライドのグラフは、2024年度第2四半期までの顧客数の累計を2022年度と2023年度の同四半期累計と比較したものです。

売上高5,000万円から1億円のゾーンおよび1億円から5億円のゾーンに入る、最上位につながる大口顧客数は堅調に増えています。

一方、上半期で売上高5億円以上のお客さまは、2023年度には2社ありましたが、2024年度はまだありません。最も大口のお客さまでも4億9,800万円という結果だったこともあり、2024年度上期で5億円超のアカウントはまだ出ていません。

このように既存顧客に関して一部予定より下回る部分があったのと、新規受注の積み上げが追いつかなかったことが売上高が計画に届かなかった主な理由です。既存顧客のみならず、新規顧客への営業力を高めていくことで、下期へのさらなる売上拡大につなげていこうと考えています。

従業員数の推移

従業員数の推移です。グラフは連結の従業員数を示しており、単体の従業員数は括弧書きで記載しています。

連結での従業員数は堅調に伸びています。グループ会社はPro-X社とデジタルデザインサービス社も含めた5社となっており、予定を上回ってグループに招くことができました。もともとここまでの社員数の増加を予定していたわけではありませんが、良い会社に加わっていただけていると考えています。

当社としては連結での社員数の推移をベースにしてコアコンセプト・テクノロジー単体での採用をコントロールしており、単体での社員数の伸びは少し抑えめに推移しています。

当社単体では2024年度4月に37名の新卒を招くことができました。2023年度の31人に対し、2割超伸びています。第2四半期では新卒の早期戦力化のための研修に注力しました。

また、中途採用に関してはマネジメントクラスの採用を当社の中では将軍採用と銘打ち、しっかりと組織を率いることのできる人材を中心に採用してきており、各部署の責任者および責任者候補の人材を増やす結果につながっています。

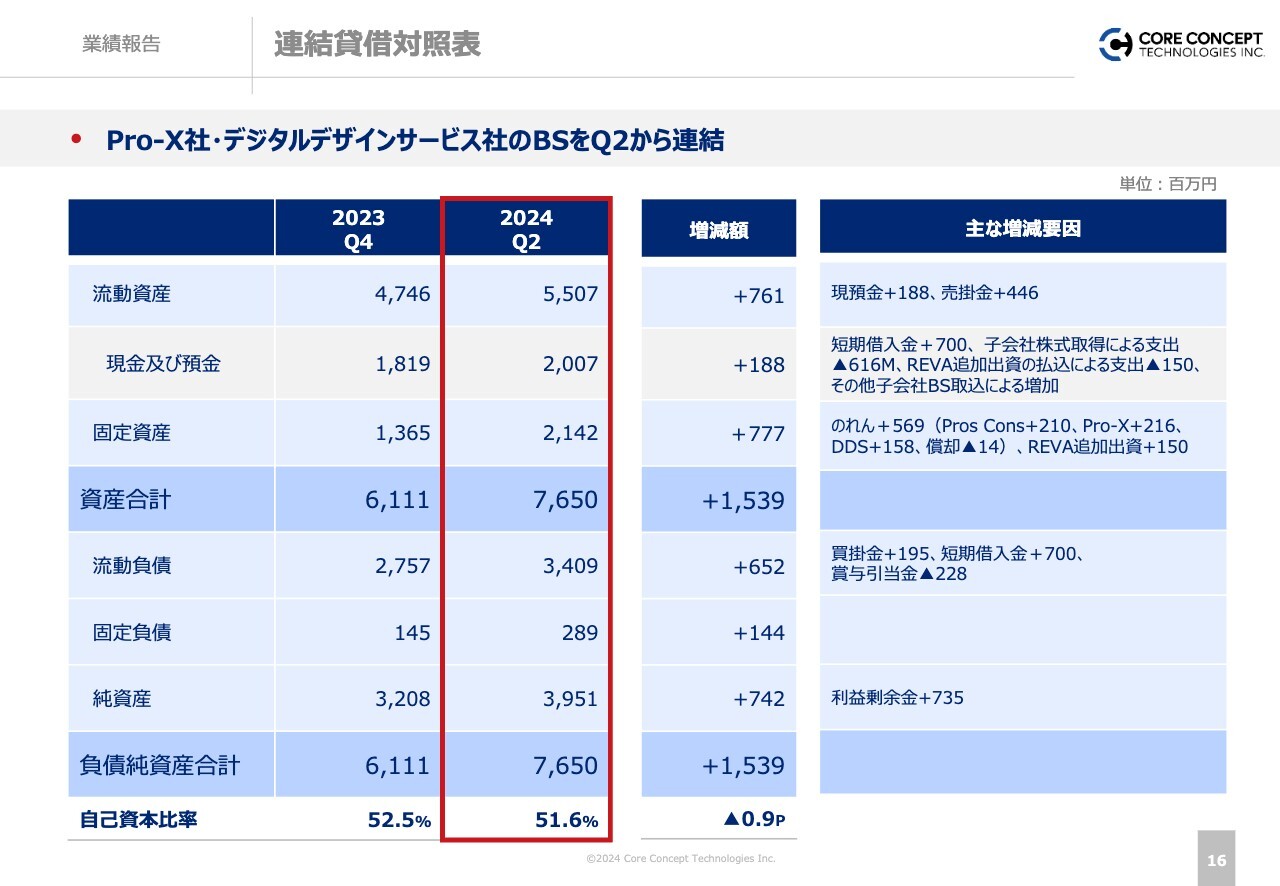

連結貸借対照表

連結貸借対照表です。自己資本比率は50パーセント超と一定の財務体力を有しながらも、過度に溜め込むことなくしっかりと成長に使っていく戦略で進めています。

その結果としてグループ会社5社のM&Aにつながっています。また、稼ぎ出した利益はバランスシートの強化や純資産の強化につながっており、スライドのような結果となっています。

当社は次の目標としてプライム市場への市場替えを狙っています。プライム市場に上場するためには、残っている「純資産50億円以上」という要件をクリアすることが必要になります。営業利益や経常利益を高めて純資産の増加につなげることで、純資産要件を早期に達成することを描きながら進めています。以上が業績のご報告です。

CCTの成長戦略と具体的施策

ここからは成長戦略に関する補足説明となります。スライドに成長戦略の全体像を示していますが、特に力を入れている3点を中心にご説明します。

1点目は各産業への当社からお客様に向けたアウトバウンド営業の強化です。2023年度まではお客様から受けたご相談に応えるインバウンドでの営業活動を中心に進めてきました。

しかし、当社自体のソリューションもかなり増え、子会社も増えていることから、応えられるものも増えてきています。得意とする産業に関しては見込み客を選定した上で、そこへ当社からリーチしていくアウトバウンド営業を進めてきています。

まだそれほど数字には反映されていませんが、しっかりと組織化しながら進めていますので、これからの受注拡大に向けて結実させていきます。

2点目は、1点目に伴うプロダクトラインナップの強化です。これまでは選択と集中という考えで、当社製品の「Orizuru」をベースとし、差別化するかたちで顧客ニーズに対応してきました。

インバウンド営業であればそれでよかったのですが、アウトバウンド営業としてはお客様のニーズに対して空振りをすることなく、その機会をきちんと獲得していくことが必要になると考えています。

そのために、当社自体が独自性を持って整備してきた「Orizuru」という自社製品に加え、世界のデファクトスタンダード化している製品をラインナップし、提案できるメニューの中に加えていきます。

当社自体が自前で得意としているサービスのみならず、顧客ニーズに応えられる製品を提案できる組織へと、自社の提案範囲を拡張していきます。

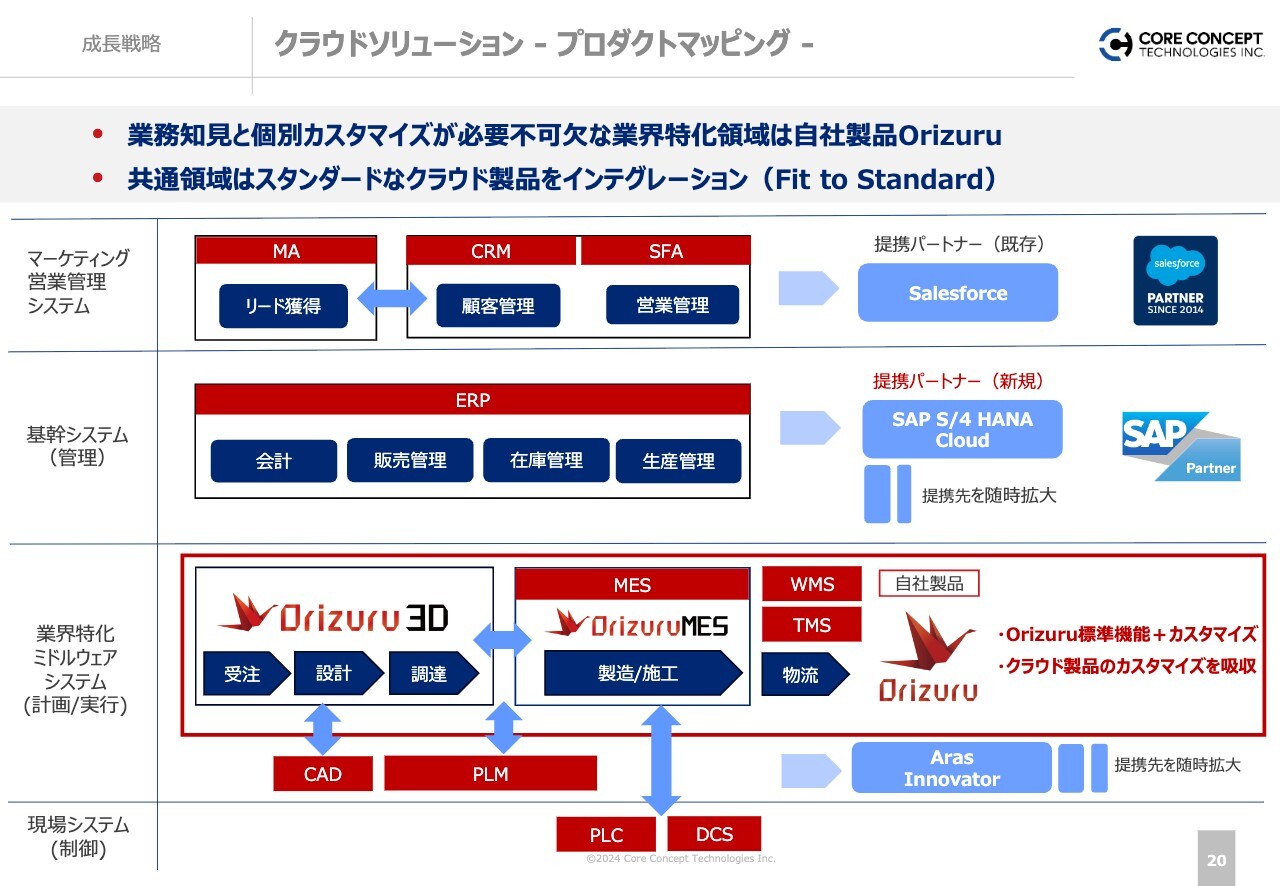

具体的には、今年2月にIRでも開示しているように、グローバルのERP製品「SAP S/4HANA Cloud」を提供するSAPジャパン社とパートナー契約を締結しました。また、Salesforce社が扱っている各製品についても、提携パートナーとしてスライド20ページに記載したようなSaaS型プロダクトを当社の提案メニューに加えています。

成長戦略の3点目は人的ネットワークの拡大です。当社は東京都を中心に「Ohgiネットワーク」というかたちで外部の会社との連携を強めてきました。社数としては約5,000社、ITエンジニア数としては13万人ほどのネットワークを直接管理できるような構造体を作ってきました。

この「Ohgiネットワーク」を全国に展開することで、地方のITエンジニアに対してもチャネルを拡大し、全国規模で外部委託できるIT人材として当社の体制に加わっていただけるような対策を行っていきます。

しかし、地方を中心に人材を確保していくことになりますので、地理的な影響も鑑みると単に外部ネットワークを広げていくだけではなかなかグリップが利かないだろうと考えています。そこで、各地方の基幹となる会社を100パーセント子会社としてグループ会社に招きながら、その周囲にあるIT人材のネットワークを確立していくことを考えています。

47都道府県に対してサテライト戦略を展開することで、当社として全国網のIT人材ネットワークを完成させるべく進めていきます。

このような考え方に基づきM&Aを進めてきており、少しエリアが離れている会社をグループに招くことには、最終的に地方全体を押さえていきたいという狙いがあります。現在は、大きくこれら3点の成長戦略を進めています。

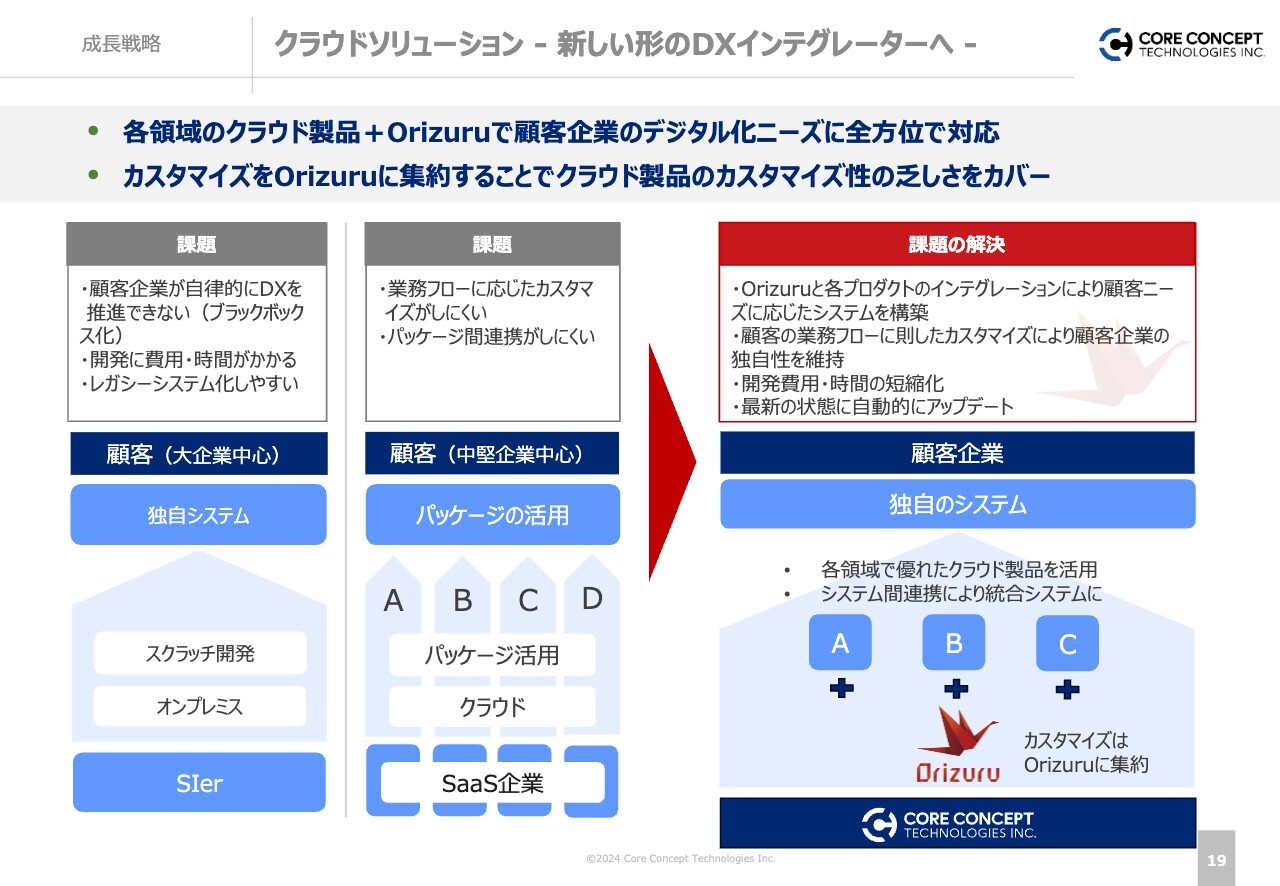

クラウドソリューション - 新しい形のDXインテグレーターへ -

説明資料にはこのような考え方に関して特徴的な部分についてのスライドを入れています。特に2点目の製品戦略に関しては19ページと20ページに記載しています。

クラウドソリューション - プロダクトマッピング -

当社の「Orizuru」という製品に加え、世界のデファクトスタンダードとなる製品の中でも、特にSaaS製品をメニューに加えていくことで、大企業のさまざまな需要に対してもこれらを組み合わせて提案できる機会を増やしています。

特にSalesforce社に関しては、以前からパートナーとしてビジネスを行ってきたこともあり、現在では年間の受注が約15億円の事業規模になってきました。年率では30パーセント超の増加で進めており、一定程度の規模にしていける見込みが立ってきています。

SAP社のERP製品に関しては、今年の春から本格的に開始したこともあり、まだ数億円規模のビジネスまでには育てきれていません。しかし、もともとマーケットの需要が非常に強いことや、世界の中で名だたる製品の1つでもあるため、しっかりと組織化して立ち上げる努力を進めています。

これらと自社製品「Orizuru」を組み合わせ、「Fit to Standard」とマルチカスタマイゼーションにより、あらゆる顧客ニーズに応えられるような姿を目指しています。

M&Aの進捗状況

M&Aの進捗状況です。現在は5社をグループに招いています。スライドには「Ohgiネットワーク」の全国展開に向けて各地方の会社にグループへ入っていただいていることと、当社のDX支援とIT人材調達支援の2事業のセグメントのうち各社がどこに該当するのか、ポートフォリオの戦略マップについて示しています。

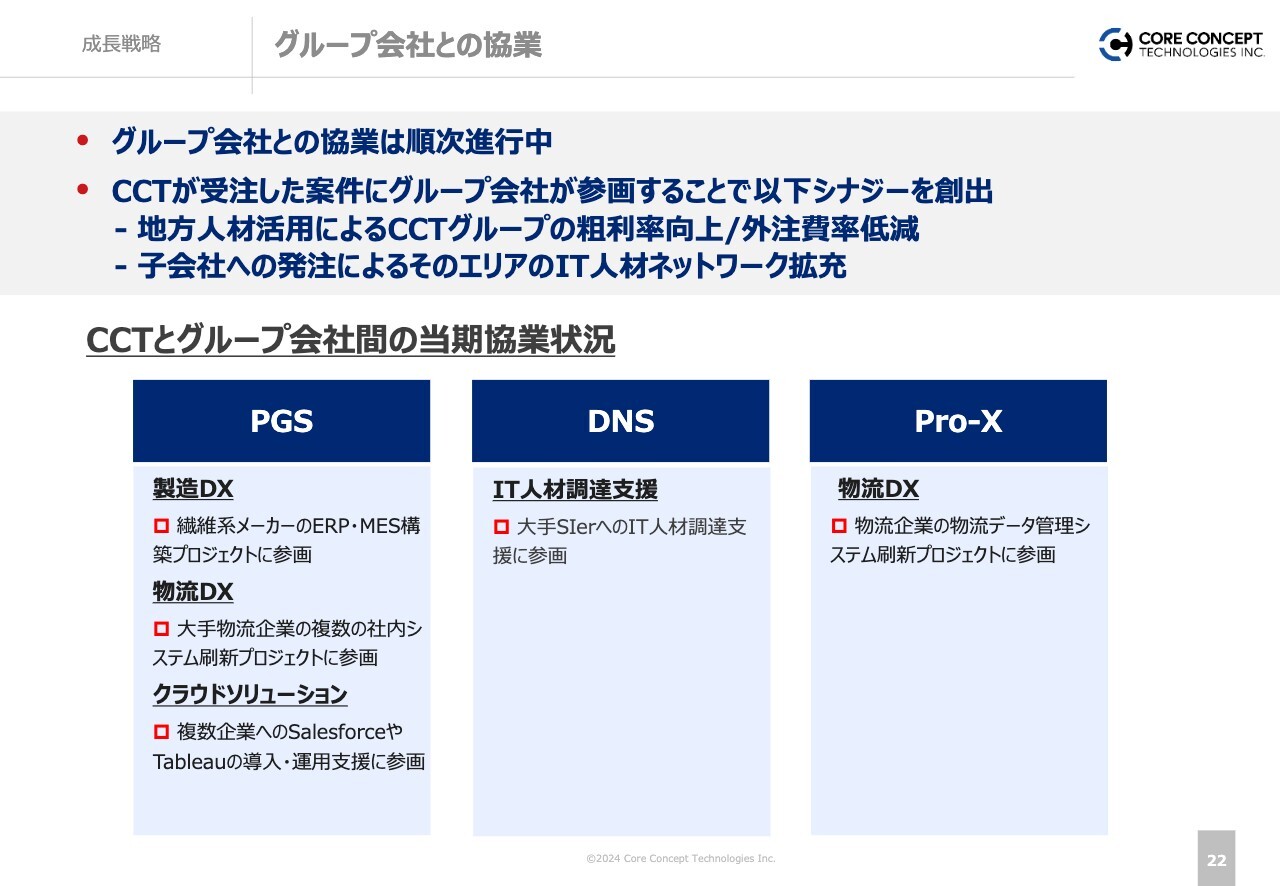

グループ会社との協業

こちらのスライドにはグループに入っていただいた各社と当社が、現在どのような取り組みを行い、どのようなシナジーを生み出せしているのか、サマリーを記載しました。

各社とは「当社のグループに入っていただいたので、今までどおり安心して商売してください」という関係ではありません。

当社がグループ会社のさらなる事業拡大に向けて役に立つという側面と、当社が各子会社の力を引き出した上で、コアコンセプト・テクノロジーグループとして、グループ全体の事業拡大にシナジー効果を出すという側面と、この2側面から責任を果たしていきたいと考えています。

スライドには当社としての狙いも記載しています。基本的には連結決算での粗利率の向上とIT人材ネットワークの全国拡大の2つをKPI化しながら着実に進めていく方針です。

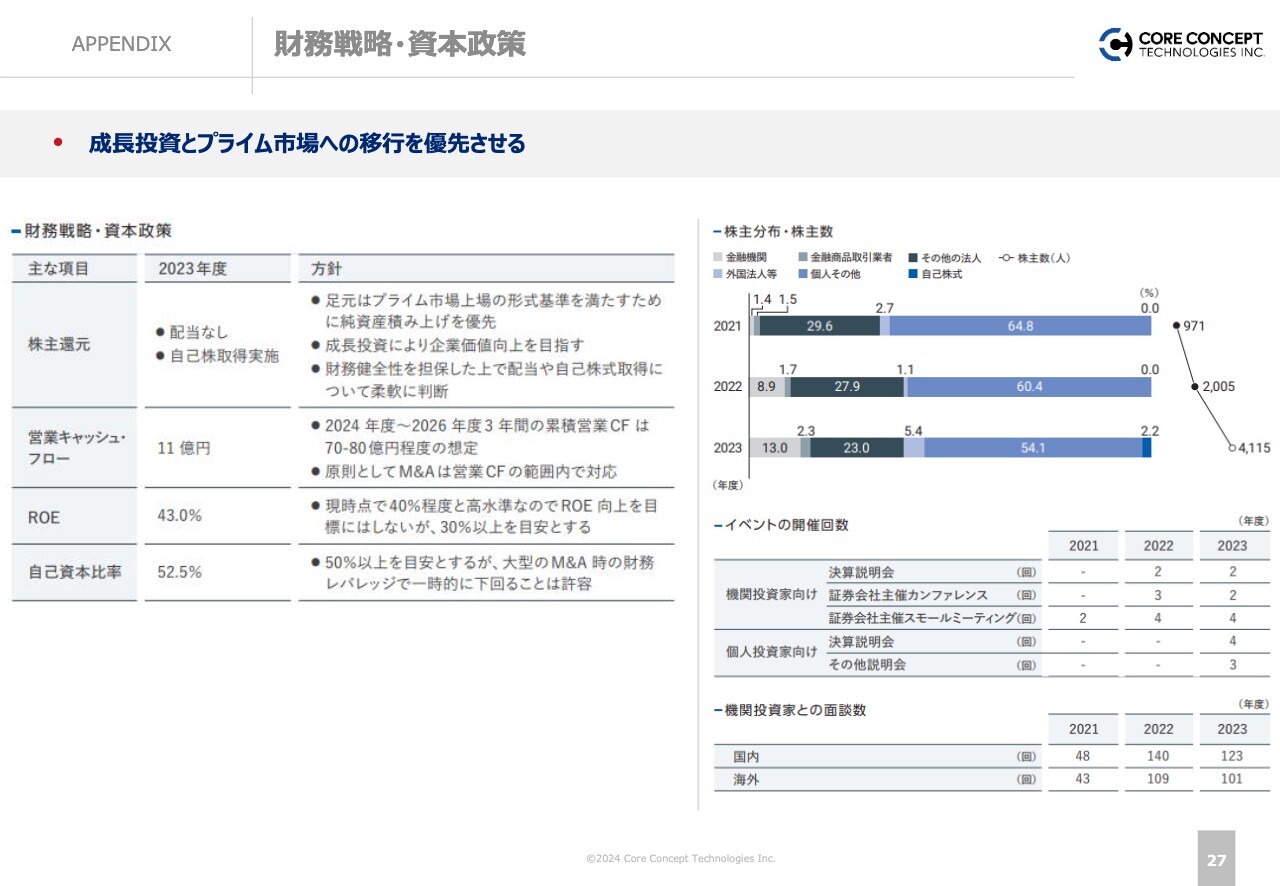

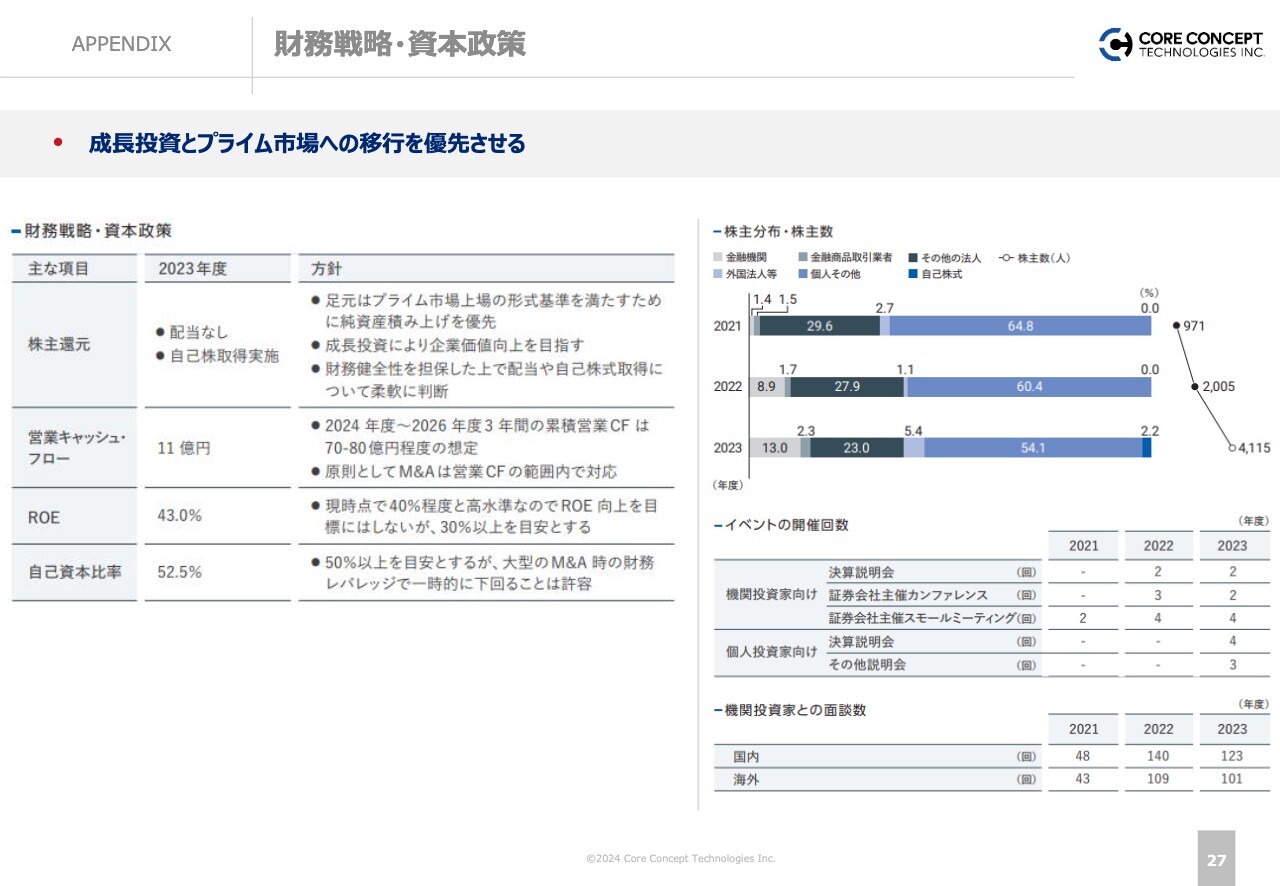

財務戦略・資本政策

最後にAppendixのうち、新しく追加した2項目に触れたいと思います。

1つは財政戦略と資本政策についてです。当社としては、成長投資に向けて財務体力を使い、トップラインおよび自社としての事業ケイパビリティを増やしていくことを考えています。それ以外に短期ではプライム市場への市場変更も見据えています。

この成長投資でトップラインの成長を純資産に結び付けていくことで、プライム市場に移行するための純資産50億円という要件をクリアします。この両立を果たすために、M&Aのペースと純資産の向上をコントロールしながら進めています。

現在の純資産は40億円弱まできていますので、順調に進めば来期には50億円を突破できる見込みです。その頃にプライム市場へ移行し、成長戦略を加速させていくことが基本筋です。

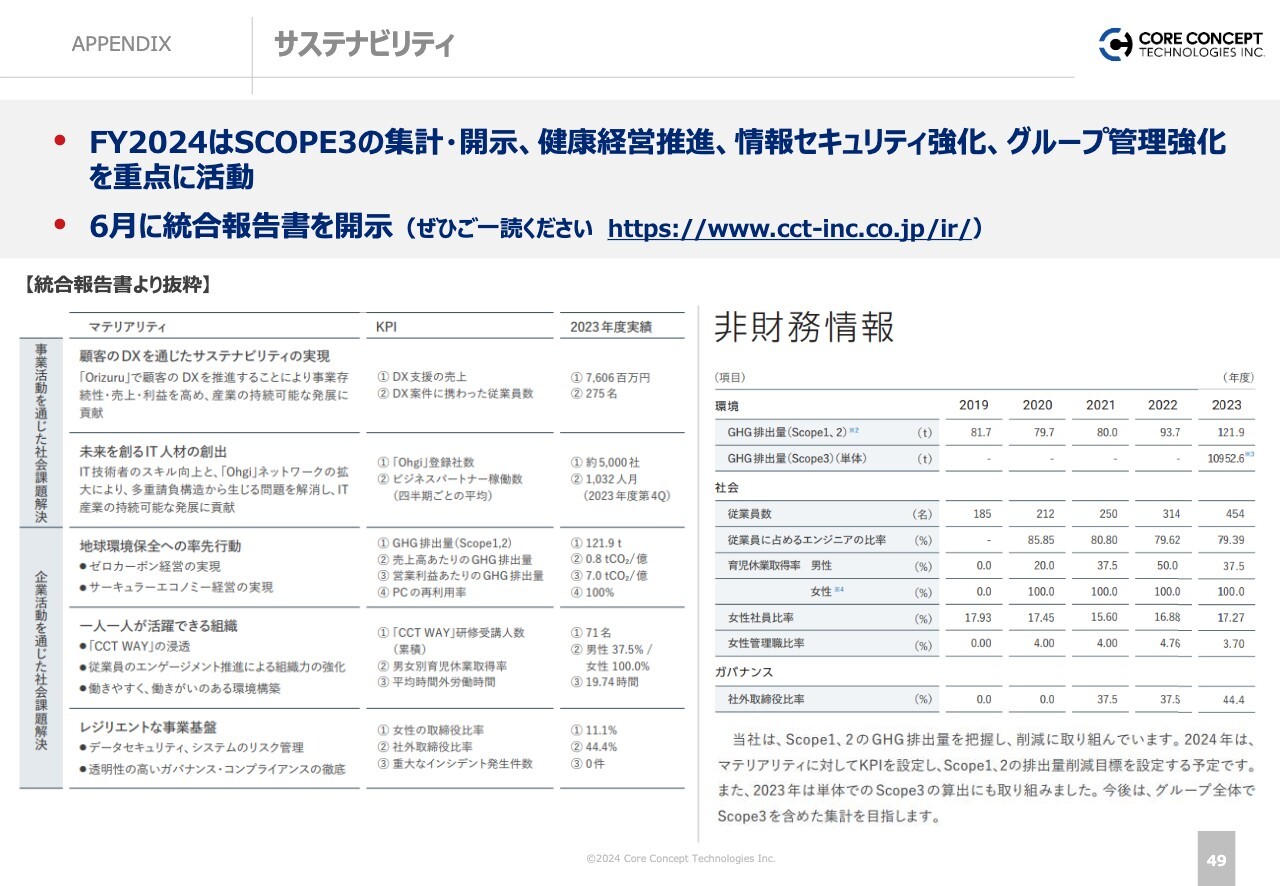

サステナビリティ

もう1つはサステナビリティについてです。

昨今はグロース市場においてもサステナビリティの活動が非常に重要になっています。当社もその中の一員として、環境に関するSCOPE3への取り組みや、人が生き生きと働ける環境の整備を全国にきちんと広げていく活動など、当社の事業に直接関わる部分については、しっかりと社会的な責任を果たしていきたいと考えています。

当社はグロース市場に上場している会社ですが、今後プライム市場に上場し、いずれは世界のマーケットできちんと存在感を出し貢献していくために、さらなる事業拡大を目指しています。そのため、サステナビリティに関しては、プライム市場で求められるような要件もクリアできるよう整備を進めている最中です。

これらの活動は、今年6月に統合報告書として包括的な取り組みを記載したものを開示していますので、ぜひご一読いただければと思います。

以上が今年上半期の決算についてのご報告となります。

質疑応答:大口顧客からの受注減の影響と対策について

中島:「IT人材調達支援における大口顧客からの受注減は、第2四半期の一時的なものとみていますか? 回復が見込めないとすれば、他の顧客向けでカバーできそうでしょうか?」というご質問です。

金子:これは、一時的なものではありません。特定の大口顧客からの受注減に関しては、今後も年度計画より少し下回ると考えています。

こちらに関しては当社自体が需要をやや読み違えてしまっていたことに加えて、当社が応えることが難しいスキル領域を求められています。したがって、このお客さまへの営業をがんばったとしても、下期に計画を超える積み上げは難しいと判断しています。

そこで他の既存の得意先に加え、新規のお客さまへ営業拡大していくことで、その穴をしっかりと埋めていきます。これについてはすでに上期から取り組みを始めています。

足元では、特定の大口顧客からの受注減を他のお客さまからの受注で徐々に埋められつつあり、成果が出てきています。下期にきちんと積み上げることで、全体として計画を達成していく方針です。

質疑応答:DX支援における新規開拓の遅れについて

中島:「DX支援では新規開拓が遅れているとのご説明がありましたが、アウトバウンド営業の進捗が遅れているのでしょうか? 成果はいつ頃に期待できそうでしょうか?」というご質問です。

金子:ご指摘のとおり、アウトバウンド営業の進捗が少し遅れています。お客さま側の予算に対してきちんとご提案をし、受注に結びつけるためには、一定のリードタイムが必要です。この点で、当初の予定より少し時間がかかっています。

ただし、時間をかけて足元の営業活動を積み上げながら、地に足をつけて進めてきていますので、受注に向けたステップはしっかりと踏めていると考えています。

下期挽回の施策としても、アウトバウンド営業での受注の結実が大きなテーマになってくると考えており、しっかり力を入れて進めていきます。

質疑応答:グループ参画した3社とのシナジーについて

中島:「2024年度は3社が新たにグループに加わっていますが、3社のうちで最もシナジーを期待できそうなのはどの会社ですか? その背景についても教えてください」というご質問です。

金子:特定の会社と有意な成果を求めるのではなく、各社とよい結果を出せるように取り組みを進めています。

具体的には、Pros Cons社は外観検査AIというよいプロダクトの強みを持っていますので、当社の製品「Orizuru」に一部機能を組み込み、連携しながら製造業DXに関してシナジーを出していきます。

デジタルデザインサービス社はCADの強みと、PLMという特に製造業での新しい製品開発に結びつけるためのプロダクトの強みを持っています。当社のPLMサービスと連携し、シナジーを出していきます。

Pro-X社は、物流DXの取り組みを組織的に進めてきている会社です。当社も2年前から物流DXの案件を手がけていますので、物流DXプラスアルファで連携し、シナジーに結びつけていきます。

3社それぞれにテーマがありますので、どの会社が一番ということはなく、それぞれ結果に結びつけていきたいと考えています。

質疑応答:DX支援の売上総利益率の下振れ要因について

中島:「上期の粗利率が40パーセントに達しなかった理由は、営業の遅れにより現場の稼働率が低下したということでしょうか?」というご質問です。

こちらのご質問には私から回答します。こちらはDX支援の粗利率についてのご質問だと思います。先ほど金子からお話ししたように、新規営業の遅れは確かにありますが、それによって現場の稼働率が低下して粗利率が低下したわけではありません。

当社のビジネスモデルの特徴は、大量のパートナーを活用したレバレッジ経営です。足元では1,200名弱のパートナーが稼動しており、連結ベースでも同様なのですが、社員の稼働率は常に100パーセントとなっています。したがって、基本的には社員のアベイラブルが増えて粗利率が低下することはないとお考えください。

粗利率が40パーセントに達しなかったのは、スライド13ページにも記載しているとおり、外注費比率が予定よりも高かったためです。

その要因として、開発フェーズにおいて想定よりも外注費がかかった案件や、新しいサービスの立ち上げにおいて品質を重視するために、少し保守的に通常よりもパートナーを意図的に多く活用した案件がありました。その結果として、残念ながら計画には届きませんでした。

質疑応答:財務戦略の方針について

中島:「スライド27ページに、2024年度から2026年度の累積営業キャッシュ・フローは70億円から80億円を想定していると記載がありました。こちらにはM&Aも含まれていますか?」というご質問です。

2024年度から2026年度の3ヶ年で営業キャッシュ・フローを70億円から80億円くらいを想定しており、これをどのように使うかについては、先ほど金子からもお話ししたように、まずは成長投資です。原則としてこのキャッシュ・フローの範囲内でM&Aを行っていく方針です。それに加えて連結ベースでの人材採用も積極的に行っていきたいと思っています。

以上が基本方針ですが、M&Aは水物ですのでなんとも言えない部分もあります。もしも非常によい大型案件があり、多額の資金が必要になった場合には、借入や、状況によってはエクイティファイナンスを行うことなども、もちろん選択肢としては排除していません。

そのような積極投資を行いながら、バランスを取りつつ、純資産の積み上げも進めていく方針です。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4371

|

1,196.0

(15:30)

|

-9.0

(-0.74%)

|

関連銘柄の最新ニュース

-

CCT(4371) 自己株式の取得状況及び取得終了に関するお知らせ 02/04 16:00

-

CCT(4371) 自己株式の取得状況に関するお知らせ 02/04 16:00

-

CCT(4371) 日興アイ・アール「2025年度 全上場企業ホー... 01/23 16:00

-

CCT(4371) 自己株式の取得状況に関するお知らせ 01/07 16:00

-

CCT(4371) 執行役員制度の変更および執行役員の人事異動に関... 2025/12/18

新着ニュース

新着ニュース一覧-

今日 18:36

-

今日 18:30

-

今日 18:30

-

今日 18:30