【QAあり】デジタルHD、グループアセット集約により顧客基盤が拡大 Marketing事業は収益性が大幅改善、新規顧客開拓が順調

INDEX

野内敦氏(以下、野内):デジタルホールディングス代表取締役社長グループCEOの野内です。本日はお集まりいただき誠にありがとうございます。2024年第2四半期の決算概要についてご説明します。

従来と同じように、「歩みとこれから」、そして取り組みの進捗状況についてご報告します。

Our Purpose

Purposeはスライドに記載のとおりです。

創業からの変わらぬバリュー(大切にする価値観)

我々のバリューである「5BEATS」です。ご説明は割愛します。

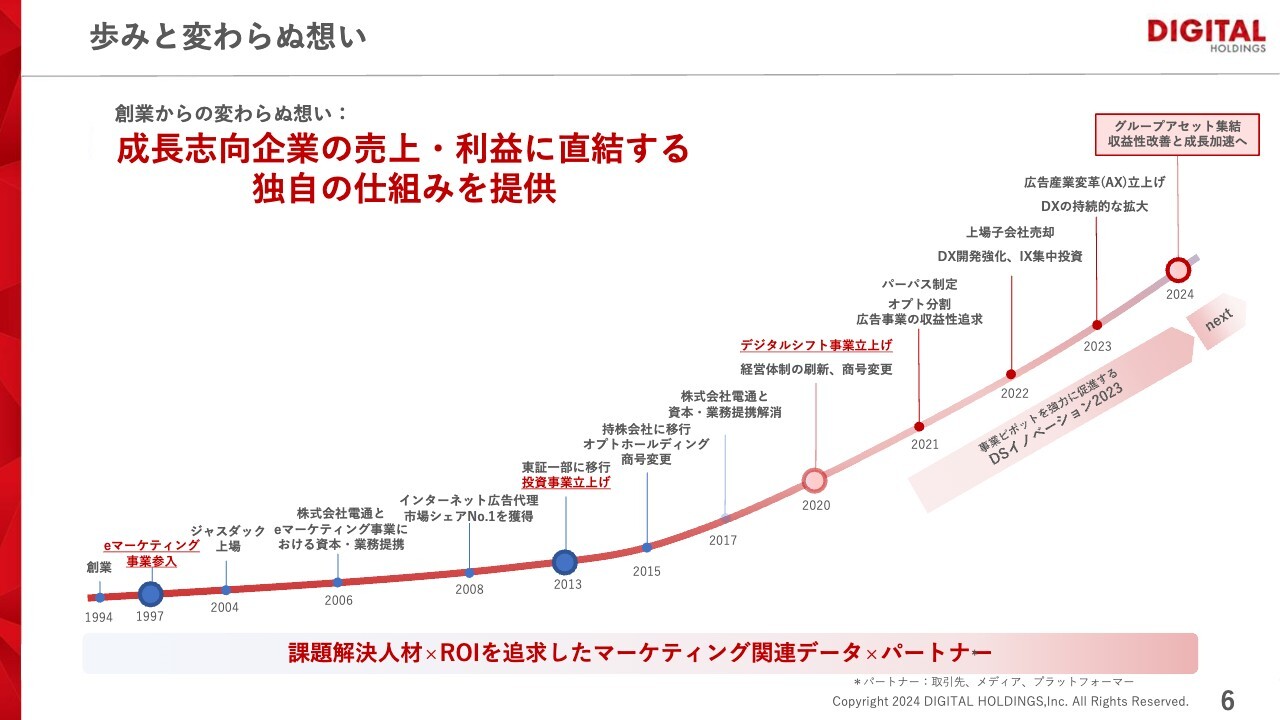

歩みと変わらぬ想い

変遷です。2024年に「グループアセット集結」を実行しました。

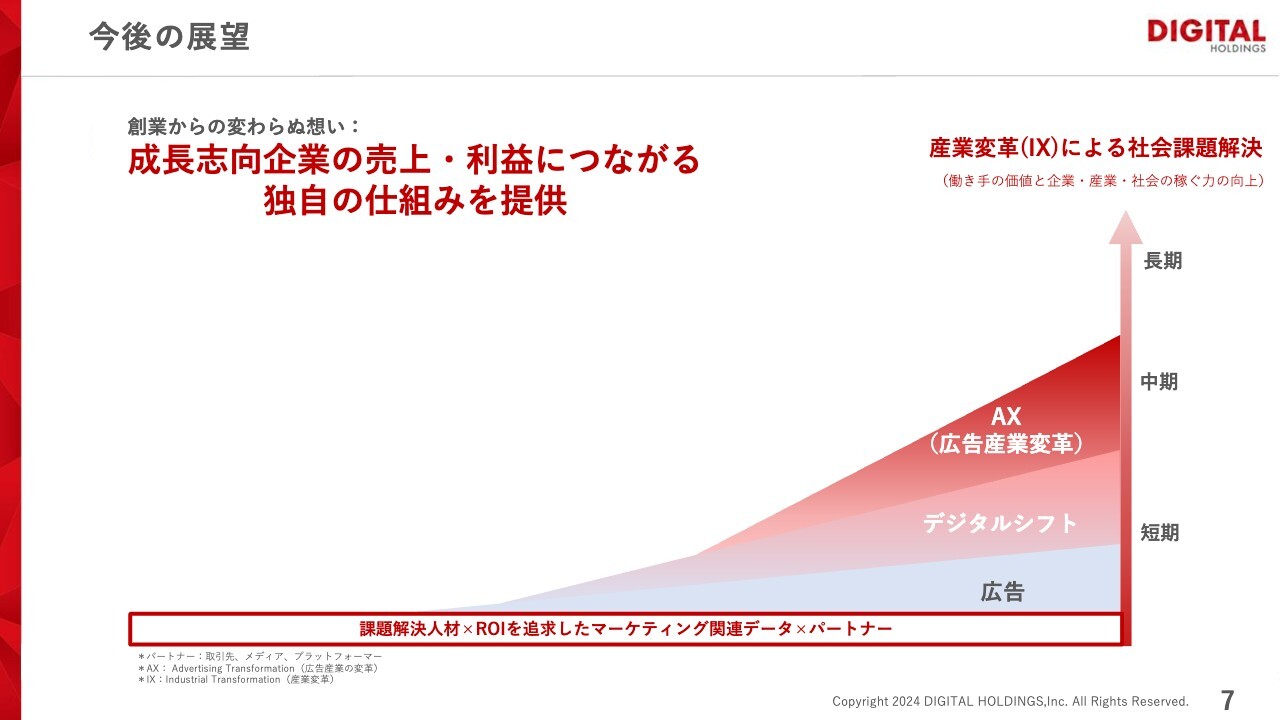

今後の展望

将来の展望です。広告、デジタルシフトに加えて、AX(広告産業変革)にも取り組んでいきます。こちらは毎回お話ししているため、ご説明は割愛します。

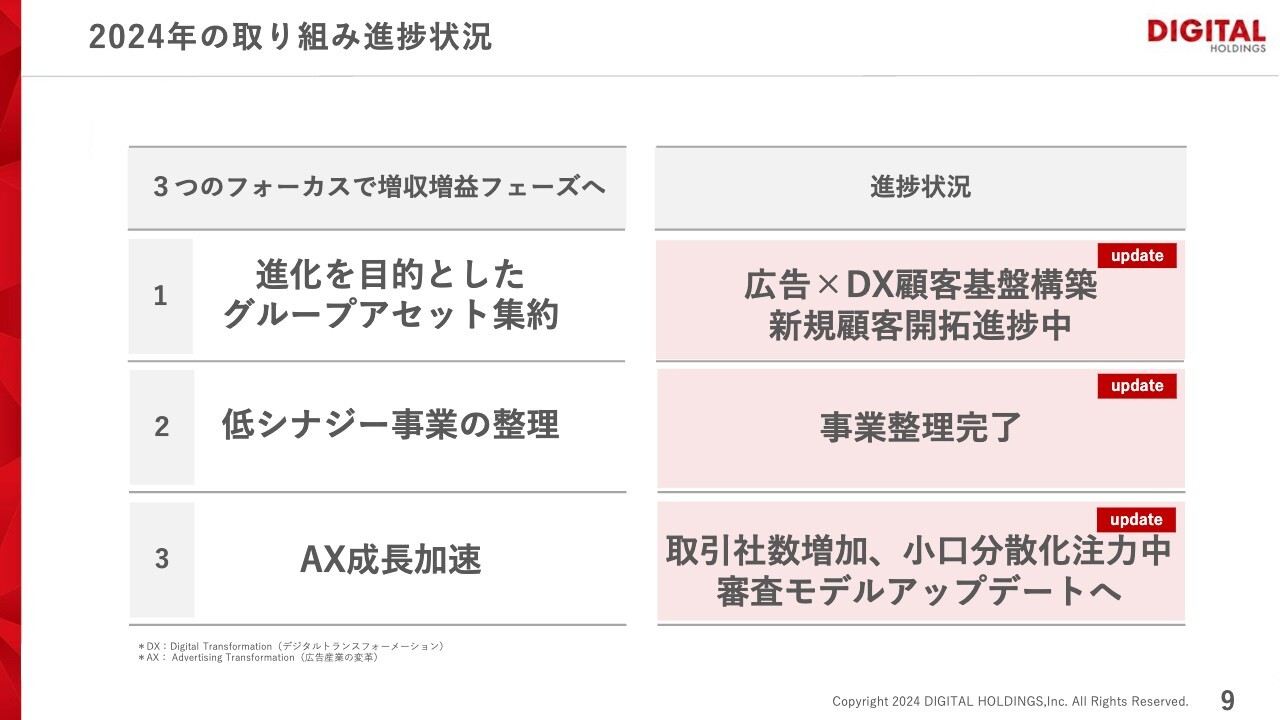

2024年の取り組み進捗状況

2024年が始まり、第2四半期が終わって、途中進捗ですが取り組みの進捗状況にアップデートがありましたのでご説明します。

今年は3つのフォーカスで増収増益フェーズへ向かうということで、1つ目に「進化を目的としたグループアセット集約」、2つ目に「低シナジー事業の整理」、3つ目に「AX成長加速」を掲げていました。

1つ目の現状として、グループアセットを集約したことにより、非常に大きな変化が起きています。従来は、広告は広告、DXはDXとバラバラに提案していましたが、まさに「広告×DX」という総合提案を仕掛けています。これにより、顧客基盤がしっかりと作り上げられています。

こちらとほぼ同じような動きになりますが、新規で取引を開始するお客さまの開拓ペースが、従来に我々が計画したよりも早いペースで進んでいます。これは「広告×DX」の成果ももちろんですが、営業活動にかなりの力を割いていることもあります。2024年単年だけでなく、今後より伸ばしていく顧客基盤の構築に大きく寄与していく動きとなっています。

2つ目に、低シナジー事業の整理に着手していましたが、事業整理は完全に完了しています。

3つ目に、AX成長加速についてです。取引社数を増やすことで分散化することに注力してきました。こちらに向かって拡大してはいるものの、一部事業の審査モデルをアップデートするフェーズに入ってきたため、今後の修正が必要になっていきます。

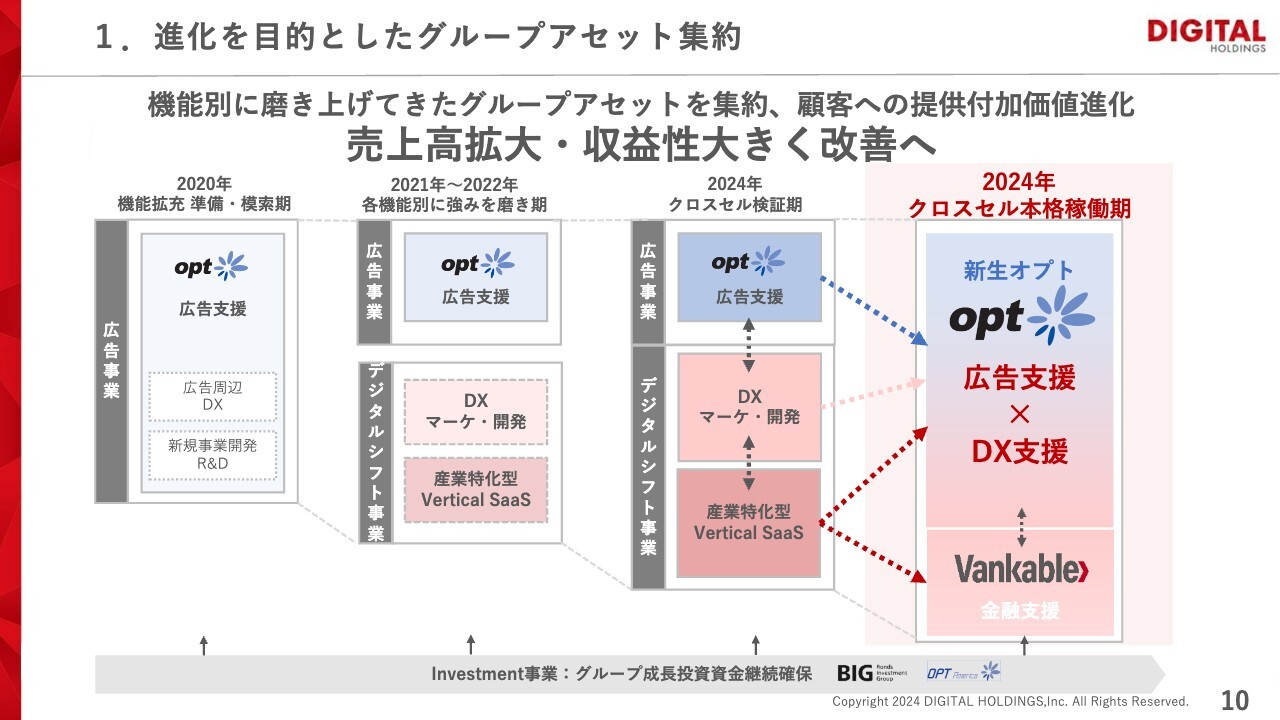

1.進化を目的としたグループアセット集約

1つ目の進化を目的としたグループアセット集約についてです。スライド右端の図をご覧ください。先ほどお伝えしたことと重なりますが、2024年のクロスセル本格稼働期は、広告支援だけではなく、「広告×DX」を中核の事業としており、売上高拡大と収益性の改善に取り組んでいきます。

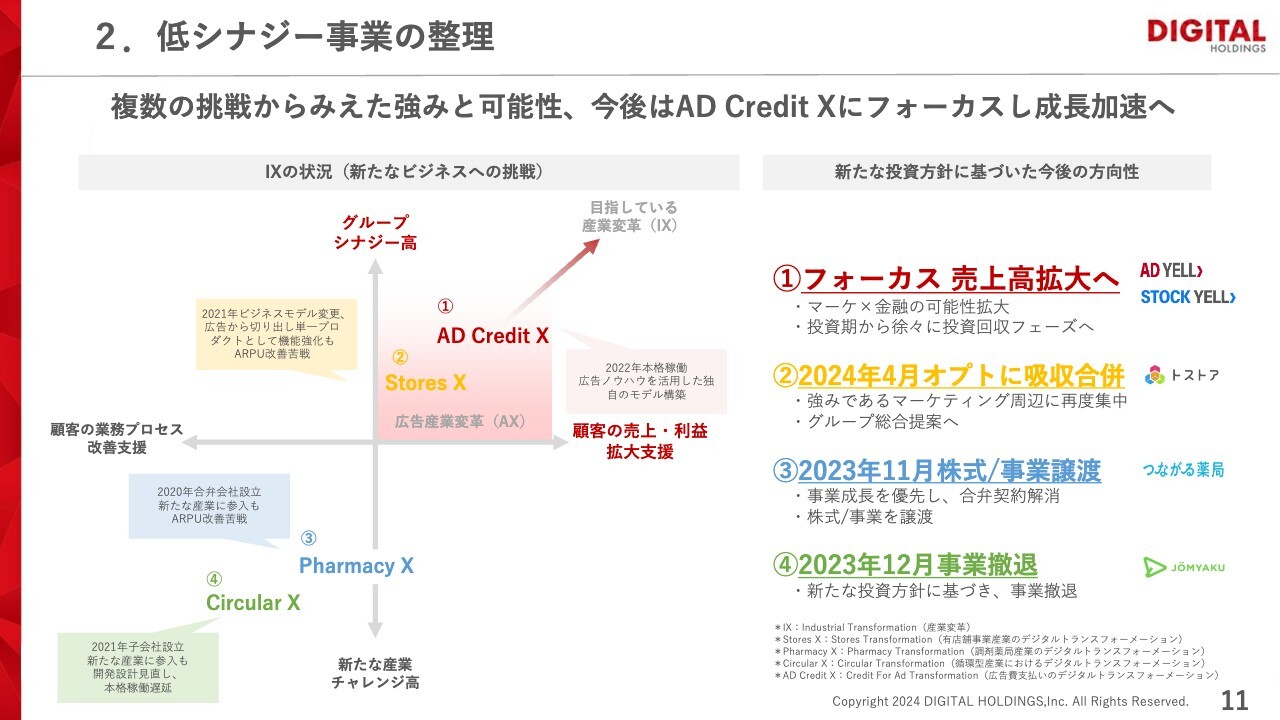

2.低シナジー事業の整理

2つ目の低シナジー事業の整理についてです。スライドの図の右上に「AD Credit X」について記載していますが、こちらを拡大していきます。他の事業は整理が完了しています。

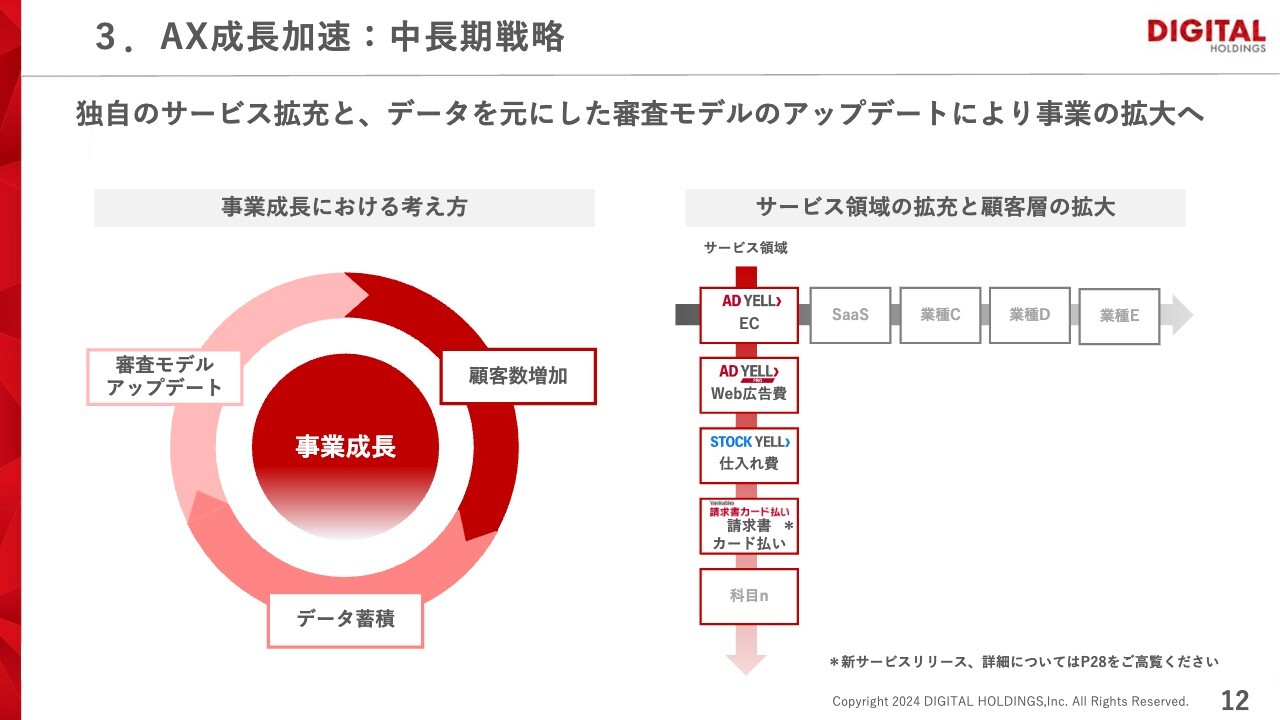

3.AX成長加速:中長期戦略

3つ目のAX成長加速についてです。スライド右側の図をご覧ください。サービスを拡大していく縦軸のところで、「STOCK YELL」の次に並ぶ新サービスが始まります。詳細は後ほどご説明します。

第2四半期の業績については、CFOの加藤からご説明します。

2024年Q2連結業績概要

加藤毅之氏(以下、加藤):それでは第2四半期の業績概要について私からご説明します。

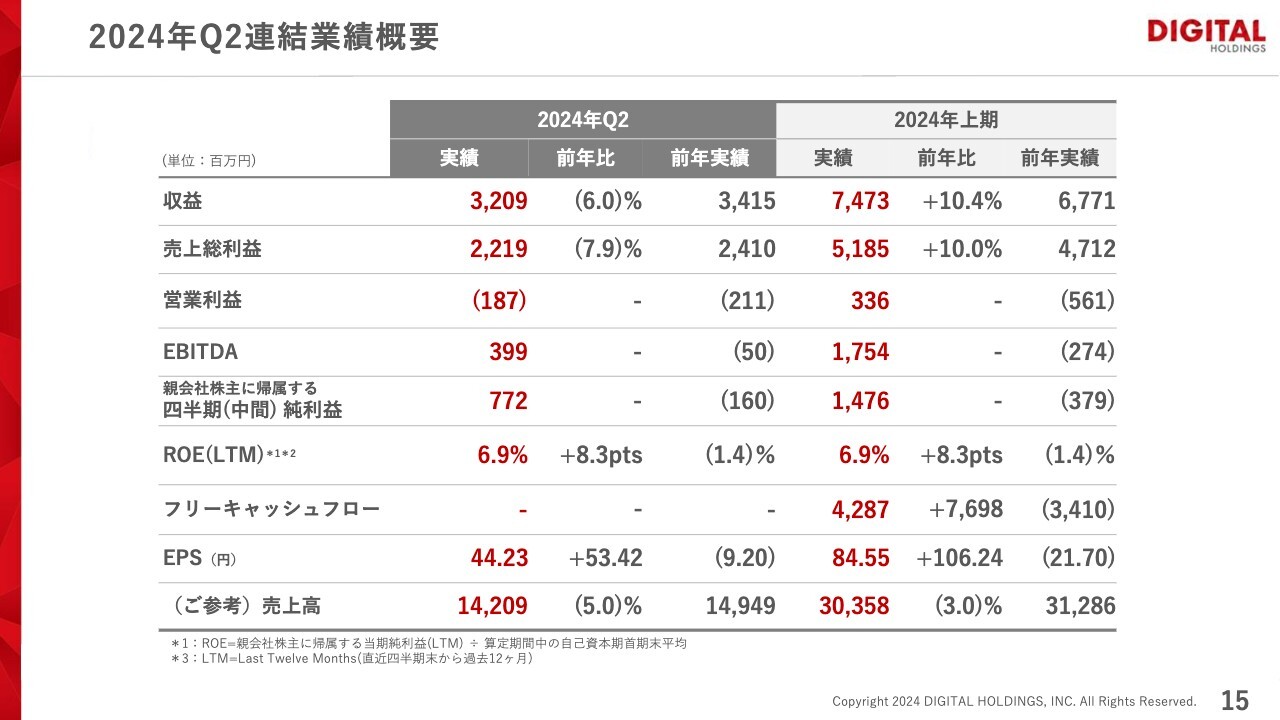

まず連結業績です。スライドの表の左側が第2四半期の数字で、右側が上期累計の数字を示しています。第2四半期は、収益、売上総利益ともに前年割れとなり、収益は32億900万円、売上総利益は22億1,900万円で着地しました。

一方で、営業利益は昨年より赤字幅が若干縮まり、マイナス1億8,700万円です。EBITDA、四半期純利益は、昨年の第2四半期は赤字でしたが、営業外収益などにより、第2四半期のEBITDAは3億9,900万円、四半期純利益は7億7,200万円で着地しています。

結果として、ROE、EPSともにマイナスから大幅に好転し、ROEは6.9パーセント、EPSは44.23円で着地しました。

第1四半期が非常に好調でしたので、上期累計では、収益、売上総利益は前年比プラス10パーセントの成長となり、収益は74億7,300万円、売上総利益は51億8,500万円という結果になりました。

先ほどお伝えした営業利益については、前年は赤字でしたが上期累計で見ると黒字化しており、3億3,600万円となっています。EBITDAも同様に赤字から17億5,400万円、中間の純利益も14億7,600万円で着地しました。

Marketing事業

続いて、セグメントごとの業績です。今四半期からセグメントが変わっているため、そちらに基づいてご説明します。

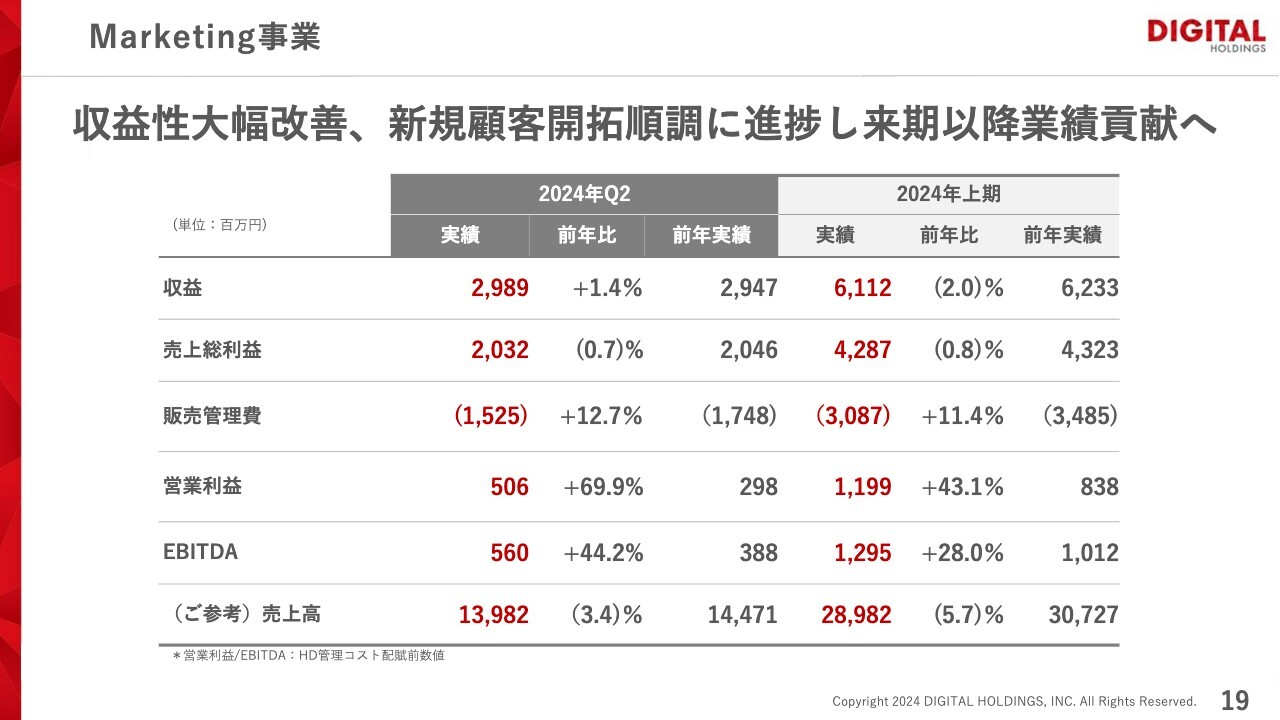

まず、Marketing事業です。第2四半期の収益は前年比プラス1.4パーセントの29億8,900万円、売上総利益は微減ですが、20億3,200万円となりました。ただし、販管費の抑制が大幅に進み、営業利益、EBITDAともに前年比で大幅なプラスとなり、営業利益は5億600万円、EBITDAは5億6,000万円で着地しています。

結果として、上期累計で見ても、収益、売上総利益は若干微減となっていますが、収益は61億1,200万円、売上総利益は42億8,700万円で着地しました。それに対し、営業利益、EBITDAは大幅なプラスとなり、営業利益は11億9,900万円、EBITDAは12億9,500万円で着地しています。

スライド上部のコメントにも記載していますが、昨年まで行っていた投資の抑制・停止による収益の大幅な改善、並びに新規顧客の開拓が引き続き順調に進捗したことが反映された結果かと思っています。

Marketing事業:収益性の高いDX開発案件堅調に積み上げ

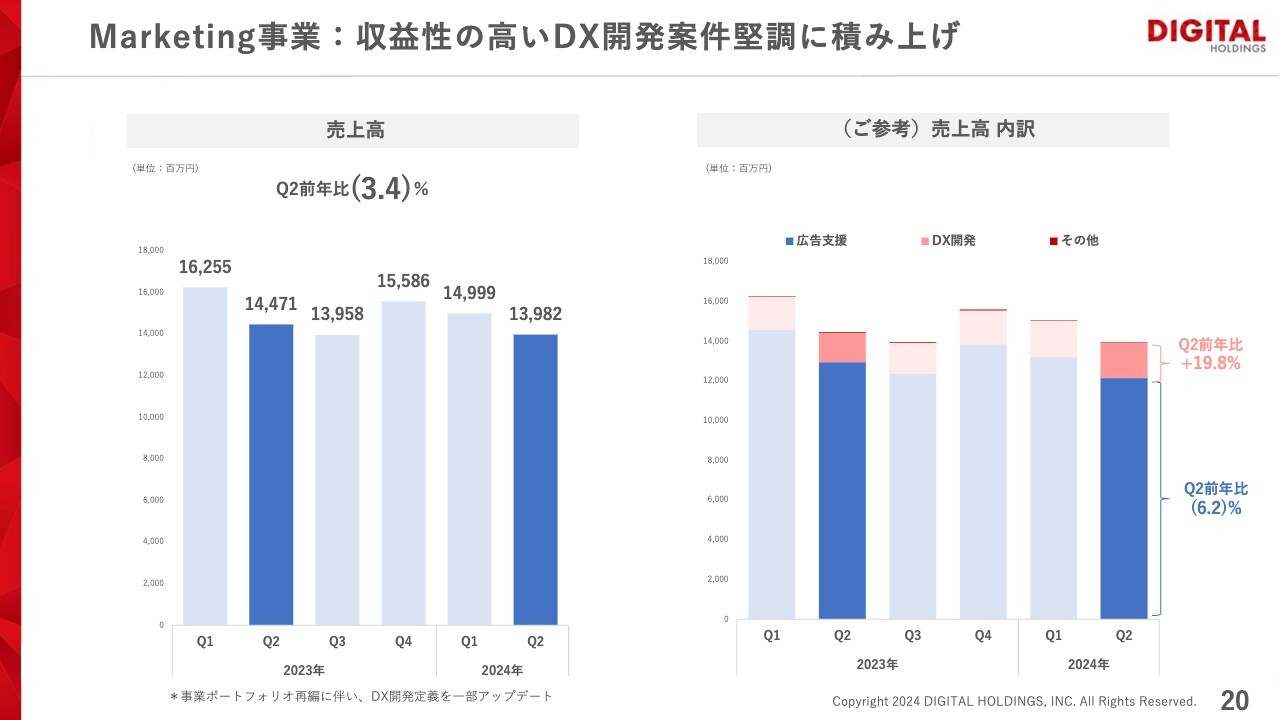

売上高の四半期ごとの推移です。スライド右側のグラフをご覧ください。昨年までお話ししてきたDX開発と、従前の広告支援の売上高の内訳を示しています。DX開発が非常に好調で、第1四半期に続いて前年比プラス19.8パーセントで推移しています。

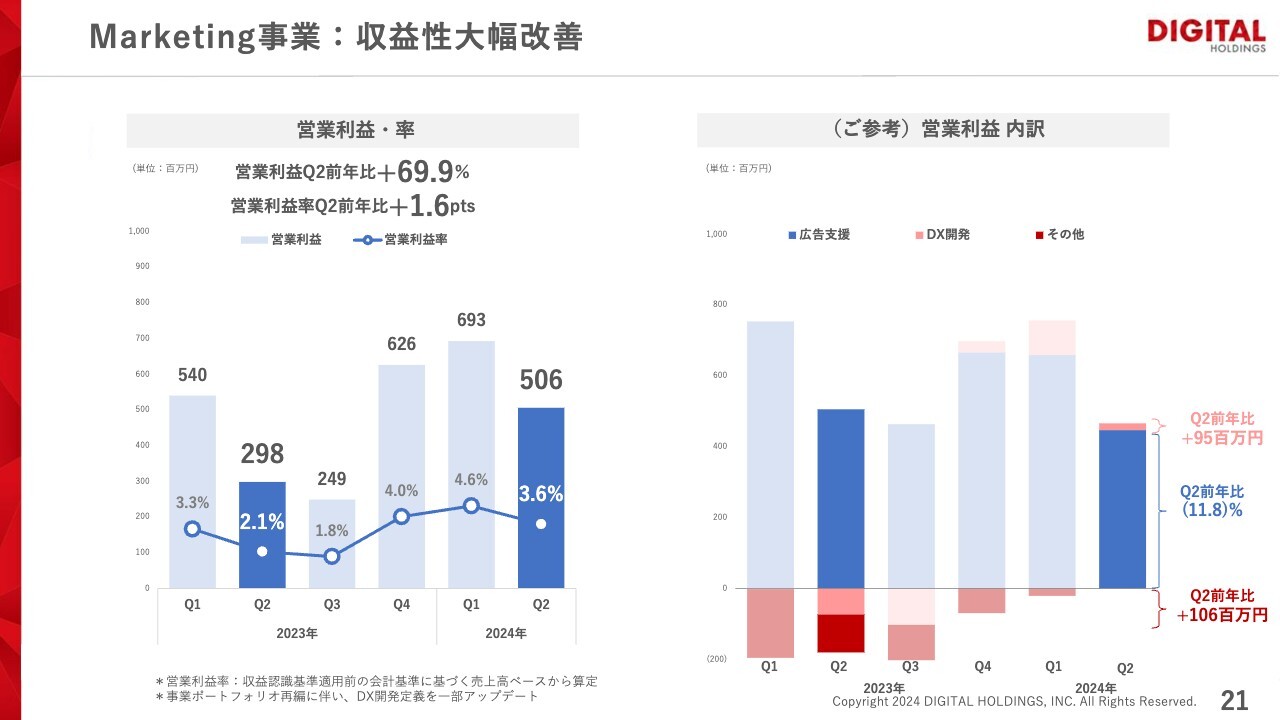

Marketing事業:収益性大幅改善

営業利益額と営業利益率です。こちらも前年比で大幅なプラスとなりました。営業利益率は昨年第2四半期の2.1パーセントに対し、今年は3.6パーセントで着地しています。

スライド右側のグラフは営業利益の内訳です。今回、新規事業等に投資していたところを取捨選択してフォーカスした結果、その分が抑制され収益性の大幅な改善につながっています。

Financial Services事業

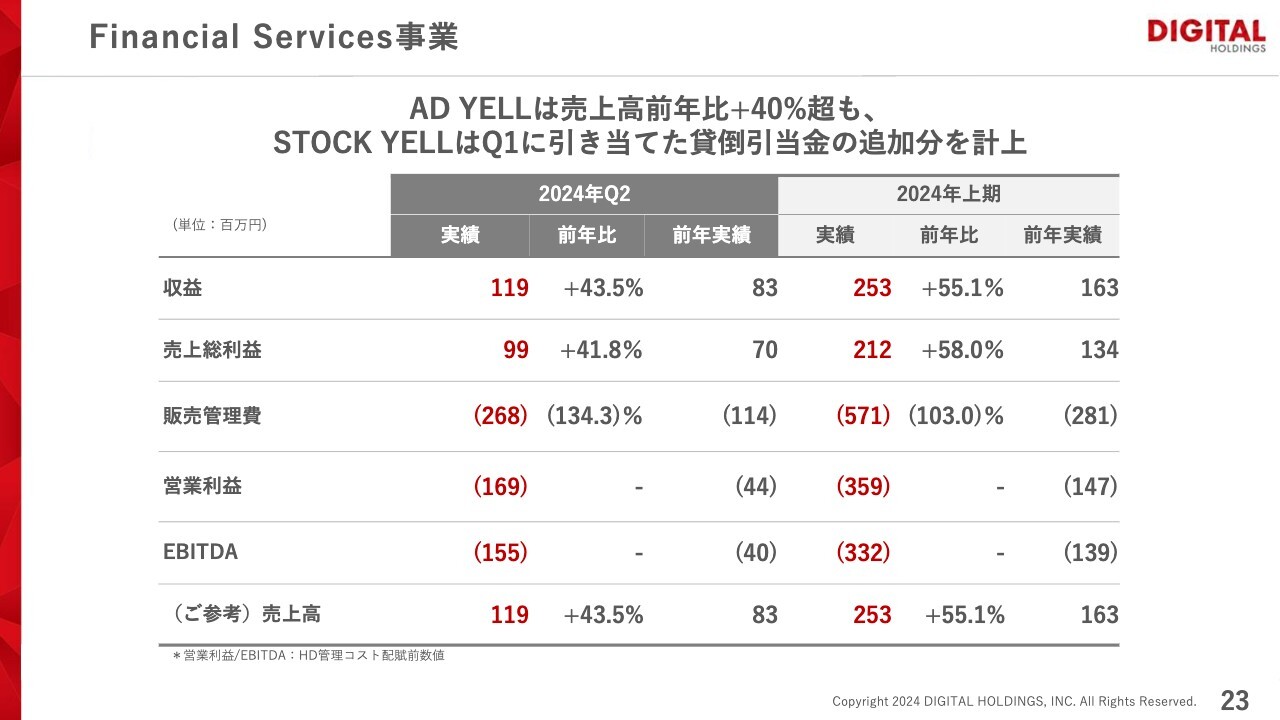

続いて、Financial Services事業です。第2四半期は「AD YELL」が引き続き好調で、売上高は前年比プラス40パーセント超で推移しました。収益は1億1,900万円、売上総利益は9,900万円と、いずれも40パーセント超の成長となっています。

しかし、前四半期の説明会でもお伝えしたとおり、「STOCK YELL」における顧客の貸倒引当金の追加分を第1四半期に続き今四半期も計上した結果、赤字幅が広がり、営業利益はマイナス1億6,900万円、EBITDAはマイナス1億5,500万円となりました。

上期累計では、収益、売上総利益が前年比プラス50パーセント強となり、収益は2億5,300万円、売上総利益は2億1,200万円で着地しました。第1四半期と第2四半期に貸倒引当金を計上したことにより、営業利益、EBITDAの赤字幅は前年比で増加しています。

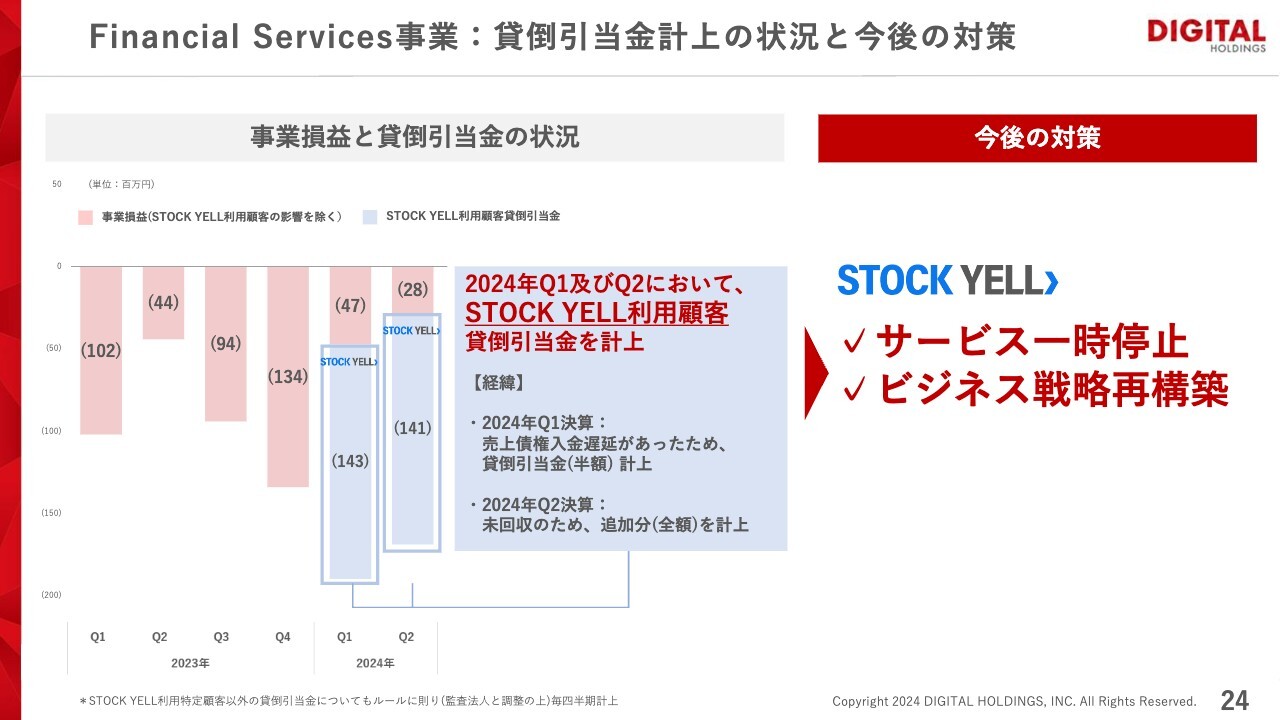

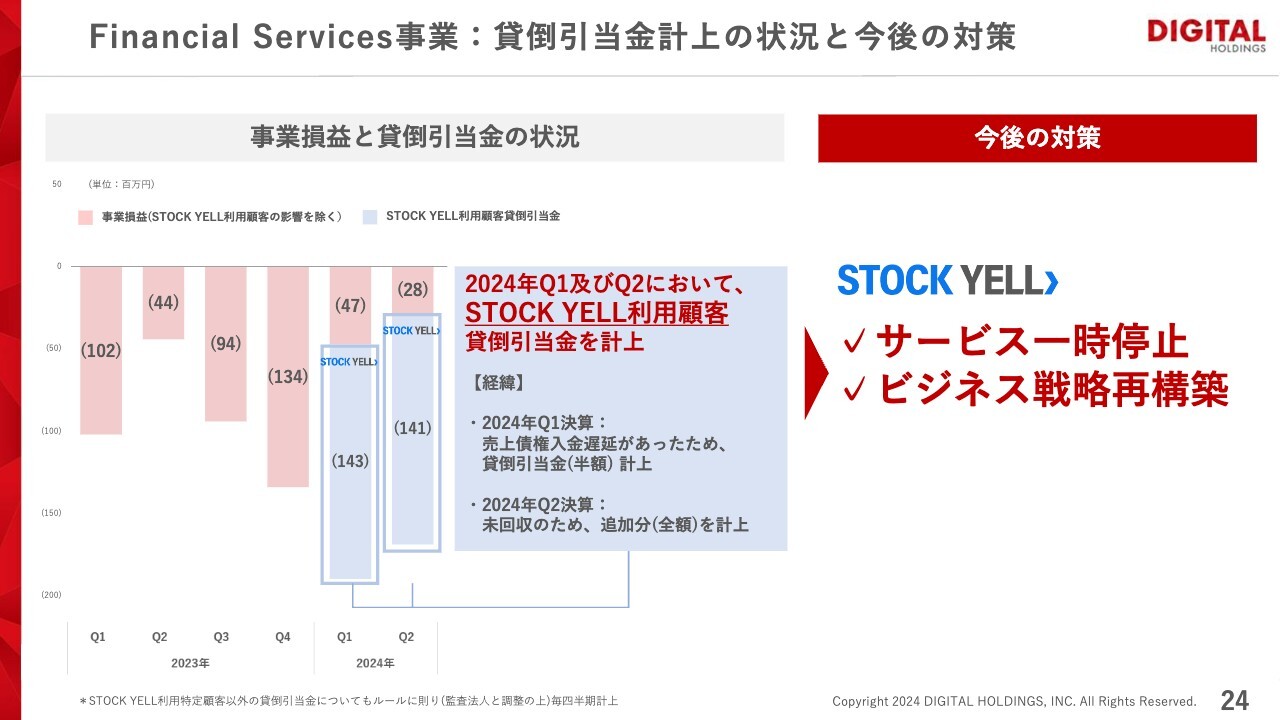

Financial Services事業:貸倒引当金計上の状況と今後の対策

貸倒引当金に関して詳細をご説明します。スライド左側のグラフは、営業利益の内訳を示しています。第1四半期に「STOCK YELL」利用顧客の貸倒引当金を1億4,300万円計上しています。債権の入金の遅延があったため、半分を計上していましたが、引き続き回収ができていないため、今回、追加分(全額)を計上しました。

このような状況を踏まえて、「STOCK YELL」はサービスの一時停止を行い、戦略を抜本的に見直し、対策を練っているところです。

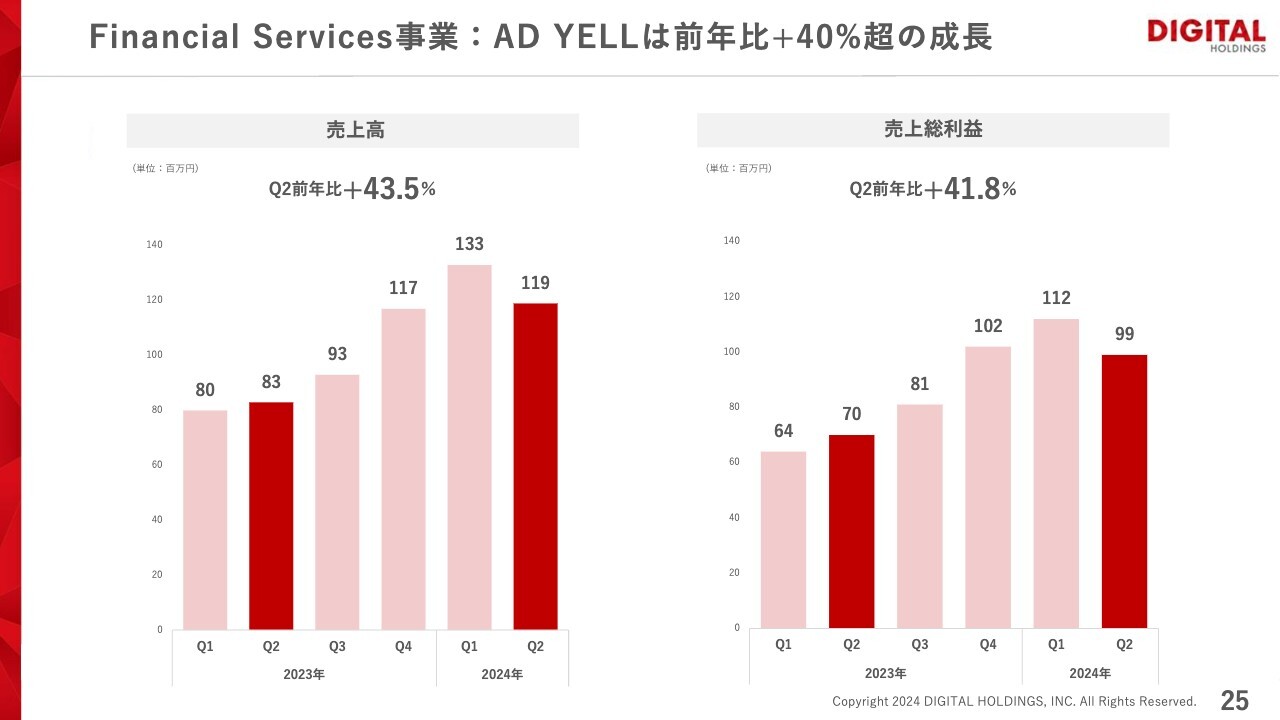

Financial Services事業:AD YELLは前年比+40%超の成長

スライドのグラフは、「AD YELL」と「STOCK YELL」を含めた売上高、売上総利益の四半期ごとの推移です。先ほどお伝えした「STOCK YELL」の影響に加え、「AD YELL」の一部大型顧客の利用停止による影響があり、前四半期比で若干の減少となりました。ただし、前年比では40パーセント強の成長となっています。

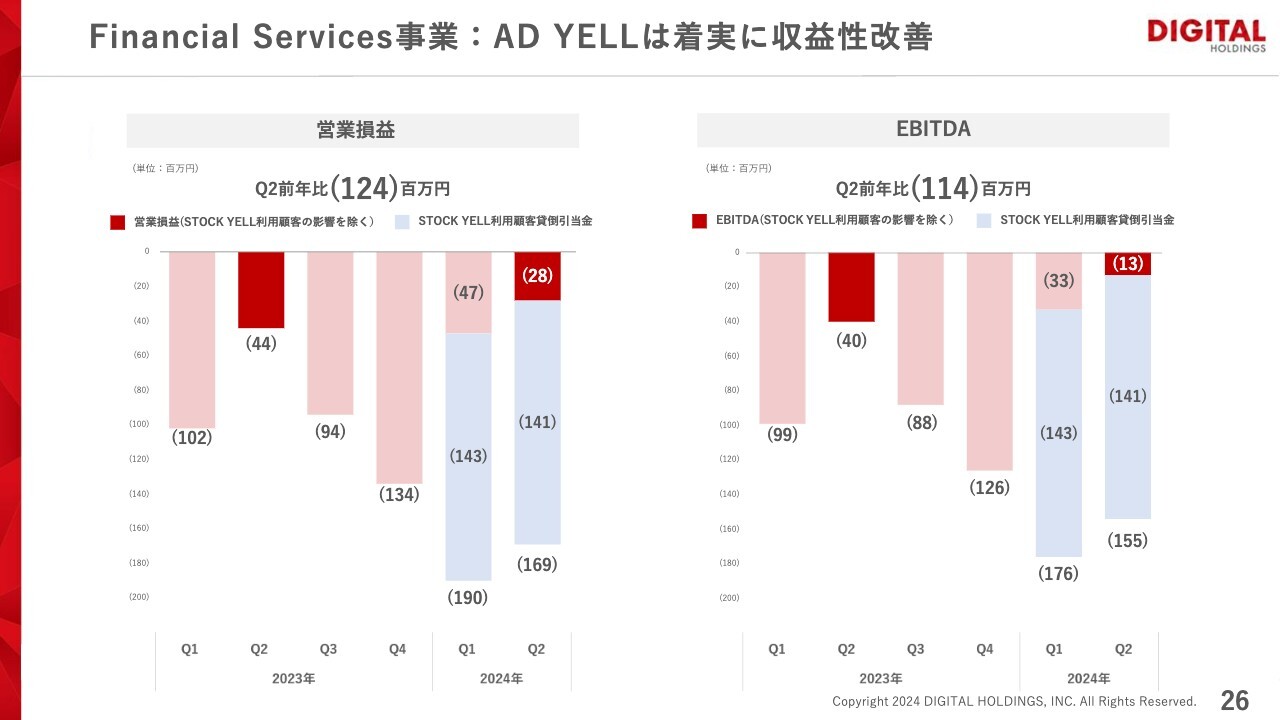

Financial Services事業:AD YELLは着実に収益性改善

スライド左側のグラフは、先ほどお話しした営業損益の内訳です。右側のグラフはEBITDAの内訳を示しています。「STOCK YELL」の今回の貸倒引当金を除いた営業損失に関しては、昨年第4四半期を境に着実に減ってきており、収益化に向けて進んできているかと思います。

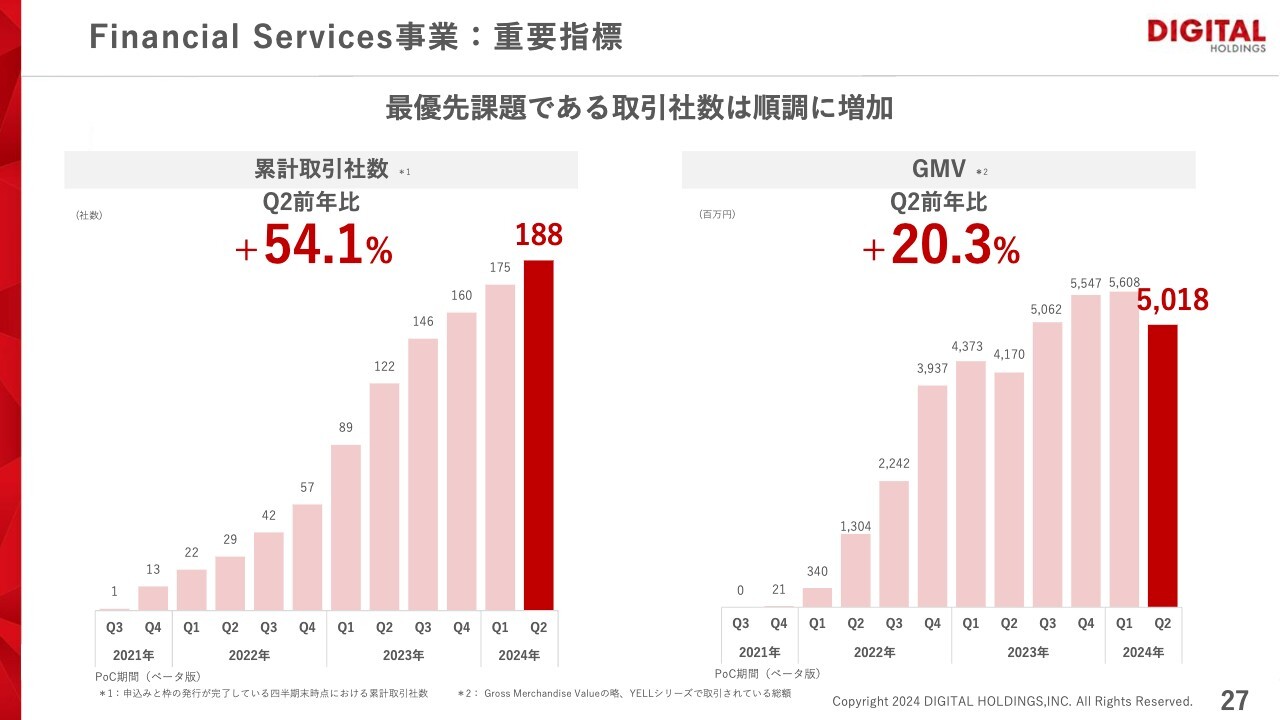

Financial Services事業:重要指標

重要KPIである取引社数とGMVです。最優先課題である取引社数に関しては、順調に増加しています。ただし、GMVは今回の件も踏まえて慎重にコントロールしていくべきと判断し、前四半期、前々四半期と比べて減っています。

Financial Services事業:新サービスリリース

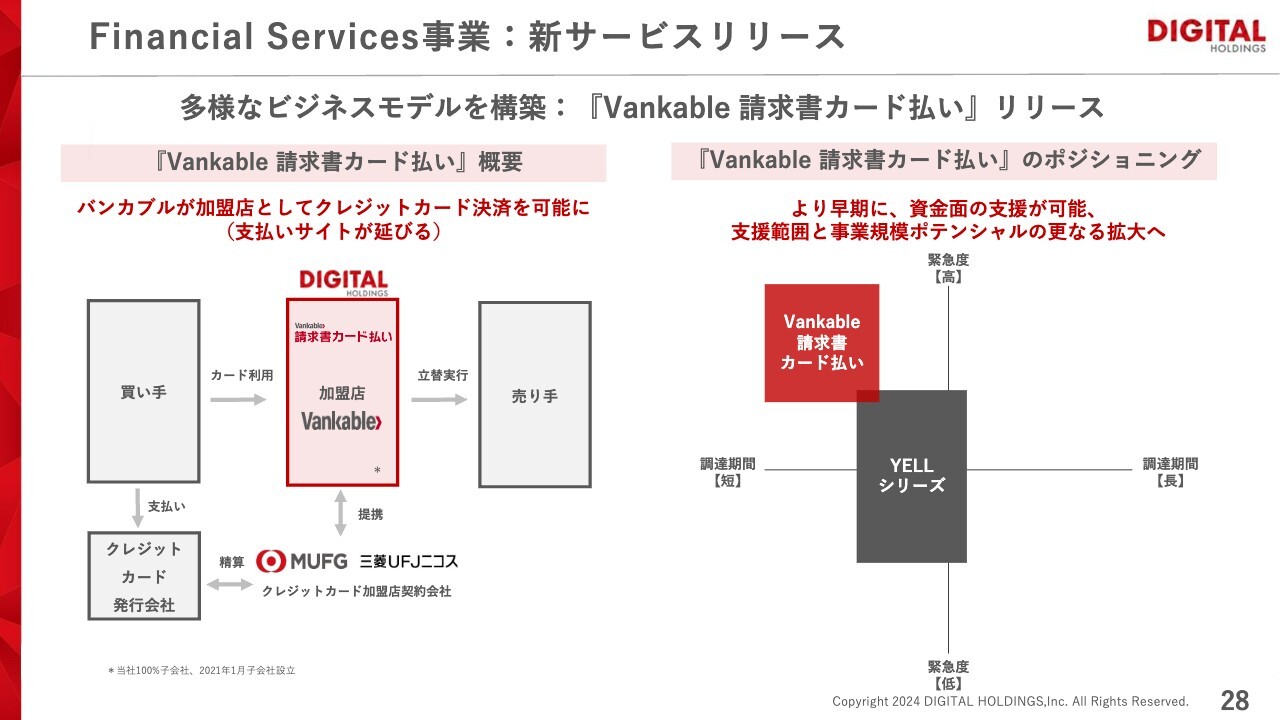

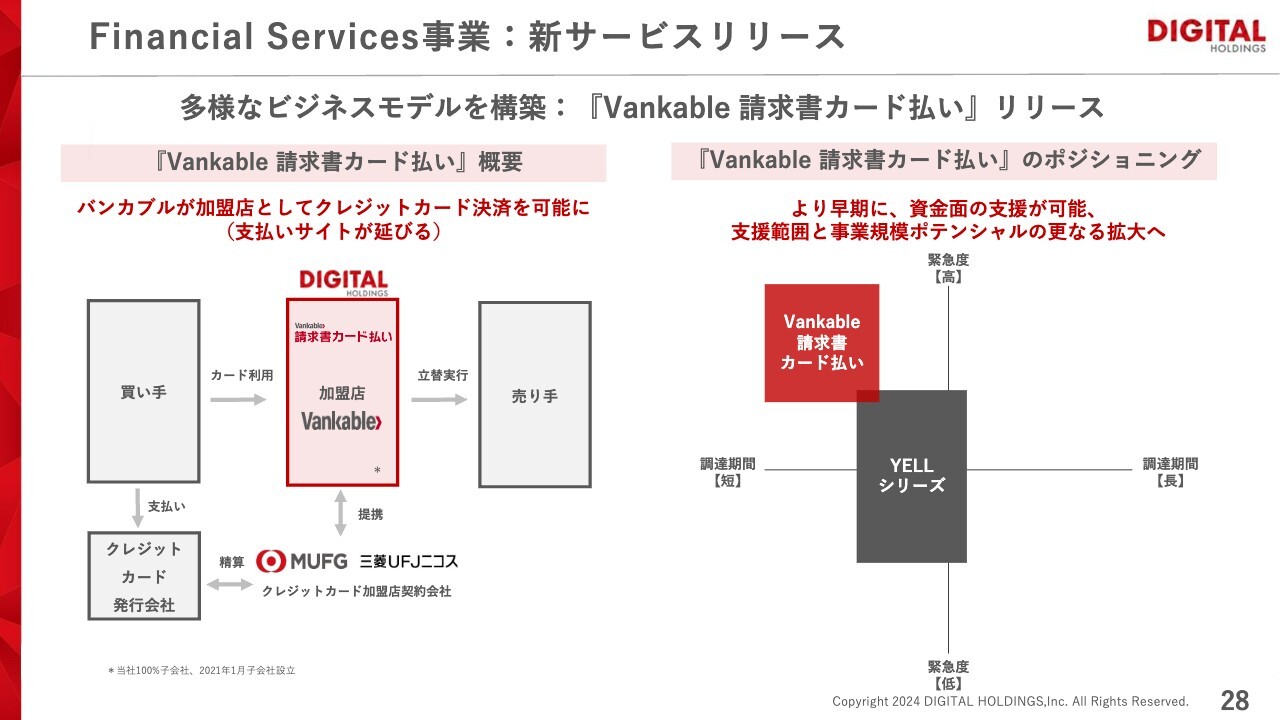

一方で、Financial Services事業では新サービスを間もなくリリース予定です。サービス名は「Vankable 請求書カード払い」で、スライド左側の図がビジネススキームです。引き続き三菱UFJニコス社と提携しながら、我々がカード加盟店になってクレジットカード決済を行い、売り手である請求書発行元に対して立替実行をするサービスです。

顧客である買い手にとっては、支払いサイトが伸びます。既存の「YELL」シリーズは分割後払いでしたが、今後は請求書カード払いの市場にも参入していきたいと考えています。

スライド右側の図は、既存の「YELL」シリーズと今回の「Vankable 請求書カード払い」のポジショニングを示しています。より緊急度が高く、かつ調達期間が短いサービスとして、この請求書カード払いを実行していけるのではないかと考えています。

Financial Services事業:中長期の潜在ポテンシャル

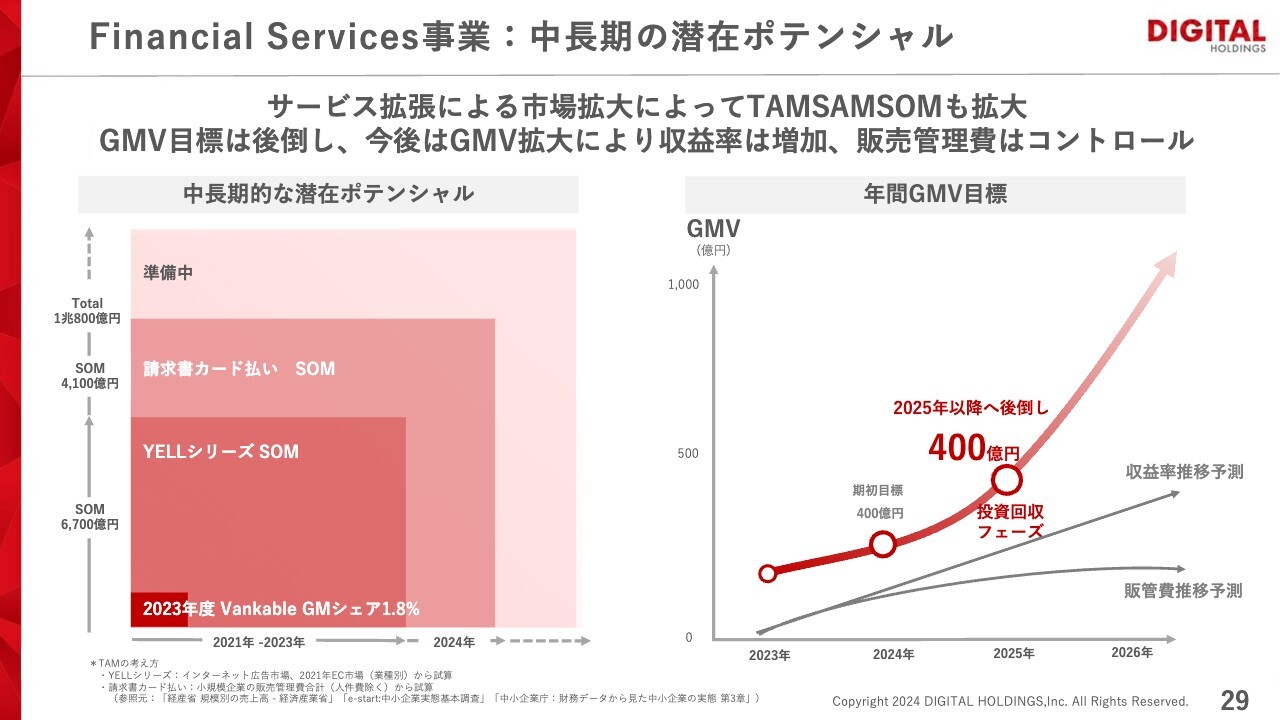

請求書カード払いを踏まえた、今後の成長戦略・成長ポテンシャルについてです。スライド左側の図は、中長期的な潜在ポテンシャルを示しています。以前「YELL」シリーズのSOMとしてお伝えしていた6,700億円に加え、請求書カード払いのSOMは4,100億円と試算しています。

サービスを拡張することにより、我々が戦っていく市場のTAM・SAM・SOMを拡大していきます。ここは今後も慎重に拡大していきたいと思っています。

スライド右側のグラフは、年間のGMV目標です。期初に今年は400億円の投資回収フェーズだとご説明しましたが、今回の「STOCK YELL」の件を踏まえて、400億円の目標は2025年以降に後ろ倒ししたいと考えています。

また、今後はGMVを闇雲に拡大するだけではなく、拡大とともに収益率(テイクレート)をしっかり上げていくようなサービスを展開していきます。また、販管費をコントロールできる社内体制への見直しを行っていきます。

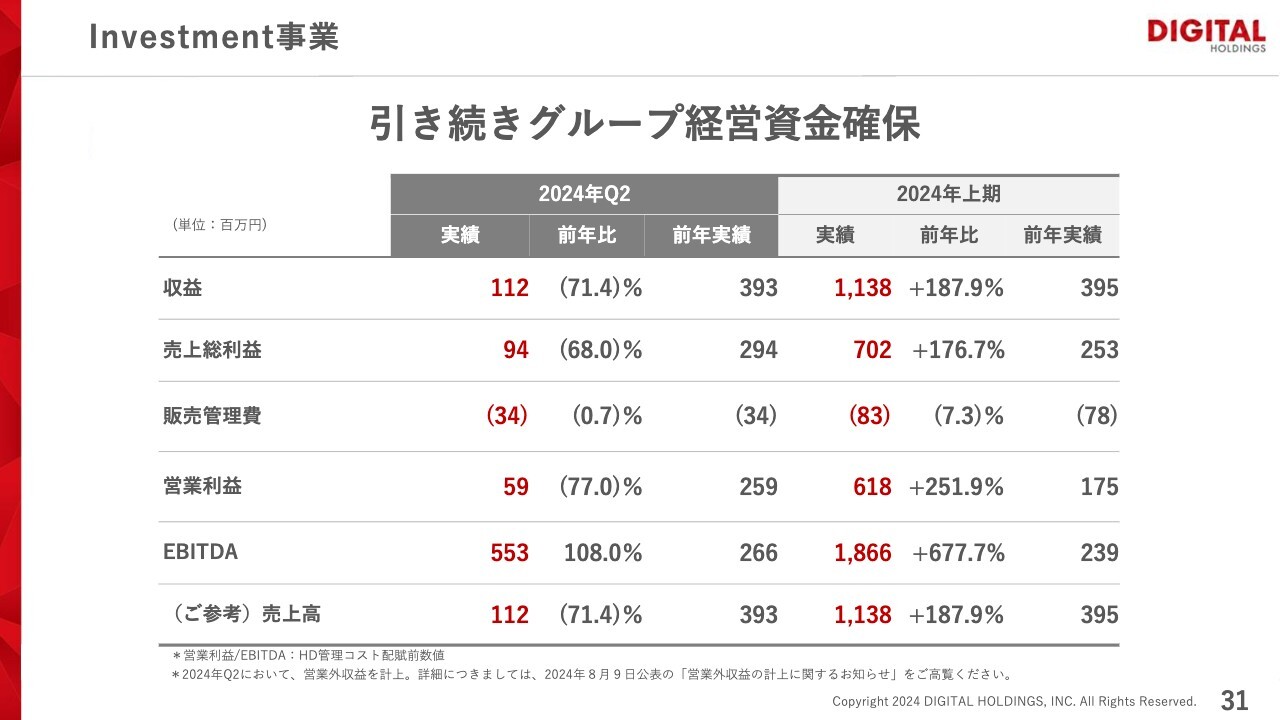

Investment事業

続いて、Investment事業です。こちらは引き続き順調に推移しています。前年第2四半期に大きな売却があったため、前年比では大幅なマイナスのように見えています。収益は1億1,200万円、売上総利益は9,400万円、営業利益は5,900万円です。営業外で計上があったため、EBITDAは5億5,300万円となっています。

上期累計では、前年比大幅増となりました。収益は11億3,800万円、売上総利益は7億200万円、営業利益は6億1,800万円、EBITDAは18億6,600万円と、前年を上回るペースで進捗しています。

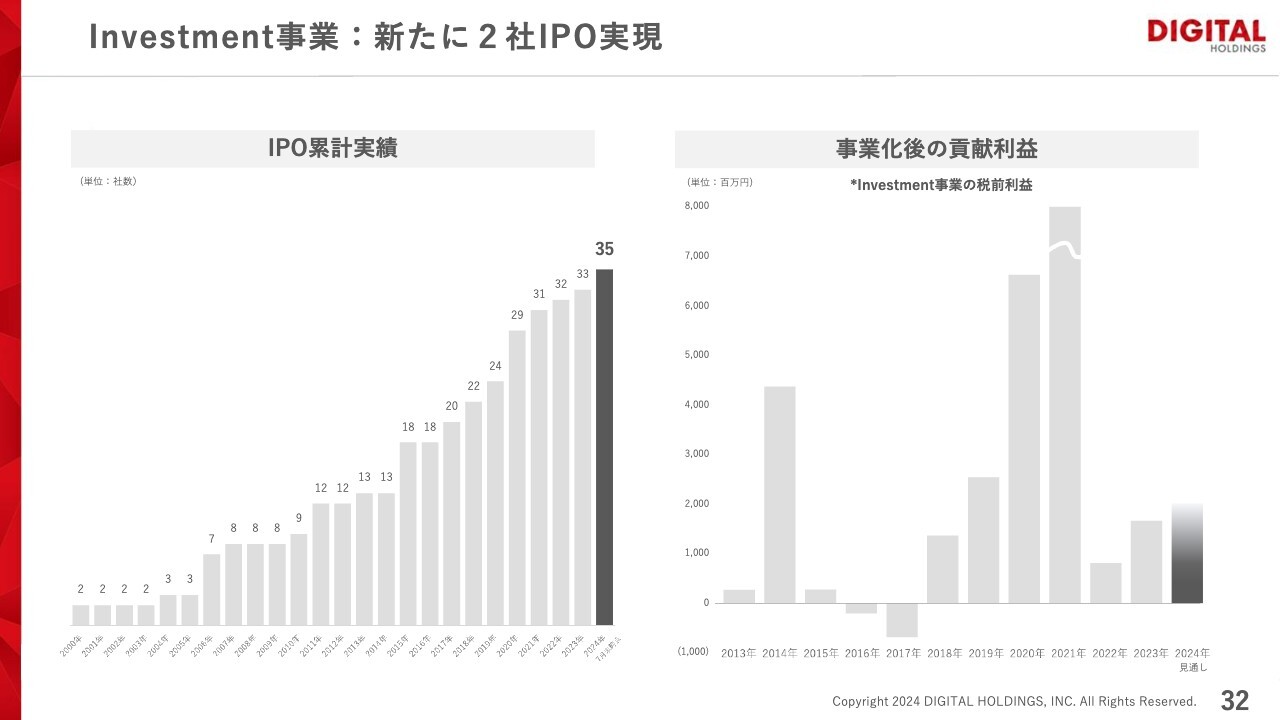

Investment事業:新たに2社IPO実現

そのような中、IPO累計実績も7月末時点で昨年比2社増の35社となりました。スライド右側のグラフは、事業化後の貢献利益の推移です。継続的・安定的に利益を出し続けています。私からは以上です。

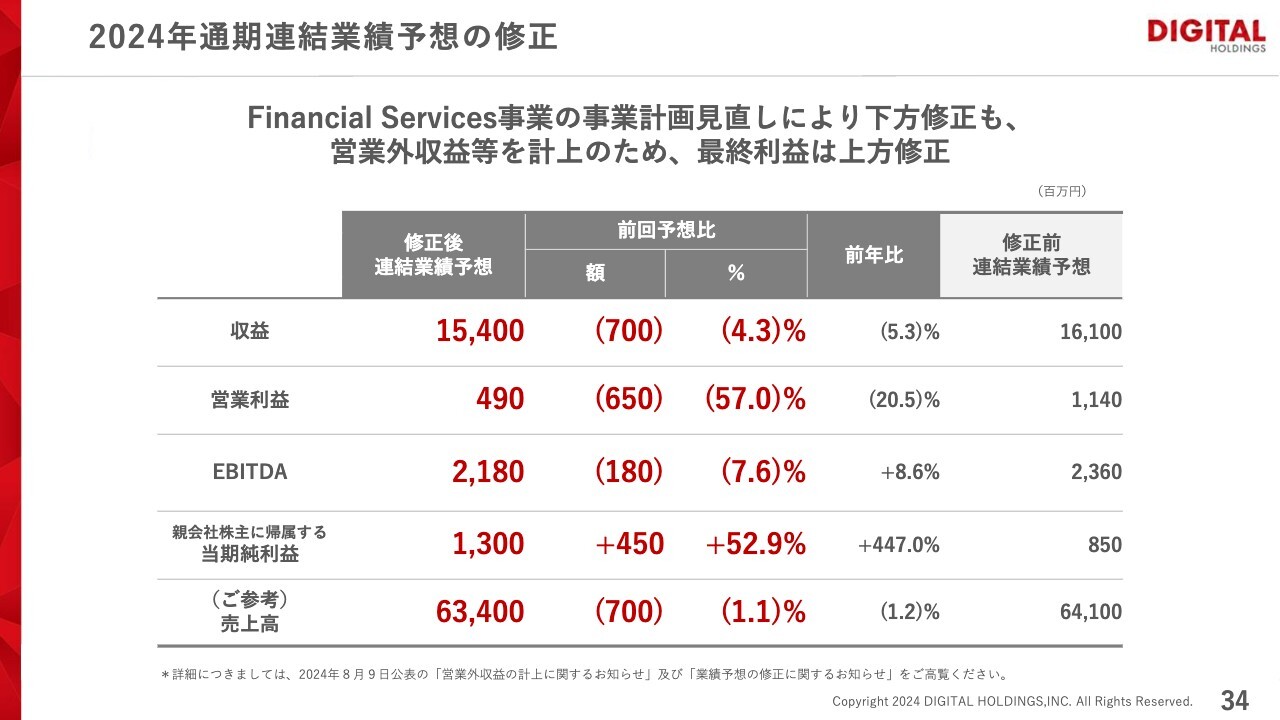

2024年通期連結業績予想の修正

野内:最後に2024年通期連結業績予想の修正についてご説明します。先ほどお伝えしたとおり、この四半期はFinancial Services事業の特に「STOCK YELL」による業績への影響があり、それに伴って事業計画の見直しを行っていることで、下方に振れている要因となっています。

一方、このタイミングで営業外収益の計上があり、少し複雑ですが、営業利益、EBITDAが下振れなのに対して、当期純利益が上振れしています。

第1四半期に修正を出して、次の四半期でさらに修正となりますが、その背景をご説明します。第1四半期の上方修正に関しては、Investment事業において想定外のイグジットがあり、想定外部分のみ上方修正しました。

この四半期に関しては、Financial Services事業の貸倒引当金を中心とした下方修正となります。上方修正と下方修正の内容とタイミングにずれがありますが、今回このような修正に至りました。

ただし、修正後の着地をご覧いただくと、最終利益は当初計画より大幅に上振れています。Financial Services事業の見直しを行うことにより、中期的にはこのあたりの回復が見込まれますので、引き続きサポートいただけるとありがたいと思っています。

私からのご説明は以上です。ありがとうございました。

質疑応答:貸倒引当先と回収見込みについて

司会者:「貸倒引当先について、より詳細なご説明をお願いします。回収見込みはいかがでしょうか?」というご質問です。

加藤:いろいろな方々に相談しながら、回収の手立てを講じている状況です。詳細をどこまでご説明できるかというところですが、昨年から提供を開始した「STOCK YELL」において、昨年10月から始めた顧客になります。

当初は遅延もなく、しっかり回収できていましたが、第1四半期にもお伝えしたとおり、3月末から回収の遅延が起こっています。その後、1円も回収できていないというわけではありませんが、この第2四半期末時点でも回収できていない金額のほうが圧倒的に多い状況が続いているため、今回、全額を引き当てています。

回収見込みについては、現在、相手方といろいろなコミュニケーションを図っており、資産の一部に関しても保全措置などを取っているところです。また進捗があればご説明したいと思います。

質疑応答:貸し倒れになった理由について

司会者:「貸し倒れになった理由は、顧客側のビジネス環境が急に変わった等によるものでしょうか? 新体制の問題でしょうか?」というご質問です。

加藤:1つには顧客のビジネス環境の変化があるかと思っていますが、我々の審査モデリングにも一部弱かったところがあると思っていますので、今回「STOCK YELL」を停止しています。それに加えて、戦略の再構築と審査モデルのアップデートを行うことも決定しました。

質疑応答:Financial Services事業見直しの方針について

司会者:「Financial Services事業について、どのような観点で事業の見直しを進める方針ですか?」というご質問です。

加藤:やはり取引社数を増やして小口分散化していくことが基本的な戦略です。顧客から得たデータを基に審査のアルゴリズムを日々アップデートし、回収率を上げていくという基本的なところは変わりません。

ただし、事業を進めていく過程で、当初ターゲットとしていた顧客層よりも大きな金額の与信をはっていたり、先ほど「STOCK YELL」のところで少しお話ししたとおり、審査ロジックが若干甘かった部分もありました。

そのため、最初の立ち上げ期に戻り、取引社数を増やして小口分散化していくことに加え、データをためていくことで、データに基づく審査をあらためて徹底していきたいと思っています。

今回「STOCK YELL」を停止したのは、「AD YELL」に対してデータが圧倒的に不足していたためです。やはりデータをためていかない限り、審査の精緻化を図っていけないと判断しました。

質疑応答:足元の株式市場による事業への影響について

司会者:「足元の株式市場の乱高下に関して、Investment事業などへの影響をどのように考えていますか? 引き出しを早めることはありますか?」というご質問です。

野内:現在、株式市場はだいぶ荒れており、今後も予測不能だと考えています。Investment事業の運営方針の基本的な考え方としては、どれほどマーケットが良くても悪くても、確実に回収していくことです。

具体的にお伝えしますと、投資した資金に対しては元本を早めに回収し、アップサイドを狙うことを基本方針としています。マーケットが悪くなればその分、元本回収の可能性もどんどん下がっていくとは思いますが、基本方針は変えずに、回収できる時にできるだけ回収していきます。

たとえば、未上場企業が上場し、上場後の値動きを予測することで益出しすることは極力控え、株式市場の予測をせずに、できるだけ確実に利益を出していけるように運営することで、株式市場におけるリスクを回避していきます。

そのため、今のようにマーケットが厳しい状況でも、マーケットのボラティリティは受けづらい運営方針になっているかと考えています。

質疑応答:Financial Services事業が成長ドライバーになるかについて

司会者:「Financial Services事業が今後の成長ドライバーの1つになるという従来の方針は、不変という理解でよろしいでしょうか?」というご質問です。

加藤:今回「STOCK YELL」はサービス停止とアナウンスしていますが、一方で「Vankable 請求書カード払い」という新サービスのリリースに関してもお話ししました。これにより新しい市場に参入していきます。「AD YELL」に関しては、より一層の小口分散化を突き進めていく必要があると強く思っています。

「AD YELL」はより小口分散化させる一方で、「STOCK YELL」はサービスを停止しますが、新しいサービスも出していくことで、Financial Services事業を引き続き伸ばしていきたいと思っています。

質疑応答:新サービス「Vankable 請求書カード払い」の強みについて

司会者:「Financial Services事業の新サービスである「Vankable 請求書カード払い」の強みを教えてください」というご質問です。

加藤:すでに多くの類似サービスが世の中にある中で、後発でのリリースになっているかと思います。一方で、今回も引き続き、三菱UFJニコス社との強力なリレーションシップのもと、サービスをローンチしていく予定です。

強みとしては、三菱UFJニコス社との提携も含め、しっかりとリレーションシップを図りながら進めていくところです。あとは、ユーザーエクスペリエンス、ユーザビリティ、スピードなど、細部のところになってくるかと思っています。

もう1つは、請求書カード払いは差別化がなかなか難しいことから、マーケティングが占める要素が大きいのではないかと考えています。我々はオプト社で広告代理店としてずっと取り組んできましたので、オプト社が今まで培ってきたノウハウをふんだんに使いながら、マーケティング戦略をしっかりと練って実行していきたいと思っています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

2389

|

1,997.0

(02/27)

|

+4.0

(+0.20%)

|

関連銘柄の最新ニュース

-

出来高変化率ランキング(13時台)~ひらまつ、出前館などがランクイン 02/26 14:22

-

デジタルHD(2389) 代表取締役異動及び取締役体制変更に関する... 02/26 13:10

-

出来高変化率ランキング(9時台)~中部鋼、テクニスコなどがランクイン 02/26 09:50

-

デジタルHD(2389) 株式併合、単元株式数の定めの廃止及び定款... 02/25 11:30

-

決算マイナス・インパクト銘柄 【東証プライム】引け後 … SB、デ... 02/10 15:53

新着ニュース

新着ニュース一覧-

03/01 19:30

-

-

03/01 17:30

-

03/01 17:00