日本ナレッジ、売上高・利益ともに前年を大きく上回り過去最高を達成 採用活動も順調でさらなる規模拡大を目指す

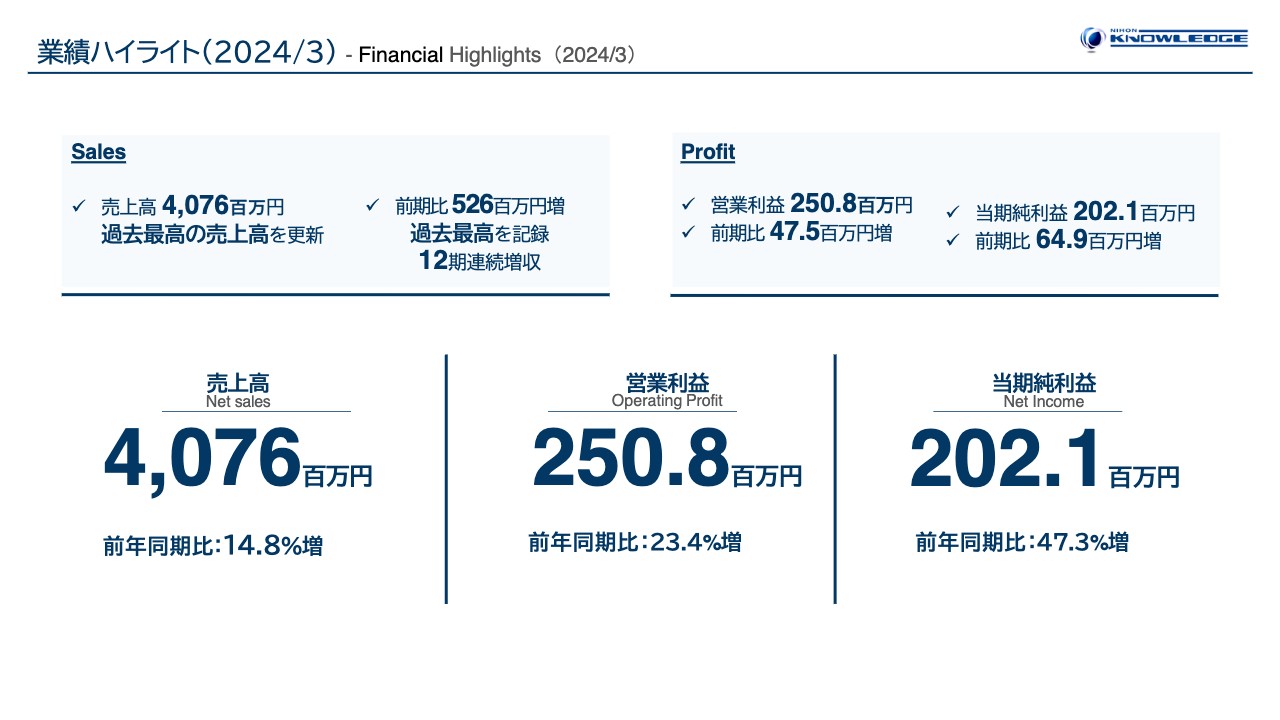

業績ハイライト(2024/3)

藤井洋一氏:日本ナレッジ株式会社代表取締役社長の藤井です。ただいまより、日本ナレッジ株式会社2024年3月期の決算説明を行います。内容は、業績ハイライト、今後の見通し、ご参考資料の3つとなっています。

まず業績ハイライトです。2024年3月期の売上高は40億7,600万円です。こちらは過去最高の売上高となっています。前期比5億2,600万円増で、12期連続の増収となっています。

営業利益は2億5,080万円で前期比23.4パーセント増、当期純利益は2億210万円で前期比47.3パーセント増です。昨年度の2024年度は増収増益で決算を終了しています。

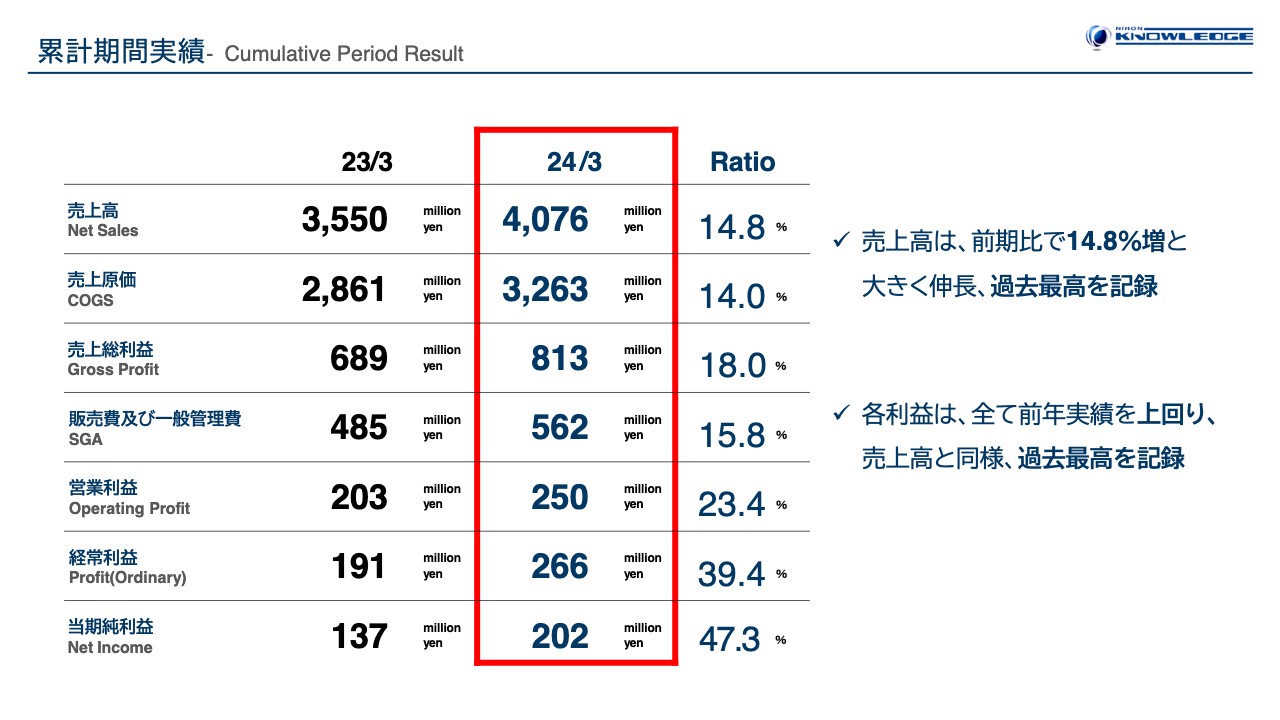

累計期間実績

2023年3月期との対比です。売上高は14.8パーセント増と、大きく伸長しています。売上原価は14パーセント増と、売上高の増加よりも原価を抑えたことにより利益を確保することができています。

売上総利益は8億1,300万円、前年比18パーセント増です。販管費及び一般管理費は5億6,200万円、前年比15.8パーセント増です。これにより営業利益は2億5,000万円で、前年の2億300万円から23.4パーセントの増加となっています。

経常利益は2億6,600万円で、前年の1億9,100万円を大きく上回り、39.4パーセントの増加となっています。これにより最終利益も2億200万円で、前期の1億3,700万円に対し47.3パーセント増で、大幅な増収増益となっています。

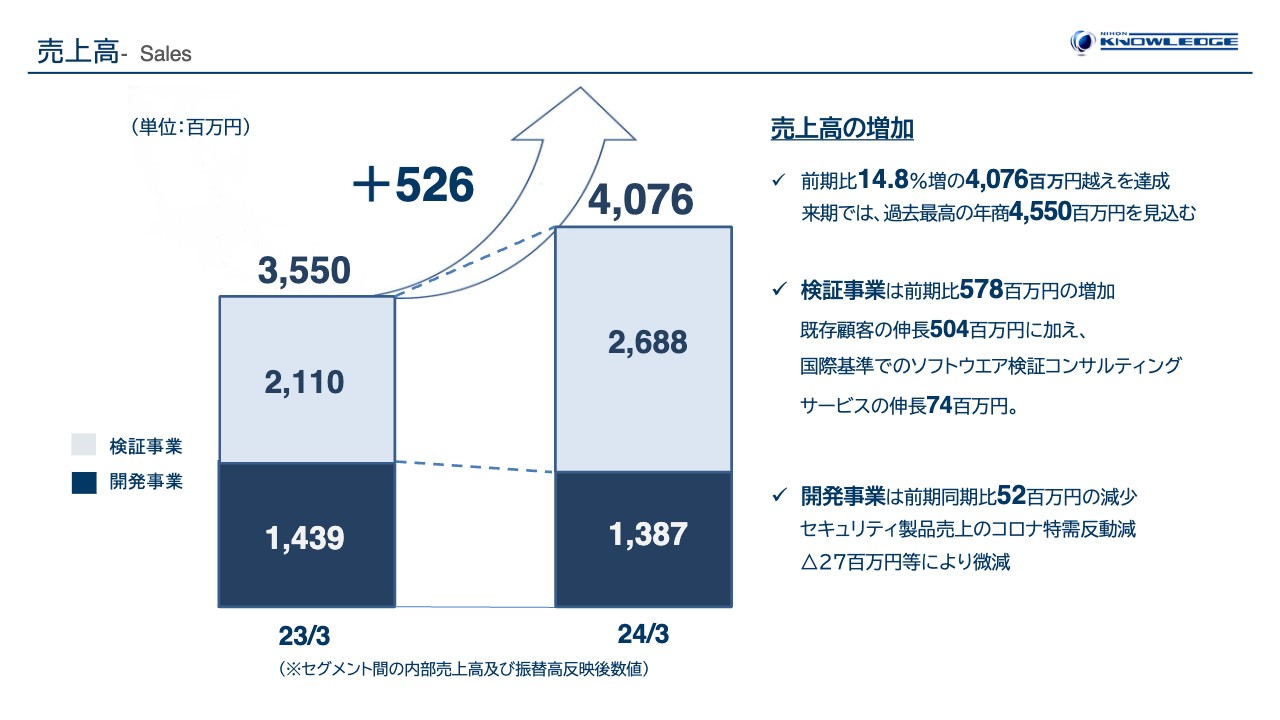

売上高

個別の明細です。当社の売上高は、検証事業と開発事業の2つのセグメントで構成されています。グラフのとおり、検証事業においては、2023年3月期の21億1,000万円に対し2024年3月期は26億8,800万円と、5億7,800万円の大幅な増加となっています。

既存顧客の伸長に加え、国際基準でのソフトウエア検証コンサルティングの事業で約7,400万円増加したことがプラス要因となっています。

一方で、開発事業は2023年3月期の14億3,900万円に対し、2024年3月期は13億8,700万円と約5,200万円の減少となっています。こちらはセキュリティ製品、新型コロナウイルスの特需が今年落ち着き、その分が2,700万円減収しています。

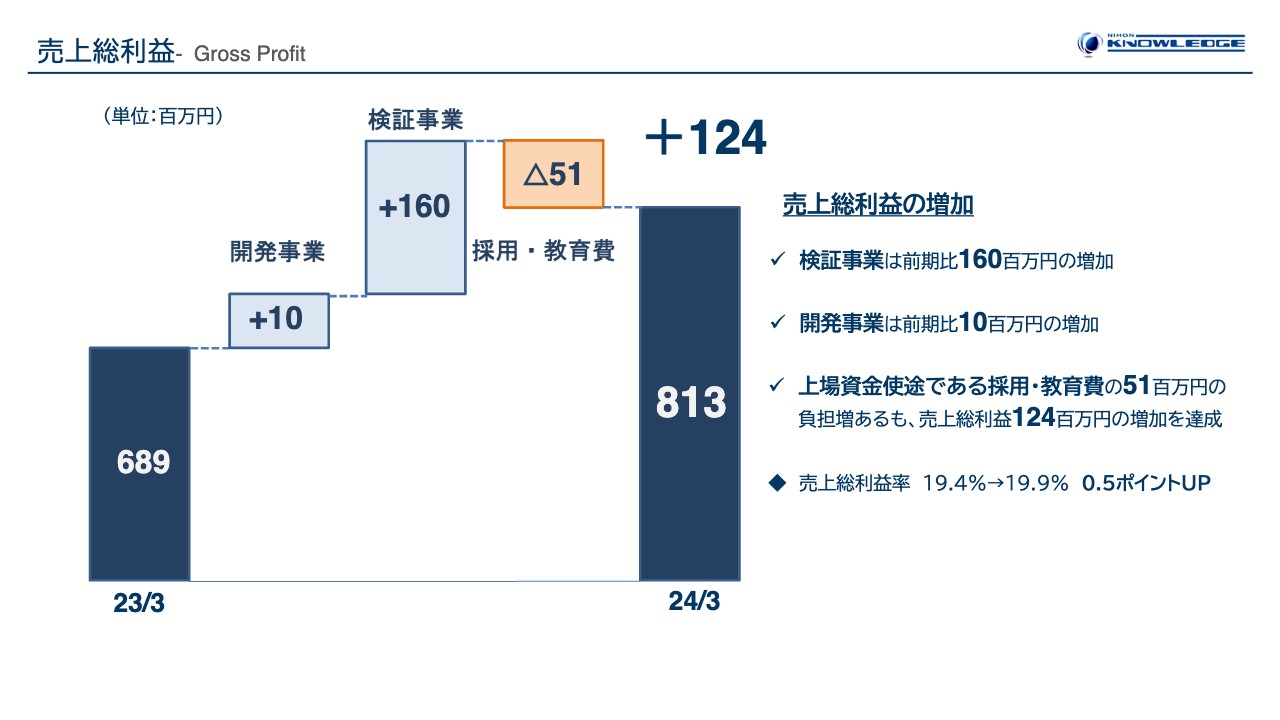

売上総利益

売上総利益です。2023年3月期の6億8,900万円に対し、開発事業は1,000万円、検証事業は1億6,000万円のプラスとなっています。こちらから、もともと予定していた採用・教育費を差し引くと8億1,300万円で、上場資金である採用費を除いても大幅に増加しています。

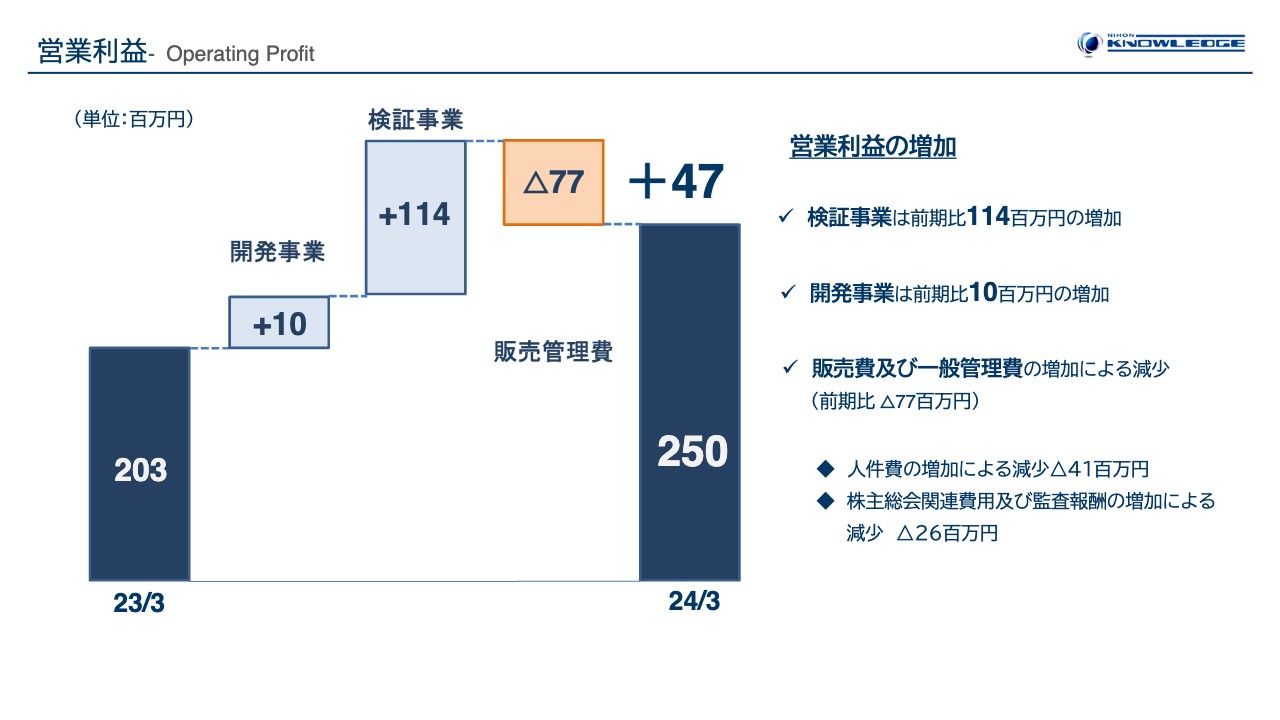

営業利益

営業利益です。2023年3月期の2億300万円に対し、開発事業は1,000万円、検証事業は1億1,400万円のプラスとなっています。こちらから販売費の増加分を除いても、2024年3月期は2億5,000万円と大幅な増益となっています。

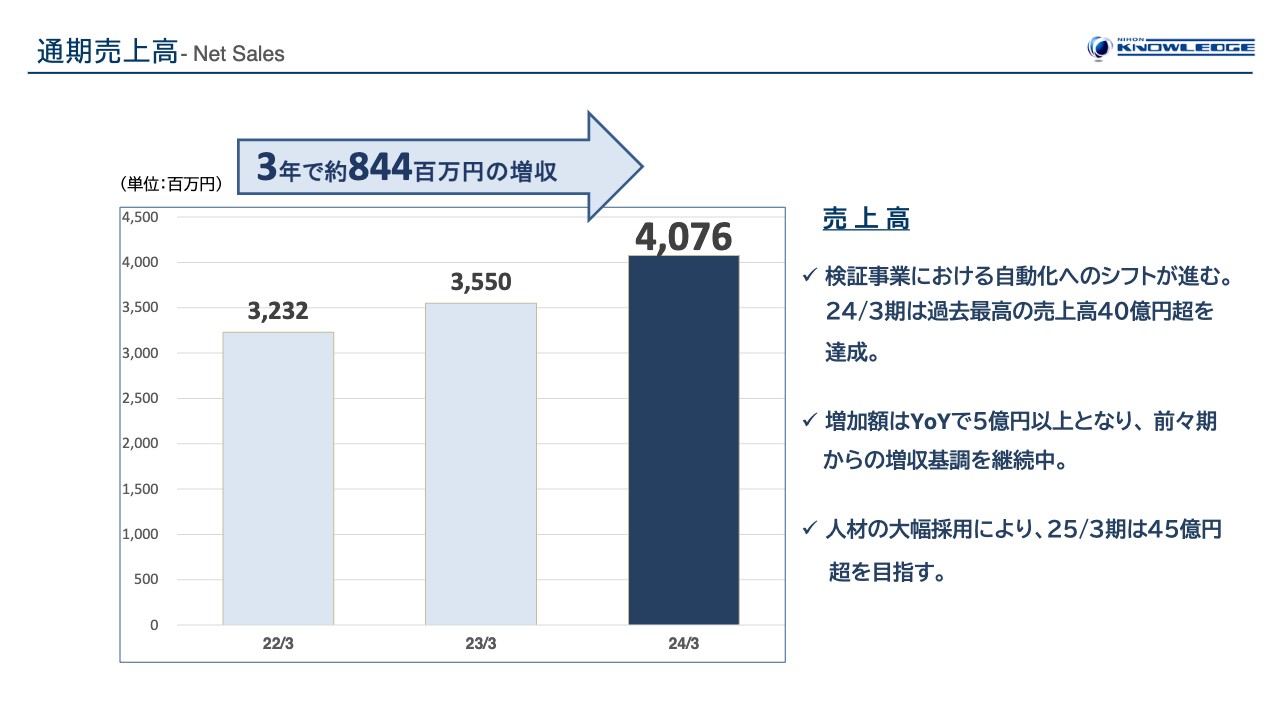

通期売上高

3ヶ年の通期の売上です。当社は上場を準備した2022年3月期から見ても、3年で8億4,400万円と大幅な増収になっています。売上の増加額は毎年5億円以上であり、大幅な増加を達成しています。

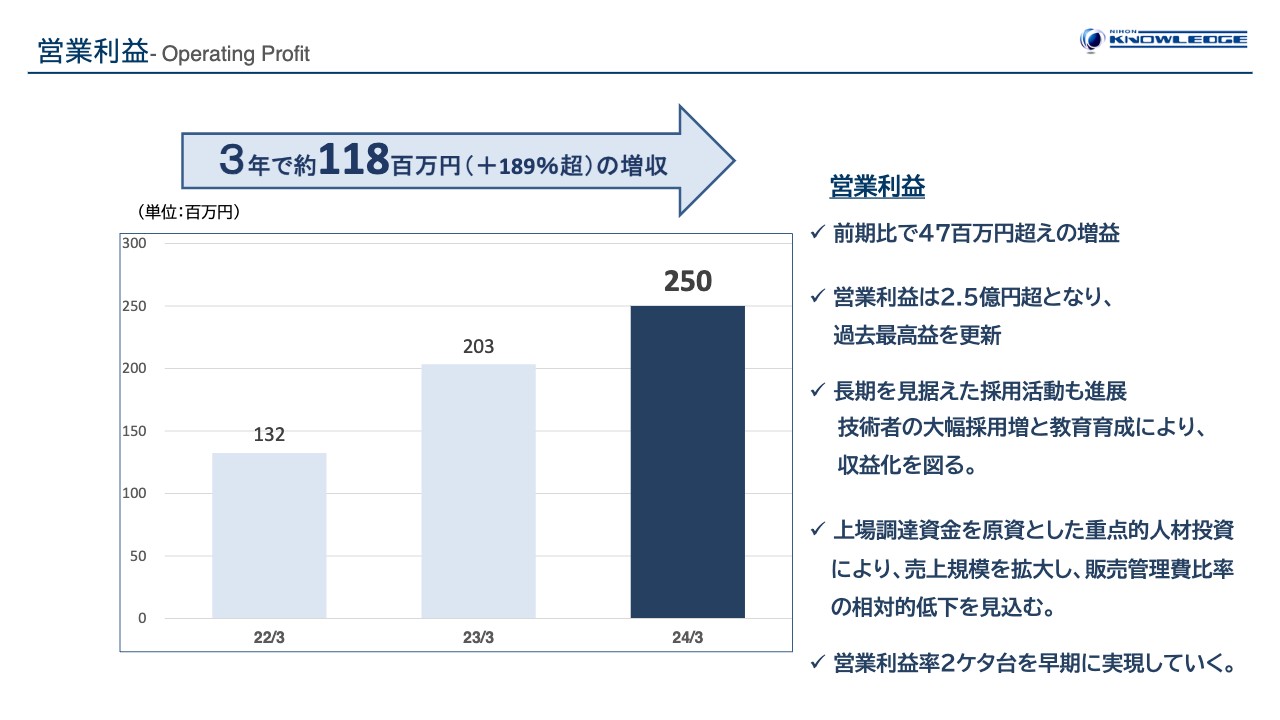

営業利益

営業利益も3年で1億1,800万円と189パーセントを超える増収です。この営業利益2億5,000万円は、当社の過去最高益となっています。

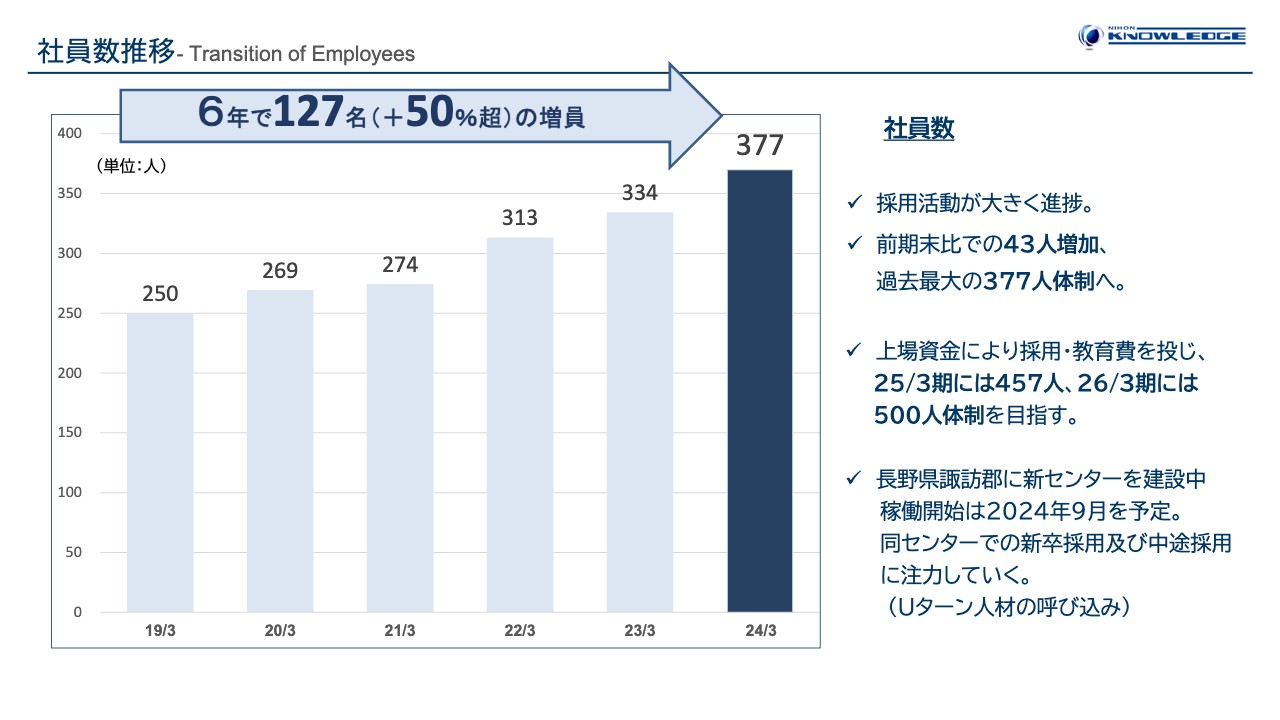

社員数推移

社員数についてです。スライドには、6年間分と長期で示しています。6年間で127名増加と約50パーセントを超える大幅な増員となっています。この要因は、上場で得た資金を活用して採用活動に大きく投資したことにあります。前期末よりも43名増加し、2024年3月期においては過去最大の377名体制になっています。

加えて、現在は長野県諏訪郡に新センターを建設中で、さらなる増員を見越しています。

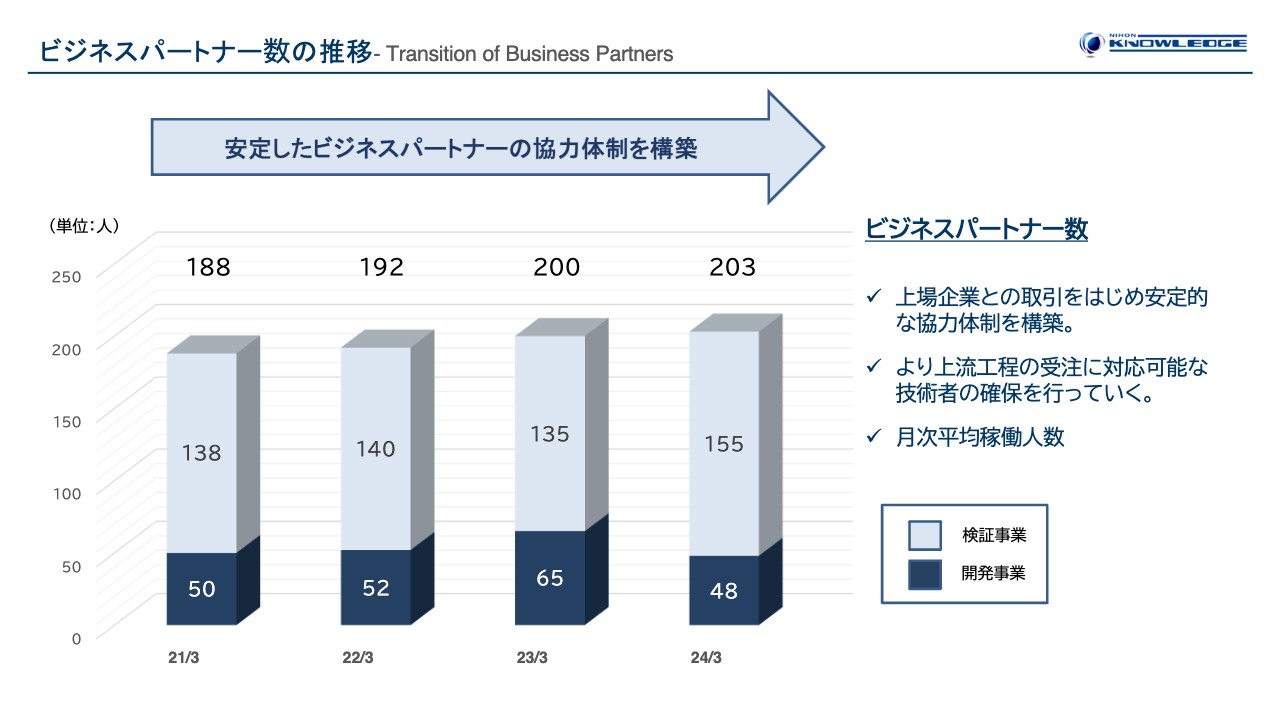

ビジネスパートナー数の推移

ビジネスパートナーについてです。当社にとって、ビジネスパートナーも貴重な戦力となっています。安定的な協力体制を構築しています。

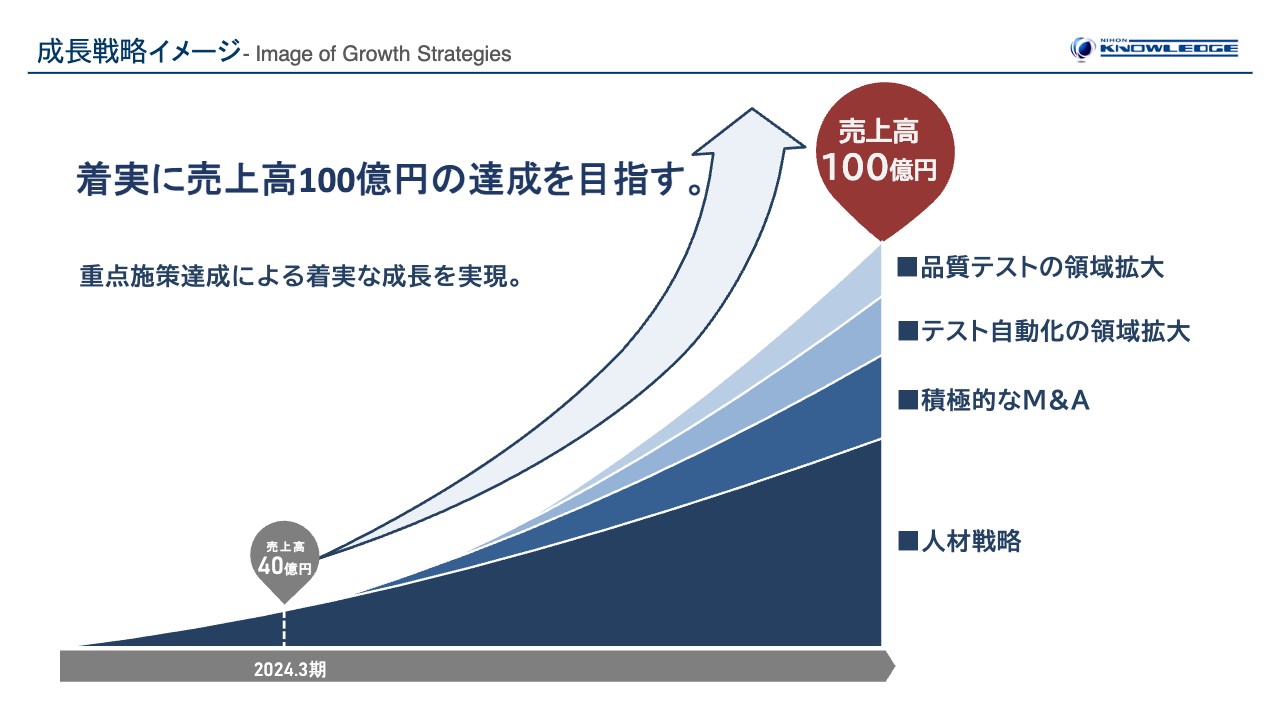

成長戦略イメージ

今後の見通しについてです。当社は売上高100億円を目指して、いろいろな戦略を立てています。大きくは人材戦略、積極的なM&A、テスト自動化による領域拡大、品質テストの領域拡大です。この4つの戦略を中心に、売上高100億円を目指します。

M&A戦略

その中でも、継続的なM&Aの体制の整備に注力しています。同業他社との競争の優位性、費用対効果、将来キャッシュ・フローを考慮したM&Aの戦略を検討しています。社内には財務の専門家を中心とした専門部署を設置し、仲介業者・金融業者が連携して案件を掘り起こして、着実なM&A計画を立てていきます。

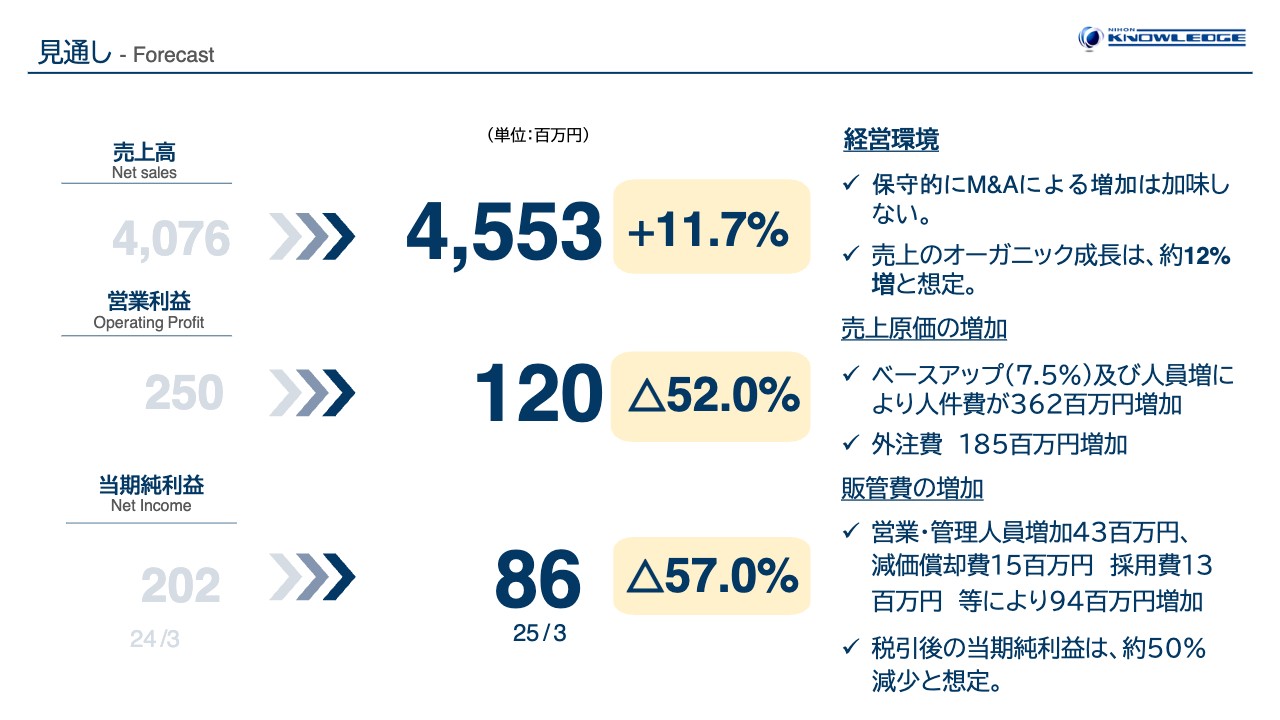

見通し

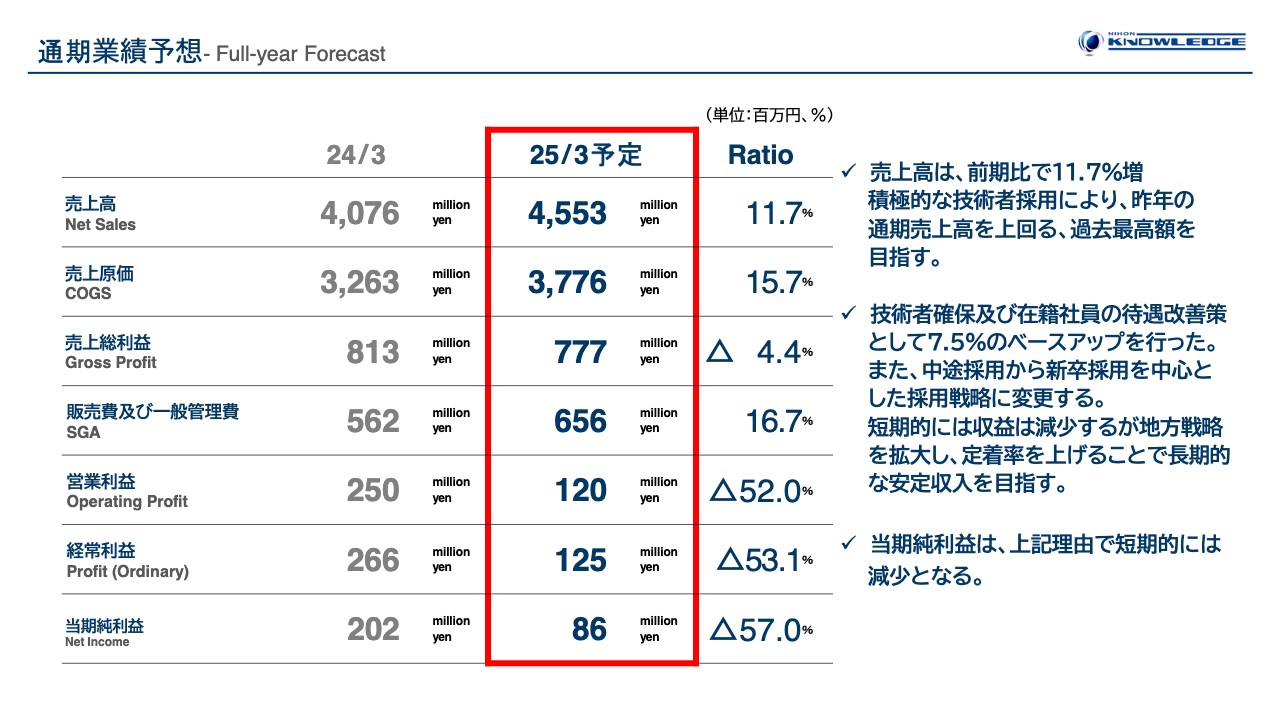

2025年3月期の業績の見通しです。

売上高は45億5,300万円で、前年比11.7パーセントの増加を見込んでいます。一方、営業利益は1億2,000万円で、前年比52パーセントの減益です。これにより、当期利益も8,600万円と前年比57パーセントの減益となっています。

この理由についてお伝えします。2023年3月にグロース市場へ上場しましたが、上場の目的は当初から変わらず優秀な人材の確保です。

2024年3月期は、新卒採用及び中途採用の両面で積極的に採用活動を展開して、43名の社員を増員しました。また、2024年4月1日はさらに43名の新卒が入社し、2024年4月1日のスタートは、役員を含めて428名の新体制でスタートができています。

IT市場において株主のみなさまに満足していただける業績を出し続けるためには、技術力の高い人材の確保が必要となります。そのために、2025年3月期は中長期の視点に立った4項目の積極的な人材投資施策を実施していきます。

1つ目に、積極的な人材確保および在籍社員の待遇向上を目的として、初任給ならびに賃金・手当の、平均7.5パーセントの大幅アップを実施します。

2つ目に、徹底した社員教育を推進するため、技術者育成システムの整備を行います。現在もこの整備したシステムによって、新人教育を行っています。

3つ目に、業務の効率化を目的として、社内DXを推進します。具体的には、社内システムを刷新することにより、業務の効率的な推進が図れるよう投資しています。

4つ目に、2024年8月に竣工する、新諏訪センターを柱とした地域活用戦略の推進を引き続き進めていきます。

以上の4項目の推進を図るため、2025年3月期は人件費および設備等で大きな投資を実施します。この結果、2025年3月期には利益が大幅に減少しますが、さらなる成長のための投資であることをご理解いただき、引き続き当社のご支援をお願いします。

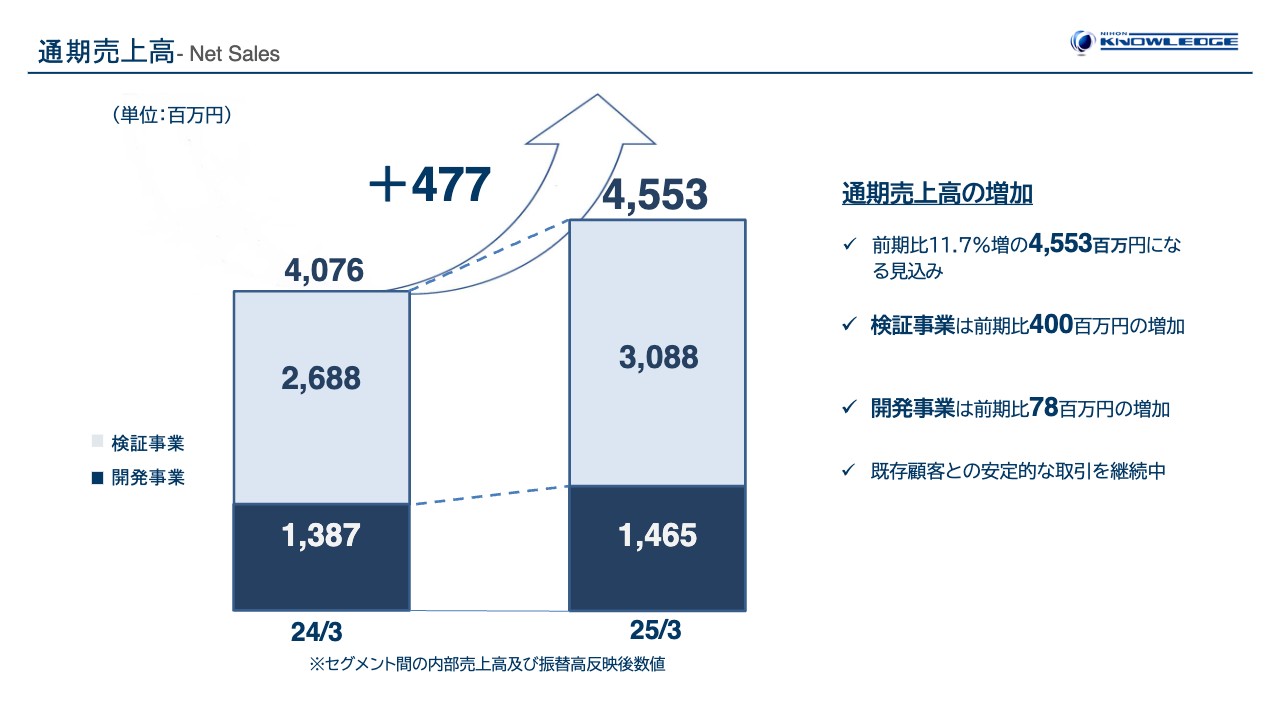

通期売上高

通期売上高は、前期比4億7,700万円増の45億5,300万円を見込んでいます。セグメント別では検証事業が前期比約4億円の増加、開発事業が前期比7,800万円の増加となっています。

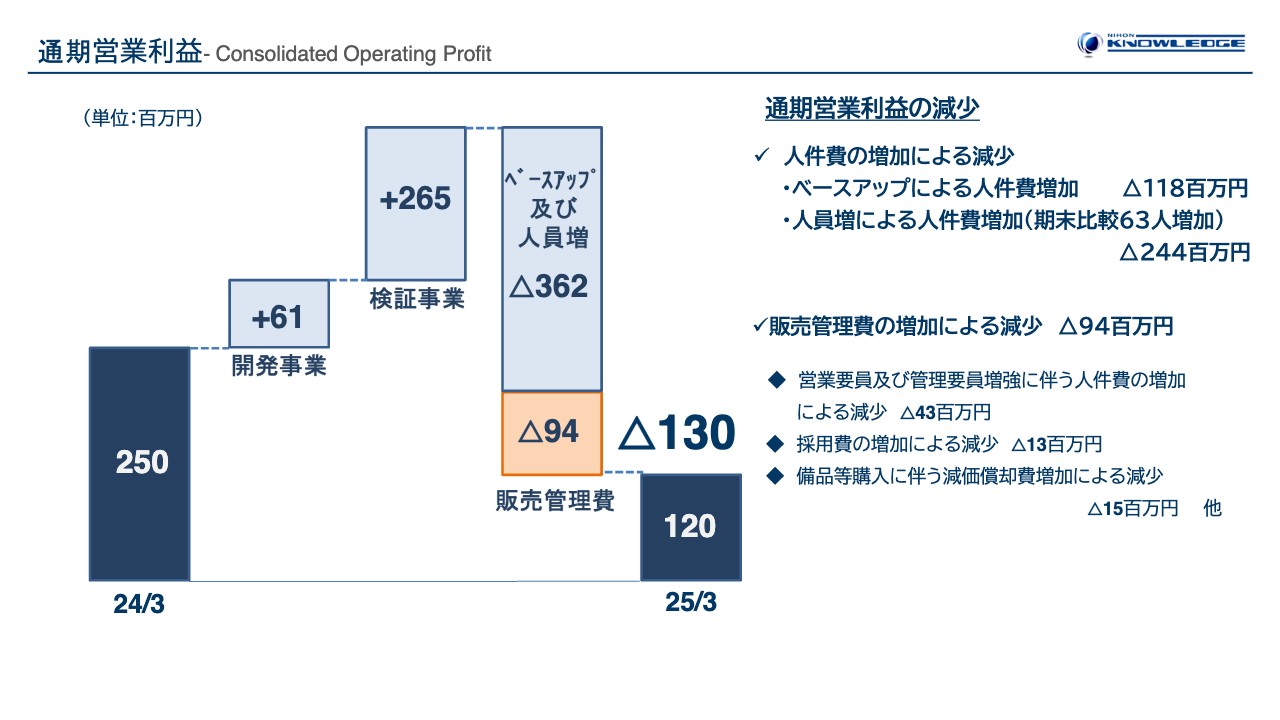

通期営業利益

通期営業利益については、先ほどご説明したとおり、ベースアップおよび人員の増加により大幅な減益となる1億2,000万円を予定しています。

通期業績予想

通期業績予想の前年比は、スライドの表のとおりです。売上高は前年比で11.7パーセント増加するのに対し、売上原価が前年比15.7パーセントの増加となります。したがって、売上総利益含めて、前年より大幅な減収となります。

こちらは積極的な投資のための減益とご理解いただき、引き続きのご支援をお願いしたいと思います。

会社概要

以降のスライドは参考資料です。会社概要についてのご説明は省略します。

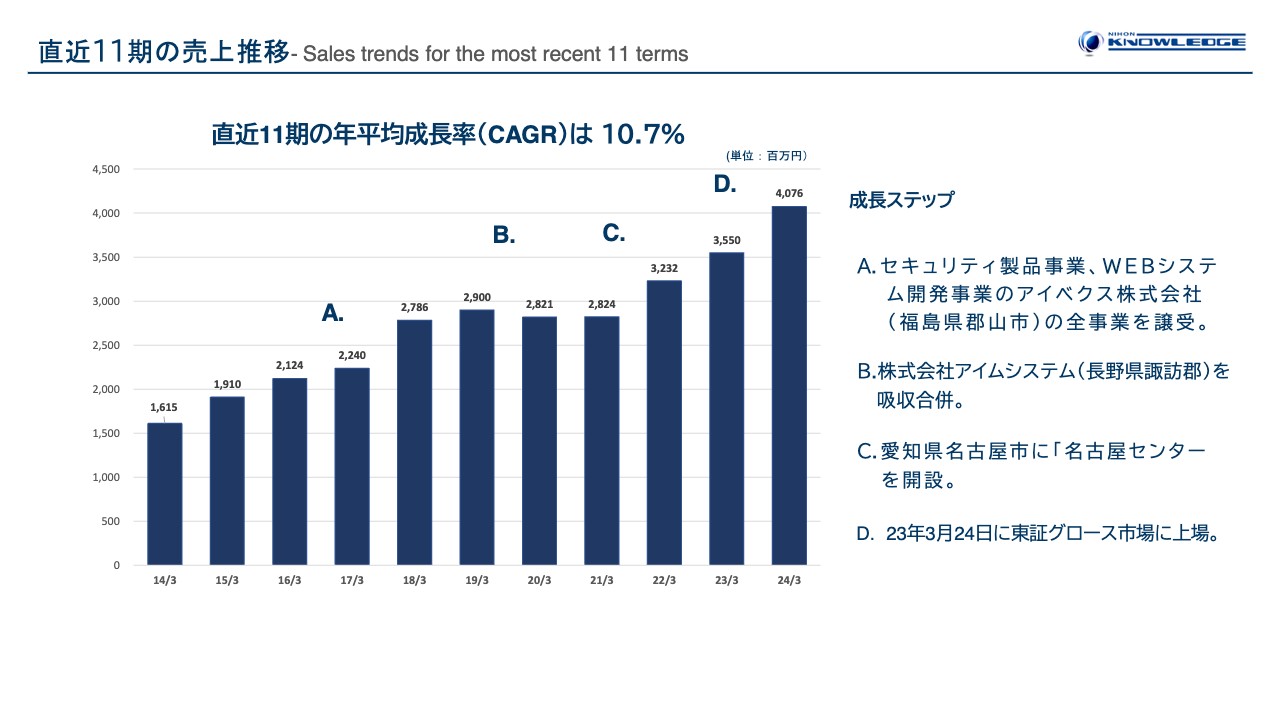

直近11期の売上推移

直近11期の売上推移です。おかげさまで、当社は直近11年間、ずっと増収増益を続けています。

コロナ禍の時はいったん減収となっていますが、基本的には右肩上がりの成長を続けています。

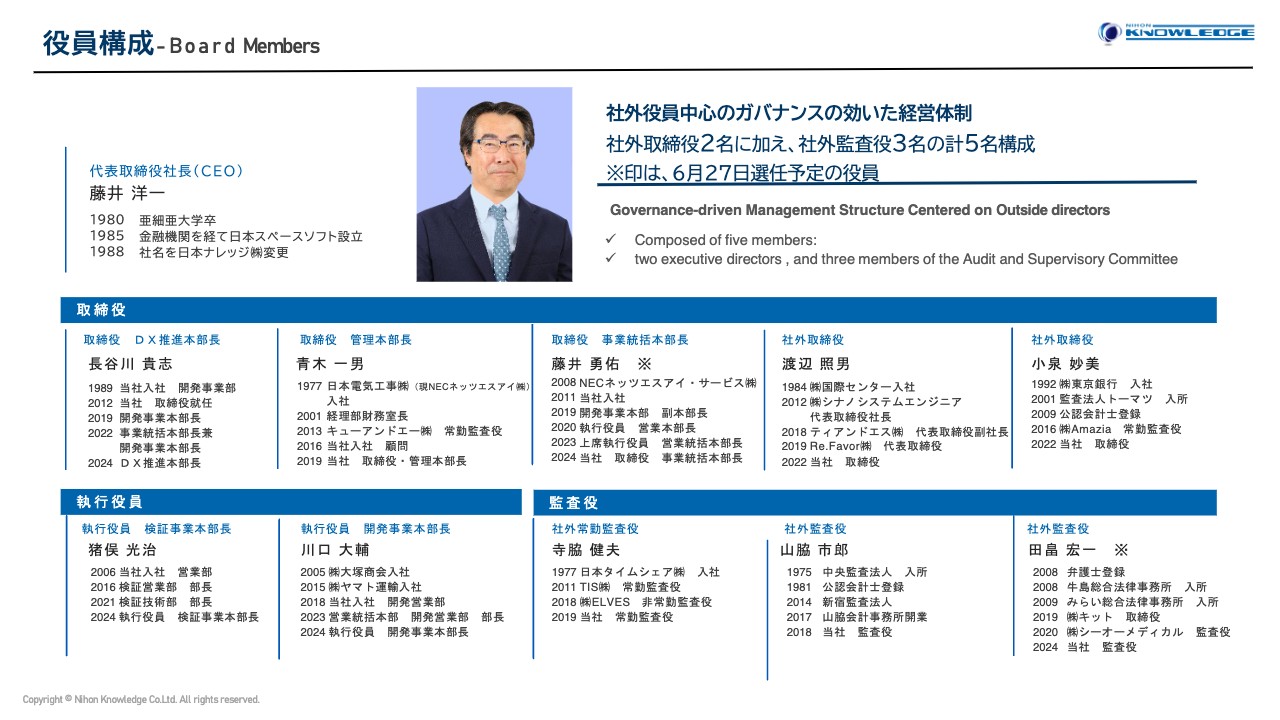

役員構成

役員構成です。昨年から検討を重ね、取締役に藤井勇佑、そして社外取締役に田畠宏一を新しい役員として迎え入れる予定です。執行役員には猪俣光治、川口大輔と、執行側の役員の大幅な若返りを図っています。

新諏訪センター建設状況

新諏訪センターの建設状況です。進捗率は65パーセントと、予定どおり進んでいます。外側の外壁工事がすべて完了し、内装工事を開始しました。7月末での完成を目指しているところです。

以降のスライドについては、昨年とほぼ同じ内容となっていますので、後ほどご確認ください。

当社の決算説明は以上となります。役員および社員一同、一丸となって業績アップのためにがんばりますので、投資家のみなさまにおいても、引き続きご支援賜りますようよろしくお願いします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5252

|

824.0

(02/19)

|

+54.0

(+7.01%)

|

関連銘柄の最新ニュース

-

日本ナレッジ(5252) 中期経営計画策定に関するお知らせ(事業計... 02/19 15:30

-

日本ナレッジ(5252) 2026年3月期 第3四半期決算短信〔日... 02/13 15:00

-

日本ナレッジ(5252) 連結決算開始に伴う連結業績予想の公表に関... 02/13 15:00

-

日本ナレッジ、今期経常を9%下方修正 02/13 15:00

-

東証グロース(前引け)=値下がり優勢、トライアルがS高 02/13 11:33

新着ニュース

新着ニュース一覧-

今日 00:00

-

02/19 23:50

-

02/19 23:31

-

02/19 23:18