【QAあり】朝日印刷、収益性向上に取り組み増収増益見込み 今期配当は前期比+3円の増配を予定

目次

朝日重紀氏(以下、朝日):みなさま、こんにちは。朝日印刷株式会社代表取締役社長の朝日重紀です。これより、朝日印刷株式会社2024年3月期決算説明会を開催します。

当社は一昨年、創業150年という大きな節目を迎え、今年で152年目となります。次の50年、100年に向けた礎を作っていくとともに、さらなる企業価値の向上に努めます。これからの朝日印刷グループにご期待いただき、さらなるご支援をお願いします。

本日は2024年3月期の決算概要について、2025年3月期の業績予想と当社を取り巻く環境、中期経営計画「AX2024」、株主還元の順にご説明します。

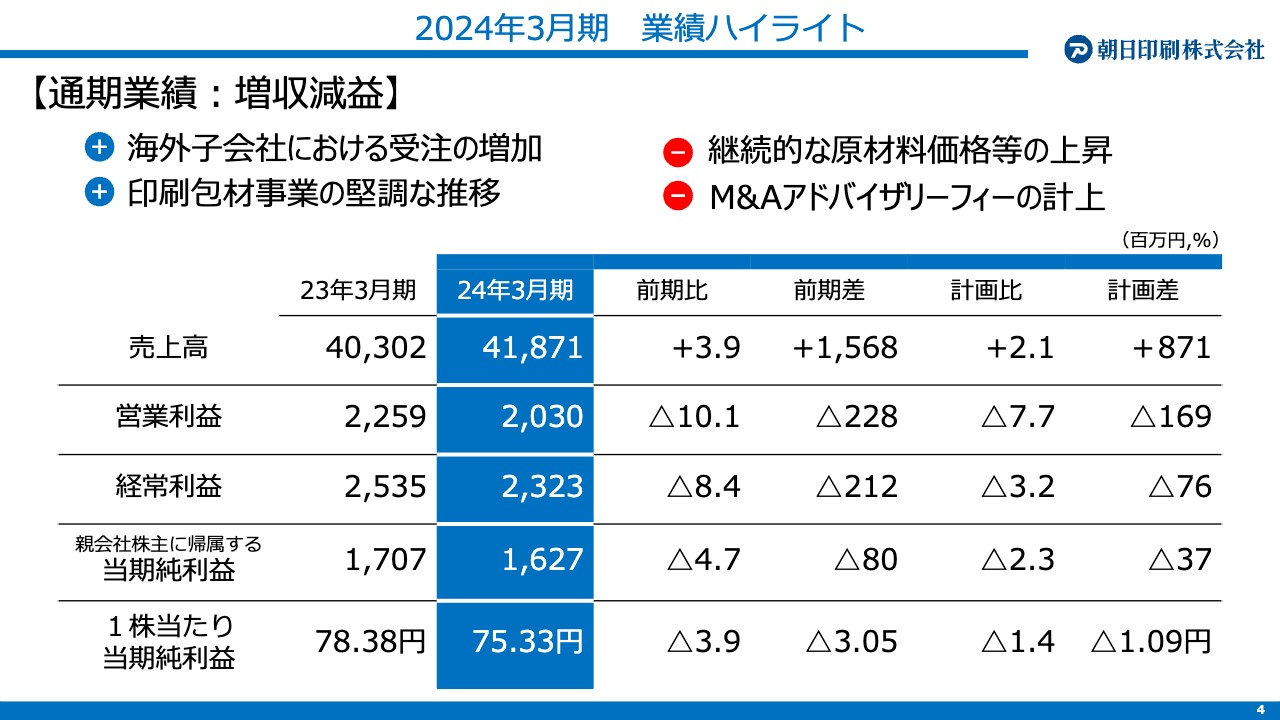

2024年3月期 業績ハイライト

はじめに、2024年3月期の決算概要です。こちらが当期の業績ハイライトになります。売上高は418億7,100万円で前期比3.9パーセント増、金額にして15億6,800万円の増加となりました。

中期経営計画「AX2024」の推進などにより、当社の主たる事業である印刷包材事業が堅調に推移したことや、マレーシアの海外子会社において受注が増加したことで増収となりました。

営業利益は20億3,000万円で前期比10.1パーセント減、金額にして2億2,800万円の減少です。経常利益は23億2,300万円で前期比8.4パーセント減、金額にして2億1,200万円の減少です。親会社株主に帰属する当期純利益は16億2,700万円で前期比4.7パーセント減、金額にして8,000万円の減少となりました。

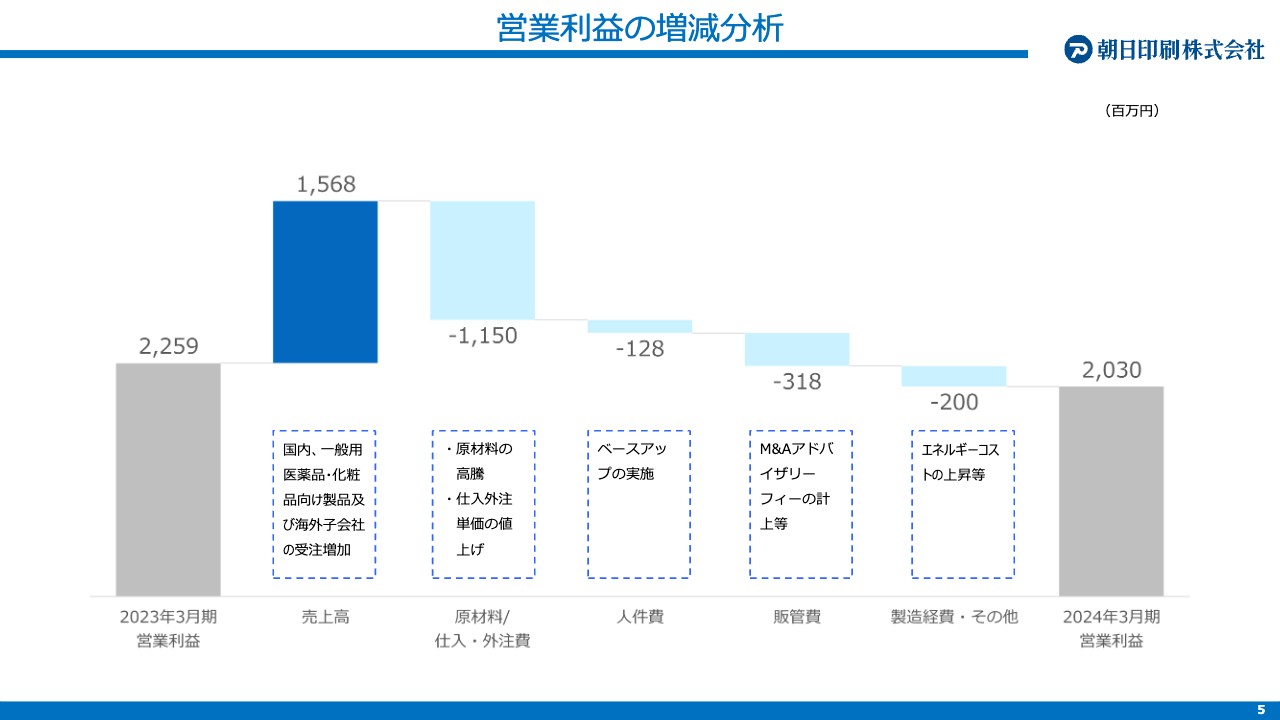

営業利益の増減分析

営業利益の増減要因についてご説明します。国内における一般用医薬品・化粧品向け製品の受注増加や、海外子会社における受注増加による増収がありました。

しかし、継続的な原材料価格の値上げやエネルギーコスト等の上昇に加え、昨年10月に子会社化したキンタ社のM&Aに関わるアドバイザリー費用を計上するなど、売上原価および販管費の増加をカバーするには至りませんでした。

また、原材料やエネルギーコストの上昇に対応したお客さまへの価格改定を下期以降進めてきましたが、今期における業績への寄与は限定的だったこともあり、減益となりました。

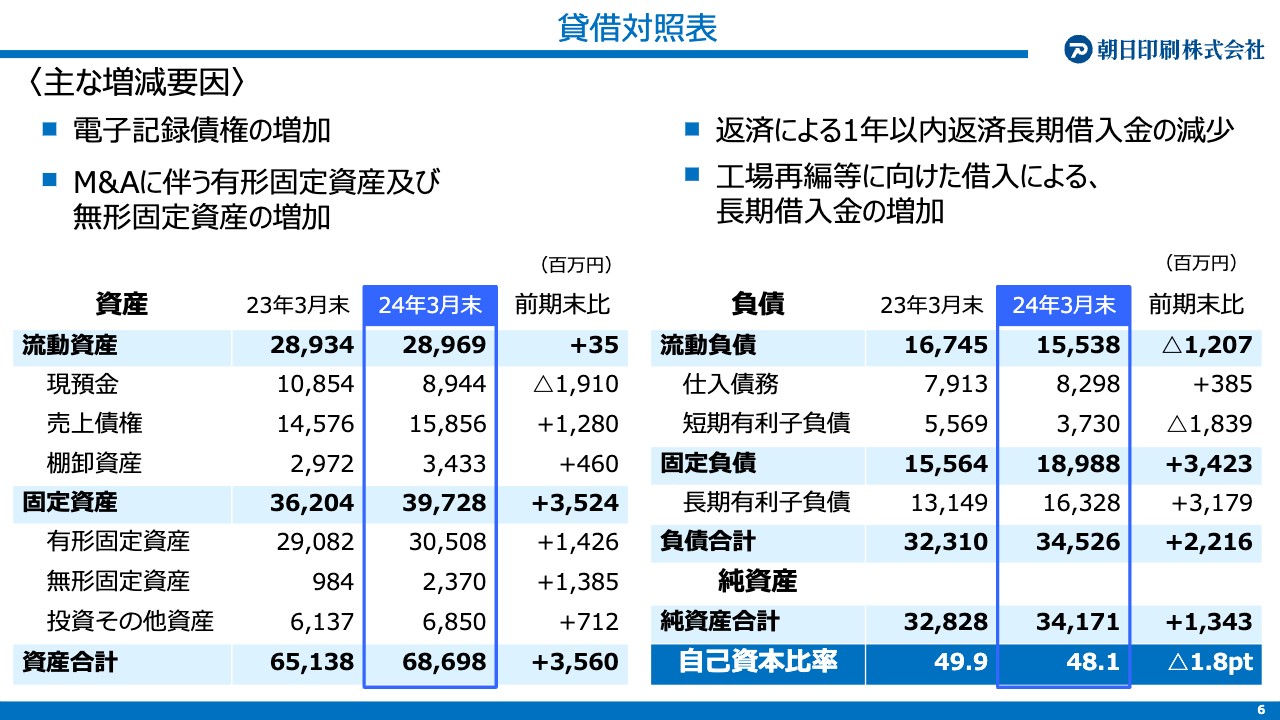

貸借対照表

財政状態です。資産については、電子記録債権の増加やキンタ社のM&Aに伴う有形固定資産・無形固定資産の増加により、前期末から35億6,000万円増加し、686億9,800万円となりました。

負債は工場再編のための長期借入の実施により、前期末から22億1,600万円増加し、345億2,600万円となりました。また、純資産は前期末から13億4,300万円増加し、341億7,100万円となりました。

この結果、自己資本比率は48.1パーセントとなり、前期末から1.8ポイントの低下となりました。

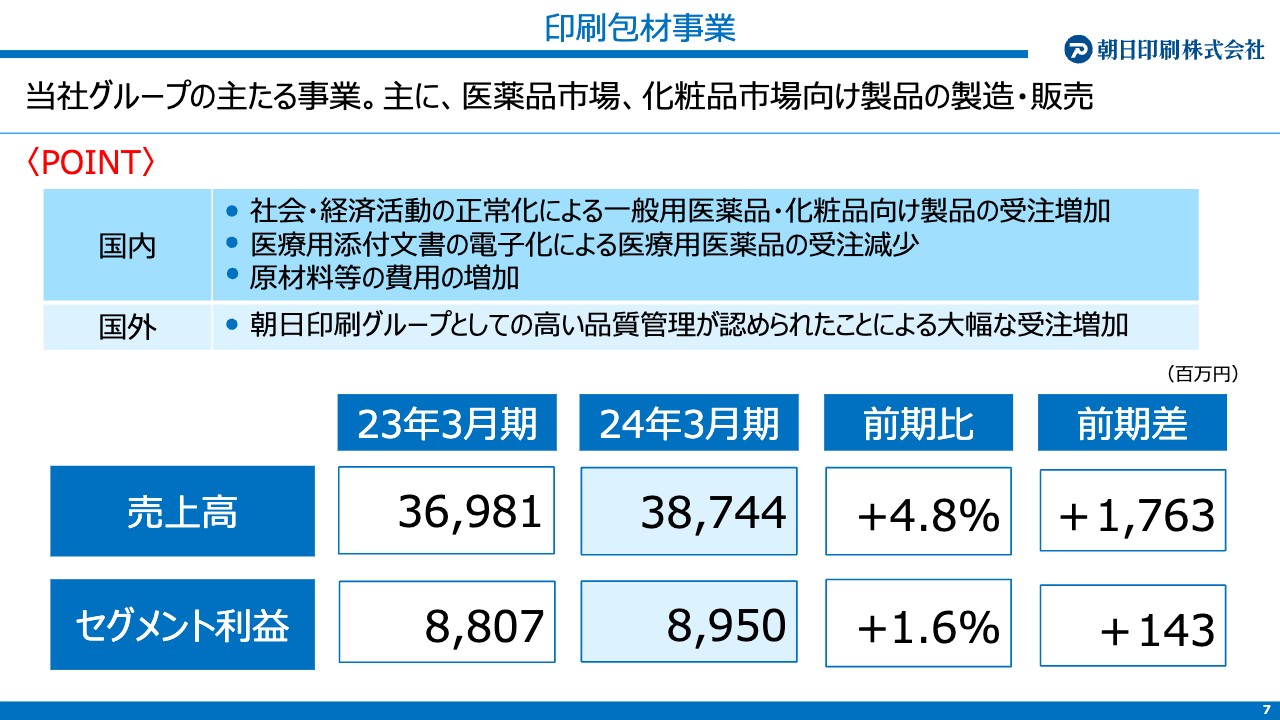

印刷包材事業

セグメント別の売上と利益の状況についてご説明します。当社の主たる事業である印刷包材事業は、売上高387億4,400万円で前期比4.8パーセント増、金額にして17億6,300万円の増加となりました。セグメント利益は89億5,000万円で前期比1.6パーセント増、金額にして1億4,300万円の増加となり、当セグメントにおいては増収増益となりました。

国内では、社会・経済活動の正常化の進展により、一般用医薬品・化粧品向け製品の受注が増加しました。しかし医療用添付文書について、2年間の経過措置期間を経て昨年7月に完全に電子化へ移行したことに伴う受注の減少や、原材料等の費用の増加により、増収減益となりました。

一方で国外では、海外子会社であるシンニッポン社とハーレイ社において、朝日印刷グループとしての高い品質管理が認められたことにより大幅に受注が増加し、増収増益となりました。

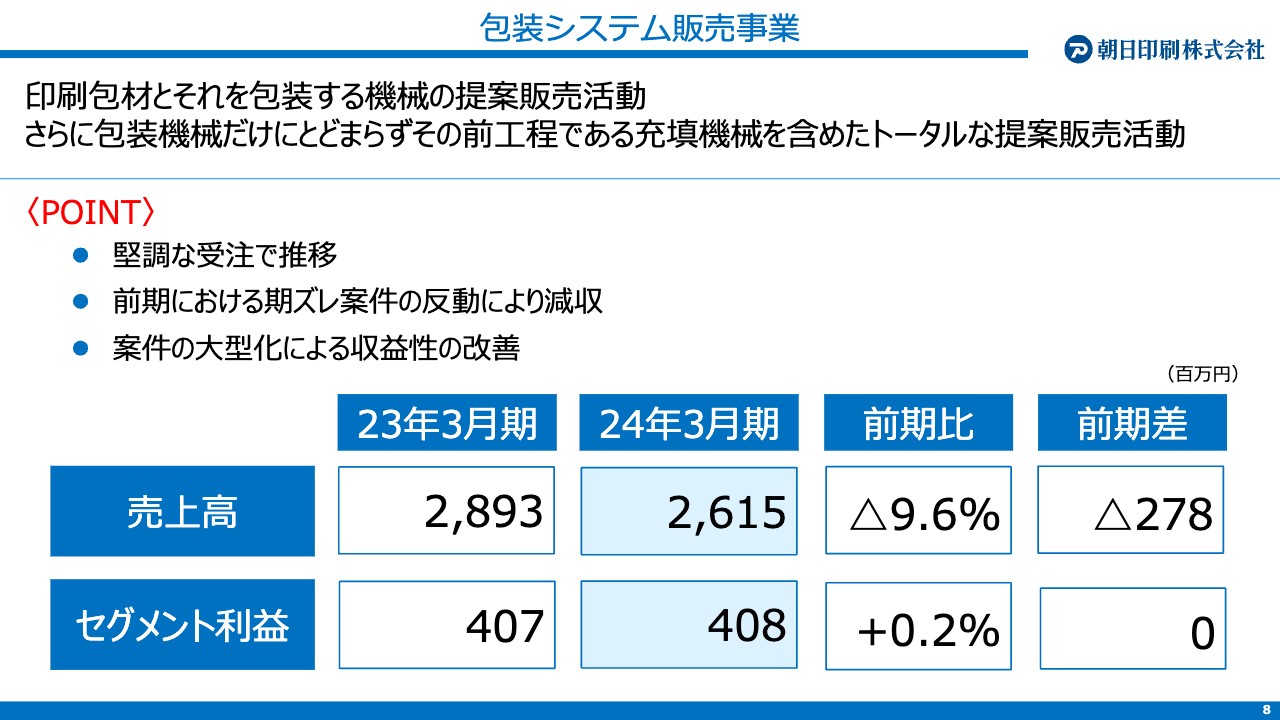

包装システム販売事業

包装システム販売事業においては、売上高26億1,500万円で前期比9.6パーセント減、金額にして2億7,800万円の減少です。セグメント利益は4億800万円で前期比0.2パーセント増、金額にして約70万円の増加となりました。

当セグメントにおいては堅調な受注で推移したものの、前期に期ズレ案件の計上があったためその反動で減収となりました。一方で、案件の大型化による収益性の改善により利益は横ばいとなっています。

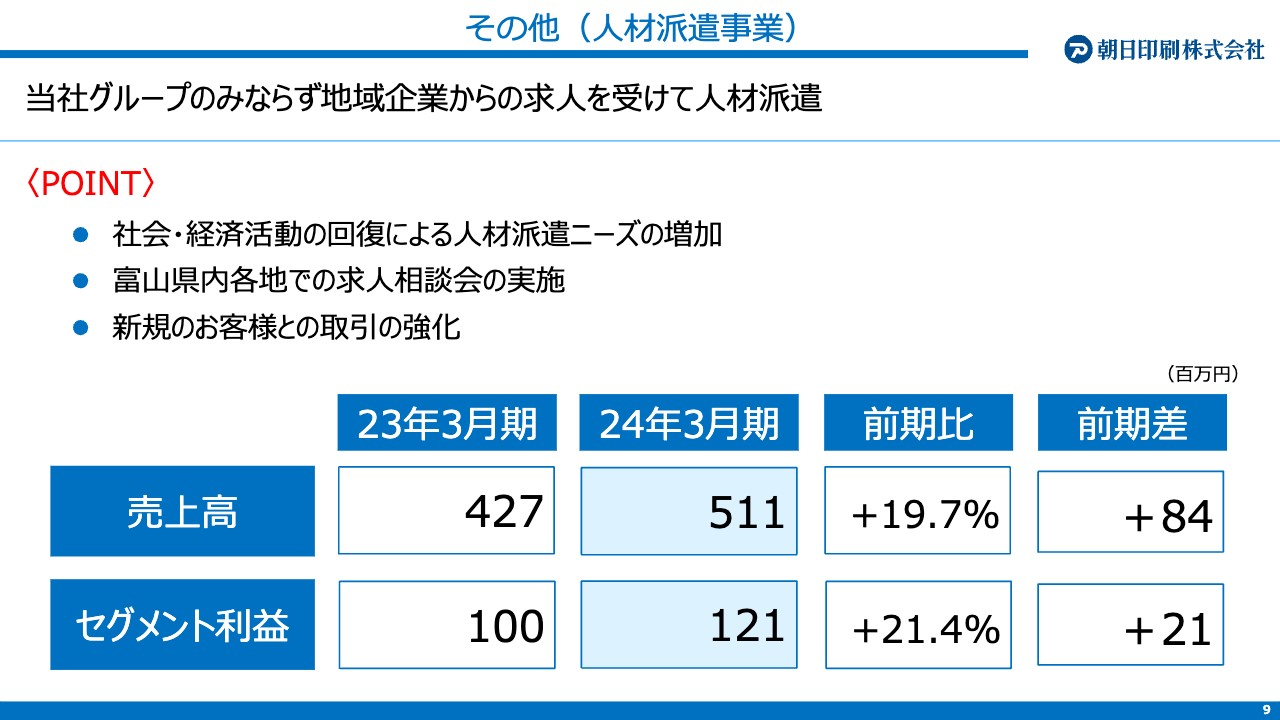

その他(人材派遣事業)

人材派遣事業は売上高5億1,100万円で前期比19.7パーセント増、金額にして8,400万円の増加です。セグメント利益は1億2,100万円で前期比21.4パーセント増、金額にして2,100万円の増加となりました。

当セグメントでは当社グループのみならず、地域企業の求人を受け人材派遣を行っており、富山県内各地での求人相談会の実施や新規のお客さまとの取引を強化し、求人や派遣数も着実に増えています。

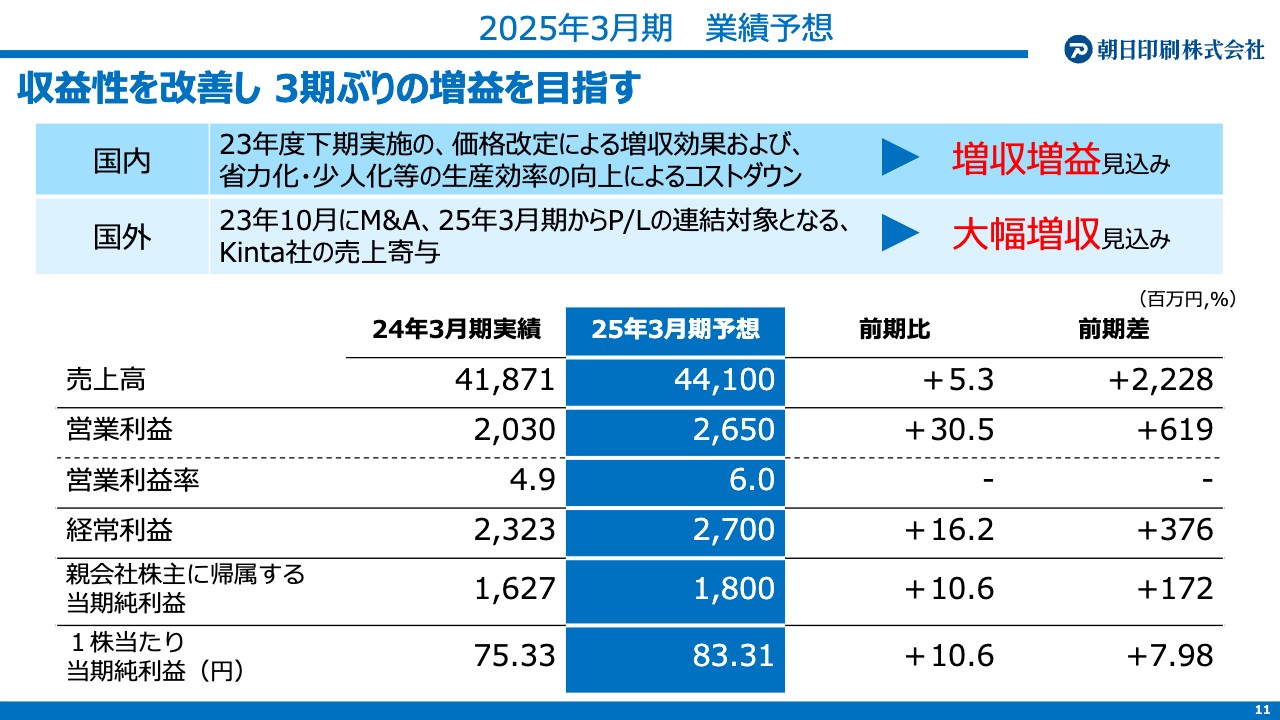

2025年3月期 業績予想

2025年3月期の業績予想です。2025年3月期においては収益性の改善を進め、3期ぶりの増収増益を目指していきます。

国内は、2023年度下期以降進めてきた価格改定の増収効果や、生産効率の向上によるコストダウンにより増収増益を見込んでいます。また、国外は2023年10月に子会社化したキンタ社が、2025年3月期より連結対象となり大きく売上に寄与するため、大幅な増収を見込んでいます。

連結業績予想数値についてはスライドのとおりですが、売上高は前期比5.3パーセント増で441億円、営業利益は前期比30.5パーセント増で26億5,000万円、経常利益は16.2パーセント増で27億円、当期純利益は10.6パーセント増で18億円を見込んでいます。

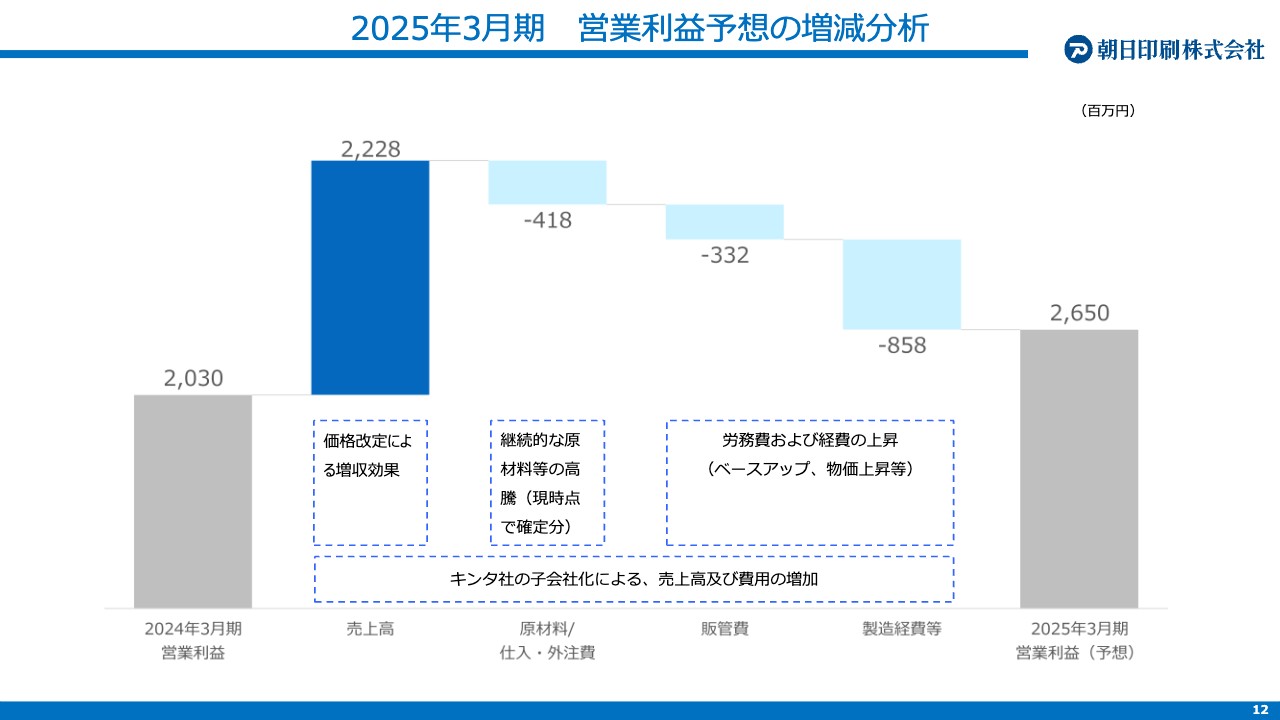

2025年3月期 営業利益予想の増減分析

営業利益予想の増減の概要として、2023年度下期に実施した価格改定の効果が今期より本格的に現れることや、キンタ社の連結子会社化による増収効果が22億円余りと見込んでいます。

一方で、費用の増加については、現時点で確実な原材料等の値上げはあるものの昨年ほどの値上げは予想されていないことや、ベースアップや物価上昇に伴う経費の増加等はあるもののコストダウンの推進や、前期はキンタ社のM&Aに伴うアドバイザリー費用を計上したこともあり、今期は費用の増加を抑制できています。

費用の増加額は16億円程度と見込んでおり、結果として営業利益は前期比6億2,000万円増の26億5,000万円と予想しています。

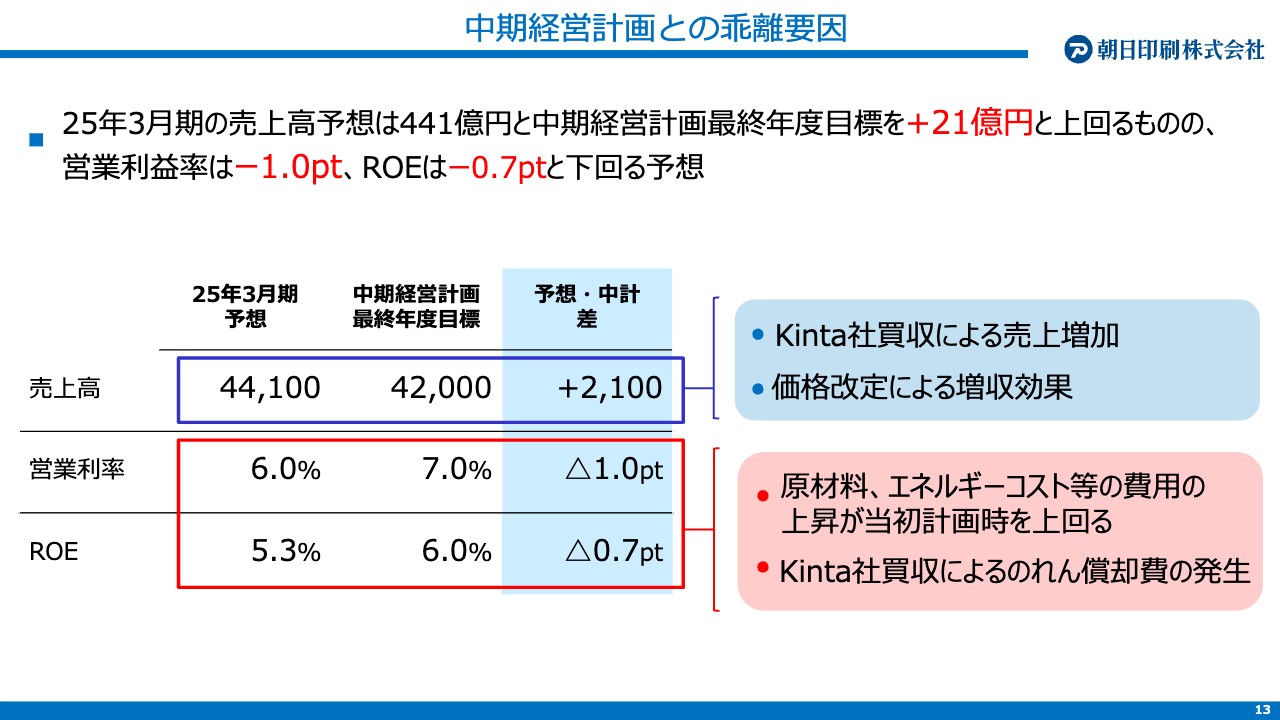

中期経営計画との乖離要因

2025年3月期は中期経営計画「AX2024」の最終年度です。公表している中期経営計画の最終年度目標数値と、先ほどの業績予想との乖離についてご説明します。

まず売上高については、中期経営計画目標を21億円上回る441億円を予想しています。これは先ほどのご説明と重複しますが、キンタ社の売上寄与および価格改定の増収効果による上振れです。

一方で、営業利益率は中期経営計画を1ポイント下回る6.0パーセント、ROEは0.7ポイント下回る5.3パーセントを予想しています。中期経営計画の計画当初の見込みを上回る原材料やエネルギーコストの上昇があったことや、キンタ社の買収によるのれん償却費が発生したためです。

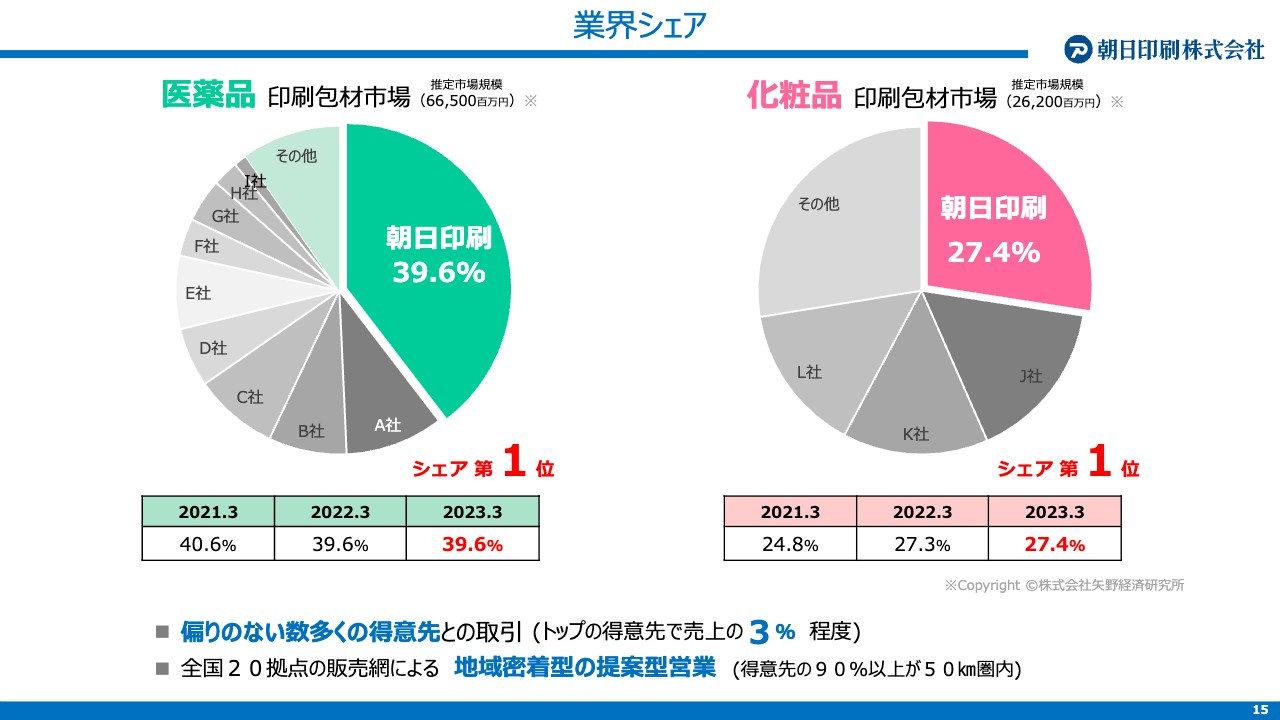

業界シェア

次に、当社を取り巻く環境についてご説明します。こちらのスライドでは、当社のメイン事業である医薬品市場向け印刷包材と、化粧品市場向け印刷包材の業界シェアを示しています。当社の独自調査によるものですが、医薬品の印刷包材市場では全国シェア約40パーセントで業界トップシェアです。

化粧品の印刷包材市場でも全国シェア約27パーセントで、こちらも業界トップシェアとなっています。

また当社は、取引先上位でも当社の売上高の3パーセント程度と、全国の多くの取引先に恵まれ偏りがないのも強みです。このシェアの高さと取引先の多さを活かし、時代の変化やお客さまのニーズにいち早く対応することで常に一歩先を行く包装資材の提案を行い、さらなるシェアの拡大を目指していきます。

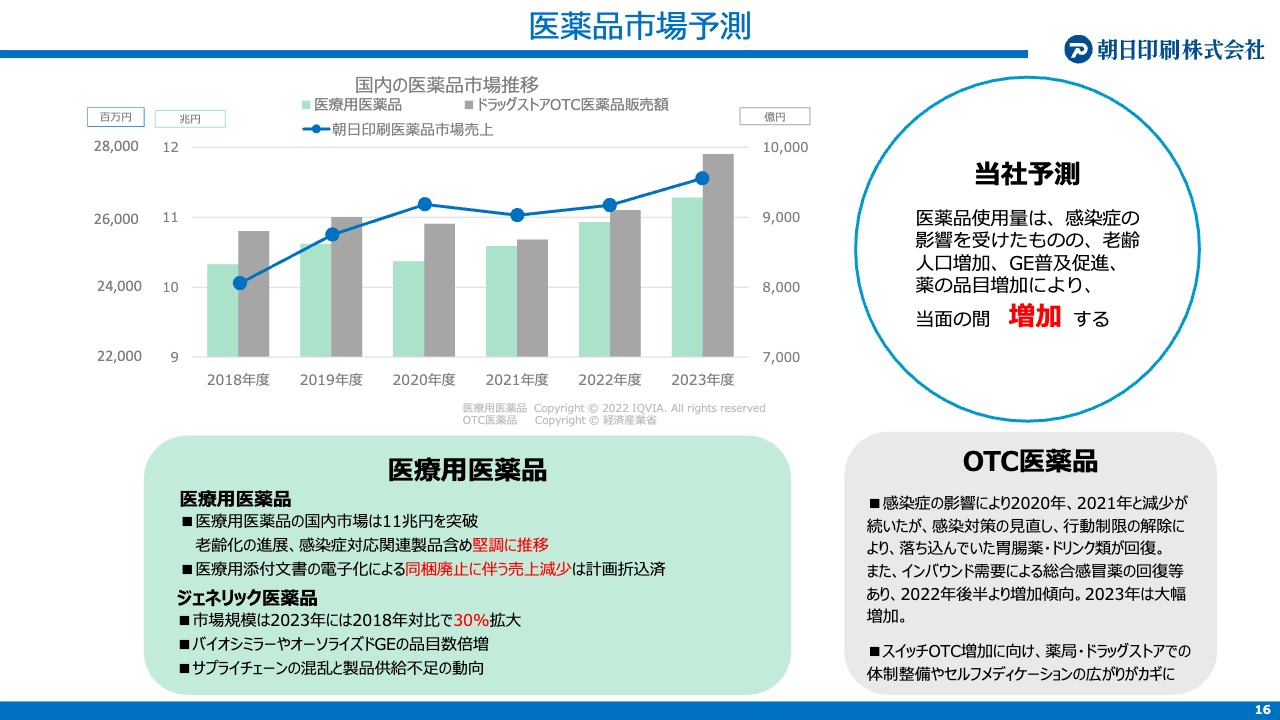

医薬品市場予測

こちらは医薬品市場の予測です。左の緑の棒グラフは医療用医薬品市場、右の灰色の棒グラフは一般用医薬品市場の過去からの推移です。そして折れ線グラフは、当社の医薬品市場向け製品の売上高となります。

医療用医薬品の市場規模は大きく、今後も老齢化の進展、医薬品の品目の増加等により堅調に推移していくものとみています。また、一般用医薬品市場については、新型コロナウイルス感染症拡大の影響を受け2019年以降一時減少していたものの、外出機会や個人消費、インバウンド需要の回復により胃腸薬や総合感冒薬等の需要が増加し、2023年度は大きく市場が伸長しました。

今後も老齢人口の増加に加え、セルフメディケーションの推進により、さらに市場が拡大すると予想されます。当社は、医薬品に携わる企業として、市場供給責任を果たすことを第一優先とし、これまで培ってきた企画開発力や提案力を武器に他社との差別化を図っていきます。

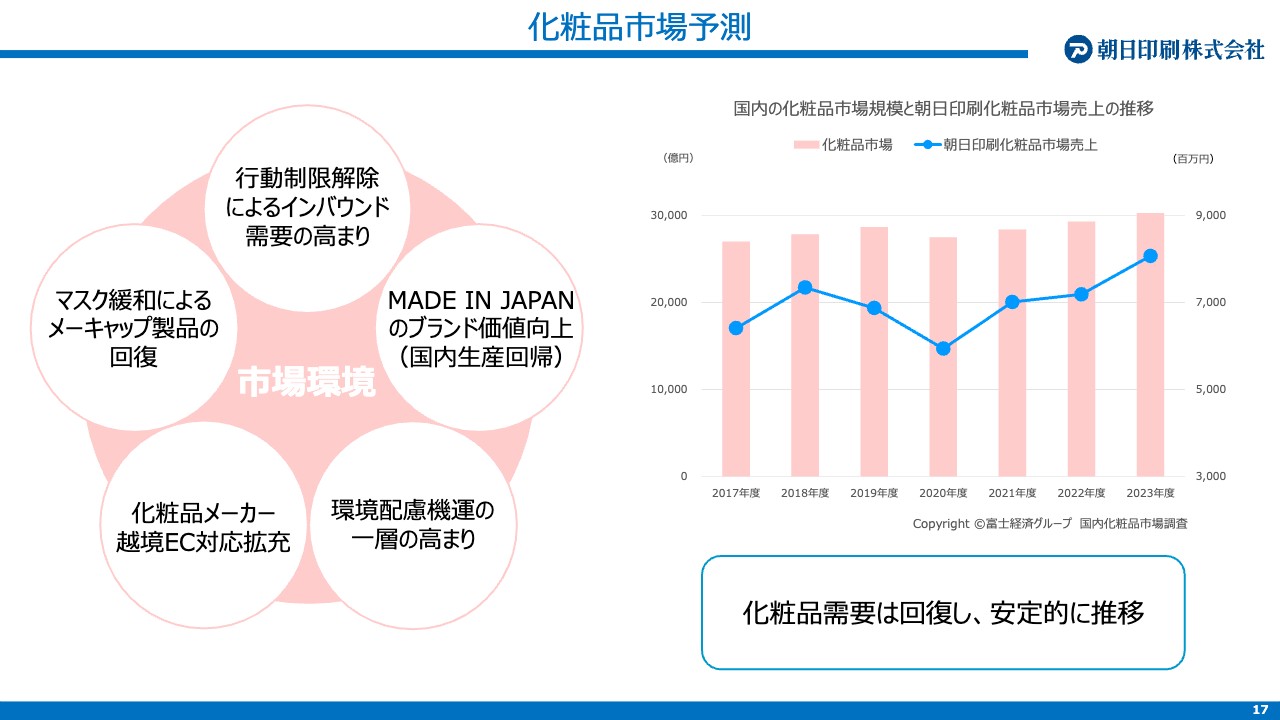

化粧品市場予測

化粧品市場の予測についてです。化粧品市場は、新型コロナウイルス感染症拡大でインバウンド需要の消失やマスク着用、外出制限などによる需要減少で大きな影響を受けました。

しかし、5類感染症の移行に伴う外出機会の増加やマスク緩和によるメーキャップ品の回復、入国制限解除や円安効果によるインバウンド需要の増加、化粧品メーカーの越境EC拡充や国内生産回帰などにより、直近の市場環境は安定的に推移しています。今後も化粧品市場は拡大していくものと見ています。

ここ数年では環境に配慮した製品や印刷技術へのニーズが一層高まっており、このニーズに対して迅速に応えることで、さらなるシェア獲得を目指します。

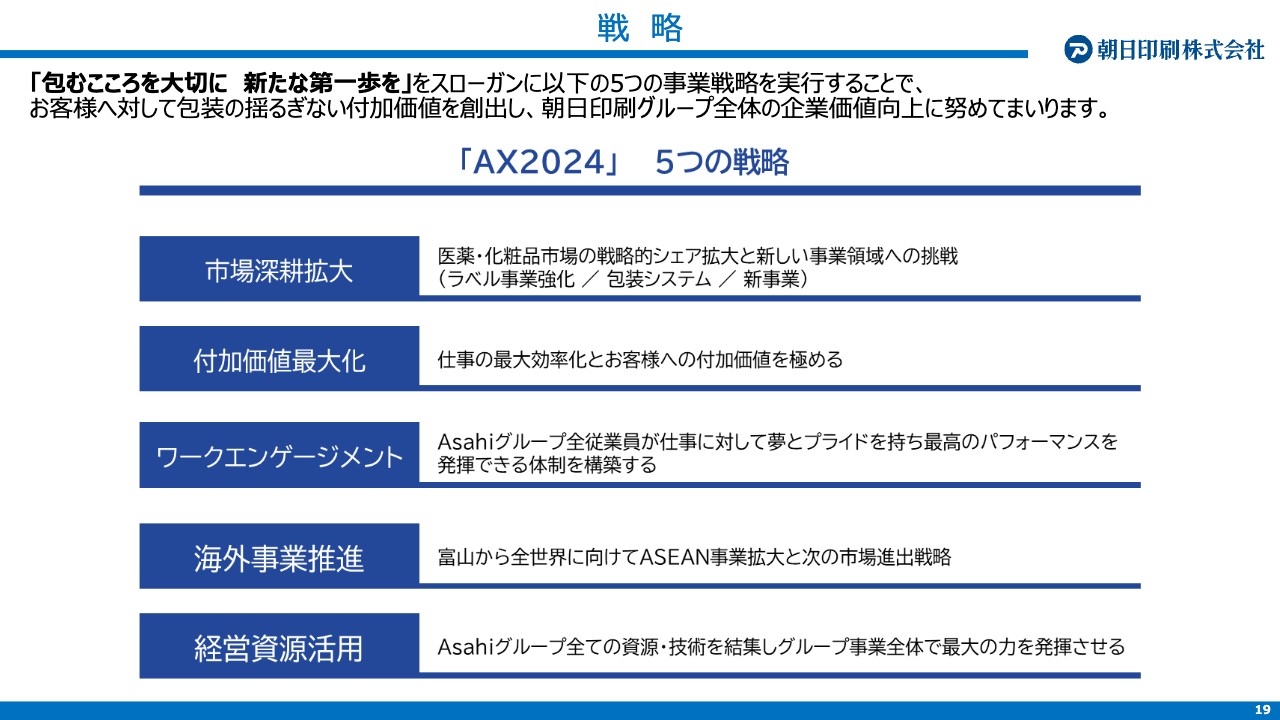

戦略

当社が取り組んでいる中期経営計画「AX2024」についてご説明します。「AX2024」は2022年に策定し、今期が最終年度となる中期経営計画です。「包むこころを大切に 新たな第一歩を」をスローガンに、5つの事業戦略から成り立っています。

この5つの事業戦略を確実に実行することで、体質改善や体力強化に取り組み、収益性を改善し、企業価値を向上させていきます。それぞれの戦略について簡単にご説明します。

1つ目は市場深耕拡大です。医薬・化粧品市場の戦略的シェア拡大と、新しい事業領域に挑戦し、シェアナンバーワンの確立と次の柱に育てるラベル事業改革や新事業の取り組みなどの事業領域の拡大を目指していきます。

2つ目は付加価値最大化です。お客様に対する価値や品質を究極まで高めることを追求するとともに仕事の最大効率化を図ることで、早く無駄なく作るための改革です。

3つ目はワークエンゲージメントです。従業員と会社がともに信頼し、仕事に対して夢とプライドを持ち、最高のパフォーマンスを発揮できる体制を構築し、自分の子どもや孫の世代も入りたくなる働く環境の整った理想的な会社を目指しています。

4つ目は海外事業推進です。マレーシアの子会社を足がかりに、ASEANの事業拡大とともに海外事業を推進していきます。そしてグローバル人材の育成を行います。

5つ目は経営資源活用です。朝日印刷グループがこれまで蓄積してきたすべての経営資源力と技術を結集させ、総合力を活かし、グループ全体で最大の力を発揮する基盤を構築していきます。本日はこの中期経営計画での取り組みの後、次期中期経営計画にもつながる取り組みをご紹介します。

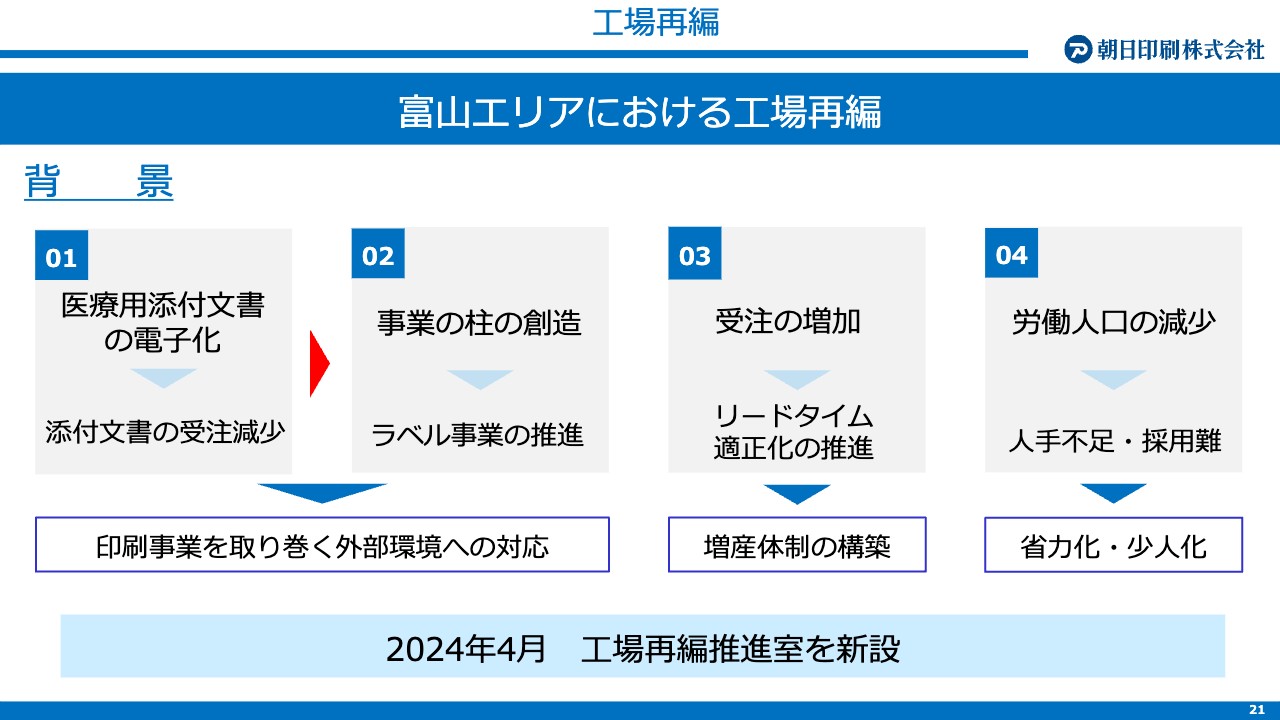

工場再編

まず市場深耕拡大、付加価値最大化における取り組みです。本年4月、富山エリアにおける工場再編をスタートしました。工場再編では、医療用添付文書に代わる次の事業の柱と見据えているラベル事業の推進を加速させ、印刷包材事業における新たなニーズを発掘するとともに、既存事業における近年の受注増加に対応した増産体制を構築することでさらなるシェア拡大を見据えています。

一方で、労働人口の減少による人手不足等の解消に向けて、省力化や少人化を含めた生産効率の向上も不可欠であると考えています。

この工場再編を進めるべく、生産本部の直下に工場再編推進室を新設し、富山エリアにある全5工場を対象とした生産体制の見直しを実施、検討するプロジェクトをスタートしました。

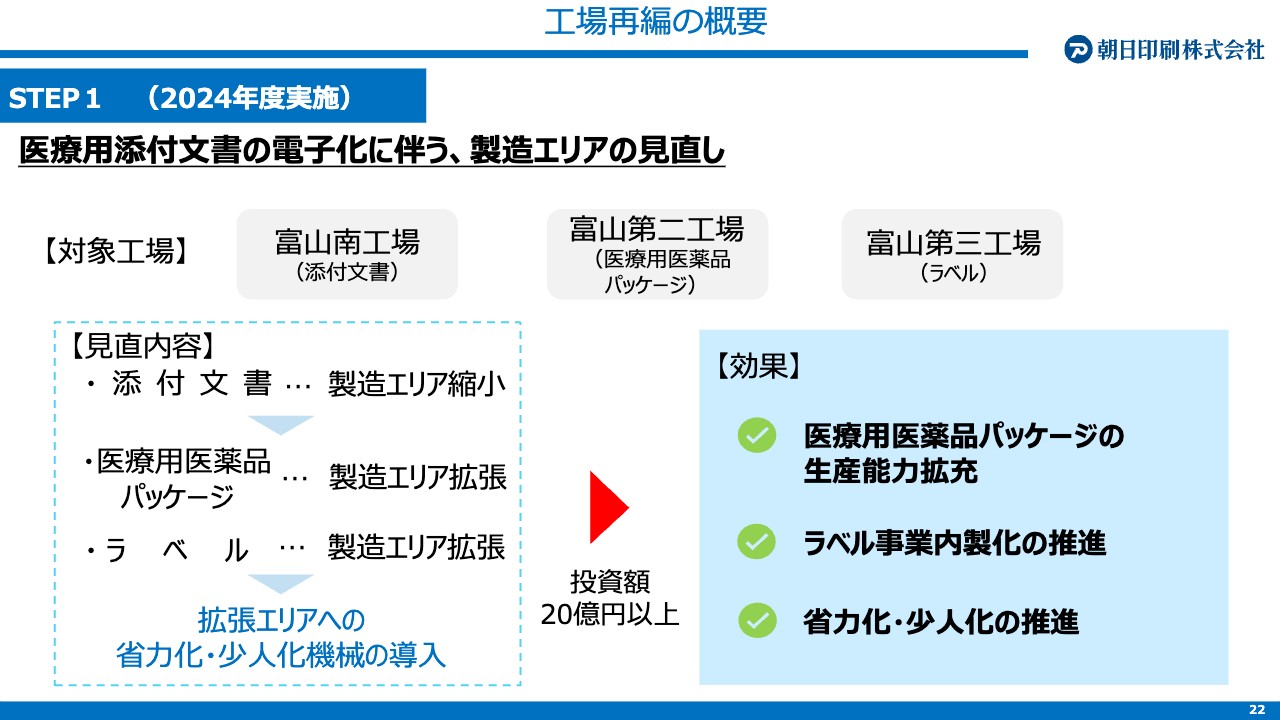

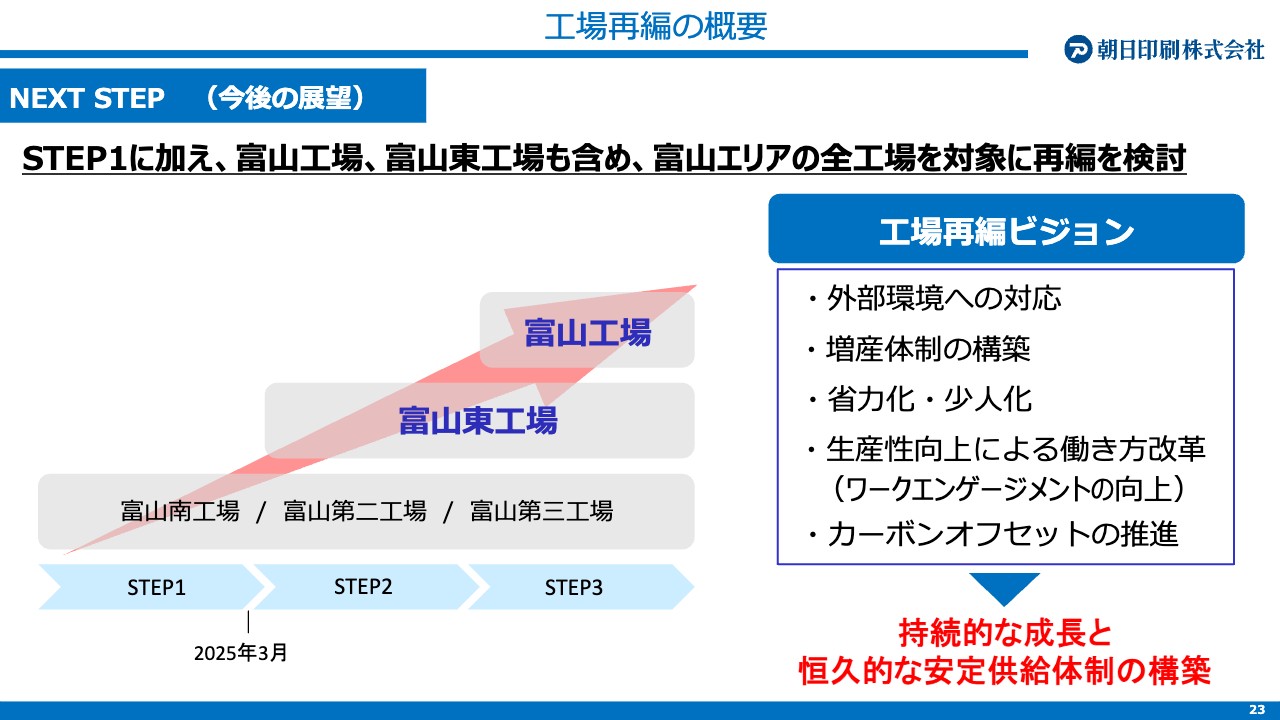

工場再編の概要

工場再編のSTEP1として、2024年度には富山南工場、富山第二工場、富山第三工場を対象に、20億円以上を投じて医療用添付文書の電子化に伴う製造エリアの見直しを実施します。

具体的には添付文書の製造エリアを縮小させ、空いたスペースを活用して医療用医薬品向け製品やラベル製品の製造エリアを拡張させるとともに、新たな省力化・少人化機械を導入します。

これにより、医療用医薬品向け製品の生産能力の拡充とラベル事業の内製化および省力化・少人化の推進を実現します。

このSTEP1は、2024年度中の完了を計画しています。

工場再編の概要

本再編の今後の展望として、2025年3月以降に残る富山エリアの2工場である富山東工場と富山工場を対象に、工場再編の検討を進めていきます。

この富山エリアの工場再編により外部環境への対応、さらなる増産体制の構築、省力化・少人化の推進、ワークエンゲージメントの向上、カーボンオフセットの推進を図り、持続的な成長と恒久的な安定供給体制の構築を実現していきます。

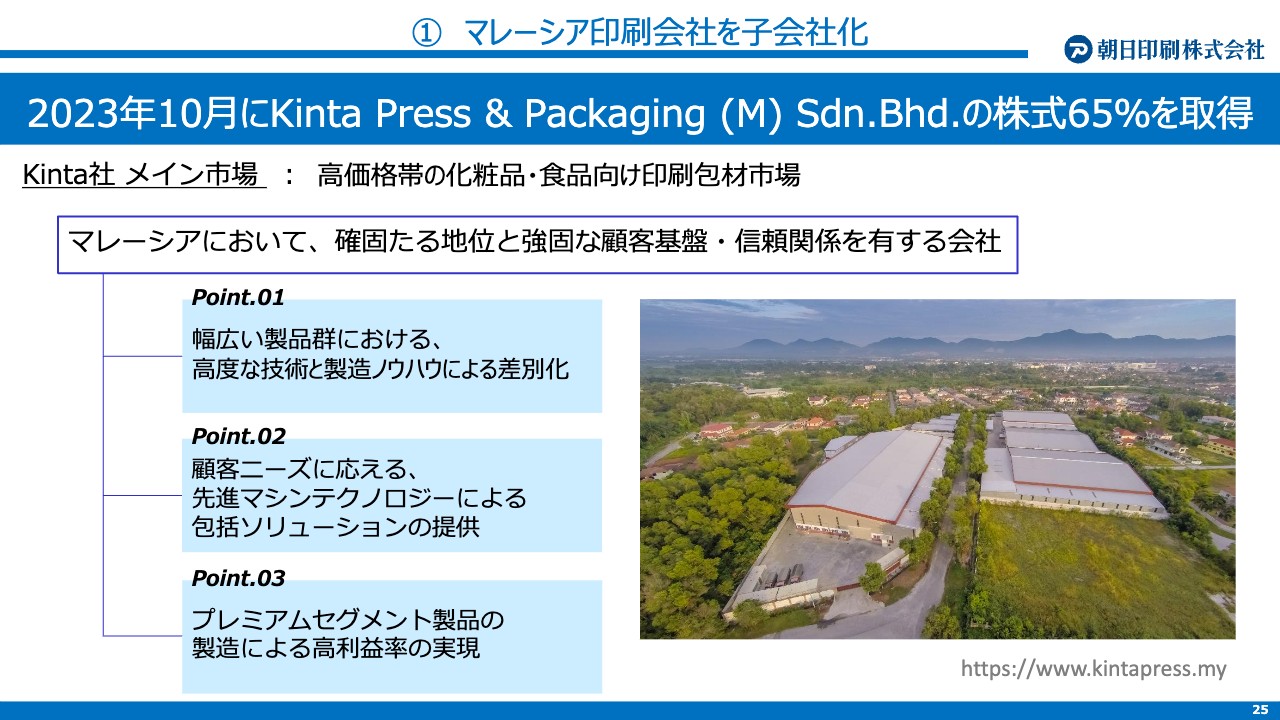

① マレーシア印刷会社を子会社化

海外事業推進における取り組みを2つご紹介します。

まず、昨年10月にASEANでのさらなる事業拡大を目指し、当社としてマレーシア国内で3社目となるキンタ社を子会社化しました。

キンタ社は、高価格帯の化粧品や食品向けの印刷包材市場をターゲットとし、同市場において確固たる地位と強固な顧客基盤や信頼関係を構築している会社です。

同社の強みをスライドの3つに挙げています。1つ目に、高度な技術と製造ノウハウにより差別化を実現しています。同社では、100種類以上の仕上げや素材のオプションを提供しており、一部当社でも保有していない加飾技術を持っています。

2つ目に、最新のマシンテクノロジーによる包括ソリューションの提供が可能です。同社ではこれまでに印刷機等に多くの投資を実施しており、顧客のニーズに応えるフルセット機能を持つことで高い評価を得ています。

3つ目に、高利益率の実現です。差別化された製品によるプレミアムセグメントをターゲットとすることで、マレーシアの印刷業界と比較して高い利益率を確保しています。

マレーシアの既存子会社であるシンニッポン社、ハーレイ社に加え、このキンタ社の計3社でASEAN事業の拡大を進めていきます。

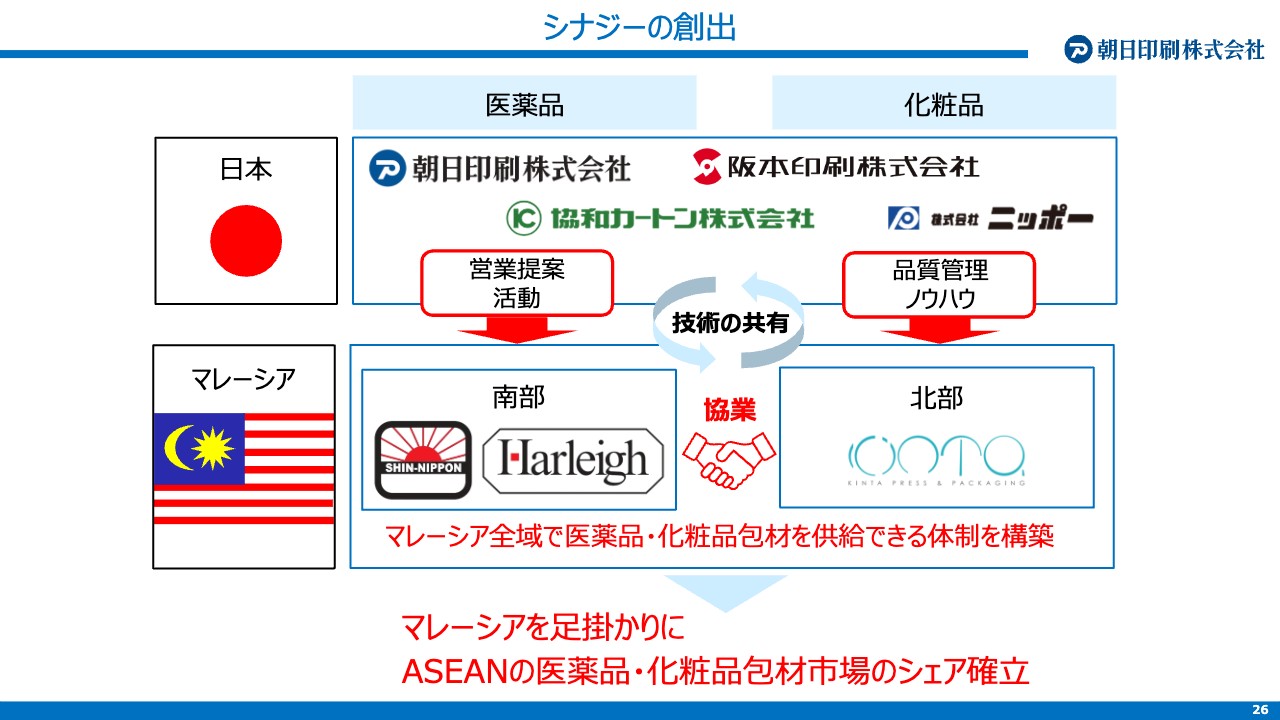

シナジーの創出

スライドはマレーシア子会社のシナジーと、マレーシアの子会社3社における補完関係を図式化したものです。

日本とマレーシアのシナジーとして、日本国内グループ会社とマレーシア子会社3社との連携を通じてグローバル企業やマレーシア日系企業への営業提案活動を実施することで、グループ全体でシナジーの創出を図っています。

また、日本国内で保有している品質管理ノウハウをマレーシアの子会社へ持って行き、高い品質管理を構築することや、日本とマレーシアとの加飾技術を共有することで、両社の技術向上に努めています。

さらに、新型コロナウイルス感染症収束後は日本での研修を実施するなど、人材交流を積極的に行っています。

また、マレーシア国内における補完関係やシナジーについては、既存の会社であるシンニッポン社とハーレイ社がマレーシア南部に位置し、医薬品包材をターゲットとしていることに対し、キンタ社はマレーシア北部に位置し、化粧品包材をターゲットとしています。それぞれがターゲットとする市場と立地を活かしながら、営業と製造の両面で協業が可能です。

キンタ社をグループに迎え入れたことで、日本国内と同様に、マレーシア全域で医薬品、化粧品包材を提供できる体制を実現しています。今後はASEAN地域での医薬品、化粧品包材市場のシェア確立に向けて邁進していきます。

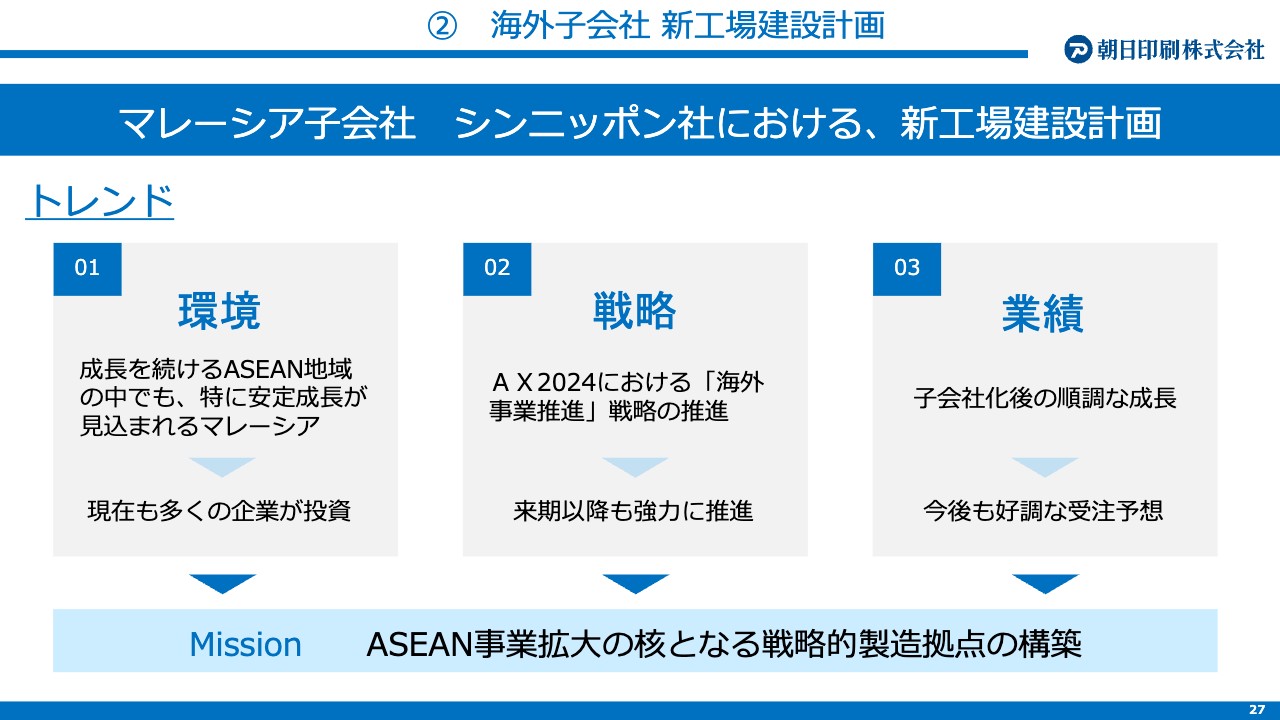

② 海外子会社 新工場建設計画

海外事業推進の2つ目の取り組みは、マレーシア子会社シンニッポン社における新工場の建設計画です。

マレーシアは成長を続けるASEAN地域の中でも特に安定成長が見込まれており、当社においても、海外事業強いてはASEAN事業は今後も強力に推進していく事業の一つです。

また、シンニッポン社は2019年の子会社化以降、順調な成長を続けており、今後も好調な受注で推移すると見込んでいます。このような環境の中、今後のASEAN事業のさらなる拡大の核となる戦略的製造拠点の構築を目指し、新工場を建設します。

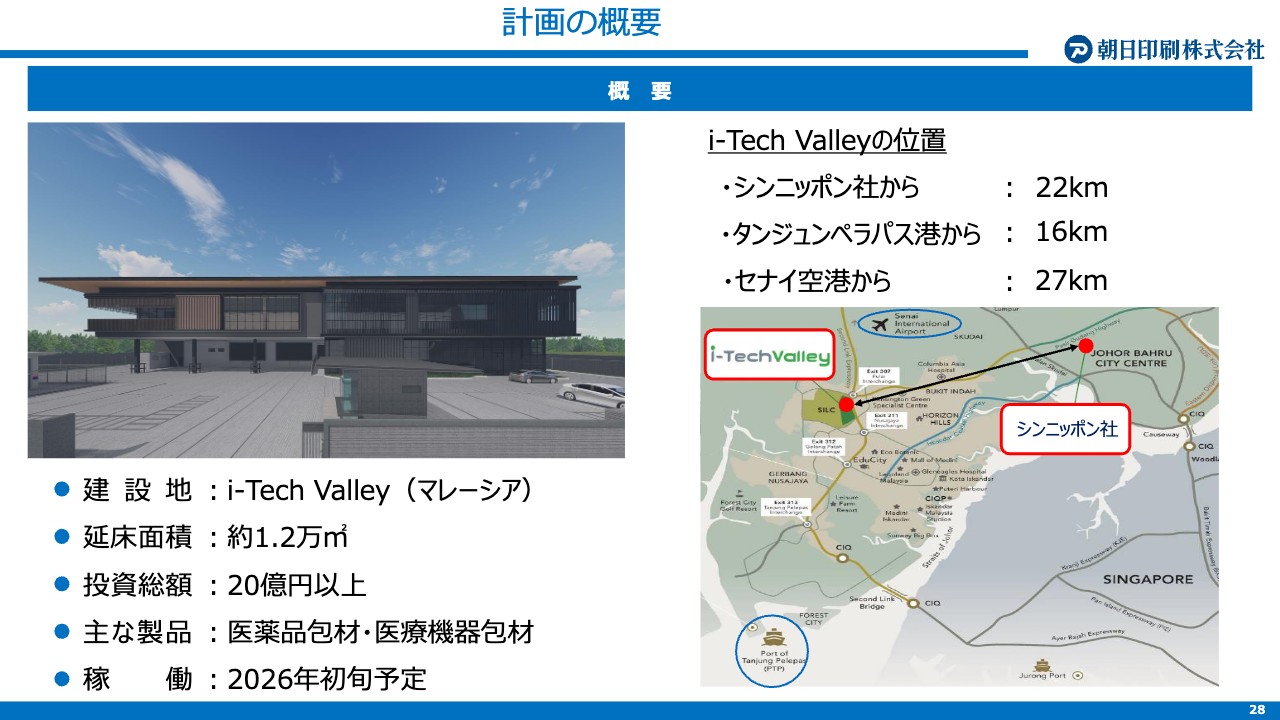

計画の概要

新工場は、マレーシア南部の新たな工業団地i-Tech Valleyに20億円以上を投じて建設し、2026年初旬の稼働を予定しています。i-Tech Valleyはシンニッポン社の既存工場から22キロメートルほどの距離に位置し、最寄りのタンジュンペラパス港から約16キロメートル、最寄りのセナイ空港から約27キロメートルのほか、シンガポールへのアクセスも容易な立地です。マレーシアの交通ハブに戦略的に位置した場所にあります。

計画の概要

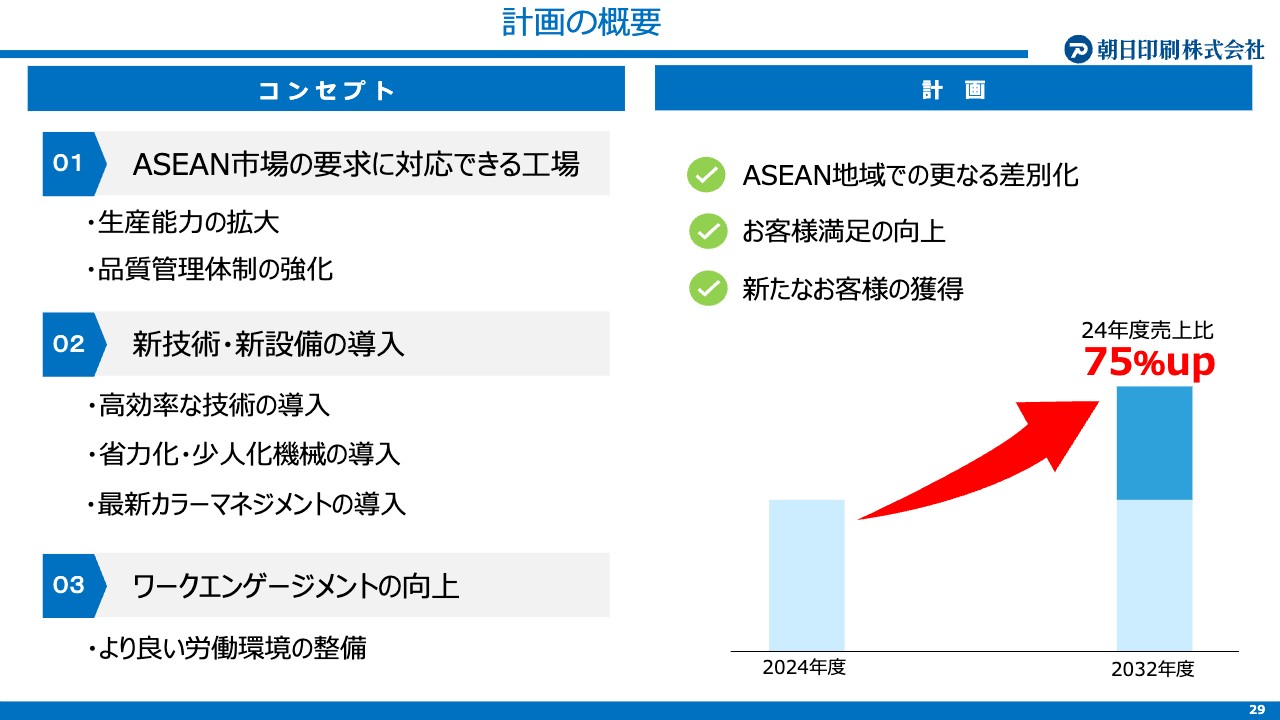

新工場は「ASEAN市場の要求に対応できる工場」「新技術・新設備の導入」「ワークエンゲージメントの向上」の3つをコンセプトにしています。

「ASEAN市場の要求に対応できる工場」として、生産能力の拡大と品質管理体制の強化、「新技術・新設備の導入」として、高効率な技術の導入と省力化・少人化機械の導入、最新カラーマネジメントの導入、「ワークエンゲージメントの向上」として、より良い労働環境の整備を掲げています。

新工場の建設により、今後ASEAN地域でのさらなる差別化やお客様満足の向上、新たなお客様の獲得を実現し、2032年度までに売上高を75パーセント増加させる計画としています。現在の中期経営計画「AX2024」において海外事業の推進を掲げており、次期中期経営計画以降についても海外事業を強力に推進していきます。

株主還元

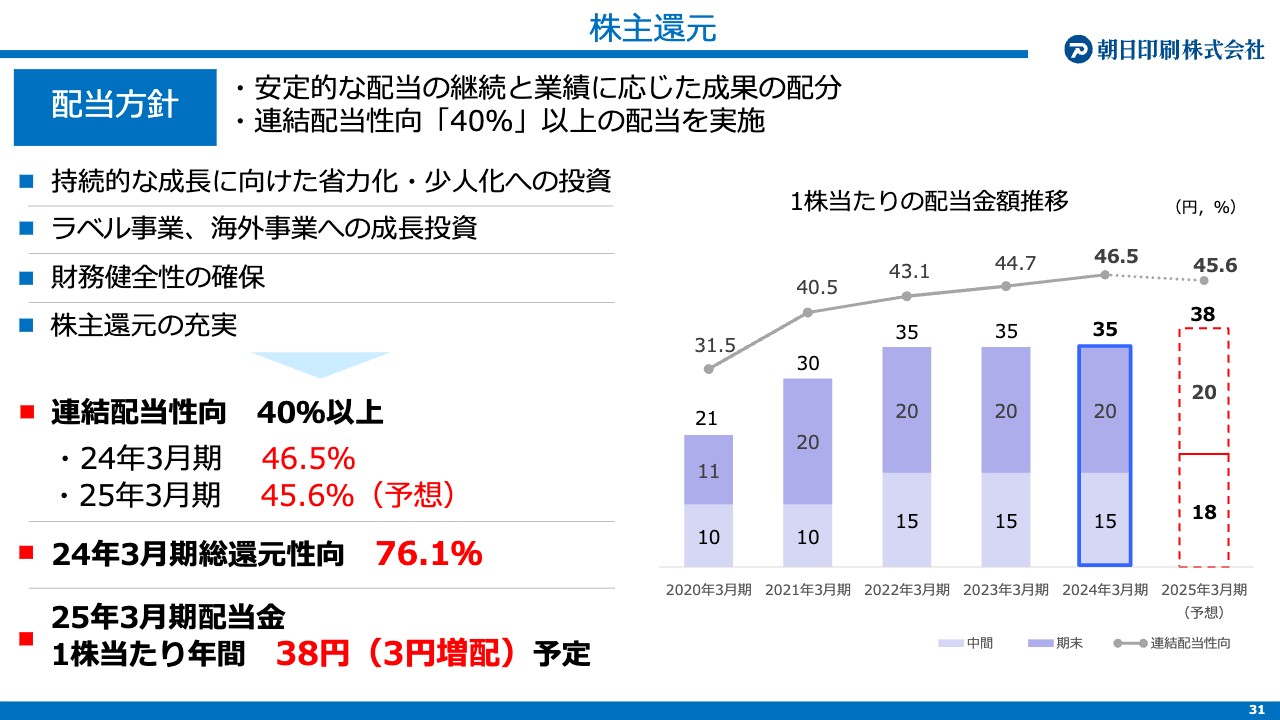

最後に株主還元についてです。株主のみなさまには安定配当の継続を基本としつつ、業績に応じた成果の配分を実施する方針です。具体的には、連結配当性向40パーセント以上を目標としています。

この方針に基づき、持続的な成長に向けた投資と財務における健全性の確保、そして株主還元の充実を勘案した結果、2024年3月期は1株あたりの期末配当20円、中間配当と合わせて1株あたり年間35円とし、それによって連結配当性向は46.5パーセントとなりました。

また、2025年3月期においては1株あたり3円の増配を予定しており、1株あたり年間38円、連結配当性向45.6パーセントを予定しています。今後も資本効率と財務の健全性等を勘案しながら、株主還元の充実に努めます。

以上、2024年3月期の決算を中心にご報告しました。引き続き、みなさまからの温かいご支援をどうぞよろしくお願いします。本日は、ご清聴いただきどうもありがとうございました。

質疑応答:配当予想について

司会者:「株主還元についてこれまで配当性向40パーセント以上を掲げるものの、安定配当を重視し、下限35円を意識されていたと認識しています。しかし今回、配当予想を38円にしたことから、下限を引き上げたと受け止めてもよいでしょうか?」というご質問です。

朝日:配当性向40パーセント以上を掲げている中での35円は、40パーセント以上を維持した上での実績となります。今回の3円増配の計画については、下限を引き上げたというのではなく、あくまでも中期経営計画の推進による今期の利益に対する増配ということです。

質疑応答:事業展開の課題と現状のボトルネックについて

司会者:「事業展開を加速させる上で、課題や現状のボトルネックについて教えてください」というご質問です。

朝日:市場はコロナ禍から回復してきています。当社は、もの作りを通してお客さまに寄り添ってきたものの、近年は省力化・少人化が課題になっています。採用環境は年々厳しくなっていることを踏まえ、省力化・少人化に向けた工場再編をテーマに進めているところです。

質疑応答:能登半島地震の影響について

司会者:年初に能登半島地震が発生しましたが、どのような影響が生じていますか?」というご質問です。

朝日:弊社は、地震における人的被害や大きな建物損傷等はありませんでした。一部インフラの影響はあったものの、そこまで大きなものではなかったのが幸いでした。

しかし、お客さまの中には影響があったところもありました。お客さまへの供給に影響が出ないようにした結果、現在では平常化していると考えています。

質疑応答:経済と会社の影響について

司会者:「北陸経済全体への影響と、御社個別の影響について教えてください」というご質問です。

朝日:北陸経済全体の状況についてですが、我々の取り巻く業界がどのような状態なのかは、まだ私が捉えきれていない部分があります。弊社のお客さまは全国に営業展開されているため、もちろん富山をはじめとする北陸エリアも非常に重要な拠点と言えます。

全国のお客さまの動向と北陸における経済動向、特に医薬品のお客さまへの市場環境について弊社も大きく関わっているため、全国のお客さまからさまざまな情報を仕入れながら、変化するニーズに対応できるように努めます。

質疑応答:市場の年平均成長率、会社の売上成長計画について

司会者:「医療用医薬品、一般用医薬品市場は増加見込みとなっていますが、市場における年平均成長率はそれぞれどの程度を想定していますか? また、市場成長に対し、御社の売上成長計画はどの程度ですか?」というご質問です。

朝日: 医療用医薬品の増加見込みにおいては、まだまだ高齢化が進むというところがあります。また、一般用医薬品についても、十数年前から言われていることですが、セルフメディケーションがどんどん進んでいくと考えています。具体的な市場成長率については差し控えさせていただきますが、お客さまに情報をいただき、考慮しながら、どのように対応していくべきかを考えていきたいと思います。

また、今中期経営計画AX2024は最終年度を迎え、現在は次期中期経営計画を考えているところです。どれくらいの売上目標とするかというところは、お客さまからのいろいろな情報や市場環境を考慮してその時に考えていきます。目標が定まり次第、みなさまにお示ししたいと思います。

質疑応答:国内数量ベースについて

司会者:「今期は価格改定効果もあって増収予想ですが、国内数量ベースはいかがでしょうか?」というご質問です。

朝日:数量について、市場動向の話と重複するかもしれませんが、新薬・新製品が出る情報をいち早く捉え、そこに対する受注活動を継続して進めています。昨年からの数字を分析し、それをしっかり捉えていくことが大切です。

やはり受注産業のため、お客さまの市場動向をしっかり捉えるというのがベースにあります。数量計画に対し、お客さまの受注に対してどのように作っていくかという計画をできる限り早く立て、その一方で、柔軟に環境の変化に対応できる体制作りは大切だと思います。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3951

|

890.0

(02/20)

|

-1.0

(-0.11%)

|

関連銘柄の最新ニュース

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後... 02/10 15:53

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】寄付 ... 02/10 09:28

-

朝日印刷、4-12月期(3Q累計)経常は11%減益で着地 02/09 14:00

-

朝日印刷(3951) 2026年3月期 第3四半期 決算補足説明資料 02/09 14:00

-

朝日印刷(3951) 2026年3月期 第3四半期決算短信〔日本基... 02/09 14:00

「#配当」 の最新ニュース

新着ニュース

新着ニュース一覧-

今日 21:40

-

今日 21:20

-

今日 21:10

-

今日 20:51