【QAあり】マックス、全社実績は売上高と各利益ともに過去最高を更新 海外売上高比率は46%まで伸長

2024年3月期 決算サマリ

小川辰志氏(以下、小川):マックス代表取締役社長の小川と申します。2024年3月期決算のポイントをご説明します。全社実績は、売上高、各利益ともに過去最高を更新しました。結果、2024年3月期のROEは11.1パーセントとなりました。

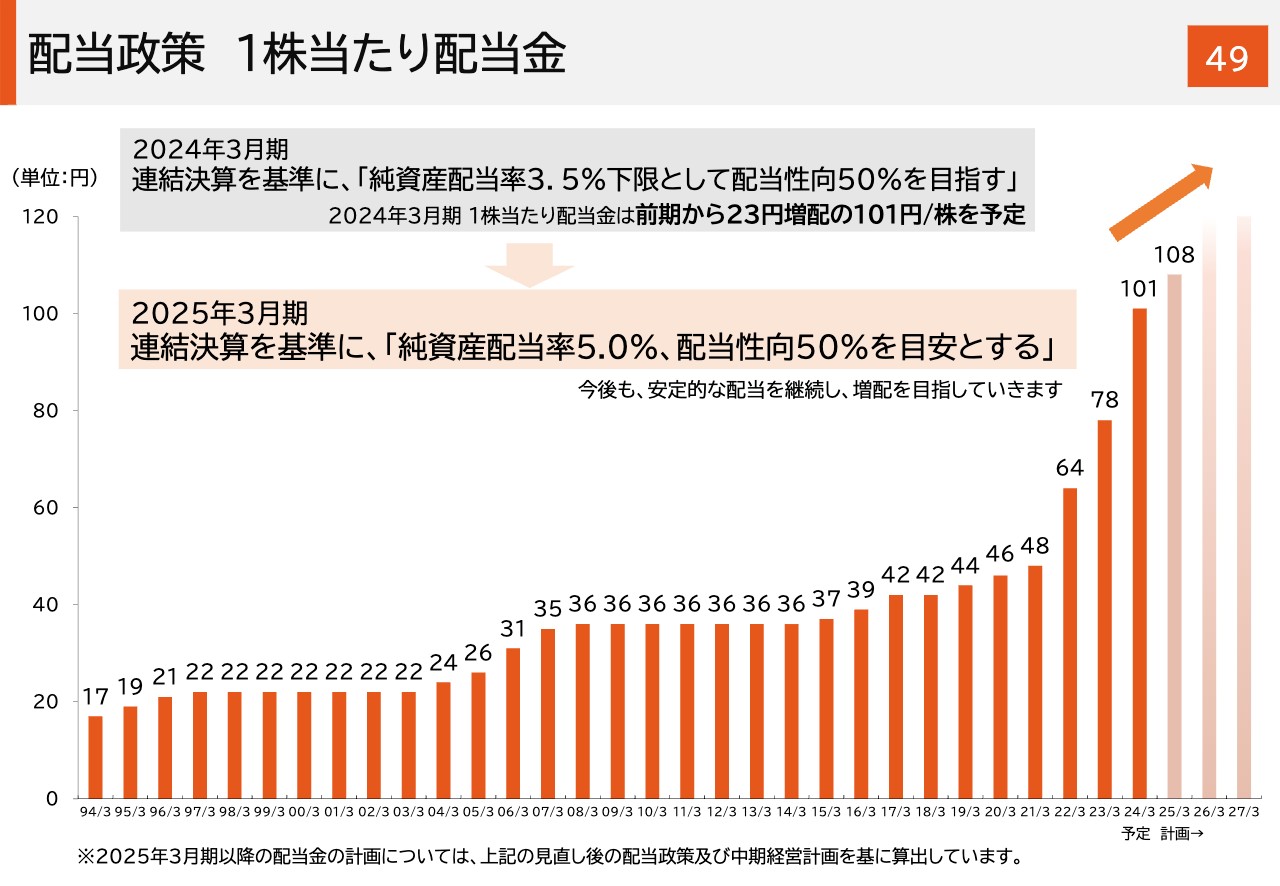

また、配当金を上方修正しました。前期から1株当たり年間配当金は23円増配の101円を予定しています。

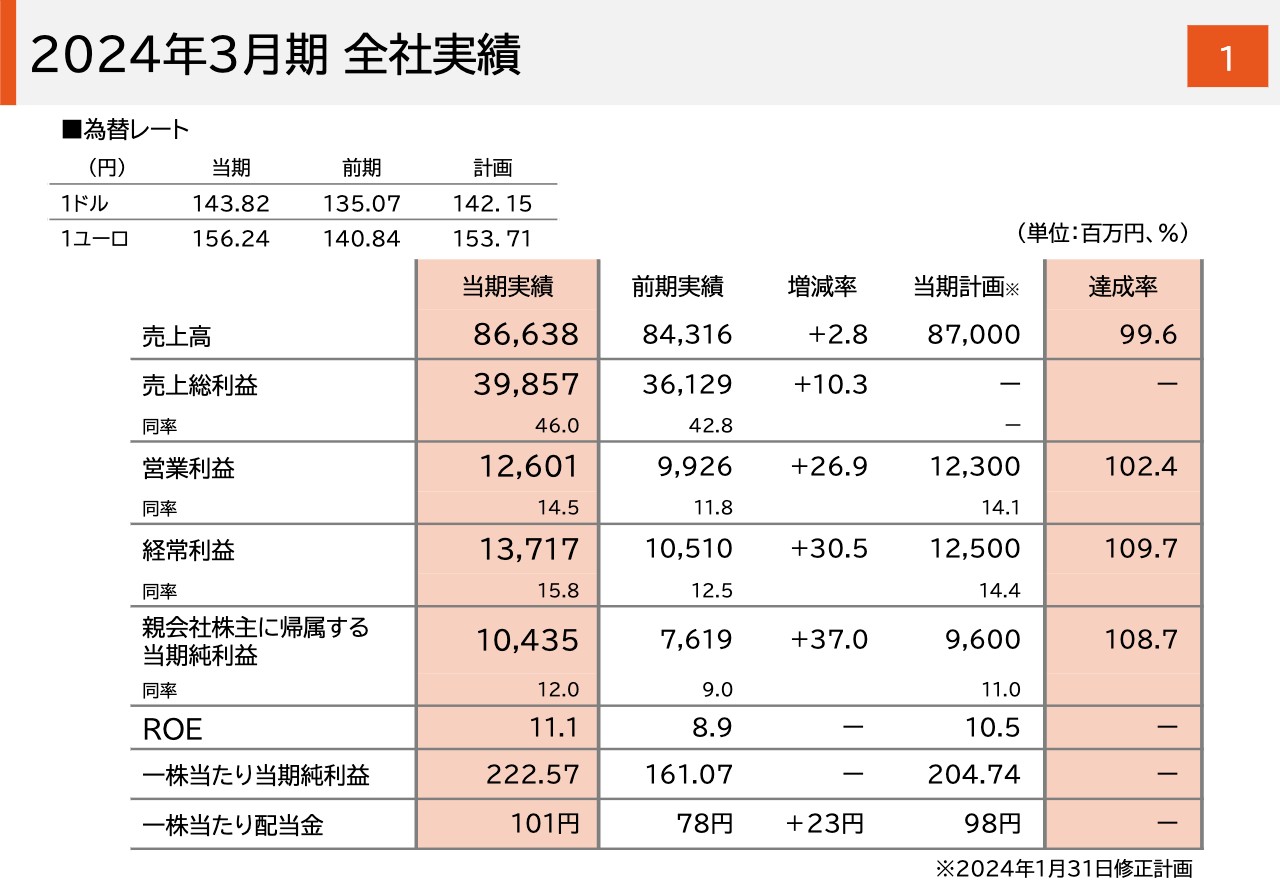

2024年3月期 全社実績

2024年3月期の全社実績です。売上高は計画に若干届きませんでしたが、利益面は計画を達成しました。

売上高は866億3,800万円で、前年から2.8パーセントの伸長です。数量はマイナスでしたが、価格転嫁による売価アップと円安による為替影響を受け、増収となりました。

営業利益は126億100万円で26.9パーセントの伸長で、親会社株主に帰属する当期純利益は104億3,500万円で37.0パーセントの伸長となりました。

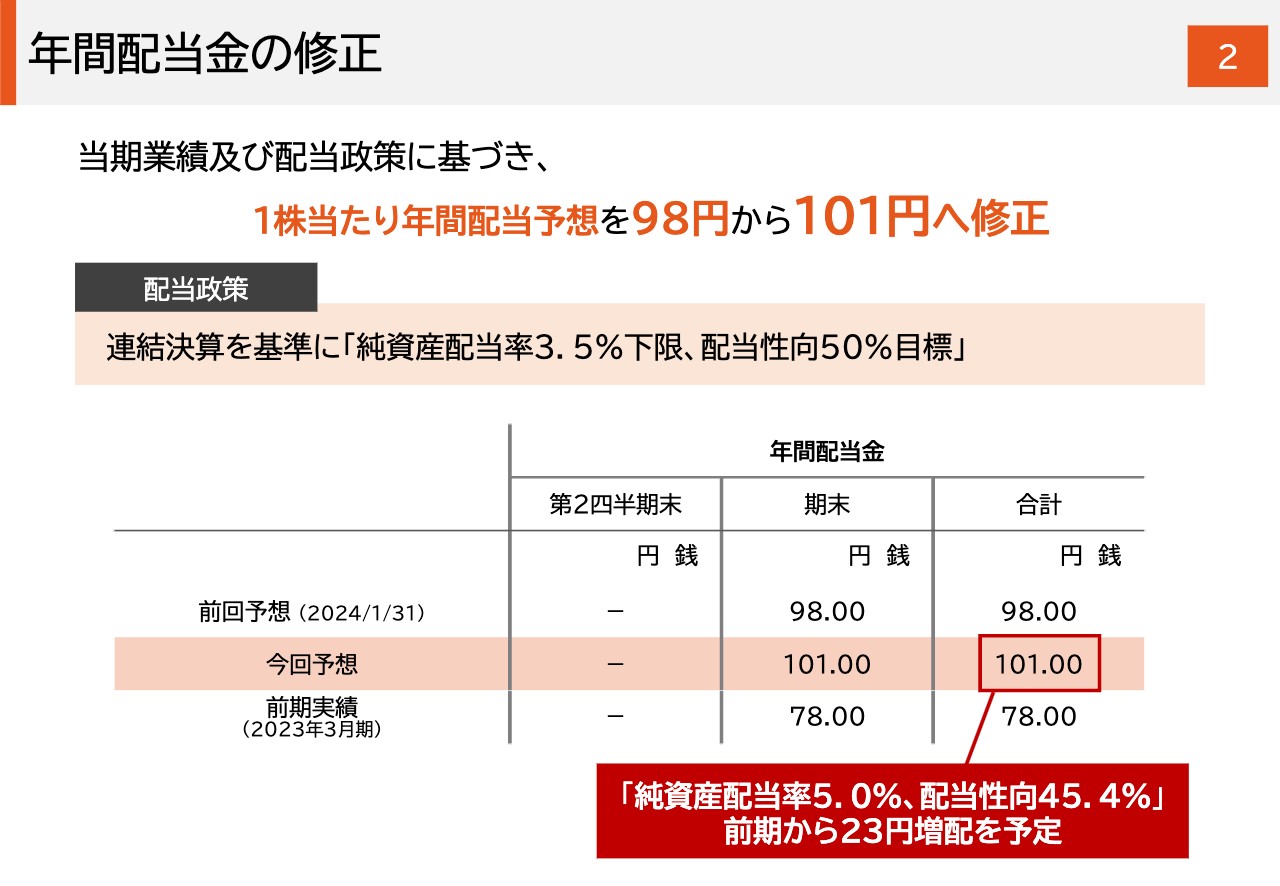

年間配当金の修正

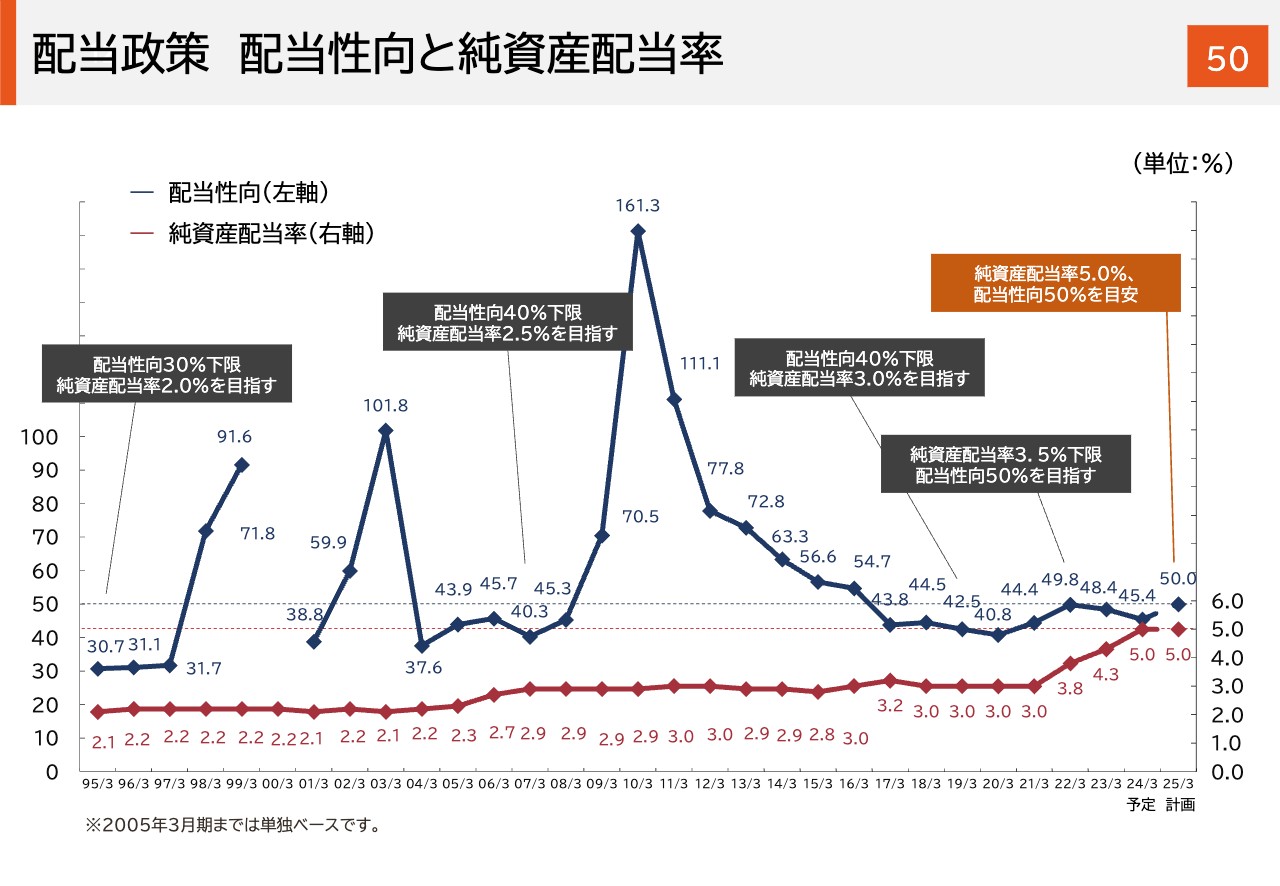

次に年間配当金の修正についてです。先ほどお話ししたとおり、当期業績および配当政策を勘案し、年間配当金を修正しました。1株当たり年間配当金は101円を予定しています。前期から23円増配で純資産配当率は5パーセント、配当性向は45.4パーセントです。

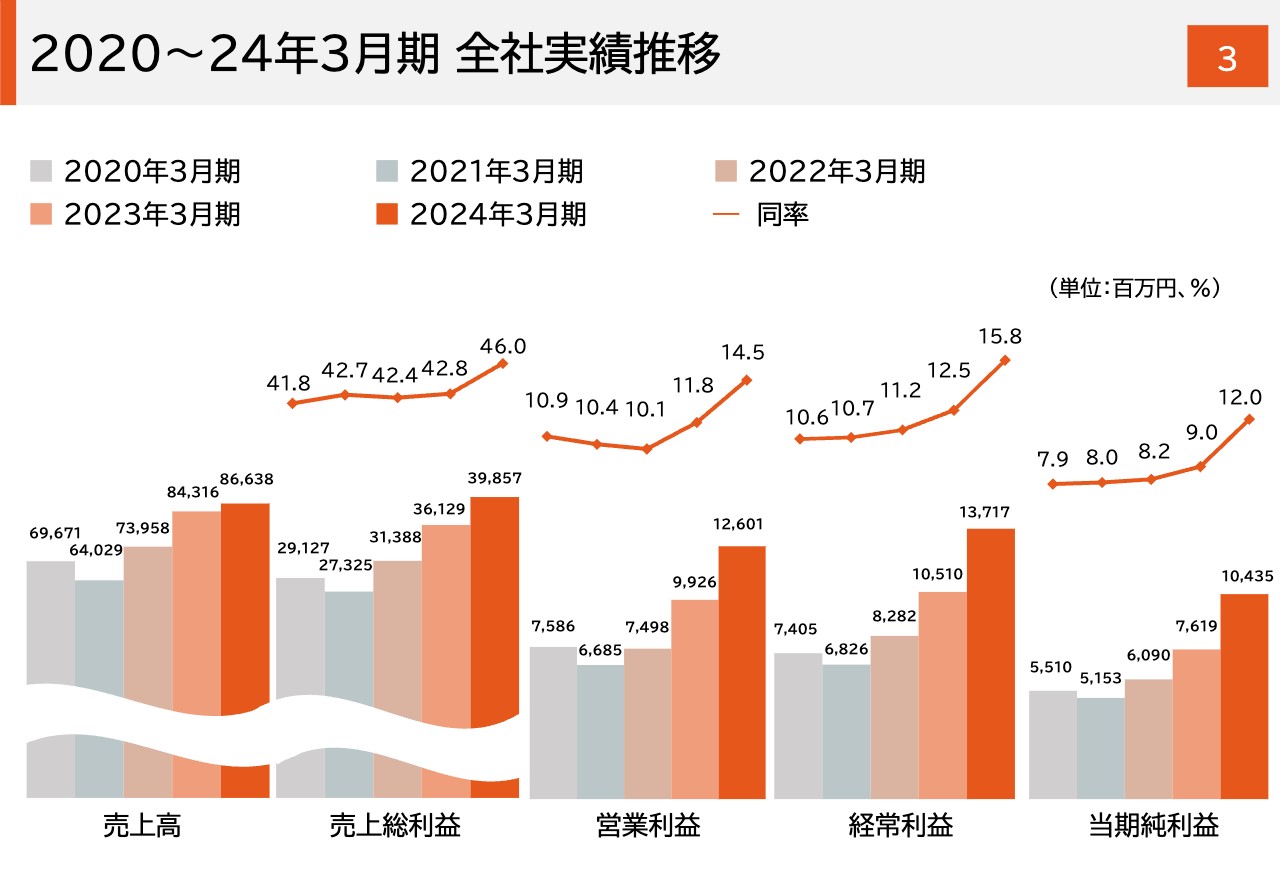

2020~24年3月期 全社実績推移

売上高と各利益の5期並列グラフです。売上総利益率は、売価アップや円安の影響、商品構成の変化などにより高い水準を維持できています。営業利益については後ほどご説明します。

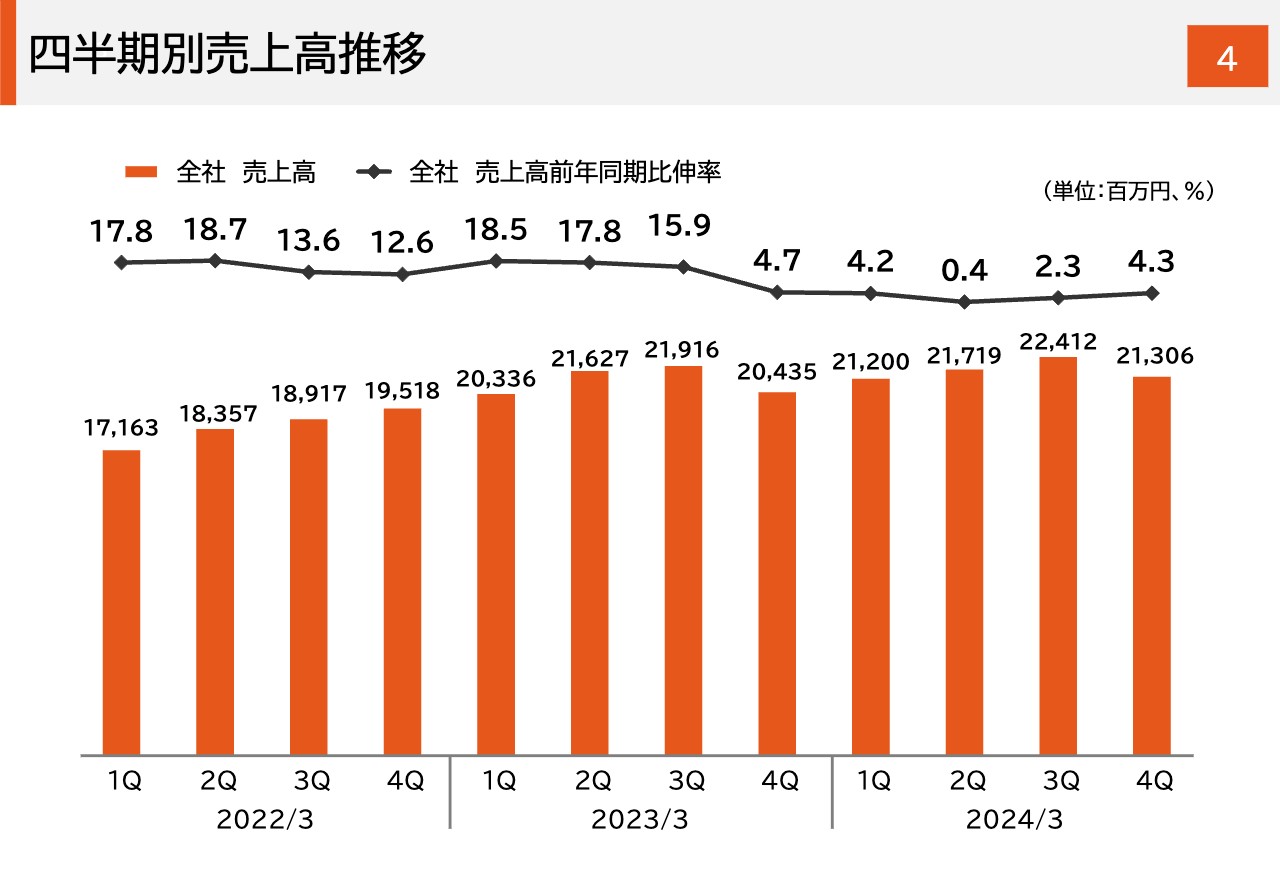

四半期別売上高推移

四半期別の全社売上高推移です。前年の第4四半期から数量ベースではマイナスとなっていますが、売価アップと為替影響により増収となり、前年比ではプラスで推移しています。

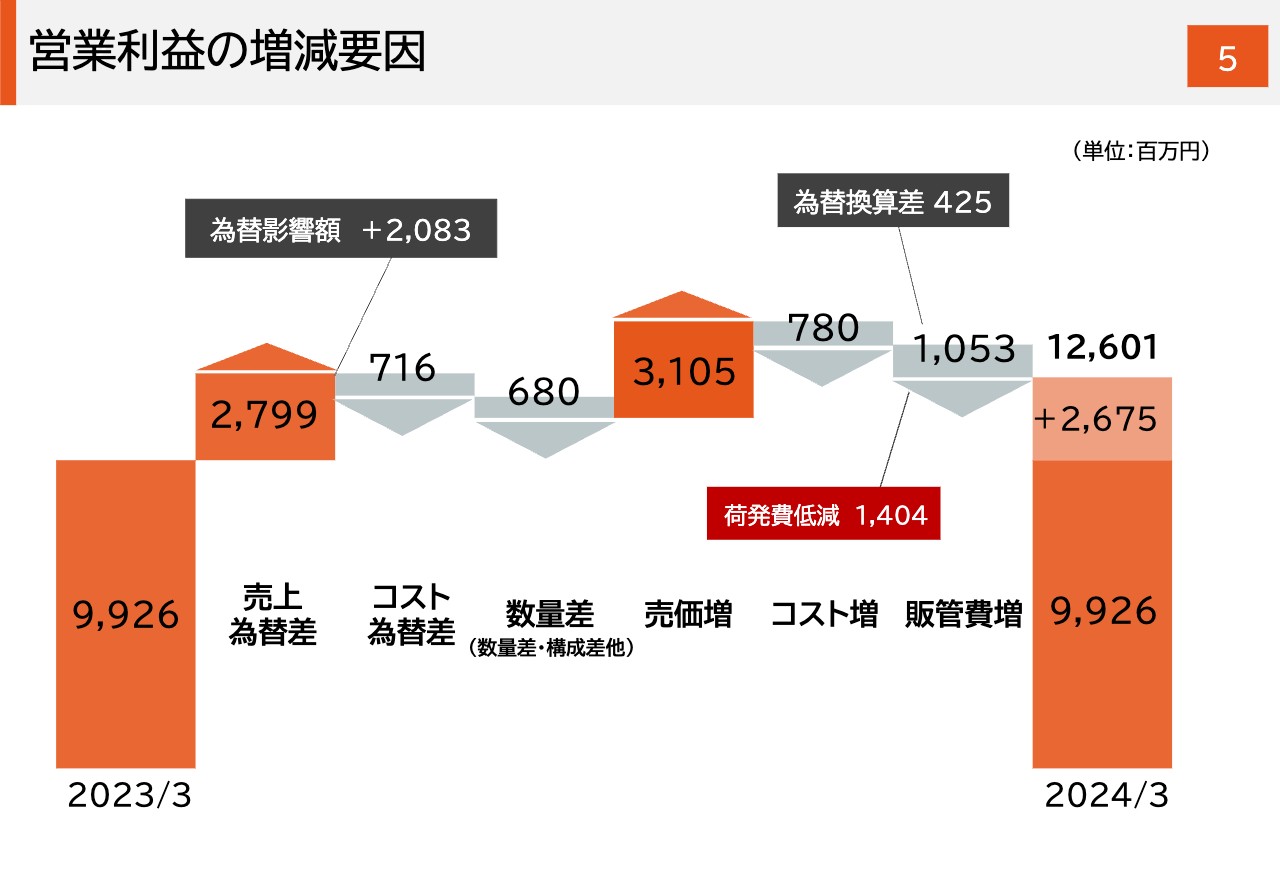

営業利益の増減要因

営業利益の増減要因です。スライド左側から説明します。

まず為替の影響は、円安により売上為替差27億9,900万円の増益要因と、コスト為替差7億1,600万円の減益要因です。構成差などを含む数量差は6億8,000万円の減益要因で、売価はコスト増に伴う売価アップを進めたため、31億500万円の増益要因です。コストは7億8,000万円の減益要因です。販管費は10億5,300万円の減益要因となったものの、荷発費は海外運賃の落ち着きや積載効率化などにより、前年比で14億400万円の減少となっています。

販管費における為替影響を考慮すると、営業利益に対しては為替で約16億円の増益要因となっており、為替影響を除いても約10億円の利益増を実現できています。

以上により、営業利益は前年から26億7,500万円増の126億100万円となりました。

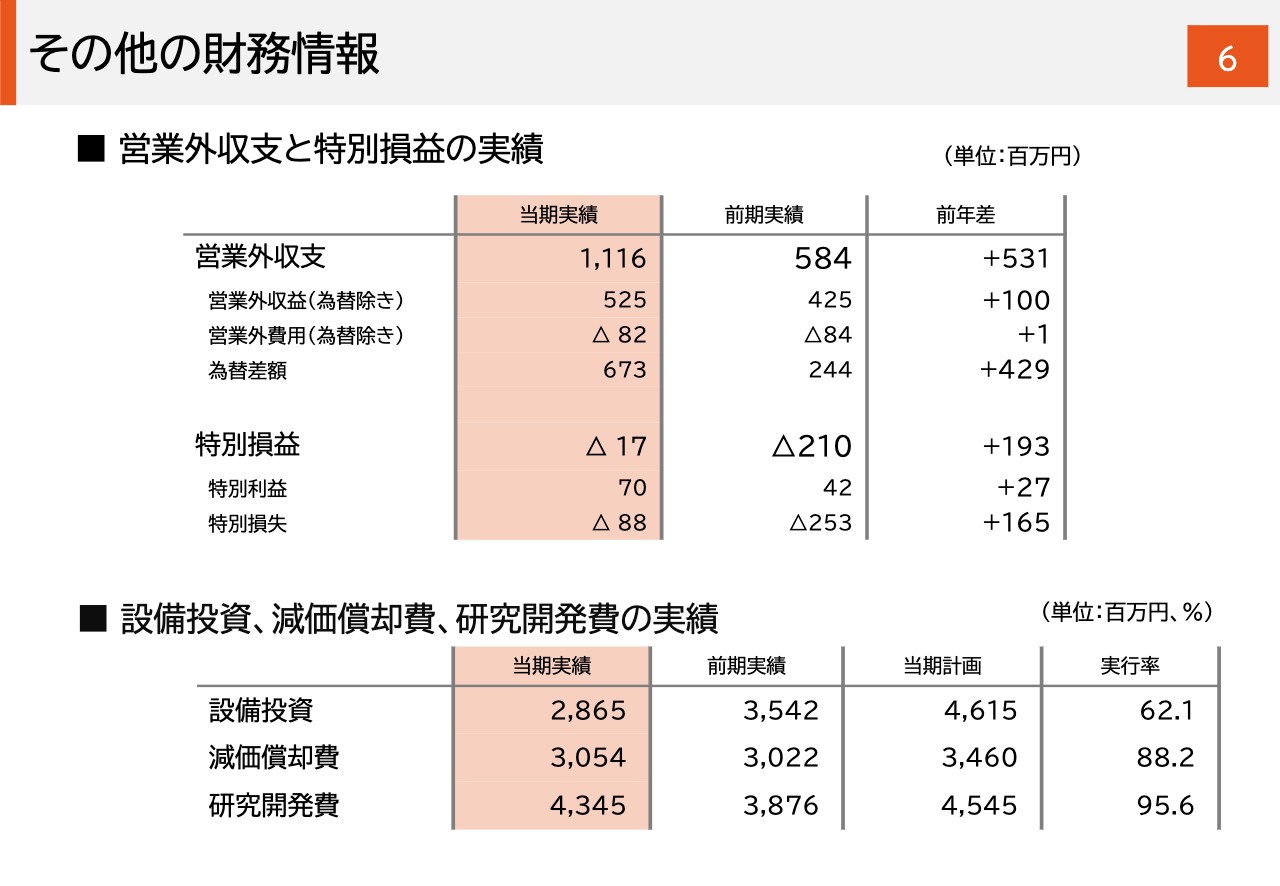

その他の財務情報

その他の財務情報です。円安の進展から、為替差益が前年より増加しました。設備投資、減価償却費、研究開発費の実績はスライド下段のとおりです。

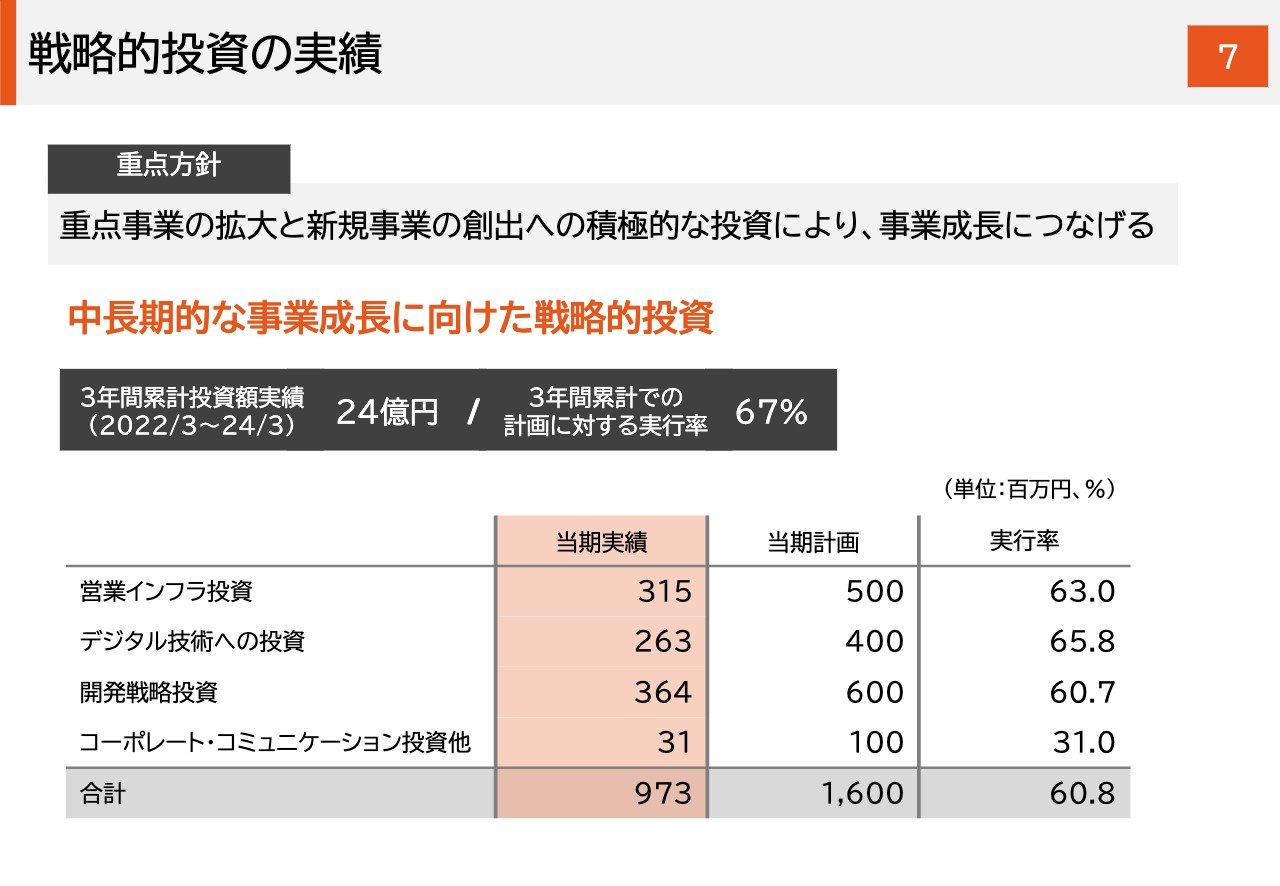

戦略的投資の実績

戦略的投資の実績です。2024年3月期の実績は9億7,300万円となりました。2022年3月期から3年間の累計投資額の実績は24億円となり、36億円の計画に対する実行率は67パーセントとなりました。

経済指標

外部環境などの経済指標についてはスライドのとおりです。

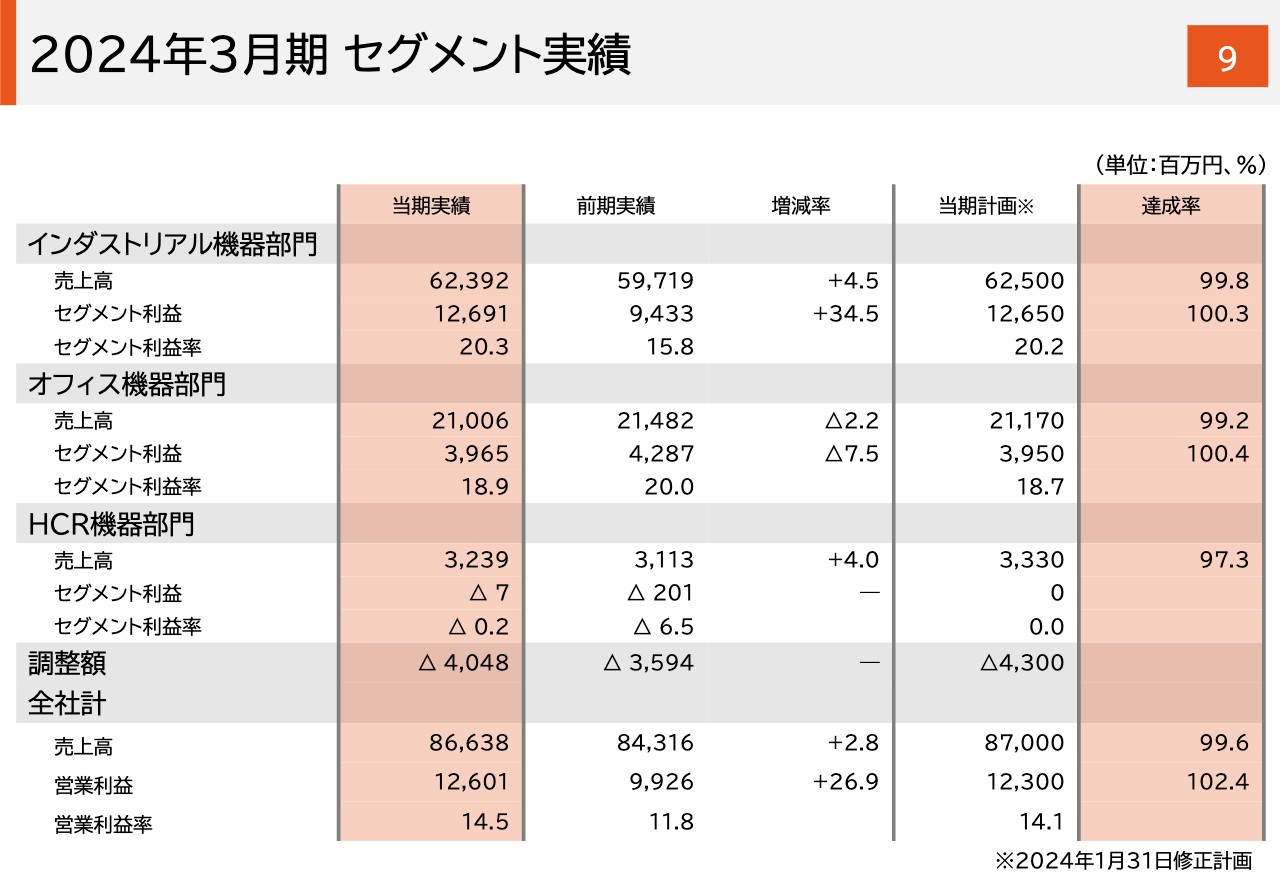

2024年3月期 セグメント実績

セグメント実績です。インダストリアル機器部門は、コンクリート構造物向け工具が前年比プラス9.1パーセントと堅調に推移したほか、売価アップや円安効果などにより前年比で増収増益です。セグメント利益は126億9,100万円の前年比34.5パーセントの増益で、セグメント利益率は20.3パーセントです。

オフィス機器部門は、オートステープラ事業や海外オフィス事業の減少により、前年比で減収減益です。セグメント利益は39億6,500万円で前年比7.5パーセントの減益で、セグメント利益率は18.9パーセントとなりました。

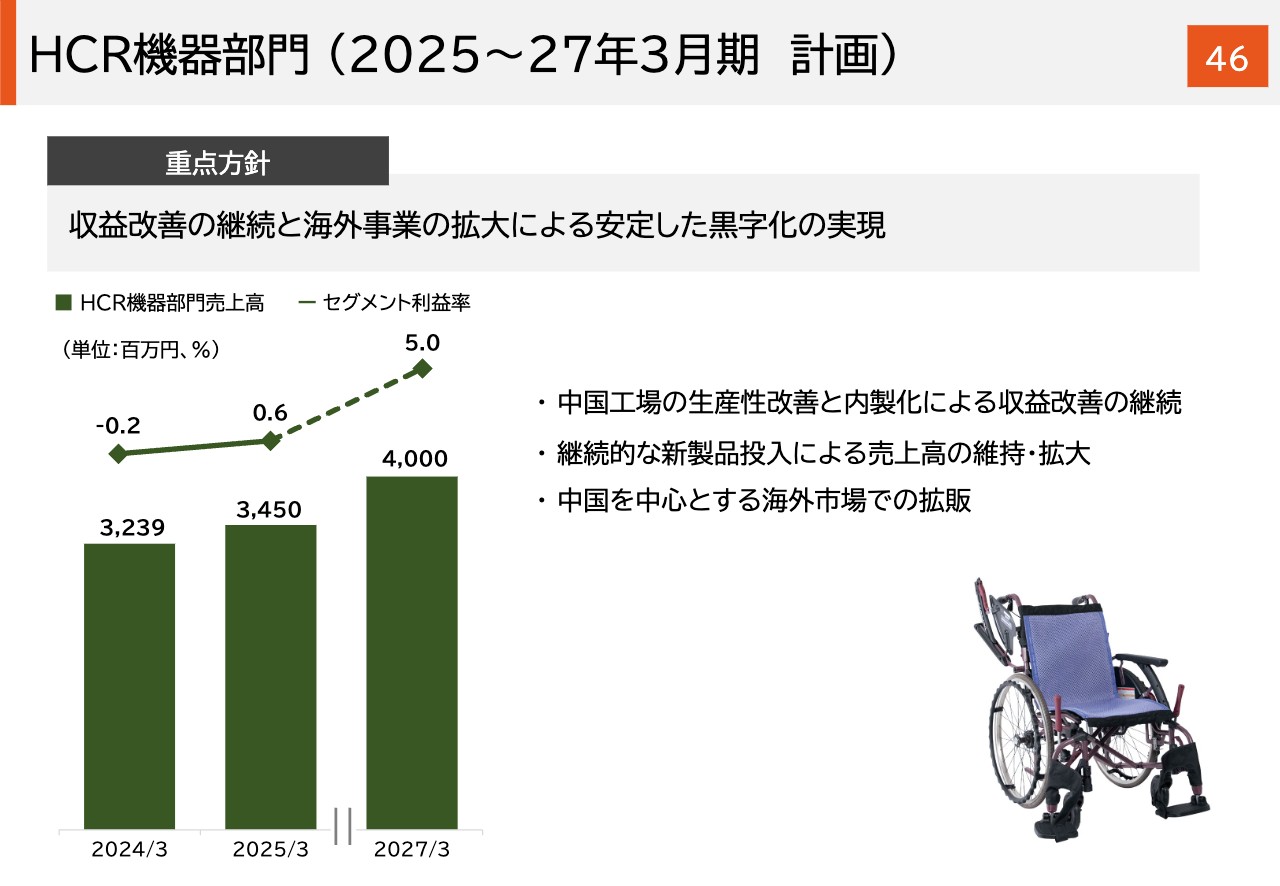

HCR機器部門は前年比で増収増益で、セグメント利益はマイナス700万円です。

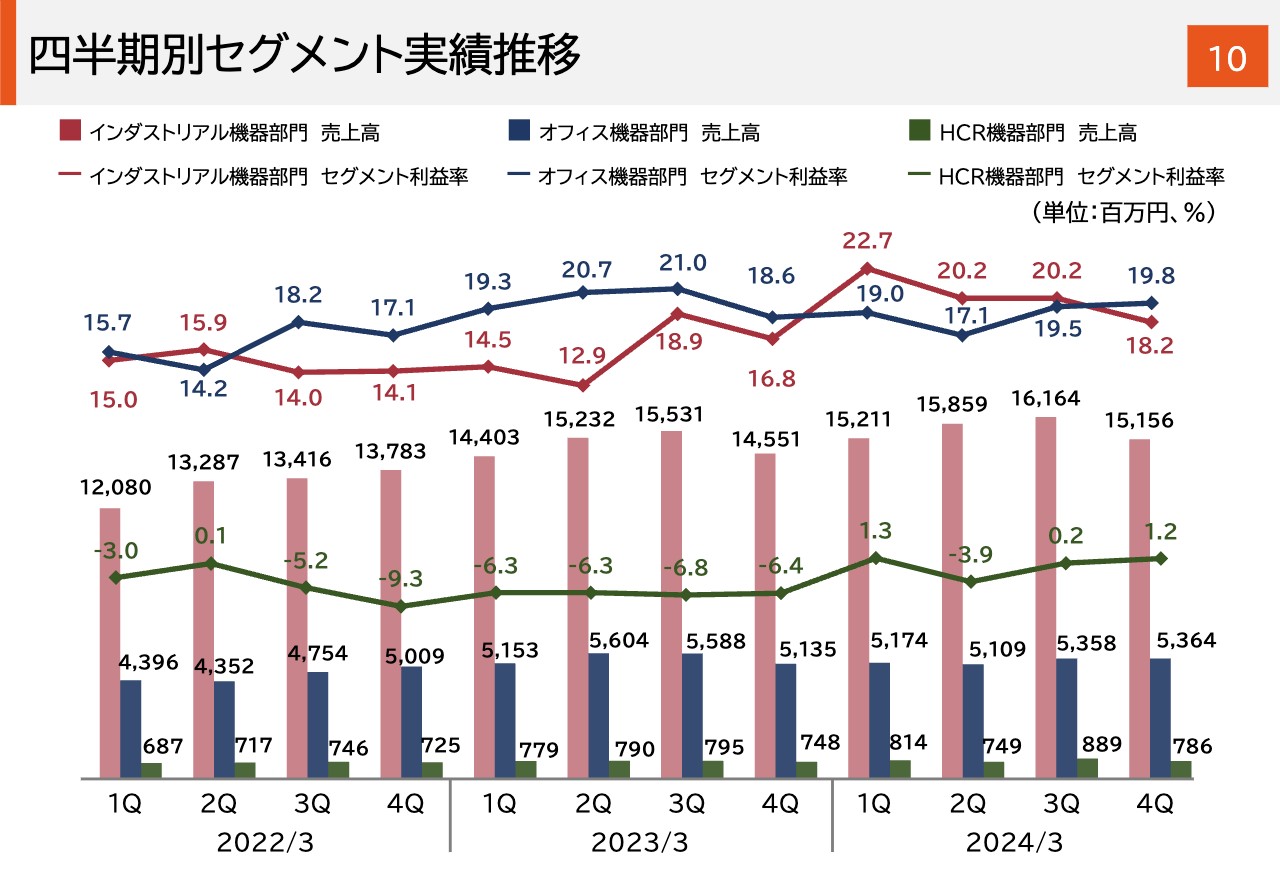

四半期別セグメント実績推移

セグメント別売上高とセグメント利益率の推移を四半期単位で示したグラフです。主にインダストリアル機器部門に国内事業の収益改善、荷発費低減、為替効果などが効き、利益率が向上しています。

第4四半期は、海外機工品事業における将来の鉄筋結束機のワイヤ需要喚起に向けたプロモーションの実施や荷発費率の上昇などにより、利益率がやや低下しています。

HCR機器部門は、為替は引き続きマイナス要素となっていますが、高付加価値製品の拡販、海外市場での販売増や売価アップなどにより収益性は確実に向上しており、第2四半期を除き黒字とすることができました。

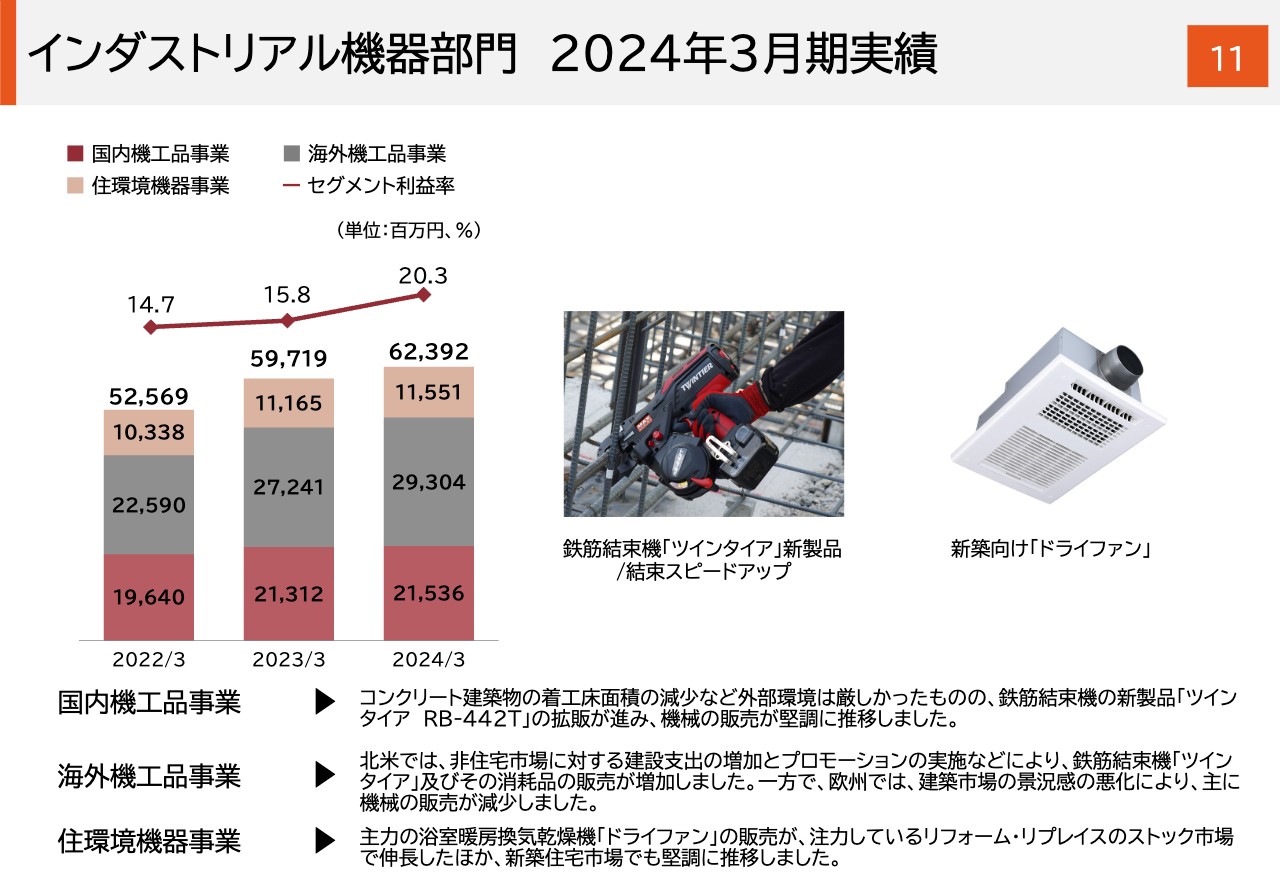

インダストリアル機器部門 2024年3月期実績

インダストリアル機器部門の実績です。スライド左側のグラフをご覧ください。赤色で示しているのが国内機工品事業の実績です。2024年3月期売上高は215億3,600万円で前年比1.1パーセントの増収となりました。外部環境は厳しかったものの、鉄筋結束機の新製品「ツインタイア RB-442T」の拡販が進みました。

灰色で示しているのが海外機工品事業の実績です。2024年3月期売上高は293億400万円で前年比7.6パーセントの増収となりました。

北米では非住宅市場に対する建設支出の堅調な推移とプロモーションの実施などにより、鉄筋結束機「ツインタイア」とその消耗品の販売がともに伸長しました。欧州では建築市場の景況感の悪化により、主に鉄筋結束機の販売が減少しました。

一番上が住環境機器事業の実績です。2024年3月期売上高は115億5,100万円で前年比3.5パーセントの増収となりました。注力しているリフォーム・リプレイスのストック市場で主力の浴室暖房換気乾燥機「ドライファン」の販売が伸長したほか、新築住宅市場でも安定的に推移しました。

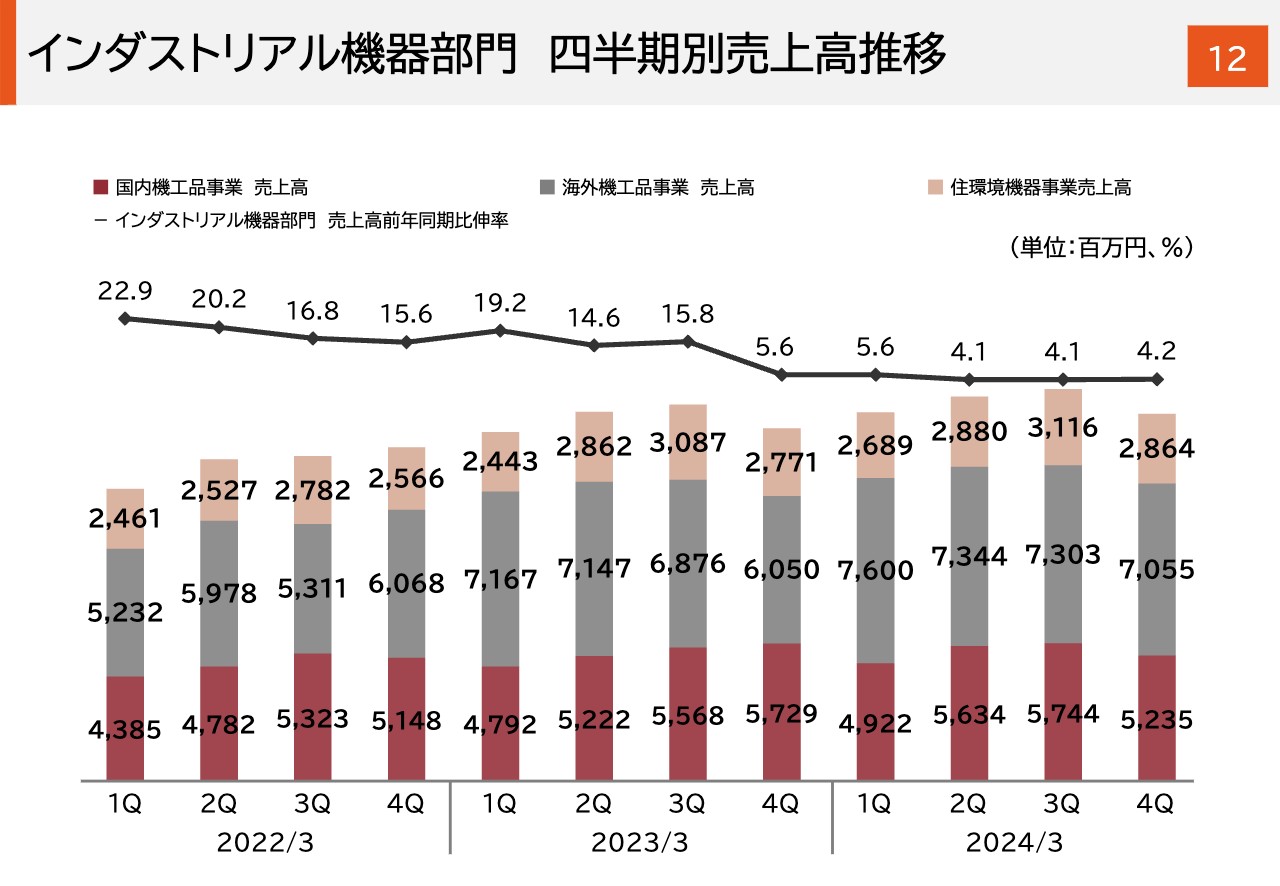

インダストリアル機器部門 四半期別売上高推移

インダストリアル機器部門の四半期別売上高推移についてはスライドのとおりです。

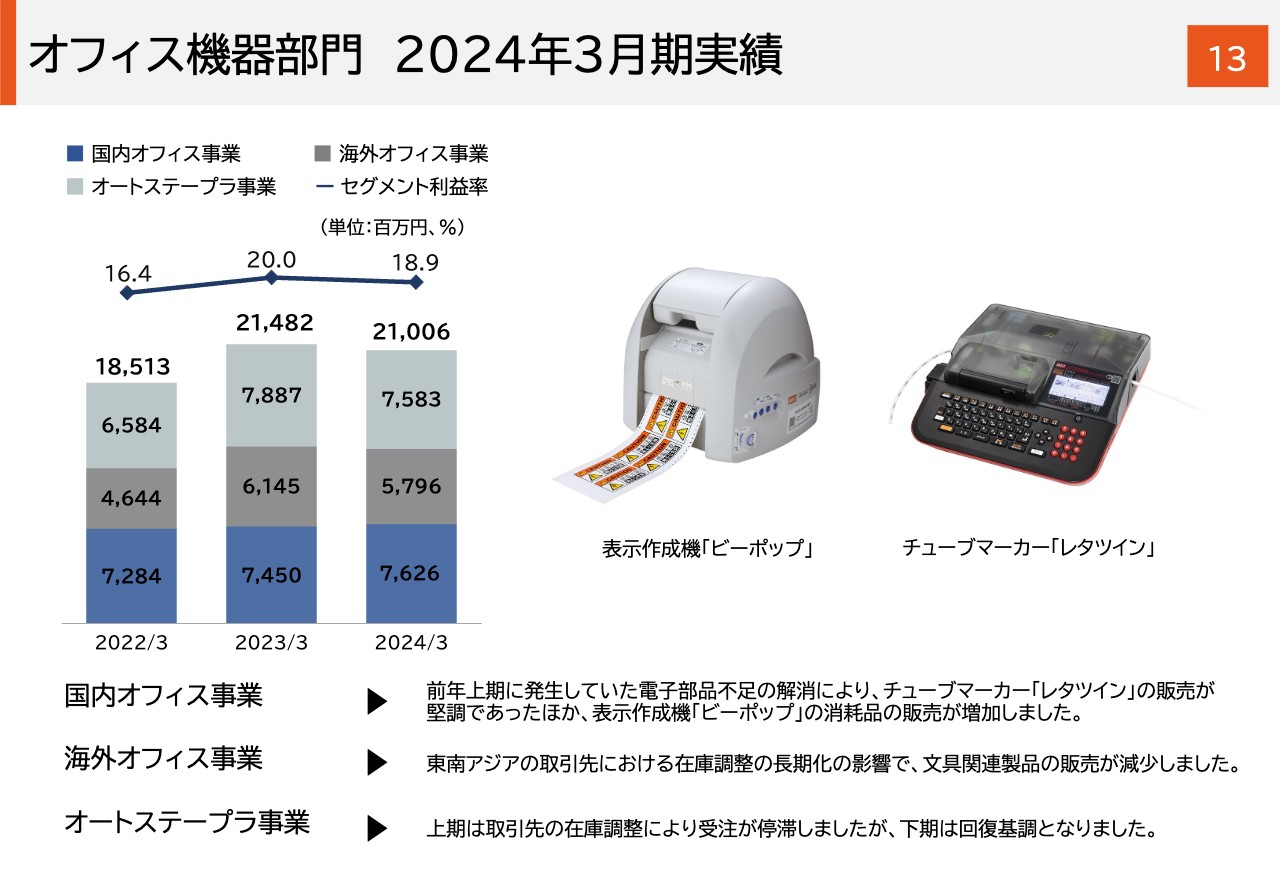

オフィス機器部門 2024年3月期実績

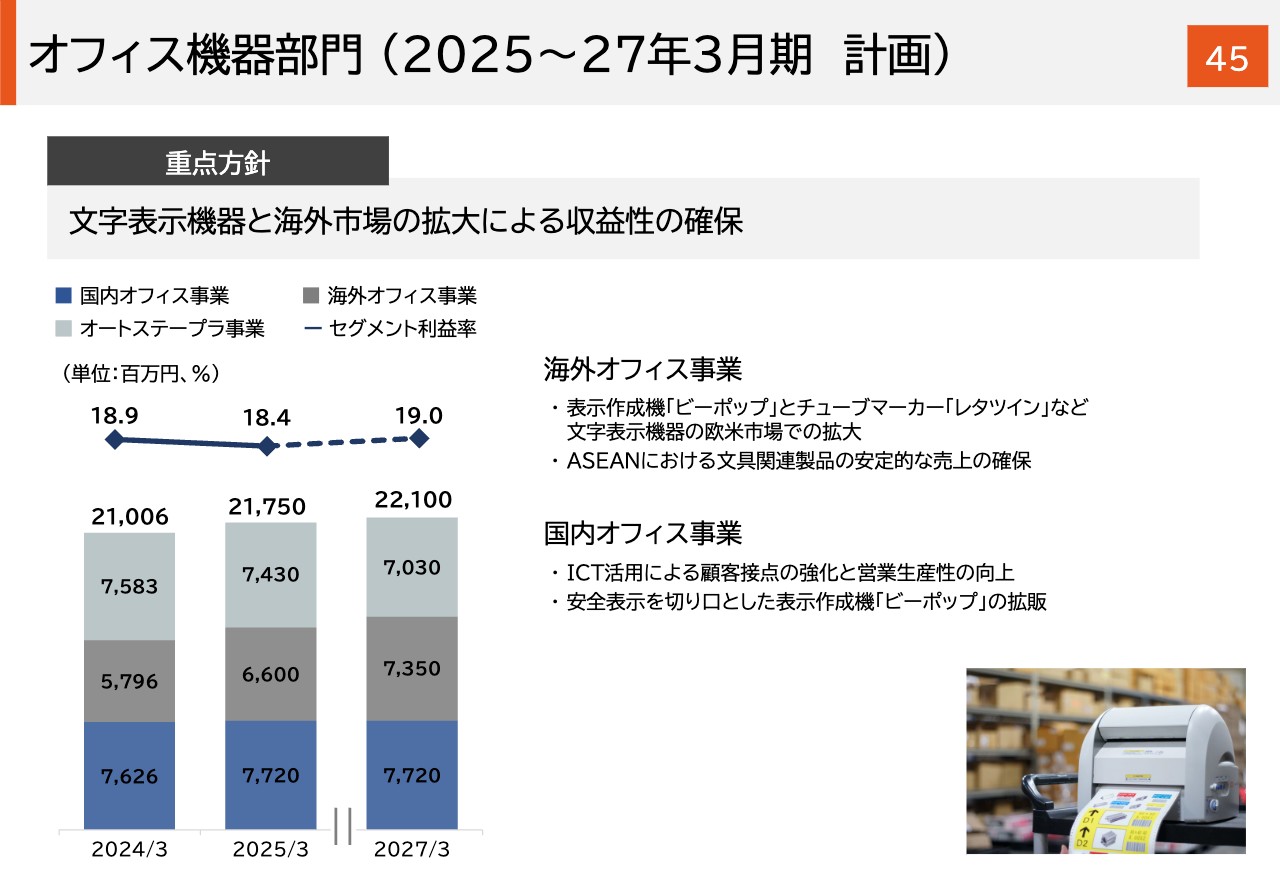

オフィス機器部門の実績です。スライド左側のグラフをご覧ください。青色で示しているのが国内オフィス事業の実績です。2024年3月期売上高は76億2,600万円で前年比2.4パーセントの増収となりました。チューブマーカー「レタツイン」や、表示作成機「ビーポップ」の消耗品の販売が堅調に推移したほか、売価アップが増収に貢献しています。

濃い灰色で示しているのが海外オフィス事業の実績です。2024年3月期売上高は57億9,600万円で前年比5.7パーセントの減収となりました。東南アジアの取引先における在庫調整の長期化の影響で、文具関連製品の販売が減少しています。

一番上がオートステープラ事業の実績です。2024年3月期売上高は75億8,300万円で前年比3.8パーセントの減収であるものの、想定範囲内での着地となりました。

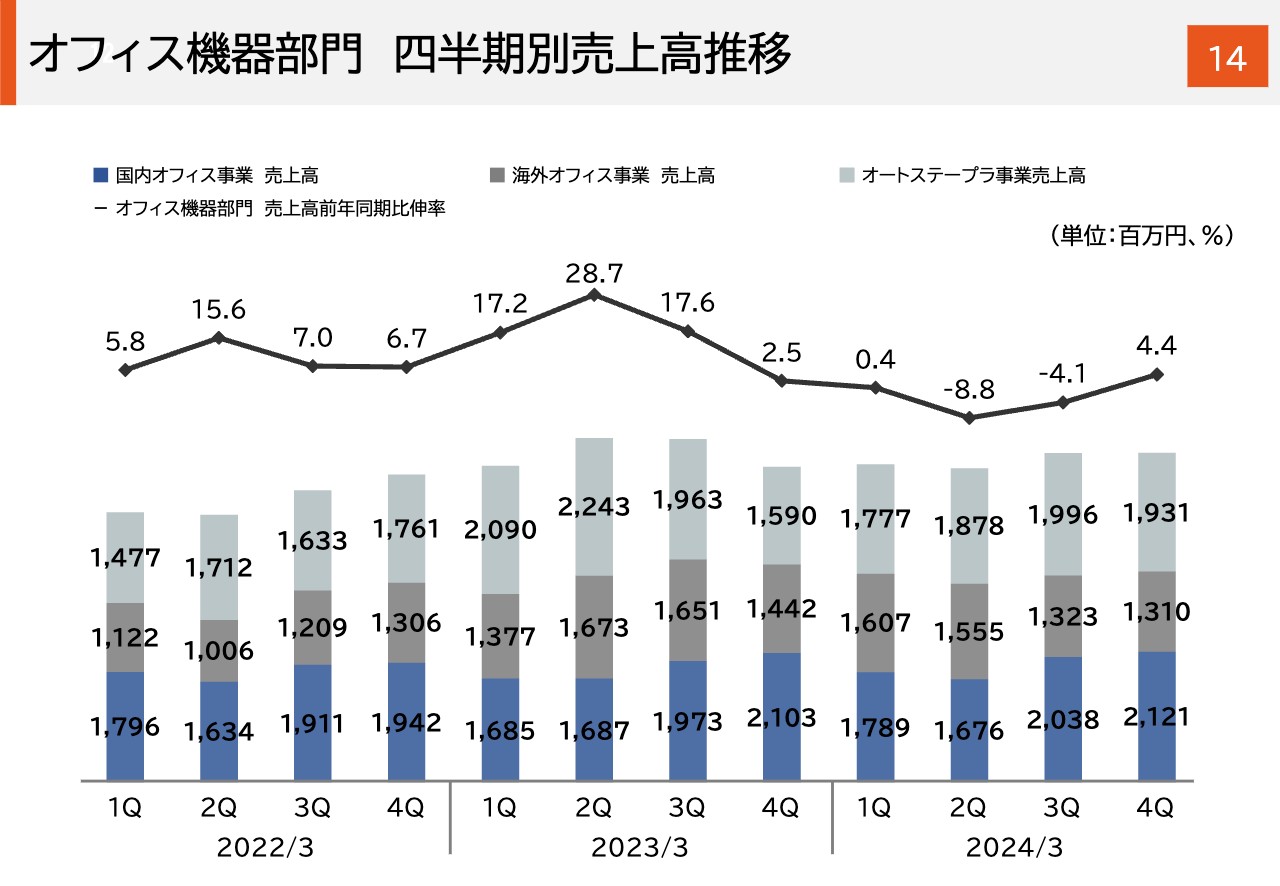

オフィス機器部門 四半期別売上高推移

オフィス機器部門の四半期別売上高推移です。棒グラフ最上部のオートステープラ事業の2024年3月期をご覧ください。上期は取引先の在庫調整により受注が停滞していましたが、下期は回復基調となりました。

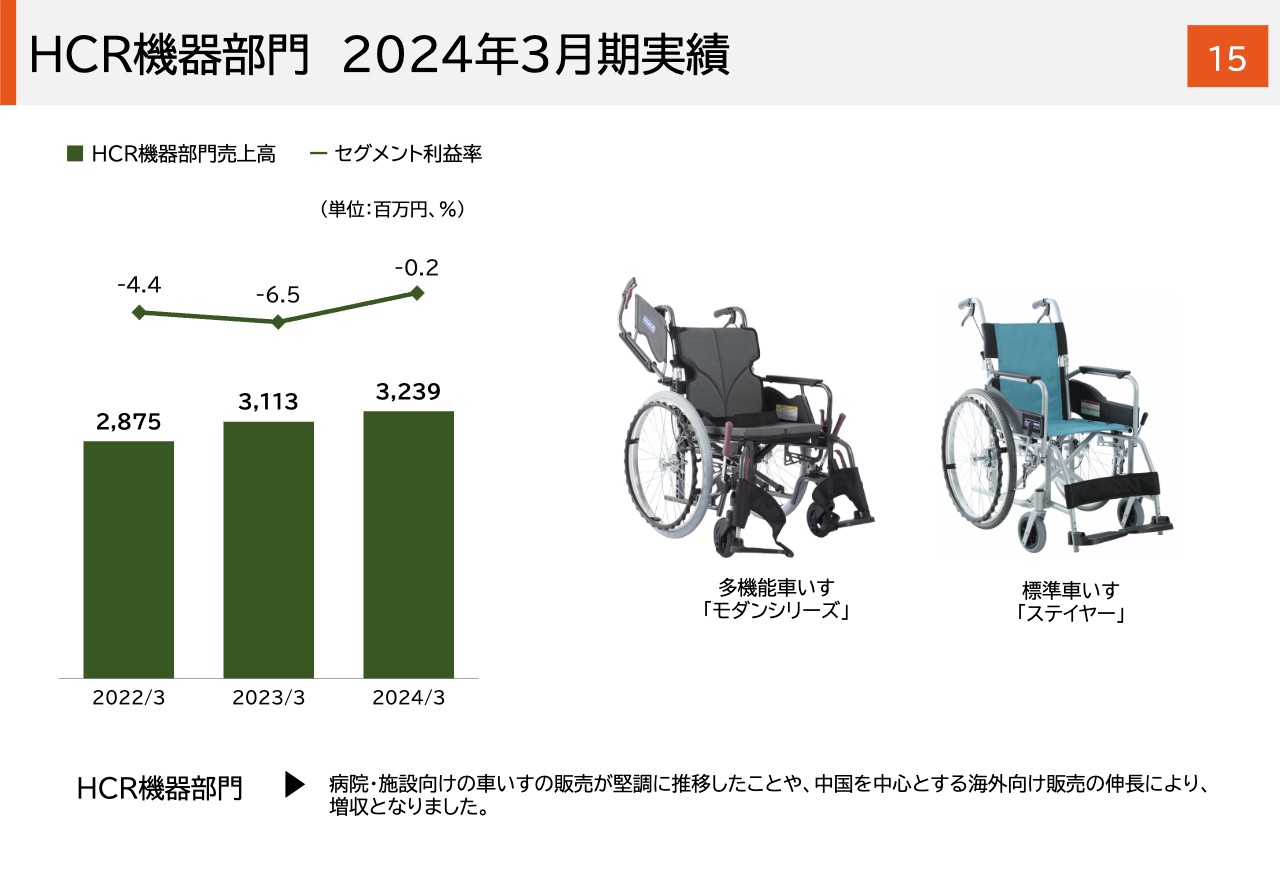

HCR機器部門 2024年3月期実績

HCR機器部門の実績です。2024年3月期売上高は32億3,900万円で前年比4パーセントの増収となりました。セグメント利益率はマイナス0.2パーセントです。

病院・施設向けの車いすの販売が堅調に推移したほか、中国を中心とする海外向け販売が伸長しました。

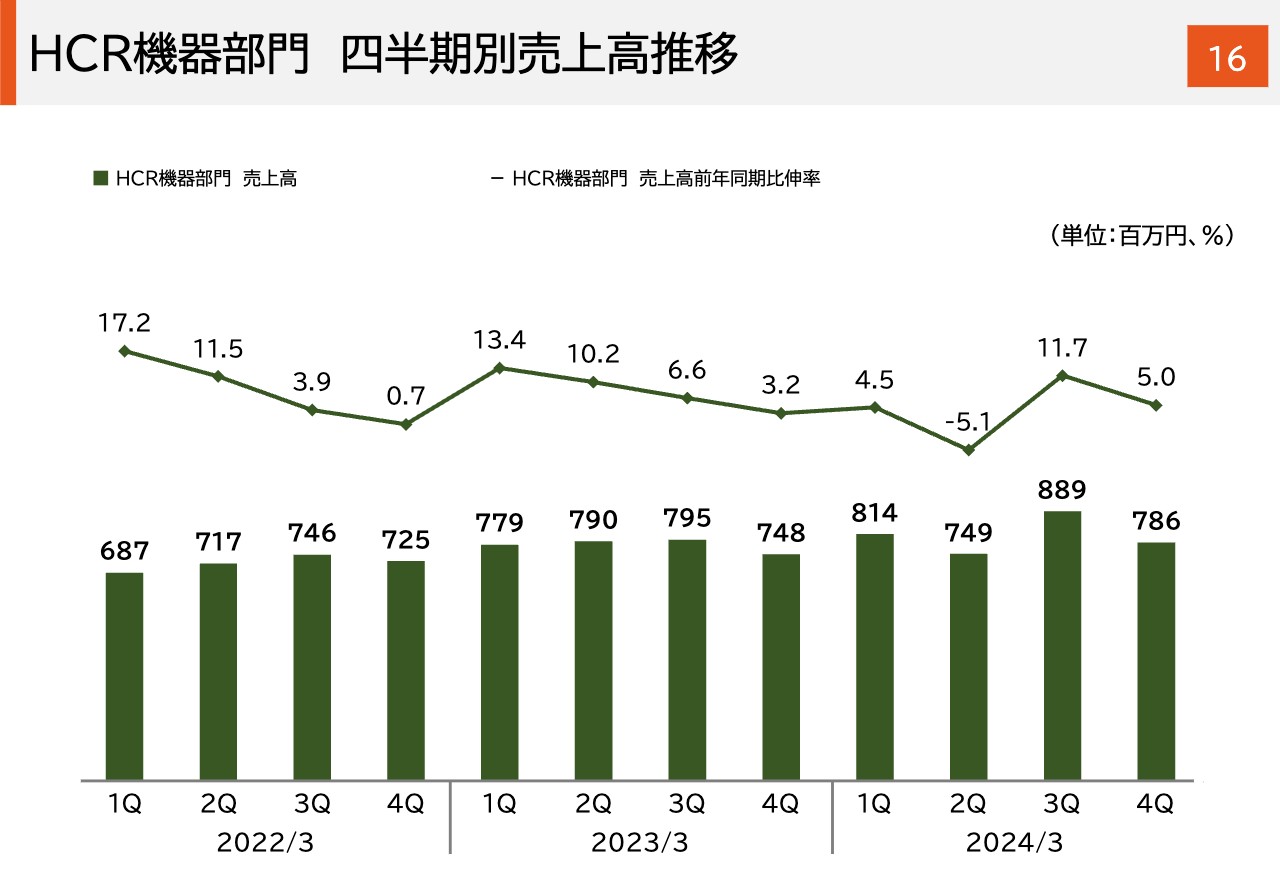

HCR機器部門 四半期別売上高推移

HCR機器部門の四半期別売上高推移についてはスライドのとおりです。

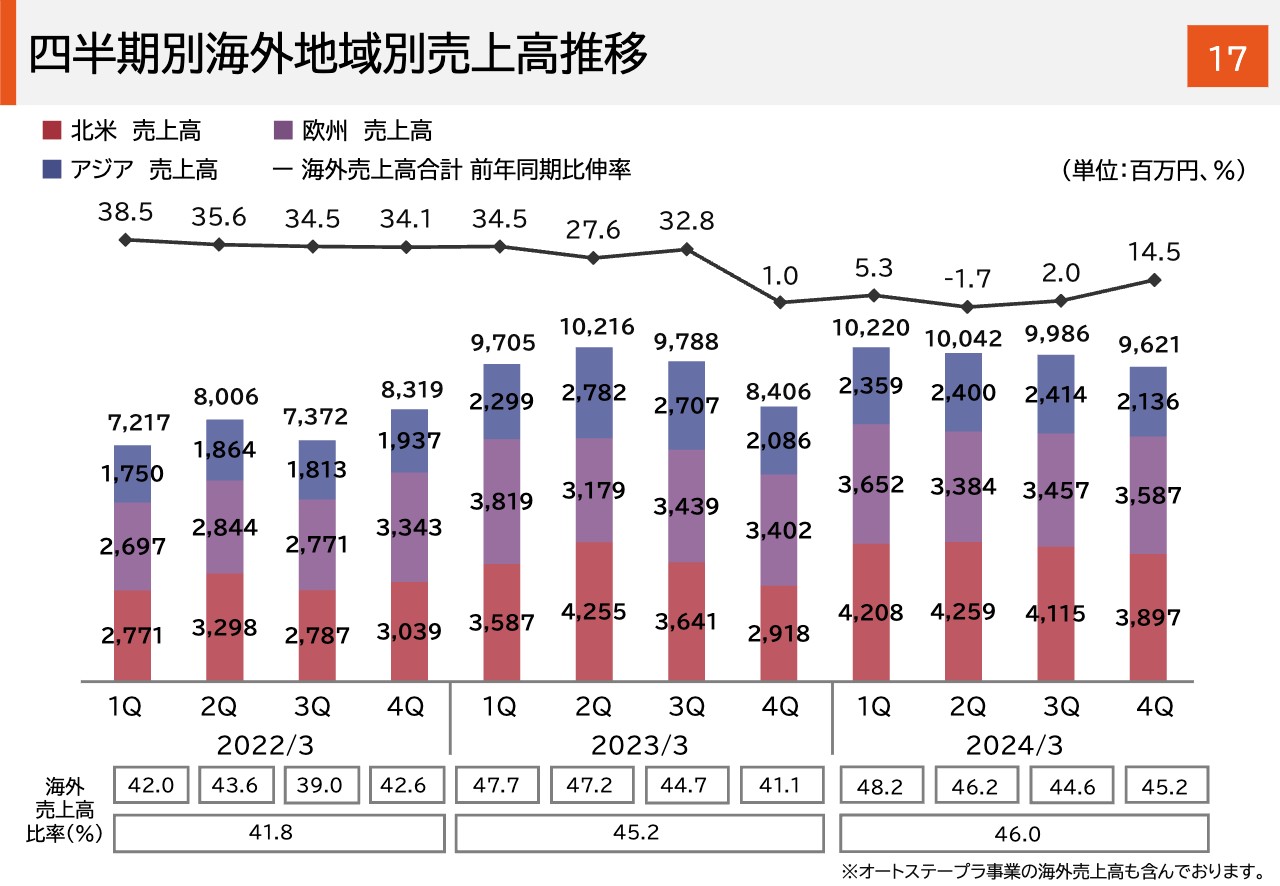

四半期別海外地域別売上高推移

四半期別海外地域別売上高推移です。海外売上高比率は、スライド右下に示しているとおり46.0パーセントとなりました。

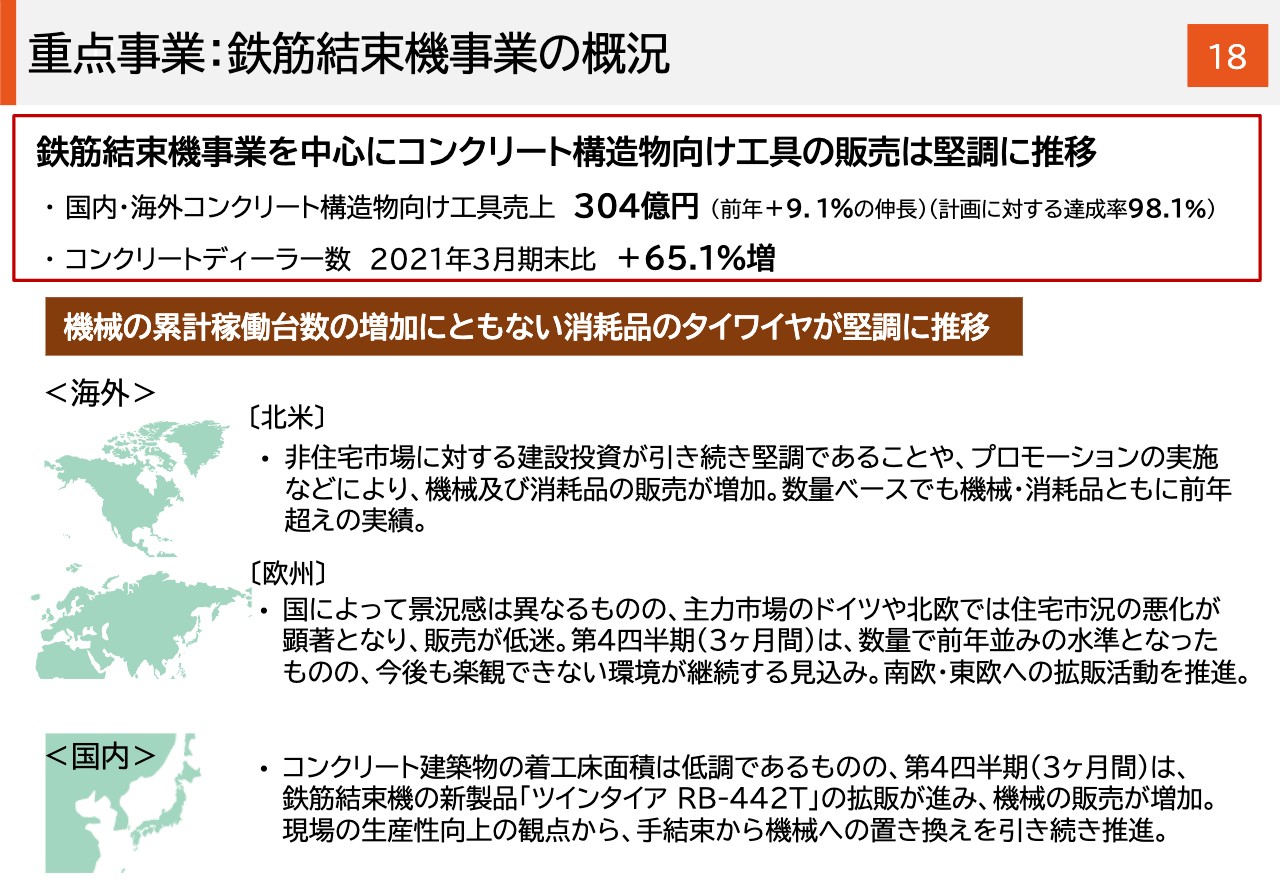

重点事業:鉄筋結束機事業の概況

重点事業である鉄筋結束機事業の概況です。鉄筋結束機事業を中心としたコンクリート構造物向け工具の売上は304億円です。計画にはわずかに届きませんでしたが、前年からは9.1パーセントの伸長となりました。

地域別でご説明します。北米はプロモーションの実施などにより機械および消耗品の販売が増加し、数量ベースでも前年超えの実績となりました。

欧州は国によって景況感は異なりますが、主力市場であるドイツや北欧などで住宅市況の悪化が顕著となり、販売が低迷しました。第4四半期は数量でほぼ前年並みの水準となったものの、今後も楽観できない環境が継続する見込みです。市況感の良い南欧や東欧への拡販活動を推進します。

国内は新製品「ツインタイア RB-442T」の効果で拡販が進みました。生産性向上を切り口とした提案活動を引き続き進めていく考えです。

以上で2024年3月期実績の説明を終わります。

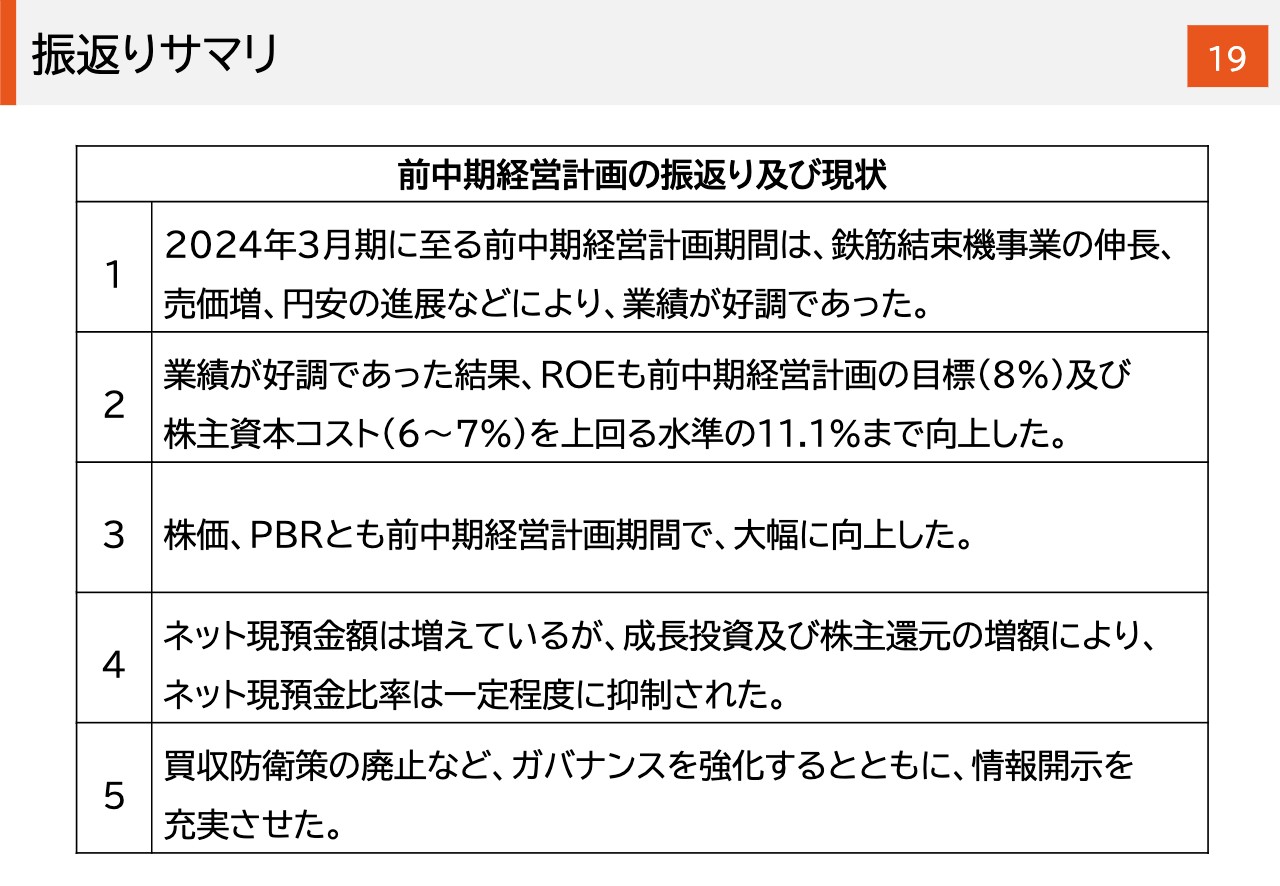

振返りサマリ

ここからは中期経営計画についてご説明します。前中期経営計画の振返りから、新中期経営計画内容説明の順に進めます。

始めに前中期経営計画の振返りです。2024年3月期は前中期経営計画の最終年度のため、2021年4月に発表した2022年から2024年3月期の前中期経営計画に対して、どのような結果であったのか簡単にご説明します。

業績については、鉄筋結束機事業の伸長、売価増、円安の進展などにより、売上高や各利益ともに好調に推移しました。その結果、ROEも前中期経営計画の目標の8パーセントおよび株主資本コストの6パーセントから7パーセントを上回る11.1パーセントまで向上し、株価やPBRも大幅に向上しました。

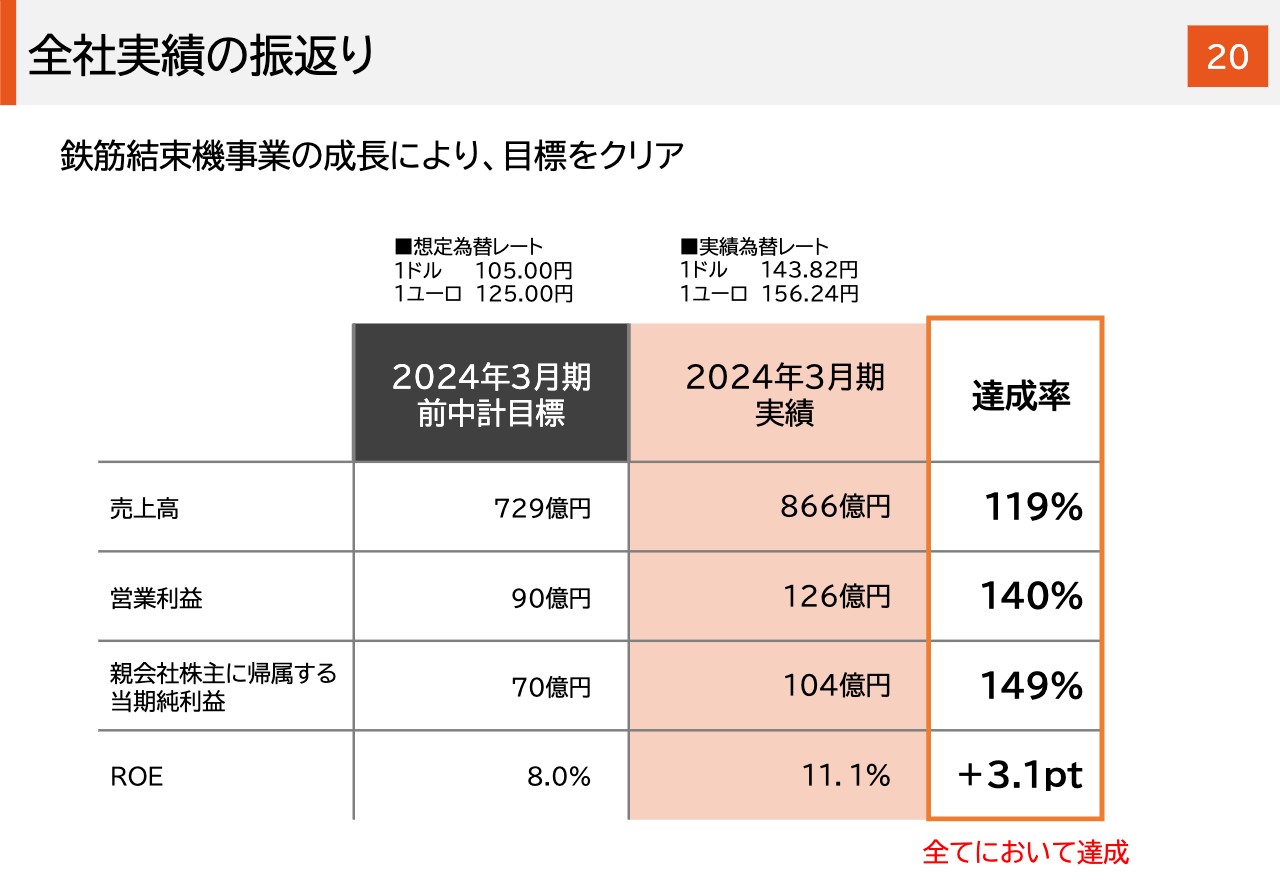

全社実績の振返り

全社実績を見ると、売上高は当初目標からプラス137億円、営業利益はプラス36億円、ROEはプラス3.1ポイントとなりました。

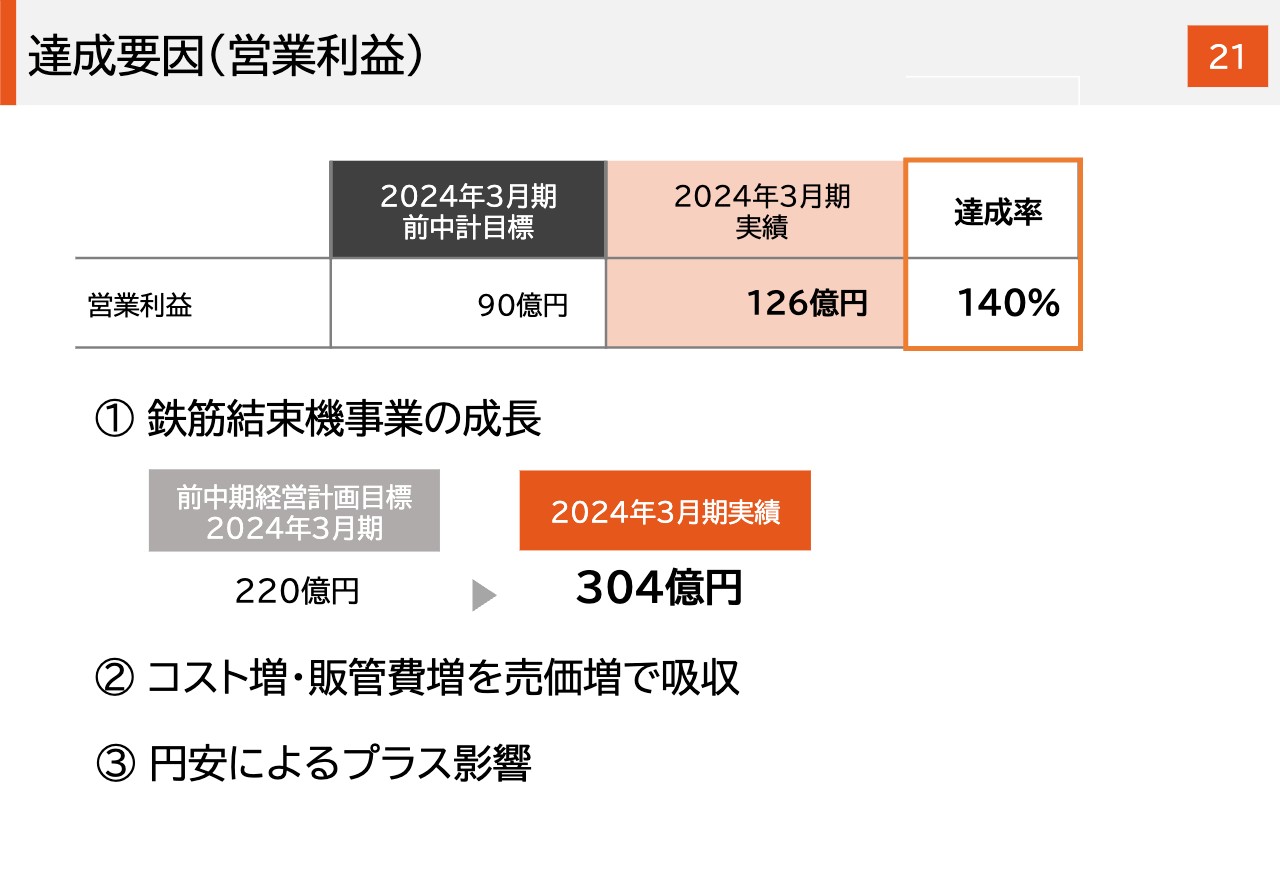

達成要因(営業利益)

特に営業利益は、鉄筋結束機事業の成長や売価増、円安の影響などにより、大幅に目標を達成しています。

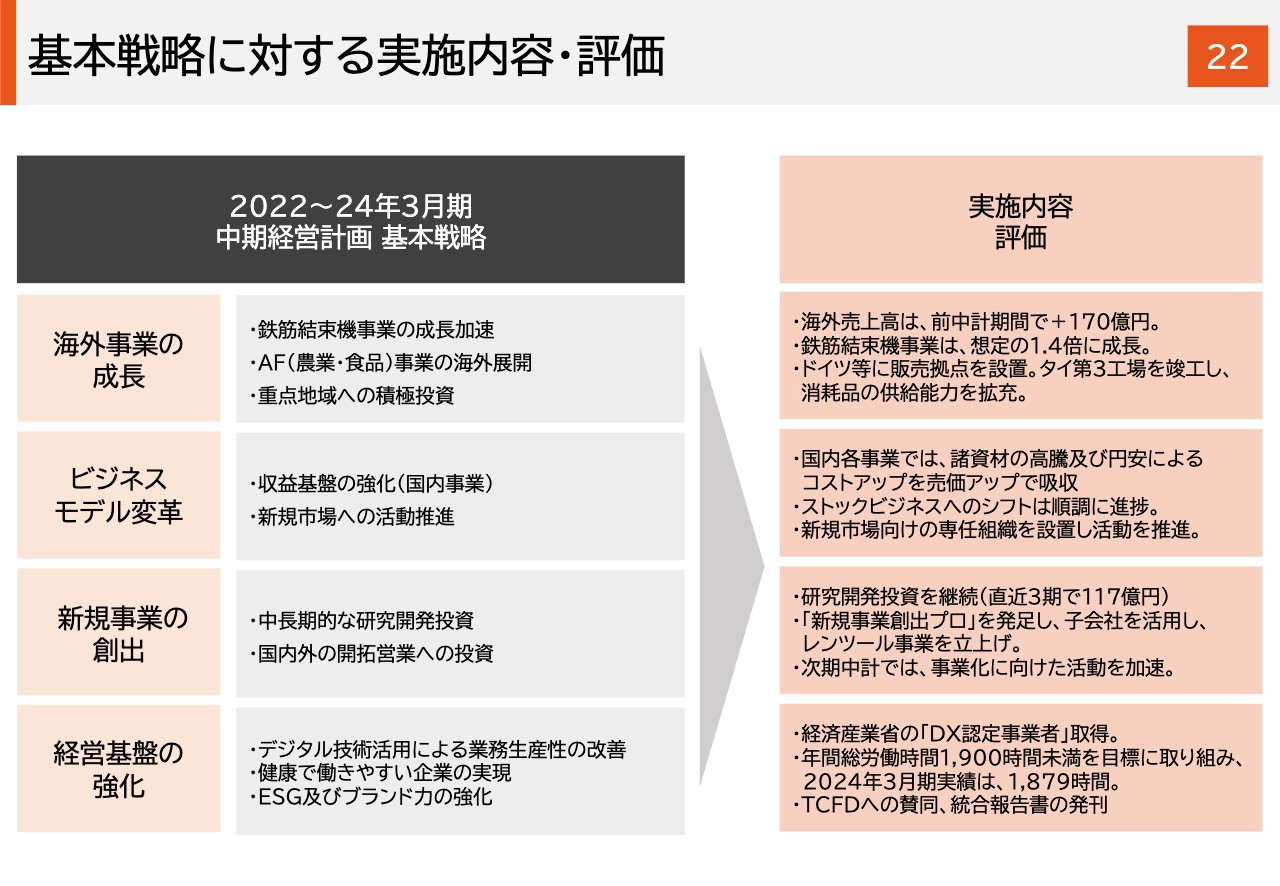

基本戦略に対する実施内容・評価

続いて基本戦略の振返りです。前中計期間における基本戦略1つ目の「海外事業の成長」は、欧米での鉄筋結束機事業拡大により順調に進捗しました。海外売上高は前中計期間でプラス170億円で、海外売上高比率はプラス10ポイントの46.0パーセントまで上昇しました。

2つ目の「ビジネスモデル変革」は、国内事業を中心として売価アップやストックビジネスへのシフトなどを進め、国内事業の収益性を確実に高めました。

3つ目の「新規事業の創出」は、社内ビジネスコンテストからレンツール事業の立ち上げなど、少しずつ具体化が進んでいます。次期中期経営計画では、さまざまなアイデアの事業化に向けた動きを加速させます。

4つ目の「経営基盤の強化」は、DXの取り組み推進や働きやすい職場環境の整備、統合報告書の発刊などを実施しました。

その他振返りの詳細については後ほど資料をご覧ください。

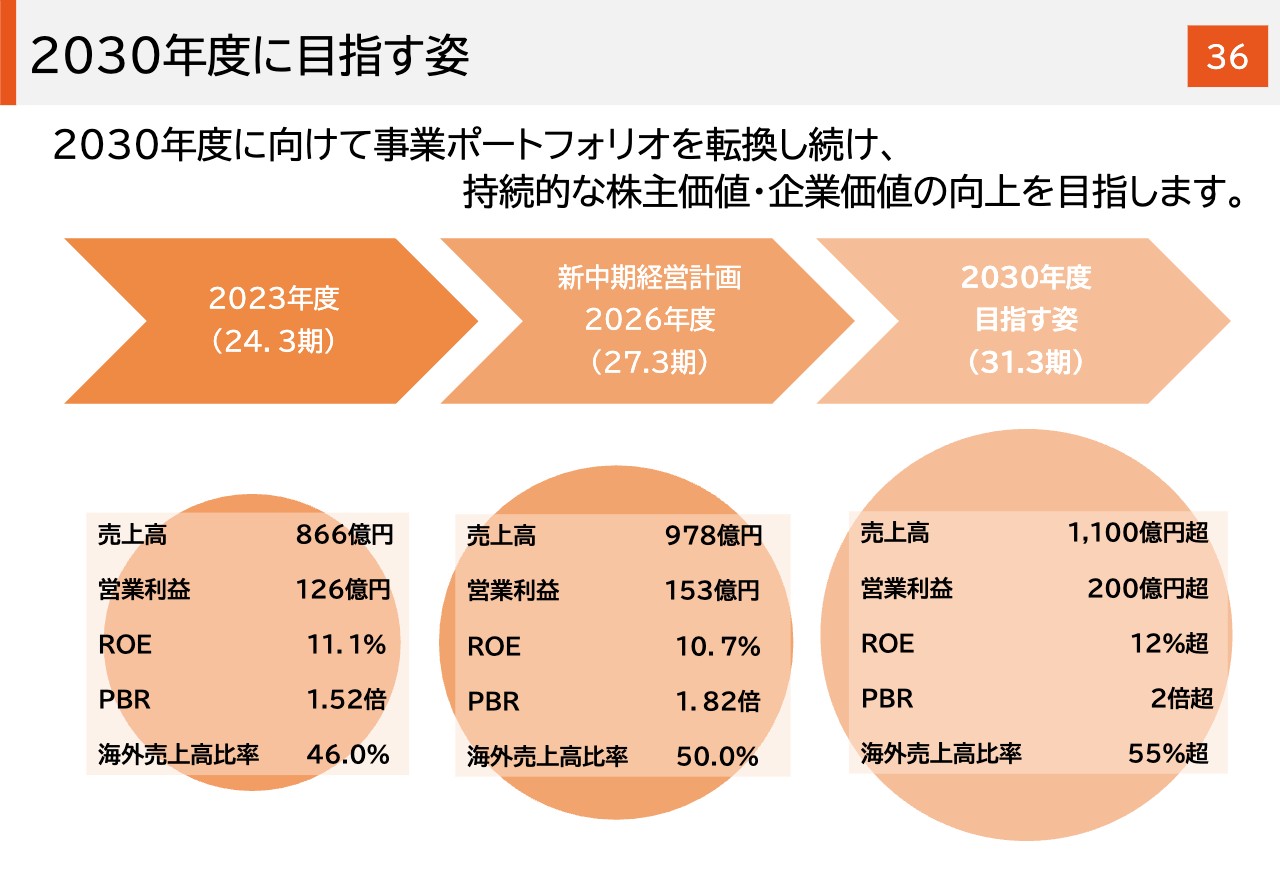

2030年度に目指す姿

続いて、新たに策定した2025年から2027年3月期の中期経営計画についてご説明します。

2030年度に目指す姿をスライド右側に記載しています。今回の新中期経営計画は、2030年度に目指す姿へ向かうための計画として立案しました。

2030年度は、売上高1,100億円、営業利益200億円、ROE12パーセント水準、PBR2倍超を目指したいと考えています。その際の海外売上高比率は55パーセントを目指します。

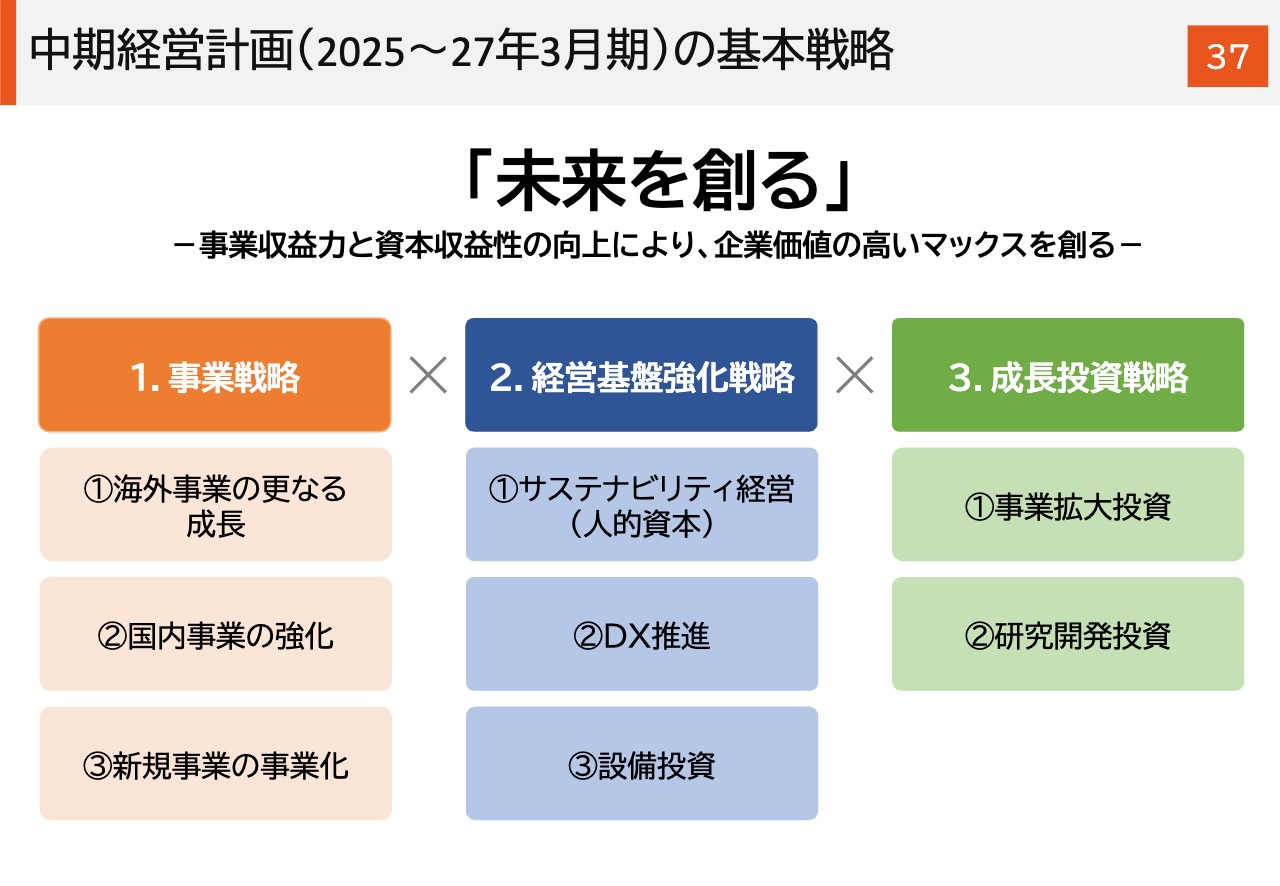

中期経営計画(2025~27年3月期)の基本戦略

新中期経営計画の基本戦略についてご説明します。全社の共通テーマは「『未来を創る』、事業収益力と資本収益性の向上により、企業価値の高いマックスを創る」としています。

これを実現するため「事業戦略」「経営基盤強化戦略」「成長投資戦略」の3つの戦略を軸とします。事業戦略の重点課題は海外事業のさらなる成長、国内事業の強化、新規事業の事業化の3つです。

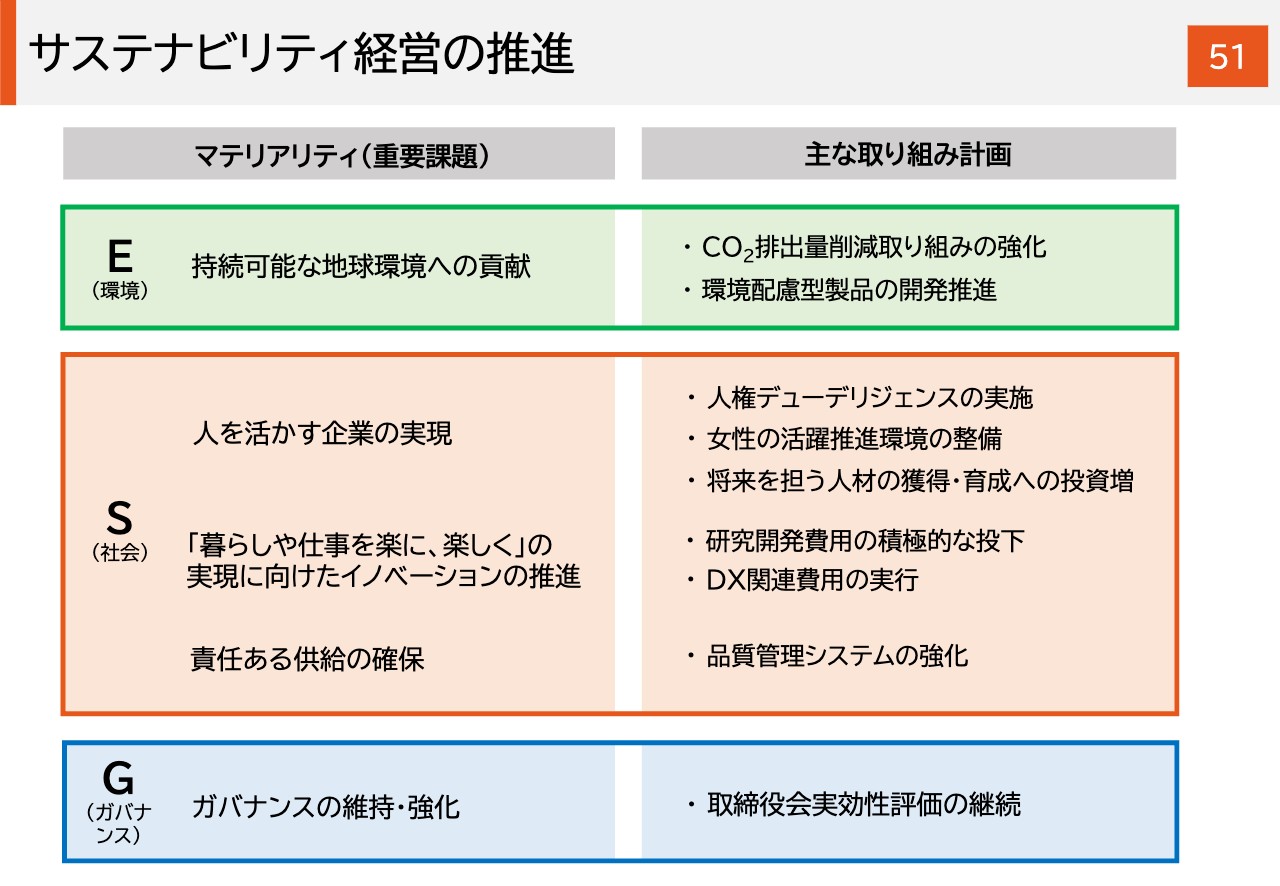

経営基盤強化戦略は、人的資本を含むサステナビリティ経営課題を実行し、DXを推進するための情報系基盤を強化します。また、設備投資により製造基盤を強化します。

成長投資戦略は、M&Aを含む事業拡大に必要な120億円規模の投資を実行していく考えです。持続的な成長の基盤となる研究開発投資も積極的に進めていきます。

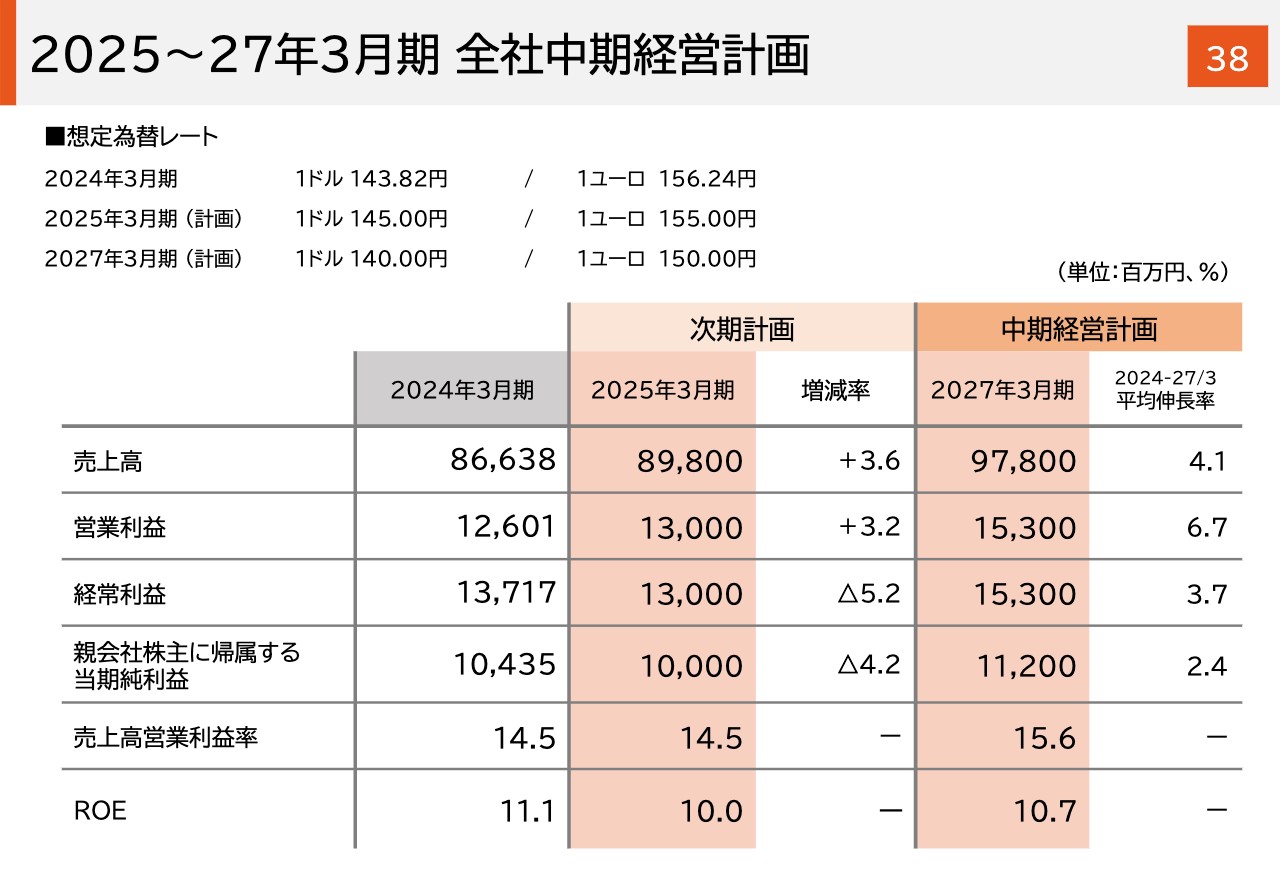

2025~27年3月期 全社中期経営計画

新中期経営計画の全社計画についてご説明します。新中期経営計画の最終年度である2027年3月期の売上高は978億円、営業利益は153億円、売上高営業利益率は15.6パーセント、ROEは10.7パーセントを計画しています。

新中期経営計画の1年目である進行中の2025年3月期の売上高は898億円、営業利益は130億円、売上高営業利益率は14.5パーセント、ROEは10.0パーセントを計画しています。

売上高と営業利益は増収増益を計画しています。想定為替レートは足元は円安で推移していますが、期中は徐々に円高になると想定しています。2025年3月期の想定為替レートは1ドル145円、1ユーロ155円で設定しています。その結果、経常利益と当期純利益は減益と計画しています。

2024年3月期は事業収益力の向上に加えて円安に推移した為替の影響もあり、ROEは11.1パーセントになりました。2025年3月期以降は、為替のプラス影響がなくても安定して10パーセント台のROEを維持向上していけるように歩みを進めていく考えです。

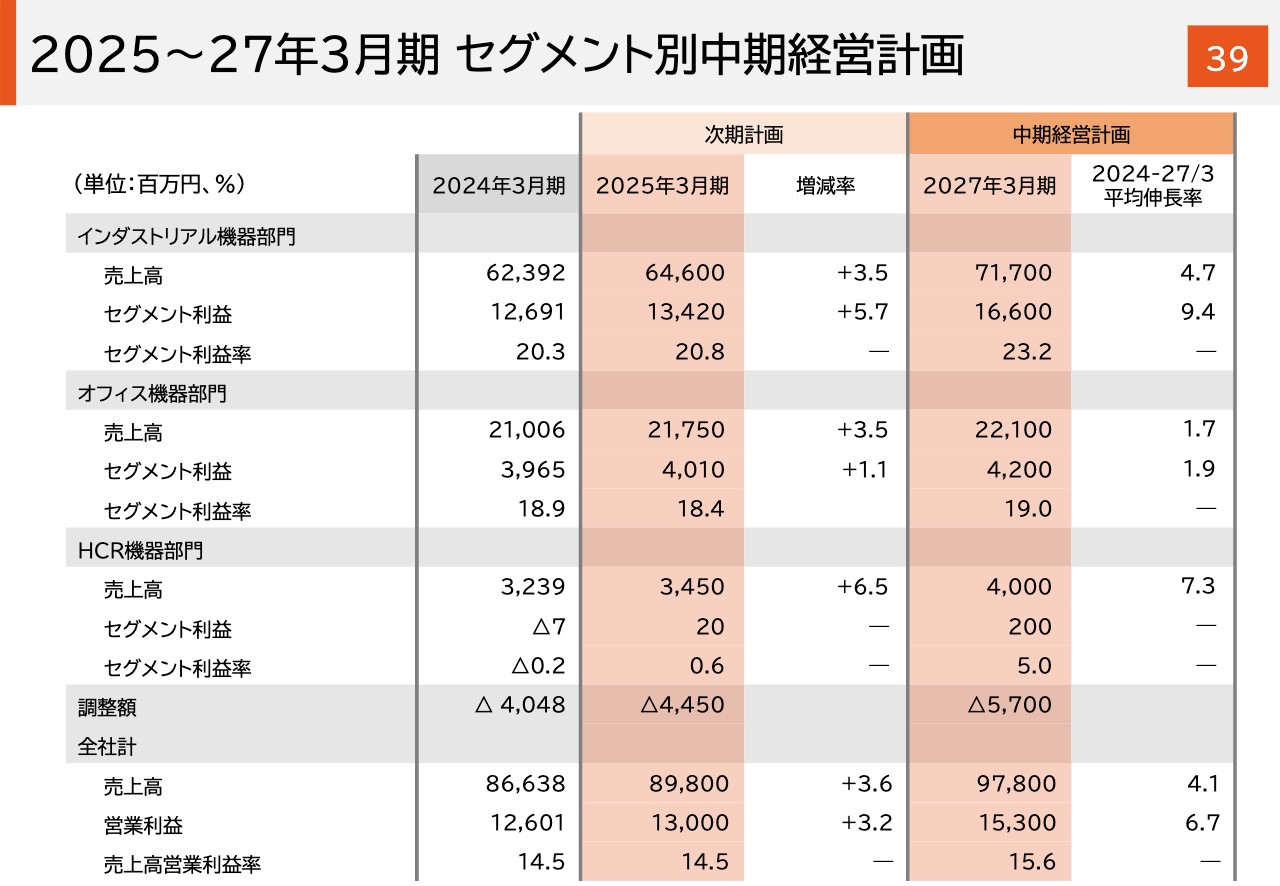

2025~27年3月期 セグメント別中期経営計画

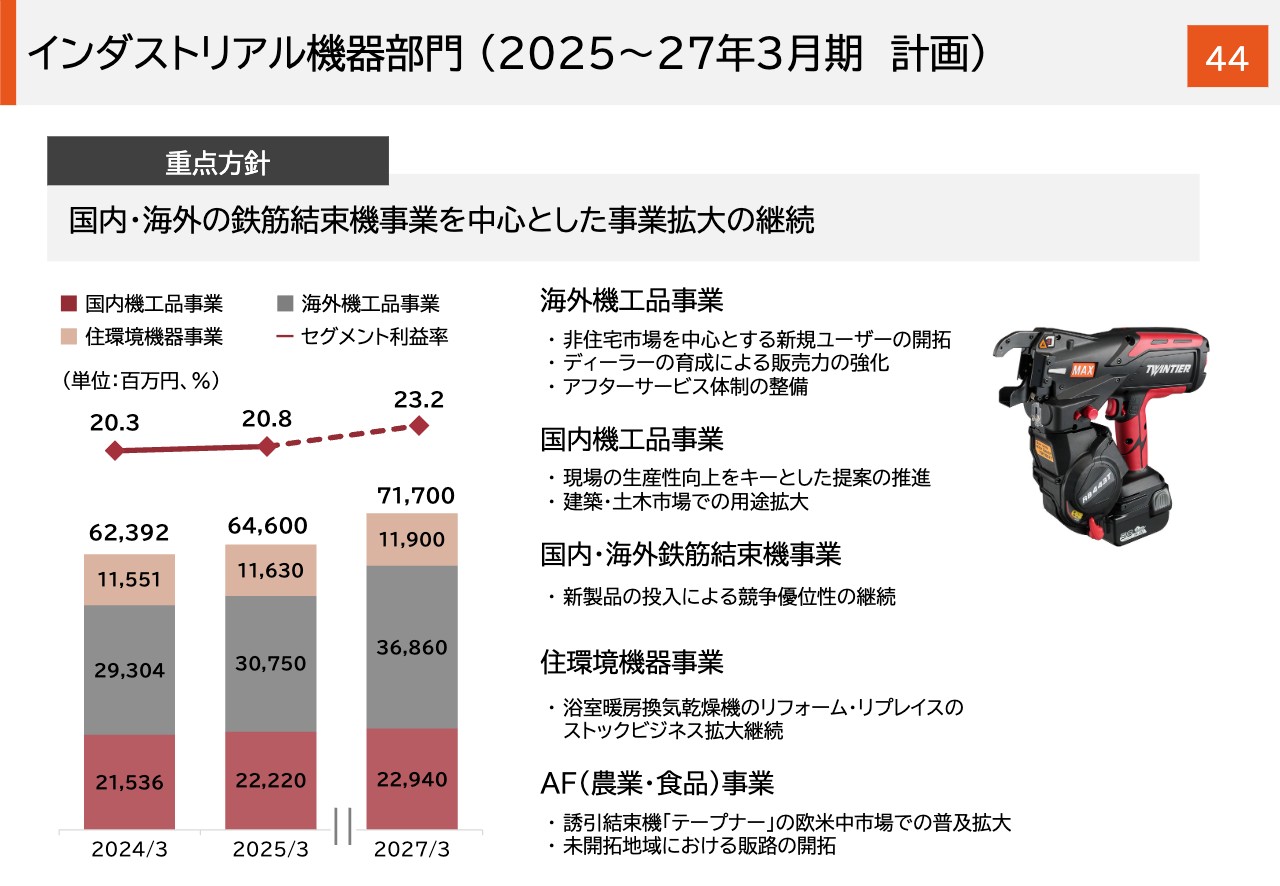

セグメント別の中期経営計画です。インダストリアル機器部門の2027年3月期の売上高は717億円、セグメント利益は166億円、セグメント利益率は23.2パーセントを計画しています。鉄筋結束機事業を伸長させることで、収益性をさらに高めていきます。

オフィス機器部門の売上高は221億円、セグメント利益は42億円、セグメント利益率は19パーセントを計画しています。文字表示機器の拡販を進めることで収益性を維持します。

HCR機器部門の売上高は40億円、セグメント利益は2億円、セグメント利益率は5パーセントを計画しています。安定した黒字化を目指していきます。

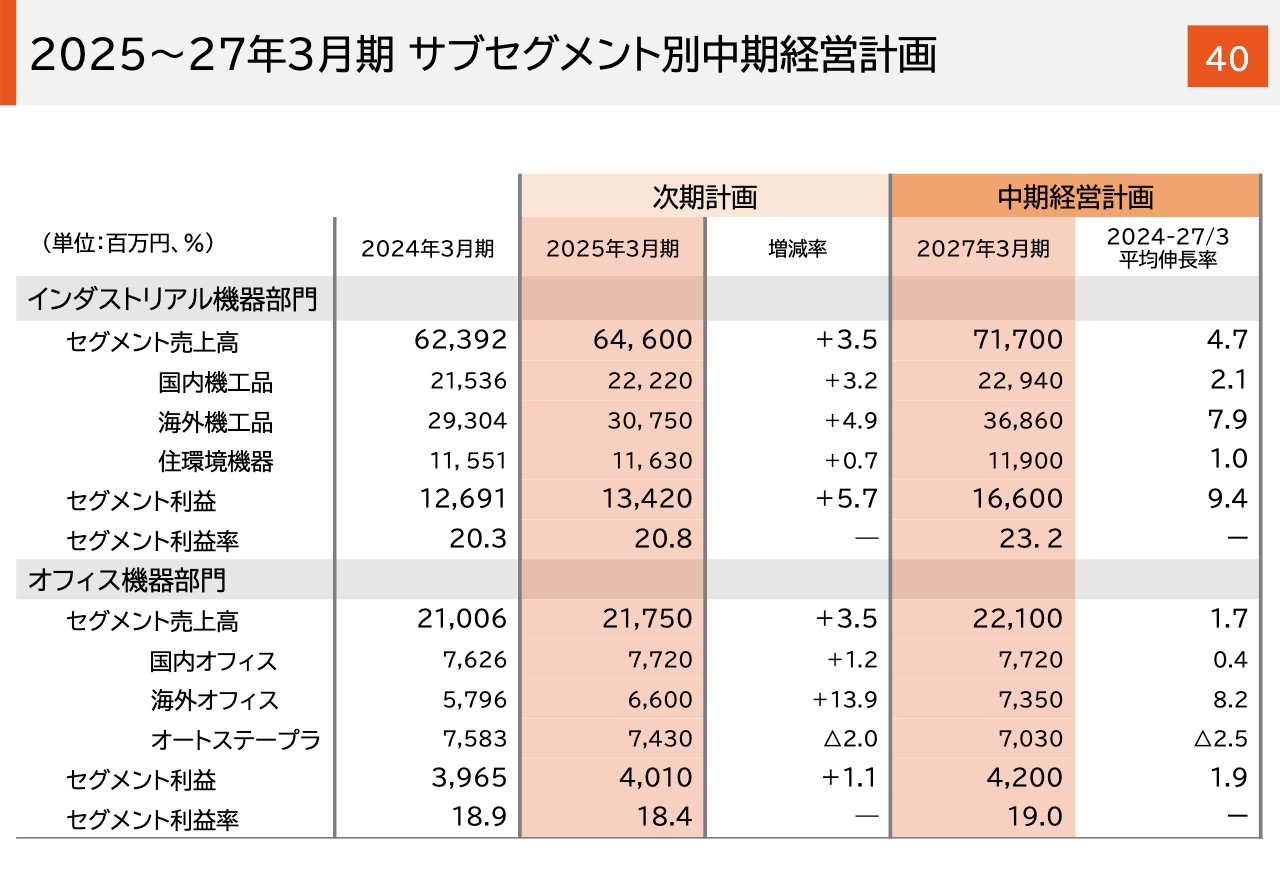

2025~27年3月期 サブセグメント別中期経営計画

サブセグメント別の中期経営計画です。オートステープラ事業は前中計と同様に、ペーパーレス化の影響を踏まえて漸減の計画としています。

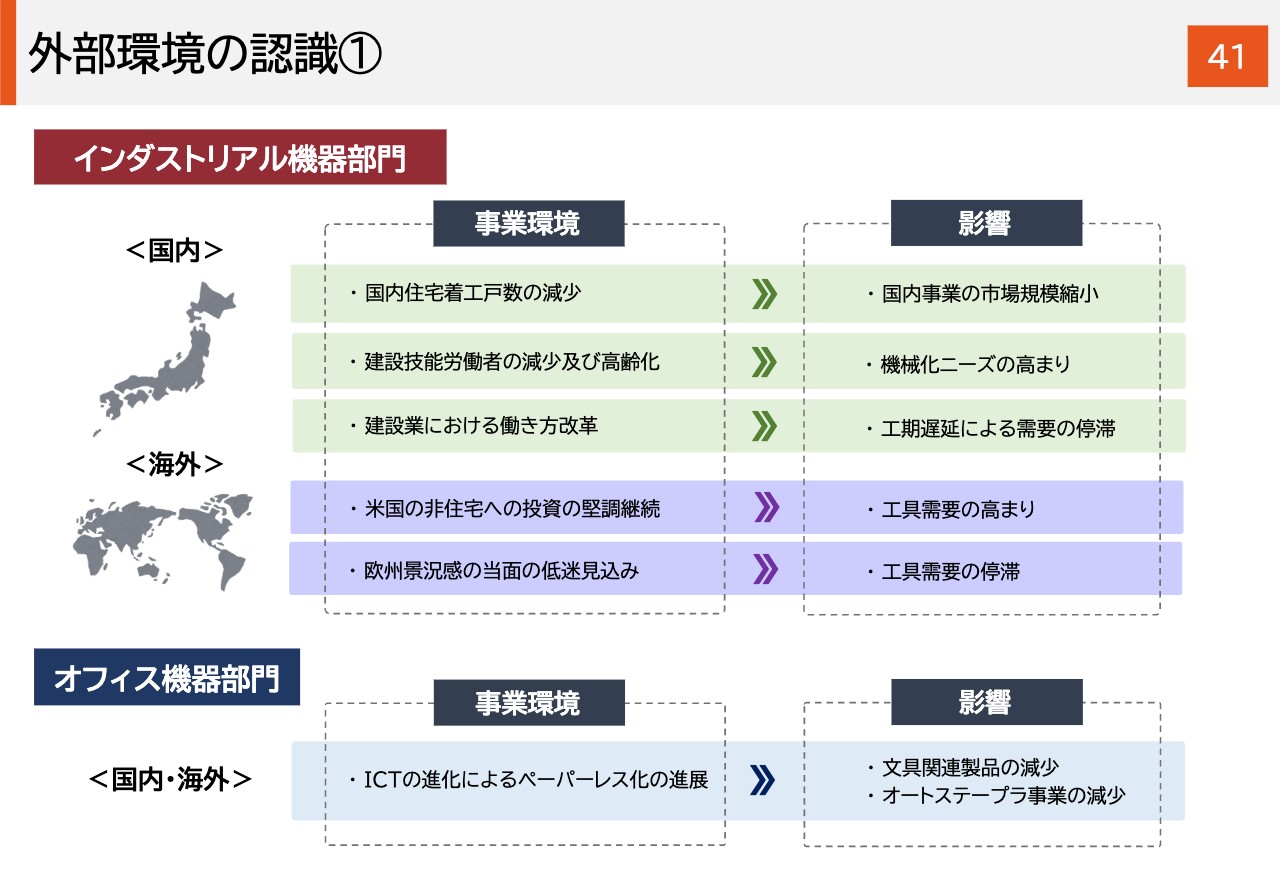

外部環境の認識①

インダストリアル機器部門、オフィス機器部門の外部環境の認識です。

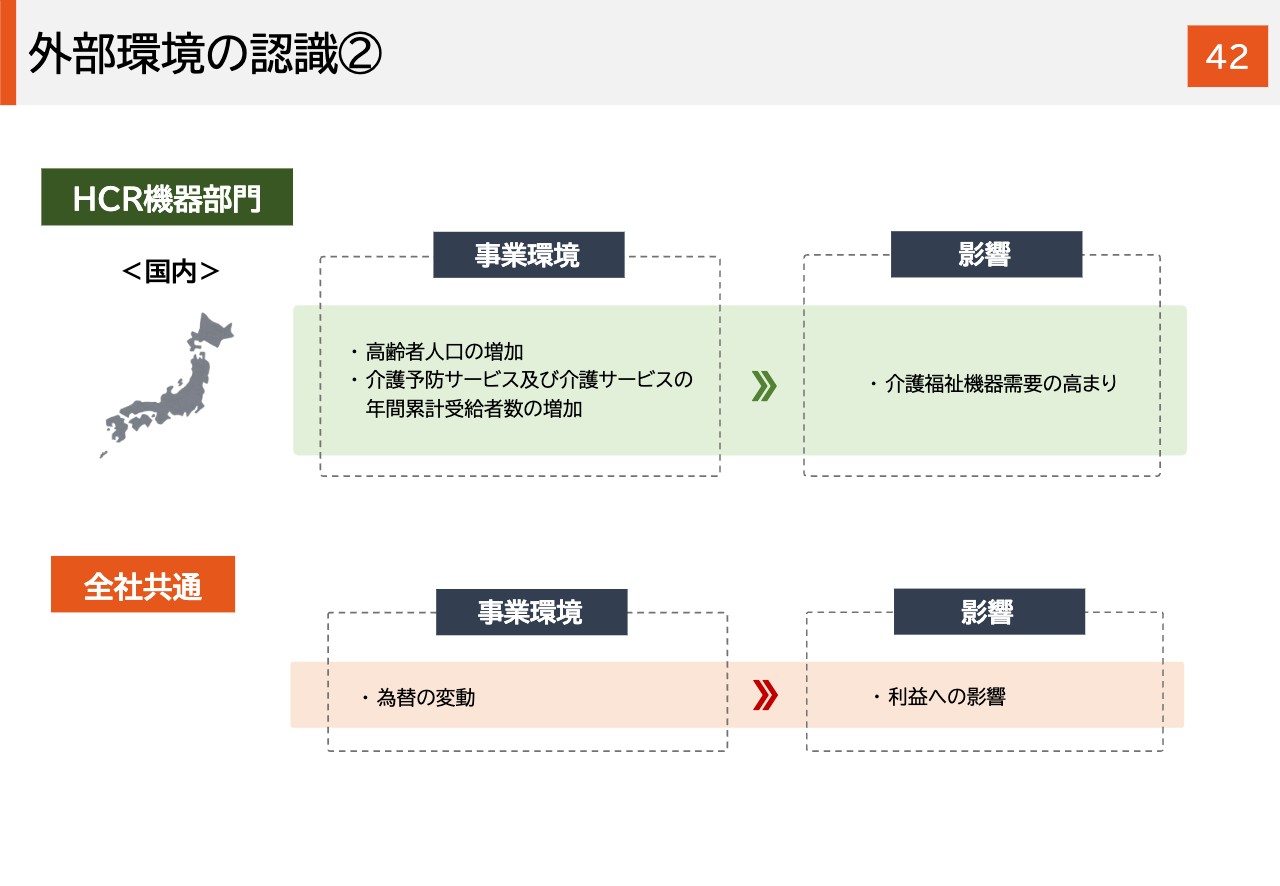

外部環境の認識②

HCR機器部門、全社共通の外部環境の認識です。

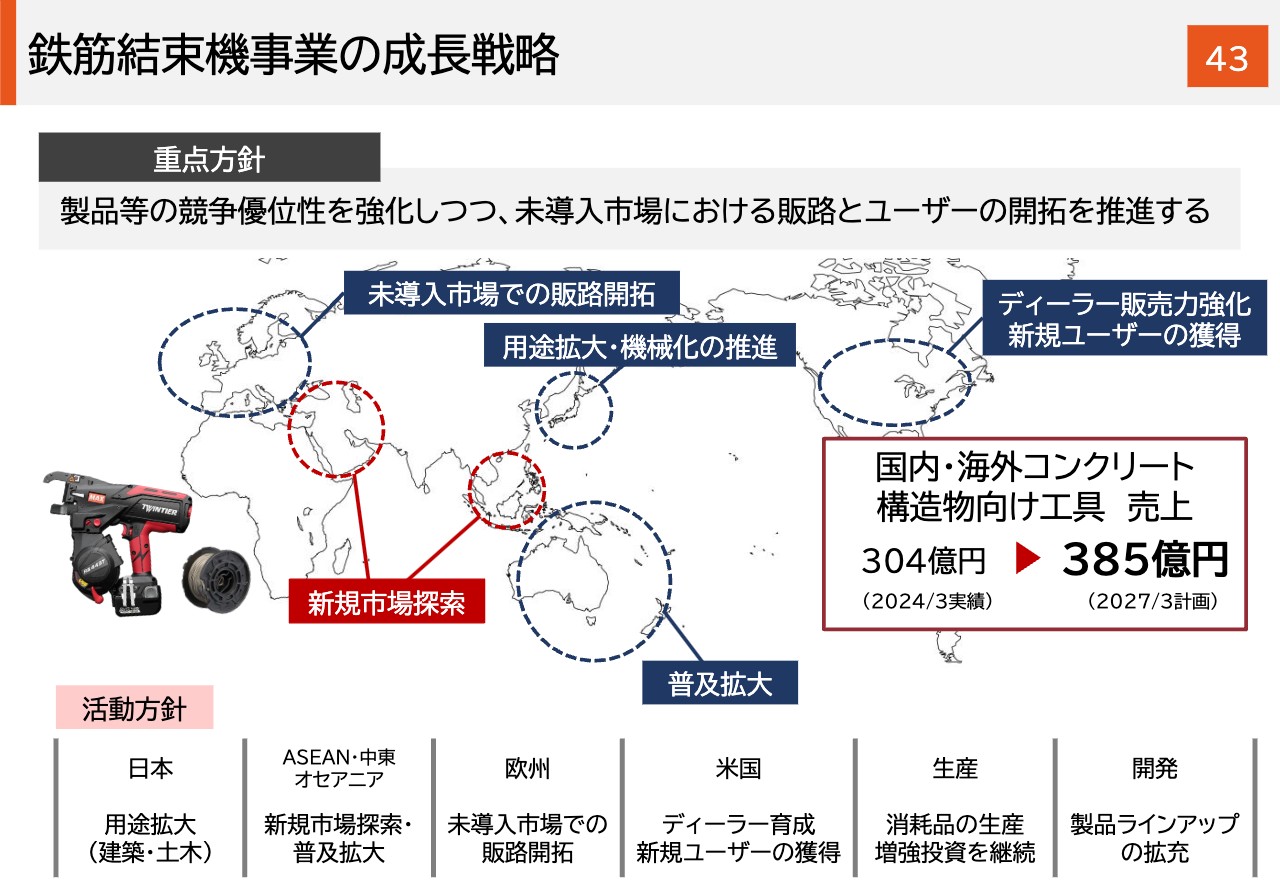

鉄筋結束機事業の成長戦略

鉄筋結束機事業の成長戦略についてです。製品の競争優位性をさらに強化しながら、まだ導入できていない市場での販路とユーザーの開拓推進を重点方針として設定しています。

鉄筋結束機を中心とする国内・海外コンクリート構造物向け工具の売上高は、2024年3月期実績の304億円から2027年3月期には385億円到達を計画しています。

エリア別にご説明します。メイン市場である欧米ですが、まず米国は前中計期間でコンクリートディーラーの拡大を進めてきました。新中計期間はディーラーの育成による販売力強化に加え、浸透率が低いと認識している道路や橋梁などの非住宅市場に対する活動を推進し、新規ユーザーの獲得を目指します。

欧州は活動を強化していく非住宅市場や南欧、東欧などの市況が好調なエリアへの販路拡大開拓を推し進めます。

国内は機械化率の低い用途に対して、生産性向上の観点で手作業から機械結束への置き換え提案をさらに進めます。

オーストラリアや韓国などは普及拡大を、ASEANや中近東などは市場探索を行い、将来の事業拡大に向けた準備を着実に進めていきます。

また、生産では需要に応じた生産体制の検討と、開発では製品ラインアップの拡充を随時進めていく考えです。

インダストリアル機器部門(2025~27年3月期 計画)

インダストリアル機器部門の重点活動方針です。

オフィス機器部門(2025~27年3月期 計画)

オフィス機器部門の重点活動方針です。

HCR機器部門(2025~27年3月期 計画)

HCR機器部門の重点活動方針です。

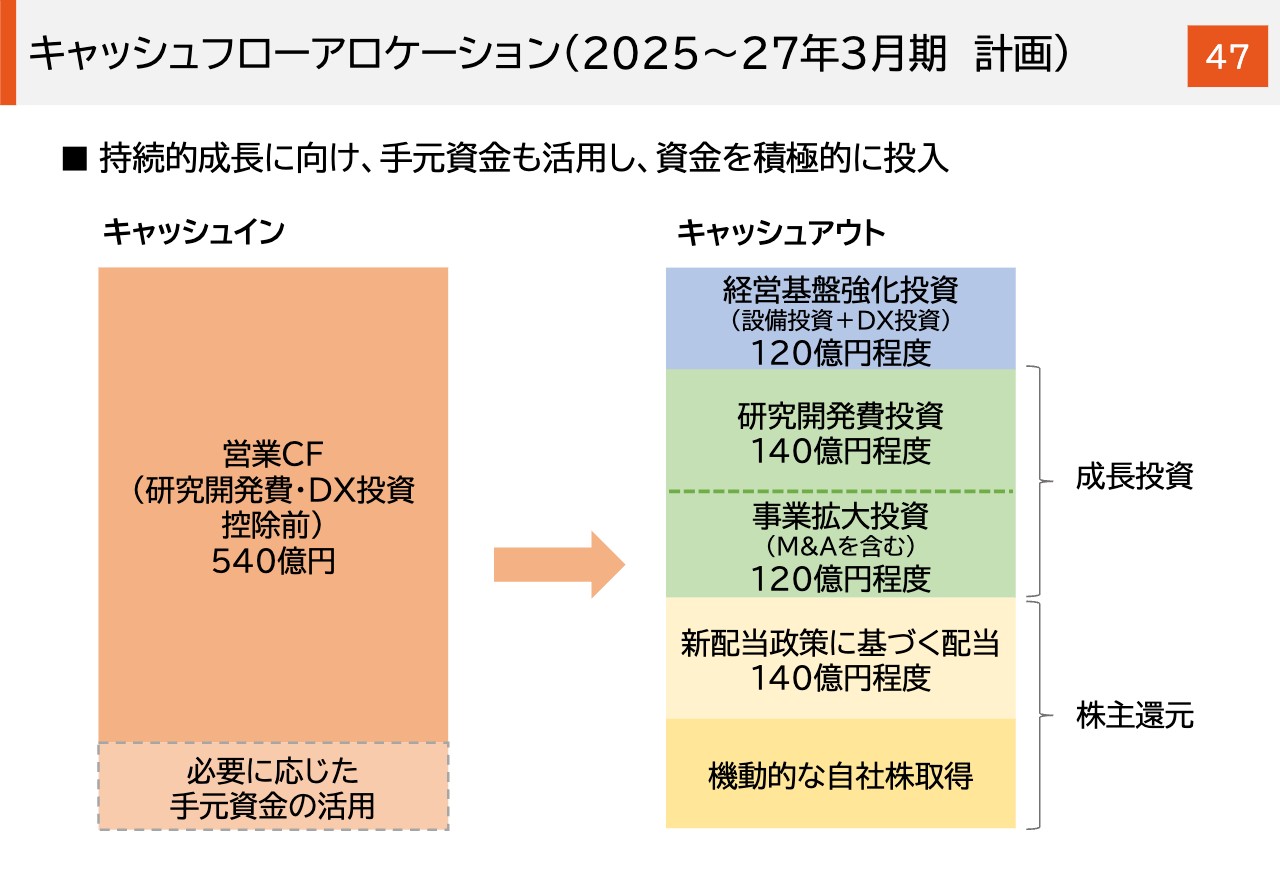

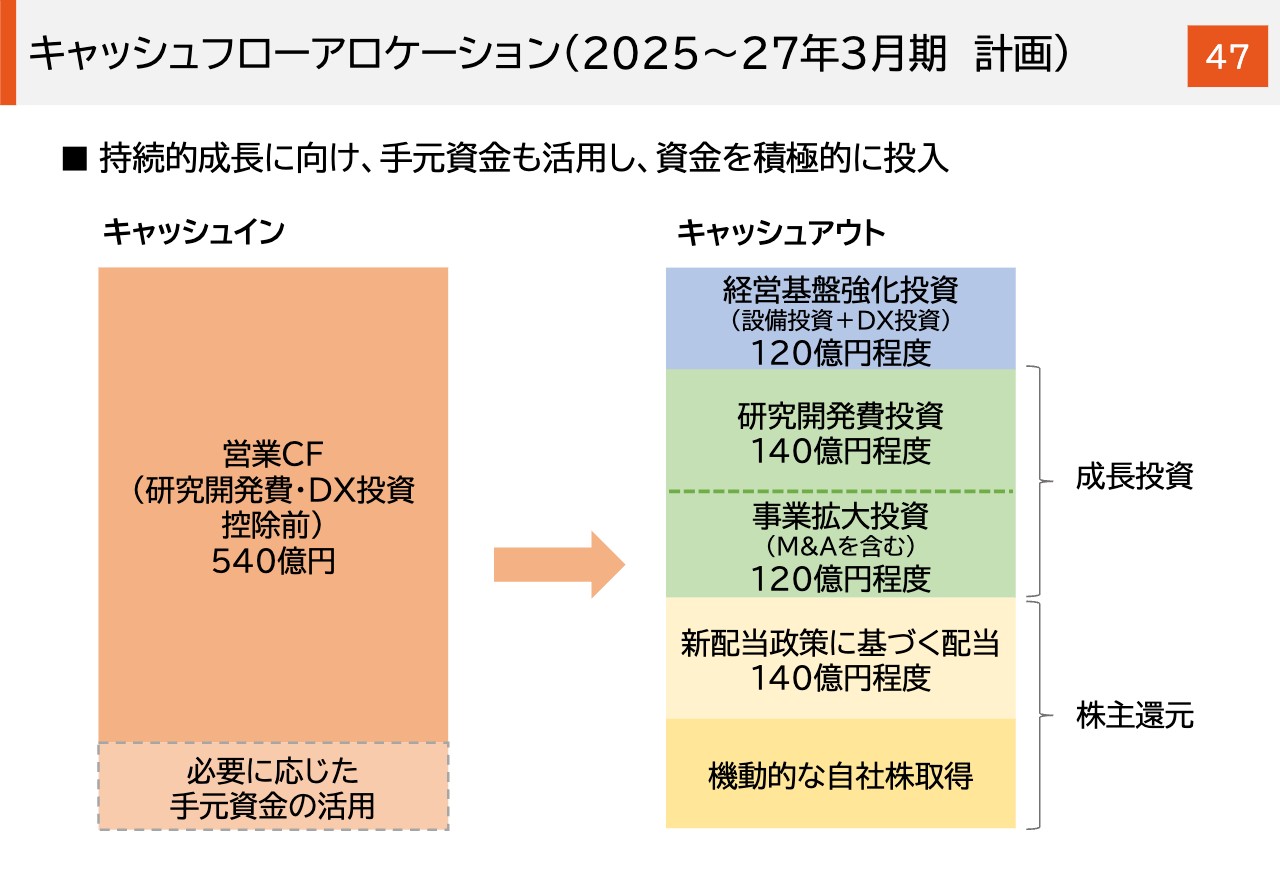

キャッシュフローアロケーション(2025~27年3月期 計画)

キャッシュフローアロケーションについてです。本業である営業活動で得た資金と手元資金を有効活用し、持続的な成長につなげていきます。

具体的には、スライドのグラフに青色で示している設備投資やDX関連投資などの経営基盤強化投資に120億円程度、緑色で示している研究開発費やM&Aを含む事業拡大投資などの成長投資として260億円程度を投下する計画です。

また、後ほどご説明する新配当政策に基づく配当として140億円程度、さらに機動的な自社株取得を実行していきます。

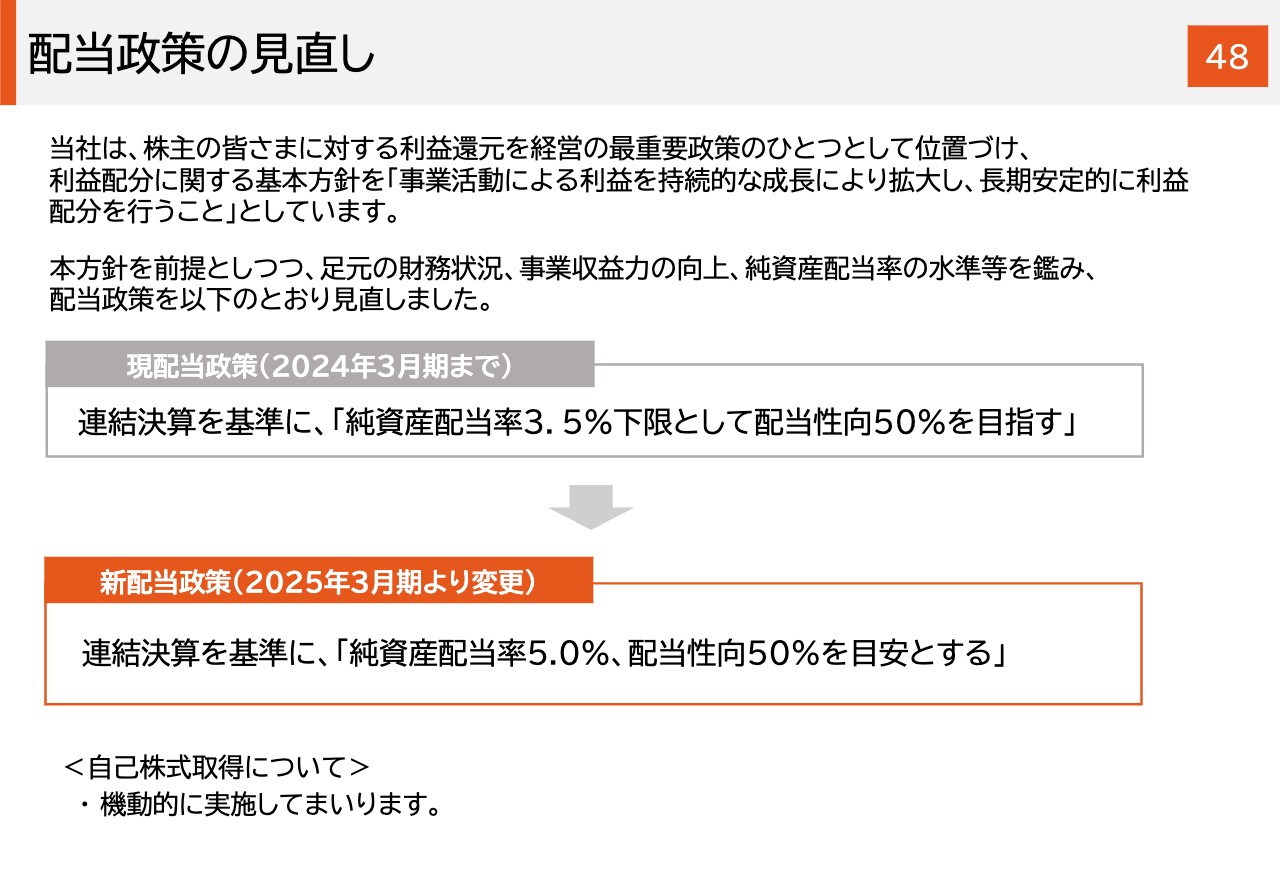

配当政策の見直し

配当政策の見直しについてです。当社は株主のみなさまに対する利益還元を経営の最重要政策の1つとして位置づけ、利益配分に関する基本方針を「事業活動による利益を持続的な成長により拡大し、長期安定的に利益配分を行うこと」としています。

この基本方針を前提としつつ、足元の財務状況、事業収益力の向上、純資産配当率の水準などを鑑み、配当政策の見直しを実施しました。現配当政策は連結決算を基準に「純資産配当率3.5パーセントを下限として配当性向50パーセントを目指す」で、2024年3月期の配当まで適用します。

新配当政策は、連結決算を基準に「純資産配当率5パーセント、配当性向50パーセントを目安とする」として、2025年3月期の配当から適用します。これはROE10パーセントを意識しています。

配当政策を変更することで、株主還元のさらなる充実を図っていきます。

配当政策 1株当たり配当金

スライドは、1株当たりの配当金の推移です。現配当政策を踏まえて、2024年3月期の1株当たりの年間配当金は前期から23円増配の101円としています。

また、新配当政策を適用する2025年3月期の1株当たり配当金は108円を計画しています。2026年3月期以降も安定的な配当を継続し、増配を目指していきます。

配当政策 配当性向と純資産配当率

スライドは、配当性向と純資産配当率の推移のグラフです。

サステナビリティ経営の推進

サステナビリティ経営の推進についてです。前中計期間で設定したマテリアリティに応じた取り組みを進めていきます。

以上で、2024年3月期決算および中期経営計画のご説明を終わります。

質疑応答:インダストリアル機器の国内・海外での販売状況について

質問者:鉄筋結束機の新製品の、国内と海外での販売の進捗状況について教えてください。

小川:国内の新製品は12月に発売し、性能的には速さを訴求しています。その実績は順調に増加している状況です。

数値的には、第4四半期は数量ベースで国内で46パーセント増という結果になっています。海外は、近いうちにヨーロッパ全土、北米で発売していきます。

質問者:海外が少し遅れているように感じます。生産能力の問題または、別に要因があるのでしょうか?

小川:既存機からの生産・販売の切り替えをスムーズに行うため、まず国内から発売する戦略で進めています。

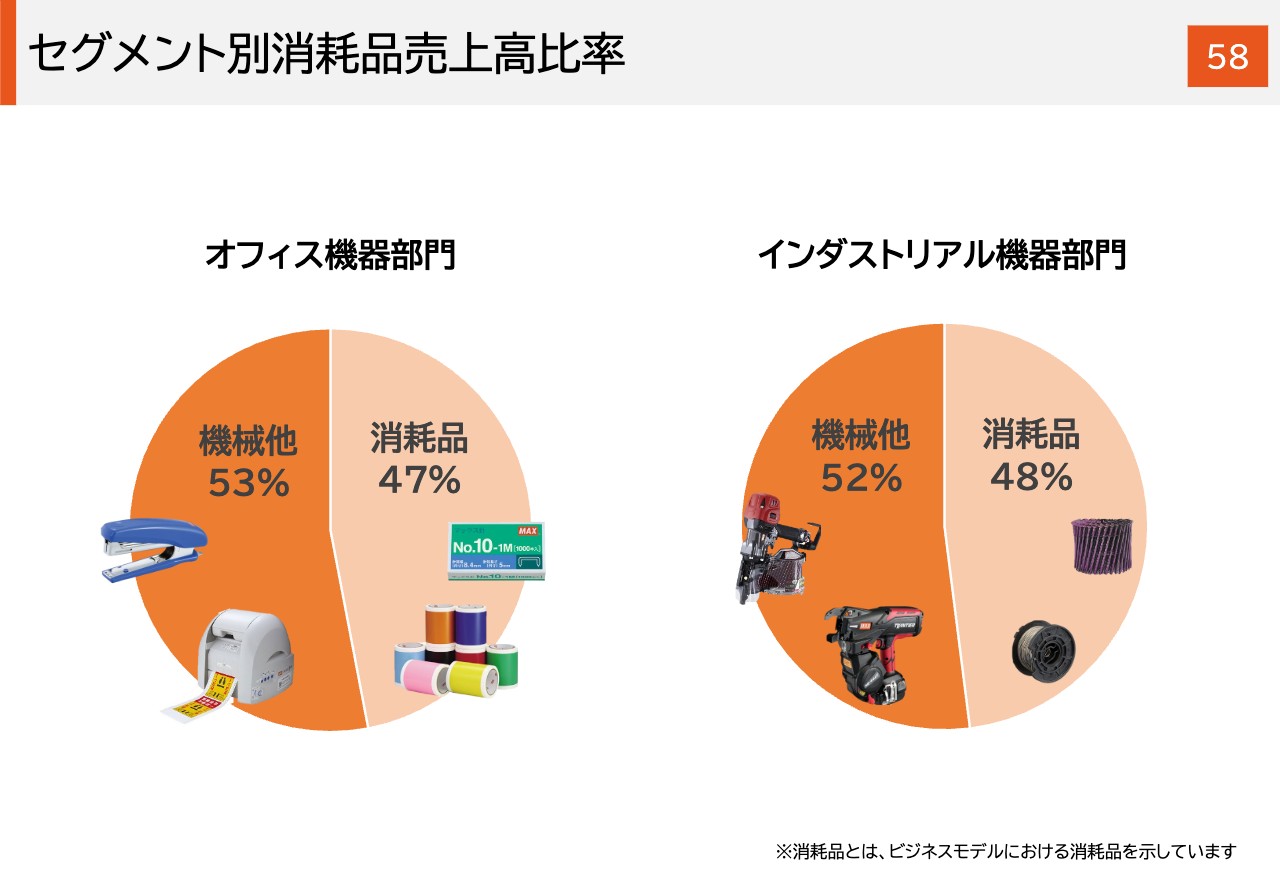

質疑応答:消耗品と機械等の収益性の違いと構成比について

質問者:セグメント別の消耗品売上高比率を開示していますが、消耗品と機械等の収益性の違いはあるのでしょうか? また、新年度計画において構成比はどのようになっていくイメージかを教えてください。

小川:機械と消耗品としてはスライドの写真にあるようなものが該当します。例えば、鉄筋結束機は消耗品の割合が多いです。機械と消耗品の比率については、ほとんど同じように推移していくと思います。

質問者:御社は鉄筋結束機のバッテリーを含め、自社製品には独自のバッテリーを使っており、かつ複数購入する方が多いと思います。実際は、バッテリーを含めると消耗品の比率がもう少し上がっているようなイメージでよいでしょうか?

小川:それは若干あるかもしれませんが、バッテリーは機械他の中に含まれています。

質問者:収益性についてはいかがでしょうか?

小川:機械と消耗品の収益性については、ほとんど同じか消耗品のほうが収益率が高い状況です。

質疑応答:機動的な自社株取得について

質問者:キャッシュフローアロケーションについてスライドの右の1番下に「機動的な自社株取得」と記載があります。

御社の好調な業績に裏づけられた現在の株価水準は、ヒストリカルに見ると高い水準にあります。「株価が下がっているから自社株買いをする」といったステージにはないと思いますが、今後この「機動的な」というのはどのようなときを想定されるのでしょうか?

御社の株主構成を拝見すると、保険会社などのかなり固定化された歴史的な持ち合いの部分がありますが、こちらの解消などに使われますか?

小川:株主さまの状況に合わせるかたちにもなるかもしれませんが、戦略としては機動的にその株を取得していくことがあります。

質問者:例えば戦略投資など使いきれなかった部分などがありましたが、分配していくことになりますか?

小川:そのようなこともあるかもしれませんが、まだ決まっていません。あくまでも機動的ということになります。

質疑応答:プロモーションの効果について

質問者:アメリカにおいて鉄筋結束機のプロモーションを実施したといったお話がありましたが、具体的にどのようなことを行ったのでしょうか? そしてこれは先にプロモーション費用が発生し、時間を経てそれが売上や利益になっていくようなイメージを持っておけばよいでしょうか?

まだ発売していない「ツインタイア RB-442T」の新製品とは関係がないことだと思いますが、新製品を発売する時にはこのような現象が同じく生じるのかも教えてください。

小川:具体的なプロモーション内容は開示できないため概略をお伝えすると、消耗品を付帯するために、先期から機械を拡販し始めています。

1月に行われたワールドオブコンクリートでのプロモーションがかなり効き、機械の台数が増えました。機械の増加に伴い、この4月以降は消耗品の増加につながるのではないかと予想しています。

質疑応答:「ツインタイア RB-442T」の収益性について

質問者:「ツインタイア RB-442T」は国内で実際販売して既存製品と比較した時に、どの程度収益性が異なりますか? また、これから海外に販売していくと、どの程度の構成比になり、どの程度御社の収益性の改善に寄与するのかについても教えてください。

小川:収益性は、ほとんど同じだと思います。数量が増加することにより償却負担が少なくなっていくため今期から収益が上がっていくと予想されますが、基本的には台数アップにより収益が上がるかたちになると思います。

質疑応答:配当政策の見直しについて

質問者:株主還元方針について表現の問題を確認します。今までの方針では、純資産配当率3.5パーセントを下限とおっしゃっていました。今回は、純資産配当率5.0パーセントは下限とは書いてありません。今回は下限ではないという認識でよろしいのでしょうか?

小川:そうです。前回の中期経営計画の期間はROEが2桁の実力がついたということで、今回の中期経営計画においては3年間のキャッシュインを基にして、先ほどご説明したキャッシュフローアロケーションの全体像を描きました。

この全体像を描く中で「DOE5パーセント=ROE10パーセント×配当性向50パーセント」というその資本収益性と株主還元のバランスから、この新しい配当政策を作っています。

コンクリート構造物向け工具の実績について

司会者:それでは、いつものようにコンクリート構造物向け工具の第4四半期の実績についてご説明します。

角芳尋氏(以下、角):コンクリート構造物向け工具の実績について説明します。コンクリート構造物向け工具の第4四半期3ヶ月間の売上高実績は、概数では国内で15億円、海外で59億円となりました。前年同期の実績は国内でおおよそ14億円、海外が49億円のため、国内は5パーセントの伸長、海外は20パーセントの伸長となりました。

これを機械と消耗品で見ると、国内の機械はおおよそ50パーセントの伸長、消耗品は7パーセントの減少となりました。海外の機械は25パーセントの伸長、消耗品は20パーセントの伸長となりました。

円ベースの売上高は国内外合計74億円で、16パーセントの増加となります。続いて第4四半期3ヶ月間の数量ベース地域別での実績をご説明します。北米の機械は先ほどのプロモーションの効果もあり45パーセントの増加で、消耗品は17パーセントの増加です。欧州は厳しい環境が続いている中で、機械は5パーセントの減少、消耗品はほぼ横ばいという数量ベースです。

先ほどご説明しましたが、国内に関しては新製品「ツインタイア RB-442T」の拡販が効いています。機械は数量ベースで46パーセントの増加で、消耗品は昨年値上げの反動などがあり15パーセントの減少です。

通期の数量ベース前年比のご説明をすると、北米は機械で15パーセントの増加、消耗品で4パーセントの増加です。厳しかった欧州は機械で25パーセントの減少、消耗品で7パーセントの減少です。国内は機械で4パーセントの増加で、消耗品で若干4パーセントの減少でした。これが先期1年間とその前の期との数量ベースでの比較となります。

質疑応答:新しい鉄筋結束機の国内販売好調の背景について

質問者:新製品の鉄筋結束機の国内における好調の背景を教えてください。

機械としては、速くなったところが好調の背景だと思います。そこで買い替えや置き換えが進んだのは、いわゆる建設業界の人手不足の問題でしょうか? それとは別に、今使っている機械が更新需要に当てはまるという一過性のものと考えたほうがよいのかを教えてください。

小川:正確な数値は押さえていないためわからないですが、置き換えと買い増しと新規があります。おっしゃるとおり、現在は鉄筋結束機を使い、手結束している部分を機械化して人手不足を解消したい考えが根本にあります。生産効率を上げるために鉄筋結束機を使うことが、広まってくると思います。

機械性能では結束スピードが速くなりました。もともと鉄筋結束機の次の機械は結束スピードを速くしてほしいというのが、機械を使用する現場での一番大きな要望でしたので、マッチングしているのではないかと思っています。

質疑応答:鉄筋結束機の小型化について

質問者:機械は速くなった一方で、小型化は進んでいません。例えば、隅のほうの結束や小さな建物などの場合、使いづらい部分もあるかと思います。そこはまだ課題ではないとお考えでしょうか?

小川:現行の鉄筋結束機は、基本的に今の鉄筋をすべて結束できるわけではありません。したがって、今おっしゃったような場所にきちんと結束できるよう用途を広げることは、商品ラインナップ拡充の課題としては当てはまると思います。

質問者:ありがとうございます。将来的には、そのようなものの販売も期待できるということですね。

小川:そうですね。

質疑応答:取り扱いディーラーの拡大について

質問者:ディーラー数増加について、2021年3月期末比で書いてあります。この取り扱いディーラーの増加は、すでに一巡していると考えてよいでしょうか? それとも地域的に南欧のようなところがあり、まだ増えると考えてよいでしょうか?

小川:戦略的には南欧があります。またこれからですが、ASEANや中東も探索しますので、基本的にはそのようなところの販路の拡大が課題になっています。

質問者:北米についてはだいたい一巡という理解でよろしいでしょうか?

小川:北米はまだ増えると思います。どこまで増えるかは、今は具体的には申し上げられません。

質問者:国内についてはディーラーの問題はないということでしょうか?

小川:国内はそうです。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6454

|

6,290.0

(15:30)

|

+50.0

(+0.80%)

|

関連銘柄の最新ニュース

-

マックス、全指標で上方修正後の計画を上回る進捗 流動性向上および投... 今日 08:00

-

決算マイナス・インパクト銘柄 【東証プライム】引け後 … レーザー... 02/02 15:48

-

決算マイナス・インパクト銘柄 【東証プライム】寄付 … レーザーテ... 02/02 09:28

-

前場に注目すべき3つのポイント~輸出関連株の買い戻しが意識されやすい~ 02/02 08:38

-

本日の【株式分割】銘柄 (30日大引け後 発表分) 01/30 18:50

新着ニュース

新着ニュース一覧-

今日 16:40

-

今日 16:40

-

今日 16:37

-

今日 16:36