【QAあり】フレクト、24年3月期は売上・各段階利益とも過去最高を計上 来期もDX需要継続を見込み組織拡充・人材投資に意欲

株式会社フレクト 2024年3月期決算説明

塚腰和男氏(以下、塚腰):株式会社フレクトの2024年3月期通期決算説明会を始めます。執行役員コーポレート本部長CFOの塚腰です。どうぞよろしくお願いします。

本日は、代表取締役CEOの黒川幸治から決算についてご説明します。その後、みなさまからのご質問に回答します。

黒川幸治氏(以下、黒川):みなさま、こんにちは。株式会社フレクト代表取締役CEOの黒川です。本日はお忙しい中、当社の決算説明会にご参加いただきありがとうございます。

まず、会社概要と事業概要についてお話しした後、決算内容をご説明します。

会社概要

会社概要です。当社の設立は2005年で、現在20期目となります。従業員数は2024年3月末時点で324人となっており、基盤事業としてクラウドインテグレーションサービス、そして新規事業として「Cariot(キャリオット)」サービスの2つを展開しています。

ビジョン

当社のコーポレートビジョンは「あるべき未来をクラウドでカタチにする」です。当社はクラウドの先端テクノロジーとデザインで、企業のDXを支援するマルチクラウド・インテグレーターです。

あらゆるヒト、モノがデジタルでつながる現代社会において、デジタルに最適化された新しい顧客体験をカタチにします。お客さまから言われたことだけを開発するのではなく、企業、さらにはその先にいるユーザーや社会のあるべき姿を我々自身でしっかり考え、モノ作りまで行うことで、顧客中心型のビジネス変革を支援していきます。

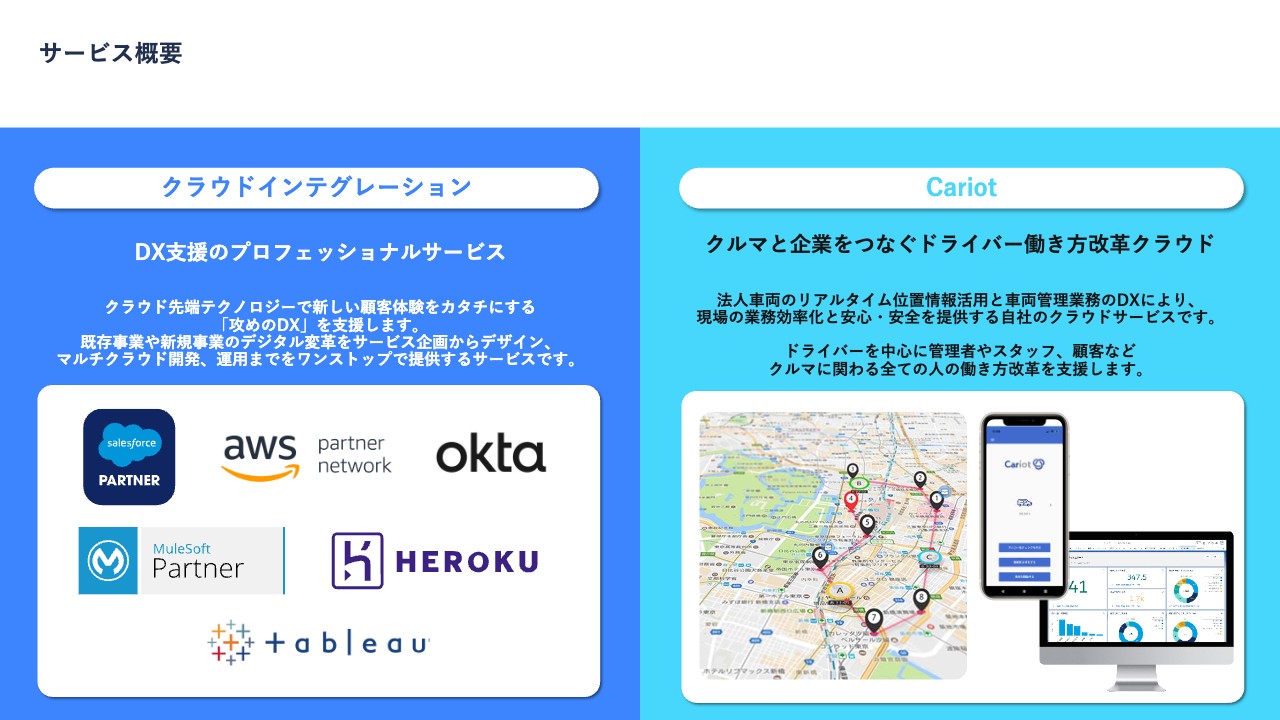

サービス概要

サービスの概要です。クラウドインテグレーションサービスでは、クラウドの先端テクノロジーで新しい顧客体験をカタチにする「攻めのDX」支援のプロフェッショナルサービスを提供しています。これは、既存・新規事業のデジタル変革を、サービスの企画からデザイン、マルチクラウドでの開発・運用までワンストップで提供するサービスです。

パートナーとしては「Salesforce」「Amazon Web Services」「Heroku」「MuleSoft」「Tableau」「Okta」といった、グローバルで活躍するクラウドプラットフォーマーがいます。

一方、「Cariot」サービスは、クルマと企業とをつなぐドライバーの働き方改革クラウドサービスです。法人車両のリアルタイム位置情報の活用と車両管理業務のDXにより、現場の業務効率化を支援し、安心・安全をお届けする自社のクラウドサービスとなります。

なお、当社は単一セグメントで開示しています。

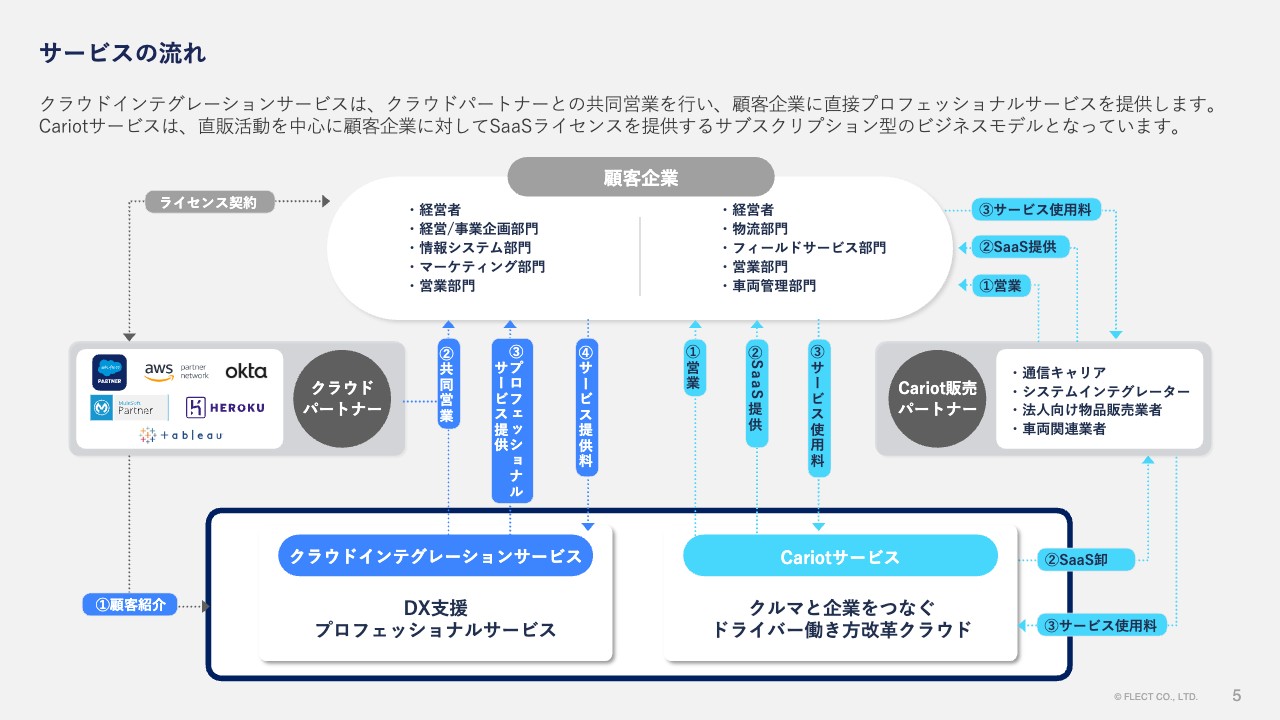

サービスの流れ

サービスの流れですが、クラウドインテグレーションサービスについては、クラウドパートナーから顧客紹介と共同提案の依頼が入り、それを受けて共同営業を行います。受注したお客さまに対するライセンスはクラウドパートナーの契約となり、当社ではライセンスのリセール活動は行っていません。

プロフェッショナルサービスは当社とお客さまとの直接契約となり、そのサービス提供料をいただくかたちです。また、初回契約以降は当社の担当者がしっかり営業活動を行うことで、お客さまとの継続的な取引を実現しています。

「Cariot」サービスは、自社で直販体制を構築し、その営業活動で獲得したお客さまに対し、ライセンスの提供とサブスクリプションの年間前払いの使用料をいただきます。また、販売パートナーとして、通信キャリアやシステムインテグレーター、車両関連業者などが代理販売を行っています。

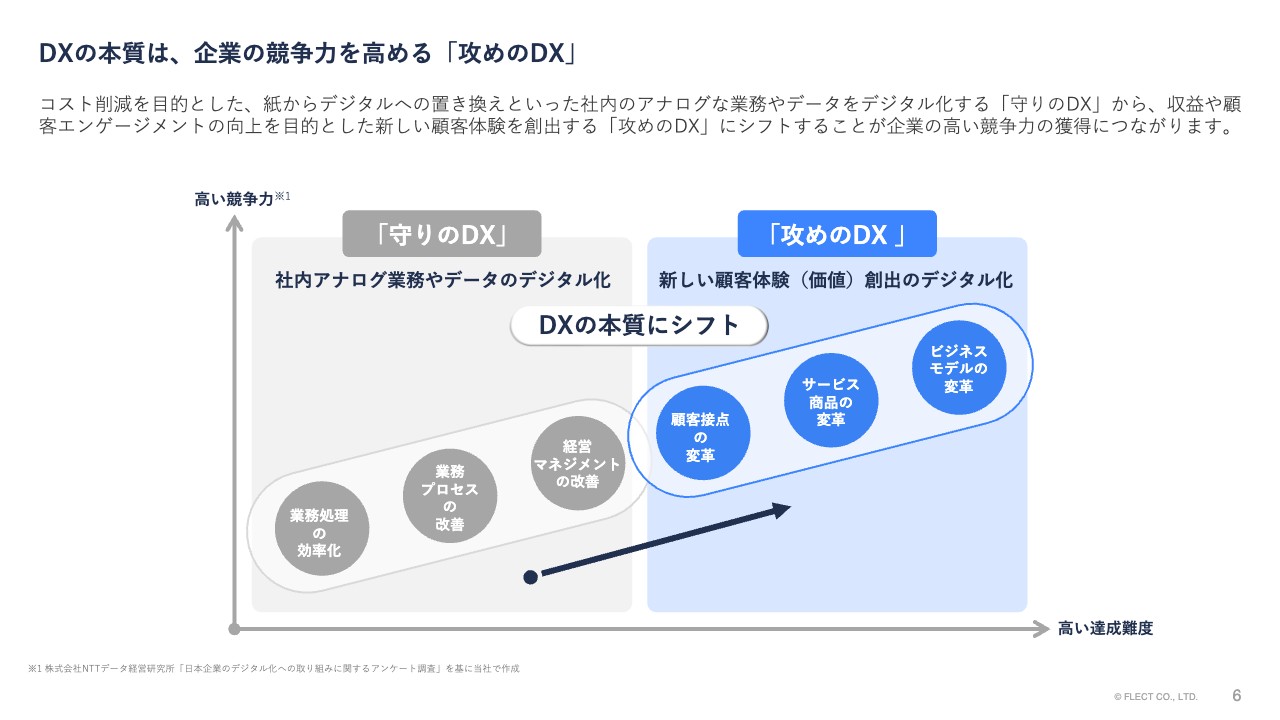

DXの本質は、企業の競争力を高める「攻めのDX」

DXには、企業の競争力を高める「攻めのDX」と、例えば紙からデジタルへの置き換えといった、社内のアナログな業務やデータのデジタル化・コスト削減が目的の「守りのDX」があると考えています。我々としては、収益や顧客エンゲージメントの向上を目的とした、新しい顧客体験を創出する「攻めのDX」にシフトしていくことが求められていると思っています。

「攻めのDX」のステップとしては、顧客接点の変革、サービス商品の変革、そしてビジネスモデルの変革があります。達成する難度は高いですが、実現すると企業の高い競争力を獲得できる「攻めのDX」こそDXの本質と考えています。

クラウド先端テクノロジーで新しい顧客体験をカタチにする「攻めのDX」支援

クラウドインテグレーションサービスは、クラウド先端テクノロジーで新しい顧客体験をカタチにする「攻めのDX」を支援します。具体的にはIoT/モビリティやAIサービス、顧客とつながるコミュニティ、ECサービス、API連携やID認証といった基盤の構築など、企業の既存事業や新規事業のデジタル変革の支援を行います。

また、顧客基盤は積極的にDXを推進する大手企業が中心となっており、2024年3月期の売上比率において約91パーセントは大手企業です。

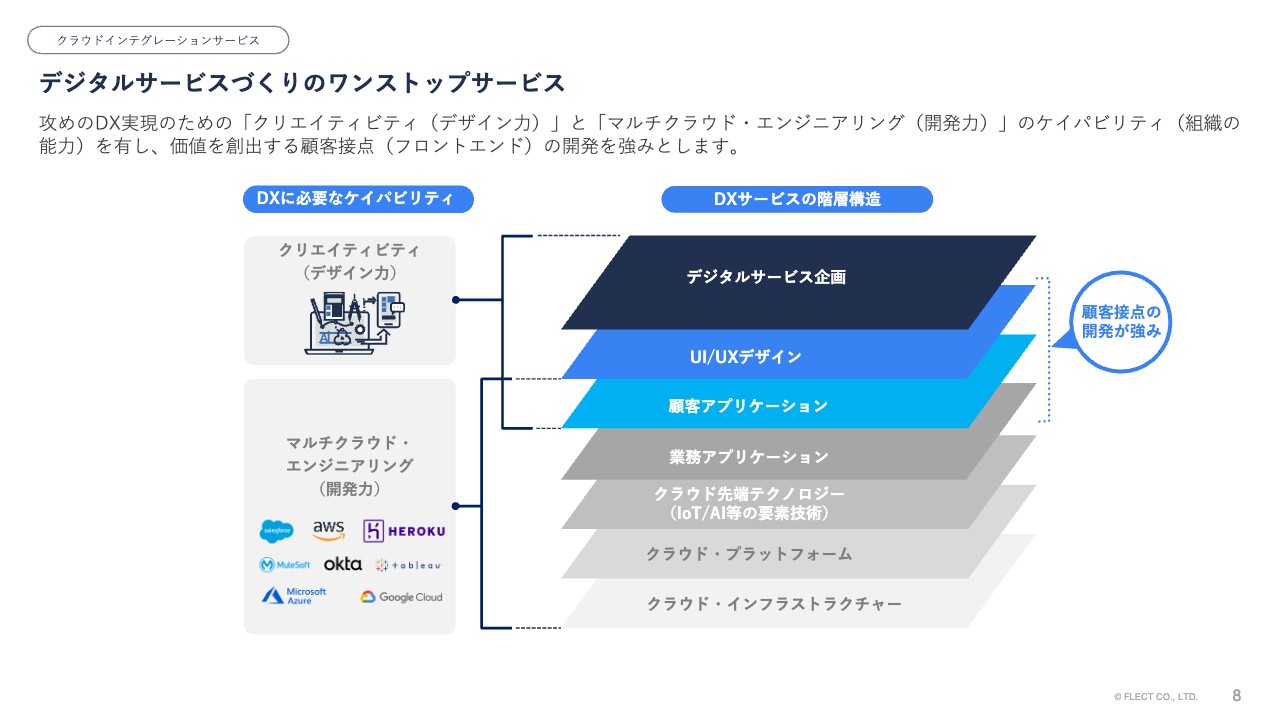

デジタルサービスづくりのワンストップサービス

クラウドインテグレーションサービスの特徴は3つあります。1つ目は、デジタルサービスづくりのワンストップサービスです。「攻めのDX」を実現させるため、クリエイティビティ、デザイン力とマルチクラウドのエンジニアリング(開発力)が必要となります。

クリエイティビティ、デザイン力は、デジタルサービス企画の立案、UI/UX、画面や顧客体験のデザイン設計となります。また、マルチクラウドのエンジニアリング(開発力)は、お客さまのアプリケーション、企業が使う業務アプリケーション、IoTやAIといった先端テクノロジー、そしてプラットフォーム、インフラまで、すべての開発において必要となり、当社はこれらをワンストップで提供しています。

変化に適応する高いアジリティ(俊敏性)

2つ目の特徴は、ワンストップゆえに、変化に適応する高いアジリティ(俊敏性)を持っていることです。テクノロジーや競合の急速な進化、またユーザーのフィードバックに対しては、高いアジリティによってデジタルサービスを継続的に発展させる必要があります。

当社のプロジェクトの平均期間は約3ヶ月で、短期間でのデリバリを実現しています。また、初期サービス構築で終わらず、繰り返しデリバリ開発サイクルを回すことで、変化に適応しながら、アジャイルでDXサービスの成長を支援していきます。

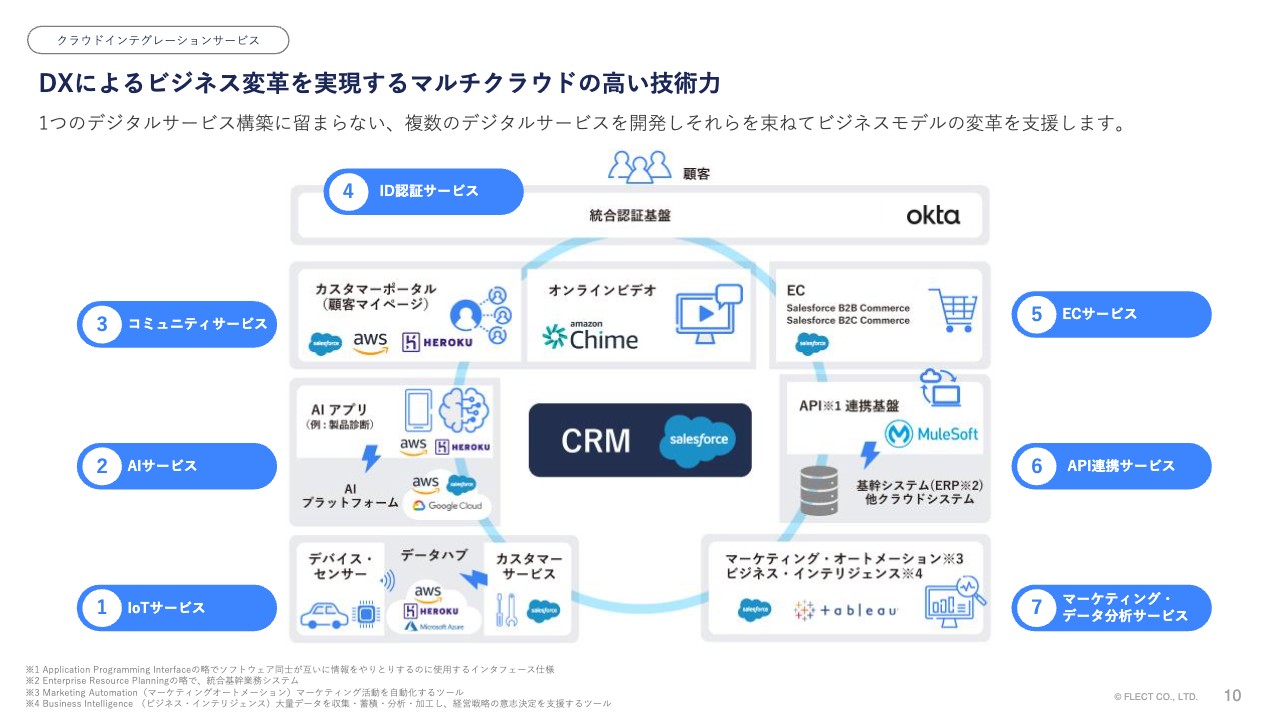

DXによるビジネス変革を実現するマルチクラウドの高い技術力

3つ目は、DXによるビジネス変革を実現するマルチクラウドの高い技術力です。例えばIoTサービスだけといった単一サービスではなく、企業が求める複数のデジタルサービスを開発し、それらを束ね、ビジネスモデル全体の変革を支援していきます。

そのためにも、各種クラウドプラットフォームの長所・短所を押さえ、デジタルサービスの特徴や顧客要件に最適なクラウドを適材適所で活用することができる、マルチクラウドの高い技術力が当社の競争優位性と考えています。

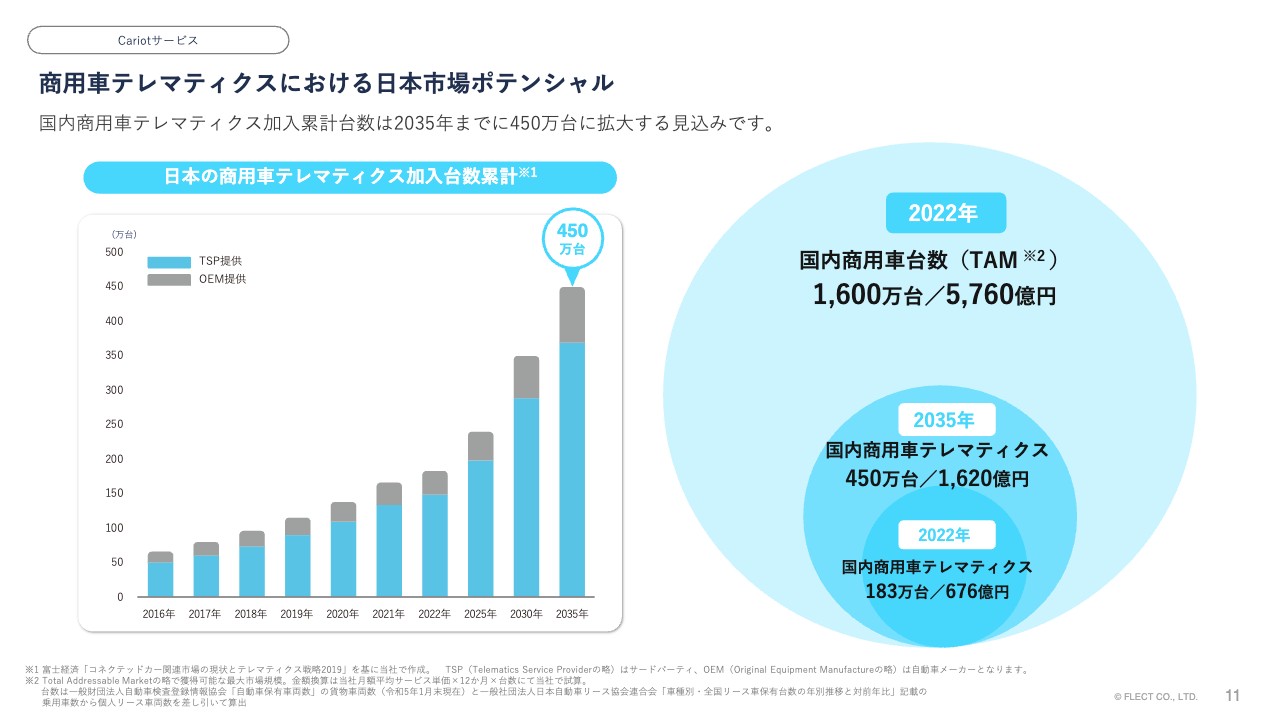

商用車テレマティクスにおける日本市場ポテンシャル

「Cariot」サービスについてです。「Cariot」が在籍する日本の商用車テレマティクスの加入台数累計は2035年までに約450万台となる見込みで、2022年時の約183万台から約2.5倍の成長が期待されています。

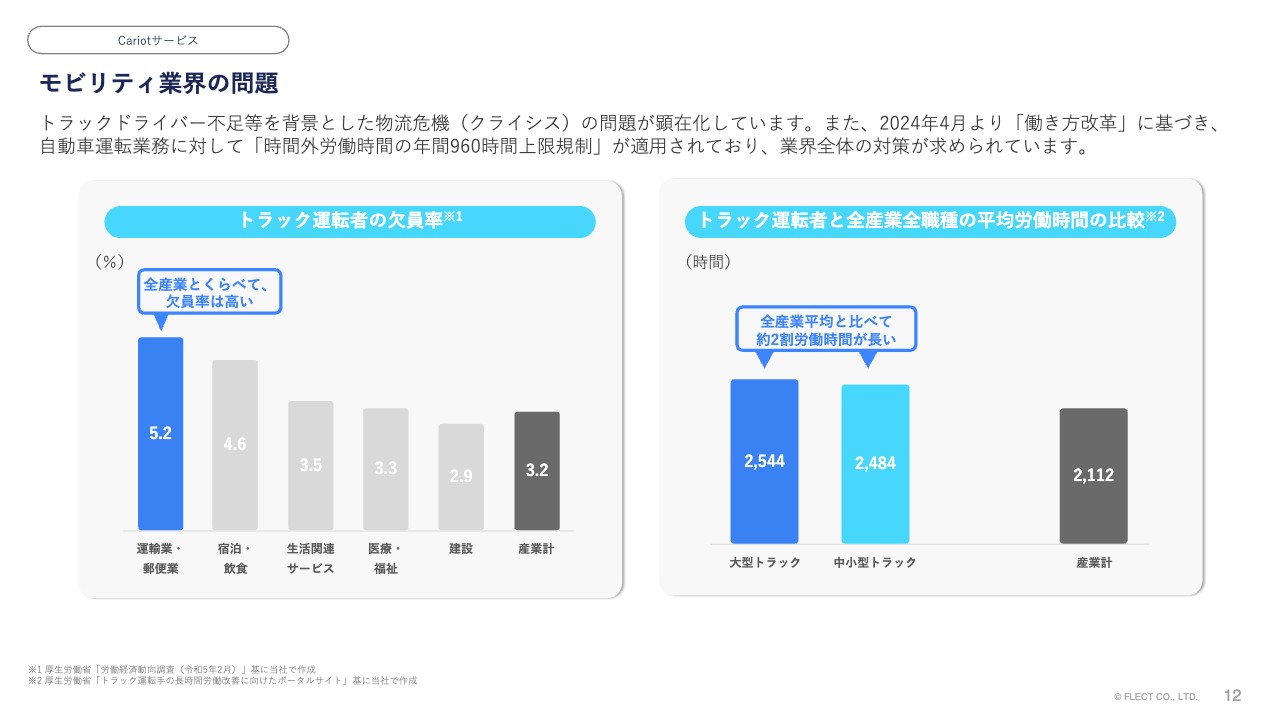

モビリティ業界の問題

モビリティ業界における課題として、トラックドライバー不足を背景とした物流危機が顕在化しています。また、2024年4月から働き方改革に基づき、自動車運転業務に対する時間外労働の残業上限規制が適用されているため、業界全体で対策が求められています。

クルマと企業をつなぐドライバー働き方改革クラウド「Cariot」

このような社会課題に対し、「Cariot」はクルマと企業とをつなぐドライバーの働き方改革クラウドサービスを提供しています。クルマに車載デバイスを取り付ける、あるいはスマートフォンアプリを活用することで、クルマの位置情報や加速度といったデータを簡単かつリアルタイムに取得・可視化できるサービスとなっています。

運転に関わる計画から実際のリアルタイムの進捗、そして実績の集計・分析まで、これらをデジタルで一気通貫した業務体験としてお届けし、クルマに関わる業務の効率化を支援していきます。

(2024年3月期-通期) 決算サマリー

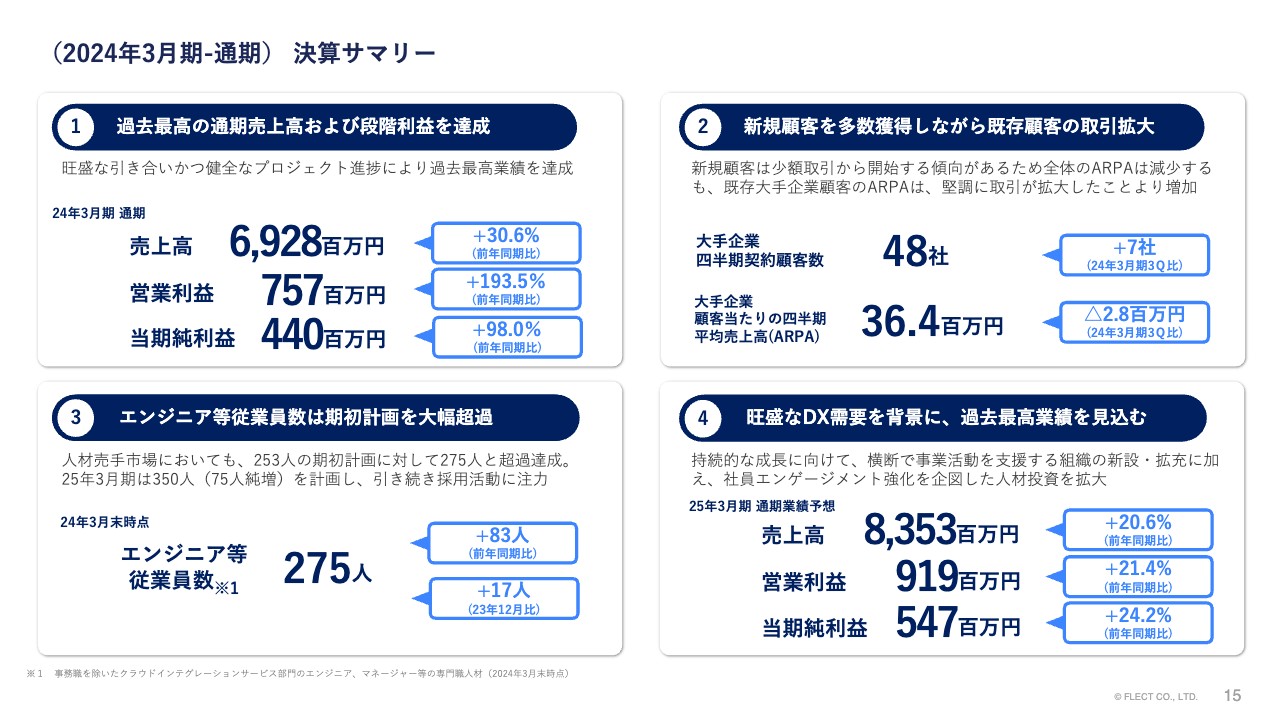

2024年3月期の決算サマリーのポイントは4つです。1つ目として、旺盛なDX支援の需要を受け、プロジェクトが健全な進捗状況にあることから、売上、各段階利益ともに過去最高を計上しています。売上高は69億2,800万円で、前年同期比30パーセント増、営業利益は7億5,700万円で、前年同期比193パーセント増、当期純利益は4億4,000万円で、前年同期比98パーセント増となりました。

2つ目は、売上成長の背景として、新規顧客を多数獲得し、かつ既存顧客の取引拡大も実現することができました。新規顧客は少額取引から開始する傾向があるため、全体の顧客当たりの四半期平均売上高(ARPA)は減少していますが、既存の大手企業に限ったARPAについては、堅調に取引が拡大したことによって増加しています。

大手企業の四半期の契約顧客数は48社で、前四半期比で7社増えました。大手企業のARPAは3,640万円で、前四半期比280万円減となっています。

3つ目は供給サイドですが、エンジニア等従業員数は人材売り手市場においても253人の期初計画に対して275人と、大幅な超過で達成することができました。2025年3月期は350人と、75人の純増を計画しているため、引き続き採用活動に注力していきます。

4つ目として、2025年3月期の業績予想は旺盛なDX需要を背景に、過去最高の業績を見込んでいます。同時に、持続的な成長に向けて横断で事業活動を支援する組織の新設・拡充に加えて、社員エンゲージメント強化を企図とした人材投資を拡大する計画です。

これらを踏まえて、売上高は83億5,300万円の前年同期比20パーセント増、営業利益は9億1,900万円の前年同期比21パーセント増、当期純利益は5億4,700万円の前年同期比24パーセント増と予想しています。

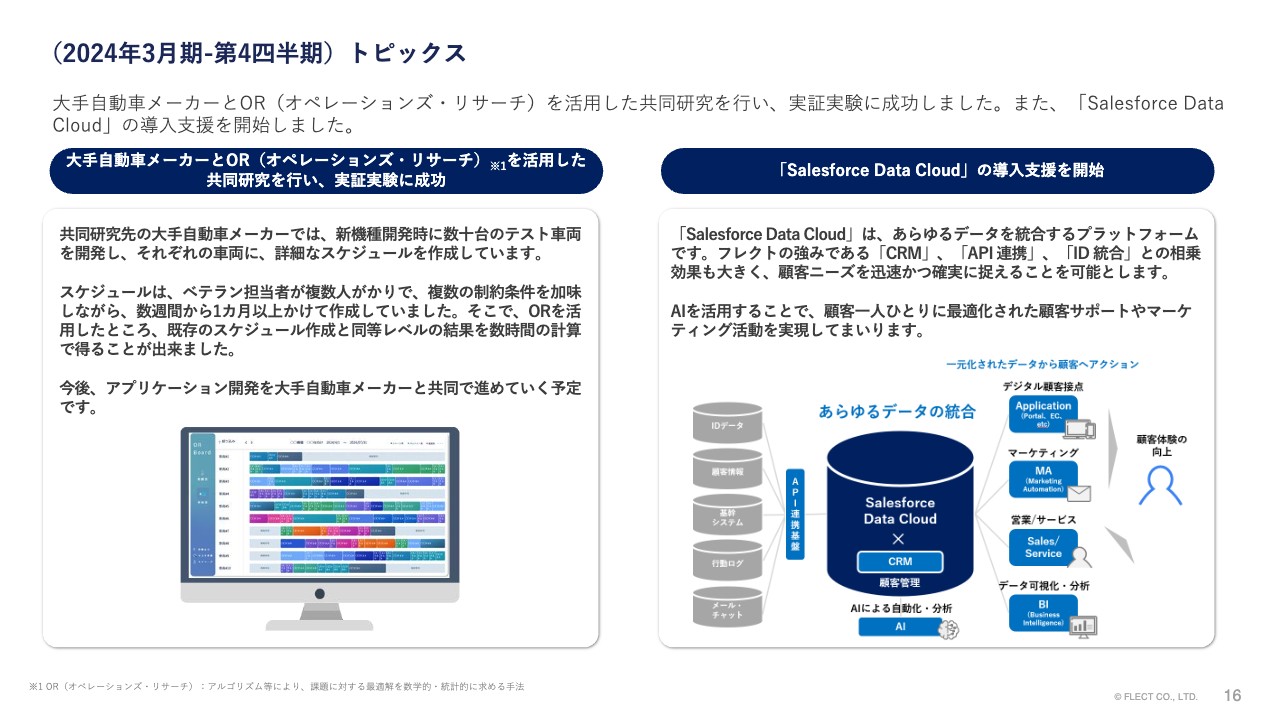

(2024年3月期-第4四半期)トピックス

2024年3月期第4四半期のトピックスです。アルゴリズム等の活用によって、課題に対する最適解を数理統計で求めるオペレーションズ・リサーチ(OR)という手法を活用し、大手自動車メーカーと共同研究を行いました。こちらの実証実験に成功しています。

大手自動車メーカーでは新機種の開発時に数十台のテスト車両を開発し、それぞれ詳細なテストスケジュールをベテランの担当者が数週間ないしは1ヶ月以上かけて作成していました。しかし、ORを活用することで、既存のスケジュール作成と同等レベルの結果を数時間の計算で得ることができました。今後、アプリケーション開発を大手自動車メーカーと共同で進めていく予定となっています。

また、「Salesforce Data Cloud」の導入支援を開始しました。「Salesforce Data Cloud」は、あらゆるデータを統合するプラットフォームです。当社の強みであるCRM、API連携、ID統合との相乗効果も大きく、顧客ニーズを迅速かつ確実に捉えることを可能とします。さらにデータを蓄積した先には、AIを活用することで、顧客一人ひとりに最適化された顧客サポートやマーケティング活動を実現していきます。

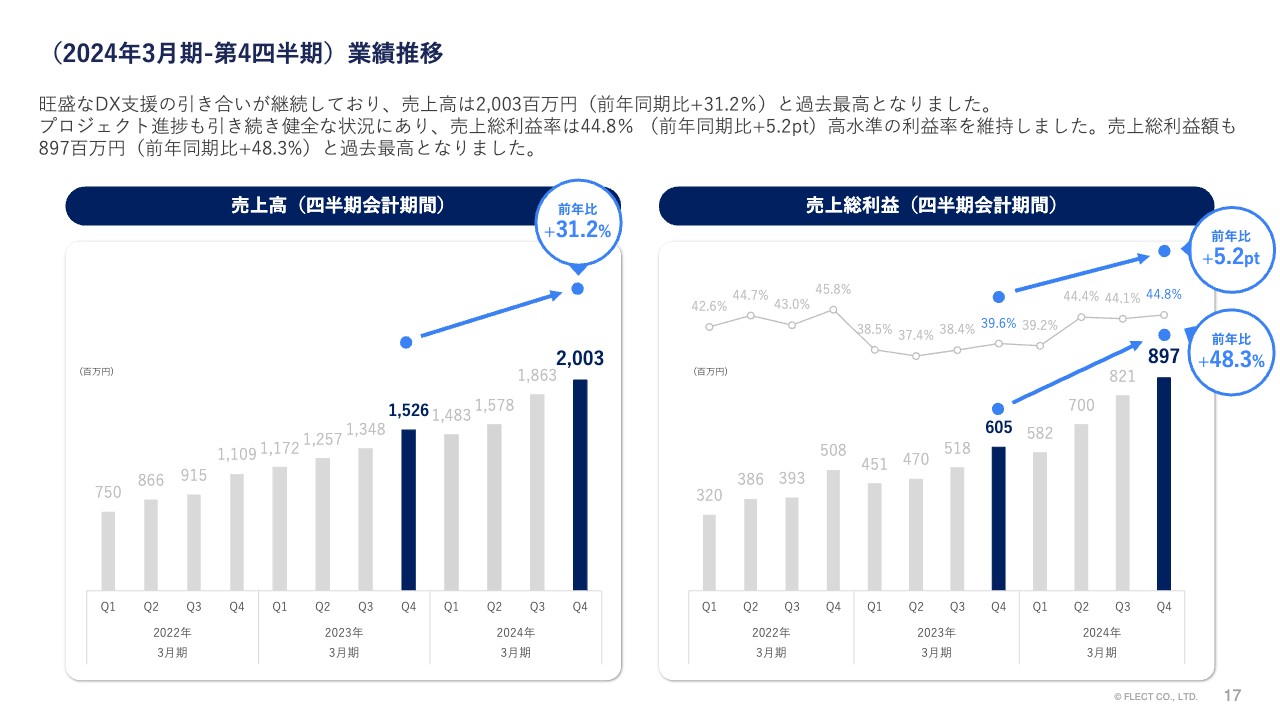

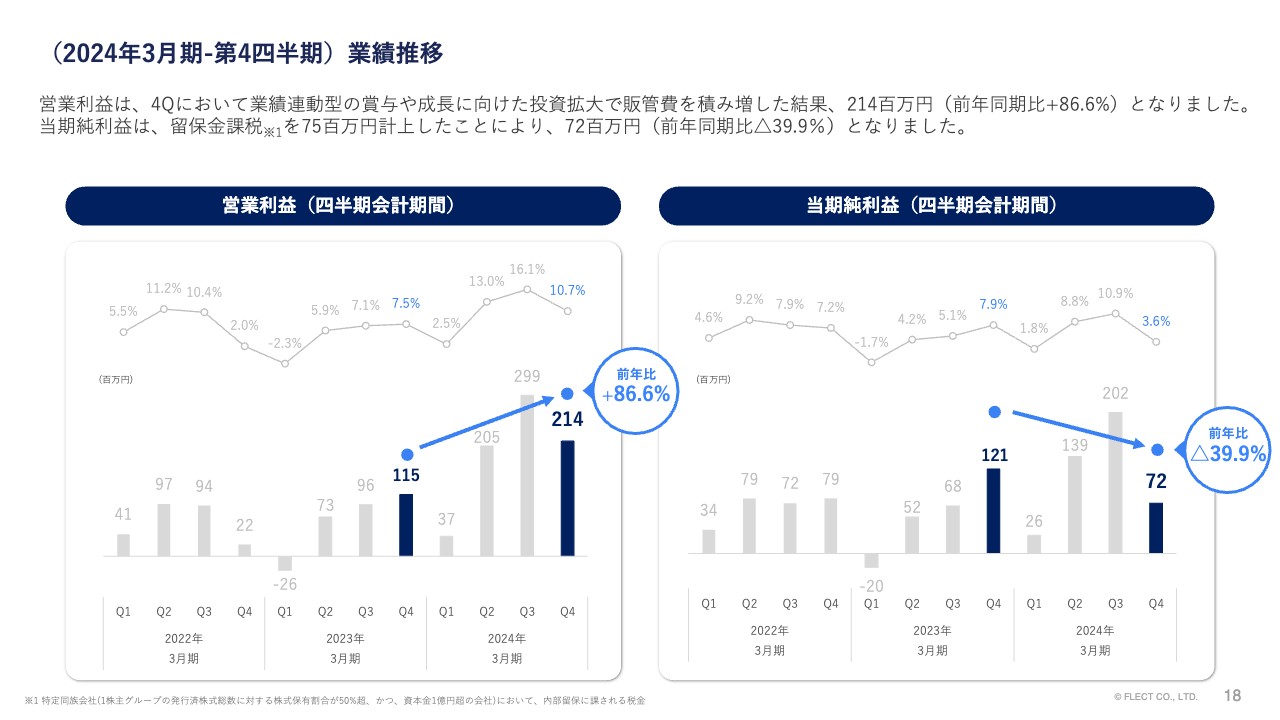

(2024年3月期-第4四半期)業績推移

2024年3月期第4四半期の売上高および売上総利益の業績推移です。旺盛なDX支援の引き合いが継続しており、売上高は20億300万円で前年同期比31パーセント増と、過去最高となりました。

プロジェクトの進捗も引き続き健全な状況であることから、売上総利益率は44.8パーセントで前年同期比5.2ポイント増となっています。高水準の利益率を維持したことで、売上総利益額も8億9,700万円で前年同期比48パーセント増と、過去最高となりました。

(2024年3月期-第4四半期)業績推移

2024年3月期第4四半期の営業利益および当期純利益の業績推移です。営業利益は業績連動型の賞与や、成長に向けた投資拡大によって販管費を積み増した結果、2億1,400万円で前年同期比86パーセント増となりました。当期純利益は留保金課税を7,500万円計上した結果、7,200万円の前年同期比39パーセント減となっています。

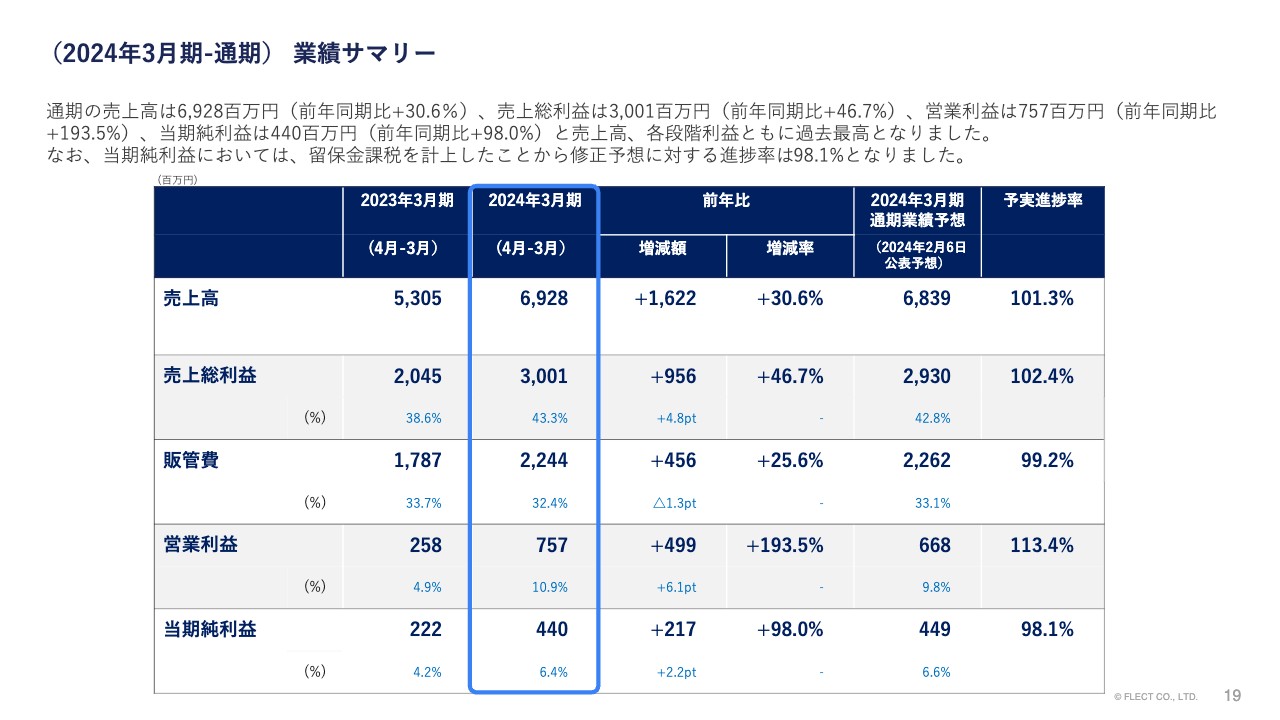

(2024年3月期-通期) 業績サマリー

2024年3月期の通期業績サマリーです。冒頭にお伝えしたとおり、売上高は69億2,800万円、売上総利益は30億100万円、営業利益は7億5,700万円、当期純利益は4億4,000万円となりました。売上高、各段階利益ともに過去最高となっています。

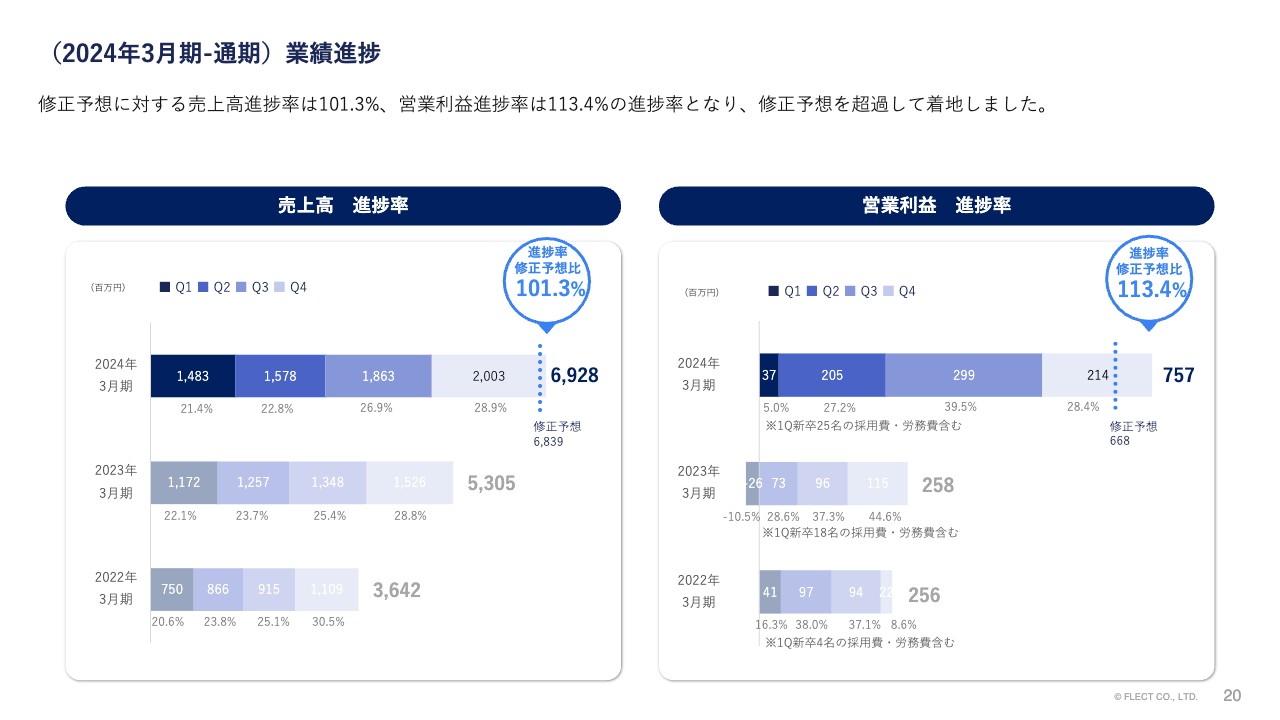

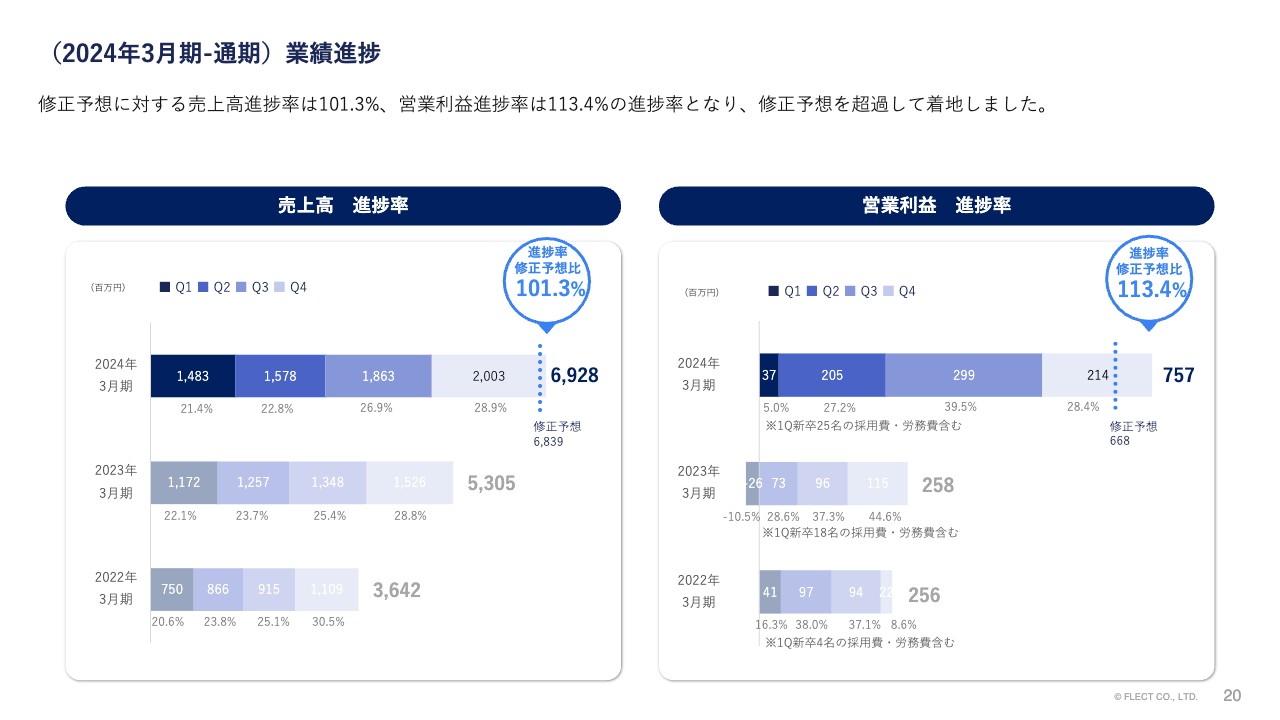

(2024年3月期-通期)業績進捗

2024年3月期の業績の進捗率ですが、売上高は101パーセント、営業利益は113パーセントと、修正予想を超過して着地しました。

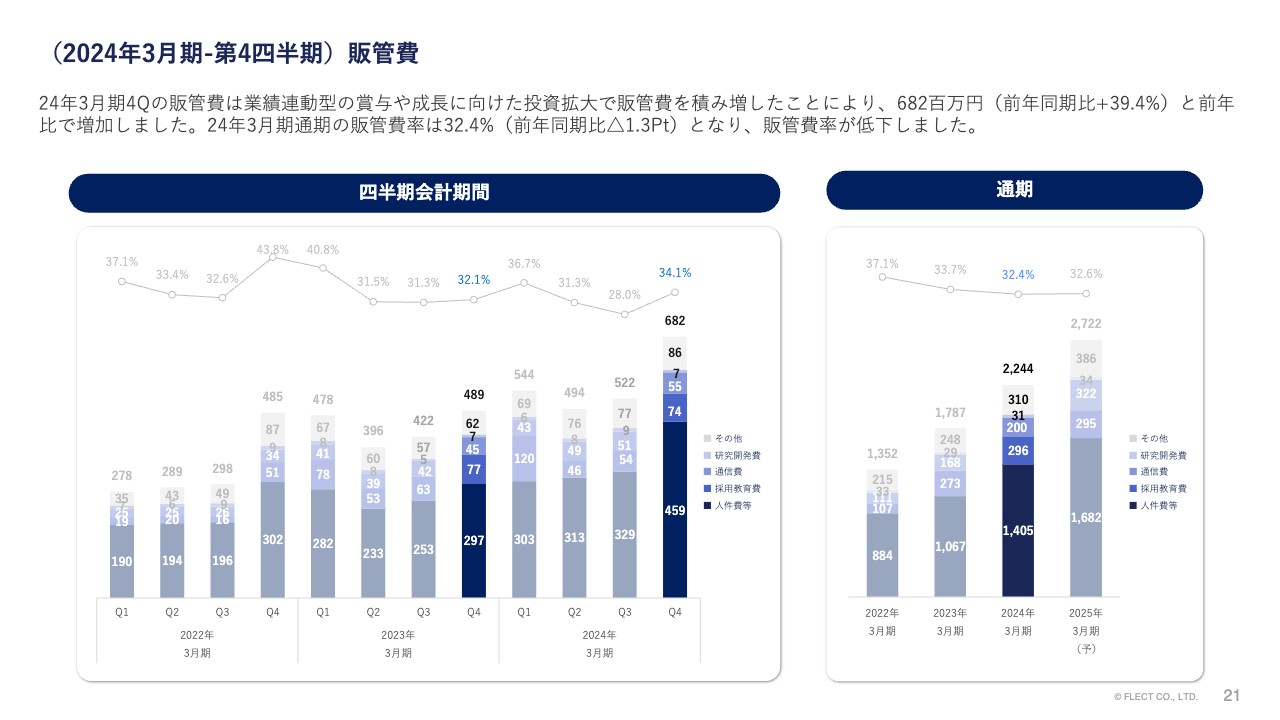

(2024年3月期-第4四半期)販管費

販管費については繰り返しになりますが、業績連動型の賞与および成長に向けた投資拡大によって積み増したことにより、第4四半期は6億8,200万円の前年同期比39パーセント増となりました。通期の販管費率は32.4パーセントで、前年同期比1.3ポイント減となっており、販管費率としては低下しています。

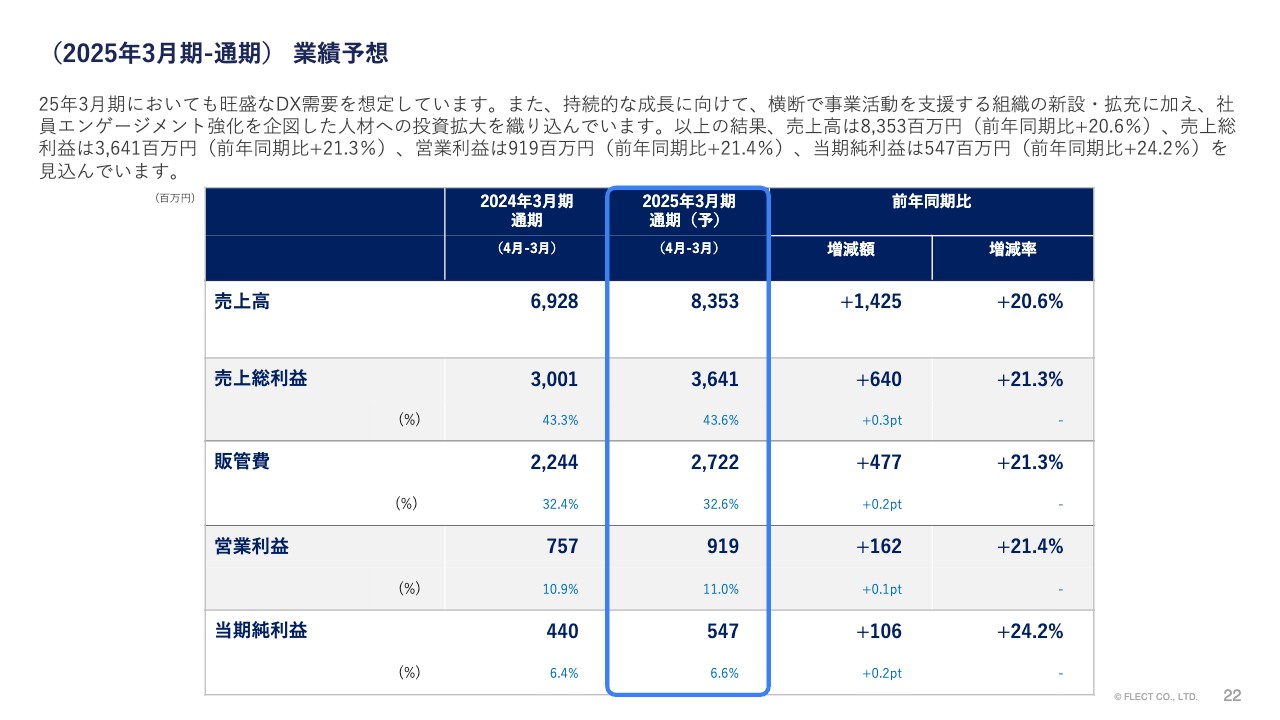

(2025年3月期-通期) 業績予想

2025年3月期の業績予想です。先ほどお伝えしたとおり、引き続き旺盛なDX需要を想定しています。また、持続的な成長に向けた横断で事業活動を支援する組織の新設・拡充に加え、社員のエンゲージメント強化を企図とした人材への投資拡大を織り込んでいます。

これらの結果、売上高は83億5,300万円、売上総利益は36億4,100万円、営業利益は9億1,900万円、当期純利益は5億4,700万円を計画しています。

(2024年3月期-期末)貸借対照表

貸借対照表です。主な増減としては、流動資産が10億2,800万円増加、流動負債が7億3,500万円増加しています。なお、自己資本比率は49.6パーセントと、健全な財務基盤となっています。

業績推移

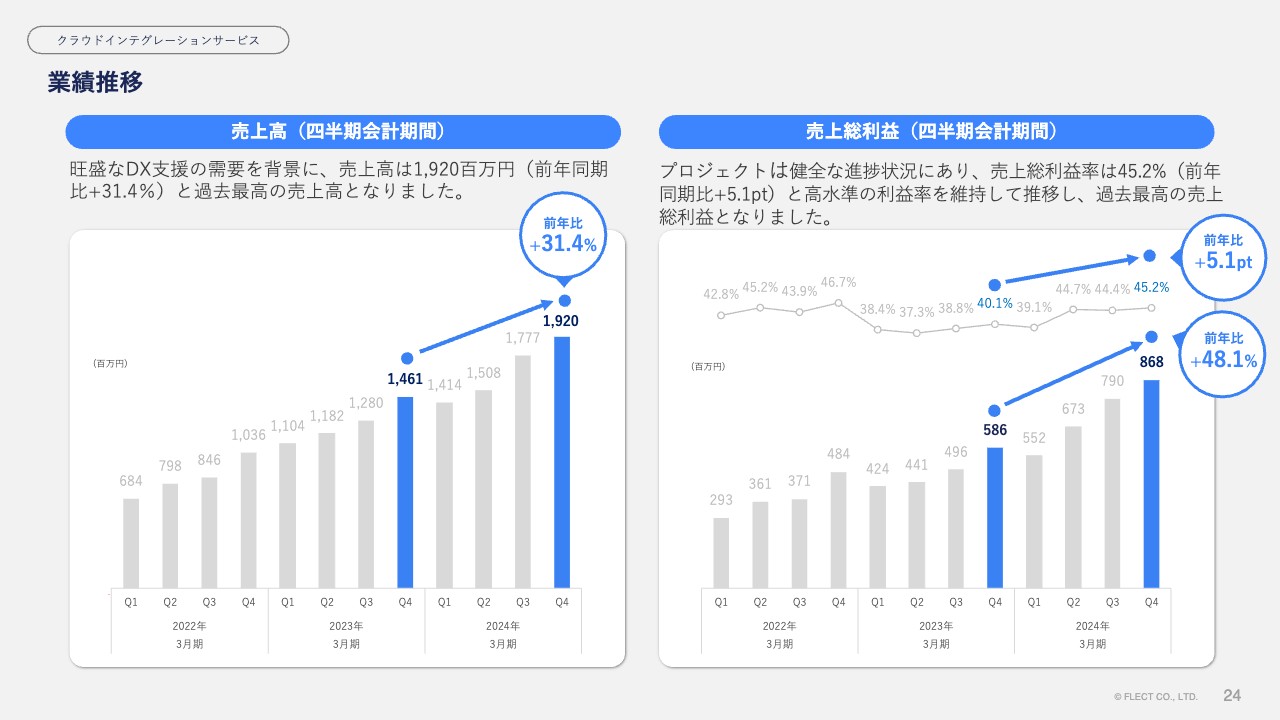

クラウドインテグレーションサービスの業績推移です。こちらも旺盛なDX支援の需要を背景として、売上高は19億2,000万円の前年同期比31パーセント増と、過去最高となりました。

プロジェクトは健全な進捗状況であることから、売上総利益率は45.2パーセントの前年同期比5.1ポイント増と、高水準の利益率を維持して推移しています。売上総利益としても過去最高となりました。

KPI推移(四半期ベース)

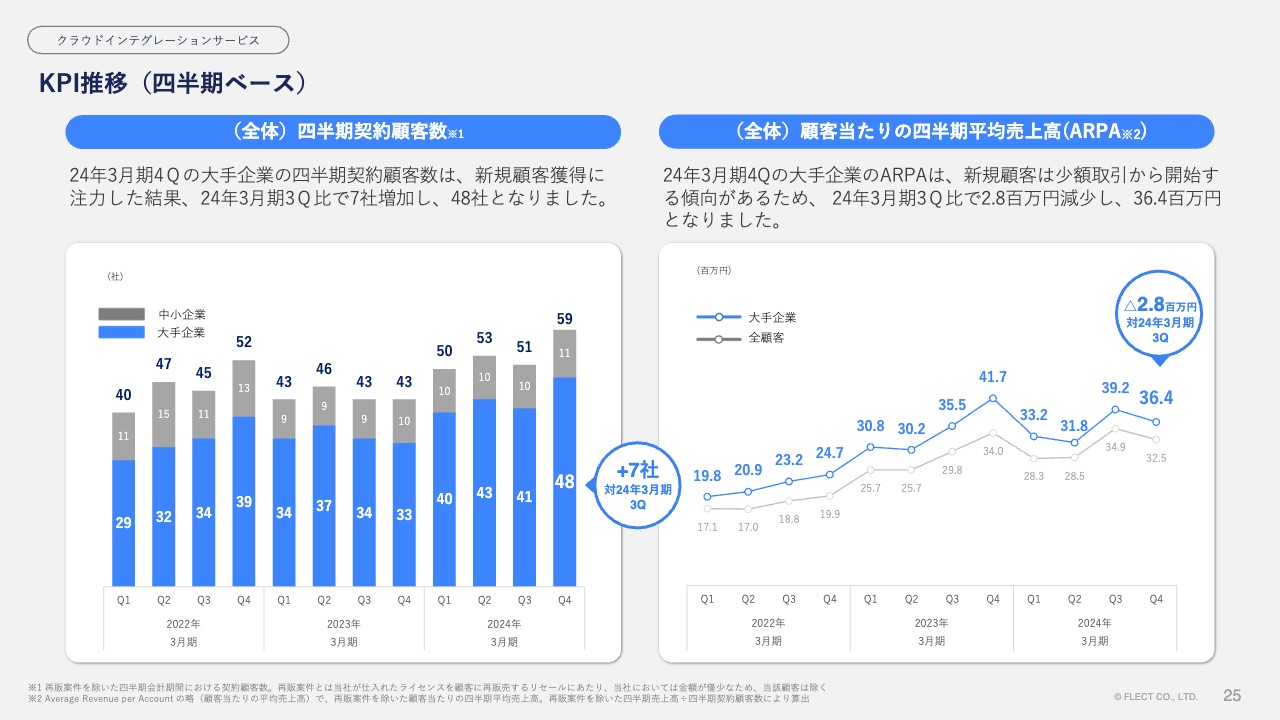

クラウドインテグレーションサービスのKPIです。大手企業の四半期の契約顧客数については、新規顧客の獲得に注力した結果、前四半期比で7社増加し、48社となりました。また、大手企業のARPAについては、新規顧客は少額取引から開始する傾向があるため、前四半期比で280万円減少し、3,640万円となっています。

KPI推移(四半期ベース)

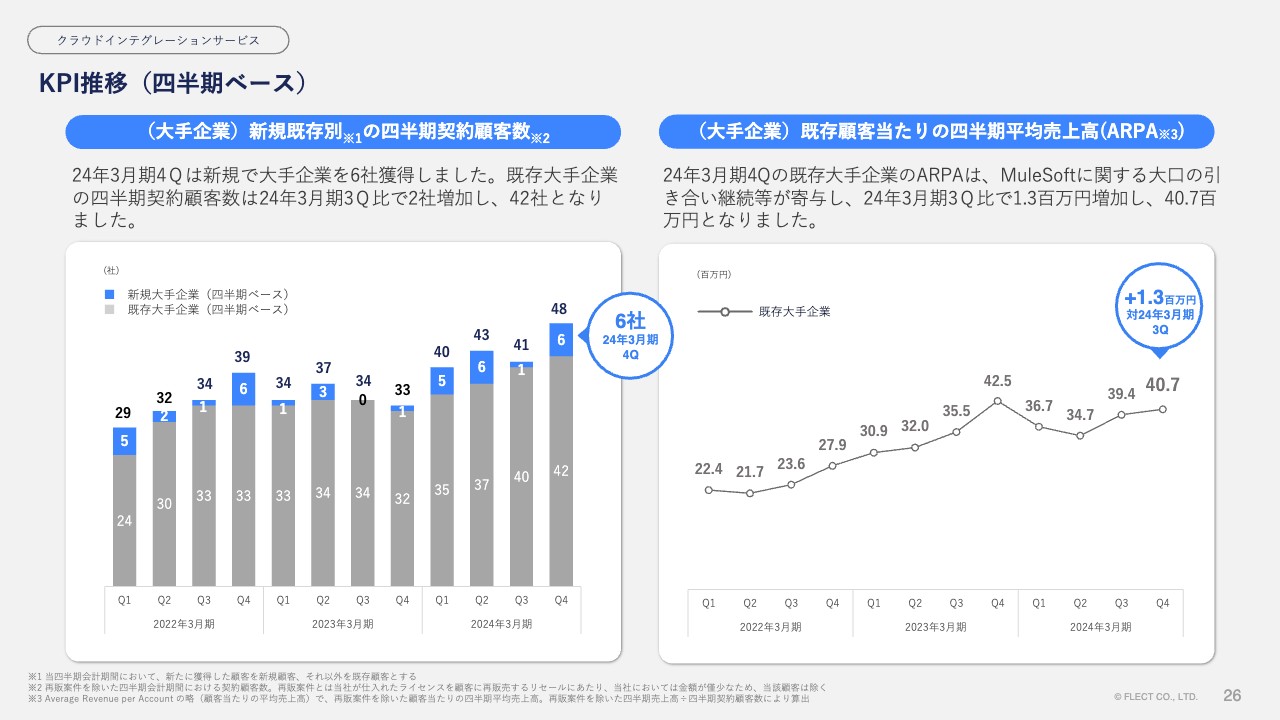

さらに大手企業に絞ったKPIとしてご説明すると、大手企業の新規・既存別の顧客数については、第4四半期において新規の大手企業を6社獲得しています。既存の大手企業は前四半期比で2社増加し、結果として計42社となりました。

既存大手企業に限ったARPAについては、「MuleSoft」に関する大口の引き合いが継続しています。これが業績に貢献しており、前四半期比で130万円増加し、4,070万円となりました。

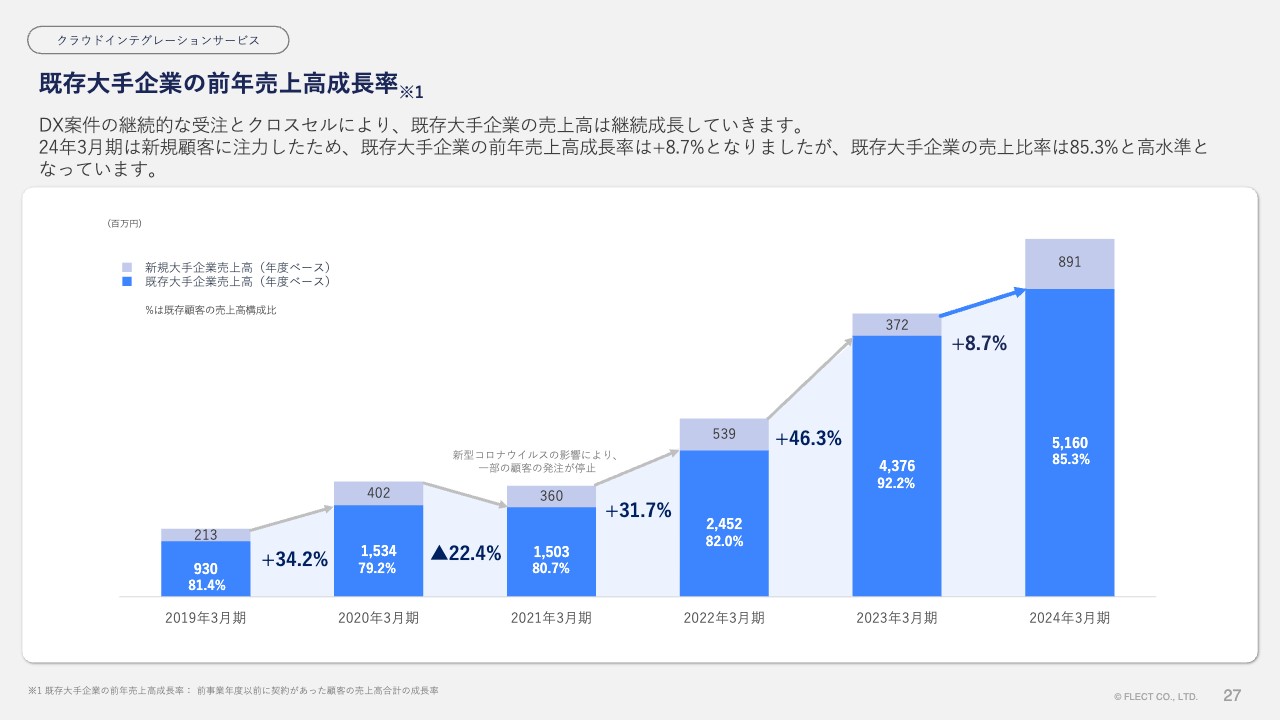

既存大手企業の前年売上高成長率

通年で見た場合の既存大手企業の前年売上高成長率についてです。DX案件の継続的な受注とクロスセルにより、既存大手企業の売上高は継続成長しています。2024年3月期は新規顧客に注力したこともあり、既存大手企業の前年売上高成長率は8.7パーセント増となっていますが、既存の大手企業の売上比率は85.3パーセントと高水準を維持しています。

KPI推移

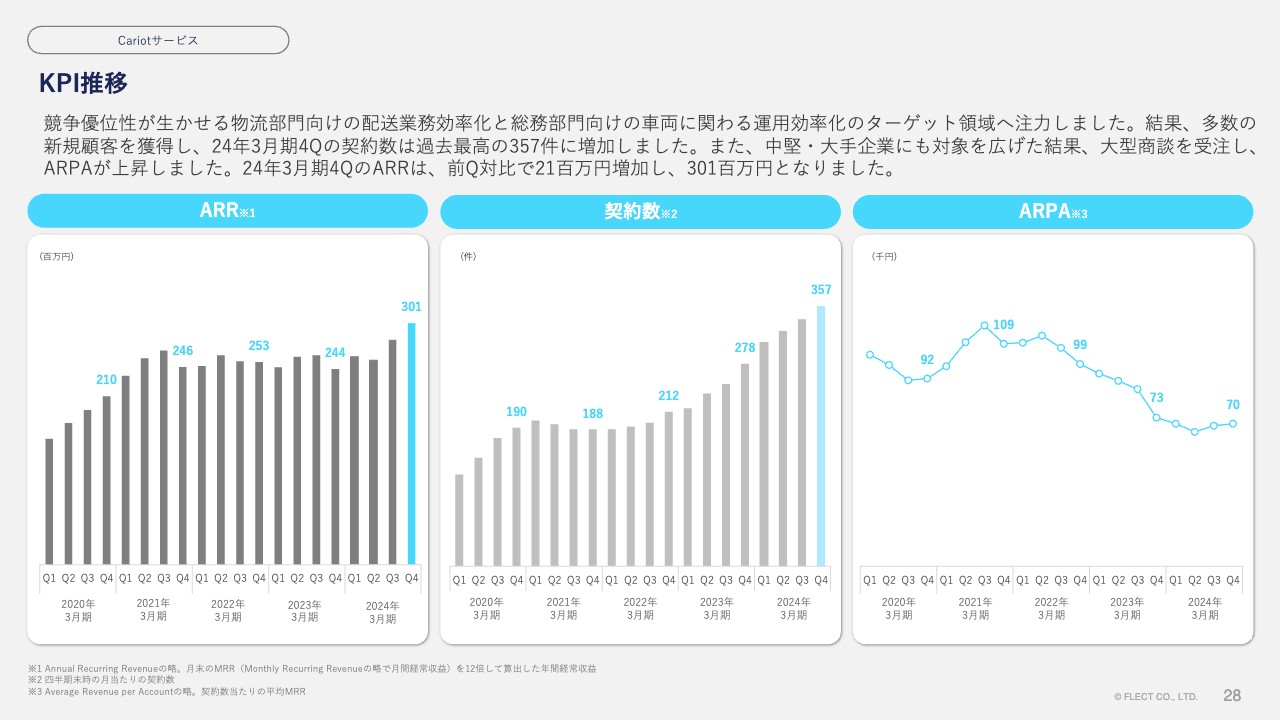

「Cariot」のKPIです。ターゲット領域である競争優位性を活かした物流部門向けの配送業務効率化と総務部門向けの車両に関する運用効率化に注力しました。その結果、多数の新規顧客を獲得し、契約数は過去最高の357件に増加しています。

また、中堅・大手企業にも対象を広げたところ、大型商談を受注でき、ARPAも上昇しています。ARRは前四半期比2,100万円増の3億100万円と、過去最高となりました。

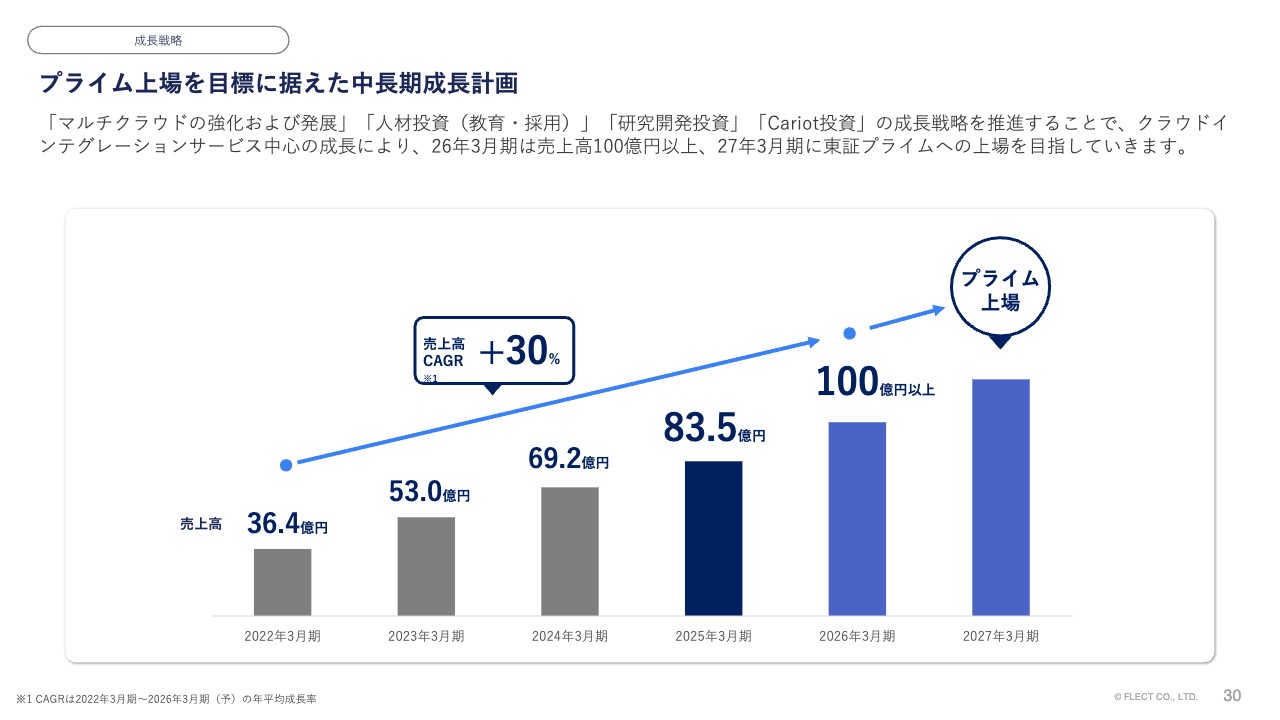

プライム上場を目標に据えた中長期成長計画

プライム上場を目標に据えた中長期の成長計画に加え、この後ご説明する各成長戦略を推進することで、クラウドインテグレーションサービスを中心に、2026年3月期は売上高100億円以上を目指します。そして、2027年3月期には東証プライムへの上場を目指していきます。

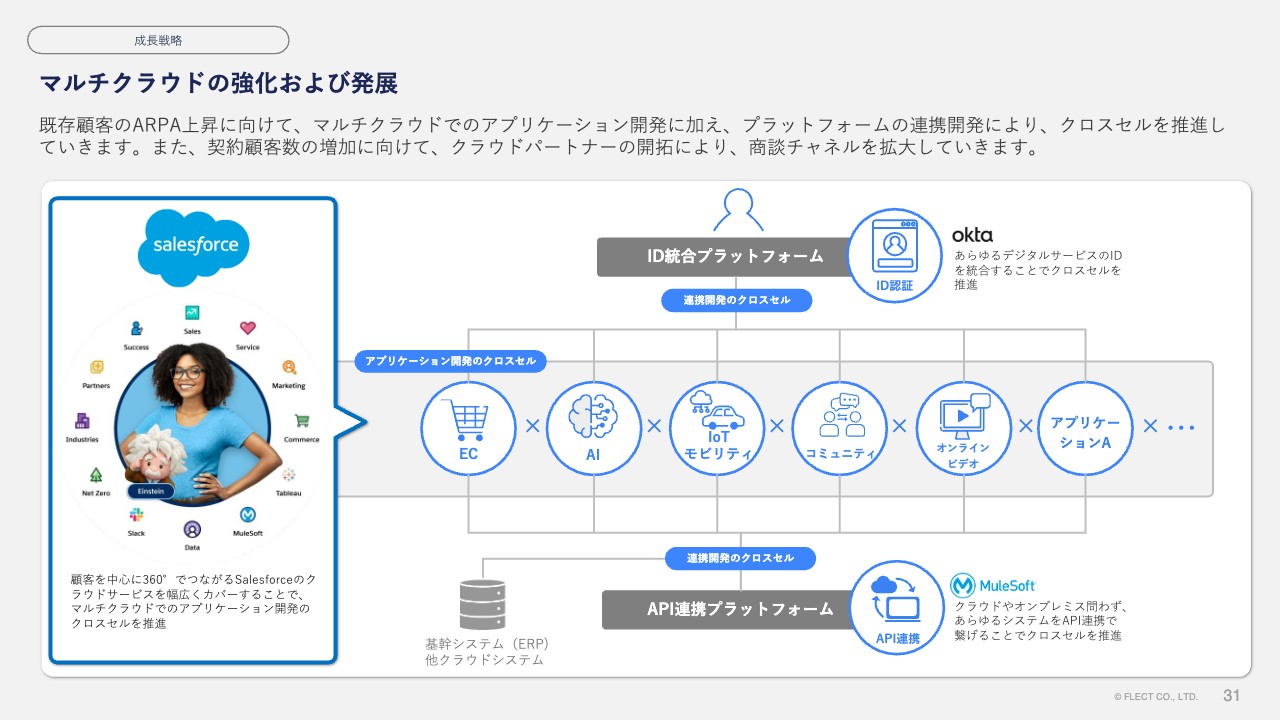

マルチクラウドの強化および発展

成長戦略は4つあります。1つ目はマルチクラウドの強化と発展です。既存顧客のARPA上昇に向けて、顧客を中心に360度でつながる「Salesforce」のクラウドサービスを幅広くカバーすることで、マルチクラウドでのアプリケーション開発のクロスセルを推進していきます。

また、「MuleSoft」であらゆるシステムをつなげるAPI連携開発や、「Okta」であらゆるデジタルサービスのIDを統合する認証プラットフォームの連携開発により、同じくクロスセルを推進します。契約顧客数の増加に向けては、各クラウドパートナーの開拓により商談チャネルを拡大させていきます。

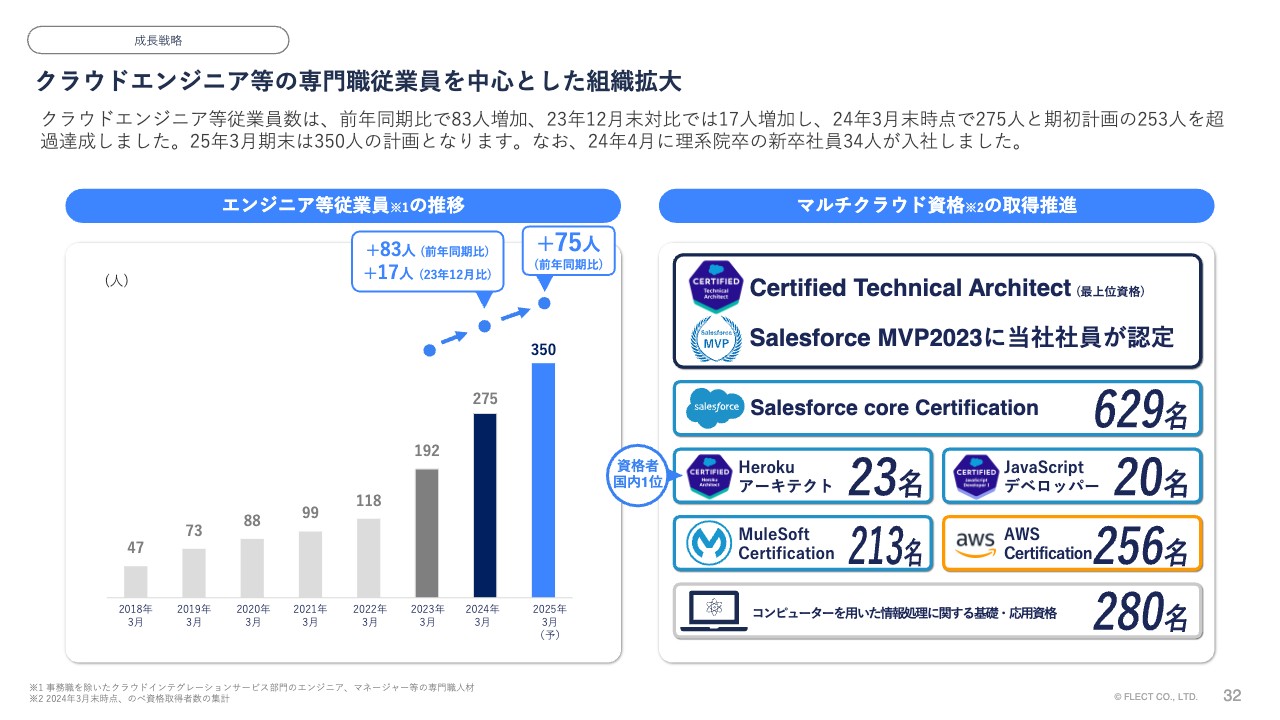

クラウドエンジニア等の専門職従業員を中心とした組織拡大

2つ目として、クラウドエンジニア等の専門職従業員を中心とした組織拡大も引き続き行っていきます。クラウドエンジニア等従業員数は前年同期比で83人増加しました。2023年12月末対比では17人増となり、2024年3月末時点で275人と、期初計画253人を大幅に超過達成できています。

2025年3月期末は350人の計画となっています。なお、2024年4月には理系院卒(修士・博士)の新卒社員34人が入社しました。

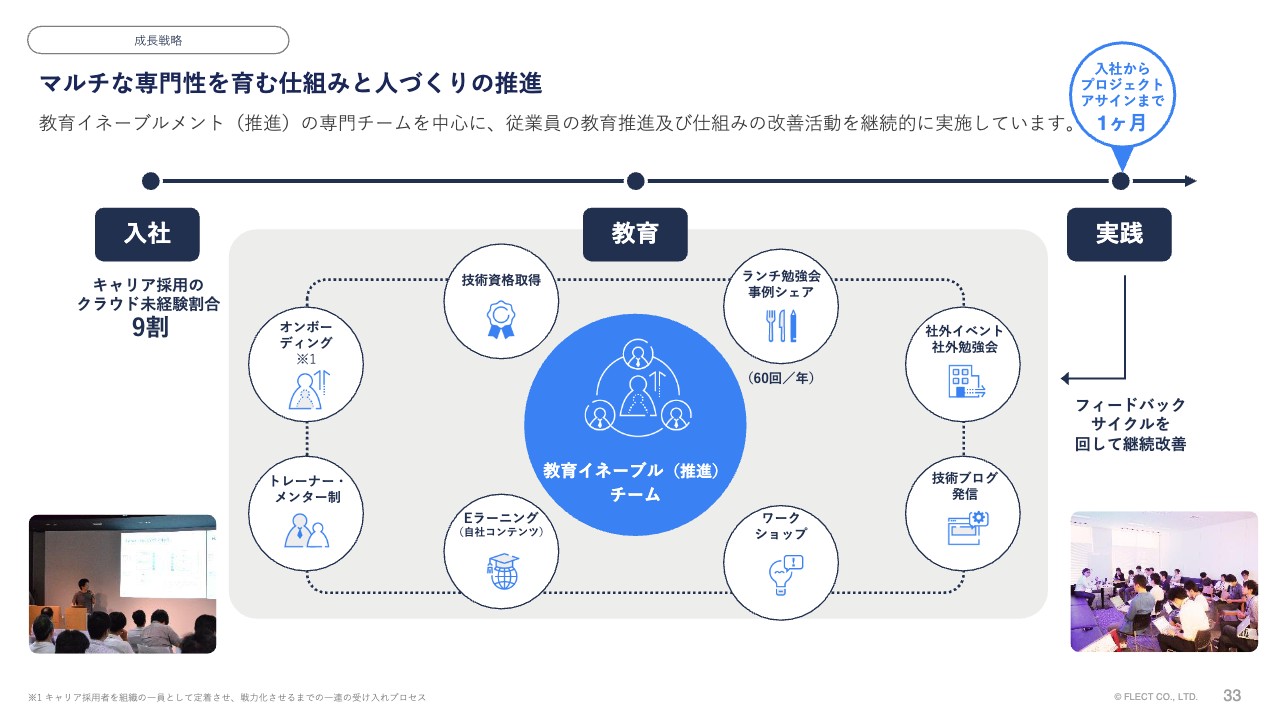

マルチな専門性を育む仕組みと人づくりの推進

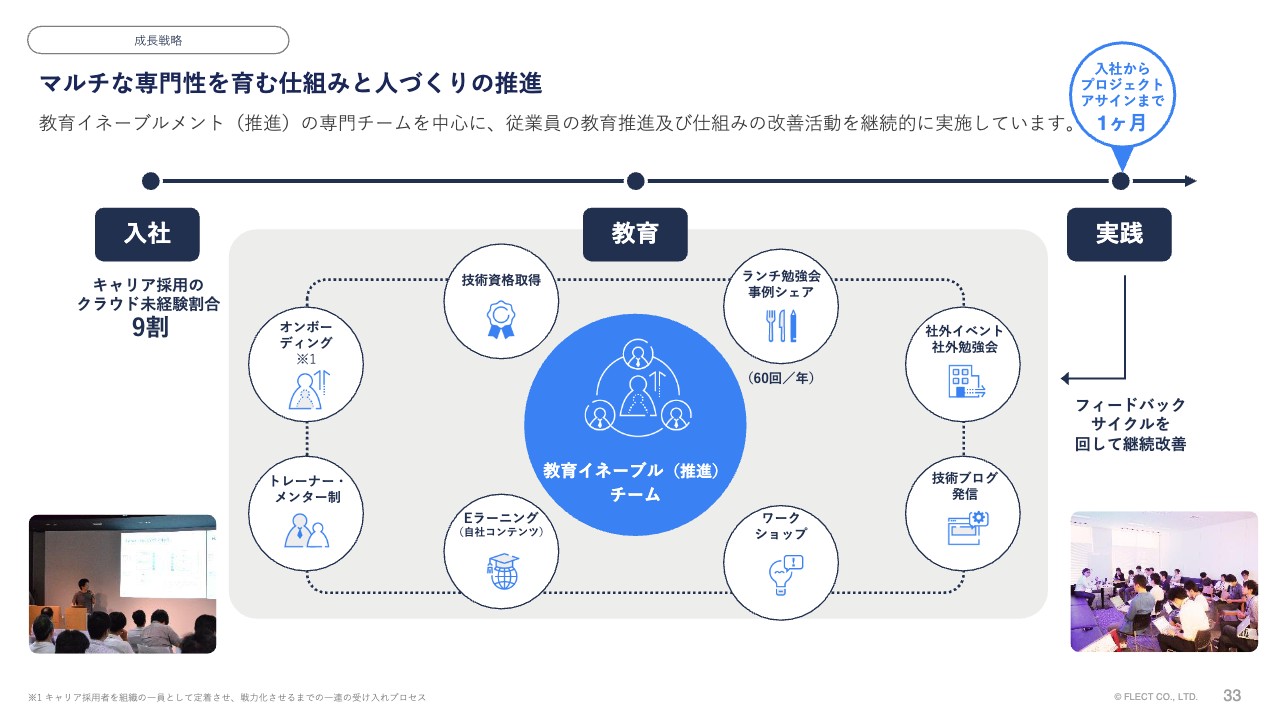

3つ目として、マルチな専門性を育む仕組みと人づくりの推進も継続していきます。当社では教育イネーブルメントの専門チームを中心に、従業員の教育推進や教育の仕組みの改善活動を継続的に実施しています。

当社のキャリア採用のうち、クラウドの未経験者は約9割に上りますが、コンピューターを用いた情報処理に関する基礎力の高い人材を採用していることが特徴です。それに加え、教育スキームを活用し、クラウドの専門知識をつけてもらうことで、約1ヶ月という短期間での現場アサインを実現しています。

将来成長のための新事業投資

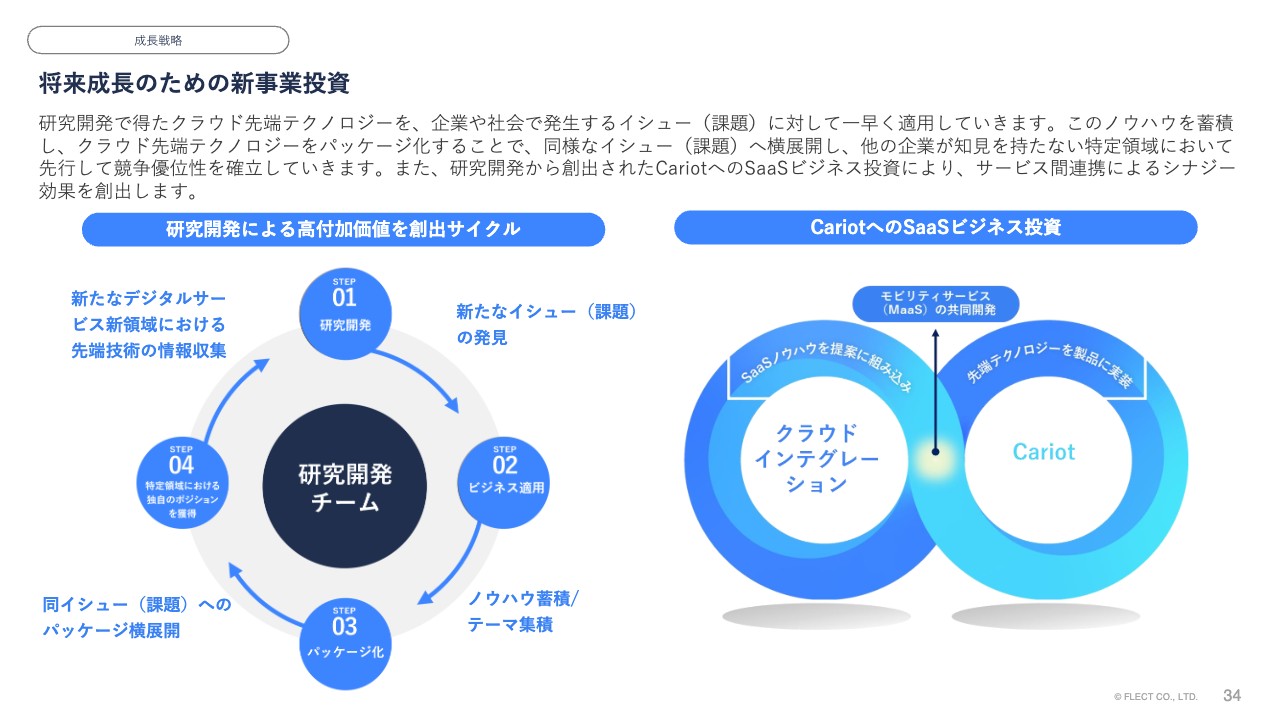

4つ目は、将来成長のための新事業投資です。先端テクノロジーによる高付加価値を創出する研究開発への投資を続けていきます。

研究開発で得たクラウドの先端技術を企業や社会で発生する課題にいち早く適用します。そして、そのノウハウを蓄積することで、クラウドの先端テクノロジーをパッケージ化し、同じような課題に対して横展開を図り、他の企業が知見を持たない領域で先行する競争優位性を確立する考えです。

また「Cariot」へのSaaSビジネスの投資も継続していきます。

当社からのご説明は以上となります。ご清聴いただき、どうもありがとうございました。

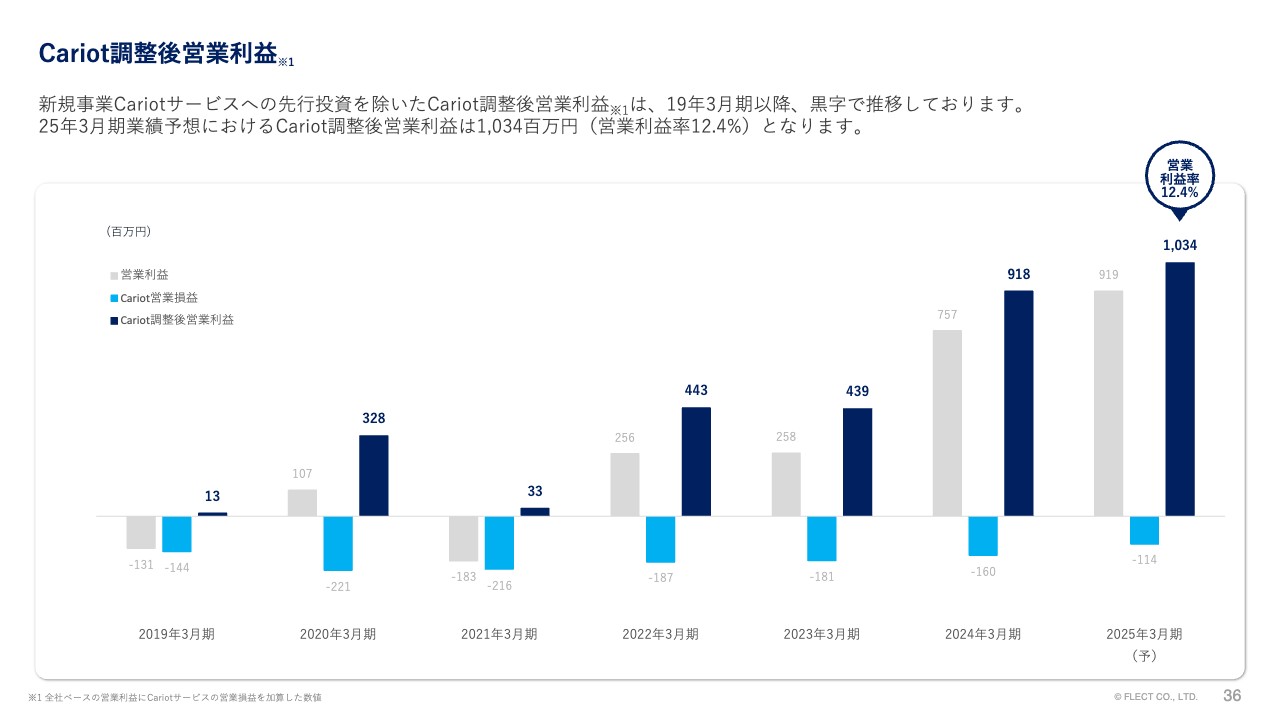

質疑応答:「Cariot」サービスの損益について

塚腰:「『Cariot』サービスの損益状況と今期の見通しについて教えてください」というご質問です。

黒川:2024年3月期の損益状況としては、およそ1億6,000万円の赤字となっています。2025年3月期に関しても、1億1,400万円の赤字を見込みながら、将来的には売上高でおよそ30パーセントの成長を目指しています。成長する分に対しての投資をしっかり効率的に行うことで、赤字幅の圧縮を目指していきます。

質疑応答:第4四半期の営業利益率について

塚腰:「第4四半期実績の営業利益率が想定を超えた要因について教えてください」というご質問です。

黒川:全般的に想定以上だったDX支援の引き合いをしっかり受注することができたことが要因です。中でも特定の個社における「MuleSoft」の導入支援のプロジェクトにおいて、特需に近いような大口の引き合いが第3四半期から継続して発生していました。

第4四半期も継続することを見込んでいましたが、その規模や継続性が流動的だったため、修正予算に織り込んでいませんでした。しかし、結果として大部分を受注することができましたので、数字として大きく貢献したかたちです。そのため、売上高が伸びています。

営業利益に関してもプロジェクトが特にトラブルなく健全に進捗していることで、売上総利益率も高水準を維持できています。一方、成長投資ないしは業績連動型の賞与として、販管費をおよそ1億5,000万円積み増していましたが、これらを踏まえても想定以上の水準で着地したというのが実態です。

質疑応答:人材投資について

塚腰:「横断で事業活動を支援する組織や社員エンゲージメントの強化を企図とした人材投資について、具体的な内容を教えてください」というご質問です。

黒川:もともと私どもは、エンジニアを含む技術者や専門性を持つ人材をいかに輩出できるかが事業成長の要になると考え、採用や教育に一定の投資を行ってきました。今後のさらなる成長を考えた場合には、このような投資がもっと必要だと考えています。

具体的には、事業部の中で集約できていない提案時もしくは開発のノウハウ等をテンプレート化・フォーマット化することで、ナレッジを集約する取り組みが挙げられます。また、昨年から行っていますが、PMOというプロジェクトを横串でチェックする品質担保のさらなる強化を行っていきます。さらには、新たなクラウドプラットフォームの技術習得やAIを含む先端技術への先行投資も加速させていきたいと考えています。

社員エンゲージメントの強化としては、社員のキャリアアップや悩みの解消も含めた支援を行うなど、組織の拡充も図っていく考えです。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4414

|

1,277.0

(03/06)

|

+17.0

(+1.34%)

|

関連銘柄の最新ニュース

-

フレクト(4414) 自己株式立会外買付取引(ToSTNeT-3)... 02/13 10:30

-

住所のDX化を推進、日本郵便「デジタルアドレス」導入で浮上する銘柄... 02/12 19:30

-

フレクト(4414) 自己株式立会外買付取引(ToSTNeT-3)... 02/12 16:30

-

フレクト(4414) 2026年3月期第3四半期決算説明会動画、書... 02/10 14:00

-

決算プラス・インパクト銘柄 【東証スタンダード・グロース】引け後 ... 02/06 15:49

新着ニュース

新着ニュース一覧-

03/07 20:30

-

03/07 20:10

-

03/07 19:30

-