アイドマHD、商談数増加と受注率安定化の実現により、受注件数は営業支援・人材支援の両事業で順調に伸長

CONTENT

三浦陽平氏(以下、三浦):アイドマ・ホールディングス代表取締役の三浦です。本日は貴重なお時間をいただき、誠にありがとうございます。

それでは、第2四半期の決算説明を始めます。Webサイトに掲載している決算説明の資料を使ってご説明します。よろしくお願いします。

本日は、大きく分けて3点ご説明します。1点目に第2四半期の業績ハイライト、2点目に中期戦略として今期取り組んでいる「ユニット」について、3点目に成長戦略として今期の重要な取り組みに関してご説明します。

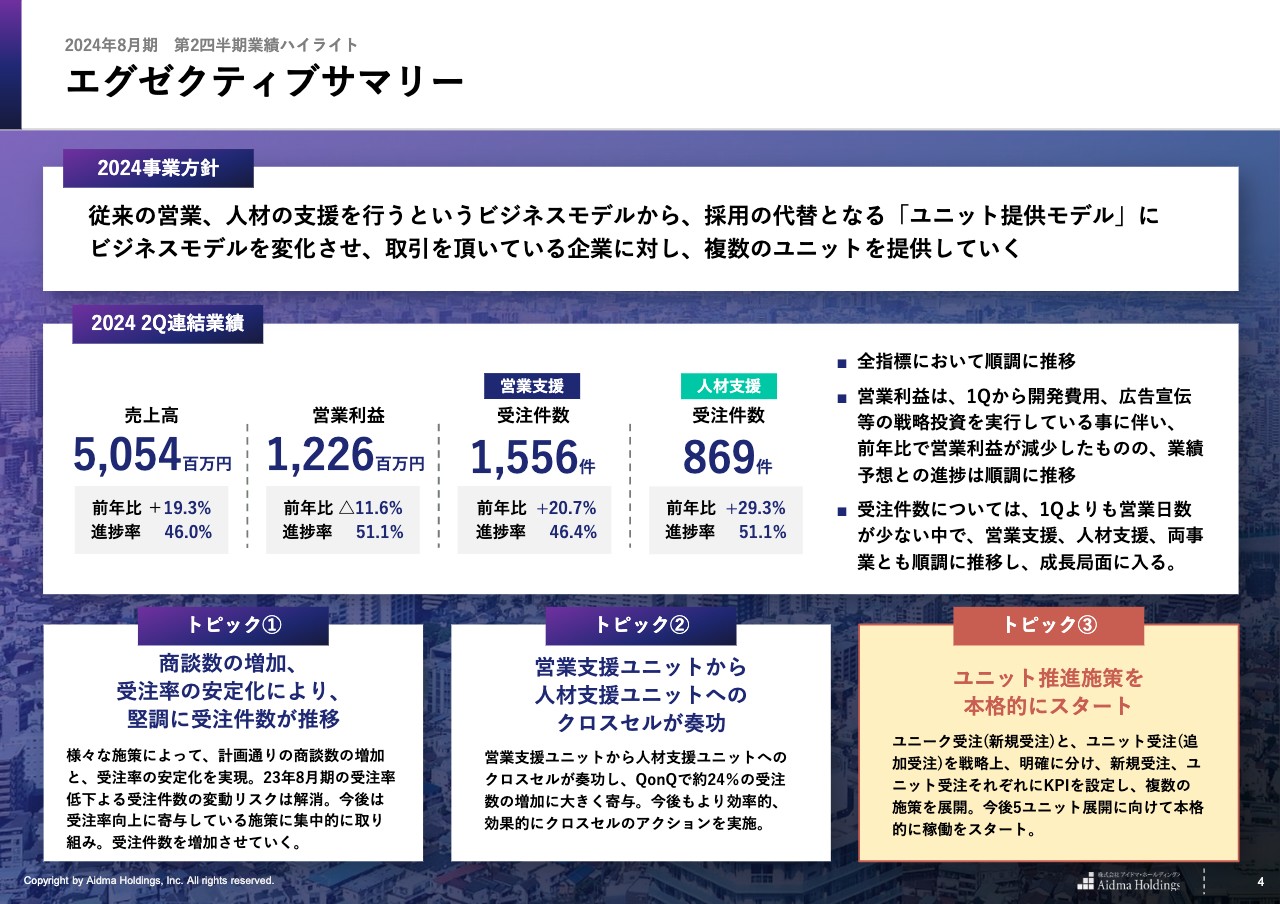

エグゼクティブサマリー

第2四半期の業績ハイライトについて、エグゼクティブサマリーからご説明します。

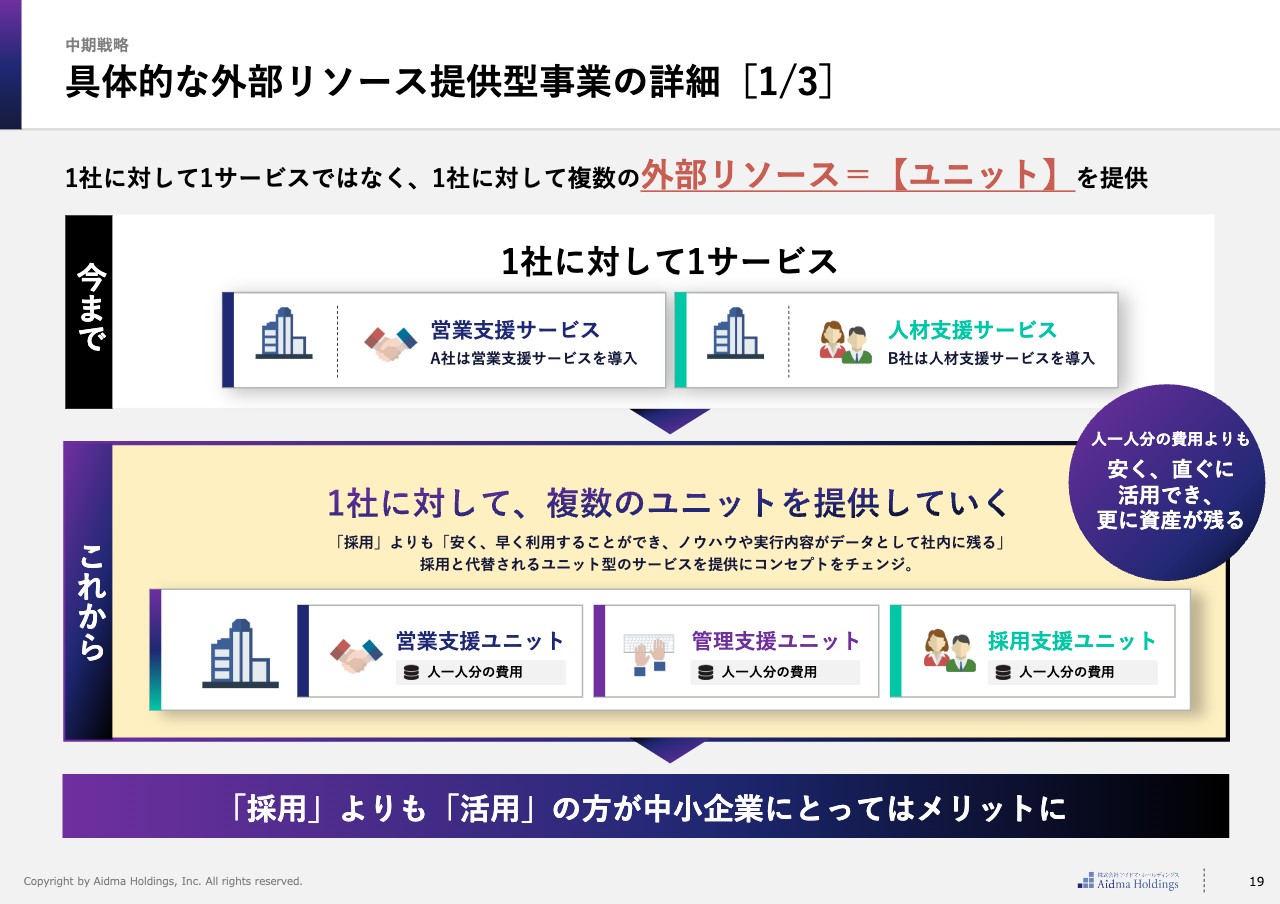

まず、今期の事業方針です。前期までは、1社に対して1サービスを提供していくビジネスモデルで経営していました。具体的には、営業支援のサービスとクラウドワーカーを活用する人材支援のサービスの2軸で、さまざまな企業にサービスを提供してきました。

お客さまからは、1サービス年間おおよそ1名採用する人件費より安い価格帯でご発注していただいていました。

中小企業においては、さまざまな経営課題があります。営業以外でも、例えば採用人材や人事がいない、場合によっては開発・制作できる人材がいないなど、さまざまな課題があります。

そのため、今期からは1社に対して1サービスを提供するのではなく、クラウドワーカーチームとテクノロジーをパッケージとした「ユニット提供モデル」にコンセプトをチェンジしています。

具体的には、1つのパッケージを「ユニット」という名称にして、1社に対して複数のユニットを提供していくモデルに切り替えていこうと、さまざまな準備を進めています。

業績に関しては、第2四半期の着地段階ですべての指標において順調に推移しています。営業利益は前期比で微減となりましたが、前期までは期中では投資を抑え第4四半期で大きく投資を行い、翌期以降の成長につなげていました。今期は第1四半期から一定程度の計画を立て、戦略投資を行う方針で運用しています。計画どおりに進捗しており、問題ない水準です。

受注件数は、営業支援・人材支援とも順調に推移しています。第2四半期は、第1四半期と比べて営業日数が若干少ない中でも順調に成長している状態です。

トピックが3点ありますので、簡単にご説明します。1点目は、前期は商談数は順調に伸びたものの、受注率にボラティリティが出てしまい、第1四半期と第3四半期に受注件数が微減するケースがありました。

ただし、今期はさまざまな打ち手を講じたことで、商談数は継続的に増加し、受注率が安定化しています。過去に生じた、受注率にボラティリティが出た問題は解消しており、効果が出ている施策に集中的に取り組み、引き続き受注件数の増加を図っていきます。

2点目は、営業支援ユニットで受注いただいたケースに対し、取材のタイミングで業務における人材課題などをうかがい、人材支援ユニットを提案していくことを第1四半期から始めています。

第2四半期は、そこからのクロスセルを約70件ご発注いただき、人材支援サービスはQonQで約24パーセント成長することができました。こちらは非常に有効な手段だとわかっており、一定のロジックも組み終わっている状態です。

そのため、3点目のトピックとして、営業支援から人材支援、人材支援から営業支援、もしくは営業支援・人材支援以外のユニットもアップデートし、展開していく施策を第2四半期から本格的に始めました。実質的な効果が出てくるのは、下半期もしくは来期かと考えています。

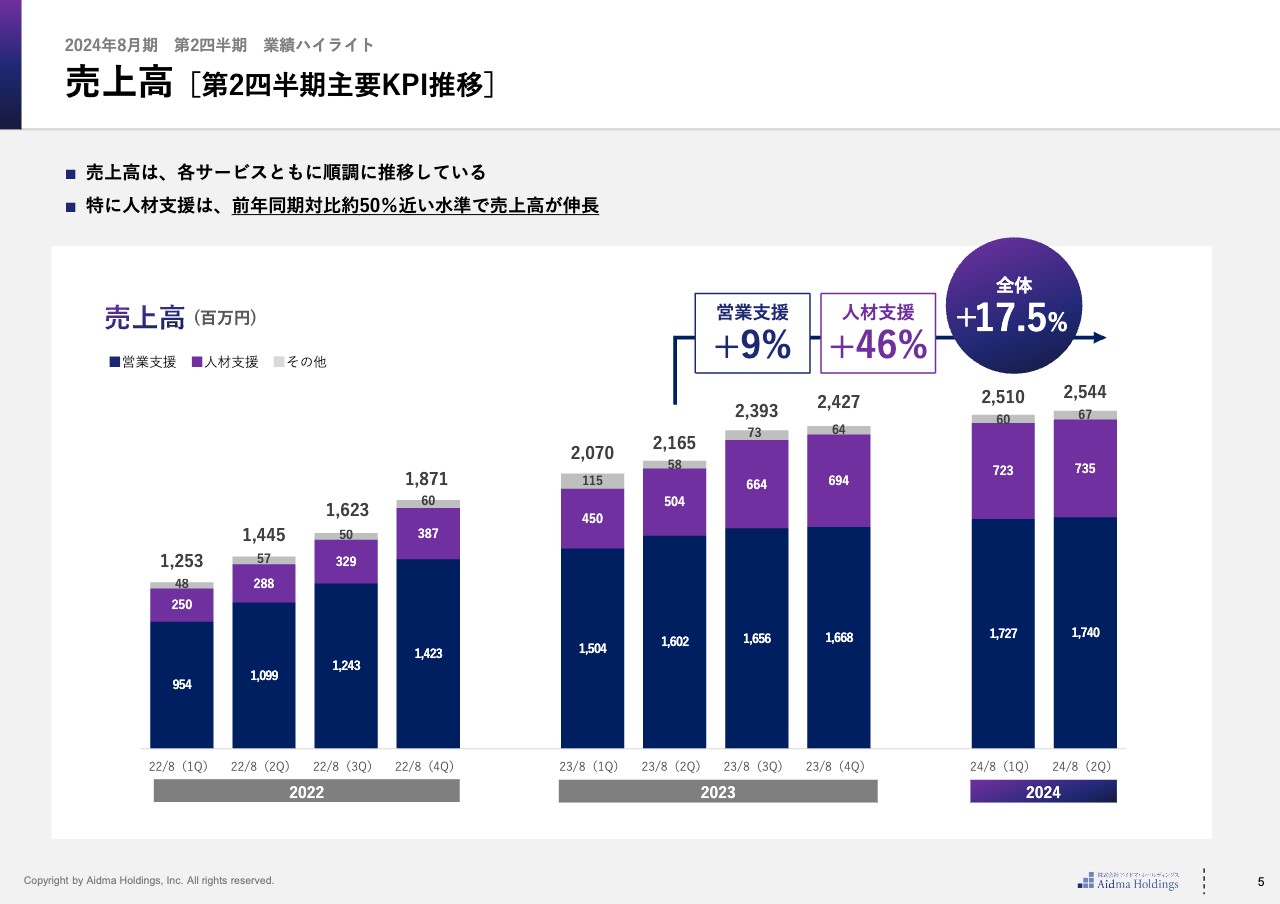

売上高[第2四半期主要KPI推移]

売上高は、前年同期比で17.5パーセント上昇しました。営業支援が9パーセント、人材支援が46パーセント伸びている状況です。売上高は受注件数の伸びによって決まりますので、概ね想定どおりの結果となっています。

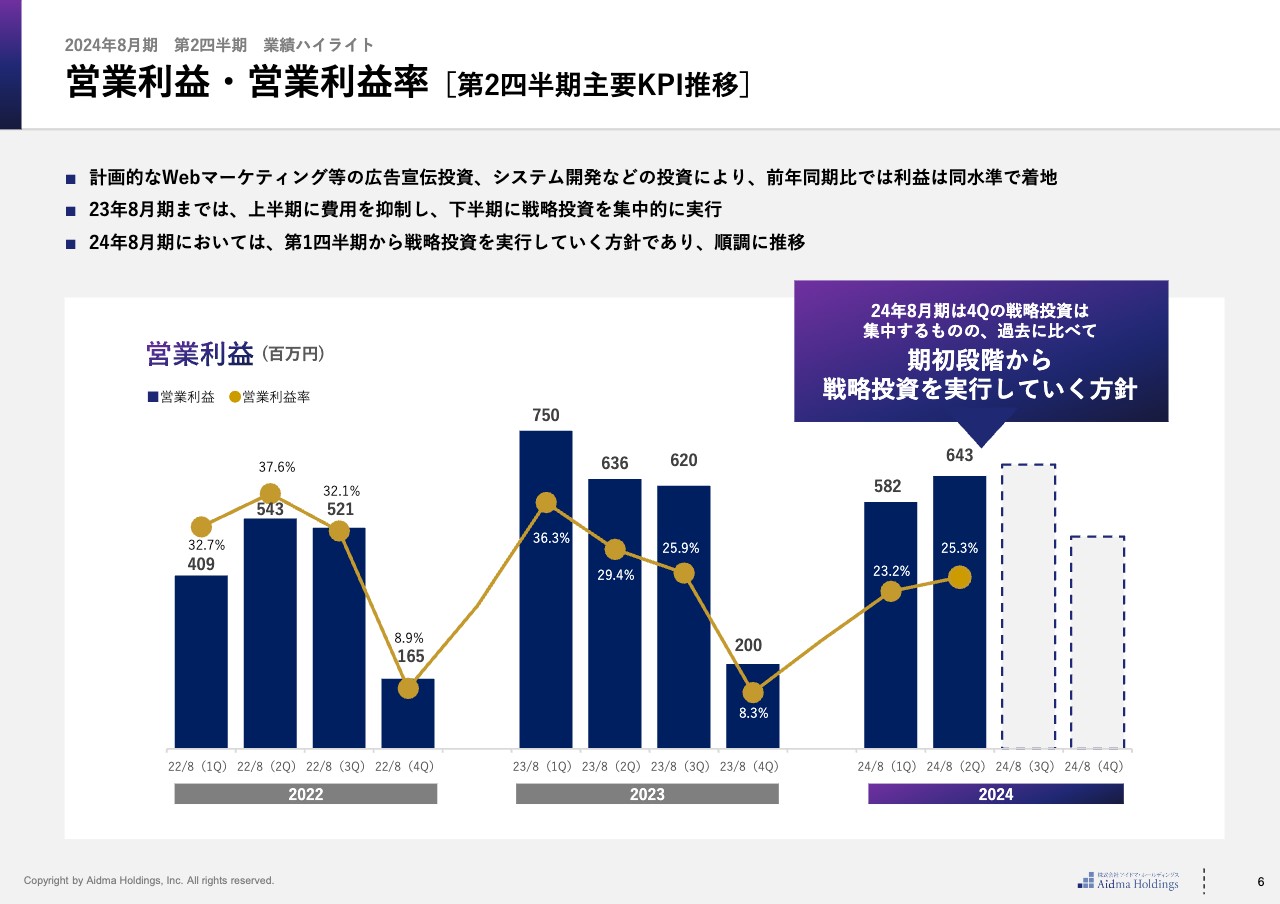

営業利益・営業利益率[第2四半期主要KPI推移]

営業利益と営業利益率についても、計画どおりに推移しています。営業利益率は、第1四半期と比べて2パーセントほど改善されている状態です。営業利益額は6億4,300万円となりました。

第3四半期・第4四半期もある程度戦略的に投資を行い、今期の通期計画を達成していきます。また、翌期につながるような戦略的な取り組みなども、データを取りつつ行っています。

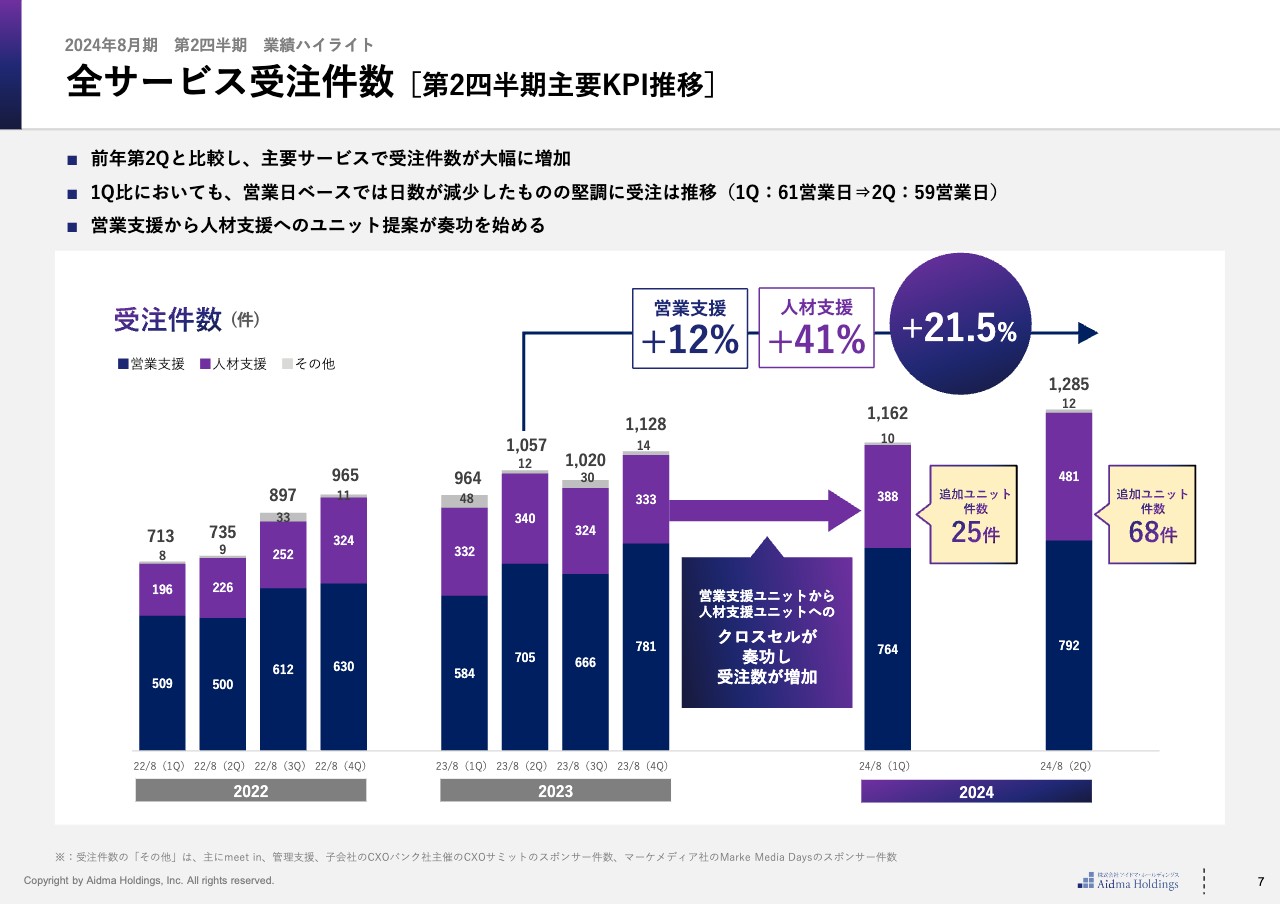

全サービス受注件数[第2四半期主要KPI推移]

受注件数については、将来収益を占っていく非常に重要なファクターになります。第1四半期は、前年の第4四半期と比べて増加しています。第4四半期は営業日数が一番多いため、第1四半期は営業支援が微減となりましたが、人材支援は50件ほど増加しています。

第2四半期に関しては、第1四半期と比べてトータルで120件ほど増加しています。営業支援は792件、人材支援は第1四半期比で93件純増していますので、概ね問題ありません。

特に、人材支援は想定よりも若干良い状態で推移しています。営業支援サービスは前期から仕組みを調整しており、概ね完了しています。ここからは投資に対しても伸びていくと考えています。

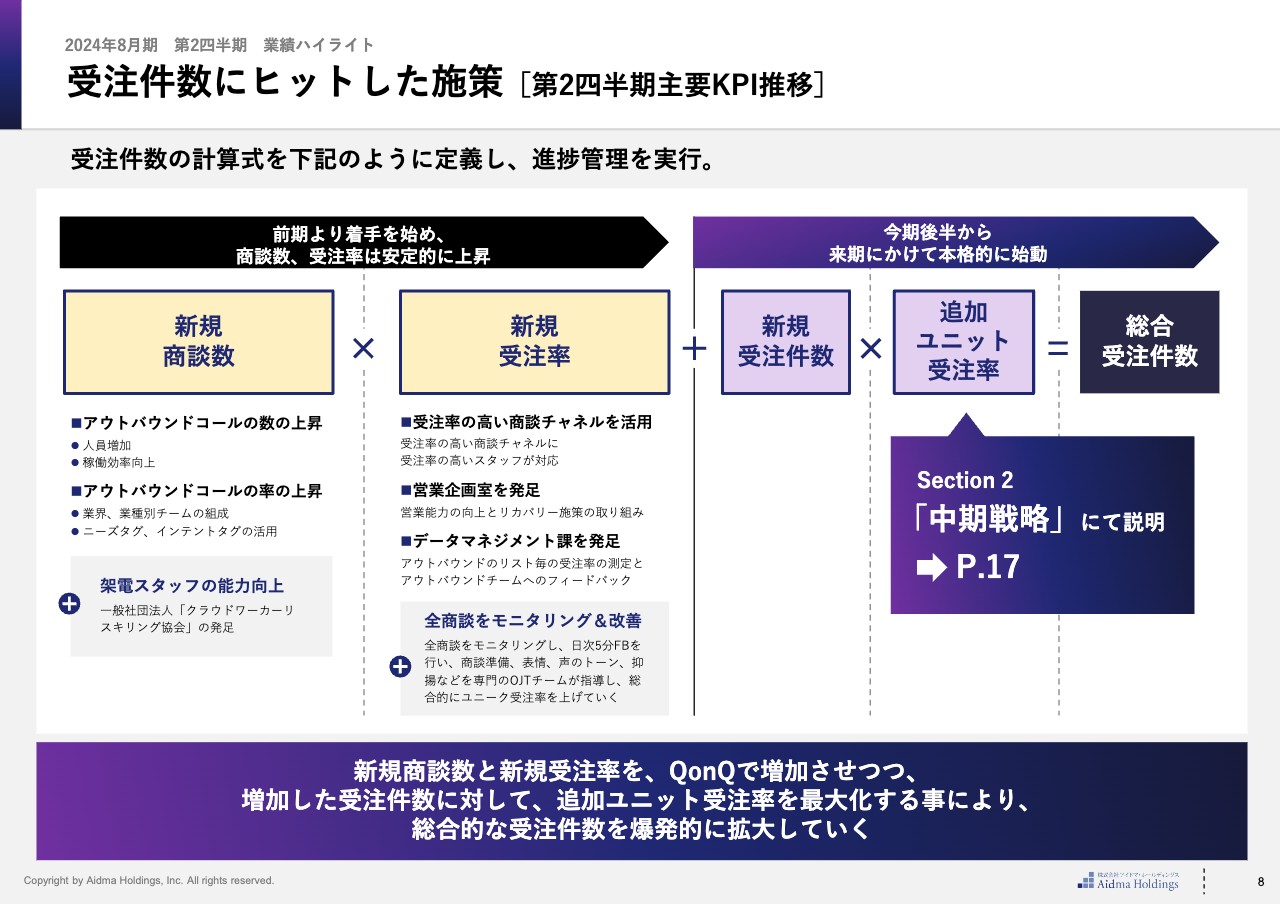

受注件数にヒットした施策[第2四半期主要KPI推移]

受注件数にヒットした施策を成長戦略の中にも入れています。スライドにわかりやすくまとめていますので、ご覧ください。

新規の受注件数を増やすための計算式として、「新規商談数×新規受注率」と定義しています。我々は主力であるアウトバウンドのアポイントをアウトバウンドコールで取得していますので、商談数を増やすためにアウトバウンドコール数を増やしていきます。

また、数を増やすだけでなくアウトバウンドの活動数に対してどれだけアポイントがいただけるかという割合を増やそうと、さまざまな施策に取り組んでいます。

もちろん、これらも一定程度ヒットしてきていますが、第2四半期からはアウトバウンド活動を実施していただくスタッフの品質を上げる取り組みにも着手し始めました。

具体的には、クラウドワーカーリスキリング協会という一般社団法人を設立しました。その中に、在宅でアポイントを取得するためのインサイドセールスの資格を試験も含めて作成中となります。例えば、それらを受けた方を採用したり、合格した方に関して報酬を一定程度上げて採用するといった仕組みを運用し始めています。

もちろん、研修などはこれまでも行っていましたが、一定程度のクオリティの方を採用できる仕組みを作ることで、新規商談数と新規受注率を掛け合わせ、受注件数をより伸ばしていこうと考えています。

新規受注率に関してもいろいろと取り組んでいますが、主だったものについてご説明します。そもそも受注率の高い商談チャネルは、数がそこまで取れないとしても、一定程度のチャネルがあります。そのチャネルをしっかり集中的に活用していこうということで取り組んでいます。

また、営業能力を上げていく研修や、失注してしまった先のリカバリーを行う営業企画室を立ち上げ、サポートしています。

当社はアウトバウンドコールからのアポイントが非常多いです。そのため、リスト毎の受注率がどのくらいあるのかを測定し、アウトバウンドチームへフィードバックするループを作って、しっかりとガバナンスをかけています。

「蓋を開けてみたら受注率が低かった」とならないように、リアルタイムにマネジメントしていくデータマネジメント課を発足し、運用しています。

第2四半期から始めたこととしては、営業が実施する商談について映像化してモニタリングし、それをチェックする組織を作りました。その組織では、例えば表情や声のトーン、声の抑揚、また事前の準備がどれだけできているかをすべてスコア化しています。

スコアが低い人に対しては、翌日に必ず5分だけ、モニタリングチームの責任者がレクチャーしています。コロナ禍前のリアルな商談ですと上司が同席しており、その場でフィードバックすることが可能でしたが、オンラインだと上司が同席できないケースもあるため、それに代替する仕組みを新しく作っています。かなり細かいのですが、これは受注率に大きくヒットするという仮説を立てて改善しているところです。

これらを行うことにより、今までのボラティリティをなくし、現状では新規受注率が上がってきている状態になりつつあります。そうすると新規受注件数が増えていきますので、そこに追加ユニット受注率を掛けた総合的な受注件数を追っていくことを準備して進めています。

前期まではスライド左側だけで戦っていたところを、今期後半からはスライド右側を最重要KPIとして狙っていきます。これら2つを掛け合わせて伸ばしていくことにより、今までと違った方程式の中で会社の成長を作っていくことができますので、そこに注力していきます。

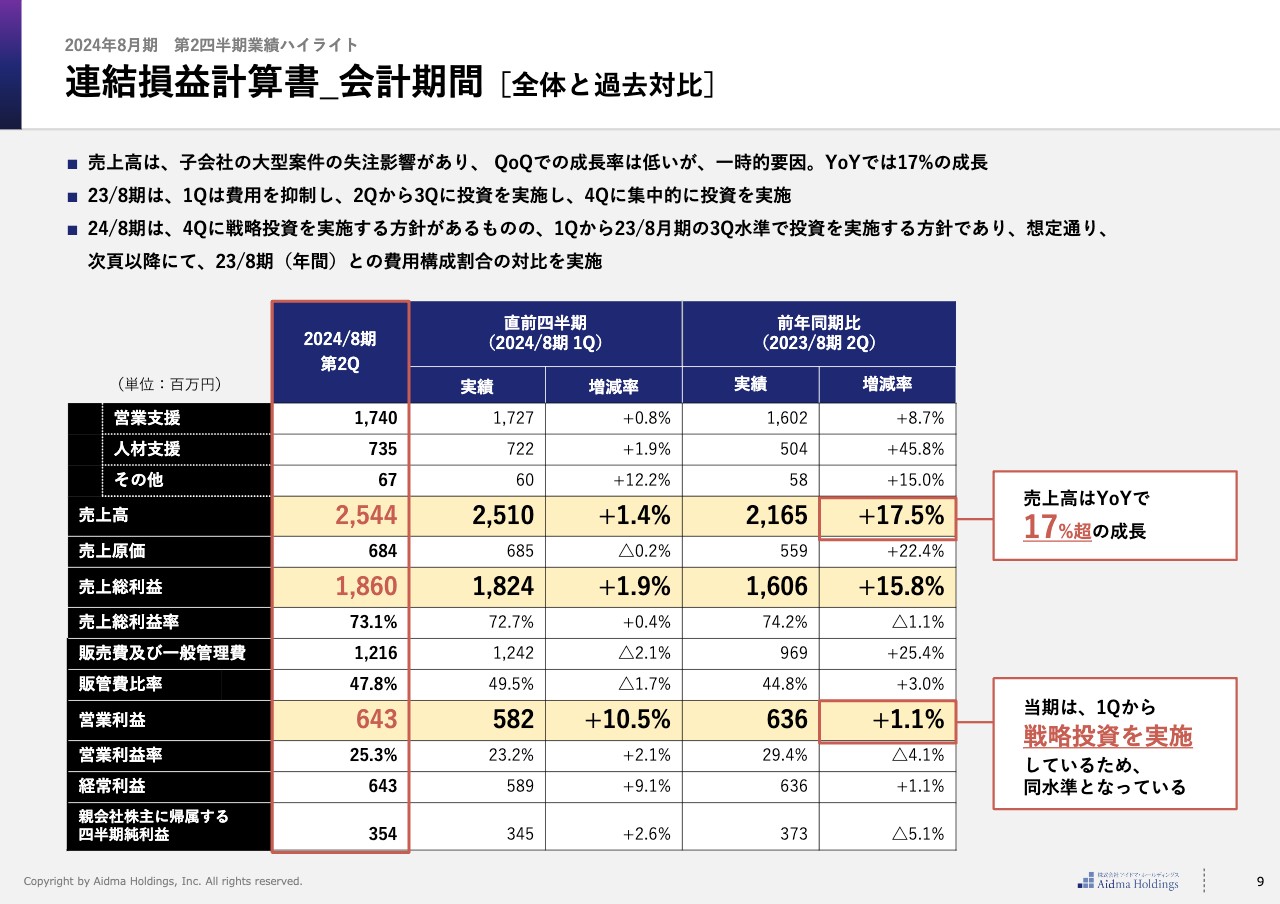

連結損益計算書_会計期間[全体と過去対比]

P/Lについて、第2四半期のみの期間でご説明します。売上高は、直前の第1四半期と比べるとプラス1.4パーセントで、伸びはそこまで大きくありません。

その理由として、子会社の大型案件が一部失注したことにより、売上が見込んでいた内容からずれてしまったことが要因となります。その影響が比較的大きかったため、第2四半期の売上にインパクトが出ています。

ただし、受注については順調に推移しているため、総合的には大きな問題はないと考えています。それをリカバリーするような施策なども同時に動かしていますので、通期に関しては特に問題なく進行しています。

営業利益も、第1四半期と比べて伸びています。前年同期比でもプラス1.1パーセントとなりました。営業利益率は、先行投資を行っている兼ね合いでマイナス4.1パーセントとなっています。

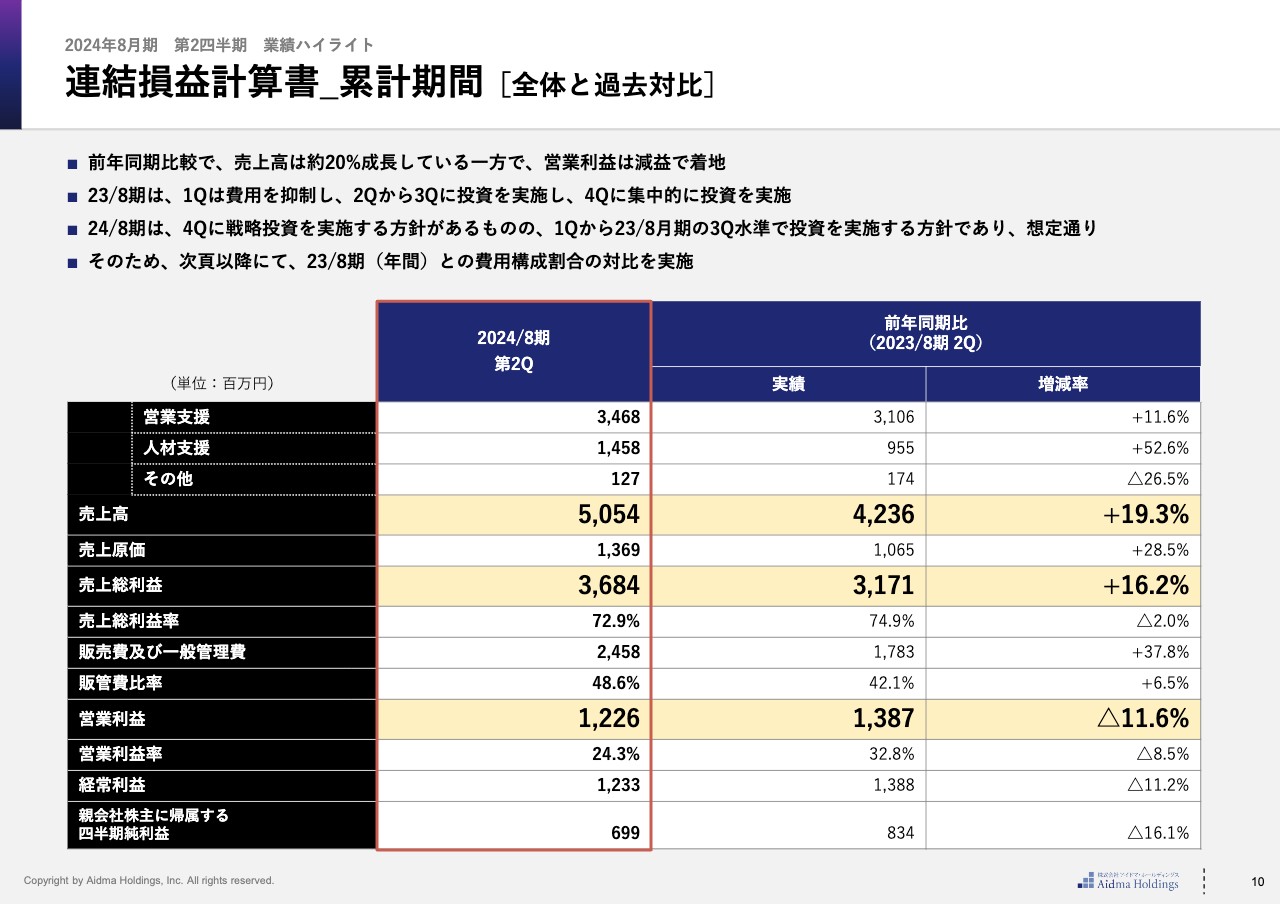

連結損益計算書_累計期間[全体と過去対比]

P/Lの累計期間については、スライドに記載のとおりです。売上高は前年同期比プラス19.3パーセント、営業利益は前年同期比マイナス11.6パーセントです。営業利益率も前年同期比マイナス8.5パーセントと低い状態ですが、第1四半期・第2四半期と投資を進めている影響です。

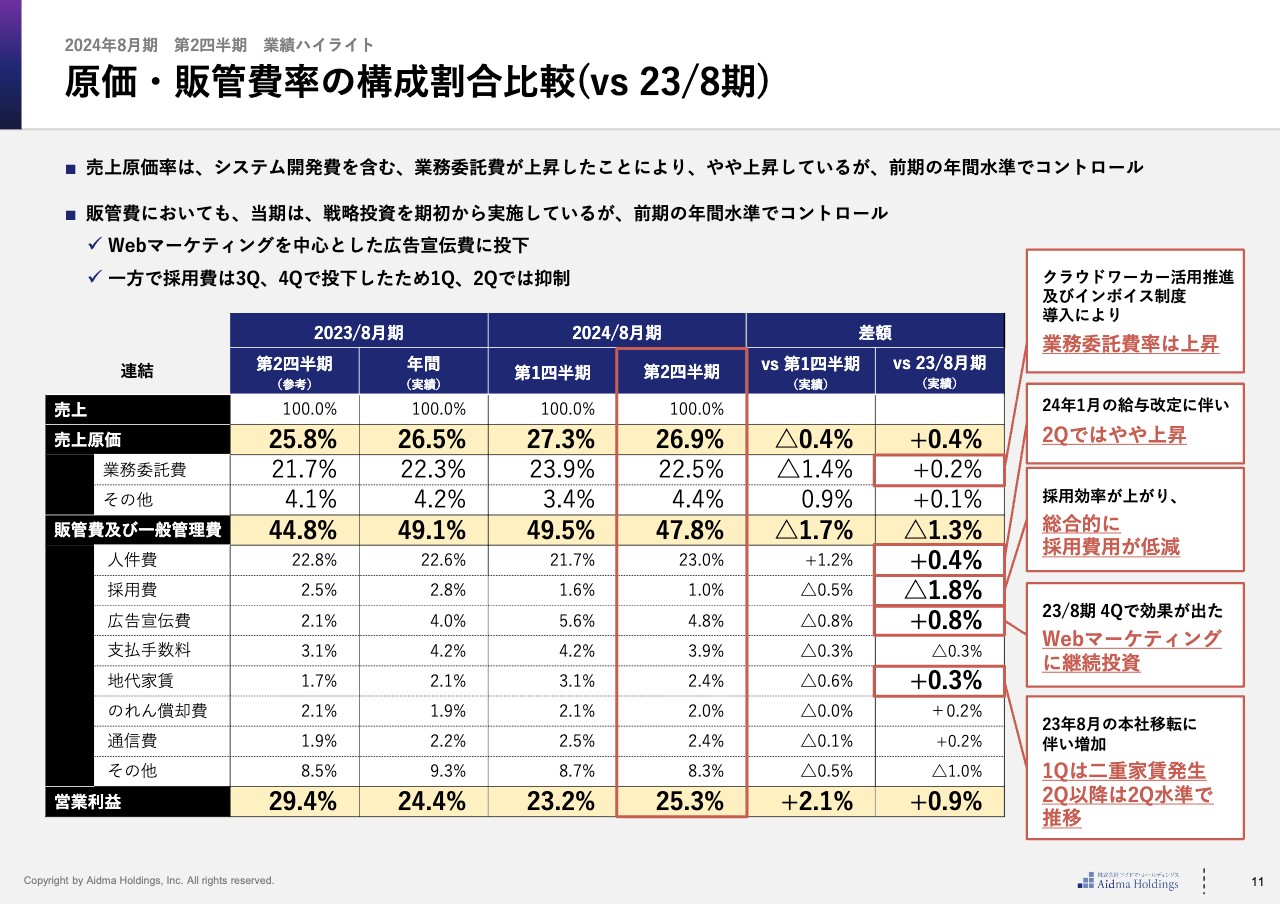

原価・販管費率の構成割合比較(vs 23/8期)

原価と販管費率の構成割合比較です。2023年8月期第2四半期、2023年8月期年間、2024年8月期第1四半期、2024年8月期第2四半期の数字を掲載しています。今期の第2四半期との差額は、今期第1四半期と2023年8月期との対比で記載しています。重要なポイントは2点です。

1点目は、採用費です。今期、クラウドワーカーを活用した採用チームを強化しており、社員での活動を極力抑えています。クラウドワーカーのチームで採用を進めていく取り組みを推進しているため、採用に関わる費用が低減されています。

2点目は、広告宣伝費です。第1四半期比では若干落ちていますが、前年比でも0.8パーセント程度戦略的に増やしています。Webマーケティングなどに継続投資し、将来収益を上げていく準備を進めている状況です。

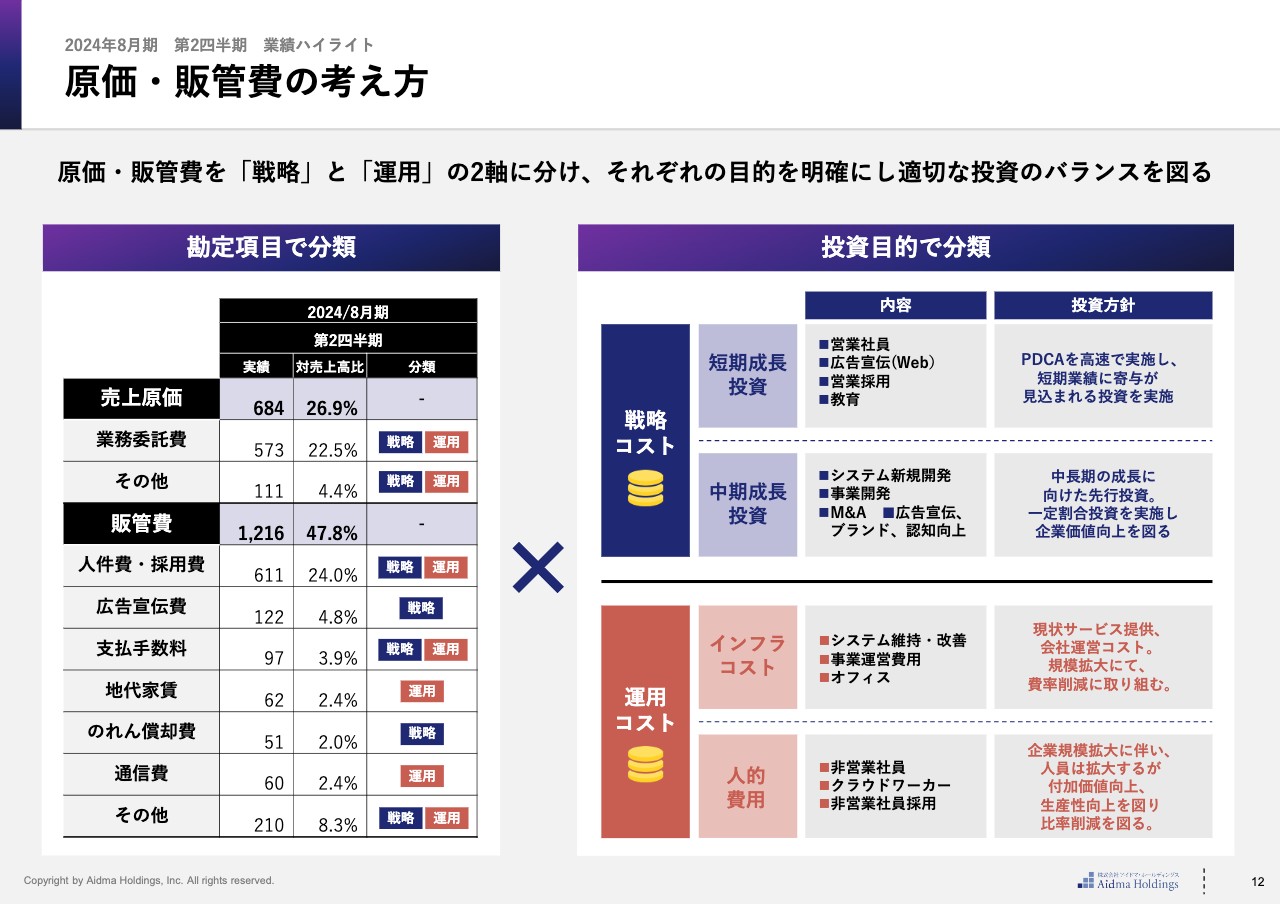

原価・販管費の考え方

今期から、みなさまにご理解いただきやすいように原価と販管費の開示を細かくしています。社内では、投資してROIが見込める「戦略コスト」と、下げていきたい「運用コスト」の2軸で原価と販管費を分けて運営しています。

戦略コストは、ROIを測定してキードライバーを見つけ、高いところに投下していくように進めています。運用コストは、月次で下げられる可能性がないか、オペレーションコストであれば社員でなくてもよいのではないかなど、運用コストを下げるようなアプローチを行っています。

部分によってはまだ強度が足りていないところもありますので、全社最適の観点から強度を上げて進めていこうと考えています。

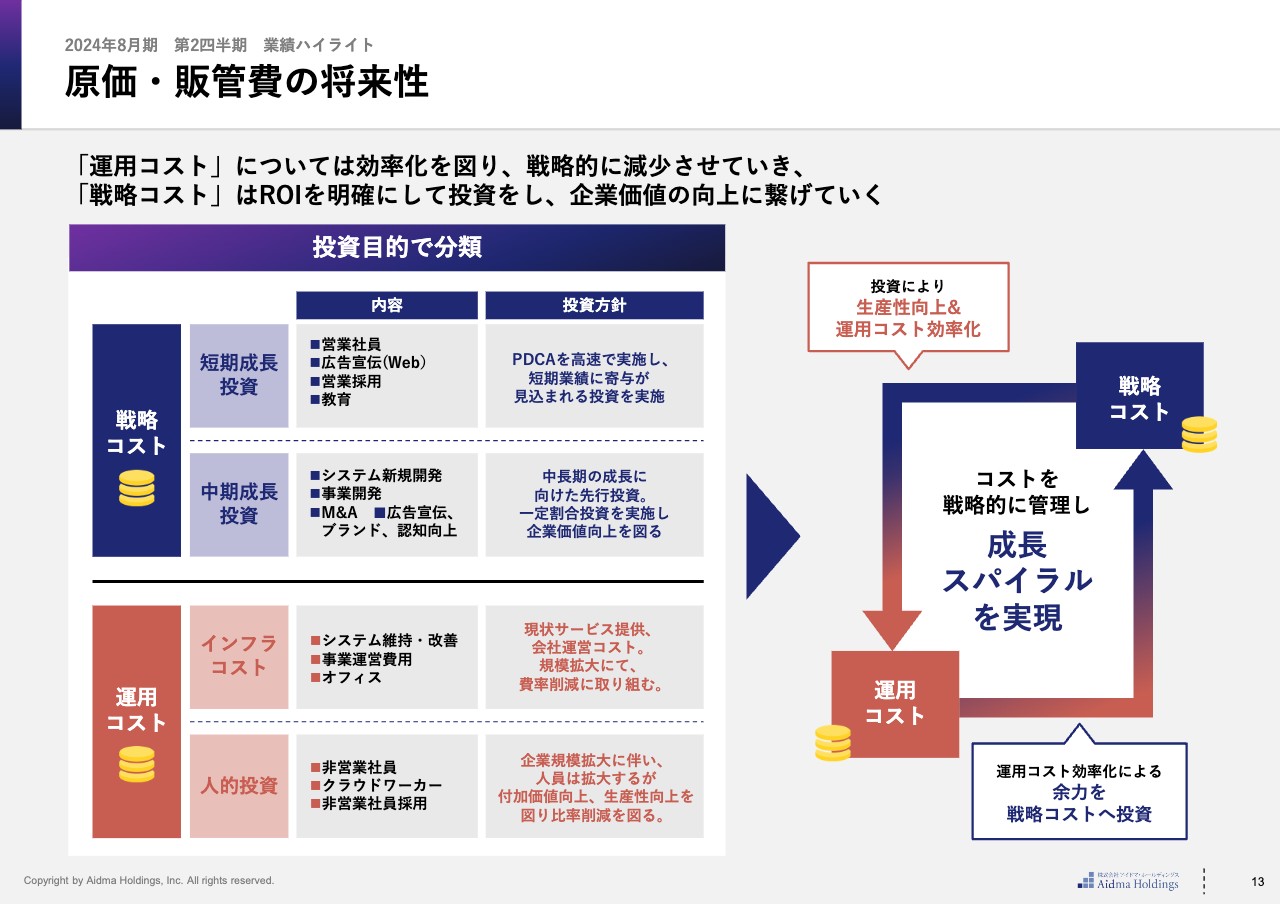

原価・販管費の将来性

実際に運用コストが下がった部分は、戦略コストでROIの高いところに投下し、より会社の収益を上昇させていくと同時に、企業価値の向上につなげていく動きを重要視して取り組んでいます。

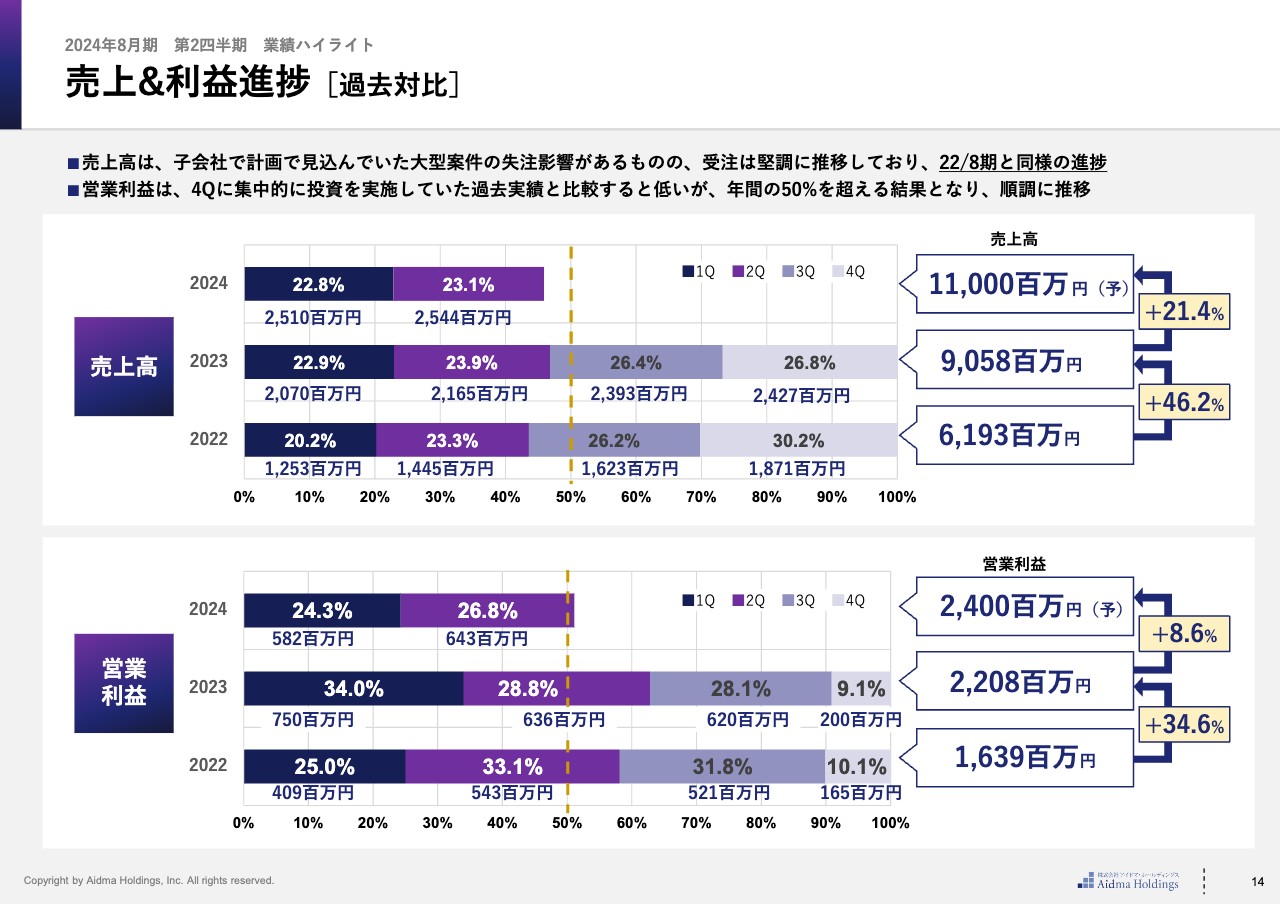

売上&利益進捗[過去対比]

売上高と営業利益の進捗です。売上高は約46パーセントの進捗となりました。2022年8月期より若干高く、2023年8月期より低いというかたちですが、問題ない推移で進捗しています。

営業利益は、第1四半期、第2四半期からバランスよく投資しているため、51.1パーセントの進捗となりました。

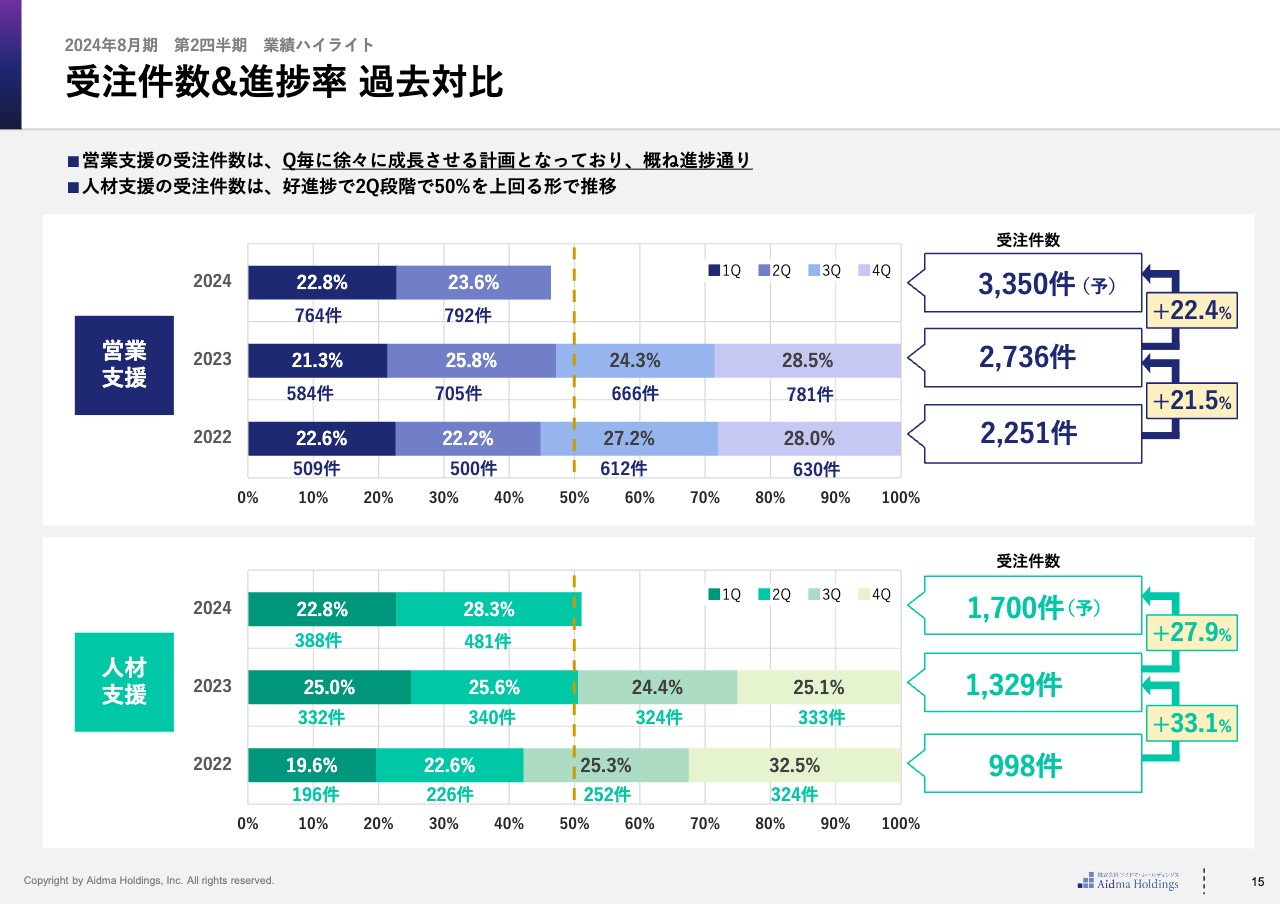

受注件数&進捗率 過去対比

受注件数の進捗率です。営業支援は2022年8月期より高い状態で、2023年8月期より微減となりました。下期に対して上がってくる計画も当然組んでいますので、概ね問題ありません。人材支援は、想定よりも若干オンしている状態で推移しています。

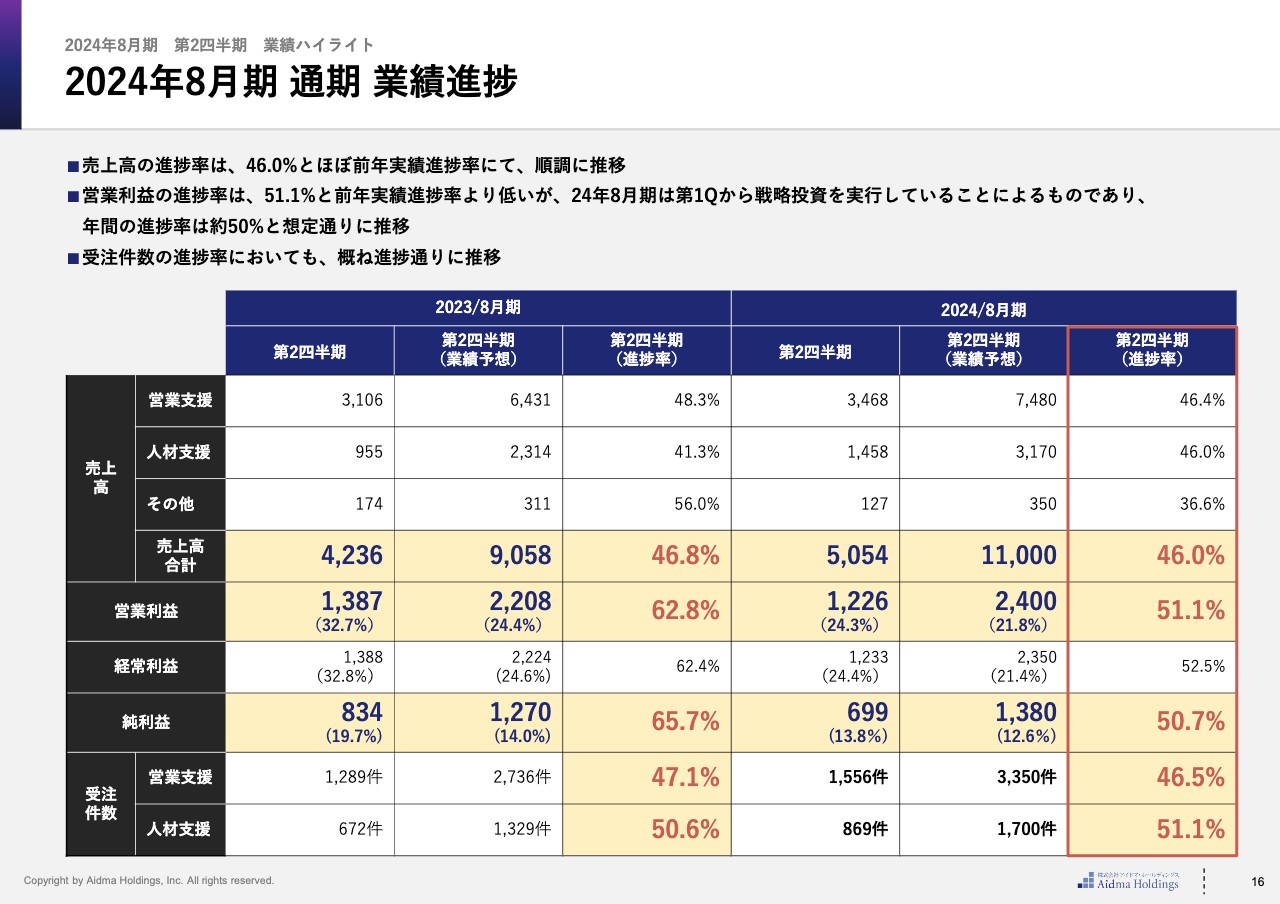

2024年8月期 通期 業績進捗

まとめとして、通期の進捗を記載していますのでご覧ください。

ここまで、2024年8月期第2四半期の業績ハイライトをご説明しました。次ページからは、今後の戦略について詳しくご説明します。

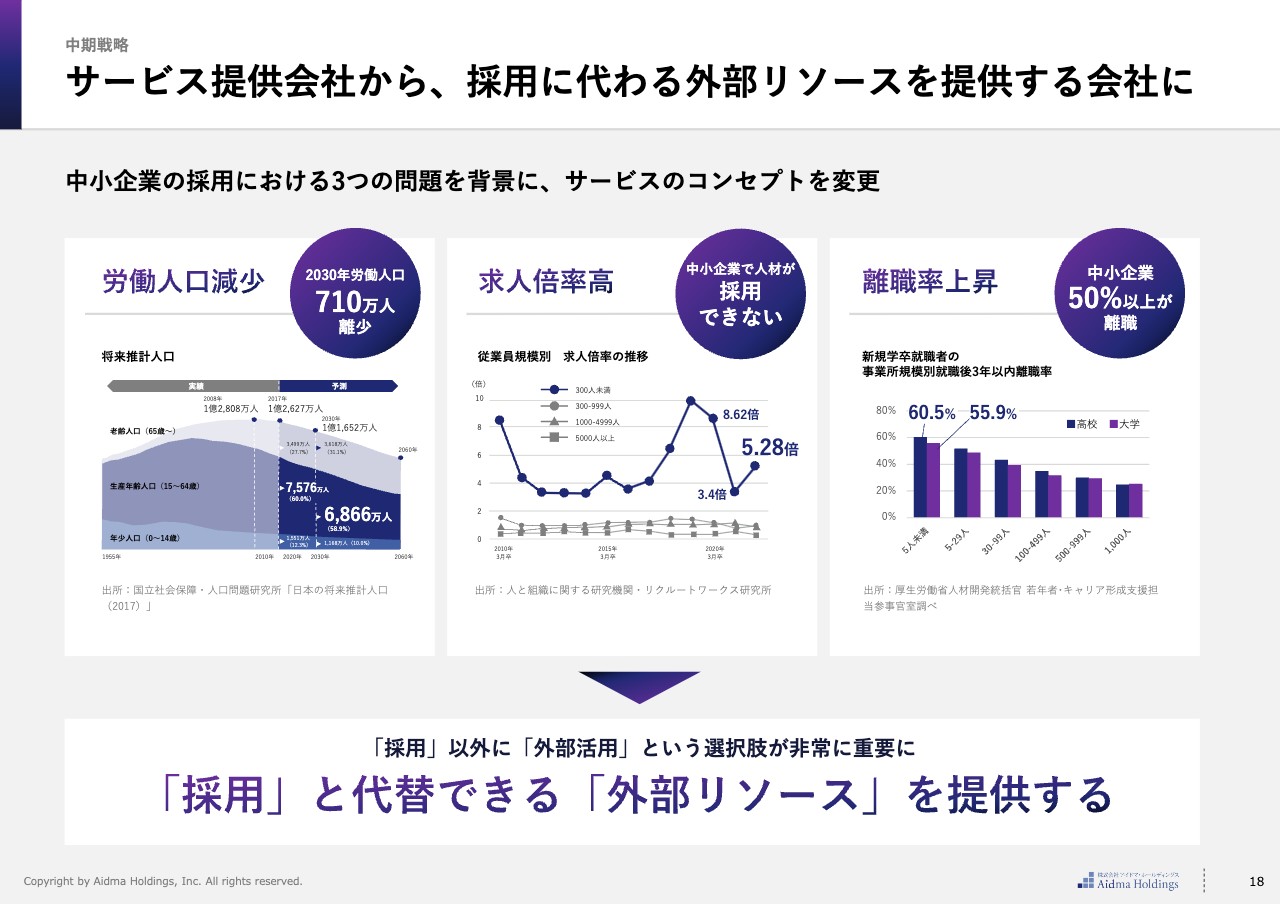

サービス提供会社から、採用に代わる外部リソースを提供する会社に

中期戦略として、来期、再来期くらいまでにインパクトが出てくる取り組みと規定しているユニット戦略についてご説明します。

従来は、1企業1サービスという方法でサービスを提供していました。今期からは採用に代わり、お客さまのいろいろな業務を外部リソースとしてお手伝いする単純なアウトソーシングではなく、DXなども活用しながら、お客さまが採用するよりも低コストでリソースをご活用いただける準備をしています。

大きく3つの背景をベースにして、この取り組みへのシフトを決定しました。

1つ目は、労働人口減少です。2030年に労働人口が710万人減少すると言われています。1人当たりの年収平均を約400万円と仮定すると、約30兆円の労働市場がなくなります。そのなくなった部分を何かに代替する必要があるため、我々はユニットというかたちで代替市場を作っていきたいと考えています。

2つ目は、求人倍率高です。従業員300名以上の会社は、求人に関する問題をそこまで抱えていない状態がスライド中央のグラフから読み取れます。

300名未満の会社が非常に苦しい状態になっています。コロナ禍や景気が悪化している状態でも、3倍以上の求人倍率、つまり3人に内定を出しても1人しか採用できていません。直近では、5人に内定を出しても1人しか採用できず、採用費が非常に高いことを示唆しています。

通常、1人に内定を出したら1人採用できますので、採用費はそこでとどまりますが、5人に内定を出さなくてはいけないため、当然、母集団の形成も必要になり、採用費が非常に高いという状態です。

3つ目は、離職率上昇です。従業員規模により、離職率が圧倒的に異なることがデータとして出ています。スライド右側のグラフは、従業員規模に対しての就職後3年以内の離職率を示したものです。従業員規模が5人未満の会社においては高卒の離職率が60パーセント以上で、従業員数が増えるほど離職率は下がります。

「労働人口が減って採用できない」「採用コストが高い」「離職率が高い」という三重苦で、中小企業は人を増やして経営していくのは難しいと思っています。もちろん「DXを使って改善していきましょう」というのも文脈としてはあるのですが、それだけでは対応できないシチュエーションも相当数出てくると考えています。

具体的な外部リソース提供型事業の詳細[1/3]

我々はそのような状況に対してサービスを提供するのではなく、クラウドワーカーと当社の社員が提供するコンサルティング(プロジェクトマネジメント)、DXツールをワンパッケージにして、業務ごとに提供する考え方で事業を展開しています。

例えば、営業支援であれば人を1人雇うよりも安い月30万円という金額で1年間支援します。経理が辞めてしまった場合は管理支援も提供し、場合によっては人事チームの採用をお手伝いするチームも提供します。お客さまの課題に合わせて、人の代わりにユニットを提供する方法で伸ばしていこうと考えています。

具体的な外部リソース提供型事業の詳細[2/3]

これにより、お客さまと当社の双方にメリットがある状態になります。

お客さまとしては、人的課題が解決できて、採用するよりも早くスポットで利用することができます。採用費、人件費、育成費用なども抑えられ、ノウハウも資産として残ります。当社のユニットを使っていただくことで、これらのメリットを享受できます。

当社のメリットとしては、1社に対して複数ユニットを提供できると、当然顧客単価が上がります。

今、2ユニット、3ユニットを提供している会社の顧客満足度アンケートをとっていますが、ユニットが増えるほど満足度が上がっています。これは、「Aのユニットでうまくいかない場合は、B・Cに代替しましょう」というソリューションも提案できるためです。

また、今まではBtoBでしたが、BtoB以外の顧客基盤への拡大が可能になります。さらに、営業支援で失注しても、人材支援ユニットや別ユニットの提供ができるため、総合的には受注率が上がると考えています。

現在の収益イメージは、4,000社に対して1サービス、客単価約300万円とすると約120億円の受注ベースとなります。

これを2030年までに2万社に引き上げていこうと考えています。顧客数を純増させるためにいろいろな方法を進めつつ、1社に対して5ユニット、つまり300万円×5ユニットで客単価1,500万円を目指します。その結果、3,000億円の収益イメージを作ることができます。あらゆる取り組みを今後の収益イメージにヒットさせていくように注力しています。

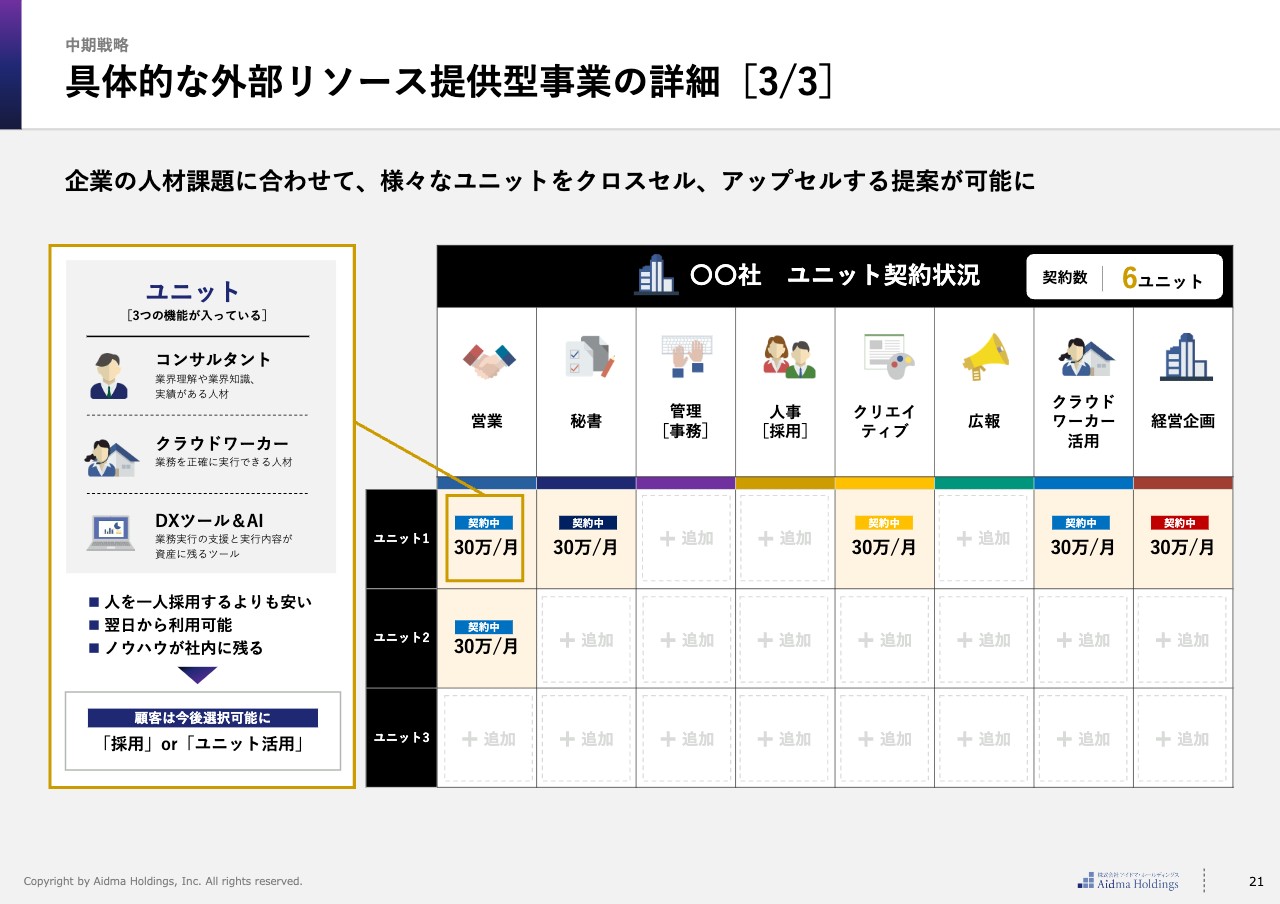

具体的な外部リソース提供型事業の詳細[3/3]

ユニットには、大きく分けて3つの機能が入っています。社員で構成されているプロジェクトマネジメントのコンサルタント、クラウドワーカー、DXツール&AIです。

これらをパッケージとして、人を雇うよりも低コストで翌日から利用でき、さらにノウハウをドキュメントとしてお客さまの内部に残すことができます。これらをユニットの定義として提供しています。

現在の提案可能なユニット一覧

現状、10種類以上のユニットを提供しています。第2四半期からは、システム開発支援、代理店開拓支援、補助金支援、メディア構築支援、そしてお客さまの営業後のデリバリーを支援するカスタマーサクセスの支援を開始しました。

各事業部が複数ユニットを展開している場合もあれば、別事業部のユニットを営業できる取り組みも行っています。こちらは後ほど簡単にご説明します。

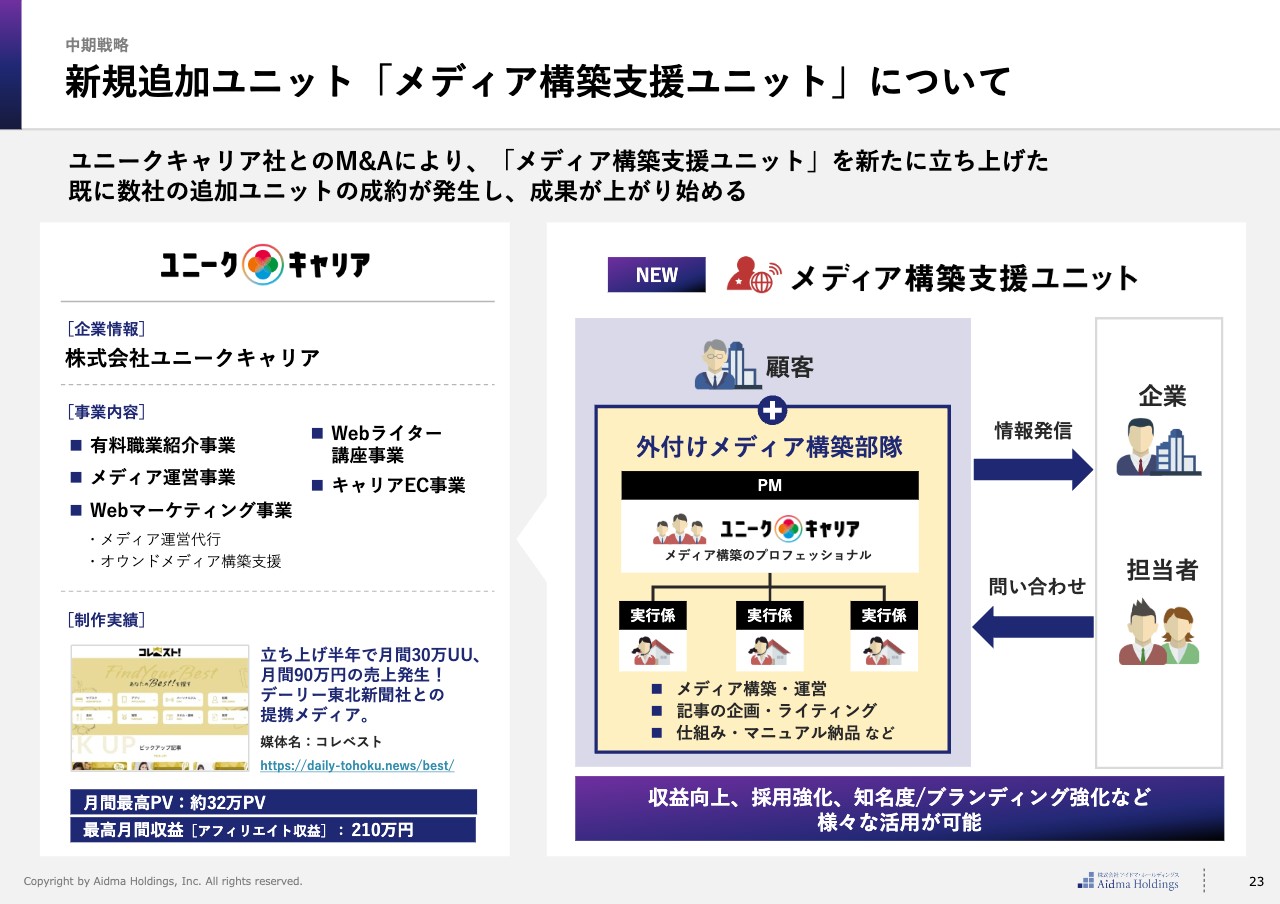

新規追加ユニット「メディア構築支援ユニット」について

第2四半期にM&Aを実施したユニークキャリア社は、メディア制作会社です。DX支援メディアとして、例えば「営業DX」というキーワードで検索すると、SEO上で上位に上がるような機能を持ったメディア制作を得意としています。

このような会社とM&Aを行うことにより、いろいろな会社がインターネット上からの問い合わせを増やしたい場合に、メディア制作の提案ができるようになりました。人を1人雇うよりも低いコストで当社がメディアを制作し、記事も作り、それらのドキュメントも納品するパッケージを提供しています。

1ヶ月25万円×12ヶ月で約300万円のパッケージで考えており、クラウドワーカーなどを活用し、営業支援のアップセルや別のかたちでのアップセルを行いながら、ユニットを増やしていこうと考えています。

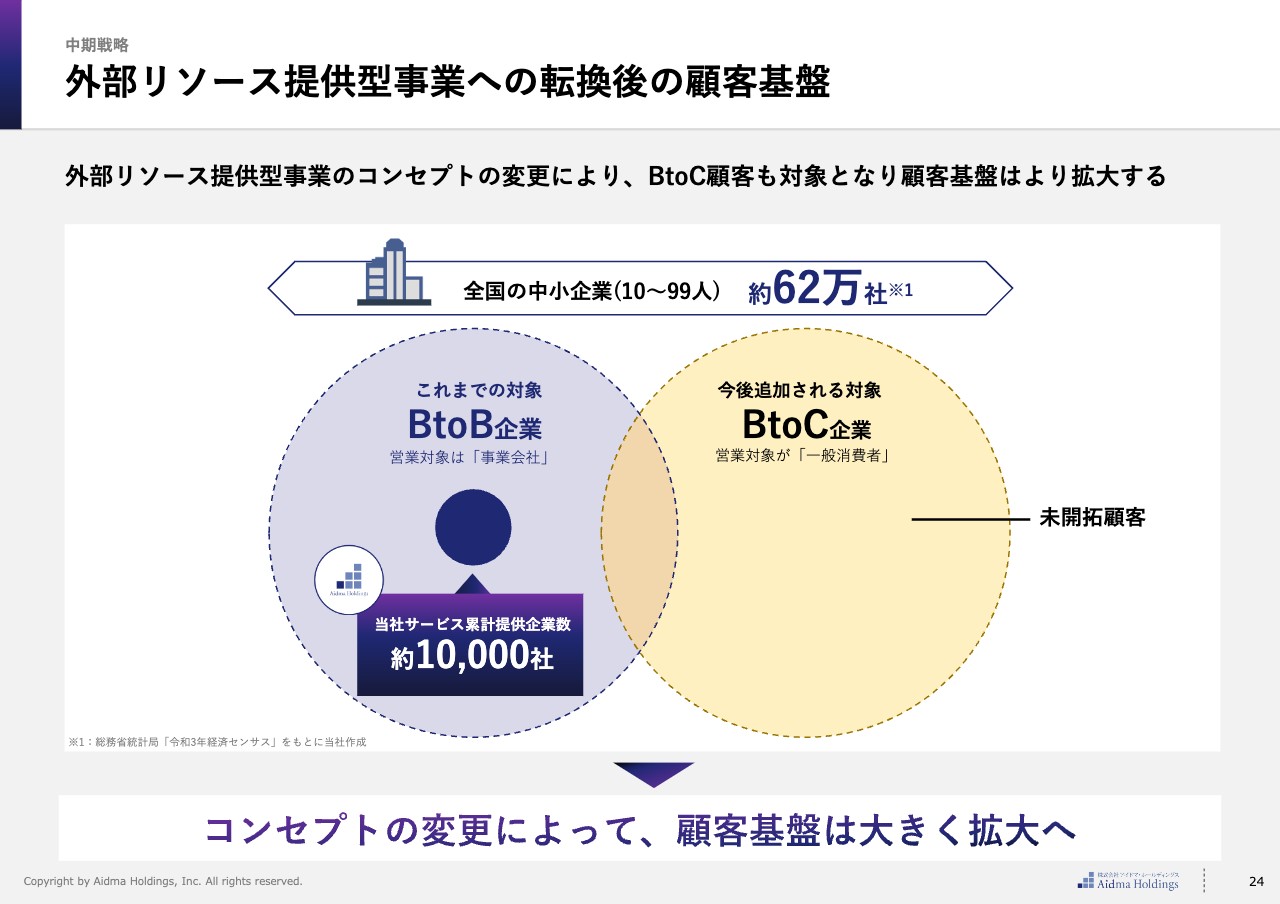

外部リソース提供型事業への転換後の顧客基盤

これらの取り組みを進めると、顧客基盤の拡大につながります。これまでの対象はBtoBでしたが、メディアの有効なファクターは、どちらかと言いますとBtoCのほうが高いと言われています。今までのBtoBのマーケットだけでなく、BtoCも含めたSMBマーケットをカバーしていくことができるようになります。

具体的な外部リソース提供型事業の販売戦略[1/3]

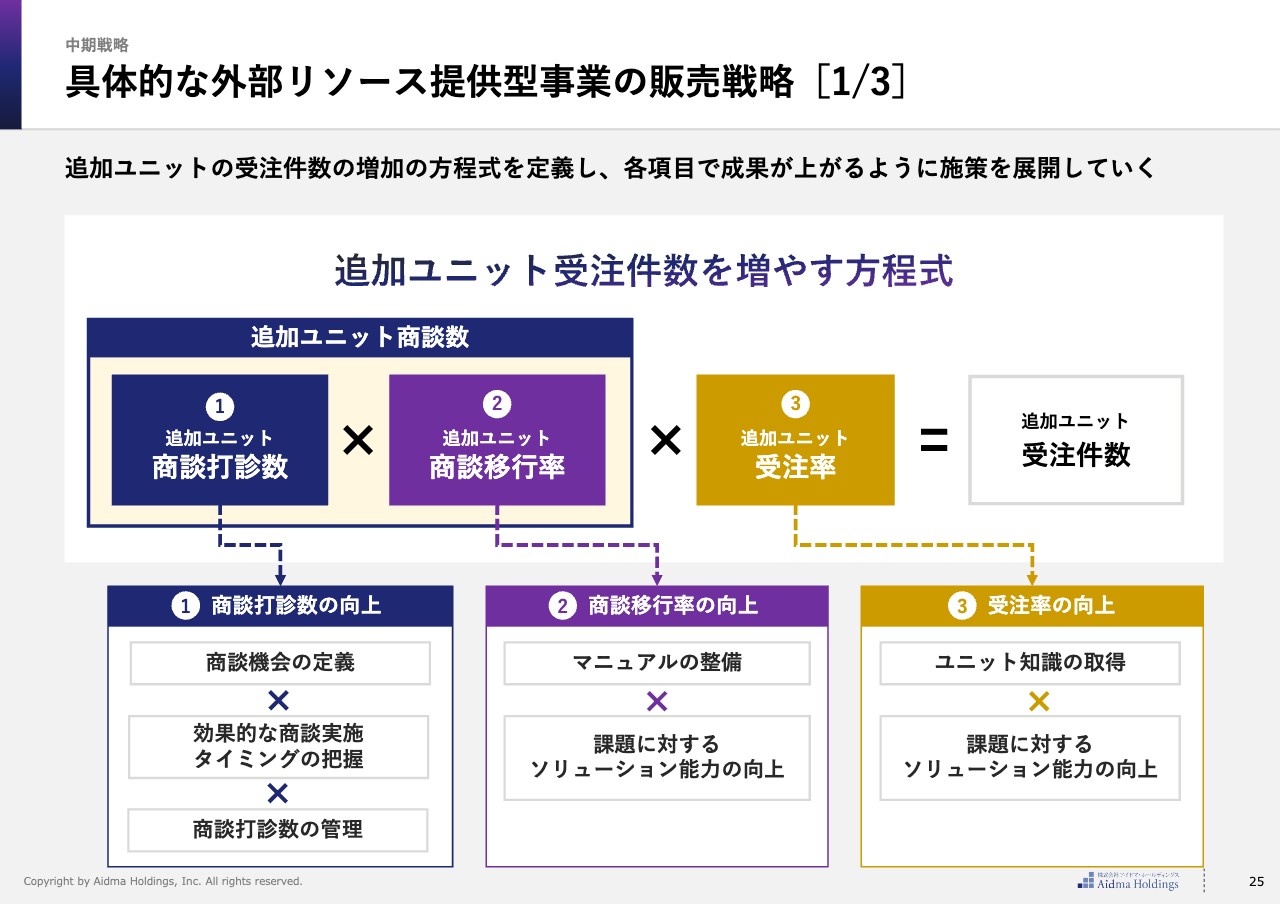

追加ユニット受注件数を増やす方程式を、追加ユニットの「商談数×受注率」と定義しています。これは新規受注件数と同様の考え方です。

追加ユニットの商談数を増やすためには、まず商談を打診しないといけません。「既存のお客さまへの商談打診数」「それらが商談に移行する率」「追加ユニット受注率」の掛け合わせが受注件数となります。

商談打診数の向上のためには、打診タイミングを定義すること、効果的な商談を実施できるタイミングを把握すること、打診数を会社全体で管理していくことの3つの取り組みを行っています。

打診から商談に移行するには、打診するメンバーの能力の向上やマニュアルの整備に加え、お客さまの経営課題に対して具体的に貢献できるソリューション能力を上げていく取り組みが必要になります。

さらに受注率を上げるためには、ユニットの知識とソリューション能力の向上が必要です。これらの取り組みをそれぞれブレイクダウンして、さまざまな施策を行っています。

具体的な外部リソース提供型事業の販売戦略[2/3]

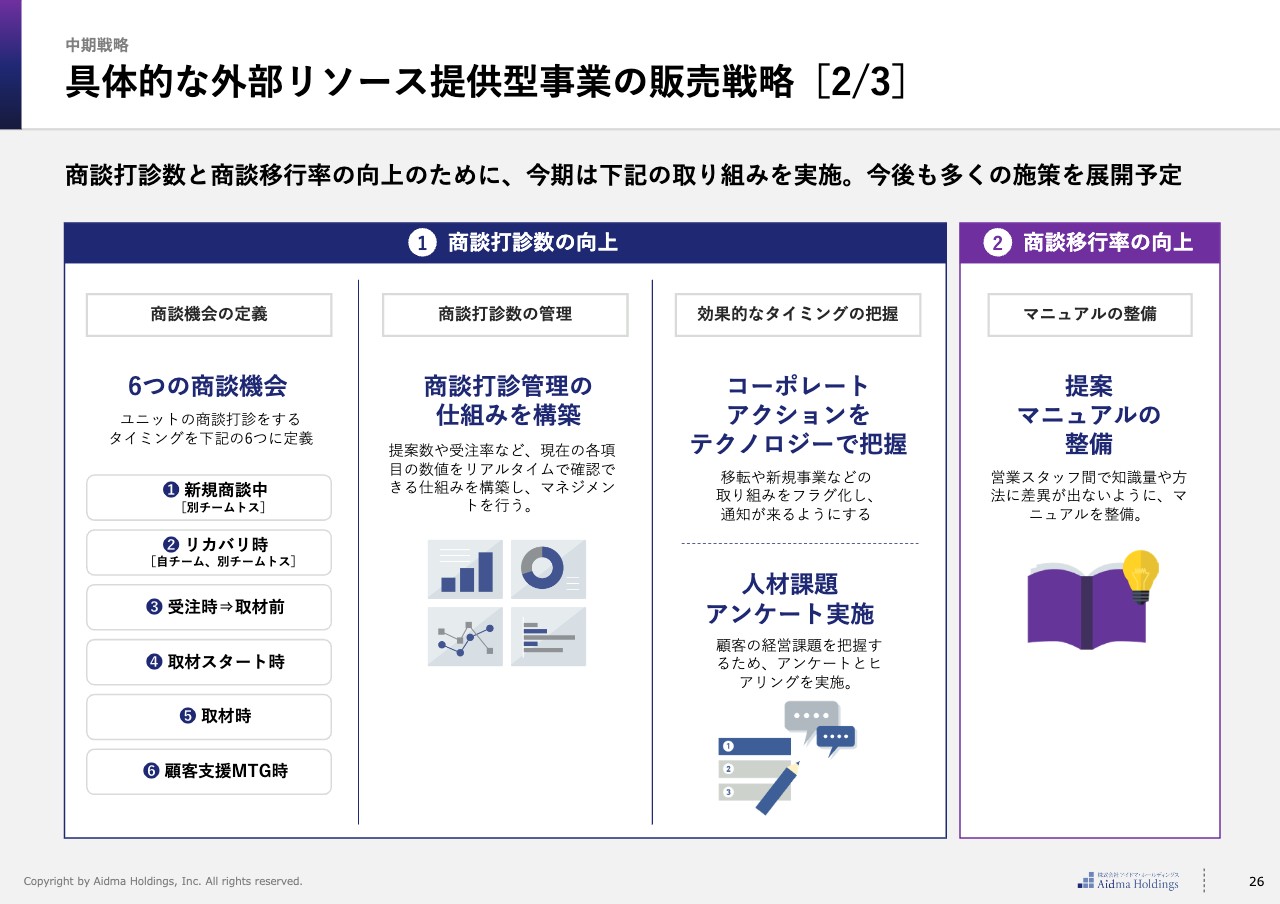

商談打診数を上げるために、6つの商談機会を定義しています。これらをすべて会社で管理できる仕組みを作りました。誰がどのような状態で、どのような商談機会があり、確実に打診されているのかなどの管理を行っています。これは商談移行率の向上にもつながります。

また、効果的なタイミングの把握として、例えば移転にあたって増員を考えているといったコーポレートアクションを、我々独自のテクノロジーで把握できるような仕組みを作りました。

さらに、従業員の離職や一部の部署の人員不足といった課題について、アンケートを取得し把握できるような取り組みも行っています。

商談移行率の向上では、提案マニュアルの整備を行い、移行率が上がるロジックを整理してメンバーに共有しています。

具体的な外部リソース提供型事業の販売戦略[3/3]

商談移行率と追加ユニット受注率を上げるためには、ソリューション能力をスタッフごとに上げる必要があるため、今、大きく4つの取り組みを実施しています。

まず、ユニット推進を行う事業部を立ち上げました。4月から立ち上げているため、実績の反映は第3四半期以降になりますが、この事業部が全社横断的にユニット受注残のマネジメントを行いながら、ユニットをさらに増やすための戦略を立てています。

さらにユニットの営業研修の実施に加え、ユニット提案数のランキングを作り、全社で効果を一定程度見える化しようと考えています。

クラウドユニットのコーポレートサイトも立ち上げました。お客さまや我々がどのようなユニットがあるかを確認できる状態を作っています。

我々がユニーク受注と呼んでいる新規で成約した受注は、初めての受注から6回ほど打診のチャンスがあります。販売戦略の効果がすべて現れれば、場合によっては2倍程度の受注ができる可能性があるのではないかという仮説を立てています。これをゆくゆくは5倍にしていくというミッションで準備を進めています。

ユニットの導入を推進する為に[1/3]

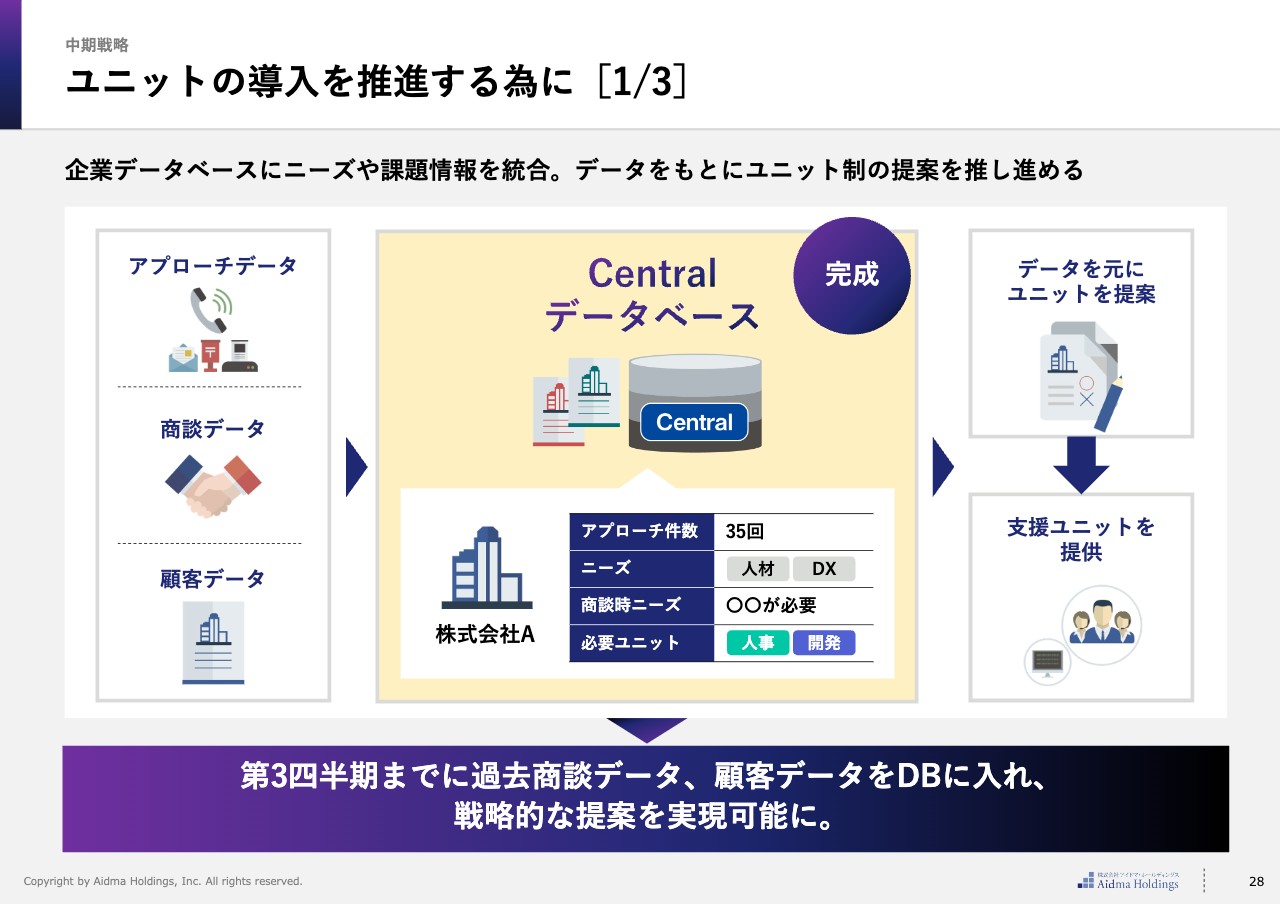

ユニットの導入を推進するために、データベースの整理も行っています。第3四半期までに過去のすべての商談データをデータベースに入れ、どのようなユニットが提案され、お客さまがどのようなユニットを利用しているのかが可視化されます。

ユニットの導入を推進する為に[2/3]

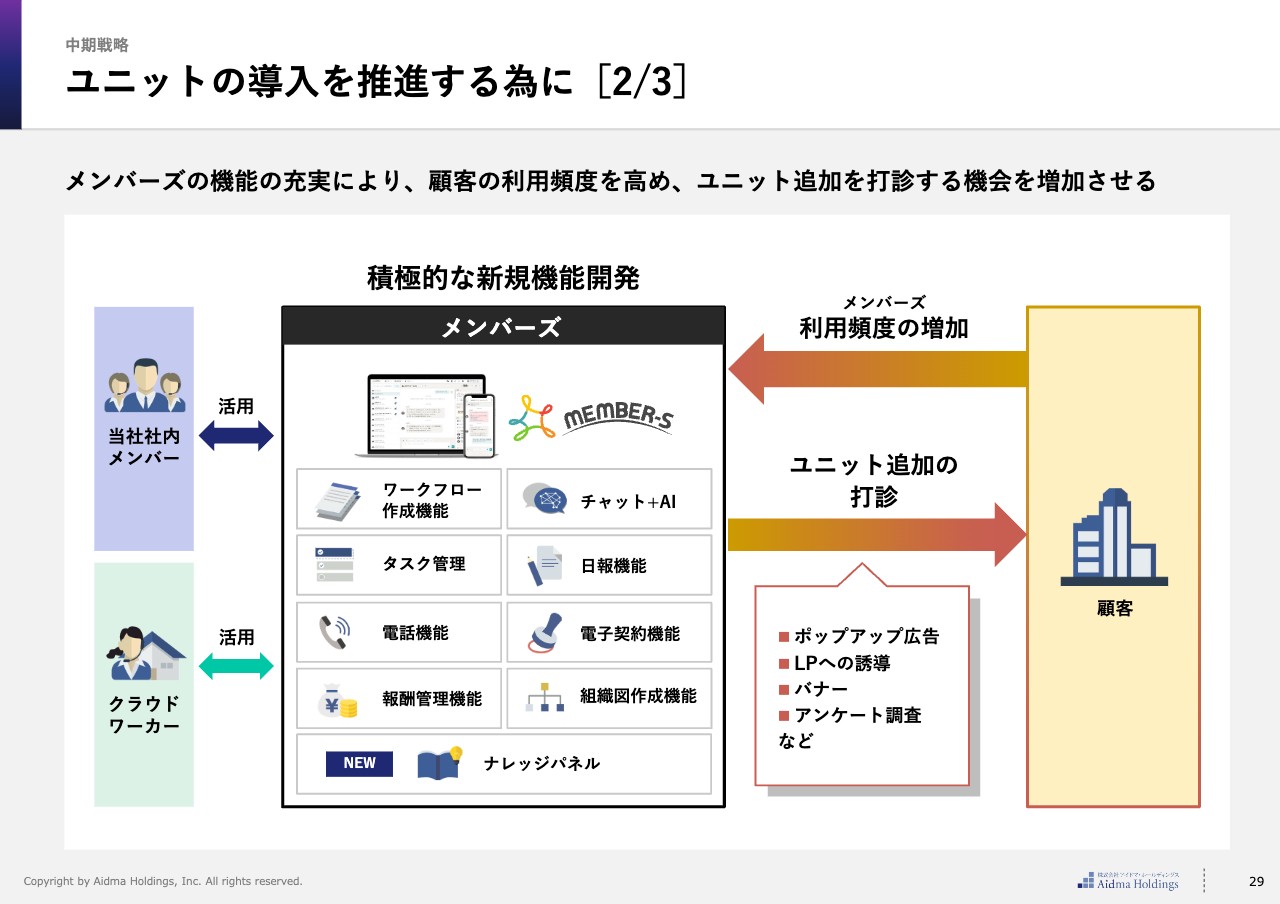

いろいろなユニットでお客さまとのやり取りが発生するため、我々が独自に開発した「メンバーズ」というコミュニケーションツールの中にすべてのやり取りを記録し、ユニットごとに出せるようにしています。開発はほぼ完了しており、現在はいろいろな機能をさらに追加しているところです。

ユニットの導入を推進する為に[3/3]

特に直近では「ナレッジパネル機能」を追加しました。さまざまなドキュメントやマニュアルを瞬時に共有し、誰が見ているのか、きちんと見ているのか、ナレッジパネルの中に入っている資料を誰がダウンロードしたのかといった管理を行うことで、社内で本当に浸透しているのかどうかを確認できます。

ここまでが中期の取り組みです。今期だけではなく、2年、3年かけてユニットを増やしていく取り組みについてご説明しました。

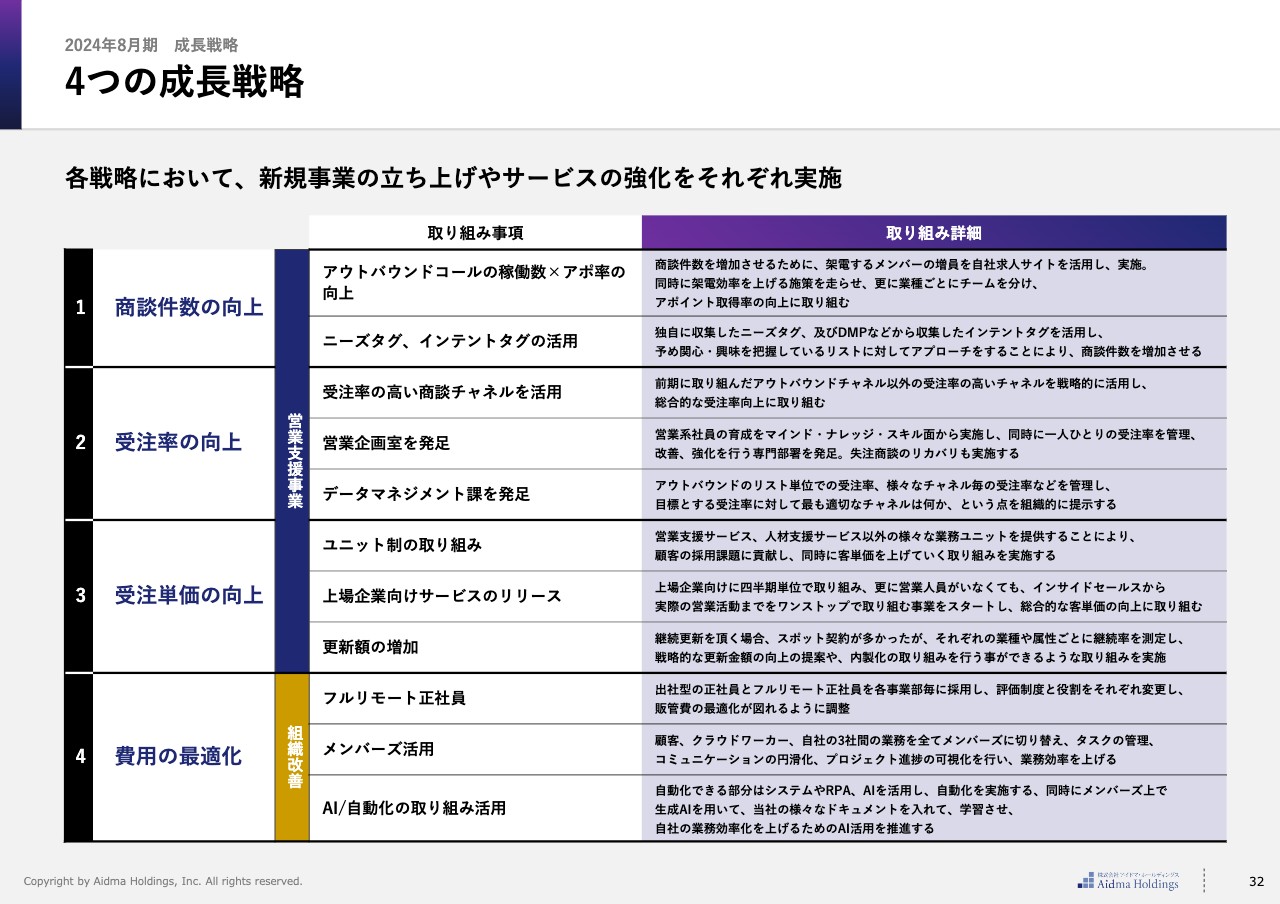

4つの成長戦略

最後に、成長戦略です。「商談件数の向上」「受注率の向上」「受注単価の向上」「費用の最適化」という4つの軸について記載しています。前期の通期決算発表時、また第1四半期の決算発表時にも詳しくご説明していますので、本日は割愛します。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7373

|

1,895.0

(02/27)

|

+14.0

(+0.74%)

|

関連銘柄の最新ニュース

-

[PTS]ナイトタイムセッション17時30分時点 上昇114銘柄・... 01/26 17:33

-

アイドマHD、四半期ベースの受注件数が過去最高 ユニット型ビジネス... 01/23 19:00

-

アイドマHD(7373) 業績動向に関する補足説明について 01/22 15:30

-

前日に動いた銘柄 part2 ハイブリッドテク、マトリクス、ポスト... 01/19 07:32

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】 … ... 01/17 15:00

新着ニュース

新着ニュース一覧-

03/01 19:30

-

-

03/01 17:30

-

03/01 17:00