【QAあり】東亞合成、モビリティ・半導体関連の強化、メディカルケアの早期事業化等に注力、2024年は増収・営業増益計画

目次

髙村美己志氏(以下、髙村):東亞合成株式会社、代表取締役社長の髙村です。日頃から大変お世話になっています。本日は、2023年12月期の決算説明会を開催します。

本日は、スライドに記載の目次に沿って進めていきます。

2023年決算総括

2023年12月期の決算総括です。2023年の事業環境は、ウクライナや中東での戦争で、世界的に地政学的リスクが非常に高まったと感じています。欧米ではインフレ抑制のための高金利政策が継続し、中国では経済の回復が鈍く、その影響が日本にも及びました。

日本では、前半に原燃料価格の上昇が継続しましたが、年の後半になるにしたがい少し弱まってきた部分もあります。併せて賃上げなどが議論されてきた年でした。

12月期決算の概況としては、原燃料価格の高騰に対し、2022年頃から製品価格の改定を継続して実施してきました。

市況を見ますと、アクリル酸エステルや半導体関係の市況が低迷し、影響が大きく出ています。また、出荷数量も減少しました。一方、注力していた分野である車載用電池向けの接着剤などは、収益が改善してきました。

売上減、営業利益減となった一方で、特別損益では投資有価証券の売却益を計上できたことで、当期純利益は前年比で微減にとどまっています。

資本政策としてはPBR1倍に向けてのさまざまな方針を打ち立て、それを実行してきた年でもあり、自己株式取得なども予定どおり行ってきました。結果として、昨年は前年比で減益ではありましたが、年央で見込んでいた状況よりはやや改善の兆しが見えてきたこともあり、期末配当は増配を予定しています。

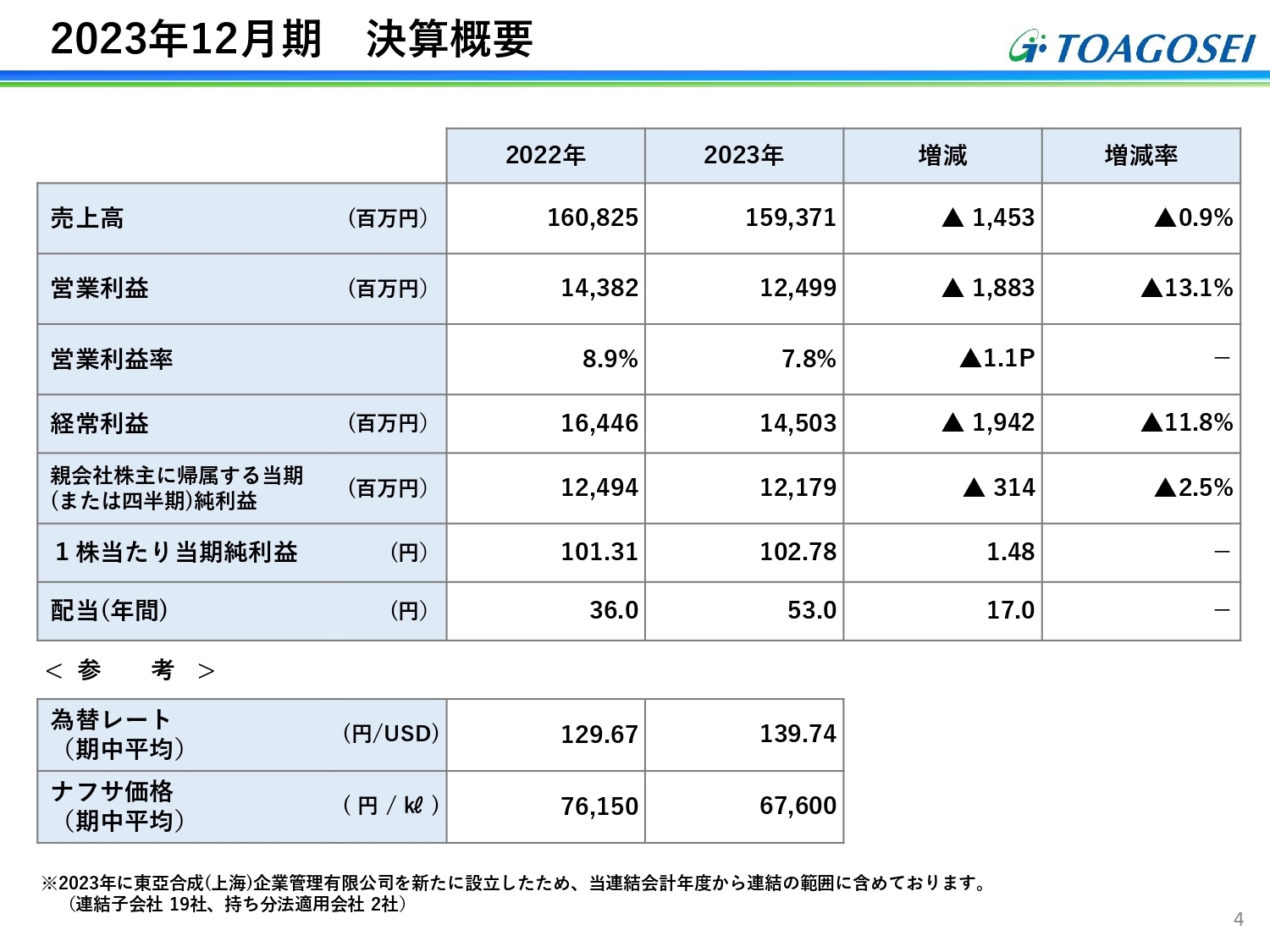

2023年12月期 決算概要

2022年と2023年の比較です。売上高は1,593億7,100万円と、前年に対して微減となりました。営業利益は124億9,900万円、経常利益は145億300万円、親会社株主に帰属する当期純利益は121億7,900万円です。営業利益、経常利益は前年比10パーセント強の減益、最終の純利益は前年比2.5パーセントの減益にとどまっています。

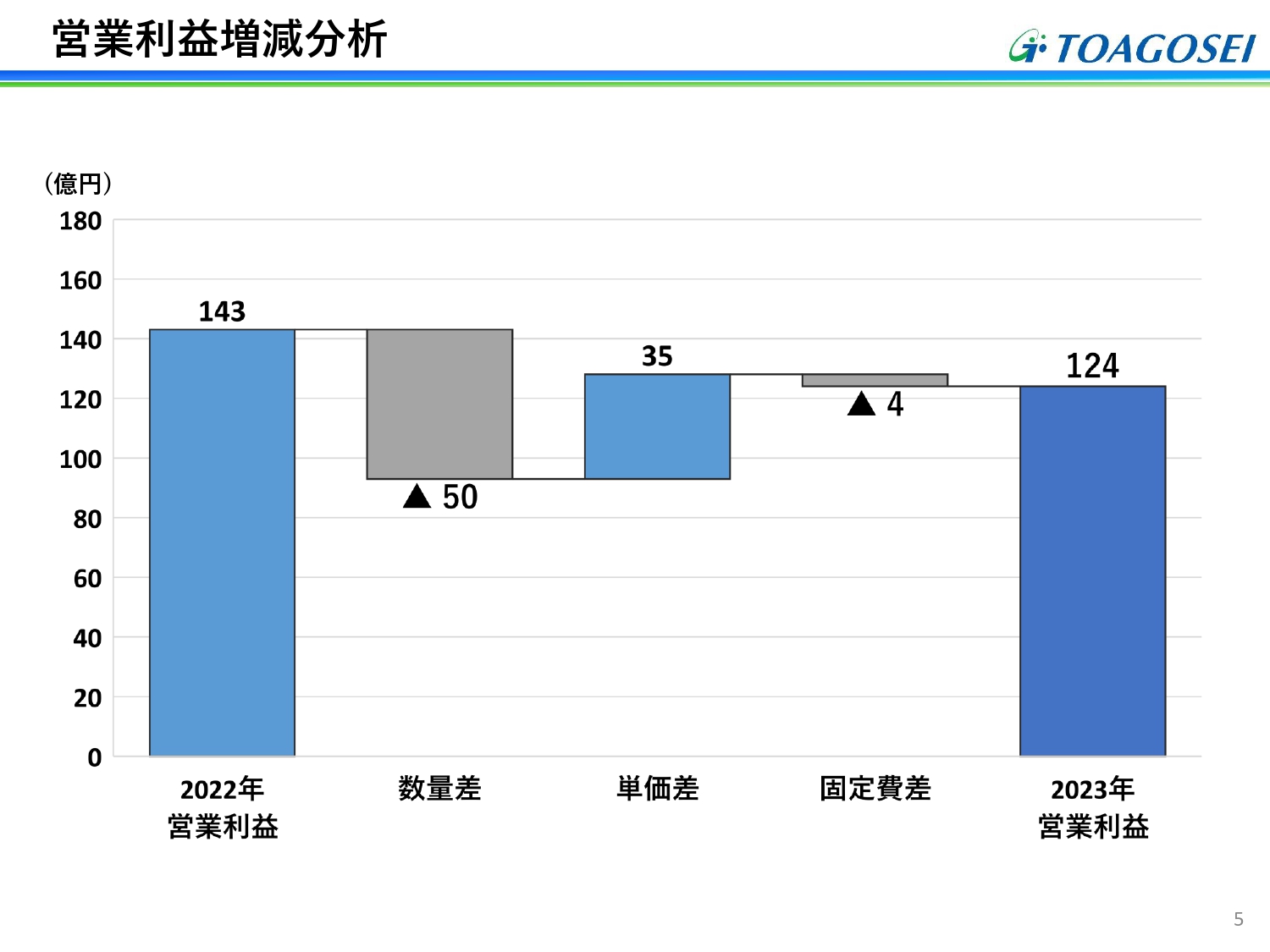

営業利益増減分析

営業利益の減益要因の内訳を、数量差、単価差、固定費差に分けてグラフに示しています。冒頭でもお伝えしましたが、石油化学製品であるアクリル酸エステル、あるいは無機化学品関係、そして高機能製品の中でも半導体関係の製品群は数量の落ち込みが大きくなりました。

減益要因として数量差でマイナス50億円、一方、原材料価格は引き続き上昇しましたが、値上げの効果も寄与して、単価差でプラス35億円となりました。固定費ではさまざまな増減要因がありましたが、マイナス4億円となっています。結果として、営業利益は前年比で19億円減の124億円となりました。

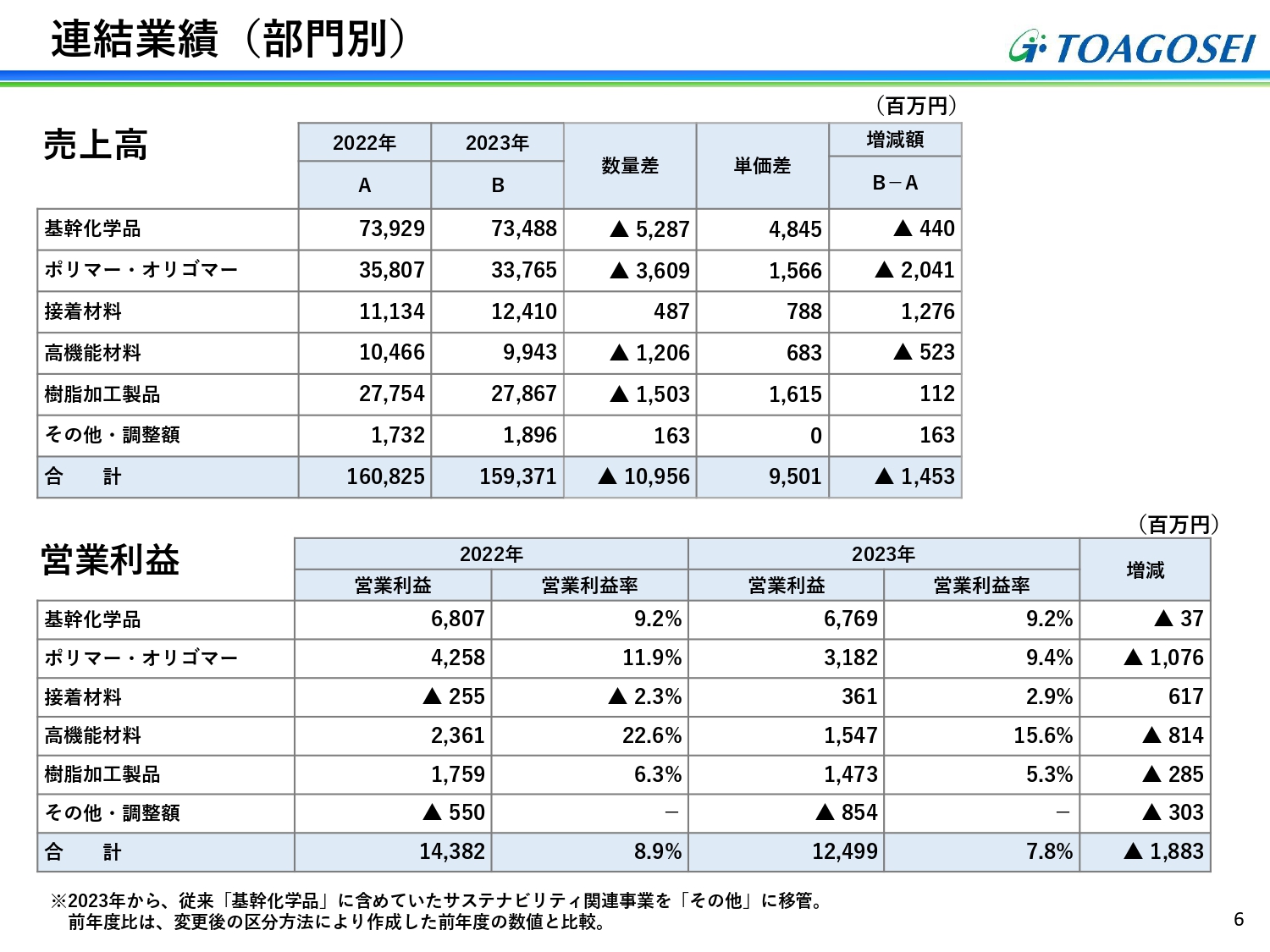

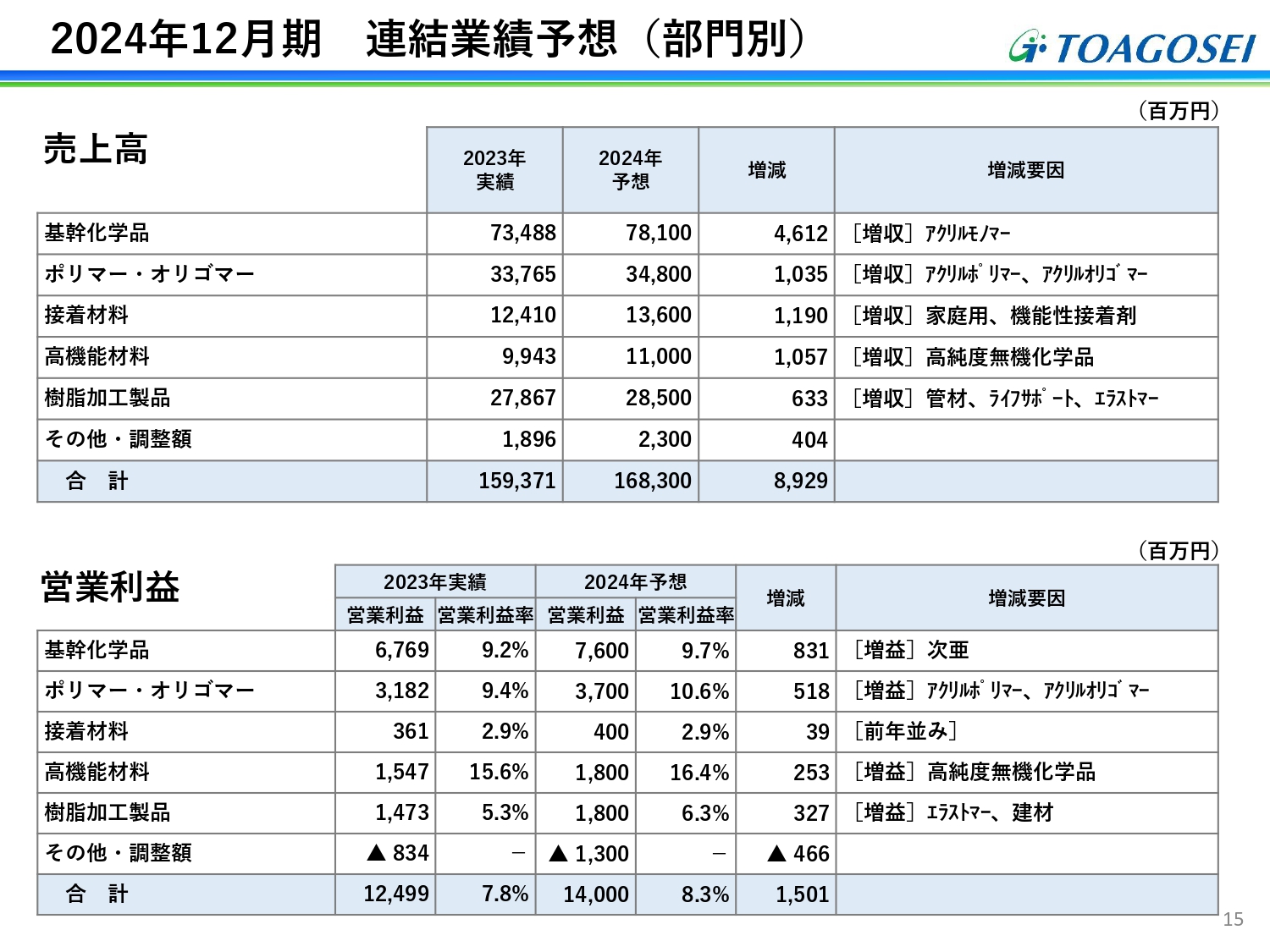

連結業績(部門別)

連結のセグメント別で見ますと、特に営業利益について、前年の2022年は接着材料事業が赤字となりましたが、さまざまな合理化努力や車載用接着剤の伸長などにより、黒字に転換することができました。

それ以外の部門の基幹化学品、ポリマー・オリゴマー、高機能材料、樹脂加工製品に関しては、数量の落ち込みが大きかったことなどから減益となりました。

連結損益計算書(営業外損益・特別損益)

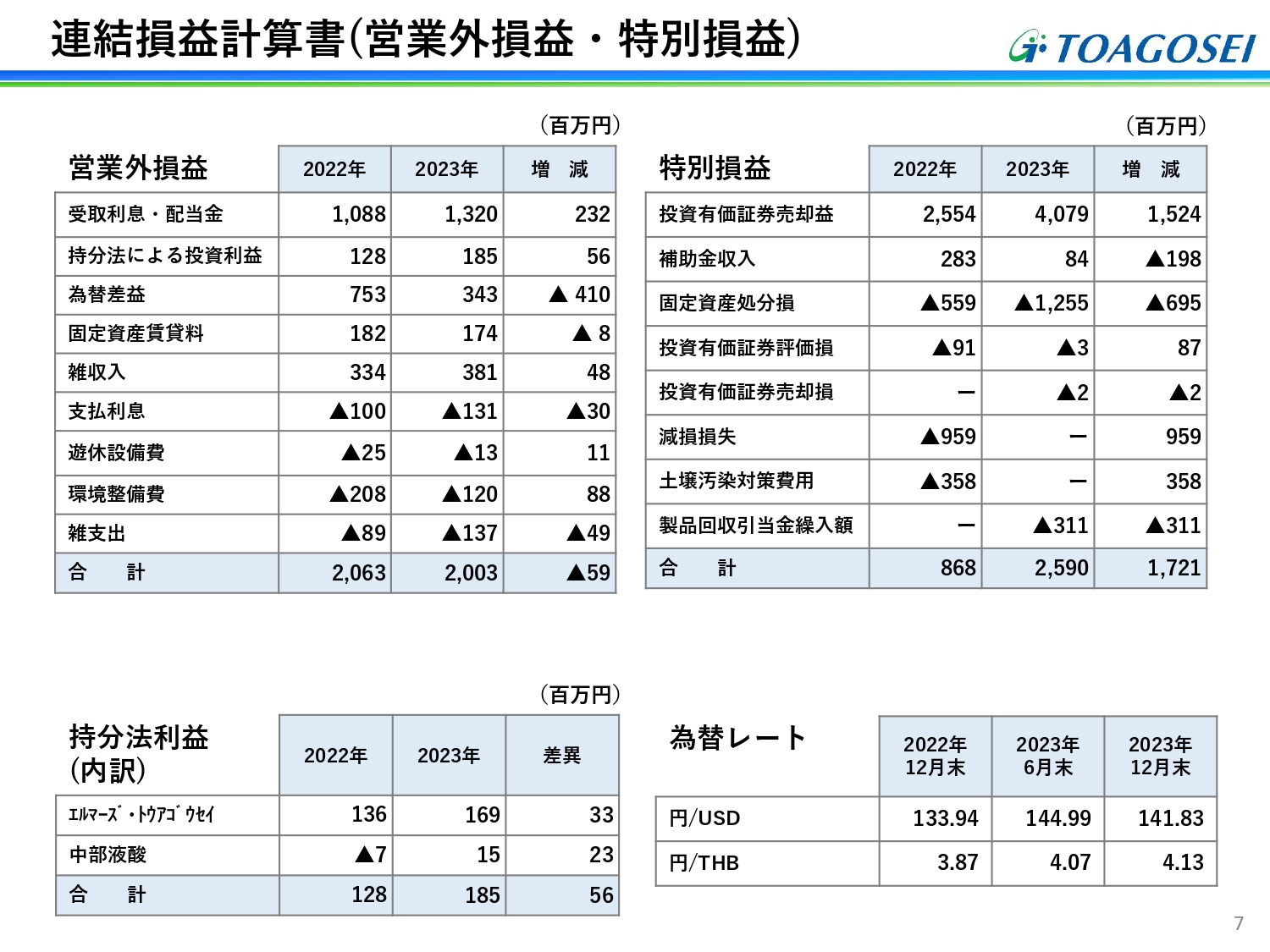

営業外損益・特別損益についてです。為替に関しては、2023年は前年に引き続き、対ドルで円安が続きました。その他の関係する通貨としては、タイバーツも円安が継続しました。したがって、営業外損益で為替差益が出ましたが、前年よりも利益額は圧縮されています。

特別損益では、投資有価証券売却益の金額が前年よりも大きくなっています。また、工場の整備などに由来する固定資産処分損も少し増えています。

連結貸借対照表

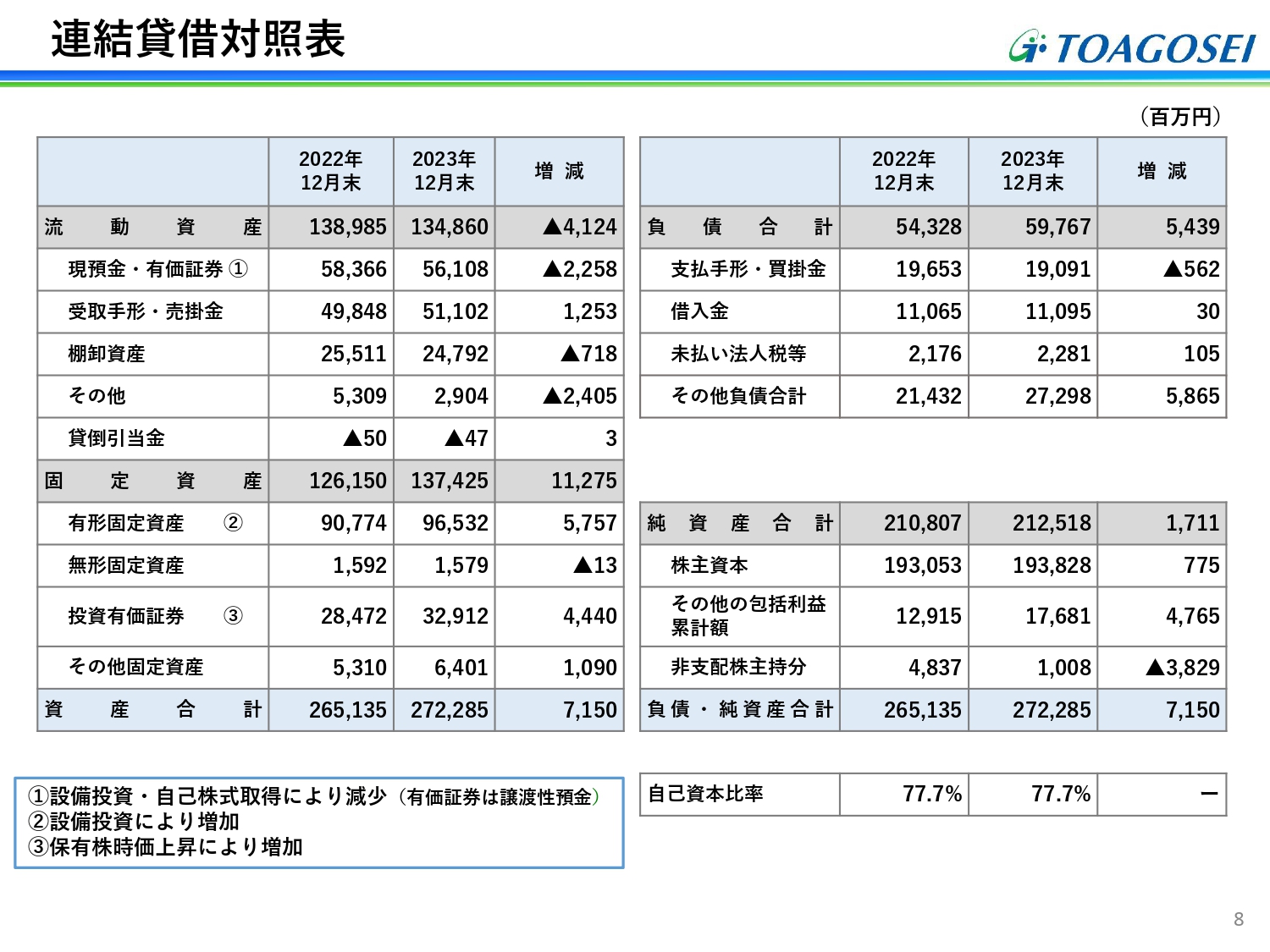

バランスシートです。2023年12月末の総資産は、2022年12月末比で71億5,000万円増えています。現預金等の流動資産は圧縮されましたが、積極的な設備投資に伴い有形固定資産が増え、投資有価証券も保有株の時価が上昇したことにより、金額ベースでは増えています。

負債の部分では、工事に伴う設備費の未払い金が増えたことで、その他負債合計も増加しています。純資産は、前期末と比較して17億1,100万円増加しました。自己資本比率はちょうど前期末と同じ77.7パーセントで推移しています。

連結キャッシュフロー計算書

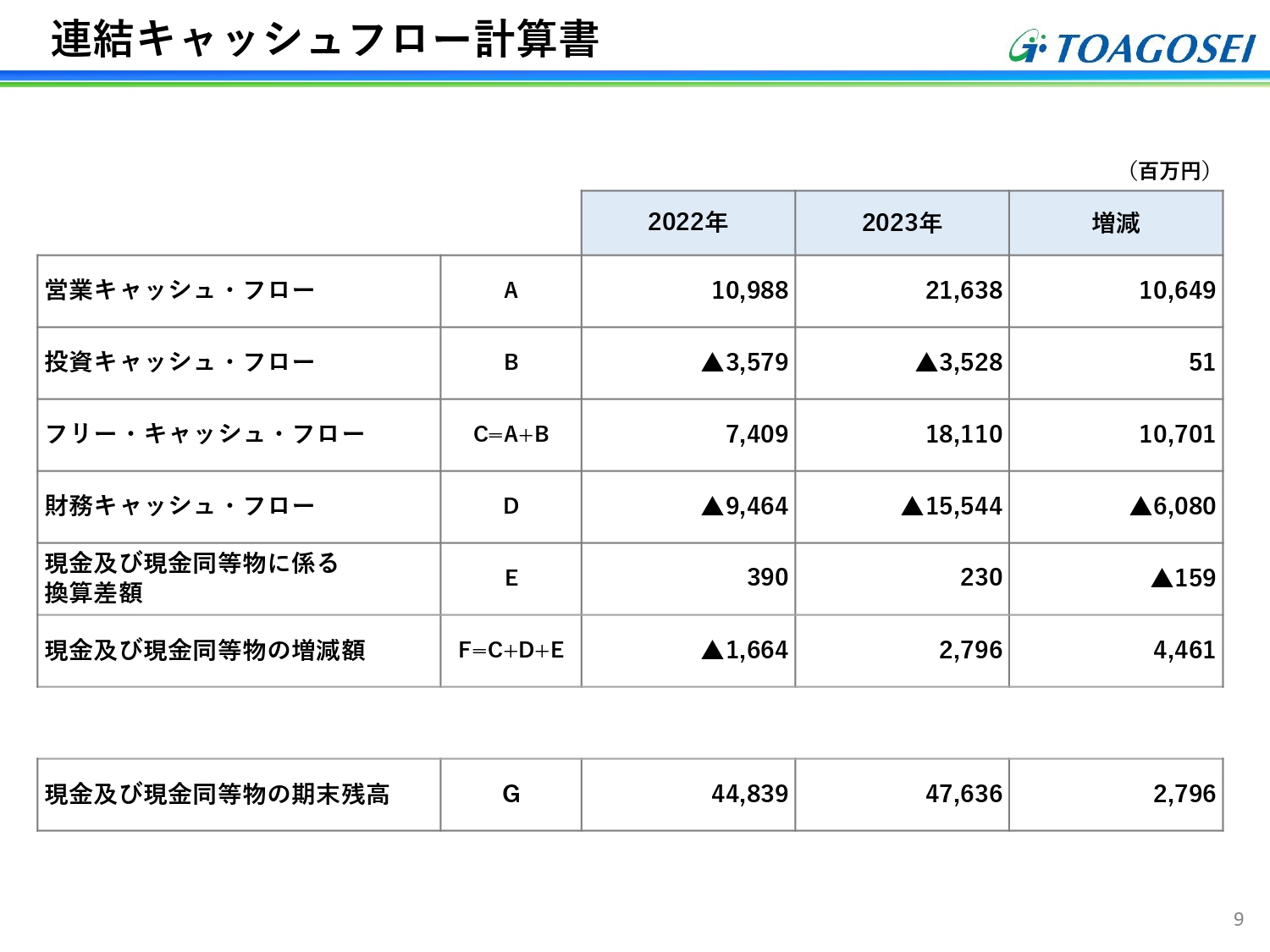

連結キャッシュ・フローです。営業活動によるキャッシュ・フローは、利益的には減少しましたが、棚卸資産や法人税などの支払い額が減少し、前年より増加しました。投資キャッシュ・フローは、設備投資関係でほぼ前年並みで推移しています。

財務キャッシュ・フローは、配当金の支払い、子会社MTアクアポリマーなどの株式の取得、自社株買いの増加によりマイナス幅が増えています。

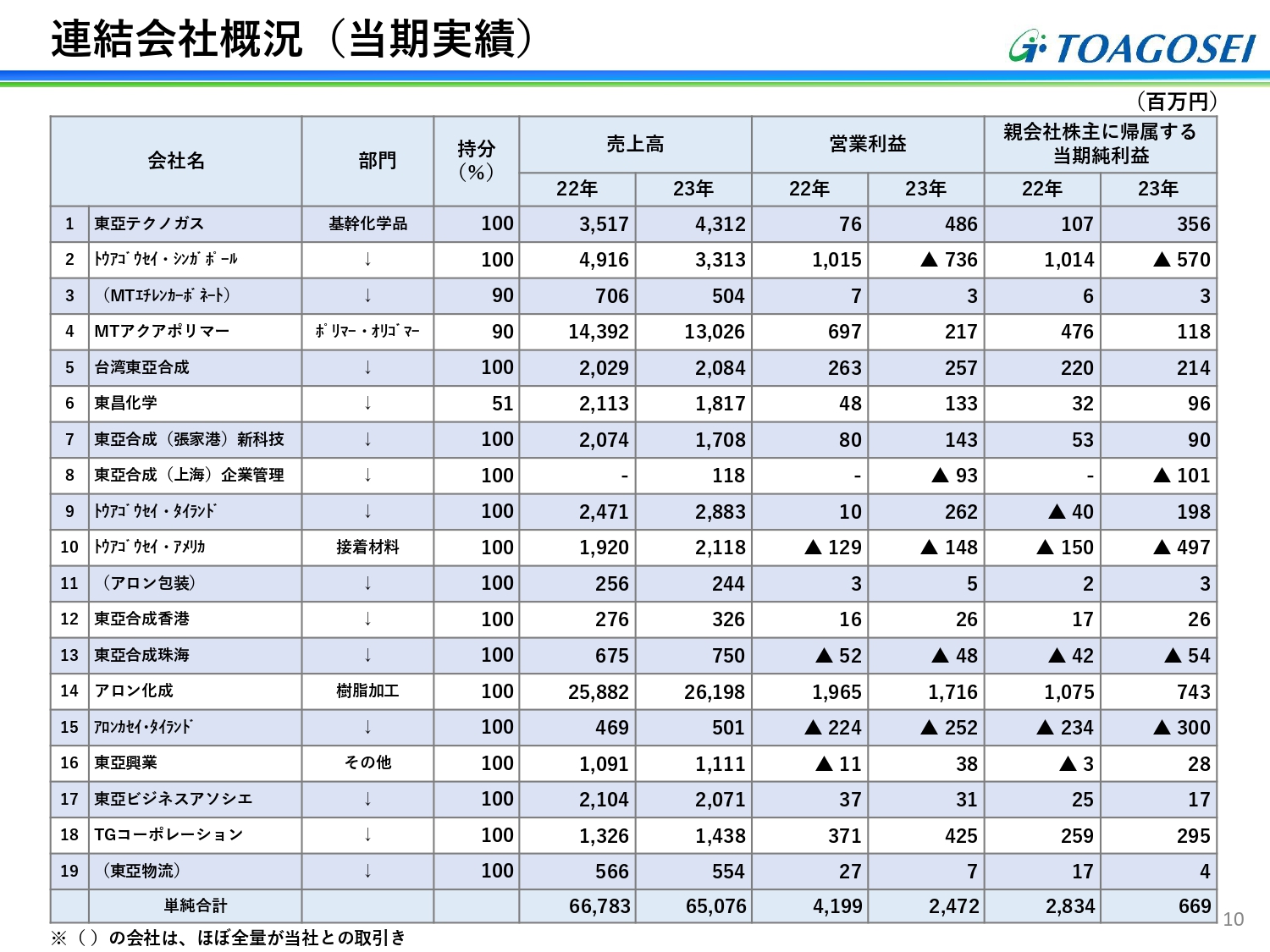

連結会社概況(当期実績)

関係会社ごとの業績を表で示しています。2022年と2023年との比較では、主にガス関係の東亞テクノガス、そしてトウアゴウセイ・タイランドが増益となっています。一方で、アロン化成やMTアクアポリマーは減益となりました。

トウアゴウセイ・アメリカは今、接着剤関係の立て直しを図っていますが、いまだ赤字が継続しているということで、早急な対策を打っているところです。

2024年の課題

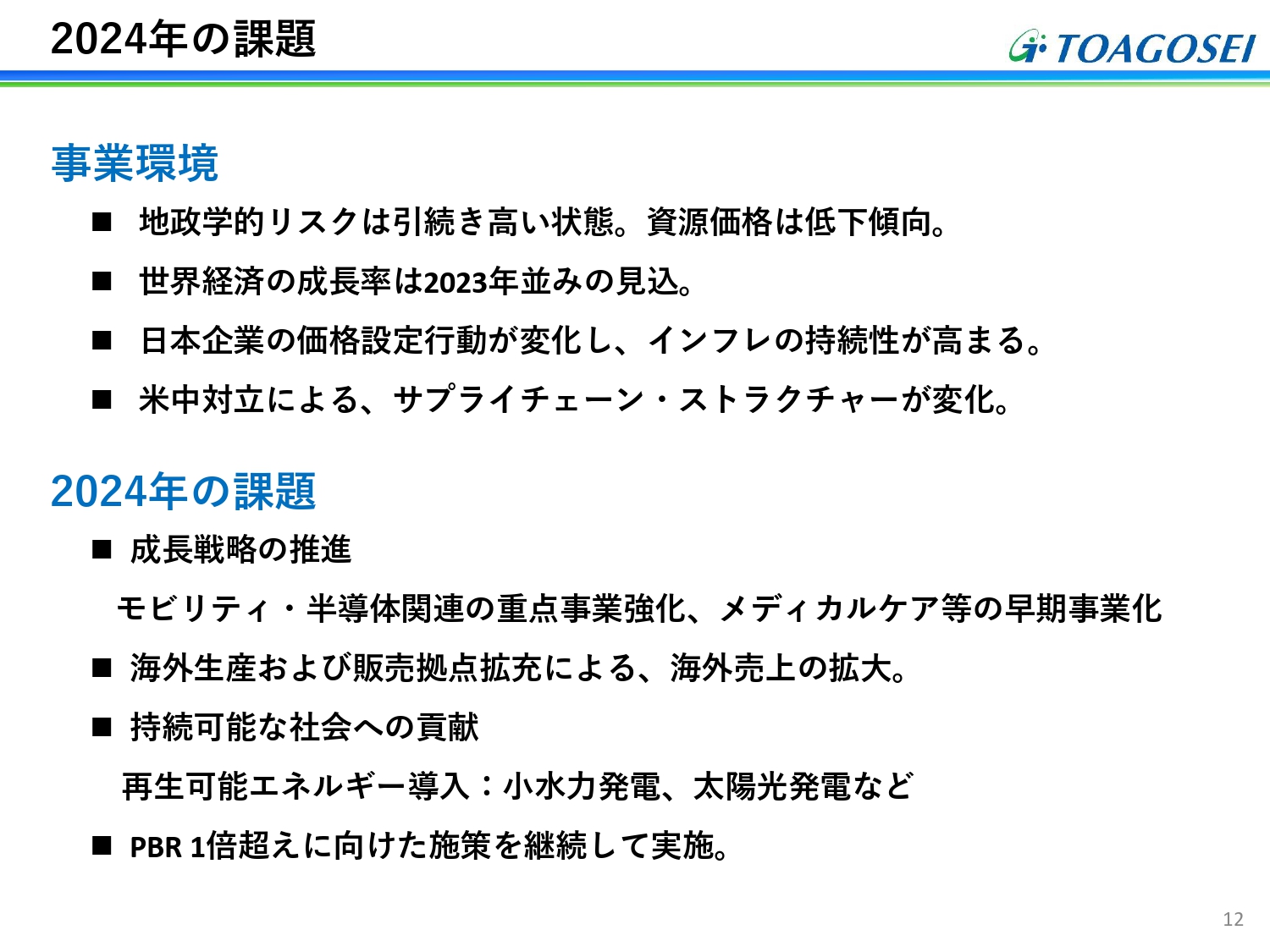

2024年の課題についてお伝えします。2022年、2023年の推移を見ていきますと、地政学的なリスク等はありますが、経済は落ち着いてきた部分もあると思います。

特に2023年は、製造業よりもサービス業や運輸、交通などで業績が大きく改善してきていると感じています。そのような影響もあり、日本経済としてはそれほど悪い状況ではないというのが大方の見方ではないかと考えています。

2024年も今のところはその傾向が続いていると感じています。地政学的なリスクは引き続き高い水準ではありますが、一方で資源価格はナフサ価格をはじめ下落に転じているところもあります。

世界経済としては、アメリカあたりは金利を上げることを止め、これからは低下傾向かという話も耳にしています。

日本もマイナス金利政策の解除を日銀が見立てているようで、、これからはインフレ傾向が継続する見込みです。これに備え、各社がいろいろな動きをしていく必要があると感じています。

一方で、米中対立によるデカップリングのような状況は継続するという前提で、事業環境や市場を見ていく必要があると考えています。

そのような中、当社の2024年の課題としては、何よりも成長戦略の推進ということで、特にモビリティ・半導体関係の重点分野の強化や、メディカルケア等の事業化を早く進めることを考えています。また、海外生産や販売拠点の拡充による海外売上高の拡大も継続して考えたいと思っています。

さらに、持続可能な社会の実現ということで、再生可能エネルギーの導入として、今年は当社初の小水力発電などにも取り組んでいきたいと考えています。

このような本業の改善と言いますか、その進捗に伴い、PBR1倍超えに向けた施策を継続して実施していく考えです。

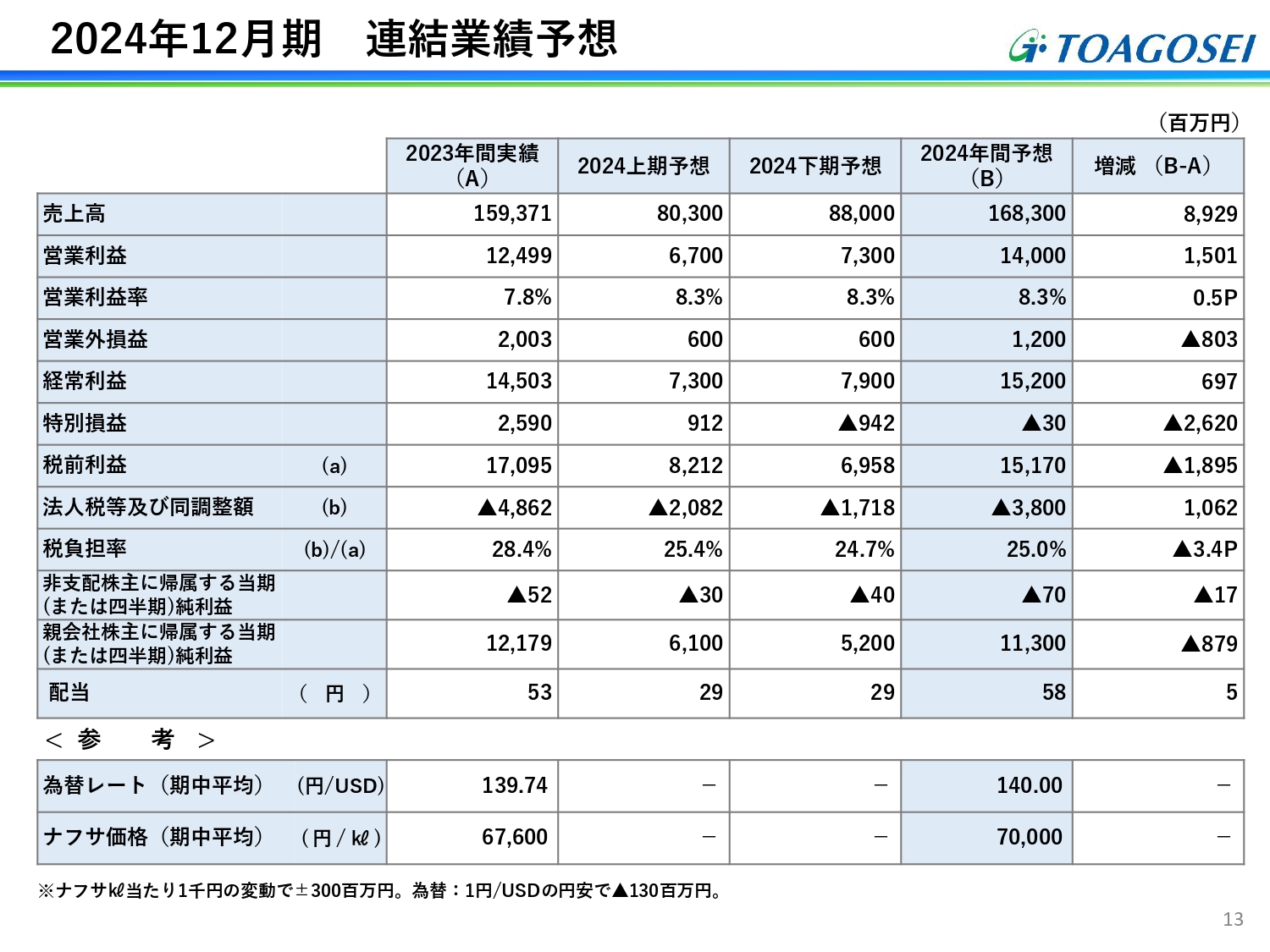

2024年12月期 連結業績予想

2024年の業績予想はスライドの表のとおりです。年間の売上高は1,683億円、営業利益は140億円と、経常利益も含めて前年比で増益が記録できると考えています。

最終の親会社株主に帰属する利益については、株価水準の変動により、株式売却益などが大きく変わってくる可能性はありますが、昨年の水準は少なくとも維持できるという見込みで2024年の計画を立てました。

これに基づき、配当としては、2023年の年間53円から5円の増配ということで計画を立てています。

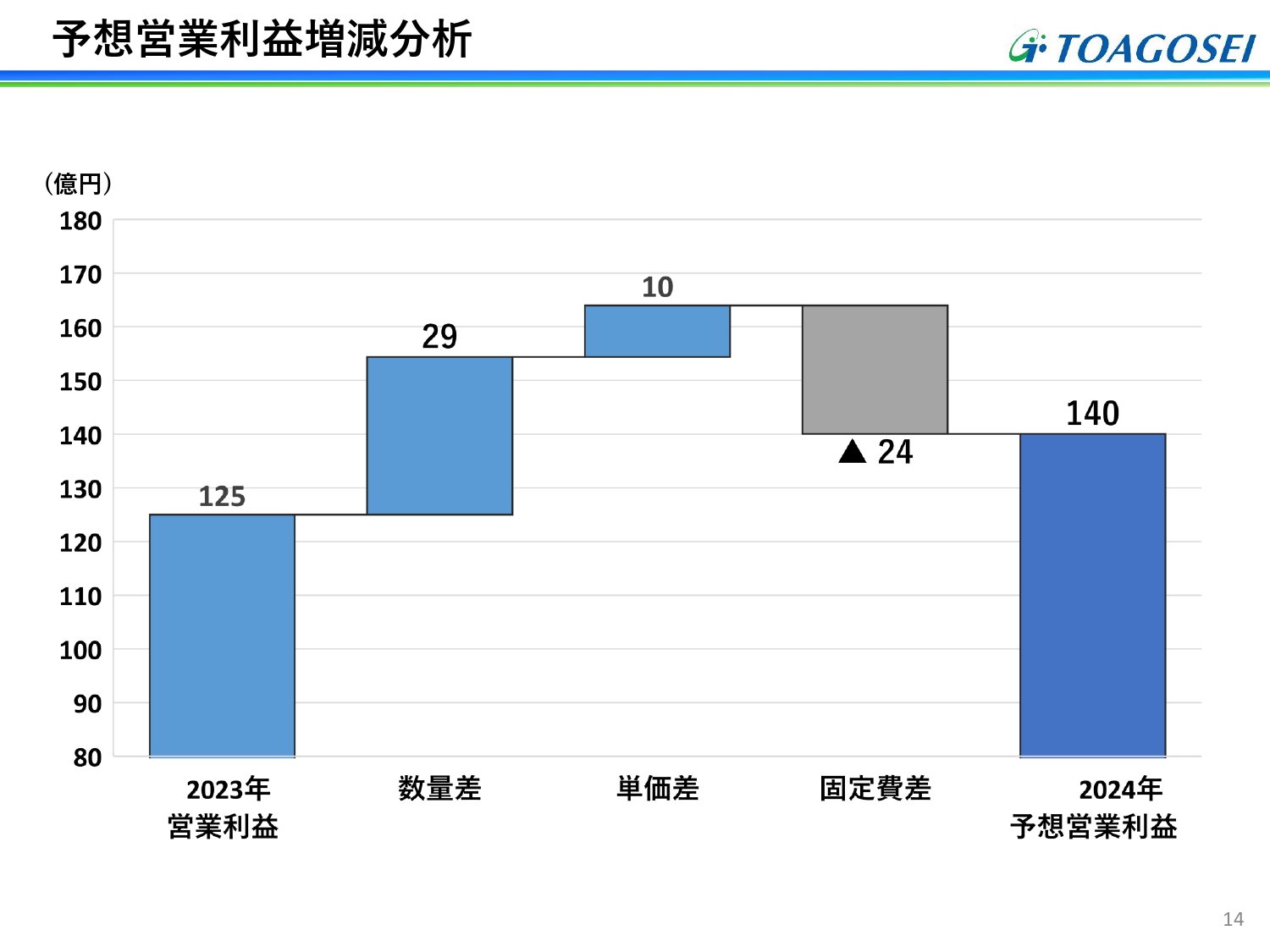

予想営業利益増減分析

営業利益の増減要因分析です。2024年に関しては、昨年大きく減少した数量差によるマイナスが解消し、数量差は増加すると思っています。

一方で単価差に関しては、ベーシックな化学品などは原料価格の低下に伴い、販売価格を下げざるを得ない可能性もあると思っています。アクリルポリマー製品など、現在値上げ活動に注力しているものもありますが、単価差ではあまり大きなプラス影響は期待できないと見ています。

一方、固定費差に関しては、今年の夏にオープン予定の川崎の新しい研究所などで固定費が増加すると考えています。また、政府や経団連からも要望が出ていますが、「物価高に負けない賃上げを」ということで、私どももきちんと取り組んでいかなければいけないと考えています。

したがって、固定費差は少しマイナスとなり、2024年の営業利益の予想は140億円を計画しています。

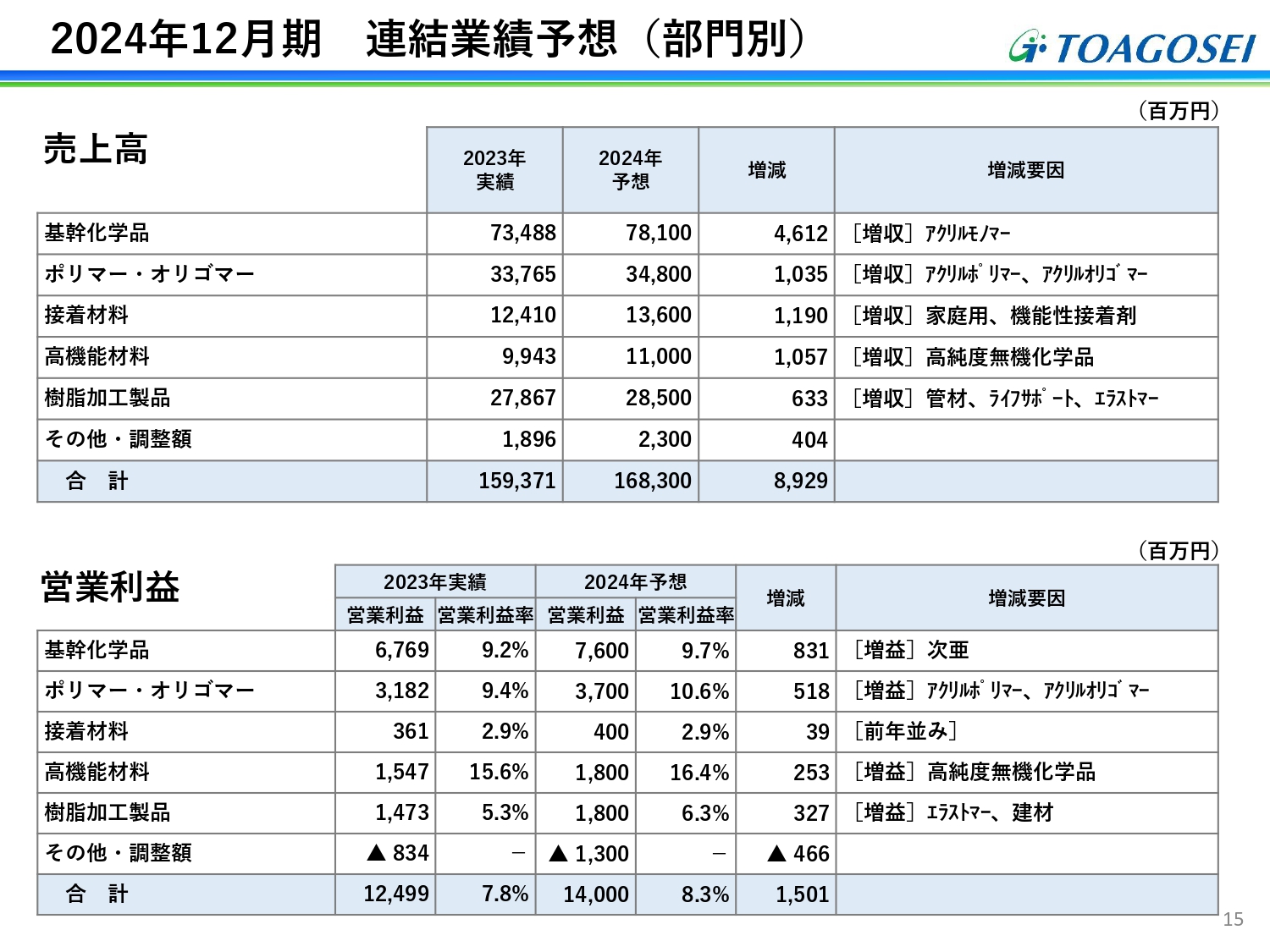

2024年12月期 連結業績予想(部門別)

セグメント別では、基幹化学品から樹脂加工製品までの全セグメントで、売上高、営業利益ともに増収増益を考えています。

特に基幹化学品に関して、まず営業利益の部分で特徴をお伝えしますと、電解関連製品では、販売数量は、ある程度戻ると考えています。また、カセイカリや次亜塩素酸ソーダなども増販が期待できると考えています。

アクリルポリマー製品も、自動車関連や化粧品関係で増販が期待できます。オリゴマー関係も、電子材料やディスプレイ向けで数量増が期待できるということで増益を計画しています。

接着材料に関しては、家庭用での増収、車載用の機能性接着剤で引き続き増販が期待できますが、一方で研究開発費の増加などもあり、増益がやや抑えられると考えています。

高機能材料に関しては、高純度液化塩化水素などの高純度無機化学品は、半導体関係の市況がいつ頃回復するかがポイントだと思っています。今のところは、目立った回復の兆しは見えておりません。

私どもの材料がよく使われるウエハー関係やメモリなどのロジック関係の回復度合いをよく見たいと思っていますが、今年の後半くらいから半導体向け関係製品の増販を見込んでいます。

樹脂加工製品については昨年、管工機材の値上げを実施しました。ライフサポート関係における新製品の拡販などで、増販を見込んでいます。

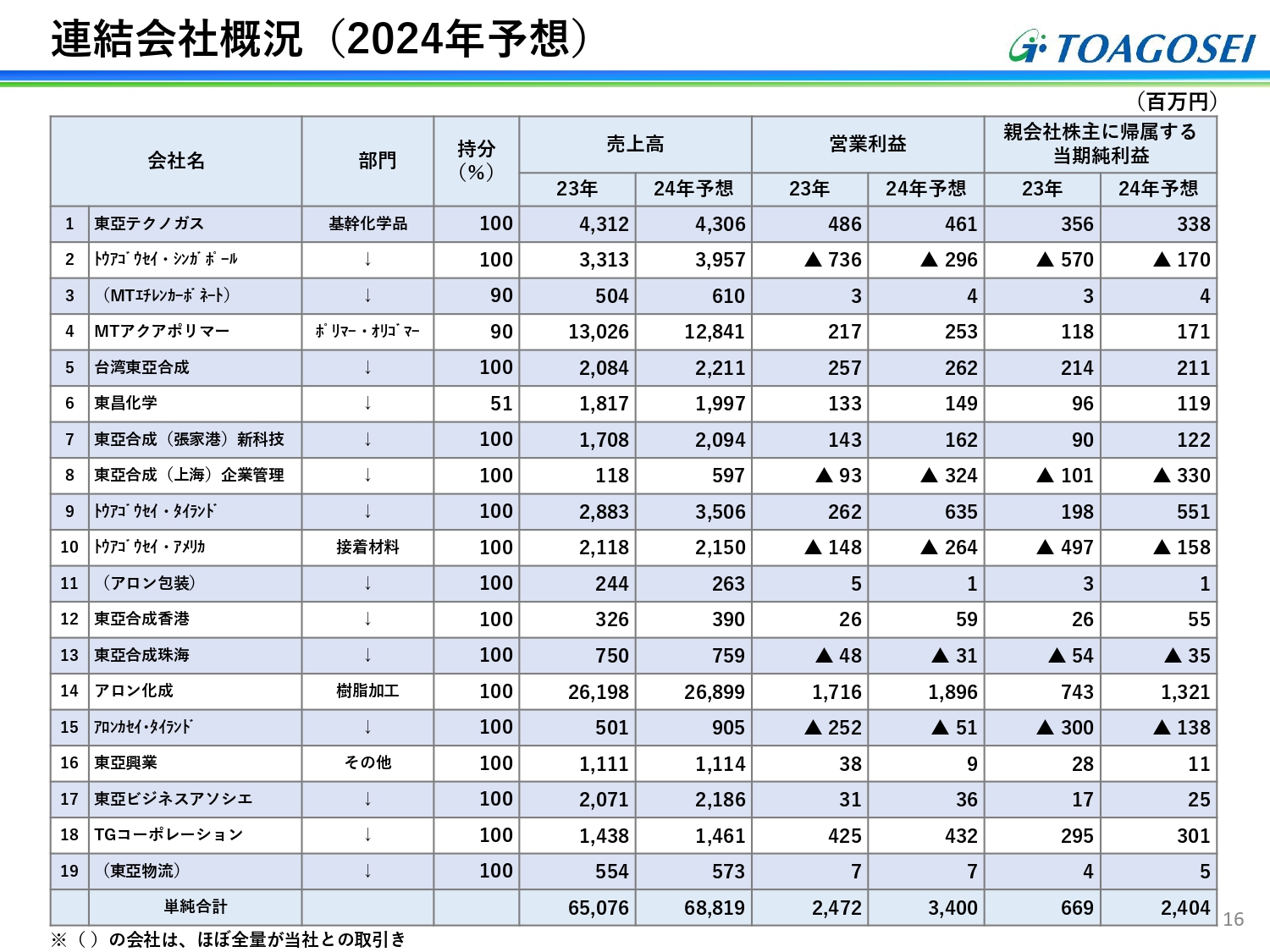

連結会社概況(2024年予想)

関係会社の状況です。トウアゴウセイ・シンガポールは、赤字が圧縮されています。特に昨年は、アジアにおけるアクリル酸エステル関係の市況が低迷し、中国から安い商品が東南アジア市況に流れ込んでくるといった影響がありました。

そのあたりは少し緩和されると思いますが、大きく改善するかと言いますと、現状では難しいと見ています。ただし、赤字幅はやや減少すると考えています。

東亞合成(上海)企業管理は、昨年に簡易な研究開発設備を設置し、電池材料などの売り込みを図っています。今年は費用が増えるため、赤字幅は拡大すると見ています。

トウアゴウセイ・タイランドについては、昨年よりも自動車用・化粧品用ポリマーの拡販が進むため、増益を見込んでいます。

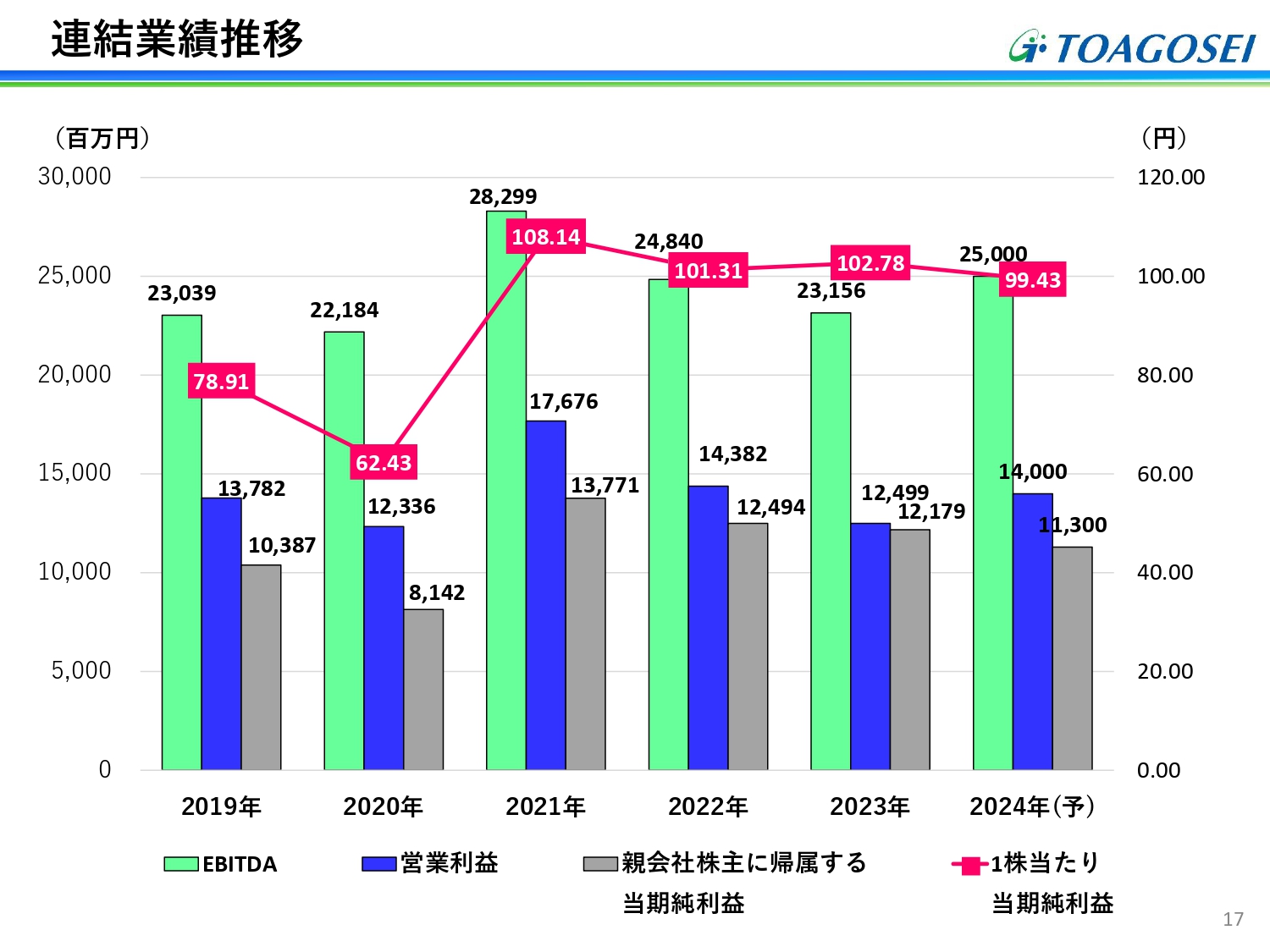

連結業績推移

連結の営業損益等の業績関係の数年間の動きについてご説明します。スライドのグラフにEBITDA、営業利益、親会社株主に帰属する当期純利益、1株当たりの当期純利益を示しています。

2021年頃から当期純利益は高水準で推移しています。設備投資を積極的に行っているため、減益の要因はあるものの、EBITDAの高水準な推移を見込んでいます。

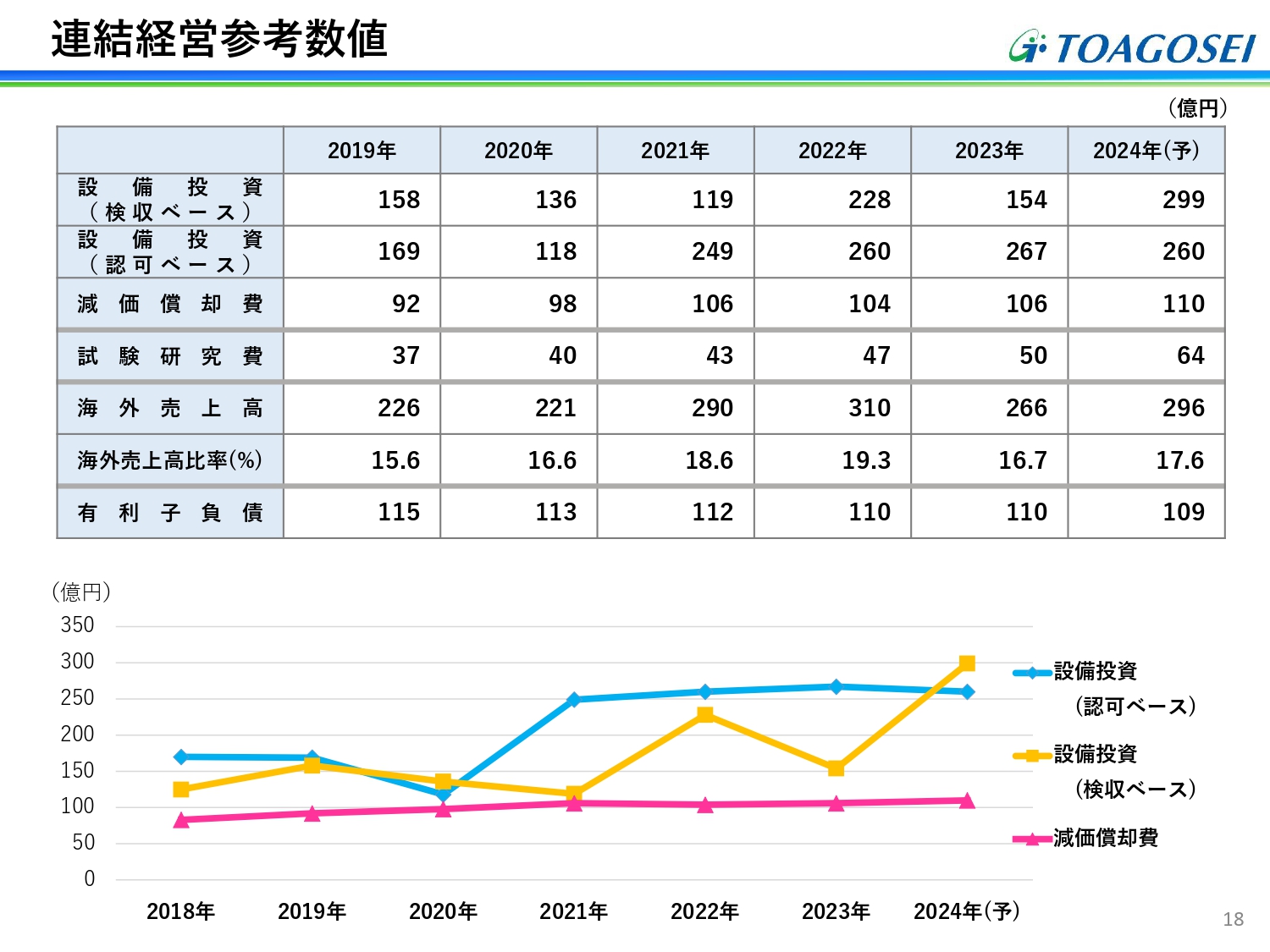

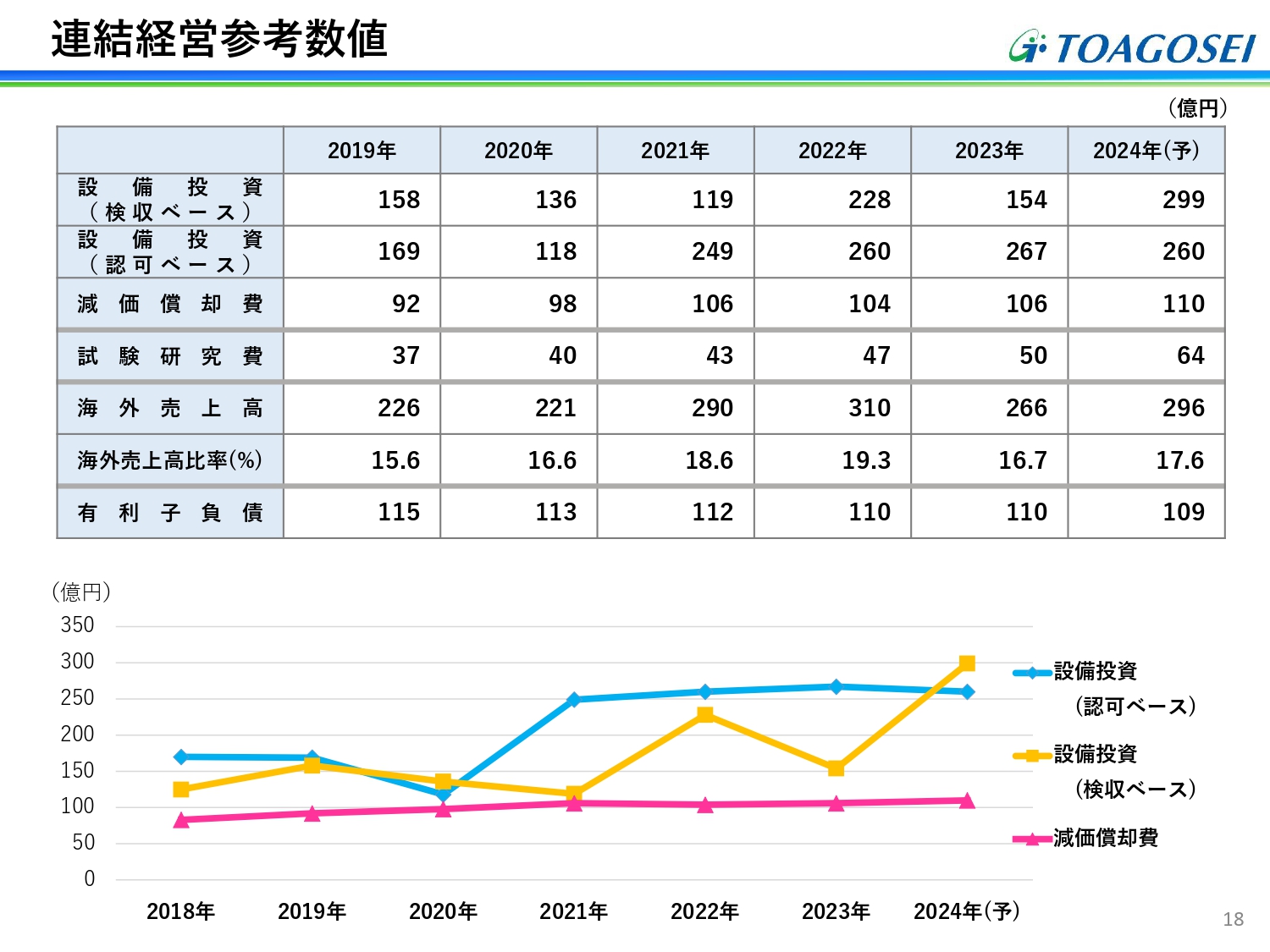

連結経営参考数値

設備投資以下の数値の動きです。設備投資額について、検収ベースは有価証券報告書に記載のとおりです。認可ベースは、社内で設備投資を決める認可のベースで計上するため、併せて記載しました。2021年からの認可ベースの設備投資額は、それまでの倍近い水準となっています。

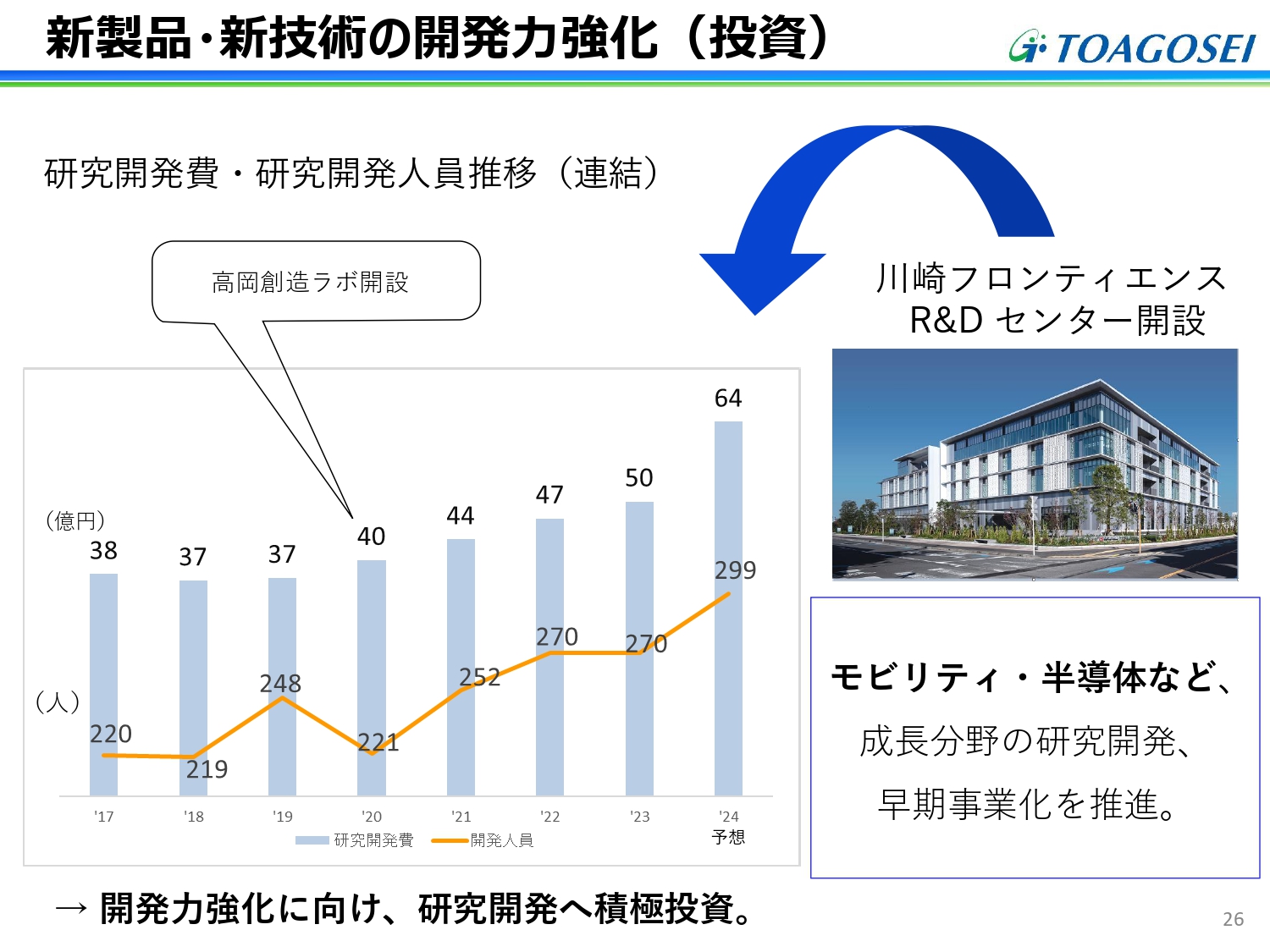

試験研究費は年々増えており、特に2024年は川崎のR&Dセンターがオープンするため、増え方がより大きくなると考えています。

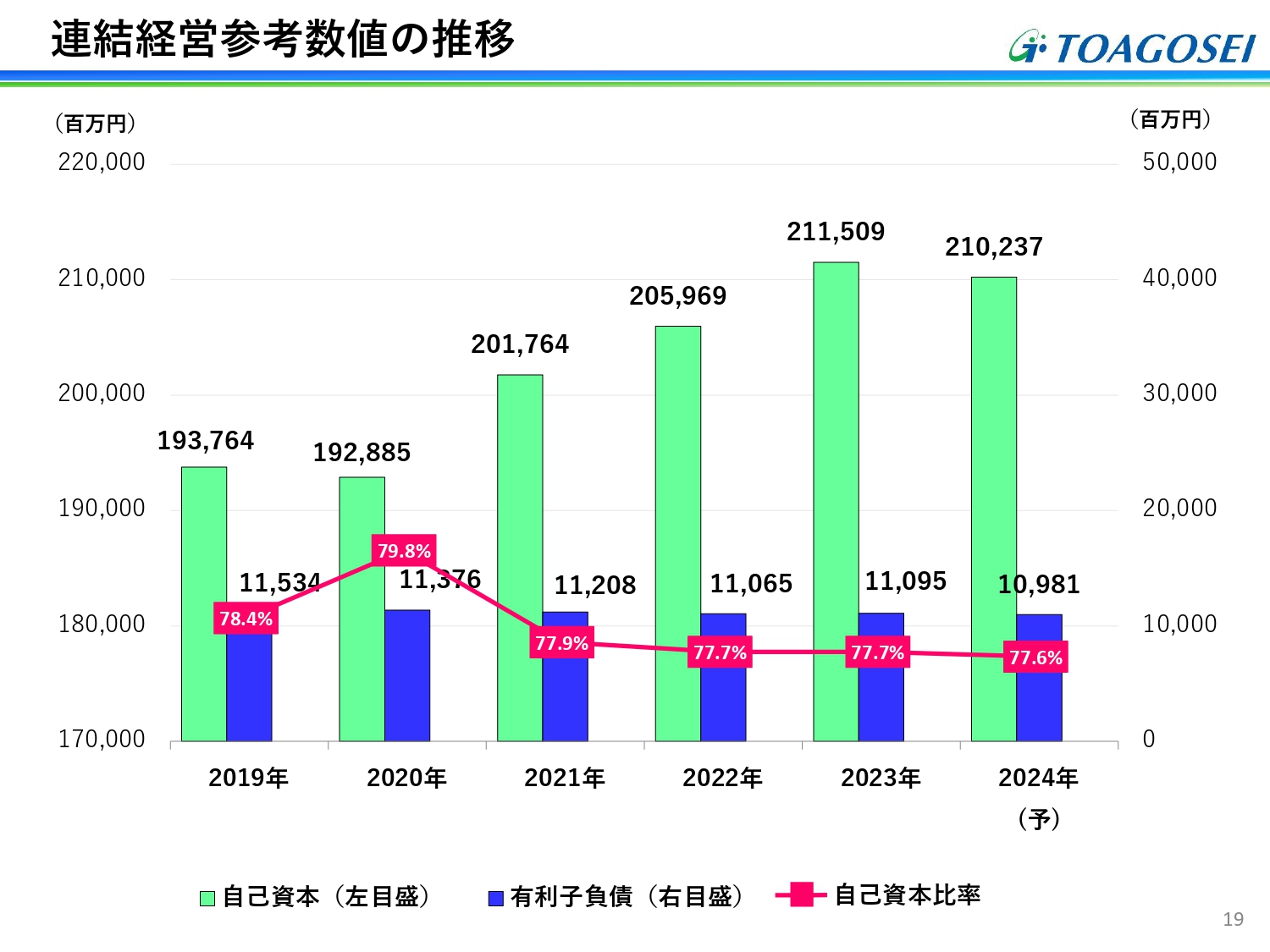

連結経営参考数値の推移

自己資本、自己資本比率、有利子負債の推移です。自己資本比率は77.7パーセントとなっています。スライドに記載はありませんが、2023年のROEは5.8パーセントでした。2024年はこの数字が少し落ちると思っています。一方、PBRは1倍超えを目指し、改善していこうと考えています。

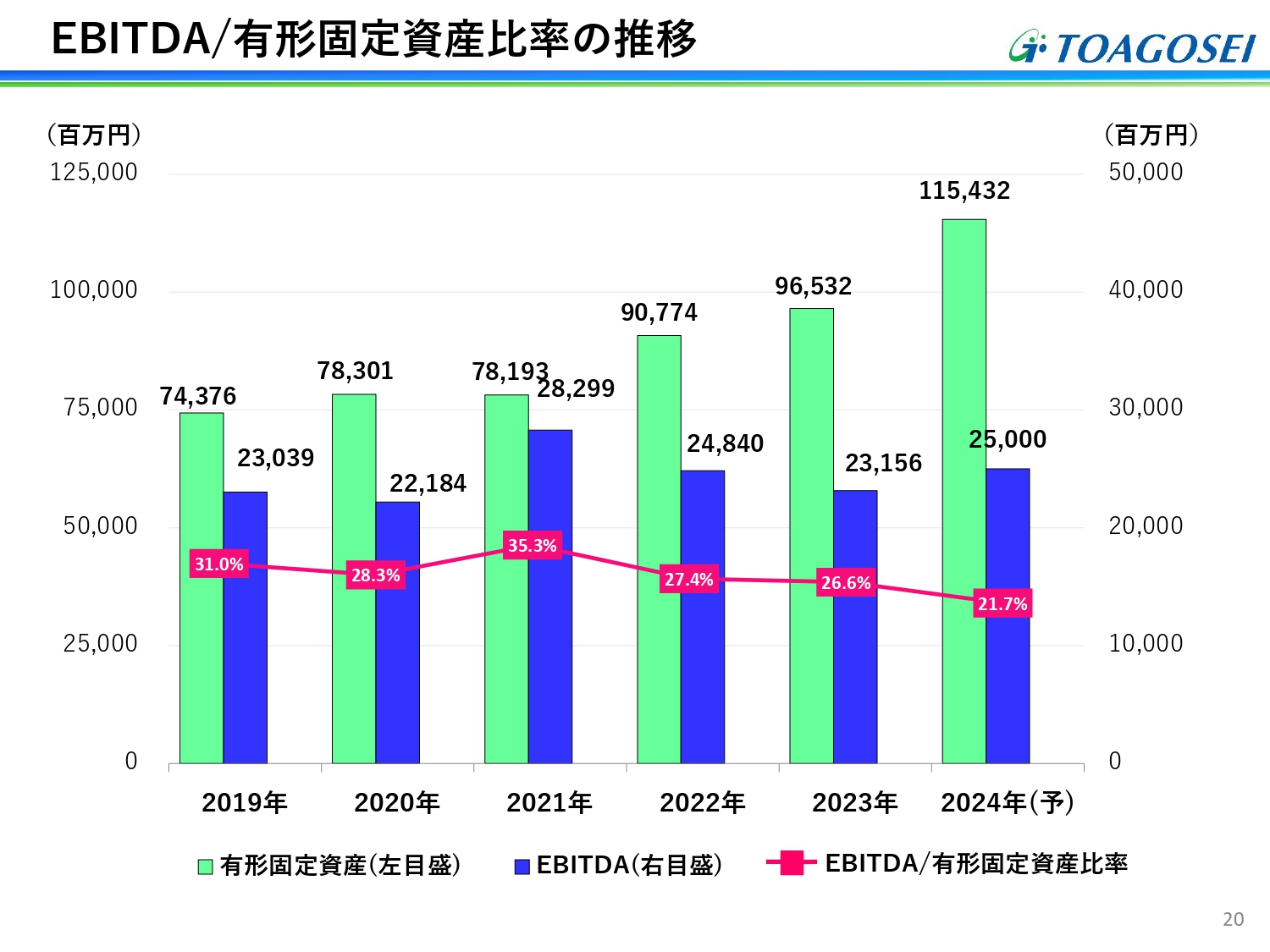

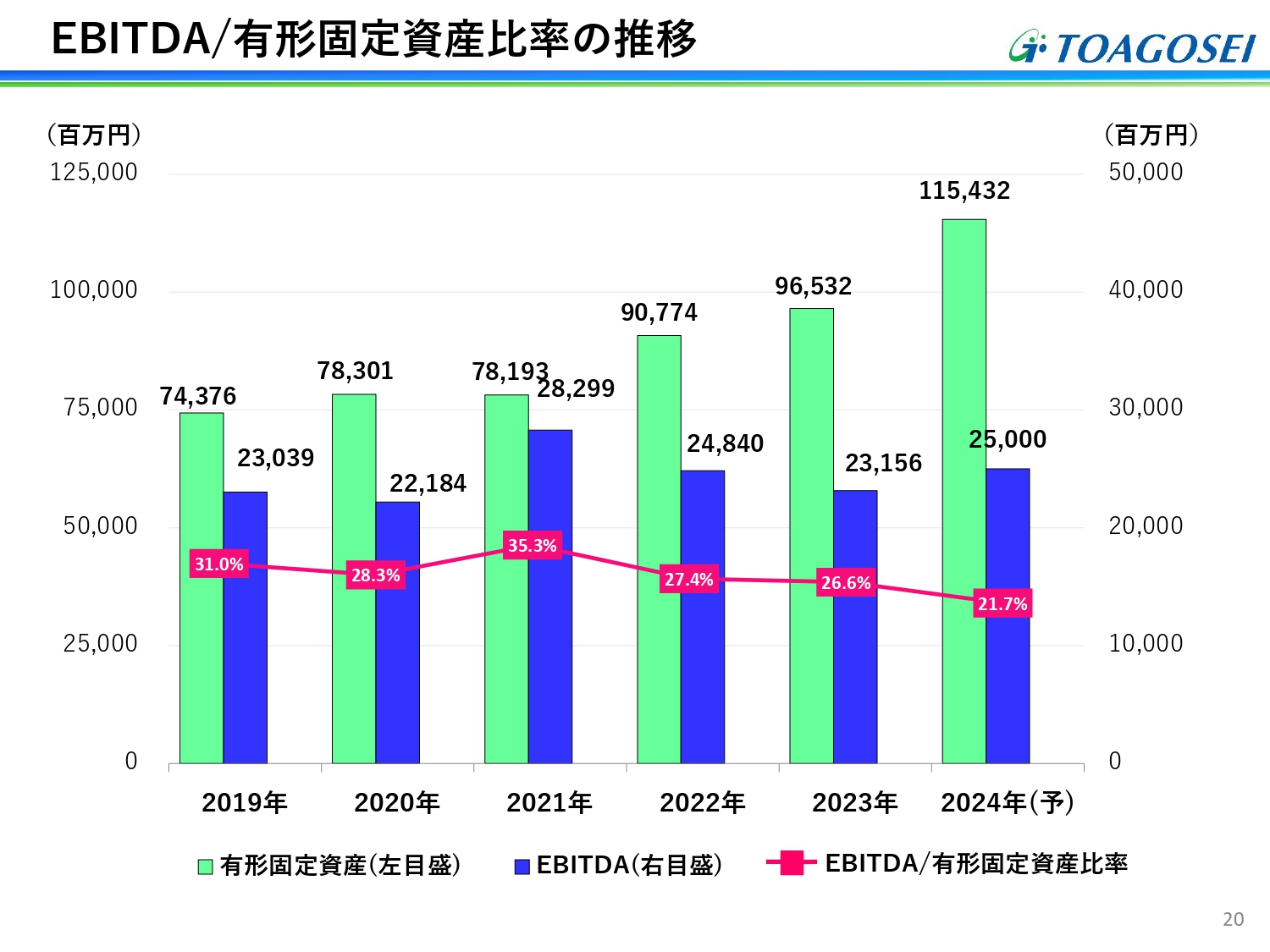

EBITDA/有形固定資産比率の推移

EBITDA/有形固定資産比率の推移です。有形固定資産の投資の伸びが大きく、EBITDAの伸びをやや上回るため比率は下がっていますが、いずれ回収に向けたステージが来ると考えています。

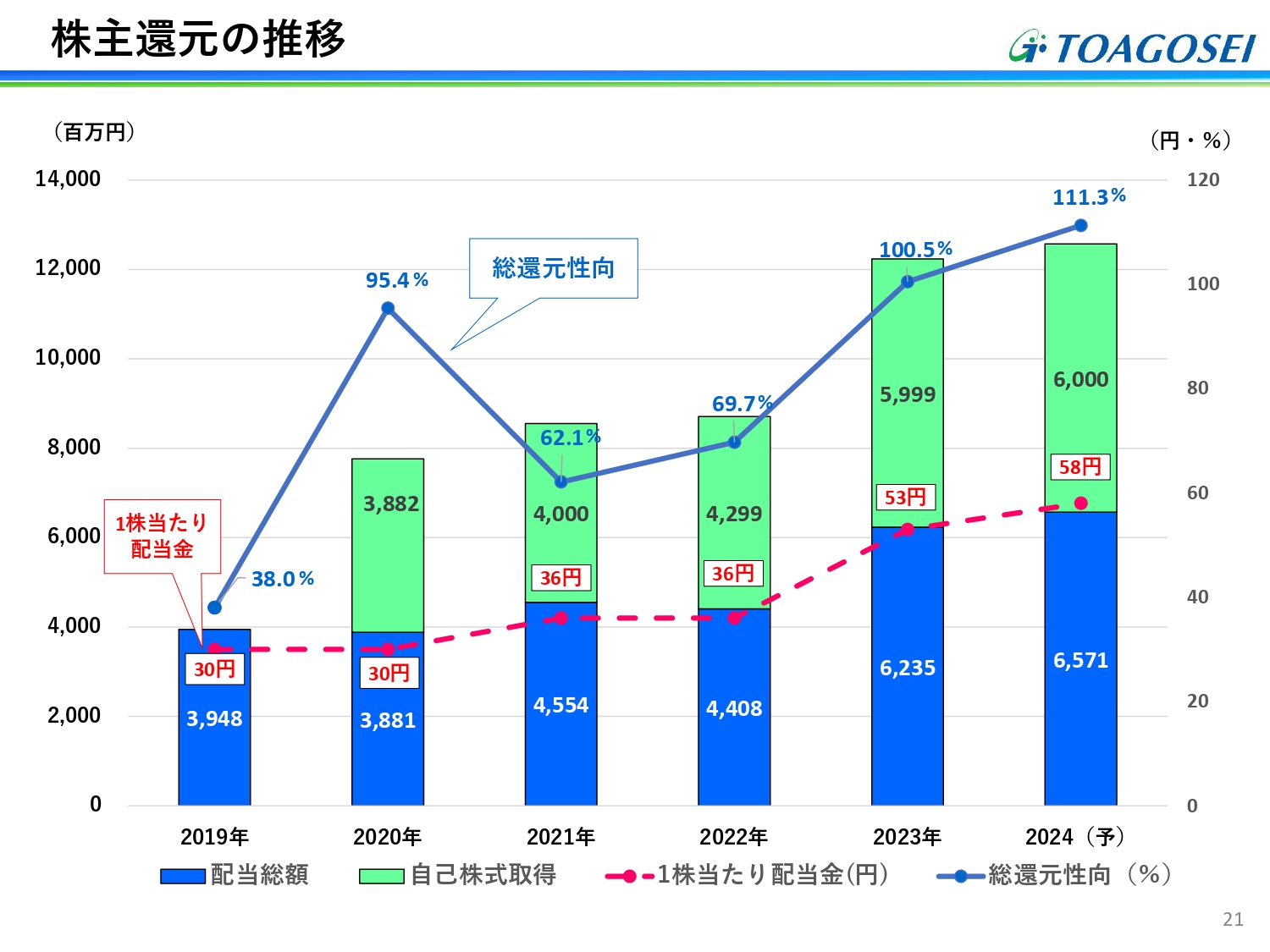

株主還元の推移

株主還元の推移です。現中期経営計画は2023年から2025年までの3年です。この間は総還元性向100パーセントを目処に株主還元を行うと発表しています。2023年の総還元性向は100.5パーセントでした。2024年は111.3パーセントの見込みですが、利益の増減で変わる可能性もあります。いずれにせよ、100パーセントを目処とする方針には変わりありません。

自社株買いについては、2023年から2025年の3年間で200億円を見込んでいます。まずは2023年に60億円、2024年も60億円の予定でスタートしています。配当は、昨年の53円から、今年は5円増配の58円を予定しています。

配当額と自社株買いの割合については、今後も引き続き的確かつ適切に検討を行い、総還元性向100パーセントを目処とする中期経営計画期間中の目標は確実に実施したいと考えています。

以上が、この数年間の数字面での動きです。

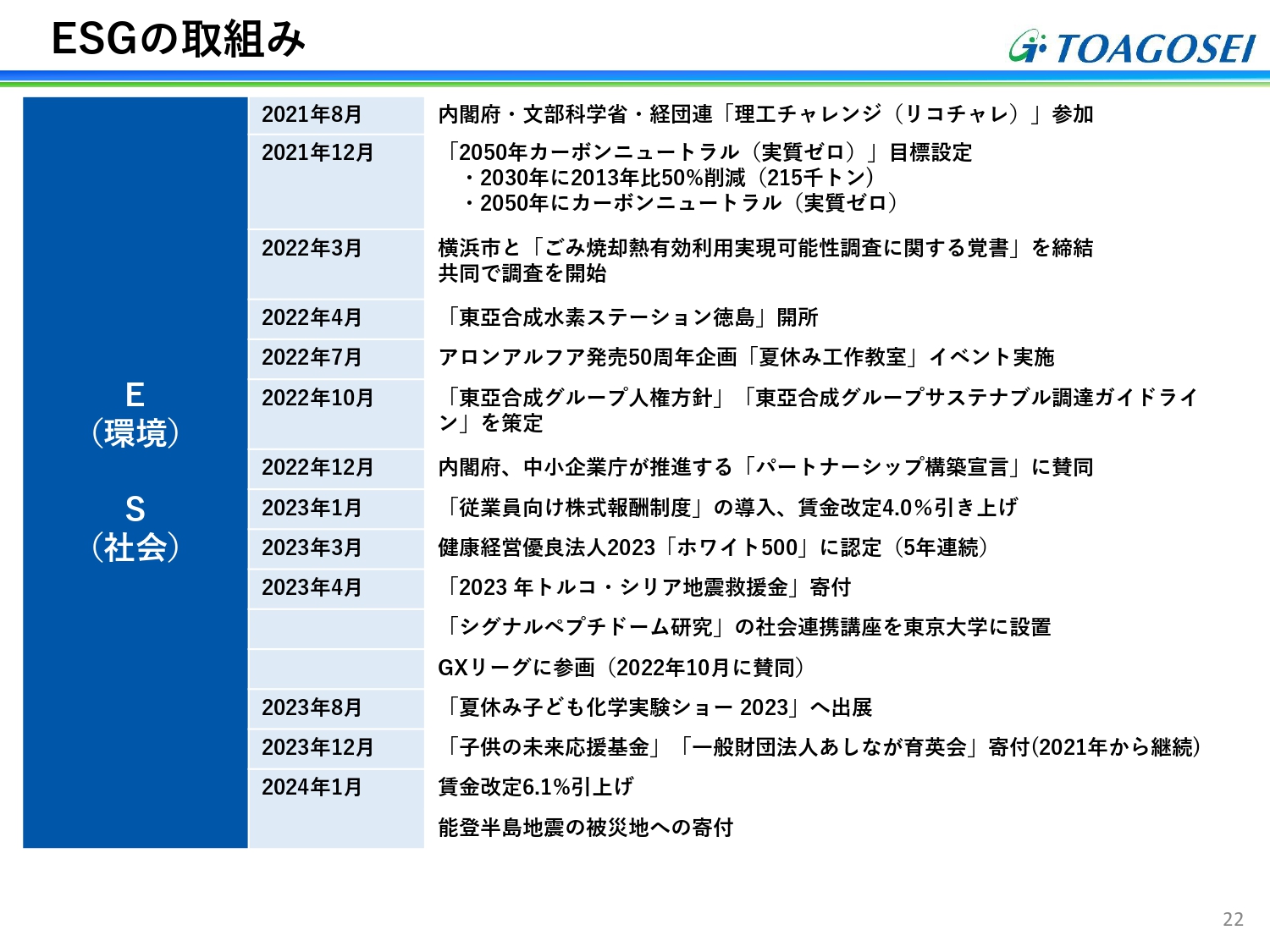

ESGの取組み

少し定性的な話になりますが、ESG関係の取り組みやその他の観点の項目についてご説明します。2024年の日本経済は、マイナス金利政策からの脱却で、デフレ経済からインフレ経済への動きがさまざまな部分で出てくると推測しています。

インフレで経済が活性化すると、よい人材の確保がますます難しく、重要になってくると推測しています。社会貢献の側面が大きい部分もありますが、人的資本政策もしっかり取り組まないとよい人材は確保できません。新製品の開発も計画どおりに進まなくなってしまうため、今後も注意を払っていきたいと思います。

私どもは決算期に合わせて、毎年1月1日付で賃上げ、いわゆるベースアップと定期昇給を行っています。2023年1月時点で、ベースアップ、定期昇給を合わせた賃金改定は4パーセントという水準でした。2024年1月もすでに1月1日から賃上げを実施し、ベースアップと定期昇給を合わせて6.1パーセントの賃上げを行っています。

また、ESGの「E(環境)」に属するかもしれませんが、いわゆる自然由来のエネルギーの活用ということで、太陽光パネルだけでなく、小水力発電の利用やゴミ焼却場の廃熱を利用したCO2の削減などを図っています。

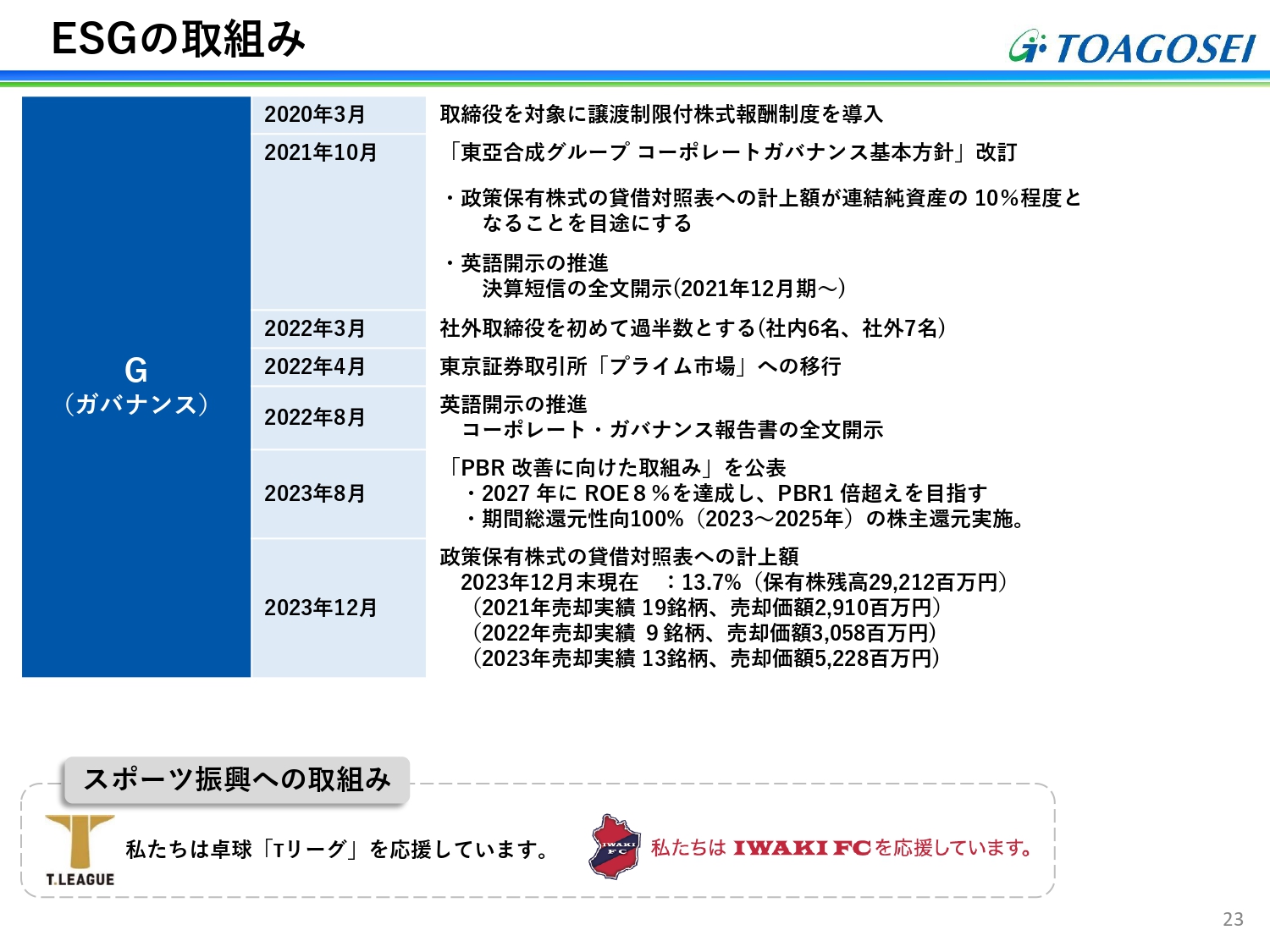

ESGの取組み

ESGにおけるガバナンスについてです。2027年の目標としてPBR1倍超えを目指しており、それに向けて政策保有株式の縮減を今年も計画どおりに進めていきます。

以上が、2024年における業績関係、ESG関係のさまざまな施策のご説明となります。

中期経営計画(2023-25)の進捗

ここからは中期経営計画の進捗について、特に注力しているスライドに記載の3項目をご説明します。

新製品・新技術の開発力強化(投資)

まず、新製品・新技術の開発力強化についてです。2024年の夏に「川崎フロンティエンスR&Dセンター」が開所予定です。新製品開発に資する施設になると期待しています。

研究開発費が大幅に増え、人員も増やそうと考えていますが、もちろんこのような投資や増員を行ったからといって、そのままアウトプットとして優れた新製品が出てくるわけではありません。

これまでも愛知県の「名古屋クリエイシオR&Dセンター」、富山県の「高岡創造ラボ」を運営してきましたが、やはり研究開発の方法について工夫できる部分があるのではないかといろいろな面で感じています。

特に私どもが研究開発は大半がBtoBの分野ですので、ユーザーとなる会社の個々のニーズを的確に捉え、それに応えていくことが大切です。言葉によるキャッチボールを何度も繰り返すことで、力のあるユーザーから私どもの研究開発力をこれまで以上に評価していただけるようになります。

「川崎フロンティエンスR&Dセンター」でも、このようなことを意識しながら運営していきたいと考えています。

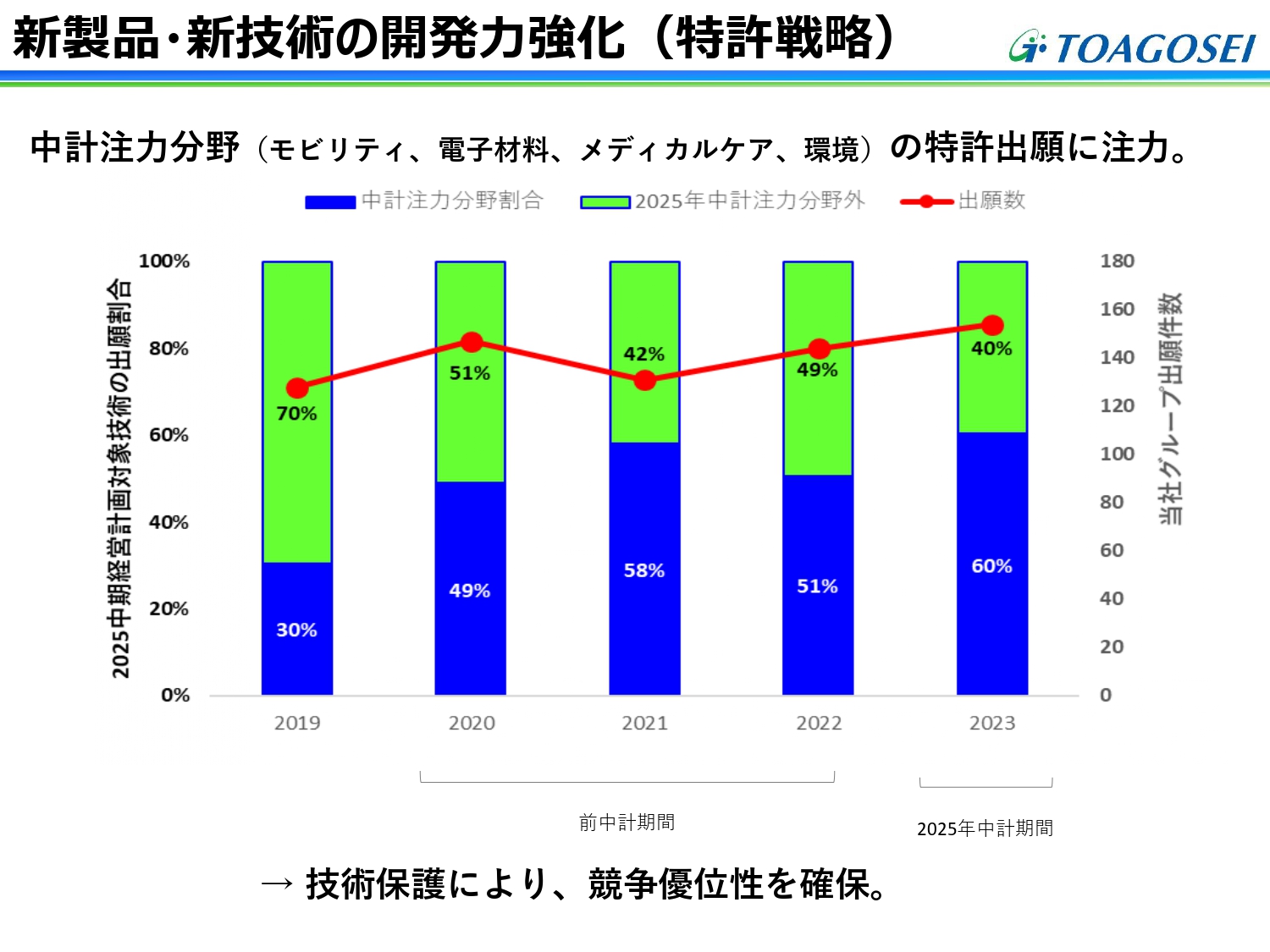

新製品・新技術の開発力強化(特許戦略)

スライドの折れ線グラフは特許の出願数を示しています。毎年少しずつ増やしており、こちらもより注力して成果を出していきたいと考えています。

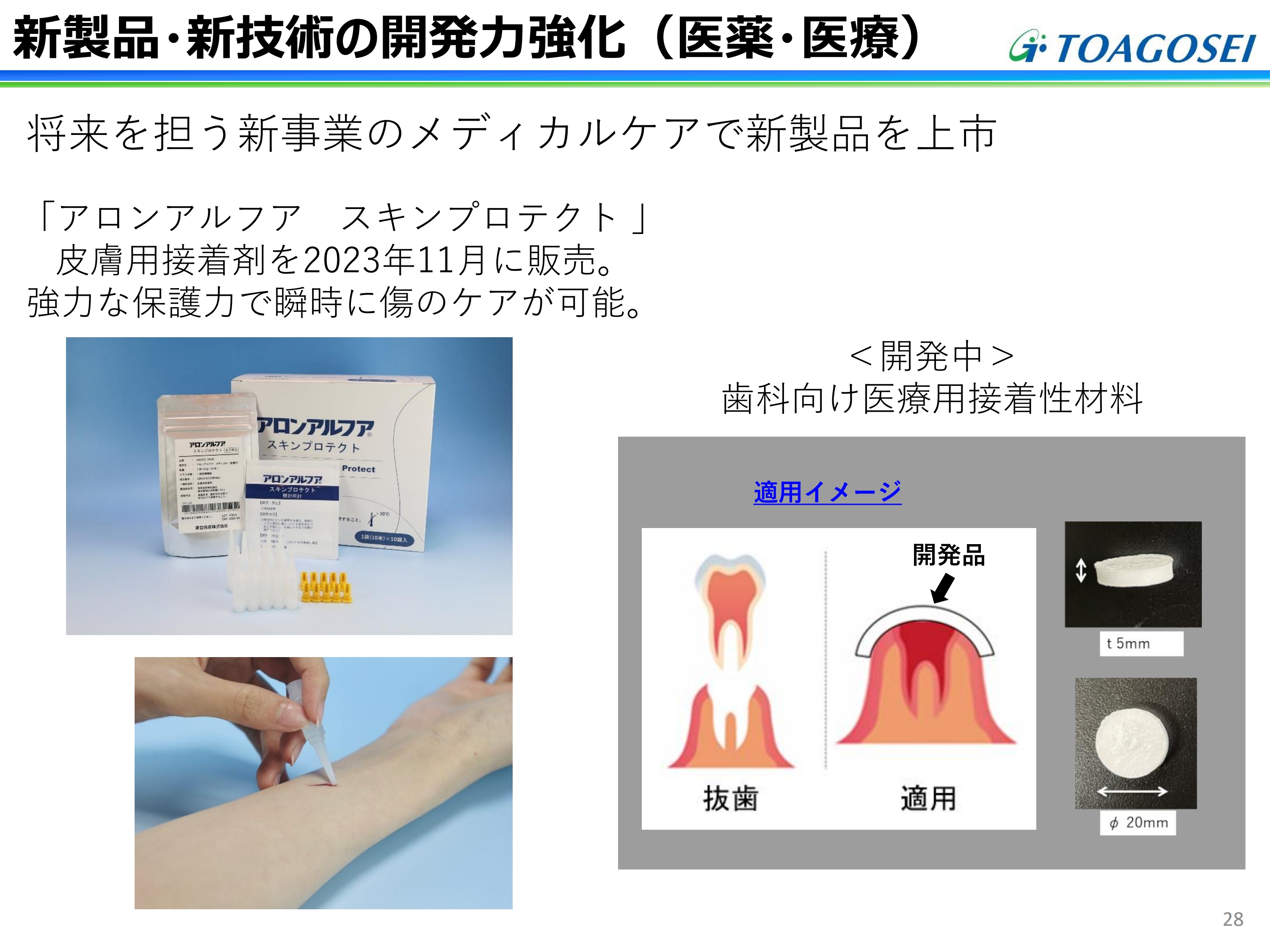

新製品・新技術の開発力強化(医薬・医療)

各商品についてです。「アロンアルフア」は一般的に工作用や補修用で使用される製品ですが、こちらはメディカルケア分野における「アロンアルフア」です。皮膚用の「アロンアルフア」をリニューアルし、「アロンアルフア スキンプロテクト」として昨年11月に販売しています。

また、医療用接着性材料の「アロンキュア デンタル」は歯科用で抜歯をしたところなどに使います。「アロンアルフア」とはまったく異なる仕組みの接着剤で、こちらも市場に投入予定です。

海外売上高の拡大

海外展開の強化についてです。上海に関しては、電池関係の接着剤など、現地で開発できる場所を整える必要がありました。昨年12月から業務を開始し、今後その成果を期待しています。特許やノウハウの漏えいに注意しながら進めていきたいと考えています。

ベトナムは、まずは輸出で対応している高分子凝集剤を進めていきます。ベトナムは経済発展が著しく、関係会社のMTアクアポリマーはすでに輸出ベースで対応してきました。しかし単に製品をそのまま売るのではなく、現地の下水処理場の水質に即した薬剤の供給が大事になってくると考えています。

国内ではすでに行っていますが、輸出の伸びが著しいベトナムでも技術サービスを提供できる体制を築きたいと考えています。

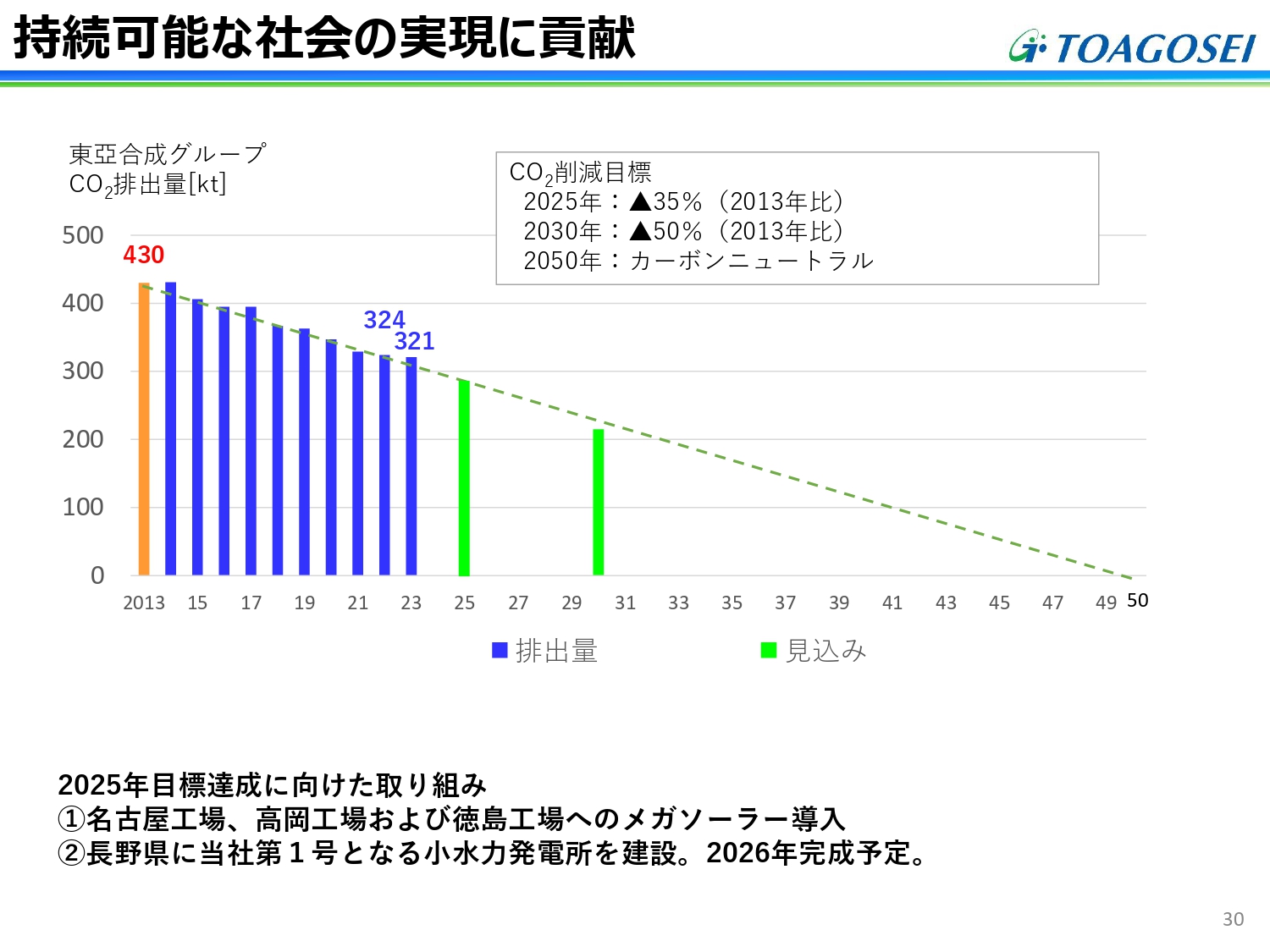

持続可能な社会の実現に貢献

ESG関連のCO2排出量削減についてです。2030年の目標である2013年比半減を目指し、右肩下がりの線に乗って運営しています。

年によって大きく削減できる部分も出てくると思いますが、当社の場合、電解事業で使用する電力はすべて外部から購入しています。このあたりは徐々にグリーン電力に置き換わっていくと予想しています。2050年にはカーボンニュートラルを視野に入れています。

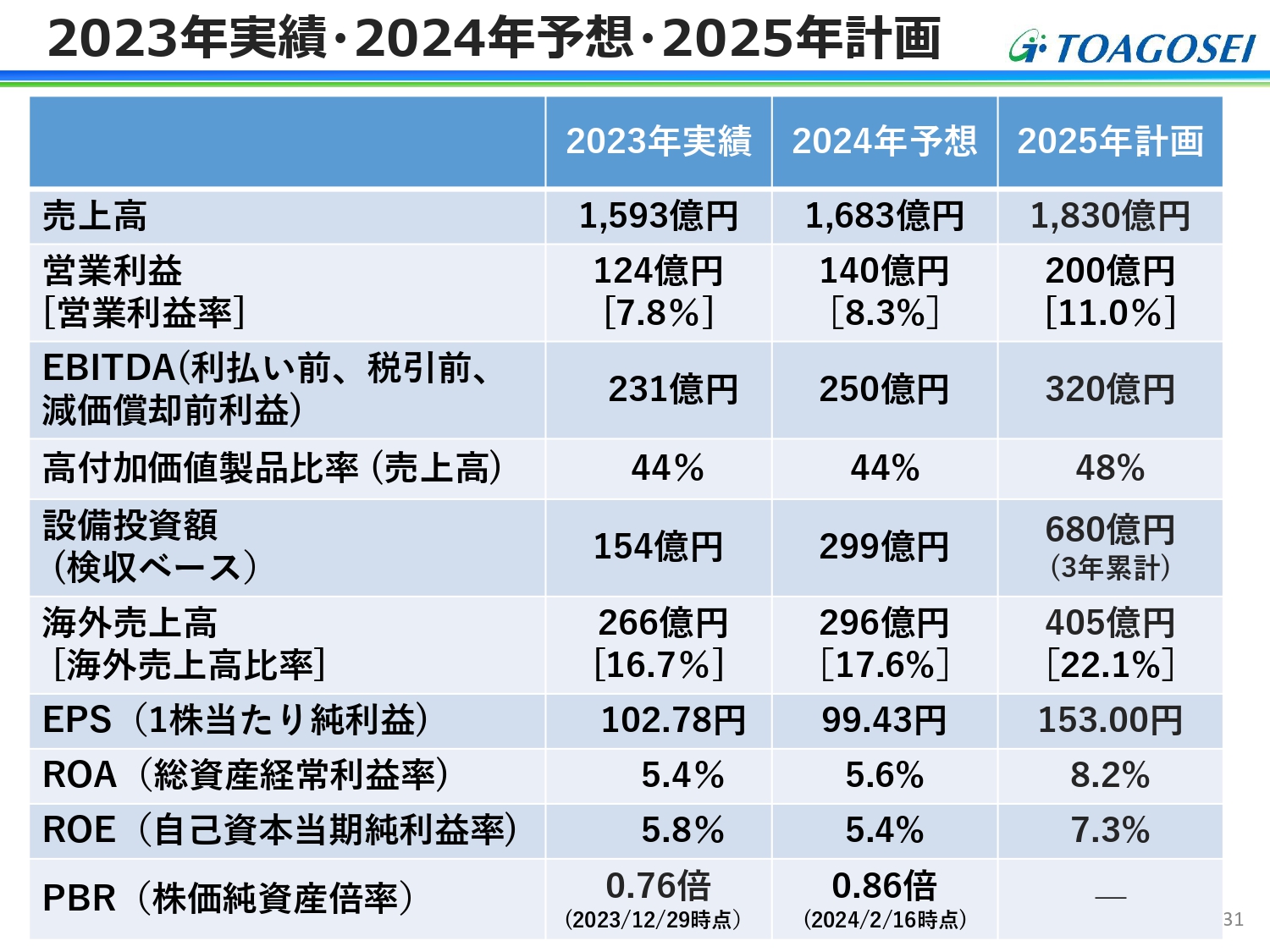

2023年実績・2024年予想・2025年計画

2025年までの計画は中期経営計画としてすでに発表しており、現在も変わっていません。売上高は1,830億円、営業利益は200億円と示したとおりです。

PBRは中期経営計画時に加えていませんでしたが、私どもは、2027年のPBR1倍超えを目指しています。

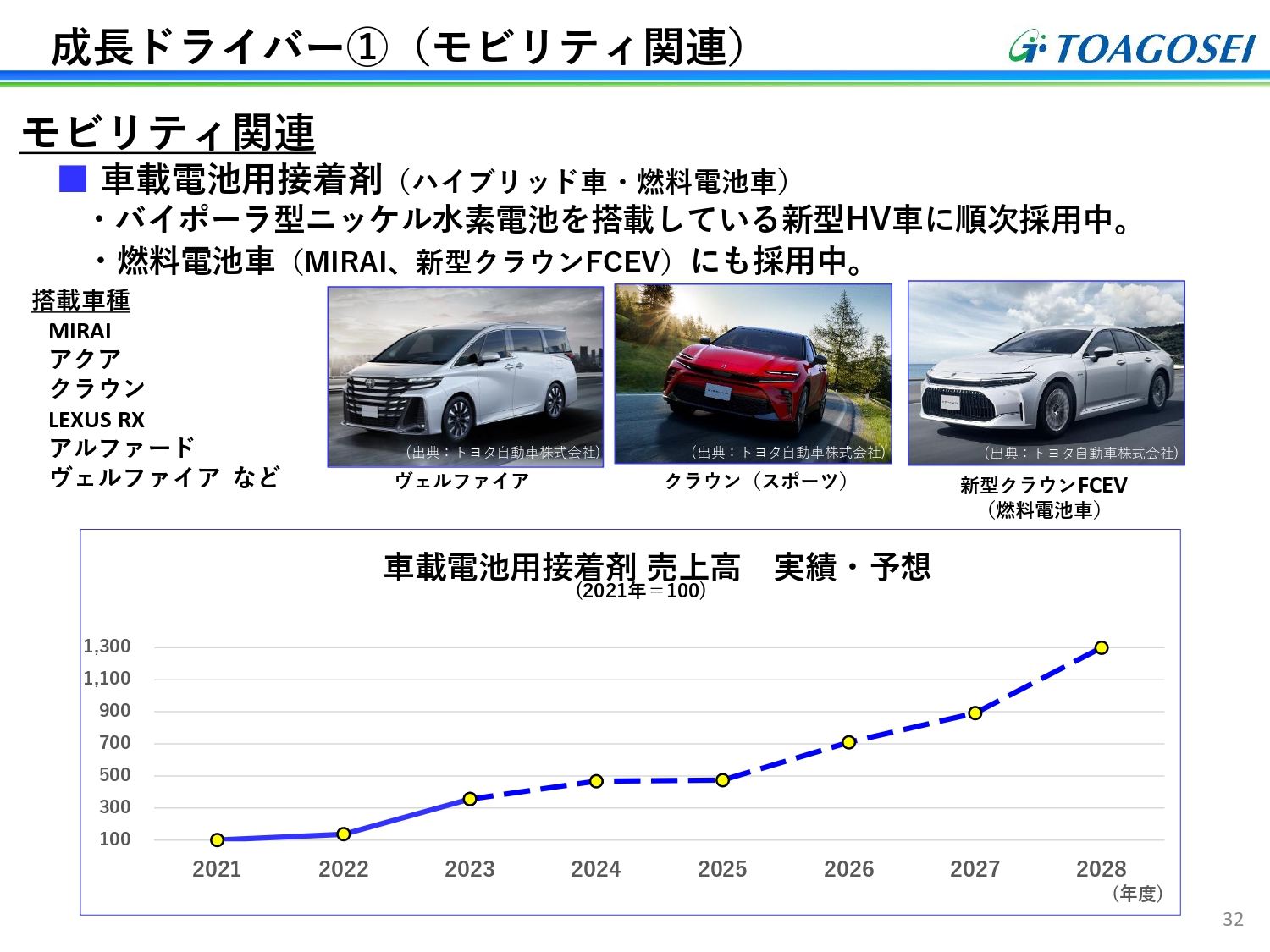

成長ドライバー①(モビリティ関連)

各商品についてです。2023年は接着材料事業の車載用の売上高が増加しました。ハイブリッド車、燃料電池車に搭載する電池材料の接着剤が大きく貢献しました。

今後、EVは伸びてくると思いますが、充電設備等の観点から世界的な普及には少し時間がかかるのではないかという話もあります。したがって、バイポーラ型ニッケル水素電池を搭載した次世代型ハイブリッド車のニーズについても、引き続き注視していこうと考えています。

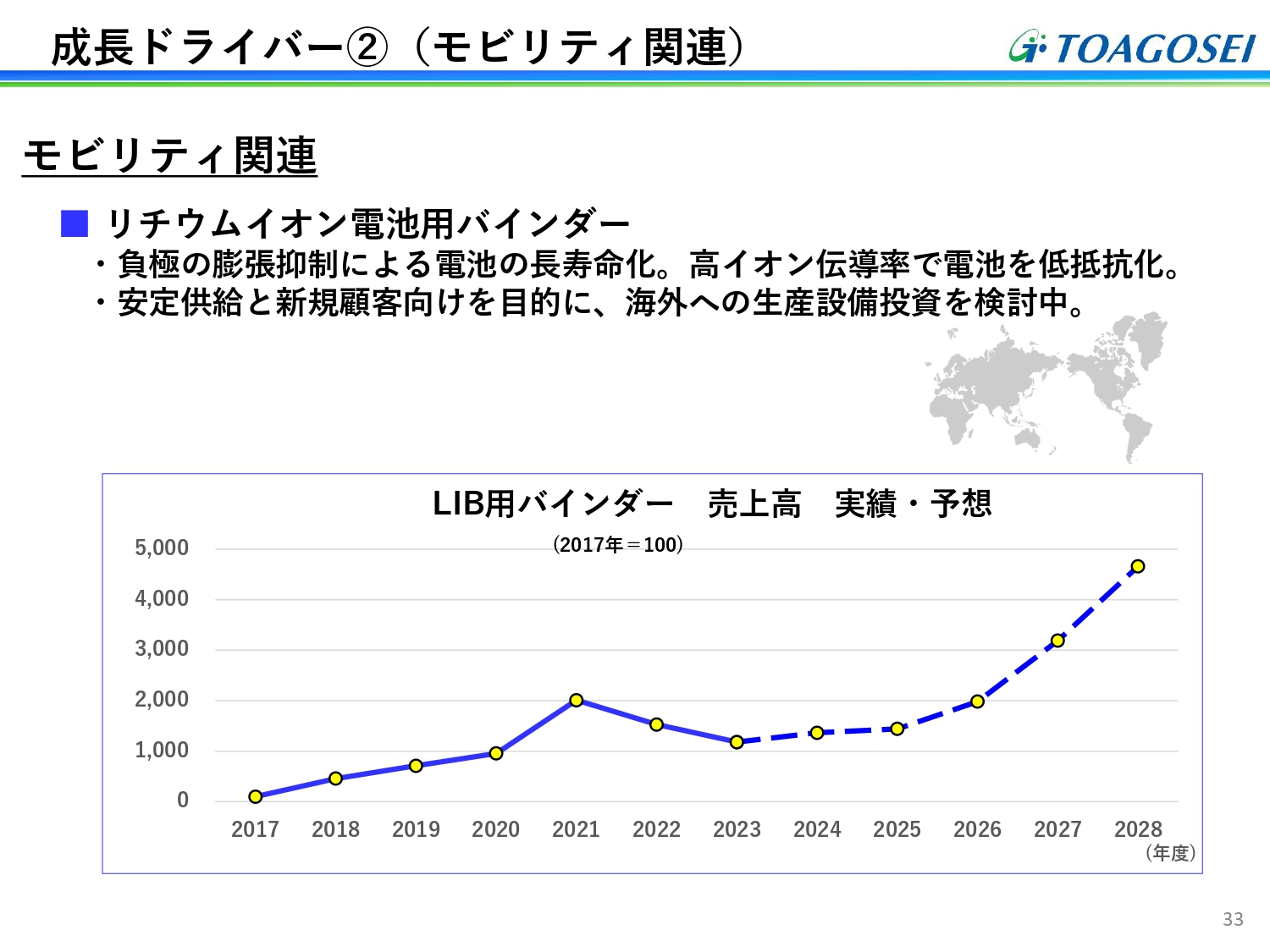

成長ドライバー②(モビリティ関連)

モビリティ関連の電池用の材料である負極用のバインダーです。膨張抑制による電池の長寿命化で性能をアップさせるために役立つバインダーで、売上高は2021年に少し伸びましたが、2022年、2023年は減少しています。しかし、確実に需要の波は来ているため、2024年、2025年は戻っていくと推測しています。

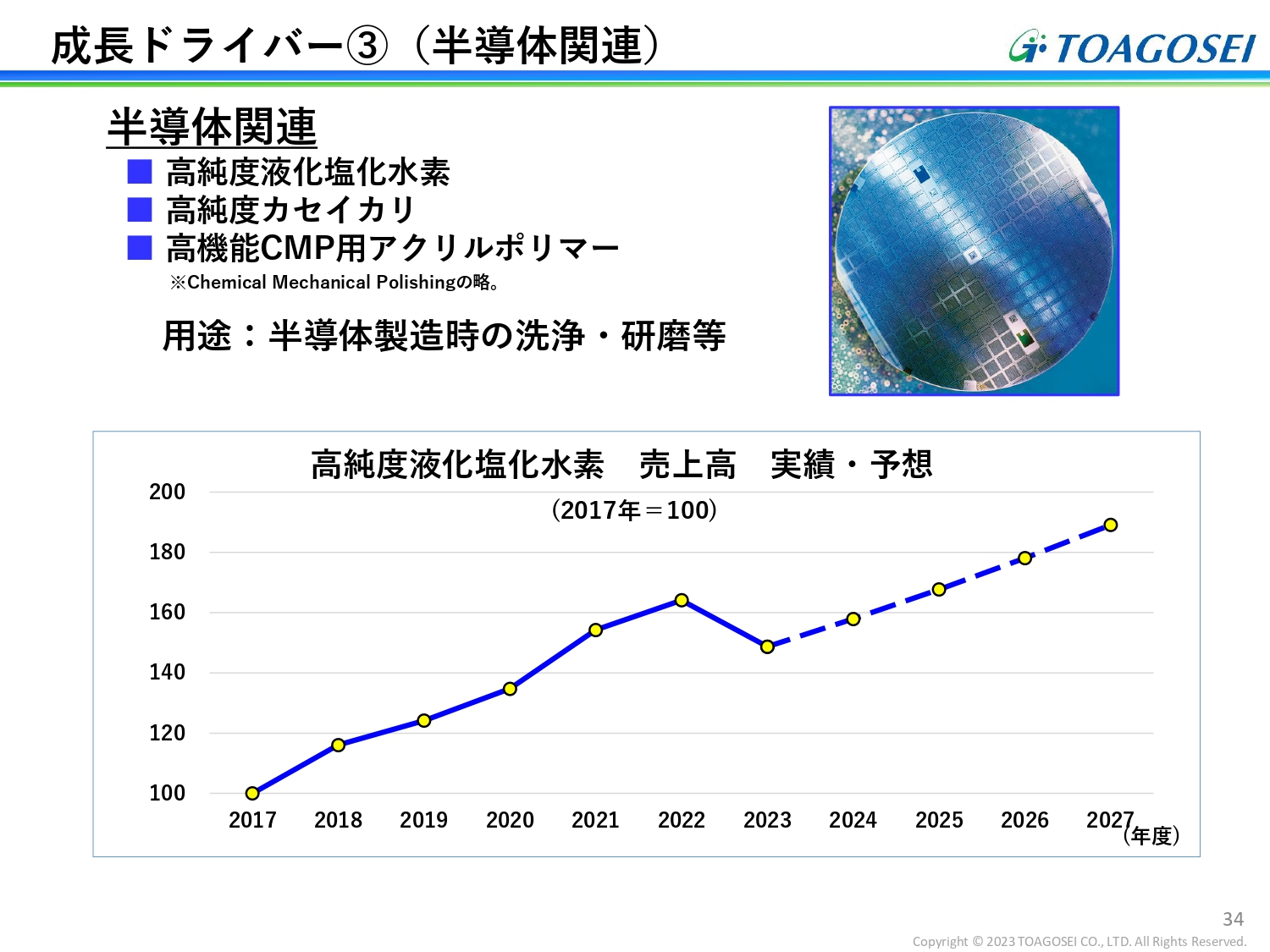

成長ドライバー③(半導体関連)

半導体関連の薬剤です。高純度液化塩化水素や高純度カセイカリ、高機能CMP用アクリルポリマーなど、全体の売上高の伸びも期待しています。特に半導体関連の需要動向がいつ頃戻るかを注視すべきだと考えています。

以上で、私からの説明を終わります。ありがとうございました。

質疑応答:2024年計画における接着材料事業の利益について

司会者:「接着材料事業について、2023年の後半に車載向けの伸びにより収益がかなり良くなっているように見えますが、2024年計画では利益があまり伸びないのはなぜでしょうか?」というご質問です。

髙村:いくつかの要因があります。接着材料関係の中でも、今日はほとんどご説明していない家庭用のものは、中国、タイ、フィリピン等の市場開拓で、いろいろとお金を使う部分が先行しています。そのため、接着材料事業全体の伸びはそれほど大きくありません。そのようにお考えいただければと思います。

質疑応答:高純度液化塩化水素の使用方法と米国での生産について

司会者:「高純度液化塩化水素について、新聞でのコメントで『先端半導体での使用量が増えている』とありましたが、先端半導体では既存の半導体と比べて使用方法などが変わるのでしょうか? また、米国での生産を検討しているとのことですが、米国のロジック系半導体メーカー向けということでしょうか?」というご質問です。

髙村:高純度液化塩化水素に関しては、いわゆる線幅がさらに狭くなる次の世代の半導体にも使っていただけるようにすることが大事だと思っています。

線幅で言いますと、シリコン関係のところでは、すでに1ナノ以下の0.5ナノという半導体まで俎上に上っているという記事を目にしたこともあります。そのような時にも我々の高純度液化塩化水素を十分に使っていただけるように、不純物をさらに減らしていくなどの努力が必要だと思っています。

最先端の半導体について、どのような部分の前工程で使われ方が変わってくるのかは、我々もまだ十分に認識できていない部分があります。しかし、我々の製品のさらなる高純度化対応は必須のため、少し先回りしていろいろと対応しているのが現状です。

また、米国で半導体工場を作るという話は聞いています。当社は一部ではすでに輸出を行っていますが、どのような半導体工場ができても引き続き対応できるようにしたいと思います。

ロジック系などの区分けについては我々も十分に把握できていませんが、さまざまなメモリー向けなどいろいろなところで使える薬剤として、高純度液化塩化水素を考えていきたいと思っています。

質疑応答:2025年の研究開発費について

司会者:「研究開発費は今期増える見通しですが、来年度は減少するのでしょうか? 減少するのであれば、どの程度減少しますか?」というご質問です。

髙村:今期というのは2024年だと考えますが、研究開発費は増え、また、人員も30人ほど増員となります。2025年以降につきましては、研究開発に関わる人員は今年ほど多くはならず、人件費は横ばい程度で推移するのではないかと推測しています。

質疑応答:投資の回収期について

司会者:「EBITDA/有形固定資産比率のデータについて、投資を強化してきましたが、EBITDAが積み上がっていません。「いずれ回収期が来る」というご説明でしたが、いつ頃EBITDAが上昇し、我々が回収期に入ったと認識できるようになりますか?」というご質問です。

髙村:我々としては持続的に新製品を開発し、継続的に収益を上げていける会社を目指したいと考えています。ある数年間だけはキャッシュの回収が良く利益が出たものの、数年経つとあまり目立った新製品が出ずに利益が落ち込んでしまうことは、できるだけ避けたいと考えています。

いろいろな分野の製品があるため、研究開発から始まり、キャッシュの回収ができるようになるまでに何年くらいかかるかは一概には言いにくいのですが、最低でも数年はかかります。

例えば、2024年を時間軸で切ってみると、回収期間にある製品、設備投資してお金はかかるものの、これから回収期間に入る製品、さらには研究開発がまだ初期の段階で設備もこれから作る製品と、大きく3つのステージの製品群があると私はイメージしています。

2025年も2026年も、そのような3つの製品群を引き続き持ち続けられる事業運営を目指したいと考えています。

設備投資を行ってこれから回収するところの1つに、タイの工場も入りつつあると思います。中期経営計画では2025年で営業利益200億円を目指していますが、2026年も2027年もこのような利益を少しずつ上乗せできる回収の仕方を考えていきたいと思っています。

今は回収期に入っている製品が多いセグメントももちろんありますし、今まさに設備投資を重点的に行っているセグメントもあります。

これらを組み合わせて、単年度で切っても、常に回収を行っている製品と、設備投資を行ってこれから回収に向けてがんばる製品、そして研究開発が重点の製品の3つは常に持ち駒として手元に持てる事業運営を考えているとご理解いただきたいと思います。

質疑応答:接着材料事業の北米での取り組みについて

司会者:「接着材料事業の家庭向けは、北米を中心に厳しい状況が続いているように見えます。課題であるとの認識はご説明いただけましたが、終わった期に取り組んだことや新年度の取り組みを教えてください。

また、長らく厳しい状況が継続していますが、赤字改善の道筋がつけられないのであれば、経営判断が必要ではないでしょうか? 赤字事業の継続は、貴社が目指すPBR1倍超えに向けても大きな障害になると思います」というご質問です。

髙村:ありがとうございます。ご心配をおかけしています。北米での「クレイジーグルー」ビジネスですが、決してライバル会社に比べて製品の性能が劣後してきたということではないと考えています。

昨年の初め頃から、営業面でのさまざまな努力やプロモーションなどを製販一体で強力に進められる体制作りを、ジョイントベンチャーを組んでいる相手と協議しています。かなり進捗した部分もありますが、いずれ目に見えるかたちで進展させたいと思います。

また、中国やタイ、それ以外の東南アジアでの瞬間接着剤の市場開拓は、利益を生むより先に、どうしても最初に費用を使う部分が多くなると今のところは感じています。しかし、こちらもさらに製造コストを抜本的に下げられる方策をあわせて考えているところです。

公表できる段階にくれば接着材料の新たな事業展開もご説明しますので、ぜひともご注目いただければありがたいと思います。

質疑応答:2025年の株主還元について

司会者:「株主還元について、2025年の利益水準が想定より低かった時、総還元性向100パーセントと自己株式取得の残り80億円を優先した場合、減配となる可能性はありますか?」というご質問です。

髙村:2025年はかなり先になるため、仮定の話はまだお伝えできないということでご理解いただきたいと思います。配当と自社株買いに関しては、日本経済全体の動きも含め、いろいろなケースを想定しながら考えているところです。まずは2024年の目標達成、さらには目標を上回る数値を出すことが先決だと考えています。

質疑応答:設備投資の進捗状況について

司会者:「現在の中期経営計画の期間中に合計680億円の設備投資を計画していますが、設備投資の進捗はどのような状況でしょうか? 成長投資や更新投資などの区分別、セグメント別の両面からご説明できればお願いします」というご質問です。

髙村:3年間で設備投資額680億円という計画については、だいたい達成する見込み、あるいはそれをやや上回ると思っています。

ご存知の方も多いかと思いますが、昨年頃から資材価格の高騰だけではなく、建設に携わる人件費などもかなり上昇してきています。それだけが原因で680億円を上回るわけではありませんが、中期経営計画を立てた後に、次に向けてのいろいろな製品作りなどの新たな課題も出てきているため、ほぼ達成可能と考えています。

成長投資や更新投資の区分別に関しては、セグメントごとに出せるかはわかりませんが、また別の機会にご説明できるようにできるだけ対応していきたいと思います。

質疑応答:家庭用接着剤の利益率および売上比率について

司会者:「接着材料事業について、2024年は家庭用は伸びないがお金を使うという意味なのでしょうか? 家庭用の拡販でお金を使うため、利益率が戻らないという意味なのでしょうか? また、接着材料事業の売上における車載用接着剤と家庭用接着剤の比率を教えてください」というご質問です。

髙村:家庭用接着剤で「アロンアルフア 光」を出しましたが、当初の予定よりもかなり好評だと思っています。また、東南アジアやアメリカでの拡販の費用がかかったため、利益率がなかなか伸びていないことも事実です。

ただし、家庭用に関しては今までもコンスタントに営業利益の底上げを果たしてきました。それを大きく圧縮してまで固定費などの経費を使うことはないと考えています。

接着材料事業での家庭用および車載用の売上高は公表していません。それぞれの伸び方が大きく違うこともあり、今の段階ではセグメントの中の家庭用・車載用の伸び方のご説明に留めさせていただきたいと思っています。

質疑応答:メディカルケアとCNFの2024年以降の見通しについて

司会者:「メディカルケアおよびセルロースナノファイバー(CNF)の2024年以降の業績、貢献の見通しについて教えてください」というご質問です。

髙村:メディカルケアは2024年でようやく売上が立ってくると思いますが、数億円レベルでしか貢献できないと思っています。

CNFも研究は進展しています。ただし、すぐにたくさんの量の販売につながるわけではなく、少し別のアプローチが必要になると思います。

従来のCNFの活用方法として、ゴムなどに入れて弾性率を良くしたり、伸びを良くすることがわかってきています。しかし、別のアプローチとして、当社の強みを活かしたCNFのアピールの仕方を今考えているところです。それに向けての研究開発は進んでいますが、製品化と業績への大きな貢献は、もう少しお待ちいただきたいと考えています。

髙村氏からのご挨拶

髙村:本日は長時間にわたり当社の決算説明会にご参加いただき、誠にありがとうございました。中期経営計画も、2024年は2年目に入ります。2023年に掲げたいろいろな目標のほかにも、新たに生じたPBRの問題や課題もありますが、今のところは目標値に向けて確実に進捗していると思っています。

さまざまなプラス要因・マイナス要因を含んだ経済的な動向は今年もあり得ると思いますが、我々としては力を入れて伸ばせるところをなるべく早く実績化していきます。マイナスの経済要因が生じても、業績を悪化させずに的確に維持できるよう、引き続き十分に取り組んでいきたいと思います。

ぜひとも我々の事業活動・運営に関して、さまざまなご意見・ご叱責をいただければありがたいと思います。本日はお忙しいところご参加いただき、誠にありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4045

|

1,845.5

(13:56)

|

+41.5

(+2.30%)

|

関連銘柄の最新ニュース

-

東合成が後場強含む、28年12月期メドに半導体分野で25年12月期... 今日 13:39

-

東合成(4045) 2026-2028年 東亞合成グループ中期経営... 今日 12:30

-

東合成(4045) 2025年12月期 決算説明会資料 今日 12:30

-

東合成(4045) 自己株式立会外買付取引(ToSTNeT-3)に... 02/13 10:30

-

決算マイナス・インパクト銘柄 【東証プライム】寄付 … 楽天グルー... 02/13 09:28

新着ニュース

新着ニュース一覧-

今日 14:15

-

今日 14:12

-

今日 14:05

-

今日 14:04