GA technologies、四半期業績ボラティリティ低減施策により事業利益が約4億円の黒字化 連結業績も高進捗で推移

Our Ambition(私たちの志)

樋口龍氏(以下、樋口):GA technologiesの代表取締役社長執行役員CEOの樋口です。お忙しい中お集まりいただき、ありがとうございます。当社の第1四半期の決算説明を始めます。

当社が創業から変わらず目指している、「Our Ambition(私たちの志)」です。当社は「テクノロジー×イノベーションで、人々に感動を生む世界のトップ企業を創る。」と掲げ、2013年に創業し、今もこちらのビジョンに向かって社員一同業務を行っています。

GAグループが目指す10年後の世界

創業事業に選んだのが、不動産領域にテクノロジーを入れて業界にイノベーションを起こすことです。当社は、不動産をワンクリックで簡単に売買できる世界観を目指しています。こちらの世界観とは、売買・賃貸ともに物件の申し込みから決済、引き渡しを1日で実現する世界です。

テクノロジーの進歩によって、インターネットが普及していない業界は一つもありません。昨今は、生成AIを含めてテクノロジーの進化が指数関数的に伸びています。そのような中で、不動産業界はテクノロジーが入っていなかった唯一の大きな業界と言われています。当社グループでは、創業からテクノロジーを使って、簡単に売買や賃貸できる世界観を目指してきました。

WHAT:課題解決に向けての取り組み

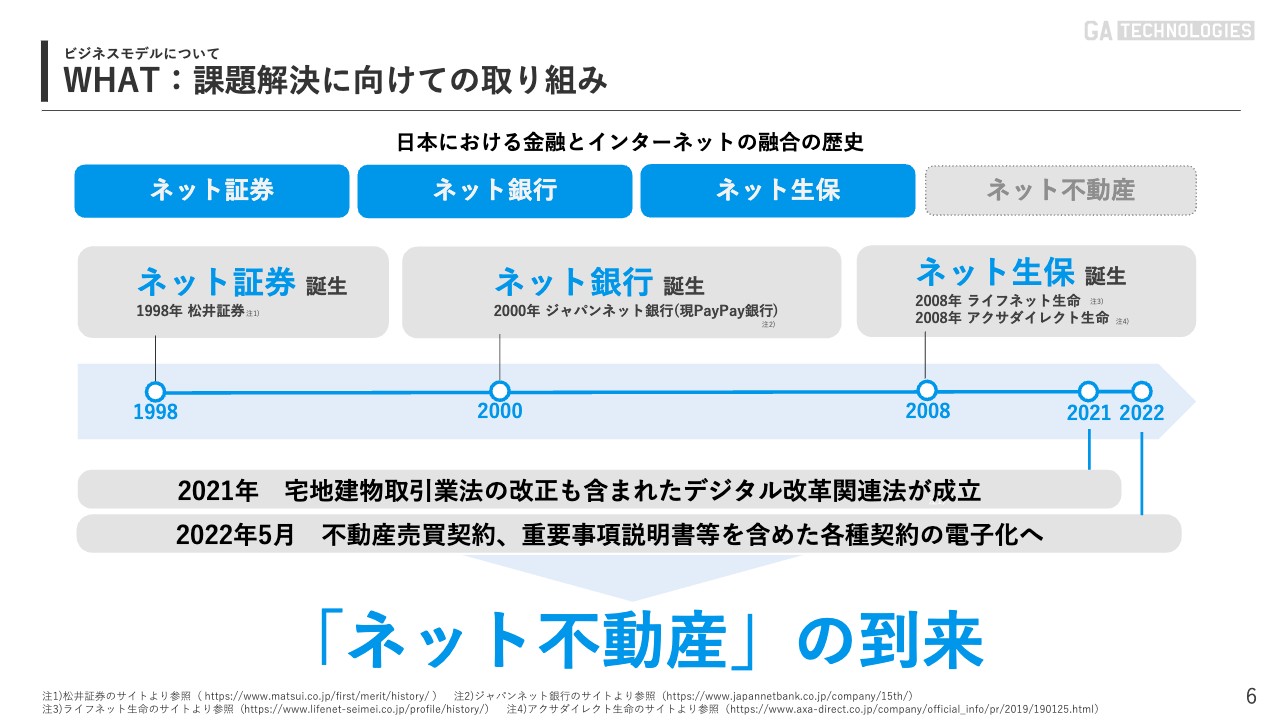

インターネットが普及した1995年以降、金融サービスはネット証券やネット銀行、ネット生保などとインターネットに置き換わりました。このような言葉は、当たり前に認識されているのではないかと思います。

しかし、ネット不動産という言葉は、ほぼすべての方が聞かれたことはないのではないかと思います。コロナ禍によって宅地建物取引業法が改正され、2022年5月に不動産業界も大きくパラダイムシフトが起きました。賃貸・売買ともに、対面かつ書面で契約をしなければいけなかったものが、電子に置き換わりました。

30年前からインターネットが普及していたのに、ネット不動産という言葉が普及しなかった理由は、そもそも、法律上では電子契約できなかったためです。2022年5月に宅地建物取引業法が改正され、売買・賃貸ともにデジタル上で完結できる状態になりました。

当社が10年間行ってきたことに、宅地建物取引業法の改正が追い風になっています。当社は、ネット不動産を日本そしてグローバルでも推進していくことを目指しています。

WHAT:課題解決に向けての取り組み

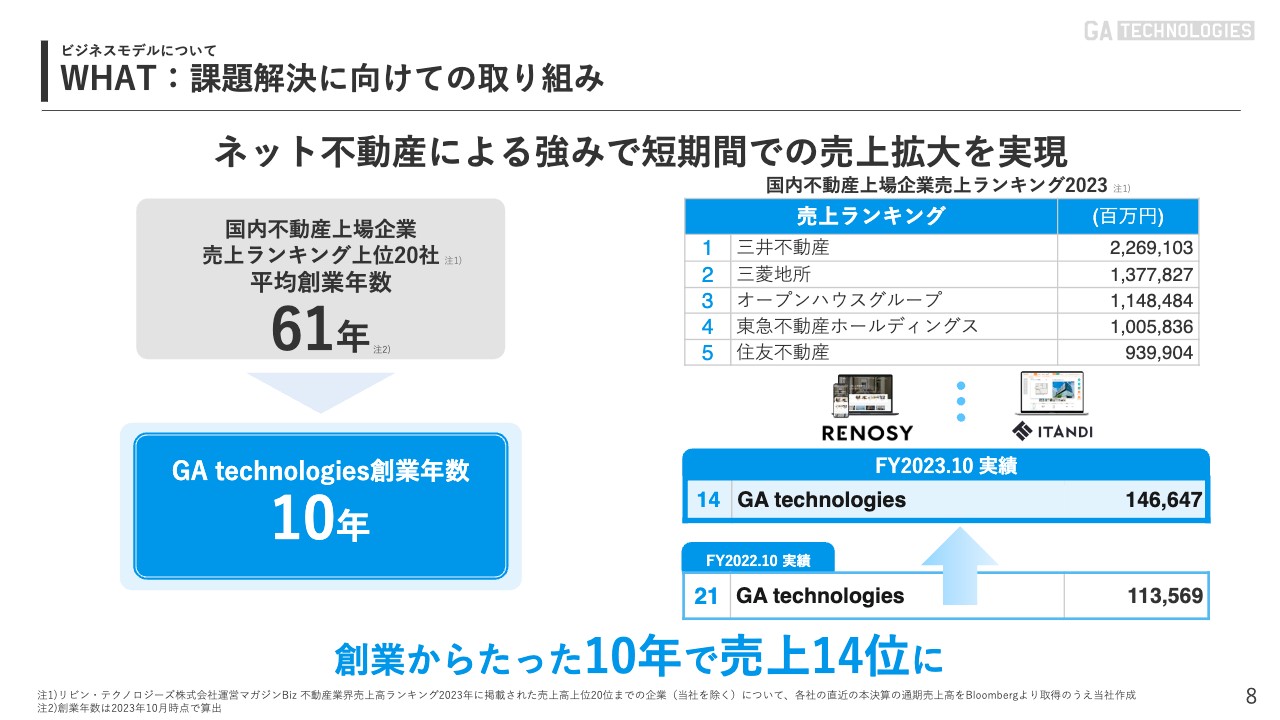

国内不動産上場企業の売上ランキング上位20位の平均創業年数は61年です。当社は、創業からわずか10年で2023年10月期時点で売上14位に入っています。テクノロジーを活用しているからこそ、短期間で圧倒的な成長ができています。

時間を凌駕するのが、テクノロジーの最大の利点です。まさに、当社グループがその利点を活かすことができていると思います。

WHAT:課題解決に向けての取り組み

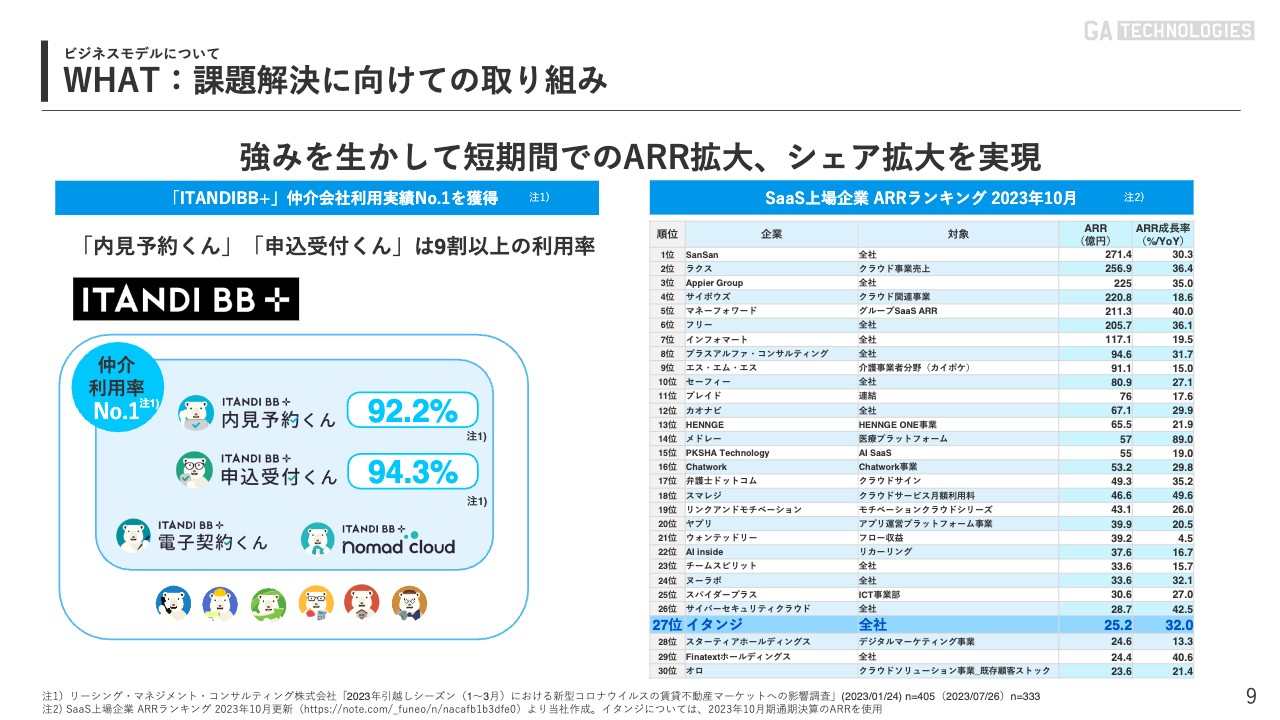

当社グループでは、SaaSも行っています。SaaS上場企業のARRランキングにおいては2023年10月時点で27位で、今後の成長を考えると、今期は約20位くらいに入る規模で成長できています。

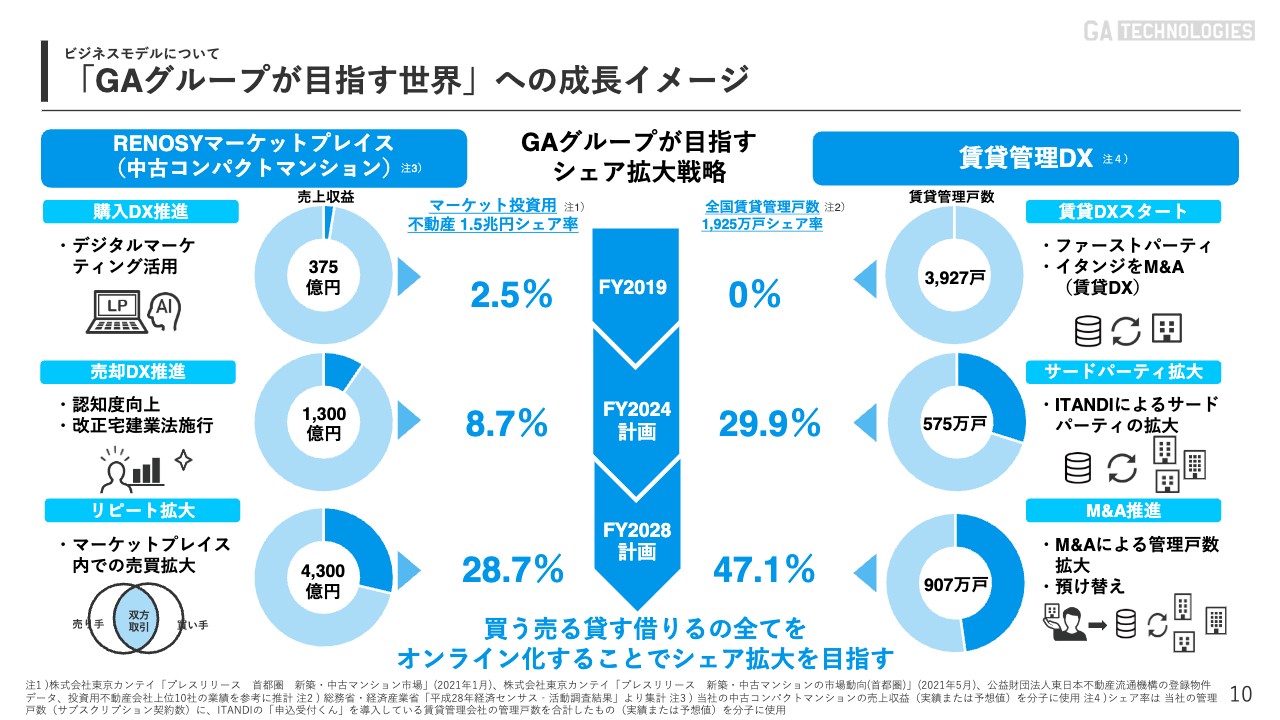

「GAグループが目指す世界」への成長イメージ

みなさま、家を買うなら三井不動産、家を探すなら「SUUMO」などをイメージすると思いますが、投資物件を買う際にイメージする企業はありませんでした。

当社は、「投資物件を買うならRENOSYマーケットプレイス」と、10年間推進してきました。投資物件は、新築から中古、1棟のアパート、戸建て、ビルと商品ラインアップは多岐にわたります。

その中で、現在の当社の主力商品は中古コンパクトマンションです。この年間の流通額はおよそ1.5兆円で、今期は8.7パーセントのシェアを獲得するになっています。当社は5年でシェアを28.7パーセント、約3割のシェアを獲得する計画です。10年間でシェアを8.7パーセント獲得しているため、5年後の約3割は絵に描いた餅ではなく、実現可能な数字だと考えています。

ITANDIにおいても、ターゲットのマーケットである日本の賃貸物件は、約2,000万戸あります。今期は約575万戸に当社のプロダクトが入っているため、すでにシェアは3割獲得できています。2028年までの5年間では907万戸以上、約半数を獲得したいと考えています。

当社グループとしては、「買う」「売る」「貸す」「借りる」のすべてのプロセスにおいて、DXしてシェアを拡大します。冒頭にお伝えしたネット不動産が、結果として表れていると思っています。

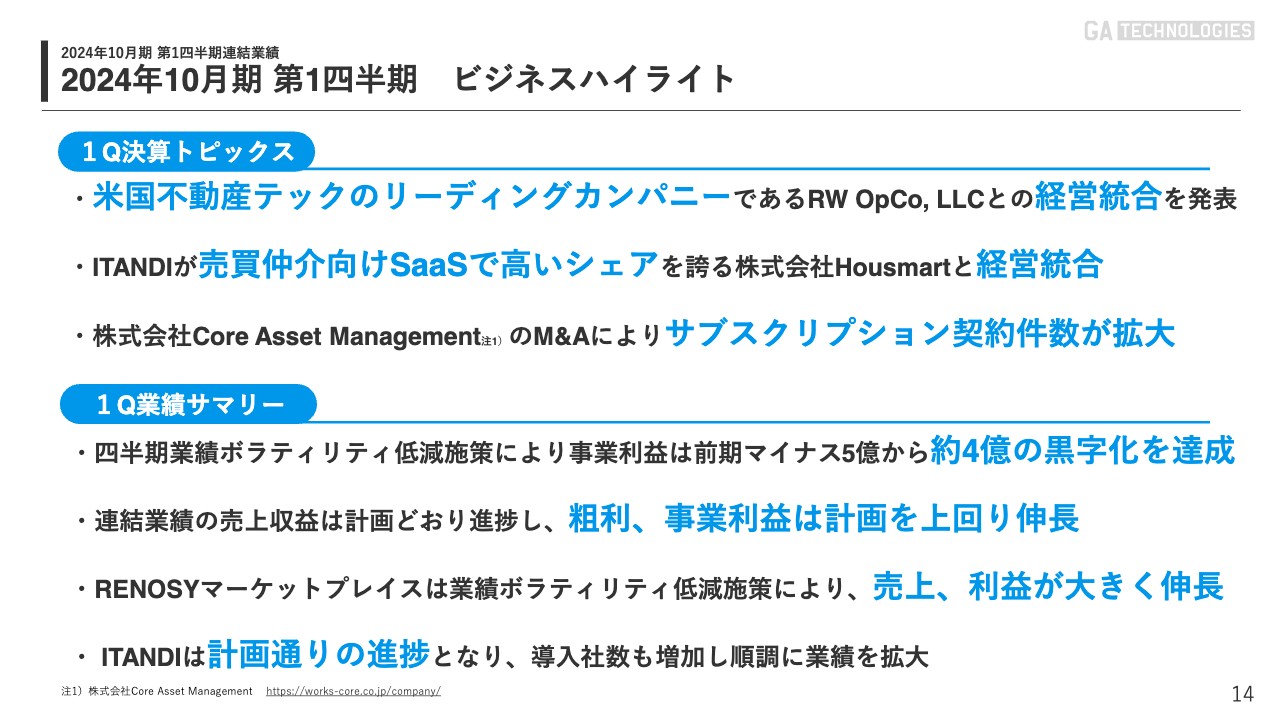

2024年10月期 第1四半期 ビジネスハイライト

第1四半期のビジネスハイライトです。第1四半期は、まず米国不動産のリーディングカンパニーであるRW OpCo社との経営統合を発表しました。

ITANDIは、売買仲介のSaaSで高いシェアを誇るHousmart社と経営統合を発表しました。Core Asset Management社のM&Aにより、RENOSYマーケットプレイスのサブスクリプション契約件数も拡大しています。第1四半期は、今後の大きな成長に向けてさまざまな手を打ってきました。

業績においても、四半期の業績のボラティリティの低減施策により、事業利益が前期マイナス5億円から約4億円の黒字を達成しました。前年に比べて約9億円の上振れとなっているため、自信を持って行ってきた施策が、功を奏したと思っています。

連結業績の売上収益は計画どおり進捗しています。粗利、事業利益は計画を上回るかたちで伸長しています。

RENOSYマーケットプレイスは、業績のボラティリティの低減施策により、売上と利益が大きく伸長しています。ITANDIは計画どおりの進捗で、導入社数も増加し、業績は順調に拡大しています。

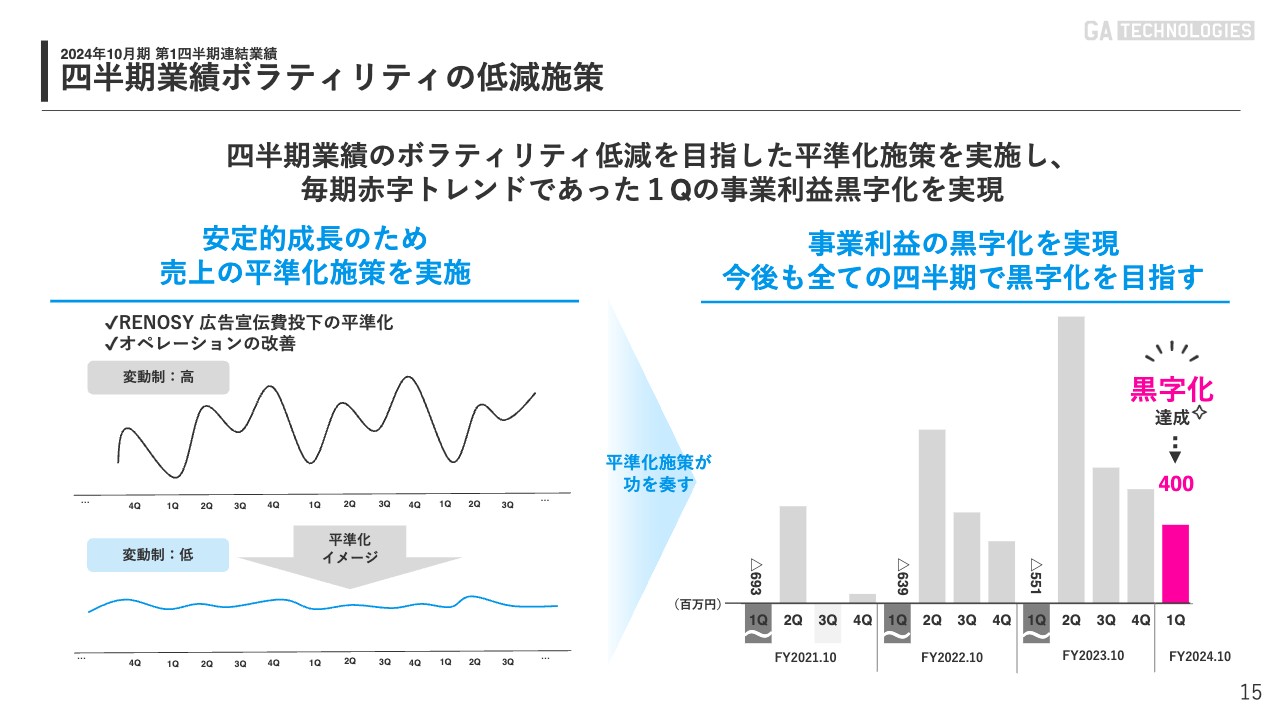

四半期業績ボラティリティの低減施策

トピックスとして投資家のみなさまにご理解いただきたいのが、当社は、今まで四半期ごとのボラティリティが強かったことです。第1四半期が業績として弱く第2四半期は強い、第3四半期が弱くて第4四半期が強いというかたちでしたが、昨年からボラティリティをなくすプロジェクトを実行しています。

今まで第1四半期は5億円から6億円の赤字だったものが、規模を拡大している局面でなぜ約4億円の黒字を達成したかと言いますと、RENOSYマーケットプレイスの広告費の平準化を行ったためです。

当社が扱っているのは投資不動産のため、本来は季節性はありません。自分が住む家を買ったり借りたりするのは2月から3月が繁忙期ですが、投資は繁忙期がありません。我々が決算に合わせて広告費の調整を行うことで、結果的にボラティリティを作っていました。

そのため、年間通して広告費を平準化することにより、コストや会員数、問い合わせが一定になり、売上や粗利も平準化していきます。そのような結果、黒字化を実現しました。今後は全四半期の黒字化を目指し、ボラティリティの低減を実現していきます。そのため今四半期の業績は偶然起こった結果ではなく、戦略的に行い結果にコミットできたという状況です。

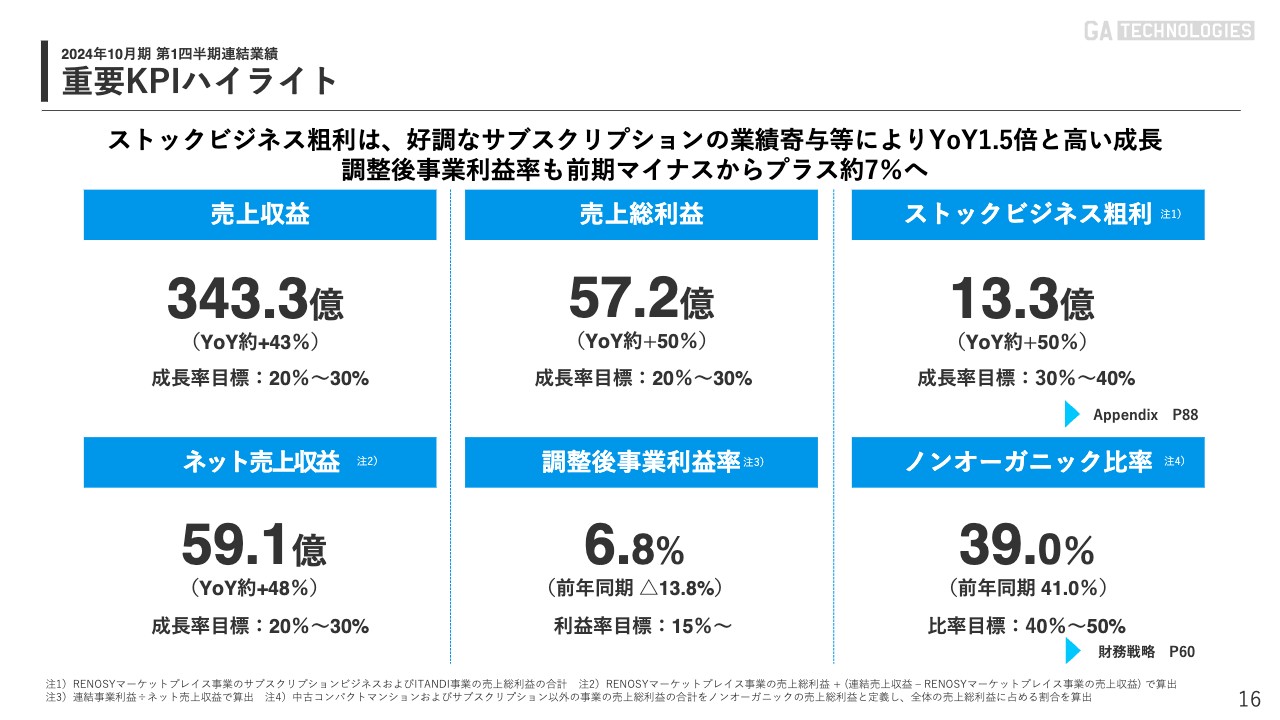

重要KPIハイライト

藤川祐一氏:重要KPIのハイライトです。ストックビジネスの粗利が非常に好調です。業績の寄与度はYoY約1.5倍と、高い成長を実現しています。グループ連結の売上収益は、343.3億円でYoY約プラス43パーセントと、非常に強いトップラインの実績を実現しました。

成長率目標は20パーセントから30パーセントと掲げていますが、このような規模になっても、引き続き43パーセントを実現できました。これは平準化の施策やデジタルマーケティングの高度化など、当社の強みをさらに強化することで実現できたと考えています。

売上総利益は57.2億円でYoY約プラス50パーセントの成長と、トップライン以上に伸びています。平準化施策の影響が出て、このような結果につながっています。

ストックビジネス粗利は、13.3億円でYoY約プラス50パーセントの成長です。売上総利益に占める割合は、約25パーセントまできています。今年は、ストックビジネスを強化していくと標榜していますが、数字としても表れてきており、当社の強みがさらに強くなってきていると思っています。

ネット売上収益は、59.1億円でYoY約プラス48パーセントの成長となっています。調整後事業利益率は6.8パーセントです。前年はマイナスでしたが、約7パーセントまでしっかり回復しています。通期では、しっかり2桁台以上のパーセンテージを出せるように計画しています。

ノンオーガニック比率は、39パーセントとなっています。直近でもM&Aを3件クローズしていますが、そのような収益が寄与し、比率目標の40パーセントから50パーセントに近い水準で、推移しています。

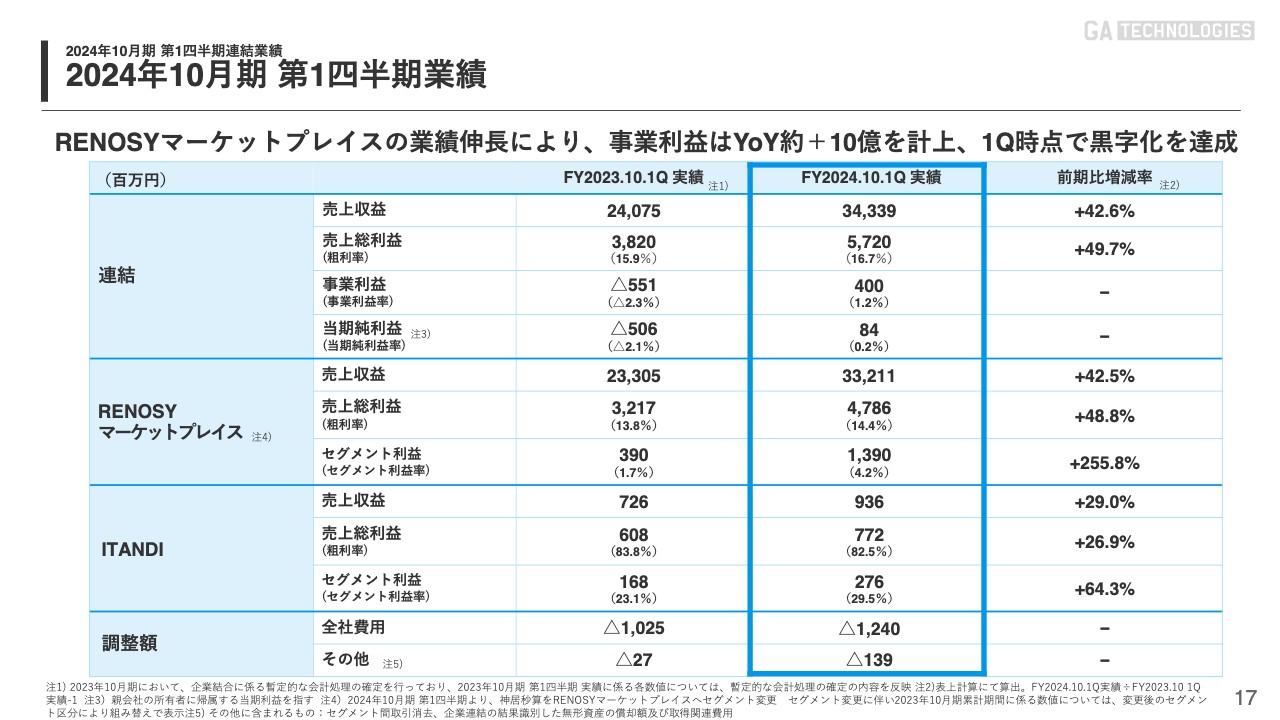

2024年10月期 第1四半期業績

冒頭にお伝えしたトップラインの強さについて、売上総利益は約57億円で、粗利率で言いますと16.7パーセントとなっています。前年同期比15.9パーセントと0.8ポイントアップということで、非常に大きく改善が図れているのが数字としても見ていただけると思います。

こちらは、RENOSYマーケットプレイスでの粗利の改善が大きく寄与しています。粗利率は14.4パーセントですが、前年同期の13.8パーセントから0.6ポイント上がったことにより、連結の数字の改善につながっている状況です。

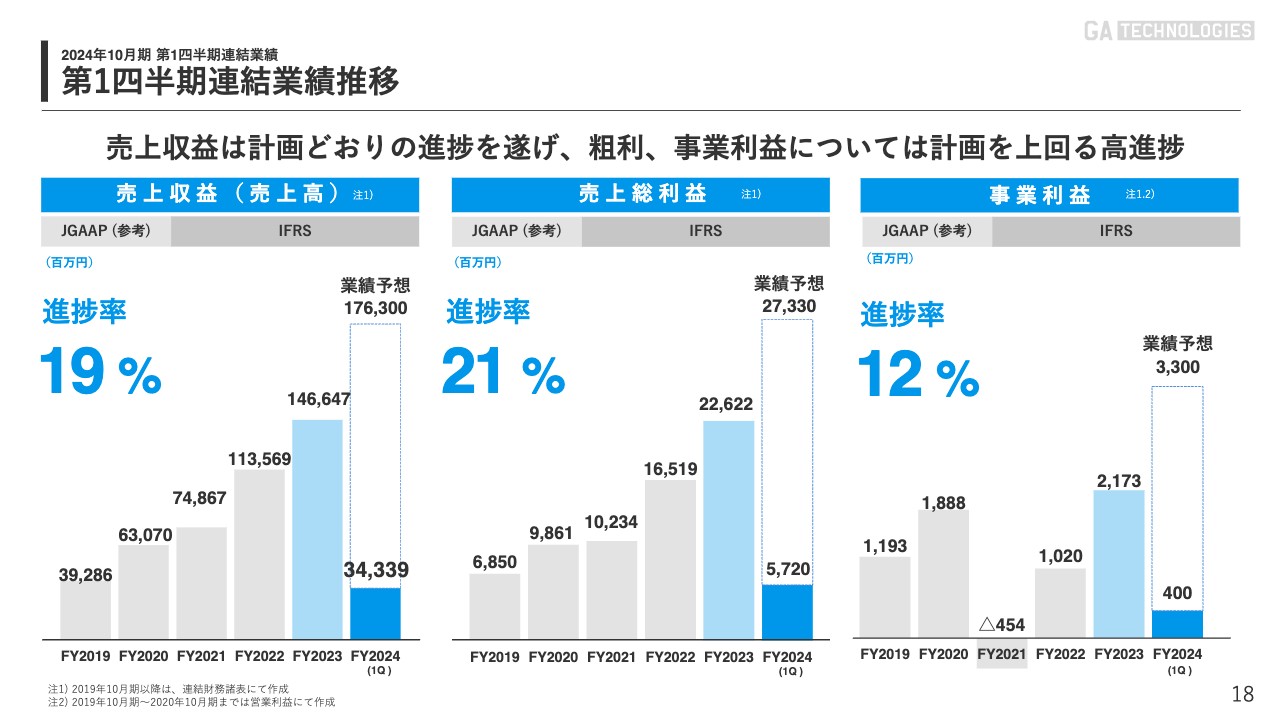

第1四半期連結業績推移

売上収益の進捗率は19パーセントです。売上総利益は好調な数字が表れており、進捗率が21パーセントになっています。事業利益も進捗率12パーセントと、前年と比べても非常に高い進捗率を実現できています。

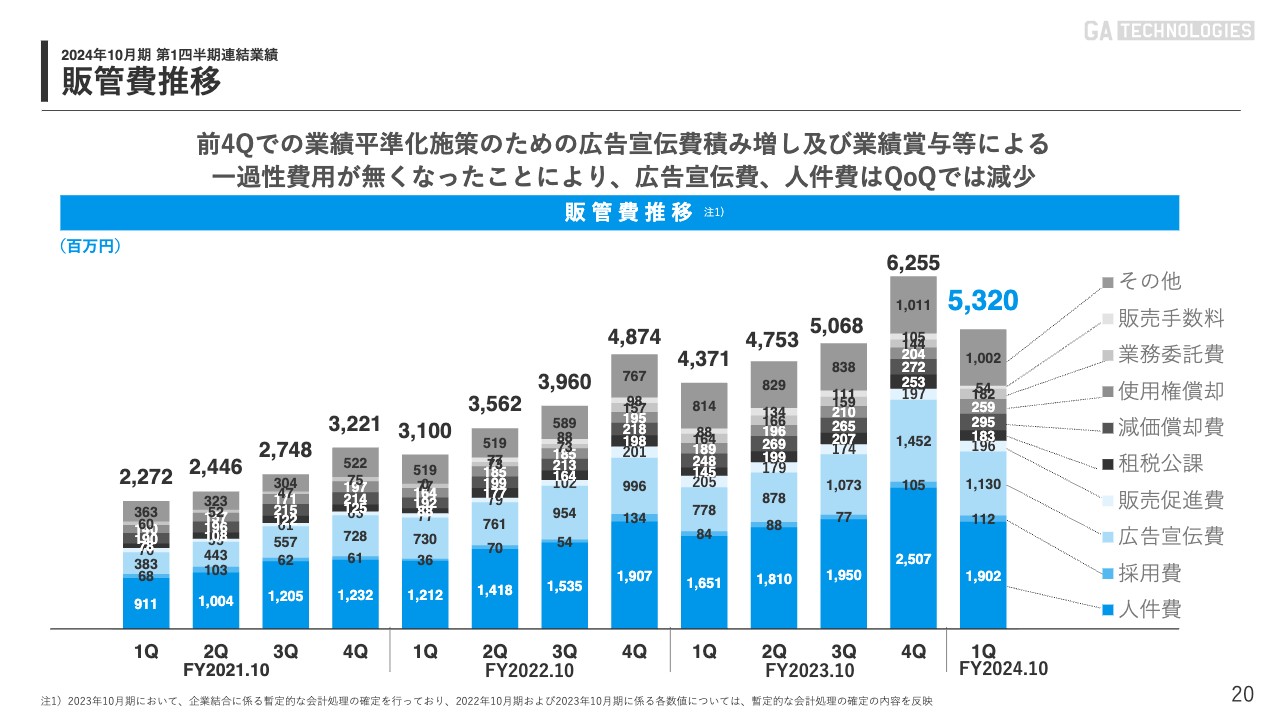

販管費推移

販管費の推移です。冒頭にお伝えしたとおり、業績の平準化施策のため広告宣伝費や業績賞与により第4四半期は少し水準が高かったのですが、こちらがなくなり、第3四半期と同程度の水準に戻っています。

前年からコストコントロールを強化していくとお伝えしていましたが、人件費等を見ていただくと、QoQでも減少しています。選別的に採用を行っており、コストが無用に増えないようにしっかりとモニタリングをしているのが、数字でも示せていると思います。

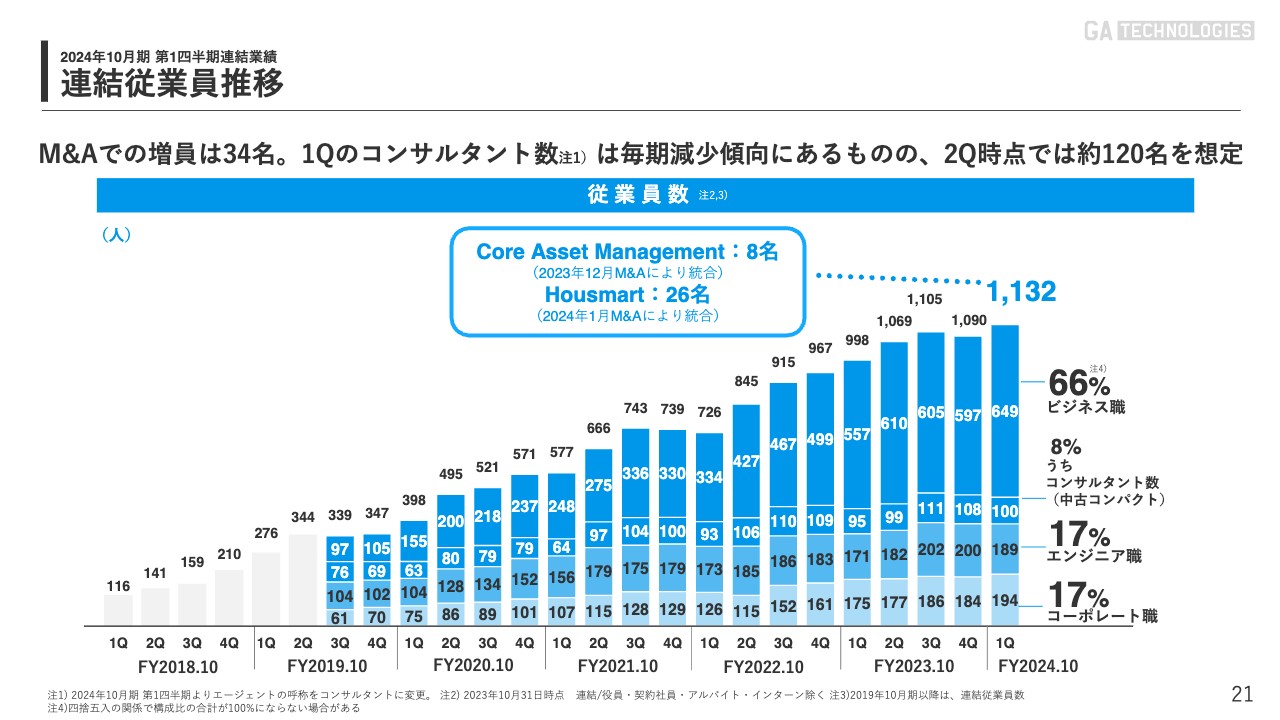

連結従業員推移

連結従業員の推移です。直近でM&Aがあり、クローズしている2件についての34名が含まれるため増員となっています。コンサルタント数は横ばいですが、4月になると新卒や中途社員の入社が予定されており、第2四半期には合計で120名に到達すると考えています。そのため、計画どおりに推移していると考えています。

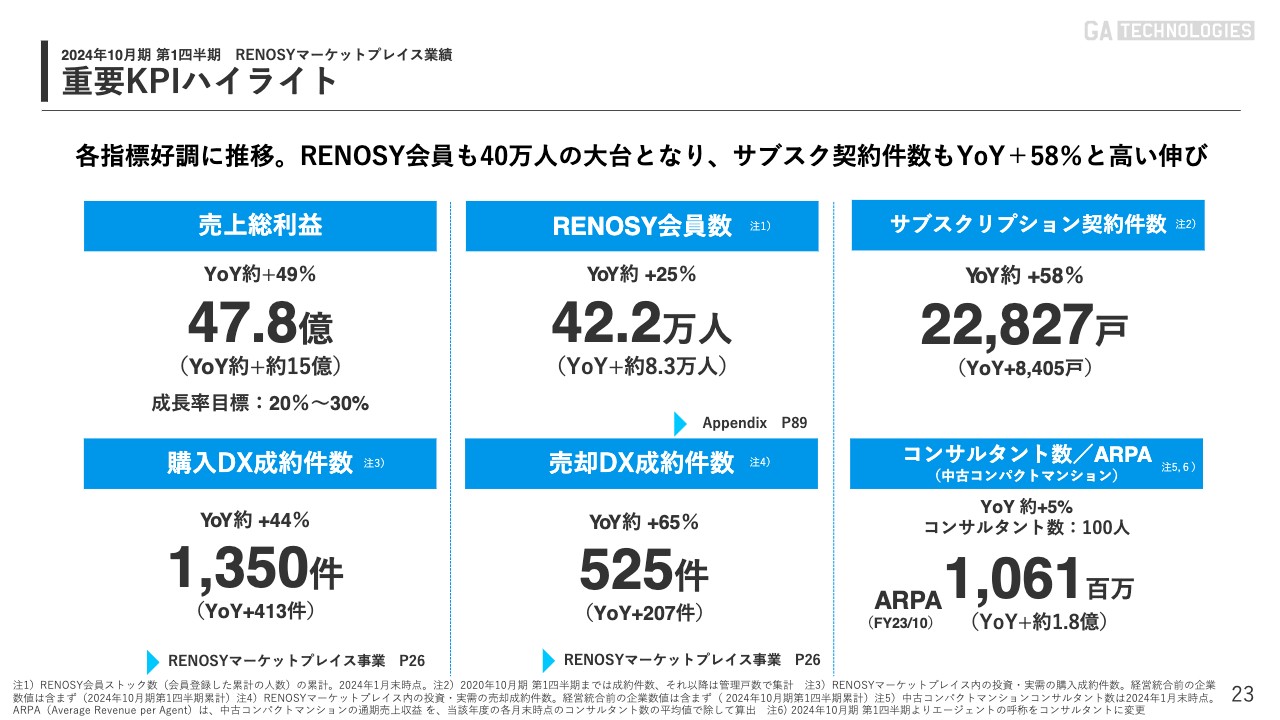

重要KPIハイライト

RENOSYマーケットプレイスの業績についてご説明します。まず重要KPIハイライトです。売上総利益は47.8億円で、YoY約プラス49パーセントの成長となっています。「RENOSY」の会員数は42.2万人と、40万人の大台に乗ったところです。

サブスクリプション契約件数は2万2,827戸と、こちらも2万戸の大台に乗っています。YoY約プラス58パーセントと非常に高い伸びとなっていますが、こちらは直近のM&Aの寄与により、約3,200戸増加しています。

購入DX成約件数は1,350件でYoY約プラス44パーセントとなっています。さらに高い成長を実現したのが売却DXで、成約件数は525件でYoY約プラス65パーセントとなっています。コンサルタント数は、年度末は10億円程度でしたが、足元は若干改善しています。

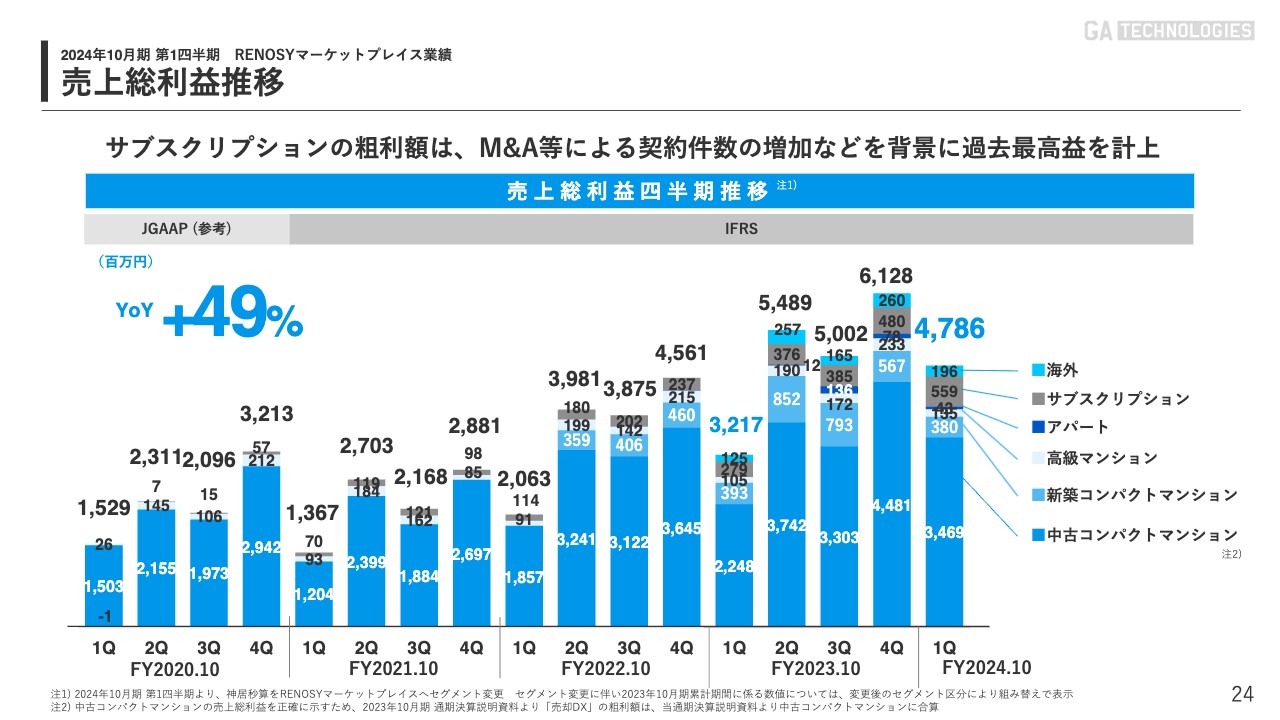

売上総利益推移

売上総利益の推移です。冒頭でも少しお伝えしましたが、サブスクリプションが非常に好調に推移しています。M&Aも含めると、過去最高益を計上しています。

今後は海外の業績も計上されていきます。3月1日にRW OpCo社とのM&Aをクローズできているため、第2四半期にはそちらの業績が計上されます。そのような意味では、さらに粗利が強化される見込みです。

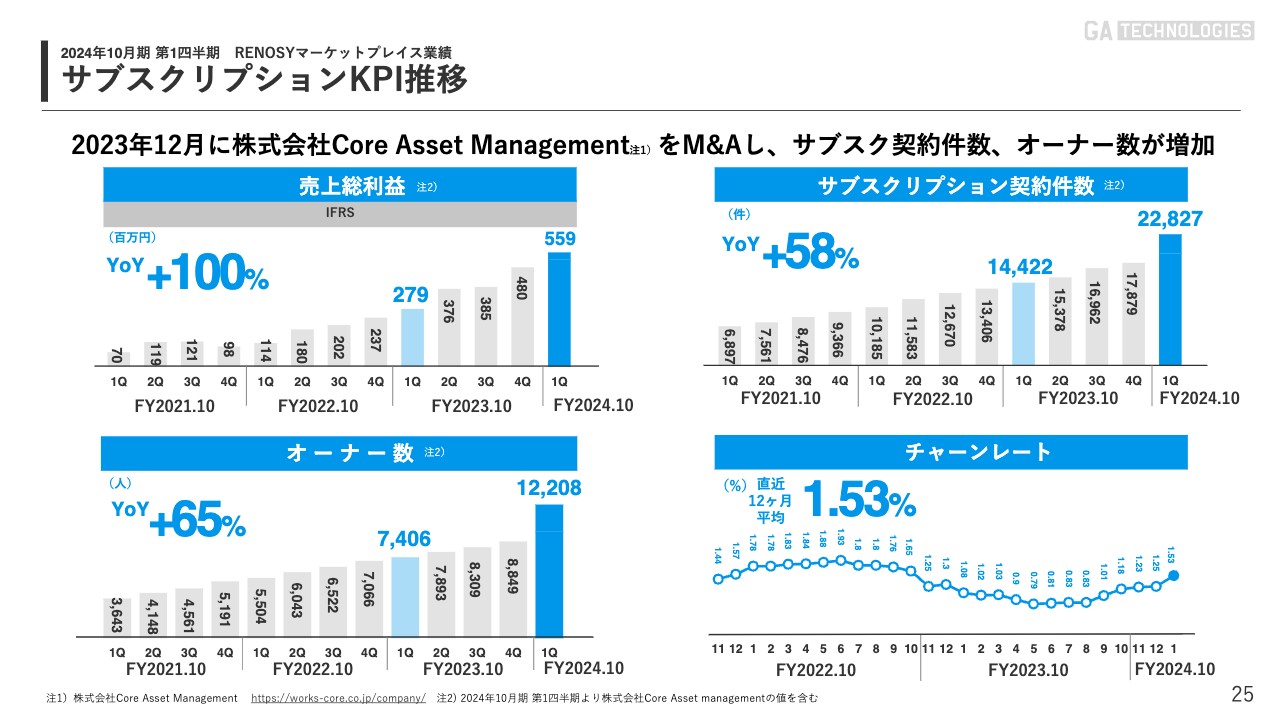

サブスクリプションKPI推移

サブスクリプションのKPI推移です。売上総利益は5億5,900万円とYoYプラス100パーセントの成長となっています。サブスクリプション契約件数は2万2,827戸でYoYプラス58パーセントの成長です。オーナー数も、M&Aが寄与していることもあり1万2,208名で、YoYプラス65パーセントの成長となっています。

チャーンレートは1.53パーセントと、ヒストリカルに見れば問題がない水準で推移している状況です。

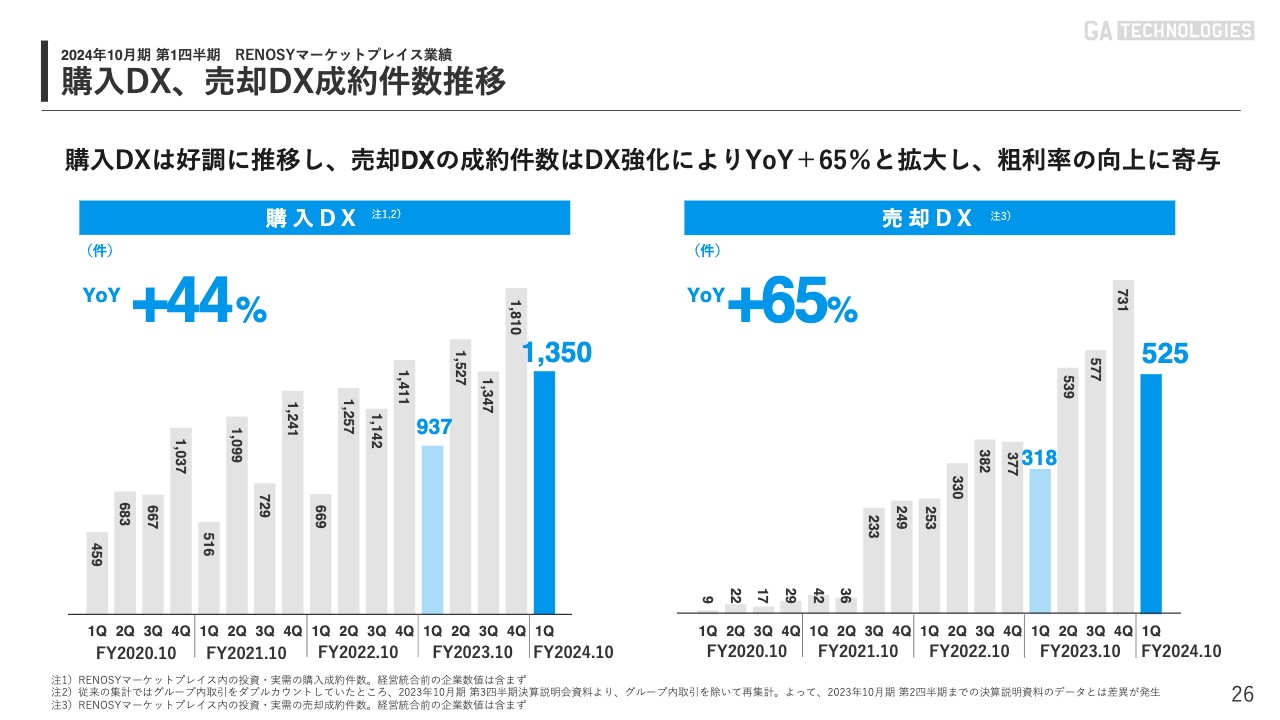

購入DX、売却DX成約件数推移

購入DX、売却DXの成約件数の推移です。先ほどもお伝えしましたが、購入DXは1,350件でYoYプラス44パーセントです。売却DXは525件でYoYプラス65パーセントとなっています。今期は売却DXも非常に注力していますが、取り組みが数字として表れている状況です。

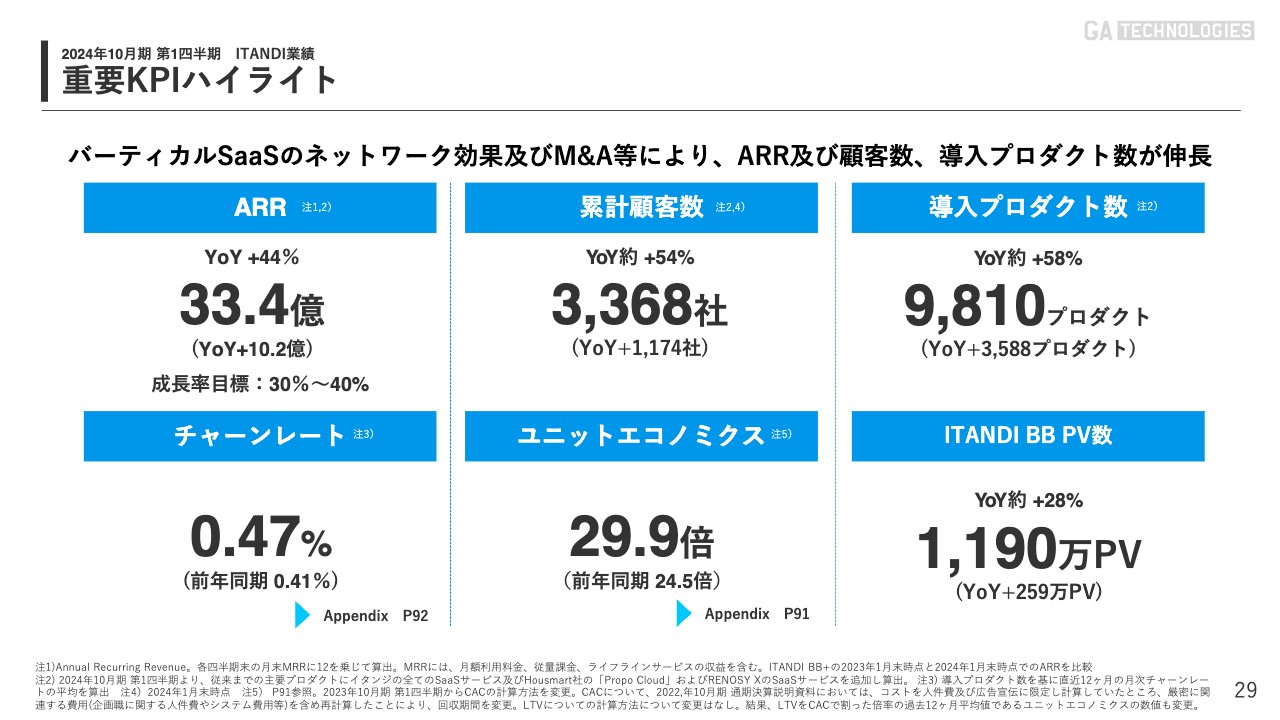

重要KPIハイライト

ITANDIの業績についてご説明します。まずは重要KPIのハイライトです。ARRは33.4億円でYoY約プラス44パーセントの成長となっており、非常に強いトップラインの数字が実現できています。

累計顧客数が3,368社まで増えていますが、社数はYoYプラス1,174社と、非常に大きな伸びを見せています。YoYの成長率も約プラス54パーセントとなっており、大きく牽引している状況です。

導入プロダクト数は9,810プロダクトです。YoYプラス3,588プロダクトで、成長率は約プラス58パーセントと牽引しています。チャーンレートは0.47パーセントと、過去と同じような水準で推移しています。ユニットエコノミクスも同様で、29.9倍と前年同期の24.5倍よりも改善しています。

「ITANDI BB」のPV数も1,000万PVの大台に乗り、1,190万PVでYoY約プラス28パーセントの成長を実現しています。そのような意味でも、各指標からバーティカルSaaSとしてのネットワーク効果が実現できている状況です。

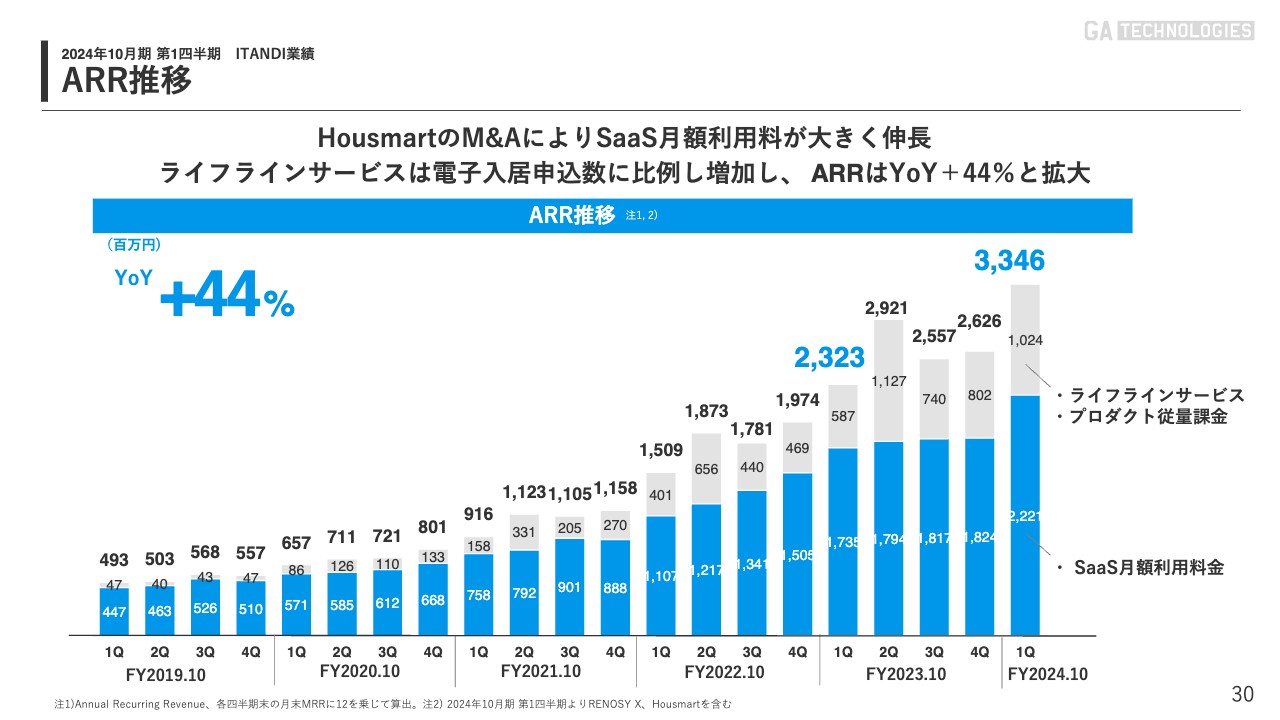

ARR推移

ARRの推移です。冒頭でも少しお伝えしましたが、Housmart社のM&Aによって、SaaSの月額利用料が大きく伸長しました。ライフラインサービスの申し込み件数も比例して増加しており、33億4,600万円という数字を計上し、YoYでプラス44パーセントの成長となっています。

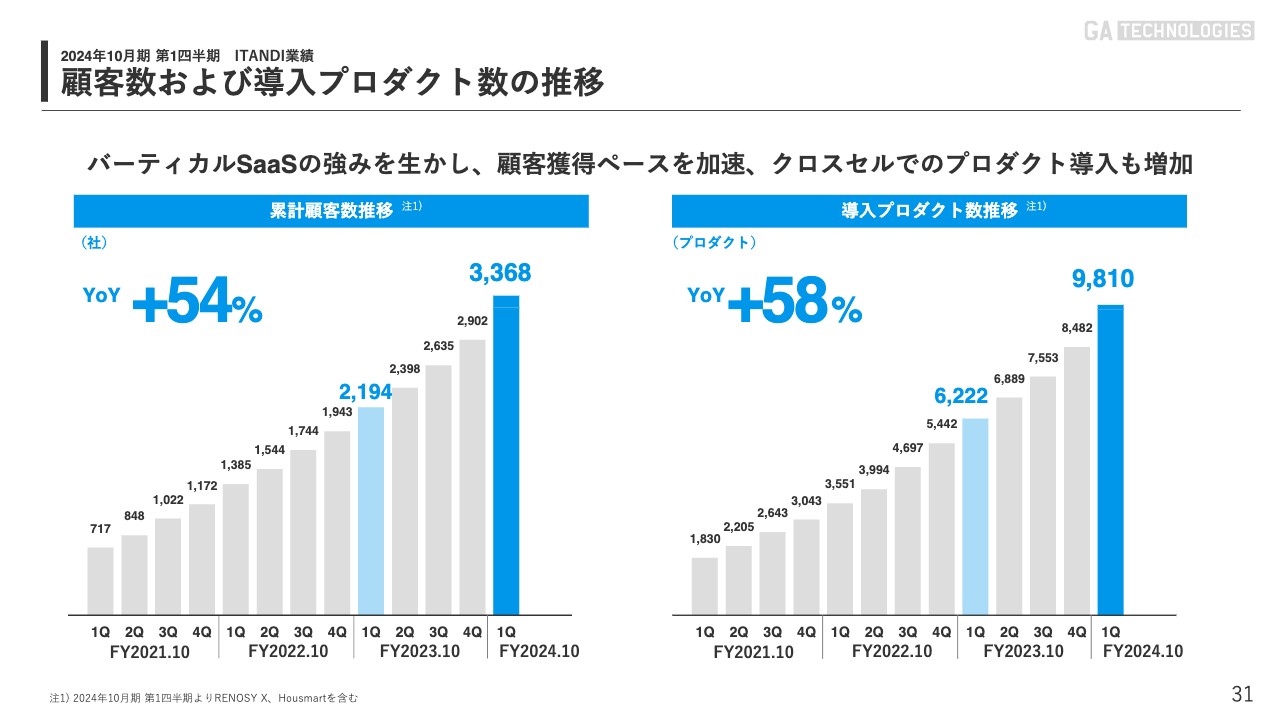

顧客数および導入プロダクト数の推移

顧客数および導入プロダクト数の推移です。3,368社が顧客になっている状況で、YoYプラス54パーセントの成長となっています。導入プロダクト数は9,810プロジェクトでYoYプラス58パーセントの成長となっています。

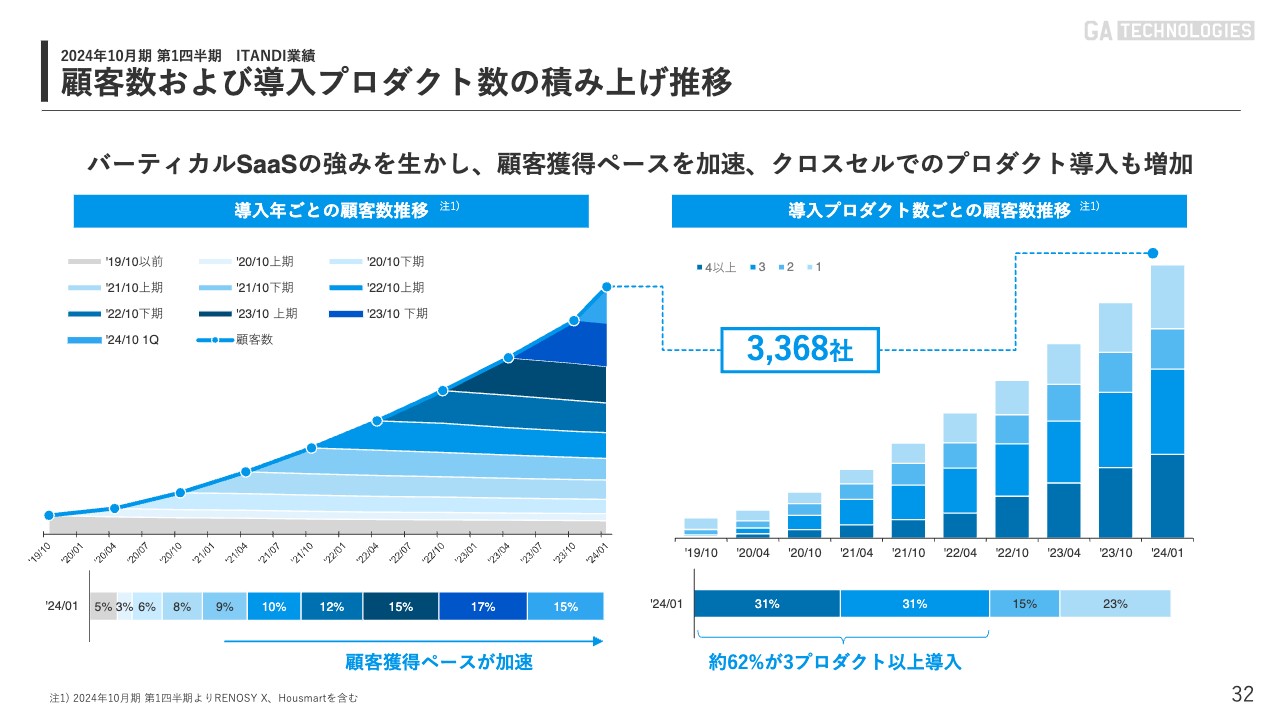

顧客数および導入プロダクト数の積み上げ推移

数字が非常に強く出ていますが、こちらのスライドは非常に重要です。当社のお客さまにプロダクトがどのように導入されているかを見ると、約6割のお客さまに3プロダクト以上導入いただいています。

その結果、低いチャーンレートが実現されており、バーティカルSaaSとしての強みが、このような顧客数とプロダクト数の数字にしっかり表れているということが確認できるかと思います。

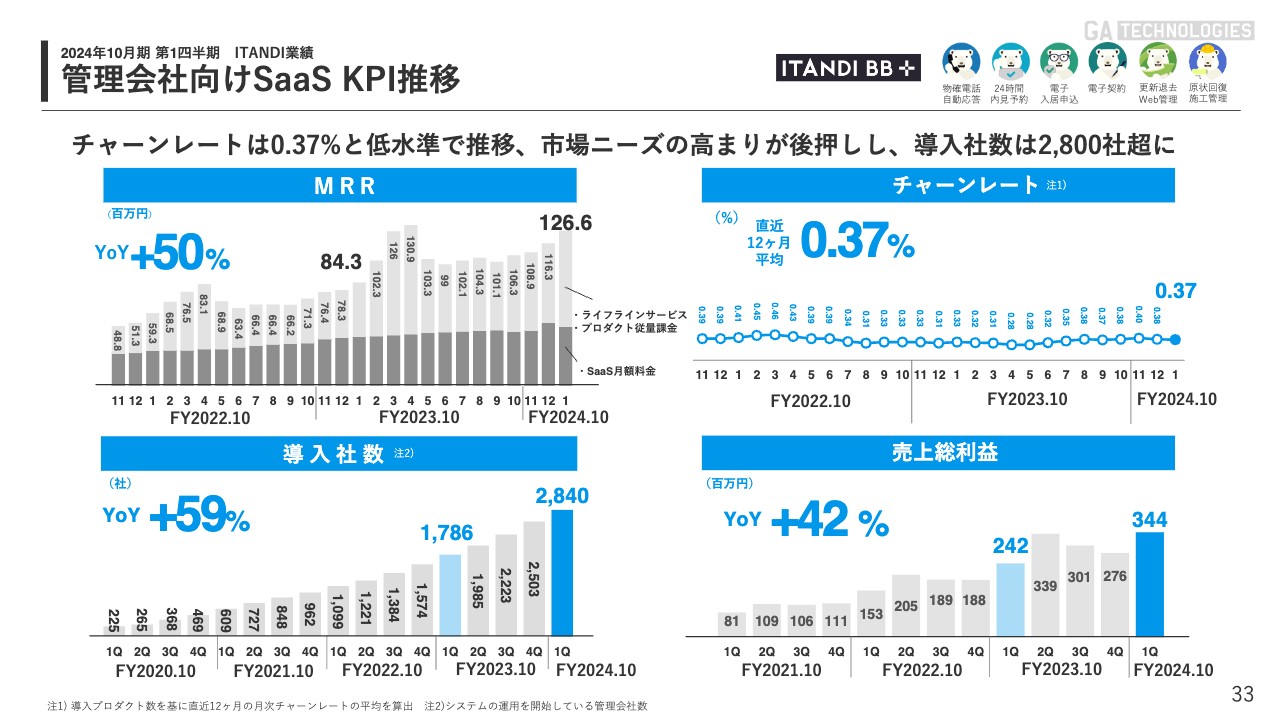

管理会社向けSaaS KPI推移

管理会社向けのSaaSのKPI推移は、引き続きチャーンレートが0.37パーセントで低水準で推移しています。MRRは1億2,660万円で、YoYプラス50パーセント成長しており、非常に強い伸びを見せています。

導入社数は2,840社で、こちらが非常に大きな伸びを牽引する背景となっており、YoYの成長率はプラス59パーセントです。売上粗利益は3億4,400万円、YoYプラス42パーセントの成長で、利益の面でも非常に高い成長を実現できています。

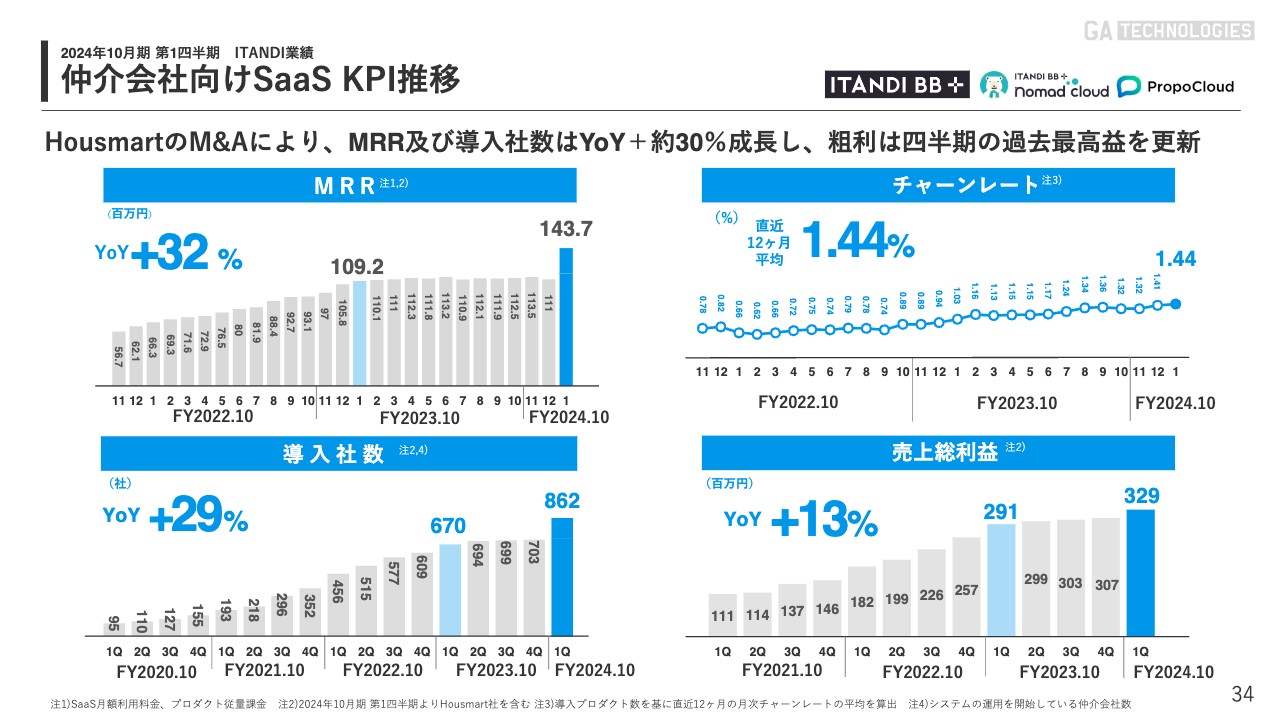

仲介会社向けSaaS KPI推移

仲介会社向けのSaaSのKPI推移は、直近まで、数字の伸び悩みが課題となっていました。仲介領域を強化する一環として、Housmart社のM&Aが実現できたことにより、MRRは1億4,370万円、YoYプラス32パーセントと、しっかりと成長を実現できています。

また、チャーンレートは1.44パーセントということで、過去水準と比べても悪い水準ではありません。

導入社数は862社ということで、こちらもHousmart社のM&Aが寄与し、YoYプラス29パーセントの増加となっています。売上総利益は3億2,900万円ということで、こちらもHousmart社の粗利が乗ったことにより成長できています。

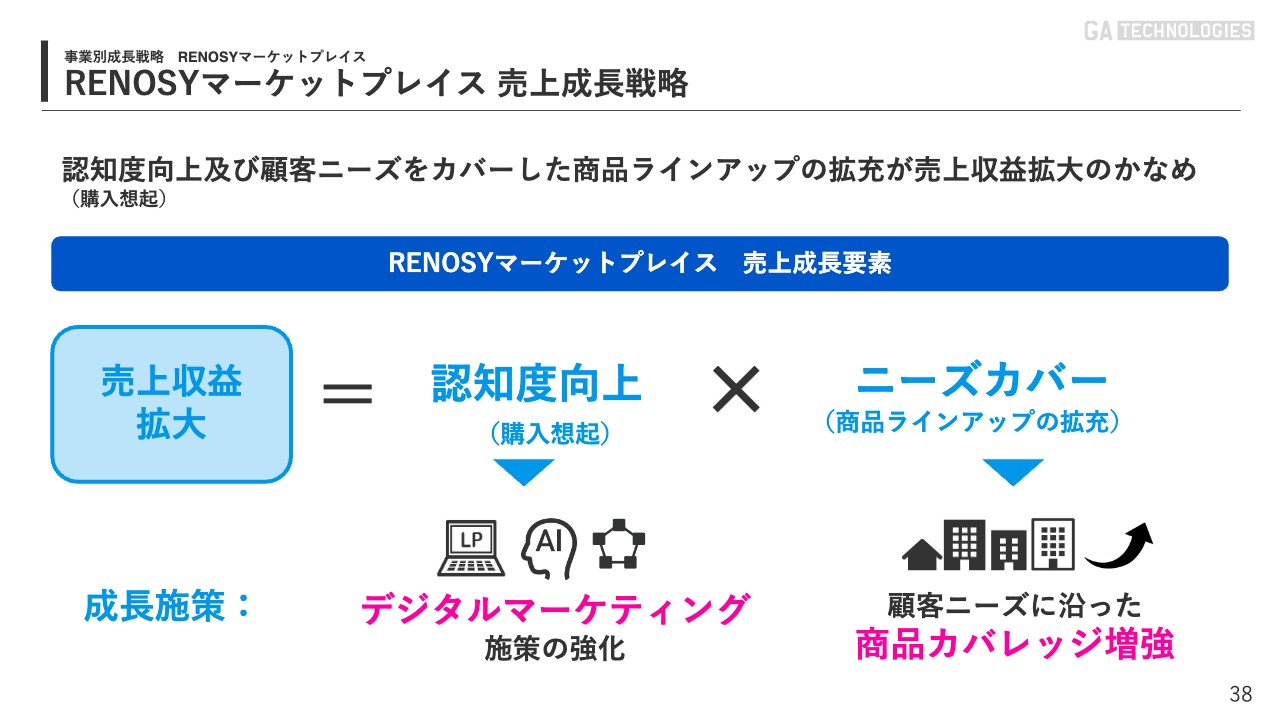

RENOSYマーケットプレイス 売上成長戦略

樋口:続いて、事業別の成長戦略をご説明します。

はじめに、スライド左側の売上収益を拡大していくために、RENOSYマーケットプレイスで何を大事にしているのかを、今一度投資家の方々に認識していただきたいです。

まずスライド中央の認知度向上です。我々のサービスはBtoCサービスのため、「投資物件や投資不動産を買うなら、ここ」というように、いかに第一想起でみなさまの頭に浮かぶかどうかが非常に重要だと考えています。

したがって、売上収益を拡大するためには、まず認知度を向上し、「不動産投資物件を買うなら『RENOSY』」、という認識をしていただき、お問い合わせをいただくことが大事です。そのため、1つ目の売上収益拡大の施策として、デジタルマーケティングの強化を行います。

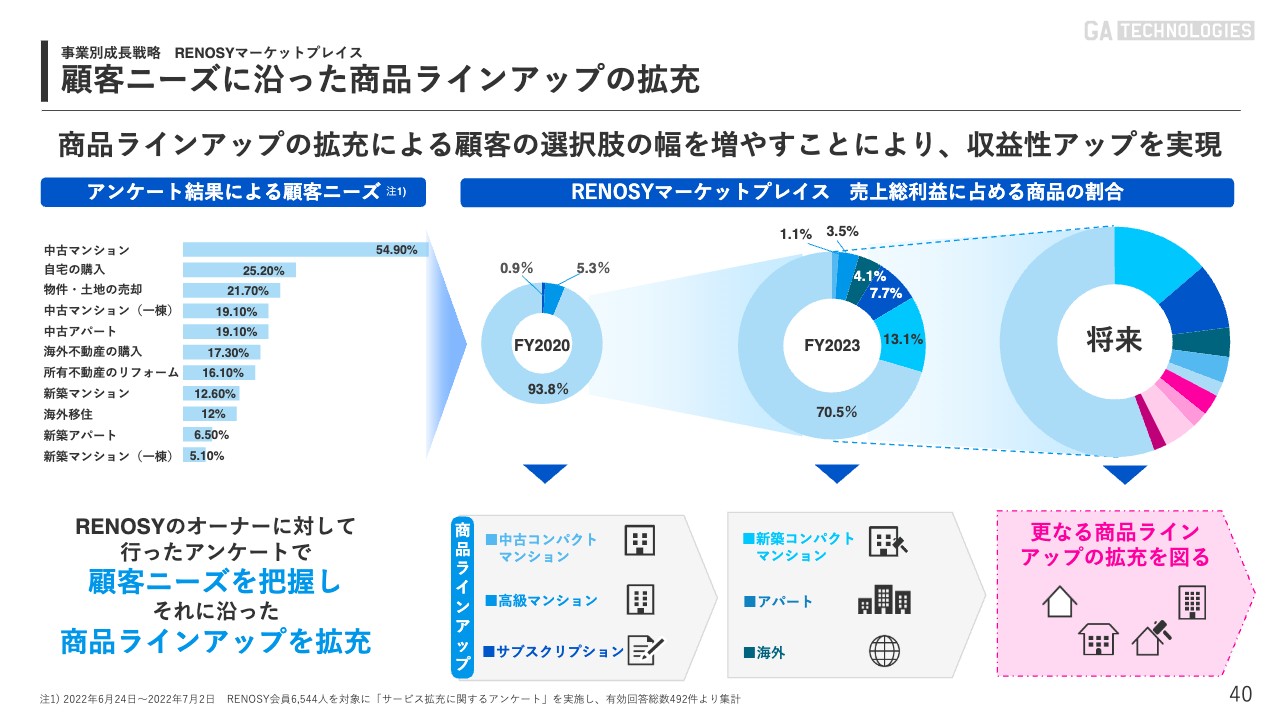

2つ目が右側のニーズカバー、商品ラインアップの拡充です。例えば、みなさまが何か買いたいと思ったときに、商品数が限られていて自分の欲しい商品がなければ、当然ながら離脱してしまうと思います。

Amazonも最初は本からスタートし、DVD、家電、洋服というかたちで商品ラインアップを増やしていったことにより、マーケットプレイス自体のサービス力の向上につながりました。先ほども言ったように、不動産には新築マンションもあれば、中古マンション、新築アパート、中古アパート、戸建て、そして地域も国内から海外までさまざまです。そのニーズのカバー率を上げていくことにより、結果的に売上収益の拡大につながります。

そのため、我々は「デジタルマーケティング施策の強化」と「顧客ニーズに沿った商品カバレッジ増強」の2つに大きく投資を行っています。

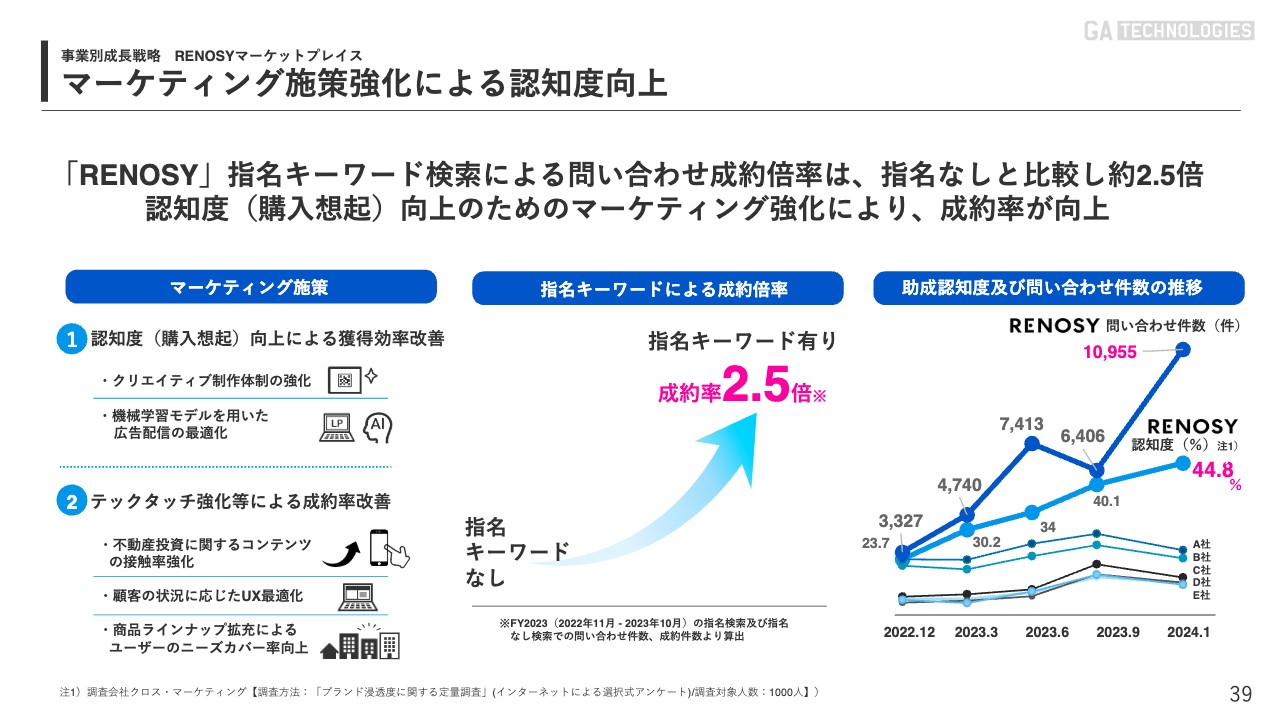

マーケティング施策強化による認知度向上

1つ目のマーケティングの具体的な施策について、まず認知度向上のために、クリエイティブ制作体制の強化を行っています。顧客ニーズは個人によって異なるため、そのニーズに合わせたクリエイティブの体制強化、そして機械学習モデルを用いた広告配信の最適化を行っています。

我々の強みは、顧客の成約データを持っていることです。「どのような方が、どのような物件を、どのようなタイミングで買っているか」という成約データをもとに機械学習を活用することにより、よりターゲティングをした成約率の高い顧客を獲得することができます。

2つ目のマーケティングの具体的な施策は、テックタッチの強化による成約率の改善です。

その中で、主に不動産投資にまつわるコンテンツを強化していくことにより、顧客との接触率を強化するというのが1つ目です。2つ目は、先ほどお話しした顧客に合わせてクリエイティブを出していくのと同じように、顧客に応じてUXを最適化することでRENOSYマーケットプレイス内の離脱を防ぎ、滞在時間の向上につなげます。そして、3つ目が、商品ラインアップの拡充によるニーズのカバー率の向上です。

この2つの大きな施策をマーケティングにより行っています。

「RENOSY」の指名キーワードを増やしていきたいという目的としては、指名なしで入ってくる方と、「RENOSY」をすでに知って入ってくる方では、成約率が2.5倍も違います。そのため、「RENOSY」の指名キーワードを増やすという施策を行っています。

その結果、今、投資家からの問い合わせが月間約1万件あり、この数はおそらく日本最大ではないかと思います。

そして「RENOSY」の認知率も、1年半前の約23パーセントから、現在は44.8パーセントまで向上しています。

我々の取引件数が増えれば増えるほど、ネットワーク効果により、「RENOSY」が強化されるという状態になります。まさに44パーセントの認知というのはそのフェーズに入ってきており、「不動産投資をするなら『RENOSY』」という状況になってきています。

顧客ニーズに沿った商品ラインアップの拡充

2つ目の具体的な施策は、ニーズに合った商品ラインアップです。2020年頃は、中古コンパクトマンション以外の商品ラインアップでの取引は約6パーセントでした。そこから「RENOSY」のオーナーに対してどのような商品を「RENOSY」上で拡充してほしいかというアンケートを行い、我々は商品ラインアップを増やしてきました。その結果、現在では約3割が他の商品になっています。

今後は、さらにその商品を拡充していくことにより、「RENOSY」のマーケットプレイス内の取引量を拡大していきます。そのためにもまずはこの認知を拡大し、第一想起で「『RENOSY』しかない」という状態に持っていきます。

そして、「『RENOSY』しかない」という状態になれば、当然、売り手側の物件の商品数も増えてきます。なぜならば「RENOSY」に商品を預ければ、簡単に売ったり買ったりできるからです。これがまさに、我々が作ろうとしているネットワーク効果です。これにより広告費も低減し、ニーズに合わせた商品を提供できるため、成約率も上がります。したがって広告費が低減するだけでなく、広告効率も上がっていきます。

そして、商品ラインアップを拡充することにより、全体の収益の粗利額の最大化にもつながっていきます。この2つの戦略が今後のトップラインのさらなる成長、そして収益率の改善につながると思っています。

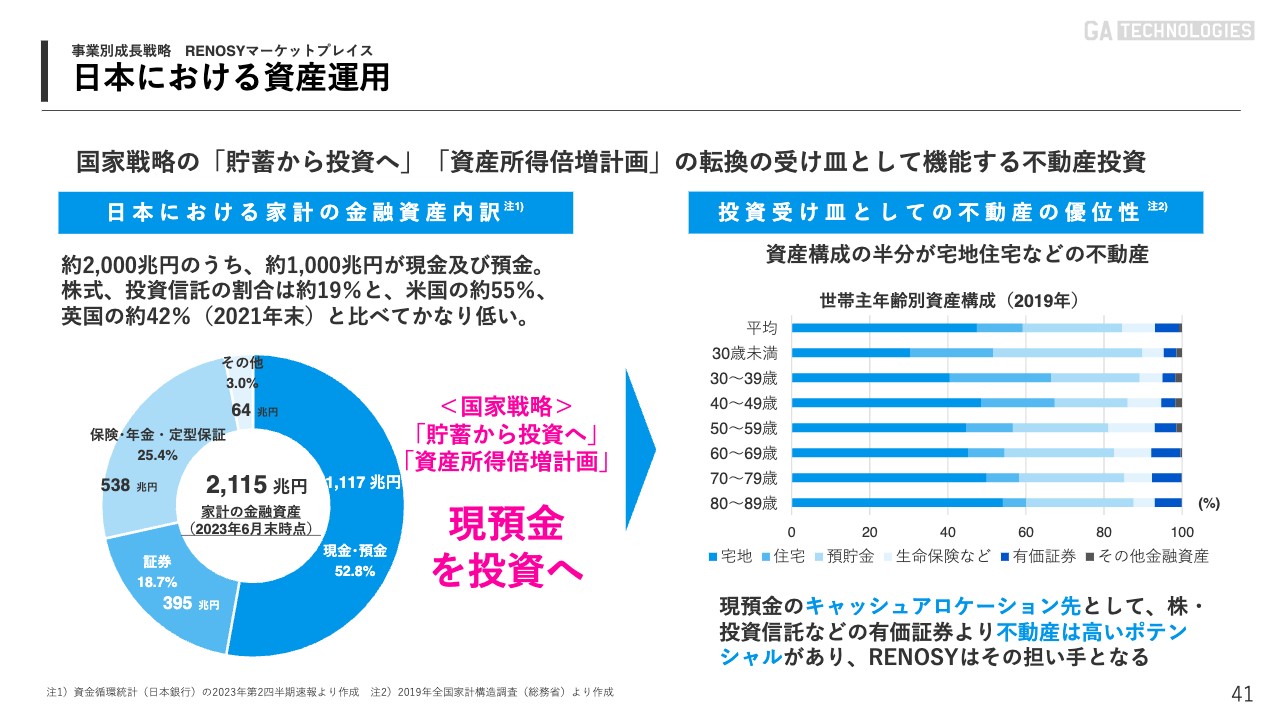

日本における資産運用

今回はマクロ的な環境についてのお話もしたいと思います。今、政府は国家戦略として「貯蓄から投資へ」、そして「資産所得倍増計画」を掲げていますが、その結果、iDeCo、NISAの拡充が行われています。日本の金融資産のうち、1,000兆円が現金だと、これを1パーセントでも動かせれば10兆円の経済効果につながります。

スライド右側のとおり、そのプロセスの中では、資産形成をする上で、個人に所属する資産の半分は不動産となります。今後、この「貯蓄から投資へ」、そして「資産所得倍増計画」には不動産が当たり前に入ってきます。その中で我々は金融としての不動産のリーディングカンパニーとして、マーケットを不動産投資で拡大しています。

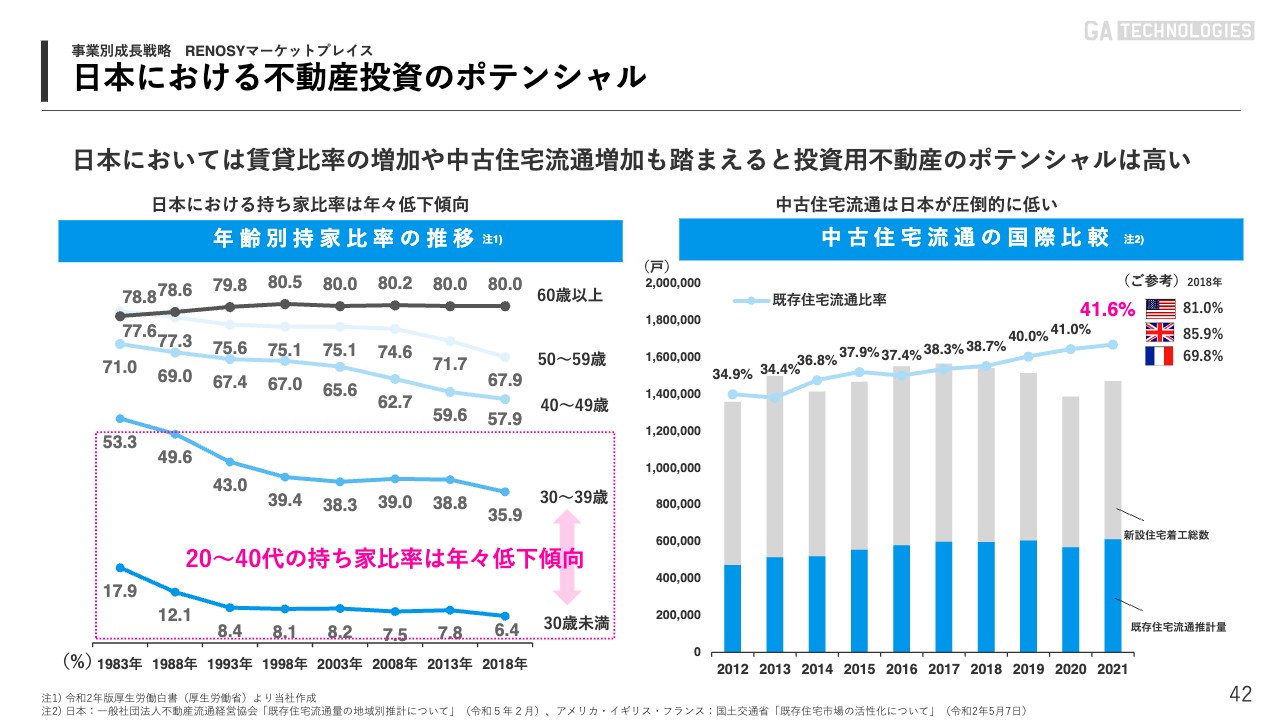

日本における不動産投資のポテンシャル

さらに、不動産の中でも、自分で住む不動産ではなく、投資としての不動産も拡大しています。

働き方の多様化、コロナ禍によってどこでも働けるという中で、若いデジタルネイティブ世代の持ち家率の低下が、今顕著にあらわれています。持ち家率が低下すると、その方々はどこに住むかといえば、賃貸不動産です。そのため、賃貸の稼働が増えています。

そして、中古住宅の流通量も拡大しています。アメリカやヨーロッパは、中古住宅の流通が7割、8割です。日本は新築信仰だったため、10年前は中古住宅の流通が約35パーセントでした。それが約42パーセントまで拡大しています。

したがって、マクロ環境的にも貯蓄から投資への拡大、持ち家から賃貸への拡大、中古住宅の流通の活性化がされていることにより、我々がマーケットを取得しているだけでなく、そもそもマーケット自体も拡大しているというのが、我々のこの事業を後押ししている要因ではないかと考えます。

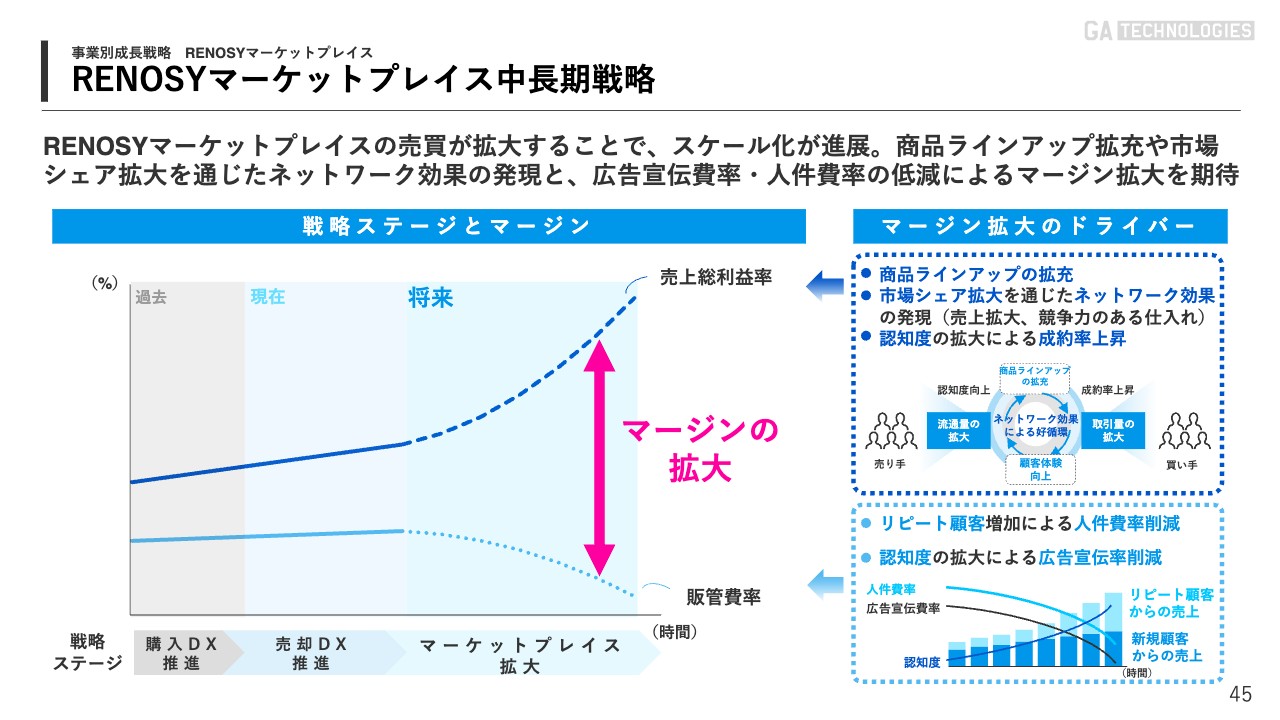

RENOSYマーケットプレイス中長期戦略

今後はトップラインのさらなる拡大だけでなく、利益率の改善も図っていきます。我々がシェアを高めていくことにより競合他社が減少してしていき、マージンが拡大していきます。広告効率が上がっていくことにより、販管費が下がります。そして、我々の営業利益率の改善も図れるということです。したがって、トップラインの拡大だけでなく、我々は収益のバランスも取っていきます。

こちらが利益率の拡大、そして利益率の向上にもコミットしているという根拠になります。

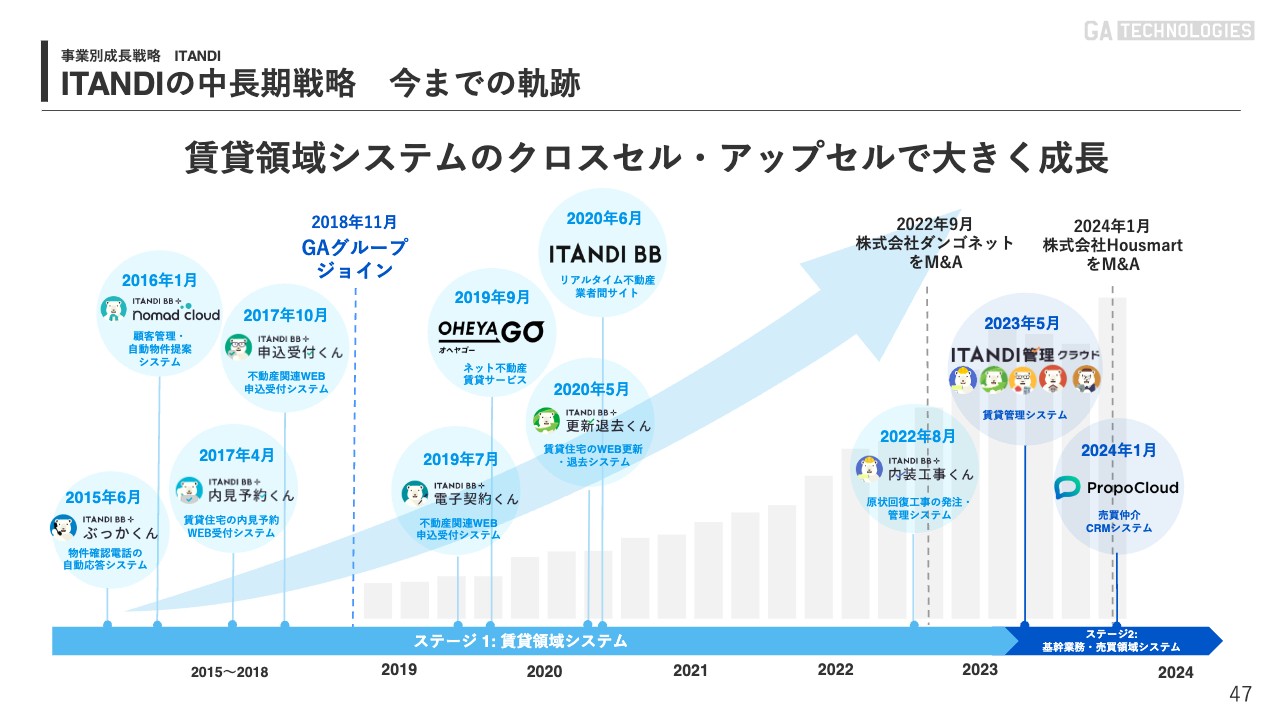

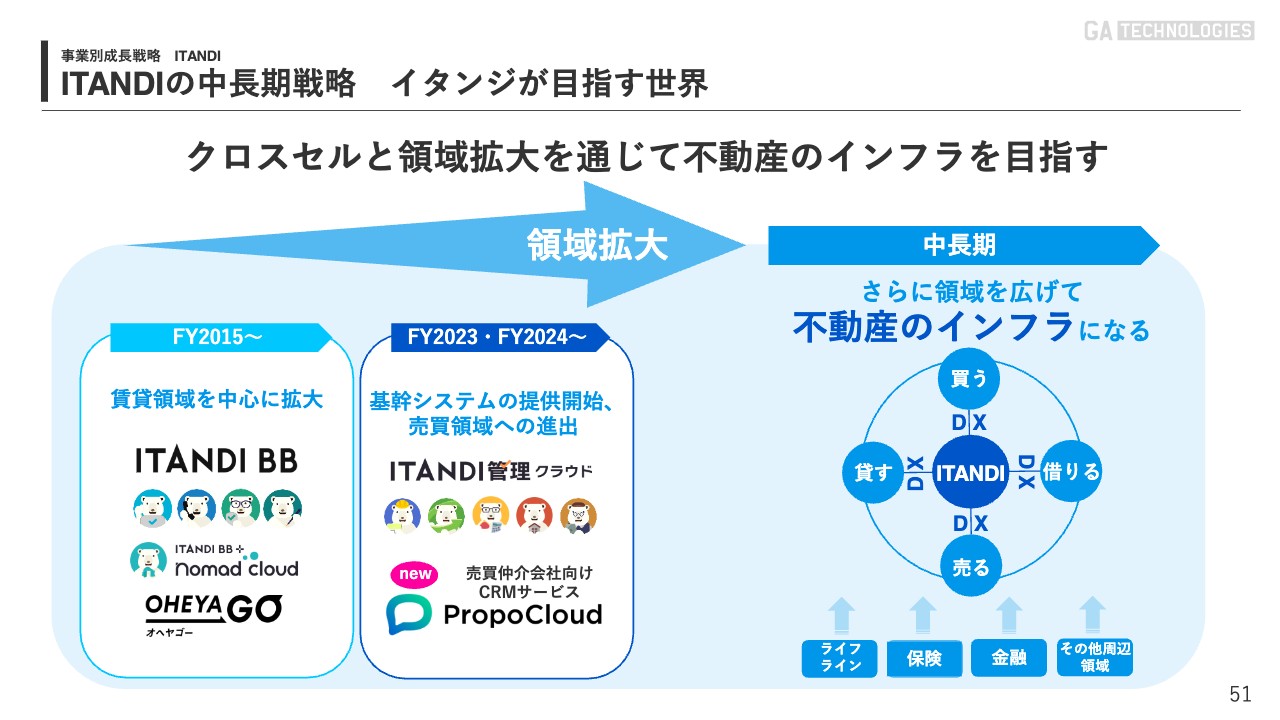

ITANDIの中長期戦略 今までの軌跡

続いて、ITANDIの成長戦略です。ITANDIは不動産会社に特化したバーティカルSaaSのプロダクトを提供しています。その成長戦略は、とにかくプロダクトラインアップを増やしていくということです。

直近では、昨年「ITANDI管理クラウド」という基幹システムが加わり、そして1月にM&AをしたHousmart社の売買向け「PropoCloud」というプロダクトにも拡大しています。今後の成長戦略においても、いかにこのプロダクトを拡充していくかが重要なポイントです。

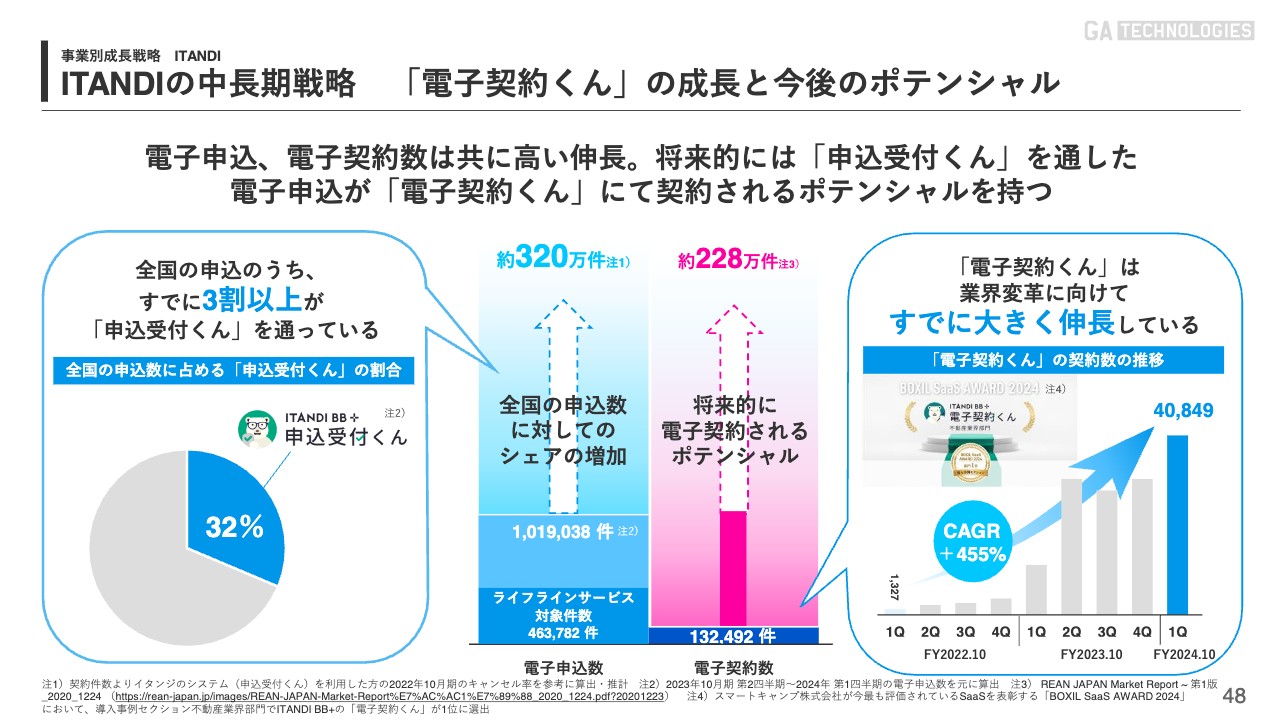

ITANDIの中長期戦略 「電子契約くん」の成長と今後のポテンシャル

日本は1年間で賃貸の申し込みが約320万件あります。我々は、そのうちの約3割の申し込みを獲得しており、100万件の申し込みを取れているということは非常に大きなシェアだと思っています。さらに宅建業法が改正された結果、申し込みだけではなく、電子契約のプロダクトも大きく成長できています。

申し込みから契約までには、キャンセルや審査が通らなかったなどの理由により数が減るものの、年間約228万件あるとされています。今後、我々の賃貸の申し込みのシェアが3割高まったように、この賃貸の契約のシェアも高まっていくと考えています。

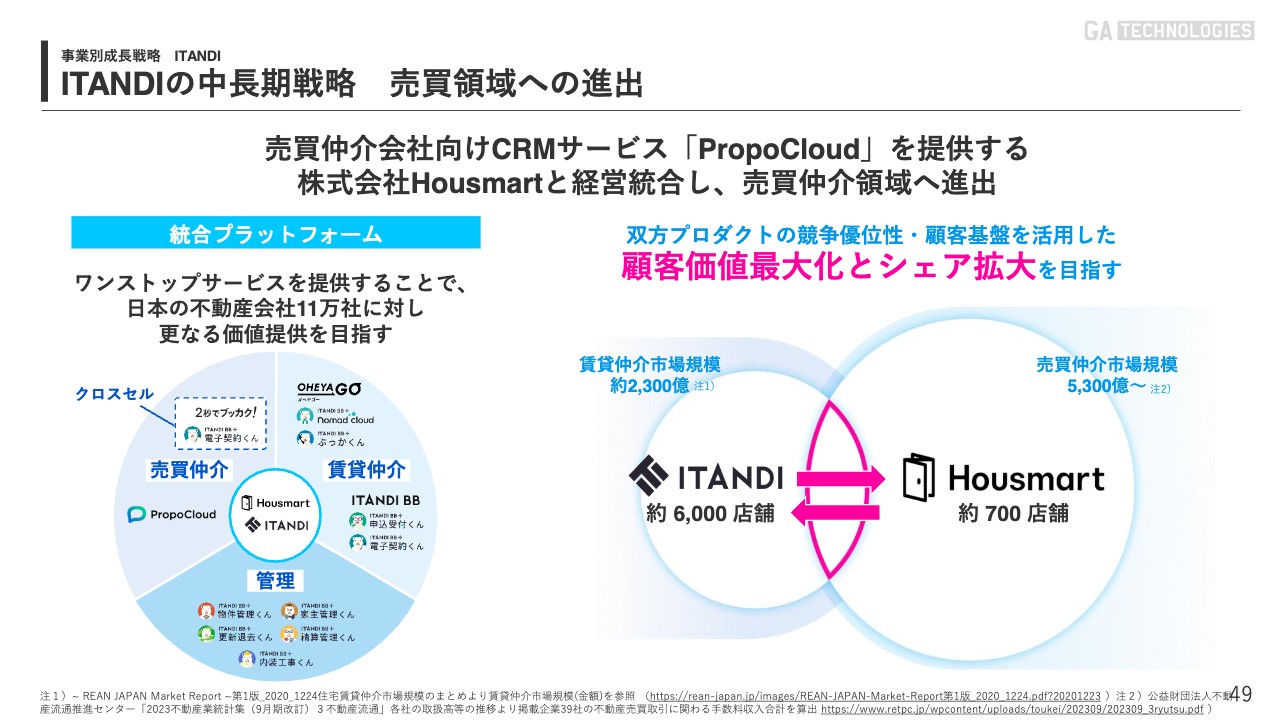

ITANDIの中長期戦略 売買領域への進出

そして、今後我々は売買領域に参入します。日本にある約11万社の不動産会社は、スライド左側の図のように、賃貸仲介がメインか、管理がメインか、売買仲介がメインか、もしくは全部行っているかに分かれます。

我々は今まで、賃貸仲介と管理がメインの会社にしかプロダクトを提供できていませんでした。しかし「PropoCloud」がジョインしたことにより、売買仲介の会社にもプロダクトが提供できるようになります。したがって、約11万社すべての不動産会社にプロダクトの提供ができるということです。

ITANDIが約6,000店舗、Housmart社が約700店舗にプロダクトを提供していますが、今後は、クロスセルによりさらに収益の拡大を図れると考えています。

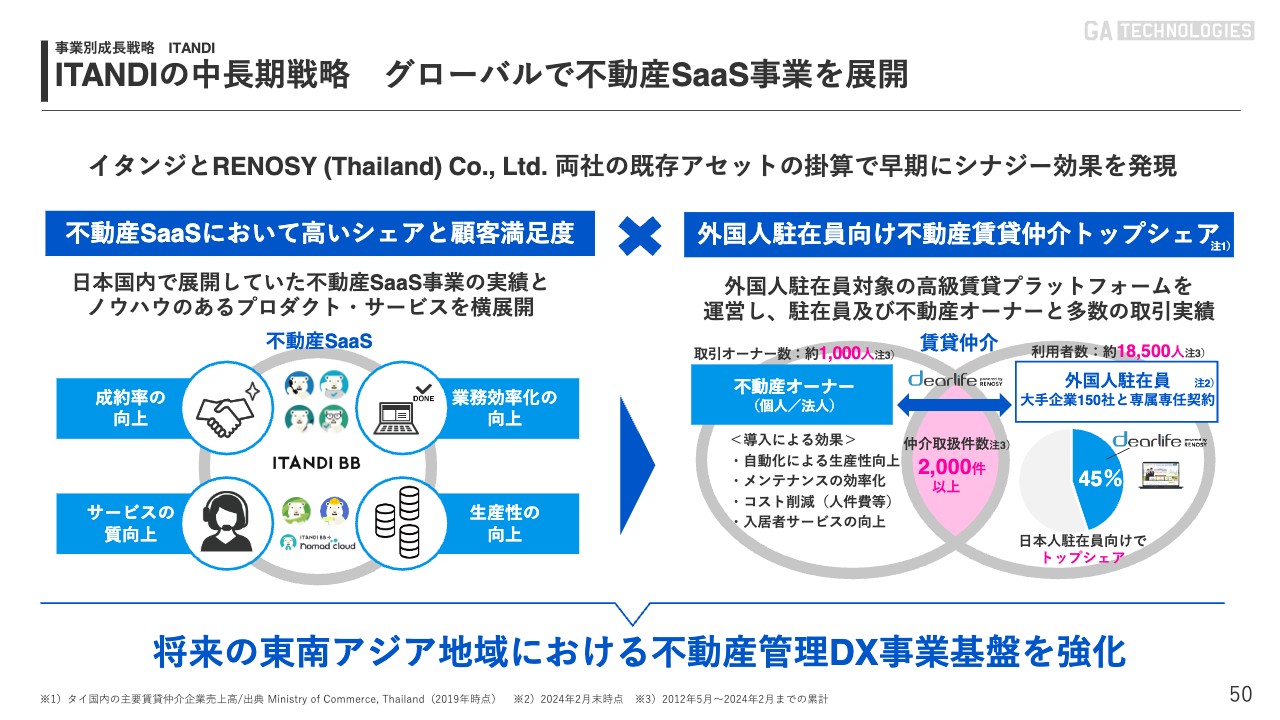

ITANDIの中長期戦略 グローバルで不動産SaaS事業を展開

RENOSYマーケットプレイスは、中国、タイ、アメリカとグローバル展開をしてきました。今後はITANDIにおいても、まずは成長国である東南アジアのタイを中心に、SaaSのプロダクトを提供していこうと考えています。

我々が約2年前にM&Aをしたdearlife社という会社が、タイで賃貸仲介のサービスを提供しており、すでに現地でタイのオーナー約1,000人との接点があります。そして累計の賃貸仲介件数は約1万8,500人となっています。仲介取り扱い件数も2,000件以上あるため、この資産を使うことによって、ITANDIのSaaSのプロダクトをタイでよりスムーズに浸透させることができると思っています。

そのため、我々は今後東南アジアにおいても、ただ独自に参入するわけではなく、既存のdearlife社の強みを生かし、そこにSaaSを掛け合わせていく取り組みをしていきます。

したがって、無鉄砲に大きく投資をしていくということではなく、強みを生かして事業参入していくため、シェアを高められるという自信があります。そして既存の強みを活かすことで大きい金額を投資せずともマーケットの拡大を獲得することができます。したがって先ほど冒頭でお伝えしたとおり、トップラインの拡大と収益性の改善の両方を行うことができると考えています。

ITANDIの中長期戦略 イタンジが目指す世界

我々が目指している姿として、2015年からは賃貸仲介管理にSaaS、そして2023年、2024年からは管理の基幹システム、売買仲介に参入していき、中長期では、約11万社の不動産会社にプロダクトを提供します。さらにプロダクトの提供だけでなく、ライフライン、保険、金融、その他周辺領域を掛け合わせることにより、真の不動産インフラを目指していくというのが、ITANDIの成長戦略になります。

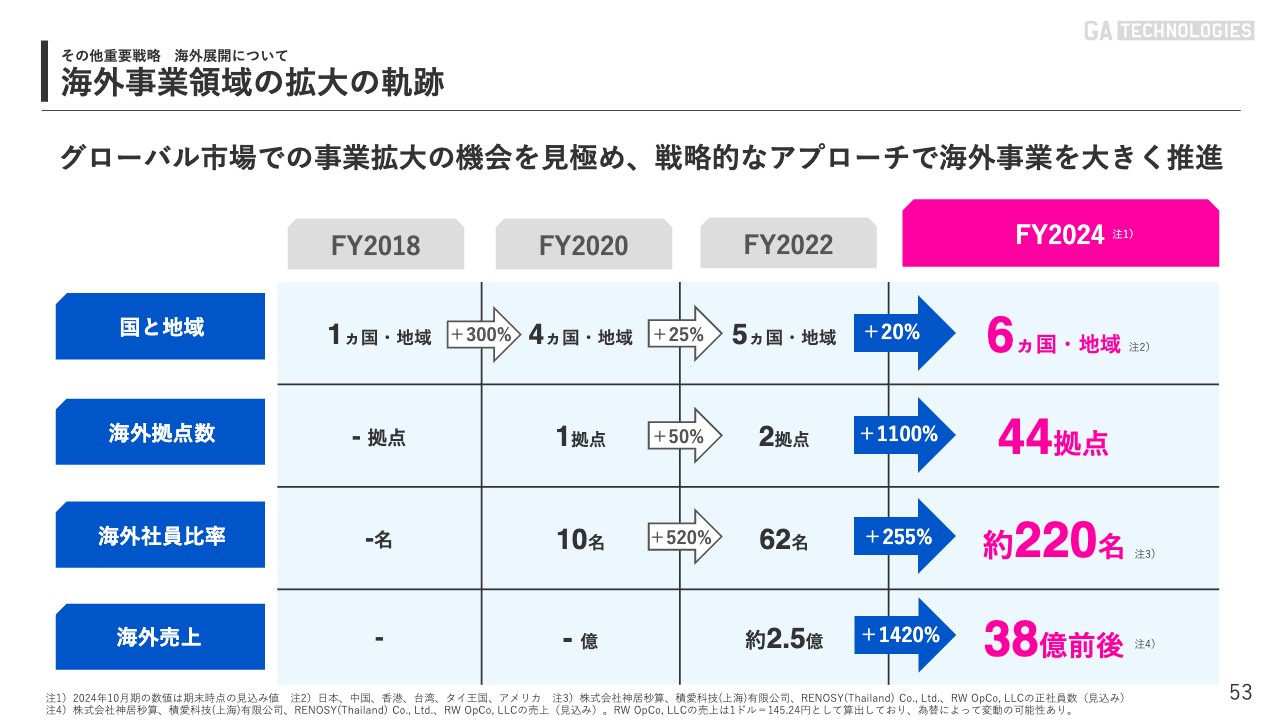

海外事業領域の拡大の軌跡

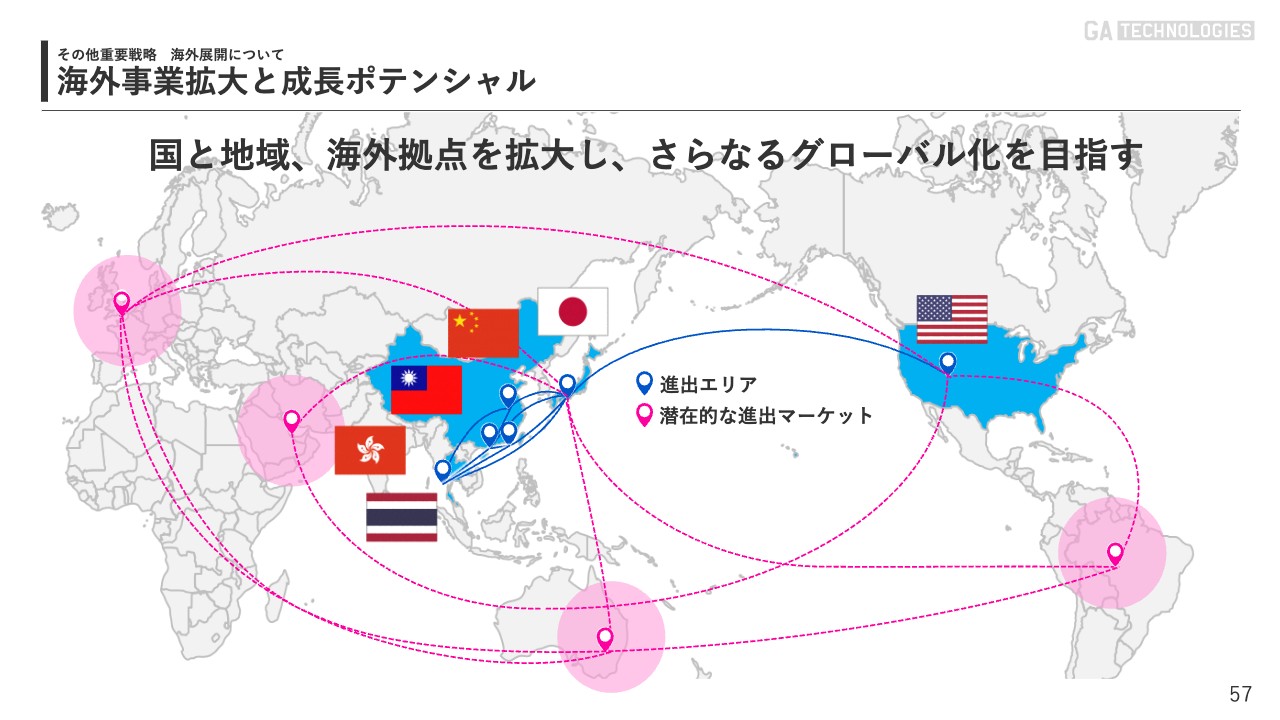

最後に、海外展開についてです。国内のマーケットはまだまだ大きいため、国内を中心にしっかりマーケットを獲得し、収益性も高めながら、海外への展開も強化していきます。

2018年は1ヶ国・地域しか展開できていませんでしたが、地道に積み重ねることにより、2024年には6ヶ国・地域に展開しています。創業10年規模のベンチャーで、6ヶ国・地域に展開できている企業はなかなかないのではないかと思います。拠点数においても、44拠点、約1,100パーセント成長しています。

海外グローバルの社員比率も、2022年の62名から、約220名となる見込みです。海外の売上比率においても、2022年の約2.5億円が今期は約38億円前後になる見込みです。売上の比率はまだ2パーセント、3パーセントですが、粗利に関してはグループ全体で今期約270億円になります。そしてグローバルの粗利が約20億円ほどになるため、粗利で考えるとすでに7パーセントから8パーセントのシェアを誇っています。

そのため、1億2,000万人という国内を強化しながらも、さらに世界の70億人をターゲットにすることにより、我々のトップラインの成長は、さらに図れるのではないかと思っています。

ただ、無鉄砲に海外展開しているわけではありません。投資家の方々には、「海外事例の成功例がなかなか少ないので大丈夫ですか?」というご不安の声をいただきますが、我々は戦略的に海外展開を行っています。

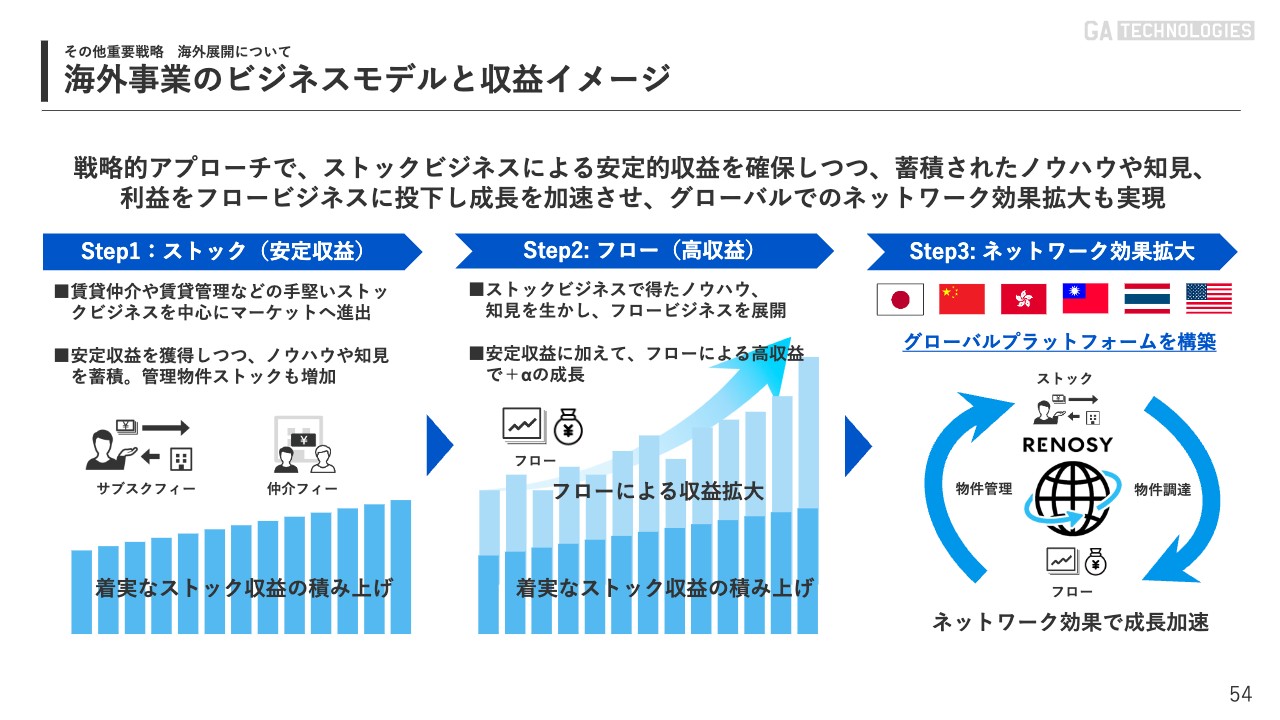

海外事業のビジネスモデルと収益イメージ

まず、Step1として、手堅い賃貸仲介や管理というストックビジネスを中心に、東南アジア、アメリカへ参入しています。そして安定収益を獲得しつつ、ノウハウや知見を貯め、さらにストック収益を高めていくことが前提です。そのため、アーリーステージの企業をM&Aしたり、いきなり大きな右も左もわからないようなフロー事業に投資したりするという海外戦略ではありません。

Step2は、ストック収入で得たノウハウや知見を生かし、よりグロースしやすいフロービジネスを展開します。安定収益に加え、フローによる高収益でプラスアルファの成長をしていきます。

Step3は、先ほどのITANDIの展開にもあるように、それぞれの国がそれぞれのシナジーを持って展開します。そうでないと、レバレッジが効きません。ITANDIがタイへ参入する上でも、dearlife社が先ほどのStep1の既存顧客を持っていることで、安定収益を獲得できています。そして、アメリカのM&Aに関しても、RW OpCo社は、ストック収入であるプロパティマネジメントを多く管理しており、約1万4,000戸を管理しています。

そのため、ストック収入という武器と、それぞれに既存の安定した収益がある、というシナジーや安定収益がないと、我々はグローバル展開していません。

投資家の方々の「成功事例が少ない」「今後大きくお金がかかるのではないか」といった心配も必要ありません。我々は再三お伝えしているように、トップラインを拡大しつつ、収益性も拡大し、収益の中でしっかりと海外事業にも投資をしていきます。

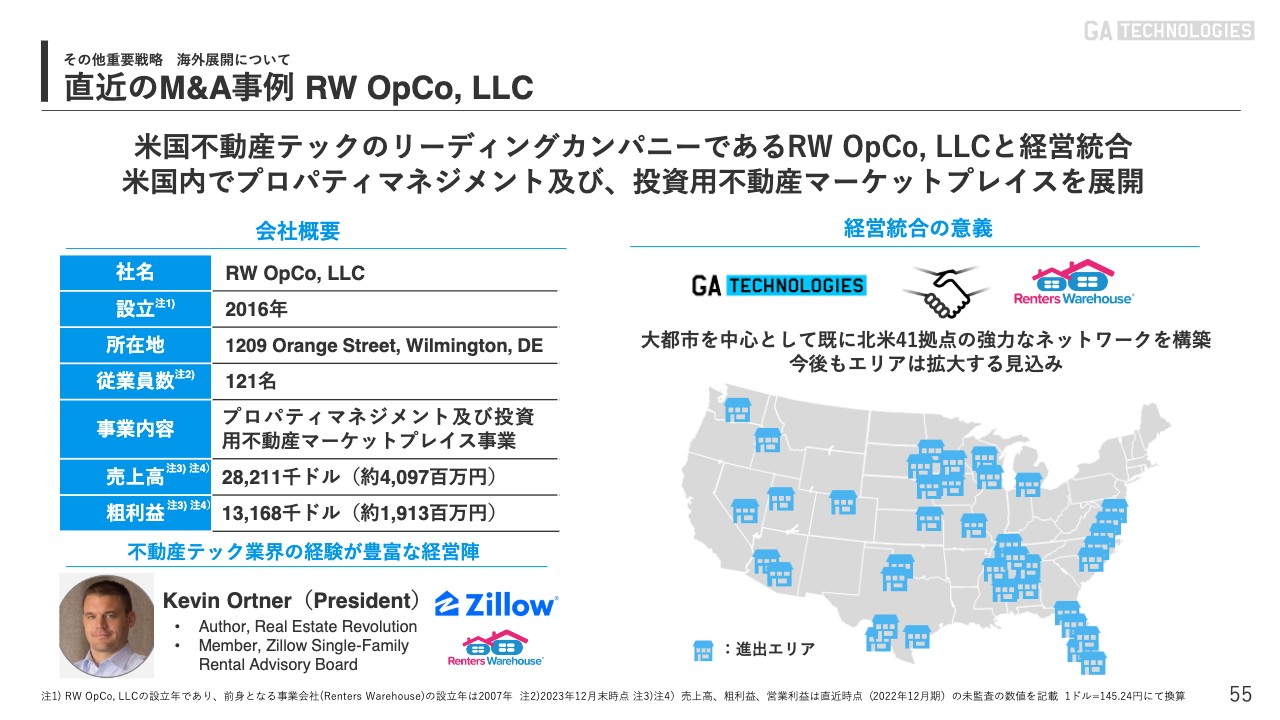

直近のM&A事例 RW OpCo, LLC

その1つとして、アメリカのRW OpCo社という会社をM&Aしました。すでに全米に41拠点ありますが、これがあるということはものすごいことです。

なぜなら、アメリカは州ごとに免許を取らなくてはいけません。普通に41拠点の州で免許を取ろうと思ったら、10年、15年かかります。そのため、RW OpCo社は設立が2016年となっていますが、これはファンドに売却したときが2016年で、企業自体は2007年からやっており、そもそも15年の知見があるわけです。15年間、我々がゼロから始めようとしたら相当時間がかかります。

収益に関しても、売上はすでに約40億円、粗利約20億円、プロパティマネジメントはすでに約1万4,000戸、そしてストックビジネスであるということもあり、我々は今回アメリカに参入しました。

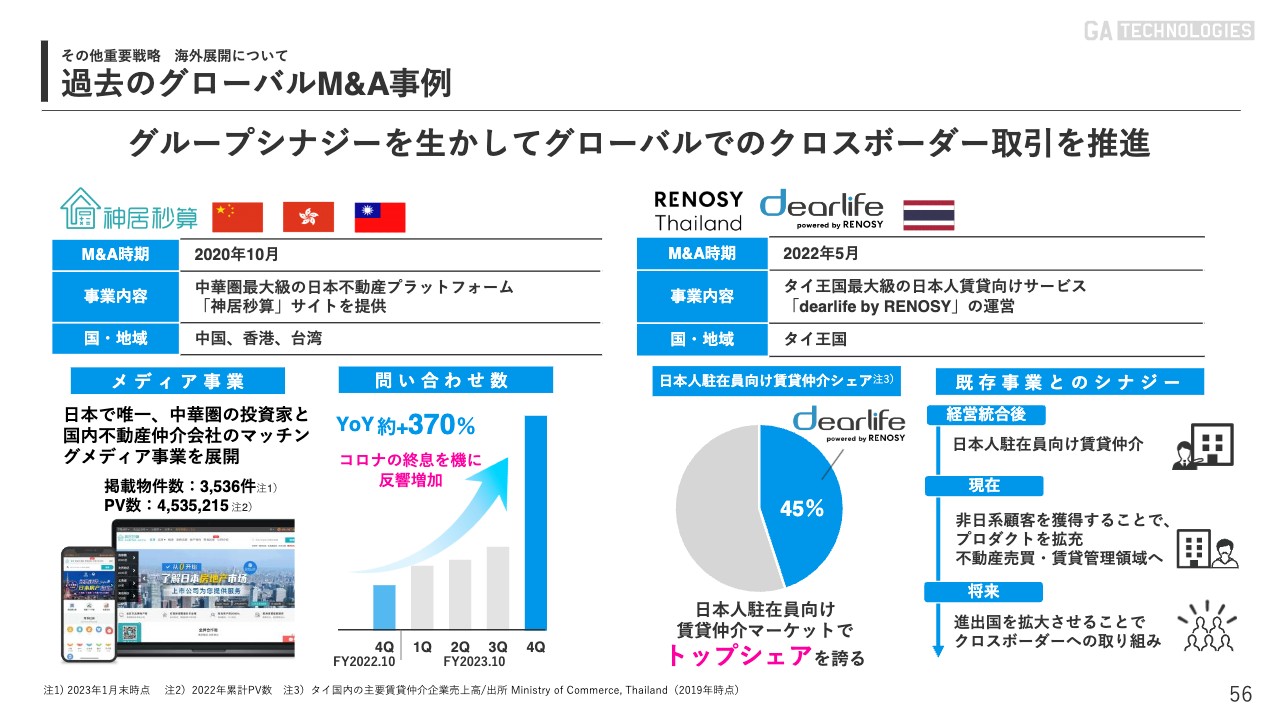

過去のグローバルM&A事例

中国や香港、台湾の方が、日本の不動産を買っているニュースはご覧になっていると思いますが、我々は、神居秒算社という会社を約4年前にM&Aし、中華圏最大級の日本不動産プラットフォームを保有しています。

コロナ禍では一定の影響がありましたが、コロナ明けに渡航が戻ってきてからは問い合わせ数がYoY約プラス370パーセントと増加しています。中華圏の方が日本の物件を買いたい時には我々のプロダクトを通ることになります。

東南アジアでも約2年前にdearlife社と経営統合したことによって、タイにも展開しています。

海外事業拡大と成長ポテンシャル

まずは中国、香港、台湾、東南アジア、そしてアメリカというかたちでグローバル展開をしています。日本国内に注力しながらもシナジーとストック収入を活かし、テクノロジーとイノベーションで、人々に感動を生む世界のトップ企業を作ります。

この10年でこれだけ安定的に手を打てている会社というのは、そうそうないのではと思っています。そのため変わらず、日本国内・海外ともに大きく成長していきたいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3491

|

1,618.0

(15:30)

|

+42.0

(+2.66%)

|

関連銘柄の最新ニュース

-

GAテクノ(3491) 独立役員届出書 02/20 17:00

-

GAテクノ(3491) GA technologiesのデータエン... 02/10 11:30

-

GAテクノ(3491) AI不動産投資のRENOSY、“パパママ投... 02/10 11:00

-

GAテクノ(3491) AI不動産投資のRENOSY、「不動産投資... 02/04 11:00

-

GAテクノ(3491) AI不動産投資のRENOSY、読売巨人軍の... 02/02 15:00

新着ニュース

新着ニュース一覧-

今日 21:40

-

今日 21:27

-

今日 21:16

-

今日 21:10