ユミルリンク、Mailサービスが牽引し9期連続増収 今期の利益伸長は控えめも人材投資や待遇改善の推進に注力

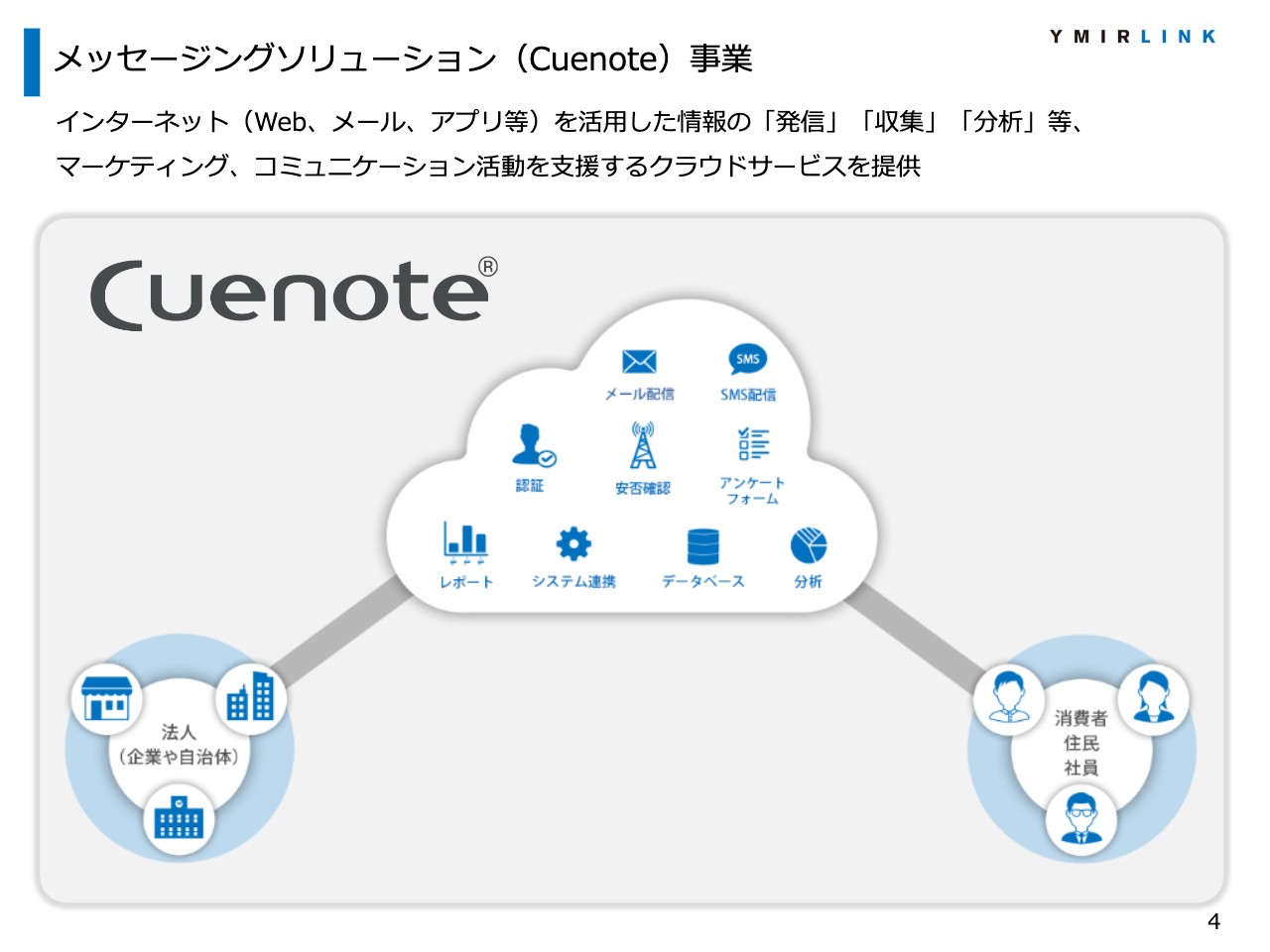

メッセージングソリューション(Cuenote)事業

清水亘氏:本日はご参加いただきありがとうございます。ユミルリンク株式会社の代表取締役社長の清水です。2023年通期決算について資料をもとにご説明します。

まず、事業概要について簡単にご説明します。当社は、法人向けにマーケティングやコミュニケーション活動を支援するソフトウェア「Cuenote」を提供しています。提供方法は、主にSaaSと呼ばれるサービス形式です。

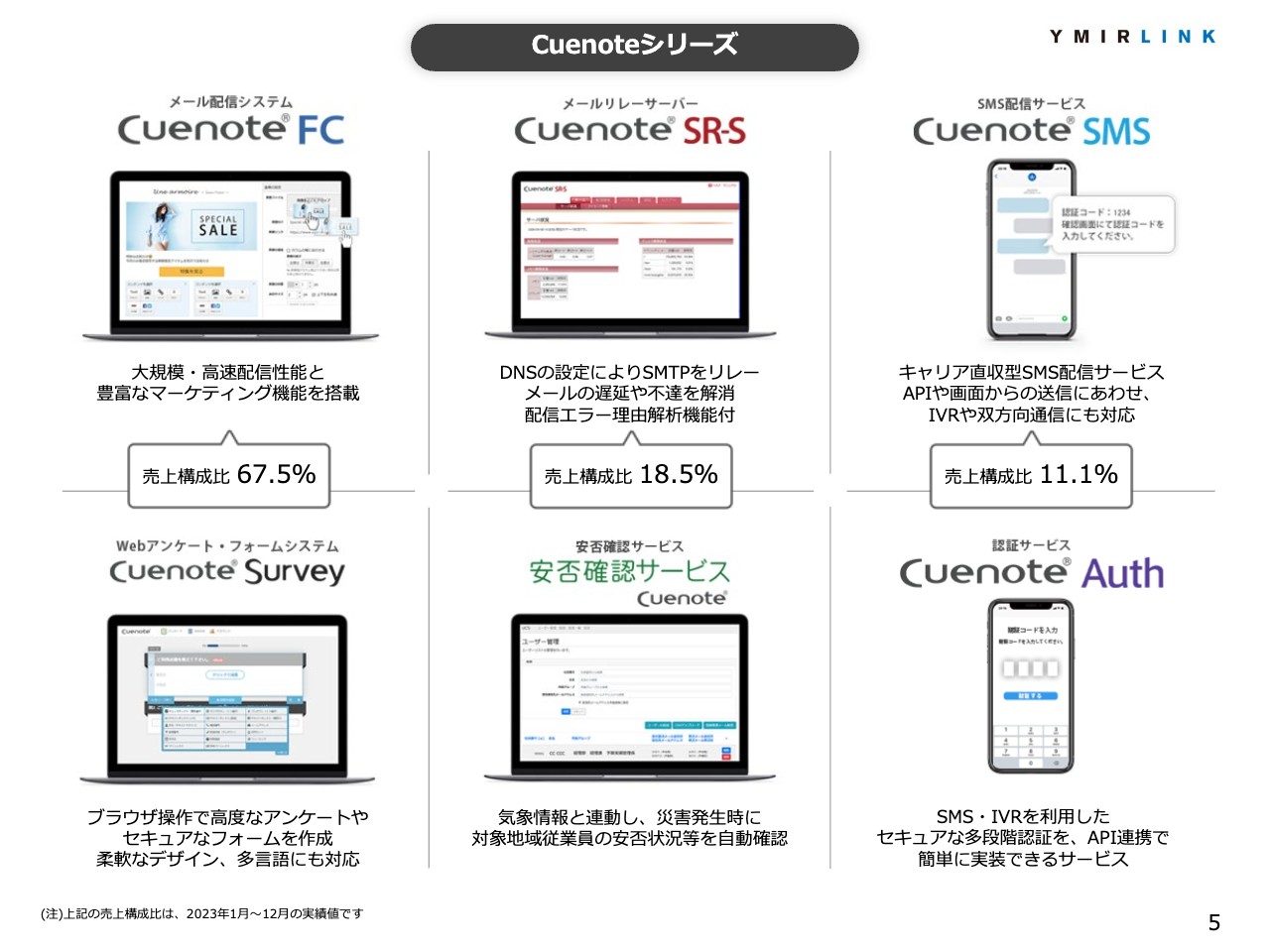

Cuenoteシリーズ

スライドには、「Cuenote」シリーズの主な製品を掲載しています。Mail系のサービスとSMS系のサービスがそれぞれ2種類ずつあります。また、その他アンケートや安否確認サービスなども提供しています。

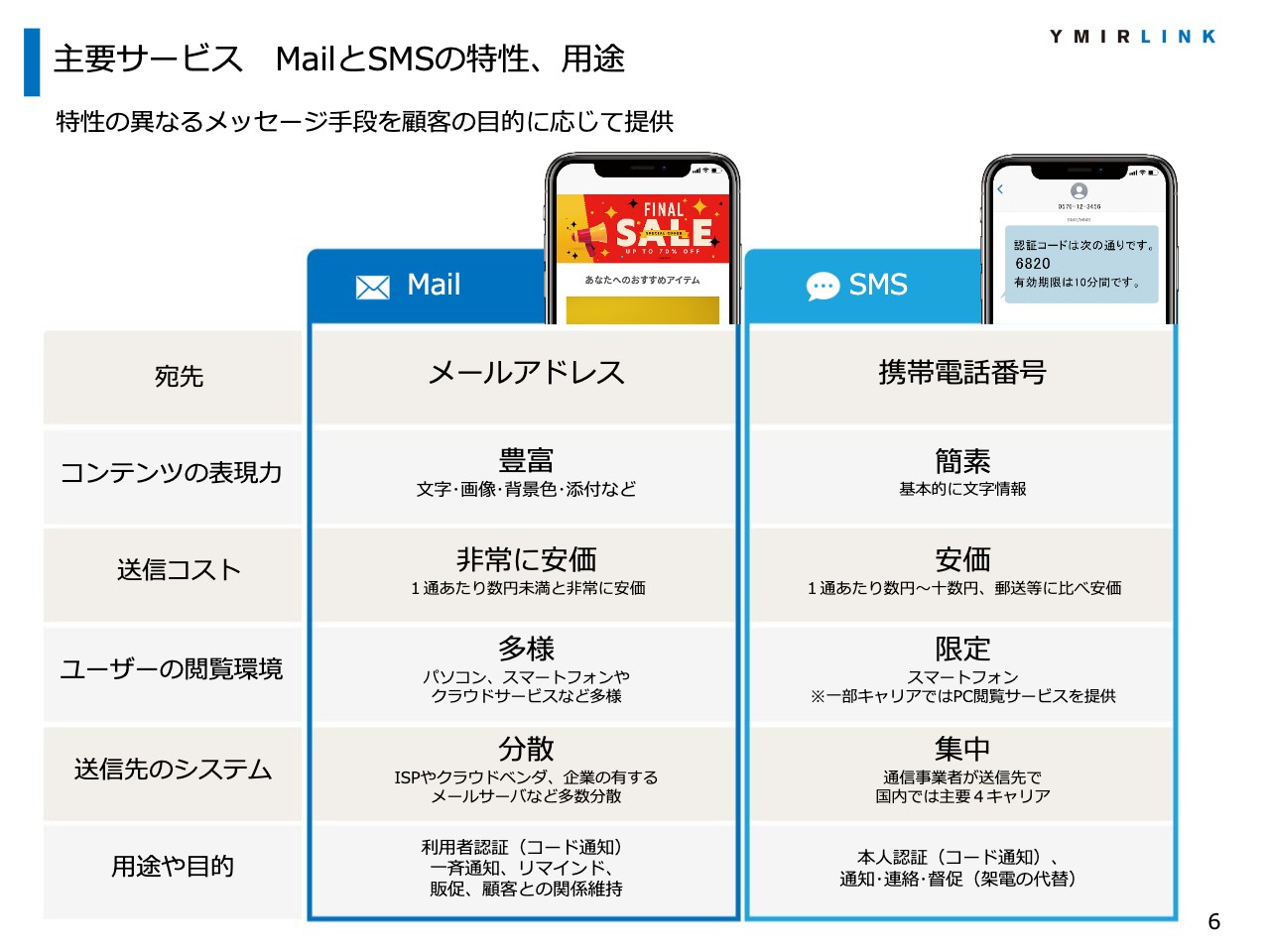

主要サービス MailとSMSの特性、用途

主要サービスのMailとSMSは特性が異なり、用途も違います。Mailは、宛先がメールアドレスのため宛先収集に配慮が必要となりますが、表現豊かなコンテンツを安価に送信でき、通知やリマインドにあわせた販売促進やリレーション維持などの用途で多く活用されます。

SMSはテキストメッセージが中心の簡単な情報伝達ですが、宛先が電話番号のため、本人確認手段などに用いられています。

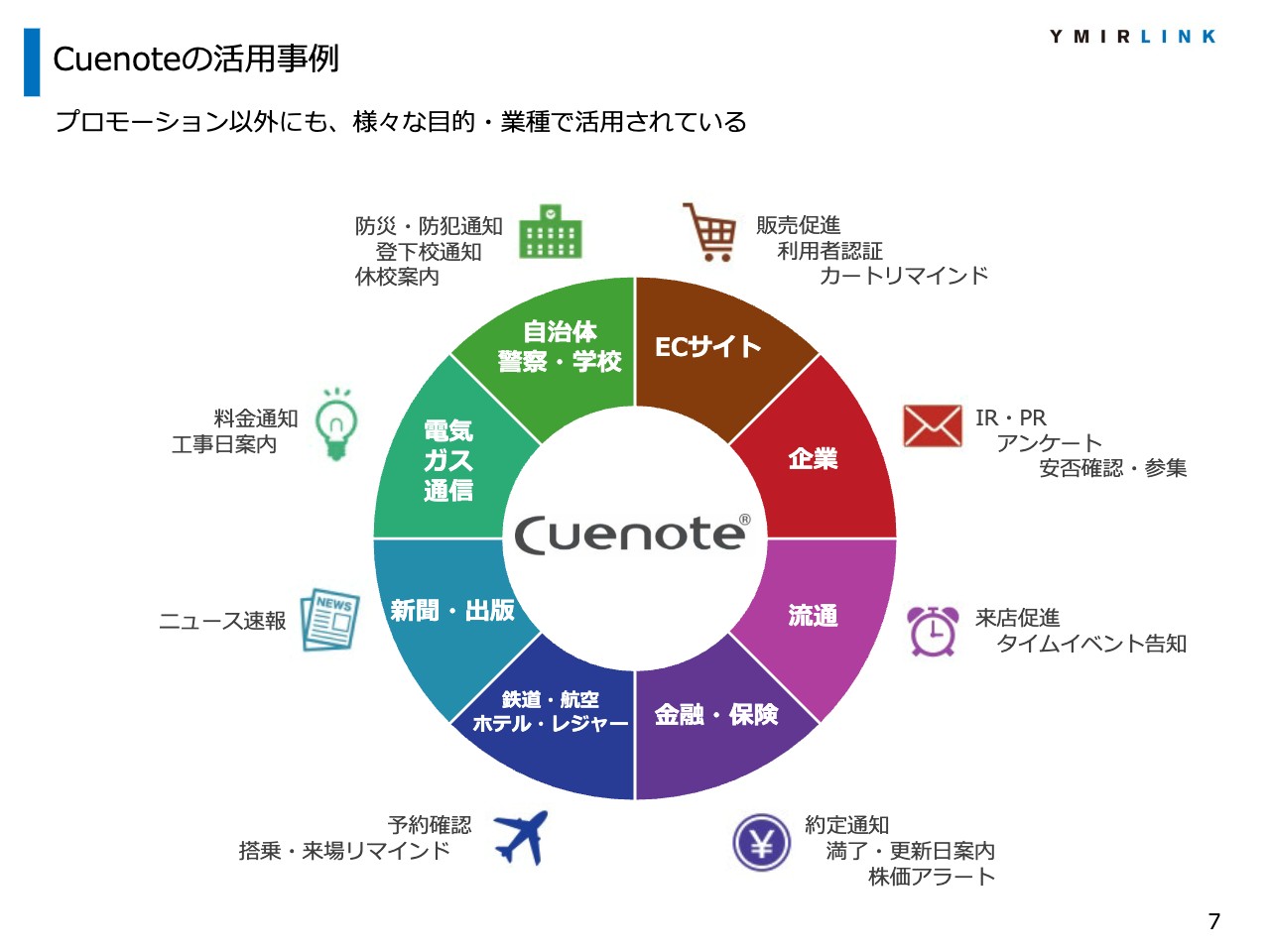

Cuenoteの活用事例

「Cuenote」シリーズの主な活用事例です。プロモーションや販売促進以外にも、認証や搭乗案内、約定通知など、日常生活におけるさまざまなシーンで活用いただいています。

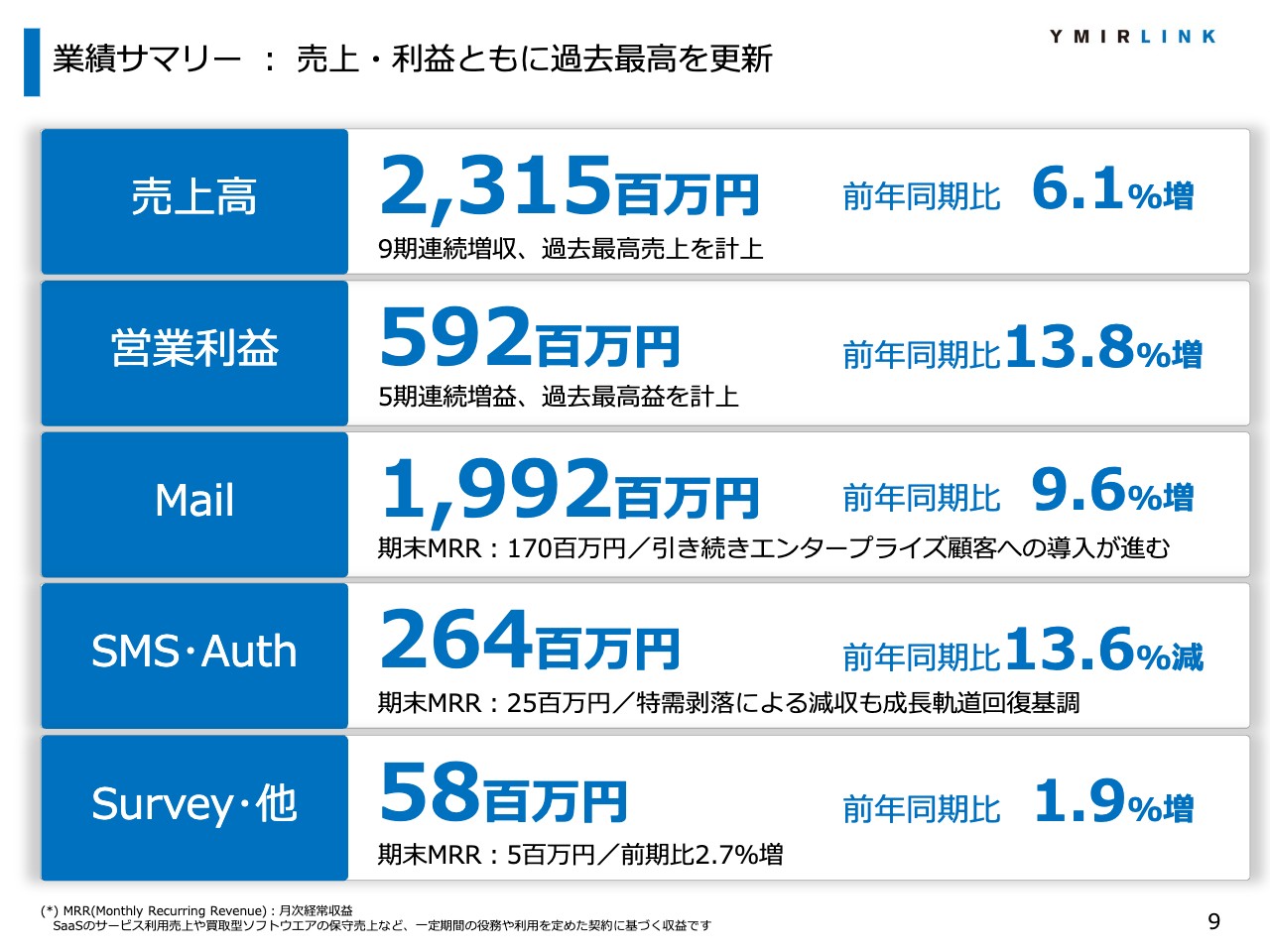

業績サマリー : 売上・利益ともに過去最高を更新

2023年通期決算についてご説明します。まず、業績のサマリーです。売上高は前年同期比6.1パーセント増収の23億1,500万円、営業利益は前年同期比13.8パーセント増益の5億9,200万円となりました。

サービス別の指標としては、Mailサービスの売上高は前年同期比9.6パーセント増収の19億9,200万円、期末MRRは1億7,000万円となりました。SMSサービスの売上高は前年同期比13.6パーセント減収の2億6,400万円、期末MRRは2,500万円となりました。Survey・他は前年同期比1.9パーセント増収の5,800万円です。

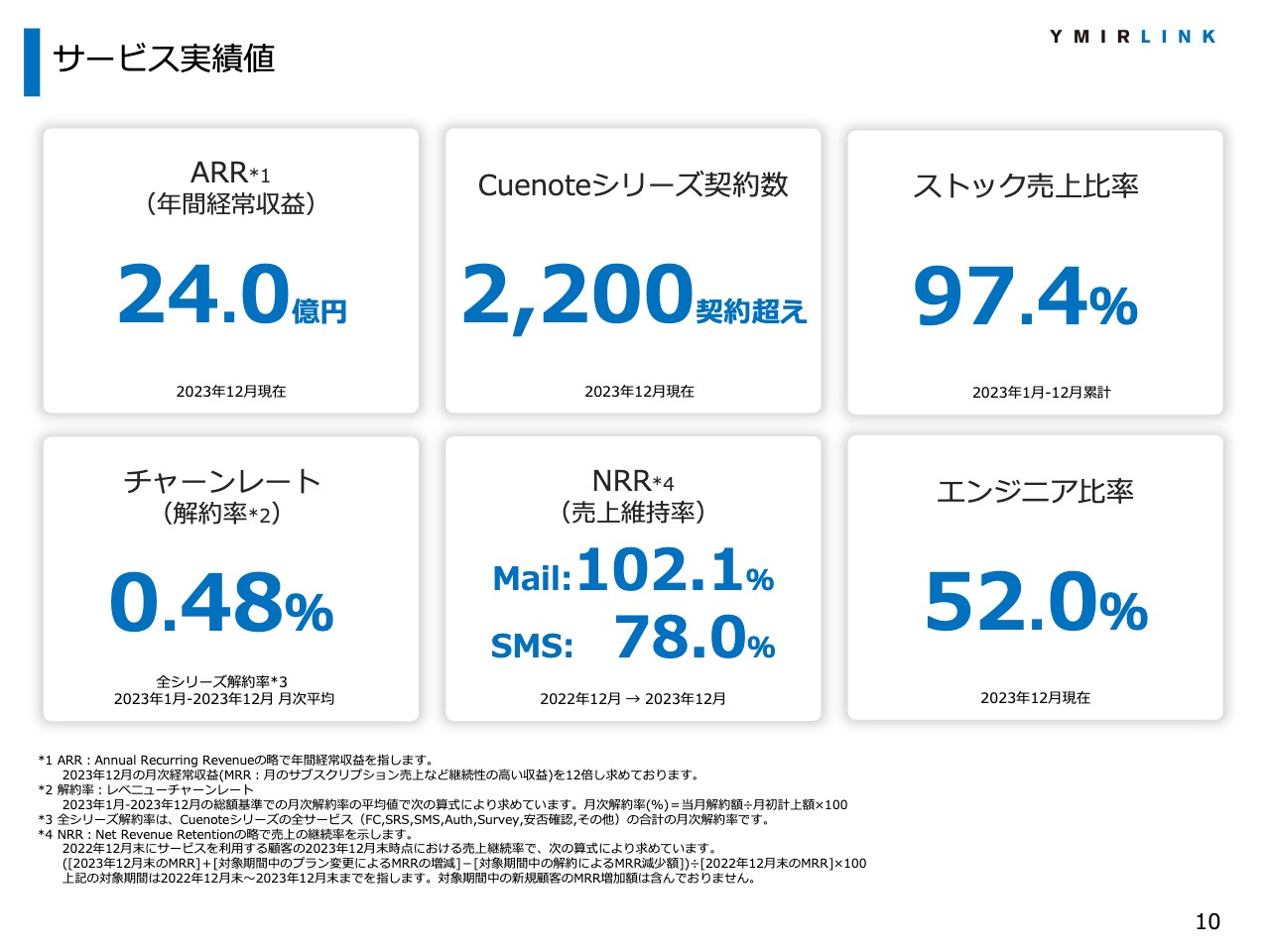

サービス実績値

サービスの実績値です。12月末時点のARR(年間経常収益)は24億円となりました。「Cuenote」シリーズの契約数は2,200契約を超えています。

全サービスのチャーンレート(解約率)は、平均0.48パーセントと低い水準を維持できています。NRR(売上維持率)は、Mailサービスで102.1パーセントと100パーセントを超えています。

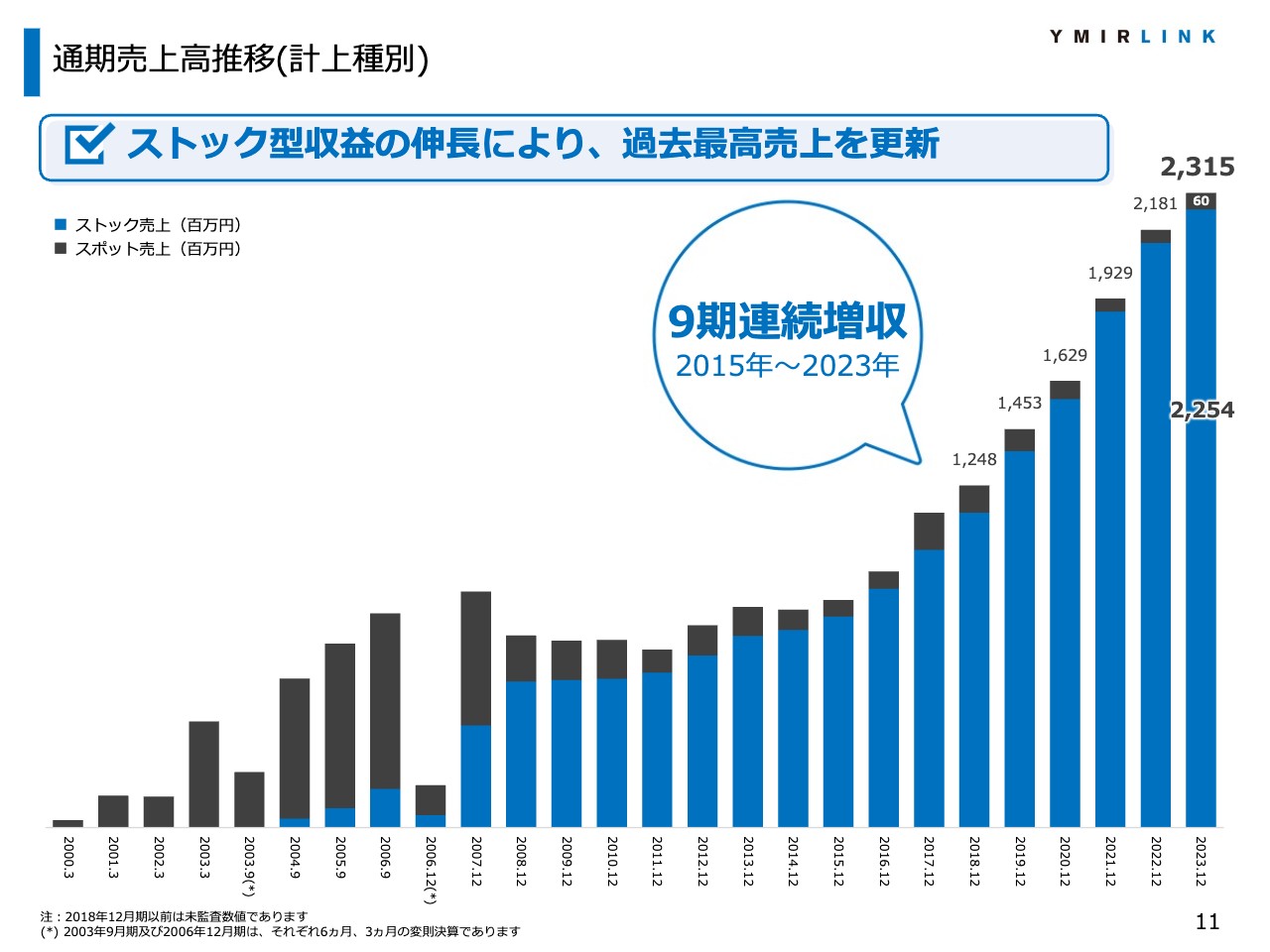

通期売上高推移(計上種別)

スライドに記載しているグラフは、通期売上高推移を表しています。Mailサービスを中心としたストック型収益の伸長により、9期連続で増収となりました。

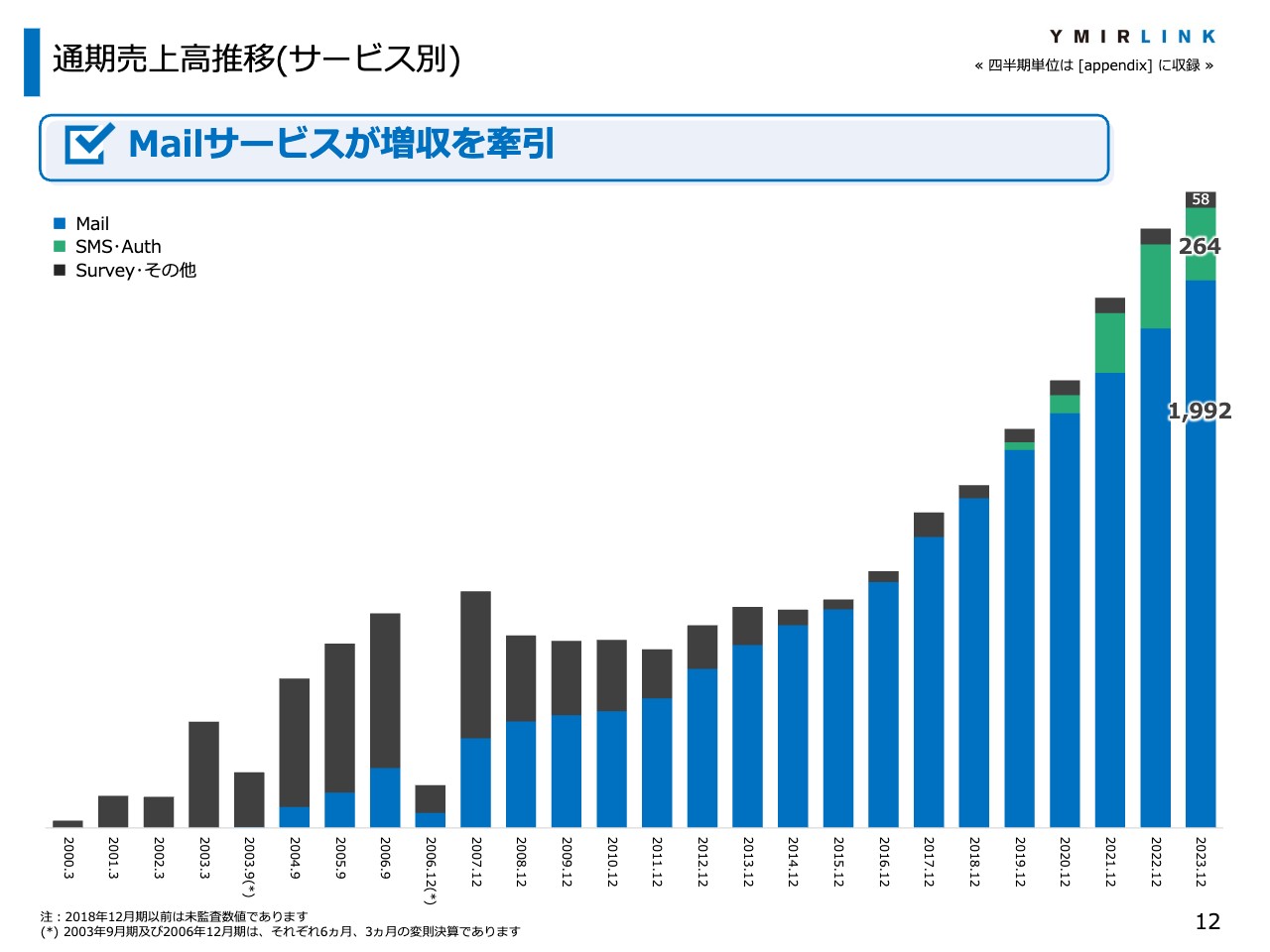

通期売上高推移(サービス別)

スライドに記載しているのは、サービス別の通期の売上高推移のグラフです。青い部分のMailサービスが増収を牽引しています。Mailサービスは、2003年のサービス開始以降連続で増収となっています。

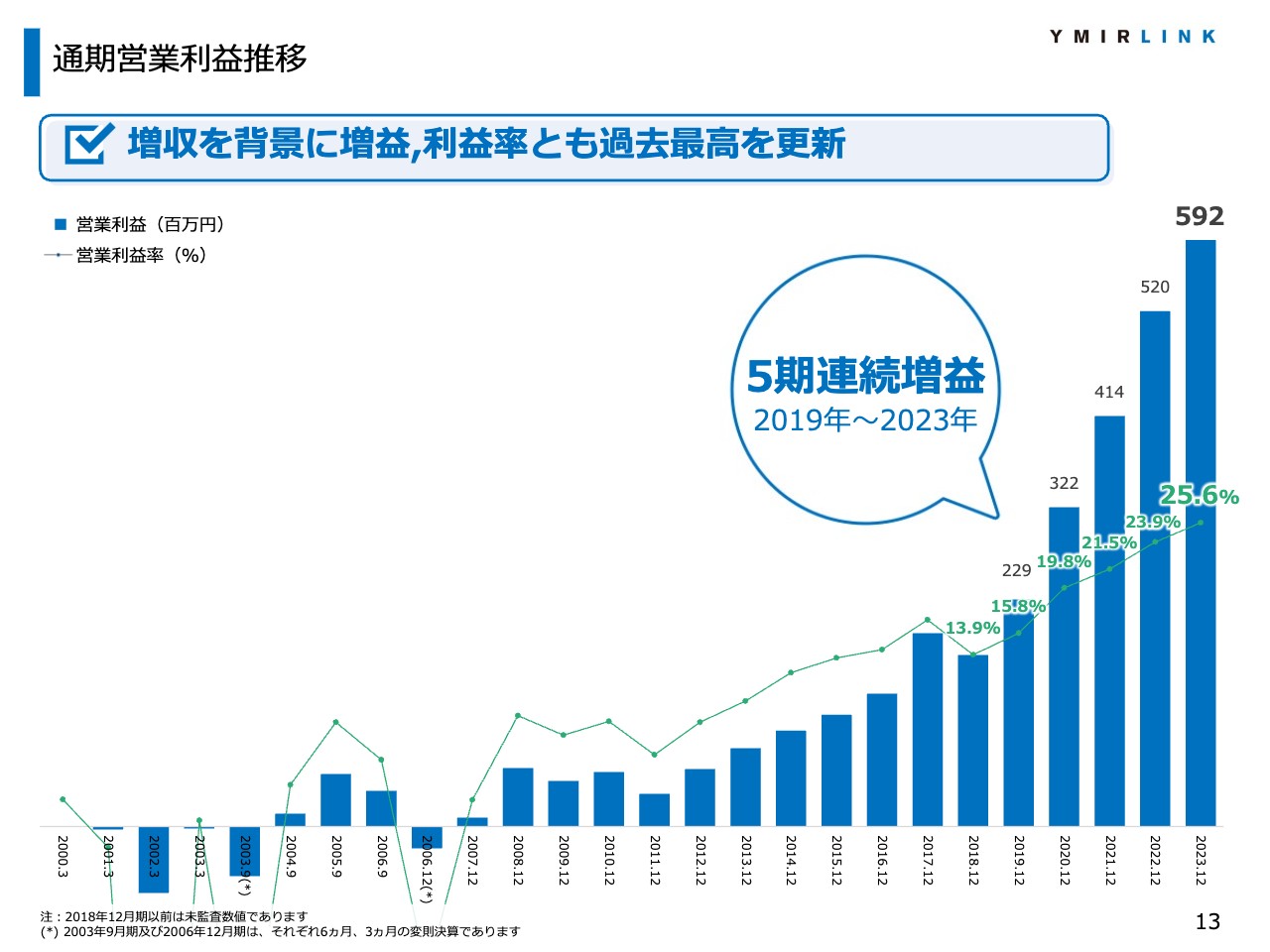

通期営業利益推移

営業利益の推移です。増収を背景に、営業利益をはじめとした各段階利益も過去最高額となりました。営業利益率も25.6パーセントと過去最高を記録しています。

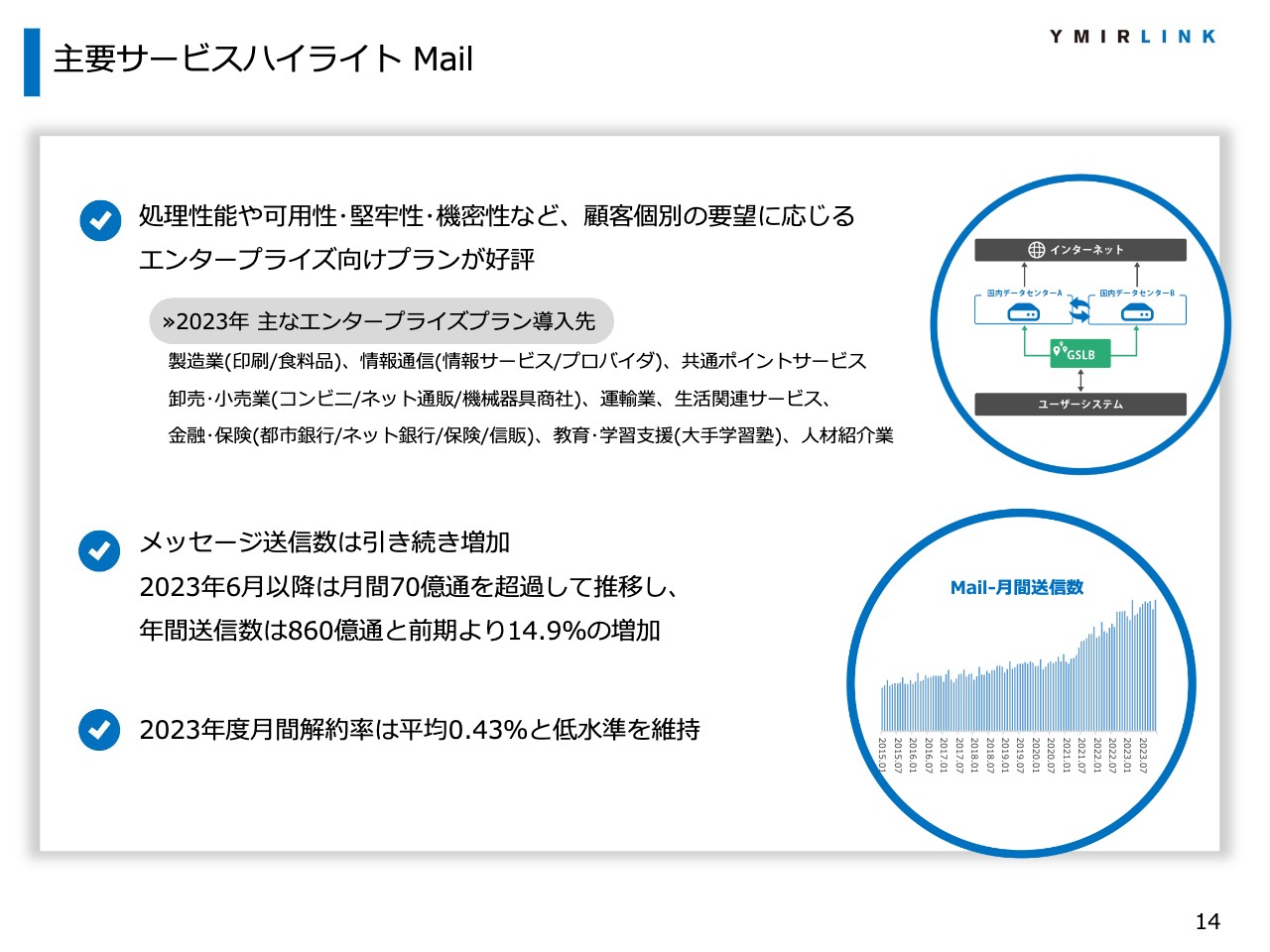

主要サービスハイライト Mail

主要サービスのハイライトです。Mailサービスは、引き続き「エンタープライズ向けプラン」が好調です。ISPや共通ポイントサービス、コンビニエンスストア、航空業、銀行、保険業など、大手企業のお客さまの採用が一段と進みました。

このような背景もあり、メッセージの送信数は引き続き増加し、前期より14.9パーセント増加の年間860億通となりました。

月の平均解約率は0.43パーセントと低い水準を維持できています。

主要サービスハイライト Mail

主なトピックスです。スライドの左上に記載しているのが、「Cuenote 安否確認サービス」です。訓練メールの自動化を実現しています。

左下は、ライトアップ社と共同でメールマガジン及び「LINE」に関する共同調査を実施しました。

右側には、7社の導入事例を掲載しています。

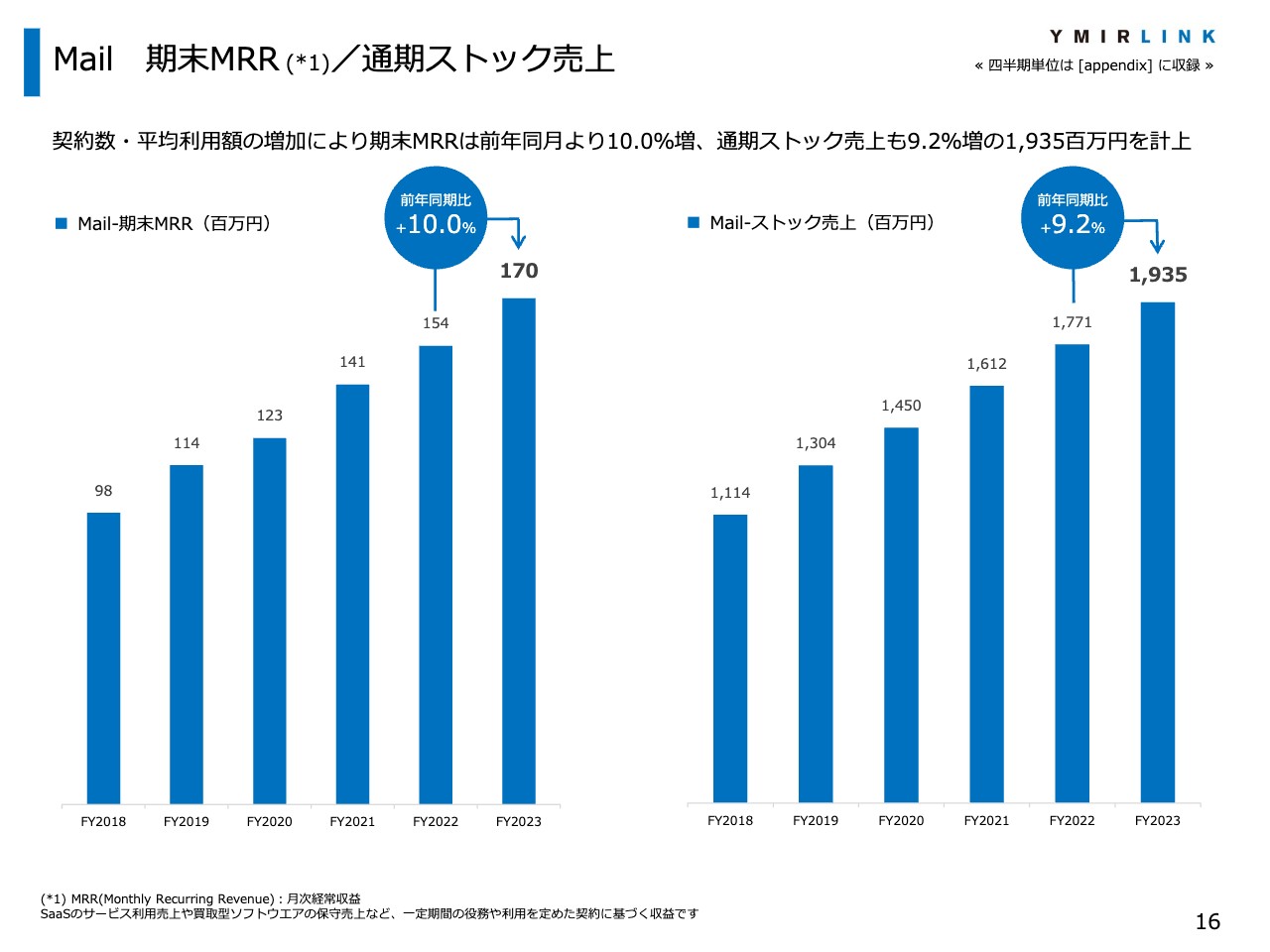

Mail 期末MRR/通期ストック売上

Mailサービスの通期ストック売上の指標です。スライド左側のグラフは、期末のMRRを表しています。前期末より10パーセント増の1億7,000万円となりました。また、MRRが堅調に積み上がったことに伴い、右側のグラフに記載しているとおり、通期ストック売上は前期より9.2パーセント増の19億3,500万円となりました。

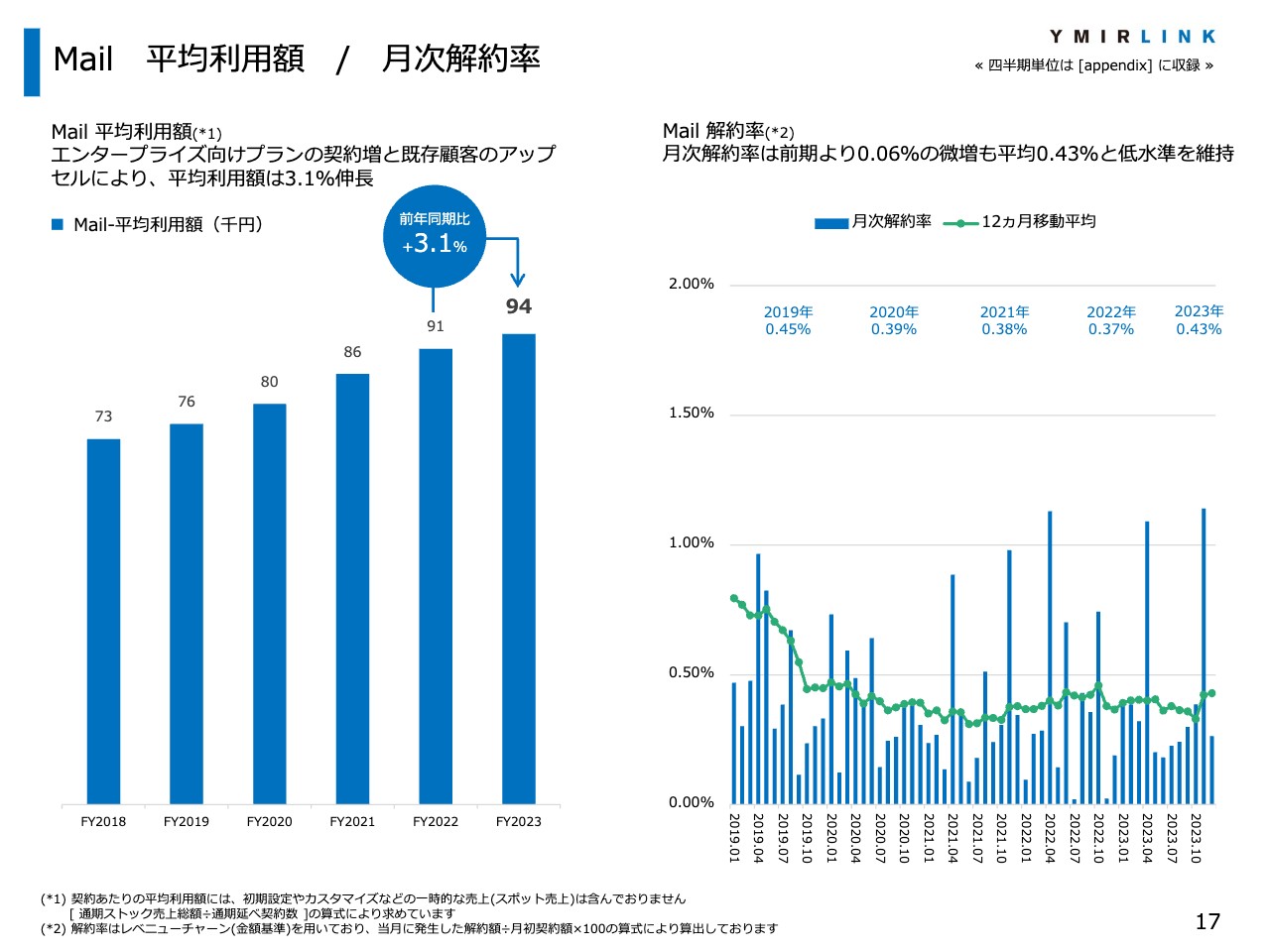

Mail 平均利用額 / 月次解約率

Mailサービスの平均利用額と解約率です。スライド左側のグラフは、平均利用額を表しています。「エンタープライズ向けプラン」の新規受注が好調であったことと既存顧客のアップセルにより、前期より3.1パーセント伸長しています。

右側のグラフの解約率については、前期より0.06ポイント増加したものの、平均では0.43パーセントと低水準を維持できています。

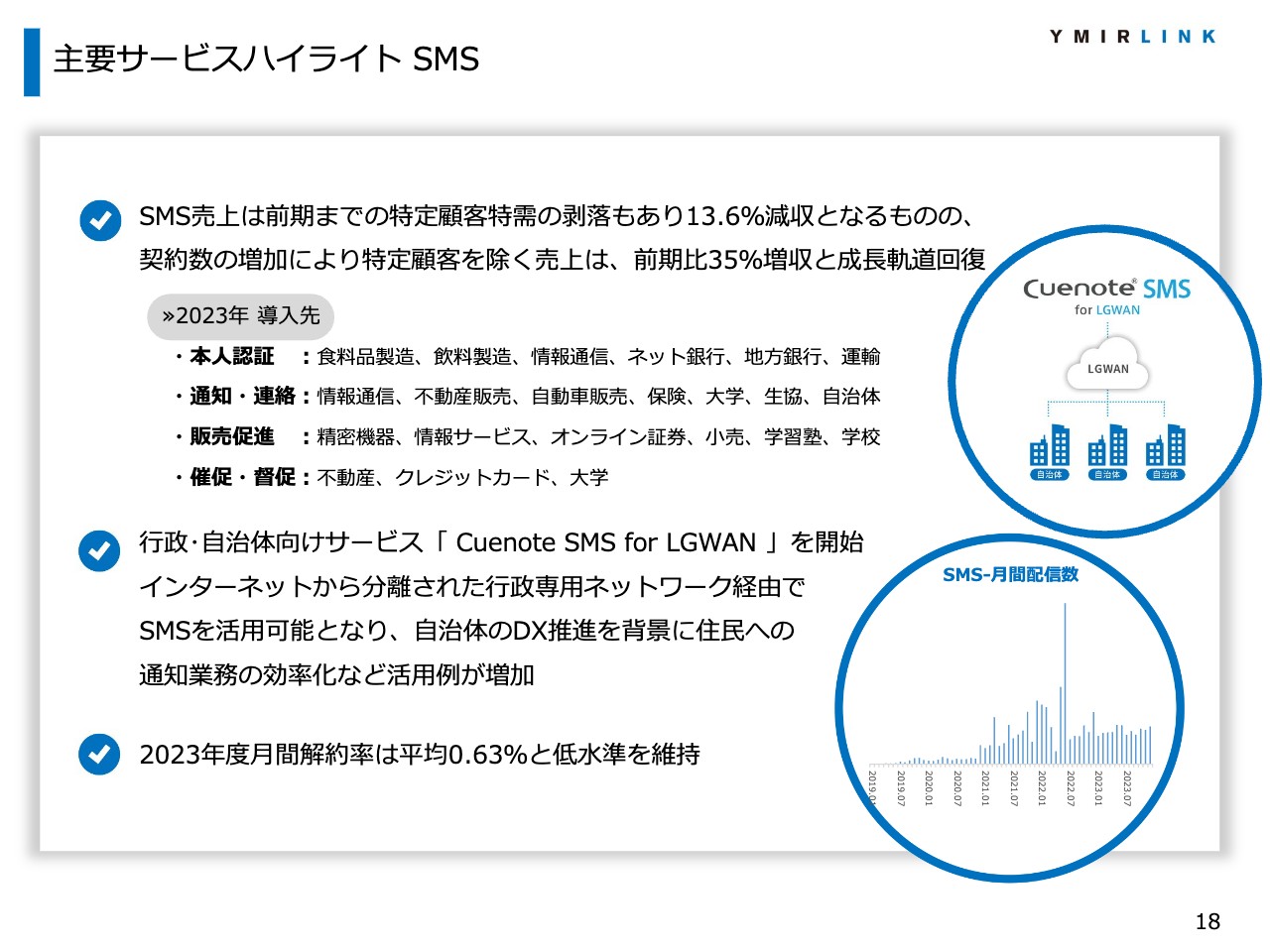

主要サービスハイライト SMS

次にSMSのハイライトです。前期まで継続した特定顧客の特需剥落から、前期比13.6パーセントの減収となりましたが、契約数の増加により成長軌道は回復基調にあります。当期も本人認証や通知・連絡、販売促進、催促・督促などの用途で多業種で採用されています。

3月にリリースした行政・自治体向けサービス「Cuenote SMS for LGWAN」については、導入自治体が増えつつあります。

月間解約率は平均0.63パーセントと低水準を維持できています。

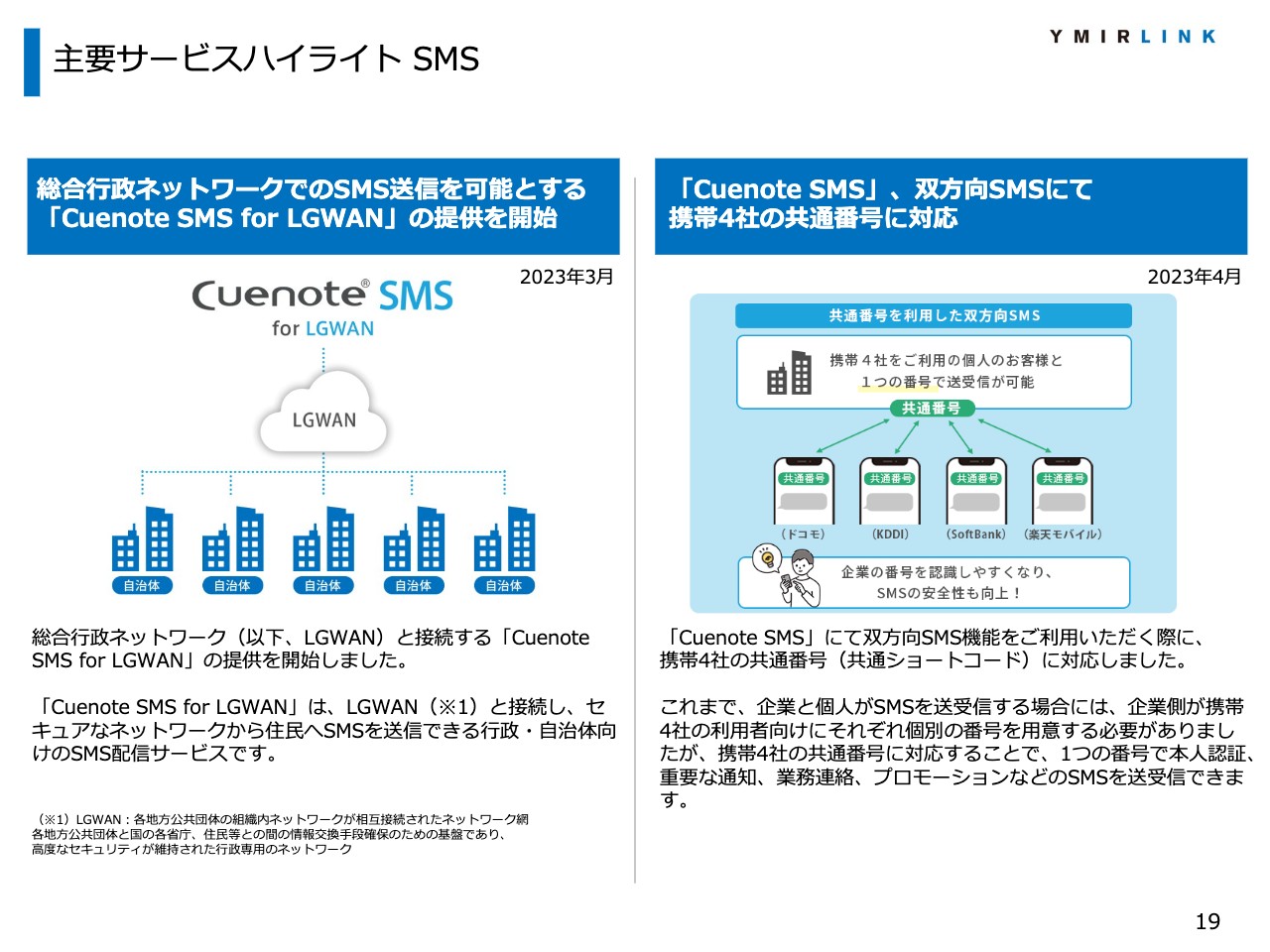

主要サービスハイライト SMS

SMSサービスのトピックスについてです。3月に総合行政ネットワークでのSMS送信を可能とする「Cuenote SMS for LGWAN」のサービス提供を開始しています。また、4月にはSMSの発信者番号の4キャリア共通化に対応しています。

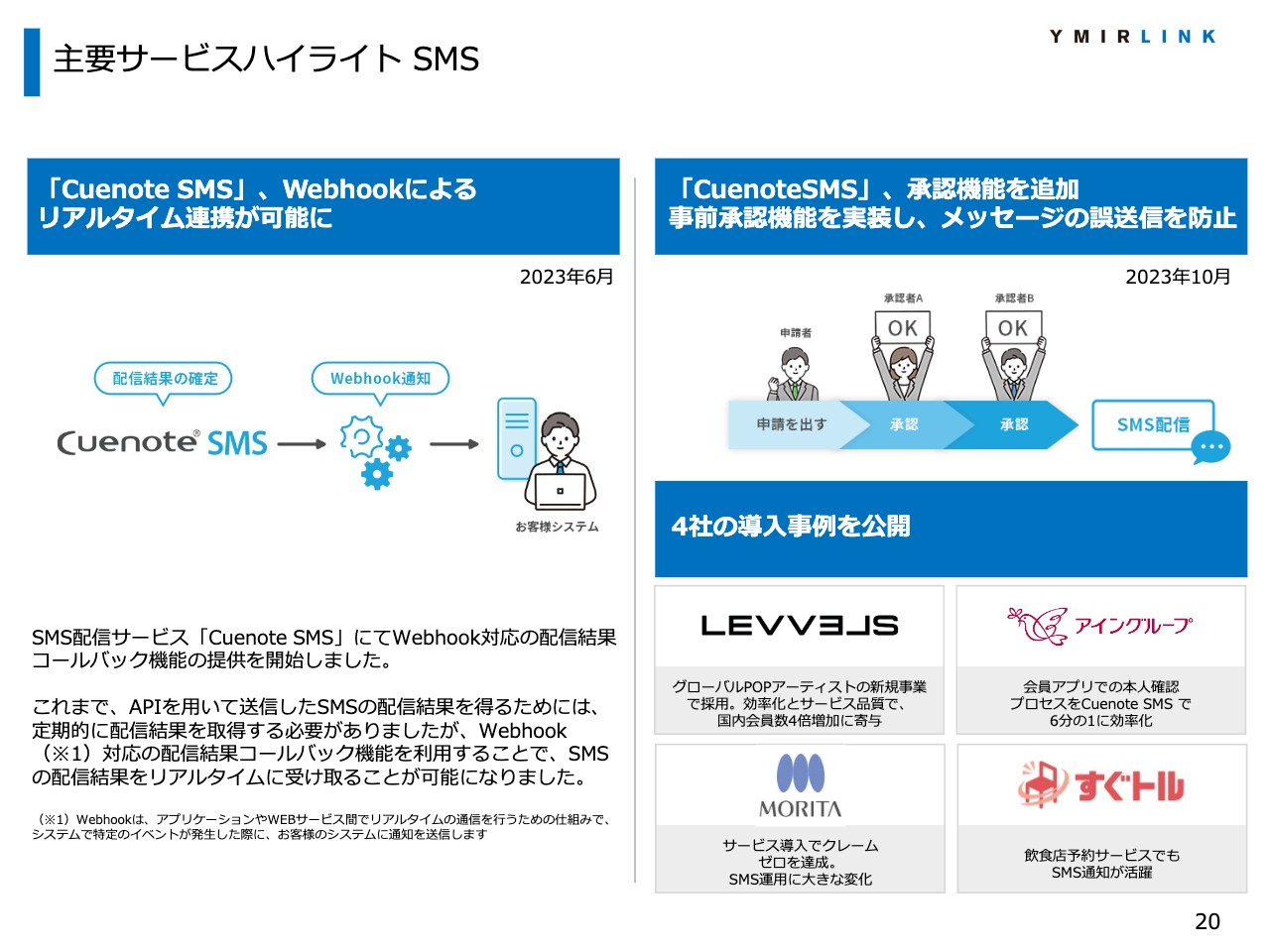

主要サービスハイライト SMS

その他にもスライドに記載のとおり、システム連携時のリアルタイム性向上や承認機能などの機能拡充と、4社の導入事例について公開しています。

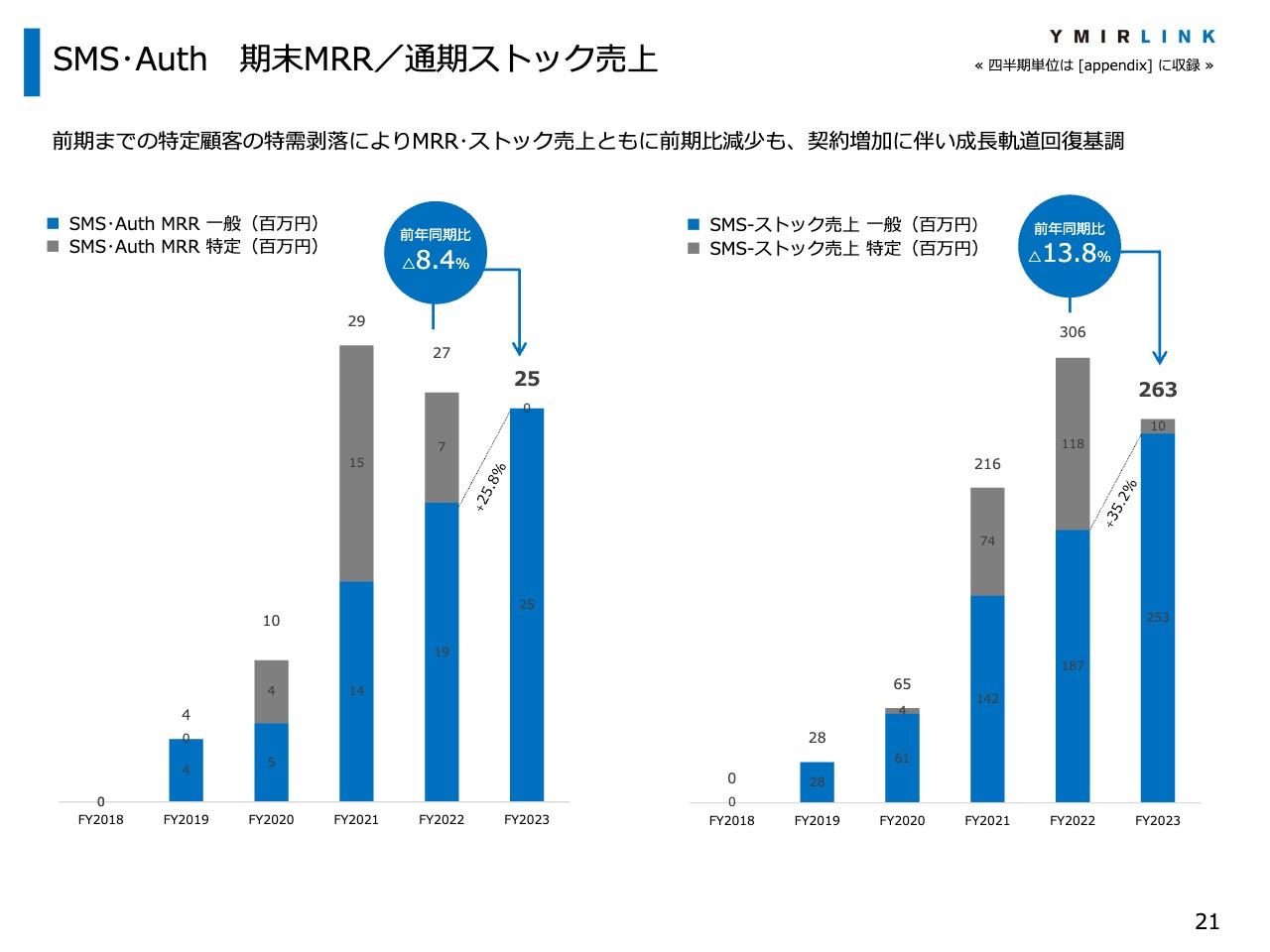

SMS・Auth 期末MRR/通期ストック売上

SMSサービスのストック売上指標についてです。スライド左側のグラフをご覧ください。MRRは特定顧客の配信減少に伴い、前期末から8.4パーセント減少となりましたが、グラフの青色で示している特定顧客以外のMRRは、前期比25.8パーセントと着実に積み上がっています。

スライド右側のグラフの通期ストック売上についてもMRRと同様、特定顧客の特需剥落により前期比13.8パーセントの減少となりましたが、特定顧客以外の売上は前期比で35.2パーセント増収となり、成長軌道を回復しつつあります。

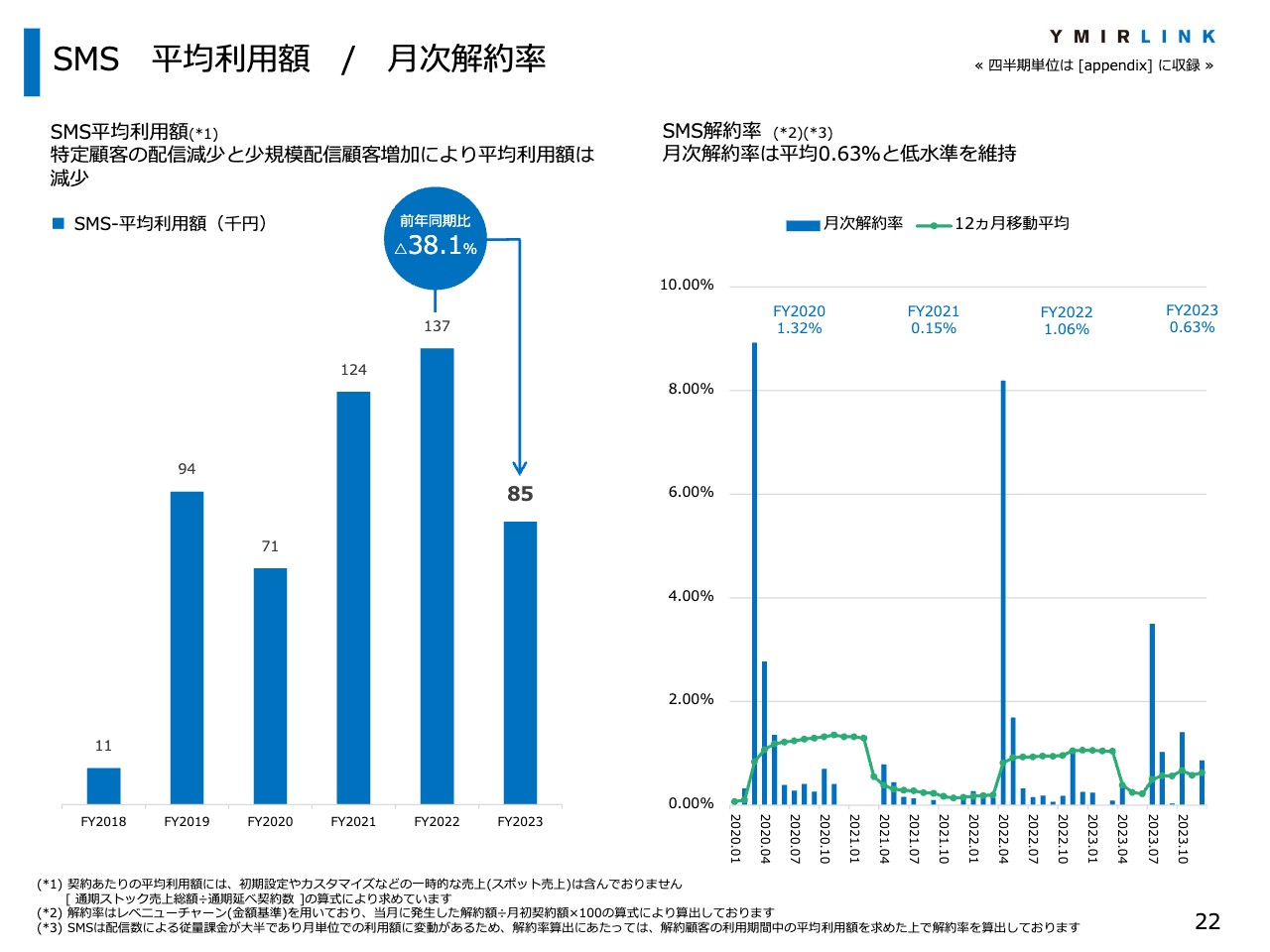

SMS 平均利用額 / 月次解約率

SMSの平均利用額と月次解約率についてです。スライド左側のグラフの平均利用額は、特定顧客の特需剥落と小規模配信顧客増加により、前期比38.1パーセントの減少となっています。

スライド右側のグラフの月次解約率は平均0.63パーセントと低水準を維持できています。

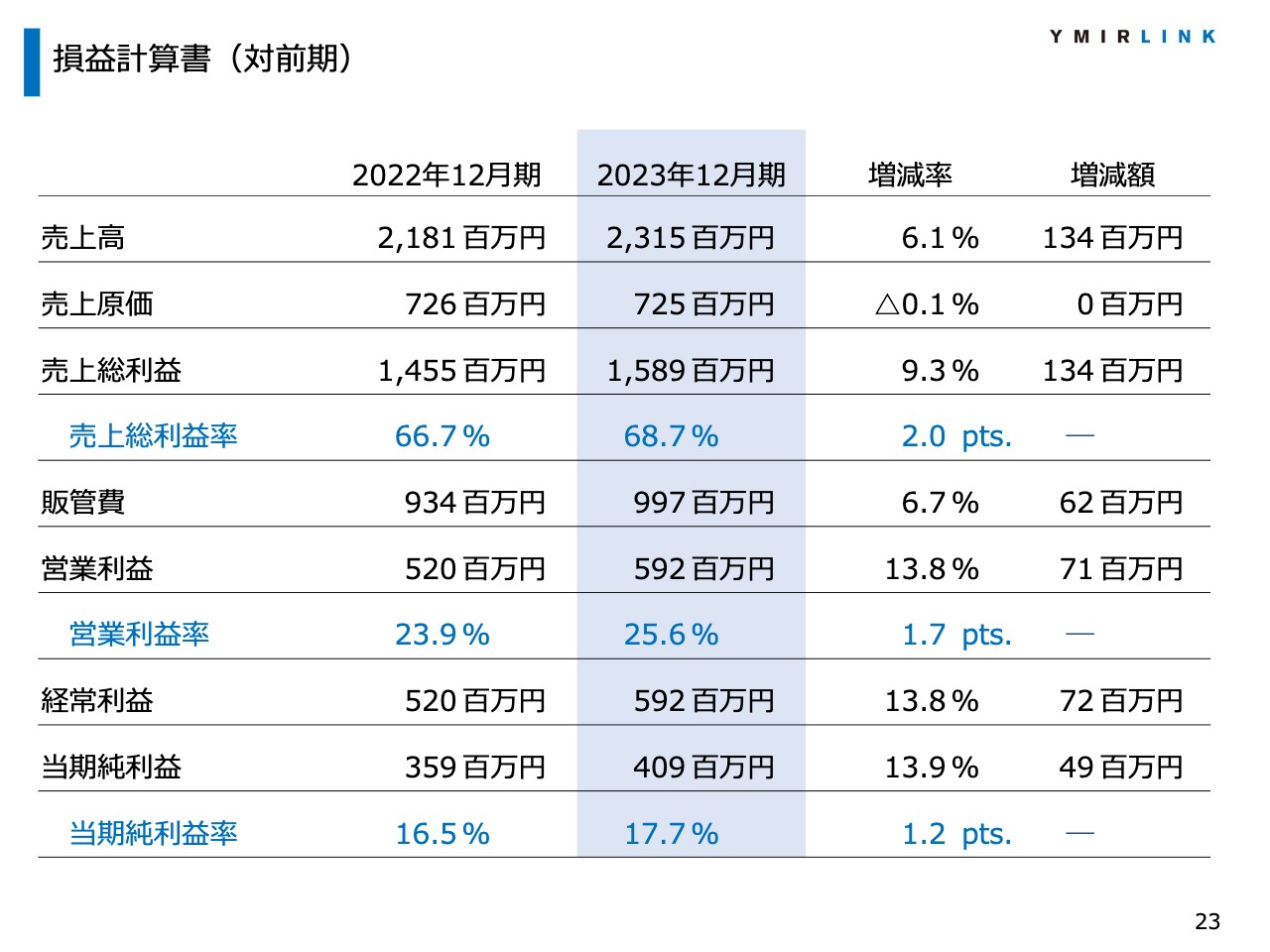

損益計算書(対前期)

損益計算書についてです。売上高は前期比6.1パーセント増収の23億1,500万円となりました。対して、売上原価は前期同等の7億2,500万円となりました。その結果、売上総利益は前期より9.3パーセント増加の15億8,900万円、売上総利益率は2.0ポイント増加の68.7パーセントとなりました。

販管費については、主に広告費、採用費、株式報酬費の増加に伴い、前期比6.7パーセント増加の9億9,700万円となりました。

これらの結果から、営業利益は前年同期比13.8パーセント増益の5億9,200万円、経常利益は前年同期比13.8パーセント増益の5億9,200万円、当期純利益は前年同期比13.9パーセント増益の4億900万円となりました。

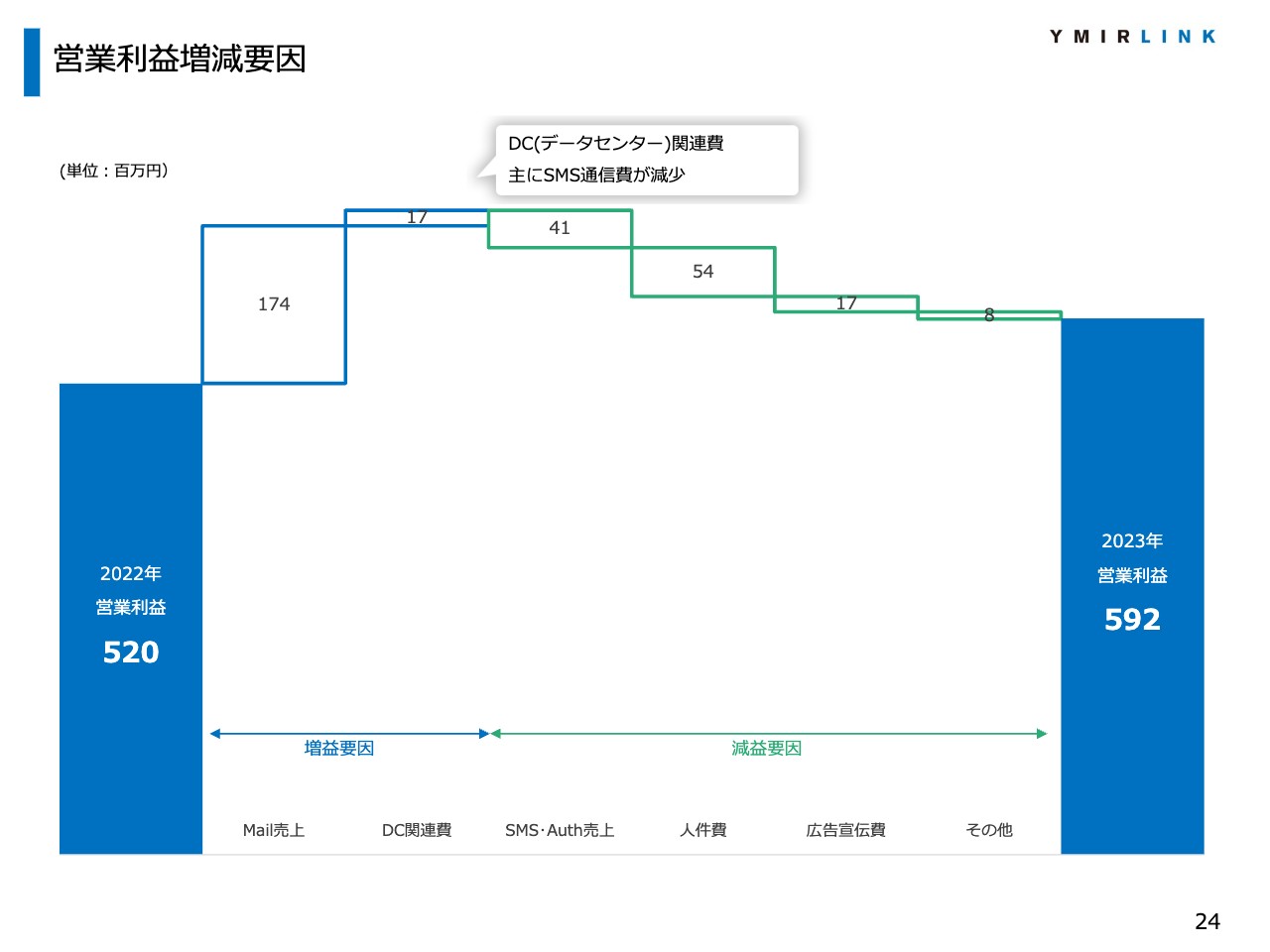

営業利益増減要因

前期比での営業利益増減要因についてです。増益要因としては、Mailサービスの1億7,400万円の増収と、SMSの原価減などによるデータセンター関連費約1,700万円の減少があります。

一方、減益要因としては、SMSの売上減少が約4,100万円、人件費・採用費の増加が5,400万円、広告宣伝費の増加が約1,700万円、その他費用の増加が800万円というかたちです。しかし、増益要因が減益要因を補い、営業利益は前期比7,100万円増加の5億9,200万円で着地しています。

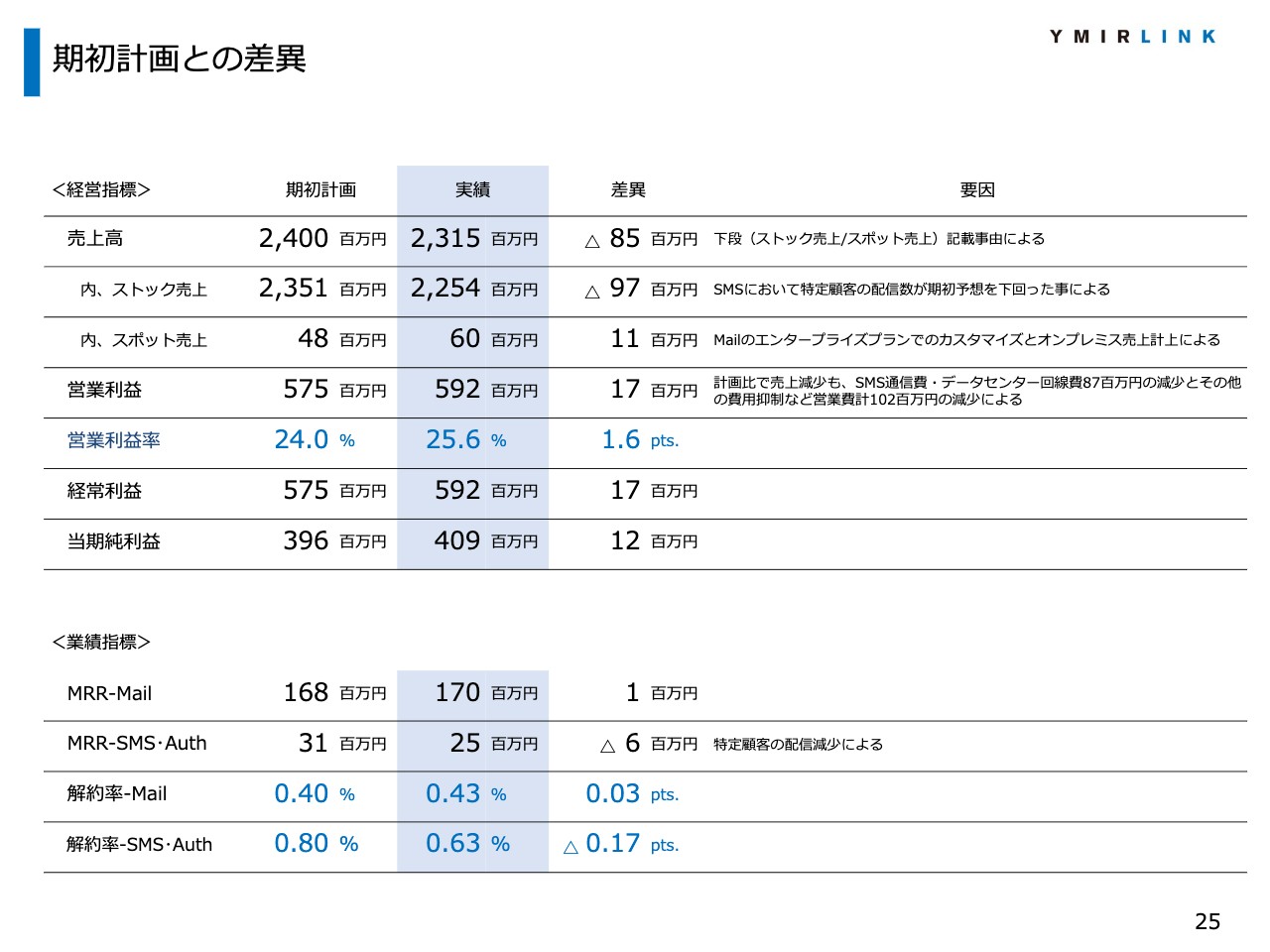

期初計画との差異

期初計画との差異についてです。売上高は計画比で8,500万円減少となりました。主な要因は、SMSサービスにおいて特定顧客の配信数が想定を下回ったことに伴うものです。

対して、営業利益はデータセンター関連費用約8,700万円の減少や、その他費用の抑制など、営業費用の減少により計画比で1,700万円の増益となりました。

スライド下段の表は業績指標です。Mailサービスについては、おおむね期初計画どおりに進捗しましたが、SMSサービスについては、特定顧客の配信減少から期末のMRRが600万円減少する結果となりました。

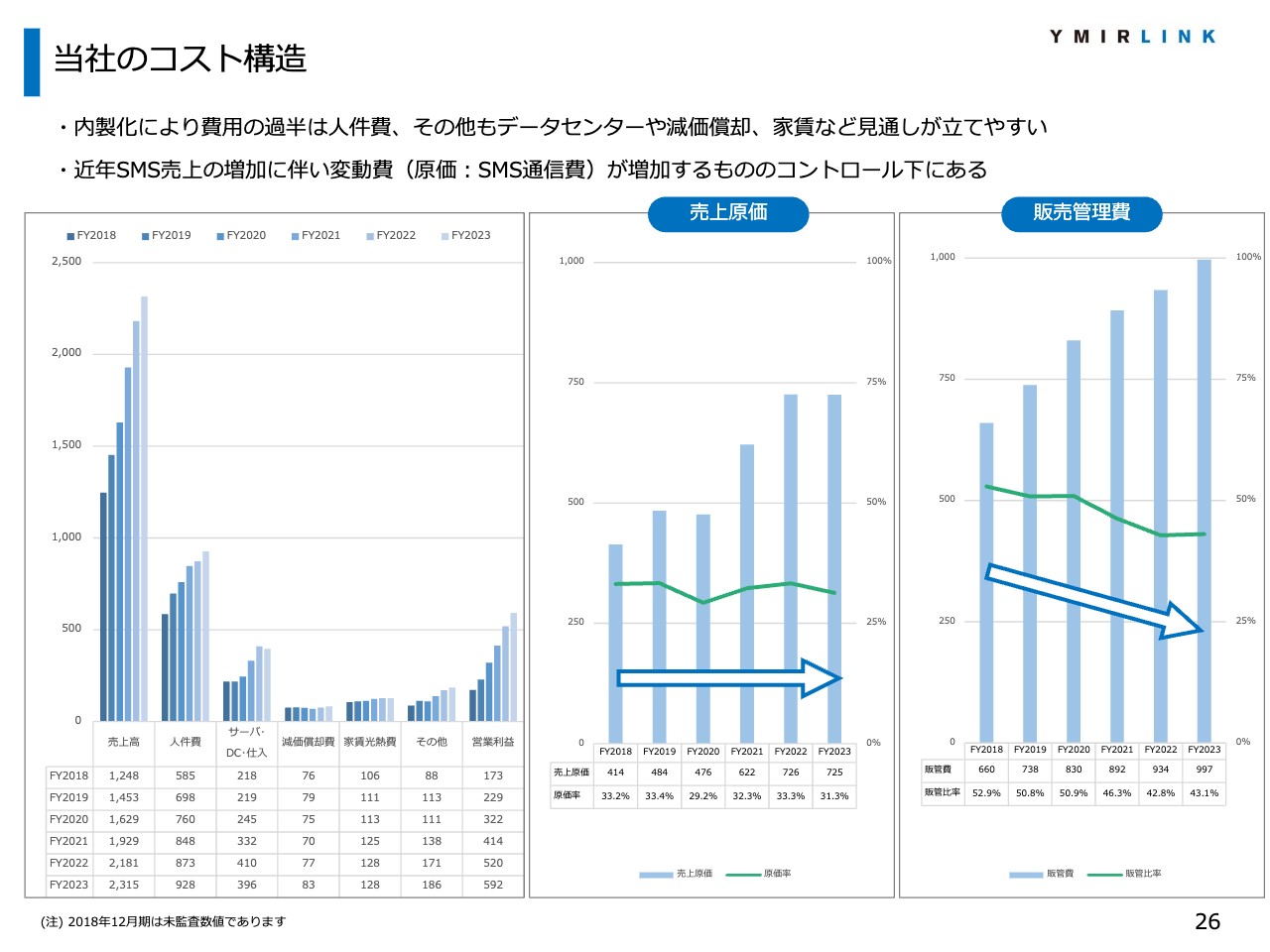

当社のコスト構造

続いて、当社のコスト構造です。スライド左のグラフは売上高、営業費用、営業利益を示しています。営業費用については、当社は人件費が過半数を占めており、その次にサーバ・DC・仕入費用、家賃光熱費、減価償却費と続きますが、いずれも比較的見通しが立てやすい費用です。

中央は売上原価と原価率推移のグラフです。SMSサービスにおいて売上変動費が生じていますが、原価率はおおむね横ばいでありコントロールできている状況です。

右のグラフは販売管理費と販管費率です。こちらは増収効果が大きく、販管費率は低下傾向にあります。

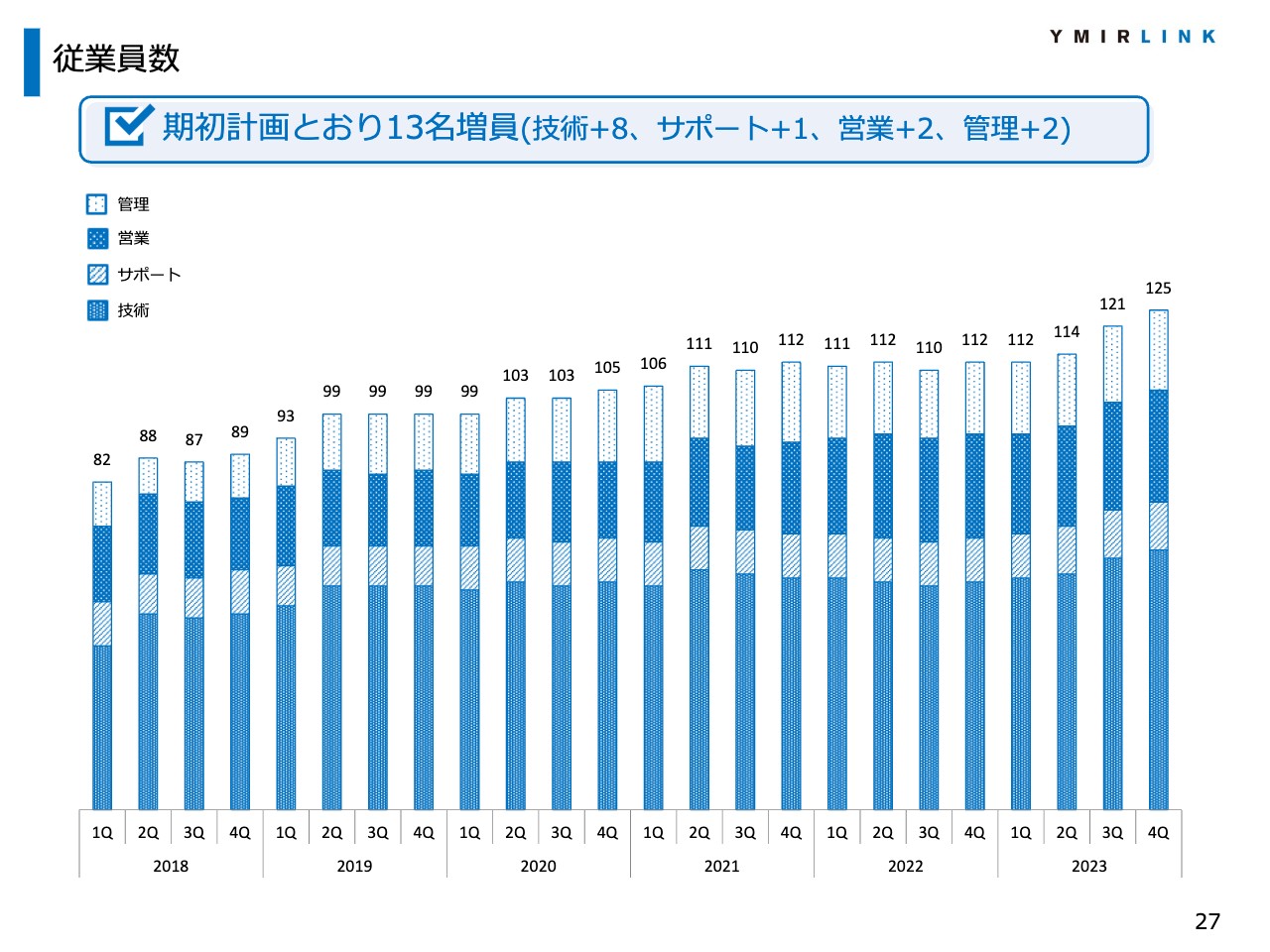

従業員数

従業員数は前期末より13名増加の125名となりました。技術者で8名増加の他、サポート、営業、管理部門でそれぞれ増員しています。技術比率は52パーセントとなりました。

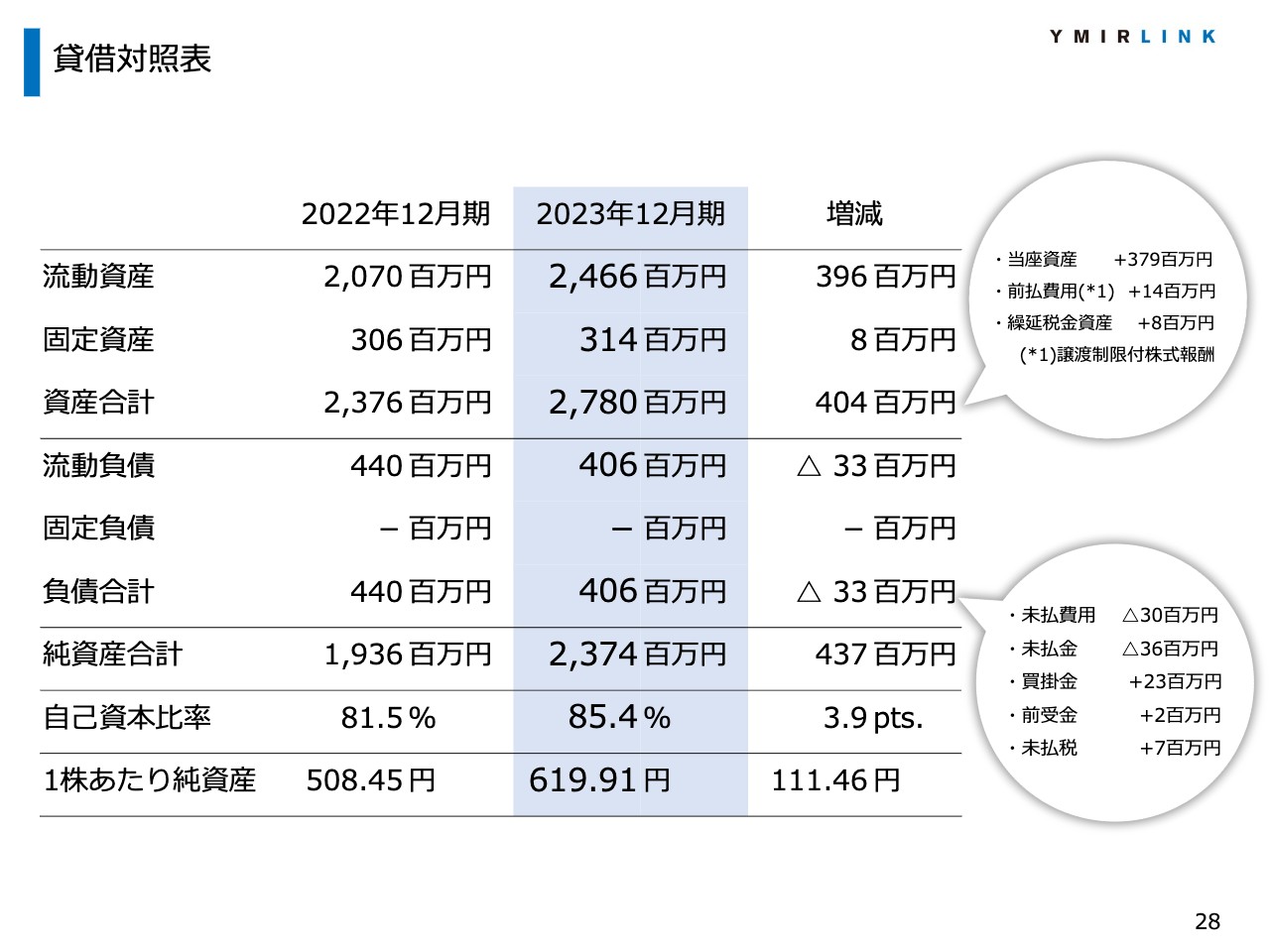

貸借対照表

貸借対照表です。2023年12月期の資産合計は、前期末から4億400万円増加の27億8,000万円となりました。当座資産約3億7,900万円の増加などがあります。また、負債合計は前期末より3,300万円減少の4億600万円となりました。

この結果から、純資産は前期末より4億3,700万円増加の23億7,400万円となりました。

トピックス

2023年のトピックスです。1点目は、従業員の待遇改善と働き方改革を目的に、これまで当社が採用していたみなし残業給制度の廃止を決定したことです。昨年度末に公表しています。

2点目は、2013年より認定を受けているISMSにあわせて、昨年3月に新たにISMSクラウドセキュリティ認証を取得しました。

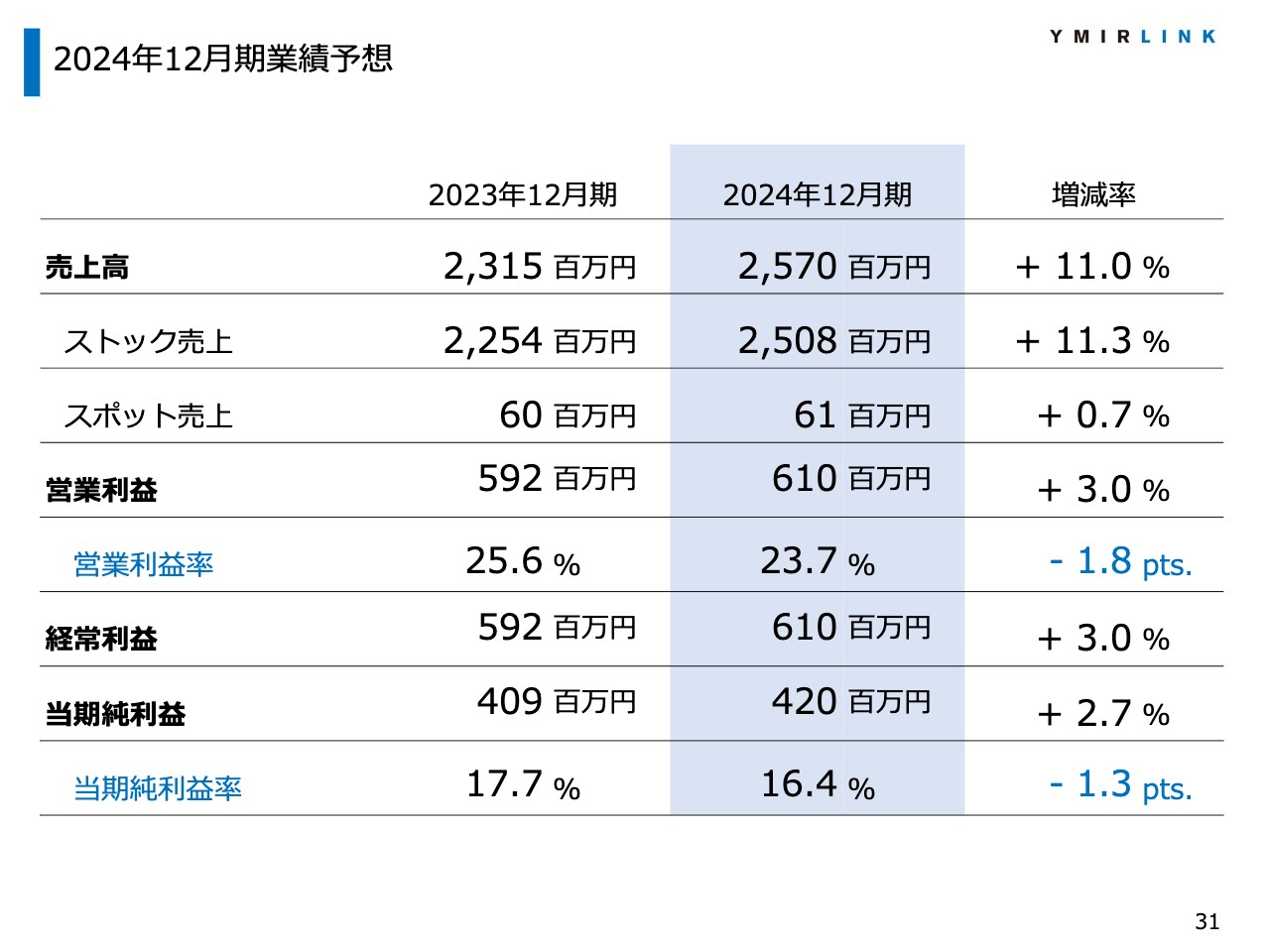

2024年12月期業績予想

続いて、2024年12月期の業績予想です。売上高は前期比11パーセント増加の25億7,000万円、営業利益は前期比3パーセント増加の6億1,000万円、当期純利益は前期比2.7パーセント増加の4億2,000万円を見込んでいます。

当期は売上高11パーセントの増収に対して営業利益は3パーセントとなり、利益伸長は過年度と比べて控えめとなっています。これは当社が引き続き人材投資を推し進めるため、また、増員にあわせて先ほどご説明した待遇改善や働き方改善を推進するためです。

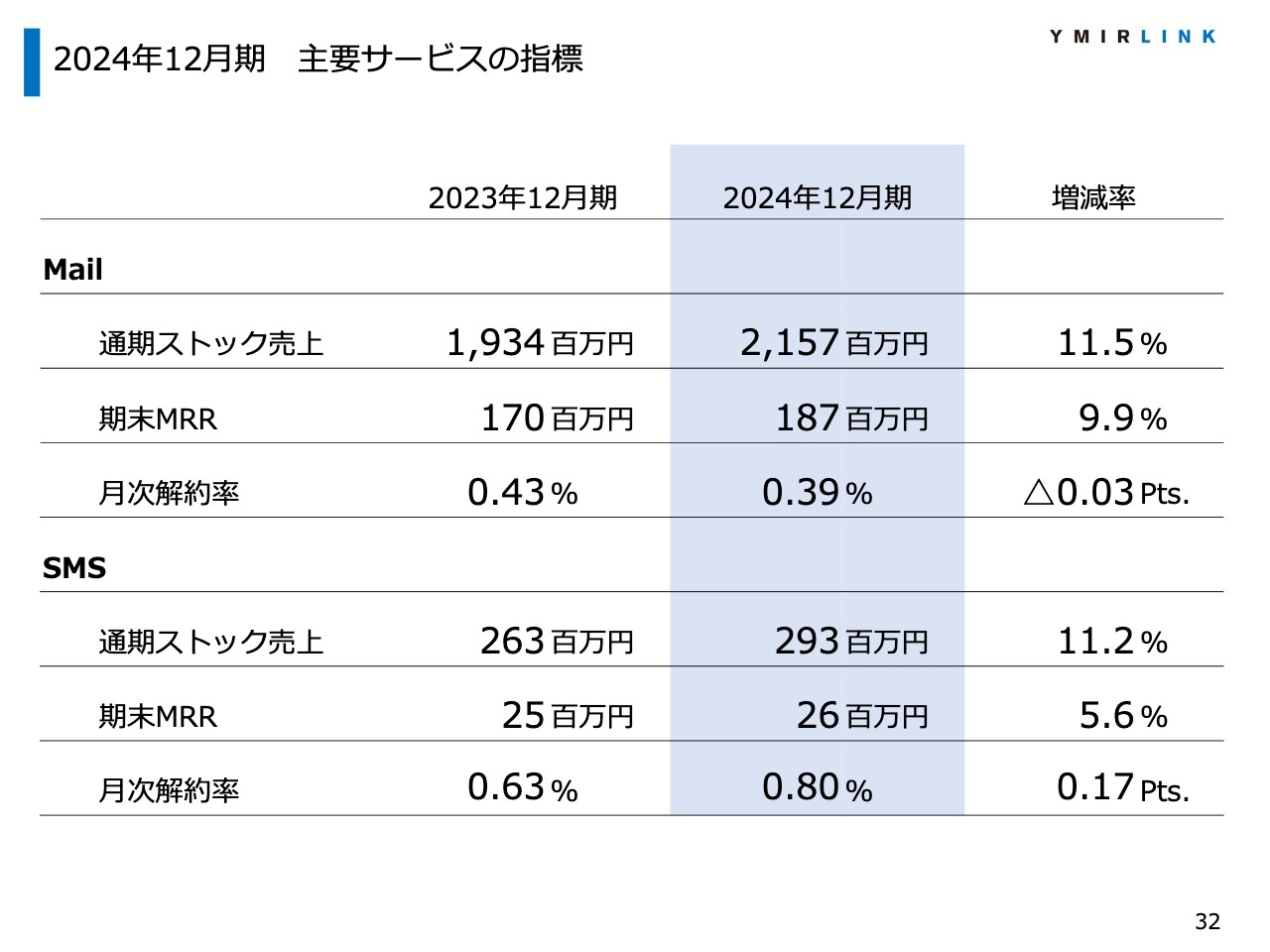

2024年12月期 主要サービスの指標

2024年度の主要サービス別の見通しです。Mailの通期ストック売上は11.5パーセント増収の21億5,700万円を見込んでいます。SMSの通期ストック売上は11.2パーセント増収の2億9,300万円を見込んでいます。

2024年 新規リリース計画

最後に、今期予定している新規のリリース計画です。2024年には新たにWebプッシュ機能を提供する計画です。これまでもWebプッシュ技術は存在していましたが、昨年より新たにiOSが技術をサポートしたことから、一層利用価値が向上するものと判断し、本年にリリースすることとしました。

ユーザーからの同意に基づいてWebブラウザやスマートフォンの通知エリアにプッシュ通知ができ、マーケティング等に活用いただけます。当社の主要サービスであるMailやSMSを補完し、相乗効果を創出するサービスへと育成していきます。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4372

|

1,416.0

(01/28)

|

-12.0

(-0.84%)

|

関連銘柄の最新ニュース

-

ユミルリンクが後場急伸、メールリレーサービスがソニー銀と富士通の次... 2025/12/23

-

ユミルリンク(4372) ユミルリンクの「CuenoteSR-S」... 2025/12/23

-

ユミルリンク(4372) [Delayed]Consolidate... 2025/12/08

-

ユミルリンク---3Qは売上高20億円突破、サブスクリプション型売... 2025/11/17

-

ユミルリンク(4372) 2025年12月期 第3四半期決算短信〔... 2025/11/14

新着ニュース

新着ニュース一覧-

-

-

今日 00:00

-

01/28 23:56