【QAあり】広済堂HD、新式場稼働好調により連結の増益に貢献 葬儀事業も安定的な収益伸長を継続

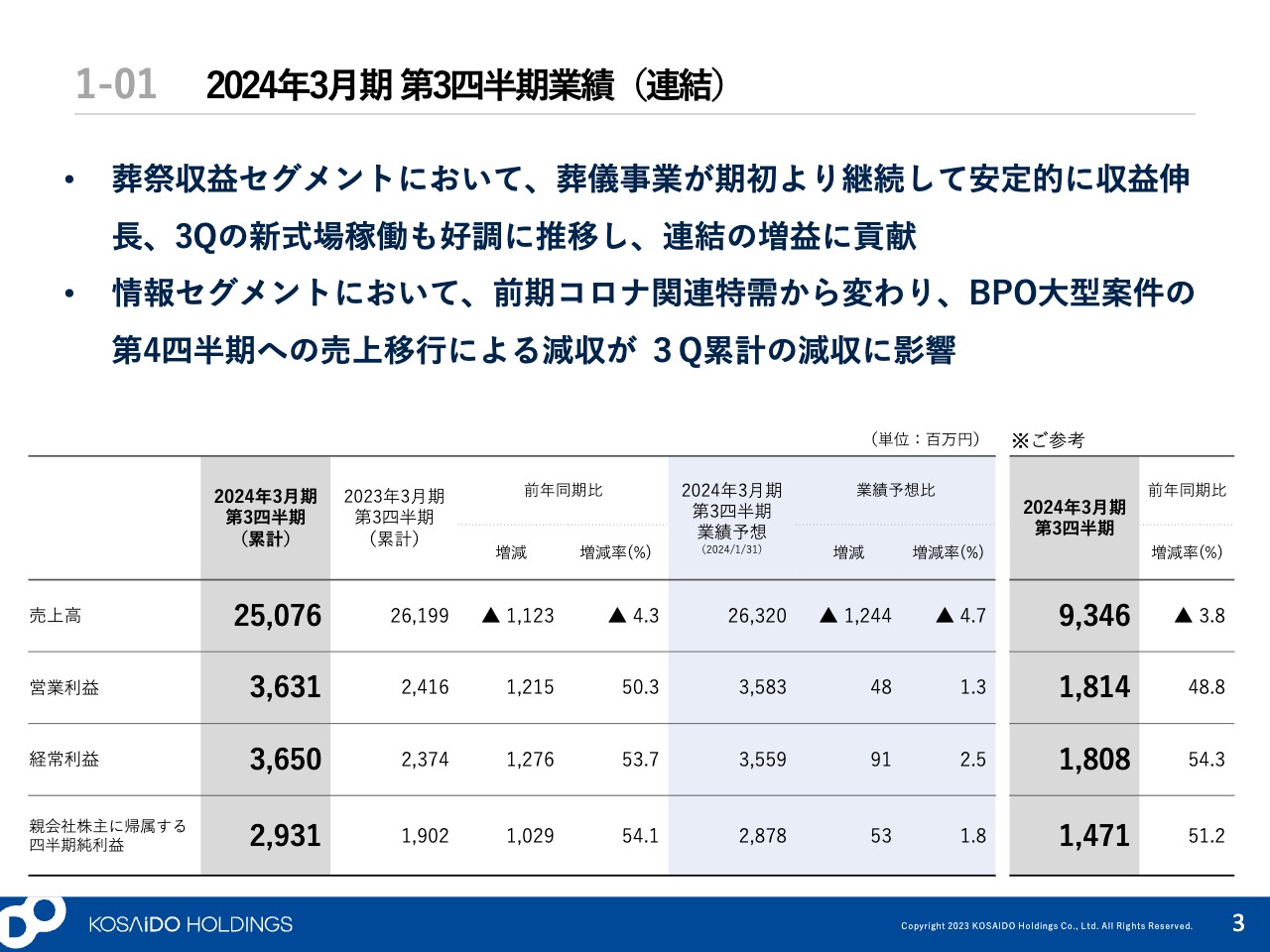

1-01 2024年3月期第3四半期業績(連結)

黒澤洋史氏(以下、黒澤):みなさまこんにちは、代表取締役社長の黒澤です。本日もお集まりいただき、ありがとうございます。いつも私どもに関心を寄せていただいている投資家はもちろん、新しい方々にも興味を持っていただいていると聞き、大変うれしく思うと同時に、身の引き締まる思いです。

注目が大きくなっていると認識しつつ、緊張感を持って、必ず期待に添えるよう仕事をしていきたいと思っています。

本日は2024年3月期第3四半期の決算内容をご説明します。数字としては、従前に開示した予想から営業利益、純利益ともに、プラス5,000万円程度のずれはありますが、ほぼ想定どおりです。

全体的なサマリーとしては、情報や人材などの古くから行っている事業は、一生懸命取り組んできたものの、あまり好調ではありませんでした。第4四半期に一部の売上がずれているため、通期ではそれなりの成績に収まるだろうと思っています。

葬祭事業は新式場をオープンし、好調に推移しています。また、もともと新しい式場・古い式場ともに、22万円でお貸ししていましたが、12月から古い式場は27万円に値上げしました。新しい式場をなるべくたくさんご利用いただくことが、来期のスタートダッシュにもつながると分析し、値段設定を行いました。

値段が上がったことはプラスに大きく振れた一方で、外的環境は悪い状況でした。葬祭事業はマイナスとプラスが打ち消し合い、ややプラスの着地をしたという所感です。外的環境の悪化は、あくまで経営成績にとって売上や利益がマイナス方向だという意味であり、実際の良し悪しとは少し別の話になります。

お亡くなりになった方の人数が、前年と比べて少ないのが現状です。当然、人が亡くならないのは良いことですが、経営成績としては数字が下がりました。非常に暖かく穏やかな天候が続いていることを、みなさまも体感していると思います。それが功を奏して、お亡くなりになる方が少ないのだろうと思っています。以上が、大枠での第3四半期の経過です。

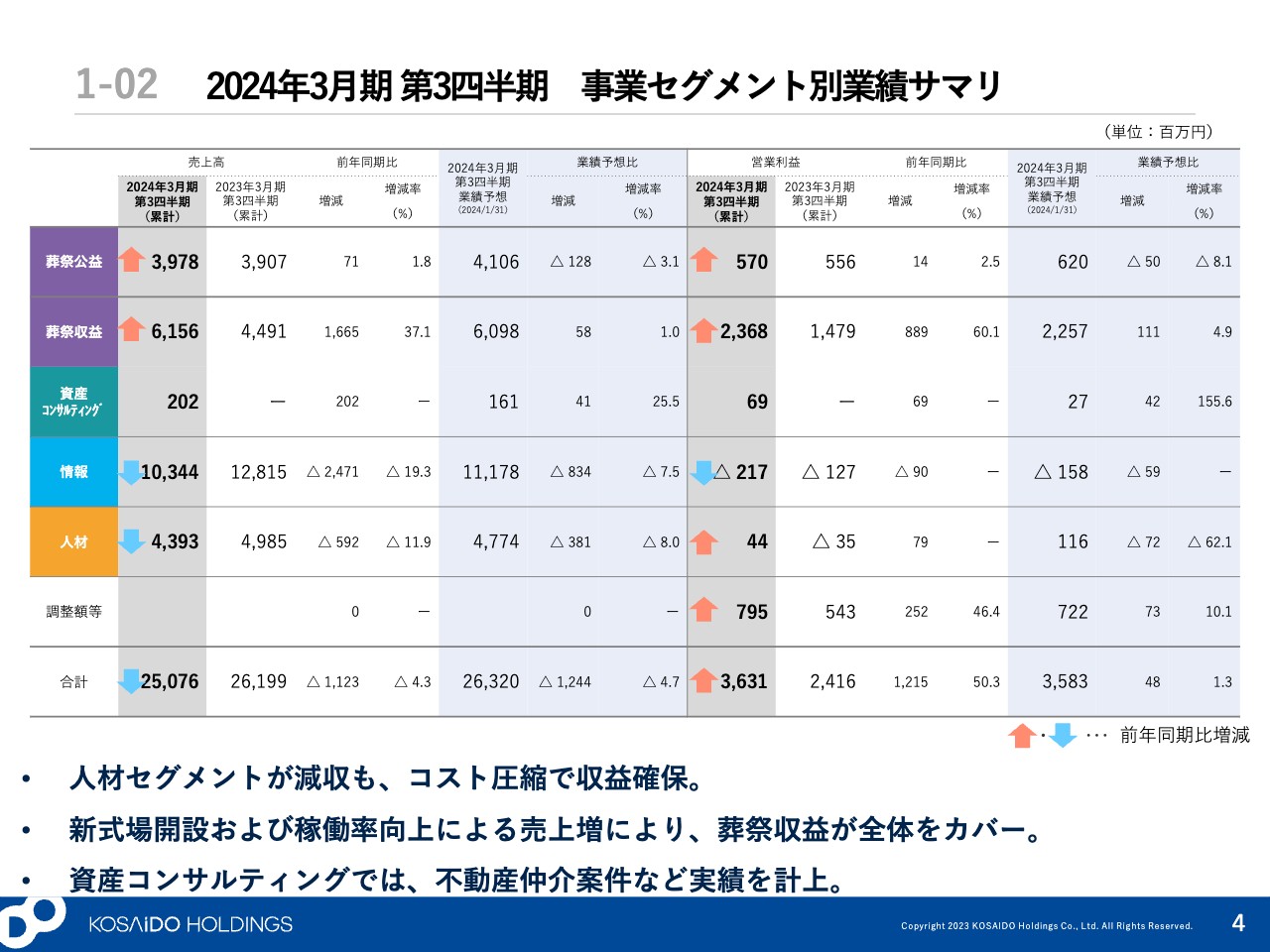

1-02 2024年3月期第3四半期 事業セグメント別業績サマリ

先ほどお伝えした点は、セグメント別の数字にも表れています。資産コンサルティングは、不動産仲介案件などが実際に数字になり始めました。営業外収益に約1億5,000万円落ちているため、今回の営業利益は6,900万円となっていますが、実質的には2億2,000万円強の営業利益が出せています。通期では約3億円と予想しており、達成すると思っています。

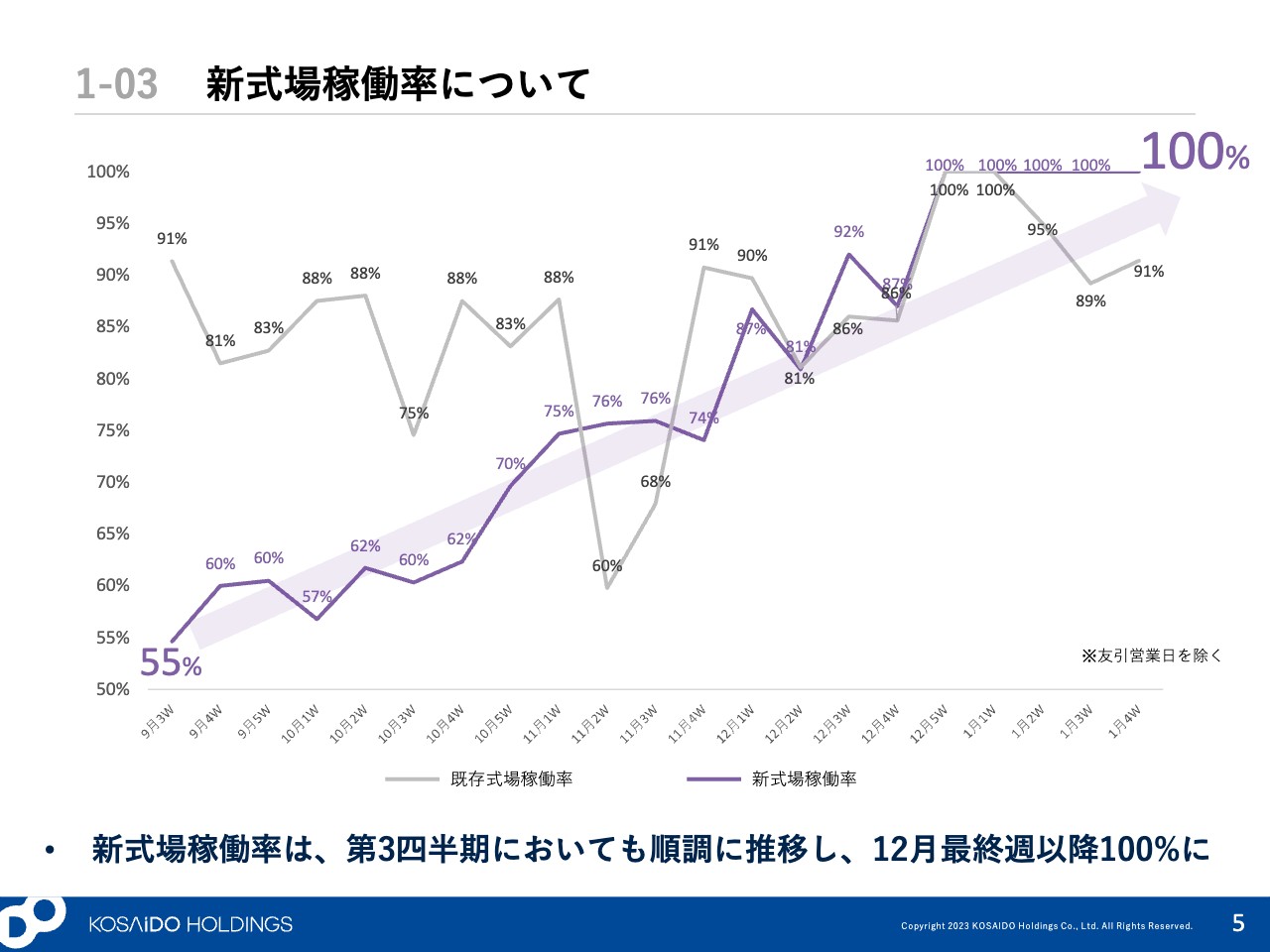

1-03 新式場稼働率について

新式場の稼働率です。スライドに記載しているグラフの紫の線が新式場、ねずみ色の線が既存の式場の稼働率です。前年比では、旧式場も全般の稼働率も同等の推移となっています。全体の火葬件数が減っていても、式場はそもそも数が足りないため、需要を受け止めきれていないことがわかると思います。

先ほどお伝えしたように、金額は旧式場が27万円で新式場が22万円です。新式場から埋まっていく動きが見られ、稼働率はこのような状況になっています。1月は最繁忙期のため、毎週100パーセントが続いています。昨日は96パーセントで、連日100パーセントという状況ではありませんが、好調な数字であることは間違いありません。

我々の所有する火葬場の敷地にどのような増設工事や投資、拡張をしていくか、期末決算もしくは新中期経営計画発表のタイミングで、中長期的な計画をお示ししたいとこれまでもお伝えしてきました。今回は発表できませんが、今回の拡張によって極めて有用なデータが取れたためご報告します。

「この斎場は非常に混み合うだろう」と思っていた式場が、そんなに需要がなかったのかもしれないとわかってきました。旧式場の中には、全体の足を引っ張った式場もあれば、逆に「ポテンシャルとしてはどうなのか」と思っていた式場が、新・旧問わず満室になっていることもあります。

実際に潜在需要がどのくらいあるのかについては、式場を増やした結果、浮き彫りになったと思います。当然、潜在需要が高いエリアは多めに床面積を確保していく計画です。現在策定している拡張計画をより精度の高いものにしていくデータも取れているとご報告します。

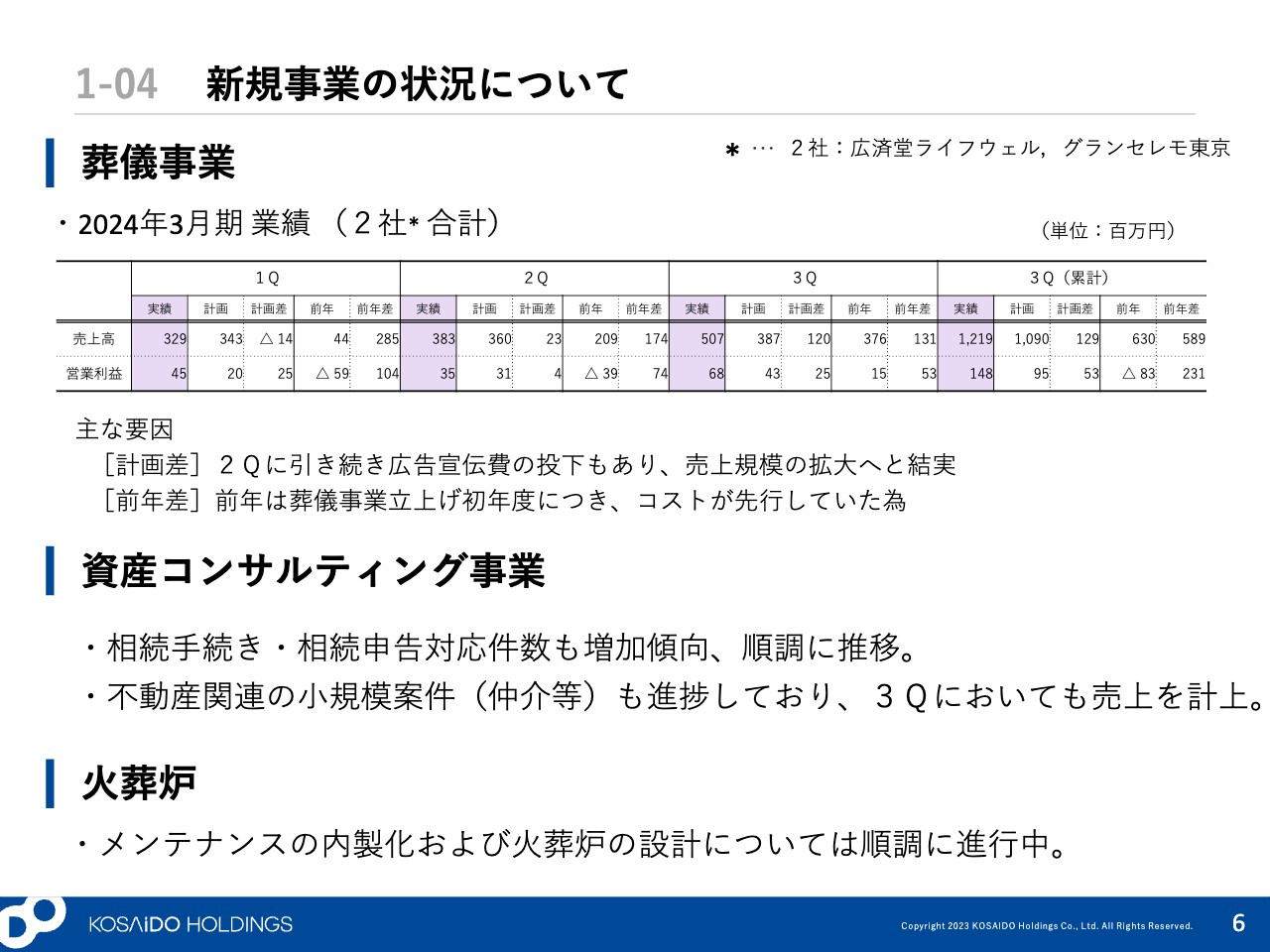

1-04 新規事業の状況について

その他の新規事業の状況です。2年前の前々期の7月にスタートした葬儀事業は、今期は予想していた数字を上回り、営業利益が2億円以上となりそうです。スライドに記載しているように、1億4,800万円の営業利益が出ています。創立してから2年しか経過していない葬儀会社が、約1億5,000万円の営業利益を出したことになります。

通常の葬儀会社は自社で式場を持っており、レンタル代をエンドユーザーからいただき、そちらの利益も含めて営業利益を計上しています。しかし、我々の子会社の式場レンタル料金は、すべて東京博善社の式場売上に計上されます。

葬儀会社としてはグループのため、競争力が低くはありません。しかし、グループ会社でなかったら、レンタルでお葬式のサービスを行う会社ということで、数字的には多少ハンディキャップを背負っているにもかかわらず、2年目にして営業利益2億円に到達する葬儀会社が立ち上がっているということです。

我々が目指している営業利益は60数億円のため、2億円は決して大きな数字ではないものの、さらに伸ばしていける可能性も感じられます。新規事業としては優秀だと思っています。

資産コンサルティング事業は、先ほどお伝えしたとおり、第3四半期時点で累計で6,900万円の営業利益を計上しました。約1億5,000万円は営業外収益に上がっているため、実質2億1,000万円の営業利益を重ねているとアピールしたいと思います。こちらも本年立ち上げたばかりで、設立初年度にこのような営業利益に到達しているのは優秀だと思っています。

すでに成長戦略として走り出した子会社の新規事業である葬儀事業、資産コンサルティング事業、加えて、収益をたくさん出せる、つまり床面積をさらに広げる増築を三本柱として、これからもしっかり取り組んでいきます。それが我々の成長につながるだろうと思っています。

以前から、かなり長期的な取り組みのため、中期経営計画期間などでは成果を数字でアピールできないとお伝えしていた火葬炉事業も同様です。このような場で総括的にご説明できないレベル感ではありますが、個々の作業は進捗しています。イメージ的には当初想定していたスピード感から遅れずに進んでいます。

以上が、数字面以外の新規事業の進捗です。

2-01 更なる株価向上に向けて

1月31日に、業績予想修正の適時開示を出しました。適時開示の内容のご説明に加えて、会社全体の中期的な目標についてご説明します。

これまで、決算説明で「財務指標の目標導入などを考えています」とお伝えしたり、決算説明会で「火葬場の増築の計画をラフでもいいので見せていただけないか」とご質問をいただいたりしてきました。その度に「次の中期経営計画には間に合わせたいと思います」とお伝えしてきました。

前回の決算説明でも「成長期間中は配当をしっかり増やしていくことも、次の中期経営計画でお約束したいと思っています」と口頭でご説明するなど、五月雨式にお伝えしてきました。

スライドには、これまでお伝えした内容をまとめました。当然、次の中期経営計画で発表する内容はこれだけではありません。数字をロールして、今まであやふやだった計画のうち、目鼻がついたものはしっかりと数字目標も含めた上で発表しようと思っています。

2-02 ROA目標の導入(案)

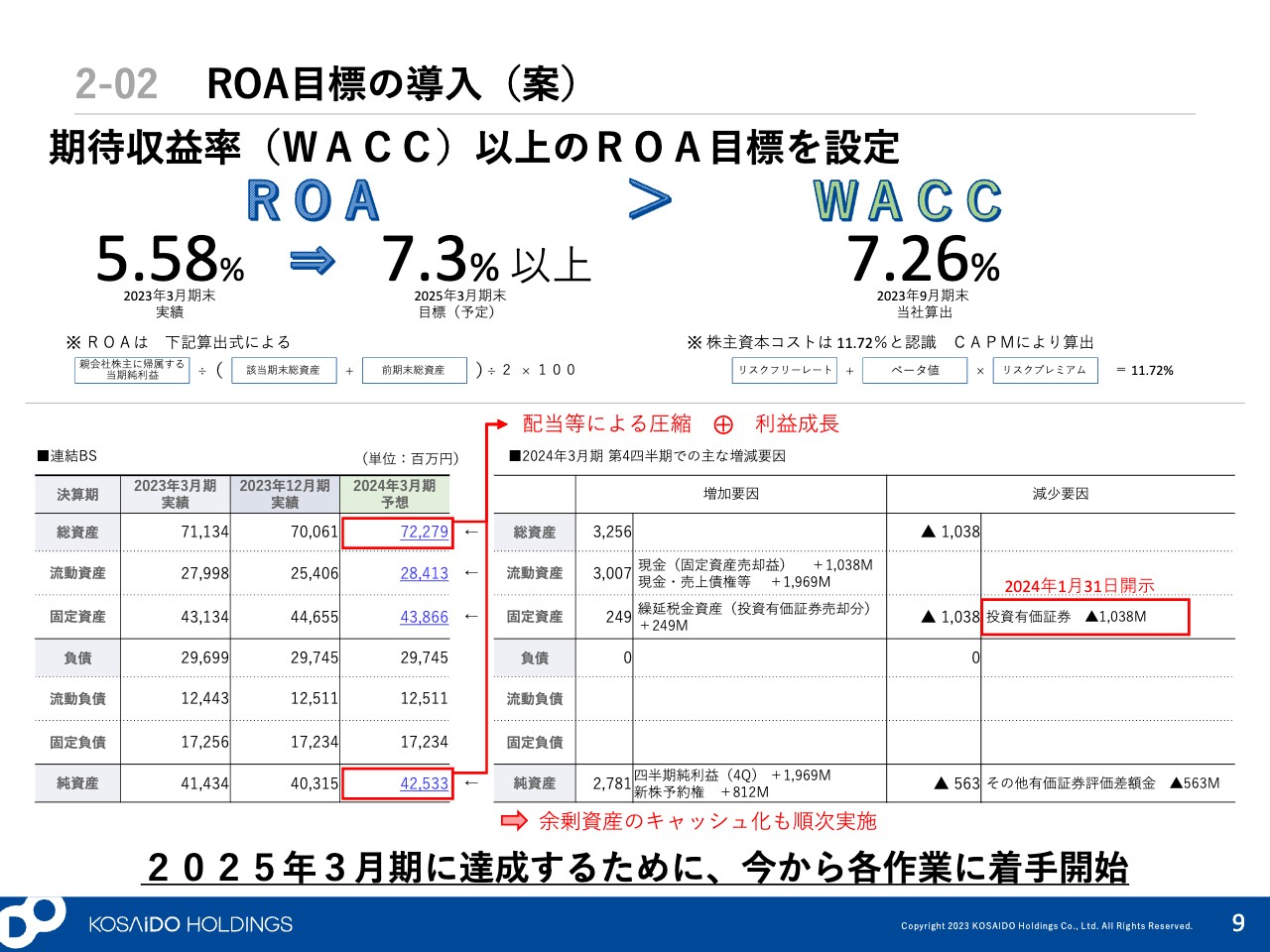

「そろそろ財務指標の目標導入はしないのか」という問い合わせも増えてきました。前回の適時開示でもありましたが、次回の中期経営計画に盛り込みたいと考え、社内でも議論しています。

前期末のROAは5.58パーセントでしたが、加重平均資本コスト(WACC)は下回っている状況です。今期は、おそらくこのまま進めば6.9パーセントくらいの着地になっていくと思います。期末配当の支払いは6月のため、現進行期の財務指標には配当による資産の圧縮効果は入りません。来期以降は期首からきちんと目標立てをすることにより、みなさまの期待に必ずや答えられるベンチマーク、物差しを持った経営を透明性高く行っていきたいと考えています。

また、社内では「ROICを目標にしていくべきだ」という議論もあります。次回の中期経営計画に含める予定の長期投資計画のラフ案と配当をどのようにしていこうか、今話しています。

我々は極めて資金繰りの良いビジネスが中心事業となっているため、キャッシュは余りがちになります。一方で、先ほどお伝えした新規事業や増築など、投資の計画もあります。現金をすべて配当としてしまうと、何かしらのエクイティファイナンスや銀行借り入れなど、外部からお金を調達しなければなりません。

株主のみなさまには、なるべく安心して成長を見守っていただけると良いと思うため、投資計画があるならば、しっかり留保した上で行うほうが好ましいと思っています。このようなものの策定がきちんとされていけば、ゆくゆくはどのように資産が減っていくのかもしっかり見ていけるようになると思います。

ROICは自己資本と有利子負債を分母として計算しますが、実際のところ、その事業負債に対応する資産とは何なのかと考えると、ほとんどがキャッシュではないかと考えました。

そのため、取り急ぎのところ、少し乱暴ではあるし、ややどんぶり勘定ではあるものの、投資計画が完全に固まってくるまでの間は「キャッシュも含めた全資産がWACCを上回っているのだから投資家さまは安心できるのではないですか」と言うほうが、逆に正確でわかりやすいと思っています。

今のところはこの目標設定でどうかと考えているものの、実際は「やはりROICにしました」となる可能性もあります。当社の株価は、それなりのボラティリティで今日まできています。我々は成長を示し「このようにして伸びていこうと思っているので、しっかりご評価をお願いします」というアピールを行って単価が上がってきました。

その動きを再現性のある、継続性のあるものにしていくという意味においては、ここを上回っているROAが出ていれば、多少キャッシュがだぶついているということはあっても、これまでと同様の期待をしていただけると一応は言えるようになるため、意義のあることなのではないかと思っています。

来期はこのことを期首からしっかりと頭に入れて展開していきたいと思っています。それが一朝一夕にできることかどうかでいえば、広済堂は極めて歴史が古い会社であるため、持ち合い株を行っていた時に保有していた投資有価証券がそのままB/Sに残っていたり、工場の固定資産がB/Sに残っていたりもします。

このようなものを基本的にはキャッシュにして投資するのか、または株主還元するのか決定していくことが、財務指標を良くしていくことになり、社会全体から見れば常に生産にリソースを投下するということにつながります。

当然そのキャッシュ化の部分は、今日実行しようと思えばすぐにできるものではありません。自分たちの思いつきから、持ち合いの善し悪しは置いておいても「よそさまの事情など知りません。私のやりたいようにやります。明日売ります」とするのは大人の行動ではありませんので、きちんと「こうしますよ」というお話をして実行することになると思います。

今のところはしがらみがあって、B/S圧縮が難しいというような事情は一切ありません。どのようなスケジュール感で余剰資産を有価証券からキャッシュに振り替えていくか、固定資産をキャッシュ化していくかというところは、それなりに時間がかかる可能性もあると考えていました。

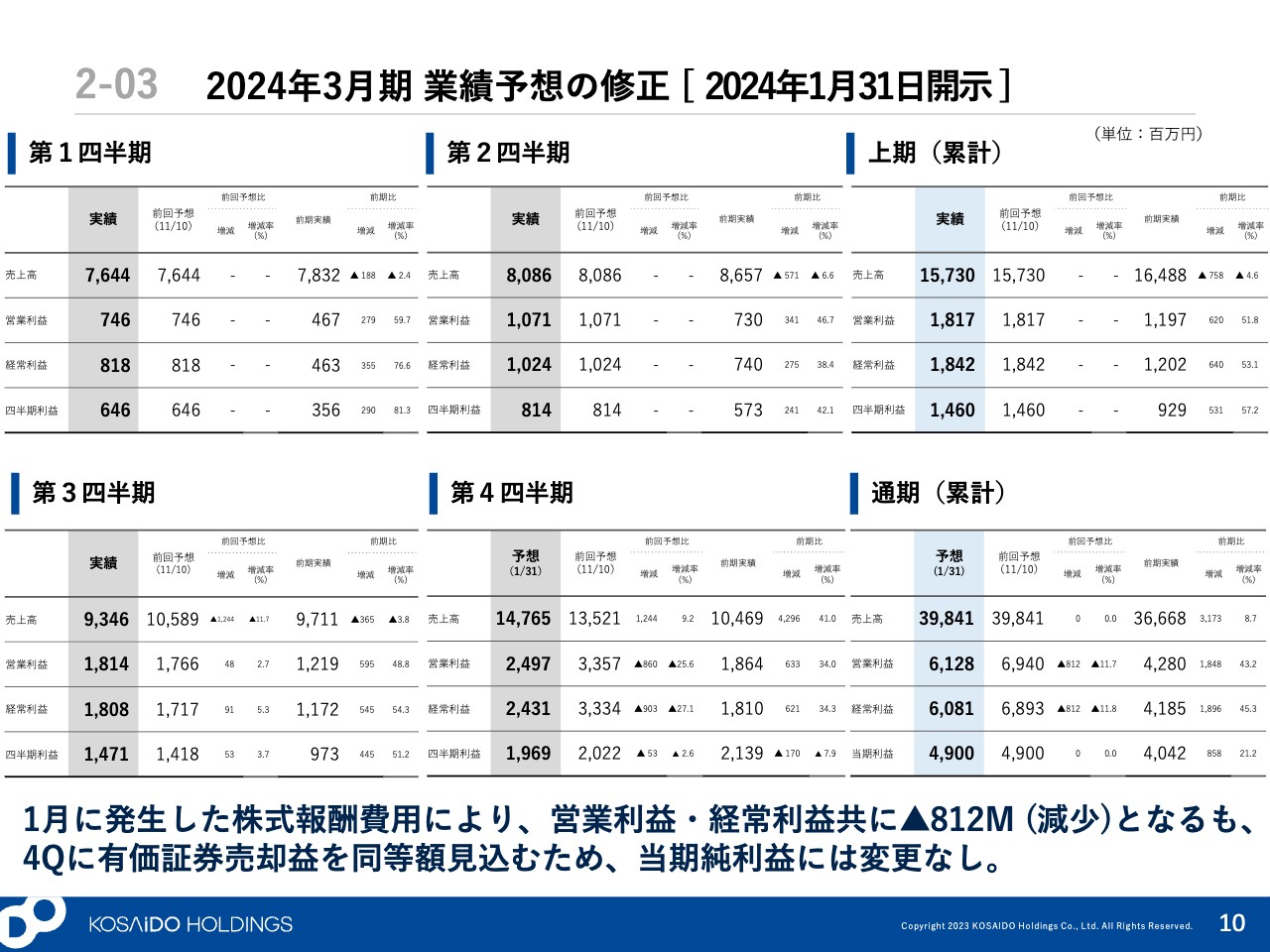

そこで、当期からできることを順番に行っていこうと、1月31日に投資有価証券の売却のリリースを行いました。実はその際に、第3回新株予約権として、百数十万株というそれなりに多い株数の新株予約権、有償ストックオプションを発行しました。

これは現在の会計基準においては、権利が発生した際に本来払い込まれるべき資本金、株価としての評価額との差額が株式発行費用ということで費用計上されることになります。一方で、第3回新株予約権を発行した時点の時価総額は680億円であり、700億円に達していない状況でした。

その状況から、時価総額1,000億円に到達した場合のみに執行ができるという条件をつけたため、言ってしまえば、株主さまにも300億円の利益をご提供できたという状況でのみ権利行使が可能になるということです。

この株式発行費用はそれなりに大きかったため、割り当てを受けた人間と会社間で、融資で同等規模の営業外の一時的な収益が発生した時でなければ権利行使をしないという覚書を締結しました。そのため、もっと前に時価総額1,000億円に到達はしていたものの、株式の発行費用は計上されていませんでした。

今回この財務指標目標の導入に伴って、利益がおよそ9億円以上出ることが見込まれたため、現在の業績予想と比較して、株式発行費用が計上されたとしても下方修正にはならないというところで、覚書に則って予約権の行使が可能になり、1月31日の適時開示に至りました。

開示にも書いてあるとおり、計上される利益と発生する費用の間には差があり、プラス1億円以上の余剰があります。さらに言うと、今回の第3四半期決算でプラス5,000万円強というプラスの着地をしておりますが、その1億5,000万円のプラスについて、今回は上方修正を行うのではなく、第4四半期は数字の規模が大きい四半期になるため、予想としては据え置きとしています。

2-03 2024年3月期 業績予想の修正 [ 2024年1月31日開示]

以上をもちまして、1月31日の適時開示に至った報告を終わります。一時的な費用と一時的な収益であるため、再現性という意味においてはこの費用や収益の発生はない状態で、4月1日から現行の中期経営計画の2年目に入っていくことになります。中期経営計画上でネガティブ要因が発生したわけではないことをご報告しておきたいと思います。

以上が第3四半期決算概要、並びに1月31日に行った適時開示の内容のご説明でした。これ以降のスライドの内容は、第2四半期決算時に開示させていただいた資料とほぼ一緒です。

考え方としては、我々は中期経営計画でしっかりと成長していくということ、並びに株主さまへの還元を増やしたいという意思を持っており、それはなんら変更がないことをお伝えしたいと思います。

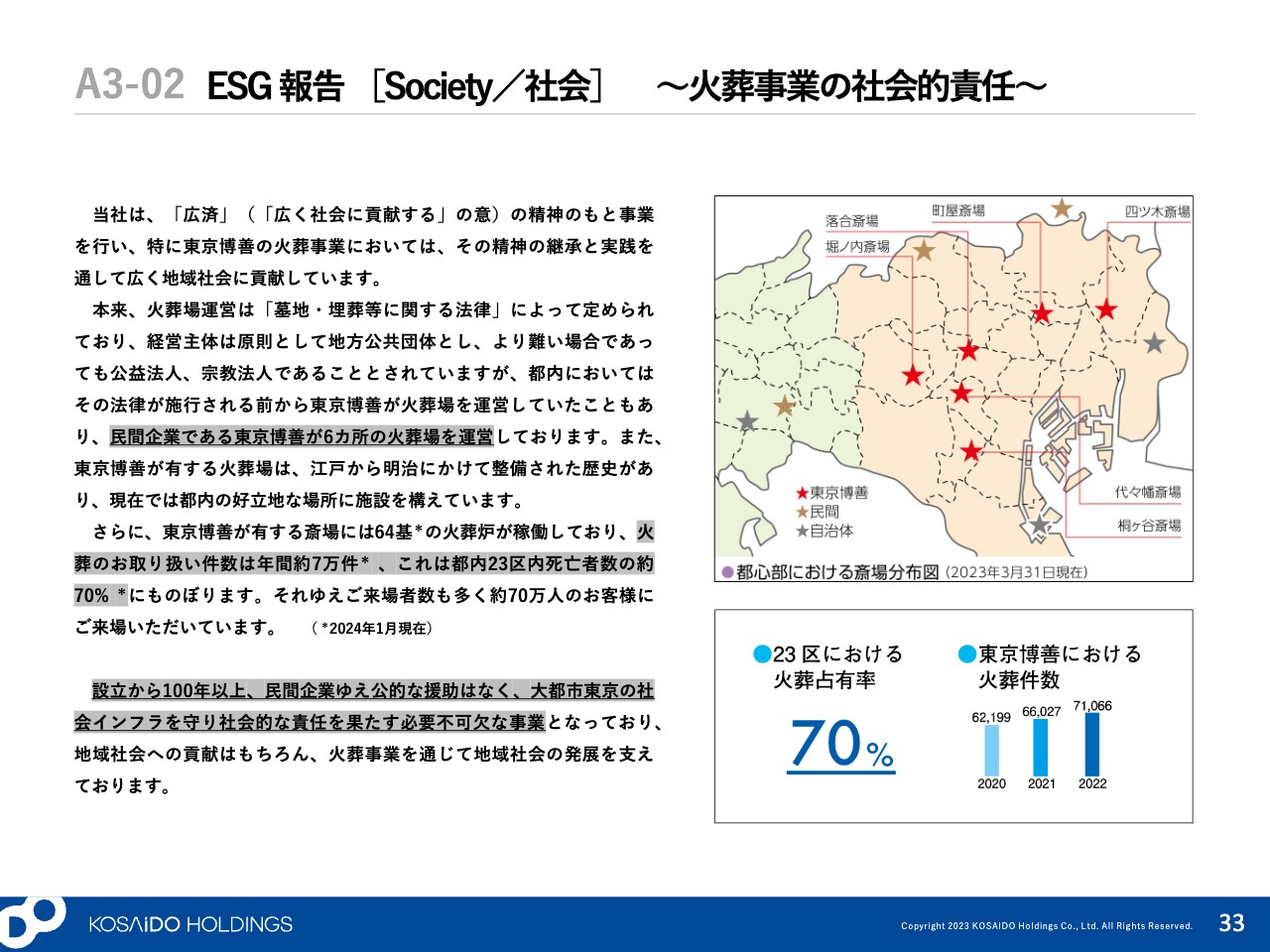

A3-02 ESG 報告[Society/社会] ~火葬事業の社会的責任~

なお、公益性の高い事業を展開していることもあり、昨今はESGという我々の社会的責任を痛感するこの頃です。

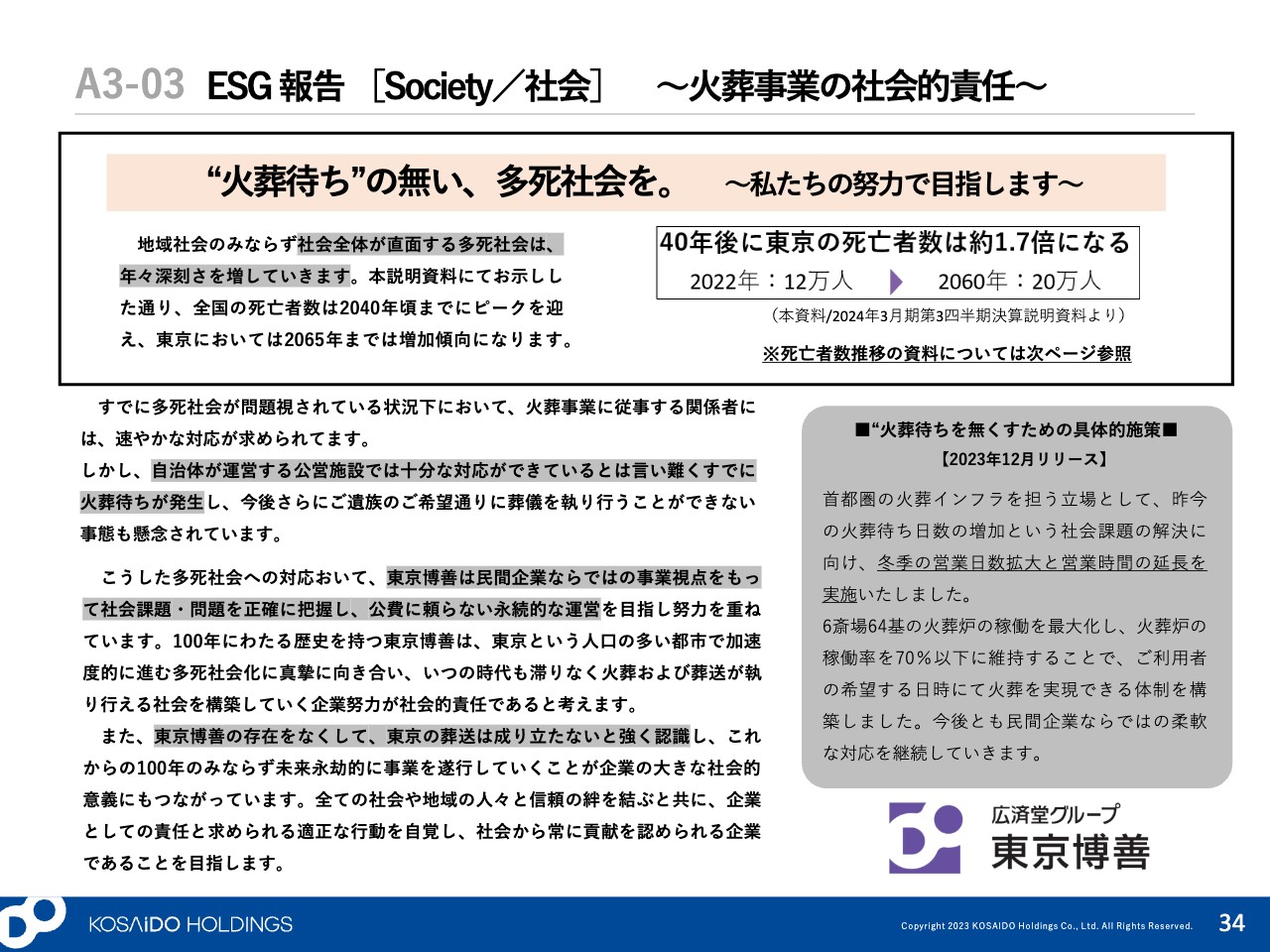

A3-03 ESG報告[Society/社会] ~火葬事業の社会的責任~

報道などでも火葬を待たされる人が多くいるということを目にする機会があります。一方で40年後は東京都の死亡者数が1.7倍になると言われています。東京都のエンディングにまつわるインフラは果たして足りているのか、私たちの市民生活は平穏無事に継続していけるのかという点について、みなさまの不安を払拭していくことも我々のミッションだと思っています。

決算説明資料は当社に関心のある方がお読みになるため、このようなことを記載していますが、今後は関心が薄い方に対してもわかっていただきやすいようなアピールもしっかり考えて実行していきたいと思っています。そのための広報の予算なども、現在の中期経営計画の中ではすでに織り込み済みです。

以上が第3四半期決算のご説明です。ご清聴ありがとうございました。

質疑応答:第4四半期期ずれの金額について

質問者:情報セグメントで第4四半期に期ずれがあった金額はいかほどでしたか?

黒澤:売上金額は8億円強となります。

質問者:ちなみに、期ずれが発生した理由や、この金額が第4四半期に入る確証性などは問題ないでしょうか?

黒澤:そうですね、そこは大丈夫です。

質疑応答:ROAを高める際のバランスについて

質問者:全体的な考え方についてお聞かせください。例えばROAを伸ばしていくにあたって、経営としてはより利益成長に重きを置きたいのか、または資本政策等に注力していきたいのか、どちらでしょうか。もちろんバランスかとは思います。例えばリターンをどの程度行っていきたいかや、アセットをどの程度行っていきたいかなど、もし現状の肌感覚のようなものがあればお願いします。

黒澤:おっしゃるとおり、バランスだと思っています。程度がどのくらいなのかというご質問だと思うものの、答えになるかどうか恐縮ですが、まさしく長期の投資計画として新規事業を始め、計画性も大事である一方で、今はマーケティングに全集中し、とにかく成功させるということで新規事業を行っています。

今はたとえラフにでも、この投資計画を作ろうと実行しています。それによってリターンの数字が出てくるので、これが大切なのだと思います。目標数字を導入した以上は、そこからはもう算数の問題だと思うので、アセットなのか、あるいは資本投下なのか、そこを減らしていくのかという話になってくるのだと思います。

減らし方としては、当然株主還元ということになっていくと思われます。投資しないで減らすのであれば、そのようなことになるという感じで定まっていくと考えています。次回の中期経営計画では今より進んだかたちで、ゆくゆくは目鼻がついてくると思っているというところから第一段階程度はお見せしつつ、1年程度の計画ぐらいはお示しできるようになっていければと思っています。

その中で、本当にラフすぎてあまり触れるのも恐縮ではあるものの、前回からお示ししているように「何坪増築したらこのぐらい増えるのではないか」という、少し粗すぎるようなかたちで中期経営計画に書いているところです。

次回の中期経営計画では、ゆくゆくは企業価値の向上に向けて今のペースでいくということをお伝えする確率が高いわけですが「『ROA >WACC』にします」と言えば今の調子でいこうと思うというメッセージになるのだとは思います。

これが、「もっといけそうだと思うので、もっとやりますよ」というメッセージになっていくのかどうかは少しお待ちいただければと思います。

質問者:社長の頭の中では利益成長の絵姿がある程度見えており、ただし、そのような利益成長をして余剰資本になるであろう部分は株式市場に返していくと、そのようなバランスという、ざっくりとしたイメージの理解でよろしいでしょうか?

黒澤:おっしゃるとおりです。

質疑応答:今後の式場の提供計画について

司会者:「12月の式場提供は61式場から62式場くらいと聞いていましたが、もともと計画していた71式場の提供はいつ頃になりますか?」というご質問です。

黒澤:式場の数を減らしたのは、その数でも、お示ししている業績予想が達成できそうだったためです。人気のあるタイプに切り替えて稼働を高めました。

ご指摘のとおり、冒頭でお伝えした式場の稼働については、一部、予想よりも高い潜在需要を確認できたと思っていたところがありました。

我々から見ると、「部屋数を増やしても、不人気で稼働が落ちるのでは?」と恐れて減らしたタイプがありましたが、今後はそれを増やすという伸びしろがあります。

時期としては、冬場に実施するほうが安全なため、基本的には冬場に実施します。やはり稼働が落ちる春・夏に実施するのは、業績達成への期待にお応えする身としては心配な点があります。

したがって、今後の式場数は検討の上、またご説明しますが、今年12月から2月に変更する可能性があります。

質疑応答:第3四半期の葬祭事業が上振れた要因について

質問者:第3四半期の葬祭事業についてご解説をお願いします。葬祭公益セグメントは死亡者数が想定を下回っていたため、やや未達だったと思いますが、葬祭収益セグメントの営業利益が本来の計画9億円から10億円に上振れている要因について教えてください。稼働、あるいは単価によるものでしょうか?

黒澤:22万円から27万円に値上げした式場費用が寄与しています。

質問者:そうすると、第4四半期はその値上げした部分が売上高にフルに寄与しますか?

黒澤:そのとおりです。予想としては資料に書いてあるとおりです。

質疑応答:稼働予想値の正確さについて

質問者:稼働状況は、直近の予想の100パーセントからずれはありましたか?

黒澤:新旧おしなべての平均では、基本的に予想どおりの稼働率となっています。この100パーセントは、あくまで費用22万円のままでローンチしている新式場の稼働率です。

27万円に値上げした古くからある式場の平均値は直近で91パーセントと、予算策定時に目標にした数字とほぼ同じです。

質疑応答:ROA改善途上においての情報・人材事業の位置づけについて

司会者:「中期的なROAの改善への取り組みの中で、情報・人材事業の位置づけはどのようなものになるでしょうか? まだ検討中でしょうか?」というご質問です。

黒澤:目標は達成できる見込みです。これから推進していくP/Lの改善は継続していきます。

遊休資産については、目標としている料率に近いかたちで回していかなければなりません。そのための余地・課題を挙げると、縮小していく印刷事業ではあるものの、それに併せて埼玉・浦和に持っている工場が物理的に縮小するわけではないため、遊休部分をどのように活用するかです。

収益率と財務指標へのネガティブな影響とがクロスするようなタイミングがあれば、工場を切り替える可能性もあるかもしれませんが、現時点でその兆候はなく企画としても上がっていません。

加えて、大阪・豊中の工場の跡地の不動産の再有効活用もあります。減損も行っているため、B/S上の金額もそれほど大きくはないものの、実際のところ、財務指標目標達成のためには無視できるほど小さいアジェンダではありません。再有効活用に向けて模索していきます。

立地は空港にきわめて近い一方で、空港がこれからどのようになっていくのかわかりませんので、活用の時期は考えなければいけません。

ただし、その時期が来るまでの間に有効活用できることがあれば考えていきたいと思います。結論として、現段階では有効活用についてのプランが立っていません。

質疑応答:式場数について

司会者:「式場数について、12月から2月の間に式場が減るという部分で、71式場という目標にはこだわらず、人気の式場を増床していくということでしょうか?」というご質問です。

黒澤:先ほど、今年12月に「部屋数を増やしても、不人気で稼働が落ちるのではと懸念していたタイプを増やす」とお伝えしました。増やしたとしても、稼働率が落ちなさそうな式場がいくつかあったため、増やしてよいと思っています。具体的な数については現時点では未定です。

工事に時間がかかるわけではありませんので、春・夏の時期の稼働も見て、最も適切なバランスを決めて実施します。

質疑応答:火葬炉事業の全国展開について

司会者:「長期目線では『火葬炉事業を全国に』と述べていますが、次期中計では、そこまで踏み込むことはないとの理解でよいでしょうか?」というご質問です。

黒澤:おっしゃるとおり、踏み込みません。火葬炉事業の全国への拡大については、方法はさまざまあるものの、私としては成長事業の1つとしてお伝えしたつもりはありません。

当然ながら、当社保有の火葬場の中の火葬炉は入れ替えもありますので、粗利が他社に流れるのは惜しいですし、かまどの構築など、現状の火葬炉の職人も社内にいるため、炉は自社で作るつもりです。

東京都以外の自治体が火葬炉を購入するとなると、きわめて数少ない火葬炉メーカーから選択して購入することになります。数少ない火葬炉メーカーなだけに、炉をどこかの火葬場に入れて稼働させた実績がないと、そもそも競争の選択肢の1つにすらなれません。

選択肢に加わることはできますので、東京都以外の自治体に購入してもらえる機会があればよいですし、売れそうであれば現状の人員の中で実施し、それ以上に伸びそうであれば、中計に入れて専門部隊を作って固定費を発生させ、リスクを取っていきたいと思います。

我々の開発した火葬炉が斎場に入る時期は2年後となりますので、数値化した目標をお見せできる時期は中計期間外となります。

質疑応答:新式場と旧式場の価格にについて

質問者:新式場と旧式場の価格に関してのご質問です。既存式場より新式場の利用が増えているということですが、価格が高くなっているため、他の式場が使われてしまうというようなことはありますか? 競争環境の変化の有無という観点から、御社のお客さまからのフィードバックがあれば教えてください。

付随して22万円という新式場の価格設定について、将来的な考え方を教えてください。

黒澤:他の式場に移ってしまっていないかについては、式場が増えたにもかかわらず前年までと遜色ない高い稼働率になっており、式場利用件数が大幅に増えています。すなわち、他の式場を選択していた方が当社に移ってきたか、式を行わなかった方が行うようになったかだと思います。要するに、価格を理由に離脱している状況は現状はないと思っています。

新式場の価格については、今後、適切に稼働率を見ながら、当然上下を考えていくことになると思います。

今のところ、東京都内の火葬場の中の斎場の値段は24万円と、22万円より高いところもあるため、上げるのはほぼ確実とは思います。どの程度上げるのかは、状況を見つつ判断していきます。

先ほどもお伝えしましたが、今後はややサイズが小さい式場の数が増える可能性があり、その場合の価格は18万円となります。同じ面積で、2つ分で22万円が18万円になると36万円になるため、当然、値上げとなります。

このような選択肢があります。今後、より良い投資を行うための原資を得るという意味においても、しっかりと収益を上げられるような賢い価格戦略を取っていくつもりです。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7868

|

481.0

(01/23)

|

-3.0

(-0.61%)

|

関連銘柄の最新ニュース

-

信用残ランキング【売り残増加】 JFE、三菱UFJ、日本駐車場 01/25 08:15

-

信用残ランキング【買い残増加】 NTT、ラインヤフー、ソニーFG 01/25 08:10

-

前日に動いた銘柄 part2 チタン工業、ヘリオス、ケミプロ化成など 01/22 07:32

-

週間ランキング【業種別 騰落率】 (1月16日) 01/17 08:30

-

信用残ランキング【買い残増加】 Jディスプレ、SB、日産自 01/04 08:10

新着ニュース

新着ニュース一覧-

01/25 17:30

-

-

01/25 15:10

-

01/25 10:00