【QAあり】ウィルグループ、売上高成長率は業界トップクラス 建設技術者の採用強化、国内Working事業の再成長を図る

目次

角裕一氏(以下、角):みなさま、ウィルグループ会社説明会にご参加いただき誠にありがとうございます。代表取締役社長の角裕一です。本日はウィルグループの概要、現中期経営計画、株主還元、我々が目指す長期ビジョンについてご説明します。

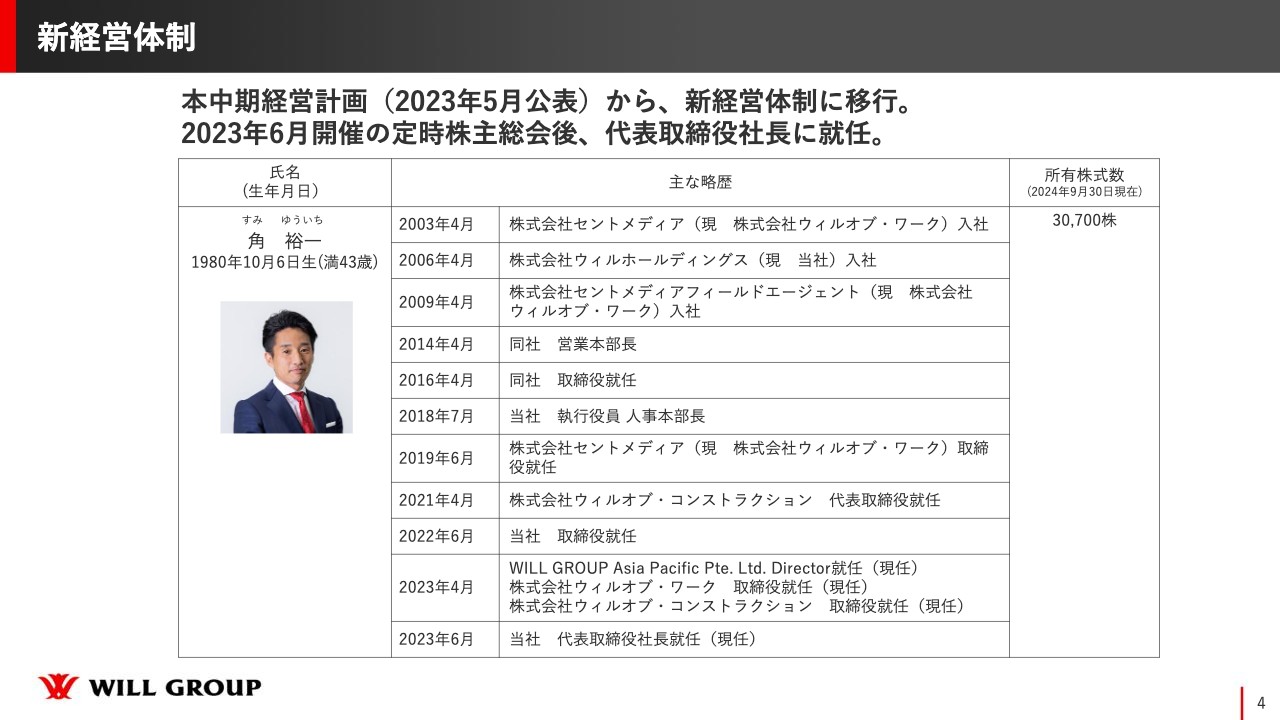

新経営体制

角:私事ですが、昨年6月に開催された定時株主総会後の取締役会を通じて、ウィルグループ代表取締役社長を拝命しました。

会社概要

角:当社の概要です。ウィルグループは1997年に創業しました。今では、日本、シンガポール、オーストラリアの主要マーケットをはじめ、世界11ヶ国で展開するグループに成長しています。

連結従業員数は6,212名です。こちらには顧客先で勤務する正社員型派遣スタッフも含まれています。

坂本慎太郎氏(以下、坂本):御社の創業のきっかけを教えてください。

角:もともとは、大阪での日雇い派遣事業からスタートしました。日雇いサービスがメインだったのですが、やはり日雇いという業態では、働く方たちの安定した職場の確保が非常に難しく、オペレーションもタフになります。

「それならば、労働という重要な機会をより安定的に供給できるようにしよう」と、日雇い派遣事業から製造業向け業務請負型事業として、広範囲で長期契約を獲得し安定した職場を提供するビジネスモデルに切り替えていきました。それが現在のビジネスにつながる転換点となり、今に至っています。

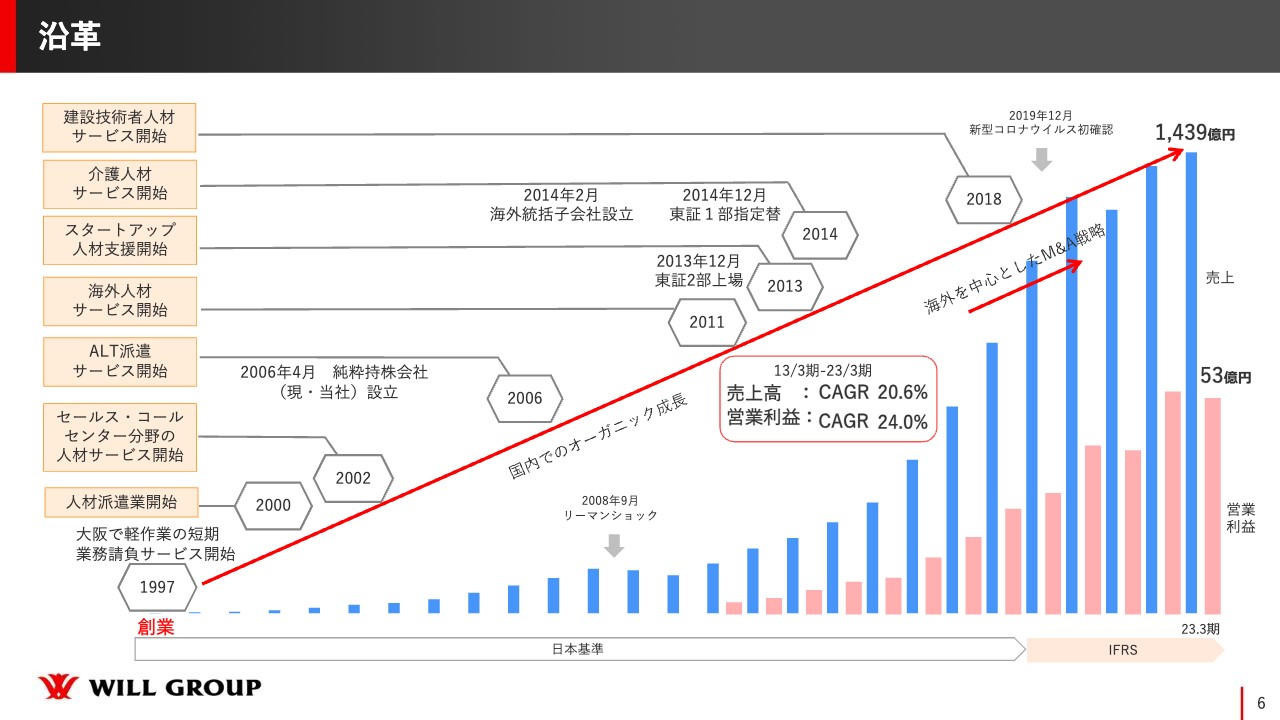

沿革

角:当社の沿革です。1997年の創業以来、スライドの青い棒グラフが示す売上、ピンクの棒グラフが示す営業利益の推移のとおり成長してきました。スライド左側のオレンジの枠内に示したように、各年度で逐次新しい領域に対する人材サービスを開始し続けることで、このような成長を成し遂げてきたことがおわかりいただけると思います。

ウィルグループ(証券コード:6089)

角:当社の特徴は、「カテゴリーに特化した人材サービスの展開」と、「持続的な高い成長性と安定性」です。

人材ビジネス事業モデルと構造

角:人材ビジネス事業モデルと構造についてご説明します。スライドに主要な事業を記載しています。人材派遣、人材紹介、紹介予定派遣、Web等を通じた求人広告など、さまざまなビジネスモデルがある中でも、我々の売上を構成するメイン事業は人材派遣と人材紹介です。

坂本:人材派遣事業の割合が高い理由を教えてください。

角:スタート時のきっかけとなった業務請負事業や、その後解禁される派遣事業という業務のオペレーション上に構築された一番強みが発揮できる領域において、これまで大きく成長してきたところに由来します。

人材紹介に関しても、利益率が高いため戦略的に増やしていきたいと考え、後に事業をアドオンしました。

坂本:人材派遣会社と取引のある企業に紹介することで、派遣先を増やしているのでしょうか?

角:おっしゃるとおりです。派遣スタッフ自身もキャリアが上がるにつれて自立していくため、我々も自信を持って派遣先に紹介、もしくはその方が転職したい企業に導くスキームとなっています。

当社の主要事業

角:我々の展開している領域について、現在業界内の位置づけをスライドに示しています。創業時は後発でのスタートだったため、常にトライ&エラーを重ねながら順位を上げていき、今に至っています。

ご視聴いただいているみなさまも、「人材派遣業界にもいろいろな会社があるけれど、何がどのように違うのか」「成長要因は何なのか」というような疑問をお持ちかもしれません。実際、非常に差別化を認識しにくい業界ではないかと思います。

我々がなぜ後発から順位を上げてこられたのかといいますと、スライド下段の3つの強みが要因です。

まず1つ目が、「成果追及」です。派遣のマネタイズとしては、お客さまから要求された人数を納期までに紹介して、その方々の1ヶ月もしくは一定期間における請求額が基本的な売上構造になります。

しっかりと人数を供給することがお客さまのニーズに応える意味にもなりますが、それだけでは他社とまったく変わりません。

そのため我々は、例えば販売部門では「エリアでどれだけ今まで以上に高い販売実績を作るか」、製造ラインであれば「より少ない人数でいかに安定的に高い効率性のラインを作るか」、コールセンターなら「応答率をどのように上げるか」など、お客さまへの提案段階から成果にコミットすることで選ばれてきました。

そうすると、2つ目の「人材育成力」が必要です。さらに辞められてしまっては習熟したものがゼロになってしまうため、3つ目の「定着率向上」も重要になります。育てて、定着してもらうことのセットで強みになります。我々は成果を出すため、付随的にこの筋力を高めてきたということです。

人材育成や定着率に関して、当社は独特の取り組みを行っています。我々の社員が派遣先の現場に常駐し、派遣スタッフの育成や定着環境を作っていくハイブリッド派遣により、順位を上げてきました。

荒井沙織氏(以下、荒井):主要事業がスライドにあるようなカテゴリーに特化されていることについて、なぜ販売員やオペレーター、介護人材に着目したのか教えてください。

角:1つ目は、大手や数多くの競合企業があまり参入していない職域だったことです。特に、「派遣」と聞いて一番イメージされるのは事務職です。実際、派遣の業種ごとの割合を見ても、製造系と事務系が非常に大きいのです。そのため、他社があまり積極的に進出していない領域だったというのが、まず1つの理由です。

2つ目は、未経験や資格未取得であってもチャレンジできる職種であること、3つ目は、1オフィスあたりの人口が多い職種であることです。

「他社が参入していない」「未経験・未資格でもチャレンジできる」「市場規模が大きく、人口が多い」という3つが揃っていることを条件に、ターゲットを選定してきました。

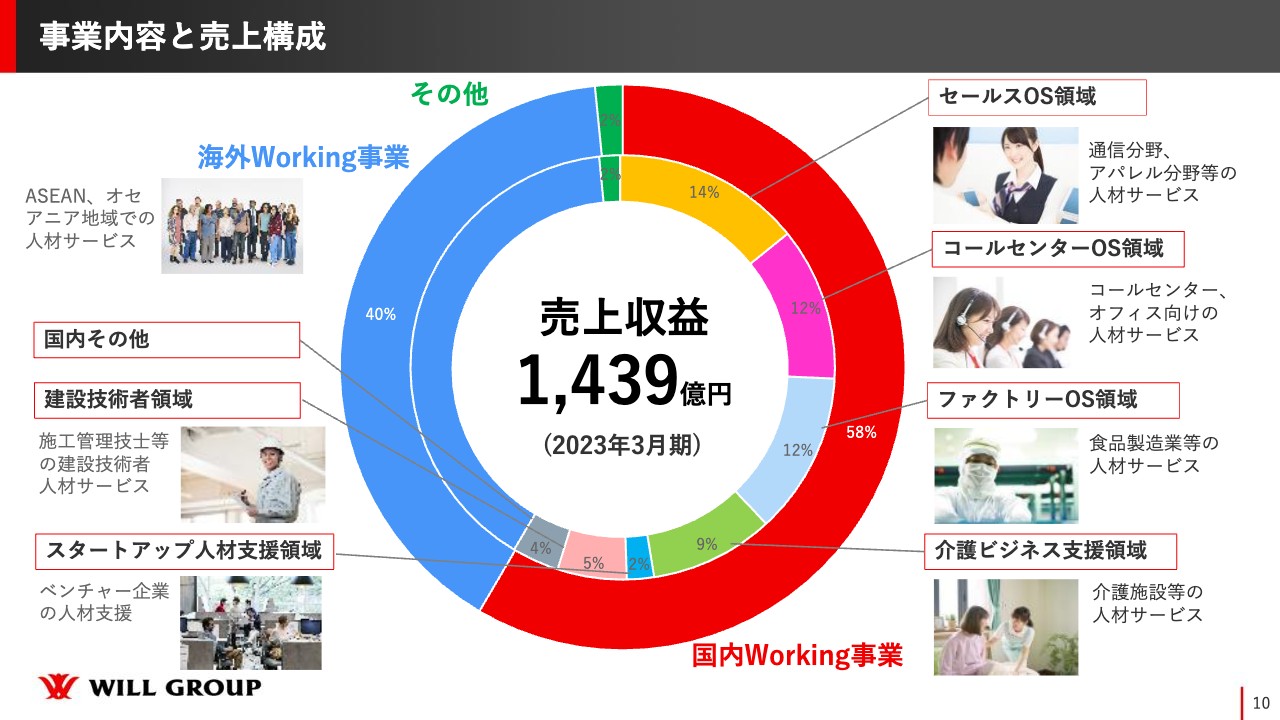

事業内容と売上構成

角:続いて事業内容と売上構成です。スライドの円グラフの赤い円が国内Working事業、青い円が海外Working事業の売上です。6割が日本、4割が海外となっています。

内側の円は領域ごとの比率です。どこかに偏ったかたちではなく、マーケットの変化に対して非常に安定的に構成されたポートフォリオだと考えています。

荒井:海外の売上収益比率が多いのですが、いつ頃から海外の売上が増え始めたのでしょうか? また、海外でも日本のような派遣事業を行っているのでしょうか?

角:海外展開に挑戦し始めたのは13年前の2011年です。主な事業領域は人材派遣と人材紹介の2つです。売上比率では約85パーセントが派遣、15パーセントが人材紹介となっています。

しかし粗利ベースでは逆転しており、6割強が人材紹介、3割強が派遣と、人材紹介の比率が非常に高くなっています。

荒井:では今後、海外の人材紹介の比率を高めていく考えもありますか?

角:現中期経営計画のコンセプトでは、海外で人材紹介の売上構成比率を上げていくプランとなっています。

坂本:海外の人材紹介のフィーは、日本と比べていかがでしょうか?

角:やや低めです。

坂本:その分、動く人も多いということですね。

角:おっしゃるとおりです。対照的に、国内では質の高い求職者を確保するのは本当に至難の技です。もちろん海外でも簡単ではないのですが、優秀な方ほど動きますし、ケアコンサルタントがしっかりキープし続けるような市場になっています。

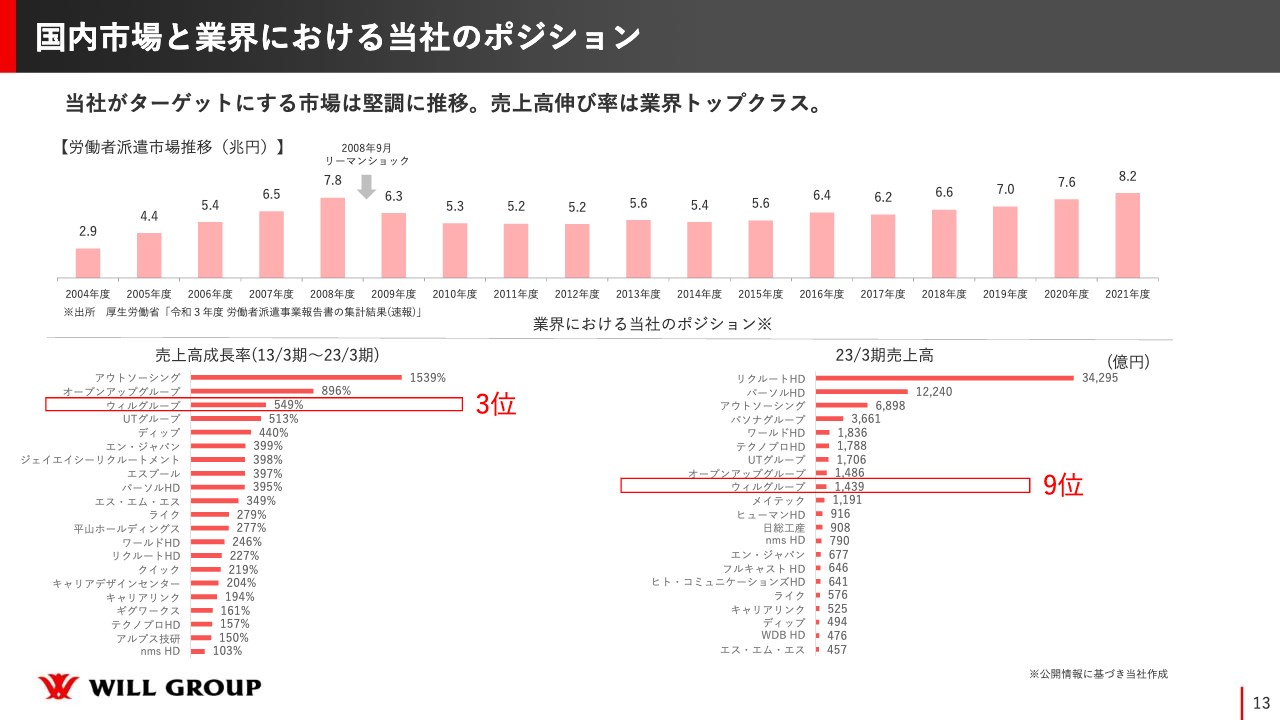

国内市場と業界における当社のポジション

角:当社の国内におけるポジションについてご説明します。スライド下段の横棒グラフの左側が10年間の売上高成長率で、当社は第3位です。右側が直近の売上高の順位で、現在9位に位置しています。

ウィルグループの成長力

角:当社の10年間の成長グラフです。2024年1月11日の時点で、株価3.5倍、売上6.5倍、営業利益8.7倍となっています。株価は我々としてもまだ割安と考えていますし、今後市場からの評価をより高めていくことが、重要な1つのテーマだと考えています。

以上が当社の概要となります。

セグメント別売上収益、営業利益推移

角:続いて中期経営計画の説明に移ります。内容に入る前に、前中計に少し触れます。スライドは前中計3年間の推移と着地を示しています。

一番上の連結では、売上収益は当初の目標を大幅に超えました。営業利益に関しては惜しくも未達となりましたが、成長面で見ると、ほぼ我々が目指したかった領域の着地ができたのではないかと思っています。

国内・海外の内訳では、国内は当初の目標から大きくビハインドしたものの、海外が大幅に伸び、ビハインドをカバーしています。

坂本:国内のビハインドと海外の好調について主な理由を教えてください。

角:国内に関しては採用環境の悪化が主要因となっています。

海外については、主に伸びたのが人材紹介ですが、こちらはコロナ禍におけるリバウンドバブルが非常に大きかったのが要因です。

当社は前半戦でマーケットの見通しが立たなかったのですが、キャリアコンサルタントを一切削減しませんでした。他社がキャリアコンサルタントを削って調整しても、当社は他の経費を抑えて耐えてきたため、そこで多くの需要を取り込むことができました。

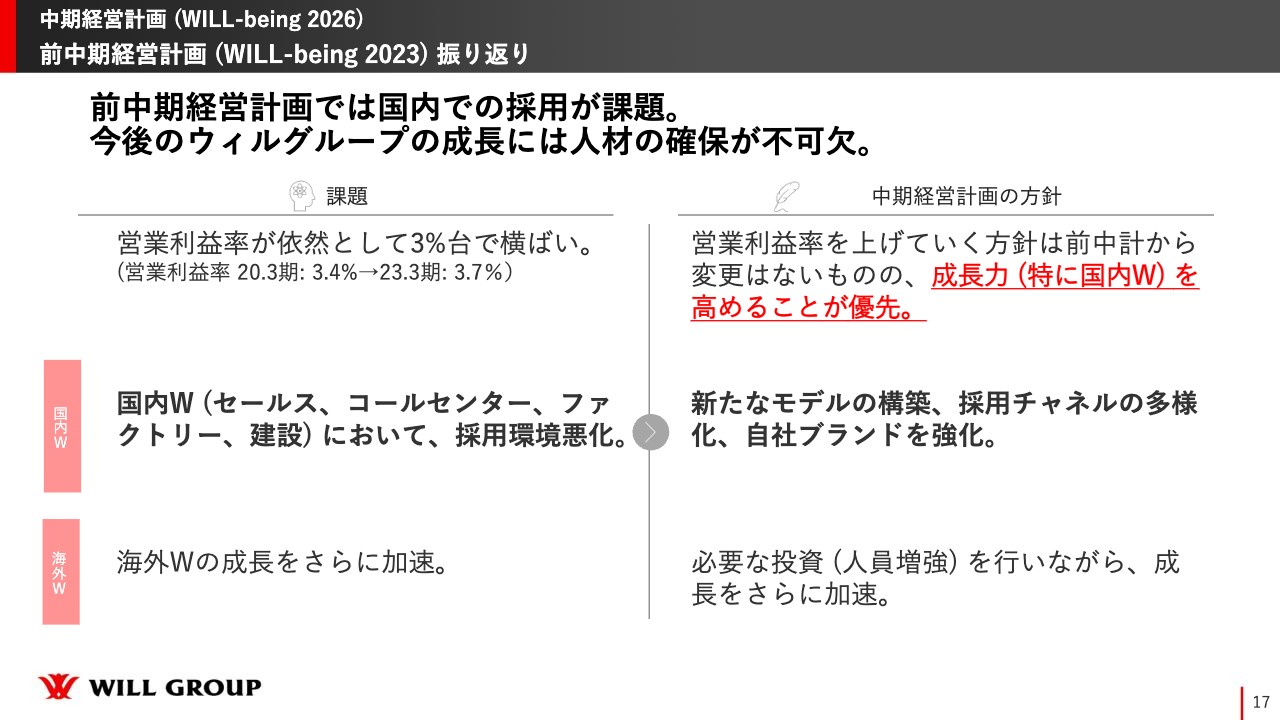

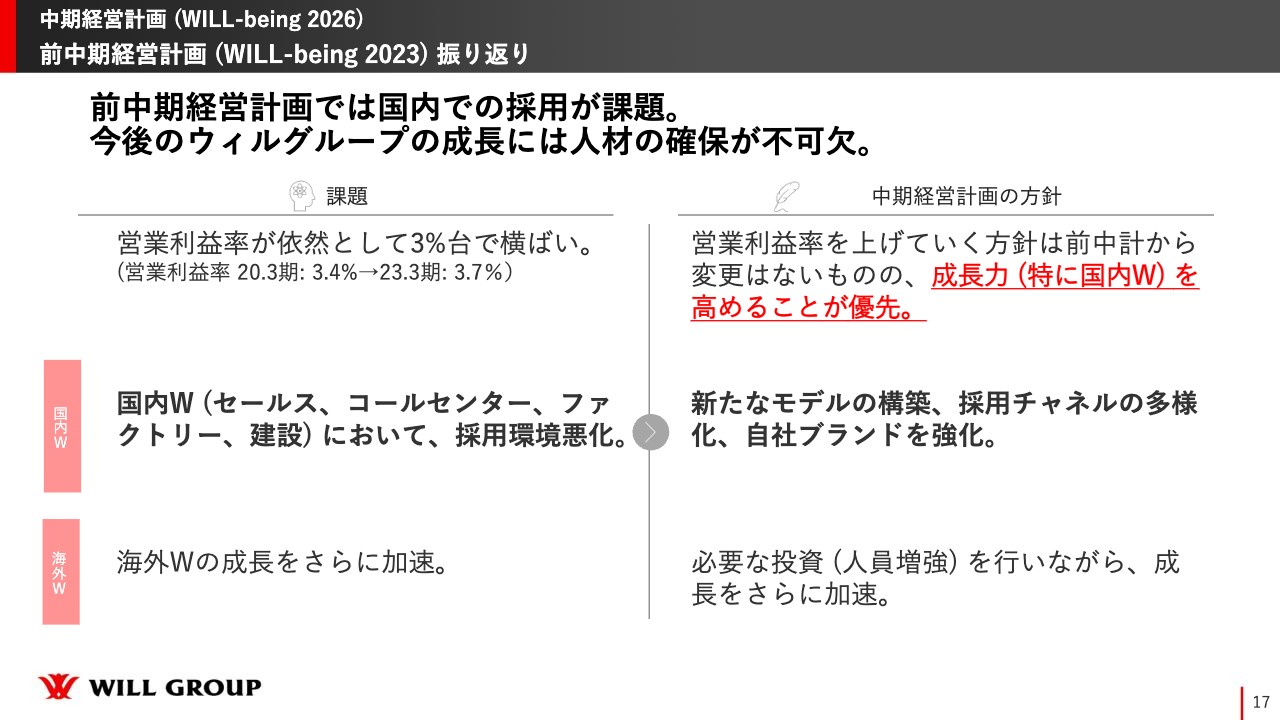

前中期経営計画(WILL-being 2023) 振り返り

角:そのため、国内の立て直しが重要なポイントになってくると考えています。従来と同じ事業を続けていくだけでなく、新しいビジネスモデルの領域への移行や、今まで我々がトライしていない採用チャネルの採用、自社ブランドの認知度の向上により、採用環境の課題をクリアしていこうと考えました。

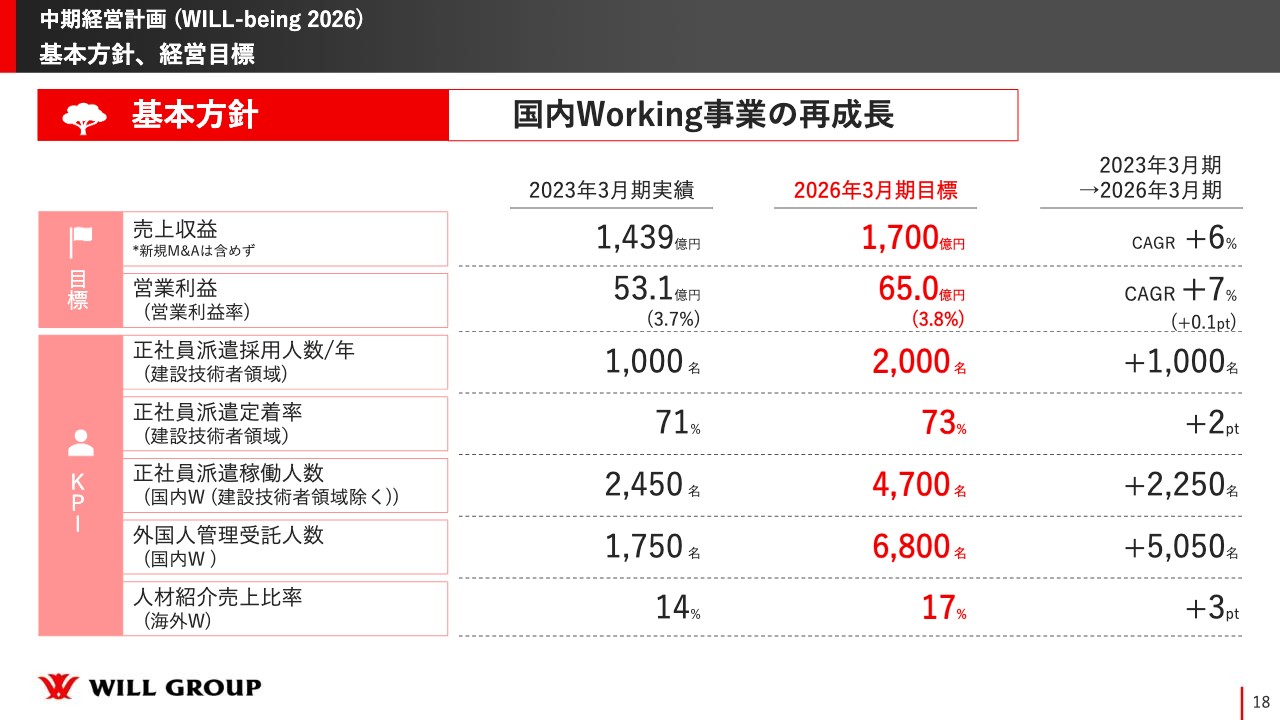

基本方針、経営目標

角:このような背景を踏まえ、今回の中期経営計画を立てています。基本方針は「国内Working事業の再成長」です。業績目標は売上1,700億円、営業利益65億円としています。

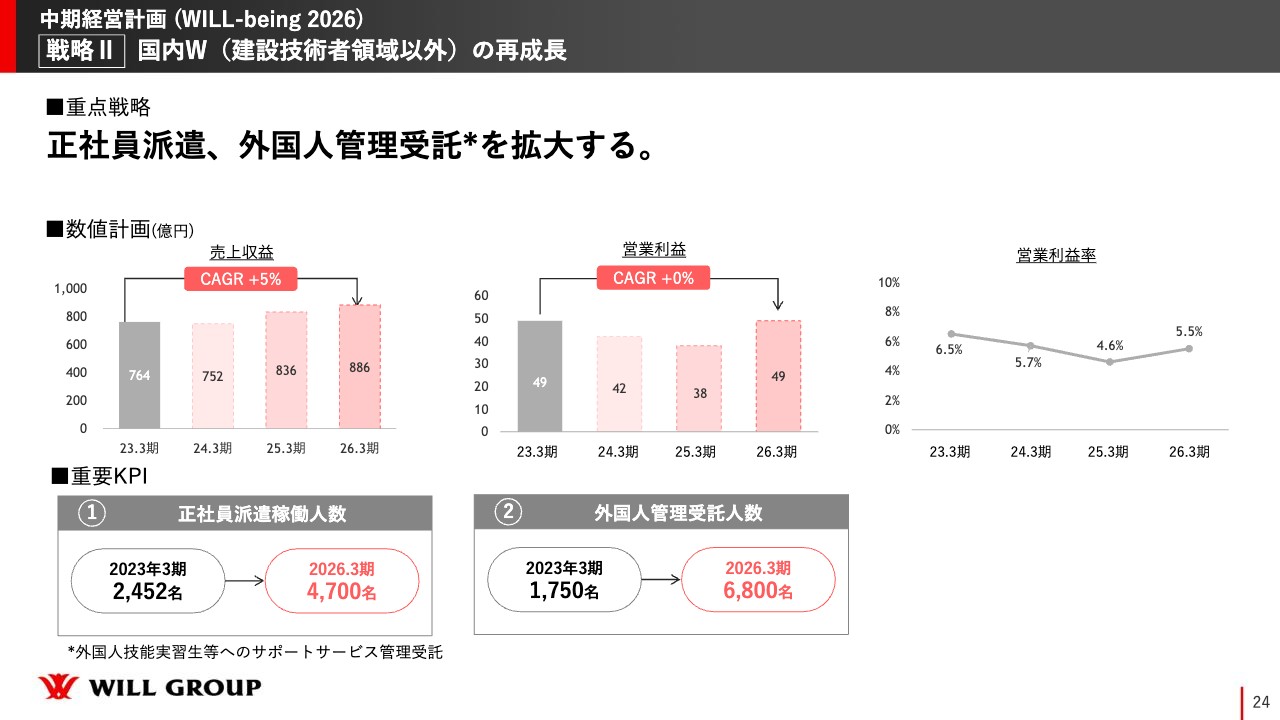

目標達成に向けた取り組みについては、スライド下段に記載の5つのKPIがポイントとなります。上から、建設技術者領域の「正社員派遣採用人数」と「正社員派遣定着率」、建設技術者領域を除く国内の「正社員稼働人数」と「外国人管理受託人数」、海外の「人材紹介売上比率」です。

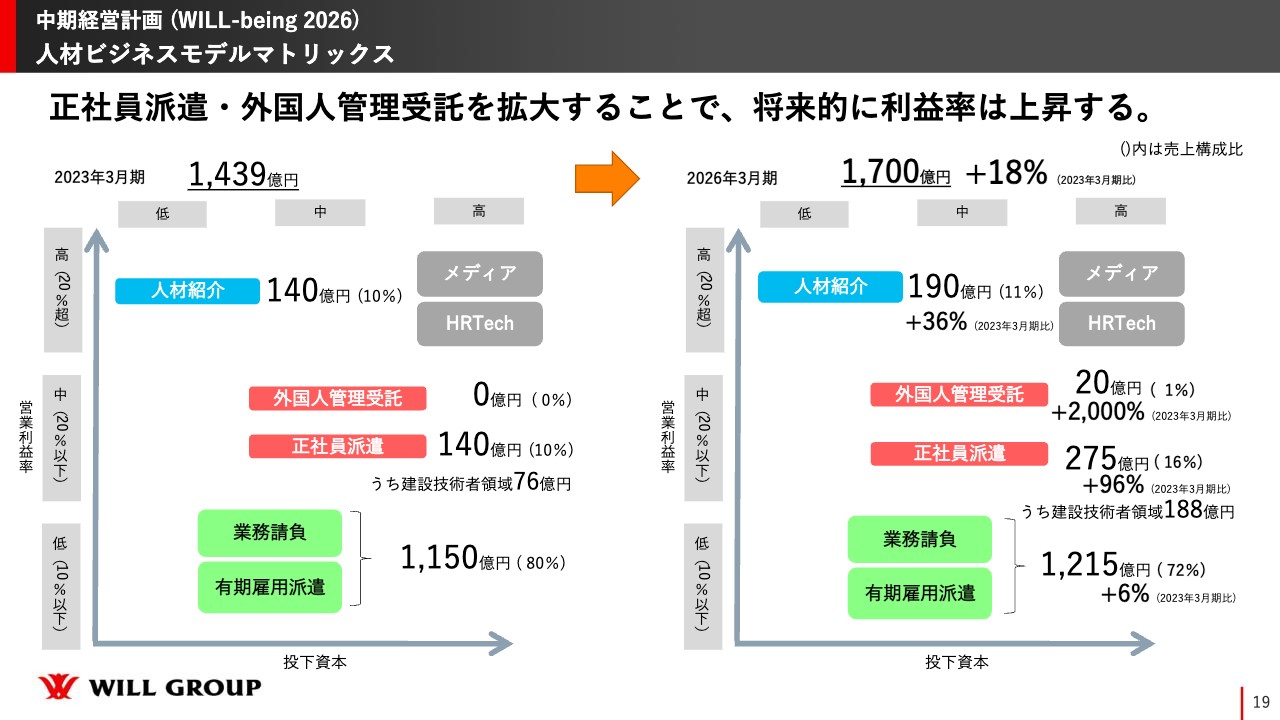

人材ビジネスモデルマトリックス

角:スライドは、我々がこれからの3年間で何に取り組んでいくかをご説明しているマトリックス図です。縦軸が営業利益率、横軸が投下資本としています。

まずスライド左側のマトリックス図において、緑色の業務請負と有期雇用派遣が有期雇用スタイルでの人材サービスを指し、現在は売上1,150億円、全体の売上構成比80パーセントとなっています。

その上にある赤色の正社員派遣と外国人管理受託、青色の人材紹介となっています。現在のこのような構成を、今後はスライド右側にある2026年3月期のマトリックス図へ移していきます。

特にこの3年間では、緑色のゾーンを維持しながら、利益率の高い赤色のゾーンおよび青色のゾーンの売上構成比率をさらに上げていこうと考えています。

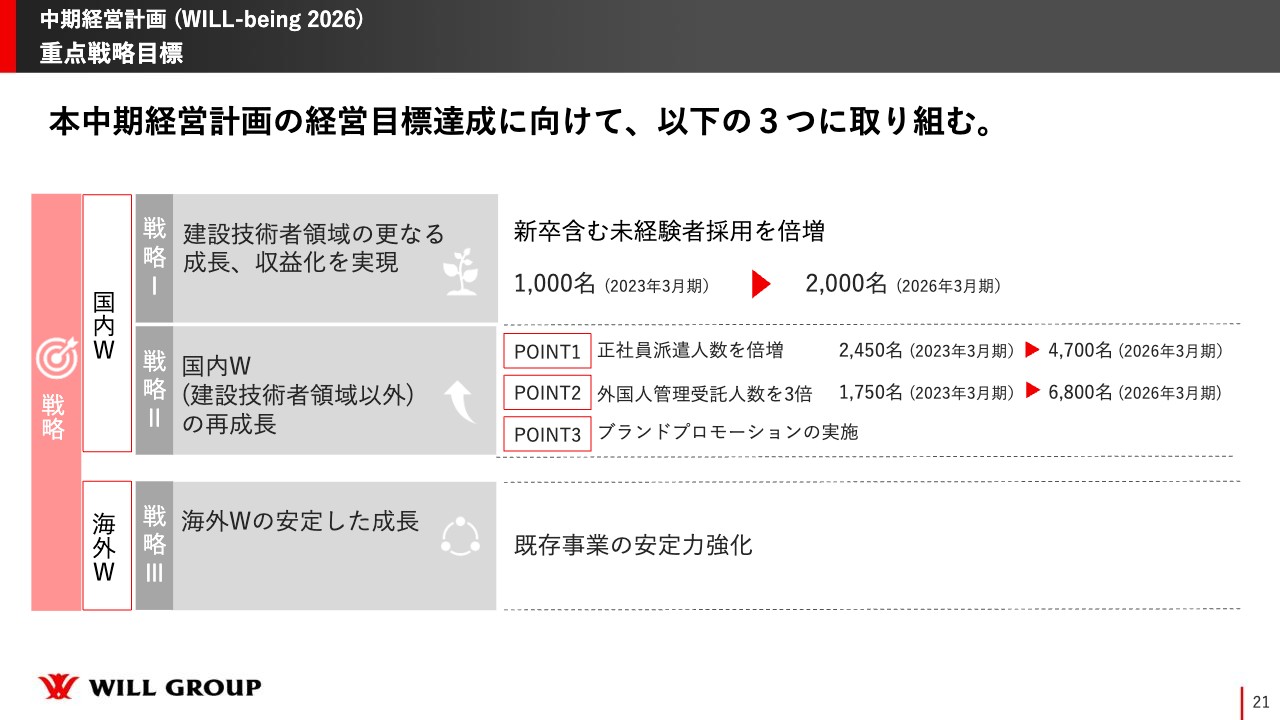

重点戦略目標

角:これらを実現するため、3つの戦略に取り組みます。まず1つ目は、先ほどお伝えしたとおり採用人数を1,000名から2,000名へ倍増させ、建設技術者領域を伸ばします。2つ目は、建設以外の領域においても、正社員派遣や外国人管理受託を伸ばしていきます。3つ目は、海外Working事業での人材紹介の売上比率を伸ばしていきます。

戦略Ⅰ 建設技術者事業の更なる成長、収益化を実現

坂本:成長の肝として、建設技術者領域の採用を1,000人ほど増やすというお話ですが、採用の確保はもちろん、派遣先も増やさなければならないと思います。どちらが難しいのでしょうか?

角:採用のほうが、圧倒的に難易度が高いです。現在の建設業界の求人倍率は、業種と職種どちらもトップ3に入るほど人手不足な状況のため、どの企業さまも非常に人材を求めています。同時に、建設業界や施工管理技士という言葉のイメージや認知に関して、理解されにくい部分もあります。

坂本:施工管理にほぼ特化した会社などもあり、そのような啓蒙もされていますが、なかなか難しいですよね。そのあたりの工夫などがあれば、教えてください。

角:例えば、建設業という言葉には非常に偏ったイメージがあり、逆に施工管理という言葉はそもそもイメージができないくらい認知が低くなっています。そのため、まず採用プロセスにおいて、説明会ではどのような仕事なのかについて映像も用いて未経験の方々に訴求したり、SNSではビジュアルで訴求したりして、より多くの方に正しく認知してもらうプロモーションを行っています。

坂本:ミスマッチは減りますね。

角:そのとおりです。また、今までメディアを使った採用を積極的に行っていましたが、同時にエージェントとパートナー契約を結びました。パートナーとしていろいろと作り込んでいるため、未経験の方々の送客をしてもらい、きちんと説明してもらうことでミスマッチの低い採用を実現することができています。

坂本:一般的な製造業と比較すると、建設業は人材不足なこともあり、恐らく収入が若干多いのではないかと思っています。特に初心者でも、ある程度熟練すれば年収が上がっていくと思います。現在製造業へ派遣している方に対し「建設業のほうへ行きませんか?」といったアプローチはされていますか?

角:有期派遣である約2万人のスタッフに対し、次のキャリアとして、正社員型でキャリアパスを構築していけるような職種へのナビゲーションを積極的に行っています。

戦略Ⅱ 国内W(建設技術者領域以外)の再成長

角:建設以外の領域でも、正社員派遣および外国人管理受託を伸ばしていきます。

戦略Ⅱ 国内W(建設技術者領域以外)の再成長

角:この3年間で、正社員派遣ではセールスアウトソーシング領域、ファクトリーアウトソーシング領域の製造エンジニア、ITエンジニア領域を伸ばしていきます。また、外国人管理受託人数ではファクトリーアウトソーシング領域および介護領域でさらに拡大していくことを計画しています。

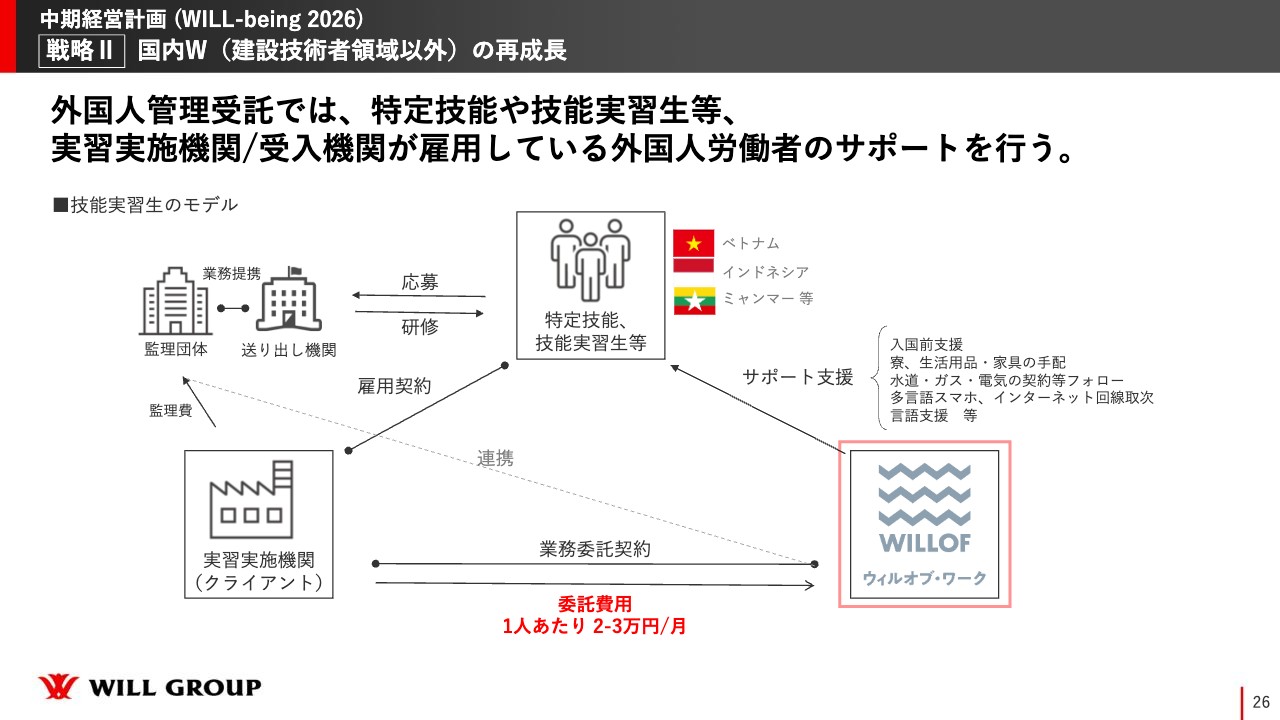

戦略Ⅱ 国内W(建設技術者領域以外)の再成長

角:外国人管理受託とは、主に特定技能や技能実習生に関する事業です。一般企業が外国人の方々を雇用する際、10点ほどの管理義務が条件として設定されています。

スライドにある「ウィルオブ・ワーク」という当社の国内人材サービスブランドの上に記載しているサポート支援が、現在ほぼ義務化されているメニューです。

外国人を雇用するのであれば、例えば日本語の教育や住居の用意、インフラ、銀行口座、ネットの接続、そして日本人とのコミュニティ作りなどが条件に設定されています。

当社の場合は全国に約4ヶ国のバイリンガルのメンバーがいるため、お客さまに対応しながら安心して働ける環境を提供しています。

坂本:受け入れた企業が実際にこれらすべてに取り組むことは負荷が大きいですが、御社におまかせできるのですね。

角:そのとおりです。我々は業務請負から始まり、長らく製造業のお客さまに人材サービスを提供しています。現在ではこの事業における顧客の約7割が、もともと派遣や業務請負のサービスを提供しているお客さまです。

お客さまからすれば、社内をすべてわかっている我々が管理することになるため、より選ばれやすくなっています。

坂本:相談などを受けた場合も、すでに社内のことをわかっている人がサポートすることになるため、ピンポイントに対応できるということですね。

1人あたり2万円から3万円と、ボリュームが増えるほど大きな収益になると思いますが、同業他社はありますか?

角:あります。現時点で我々は、5位あたりに位置すると思います。まだニッチなゾーンではありますが、おそらくあと数年間かけてさらに伸びると見込んでいます。

坂本:母数が増えそうなイメージがあるということですか?

角:政府による労働人口の減少に対する対策としては、おそらくここが一番有効な部分になると思います。

坂本:賃金などに関するお話は比較的他国と日本ともにありますが、ソフト面が充実していると、かなり良いですね。

角:おっしゃるとおりです。

戦略Ⅱ 国内W(建設技術者領域以外)の再成長

角:採用課題をどのようにクリアしていくかについてご説明します。昨年から、創業以来初となる大型のマスプロモーションをスタートしました。TVCMやWebCM、SNSなどを用いています。まずはエリアを限定し、昨年は関西圏や沖縄などのエリアで実施しました。

スライド下段にあるとおり、このプロモーションの狙いは、まずはブランド認知度を上げ、次にWeb上での「WILLOF」の検索数を上げて、自社メディアからの流入数や採用数を増やしていくことです。

人材業界の競合大手と対比しても、自社メディアからの採用比率にはまだ伸びしろがあるという答えが検証の中で見えてきたため、現在トライしています。

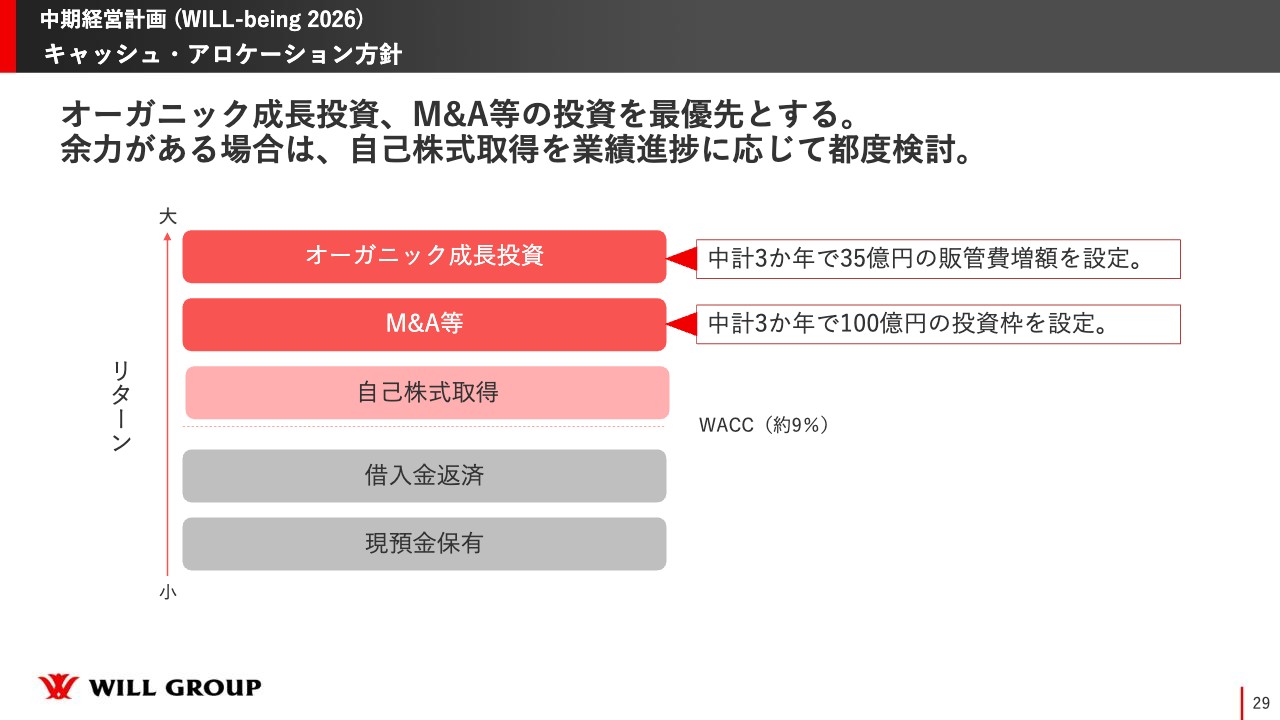

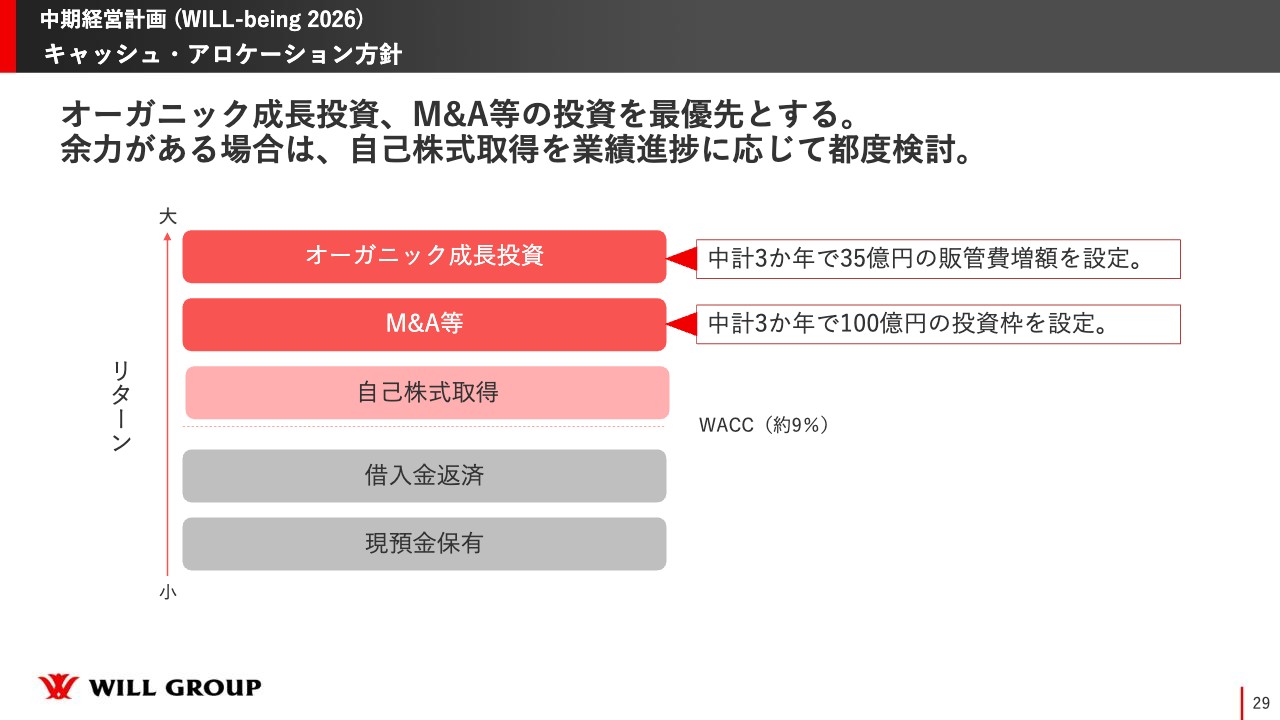

キャッシュ・アロケーション方針

角:キャッシュ・アロケーション方針についてご説明します。冒頭にお伝えしたように、今までの事業を継続するところから、ポートフォリオを変えていくチャレンジの3年間になるため、最優先事項は我々の事業への投資です。この次にM&A、そして自己株式取得という順番で優先順位を設けています。

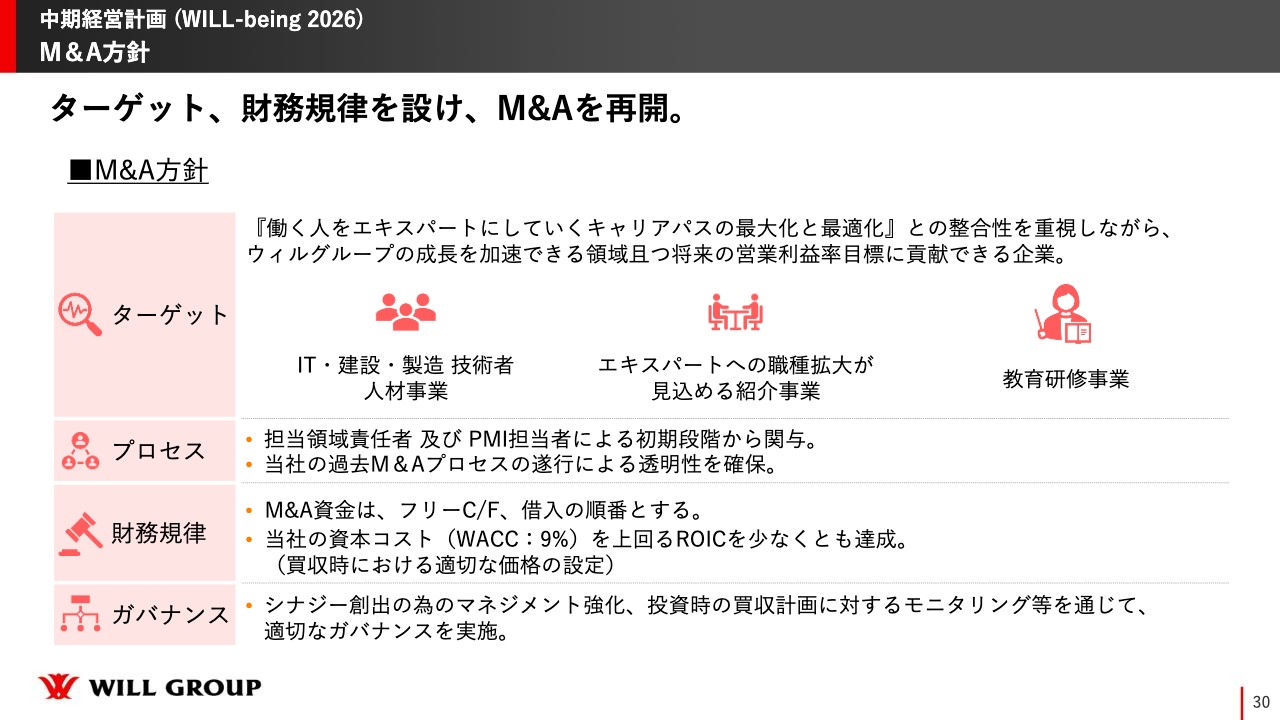

M&A方針

角:M&Aのターゲットとしては、現在は正社員領域にフォーカスしているため、まずはITエンジニア、建設エンジニア、製造エンジニアなどの領域の派遣や紹介の領域です。さらに、エンジニアの母集団を増やすには有期派遣の方々のさらなるスキルアップのための教育支援や資格取得支援も非常に重要になってくるため、それらに資する事業として教育研修事業も対象としています。

坂本:M&Aのメインは国内でしょうか?

角:国内が第一ですが、次にオーストラリアです。すでに海外のうち、約8割がオーストラリアになっています。

我々自身も非常にこのマーケットの力強さを感じているため、第一優先は日本の再成長ですが、余力があればオーストラリアにも積極的に広げたいと考えています。

業績ハイライト

角:第2四半期が終わった時点の業績ハイライトです。概ね計画どおり順調に推移しています。海外Working事業に少しビハインドがありますが、グループ全体のコストコントロールによってクリアしていきたいと考えています。

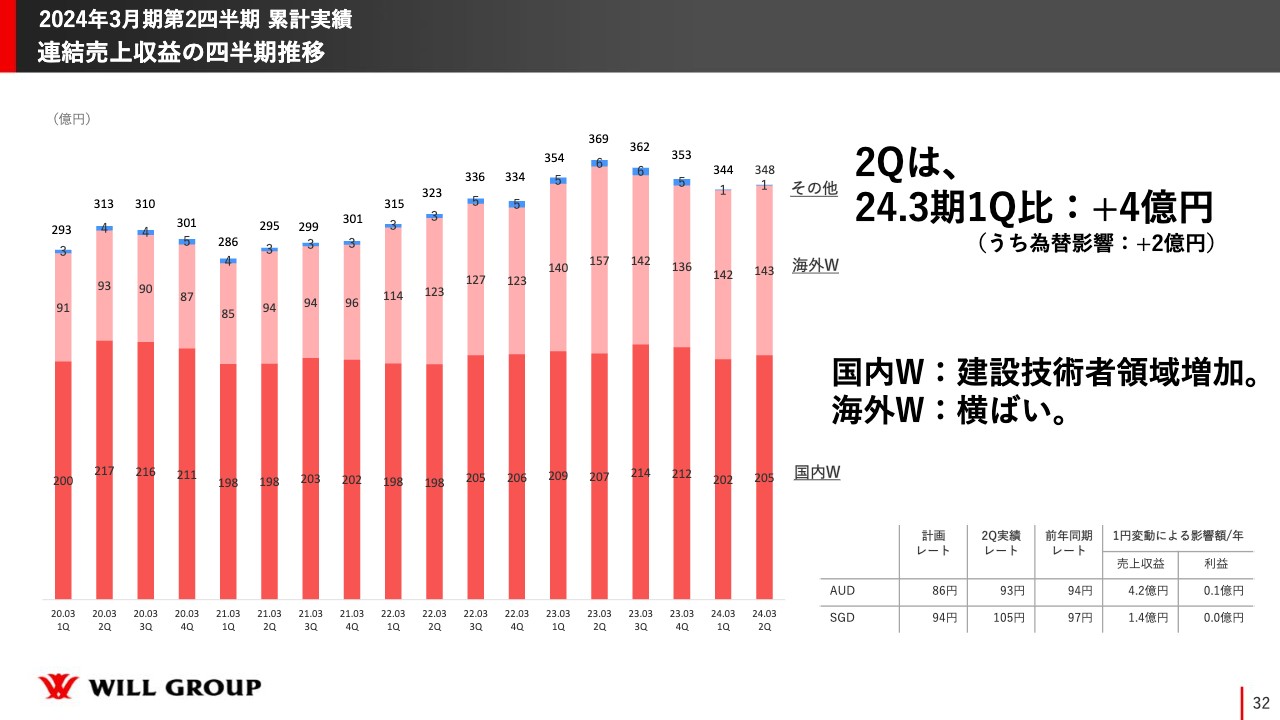

連結売上収益の四半期推移

角:四半期の連結売上収益の推移です。第2四半期は、第1四半期と比べてプラス4億円となりました。海外Working事業は横ばい、国内Working事業は建設技術者領域が順調に推移しています。

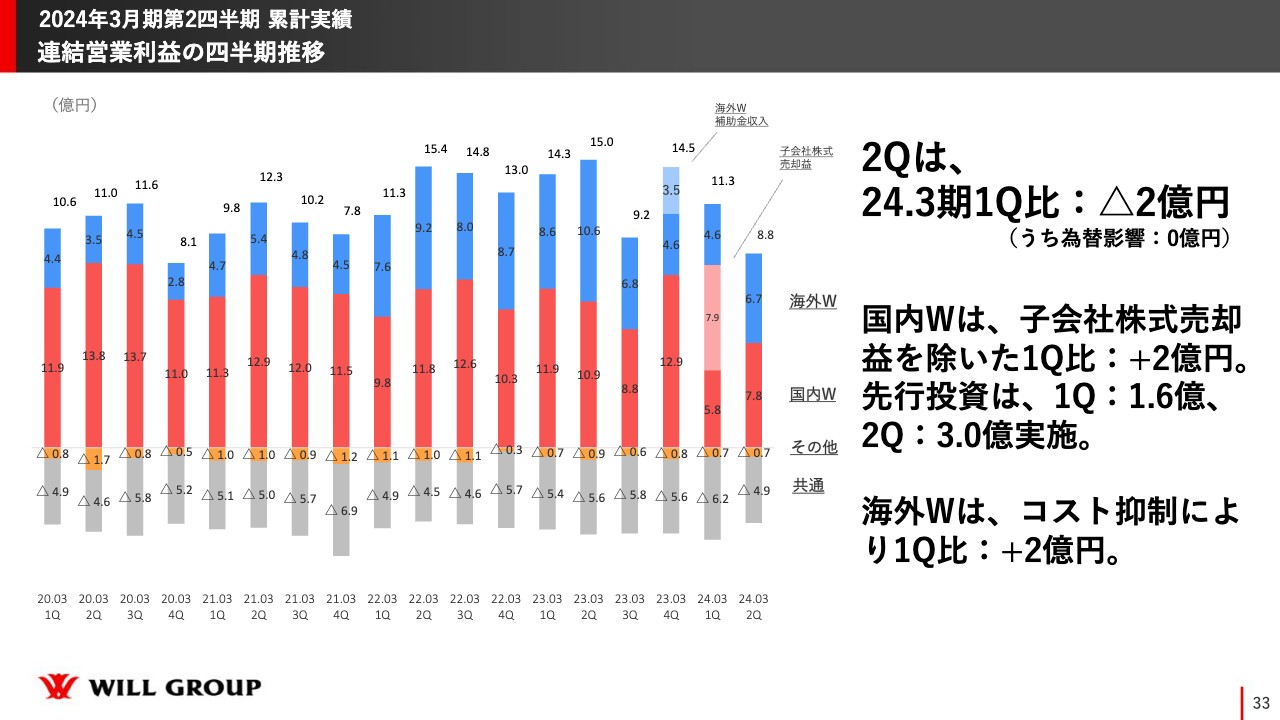

連結営業利益の四半期推移

角:営業利益に関しては、第1四半期に子会社の売却益が入っているため、それを除いたApple to Appleで見ると、国内Working事業はプラス2億円、海外Working事業はプラス2億円、合計4億円の利益増になっています。

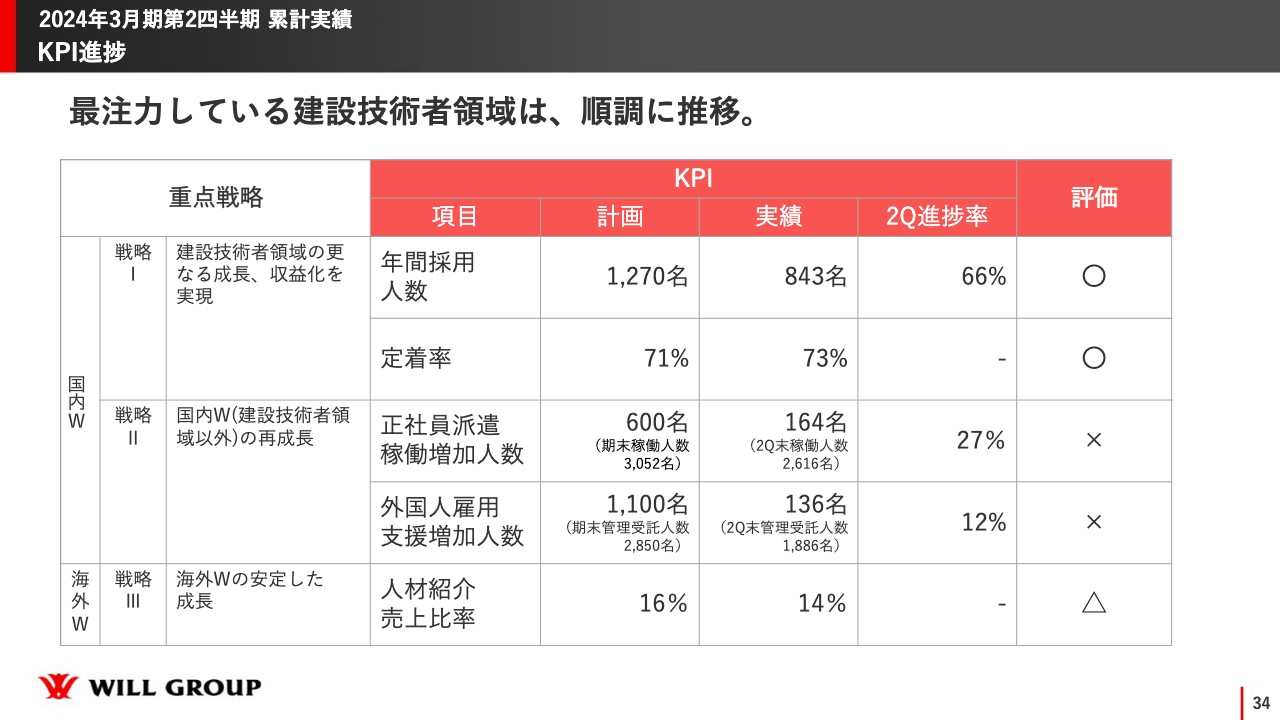

KPI進捗

角:先ほどお伝えした3つの戦略の進捗です。建設技術者領域の進捗は非常に順調ですが、正社員派遣と外国人雇用支援は遅れています。海外Working事業は、人材紹介もやや遅れ気味になっています。

現時点で第3四半期も終わっていますが、今の流れで進めば、正社員派遣稼働において当時の大幅な遅れが解消され、オンペースに近いかたちになります。

外国人雇用支援増加に関しては、受注からお客さまにご紹介できるまでの教育期間や、海外の方を採用するプロセスを含めるとどうしてもリードタイムが長くなってしまうため、前半のディレイのカバーは少し難しい状況です。

しかしながら単月での進捗には遅れが出ないようになったため、引き続き学習しながら、2年目から3年目でトータルクリアできるのではないかと考えています。

ブランドプロモーション

角:ガンバレルーヤさんに「ウィルオブ」という社内ブランドのプロモーションにご出演いただいています。

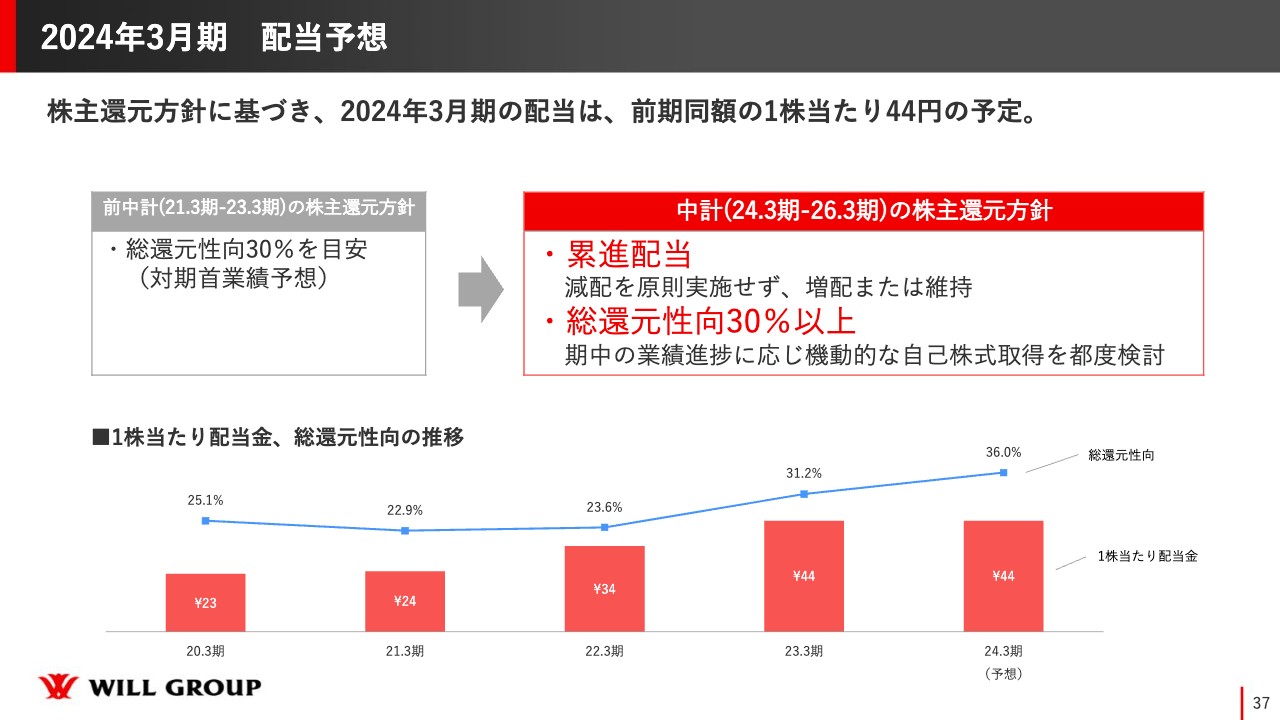

2024年3月期 配当予想

角:株主還元についてです。当社は、累進配当および総還元性向30パーセント以上という株主還元方針を打ち出しています。

今期および来期は、最高益を更新しない2年間となります。先々の成長を見据え、ポートフォリオを変えていくことが持続的な成長に資すると考え、このようなプランを立てました。そのためみなさまにも、その先まで応援していただきたいという思いから、累進配当としています。

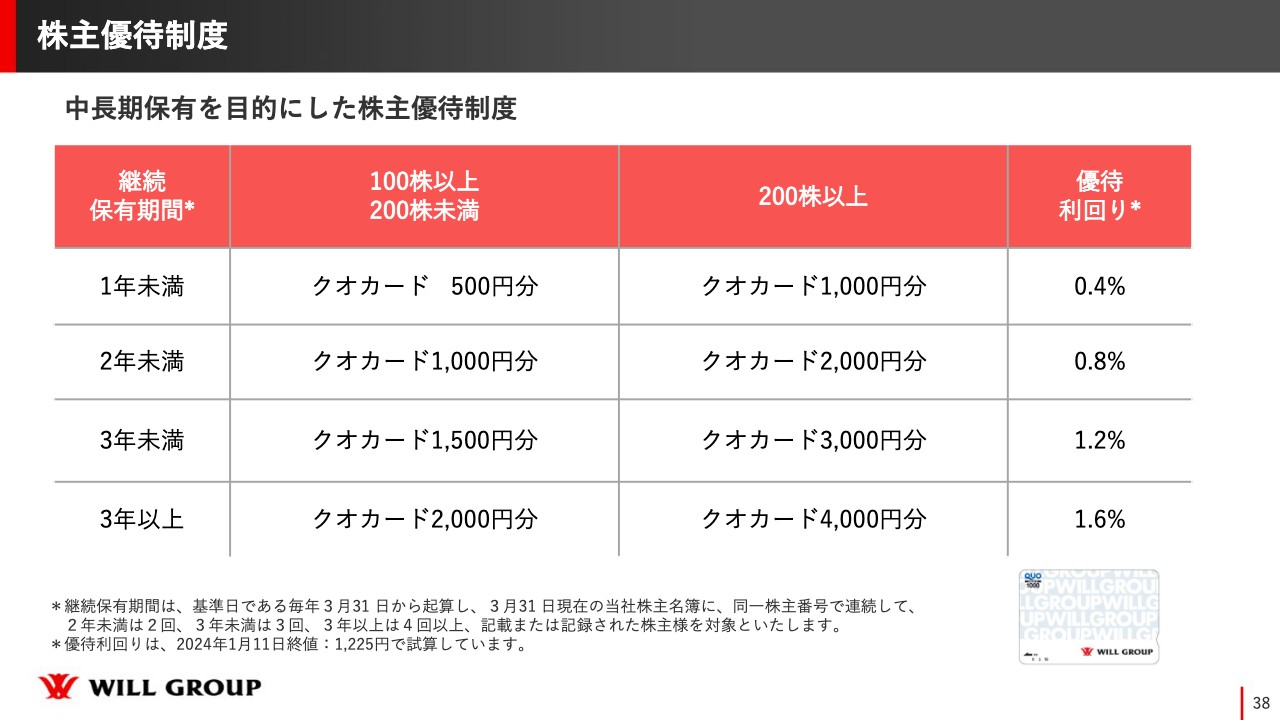

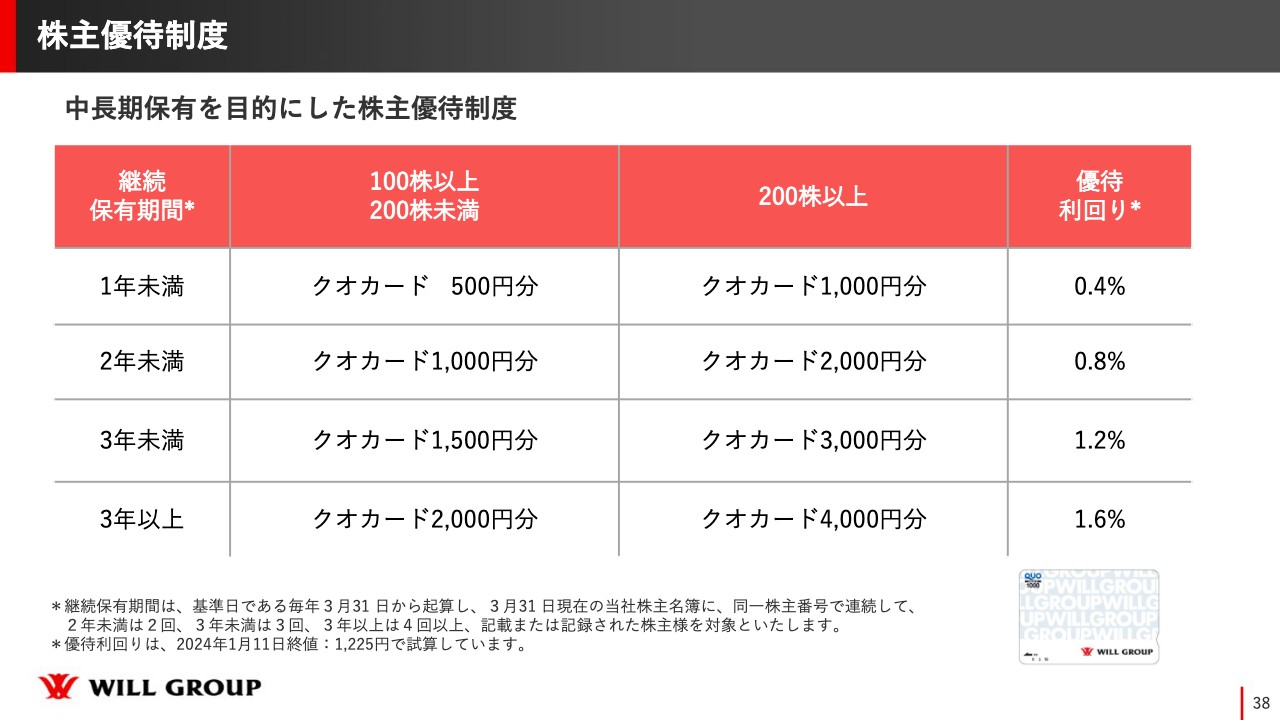

株主優待制度

角:株主優待制度に関しては、スライドに記載の内容で継続しています。

坂本:御社の配当政策や優待などについてお話しいただきましたが、あと1年から2年先は最高益の更新が難しいということで、株価が割安になっているのではないかと思います。

足元の中計では最終年でかなり伸びる予定になっているため、そろそろ織り込まれてもいいのではないかとは思っています。しかしこれから株価が反応してくるには、おそらく業績面が大事になると考えています。

配当は累進で増配していくということですが、ほかにも中計を引き上げたり、もう少し配当性向を修正したり、M&AやIRの強化など、考えているアクションがあればお話しできる範囲で教えてください。

角:おっしゃっていただいたように、この割安な株価を変えていく1つの手段が累進配当ではあります。

本質的には、先ほどご説明したキャッシュ・アロケーションの考え方が、我々の株価に対するインパクトを出していくと考えています。人材業界のPERは、例えば有期派遣系、人材紹介系、エンジニアの正社員派遣系、求人メディア系といったように分かれています。

それらを見ていくと、現時点で我々がメインとしている有期派遣系のPERは、非常に厳しいものがあると見ています。より高いPERのゾーンは、利益率と非常に相関があると思います。

そう考えると、我々自身のオーガニック成長投資の領域は、市場から評価されているこの領域にチャレンジして、売上面積が増えていくことになります。ポートフォリオが変わるということは、我々の業績の利益率も変化し、群としてもそのゾーンに入っていきます。それが1つのアクションです。

それに連動するかたちで、3年間止めていたM&Aも、積極的に進めようということで再開します。

また、自己株取得に関しても、1つの手段として考えています。

坂本:先ほども、M&Aを予定されている企業群がありました。成長に必要なパーツの部分は仕方ないのですが、業績が絡んでくる部分について、買う会社は、やはり今より利益率が高い会社を狙っていくというお考えでしょうか?

角:そのとおりです。

坂本:もしもM&Aが前倒しになったら、確かに中計の最終的な着地も上振れる可能性もあり、早めの最高益奪還もあり得るということでしょうか?

角:そうですね。海外の市況の流れもあるため、そうなったらうれしいです。

当社グループのミッション

角:今後のビジョンです。ミッションとして掲げているように「個と組織をポジティブに変革するチェンジエージェント・グループ」として、人材事業を通じて、働く人にポジティブな選択肢を増やし続けていくというスタイルを続けていきます。

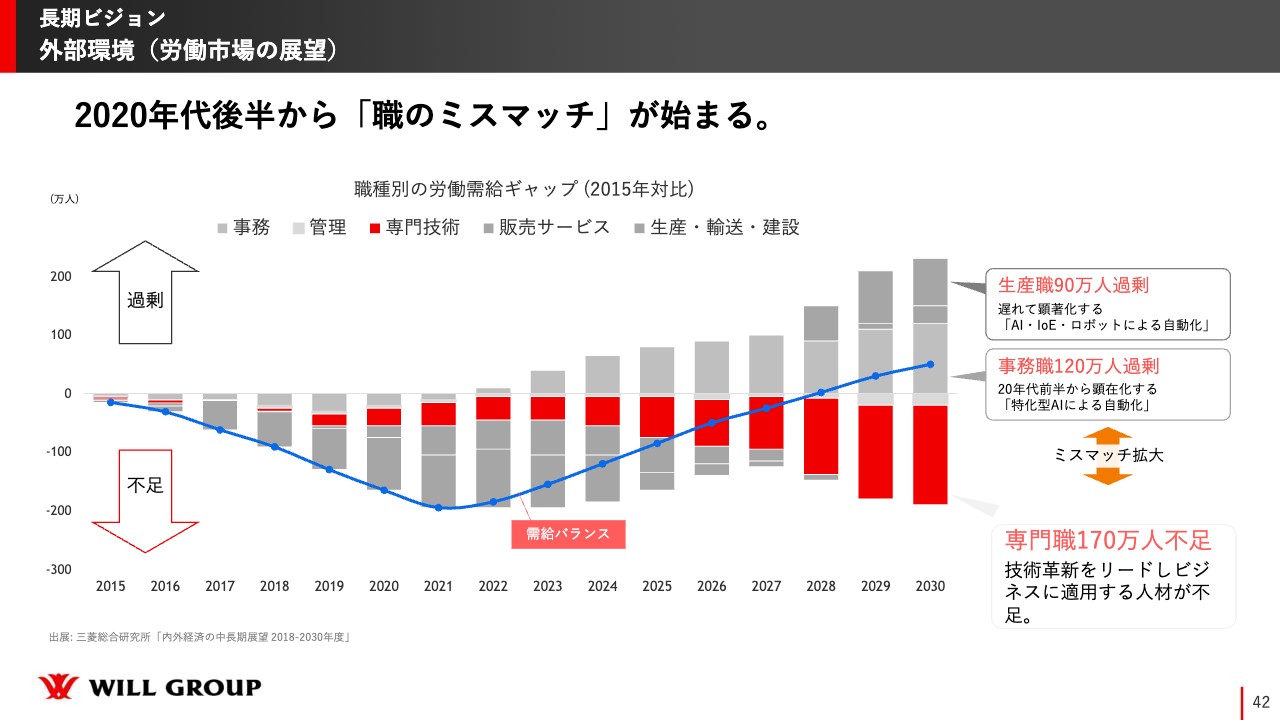

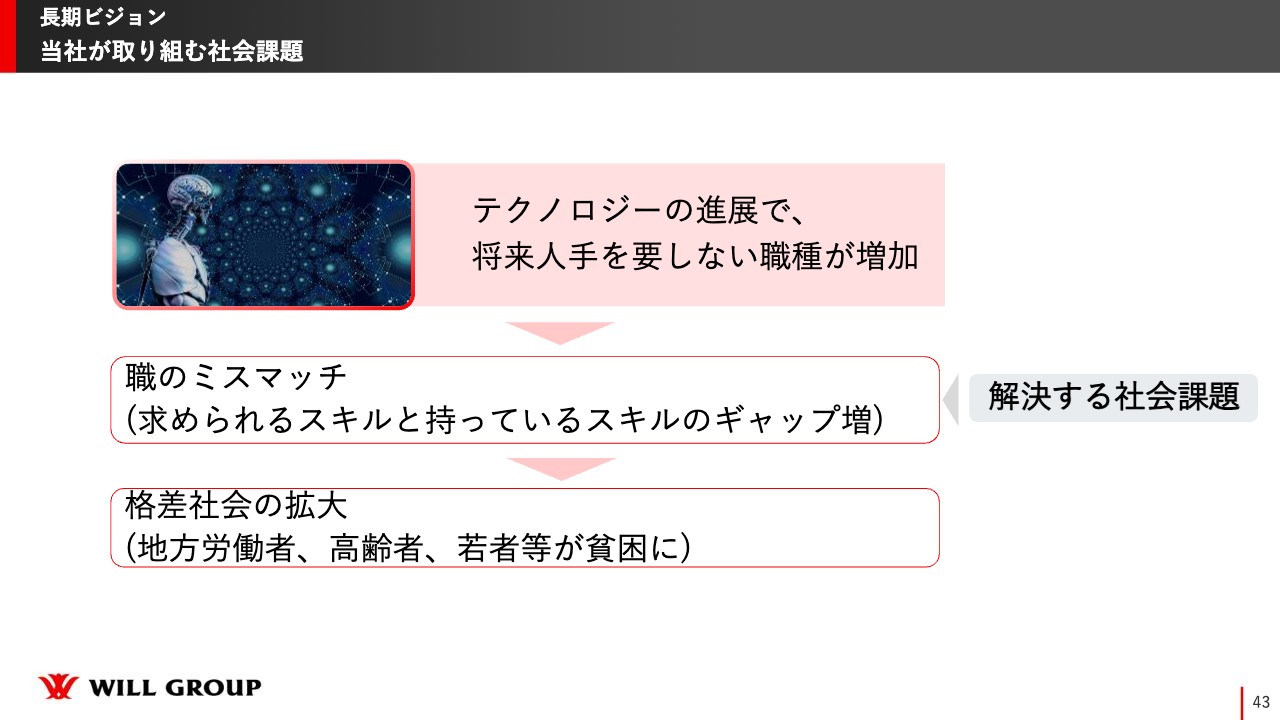

外部環境(労働市場の展望)

角:一方で、マーケットの変化があると捉えています。スライドは三菱総合研究所が出している「職のミスマッチ」という課題についてのグラフです。グラフ上側が労働需給における「過剰」で、下側が「不足」を表しています。

2030年には生産職や事務職の方々がかなり余って、専門性の高いエンジニア領域が不足するという予測です。

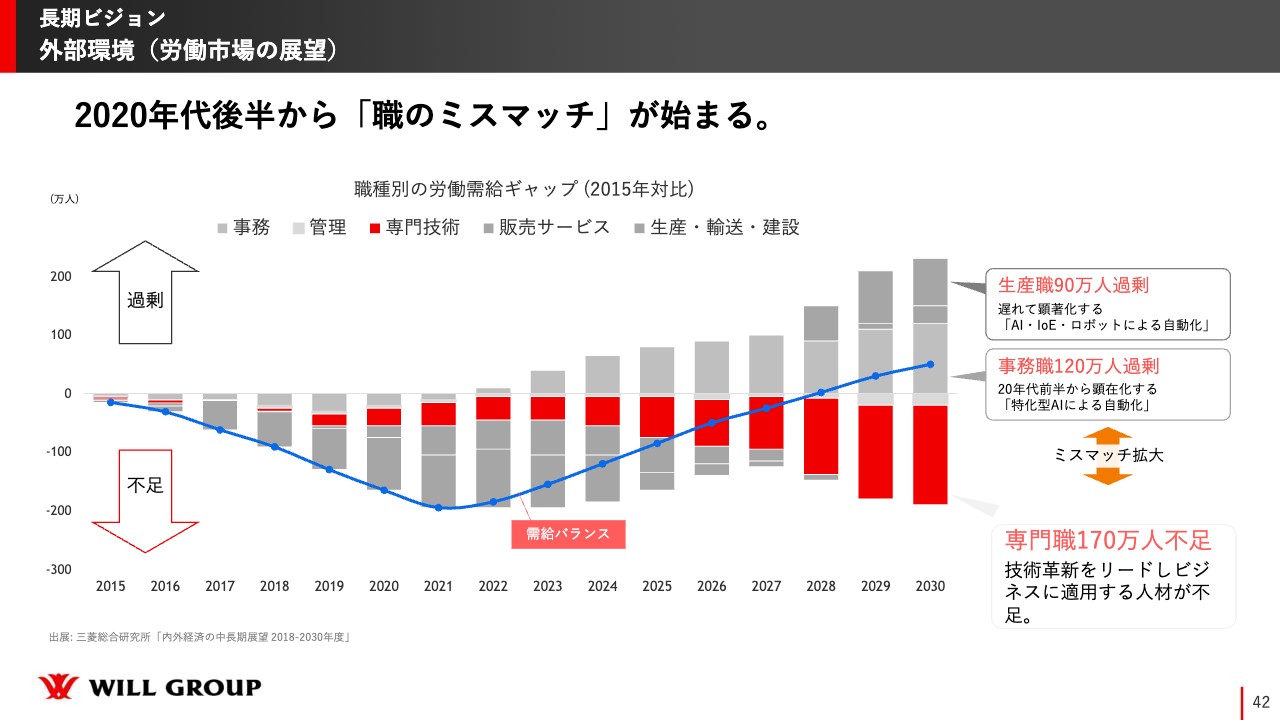

当社が取り組む社会課題

角:これにより、地域格差・年齢格差・就労格差が生まれて、賃金格差につながっていくということになります。

角:この社会課題は非常に深刻ではありますが、我々は非常にポジティブな機会だと見ています。

なぜならば、従来、大手ゼネコンやサブコンで施工管理技士として働くことは、理系卒でない未経験者にはノーチャンスだったわけです。加えて男性がメインで、女性がその領域に入ることはほぼ無理でした。ITエンジニアもほぼ同様です。しかし、今は文系卒でも女性の方々でもチャレンジできます。

現時点で、建設業だけでも300人以上の方々が、新卒で入ることが決まっています。そのうち半分が女性です。このように、今や性別も学歴も関係ない状況です。また、以前は「35歳限界説」と言われていましたが、今では35歳以上でもチャレンジできるようになっています。人材紹介でも、「35歳以上の人はほぼノーチャンス」と言われていましたが、そのようなことはなくなっています。

何が言えるかというと、意思があれば、グラフ上側の職域の方々であっても、下側の、より必要とされる価値の高い職にチャレンジできる労働環境になります。我々は、ここでしっかりとポジティブな選択肢を作るチャレンジをしていこうと考えています。

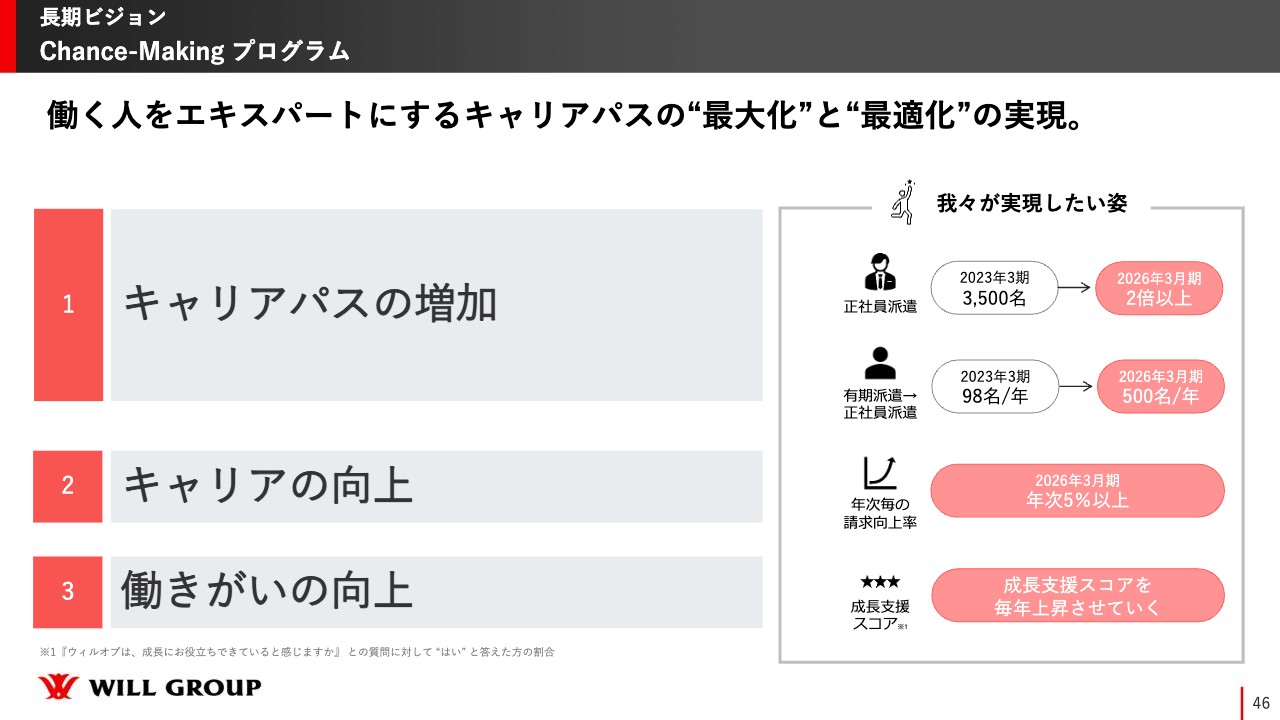

Chance-Making プログラム

坂本:実際に、事務職から専門職に転換される方は増えていますか? やはり需要と供給の関係で、特に地方では事務職の派遣も賃金が安く、正社員でも安いと思うのですが、専門職に移る方は、今すでにいらっしゃるのでしょうか?

角:非常に多いです。未経験で積極的に採用されている方で、もともと正社員で仕事をされていた方はあまり多くなく、非正規で働いていた方々がしっかりとキャリアを作りたいということで当社に来られます。そのような意味では、非常に積極的にキャリアパスの転換を行うことができていると思います。

具体的には、正社員派遣領域を2倍以上にするということと、有期派遣で働いている方々が無期で働ける状態を作ること、さらに賃上げし続けることがマストになります。請求額も、年次で5パーセント以上、上げ続けることを考えています。

坂本:そうすると還元されて、働く方も当然増えていきますね。

角:そのとおりです。また評価と連動するかたちになるため、とにかく学習環境・成長環境を充実させることが重要です。それは、当社の社員に評価してもらうことが的確なフィードバックになると考え、「成長支援スコア」というかたちで、社員に「今の環境はあなたの成長にプラスになっていますか?」と聞きながら、そのスコアを取り続けて、上げていこうと考えています。

当社のご説明は以上となります。

質疑応答:今後の株主優待の方針について

坂本:「現在行われている株主優待は、今後も継続すると思ってよいのでしょうか? 長期保有で優待が増えるのはとてもありがたいのですが、優待廃止で株価が下がる企業も多く心配です」というご質問です。ここは経営判断で変わるかもしれませんが、株主優待のお考えがあれば、教えていただけたらと思います。

角:当然我々の狙いとしては、株主のみなさまに、より長く応援していただきたいということで、このような優待制度を導入しています。今この時点で「未来永劫続けます」とお約束することは難しいのですが、変える場合にも単に「やめます」ということではあまり意味がないと思っています。何か別の策を講じた上でやめるというスイッチになると思います。

坂本:よくある例としては「増配と一緒に」などでしょうか?

角:そのとおりです。

坂本:機関投資家からは、「やめてほしい」という話が来ていますね。その狭間を行くことになるのですね。

質疑応答:海外展開について

坂本:「もう少し、欧州のほうに積極的に展開してもいいのではないかと思っています。フランスなどのコールセンター業務も増加しているのではないかと推測できます。この時期を逃すと、なかなか新たな地域に進出するのは難しいと思うのですが、海外に関する御社の見解および欧州についての計画を教えていただけたらと思います」というご質問です。

角:おっしゃるように、欧州各国ごとの産業の流れや、北米の市場も同じようにいろいろな機会があると思っています。その中で、我々の限られたアセットを活用しながら、どこにトライをするのが最も有効なのかについて、深く考えてきました。

現時点では、欧州へのチャレンジも非常に魅力的です。また、大冒険したいとも思っており、欧州や北米で積極的にトライすることは、いつか実現したいと考えています。

ただ、そこにつながるロードマップを考えると、我々のアセットやケイパビリティにおける現在の強みはAPACです。我々はここで10年間の実績を積んできており、非常に多くのネットワークを持ち、この市場でどう戦えばいいかを熟知しています。まずはこのAPACの領域を中心に、土壌を作っていきたいと考えています。

坂本:それならば、M&Aに頼らなくてもオーガニック成長があり得るため、そちらを選択されるという面もあるのでしょうか?

角:そのとおりです。

坂本:仮に欧州に進出することになった場合は、M&Aからいかないとスピードも遅くなり、かなり準備が必要だと思うのですが、そのような認識で合っていますか?

角:合っています。

質疑応答:コールセンター領域の今後の成長について

坂本:「オペレーター派遣が伸びていない理由としては、AIチャットによる応答が進んでいるからだと思いますが、コールセンターの今後の成長をどのように捉えていますか?」というご質問です。やはりコロナ禍の業務の剥落の部分が一番大きいのではないかと思うのですが、この部分の事情を教えていただけたらと思います。

角:まず、現在起きているコールセンター領域の市場の減退感は、完全にコロナ需要の剥落です。そのリバウンドによってダウンしています。

ただ、その先を考えると、AIにおける自動対応が増えることによって、コールセンターの規模が、そちら側の技術に代替されていくということはあると思います。

坂本:僕もよくコールセンターを使いますが、まだまだかなというところがあります。通信系の大手などは、早めにAIを使ってある程度の話をした後、巻き取ってから人に交代するという感じですが、これも少し遅かったり、レスポンスが大変だったりするため、現状ではなかなか難しいと感じています。これが普通になるのは、やはりまだ10年ぐらいかかるでしょうか?

角:我々も有識者の方々と未来の展望についていろいろリサーチをしており、そのソースによって見解は変わりますが、まだ時間がかかると思います。その期間が、我々のピボットするチャンスの時間になるため、この領域をそのまま続けるというよりは、どう転換していけるかがポイントになると思います。

質疑応答:今後の介護領域での成長について

坂本:多くの人材が必要な介護領域は、市場成長がまだまだあると思います。このレベルの、御社のカテゴリーの成長は可能なのでしょうか?

角:可能です。やはりここも人手不足が深刻な領域で、お客さまからのニーズは非常に旺盛です。したがって、ポイントはやはり、我々自身の設定している収益性をキープし続けられるかどうかです。採用の難易度が非常に上がってくるため、戦略によっては試行錯誤しないといけません。

収益性をキープ、もしくはさらに上げ続けながらトップラインを伸ばすことは、普通にしていては実現できないと思っています。

我々が、これまで日本人の派遣を軸にしていたところから、外国人管理受託にシフトしているのは、そのような狙いもあります。そのようなことをしながら、需要に応えていくというかたちです。

質疑応答:新たなビジネスモデルの構築について

坂本:スライド17ページの前中期計画の振り返りの部分で、「新たなモデルの構築」「採用チャネルの多様化」「自社ブランドを強化」とあり、採用については教えていただいたのですが、それ以外の部分では主にどのようなことをされるのか、うかがいたいと思います。

角:「新たなモデルの構築」については、我々の戦略上、正社員型の派遣になるため、例えば、有期派遣とまったく異なる1つの象徴的な部分として、新卒社員の大規模採用などが大きく変わってくることや、外国人管理受託についても、雇用主は当社ではなくお客さまなのですが、その運営を我々がしていくということになります。このようなところに切り替えていくことで、今まで戦っていた土俵を少しずらしていくということを意味しています。

質疑応答:外国人管理受託の課題と工夫について

坂本:今後も外国人管理受託を拡大され、これも成長の肝になると思っていますが、課題がおそらく多いと思います。こちらについての御社の工夫も含めて、例えば管理については「お付き合いする会社があって安定している」というお話でしたが、それ以外に何かあれば教えてください。

角:先ほどお話ししたように、競合がスイッチをする点、もしくは未経験でまだ導入されていないお客さまに、外国人を特定技能や技能実習生として雇用することをしっかりと訴求していく点が、まずはハードルです。したがって法制度や必要な知識も含めて、しっかりとフォローできるかどうかがポイントです。

国内に関しては採用が難しいのですが、この領域だけはオーダーをしっかり取るというのがポイントです。

坂本:オーダーを取れるように、その下準備とリレーションをつなげていくということなのですね。

角氏からのご挨拶

角:本日はみなさま、ご視聴いただきまして誠にありがとうございました。

当社としては、まさにこの3年間で、今までの成長の角度を上げるための仕込みを、徹底的にしていくという戦略に取り組んでいます。

これが、日本、もしくは世界で働く人たちにとっての、より多様でポジティブな働き方を派遣だからこそ提供できるという、そのような価値を創出したいと考えています。派遣のポテンシャルはこのようなものではないと思っています。そこを表現したいと思っています。

ぜひみなさま、ご期待していただければと思います。本日はありがとうございました。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:業界としてROEは高いほうなのでしょうか?

回答:人材サービス業は、大きな設備投資等が必要ない分、製造業などに比べるとROEは高い傾向になります。

<質問2>

質問:自己資本比率を40パーセント程度まで高める予定はあるのでしょうか?

回答:今後の目標について明確に定めてはいませんが、投資とのバランスを考えて適切な水準を維持していきたいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6089

|

1,277.0

(02/13)

|

-18.0

(-1.38%)

|

関連銘柄の最新ニュース

-

人材採用の新たな波、「リファラル採用/アルムナイ採用関連」に脚光 ... 02/10 19:30

-

決算プラス・インパクト銘柄 【東証プライム】引け後 … 川重、古河... 02/10 15:53

-

ウィルG(6089) 2026年3月期 第3四半期決算説明会資料 02/10 11:00

-

決算プラス・インパクト銘柄 【東証プライム】寄付 … フジクラ、川... 02/10 09:28

-

ウィルG(6089) (開示事項の経過)株主優待制度の内容決定に関... 02/09 15:30

新着ニュース

新着ニュース一覧-

今日 01:17

-

今日 01:05

-

今日 00:56

-

今日 00:21