日本フイルコン、株主優待制度の廃止と自己株式取得を実施 資本政策の再検討と株主還元強化を推進

会社概要

名倉宏之氏:代表取締役社長の名倉です。今回は、当社の会社概要、2023年11月期の決算概要、2024年11月期の業績予想、資本コストや株価を意識した経営の実現に向けた対応とそれに伴う各種施策について説明いたします。

まず、会社概要につきまして、当社は1916年に紙を抄(す)く際に使用する網を製造する国内唯一の会社として創業し、今年で108年目を迎えます。

抄紙用網の事業からスタートし、網の用途拡大や技術の応用により徐々に事業領域を広げ、現在では4つのセグメントを主要な事業として運営しております。

当社グループの事業

産業用機能フィルター・コンベア事業は、抄紙用網の製造・販売を行う「製紙製品分野」と、ふるい分け・ろ過・搬送用の工業用金網の製造・販売を行う「その他産業用フィルター・コンベア分野」で構成されております。

電子部材・フォトマスク事業は、金属材料・複合フィルム材料をエッチング加工した製品の製造・販売を行う「エッチング加工製品分野」と、半導体などの製造に用いられるパターニング原板であるフォトマスクの製造・販売を行う「フォトマスク製品分野」で構成されております。

環境・水処理関連事業は、プール並びにろ過装置の設計・販売、天然ガスパイプラインの腐食・ガス漏れを防ぐ絶縁継手の販売などを行っております。

不動産賃貸事業は、当社が保有する不動産を店舗・マンション・駐車場等として賃貸しております。

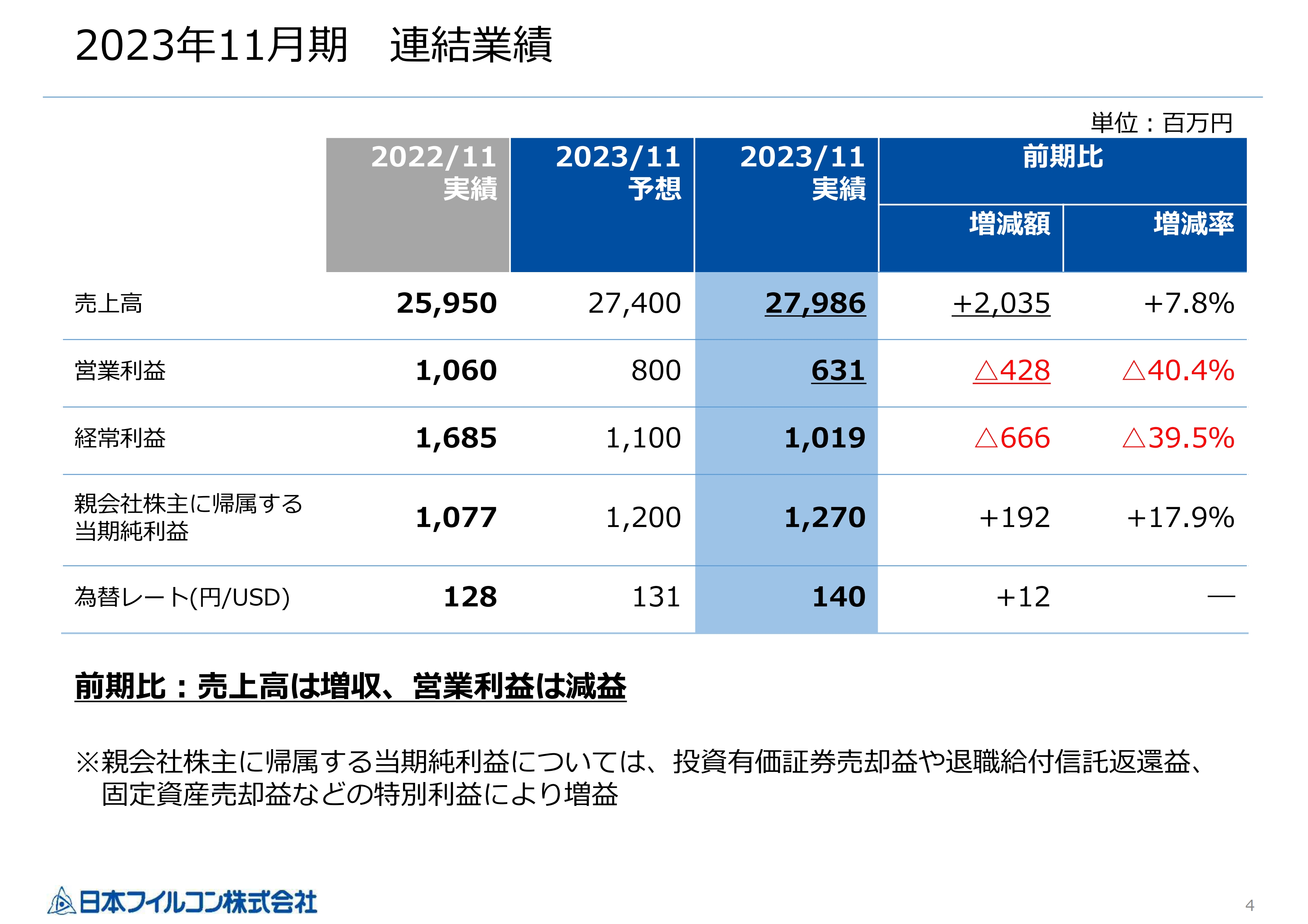

2023年11月期 連結業績

次に、2023年11月期の決算概要を説明いたします。売上高は、環境・水処理関連事業において複数のプール大型案件の工事が進行したことや、円安による増収効果などにより、前期と比べ20億3,500万円増加し、279億8,600万円となりました。

営業利益は、売上高が増加した一方で、原材料・エネルギー・工事費の高騰や、人件費や旅費交通費などの経費が増加したことにより、前期と比べ4億2,800万円減少し、6億3,100万円となりました。

経常利益は、為替差益や持分法投資利益が減少したことなどにより、前期と比べ6億6,600万円減少し、10億1,900万円となりました。

親会社株主に帰属する当期純利益は、投資有価証券売却益や退職給付信託返還益、固定資産売却益などにより、前期と比べ1億9,200万円増加し、12億7,000万円となりました。

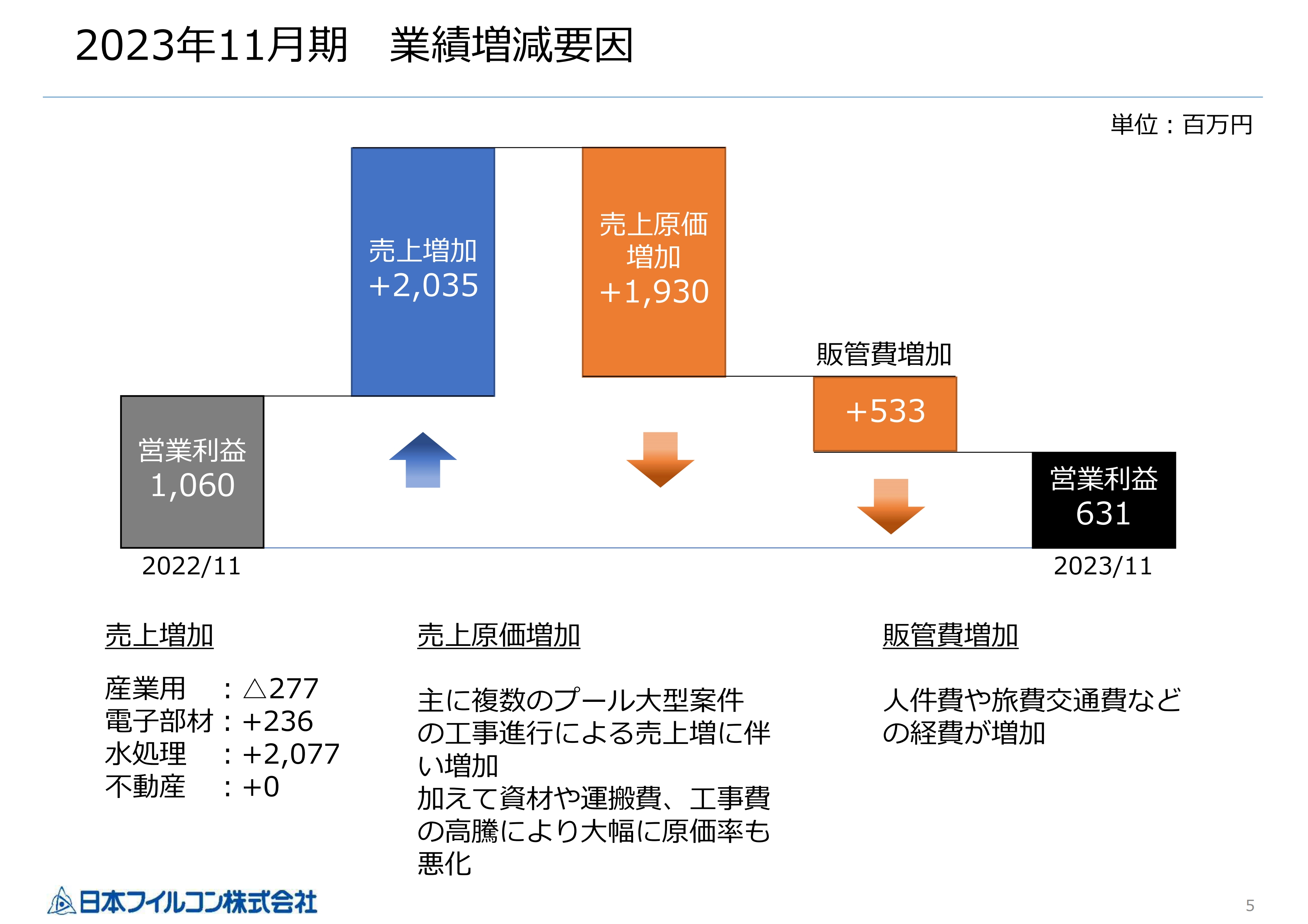

2023年11月期 業績増減要因

営業利益の増減要因につきまして、売上高は前期と比べ20億3,500万円増加いたしました。売上原価は前期と比べ19億3,000万円増加いたしました。主に複数のプール大型案件の工事進行による売上増に伴い増加したことに加え、資材や運搬費、工事費の高騰により大幅に原価率も悪化したことによるものです。

販売費及び一般管理費は前期と比べ5億3,300万円増加いたしました。主に海外における人材確保に伴う人件費の増加や、コロナ禍の影響が無くなり活発化した営業活動に伴う旅費交通費などの経費が増加したことによるものです。

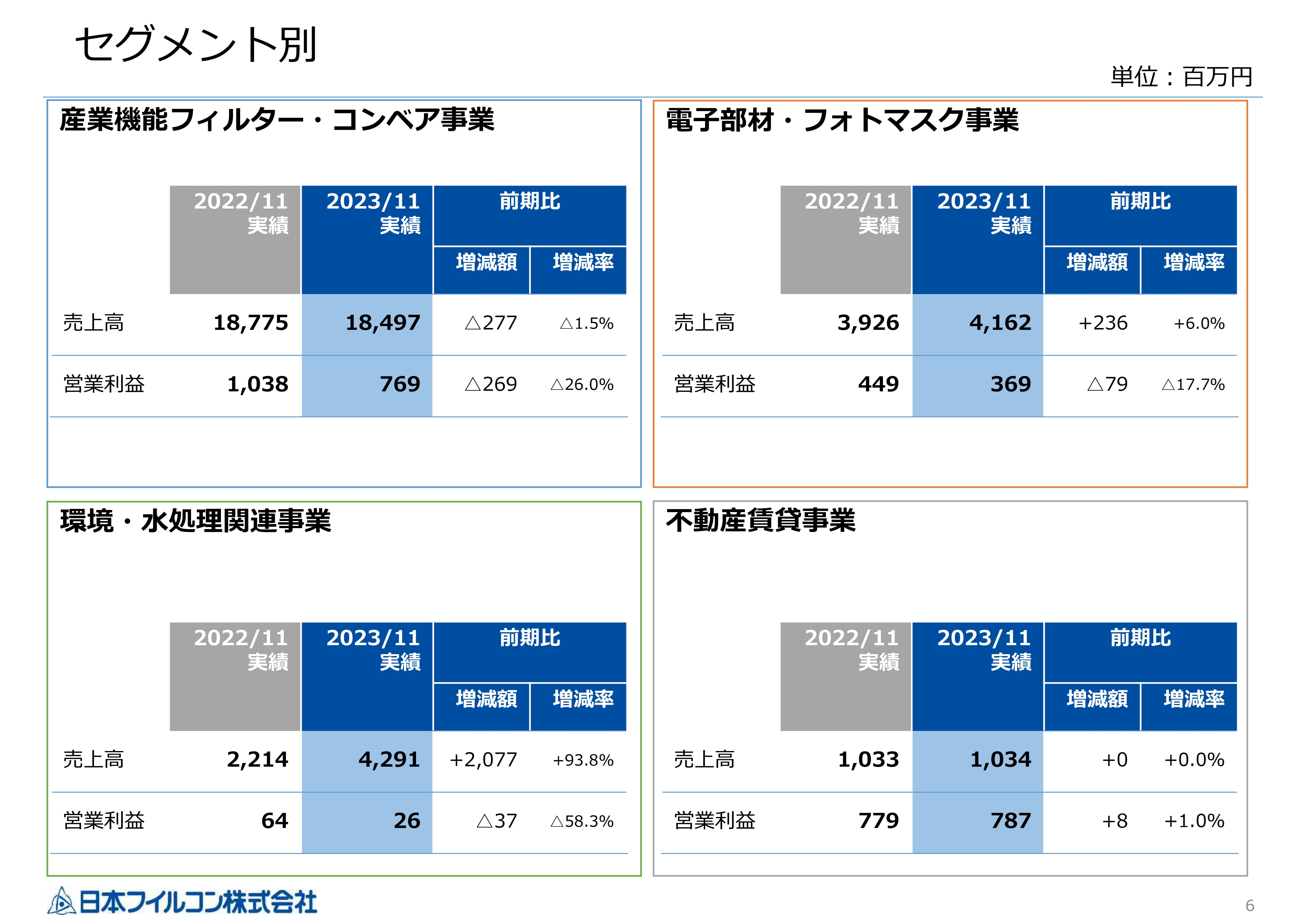

セグメント別

セグメントごとの概要です。産業用機能フィルター・コンベア事業については、製紙製品分野では、国内の紙の需要の回復が鈍く、海外においても欧米での景気後退など厳しい状況が継続しております。このような状況下、国内の売上高は前期と比べ減少いたしました。海外の売上高は円安の影響もあり前期と比べ増加いたしました。

その他産業用フィルター・コンベア分野では、苛性ソーダ生成用金網販売などが増加した一方で、海外向け原材料販売が減少したことにより売上高は前期と比べ減少いたしました。

電子部材・フォトマスク事業については、電子部品業界は、世界経済の減速を受けて完成品(携帯電話・PC・タブレットなど)の需要が急激に減少している一方で、自動車業界や通信デバイス業界向けの需要は堅調に推移するなど、近年著しい成長を続けてきた市場に変化が起きております。

エッチング加工製品分野およびフォトマスク製品分野ともに、自動車業界や通信デバイス業界の需要が堅調であるため、売上高は前期と比べ増加いたしました。一方で、営業利益は電力料高騰の影響や、フォトマスク製品分野において描画装置を新設して減価償却費負担が発生したことなど製造経費の増加により前期と比べ減少いたしました。

環境・水処理関連事業については、前述のとおり複数のプール大型案件を計上したため大幅に売上高は増加いたしました。一方で、プール大型案件の資材や運搬費、工事費などが高騰している影響が大きく、営業利益は減少いたしました。

不動産賃貸事業は、既存物件が順調に稼働しております。

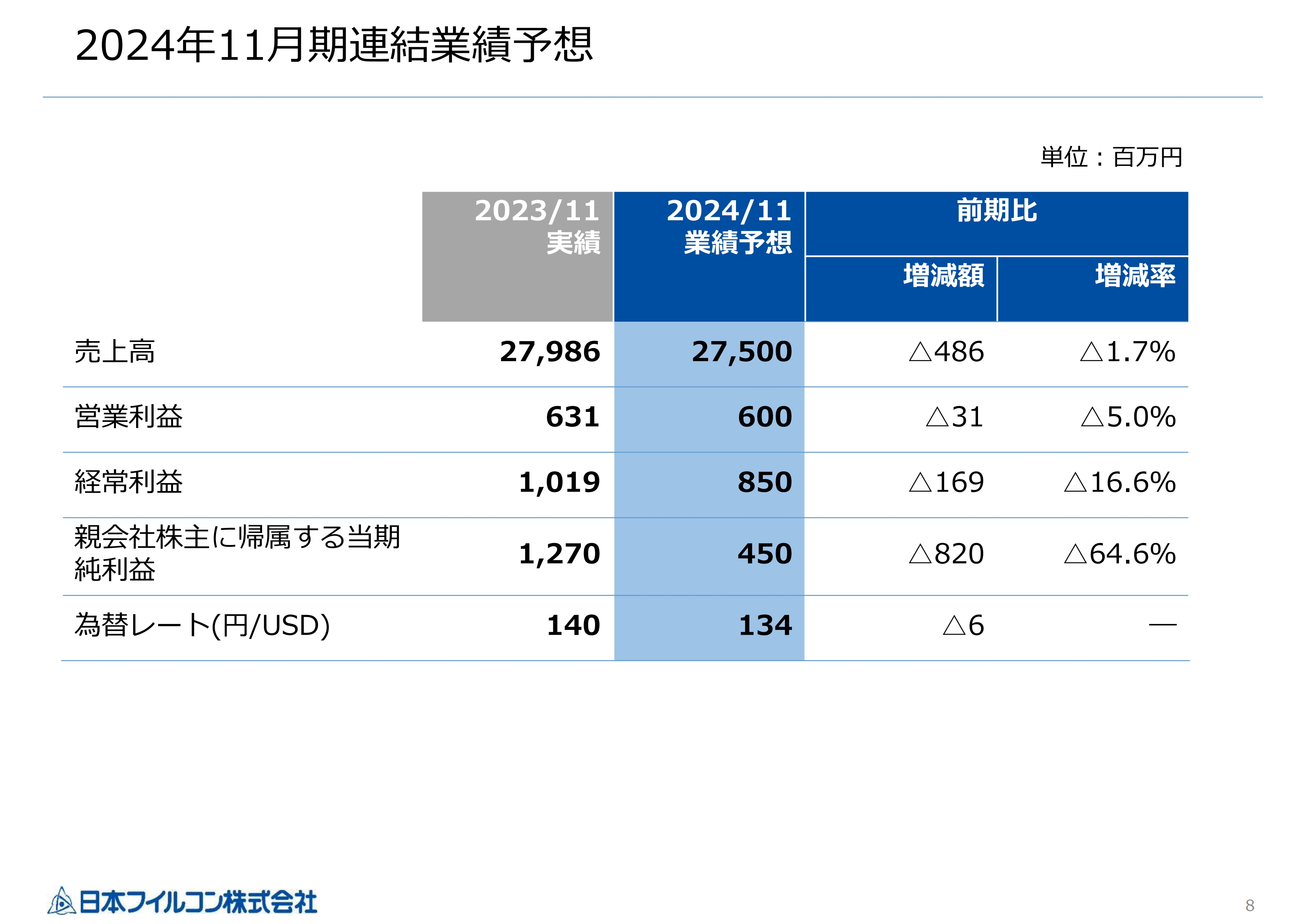

2024年11月期連結業績予想

次に、2023年11月期の業績予想を説明いたします。売上高は環境・水処理関連事業における複数の大型案件の売上計上が一服したことから、前期と比べ4億8,600万円減少し、275億円となる見込みです。ただし、これらの大型案件は、資材や工事費の急騰の影響により利益への寄与は少なかったことから、営業利益は前期並みの6億円となる見込みです。

なお、親会社株主に帰属する当期純利益につきましては、前期に発生したような多額の特別利益の計上は見込めないため、前期と比べ8億2,000万円減少し、4億5,000万円となる見込みです。

現状分析

次に、資本コストや株価を意識した経営の実現に向けた対応について説明いたします。こちらは2023年4月に公表された東京証券取引所からの要請に基づく開示です。

当社は過去5年間、PBR0.4倍から0.6倍の間で推移しております。これは、ROE水準が安定しておらず、当社の株主資本コストが4パーセントから6パーセント程度であることから、十分なエクイティ・スプレッドを実現できていないためであると分析しております。

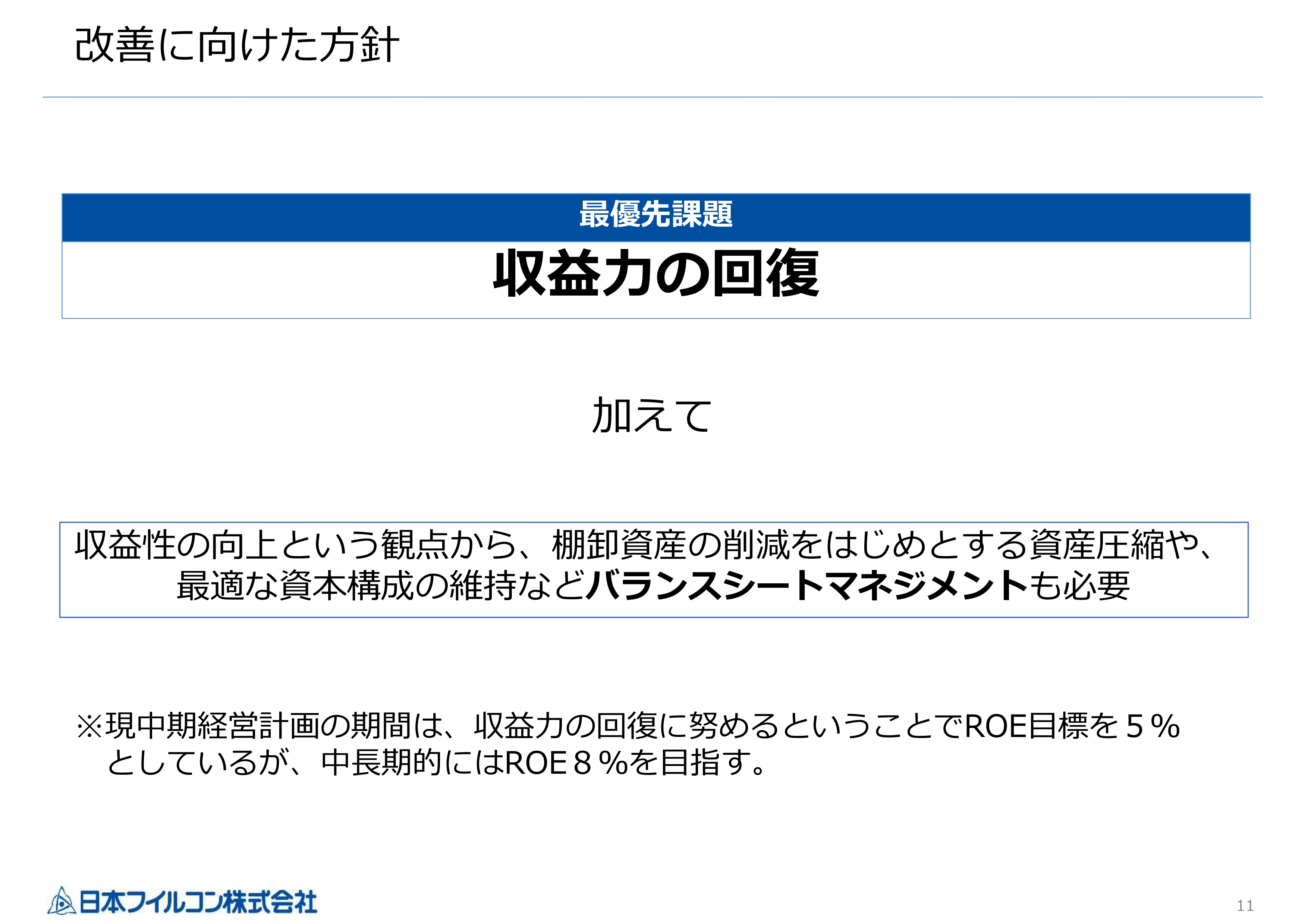

改善に向けた方針

当社は2023年度から2025年度の中期経営計画において経営重点課題として挙げております「収益力の回復」に取り組むことが、PBR改善のために最も重要であると認識しております。収益力を向上できれば、現在の当社の成長性に対する市場からの評価が十分ではない状況も改善できるものと分析しております。

また、収益性の向上という観点から、棚卸資産の削減をはじめとする資産圧縮や、最適な資本構成の維持などバランスシートマネジメントも必要であると認識しております。

なお、現中期経営計画の期間につきましては、収益力の回復に努めるということでROE目標を5パーセントとしておりますが、中長期的にはROE8パーセントを目指して収益性を高めてまいります。

具体的な取り組み

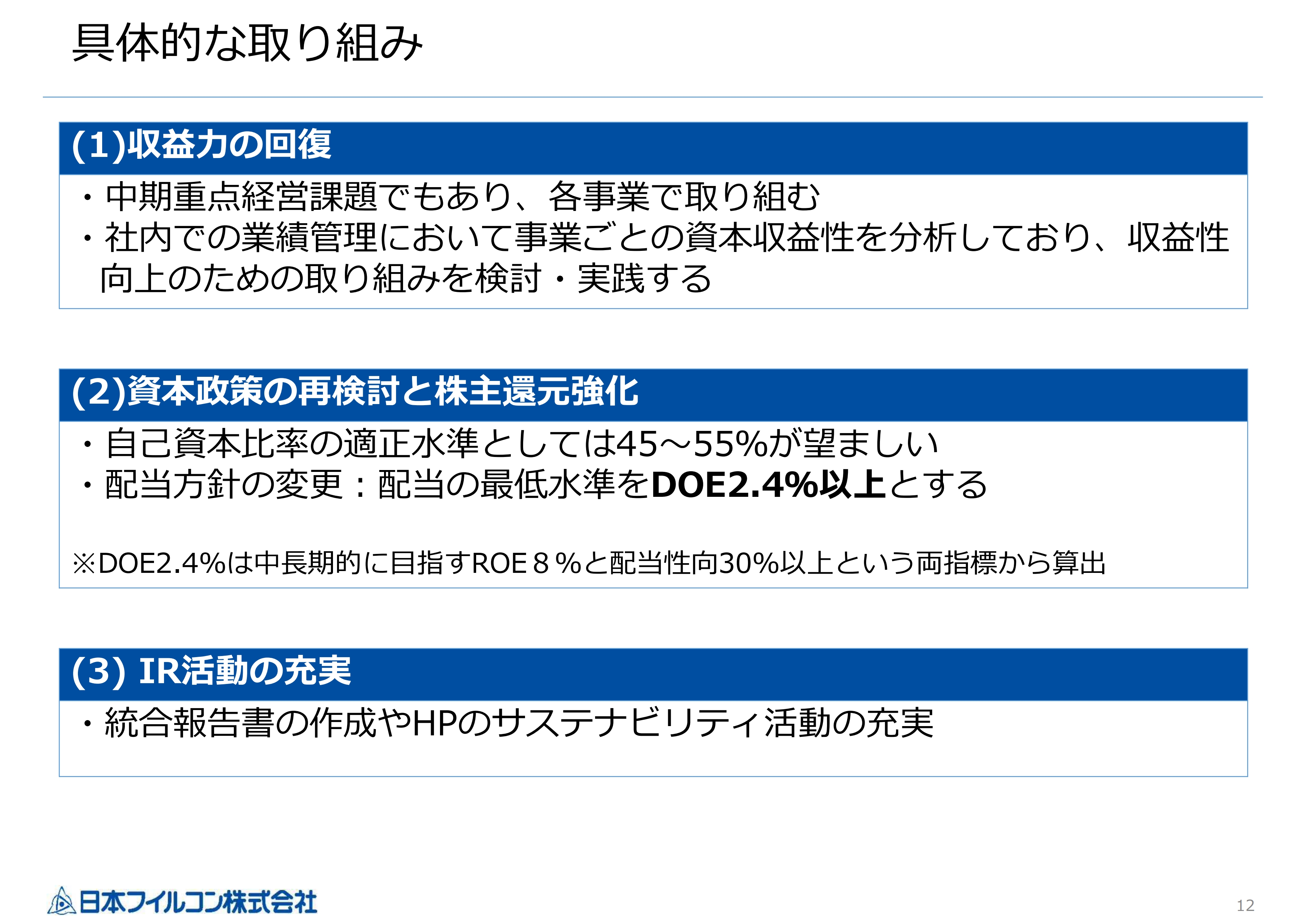

1点目は収益力の回復です。各事業にてこれからご説明する取り組みを行うことにより収益力の回復を図ります。また、社内での業績管理において事業ごとの資本収益性を分析しております。今後、収益性向上のための取り組みを検討し、実践してまいります。

まず、産業用機能フィルター・コンベア事業です。製紙製品分野は今後も需要増加が期待できる海外市場の開拓に注力してまいります。とりわけ近年研究開発に取り組んできた不織布用製品の拡販に注力いたします。国内市場につきましては、得意先の電力使用量削減に寄与する駆動負荷低減網など、ニーズに合った製品の開発を加速させ、シェアを伸ばしてまいります。

その他産業用機能フィルター・コンベア分野は多様な業界向けの製品を揃えており、特定の市場環境の変化による影響を受け難く、安定した収益を獲得できる構造であり、今後もニーズを捉え着実に成長してまいります。

次に電子部材・フォトマスク事業です。エッチング加工製品分野は競合が多く価格競争が激しい状況の中、収益性に課題がございます。得意先からのニーズである試作認定品の短納期対応とタイムリーな量産化体制の整備のために、数年前から積極的に設備投資を実施しており、従来対応できなかった得意先からの依頼に応えられる体制を構築してまいりました。今後は受注獲得に邁進してまいります。

フォトマスク製品分野は、現在得意先からの需要が旺盛な高周波デバイス、各種センサー、パワー半導体向けフォトマスクの販売活動を強化してまいります。老朽化設備の更新を実施しており、減価償却費負担がこの先数年間発生する見込みでありますが、着実に成長してまいります。

続いて、環境・水処理関連事業です。プール製品につきまして、現在シェアトップの会社が事業撤退を表明しており(2024年3月末をもって営業活動を停止し、2027年までに最終工事完了する)、当社グループのシェア・業績を大きく伸ばすことに期待できる状況です。そのためには当社グループにて人員増強と協力会社を含めた生産体制の強化が必要であり、早急に着手してまいります。

最後に、不動産賃貸事業です。不動産賃貸事業は、当社の工場や社宅の跡地の有効活用を目的として運営しております。都心部に複数の物件を有し、商業施設やマンションなどとして賃貸しております。物件の老朽化対策としての大規模修繕を計画的に実施し、賃料維持に努めてまいります。

2点目は、資本政策の再検討と株主還元強化です。当社は、2025年度までの中期経営計画期間につきまして、連結配当性向30パーセント以上かつ総還元性向3年平均50パーセント以上を目安に株主還元を強化しております。

当社では、資本収益性を高めるという観点から、自己資本比率の水準を中長期的には45パーセントから55パーセントとすることが望ましいと考えており、この範囲内で収益力向上に資する設備投資とのバランスを見ながらも積極的に株主還元するために、配当の最低水準をDOE2.4パーセント以上といたします。

この水準は、中長期的に目指すROE8パーセントと配当性向30パーセント以上という両指標から算出したものです。

3点目は、IR活動の充実です。今後、統合報告書の作成やホームページのサステナビリティ活動の内容更新など、IR関連情報の発信に積極的に取り組んでまいります。

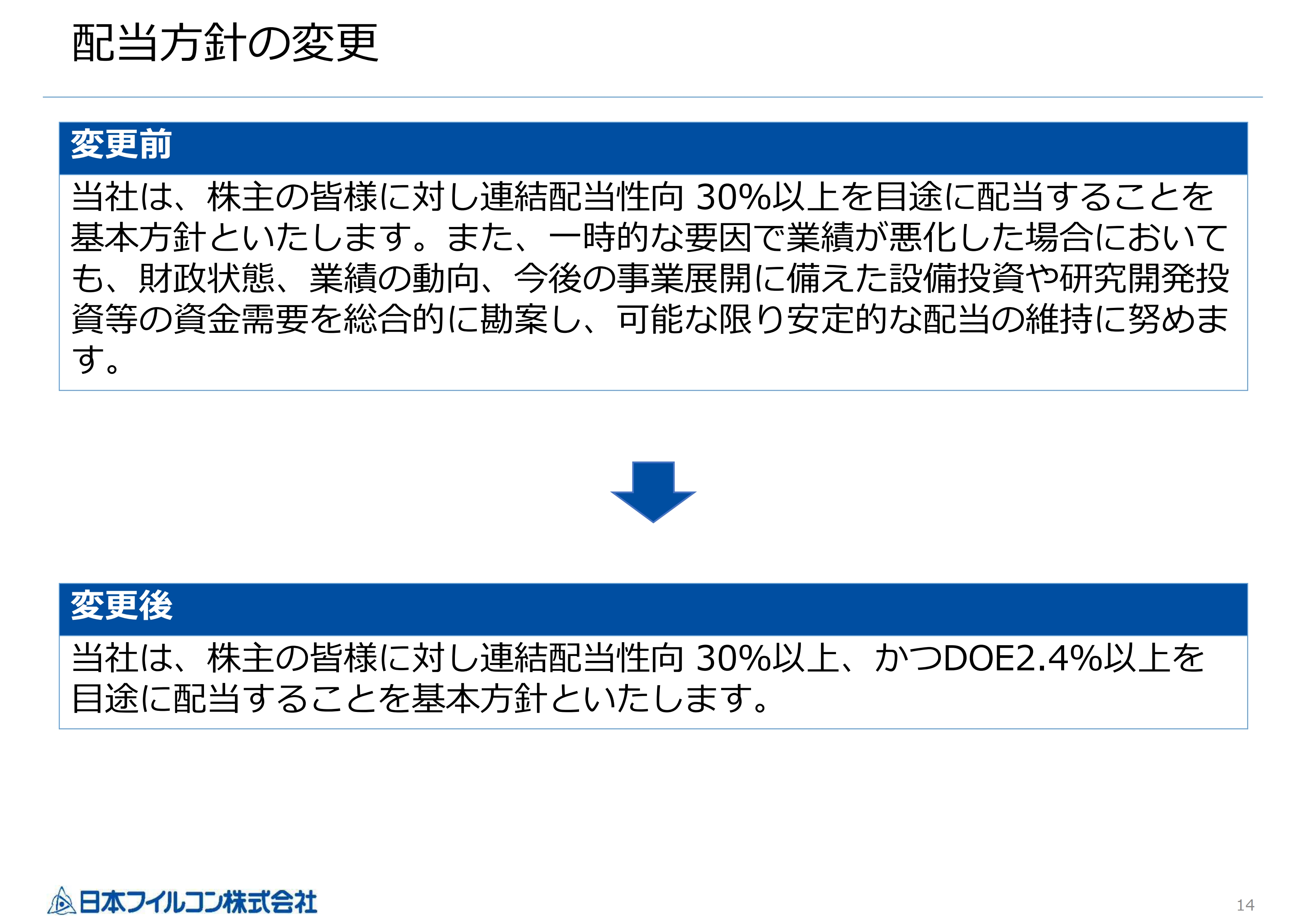

配当方針の変更

当社は、これまで連結配当性向30パーセント以上を目途に配当することを基本方針としてまいりましたが、前述の「資本コストや株価を意識した経営の実現に向けた対応について」で説明しましたとおり、自己資本比率45パーセントから55パーセントの範囲内で積極的に株主還元を実施すべく、配当方針にDOE(株主資本配当率)基準を追加で設定いたしました。

変更前の配当方針は、スライドに記載のとおり、「当社は、株主の皆様に対し連結配当性向30パーセント以上を目途に配当することを基本方針といたします。また、一時的な要因で業績が悪化した場合においても、財政状態、業績の動向、今後の事業展開に備えた設備投資や研究開発投資等の資金需要を総合的に勘案し、可能な限り安定的な配当の維持に努めます」というものでした。

変更後は「当社は、株主の皆様に対し連結配当性向30パーセント以上、かつDOE2.4パーセント以上を目途に配当することを基本方針といたします」となります。

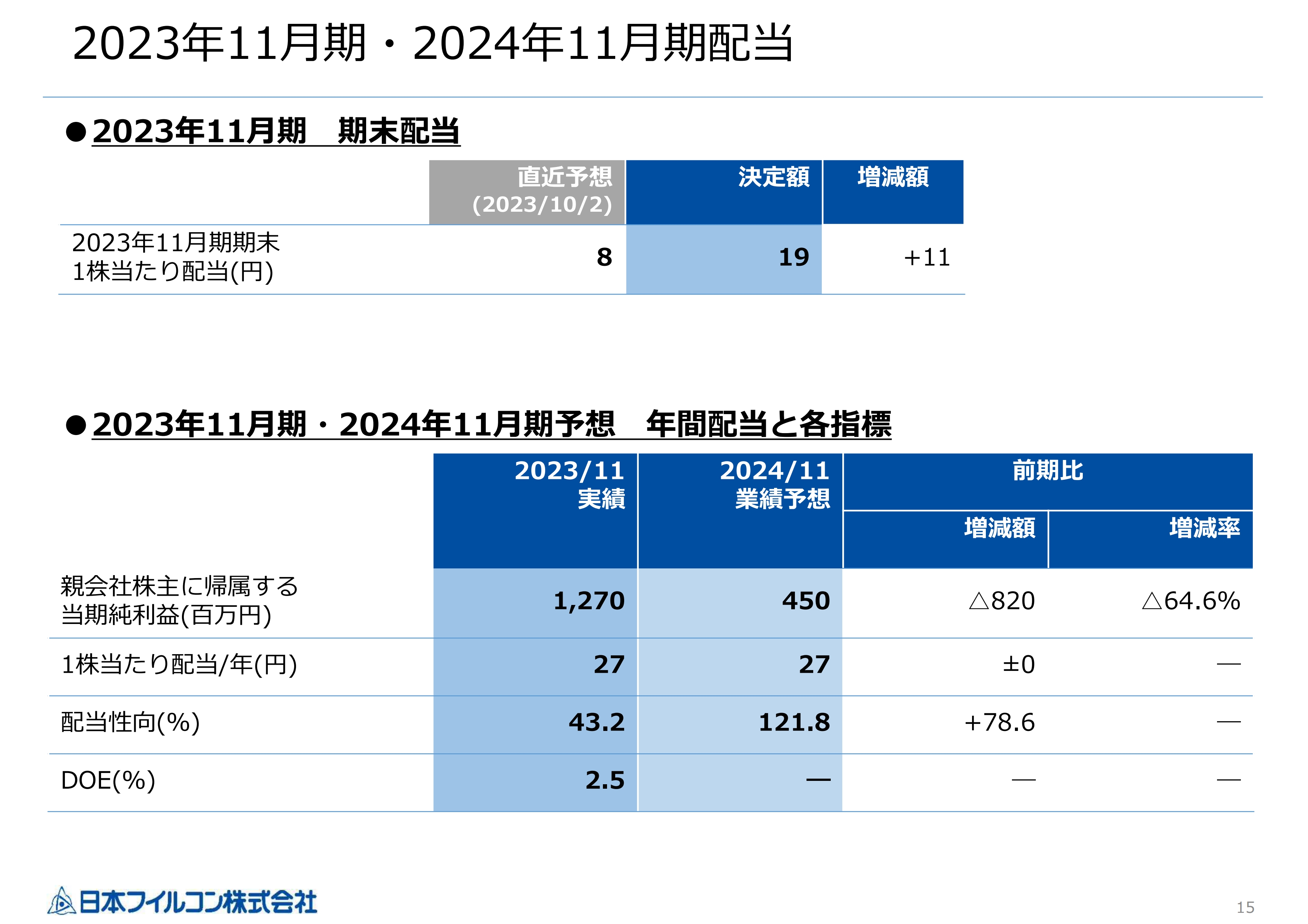

2023年11月期・2024年11月期配当

配当方針の変更は2023年11月期の期末配当より適用するため、期末配当については直近予想では1株当たり8円の配当だったところ、11円増配し1株当たり19円の配当といたしました。結果として2023年11月期の年間1株当たり配当は27円となり、配当性向は43.2パーセント、DOEは2.5パーセントとなりました。

また、2024年11月期の配当予想は1株当たり27円としており、配当性向は121.8パーセントとなる見込みです。

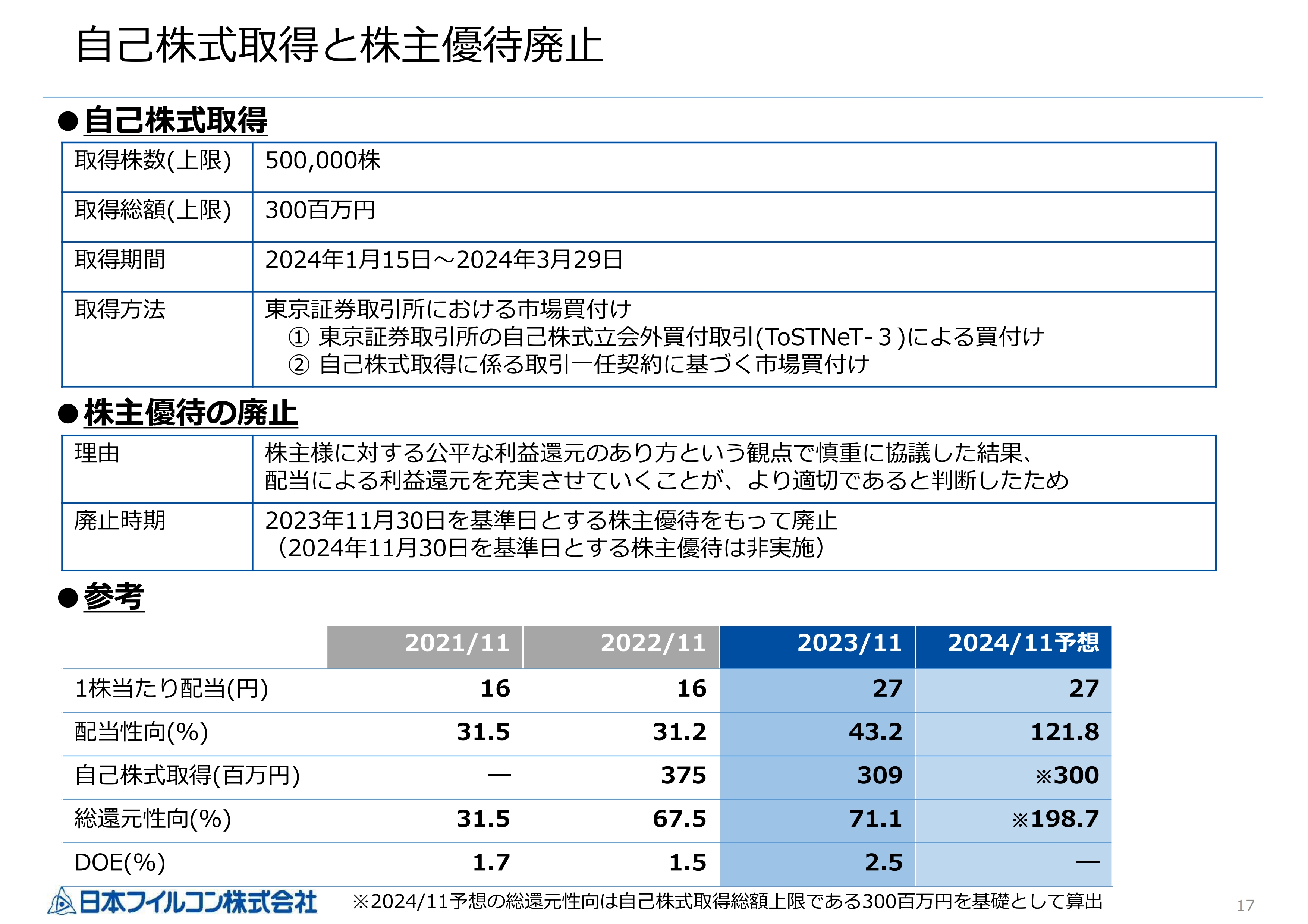

自己株式取得と株主優待廃止

当社は2024年1月15日から2024年3月29日の期間で50万株、3億円を上限とした自己株式取得を実施いたします。そのうち30万株を上限として東京証券取引所の自己株式立会外買付取引(ToSTNeT-3)による買付けを行い、残りは自己株式取得に係る取引一任契約に基づく市場買付けを行います。

また、資本コストや株価を意識した経営の実現に向けた対応や配当方針の変更で説明しましたとおり、当社は配当による利益還元を充実させていく方針であるため、2023年11月30日を基準日とする株主優待をもって、株主優待制度を廃止いたします。

なお、参考情報ですが、2023年11月期の自己株式取得を含めた総還元性向は71.1パーセント、2024年11月期予想の総還元性向は198.7パーセントと試算しており、株主還元強化に努めてまいります。ご説明は以上です。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5942

|

571.0

(02/20)

|

-5.0

(-0.86%)

|

関連銘柄の最新ニュース

-

<注目銘柄>=フイルコン、28年11月期営業益目標15億円とする中... 02/12 10:00

-

フイルコン(5942) 独立役員届出書 01/30 10:00

-

フイルコン(5942) 2026年定時株主総会招集ご通知に際しての... 01/30 08:00

-

フイルコン(5942) 2026年定時株主総会招集ご通知および株主... 01/30 08:00

-

フイルコン(5942) 会計監査人の異動に関するお知らせ 01/29 14:00

新着ニュース

新着ニュース一覧-

今日 07:37

-

今日 07:32

-

今日 07:21