エー・ピーHD、2Qは増収も、販管費増加の影響が残り減益 下期は収益構造の見直しに注力、来期のV字回復を見込む

代表取締役 社長の交代

米山久氏(以下、米山):株式会社エー・ピーホールディングス代表取締役会長兼社長となりました米山です。どうぞよろしくお願いします。本日は決算説明会にご参加いただき、誠にありがとうございます。

上半期のご報告です。新型コロナウイルス感染症が5類感染症に移行した5月以降、ほぼアフターコロナとなり、マーケットも戻ってきました。飲食業界においても各社が黒字化している中、我々としては残念な業績に終わってしまったことを深くお詫び申し上げます。

こちらついては、さまざまな施策の失敗などがありました。我々としてはマーケットがもう少し戻ってくるという前提でマーケティングコストを多くかけ、トップラインを上げていくという戦略の中、トップラインが想定ほど伸びませんでした。黒字転換していった各企業は、どちらかといえばコストコントロールを行い、きちんと収益構造改革をしていたと思います。

9月29日付の社長交代に関しては、トップラインを伸ばすことよりも、まずは今ある数字を前提にした時に、コストコントロールに重点を置いた構造改革を早急にしなければいけないということで、私が急遽、再度陣頭指揮をとることになりました。

そのあたりの構造改革を含め、来期に向けての下半期の取り組みに関して、後ほど私からご説明したいと思います。

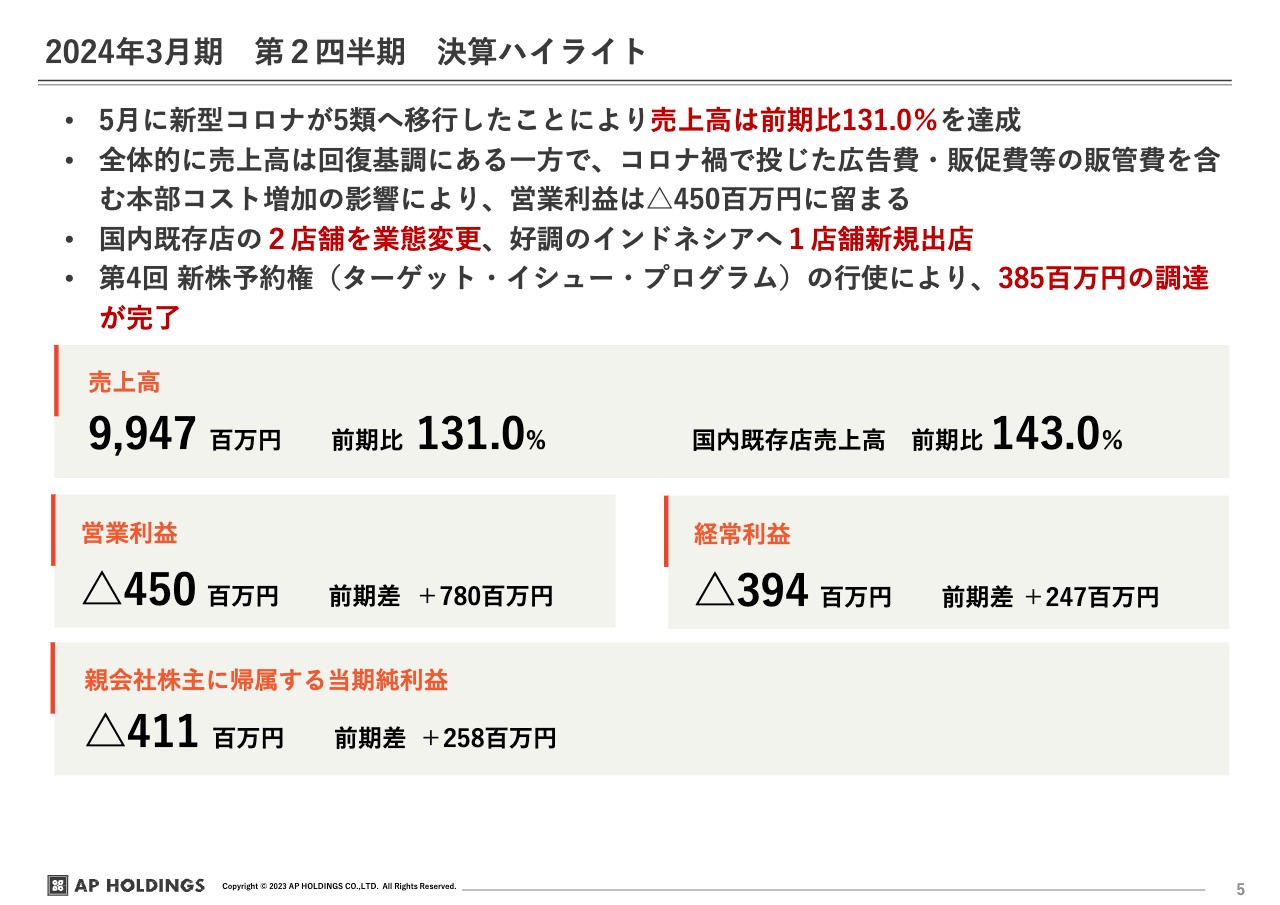

2024年3月期 第2四半期 決算ハイライト

佐藤信之氏:佐藤です。第2四半期の決算概要についてご説明します。ハイライトとして、第2四半期の売上高は前年同期比131パーセントの99億4,700万円となりました。国内既存店売上高は前年同期比143パーセントとなり、コロナ禍前の2019年9月比では87パーセントくらいまで戻ってきているかたちです。

営業利益はマイナス4億5,000万円で、前年同期比で大幅に改善しています。先ほど米山からご説明したとおり、コロナ禍で売上を回復させていくために、広告費やキャンペーンの販促費などを使ってきました。回復基調にある中、それらの固定費の費用対効果が下がってきた他、香港の事業で急激な売上の低下があったこともあり、マイナスにとどまっています。

国内既存店については「塚田農場」の2店舗を炭火焼鳥に業態変更しています。海外店舗におけるインドネシア事業は非常に好調で、9月に1店舗を新規出店しています。

また、ターゲット・イシュー・プログラムを使った増資を行い、3億8,500万円の資金調達を行いました。

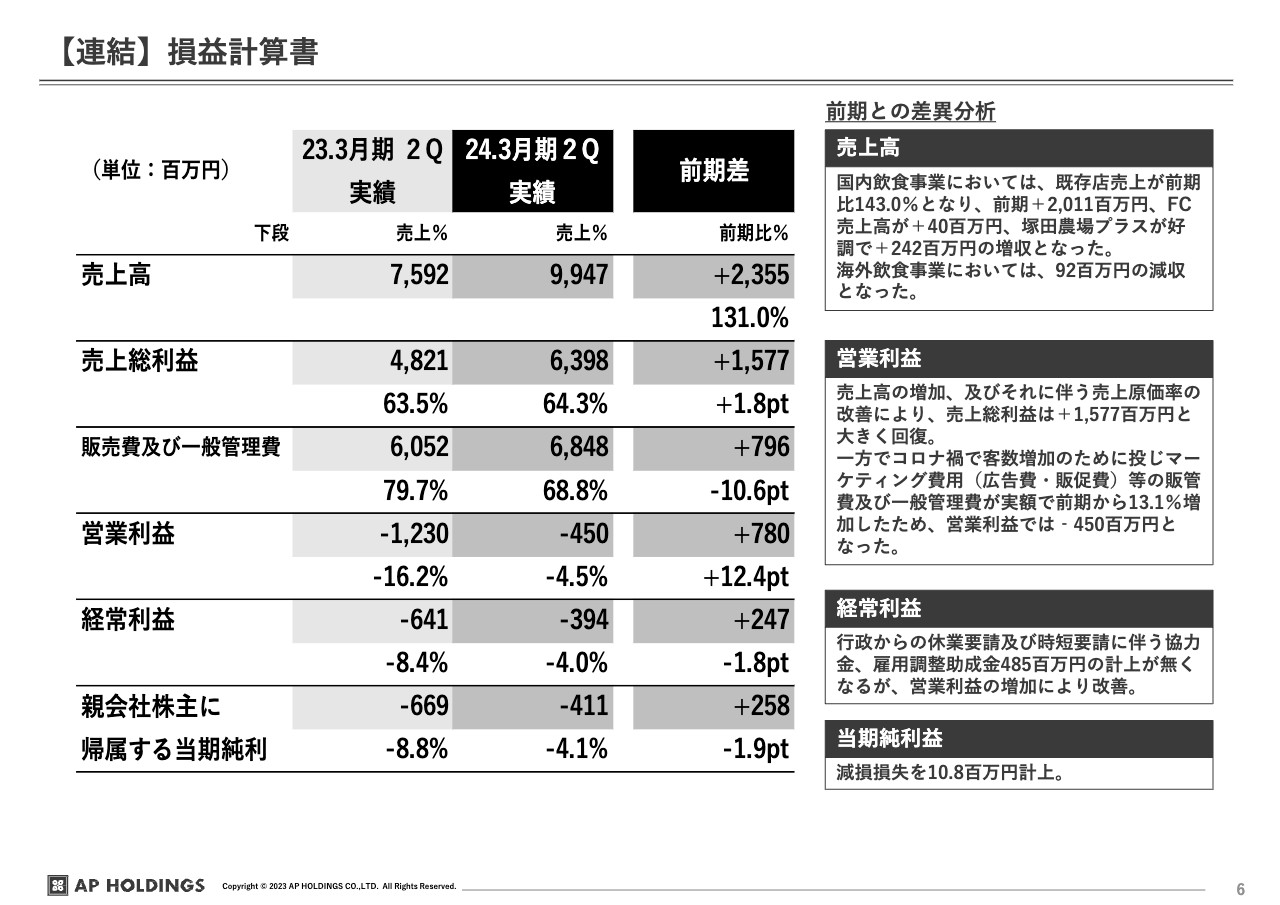

【連結】損益計算書

連結の損益計算書です。前年同期との対比をスライドに記載しています。先ほどもお伝えしたとおり、国内飲食事業においては、既存店売上高が前年同期比143パーセントと大きく回復してきています。

スライドのFC(フランチャイズ)は、我々の場合はライセンス店舗の売上高です。また、中食事業の塚田農場プラスが好調で増収となっています。

売上高は大きく伸び、売上総利益も伸びてはいるのですが、販管費が大きく増えたため最終的な営業利益はマイナスになっています。その背景としては、売上が回復したにもかかわらず固定費のコントロールがしっかりできていなかったこと、また、特に中国経済の悪化に伴い、香港の事業で急激に売上が低下したことがあります。

経常利益は前年同期比2億4,700万円増です。前期はまだコロナ禍で、助成金等で4億8,000万円ほどのプラスがありました。それを差し引いて考えると、実質7億2,000万円ほどの増益となっています。

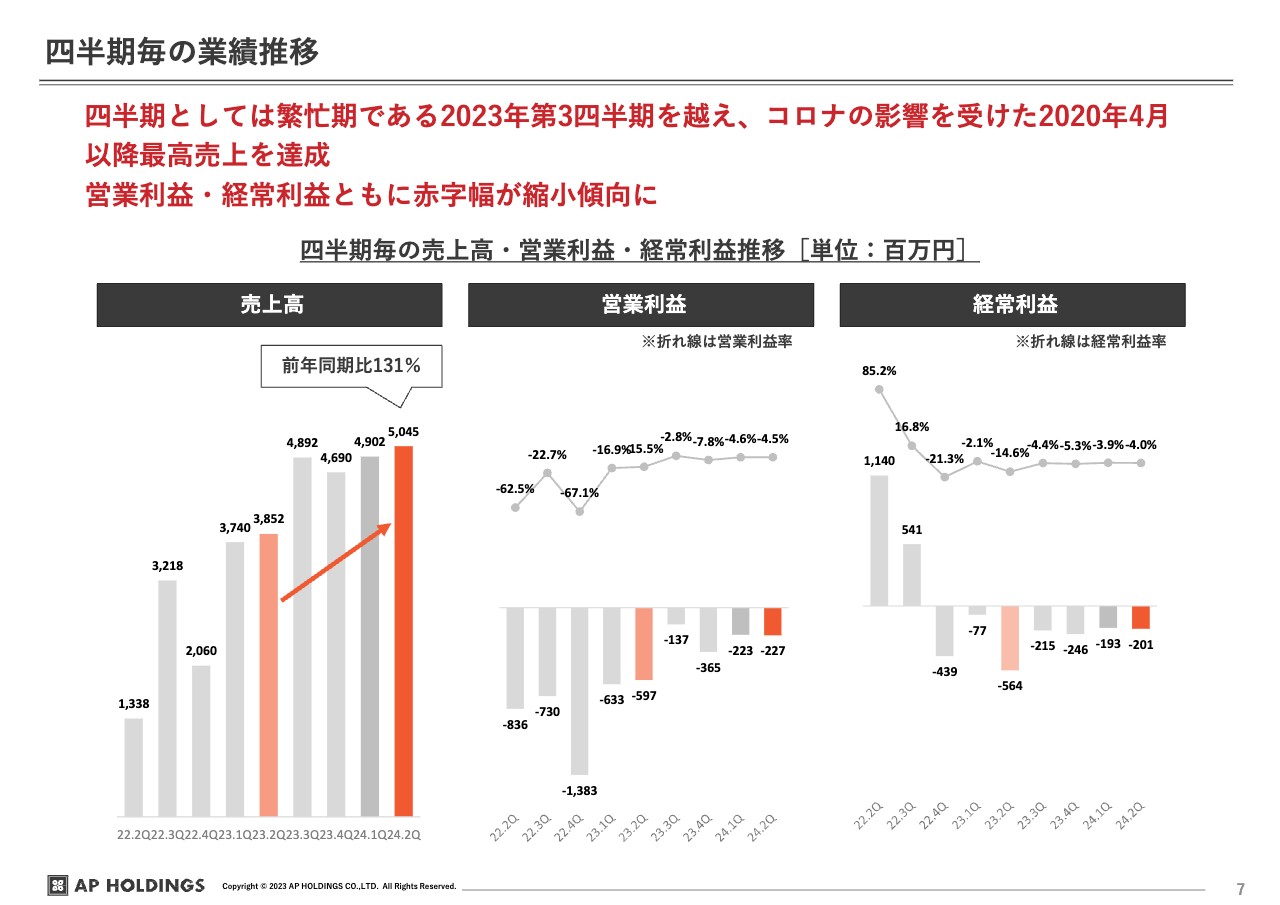

四半期毎の業績推移

四半期ごとの業績推移です。スライド左側の棒グラフが売上高の推移で、売上高は前年同期比131パーセントと順調に回復してきています。四半期としては、コロナ禍の影響を受けた2020年4月以降で最高です。赤字幅も縮小してきており、ここからさらにコストを改善して黒転に向かっていきたいと考えています。

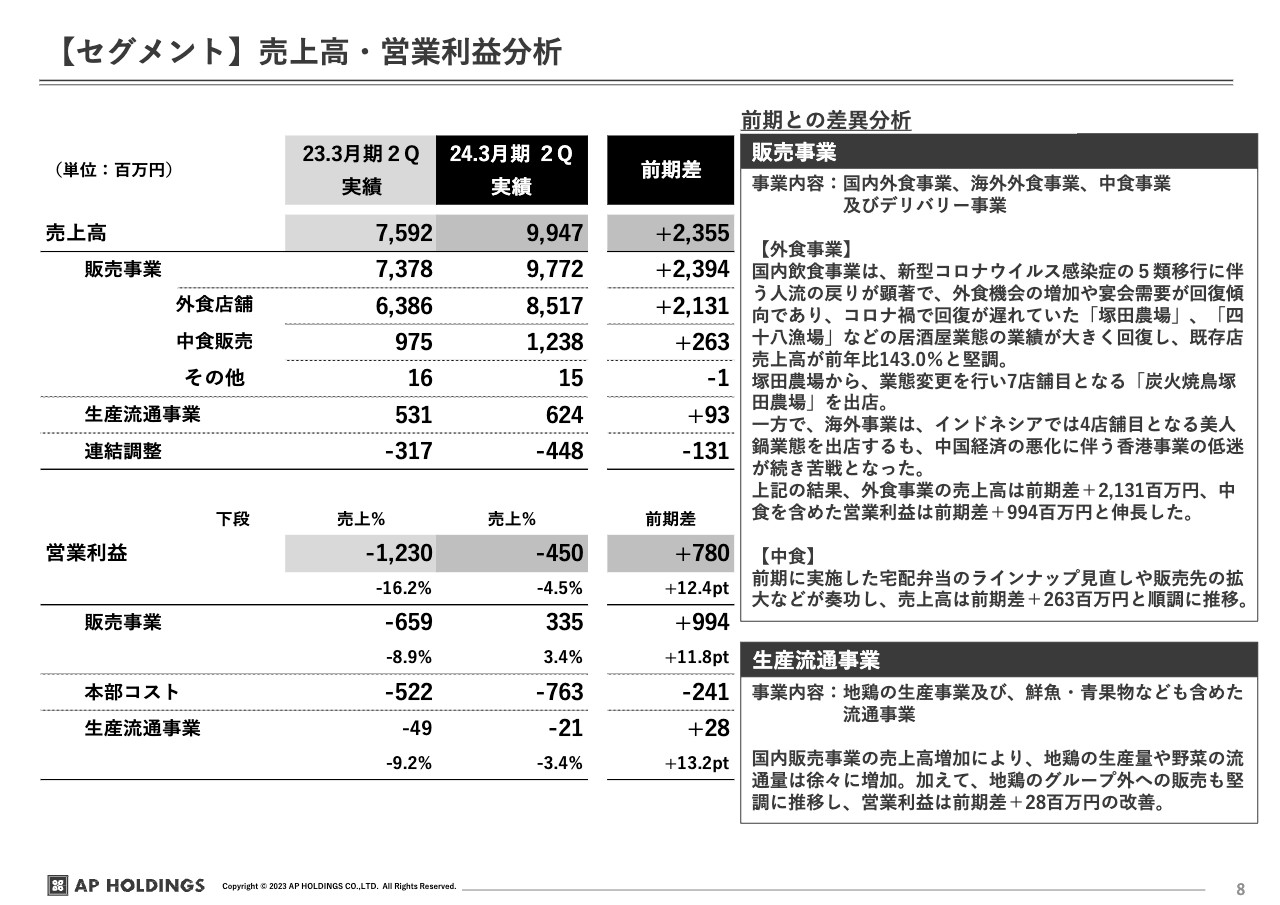

【セグメント】売上高・営業利益分析

当社はセグメント別の業績について、販売事業と生産流通事業という2つのカテゴリで開示を行っています。セグメント別の業績について、前期との比較でご説明します。

販売事業は、国内外食事業、海外外食事業、国内での中食事業およびデリバリー事業をひと括りにしたBtoCの事業です。こちらについては、国内事業の回復に伴い、売上高・利益ともに改善しています。

海外事業については、インドネシアで4店舗目となる美人鍋業態を出店しています。一方で、中国経済の悪化に伴い香港事業の売上が低迷し、利益面では苦戦要素の1つになっています。

販売事業の営業利益は、前期第2四半期はマイナス6億5,900万円でしたが、今期は3億3,500万円となりました。販売事業単体では営業利益をしっかりと出せています。不採算店舗の撤退や海外事業の改善を行い、さらに利益を伸ばしていきたいと考えています。

生産流通事業についてです。事業内容としては、主に地鶏の生産事業、鮮魚・青果物を含めた流通事業です。国内の販売事業が回復したことに伴い地鶏の生産量も増え、売上に貢献しています。また、営業利益も改善傾向です。

【事業別】営業利益差異分析

営業利益について、スライドは前期の第2四半期と今期の第2四半期を比較したグラフです。今期の営業利益において、前期からプラスに転じている要素が赤色、マイナスになっている要素がグレーで示されています。

国内飲食事業は売上の増加が顕著で、営業利益も10億円ほどの大幅な改善をしています。海外飲食事業については、特に香港事業での急激な売上の低下に伴い、コストの抑制が間に合わなかったところも含めてマイナス1億6,700万円となっています。

国内事業の中食および生産流通はプラスに転じています。本社コストは、売上を作っていくための販促費や広告費、モバイルオーダーなどのDX費用などが積み重なり、前期比でマイナスになっています。

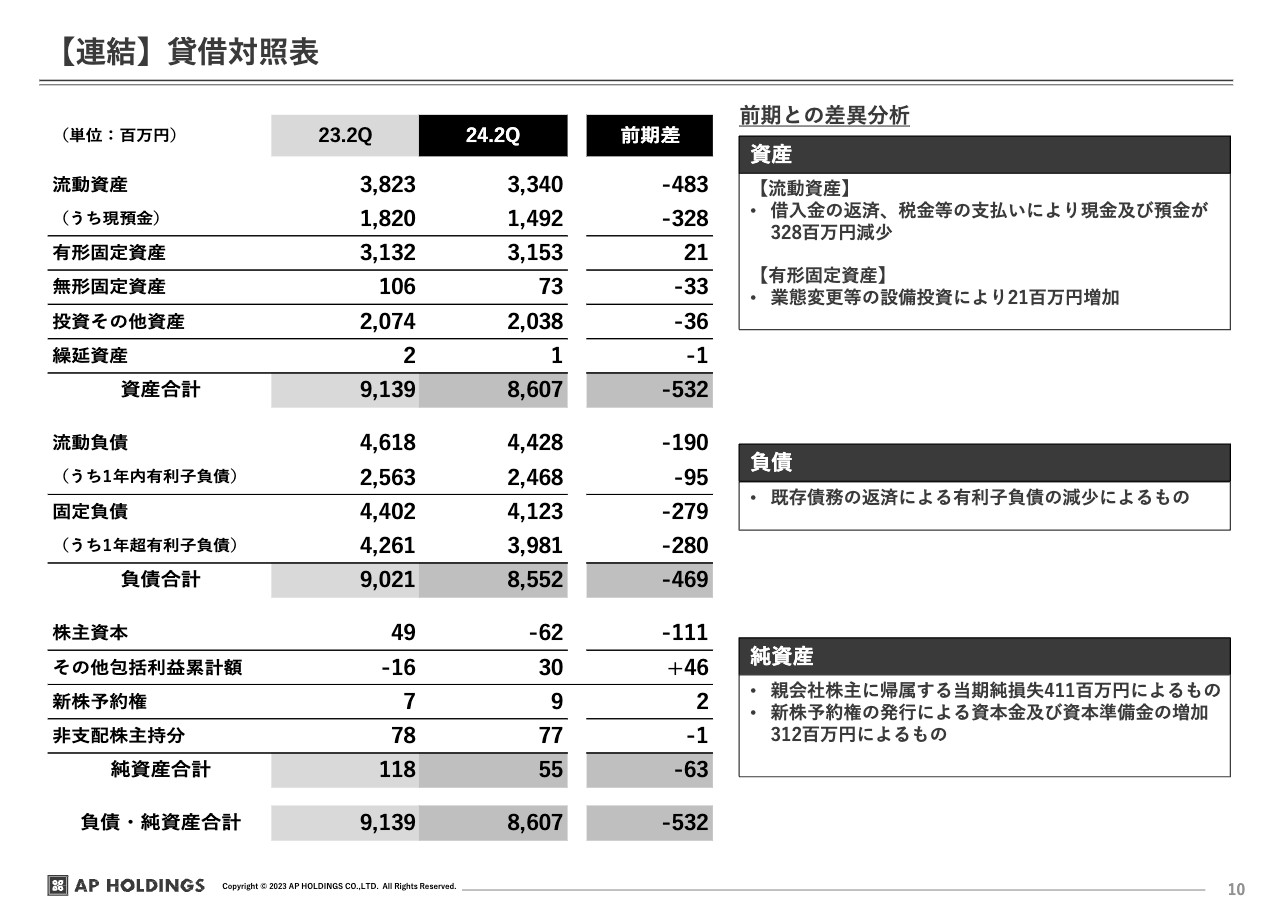

【連結】貸借対照表

9月末時点での前期と今期を比べた連結貸借対照表です。残高で大きく変化があるところについてご説明します。

まず流動資産についてです。現預金は、借入の返済をしっかり進めていることと、税金等の支払いもあり、前年同期比3億2,800万円減の14億9,200万円となっています。

負債については、借入の返済に伴い、既存の債務の返済で有利子負債が減少しています。

純資産は、今期の9月末で前年同期比6,300万円減の5,500万円です。こちらの減少要因としては、当期純損失が4億1,100万円で利益がマイナスになっているため、そのぶん純資産が減りました。ただし、ターゲット・イシュー・プログラムという新株予約権による増資が順調に推移し、資本金および資本準備金は増加しています。

2024年3月期 上半期(4-9月)業績予想差異

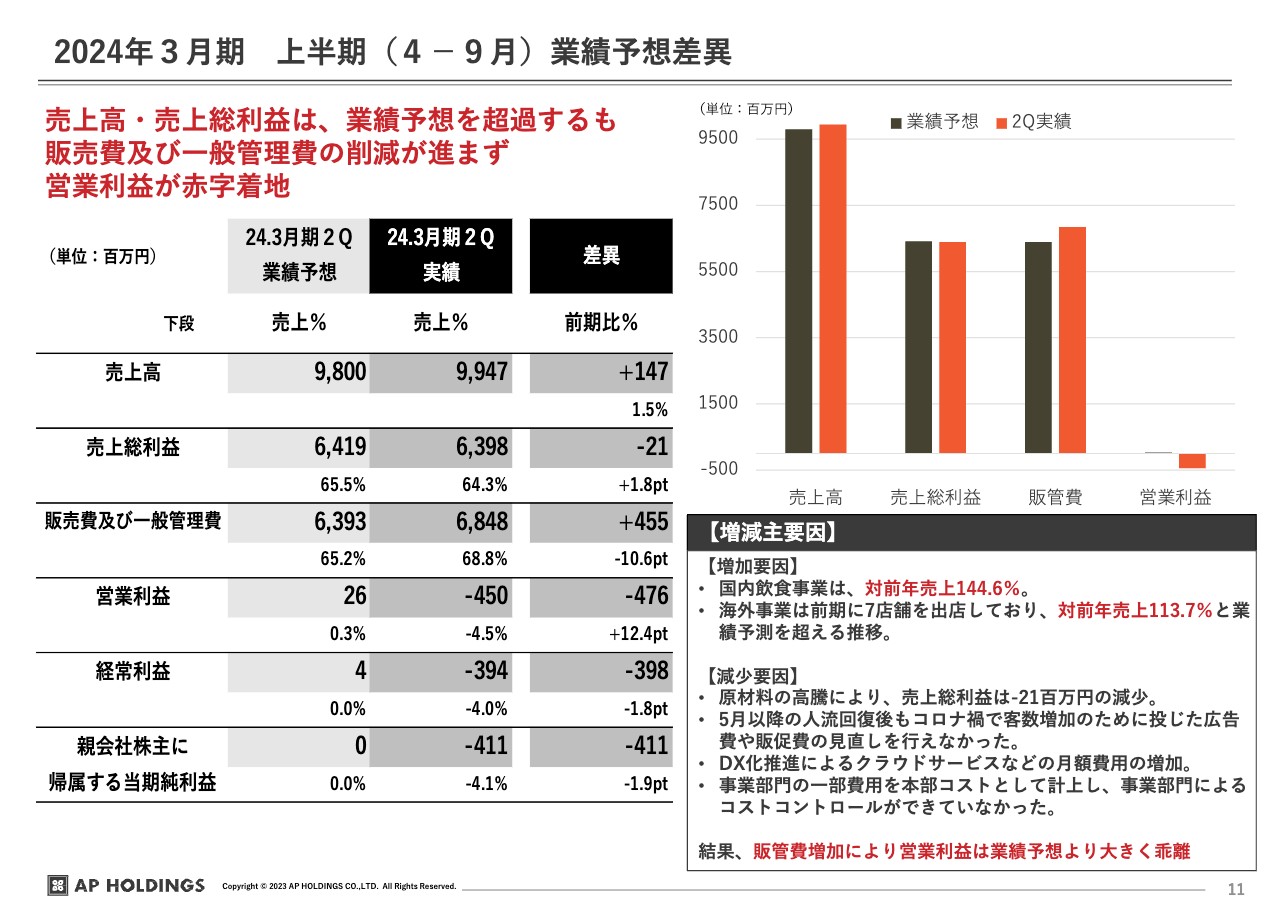

業績予想に対する実績との差額についてご説明します。2023年5月に決算短信で上半期と通期の予想を発表しました。

上半期の予想としては、売上高が98億円、営業利益が2,600万円、当期純利益はプラスマイナスゼロで、営業利益がプラスに転じる予想でした。これに対し、売上高に関しては予想を上回ったものの、営業利益が大きくマイナスになりました。

スライド右上の棒グラフは、予想に対する実績です。業績予想に対して、売上高は実績ベースでプラスですが、販管費を大きく費消してしまったことが営業利益のマイナス要因になっています。

スライド右下に主な営業利益の増減要因を記載しています。営業利益の減少要因として固定費、広告費、販促費等の固定費の増加があります。第1四半期に新型コロナウイルス感染症が5類感染症に移行し、マスク着用が緩和されるなど、人流が戻ってくる施策がいろいろと打たれたことが我々の売上に大きく寄与しました。その売上回復に対し、さらに広告費用を投下し売上を上げていく戦略を取りましたが、費用対効果が得られない状態で費用を投下し続けてしまったことが大きな反省点です。

また、前期はコロナ禍でDX化を大きく推進してきました。結果として人件費効率が非常に良くなった店舗もありますが、逆にお客さまの満足度が下がってしまい、デジタル化を推進した効果があまり表れなかった店舗もあったと実感しています。そのようなものを見直していき、月額費用を減らしてコントロールしていけば改善できると考えています。

さらに、海外事業で特に香港の売上が悪化し、売上としてはまだ回復が見えていません。今後、固定費を圧縮しリストラを進めるなど、足元の赤字を最小限に食い止める試みを行い、収益として挽回していきたいと考えています。

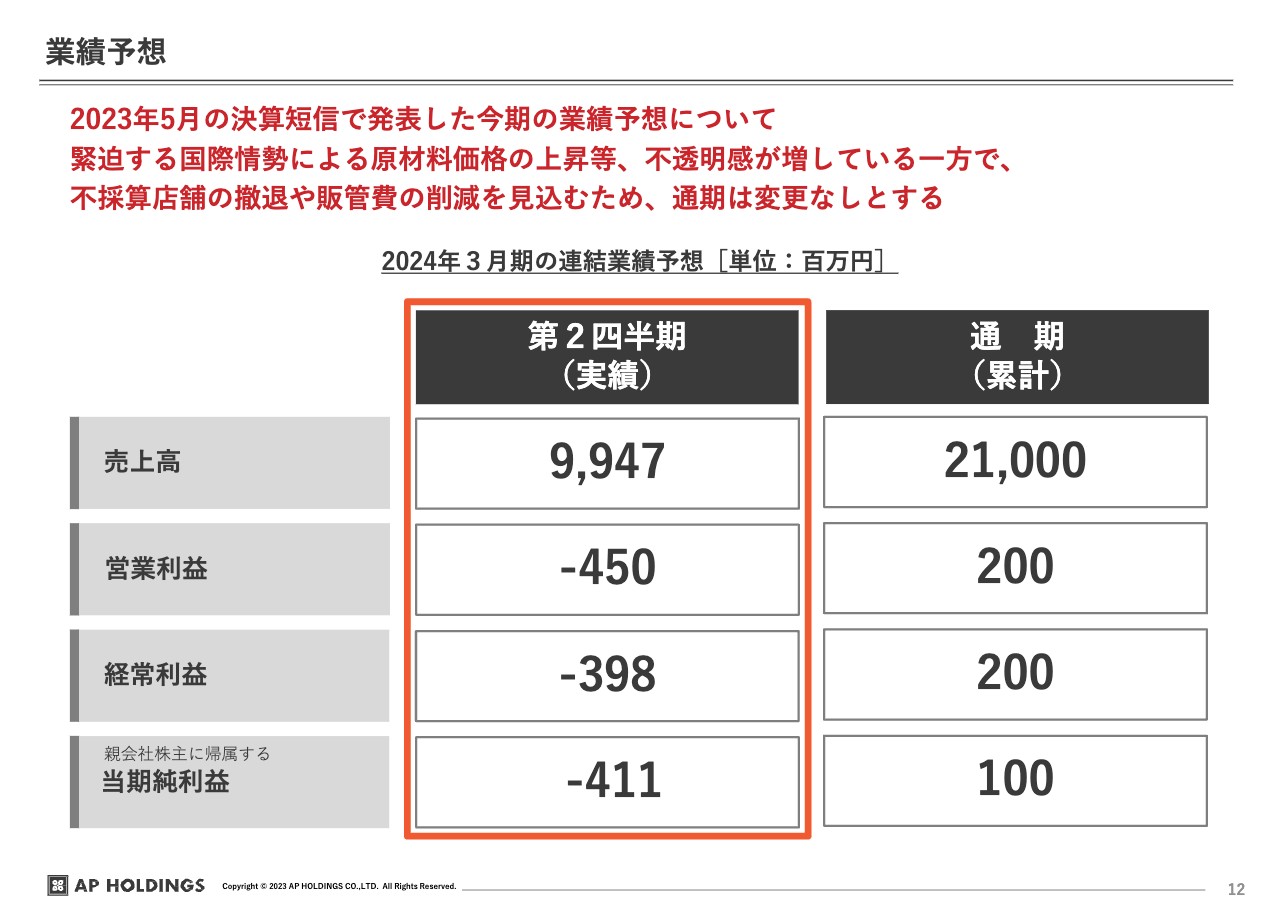

業績予想

通期の業績予想です。通期の業績予想については、いったん据え置いている状況です。下半期に構造改革も含め大きなアクションを起こしていくことになるため、それがどのように収益に反映されるかを見極めていき、最終的に通期の業績予想を修正するかどうかの判断をしていきたいと思っています。

業績改善にむけた具体的な取り組み

米山:私自身は、第1四半期の業績が出て「これではいかんな」と動き出しました。正式には9月29日から交代しましたが、7月ぐらいからさまざまな改革を押し進めてきました。

業績について、売上は予想どおり達成できた一方で、コストが非常に歪な構造になっていました。新型コロナウイルス感染症流行前の2019年比で120パーセントの売上を上げるのに必要な程、過剰なコストをかけており、その結果このような数字になってしまいました。

要因としては、本部で一番コストがかかっていたのは「塚田農場」のマーケティングです。売上としては全体の4割弱の規模の「塚田農場」が、本部コストのほとんどを使っていました。また、香港の業績が予想から大幅にずれたこと、また、コロナ禍中は好調だったデリバリー事業の売上が急激に下がったことが上げられます。デリバリーは10月で辞めましたが、その3点が大きな要因かと考えています。

続きまして、来期のV字回復に向けての下半期の取り組みをご説明します。スライドの1番と2番は守りの取り組み、3番と4番は攻めの取り組みです。従来の予算については、企業努力によりトップラインを上げることで、しっかりと収益構造を改善していくというような空中戦主体の話でした。

下半期と来期以降の予算については、3番と4番のような攻めの取り組みで企業努力はしつつも、あくまでも今の売上をベースとしてどのようにコストを絞りながら利益貢献できるかを前提にお話ししたいと思います。

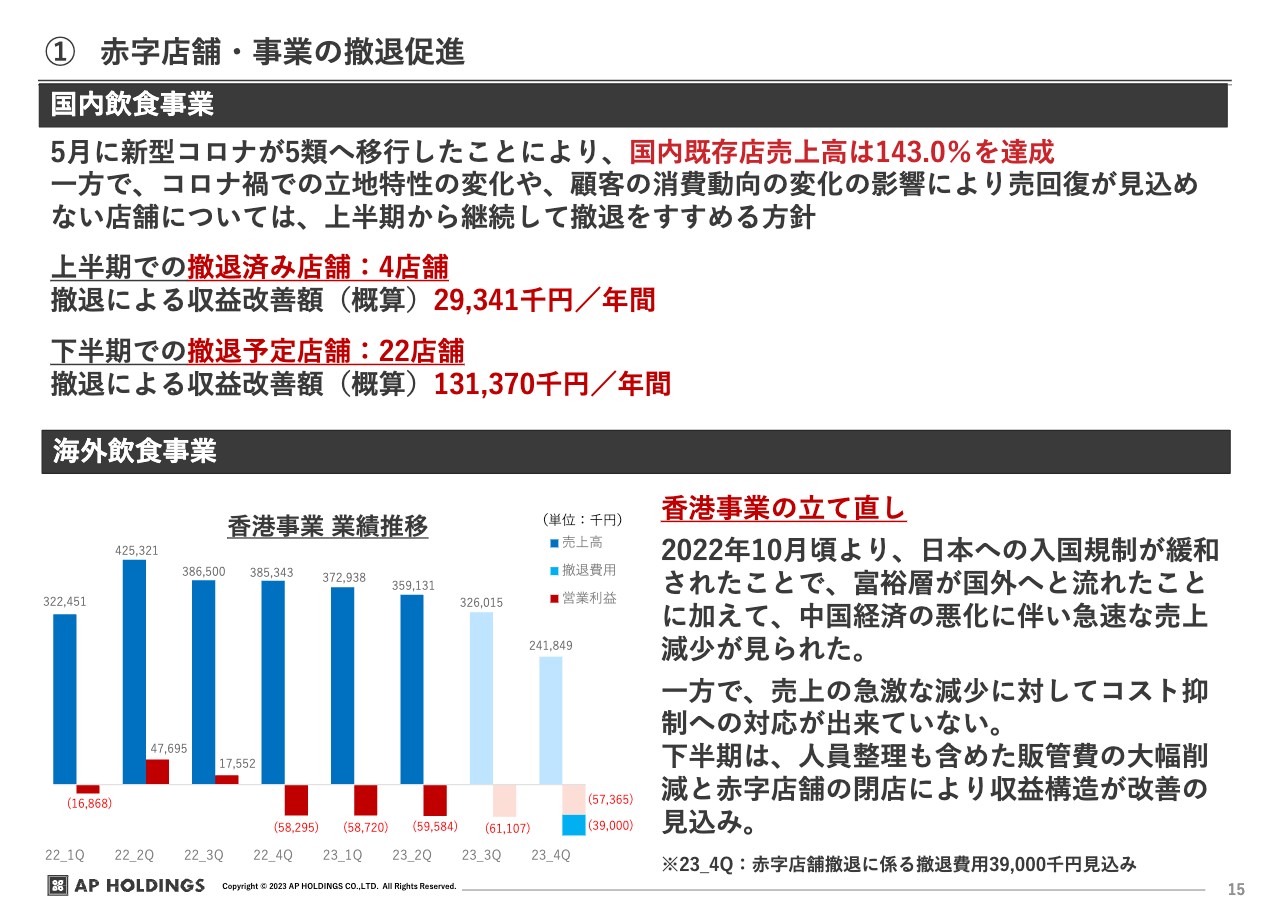

① 赤字店舗・事業の撤退促進

1つ目の取り組みは赤字店舗・事業の撤退です。前期の段階では、コロナ禍が明けた今期にどれぐらい人流・売上が戻ってくるかが読めませんでしたので、人流がほぼ戻ってきた4月を経て、5月に新型コロナウイルス感染症が5類感染症に移行した段階で、実際にどれぐらい売上が戻るかを注視していました。

上期については、2019年比で100パーセント戻ってくればそれほど撤退する必要がないと考えており、4店舗のみを撤退しましたが、上期通しての売上の戻りを見て、下半期は22店舗の撤退を決めたという経緯です。

主に戻りが弱いのは「塚田農場」の地方・郊外です。1都3県に関してはほぼ戻りつつありますが、それに比べて地方経済がまだ非常に弱いため、撤退を推し進めています。

国内の「塚田農場」の家賃比率は、撤退前が14.9パーセントぐらいで、撤退後がほぼ13パーセントになると想定しています。これにより適正な経営バランスがとれる状態になっていくと考えています。来期以降の国内店舗の撤退に関しては、予算には入れていきますが、今期ほどの数ではないと見ています。

次に海外事業についてです。海外事業の中で一番大きな赤字は香港事業です。国内事業がコロナ禍で助成金もなく非常に苦しかった時期に、海外事業は利益貢献していたのですが、新型コロナウイルス感染症の規制緩和と中国経済の悪化により急激に冷え込んできた結果、1.2億円強の赤字となりました。

こちらに関しても、中国経済が戻ってくると期待するようなことではなく、しっかりと現状を受け止めながら自然撤退を進めています。加えて、10月から香港事業の責任者を変更し、日本国内と同じようなかたちで構造改革に着手しています。人員の配置転換やコストの見直しを進めると共に、下期以降で4店舗ほど撤退を予定しています。

撤退コストも含めると、今期の香港事業は2億円ぐらいの赤字を見込んでいますが、現状で来期の香港の赤字幅は年間で7,000万円か8,000万円ぐらいの予想で、この赤字を組み入れながら来期は全社連結でのV字回復を見込んでいるところです。ひとまずは香港事業につきましては、全面撤退というよりも縮小する方針で進めています。

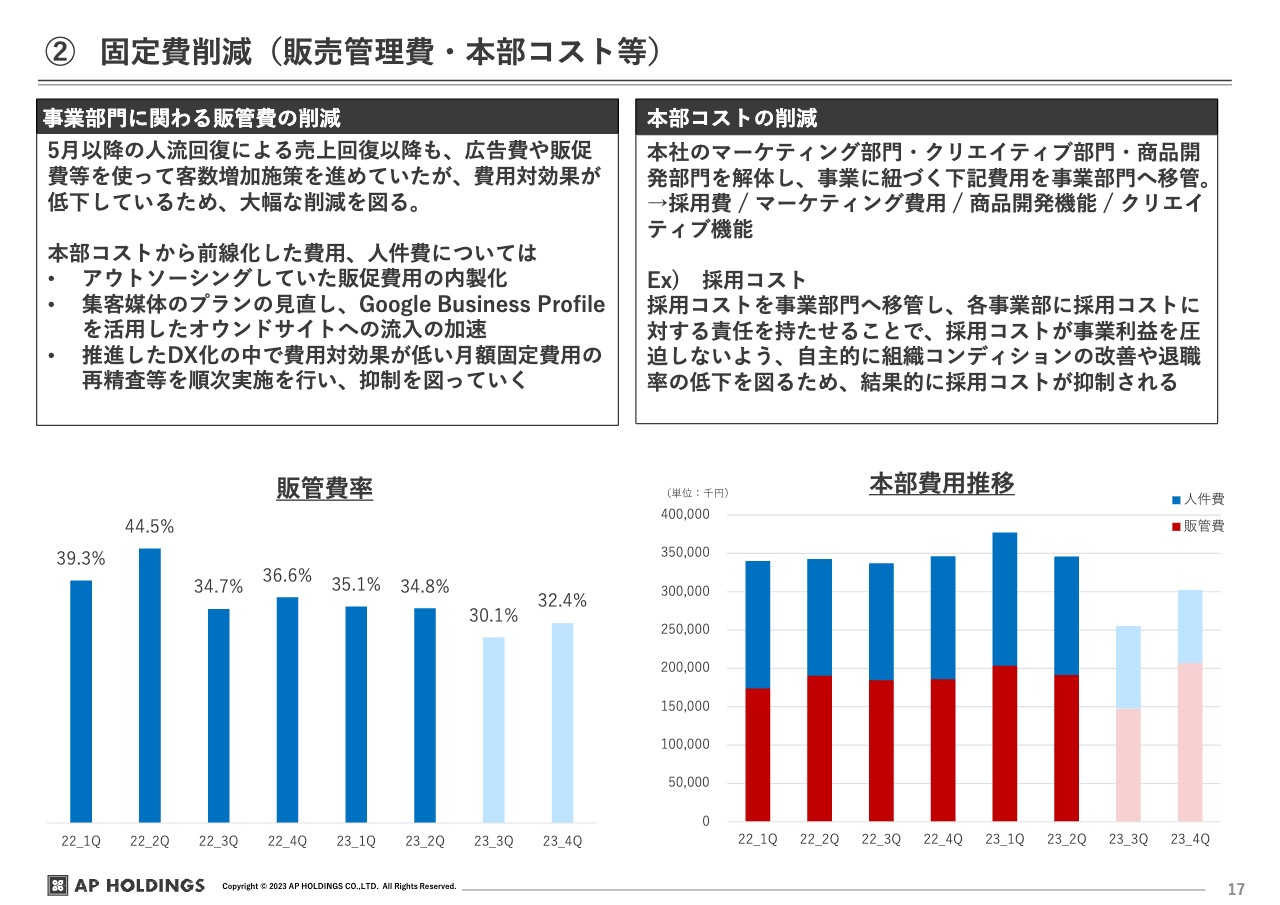

② 固定費削減(収益構造の変革)

固定費削減についてです。こちらはマーケットに影響されるというよりも、我々の中でしっかりとコストコントロールをしていけば、十分に数字につながっていくところです。

これまでの事業の収益構造としては、コロナ禍において生産流通事業にかかる原価や採用コストや退職者の人件費などを本部に一部集約する流れをそのまま引きずってきてしまいました。また、事業間接コストや事業部門に係るマーケティングコストなどもすべて本部で見ており、各事業ではコントロールできない状態に陥っていました。

そのため、特に「塚田農場」に関しては、最終的な事業利益にまったくコミットできていませんでした。そこで、それら事業に係る費用をすべて事業部門に移管し、各事業責任者がきちんと最終事業利益に責任を負う体制を取りました。

もう1つの問題は、「塚田農場」のその他販売管理費についてです。チェーン的な組織管理をしようとしていた「塚田農場」は、家賃比率が14.9パーセント、原価と人件費は約56パーセントで、ある程度しっかりと管理ができており、FLRは約70パーセントとそれほど悪い状態ではありませんでした。

粗利率はそれほど悪くない状態だったのですが、その他販売管理費として、集客のための広告費やDX化に伴うモバイルオーダーなどでコストが20パーセント強かかっており、最終利益が4パーセントという歪んだ構造になっていたのです。今、こちらに重点におき早急に改善しているところです。

実は、本部コストと「九州塚田農場」のコストは連動しており、「塚田農場」のコストを下げることで徐々に効果が出始めています。実際に「塚田農場」以外は自走しており、販売管理費の後にしっかりと最終利益が出る状態になっていたのに対し、「塚田農場」はチェーンストアのような管理体制で運営していたことによって、なかなか自走しない思考停止した組織になってしまっていたのも現実です。

② 固定費削減(販売管理費・本部コスト等)

本部コストは、当初は月間1億2,000万円くらいだったものが、11月は8,500万円くらいまで縮小し順調です。こちらは今後もコストを下げていきます。

当初は、他の事業部や事業会社が自走しているのに対し、「塚田農場」を支える本部組織において、マーケティング本部やクリエイティブ部、商品開発部などのコストがどんどん大きくなってきていました。その本部のコストを解体してすべて事業部門につけたことで、コストの膨らみはだいぶ収まってきています。

本部人員の配置の見直しについても、一部人件費を店舗に移管したことでようやく本部人員の適正化が進み、しっかりと事業に活かすことができています。まだ移管したばかりで我々がサポートをしている段階ですが、それぞれが自走して生産性がだいぶ上がってきており、固定費はかなり下がってきていると考えています。

来期に向けては、本部コストを支払手数料等も含めて11億円弱にするため、今、順調に準備を進めています。

売上の予算に関しては、雨天の状況によるなど外的要因やマーケット状況に左右されることはありますが、本部コストに関しては予算として決めたものがブレないように設計していき、きちんと守っていきます。したがって、4月以降には健全化していくのではないかと考えています。

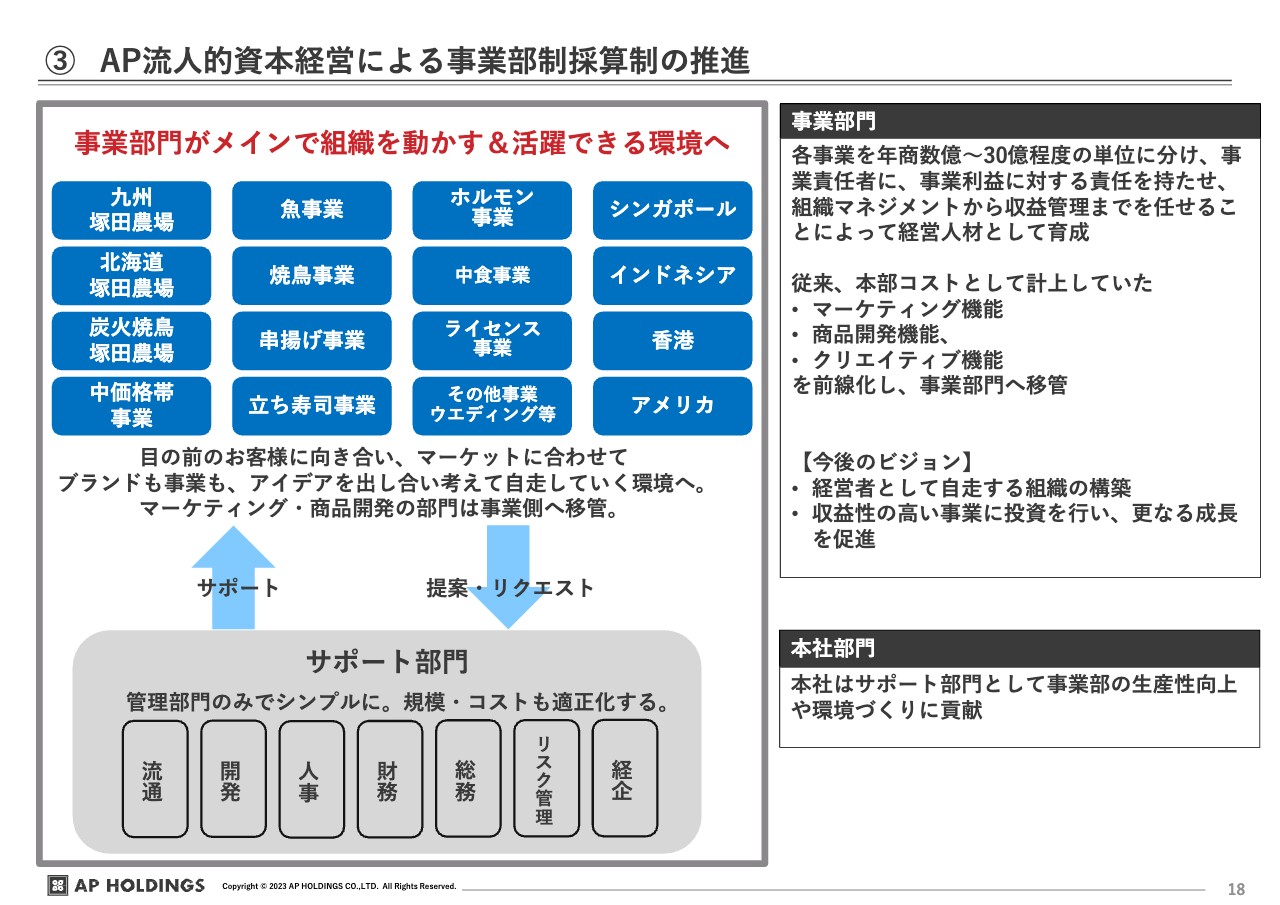

③ AP流人的資本経営による事業部制採算制の推進

攻めの取り組みについてです。我々は人的資本経営をテーマに進めています。

「九州塚田農場」は、コロナ禍でいろいろと効率化をするために、鹿児島の「塚田農場」や宮崎の「塚田農場」などをすべて統一のメニューやブランドにしてしまったことでチェーンのようになってしまいました。こちらは大きな反省材料で、これからは差別化を図り分散していきます。

それとは別に「北海道塚田農場」「炭火焼鳥 塚田農場」は、「九州塚田農場」を業態変更し、今非常にうまくいっている事業です。当社のさまざまな事業ポートフォリオの中で、「九州塚田農場」以外はすべて自走している組織であり、これらはほとんどが「塚田農場」のプロパーの出身者が経営しています。

これらの中には、何年も前から行っている事業もあれば、ここ何年かで推進してきたものもありますが、各事業にどんどん任せていくことによって、事業責任者を中心に各自がそれぞれ思考を働かせてマーケティングやブランディング、商品企画・開発をしていくようにしていきます。

私ら経営幹部がトップダウンですべての事業設計をするよりも、「食のあるべき姿を追求する」という理念により、フードクリエイターが育っていく中で、各業態に「魚のバカ」「寿司のバカ」「串揚げのバカ」ともいえる人材が次々に生まれ、彼らがしっかりと同業他社をリサーチしながら、高品質中価格帯においてきちんとした食を提案してくことが理想です。

我々本部は、それぞれの事業に対してサポートに徹します。本部は具体的な提案をするのではなく、現場の人材がそれぞれに考えたものをどうサポートするかが大切だと考えています。

また、我々が一番注力していかなければいけないのは、そのような成功事例を横軸で共有することです。これを行うことでそれぞれの事業の生産性がより向上する構造になっているため、今後推進していきたいと思います。

ただし、「九州塚田農場」に関しては、今のやり方でやや思考停止しているところもあります。魚業態や「炭火焼鳥 塚田農場」など、自分たちでブランドを作ってきた「九州塚田農場」の出身者たちを再び戻して、彼らに「九州塚田農場」を運営させ、本部ではなく各事業部や事業会社が主体性を持って事業を進めていく体制を強化したいと考えています。

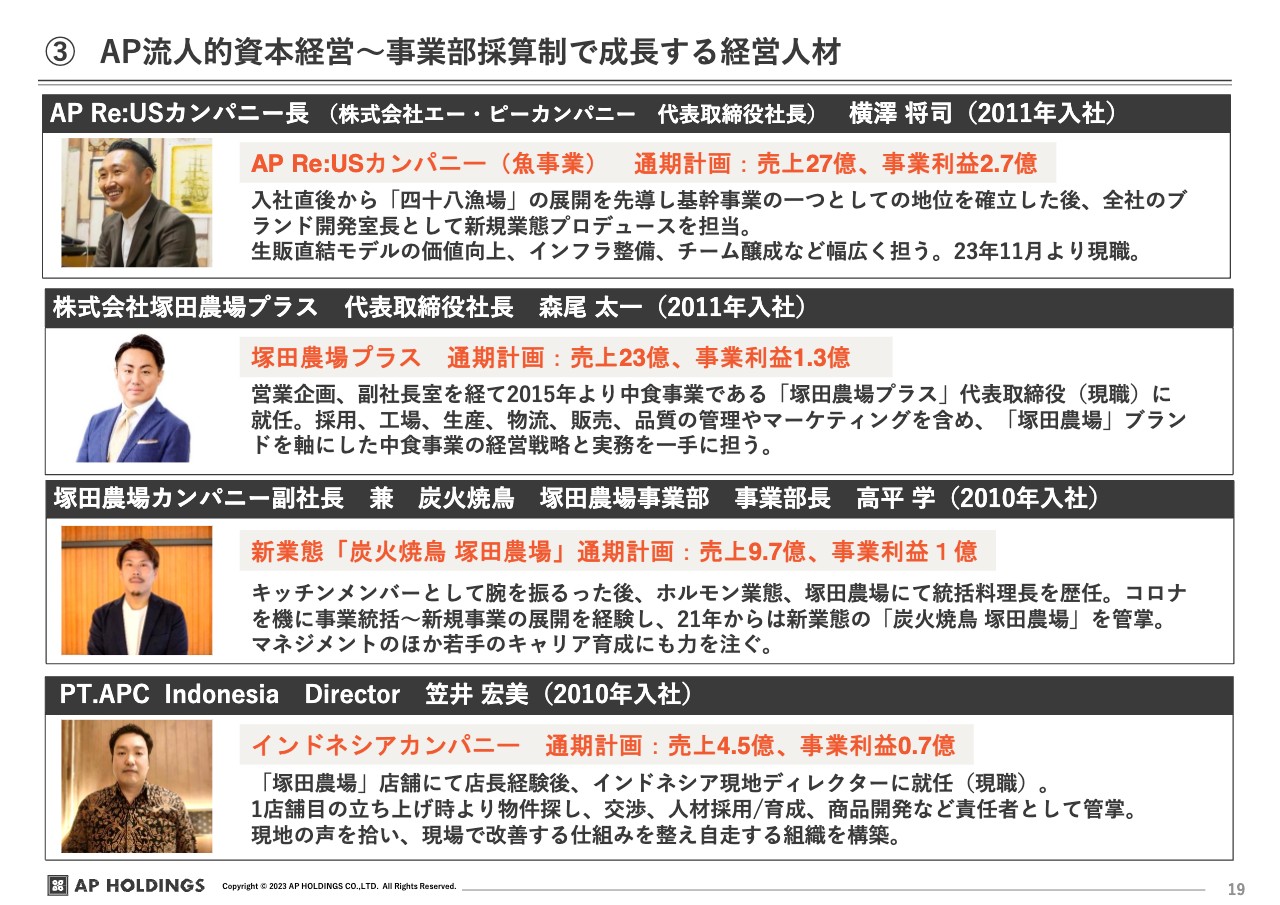

③ AP流人的資本経営〜事業部採算制で成長する経営人材

実際の例をご紹介します。AP Re:USカンパニーは魚事業です。カンパニー長の横澤は11月からエー・ピーカンパニーの社長にも就任しています。主に「四十八漁場」「なきざかな」と、一部高級寿司も展開しているのですが、売上規模はすでに27億円ぐらいあります。

今期の事業利益予算は約2.7億円で、上期の実績は1.2億円となっており、順調に推移している状況です。こちらは事業が立ち上がってからすでに10年以上経過しており、本部の人間が携わらずにほぼ自走している集団です。業績も良く、ここから新たな幹部も生まれています。

また、横澤を中心として生産者である漁師とのパイプなどもできており、産地共有研修も行っています。漁師が都内に来て、カンパニーで働くアルバイトスタッフに産地の情報を共有するのですが、時給を稼ぐために入社してきたアルバイトスタッフが漁師に感情移入し、いつの間にか漁師のために魚を売っているという状態を作っています。

このような取り組みによって生産性が大きく向上していることから、さらに投資して伸ばしていきたいのですが、ホールディングス全体の事情もあり、現時点ではなかなか実現しません。今はまず組織固めをしてもらっているところです。

続いて、塚田農場プラスの中食事業です。通期計画としては、売上高は23億円、事業利益は1.3億円のところ、上期の利益実績は8,500万円で、今期は予算を達成する見込みです。代表の森尾ももともとは塚田農場に入社し、営業企画、副社長室、人事新卒採用を経て、6年ぐらい前に塚田農場プラスの社長に就任しました。我々の「塚田農場」というブランドを使った中食事業としてお弁当の販売を着実に伸ばしており、こちらも完全に自走している状態です。

「炭火焼鳥 塚田農場」は「九州塚田農場」の未来の姿で、3年前のコロナ禍にリブランディングしました。都心を中心に、少し単価の高い「塚田農場」を作ろうということで、焼鳥というわかりやすいワードを店名に掲げ、現在7店舗を展開しています。

こちらもさらに業態変更を進めていきたいのですが、今期はなかなか投資予算を確保できず、現在は計画が止まっている状況です。来期以降、既存の「塚田農場」をどんどん変えていきたいと思っています。事業部長の高平は、キッチンメンバーから店長、統括料理長を経て、現在は事業責任者を務めています。メニュー作りに関しては私も一切タッチせず彼に任せていますが、どんどんブラッシュアップしながらヒット商品を作り続けています。

最後に、PT.APC Indonesiaです。ディレクターの笠井は「塚田農場」の店長から部長を経てインドネシアに渡り、今期は売上高4.5億円、事業利益0.7億円を目指して展開しています。上半期だけですでに5,000万円ほどの利益が出ていますので、十分に計画達成できる状態です。この組織は日本からの支援がほとんどない中、現地で稼いだキャッシュで4店舗を出店し、勝手に自走した経緯があります。

このような個別の事業会社や事業部が次々に生まれている状況です。他にも、中価格帯のオーバードライブが上半期で約8,000万円、さらに「希鳥」などの焼鳥業態が約5,000万円の利益を上げており、それぞれ通期計画1.1億円に向けて順調に推移しています。

ファストフードの「立ち寿司横丁」は、上半期の利益が約6,000万円で、通期予想は1.2億円、ライセンス事業の上半期の利益は7,000万円となっています。となっています。この他に串揚げなどもありますが、「塚田農場」の卒業生たちによって自走した組織が順調に育っており、今後さらに事業部採算制を推進していきたいと思っています。

このような人的資産のマーケティングや、グループ内でどのようにフードクリエイターを育てていくかが、今後の成長のポイントになると思います。この点をさらに強化することで現場の生産性がより向上し、本部組織はより軽くなります。我々はサポートに徹し、現場の生産性をさらに高めていくことに、今後も中長期的に取り組んでいきたいと思っています。

④ 客単価アップ施策の実施

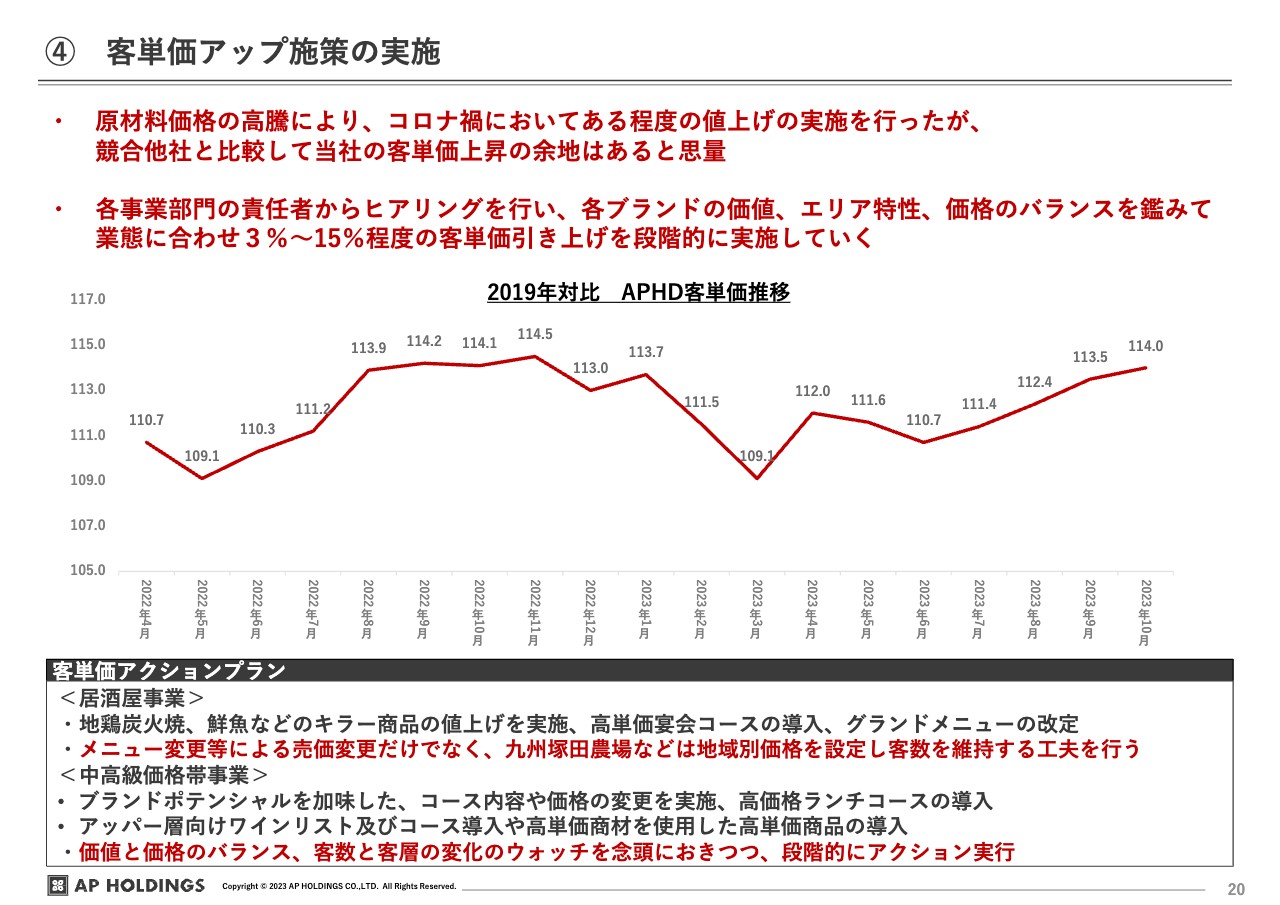

最後に、顧客単価アップの施策です。同業他社は、客単価を上げることで客数を減らしても売上を上げていくという施策を取っていますが、我々はマーケティングコストを重視してトップラインを上げる施策を優先したことで、客単価のアップについては本当に出遅れたと感じています。

上げてきてはいるものの、同業他社に比べるとまだ上げ幅が小さい状況です。ここにはバッファがあると思っており、引き続き商品価値向上などの企業努力をしていき、顧客満足度の向上につなげたいと考えています。

デフレが長期化する中で人件費や原料費が上がり続けていますが、低価格を売りにしている業態では少し値上げしただけで大幅に客数が減ることも考えられます。そのような事情もあり客単価アップにはやや臆病になっていますが、同時に、我々は産地とのつながりや、商品力、顧客体験価値などの強みをもっており、値上げには非常に強い構造になっていると考えています。

30年以上続いた安いだけの食文化を変えていく必要がありますし、本来は私らが先陣を切らなければいけないのですが、現在は非常にだらしない立ち位置にいるため、しっかりと業績を回復させながら食産業全般におけるあるべき将来像を作っていきたいと思っています。まずは足元をきっちりと固めて戦える体制を作っていきますので、引き続きどうぞよろしくお願いします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3175

|

988.0

(01/30)

|

+8.0

(+0.81%)

|

関連銘柄の最新ニュース

-

APHDがしっかり、12月既存店売上高は12カ月連続前年上回る 01/16 11:14

-

APHD(3175) 月次営業レポート(2025年12月度) 01/15 16:00

-

APHD(3175) 月次営業レポート(2025年11月度) 2025/12/11

-

エー・ピーHD、営業利益は前年比+1,752.5%と大幅増加 居酒... 2025/12/05

-

APHD(3175) (訂正)「月次営業レポート(2025年10月... 2025/11/17

新着ニュース

新着ニュース一覧-

-

今日 17:30

-

今日 17:00

-

今日 10:00