IMV、FY23は増収増益 振動シミュレーションシステム及びテスト&ソリューションサービスの伸⻑が業績に寄与

2023年9⽉期 トピックス(海外販売の続伸)

小嶋淳平氏:本日は、IMV株式会社の決算説明会にお集まりいただき、誠にありがとうございます。平素より多大なるご支援をいただいているみなさまにも、この場をお借りしてあらためてお礼申し上げます。

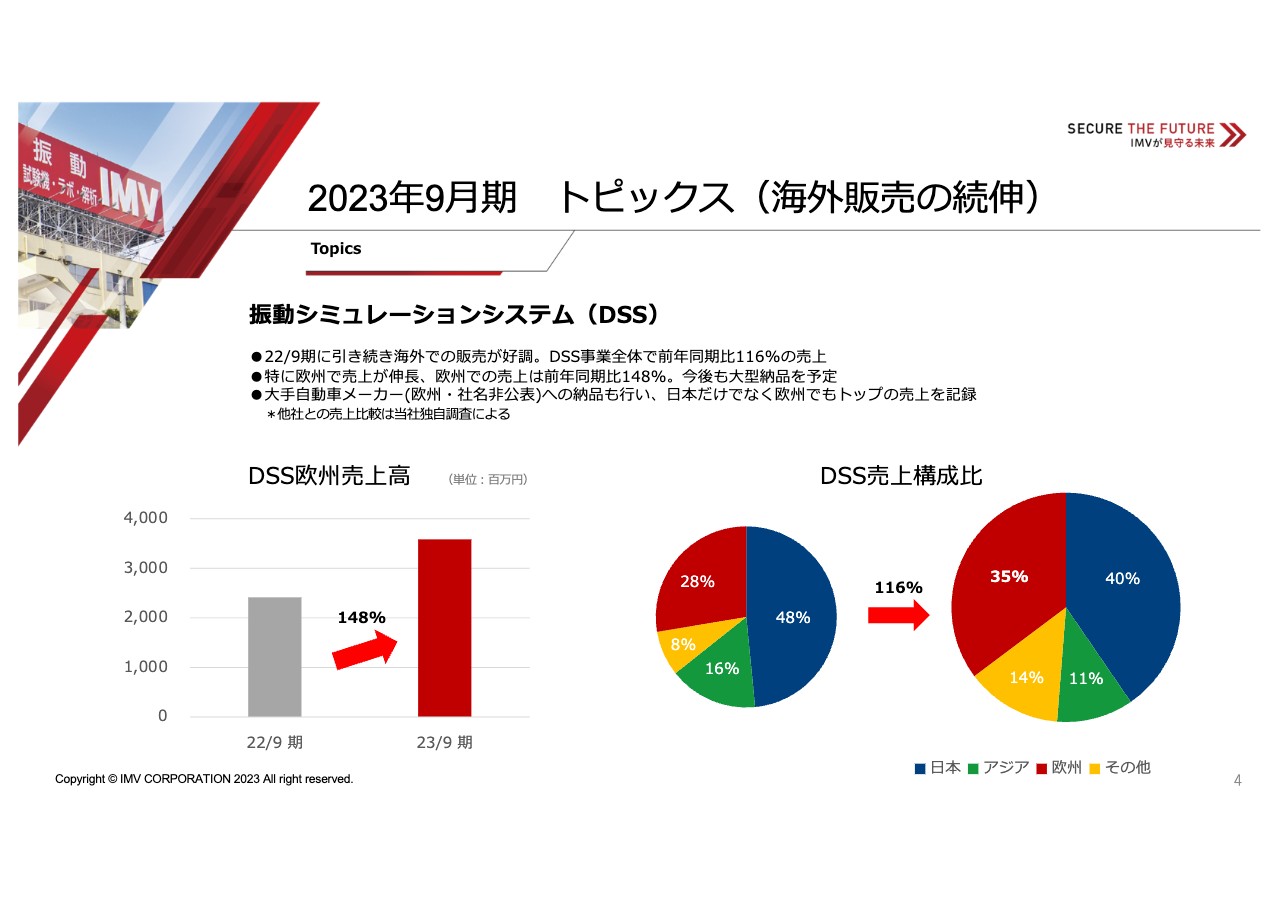

まずはトピックスです。2023年9月期は、ヨーロッパの売上が148パーセントと非常に伸びています。詳細は後ほどご説明します。

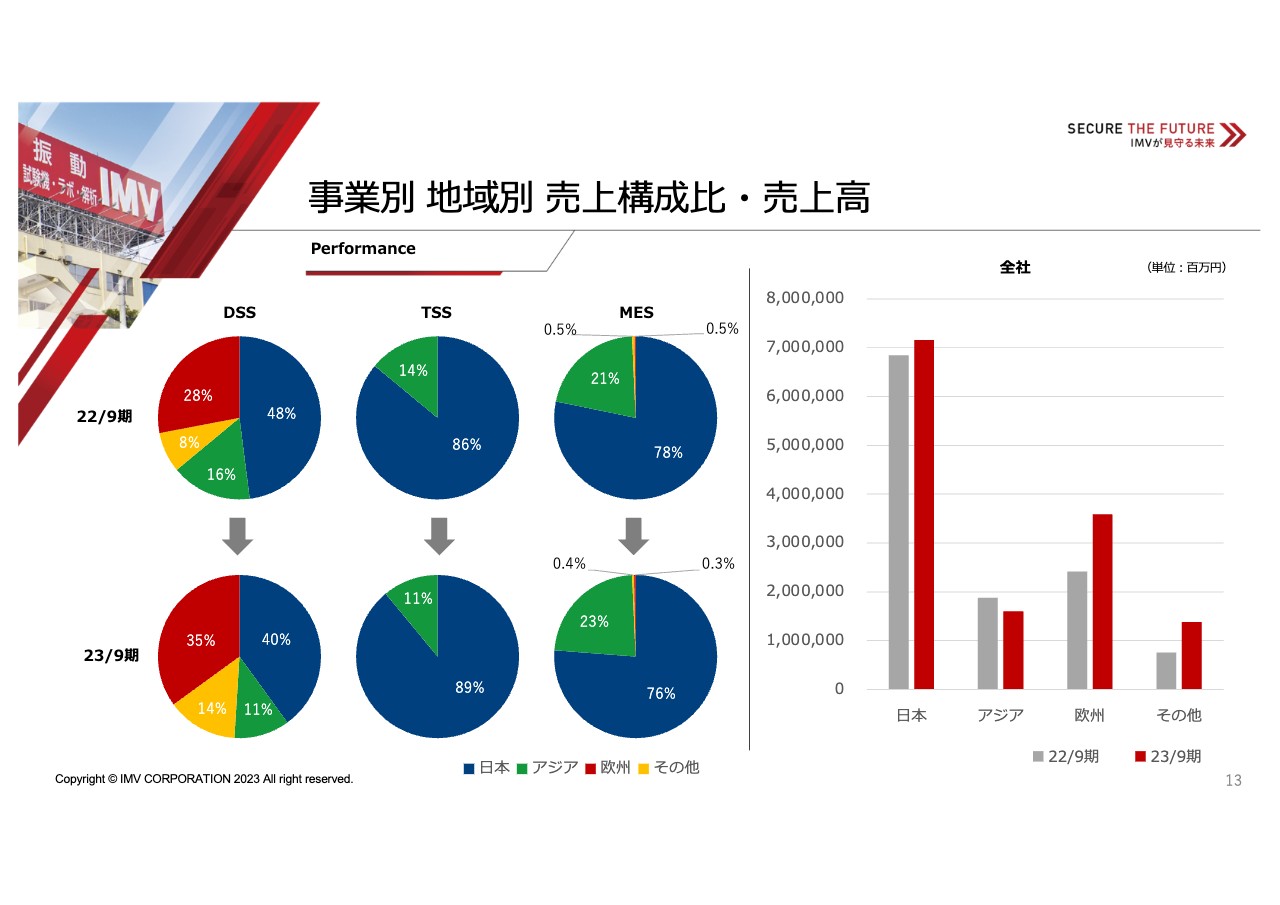

振動試験機の売上構成比は、日本が40パーセント、欧州が35パーセントです。日本の売上にはサービスが入っているため、単純な物売りとしてはヨーロッパのほうが日本よりも多い状態です。

2023年9⽉期 トピックス(重点取組)

2023年9月期のトピックス(重点取組)についてご説明します。研究開発は、数年来お伝えしているとおり、「iMV cloud」で試験機をネットワーク化しており、新たなサービス提供をしていきたいと考えています。

防災事業にも非常に力を入れています。長らく地震計を作っていますが、こちらを拡張し、豊富なラインナップを取りそろえていきます。また、地震計にとらわれない防災事業全般として考えていく、というコンセプトで取り組んでいます。新製品に関する取り組みについては、後ほどご説明します。

グローバル化は、先ほどヨーロッパの売上についてお伝えしましたが、アメリカも重点取組として取り組んでおり、非常に高い伸びを示しています。

当社はもともと、試験を受託するテストラボビジネスを行っていました。今回は、「テスト」という枠組みにとらわれることなく、その先にある認証といったものもビジネスの範疇になると考えて、手始めに船舶認証取得のサポートを始めています。こちらについても後ほどご説明します。

このように新しいことに取り組んでいく機運を社内で醸成しています。

2023年9⽉期 業績の概況(全社)

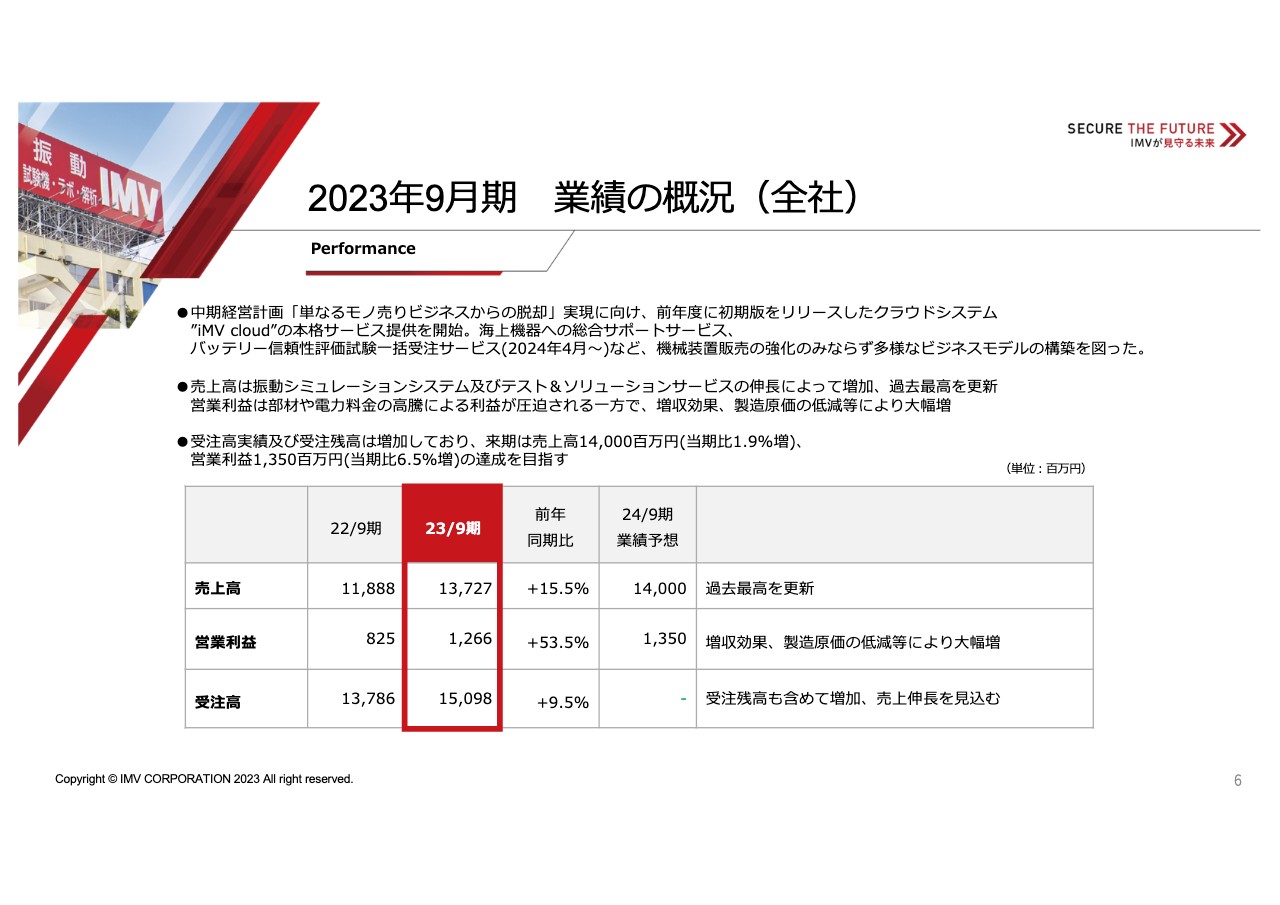

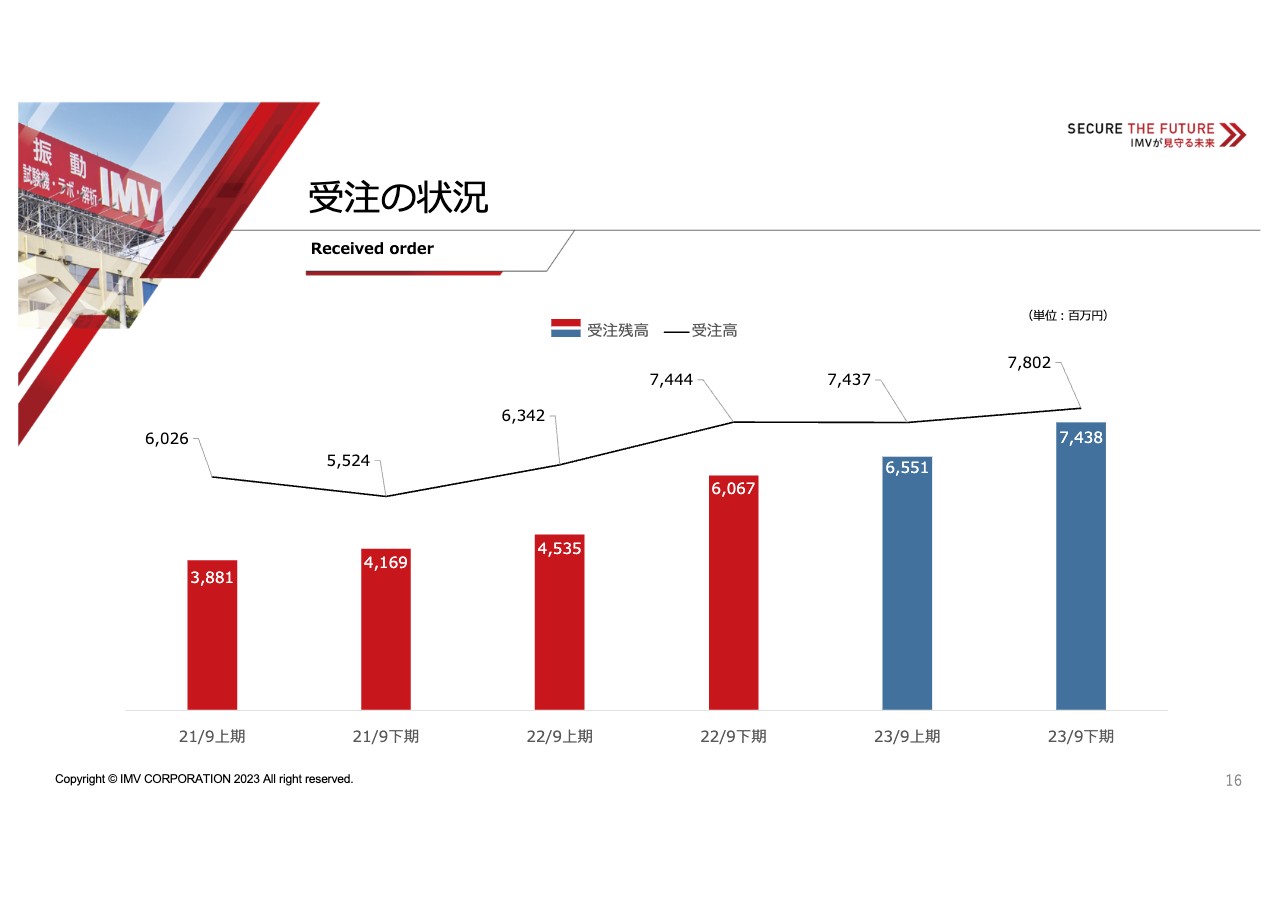

業績の概況です。売上高は前年同期比プラス15.5パーセントの137億2,700万円となりました。こちらは、過去最高の売上を更新しています。営業利益は前年同期比プラス53.5パーセントの12億6,600万円と、伸びています。受注高も過去最高で、前年同期比プラス9.5パーセントの150億9,800万円となっています。

要因はスライドに記載のとおり、すべての事業が好調で、売上を伸ばすことができました。進行期は、売上高が当期比プラス1.9パーセントの140億円、営業利益が当期比プラス6.5パーセントの13億5,000万円と予想しています。

2023年9⽉期 業績の概況 (事業別)

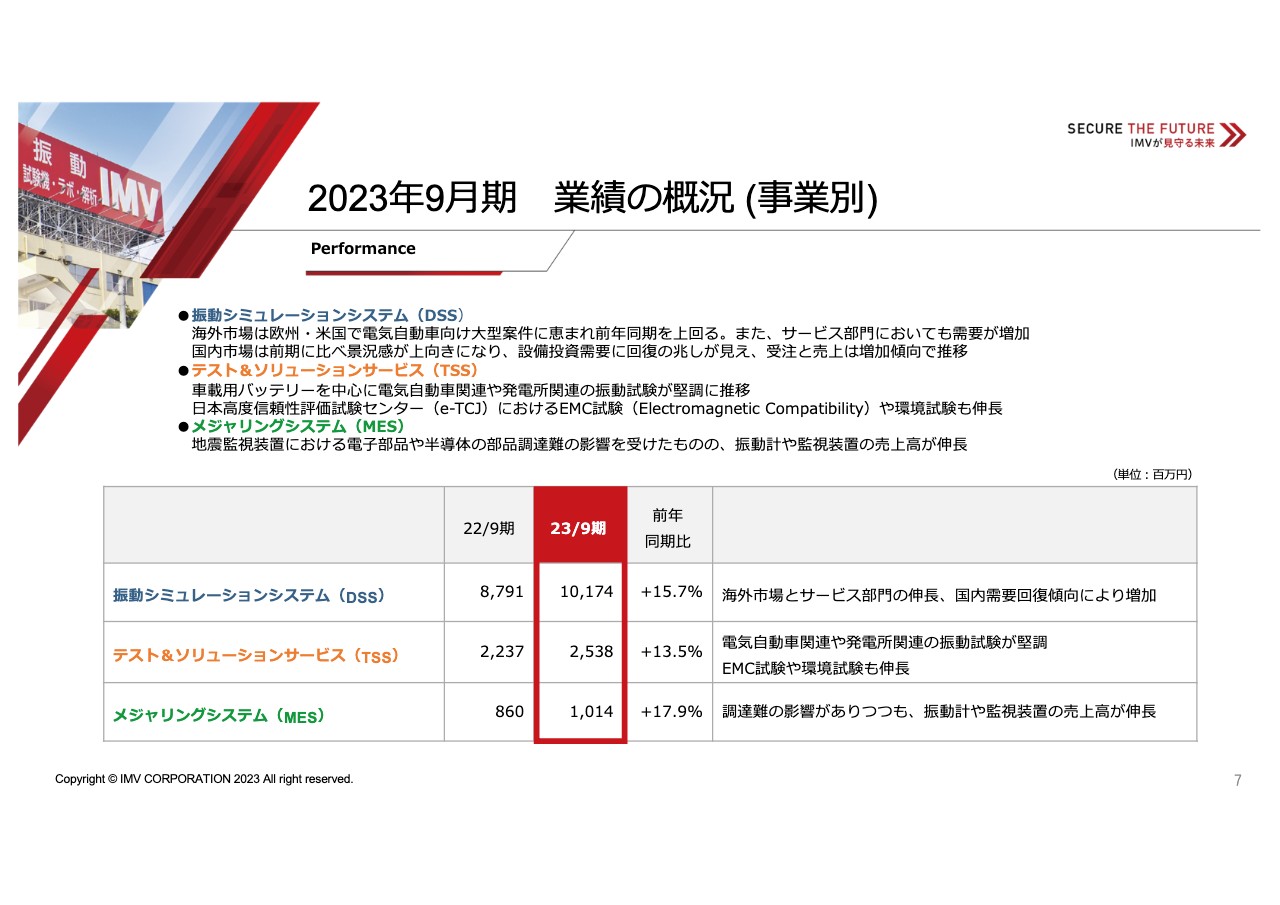

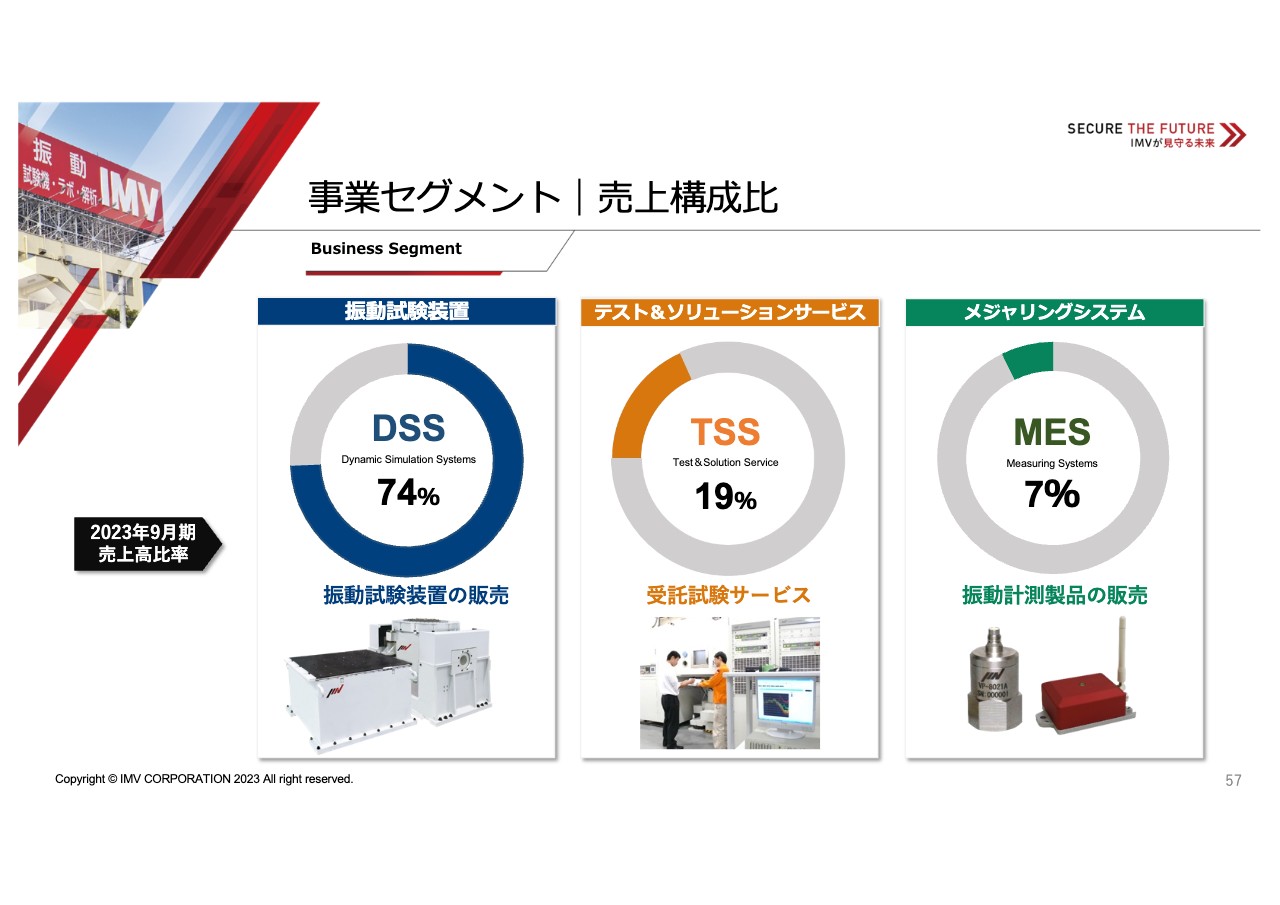

事業別の業績の概況です。先ほど、すべての事業が好調だったとお伝えしましたが、振動試験機を主に扱っている振動シミュレーションシステム(DSS)が牽引しました。かつて会社として売上高100億円を目標としていましたが、一事業であるDSS事業がそれを超えるレベルにまで達し、感慨深いものがあります。

テスト&ソリューションサービス(TSS)の売上高は25億3,800万円です。テスト&ソリューションサービス(TSS)では、電気自動車関連や発電所関連、EMC試験(Electromagnetic Compatibility)など、新しい取り組みを行っていますが、これらが非常に好調で、過去最高の売上です。

メジャリングシステム(MES)は前年同期比プラス17.9パーセントの10億1,400万円となっていますが、過去5年間で見ると売上高10億円程度は達成していた水準であるため、今後伸ばしていきたいと考えています。

決算概要(連結)①

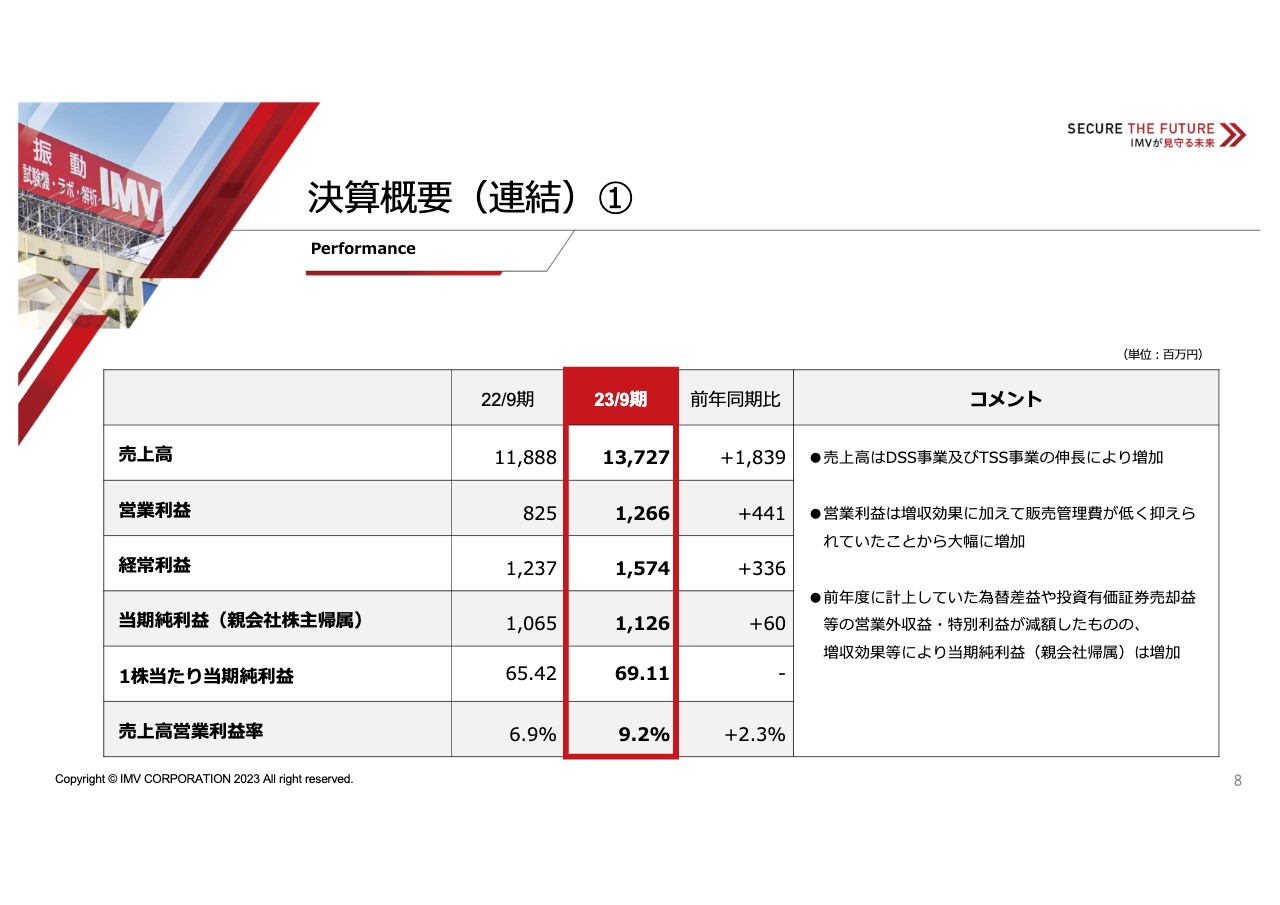

決算概要です。経常利益が過去最高の15億円7,400万円となっています。営業利益と経常利益を比べて経常利益のほうが非常に大きいですが、こちらは海外子会社における会計の為替の換算替えですので、実績には関係ありません。当期純利益は11億2,600万円です。

先ほどお伝えしたとおり、来期は売上高140億円、営業利益13億5,000万円と、社内的には成長していくイメージを持っていますが、「今期は減益ですね」という指摘を受けました。当社としては、伸びていると考えていますが、為替の換算替えを一切入れていないため、一部そのように見えがちかもしれません。しかし、社内的には成長を続けていくイメージを持っています。

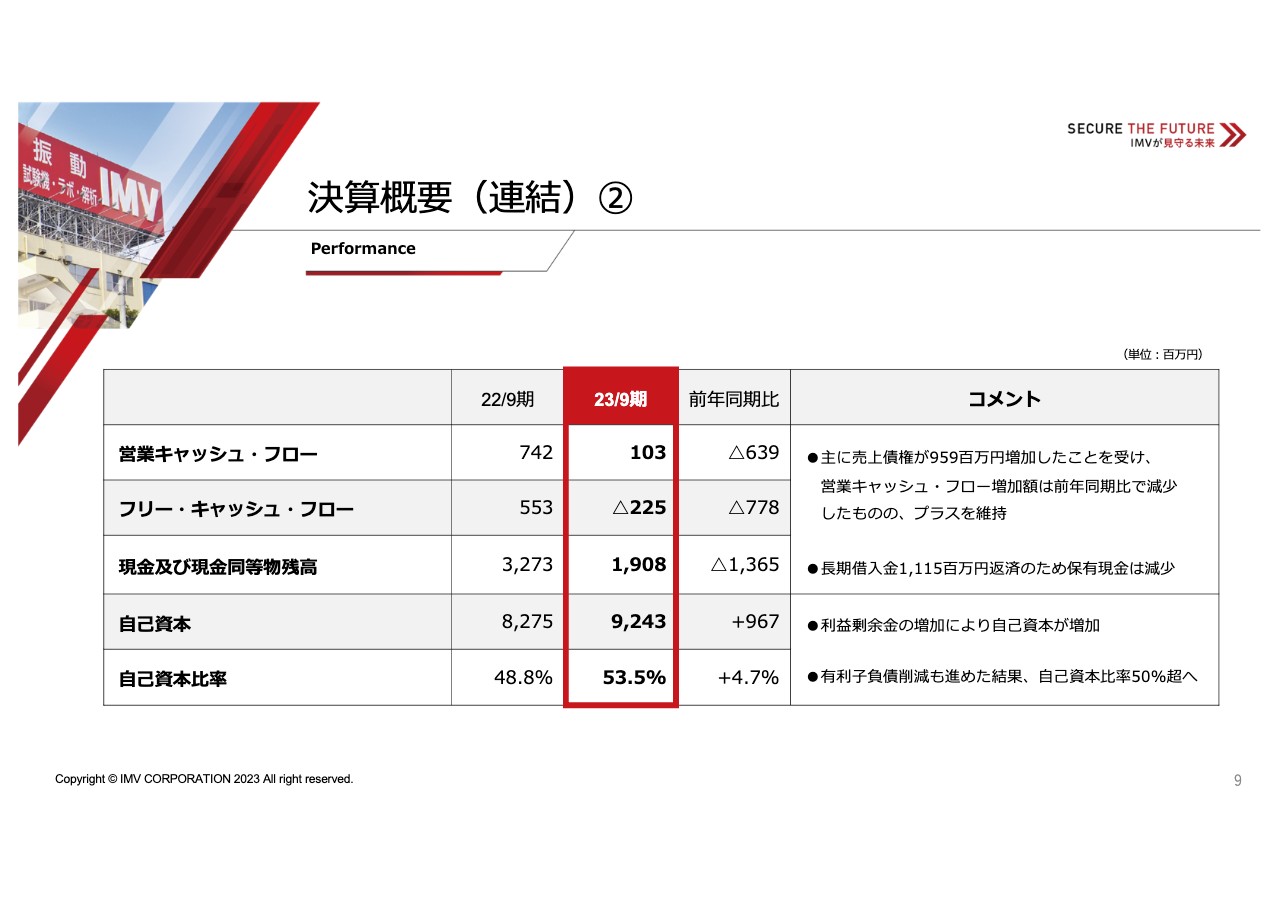

決算概要(連結)②

キャッシュ・フローです。今回は大型の試験機が増え、売上債権が増えています。スライドには記載していませんが、一部の棚卸資産が増加しており、現在の課題だと考えています。また、長期借入金の返済を進めてきたため、このような数字になっています。

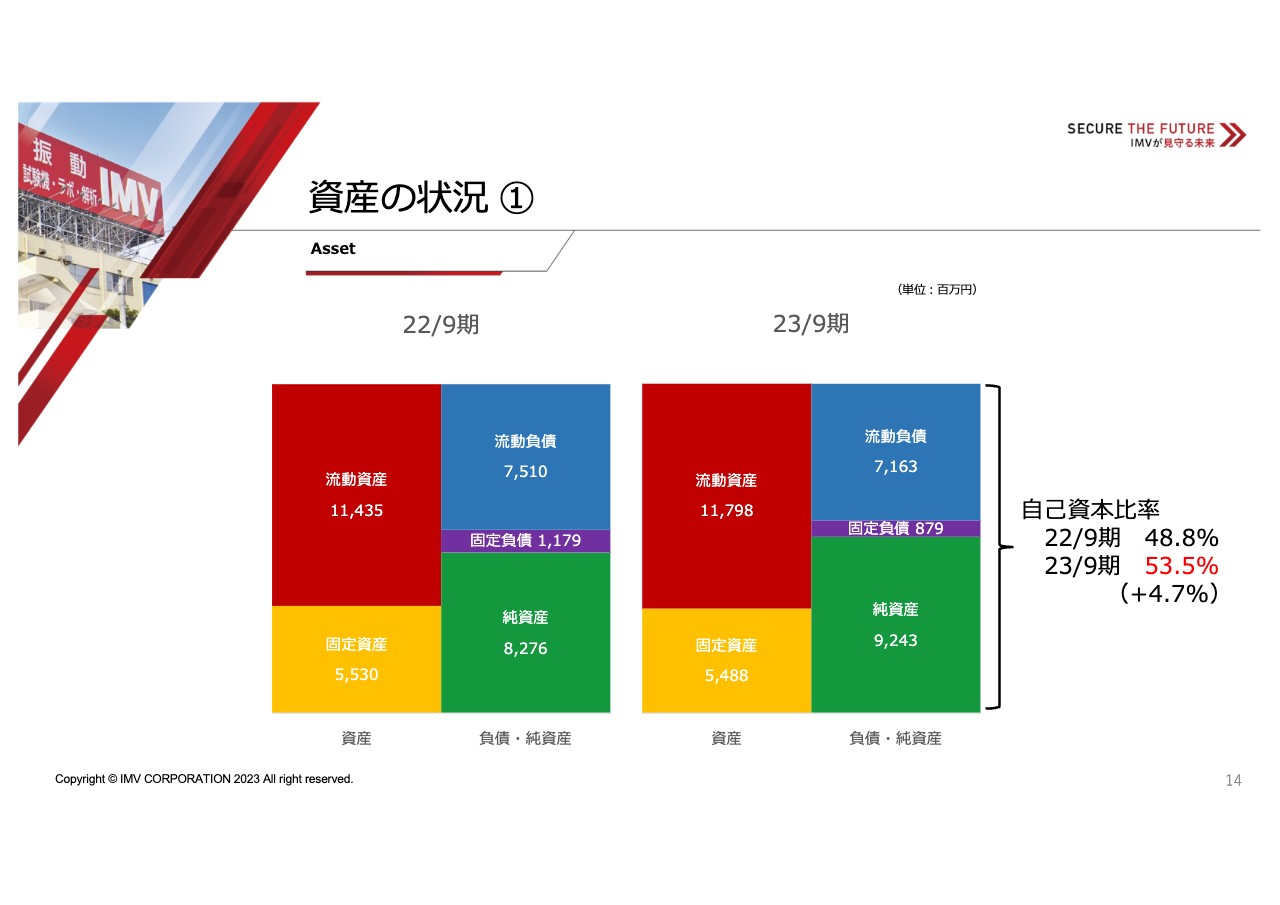

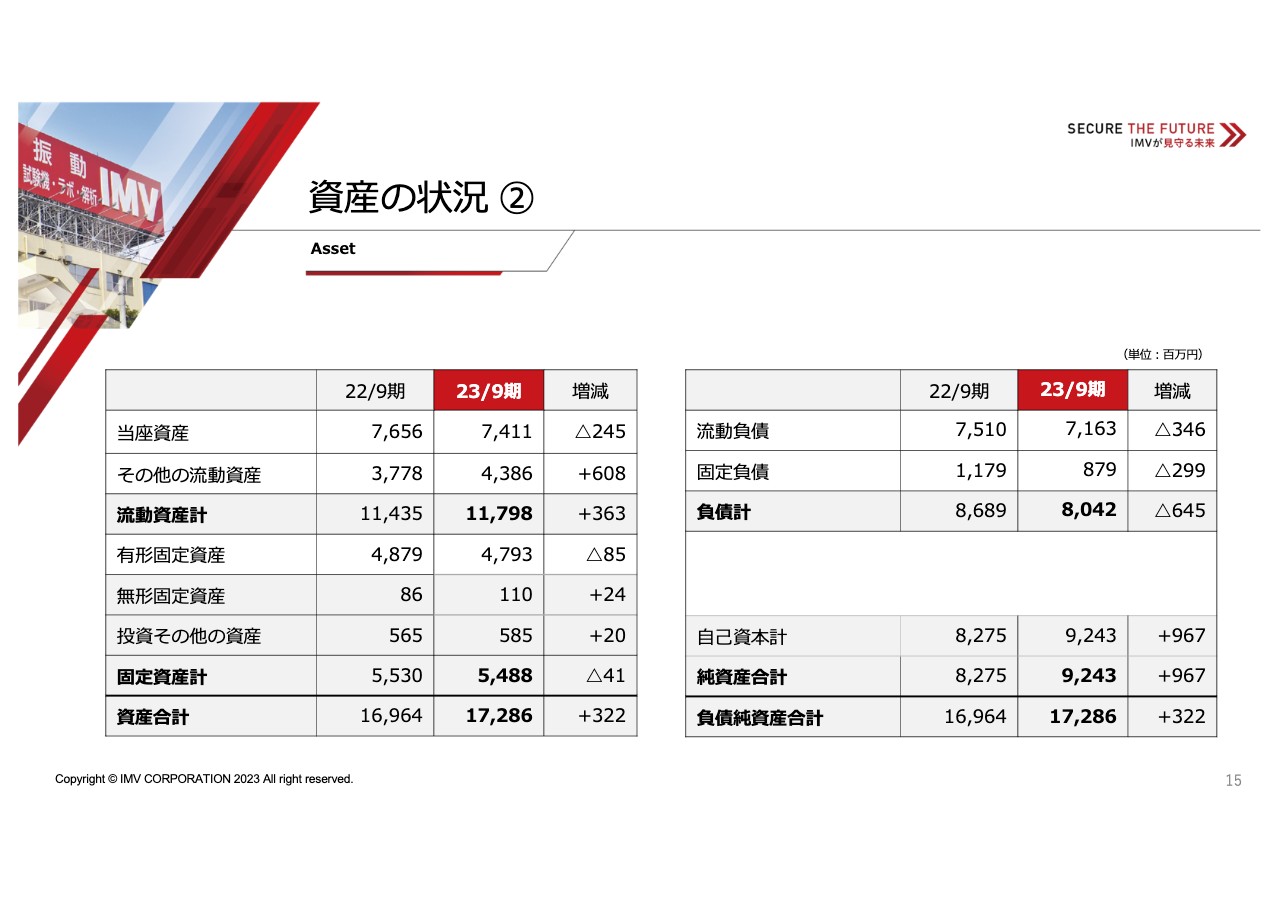

利益剰余金も増加し、借入の返済も進んでいるため、自己資本比率は50パーセントを超過し、53.5パーセントとなっています。

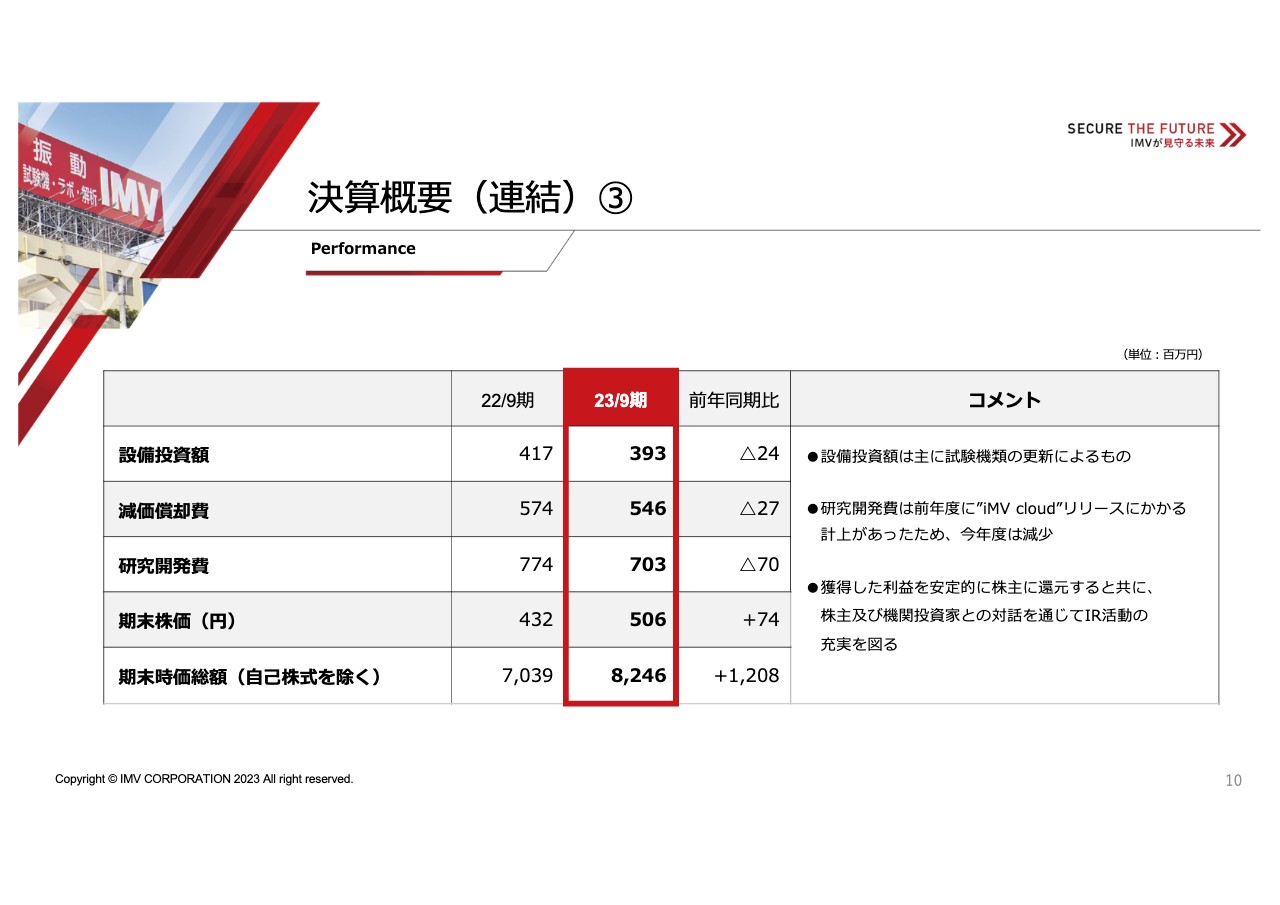

決算概要(連結)③

連結決算概要です。設備投資と減価償却費が2022年9月期に対して減少しています。しかし、設備投資に関しては、進行期にいろいろと進めているため増えます。同様に、減価償却費も増える見込みです。

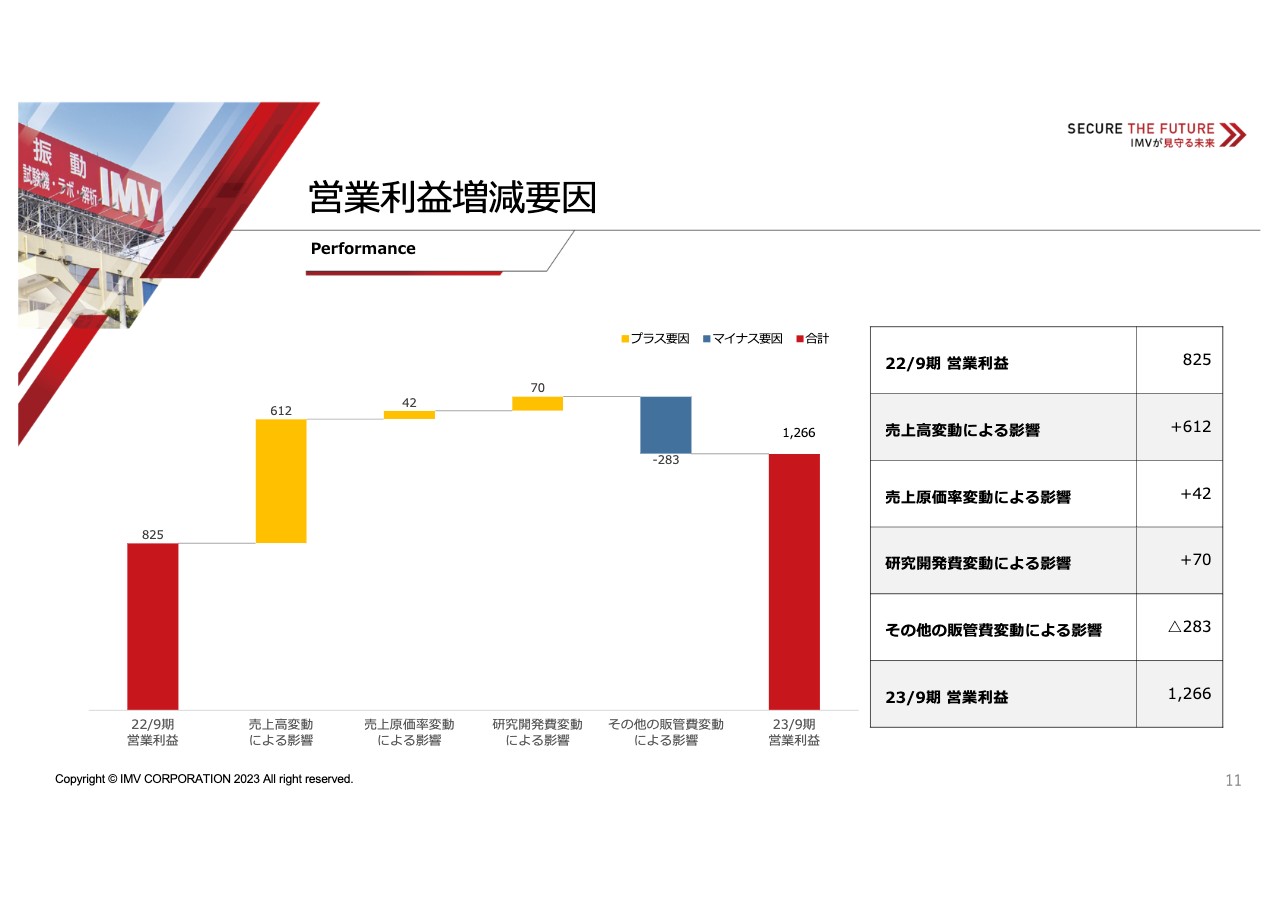

営業利益増減要因

営業利益増減要因についてです。売上高が上がった分、経費も上がり、一部相殺されていますが、全体としては利益が大きく伸びています。

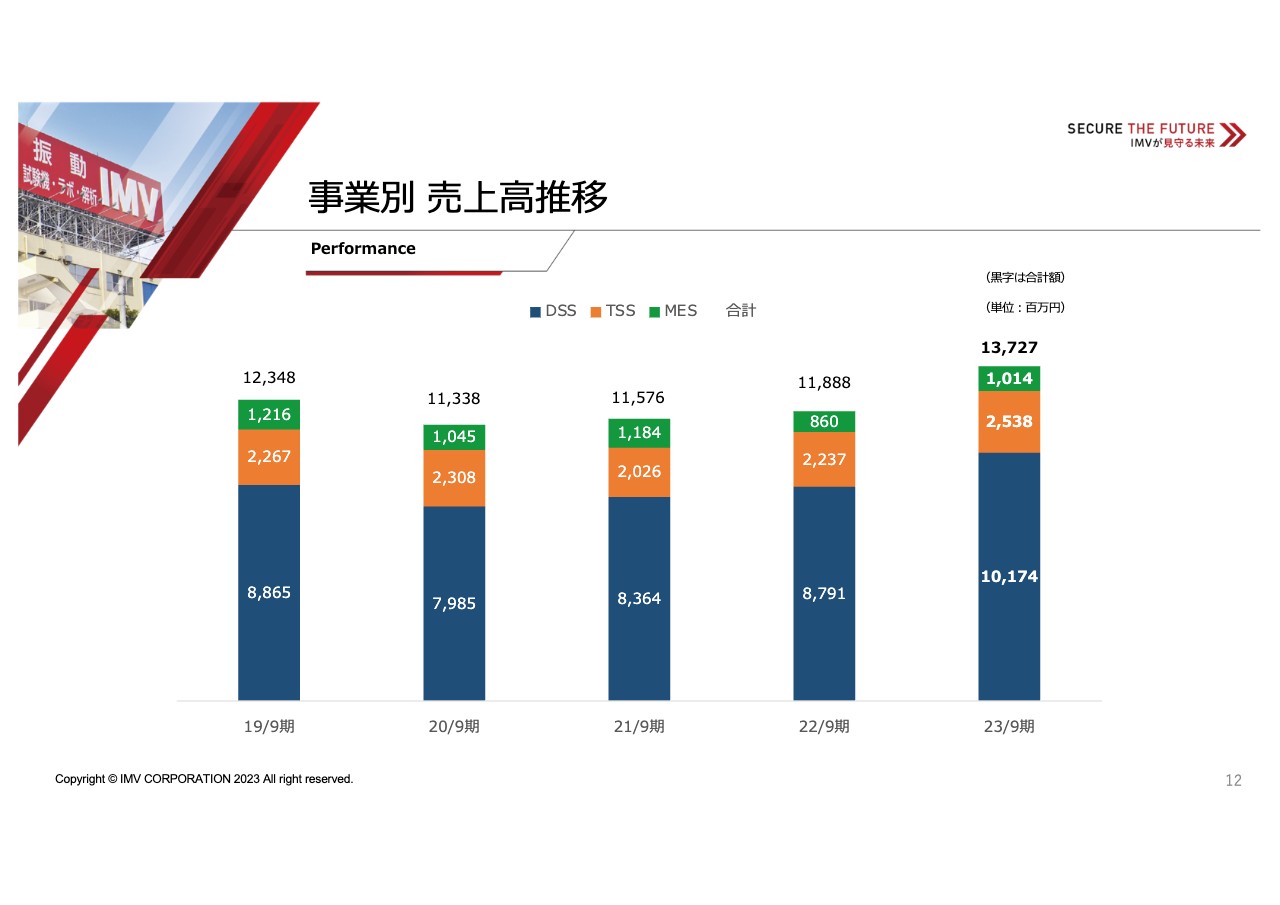

事業別 売上⾼推移

過去5年分の事業別の売上高推移です。先ほどもお伝えしたとおり、新型コロナウイルス流行前は、振動試験機をメインにするDSSは88億円ありました。新型コロナウイルスの影響で一部落ち込んでいましたが、徐々に回復し、今期初めて100億円を突破しました。

TSSも同様で、過去に売上高23億円までは届いていましたが、今回は初めて25億円を突破しました。MESは売上高10億円と、前年同期比では増えていますが、過去のトレンドを見ると12億円くらいは達成していました。進行期は13億円を目指していますが、今後はこの水準になっていきたいと考えています。

事業別 地域別 売上構成⽐・売上⾼

地域別の売上構成比・売上高です。スライドのグラフで示しているとおり、日本は多いのですが、次いで欧州・アジアとなっています。

その他は、ほぼアメリカです。一部違う地域もありますが、アメリカが多数を占めています。後ほどご説明しますが、非常に成長しているエリアです。

資産の状況 ①

資産の状況です。スライドをご覧のとおり、自己資本比率が増えてきています。

資産の状況 ②

各種資産の状況は、流動資産が増えて負債が減少しています。借入金も減らしている状況です。我々が理想とするバランスに近づいてきていると思っています。

受注の状況

受注の状況です。先ほど150億円を超えたとお伝えしましたが、上期と下期に分けて記載しています。過去の推移から見ると、上期・下期ともに、前年・前々年を上回ってきています。こちらのトレンドは、進行期も大きく変更はありません。

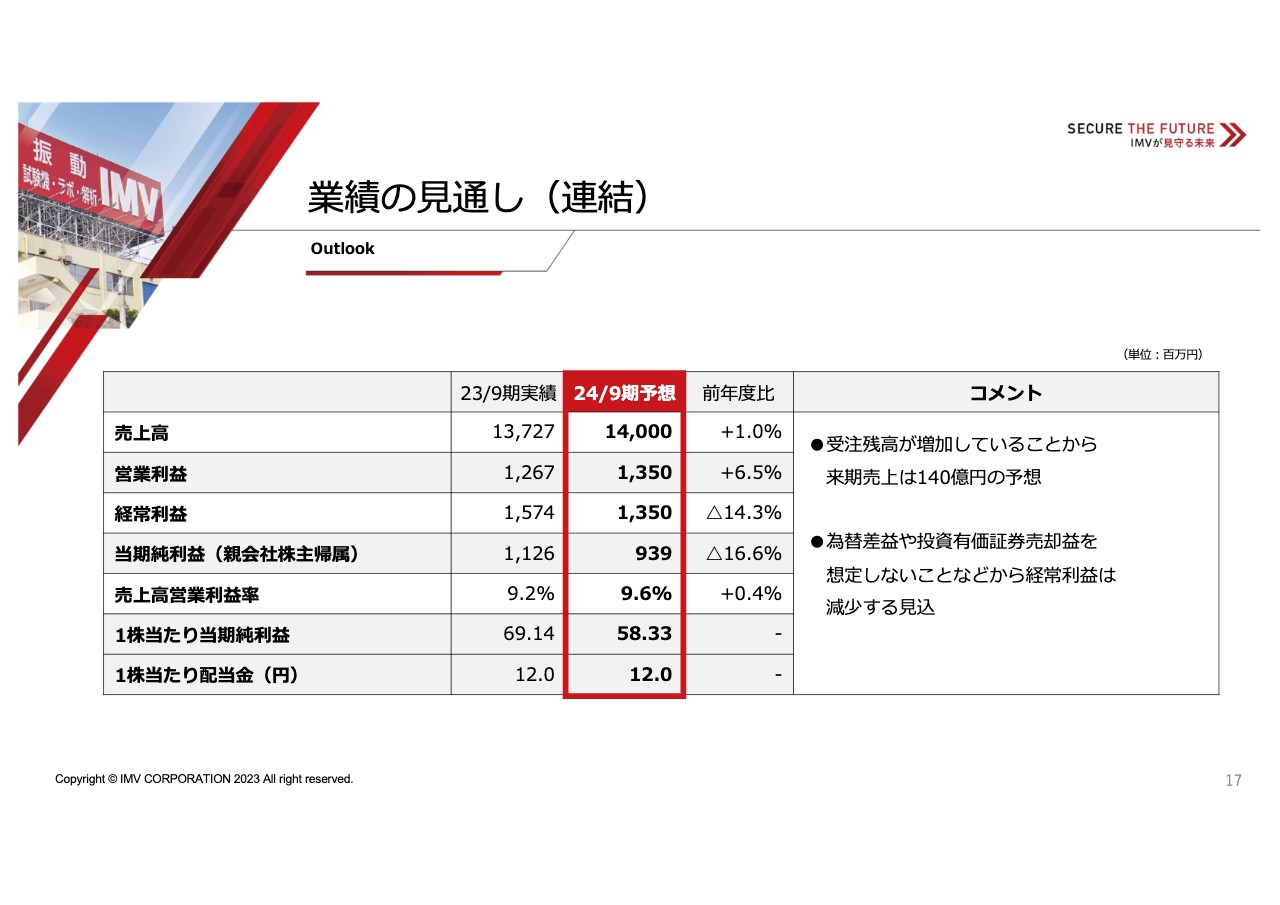

業績の⾒通し(連結)

業績の⾒通しです。先ほどお伝えしたとおり、進行期は売上高140億円、営業利益13.5億円を目指しています。また、後ほどご説明しますが、営業利益率を重要な経営指標の1つとしており、2023年3月期が9.2パーセント、進行期は9.6パーセントを目指しています。

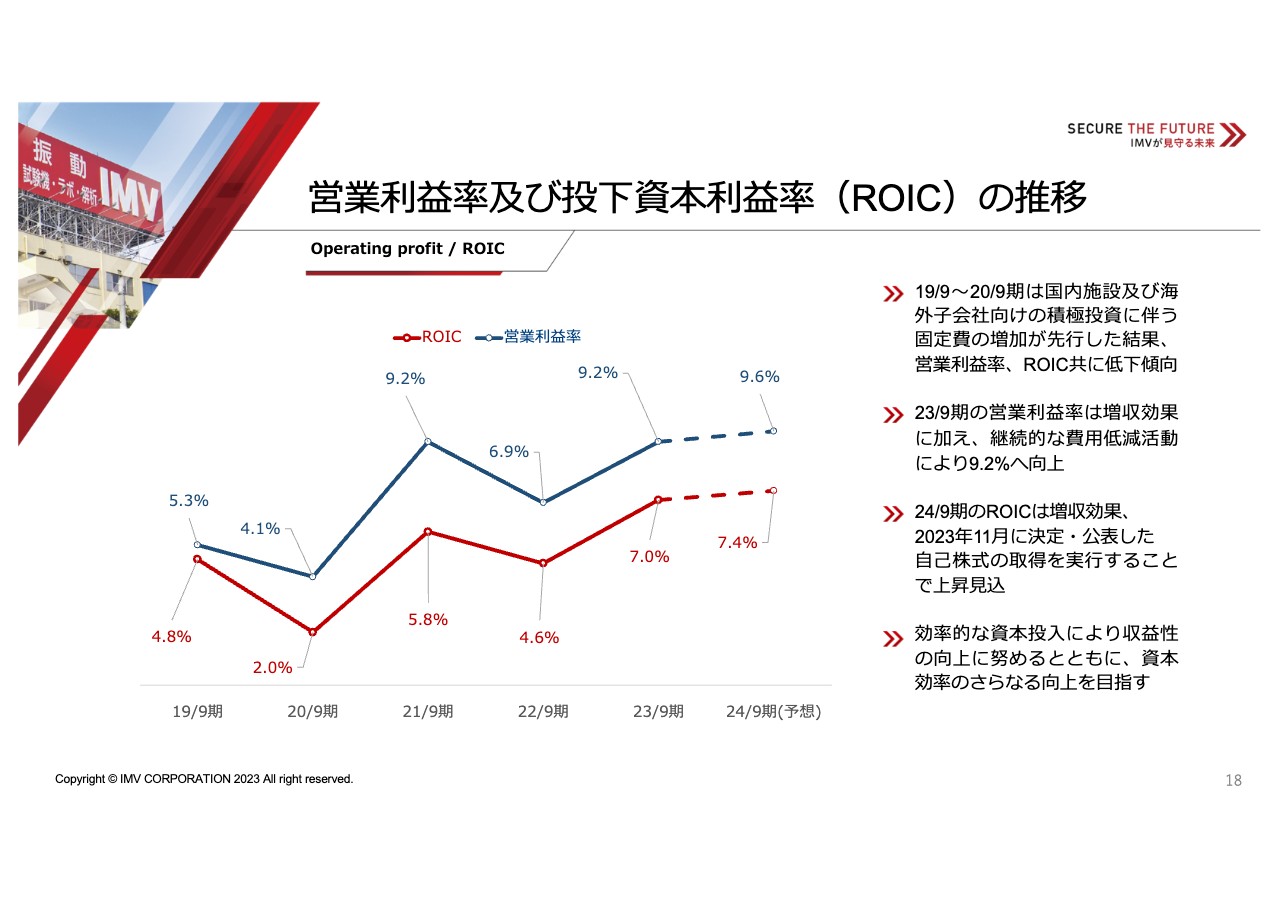

営業利益率及び投下資本利益率(ROIC)の推移

営業利益率及び投下資本利益率(ROIC)の推移です。進行期の営業利益率は9.6パーセント、ROICは7.4パーセントと考えています。

いろいろな考え方があると思いますが、当社はROICも重要な経営指標にしていこうと考えています。先日も発表しましたが、自己株の取得などによって、ROICもしっかりと上げていきたいと考えています。

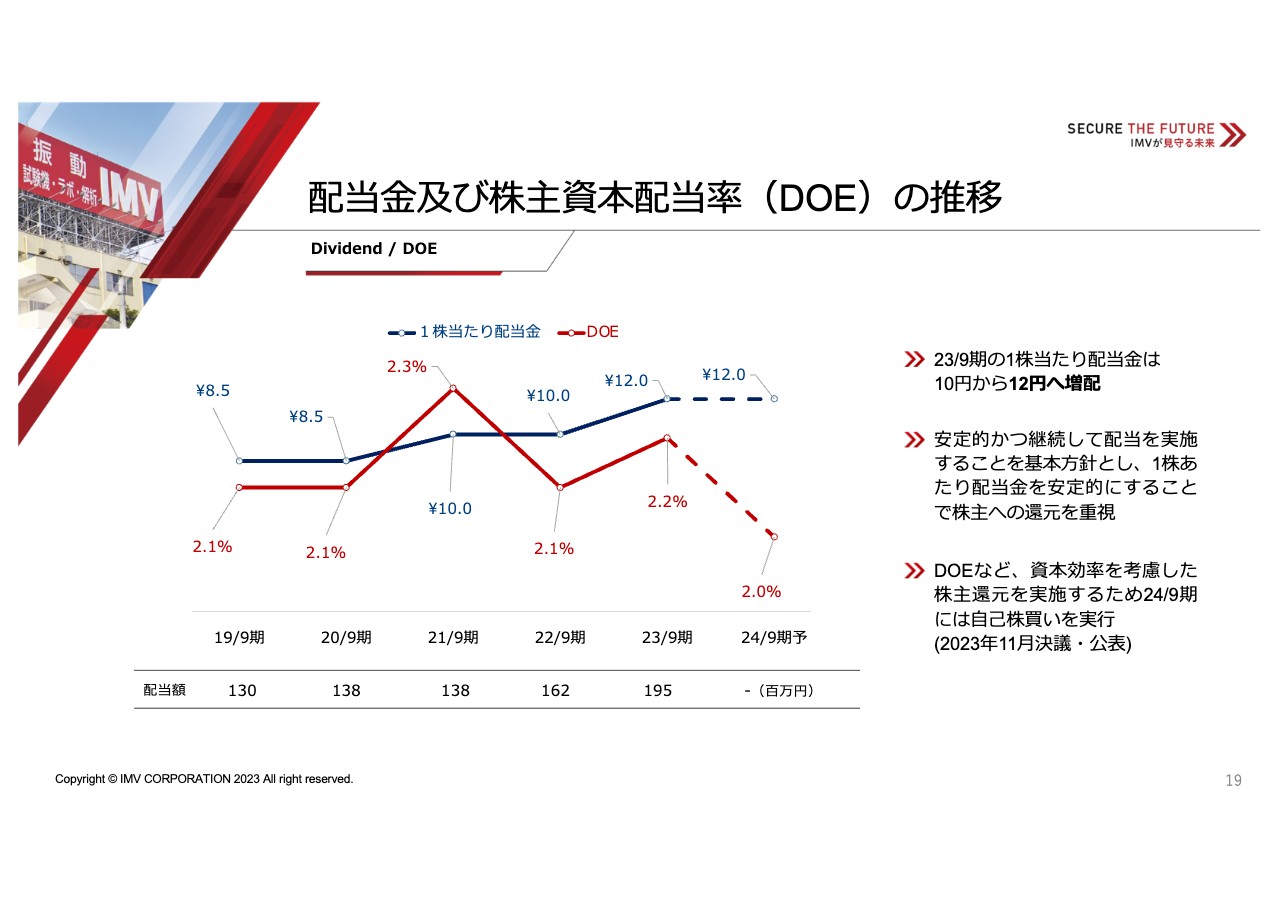

配当⾦及び株主資本配当率(DOE)の推移

今期は12円配当と発表しています。配当性向もみているのですが、総還元性向も含めて今後考えていきたいと思っており、自己株の取得はその一環でもあります。

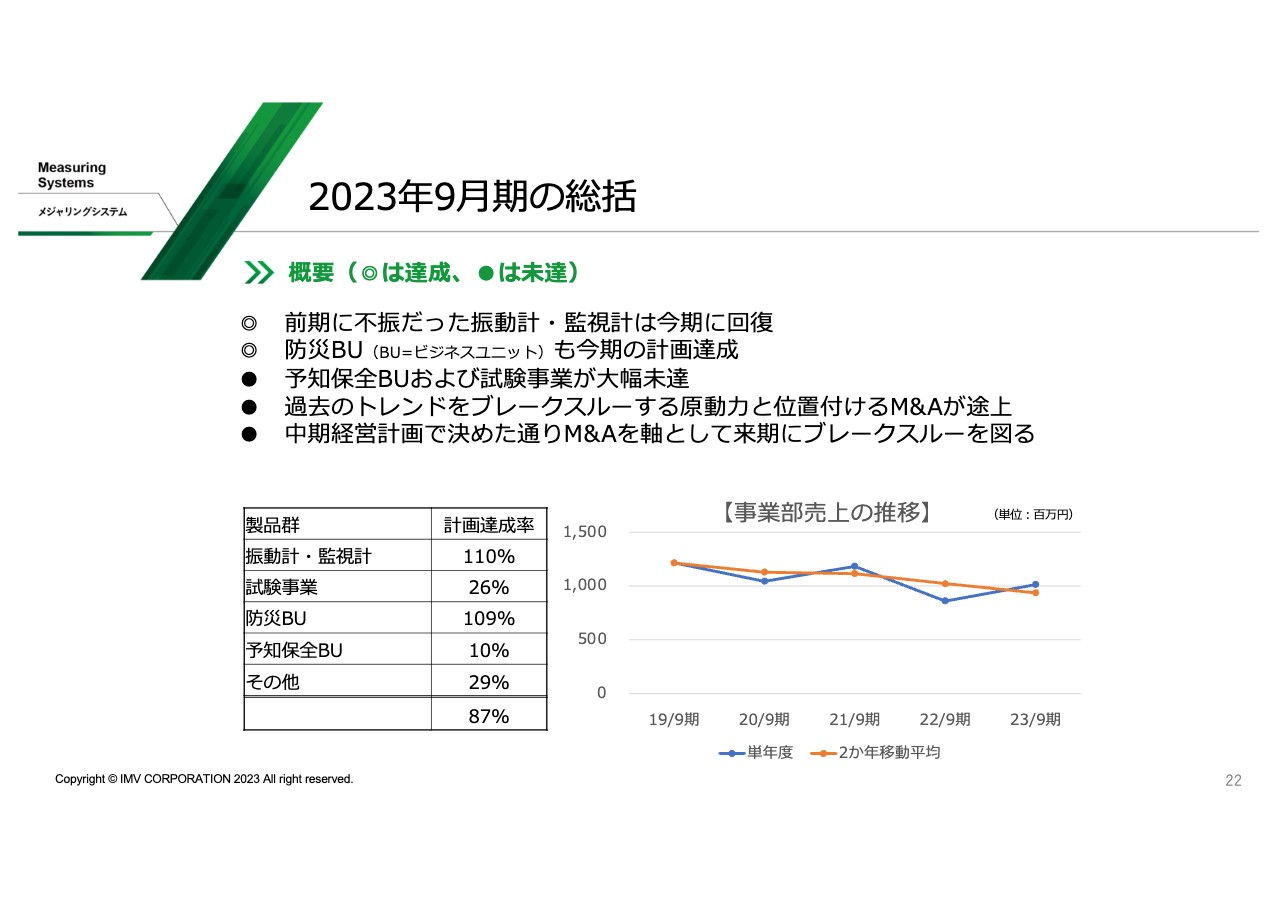

2023年9⽉期の総括

ここからは、各種の取り組みについてご説明します。

まずはMESです。2023年9月期は基本的に好調でしたが、振動計や監視計などの昔からの商品が復調しました。地震計も部品が届かないなどいろいろありましたが、解消されつつあり、伸びてきました。

予知保全にも軸足を広げていこうと思っていますが、まだこれからといった段階で、今回も計画に対して未達でした。

防災にも非常に力を入れていきたいと思っています。スライドにも記載していますが、ブレークスルーの原動力としてのM&Aも考えていきます。

防災BU(BU=ビジネスユニット)の発⾜

防災BU(ビジネスユニット)は2022年9月期に発足しました。「日本一の地震計メーカー」を目指しており、インフラの需要開拓をしようと、災害時ガス弁自動遮断装置も開発し、すでにリリースしています。現在、日本中のガス会社と交渉に入っています。

ODA(海外開発援助)としては、JICA案件でインドネシアの開発への協力も進めています。これらの取り組みの先に、海外を含めた、地震計だけではない「総合防災企業」へ転換を図っていきたいと考えています。

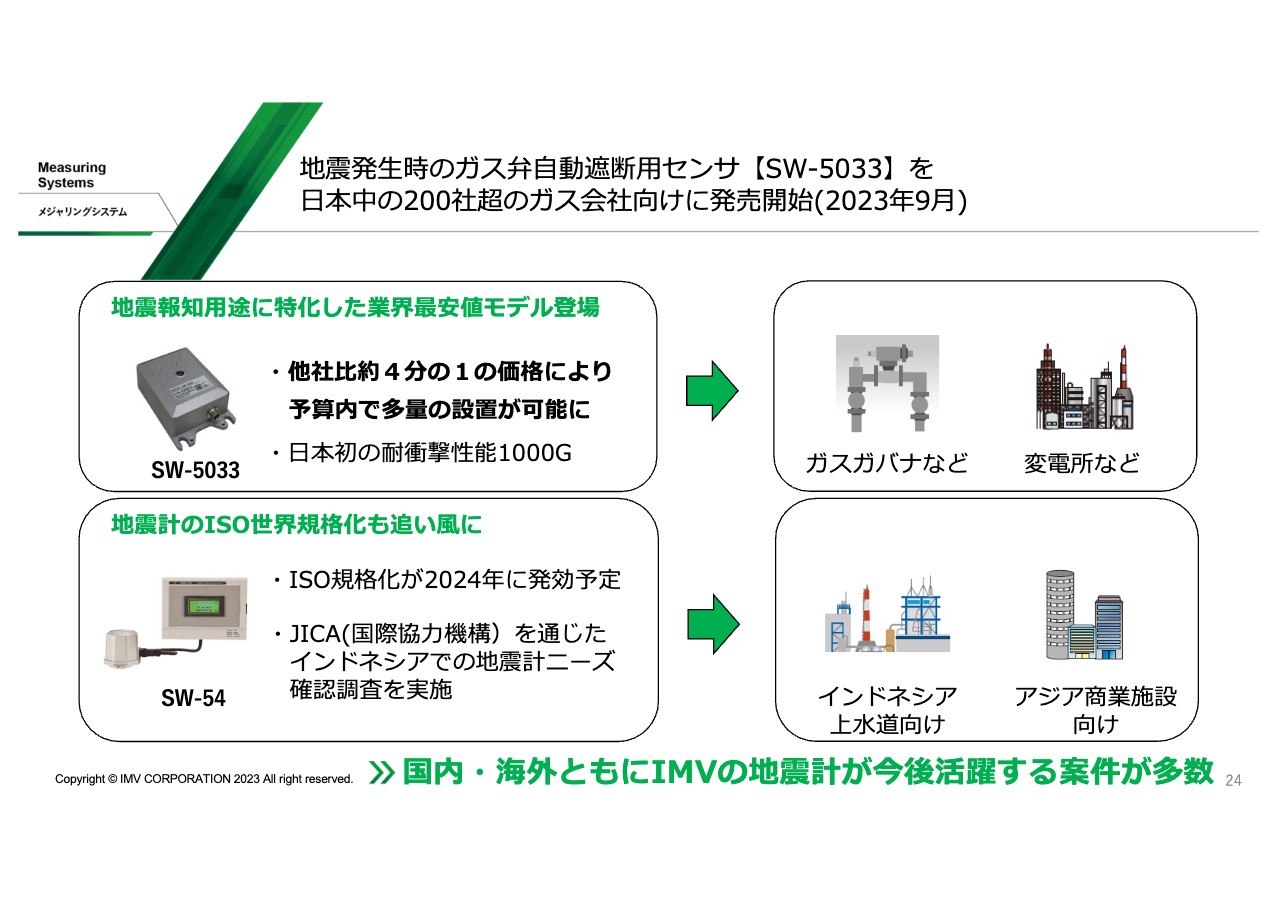

地震発生時のガス弁自動遮断用センサ【SW-5033】を日本中の200社超のガス会社向けに発売開始(2023年9月)

先ほどお伝えした災害時ガス弁自動遮断装置についてご説明します。

当社は非常に安価で耐衝撃性能が高い製品を開発しました。これは、みなさまが今つけているもののリプレイスにも非常に魅力があると考え、今後伸びていくものと期待しています。

同時に、我々はスマートシティに向けたISO規格化にも携わっています。この規格は2024年に発効予定です。先ほど触れたJICAを通じたインドネシアの事業も展開しておりますので、今後アジアを中心に我々の地震計の導入率を上げていきたいと考えています。

以前より、フィリピン・マニラなどのアジア商業施設向けには導入実績はあったのですが、今後インドネシアや東南アジアへも、新たに我々の販路を広げていく方針です。

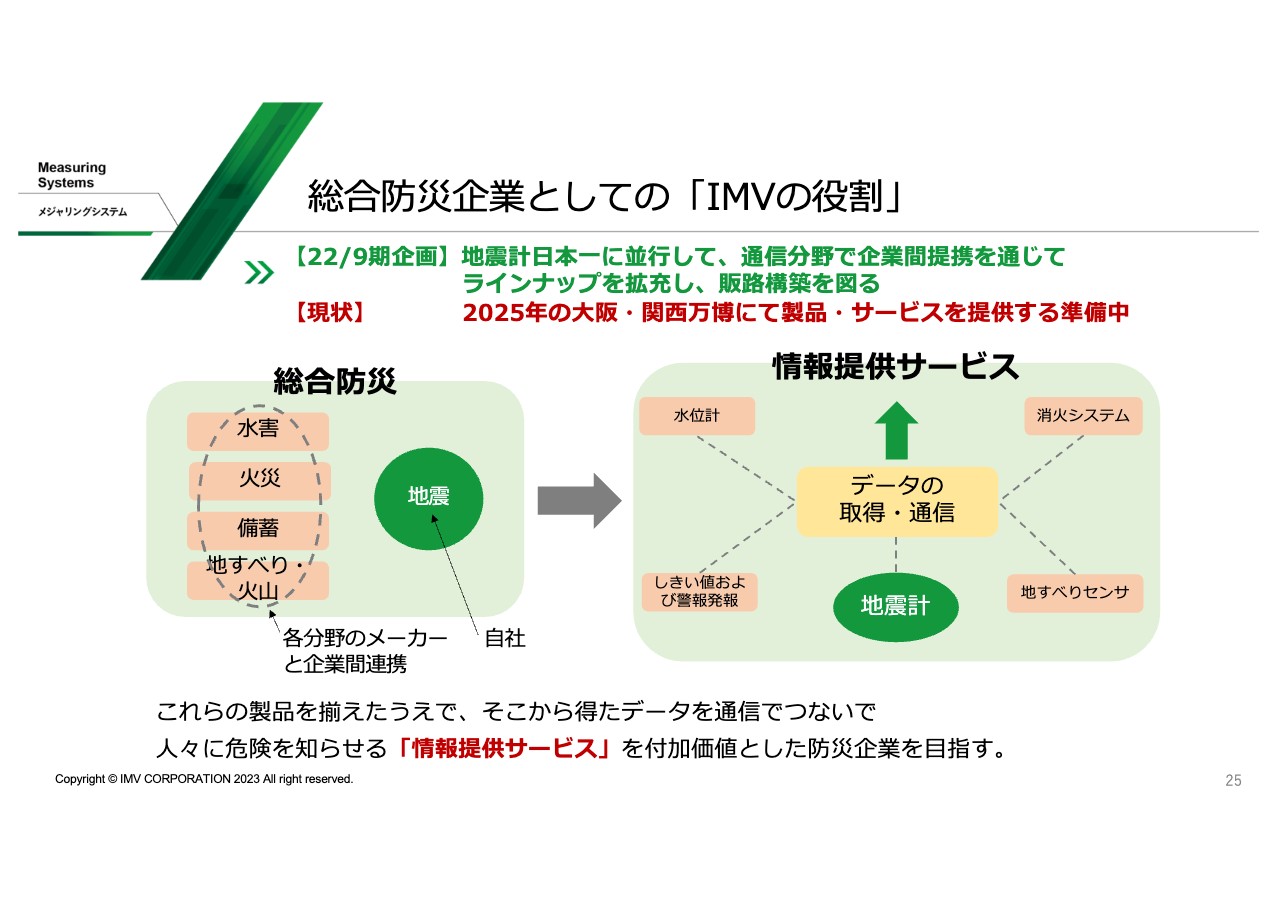

総合防災企業としての「IMVの役割」

総合防災についてご説明します。総合防災には、我々が扱っている地震以外に、水害、火災、備蓄、地すべり・火山などがあります。地震に対しての地震計があるのと同様に、諸々の災害に対しても防災用の装置が必要です。

そのような装置を我々が開発していくのか、提携していくのかはともかくとして、データの取得・通信を統合し、情報提供サービスを構築できないかと考えています。すでに、いろいろなお客さまと話を進めています。

まずは2025年の大阪・関西万博で、我々の製品・サービスを提供する予定であり、すでに協賛契約を締結しています。通信が遮断される可能性を想定し、アイコム社と共同で製品開発を行い、感知した地震情報を、衛星通信を使って遮断されることなく提供できるよう、準備を進めています。

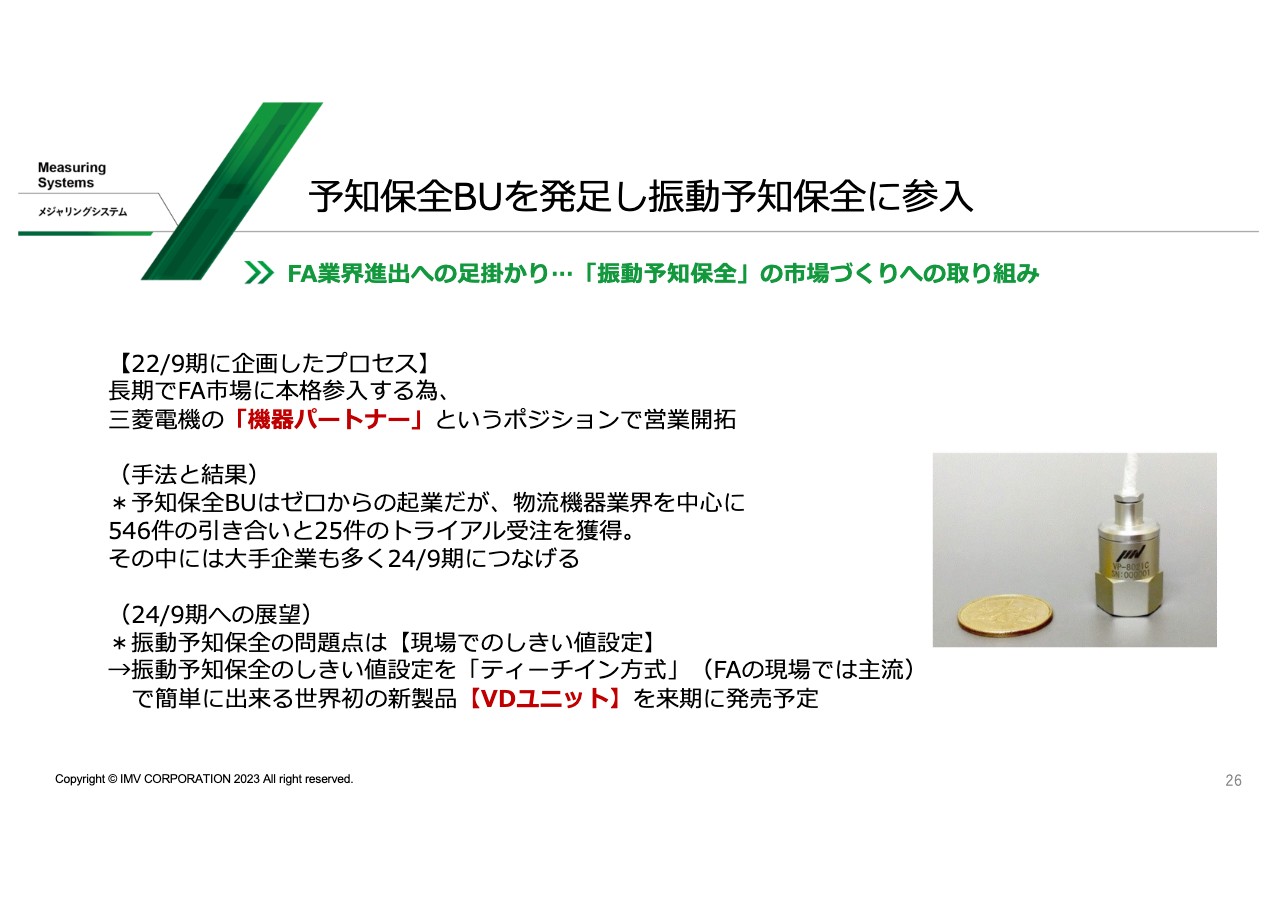

予知保全BUを発足し振動予知保全に参入

予知保全についてです。こちらは、以前から三菱電機の「機器パートナー」というポジションで営業開拓を進めています。

事業自体が立ち上がりからということで厳しかったのですが、25件のトライアル受注は獲得しています。トライアルの中で、予知保全が使えるかどうかを検証していきたいと考えています。

また、振動予知保全のしきい値設定を簡単にできる補助的な装置を開発しました。使いやすさを追求した予知保全の装置を提供していこうと、新しく展開している状況です。

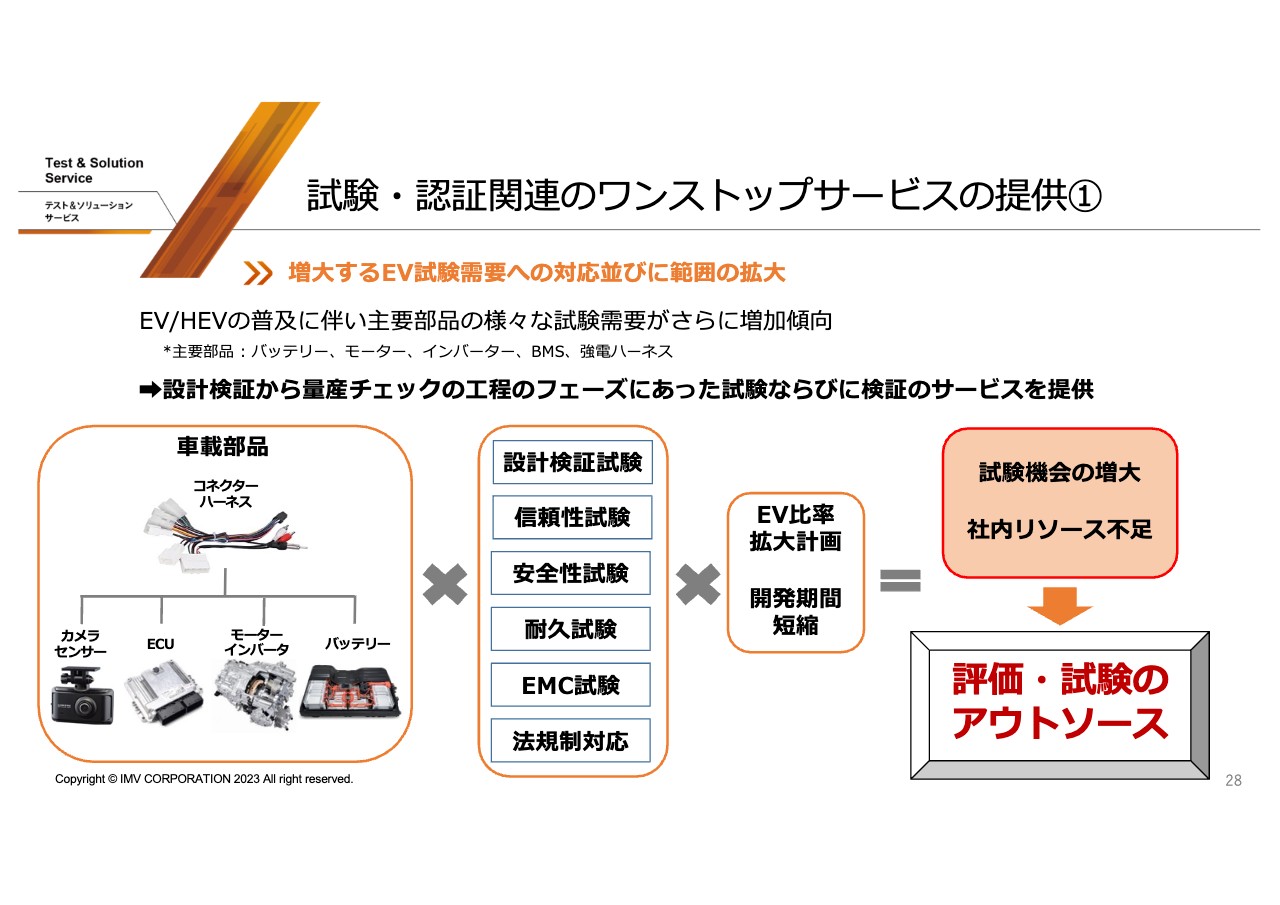

試験・認証関連のワンストップサービスの提供①

テストラボについてです。

EVの主要部品であるコネクター、ハーネス、ECU、モーターインバータ、バッテリーといったものに我々の提供できるサービスを拡充していこうと考え、振動試験のみならず、他のものにも取り組んでいこうと、EV関係の販路を広げてきました。

EV比率の拡大において、開発期間の短縮はお客さまにとって重要な命題となっています。その中で、試験機会が非常に増大しています。例えば、社内のリソースが足りないぐらいになってきているため、EV関連の試験評価ができる方がいれば、ぜひ紹介してほしいと言われるぐらいです。

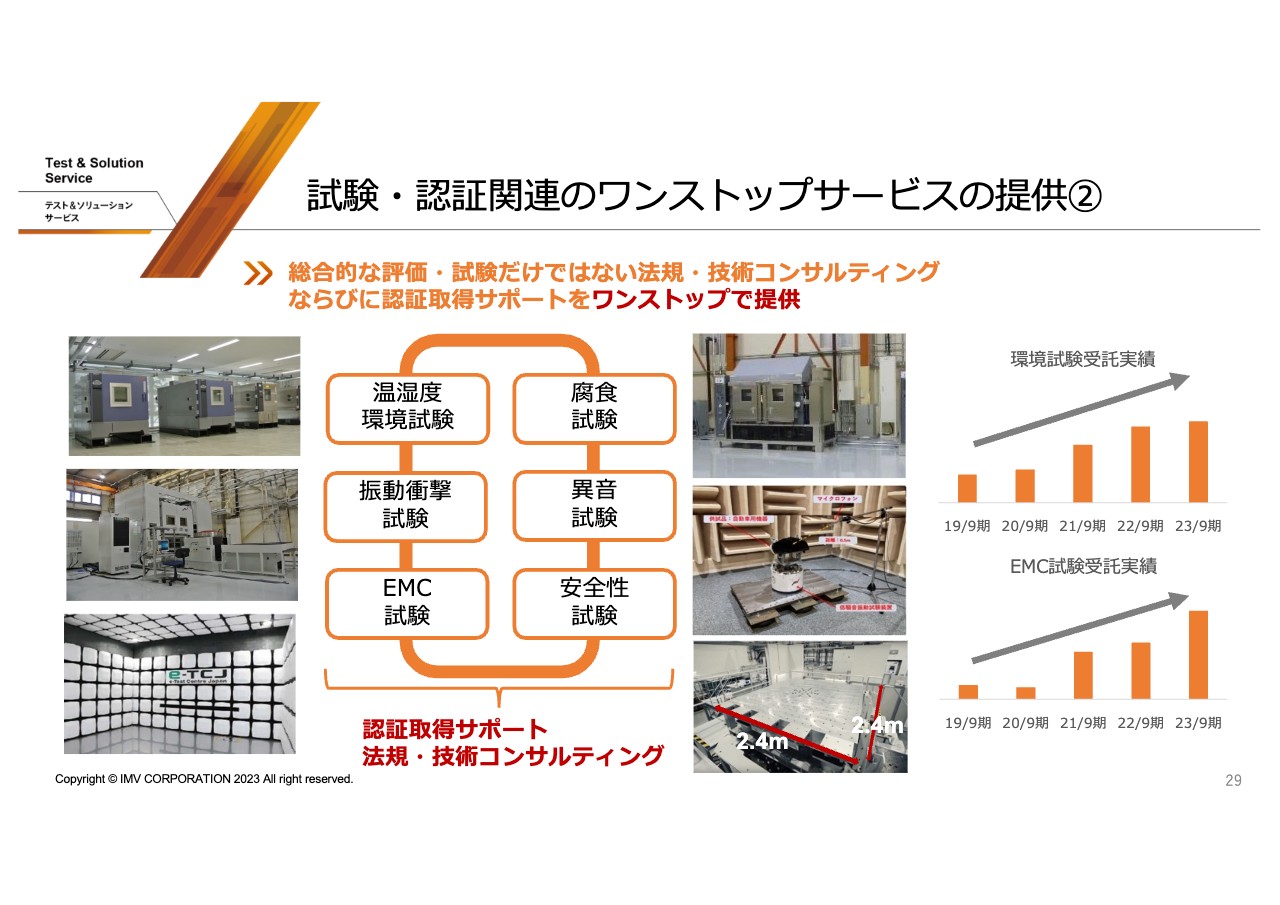

試験・認証関連のワンストップサービスの提供②

試験・認証関連のワンストップサービスの提供について、簡単にご説明します。

当社は温湿度を加えたり、振動・衝撃を加えたりする試験や、電波のノイズを発生させる・受ける、そのようなものに強いかを調べるEMC試験を実施しています。また、ガスの腐食や塩水の腐食で傷むかどうかを調べる腐食試験も実施しています。

そして、EV化によって需要が増えてくるであろう、車内の騒音をよりいっそう厳しくチェックする異音試験や安全性試験などを、認証も含めてトータルで我々がサポートできる体制を整えています。

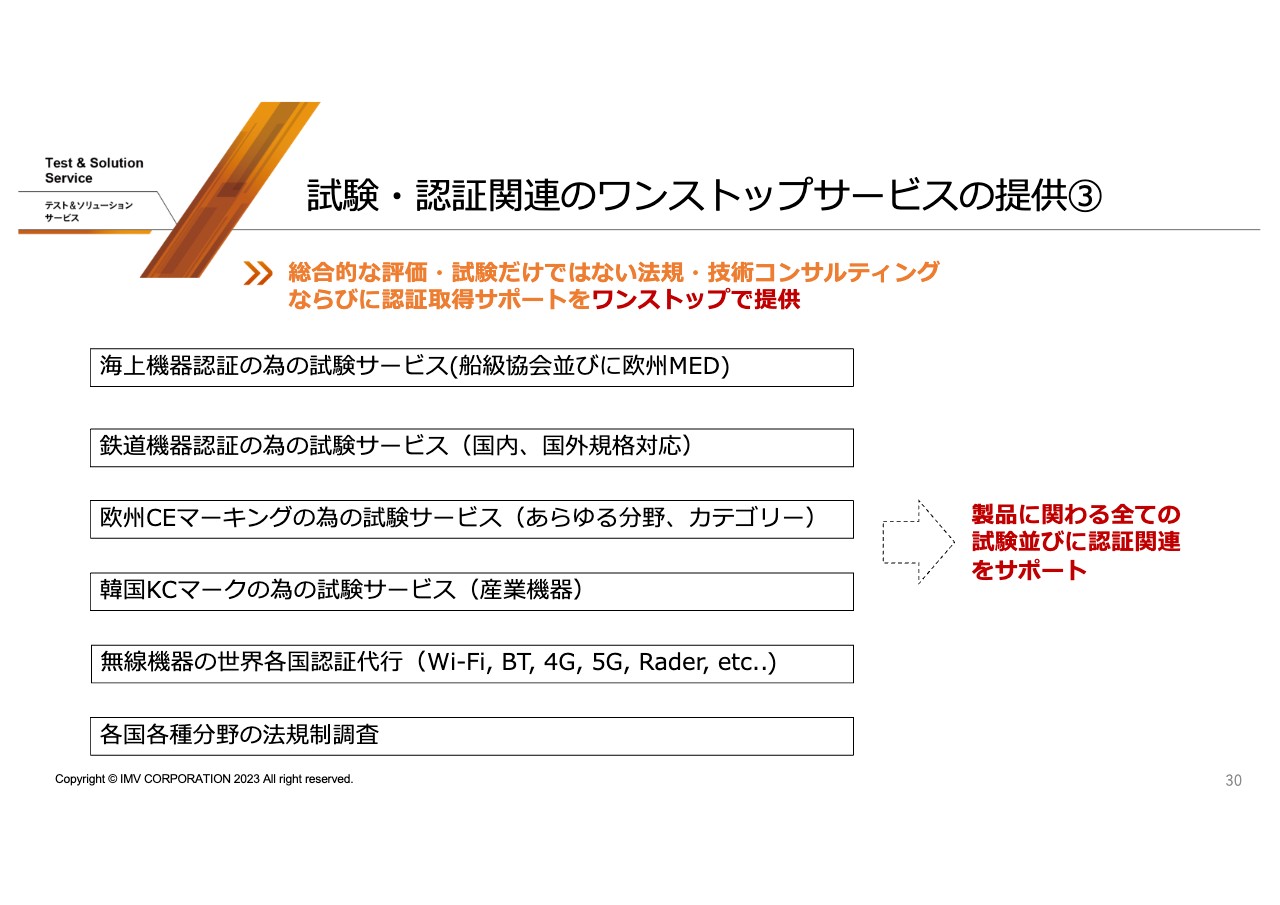

試験・認証関連のワンストップサービスの提供③

我々は、認証取得サポートもワンストップで提供しています。まず、海上機器認証のための試験サービスはすでに始まっています。鉄道機器認証のための試験サービスも行っています。欧州CEマーキングのための試験サービス、韓国KCマークのための試験サービスも実施しています。

進行期において、TSSの事業本部長を社外から招へいしたのですが、新たに就任した事業本部長は認証ビジネス及びゲストハウスビジネスに長年かかわってきた経験豊富な人間ですので、認証サービスをこれを機に広げていきたいと考えました。

「製品に関わる全ての試験並びに認証関連をサポート」とスライドに記載のとおり、受託試験においては「振動」という概念を重要視していません。要は、お客さまの製品がEVなのか宇宙関連のものなのか、その他諸々のものなのか。そのようなものをどのように試験評価・認証していくのかを考えています。

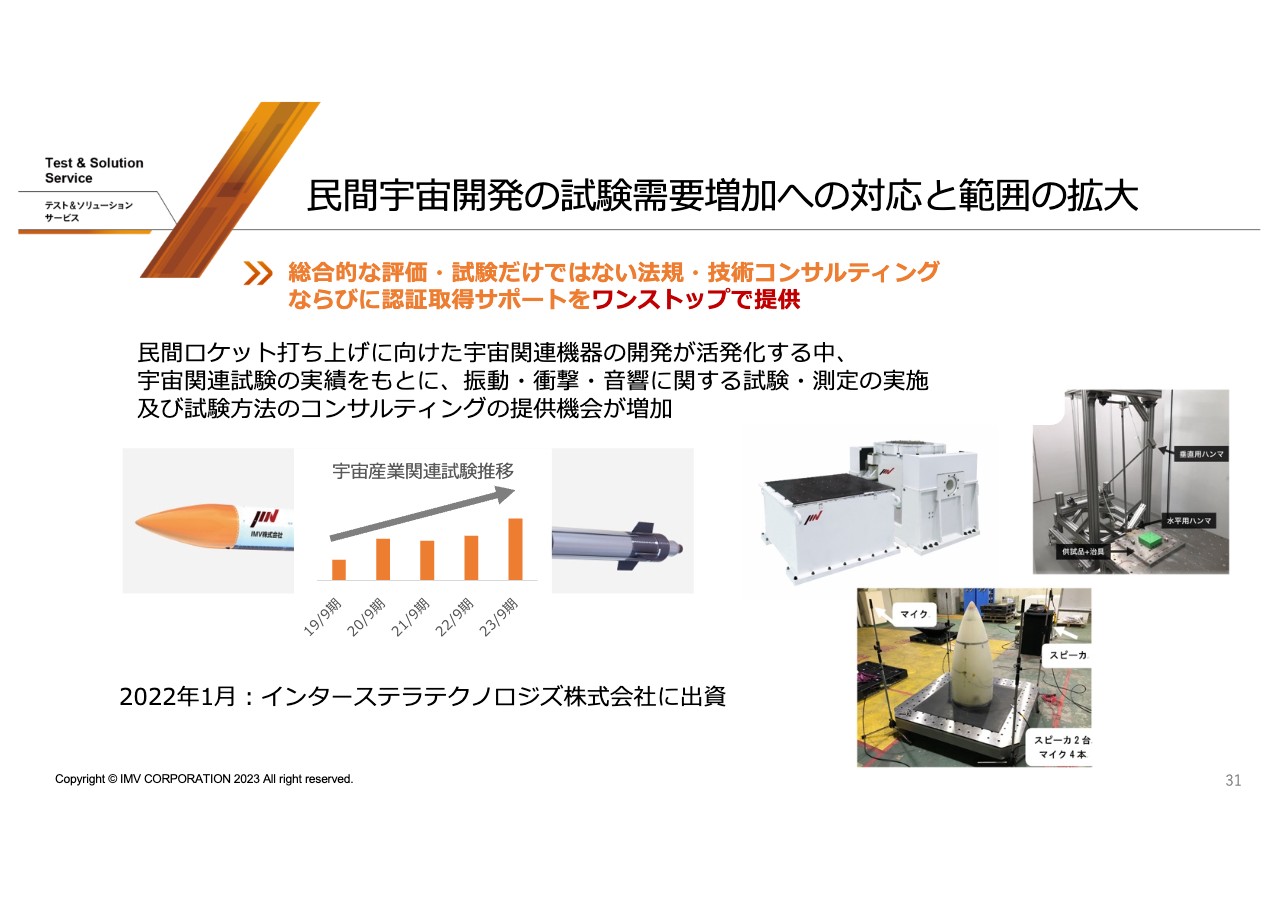

⺠間宇宙開発の試験需要増加への対応と範囲の拡大

⺠間宇宙開発の試験需要増加への対応と範囲の拡大についてです。今後、さまざまな分野で宇宙関連の技術が進んでいきます。この機運を受けてSBIRで多くの企業が多額の補助金を受け取っています。我々は2022年1月に、インターステラテクノロジズ社に出資していますが、こちらの会社も20億円の補助金を受け取ることができました。

その中で、各種宇宙ベンチャーさま、JAXAさまは、非常に活発に活動しています。機器の購入や技術支援の面で非常によい話をいただいています。

先ほどお伝えしたように、振動試験だけではなく多くの試験を進めており、非常に嬉しい悲鳴ですが、話が多くてエンジニアが足りない状態です。こちらの分野に関しても、人材を広く集めていかなければならないと思っています。

ただし、宇宙ビジネス、宇宙関連事業は国内で今後大きく成長していかなければなりません。また成長していくものと期待しています。ここにも重点的に投資をしていこうと考えています。

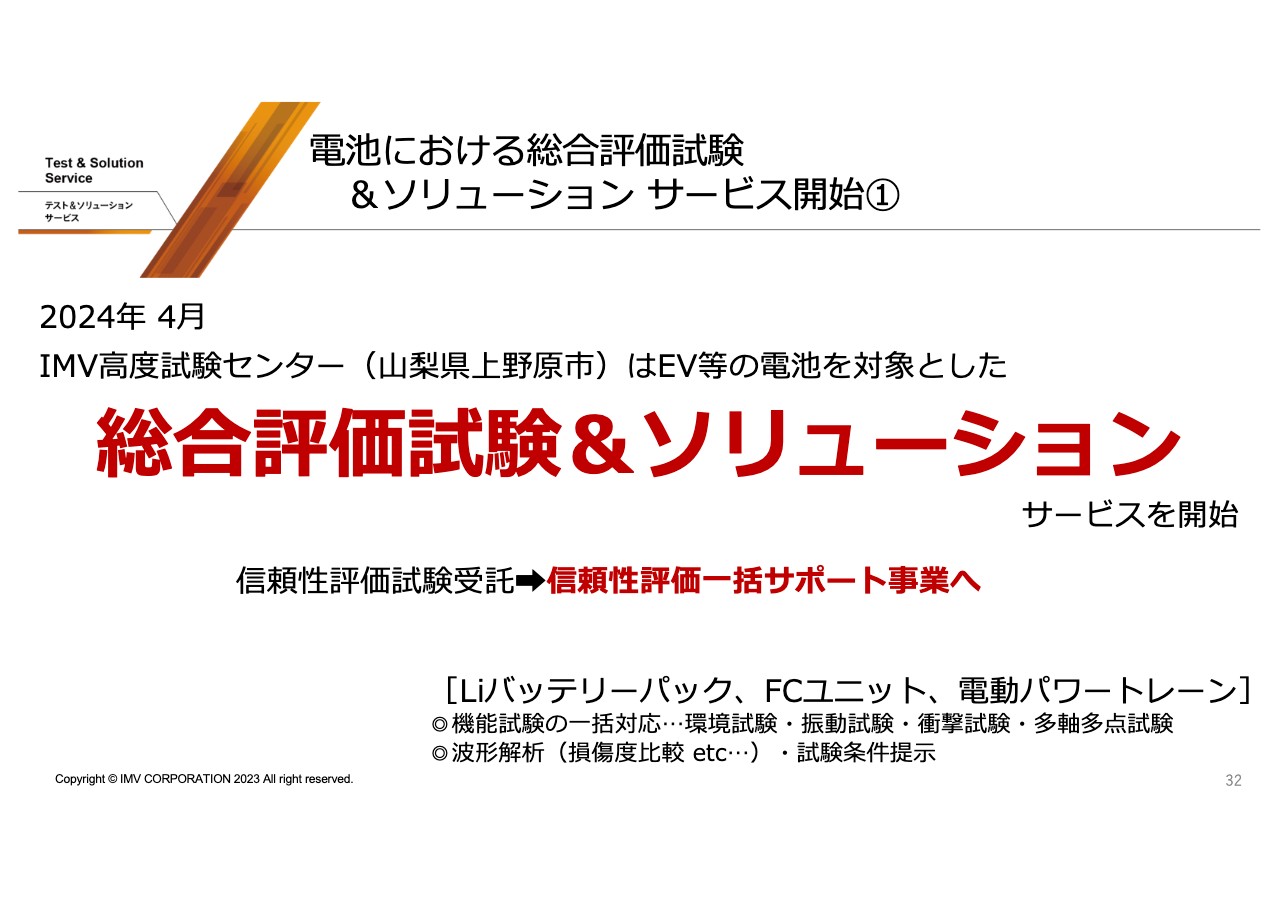

電池における総合評価試験&ソリューション サービス開始①

先日IRを行った、山梨県上野原市にあるIMV高度試験センターについてです。バッテリーの総合評価試験とソリューションサービスを開始しました。

こちらの何が新しいかと言いますと、先ほどご説明した全試験を行うのと同じではないかと受け止められがちですが、信頼性評価の試験だけではなく評価までも含めてIMVが手掛けるということです。

すでに数社と話を進めていますが、我々はEVに関して日本でもおそらく有数の試験評価機関となっています。その信頼のもと信頼性評価の一括サポートをまるごとお任せいただけるフェーズになっています。

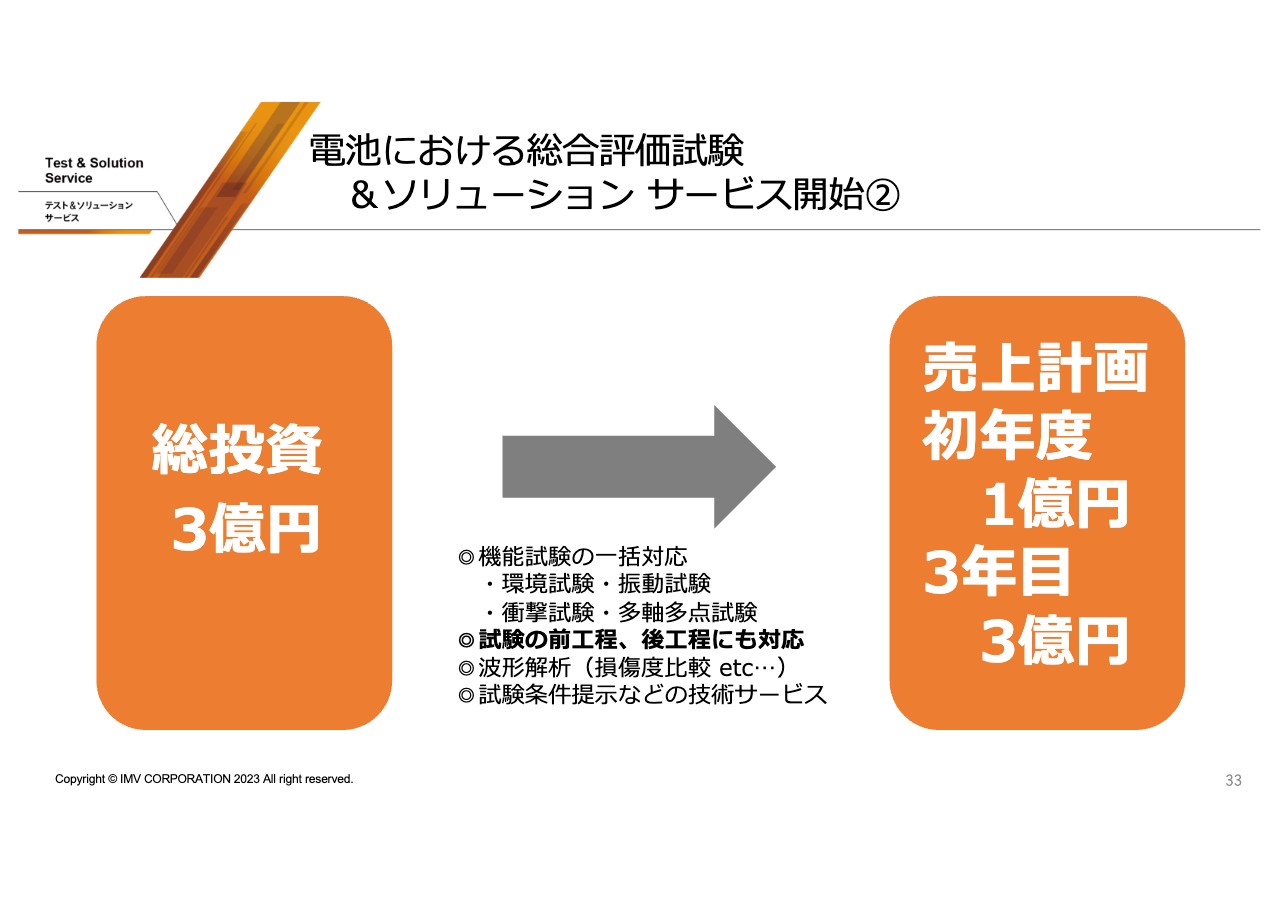

電池における総合評価試験&ソリューション サービス開始②

信頼性評価一括サポート事業の総投資額は3億円で、売上計画は初年度に1億円、3年目に3億円を計画しています。これは社内にとって大きな話ですが、みなさまにとっては「3億円か」という受け止めになると思っています。しかし、私はこれを第1弾だと考えています。

このバッテリーの評価事業に関しては、もし今後の我々、もしくはお客さまの、EVに対する感覚がよりいっそう伸びてくるのであれば、第2弾というかたちで、この取り組みを拡充していきます。

DSS 事業の受注トピックス①

DSS事業の受注トピックス1つ目として、振動試験装置の販売についてです。SBIRで多くの補助金が出ている中で、宇宙業界で振動試験装置を多く購入いただいています。代表的なものとしてQPS研究所さま、アクセルスペースさま、Pale Blueさまなどです。

先ほどお話ししたように、インターステラテクノロジズ社に出資した関係もあって、一部の方には宇宙関連に強い会社だというイメージを持っていただいているようで、ほぼすべての宇宙関連企業さまから話をいただいて、非常にありがたいことです。

装置をご購入いただけることは非常にありがたいのですが、私から見ると、各企業の方に保有していただくよりは、例えば1ヶ所に試験関連の設備を集中して投資して、そこにみなさまが使えるような機関を作っても、おもしろいのではないのかと最近思っています。その実現も私の新しい夢のようなものとなっています。

DSS 事業の受注トピックス②

DSS事業の受注トピックス2つ目です。日本ではあまり知名度がありませんが、ベトナムにVinFastさまという自動車メーカーがあり、6年ほど前に設立されています。はじめはガソリンエンジン車を作っていたのですが、今は完全にEV専業メーカーとなっています。

スライドにあるように、世界の自動車メーカー時価総額として、上場時にテスラ、トヨタ自動車に次いで第3位というかたちになっています。今でいうとBYDが入ってくると思います。垂直立ち上げのメーカーとして事業を拡大されていて、そことも非常によい関係を築いています。我々の大型振動試験装置を購入されていますし、各種技術支援も実施提案している状態です。

DSS 事業の新しい挑戦

現在手掛けているさまざまな事業について、ご説明します。まずレンゴーさまと、輸送振動試験における時間短縮方法の検証ということで、共同で研究を行っています。

某自動車メーカーさまに、IMVコンシェルジュという、我々の自己診断機能の装置を新規導入しています。

DSS 事業の新しい挑戦①

レンゴーさまとの輸送振動試験の取り組みです。輸送振動の試験において、1軸ずつ加振するので、試験時間が長い。3軸同時試験で時間短縮を図れないか、という話がありました。

我々は、ミシガン州立大学という、輸送振動試験に権威がある大学と関係を築いています。レンゴーさまへも、ミシガン州立大学の先生に来ていただき講義を行っていただきました。

また、実際の道路の振動を再現して、1軸と3軸とでどう違うのかを要因分析し、どのような条件であれば時間短縮をしても問題がないのかについて検証を行うなど、さまざまなかたちで共同研究を進めています。

DSS 事業の新しい挑戦②

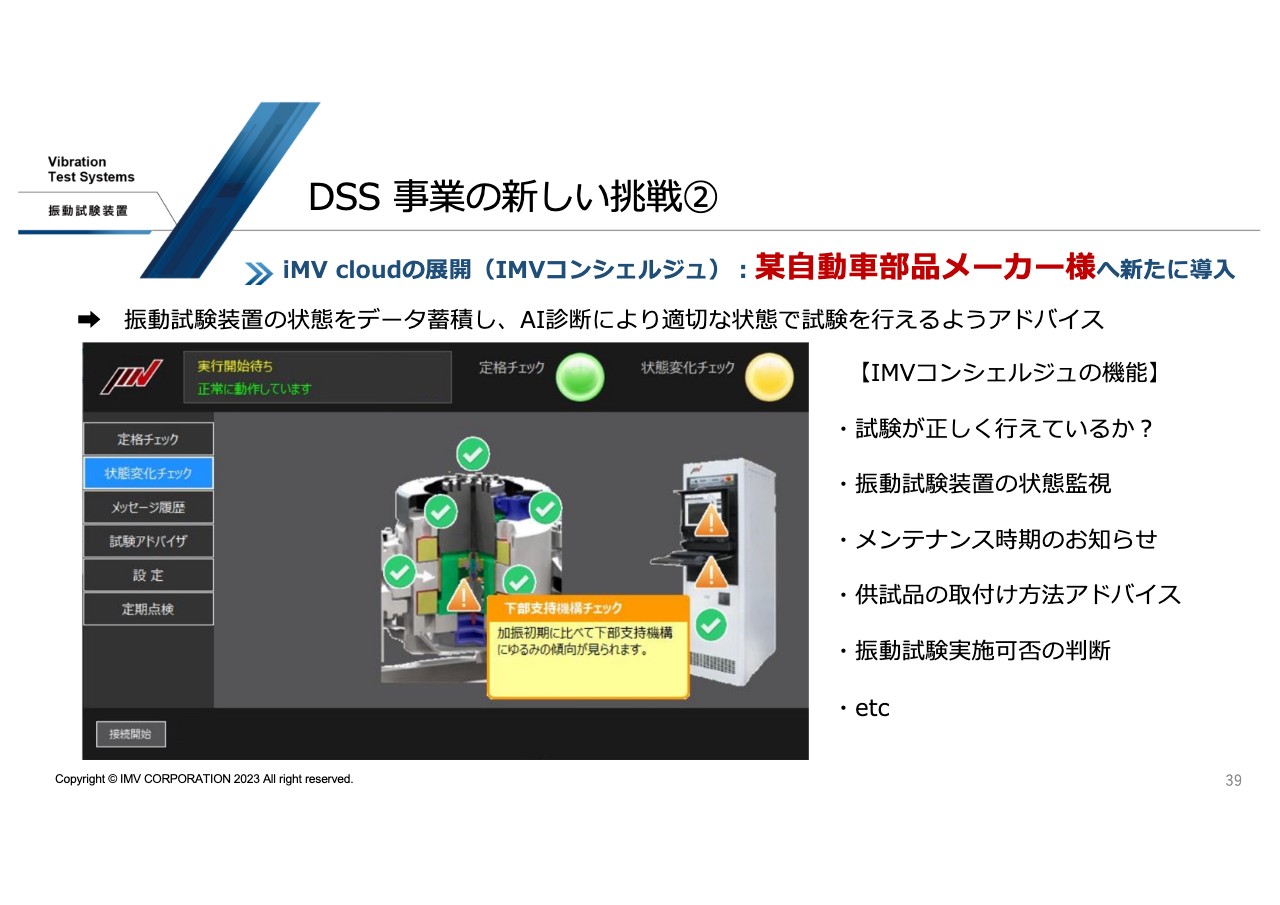

IMVコンシェルジュです。部品が傷み始める前に、アラームを鳴らして、メンテナンス時期を知らせるなどの機能は、他の業界では目新しくないのかもしれませんが、振動試験機業界ではまだないため、当社が取り組んでいます。

我々は振動試験機メーカーであり、振動試験機のデータを持っていますので、きちんとセンサーを設置すれば、自己診断による状態監視ができます。

したがって、長時間試験を行う前に、壊れたり傷んでいたりする部品を交換できれば、お客さまの利便性がより上がると考えています。

DSS/TSS 事業の新しい挑戦

このスライドの2番目の電池評価の訓練については、先ほどお伝えしたように、信頼性評価一括サポート事業を行おうとしています。その評価の仕方を某自動車さまメーカーに学びに行くという取り組みを行っています。

4番目のテストラボユーザーさま向けについて、「iMV cloud」サービスを開始しました。「iMV cloud」がお客さまの振動試験装置だけではなく、我々のテストラボのスタッフも利用できるサービスになっています。

DSS/TSS 事業の新しい挑戦①

このスライドの取り組みは私の非常に好きな取り組みのひとつです。我々は長年振動試験機メーカーとしてビジネスをしていて、それなりに安定して商売がありますので、新しいことに挑戦するのが億劫になりがちな企業風土がありました。しかし、そのままではよくないということで、社長就任以来、何か新しいことに挑戦していきたいと考えており、中期経営計画のキーワードで「単なるモノ売りビジネスからの脱却」と掲げています。その中で、社内でもいろいろなことに取り組んでいますが、新たな取り組みとして、某自動車メーカーさまから「EVに本格参入したいが、バッテリー評価の経験が少ないためサポートしてほしい」という要望がありました。

バッテリー評価棟を新設する自動車メーカーさまに、どのような評価装置を置けばいいのか、どのように評価すればいいかなども含めて、試験装置以外の法規等についてもアドバイスすることとなり、コンサルティング契約を締結しました。

コンサルティング費用として大きな金額ををいただくとは考えていませんが、コンサルティング契約を締結することで、お客さまとより深く関係を構築でき、今後も継続的にビジネスを展開できると考えています。

幸い我々は、自分たちでバッテリー評価の試験棟を保有しています。また、我々の振動試験装置を納品した、EVを評価するテストラボともよい関係を築いていますので、ノウハウを社内に多く蓄積してきました。そのノウハウをもって、新しいこのようなコンサルティングにも参入したいと考えています。

先ほどお話ししたように、バッテリーの試験評価に関して、日本国内においてはIMVが一番だと認識いただいていると自負しています。

DSS/TSS 事業の新しい挑戦②

バッテリーの評価だけではなく、バッテリーの分解・解析までIMVに任せたいという話が出てきていますので、より必要とされてきているのではないかと思っています。

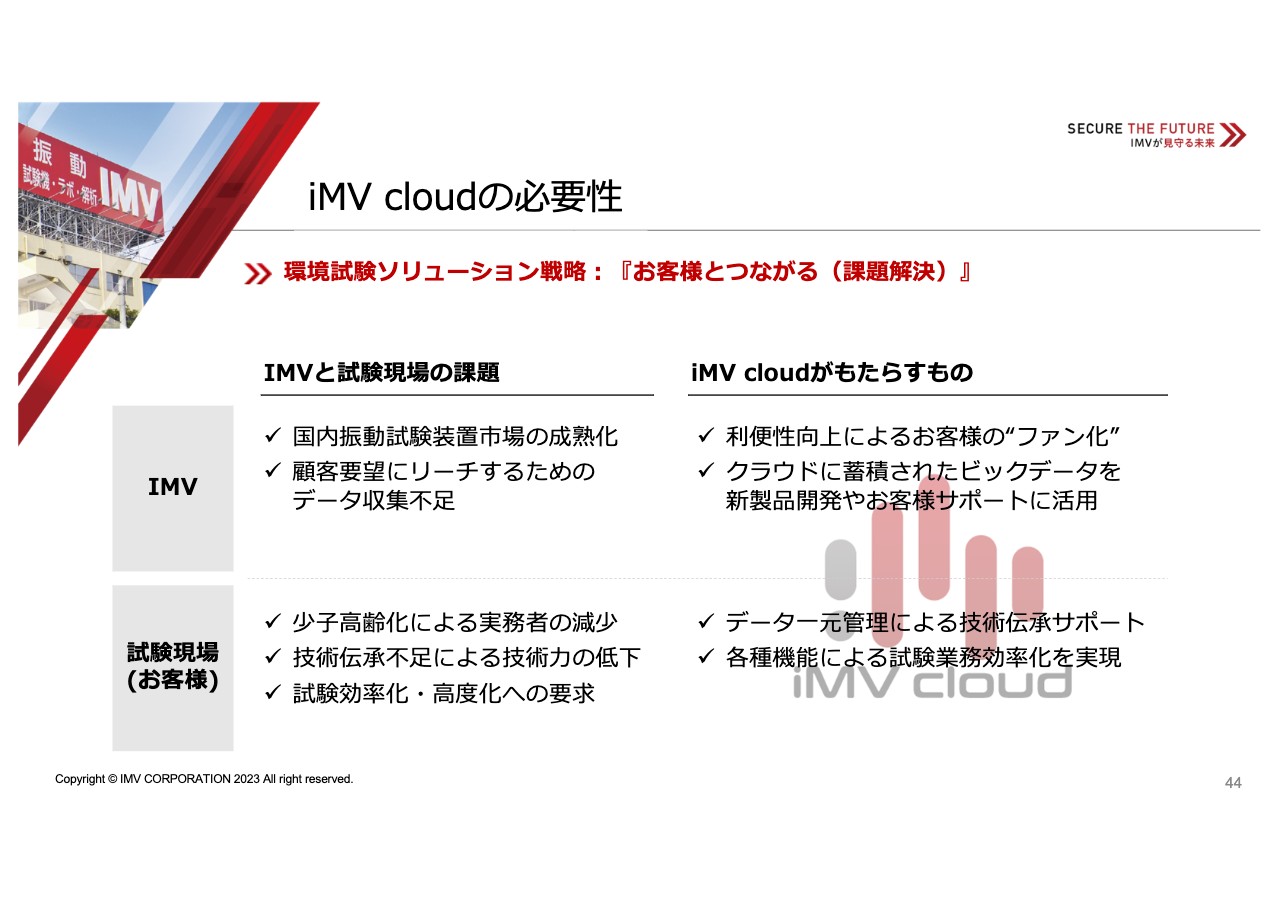

iMV cloudの必要性

「iMV cloud」についてです。お客さまから「実務者が減ってきた」「技術継承ができておらず、エンジニアの技術力が下がっている」「試験の効率化・高度化を図りたい」といったニーズが非常に多くあります。ですので、「まずは『iMV cloud』でデータを蓄積しましょうか」と伝えています。

iMV cloud利用イメージ

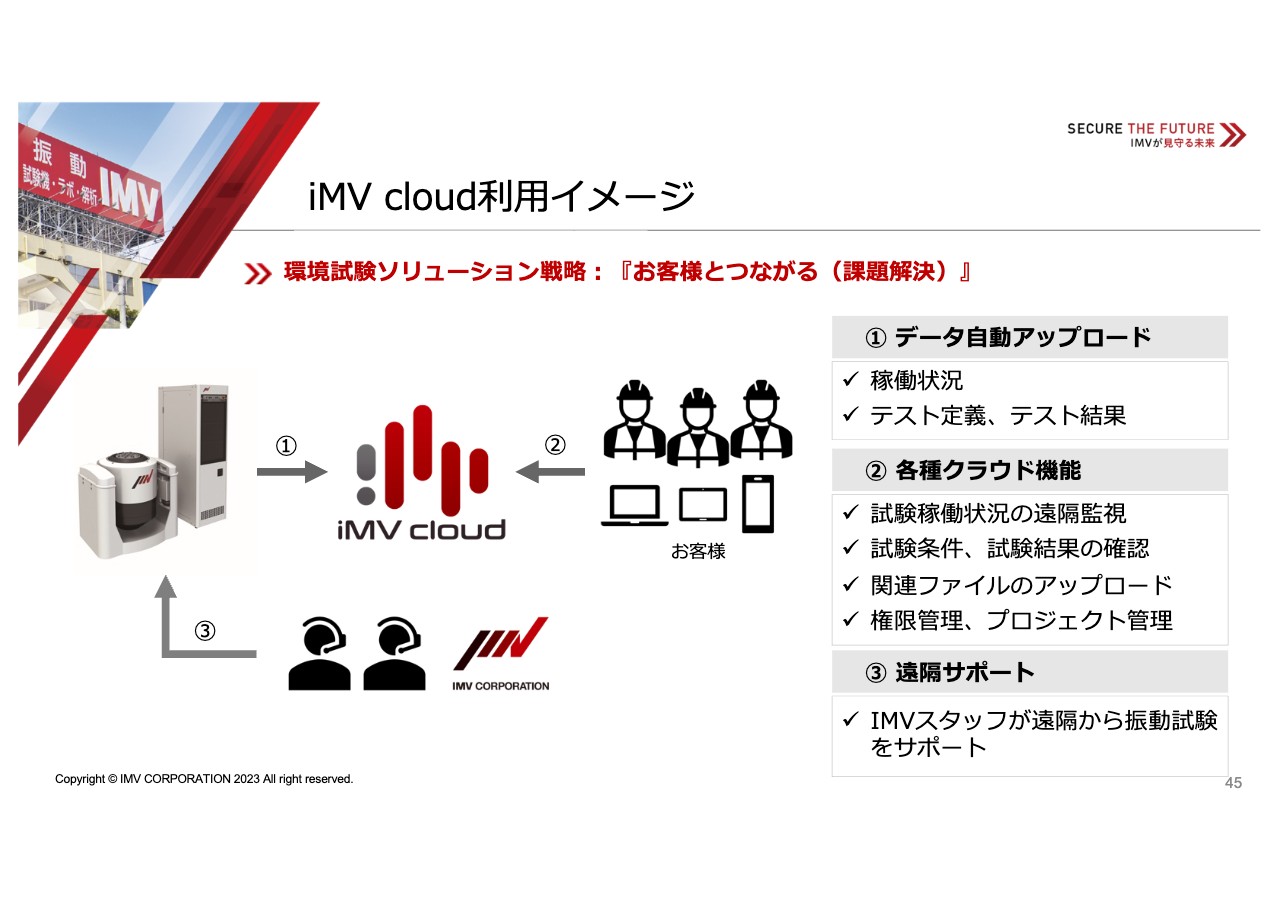

データの自動アップロードは、試験結果が試験終了とともに「iMV cloud」に自動でアップロードされます。

また、各種クラウド機能として、試験の稼働状況の遠隔監視、試験条件、試験結果の確認、関連ファイルのアップロードや権限管理ができます。

そして、IMVのメンバーが遠隔でサポートします。これは先ほどの自己診断とは別です。予知保全をするわけではないのですが、どのような稼働状況か遠隔で確認し、試験をサポートすることができます。

iMV cloud - DSS/TSS 事業の新しい挑戦③

「iMV cloud」を導入することの利点として、試験結果のデータの改ざん防止ができます。いろいろなニュースの中で試験結果が改ざんされたという話を聞いたことがあると思います。「iMV cloud」は試験結果が自動でアップロードされますので、試験結果データの改ざんを防止することができます。これは今の世の中のニーズに非常にマッチしていると思います。

このようなシステムはセキュリティが高いことが非常に大事です。「iMV cloud」は、セキュリティに対する感度が高いと言われているトヨタ自動車さまのセキュリティ診断をパスしましたので、今後も各メーカーにも「iMV cloud」を広げていきたいと考えています。

iMV cloud - DSS/TSS 事業の新しい挑戦④

先ほどもお伝えしたように、テストラボユーザーさまにも使っていただくことができます。例えば、お客さま所有の試験装置で行った試験と、我々のテストラボを使っていただいた試験を一元管理できます。

また、テストラボに足を運ばなくても、どのような試験がどのような状況で行われているかを、遠隔で把握することができます。

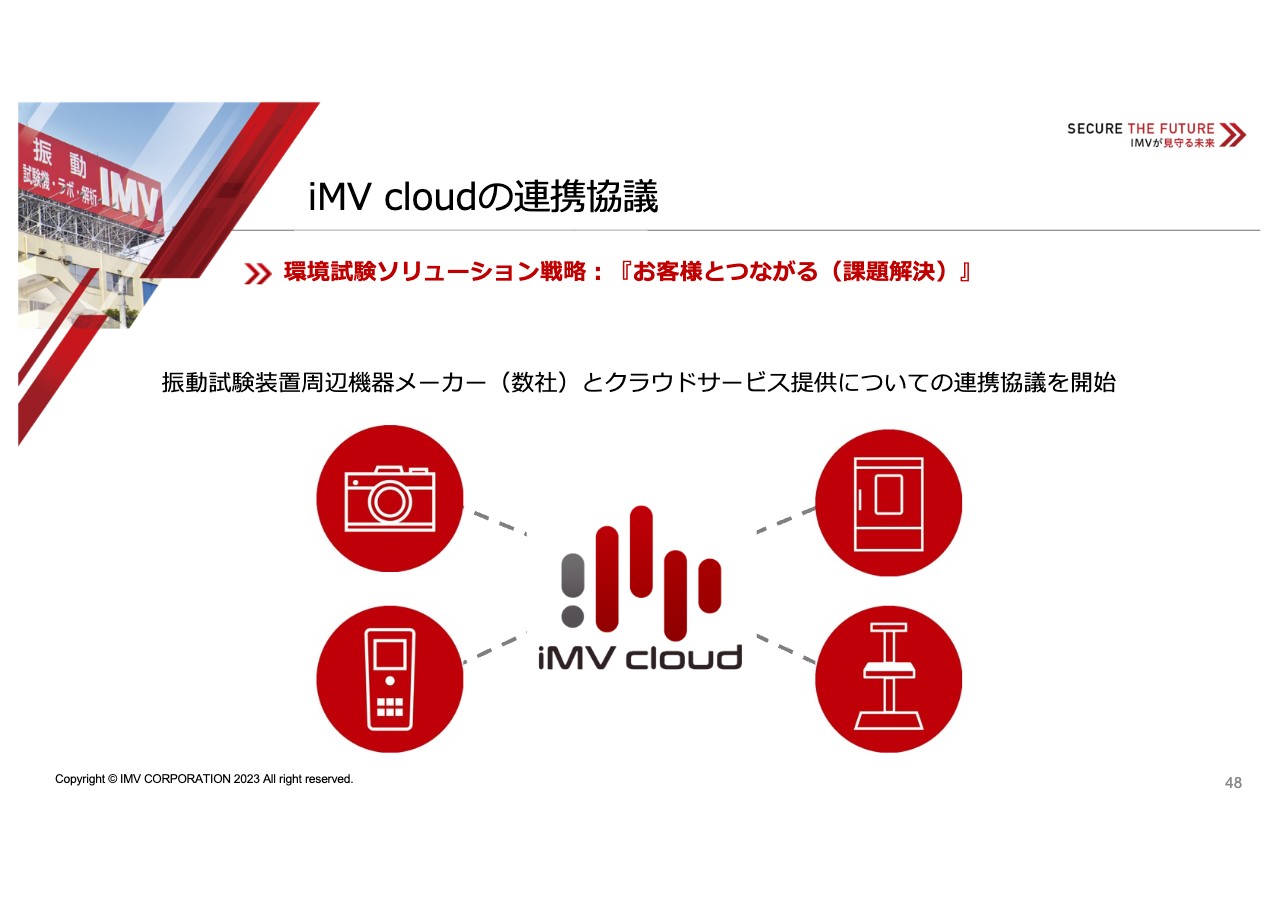

iMV cloudの連携協議

「iMV cloud」は我々の社内製品に対するサービスですが、他のメーカーとやりとりしてもいいのではないかと考えています。振動試験装置周辺機器メーカーなど、日本国内で試験に関わるメーカーさまに広く提案していきたいと思っています。試験機業界を底上げすることによって、お客さまの利便性も上がるのではないかと思っています。

提携についてはすでに数社とお話ししていますし、今後、新しく提案する機会も増えてきています。

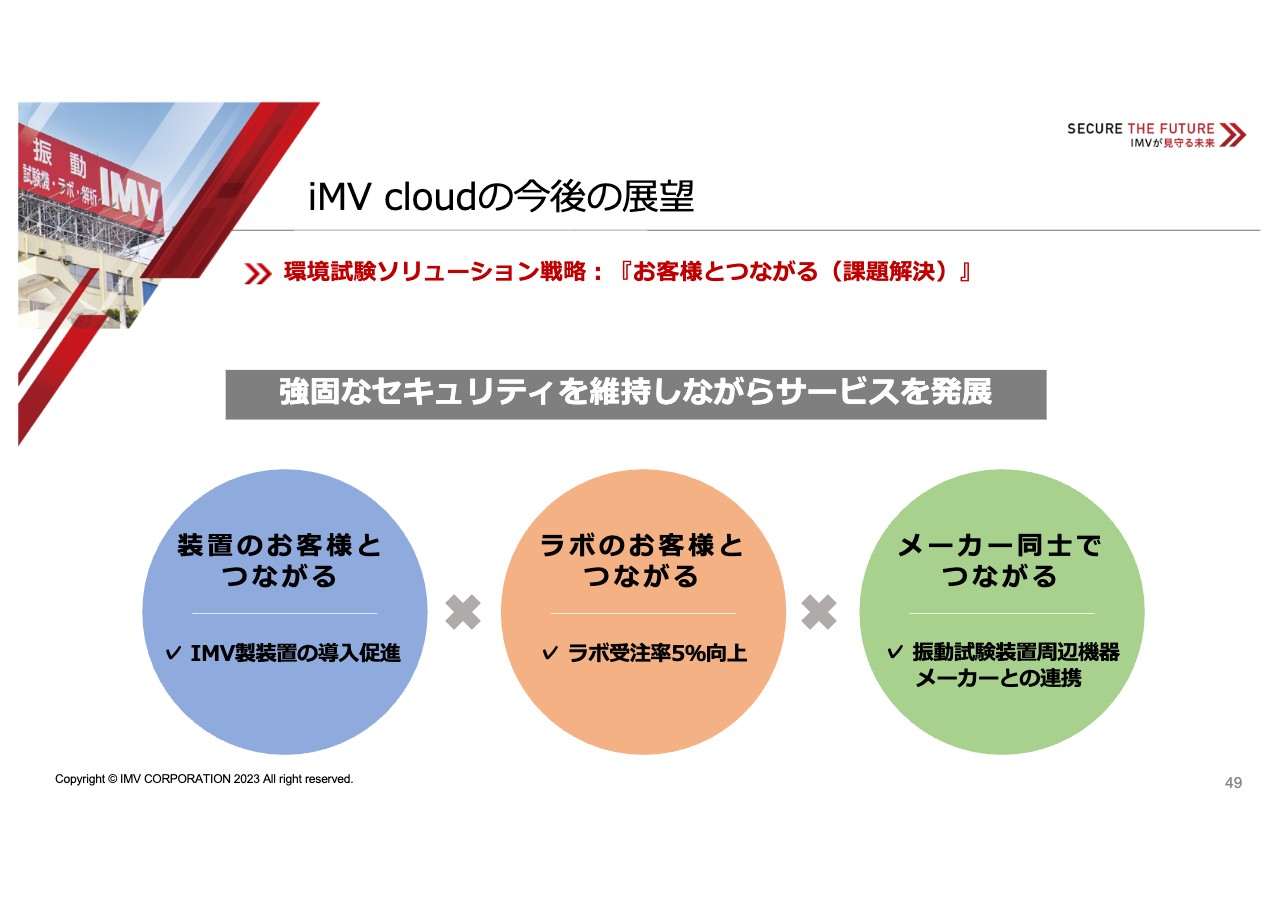

iMV cloudの今後の展望

当社の試験ソリューションを、我々とお客さまだけでなく、メーカー同士でつながり、提携することによって、より広さと深さが担保できるようなサービスにしていきたいと思っています。

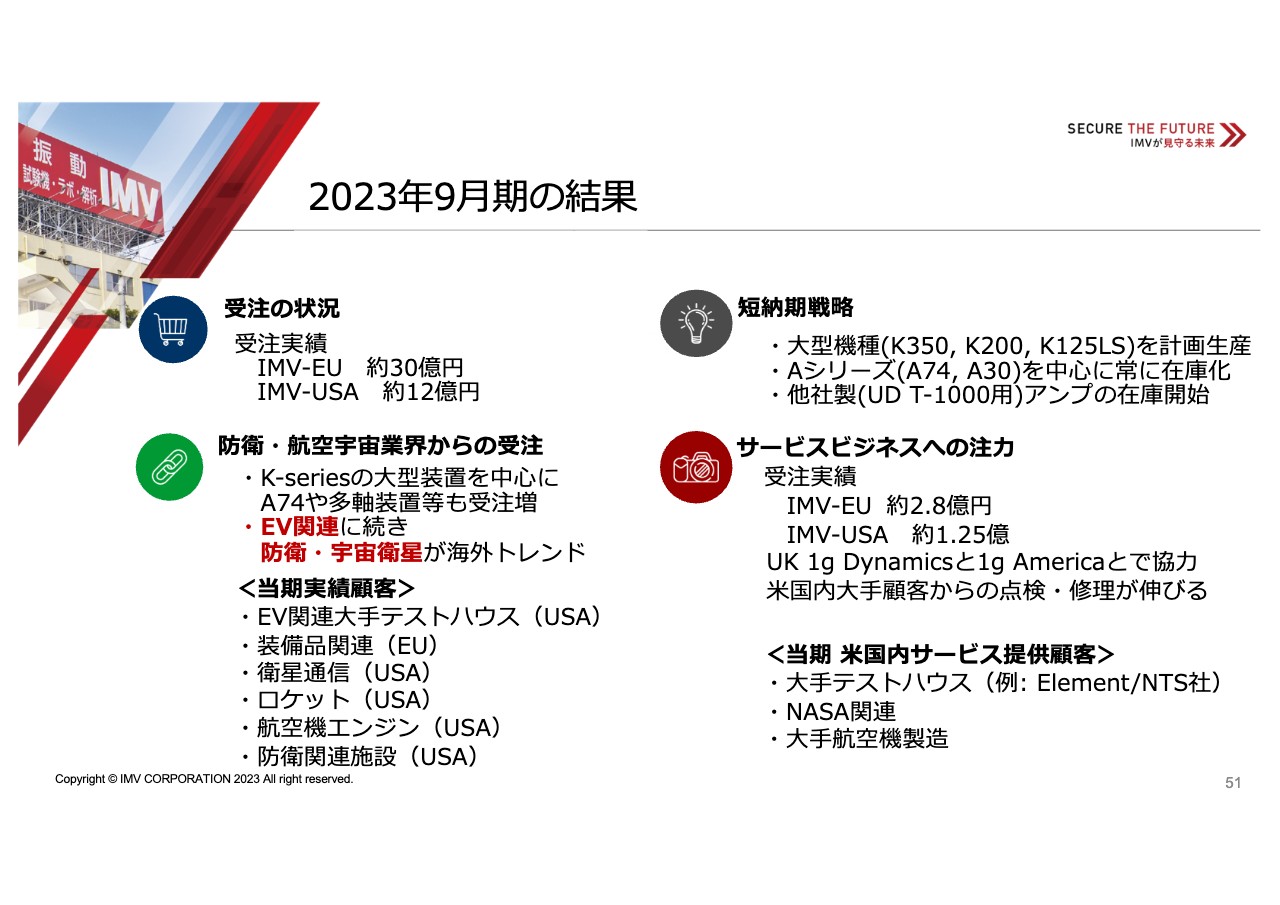

2023年9月期の結果

DSSの欧米での受注状況について、IMV-EUは30億円、IMV-USAは12億円、合わせて42億円です。これは日本のマーケットを凌駕しています。今後、装置購入に関しては日本のお客さまも変わってくると思っていますが、現時点では欧米のほうが多く注文いただいています。

特に大型装置が多く、EV関連に続き、最近では防衛・宇宙衛星が海外でのトレンドとなっています。日本も遅ればせながら、そのような状況になっていますが、海外のほうが早かったということです。

実績として、大手テストハウスや装備品関連、衛星通信、ロケット、航空機エンジン、防衛関連施設などで、我々の装置を広く使っていただいています。

大型装置ですので、納期が非常に問題になってきますが、計画生産を進めています。先ほど、棚卸資産が増えてきているとお伝えしましたが、このような部分も影響しています。

お客さまにいかに短期間で納入するかが命題になっており、多くの装置を計画生産し、在庫化を進めています。

この戦略が功を奏して他社に競り勝っているところもあります。計画生産、在庫化と受注、販売のバランスを取りながら、ビジネスを展開していきます。

また、装置を販売する際には、サービスやメンテナンスも非常に大事になってきます。ヨーロッパは約2.8億円、USは約1.25億円ですが、どんどん広げていきたいと考えています。

国内においては、サービスの事業は急成長しており、毎年最高売上を更新していますので、早晩海外でのサービスは何倍にも成長するものと考えています。

まずは自社製品のほか、他社製品のサービスに非常に力を入れています。IMV-EU、IMV-USAは、我々の自社製品のサービスだけを主に行っているのですが、UKとアメリカに拠点を持つUK 1g Dynamicsという子会社では、他社製品のサービスを始めています。

他社製品のサービスを行うにあたり、いくつかの利点はありますが、最大のメリットは、我々がメンテナンスしていると、次に装置を更新する時に誘導しやすいという点にあると考えており、他社製品のサービスにも注力しています。

残念ながら、日本の他社製品のサービスは受注できていませんが、欧米においては、他社製品のサービスも多く行っていますので、自社製品の販売にもつなげていきたいと考えています。

米国内のサービス提供顧客としては、世界有数のテストハウスのElement社やNTS社、航空宇宙関連ではNASA、大手航空機製造メーカーなどがあります。

グローバル市場における大型装置の需要増への対応

写真の奥にあるのは他社の装置で、手前が我々の装置です。35トンという我々最大の装置を、アメリカの大手テストハウスに納入しました。

余談ですがこのテストハウスの真横に、別の会社のテストハウスがあるのですが、そこにも同じ装置と少し小さい装置の2台の、計3台を納入しました。お客さま同士がそのことを知らないので名称は隠しているのですが、そのぐらい我々の装置がテストハウスで多く使われている状況になってきました。

米国におけるサービスビジネスを加速

スライドの写真は、先ほどお話しした、アメリカにおけるサービスビジネスです。今年5月に、デトロイト地区にサービスセンターを開設しています。

我々のベテランサービスマンである日本人スタッフ3人を送り込んで取り組んでいます。

IMV America 現地メンバー

スライドはイメージ写真です。先ほどお話ししたサービスセンターのスタッフが総勢12名になりました。3名から始めてすでに12名になっており、もう少し大きくなっていくと考えています。

経験のない若いエンジニアと、他社で長らくサービスをしていたエンジニアの混成で、チームとしての相乗効果が、少しずつ現れてきています。

以降のページにはAppendixを掲載していますので、参考までにご覧ください。

事業セグメント|売上構成⽐

スライドは、売上構成比です。

国内拠点

国内拠点は今と大きく変わっていません。先ほど、バッテリーの試験評価を一括で行うとお伝えしたのは上野原市の拠点です。現在改装しているところで、それが先程お伝えした第1弾にあたるものです。

DSS 製品ラインアップ

DSS製品のラインアップです。

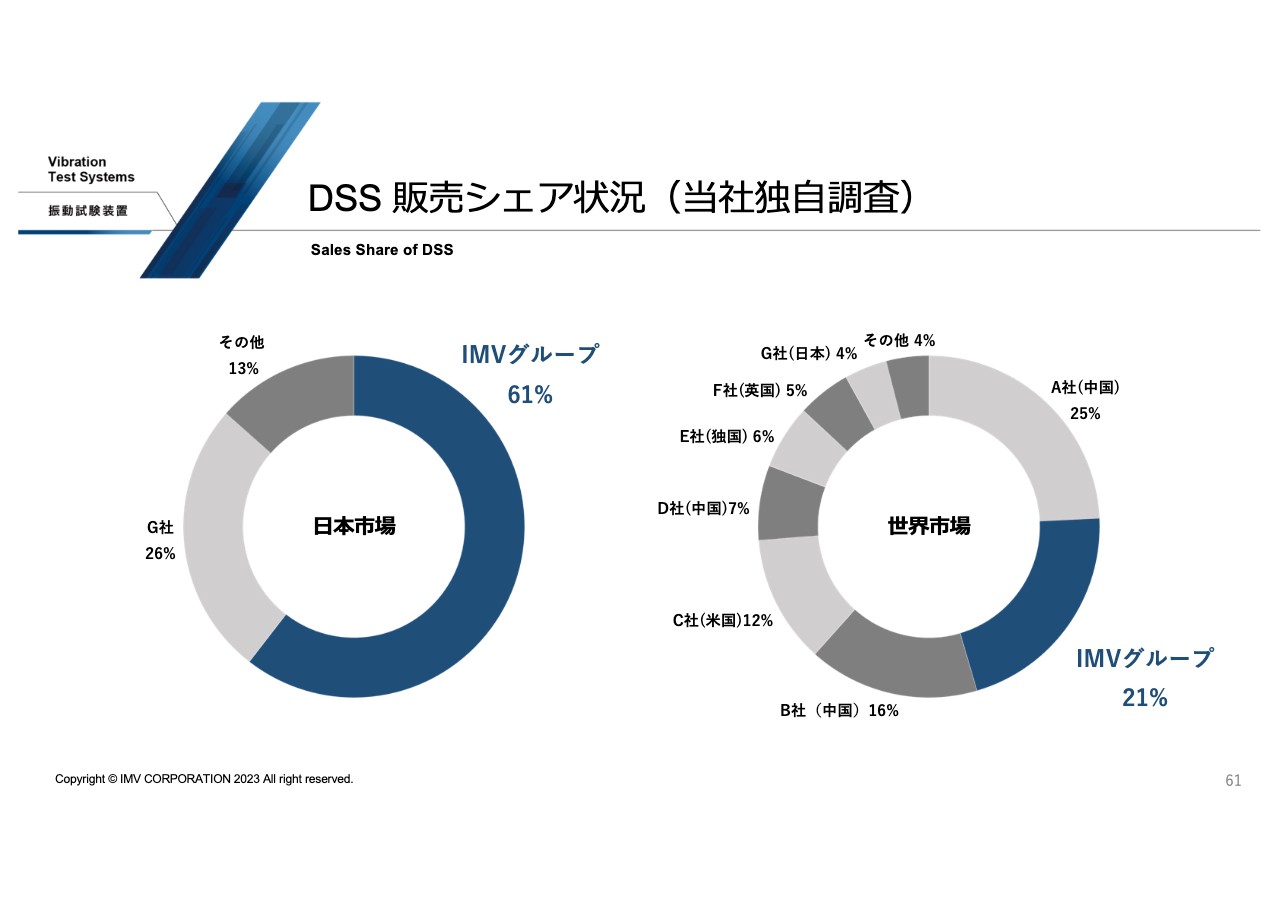

DSS 販売シェア状況(当社独自調査)

試験装置の海外のシェア、国内のシェアについてよく聞かれるのですが、IMVグループの国内シェアは61パーセントです。一時期、「グローバルをとった。認知をとった」と言っていましたが、今は中国の会社に抜かれています。

我々は中国でも一部ビジネスをしていますが、いろいろなリスクもあるのでそこまで多くはありません。スライドに記載のA社は、基本的には中国国内とロシアで多くのビジネスを展開しています。中国のマーケットは非常に成長していますので、このグラフのようなかたちになっています。

ただし、当然日本では我々がトップシェアですし、ヨーロッパでもトップシェアをとっています。アメリカでもトップシェアを狙っていきたいと思っています。

私からの説明は以上です。本日はどうもありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7760

|

3,280.0

(15:30)

|

-370.0

(-10.13%)

|

関連銘柄の最新ニュース

-

今週の【上場来高値銘柄】マクドナルド、住友鉱、ニッコンHDなど134銘柄 03/07 09:00

-

本日の【上場来高値更新】 マクドナルド、北川精機など62銘柄 03/03 20:10

-

今週の【上場来高値銘柄】東鉄工、マクドナルド、住友鉱など265銘柄 02/28 09:00

-

本日の【上場来高値更新】 東鉄工、ヒビノなど116銘柄 02/26 20:10

-

本日の【上場来高値更新】 住友鉱、フジクラなど148銘柄 02/25 20:10

新着ニュース

新着ニュース一覧-

今日 22:24

-

今日 22:18

-

今日 22:13

-

今日 22:12