【QAあり】アネスト岩田、売上高・各利益は前年比2桁増を達成、上期業績や海外売上高の増加を踏まえ、通期業績予想を上方修正

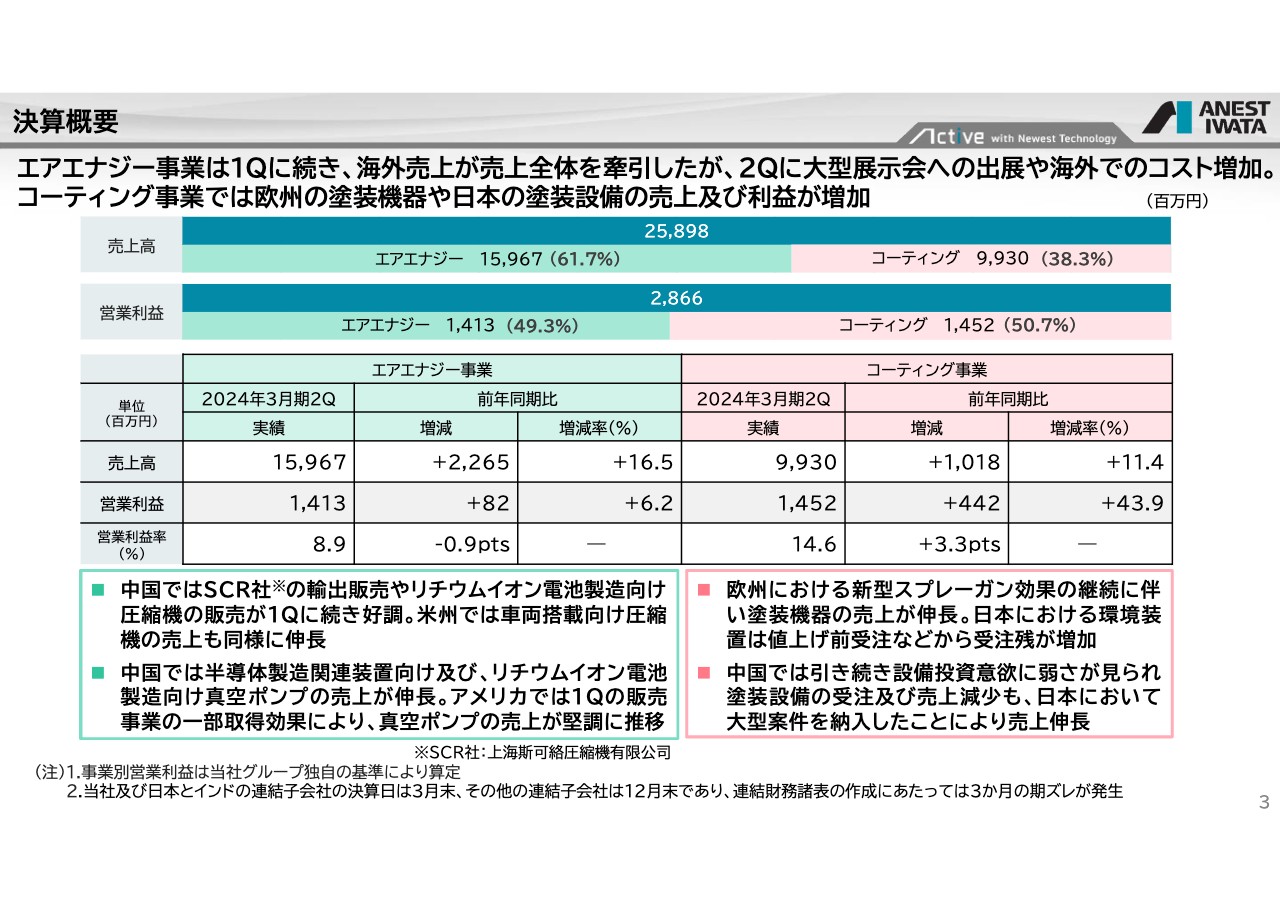

決算概要

深瀬真一氏(以下、深瀬):アネスト岩田株式会社2024年3月期第2四半期の決算について、ご説明したいと思います。本日は2024年3月期第2四半期の決算と合わせて、中期経営計画の見直しについても一部ご案内します。加えて、資本政策についても見直しを始めており、そこについても少しご案内できればと思います。

まずは決算概要です。売上高は258億9,800万円となりました。以前からご案内しているとおり、私どもには気体を扱うエアエナジー事業と、液体を扱うコーティング事業の2つがありますが、売上高の比率については、エアエナジー事業がおよそ62パーセント、コーティング事業がおよそ38パーセントです。

これに対し、営業利益の面ではだいたい半分半分となっています。したがって、商品ミックスでコーティング事業が上回ってくると、収益性が高いという構造です。

その中で、ざっくりとご説明すると、エアエナジー事業については、第1四半期に続いて海外売上が牽引しました。特に、中国のSCR社というグループ会社の輸出販売が好調だったことと、EV関連のリチウムイオン電池製造向けのコンプレッサや、北南米の車両搭載向けの圧縮機などの売上が伸長しました。そのほか、同じように中国の半導体関連が伸長したこともあり、真空ポンプも伸びたという状況です。

また、コーティング事業については、欧州で新しい塗装のスプレーガンを上市しており、こちらの好調が継続しています。加えて、日本では、スプレーをした後のミストを回収する環境装置の売上が伸長しました。

ただし、すべて良いというわけではなく、ご承知のとおり、中国の設備投資意欲が少し弱まっている状況は見てとれると思います。後ほどご説明しますが、そのほかに日本で大型の設備案件が取れたことも大きな原因です。

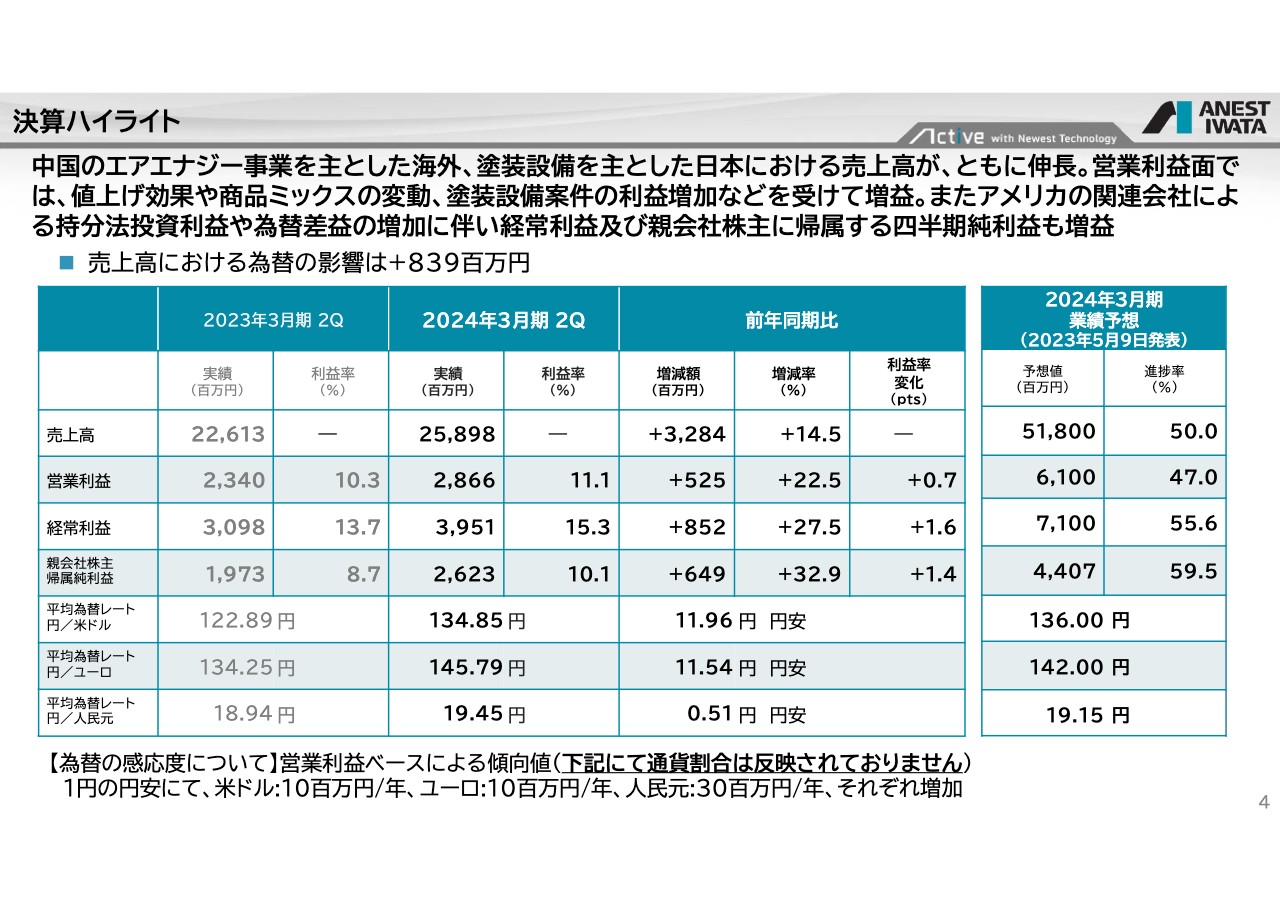

決算ハイライト

決算ハイライトです。エアエナジー事業については、中国を主とした海外で売上高が伸びており、日本においても塗装設備が伸びました。

営業利益の面においては、値上げをしています。こちらと商品ミックスが良かったことを踏まえて、利益が増益している状況です。そのほか、持分法の適用会社に関しては、アメリカ関係が伸びていることもあり、増益となっています。

売上高は先ほどお話ししたとおり258億9,800万円で、営業利益が28億6,600万円、純利益が26億2,300万円と、それぞれ上昇している状況です。今回は為替の問題がいろいろとあり、スライドに記載のとおり、8億3,900万円の売上の押し上げはあったものの、これを差し引いた状態でも成長していることがご理解いただけると思います。

スライドの一番右側に進捗率を記載しています。売上等は順調に推移していますが、営業利益は47パーセントと、こちらについてはこの下期に注視をしながらきちんと上げていきたいと考えています。

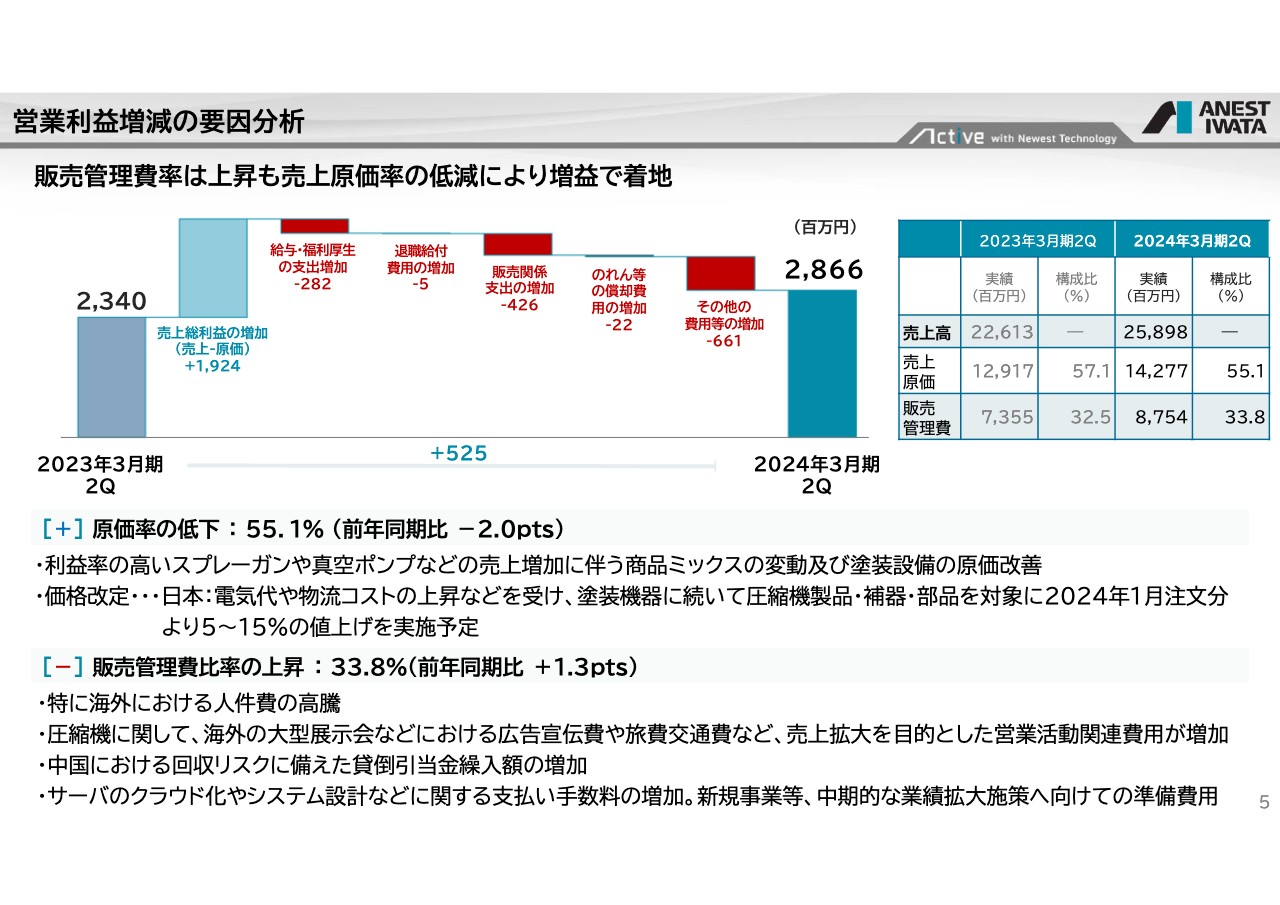

営業利益増減の要因分析

営業利益の増減の要因分析です。こちらには当然プラスとマイナスの要因があります。

まず1つは、原価率が前期に比べて2ポイント程度下がったことで、これは非常に大きいと思います。冒頭にお話ししたとおり、原価率が非常に良いスプレーガンと、同じように原価率の良い真空ポンプが伸びたため、この商品ミックスによる原価低減があったことが1点です。

もう1つは、普段の決算説明会でお話しする時に、いつも「営業利益の足を引っ張っている」と言われる塗装設備の原価率が非常に良かったことがプラスの要因になっています。

2024年1月には圧縮機及びその周辺機器において5パーセントから15パーセント程度の値上げを予定しており、もう一段、原価率の改善に注力していきたいと思います。ただし、スライドにも記載のとおり、日本の電気代や物流コストが非常に上がっているのは事実です。特に秋田工場、福島工場においては、12月も大幅な電気代の値上げがあります。そのため、こちらについては十分注意しながら見ていきたいと思います。

また、マイナスの面ですが、販管費率が上昇しており、前期比で1.3ポイント高くなっている状況です。これは特に、海外における人件費の高騰が止まらないことによるもので、これを上げないと流出してしまうのが実態で、海外の従業員に対する人件費を上げています。

スライドには「中国における回収リスクに備えた貸倒引当金繰入額の増加」というややネガティブなコメントが記載してありますが、実際には貸倒ではありません。中国のビジネスで政府と契約する時は、回収期間が基本的に長いです。

そのため、日本のアネスト岩田の基準ですと回収期間が少し延びてしまうため、繰入に入っています。したがって、悪いものが入っているわけではなく、そもそもの契約上の回収期間が長いということをご理解いただければと思います。

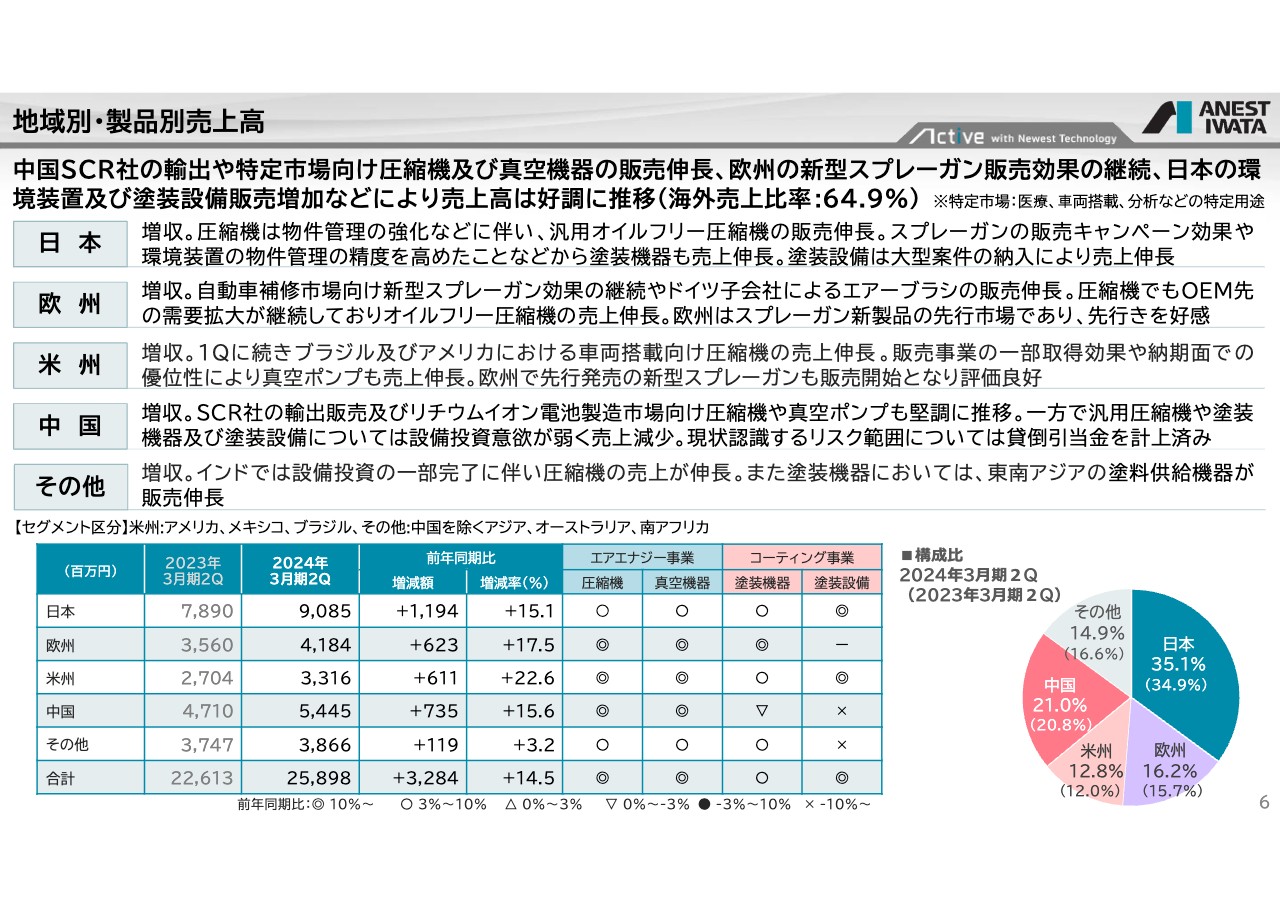

地域別・製品別売上高

地域別や製品別の売上高についてです。スライドにはいろいろ記載してありますが、ポイントだけお伝えします。

欧州については先ほどお話ししたとおり、自動車の補修塗装市場向けの新型スプレーガンが継続して伸びています。また、ドイツの子会社がエアーブラシを販売しており、こちらも伸長しています。圧縮機については、大手のコンプレッサメーカーにOEM供給を行っており、こちらも比較的好調ということで、欧州全体としては伸びている状況です。

北南米についても、第1四半期に続いてブラジル、アメリカでは電動バスや鉄道車両に搭載するコンプレッサの売上が伸長しています。

スライドには「欧州で先行発売の新型スプレーガンも販売開始となり評価良好」と記載してありますが、スプレーガンは欧州で評価されると、今度はアメリカにも流れていくことになります。そのため、欧州の評価が良かった場合には、アメリカでの評価も期待できます。そして、アメリカで評価されると、今度はASEANへと伸びていくため、欧州での成功はグローバルとして非常に良い結果だと言えると思います。

また、スライド右下に記載の売上構成比に関しては前期と大きな変化はありません。日本がだいたい35パーセントで海外が65パーセントです。加えて欧州・米州・中国・その他のようにそれぞれ分散させていることから、何かあっても、どこかは大丈夫だというリスク分散も継続しています。

スライドの表には、製品をSBU別に記載しています。おおむね「◎」や「○」が付いているものの、やはり中国には少し懸念材料があります。エアエナジー事業には「◎」が付いていますが、これは実は中国から輸出している分です。つまり中国の国内需要ではないために、こちらについては十分注視していきます。私も来週以降、中国に行って実態を確認してきたいと思っています。

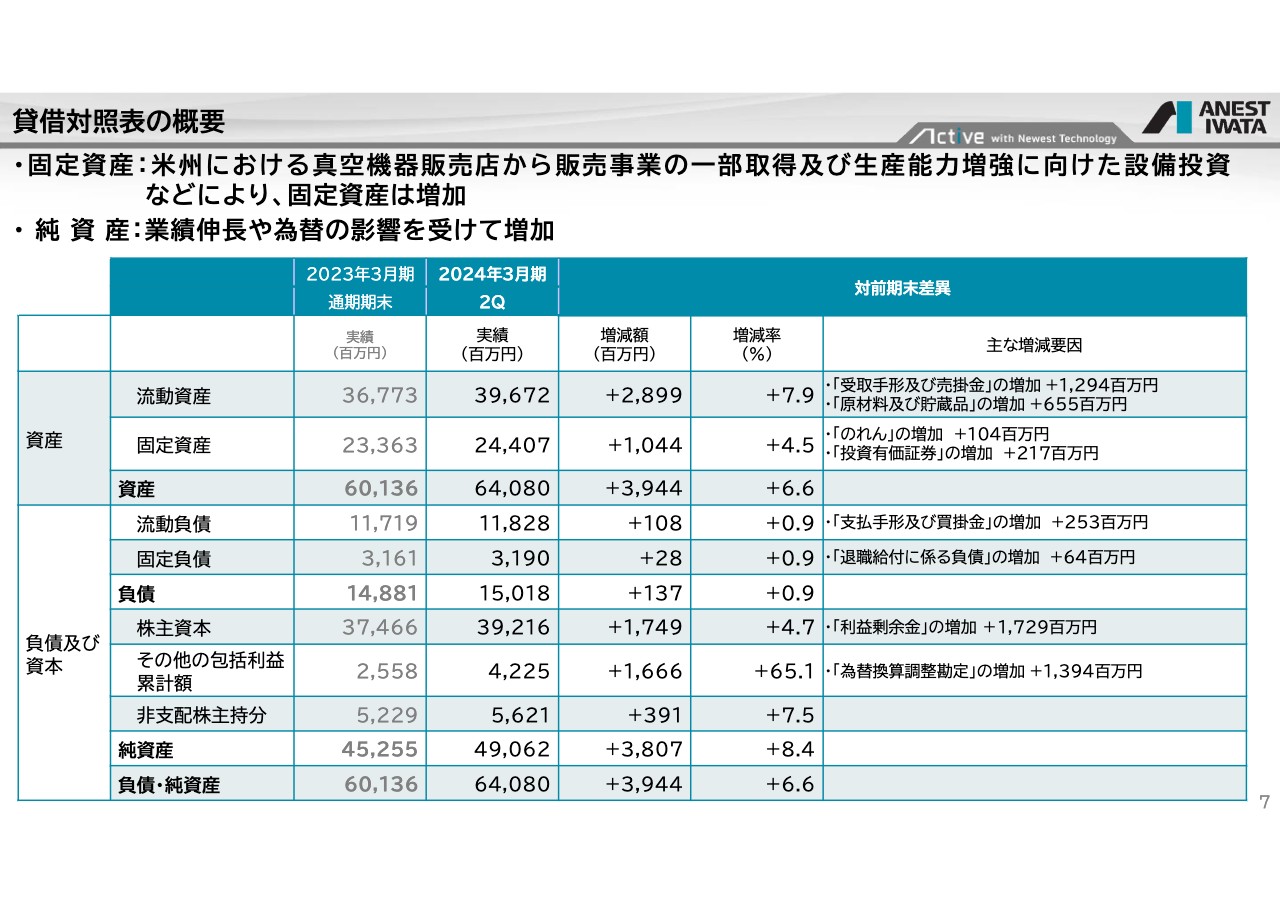

貸借対照表の概要

バランスシートは、こちらのスライドをご覧ください。

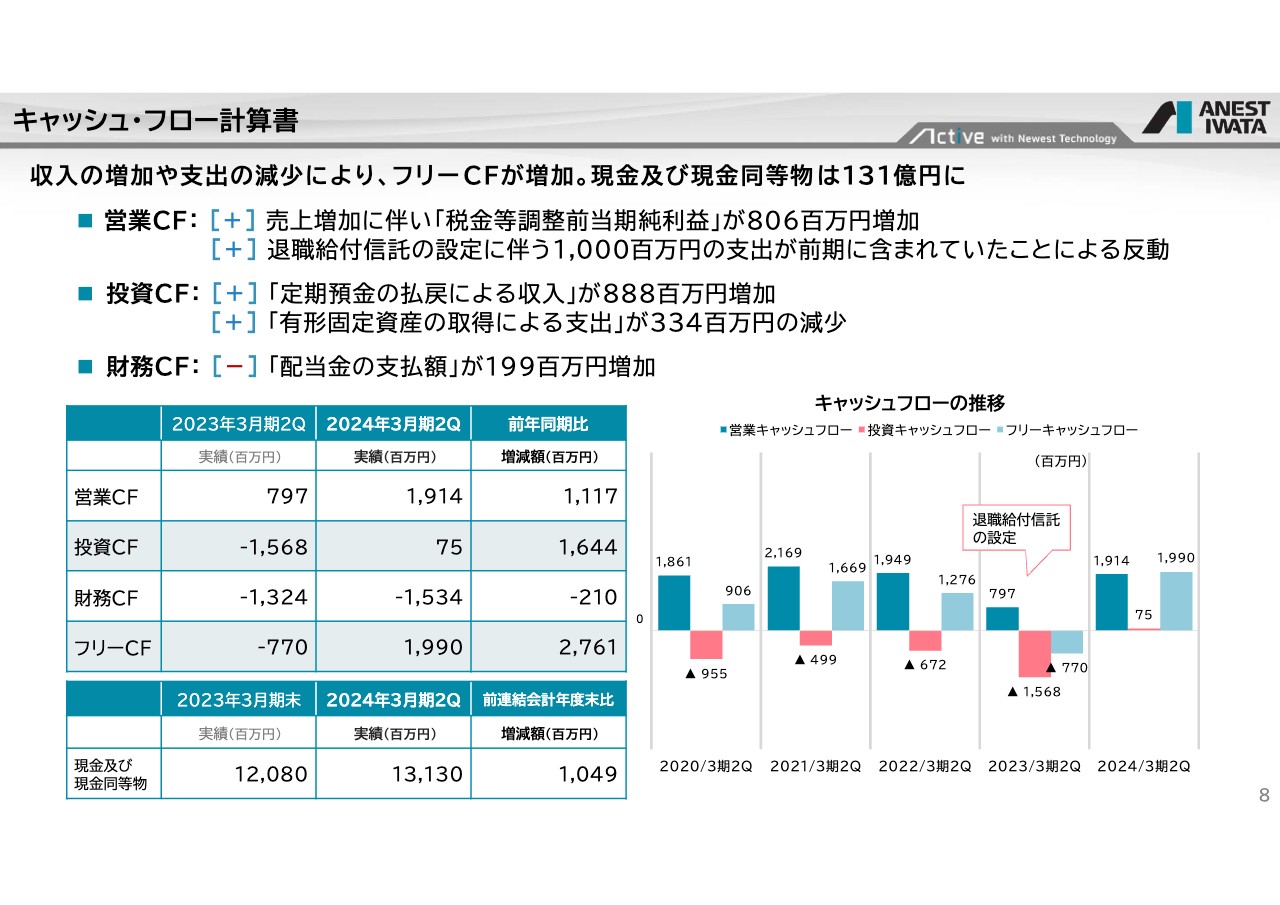

キャッシュ・フロー計算書

キャッシュ・フロー計算書についても、スライドを見ていただければと思います。特に「収入の増加や支出の減少」と記載してありますが、現金及び現金同等物が131億円まで膨れ上がってしまったという状況です。

成長のための投資としていろいろ考えてはいるものの、なかなか使いきれていないのが実態です。こちらについても、きちんと適正に使っていきたいと考えています。

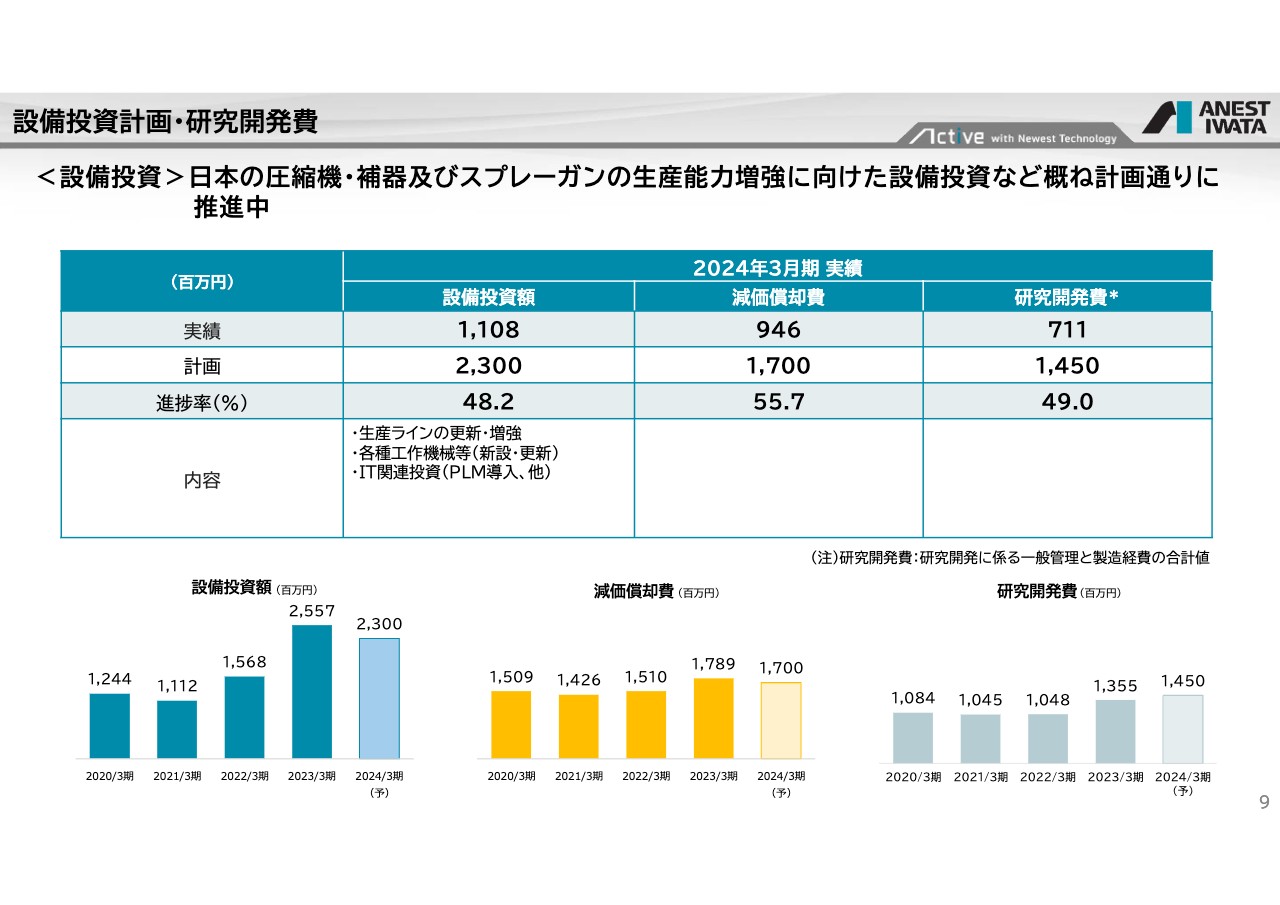

設備投資計画・研究開発費

設備投資、研究開発については計画どおり、50パーセント程度を使っている状況です。

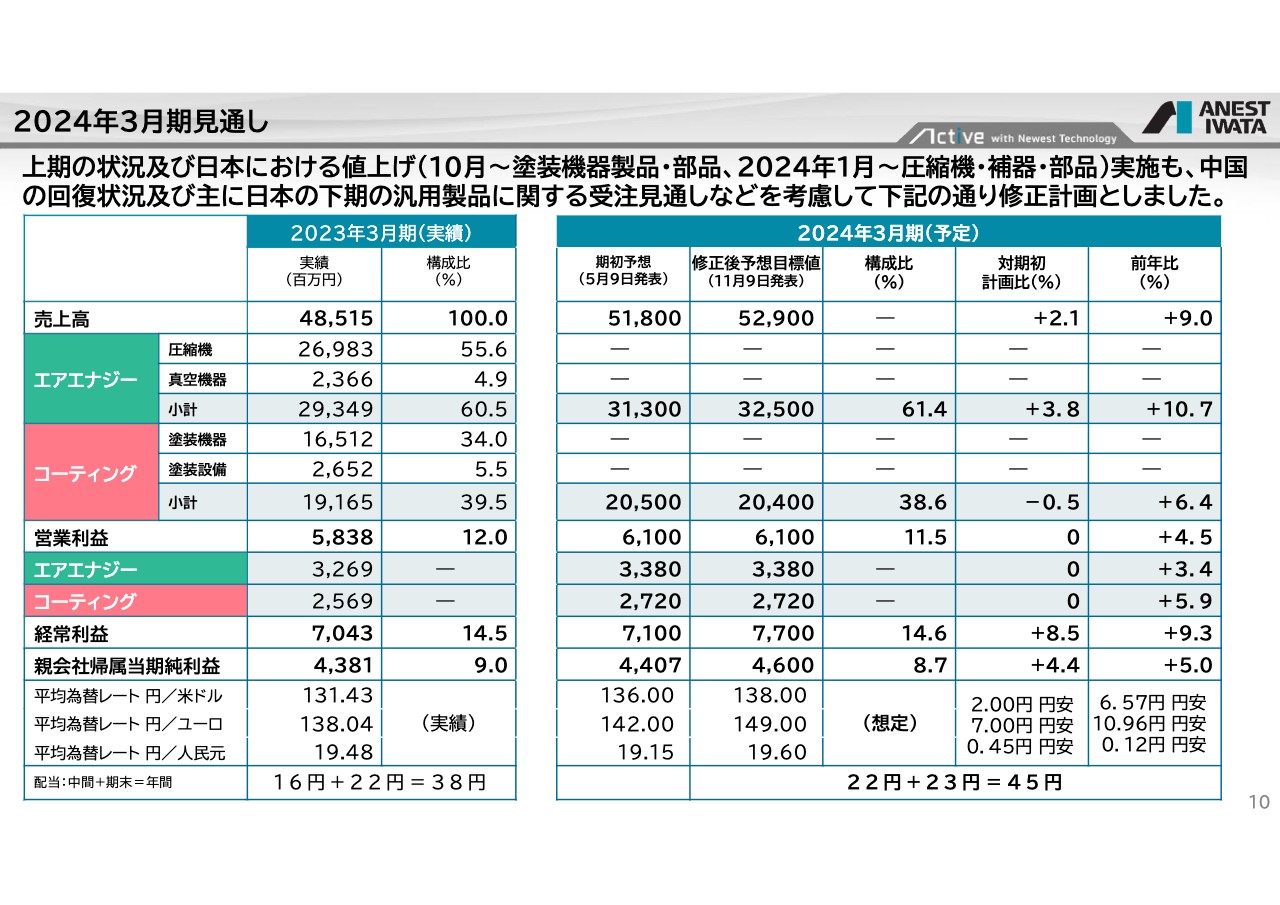

2024年3月期見通し

2024年3月期の見通しです。5月9日に発表した期初予想では、売上高518億円、営業利益61億円としていましたが、11月9日に変更しています。売上高は529億円、営業利益については据え置きで、61億円から変更ありません。純利益についても、44億円から46億円に変更しています。

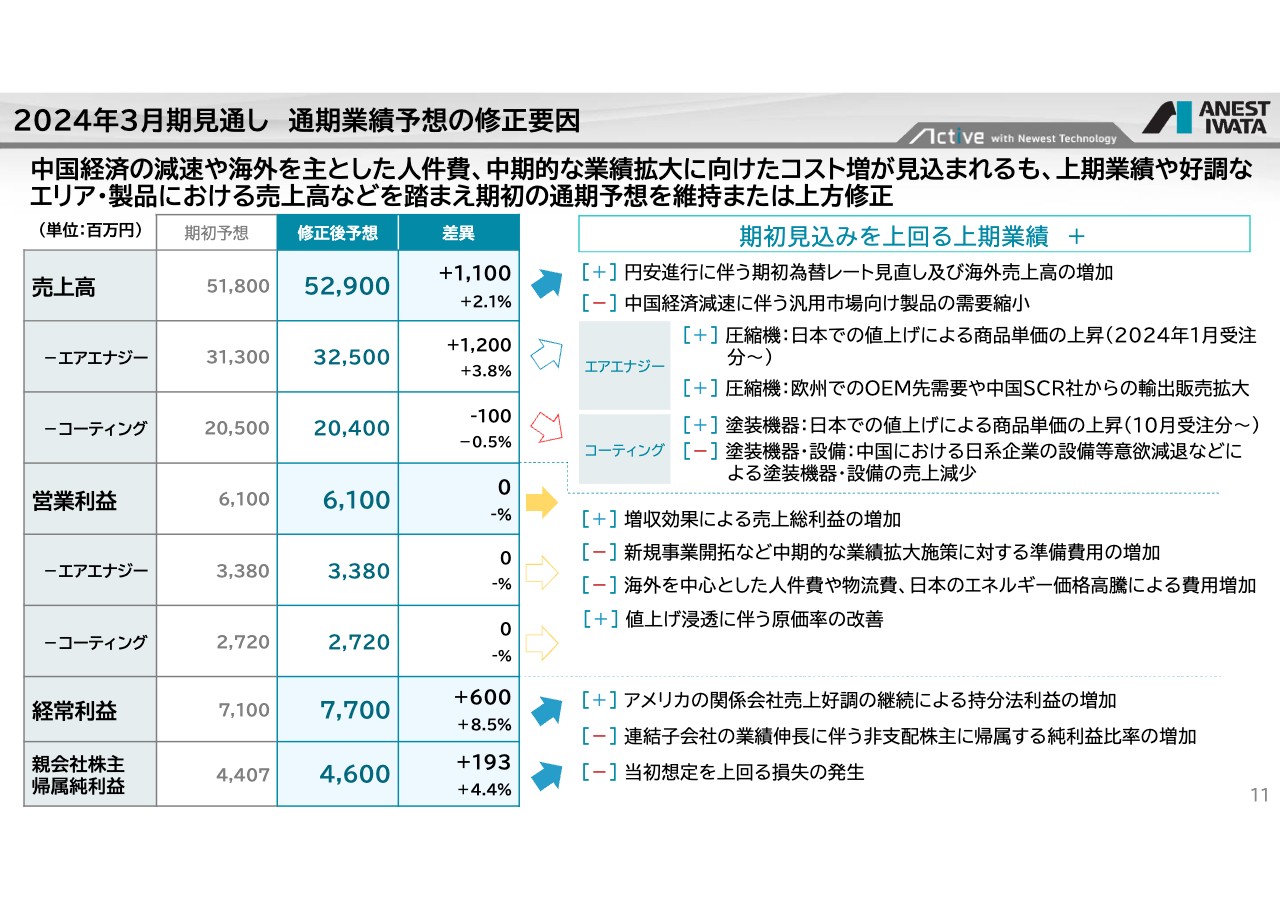

2024年3月期見通し 通期業績予想の修正要因

スライドには、この変更の中身について記載しています。売上高については先ほどお話ししたとおり、海外の需要は引き続き安定して伸びていくだろうと考え、プラスに見ています。ただし、中国においては、中国から海外に輸出する分ではなくて、中国の国内で消費する分については、やはりまだかなりの不安があることから、マイナスで見ています。

加えて、エアエナジー事業では値上げをもう一段行うため、売上の増加と利益の増加が出てくると思います。

逆に、マイナスの要因としては、先ほどお話ししたとおり、海外を中心とした人件費や物流費、さらに日本のエネルギー価格の高騰によって、費用がかなり上がるだろうと見ています。営業利益を据え置くと、「またか」と言われるとは思いますが、ここはかなり堅く見ているとご理解いただければと思います。

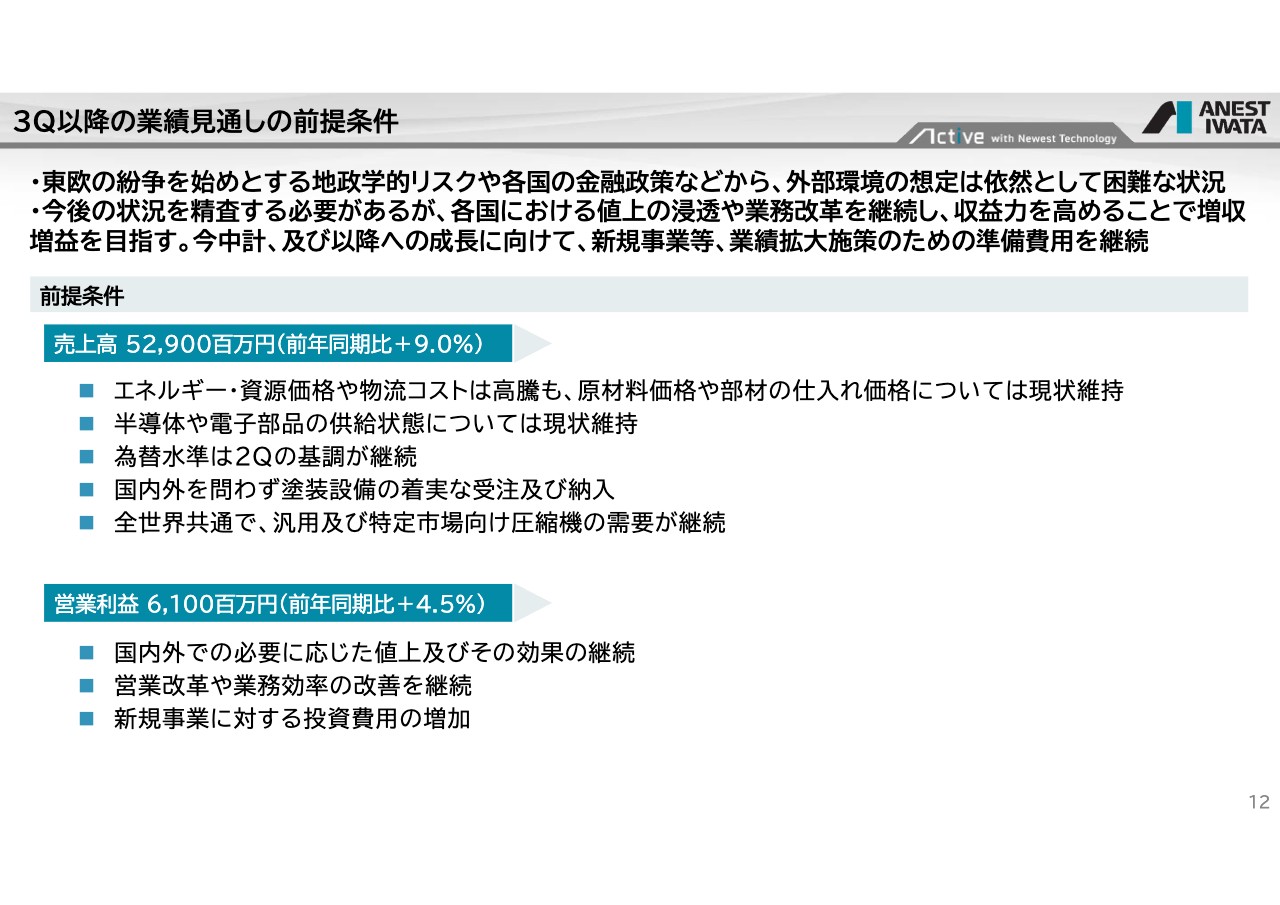

3Q以降の業績見通しの前提条件

スライドには、この見通しに対する前提条件がいくつか記載してあります。先ほどお話ししたように、エネルギーや資源価格がまだ上がってくると思っていることが1つです。そのほか、原材料価格や部材の仕入れは、かなり落ち着いてきているため、上がってくるのはエネルギーや物流コストだろうと思っています。

また、コロナ禍の際もそうだったのですが、半導体部品や電子部品の入手が非常に難しいということをお話ししていたものの、こちらについてはかなり落ち着いてきました。今はリードタイム等を含めて、生産ができない、出荷ができないというようなことはほぼなくなっている状況です。

営業利益に関しては、値上げをしていきます。何でもかんでも値上げするわけではありませんが、引き続き、チャンスがあれば値上げを行っていきたいと考えています。ご承知のとおり、当社のスプレーガンは国内シェアがおおよそ70パーセント以上ありますし、海外でも20パーセントを超えている状況です。さらに、コンプレッサも国内では相応のシェアをいただいていることもあり、比較的値上げをしやすい環境を継続しているため、チャンスがあれば値上げを行っていきたいと思っています。

<参考情報>トピックス

スライドには、参考のトピックスを記載しています。左側は「統合報告書」で、9月にコーポレートサイトに公開したため、ぜひ見ていただければと思います。

右側は、国際展示場への出展事例です。「HANNOVER」と記載してありますが、昔はよく「ハノーバー」と言っていたものの、最近は「ハノーファー」という言い方をしています。こちらはリアルの展示会で、私も行ってきましたが非常に盛況でした。一時、リアルな展示がなくなったものの、やはりこのようなものもまだ継続していますので、集客を含めて非常に効果が高かったと思っています。

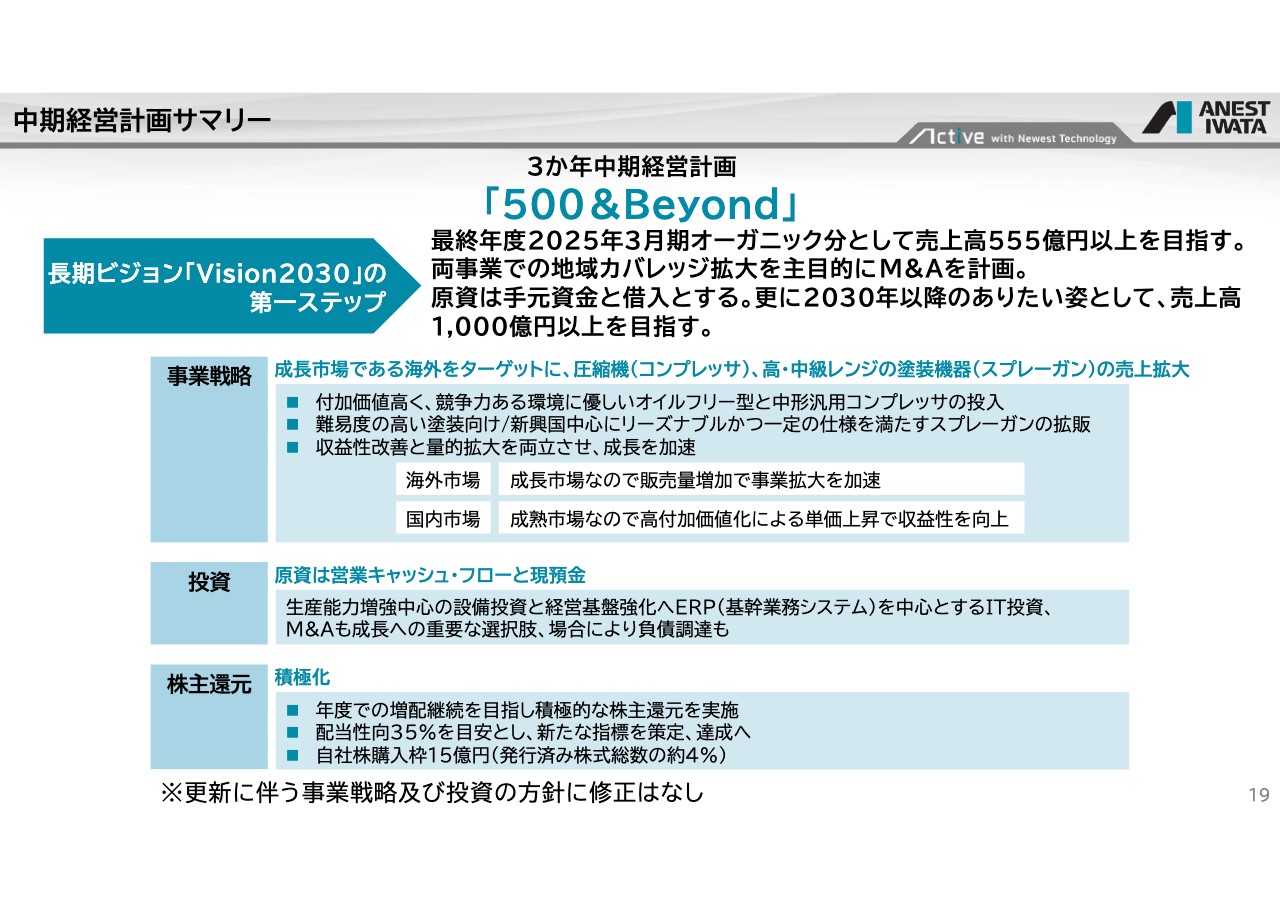

中期経営計画サマリー

続いて、2022年からの中期経営計画について、開示内容を見直しているため、こちらを少しご案内したいと思います。変化がないところはご説明を割愛します。

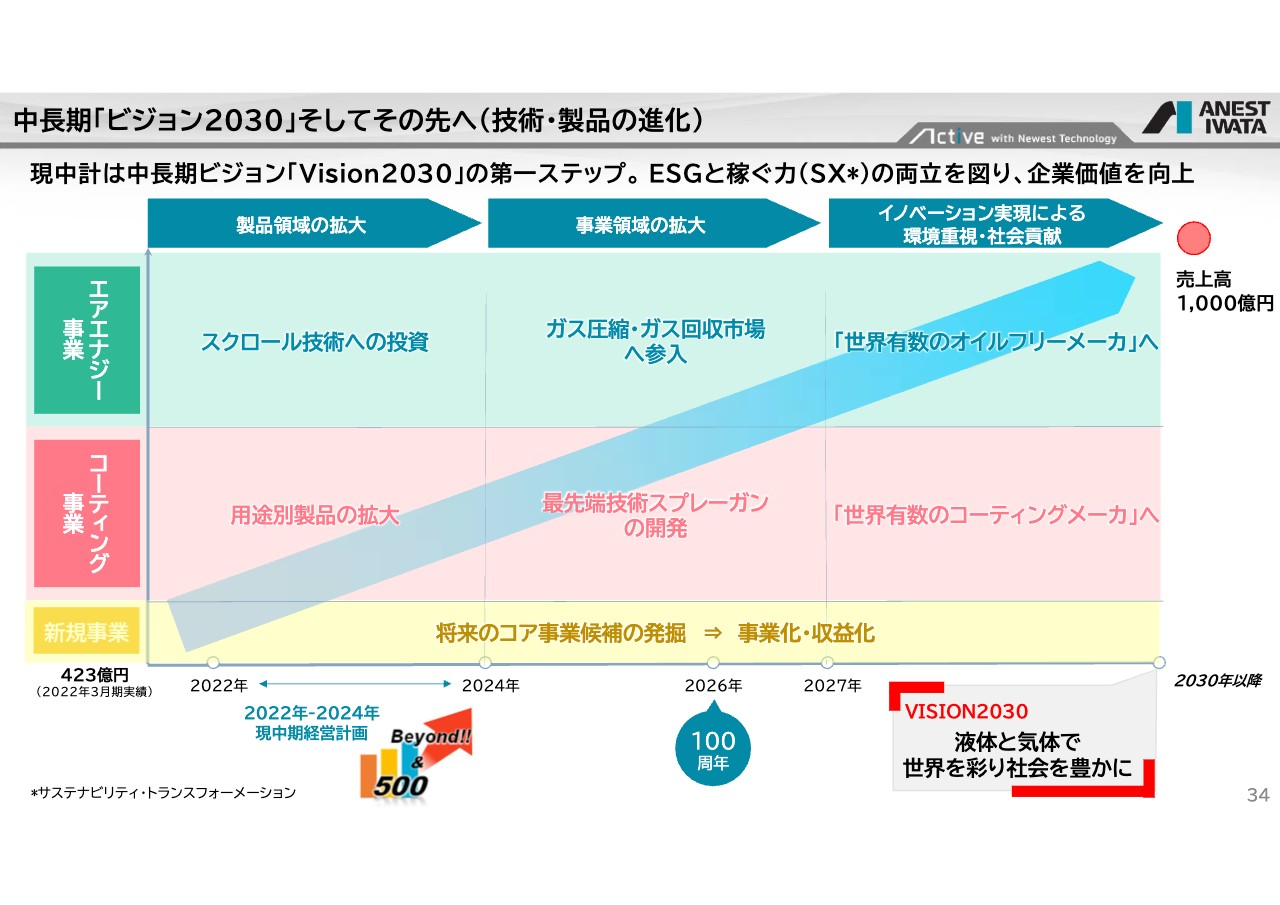

2022年から始まった中期経営計画については、長期ビジョンの第1ステップということで、「500&Beyond」を掲げました。これは、売上高500億円をまず達成した上で、そこで終わらずに、次の1,000億円に行くまでの準備をしっかりしようということです。

見直しの内容としては、売上高500億円は達成できる見込みであることから、555億円に目標を変更しています。次のステップである1,000億円に向けて、施策としては大きく変えていません。

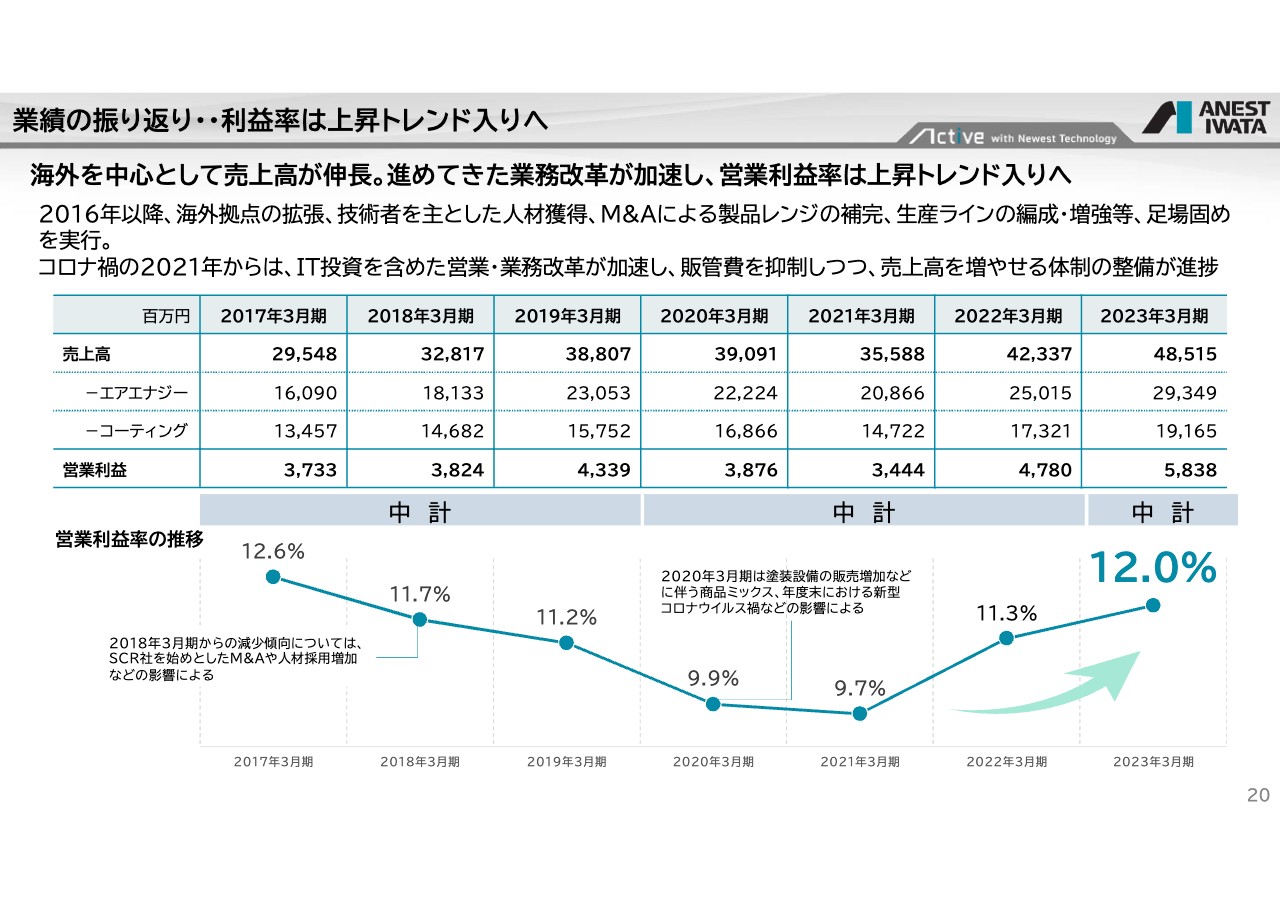

業績の振り返り・・利益率は上昇トレンド入りへ

業績の振り返りです。営業利益については一時期9.7パーセントまで落ち込みましたが、現在は11パーセントを超えた状態まで来ています。

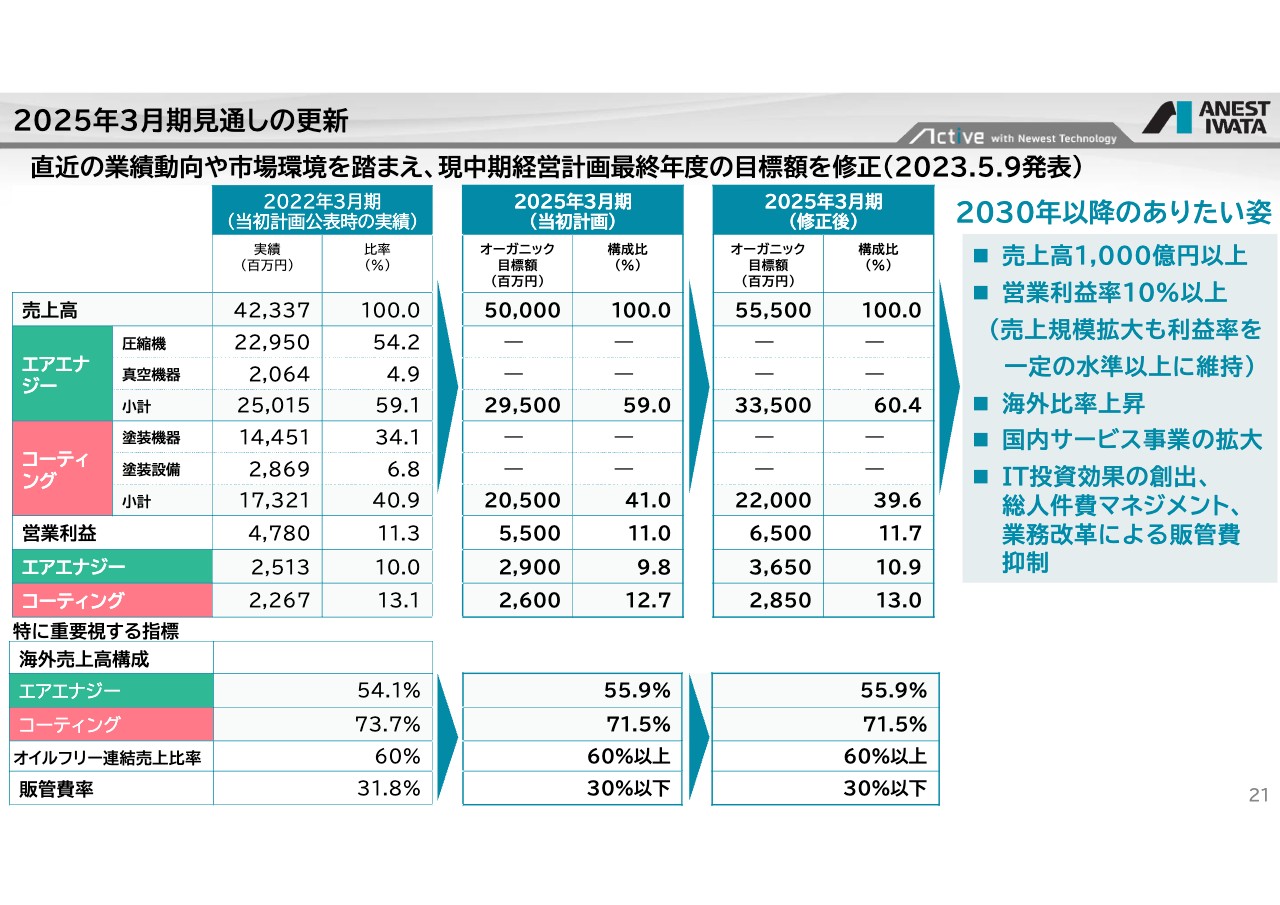

2025年3月期見通しの更新

当初の中期目標としては、スライド中央に記載の「オーガニックで売上高500億円」でしたが、修正後は555億円としています。営業利益についても55億円、構成比11パーセントであったところを、65億円まで持っていこうと変更しています。

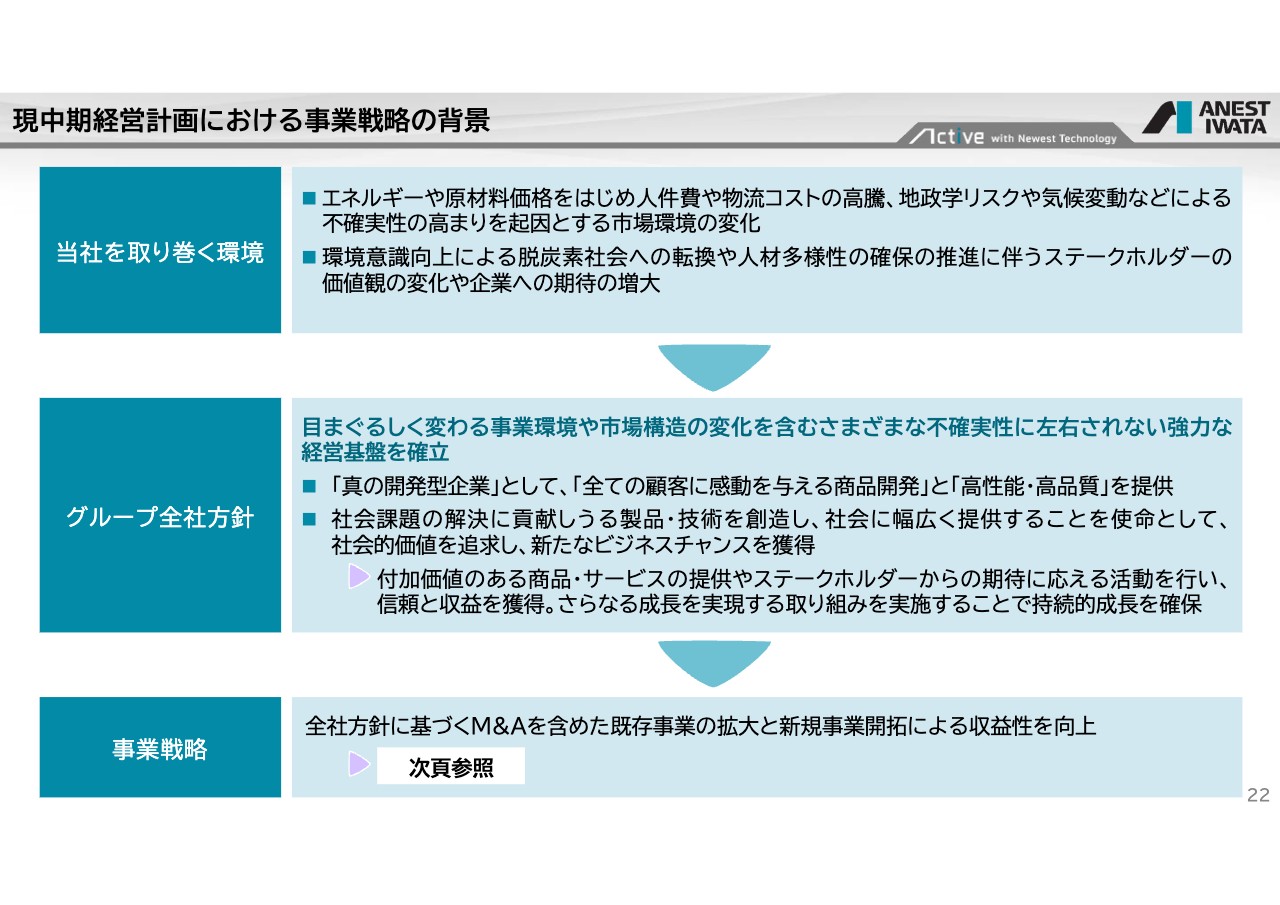

現中期経営計画における事業戦略の背景

スライドには、中期経営計画を立てるにあたって、どんなことを考えていこうかという事業戦略の背景を記載しています。いろいろと記載してはいるものの、やはりこの中期に何とか実現していきたいのは、中央に記載してある「真の開発型企業」の確立です。

当社は産業機械メーカーですので、継続して成長していくためにはきちんと技術力をつけて、新製品を連続的に出していくのが一番だと思っています。そのために、人的投資を含めた投資をしっかりとやり遂げて、次のステップに上がっていきたいと考えています。

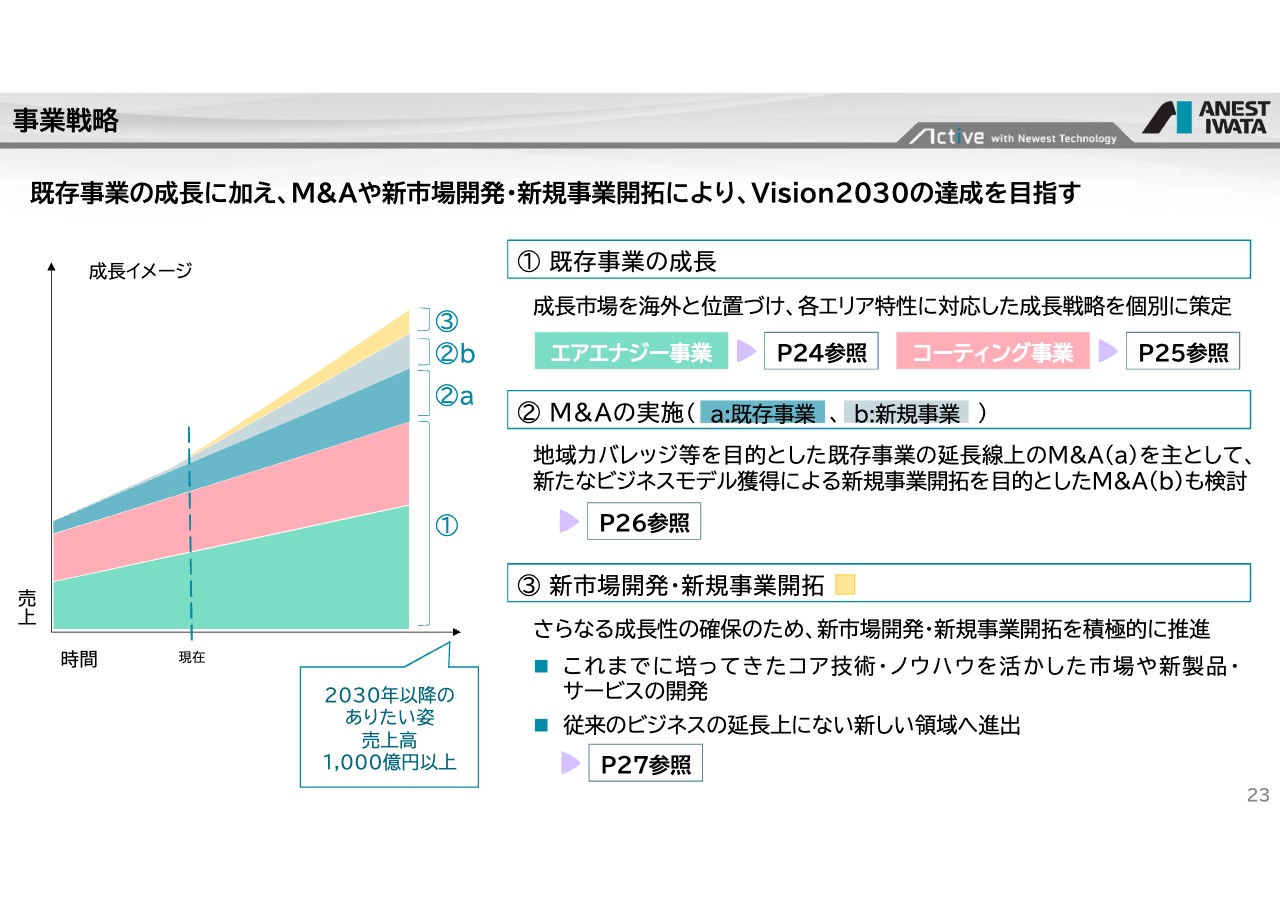

事業戦略

事業戦略のイメージです。スライドの図のようなかたちで積み上げていきたいと考えています。1点目としては既存領域である緑色のエアエナジー事業、ピンク色のコーティング事業を伸ばしていきます。

どちらかというと緑色が多く、ピンク色は緑色に比べれば少なく見えると思いますが、これは伸びしろの大きなエアエナジー事業をもう一段伸ばしていこうと考えているためです。コーティング事業については、きちんと利益を取っていこうと考えています。

特に、エアエナジー事業については、世界シェアもまだ1パーセントということからまだ伸びしろがあると考えています。前回の決算説明会で「もっと伸びないのか?」というご質問をいただきましたが、これは売上規模のシェアであることから、20パーセント、30パーセントに上げていくのはなかなか難しいです。ただし、1パーセントを2パーセントに上げていくことはできると思います。

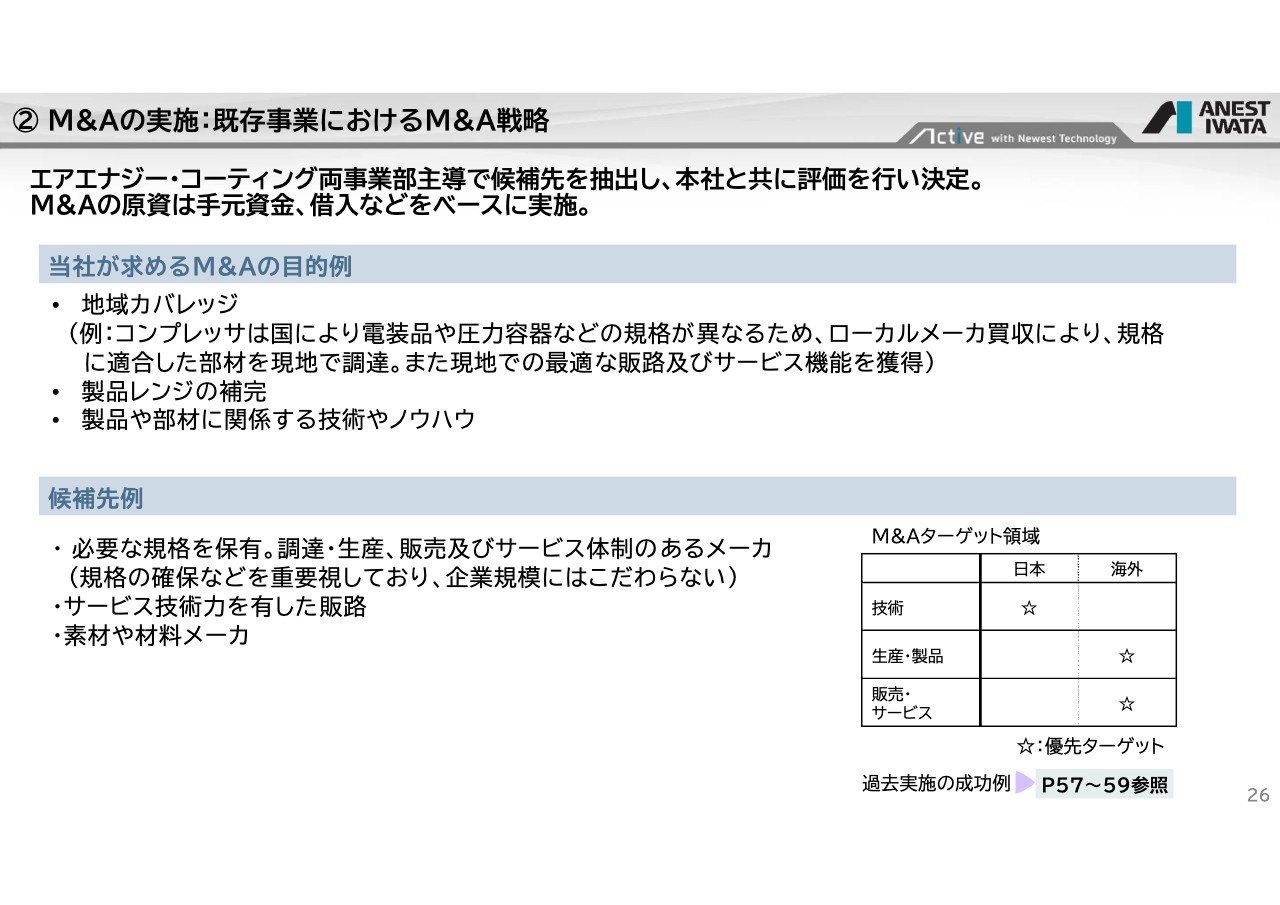

2点目としては、M&Aを行っていきます。スライド26ページには「地域カバレッジ」について記載していますが、自分たちでできないところはきちんとM&Aを行っていこうということで、調査を含めてかなり力を入れて実施しています。

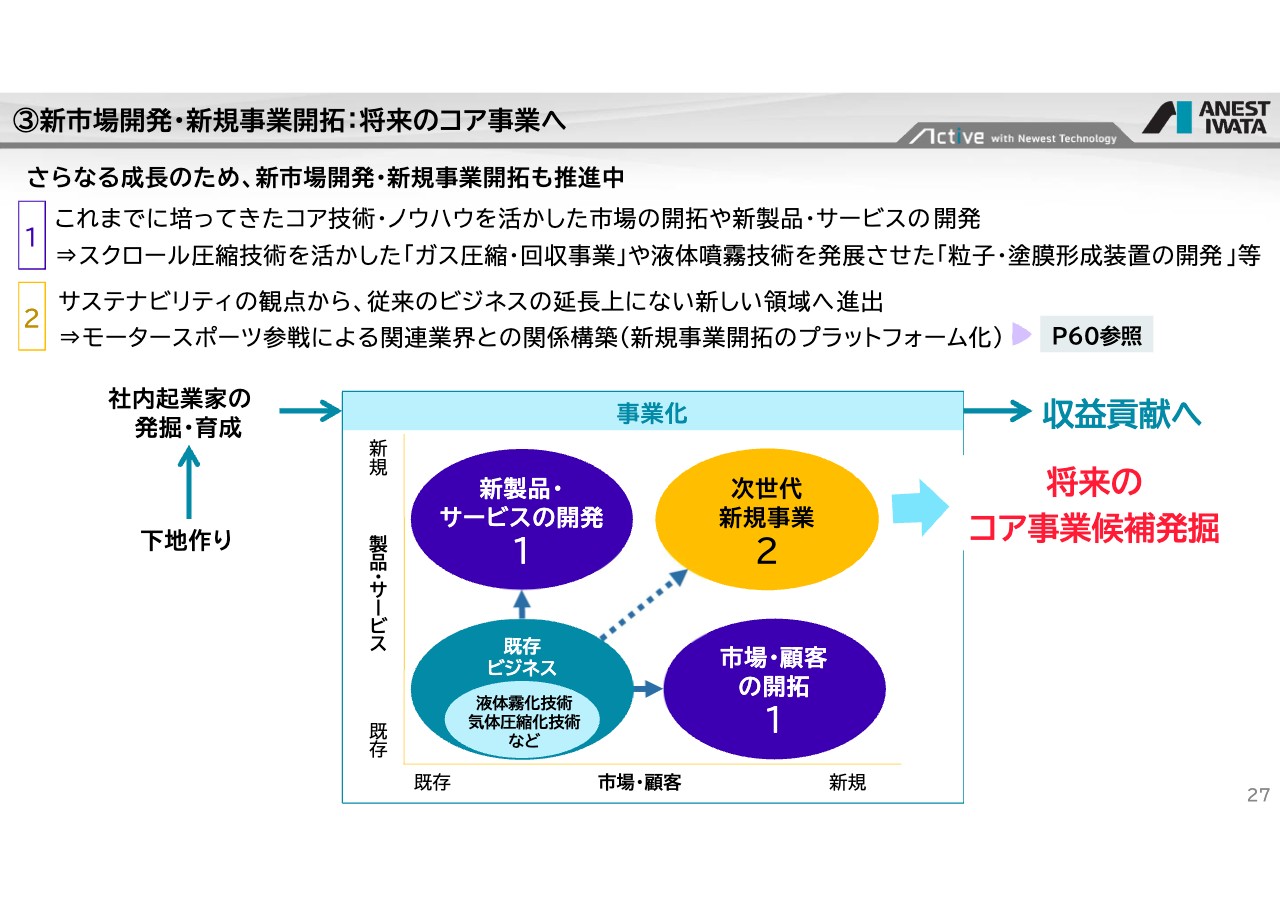

3点目としては、新市場開発と新規事業開拓です。ここ何回かの説明会の中で、新市場開発と新規事業を同列にとらえた方がいらっしゃって、「飛び地ではなくて、きちんと既存領域にも取り組んだらどうだ?」というアドバイスも多くいただきました。

ここで言っている内容は何かというと、1つは新市場開発であり、これまで培ってきたようなコア技術やノウハウを活かした新製品で、新しいサービスや市場に向かっていくことです。そして、もう1つが新規事業であり、飛び地です。つまり、飛び地がすぐに新たな事業として成立するとは思っていません。あくまでも、既存の技術やノウハウを活かして、新しい市場を開拓するということを優先したいと考えています。

これはずっと取り組んできた内容で、先ほどお話しした車載のコンプレッサや医療用のコンプレッサがまさしくそのようなものであり、新しいアプリケーションを創造して、新しい市場を開拓していくということはどんどん行っていきたいと考えています。それとは別に、飛び地はじっくり育成しながら持っていきたいことであるため、すぐに計画に入れられるような数字ではないということをご理解ください。

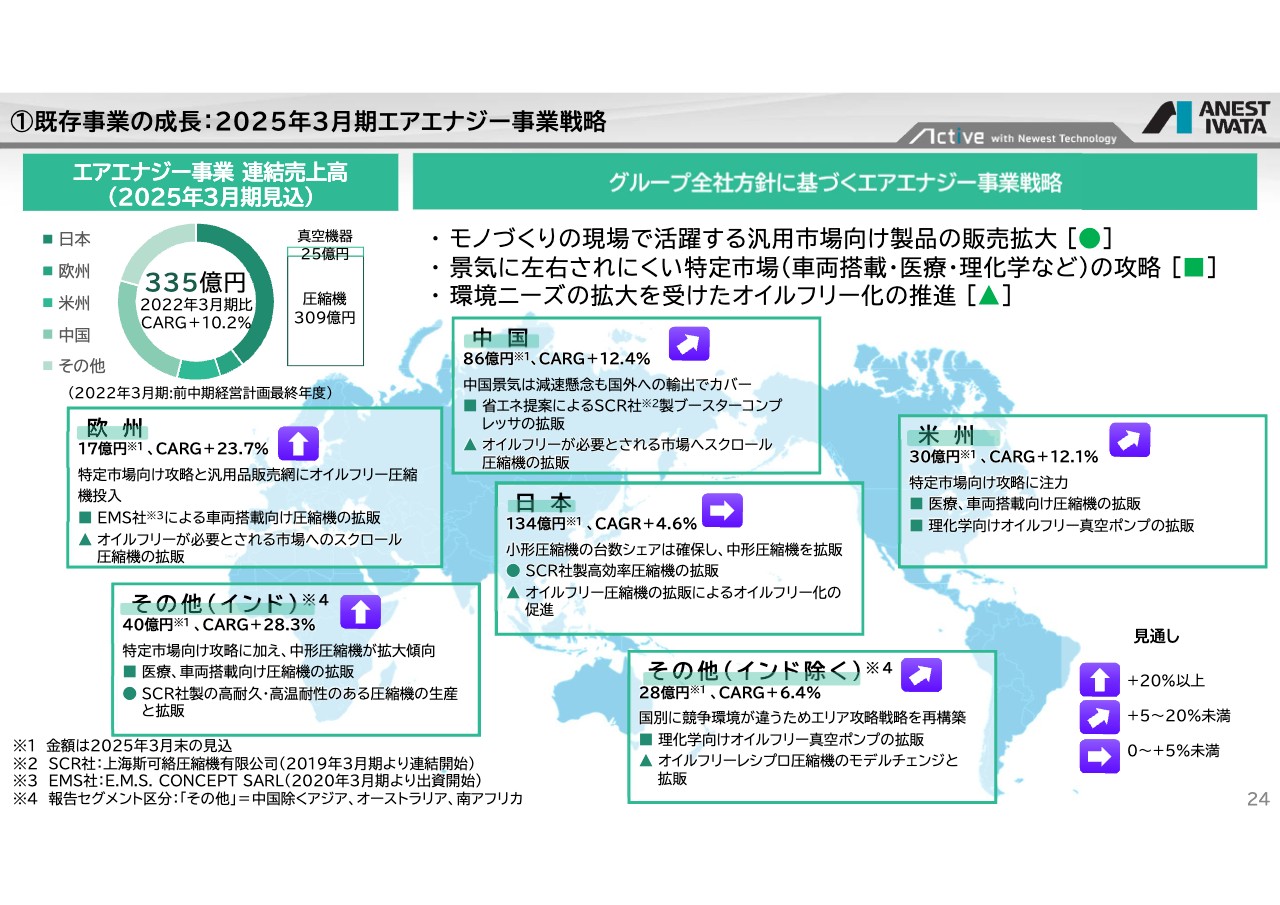

①既存事業の成長:2025年3月期エアエナジー事業戦略

既存事業の成長についての考え方です。エアエナジー事業では、2025年3月期に売上高335億円まで持っていきたいと考えています。内訳としては、真空機器が25億、圧縮機が309億円です。

スライドには、エリアごとに矢印を記しています。見通しとして、20パーセント以上伸びるところは縦に、5パーセントから20パーセントは斜め、横ばいのところは矢印が横を向いていると考えていただければと思います。

エアエナジー事業全体の考え方として、まずは工場で使われる汎用コンプレッサを拡大していきたいと思っています。その上で、新しいアプリケーションを創造し、景気に左右されにくい車載や医療、理化学などの特定市場を攻略していきます。また、コンプレッサのオイルフリー化も推進していきます。

つまり、汎用市場という「面」はきちんと押さえながら、伸ばすべき特定市場に手を入れ、 オイルフリーを武器に戦うという3本柱がエアエナジー事業の成長戦略です。

特定市場の攻略に向けて、特に欧州とインドに注力する予定です。欧州は大きな市場でありながら売上高は17億円に届いていません。今後さらに製品を投入していきたいと考えています。また、国としても成長しているインドは、現状では日本のスクロールコンプレッサを送ってアッセンブリしていますが、今後はSCR社製品の拡販を図りながら売上を伸ばしていきたいと思っています。

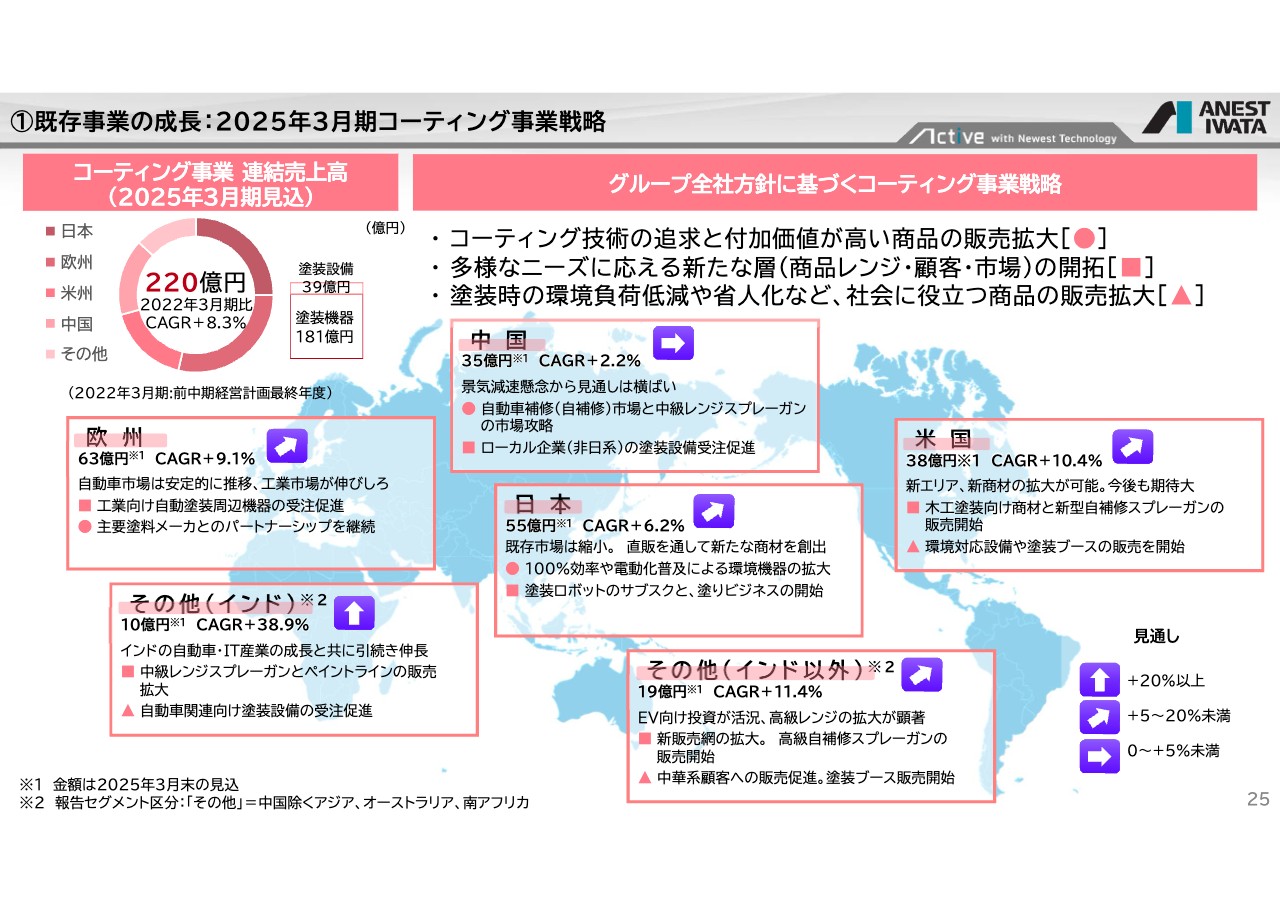

①既存事業の成長:2025年3月期コーティング事業戦略

コーティング事業は、2025年3月期の売上高が220億円、塗装設備は39億円、塗装機器は181億円を見込んでいます。

戦略として、コーティング技術を追求し、付加価値が高い商品の販売拡大を狙います。当社のコーティング事業は世界シェアのトップ3に入りますが、そこからさらに抜きん出るために、さらに技術を磨いて付加価値を生む必要があると考えています。

また、多様なニーズに応えるために新たな層の開拓も進めていきます。当社の商品の多くはハイレンジのスプレーガンですが、インドやASEANにおける中級レンジのニーズにも応えられるよう、商品を提供していきたいと思います。

さらに、塗装はまだ環境負荷が高い作業ですので、こちらを低減していきます。また、きつい作業でもあることから、省人化・自動化にも取り組んでいきます。

コーティング事業において伸ばしていきたい市場はインドです。それに加えて、特にスプレーガンについては、欧州で勝たない限り他国では勝てないため、まずは欧州市場を攻略することが重要だと考えています。欧州の塗料メーカーのカタログに当社のスプレーガンを載せていただき、「アネスト岩田のスプレーガンがいいですよ」と世界に向けて積極的にアピールしていきたいと思います。

② M&Aの実施:既存事業におけるM&A戦略

M&Aについては、現預金を積んできたこともあり、かなり力を入れて進めているのですが、相手があることですので振られてしまったり、調べてみるとあまり良くない会社だったりすることもあります。そのため、検討している数は多いのですが、なかなか実を結んでいません。今後とも手を緩めずに取り組んでいきたいと考えています。

③新市場開発・新規事業開拓:将来のコア事業へ

新市場開発・新規事業開拓についてです。スライドの表は横軸が市場やお客さま、縦軸が商品やサービスを表しています。

紫色で囲んだ「1」の領域において、新しいアプリケーションを作っていきたいと考えています。中期においても、さっそく新しいものが出てくると思います。オレンジ色で囲んだ「2」の領域が飛び地の部分であり、すぐには業績につながらないかもしれませんが、しっかりと育てていきたいと思っています。

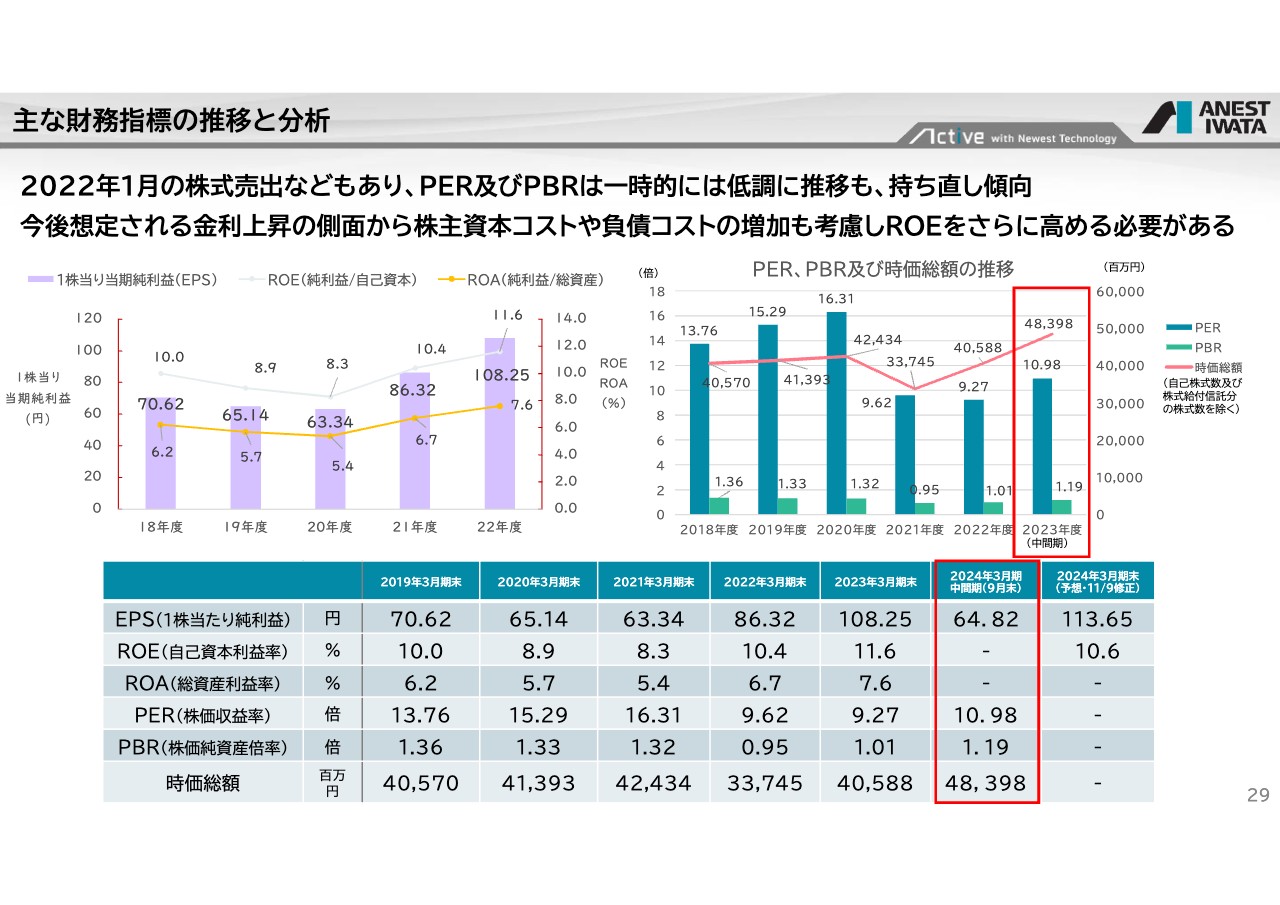

主な財務指標の推移と分析

資本政策についてご説明します。こちらのスライドでは、東証の要請に基づいて財務状況をグラフにまとめました。PBRなどは一時は落ちていましたが、若干復活しています。

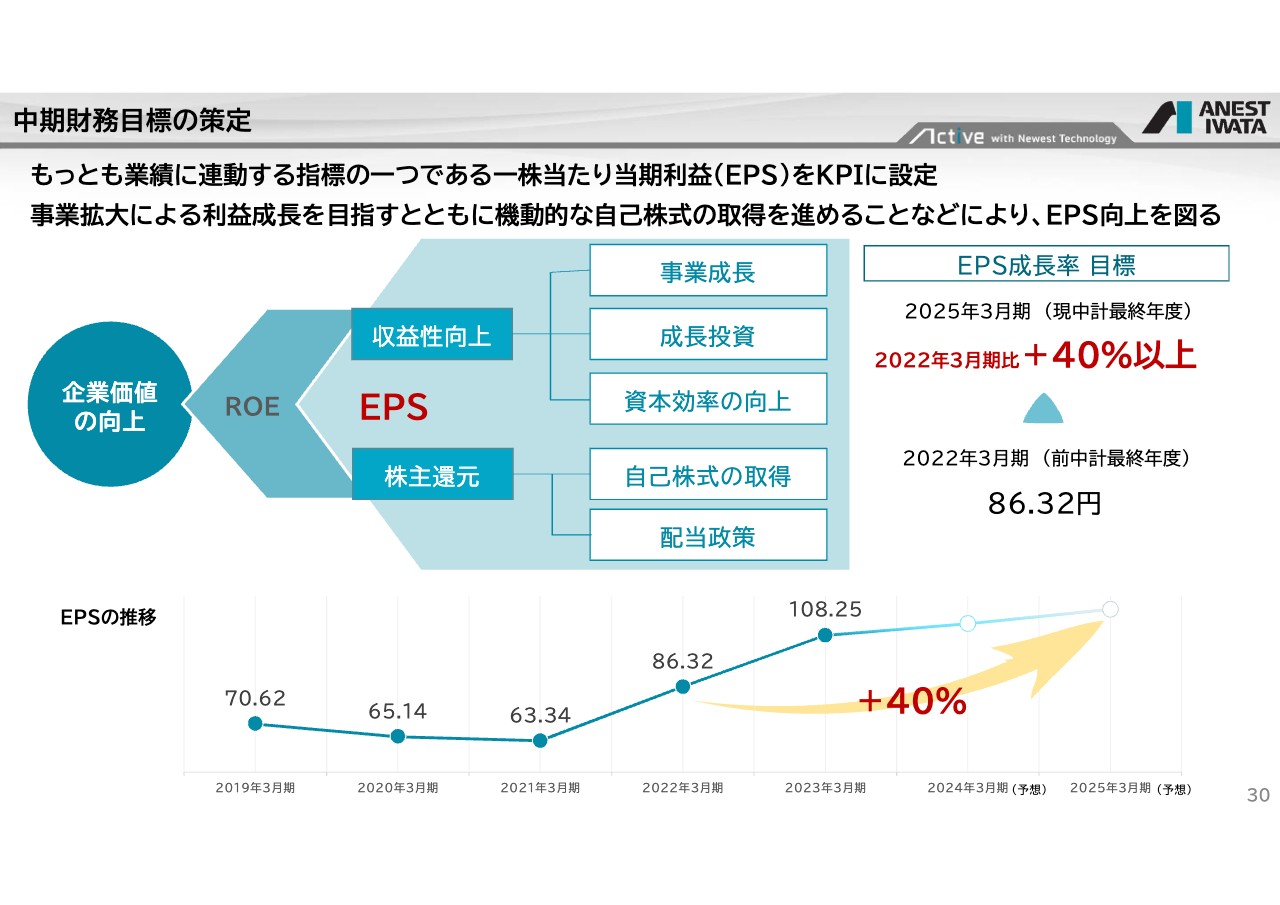

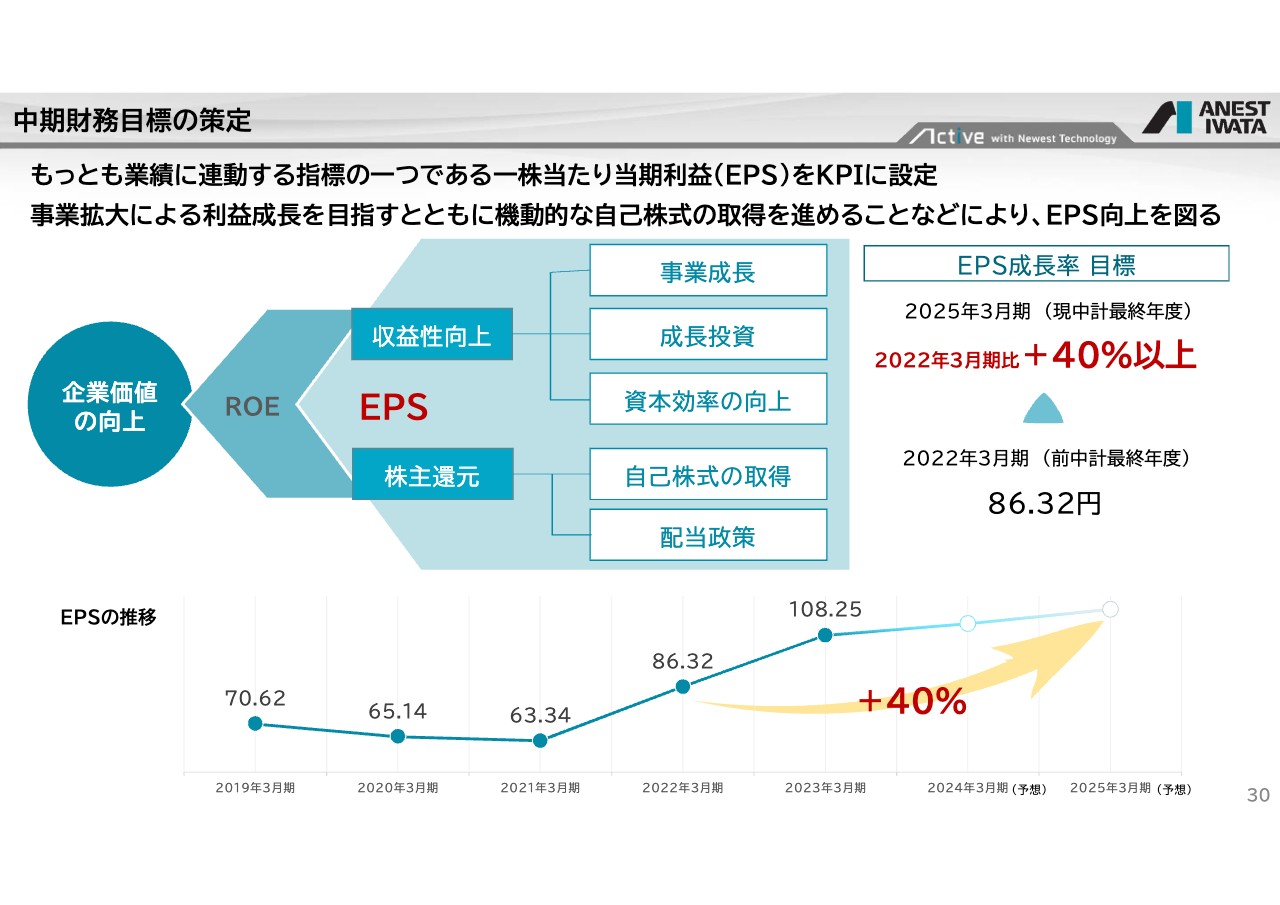

中期財務目標の策定

中期の財務目標です。社内外取締役や執行役員を含めて協議し、自分たちで出せる評価指標を設定したいとの考えから、この中期においてはEPS(一株当たり当期利益)を増やす活動を行うことを評価指標に設定しました。

収益性の向上を第一に考えて、株主還元も積極的に行います。自己株式の取得を含め、株式を減らしながらEPSを増やしていきたいと考えています。

KPIとしては成長率を見るのがよいと考えており、2025年3月期には、2022年3月期のEPS比プラス40パーセント以上の成長率を目標に活動を進めていきます。具体的にいくつという数字を出したほうがよいという意見もあるかと思いますが、ここでは「プラス40パーセント以上」という言い方にさせてください。

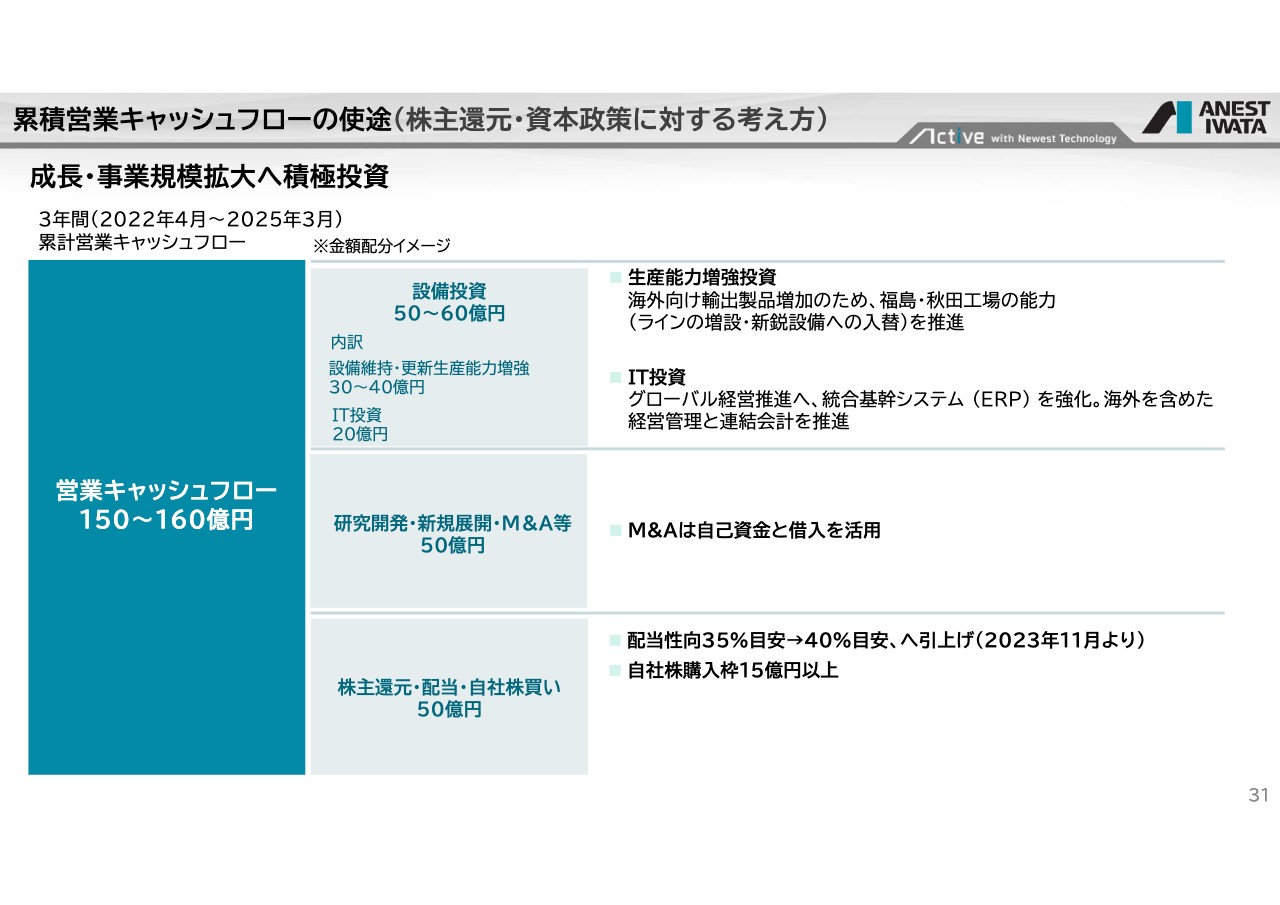

累積営業キャッシュフローの使途(株主還元・資本政策に対する考え方)

当期の現金及び現金同等物は131億円まで増加しました。使途としては、成長のための設備投資、研究開発投資、株主還元・配当・自社株買いを予定しています。

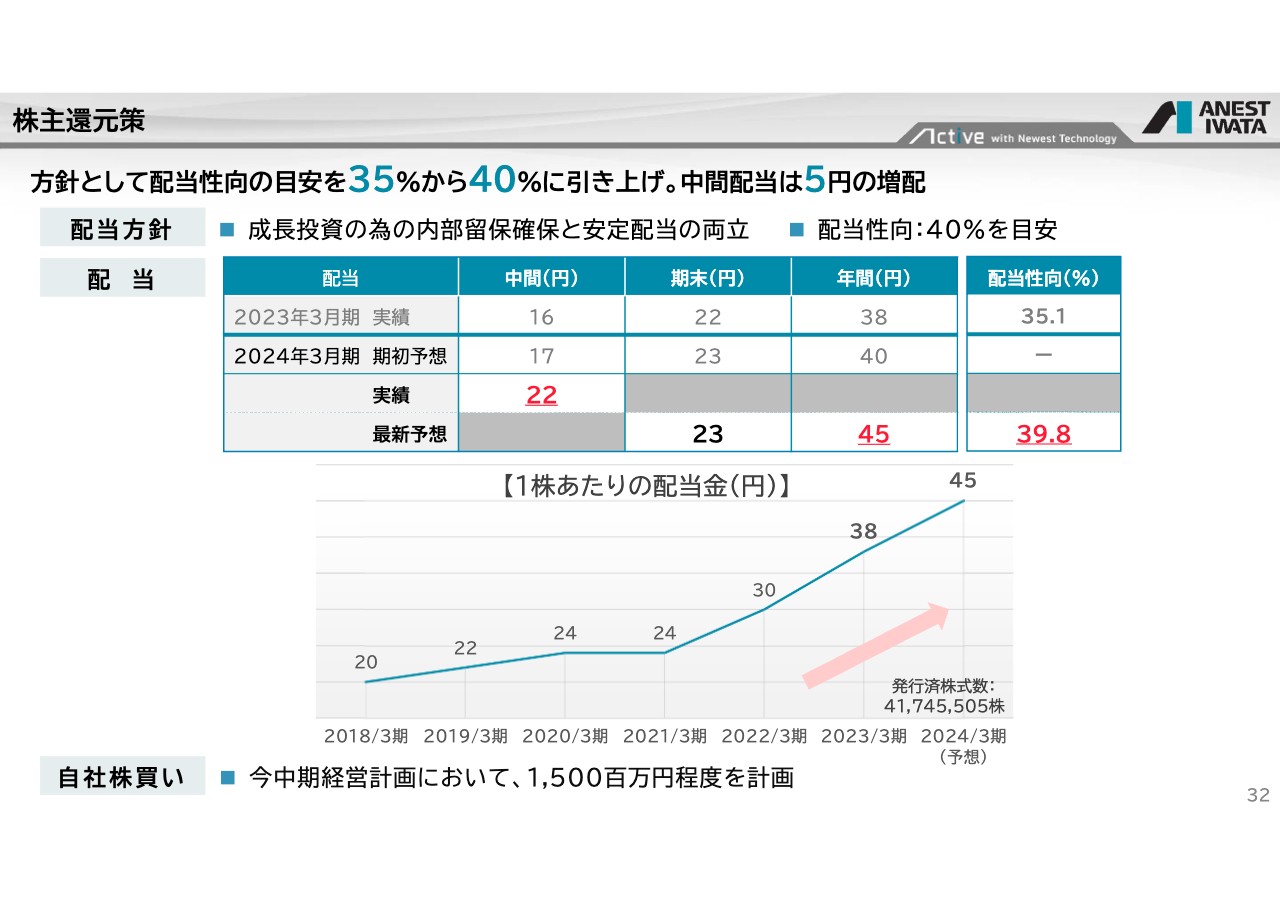

株主還元策

株主還元の方針です。従来は配当性向35パーセントを目安に進めてきたところ、40パーセントまで引き上げました。

今期の実績ですが、期初予想17円から5円増配し、22円としています。期末配当は期初予想の23円を据え置きする予定で、年間配当は45円、配当性向39.8パーセントとなる見込みです。

自社株買いについても、この中期に15億円と設定していますので、時期を見計らって必ず実施したいと思います。

売上1,000億円企業を視野に

引き続き、2030年代に売上高1,000億円を達成できるよう活動していきます。

中長期「ビジョン2030」そしてその先へ(技術・製品の進化)

特にエアエナジー事業について、現在はスクロール技術を磨き上げている時期です。空気の圧縮から、将来的にはガス圧縮・ガス回収の市場にも参入する予定です。

コーティング事業は用途別製品の拡大を図っています。この中期以降は最先端のスプレーガンを開発し、現在の3強状態から抜きん出ていきたいと考えています。

以降のスライドは参考資料ですので、ご覧ください。私からのご説明は以上です。

質疑応答:2024年3月期下期の業績予想について

質問者:今期の予想について、上期は非常に好調だったのに対し、下期は当初予想からやや下がっています。これは、中国を中心とするアジアの動向を懸念しているのでしょうか? インドはかなり好調とのことでしたが、状況に変化があったのでしょうか?

深瀬:下期の売上について、決して悲観はしていません。アネスト岩田らしいと言えるかもしれませんが、利益はかなり保守的に見ており、数字は据え置きしている状況です。

ご指摘のとおり、一番の理由は中国への懸念です。まだ現地に行けていないのですが、話を聞く限り、周辺の産業機械を含めて、国内需要は良くないようです。自分の目で見てきますので、今後の状況次第で対策を検討したいと考えています。

また、エネルギー価格の上昇も懸念材料です。値上げが止まる気配がなく、12月にはまた1.5倍ぐらい上がるという話があります。我々のようにモノを作っている企業にとって、エネルギー価格は億単位のコストになりますので、かなり心配しています。そのような背景から、利益については保守的に設定しています。

また、インドの売上高は一時と比較して勢いは落ちたものの、現在も決して悪い状況ではなく、他国よりはるかに成長しています。現在は、現地の圧縮機の生産設備を倍増している最中で、工場が完成すれば、また一段と伸びていくのではないかと思います。

質疑応答:エアエナジー事業の利益率について

質問者:エアエナジー事業の利益率がやや低下しているようですが、背景を教えてください。

深瀬:原価率は良くなっていますので、利益率が低下しているというよりも、一時的に販管費が増加している状態だと考えています。「HANNOVER MESSE」の出展料はかなり高額ですので、そのあたりのコストが影響しています。販管費として使った分は、翌年以降にしっかりと売上・利益に反映できるよう取り組んでいる状況です。

質疑応答:「HANNOVER MESSE」出展の効果について

質問者:「HANNOVER MESSE」の展示は非常に大規模だったとのことですが、具体的な効果はあったのでしょうか?

深瀬:「HANNOVER MESSE」はアネスト岩田と中国のSCR社との共同出展となり、2社の商品群が揃ったことで規模が大きくなりました。アネスト岩田の商品が高評価だったのはもちろんですが、SCR社を欧州にアピールできたことは大きな意味があったと思います。

中国国内の需要はやや冷え込み始めている一方で、中国からの輸出ビジネスはまだ伸びています。SCR社の海外ビジネスも非常に伸びており、特に東欧市場に向けて拡大しています。

「HANNOVER MESSE」の開催地はドイツですから、出展をきっかけに西欧での知名度向上が期待できます。現在はルートの選定を進めている状況で、具体的なビジネスにつながる大きな成果が上げられたと思っています。

質疑応答:上期の経常利益と持分法利益増加の背景、及び来期の経常利益と当期利益の見通しについて

質問者:上期の経常利益と持分法利益が予想以上に増加した背景は何だったのでしょうか? また、中期経営計画では数字を出していないようですが、来期にかけての経常利益と当期利益の見通しについて、わかる範囲で教えてください。

深瀬:経常利益と持分法利益増加の背景として、1つには、おそらく為替差益が影響しています。

また、車載と医療ビジネスを担うアメリカの持分法会社であるパワーレックスイワタ社が大きく伸びていることも挙げられます。アネスト岩田グループからスクロールコンプレッサを提供し、パワーレックスイワタ社が車載用のコンプレッサに変えて販売しており、連結の業績には入ってこないのですが、持分法利益として伸びています。

来期の見通しについて、為替は不確実なため何とも言えませんが、基本的には今期と同じようなかたちで想定しています。特に持分法利益のほかにパートナーに取られてしまう非支配株主持分もあるため、そのあたりは今後考慮したいと思っています。

質疑応答:中国における需要動向について

質問者:中国の需要について、上期はリチウムイオン電池製造市場向けの圧縮機などが堅調だったとのことですが、下期や来期にかけてのトップラインの見通しを教えてください。

深瀬:中国のEV向け電池は特需的な要素があります。上期は電池関連のコンプレッサに加えて真空ポンプも堅調でしたが、この流れが下期以降も継続するとは考えておらず、需要減少を想定しています。

質問者:電池は厳しいということで、中国事業全体でも、下期についてはトップラインは厳しめに見たほうがよいですか?

深瀬:私どもは厳しいと見ています。当社のカテゴリー区分では、中国の会社の売上ですので、少し中が見えにくいです。先ほどお話ししたとおり、中国国内から輸出している分については、決して悪くありません。ただし、中国国内の需要はあまり良くないという見方であると、ご理解いただきたいです。

今後も、アネスト岩田の中国のカテゴリーが下がっていくかというと、そうではないかもしれません。中国国外向けはもっと伸びる可能性もありますので、今のところはまだわからないです。

質疑応答:来期に向けての見通しについて

質問者:中期経営計画について、2025年3月期の営業利益65億円は5月に発表した計画から変えていないかと思います。何とも言いにくいとは思いますが、今期の計画自体は上方修正している中、来期の目標値はもう少し上にいく余地がありますか? むしろコストが上がっているため、利益が厳しくなりそうなのか、来期に向けてのニュアンスを教えてください。

深瀬:いつもお叱りを受けてしまいますが、保守的に見ているのは事実です。私どもは堅い数字を出したいと考えており、確実に達成させる目標値なのだとご理解いただければと思います。

ただし、EPSを指標にしましたので、きちんと利益を上げていかなければ、その指標が達成できないことになります。もちろんここで良しとせず、適切な投資とバランスを考えながらEPSを上げていくつもりです。

質疑応答:来期の製品の値上げについて

質問者:来期に向けて、さらなる製品の値上げをする考えはありますか?

深瀬:まず、値上げにはただ単にモノの値段を上げる場合と、バランスを取る場合があると思います。例えば、日本のスプレーガンは世界の価格の3分の1で、これは世界最安値です。これを変えていかなければいけないので、チャンスがあるというよりも、値段を上げていくことは当然の行動です。

昔と違い、今は3分の1の価格である日本のスプレーガンがECで簡単に世界に流れてしまいます。そうすると価格がどんどん崩れていきますので、日本のスプレーガン価格を上げていくことは、グローバル販売戦略の中で必須事項です。

ただし、日本のお客さまに「世界の価格が3倍だから、日本での売値も3倍にします」というのは通らない話です。ここはエネルギーコストや、他社の状況を踏まえた上で、適時チャンスがあれば上げていこうと考えています。

いずれ価格を上げていく方向なのは間違いありません。その時期については、周りを見ながら勘案し、実行していくとご理解いただければと思います。それができればさらに原価率、利益率も良くなるとお考えください。

質疑応答:原価率と販管費について

質問者:今期の見通しについて質問です。原価率と販管費について、原価率は中国の影響がどうなるか、トップラインがわからないかと思います。国内では値上げがある程度浸透しそうですので、電気代の値上げはカバーできるのでしょうか?

また、海外の人件費が上がっているとのお話や、「HANNOVER MESSE」への出展のお話もありました。販管費は上期よりも下期は増えるのか、どのようにイメージしていますか?

深瀬:まだわからないのですが、販管費の投資分は期末に集中するのが今までの傾向です。したがって、1月から3月に一気に使っていくことが多いのですが、注文した機械などが今、希望納期に入ってこない状況です。本来ならば今期末に使う予定が、翌期にずれこむ可能性があるため、下期のほうが販管費は少なくなるかもしれません。

質問者:今期の上期の販管費比率33.8パーセントは、どう評価していますか? 「HANNOVER MESSE」などいろいろあったため、仕方ないとお考えでしょうか?

深瀬:仕方ないのですが、高めだとは思っています。中期経営計画では30パーセントを見込んでいますので、下げる方向に持っていきたいと思っています。

質問者:いろいろと特殊要因はあるものの、大丈夫そうだというのが今の認識ですか?

深瀬:少なくとも据え置きで利益率を抑えたいと思っています。

質問者:原価率に関連して、日本では値上げをすることが難しいかと思いますが、競合がいる中で値上げをしていくことについての考えを教えてください。

深瀬:値上げは大事だと思っています。むしろ、私どもが断行することによって、競合も値上げしやすい状況にもなります。ただし、値上げを1月から実施するといっても、すぐに影響が出るわけではありませんので、徐々に良くなってくると思われます。

質疑応答:欧州とインドの見通しについて

質問者:中期経営計画の重点地域についてです。欧州はエアエナジー事業で、17億円程度まで大幅に伸ばしていきたいとのことですが、為替でもおそらく何パーセントかプラスになっているかと思います。実質的に大きく伸ばしていくために、OEMは軌道に乗っていく見通しですか?

また、インドについても4割ほど上げるという中で、設備投資が完了した段階で大きく伸びる見通しでしょうか?

深瀬:欧州については、1つは昔から行っているOEMが、また調子が良くなってきています。OEMはもっと減少すると考えていましたが、現状維持以上に良くなっている状況です。これが未来永劫、続くかどうかはわかりません。当然、競合が同じものを作るかもしれませんし、将来のことは不明ですが、現時点では良い状況です。

また、現在、欧州で伸びているのは車載関連です。EMS社はグループ会社ではなくあくまで投資している会社ですが、こちらで欧州の鉄道車両用コンプレッサをアッセンブリしています。

欧州の鉄道業界に入っていくには、そのような会社がないと参入できません。私どもがただ売り込んでも、規格が違うため買ってくれません。私どもが規格を取ればよい話ですが、非常に時間がかかりますし、言葉の壁も含めて難しい問題です。

そのため、欧州の事情に長けているEMS社と手を組んで、進めているところです。こちらが順調に伸びていますので、今後も伸びていくだろうと予測しています。

欧州に関しては、OEMと特定市場が伸びていくことに加えて、今まで参入できていなかった汎用市場についても計画しています。欧州には大手がひしめいているため、なかなか参入していなかったのですが、SCR社の中型機を手に入れたことと、「HANNOVER MESSE」 への出展で認知度も高くなってきました。先ほどお伝えした「面」の部分である汎用市場にはSCR社で参入し、特定市場はEMS社等と進め、OEMも伸ばしていこうと考えています。

インドについては、製品を作れないと売れないため、設備を大きくしていこうと考えています。生産能力を上げていくことで、また一段伸びていくと思っています。

質問者:設備の完成時期はいつですか?

深瀬:おそらく、来年ぐらいかと思われます。上期に着手したところですので、すぐには難しいかと思います。

質問者:来期には効いてきますか?

深瀬:来期には効かせないと遅いと考えています。

質疑応答:EPS成長率について

質問者:EPSは保守的に見ているという話ですが、今期の経常利益には為替差益が入ったため、今期の計画においてEPSはおそらく膨らんでいると思います。また、SCR社が健闘すると、少数株主利益が増えてくると思います。

EPS成長率40パーセントということは、EPSで120円ぐらいかと思いますが、そんなに簡単に達成できるのでしょうか?

深瀬:簡単ではないということですか?

質問者:今期はEPS113円との計画を出していますが、これには少し膨らんでいる部分も含んでいます。10パーセントまでいかないにしても、1桁後半ぐらいは成長率を伸ばさないといけないですし、営業利益でいうともっと伸ばさないといけませんよね?

深瀬:おっしゃるとおりです。簡単だとはまったく思っていません。最初にこの数字を出した時、「30パーセントが良いところだろう」という社内の反応もありましたし、今までの私どもならば30パーセントを目標としていたと思いますが、意気込みも含めて40パーセントを目標に掲げました。

今伸びているところはSCR社とインドのANEST IWATA MOTHERSON Private Ltd.社ですが、両方とも利益を持っていってしまうため、伸びてもその分が減ってしまいます。そのため、自社の営業利益を上げていかないと、EPS成長率は伸びないと十分理解しています。

質疑応答:スプレーガンの競合2社について

司会者:「スプレーガンの競合2社について、御社と比較した強み・弱みを教えてください。また、3強から抜け出すために、必要なポイントを何点か教えてください」というご質問です。

大澤健一氏:コーティング事業部を統括している大澤から回答します。心意気としては、必ず世界一になります。自己分析では現在、世界第2位だと思っています。細かい統計がないため自己評価になりますが、売上をあと50パーセントぐらい伸ばせば、間違いなく世界一のスプレーガンメーカーになれると思っています。

私どもの強みとしては、バランスの良いエリア戦略が挙げられます。おそらくアジア系のメーカーで、ここまで欧米、特に欧州で強い会社はないと思います。

深瀬からのご説明にもあったとおり、欧州で規格が決まるのがほとんどです。一部、環境対応で日本から始まる場合もありますが、私どもは日本での規格と欧州の規格の両方をハイブリッドで進めています。日本の細かい規格にも、ドイツ、フランスなどの規格にも対応し、両方向から攻めていけることが非常に強みだと思っています。

生産工場も日本だけでなく、欧州、中国、台湾と展開しており、このようなサプライチェーンも大きな強みです。BCPの観点からも、ここに私どもの強みがあると思っています。

他社の弱みというのは、なかなか難しいです。一方で私どもの弱みについても、自分たちではあまりないと思っていますが、やはり国内外での価格差がかなりあります。この差を詰めていくためには、日本、アジアでの値上げをしっかりと行っていくことが重要です。ここ数年取り組んでいるものの、為替や円安の影響で若干キャンセルされていますが、辛抱強く続けていきたいと思っています。

質疑応答:コンプレッサのオイルフリー化について

司会者:「オイルフリー化の障害になっているものがあれば教えてください。オイルフリー式とそれ以外の価格差、性能差、競合状況などについて教えてください」というご質問です。

深瀬:今、国内の私どもの商品レンジでのオイルフリー化率は、50パーセントから60パーセントぐらいだと思います。国内では私どもが一番高いレベルで、オイルフリー化を推進しているのは間違いないと思います。

ただし、おっしゃるとおり、オイルフリー式がすべて良いわけではありません。1つは、やはり価格がどうしても高くなる傾向にあります。モノ作りの精度も含め、オイルフリー式のほうが原価としては高くなってしまう傾向にあり、市場価格は通常のオイル式に比べて高くなります。

もう1つは、性能というよりも耐久性です。長く使うという面においても、オイル式にはまだかなわない部分もあるかと思います。そのため、商品のスペックや価格においても、オイルフリー式がオイル式には劣るのは事実です。

しかし、これからもずっとオイル式を使い続けることはあり得ないと思います。これから医療や食品、薬などにコンプレッサがどんどん使われていくようになると、このような製品にはオイル式は使えません。そのため、オイルフリー化していく流れは間違いないと思います。

私どもとしては、いかにオイルフリー式をお客さまの手に届けやすくするかを、いろいろと考えています。スペックと価格がもう一段ひっくり返れば、オイルフリー化はずっと進むと思います。

競合については、例えばスクロールという機構については、いろいろな会社が作り始めています。しかし、生産規模も含めて、まだアネスト岩田の優位性は高いと考えていますので、負けることはないだろうと思います。

さらに、先ほどお話ししたとおり、スクロールをもう一段進化させることを大きなテーマとして、進めています。もうしばらくしたら、一段レベルの高いオイルフリー式のスクロールコンプレッサをお出しできると思いますので、今後にご期待ください。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6381

|

1,662.0

(03/06)

|

-8.0

(-0.47%)

|

関連銘柄の最新ニュース

-

決算マイナス・インパクト銘柄 【東証プライム】引け後 … IHI、... 02/12 16:27

-

決算マイナス・インパクト銘柄 【東証プライム】寄付 … IHI、ホ... 02/12 09:28

-

アネスト岩田、4-12月期(3Q累計)経常が9%減益で着地・10-... 02/10 15:30

-

アネスト岩田(6381) 2026年3月期第3四半期決算補足説明資料 02/10 15:30

-

アネスト岩田(6381) 2026年3月期第3四半期決算短信〔日本... 02/10 15:30

新着ニュース

新着ニュース一覧-

03/07 20:30

-

03/07 20:10

-

03/07 19:30

-