【QAあり】ブリーチ、新規ジャンルの売上が拡大 2Q以降、収益の柱となるコア商材を積み上げ業績拡大を見込む

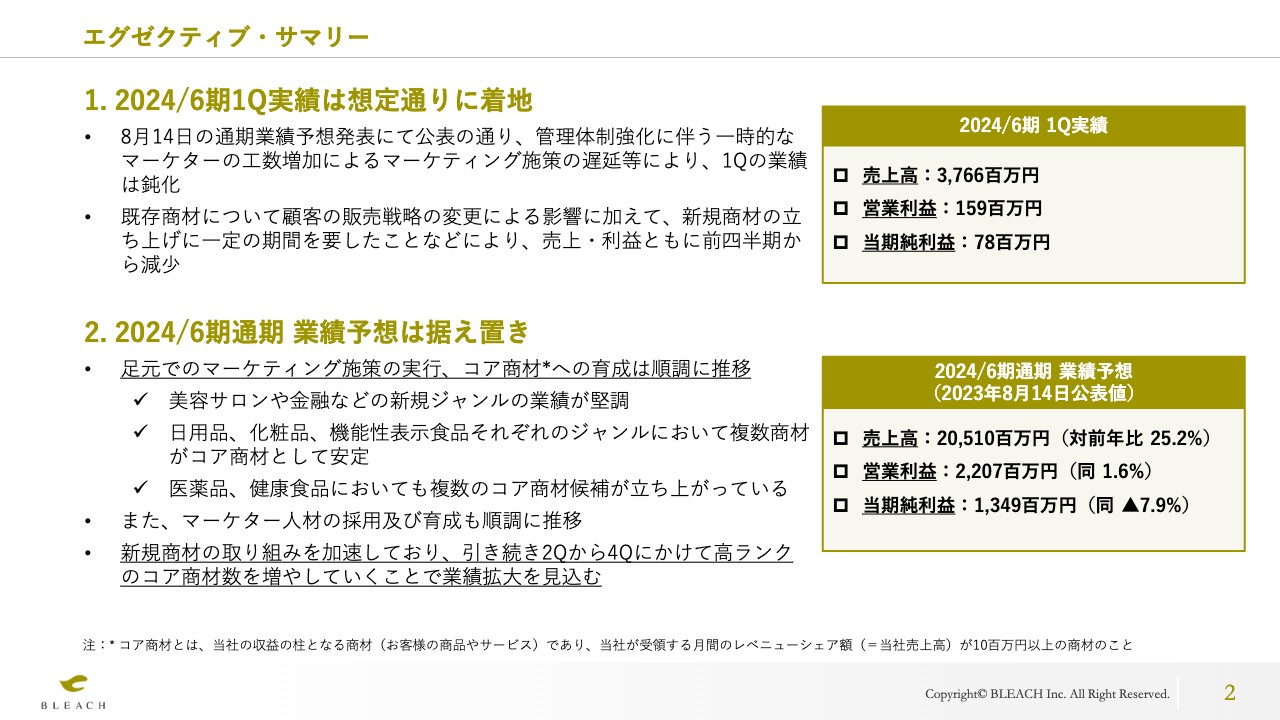

エグゼクティブ・サマリー

大平啓介氏(以下、大平):株式会社ブリーチ代表取締役社長の大平です。本日は、当社の決算発表説明会にご参加いただき、ありがとうございます。

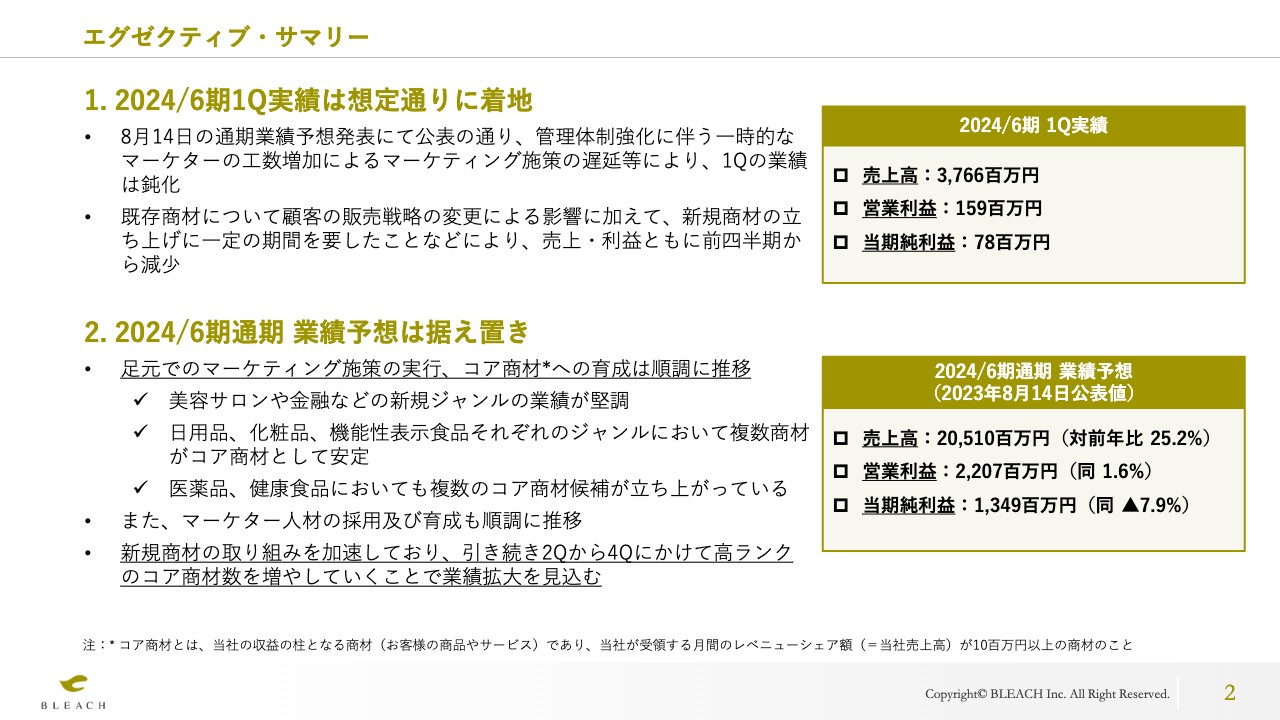

まずは、全体のサマリーをご説明します。2024年6月期第1四半期の実績は、想定どおりに着地しています。

8月14日の通期業績予想公表時にもご説明したとおり、第1四半期は業績が鈍化することを想定していました。これは、広告に関する弊社内での管理体制の強化により、マーケターの工数が一時的に増えたことで、本来予定していたマーケティング施策の実行が遅れたことによる影響があったためです。

加えて、既存商材について、お客さまの販売戦略の変更による影響がありました。また、新規商材についても、立ち上げに一定の期間を要しています。

その結果、2024年6月期第1四半期の売上高は37億6,600万円、営業利益は1億5,900万円、当期純利益は7,800万円になりました。想定の範囲内とはいえ、売上・利益ともに前四半期から減少しました。

第1四半期はこのような結果となりましたが、2024年6月期通期の業績予想については、8月14日に公表したものを据え置きます。

2024年6月期通期の業績予想は、売上高205億1,000万円、営業利益22億700万円、当期純利益は13億4,900万円としています。

理由としては、足元での新規商材への取り組みやマーケティング施策の実行が、順調に推移しているためです。特に、美容サロンや金融などの新規ジャンルの業績が堅調に推移しています。また、日用品、化粧品、機能性表示食品それぞれのジャンルにおいて、複数商材がコア商材として安定してきています。

さらに、医薬品や健康食品においても、複数のコア商材候補が立ち上がりつつあります。加えて、マーケター人材の採用及び育成も、順調に推移しています。このように、既存商材の維持と向上に加えて、新規商材への取り組みを加速していきます。

なお、「コア商材」とは、当社の収益の柱となる商材のことで、具体的には当社の月間レベニューシェア額が1,000万円以上の商材を指しています。コア商材を増やしていくことで、通期の業績予想を達成していきたいと考えています。

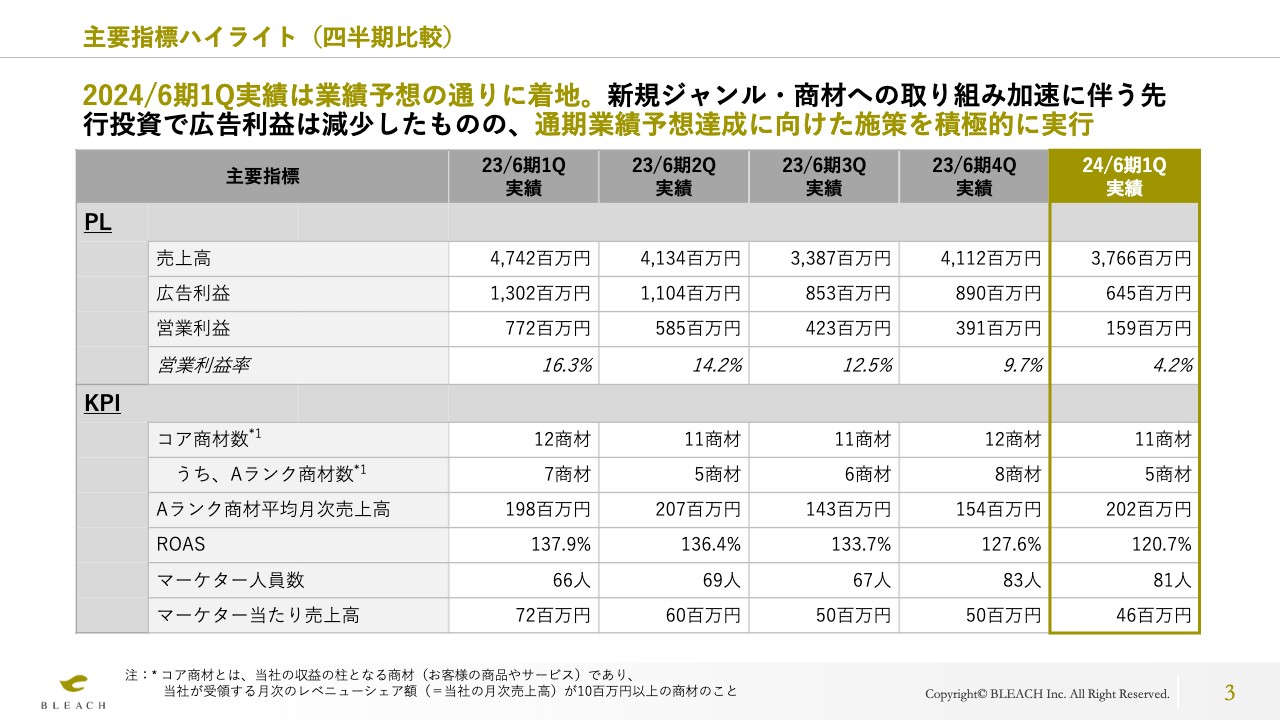

主要指標ハイライト(四半期比較)

四半期ごとの業績および主要指標の推移です。2024年6月期第1四半期のコア商材数は、11商材と、昨年度から横ばいとなっています。また、コア商材のうち、当社の月間レベニューシェア額が1億円以上の商材を「Aランク商材」と呼んでいますが、このAランク商材の数は5商材となっています。

この背景としては、顧客の販売戦略の変更の影響で、AランクからBランク以下に下がることが見込まれる商材がありました。そのため、新規商材への取り組みを加速していますが、まだ立ち上がり中のため、第1四半期ではAランク商材は5つにとどまっています。

また、新規商材への取り組みや、マーケティング手法の拡大へのテストなどの先行投資を加速した結果、広告投資の収益性を表す指標であるROASは120.7パーセントにとどまっています。

第2四半期以降については、このような先行投資の成果を、しっかりと業績拡大に結びつけていきたいと考えています。

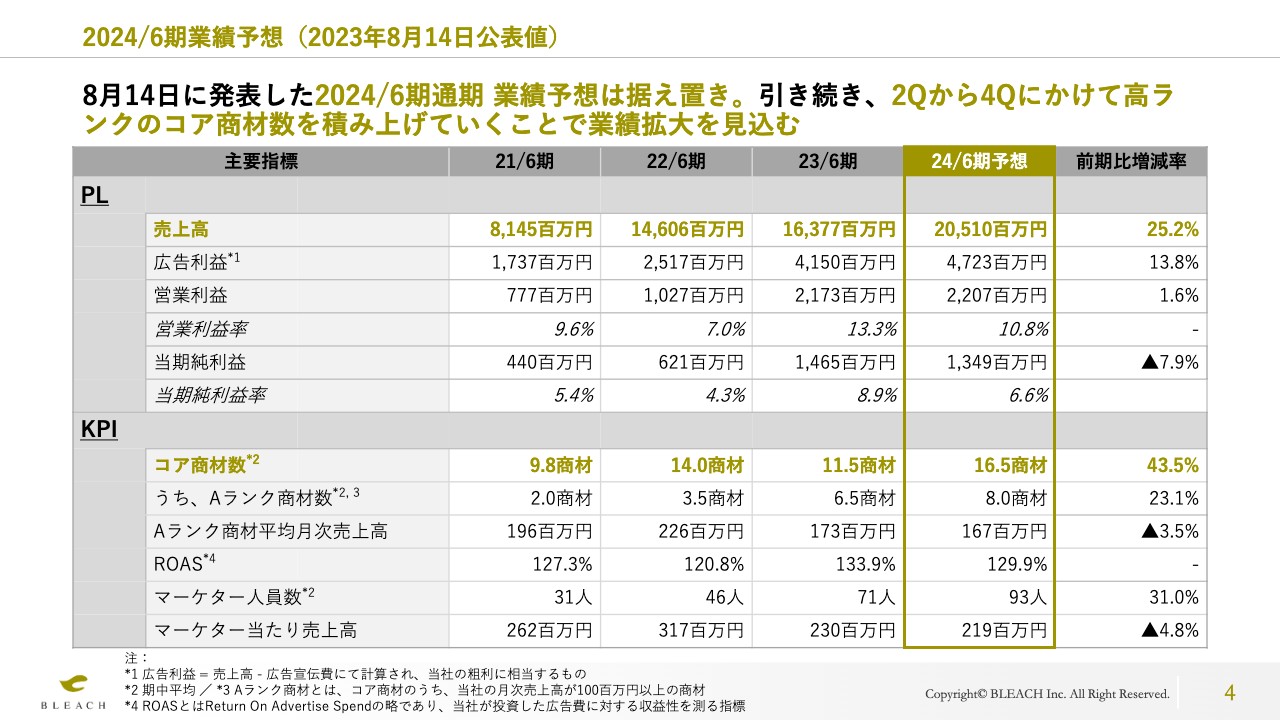

2024/6期業績予想(2023年8月14日公表値)

参考までに、8月14日に公表した2024年6月期通期の業績予想をスライドに記載しています。

新規ジャンルへの展開を強化し、また、新商材への取り組みを加速していくことで、第2四半期以降にしっかりと業績を拡大していきたいと考えています。

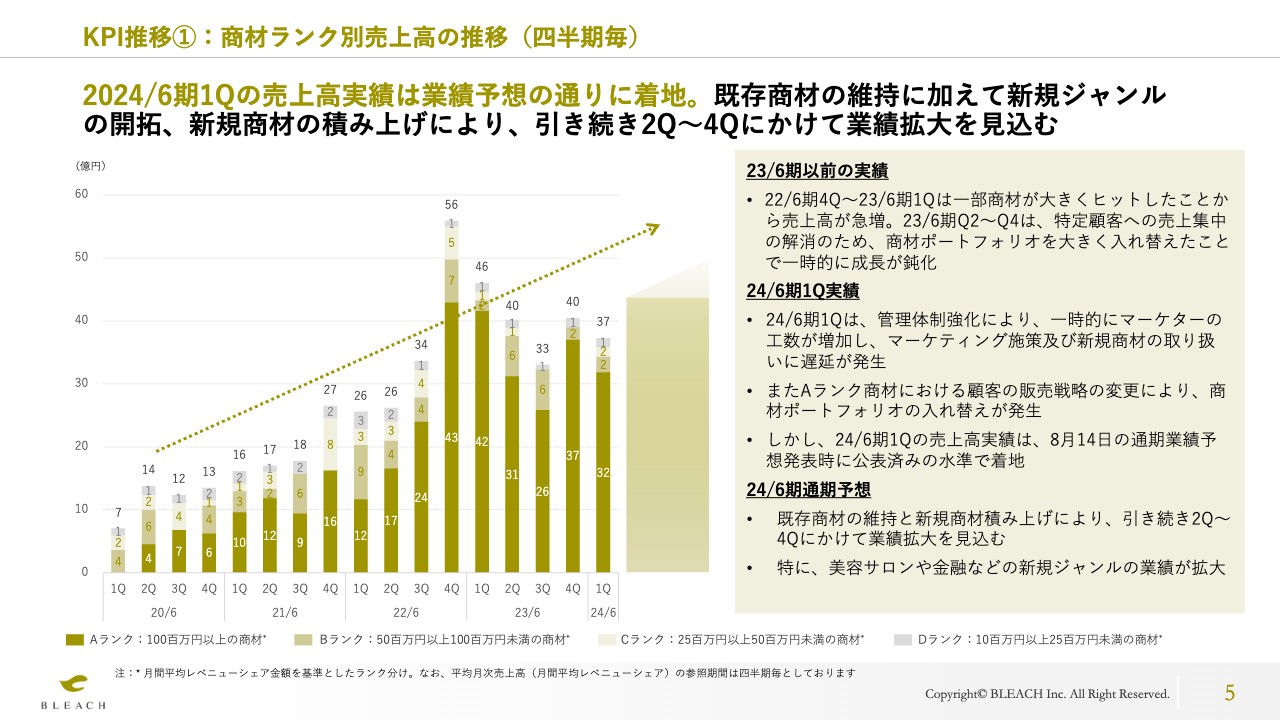

KPI推移①:商材ランク別売上高の推移(四半期毎)

松本卓也氏(以下、松本):取締役CFOの松本でございます。KPIの推移や財務の状況についてご説明します。

スライドはKPIの推移で、商材ランク別の売上高を四半期ごとに記載しています。大平からご説明したとおり、2024年6月期第1四半期の売上高実績は、当初想定していたとおりの範囲に着地しました。

これまでの推移について補足します。まず、2022年6月期第4四半期は、売上高が急増しました。その背景として、一部商材が大きくヒットしたという特殊要因がありました。

2023年6月期第2四半期以降については、上場審査の過程もあり、特定顧客(株式会社アールさま)への売上集中が課題としてありました。この急速な解消が必要でしたので、商材ポートフォリオを大きく入れ替えました。そのため、2023年6月期第2四半期、第3四半期については、成長が鈍化しました。

2023年6月期第4四半期には、売上はやや回復しましたが、その後、上場の前後で管理体制を強化しました。その影響で一時的にマーケターの工数が増加し、マーケティング施策や新規商材への取り組みに遅れが生じました。

今年8月14日には、2023年6月期通期の実績と、2024年6月期の通期予想を公表しましたが、その時にもご説明したとおり、第1四半期については管理体制の強化の影響で、比較的業績が弱含むと予想しておりました。

加えて、足元でお客さまの商品の販売戦略の変更がありました。具体的には、お客さまがどの商品に力点を置いて、どのような単価で販売していくかの変更があり、それに合わせて、我々はマーケティングの施策を新しく組み直す必要があります。また、単価の変更によってROASが下がった商材もありました。その影響で、2024年6月期第1四半期に関しては、業績が弱含みました。

また、2023年6月期の後半から、新規商材、新規ジャンルについて注力してきましたが、コア商材になるまでにやや時間がかかっています。

この四半期で10以上の新規商材の取り組みを開始しており、当社としても過去最大規模で新規商材に力を入れている状況です。しかしながら、この第1四半期においては、まだそちらが業績には表れてきていませんので、スライドのような結果に着地しました

続いて、2024年6月期通期の予想について補足します。

8月14日に公表した通期業績予想は据え置きます。当初の想定どおり、第2四半期から第4四半期にかけてコア商材をしっかり積み上げていくことによって、達成していきたいと思っています。

具体的には、既存商材についても、複数のジャンルにおいて安定して推移している商材があります。これらを維持し、さらに引き上げていくために、様々なマーケティング施策を実行して参ります。加えて、現在先行投資を行っている新規商材についても、複数のコア商材候補が積み上がってきています。今期の後半にかけて、この成果がしっかりと出ていくことを見込んでいます。

また、美容サロンや金融などの新規ジャンルについても、業績が安定してきています。ジャンルのさらなる拡大も目指していきたいと考えています。

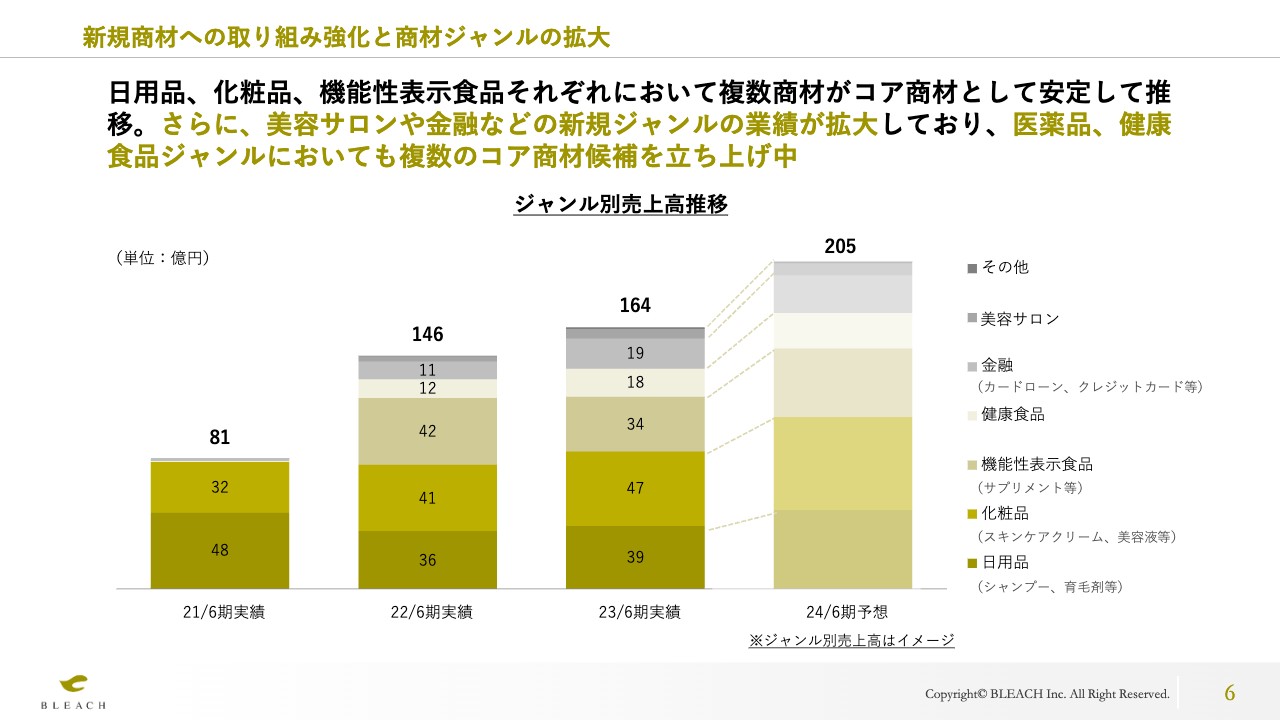

新規商材への取り組み強化と商材ジャンルの拡大

新規商材への取り組み強化と商品ジャンルの拡大について補足します。

2023年6月期の実績について、ジャンル別の売上高はご覧のとおりで、具体的には日用品、化粧品、機能性表示食品などが、コア商材として安定的に推移しています。同時に、金融や美容サロンなどの新規ジャンルからの売上もしっかり上がっています。商材の分散化についても、この2、3年で取り組んでおり、成果が出ております。

各ジャンルごとに、安定した売上が上がっているコア商材を維持できていますので、これらを引き続き伸ばしていく方針です。同時に、新規の商品についても、日用品、化粧品、機能性表示食品といった既存のジャンルの中でもサブジャンルの商材の取り組みを加速しています。

このように、既存商材を維持しつつ、新規商材についても確実に積み上げ、コア商材数を増やしていく考えです。

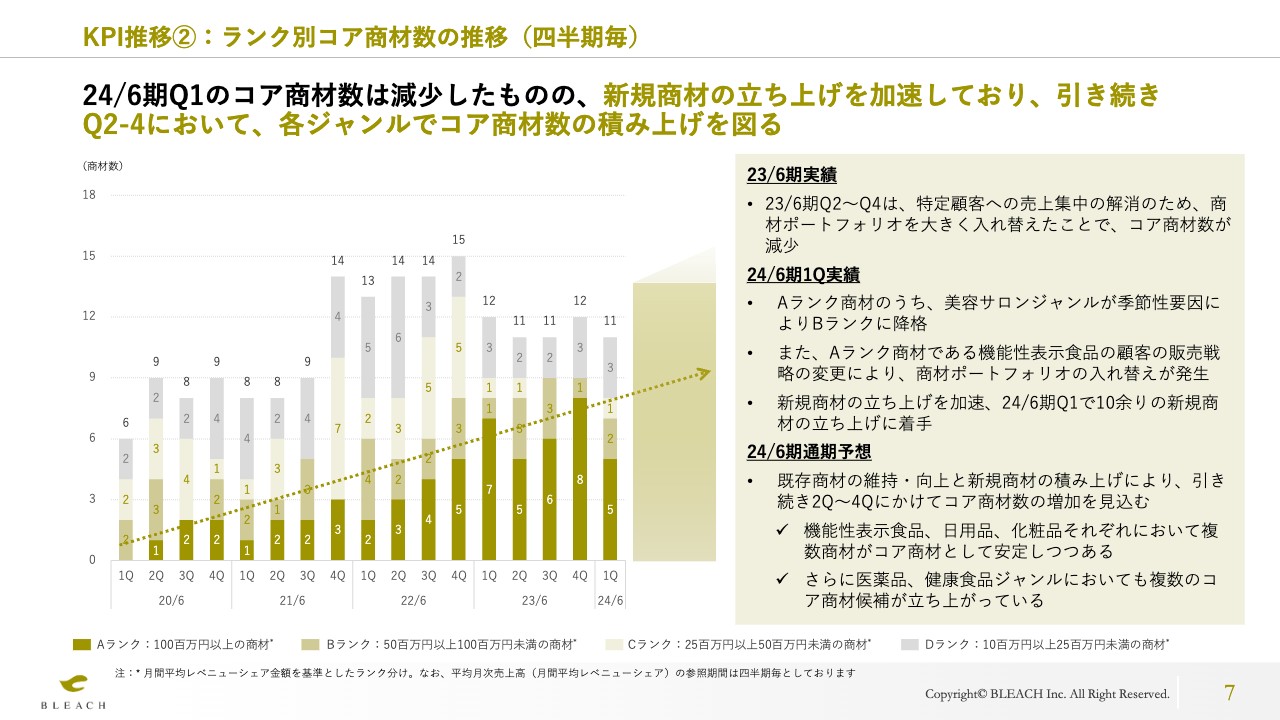

KPI推移②:ランク別コア商材数の推移(四半期毎)

KPIの2点目として、ランク別のコア商材数の推移を掲載しています。先ほど大平からもご説明しましたが、当社の月間のレベニューシェア額が1,000万円以上の商材、つまりお客様の商品やサービスを「コア商材」と呼んでいます。これらが我々の収益の大きな柱となっています。

その中で売上に応じてランクを分けており、当社の月間のレベニューシェア額が1億円以上の特に売上貢献度が高い商材をAランクと呼んでおり、こちらの数も重要なKPIとして管理しています。

2024年6月期の第1四半期に関しては、前四半期と比較すると、Aランクのコア商材の数が8個から5個へと減少しています。

要因の1つとして美容サロンジャンルが、季節性要因も影響し、AランクからBランクに降格しました。

それ以外にも、既存の機能性表示食品について、先ほど触れたようなお客さま側の販売戦略の変更という動きがあり、Bランク以下に落ちた商材がありました。

足元で新規商材の立ち上げを加速しており、第1四半期の中で、10余りの商材の立ち上げを行っていますが、まだコア商材に育ちきっていないことから、全体としてコア商材数は前四半期から減少しました。

2024年6月期通期の業績予想については、このような新規商材への先行投資を第2四半期以降で業績に反映していくことで、コア商材数を引き上げ、達成していきたいと考えております。

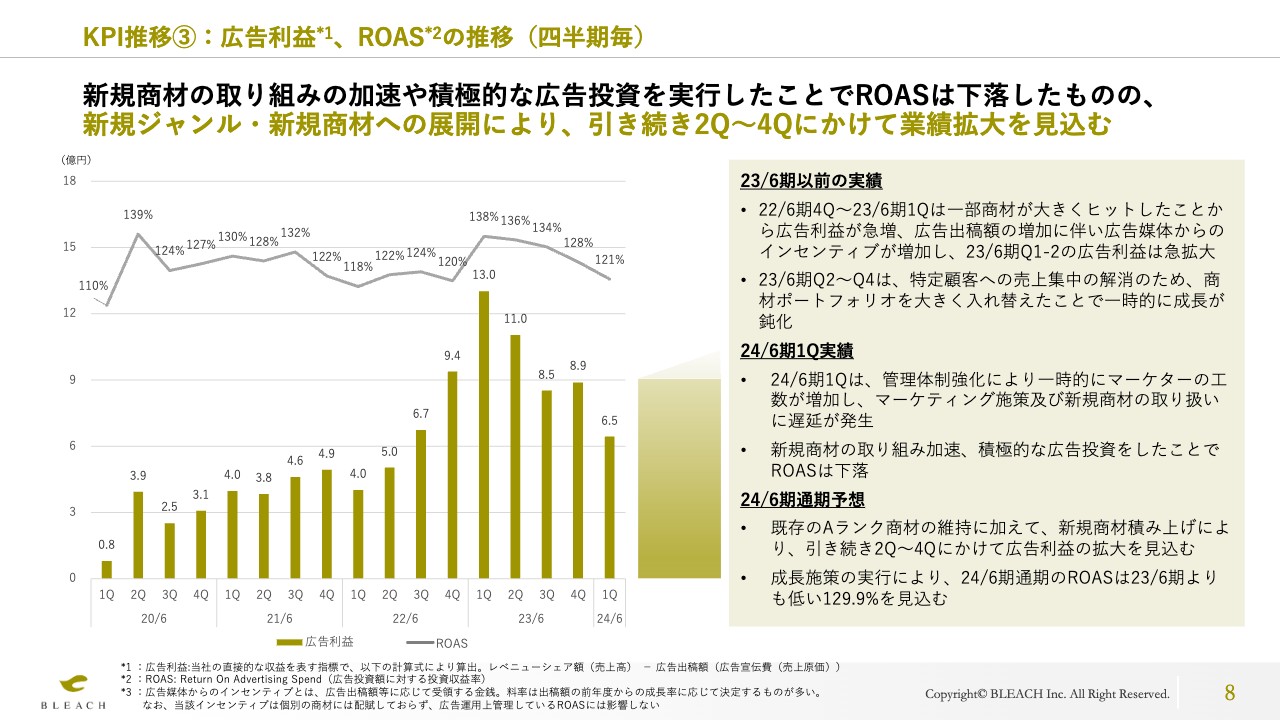

KPI推移③:広告利益、ROASの推移(四半期毎)

KPIの3点目は、広告利益とROASの推移についてです。広告利益とは、当社の粗利に相当するものです。お客さまからいただくレベニューシェア(=売上)と、当社が投資した分の広告投資額の差額を、広告利益と呼んでいます。

ROASとは、当社が投資した広告投資額に対して、どれだけのレベニューシェア額を得たかを計算したもので、広告投資の効率性を表す指標として管理しています。

当社としてはROASは130パーセント程度を目処に運用していくことを基本方針として経営しています。

棒グラフを見ると、2024年6月期の第1四半期においては、広告利益の額は6.5億円で、前四半期比マイナス2.4億円になるかたちで減少しています。これは、先ほどお話ししたように既存商材のランクの引き下げに加えて、新規の商材について先行投資を行っていることが影響しています。

また、ROASについても、2024年6月期の第1四半期は121パーセントに引き下がっています。これは、新規商材をコア商材に育てていく過程で、ROASが低いことを一定許容しながら運用しているためで、先行投資を行っているためです。

2024年6月期通期に関しては、コア商材の売上を着実に積み上げていくなどの施策によって、広告利益の絶対額を増やしていくとともに、ROASについても、再び120パーセント台後半から130パーセント程度の水準まで回復することを見込んでおります。

BS推移

BS推移です。当社は今年2023年7月5日に上場しました。その際に、総額で71億円規模の増資を実施させて頂きました。

それにより当社の純資産は66億円ほど増加し、2023年9月末の純資産残高は99億円となっています。また、現預金残高は117億円と、多額の現預金を保有しております。このような当社の高い財務健全性が高く、豊富な手元流動性を活かし、既に開示している資金使途のとおり、成長投資を加速していきたいと考えています。

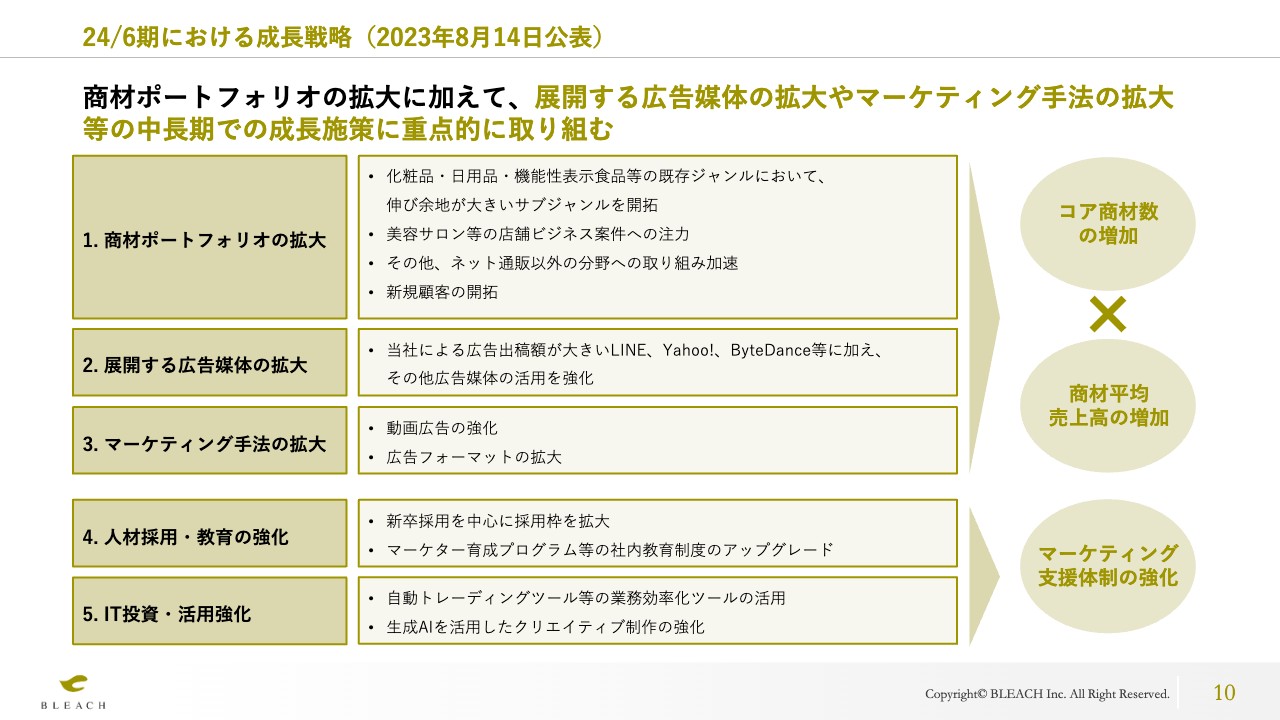

24/6期における成長戦略(2023年8月14日公表)

今期の成長戦略について、8月14日に公表した内容に、あらためて補足します。

当社は第一に、現状のビジネスモデルをより堅固なものとして構築するため、マーケティング支援の幅を広げていきます。具体的には、商材ポートフォリオの拡大や、展開する広告媒体の拡大、マーケティング手法の拡大などに着実に取り組んでいきます。

これらの取り組みによって、コア商材の数を堅実に積み上げ、同時に商材あたりの売上高を伸ばしていくことで、売上高や広告利益を伸ばしていきます。

さらに、スライド4番の「人材採用・教育の強化」に記載の通り、当社のマーケティング支援体制を強化していくために、人材採用や教育について、積極的な投資を実施していきます。

5番の「IT投資・活用強化」に関しては、当社のマーケティング力の向上や業務効率化に資する、ITツールの活用などに投資していきたいと考えています。

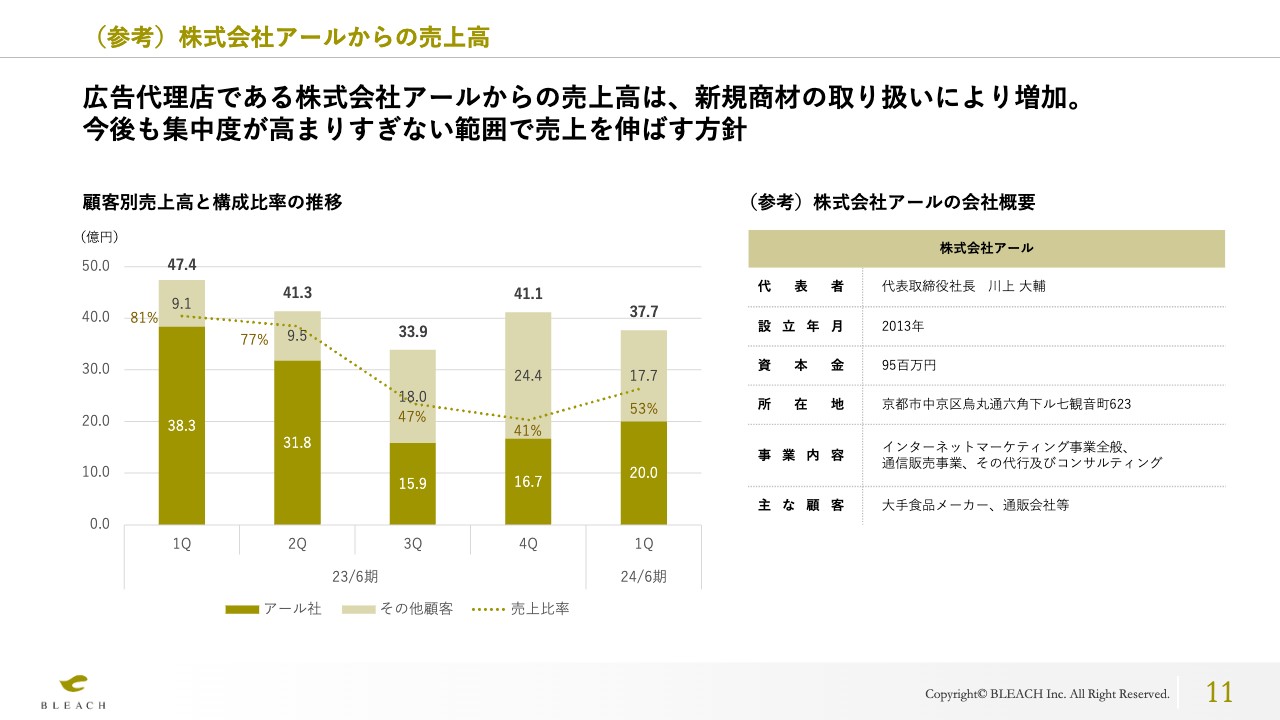

(参考)株式会社アールからの売上高

当社の主要顧客であるアールさまからの売上高の推移についてご説明します。アールさまは広告代理店で、大手の食品メーカーや通販会社と幅広いネットワークを持っている会社です。

こちらの社長は、元々サイバーエージェントにて通販会社の支援に従事されていた方です。当社ではこのアールさま経由でご紹介頂いた商材のヒットに大きく貢献させていただいた結果、当社におけるアールさまの売上比率が高くなっています。

2024年6月期の第1四半期についても、アールさまから紹介いただいた商材について、当社としても確実にヒットさせ、売上に貢献することができており、アールさまからの売上は20億円に増加しています。

上場審査の過程で、売上の集中は1つの論点になり得たため、昨年度は、この売上比率を急速に調整する必要がありました。今後については、集中度が高まり過ぎない範囲で、アールさまかそれ以外かを問わず、広く積極的に商材のマーケティング支援に取り組み、売上、広告利益を伸ばしていきたいと考えています。

大平:私から追加で、今回の業績要因の具体的な内容をお伝えします。まずは、スライドにあるように管理体制強化によってマーケターの工数が一時的に増えたことです。マーケティング施策の実施が遅れたということなのですが、具体的には管理体制の強化とは、当社の広告が社内基準に合っているのか、広告を配信する前にチェックする体制のことを指します。

チェック体制のチェックフローの変更やプロセスの追加によって、マーケターの工数がとられ、新規のマーケティング施策の遅延やPDCAの遅れが出ました。しかし現在は、こちらを要因としたPDCAの遅れは解消しています。

続いて、既存商材におけるお客さまの販売戦略の変更について補足します。お客さまが、どの商品をどのような戦略で売り出したいのかという販売戦略を変更されることがあります。それに伴って、当社側でもマーケティングの施策を変更する必要があり、新たな勝ちパターンを見つけるには、一定の時間を要する場合があります。

また、販売戦略の変更によって、レベニューシェア単価についても変更されることがあり、それによりROASが下落することがあります。

続いて、新規商材の立ち上げに一定期間を要している件ですが、新規ジャンルの場合は既存ジャンルよりも、立ち上げに時間がかかります。

立ち上げには、商品分析・市場分析・マーケティング戦略策定・施策への落とし込み・効果が高いパターンの絞り込み・展開・PDCAによる効果の向上という流れがありますが、この過程でPDCAを見ながら、広告投資額を増やしていくことになります。

一般的に広告投資額を増やして広告露出を増やしていくと、メインターゲットとなるユーザーから離れていくため、コンバージョン率および我々の広告の投資対効果を表す指標であるROASは低下します。

しかし、しっかりフィットするマーケティング施策を実行していけば、広告投資額を増やしてもROASを130パーセント以上に引き上げることができ、結果的として広告利益も拡大できます。

また、今回の業績の補足として、我々がメインの配信プラットフォームとして利用させていただいているLINE社・ヤフー社の統合による影響もあります。広告媒体側の広告審査体制の変更により、広告配信の開始や、PDCAの実施において以前よりも工数が増えています。

LINE・ヤフーの統合による影響も一時的であり、来年の前半には解消すると見ています。

当社からのご説明は以上です。ご質問ございましたら、お願いいたします。

質疑応答:通期業績予想の達成方法について

「2024年6月期の通期の業績予想はどのように達成をしていきますか?」というご質問をいただくことがありますので、ご説明させていただきます。

「既存商材を引き上げ、新規商材を開拓していくことで、コア商材を積み上げていく」という点に尽きると考えています。既存商材については、新たなマーケティング施策のテストによって、どんどん広告利益を拡大していこうと思っています。

新規商材の取り組みは、今まさに加速しており、近い将来、このコア商材を増産させるため、積極的に先行投資している段階です。具体的には、社内にいるマーケター人材のリソースを新規商材に大きく振り向けています。

また、新規商材の立ち上げ時には、ROASが低いものも一定は許容しながらPDCAを回しています。結果として現在、短期的な利益の拡大化には走らず、当社の事業成長のための投資の期間であると捉えております。

質疑応答:インターネット広告市場の現状と見通しについて

松本:「インターネット広告市場の足元の状況と今後の見通しについての見方をご教示ください」という質問をいただきましたので、回答させていただきます。

まず、前提として、当社ビジネスモデル上、インターネット広告の市況と当社の業績はあまり相関しません。

その理由として、予算型のマーケティング支援会社とは異なり、事前にお客さまから予算をもらう訳ではないからです。当社の場合、当社側で売れる商材を選定し、マーケティング戦略を自ら考えながら広告投資を行っていき、その対価として、レベニューシェアをいただけるというビジネスモデルになっています。そのため、お客さまの予算ありきではないため、過去を見ても景況感とは異なった成長を遂げてまいりました。

足元の状況としては、インターネット広告単価については昨年と比べて特に高まっていません。各広告媒体においても、新しい広告の配信枠やより効果の高い配信方法について常に工夫されており、当社も各広告媒体と連携しながらマーケティング支援を行っておりますので、当社としてはインターネット広告市況について特段懸念はありません。

質疑応答:資金の使途について

大平:今保有している現金額が大きいため「資金使途は何か?」というご質問をいただくことがありますので、ご説明させていただきます。

上場時に公表させていただいたとおり、既存事業の成長のために人材採用・育成などの人材関連や、マーケティング力の強化、業務効率化のためのIT投資に当てていきたいと考えています。

また、高い財務健全性を活かしてM&Aも積極的に検討していきたいと思っています。M&Aにより、既存事業を強化し、シナジー効果も発揮していきたいと考えています。

本日は貴重なお時間をいただき、ありがとうございました。引き続き、ブリーチをよろしくお願いします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

9162

|

261.0

(02/27)

|

+1.0

(+0.38%)

|

関連銘柄の最新ニュース

-

ブリーチ、連結売上高前期比+5.3% 新規商材投資を継続、月次売上... 02/27 11:00

-

[PTS]デイタイムセッション終了 15時30分以降の上昇1733... 02/17 16:33

-

ブリーチ(9162) コーポレート・ガバナンスに関する報告書 20... 02/13 16:00

-

ブリーチ(9162) 2026年6月期 第2四半期連結決算説明資料 02/13 15:30

-

ブリーチ(9162) 2026年6月期 第2四半期(中間期)決算短... 02/13 15:30

新着ニュース

新着ニュース一覧-

今日 19:30

-

-

今日 17:30

-

今日 17:00