【QAあり】グローバルインフォメーション、通期業績予想は据え置き 子会社単体では通期黒字化を目指す

アジェンダ

樋口荘祐氏(以下、樋口):株式会社グローバルインフォメーション代表取締役の樋口です。本日はお忙しい中、当社の2023年12月期第2四半期決算説明会にご参加いただき誠にありがとうございます。

今年7月に、会社設立以来代表を務めていた前代表の小野より私が代表権を引き継ぎ、会社としては新しい経営体制でスタートを切っています。株主や投資家のみなさまには、引き続き変わらないご支援を賜れれば幸いです。

それでは、当第2四半期決算のご説明に移ります。本日は、スライドに記載のアジェンダに沿ってお話しします。

会社概要

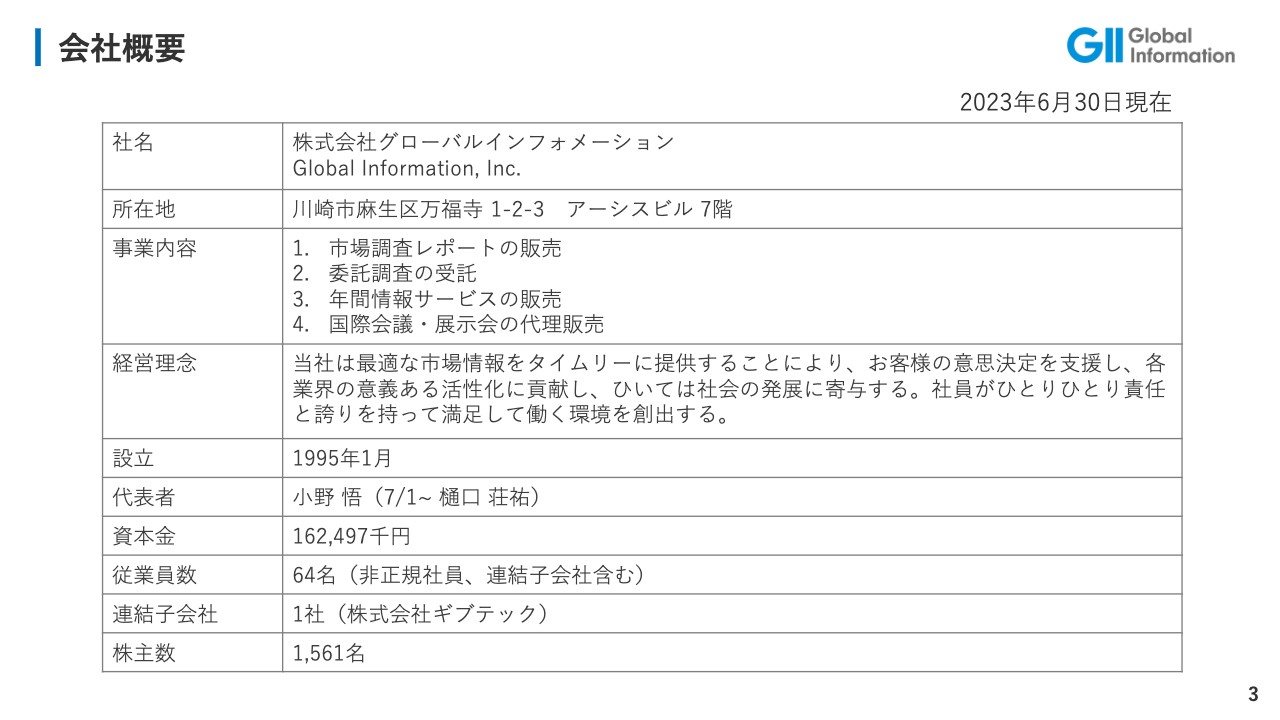

はじめに、会社概要と事業内容についてご説明します。これまでと同様、市場調査レポートの販売、委託調査の受託、年間情報サービスの販売、国際会議・展示会の代理販売の4つの事業を柱として事業活動を行っています。

法人設立は1995年1月で、設立以来2023年6月30日まで小野が代表を務めていましたが、7月より私が代表者を務めています。6月30日時点の資本金は1億6,249万7,000円、従業員数は連結子会社を含め64名、株主数は1,561名です。

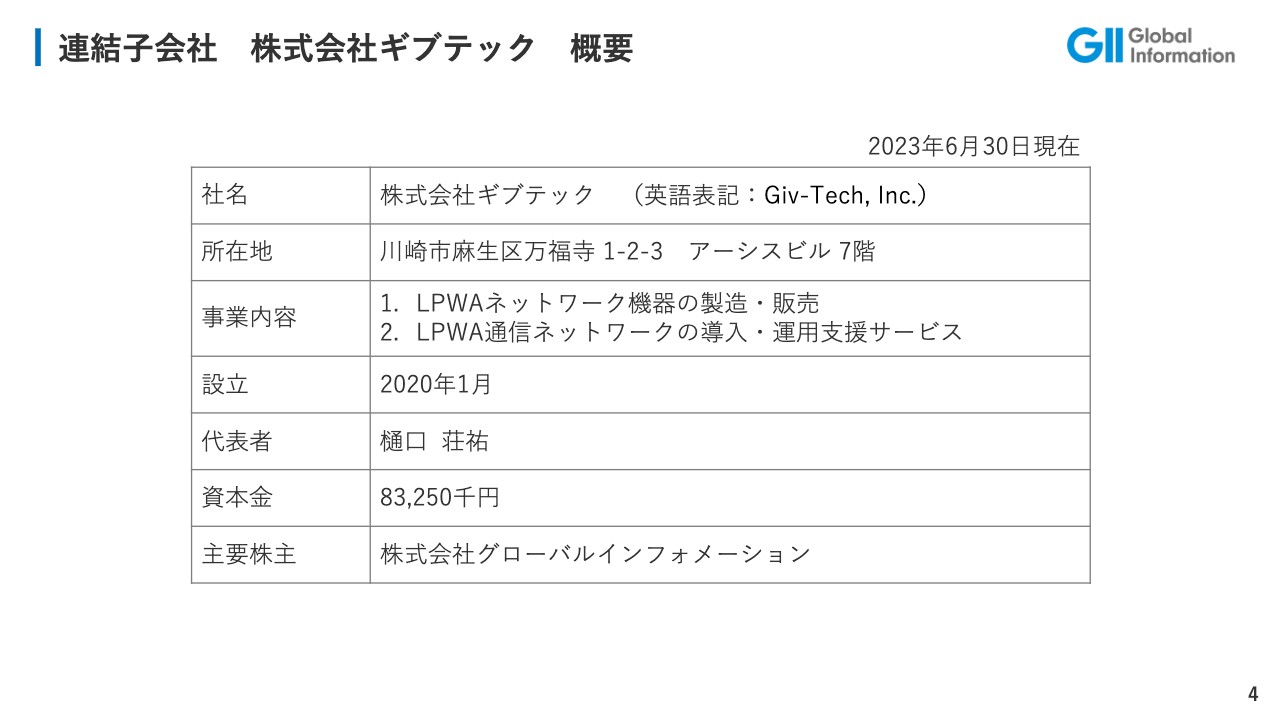

連結子会社 株式会社ギブテック 概要

当社の連結子会社は1社で、社名は株式会社ギブテックです。所在地は親会社のグローバルインフォメーションと同じで、私が引き続き代表を務めています。こちらもこれまでと同様、LPWA(Low Power Wide Area)ネットワーク機器の製造・販売、LPWA通信ネットワークの導入・運用支援サービスを主要事業としています。

経営理念

経営理念についてです。当社は、お客さまにとって真に価値のある情報を精査し、お届けすることを使命としています。世界の先端分野の市場動向や技術動向などの情報を、25年以上お客さまにお届けしてきました。

現在は世界5ヶ国に拠点を持ち、200社を超える調査会社と代理店契約を締結し市場情報を提供しています。お客さまの情報ニーズに的確にお応えするための市場調査レポート、カスタム調査のご提案を通じ、総合的な情報サービスを提供しています。

お客さまの意思決定を支援し、事業展開に寄与できる市場情報をタイムリーに提供することで、各業界・産業界、お客さまの活性化に「情報」というフェイズから貢献します。このような内容を経営理念として掲げ、これまで事業を行ってきました。

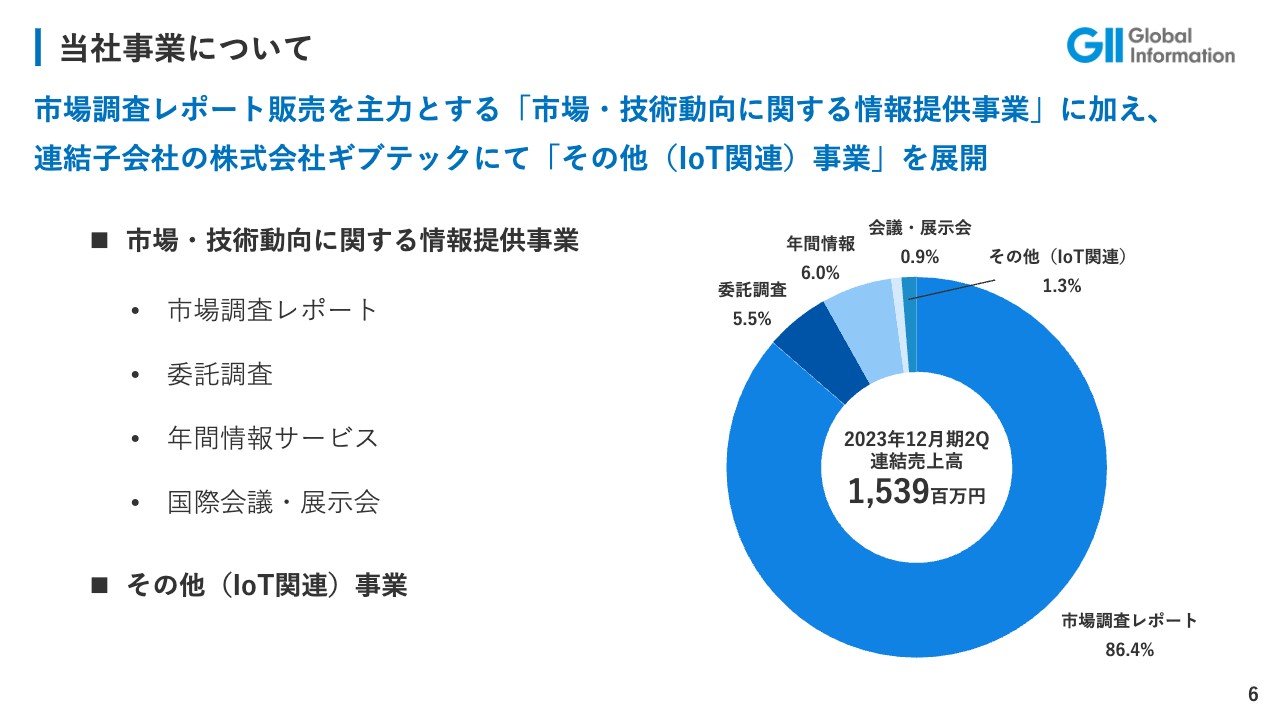

当社事業について

当社の事業内容について、売上高に占める割合と併せてご説明します。市場調査レポート販売を主力とする「市場・技術動向に関する情報提供事業」セグメントは、主に4つの商品区分から成り立っています。

最も売上が大きいのは市場調査レポートの販売です。こちらは主に海外の調査会社が作成・発行した既成の市場調査レポートを販売する事業で、当第2四半期連結売上高の86パーセントを占めています。

委託調査事業は、市場調査レポートではカバーしきれないお客さまの情報ニーズに対し、カスタム調査を受託し調査を実施する事業です。全体の売上高の5.5パーセントを占めています。

年間情報サービスは、一定期間、多くは年間契約をお客さまと結び、継続的に情報サービスを提供する事業です。全体の売上高の6パーセントを占めています。

国際会議・展示会事業は、主に海外で行われる会議や展示会などのイベントに参加するお客さまを募集するビジネスです。新型コロナウイルス感染症の発生以降、なかなか売上が立たない状況が続いていましたが、今年から徐々に事業を再開しており、取り扱う商品も増やしています。ただし、当第2四半期においては、全体の売上高に占める割合はまだ0.9パーセントほどにとどまっています。

そのほか、連結子会社のギブテックにおいて、その他事業としてIoTに関連する事業を行っており、こちらが第2四半期の連結売上高の1.3パーセントを占めています。

【市場・技術動向に関する情報提供事業】事業系統図

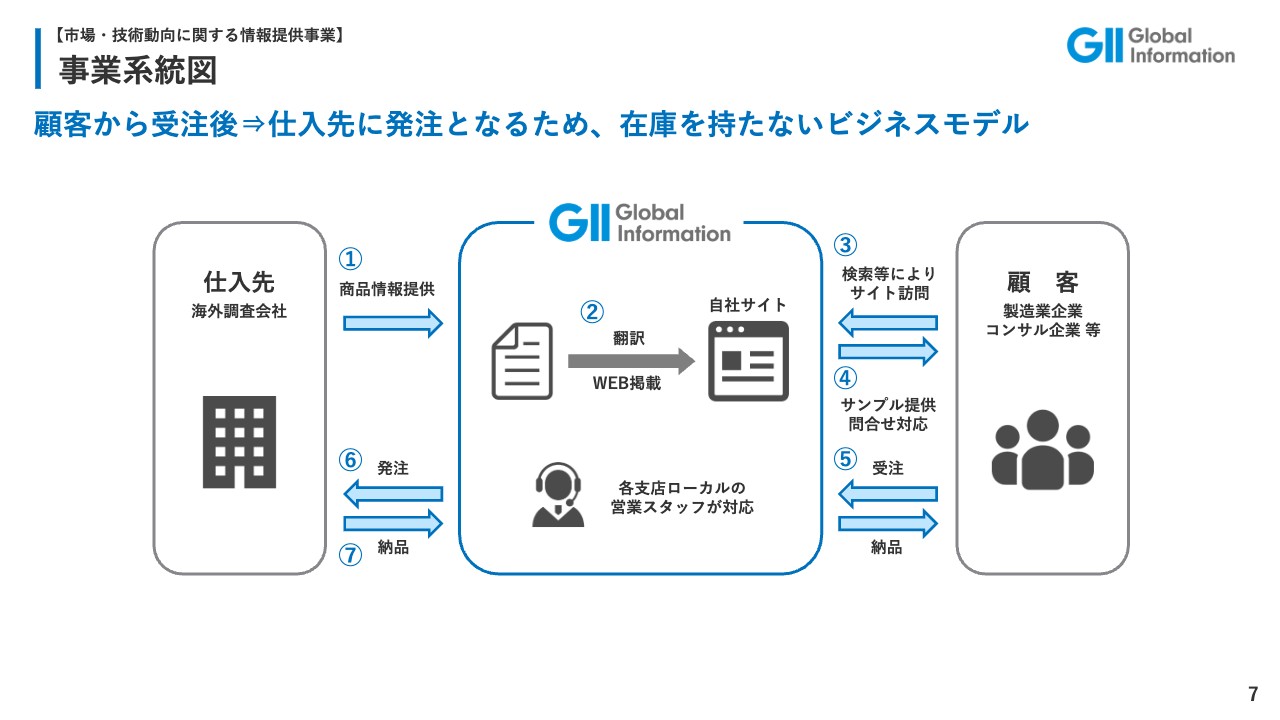

市場・技術動向に関する情報提供事業について、事業系統図を示しながらご説明します。まず、当社の仕入れ先となる海外の調査会社から、市場調査レポートそのものではなく、そのレポートを紹介するための要約や概要、目次などの商品情報を受け取ります。

こちらはすべて英文のため、当社が日本語、韓国語、中国語といった各アジア言語に翻訳し、自社ドメインのWebサイトに掲載します。そして、当社のお客さまである製造業やコンサルティングファームの方が「Google検索」等を使って当社のサイトに訪問し、問い合わせに発展すると、各支店の営業スタッフが対応します。

その後、お客さまから注文をいただいた時点で初めて、仕入先である海外の調査会社に注文を入れ、納品されたものを当社からお客さまにお届けするというビジネスの流れとなっています。

スライドのとおり、お客さまから注文をいただいた後に発注を行うという流れになっており、当社としては一切在庫を抱えることのない、比較的リスクの低いビジネスモデルではないかと思っています。

2023年12月期2Q 連結決算 損益計算書サマリー

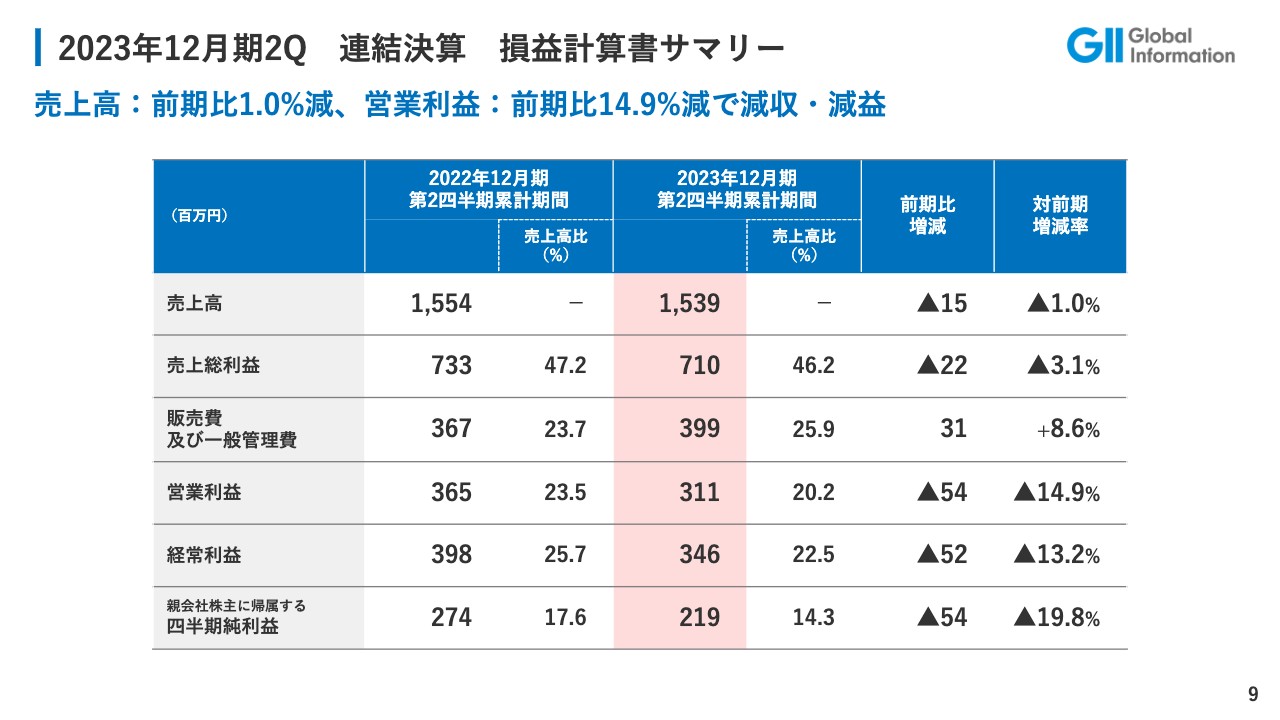

2023年12月期第2四半期決算の概要です。スライドには、連結決算の損益計算書のサマリーを示しています。

売上高は、前期第2四半期が15億5,400万円のところ、今期は15億3,900万円となり、前年同期比で1,500万円、1パーセントの減収となりました。減収に伴い、売上総利益も7億3,300万円から7億1,000万円となり、前年同期比で2,200万円、3.1パーセントの減益となっています。

販管費は前年から若干増加しています。その結果、営業利益は3億6,500万円から3億1,100万円と、前年同期比で5,400万円、14.9パーセントの減益となっています。経常利益は前年同期比13.2パーセント減の3億4,600万円、四半期純利益は前年同期比19.8パーセント減の2億1,900万円となりました。

減収減益ということで残念な結果となり、当社としても不甲斐なく思っています。

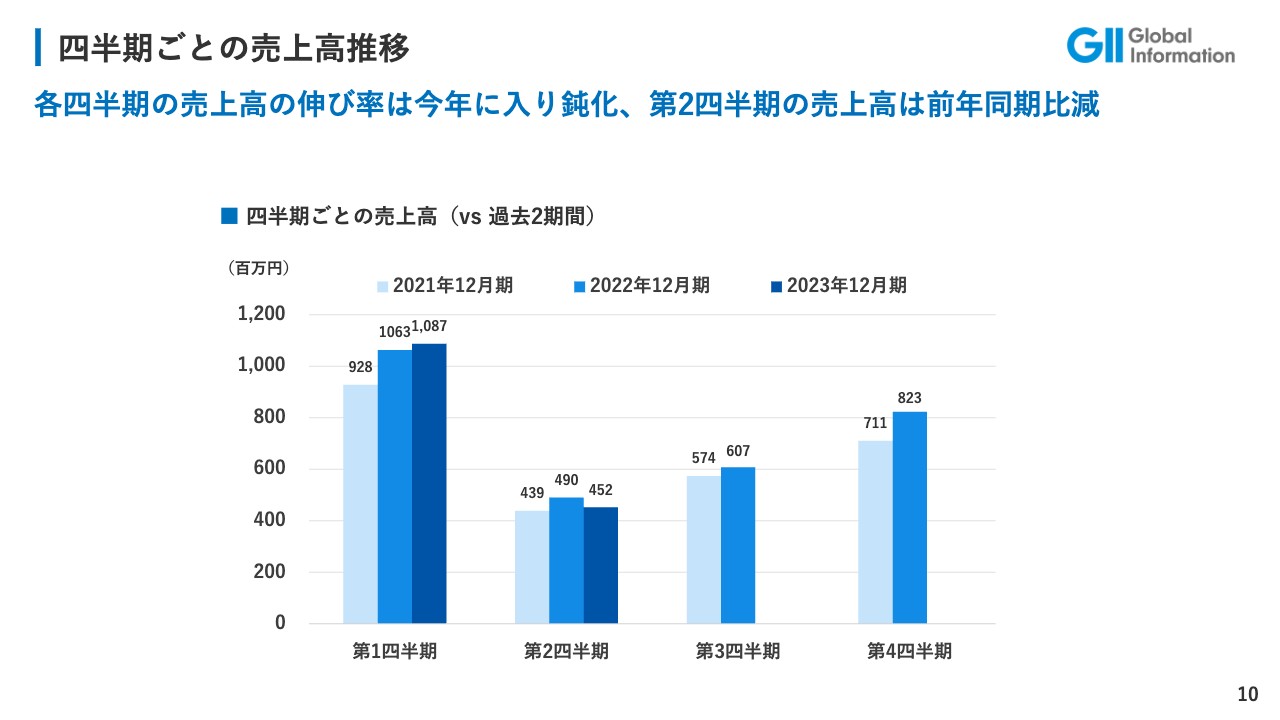

四半期ごとの売上高推移

スライドのグラフは、売上高を四半期ごとにブレイクダウンして示したものです。第1四半期こそ前期を上回りましたが、伸び率は前年同期比で若干鈍化しています。第2四半期に入ると売上の伸びがさらに鈍化し、前年同期比でも減収となっています。

進行中の第3四半期、これから来る第4四半期にしっかり受注案件を獲得し、リカバリーに努めていきたいと考えています。

各事業の状況

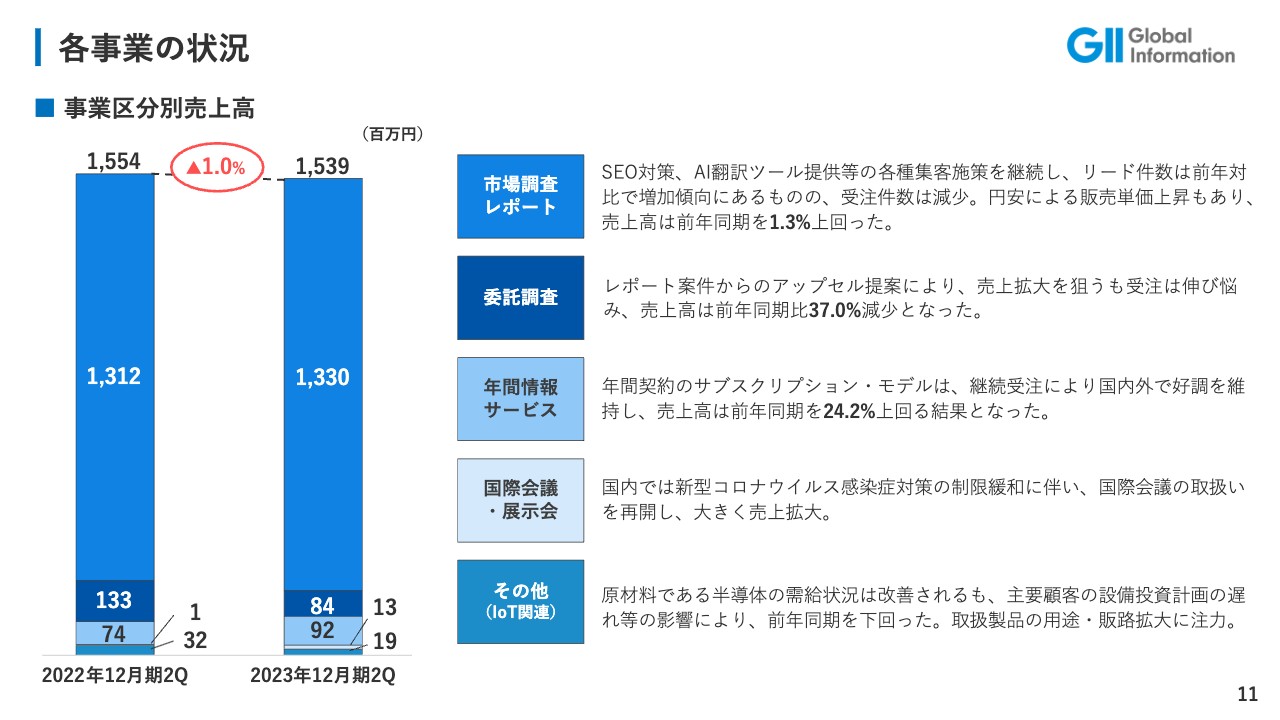

事業区分別売上高の状況です。先ほどお伝えしたとおり、全体の売上高は1パーセントの減収となっています。

主力事業である市場調査レポートの販売については、SEO対策やレポート本文を翻訳するためのAI翻訳ツールの提供等の集客施策を引き続き行っています。その甲斐があり、リード件数やお客さまからの問い合わせ件数は前年と比べ大きく増加傾向にあります。

ただし、円安の影響によってレポートの販売単価がかなり上がっており、受注件数自体は前年と比べ若干減少しています。その結果、販売単価上昇と受注減が相殺され、売上高は前年同期比でほぼ横ばいの1.3パーセント、本当にわずかではありますが増収となりました。

委託調査事業については、主にレポートに関するお問い合わせをいただいたお客さまに、いわゆるアップセルの提案を行って委託調査につなげるケースが多く、この方針で営業活動に取り組みました。しかし、新規案件の獲得がままならず、残念ながら売上高は前期比で37パーセント減となりました。

年間情報サービスは年間契約のサブスクリプションモデルであるため、営業スタッフのアフターフォロー等を通じてしっかりと継続案件を獲得できました。加えて、国内外ともに新規案件の受注も比較的好調を維持することができ、売上高は前年同期を大きく上回り24.2パーセントの増収となりました。

国際会議・展示会については、今年に入り国内で新型コロナウイルス感染症対策の規制緩和が行われ、当社としても国際会議の取扱い商品数を増やし事業を再開しています。前年までほとんど売上が立っていない状況であったため、今期は前期と比べ大きく売上が拡大していますが、下期から来期にかけてさらに売上を拡大できる余地があると考えています。

ギブテックで行っているIoT関連事業について、説明会等でも再三お伝えしているとおり、当社製品である無線通信機器の原材料となる半導体の需給状況は、今年に入り世界的にかなり改善されてきています。一方で、当社のお客さま側での設備投資計画や販売計画の遅れが発生しており、計画が若干後ろ倒しになっています。

売上高も前年同期を若干下回りました。下期以降、取扱い製品の用途・販路拡大にしっかり取り組み、子会社単体での売上拡大にも努めていきたいと考えています。

【市場・技術動向に関する情報提供事業】拠点別売上高構成

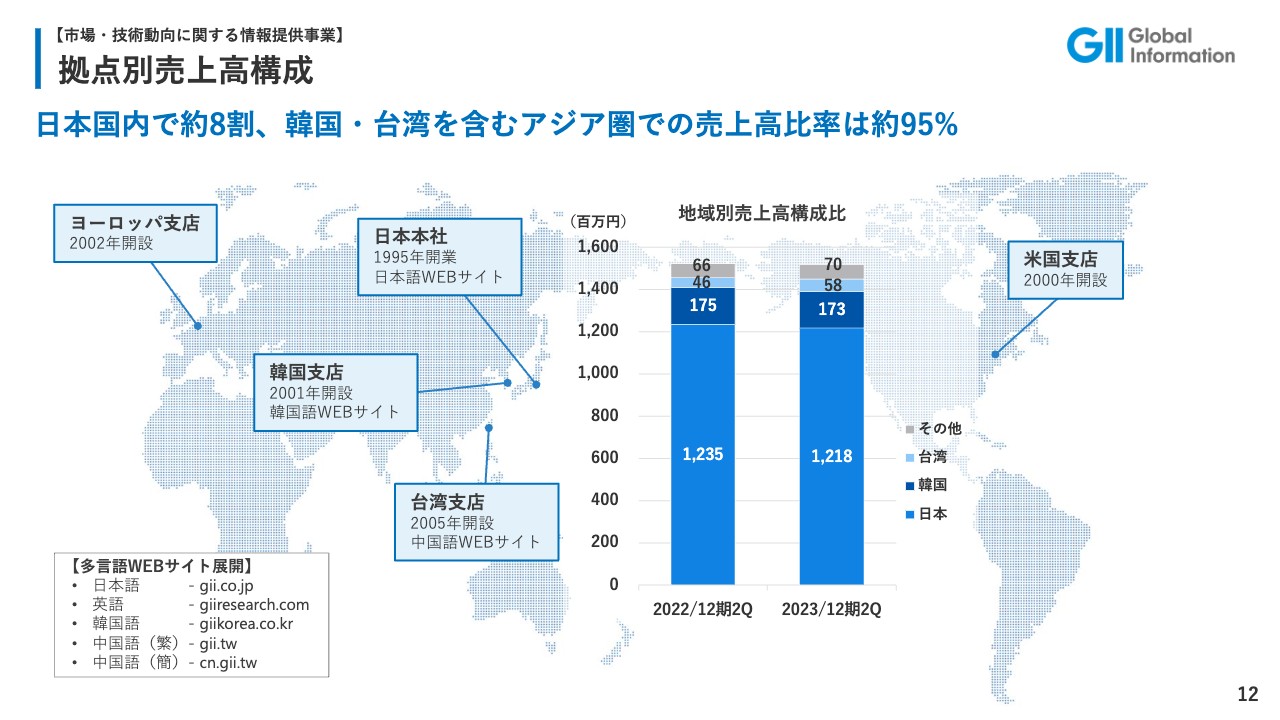

情報提供事業における拠点別の売上高構成です。国別で見ると、日本と韓国で若干の減収、台湾と欧州や米国を含むその他の地域でわずかに増収となりました。

結果としては、先ほど示したとおり全体で1パーセントの減収となっています。地域別のトレンドとしては、日本国内で約80パーセント、韓国・台湾を含むアジア圏での売上高が95パーセントを占めている状況で、大きな変化はありません。

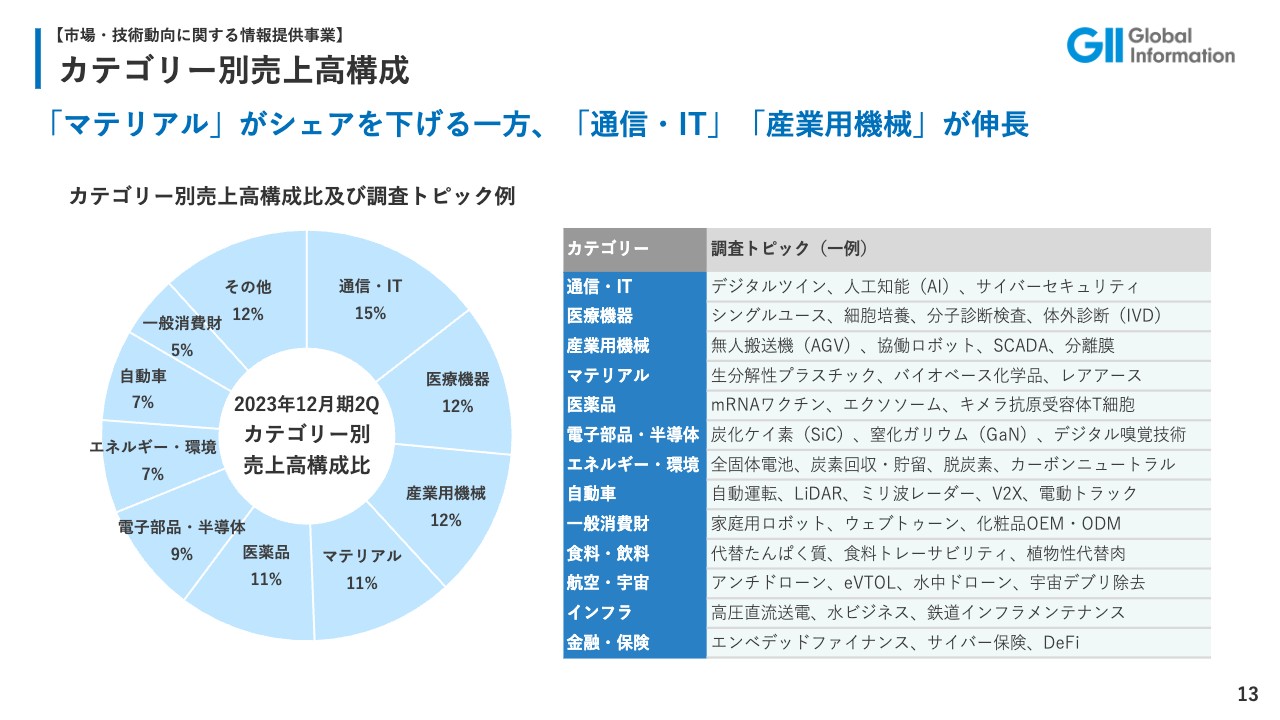

【市場・技術動向に関する情報提供事業】カテゴリー別売上高構成

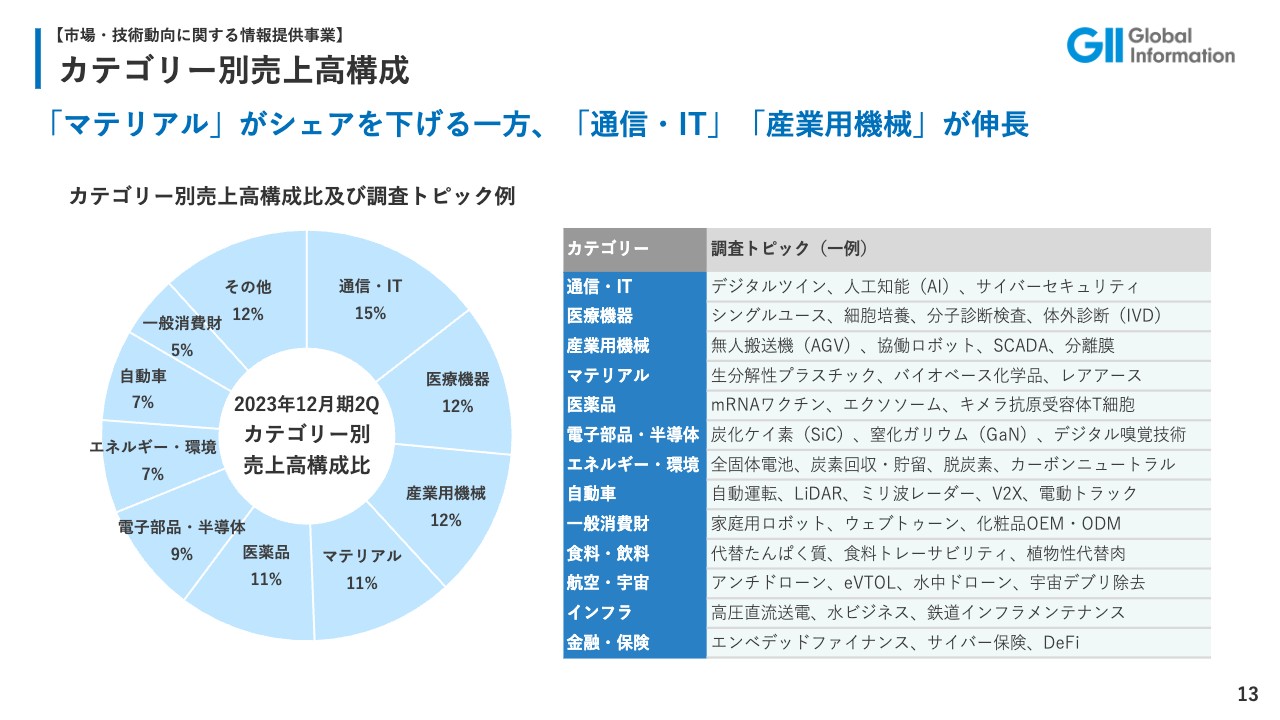

当社はレポート等の商品を産業分野ごとにラベルづけして販売を行っています。スライド左側の円グラフは、カテゴリー別の売上高構成を示したものです。

今年に入ってからのトレンドとして、先端材料や一部の金属資源、化学製品などが含まれるマテリアル分野の売上高全体に占めるシェアが下がっています。一方で、AIやIoTを含む通信・IT分野、無人搬送機や工場で使われるロボットなどを含む産業用機械分野が売上高を伸ばしています。

極端にどこかの産業分野に偏っていることもなく、さまざまな業界分野に属するお客さまと、引き続き幅広く取引ができている証左にもなっているかと思います。

営業利益の増減要因

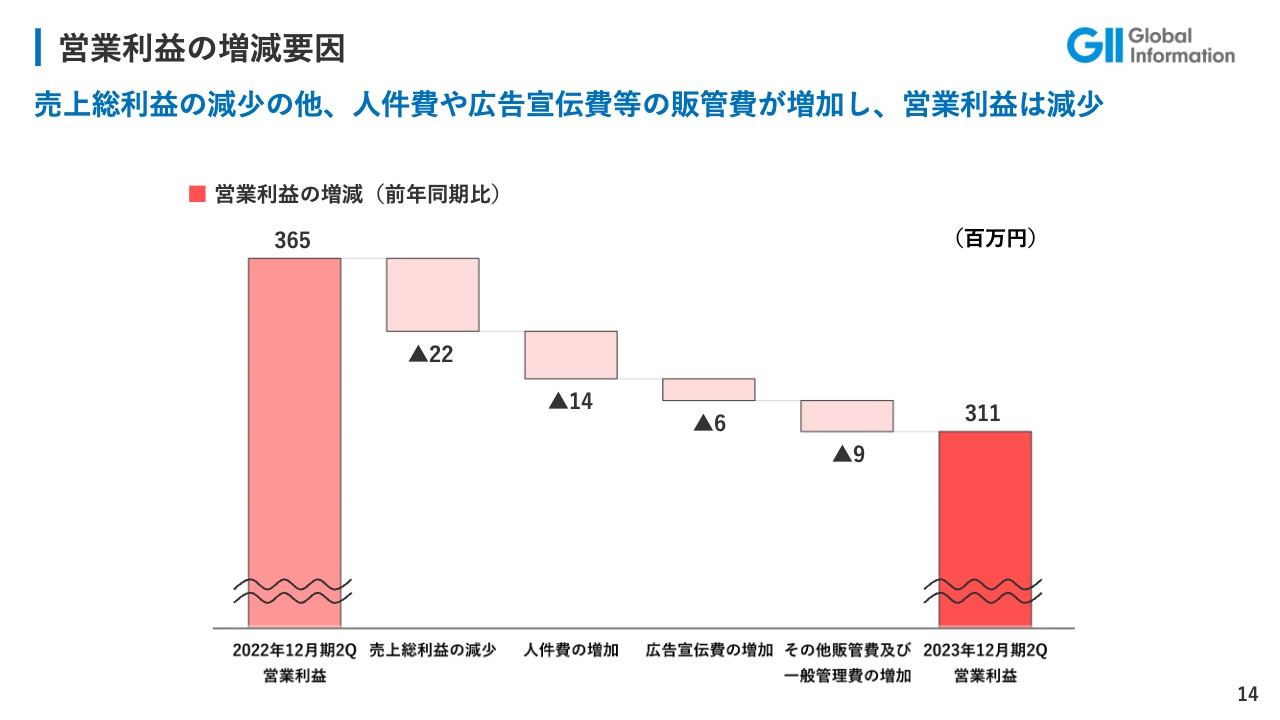

スライドには、営業利益の増減要因をウォーターフォールチャートで示しています。前期第2四半期には3億6,500万円の営業利益がありましたが、減収と売上総利益率低下の影響により、売上総利益自体が2,200万円減少しています。

そのほか、将来に向けた人材採用等も積極的に行っているため、6ヶ月間の人件費が1,400万円増加しています。また、社名ブランド認知のための広告を「日経電子版」やその他Webメディアに多く出稿したため、広告宣伝費が600万円増加しました。

さらに販管費が900万円増加し、結果として前年同期からマイナス5,400万円の3億1,100万円で着地しています。

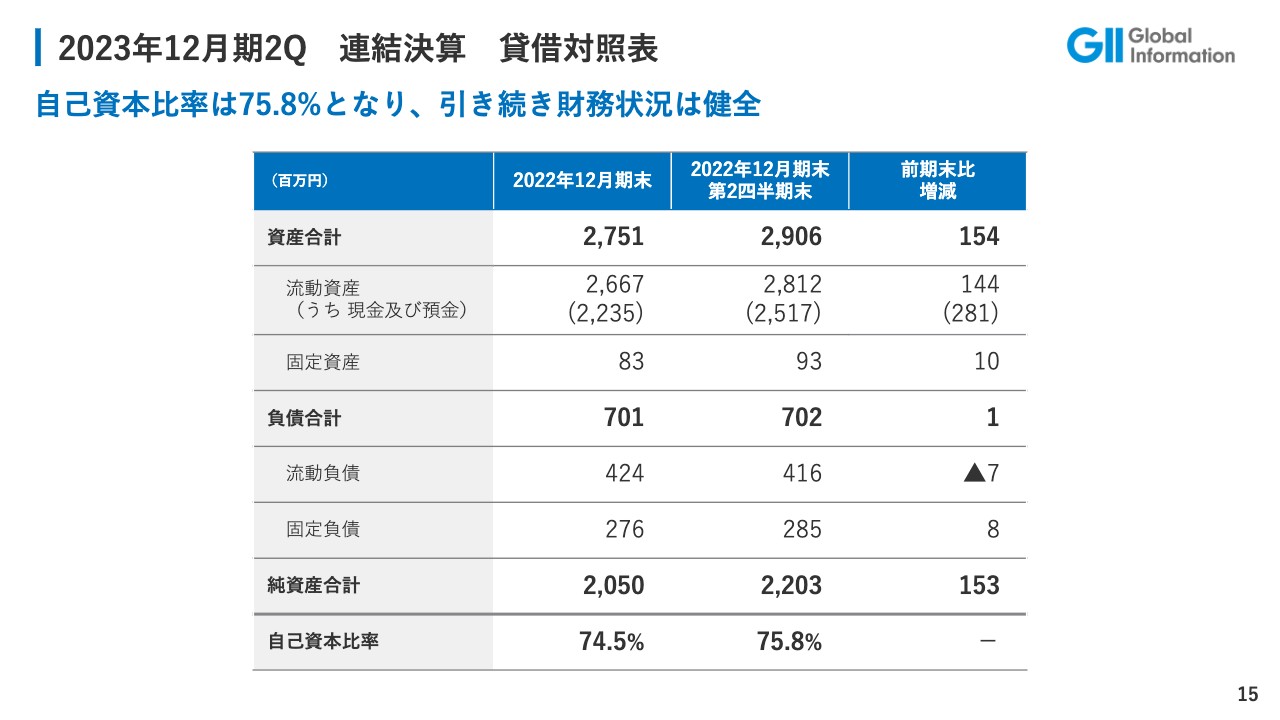

2023年12月期2Q 連結決算 貸借対照表

連結決算の貸借対照表です。自己資本比率は75.8パーセントと、引き続き高水準を維持しており、財務状況は健全です。以上、2023年12月期第2四半期決算の概要についてご説明しました。

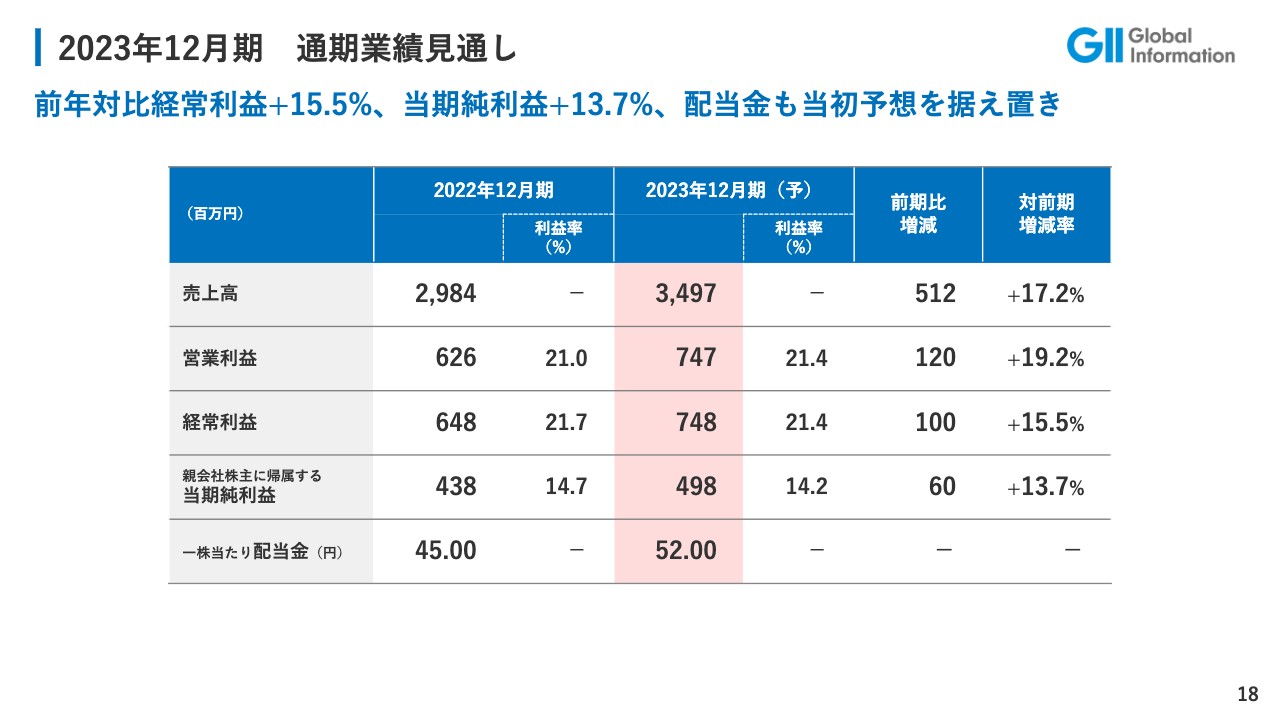

2023年12月期 通期業績見通し

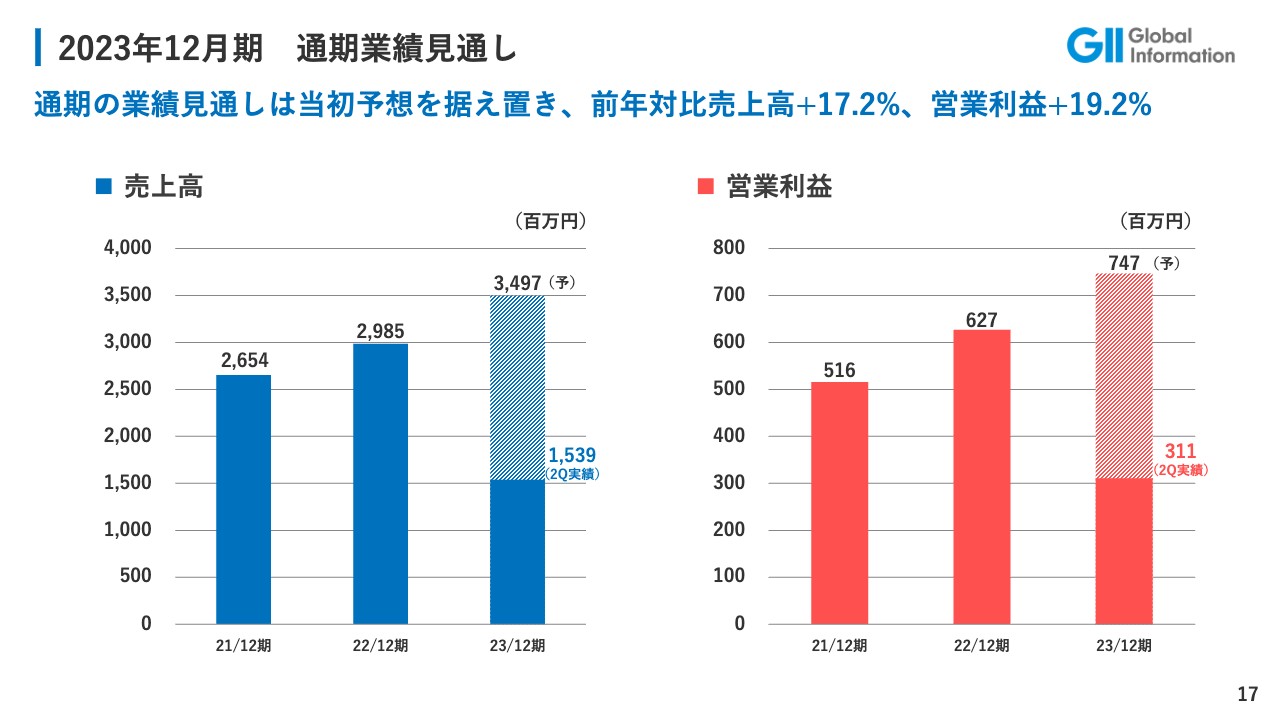

2023年12月期の通期業績見通しについてご説明します。スライドには、売上高と営業利益を過去2年間と比較したグラフを掲載しています。

通期業績見通しは当初予想を据え置いています。売上高は前年比17.2パーセント増の34億9,700万円、営業利益は前年比19.2パーセント増の7億4,700万円となる見込みです。

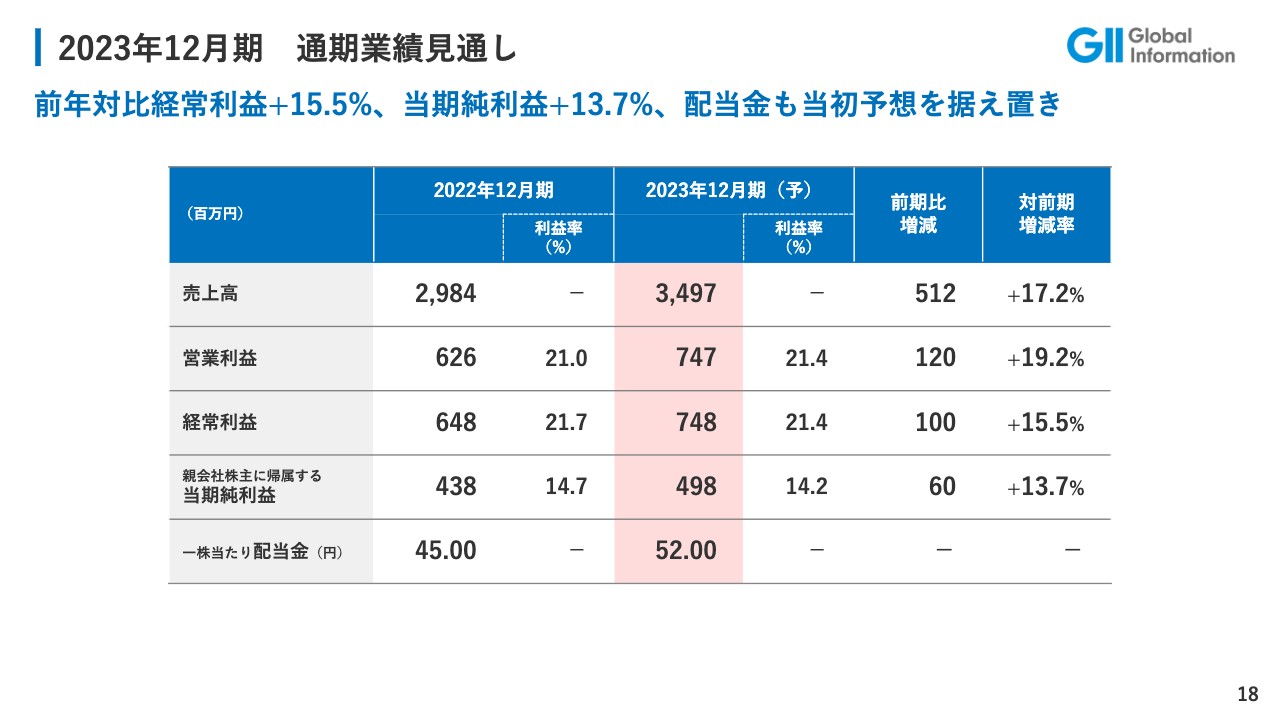

2023年12月期 通期業績見通し

経常利益以下を含む損益計算書のサマリーです。こちらも当初予想を据え置いています。経常利益は前年比15.5パーセント増の7億4,800万円、親会社株主に帰属する当期純利益は前年比13.7パーセントの4億9,800万円となる見込みです。

配当金についても当初予想を据え置き、1株当たり52円を予定しています。

2023年12月期 事業区分別見通し

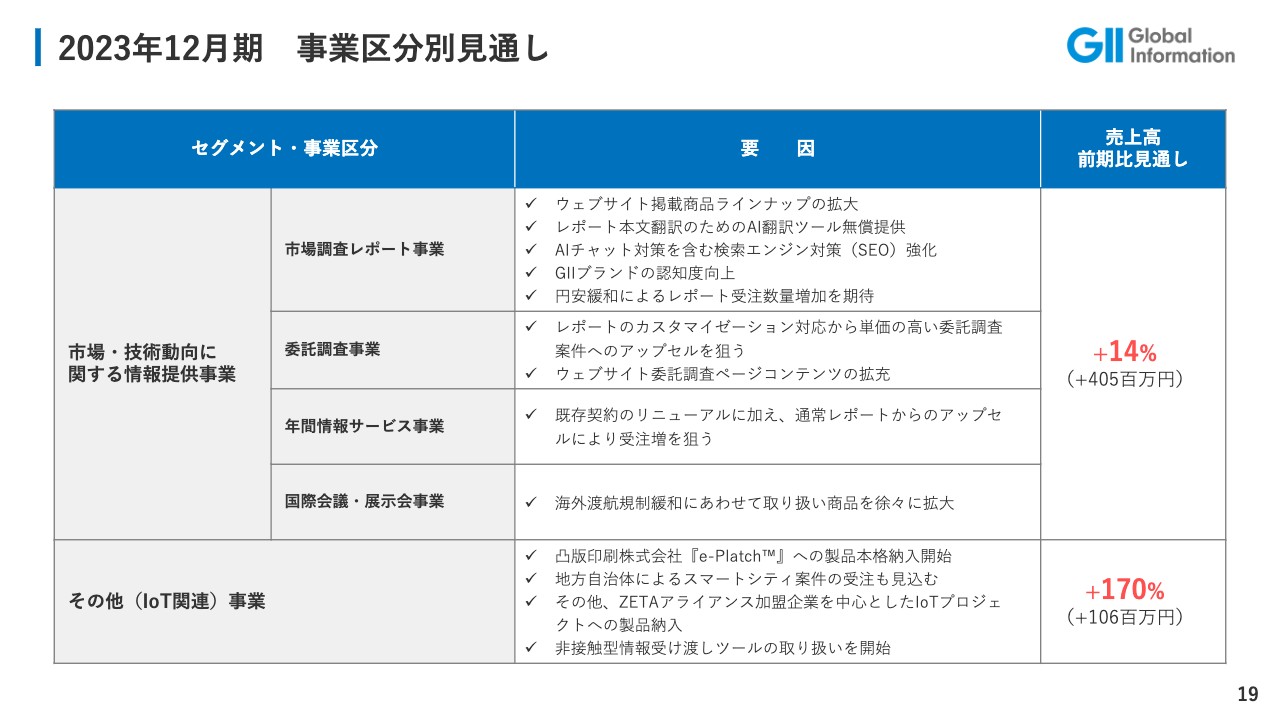

通期業績見通しの数値目標達成のために取り組むべき施策や売上高の増加要因について、事業区分別にご説明します。まずは、市場・技術動向に関する情報提供事業についてです。

主力の市場調査レポート事業においては、「Webサイト掲載商品ラインナップの拡大」「レポート本文翻訳のためのAI翻訳ツール無償提供」「AIチャット対策を含む検索エンジン対策の強化」「GIIブランドの認知度向上のための広告出稿」が増加要因として挙げられます。

このような集客施策に取り組むと同時に、具体化した案件については、円安による単価上昇の影響を少しでも和らげるため値引きを働きかけるなど、少しでも受注確度を上げるべく取り組んでいます。

委託調査事業については、レポート案件からのアップセルを狙う基本方針に大きな変更はありません。前期は振るわない部分もあったため、しっかりと積極的に取り組みを進めていきたいと考えています。

また、当社のWebサイトには、委託調査事業の内容を説明するコンテンツがあります。そちらを充実させ、ページを訪れたお客さまの問い合わせのハードルを少しでも下げるという取り組みも併せて進めているところです。

年間情報サービス事業についてです。上期は好調であったとお伝えしましたが、下期も引き続きアフターフォローによる継続案件の獲得や、新規案件の獲得に努めていきたいと考えています。国際会議・展示会事業については、日本でも海外渡航の規制がかなり緩和されてきたため、取扱い商品を徐々に増やしていきたいと考えています。

これらの積み上げにより、市場・技術動向に関する情報提供事業の売上高は、前年比で4億500万円、14パーセントの増収を見込んでいます。

子会社で行っているIoT関連事業については、過去の説明会等でもお話ししたとおり、凸版印刷が開発・展開している「e-Platch」という工場向けのスマート点検システムで、当社製品を本格的に採用していただいています。今期から本格的な納入を開始するため、しっかりと行っていきたいと考えています。

そのほか、こちらも凸版印刷からお話の機会が多くなっていますが、各地方自治体によるスマートシティ化案件にも当社製品を使っていただいており、こちらの受注もしっかりと増やしていきたいと思っています。

凸版印刷以外のIoTプロジェクトを進めているお客さまや企業に対しても、しっかりと営業活動を行い、顧客の基盤を広げていきたいと考えています。スライドに記載の非接触型情報受け渡しツールは展示会等のイベントで使われるツールで、新たに取扱いを開始したものです。下期および来期以降、子会社単体の売上増加に寄与してくれると考えています。

子会社単体での売上高は、前年比で1億600万円、170パーセントの増収を見込んでいます。以上、今期の通期業績見通しについてお話ししました。

中期経営計画

中期経営計画「GII Vision 2024」の内容と進捗についてご説明します。

当社は、2022年12月期を初年度とする3年間の中期経営計画「GII Vision 2024」を策定しており、5つの重点施策を挙げています。1つ目は「収益基盤の強化」、2つ目は「次なる成長に向けた投資」、3つ目は「ESGを意識したSDGs経営の推進」、4つ目は「目標とする経営指標の達成」、5つ目は「株主価値の向上」です。

4つ目の「目標とする経営指標」については、スライド下部に記載しているとおりです。中計の最終年度となる2024年12月期の連結業績目標として、売上高41億円、営業利益9億円、営業利益率22パーセント、ROE20パーセント以上を掲げています。こちらの達成に向け、各重点施策に取り組んでいます。

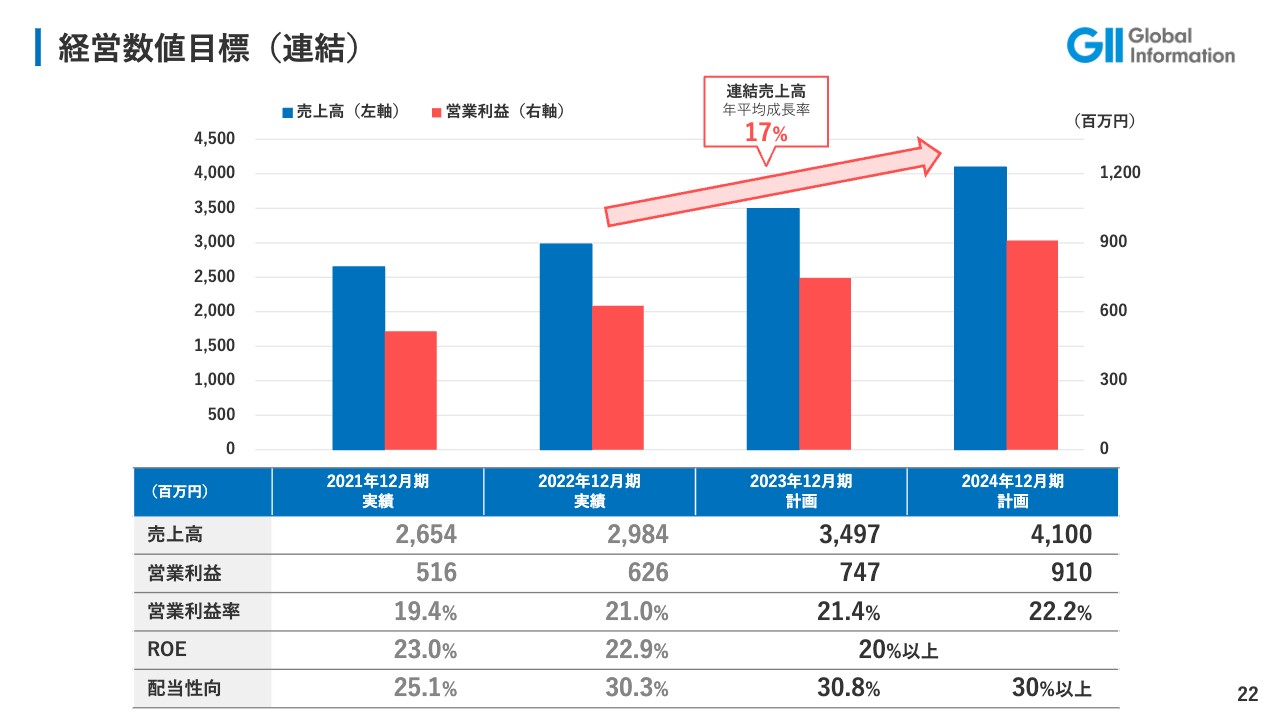

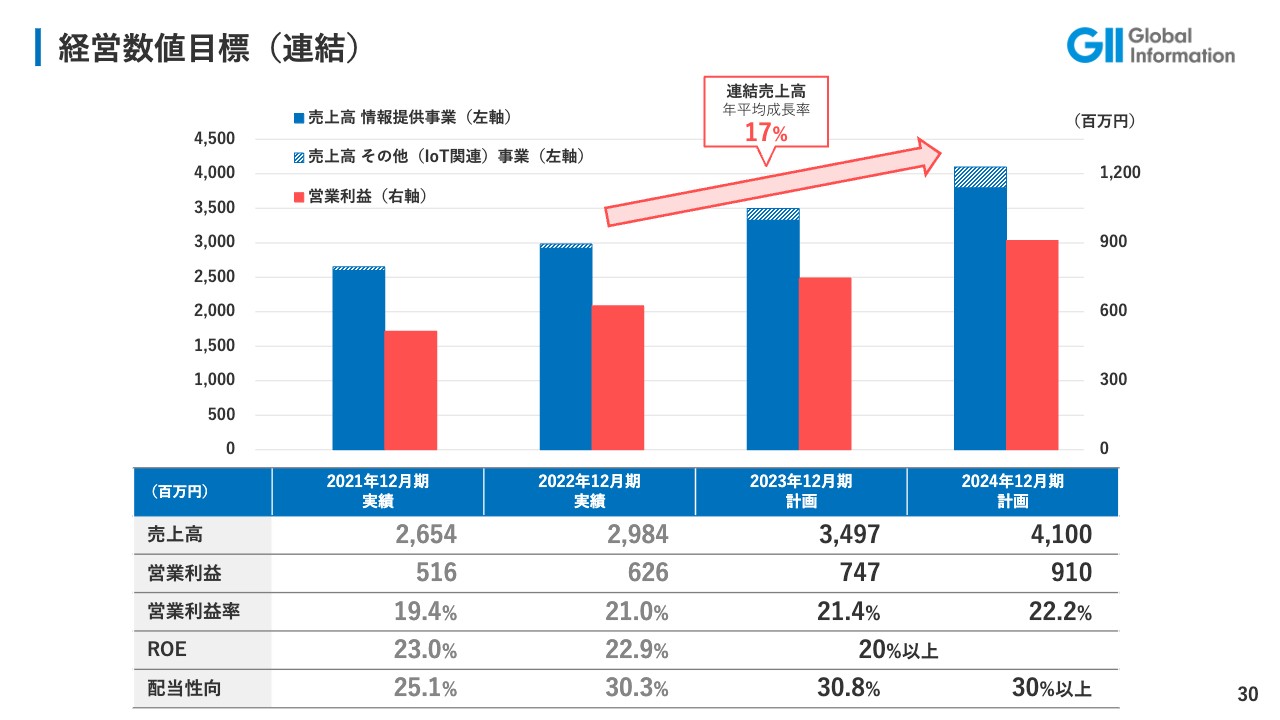

経営数値目標(連結)

スライドには、中計期間中の経営数値目標をグラフと表で示しています。今期の計画と、中計最終年度にあたる来期の計画における数値目標を達成すれば、中計3年間での連結売上高の平均成長率は17パーセントを達成できることになります。

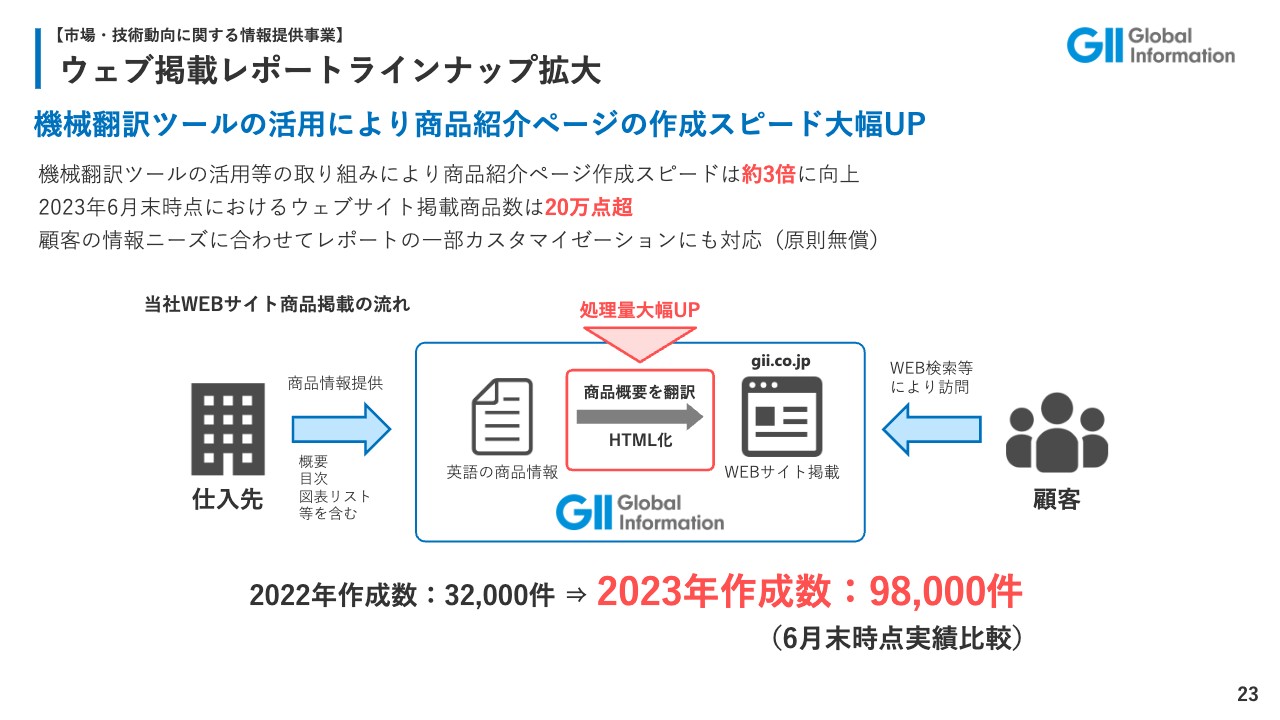

【市場・技術動向に関する情報提供事業】ウェブ掲載レポートラインナップ拡大

市場・技術動向に関する情報提供事業のトピックです。お客さまの多様化する情報ニーズに対応するべく、Webサイト掲載レポートのラインナップ拡大について中計に記載していますが、その進捗についてご説明します。

先ほどお話ししたとおり、当社は仕入れ先となる海外の調査会社から商品情報を提供いただき、英語から日本語等に翻訳してWebサイトに掲載しています。その社内での翻訳プロセスに機械翻訳ツールや新しい技術を導入して活用することにより、商品紹介を行うページの作成スピードを大幅に上げることができています。

2022年は1月から6月の6ヶ月間で、3万2,000件の商品紹介ページを作成していたところ、今年は6ヶ月間で9万8,000件と、単純に約3倍のスピードにまで上げることができています。

この結果、6月末時点における当社のWebサイトに掲載する市場調査レポートの商品数は20万点を超えており、多様化するお客さまの情報ニーズにもしっかり応えていける体制が整いつつあると考えています。

また、より多様化・ニッチ化しているお客さまのニーズに対しては、一部のレポート商品が対象とはなりますが、原則無償で追加情報を付与する、あるいは掲載情報をさらに深掘りした内容を追加するなどのカスタマイゼーションにも対応を始めています。

掲載商品数の増加やカスタマイズへの対応により、お客さまからの情報ニーズにしっかりと応える体制が整えられていると考えています。

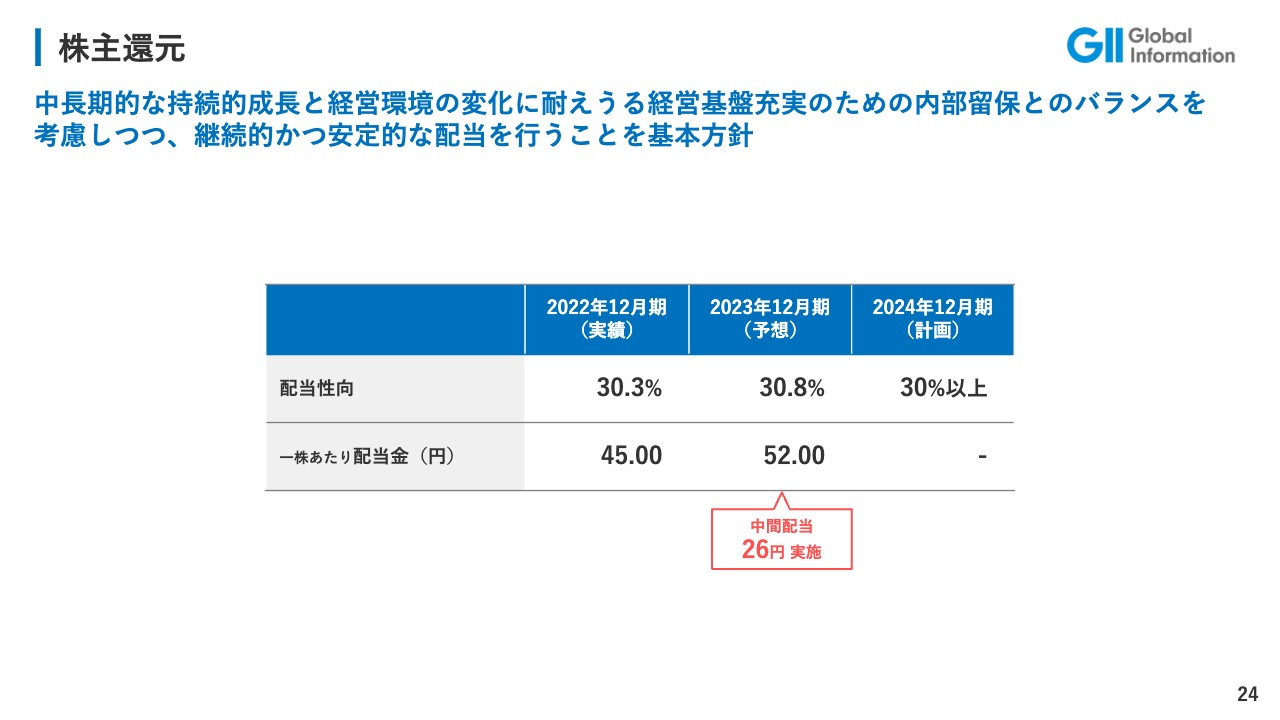

株主還元

株主還元についてです。中長期的な持続的成長と経営環境、外部環境の変化に耐え得る経営基盤充実のための内部留保の確保とのバランスを考えながらにはなりますが、継続的かつ安定的な配当を基本方針としています。

今期については、当初予想を据え置き1株当たり52円の配当を予定しています。6月末時点での株主さまに対しては、すでに中間配当として1株当たり26円を実施しています。また、中計最終年度となる来期に関しては、配当性向30パーセント以上という基準を1つの目安とし、具体的な配当金額について検討を進めていきたいと考えています。

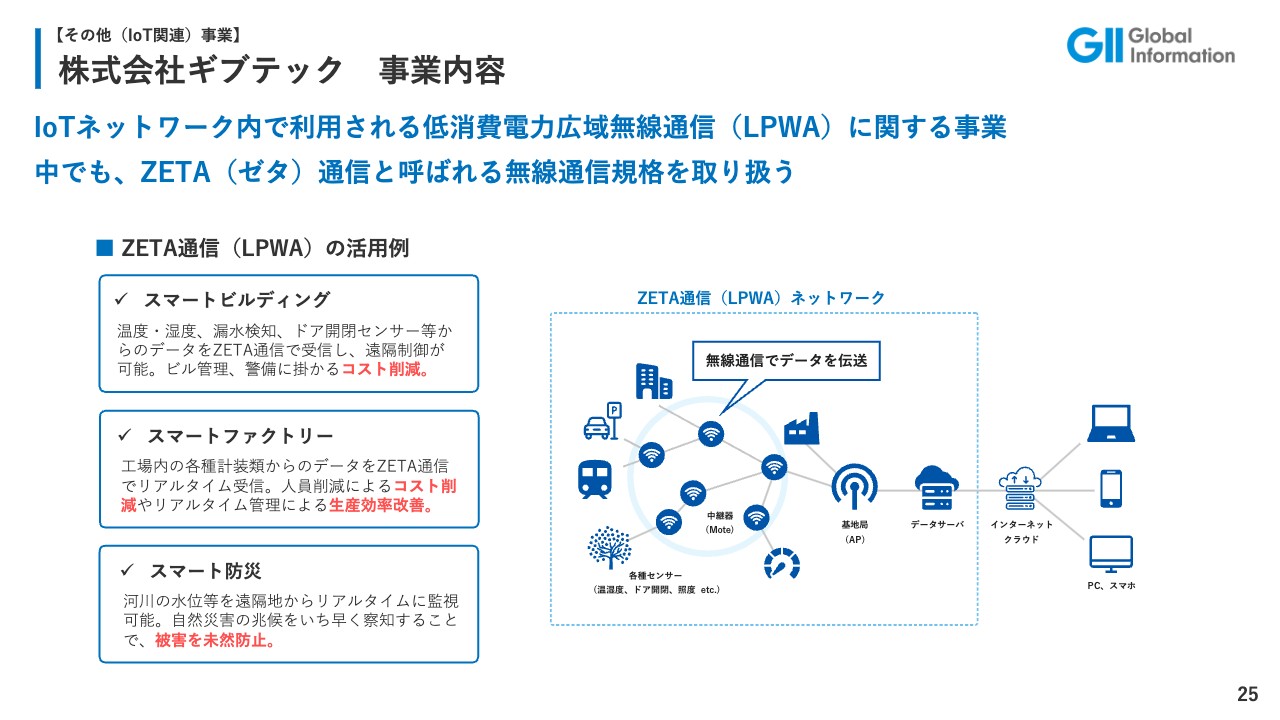

【その他(IoT関連)事業】株式会社ギブテック 事業内容

子会社ギブテックの事業内容と進捗についてご説明します。ギブテックでは、LPWAと呼ばれる、IoTネットワーク内で利用される低消費電力広域無線通信に関する事業を行っています。

LPWAという言葉は複数の無線通信規格の総称として使われますが、当社は複数ある規格の中でも、中国のZiFi Sense社が開発したZETA(ゼタ)通信と呼ばれる無線通信規格を取り扱っています。

ZETA通信およびLPWAの活用は、スマートビルディング、スマートファクトリーといったかたちで、工場の製造現場やビル管理の現場、あるいは今後人手不足による人件費の高騰等が懸念されている分野において、コスト削減、省力化、省人化に役立ちます。

また、生産効率の改善等、さまざまなメリットをもたらす技術であるとも知られています。最近増えている集中豪雨など、さまざまな自然災害から被害を未然に防ぐための「スマート防災」など、IoTネットワークは産業分野のみならず、さまざまな場面で活用が期待されており、ZETA通信はそれを構成する要素技術の1つです。

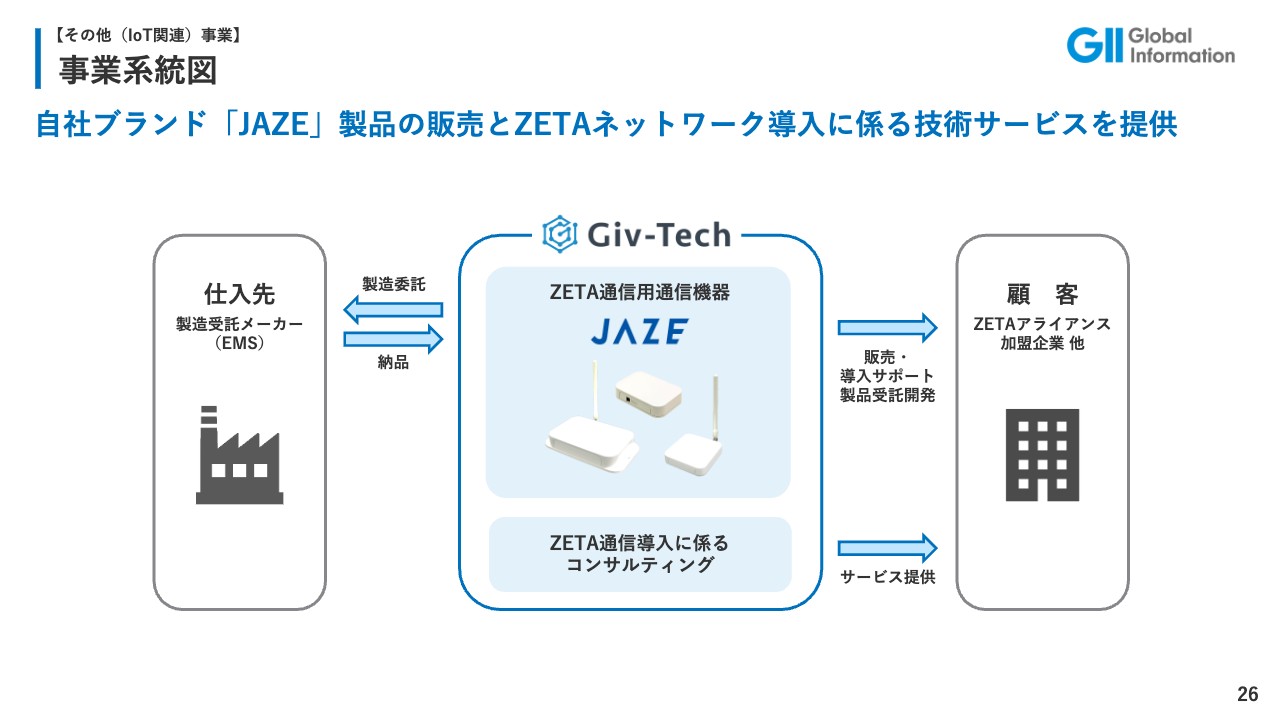

【その他(IoT関連)事業】事業系統図

子会社の事業内容についてです。当社は、ZETA通信という無線通信の中で、通信を行うために必ず必要となる通信機器の製造・販売を主な事業としています。

「JAZE」という自社ブランドを立ち上げ、お客さまへの販売を行っています。しかし、当社は自社工場を持っているわけではなく、製品製造にあたっては仕入れ先である国内の製造受託メーカーに製造を委託し、納品されたものを凸版印刷やIoTプロジェクト、当社製品を扱うIoTソリューションの外販企業に販売しています。

また、販売に関しては導入サポートもあわせて提供しており、お客さまの個別のニーズに対しては、製品の受託開発も事業として行っています。そのほか、IoTネットワークやZETA通信を初めて導入するお客さまに対しては、通信導入に係るコンサルティング等も一部サービスとして提供しています。

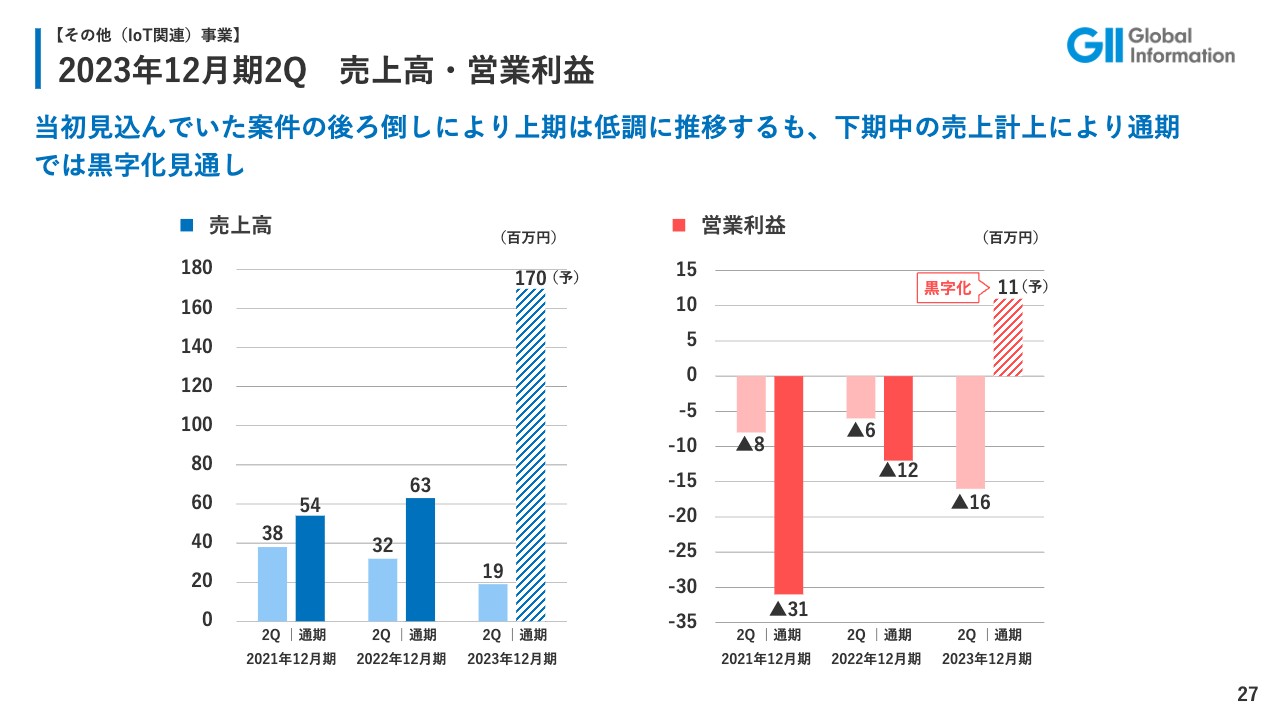

【その他(IoT関連)事業】2023年12月期2Q 売上高・営業利益

売上高と営業利益の進捗についてです。子会社単体での売上は第2四半期時点で1,900万円と、前年同期比でかなりの減収となっています。

要因としては、当初見込んでいた案件等が大幅に後ろ倒され、売上が上期までに立ってこなかったことが挙げられます。しかし、下期に計上できそうな売上も非常に増えてきているため、通期の見通しとしては当初発表のとおり、売上高1億7,000万円、営業利益1,100万円と、子会社設立以来初の通期黒字化を目指しています。

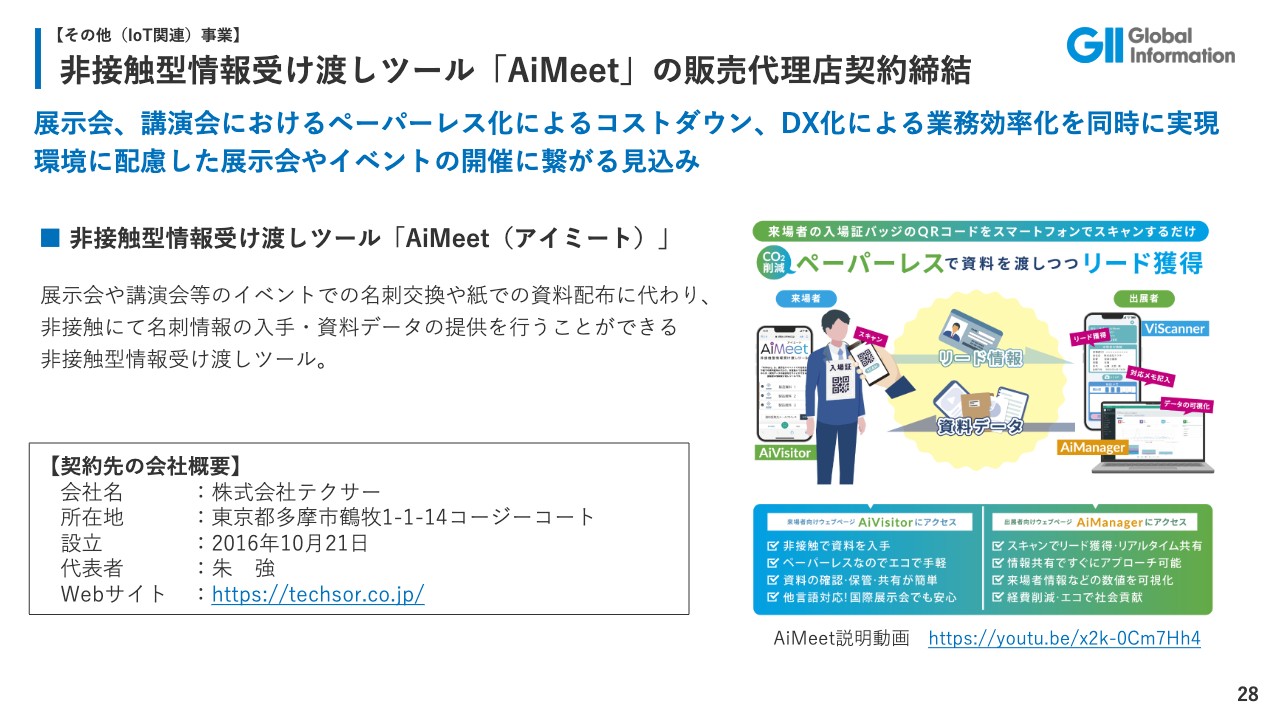

【その他(IoT関連)事業】非接触型情報受け渡しツール「AiMeet」の販売代理店契約締結

子会社単体での目標達成に向けた、新たな取り組みをご紹介します。今週リリースしたばかりですが、非接触型情報受け渡しツール「AiMeet」の販売代理店契約を締結し、販売活動を開始しました。

このソリューションは、展示会や講演会などのイベントにおいて、ペーパーレス化によるコストダウンや情報の電子的な受け渡しにより、DX化と同時に業務効率化を実現できるツールとなっています。今後は環境に配慮した展示会などのイベントが増えていくにしたがって、多く採用されていくシステムではないかと考えています。

このシステムを説明するイラストを、スライド右側に示しています。例えば展示会の場面では、来場者にQRコードを持っていただきます。出展者にはQRコードをスキャンする機械(スマートフォンなど)を用意をしていただく必要はありますが、これにより来場者は出展者から紙の資料などを渡されず、QRコードのスキャンを通じて紙のカタログや製品のスペックシートなどを受け取れるようになります。展示会からたくさんの荷物を持って帰る必要がなくなることは、メリットの1つではないかと思います。

また、紙ではなく電子的に資料を受け取ることができるため、会社に戻って関係者と情報を共有する際に、紙をスキャンしたり回覧したりする手間が省けるところにもメリットがあるのではないかと思っています。

一方の出展者側については、名刺交換などを行わずに来場者の会社名やメールアドレスなどの個人情報を取得できるようになることでハードルが下がるため、単純に取得できる個人情報の数が増えることが見込まれます。

また、資料を紙で渡すことがなくなるため、ペーパーレス化によるコスト削減や、その他にも、このツールを使っていただくと「どの来場者が、いつ、何回、どの資料をダウンロードしたのか」が詳細なデータでわかるため、1つの展示会で獲得したリード情報の有効的な利活用にもつなげていただけるのではないかと思います。

このように、展示会1つを見ても、来場者と出展者のどちらにも、非常にさまざまなメリットがある魅力的なツールおよびシステムになっているのではないかと思っています。

このたび当社は、このシステムを開発されている株式会社テクサーと正式に販売代理店契約を結んだため、この下期および来期にかけてしっかりと営業活動を行い、子会社単体での売上の増加に寄与していきたいと考えています。

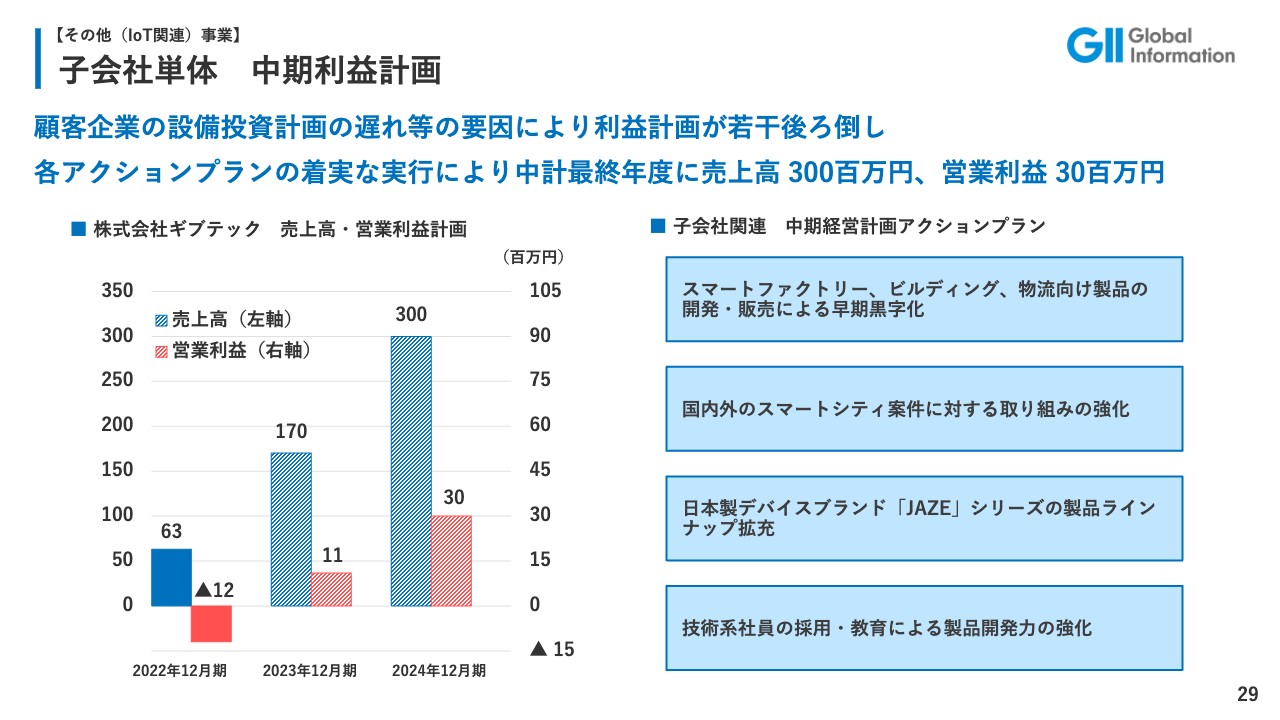

【その他(IoT 関連)事業】子会社単体 中期利益計画

スライドには、中計のうち子会社単体での利益計画を示しています。先ほどご説明したとおり、計画の遅れなどにより利益計画が若干後ろ倒しになっている部分はありますが、今期の見通しについては、売上高1億7,000万円、営業利益1,100万円を見込んでいます。

また、中経最終年度となる来期においては、売上高3億円、営業利益3,000万円という目標を立てています。目標達成に向け、各種施策の取り組みを続けていきます。数値目標の達成に向けたアクションプランは、スライド右側に記載のとおりです。

経営数値目標(連結)

あらためて、スライドには中期経営計画期間中の連結での経営数値目標を示しています。売上高のグラフのみ、本体と子会社で色を分けて表示しています。

先ほどご説明したとおり、今期の計画では、売上高34億9,700万円、営業利益7億4,700万円を目標としています。来期は売上高41億円、営業利益9億1,000万円を数値目標として掲げているため、目標の達成に向けて、子会社と親会社が一丸となって努力を続けていきたいと考えています。

質疑応答:下期以降の目標達成見込みについて

司会者:「第2四半期の累計は減益で進捗率がやや低いですが、下期で挽回は可能だとお考えでしょうか? また、その理由をご説明ください」というご質問です。

樋口:当社は第2四半期の計画は開示していませんが、ご指摘のとおり、社内で策定している予算と比べると若干ビハインドしているところもあり、通期での目標達成はやや厳しい部分もあると思っています。

ただし、市場・技術動向に関する情報提供事業の市場においては、特に韓国や台湾など国外では、年末にかけて売上が伸びる傾向がありますし、子会社には売上計上が若干後ろ倒しになっている案件もあります。

加えて、先ほどご紹介した新たな製品の取扱いもあるため、これらによってどこまで挽回できるかが鍵になっているのではないかと思っています。

質疑応答:円安による増収効果について

司会者:「円安による増収効果はどのくらいあったのでしょうか?」というご質問です。

樋口:特に市場調査レポート事業では、ドル建ての商品を日々の為替レートで日本円に換算し販売しているため、円安が進むと販売単価は上昇します。実際に昨年同時期と比べると、販売単価自体は10パーセントから12パーセントほど上がっています。

ただし、単価上昇の影響は良い面だけではありません。日本国内のお客さまからすると、同じ内容のレポートでも、去年に比べ今年は10パーセント以上も価格が上がることになります。そのため、一部では買い控えが発生し、受注件数が少し減ってしまっています。

先ほど市場調査レポートの部分でご説明しましたが、受注減と単価上昇がうまく相殺され、売上高はほぼ横ばいという結果になったと思っています。

質疑応答:委託調査事業の減収要因について

司会者:「市場・技術動向に関する情報提供事業で、委託調査事業だけが前期に比べ減収になっている要因を教えてください」というご質問です。

樋口:先ほど、今期はマテリアル分野が売上シェアを下げたとご説明しました。これまでは、マテリアル分野のお客さまから委託調査の依頼をいただくケースが多かったため、化学産業などの業界のお客さまからのリクエストが減ったことが減収要因となっていると思います。

これはあくまで当社の推測ですが、昨年のロシア・ウクライナの問題以降、特に化学メーカーなどは、資源および燃料価格の高騰などの影響をかなりダイレクトに受けている業界なのではないかと思っています。そのため、各社の決算や利益状況などにより、調査依頼の予算が一部カットされた背景があったのではないかと考えています。

質疑応答:利益計画が未達だった場合の配当額について

司会者:「株主還元方針について、上期は26円の配当を出されていますが、通期で利益計画が未達の場合も予定どおり26円出すのでしょうか? それとも、配当性向30パーセントという水準を意識した額に修正されるのでしょうか?」というご質問です。

樋口:当初発表を据え置いているため通期で52円を計画していますが、下期の進捗状況をしっかりと見ながら具体的な金額を検討したいと思っています。当社の1つの目安として掲げている「配当性向30パーセント以上」という基準を意識した上で、今後の金額を決定していきたいと考えています。

質疑応答:「AiMeet」の収益構造について

司会者:「新しく取扱いを始めた『AiMeet』の収益構造を教えてください。例えば『1回のイベントでどのくらいの売上利益になるか』など、そのようなところを教えてください」というご質問です。

樋口:まず収益構造としては、展示会や講演会を主催する企業さまにソフトウェアを使っていただく際の使用料や、一部では専用機器を必要とするところもあるため、そうした機器の貸出料など、(出展者の立場では)固定費的に、収益をいただく部分があります。

また、展示会であれば、来場者の個人情報を何件獲得したか、資料データを何件送ったかといったところは従量課金的にお金をいただく仕組みになっており、こちらは(出展者の立場では)変動費的に、収益をいただく部分になります。このように、展示会・講演会の運営における固定費、変動費の両面で収益が発生する構造になっています。

具体的な金額については、展示会や講演会などイベントの規模によってかなり変わりますので、申し訳ありませんが現段階ではお伝えしづらいと考えています。

質疑応答:上場維持基準の適合に向けた計画書に関する進捗状況について

司会者:「2月に上場維持基準の適合に向けた計画書を開示されていますが、差し支えのない範囲で進捗状況を教えてください」というご質問です。

樋口:計画書で発表しているとおり、2025年12月までに確実に水準を達成できるよう、計画を立てながら進めています。

しかし、こちらは会社単体ではなく、大株主とコミュニケーションをとりながら進めていく必要があると思いますので、そのようなところも含めて、しっかりと綿密に計画を立てながら進めていきたいと考えています。

樋口氏からのご挨拶

樋口:あらためて、本日は当社グローバルインフォメーションの2023年12月期第2四半期の決算説明会にご参加いただき、ありがとうございました。

今後もグループ一丸となって、中期経営計画で定めている数値目標の達成に向け努力を続けていきたいと考えていますので、株主や投資家のみなさまにおかれましても、引き続きご支援とご指導・ご鞭撻を賜れれば幸いです。本日は本当にどうもありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4171

|

1,418.0

(02/27)

|

+11.0

(+0.78%)

|

関連銘柄の最新ニュース

-

グローバルI、今期経常は12%減益、8円減配へ 02/10 15:30

-

グローバルI(4171) 2025年12月期 決算短信〔日本基準〕... 02/10 15:30

-

グローバルI(4171) 中期経営計画策定のお知らせ 02/10 15:30

-

グローバルI(4171) 日本経済新聞社の法人向け生成AIサービス... 01/14 11:00

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後... 2025/11/13

新着ニュース

新着ニュース一覧-

今日 19:30

-

今日 19:19

-

-

今日 17:00