【QAあり】カバー、在籍VTuberあたりの四半期収益は前年比+30%と伸長 楽曲による認知拡大、海外展開を推進

ミッション

谷郷元昭氏(以下、谷郷):当社のミッションは、「つくろう。世界が愛するカルチャーを。」です。日本初のエンターテインメントカルチャーを作り出し、世界中のユーザーに広めていくことにより、日本のユニークな強みであるアニメ・ゲームといった文化に関わるクリエイターの活動の場を増やしていくことを目指しています。

上場を機に、当社および当社に関わるクリエイターの活動の機会はより一層広がりつつあります。このような大きな目標の実現に向け、着実に歩みを進めています。

まずCFOの金子から決算概況についてご報告し、続いて、私から事業の進捗および見通しについてご説明します。よろしくお願いします。

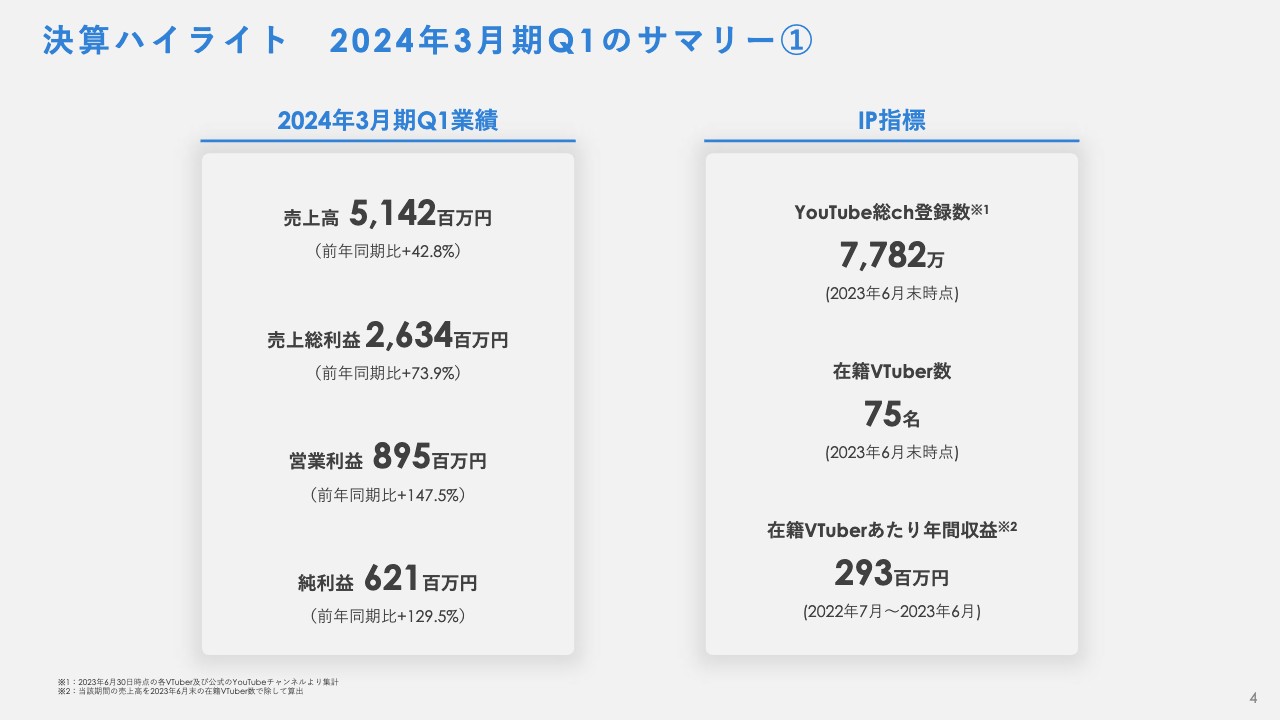

決算ハイライト 2024年3月期Q1のサマリー①

金子陽亮氏(以下、金子):それでは、第1四半期の決算概況についてご説明します。よろしくお願いします。

まず、第1四半期の業績です。売上高は51億4,200万円、売上総利益は26億3,400万円、営業利益は8億9,500万円、純利益は6億2,100万円となりました。前年同期比で、売上高は42.8パーセント増、営業利益は147.5パーセント増となっています。

第1四半期は大型イベントの実施や新規のVTuberデビューなどはありませんでしたが、YouTube総チャンネル登録数や在籍VTuberあたりの年間収益といった指標も、引き続き順調に推移しています。

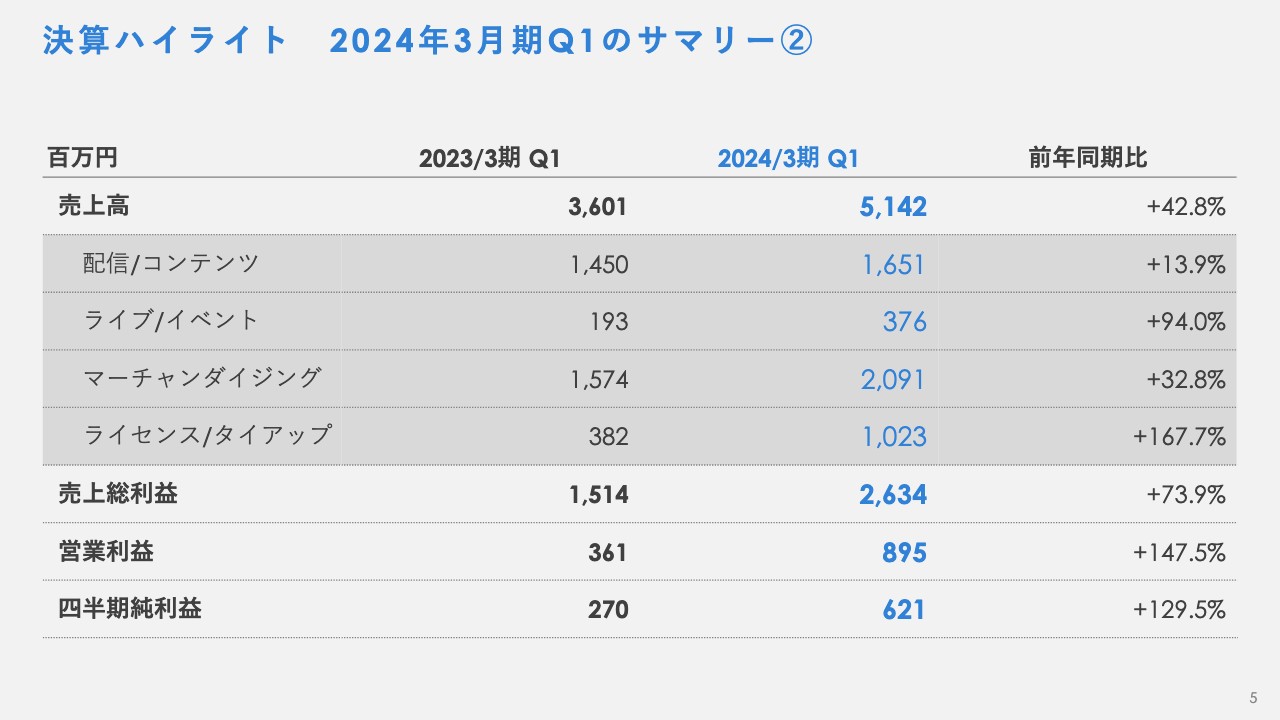

決算ハイライト 2024年3月期Q1のサマリー②

サービス領域別の前年同期比の成長率をご覧ください。マーチャンダイジングやライセンス/タイアップといったコマース領域について、それぞれ堅調に推移していることが確認できます。

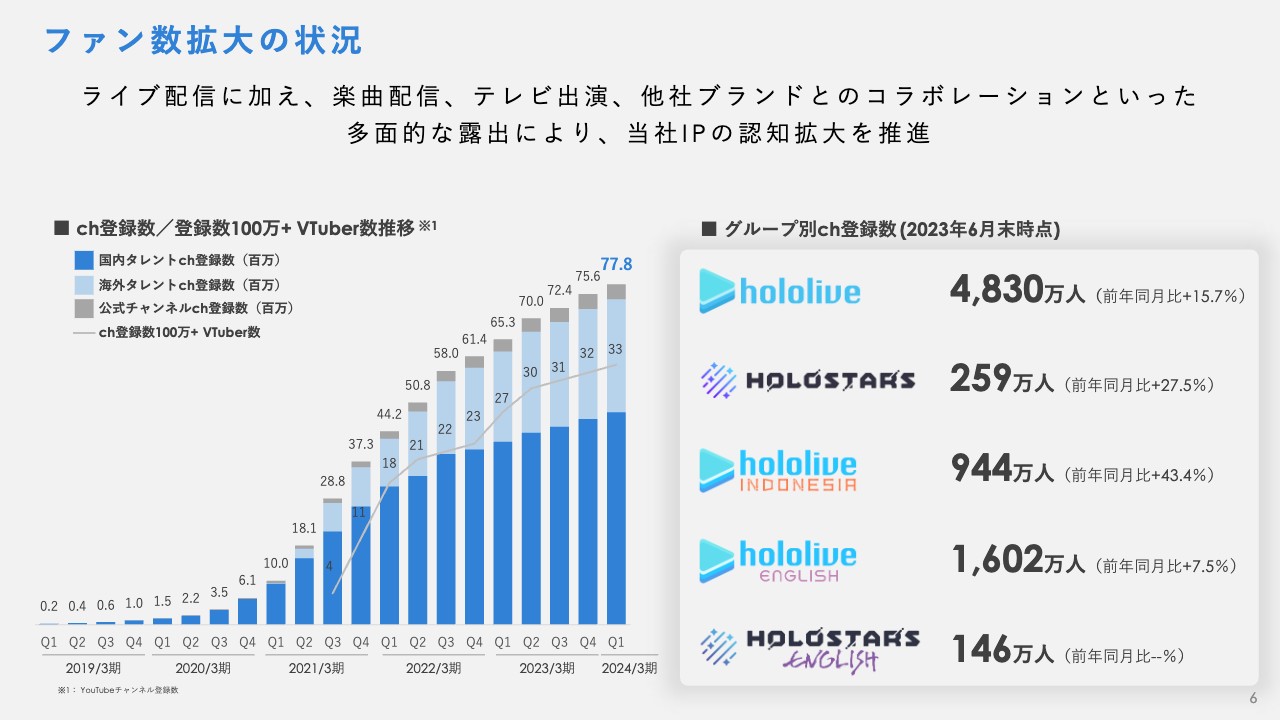

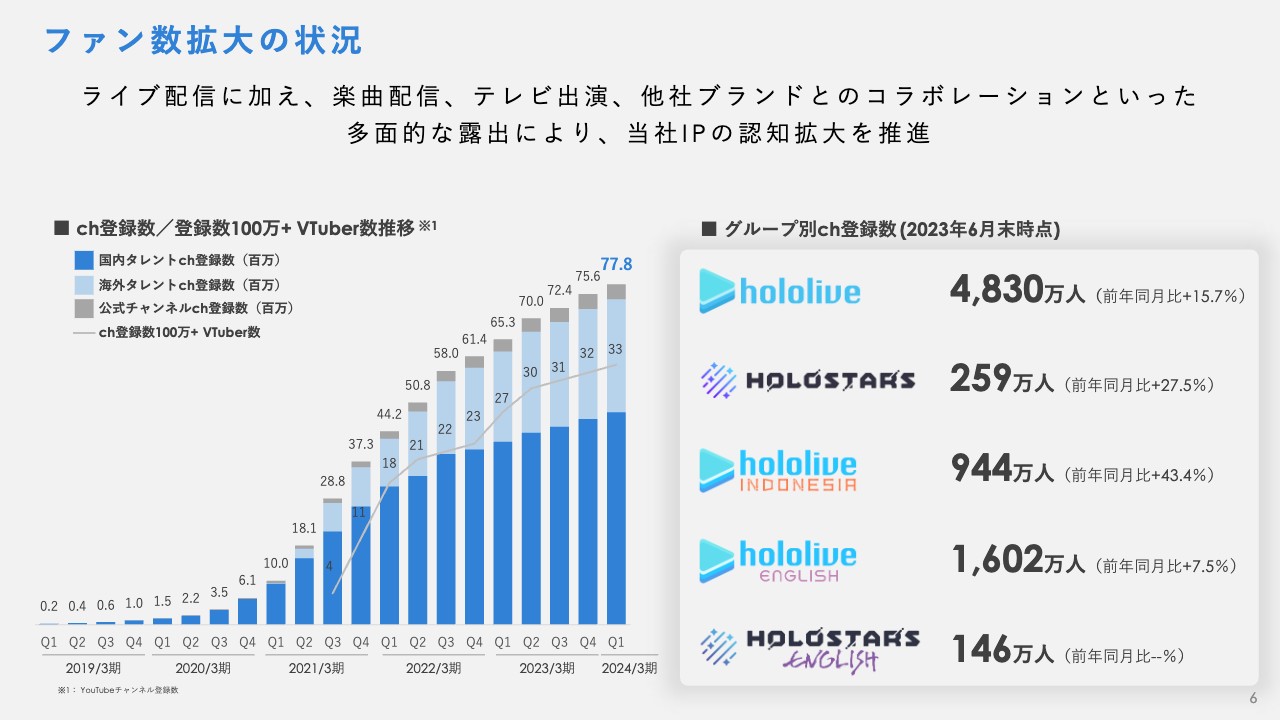

ファン数拡大の状況

ファン数拡大の状況です。第1四半期においても引き続き、ライブ配信に加え、楽曲配信、テレビ出演、他社ブランドとのコラボレーションといった多面的な露出により、当社IPの認知は拡大しています。結果として、集客指標の1つであるYouTubeチャンネル登録数は、順調に成長を継続しています。

楽曲による認知拡大

楽曲による認知拡大についてです。多面的なブランド露出機会の中でも、特に音楽を通した露出については認知拡大の効果が大きいと考えています。

第1四半期においても、人気作家と当社所属タレントのコラボ楽曲のテレビCM起用や、人気ロックバンドとのコラボ楽曲のリリース等々、多様な楽曲コンテンツによって「YouTube」の外の潜在顧客層にも認知を拡大しています。

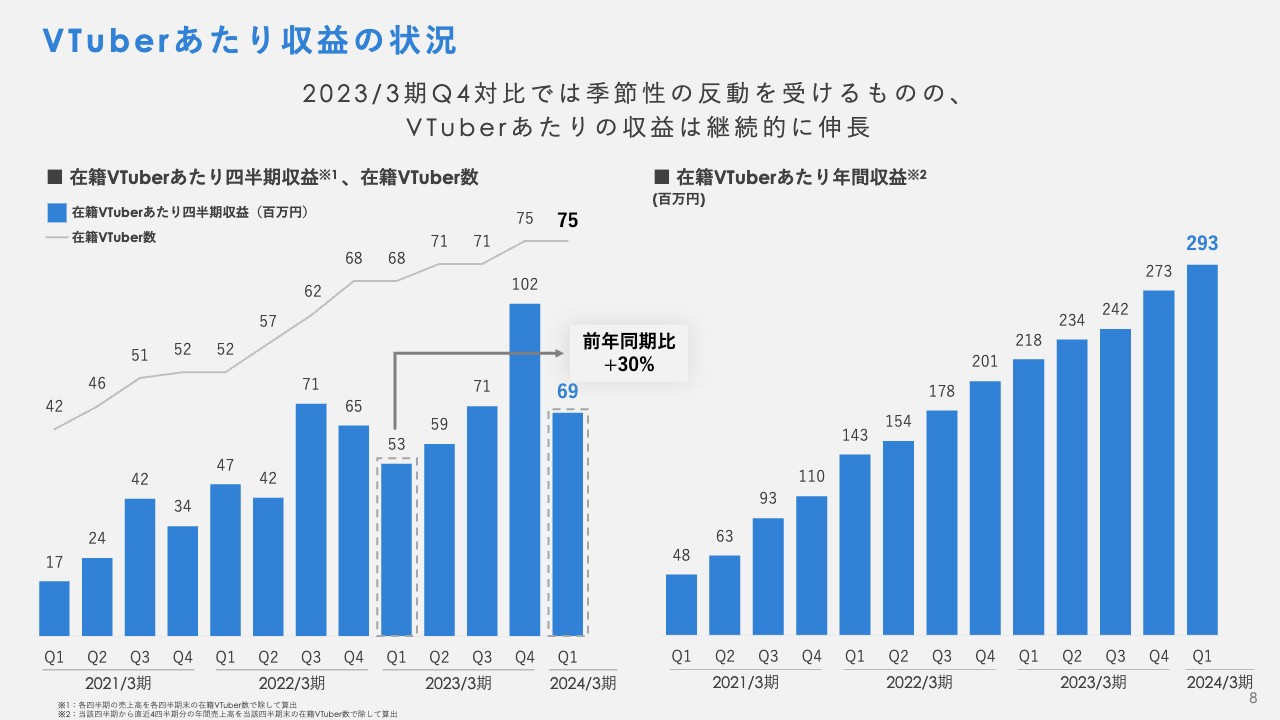

VTuberあたり収益の状況

VTuberあたりの収益の状況です。IPの収益力指標として、スライドに記載の指標を取り扱っています。

第1四半期について、全社の売上高は2023年3月期第4四半期比で季節性の反動を受けたものの、在籍VTuberあたりの四半期収益は前年同期比で30パーセント増の成長となりました。通年でのIPあたり収益は、確実に成長しつつある状況と認識しています。

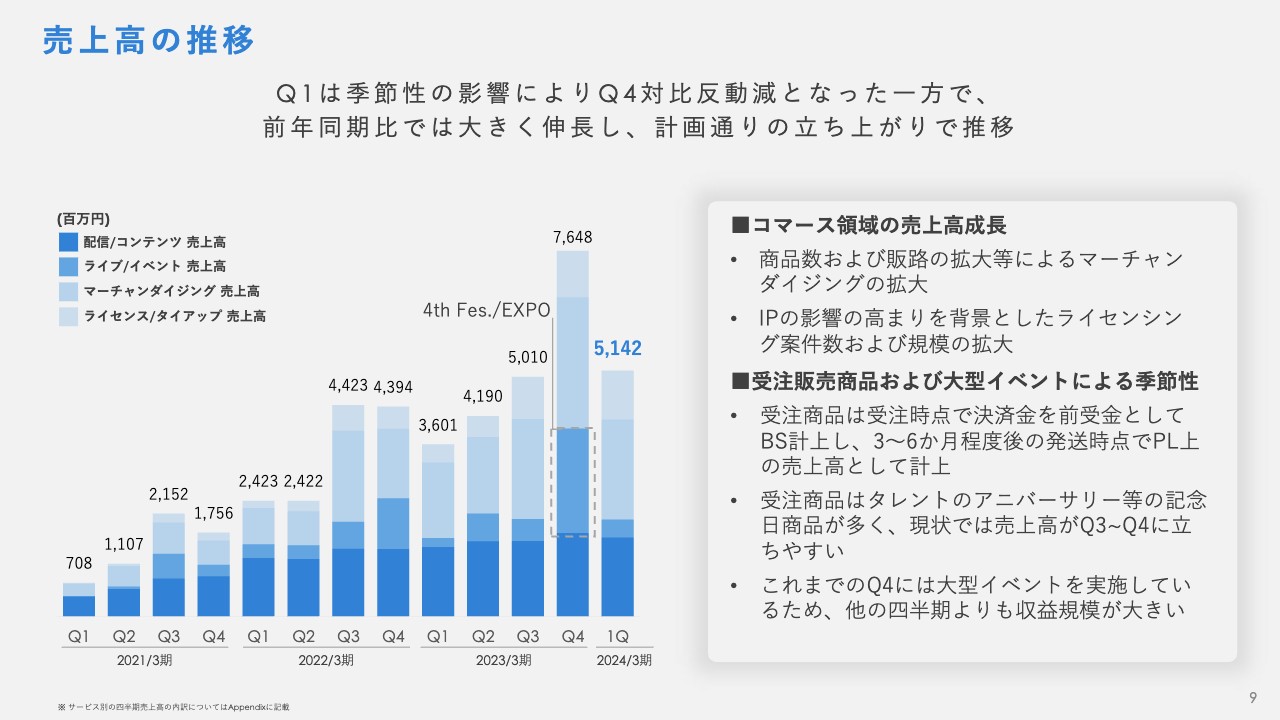

売上高の推移

全社の売上高の推移を、サービス別の積み上げグラフで示しています。第1四半期の売上高は、第4四半期における大型イベント収益やマーチャンダイジングの季節性を背景に反動減となりました。一方で、前年同期比では大きく伸長し、計画どおりの立ち上がりで推移しています。

コマース領域においては、商品数および販路の拡大により、マーチャンダイジングの売上が中期的に拡大してきています。それに加え、IPの影響力の高まりを背景として、ライセンシングの案件数および規模も拡大している状況です。

季節性については本決算説明会の時もお伝えしましたが、もう一度詳しくご説明します。現在、マーチャンダイジングの売上高の7割程度を受注販売商品が構成しています。こちらは、お客さまから商品を受注した段階ではB/S上に前受金として計上し、3ヶ月から6ヶ月後にお客さまに商品を発送した段階で、P/L上の収益として顕在化します。

夏にVTuberのアニバーサリー商品など、お客さまの購買が集中していることもあり、3ヶ月から6ヶ月後の第3四半期・第4四半期に商品の売上高が高まりやすいという季節性があります。加えて、大型イベントとして、Fes./EXPOなどを毎年度末に実施しています。

そのような第3四半期・第4四半期の季節性により、当社は下半期において売上が高まりやすいことをご留意いただければと思います。

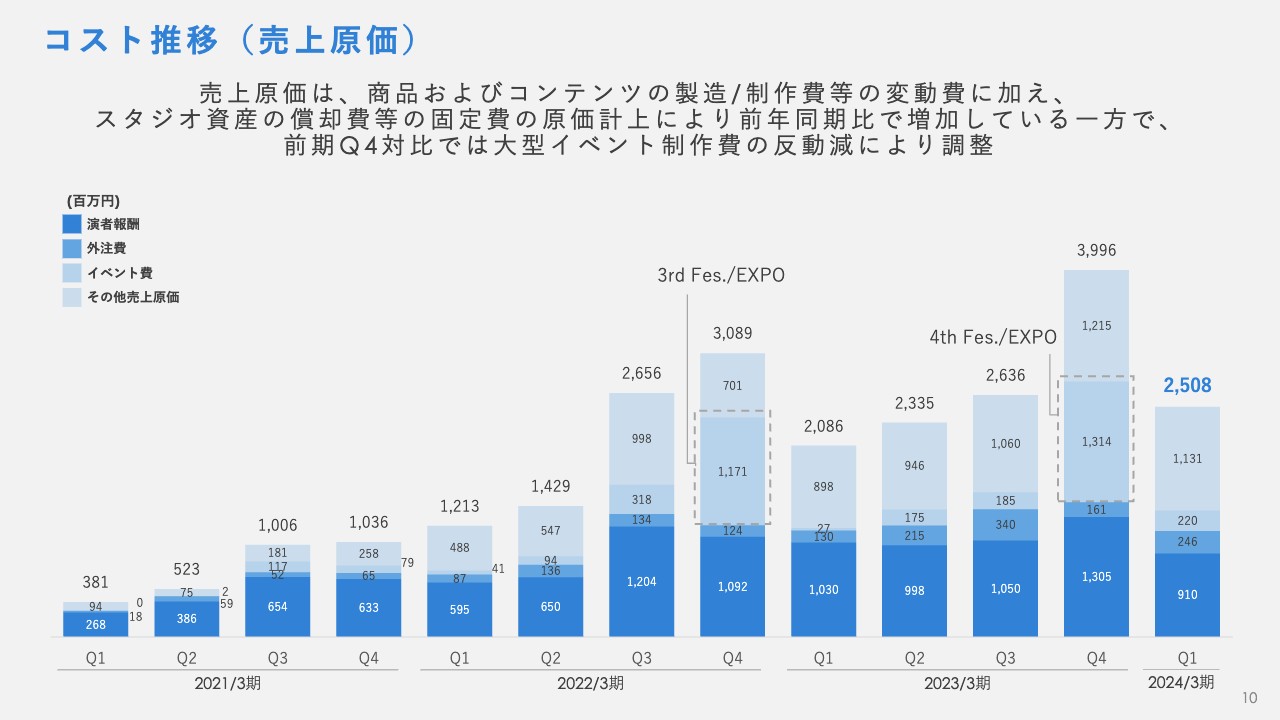

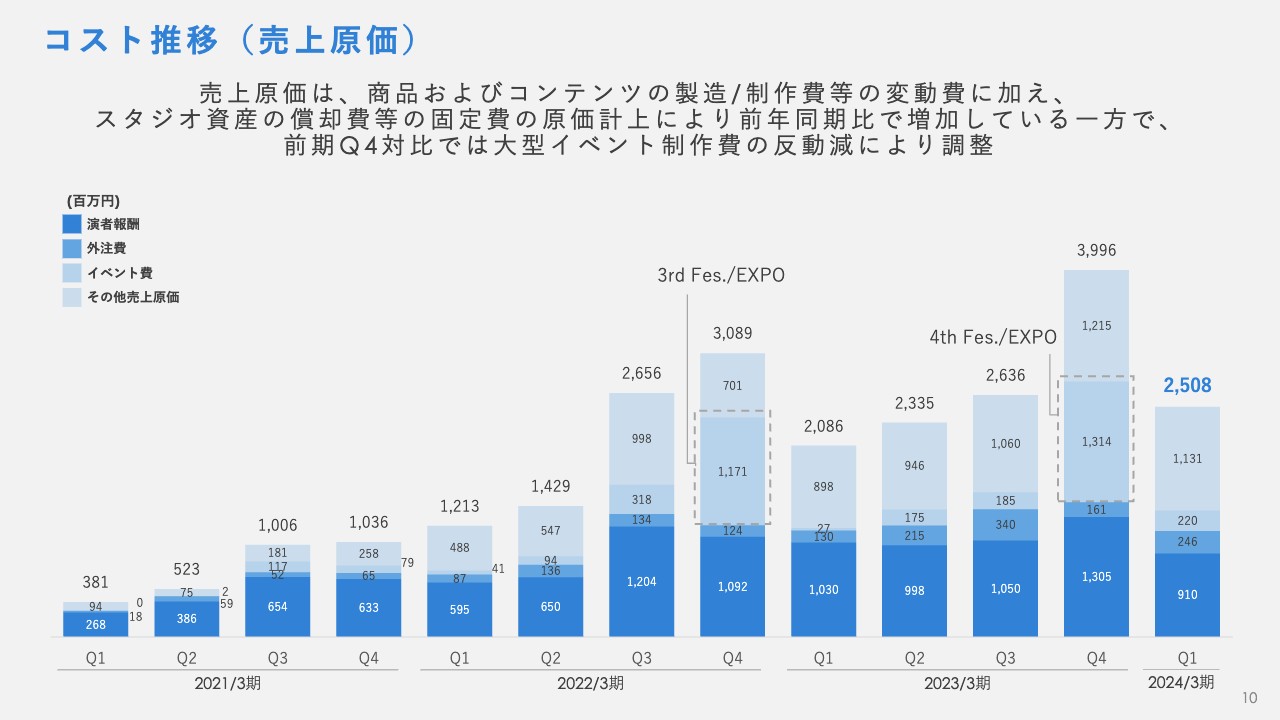

コスト推移(売上原価)

コストの推移です。第1四半期の売上原価については、前四半期からの大型イベントの制作費用の反動減を受け、大きく調整している状況です。

その他売上原価の内訳としては、新規大型スタジオの償却費等を計上しており、事業規模の拡大に伴って前年同期比でやや増加しています。

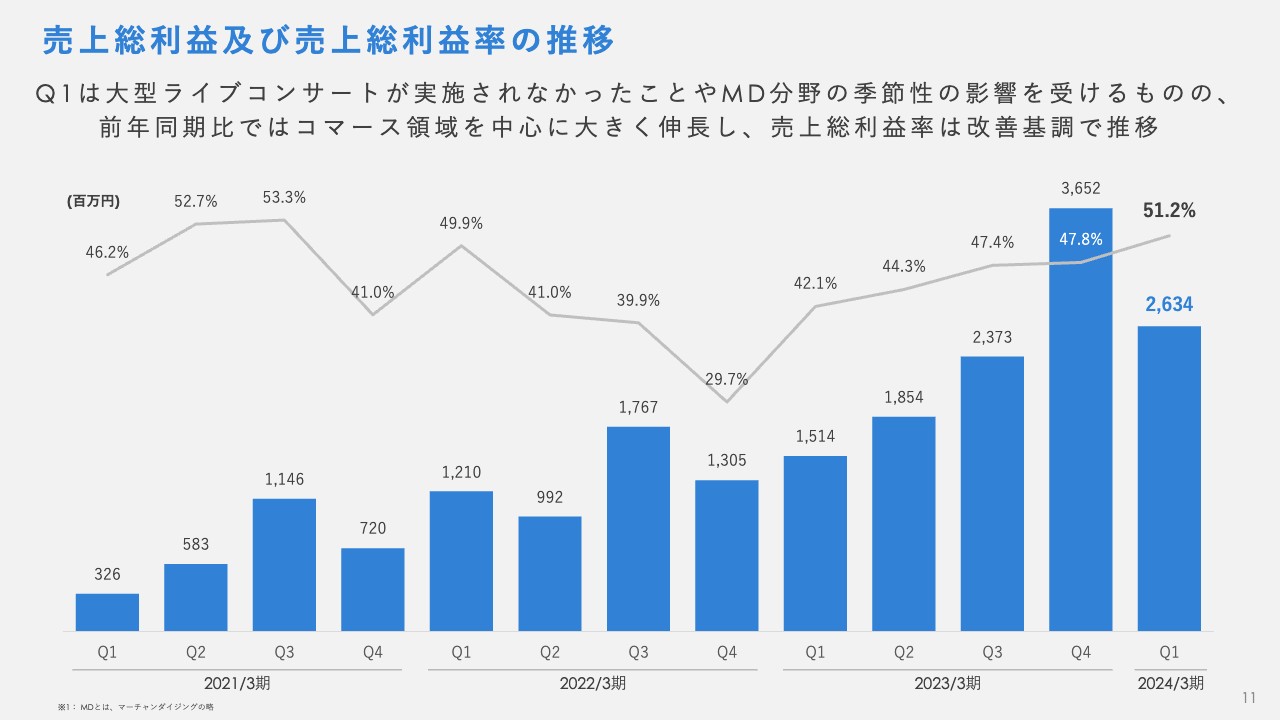

売上総利益及び売上総利益率の推移

売上総利益について、第1四半期は大型ライブコンサートが実施されなかったことや、マーチャンダイジング分野の季節性の影響を受けているものの、前年同期比では大きく伸長し、計画どおりの立ち上がりで推移しています。

収益性の高いサービス領域の売上構成が高まっていますので、第1四半期の売上総利益率は2021年3月期以来の水準まで回復しました。

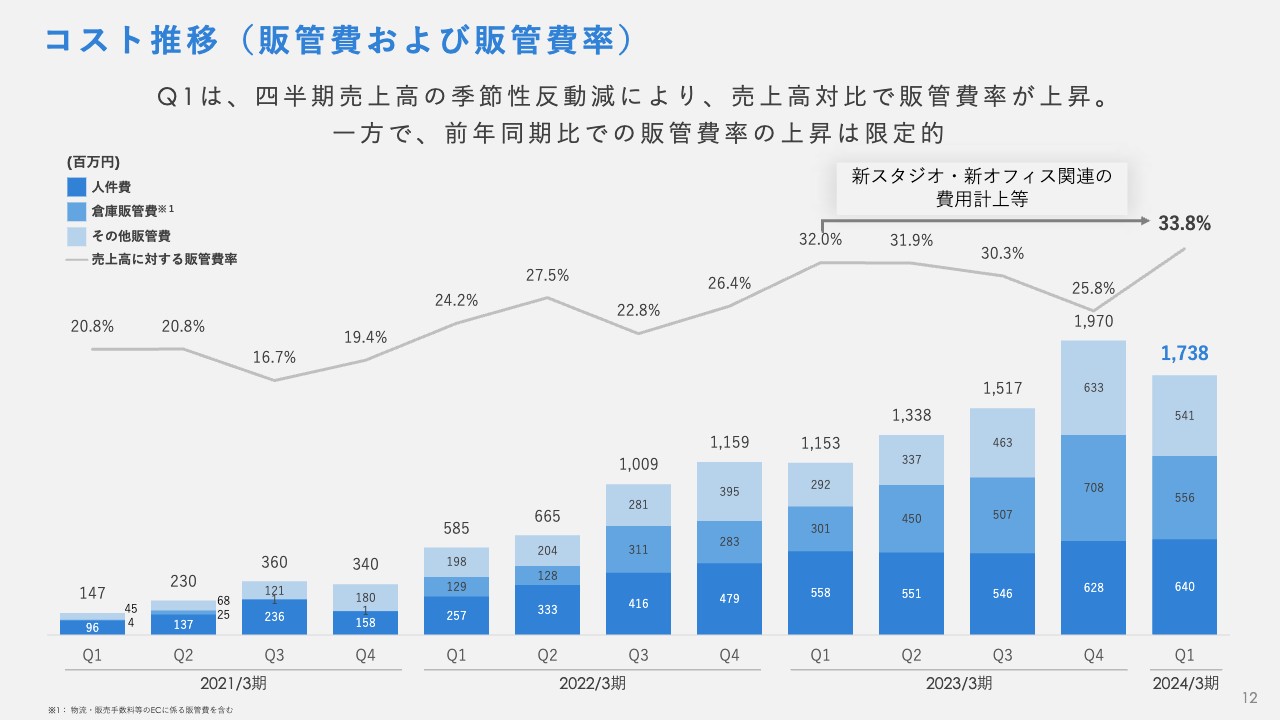

コスト推移(販管費および販管費率)

販管費については、四半期売上高の季節性反動減により、売上高に対する販管費率が上昇しています。一方で、前年同期比での販管費率の上昇は限定的です。固定費の増加については、新スタジオや新オフィス関連の費用などが計上されていることが要因です。

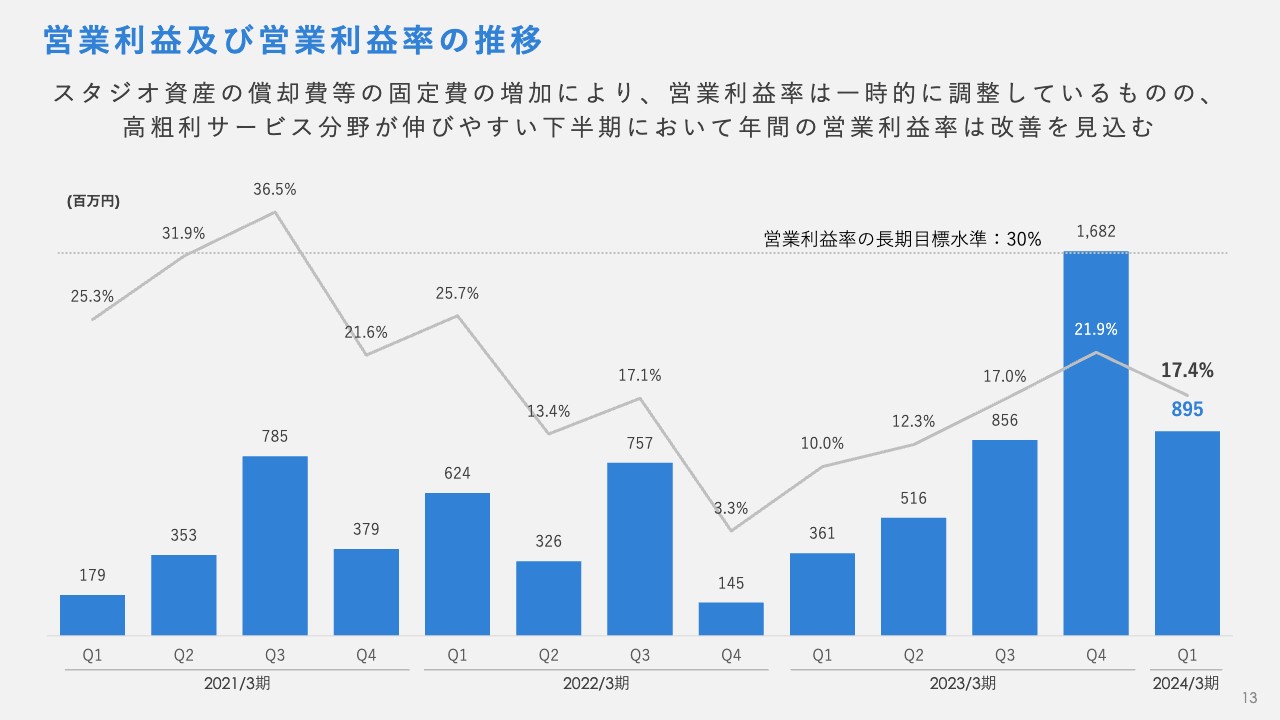

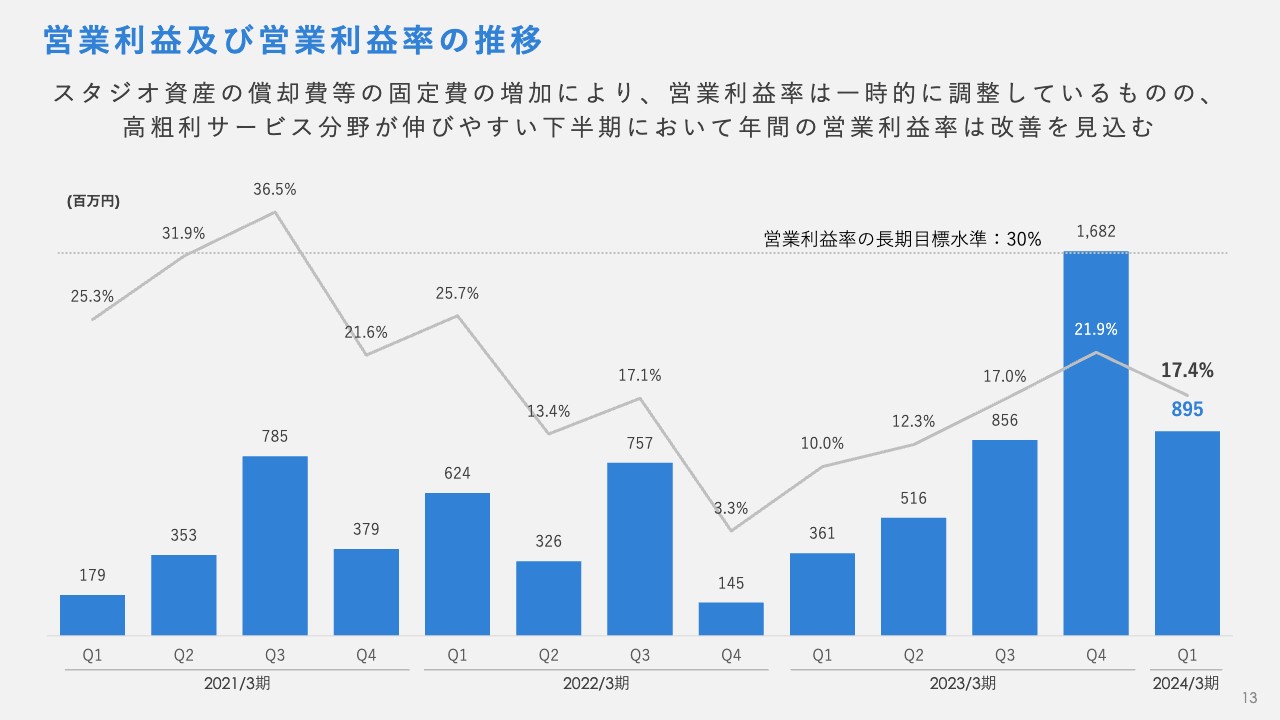

営業利益及び営業利益率の推移

第1四半期の営業利益は8億9,500万円、営業利益率は17.4パーセントとなりました。スタジオ資産の償却費、新オフィス家賃などの固定費の増加により、営業利益率は一時的に調整しています。ただし、先ほどお伝えした季節性により、高利益のサービス領域が伸びやすい下半期においては、年間の営業利益率も改善していくものと見込んでいます。

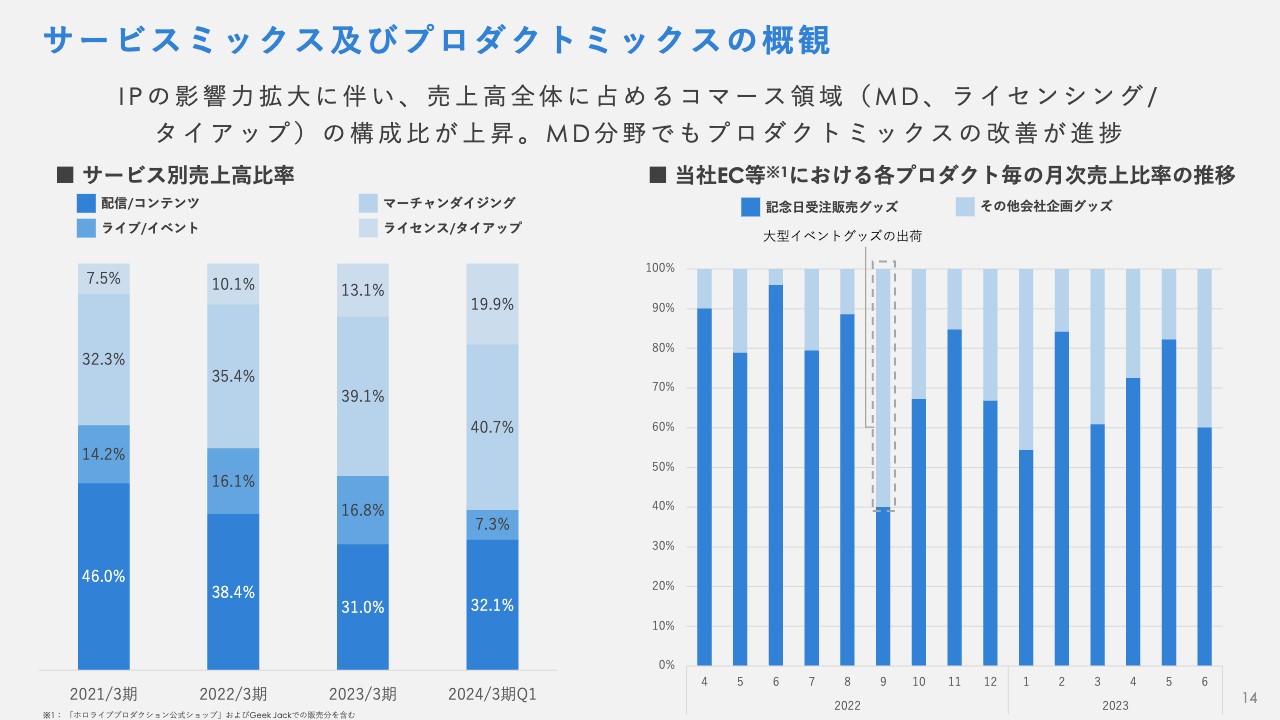

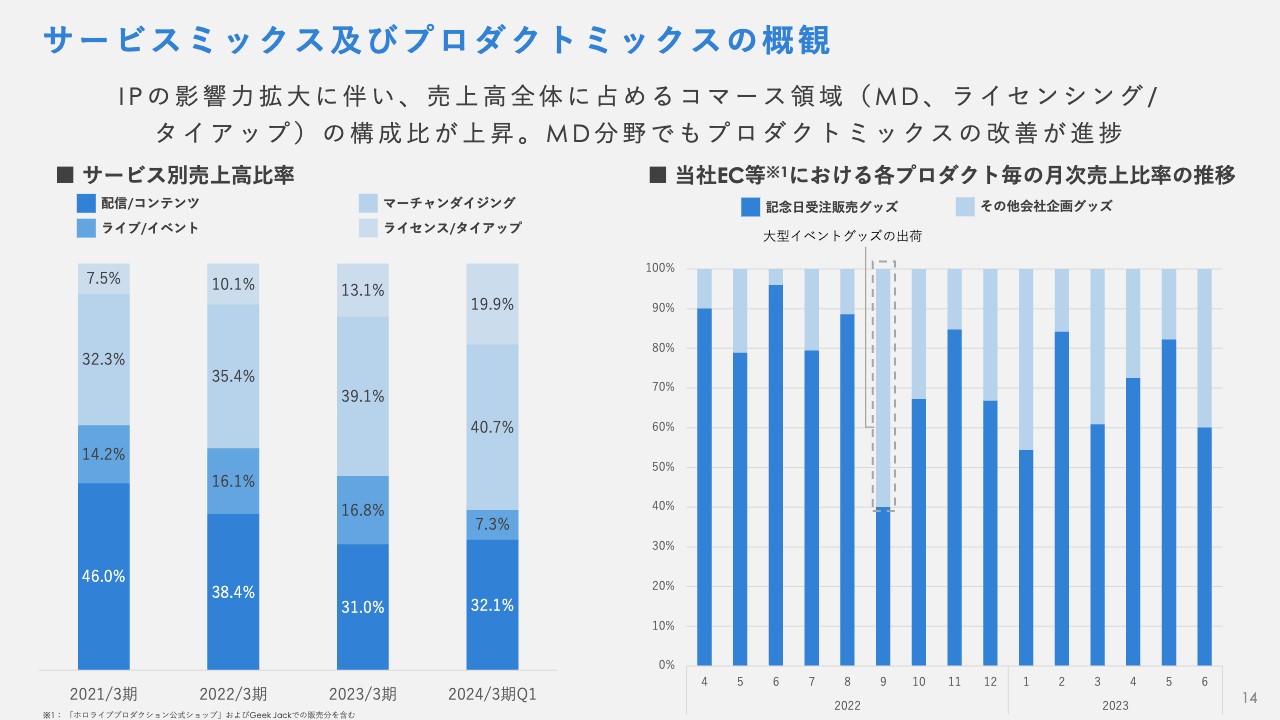

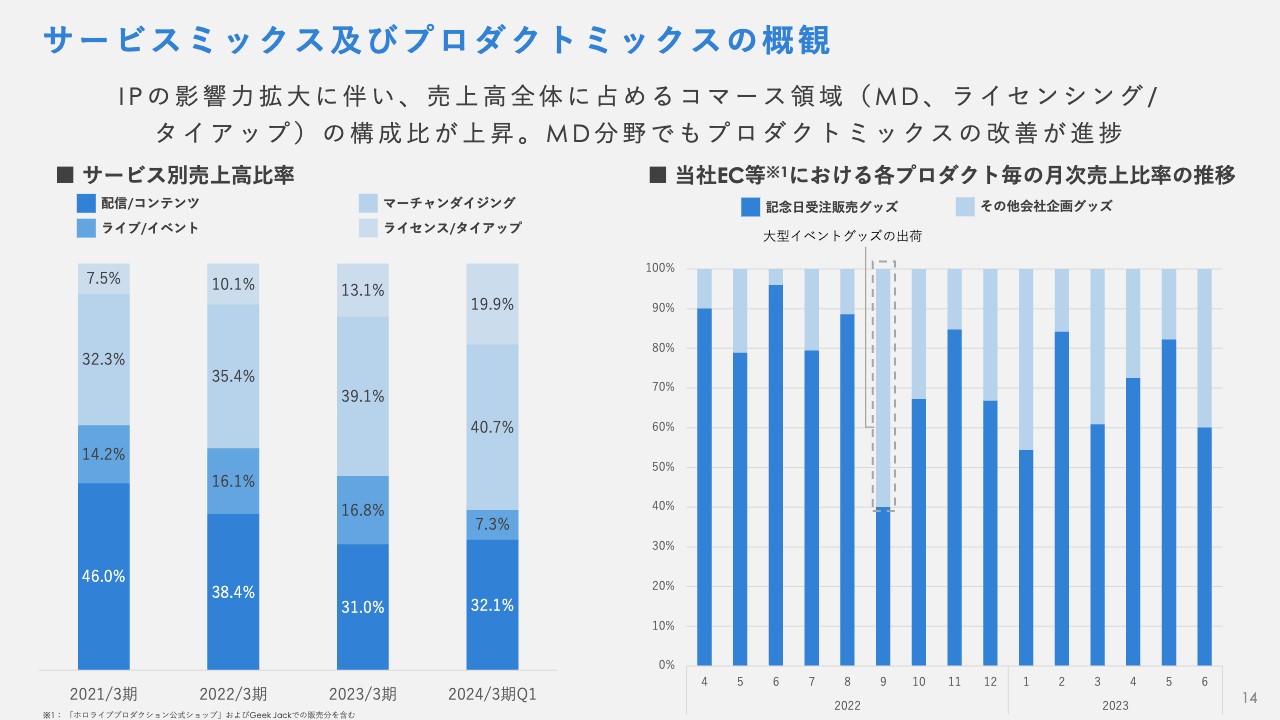

サービスミックス及びプロダクトミックスの概観

スライドのグラフは、粗利の改善について示しています。引き続きIPの影響力拡大に伴い、売上高全体に占めるマーチャンダイジング、ライセンス/タイアップといった部門の構成比が上昇しています。

これらのサービス領域は、配信/コンテンツやライブ/イベントなどの労働集約性の高い分野に比べてその度合いが低く、相対的に収益性の高い領域となっており、全社の利益率の改善をけん引しています。

スライド右側のグラフをご覧ください。マーチャンダイジングの分野でも、プロダクトミックスの改善は徐々に進捗している状況です。

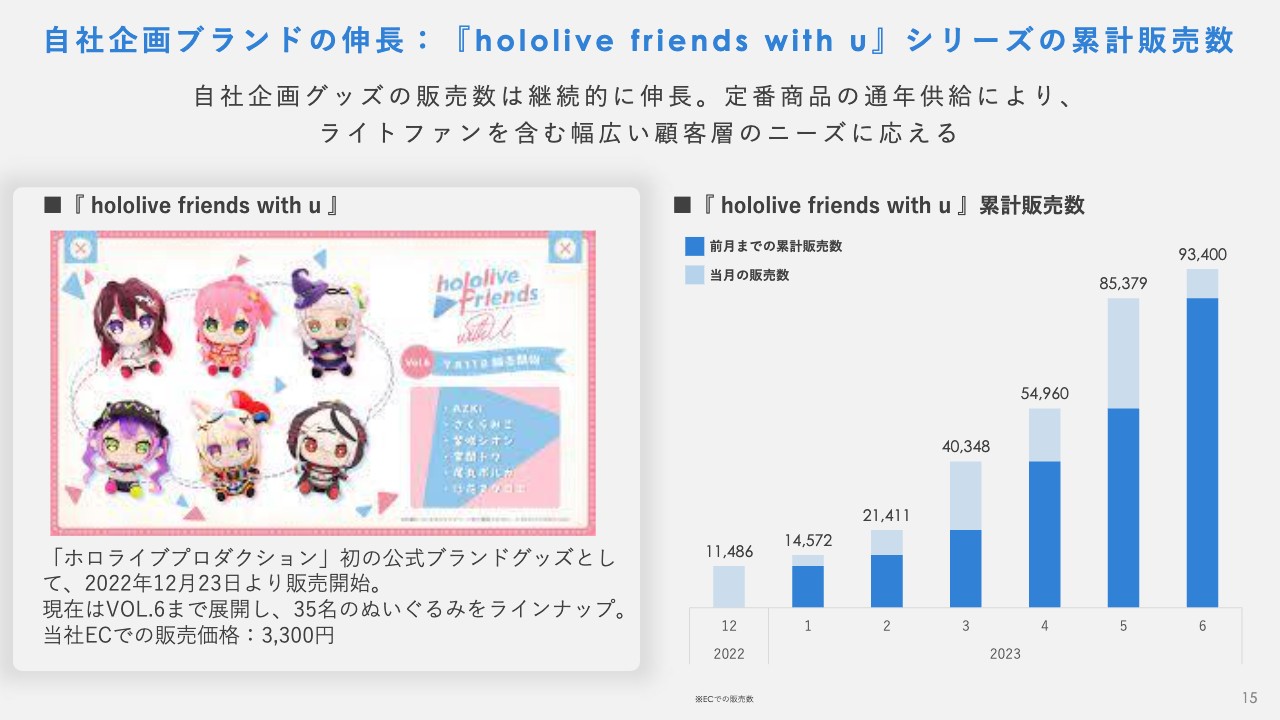

自社企画ブランドの伸長:『hololive friends with u』シリーズの累計販売数

前ページのグラフのとおり、記念日受注生産グッズ以外の自社企画グッズの売上構成が高まりつつあります。自社企画グッズは、定番商品として通年で販売していくことができるため、特定の販売時期に依存せず、ライトファンを含む幅広い顧客層のニーズに応えることが可能なことが特色として挙げられます。

スライド右側のグラフは、定番商品の1つである「hololive friends with u」というぬいぐるみシリーズの販売数推移を示しています。このような商品が期間を通して消費者にしっかりと受け入れられていることを確認することができます。

hololiveブランドによる広告効果の高まり

ライセンス/タイアップ領域の収益については、当社VTuber IPを他社のモバイルゲームに直接登場させるなどのインゲームコラボの収益も含まれています。

5月から6月に実施された、MIXI社のモバイルゲームアプリ「タワーオブスカイ」とのインゲームコラボにおいては、当社VTuber IPを活用していただくことにより、同サービス開始以来の大きな集客に貢献することができました。

IPの影響力の高まりにより、このようなデジタルアセットの販売やゲームなどの集客に当社のIPが大きく貢献する事例が増加してきています。結果として、ライセンス/タイアップ案件の件数および規模は拡大基調で推移しています。

また、当社のIPを活用してデジタルサービスの収益に大きく寄与する事例を見ていきますと、将来の関連自社サービスの開発においても大きな可能性を示すものではないかと考えています。決算の概況は以上です。

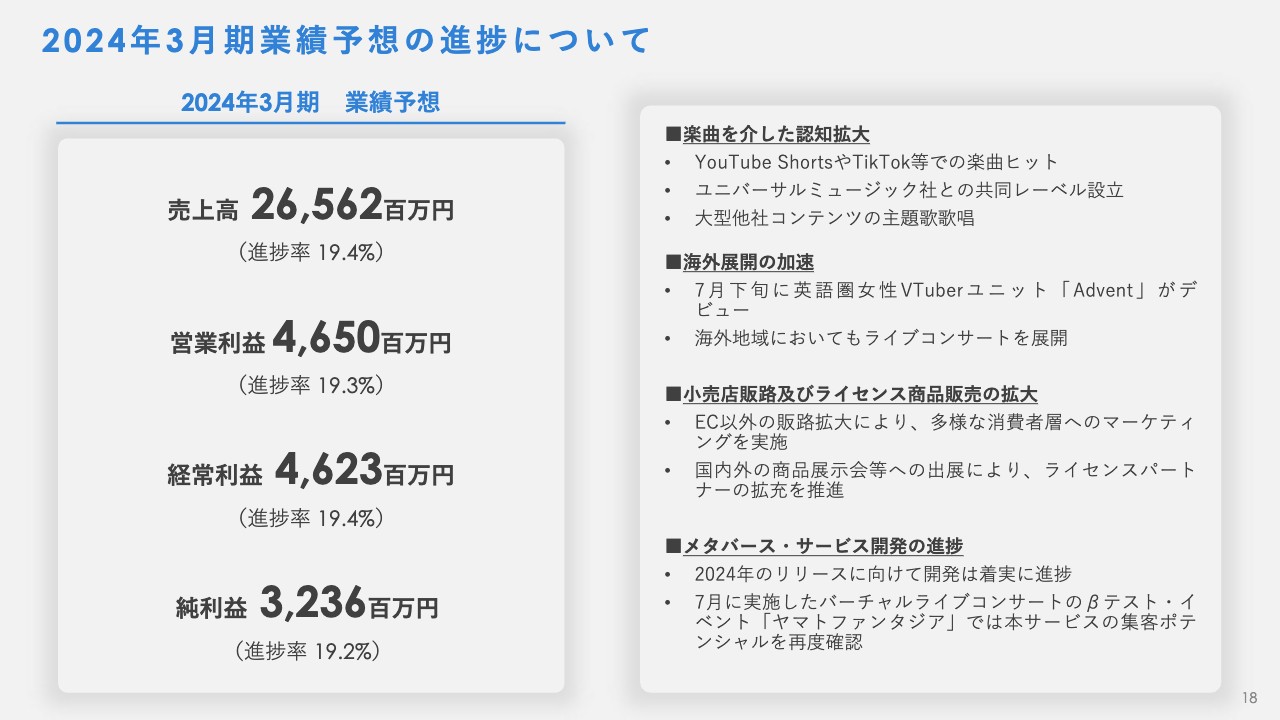

2024年3月期業績予想の進捗について

谷郷:ここからは私より、業績予想に対する進捗および今後の展望について、公表済みの施策などを例に挙げながらご説明します。

第1四半期決算の詳細についてはこれまでお伝えしたとおりです。結果として業績予想に対する進捗率は、売上高で19.4パーセント、営業利益で19.3パーセントとなりました。

前年度以前の売上高の推移からもおわかりいただけるとおり、当社の業績は会計年度下半期に高まりやすいという季節性があります。そのため、現状の業績進捗は想定どおりの内容と捉えています。

第2四半期以降の展望および公表済みの施策は、スライド右側に記載しています。音楽を通じた活動により、当社IPの国内および海外におけるさらなる認知拡大を推進しつつ、海外については北米におけるオンサイトでのライブコンサートや、英語圏向けの新規女性VTuberユニットのデビューも実施しており、さらなる事業拡大を推進しています。

コマース領域については、中期的な伸びしろが多く存在していると認識しています。足元では、小売店販売やライセンス商品の販売拡大による販路の拡充と、多様な消費者層へのアプローチを推進しています。

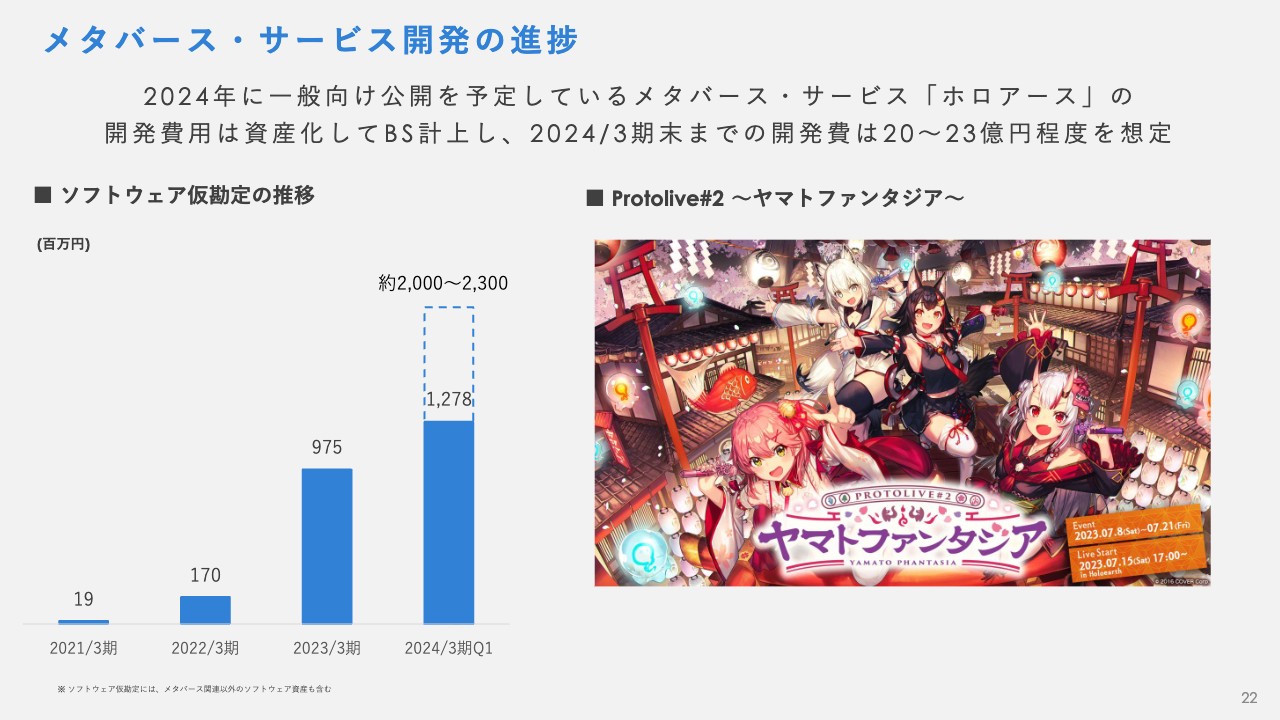

メタバース・サービスについては、2024年のリリースに向けて引き続き開発段階にあります。バーチャルライブコンサートのβテストなどを通して、集客ポテンシャルを十分に確認することができつつあると考えています。

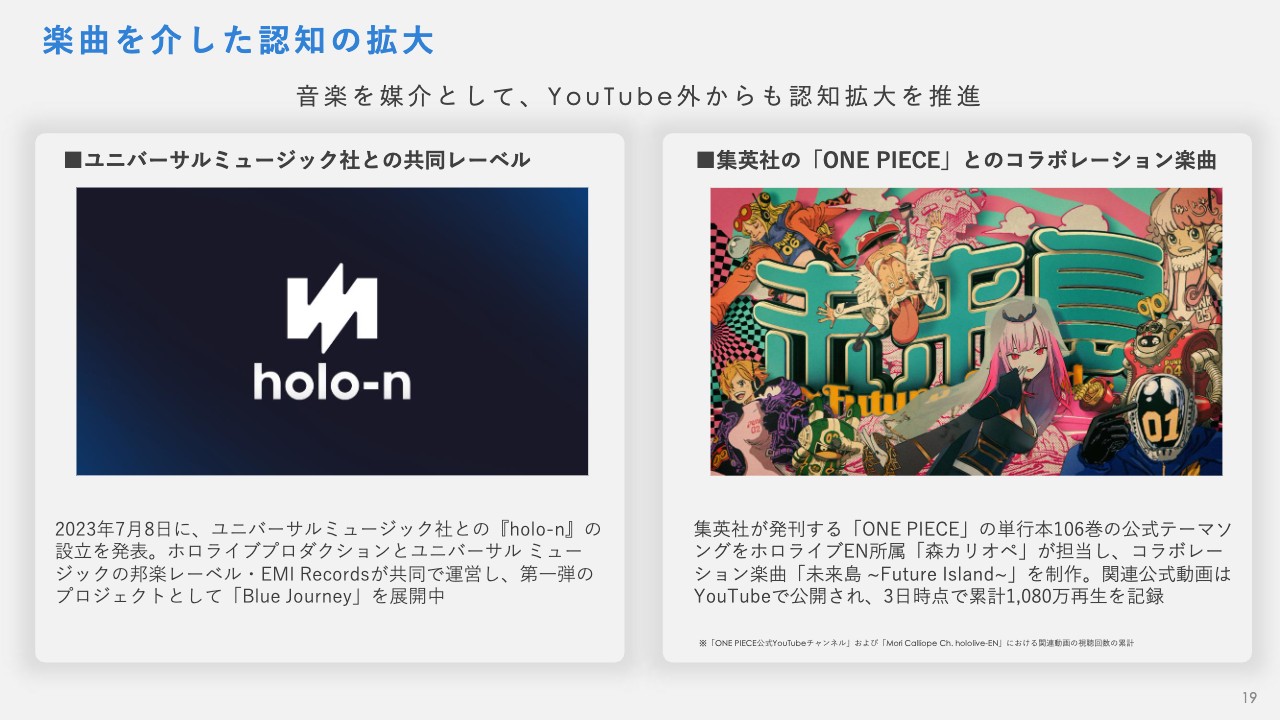

楽曲を介した認知の拡大

公表済みの施策について、それぞれの方針の詳細をご説明します。マーケティングにおいては、音楽を通じた認知拡大の重要性がより一層高まりつつあると考えています。

この領域については引き続き、「TikTok」「Spotify」「YouTube Shorts」といった媒体から、当社所属VTuberのオリジナルソングやカバーソングのヒットが生まれています。また、7月8日にはユニバーサルミュージック社との共同レーベルも発表しており、「YouTube」に限らず幅広いメディアにおける露出を高めていく想定です。

同じく7月に、大手IP『ONE PIECE』と当社所属VTuber「森カリオペ」の楽曲コラボレーションも発表されています。このようなメディアの相乗効果により、新規のファン層を開拓していくことも推進していきたいと考えています。

海外展開の加速

英語圏女性タレントグループである「ホロライブEnglish」については、昨年まで水際対策の影響などもあり、国内モーションキャプチャースタジオ設備を活用したコンテンツの制作や、海外の現地ライブコンサートの実施が難しい状況が続いていました。しかし、ようやくそれらの制作も可能になっています。

今後は、海外に向けたコンテンツやビジネスの開発をさらに進めていくことを考えています。

7月下旬には、英語圏向けの新ユニット「Advent」がデビューしました。直近でも、登録者数は早くも該当VTuberのチャンネルあたり35万人、ユニット累計で150万人を超える人気となっています。

小売店販路およびライセンス商品販売の拡大

マーチャンダイジングおよびライセンシングビジネスに関しても、着実に拡大を進めています。マーチャンダイジングの自社商品販売の販路はこれまでECがほとんどでしたが、今年度からは、例えばアニメイト社の日本全国の約120店舗およびアジア・北米の関連店舗にて、通年で当社の商品を購入することができるようになっています。

これにより、例えばECから商品をお届けすることが難しいような若年層の潜在顧客にとっても、当社の商品が手に取りやすくなると考えています。

足元ではライセンシングビジネスの拡大に向けて、「東京おもちゃショー」や北米ラスベガスの「Licensing EXPO」などの展示会にも積極的に出展を行っています。海外の商品市場を捉えていくには、現地のサプライチェーンや商習慣にも適応しているライセンシングパートナーを拡充していくことも重要になっていくと考えています。

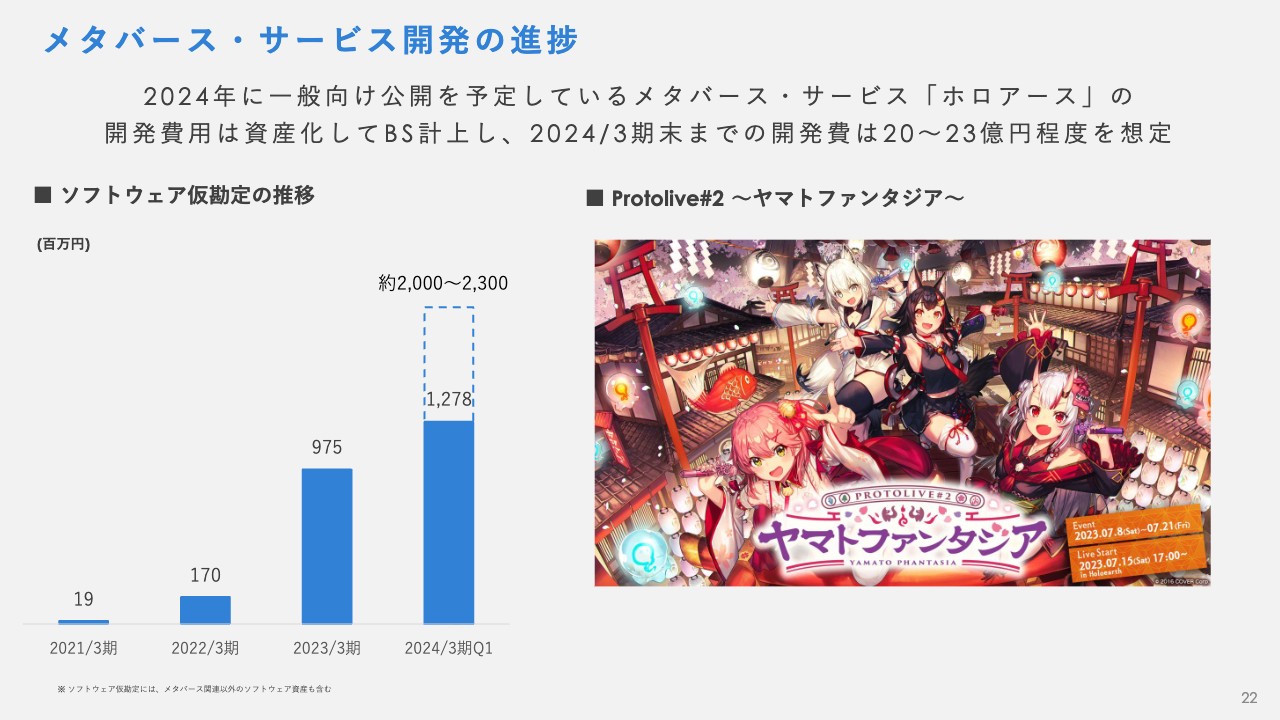

メタバース・サービス開発の進捗

メタバース・サービスに関しては、2024年のリリースに向けた開発が着実に進んでいます。資産化している開発費用の累積進捗は予定どおりの進度となっています。

7月には、バーチャルライブコンテンツのオープンβテストとして「Protolive#2 〜ヤマトファンタジア〜」をリリースし、サービスの集客力をしっかりと確認することができました。現状、開発チームでは同βテストで得られた結果に基づき、負荷対策や顧客へのコンテンツサービスの洗練化を進めています。私からの説明は以上となります。

質疑応答:演者報酬が減少した要因について

質問者:スライド10ページのグラフを見ると、今回、売上原価のうちの演者報酬が前四半期比ならびに前年同期比で減少しています。演者分配が多いと思われる配信コンテンツを含め、売上が堅調な中でやや違和感がありますが、この要因を教えてください。

金子:配信収益の演者分配率は期間を通して据え置いていますが、売上総額に対する演者報酬額の変化については、マーチャンダイジング領域におけるプロダクトミックスの変化等が影響していると考えられます。

マーチャンダイジングの商品構成で大きな部分を占めているVTuberのアニバーサリー記念等の記念日受注販売商品は記念日配信等における演者のプロモーション稼働や特別受注生産であること等を背景として、演者報酬を含む商品原価や商品単価が相対的に高く設定されています。

一方で、足許で販売数が伸びている自社企画商品群については、期間を通して幅広い顧客層に手に取って頂くために、在庫を持って小売店にも配荷できるような価格の柔軟性を重視し、演者報酬を含む商品原価や商品単価の設定が相対的に低く設定されています。

商品単価の例としては、例えば記念日受注販売商品はセット売り1万円以上の価格で比較的ロイヤリティが高いファンの方に買っていただいているのに対して、それ以外の自社企画商品群については、小売に適したような、3,000円程度やそれ以下の価格帯で幅広い層の方に手に取っていただいています。

質疑応答:前受金の積み上がりについて

質問者:マーチャンダイジングについて、売上高は前四半期比で見ると下がっていることがわかりますが、B/Sの前受金の金額が前期末からけっこう増えています。こちらは、売上はそんなに立っていないが受注は確実に伸びているという理解でよいでしょうか?

キャラクター関連の他の企業の話では、インバウンドによる押し上げ効果もあったと聞こえてきています。売上や受注において、御社でもそのような効果があったのか教えていただければと思います。

金子:前受金の積み上がりについては、おっしゃるとおりです。受注販売グッズの売上により前受金が積み上がり、B/S上に顕在化している状況です。今後、発送の段階でP/Lに計上されます。

インバウンドの影響に関しまして、小売店の配荷は、今年の5月頃から始まりつつある状況であり、まだEC以外の販売チャネルで大規模なロットを展開できている状況ではないため、インバウンドの売上が財務上顕在化してくるのは、これからになると思います。

質疑応答:海外展開について

質問者:海外展開について質問です。スライドの6ページまでを見ると、昨年から第1四半期くらいまでは、英語圏のグループの登録者数の伸びが相対的に弱く拡大に手こずっていたように見えます。

一方で、第2四半期は初の海外イベントや新規グループのデビューで期待できる部分もあると思います。このような変化や足元の手応えについて教えてください。

谷郷:手こずっていたというよりは、あえてセーブしていた状況です。なぜかと言いますと、海外のタレントも自宅で配信するだけではなく、国内にある大型モーションキャプチャスタジオ等を活用して3D配信やライブコンサートなどのフルラインのコンテンツを届けることができる環境の整備を重視していたからです。

タレントの頭数を増やしても、会社としてしっかりとしたサポートができないと不満を抱えるタレントが増えることに繋がるという認識のため、我々がフルラインのサービスをしっかり提供できるまで少し我慢していたフェーズだったと思います。

新型コロナウイルスの感染状況が落ち着き、海外タレントも日本に渡航し、スタジオで3D配信ができるようになってきました。また、日本同様にライブコンサートも実施できるような環境を用意できるようになったため、我々はこのタイミングで新規タレントの増員を再開したというのが正確な状況です。

7月にデビューした英語圏のタレントについては、現在、非常に良い立ち上がりを観測できているため、海外に関しては、このようなコンテンツの供給だけではなく、ライセンスビジネスの強化などを今後よりいっそう行い、海外ファンの獲得を目指していきたいと考えています。

質疑応答:グッズ販売について

質問者:14ページの右側に記載されているグラフについてです。こちらは前年度比では会社企画のグッズが高まっていますが、前四半期比ではそれほど変わらないという認識で正しいでしょうか?

金子:短期で言いますとそのような状況ですが、中長期で改善を目指しています。足許では自社企画商品群のSKU数を高められるような体制の整備を進めていることに加え、小売店の販売網の拡充にも取り組んでいます。小売店での販売商品は価格柔軟性が高い自社企画商品が中心となっているため、小売店での販売額の伸長が自社企画商品の販売額構成を高める可能性があります。

質疑応答:営業利益率の今後の見通しについて

質問者:営業利益率の今後の見通しや考え方について質問です。スライド13ページのグラフでは、販管費率が前年度比で少し増えています。今後の営業利益のイメージとしては、販管費率が圧縮されるよりは、粗利がじわじわと改善して長期の目標水準に近づくというような考え方になるのでしょうか?

金子:ご理解の通り、営業利益率改善の方法としては、セールスミックスやプロダクトミックスの改善によって粗利を高めていくことがメインとなります。中期的には販管費の中でも物流コスト等の合理化余地もあると考えています。

質疑応答:売上高の伸びについて

質問者:売上高が約43パーセント伸びていますが、客数と客単価に分けると、どちらがどのように貢献したと見ているか教えてください。

金子:具体的な数字を示すのは難しいですが、売上成長に対する寄与としては客単価の伸びが大きいと思います。

我々のビジネスは、配信やライブコンサートでユーザーと親密な関係を築き、ロイヤリティの高いユーザーの裾野を広げていきながら、マーチャンダイジングやライセンス/タイアップのサービスで、マネタイズを深めていくことが重要だと考えています。

現状は我々のコンテンツを「YouTube」で無料で視聴したことはあるものの、まだサービスや商品にお金を支払ったことのないお客さまも多い状況と認識していますが、こうしたお客さまにしっかりとサービスや商品を買っていただける機会を作ることで平均客単価は伸ばしていく伸びしろは大きいと考えています。

例えば、ライト層顧客に商品を手に取っていただくために、コンビニエンスストアなどで幅広くライセンス商品の配荷を行っていますが、このような試みが顧客のIP接触頻度の向上と共に客単価の向上にも寄与していると考えています。

質問者:中長期的に客単価はどのくらい伸び代があるのでしょうか? 今後は客数を伸ばしながら全体の成長性を高めるなど、戦略があると思いますが、考え方について教えてください。

金子:両面を伸ばしていくのが大前提ですが、客単価の伸びしろは、まだ大きいと考えています。

例えば、これまで海外で我々のコンテンツが好きで見てくださっている方に対して、商品やライブコンサートなどのフルサービスの配荷でできていなかった状況でしたが、それが漸く改善しつつあります。海外のお客さまにも、日本のお客さまと同水準のサービスを提供していくことによっても平均客単価は改善して行く可能性があると思います。

また、一般の小売店での商品販売を拡充することにより、EC上で購買を行うことができなかった若年層の消費単価を高めること等も全体の平均客単価の向上に寄与する可能性があります。

加えて、これまで活発に消費活動を行ってくださっていたお客さまについても、デジタル商品等の多様な商品や多面的なサービスを提供していくことが、伸びしろになる可能性があると考えています。

質疑応答:海外での集客について

質問者:御社は海外のファンをおそらく一番集客されているということですが、国内のVTuberと海外のVTuberの違いや、なぜ海外のファンをうまく確保されているのか、コツや差別化要因があれば教えてください。

金子:それぞれのIPやユニットごとのコンセプトはしっかりと作りこまれていますが、その際に特定の地域や言語圏の視聴者の嗜好を強く意識してそこに寄せていくというようなことは必ずしも行われていないと思います。

一方で、なぜ海外で集客ができているのかについては、コミュニティ運営の影響が大きいと思っています。

例えば、インターネットフォーラムサイト「Reddit」でhololiveの関連コミュニティをご覧いただきますと、毎日のようにミームや、コスプレ、動画のクリップなど、多様なコンテンツがファンの間でグローバルにやり取りされていることを確認できます。

このようなUGCを通じたグローバルなファンコミュニティの拡大が、ブランドに新しいIPを投入する際の集客の拡大に寄与していると考えています。

質疑応答:アドセンス広告の収益低下について

質問者:UUUMなどのYouTuberの事業者が、ショート動画のウエートが上がったり、クリック単価が下がったりしているということで、アドセンス広告の売上が下がり大変な状況といった新聞報道が多くあります。御社ではどのような状況でしょうか? 対策も含めて可能な範囲で教えてください。

金子:話題に上がっているようなYouTuber事業者と我々のようなVTuber事業者はYouTube収益の内訳が大きく異なっています。

YouTuber事業者の場合は、主なコンテンツが収録型の動画コンテンツであり、YouTube収益の内訳としてはアドセンス広告からの収益が大きいと思いますが、我々のようなVTuber事業者の場合は、主なコンテンツが生配信となっており、YouTube収益の内訳としてはスーパーチャットやメンバーシップ・サブスクリプション等のトランザクション収益が9割程度となっています。

当社においては元々アドセンス広告への依存度が低いため、話題に上がっているようなYouTube事業者と比較すると状況は異なっていると言えると思います。

質疑応答:配信動画の形式について

質問者:御社のVTuberの配信は生配信が多いのでしょうか? 編集した動画もあるのではないかと思いますが、構成のイメージはありますか?

金子:大部分は生放送です。編集が込み入った動画型コンテンツについては、例えば新規顧客の流入を企図してhololiveのブランド公式チャンネルで3Dアニメーション・コンテンツを投稿しています。

谷郷:(編集が込み入った動画型コンテンツについて)VTuber個別のチャンネルでは、集客目的でミュージックビデオを投稿している状況かと思いますが、基本的に、9割以上は生放送です。

質疑応答:売上高成長率について

質問者:当初、売上成長は通期で30パーセントでしたが、出だしから40パーセントを超えるということで、計画を上回るスタートだと思います。

今後は、スピード調整があり得るのでしょうか? なんらかのリスク要因があるという見方でよいのか、それとも、このようなペースで第3四半期、第4四半期で上乗せになり、上振れる可能性があるのでしょうか?

金子:我々もまだ第2四半期以降の実績を手元で確認しながらという状況にあるため、具体的なことは申し上げにくい状況です。一方で、第1四半期において売上・利益ともに好調だった要因としては、IPの影響力がベースとして高まったことを背景に、マーチャンダイジングやライセンシングの売上が基調として大きくなってきていることが挙げられると考えており、ここから年度後半にかけて急激にモメンタムが下がるということは想定していません。

質疑応答:商材の売れ行きおよび調達について

質問者:第1四半期が終わり、現在第2四半期の半分ぐらいが終わりましたが、マーチャンダイジングの部分で、想定していた商材の売れ行きについて実際に良かったもの、あるいは悪かったものがあれば教えてください。

また、マーチャンダイジングの製造を外注する際、ラインの確保に関して、例えば部材のインフレやラインの逼迫など、調達のほうで想定からずれたことがもしあれば教えてください。

金子:記念日受注販売商品の売行きについては大きなサプライズはありませんでしたが、足元で自社商品をしっかりと企画し、売上を伸ばしていくことができつつあるという点は、ポジティブな要素だと思います。

調達については、昨年度に物価や為替の影響を背景とした商品価格や原価率の見直しを行っており、すでに一定程度は価格と製造原価のバランスが取れている状況です。

質疑応答:受注や企画商品における思惑とのギャップについて

質問者:今期に入ってからの受注や企画商品に関して、下期から来期に影響が出る部分で、現在仕込んでいる商品に関して想定とのギャップが、どのような部分に出ているかについて教えてください。

金子:具体的な実績数値が見えてくるまで詳細については申し上げにくいですが、イベントや配信のキャンペーンに付随するグッズの売れ行きに関しては、傍からも堅調であることが見て取れる状況となっており、トレンドとして商品売上の展望は悪くないと考えています。

質疑応答:メタバース開発の進捗状況について

質問者:メタバース開発に関してですが、仮勘定がずいぶんと積み上がってきているように見えます。こちらが期初の段階で想定、計画していたものに対して現状、開発が遅れているのか? 進捗は順調なのか? あるいは思った以上にコストがかかっているのか? など進捗状況について教えてください。

金子:こちらは累積グラフのため、少し積み上がりが大きいように見えるかもしれませんが、進捗としては、期初の計画どおりとなっており、今年度末までに、ソフトウェア仮勘定では20億円から23億円ぐらいの積み上げを予定している状況です。期初に予定していた開発については、今のところ順調に進捗していると思っています。

直近7月に開催した「Protolive#2 〜ヤマトファンタジア〜」というメタバース・サービス内でのバーチャル・ライブには、実際にお客さまを迎え入れることにより、集客ポテンシャルとサービス改善の方向性を見定める実験的な意味合いがありましたが、大きな集客能力を確認することができたと同時に負荷対策や体験価値向上への課題と伸びしろも見えてきており、今後しっかりと施策を踏まえた改善を行っていきたいと考えています。

質問者:第1四半期の積み上がりが、期末から3億円ぐらい増えていますが、このまま3億円ずつ増えていけば、最終的には22億円ぐらいになると思います。だいたいこれくらいのペースで進むと捉えてよいのでしょうか? あるいは、下期にかけて地道に少しずつ増えていくという捉え方をしたほうがよいでしょうか?

金子:どちらかというと、リニアに増えるようなイメージです。今のところ、この20億円から23億円よりも大幅に上振れるという想定はしていないです。

質疑応答:女性ファン層の獲得戦略について

質問者:御社のユーザーは、やはり20代を中心とした男性層が多いように思われます。「ホロスターズ」など、女性層を取れるような体制こそあるものの、あまりうまく取り込めていないという印象もあります。女性層をうまく取り込むための戦略がもしあれば教えてください。

谷郷:「TikTok」のような媒体は非常に多くの女性層が視聴しているため、それらをフックに音楽的なコンテンツを活用して女性ファン層を取り込んでいくことが重要だと思っています。

ご存知のとおり、我々は女性タレントが強く、競合企業は男性タレントが強い状況ではあります。

また、競合企業に所属している女性タレントの方には、女性のファンの方も多数いるという認識です。我々に関して言えば、「ホロスターズ」だけでなく「ホロライブ」でいかに女性ファンを獲得していくかが、非常に重要だと考えています。

質疑応答:海外での事業戦略について

質問者:海外に関しては、現状いわゆる英語圏、御社ではインドネシアが中心だと思います。最近のユーザーローカルのデータなどを見ていると、スペイン語圏でも非常に広がりが出てきているという印象です。スペイン語圏や、潜在的に大きな市場と思われる中国語圏において、今後の事業戦略がもしあれば教えてください。

谷郷:コンテンツのローカライズに関しては、スペイン語圏ではすでに実施している状況です。また英語圏の「ホロスターズEnglish」のタレントについてですが、スペイン語の話者の採用を行っており、スペイン語での配信も定期的に行っている状況です。

ただし、スペイン語圏は、客単価の面で中々に難しいリージョンではあります。

そのようなリージョンで、タレントグループのリリースを拙速に判断するのではなく、既存のタレントをスペイン語圏へ売り込んでいくなどの戦略で市場を拡大していければと考えています。

質疑応答:人材の発掘や育成およびトラブル対策について

質問者:新人のタレントの発掘や育成は、非常に重要だと思います。最近では数人の募集に対して応募が万単位であるという話も耳にします。現状、御社ではどのような状況でしょうか? やはり裾野が広がり、その中からより良い人材を選べる状況になってきているのでしょうか?

また、御社では少ないようですが、最近メンタルをやられて卒業するなど、さまざまな理由で辞める方も増えてきています。御社として、そのような炎上を回避するための対策やメンタル的にやられないような対策がもしあれば教えてください。

金子:まずオーディションについては、VTuberという文化が世界的に広がっていることや、その中で我々のブランドに相対優位があるということ等を背景として、応募者の人数の増加だけでなく、質的な改善も足元では見られている状況と考えています。

メンタルについては、例えば短期間に高頻度の配信を行って疲弊しているタレントをシステム面でも検知して、療養を促せるような体制を整備しています。

また、精神的な疲弊に繋がってしまう炎上やスパム行為等に対する対策としても、数十名単位のモデレーターが3ヶ国語以上で日夜見張っていられる体制を整えており。万が一突発的な炎上等があっても、アラートを挙げて対策を行える体制を整えています。

加えて、最近は、業界団体経由でインフルエンサー系の企業やプラットフォーマーと「誹謗中傷対策検討会」のようなワーキンググループの発足なども行っています。このような環境面の整備は、これからも確実に進めていく方針です。

質疑応答:YouTube外の潜在顧客について

質問者:先ほどのご説明で、楽曲による認知拡大について、YouTube外の潜在顧客にも認知を拡大すると表現されていました。具体的にどのようなプロファイルの顧客を潜在顧客としてイメージしているのでしょうか?

金子: 最近の国内及び海外のポップミュージック市場では、匿名で顔出しせずに活動していても、ランキングの上位を獲得することができるようなアーティストが多数出てきている状況と認識していますが、そのようなアーティストの楽曲を消費する若年層は潜在顧客になってくると思います。

例えば、当社のタレントの「星街すいせい」は、ビルボードやオリコンなどの楽曲チャートにおいて、一般のアーティストを抑えてかなり上位にランクされることもあります。彼女のファン層の中には、楽曲を入口に彼女を認知して、「今までVTuberには少し偏見を持っていましたが、歌の実力があるのでファンになりました。YouTubeも見ています」という方や、「ライブに行ってみます」「グッズを買ってみます」といった方が大勢いるような状況です。

プロダクションとして楽曲制作やパブリッシングに関する経験は蓄積されてきつつある状況となっており、今後も音楽をきっかけとした顧客拡大の余地は大きいと考えています。

質問者:音楽以外にも例えばゲームなどといった他の展開も中長期的には考えていますか?

金子:おっしゃるとおりです。

質疑応答:バーチャルヒューマンについて

質問者:社長は以前から「バーチャルヒューマンは競合になるかもしれない」とおっしゃっていたように認識しています。広告面で使われることが多かったですが、直近ライブストリーミングを開始するという話も出ています。そのような競争環境への現状のご認識について教えてください。

谷郷:率直に言うと、(他社が提供しているバーチャルヒューマンによるライブストリーミングコンテンツは)思ったよりも見られていないという印象です。やはりユーザー層獲得は非常に難しいと感じています。

一方、我々が提供している、いわゆるジャパニーズアニメルックのVTuberについては、アニメファン、ゲームファンの方たちが対象ユーザーになってくるため、ユーザー獲得が非常にイメージしやすいです。

バーチャルヒューマンの場合には、どれほど高精細であっても、ターゲット顧客市場が確立されていないという意味ではユーザー獲得が非常に難しいというのが現時点での印象です。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5253

|

1,515.0

(15:30)

|

-79.0

(-4.95%)

|

関連銘柄の最新ニュース

-

東証グロース市場250指数先物概況:反落も利上げ先送り観測や出遅れ... 03/02 16:30

-

新興市場見通し:出遅れ感のある中小型株への資金循環が意識されるか 02/28 14:17

-

カバー、3Qは増収増益、粗利率は直近3年で最高水準 TCGとライセ... 02/26 18:00

-

新興市場見通し:「JPXスタートアップ急成長100指数」構成銘柄の... 02/21 14:40

-

東証グロ-ス指数は反発、終日堅調推移を維持 02/16 16:54

新着ニュース

新着ニュース一覧-

今日 20:06

-

今日 20:00

-

-

今日 19:35