アイドマHD、売上高は前年比+53.4%と高成長を継続、4Qは翌期に向けた投資を意欲的に推進

目次

三浦陽平氏:みなさま、本日は大変貴重なお時間をいただき、第3四半期決算説明会にご参加いただきまして、誠にありがとうございます。株式会社アイドマ・ホールディングス代表取締役の三浦でございます。よろしくお願いいたします。

本日は、会社概要・事業内容、当社の今期の成長戦略、第3四半期業績ハイライトの3点についてご説明します。

会社概要

会社概要です。従業員数については、前四半期と比べて約25名増員しました。2023年8月末時点では正社員が215名だったため、約100名増員しており、企業規模の拡大に合わせて、採用が順調に進んでいます。

経営戦略

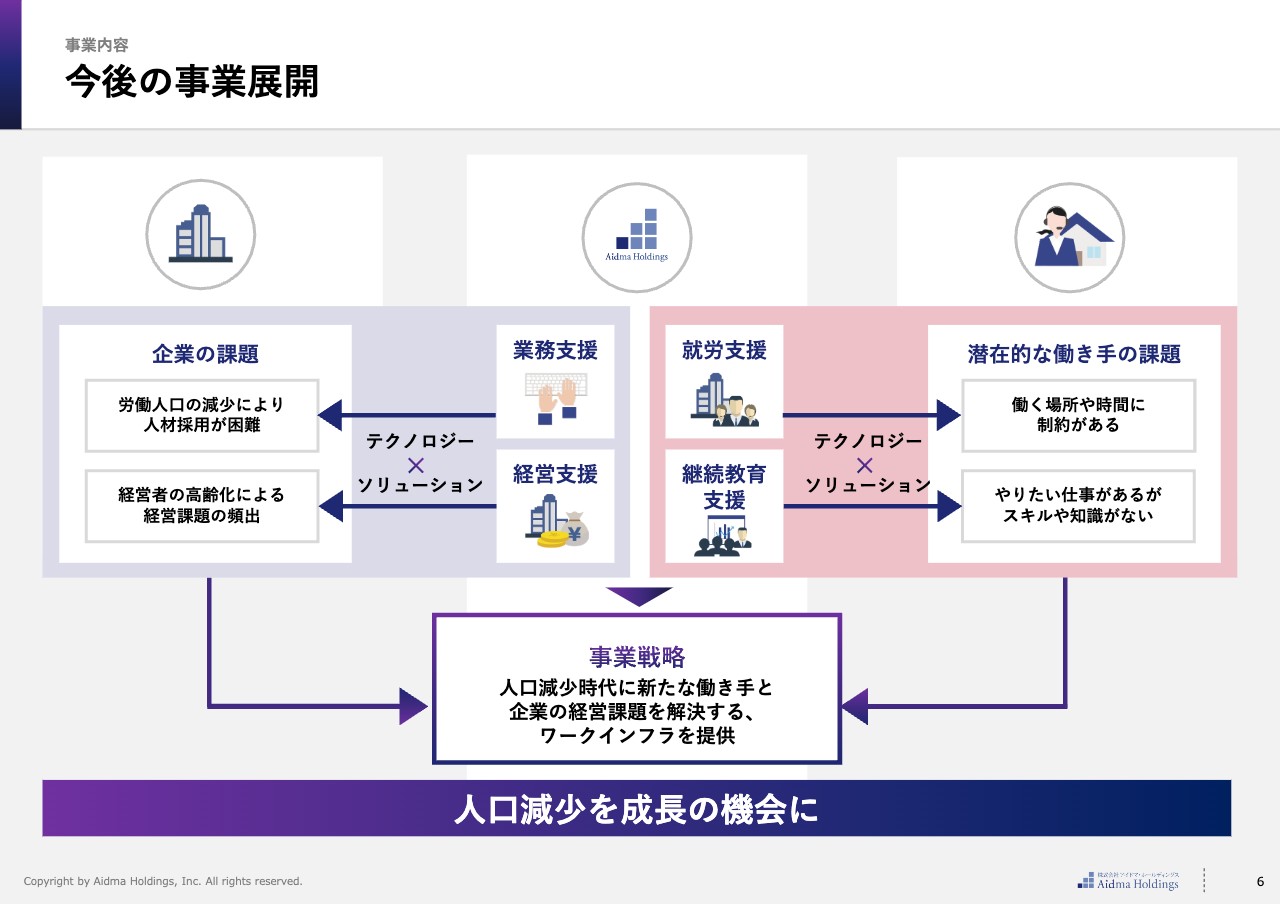

現在、日本が直面している少子高齢化や労働人口の減少というテーマに対してソリューションを提供していこうと考えています。世界に先立ち日本の人口が減り、労働人口も減っている状態ですが、先進国もこれから同様のトレンドになります。国内でしっかり実績を作ることができれば、海外でも同じようにソリューション提供ができると考えています。

2030年にかけて労働人口が約700万人減少すると言われています。特に中小企業は、この減少に伴って採用が非常に難しくなるだろうと想定しています。

中小企業様は、人材の採用できない場合は、外部の労働力を活用するか、テクノロジーを活用して生産性を上げる必要があると考えています。当社は、テクノロジー活用した業務支援をすることにより、日本の多くの企業に貢献していきます。

今後の事業展開

労働人口の減少により人材採用が困難になっている企業さまに対して、現在の主力サービスである営業支援だけではなくさまざまな業務支援を実施することで、企業の課題を解決しようと考えています。

また、経営者の高齢化により、事業承継に伴うクリティカルな経営課題が出てくると思います。こちらに関しても、当社が経営支援を実施していきたいと考えています。

一方で、国内にはさまざまな理由で働きたいが働けないといった、潜在的な働き手が500万人から600万人いると言われています。そのような方たちに対して、働く機会や働く環境の支援を行う就労支援を行っていきます。

また、就きたい仕事はあるがスキルや知識がない場合は、継続教育支援も実施していきます。就労支援、継続教育支援は、さまざまなかたちで、原則無償で提供していきます。

人出不足に課題がある企業と潜在的な働き手をつなぐようなワークインフラカンパニーになろうという構想で経営しています。

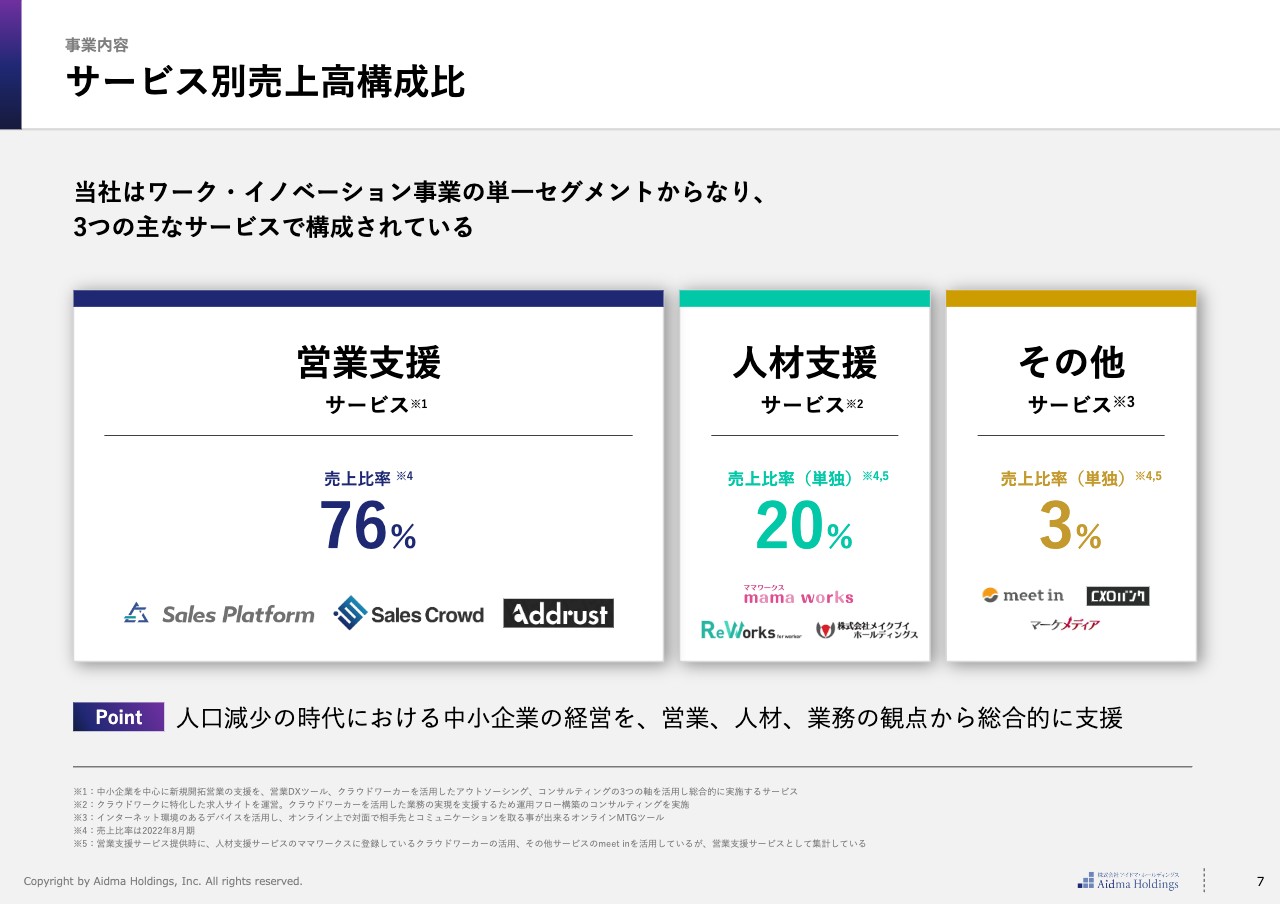

サービス別売上高構成比

サービス別売上高構成比は、2年前の上場時と大きく変わっていません。全体の約4分の3が営業支援サービス、残りが人材支援サービスとその他サービスという構成となります。

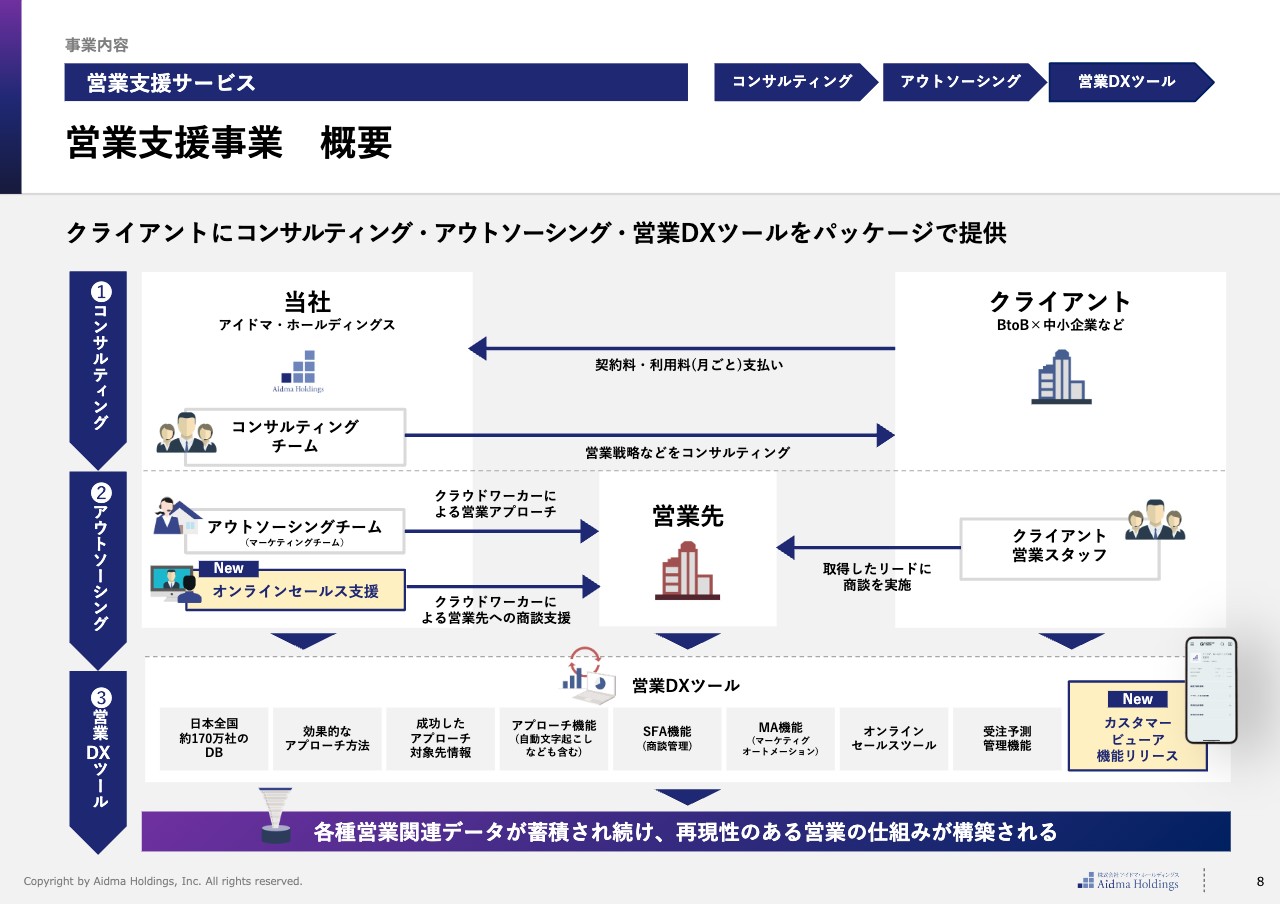

営業支援事業 概要

営業支援サービスは、従業員規模が100名未満のBtoB関係の商材・サービスを提供している中小企業がメインのお客さまです。

お客さまとの契約期間は13ヶ月となり、契約期間の間にわたり、具体的には、新卒社員を1名採用するくらいのフィーをいただき、営業サポートを行うビジネスモデルです。

営業支援サービスは大きくコンサルティング、アウトソーシング、営業DXの利用の3つに分解されます。

最初の1ヶ月にコンサルティングのサービスを提供します。お客さまにインタビューをさせていただき、お客さまに合わせた適切なターゲットセグメントを提案し、10案ほど選んでいただきます。

選んでいただいた対象先に対して、アウトソーシングチームがお客さまの代わりにアウトバウンドで営業を行います。アウトソーシングチームは、社員ではなくクラウドワーカーで構成しております。アウトソーシングチームが活動した結果で取得できたリードや商談の機会をお客さまに提供し、実際の商談についてはお客さまに対応していただきます。

今までは商談をお客さまが行う必要がありましたが、今期から新しく、当社で商談を行うサービスも一部進めています。

リードや商談の機会をお客さまに提供すること自体ももちろんですが、リードや商談の機会を創出するプロセスを提供することが当社の価値と考えています。

お客さまは、活動内容を当社が開発した営業DXツール「セールスクラウド」でご覧いただくことができます。「セールスクラウド」では、さまざまな営業リストやデータを閲覧して状況を把握することができます。

このようなサービスをワンパッケージにして、新卒社員を1人採用するよりも安い金額で提供できるという点にアドバンテージがあると思っています。

カスタマービューアの開発について

今期から新しく取り組んでいる開発について、簡単にご説明します。「セールスクラウド」はパソコンから閲覧するシステムですが、スマートフォンからも閲覧できる仕組みを開発しています。例えば、商談先や会食の際に相手が過去にアプローチしたことがある会社なのかなどの状況をすべてスマートフォンから閲覧することができます。

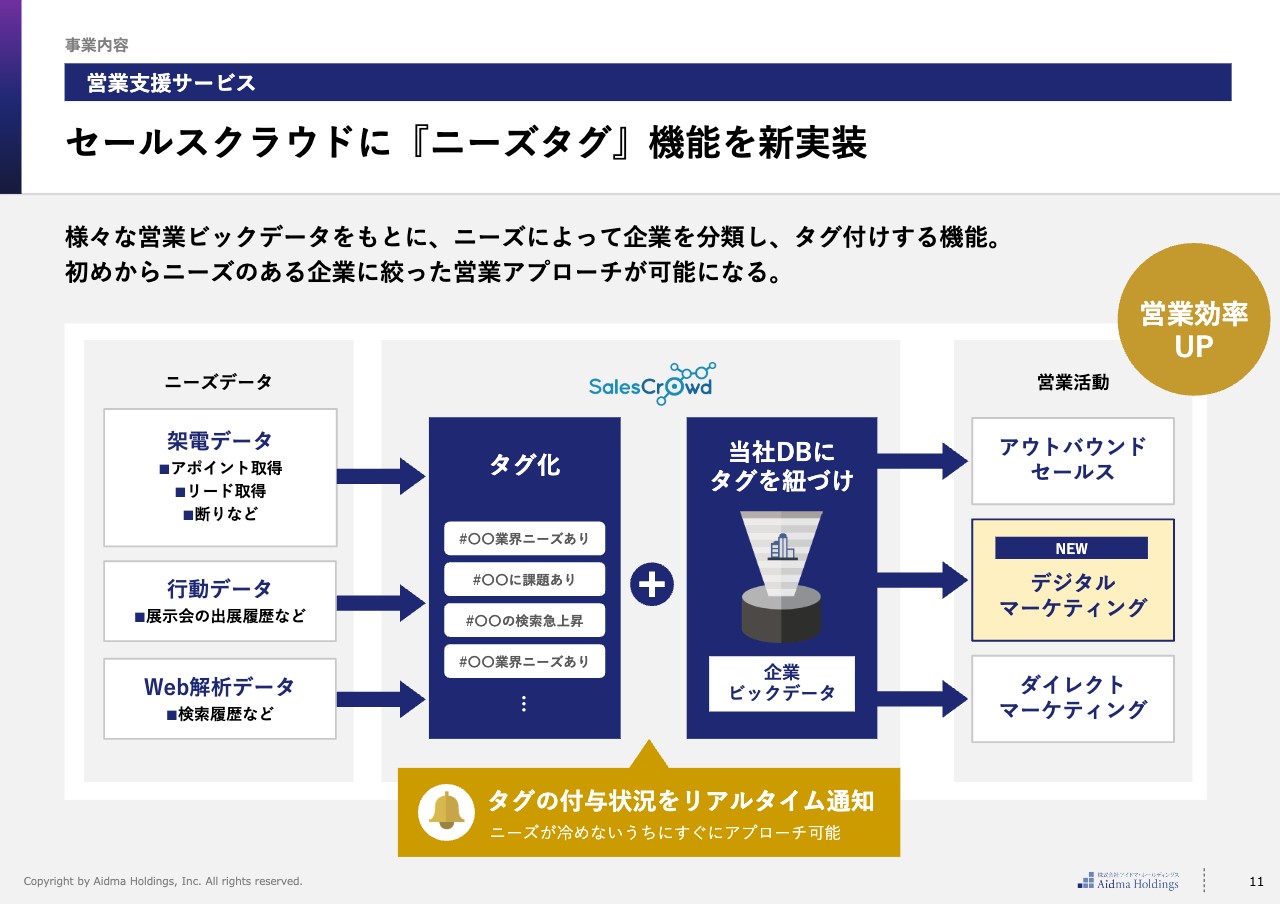

セールスクラウドに『ニーズタグ』機能を新実装

第3四半期からは「ニーズタグ」という機能の開発を進めています。当社は、自社だけでなくお客さまの営業支援の活動も含めると、相当数の電話営業を行っています。それらの架電データから得たニーズや課題をタグ化する機能です。

Webの閲覧履歴や検索データなどもタグ化して、当社が持っている企業のデータベースに紐づけることを想定しています。タグを検索して、アウトバウンドセールスやデジタルマーケティング、ダイレクトマーケティングを行うことも可能となります。

このデータを活用することによって、一定の顧客ニーズを把握している状態でアプローチができるため、営業効率が非常に上がります。

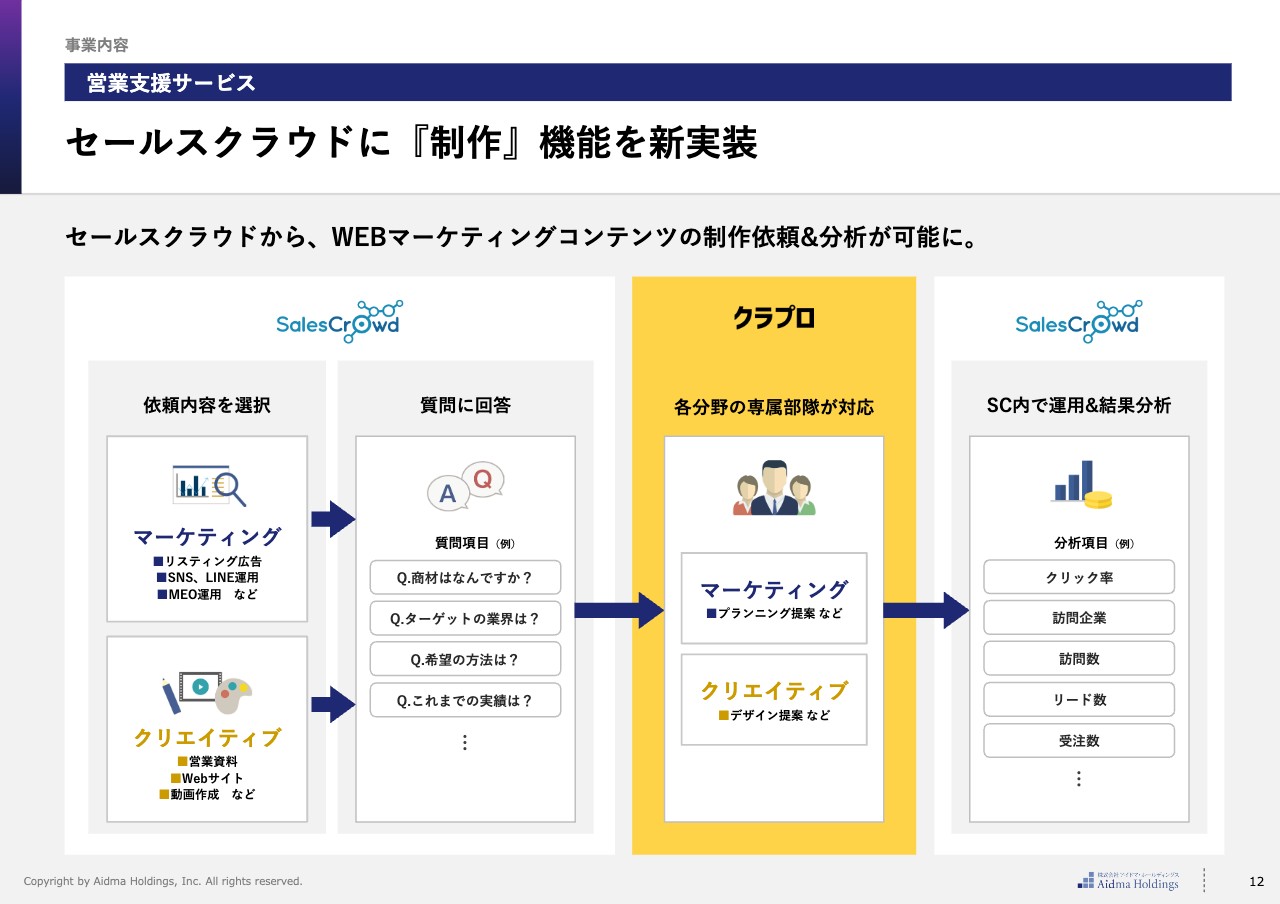

セールスクラウドに『制作』機能を新実装

「セールスクラウド」では電話営業やDMを送るアウトバウンドの活動を主に実施することができますが、今期から新たに「制作・Webマーケティング」できる機能を実装します。具体的には、Webマーケティングや営業資料の作成、Webサイト制作などのクリエイティブな業務をシステム上から依頼することが可能となります。

裏側にはクラウドワーカーで構成された、Webマーケティングチームやクリエイターが約100名から150名登録しており、質問項目に回答すると、自動でマーケティングプログラムが実施されたり、制作物が納品されます。

こちらがリリースされることによってアウトバウンド以外のさまざまな制作物、Webマーケティングの取り組みもできるようになるため、より幅広いサービスの提供が可能となります。

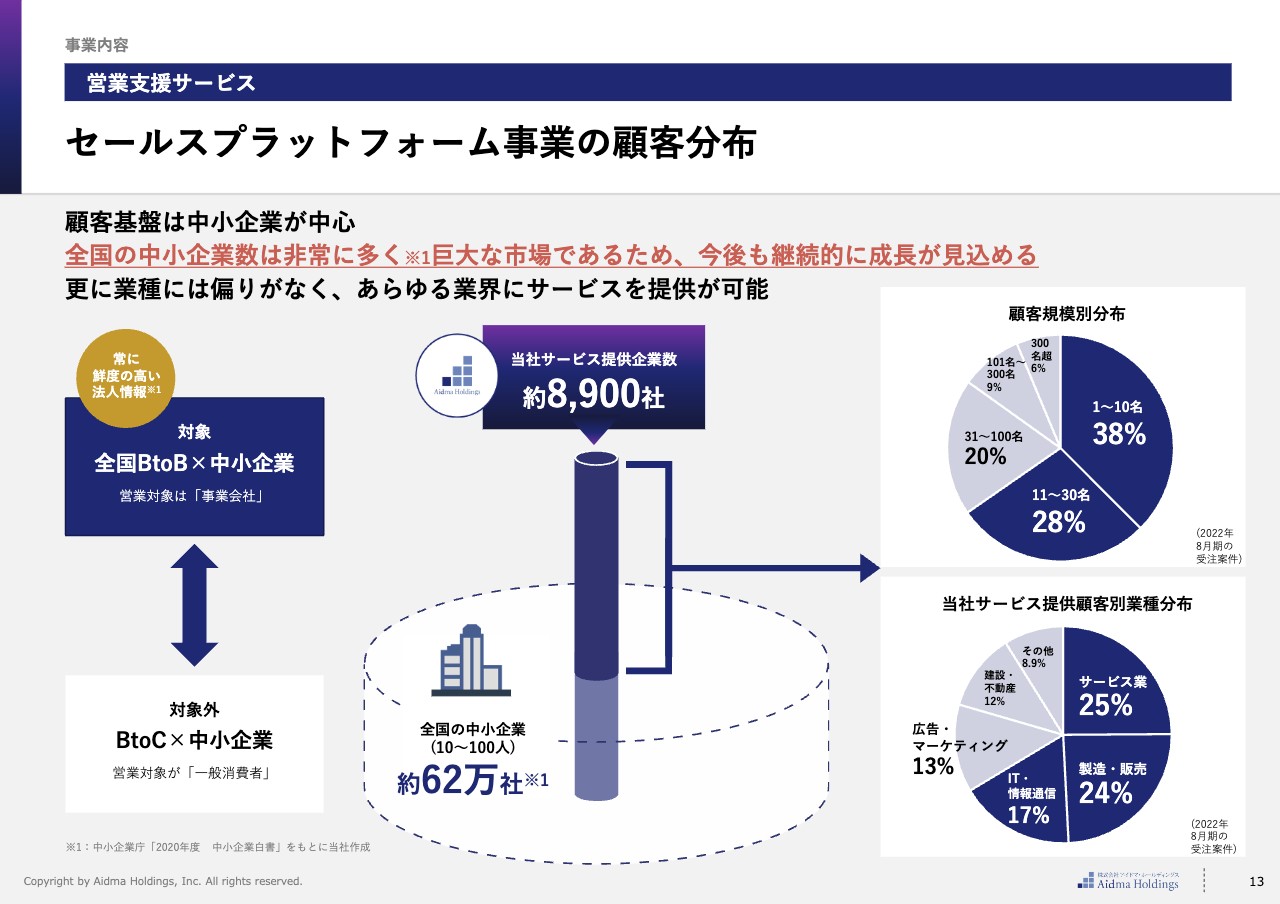

セールスプラットフォーム事業の顧客分布

当社が営業支援サービスを提供した先は約9,000社です。営業課題、人材課題をお持ちの中小企業様は、たくさんいらっしゃるため、拡大することのできるマーケットの余地は非常に大きいと判断しています。

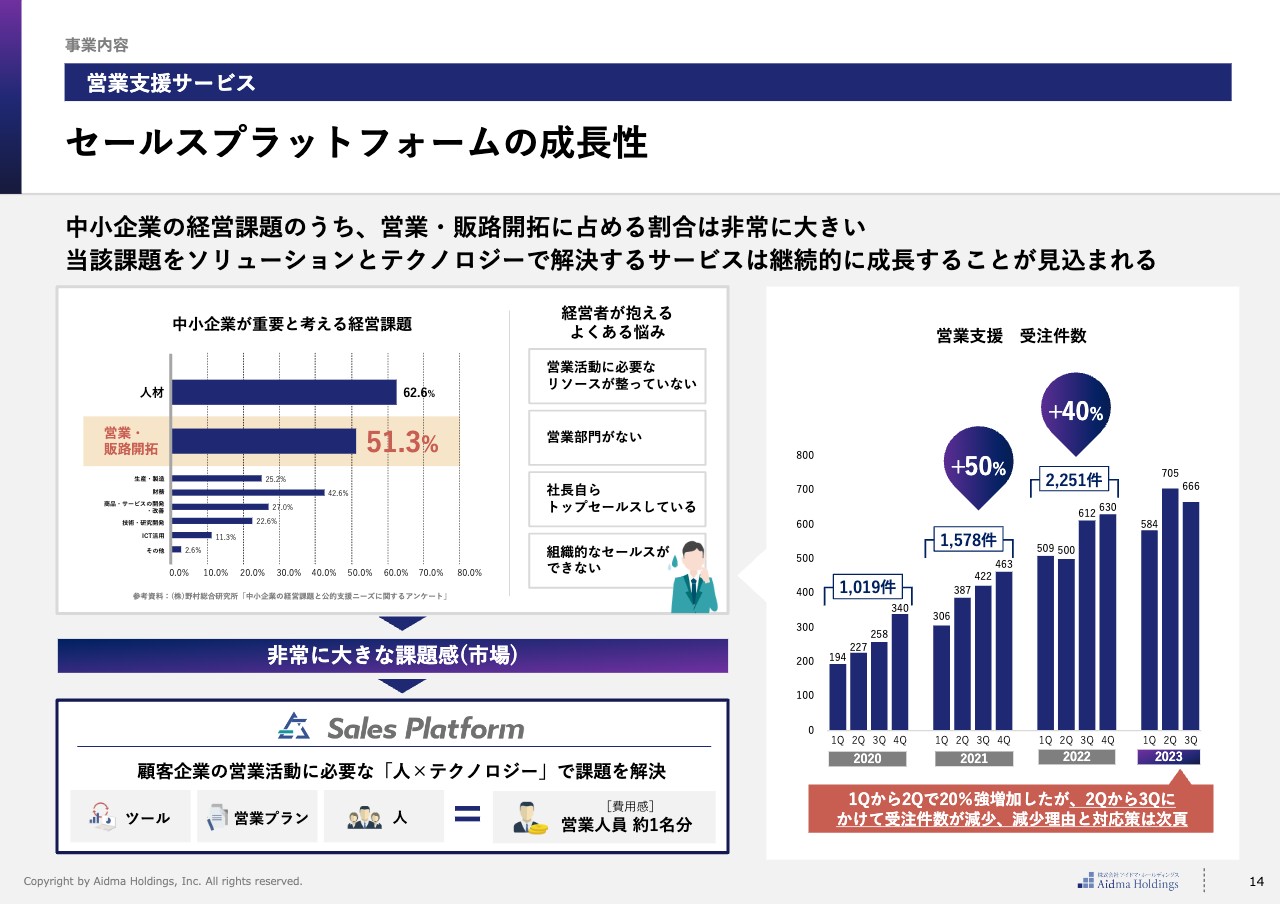

セールスプラットフォームの成長性

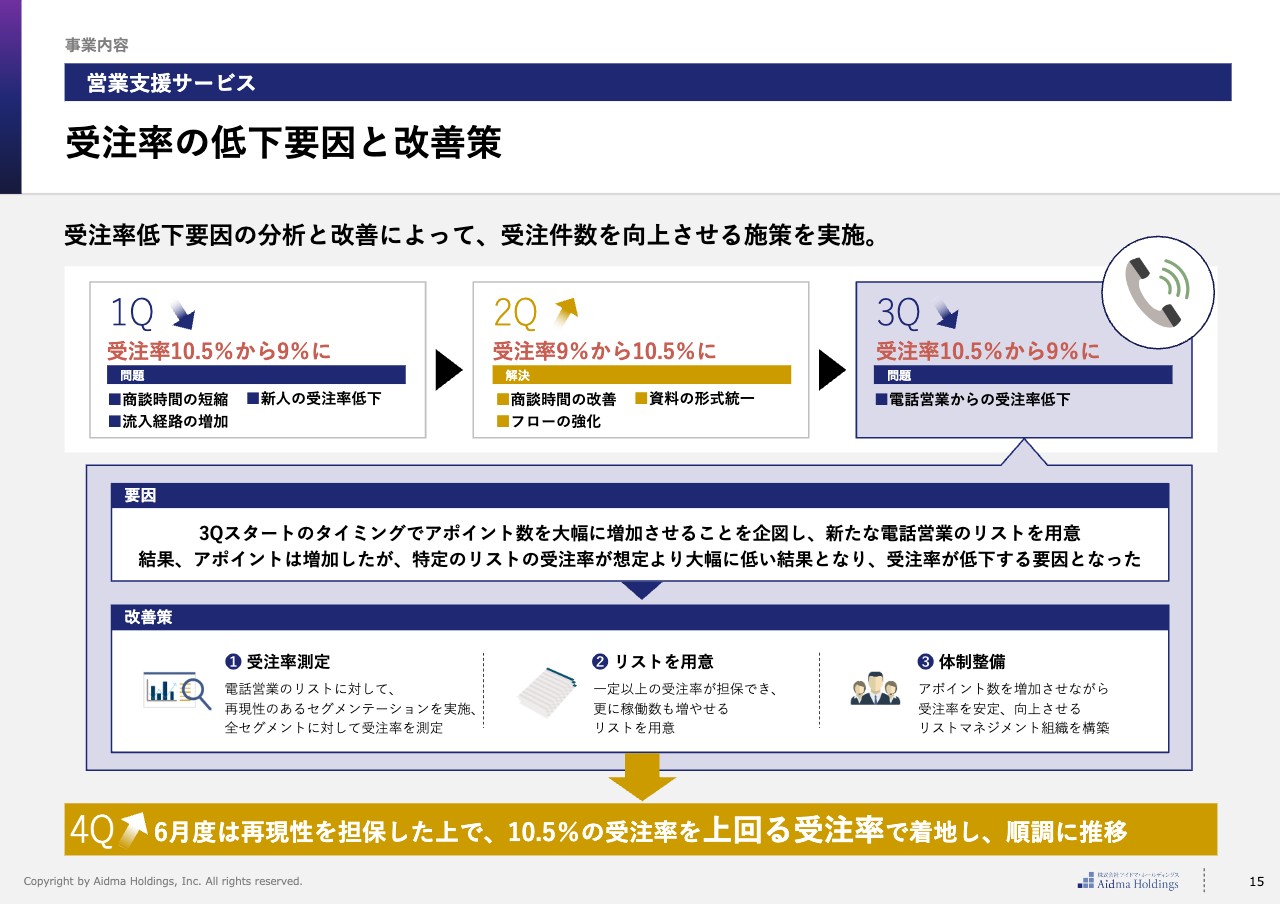

セールスプラットフォームの成長性についてです。前年比では成長していますが、第3四半期は第2四半期よりも受注件数が若干減少してしまいました。次のページで、具体的な要因と改善策をご説明します。

受注率の低下要因と改善策

まず、昨年の第4四半期から今年の第1四半期にかけて、受注件数と受注率が下がってしまった要因は、以前にもお伝えいたしましたが、大きく3点あります。

1点目は商談時間を短くしてしまったこと、2点目は新たなメンバーが商談し受注率が大幅に低下したこと、3点目はアポイントを取得する流入経路のうち、特定の経路の受注率が下がったことです。

こちらの3点を第2四半期で改善し、平常運転に戻りました。第3四半期では、通常は商談数をQonQで約5パーセントずつ増やしていくところ、第1四半期の受注件数の乖離分を取り戻すため、商談件数を10パーセント程度増やす取り組みを行いました。

商談件数を増やすにあたり、事前にリストを用意してアウトバウンドのアプローチを行いますが、第3四半期に新たに用意した特定のリストからの受注率が低かったことが、今四半期の受注率低下の主要因となります。第1四半期のような複数要因は特になく、この要因をクリアすれば、受注率が安定すると考えており、今後の改善策として、電話営業のリストに対して詳細なセグメンテーションを再区分し、セグメンテーションごとに受注率を測定しました。

その上で、一定以上の受注率が担保でき、商談数を増加させることができるリストを用意し、現状はそのリストに対してアプローチをしています。さらに、リストマネジメントを行う専門的な組織を構築し、体制を整備しました。

これらを第3四半期の最終月に行った結果、受注率が回復しました。今進行している第4四半期もかなり安定しており、6月においては10.5パーセントの受注率を上回っています。今期は少しボラティリティがありましたが、現時点では概ねクリアしたと認識しています。これから安定的に商談数が増えれば、受注件数も上がっていきます。

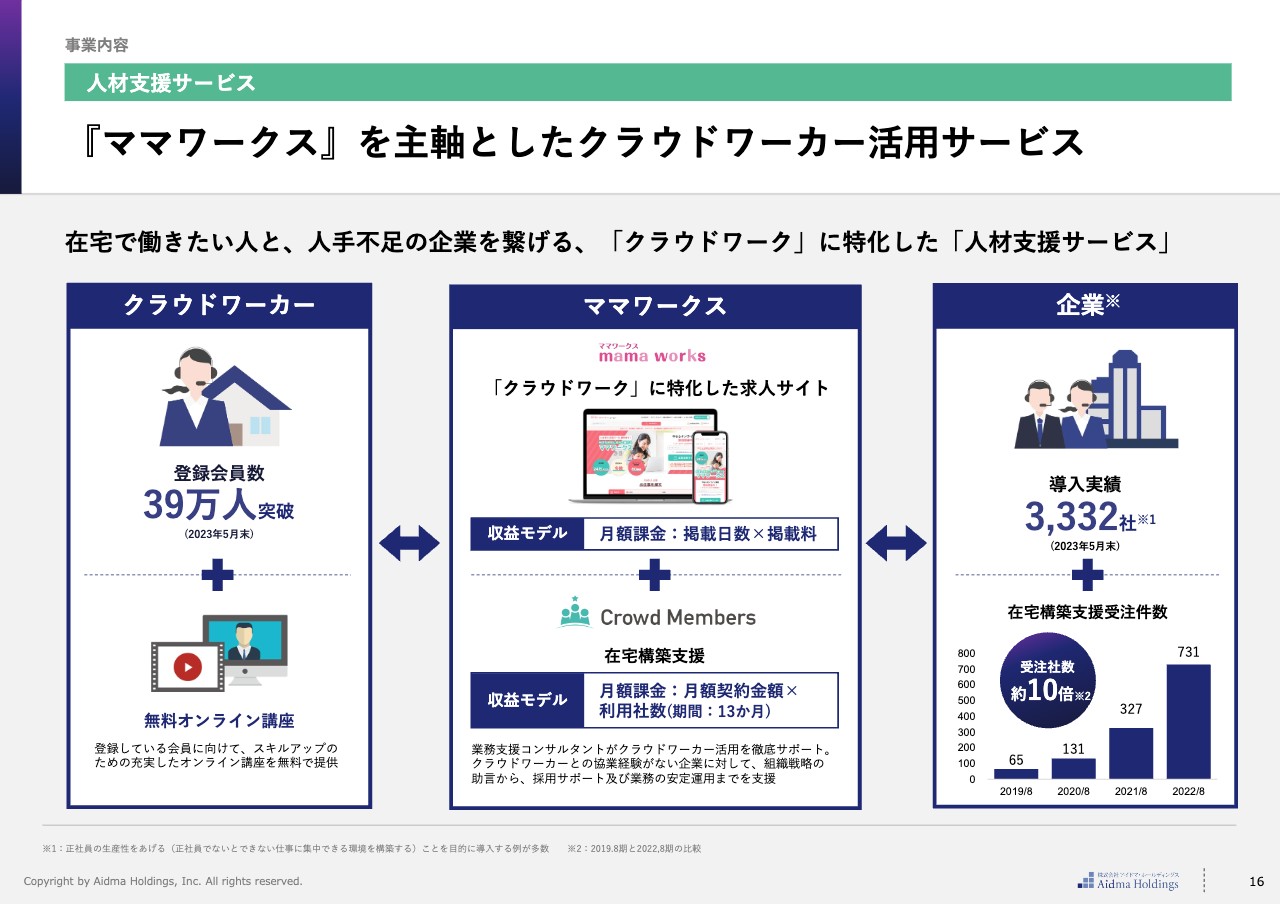

『ママワークス』を主軸としたクラウドワーカー活用サービス

人材支援サービスについてご説明します。クラウドワーカーの方に登録していただいている「ママワークス」に企業が求人情報を掲載していただき、クラウドワーカーを活用していくサービスです。

具体的には、クラウドワーカーを活用した組織体制の構築のコンサルティングを実施しており、営業支援よりはやや単価は低いですが、人材支援サービスにおいても新人1名採用する価格帯となっています。コンサルティングフィーの中に広告枠の掲載もインクルードしており、コンサルティングを受けている期間は追加で掲載費用等はかからないビジネスモデルとなっています。

こちらは立ち上げてから右肩上がりで伸びており、今期も順調に成長しています。在宅構築支援の年間の受注件数については、今期はおそらく1,100件から1,200件の間で着地するのではないかという算段を組んでいます。

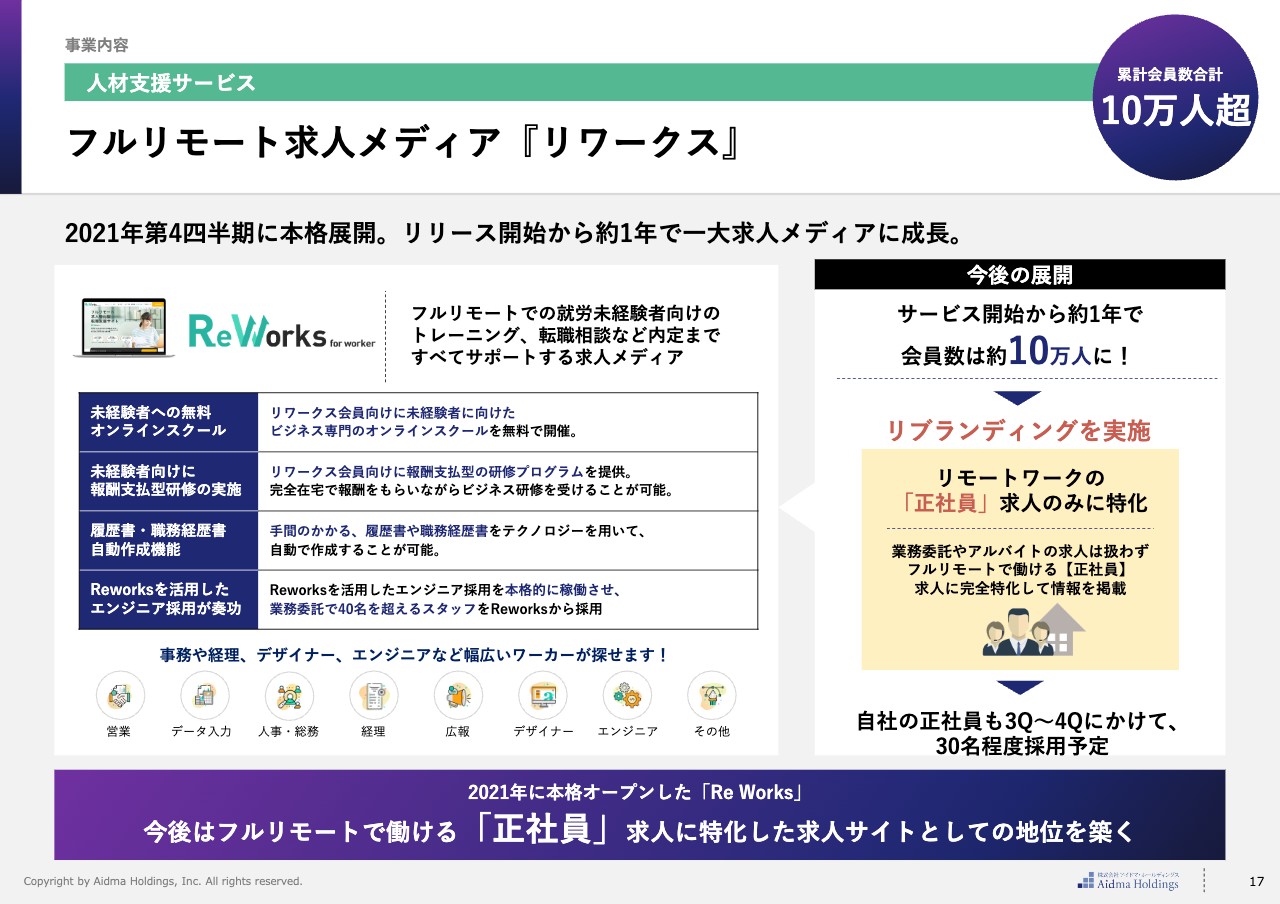

フルリモート求人メディア『リワークス』

フルリモート求人メディア「リワークス」です。フルリモートの求人メディアとして立ち上げましたが、フルリモートワークに特化した正社員の求人を掲載するメディアへのリブランディングを図っています。

我々の社員も出社型とフルリモート型に分かれており、フルリモートの社員は第3四半期で15名ほど採用が完了しています。第4四半期にかけても「リワークス」を活用し、採用費をかけずにさらに人材を増やしていく取り組みを進めています。

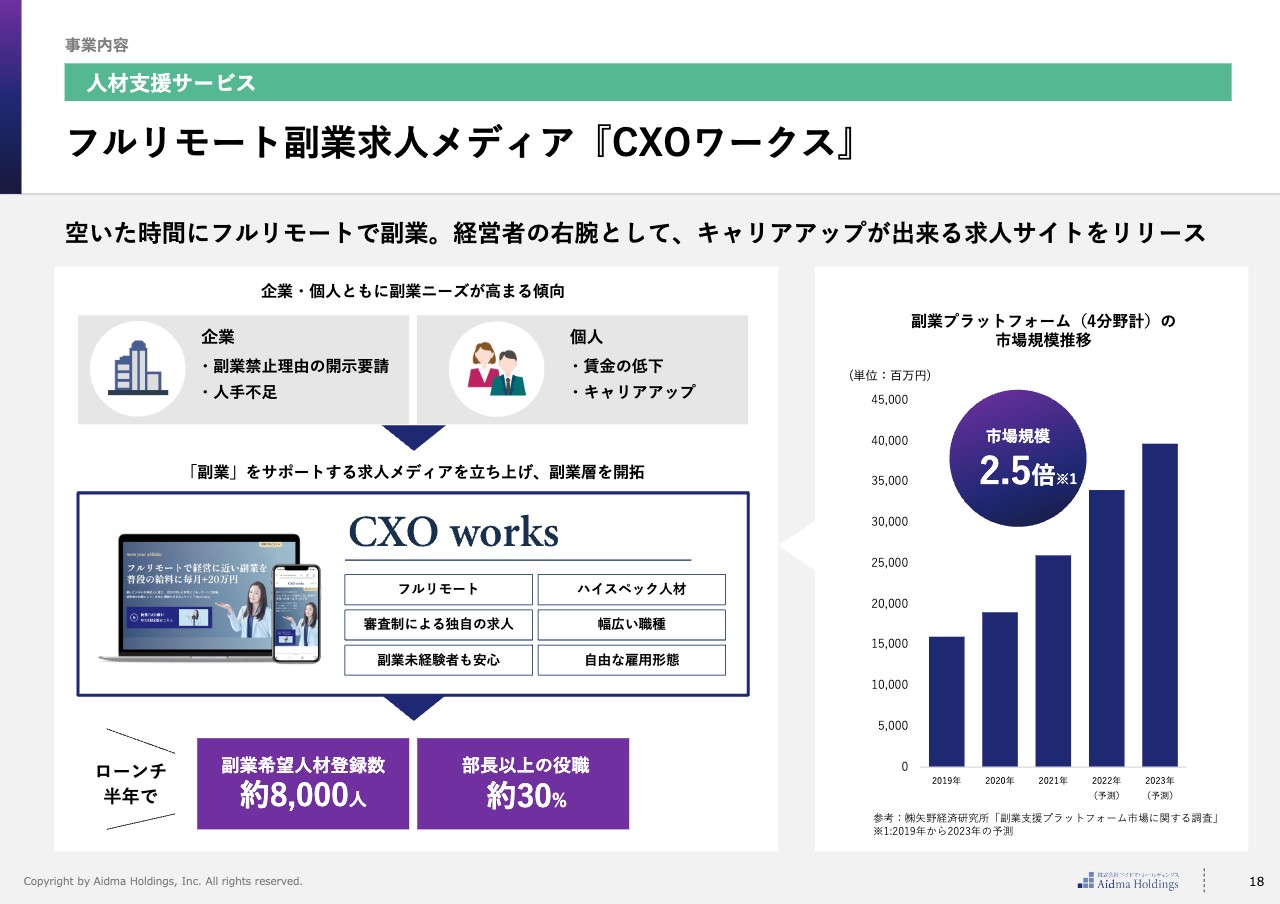

フルリモート副業求人メディア『CXOワークス』

フルリモート副業求人メディア「CXOワークス」も運用しています。

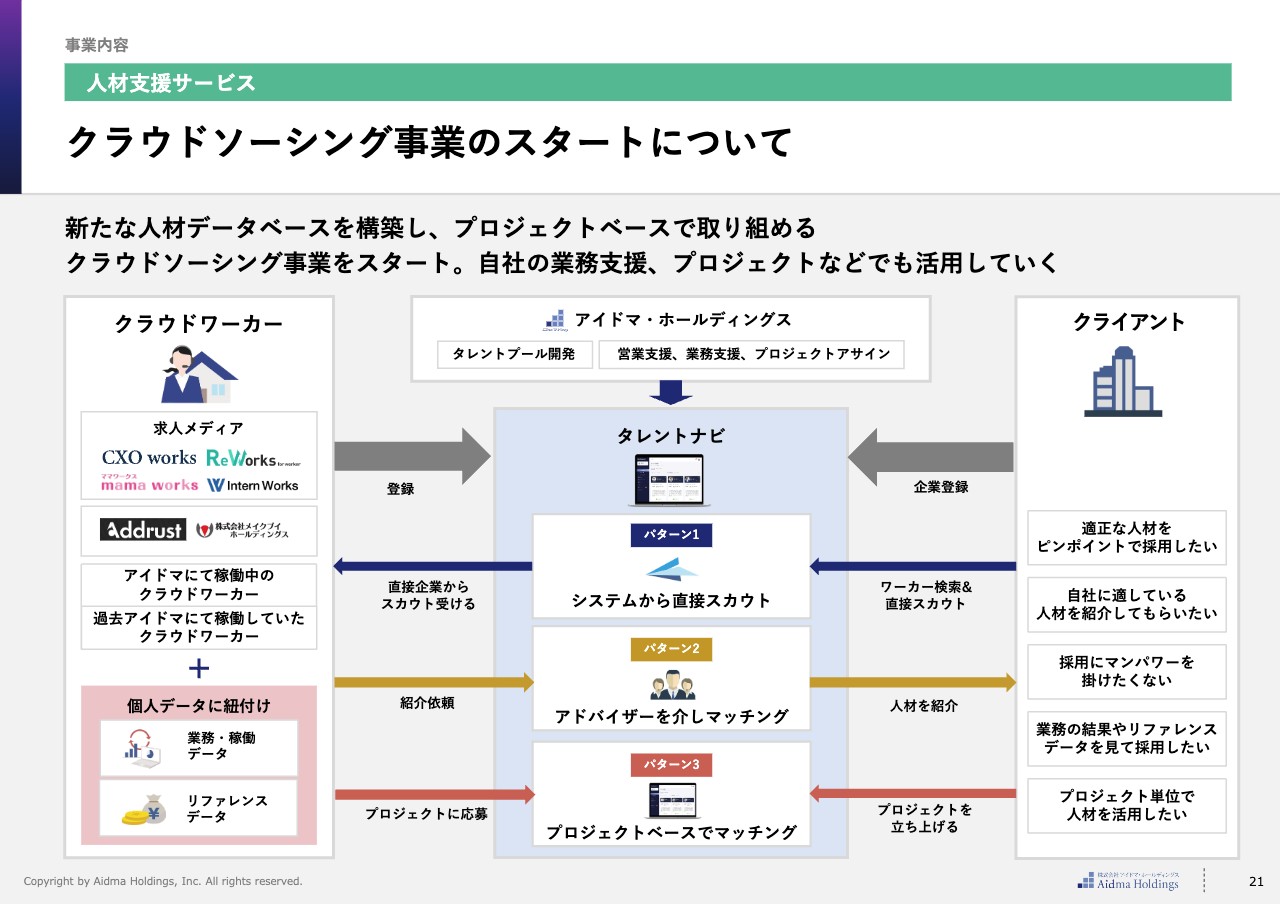

クラウドソーシング事業のスタートについて

さまざまな人材支援サービスの展開を広げています。具体的には「タレントナビ」というサイトを開発しました。クラウドワーカーは求人サイトからこちらに登録し、企業はプロジェクトをアップすることで、プロジェクト単位でつながることができるクラウドソーシングサイトとなっています。

今はまだすべて無料で開放しており、40社ほどのクライアント企業にご利用いただき、3万6,000人のクラウドワーカーが登録しています。基本的には、人材支援サービスを月額25万円でご利用くださっているお客さまには、インクルードで提供しています。

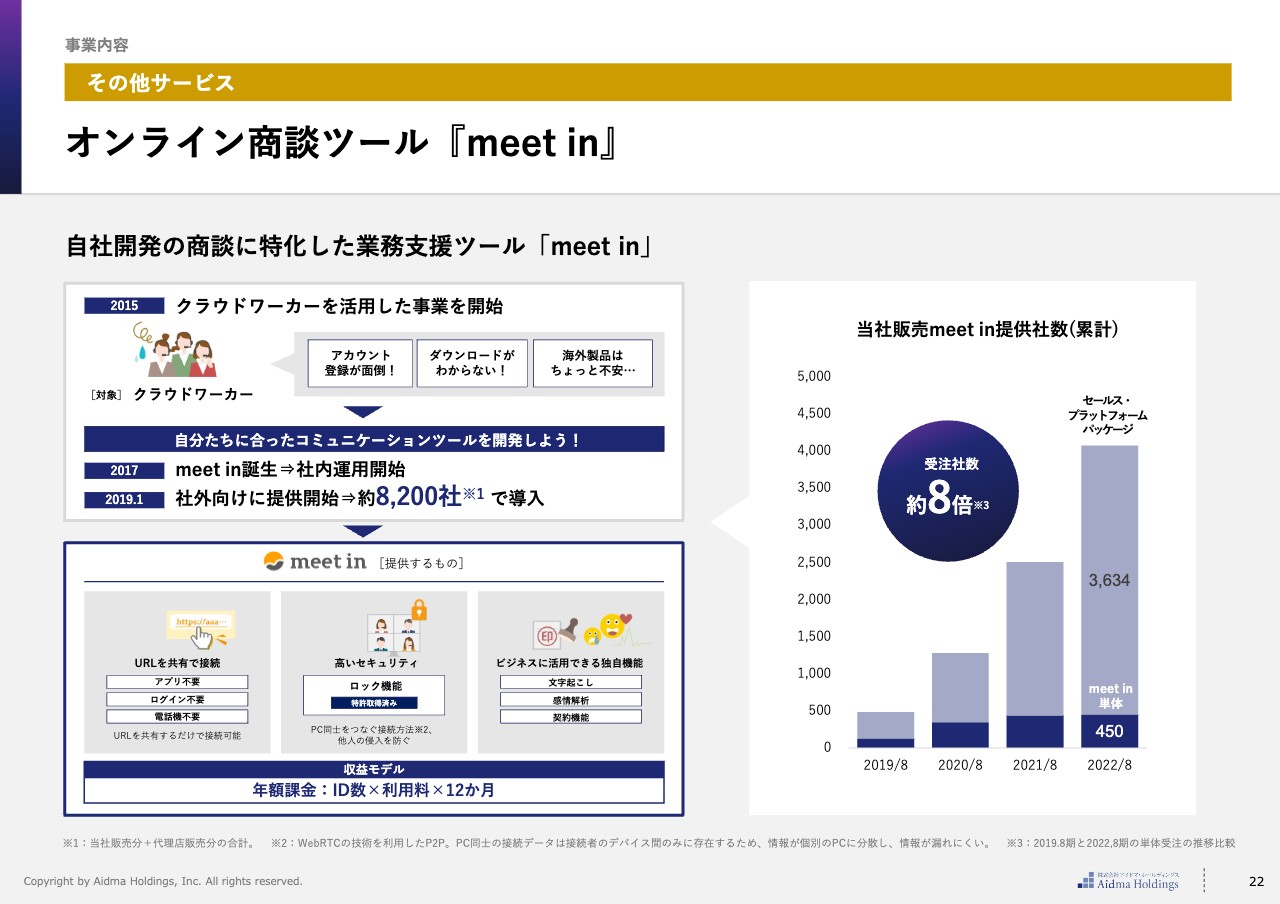

オンライン商談ツール『meet in』

その他に、オンラインコミュニケーションツール「meet in」も提供しています。

バーチャルオフィス機能『meta office』[1/2]

バーチャルオフィス機能「meta office」のリリースも実施しています。

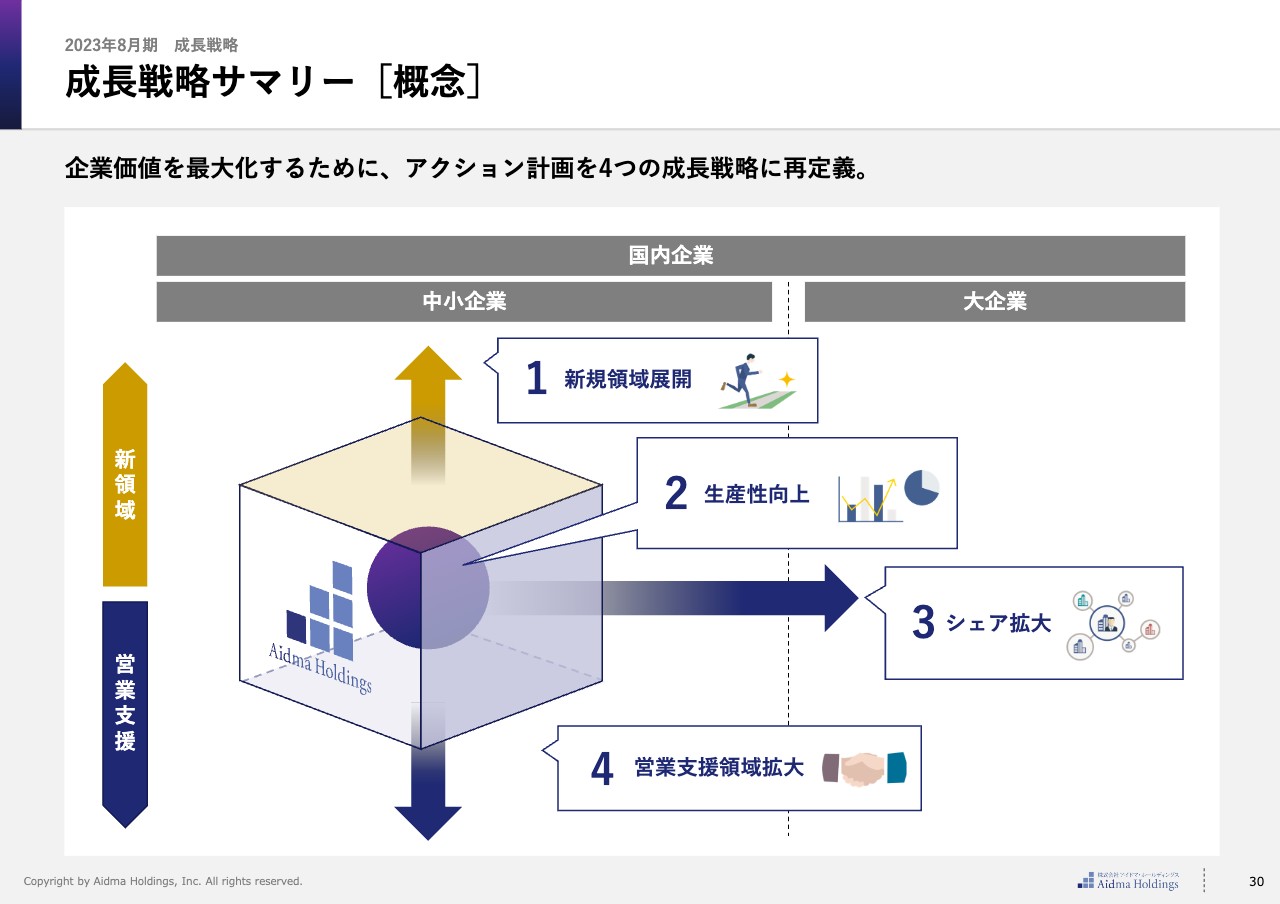

成長戦略サマリー[概念]

成長戦略について簡単にご説明します。今期は大きく4つの成長戦略に沿った取り組みを行っています。

1つ目は新領域の展開です。本業の営業支援サービスや人材支援サービスはぶれることなく、シナジーのある新しい領域を展開していこうと準備しています。

2つ目は生産性の向上です。我々の生産性向上と、お客さまにも提供できる部分の生産性向上に取り組んでいきます。

3つ目は我々の現状の支援サービスのシェア拡大で、4つ目は営業支援領域のさらなる拡張です。

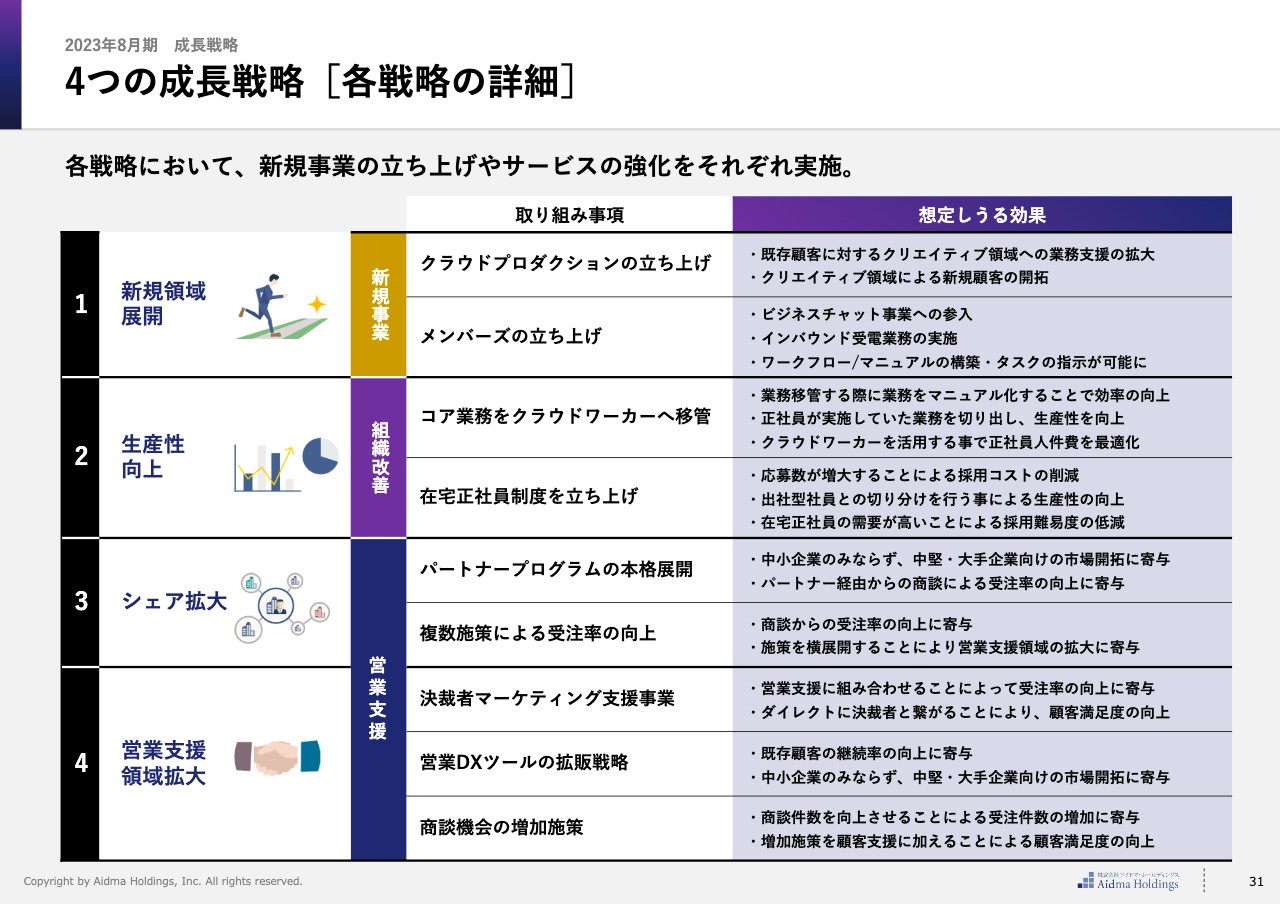

4つの成長戦略[各戦略の詳細]

成長戦略のポイントをダイジェストで記載していますが、それぞれ簡単にご説明します。

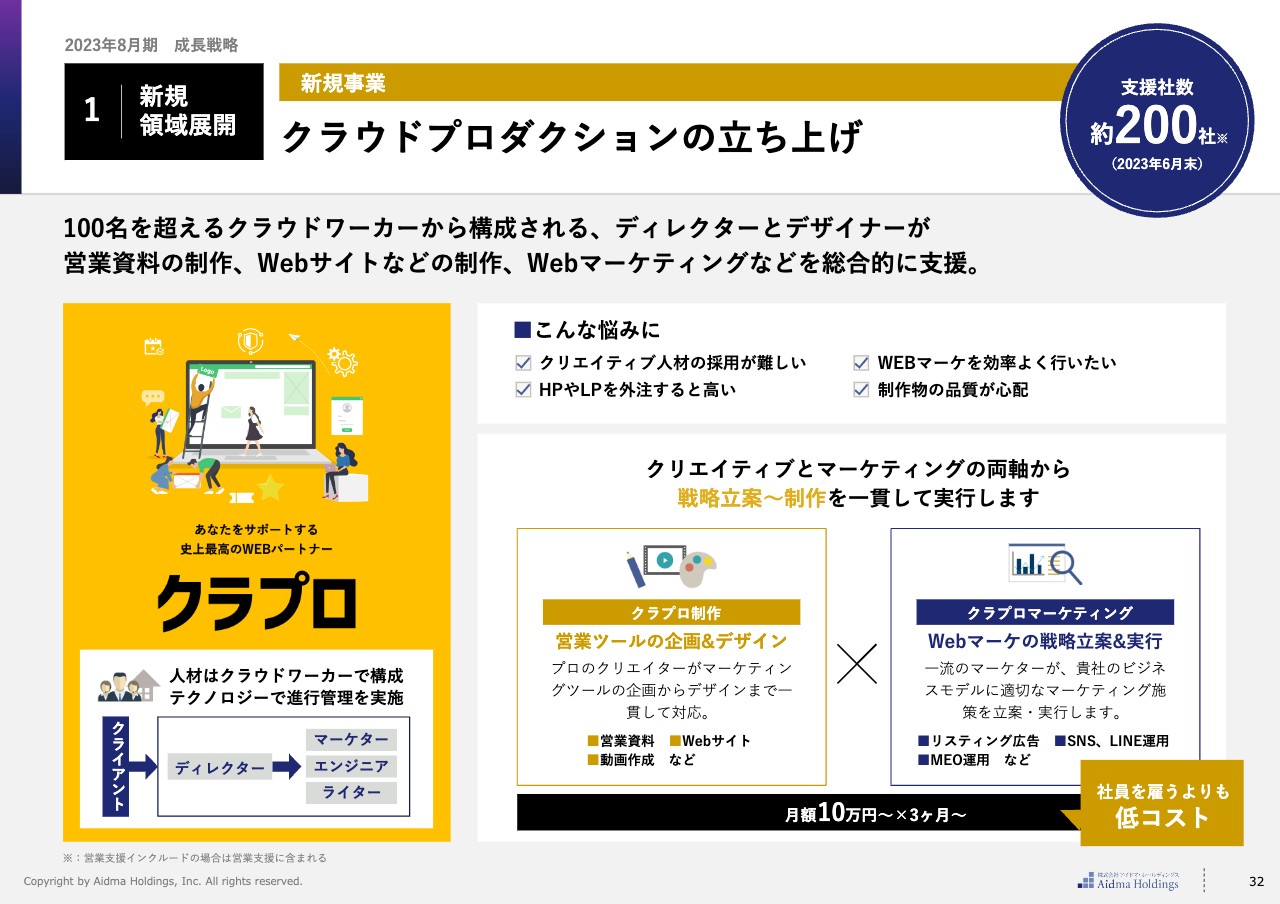

クラウドプロダクションの立ち上げ

まず、新規領域の展開についてです。我々のメインのお客さまは従業員数100名未満の会社で、営業の課題、人の課題などいろいろありますが、クリエイターの採用が非常に困難であることも大きな課題です。特に地方の会社ほど困難な状況は顕著です。

我々は、「ママワークス」などさまざまな求人サイトの運営で約40万人の会員を抱えています。その会員のうち、100名から150名のクリエイターの方々に、お客さまの代わりに業務委託で在宅業務を行っていただく仕組みのサービスを立ち上げています。

現状では、まずは営業支援と同じような人を1人採用する価格帯で提供しており、単体での外販というよりも営業支援サービスの中に含めて提案するようにしています。直近で約200社を支援しており、立ち上げて1年も経っていませんが、今後ますます伸びていく可能性の高い事業であると考えています。

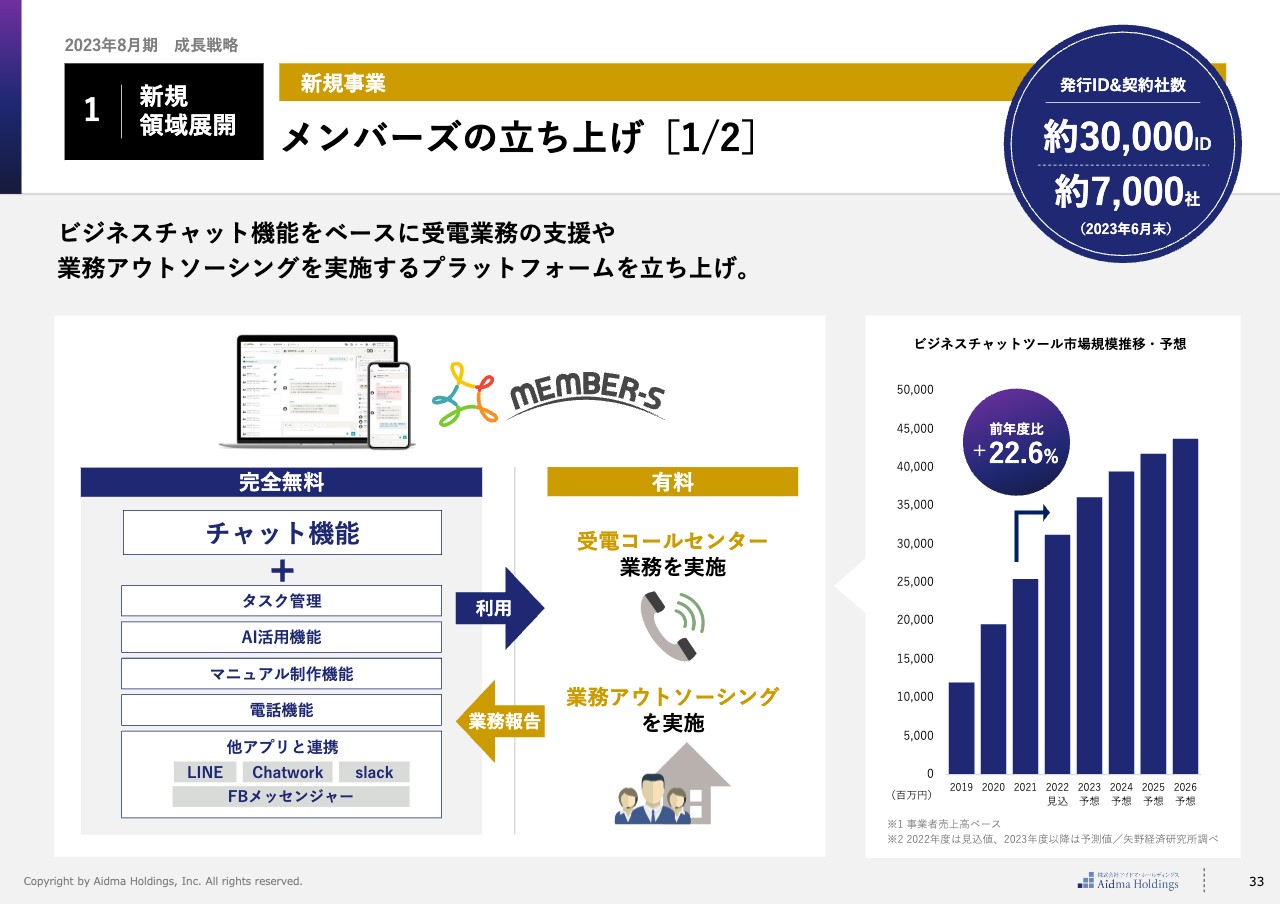

メンバーズの立ち上げ[1/2]

次に「メンバーズ」というビジネスチャットサービスです。クラウドワーカーを活用する企業は、コミュニケーションの取り方、業務管理、シフト調整などのオペレーションにおける課題を持っていますが、それをプラットフォーム上ですべて解決できるサービスを立ち上げました。

現在、非常に多くの広告費を投下して無料で利用していただく企業を集めており、契約社数は約7,000社、発行ID数は約3万IDと、どんどん増やしている状況です。年末までには約1万5,000社、約7万IDまで増やしていきたいと考えています。

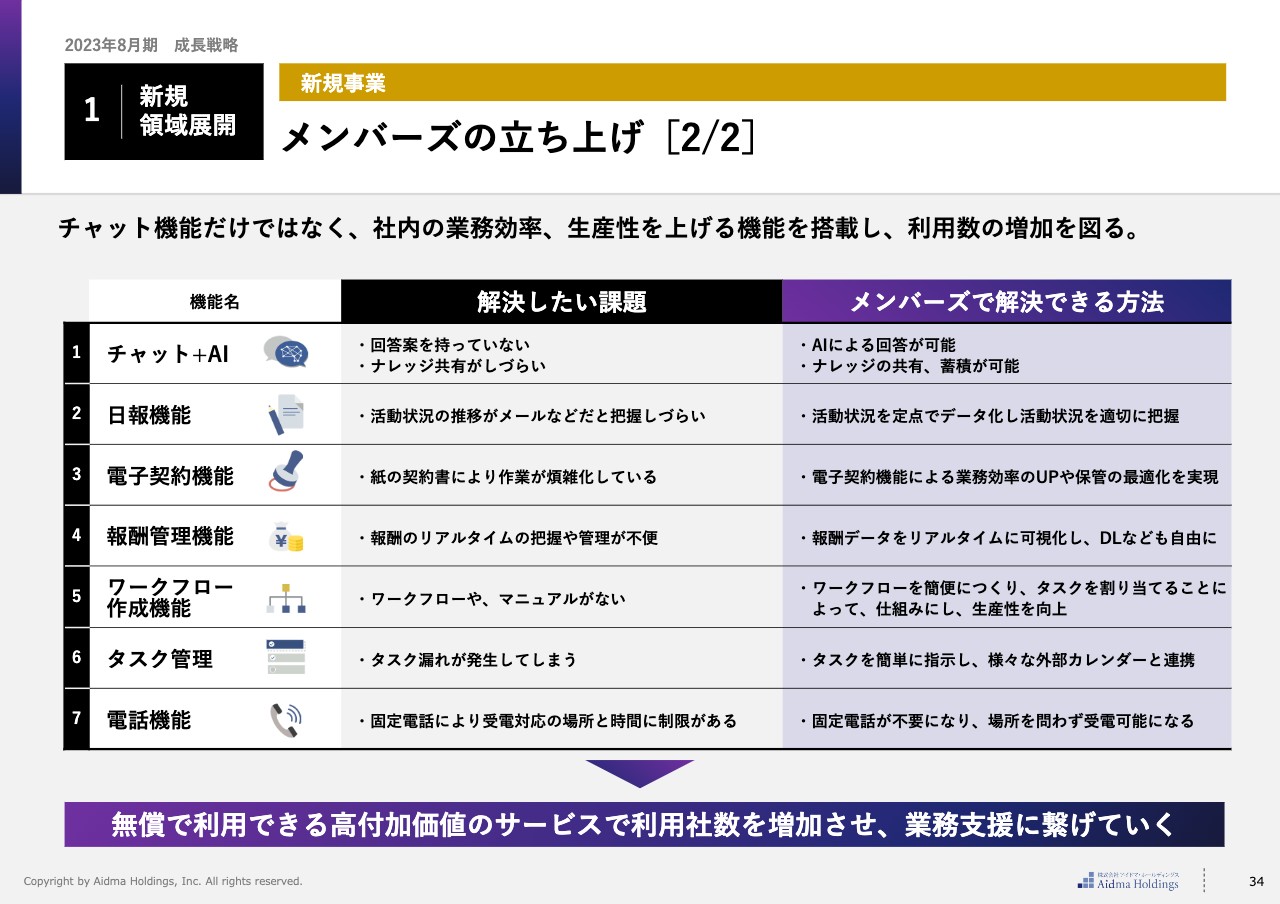

メンバーズの立ち上げ[2/2]

我々の社内でも、基本的にすべて「メンバーズ」に切り替えてコミュニケーションを取っています。チャットだけではなく、ChatGPTなどを組み込み、AIに質問して回答を受ける機能、日報機能、電子契約機能、報酬管理機能など、クラウドワーカーとコミュニケーションを図る上で必要となるサービスがすべて「メンバーズ」の中に入っています。

無償で利用できる高付加価値のサービスで、特に中小企業の利用社数を増やし、その後の業務支援サービスにつなげていこうと考えています。

経営者や役員が使う場合、チャットでコミュニケーションを取る中で、例えば営業の課題などを抽出して、ポップアップで我々のサービスを提供できたり、お客さまのサービスの告知ができたりするような広告機能なども作っていこうと準備を進めています。

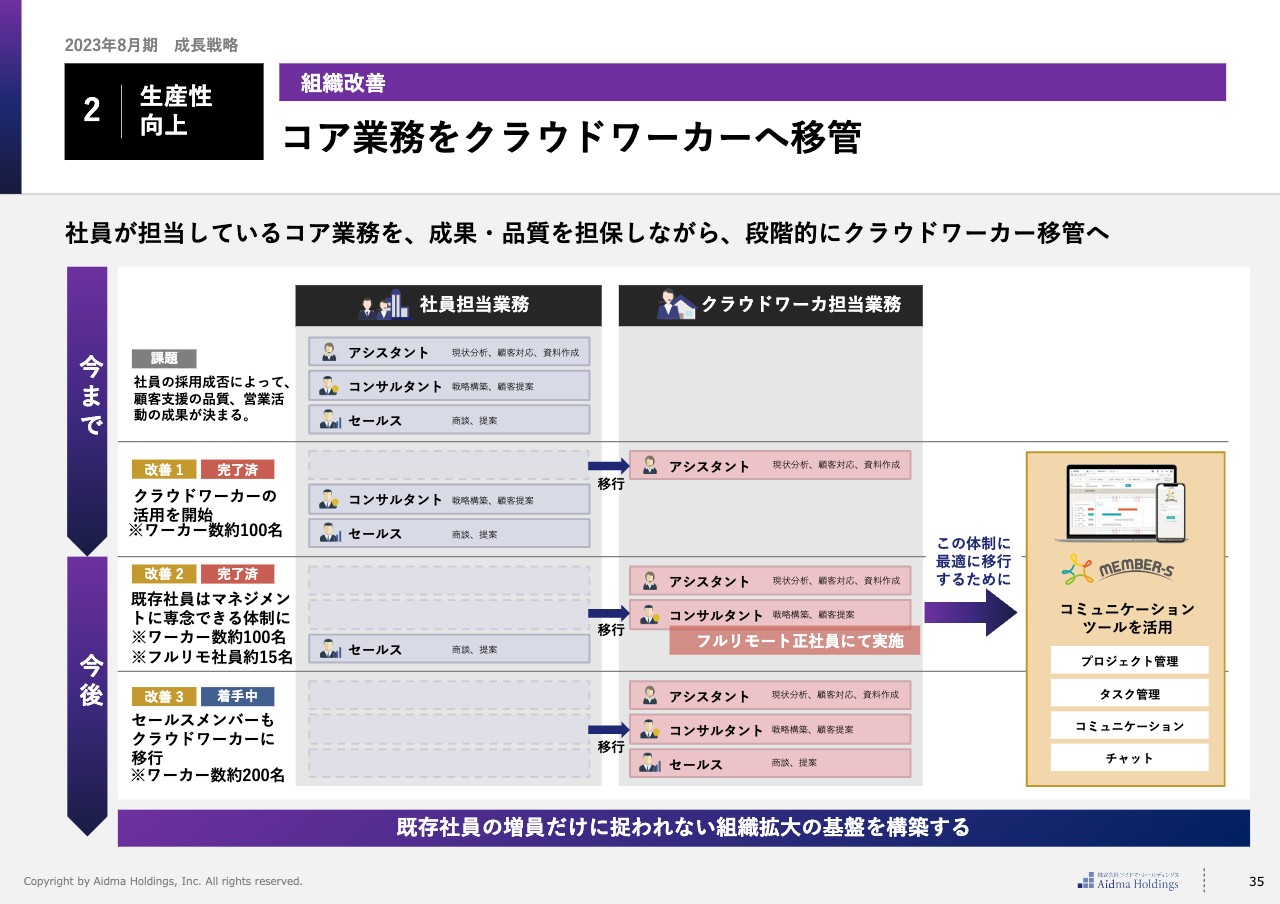

コア業務をクラウドワーカーへ移管

生産性向上の取り組みです。従来、基本的に社員の業務とクラウドワーカーの在宅業務を分けて運用していましたが、社員の業務のうち、クラウドワーカーができることは移管していく方針で、社員数ももちろん増やしていきつつ、クラウドワーカーの活用をより積極的に進めようと動いています。

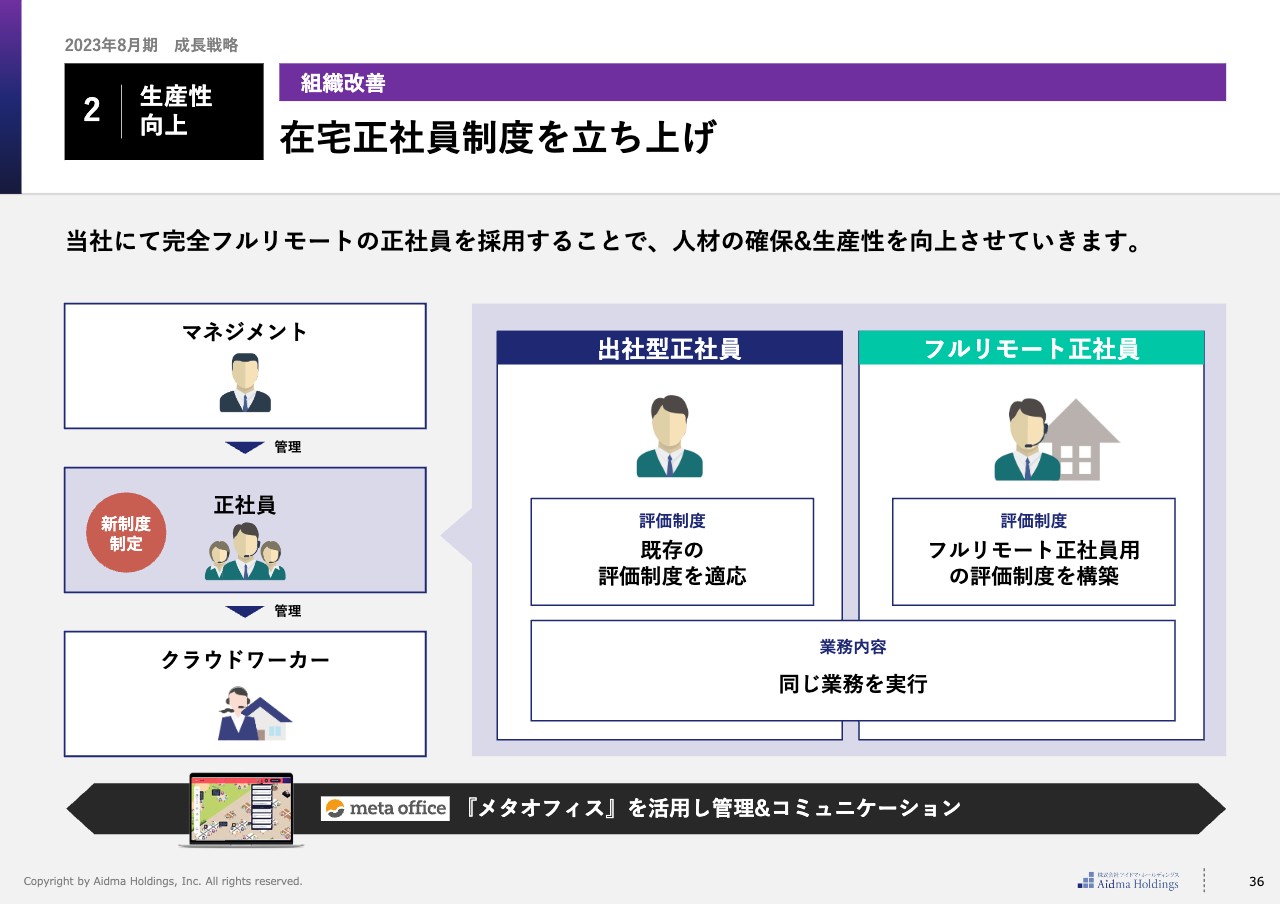

特に新しい取り組みとして、第2四半期からフルリモートの正社員制度を作り、今まで社員が行っていた仕事をフルリモート社員が担当しています。同じ社員ではありますが、我々のように従来は出社型だったものが、採用面接から退社まで一度も出社の必要がない新しい職種を作りました。

2ヶ月で大変多くの応募をいただき、その中から厳選して、現在15名ほどの採用が完了しています。第4四半期にかけてますます伸ばしていきつつ、我々のさまざまな業務を協力しながら行う体制を作っていこうと進めています。

在宅正社員制度を立ち上げ

在宅正社員制度を立ち上げ、出社型正社員とフルリモート正社員で評価制度を変えています。

決裁者マーケティング支援

営業支援領域の拡大に関しては、決裁者と直接商談できる「Keypersons」、M&Aを行った「CXOバンク」、「COLABO」などのサービスを組み合わせ、決裁権を持っている方にダイレクトにリーチできるプラットフォームの提供もスタートしています。

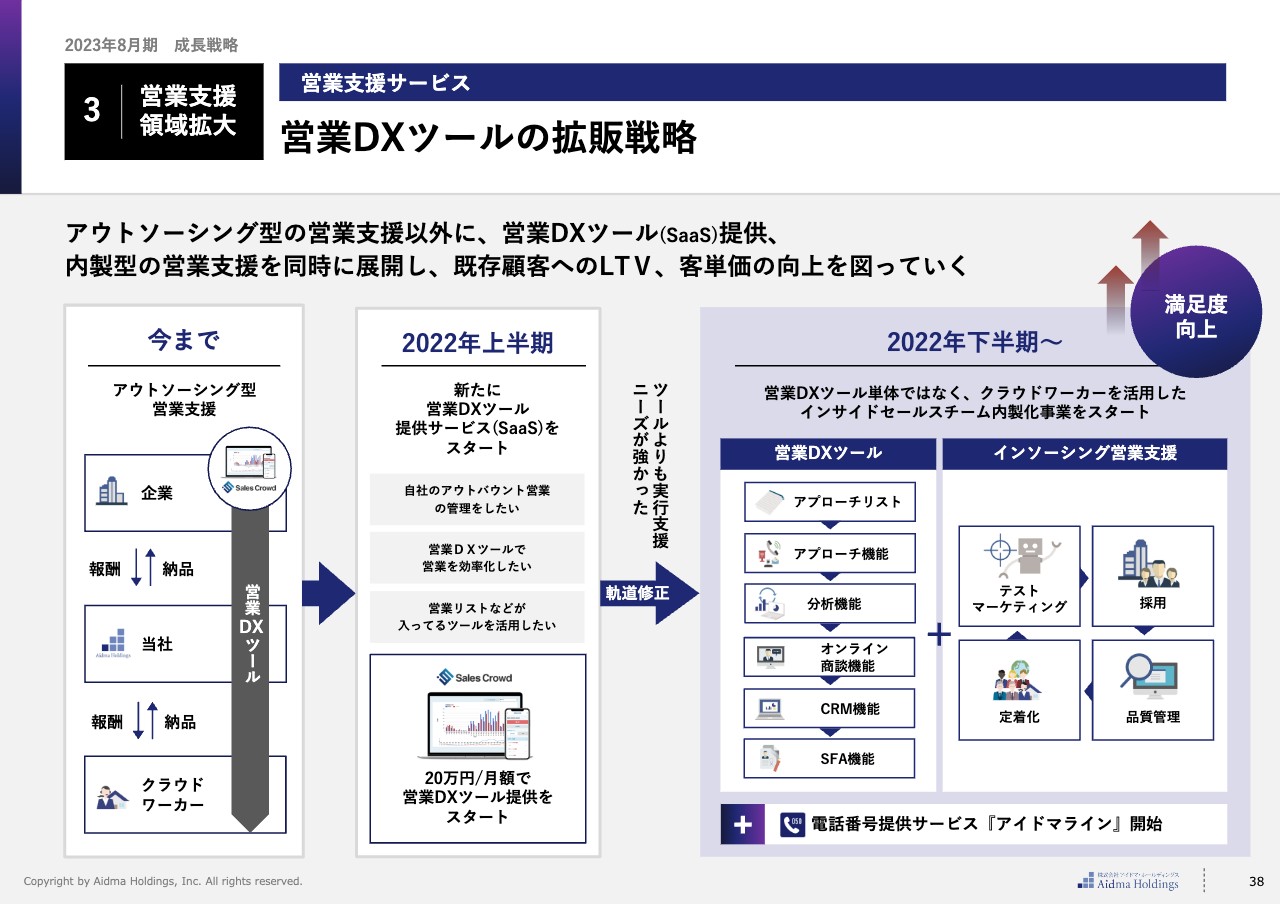

営業DXツールの拡販戦略

営業DXツールの拡販については、お客さまの内部にアウトバウンドのチームを立ち上げるサービス提供とともに進めています。営業支援サービスで我々が業務を代行するパターンとは別で内製化する支援も少しずつ広がってきており、直近は50社弱でスタートしています。

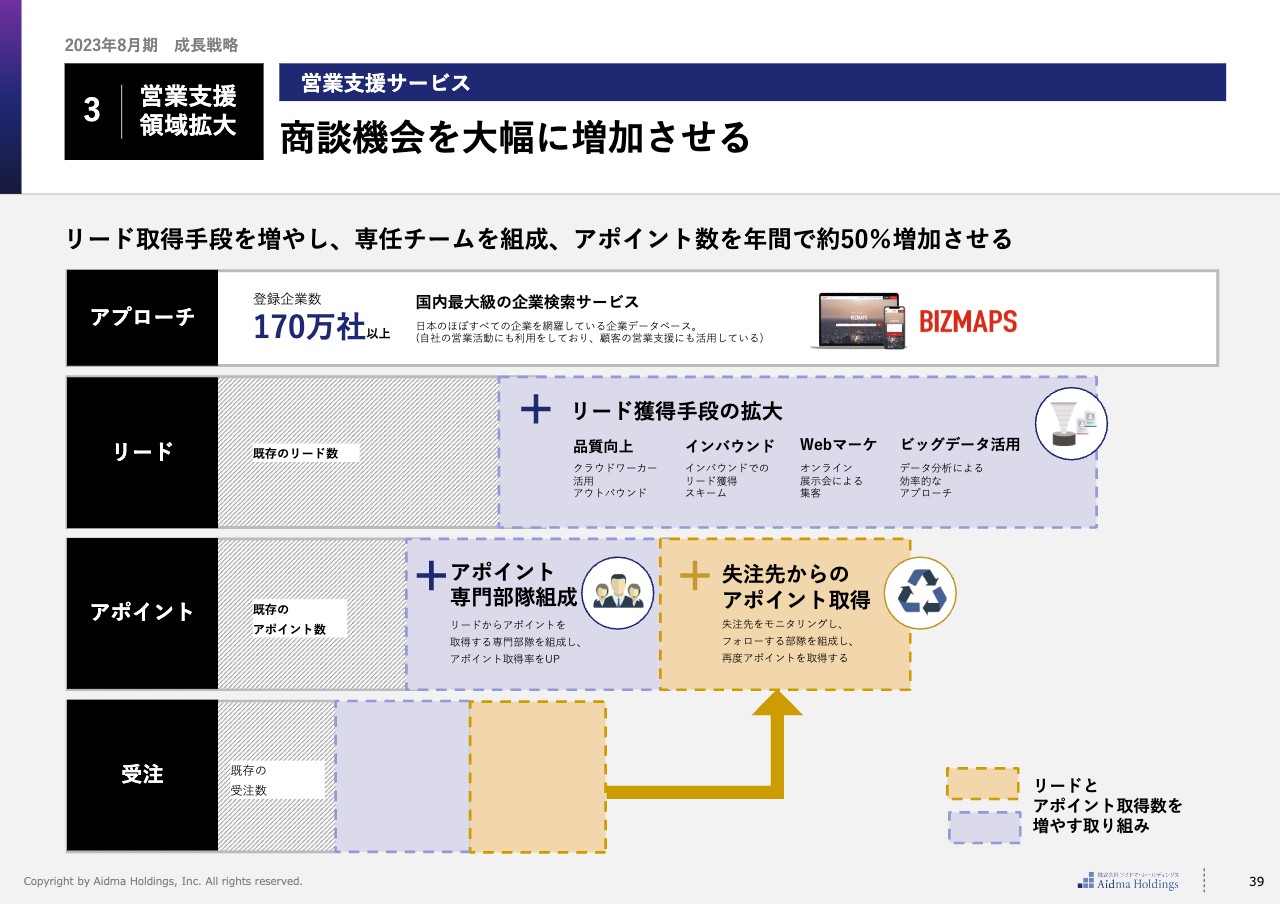

商談機会を大幅に増加させる

商談件数を増やすさまざまな方法です。

今回は、過去商談をさせていただいた先で、ご縁がなかった先についてもリスト化して商談機会を増やしましたが、受注率が下がってしまったため、商談機会は増やしつつも、フォローするタイミングを分析し、受注率が担保できるかたちで進めています。

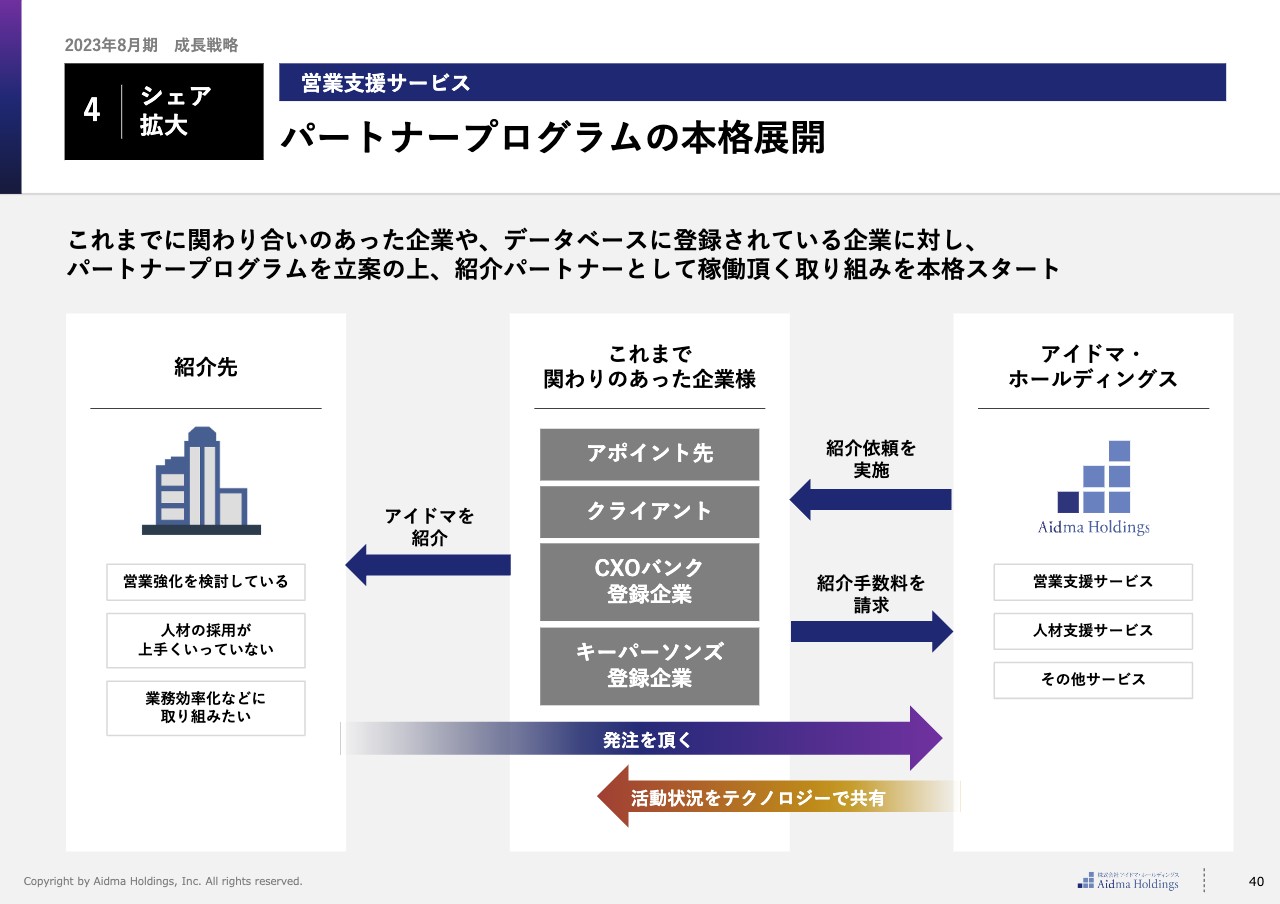

パートナープログラムの本格展開

パートナーシップを組んでお客さまを紹介していただくプログラムを本格的に展開しており、受注率も含めて一定の効果が出てきています。

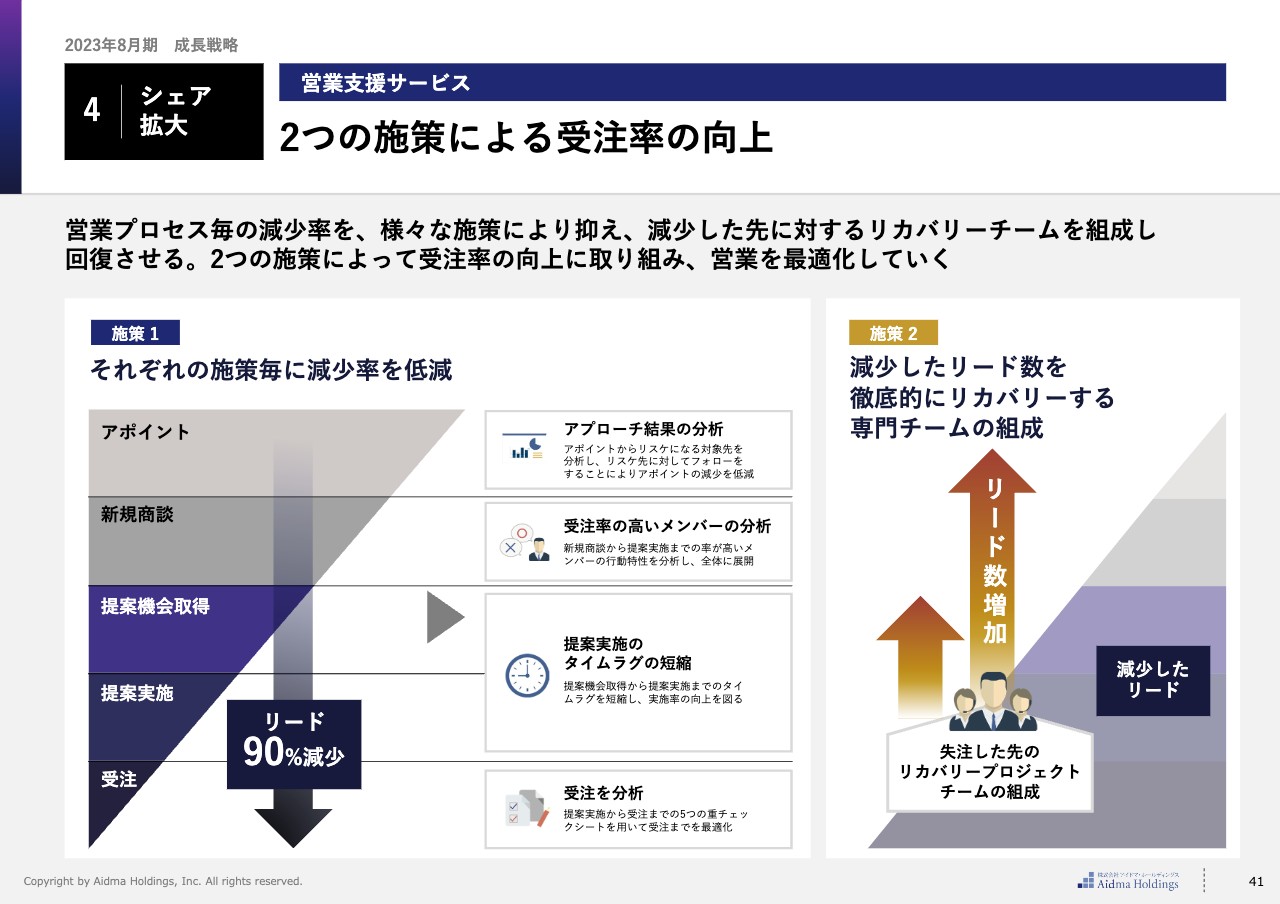

2つの施策による受注率の向上

商談が終わって失注した案件を翌日リカバリーする部隊も作り、1ヶ月に10社程度リカバリーからの成約ができている状況です。こちらも引き続き伸ばしていこうと準備しています。

これら4点の取り組みをそれぞれ走らせながら、今期、来期に向けて成長できるようさまざまな動きを進めています。

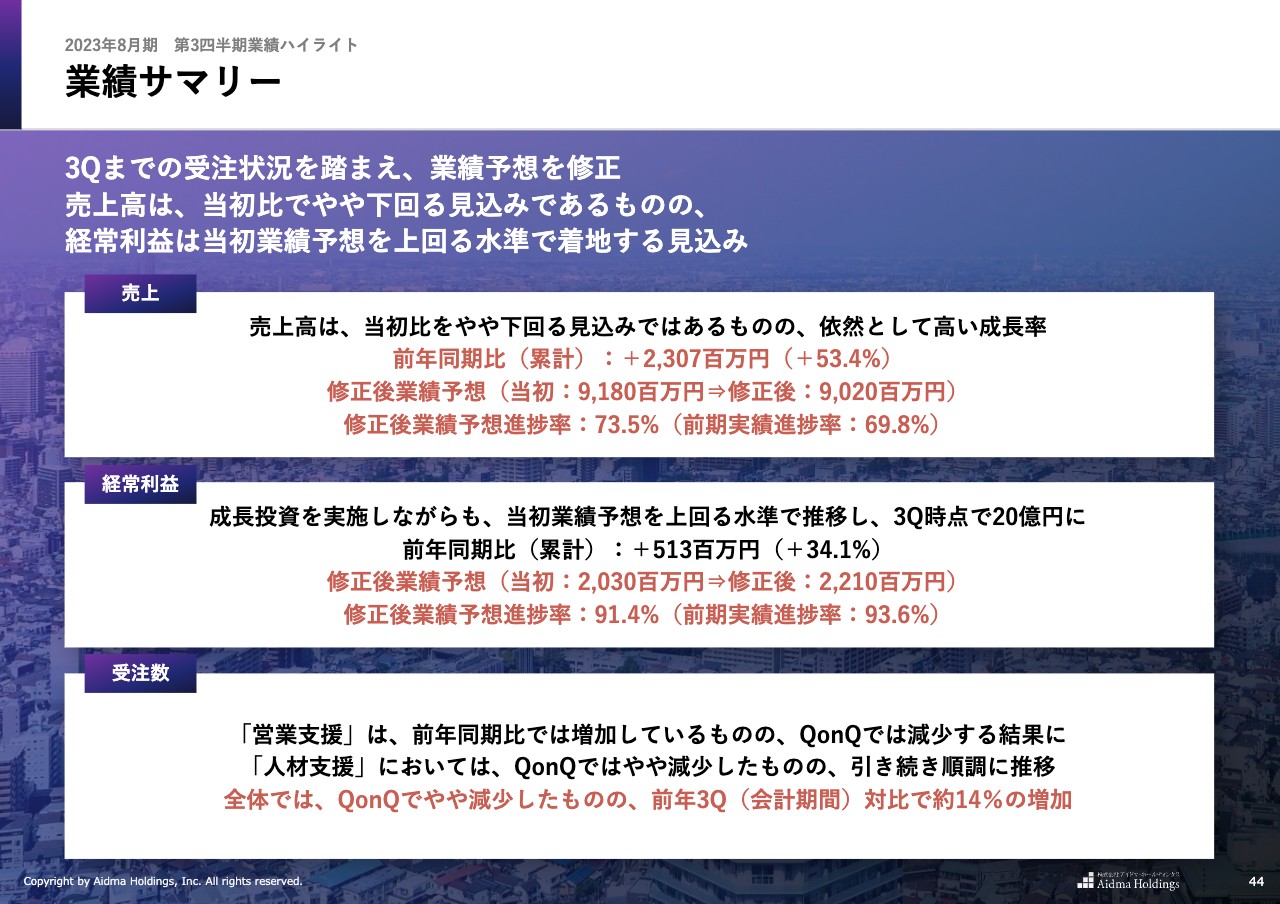

業績サマリー

第3四半期業績ハイライトをご説明します。売上高に関しては、前年比ではもちろん高い成長率となっていますが、当初計画していた91億8,000万円に対し、90億2,000万円に修正しました。 当社の売上は、受注してから約1年間にわたり計上していきますが、第1四半期の受注数の減少の影響が、ヒットする結果となりました。

一方で、経常利益については引き続き高い成長を見せており、20億3,000万円の着地予想を22億1,000万円に修正しています。修正後の業績予想比で現状の進捗率は91.4パーセントとなります。第4四半期においては、翌期以降も継続して成長していくための投資に投下するため、第4四半期は経常利益率が下がると想定しています。

営業支援・人材支援の受注数は、QonQで若干減少しています。営業支援は、ご説明いたしましたが、人材支援についての当四半期での受注減少はある程度意図した部分があります。

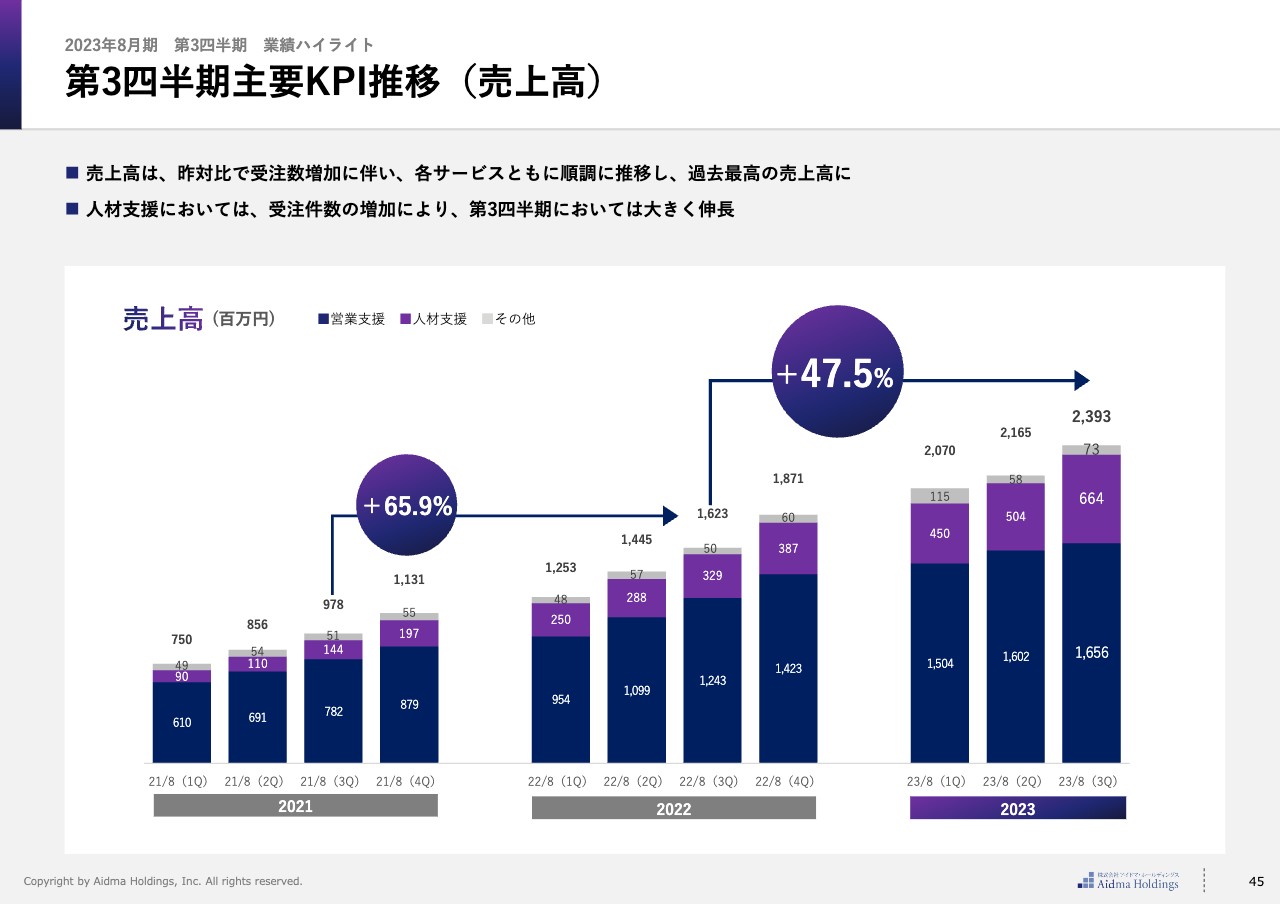

第3四半期主要KPI推移(売上高)

売上高の推移はご覧のとおりです。

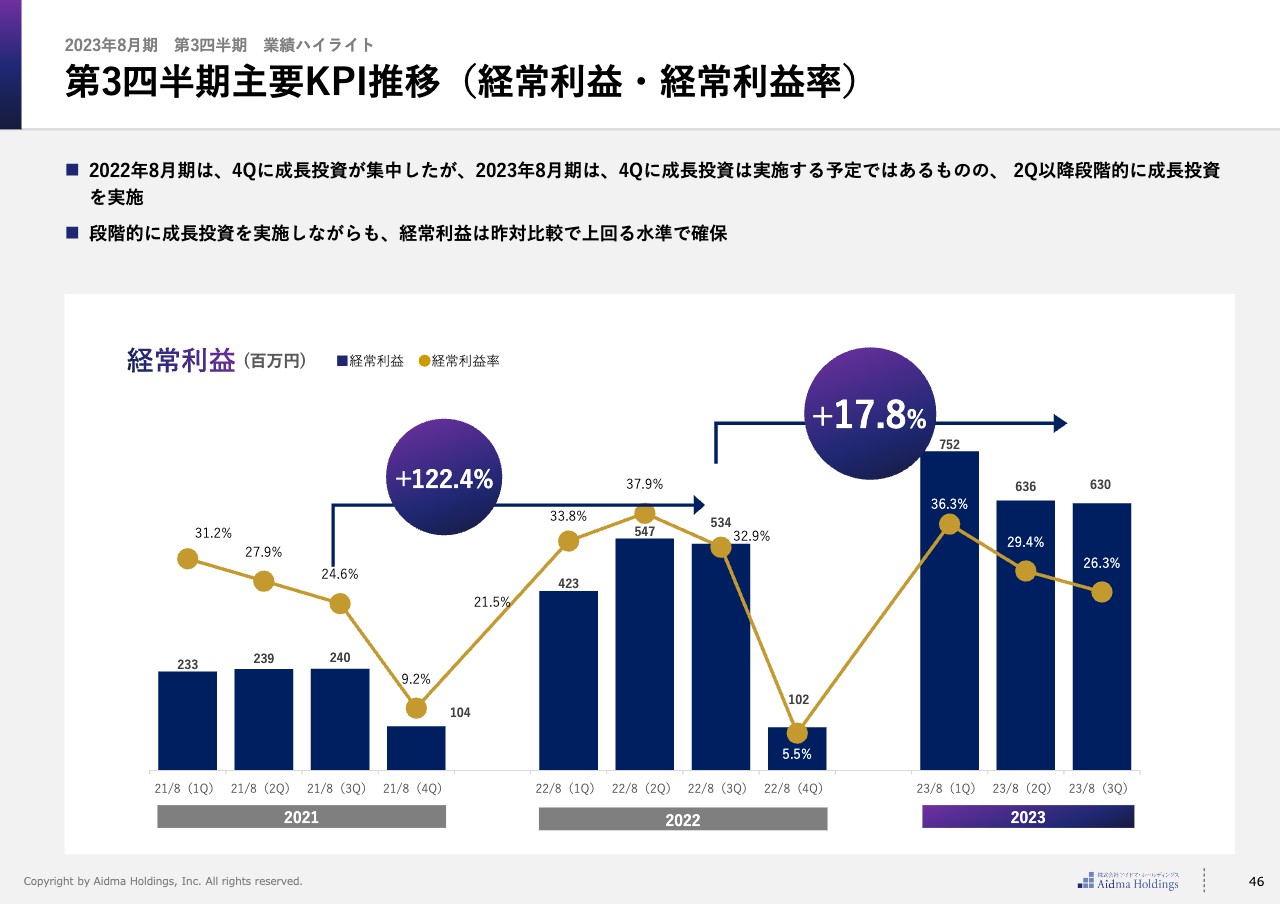

第3四半期主要KPI推移(経常利益・経常利益率)

経常利益の推移です。昨年度は第1四半期、第2四半期、第3四半期と上がっていきましたが、今年度は第1四半期で経常利益が大きく推移したため、段階的に投資を行うトレンドで進めていますが第4四半期はかなり投資を踏み込むかたちになるため、今までの期に比べて利益率は下がります。

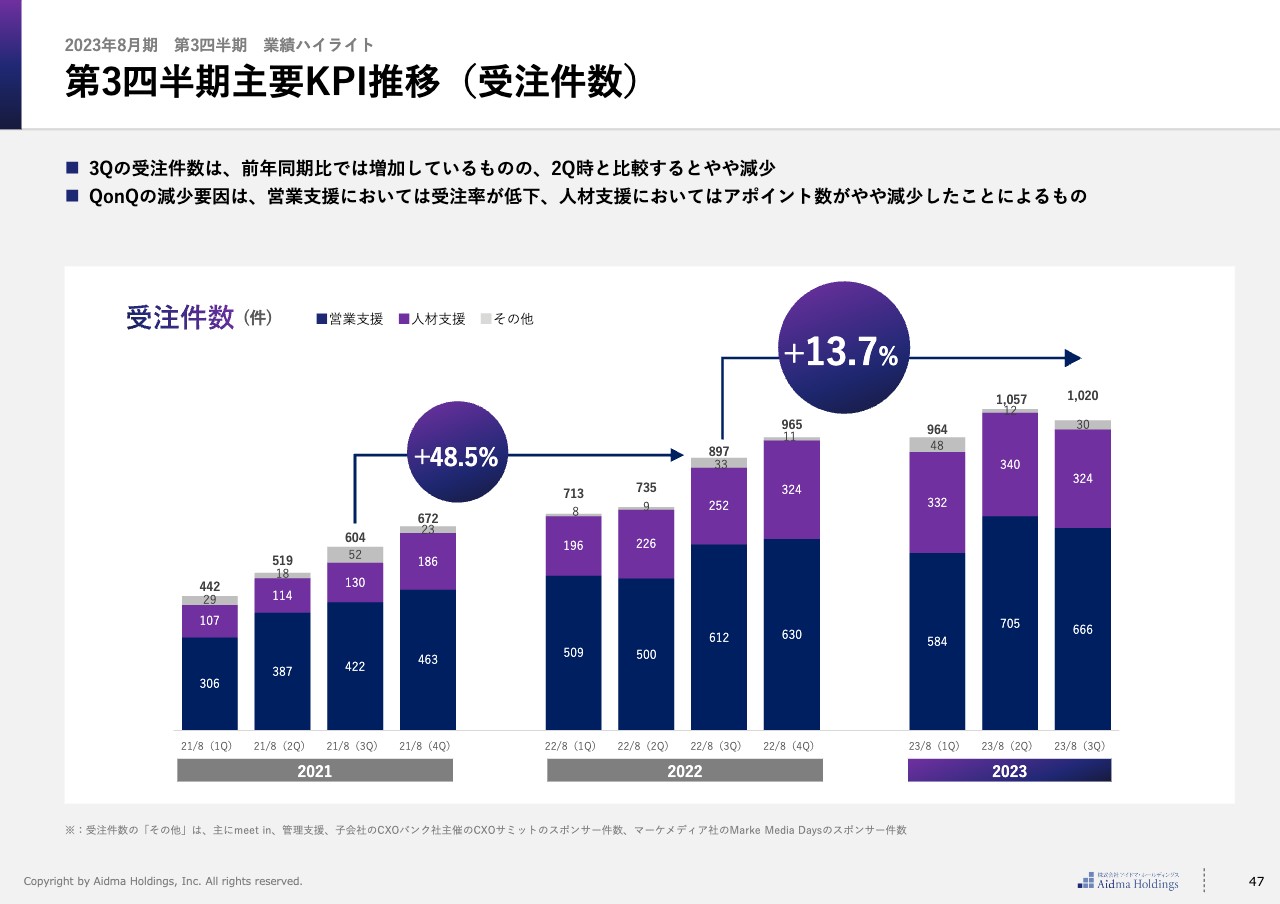

第3四半期主要KPI推移(受注件数)

受注数は先行指標で、翌期の売上につながる重要なKPIとなりますが、第3四半期は第2四半期と比べると若干減少しています。

営業支援は先ほどお伝えしたとおりで、人材支援に関してはアポイントの取得が若干減るかたちとなりました。

今まで、人材支援の商談機会の創出は、人材支援サービスの部署にてアプローチを行うチームを組成して運営していましたが、営業支援サービスのアプローチをする部署と統合しました。

人材支援サービスにおいても、現在30億円に近い売上高となり、今後ますますスケールを拡大させていくためには、営業支援サービス、人材支援サービスでそれぞれ培ったアプローチノウハウの融合、採用、人材の融通をすることで、当社全体の商談機会が創出できるものと考えています。

第3四半期においてはアプローチ件数を増やすというよりも、両部隊の融合に力を入れました。今四半期から大幅に受注件数を増やしていこうと準備を進めています。

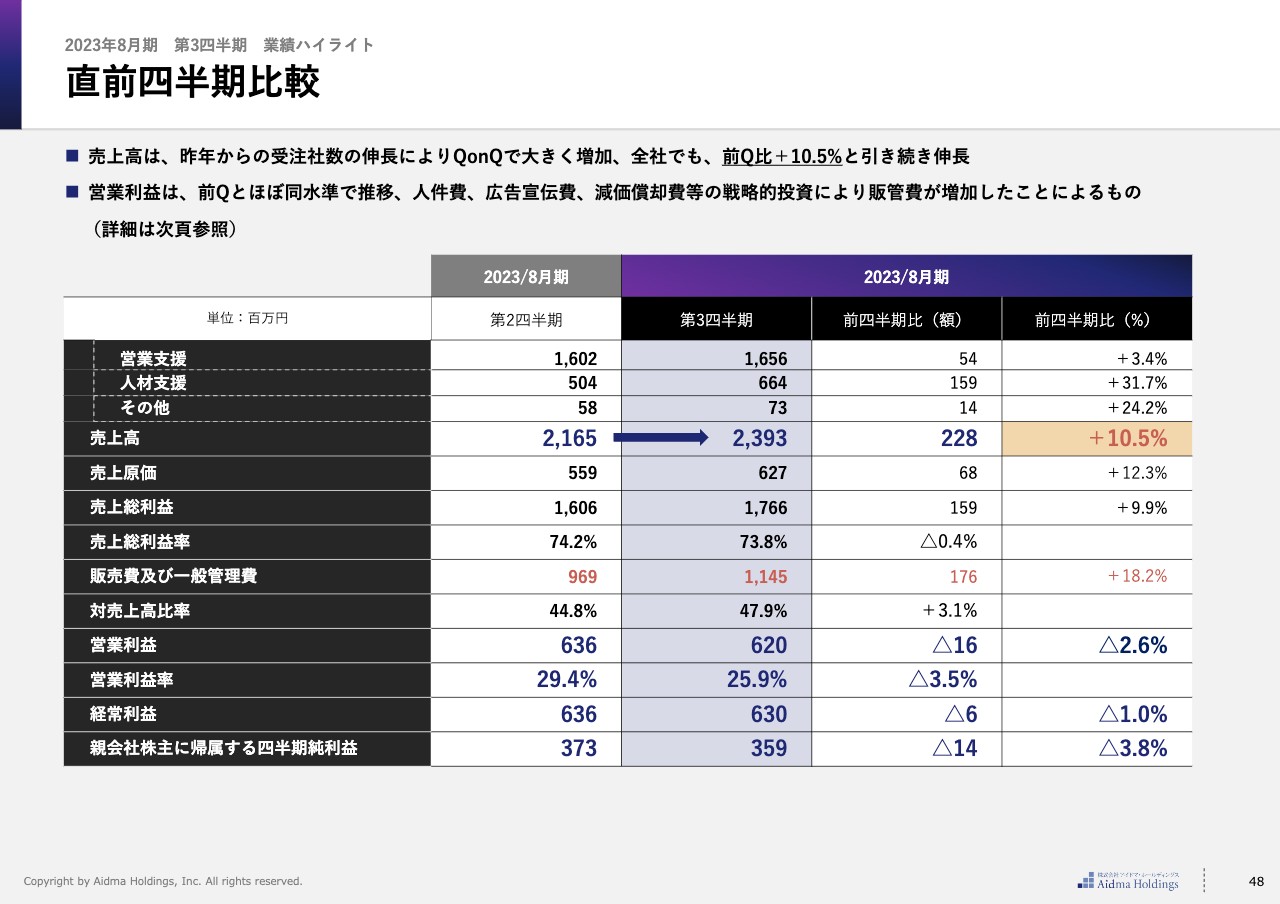

直前四半期比較

前四半期との比較です。トップラインに関しては10.5パーセント上昇、販管費は18.2パーセント増加しています。したがって営業利益は2.6パーセント減少していますが、こちらは戦略的に投資を進めている背景もあり、全て想定内の取り組みになります。

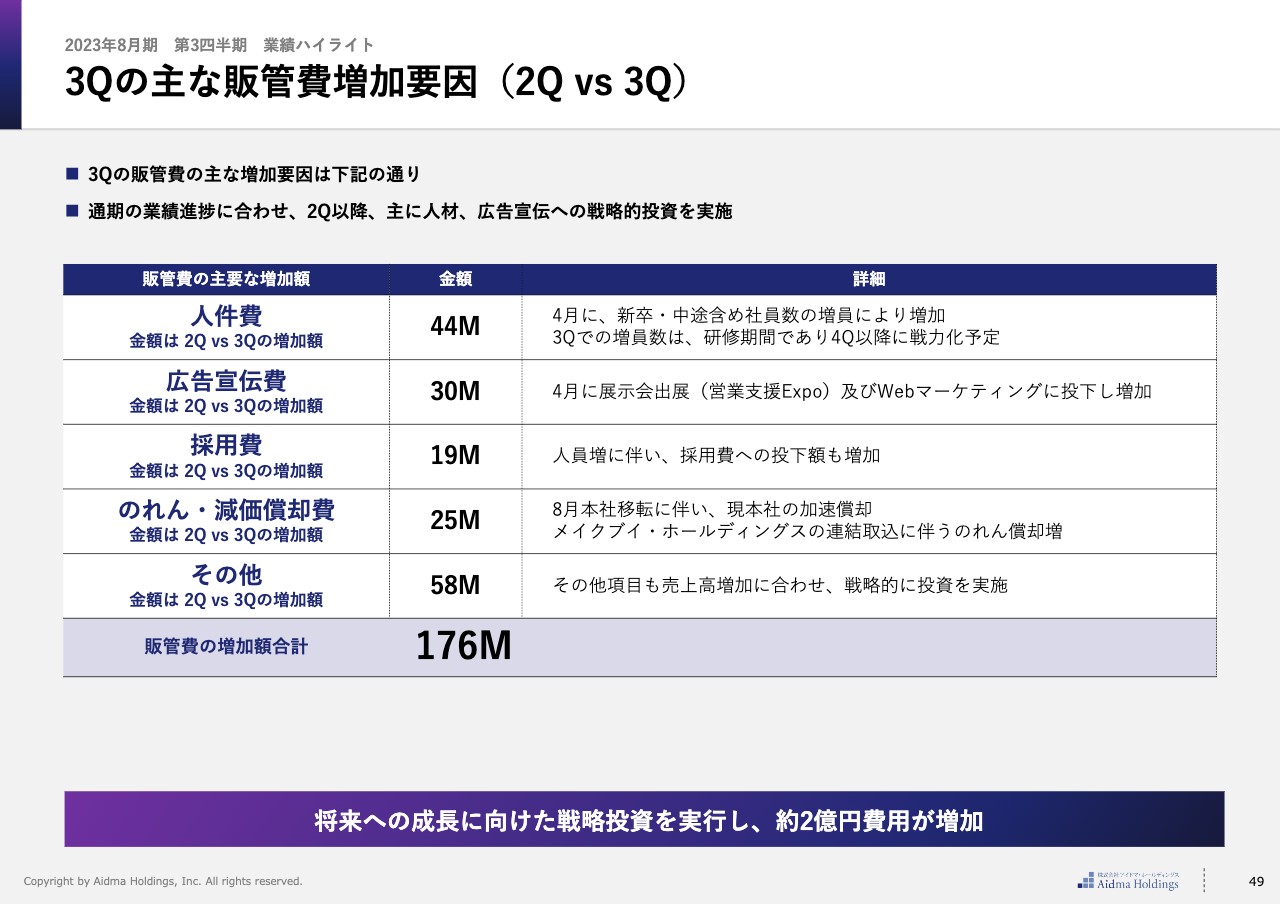

3Qの主な販管費増加要因(2Q vs 3Q)

販管費の増加要因について簡単にご説明します。

4月の新卒採用などによる人件費、展示会出展・Webマーケティングなどを積極的に進めたことによる広告宣伝費が増加しています。採用費、のれん・減価償却費、その他も売上高増加に合わせて戦略的な投資を行い、販管費は約2億円増加しました。

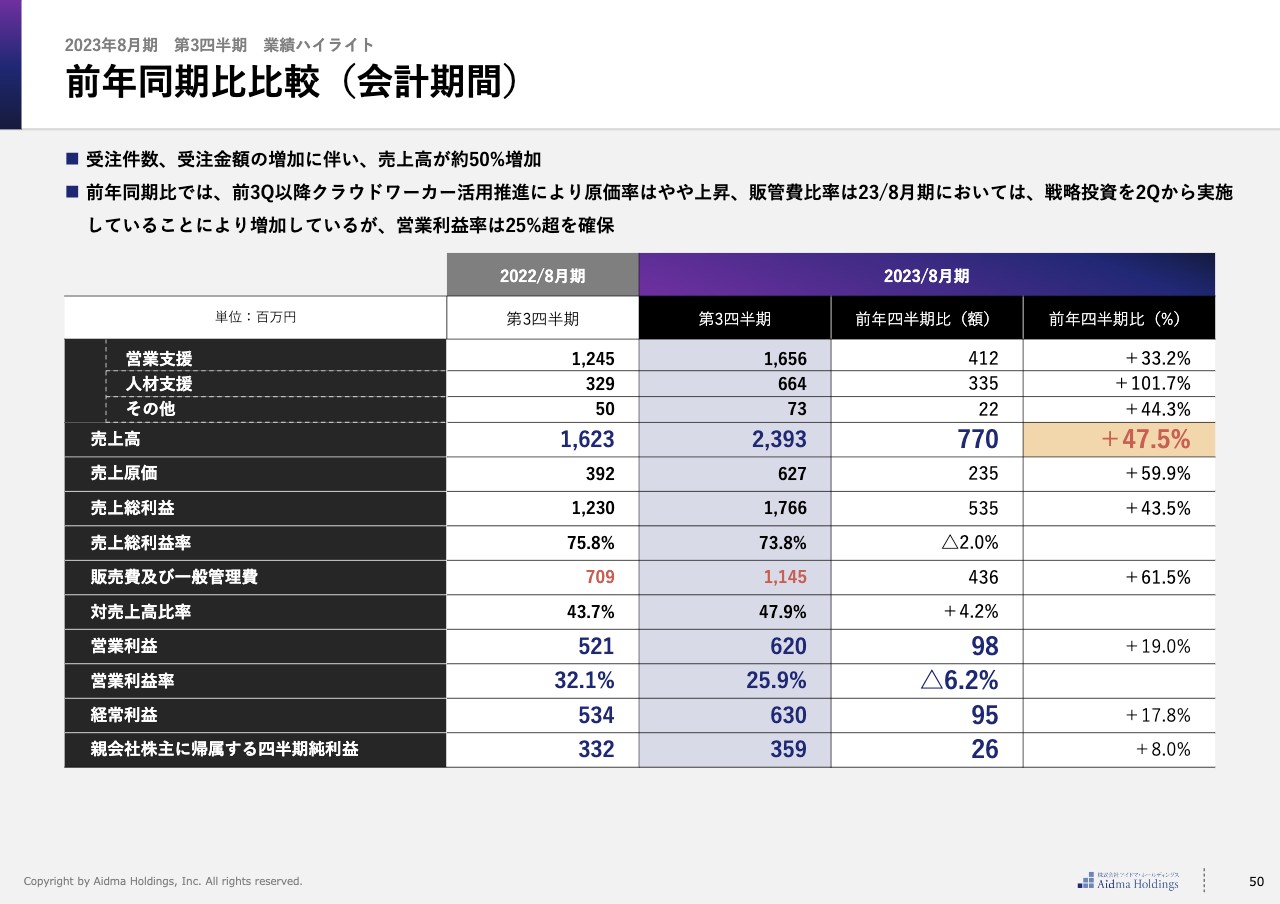

前年同期比比較(会計期間)

前年同期と比較してもすべての項目で成長しています。

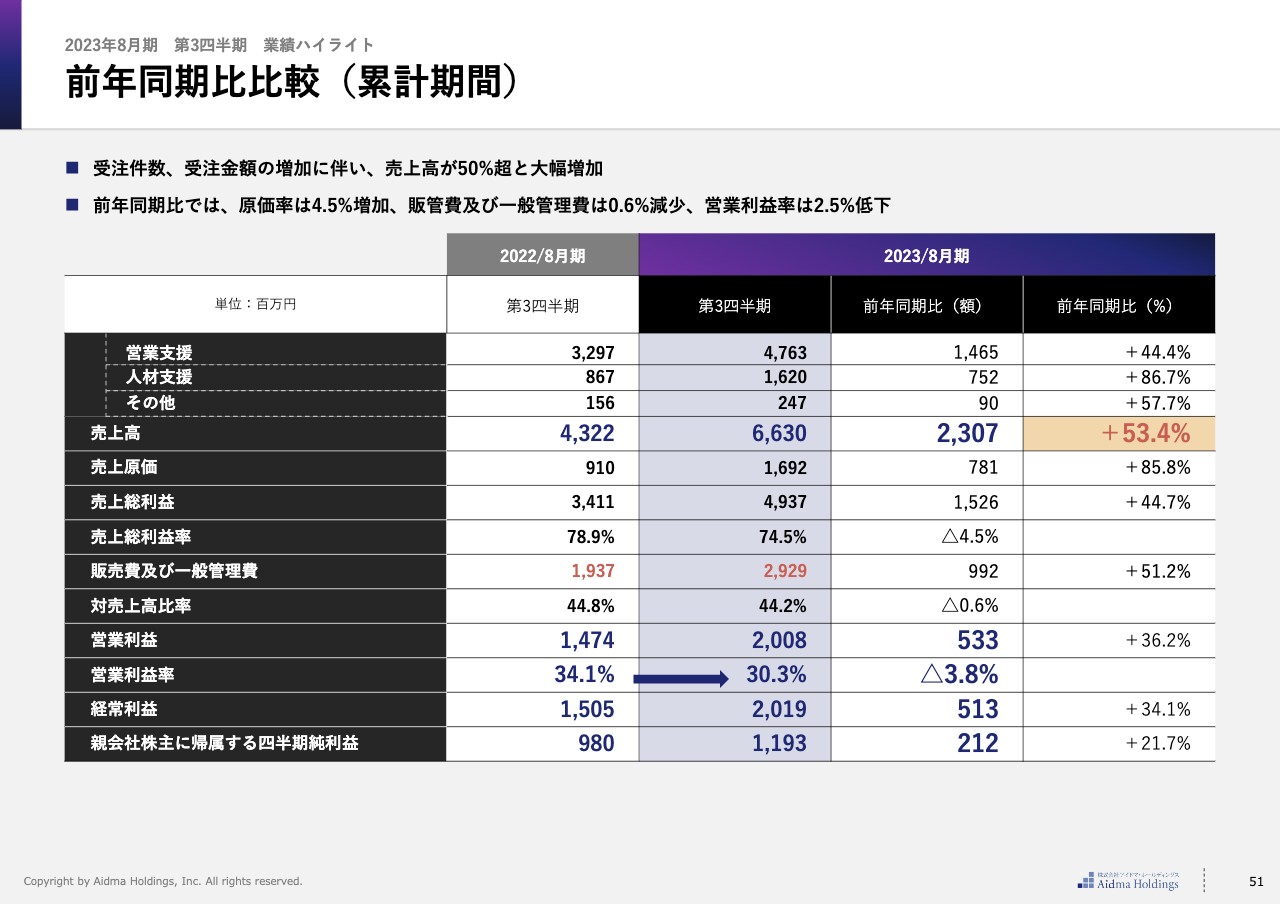

前年同期比比較(累計期間)

累計期間に関しても特段問題なく進捗しています。

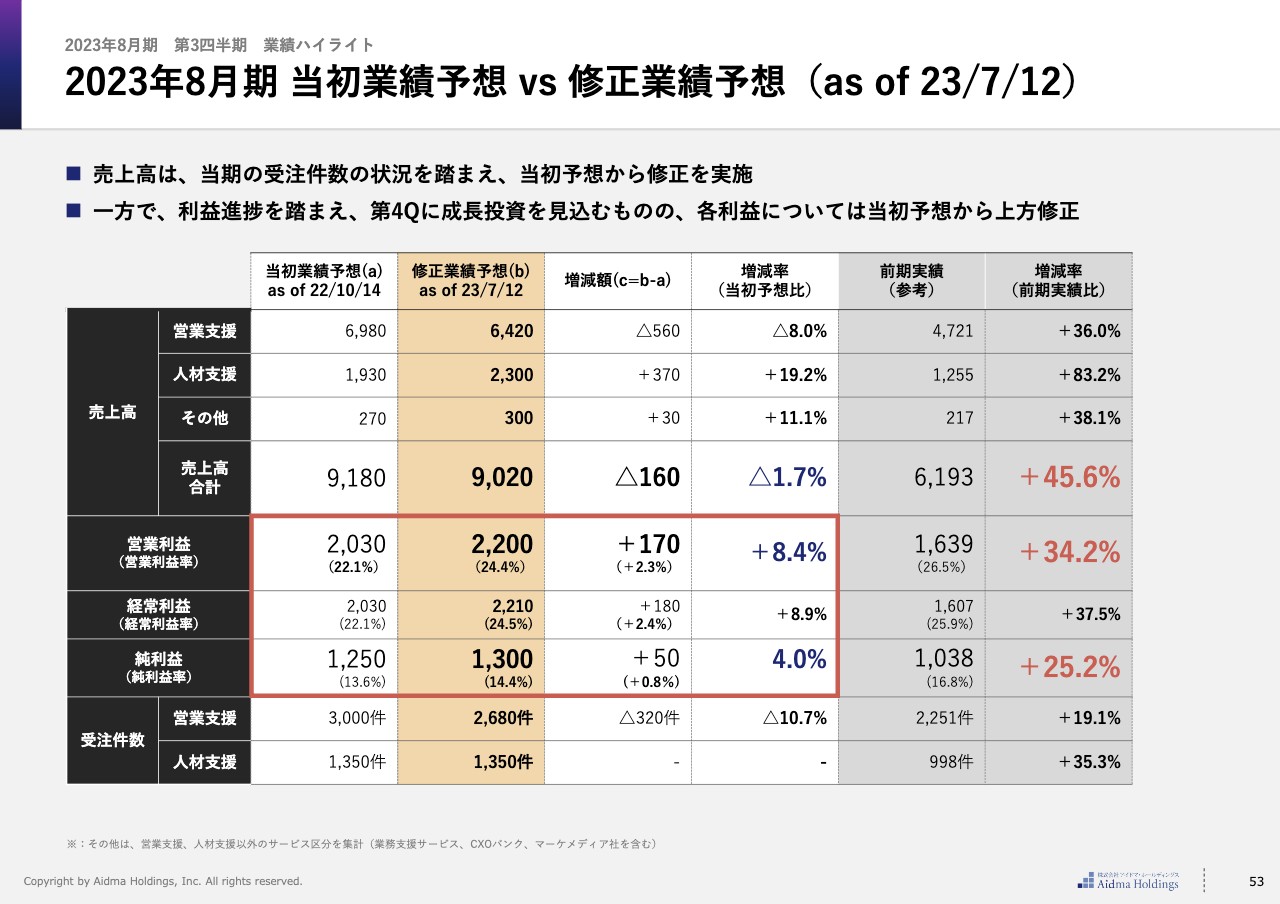

2023年8月期 当初業績予想 vs 修正業績予想(as of 23/7/12)

当初業績予想と修正業績予想を記載しています。売上高は当初の91億8,000万円に対して90億2,000万円と1.7パーセント下方修正しています。一方で、営業利益は当初の20億3,000万円に対して22億円と8.4パーセント増加しています。

前期と比べても、トップラインで45.6パーセント、営業利益ベースで34.2パーセント、純利益で25.2パーセントと、それぞれ高い成長率で進捗しています。保守的に読んでいるというよりも、第4四半期のため堅い数字を出しています。

受注件数の修正業績予想は、営業支援が2,680件、人材支援は据え置きの1,350件です。

会社の概要と事業内容、今期の成長戦略、第3四半期の業績ハイライトを私からご説明させていただきました。みなさま、貴重なお時間をいただきまして誠にありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7373

|

1,887.0

(10:34)

|

+82.0

(+4.54%)

|

関連銘柄の最新ニュース

-

[PTS]ナイトタイムセッション17時30分時点 上昇114銘柄・... 01/26 17:33

-

アイドマHD、四半期ベースの受注件数が過去最高 ユニット型ビジネス... 01/23 19:00

-

アイドマHD(7373) 業績動向に関する補足説明について 01/22 15:30

-

前日に動いた銘柄 part2 ハイブリッドテク、マトリクス、ポスト... 01/19 07:32

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】 … ... 01/17 15:00

新着ニュース

新着ニュース一覧-

-

今日 10:54

-

今日 10:53

-

今日 10:49