ワンダープラネット、3Qは営業黒字化、「クラフィ」「ジャンプチ」好調に推移、通期営業黒字化を目指す

Contents

佐藤彰紀氏:ワンダープラネット株式会社2023年8月期第3四半期決算説明会を開催いたします。本日はご多忙の中、ご参加いただき誠にありがとうございます。

本説明会は取締役CFO佐藤より、コーポレートサマリー、2023年8月期第3四半期決算概要、2023年8月期第4四半期進捗と通期見通し、現在の注力分野の順でご説明させていただきます。

2023年8月期3Q ハイライト

2023年8月期第3四半期のハイライトです。第3四半期は売上高が9億900万円、前年同期比プラス24.4パーセント、営業利益1億9,100万円、前年同期比黒字転換と、増収営業黒字化となりました。

「クラッシュフィーバー(クラフィ)」「ジャンプチ ヒーローズ(ジャンプチ)」が、前年同期比で増益、第3四半期のコンシューマー系ゲーム開発会社との契約変更の影響が業績に反映され、2021年8月期第4四半期以来の四半期営業黒字化を達成しました。一方で、「アリスフィクション(アリフィ)」は赤字の大幅縮小とならず、課題として残りました。

第3四半期累計では1億2,900万円の営業損失と第3四半期の黒字化で損失額が大幅に縮小し、残りの第4四半期で通期の営業黒字化を目指していきます。第4四半期は第3四半期比で増収を想定し、特に「クラフィ」日本版の「8周年キャンペーン」等に注力します。また、「アリフィ」は引き続き赤字の大幅縮小を目指します。

2024年8月期以降も営業黒字化の継続に努め、引き続きコンシューマー系ゲーム開発会社との共同事業新規タイトルの開発に注力していきます。各内容の詳細は後ほど順にご説明します。

会社概要

コーポレートサマリーについてご説明します。まずは会社概要です。ワンダープラネットは名古屋と東京に拠点があり、事業内容はエンターテインメントサービス事業です。

私たちは運営型のゲームをワールドワイドに展開するサービス業であると定義付けています。2023年5月末時点での従業員数は、両拠点合わせて180名です。

創業ストーリー

創業ストーリーを読み上げます。「2012年、ゲームメーカーやスタートアップの存在が希少な街、名古屋に、私たちは産声をあげました。ゲームづくり未経験の開発者たちが集い、夢と情熱だけを頼りに、何度も失敗や危機を乗り越えながら、一歩一歩、着実に成長してきました。

そんな私たちの社名は、Worldwide/Nagoya/Developer/Play/Amazing/Networkを組み合わせた造語、WonderPlanet。創業からの想いを初志貫徹すべく、世界中へ、名古屋から生まれた開発チームが、遊びごころあふれる驚きとワクワクを、広げていく。そんな想いがこめられています。」以上です。

ミッション

当社のミッションは「楽しいね!を、世界中の日常へ。」です。この短い文章の中には、大きく4つの意味があります。「楽しい」はゲーム・エンターテインメント、そこに「ね!」が付くことによって友達や家族と共有し、日本だけでなく「世界中」へグローバル展開し、「日常」、つまり365日毎日楽しく遊んでいただけるものをご提供したい、そのような想いがこめられています。

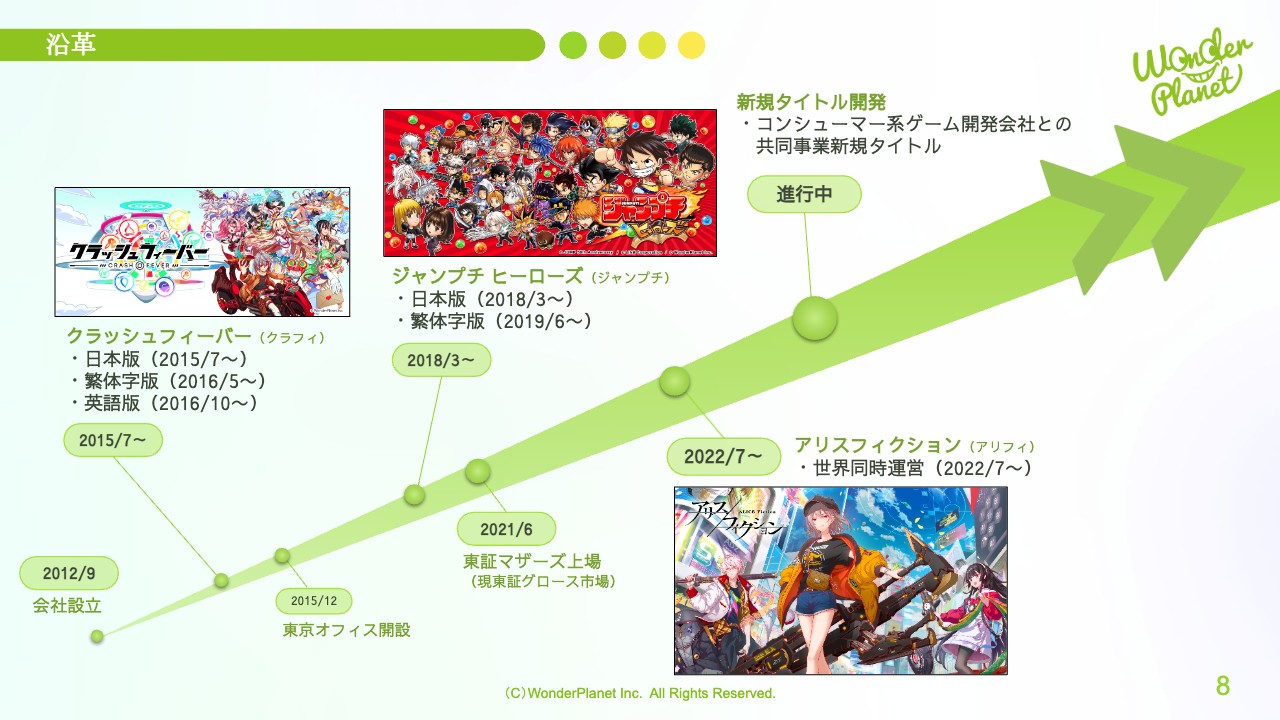

沿革

沿革です。私たちは2012年9月に名古屋で創業しました。2015年7月に自社開発のオリジナルタイトルとして「クラフィ」をリリースし、日本版だけではなく、繁体字版、英語版の運営も行っています。2018年3月には自社開発のIPタイトルである「ジャンプチ」をリリースし、日本版、繁体字版の運営を行っています。

2021年6月に東証マザーズ(現東証グロース)市場へ上場し、2022年7月に世界同時運営のオリジナルIPタイトルとして、「アリフィ」を新規リリースしました。

現在は新規タイトル開発として、コンシューマー系ゲーム開発会社との共同事業新規タイトルを準備中です。

経営陣

当社の経営陣です。代表取締役社長CEOは常川友樹、取締役CPO(チーフプロダクトオフィサー)は鷲見政明、取締役CGO(チーフグローバルオフィサー)は久手堅憲彦、取締役CFO(チーフファイナンシャルオフィサー)は佐藤彰紀、取締役会長は石川篤、そして社外取締役は和田洋一、手嶋浩己です。こちらの7名で当社の経営に関わる意思決定を行っています。

2023年8月期3Q 決算業績サマリー

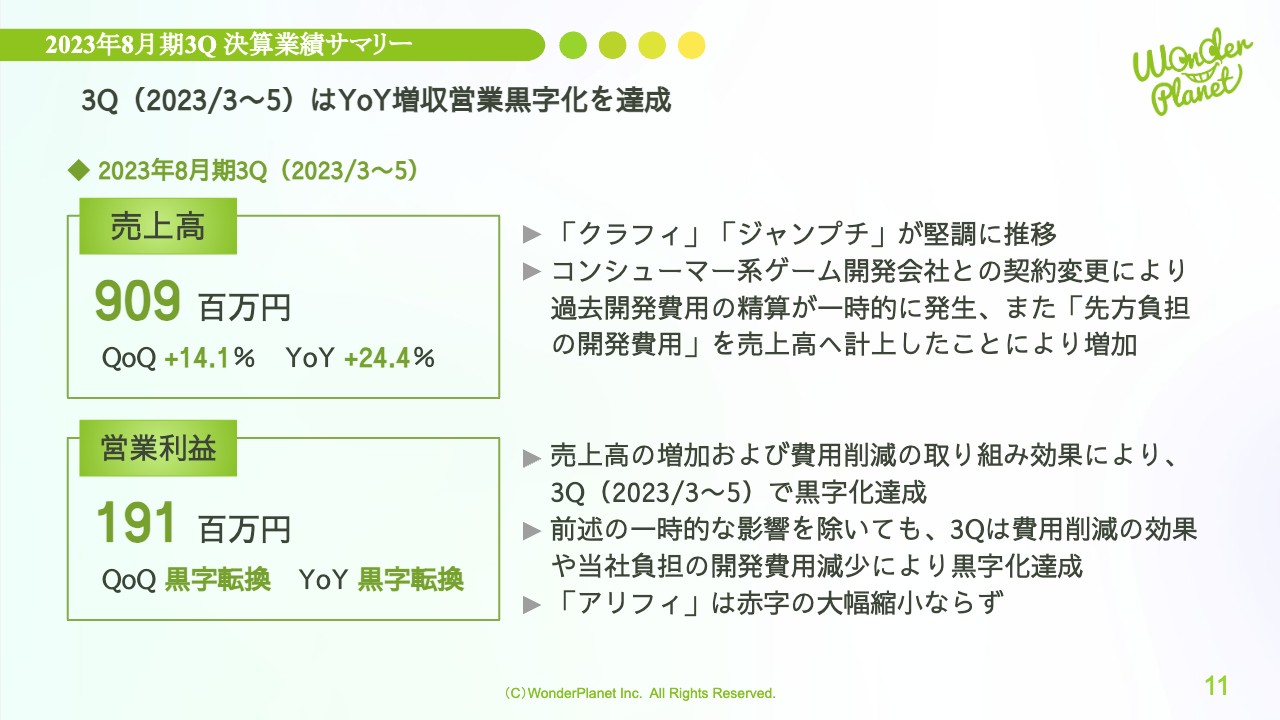

2023年8月期第3四半期決算概要についてご説明します。まずは2023年8月期第3四半期決算業績サマリーです。

売上高は、前年同期比、前四半期比で増加しました。こちらは、第3四半期である3月から5月にかけて「クラフィ」「ジャンプチ」が堅調に推移したこと、また、コンシューマー系ゲーム開発会社との契約変更の実施に伴い、第3四半期において過去開発費用の清算が一時的に発生したこと、先方負担の開発費用を売上高に計上したことが要因です。

営業利益は、売上高の増加および費用削減の取り組み効果により、第3四半期は、四半期で黒字化を達成しました。また、売上高で一時的に発生した過去開発費用の精算の影響を除いても、第3四半期は費用削減の効果や当社負担の開発費用が減少したことから、黒字化を達成しています。一方で「アリフィ」は赤字を大幅縮小できず、課題として残りました。

これらの結果、売上高は9億900万円で、前四半期比プラス14.1パーセント、前年同期比プラス24.4パーセントです。営業利益は1億9,100万円で、前四半期比、前年同期比ともに黒字転換となりました。

会計処理について(コンシューマー系ゲーム開発会社との契約変更)

コンシューマー系ゲーム開発会社との契約変更を実施したことに伴う、会計処理における当社全体のPLへの影響について補足します。

契約変更前の会計処理では、先方負担の開発費用は売上原価および販管費のマイナス計上で処理していました。契約変更に伴い、先方負担の開発費用が売上高として同額計上され、売上高が増加することとなります。

一方で、売上原価および販管費でマイナス計上されていた先行負担の開発費用が計上されなくなるため、同額の売上原価および販管費が増加することとなります。同額の先方負担の開発費用がスライドして計上されるだけの変更となるため、結果として契約変更に沿った会計処理による営業利益への影響はありません。

なお、第3四半期の売上高には過去開発費用精算の一時的な計上が含まれていますが、第4四半期以降は開発進捗に応じた先行負担の開発費用を引き続き売上高に計上する見込みです。

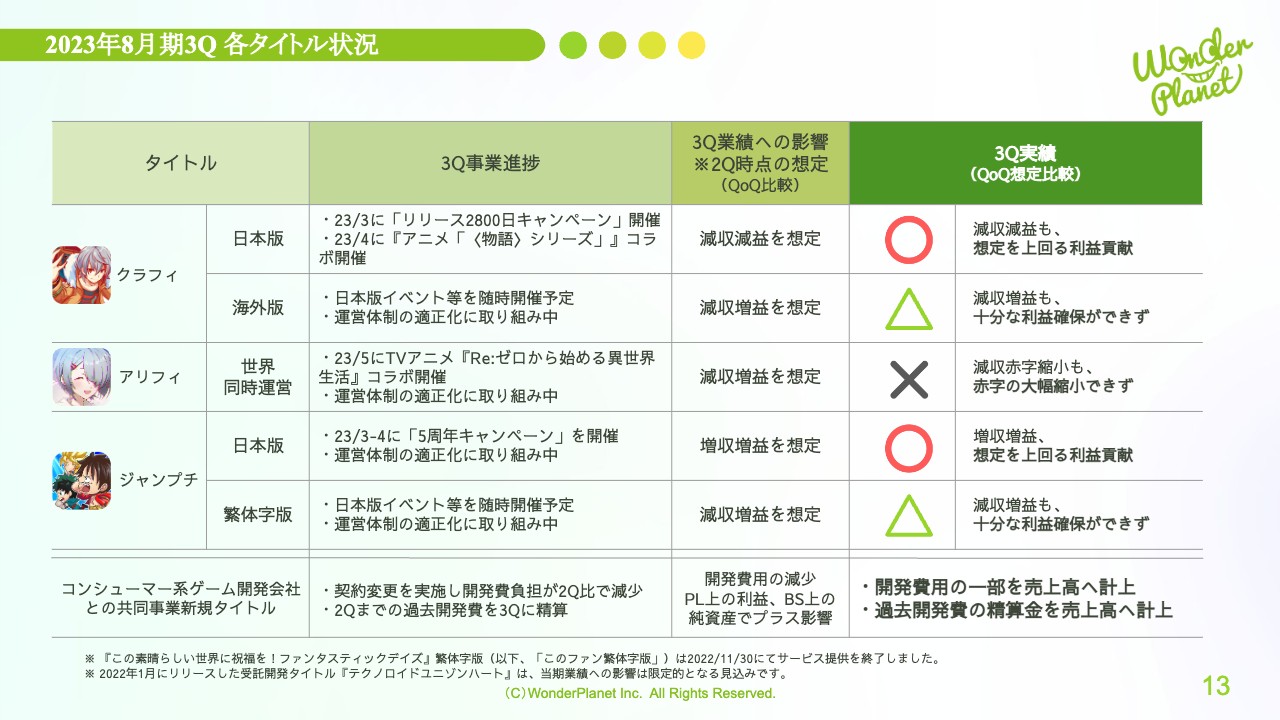

2023年8月期3Q 各タイトル状況

第3四半期の各タイトル状況です。「クラフィ」日本版は、3月に「リリース2800日キャンペーン」、4月にアニメ『〈物語〉シリーズ』コラボを開催し、第2四半期比で減収減益となりましたが、想定を上回る利益貢献となりました。海外版は、第2四半期比で減収増益となるも、十分な利益確保はできませんでした。

「アリフィ」は5月からTVアニメ『Re:ゼロから始める異世界生活』コラボを開催し、運営体制の適正化にも取り組み、第2四半期比で減収赤字縮小となりましたが、赤字の大幅縮小には至りませんでした。

「ジャンプチ」日本版は、3月から4月にかけて「5周年キャンペーン」を開催したため、第2四半期比で増収増益となり、運営体制の適正化も奏功したことで、想定を上回る利益貢献となりました。繁体字版は、第2四半期比で減収増益となるも、十分な利益確保ができませんでした。

コンシューマー系ゲーム開発会社との共同事業新規タイトルについては、ご説明が重複しますので割愛します。

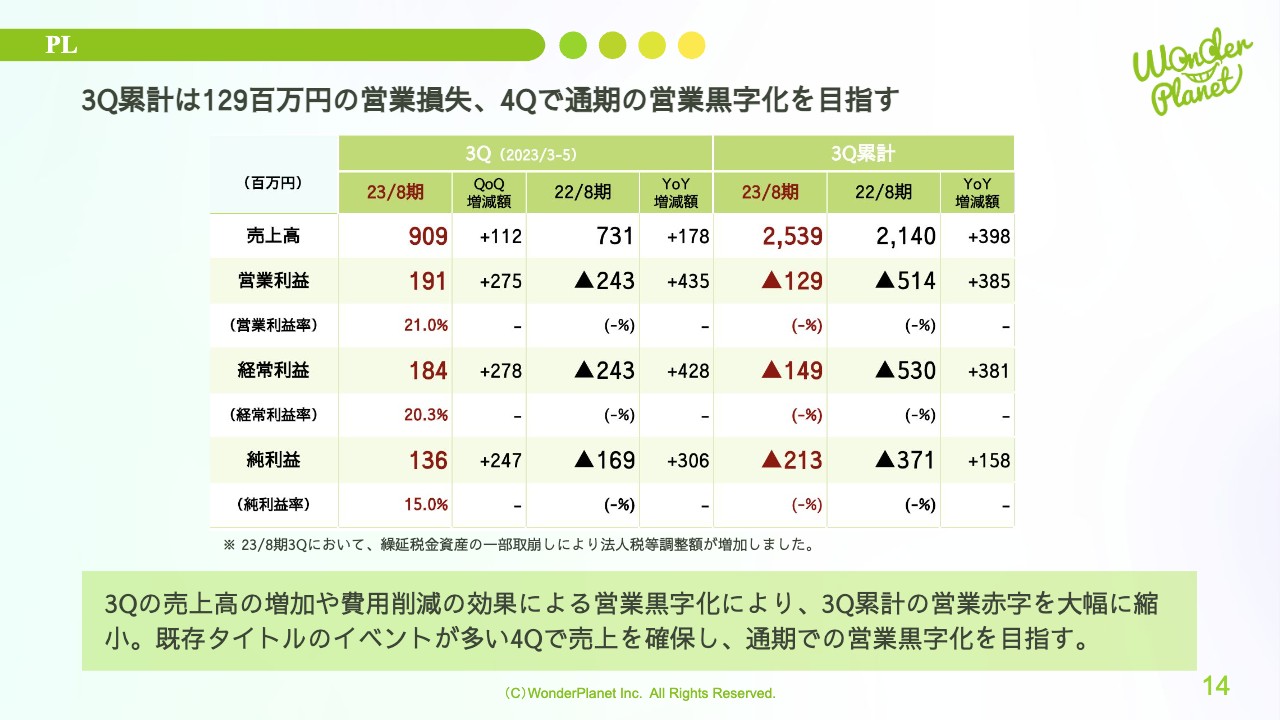

PL

第3四半期のPLの状況です。第3四半期累計では、営業利益はマイナス1億2,900万円と、第2四半期までと比べ、累計の営業損失を大幅に縮小することができました。第4四半期では、既存タイトルのイベントも多く計画されており、売上高および利益を確保しながら、通期での営業黒字化を目指していきます。

なお、純利益において、第3四半期では繰延税金資産の一部取崩しにより、法人税等調整額が増加した影響が含まれています。

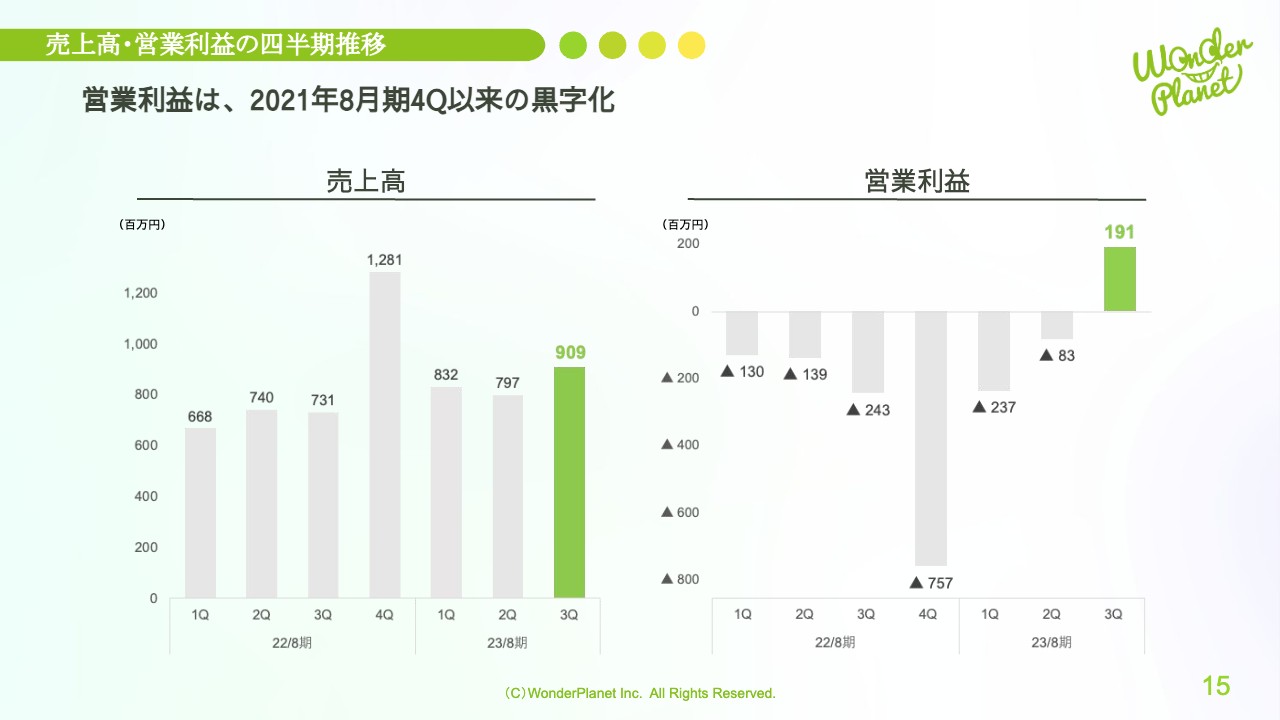

売上高・営業利益の四半期推移

こちらのスライドは四半期ごとの売上高、営業利益の推移となりますので、ご参照ください。なお、営業利益については、2021年8月期第4四半期以来の黒字化を達成しています。

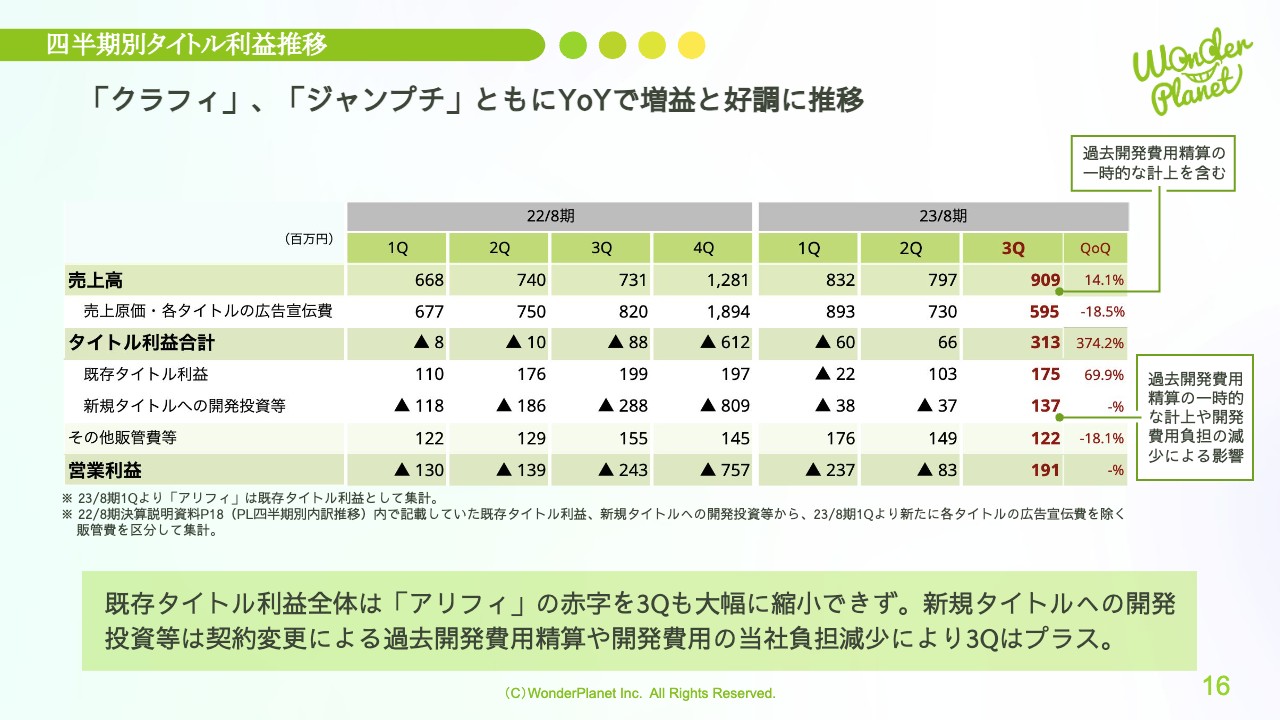

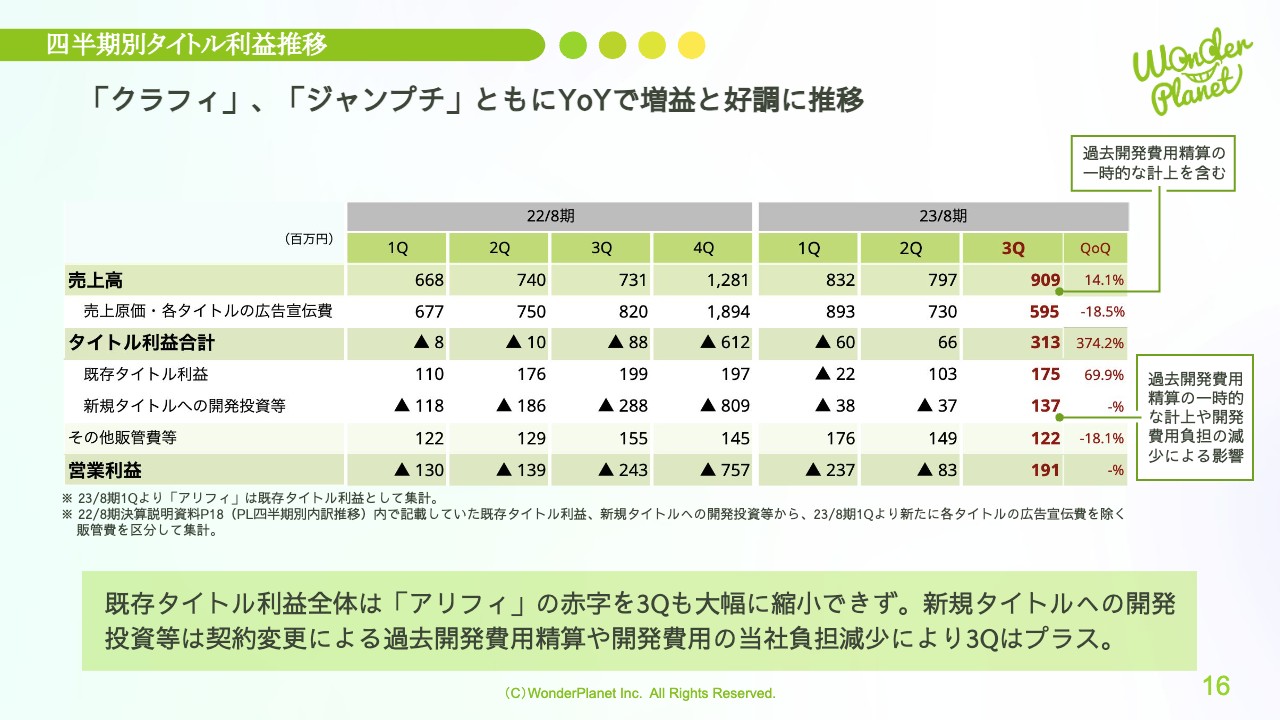

四半期別タイトル利益推移

四半期別タイトル利益推移です。第3四半期の既存タイトル利益は、全体で1億7,500万円となりました。ブレイクダウンして見ると、「クラフィ」「ジャンプチ」が前年同期比で増益となり、好調に推移した一方で、「アリフィ」は第3四半期で赤字を大幅に縮小することができず、既存タイトル利益全体を押し下げる結果となりました。残る課題として、引き続き「アリフィ」の赤字の大幅縮小に努めていきます。

また、新規タイトルの開発投資等については、過去開発費用精算の一時的な計上が第3四半期で発生しており、加えて開発費用の当社負担の減少の影響により、第3四半期ではプラスとなりました。

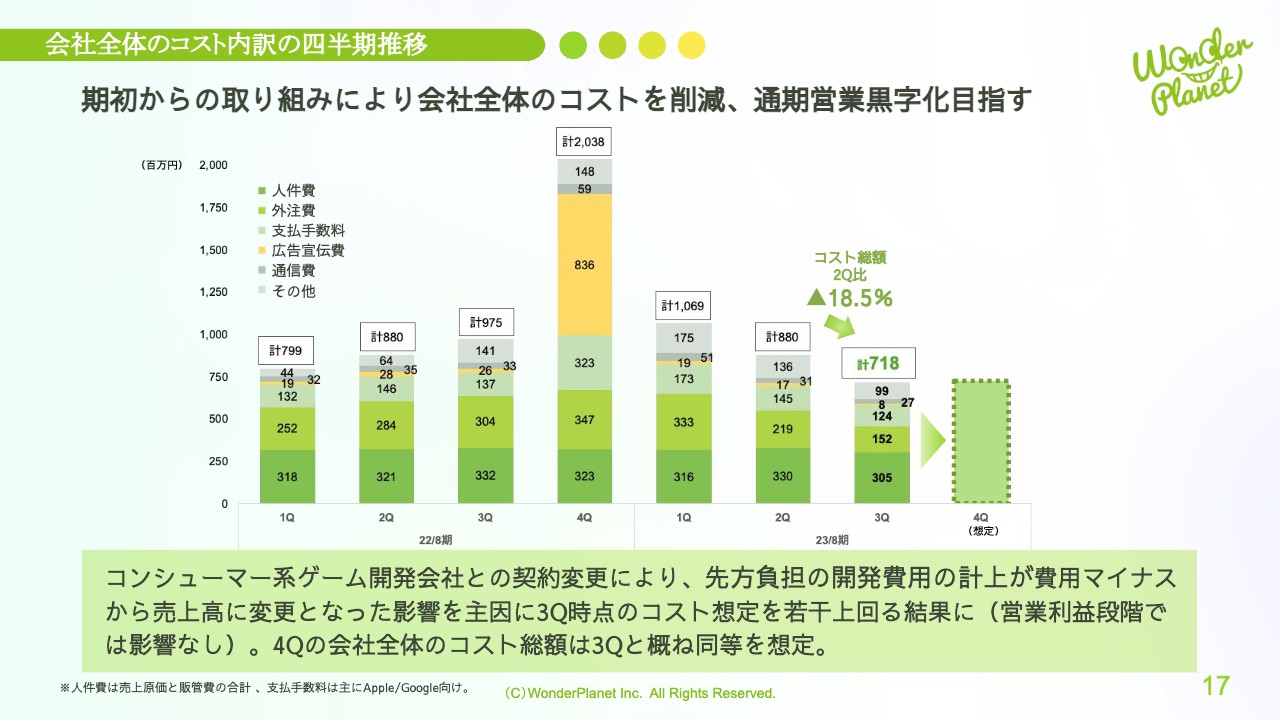

会社全体のコスト内訳の四半期推移

会社全体のコスト内訳の四半期推移です。期初からの取り組みにより、第3四半期も会社全体のコストを削減しました。引き続き第4四半期も、適正化された会社全体のコストの維持に努め、通期営業黒字化を目指していきます。

第3四半期の費用全体は、外注費削減を中心とした既存タイトルの運営体制の最適化や、期初から取り組んでいる販管費削減が奏功し、第2四半期比マイナス1億6,200万円、マイナス18.5パーセントの7億1,800万円となりました。

なお、コンシューマー系ゲーム開発会社との契約変更により、会社全体のコストでマイナス計上していた先方負担の開発費用が売上高計上に変更となった影響で、第3四半期時点のコスト想定を若干上回る結果となりました。しかし、営業利益段階ではその同額の売上高と相殺されるため、影響はありません。

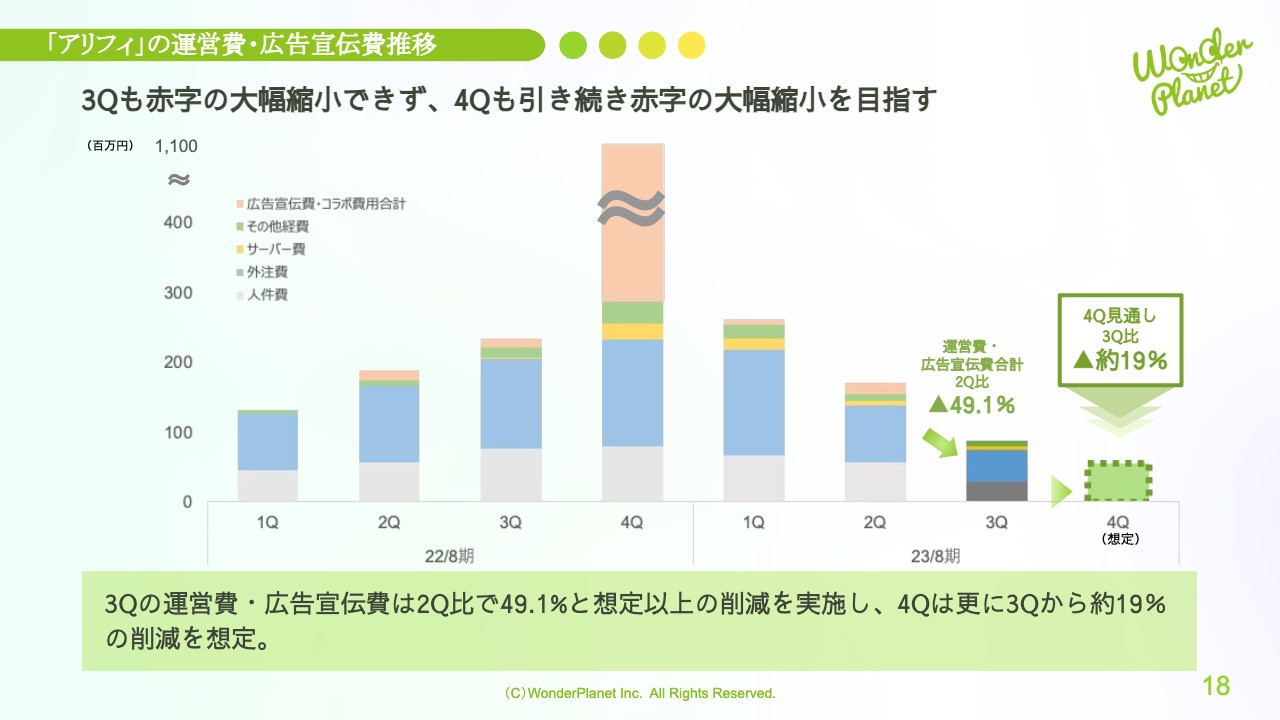

「アリフィ」の運営費・広告宣伝費推移

「アリフィ」の運営費・広告宣伝費についてです。「アリフィ」は、第3四半期も赤字を大幅に縮小できず、課題として残ったため、第4四半期で引き続き赤字幅縮小に努めていきます。

第3四半期のコストは、第2四半期比で49.1パーセントと想定以上の削減を実施したものの、第4四半期のコストは、さらに第3四半期比で約19パーセントの削減を想定しています。

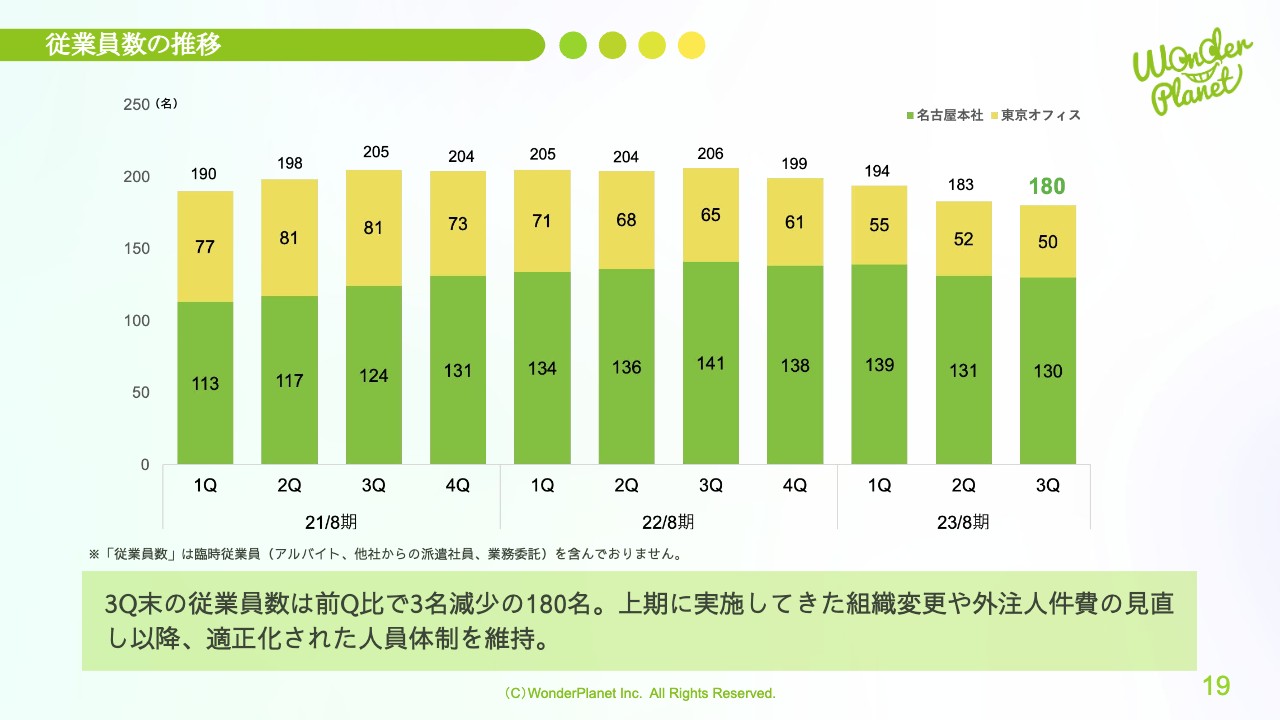

従業員数の推移

従業員数の推移です。第3四半期末の従業員数は、第2四半期比で3名減少の180名となりました。第2四半期までに実施してきた組織変更や外注人員の見直しにより、適正化された人員体制を維持しています。

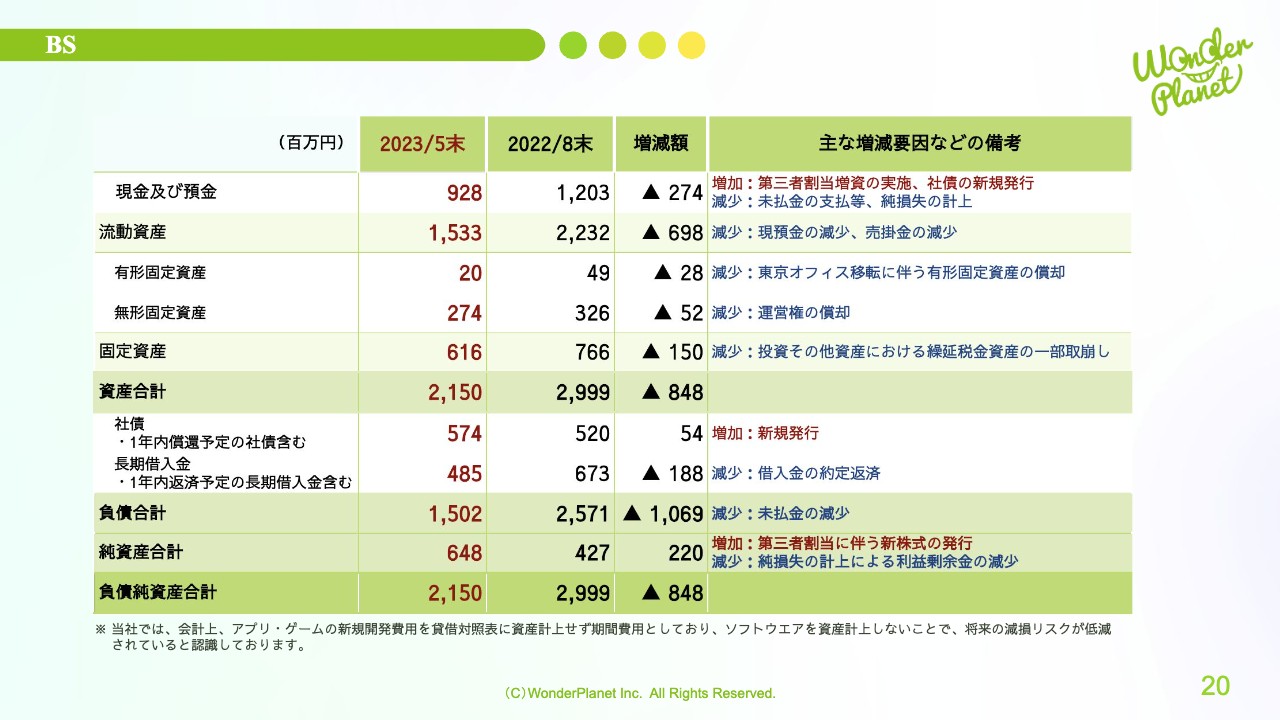

BS

BSの状況です。第3四半期末においては、前期末と比較し、資産側は、第三者割当増資の実施や社債の新規発行が増加要因となりました。一方で、未払金の支払や投資その他資産における繰延税金資産の一部取崩し等により、合計では減少となりました。

負債純資産側では、負債は同じく社債の新規発行で増加の一方、借入金の約定返済、未払金の減少等により減少しています。純資産は純損失の計上による利益剰余金の減少があった一方で、第三者割当による新株式の発行により増加し、6億4,800万円となりました。

なお、当社では、会計上アプリ・ゲームの新規開発費用を貸借対照表に資産計上せず、期間費用としており、ソフトウエアを資産計上しないため、新規開発費用に係る減損リスクはありません。

2023年8月期 4Q進捗と通期見通し

2023年8月期第4四半期進捗と通期見通しについてご説明します。会社全体としては、引き続き通期での営業黒字化を徹底していきます。

第4四半期は、第3四半期に一時的に発生したコンシューマー系ゲーム開発会社との過去開発費用の精算の影響を除き、第3四半期比で増収を想定しています。特に「クラフィ」日本版の「8周年キャンペーン」等に注力していきます。

費用面では、「アリフィ」は第4四半期も引き続き赤字の大幅縮小を目指します。また、第4四半期の会社全体のコスト総額は、第3四半期実績とおおむね同等を想定しています。

各タイトルについてご説明します。「クラフィ」日本版では、6月から7月にかけて「8周年キャンペーン」等を計画しており、全体では期初の見通しから売上高を引き上げて、前年同期比で増収を想定しています。営業利益は、日本版「8周年キャンペーン」の効果を見込み、大幅な利益貢献を想定しています。

「アリフィ」は、6月から7月にかけて「1周年キャンペーン」を計画しています。第3四半期時点で売上高進捗が想定を下回る中、期初想定以上に費用削減を実施しました。第4四半期も引き続き赤字の縮小に注力していきます。

「ジャンプチ」は、6月から7月にかけて繁体字版の「4周年キャンペーン」を開催しながらも、全体ではKPIの減衰を見込み、売上高は前年同期比で減収を想定し、営業利益は堅調な利益貢献を想定しています。

開発中のコンシューマー系ゲーム開発会社との共同事業新規タイトルについてです。契約変更に伴う過去開発費用の精算は、第3四半期における一時的な発生となりますが、第3四半期と同様に、第4四半期も開発費用負担は第2四半期に比べて減少します。

2023年8月期 通期業績見通しついて

こちらは、2023年8月期の業績予想値を非開示とする方針内容を記載していますので、ご参照ください。

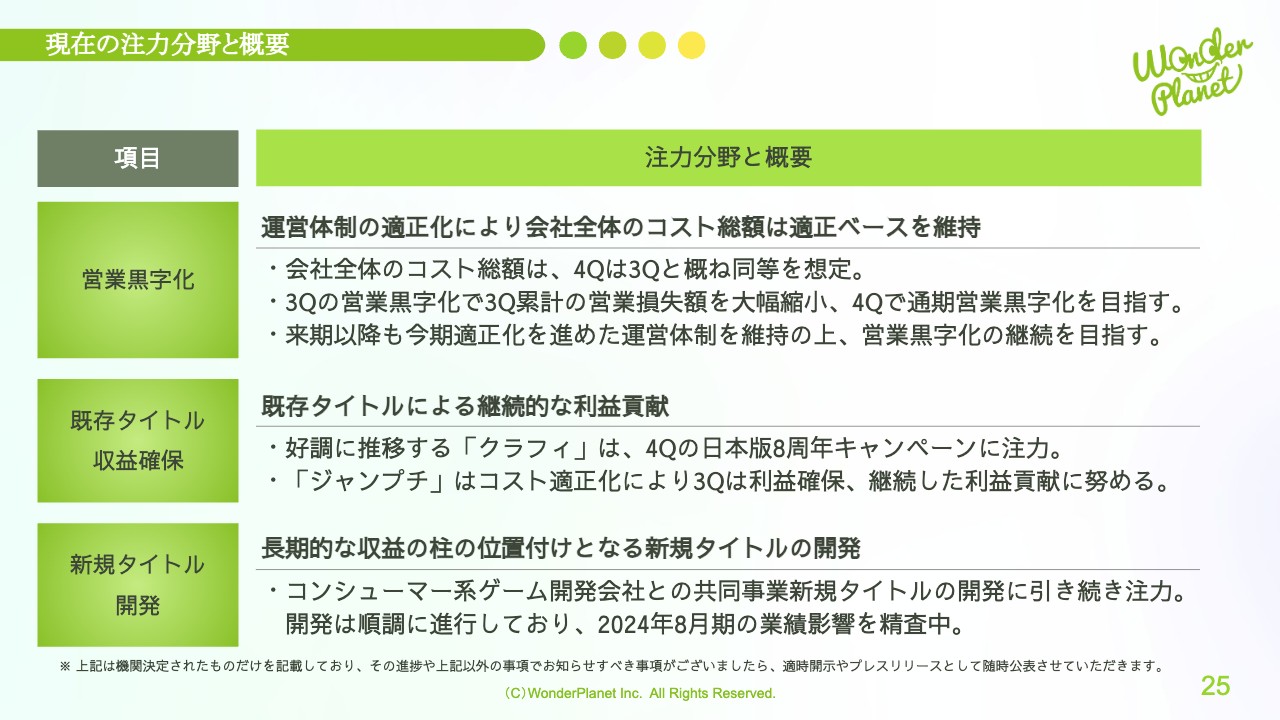

現在の注力分野と概要

当社の現在の注力分野と概要についてです。まずは営業黒字化に対し、第2四半期までに運営体制の適正化に取り組み、第3四半期以降は適正化後の会社全体のコスト総額を維持することを考えています。

会社全体のコスト総額は、第4四半期では第3四半期とおおむね同等を想定しています。第3四半期では、営業黒字化により第3四半期累計の営業損失額を大幅に縮小することができましたので、第4四半期では、通期営業黒字化を引き続き目指していきます。また、来期以降も今期に適正化を進めた運営体制を維持の上、営業黒字化の継続を目指していきます。

既存タイトルの収益確保として、継続的に利益貢献できるサービスの提供に注力していきます。「クラフィ」は、第3四半期まで好調に推移し、第4四半期には日本版の「8周年キャンペーン」もありますので、大きな利益貢献に努めていきます。

「ジャンプチ」は、コスト適正化により、第3四半期は利益を十分に確保できましたので、引き続き継続した利益貢献に努めていきます。

また、長期的な収益の柱となる新規タイトルの開発に注力しています。現在、進行しているコンシューマー系ゲーム開発会社と開発中の新規タイトルは順調に進行しており、2024年8月期の業績影響を精査中です。

開発中の新規タイトルの方向性

こちらは、第2四半期にもご説明した内容です。コンシューマー系ゲーム開発会社と開発中の新規タイトルにおける契約変更の概要についてご説明していますので、ご参照ください。

今後の開示方針

現在、TDnetで毎月開示している「MAU速報」の今後の方向性などについてご説明します。今まで重要な経営指標と位置付け、毎月開示してきた会社全体の「MAU速報」について、2023年8月期に入り、会社業績のトレンドを適切にお伝えできていないと感じています。また、今後の当社の事業方向性を鑑み、そのギャップがより拡がっていくことも見込んでいます。

そのため、継続開示の観点で2023年8月期末まで「MAU速報」の毎月開示を続ける一方で、2024年8月期からは当社業績をより適切にお伝えできる重要な経営指標を現在検討中です。その開示内容や方向性は、2023年8月期通期決算発表の際に合わせてアナウンスする予定です。今後も適切な情報開示に努めていきます。

ご説明は以上となります。引き続き、企業価値の向上に努めていきます。

質疑応答:第3四半期における営業黒字の内訳について

「第3四半期の実績について、第2四半期の8,000万円の営業赤字から、第3四半期には1億9,000万円の営業黒字となっています。四半期で3億円近く改善したことになりますが、その内訳を教えてください」というご質問です。

主にスライド16ページの「四半期別タイトル利益推移」をご参照ください。そちらの内容に沿ってご説明します。

最大の要因は、新規タイトルへの開発投資等が前四半期比で約1億7,000万円プラスとなったためです。協業先との秘密保持がありますので詳細な金額は申し上げられませんが、第3四半期に実施したコンシューマー系ゲーム開発会社との契約変更により、過去開発費用の精算が一時的に発生したこと、また当社負担の開発費用が減少したことがその背景となります。なお、第4四半期以降も当社負担の開発費用の減少は継続します。

その他の要因としては、既存タイトル利益が前四半期比で約7,000万円増加したことです。その背景には「クラフィ」「ジャンプチ」が好調に推移した上で、「アリフィ」の赤字幅が縮小したことが挙げられます。また、期初から取り組んできた費用削減の効果により、その他販管費は前四半期比で約3,000万円減少しました。

以上が前四半期比で3億円近く改善できた要因です。コンシューマー系ゲーム開発会社との契約変更による業績への影響も一部ありましたが、当社の今までの外注費や販管費を中心とした費用削減の結果が、第3四半期の黒字化達成につながったと認識しています。費用の内訳は、スライド17ページの「会社全体のコスト内訳の四半期推移」をご参照ください。

質疑応答:第4四半期以降の利益確保と「アリフィ」の収益改善について

「第4四半期以降も営業黒字は維持できるのでしょうか? 『アリフィ』は第4四半期に収益改善できるのでしょうか? また、通期での営業黒字化達成の自信度を教えてください」というご質問です。

主にスライド22ページの「2023年8月期4Q進捗と通期見通し」をご参照ください。そちらの内容に沿ってご説明します。

通期での営業黒字化達成は、期初からお話ししている目標ですので、最後までしっかり達成に向けて努めていきたいと思っています。第4四半期の足元の業績進捗は、お話しできないところがあり、その上で通期での営業黒字化達成の自信度となると、やはりお答えすることが難しいです。

そのため、足元の業績進捗について、お話しできる範囲でご説明します。まずは売上高です。第3四半期は、コンシューマー系ゲーム開発会社との過去開発費用の精算が一時的に発生しました。第4四半期は、その影響を除き、第3四半期比で既存タイトルのイベント効果が見込みやすいタイミングでもありますので、しっかり盛り上げに努めつつ、増収を想定しています。特に「クラフィ」日本版の「8周年キャンペーン」の効果が大きいタイミングですので、引き続き注力していきます。

一方で、費用側は、期初から取り組んできた費用削減の実施が、第2四半期で一巡し、第3四半期以降は適正化された運営体制の維持に努めています。また第4四半期に一時的なコストの増加は特に見込んでおらず、第4四半期の会社全体のコスト総額は、第3四半期実績とおおむね同等を想定しています。

次に、第4四半期の「アリフィ」の収益改善についてです。第3四半期までの進捗で、赤字幅を大幅に縮小できなかったことが課題として残りましたので、先ほどご説明をしたように、まずはコスト削減をしっかり行っていきます。7月に「1周年キャンペーン」が動いていますので、売上を取れるところは、しっかり取りつつ、まずは、ブレイクイーブンを目指すことが必要だと認識しています。実績はこれからですので、また、第4四半期の時にご説明させていただければと思います。

まとめますと、全社では第4四半期の利益を確保できるかどうかについて、コストはおおむね一巡していますので、売上高の確保による要因が大きくなります。第4四半期は既存タイトルの各主要イベントにしっかり注力をした上で、売上高を確保し、期末まで通期での営業黒字化の達成に向けて努めていきたいと考えています。

質疑応答:新規タイトルと事業投資について

「現在、開発しているタイトルは、御社の事業にどれくらいの影響があるのでしょうか? また、新規タイトルや今後の事業投資の考え方等について教えてください」というご質問です。

まずは、スライド25ページ「現在の注力分野と概要」でご説明しましたが、開発中と公表しているのは、コンシューマー系ゲーム開発会社との共同事業新規タイトルとなります。当タイトルは、当社の長期的な収益の柱と位置付けており、まずは成功させることが、成長戦略上最も重要であると考え、引き続き開発に注力していきます。

しかし、事業投資という観点から言えば、第2四半期の説明会でご説明しましたが、開発中の投資のリスクを抑える契約変更をしていますので、当社の開発費用負担は減少しています。

今後の新規開発については、社内で検討を進めています。これまで、今後の当社の新規タイトル開発に活かしていくべき課題は、特に新規開発に対する事業投資の観点にあると認識しています。今後はリスクやリターンの見極めをより慎重に行い、新規開発に対する事業投資の方針を決定したいと考えています。具体的な内容は検討段階ですので、公表できる段階になりましたら適時開示等でご説明をします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4199

|

1,416.0

(01/30)

|

+56.0

(+4.11%)

|

関連銘柄の最新ニュース

-

明日の【信用規制・解除】銘柄 (30日大引け後 発表分) 01/30 16:50

-

前日に動いた銘柄 part2 ケミプロ化成、ジェイテックコーポレー... 01/29 07:32

-

東証グロ-ス指数は大幅に3日続落、円高でリスク回避姿勢強まる 01/28 16:54

-

東証グロース(大引け)=値下がり優勢、コラボス、マクアケがS高 01/28 15:33

-

東証グロース(前引け)=値下がり優勢、中村超硬が一時S高 01/28 11:33

新着ニュース

新着ニュース一覧-

01/31 20:30

-

01/31 19:30

-

-

01/31 17:10