Chatwork、最重要指標のChatworkセグメント売上高は前期比+53.7%と、中計目標を大幅に超えて伸長

INDEX 目次

山本正喜氏(以下、山本):みなさま、こんにちは。Chatwork株式会社代表取締役CEOの山本でございます。本日は大変お忙しい中、当社の決算説明会にご参加いただきまして誠にありがとうございます。先ほど開示した当社の第2四半期の決算資料をベースにご説明いたします。

決算説明資料の構成はスライドに記載のとおりです。会社概要から始まり、四半期の主要トピック、中期経営計画の進捗、第2四半期の業績、そして業績予想です。今回、通期の業績予想を修正しているため、後ほどご説明します。さらに事業概要、中期経営計画、Appendixと続いています。

本説明会は時間の都合により、事業概要・中期経営計画以降の内容については割愛します。

会社概要

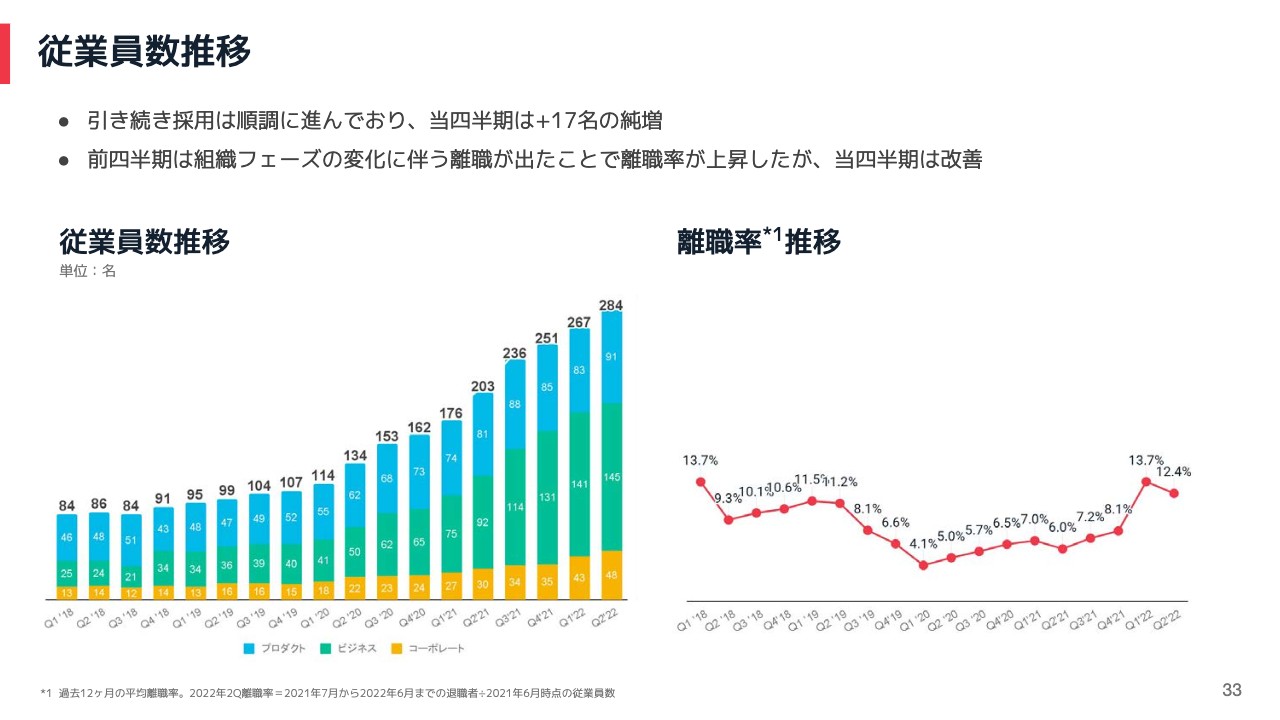

会社概要です。Chatwork株式会社は2022年6月末時点で従業員数284名となりました。オフィスの拠点は変わらず、東京・大阪・ベトナム・台湾の4拠点です。

メインのオフィスは東京で、全体の約8割にあたる約230名の社員が勤務しています。今回の決算説明会も東京オフィスから配信しています。スライドの写真は、3月に移転したばかりの東京オフィスを掲載しています。

コーポレートミッション

コーポレートミッションとして「働くをもっと楽しく、創造的に」を掲げています。20代から60代、70代くらいまでの週5日という、人生の大半を占める「働く」という時間を、働いて生活の糧を得るのはもちろん大事なことですが、1人でも多くの人がより楽しく、自由な創造性を存分に発揮できる社会を目指しています。そのために、ビジネスチャットの事業を推進している会社です。

事業概要

事業概要です。社名にもなっている国内最大級のビジネスチャット「Chatwork」を中心に、複数の周辺サービスを展開しています。

11年前の2011年3月に「Chatwork」をリリースしましたが、当時はビジネスチャットという言葉がありませんでした。ビジネスチャット業界のパイオニアであり、現在でも日本国内の利用者数はアクティブユーザー数ベースでNo.1です。

導入社数は直近36.5万社を突破しています。電話やメールから効率的なチャットへと移行することでビジネスコミュニケーションの変化を加速させていき、それをプラットフォーム化することを目指しています。

Chatworkが実現したい世界

ビジネスチャットを広め、プラットフォーム化を目指す中で実現したい社会について、ブランドメッセージの「シゴトがはずむ」というかたちで表しています。「コミュニケーションが活性化すると会話がはずむように、ビジネスの現場を活性化させていくことで、仕事をもっとワクワク、心がはずむものに変えていきたい」と思っています。

また、「ユーザーの働き方を誰よりも深く理解し、いつでも、どんな場所でも、やりたいことに集中できる働き方の提供を通して、ビジネスを活性化させる存在」になっていきたいと思っています。

ブランドの世界観を表した「かわる、はじまる Chatwork」というブランドムービーを作りました。ご興味がある方は、スライド右下に記載のQRコードあるいはYouTubeのリンクからご覧ください。

ビジネスチャットの市場環境

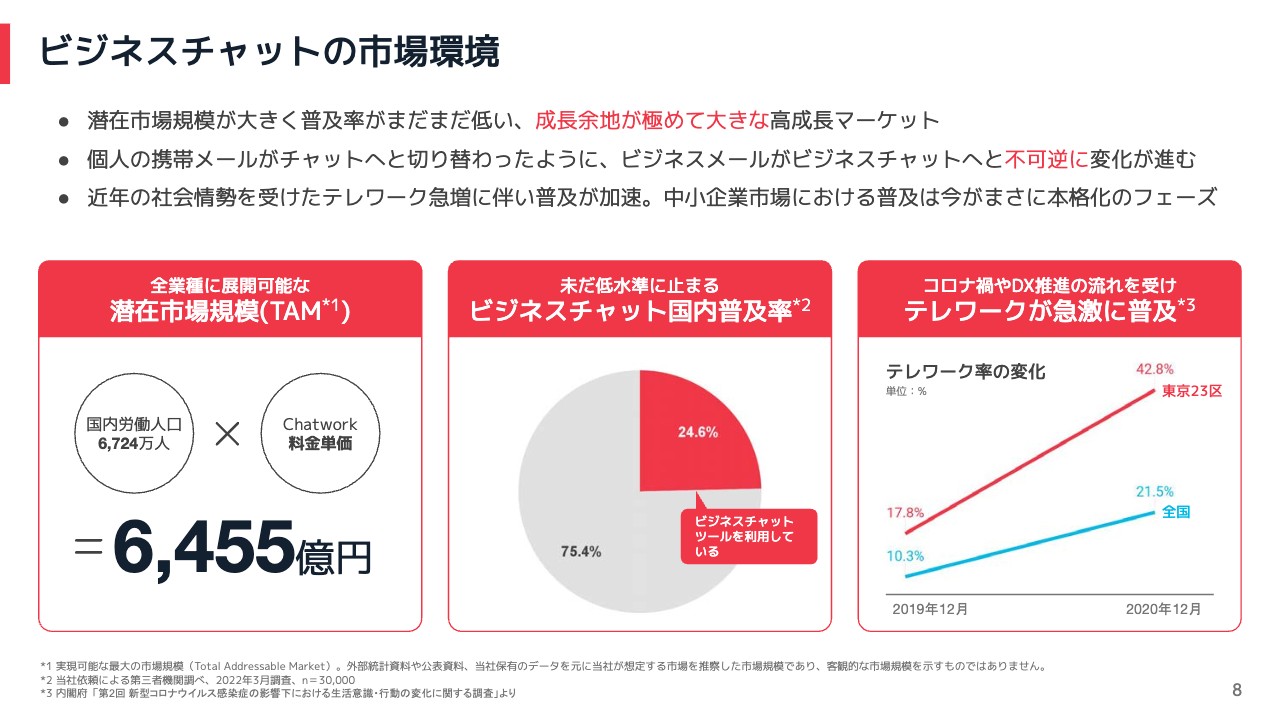

ビジネスチャットの市場環境についてご説明します。ビジネスチャットという言葉が一般的になり普及が進んでいますが、直近の国内普及率は24.6パーセントという調査結果となっています。

我々が事業を始めた頃は数パーセントもない状況だったものが、しばらく10パーセント程度が続いた後に、急速に普及してきています。それでも残り75.4パーセント、約4分の3のマーケットが残っているため、まだまだ普及しているとは言えません。我々として、成長余地が極めて大きな高成長マーケットだと捉えています。

昨今は、個人で携帯メールを使う人はかなり減り、プライベートではチャットのようなサービスが一般的ではないでしょうか? 一方で、ビジネスの現場では、いまだにメールが主役で、電話・内線・FAXも使われています。

チャットを使っている個人が「携帯メールに戻しなさい」と言われても「面倒くさいからもう嫌だ」と思うでしょう。ビジネスにおいても、ビジネスチャットを使ったユーザーは「もうメールなんか見たくないよ」という状態になります。個人が使うものが携帯メールからチャットへ変わったように、ビジネスメールや電話もビジネスチャットへと不可逆的に変化すると確信しています。

このような流れは、近年の社会情勢を受けて加速しています。働き方改革に始まり、DX(デジタルトランスフォーメーション)、コロナ禍でテレワークとのハイブリッドワークという新しい働き方も急激な普及を加速させている状況です。我々が主戦場とする中小企業市場のビジネスチャットは、今がまさに本格的に普及していくフェーズだと考えています。

ビジネスチャット「Chatwork」の強み

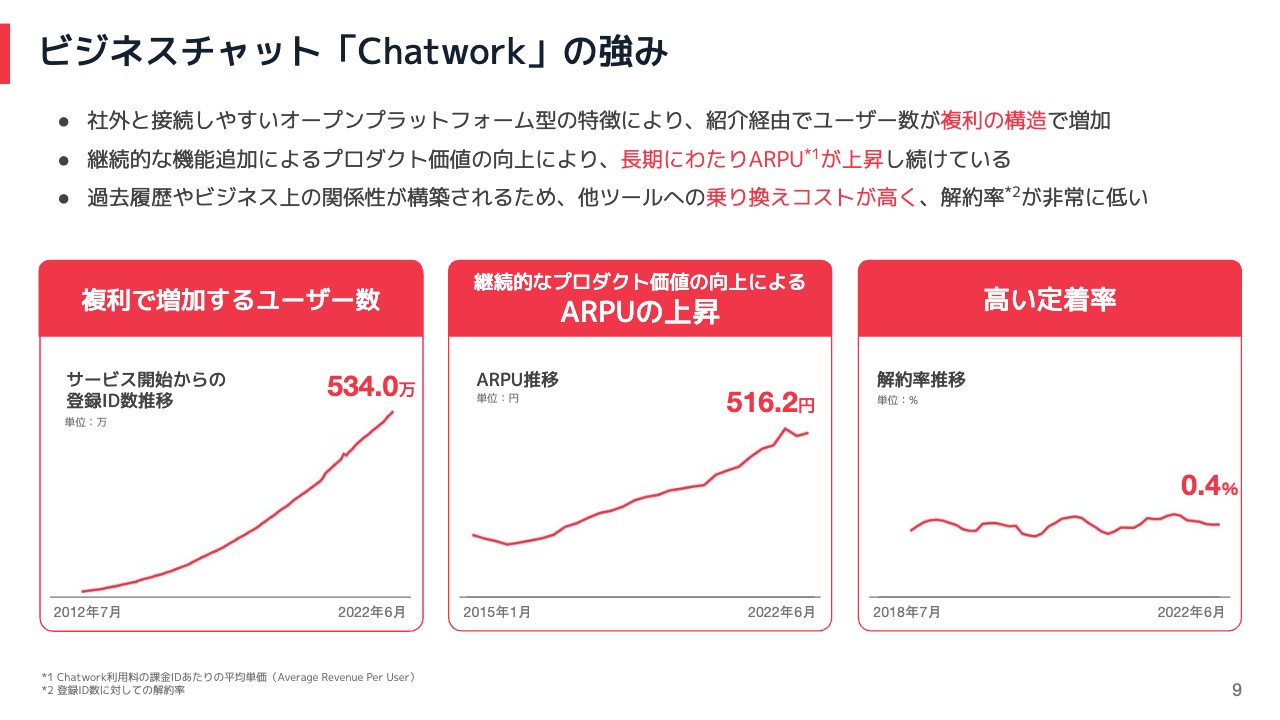

「Chatwork」の強みをご説明します。「Chatwork」の最大の特徴は、社外との接続しやすさです。我々はオープンプラットフォーム型のビジネスチャットになっています。

競合のビジネスチャットでは、契約の中でチャットが閉じられており、外部ユーザーとの接続にはゲストIDの発行や管理者による複雑な設定が必要です。一方で、当社の「Chatwork」は、ユーザー名を検索するだけで社内・社外問わず接続でき、シームレスにやり取りをすることができます。

この特徴によって、社内だけでなく社外とのプロジェクトに使っていただくことで、紹介経由でユーザー数がどんどん広がっていきます。そして、紹介されたユーザーが「Chatwork」を使い、さらに知り合いの方に紹介することで、複利的にユーザー数が拡大していく構造が広がっています。これが、当社が国内利用者数No.1となっている最大の要因です。

スライド左側の「複利で増加するユーザー数」のグラフは、我々の重要なKPIである登録ID数における、2011年3月1日のサービス開始から直近までの推移です。マーケティングやセールスの場合は直線的に伸びていきますが、ご覧のとおり、二次曲線的な成長が実現できています。こちらは、紹介が紹介を呼ぶという複利構造でのグロースが実現できているためです。

ユーザーグロースに非常に効率的な構造に加え、ARPUに関しても継続的に向上しています。「Chatwork」は毎年機能を追加し、バージョンアップしています。プロダクト価値と提供価格とのギャップが大きくなってきたタイミングで価格の適正化を図っているため、長期にわたってARPUが向上する見通しです。現在は1ユーザーあたり516.2円となっています。

このように、複利的に伸びるユーザー数と継続的なARPUの上昇によって高成長を実現しています。

ビジネスチャットの特性上、過去の会話のやりとりはずっと残っていきます。また、社内のみならず社外のユーザーともやり取りしているため、他ツールに乗り換えようと思った場合は、ログを移行しないといけない、関係性もリライトしなくてはいけないため大変だということで、スイッチングコストが高くなるという特性があります。

ログの移行や取引先アカウントの移行は非常に大変ですので、一度定着すると解約率が低いことも「Chatwork」の強みの1つです。現在の月次解約率は0.3パーセントから0.4パーセント程度で、非常に低く安定的に推移しています。

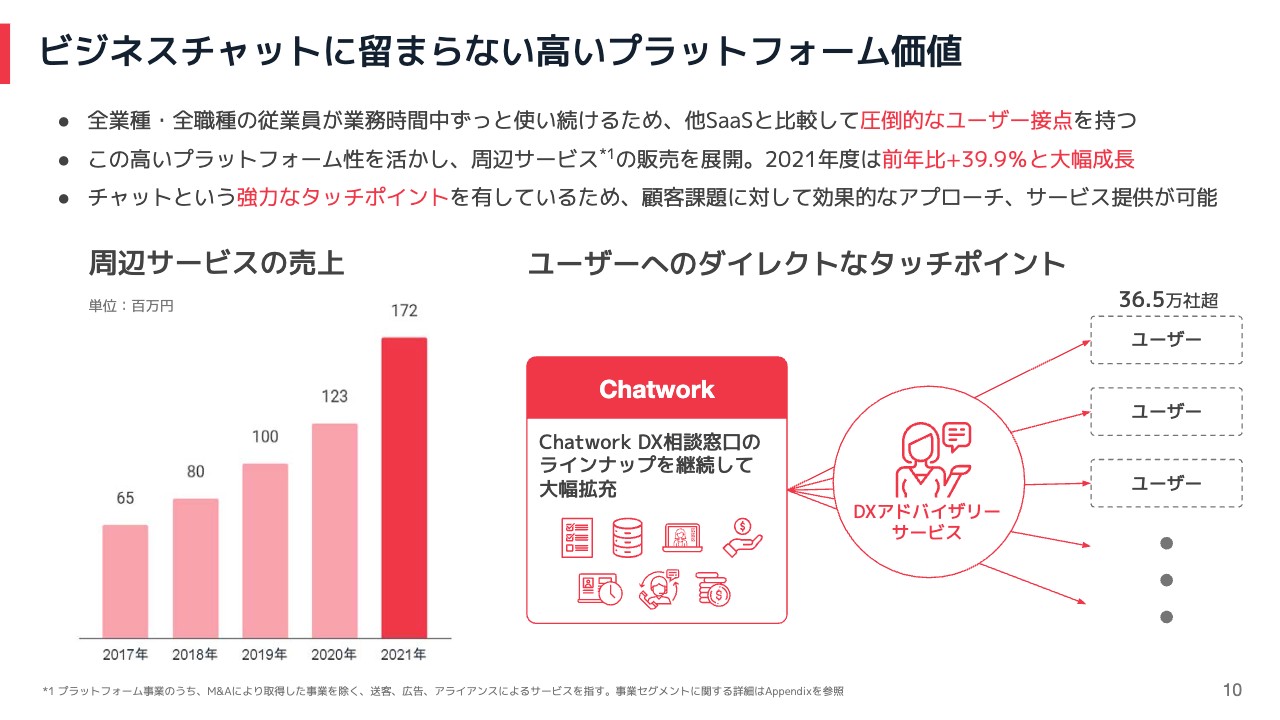

ビジネスチャットに留まらない高いプラットフォーム価値

ビジネスチャットとして市場をどんどん広げていますが、「Chatwork」にはチャットコミュニケーションだけにとどまらないプラットフォーム価値があると考えています。

「Chatwork」はホリゾンタルSaaSと呼ばれる、介護や建築といった業種を問わないプロダクトで、特定の業種だけではなく全業種で使えるのが特徴です。職種についても、営業、エンジニア、経理、また役員であっても、全職種の従業員が業務時間中にコミュニケーションを取れるという、圧倒的なユーザー接点を持っています。

また、他のSaaSに比べて、1ユーザーの1日あたりの利用時間が圧倒的に大きいのがビジネスチャットというSaaSの特徴です。我々はここに高いプラットフォーム性があると思っており、ここを入口にいろいろな周辺のSaaSや、他サービスの展開が可能であると考え、周辺サービスとして事業を立ち上げています。

スライド左側のグラフにあるとおり、2017年から始めて毎年売上を伸ばしています。2021年度には前年比39.9パーセント増と大幅な成長を遂げました。こちらはM&Aを含めず、周辺サービスの売上でこれだけの成長率になっており、一定の事業検証を経て「これはいけるぞ」というところで大きく踏んで伸びているというものになっています。

また、チャットはコミュニケーションツールですので、接続時間が長いことに加えて、我々からユーザーのみなさまに対してチャットでコミュニケーションができます。コミュニケーションのチャネルをすべて繋がった状態にすることで、チャットというツールを強力なタッチポイントとして持てるところが非常に大きな強みになっていると思います。

特に中小企業のお客さまは、DXや経営に対する課題をたくさんお持ちです。そういった顧客課題に対し、チャットという効率的なコミュニケーション手段によって、我々は広角的なアプローチやサービス提供が可能だというところが、プラットフォーム価値が高い大きな要因の1つだと考えています。

Chatworkスーパーアプリファンドの投資戦略

周辺サービスの拡大をさらに加速させるため、「Chatworkスーパーアプリファンド」というCVCの投資戦略を開始しました。顧客属性が重なる企業に業務提携からスタートすることが多かったのですが、より深く資本業務提携するためのファンドとなっています。

ただ資金を提供してご支援するにとどまらず、「Chatwork」が持つ500万IDを超える巨大な顧客基盤からお客さまを紹介することが可能です。その送客に対して成果があれば、連動した送客フィーをいただきます。

我々は出資を行うことで業務提携を深め、送客フィーにより早期で投資回収ができます。一方で、出資先においては事業が成長した際に、グロースをIPOやM&Aでバイアウトすればキャピタルゲインとしても取り込むことができるという、非常に効率のよいCVCを展開しています。

すでに4社への投資を実行しました。実現したシナジー効果をさらなる投資機会の拡大へつなげ、中小企業とビジネスを行う中で「Chatworkと組んだところが勝つ」という世界観を作っていきたいと思っています。トピックのほうでも取り上げていますので、後ほど詳細をご説明します。

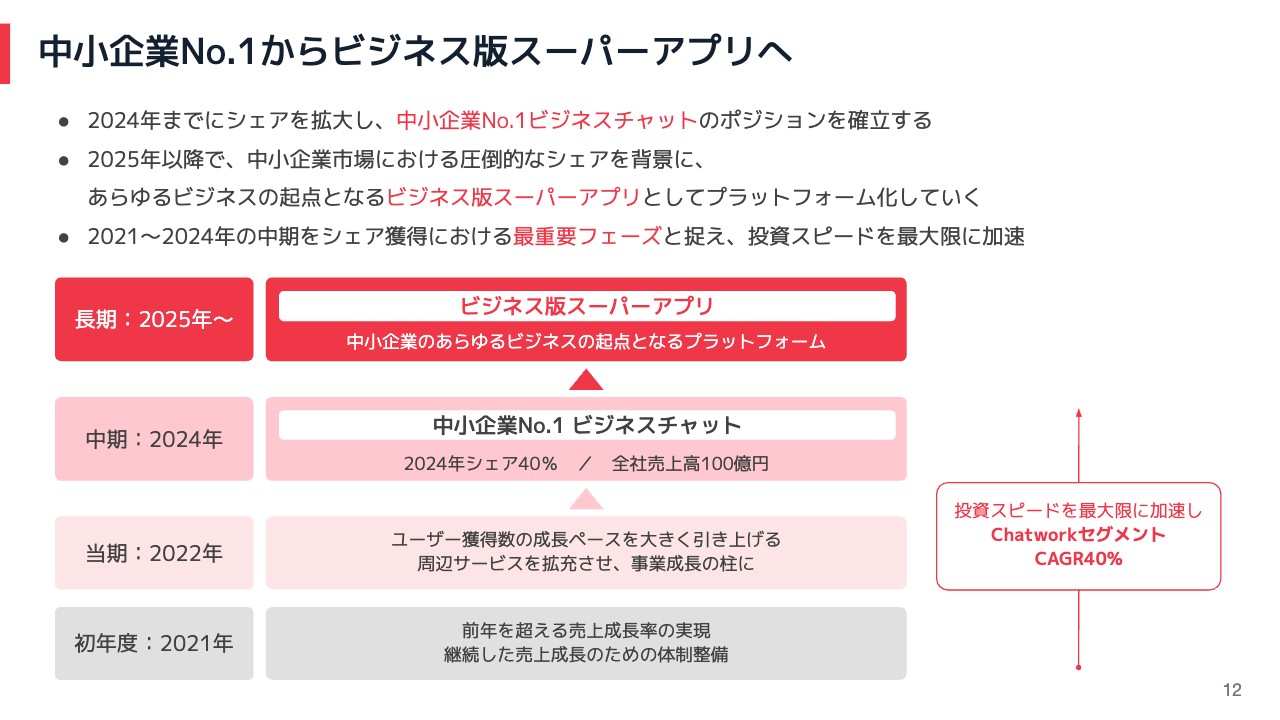

中小企業No.1からビジネス版スーパーアプリへ

中長期のビジョンとして、「中小企業No.1からビジネス版スーパーアプリへ」という構想を目指しています。中期経営計画のゴールである2024年に、中小企業No.1ビジネスチャットになることをゴールに掲げていますが、そのタイミングで中小企業No.1のビジネスチャットを確立するというところも目指していきたいと思っています。

全社売上高100億円、シェア40パーセントを目指して推進しています。それを確立した2025年以降は、中小企業市場における圧倒的なシェアを背景に、あらゆるビジネスの起点となる、ビジネス版スーパーアプリとしてプラットフォーム化を進めていければと思っています。

プラットフォーム化を実現するためにはシェアが非常に重要になってきますので、2021年から2024年までの中期経営計画の4年間を、Chatworkのシェア獲得における最重要フェーズと捉えており、投資スピードを最大限に加速させています。

この中期経営計画において、ChatworkセグメントでCAGR40パーセントの売上成長実現を掲げて、投資を最大化しています。

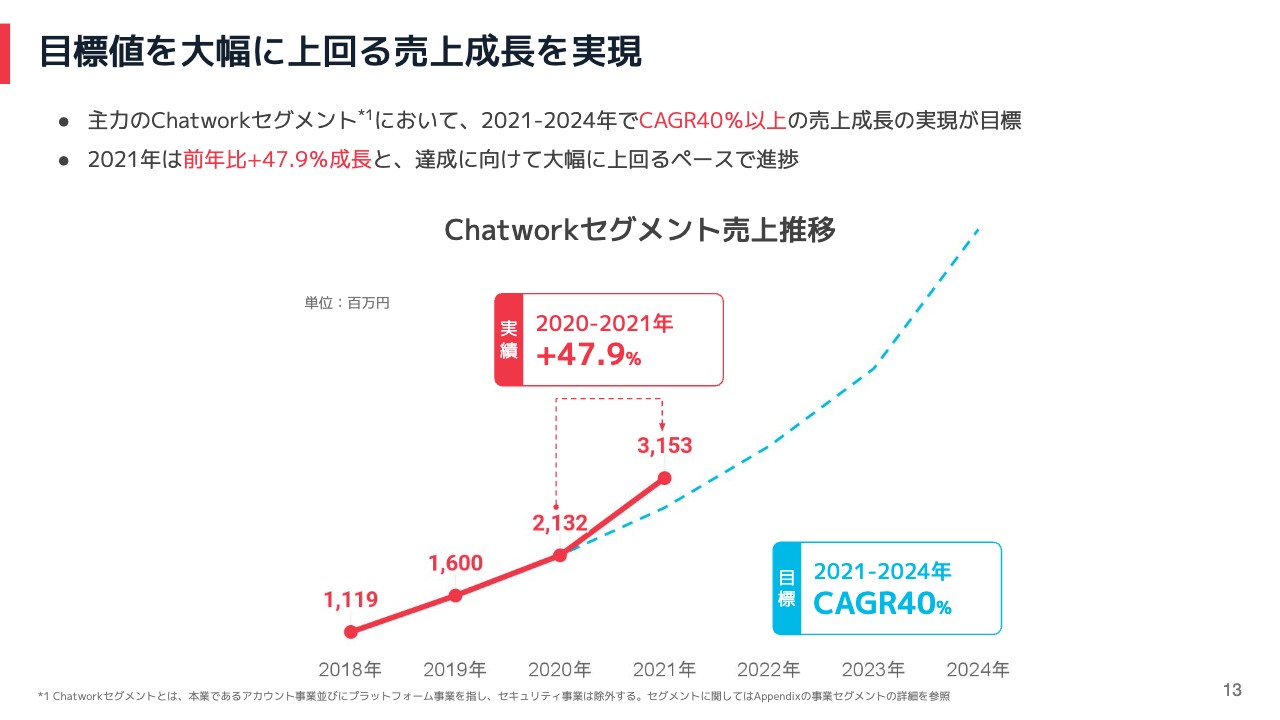

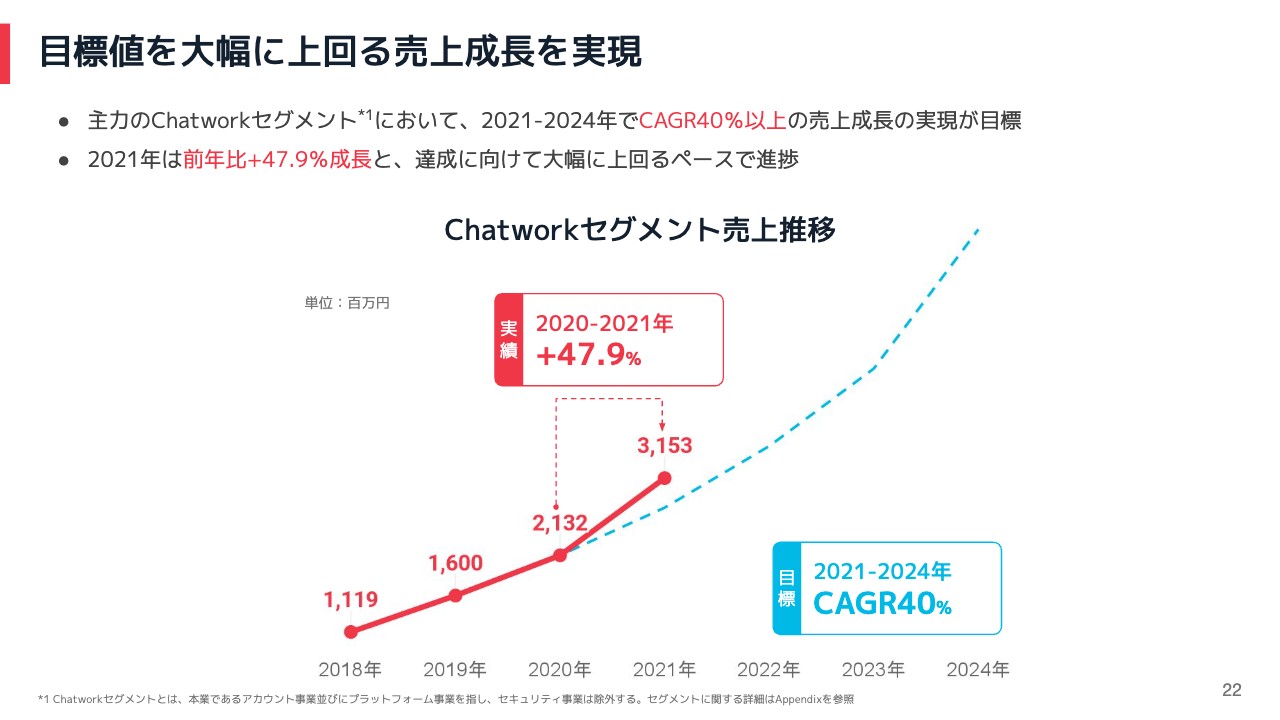

目標値を大幅に上回る売上成長を実現

現在は中期経営計画の2年目に入りました。「では2021年度はどうだったのか?」といいますと、CAGR40パーセントという、かなり高い成長率を目標に掲げていましたが、1年目に関しては47.9パーセントというところで、中期経営計画のCAGRではありますが、40パーセントを大きく超える成長を達成することができ、非常に幸先のよいスタートダッシュができたと考えています。引き続き、2年目も事業推進に努めていきます。

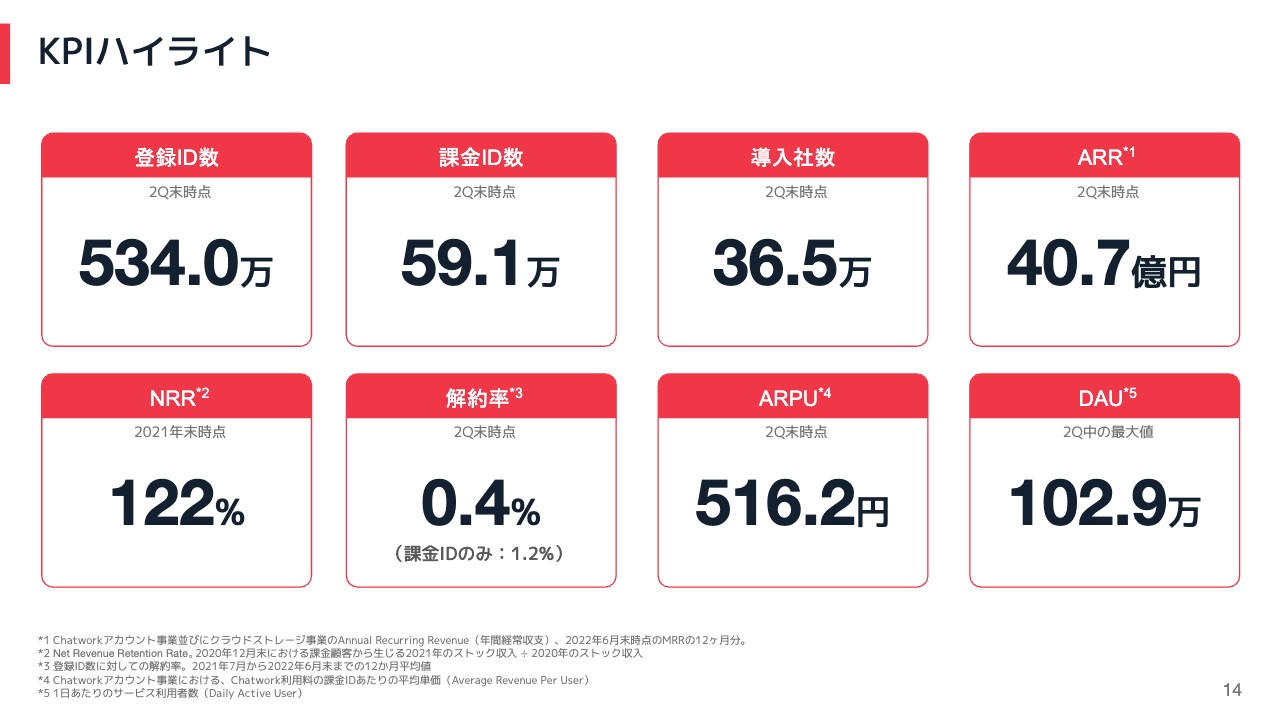

KPIハイライト

KPIハイライトです。Chatworkにおける重要な数字を1ページでスライドにまとめていますので、それぞれご説明します。登録ID数は、無料も有料も含めた登録ID数で、解約したユーザーさんは除外しています。第2四半期の末時点で534万IDとなっております。

有料で月額ビジネスチャットの課金が発生している課金ID数は、第2四半期末で59.1万IDです。導入社数は36.5万社です。ARR(Annual Recuring Revenue)は、SaaSでは非常にメジャーな指標です。こちらは第2四半期の月額課金の収益を12倍したものになります。こちらは第2四半期末時点で40億円を突破し、40.7億円となっています。

スライド左下のNRR(Net Retention Rate)に関しては、前年度に獲得したお客さま、また新たにお客さまになったユーザーについて、次年度以降で同じお客さまの売上が何パーセントになったかを表す指標になっています。

通常こういった月額課金のビジネスでは解約が発生するため、100パーセントを切るのが当たり前なのですが、我々の場合は、1社の契約が続く中で、利用する社員のユーザー数が増えていきます。

また、アップグレードとして、より高いプランを利用していただくことも含めて、前年度以前に獲得したお客さまが、次年度以降に100パーセントを超える売上成長を実現するという、非常に効率のよいビジネスモデルを構築しています。先ほども少しお話ししましたが、解約率が非常に低くなっており、第2四半期末で0.4パーセントとなっています。

ARPUに関しては516.2円です。DAU(Daily Active User)、つまり1日あたりで利用されるユーザー数は、現在102.9万人になっています。

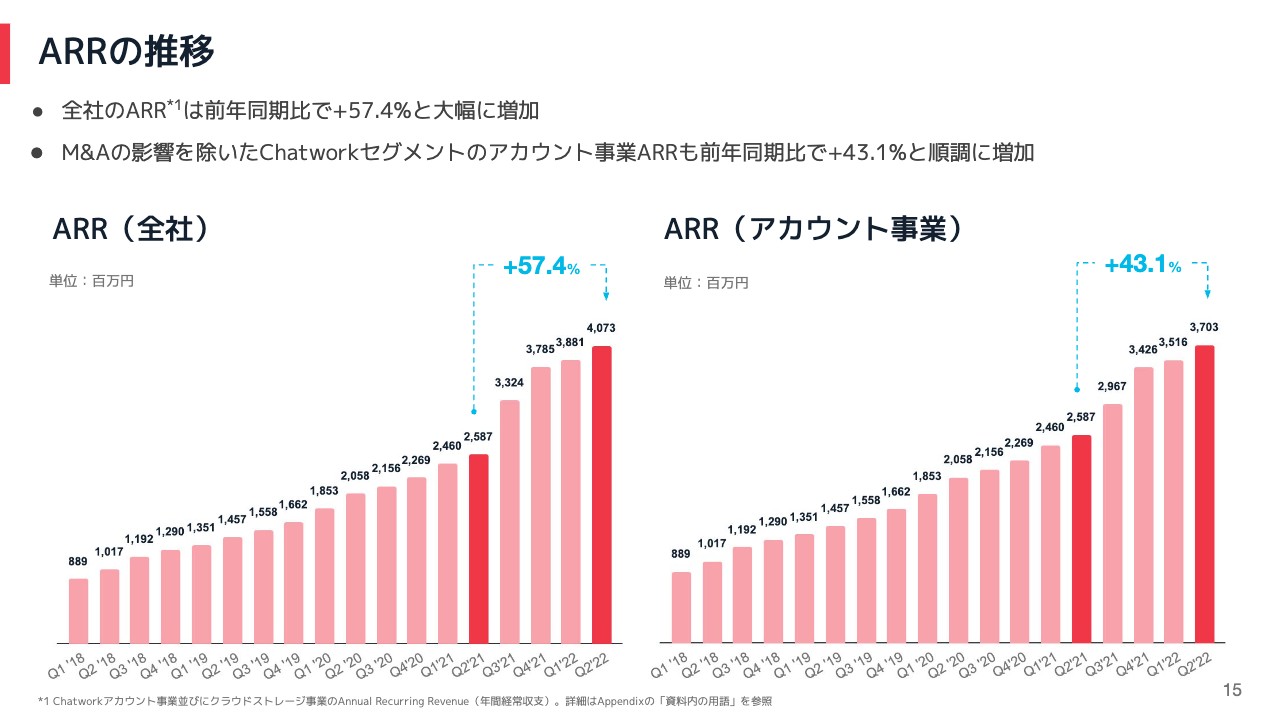

ARRの推移

四半期ごとのARRの推移をグラフにしました。ARRの成長率が見たいというご意見をいただいていましたので、今回の四半期開示から追加した資料になります。

スライド左側は全社のARRです。ご覧のとおり、前年同四半期比でプラス57.4パーセントと大幅に増加しています。こちらはM&Aで獲得したクラウドストレージの事業も含んでいます。

スライド右側は、M&Aで獲得した事業を除いた、ビジネスチャットのアカウント事業のみのARRになります。こちらもプラス43.1パーセントで、ストック収益が非常に好調に成長していることが見てとれると思います。

トピック① コーポレートベンチャーキャピタル(CVC)活動報告

主要トピックに移ります。1つ目は、先ほどご紹介したコーポレートベンチャーキャピタル(CVC)である「Chatworkスーパーアプリファンド」についてです。どのようなところに投資して、どのようなシナジーが起きていて、今どのような状況かというところをまとめましたので、ご説明します。

大きく3社が進捗しています。もう1社にも出資していますが、まだこれからというところですので、代表して3社を取り上げます。

左端のChatworkストレージテクノロジーズは、昨年の2021年7月に出資して、当社が51パーセントのマジョリティを取得して事業を譲り受け、新会社を設立して連結子会社となっています。

事業内容はクラウドストレージです。いわゆる社内のファイルサーバーをクラウド化するもので、社内でインフラ運用しなくてよいといった事業となっています。当社と顧客基盤がかなり重なるところがあり、国内で有数の中小企業向けクラウドストレージの事業を譲渡いただきました。我々としては顧客属性が被っていますので、非常に効率よくマーケティングできています。

5月までの売上実績は、買収前に当初想定していたとおりの進捗をしています。当社としては初めてマジョリティを取得したM&Aでしたが、PMIをがんばらなくてはいけないということで、大変ではありましたが、順調に進んでいると思っています。

2つ目に、昨年12月にベタープレイスという会社に出資しました。こちらはマイノリティ出資で、大きくはないポーションを出資しています。福祉・医療業界向けに、退職金制度や確定給付年金、また企業型の確定拠出年金などの導入設計の支援、およびサポートをする会社です。

この会社が強みは、医療・介護・福祉業界の、いわゆるエッセンシャルワーカーの働く環境をよくするという点において、ターゲットが非常にフィットしているところです。当社も介護業界や医療業界に非常に多くのユーザーを持っており、顧客基盤が近いため、まず業務提携からスタートしました。

退職金や確定拠出年金においては、我々の顧客属性やビジネスと相性がよいのか、当初は確信が持てませんでした。しかし、ご案内すると非常に高い反響を得て非常に送客でき、非常に相性がよく、ベタープレイスも我々も驚きました。そのため、業務提携をもっと深めるために、資本業務提携をしようということで出資しました。こちらは非常に順調で、想定を上回る好調を見せています。

もう1社がネットオンで、同時期にマイノリティ出資した会社です。採用業務クラウドの「採用係長」というSaaSを提供しており、中小企業のSaaSだと思っていただければと思います。こちらも当社とターゲットが被っていますので親和性が高く、業務提携から送客のお試しをしたところ、先方も驚くほど非常に成果が高く、では資本業務提携をしようとなった、非常にきれいなパターンです。

我々は今かなりの周辺サービスを提携しています。その中でも非常に成果がよいところには、こちらから「資本業務提携させていただけませんか?」とお話しすることもありますし、スタートアップですと先方から「ラウンドがあるので入っていただけませんか?」と我々に声がかかることもあります。効果が出ていることがわかってから出資という、きれいな流れで順次出資が進んでいます。

また一定の成果が出たタイミングで、まとめてトピックとしてご報告させていただければと思いますが、当社のコンセプトどおり「Chatworkスーパーアプリファンド」は順調に進捗しているというご報告になります。

トピック② 利用意向の向上を意識した新しいTV CMを再開

2つ目のトピックです。利用意向の向上を意識した新しいTV CMを展開しています。昨年は、我々が初めて「Chatwork」としてTV CMを展開して、かなり高い認知度が取れました。

その認知度がありますので、いったんCMはストップして、マーケティングのほうに注力してきましたが、また新しいTV CMクリエイティブの検証をスタートしています。首都圏では流れていませんが、7月から地方を中心にTV CMを展開しています。

前回のクリエイティブは認知向上という点で非常によく、「Chatwork」を知っていただくという一定の認知向上に寄与しました。そこから登録や「Chatwork」のアクティブ化、有料化といった、「Chatwork」をより使っていただくために利用意向をもっと高められないかというところで、新しいCMクリエイティブを作成して検証したいと思っています。

こちらに関してはいろいろな初速が出ており、利用意向という点ではうまくいっています。認知向上については前回のクリエイティブのほうがインパクトは大きかったのですが、利用意向に関しては新しいクリエイティブのほうが非常によいため、狙いどおりではあります。引き続き、認知も利用意向も両方取れるクリエイティブが作れないか検証していきます。

新しいTV CMにご興味がある方は、スライド右下のQRコードおよび「YouTube」のリンクを参照いただければと思います。

トピック③ 新しい働き方に適した全社コミュニケーションのあり方を確立

3つ目のトピック「新しい働き方に適した全社コミュニケーションのあり方を確立」についてのご報告です。前回の開示でもお話ししましたが、今私がお話ししている東京オフィスはWeWork 日比谷FORT TOWERにあり、2022年3月に移転しました。

前回は「オフィスや自宅、加えて全国のWeWorkを使った新しい働き方、ハイブリッドワークスタイルを実践する」とお話しました。しかし、ハード面であるオフィスだけをハイブリッドワークスタイルにしても片手落ちですので、コロナ禍を2年くらい経て、ソフト面である運用について、我々がどのように社内コミュニケーションを工夫しているのか、どのように競争力につながっているのかを、ぜひご紹介したいと思いまとめました。

今回の決算説明会で、演出がバージョンアップしていることに気づかれた方もいらっしゃると思います。このようなノウハウは専門の配信業者を使わず、実はすべて社内のチームで運営しています。今回の説明会のように、ワイプで抜いたり合成したりするノウハウは社内で蓄積して、半期に1度の終日で行う、非常に盛り上がるオンラインの全社総会「Cha会」や、毎月1回1時間の枠で全社で行っている「Cha室」といった社内コミュニケーションに利用しています。

また、このようなオンライン配信は全スタッフの時間を拘束するため、どうしても尺を短くせざるを得ませんが、ラジオのように業務時間中にゆるく長く聴ける「Chadio」という社内ラジオのような展開もどんどん進めています。

Zoom配信だけですと、聞いているほうはやはりどうしても集中して聞けないところがあります。しかし、このようにオンラインに力を入れることで、戦略理解やカルチャー浸透、そして社員のエンゲージメントに非常に効果があることがわかってきました。アンケートでも非常に満足度が高いオンラインでの全社総会が実現できています。

これらが新しいハイブリッドワークの中での、非常に重要なアセット、ケイパビリティだと思っており、我々の競争力の源泉となっています。今回の決算説明会でも少しお見せしたいと思い、演出をバージョンアップしてみました。引き続き注力していきたいと思っています。

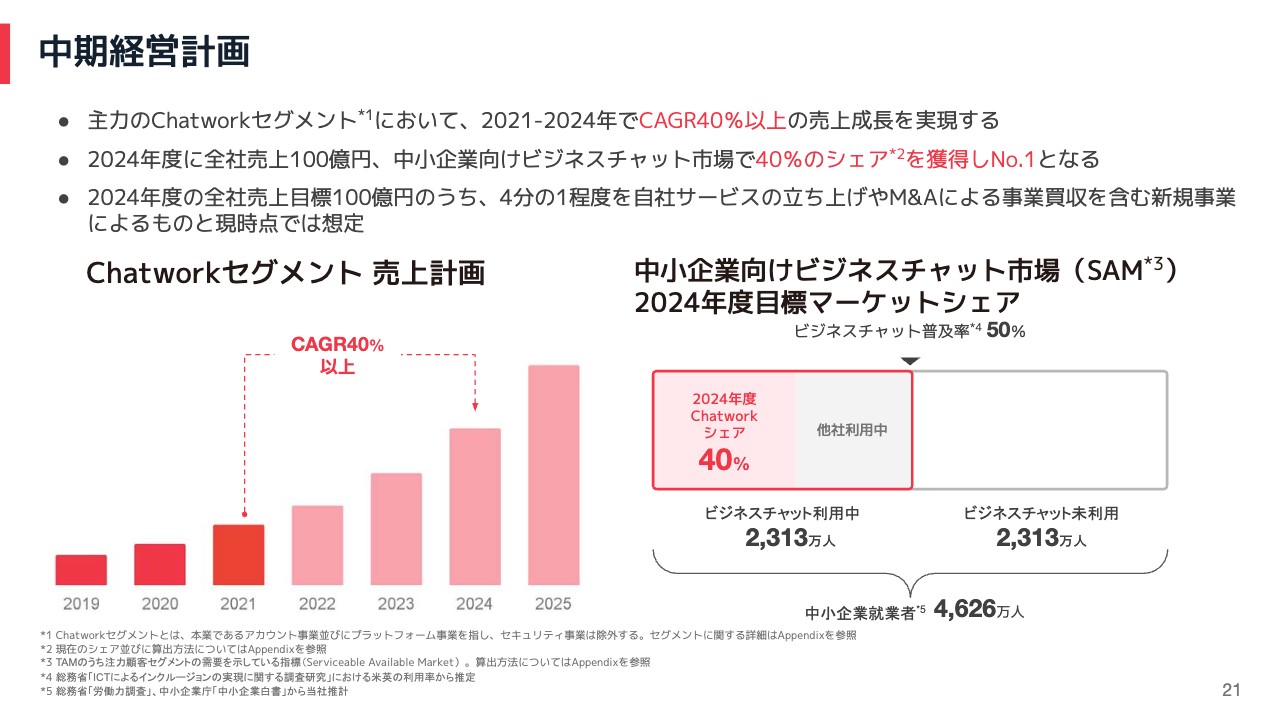

中期経営計画

中期経営計画の進捗についてお話しします。詳細は割愛しますが、先ほどお話ししたとおり、数字に関しては「Chatwork」のビジネスチャットおよび周辺サービスを含めた主力のChatworkセグメントにおいて、中期経営計画の4年間でCAGR40パーセント以上の売上成長率を実現することを目指しています。

2024年度には全社売上100億円、中小企業向けビジネスチャット市場で40パーセントのシェアを獲得し、中小企業向けビジネスチャット市場でNo.1を目指すことが中期経営計画のゴールになっています。

目標値を大幅に上回る売上成長を実現

中長期計画のゴールに向けては、先ほどもお伝えしたように、Chatworkセグメントの売上は1年目で前年比プラス47.9パーセントと、40パーセントを大きく上回って達成しています。

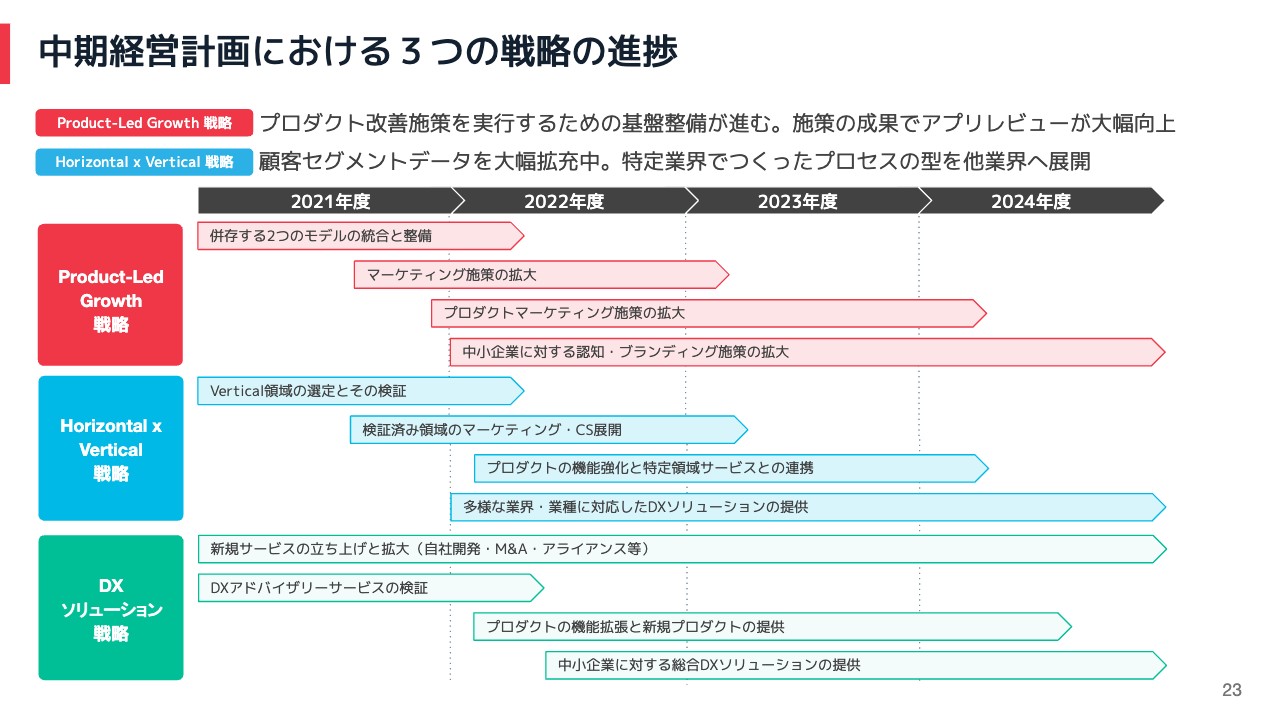

中期経営計画における3つの戦略の進捗

中期経営計画を達成するための戦略は、大きく分けて3つです。詳細は割愛しますが、3つの進捗を四半期ごとにご報告しています。

Product-Led Growthの戦略は、セールスマーケティングで一生懸命売るのではなく、プロダクトの力でレバレッジをかけて成長を実現するというものです。Product-Led Growthを推進する専門のチームを組成して、プロダクト改善施策を実行するための基盤整備が順調に進んでいます。

ABテストと言われているような、どちらのプロダクト改善がよいのかというパターンをサンプリングし、よいほうを残しながら改善していく過程を、効率よく実現する基盤整備が整い、グロースの改善のスピードが上がっています。

また、Product-Led Growthの専門チームの施策の大きな成果の1つとしてご報告したいのが、iPhoneやAndroidのアプリストアのレビューです。レビューは非常に大事ですが、今まで「Chatwork」はそこまで高くなく、星3くらいだったと思います。今は星4以上と大幅に向上していまして、検索していただけると見て取れますが、これは非常に大きな成果だと思っています。

もう1つが「Horizontal × Vertical」戦略です。これは、我々は業界を問わないホリゾンタルSaaSですが、業界ごとの課題を解決していくバーティカルSaaSのようなコミュニケーションプロセスを用いて、より深く浸透していくという戦略です。

この戦略を実施するためにはお客さまをより知る必要がありますが、「Chatwork」はメールアドレスとパスワードで登録できてしまうため、どの業種のどのような会社なのかわからないという課題がありました。現在は、サインアップの時に業種や会社規模などをヒアリングしたり、またそのような顧客のデータベースをお持ちの会社と提携したりして突合することで、お客さまの情報をより我々が理解できるようになってきています。

「この業界の方にはビジネスチャットをこんなふうに使っていただきたい」という、我々が構築した提案を深めていき、より深く市場に入っていく施策を進めています。介護・製造・士業に今注力していますが、まずは1つの業界から始めて、うまくいったものをほかの業界にもどんどん展開していきます。そのセグメントデータを大幅拡充できたのが大きな成果だと思っています。

続いて、2022年12月期の第2四半期の業績について、CFOの井上よりご報告します。

業績ハイライト

井上直樹氏:まず業績のハイライトです。前年同期比で、最重要指標であるChatworkセグメントの売上高はプラス53.7パーセントです。連結の売上高もプラス49.9パーセントで、中期経営計画の目標である40パーセントを大幅に超えて伸長しています。

また、先ほど山本から説明があったように、TV CMで大幅な認知向上ができましたが、その予算配分を調整した結果として、前四半期に引き続き営業損失を縮小しています。

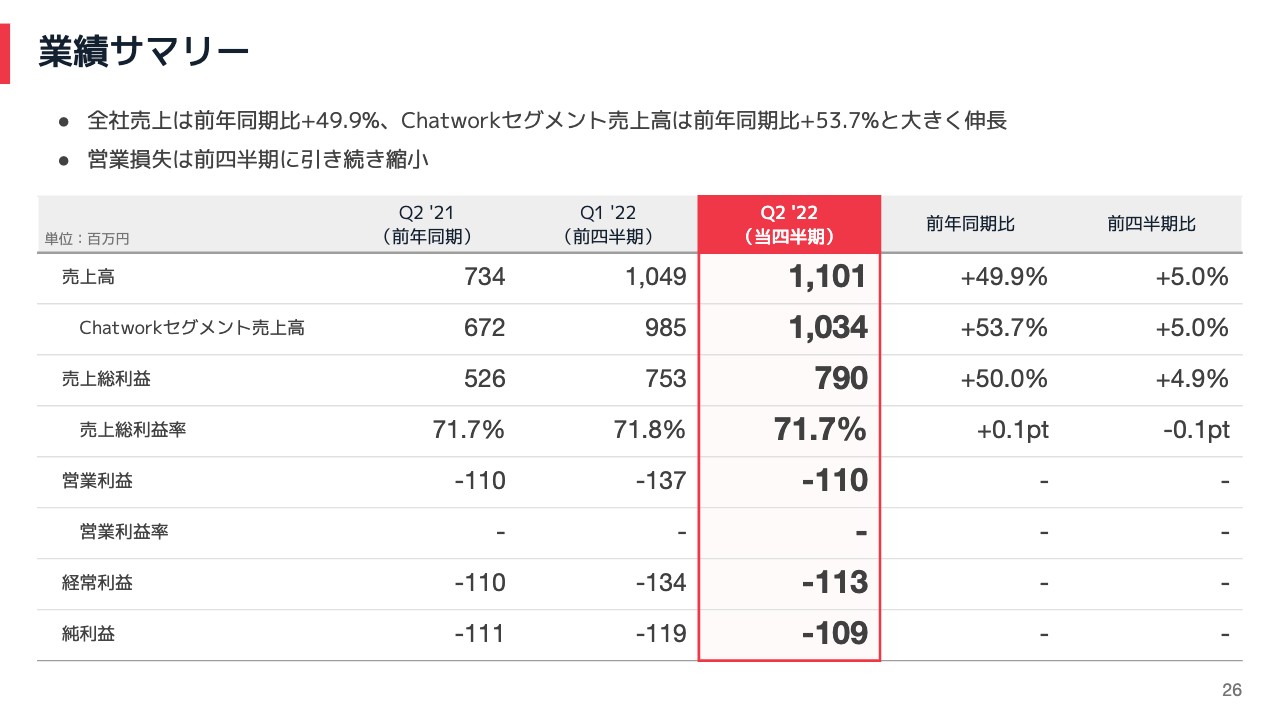

業績サマリー

業績のサマリーについてです。先ほどご説明したように、前年同期比で大幅な成長を実現できています。営業利益については、前四半期の1億3,700万円の赤字から、今期は1億1,000万円の赤字と引き続き縮小しています。

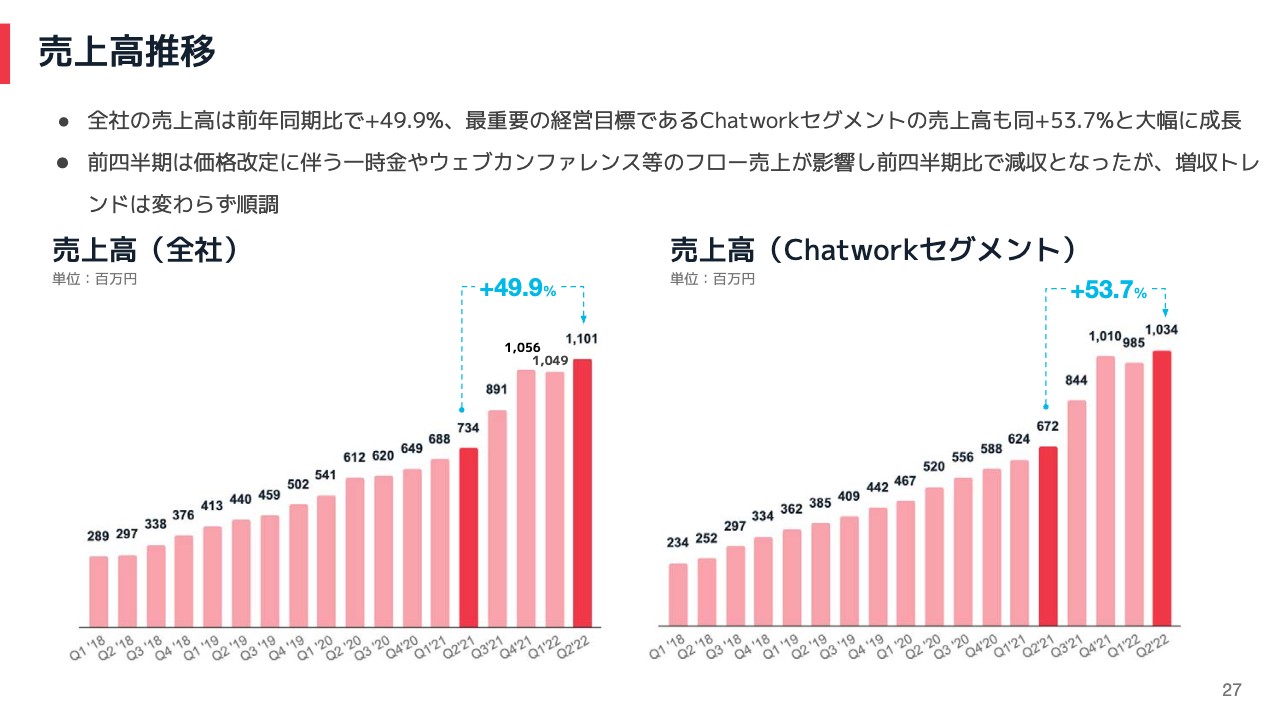

売上高推移

売上高の推移です。全社の売上高は前年同期比プラス49.9パーセントで、Chatworkセグメントはプラス53.7パーセントと大幅に伸長しています。

前四半期は、価格改定に伴う一時金やウェブカンファレンスの売上等の、いわゆるフローの売上が影響して、その前の四半期と比較して減収となっていました。しかし、当四半期はそのようなフローの売上影響がありませんので、増収トレンドは変わらず順調だということがお示しできたと考えています。

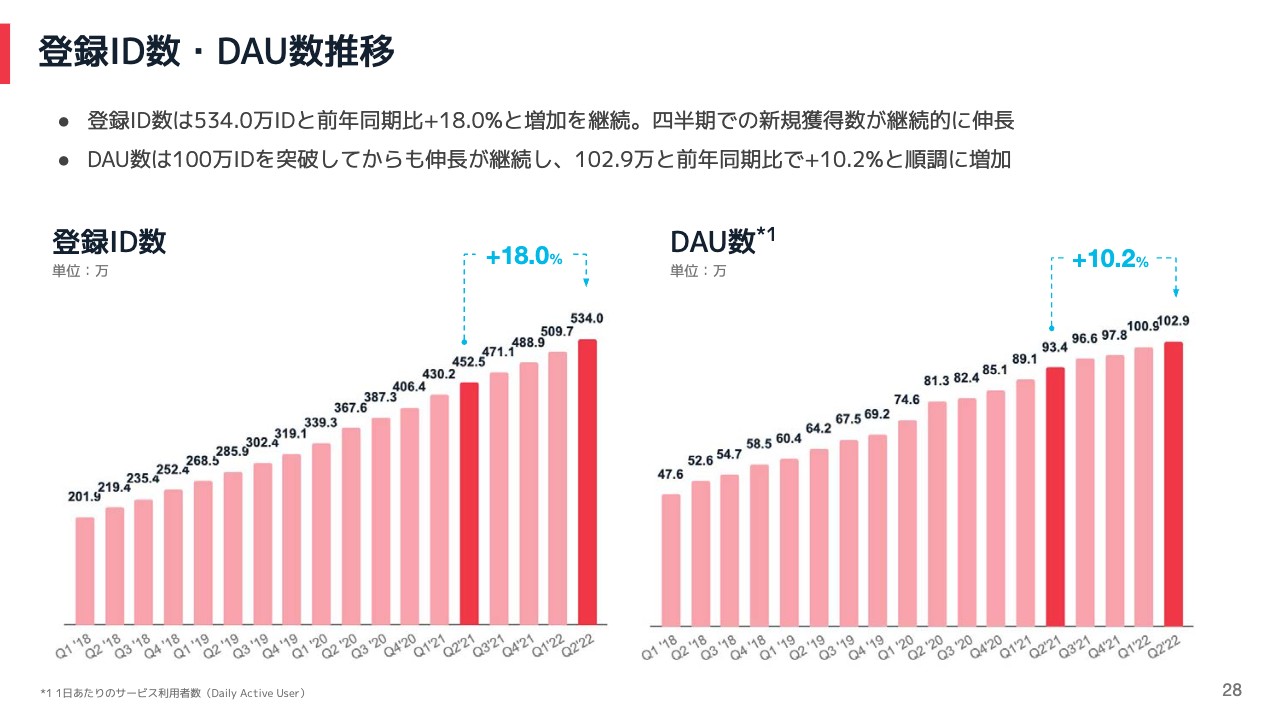

登録ID数・DAU数推移

登録ID数・DAU数の推移です。登録ID数については、四半期ごとの新規の獲得数が徐々に増加しており、加速しているのが非常によいニュースと考えています。DAU数についても、100万DAUを超えた後も堅調に推移しているという状況です。

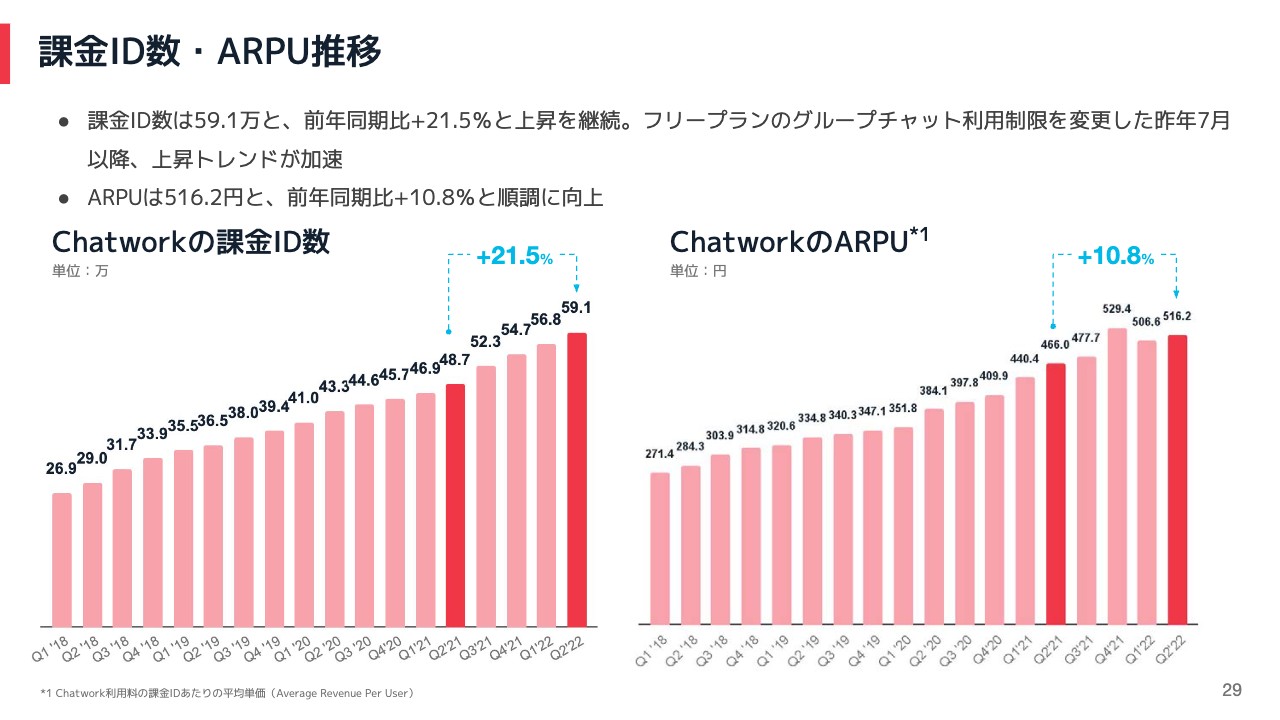

課金ID数・ARPU推移

課金ID数とARPUの推移です。課金ID数は昨年の第3四半期でいわゆるグループチャットの利用制限を少しきつくした後に、角度を変えて増加しており、このペースが順調に保たれているという状況です。

ARPUは先ほどお伝えしたように、前四半期はフローの売上の影響で若干下がりましたが、こちらも再度、堅調に増加するというペースに戻しているところです。

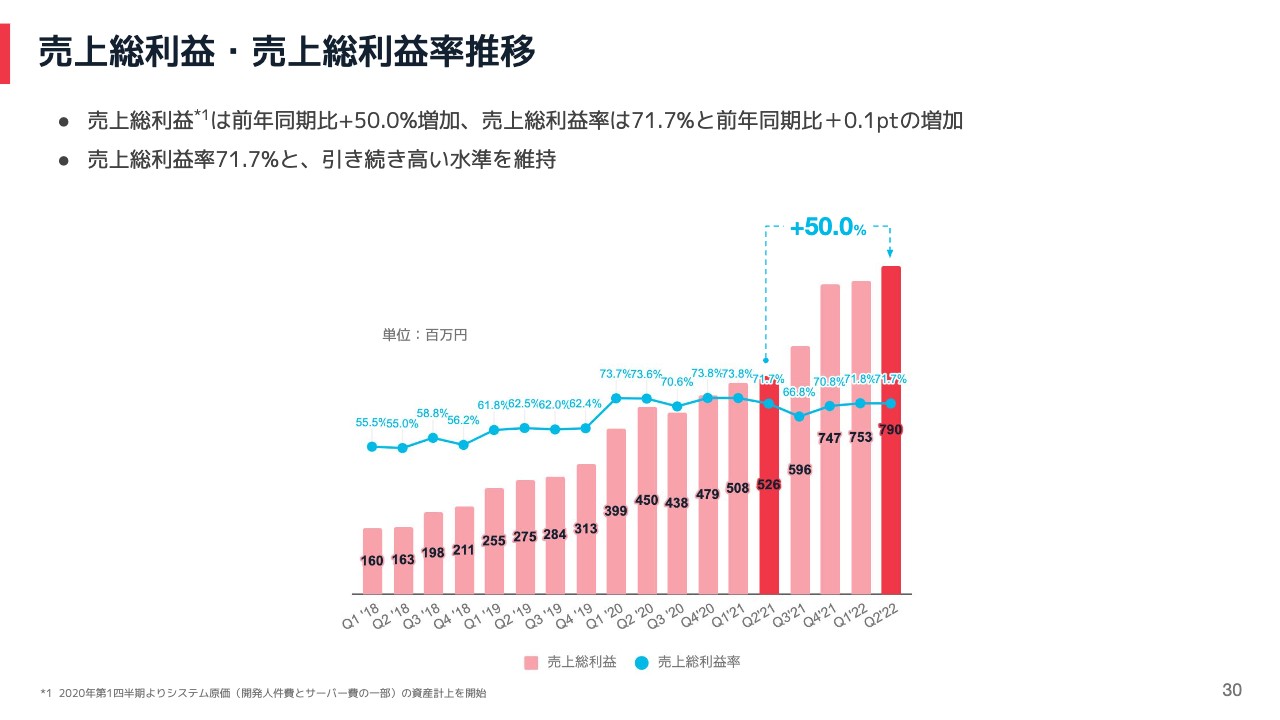

売上総利益・売上総利益率推移

売上総利益および売上総利益率の推移です。売上総利益は前年同期比でプラス50パーセントと順調に増加しています。売上総利益率も引き続き高い水準を維持しています。

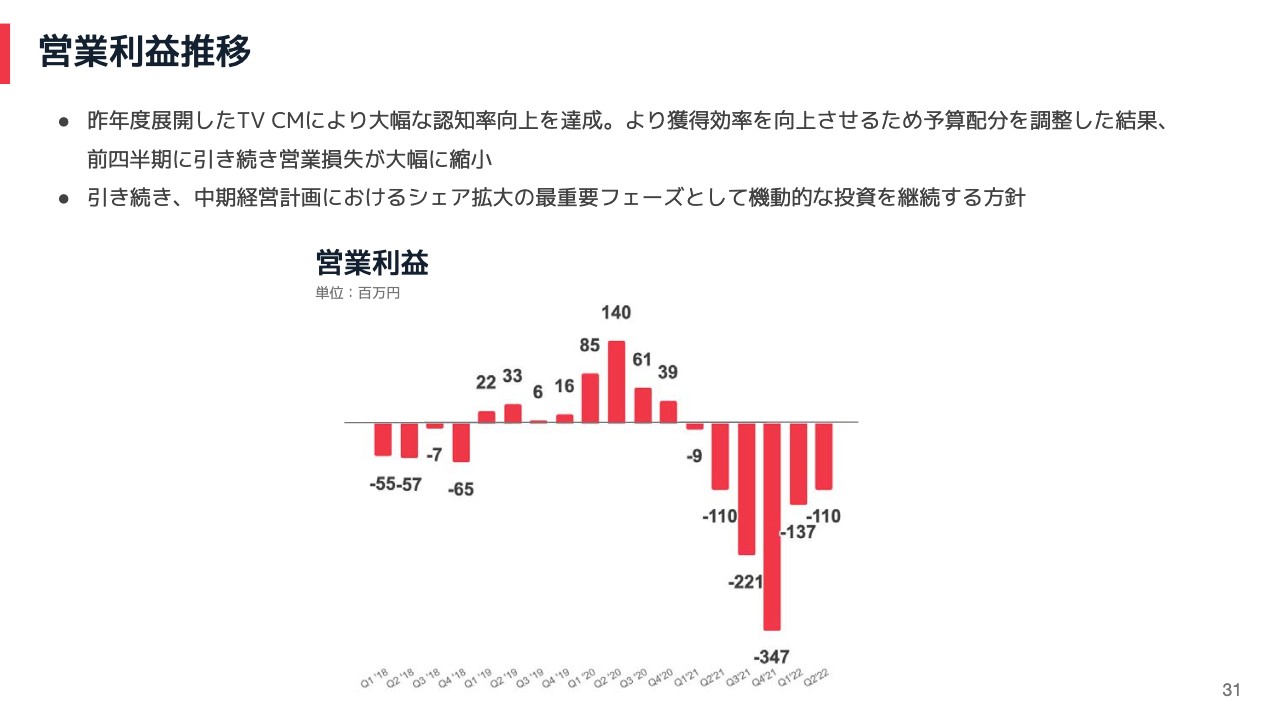

営業利益推移

営業利益の推移です。先ほどお話ししたとおり、TV CMによって大幅な認知を得られました。その予算をWebマーケティングなどに再配分した結果、かなり営業損失が縮小している状況です。最重要フェーズでもあるため、ただ単に使わないというだけではなく、きっちり投資対効果を見ながら機動的な投資を継続する方針です。

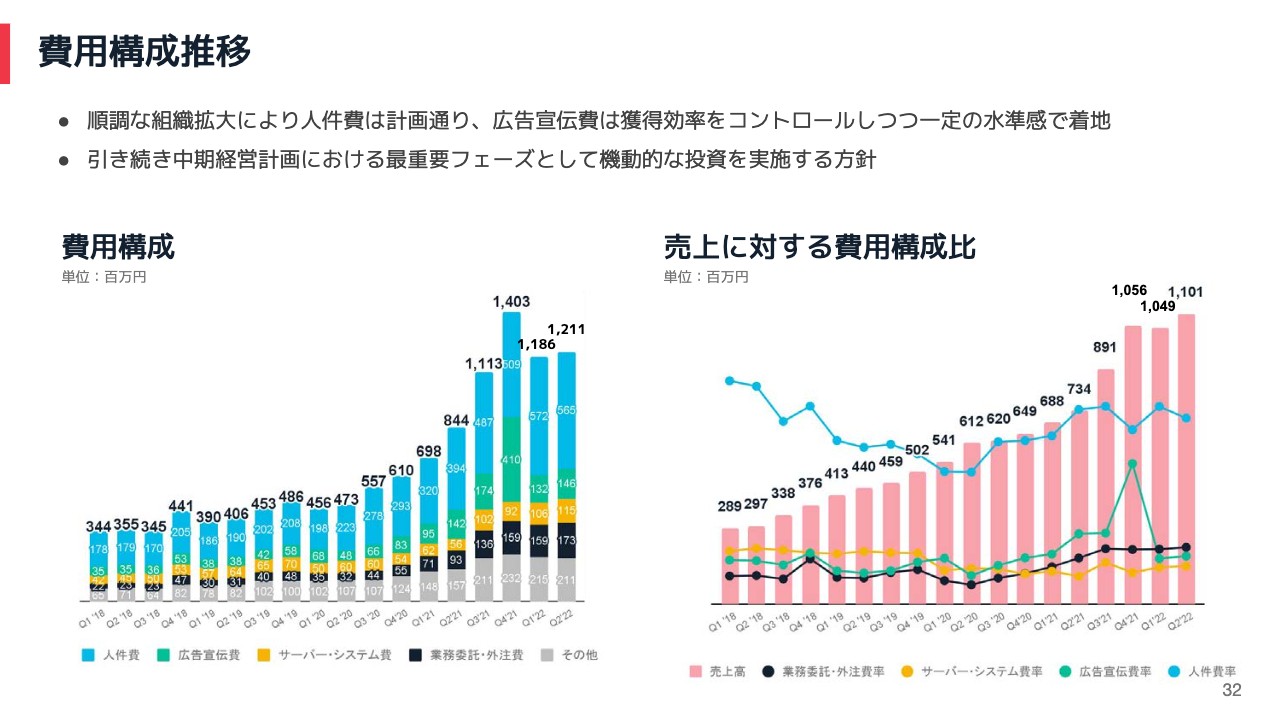

費用構成推移

費用構成推移についてです。順調な組織拡大によって人件費は計画どおりです。また、広告宣伝費は先ほどご説明したとおり、コントロールしつつ一定の水準で着地しています。ただ、人件費は採用費の部分が一定低く抑えられているため、四半期で若干減少しています。

従業員数推移

従業員数推移については、堅調に組織拡大できています。前回は離職率が少し上がっていたのですが、今四半期は改善している状況で着地しています。以上、第2四半期の業績についてご報告しました。

山本:私から業績について補足します。CFOの井上からもお伝えしましたが、特に売上総利益率が前四半期比で減少したため、成長率への懸念でご心配をおかけしました。しかしながら、そこは一時的な収益が影響しているものになります。

ARRを見るとわかりますが、非常にストックが積み上がっています。基本的には成長が永続的に継続していくビジネスモデルのため、今回はその成長が順調に伸びていることをお示しできたと思っています。

離職率に関してもご心配をおかけした点はありましたが、改善できているところもあり、全体的にはよい数字をお示しできたと考えています。

2022年12月期 業績予想(修正)

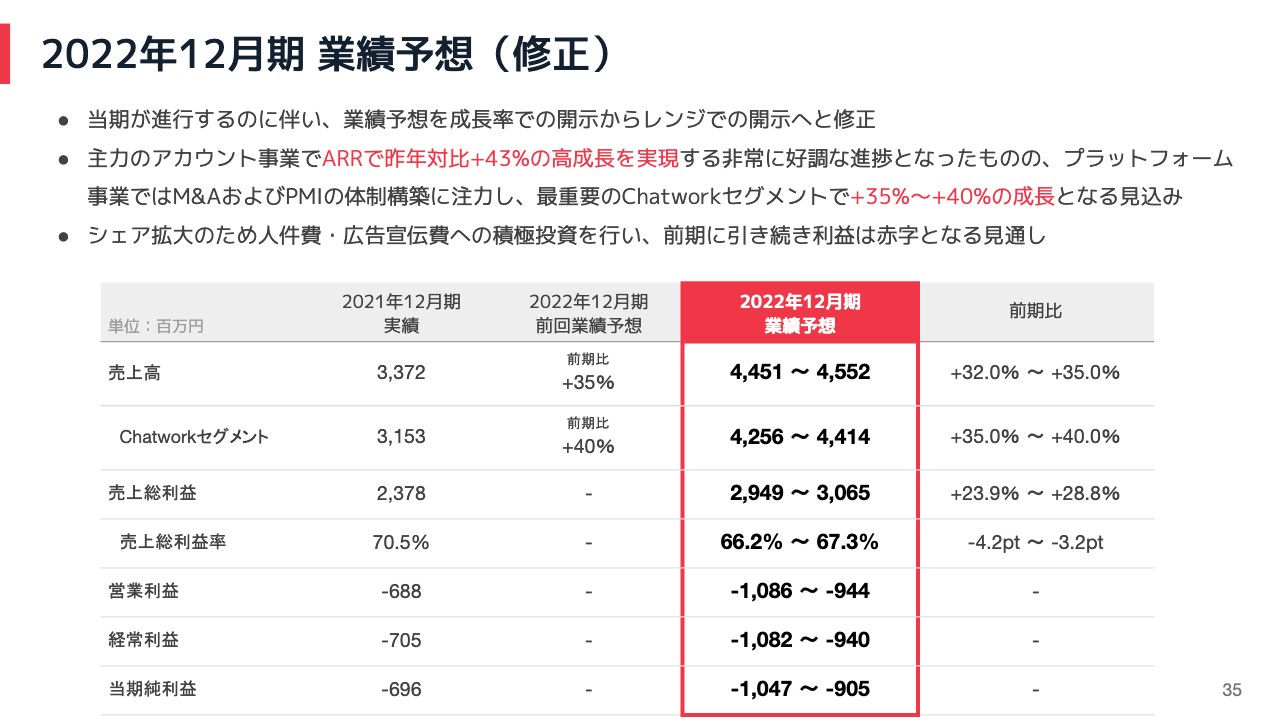

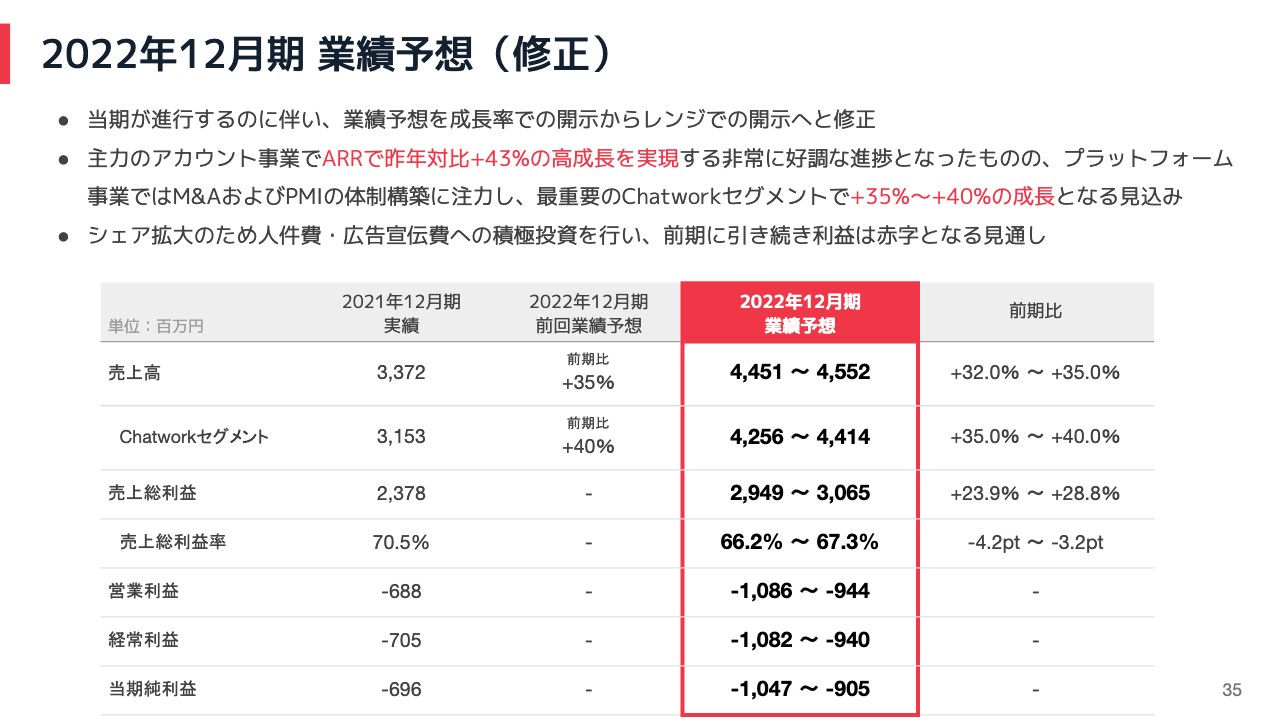

2022年12月期、通期業績予想の修正について説明します。前回業績予想では、売上高およびChatworkセグメントという売上高のトップラインのみの業績予想となっています。売上高は前期比プラス35パーセント、Chatworkセグメントは前期比プラス40パーセントという業績予想を当初より開示していました。

第2四半期が終わり、そこから蓋然性が高まるため、より詳細で具体性が高いレンジでの開示に変更しています。

売上高は44億5,100万円から45億5,200万円、最も重要としているChatworkセグメントは42億5,600万円から42億1,400万円、売上総利益は29億4,900万円から30億6,500万円、営業利益はマイナス10億8,600万円からマイナス9億4,400万円となり、以下経常利益、当期純利益と続く内容になっています。

今回のレンジでの開示では、前回業績予想での成長率を表現するかたちで、前期比を出しています。売上高はプラス32.0パーセントからプラス35.0パーセントとなっています。Chatworkセグメントはプラス35.0パーセントからプラス40.0パーセントです。売上総利益はプラス23.9パーセントからプラス28.8パーセントという業績予想が、当期の予想となっています。

こちらに関しては、前回業績予想の成長率が、レンジの上限となっています。主力のアカウント事業のところは、ARRで昨年対比プラス43パーセントの高成長を実現しているため、最も本丸の事業は非常に好調な進捗が継続しています。

その周辺の領域であるプラットフォーム事業は、我々としては初めてグループ戦略を実施している部分で、M&AおよびPMIの体制構築に注力しています。この事業の進捗は少し足りないところがありますが、最重要のChatworkセグメントはプラス35パーセントからプラス40パーセントの成長になる見込みです。

ビジネスチャットは引き続き堅調のため、その上に構築するかたちでプラットフォーム事業に注力していきたいと思っています。

また、数字は非常に順調に積み上がってきているため、シェア拡大戦略に関してはまったく問題ないと考えています。人件費や広告宣伝費への積極投資を行い、前期に引き続き利益は赤字となる見通しです。

利益及び投資に関する考え方

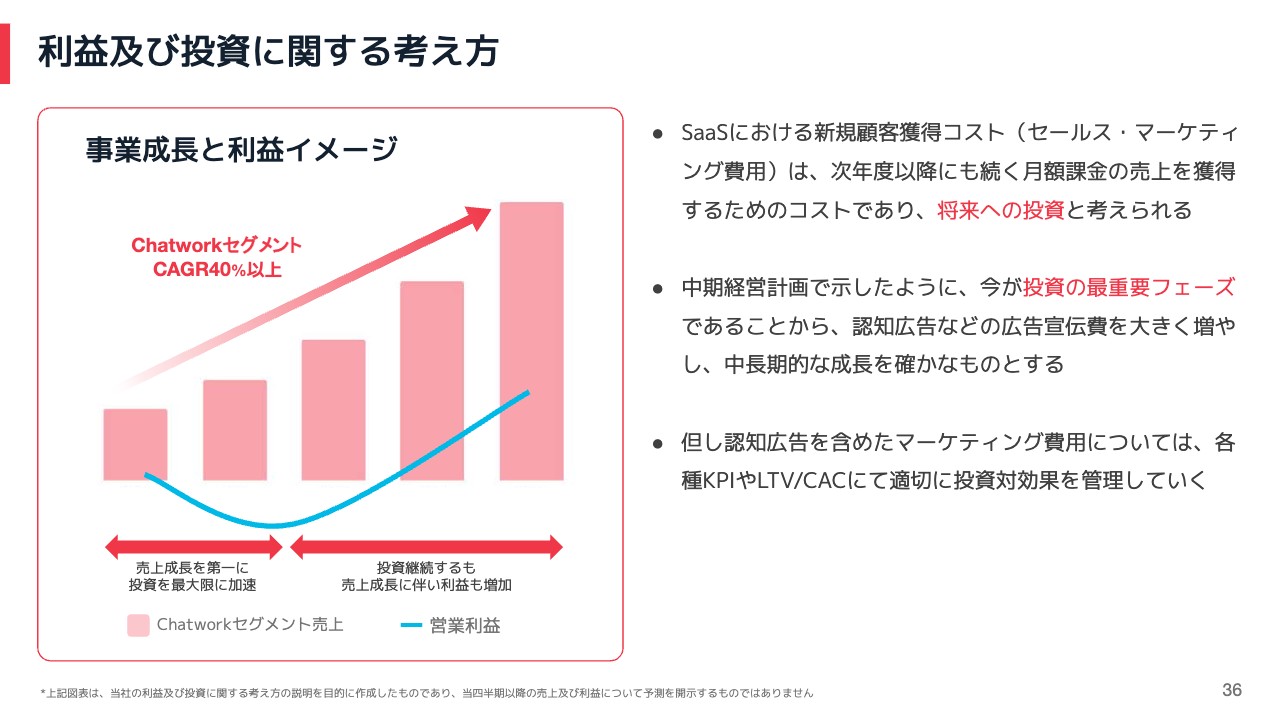

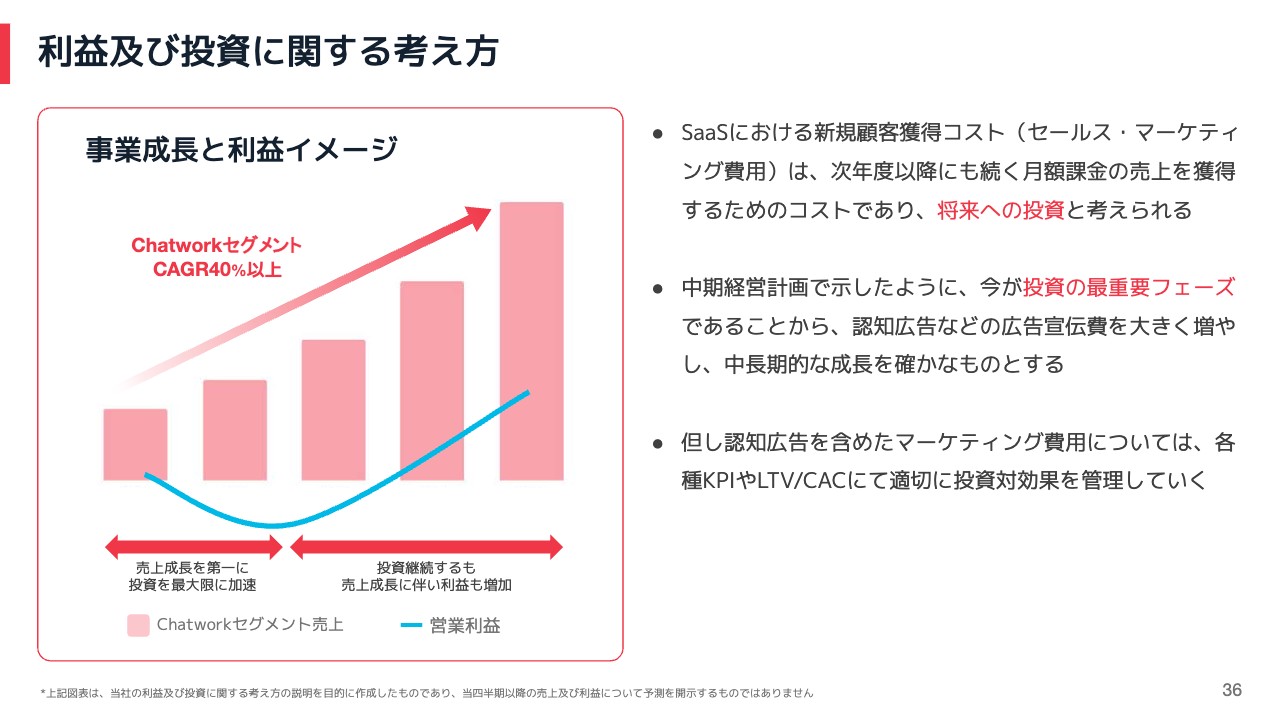

このような赤字に関して、「いつ黒字になるのか?」といった、利益および投資に関する考え方をご説明します。

中期経営計画の範囲において、ChatworkセグメントでCAGR40パーセント以上となり、トップライン、売上が伸びていきます。ここでシェアを獲得するため人件費や広告宣伝費を投下します。スライドの図の青い線で示した営業利益は短期的には赤字になりますが、売上成長とともに高く伸びていき黒字化する、いわゆる「Jカーブ」を描くことをイメージしています。

我々のSaaSのようなストックビジネスでは、顧客獲得コストが単年度にすべてかかってきます。しかしながら、その獲得したお客さまから発生する売上は、当年度だけではなく、次年度以降も解約するまで永続的に発生し続けるものになり、来期以降の売上になってくるところがあります。

単純にその当期の費用というだけではなく、将来への投資だと考えられます。まずアクセルを踏むと獲得が一気に増え、それからライフタイムバリューとして回収することに時間差があるのがSaaSのビジネスモデルです。そのモデルのご理解をいただければと思います。

今、我々はシェア拡大に向かっています。コロナ禍で急速にテレワークが普及し、全国のテレワーク率が20パーセントを越え、これからビジネスチャットがメインストリームになるという今のタイミングが、我々の勝負どころと考えています。

お客さまの解約率が非常に低いため、お客さまの1番最初のビジネスチャットになることが、これからの成長戦略上非常に重要となっています。そこをしっかりと勝ち切るところに投資していきたいと思っています。

ただ、やみくもに赤字を掘ればよいとは当然考えていません。認知広告を含めマーケティング費用に関しては、このライフタイムバリュー、お客さまが解約するまでに発生する売上および1ユーザーあたりの顧客獲得コストのバランスがしっかり保てるような健全な財務規律を持ち、投資対効果を確認しながら投資していきたいと考えています。

事業概要および中期経営計画以降に関しては、冒頭にお伝えしたとおり、時間の都合で割愛し、質疑に移りたいと思います。

質疑応答:黒字化の目処について

司会者:「今期は営業赤字になるとのことですが、黒字化の目処について教えてください」というご質問です。

山本:黒字化については、先ほど利益の考え方に関してお伝えしたとおりになると思います。売上成長に伴い営業利益は、スライドの「Jカーブ」のところで赤字を深く掘りましたが、その赤字幅が落ち着いてきていることは見て取れると思います。

こちらに関しては、採用といったところで人件費が大きく拡大しています。昨年度に中期経営計画1年目に人を大きく増やすというところで大きく拡大しましたが、その組織ができてきたところがあります。その組織でしっかり成果を出していくことが、これから2年目以降になります。特に人件費に関しては投資がマイルドになってくるところはあります。

ただ、広告宣伝費に関しては、認知向上も含めてになりますが、勝ち筋が見えてきたところにはしっかりと投資をするということが大事になってくると思います。その点から機動的な投資が必要になってきます。

いつ黒字化するかについては、ミスリードしてはいけないため非開示にしたいと思っています。しかしながら、売上成長とともに黒字化も必ず達成したいと考えています。

質疑応答:TV CMの展開について

司会者:「7月から再度TV CMを行っているとのことですが、今後規模を拡大し展開する予定はありますか?」というご質問です。

山本:ご存じのように、TV CMは非常にコストがかかるマーケティング手法になっています。そのため利益にどのような影響があるかというご心配かと思われます。

TV CMについては現在検証といった段階で、それほど大きな規模では実施していないことが、営業利益などをご覧になればわかると思います。こちらはクリエイティブの検証として数字を見ていきますので、そこでよい数字が出たところを中心に強く踏みこんでいきたいと思っています。

当然、検証の先にはしっかりと投資を拡大するところもセットだと思っています。タイミングに関しては、検証と市場環境によりますが、機動的に行いたいと考え、大きく拡大することを前提に検証を進めているところです。

また、認知が増えてくると、単純に費用が大きくかかります。KPIの影響は遅れて来るものですが、一番大きく変わるところがお客さまの獲得コストです。

「ビジネスチャットと言えば『Chatwork』だよね」「中小企業では『Chatwork』がよいよね」といった認知が広がることにより、マーケティングやセールスの獲得効率が非常に上がってきます。お客さま1人あたり、1社あたりの獲得コストが下がってくることによりマーケティング効率が上がるため、この認知のコストがペイされていくかたちになります。

このように費用およびKPIが変化してくるため、当然CMは費用をかけただけ損するものではなく、それがしっかりブランドアセットとなり、中長期的な成長に寄与するという前提で行っています。

質疑応答:ARPUの上昇について

司会者:「ARPUの伸びについて、前四半期比で10円ほど上昇しています。値上げやプラン改定などがない場合は、この程度が毎四半期で期待される伸び額なのでしょうか?」というご質問です。

山本:ARPUに関しては、ビジネスチャット「Chatwork」の現在の料金プランは、フリープランは無料、メインであるビジネスプランの1ユーザーあたりの月額料は、年間契約で500円、月額契約では600円になります。

管理機能を強化したエンタープライズプランの1ユーザーあたりの月額料は、年間契約で800円、月額契約で960円となっています。ボリュームゾーンであるビジネスプランはもちろん、エンタープライズプランも一定の割合があるため、ビジネスプラン寄りのところにARPUが収束しています。

これまでARPUが継続して上がっていることに関しては、旧プランがたくさんあるため、そちらが一定のタイミングを経て、新しいプランにアップデートしていることがあります。

今後ARPUが継続的に向上していくことについて、現在のプランがこのままでいく場合は、500円から800円の間に落ちてきます。しかしながら、当然プロダクトのバージョンアップや周辺領域のいろいろな機能追加などを行っていきます。そこのプライシングの見直しも行いながら、継続的にARPUは向上していくと思います。

質疑応答:ビジネスチャットの競合状況について

司会者:「ビジネスチャットの競合状況について、直近で変化はありましたか?」というご質問です。

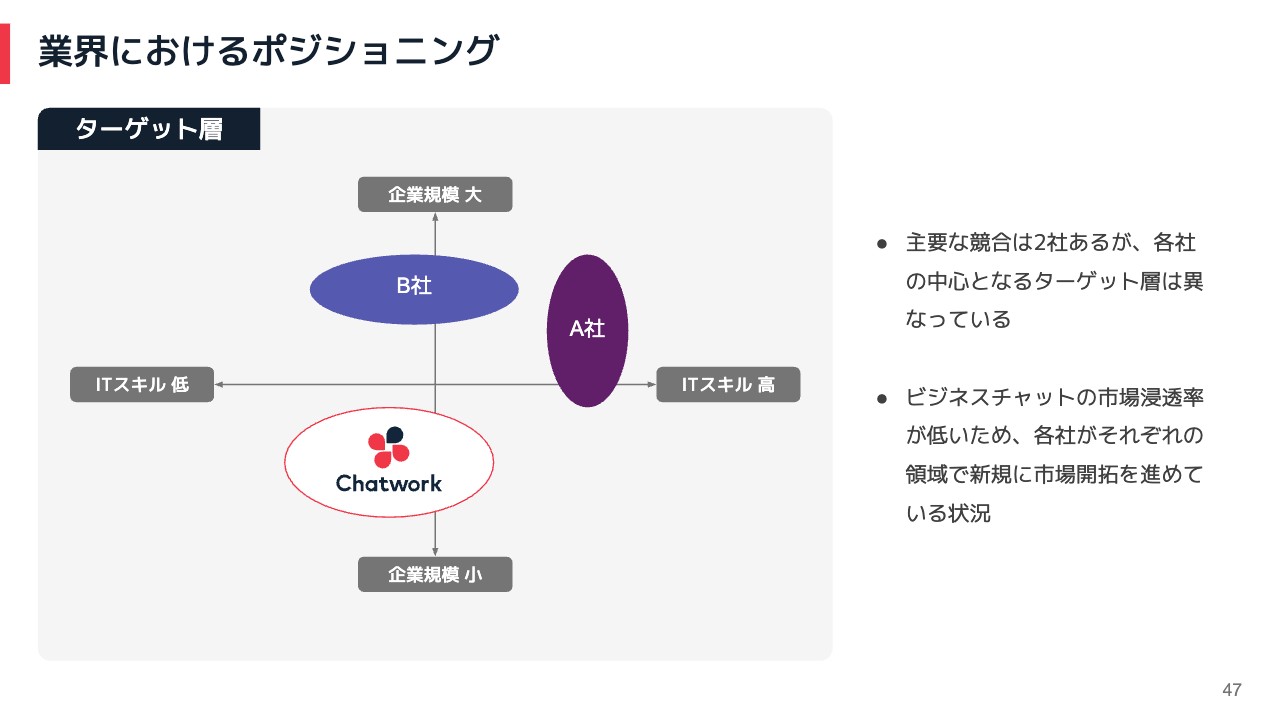

山本:スライドでポジショニングの図表を掲げています。主要な競合は2社あります。非常にエンジニアテック界隈に強いA社とエンタープライズに強いB社があり、我々「Chatwork」は中小企業に強いというポジショニングを取っています。

こちらの状況について大きな変化はありません。ただ、大きなところで言うと、ビジネスチャットの普及速度が一気に上がったことがあります。10数パーセント台で長く推移していたのですが、一気に25パーセント近くなりました。コロナ禍により、ティッピング・ポイントを越えて拡大しています。

我々も拡大していますが、A社、B社も拡大しています。まだ75パーセントのホワイトマーケットがあります。バチバチと競合が奪い合っているというよりは、どちらかというと、メールや電話、FAXといった旧来のコミュニケーションが最大の競合です。

それらに対し、各社が強いポジションの顧客やターゲットにおいてしっかりと変えていくことを行っています。現在はまだ普及率がもっと大きく上がらない限り、競合についてはそこまで意識しなくても、成長が非常に順調に進んでいます。

登録ID数推移は、競合の参入による変化がまったくないようなきれいな成長を遂げています。これは、先ほどお伝えした市場全体の普及率がまだ小さいため、ビジネスチャット同士で競合している状況ではないことのファクトになっています。

競合自体は当然意識してベンチマークはしています。しかしながら、そこに対して戦略的に手を打つよりは、旧来のメールやファックス、電話などが使われている状況をどのように変えていくかについて、特に我々の主力となる中小企業のマーケットにおいてしっかり深めていくことが大事だと考えています。

質疑応答:今期業績予想の修正について

司会者:「今回開示された今期業績予想のトップラインは、期初に開示したものと比較して下方修正ということなのでしょうか?」というご質問です。

山本:業績予想に関しては売上高35パーセント、Chatworkセグメント40パーセントをレンジでの上限とし、目指していく意志が当然あります。最終的にはマイナスへの下方修正ではなく、そこを目指します。まだ半期あるため、しっかりと事業を推進していきます。

ただ、そこを大きく超えることに関しては、ビジネスチャットは非常に順調に伸びているのですが、そこに積み上がっていくプラットフォームでは、まだ時間がかかるということが今回の予想の内容です。

山本氏よりご挨拶

山本:本日は大変お忙しい中、当社の決算説明会にご参加いただき誠にありがとうございました。

上期が終わり、残り半期となります。ここからいろいろな成長をしていくところで当然課題はあります。中期経営計画は非常に野心的な計画を掲げており、人も増やし投資も拡大するというチャレンジを行いました。

昨年は1年かけてそれを大幅に達成し、なにより大きなことは、強い組織が作れたことです。強いキーパーソンに入社していただき、強い組織が作れ、このようなカルチャーをしっかり作れるような会社になってきたことに、非常に手応えを感じています。また、それがKPIや業績にしっかり反映できるようになり、この組織やカルチャー、ブランドが競争力あるものになっていくことを私は確信しています。

下期に向けても、中期経営計画の残りについても全力で推進していきます。引き続き注目いただき、ご支援いただければと思っています。どうぞよろしくお願いいたします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4448

|

651.0

(12/24)

|

-16.0

(-2.39%)

|

関連銘柄の最新ニュース

-

kubell Research Memo(9):事業拡大中につき、... 12/24 14:09

-

kubell Research Memo(8):「中小企業No.1... 12/24 14:08

-

kubell Research Memo(7):「中小企業No.1... 12/24 14:07

-

kubell Research Memo(6):営業利益は2020... 12/24 14:06

-

kubell Research Memo(5):売上高は前年同期比... 12/24 14:05

新着ニュース

新着ニュース一覧-

今日 07:35

-

今日 07:32

-

今日 07:32

-