SBテクノロジー、前期はDX関連の需要増により+27%の大幅増益 今期も2ケタ増収増益を目指す

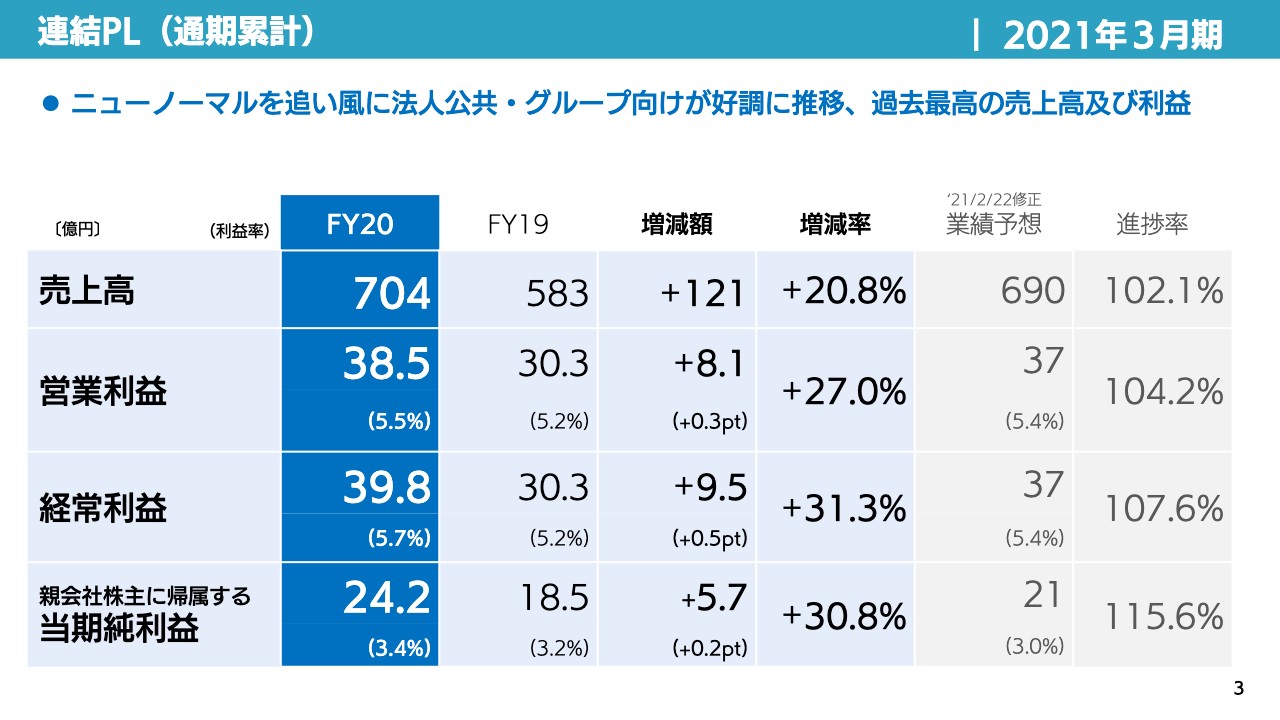

連結PL(通期累計)

阿多親市氏:みなさま、こんにちは。SBテクノロジー株式会社代表取締役の阿多親市でございます。本日はお忙しい中、弊社の決算説明会にご参加いただきまして誠にありがとうございます。この度の決算では、いろいろな角度から分析を加えたデータが70ページほどありますが、私からは業績の概況ならびに中期計画の進捗状況についてご説明します。

まず、業績の概況です。ご覧のとおり、売上高は704億円、営業利益は38.5億円、経常利益は39.8億円、当期純利益は24.2億円です。本年2月22日に業績予想の上方修正を行いましたが、それを上回ったかたちでの決算となりました。

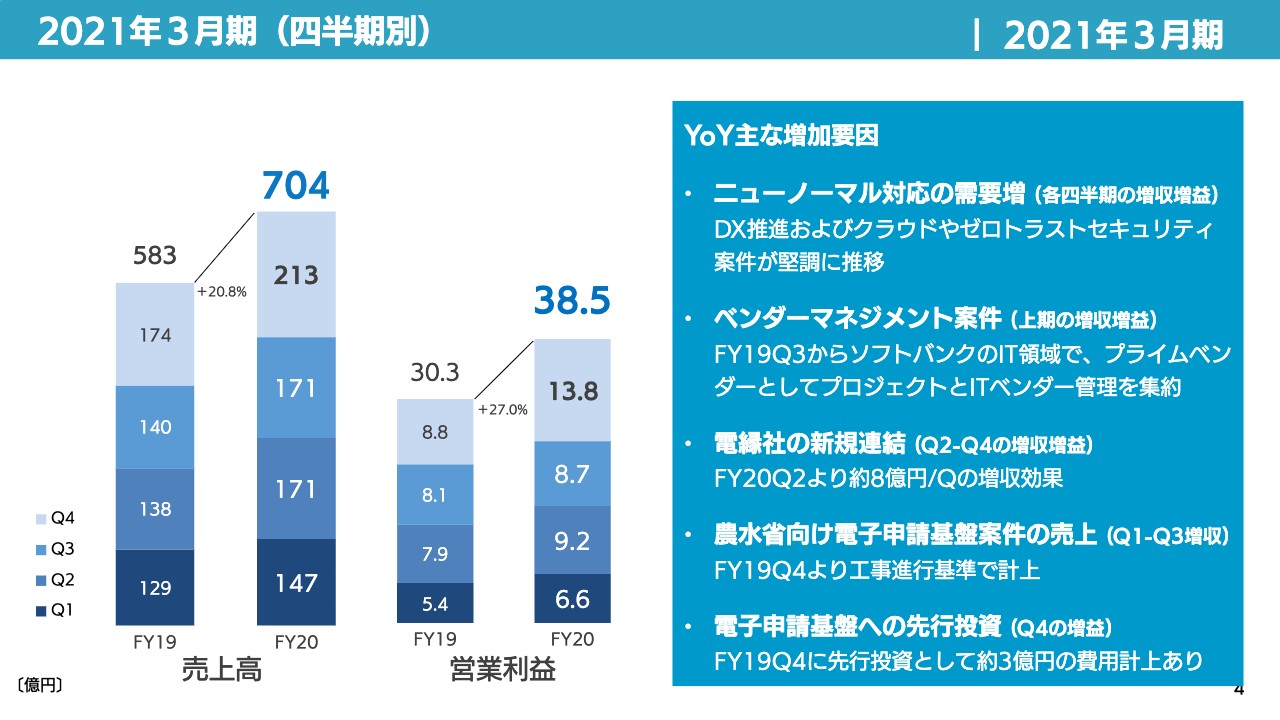

2021年3月期(四半期別)

四半期別の推移についてご説明します。全体としては、コロナ禍の中、ニューノーマル対応の需要増ということで、DX推進およびクラウドやゼロトラストセキュリティ案件が堅調に推移しました。

次にベンダーマネジメント案件です。ベンダーマネジメント案件とは、今までソフトバンク株式会社が直接契約していたITのベンダーを数十社を、当社がマネジメントを取りまとめることで標準化を推進し、プロジェクトおよび品質の向上といった付加価値を提供するものです。2019年度の第3四半期から開始しており、前期もそれが継続的に続き、カバーエリアもどんどん広がっています。スライドに「上期の増収増益」と記載していますが、上期ならびに下期において増収増益となった要因の1つです。

あわせて、7月に株式会社電縁を買収しました。これにより、第2四半期での増収効果が出ています。

また、農水省向け電子申請基盤案件を2019年度の第4四半期から売上計上していますが、前期は第1四半期から第3四半期に増収効果がありました。

スライド右側の営業利益をご覧ください。第4四半期は前年に比べて大きく伸長していますが、2019年度の第4四半期に電子申請基盤に向けた先行投資を行いましたので、今年はその反動もあり、第4四半期は前年同期比で営業利益の大きな伸長となりました。

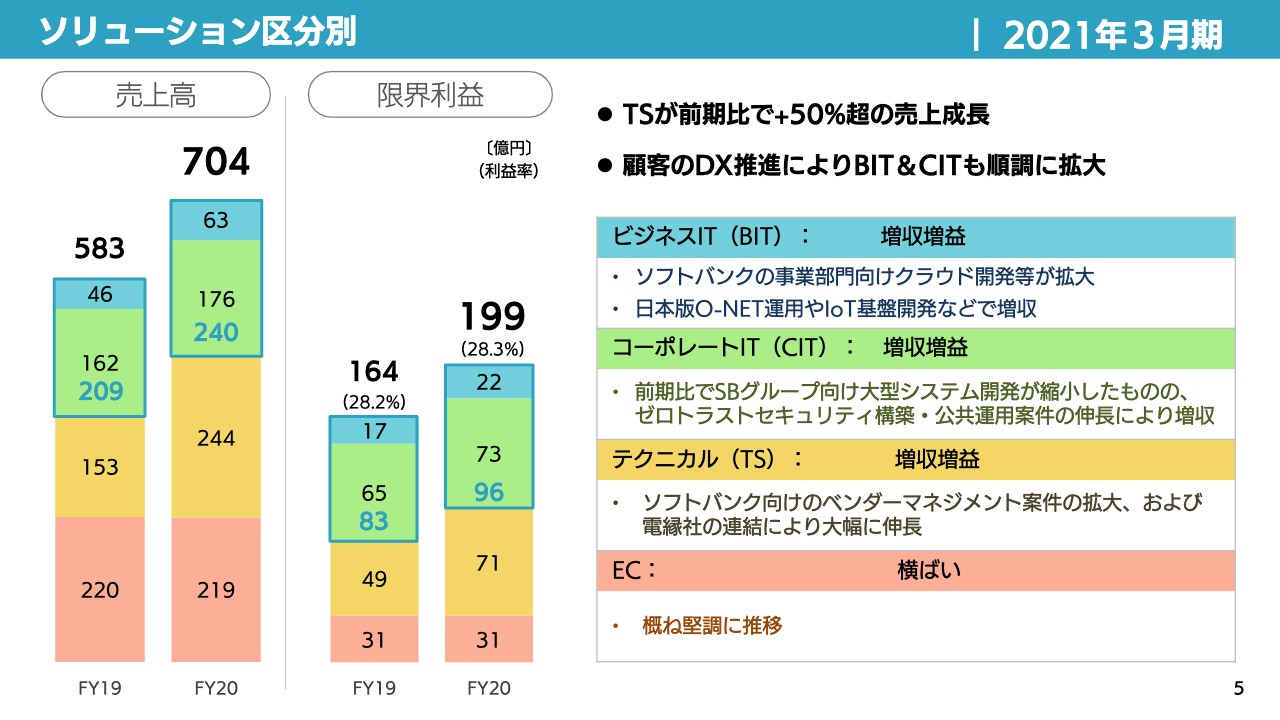

ソリューション区分別

次にソリューション区分別です。スライドの左のグラフが売上高、右に限界利益を表示していますが、一番上の青いエリアは、当社がビジネスITと呼んでいるものです。特に、ITでお客さまの事業に直接貢献していくエリアであるとご理解いただければと思います。

そのビジネスITの売上高は46億円から63億円に伸びています。ソフトバンクの事業部門向けのクラウド開発等が拡大したことや、厚生労働省の日本版O-NETの運用あるいはIoTの基盤開発により増収となりました。

グラフの緑色の部分はコーポレートITです。従来の会社のいろいろな情報システム部門が携わっている、会社全体におけるコミュニケーションインフラ、あるいはセキュリティの問題、ERP(基幹系情報システム)の問題などを担当している部分です。

ここについては、ソフトバンクのグループ企業で、基幹システムのクラウド移行を2018年、2019年と実施し、162億円という中において10パーセント程度の売上を占めていたのですが、2019年度にピークを迎え、2020年度には運用フェーズに移行しています。そのような大きな変化がありましたが176億円まで伸長しました。見た目的には10数億円ですが、体感的にはもう20パーセントくらい伸びているイメージです。ビジネスITとコーポレートITの2つのエリアを大きく伸ばしていきたいと考えています。

テクニカルソリューションの部分は、先ほどお伝えしたベンダーマネジメント案件と電縁社の連結によって、153億円から244億円と大幅に伸長しました。限界利益においても、同様の内容によりそれぞれ伸びてきました。

ピンク色のECは全体としては概ね堅調であり、横ばいの状況です。

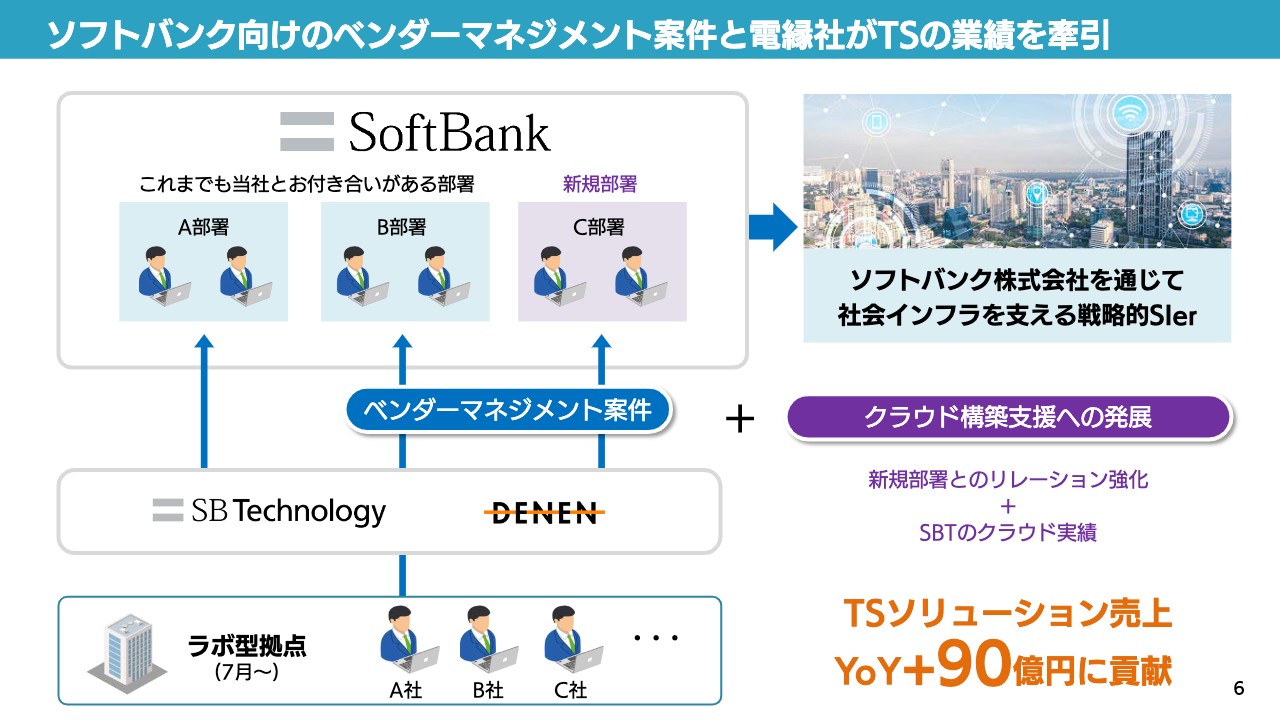

ソフトバンク向けのベンダーマネジメント案件と電縁社がTSの業績を牽引

ソフトバンク向けのベンダーマネジメント案件と電縁社の件についてご説明を加えます。SBテクノロジーは、従来からソフトバンク株式会社のいろいろな部署とお付き合いがありますが、スライドでは、お付き合いのある部署をまとめてA部署、B部署と指し示しています。

そして、今までお付き合いがなかった部署も含めて直接サポートしていたベンダー数十社をとりまとめた上で、ぜひ仕事ならびに品質の標準化をしてもらいたいということで、2019年10月からベンダーマネジメント案件を開始しています。

今年もTS領域は継続的に成長し前年比で90億の増収となりました。またその裏ではクラウド構築支援の発展も見逃せない状況です。当社のクラウドの実績や、すでに新規部署に入っているいろいろなベンダーとの協力関係から、新規部署であるC部署にもクラウド開発支援が広がっています。

これらの発展のなかで、2020年7月から電縁社が当社の連結子会社となり、一緒に作業をしています。

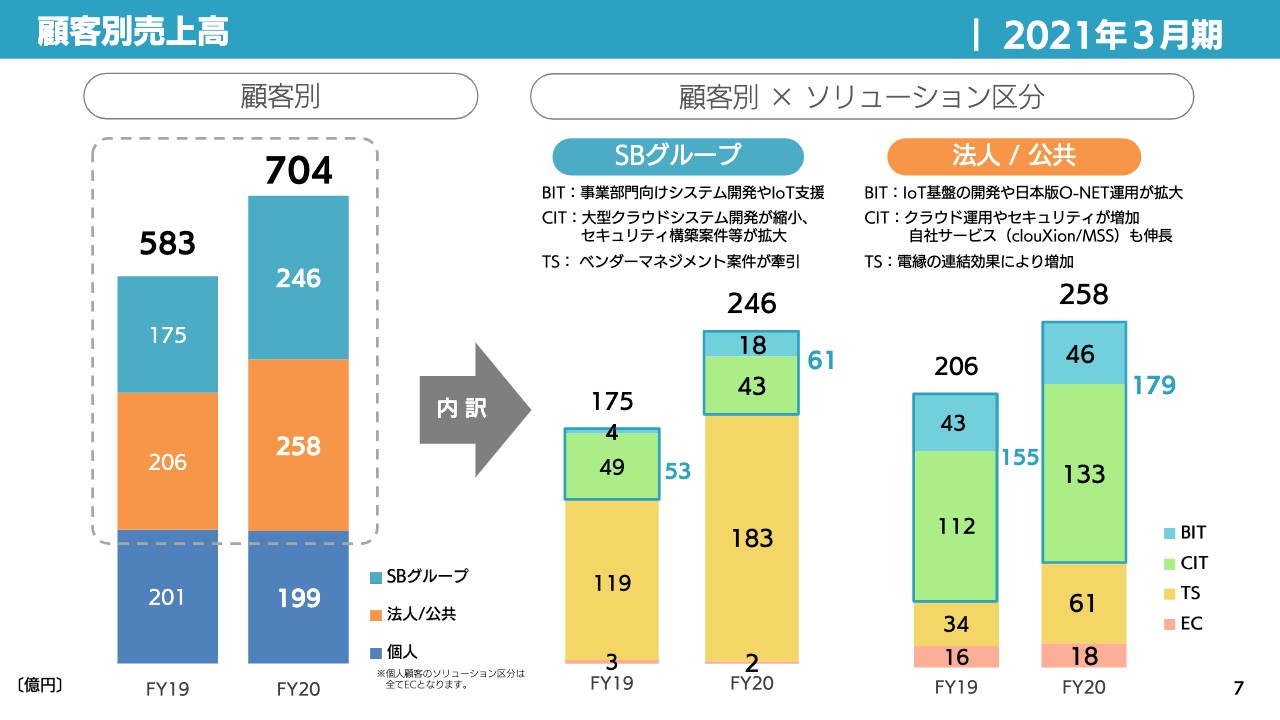

顧客別売上高

顧客別売上高で見ると、大きく伸びているのは、グラフの青い部分とオレンジの部分です。

青い部分はSBグループの売上です。2019年度において、CITは49億円となっていますが、先ほどお伝えした基幹システムをクラウドに移したことで大きくなりました。2020年度においてはその十数億円の開発案件が終了したため、若干下がってはいますが、グループの中でクラウドのセキュリティ案件が大きく伸長しているため、43億円となっています。

BITのエリアは4億円だったものが18億円となり、大きく伸ばすことができました。もちろん、ベンダーマネジメント案件は119億円から183億円ということで、64億円伸びています。

スライドの右側の法人/公共をご覧ください。IoT基盤の開発等々のBITは堅調に推移しています。これはグループ外ですので、若干新型コロナウイルスの影響を受け、いろいろなものが後ろ倒しになってきたということもありますが、それでも43億円から46億円に伸ばしてきています。

CITのエリアは、クラウド運用、セキュリティが増大しています。この中で自社サービスも増大し、112億円から133億円に伸びています。

TS分野は電縁社の連結効果で伸びている部分です。また、クラウドに移行する前の既存のオンプレミスのシステムの運用、リニューアルがクラウドにつながる仕事として伸びているとご理解いただければと思います。

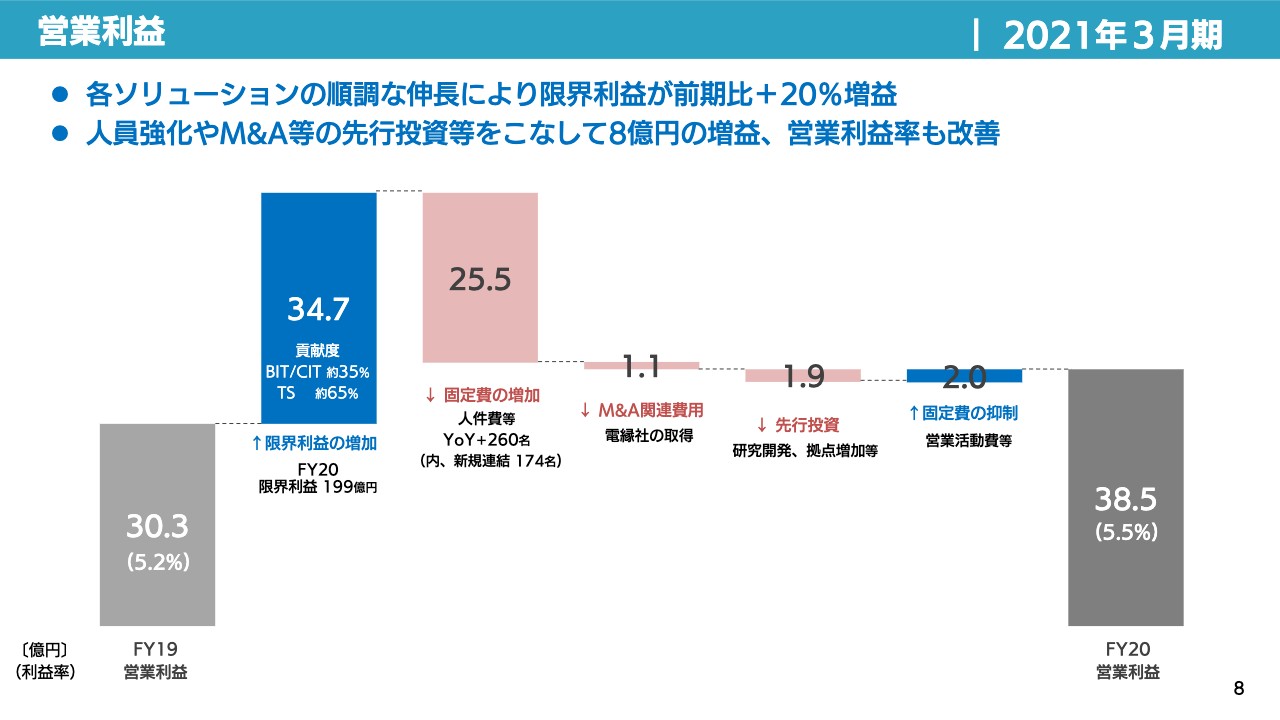

営業利益

営業利益のブリッジです。2019年度は30.3億円でしたが、売上の伸長に伴い、限界利益が34.7億円増加しました。前年比で260名増加していますので、固定費は25.5億円増加しています。

M&A関連費用は株式会社電縁の取得に伴う費用です。また、のちほどご紹介しますが、先行投資として、研究開発や拠点の増加等が行われました。営業活動費については、コロナ禍のため出張などが大幅に削減できましたので、2億円のプラス効果がありました。結果として、38.5億円につながっています。

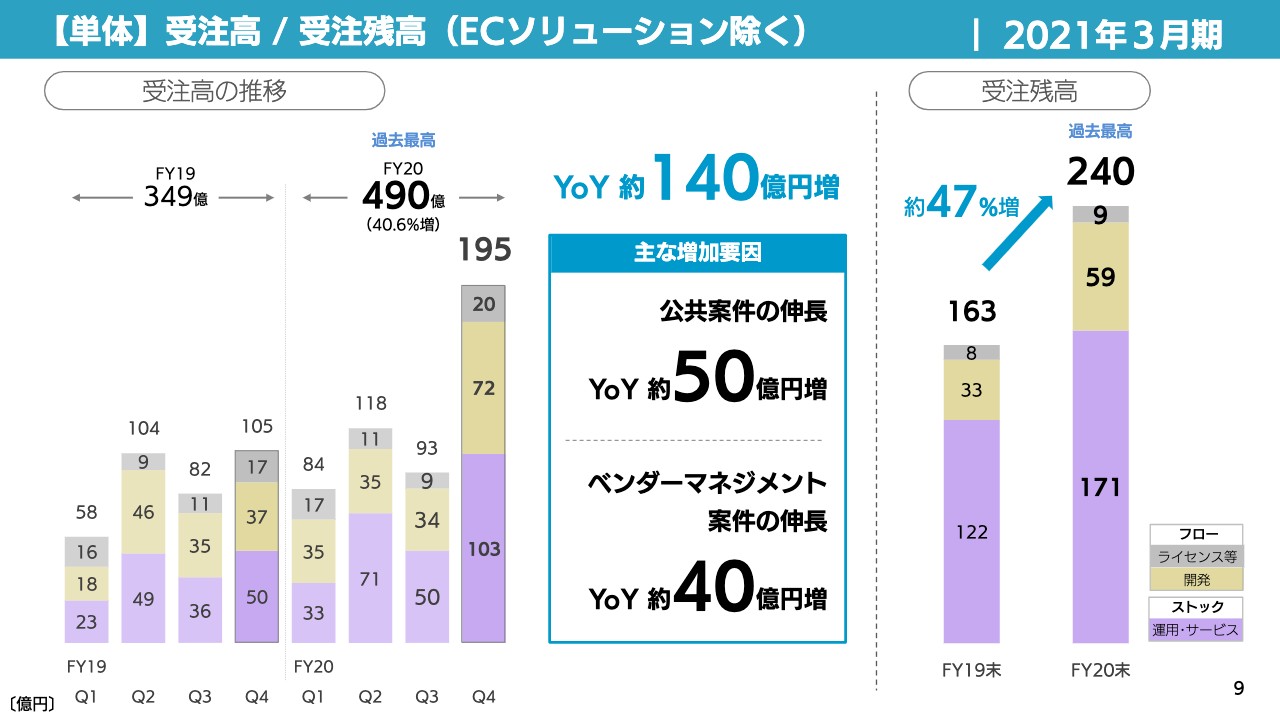

【単体】受注高/受注残高(ECソリューション除く)

受注高です。2019年度は通年で約350億円の受注でした。2020年度においては490億円ということで、約140億円増加しています。

主な増加要因には、前年に比べて、公共案件をこの3月に50億円ほどプラスで受注したことがあります。また、先ほどご説明したベンダーマネジメント案件が2019年度比で約40億円アップしています。

結果として、3月末の受注残高は240億円となり、2019年度を大きく上回る受注残高をもって2021年度に臨みます。以上、数字についてご案内しました。

SBTが目指している方向

ただ、大事なのは中期計画に向けてどのように進捗しているかです。こちらについて、ぜひご説明したいと思います。

当社はBtoBの会社ですので、お客さまの事業を通じて社会に貢献していきたいと考えています。過去の第1次・第2次中期計画においては、「技術を磨いていく」ことに注力してきました。

そのような中でお付き合いしたのは各社の情報システム部門です。情報システム部門とは長くお付き合いさせていただいている中、このDX時代に向けていろいろな変化が要求されていることを理解しました。

コミュニケーションインフラ、あるいはセキュリティに関係するものは、自分たちでIT資産を所有するのではなく利用するかたちにしていきたいということで、ここに向けてサービスが必要なのだろうということがわかり、大変勉強になりました。

また、長年のお付き合いの中で、一緒に仕事をさせていただいた情報システム部門の方の多くが、事業部で役立つ、競争に勝つITの利用の仕方を実現するために事業部門へ異動されました。既存業務の効率化やアウトソースによって時間を捻出し、事業部門と一緒にものを作り、サービスを開発していこうと考える方も数多くいます。これが、第1次中期計画・第2次中期計画で学んだことです。

このような動向に対して、まず我々は情報システム部門に対して、クラウドインテグレーターとして多くの会社のクラウド移行を行ってきました。あるいは、コミュニケーションインフラを作ってきました。あるいは、セキュリティの対応をさせていただきました。第3次中期計画においては、サービスプロバイダーとしてそれをサービスとしてお届けするかたちになっていこう、というのが1つ目です。

もう1つ目は、今までお世話になった情報システム部門の方々が事業部門に行くなかで、事業部門として必要なITの使い方、あるいはDXをどのように加速すべきかということについて、私たちはコンサルティングの力を付けてお客さまの課題を解決していこうと考えています。また、一緒に作れるものがあるのなら一緒にビジネスITを開発していこうと決心をして、この第3次中期経営計画を進めています。

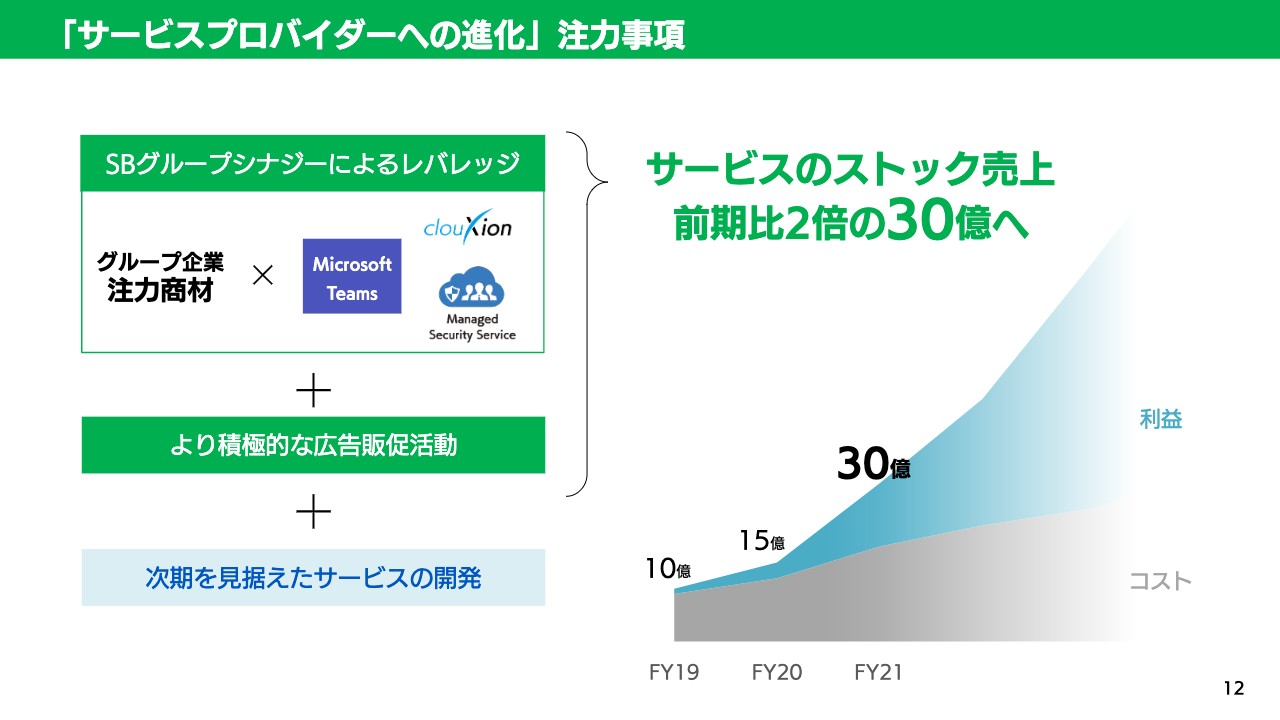

「サービスプロバイダーへの進化」注力事項

「サービスプロバイダーへの進化」での注力事項です。今までSBテクノロジー1社でいろいろ取り組んできましたが、この中期計画の3年目では、グループ企業の注力商材を相互補完するサービスを一緒に拡販し、より積極的に広告販促活動を行い、次期を見据えたサービスの開発を実現していきたいと思います。

初年度のサービスのストック売上は僅か10億円でしたが、昨年度においては5割伸ばすことができ、15億円となりました。今年度においては倍増の30億円にしていきたいと考えています。

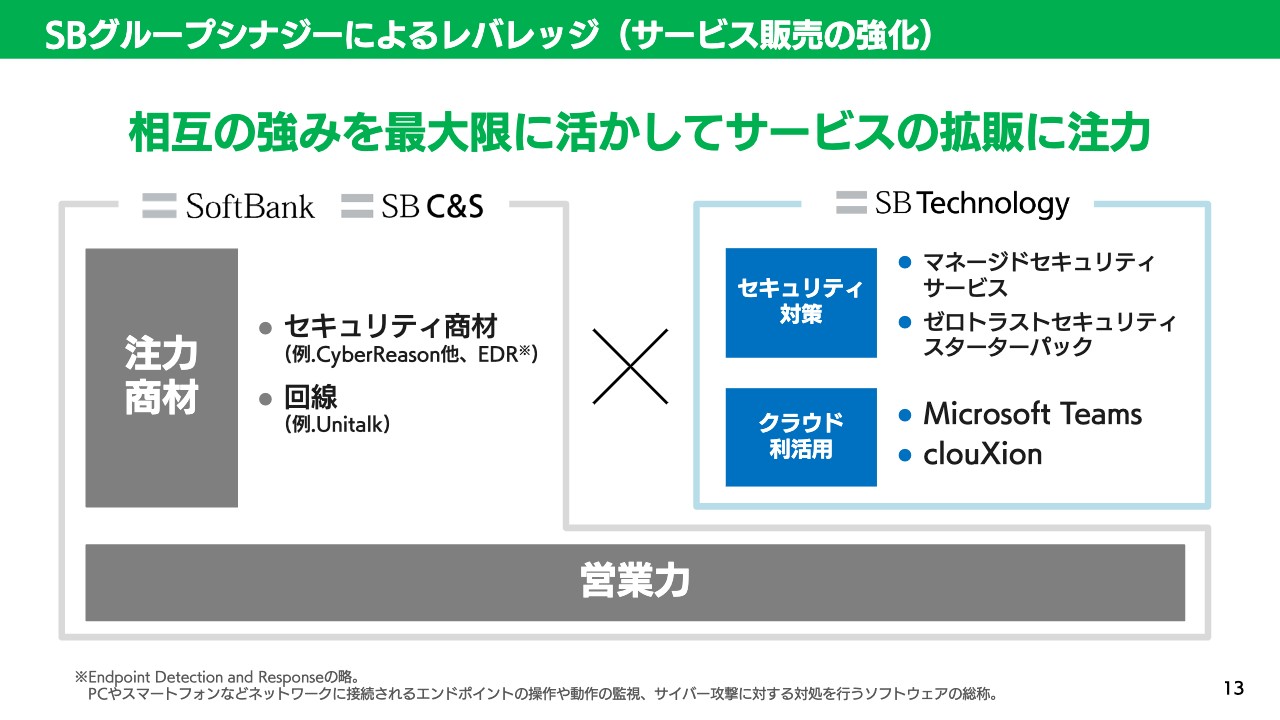

SBグループシナジーによるレバレッジ(サービス販売の強化)

SBグループのシナジーという意味においては、ソフトバンク株式会社、SB C&S株式会社双方ともに強力な営業力とマーチャンダイジングの力があり、セキュリティ商材も数多くご契約しています。もちろん回線サービスもお持ちです。当社のソリューションである、「マネージドセキュリティサービス」や「ゼロトラストセキュリティ スターターパック」、マイクロソフト社の「Microsoft Teams」や当社の「clouXion(クラウジョン)」を利用したものと相まって、この数字を実現していきたいと考えています。

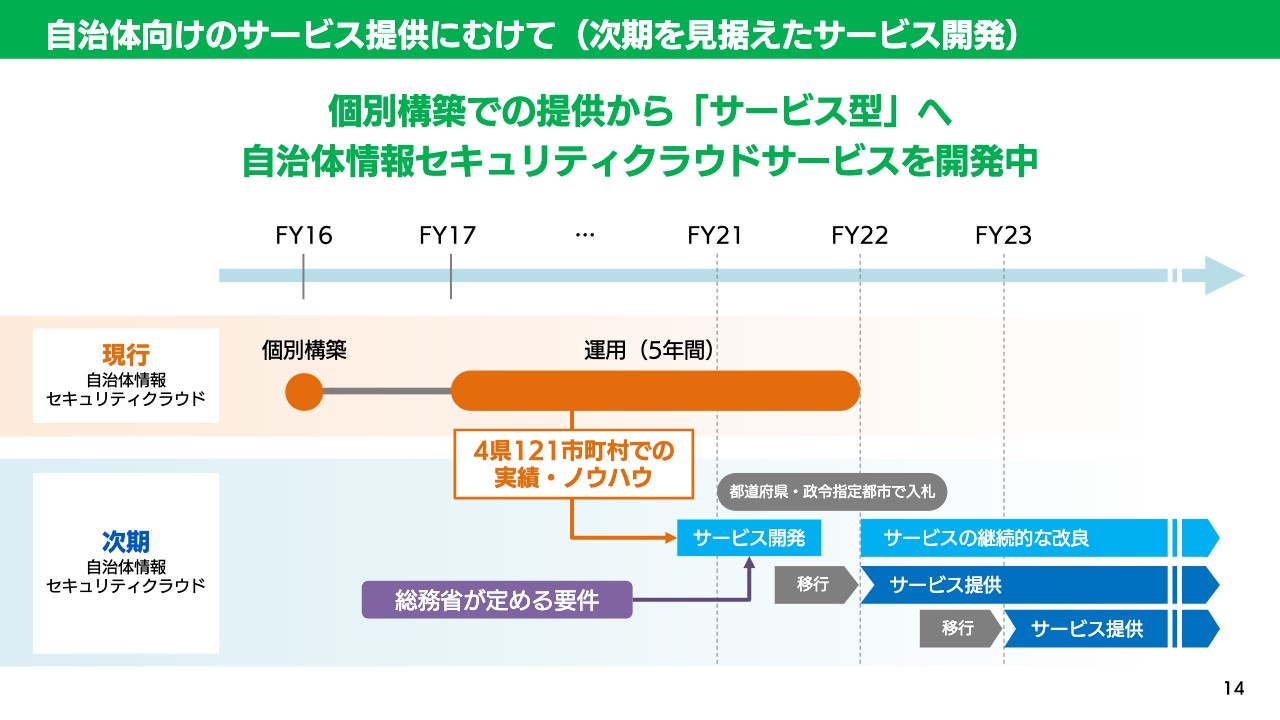

自治体向けのサービス提供にむけて(次期を見据えたサービス開発)

第3四半期の決算発表でもご説明しましたが、いよいよ本年度は自治体向けのセキュリティクラウドのリニューアルが本格的にはじまります。

47都道府県、20の政令指定都市それぞれの自治体の中のインターネット接続をセキュアなものにしていくということで、過去は総務省で予算を確保されました。そして2016年度の1年間で構築し、2017年度から2021年度までの計5年の運用をセキュアに行うように、という指示がありました。これが入札対応になっていました。

当社は、結果として4県の構築を行い、その後5年間の運用を行っています。現在5年目に入っているのですが、この運用で得られたいろいろなノウハウがあります。1つの県の下には30市町村があるのですが、基本的には、その県に窓口になってもらい、当社が対応します。

しかし、当初は121市町村からバラバラにお問い合わせいただいたり、対応依頼をいただいたりすることがありました。そのような結果、2017年度において、案件が取れ、構築も無事に行い、うまく運用していけると思った途端、大きな赤字を計上するという経験もしています。その中で真摯に向き合い、この5年目を迎えています。そして2022年度からは、5年間の運用期間が終了することもあり、いよいよリニューアルしていかなければいけません。

多くのセキュリティクラウドのシステムは、オンプレミスのシステムです。一部、クラウド上にあるサービスを使っているものもありますが、大半はオンプレミスのシステムであるというのが、2016年度における構築内容でした。

このままいくと、作るたびに5年間経って陳腐化したシステムをリニューアルするという、従来までのクラウドがない時代のコンピューティングに戻ってしまいます。そう考えた私たちは、これをサービス化できないかと考えました。すべてクラウド上に置き、都道府県あるいは政令指定都市のみなさまから利用料だけをいただくかたちにならないかと考え、2020年度からサービスの開発準備をしてきました。

総務省からガイドラインが出て、いくつもの要件が出る中、それをサービスの中に加えようと、最大公約数のサービスを準備している最中です。各県にご説明し、採用いただけるよう、現在鋭意活動しています。

また、47都道府県ならびに20の政令指定都市のうち、おそらく半分が来年度のリニューアル、残りの半分が1年延長されて2023年度のリニューアルになる状況であることも認識しています。そのタイミングに合わせてサービスをブラッシュアップしていくということです。

もちろん、個別開発のご要望にはお応えするつもりですが、このサービスで最低限必要なものも提供予定です。そして、中身をどんどんとブラッシュアップしていけるサービスにしていきたいと考えています。

従来、償却期間の関係からシステムの寿命は5年だと言われているのですが、5年経つとシステムの能力は10倍になっています。10倍のパワーで攻めてくる外部からの攻撃に対して、10分の1しかない力ではいつまでも守りきれるものではありません。よって、常に新しいセキュリティ対応ができるサービスというかたちで提供したいということで、ご提案している所存です。

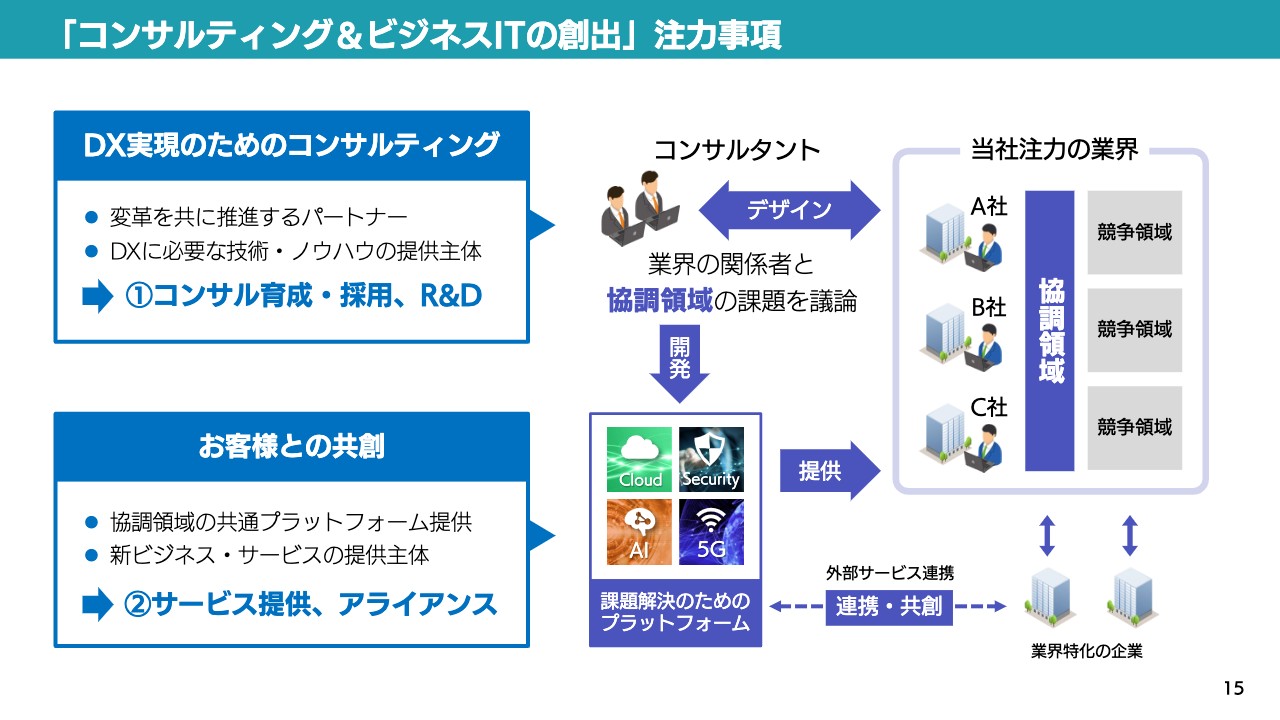

「コンサルティング&ビジネスITの創出」注力事項

次に、コンサルティング&ビジネスITの創出です。DXを実現していくためには、何をしなければいけないのかということですが、他社との競争に勝つためにがんばってオリジナルなものを作っていかなければいけない競争領域と、他社と協調して作っていく協調領域があります。

私どもがお付き合いをさせていただいている建築業界、あるいはグローバルな製造業では、それぞれの企業を代表するCIOの方々が、会社の垣根を超えて「この業界はこのようなところが問題だ」「このようなところをうまくできないか」と課題意識を持っていますが、個別に開発して個別の流儀で動いているのが現状です。

そこに協調領域を見出し、サービス・利用料というかたちでご利用いただくものを作れば、きっと喜ばれます。お客さまから背中を押していただくこともあり、このようなところにサービスを作っていこうと考えています。

競争領域においては、もちろんどなたも競合会社にお話しすることはないと思いますが、協調領域において一緒に採用して取り組んでいこうという機運は上がっています。

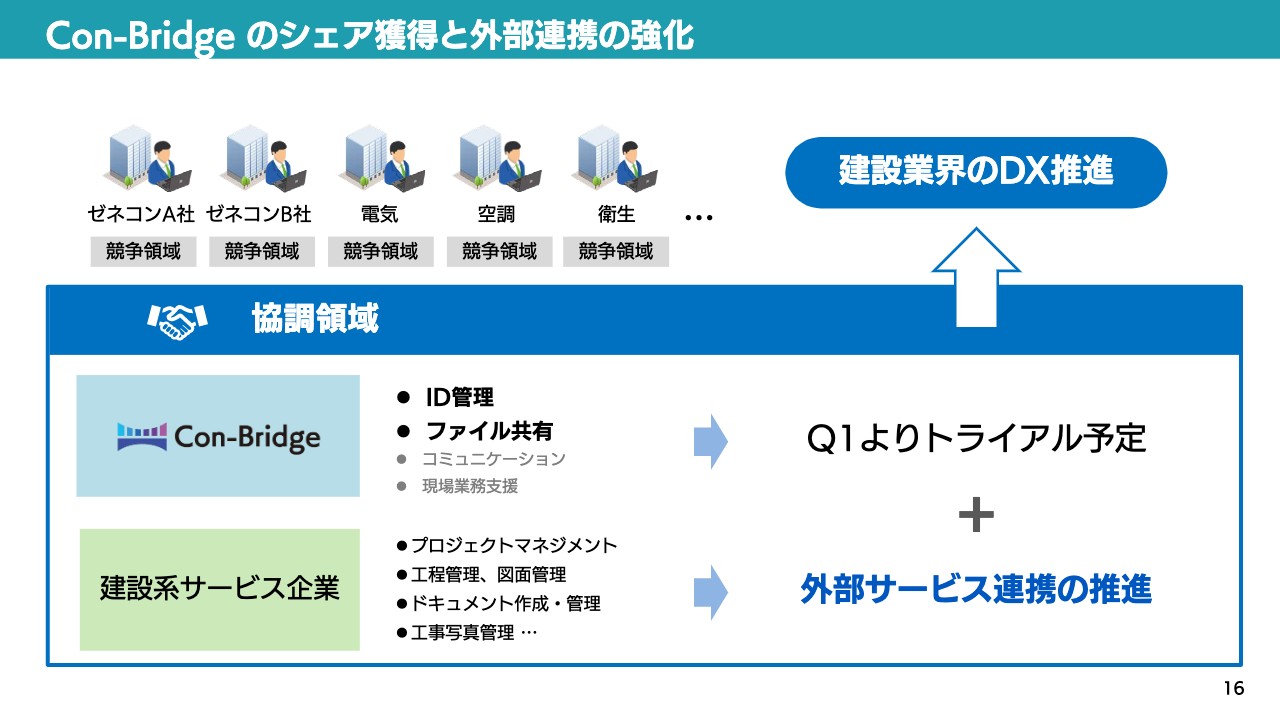

Con-Bridge のシェア獲得と外部連携の強化

代表的な例としては、1月にお話しした「Con-Bridge」があります。「Constructionの橋」という意味です。

現在、いろいろな企業の協調領域である工事の現場で、ゼネコンがすべての設計図あるいは工程表をサーバーに入れています。電気工事、空調工事、衛生の工事など、いろいろな工事の方に必要な部分だけを見せます。そして、その必要な箇所だけ入館でき、実際に工事が終わったものは進捗表の中で「終了」にします。

このようなものを建設現場ごとに個別で作っていたのです。それぞれのゼネコンがバラバラに作っていたことについて、下流工程を担う電気や空調関連から、大変不便に感じているとお聞きしました。

そうした経緯から、「Con-Bridge」を提供することになりました。「Con-Bridge」は、統合ID管理ができ、ファイルの共有ができます。また、ファイルのストレージによって価格が変わります。さらに、一人ひとりをIDで管理するため入館者の期間や、中に入る時、ファイルを見る時やあるいはデータをセーブする時にはIDで管理すればよいのです。この第1四半期からトライアルを開始予定です。

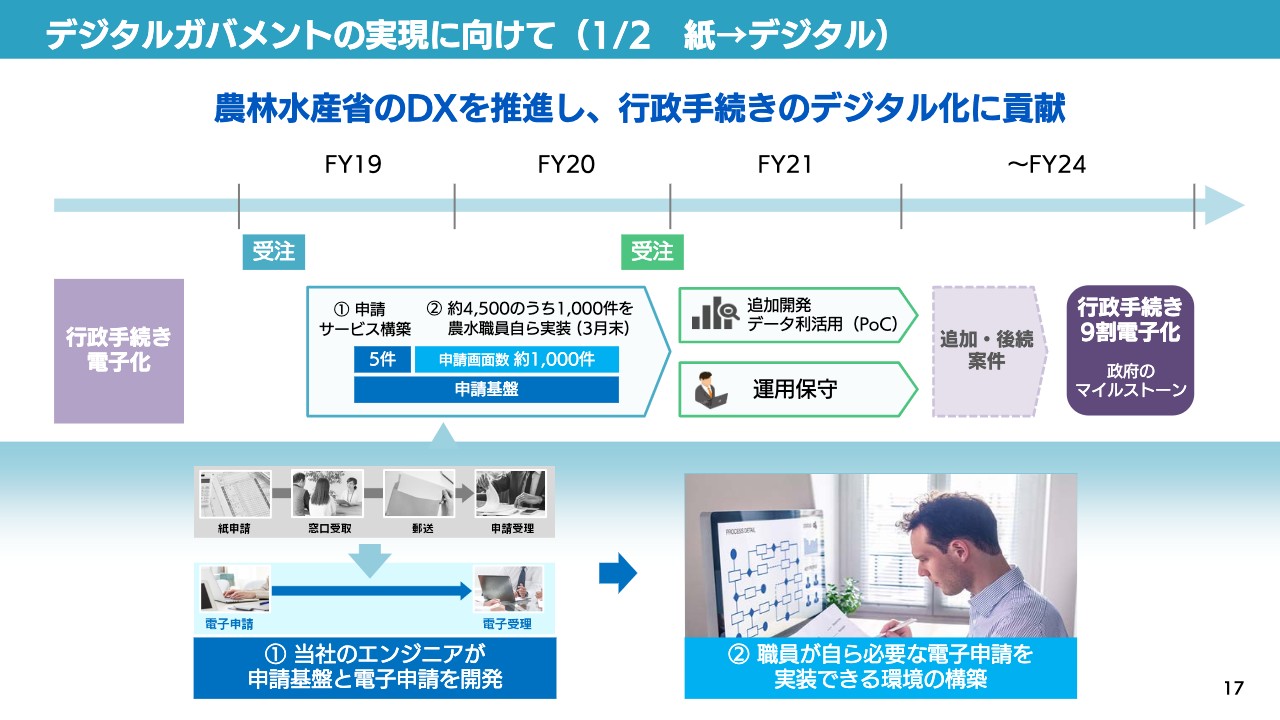

デジタルガバメントの実現に向けて(1/2 紙→デジタル)

次に、デジタルガバメントの実現に向けてということについてご説明します。今回の受注が3月末に集中した要因の1つとして、2019年度の第4四半期から開始された、農林水産省の電子申請プロジェクトがあります。

いろいろな申請はいろいろな次の工程に向けて動いているわけですが、それが全部紙で行われています。この典型的なワークフローを5件、当社で開発しました。そして、農林水産省にある4,500件の申請のうち、職員のみなさまがわずか1年の間に1,000件お作りになり、当社が設計したワークフローに流れていくことができました。2021年度においても、これをもっと多く、もっと早く、もっと正確に作っていくという後続案件を実行していきます。

追加開発では、別のワークフローを作っていきます。また、1年間で1,000件お作りになられたわけですが、政府目標は9割を電子化するということですので、本年度も1,000件、2,000件と加速化していきます。それに対する運用保守も受注させていただいたところです。

こちらの大きな特徴としては、いくつかのワークフローをきちんと整理して作っていくことと、申請の中身をよく理解している農林水産省の職員自らが実装できる仕組みにしたことが、デジタルガバメントの実現に向けて重要なことだったと思います。今期も、おそらく1,000件を超えるワークフローに則った行政手続きがデジタル化されていくと思います。

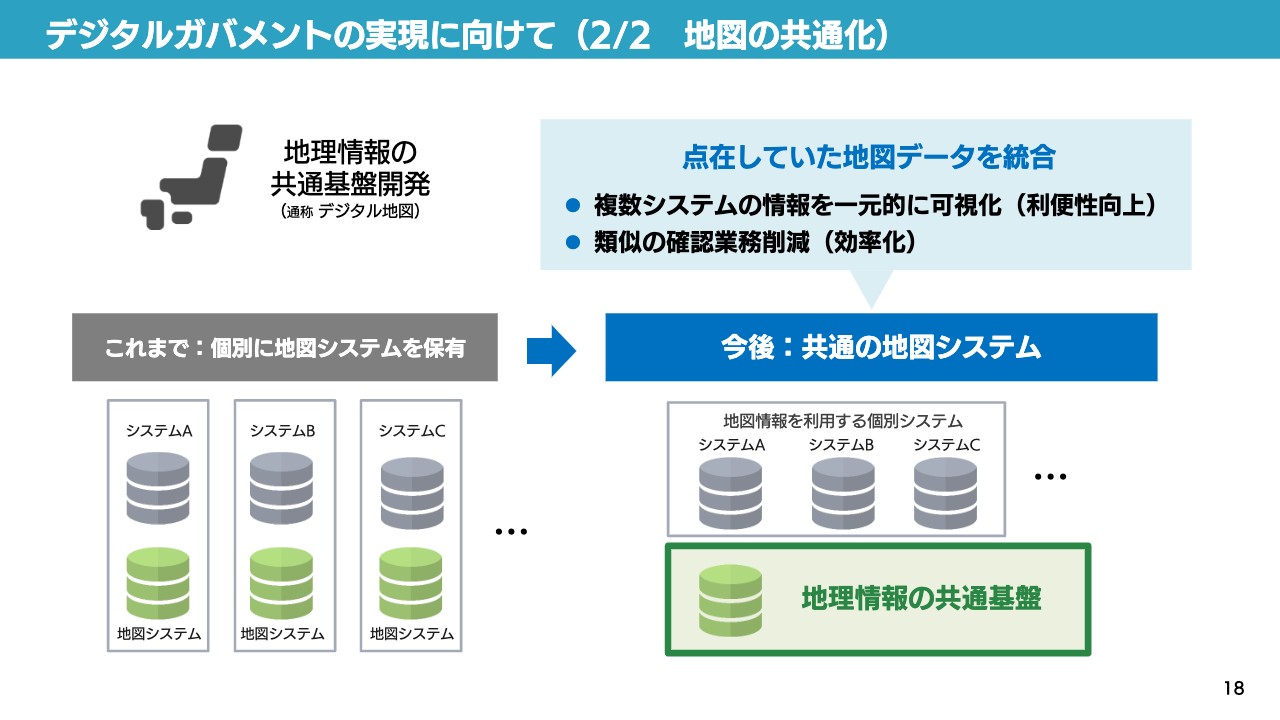

デジタルガバメントの実現に向けて(2/2 地図の共通化)

デジタルガバメントの実現に向けて、もう1つご説明します。地図の共通化です。農林水産省は、山林・農地も含めて日本の国土の非常に大きな割合を管理しています。当社が2015年から担当している農地台帳には農地の地図があります。山林には林地の地図があります。また、数年前に開発された水田には水田の地図があります。

それぞれの地図がバラバラであり、それぞれのエリアに行っても地図システムが違う状態で管理されています。今回、「この地図を共通基盤として一本化しよう」というプロジェクトをお手伝いさせていただくことになりました。共通基盤の上にあるいろいろな個別のシステムは、いろいろな法律・条例に基づいた考え方を持っていますが、地図は1つです。このようなかたちで、地理情報の共通基盤の開発を当社で請け負うことになりました。

今までお話しした中にはいくつか濃い内容があると思うのですが、このような自治体あるいは公共向け、建設業、グローバル製造業に向けたビジネスについてご説明しました。

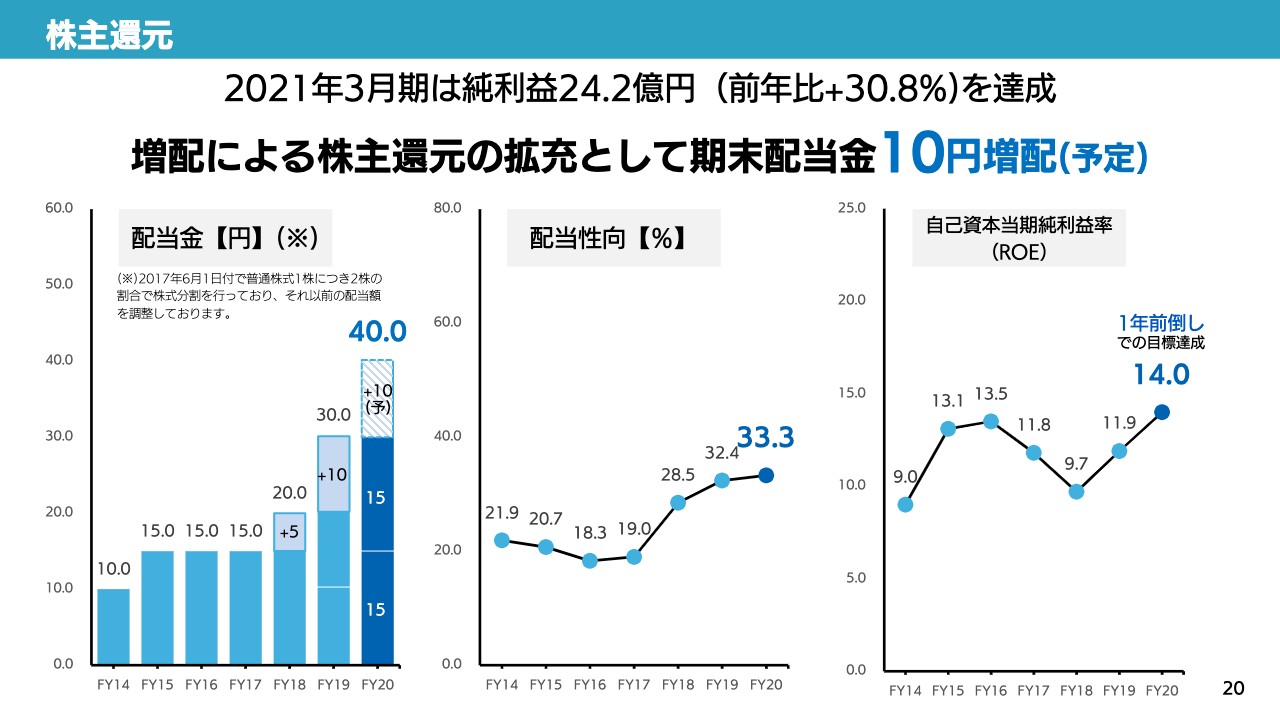

株主還元

株主還元、業績予測についてご説明します。前期の純利益は24.2億円を達成することができました。これも株主のみなさまのご理解とご支援によるところが大変大きいと思っています。

配当金については、6月の株主総会にて、期初配当予想の年間配当金30円から10円増やして40円にすることをお諮りするつもりです。ご承認いただけましたら、40円となり、配当性向は33.3パーセントとなります。

またこの第3次中期計画を立てるにあたり、問題だと思われていたROEも13パーセントを目標にしていましたが、前期は14パーセントを達成することができました。

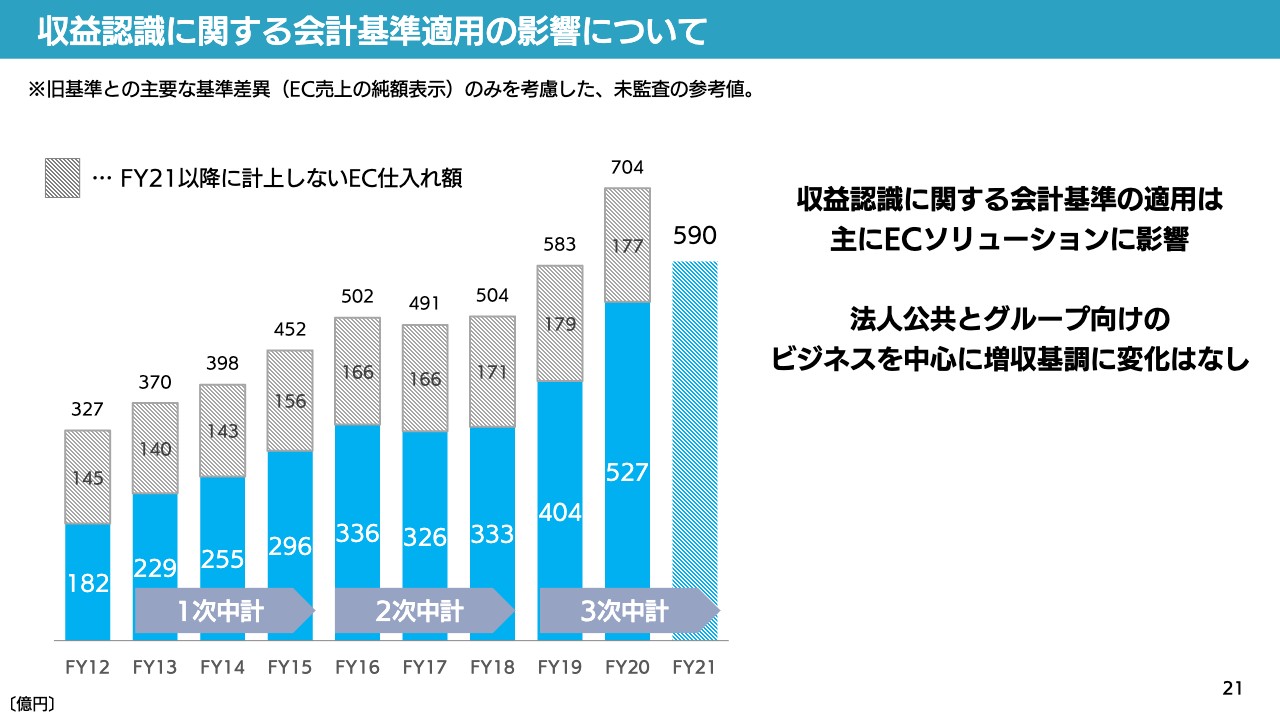

収益認識に関する会計基準適用の影響について

2021年度から、収益認識に関する新会計基準が適用されます。2020年度は704億円が連結の売上高ですが、ECライセンスの販売を純額にする基準を適用すると、ECソリューションの売上から177億円が引かれます。したがって、2020年度における新会計基準の売上高は527億円になります。

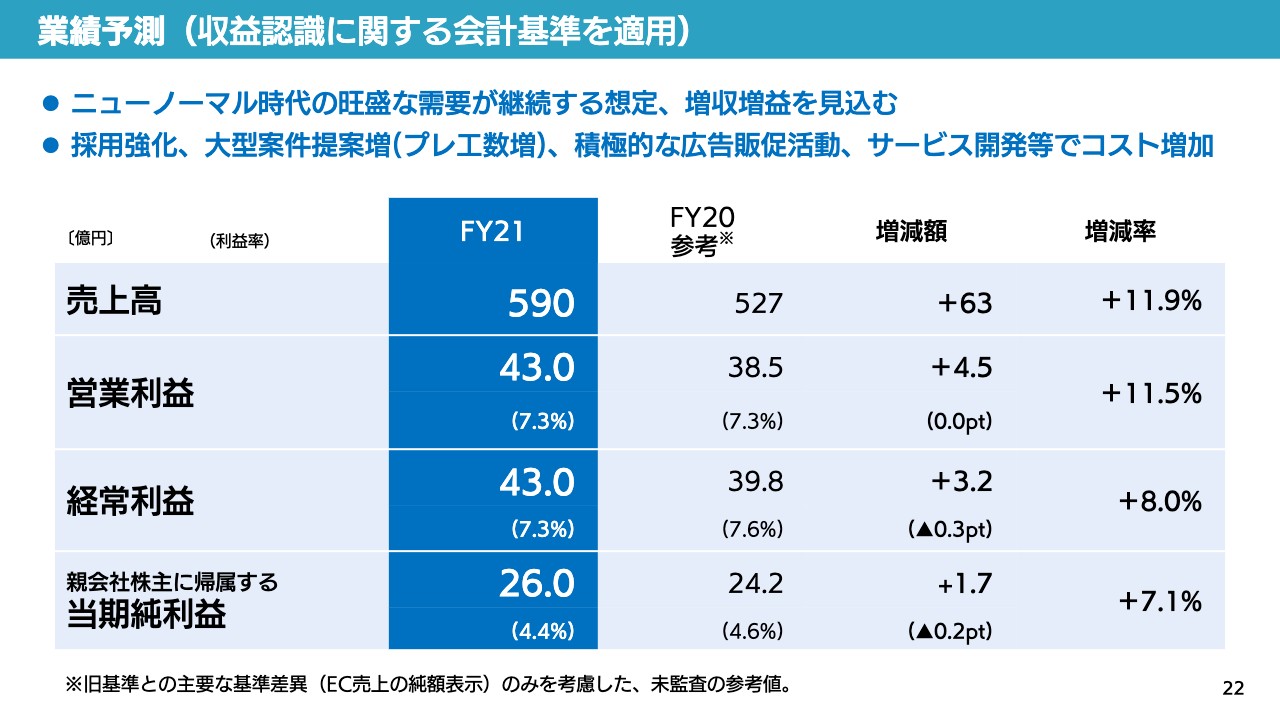

業績予測(収益認識に関する会計基準を適用)

これをベースに、今期の売上高は590億円を目標とします。また営業利益については、第3次中期計画を発表した際に「年平均成長率を20パーセントで伸ばしていきます」とし、当時25億円だった営業利益を「3年間で43億円にする」と掲げました。前期が38.5億円ですので、伸び率が若干小さく見えるかもしれませんが、まずはこの目標を確実に成し遂げたいと思います。それ以下の指標はご覧のとおりです。

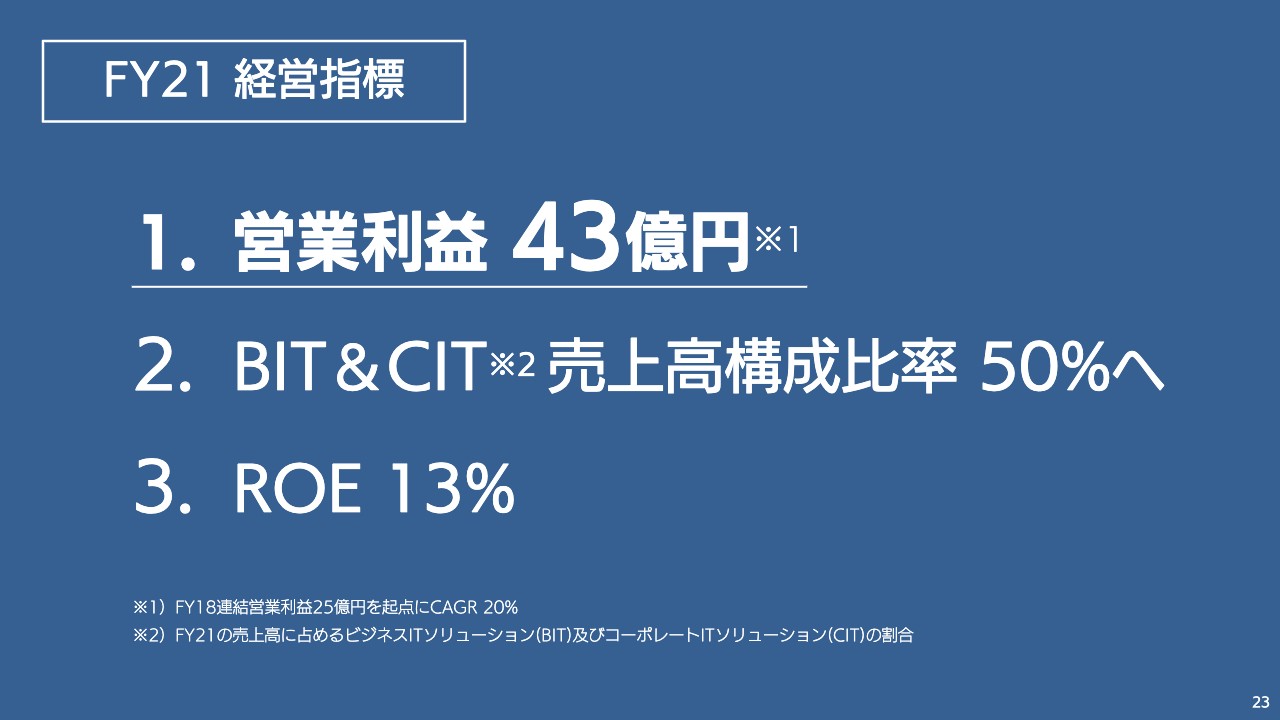

FY21 経営指標

あらためまして、今期の経営指標は、営業利益43億円、BIT&CIT売上高構成比率50パーセント、ROE13パーセントです。これに向けてがんばってまいりますので、どうぞご支援のほどよろしくお願いいたします。ご清聴ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4726

|

2,945.0

(09/05)

|

+1.0

(+0.03%)

|

関連銘柄の最新ニュース

-

SBテク(4726) 当社株式の上場廃止のお知らせ 09/05 15:00

-

出来高変化率ランキング(14時台)~iSTOPIX、Birdman... 09/04 14:55

-

今週の【重要イベント】米ISM製造業景気、景気動向指数、米雇用統計... 09/01 17:30

-

来週の【重要イベント】米ISM製造業景気、景気動向指数、米雇用統計... 08/31 11:30

-

kintoneプラグイン「Smart at AI」でRAGが利用可能に 08/30 14:17

新着ニュース

新着ニュース一覧-

-

今日 17:49

-

今日 17:48

-

今日 17:48