Amazia、通期は増収増益 売上高は前期比+122.2%で積極的なマーケティング活動等によりMAUが⼤幅に伸⻑

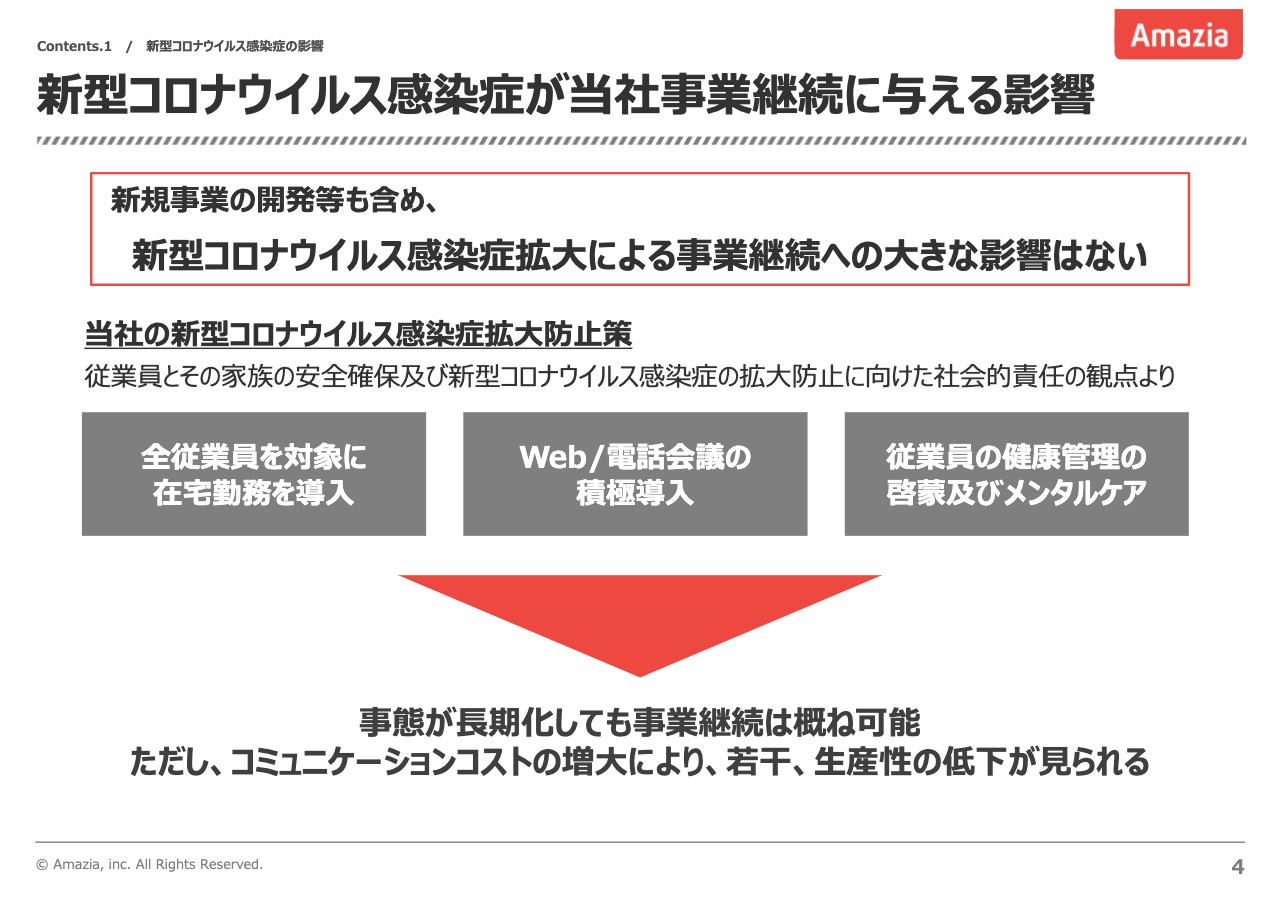

新型コロナウイルス感染症が当社事業継続に与える影響

佐久間亮輔氏(以下、佐久間):Amazia代表取締役社長の佐久間です。本日はお時間をいただきありがとうございます。それではさっそくですが、Amazia2020年9月期決算説明会を開始させていただければと思います。お手元の資料をご覧ください。

まず最初に、新型コロナウイルス感染症の影響からご説明します。新型コロナウイルス感染症が、当社の事業継続に与える影響について記載しています。こちらは前回の資料と同様になりますが、新規事業の開発等も含め、新型コロナウイルス感染症拡大による事業継続への大きな影響はありません。

当社の新型コロナウイルス感染症拡大防止策として、全従業員を対象に在宅勤務を導入し、Web/電話会議の積極導入、従業員の健康管理の啓蒙及びメンタルケアを行っています。

現在の事態が長期化しても事業継続は概ね可能です。ただし、コミュニケーションコストの増大……例えば新規サービスの仕様設計やシステムの上流設計等、特に抽象度の高い議論を必要とする部分において、若干の生産性の低下が見られています。

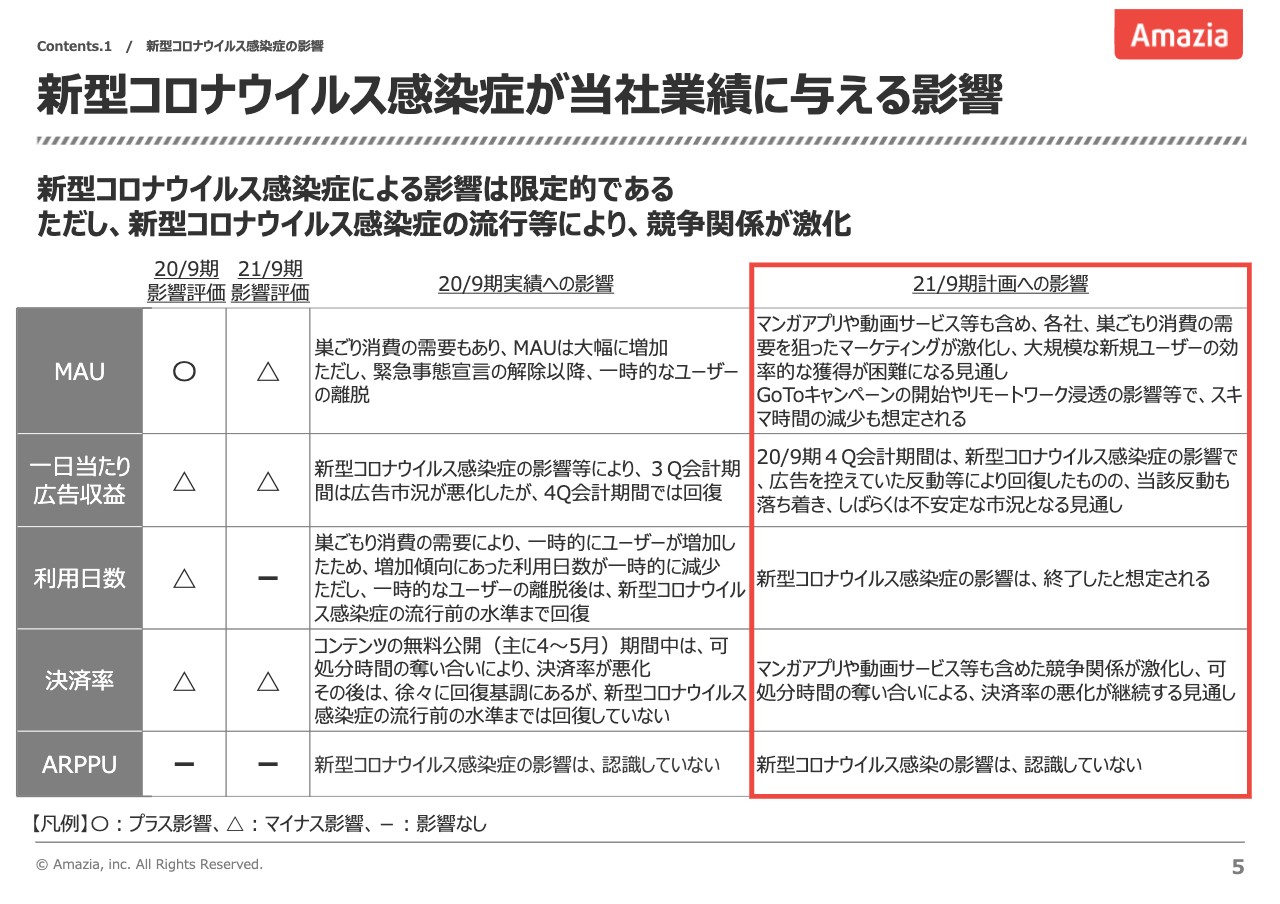

新型コロナウイルス感染症が当社業績に与える影響

新型コロナウイルス感染症が当社業績に与える影響について、こちらは今期(2021年9月期)の事業計画に影響する部分ですので、少し細かくご説明します。新型コロナウイルス感染症による影響は限定的であるという見方は変わっていません。ただし、新型コロナウイルス感染症の流行等により、競争関係が激化しているというのが足元の状況であると認識しています。

2020年9月期の影響評価と2021年9月期の影響評価というかたちで、各KPIについての評価及び内容をまとめています。まず、最も重要なKPIとなるMAUに関してですが、2020年9月期に関しては、当初想定よりも3月から6月で大幅なユーザー獲得ができたこともあり、MAUは期を通じてプラス影響だったと判断しています。ただし、緊急事態宣言の解除後、一時的なユーザーの離脱が後半で起こりました。

一方で2021年9月期の影響評価では、新型コロナウイルスの影響下において、各社のマーケティング活動が活発化しています。特にマンガアプリや動画サービスの広告出稿が非常に大きく伸びまして、これまで当社が行ってきた効率的かつ大規模なユーザー獲得が、足元の競争環境下では難しくなってきており、現に広告予算も未消化が起きているという状況になります。また「GoToキャンペーン」の開始やリモートワークの浸透もありまして、当社がマンガアプリを使うにあたって重要視している「スキマ時間」の減少が見られるのではないかと想定しています。

一日当たり広告収益についてご説明します。新型コロナウイルス感染症の影響等により、第3四半期においては特に6月をボトムとして広告市況が悪化していました。第4四半期においては回復しているという状況です。ただ、第4四半期の回復というのは、新型コロナウイルスの影響の反動もあったかと思っており、こちらが落ち着いたあとについては、まだまだ不透明な状況と考えています。利用日数については、新型コロナウイルスの影響下において、一時的に獲得した巣ごもりユーザーがあった関係で短くなったという面がありましたが、大きな影響はありません。2021年9月期についても、大きな影響はないと想定しています。

決済率については、各社コンテンツホルダーから、コンテンツの無料公開が行われた4月から5月をボトムに少しずつ回復している状況です。ただ、こちらもマンガアプリや動画サービスとの競争関係という影響がありまして、新型コロナウイルス流行前の状況までは回復していないというのが2021年9月期での考え方になります。ARPPUについては、新型コロナウイルスの影響下においても大きな変化はなかったという認識をしており、2021年9月期においてもその認識は変わりません。

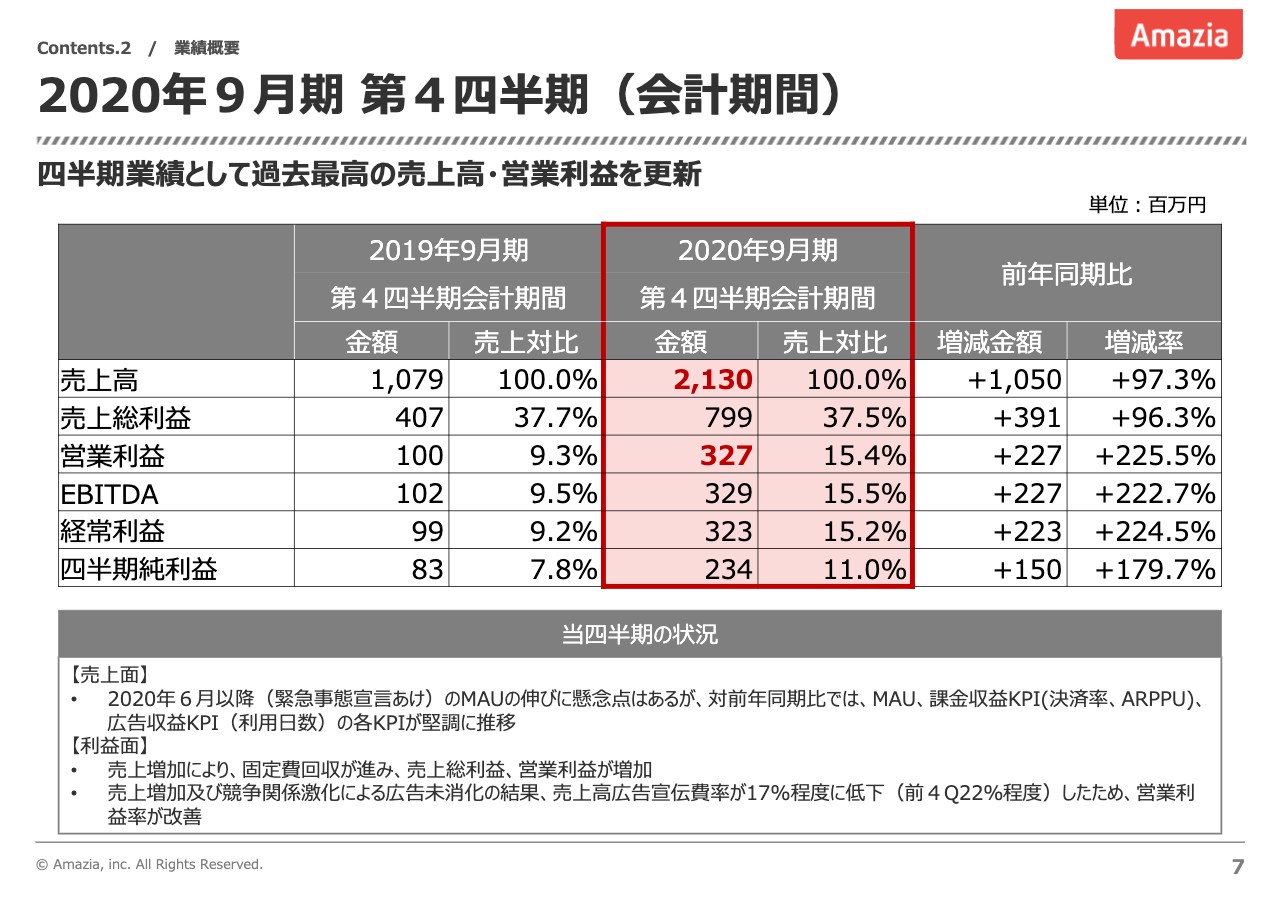

2020年9⽉期 第4四半期(会計期間)

業績概要についてご説明します。2020年9月期第4四半期(会計期間)の業績ですが、四半期業績としては過去最高の売上高、営業利益を更新することができました。具体的な売上高としては21億3,000万円、営業利益は3億2,700万円となっており、前年同期の売上が10億7,900万円、営業利益が1億円と比較して、2倍以上成長することができたという状況になっています。売上面については、MAUについて、新型コロナウイルスの非常事態宣言あけの伸びについては懸念がありましたが、前年同期比でMAUは大幅に増加しており、各種KPIについても堅調に推移しています。また、利益面については売上高が増加し、固定費増加の回収は進んだという側面と、売上高の増加にあわせて競争環境の激化で広告の未消化が起こり、売上高広告比率が17パーセントまで低下したことから、営業利益率は改善しています。

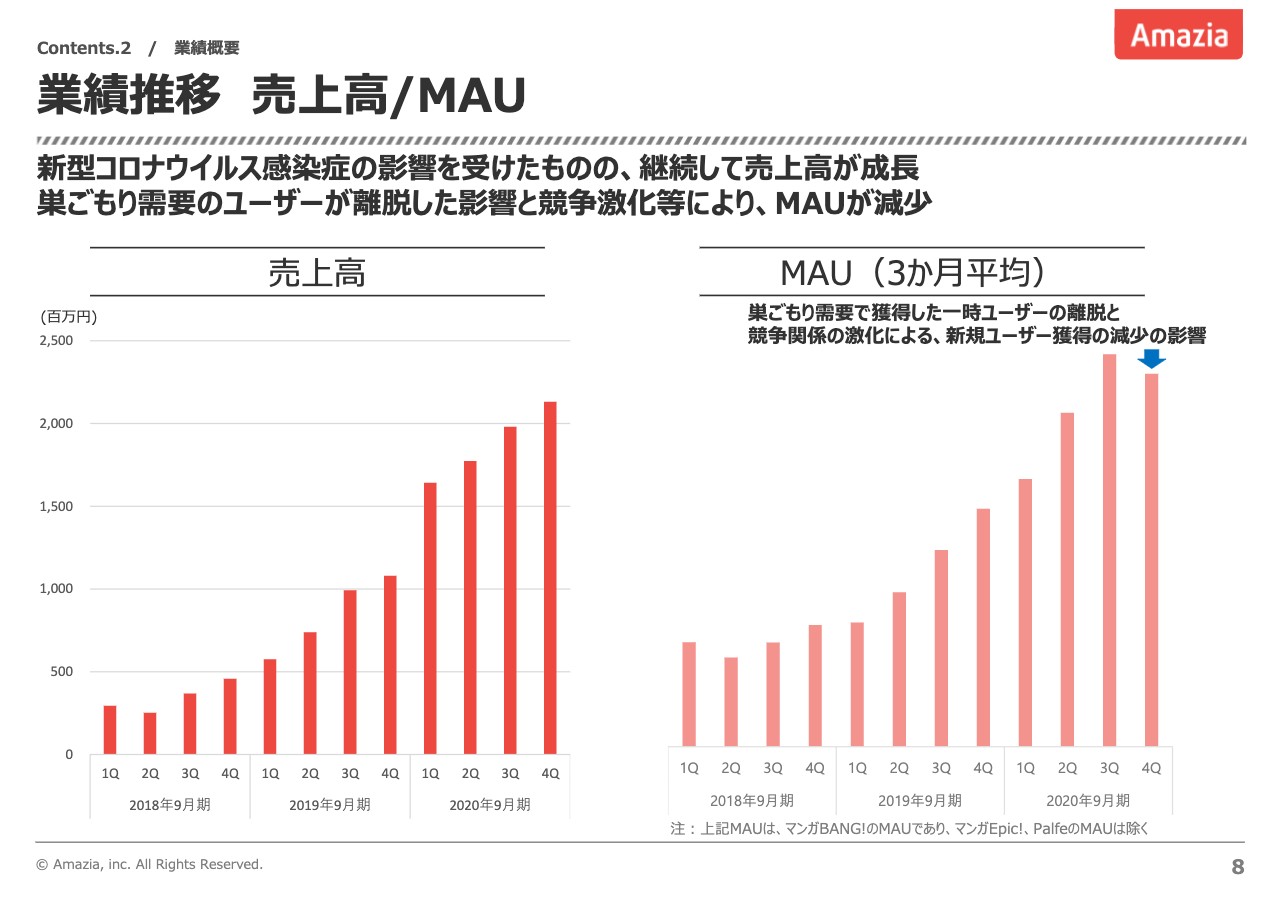

業績推移 売上⾼/MAU

業績推移、売上高/MAUについてですが、新型コロナウイルス感染症の影響を受けたものの、継続して売上高は成長させることができました。MAUに関しては巣ごもり需要のユーザーが離脱した影響と競争激化等によりMAUの減少が起こっています。MAUの棒グラフの一番右側にあるのが第4四半期の数字なのですが、第3四半期をピークに第4四半期においては減少しているというかたちになります。

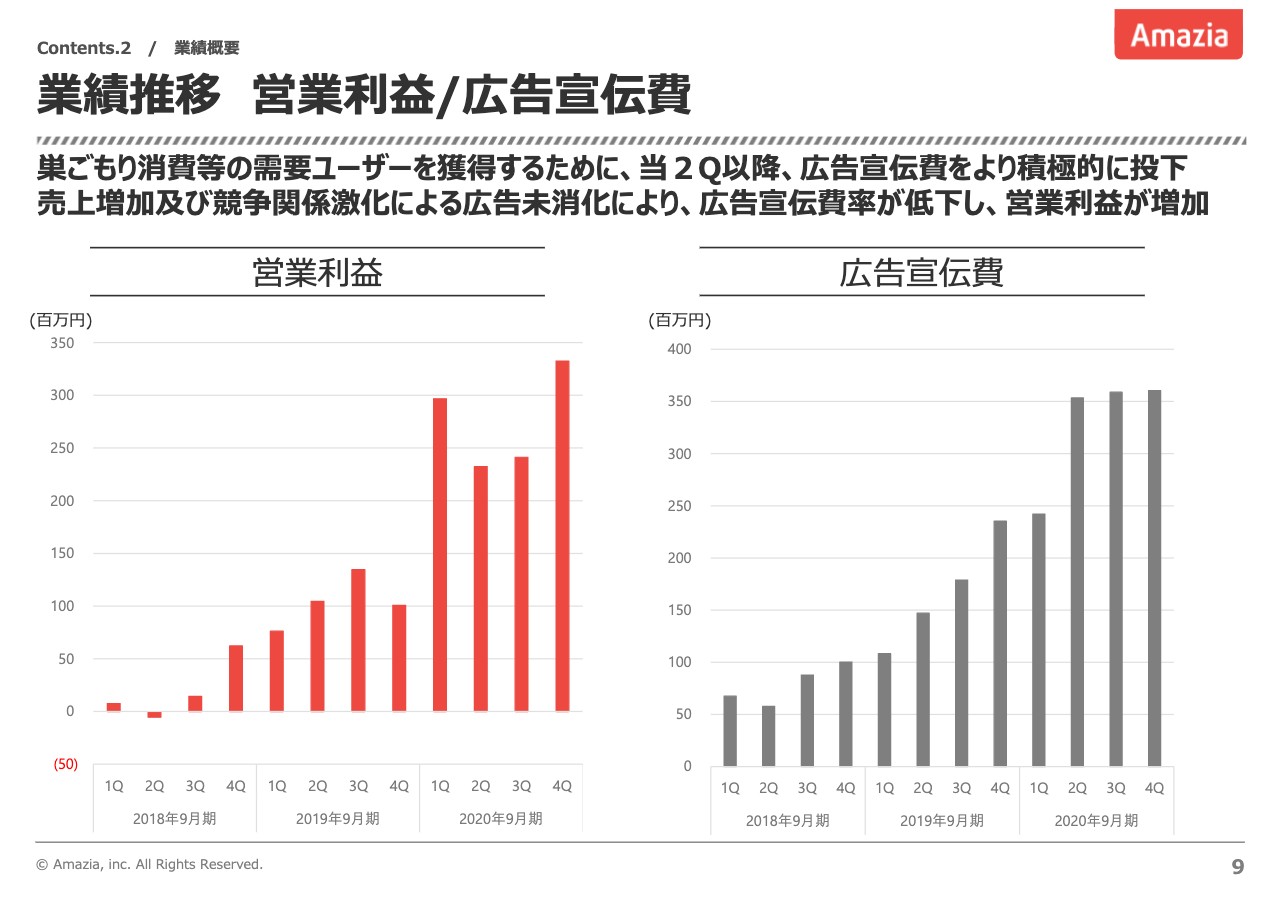

業績推移 営業利益/広告宣伝費

営業利益と広告宣伝費についてです。巣ごもり消費等の需要ユーザーを獲得するために第2四半期以降、広告宣伝費をより積極的に投下していきました。その結果、売上増加を実現することができ、さらに広告未消化もあったため、営業利益については第4四半期はかなり大幅な伸長となっています。一方で、広告宣伝費については全力で広告宣伝費の拡大を目指したのですが、第2四半期以降、高い水準ではあったのですが、伸ばし切ることができずに、第2四半期、第3四半期、第4四半期がだいたい同じ金額という状況になっています。

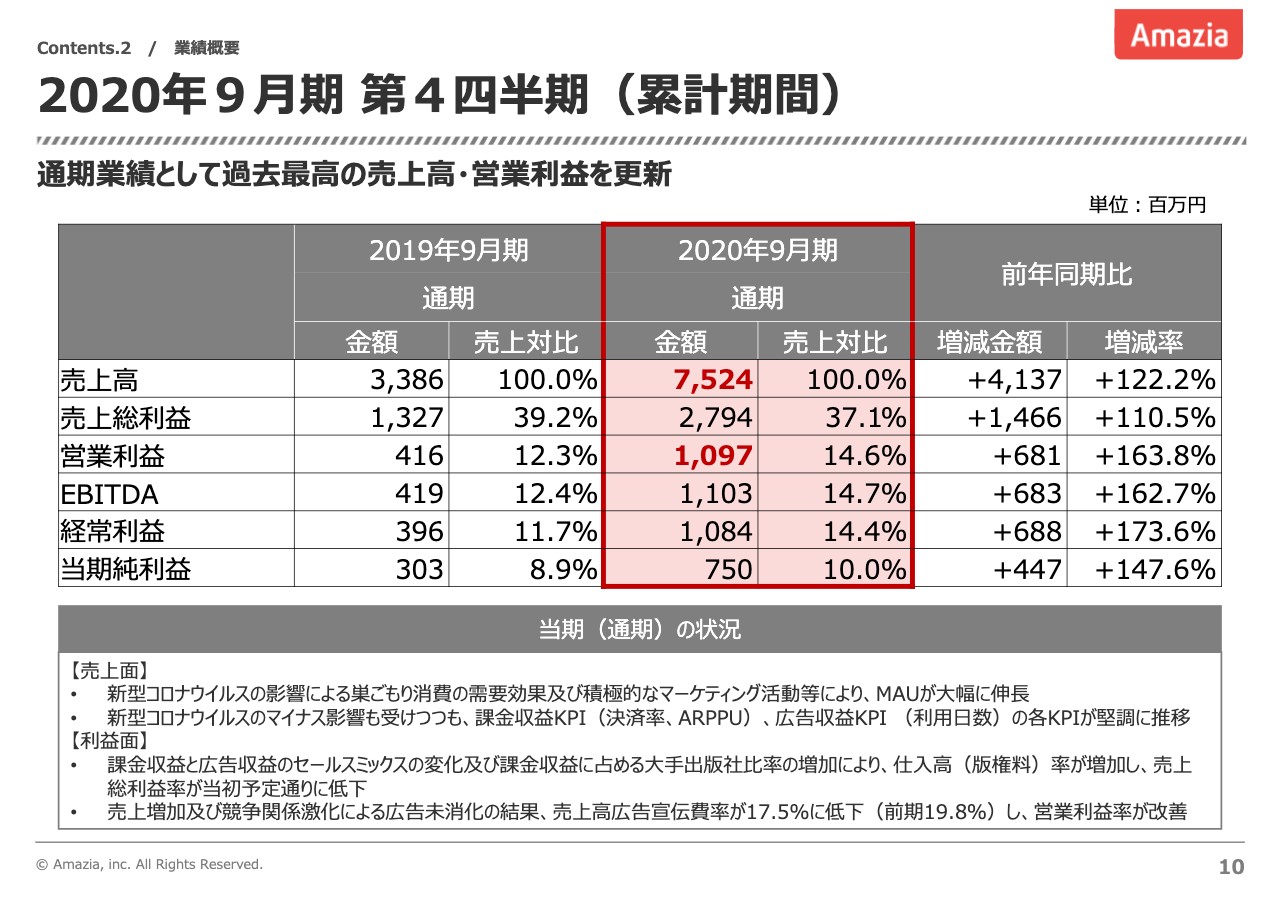

2020年9⽉期 第4四半期(累計期間)

結果として、2020年9月期第4四半期(累計期間)の数字を報告します。通期業績として過去最高の売上高、営業利益を更新することができました。数字としては、売上高が75億2,400万円、営業利益は10億9,700万円となっており、前年の2019年9月期の売上高が33億8,600万円、営業利益が4億1,600万円と大幅に成長することができたという結果になりました。

売上面、利益面については、第4四半期(会計期間)の説明とだいたい同じ内容になりますが、通年で言うと各KPI、特にMAUが順調に推移したことと、課金収益及び広告収益のセールスミックスの変化があったため、一部仕入高が上がって、売上総利益率については、若干の低下が見られています。ただ、こちらは売上の上昇によって十分吸収できたということです。最後に広告未消化の部分もあり、売上高広告宣伝費率が17.5パーセントと、前期は19.8パーセントでしたので、こちらの部分も含めて営業利益率の改善と、14.6パーセントの営業利益率を達成することができました。

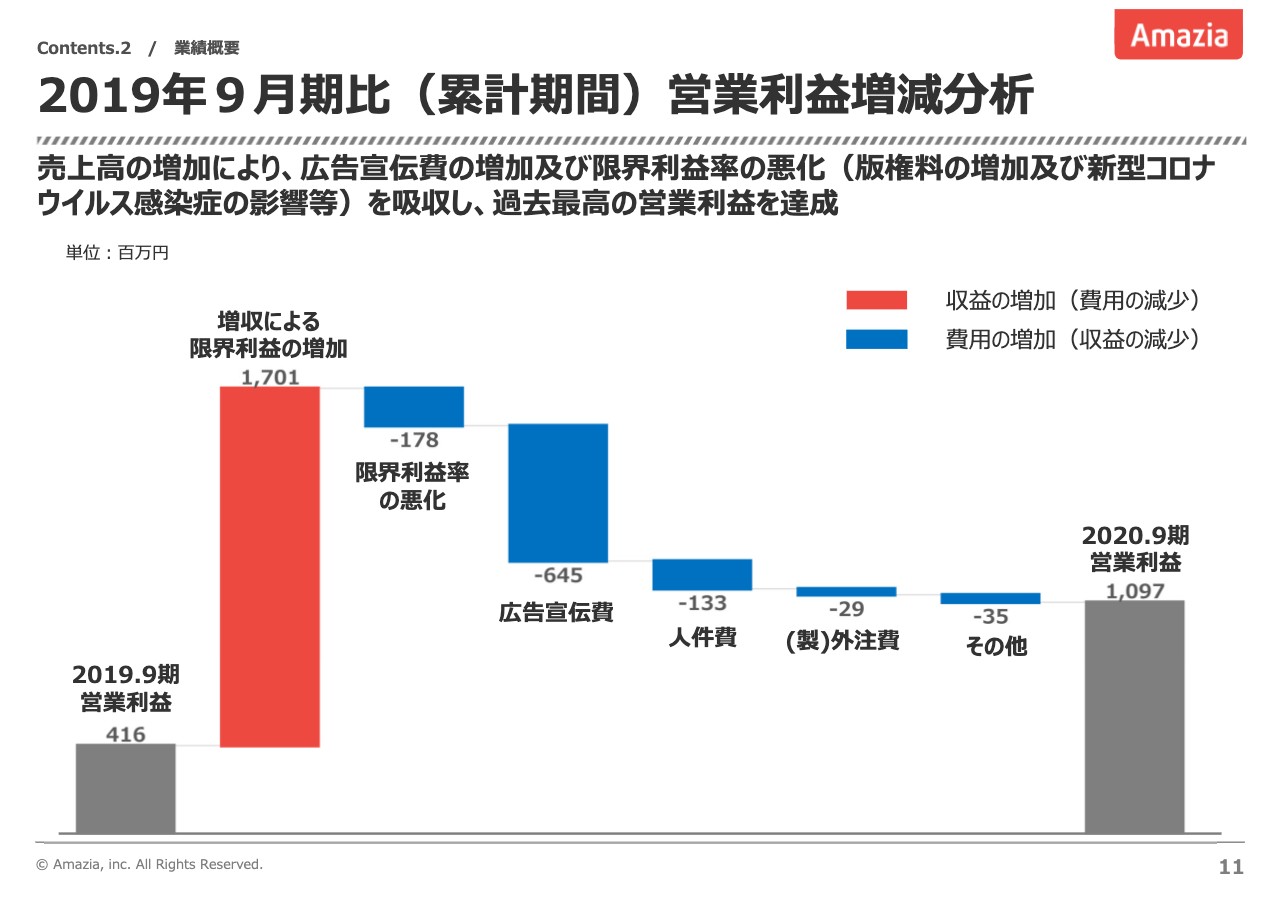

2019年9⽉期⽐(累計期間)営業利益増減分析

2019年9月期比の営業利益増減分析になります。2019年9月期の営業利益の4億1,600万円に関して、増収による限界利益の増加は17億100万円で、そちらから限界利益率の悪化、広告宣伝費、人件費、外注費、その他を合わせても、2020年9月期の営業利益は10億9,700万円というかたちで想定どおりの利益の増減ができたと考えています。

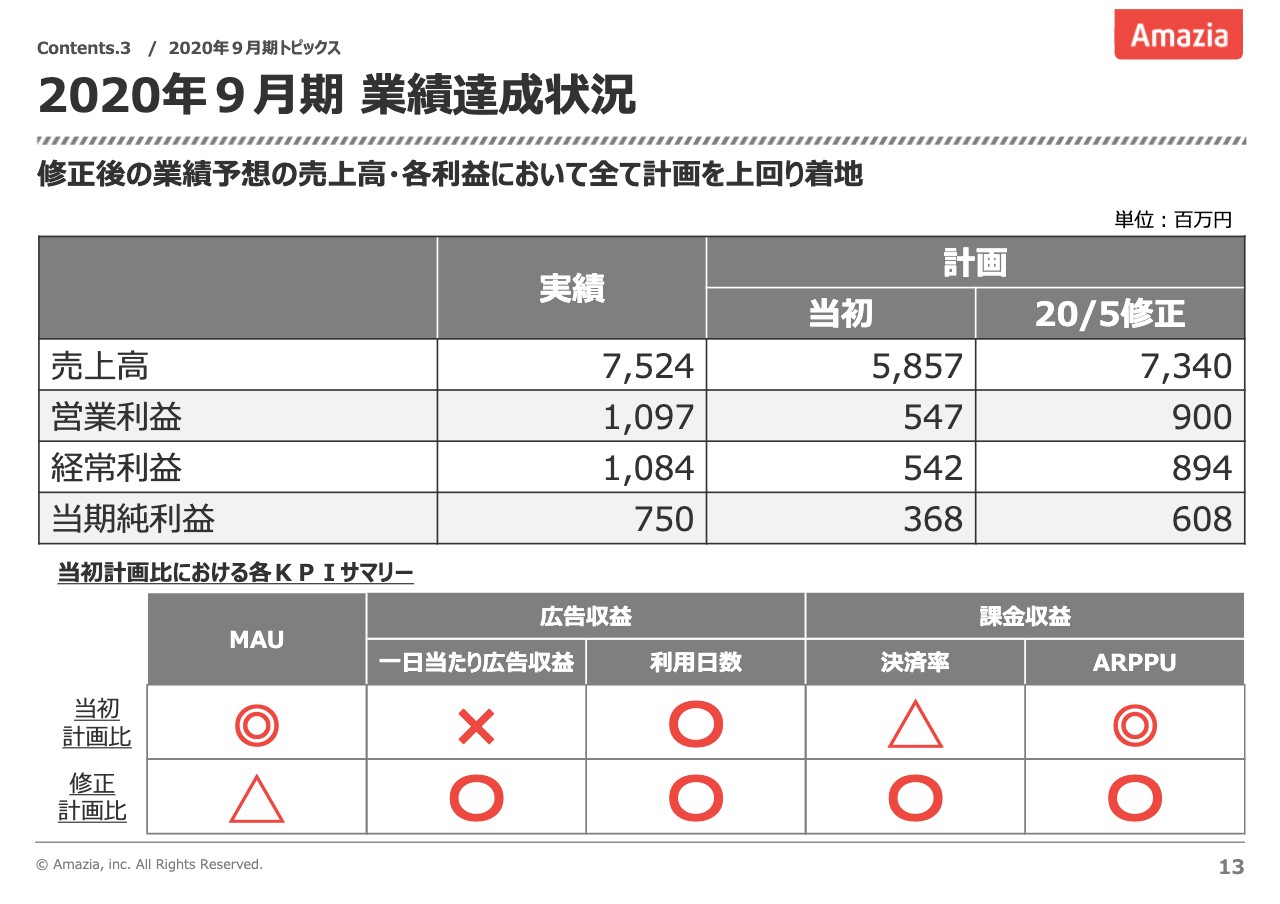

2020年9⽉期 業績達成状況

2020年9月期のトピックスについて説明します。まず最初に業績達成状況ですが、2020年5月に計画の修正を行っていますので、当初計画と修正計画の2つの比較になります。売上高75億2,400万円に関しては、MAUは当初計画比で「◎」と、かなり想定を上回る成長ができました。ただ、修正計画比ですと、5月に作成した時点で、6月以降も新型コロナウイルスの影響による集客のメリットを想定していたため、広告宣伝費の未消化が発生してしまった分でマイナス評価というかたちになっています。当初計画から比べますと、やはり、広告収益に関しては新型コロナウイルスの影響でその前よりも下がってしまったために「✕」になっていますが、修正計画で立てたKPIから見ると、広告収益も上回っており、利用日数や決済率、ARPPUもすべて上回って達成できたという状況になります。

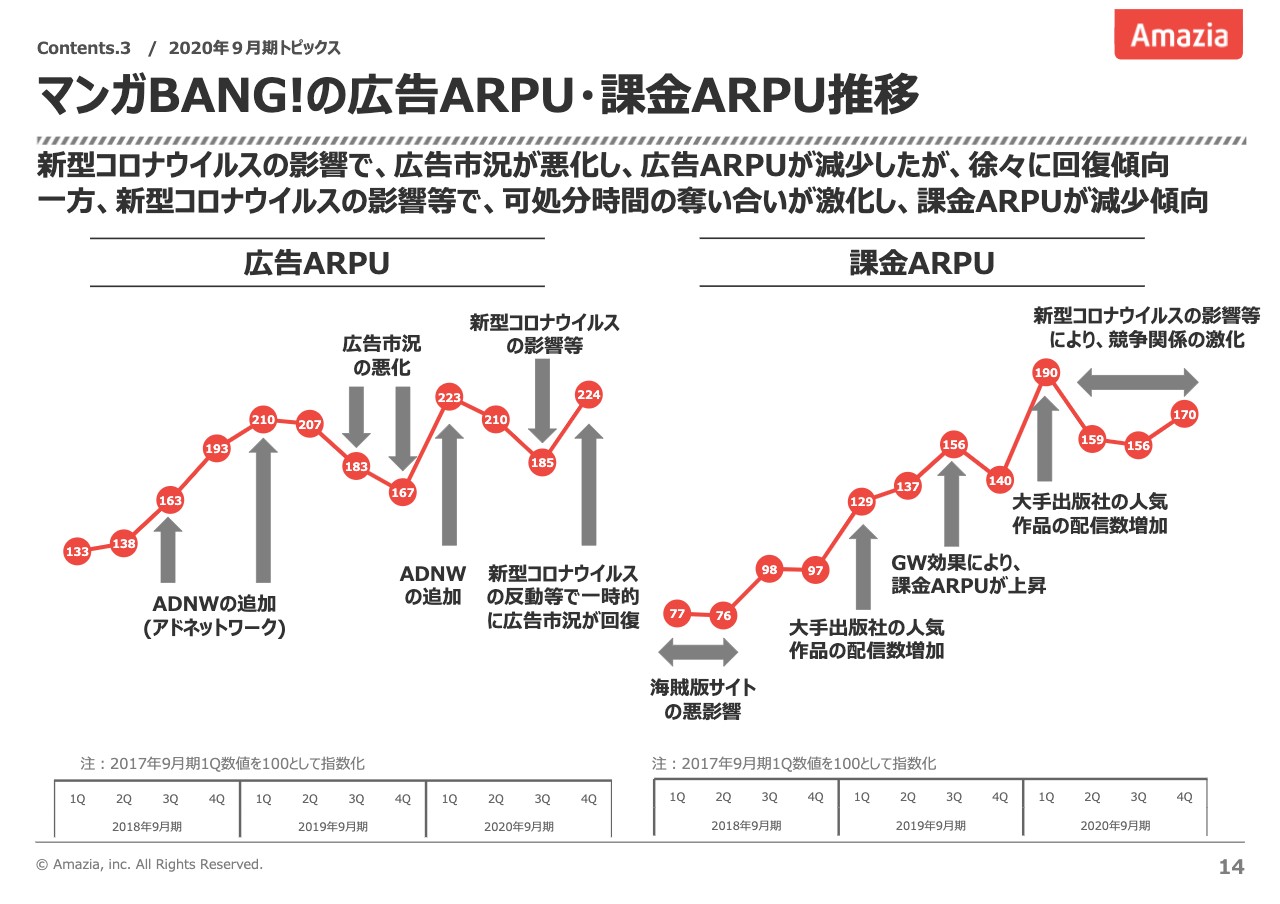

マンガBANG!の広告ARPU・課⾦ARPU推移

年次で開示しているのですが、広告ARPU、課金ARPUの推移を書いたものです。新型コロナウイルスの影響で広告市場が悪化し、広告ARPUは減少しましたが、徐々に回復傾向にあります。一方では、新型コロナウイルスの影響等で可処分時間の奪い合いが激化し、課金ARPUが減少傾向にあると年間を通じて認識しています。

広告ARPUをご覧いただくと、2020年9月期の第1四半期は、過去最高の223という広告ARPUを実現することができました。その後、第2四半期、第3四半期とかなり新型コロナウイルスの影響があり下落したということで、ボトムについては6月と認識しています。第4四半期に関しては224で、実は過去最高の広告ARPUを計上しています。ただし、こちらについては、新型コロナウイルスの反動等による一時的な広告市況の回復が7月にあったことから、7月が突出してよく、8月と9月については5月、6月よりは良いという、少し落ち着いた状況になっています。こちらは、新型コロナウイルスによって、開発が遅延していたゲームアプリが7月に一挙にリリースされたために、これらのゲームアプリの出稿の増加から、広告収益が一時的によかったと分析しています。

課金ARPUについては、まず特筆すべきところとして、2020年9月期の第1四半期に、出版社からかなりの目玉作品を許諾いただいたことにより、課金ARPUが急激に上昇し、190となりました。その後、新型コロナウイルスの影響等によって、かなり課金率が下がる傾向にあった第2四半期および第3四半期から、第4四半期は回復傾向になっています。こちらも、3月、4月がボトムとなっていましたが、現在は回復しています。ただ、一番良い時期ほどは戻っていないという認識になっています。

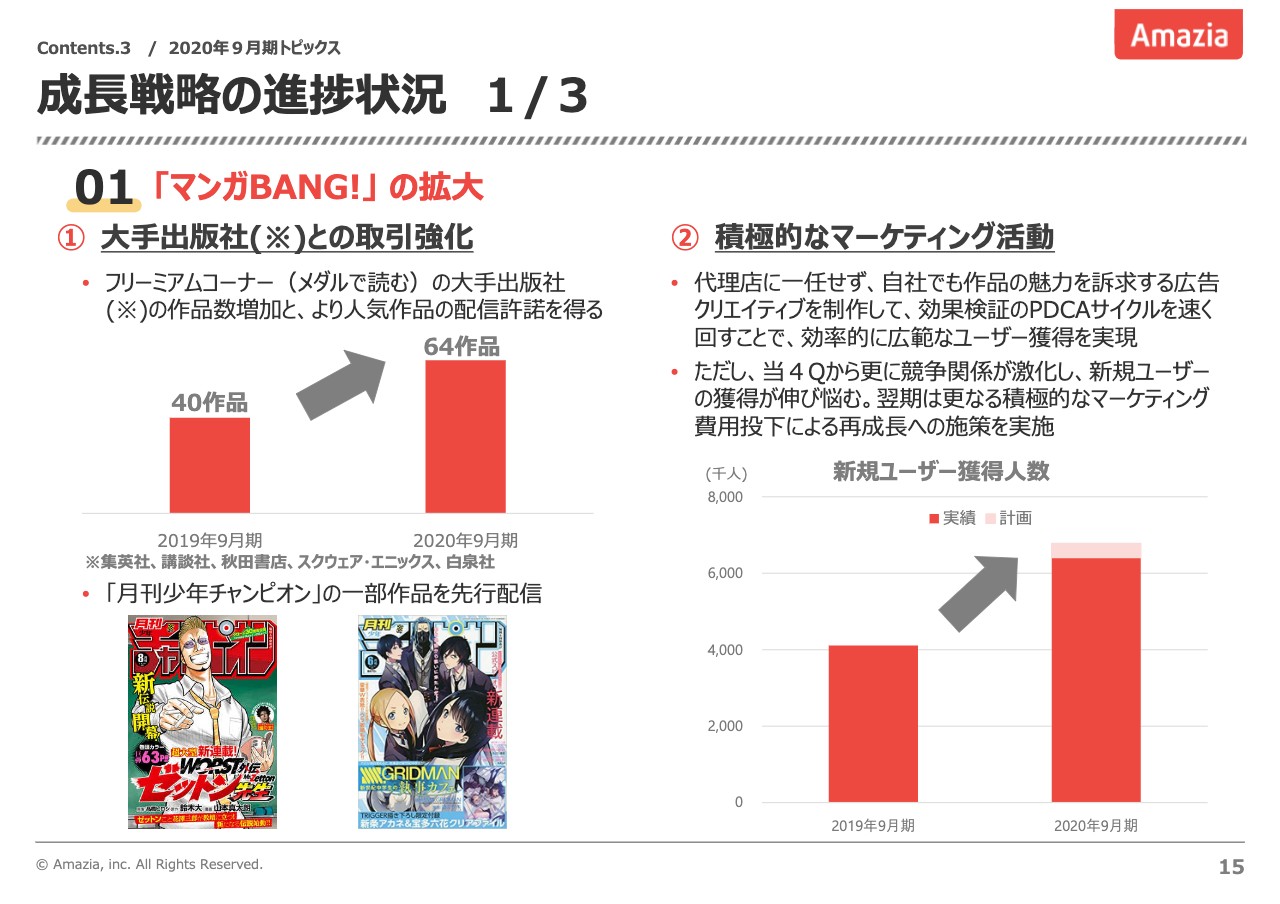

成⻑戦略の進捗状況 1/3

当社が掲げる成長戦略の進捗状況についてご報告します。まず「マンガBANG!」の拡大で、大手出版社との取引強化に取り組んできました。こちらは、2019年9月期の40作品に比べて2020年9月期は64作品と、大手出版社からの作品許諾のパイプラインが非常に厚くなっており、現在も含め、出版社との関係は非常に良好であると認識しています。したがって、下に記載しているとおり、秋田書店さまと一緒に『月刊少年チャンピオン』の一部作品を先行配信するという取り組みも実施しており「マンガBANG!」がこれまで以上に、マンガメディアとマンガ雑誌の一部の機能を担うまでに成長してきていると思います。

積極的なマーケティング活動については、代理店任せにはせず、インハウス運用で、当社の一番作品の魅力をわかっているスタッフが、動画CMや広告クリエイティブを作り、それを当社のマーケターが運用するという体制作りに取り組んできました。その結果として、より速くPDCAを回し効率的な獲得ができるようになりました。こちらが一定の効果を上げたことで、第2四半期以降の広告宣伝費拡大に貢献することができたと思っています。ただし、第4四半期は、競争関係が激化しまして、新規ユーザーの獲得が伸び悩む中で計画比では予算の未消化が発生しました。

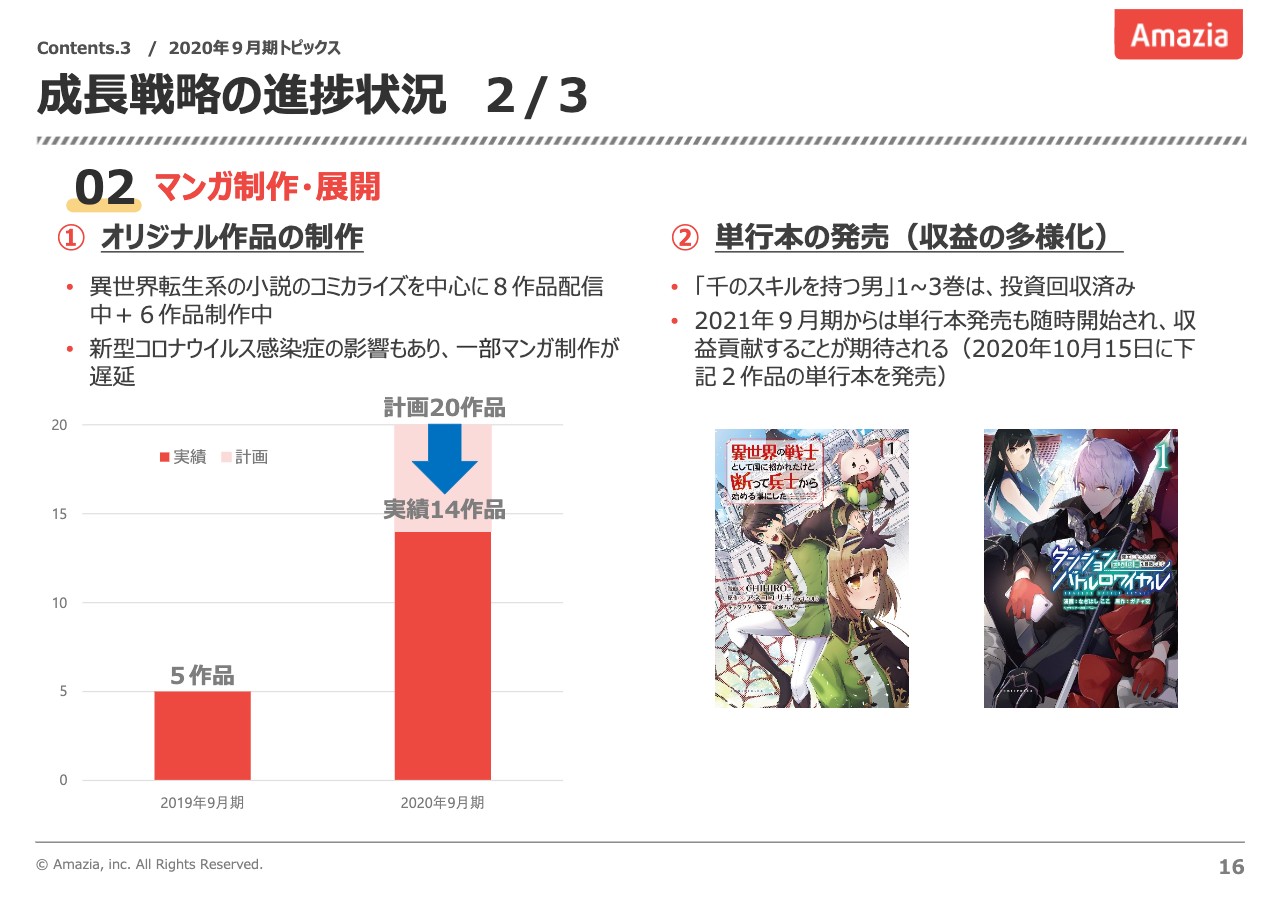

成⻑戦略の進捗状況 2/3

マンガ制作・展開について説明します。当社はオリジナルマンガの制作にも注力しており、異世界転生系のコミカライズ作品を中心に8作品ほど連載を開始しています。また、現在6作品ほど制作中なのですが、制作数の拡大を現在計画しています。制作現場においては、新型コロナウイルスの影響で少し制作が滞る局面がありまして、計画していた20作品には至らず、14作品の制作にとどまりました。

右側の単行本の発売ですが、オリジナルマンガを作った後のマネタイズの取り組みについても進捗しています。まず、当社が最初に取り組んだ『千のスキルを持つ男』という作品については、1巻から3巻まで、すでに投資を回収できるくらいの単行本販売ができました。また、オリジナルマンガとして制作した2作品についても、2021年9月期になりますが、10月15日に単行本を発行でき、こちらからの収益獲得も実現できています。

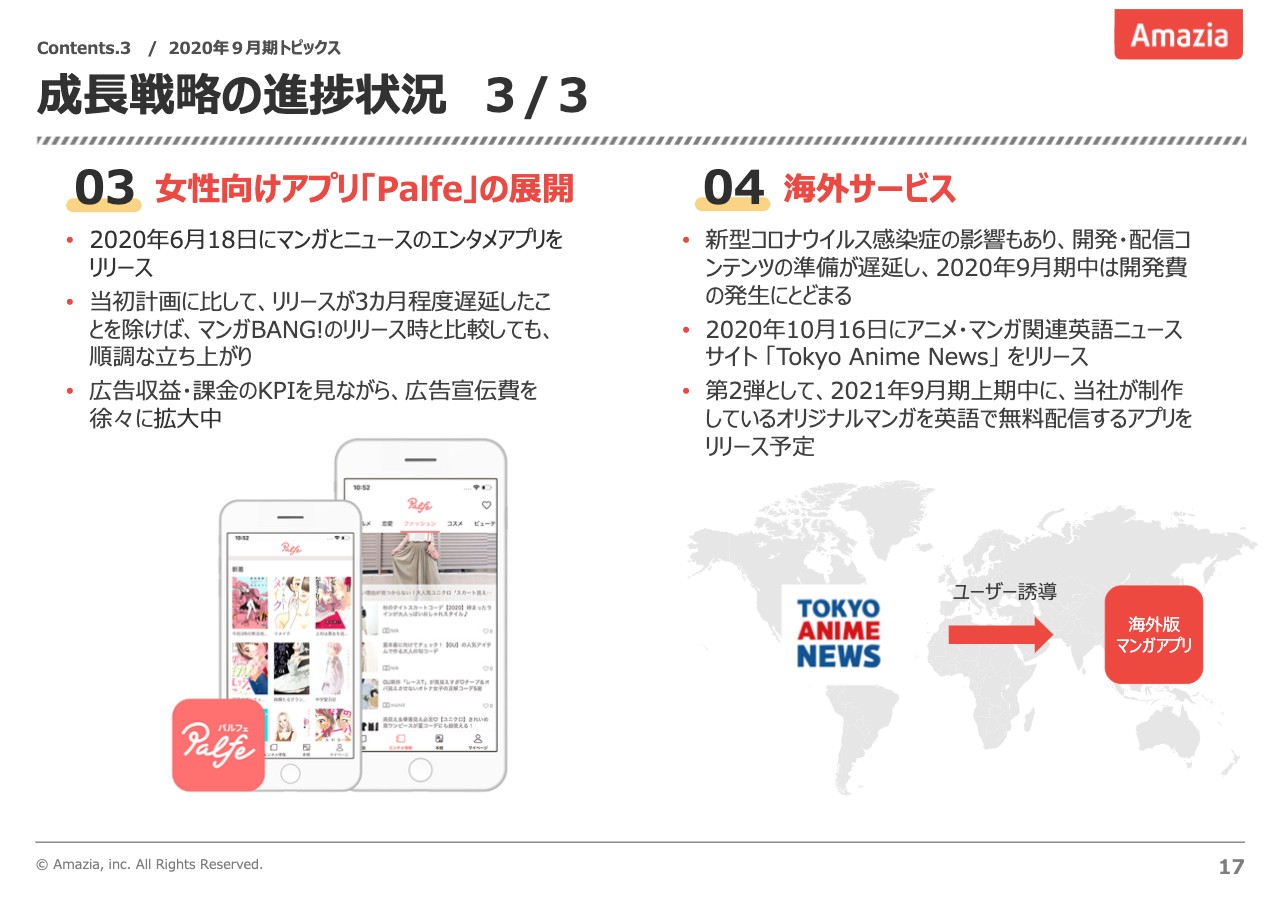

成⻑戦略の進捗状況 3/3

女性向けアプリ「Palfe」の展開についてです。こちらは6月18日に、マンガとニュースを合わせたエンタメアプリとしてリリースすることができました。当初の計画と比べますと、リリースが3ヶ月程度遅延してしまった面はありますが「マンガBANG!」のリリース時と比較しても、各種KPIについては比較的順調な立ち上がりとなっています。現在、作品数の拡大を行っているのですが、その中で広告収益・課金収益のKPIを見ながら、広告宣伝費を随時拡大しています。こちらについては、ちょうど先日リリースしましたが、「Google Play」の「ベストオブ2020ユーザー投票部門アプリカテゴリ」にもノミネートされており、まだまだ始まったばかりではありますが、立ち上がりとしては想定通りと認識しています。

最後に、海外サービスについてですが、今回、新型コロナウイルスの影響で、海外サービスのリリースが最も遅延してしまいましたが、10月16日にアニメとマンガの関連ニュースサイト「Tokyo Anime News」というサービスをリリースすることができました。また、第2弾として、オリジナルマンガを配信する無料マンガアプリを、2021年9月期上期中にリリースする予定です。まず、この2つのサービスを通じて、海外でのマンガ・アニメユーザーを集め、その方たちにどのようなマネタイズモデルでサービスを展開していくかについて、ようやく検討するための端緒につくことができたと認識しています。

2020年9月期の総括としては「マンガBANG!」が非常に大きく躍進しまして、さらに、新規事業の種まきを同時に実現することもできました。一方、後半の部分では、新型コロナウイルスの影響によってKPIが大きく変動した部分と、競争環境の激化が発生したという懸念が残ることもありましたが、一年を通して見ますと、当社にとっては非常によい期であったと認識しています。

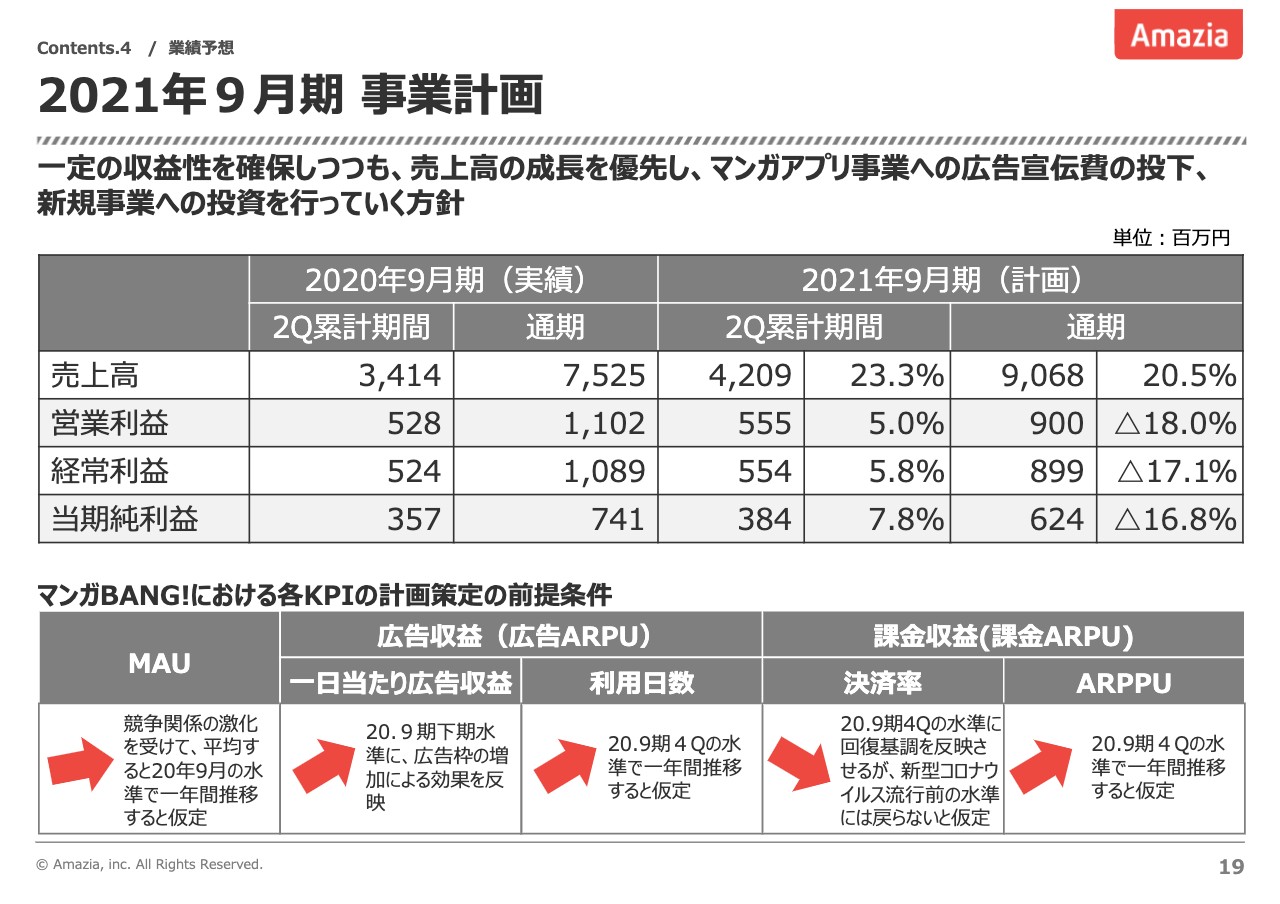

2021年9⽉期 事業計画

次に、業績計画について説明します。2021年9月期については、まず一定の収益性を確保しつつも、売上高の成長を優先する予定です。マンガアプリ事業への広告宣伝費の投下、新規事業への投資を積極的に行います。数字で説明すると、2021年9月期の売上高は90億6,800万円、営業利益は9億円、経常利益は8億9,900万円という計画を持っており、売上高は20パーセントアップ、経常利益についてはマイナス17.1パーセントになっています。

こちらの数字の作り方に関しては、スライド下にある表の5つのKPIの前提条件を元に作られています。MAUが最も重要なのですが、競争環境の激化を受けており、平均すると2020年9月の水準で推移すると仮定しています。

広告収益は、2020年9月期下期の水準に、今回広告枠の増設を予定しているため、その分を加味して一日当たり広告収益を想定しています。利用日数、ARPPUについては、2020年9月の第4四半期の数字で推移すると予定しています。決済率については、2020年9月期の第4四半期の水準に回復基調を反映させているのですが、新型コロナウイルス流行前の水準までは戻らないという仮定で作っていますので、決済率は前期と比べて少しマイナスに見ている状況になります。

成⻑戦略 1/2

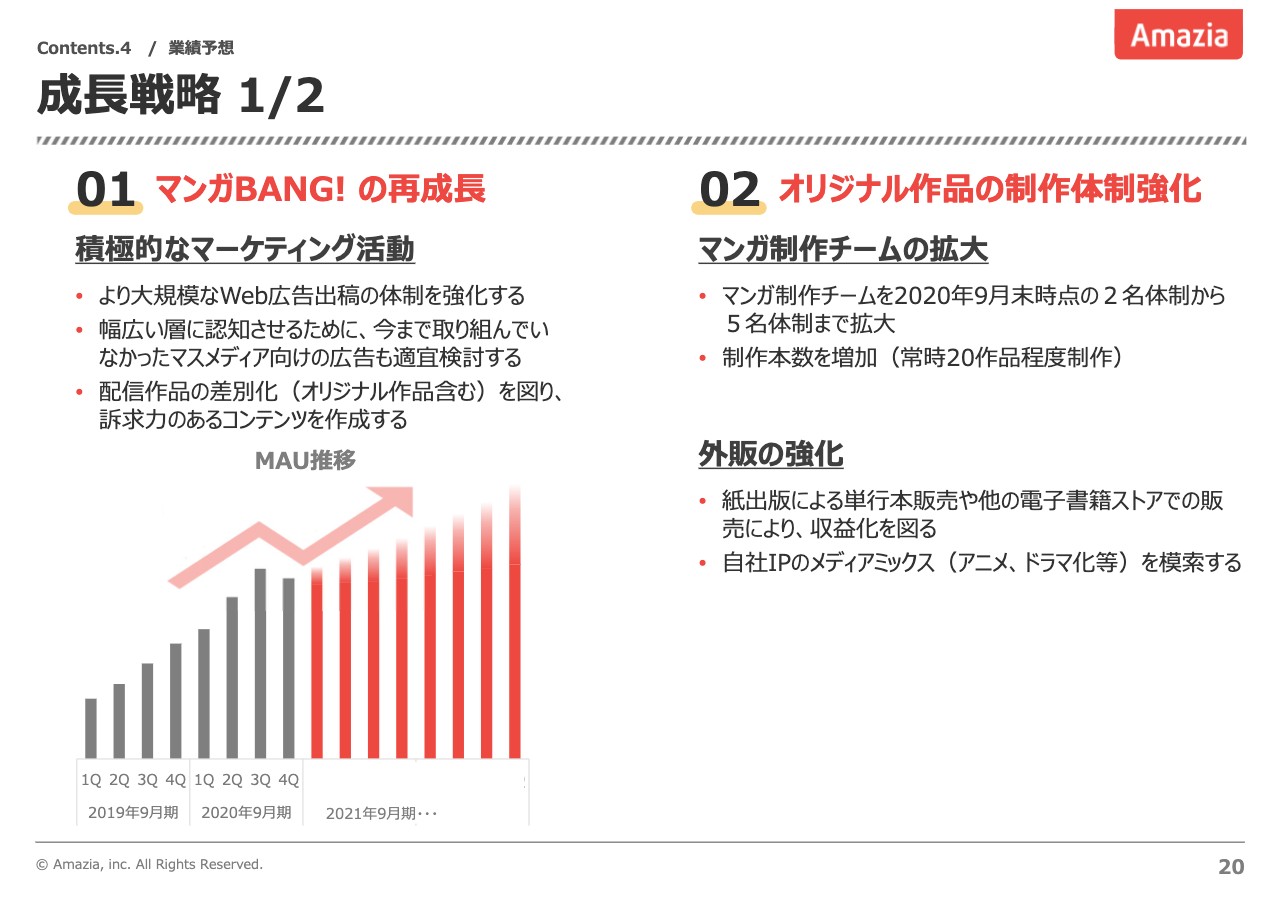

次に、2021年9月期の成長戦略について説明します。まず「マンガBANG!」の再成長を最重要課題として捉えており、現在求められているのは、より積極的なマーケティング活動だと思っています。これからもマンガアプリ市場はますます大きく拡大すると想定していますので、その中でしっかりとしたポジションを確立するために「マンガBANG!」のマーケティング活動に全力をあげる方針です。

具体的な内容としては、より大規模なWeb出稿ができる体制づくりを最優先して行います。次に、これまで取り組んでこなかったのですが、幅広い層に認知してもらうために、マス広告を一部検討する予定です。また最後に、オリジナル作品が増えてきていますので、他社にはないオリジナル作品での集客による差別化にもチャレンジしていきたいと思っています。次に、オリジナル作品の作品制作体制の強化を成長戦略の2番目としています。現状、編集部員2名でオリジナル作品を作っていますが、こちらは今期中に、5名に拡大する予定になっています。マンガの制作本数についても、常時20作品が連載できている状態づくりを今期の目標としています。

また、制作したマンガについての外販体制を整えるチャレンジにも取り組んでいます。紙出版やマンガアプリでの出版・電子書籍サイトでの出版を積極的に仕掛けて、作品自体の収益向上を実現していくつもりです。また、その中で、IP展開として、アニメ化やドラマ化に関しても、積極的に取り組んでいきたいと考えています。

成⻑戦略 2/2

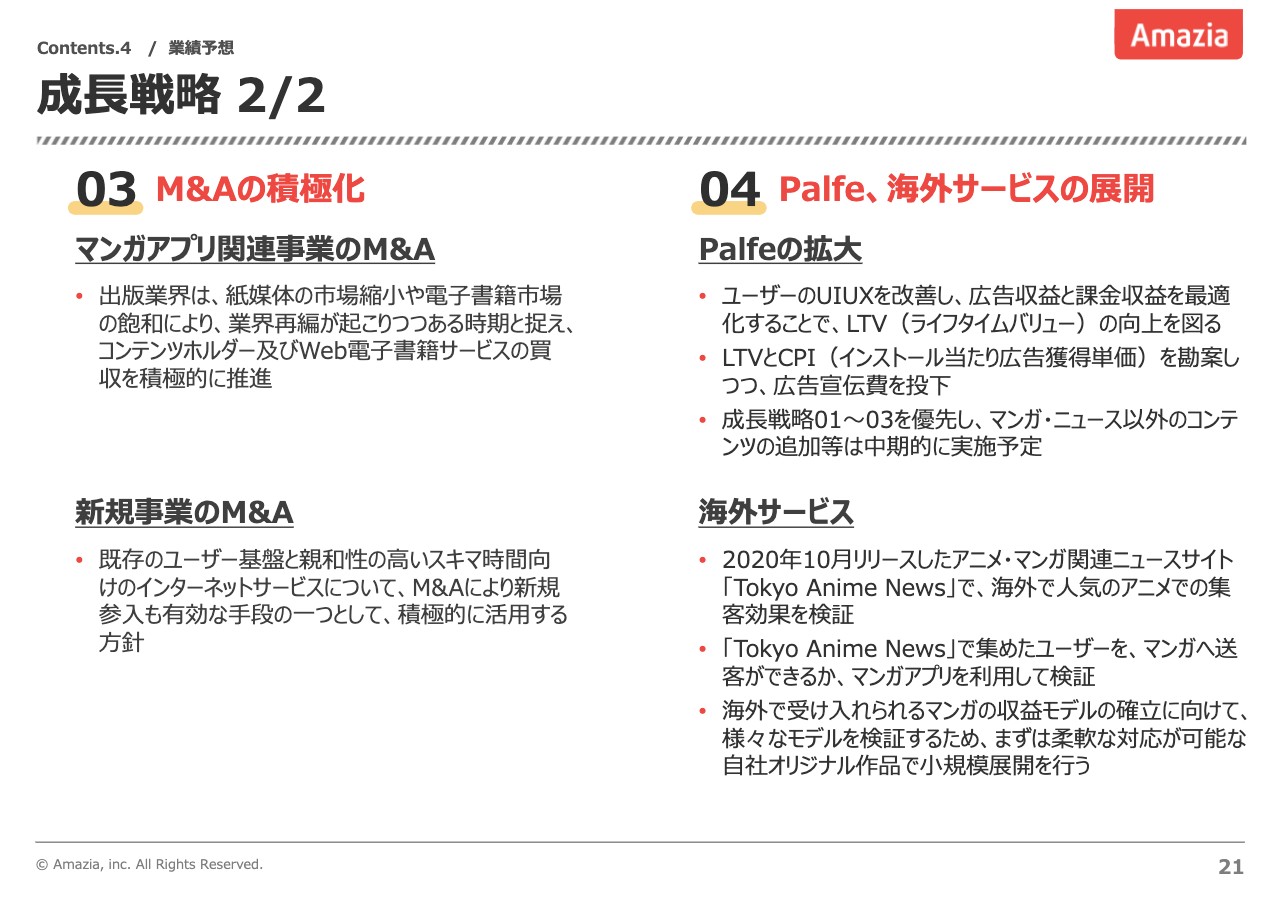

成長戦略の3番目、M&Aの積極化になります。当社はこれまでM&Aについては積極的に取り組んでいませんでした。昨今の状況を鑑みまして、2つの領域についてのM&Aを今期より積極的に取り組んでいきたいと思っています。1つはマンガアプリ関連市場のM&Aです。現在、出版業界においては、紙媒体の市場縮小が起こり、また電子書籍市場が少し飽和している状態が見えてきたという中で、業界再編の動きが起こるのではないかと想定しています。当社は、コンテンツホルダーおよびWebの電子書籍サービスについて、よいお話があれば積極的にM&Aに参加したいと考えています。もう1つは新規事業のM&Aです。成長の著しい市場で伸びそうなサービスであって、特に当社のサービスと親和性の高い、スキマ時間を狙っているものについては、M&Aを積極的に展開していきたいと考えています。

続いて「Palfe」と海外サービスの展開になります。「Palfe」については、立ち上がりは順調という認識ですが、今後UIおよびUXを改善し、広告収益と課金収益をバランスよくとるということで、最適化を行いながら、ライフタイムバリューの向上を図っていきたいと思っています。また、ライフタイムバリューを向上したうえで、CPIをコントロールしつつ、広告宣伝活動を行っていきたいと思っています。「Palfe」についてはマンガ・ニュースおよびその他のコンテンツについても導入を検討していますが、まず、成長戦略の1番目から3番目のほうを優先していますので、マンガ・ニュース以外のコンテンツについては今期ではなく、もう少し中期での導入を予想しています。

海外サービスについては「Tokyo Anime News」のリリースを行いましたが、こちらはまだテストマーケティング的な位置づけになっており、今上期に出すマンガアプリと合わせて海外で受け入れられるビジネスモデル・マネタイズモデルは何なのかということを見極めたうえで、拡大に向けた動きを来期以降に取り組んでいきたいと思っています。

2021年9月期は、事業の柱である「マンガBANG!」の業界ポジションの確立を優先し、この競争に勝ち抜くためのチャレンジを行う期であると認識しています。また、同時に今期より、M&A等を通じて、当社のグループ化・事業領域の拡大を図っていくことにもチャレンジしていきたいと思っています。以上で、決算説明を終了いたします。どうもありがとうございました。

質疑応答:コミュニケーションコストの影響について

質問1:コミュニケーションコストの増加が第4四半期に与えた影響については、新規事業が中心で、業績数字への影響は軽微だったと見てよろしいでしょうか?

佐久間:コミュニケーションコストの増大が第4四半期に与えた影響についてですが、まず明確な遅れという意味ですと、海外サービスや「Palfe」のリリースのような新規サービスのリリースに大きな影響があります。ただ「マンガBANG!」の改善についても一部において、機能設計の遅れが発生しており、これについては、どれくらいのKPIの影響であったのかは、なかなかわかりづらいのですが、「マンガBANG!」についても発生はしているという認識になります。

質疑応答:2021年9月期計画の前提について

質問2:2021年9月期計画の前提について教えてください。広告宣伝費の増加を計画されていますが、売上高対比はどの程度かといった指標があればご教示ください。広告に対して売上高の想定がやや弱く見えますが、CPIが上がるなど、顧客獲得効率の低下を見込まれているのでしょうか? それとも保守的な前提でしょうか?

佐久間:まず、2021年9月期に関しては、売上高に対して20パーセント強の広告宣伝費を想定しています。その中には一部マス広告も含んでいます。獲得単価については、2020年9月期と比べて数十パーセント上げたCPIにしています。このCPIを上げた部分については、もしうまく取れれば、もちろん「保守的」と言えると思いますが、現状の競争環境が激化する意味においては、正しいCPIの仮定だと判断しています。

質疑応答:競争環境について①

質問3:今のご説明ですと、市場が飽和し始めており、競争環境が急速に悪化しているという印象を持ったのですが、どのように分析しておられますか?

佐久間:まず、市場が飽和しているとは考えていません。競争環境が激化していると言いますのは、「LINEマンガ」「ピッコマ」「めちゃコミック」といった従来からの大手プレイヤーが、広告出稿を積極的に、当社よりも高いCPIで展開してきています。今後も電子書籍市場の継続的な成長が予想され、各社がチャンスだと思って、この拡大する市場を取りに来ているところですので、市場が飽和しているのではなく、広告出稿が激化しており、可処分時間の奪い合いが激化しているというイメージで捉えています。

質疑応答:競争環境について②

質問4:「従来、ユーザーが複数漫画アプリを並行して利用するので、競争はそれほど厳しくない」とご説明されていたかと思いますが「競争激化」はどのように状況が変わっているのでしょうか?

佐久間:ユーザーが良いアプリを複数使うという状況は変わっていません。相変わらずユーザーはアプリを併用しています。当社のみならず「ピッコマ」「LINEマンガ」「めちゃコミック」および出版社さまのアプリと、優良アプリが限られてきている中で、この椅子の奪い合いがより明確になってきています。ユーザーが併用しているアプリ数が5アプリなのか10アプリなのかは、人によって違うのですが、その中で生き残っていくためには、どんどん広告出稿を出す必要がありますので、この出稿戦争を勝ち抜く必要があるという意味での「競争激化」になります。当社はそこにある程度、もちろん「LINEマンガ」や「ピッコマ」と同じ規模ではできていないのですが、そこに抗って戦っていこうと考えています。逆に、現在、広告出稿を行っていないマンガアプリに関しては、かなりユーザー数を落としている状況になっています。やはり業界ポジションは、出版社から見た場合も非常に重要ですので、当社としては業界ポジションを維持するために、この獲得競争の戦いは、折れることなく参加していこうと思っています。

質疑応答:広告のROIを上げるための取組みについて

質問5:広告のROIを上げるための取組みにはどのようなものがありますか?

佐久間:広告のROIというのは、出稿側の問題という認識をさせていただきました。その場合ですと、広告のROIを上げるためには、ユーザーの継続率を上げることが重要になります。ユーザーの継続率を上げると、ライフタイムバリューが上がりますので、当社としてはライフタイムバリューを上げられるように、継続率と利用日数の増加により広告ARPUを上昇させる、という取組みをしています。

質疑応答:制作の現場における新型コロナウイルスの影響による遅延

質問6:オリジナル作品の制作現場について、アシスタントが集まる体制は元に戻っているのでしょうか?

佐久間:制作の現場について、新型コロナウイルスでの影響による遅延ですが、こちらは急速に、アシスタントがデジタルで作業するという体制が整いつつあります。もともとデジタルで描いている方たちは、現場に集まる必要もありませんので、最近ではリモートで、今のIT系と同じように家でアシスタント業務を行っています。その意味では、体制は元に戻っています。ただ一部では、現在もアナログでマンガを描いている先生がいますので、当社の連載作品の中にも1作品、そのような作品があります。そのようなところは、やはりアシスタントを呼ぶことができないために、制作が難航する状況は続いています。

質疑応答:今期の増収減益予想について

質問7:今期の増収減益予想について、広告宣伝費や新規事業への投資額は、前期比でどの程度増える見込みですか? マス広告というのはTVCMという理解で良いでしょうか?

佐久間:増収減益の見込みについてですが、広告宣伝費は、売上高の20パーセント強というかたちになります。新規事業への投資額という意味では……投資額と言うよりは赤字幅という意味になりますが、新規事業全体で2億円程度の赤字を想定しています。マス広告というのはTVCMが第1候補ではありますが、今のところ、TVCMに限ったものではありません。

質疑応答:減益予想について

質問者8:減益予想は保守的すぎるという印象を持ったのですが、減益予想で行くと、意思決定されたのはどういう考え方からでしょうか?

佐久間:保守的すぎるという印象を持たれたということなのですが、当社では電子書籍市場が高い成長を続けている間は、営業利益率10パーセントを確保しつつそれを上回る分については、将来への投資を行う方針です。結果として想定以上の売上高の伸び等により消化しきれず、営業利益率が10パーセントを超えていたのが前期の状況です。また、広告ARPUやMAU、決済率については、当社もこれからも大きな変動があると思っていますし、上げる伸びしろも十分あると思っています。ただ、新型コロナウイルス影響下という外部環境にかなり影響されたため、その改善を見込まない現状の数字をベースに作りますと、このような数字になります。もちろん、減益になるという意味で言うと、テレビCM・マス広告の予算や、新規事業の赤字幅のようなものを除けば「マンガBANG!」としての利益が減っているわけではないため、そちらを停止すれば減益というかたちにはならないと思うのですが、今は(事業を)成長させたいという思いが強いため「マンガBANG!」だけでなく、新規事業についても積極的に投資を行うという考えの中で、減益であっても、今期はできるだけ投資したいという意思決定を行いました。

質疑応答:決済率の悪化について

質問9:「決済率の悪化」というご説明がありましたが、そちらは購読時間の減少と同時に起きているということでしょうか? また、今期の回復が難しいとお考えなのはなぜでしょうか?

佐久間:決済率の悪化については、仰るとおり、利用時間の減少と同時に起きていると私は思っています。可処分時間の奪い合いの中で、当社のアプリは1日30分程度使う方が多いのですが、それが例えば25分になってしまうと、決済率も、もちろん減る傾向にあります。そのため、時間を獲っていくことに関しては、いい作品を並べて、コーナーとしてユーザーにいろいろな作品を読んでもらうなどの、併読数のアップに取り組んでいるわけですが、こちらはすぐに効果が出るものではありませんので、今期の回復が難しいかどうかについてはまだわからないのですが、現状の数字をもとにKPIを作っています。

質疑応答:オリジナル作品について

質問10:オリジナル作品の制作について、出版社と先行配信契約を結ぶ戦略もあるかと思います。厳しい競争の中、自社で制作コストを抱えるリスクもあると思うのですが、コンテンツがAmaziaの読者に適しているなど、何か差別化できる要因はあるのでしょうか?

佐久間:オリジナル作品の制作についてなのですが、出版社と先行配信契約を結ぶ戦略はあり得ますし、現在、当社に合った出版社に対して、そのようなご提案も行っています。秋田書店との取り組みはその一環となりますし、他社とも話をしています。ただ、自社作品を抱えることによって、当社でしか広告が打てない作品を持つのと、IP収益を得て収益の重層化を図ることを考えますと、Amaziaの「マンガBANG!」の読者に適しているものは、「スポーツ」「アングラ」「ヤンキー」という分野なのですが、そのような作品については他のアプリよりも差別化できていると思いますので、その分野で作品を成功させて、それが大きな差別化になることを期待しています。

質疑応答:市場環境におけるアップサイドのシナリオについて

質問11:市場環境について、アップサイドのシナリオを想定できる余地があるとすれば、どのようなことが考えられるでしょうか?

佐久間:各KPIについては、アップサイドはあり得ます。まずMAUに関しては、集客の厳しい状況がずっと続くのかというところで見ますと、そうではない可能性は十分あり得ます。また、決済率や広告ARPUについても、今の計画よりもアップサイドに行く伸びしろは十分にあります。特に決済率については、「ピッコマ」「LINEマンガ」という上位のアプリは当社より高いと噂では聞いていますので、当社としても十分改善の余地があると思っています。

質疑応答:M&Aについて

質問12:M&A先は具体的に決まっているのでしょうか?

佐久間:現在、具体的なM&A先は決まっていません。

『鬼滅の刃』の業績への影響について:

質問13:『鬼滅の刃』の業績への影響について教えてください。

佐久間:『鬼滅の刃』については、当然、当社でも取り扱っており、新刊が出た時には積極的にPRして売っていますが、売れても数百万円というものでして、当社の業績に与える影響は大きくはないと考えていただければと思います。こちらについては各社ともに同様ですので、集英社のみに大きな権利があり、普通に売っているストアでは『鬼滅の刃』はもちろんストアで一番売れているのですが、そのために収益全体が伸びるというほどではありません。

質疑応答:M&Aの候補となる会社のイメージについて

質問14:M&Aの候補となるコンテンツホルダーとWeb電子書籍サービス、特にどのような分野で、どのような規模の会社をイメージされているでしょうか?

佐久間:まず、コンテンツホルダーについては、デジタルボーンのコンテンツを作っているところで、特に一般作を作っている会社が数社あります。また、大きいところですと、出版社の中にもそのような青年向けの一般作を作っている会社がありますので、そのようなところからコンテンツの権利を買うM&Aができないかと思っています。

Webの電子書籍では、例えば「めちゃコミック」といった大手の会社は売上300億円ほどになっていますが、月商が数千万円から1億円くらいの会社が数社ありまして、そのような会社を買収できないかと考えています。規模については、相手ありきになってしまいますので、まだ当社としては、規模で絞ってはいない状況です。

質疑応答:利益率について

質問15:利益率について、来期以降も今期水準が継続するイメージでしょうか? あるいは、今期のみ積極投資するかたちですか?

佐久間:まず「マンガBANG!」に限定となってしまいますが、売上増収が期待できる部分については、積極的な広告出稿を継続しようと思っています。そのため、今期のみの積極投資とは言い切れない部分があります。しかし、ある程度の規模になったところでは、売上高広告宣伝費率は今よりも大分下がる想定です。その時期ですが、今期、来期はもっと攻めていく時期だと考えています。

質疑応答:下期の利益の想定について

質問16:下期のほうが利益が下がる想定になっているのはなぜですか?

佐久間:こちらについては、まずマス広告を下期から開始するということで予算に入れています。テレビCMが主体になりますが、こちらについては、獲得は非常に保守的に見ていますので、その結果、下期の利益率が下がるという状況になります。

質疑応答:広告の未消化について

質問17:今期は、広告が未消化にとどまることはあり得ないでしょうか?

佐久間:あり得ます。現在、当社としてはCPI(獲得単価)について、かなり積極的に展開していこうという方針で今期の計画を作ったわけなのですが、外部要因がかなり大きく影響しており、未消化は絶対に起こらないということではないと思います。未消化になってしまうと、今回と同様、MAUが伸びずに利益は多く出るという状況になる可能性はあり得ます。ただ、そのような状況にならないように、現在、全力で広告出稿の体制作りを実施しています。

質疑応答:アプリ利用について

質問18:隙間時間で読まれる御社アプリが、他のアプリに比べて相対的に利用されづらくなっているということはありませんでしょうか?

佐久間:他のマンガアプリとの比較で言いますと、そちらはないと思っています。マンガアプリは全体的に隙間時間で使われるものばかりですので、どこのマンガアプリも同じ状況になっており「Netflix」「U-NEXT」のような動画サービスに取られている状況です。マンガアプリは同じような状況の中で各社が分け合っていて、積極的な展開をしているところが増やしているというかたちになっています。今までは当社がシェアを増やしていたわけですが、最近、「LINEマンガ」「ピッコマ」がかなり大きく出されていましたので、彼らが少し可処分時間を取った状況だと思っていますので、他のアプリに比べて相対的に利用されづらくなっていることはないと思います。当社のアプリはどちらかと言うと、7時と19時に回復して一気に読めるコーナーが目玉になっていますので、隙間時間に使うという意味ですと、より使いやすい構成になっていて、ユーザーの習慣に入りやすい、という利点があると思います。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4424

|

349.0

(12:44)

|

+4.0

(+1.15%)

|

関連銘柄の最新ニュース

-

<12月26日の25日・75日移動平均線デッドクロス銘柄> 12/27 07:30

-

Amazia(4424) コーポレート・ガバナンスに関する報告書 ... 12/25 15:39

-

Amazia(4424) 2024年定時株主総会招集通知 2024/11/29

-

<11月22日の25日・75日移動平均線ゴールデンクロス銘柄> 2024/11/23

-

Amazia、事業計画を発表 マンガアプリ事業での収益化とオリジナ... 2024/11/19

新着ニュース

新着ニュース一覧-

今日 13:57

-

今日 13:57

-

今日 13:54