ウィルグループ、2Q営業利益は過去最高を更新 売上も前年比25.3%増加で2桁成長を継続

2020年3月期第2四半期決算説明会

池田良介氏:本日はお忙しいなか、お集まりいただきまして、ありがとうございます。限られた時間ではございますが、最後までどうぞよろしくお願いします。

それでは、第2四半期の決算説明会を始めさせていただきます。本日、みなさまにお伝えしたいポイントは、大きく5点になります。中計の進捗、中間決算のハイライト、今期の業績予想、株主還元、そして最後にトピックスをお伝えしたいということで、お話をさせていただきます。どうぞよろしくお願いします。

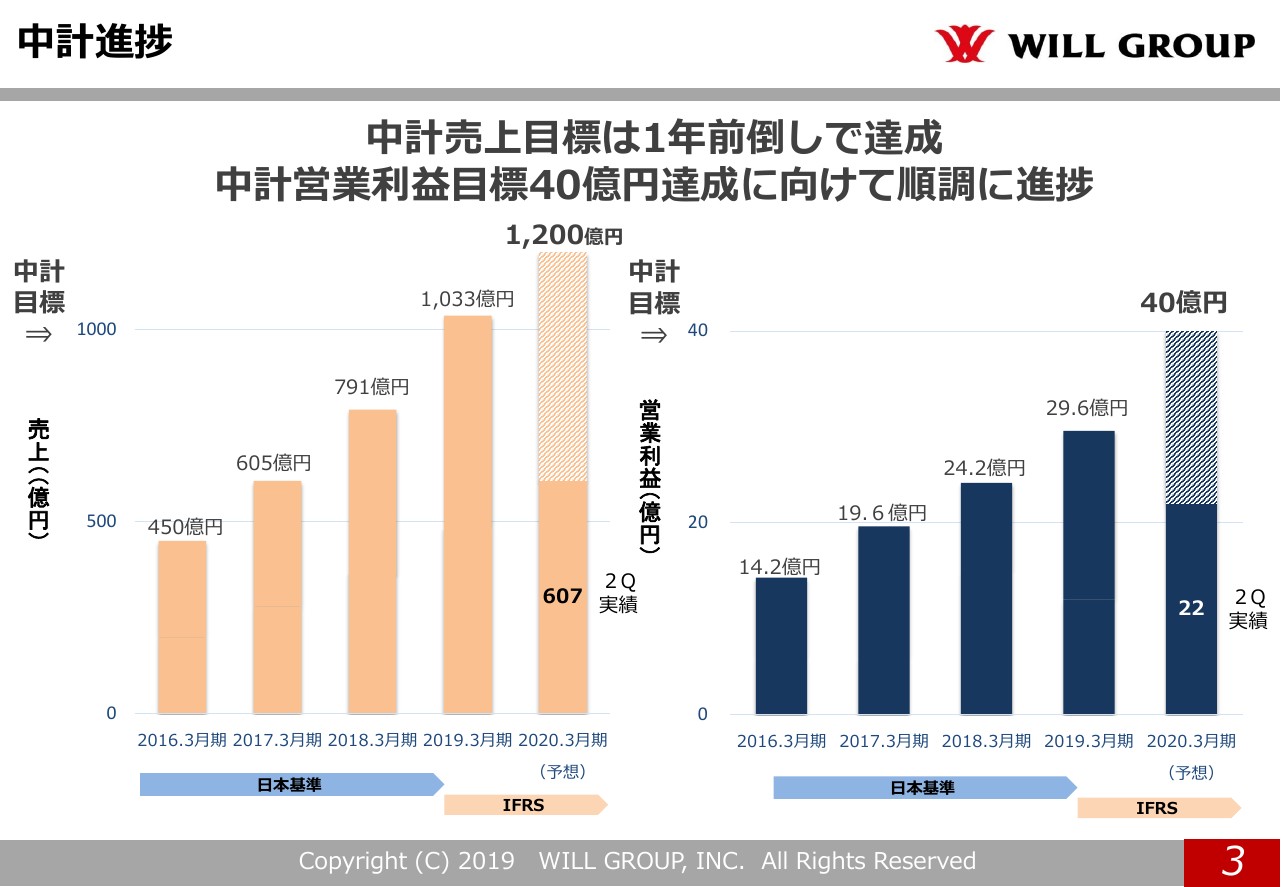

中計進捗

まずは中計の進捗ですが、今期、2020年3月期が中計の最終年度となります。少しいびつと言いますか、一般的には(中計の期間は)3年が多いかと思いますが、4年というかたちで中計を発表させていただいておりました。当初掲げていた目標は、売上が1,000億円、営業利益が40億円です。

その進捗についてですが、最終年度を1年前倒すかたちで売上1,000億円は達成しておりまして、今期の最後に(営業利益)40億円を達成して、両方達成する見込みです。結論から申し上げますと、中計の達成に向けては順調に進捗しております。

ハイライト

中間のハイライトについてですが、大きく3点になります。売上については、継続的に2桁成長を持続しております。今期に関しては、前年同期比で25.3パーセント増ですが、過去5年ぐらいのCAGRで見ますと30パーセントと、上場前にさかのぼりますが、10年間で売上は確実に右肩上がりで成長しております。

2点目ですが、営業利益は過去最高益を更新しております。中計のなかで、今期についてはいわば「3年前に、ホップ・ステップ・ジャンプ」というかたちで、24億円から26億円、そして26億円から最後の年で40億円にするということで申し上げておりました。この半期の時点ではそのとおりに大きく成長できていると考えております。

3点目が財務指標の改善傾向です。そこまで大幅に改善と言えるようなものではありませんが、着実に改善しているということです。この3点の詳細を説明させていただければと思います。

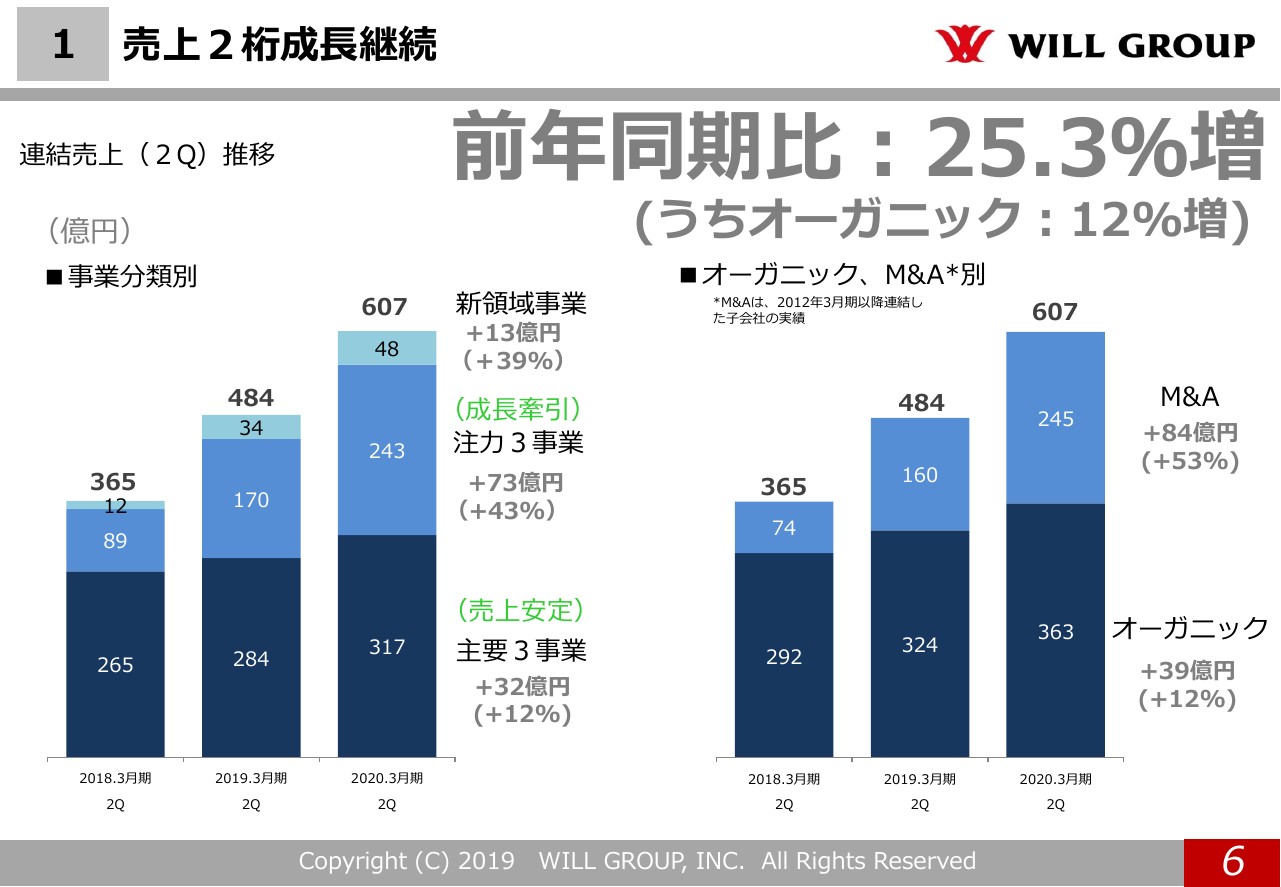

【1】売上2桁成長継続

売上高については2つのグラフを用意しております。スライド左側ですが、現時点で我々の事業がポートフォリオとして事業数も会社数も増えており、大きく括りまして主要3事業と注力3事業と新領域事業で分けております。

主要3事業についてです。過去から、我々のグループの中心的な事業ということですが、一方でこの主要3事業については、トップラインの伸び率は着実に減少しています。いわば成熟マーケットに対面しているのがこの主要3事業とご理解いただければと思います。

一方の注力3事業については、この中計のなかでも1,000億円を達成するにあたって非常に重要な事業で、新たにトップライン、利益を伸ばしていくということで、今後注力すべき、作っていくべきポートフォリオだということで申し上げてきた事業です。そして実際に、その成長を牽引している事業です。

そして、新領域事業についてです。まだ次の新しい中計は発表しておりませんが、来期以降中計を発表するなかで、これから数年後を考えますと新たな柱が必要だと考えておりますので、現在開発している領域です。

この3つを、それぞれ事業として伸ばしているということです。売上安定成長ということで言いますと主要3事業ですが、ここはなんとか2桁成長できているものの、向こう数年間を見ますと1桁台に落ちるかもしれません。

その分、ここは収益性を高めて、効率よく稼いでいく事業になるようオペレーションを磨いていかなければならない領域だと考えております。

注力3事業については、引き続き成長を牽引できると考えておりますし、新領域においても、「ここを注力して伸ばしていきます」と言えるような事業を見つけていきたいと思っております。

スライド右側のグラフについてですが、われわれマーガニック戦略ということで、M&Aとオーガニックの成長をバランスよく実現しながら成長を持続していくとお伝えしてきましたが、その結果、M&Aとオーガニックでご覧のスライドのとおり、(順調に)伸ばしている状況です。

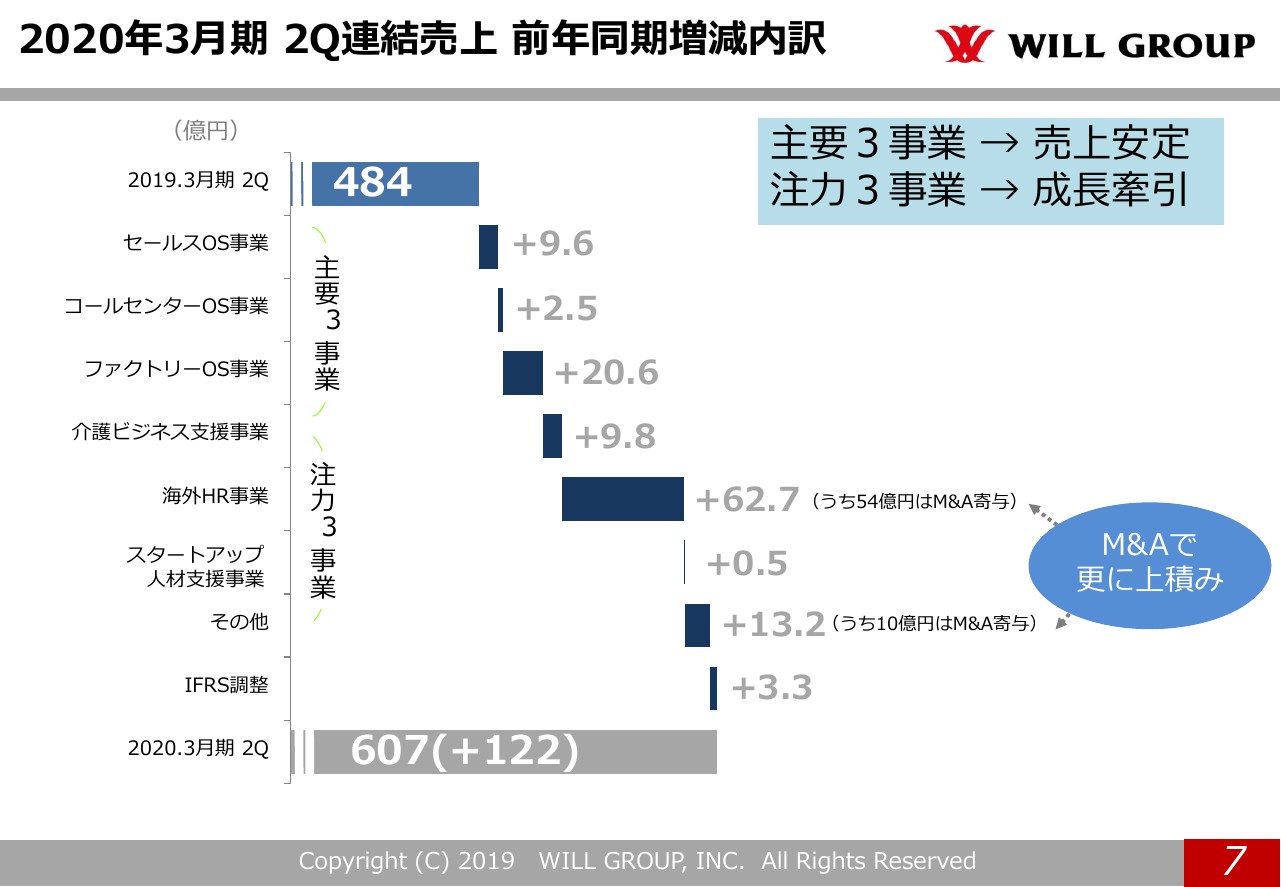

2020年3月期 2Q連結売上 前年同期増減内訳

それぞれの内訳についてです。主要3事業はご覧のスライドのとおりですが、なかでもファクトリーOS事業についてはまだ安定成長領域だと思っており、20パーセント台(の成長)を持続できています。過去、リーマンショック前に全国展開していた事業ですが、いったん拠点を減らしています。

一方、ここ数年は再度の成長拡大に向けてエリア開発していくということで、拠点を出してきていますので、その結果としてトップラインも順調に伸びています。

セールスOS事業とコールセンターOS事業においては、もう主要拠点を出し尽くしているという状況ですので、新たなサービス開発でトップラインを作っていくことが必要になってくる事業です。今のところ、マーケット自身がそこまで伸びている市場ではありませんので、このくらいの成長になっているということです。

注力3事業についてですが、介護ビジネス支援事業も順調に伸びております。海外HRは特にM&Aを中心とした戦略となっておりますが、新規連結した2社が加わり、大きく伸ばせております。

また、すでにご案内を差し上げましたが、その他の領域で、新たに国内で建設技術者の派遣事業をグループインさせておりますので、その分野が上積みされてその他の領域が伸びております。

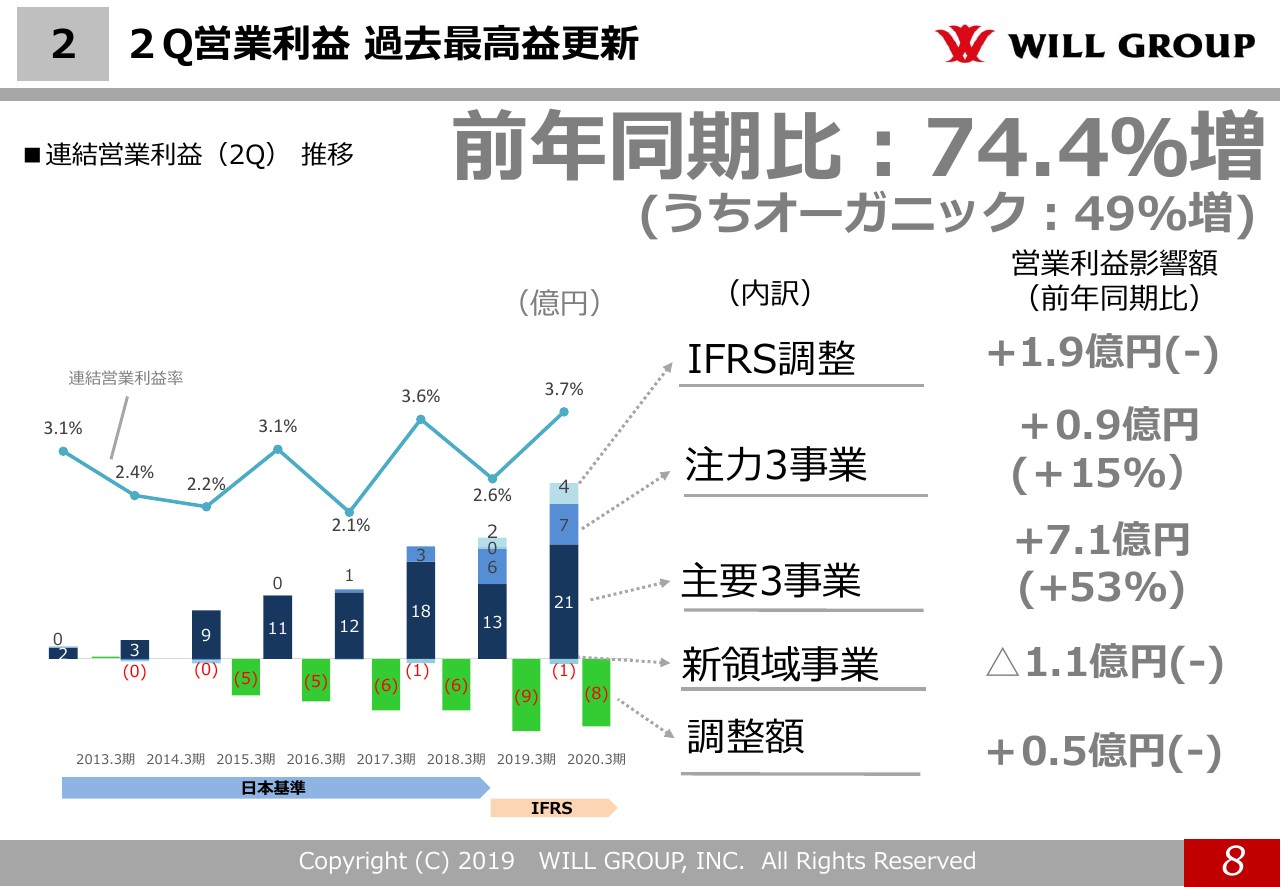

【2】2Q営業利益 過去最高益更新

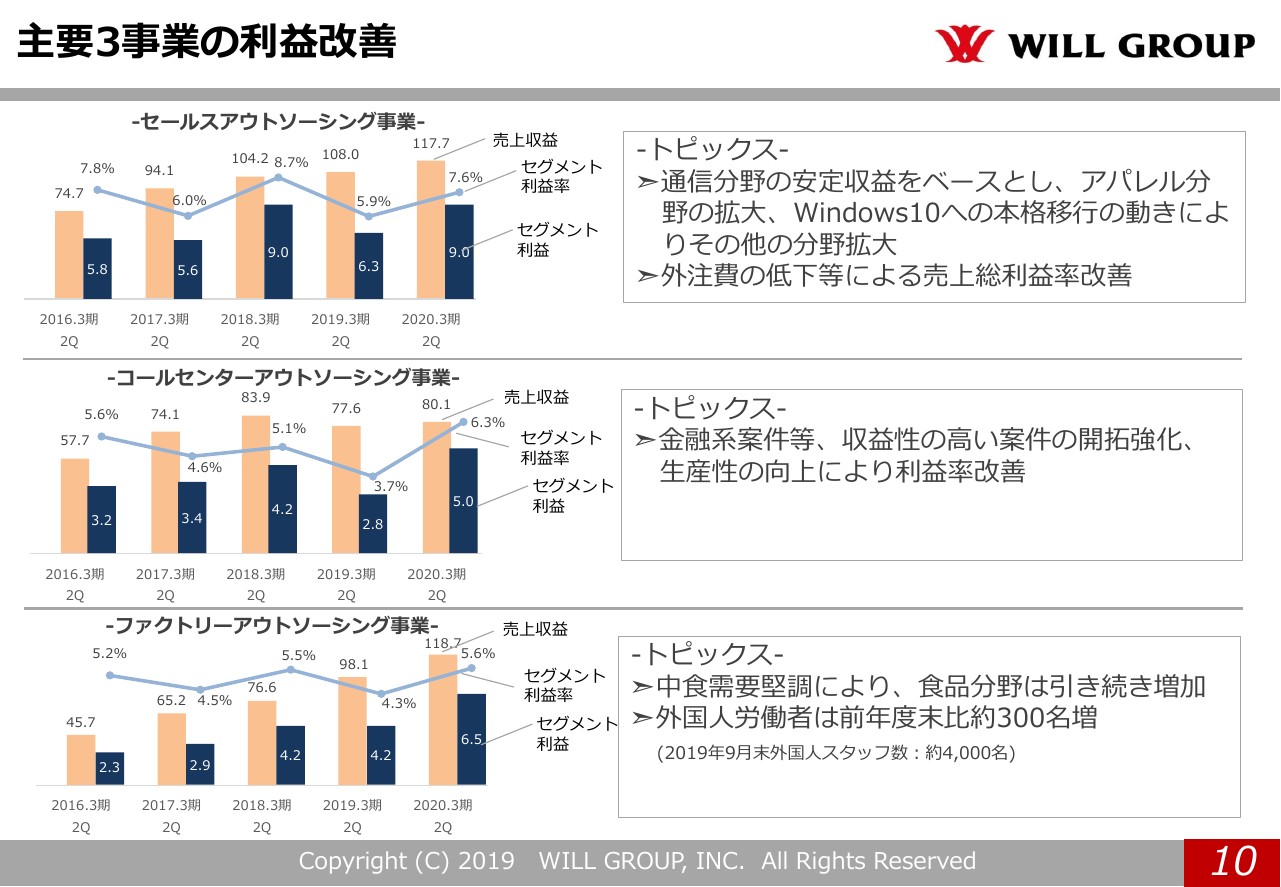

営業利益についてですが、前年同期比で74.4パーセント増ということで大きく伸ばすことができております。とくに大きく伸ばせている要因は、主要3事業の収益改善です。この収益改善のポイントについて、詳細を説明させていただきたいと思います。

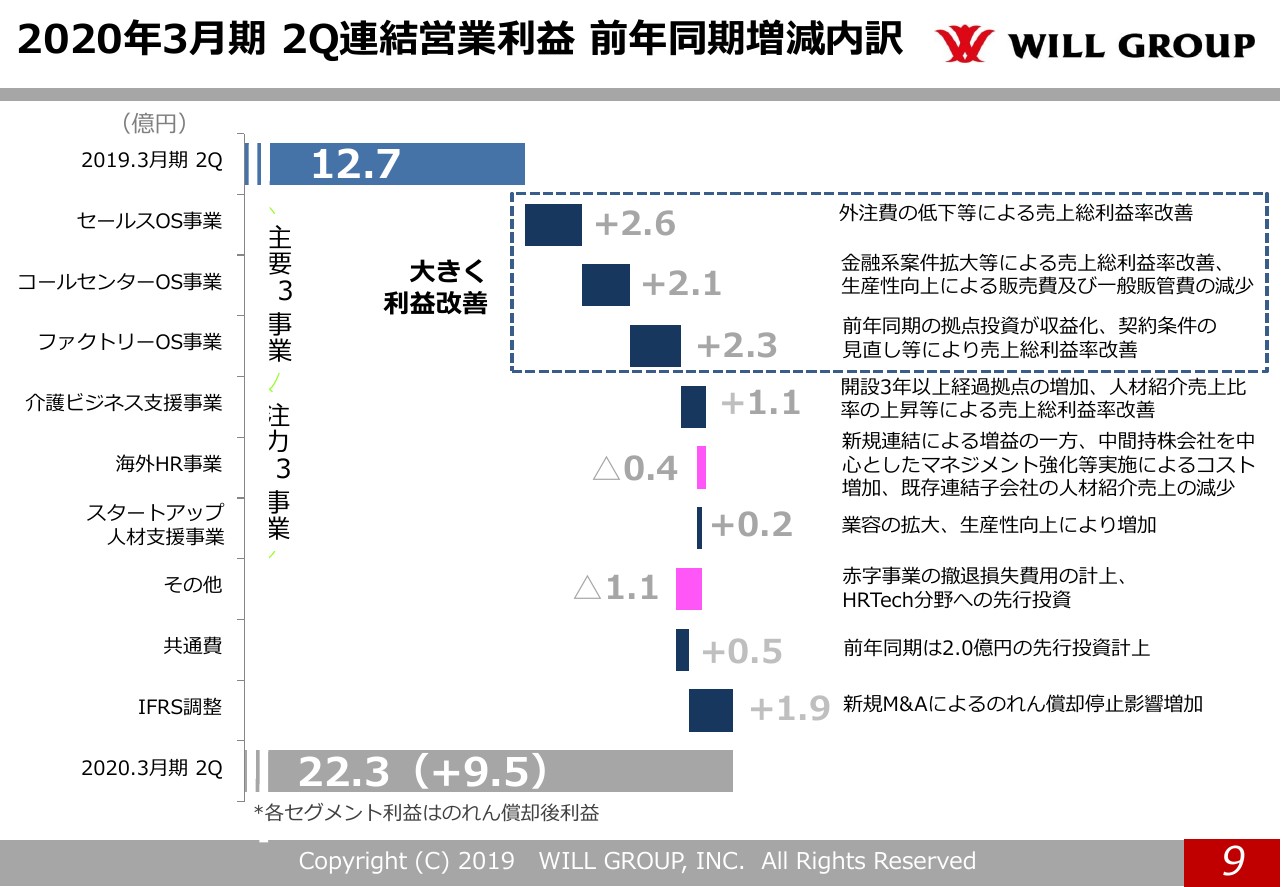

2020年3月期 2Q連結営業利益 前年同期増減内訳

セールスOS事業ですが、スライドに記載しておりますとおり、外注費の低下による粗利の改善が大きく寄与しております。我々自身が戦略的にシェアを獲得してトップラインを伸ばしていくうえで、請負を強みとしておりますので、そこを獲得しにいくわけですが、これは通常の派遣契約とは異なります。

通常の派遣契約では「50人を派遣してください」(ということで進めて)「実際には30名しか採用できませんでした」となると、30名を派遣するかたちで終わります。しかし請負で50名の現場オペレーションをお任せいただくということは、50名を必ず確保しなければいけませんので、それを確保するうえで外注の人材会社などにも協力いただくということになり、当然原価が高くなります。

そこで、できるだけ自前でオペレーションを回していくように順次改善していくということで、期初から取り組んでおります。いわゆる専門職の正社員を採用することで、その部分をしっかりと自前化することによって、収益性が改善されているということです。

次に、コールセンターOS事業の収益改善についてです。金融系案件の拡大等によって売上総利益が改善したということですが、収益性の高い案件にフォーカスしたことによります。3ヶ月、4ヶ月で契約期間が切れて、しかも定着もしないというなかなか難しい案件というよりも、安定して定着率を高められる、長期的に取り組めるクライアント様や現場にフォーカスして優先的に取り組んだ結果、このようになりました。

このように、トップラインの伸びの部分で非常に難しくなりつつある2つの事業ですが、戦略的にしっかりとターゲットを絞って、現場がしっかりとオペレーションしていくということがきちんと実行できた結果、大きく利益が改善してきました。

今後もこのようなかたちで、着実にオーダーをいただきながら、お客さまにとっても我々にとっても「Win-Win」となるような職場をしっかりと伸ばしていくことで、収益性を改善しつつ、継続的に成長させていくことができると考えています。

先ほど申し上げましたように、ファクトリーOS事業についてはトップラインの伸びにより、絶対額が伸びているということですが、なかでも我々のお客さまで収益性が低くなっているところについては、順次契約条件の見直し等もお願いし、着実に収益を改善している状況です。

一方で、(点線の)枠で囲んでいるポイントですが、主要3事業は非常に改善したものの、注力3事業で、とくに海外は新規の買収に応じてトップラインは大きく伸びているにもかかわらず(営業利益は)減益ですので、少し触れさせていただきます。

まず、中間持株会社のコスト増が1点で、もう1点は新規連結ではなく既存の連結子会社で1社、少し収益性が落ちています。

この2点について、少し詳細に説明させていただきます。中間持株会社のコスト増を見てみますと、これまで私が中間持株会社のCEOも兼任していたわけですが、買収した会社のなかに優秀な人材がいましたので、彼を中間持株会社のCEOにしています。

今後、海外におきましては、よりそれぞれの企業が連携してシナジーを出していくフェーズに入っていかなければいけませんので、より現地のことを深く理解し、海外での人材サービス経験が豊富なマット・ビースにCEOを任せております。

グループ内のクロスセル、コストダウン、人材育成といった観点を考えたときに必要なメンバーを新たに採用していますので、そこに向けたコストが増えており、つまり先行投資をしているということです。

収益性の低下の点については、オーストラリアにあるDFPという子会社になります。どの事業でも、また国内でもあることなのですが、収益性の高いプロジェクトが終了すると、その終了にともなって収益性が高かった人材紹介売上が減少しました。

また、派遣のプロジェクトに移行しているわけですが、その派遣がある程度大口ですのでボリュームディスカウントを要請され、それを受けて収益性が落ちています。

大事なことは、国内でもそのようなプロジェクトによって一時的にデコボコが起こることがあります。収益回復が可能かどうかのポイントでいきますと、マネジメント体制は何も変わっていませんし、新たにその顧客の満足度を上げて、さらにボリュームを増やす、もしくは新しい人材紹介プロジェクトを取りにいくことで、しっかりと収益回復できれば問題ないと思っています。

現時点で大きな減損を出さなければならない状況でもないと思っておりますので、先ほども申し上げましたが、管理体制強化、先行投資の部分も踏まえて、今後は収益性をしっかり高めていけると考えております。

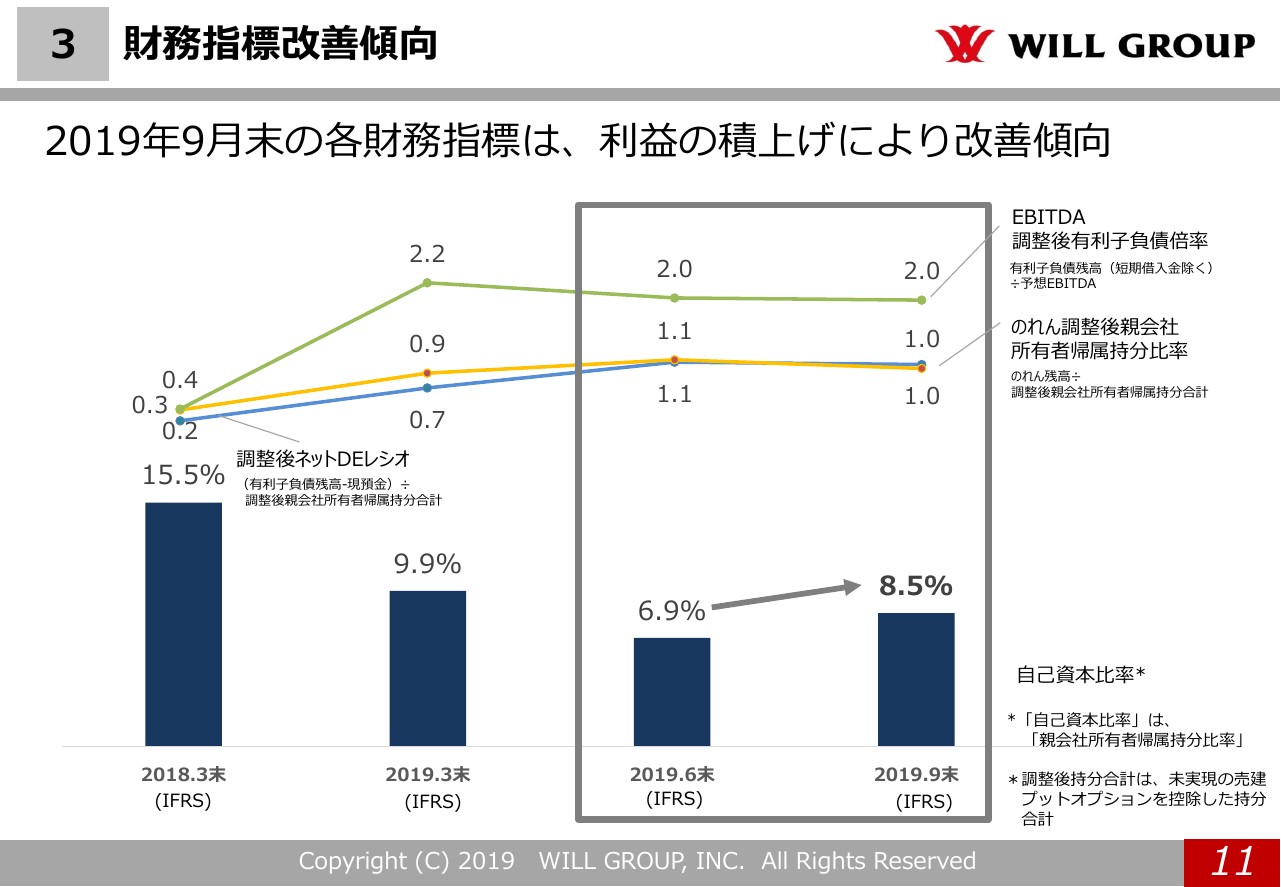

【3】財務指標改善傾向

財務指標改善傾向については、わずかな改善だと思っております。あまり誇れる数字ではないと思っておりますが、中長期的には収益の拡大とともに財務指標は着実に改善していけると考えておりますし、改善していかなければならないと考えております。今のところは、順調に改善傾向にあるということです。

2020年3月期 2Q連結業績

あらためて第2四半期を振り返りますと、すべての数字は昨年対比ベースで着実に2桁成長となり、今期の着地に向けて順調に進んでいるとご理解いただければと思います。

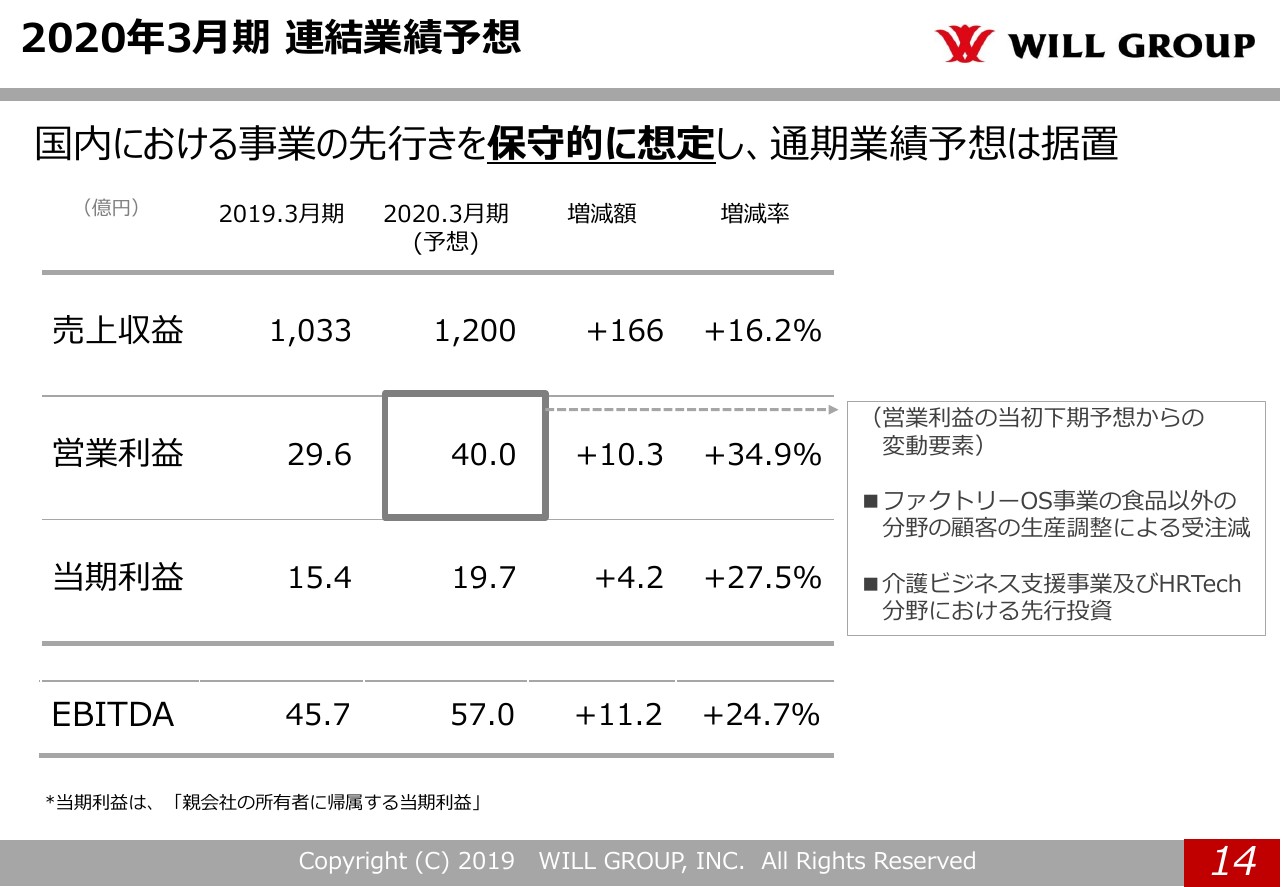

2020年3月期 連結業績予想

今期の着地についてです。国内においては、これまでも下期に収益がしっかりと出てくる傾向が続いておりますので、本来であれば「もう少し上に行くのではないか」とのご指摘もあるかもしれないのですが、現時点では非常に保守的に見ております。

とくにファクトリーOS事業の分野において、食品以外の分野で電機関係、精密機械、家電関係のお客さまもいらっしゃいますので、ここには米中関係も含めて生産調整の影響が出てきております。

あくまでも(営業利益)40億円の達成が一番重要だとは考えておりますが、来期以降の成長を考えますと、このタイミングでさらに介護ビジネス支援事業や、将来のHR Tech領域にも投資できるのであれば投資していきたいと考えております。予算の上積みも含めて検討したいと考えておりますので、業績予想は現時点では保守的に据え置いておりますが、第3四半期が終わったタイミングで修正が必要であれば、適時開示していきたいと考えております。

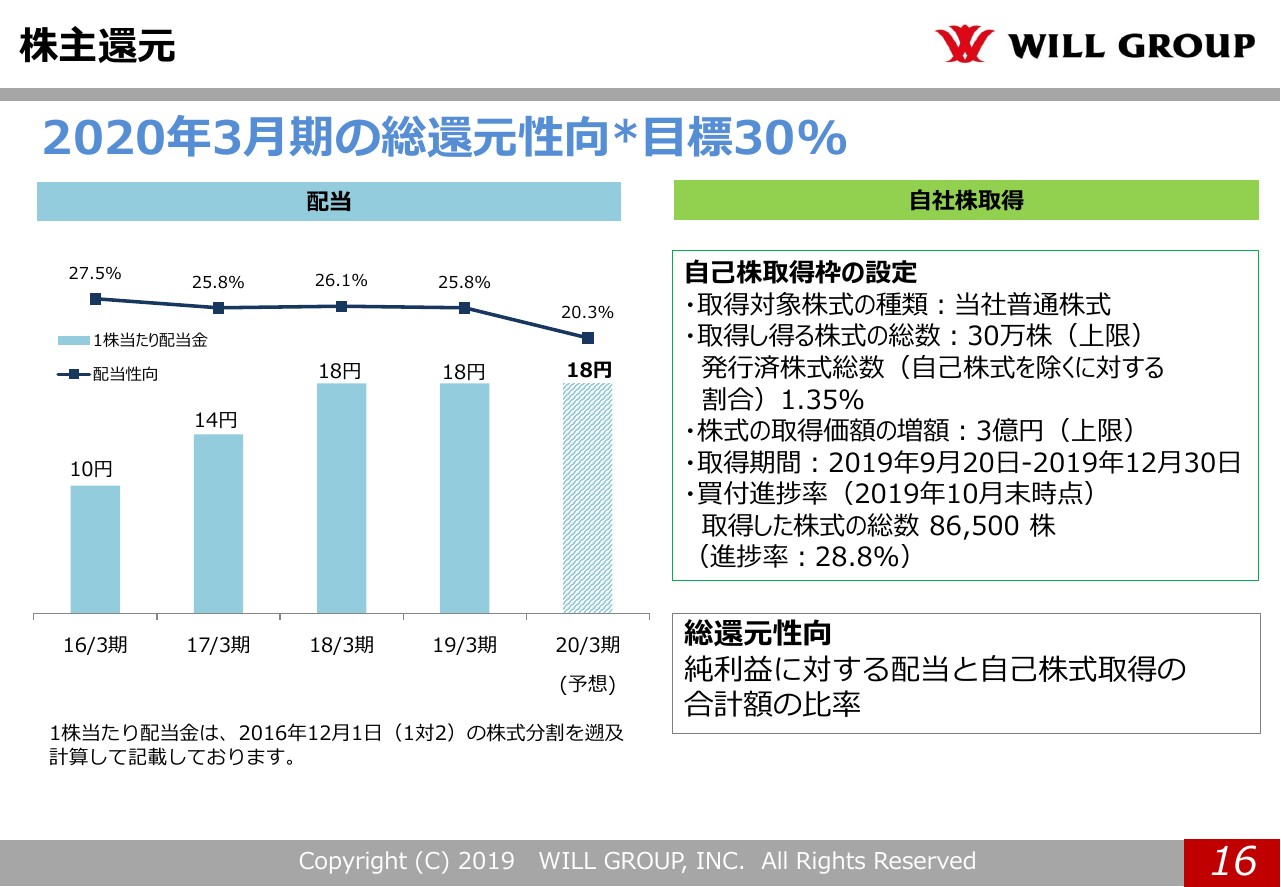

株主還元

株主還元についてです。従来から、総還元性向の目標は30パーセントと申し上げておりますが、自己株式を取得すると開示させていただきました。取得額の上限は3億円ですが、現在は約8,000万円強で、28パーセントほど進捗している状況です。

仮に3億円をすべて自社株買いできたときには、総還元性向としては30パーセントを上回るかたちになるわけですが、今の進捗を見ていますと、すべてを確実に取得できるかどうかはわかりません。

今後については、12月末の状況を見て、年が明けてから適切に判断していきたいと思っておりますが、総還元性向30パーセントを上回るように対処していきたいと考えております。

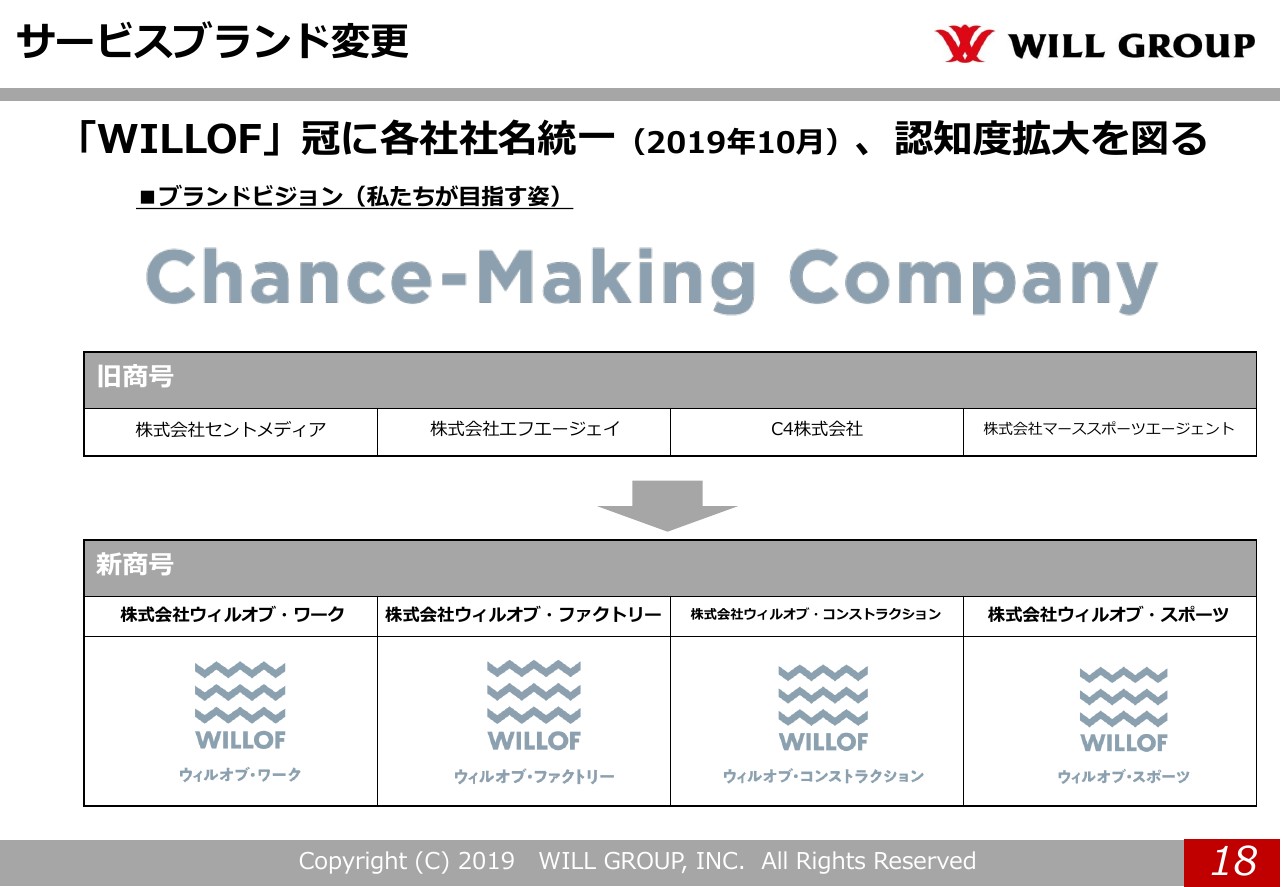

サービスブランド変更

最後がトピックスになります。あらためてになりますが、以前から申し上げておりますとおり、サービスブランドを1つにまとめております。従来、国内の事業会社各社は、それぞれの企業向けにマルチブランド戦略で運営しておりましたが、今回、サービスブランドを1つにまとめております。

従来の中核会社である株主会社セントメディアが株式会社ウィルオブ・ワークに、工場部門に特化していた株式会社エフエージェイが株式会社ウィルオブ・ファクトリーに、新規に買収した建設技術者派遣を中心にしているC4株式会社が株式会社ウィルオブ・コンストラクションに、そしてスポーツ業界の人材ビジネスに特化している株式会社マーススポーツエージェントが株式会社ウィルオブ・スポーツになるということで、冠に「ウィルオブ」を付けるかたちで集約させていたしました。

採用面において認知度や知名度を上げていくことで、それぞれ相乗効果が出せるということで、国内事業会社に限ってはこのようなかたちでブランド名を統一しております。

認知度や知名度を上げて採用力強化に資するよう、これからもしっかりとオペレーションを回していきたいと思っております。このオペレーションを通じて実現したいものが、ブランドビジョンです。「ウィルオブ」と言えば「Chance-Making Company」と認知されるように努力していきたいと思っています。

外国人を含めて、老若男女の働く人にさまざまな成長機会を提供して、チャンスを作っていける企業として認知されるよう努力していきたいと思っております。ご清聴ありがとうございました。

質疑応答:業界をリードしていくにあたってのビジョンについて

質問者1:想像どおりと言いますか、かなりアグレッシブな方向で事業転換されていらっしゃいますので、その点は大変信頼しておりますが、一方で、この領域は株式市場ではあまり評価が高まっていません。グループ全体の専売特許といったことも(関係が)ありそうな気がしています。

御社はリーディングカンパニーの1社ですので、この領域のなかで(業界を)リードしていくようなビジョンや方向づけをしていただければ、業界全体のバリューも上がってくると思っています。

その観点で言いますと、HR Tech領域など、もちろん今、働き方改革の新しいあり方みたいな流れがありますが、日本全体では働き方改革について若干消極的になったりしていますよね。

「そこは違うんだよ」というような方向性を出していただけると(いいのではないかと思います)。

また、今お話ししたような新しい考え方についてですが、先行投資をされるということで、具体的にはどのような(ことを想定されているのか)というところで、お話できる範囲でぜひ教えていただければと思います。

池田:ご指摘についてはおっしゃるとおりで、我々も自覚しています。まだ発表段階ではありませんが、これから中期経営計画を発表していくなかでお示しできれば、投資家のみなさまの見方も変わっていくかなと思います。課題として受け止めたいと思いますが、現時点で申し上げられることは、詳細のコメントを差し控えたいと思います。

現在、新しい中計の作成に向けて、社内でさまざまな議論をしております。来期、中計の発表の際に、「さらに成長して収益性が高まり、社会に貢献できる企業になっていく」というところがお伝えできるようにしていきたいとは考えておりますので、中計の発表までしばらくお待ちください。

大原茂氏:付け加えてお話をさせていただくと、例えば来年から「同一労働同一賃金」などが始まります。派遣として働いてるスタッフがより生き生きと、働く権利を持って働けるような環境づくりということで、私たちだけが取り組むのではなく、業界全体が推進していくべきだと思っております。また外国人が安心して日本で働けるような環境づくりも、業界を巻き込んでサポートしていけるような立場になれればと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6089

|

1,009.0

(15:30)

|

0.0

(---)

|

関連銘柄の最新ニュース

-

ウィルG(6089) 法定事後開示書類(会社分割)(株式会社CEs... 今日 10:00

-

ウィルG(6089) <Well-being活動レポート~Vol.... 12/27 10:00

-

ウィルG(6089) SBI証券主催「個人投資家向けオンライン会社... 12/27 10:00

-

ベトナム現地法人 WILLOF Vietnam Company L... 12/25 14:18

-

ウィルG(6089) 当社ベトナム現地法人WILLOF Vietn... 12/25 10:00

新着ニュース

新着ニュース一覧-

今日 19:04

-

今日 19:01

-

今日 19:00

-

今日 18:48