クックビズ、通期売上高は前期比21.1%増 飲食業特化の新人研修「クックビズ フードカレッジ」を提供

私たちのビジョン

藪ノ賢次氏(以下、藪ノ):みなさん、おはようございます。本日は朝早い中お集まりいただきまして、ありがとうございます。我々クックビズの2018年11月期通期決算説明会を開催させていただきます。どうぞよろしくお願いいたします。私、代表の藪ノと申します。よろしくお願いいたします。

まず初めに、「私たちのビジョン」ということで、あらためてご説明いたします。

「フード産業を人気業種にする」というビジョンを掲げております。実際の飲食業界は、どちらかというと不人気業種の業界ではあるのですが、ご存じのとおり、今は訪日観光客(の数)が非常に伸びておりまして、最新のニュースでも飲食業界における彼らの消費額は1兆円に迫る勢いになっています。

飲食業界は25兆円の大きな産業ではありますが、徐々にインバウンド消費額のウェイトが増えてきております。彼らの訪日・渡航目的の69パーセント以上が「日本食を食べること」でございますので、このインバウンドの景気を引っ張っているのは、間違いなく飲食業だと考えております。

ただ一方で、この業界は不人気でありますから、なかなか人材不足という課題が解決しません。グローバル展開をしようにも、現場の方はたくさんいらっしゃるのですが、企画・戦略・マーケティングなど、さまざまな知見を持った方はまだまだ集まりが足りないというところです。

我々は、人材サービスを提供するだけではなくて、この業界を人気業種化して、より優秀な方や若い方が集まるものにしていきたいと考えております。

私は、国も同じようなことを考えていると確信しております。ご存じのとおり、入管法が(2019年)4月に改正されますし、大阪万博やIRも決まっていくと思っております。ますます「食と観光」が、日本におけるウェイトで非常に重要になってくるということで、この業界を活性化することが日本の活性化につながると確信しております。

18年11月期 通期決算ハイライト

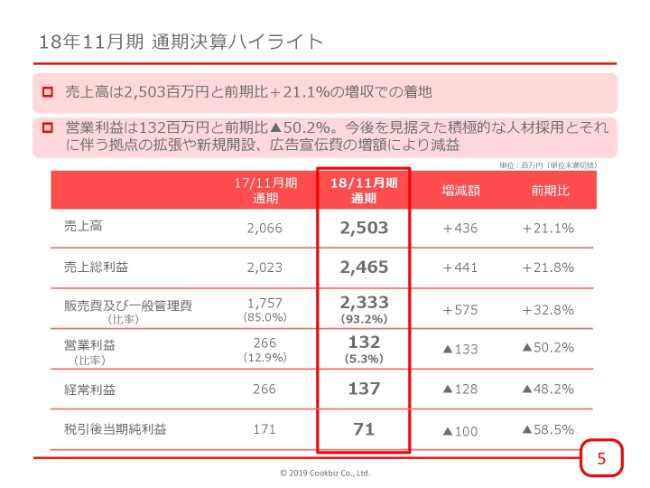

それでは(お手元の資料を)めくっていただきまして、通期決算ハイライトについてご説明いたします。

売上高は25億300万円と、前期比プラス4億3,600万円、21.1パーセント増収での着地となっております。また、営業利益は1億3,200万円と、前期比マイナス1億3,300万円、50.2パーセント減益での着地となりました。

この理由としては、従前からご説明させていただいているとおり、今後を見据えた積極的な人材採用と、それにともなった拠点の拡張をいたしました。

具体的には、大阪本社の増床、東京・名古屋の増床・移転、福岡・横浜の新設ということで、これらをすべて2018年11月期に完了したということで、これにともなう支出が増えております。また、広告宣伝費を増加したことによって、すべてを勘案して減益の着地になりました。

そのほか、経常利益・当期純利益も減益になっております。

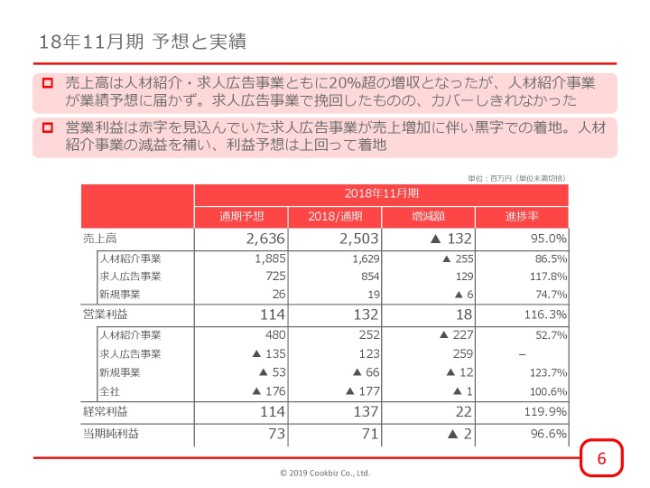

18年11月期 予想と実績

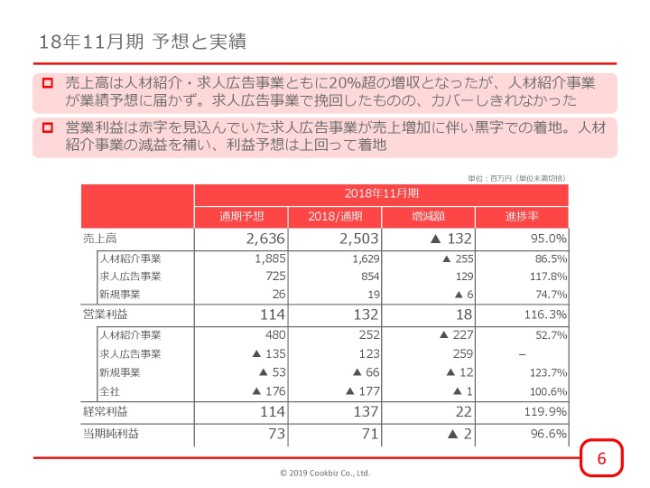

次は、2018年11月期の予想と実績です。

売上高は、人材紹介・求人広告事業ともに、前期比で20パーセント超の増収となりました。ただ、人材紹介事業はそれ以上の増収を見込んでおりましたが、残念ながら業績予想に届きませんでした。一方で求人広告事業は、部門別に言うと赤字の予想を立てていたのですが、売上が伸びたことによって利益が出てきました。

ただ、もともと、人材紹介の売上ウェイトが全体の65パーセント、求人広告が34パーセント、その他の事業が1パーセント未満になっておりますので、人材紹介の(進捗率が)86.5パーセントという着地が大きく響きまして、求人広告だけではカバーしきれませんでした。

部門別の利益は、以下の(表の)とおりでございます。

売上高推移

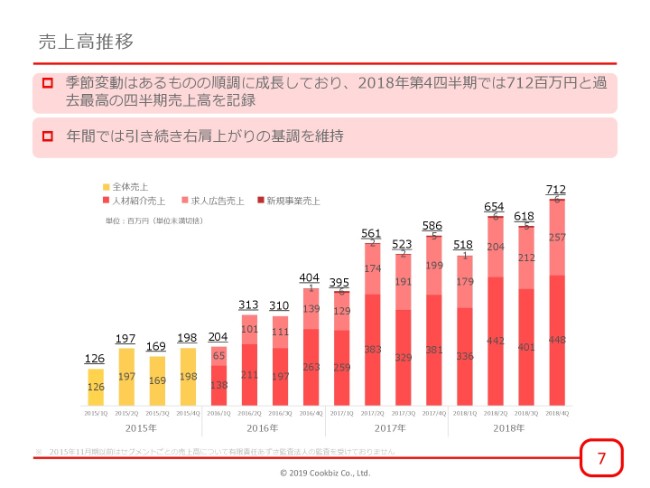

続きまして、売上高推移でございます。

我々は、非常に季節変動がある業界でビジネスをしております。具体的には、春商戦と秋商戦。我々で言うと、第2四半期と第4四半期に売上が偏重することになって、とくに第4四半期は飲食店の年末商戦の前ということで、一番売上が伸びるところになっております。

ですので、(推移の)すべてを見ていただくと(おわかりのように)第1四半期・第3四半期がへこんで、第2四半期・第4四半期が上がっています。総じて見ると、引き続き右肩上がりの基調を維持していると考えております。

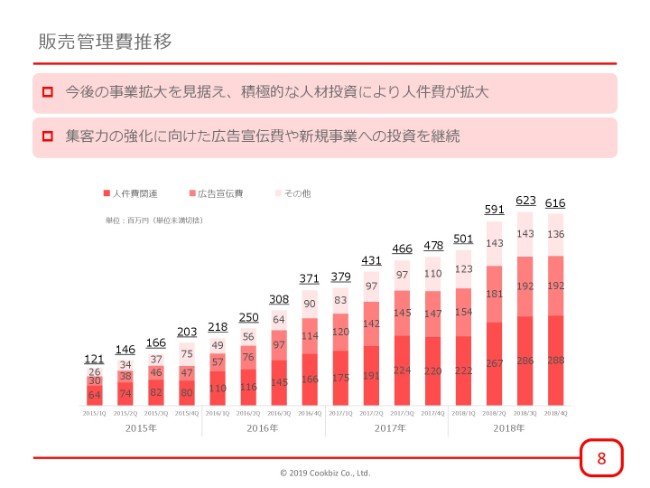

販売管理費推移

また、販売管理費につきましては、どちらかと言うと投資を続けてきておりますので、右肩上がりで伸びているということです。現状だけを申し上げると、年間の利益計画のほぼすべてを、第2四半期と第4四半期で稼ぐことになっております。

もちろんこれは、投資金額を減らしたり投資割合を減らしたりしていくと、すべてのクォーターで黒字が出る算段はついているものの、まだまだマーケットでは非常にシェアが低い状況でありますので、今後も積極的に投資をしていきたいと考えております。

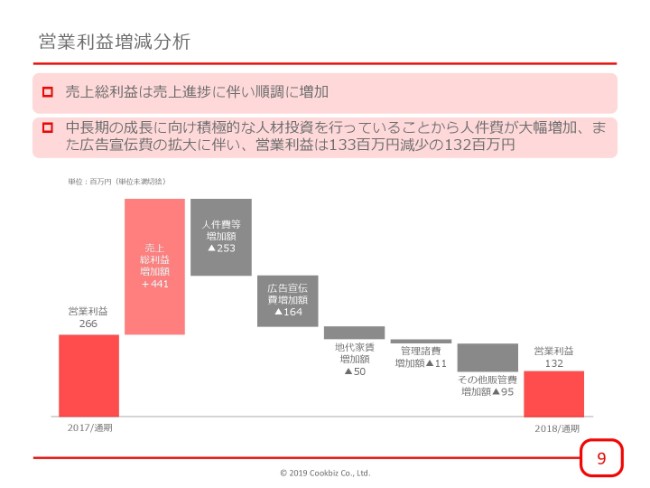

営業利益増減分析

続きまして、営業利益の(増減)分析に移りたいと思います。

売上総利益は、売上進捗にともない順調に増加してまいりました。ただ、先ほど申し上げた人件費・広告宣伝費の増加、地代家賃や引っ越しによる支出の増加がありました。我々が人材を採用して(例えば)営業人員で言うと、一人前になるのにだいたい半年ぐらいの研修期間を要するということです。(前期の)2018年11月期と今期の2019年11月期は、積極的に採用していこうと思っておりますので、収益化するのにその分少し時間がかかっています。

引っ越しも、もちろん大きめのところを借りて引っ越しますので、一人当たりの地代家賃としては、今が一番インパクトが出ているような状況です。ただ、人材採用をしていくと、一人当たりの経費は今後下がっていく傾向にあると考えております。

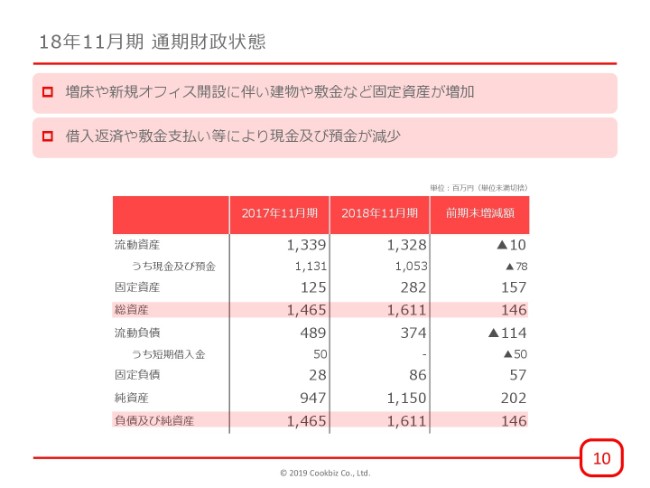

18年11月期 通期財政状態

続きまして、2018年11月期の通期財政状態でございます。

まず総資産が、前期末比で1億4,600万円増の16億1,100万円となりました。主な要因としては、固定資産が増加しております。具体的には、建物で7,258万2,000円増、敷金で6,514万3,000円増となっております。

続きまして負債は、前期末比で5,700万円減の4億6,100万円となっております。主な要因としては、賞与引当金が1,906万円増加しましたが、未払い法人税等が7,654万7,000円減少したことによるものでございます。

最後に純資産ですが、前期末比で2億200万円増の11億5,000万円となりました。主な要因としては、増資をいたしましたので、資本金と資本剰余金がそれぞれ6,595万9,000円増加していることと、利益剰余金が7,108万1,000円増加していることによるものです。

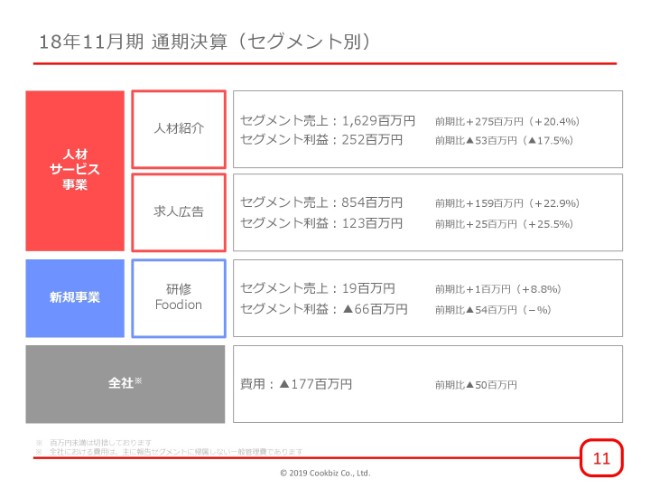

18年11月期 通期決算(セグメント別)

続きまして、セグメント別に移りたいと思います。

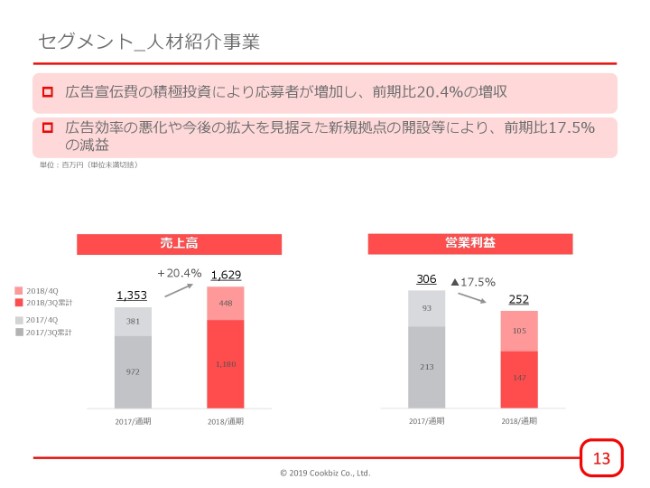

セグメントを見ていただくと(おわかりのように)、とくに売上のところで、人材紹介が(プラス)20.4パーセント、求人広告が(プラス)22.9パーセントということで、結果的にはバランス良く伸びています。先ほど申し上げた売上比率は(人材紹介で)65パーセントと(求人広告で)34パーセントと(その他事業で)1パーセント未満を引き続き維持しているかたちで、全セグメントでバランスよく伸びていると考えております。

先ほど、「営業利益が前期比で1億3,300万円減りました」と申し上げました。その内訳としては、セグメント利益を見ていただくとわかるように、人材紹介でマイナス5,300万円、求人広告でプラス2,500万円、新規事業でマイナス5,400万円。全社費用も数えましてマイナス5,000万円で、これがマイナス1億3,300万円の内訳になっております。

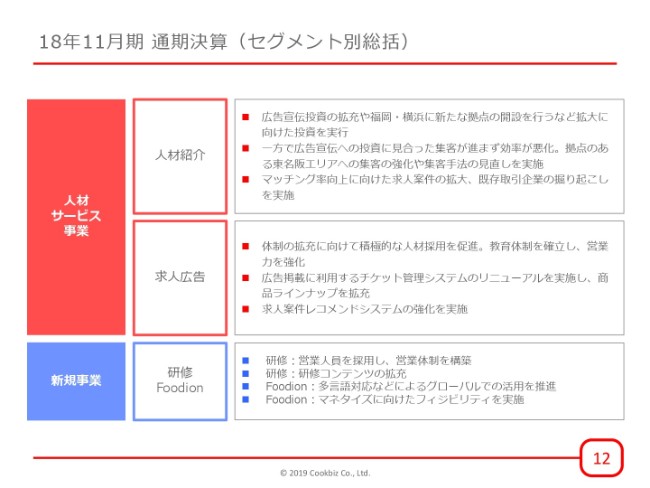

18年11月期 通期決算(セグメント別総括)

通期決算のセグメント別総括をさせていただきます。

人材紹介につきましては、広告宣伝(投資)を拡充したことと、福岡・横浜に新たな拠点の開設を行うということで、引き続き拡大に向けた投資を実行していました。ただ、半年前の決算説明会でもご説明したとおり、広告宣伝の増加では、一部の広告チャネルで集客効率の悪化が見受けられました。

こちらに関して、我々は「2018年11月の下期に(投資や集客の)効率を改善しよう」ということで、日々改善を繰り返してきました。そこで、ある一定の投資効率の改善が見られた項目もありましたので、今期に関しても引き続きやっていくことを考えております。

「効率の悪化」とは、具体的に申し上げると、いわゆる獲得するときの効率が悪化することは、「獲得単価が上がること」を示します。ただ、人材紹介は「獲得して終わり」ではなく、「獲得したあとに面談や面接を経て、最終的に入社にならないと、収益は発生しない」ということで、応募してからの歩留まりが悪化する。

この2つの効率の悪化があったとか(逆に)良くなったとか、これを我々が申し上げているのですが。それで言うと、獲得単価は、非常に改善やコントロールが可能なところになっております。獲得したあとの歩留まりに、今より改善をしていこうと経営努力を続けております。

続きまして、求人広告です。こちらも体制の拡充ということで、積極的な人材採用をしておりました。ただ採用するだけではなく、今我々が主に採用しているのが「20代の営業経験がない方」もしくは「営業経験が2~3年未満の方」ということで、若手の採用へ非常に積極的に力を入れております。

ですので、当たり前ですが、「教育体制を強化しないと、一人前の営業として(戦力が)揃っていない」ということですので、2017年11月期までと比べて、採用方針を大きく変更しました。若手重視で標準化された営業手法を彼らに教えていくことを、積極的に行った結果、非常に営業スタイルが確立されて管理がしやすくなったと考えておりますので、昨年で非常によかった点としては、このようなところが挙げられると思います。ですので、2019年11月期も研修体制のさらなる拡充ということで、一人前の営業として(戦力に)なっていくために、引き続き教育を強化していきたいと考えております。

その下の「広告掲載に利用するチケット管理システム」。これは、社内システムのリニューアルを(2018年)3月に実施しました。また、商品ラインナップも4月に拡充したということです。

求人広告が好調だった主な要因として、上期に仕込んだ施策が下期にしっかりと花開いて、我々で言うと「1企業当たりの商品単価の増加」に実際に寄与したことが、非常によかったと考えています。また、「求人案件レコメンドシステムの強化」ということで、サイトのUI・UXの強化も引き続き実施しております。

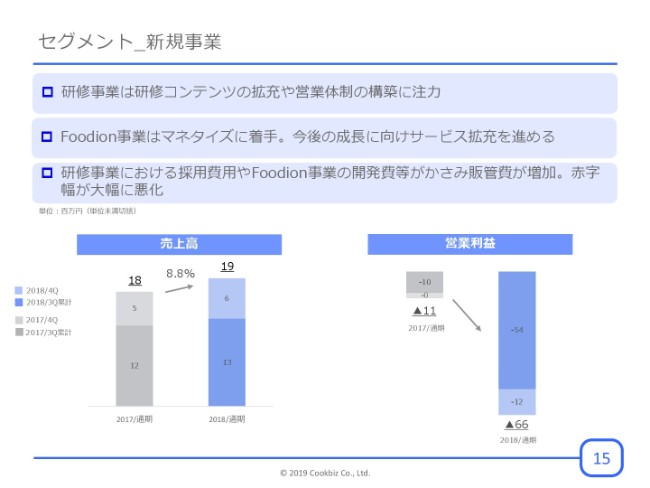

新規事業につきましては、研修事業の「フーカレ(クックビズ フードカレッジ)」と、主にシェフが使う「Foodion」というSNS。今はこの2つを展開しております。

研修(事業)は、やはり人手不足ですので、入った方が辞めない仕組み・組織作りをしていくところに、昨今の飲食店も非常に関心をもたれています。従来の「たくさんの人を雇って(何人か)残ればいいや」ということでは、採用手法としてはうまくいきません。少ない人数でも採用して、しっかり定着していただき戦力化することが、飲食業界でも主流になってきております。

その結果として、我々は飲食特化型の研修サービスをリリースいたしまして、営業人員を採用して営業体制の構築をしてきました。また「研修」と言いますと、一番盛り上がるのが春の新人研修のケースなのですが、そのような研修コンテンツの拡充も今は続けております。

また、「Foodion」につきましては、多言語対応(などによるグローバルでの活用を推進)ということで、昨年の2018年11月期で言いますと、スペイン語への対応を12月、中国語への対応を4月で(実施しており)、現状は合計5ヶ国語に対応していて、利用・ダウンロードユーザーも200ヶ国を超えるようになっております。

また、マネタイズも一部始めております。今の「Foodion」のユーザー数は約10万人ぐらいで、ほとんどがシェフ・料理人の方ですので、彼らに対して「マーケティングをしたい」「ブランディングをしたい」(という)企業さまから、少しずつお声がかかるようになってきました。スポンサー料・パートナーシップ料ということで、我々のプラットフォームの中で広告やキャンペーンを打つことに対する広告費をいただくということで、マネタイズに向けたフィジビリティを実施しております。

2018年11月期も、このようなスポンサー広告の収益が複数件で出てきておりまして、2019年11月期においても、これを継続的に続けていこうと考えております。

セグメント_人材紹介事業

次の13~15ページは、先ほど申し上げたセグメント別(の売上高・営業利益)を、もう少しわかりやすくビジュアライズしたものでございます。また後ほど、ご確認いただければと考えております。

セグメントにおける主要サービス・メディア

それでは、続きまして、2019年11月期の業績予想に移りたいと思います。

まず、あらためてご案内しておきたいのが、セグメントにおける主要サービス・メディアです。我々は人材紹介・求人広告・新規事業の3つの事業を展開しておりますが、これだけのメディアを運営しております。

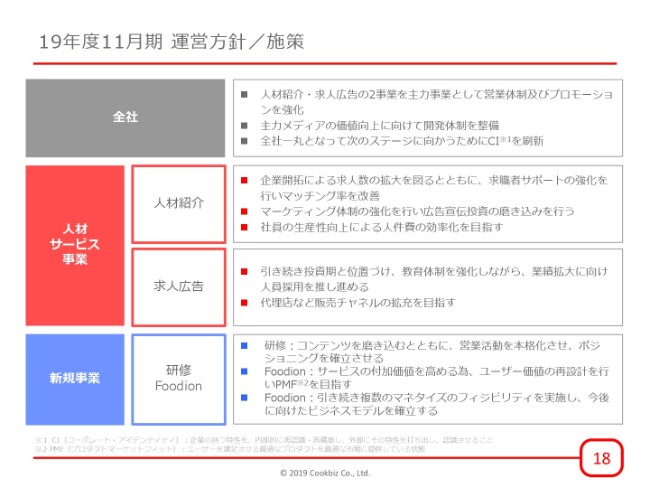

19年度11月期 運営方針/施策

業績予想に移る前に、今期の運営方針施策を全社・セグメント(別)でご案内していきたいと思います。

まず全社的に、我々が既存事業と考えている人材紹介・求人広告は、まだまだ主力事業として成長が望めると考えておりますので、今後も営業体制やプロモーションをより強化していく考えです。

「プロモーション」と申し上げましても、今はWebマーケティングを中心にプロモーションをしておりますが、今後は業界全体を盛り上げるものとして、ブランディング戦略も考えていく必要があると考えています。

また、主力メディアです。一番ユーザー数が多いものが、主に求人広告事業でご利用いただいている「cookbiz.jp」という求人サイトになります。このメディアの価値向上ということで、エンジニアを採用し、開発体制の整備をしていきます。

2018年11月期に全社をあげて一番取り組んだ内容として、コーポレート・アイデンティティ(CI)を刷新いたしました。対外的には来月の(2019年)2月1日に発表しますが、我々のロゴやビジョン・ミッション、あとその下に紐付くバリューなど、「(我々が)どこに向かうか」というところを刷新いたしまして、もうすぐ発表ができるような状況になりました。

会社として(設立してから)11年が経ちまして、次の10年(に向けて)というところで、去年1年間は、社内でさまざまな方を巻き込みながら(CIにおける)言葉を作ってきたということで、非常にいいものになっているなと思っております。今後組織が増えていくなかで、新たなビジョン・ミッション・バリューをもって、組織を束ねていきたいと考えております。

また、セグメント(別)です。人材紹介につきましては、業界の中では非常にトップシェアをとっているということもありますので、引き続きユーザーの満足度を上げていくというところで、「求人数の拡大」や「求職者サポートの強化」により、マッチング率の改善をしていきたいと考えております。

また、マーケティング体制の強化というところで、新たにマーケティング要員も増員しましたし、今後は広告宣伝費のさらなる投資効率の上昇を狙っていきたいと考えています。

また、求人広告事業ほどは社員を増やしませんので、既存社員の生産性向上というところで、業務フローの改善を日々行っております。

続きまして、求人広告の事業につきましては、引き続き(投資期と位置づけ)積極的な採用と教育体制の拡充をしております。2018年11月期と2019年11月期でしっかりと採用・教育をして、来期の2020年11月期においては、しっかりと利益が出るセグメントにしていきたいと思っております。

こちらは人材紹介と違って、まだまだ我々の後発のサービスでございます。おそらく、業界のシェアとしても1パーセント未満だと試算しております。非常に伸びしろがある事業でございますので、こちらは規模の拡大に耐えられる研修の仕組みを作ろうと考えています。

一方で、代理店の開拓をやっていこうと考えております。基本的に、今やっている東名阪・福岡・横浜などは直販でやっていきますが、広島や地方都市に関しては、その地域に根差した求人代理店の企業さまがありますので、そのあたりにコンタクトをとりながら、代理店販売にもチャレンジしていきたいと考えております。

続きまして、新規事業につきましては、方向性としては2018年11月期と同様でございます。研修はコンテンツの拡充や、営業活動を本格化させていくことを考えています。

この研修でシェアや認知を一番高めやすいのは、新卒が入社する4月です。新人研修としては、企業さまが一番大きく費用を投じられます。先日リリースを出させていただきましたが、我々は4月から、全国の計8拠点で「(集合型)新入社員研修講座」というものを開設する予定です。こちらにつきましては、東名阪・福岡・横浜の拠点がある地域だけではなく、広島・札幌・仙台にも拡充しまして、計8ヶ所でやる予定でございます。

こちらは、2018年度に新卒の研修サービスをやったところ、満足度が95パーセントという非常に支持されたものになっておりますので、こちらを拡販していく予定でございます。

実は飲食業界は、非常に新卒入社の方の離職率が高い業界でして、だいたい3年で半分の方が辞められてしまうという業界構造になっています。それが、冒頭でご説明したような「フード産業が、なかなか人気業種化しない」理由にもなっていると、我々は認識しております。新卒で入った方に、各クライアントで継続的に働いていただいて、成長していただくということは、業界の発展に寄与すると考えております。

新規事業の「Foodion」につきましては、このPMF(プロダクトマーケットフィット)を、さらに目指していきたいと考えております。今のユーザー数としては10万人を超え、非常にオーガニックに伸びてきておりますが、一番の課題は継続利用というところにあると思います。

ご存じのように、SNSというものは、「使い続けていただいてこそ、プラットフォームの価値が向上する」と考えております。我々は、会社で目指しているKPIである「継続利用率」を毎月計っておりますので、その目標に達成するように、コンテンツ・ユーザー体験の向上を目指して、引き続きサービス開発をやっていきたいと考えています。

また、マネタイズのフィジビリティも、引き続き実施しております。これは純粋な広告というよりも、どちらかというと、トップシェフを含めた著名なシェフや料理人の方がたくさん集まって、実際に継続的に利用しているメディアになっていくと(いう構想です)。なかなかこのようなものは、国内広しといえども、あまり見受けられません。

「飲食店の方に広告を打ちたい会社」は、実はたくさんいらっしゃいます。店舗ではなく、シェフや料理人の個人の方にフォーカスをしてブランディングができるプラットフォームは、そうそう多くはないと考えていますので、そのようなところでマネタイズが実施できると考えております。

19年11月期 業績予想

続きまして、業績予想に移りたいと思います。

主力事業の人材紹介事業・求人広告事業を、ともに引き続き伸ばしていくということで、売上高としては22.4パーセント増の30億6,400万円を予想しております。

ただ、求人広告事業は引き続き投資期と考えておりまして、成長投資を継続していきます。また、新規事業も投資を続けますが、このあたりは投資効率を見極めながらというところになります。

営業利益は、53.6パーセント増の2億300万円を予想しております。

経常利益は2億500万円、税引後当期純利益は1億2,400万円となっております。

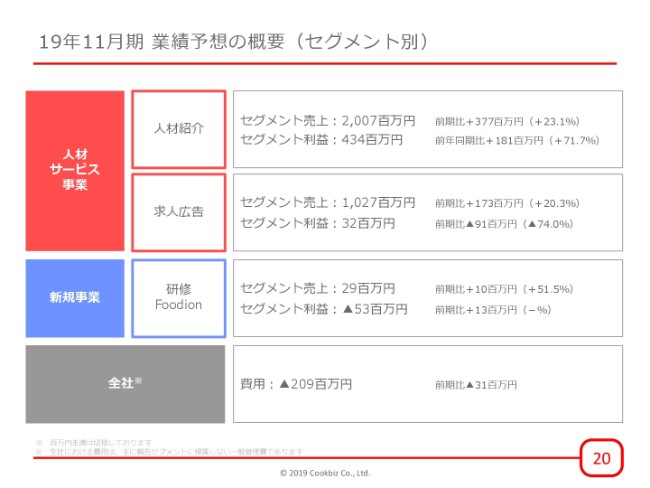

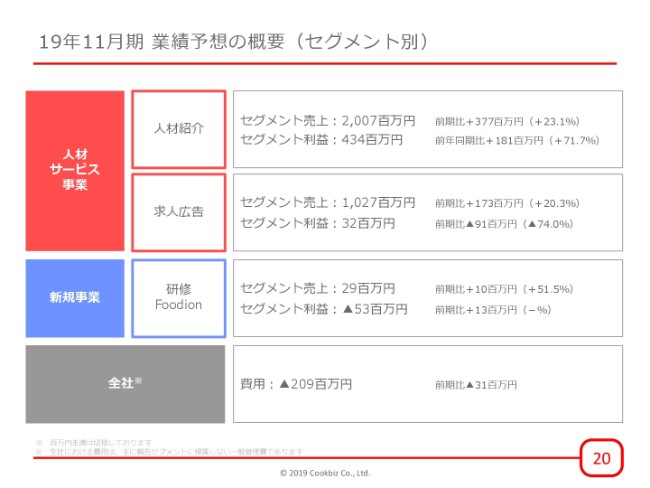

19年11月期 業績予想の概要(セグメント別)

セグメント(別)で見ていきたいと思います。

人材紹介・求人広告ともに、20パーセント超の継続的な成長を目指しております。ただ、ご説明しましたように、求人広告ではたくさん人材を採用しておりまして、戦力化するのは(研修期間があるので、だいたい)6ヶ月後でございます。セグメント利益としては3,200万円ということで、まだまだ投資期に入っているかなと思っております。

人材紹介は、セグメント売上が20億700万円で、前期比プラス3億7,700万円の23.1パーセント増。セグメント利益が4億3,400万円、前期比プラス1億8,100万円の71.7パーセント増と(なっております)。

求人広告は、セグメント売上が10億2,700万円、前期比プラス1億7,300万円の20.3パーセント増。セグメント利益が3,200万円、前期比マイナス9,100万円の74.0パーセント減となっております。

また、新規事業につきましては、前期は少し投資過多になっていましたので、前期よりも少し抑えたかたちで投資をしていこうと考えております。セグメント売上が2,900万円、前期比プラス1,000万円の51.5パーセント増。セグメント利益はマイナス5,300万円、前期比プラス1,300万円となっております。

全社費用は、もちろん人員が増えておりますので、前期比でマイナス3,100万円のマイナス2億900万円と予想しております。

私からの決算概要と業績予想(のご説明)は、以上でございます。ご清聴ありがとうございました。

質疑応答:人材紹介における強みは?

質問者1:質問としまして、「人材紹介でトップシェア」ということなのですが、(同業の)各社がどのようなシェアであるかをお教えいただければ。そこにおける御社の強みと、他社と比べた場合の課題がどのような点にあるかという点も付け加えて、お教えいただきたいと思います。これが1点目です。一問一答でお願いいたします。

藪ノ:ご質問ありがとうございます。人材紹介の「トップシェア」というのは、国から発表されている業種別の人材紹介の市場規模が算出がされていまして、そちらで言いますと、おそらく我々は20パーセント超ぐらいのシェアがあると考えています。

この業界は、実は上場しているのは我々1社だけでして。我々の認識している競合では、我々の半分、もしくは半分以下ぐらいの売上がトップラインだと考えていますので、そのようなシェアの構造になっています。

彼らとの違いは、業界特化型で言うと(我々の)規模が一番大きくなってきていますので、一番の強みとしては、営業を支えるエンジニアリングの部分であったり、マーケティングの部分。また、我々としてはシステム投資を非常に積極的にやっていまして、そのあたりが(影響して)1人あたりの営業、1人あたりのキャリアアドバイザーの売上高、もしくは決定数が非常に高いところが優位性だと考えています。

一方で、それらはもちろんコストとして乗ってきますので、上場していることからも、構造としては少しコストがかかりやすい傾向にあると思います。引き続き、サービスの効率化・社員の効率化を図っていかないと、利益が出にくくなると考えていますので、そのあたりは強みが弱みにならないように、業務フローの改善を日々行っていきながら、広告チャネルもしっかりと改善していって、引き続き経営効率の改善をしていきたいと考えています。以上です。

質問者1:同業に、シンクロ・フードという上場会社があるのですが。あそこは、実態的には飲食の紹介(をされていて)……開示はしてないのですが、一番売上等が多いと聞いているのですが。

藪ノ:数で言いますと、求人広告事業が一番大きなウェイトを占めていまして……我々で言うと、2つ目のセグメントです。求人広告事業が競合にあたると考えています。

質問者1:2番目の(求人)広告(のシェア)は、どこが一番大きいんですか?

藪ノ:こちらは、まだまだ業界特化型というものの全体で占める割合が、我々で言うと1パーセント未満とお答えしましたが、業界特化型はどこもそのようなシェアになっていまして。総合媒体が、まだまだ圧倒的に強いと考えています。

こちらは、市場規模にはアルバイトも含まれています。アルバイトは、もちろん飲食特化で探す方もいますが、ほとんどは最寄り駅や学業との兼ね合いで、通学ルート等で検索をしていて、「業種別に検索をする」というニーズはそこまで多くないと考えていますので、そのあたりで人材紹介とは違うシェアの構造になっています。

質問者1:御社の従業員と、それに占めるSEは何人ぐらいいらっしゃるんですか?

藪ノ:エンジニアですか? エンジニアは、セグメントの人員数は公開していないのですが、エンジニアでだいたい1割未満の人員がございます。

質問者1:ありがとうございました。

質疑応答:研修事業の今後の展望について

質問者2:その他の部門(新規事業)で、赤字が出ているのですが。これは……そもそも、よくわからないので教えていただきたいのですが、「すぐに辞めるかもしれない人を、研修に出すニーズってあるのかな?」ということと、「『研修を受けてまで働きたい人が、今は職場にはいない』ということを考えると、ここの赤字っていつまで続くのかな?」ということと、「大口の顧客でも入らない限り、ここは黒転しないのかな?」というのが、考え得るところで。そこを説明していただけますか?

それで、ここがもしなかりせば、営業利益率とかも15パーセントを超えて、いい会社なのにな……というのがあるので、そのような方向でご解説いただけますか?

藪ノ:ありがとうございます。実際、退職をしてしまう業界構造は、おっしゃるようにあるかと思います。実際に我々から売り上げている売上構造としまして、新卒の公開(研修)講座は、やるにはやるのですが、それは「集合型研修」というものです。

1社でコンサルティングとして入っていくというよりは、東名阪・福岡、もしくは広島・札幌・仙台などで会議室を借りて、そこに来ていただいて研修を受けていただくというスタイルですので、比較的お安く販売しているんです。そこで我々のサービスをまず知っていただいて、その後アップセルとして、より企業さまにカスタマイズした研修を販売していくという2段階構造になっています。

おっしゃるように、新卒に関してはすぐに辞めてしまうかもしれないのですが、より深いかたちで研修をするケースは、もうすでに定着している店長さま向けに研修をしたりとか。そのようなかたちで、必ずしも辞める可能性が高い方のみにターゲットを絞っているわけではありませんので、まずはニーズの高い新卒向けのサービスで我々を認知していただいて、その後、より深い方に対して研修サービスを提供していくことをしています。

今回の赤字の大きな理由としては、自社の営業を採用するための採用費が、少しふくらんでしまったところがありました。今は採用も(順調で)無事営業人員も獲得できて、彼らに販売をしていただいていますので、今後の研修事業については、採用で大きく赤字がふくらんでいくことはないかと思っていますので、営業効率が上がっていけば、売上が徐々に上がってくると考えています。

ただ、大口のお客さまを獲得するというよりも、我々が今模索しているのは、どちらかと言うと、そのような「辞めやすい業界である」というのは業界構造としてありますので、より安価に……例えば「クラウドベースで研修ができる」というような、月額課金のモデルが検討できないかと考えています。1社からたくさん取るというよりは、より薄く広く収益を高めていけるサービスに少しずつ変えていきたいというのは、弊社の目論見としてはあります。

あと「Foodion」は、今まではほとんど売上が立っていませんでしたので、赤字の構造は人件費がほとんどでございます。ここにつきましても、マイナス5,400万円……これは、(研修と「Foodion」の)2つの事業でマイナス5,400万円ということです。

プロダクトマーケットフィットが確実にできたと考えない限りは、過度に人員を投下することを考えていませんので、通期業績予想どおりの着地ができるように、もしくはそれ以上の着地ができるように、コストに関してはシビアに見ていきながら投資を続けていきたいと考えています。

質問者2:「(研修事業における)採用(費用)や(Foodion事業の)開発費(等がかさみ)」と書いてあるのですが。「開発費用」というのは、どのようなことですか?

藪ノ:「開発費用」というのは、「Foodion」で言いますと、アプリの開発をしています。これは我々が自社で開発していますので、どこかに外注しているものではなくて、P/L上は人件費として発生しているものです。ですから、「Foodion」のメンバーの人員数が、イコールではないのですが、ニアリーイコール開発費だと我々としても考えています。

質問者2:来期以降も、ここのセグメントは5,000万円から6,000万円ぐらいの赤字で推移すると?

藪ノ:はい。

質問者2:今期の期初計画ですが、前期はもともと「主軸を置く事業が急成長したので、そうなると社内体制が追い付いていないので、利益的には一旦しゃがみますよ」という予想だったのですが。結果だけを見ると、こっちがけっこう伸びた感じになっていて、利益も付いてきた感じになっていて。

今期に関して、また求人広告のところが、やっぱり「利益が一旦しゃがみますよ」という予算になっていて。この「しゃがみ」という「体制の整備」というのも、(実際は)前期で追い付いているものなのかというところと、大きなところの、さらにこれ……どのような投資が必要なのかを教えていただきたいのと。

前期も、もともと期初から「人件費と広告宣伝費を増やしますよ」というところで利益が落ちる計画だったのですが、第3四半期・第4四半期を見ると、そのあたりの伸びは、とりあえず一服した感じがするので。

今期は予算上、そのあたりがどのくらい増える前提で見ているのかを、教えていただけないでしょうか?

藪ノ:ありがとうございます。求人広告につきましては、「社内体制が追い付いていない」というところは、2018年11月期で比較的整備が完了したと考えています。

具体的には、新人の方が入ってきた後の研修プログラムを、だいたい3ヶ月から4~5ヶ月くらいのメニューとしてセットし、そこで滞留期間とかを見ながら、「どのくらいの人員数が、どのくらいのスピードで、各研修のフェーズにくるのか」というのは、ある程度試算ができるようになってきましたので。

そこはいわゆる営業のものとして、我々は「クローザー」と呼んでいますが。研修ではなくて、実際に外に行って販売をするまでの人員は、どれくらいの期間がかかって、それが最初はどれくらいの売上で、最終的に1人月としてカウントできるかというのは、ある程度算段は付いているので。

そこで言うと、昨年のようなセグメントで赤字というところまでは落ち込まないだろうということで、黒字予算を立てています。

ただ、採用は「1パーセント未満のシェアだ」とお伝えしましたように、「(シェア拡大を見据えて)採用のスピードは緩めない」と考えています。同じスピードで採用していくと、もちろん研修中の人員が圧倒的に多くなるということですので、セグメントの営業利益率としては、依然低い状態のままだと考えています。

これを2期続けていくと……もちろん、来期に人をまったく採らないということはないのですが、新しく採った人員と、すでに研修を終えている人員の比率は、圧倒的に研修の終わった人員が多くなってきます。そこで売上に寄与していけば、営業利益率が改善すると考えています。

質問者2:前期も、環境としてはそのような状況だったかなと思うのですが。前期に関して言うと、売上の上振れ以上に、利益の上振れが急に多くなったかなという印象なのですが。ここは、そんなに……当初見込んでいる以上に、人を振らなかったかたちになるんですか?

藪ノ:これはもちろん、採用はどんどんしていったのですが、とくに1四半期当たりの採用計画の遅れがそのまま、通期で言うと販管費のところで、あまり多くかからなかったと言いますか。採用人数としてはキャッチアップしていったのですが、だいたい四半期くらい人員採用計画の遅れがありましたので、それが当初もくろんでいた人件費ほど、あまりかからなかったというのが1点です。

もう1点は、(2018年)4月にサービスの開発をしまして、そこで「顧客当たりの単価が上がった」とお伝えしましたが、その2つが効いてきたことによって、トップラインの伸び以上に営業利益率が高くなったことが挙げられます。

質問者2:わかりました。あと採用についてなのですが、前期・前々期は145名いらっしゃったのが、50名くらい増員したというイメージです。50名までには届かなかったのですが、40名ちょっと、人が増えている状態だと思うのですが。今期はどのくらい、さらに人を採っていこうというイメージなんですか?

藪ノ:実際の採用スピードとしては、ほぼ同じくらいの採用をしていこうと考えています。ただ、今期から考えているのは、今まではそこまで退職を勘案していなかったということなので。「50名増やしますよ」ということで、(実際には)50名に届かなかったところがありますので。

今期の予算につきましては、ある一定数で規模も大きくなってきましたので、一定の離職率で試算した上で、減ることも想定した経営計画を立てていますので。採用人数が、イコールそのまま人員増とは考えていませんので、前々期から前期ほどは増えないかなと考えています。

質問者2:前期はオフィスの増床がありましたし、博多の開設もあり、拠点数自体は

増えていると思うので、そこに入った人たちもいると思うのですが。採用の人数が同じで、ちょっと離職が……母数が大きいという、そのようなイメージで大丈夫ですか?

藪ノ:はい。離職率自体は下がっているのですが、分母が増えていますので、そこの補填が新規採用の一部に充てられると考えています。

質問者2:わかりました。どうもありがとうございます。

質疑応答:広告宣伝費の効果は?

質問者3:よろしくお願いします。3点ほど教えていただきたいのですが。

1点目は、御社の求人広告は、売上(と利益が)ともに順調かと思うのですが、これはどのような点が顧客にかなり評価されて伸びているかという点を、教えていただきたいです。

2点目は、御社は自社で広告宣伝費の拠出を増やされていると思うのですが、この効果をどのような点で見ていらっしゃるのか。KPIとかがあれば、教えていただきたいと思います。「そんなに効果が出ているのかな?」という印象があるので。「効率的だから増やしている」ということなのかとお見受けするのですが、どのようにご判断されているのかを教えていただきたいのが、2点目。

3点目が、上場して1年ちょっと経ったかと思うのですが。上場前後のところで、「ある程度中期的に、大きい分母を見据えて、今進めている」というお話だったかと思うのですが。実は上場して半年とか1年くらい経ってから、あまりその話をされなくなったなという印象があるのですが。

上場の前に見ていた業界ならびに御社のシナリオというところと、現状進んでみて変わったところとシナリオ(どおり)だというところを、どのように検証されていらっしゃるのか、途中経過としてどう見ていらっしゃるのかを教えていただけますでしょうか。お願いします。

藪ノ:ありがとうございます。

1点目の「求人広告サービスの顧客からの評価」というところにつきまして、一番得意なものは、我々はやはり人材紹介から始まった会社ですので、「正社員の方を採用できる」というのが、非常に評価されているポイントだと考えています。

「正社員」と言いましても、例えば接客側の社員であったり店長であったり料理人であったりと(多岐にわたっています)。総合媒体と大きく違うところは、料理人の方のご利用が非常に多いというところです。

業界特化型の求人サイトというのは、そこまで数が多くなくて。先ほどのご質問にあったシンクロ・フード社であったり我々であったり、未上場企業であと1~2社程度は大きいところがあるのですが、ほとんど広告の出し先がないというところです。

彼らが今見ている採用単価は、おそらく50万円から多いところで100万円ぐらいを投じて、正社員を1人採用しておりますので。そのような意味では、そのあたりで採用単価が合ってきているので、顧客の利用が増えていっているということがあります。

我々の求人広告単体の特徴ではないのですが、我々は人材紹介サービス(の「クックビズ」)、あと「クックビズダイレクト」というダイレクトリクルーティングサービスと(飲食特化の管理職・幹部採用向け人材紹介サービスである「FOOGENT」)。主にこれらを採用手法としてご提案しているのですが、これらはだいたい50~100万円の採用単価になるように設計されています。

求人広告で採れなければ人材紹介、それでも採れなければダイレクトリクルーティングというふうに(ご案内していきます)。彼らとしては、今は採用不況でございますので、「(ある)1社のこのサービスだけを使って充足する」ということはほとんど考えにくいので。

我々の価値としては、顧客にさまざまな採用手法を提供できる。それを、1社でワンストップでできるというところが、利用企業側のメリットであります。

これは翻りますが、サービスの利用者のほうでも(メリットがあり)「1つのアカウントをつくることで、人材紹介・求人広告・ダイレクトスカウトサービスの3つを横断的に利用できる」というのも、ユーザーの回遊性を考えても、非常にユーザーの満足度が高くなっていると考えています。

(2点目の)広告の効果につきましては、人材紹介と求人広告で、考え方が大きく異なりまして。人材紹介は、広告を投じて終わりというよりは、最終売上にどこまで転化したかというところまでウォッチしております。エリア別・時間帯別・広告チャネル別で、最終的に売上転化がどこまで行われたかというところまで見極めて、次月以降の広告配分を最適化しているということがあります。

今期につきましては、そこまで大きな広告宣伝費の増加は見込んでおりませんでして、どちらかというと、広告配分をより高度にしていくことによって、広告効果を高めていきたいと考えています。

質問者3:やり方はいろいろとあるかと思うのですが、「効率」というのは、それぞれのパーツで見たら下がったりしているのかなという印象があるのですが。広告の効率って、どう計っていらっしゃるんですか?

藪ノ:効率は、先ほど決算概要でもご説明したように、「応募があるまでの効率」というところと、「応募があってからの、社内業務フローの効率」というところがありまして。それは分けて考えないと、課題が認識しにくいと考えております。

従来考えている広告効率というのは、あくまでも「獲得するためだけの効率」ということなのですが、人材紹介ビジネスの場合、入社しないと収益化しないというところがあります。

獲得が終わったあとの各業務フローでの歩留まりを計算しないと、「広告は、単価が安くとれた。ただ、その経路からは1人も決まっていない」ということになると、これは無駄な広告費を振っていることになりますので。そのあたりは、最終的な歩留まりまで見極めないと、我々にとって真にいい広告とは考えられないので、そのあたりの効率を見るというのは、その2点があると考えています。

(3点目の)中長期の話です。実際の中長期戦略は社長室で考えているのですが、昨年の大きな動きで言うと、社長室を増員いたしまして、中長期で戦略を描けるようなチームを作っていこうということです。実際には、このような決算説明会で発表はしていないものの、私であったり社長室の(人員の)時間の使い方としては、どちらかというと中長期の戦略を立てることに使う比重のほうが、むしろ高くなったと考えております。

今期の1年間も、さまざまな可能性……例えば投資・事業連携・買収というところも含めて、中長期で企業価値をどうやって上げられるかというところは、引き続きやっていきたいと思っておりますし、来月(2019年2月)の1日に発表する(CI刷新における、新たな)ロゴであったり、ビジョン・ミッションというものも、基本的には中長期を意識したようなものにすべて変えていこうと考えております。

むしろ私の認識だと……今は社内でもそうなのですが、「経営リソースとしては、中長期も見ていきましょうね」という体制には、なってきているかと考えています。

質問者3:ありがとうございます。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6558

|

780.0

(15:30)

|

+12.0

(+1.56%)

|

関連銘柄の最新ニュース

-

週間ランキング【値下がり率】 (12月13日) 12/14 08:30

-

週間ランキング【約定回数 増加率】 (12月13日) 12/14 08:30

-

前日に動いた銘柄 part2 メタプラネット、pluszero、e... 12/13 07:32

-

東証グロ-ス指数は反発、買い一巡後は上値の重い展開 12/12 17:59

-

東証グロース(大引け)=値下がり優勢、GreenB、シルバエッグがS高 12/12 15:33

新着ニュース

新着ニュース一覧-

今日 18:40

-

今日 18:38

-

今日 18:30