デサント、売上高・利益ともに公表計画を過達 産学共同研究で「モノを創る力」を向上

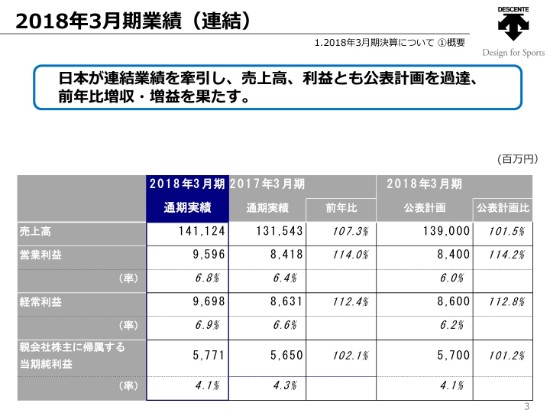

2018年3月期業績(連結)

石本雅敏氏(以下、石本):それでは、よろしくお願いいたします。

なるべく、ポイントを絞ってお話しするようにしていきます。まず30分ぐらい(決算資料の)スライドのご説明をさせていただいて、そのあと質疑をお受けしたいと思っています。

前方のスライドは、お手元の資料と基本的には同じものです。前方のスライドもしくはお手元の資料を見ながら、お聞きください。

まず、2018年3月期の連結業績です。すでに決算短信等で、みなさんもご確認されていると思います。

ポイントとしては、まず売上面につきましては、我々が柱としている日本・韓国・中国の3ヶ国で増収することにより、全体としても(前年比)107.3パーセントという売上の伸びを出すことができました。

利益面につきましては、国内事業(日本)が大きく改善し、連結業績に貢献しています。

ブランド別で見ますと、ハウスブランドである「デサント」ブランドが、大きく牽引したかたちになっています。

このあたりを、次のスライドから順番にご説明させていただきます。

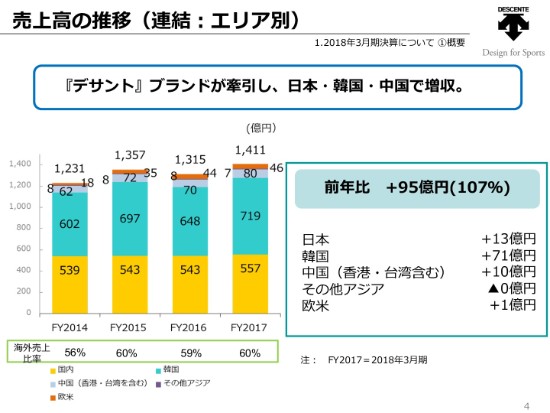

売上高の推移(連結:エリア別)

まず、売上高の推移です。これは、エリア別のグラフになっています。黄色が日本、青色が韓国、藤色が中国、オレンジ色が欧米となっています。

日本が(前年比)プラス13億円、韓国がプラス71億円、中国がプラス10億円ということで、(連結のエリア別では)対前年で95億円の増収になります。この95億円の増収のうち、約半分の45億円が為替の影響でございます。

中国につきましては、我々が展開している主要ブランドのうちの「デサント」「ルコックスポルティフ」「アリーナ」の3ブランドが、ジョイントベンチャーによる運営です。当社は、これを持分法で決算に取り込んでいますので、売上の数字としては、その3ブランドの売上は入ってきていない状態です。

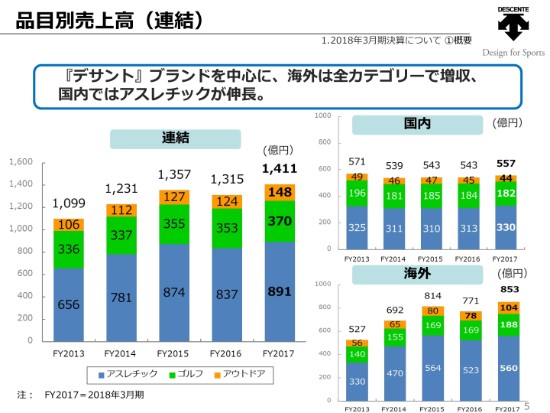

品目別売上高(連結)

品目別の売上高です。

アスレチック・ゴルフ・アウトドアで区分しております。今期に関しましては、すべての品目で前年を上回ることができております。

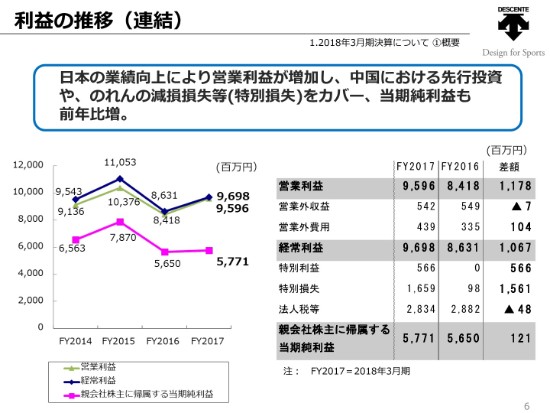

利益の推移(連結)

利益の推移です。

対前年で、営業利益はプラス約12億円、経常利益はプラス約11億円、親会社株主に帰属する当期純利益がプラス約1億円となっております。

営業利益のプラス約12億円のうち10億円が、日本セグメントの利益の改善によるものです。海外が(残りの)プラス2億円ということです。

今期は、大きな特別損失を2件発生させております。1件目は、イギリスの靴のブランドを扱うイノヴェイト社ののれんの減損損失が12億円です。2件目は、オーストラリアのコンプレッションウェアのブランドのスキンズ社に対して、当社が貸付を行っているのですが、それに対する債務保証引当金繰入が4億円となります。

イノヴェイト社に関しては、とくに北米事業の不振により在庫過多となったことが一番の要因です。のちほど、少しご説明をさせていただきたいと思います。

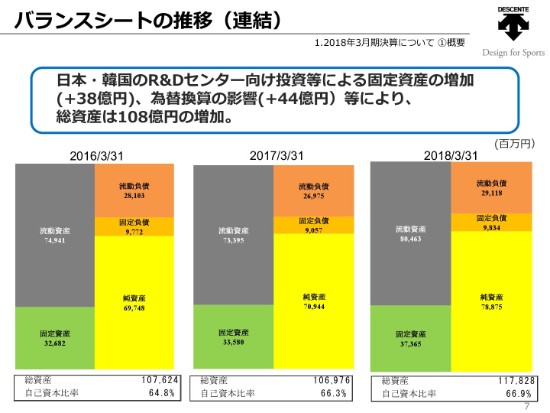

バランスシートの推移(連結)

バランスシートの推移です。

総資産で、108億円増えています。ここも、為替要因で増加している部分がございます。総資産(の増加分の)108億円のうち、約44億円が為替要因です。

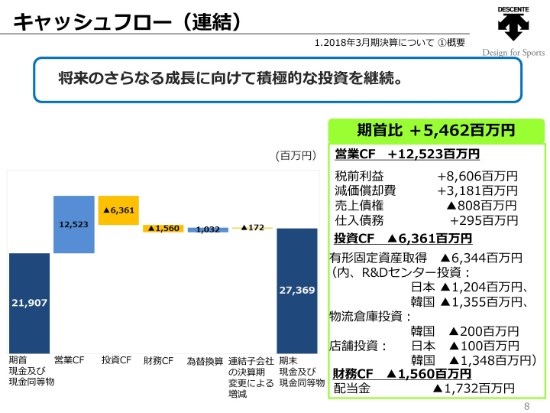

キャッシュフロー(連結)

キャッシュフローです。営業CFの125億2,300万円に対して、投資CFが約半分の63億6,100万円となっています。

今期の主たる投資の内訳は、日本・韓国に現在建設中の開発拠点であるR&Dセンターの建物・設備に対する投資、それから日本・韓国の店舗・売場に対する投資、そしてシステム関係の投資です。

今後も将来のさらなる成長に向けて、このようなかたちで積極的な投資を継続していきたいと考えています。

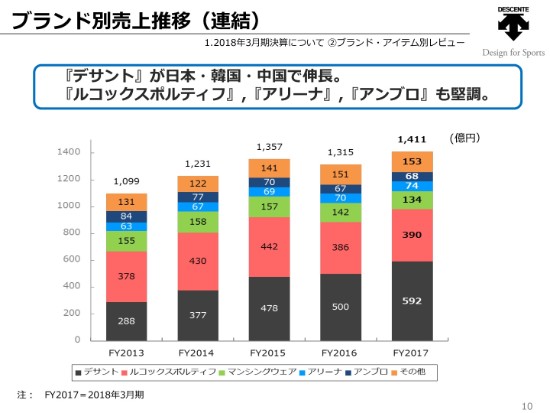

ブランド別売上推移(連結)

ブランド・アイテム別のレビューです。

まず、連結のブランド別(売上推移の)数字は、このようになります。(グラフの)下から順番に、黒色が「デサント」、赤色が「ルコックスポルティフ」、黄緑色が「マンシングウェア」、水色が「アリーナ」、濃い青色が「アンブロ」となっています。

旗艦5ブランドのうち、前年から売上を落としている緑色の「マンシングウェア」に関しては、残念ながら国内外で売上を落としましたが、その他のブランドに関しては、国によって多少の跛行性はあるものの、すべてのブランドで増収となっています。

とくに、「デサント」ブランドは(2017年3月期の)500億円から(2018年3月期は)592億円ということで、118パーセントと伸ばしました。

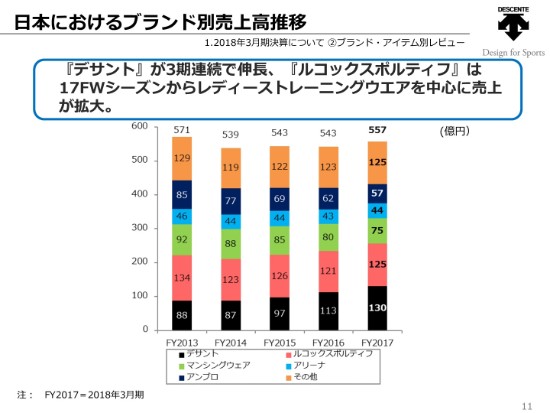

日本におけるブランド別売上高推移

ブランド別の推移を国別に見てみます。

まず、日本です。ここでも「デサント」ブランドが、売上増に大きく寄与しています。(グラフの)一番下になります。対前年で115パーセントとなりました。

次に(売上増への寄与が)大きいブランドが、赤色の「ルコックスポルティフ」になります。上期は少し苦戦したのですが、我々が「アスレ」と呼んでいるスポーツ系のカテゴリーが、下期から回復してきております。

(2017年3月期と2018年3月期を)下期と下期で比較すると、対前年で111パーセントという進捗でした。足元の状況も堅調です。

現在走っている2019年3月期に関しては、この(2018年3月期の)557億円という数字を590億円まで伸ばしたいと考えております。

ちなみに、FY2017(2018年3月期)のところで一番売上が大きいものが、(グラフの)一番下の「デサント」の130億円です。国内の事業で、ハウスブランドの「デサント」の売上が一番になった記録は、40年ぐらい前までさかのぼっても、実はありません。

今までは「ルコックスポルティフ」や「マンシングウェア」、また、以前取り扱っていた「アディダス」などが国内で一番の売上でした。(50年ぐらい前までさかのぼった)1970年代ぐらいには、もしかしたらあったのかもしれないのですが、そこまでの記録がなくて。本当に久しぶりに、国内でも「デサント」が売上No.1になったというところでございます。

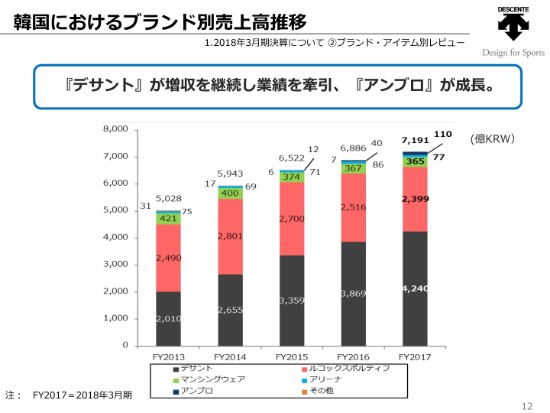

韓国におけるブランド別売上高推移

韓国です。7,191億ウォンということで、ここでも(グラフの)黒色の「デサント」が増収を牽引しています。

韓国の一番の課題は、赤色の「ルコックスポルティフ」です。日本と同様に、アスレ(スポーツ系)に関しては、下期から多少回復の兆しがありますが、ゴルフに関しては、なかなか復調の兆しが見えません。

いろいろな手を打っていまして、(例えば)「ルコックスポルティフ」のゴルフでは、マネジメント体制を変えて、今期から新たな体制でやっていくというかたちで臨んでおります。

今走っている2018年度(2019年3月期)に関しましては、(2018年3月期の)7,191億ウォンを7,500億ウォンにもっていきたいという計画です。

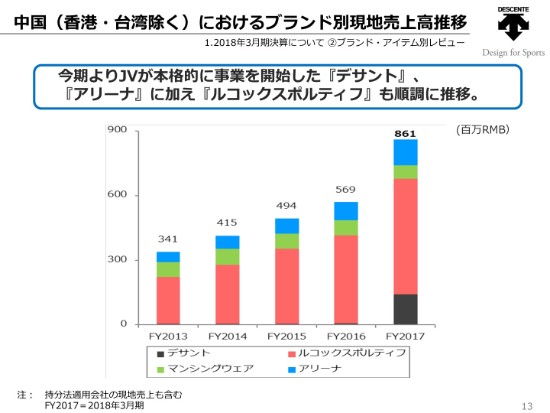

中国(香港・台湾除く)におけるブランド別現地売上高推移

次が、中国(香港・台湾除く)です。先ほどもご説明させていただいたとおり、決算上の数字は持分法適用会社の数字が入ってこないのですが、ここでご紹介しているグラフの数字は、中国で展開しているブランドごとのジョイントベンチャーの売上を縦に積み上げたものになります。

(グラフの)下の黒色が「デサント」、赤色が「ルコックスポルティフ」、黄緑色が「マンシングウェア」、青色が「アリーナ」となります。

このうち、自社の100パーセント子会社でやっているのは黄緑色の「マンシングウェア」のみで、残りの3つはジョイントベンチャーでの展開になっています。

「デサント」ブランドと「アリーナ」ブランドは、実質昨年(2017年)からジョイントベンチャーをスタートさせています。「デサント」ブランドに関しては、一昨年(2016年)まではほとんど展開がなかったので、2017年が実質初年度になります。

「アリーナ」に関しては、それまで100パーセント子会社でやっていたのですが、ご覧のように、なかなか売上が伸びなかったため、昨年ジョイントベンチャーを組み、直営店の新規出店やeコマースの見直し等で、一気に店舗の拡大を図っています。

対前年の売上でいうと、赤色の「ルコックスポルティフ」が131パーセント、それから「アリーナ」が145パーセントです。ここに新たに加わった「デサント」も大きく伸びて、中国の事業は、全体で151パーセントとなっています。

(2018年3月期の)8億6,100万元とは、日本円でだいたい140~150億円くらいになります。財務諸表には出てきませんが、グループ全体の売上の約10パーセントくらいになってきており、やっと中国が(収益の)柱の1つになってきているという手応えを感じています。

今期の計画は、この8億6,100万元を13億4,000万元、対前年で155パーセントまで伸ばしていくことを考えています。

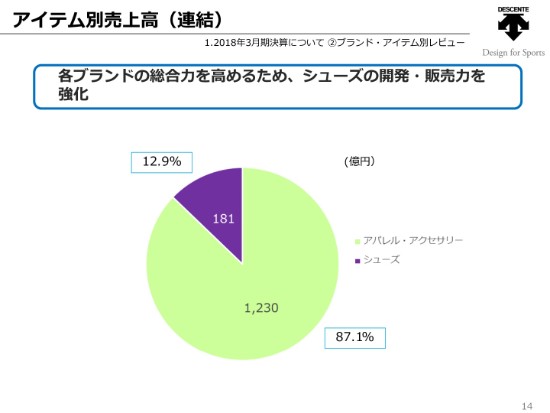

アイテム別売上高(連結)

アイテム別の売上高のグラフです。

グループ全体の売上に占めるシューズの割合が、12.9パーセントです。足数にして、402万足という実績です。

4年前と比較すると、靴の売上はほぼ2倍になっていますが、この12.9パーセント、ほぼ13パーセントという数字自体は、スポーツブランドのメーカーとしては、まだまだ低いと考えています。

スポーツメーカーとしては、30パーセントを目指していきたいところですが、当社の場合は、ゴルフやスキーなどのカテゴリーは、シューズをやっていなかったり、シューズが占める売上が非常に小さいという事情もありますので、まずはグループ全体で、この12.9パーセントを20パーセントまで引き上げていきたいと考えてます。

これに関しては、イギリスのイノヴェイト社の技術をグループで横展開したり、今年(2018年)完成予定のシューズのR&Dセンターでの新技術の開発で、事業の拡大を図っていきたいと考えています。

デサント①

ここから、各ブランドのご紹介が続きます。

まず、「デサント」ブランドです。「フュージョンニット パラヘムジャケット クリック」という商品で、今年(2018年)の1月、世界で一番大きなスポーツの展示会である、ドイツのミュンヘンで行われた「ISPOミュンヘン2018」という展示会のGold Winner(金賞)を受賞しました。当社は、これまでの6年間でこれが7つ目のGold Winnerになりました。

今までは「水沢ダウン」等のような、布帛(ふはく)……ナイロン系のアウター商品での受賞だったんですが、今回(フュージョンニット パラヘムジャケット クリック)は編み物。ニットで初めて、Gold Winnerを獲れました。しかも、アウターではなくミドラーで獲れたということも、非常に大きな成果だったと思っています。

グローバルで展開しているスキービジネスはここ1~2年ほど、非常に好調です。2017年から2018年にかけて、2年連続で受注・売上とも、年率で15パーセント以上伸びています。

(ここのところ)暖冬ですし、それほどマーケットは伸びているわけではないのですが、なぜここにきてスキーウェアが良くなってるかと言いますと、展開商品の価格帯を大きく引き上げたことが要因です。価値のある商品を、その価値に見合った価格で提供するということです。

もともとデサントが得意な高品位・高機能・高品質な商品にフォーカスして、商品展開をするというように、3年前に方針を変えました。

それまでは、上下で500ドルくらいまでの商品を一番のボリュームゾーンとして作っていたのですが、現在は500ドル以下の商品は、もうあまりやっていません。

500ドル以上で800ドルくらいまでをボリュームゾーンとして、1,000ドル以上、1,000ユーロ以上の商品も展開をするようにしています。このような商品の受注および販売が、非常に好調です。

デサント②

昨年韓国では「ロングダウン」ジャケットが大流行となりました。また、中国では、58店舗を出店しました。

デサント③

次に、各国で競技にフォーカスしたローカルマーケティングも実施しています。大谷翔平選手とアドバイザリー契約を締結しています。昨年(2017年)から始めており、今年(2018年)も継続して契約して、店舗およびホームページなど、いろいろなところでアピールを続けております。大谷選手の着用モデルは、非常によく売れています。

それから、日本と韓国で展開している「デサントゴルフ」は、厳しい韓国のゴルフ事業環境の中で、昨年は対前年でプラス60パーセントということで、大きく伸ばすことができました。今は「デサント」ブランドのようなシンプルなゴルフウェアが、韓国で受け入れられているというところです。

ルコックスポルティフ①

次は、「ルコックスポルティフ」です。

日本では、レディースのカテゴリが非常に好調です。昨年(2017年)1年でレディースのトレーニングのカテゴリは110パーセントと、伸ばすことができています。

中国では、ファッション要素を取り入れた新コンセプトの「Modern」コレクションを展開しています。繰り返しになりますが、ここの(売上高で390億円という)前年比101パーセントの中には、中国での売上高ははジョイントベンチャーでの展開のため、入ってきていません。

ルコックスポルティフ②

「ルコックスポルティフ」は、アジアでサイクルウェアNo.1になるという目標を掲げており、日本や韓国でさまざまなチームにウエアをサプライしたり、サイクリングイベントに協賛するようなこともやっています。

マンシングウェア

次は、「マンシングウェア」です。

今年(2018年)の4月に銀座で、ブランドの旗艦店(マンシングウェア クラブハウス 銀座)を開店しました。今まで日本ではゴルフウェアということで、ゴルフをするときのウェアを中心に展開していたのですが、日本以外の国ではゴルフを基軸に、ゴルファーのための日常着も展開しています。

今後は日本においても、少しMDの幅を広げて、ゴルフウェアからゴルファーのためのウェアというところに、転換していこうとしています。

(マンシングウェア クラブハウス 銀座は)3フロアありますが、ゴルフウェアを売っているフロアは、このうちの1フロアのみになります。

ベトナムのハノイにも1号店をオープンしました。ベトナムで初めて、「マンシングウェア」の店を出しました。1号店は高島屋さんの中に出したのですが、年内には、路面店も出していく計画です。

アンブロ

次に、「アンブロ」です。

韓国で、「アンブロ」(の売上)が非常に伸びてきています。前年で250パーセントほど伸びたのですが、それでも韓国の売上高は11億円というところなので、もう少し売らないと商売の単位にはなってこないです。今期の計画では、韓国は(2018年3月期の)11億円から18億円まで伸ばしていきたいと思っています。

「モノを創る⼒」の向上

いくつか、トピックスをご紹介します。

まず、デサントの競争力の源泉となる「モノを創る力」、そしてその商品をお客さまに直接伝える「売り場を作る力」。この2つの力を伸ばしていくことによって、競争力を高めていこう。このような考え方でおります。

「モノを創る力」の向上という中で、事例の1つとして、産学共同研究をあげさせていただいています。今年(2018年)からデサントは、オリンピックにも出場する自転車の日本ナショナルチームと、サプライ契約を結んでいます。

試合で日本ナショナルチームの勝利をサポートできるウェアの開発をするために、鹿屋体育大学と共同で、レーシングスーツの開発をしています。

昨年(2017年)12月には、ノーベル賞受賞素材のグラフェンを使ったアウトドアシューズ(「G-Series」)を発売することを発表しました。「inov-8(イノヴェイト)」ブランドでやっています。この靴も、マンチェスター大学との共同開発になります。

これらを含めて、現在は教育機関・研究機関との産学共同プロジェクトを、グループ全体で7本同時並行で進めております。

“O2O”戦略

次に、O2O戦略です。昨年から「デジタルマーケティング戦略室」という部署を作って、オンラインの強化を進めていっています。

デジタルに関する事例はいくつかございますけれども、例えば「CLUB DESCENTE」です。eコマース、直営店それから催事。我々の持っている顧客さまを、4月にすべて1つの会員組織にしました。20万人の会員を1つの括りにして、会員のみなさんにきめ細やかな情報の提供やサービスを行っていけるようにしています。

それから、オンラインストアも変えております。4月24日には、自社オンラインショップも「DESCENTE STORE」として改装オープンしました。

新規契約選⼿

今日(2018年6月1日)から、また女子ゴルフのトーナメント(ヨネックスレディスゴルフトーナメント2018)が始まっていますが、「国内女子プロ黄金世代」と言われている19歳の世代を中心に、新たに5名の国内女子プロゴルファーと、アドバイザリー契約を締結しています。すでに新垣比菜プロが、先日優勝を飾ってくれています。

グラスルーツプロモーション

同じくゴルフで、「お客さまと一緒にラウンドしよう」という、いわゆる草の根プロモーションもしています。シンガポールで、日本で実施した草の根プロモーションのご紹介です。

地域社会・従業員との関わり

CSR関係です。私どもはスポーツの会社ですので、スポーツ・健康を軸にしたものにフォーカスして、CSR活動をしています。

その1つの例として、東京オフィスのある目白では、もう20年ぐらい続けて「目白ロードレース」に協賛しています。(当社では)この取り組みにおいて、「東京都スポーツ推進企業」として認定をいただいています。

それから、(2年連続で)「健康経営優良法人ホワイト500」に認定されました。当社では東京オフィス・大阪オフィスを合わせまして、保健師5名・衛生管理者1名を常駐させております。昨年(2017年)は、事務職の社員、それから各店舗にいる1,000人近くの販売職の社員を含めて、健康診断の受診率が100パーセントであったことや、このような保健師を通じたきめ細やかな健康管理のサポートをしていることが評価され、「健康経営優良法人ホワイト500」に認定されています。

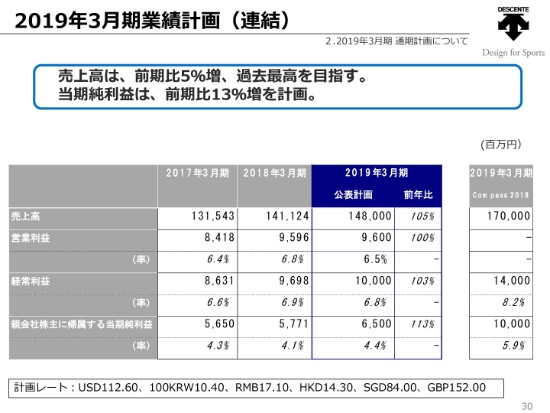

2019年3月期業績計画(連結)

さて、今期の計画です。売上高は5パーセント増の1,480億円、営業利益は96億円、経常利益は100億円、親会社株主に帰属する当期純利益は65億円を目指します。売上の伸びに対して、少し利益が抑え目になっておりますが、個別のインタビューのときにもご質問をいただきましたので、(理由について)少し補足をします。

1つ目に、前期(2018年3月期)の冬は、非常に寒いものでした。アジアにおいて、ダウン関係やスキーウェアの消化が、非常に良かった。もちろん売上にも貢献するのですけれども、やはりこのような単価の高いものが売れていくことで、第4四半期は非常に収益性が良くなりました。今年(2019年3月期)も、もちろんそのようなことは期待したいのですけれども、過度な期待はすべきではないと考えておりますので、例年並みの消化率を想定してここの部分を見ていることが(理由の)1つです。

2つ目に、同じく国内事業に関しましては、先々期(2016年3月期)で売上の底を打って、やっと成長局面に入ってきました。国内事業は、在庫もきれいになってきています。国内事業をより活性化するために、広告投資等を少し増やしていこうと考えております。広告費、それからシステム関係、店舗に対する投資、販売員教育に対する投資。そのようなことを合わせて、成長投資で昨年より販管費を約10億円多く、国内事業で使っていきます。

3つ目に、北米で「デサント」ブランドの通年型ビジネスを立ち上げたいということで、現在準備を進めております。北米におきましては、「デサント」ブランドは現在スキーウェアの卸売をやっていますが、アジアで展開しているように、通年型の商品を自分たちの店で売る。卸売ではなく直営展開でやっていくために、現在組織化をして、その準備を進めているところです。

下期からは、いよいよその活動が本格的になってきます。これらの先行投資に約5億円を使っていきたいと考えており、このようなことが(費用として)かさむため、昨年と比べて売上の伸びの割には、利益がそこまで伸びていない計画になっています。

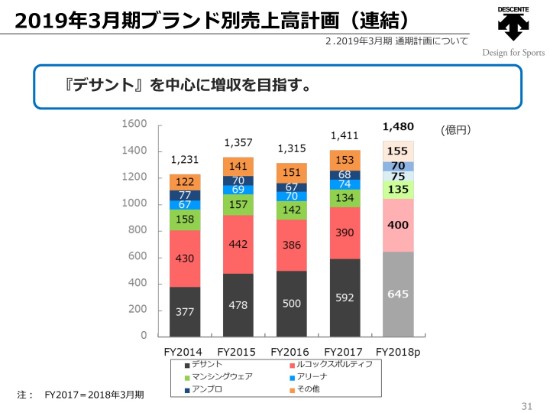

2019年3月期ブランド別売上高計画(連結)

ブランド別で見ますと、やはり「デサント」が、引き続き成長の柱になります。

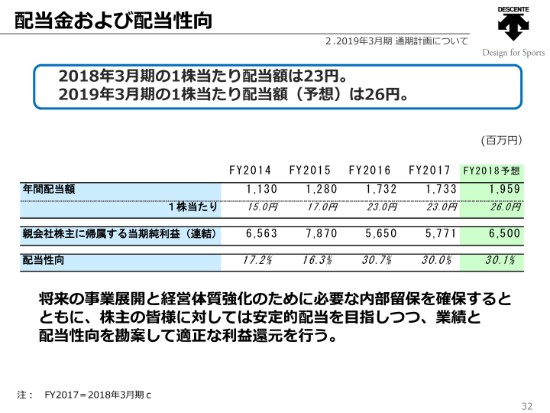

配当金および配当性向

来期のこの計画をベースに、配当に関しては(1株当たり)26円を予定させていただいております。配当性向は、30.1パーセントになります。

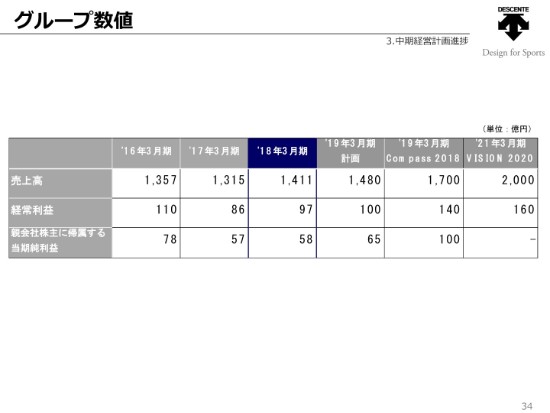

グループ数値

今年は、今期2019年3月期を最終年度とする、中期経営計画の最終年になります。残念ながら、今期の計画と中期経営計画に乖離がございます。この説明を、この後何枚かのスライドでさせていただきます。

まず、今期の計画が(表の)右から3番目です。(売上高で)1,480億円と、経常利益で100億円という数字です。それに対しまして、3年前に立てた計画(表の右から2番目の「'19年3月期 Compass 2018」)は(売上高で)1,700億円、経常利益で140億円というものです。

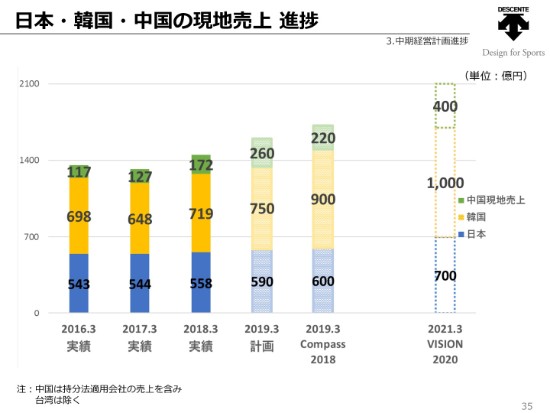

日本・韓国・中国の現地売上 進捗

どこでこれだけの差が出てしまっているかですが、(グラフの)一番左の2016年3月期に、今回の中期経営計画を立てました。そのときの目標が「Compass 2018」というもので、右から2番目の薄いグラフになります。

ここまではずっと右肩上がりできていて、実はそれを少し抑え目にした計画を立てたのですが、韓国でスポーツ市場の停滞、それから為替要因として円が高くなってしまったこともあり、(計画の)初年度の2017年3月期から、残念ながらいきなり、このように売上を落としています。

これを国別に見てみます。薄い2本のグラフ(「2019.3 計画」と「2019.3 Compass 2018」)を比較していただきたいのですが、青色が日本、黄色が韓国、緑色が中国現地売上になります。

(グラフの一番下の)日本は、計画(Compass 2018)が600億円であったのに対して2019.3 計画は590億円。10億円足りませんが、ほぼそこに近づいてきています。

(グラフの)一番上の中国は(Compass 2018で)220億円と見ていたのですが2019.3 計画は260億円ということで、大きく上回ることができています。

ただし、中期計画を立てたときは中国でのジョイントベンチャービジネス展開を想定していませんでしたので、この260億円を売上として取り込めると考えていました。実際はジョイントベンチャーでの事業が中心となっていますので、デサントからジョイントベンチャーに出荷している売り上げは含むものの、決算上、中国の売上は80億円です。そのため、Compass 2018での220億円に対し、18年3月期時点では140億円の差が出てしまっています。

なによりも大きく差が出てしまったのが、韓国です。(Compass 2018で)900億円の売上を想定していたのですが、(2019.3 計画では)750億円になってしまっています。

重点事項の進捗①

定量面では、とくに韓国で差が開いてしまっておりますが、定性面で掲げている5つの重点項目に関しては、着実に進めております。簡単にご説明します。

1つ目が、「グローバルレベルでの一貫性のあるブランド戦略を構築」です。各ブランドで、ブランドマニュアル・ブランド管理手法の整備をしたり、それからグローバルで統一したブランドのタグラインを作ったりしています。

重点事項の進捗②

2つ目が、「『モノを創る力』の向上」です。先ほどよりご説明しております、日本・韓国のR&Dセンター(の設立)や、(ノーベル賞受賞素材の)グラフェンを使用した「G-Series」など、商品の発表等をしています。

重点事項の進捗③

3つ目が「直営店と自主管理店舗の出店を推進」で、卸型から直営型・自主管理型に転換していく中で、例えば国内では、「ルコックスポルティフ」の新業態の直営店を、一昨年度(2017年3月期)に3店舗オープンしたり、「アリーナ」では中国で自社ECをリニューアルしたりしています。

中国での「アリーナ」のECは、今年(2018年)3月にジョイントベンチャーがリニューアルオープンをさせたECです。「アリーナ」のジョイントベンチャーのパートナーは、もともと非常にECに強いパートナーだったので、これを(強みとして)買ってパートナーに選びました。

早くも結果が出ていまして、3月にこのECのサイトを変えたところ、前年と比べて売上が一気に170パーセント増えています。4月も160パーセントということで、ECの売上が非常に大きく伸びてきています。

重点事項の進捗④

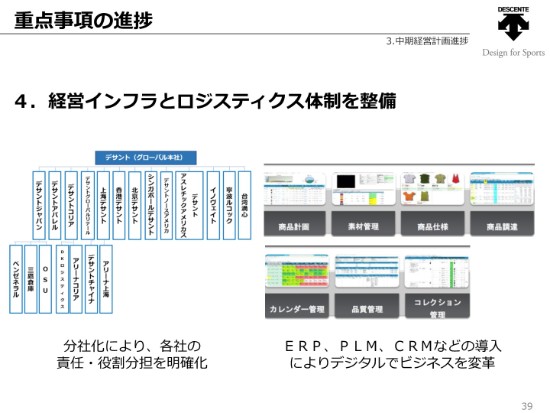

4つ目が、「経営インフラとロジスティクス体制を整備」です。まず、組織運営体制については、昨年(2017年)の4月に株式会社デサントを、グローバルを見るグローバル本社と、国内事業に専念するデサントジャパンに分社化しています。

幸い、この分社化に至る業務の引き渡しやシステム上の移管も、非常にスムーズにいきましたし、先ほどよりご説明させていただいているとおり、国内事業はやっと上昇気流にあるということで、分社化も一定の成果は出ていると、現時点では判断しています。

システム面では、3年後のERPの立ち上がりを見据えて、この(2018年)4月に「ERP推進室」を立ち上げています。また、各部署でばらばらでやっていた商品管理を、きちんと一貫してやるために、PLM(プロダクト・ライフサイクル・マネジメント)のシステムを7月から導入します。まずは、「アリーナ」と「デサント」のスキーカテゴリーで始めて、うまくいけば他のブランドでもやっていきます。

重点事項の進捗⑤

5つ目が、「個の能力開発により組織力を向上」です。ちょっとユニークな試みなので、ここでご紹介します。例えば毎月、海外の研修生が研修レポートを、日本語が分かるグループの全社員に、レポートを送ります。「今月は、このようなことをやりました」「中国は、このような文化をもっています」「アメリカで気付いた、おもしろいこと」とか。そのようなことを、新聞のような形式で、毎月全研修生がレポートを出しています。

5年ほど前から、海外の研修制度に注力しています。この5年間で、中国・香港・韓国・シンガポール・アメリカ・イギリスに、延べ26名の研修生を出しています。すでに研修を終えた社員たちは、海外子会社で、また日本で各国との橋渡しをするなど、活躍を始めてくれています。

「組織力向上のため、統一感醸成を目的に『創業の精神』の浸透を図る」についてご説明します。私どもの社内で、PCを立ち上げたときに最初に出てくる画面のデザインのコンテストをしました。1ヶ月おきに、各ブランドのデザインチームが作ったものを、PCの画面に表示させました。「デサント」ブランドのチーム、「マンシングウェア」のチーム、「アリーナ」のチーム、「アンブロ」のチーム……というふうに、ブランドチームごとにデザインを作ります。

テーマは1つです。我々が「SPIRIT OF DESCENTE」と呼んでいる「創業の精神」です。「創造」「挑戦」「誠実」「調和」。この4つの言葉を必ず入れなさいということで、「創業の精神」を使ったデザイン(のコンテスト)をやりました。これをほぼ6ヶ月間、ひと月ごとにデザインを入れ替え、最終的には「どれが一番好きだったか」の投票をして、勝ったチームを表彰するという試みをしました。

成果と課題

少し長くなりましたが、最後のスライドです。この決算の、成果(+)と課題(-)です。

成果の1つ目は、「国内事業の売上拡大と収益力の向上」です。社内外で私は常々、「日本が強くならないと、グループは成長しない」という話をしています。国内の事業が元気であって初めて、デサントの強みである開発力が生き、日本に本拠地を置く開発チームのモチベーションも上がってくると思っています。

そのような意味では、国内を削るばかりで利益をなんとか確保している中から、やっと売上を上げて利益を稼ぐかたちにできてきたことは、非常に大きな成果の1つだと思っています。

2つ目は、「中国が柱のひとつになってきた」ということで、先ほどよりお話ししているとおりです。「デサント」ブランドは、まだまだ出店を続けていますので、今期も赤字ではあります。今期の計画で、「デサント」ブランドの連結上の取り込み利益、すなわちジョイントベンチャーからのロイヤリティとジョイントベンチャーからの取り込み利益を足したものと、「ルコックスポルティフ」事業の中国の取り込み利益の差が、約10億円あります。

すなわち、「デサント」ブランドが「ルコックスポルティフ」並になってくると、そこでまだまだ収益の改善が見込まれると、期待しています。来期には「デサント」ブランドの中国事業の取り込み利益も、プラスに転じる予定です。

3つ目は、「『デサント』ブランドの伸長」です。5つの旗艦ブランドがありますが、我々にとって唯一世界中で戦えるブランドが、「デサント」ブランドです。「ルコックスポルティフ」や「マンシングウェア」は、我々はアジアの商標権しか持っていません。

したがって、「デサント」ブランドを伸ばさないと、本当の意味でのグローバルカンパニーにはなれないと思っています。

それから4つ目は、分社化初年度にスムースなスタートが切れたことです。

一方で、課題です。1つ目は、「韓国事業の収益力回復」です。韓国に関しては売上は伸びていますが、残念ながら、2年連続減益になってしまっています。一昨年~昨年(2016年~2017年)と、ずっと在庫の整理も行ってきました。

終わった決算(2018年3月期)では、売上は伸びましたけれども現地通貨ベースでは減益となりました。ただ、一昨年に比べて、韓国内の在高は減らすことができています。やっと伸ばせる土壌ができてきたと思っていますので、増収減益から増収増益に転換させていきたいと考えています。

2つ目は、「『inov-8』ビジネスの立て直し」です。これまでに、マネジメントの入れ替えを行っています。一昨年の暮に、イノヴェイト社のCEOとCFOを交代して、問題点をもう一度すべて洗い出し、昨年から今年(2018年)の2年をかけて、膿を全部出していきます。一番大きな問題は、実は北米にありました。(そのため)昨年、北米の責任者も交代しています。

イノヴェイト社は、3年前にファンドから立った会社なのですが、これでファンドが連れてきたマネジメントは、すべて交代したことになります。我々が直接面接をして選んだマネジメントに切り替え、事業戦略……とくに、北米での商品戦略・流通戦略を大きく見直し、在庫の整理もしてきています。北米の在庫の整理は、今年いっぱいかかると思います。そして、本来の強みを活かせる会社にしていきたいと思っています。

(イノヴェイト社は)開発力自体は、すばらしいものを持っている会社です。もともとこの会社を買ったときは、我々は靴に関しては後発ですので、「他のスポーツメーカーくらい、いい靴を作れる会社を探す」のではなくて、「他社にはないものを作る会社を探したい」と思っていました。

そのような意味では、トレイルランという限定されたエリアで非常に強い開発力を持つこの会社を基軸に、グループ全体のシューズの開発力を引き上げていきたいと思っています。

3つ目は、「シューズ事業の更なる伸長」です。これも先ほど申し上げたとおり、グループ全体の20パーセントを目指して、開発力・販売力をアップさせていきたいと思います。

ちょっと熱く語りすぎて、長くなりました(笑)。ここからは、ご質問をお受けしたいと思います。

質疑応答1:韓国の状況、「inov-8」のアパレルへの展開

質問者1:ご説明ありがとうございました。2つほどお聞きしたいと思います。

1つは韓国です。在庫調整は行っていて、これから積極展開できる体制にあるということですが、昨年、「ルコックスポルティフ」のアスレのデザインが飽きられているのではないかというお話で、チーフデザイナーを変えたのでこれからは大丈夫だろう、とうかがったように思います。

しかし、それからも結果が出ていないということでした。

この冬は環境に恵まれてダウンジャケットが売れたので、ブランドとしての認知やお客さまの集客が戻ってきているかどうかを、なかなか見極めづらい環境だったかと思います。

現状、韓国の「ルコックスポルティフ」がこれからよくなっていくという、なにか社長がお感じになっていらっしゃるものがあれば、数字でなくてもけっこうですので、もう少し熱く語っていただければと思います。

もう1点は、シューズです。「inov-8」の技術を横展開していくということで、シューズを通年商品として売っていくことができれば、御社の収益も上がっていくのかなと思います。

ですが、アウトドア関連のお客様のニーズが高まっているように感じるため、「inov-8」のブランド力を活かしたウェアもニーズがあるのではないかと思います。そういう意味では、トレイルランもそういう範疇に入るかなと思うんですが、そのあたりはどうお考えか、お願いいたします。

石本:ありがとうございます。

1点目、韓国については、「ルコックスポルティフ」のアスレは、一定の成果は出ています。冬はロングダウンがよかったというところなんですが、2018年春夏シーズンに入ってからもなんとか計画で行けている状態です。

「ルコックスポルティフ」で今弱いのは、ゴルフです。

アスレのブランドマネージャーとゴルフのブランドマネージャーは、別の者がやっています。

アスレは(評価として)二重丸ではないですが、一定の成果は出ているので、もう少しこのままやっていきたいと思っております。

ゴルフに関しては、次の2019年の春夏シーズンからマネジメントの体制を変えてやっていくということで、もう新たな体制に組み直しています。

もう1つ、韓国で言いますと、全体の売上の伸びが以前ほどではなくなってきているので、お金の使い方にかなりメリハリを持たせるようにしています。

具体的に言うと、現在お金を使っているのは「デサント」ブランドで、「ルコックスポルティフ」は、むしろマーケティング投資を抑えめにしています。抑えめにしている中でも、アスレはほぼオンラインに来ていますので、それも成果の一つと思っています。

韓国マーケットのユニークなところというのは、いったん火がつくとものすごい勢いでモノが売れ出すことです。

「アンブロ」が非常に調子がいいという話をさせていただきましたが、実は昨年、韓国で「アンブロ」は11億円売ったのですが……当初、今年の社内の予算は15億円でしたが、ものすごく売れ出したので、作る量を急に増やせないのですけれども、18億円まで引き上げました。

現在売れているのが、実は靴です。バンピーという品番1型なんですが、これがびっくりするぐらい売れておりまして、2ヶ月前に発売してこの1型の靴だけで約1万足、1億数千万円の売上を既に上げています。

そうなると、先ほど申し上げたとおり18億円が年間の売上ですから、ひと月の売上の半分ぐらいを1つの靴で売るというかたちになっています。

ロングダウンも同じで、11月の「ルコックスポルティフ」の売上の半分以上が、ロングダウンでした。

ですから、こういうニーズをきちっととらえて、売れる時にどんどん売っていく準備・製販の体制が整っているということが、韓国事業においてはものすごく大事なことなんだと思います。

「デサント」ブランドも、ロングダウンはものすごく売れたのですが、一昨年と昨年を比べると、一番変えたのは適時適品を、きちんとやっていくということです。いつブームが途切れるかわからないので、予約販売をして、ひと月先を狙いながら月々で生産計画をずっと追いかけていくかたちに変えました。

おかげさまで、ロングダウンの消化率は95パーセントで、ほとんど売れ残らずにいます。

こういった爆発力をうまくとらえるとともに、その爆発力がマイナスに作用しないようにうまく製販の仕組みを合わせることが、韓国では今後も非常に大事だと思っています。

「inov-8」のウェアは、実は2年ぐらい前から始めています。結論から言うと、もう少し工夫が必要かなと思っています。なぜかというと、むちゃくちゃ凝り性の服をつくっているんです(笑)。

非常にいいものですが、すごく高くなってしまっています。もしくは、ものすごくコストの高いものになっています。

本当にトレイルランが好きな人たちが考えて作っている商品なので、専門家が見るととても評価が高いのですが、数が売れるかというと、それほどいろいろなところで売れないというのが、現在の「inov-8」のアパレルの状況です。

これをそのままマスマーケットに落としていくと、今度は他のブランドと同質化してしまいますので、そのバランスをどうやってとっていくかというところを、今まさに悩んでいるところです。

質疑応答2:「アリーナ」の現状

質問者2:ご説明ありがとうございました。

各ブランドの説明で、21ページの「アリーナ」(の説明)がなかったような気がするので、補足説明をお願いいたします。

石本:申し訳ございません。

「アリーナ」は、国内はほぼ横ばいでしたが、中国のジョイントベンチャーが絶好調だったことが一番のトピックスです。

このジョイントベンチャーは、昨年1年間が実質のフル稼働初年度でした。2017年の1年の間に、それまで100パーセント子会社が展開していた直営店を全部見直して、スクラップアンドビルドしまして、12月末の期末の店舗を239店舗にしています。

2016年の末が189店舗だったので、ちょうど数えると50店舗プラスですが、良くない店をたたみ新しい店を作っているので、単に新しい店だけを50店舗出したわけではありません。

また「アリーナ」は、もともと中国の水着のeコマースの市場が非常に大きいということもあって、昨年は、eコマースの売上を50パーセント以上にするという目標をもってやりました。我々の中国のジョイントベンチャーパートナーはもともとeコマースに強いということもあり、この分野でも順調に売上を伸ばしています。

一方、「デサント」ブランドは、中国ではeコマースをまだほとんどやっていません。

「デサント」ブランドでは、今は直営店を出していく施策を進めており、昨年12月末の64店舗から、今年中に110店舗まで増やそうと思っています。

「デサント」ブランドでは、まず商品を直接手にとって見ていただいて、ブランドの良さをわかっていただく方法を取ろうとしています。

中国がうまくいっているのは、こういったブランドの特性や流通の特性に合わせてパートナーを選べているからだと思っています。

「ルコックスポルティフ」ブランドに関しては、ファッションアパレルの得意な杉杉グループというところと組んでいます。「デサント」ブランドは、スポーツに強いANTAグループと組んでやっています。「アリーナ」は、eコマースに強いSymphony Holdings Limitedというところとやっています。各々の良さを活かせているというのが、一番だと思います。

話を戻しますが、「アリーナ」については、韓国でも今年の4月からジョイントベンチャーをスタートさせました。

韓国は、2000年以降ほとんどのブランドをデサントコリアが自社でやっていましたが、「アリーナ」ブランドに関してのみ、ディストリビューターと展開していました。

このディストリビューターは、韓国水泳協会とのパイプも非常に強く、トップ選手との契約関係や販売力もあって、韓国では「アリーナ」ブランドはスイムウエアブランドの中でトップシェアとなっています。

このトップシェアの会社から、デサントコリアに事業の主体を移管するという選択肢は、今まで取っていませんでした。しかし、そのディストリビューターの後継者問題や、ブランドがグローバルになっていくにつれ、デサントとの密なコンタクトが必要だということになり、ディストリビューター側からも話があって、今年(2018年)の4月から、我々が資本を入れてジョイントベンチャーを始めています。

これによって、韓国の「アリーナ」もデサントコリアのもつ販売力を活かせるかたちにしていけると考えています。

デサントコリアからは、ジョイントベンチャーに人も送り込んでいます。

質疑応答3:国内外の今期の出店予定、中国での利益状況

質問者3:差し支えなければ、今期、国内・中国・韓国でどういった出店をお考えになっているのか、店舗数の数字をご説明ください。

日本について、終わった2018年3月期で直営店舗がどれぐらいになってきているか、今期は直営店をどのぐらい出すのか、というあたりもコメントをください。

もう1点、中国で出店すると、初年度に償却などをしなければいけない、それでなかなか利益が出ないという状況だと思うのですが、今期も出店が続くので、償却が終わった前期出店分の利益回収以上に経費がかさむため、今期までは利益が出ない(ことになります)。来期以降は十分利益が見込めるという考え方でいいのか、コメントをお願いします。

石本:1つ目のブランド別の店舗数に関して、今期の計画が手元にございませんので、今お答えすることはできません。申し訳ございません。

国内の直営店は、前期末が46店舗です。まだ流動的なところもありますが、今期の末で50店舗になります。

直営店と百貨店、それから量販店・専門店などで、ブランドショップの展開を進めていっています。これらを総称して、「自主管理店舗」と当社では呼んでいます。定義は、売場作り・在庫がすべて当社に帰属する、すなわち売場の環境を作れ、さらに商品の振り回しを我々の自由にできることです。

これが前期末で国内の売上の約33パーセントで、これを50パーセントまで引き上げたいというのが、当面の目標でございます。

3つ目のご質問は、そのとおりです。中国は、出店をすると1年間で経費を償却しなければいけません。したがって、既存店での売上が少ない状態で出店を続けてしまうと、赤字がどんどん膨らんでいきます。「ルコックスポルティフ」も、昨年はものすごく出店をしたのですけれども、なぜ黒字なのかと言うと、既存店で利益が出てるので、その分で新規出店分をまかなえているからです。

ただ、「デサント」は64店舗を一気に作っているので、この1年間で得られた売上利益よりも出ていった経費が大きく、その状態が来期までは続きます。そういうご理解でお願いします。

辻本謙一氏:韓国と中国の店舗数について、今期の計画数だけお伝えをいたします。

韓国に関しましては33店舗増を計画しており、各ブランドトータルで947店舗となる計画です。

中国は、かなり大きく増やす予定なのですが、159店舗増の980店舗です。とくに「デサント」ブランドに関しては、46店舗ほど出店をします。「ルコックスポルティフ」は、かなりアグレッシブな計画を組んでいるのですが、こちらも77店舗ぐらいの出店を計画しており、非常に大きなところかなと思います。

質疑応答4:欧米の利益見通し

質問者4:1点だけ教えてください。

欧米について、お話の中で、今期の減益要因として直営店展開で5億円くらい使うという話でした。前期5億8,000万円の赤字ということで、ここは当分、赤字が確定する方向なのでしょうか?

黒字転換はどのようなタイミングであるのか、もし見方があれば教えてください。よろしくお願いします。

石本:欧米全体で見ますと、大きく3つのビジネスがございます。

1つ目が、イギリスのイノヴェイト社のビジネス。2つ目が、北米のスキーのビジネス。3つ目が、これから始める、北米の通年型「デサント」ブランドのビジネスです。ヨーロッパのスキーのビジネスもありますが、これはディストリビューターに売っている分で、売上はセグメントでは日本に付くかたちになります。

前期の赤字の一番大きなところは、イノヴェイト社の赤字によるものです。赤字幅はかなり減りますが、今年も少し続きます。北米のスキーのビジネスは、この3年でかなり構造改革をして、売上も伸びてきて、高額品が売れる状況になってきました。昨年の決算は赤字でしたが、今期の計画は黒字に転換する予定です。

スキーに関しては、受注も好調で事業は上向いています。北米の通年型事業は、目処がつき、大きく利益が出るのはちょっと先になると思います。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

8114

|

4,325.0

(12/30)

|

+5.0

(+0.11%)

|

関連銘柄の最新ニュース

-

週間ランキング【約定回数 増加率】 (12月27日) 12/28 08:30

-

スポーツウェアブランド『MOVESPORT』が旭化成陸上競技部とサ... 12/26 18:48

-

スポーツウェアブランド『MOVESPORT』がトヨタ自動車陸上長距... 12/26 18:48

-

デサント(8114) 株式併合並びに単元株式数の定めの廃止及び定款... 12/25 15:30

-

女性スイマーの悩みに着目し、肩紐を2本にして着圧を分散『アリーナ』... 12/19 13:48

新着ニュース

新着ニュース一覧-

今日 20:30

-

今日 19:30

-

今日 19:00

-

今日 18:30