画像1:

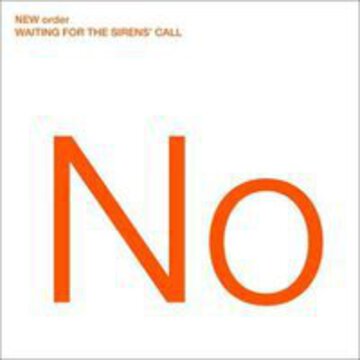

過去200年間の米国市場の、株式、国債、ゴールドのリターン。上が名目リターンで価格そのまま。下がインフレ調整後の実質リターン。株、債券は、利息、利回りを再投資したものとする。これを見ると、ゴールドはインフレに何とかついていける程度で、実質リターンを生んでこなかったことがわかる。長期ではゴールドは投資対象にならない。

画像2:

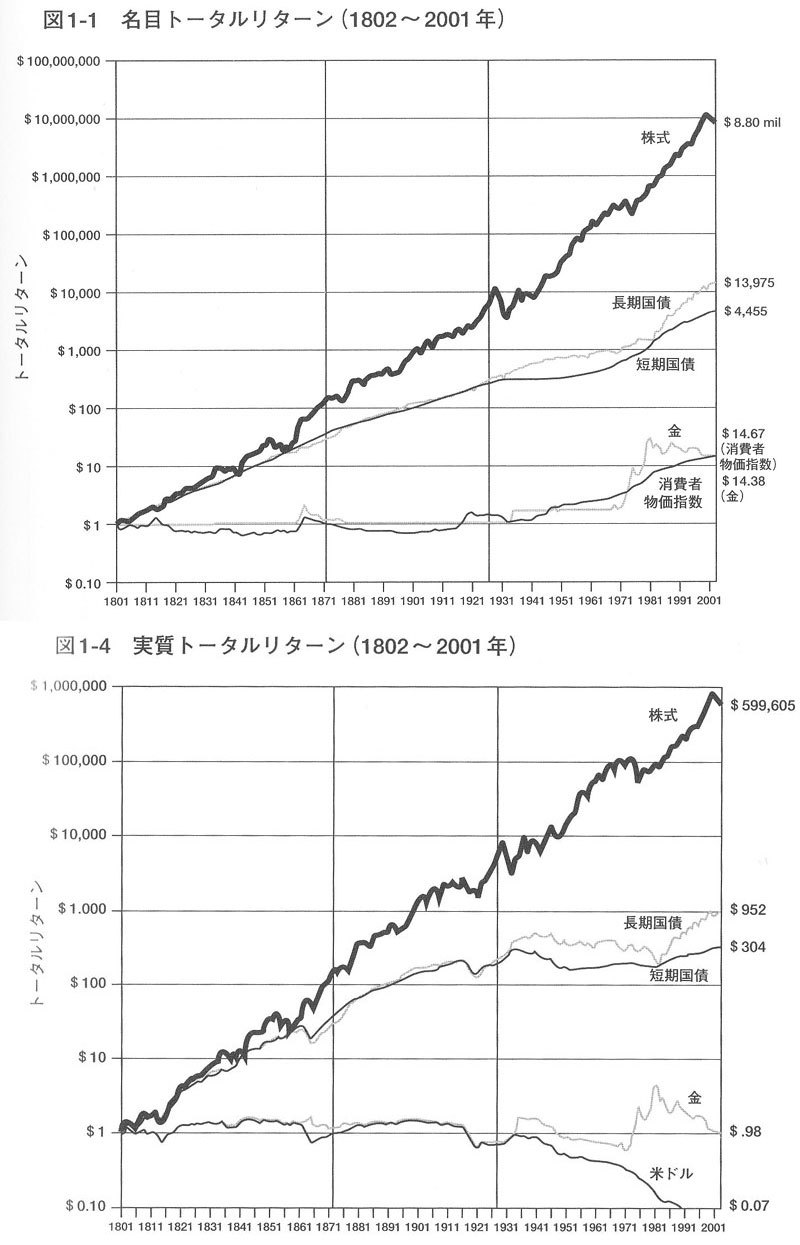

過去130年間の米国市場全体の実現PER推移。1990年代に、レンジを上抜けしている。過去20年がユーフォリア(byグリーンスパン)だったのなら、株式PERのレンジもそれ以前のものに戻るのだろうか?

画像3:

上は株式益回り(PERの逆数)と長期国債利回りの推移。1970年代以降は、相関性が高い。1970年頃に起こったことは、金本位制の完全廃止とインフレの加速。今後も株式益回りと長期国債利回りの強い相関は続くのだろうか?だとすると、現在の低金利状態は高いPER(低い株式益回り)を許容し、PERが低いレンジに戻ることはないのだろうか?

以下は私の主観。リスクプレミアムの高い状態が続くためPERのレンジは下がるかもしれないけど、低PERの時代を通じても株式のリターンは高かった。それとおそらく、現在の通貨制度のもとでは、世界恐慌は避けられる。そのかわり、現金の価値は毀損していくのだと思います。従って、株式は有望な投資対象であり続けると思います。(長期の話です。短期中期はどうなるかわかりません。)

画像は、以下の書籍からスキャンしました。著作権的にまずいですかね。本の宣伝にもなるし許して下さい、シーゲル先生。

http://www.tradersshop.com/bin/showprod?c=9784822244668

※ちなみにこの日記は趣味として書いていて、自分のトレードとは関係ないです。

6件のコメントがあります

1~6件 / 全6件

1900年代はアメリカ中心に先進国の経済が大きく発展しましたからね。2000年以降はどうなるのか・・・今後数年の混乱を乗り越えられるようですと、株の優位性が保たれると思います。

株を長期投資で、こつこつ買い増しするのが最も堅実な資産投資であることが良く解りました。有難うございます。

証券会社等は今のパニック的な下落時期こそ、このような情報を流し、不安を抑えるべきだと思います。

現状は一部のネット証券を除き、逆に不安を煽ったり、売りで利益を上げたりと、情けない状況のように思われます。

証券会社等は今のパニック的な下落時期こそ、このような情報を流し、不安を抑えるべきだと思います。

現状は一部のネット証券を除き、逆に不安を煽ったり、売りで利益を上げたりと、情けない状況のように思われます。

FEDモデルは、低インフレ、デフレの状況においては機能しないみたいで、日本のイールドスプレッドがおかしいのは、日本がデフレから脱却できないのが一因ではないかと思います。まあ、とりあえずデフレ脱却しないと内需要因での株価上昇は望めなそうです。

ドクターシーゲルと言えば、フライドエッグですよね!

http://www.universal-music.co.jp/um3/fried_egg/upcy6351/index.html

冗談はさておき、1929年以後の大恐慌後の益回りと1989年以後のバブル崩壊後の益回りとかなり強引に似ているとしましょう!

そして20年後の1949年の益回りと2009年の益回りでお互いにピークをつけたあと、黄金の10年に突入する?

今後の日本でも10年間、長期金利は緩やかに上昇を続けてイールドスプレッドは縮小傾向を続けるといいですね!

http://www.universal-music.co.jp/um3/fried_egg/upcy6351/index.html

冗談はさておき、1929年以後の大恐慌後の益回りと1989年以後のバブル崩壊後の益回りとかなり強引に似ているとしましょう!

そして20年後の1949年の益回りと2009年の益回りでお互いにピークをつけたあと、黄金の10年に突入する?

今後の日本でも10年間、長期金利は緩やかに上昇を続けてイールドスプレッドは縮小傾向を続けるといいですね!

1970年代のようにインフレが高進する時期に、数年程度だったら、株と債券がダメで、ゴールドが強いと思います。数十年単位だったら、株がベストですね。今の通貨制度は、お金が無いなら刷ればいいじゃない、というのが基本方針なので、長期に渡って現金で持ち続けるのはリスクが高いです。まあ、日本みたいに世界がデフレに突入するのなら債券か現金の方が良いですが。

NGTNさん、こんにちは。

金、実は強くないのですね。ビックリしました。ただ、ドル(現金)と対比すれば強いとは言えそうですが・・・。

また、お邪魔します。

金、実は強くないのですね。ビックリしました。ただ、ドル(現金)と対比すれば強いとは言えそうですが・・・。

また、お邪魔します。