いよいよ明日開幕ということで、金融界から見たワールドカップネタでもやろうと思ったのですが、1ドル=102円台を割り込んで相場の方が久々に慌しい動きとなってきたので、それについて今後の展望などを交えながら解説していきたいと思います(`・ω・´)ヤルゼ!

今後のドル・円相場はどうなるか…:(;゙゚'ω゚'): 今日ここまでのドル・円相場についてみていくと、東京市場で1ドル=102.20~102.30円台での小動き。序盤は小高く始まったものの、相変わらず値動きは低調でレンジ内でのモミ合いが続きました。そして先ほど始まった海外市場で、株価や米長期金利の下落に伴って、102円台を割り込んでいます。

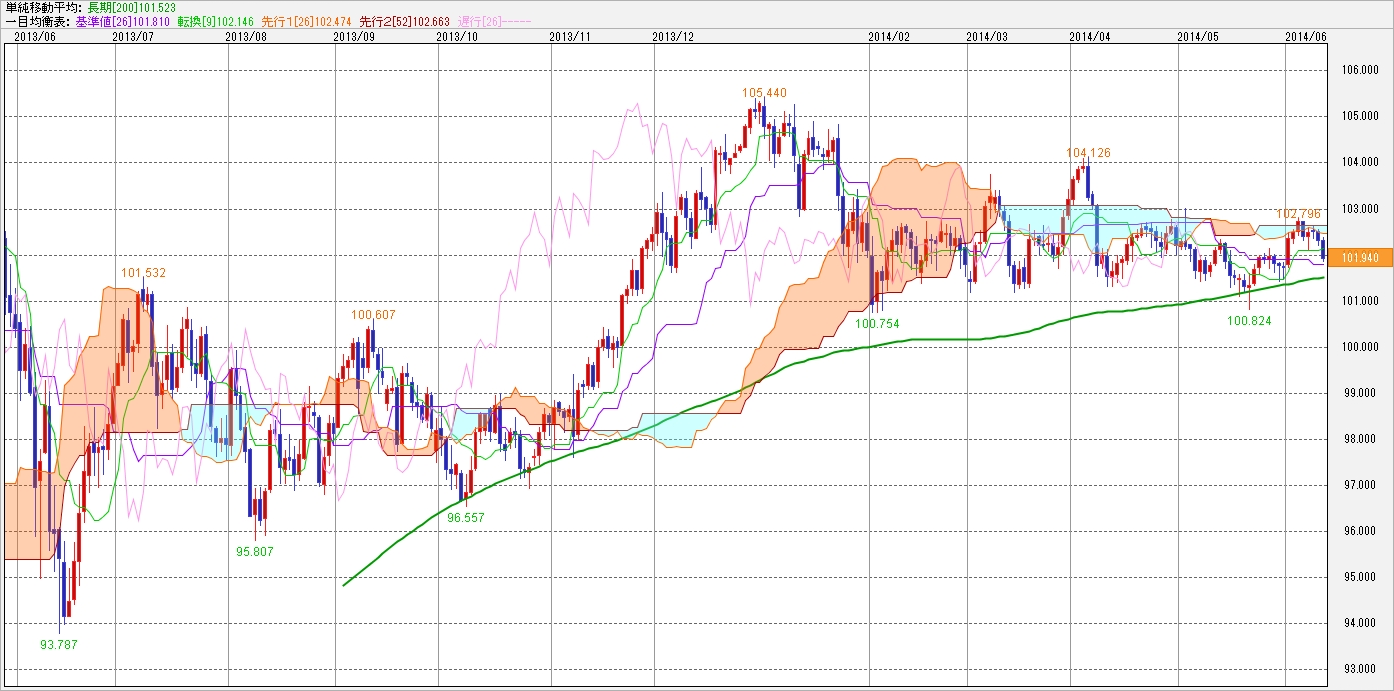

一言で表現すると現状は非常にヤバそうです。チャートを見る限り、102円台を割り込んで101.80円( 一目基準線)近辺で下げ止まっていますが、もし押し目の動きがあるのであれば、即座に102円台まで反発してもおかしくない程度の動きだったと思われます。

しかしながら、現状では102円台にすらなかなか戻すことができないため、かなり戻しは弱いといえるでしょう。したがって、押し目の動きもあまりないという状況ですから、雰囲気的には良くないですヽ(●゚´Д`゚●)ノ゚。ウワァァァン

たぶん少し戻してきているのは、実需筋からの買いがあるからなんですよね。まぁ実需主導の買いは上昇したからといって決済されることが無いので、底固めという意味ではプラスに作用しますが、問題はこの水準はすでに買いじゃないと機関投資家たちが見ていることなんですよね。

流石にもう一段下げるような動きがあれば、断続的に機関からの押し目も入るとは思われますが、機関に軽く拾われて実需で買われて、それでも吸収できなかった場合はかなり怖いです(ノ′Дヾ)ママーコワイョー!!

これまでにかなり買われてきたという背景もあり、下がった場合はどこかで大きくストップロスを誘発することは間違いないわけですから、警戒して見ておく必要はあるでしょう。

ちなみに今後については今日も材料不足の1日となっています。詳しくは日中に書いた記事を見ていただければと思います。

もちろん今日は弱めの動きに注意したいですね。特に高値圏で推移している株価が下落するとなると、ドル・円相場の急落の引き金になりかねません。もちろん、米長期金利についても下げるようであればきっかけとなりますので、しっかり注目しておきましょう。

ちなみに攻防のポイントとしては、102円台を割り込んでしまったため、次のターゲットとして下値は101.50円近辺が意識されるでしょう。200日移動平均線付近での攻防がまた繰り広げられるかもしれません。ちなみにこれまでのサポートとなっていた102.00~102.10円が目先の蓋となっています。

ドル・円は102円割れの真の要因とは… 今日のドル・円は目先のサポートライン(下値支持線)となっていた102.00~102.10円近辺を割り込んでしまいました。この値動きについては、時間外の米長期金利(10年債利回り)の低下や、ナイト・セッションでの日経平均が15,000円台を大きく割り込んでしまったことなどが指摘されています。

まぁ確かに短期的な値動きの説明にはなっていますが、問題の本質はここ最近のドル・円相場における異様な上値の重さにあるような気がするんですよね( ´゚д゚)(゚д゚` )ネー

じゃあ何故こうまで上値が重いのかということになりますが、はっきりしたことはわかっていません。ただ、1つ言えるのは市場全体で方向性がまとまっていないということが大きいのかなと考えています。

例えば、日本はともかくとして、アメリカをはじめとした主要国の株価は連日のように年初来高値を更新しています。今後も順調な経済成長が続くという思惑や、日・米・欧がしばらくの間は極めて緩和的な金融政策を継続するとのことで、ガンガン買われている状況です。

ですが一方で債券市場では、各国の国債が買い進められています。アメリカに目を向けると、外需的な需要は過去最低レベルにとどまっていますが、米国の一般銀行の購入が前年比で過去最高となりました。これは低調な不動産市場の煽りを受けているという声もありますが、そうであれば株式に投資しても良いわけですからやはりチグハグな感が否めません。

というわけで、実際に株式市場と債券市場で全く正反対の方向性を向いていることになります。つまり、株式市場の参加者はアゲアゲムードで過熱感すらあるのですが、債券市場の参加者は今後の見通しについてかなり懐疑的な見解をもっているということになります(;`・_・´)ン-

このせいでなかなか、ドル高・株高・金利高(債券安)のトリプル高に結びついていかないんですよね。ちょうど為替市場は、株のポジティブな動きと債券のネガティブな動きの間で板ばさみになっている状況です。

加えて、日米の金融政策見通しについても、去年の予想からは大きく外れていることも上値を重くしている要因の1つでしょう。特に日本においては、早ければ5月にも追加緩和に動くと見られていましたが、それが近づくにつれ7月以降に修正され、現在では年内の緩和は見送るのではないかといった見方が強まっています。

まぁ海外勢を中心に4月の消費税増税で消費物価が大きく伸び悩むとされていたのですが、それとは裏腹に今のところ堅調な伸びを維持していますからね。基調としては極めて順調になったことが、追加緩和を遠ざけています。

これらの要因から上値の重い状況が続いています。それでもボトムネックとなっていた米長期金利が反転すれば、徐々にドル高方向に向かうと思われたのですが、今週に入ってからは急に反応しなくなってしまいました。この背景には、ECBの緩和政策の発表によってユーロキャリートレードの優位性というのがあるかもしれません。

急激に高まり始めたユーロキャリートレード気運 ご存知のように前回のECB理事会では、マイナス金利が導入されました。これにより、低金利なユーロを借りて高金利な豪ドルなど通貨を買う、キャリートレードが活発するのではないかという指摘があります。要するに低金利の通貨を調達(借りる)して、高金利の高い通貨に替えれば金利差でウハウハというわけですね。その調達通貨としてユーロが選ばれるのではないかという話です。