ピー・シー・エーのニュース

ピー・シー・エー、クラウド売上が伸長を継続 価格改定効果に加え、オンプレミスのクラウドシフト市況が堅調に推移

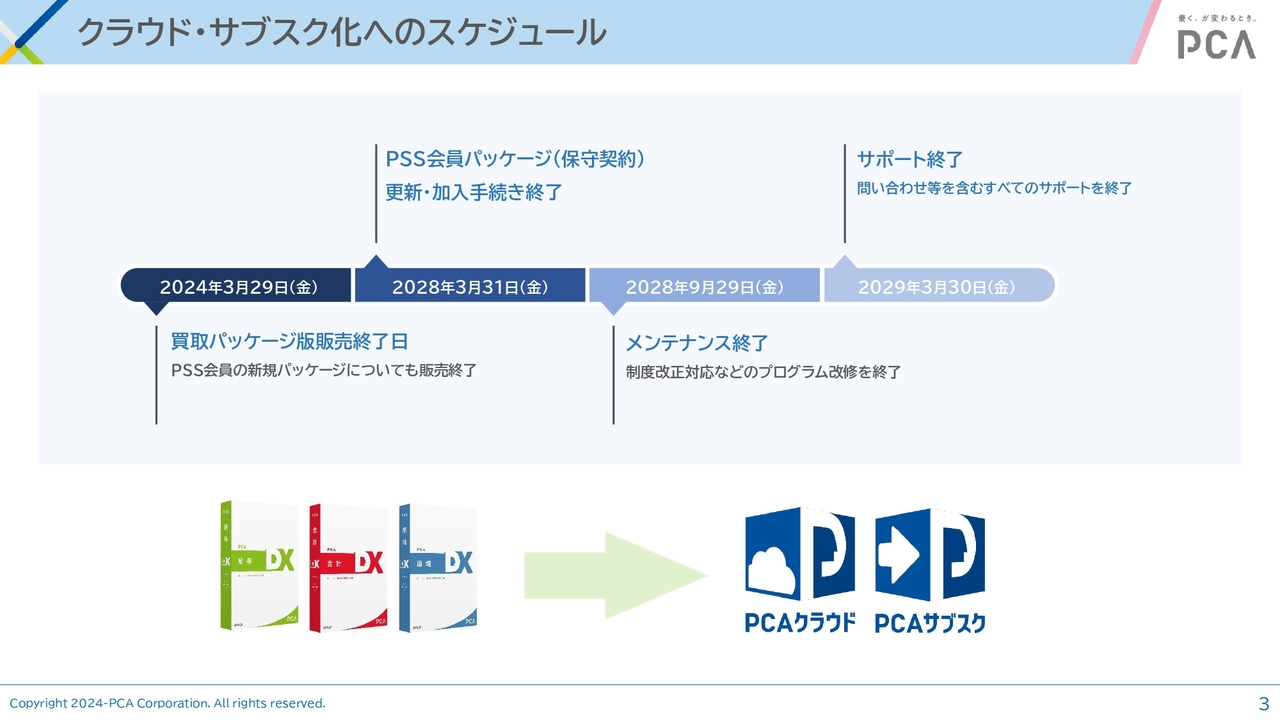

クラウド・サブスク化へのスケジュール

佐藤文昭氏:みなさまこんにちは。ピー・シー・エー株式会社代表取締役社長の佐藤です。ピー・シー・エー株式会社の2025年3月期第2四半期決算説明会を始めます。よろしくお願いします。

今期のピー・シー・エーの大きな方向性についてご説明します。今期から私どもの製品・サービスの主体を、クラウド・サブスク化するための大きな変革の年と位置づけ、その元年として、がんばっていきたいと考えています。

具体的には、創業以来ご提供してきた、いわゆる買取パッケージ型ソフトウェア販売を今年3月末をもって終了しました。もちろん、今後5年間は、サポートを行いますが、その間、今までパッケージをお使いのお客さまに「PCAクラウド」、もしくは「PCAサブスク」に乗り換えていただいて、引き続き私どもは製品・サービスをご提供しながら、お客さまと継続的に良い関係を結んでいきます。このようなビジネスモデルに変革しようと考えています。

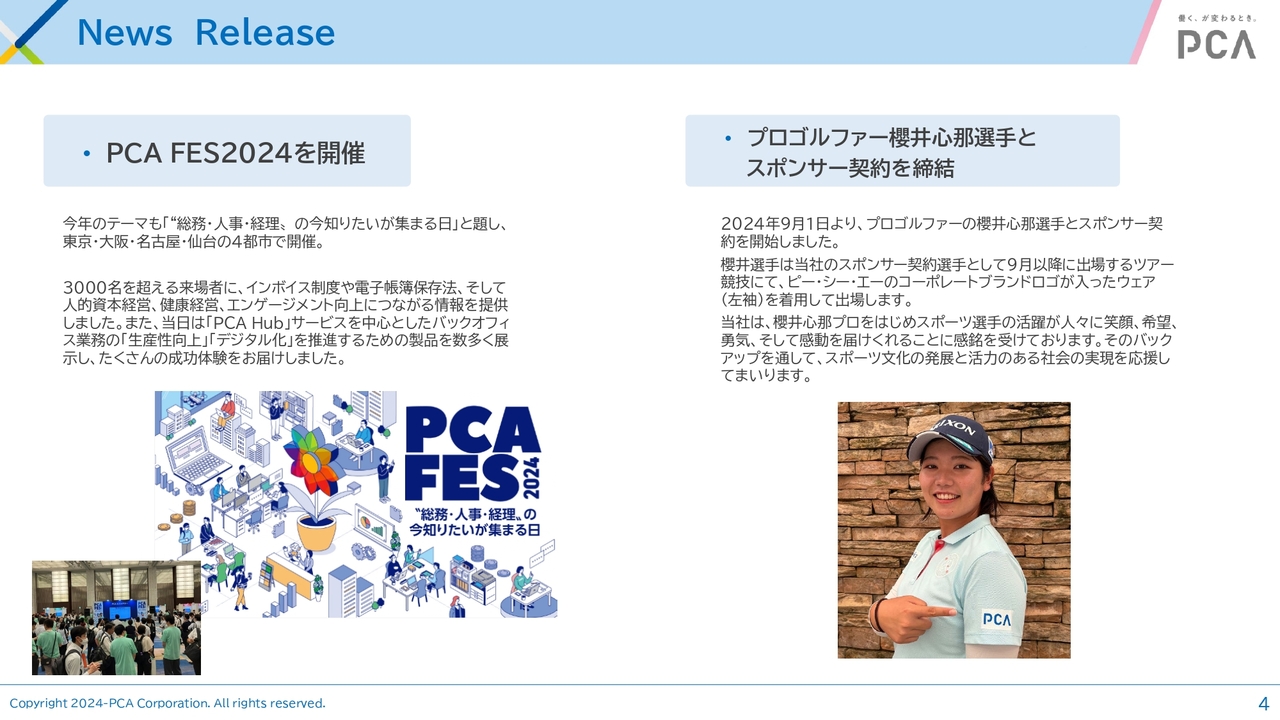

News Release

今期の大きなトピックスについてご説明します。毎年7月、8月に開催している「PCA FES」ですが、今年は3,000名を超えるお客さまが来場しました。今私どもが進めている「PCAクラウド」「PCAサブスク」、そして周辺サービスの「PCA Hub」を中心にお客さまのデジタル化にピー・シー・エーがどのように貢献していけるのかご説明しました。

もう1つのトピックスとして、今年9月にプロゴルファー櫻井心那さんとスポンサー契約を結びました。ゴルフを通じて挑戦と成長する姿に私どもは大変感銘を受けています。ともに挑戦して成長したいという思いを込めて、今後も櫻井心那さんを私どもは応援していきます。ぜひみなさまも、私どもと一緒に、櫻井心さんを応援していただけますと幸いです。

トピックス

50名以上の事業所においてストレスチェックを厚労省から義務化されているのですが、今後は全事業所に義務付けするという方向性が示されました。私どもはグループとしてHR分野に力を入れていますが、その中でグループ会社のドリームホップはストレスチェックを中心に事業を展開しています。HR分野を進展する上で、全事業所におけるストレスチェックの義務化は大きな追い風になると考えています。

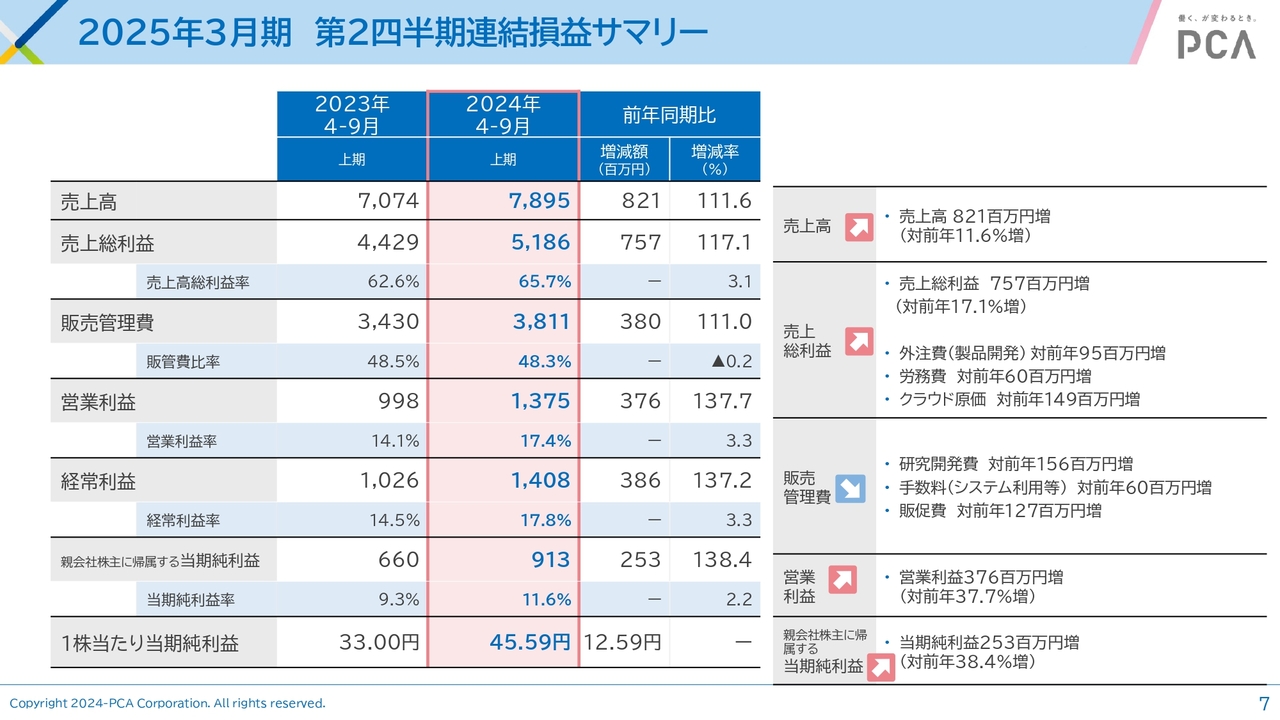

2025年3月期第2四半期連結損益サマリー

2025年3月期第2四半期の実績についてご説明します。スライドは第2四半期連結損益のサマリーを示しています。売上高が78億9,500万円、前年同期比8億2,100万円増、111.6パーセントとなり、しっかり売上高の成長を示すことができました。

売上総利益では外注費が対前年で9,500万円増、労務費が6,000万円増、クラウド原価が1億4,900万円増などがありましたが、売上原価の増加以上に売上高が伸びたことにより、売上総利益は前年同期比7億5,700万円増、117.1パーセントの51億8,600万円で終わることができました。

これに対し、販売管理費は38億1,100万円、前年同期比3億8,000万円増加、111パーセントです。研究開発費や手数料、販促費などが増加していますが、販管費の比率は前年度に比べ若干低下しています。今上半期の執行率が、若干予算より低くなっていますが、下半期に後ろ倒しになっているものがある程度ある状況です。

上半期は販売管理費の執行が低かったのですが、通期できちんと執行することによって、利益水準はほぼ予定どおりになると思っています。これらの結果、営業利益が13億7,500万円、前年同期比3億7,600万円増、137.7パーセント、経常利益は14億800万円、前年同期比3億8,600万円増、137.2パーセントという数字を収めることができました。

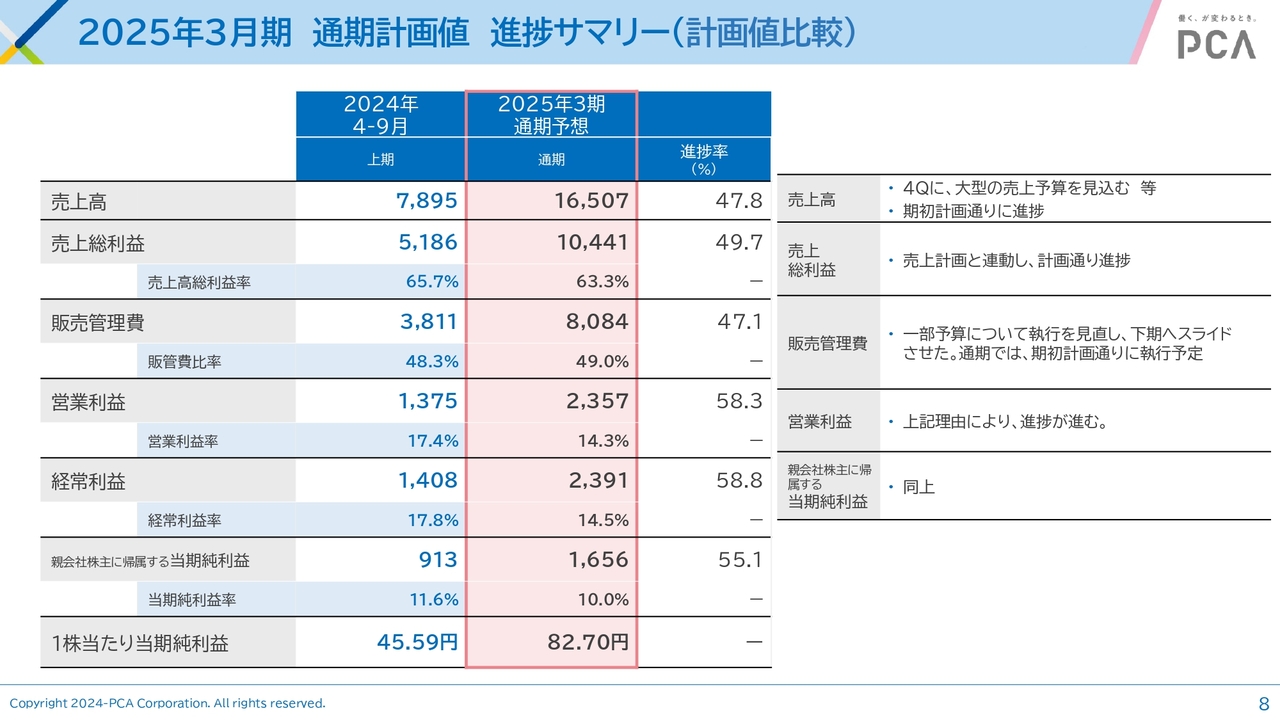

2025年3月期通期計画値進捗サマリー(計画値比較)

執行率で見ますと、売上高は165億円の通期目標に対し47.8パーセントの進捗率となっています。しかし、上下の比率はおおよそこのような進捗を想定していましたので、予定どおりとなっています。一方販売管理費は、一部予算の執行が下期にスライドしていることにより、47.1パーセントとなりました。最終的には、通期では80億円の販管費を執行する予定です。

したがって、現在の営業利益、経常利益の進捗率はともに58パーセントとなっていますが、最終的にはほぼ想定どおりの23億円台に落ち着くのではないかと見ています。

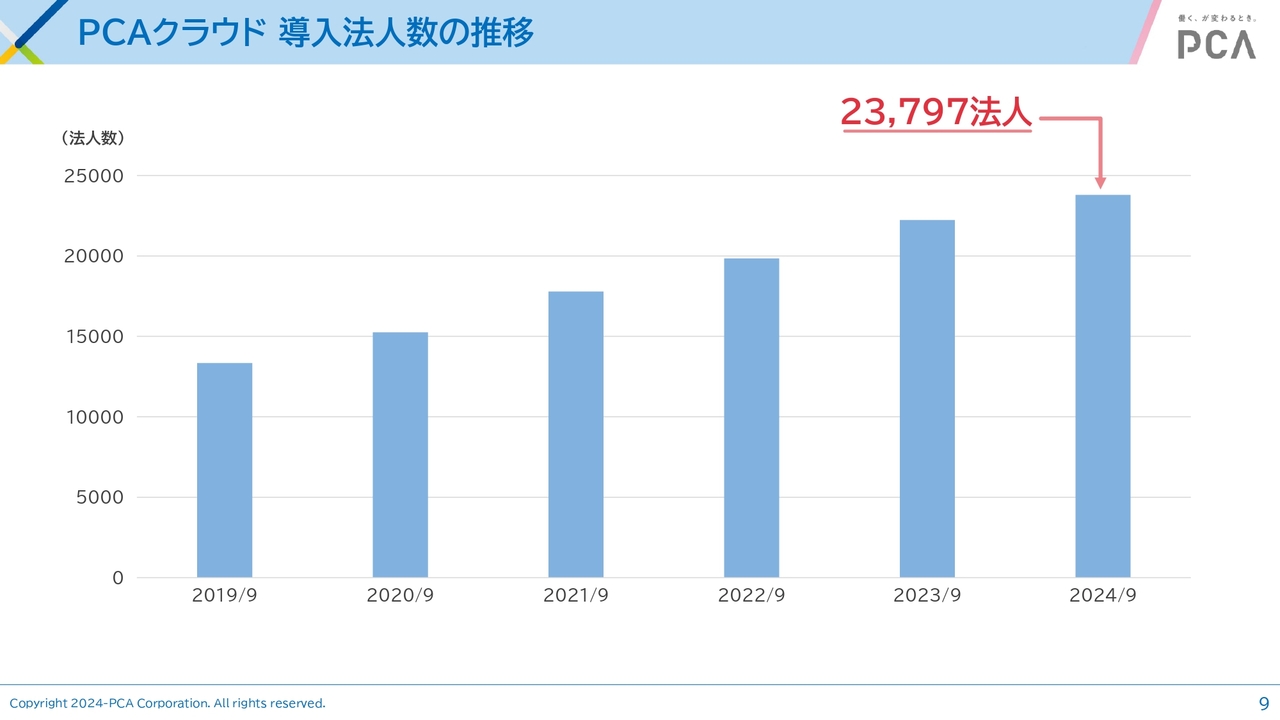

PCAクラウド 導入法人数の推移

私どもの現在の成長の源泉である「PCAクラウド」の導入法人数は、9月末で2万3,797法人となりました。特需の影響により大きく伸ばした前年度に比べると、通常の巡航速度に落ち着いたものの、順調に導入数を伸ばしています。

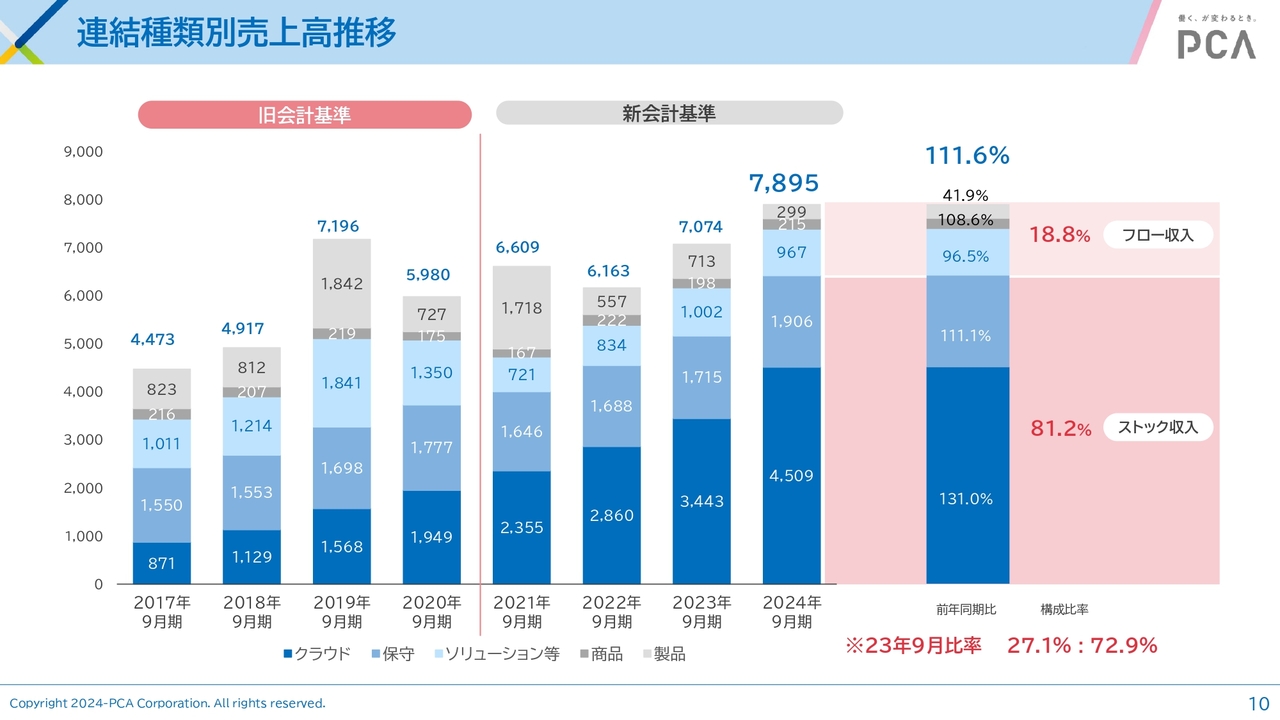

連結種類別売上高推移

種類別売上高の推移です。今期はクラウドが45億円と前年比10億円以上の増加となり、順調に成長しました。大きな要因として、クラウドの伸長はもちろんのこと、前期に行った価格改定の効果もあります。

また、グループ会社クロノスのクラウドも順調に伸びており、全体で10億円以上の増加につながりました。

一方で、製品については、ピー・シー・エーとしては3月末でパッケージ販売を終了し、基本的にクロノスの製品がメインとなるため、予定どおり減少しています。

保守についても、前期で契約数を大きく伸ばし、価格改定の効果も合わせて順調に成長しました。

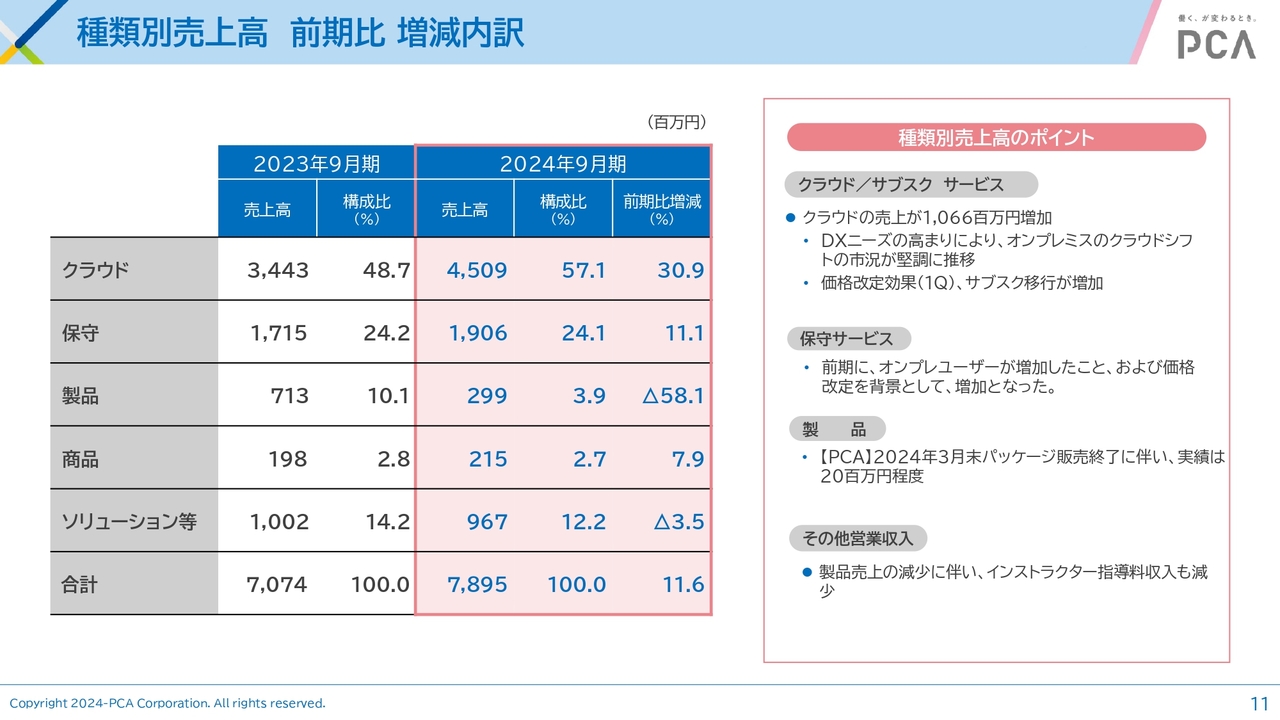

種類別売上高 前期比 増減内訳

スライドに示したとおり、クラウドが前期比で30パーセント以上の伸びを見せている点が大きなトピックスです。逆に製品は58.1パーセントマイナスですが、こちらは想定どおりとなっています。

ソリューション等については、製品の販売終了に伴い導入指導料の売上が減少したため、わずかにマイナスとなりました。

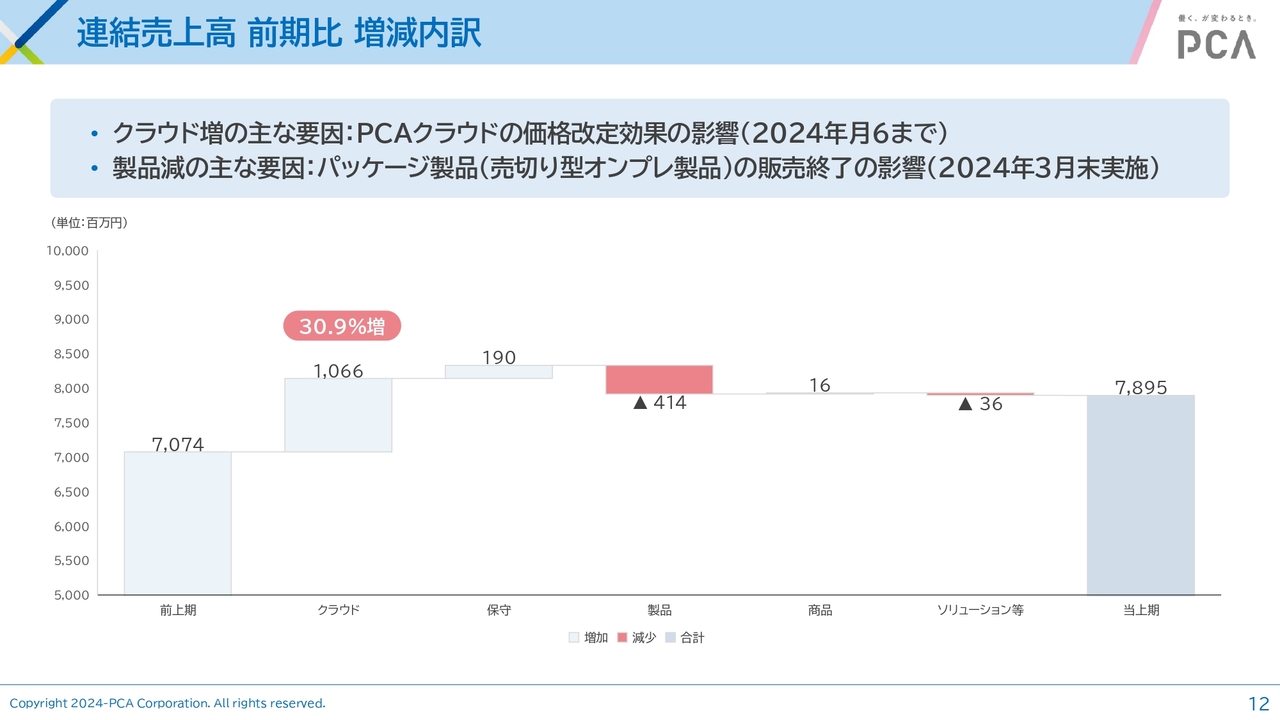

連結売上高 前期比 増減内訳

売上高の前期比の増減内訳をグラフで表しました。クラウドが大きく伸び、製品はマイナスとなっています。

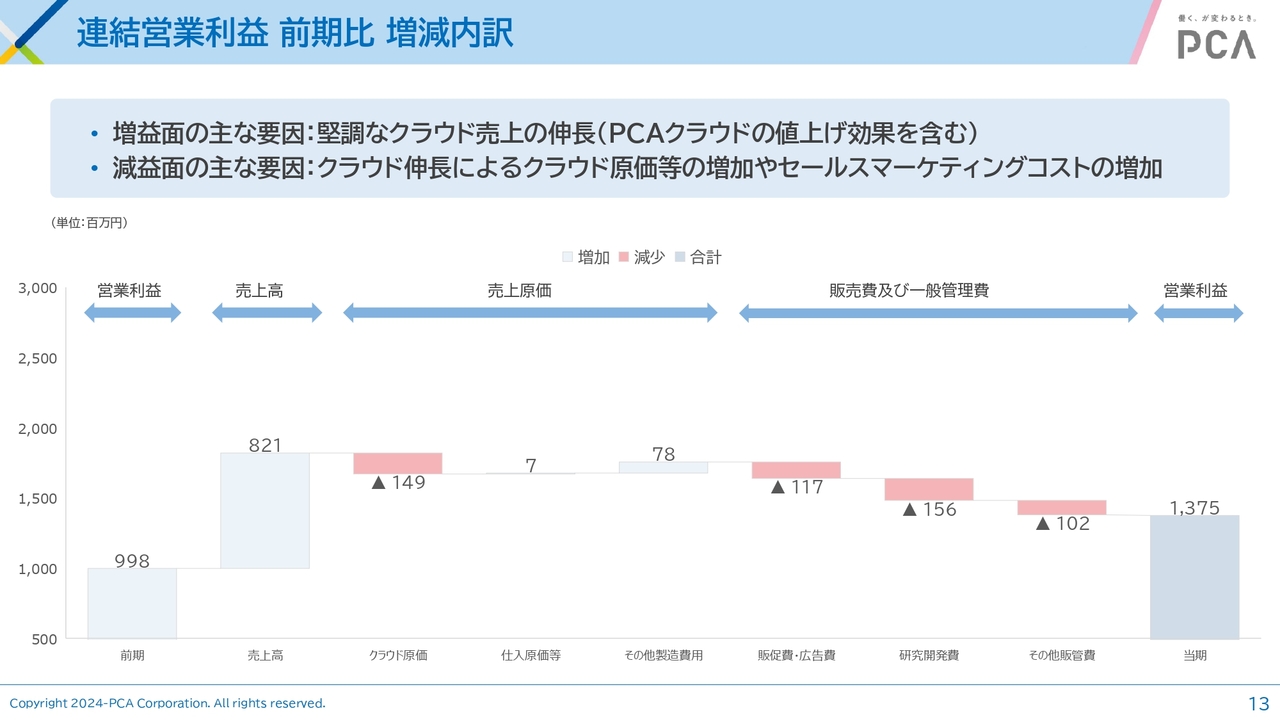

連結営業利益 前期比 増減内訳

営業利益の前期比増減内訳です。クラウドの順調な伸長によりクラウド原価が増え、販管費では販促費・広告費、研究開発費が予定どおり増加しています。ただし、売上高がそれ以上に伸びているため、利益は順調に拡大しています。

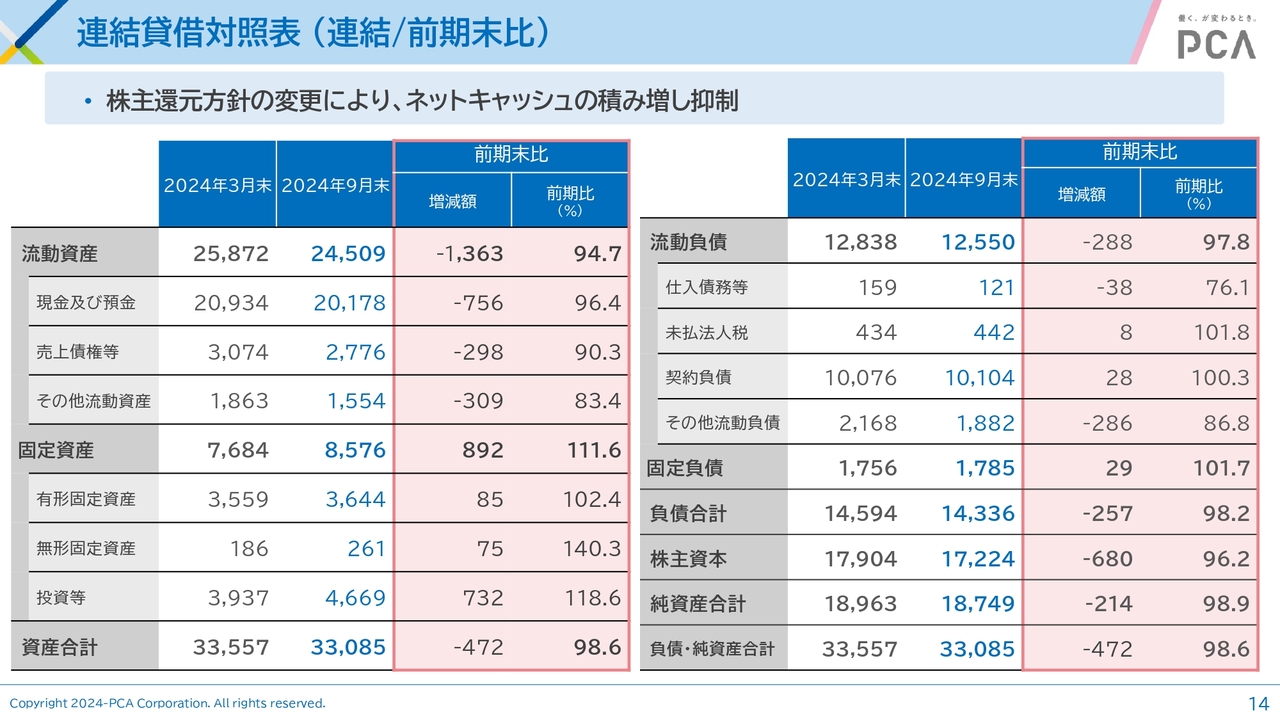

連結貸借対照表 (連結/前期末比)

連結貸借対照表です。後ほど触れますが、今回株主還元の方針を変更し、配当性向100パーセントを実施しているため、ネットキャッシュの積み増しは抑制されています。

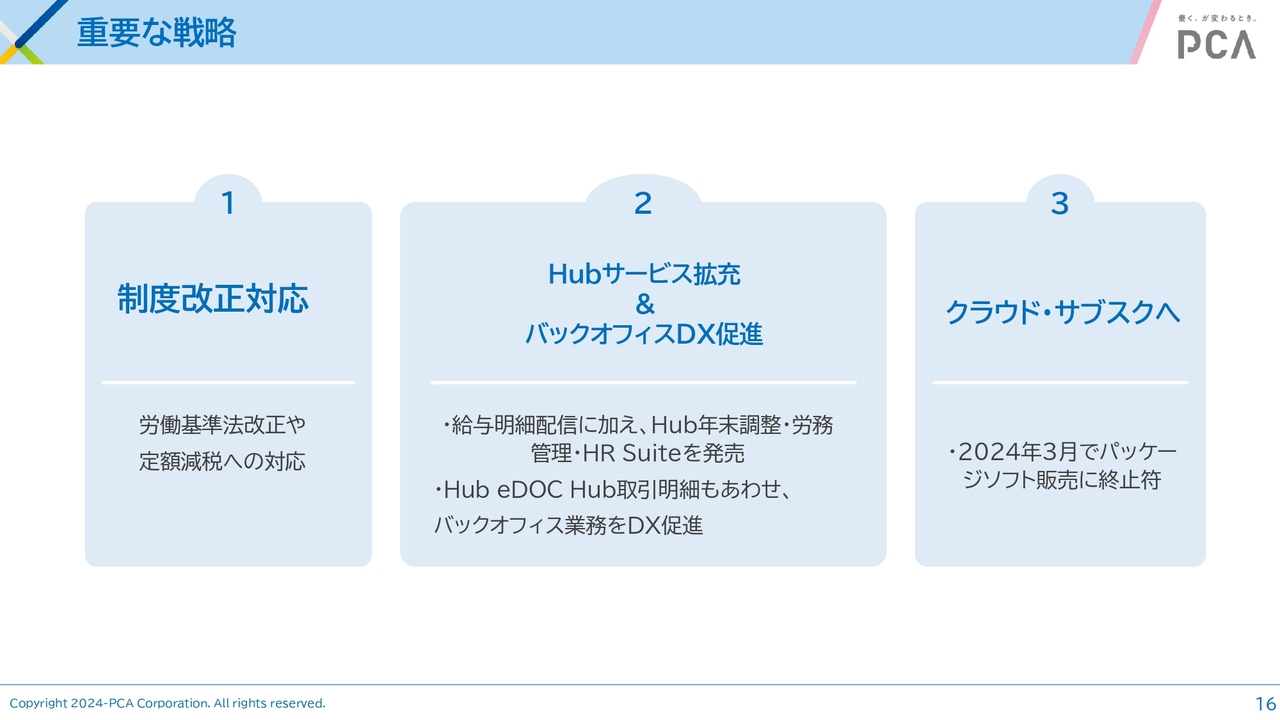

重要な戦略

今期2025年3月期の取り組みについて再度確認したいと思います。私どもは、基幹業務パッケージソフトを中心に販売していることから、まず制度改正への確実な対応が絶対条件です。労働基準法改正や、6月に実施された定額減税への対応などをしっかり行っています。

次に、Hubサービス拡充とバックオフィスDXに貢献していきます。6月には、従来の給与明細配信サービスに加え、「PCA Hub 年末調整」「PCA Hub 労務管理」「PCA Hub HR Suite」を発売しました。

私どものHR分野への貢献をさらに強くするために、このようなHubサービスをますます充実させていきたいと思っています。

さらには、2024年3月でパッケージソフトの販売を終了し、クラウド・サブスクサービス主体の企業への変革を重要な戦略として掲げています。

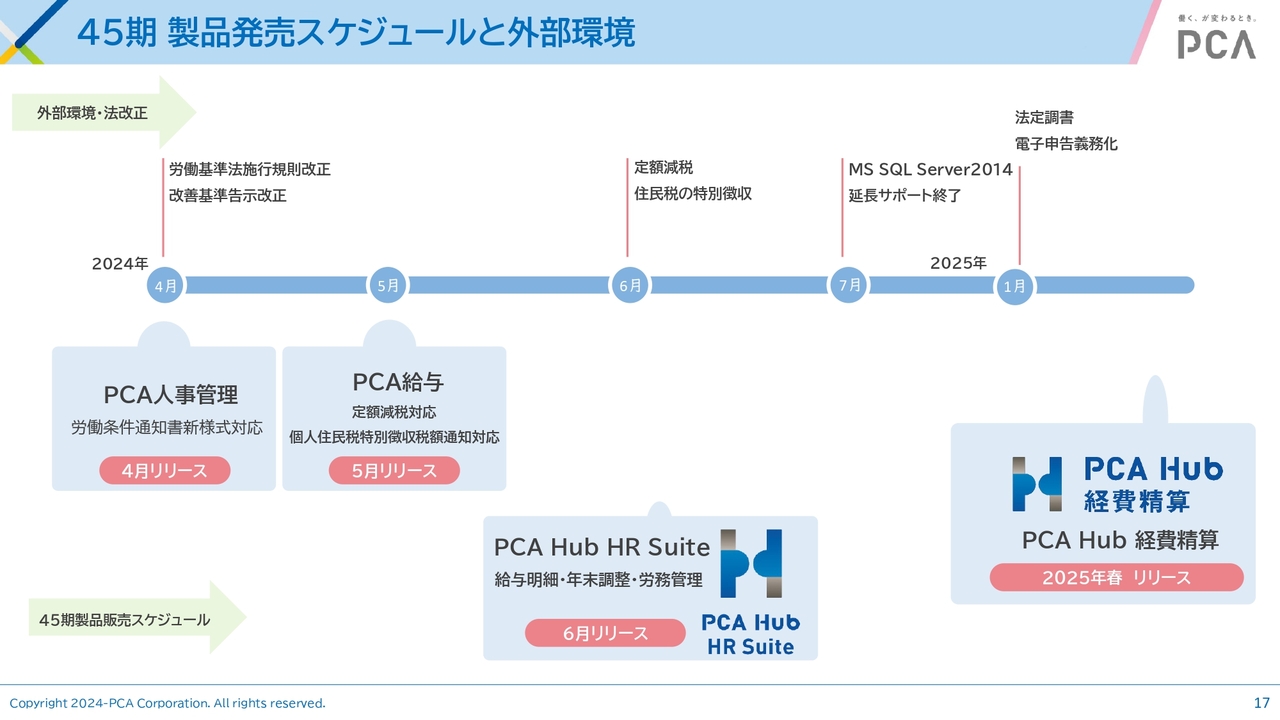

45期 製品発売スケジュールと外部環境

今期の製品販売スケジュールと外部環境についてです。各種法改正や定額減税などに対応した従来製品の対応版を、4月と5月にリリースしました。

さらに6月には、統合版である「PCA Hub HR Suite」をリリースし、併せて「PCA Hub 年末調整」「PCA Hub 労務管理」と、それぞれの「PCA Hubシリーズ」も発売したところです。

今期末にあたる2025年春には、いよいよ「PCA Hub 経費精算」をリリース予定ですので、大いにご期待ください。

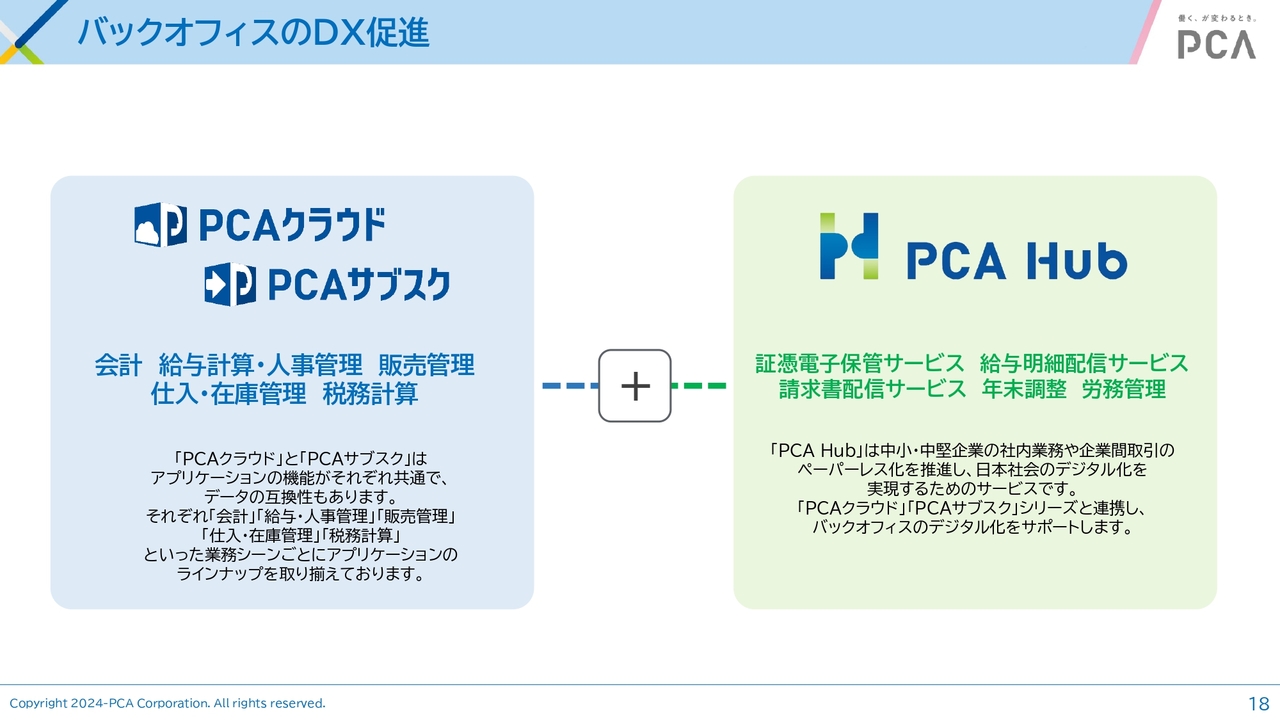

バックオフィスのDX促進

私どもの主な戦略の1つ、バックオフィスのDX促進についてご説明します。

従来の基幹業務ソフトを「PCAクラウド」「PCAサブスク」で展開します。それと連携する「PCA Hub 」には、証憑電子保管サービス、給与明細配信サービス、請求書配信サービスがありますが、今後、年末調整と労務管理のサービスを増やし、周辺サービスを充実させていきます。

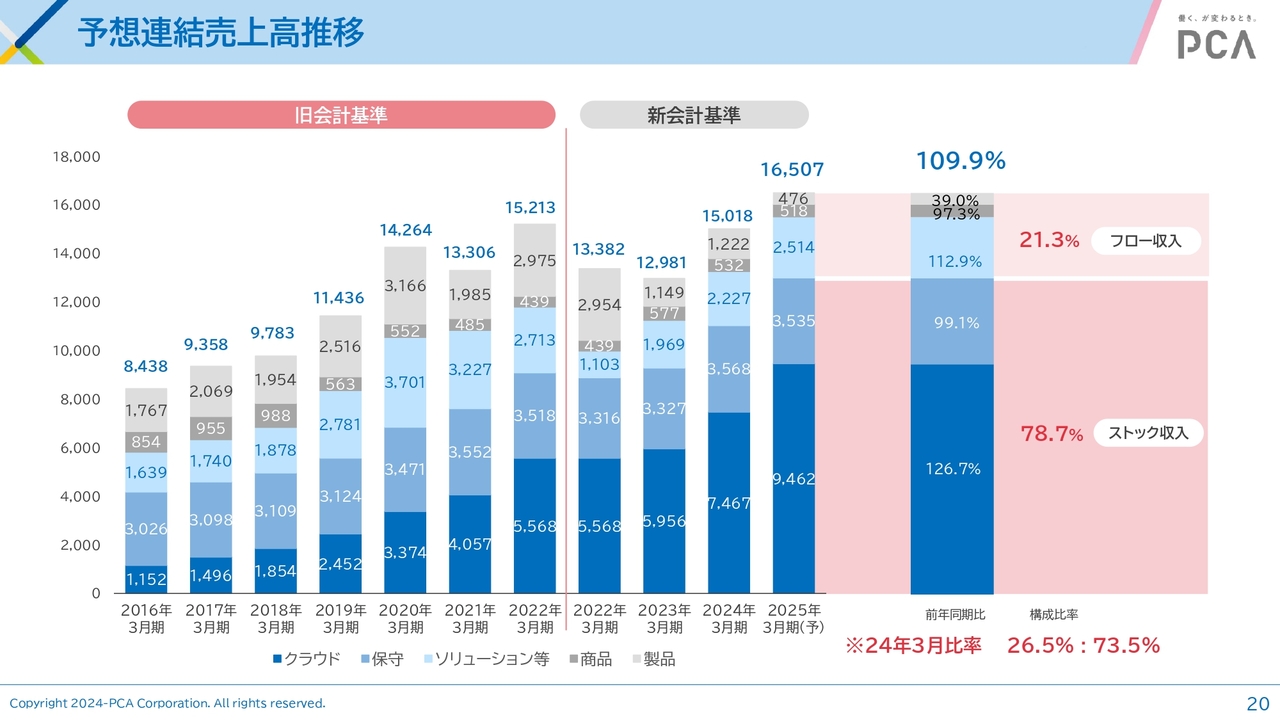

予想連結売上高推移

2025年3月期の業績予想です。連結売上高は165億円を目指しています。クラウドはこの上半期でも順調に伸びています。この勢いで94億円まで伸ばします。

保守も好調のため、クラウドと保守を合わせたストック収入で8割近い78パーセントまで持っていき、フロー収入と合わせて165億円という売上高の達成を目指しています。こちらについては順調に進んでいると見ています。

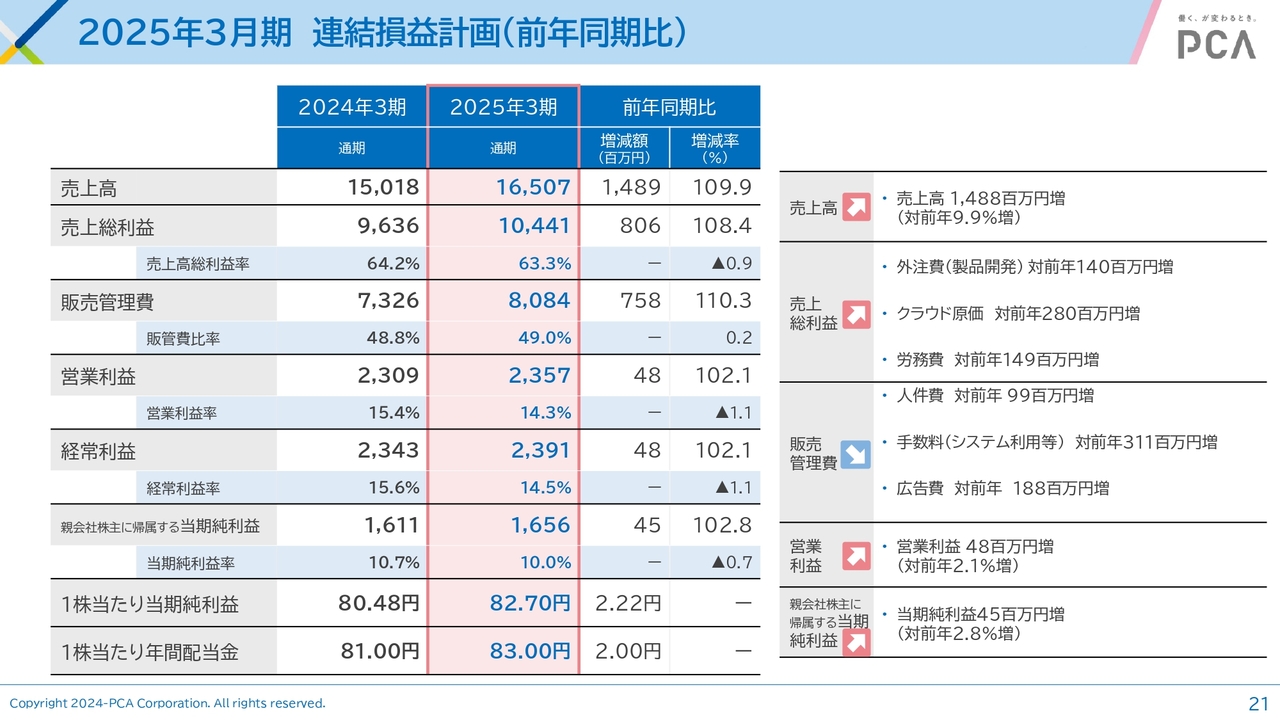

2025年3月期連結損益計画(前年同期比)

連結損益計画です。販売管理費の執行が下半期にずれ込んでいる部分があります。ここについてはきちんと使うものは使って経費執行し、営業利益と経常利益それぞれ23億円台をしっかり出していくことを目標としています。

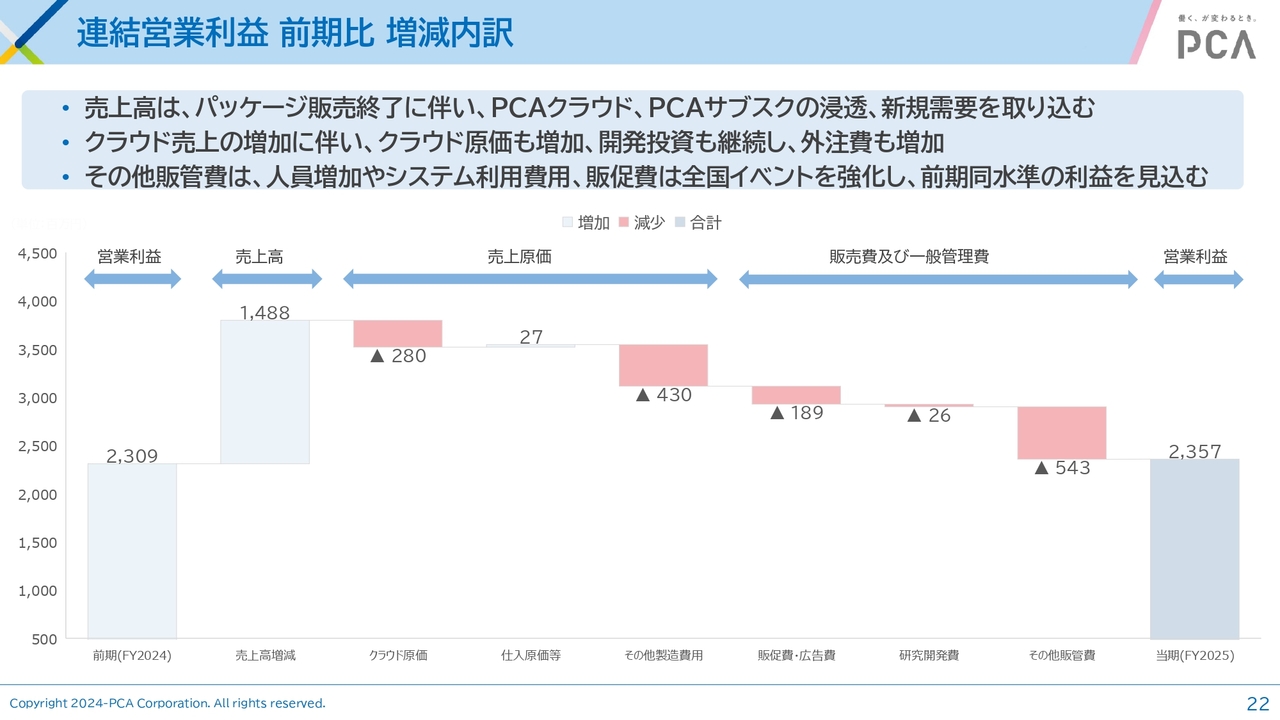

連結営業利益 前期比 増減内訳

営業利益の増減内訳です。クラウド原価、販促費・広告費、研究開発費についてもきちんと支出した上で売上高は10億円以上増えており、最終的に23億円台の利益を見込んでいます。

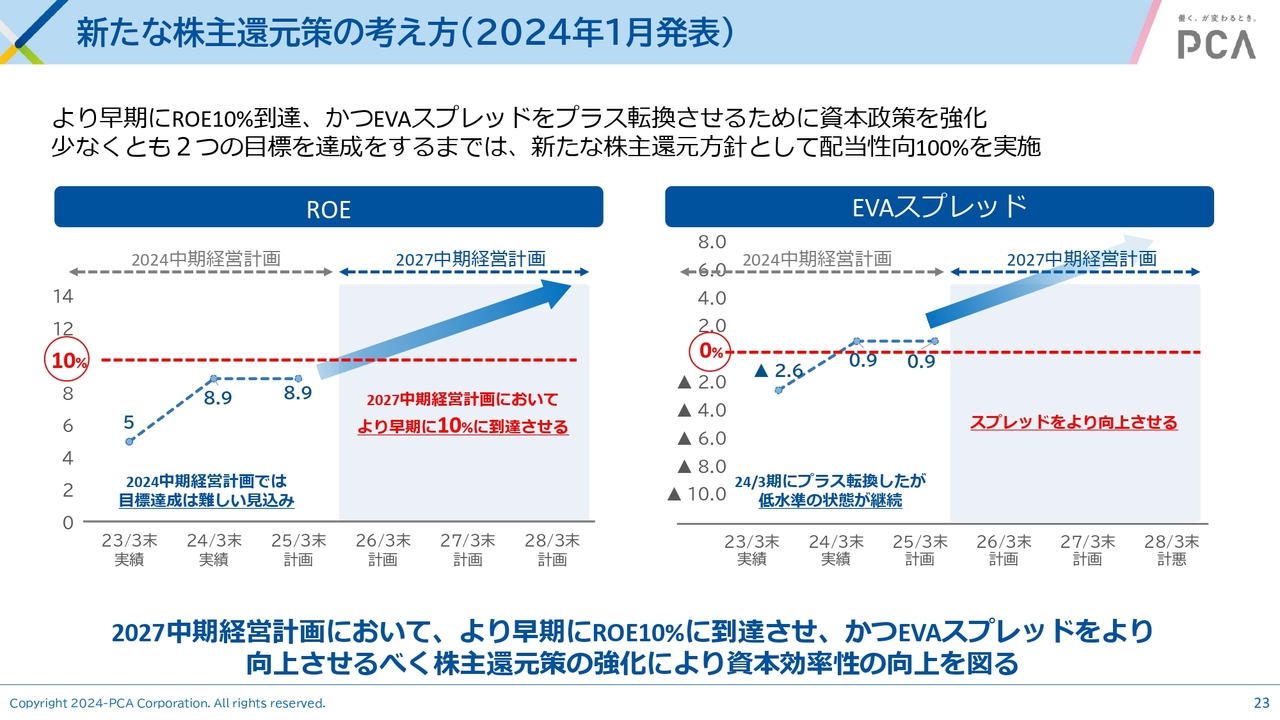

新たな株主還元策の考え方(2024年1月発表)

2024年1月に発表した新たな株主還元策の考え方について、今一度ご説明します。

私どもは2024中期経営計画でのROE10パーセント到達を目標にしていましたが、こちらが厳しい状況です。この目標への到達は、来期以降の2027中期経営計画に残念ながら持ち越しとなります。

ただし、ROE10パーセント達成という目標に早く到達するために、2024年6月から、私どもは新しい株主還元方針として配当性向100パーセントの実現を目指しています。

早期に目標を達成させ、かつEVAスプレッドをより向上させるため、ROE10パーセントに到達するまで配当性向100パーセントを実施しようとしています。

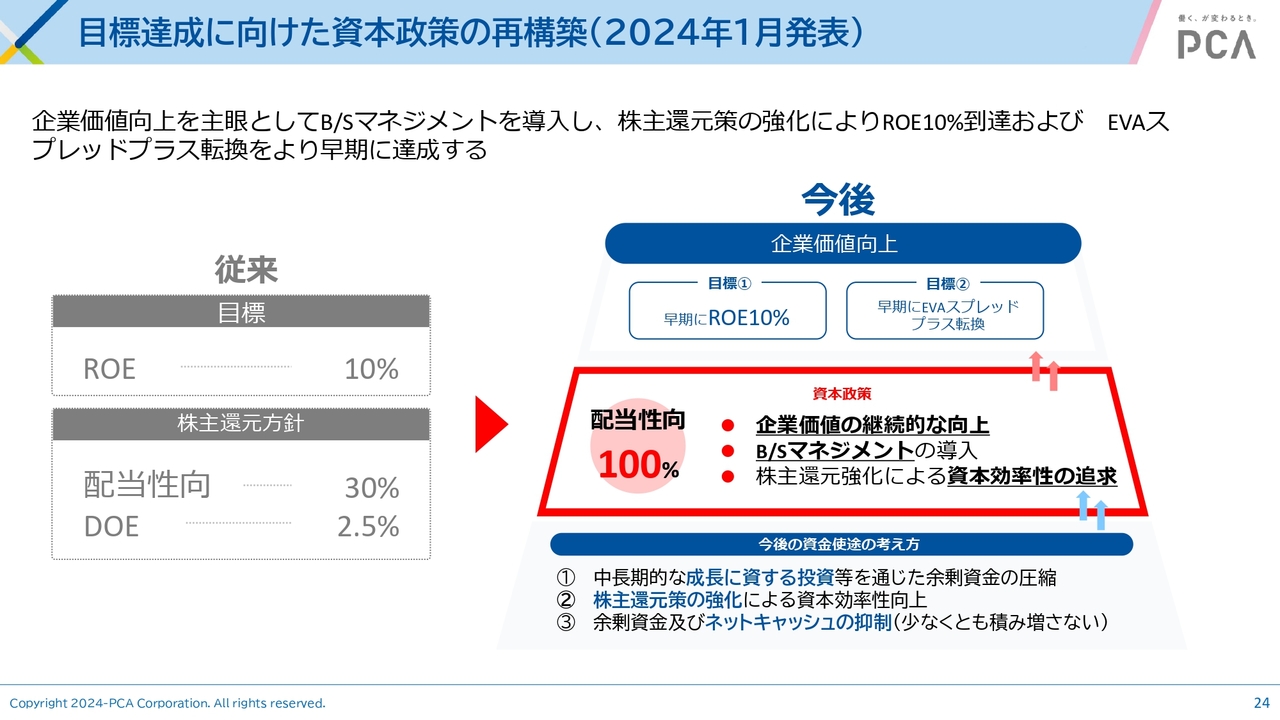

目標達成に向けた資本政策の再構築(2024年1月発表)

配当性向100パーセントという株主還元策の強化と併せて、B/Sマネジメントにも注目して管理していくことで、ROE10パーセント到達を早期に達成したいと考えています。

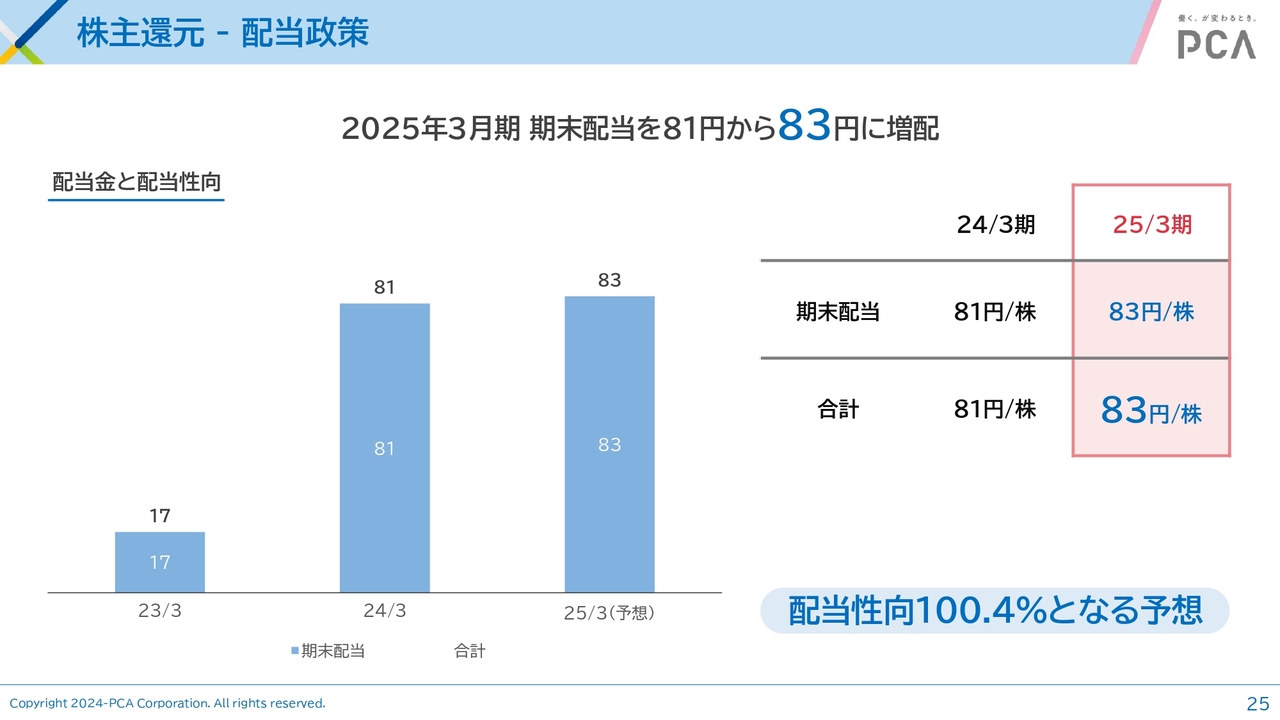

株主還元 - 配当政策

今期はしっかりと利益を出すことから、その利益分を100パーセント還元し、2025年3月期期末配当は83円を目指しています。

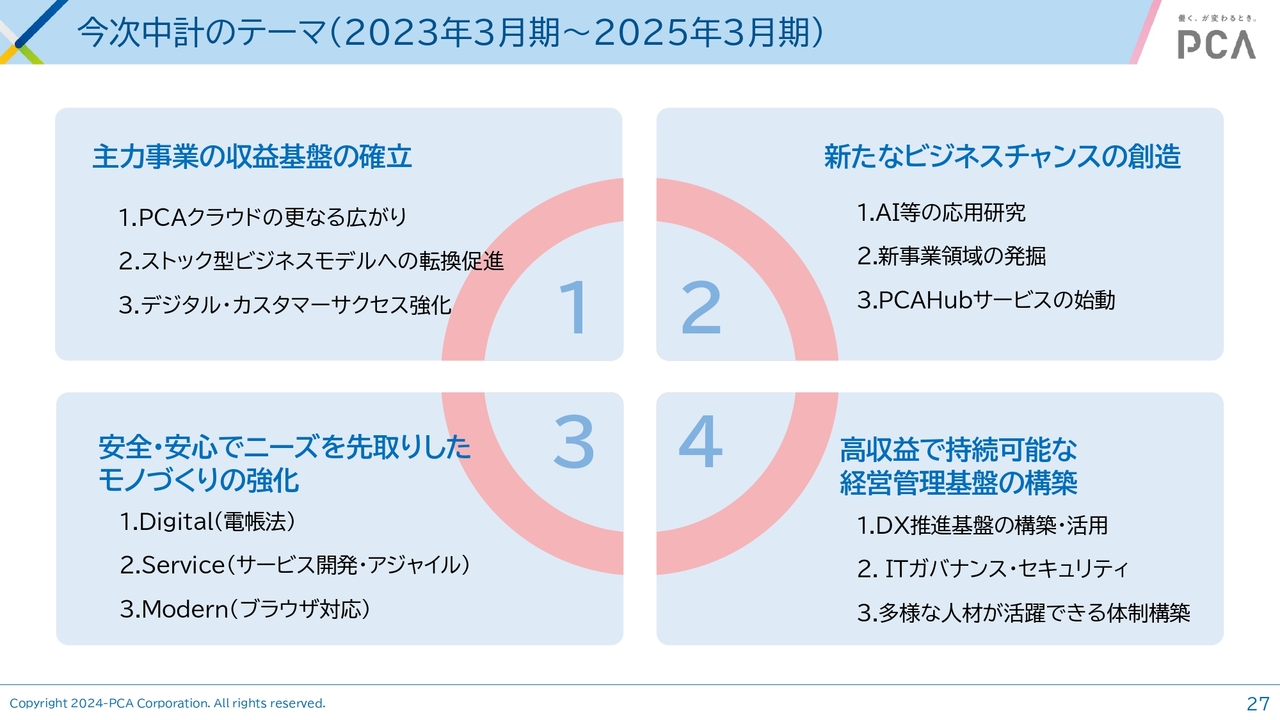

今次中計のテーマ(2023年3月期〜2025年3月期)

今期は中期経営計画の最終年度となっているため、少しおさらいをしておきたいと思います。

中期経営計画では4つのテーマを掲げていますが、一番大事な「主力事業の収益基盤の確立」については、「PCAクラウド」をさらに広げていき、ストック型ビジネスモデルへの転換を促進します。

「新たなビジネスチャンスの創造」については、「PCA Hub」サービスを始動して拡充していきます。また、AIの研究も進めており、次期中期経営計画の中で製品サービスに活かしていくよう準備しています。

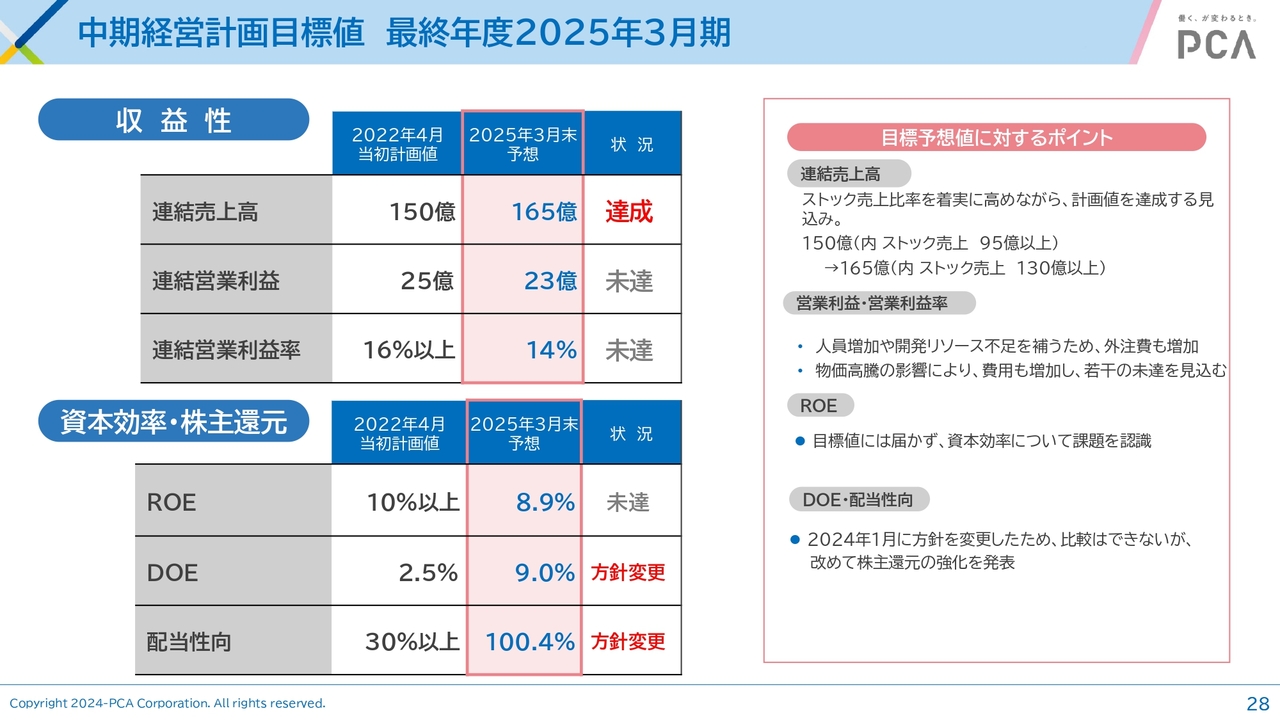

中期経営計画目標値 最終年度2025年3月期

最終的な中期経営計画の目標値です。連結売上高は165億円で、当初の計画値を達成する見込みです。

営業利益は25億円という目標を掲げていましたが、23億円台と若干未達になります。この後の成長のために開発投資を進めていくことをご理解ください。23億円は死守しますが、できれば25億円に近づけるようがんばっていきたいと思っています。

資本効率・株主還元については、ROE10パーセントが未達のため、配当性向100パーセントに方針変更して、次期中期経営計画でROE10パーセントに到達したいと考えています。

佐藤氏からのご挨拶

現在、来期以降の次期中期経営計画を鋭意作成中です。本年度中には次期中期経営計画を発表し、ピー・シー・エーのさらなる成長に向けての方針をみなさまにご説明したいと思っているため、ご期待いただきたいと思います。

これからもピー・シー・エーをご指導いただき、成長を見守っていただきたいと思います。よろしくお願いします。

この銘柄の最新ニュース

PCAのニュース一覧- 2026年3月期第3四半期決算短信〔日本基準〕(連結)(公認会計士等による期中レビューの完了) 2026/02/06

- [Summary]Consolidated Financial Results for the First Nine Months of the Fiscal Year Ending March 31, 2026 (J-GAAP) (Completion of Interim Review by a 2026/02/06

- PCA、ユーザーコミュニティ交流イベント「PCAスクールデイ2026」を小学校跡地にて開催 2026/02/03

- 決算プラス・インパクト銘柄 【東証プライム】 … アドテスト、東電HD、日立 (1月23日~29日発表分) 2026/01/31

- 決算プラス・インパクト銘柄 【東証プライム】引け後 … 東電HD、日立、富士通 (1月29日発表分) 2026/01/30

マーケットニュース

- 東京株式(寄り付き)=反発スタート、米CPI下振れで不安心理後退 (02/16)

- 日経平均16日寄り付き=271円高、5万7212円 (02/16)

-

AIメカはS高カイ気配、先端半導体向け想定上回り今期上方修正

(02/16)

AIメカはS高カイ気配、先端半導体向け想定上回り今期上方修正

(02/16)

-

精工技研は大幅高、26年3月期業績予想と期末配当計画を上方修正

(02/16)

精工技研は大幅高、26年3月期業績予想と期末配当計画を上方修正

(02/16)

おすすめ条件でスクリーニングされた銘柄を見る

ピー・シー・エーの取引履歴を振り返りませんか?

ピー・シー・エーの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。