ダイトロンのニュース

【QAあり】ダイトロン、北米地区の売上高が前年比で倍以上の成長、鉄道車両向けハーネスの生産や電子部品ビジネスが成長を牽引

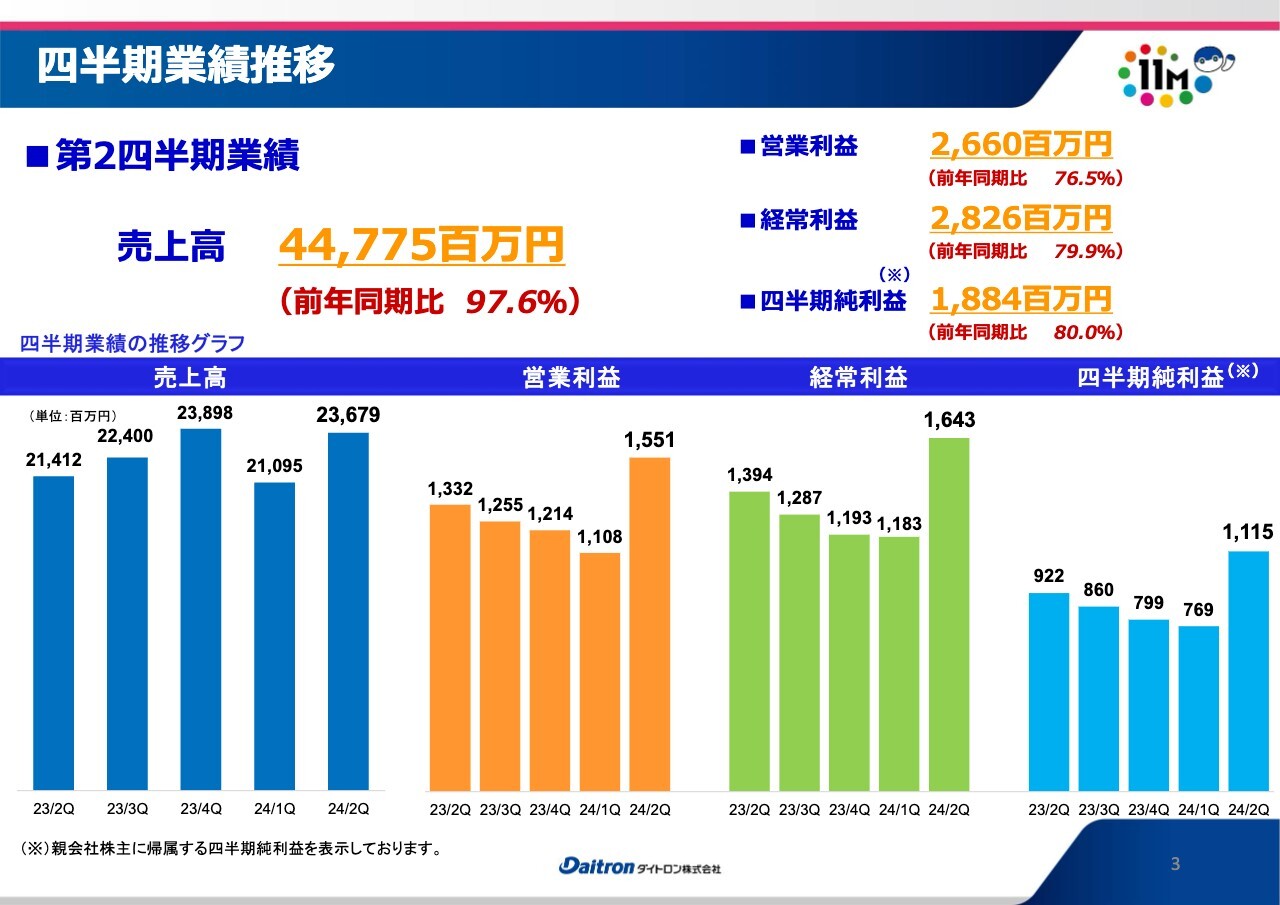

四半期業績推移

土屋伸介氏(以下、土屋):ダイトロン株式会社の土屋です。本日は、当社の決算説明会にご参加いただき、ありがとうございます。当社の2024年12月期第2四半期の決算説明を始めます。よろしくお願いします。

まず、連結の決算概要について、ポイントをご説明します。スライドは、四半期の業績推移です。第2四半期は、売上高が447億7,500万円、営業利益が26億6,000万円、経常利益が28億2,600万円、四半期純利益は18億8,400万円となっています。

売上高は、前年同期を若干下回っています。営業利益、経常利益、四半期純利益についても同様の結果となりました。ただし、第1四半期時点の予想数値と比較すると若干上振れています。このあたりにはいろいろな要因がありますが、設備関係等のビジネスにおいて前倒しの売上が進んだこともあって、このような結果となっています。

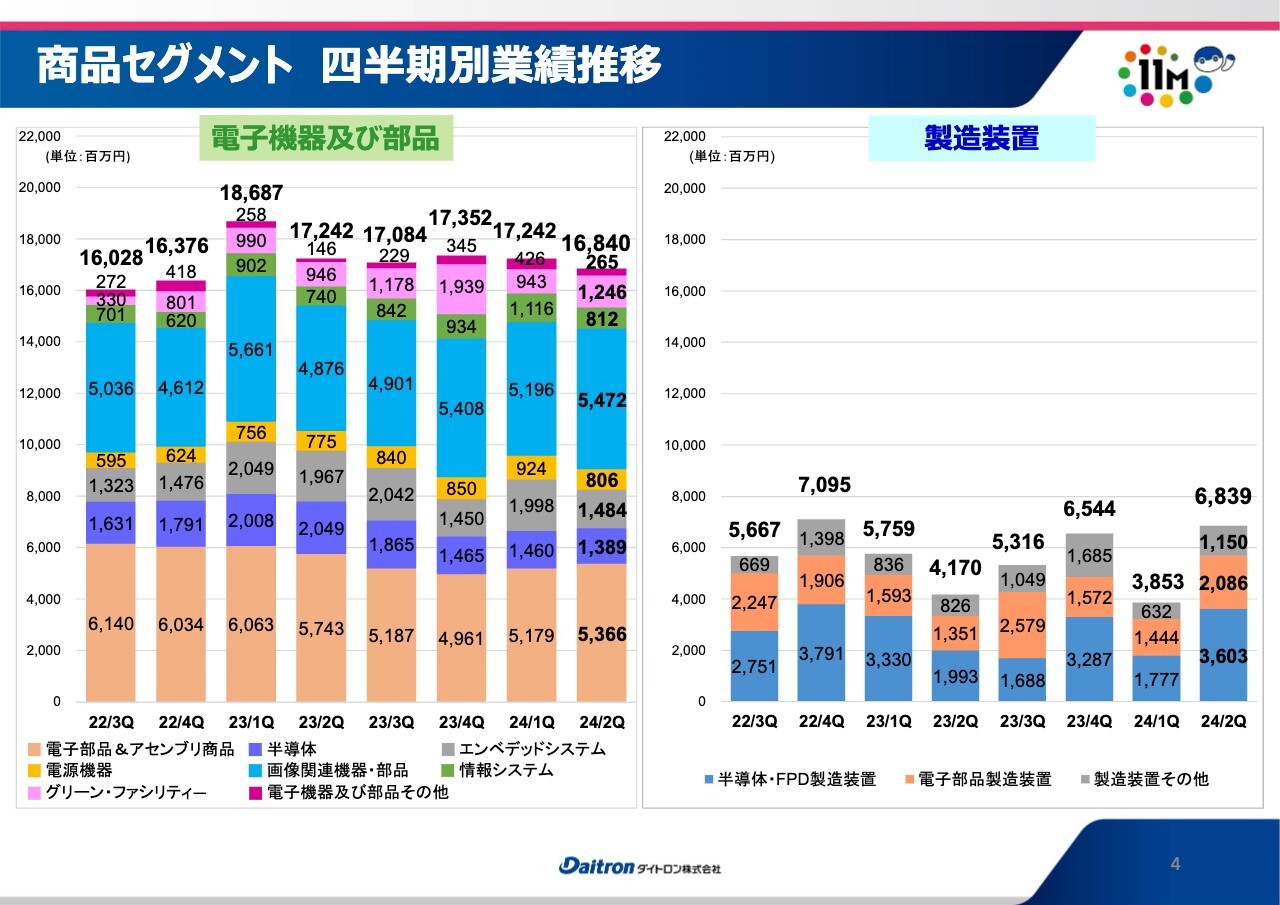

商品セグメント 四半期別業績推移

商品セグメントの四半期別業績推移です。当社の商品セグメントは大きく2つあり、1つは電子機器及び部品、もう1つは製造装置です。

電子機器及び部品のセグメントは、大きく変化しているところはありません。ただし、第1四半期、第2四半期は前年同期比で少し下がっています。これにはお客さまの在庫調整の関係が少し影響しているものの、売上の数字に大きな影響は表れていません。

製造装置のセグメントも同様に、第1四半期、第2四半期は前年同期比では少し厳しい面もあります。ただし、製造設備関係で前倒しの売上もあったため、まずまずの数字を残すことができています。こちらは受注残もまだ多くあるため、そのあたりをしっかりと納入して立ち上げ、検収作業を行い、売上につなげていく考えです。

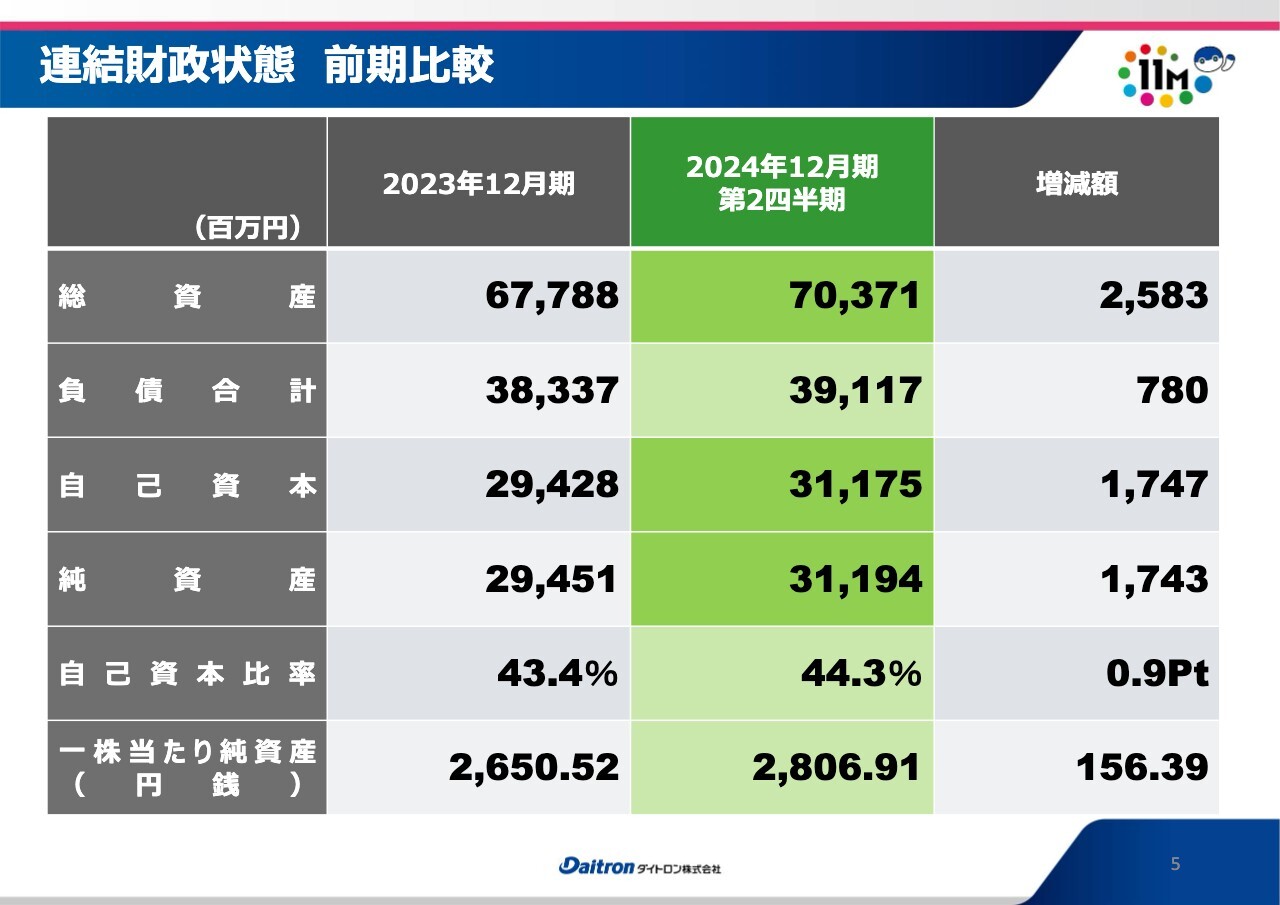

連結財政状態 前期比較

連結の財政状態の前期比較です。各項目は一応、増額という結果になっています。

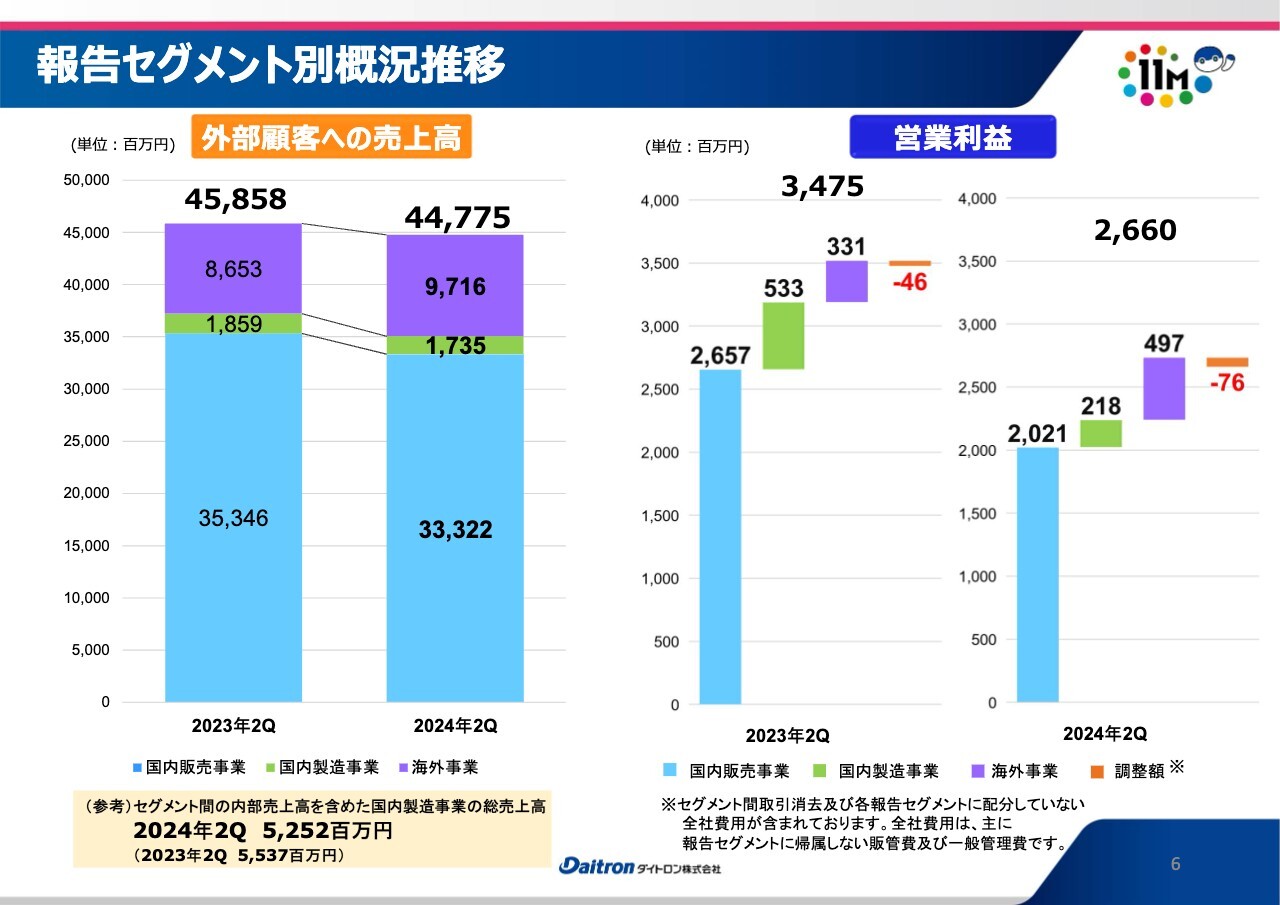

報告セグメント別概況推移

報告セグメント別の概況推移です。当社の報告セグメントには、国内販売事業、国内製造事業、海外事業の3つがあります。この中で、国内販売事業と国内製造事業については、売上高、営業利益ともに前年同期よりも数字が若干落ちています。

この要因としては、やはり在庫の調整が大きいと思っています。中でも、FA関係、産機の事業関係のお客さまにおいて生産調整がまだ続いており、前期比で少し影響が出ています。

一方、海外事業は、製造装置関係では少し厳しい面もあったものの、部品や機器のビジネスで逆に売上を伸ばし、回復している地域もあります。そのあたりの成果が出たことで、前年同期と比べると売上が少し増えています。営業利益についても同様の動きとなっています。

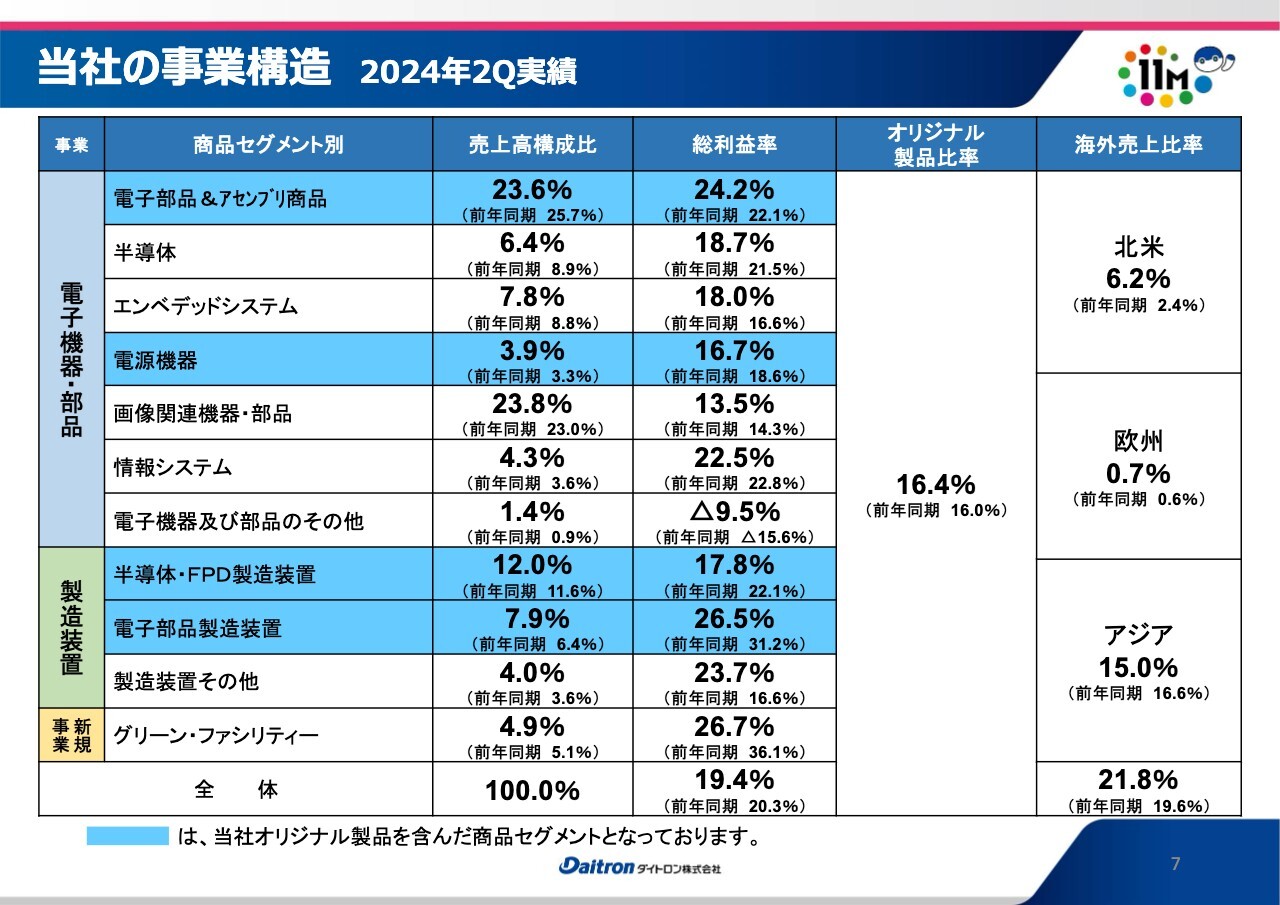

当社の事業構造 2024年2Q実績

当社の事業構造です。スライドでご注目いただきたいのは青色のハイライト部分で、これらは当社のオリジナル製品を含んだ商品セグメントです。そのようなセグメントにおいては、総利益率が比較的高くなっています。

これは当社にとって、オリジナル製品を伸ばしていくことで収益を上げられるという根拠になるようなデータです。こちらを今後もしっかりと強化していくことが重要になると考えています。

次に、スライド右側にあるオリジナル製品比率、海外売上比率についてご説明します。オリジナル製品比率は、前期より若干増やすことができ、16.4パーセントとなりました。ただし、全体的な数字としては少し落ちたところもあるため、大きな変化はありません。

海外売上比率も前期より若干増えていますが、全体では21.8パーセントという状況です。

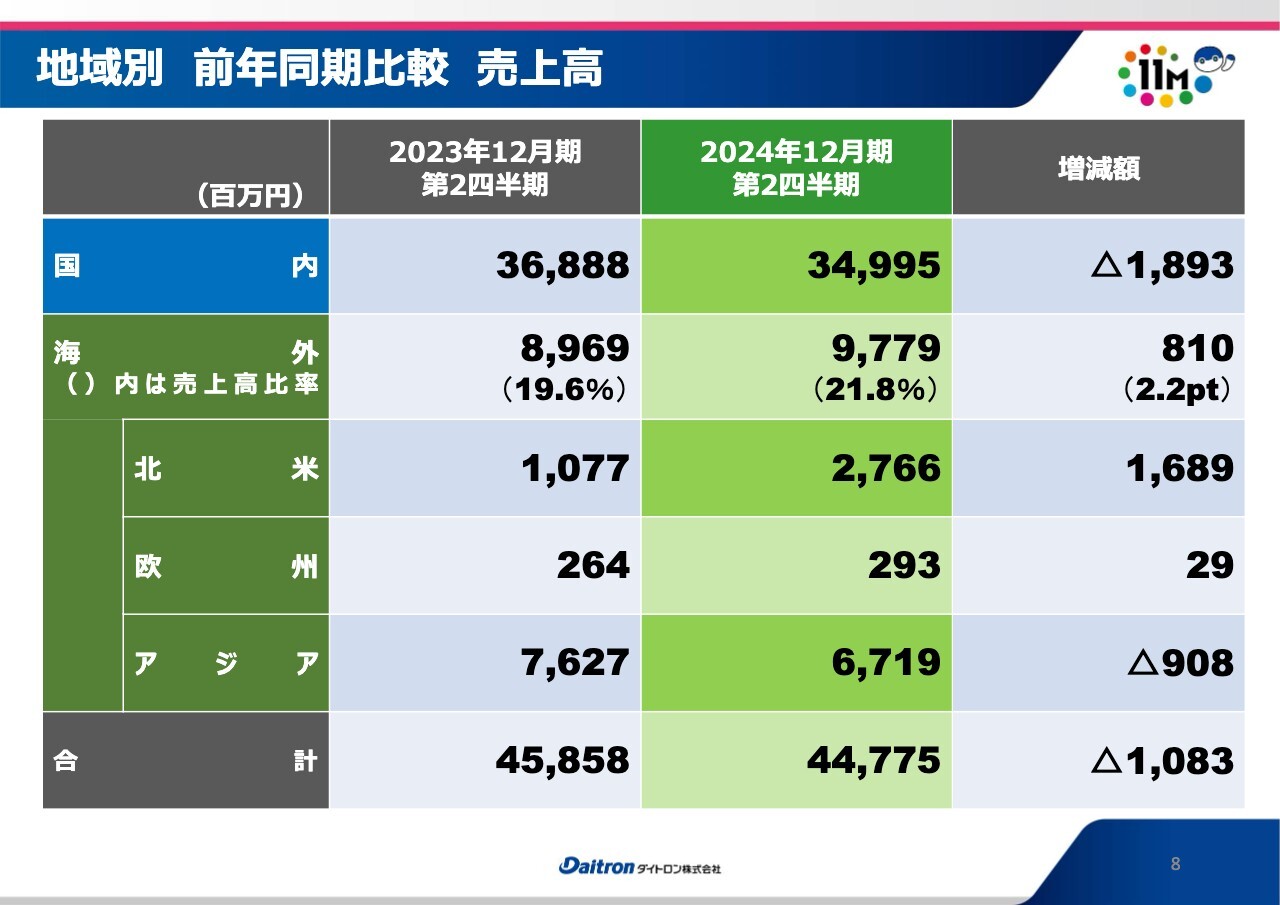

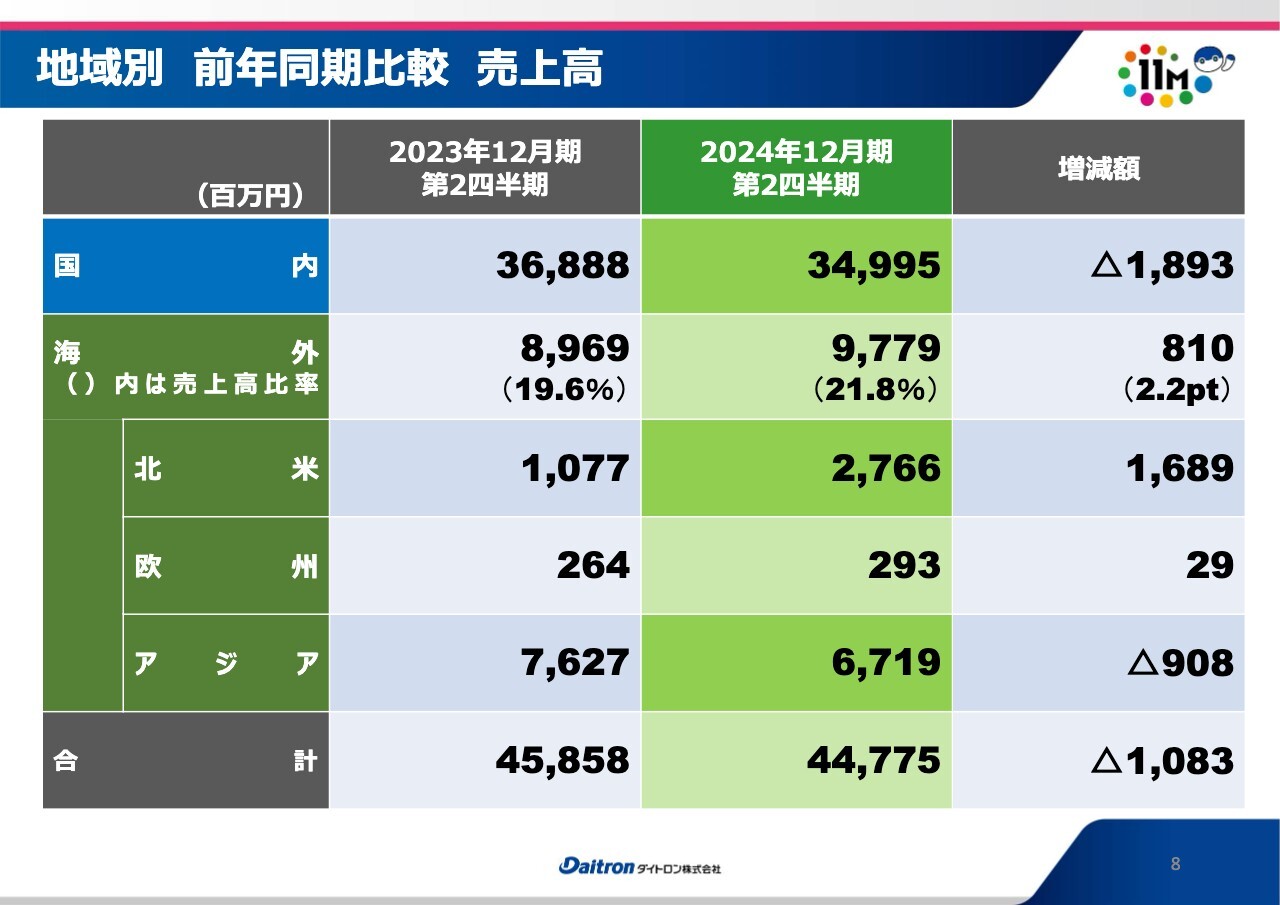

地域別 前年同期比較 売上高

地域別の売上高の前年同期比較です。ご注目いただきたい点はやはり北米地区のビジネスで、ここが今大きく伸びています。この要因として、当社はアメリカで、生産工場の1つをリンカーンに構えており、そちらのビジネスが大きく伸びています。

そちらでは、鉄道車両向けのハーネス事業を行っており、そのエンドのお客さまが、ニューヨークなどある地域の大型の車両更新プロジェクトを獲得しています。そのような鉄道車両向けのビジネスが今、順調に立ち上がり、軌道に乗っている状況です。

もう1つは、電子部品関係のビジネスです。車載向けのある部品のビジネスが今年に入って伸びてきています。

一方で、アジアが大きく数字を落としました。これは現在、中国・韓国のビジネスが少し厳しくなっていることが影響しています。FA機器関連の市場を中心に、まだ少し厳しい状況が続いているといえます。全体的には若干伸びています。

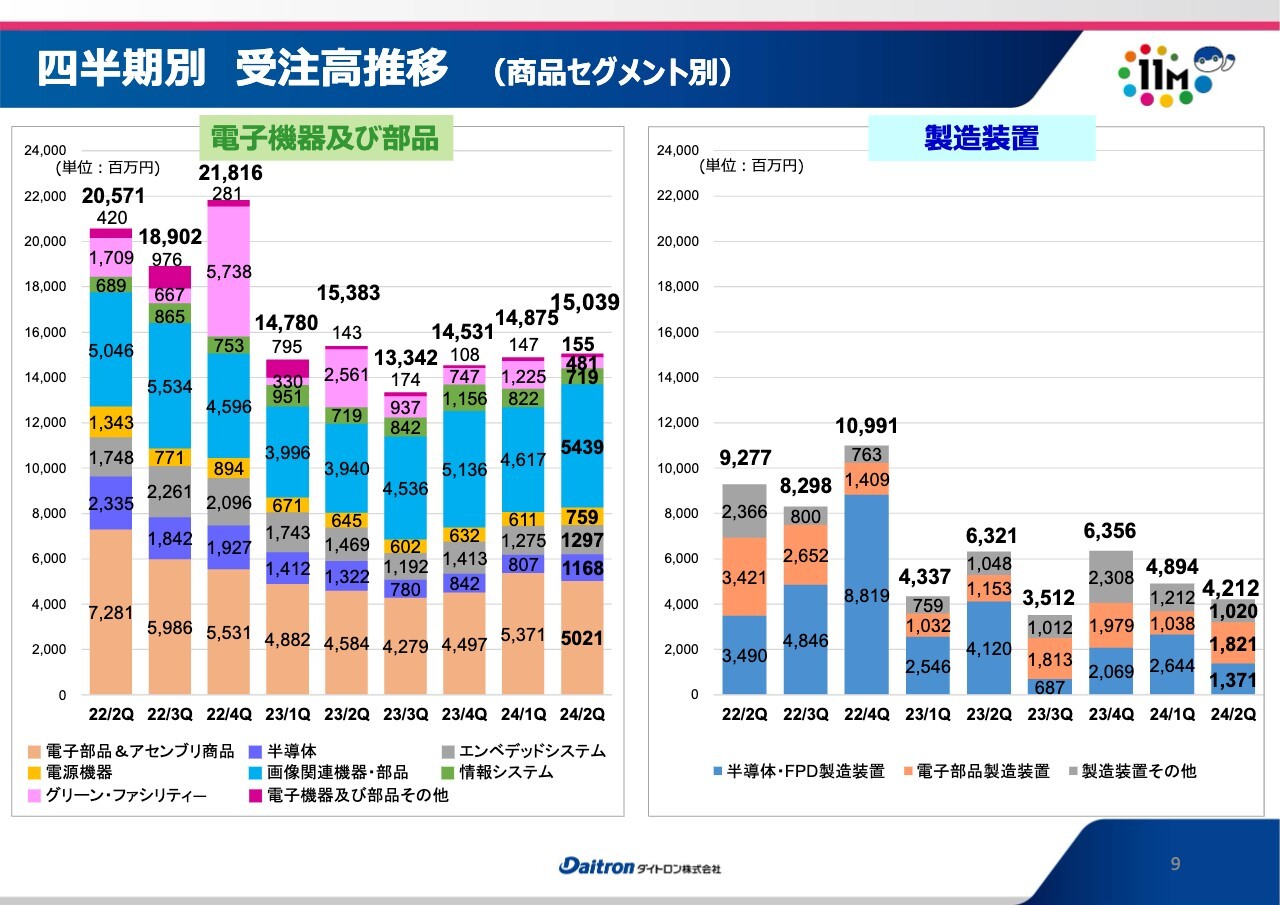

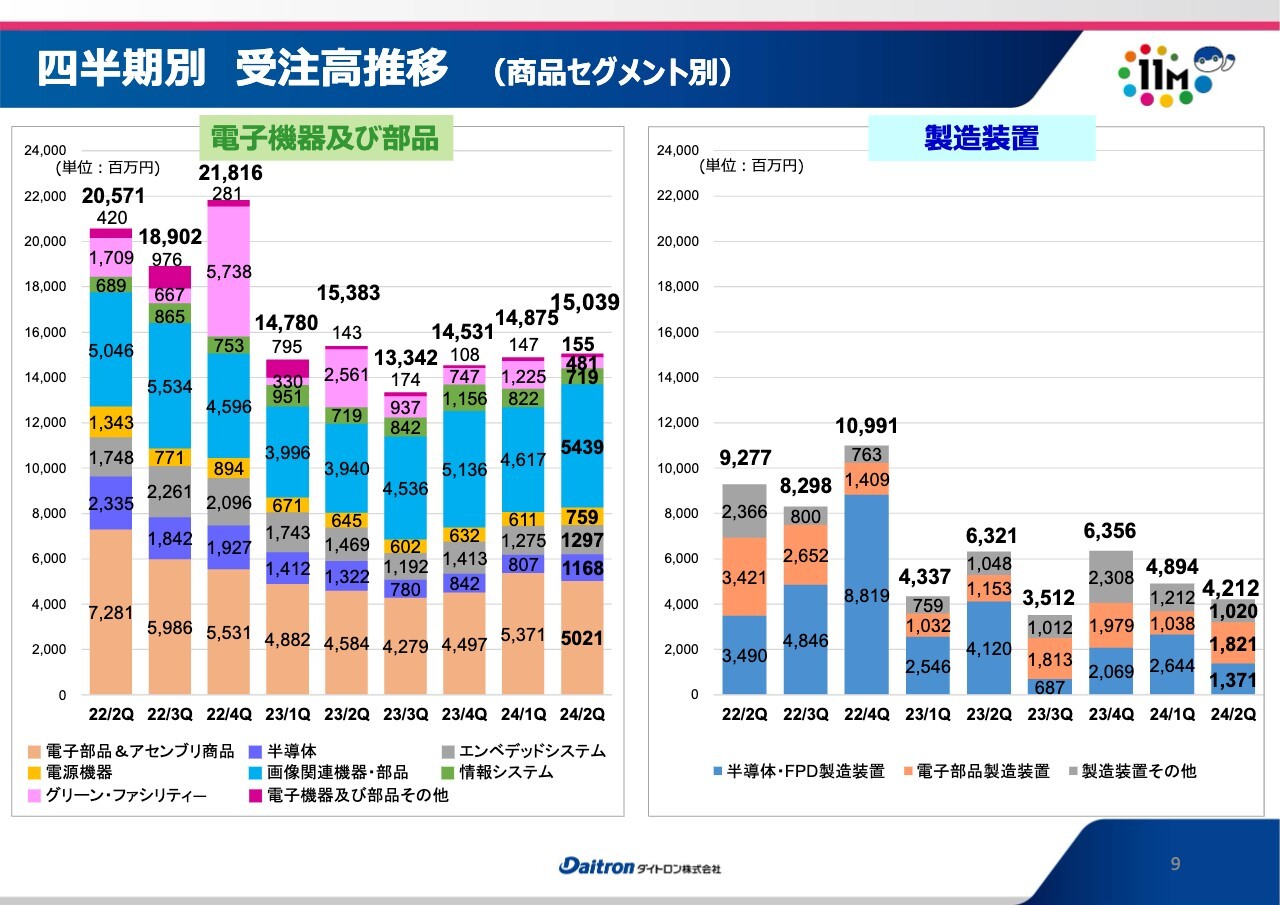

四半期別 受注高推移 (商品セグメント別)

四半期別の受注高の推移です。こちらも2つの商品セグメントに分けて示しています。

電子機器及び部品は、前期第3四半期が底となっており、そこから緩やかではあるものの、回復基調に入ってきています。産機関係の市場でも、在庫の調整が徐々に進みつつあると捉えています。これは半導体関係も同様です。

製造装置は、前期と比べると少し強弱があります。こちらは、ここにきて投資の一服感が出てきている印象です。生産は回復基調に入りつつあるため、そこが順調に回復していけば、投資もまた再開となると思います。

この第1四半期、第2四半期はまだ大きな伸びがないものの、年末以降には投資の回復も含めていろいろと期待できる状況になってくるのではないかと見ています。

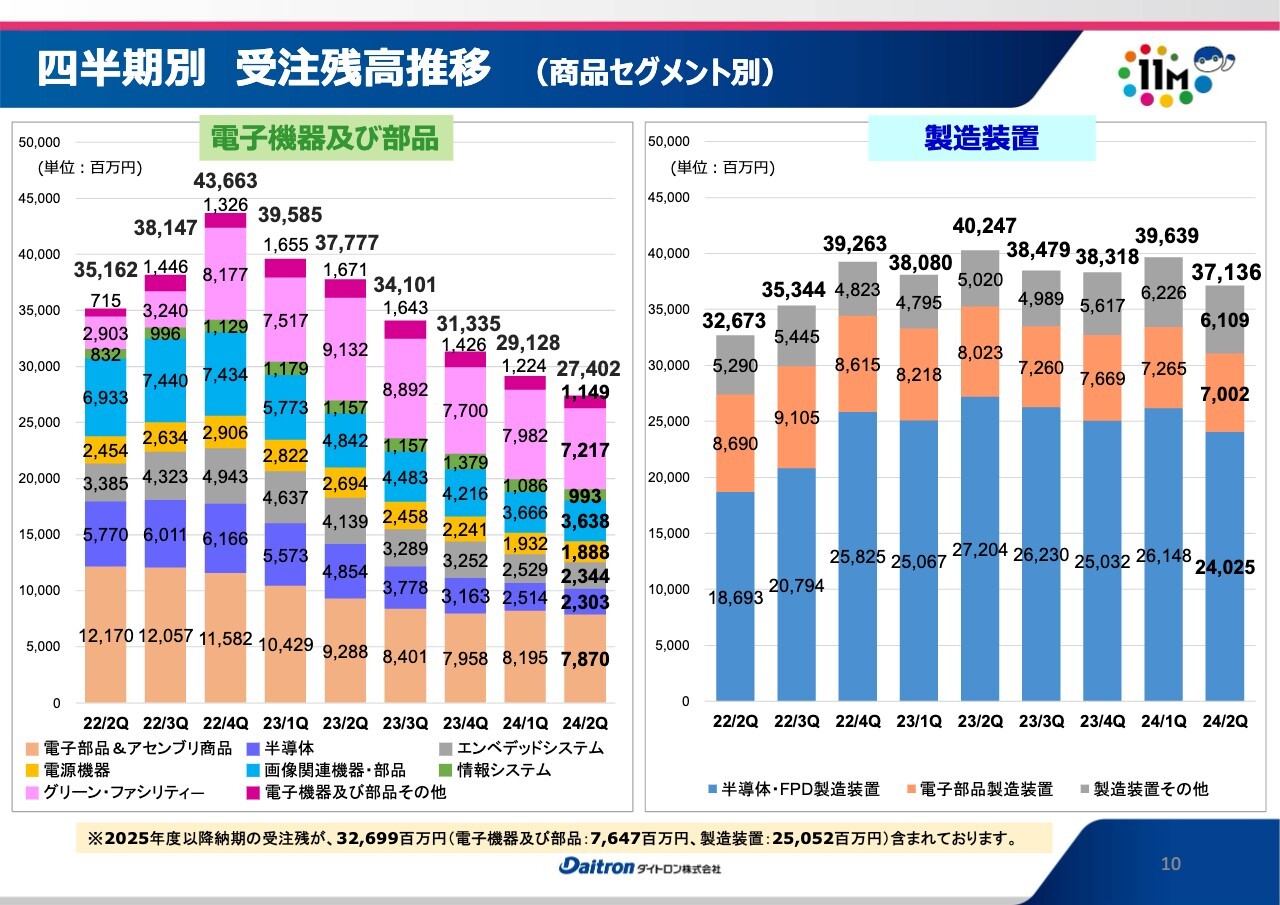

四半期別 受注残高推移 (商品セグメント別)

四半期別の受注残高の推移です。

電子機器及び部品の受注残は今、減ってきています。これは、前期第3四半期まで受注が少し減っていた影響が出ているほか、製品の出荷が順調に進んでいることが要因です。もともと2022年あたりの受注残が非常に多く、異常ではないものの想定以上に高いレベルでした。そのような意味で、今は徐々に適正な受注残になってきていると思います。

製造装置の受注残は、依然として高い水準で推移しています。

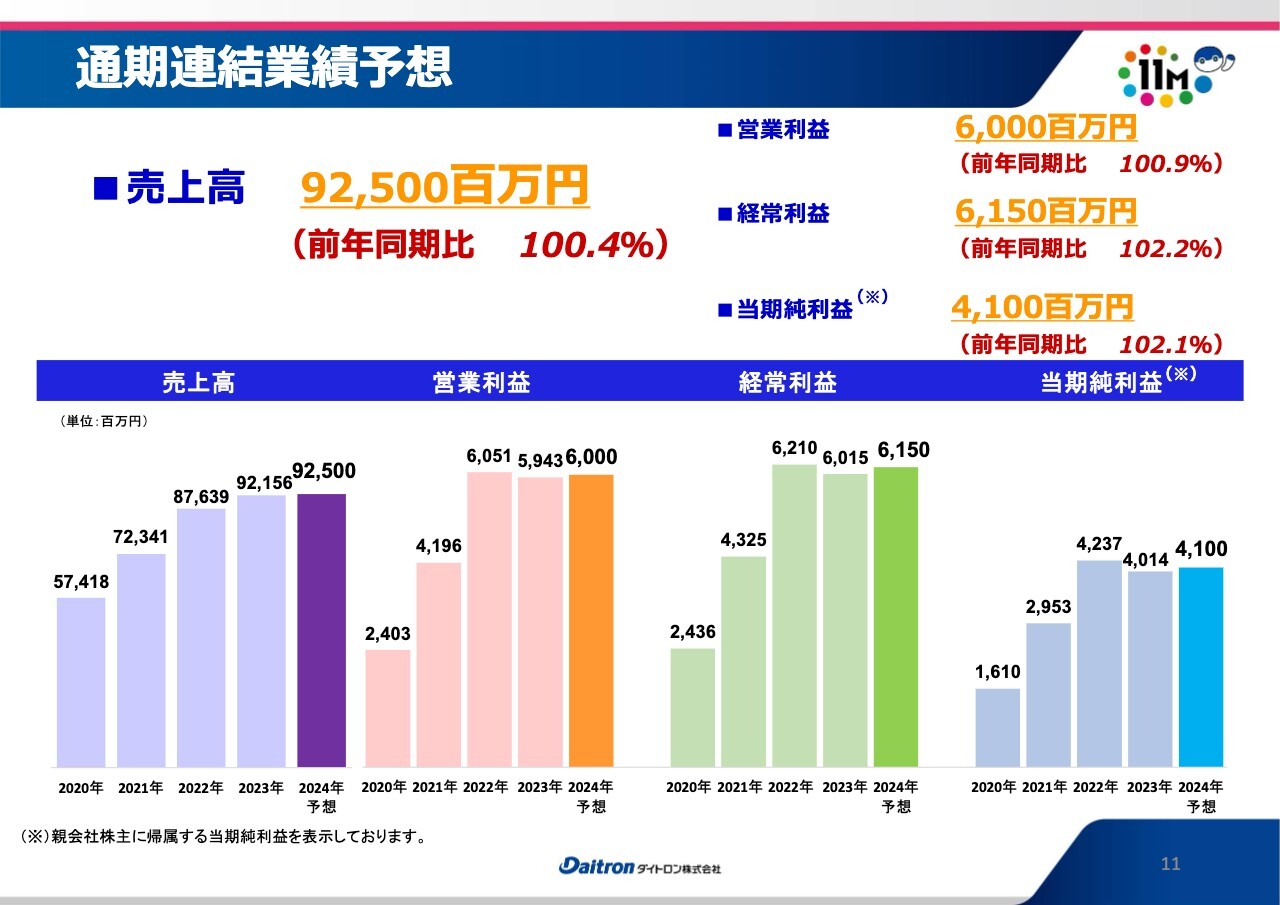

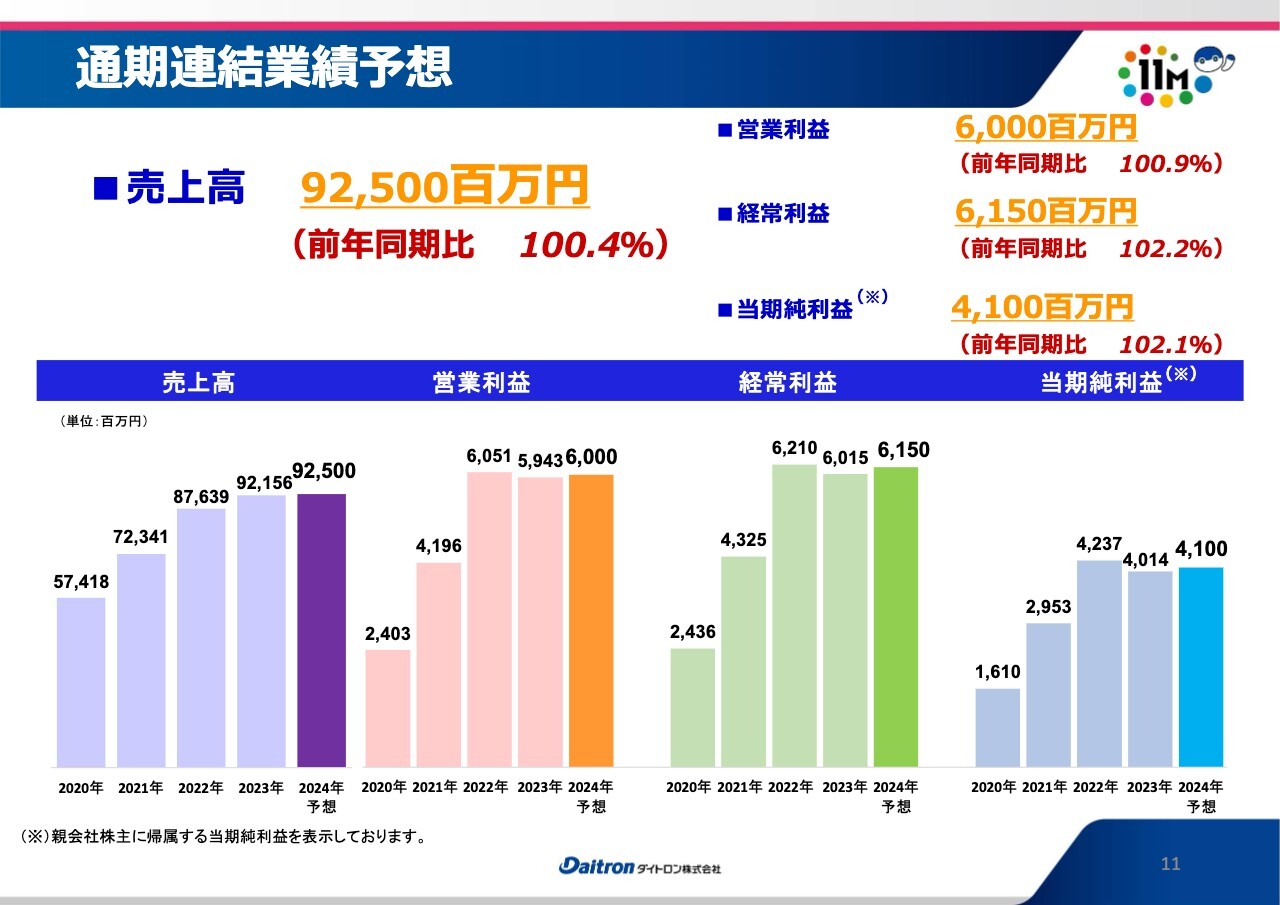

通期連結業績予想

通期の連結業績予想です。売上高と営業利益については、第1四半期に公表した数字を維持しています。

経常利益と当期純利益は、上半期に少し上乗せすることができた為替差益等を含め、若干の上方修正となっています。経常利益は、第1四半期にご説明した60億円から61億5,000万円に、当期純利益についても40億円から41億円に上方修正しています。

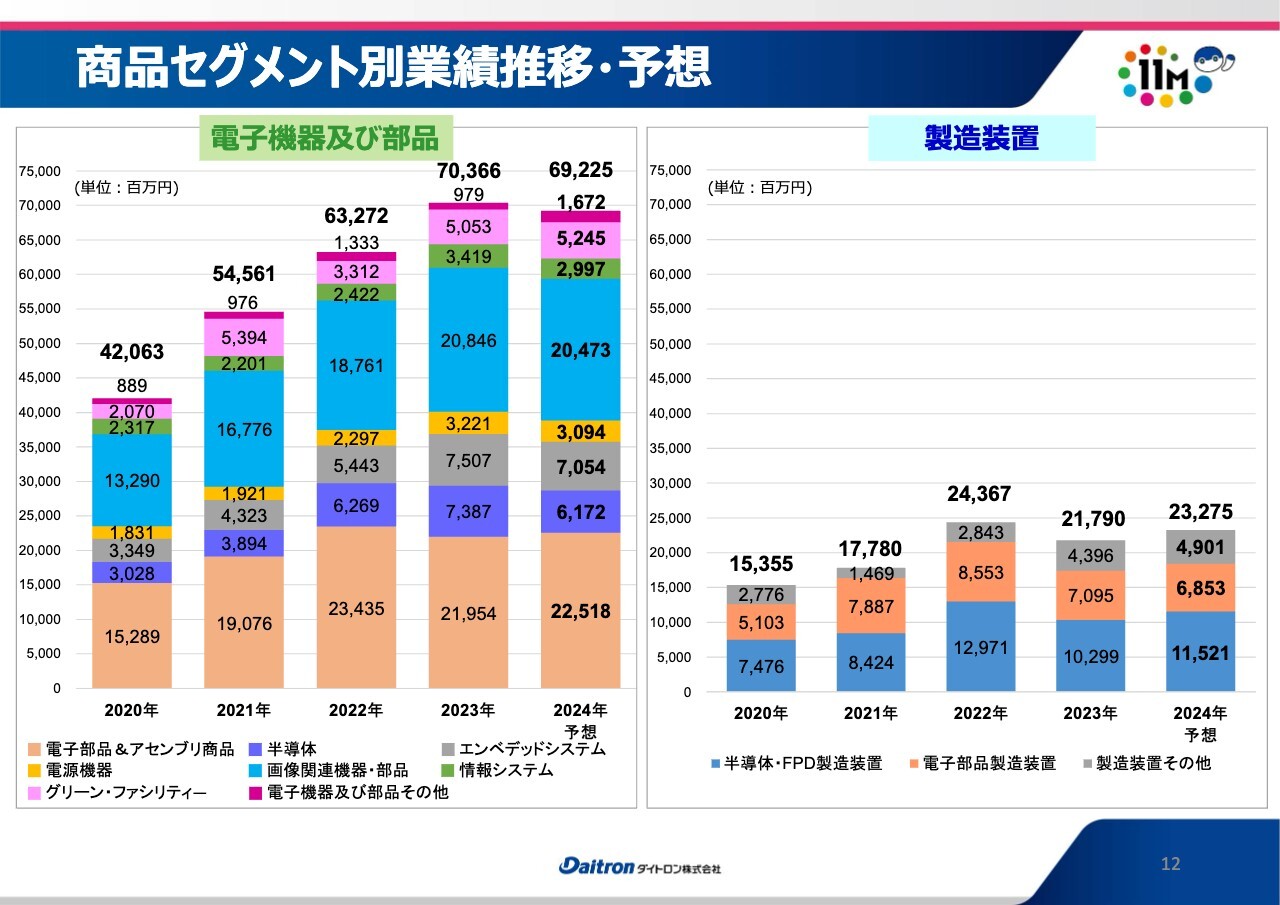

商品セグメント別業績推移・予想

商品セグメント別の業績推移の予想です。ここまでの内容と同様のため、ご説明を割愛します。

配当

配当についてです。当初、中間期の配当は50円と設定していましたが、先ほどの業績を考慮し、5円増配して55円に決定しました。現時点では、期末の配当は70円、年間配当としては125円を予定しています。

11M策定の基礎 1)経営理念

今年からスタートした、当社の第11次中期経営計画についてご説明します。まず、第11次中期経営計画を設定する時に、あらためて当社の経営理念を見直しています。

11M策定の基礎 2)グループステートメント

グループステートメントもあらためて確認し、ベースとなる内容をしっかりと考えた上で、中期経営計画を考えています。

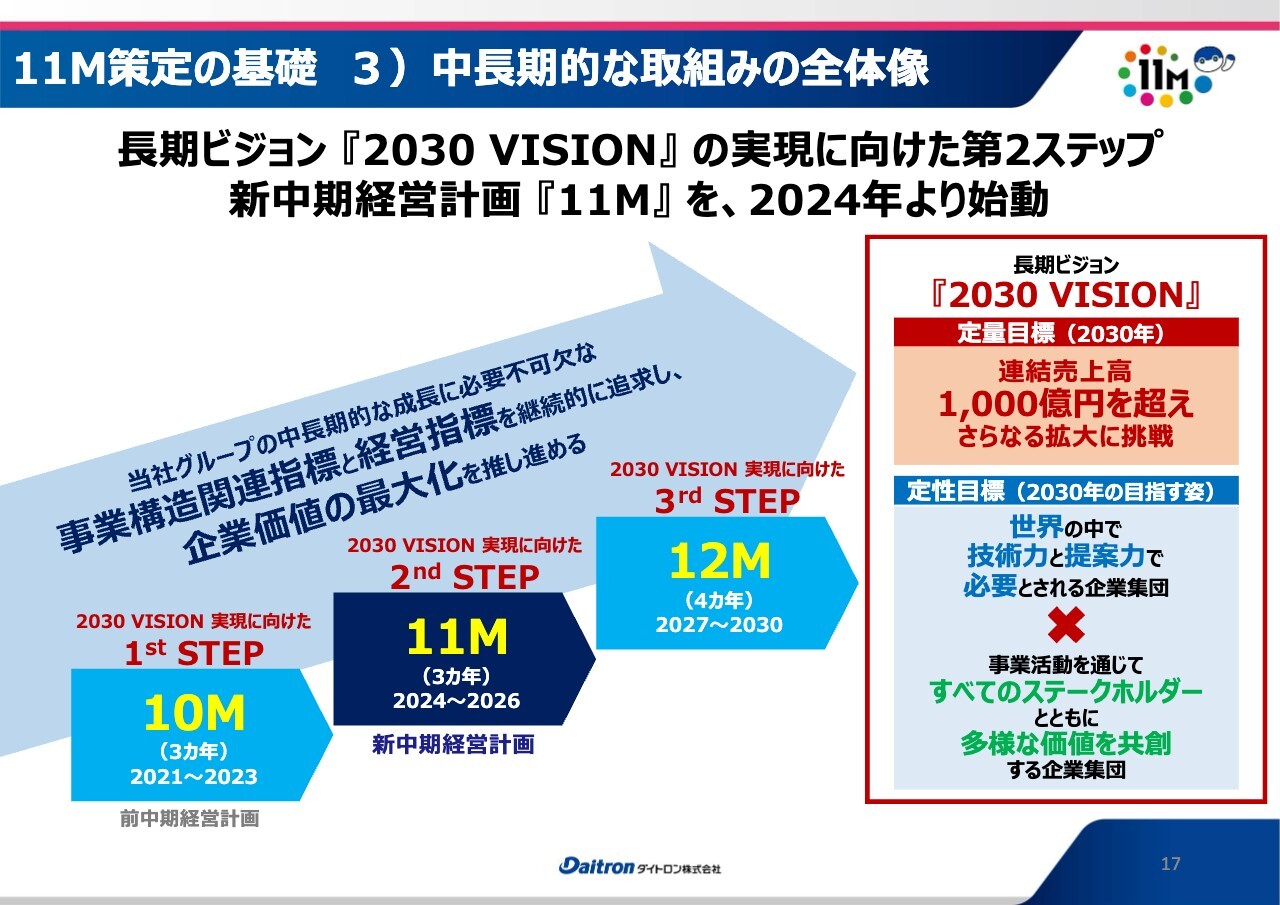

11M策定の基礎 3)中長期的な取組みの全体像

当社は、現在長期ビジョン「2030 VISION」を進行中です。これは実は、第10次中期経営計画を策定する時に、長期ビジョンとして策定したものです。第11次中期経営計画「11M」は、「2030 VISION」のセカンドステップという位置付けです。

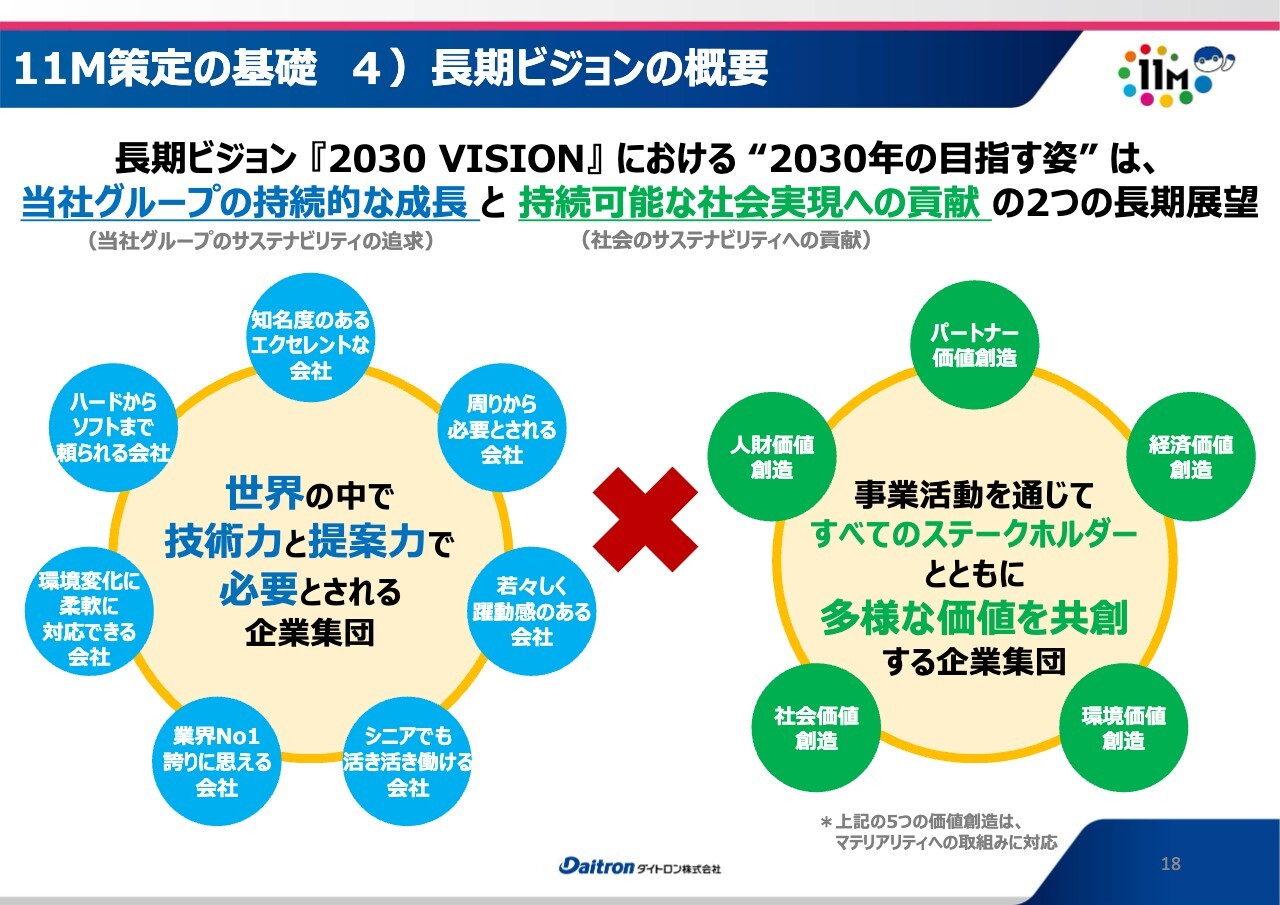

11M策定の基礎 4)長期ビジョンの概要

この長期ビジョンの展望は、当社グループの持続的な成長と、持続可能な社会実現への貢献です。売上高1,000億円以上を実現し、それをさらに拡大していくのが大きなテーマになっています。

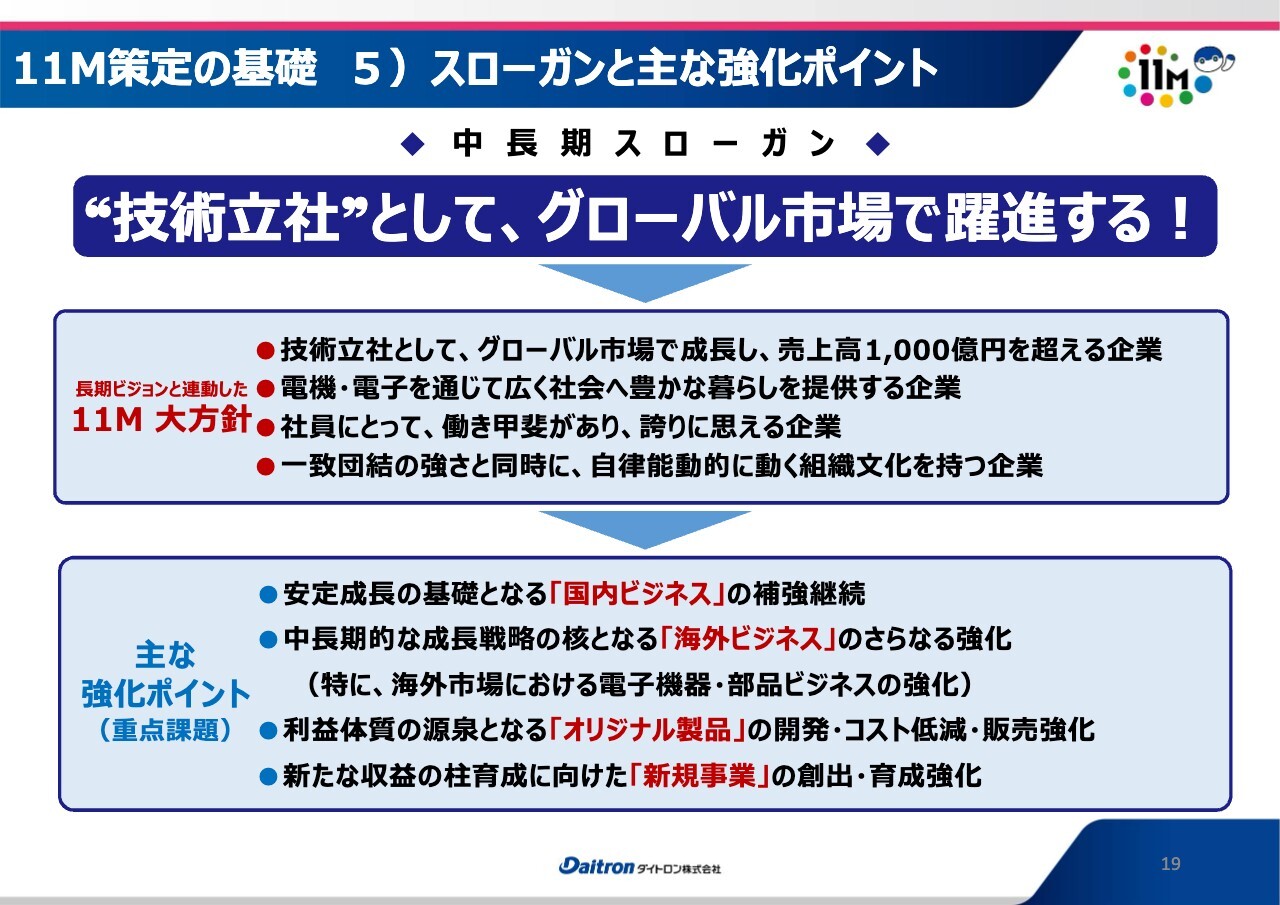

11M策定の基礎 5)スローガンと主な強化ポイント

「11M」のスローガンは「技術立社として、グローバル市場で躍進する!」です。これは「10M」の時からの継続で、「11M」の一番大きなテーマは、やはり売上高1,000億円を超えることだと考えています。

その上で、スライド下部に主な強化ポイントとして4つの重点課題を記載しています。1つ目は、国内ビジネスの補強の継続です。当社はまだ国内ビジネスの売上比率が高いため、ここをしっかり補強し、大きな基盤と考えて継続させていきたいと思います。

2つ目は、海外ビジネスのさらなる強化です。やはり成長という意味では、海外ビジネスをしっかり強化して伸ばすことが重要になると考えています。特に、先ほど商品セグメントのところでもお話ししましたが、電子機器・部品のビジネスの強化にしっかり取り組んでいきたいです。

3つ目は、利益の源泉となるオリジナル製品の開発等をしっかり進めて、販売も強化しながらこちらの比率を少しずつ上げていきたいと考えています。

4つ目は、新たな収益の柱となる新規事業の創出と、育成の強化です。

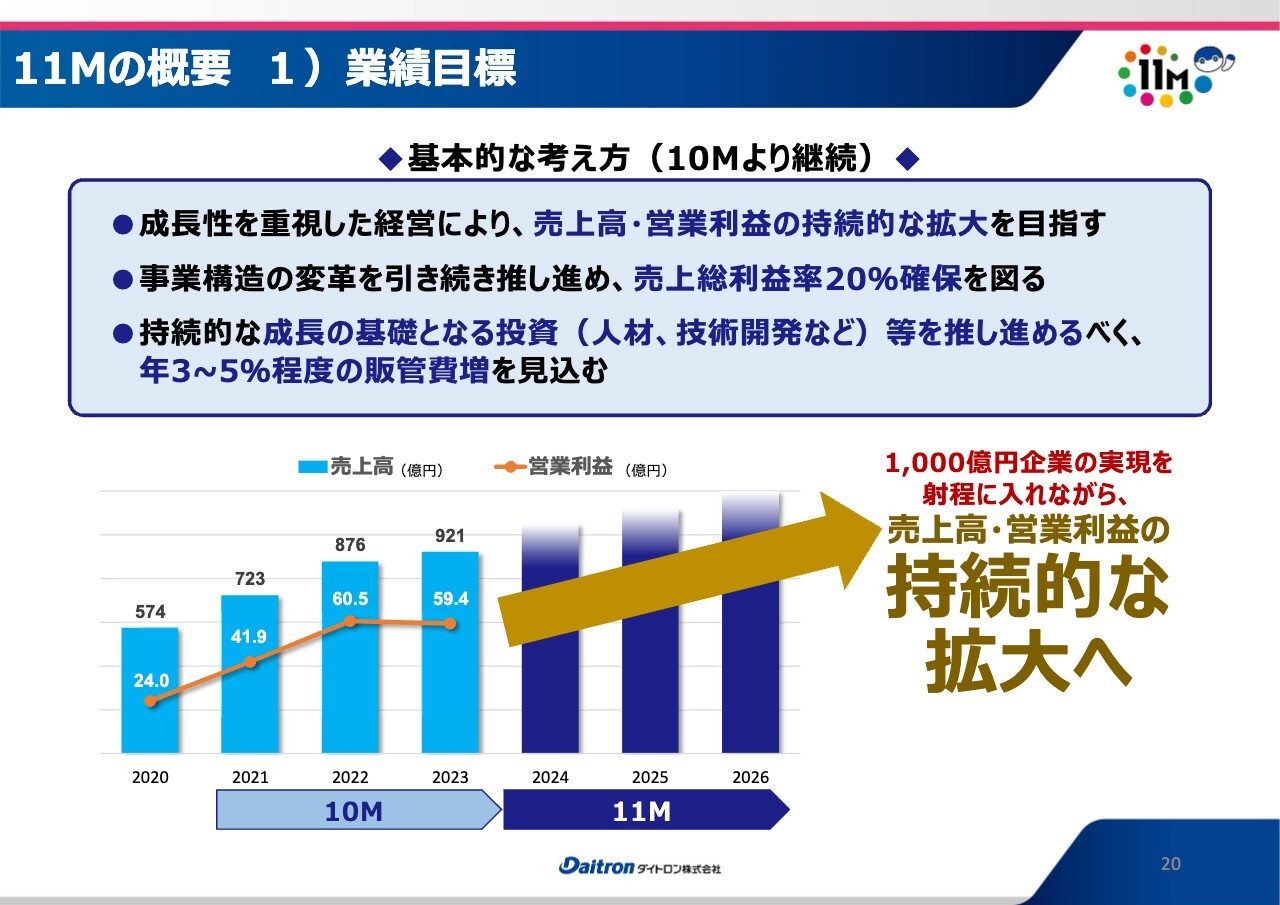

11Mの概要 1)業績目標

業績目標です。基本的な考え方としては、売上高と営業利益を持続的に伸ばしていくことを目指しています。その中で、売上総利益率は最低20パーセントをキープしていきたい考えです。

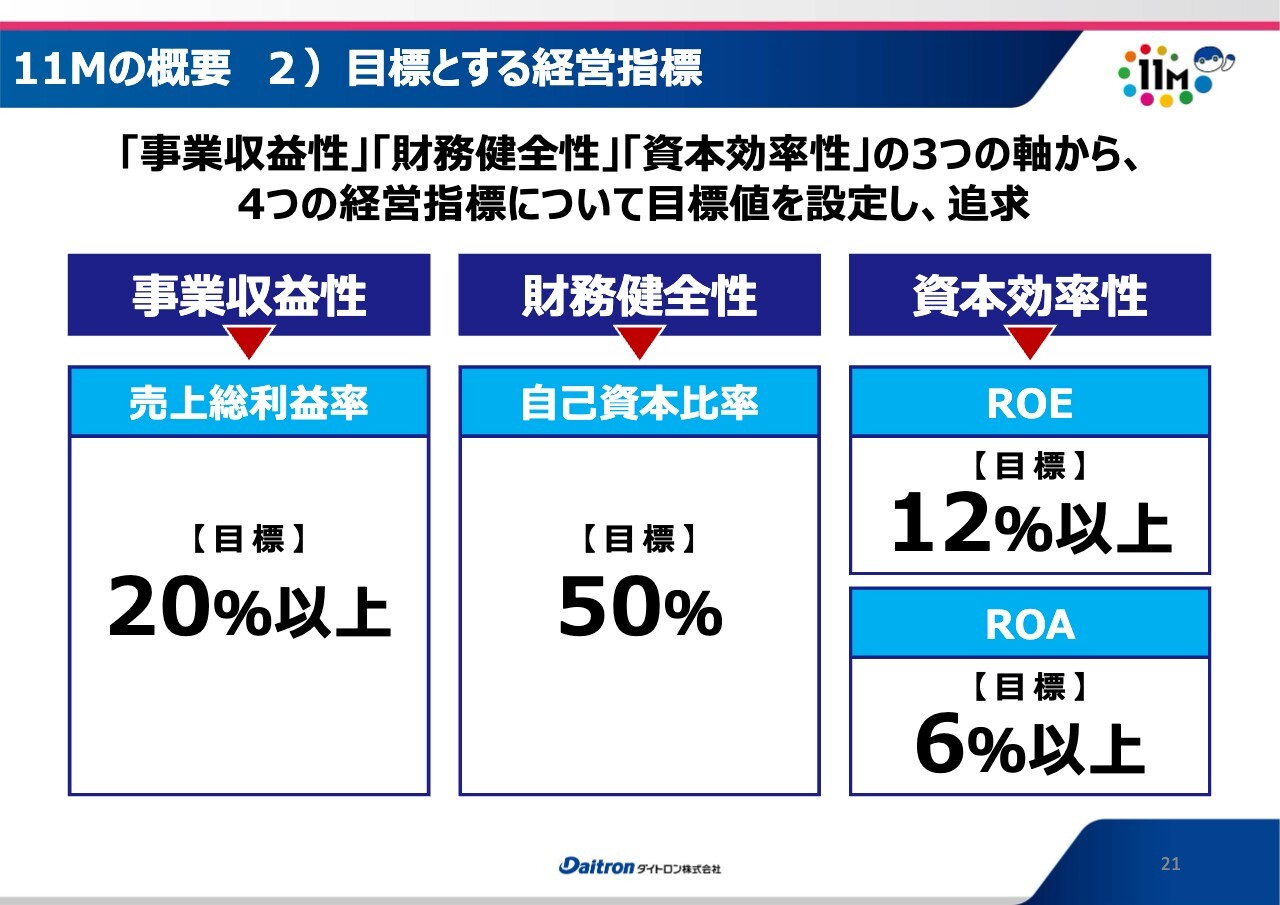

11Mの概要 2)目標とする経営指標

目標とする4つの経営指標です。まず、事業収益性です。これを意識して、売上総利益率20パーセント以上をしっかりキープしていきたいと考えています。

次に自己資本比率です。現在はまだ40数パーセントですが、これを50パーセントにしていきたいと考えています。

そして、ROEとROAに関しては「10M」と同じ設定にしています。「10M」の時は、新型コロナウイルス感染拡大の影響で巣ごもり需要がありました。そのような特殊要因もあったため、高い数字を出せたのですが、それを維持することが重要です。

現在は、新型コロナウイルス感染症も落ち着いてきて、巣ごもり需要も一応終わり、正常な経済環境に戻ってきました。そのような中で、ROE12パーセント以上、ROA6パーセント以上をしっかり達成していきたいと考えています。

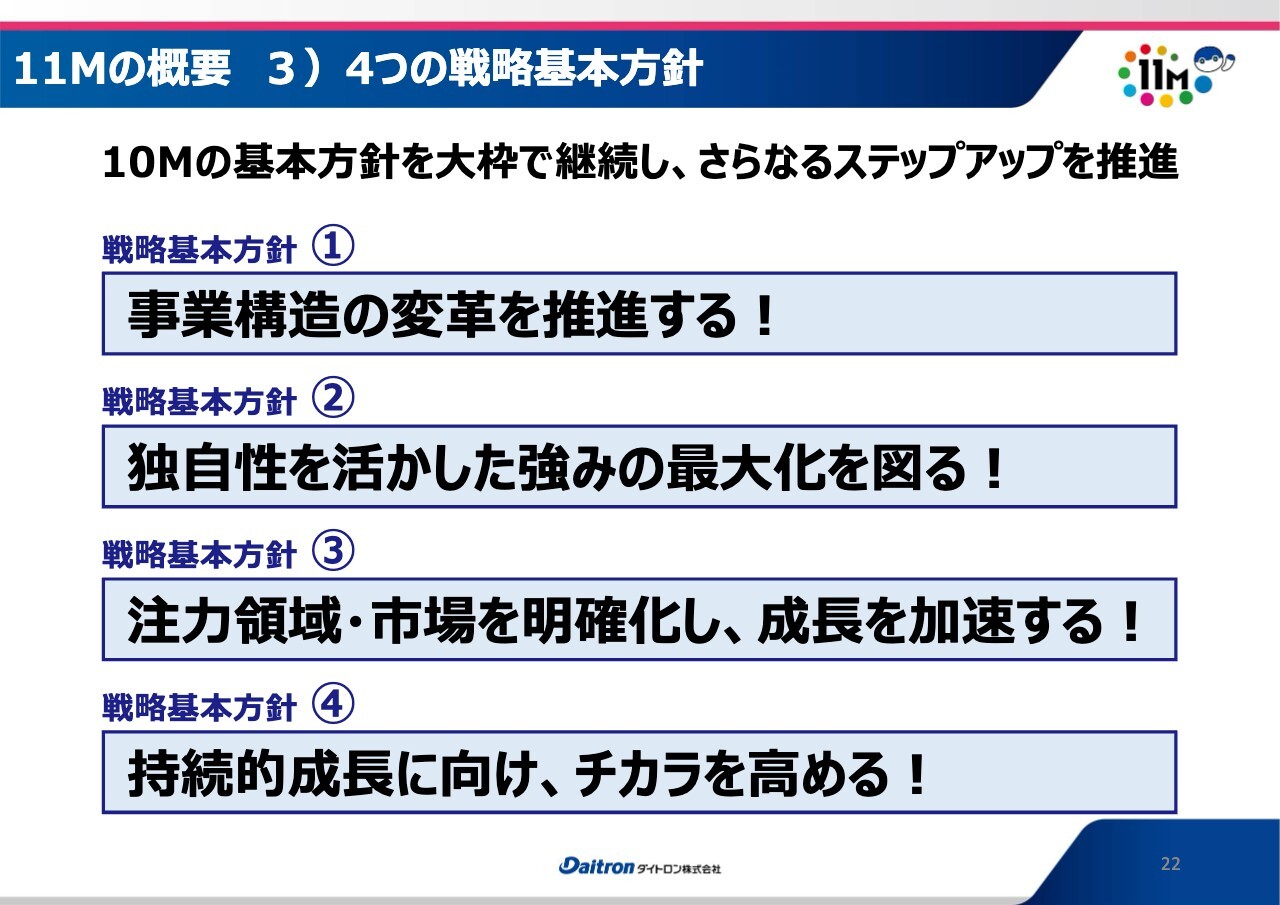

11Mの概要 3)4つの戦略基本方針

具体的な戦略基本方針として、4つあります。

11Mの概要 4)戦略基本方針①

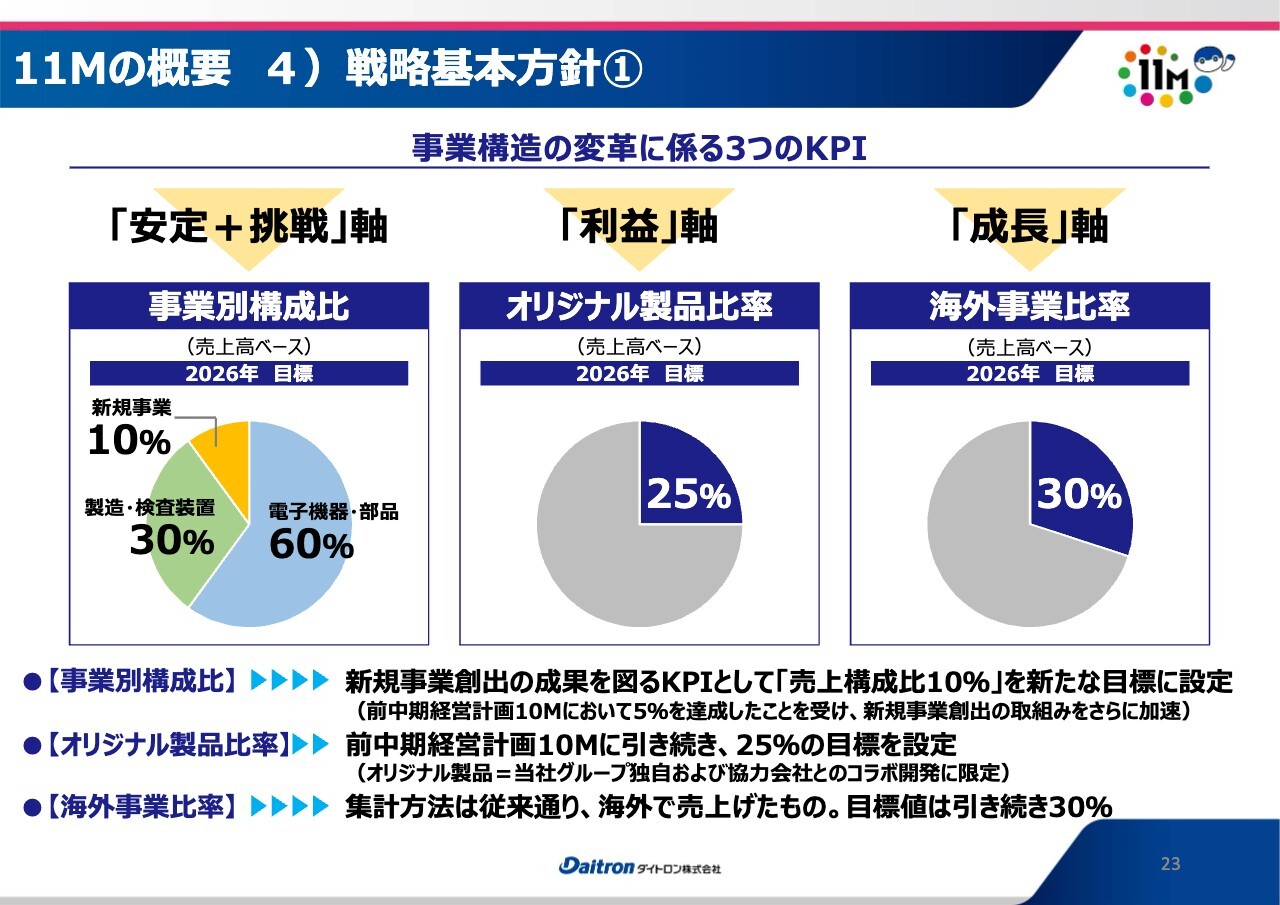

戦略基本方針の1つ目の、事業構造の変革にかかわるKPIは3つです。このKPIは、経営を安定し、かつ成長させるという意味合いで考えています。

1つ目は、事業別構成比です。当社の2つの事業、電子機器・部品と製造装置について、確実に成長させるためには、ある程度のバランスで運営していくことが重要だと考えています。さらに、新規事業で10パーセントを新たに設定しています。「10M」では5パーセントと設定していましたが、今回少し数字を上げました。

2つ目は、オリジナル製品比率です。そして3つ目は、海外事業比率になります。これは「10M」でも設定していましたが、残念ながら未達に終わりました。今回は再挑戦というかたちで、スライドに記載の数字を目指して具体的な施策を考えていきたいです。

11Mの概要 4)戦略基本方針②

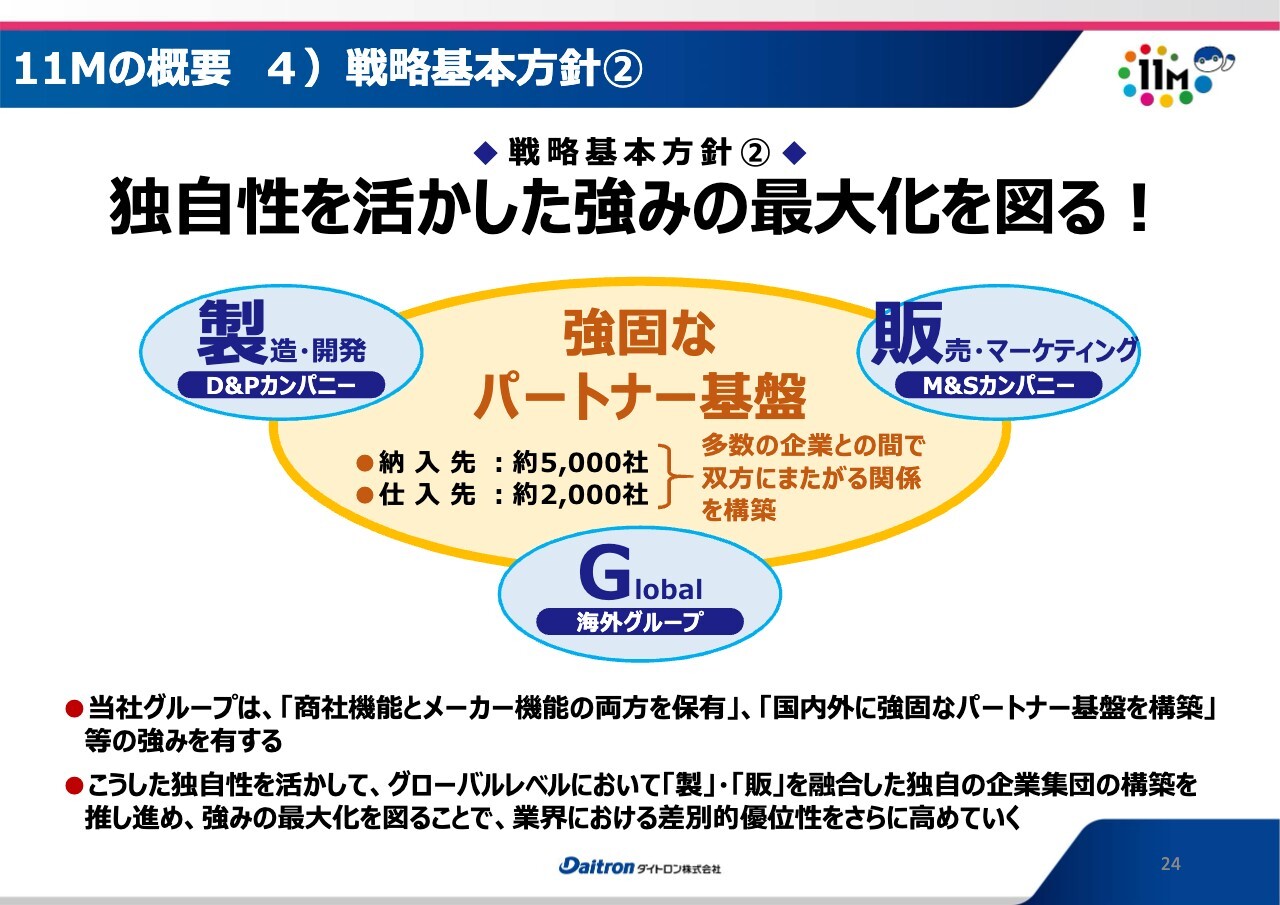

当社の強みをしっかり発揮して、数字を拡大させていきます。当社の強みは、「商社機能とメーカー機能の両方を保有」していることと、「国内外に強固なパートナー基盤を構築」していることです。

当社は、納入先や仕入先など多くのパートナーさまを抱えています。そして、このような強みをグローバルで展開します。このような当社の強みの最大化を図って、業績を伸ばしていきたいと考えています。

11Mの概要 4)戦略基本方針③

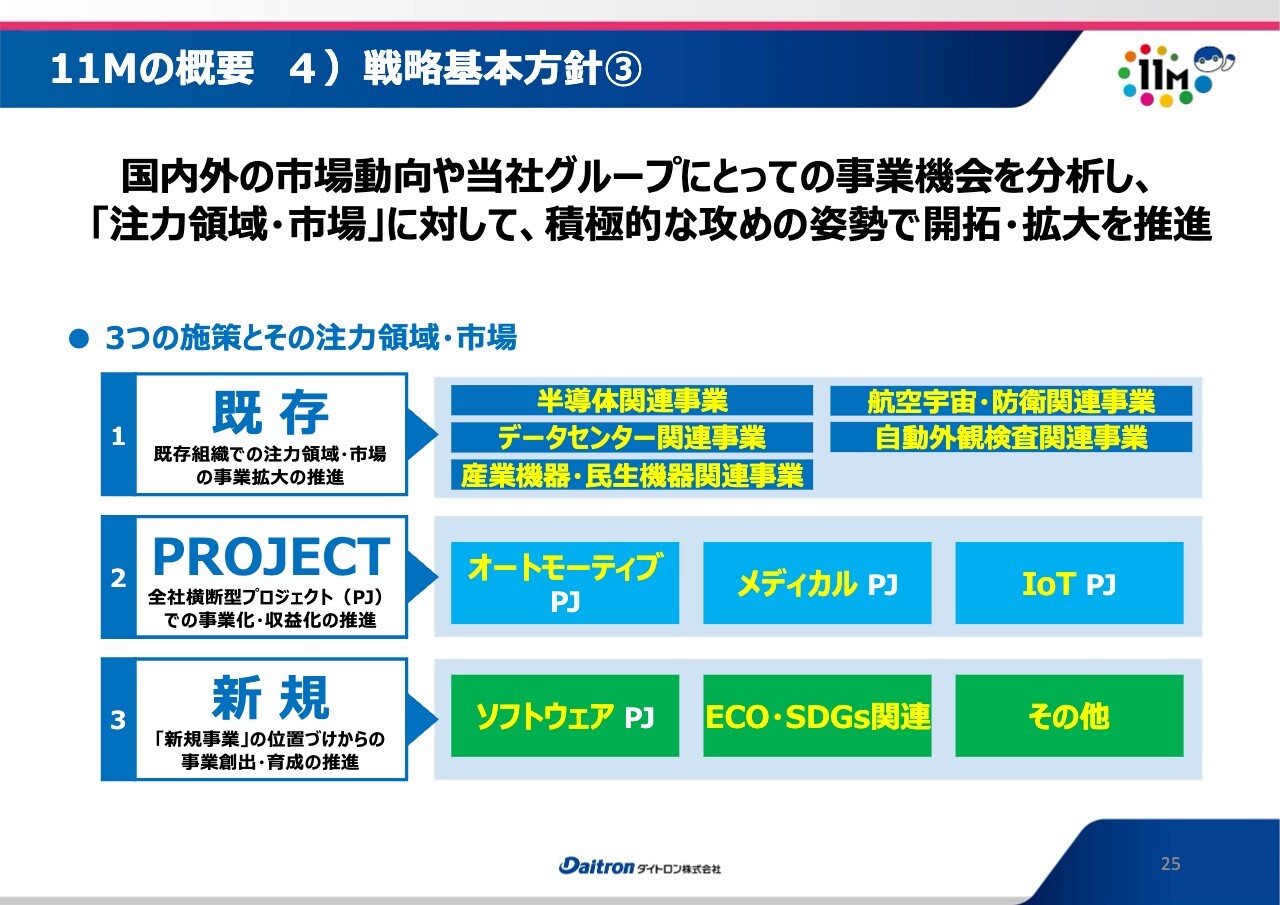

注力領域・市場を明確にして、先ほどの施策をしっかり展開していこうと考えています。スライドに記載のとおり、既存の半導体関連事業、データセンター関連事業、産業機器・民生機器関連事業、航空宇宙・防衛関連事業、そして自動化対応の自動外観検査関連事業について、しっかり受注し、売上増加につなげていきます。

また、注力する市場として、オートモーティブ、メディカル、IoTがあります。このような市場にもしっかりハイライトを当てながら、事業別というよりは全社横断型のプロジェクトを組んで、しっかり数字の嵩上げを図っていきたいと思っています。

そして、今後は新規事業の育成が非常に重要になると思っています。「10M」の時に、グリーン・ファシリティと呼ばれる、データセンター向けのビジネスをしっかり育成できました。こちらはおよそ50億円規模になってきています。

今回、そちらにプラスして、ソフトウェアのプロジェクトを組んで、新たにソフトウェア事業の育成にしっかり取り組んでいきたいと考えています。それ以外にも、ECO・SDGs関連ビジネスも意識しながら、新しいものを調査して、育成していければと考えています。

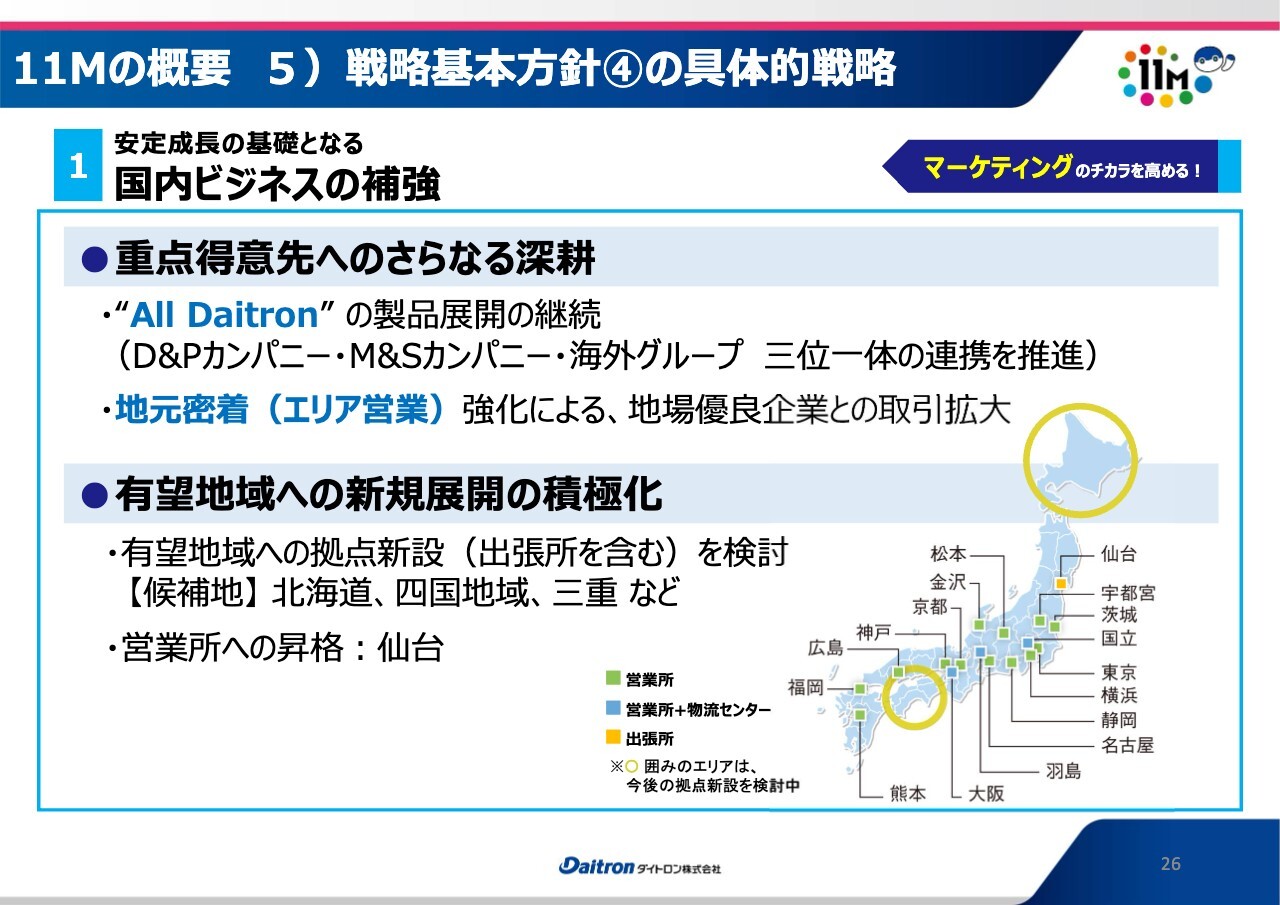

11Mの概要 5)戦略基本方針④の具体的戦略

具体的な戦略についてです。国内ビジネスの補強が非常に重要だと考えています。重点得意先へのさらなる深耕において、やはり地域密着型ビジネスが重要になります。その中で、今後の新たな拠点として、北海道や四国地域、中部圏にある三重県を候補として検討し始めています。

11Mの概要 5)戦略基本方針④の具体的戦略

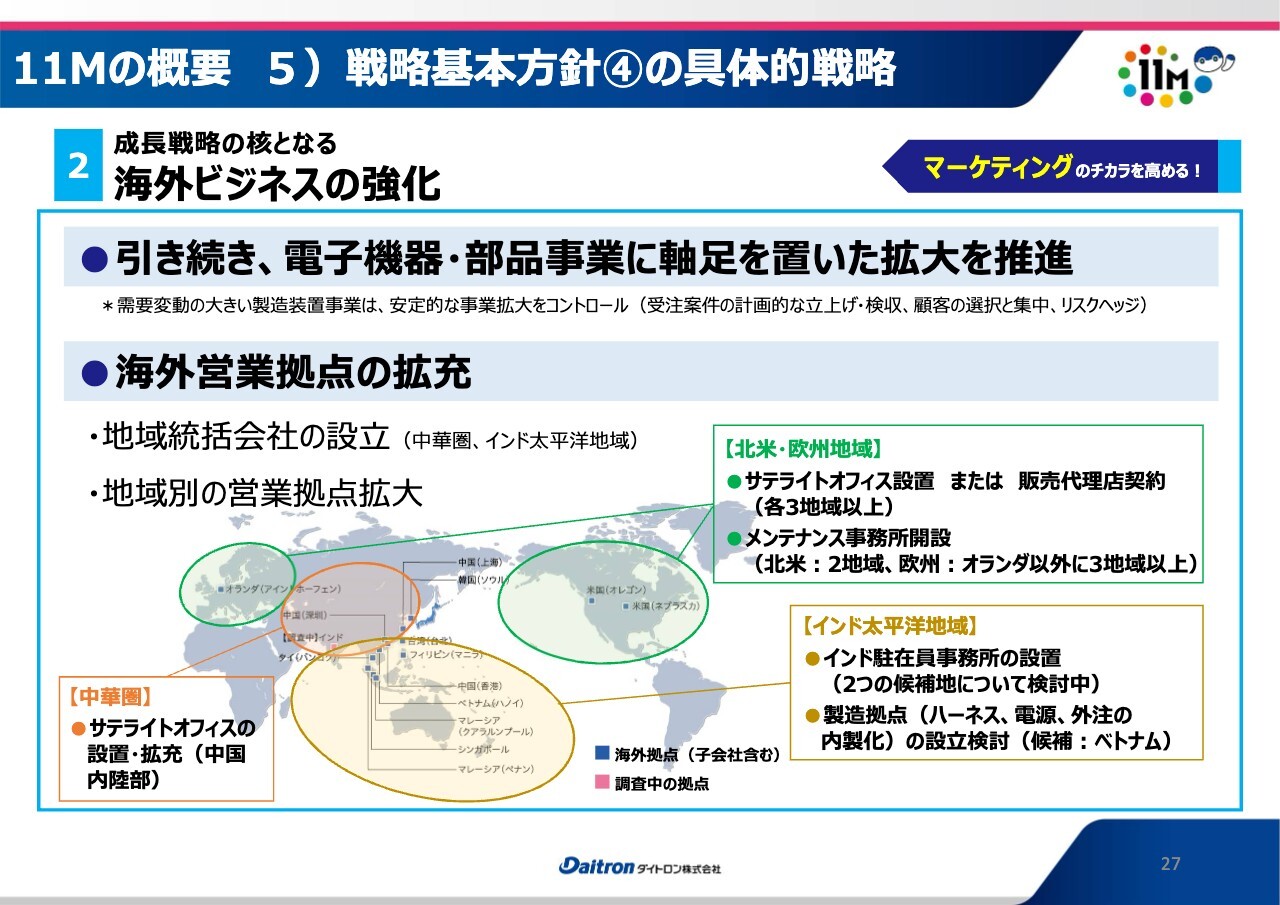

また、一番成長の軸となるのは「海外ビジネス」だと考えています。海外営業拠点の拡充にしっかりと投資するかたちで進めていきたいと思っています。

昨年、ヨーロッパ、シンガポールに新たな現法会社を設立しました。さらに、現段階では調査中ですが、インドに新たな拠点を検討し始めています。東南アジア地区のビジネスをもう少し成長させたいという思いがあり、生産拠点について、将来性を加味しながらいろいろ検討しています。

さらに北米・欧州地域、中華圏の大きなマーケットにおいては、現在ある拠点だけでなく、サテライトオフィスを設置していきたいと考えています。このように、できるだけ面で押さえられる体制を考えていきたいです。

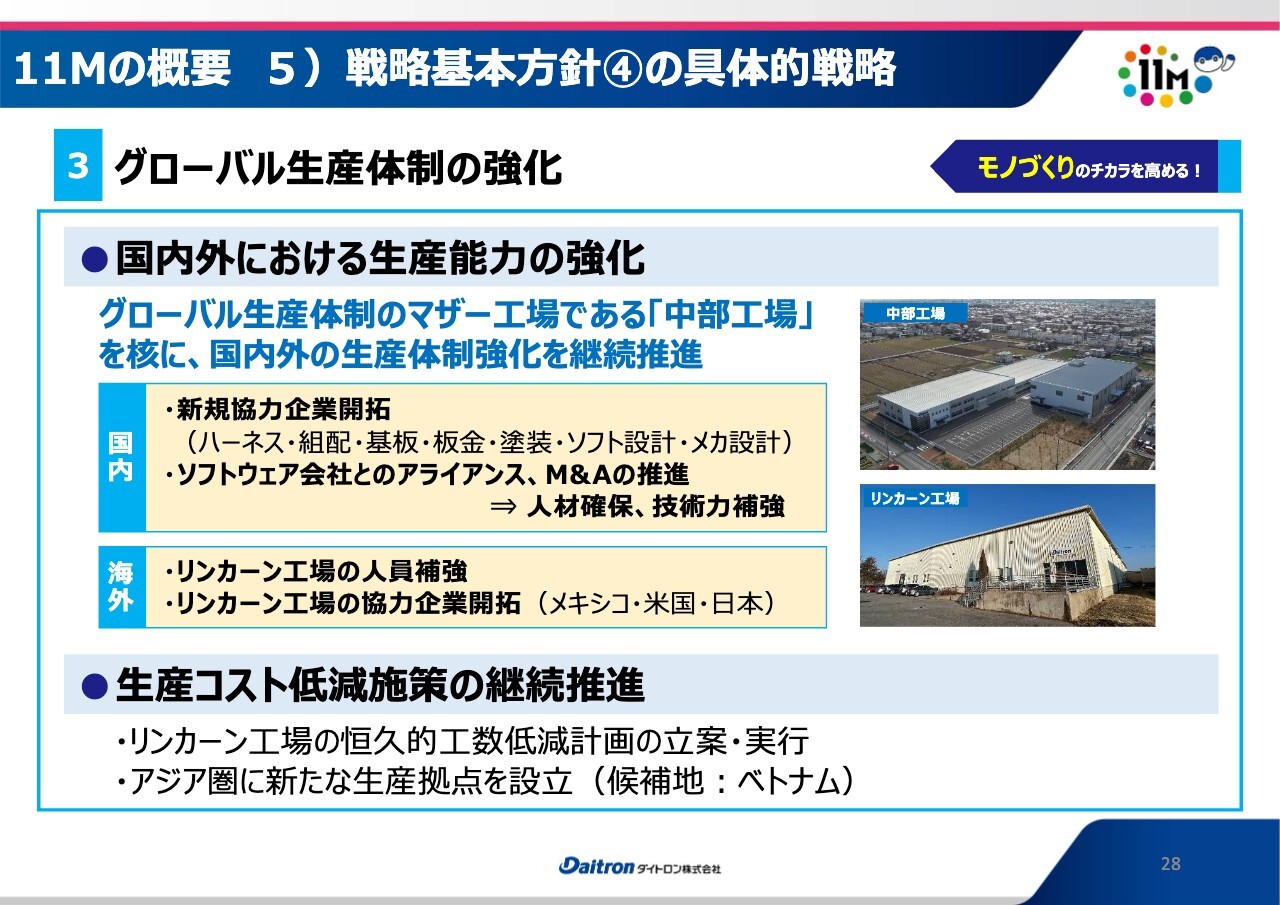

11Mの概要 5)戦略基本方針④の具体的戦略

グローバル生産体制の強化についてです。当社の生産体制はまだ国内が中心で、継続して強化していきます。その中で、新規協力企業の開拓もしっかり進めていきたいと思っています。また、ソフトウェア関連会社のM&Aも含め、技術力の補強も進めたい考えです。

生産コストの低減に関しては、アジア圏での生産コストを考えた拠点作りも検討できればと思っています。

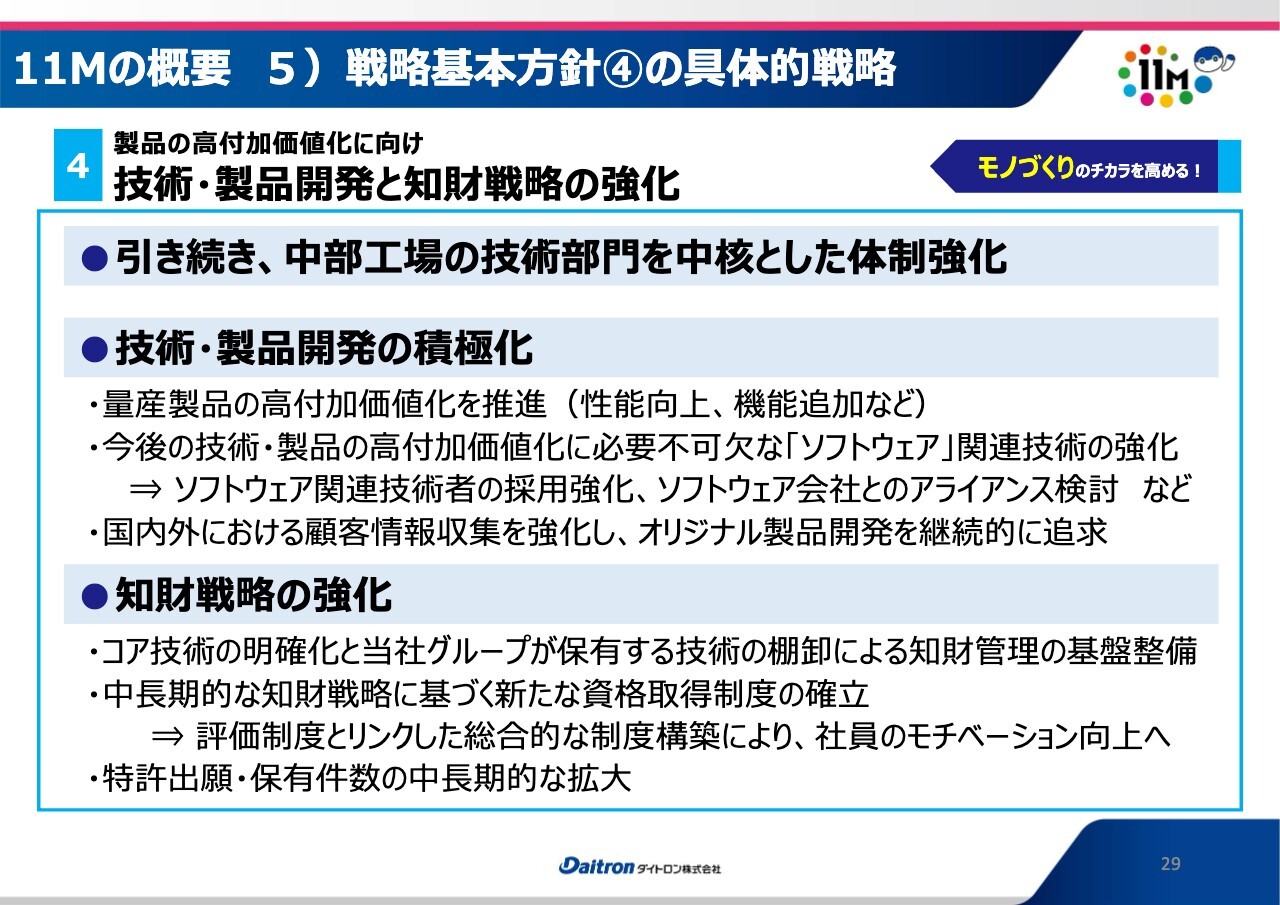

11Mの概要 5)戦略基本方針④の具体的戦略

同じく生産関係で、技術・製品開発と知財戦略の強化をしっかりと進めたいと思っています。特に、知財戦略の強化については、当社はこれまでなかなか進めることができていませんでした。「11M」ではしっかりと進めていきたいと思います。

製品開発においては、量産製品となるような、グローバル市場で通じる製品の開発を大きなテーマとして、現在いろいろ検討しています。また、ソフトウェア関連技術の強化を行い、いろいろな自動化に対応できるような製品や設備を開発していきたいと考えています。

知財戦略については、特許をできるだけ多く取得できるような体制に変えていきたいと考えています。実際には、技術者のモチベーションを上げることが重要になると思っており、評価制度とうまくリンクするかたちの仕組みを作り、成果を出していければと考えています。

11Mの概要 5)戦略基本方針④の具体的戦略

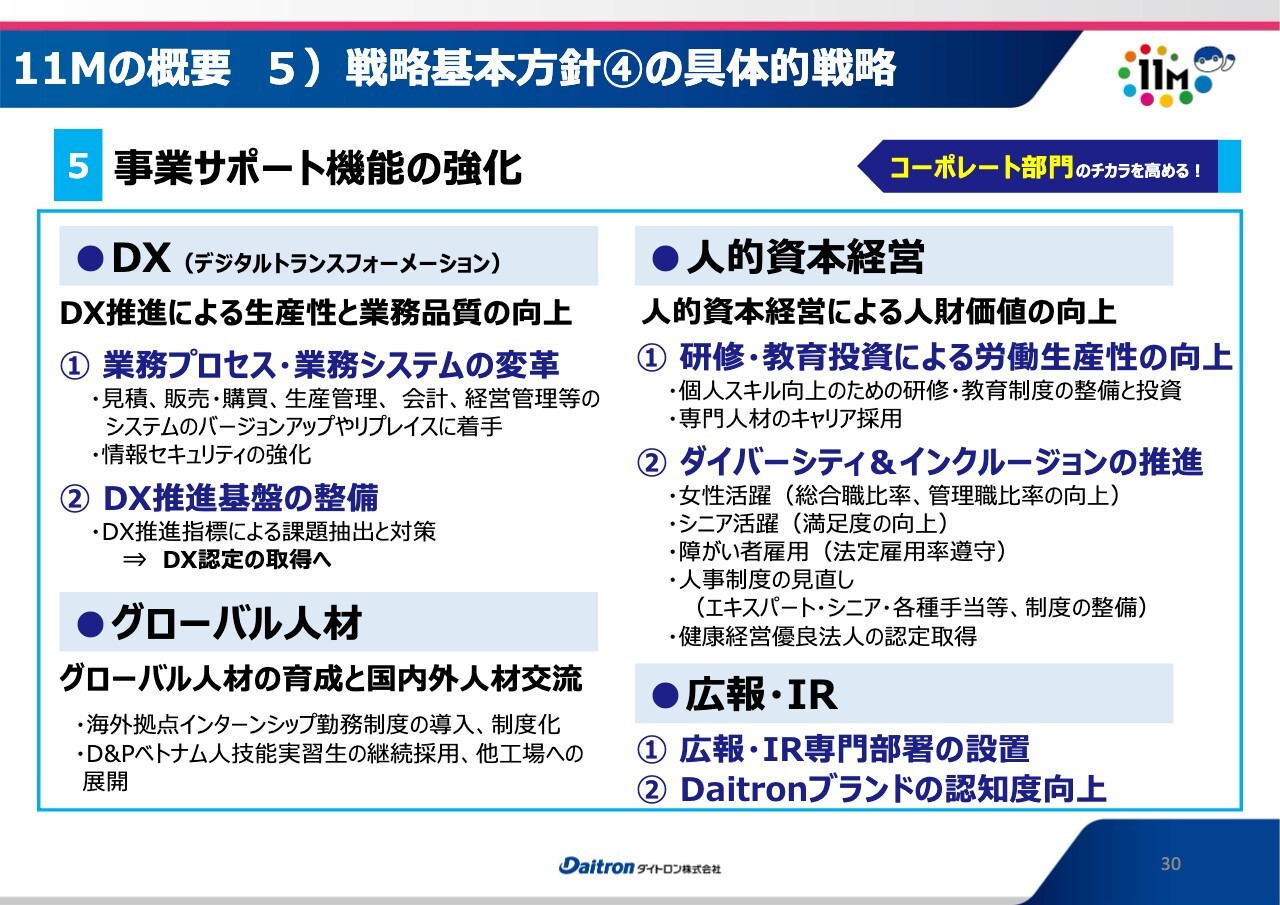

事業サポート機能の強化についてです。これは当社の管理本部が中心となり、現在展開している施策です。

デジタルトランスフォーメーションの推進による生産性と業務品質の向上において、DXにより、業務プロセスや業務システムの変革にしっかりと対応していきます。それ以外にもグローバル人材の育成や、国内外における人材交流を進めながら補強していきたいと考えています。

人的資本経営については、社員のみなさまの能力を高めたり、向上心を育んだりする仕組みを作りたいと考えています。さらに、研修や教育投資により労働生産性を向上できるように、投資の一環として社員教育を積極的に進めています。ダイバーシティ&インクルージョンの推進については、スライドに記載のように進めていきます。

11Mの概要 5)戦略基本方針④の具体的戦略

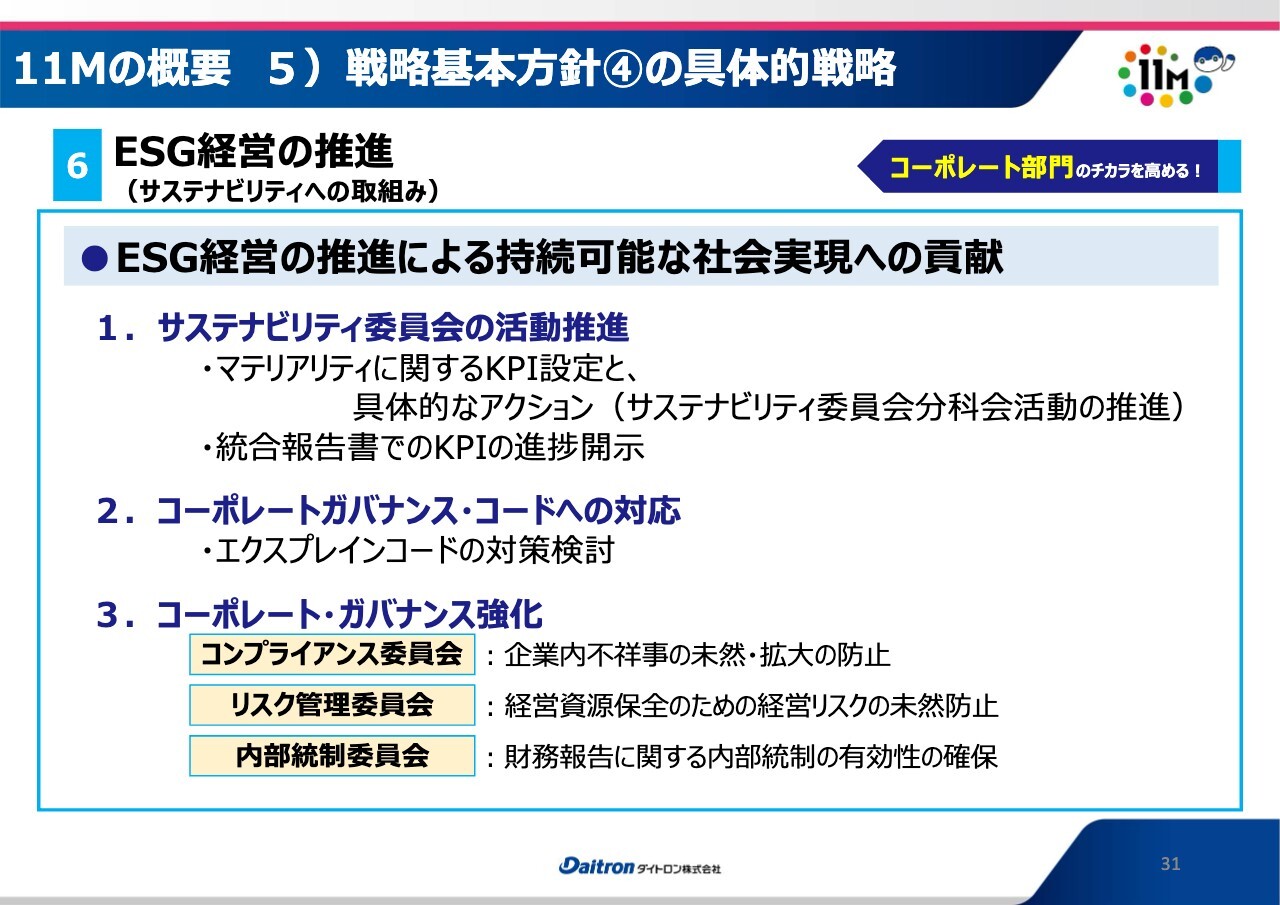

ESG経営の推進については、「11M」から本格的にスタートします。サステナビリティ委員会を作り、さらに分科会などを立ち上げ、マテリアリティに関するKPI設定も行っています。また、コーポレートガバナンス・コードへの対応、コーポレート・ガバナンスの強化についても、これから進めていきます。

11Mの概要 6)資本政策

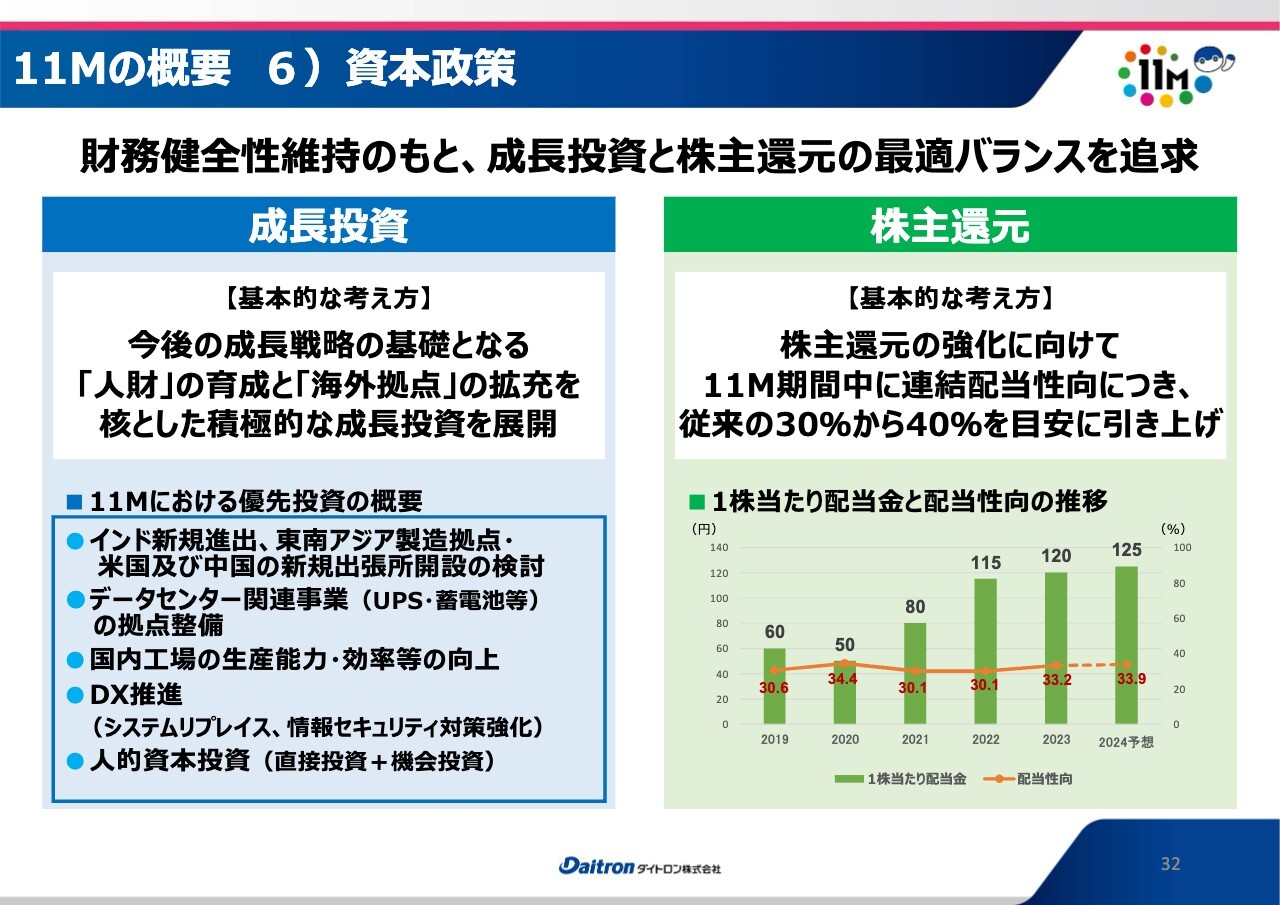

成長投資、株主さまへの還元についてです。成長投資のキーポイントは、人材育成と海外における拠点の開設です。さらに、生産関連拠点への投資にも取り組んでいきます。また、新しいビジネスであるデータセンター関連事業がかなり育ってきているため、今後さらに強化を図るため、拠点整備を進めたいと考えています。

株主さまへの還元については、従来、連結の配当性向は30パーセントが目安でした。第11次中期経営計画の中では、40パーセントまで引き上げたいと考えています。このあたりは状況を見ながら、少しずつでも確実に上げていけたらと思っています。

統合報告書発行のお知らせ

経営方針とサステナビリティの詳細については、当社が発行している統合報告書にも記載しています。ご確認いただければ幸いです。

おわりに・・・

「技術で立つ会社へ」として、ダイトロングループは、エレクトロニクス業界の技術立社として、すべてのステークホルダーとともに、グローバル市場に新たな価値を共創していきます。

質疑応答:北米の売上と売上比率について

司会者: 「北米の売上と売上比率が前年同期比で倍以上になった要因を教えてください」というご質問です。

土屋:当社は北米地区に工場を1つ構えており、そこでは鉄道車両向けハーネスの生産を行っています。そちらのお客さまが、北米のある地区で、大型鉄道車両の買い替えのビジネスを受注され、それが今年からスタートし、軌道に乗ってきているという状況です。それに関連して当社のハーネス生産も増えてきており、それが安定した供給へとつながっています。

この車両ビジネスは1年で終わるものではなく、5年間くらいは続く計画です。今後、この北米市場における収益に貢献してくることは間違いありません。

また、車載向けビジネスにおいて、現在、大手の自動車関係のお客さまとの取引が順調です。お客さまは海外展開をされているため、日本からの移管案件が北米地区で発生しています。これまで北米でゼロだったそちらの売上がプラスになるなどして、大きな成果につながっています。

質疑応答:通期連結業績予想の上方修正について

司会者:「通期の連結業績予想のうち、経常利益と当期純利益を上方修正された理由について教えてください」というご質問です。

土屋:上半期の結果の中で、営業利益等は予想を少し上回りました。これは、設備関係の一部で前倒し案件が発生したことが理由です。

また、通期で見た場合、今のところ見通しを変更する予定はなく、売上高、営業利益については前回公表した数字と同じです。ただし、経常利益と当期純利益については、上半期で為替の差益が若干出ているため上方修正しました。

質疑応答:UPS拡販の状況と国内代理店との取引について

司会者:「UPS拡販の状況について、これに絡む受注は出てきているのでしょうか? また、イートン社は国内代理店だと認識していますが、それ以外の会社とのお取引もあるのですか?」というご質問です。

土屋:UPSビジネスの拡販の状況としては、引き合いがあり、受注というかたちでも大型UPSの案件を中心に進んでいます。当初、UPSはデータセンター向けで、2025年までが建設ラッシュといわれており、その2025年に向けてUPSの受注は進んでいます。

さらに、いろいろなプロジェクトの案件が出てきており、建設が2030年まで延長するという話もあります。当社にもそのような建設計画等の情報が入ってきており、大型UPS案件の引き合いがかなり増えている状況です。実際に一部は受注しており、2030年にかけて当社のUPSビジネスは成長するのではないかと見ています。

イートン社以外の取り扱いについては、NDAの関係ですべてを開示することはできませんが、しっかりとお客さまへの対応を考えながら検討する必要があると考えています。

この銘柄の最新ニュース

ダイトロンのニュース一覧- (訂正・数値データ訂正) 「2025年12月期決算短信〔日本基準〕(連結)」の一部訂正について 2026/02/06

- 決算マイナス・インパクト銘柄 【東証プライム】寄付 … 日本製鉄、富士フイルム、三菱ケミG (2月5日発表分) 2026/02/06

- ダイトロン、今期経常は1%増で3期連続最高益更新へ 2026/02/05

- 人事異動に関するお知らせ 2026/02/05

- 剰余金の配当に関するお知らせ 2026/02/05

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ダイトロンの取引履歴を振り返りませんか?

ダイトロンの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。