SBIインシュアランスグループのニュース

【QAあり】SBIインシュアランスグループ、SBIグループの保険事業を統括、事業規模の拡大で中計達成を目指す

SBIインシュアランスグループ

乙部辰良氏(以下、乙部):乙部です。本日はお時間をいただきありがとうございます。

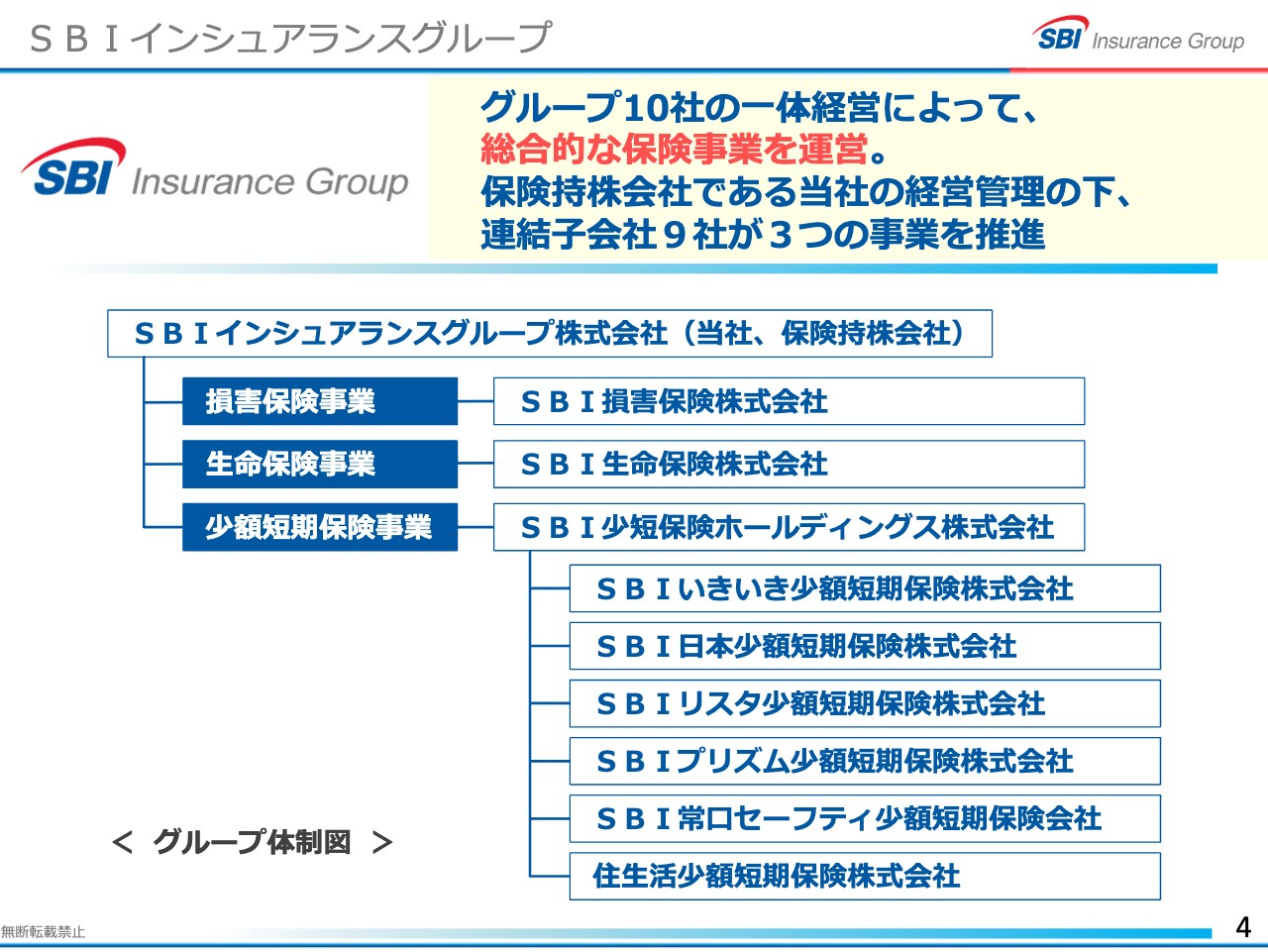

それでは事業内容をご説明します。私たちはSBIグループに属しており、私が率いるSBIインシュアランスグループ株式会社は、保険事業を統括しています。

資料にあるように、SBI損害保険株式会社、SBI生命保険株式会社、そして6つの少額短期保険会社で構成されています。お互いに連携し、総合的な保険事業を展開しています。

坂本慎太郎氏(以下、坂本):質問を挟み込みながら、うかがいたいと思います。御社の金融グループでは、保険を取り扱っているということですが、主力の3事業はどのように始められたのでしょうか?

最初から3つの事業を展開していたのか、立ち上げの順番やいつから始めたのか、当時の背景などを教えていただければイメージが湧くと思います。

乙部:SBIグループは1999年に創業したと聞いています。また、インターネットへの親和性が最も高く、比較的短期間で黒字化できる事業であることから、証券事業を最初に始めたと聞いています。創業者の北尾吉孝は、野村證券出身ということもあったのだと思います。

次にネット銀行を展開し、最後が保険事業でした。保険事業に参入したのは2008年です。SBIグループの創業から9年後ですが、保険事業は保険契約を積み上げていくストック型のビジネスで、黒字化するまでに最低でも10年、一般的には15年ほど時間がかかるため、資本が必要でした。

そのため、まずは証券事業で大きな顧客基盤を築き、それをもとに銀行を大きくし、最後に保険事業という順番で展開してきました。

SBIグループの全体像

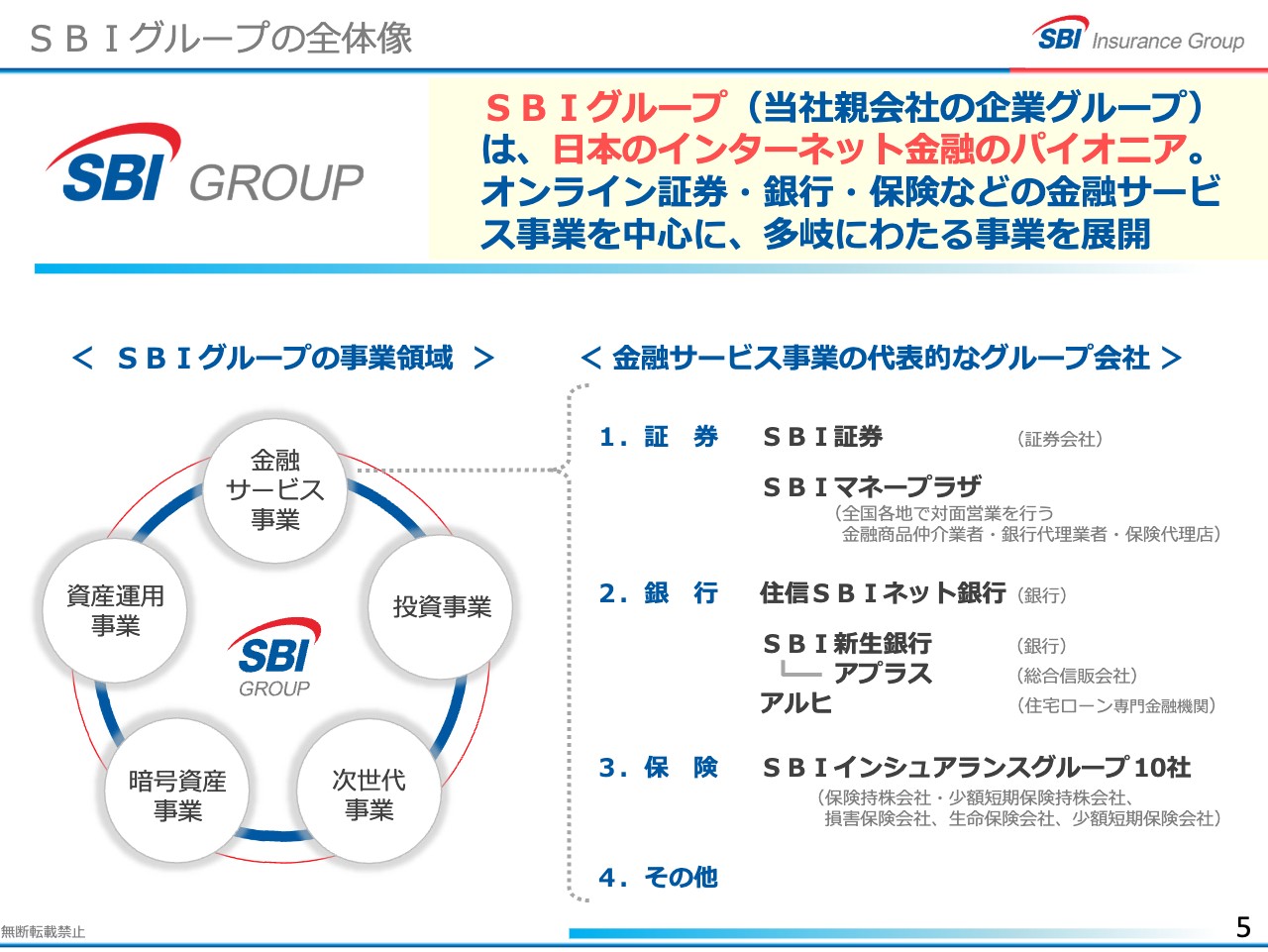

乙部:私たちが属しているSBIグループは、日本のインターネット金融サービスのパイオニアです。先ほどお話したように、オンライン証券から始め、銀行、保険と拡大してきました。

証券事業はインターネットの最大手であるSBI証券が始まりで、基本はインターネットでしたが、最近では対面で全国のお客さまに金融商品を紹介する、あるいは銀行、保険の代理事業を行うSBIマネープラザと連携して事業を進めています。

銀行分野では、以前から住信SBIネット銀行がありましたが、2021年に新生銀行がグループに加わり、2023年1月からSBI新生銀行に名前を変えました。これはネット銀行ではなく、新しい形態の銀行になりつつありますが、伝統的な銀行業務の形態をとっています。

SBI新生銀行には総合信販会社のアプラスが属しています。最近では、M&Aで住宅ローン専門金融機関の最大手アルヒをグループに加えました。そして保険事業が私たちで、グループ10社の一体経営となります。

坂本:御社の販売経路は、インターネットのみでしょうか? スライドには「SBIマネープラザ」という記載がありますが、よくショッピングセンターに入っている「保険の〇〇」のようなところでも取り扱いがあるのでしょうか? そのあたりを教えてください。

乙部:当社グループの中で、一番保有契約が多いのはSBI損保です。その中で、自動車保険が95パーセントくらいあり、基本はインターネットでの販売です。

SBI損保に次いで多いのはSBI日本少額短期保険です。賃貸アパートを借りる時に、大家から「家財保険に入ってください」と言われることが多いのですが、これを提供しています。

それに、SBI損保が火災保険を提供しており、商品別に見ると、このような家財・火災系の保険が自動車保険に次いで多くなっています。自動車保険が4割とすれば、家財・火災系の保険が3割です。こちらはインターネットよりも、代理店で販売していただいています。すなわち、インターネットをコアとしつつ、保険の性質によって代理店を使っているかたちです。

「〇〇代理店」や「保険の〇〇」では、SBI生命保険の就業不能保険や医療保険を取り扱っていただいています。もちろん、そのような保険はインターネットでも取り扱っており、そちらのほうがウェイトは多くなっていますが、保険の特性に応じてチャネルを使い分けています。

SBIインシュアランスグループの強み(テクノロジーの活⽤)

乙部:私たちは保険の分野では後発のため、既存の大手保険会社のシェアを奪うかたちで成長を進めています。

「どのように奪うのか」については、既存の保険会社よりも、よりよい保険商品をより安く提供することで実現します。また、「顧客中心主義」を徹底することで、お客さまのシェアを伸ばします。

それ以外のやり方では、後発の保険会社はお客さまのシェアを獲得できないため、これがビジネスの基本となっています。

そして、これを実現するための方法として、2つの柱があります。1つはテクノロジーの活用です。インターネットを使い、お客さまとダイレクトにつながります。加えて、最近ではAIやビッグデータといった最新テクノロジーを活用し、ローコスト・オペレーションを実践していくことで、事業費を節約し、その分保険料を安くすることが可能になっています。

これは、私たちだけではなく、インターネット系の保険会社はどこでも可能ですが、私たちの独自戦略として、SBIグループシナジーがあり、これが強みとなります。

SBIグループは非常に大きな顧客基盤を持っているため、そのお客さまに対して保険をおすすめすることで、テレビや新聞の高額な広告宣伝費を節約しながら保険の販売を行えます。

SBIグループ各社、提携先企業も含め、お互いに結びついてお客さまにサービスを提供しています。グループ代表の北尾は、これを「企業生態系」と呼んでいますが、私たちの企業生態系には非常に数多くのお客さまがいます。

重複がありますが、2023年3月末で4,600万件と推計しています。

そこに広告宣伝費を節約してアクセスできるため、インターネット系の同業他社に比べ、さらに事業費を節約でき、保険料も安くできます。

SBIインシュアランスグループの強み(グループシナジー)

乙部:SBIグループは新生銀行が加わり、大きく成長しました。先ほどお話しした4,600万件に加え、資本関係のない地方の金融機関や異業種企業との連携も進めています。

年々顧客基盤が拡大していることを活用し、効率的な営業活動を推進しています。

坂本:ご説明と少し被りますが、提携の金融機関や異業種企業は、生命保険・損害保険・少額短期保険のすべてを連携するかたちでまわっているのでしょうか?

乙部:提携している地域金融機関や異業種企業は独自の事業戦略・目標を持っているため、それぞれの金融機関に「これを使いたい」という分野があります。そのため、私たちのグループと丸ごと提携というわけではなく、自動車保険やがん保険、ペット保険から選んで使っていただいています。

グループシナジー(事例1)

乙部:グループシナジーと言いましたが、その一例を挙げてご説明します。SBIグループの中に住信SBIネット銀行があります。低金利の住宅ローンを武器に、今、住宅ローンを急成長させています。

このネット銀行は営業開始から16年と比較的新しい銀行ですが、住宅ローンの累計取扱額は10兆円を超えています。このネット銀行の住宅ローンのお客さま向けに、SBI生命の団体信用生命保険を付けています。住宅ローンを借りるには、必ずこの団信を付けなければならないというセット商品です。

これは大変よい商品となっています。住宅ローンの返済には20年から30年かかりますが、不幸にして途中で借りている方がお亡くなりになることがあります。そのような場合に、この団信によって、残っている住宅ローンを全額返済することが可能です。ご遺族の方は住宅ローンの負担なしに、そのまま家を持ち続けることができるという仕組みになっています。

この住信SBIネット銀行ではSBI生命の団信を採用しているため、ネット銀行の住宅ローンが増加すれば、それに比例して自動的にSBI生命の団信も増加していくという、ありがたい構造になっています。

そして、自動的にではありませんが、住宅を購入した際は火災保険に入る方が多いため、SBI損保から「うちの保険はいかがでしょうか?」とご案内しています。

証券事業、銀行事業に続く中核事業として保険事業を育てていくため、注目していただければ幸いです。

グループシナジー(事例2)

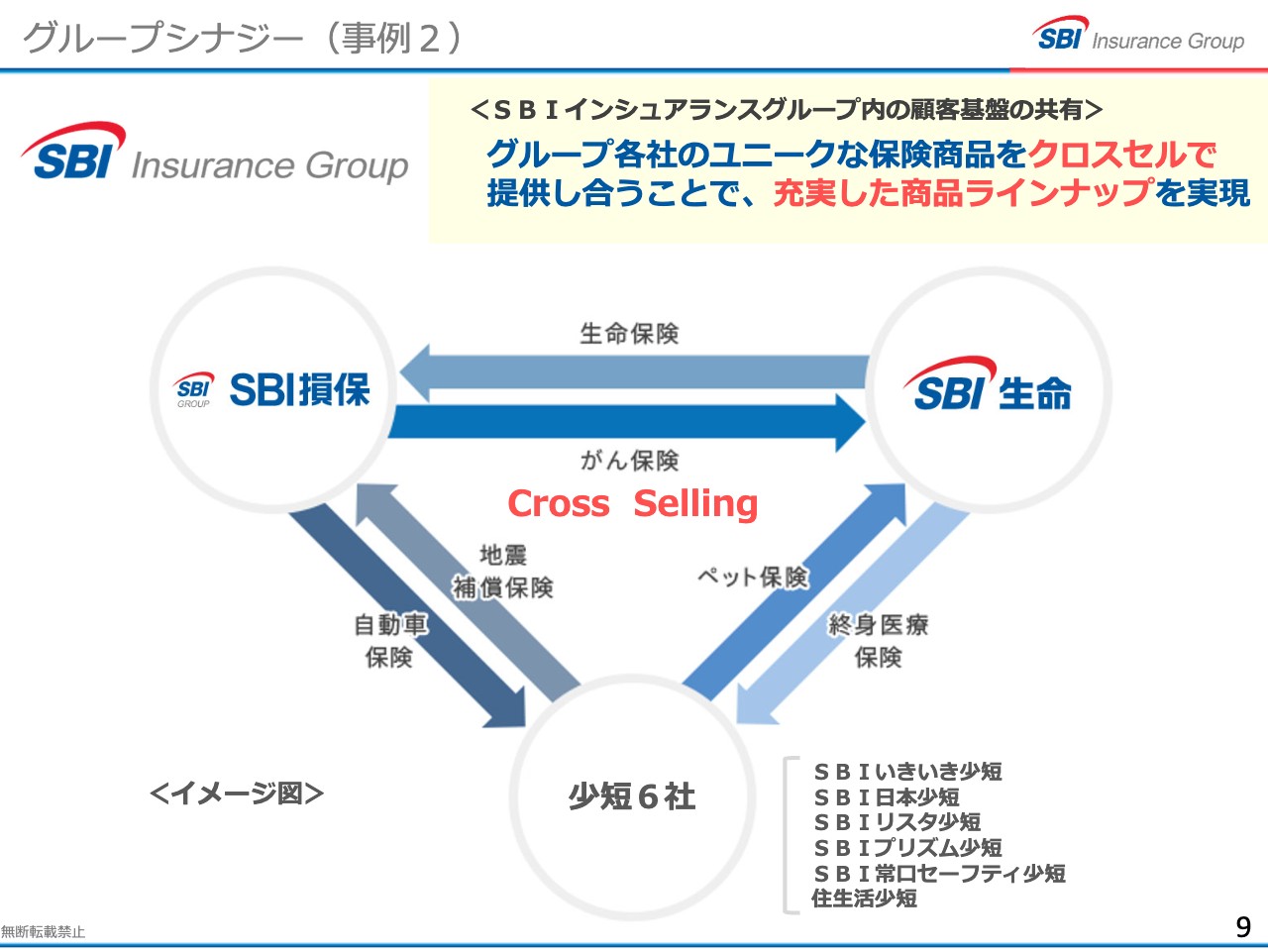

乙部:SBIグループ全体のシナジーを活用するため、私が統括している保険事業グループの中でも、積極的に協業を進めています。SBI損保、SBI生命、少額短期保険の6社は、それぞれでユニークな商品を取り扱っていますが、お互いのお客さまにそれらを紹介し合っています。

例えば、SBI生命保険の生命保険に加入しているお客さまに、SBI損保が販売しているがん保険をおすすめしたり、SBIいきいき少額短期保険がペット保険をおすすめしたりしています。

保険業界における成⻑企業

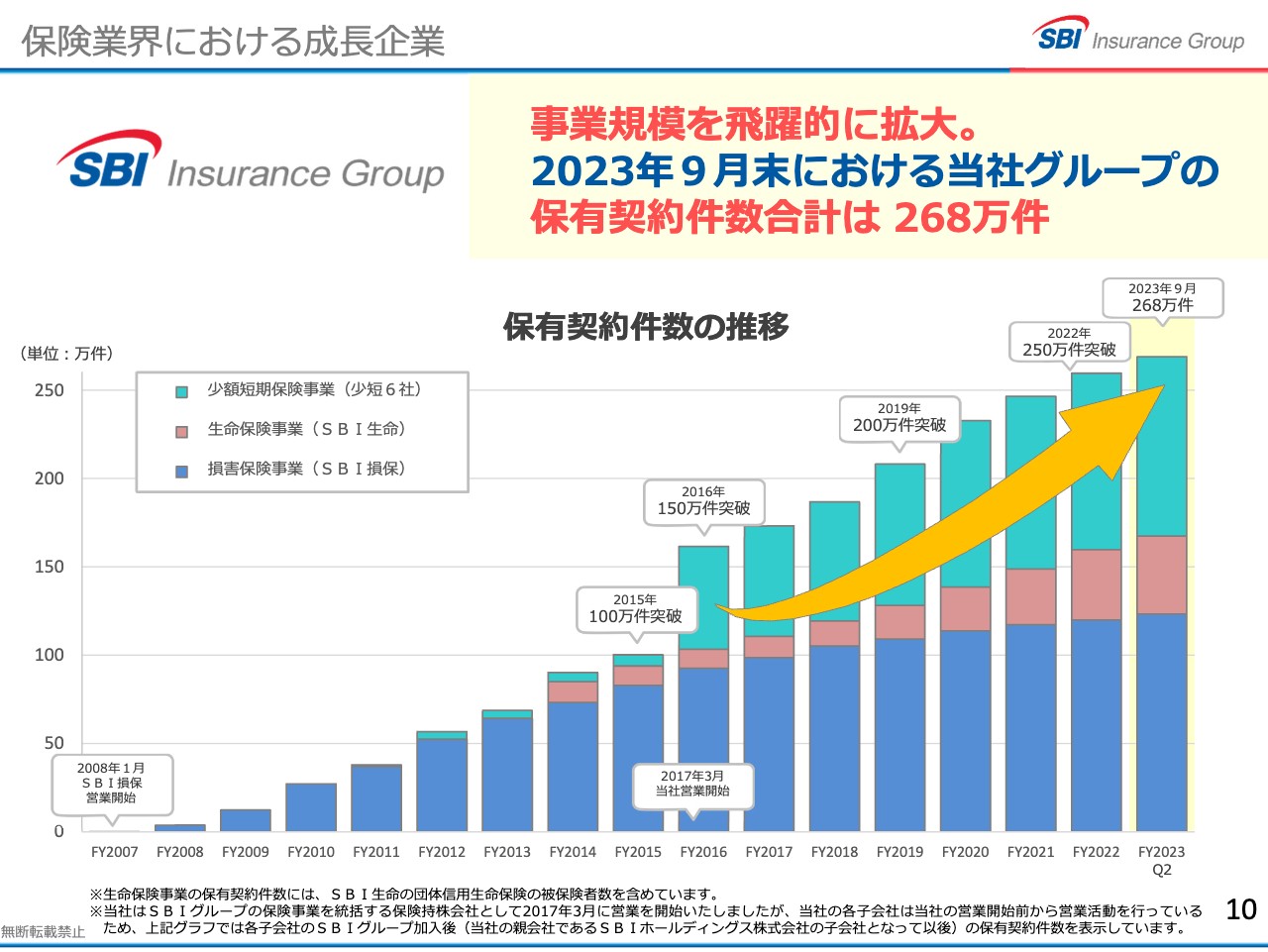

乙部:みなさまのご愛顧をいただき、保有契約件数は順調に拡大してきました。2008年にSBI損保1社で発足した後、M&AでSBI生命、少額短期保険の6社が順次加わり、現在の体制となりました。

スライドの青い棒グラフがSBI損保、中央の赤い棒グラフがSBI生命、上部の緑の棒グラフが少額短期保険6社の保有契約件数です。2015年に100万件を超え、4年後の2019年に200万件を突破しました。現在は268万件で、まもなく300万件への到達を目指しているところです。

市場環境

乙部:私たちが事業を展開している保険マーケットについて、簡単にご説明します。まずは損害保険・生命保険です。私たちは大手の保険会社と違い、個人向けの保険を中心に取り扱っています。その中でも、成長分野やSBIグループ各社とシナジーが期待できる分野を厳選し、経営資源を投下して保険商品を販売しています。

損害保険市場、生命保険市場は非常に大きな市場で、成長期の当社グループはまだ小さい規模ですが、伸びしろが十分にあると考えています。

少額短期保険市場は、2006年の保険業法の改正で誕生した新しい市場です。そちらでは伝統的な損害保険・生命保険にはないユニークな商品と、安い保険料が好評で、年々市場規模が拡大しています。

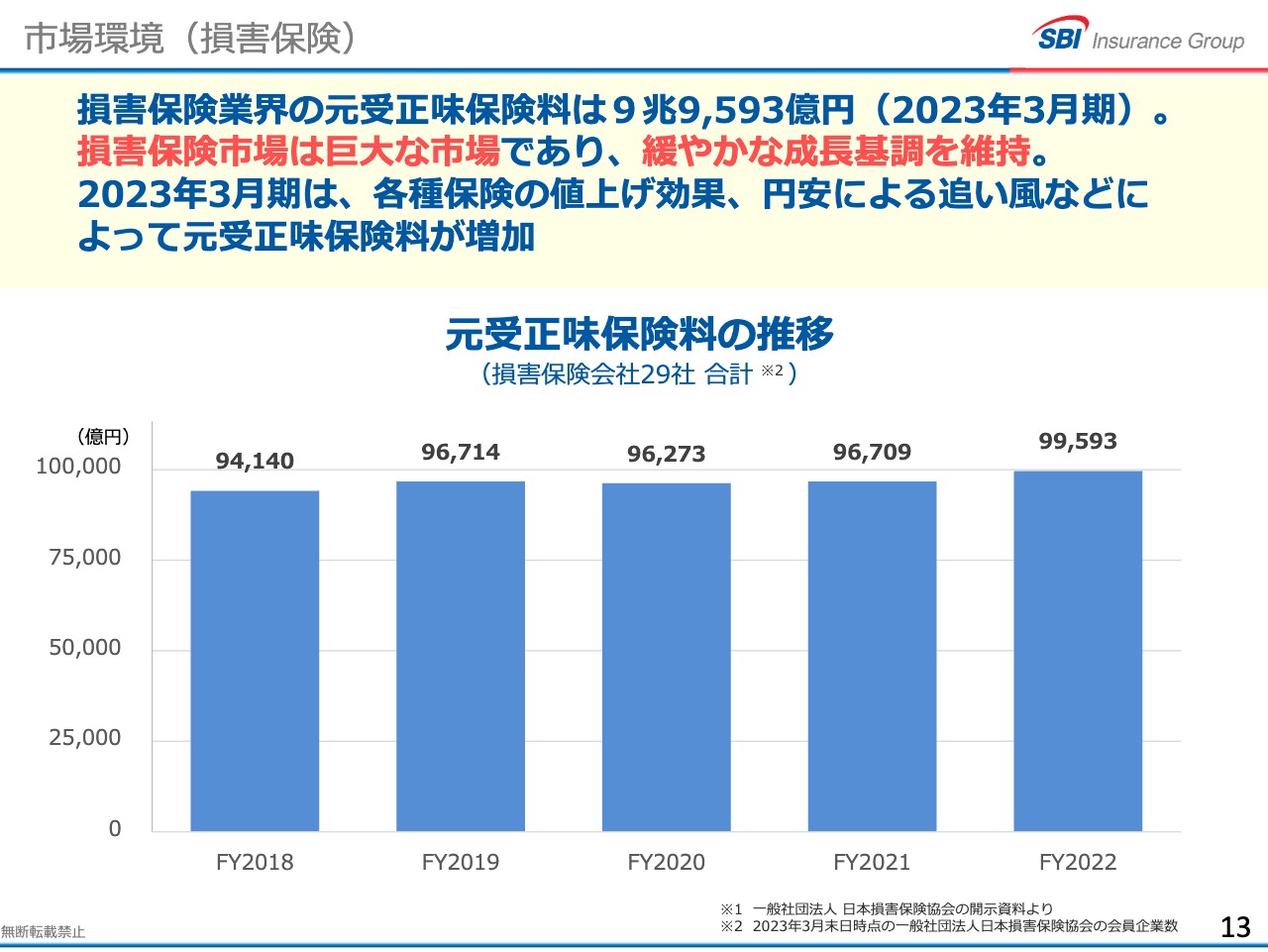

市場環境(損害保険)

乙部:損害保険市場についてです。日本全体で売上に相当する元受正味保険料は約10兆円となっています。非常に大きな市場ではあるものの、毎年の成長は年間数パーセントと、緩やかな拡大にとどまっています。

市場環境(損害保険)

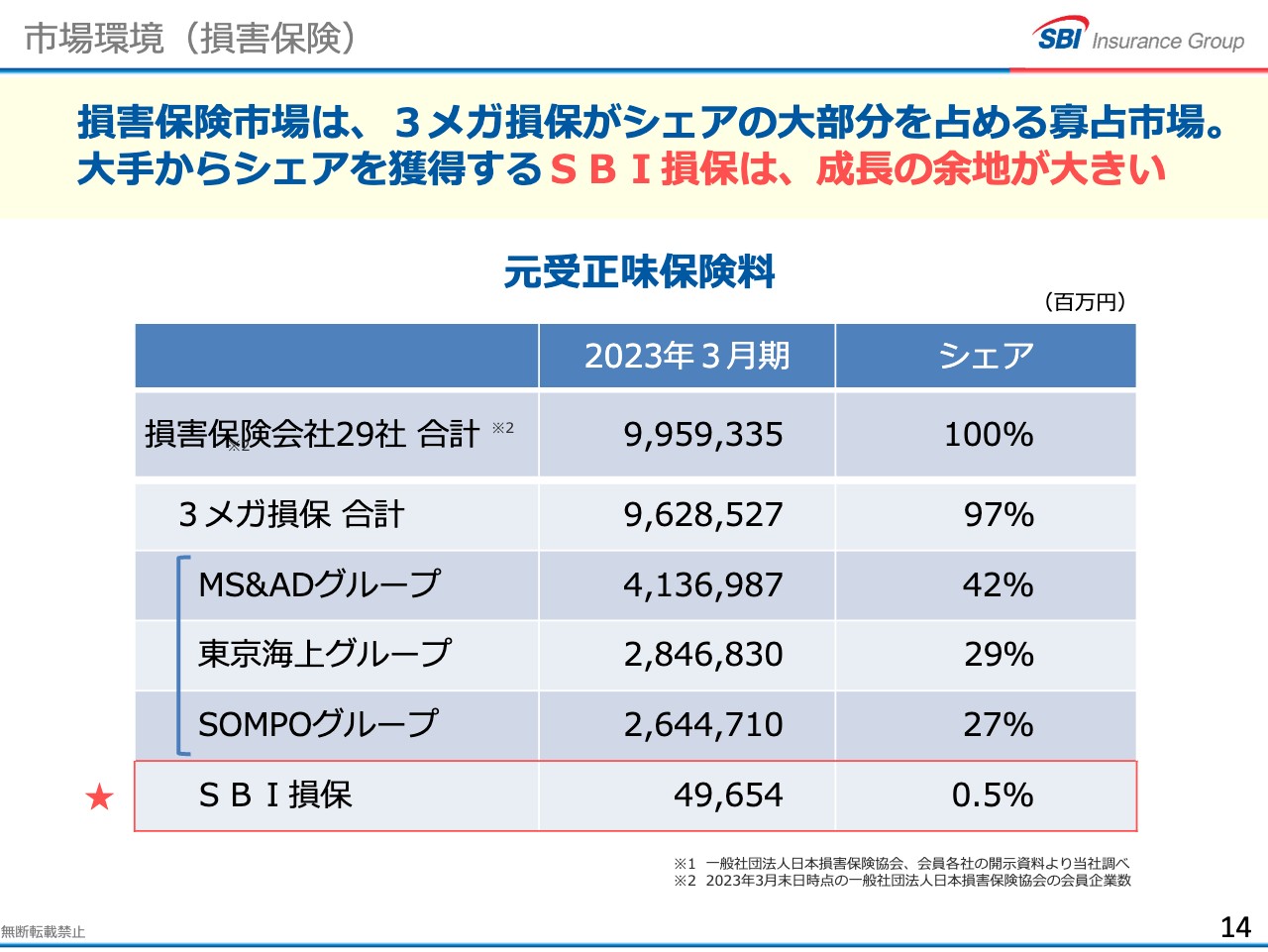

乙部:損害保険市場は、3つのメガ損保がシェアの97パーセントを占める寡占市場です。この3つのメガ損保にとっては、これ以上増やすことができず、縮小に向かう国内市場だけでは会社を維持できないため、盛んに海外へ進出しています。

一方で、当社グループのSBI損保の状況は大きく異なります。損害保険の中でも成長を続けているダイレクト型の自動車保険を主力にしているため、ターゲット市場が拡大しています。

また、規模が非常に小さく、全体のシェアは0.5パーセントのため、伸びしろはいくらでもあります。10倍に拡大したとしても5パーセントのシェアのため、国内のみでもまだ成長し続けられると考えています。

坂本:メガ損保には大きな損害補償契約などがありますが、御社にも当然大きな損害補償部分があるのでしょうか?

乙部:確かにそのような部分もありますが、メガ損保も半分が自動車保険のため、企業向けの保険の割合はそれほど多くありません。

坂本:それでは、各社が自動車保険で競い合っている状況ですか?

乙部:おっしゃるとおりです。自動車保険で競い合っているため、いわゆるどんぐりの背比べとなっています。

坂本:御社ではインターネットを使って、コストも抑えた保険を提供しているため、アンテナが高い方はそちらを選ぶということですね。

乙部:そうですね。保険料は、事故率と事業費を合わせるため、事故率については各社で同じです。私たちの契約者の事故率が、例えば東京海上より高い・低いということはありません。基本は同じで、異なるのは事業費のみです。

何万人も職員を抱えている企業では、代理店などで働いている200万人もの人に、代理店手数料を払って売ってもらうため、それがすべて保険料として乗ることになります。

当社は、インターネットで販売しているため事業費がそれほどかからず、保険料が大変安いため、価格に敏感な方がどんどんと乗り換えています。

坂本:私も加入しています。

乙部:私も長い間、ディーラーに言われるまま、一番大きな損害保険会社の自動車保険に入っていましたが、この会社に入り、「なんて損なことをしていたんだ」と思いました。

市場環境(⽣命保険)

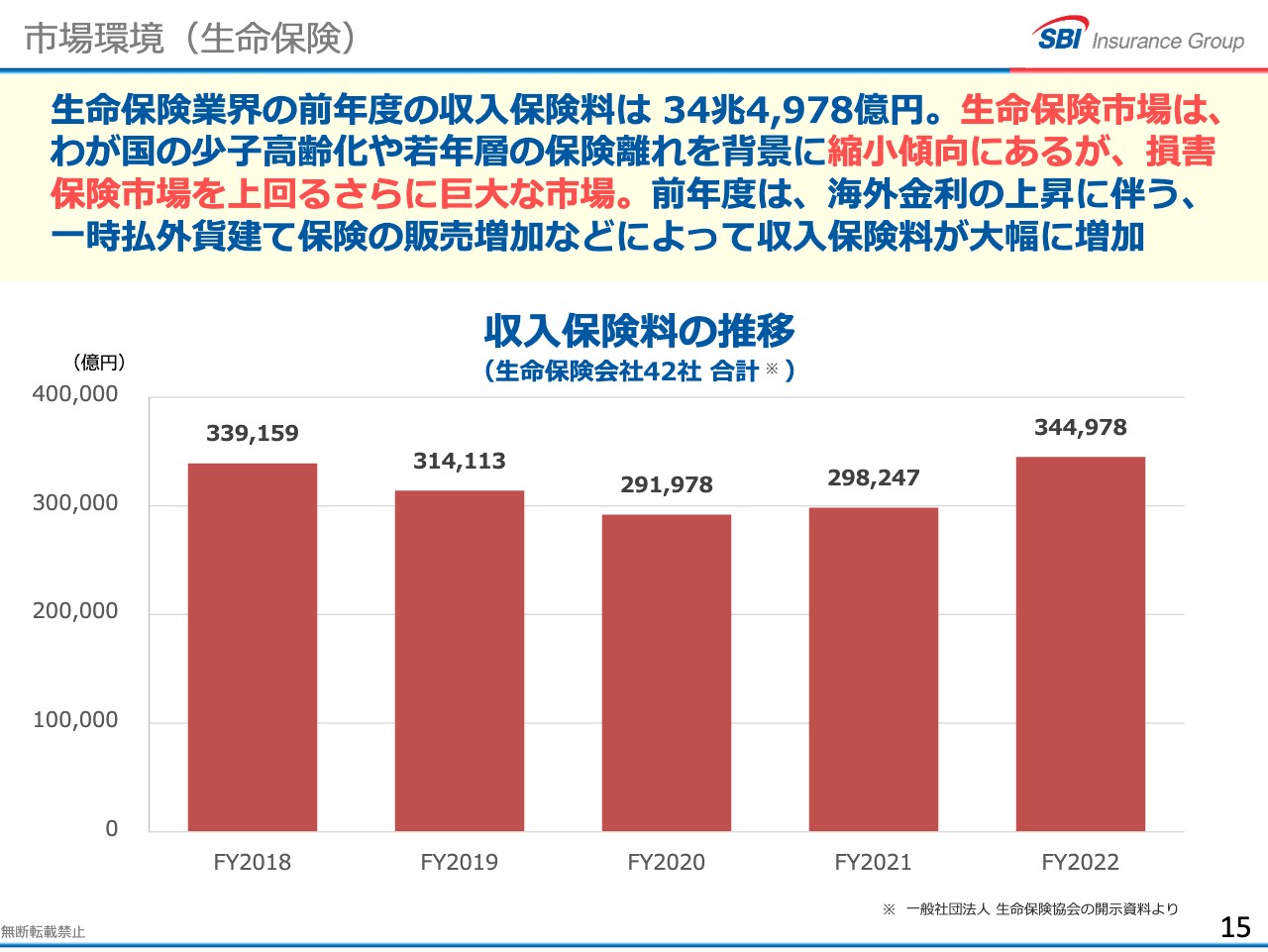

乙部:⽣命保険市場についてです。こちらの規模はさらに大きく、2022年度の収入保険料は約35兆円と、損害保険市場の約3.5倍もあります。

少子高齢化や若者の保険離れがあるため、国内の市場規模は基本的に縮小傾向です。前年度が増えているのは一時的な要因によるものと捉えています。

海外の金利が急騰したため、一時払いの外貨建て保険の販売が増加しましたが、これは保険という名前がついているものの、投資信託のようなものです。そのため、市場の拡大は今後も続くわけではないと考えています。

市場環境(⽣命保険)

乙部:生命保険市場は大手の4社のみで、全体の36パーセントのシェアを占めています。

SBI生命のシェアは0.05パーセントですが、反対に伸びしろがたくさんあるとも言えます。100倍でも5パーセントのため、まだこれからが楽しみな市場だと考えています。

市場環境(少額短期保険)

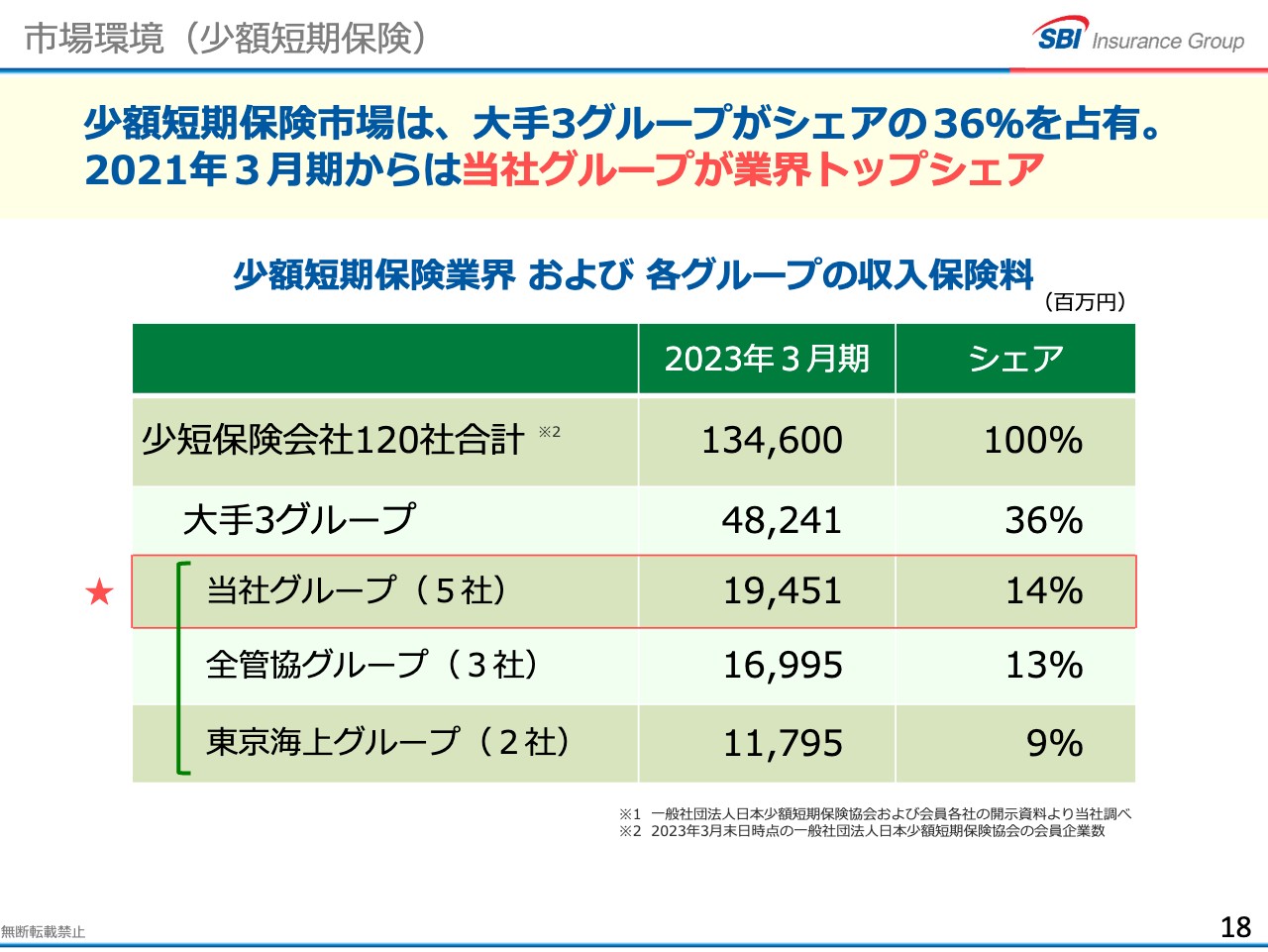

乙部:少額短期保険市場は全体的に成長しています。2018年から2022年までの4年間で30パーセント増加しており、こちらの市場では当社グループがトップとなっています。小さな世界ですが、一番は一番です。

市場環境(少額短期保険)

乙部:少額短期保険市場は、損害保険、生命保険の市場と比べると非常に小さな規模ですが、2021年3月期に当社が業界トップとなりました。現在はマーケットリーダーとして業界を牽引する立場にいます。

坂本:少額短期保険に耳慣れない方もいると思いますので、ご説明をお願いします。

乙部:2000年初頭、無認可共済がニュースになりました。まったく規制のない閉じたサークルで、ユニークな共済と称して保険が売られていた一方でいろいろなトラブルもありました。

「これではいけない」ということで、金融庁の規制・監督が入りました。しかし、小規模でユニークな商品を安い保険料で提供されていたことで広く支持を集めていたため、損害保険や生命保険のように重たい規制を課すと成長の芽を摘んでしまうという理由により、比較的軽い規制に落ち着きました。

少額であること、また、支払保険は100万円、期間も短期で1年から長くとも2年という条件ですが、商品性を限定しながら軽い規制の中で、各社がいろいろと工夫した結果、いずれも伸びてきています。

商品ラインナップ

乙部:私たちは、よりよい保険商品を安く提供することでお客さまに評価され、成長しています。つまり、どのような商品であるかが一番のコアです。

少額短期保険については後ほど説明しますが、主力の損保事業として、ダイレクト型の自動車保険があります。代理店型の大手損害保険会社に比べて安いのは当然として、その他のダイレクト型の自動車保険よりも安いという点が強みです。

生命保険事業については、先ほどお伝えしたように、SBI生命が住宅ローンの団信を提供しています。これに加えて、普通の保険も提供しています。インターネット申し込み専用の定期保険を、他社より安く提供しており、既存の保険会社のシェアを奪っています。

少額短期保険については、当社にもユニークな保険があります。ペット保険のほか、結婚式場とタイアップし、新型コロナウイルスへの感染や、ご親族に不幸があった場合に結婚式が中止となった時に備えるブライダル保険も販売しています。

また、盗難が頻発していることを受け、バイクや高額な自転車に対応した商品を取り扱っています。

坂本:少額短期保険の中で最も契約件数が多いのは、ペット保険ですか?

乙部:一番多いのは家財保険の「みんなの部屋保険」で、件数も保険料も非常に多くなっています。

ただし、今後の成長という点ではペット保険です。私も猫を飼っていますが、ペットを家族同然と考え、「お金を惜しまずに、できることはすべてしたい」という方も多いと思います。

病気になった時のMRIなど、自由診療は高額ですが、ペット保険によって人間並みの治療を受けることができるため、ニーズが高まっています。

商品(SBI損保 ⾃動⾞保険)

乙部:SBI損保の自動車保険は大変お得です。支店や支社を介さないインターネット完結型で中間コストを省いているため、非常に安くなっています。

オリコンの自動車保険満足度ランキングでは、11年連続で保険料満足度第一位です。価格に敏感なお客さまから強く支持されている商品ですが、私はもっと支持されても良いと思っています。

坂本:私も加入しています。

乙部:インターネットの利用による安さに加え、最近ではAIやビッグデータを分析するなど、ローコスト・オペレーションをさらに徹底しています。

インターネットで、自動的に契約される方もいますが、同時に途中で辞めてしまう方もいます。そのログが残るため、それを解析し、ビッグデータを活用して保険をダイレクトメールで提案するということを行っています。

そして、保険金の請求については、不正請求も時々発生します。保険金の請求の全件をチェックすることはありませんが、ビッグデータをもとに「怪しいな」という場合には、お客さまに問い合わせを行い、そこで保険金の請求が取り下げられることもあります。つまり、コストをかけず、正当な請求を妨げることなく不正な請求をチェックするということを、効率的に実践できています。

また、私どもの自動車保険は満足度が高く、継続率は9割です。しかし、残りの1割の方は継続されません。これについても、そのような方はどのような属性なのか、ビッグデータを分析し、解約の可能性を認識した時点で、事前にメールを送るなど、継続率を上げるように取り組んでいます。

インターネットで契約の入口のみを手がけるのではなく、マーケティングや支払審査など、業務全体を通じてAI化を進めており、同業他社のインターネットでの契約よりもさらに低い保険料を目指しています。

商品(SBI損保 ⾃動⾞保険)

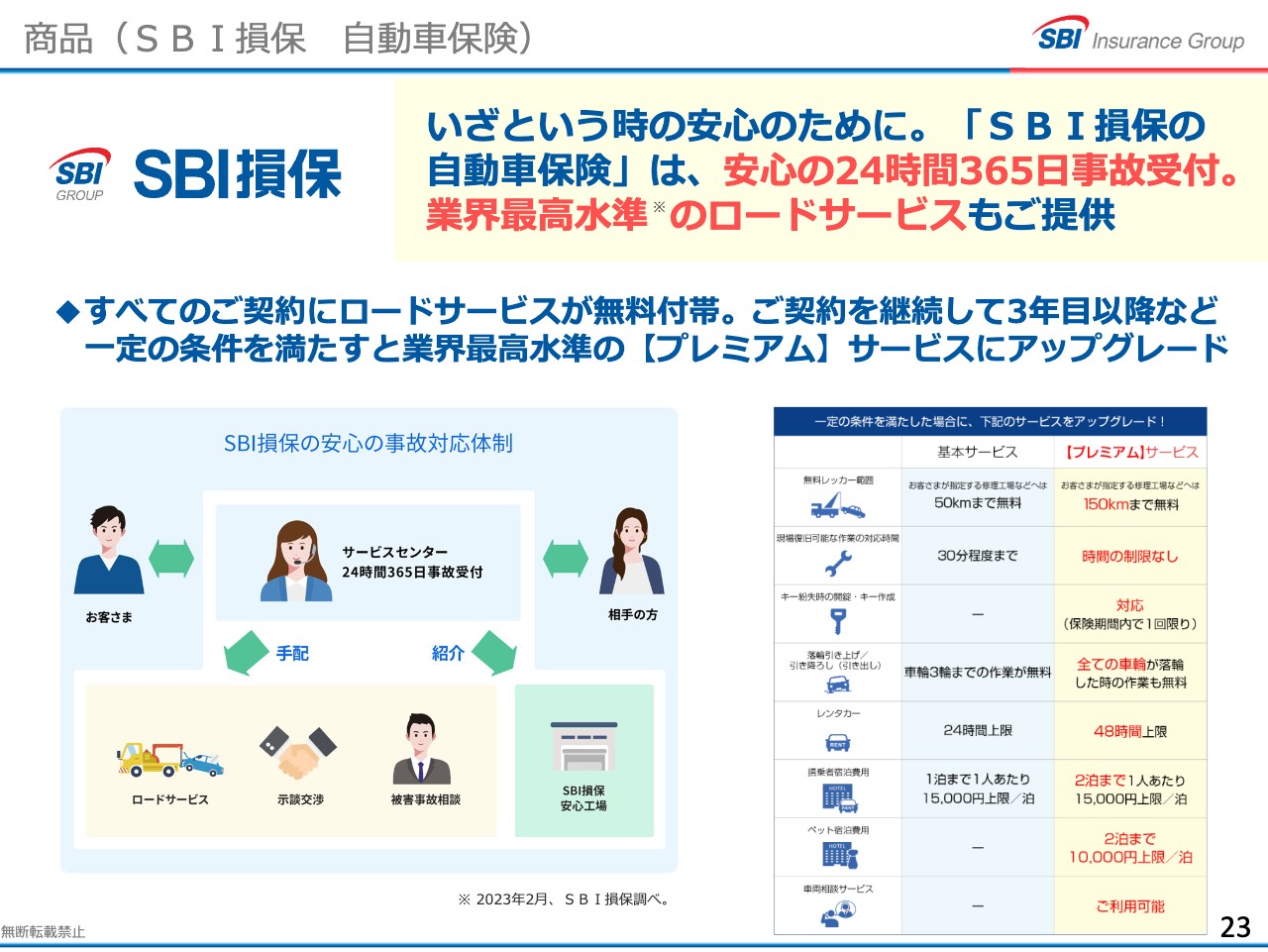

乙部:安いだけではなく、ロードサービスも充実しており、24時間365日、事故に対応しています。

商品(SBI損保 ⾃動⾞保険)

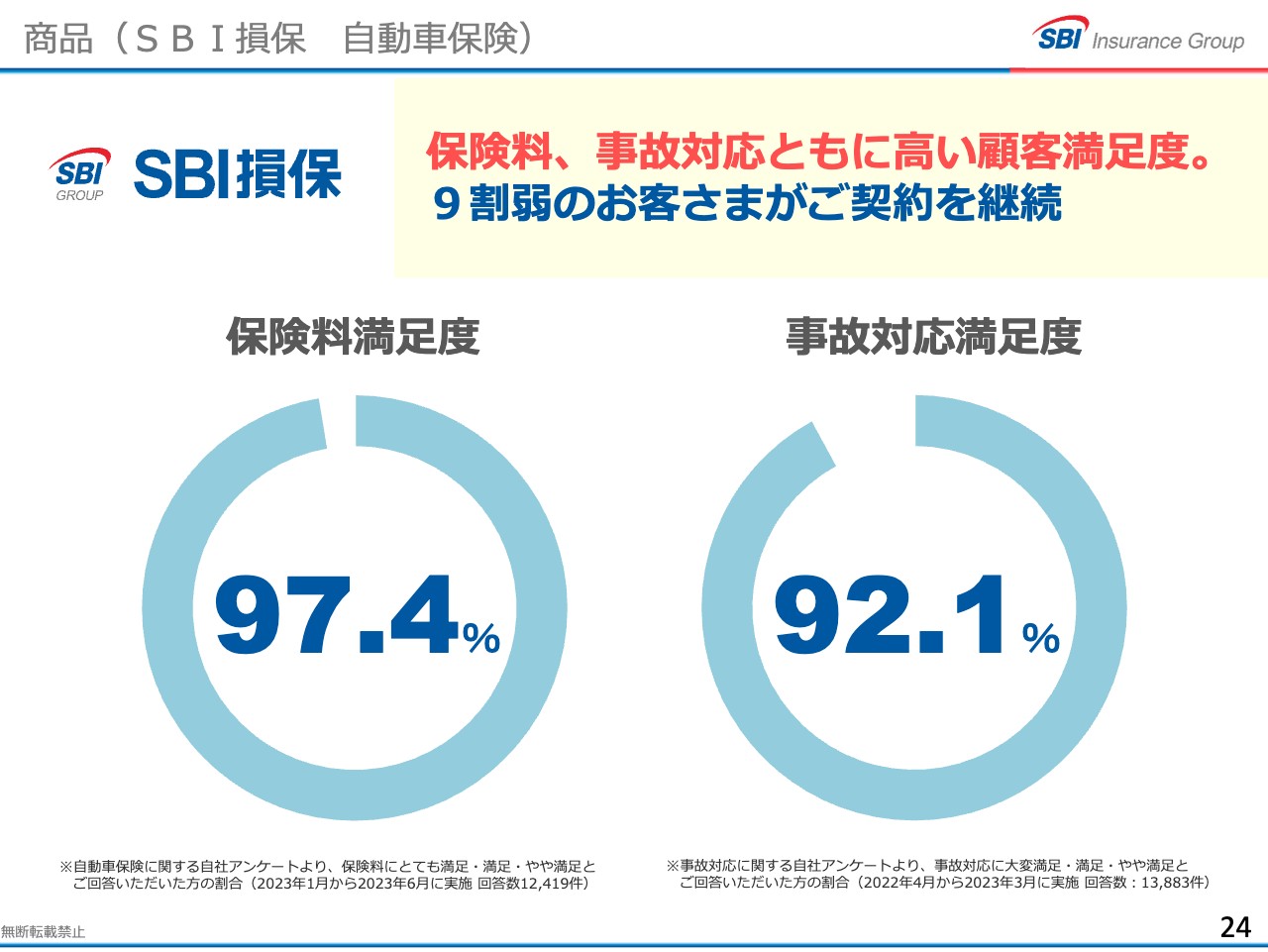

乙部:保険料満足度は97.4パーセント、事故対応満足度は92.1パーセントと好評です。

商品(がん保険)

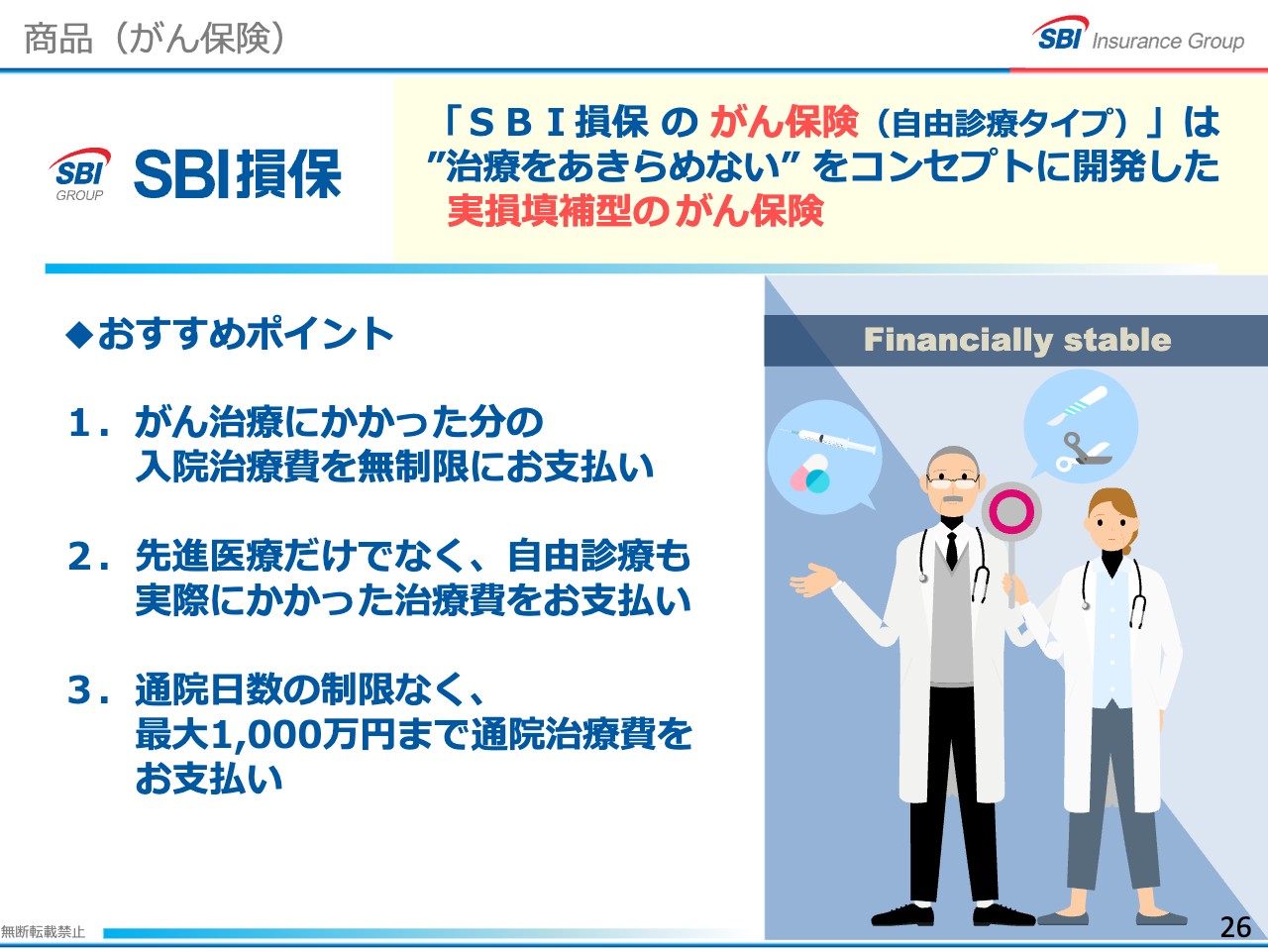

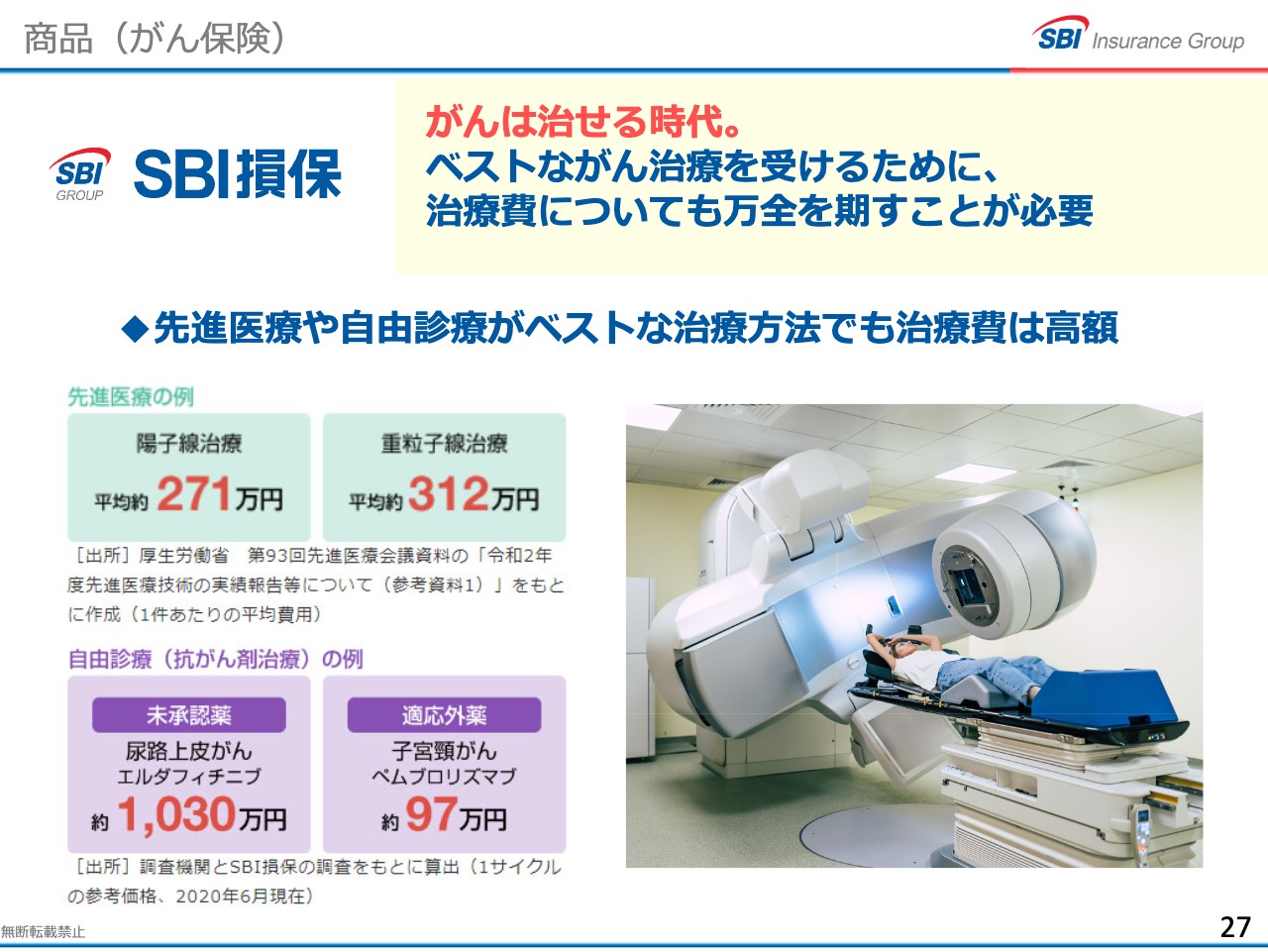

乙部:特におすすめしたいのは、私たちのがん保険です。こちらは絶対に加入いただいたほうがよいと思っています。医療の進化によって大半のがんは治せる時代になったと言われていますが、がんは早期発見・早期治療が大切です。しかし、保険診療が適用される治療法のみでは治らないこともあり、その時に先進医療、自由診療を選択されると大変高額になります。

一般的ながん保険としてはアフラックの商品が有名で、がんと診断されると一時金として100万円、もしくは200万円、入院時には1日5,000円から1万円が定額給付されるようになっています。しかし当社のがん保険は実損填補型で、がんの治療で実際にかかった費用を全額お支払いする保険です。

商品(がん保険)

乙部:アメリカをはじめ、海外では優れた治療方法や薬が毎年開発されています。しかし、日本の保険が適用されるまでには何年もかかってしまいます。がんに罹患し、「保険適用の治療では治らない」という時、何年も待つことはできませんが、先進医療、自由診療を受けると何百万円、場合によっては何千万円もかかってしまいます。

私たちの保険に入っていただくと、どれほど費用がかかろうと全額お支払いします。しかも費用も高くはありません。私は58歳の時に入り、5年ごとに保険料が上がるため、何万円かはかかりました。それでも、飼っている猫のペット保険よりも、私が入っているがん保険のほうが安いくらいです。

松浦千佳氏:おもしろい話ですね。

坂本:猫は歳を重ねていくと、医療費がかかりそうです。

乙部:滅多に起こらないものの、もし起きてしまった場合には途方もない金額を請求されることがあります。

例えば、自動車事故で被害者が亡くなってしまった場合や、火事で家が焼けてしまった場合など、滅多に起こらないことが起きてしまった時のリスクを、安い保険料でカバーするというのが保険の基本であり、本来の役割だと私は考えています。それを踏まえ、当社はがん保険を設計しました。

「なぜ安くできるのか」については、やはり診断一時金の100万円、200万円を支払わないことが大きいです。現在、がんを早期発見した場合、それほどお金をかけずにがんが寛解することも多くあります。その場合、治療には100万円、200万円もかかりません。

私たちの保険はトータルで保険料が大変安くなり、治療費の心配もなく、がんと闘える保険です。万が一の時に、がんセンターの先生に「お金の心配はしなくてよいので、世界最先端の治療法を見つけてください」と言うことができます。

坂本:使い方として、一般的な入院タイプの保険に加入し、御社の保険に入る方もいますか?

乙部:当社もオプションで定額払いを提供していますが、私たちの保険ではそれを選ばない方が多いですね。アフラックの保険に入り、さらに私たちの保険に入っている方が多いと思います。

また、オリコン顧客満足度ランキングでは、「定期型がん保険」総合一位となりました。

坂本:治療費も高いですが、バイオ薬になり、新薬も高くなっています。日本でそれを導入するとしても、尻込みして時間がかかってしまいます。

乙部:公的保険について、「どこで賄うか」という議論はあります。公的制度としては当然ですが、がんに罹患した方にはそのようなことを言ってはいられないため、公的保険をカバーするためにも、私たちの保険がよいのではないかと思います。

商品(団体信用生命保険)

乙部:生命保険の団体信用生命保険についてです。先ほどお伝えしたように、こちらは住宅ローンとセットになっています。死亡や高度障害を保障する一般団信のほかに、怪我や病気で就業不能になった時のことをカバーする全疾病保障付き団信があります。

また、一般団信は持病があると入ることができず、住宅ローンを借りられないケースもありますが、そのような場合も、少し保険料が上がるものの引受基準を緩和したワイド団信があります。

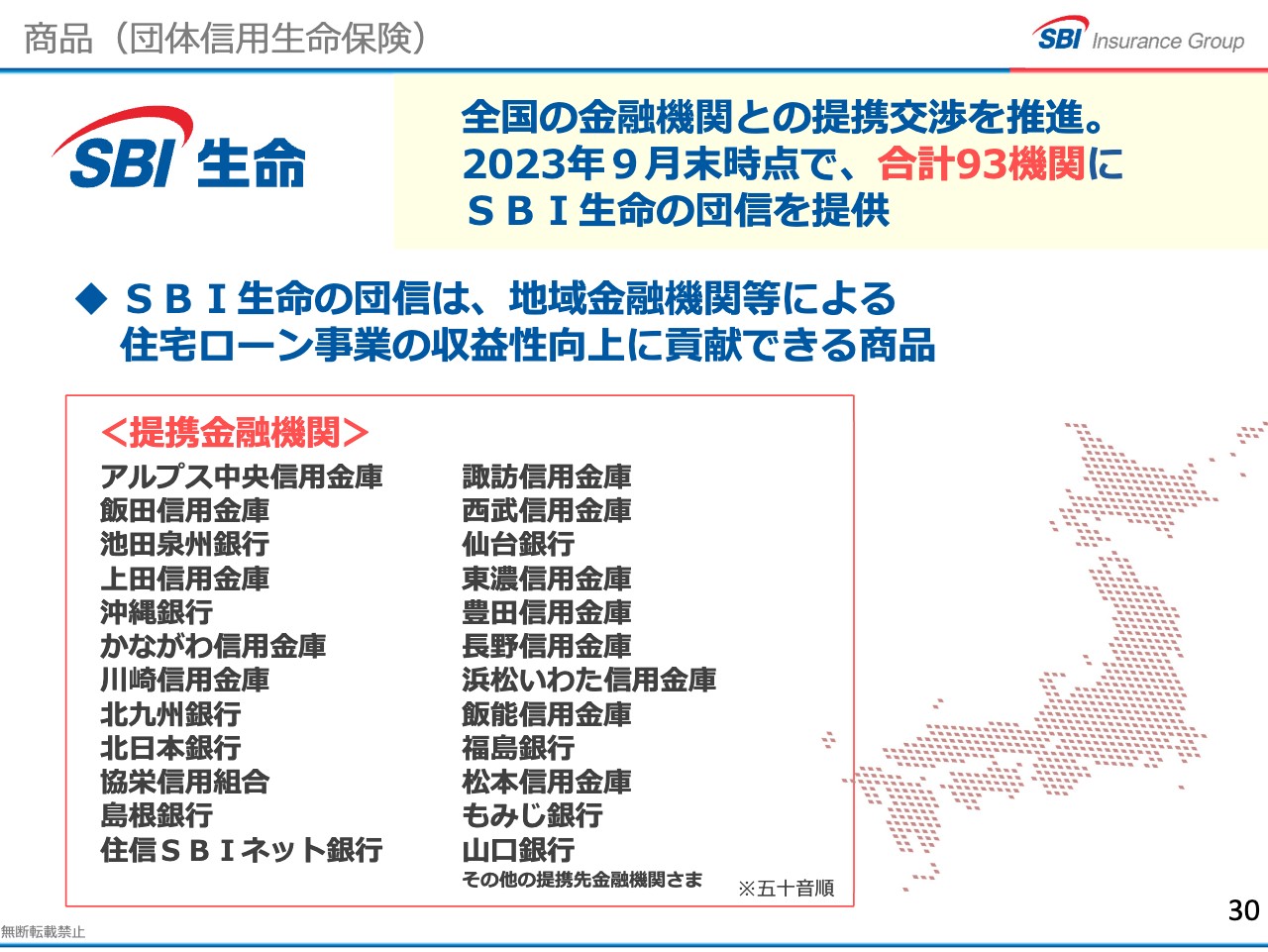

商品(団体信用生命保険)

乙部:この事業を開始した時、私たちの団信を利用していただけた金融機関は、住信SBIネット銀行の1行のみでした。しかし、商品性が大変よく、しかも保険料も安いということで好評を博し、取り扱っていただける地域金融機関がどんどんと増え、現在は93機関に提供しています。

商品(団体信用生命保険)

乙部:住信SBIネット銀行、地域金融機関の住宅ローンが伸びれば自動的に伸びるため、団信の累計申込件数は急速に拡大しています。

商品(ペット保険)

乙部:最後は、SBIプリズム少短のペット保険をご紹介します。これは業界初の飼育費用補償の保険です。ペットを飼っている方がお亡くなりになったり、病気で世話ができなくなったりした時に、家族や友人が引き受けてくれればよいのですが、「頼れる方がいない時にどうするか」という問題があります。

このようなケースに対応した、ペットを引き取り、飼育してくれる事業者が存在するのですが、そのような時にかかる費用をお支払いする特約を用意しました。これがあることで、高齢の方でも安心して、ペットとの暮らしを楽しむことができるということで、人とペットとの新しい世界を切り拓く保険となっています。私たちは、このようなエッジの効いた商品を販売しています。

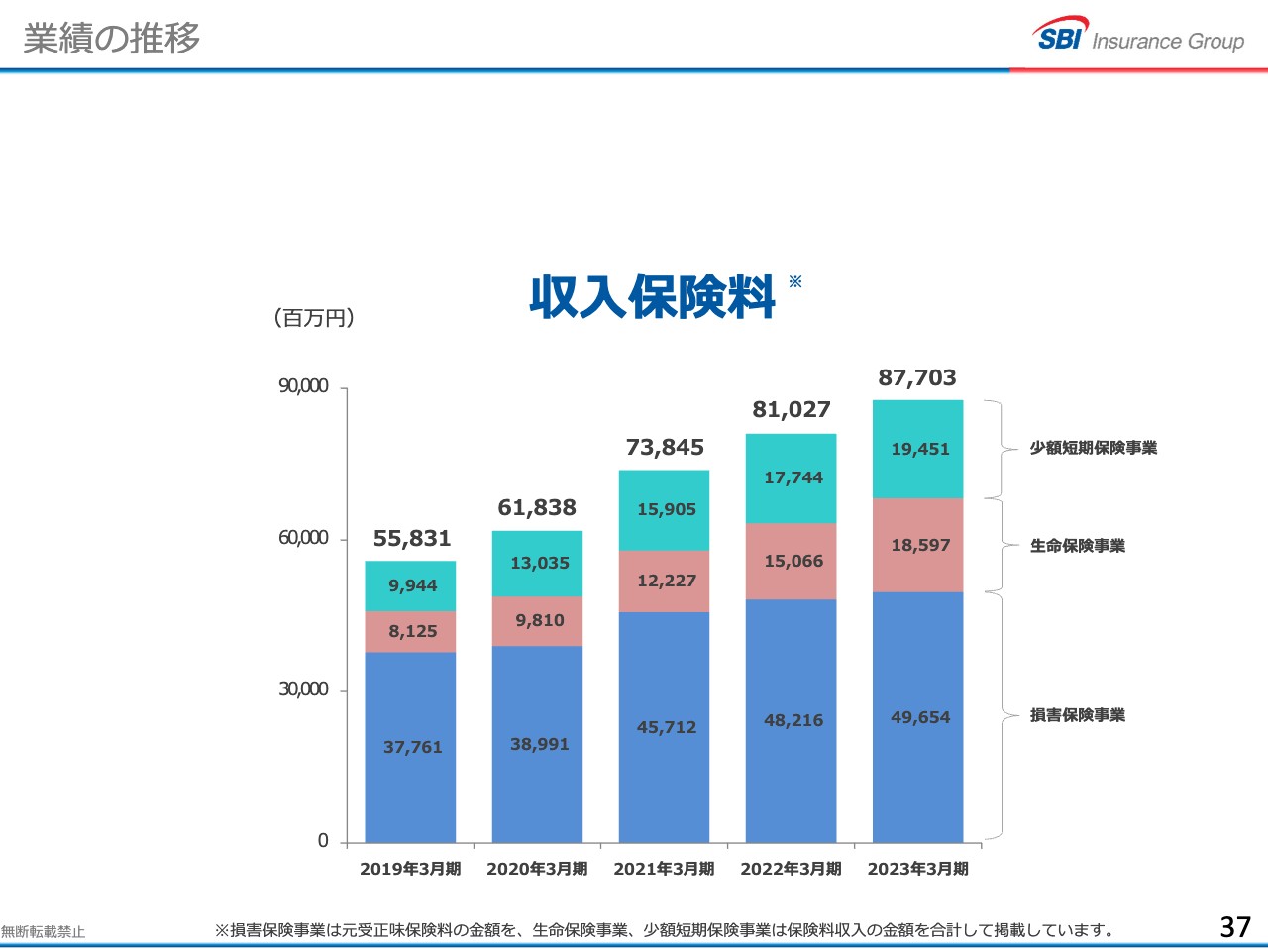

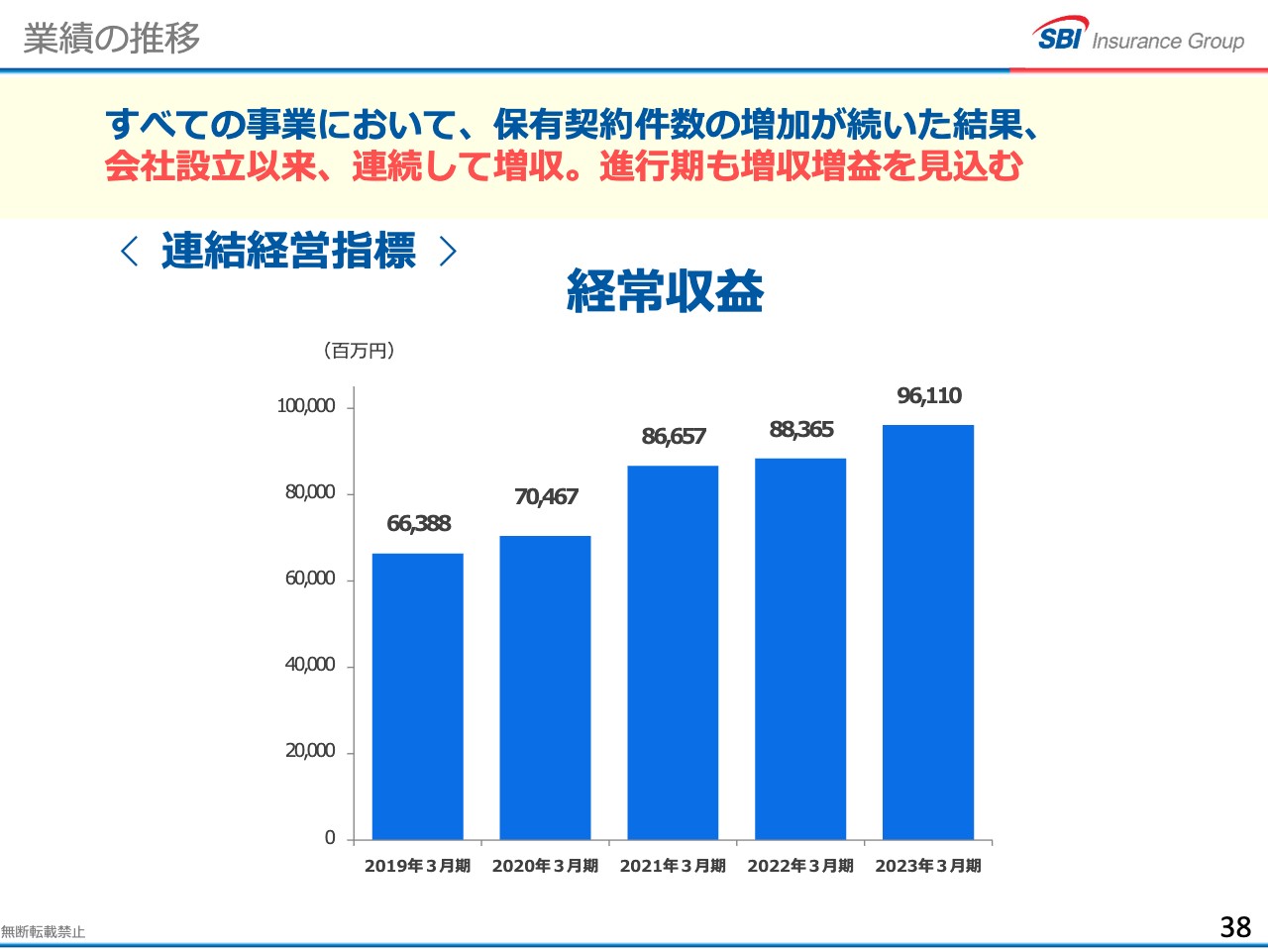

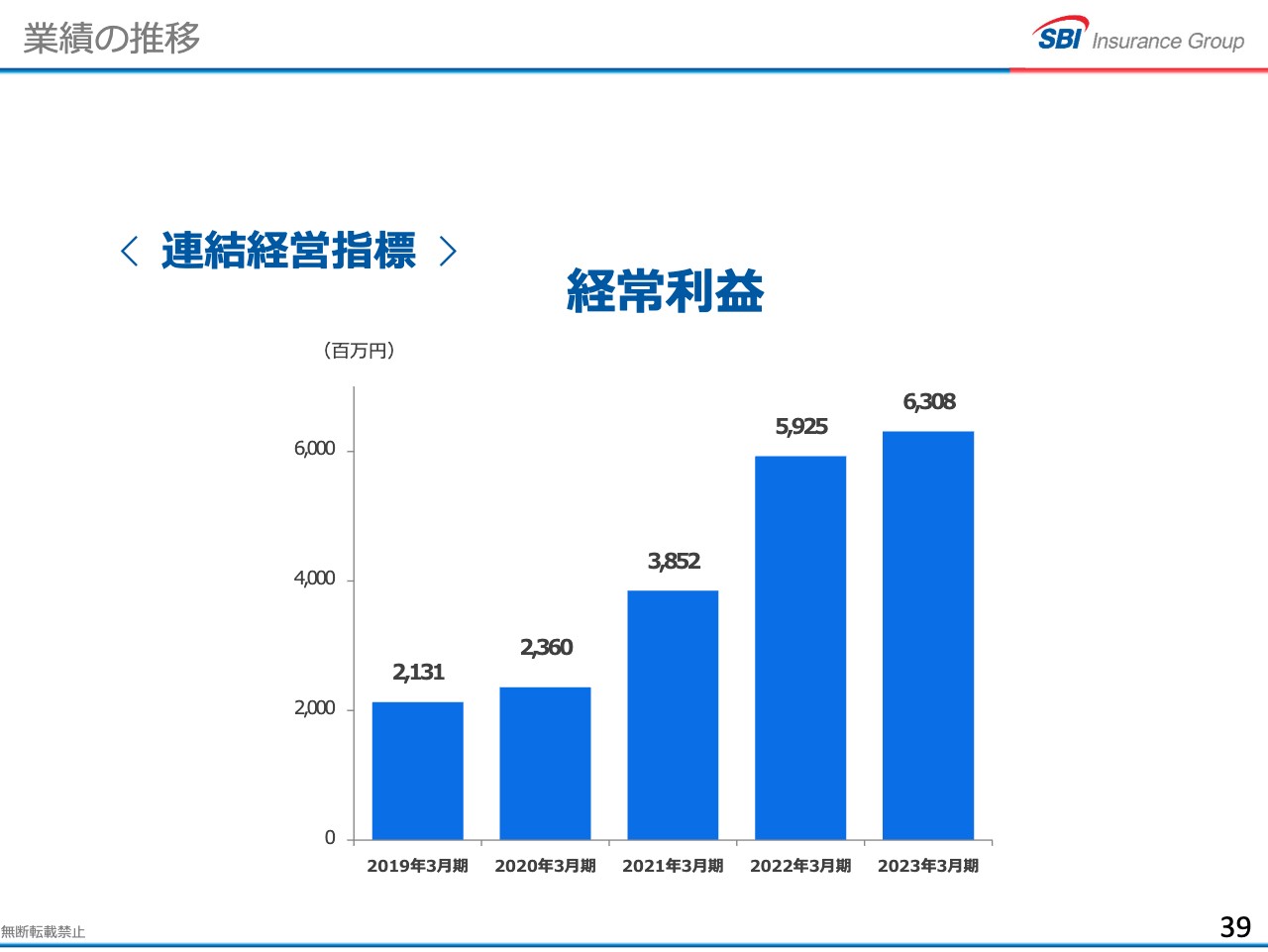

業績の推移

乙部:おかげさまで業績は好調です。基本的に損害保険を抱えているため、自然災害の影響を受けます。基本的には保有契約件数、収入保険料が増加していくと、それに比例して利益が高まるストックビジネスです。重要な経営指標としては、保有契約件数と収入保険料を重視しています。

保有契約件数は順調に伸びており、3月末で259万件です。

業績の推移

乙部:収入保険料も保有契約件数の伸びに比例し、877億円となっています。

業績の推移

乙部:経常収益も連動しており、961億円となりました。

業績の推移

乙部:さらに経常利益も連動し、63億円の右肩上がりとなっています。

業績の推移

乙部:親会社株主に帰属する当期純利益の推移は少し上下しています。こちらは損害保険事業で、自然災害の影響が出ていることが要因です。台風で川が氾濫し、車が水没すると全損扱いになります。また、ひょうが降り、車のボディがボコボコになる場合も同様です。昨年と今年はこのひょうによる影響がありました。

そして、2020年3月期と2021年3月期は50年に1度と言われる台風が2年続けて到来したため、グラフがへこんでいます。その後は順調に回復し、2022年3月期、2023年3月期と最高利益を更新しました。

中期経営計画

乙部:さらに飛躍的に成長しようということで、今年5月に5ヶ年の中期経営計画を作成しました。基本戦略は冒頭に説明したとおりで、グループシナジー、テクノロジーでエッジの効いた商品を安く提供する方針です。

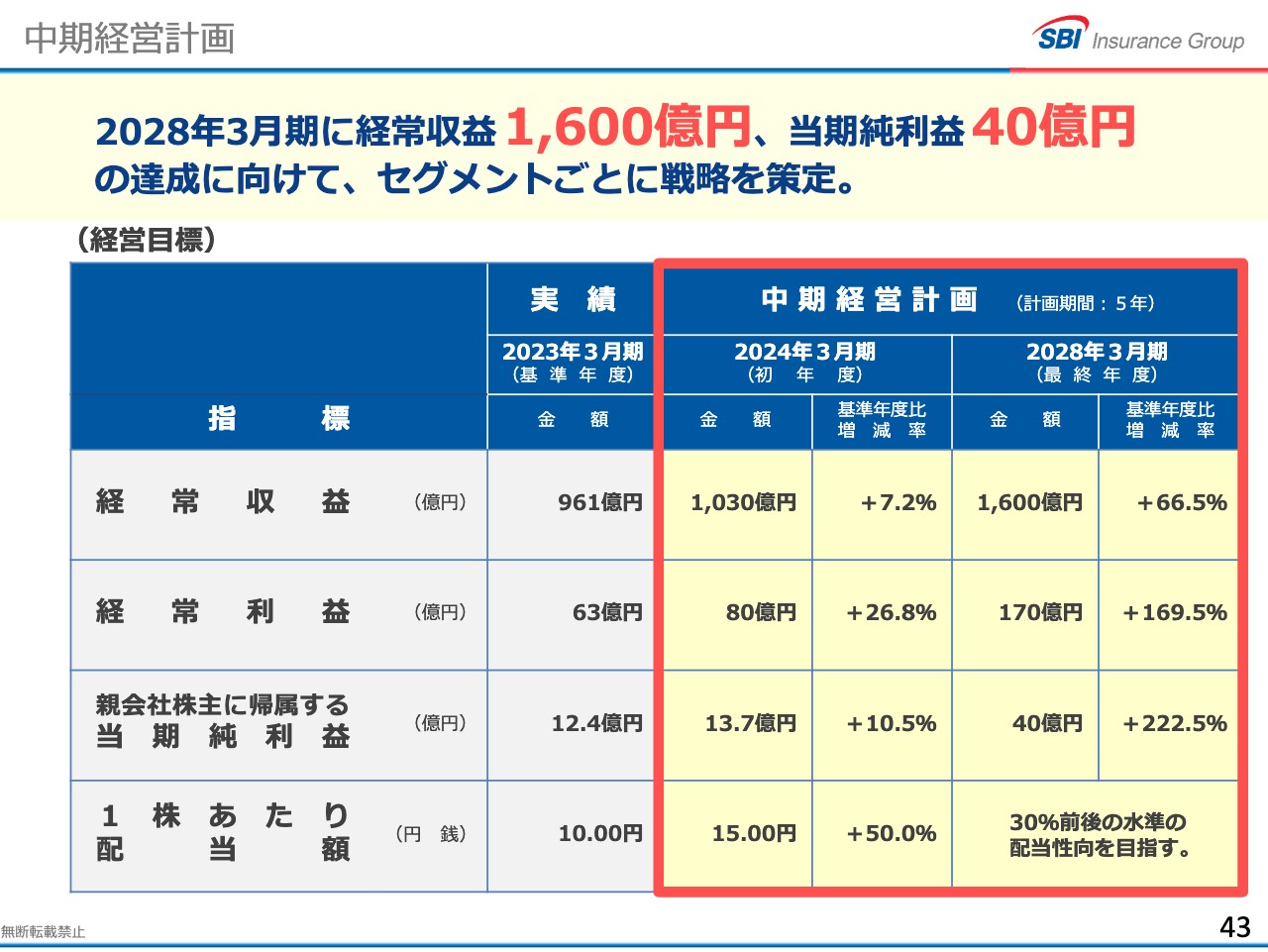

中期経営計画

乙部:最終年度は、経常収益1,600億円、純利益40億円の達成を目指します。黄色のところが現在の進行年度、右側が最終年度で、最終年度を見ると、経常収益は1,600億円で66.5パーセント増、経常利益は170億円で、169.5パーセントと2.7倍を目指します。親会社株主に帰属する当期純利益は40億円、222.5パーセントと、2023年3月期の3.2倍という高い目標を掲げています。

坂本:先ほどのお話を踏まえると、天災などがあれば、親会社株主に帰属する当期純利益がぶれるのは仕方がない面はありますが、経常利益の部分は基本的に伸びていくと思います。この中計の最終年度までは、均等に伸びていくイメージでしょうか?

乙部:トップラインとなる、売上の伸びが66.5パーセントに対して、経常利益は2.7倍、親会社株主に帰属する当期純利益は3.2倍を目指しています。

保険事業については、少ないとはいえ人件費やシステム費といった固定費がかかります。これらは契約ごとに按分していくため、最初のほうは赤字です。その後、損益分岐点を超えると急速に利益が改善するため、利益は後半に急に上がることになります。

一方で、経常収益と経常利益は、後半にウェイトをおいています。この背景としては、黙って今日も昨日のように事業を展開し伸びる範囲の数字であれば、それは推計であって、経営努力を加味した目標にはなりません。

一生懸命に努力し、少し飛び上がってこそ達成できるような目標を掲げ、「全員でがんばれ」というのが経営計画です。そのため、トップラインは少し高めに設定しています。

坂本:M&Aは考えていますか? もし考えていれば、お話しできる範囲で教えてください。

乙部:自前で創業したのは「SBI損保」のみで、その他の「SBI生命」「少額短期保険」などの6社はすべてM&Aです。基本的には、良いお話があれば前向きに考えます。

坂本:そのあたりも中計に入っているのでしょうか?

乙部:これは入れられません。

坂本:そうですよね。中計はオーガニックな成長をベースに作っていますよね。

乙部:M&Aについては、当社が努力しても相手があることですので、入れていません。

坂本:株主還元についてです。私は生命保険の会社にいましたが、保険は契約者と株主のどちらにウェイトを置くかという話があります。そのあたりの株主に対する還元の目処はありますか?

乙部:株式会社のため、株主還元は必須と考えており、配当性向は30パーセントとしました。大手の生命保険会社・損害保険会社ではさらに高く設定されていますが、企業がほとんど成長していないため、あまり溜め込んでいても仕方がないのだと思います。それに対し、当社はまだがんばって成長していこうと思っています。

坂本:M&Aも実行できるためですね。

乙部:内部留保を少し厚めにとどめます。そのお金の使い道として、成長と株主還元、そして規模を大きくすると財務比率が悪化するため、それを維持することを3つの柱としています。

昨年は最初だったため切りの良い10円とし、今年も切り良く15円としました。今後は、あまり切りの良さを考えずに、配当性向30パーセントで配当したいと考えています。

足元の業績

乙部:足元の業績です。中期経営計画の初年度はおかげさまで順調でした。上半期の業績は経常収益が前年同期比9.6パーセント増、経常利益・純利益ともに前年同期比2桁パーセント増となっています。

質疑応答:介護団信について

坂本:「SBI新生銀行の住宅ローン利用者向けに、SBI生命が『団体信用介護保障保険』を提供されましたが、すでに介護団信に加入している住宅ローン利用者のローン総額はどのぐらいでしょうか? 過去分も含まれるとのことですが、その規模を教えてください」というご質問です。

乙部:来年3月1日から介護団信を提供します。こちらは冒頭にご説明したように、住宅ローンに連動して付いてくるため、主力は住宅ローンです。銀行が「この団信の付いた住宅ローンはいくら」とは公表していないため、当社も公表することはできません。

既存の契約ストックに介護団信が付いているものがありますが、その保険会社より当社が引き受けます。つまり、来年の3月には一定程度のストックがある状態で、そこに新規のお客様が増えていくため、明るい話だと思っています。

坂本:介護団信とはどのような商品なのかを簡単に教えてください。

乙部:介護保険が付いているものです。

坂本:介護が必要になれば、そのような付帯があるということですね。

質疑応答:海外旅行保険について

坂本:「海外旅行保険の売れ行きはいかがでしょうか? 利用したところ非常に良い保険だと思っています。また、旅行サイトや企業との提携などは行わないのでしょうか?」というご質問です。

乙部:ご利用ありがとうございます。海外旅行保険は、今年4月から販売を開始しました。既存の旅行サイトや旅行会社ではすでに使っている海外旅行保険があり、そのようなところは保険販売による販売手数料が入ります。そのような中で、後発組が安い保険商品を提供しても、なかなか取り扱いによるインセンティブはありません。

坂本:値段が安いほうが保険加入者にとっては良いが、そのインセンティブが高いか安いかはどちらでもよく、変えることもないということでしょうか?

乙部:保険料が高いほうが1件あたりの販売手数料が高いため、売る側は高いものを売りたいのだと思います。そのようなところに「安いものを売ってください」と言ってもなかなか大変です。ただ、インターネット上の保険比較サイトでは、安いほうが有利になります。

坂本:そうですよね。

乙部:結婚式やスポーツイベントなど、旅行と関連の深い事業を行っている会社で既存の保険を売っていないところが、当社の販売先になるかと思います。そのようなところを今後開拓していきたいと思います。

今はインターネットの時代のため、比較サイトで比べていただく方法が一番良いかと思います。

質疑応答:海外での保険事業の展開について

坂本:「日本では人口が縮小しているため、保険事業を取り巻く環境も厳しいのではないかと思っています。海外での事業は検討していますか?」というご質問です。

乙部:冒頭のご説明で触れましたが、大手企業にとっての国内市場は飽和状態で、海外に出ていくしかありません。しかし、そのような中で海外へ進出した結果、大変苦労されています。

当社の場合は、基本的に国内の大手企業のお客さまを、安い保険料によって獲得する戦略のため、成長する余地がたくさんあります。

加えて、小さな会社のため、海外に出て展開するための経営資源は、大手企業よりもかなり小さい状態です。そのため外で戦うよりは、国内で戦ったほうが経営資源を有効活用できると考えています。

質疑応答:物価高の集客への影響について

坂本:「昨今の物価高で集客に影響はあったのでしょうか?」というご質問です。

乙部:集客へのはっきりとした影響はありません。しかし1点、如実に影響が出ているものとして、自動車の修理単価の上昇があります。

コロナ禍が収束して自動車の事故が増えていることに加え、人件費や物件費が上がっています。そのため、1件あたりの修理単価が上がっており、自動車保険の支払費用が増えています。

そのようなマイナスの影響は各社共通です。各社の報道によると、保険料の引き上げを検討されるということで、当社グループも同じように検討しています。

質疑応答:地域金融機関における団信について

坂本:「地域金融機関が団信を取り扱っており、御社の団信も取り扱ってもらっているというお話でした。こちらは独占なのでしょうか? それとも、いくつかある団信を取り扱った上で御社に絞られたのでしょうか?」というご質問です。

乙部:丸ごと取り扱っていただいているところもないわけではありません。しかしながら、団信にもいろいろな種類があります。その中で他社にない、あるいは当社の優位性が高いものを選んで使われるところが多いです。

坂本:御社の団信はバリエーションも強いということですね。

質疑応答:ペット保険について

坂本:「ペット保険について、先ほど他社との違いのご説明がありましたが、1契約あたりの単価は他社と比べてどのようになっているのでしょうか?」というご質問です。付帯が付いているため高いのか、それともインターネットを活用していることにより安いのかなどを含めて教えてください。

乙部:他社のペット保険とは商品の内容が違うため、比較については誤解を与えないよう、回答は控えさせていただきます。

当社グループにはペット保険が2つあり、基本的には事業費を抑えて保険料を安くしようと取り組んでいます。

まず、SBIプリズム少短は、ペットショップや保護猫・保護犬などの譲渡会や、ブリーダーなど、実際に生体販売を行っているところで売っているものです。犬や猫を飼う時にこの保険に入ってもらいます。

坂本:よく病院などにもパンフレットが置いてあるものですね。

乙部:もう1つは「SBIいきいき少短のペット保険」というネット保険です。最初にSBIいきいき少短がこの保険の販売を始め、その後、SBIプリズム少短をM&Aで買収したため、グループ内に2種類のペット保険があります。

それぞれ販売チャネルが違い、インターネット系のものは保険料を安くし、既存のペット保険から乗り換えていただくことになります。事業費を抑え、保険料を安くして他社から乗り換えていただいています。

一方でSBIプリズム少短のペット保険は、飼育費用補償特約のようなユニークな特約を付け、それほど高くならない程度の保険料で販売しています。一概に保険料が安い・高いという比較は難しいかと思います。

坂本:入れなくなる年齢があるなど、年齢によっても考え方が違いますからね。

乙部:ペットが7歳か8歳を超えると入れない保険が多く、病気も増えるため、当然年齢に応じた保険料になります。

質疑応答:国内の注力エリアについて

坂本:「国内の地域で伸びているエリアや注力しているエリアはありますか?」というご質問です。インターネットにおいては難しい部分かと思いますが、いかがでしょうか?

乙部:インターネットによる販売も、私たちが注力するというわけではありません。全国ネットで展開しているため、どこからでも入れます。その中ではやはり、人口の多い首都圏や大阪、名古屋、福岡のようなところが多くなっています。

坂本:大都市の方が使っているのですね。

乙部:そのようなところのほうが価格に対する意識が強く、インターネットで安い保険を選んでいる数が多い傾向があります。

質疑応答:グループ以外の販売先について

坂本:「SBIグループ以外の販売先で今後力を入れるところはどこになりますか?」というご質問です。生命保険・損害保険・少額短期保険で変わってくるとは思いますが、いかがでしょうか?

乙部:どこに力を入れるかではなく、ご利用いただける金融機関を1つでも多く増やすことや、その金融機関の取引先に少しでも広げていただくことに力を入れており、そちらに今後も注力していきます。

質疑応答:PBRに対する株価について

坂本:「PBRに対して株価が割安だと思っています。こちらに対する施策があれば教えてください」というご質問です。本日のお話を踏まえると、中計を見ると利益が伸びており、配当性向30パーセントで進めば高配当株になるのではないかと思います。そのあたりを含めて考えられることがあればお願いします。

乙部:PBRが1倍を割ると、東京証券取引所から「なんとかするように」と言われますが、そのように言われてできる企業は、お金や遊休資産をたくさん抱え込み、使っていないところです。それを売ってしまうか、配当に回せばPBRは上がります。

ところが、成長過程にある若い企業にはそのように余分なものはありません。そのため、PBRが低いのは、株価が低いということになります。

当社の株価がなぜ低いのかは私が聞きたいぐらいですが、PERについては最近は少し下がったものの20倍程度であり、東証の平均よりも高くなっています。グロース市場の中でも黒字です。

PBRが低いことは、稼ぎが少ないということになるため、それをさらに増やさなければいけないと考え、中計を作りました。その中計では純利益を5年間で3.2倍にすることを掲げています。

成長率が10パーセントや20パーセントであっても金額が小さくてはいけないため、売上や利益を増やして絶対額を上げていきます。そして配当も金額を増やします。これに尽きると思います。それらに加えて、IRにも注力します。

質疑応答:採用と育成について

坂本:「人材採用と育成は順調でしょうか? 採用難といわれていますが、御社はどのように対応していますか?」というご質問です。

乙部:採用は難しいです。人手不足で、この業界は出入りが激しくて取り合いのような部分もあります。SBIグループも当社グループも、M&Aで規模を拡大しているため、伝統的な保険会社のように新卒を採用して育て上げていくピラミッド型ではなく、会社ごと入ってくるかたちです。

その会社においても社員の出入りが激しく、流動性が高いため、常に採用をどのように行うかを考え、努力しています。

それと同時に大事なのは、外から入ってきた人にSBIグループ全体の経営理念を理解してもらい、それに沿った努力をしてもらうことです。

一番は顧客中心主義で、これは当社グループだけでなく、SBIグループ全体の経営理念の最たるものです。これを理解し、工夫していただくということに一番意味があると考えています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:SBI日本少短(みんなのスポーツサイクル保険)とあります。これは通勤通学の部分も含めているのでしょうか? それとも純粋にスポーツサイクルに特化した商品なのでしょうか?

回答:SBI日本少額短期保険株式会社が提供している「みんなのスポーツサイクル保険」は、自転車事故による相手への補償やご自身のけがを補償するものではなく、お持ちの自転車が盗難にあった場合や事故によって全損・半損となった場合に、保険金をお支払いする自転車用の車両保険です。

本保険は、新車でも中古車でも加入でき、購入時からの経過年数にかかわらず購入金額の全額を補償できる点や、購入時に付けたパーツやアクセサリーも補償の対象となる点などが特長で、購入金額(税込)が10万円以上であれば、スポーツサイクルに限らずご加入いただくことが可能です。

<質問2>

質問:大手中古車販売店の不祥事の影響は、御社は関係ないのでしょうか?

回答:テレビや新聞などで報道されている中古車販売店の株式会社ビッグモーター(以下、「BM社」)とSBI損保の間に、現在、取引関係はありません。また、BM社がSBI損保の代理店となったことはなく、SBI損保より社員を出向させたこともありません。 ただし、全国に800ヶ所ほどあるSBI損保の指定修理工場にBM社の修理工場も含まれていたため、2020年3月から2022年10月までの間は修理工場のご紹介を行っていましたが、2022年の秋以降は、修理工場のご紹介を停止しており、現在も行っていません。

この銘柄の最新ニュース

SBIIGのニュース一覧- 今週の【上場来高値銘柄】双日、三井金属、大崎電など201銘柄 2026/02/21

- 本日の【上場来高値更新】 浜ゴム、IMVなど122銘柄 2026/02/19

- 本日の【上場来高値更新】 ミクロン、第一生命HDなど99銘柄 2026/02/18

- 今週の【上場来高値銘柄】石油資源、大林組、オリックスなど327銘柄 2026/02/14

- 本日の【上場来高値更新】 朝日工、シチズンなど90銘柄 2026/02/13

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

SBIインシュアランスグループの取引履歴を振り返りませんか?

SBIインシュアランスグループの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。