GMOフィナンシャルホールディングスのニュース

GMOフィナンシャルHD、通期は増収増益 FXが過去最高収益を達成し、業績全体を大きくけん引

FY2023|総括

石村富隆氏:本日はお忙しい中、決算説明会にご参加いただき誠にありがとうございます。代表執行役社長の石村です。それでは、2023年12月期決算について私からご説明させていただきます。

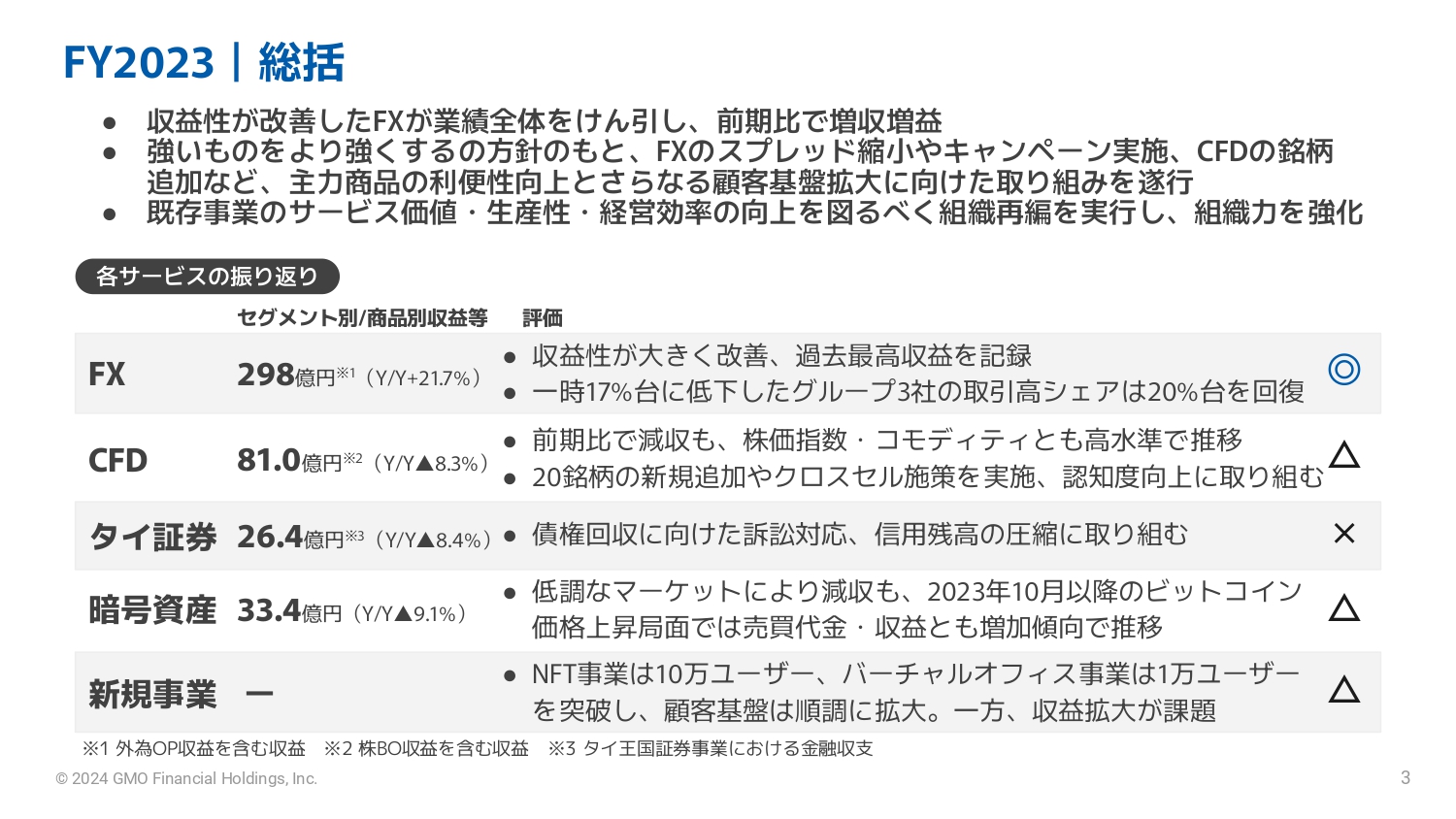

2023年12月期の総括です。スライドに記載のとおり、FXの収益性が改善したことが業績全体をけん引し、前期比で増収増益となりました。「強いものをより強くする」という方針のもと、FXのスプレッド縮小やキャンペーンの実施、CFDの銘柄追加など、主力商品の利便性向上とさらなる顧客基盤の拡大に向け、取り組みを遂行してきました。

また、既存事業のサービス価値・生産性・経営効率の向上を図るべく組織再編を実行し、組織力を強化しています。

続いて、各サービスの振り返りです。FX事業の収益は298億円で、前期比21.7パーセントの増収です。収益性が今期から飛躍的に改善し、過去最高収益を記録しました。

一時的に17パーセント台に低下したグループ3社の取引高シェアも、20パーセント台に回復しています。こちらは、いったんシェアを下げると想定していたとおりであり、今後もシェアを伸ばしていくということに変わりはありません。

CFDの収益は81.0億円で、前期より8.3パーセントの減収となったため、そのような意味でCFDの評価は三角です。前期比で減収ですが、株価指数・コモディティとも高水準で推移しています。銘柄の追加を積極的に行っており、20銘柄を新規で追加しました。また、株式やFXからのクロスセルを実施し、認知度の向上に取り組んでいます。

CFDの評価は三角といっても、内容を見るとお客さまのベースも増えており、残高、取引高も増えています。したがって、今後も十分に伸ばしていけるのではないかと考えています。

タイ証券の収益は26.4億円で、前期比8.4パーセント減となりました。こちらは債権回収に集中しており、債権回収に向けた訴訟の対応や、信用残高の圧縮に取り組んでいます。

暗号資産の収益は33.4億円で、前期比9.1パーセント減となりました。今期の前半はマーケットが低調だったため、減収となりましたが、2023年10月以降はビットコインやその他の暗号資産の価格も上昇し、マーケットも活況でした。その結果、売買代金・収益ともに増加傾向で推移したため、暗号資産の評価は三角としました。

新規事業に関しては、NFT事業のユーザー数が10万人を超えました。バーチャルオフィス事業も1万ユーザーを突破し、顧客基盤は順調に拡大しています。

そのような状況ではあるものの、収益拡大が課題となっています。NFT事業ではマーケット自体が盛り上がりに欠けており、収益につながりづらい状況にあります。

バーチャルオフィス事業は今、どちらかというとマーケティングフェーズであり、お客さまの数を増やすことにコストを投入しています。したがって、収益はそれほど得られていない状況です。

タイ証券事業|不良債権・特別損失の状況について

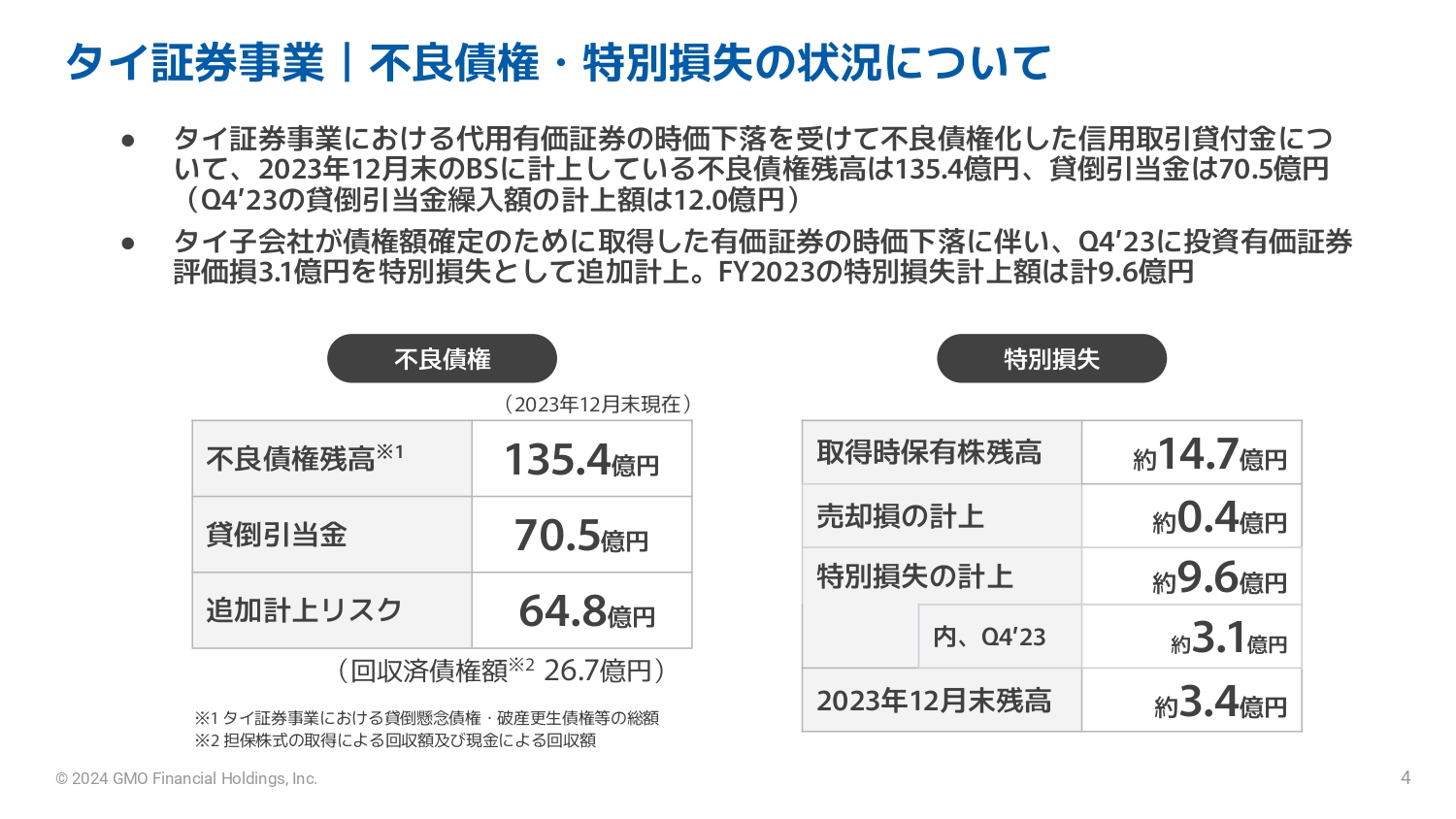

タイ証券事業のブレイクダウンについては、スライドに記載のとおりです。タイ証券事業における代用有価証券の時価下落を受け、不良債権化した信用取引貸付金について、2023年12月末のBSに計上している不良債権残高は135.4億円です。

そのうち、貸倒引当金は70.5億円で、2023年12月期第4四半期の貸倒引当金繰入額の計上額は12.0億円です。

タイ子会社が債権額確定のために取得した有価証券の時価の下落に伴い、2023年12月期第4四半期の投資有価証券評価損3.1億円を特別損失として計上しています。その結果、2023年12月期の特別損失計上額は、合計で9.6億円となっています。

スライドの不良債権の項目に、追加計上リスクが64.8億円とあります。これは単純に、不良債権残高と貸倒引当金の差額を、追加計上リスクとして開示しています。

債権に関しては、追加で担保を取得したり、契約をまき直したりすることで、以前よりしっかりと保全できているのではないかと考えています。引き続き注意しながら、着実に回収していきたいと考えています。

タイ証券事業|信用取引・不良債権残高の推移

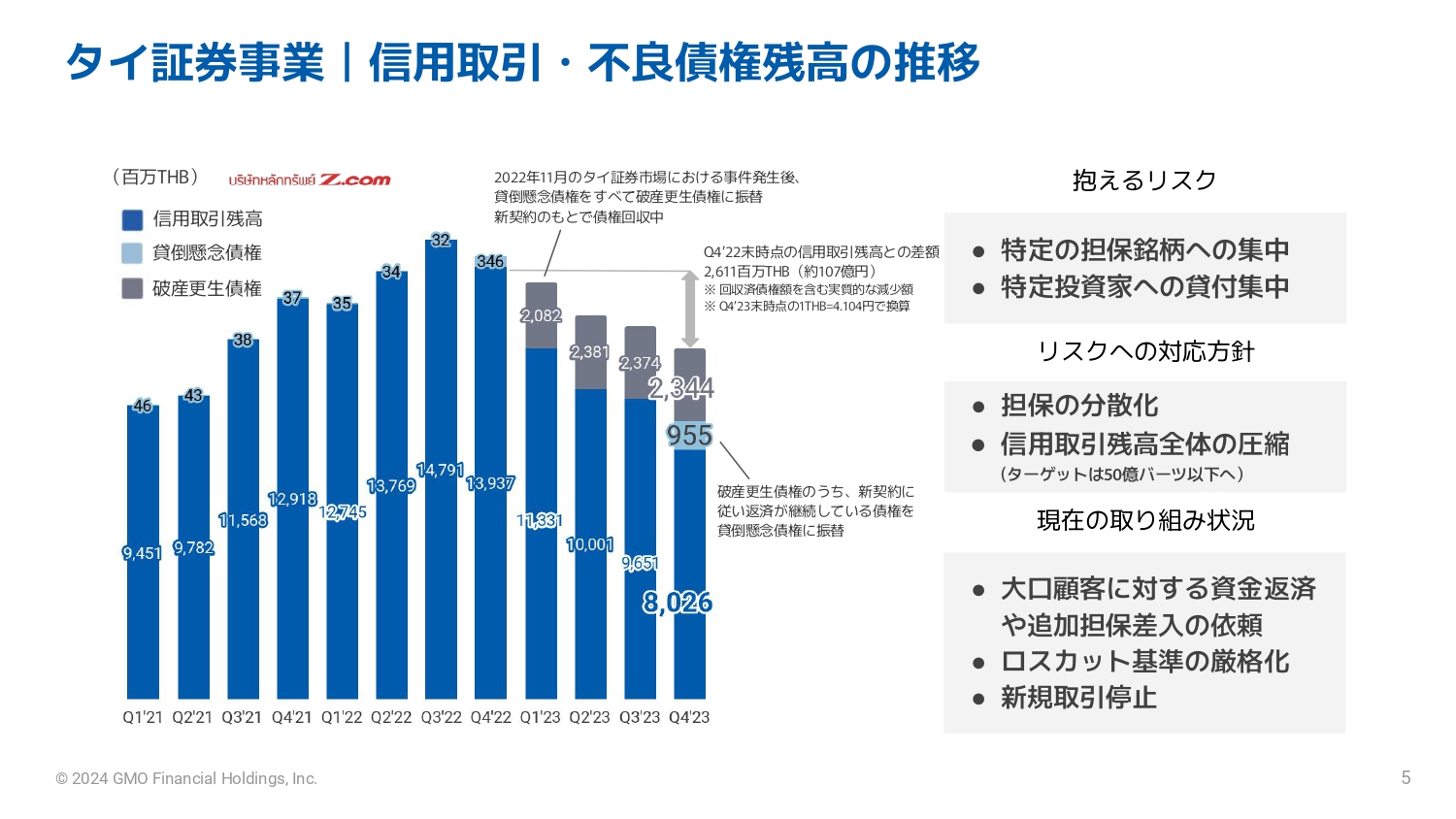

タイ証券事業の信用取引・不良債権残高の推移です。従前から、「タイ証券事業自体を縮めていかなければならない。そこに注力します」と、みなさまにお話ししていました。スライドでは、その内容をわかりやすく棒グラフで示しています。

棒グラフの青色の部分は、現在の信用取引残高です。グレーの部分は、不良債権化した部分が、信用残高から違った契約にまき直されているため、不良債権として上に乗っています。

残高自体は上下の矢印の部分で、こちらは2022年12月期第4四半期時点の信用取引残高との差額となっています。ご覧のとおり、2023年中に約107億円の圧縮を行いました。こちらについては、「まだ足りない。もっと縮めていかなければならない」と思っています。引き続き注力しながら、債権を回収していく活動を注意深く続けていきます。

FY2023|決算サマリー(前期比)

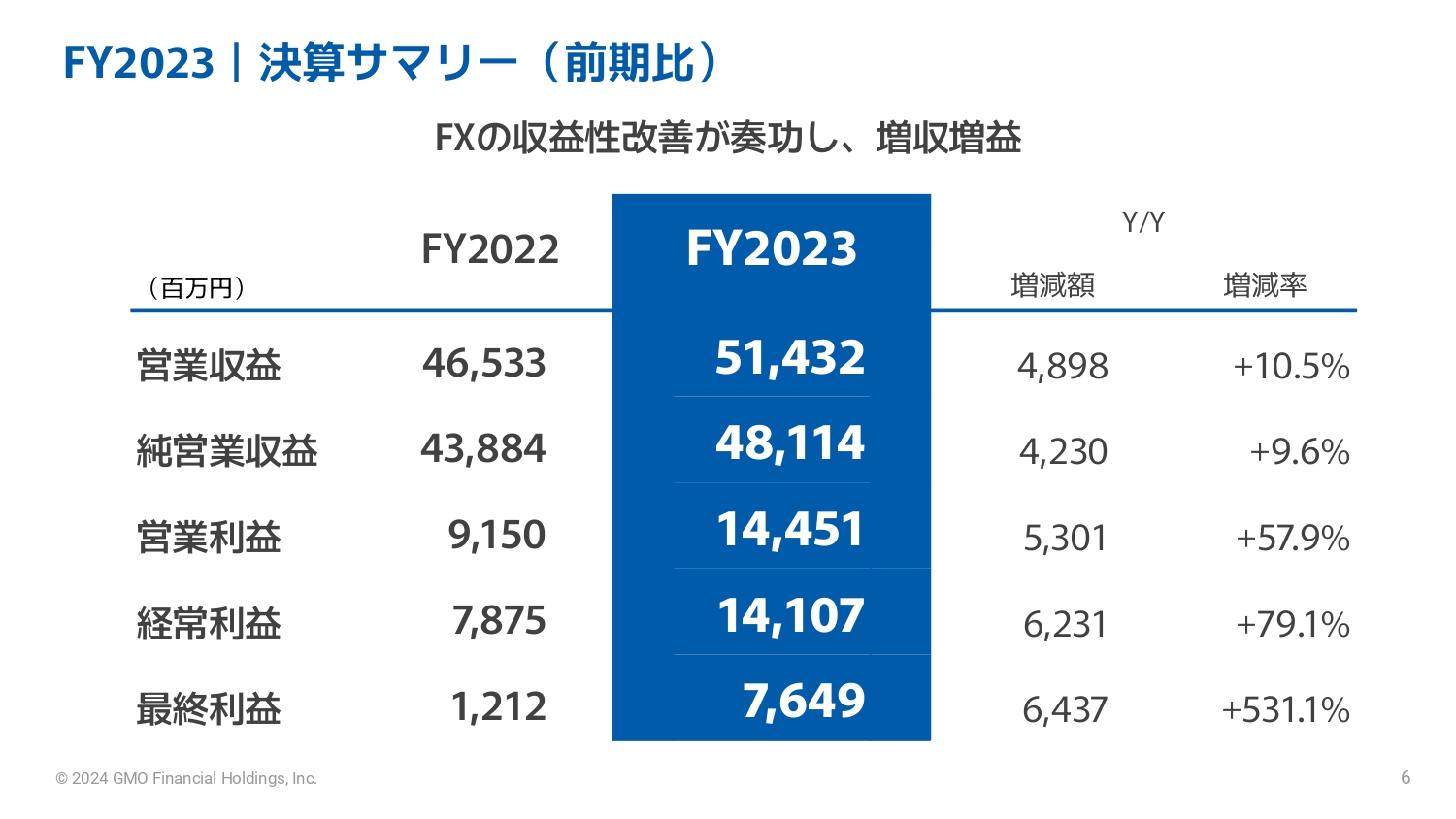

前期と比較した決算サマリーです。FXの収益性改善が奏功し、前期比で増収増益となりました。タイの引当が発生したものの、それを上回るかたちで増収を確保できました。

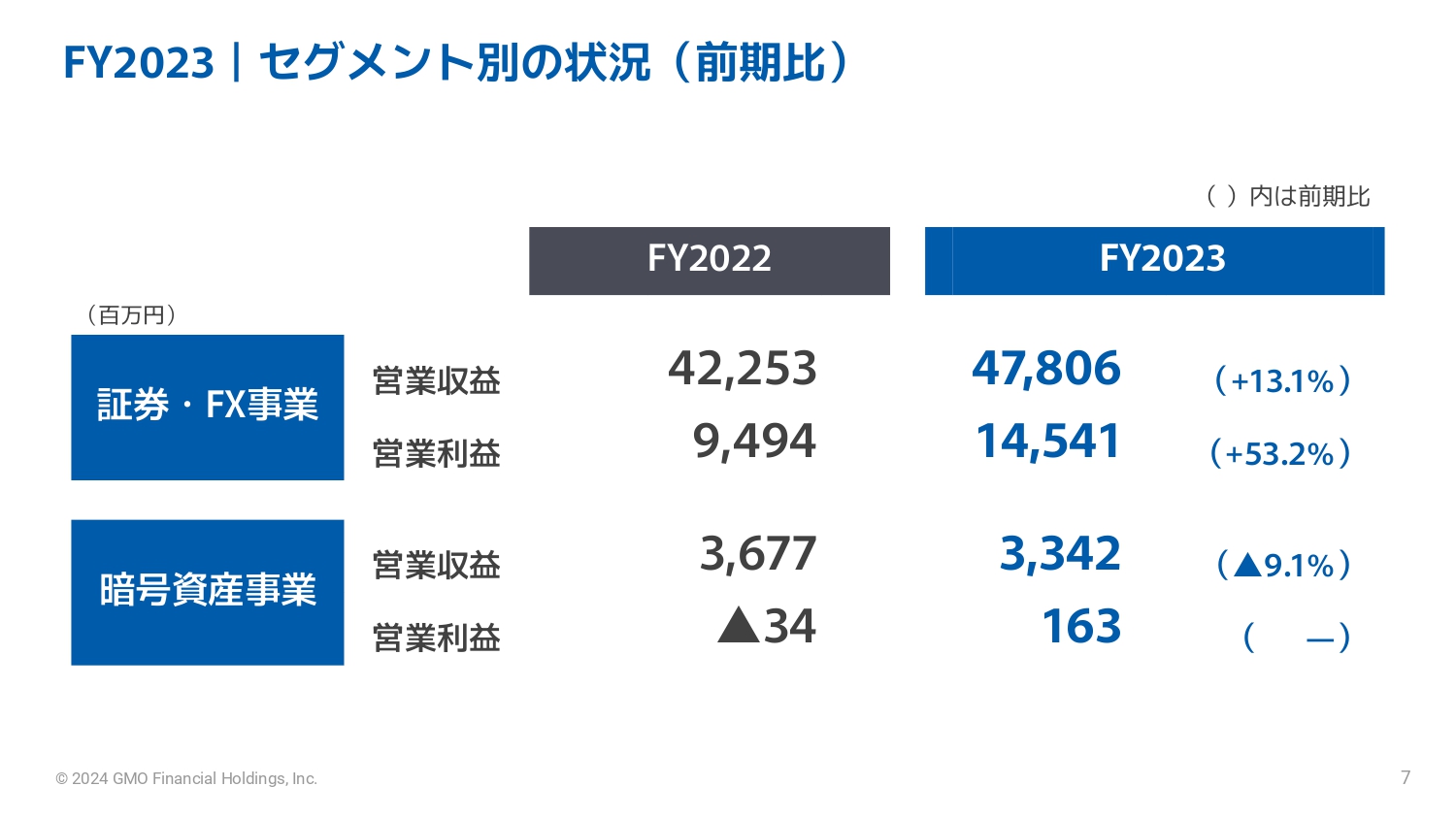

FY2023|セグメント別の状況(前期比)

2023年のセグメント別の状況です。前期比で、証券・FX事業は営業収益13.1パーセント増の478億円、営業利益は53.2パーセント増の145億円となっています。2022年はタイの引当もあり、営業利益は相当へこみましたが、今期はしっかりと回復させることができたと思っています。

暗号資産事業については、営業収益が36.7億円から33.4億円と、前期比9.1パーセント減になりましたが、営業利益は1.6億円を確保しています。2022年、2023年と暗号資産の市況が落ち込み、なかなか収益が上がらない中で、コストをどんどんと絞っていったことにより、減収ではあるものの利益は確保しています。

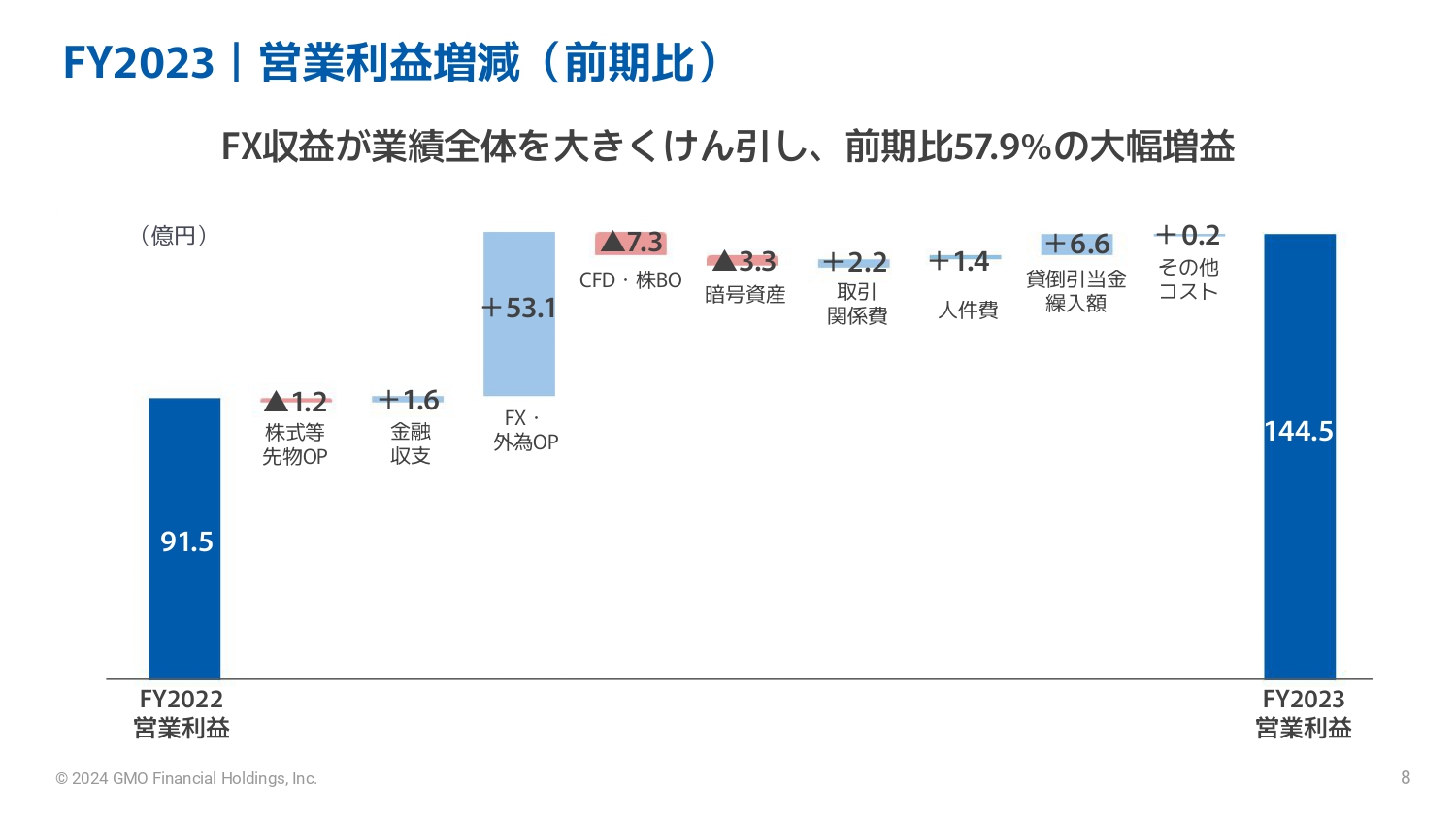

FY2023|営業利益増減(前期比)

ブレイクダウンです。ご覧のとおり、FXの収益が全体を大きくけん引しています。

株主還元|配当

株主還元の配当ですが、配当性向は50パーセント以上です。また、年4回の配当を実施していますが、2023年12月期第4四半期は1株当たり7.2円、年間で32.8円の配当を行うこととしました。これにより、2023年12月期の目標である、連結配当性向50パーセント以上という数字は達成しています。

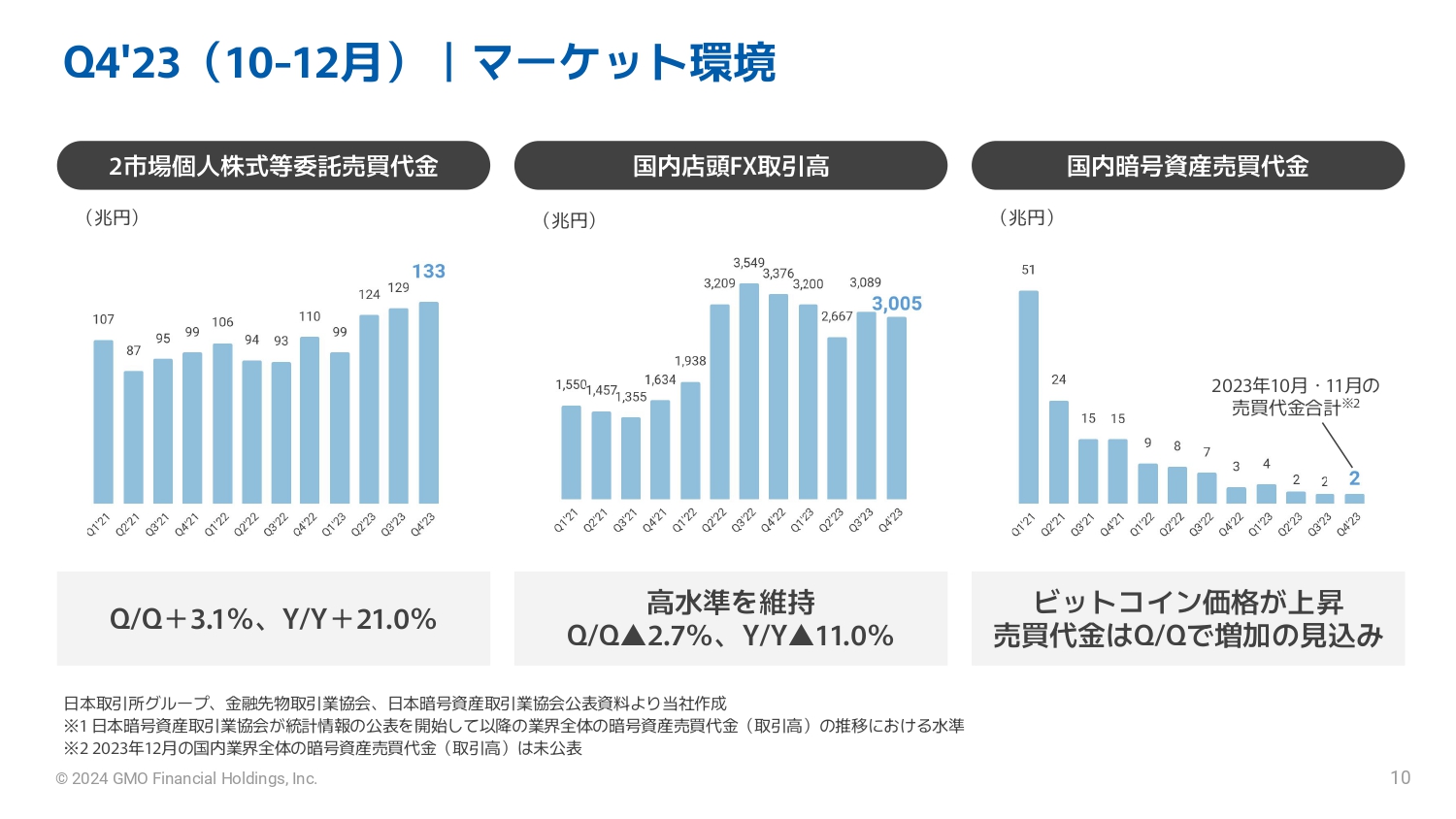

Q4'23(10-12月)|マーケット環境

2023年12月期第4四半期のマーケット環境です。スライド左側の株式市場については、日本株の活況なマーケットが奏功し、売買代金が大幅に増えています。

スライド中央に記載している店頭のFXについても、例年は12月にかなり落ち込んで減少する傾向がありますが、今期は金利の不安定さもあり、12月を迎えても依然として為替のマーケットが活況だったため、取引高はあまり減りませんでした。

最後にスライド右側の暗号資産についてです。直近の第4四半期は2023年10月・11月のデータしか入っていないものの、第3四半期と同程度の売買代金となっています。12月はさらにボリュームがあったため、常に右肩下がりだった取引高が、久しぶりに少し右肩上がりになったかなという印象です。2024年1月も、取引高自体はかなりの量があったと認識しています。

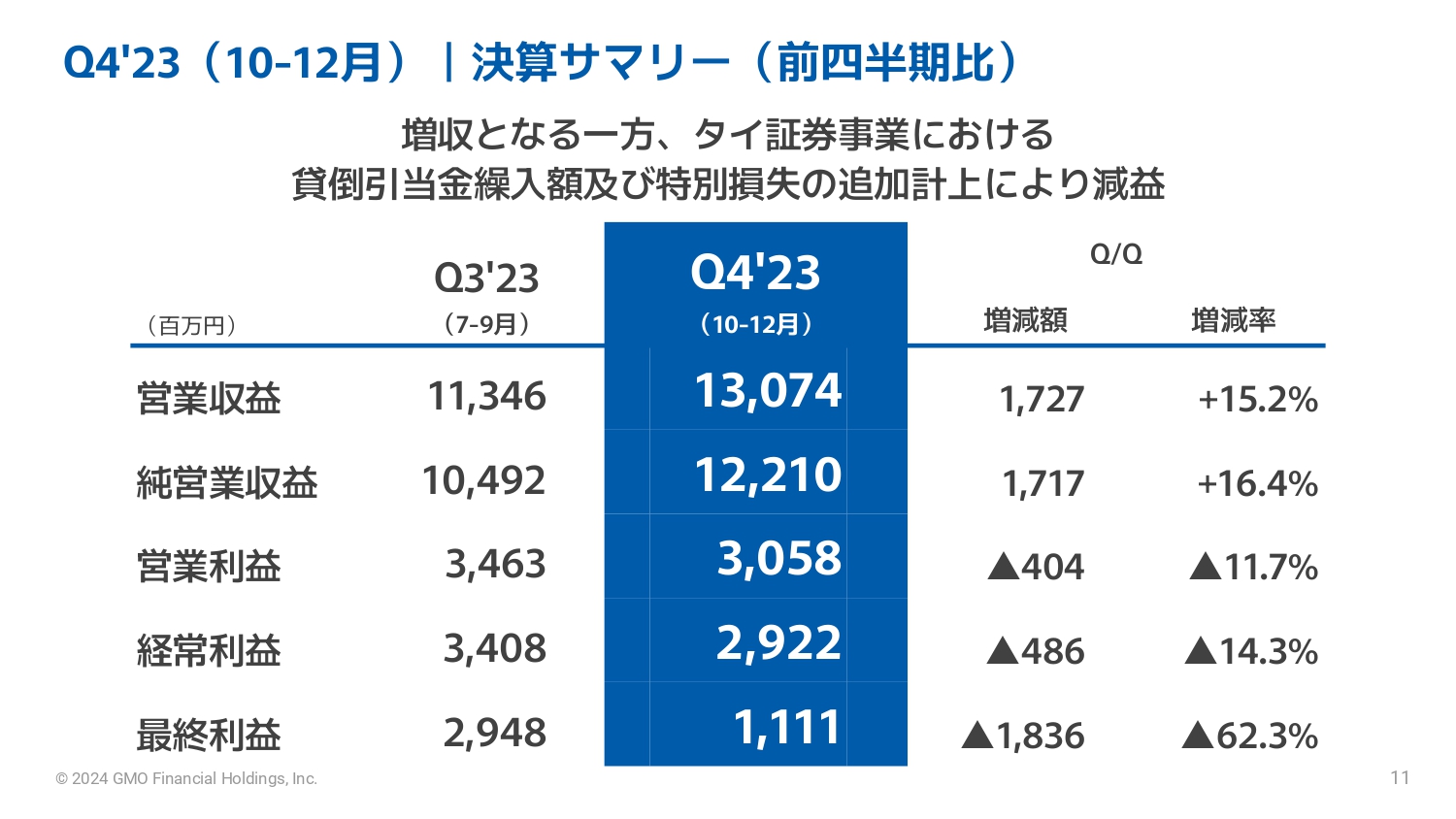

Q4'23(10-12月)|決算サマリー(前四半期比)

前四半期と比較した決算サマリーです。前四半期比では増収となった一方で、タイの証券事業における貸倒引当金繰入額および特別損失の追加計上により、減益となっています。

こちらはスライドに記載のとおり、タイの証券事業の担保として保有している株式の一部でかなりの値下がりがあったことにより、貸倒引当金の繰入が発生しました。

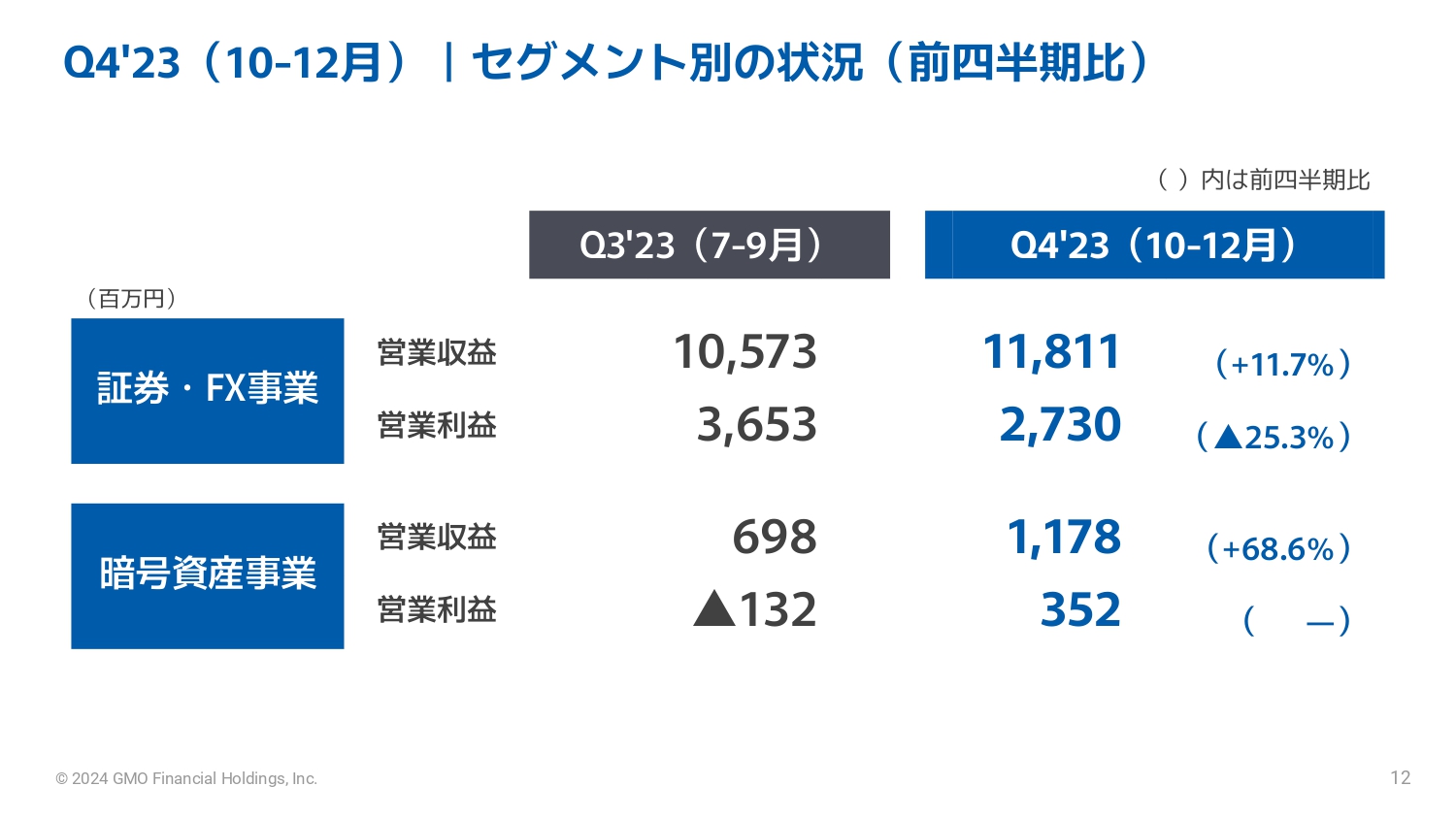

Q4'23(10-12月)|セグメント別の状況(前四半期比)

前四半期と比較したセグメント別の状況です。証券・FX事業の営業利益のへこみについては、先ほどお伝えしたとおりで、タイの引当の部分により営業利益が下振れしています。

暗号資産事業に関しては、最後の四半期が好調だったため、第3四半期と比べて68パーセント増の営業収益があり、営業利益も3億5,000万円となりました。

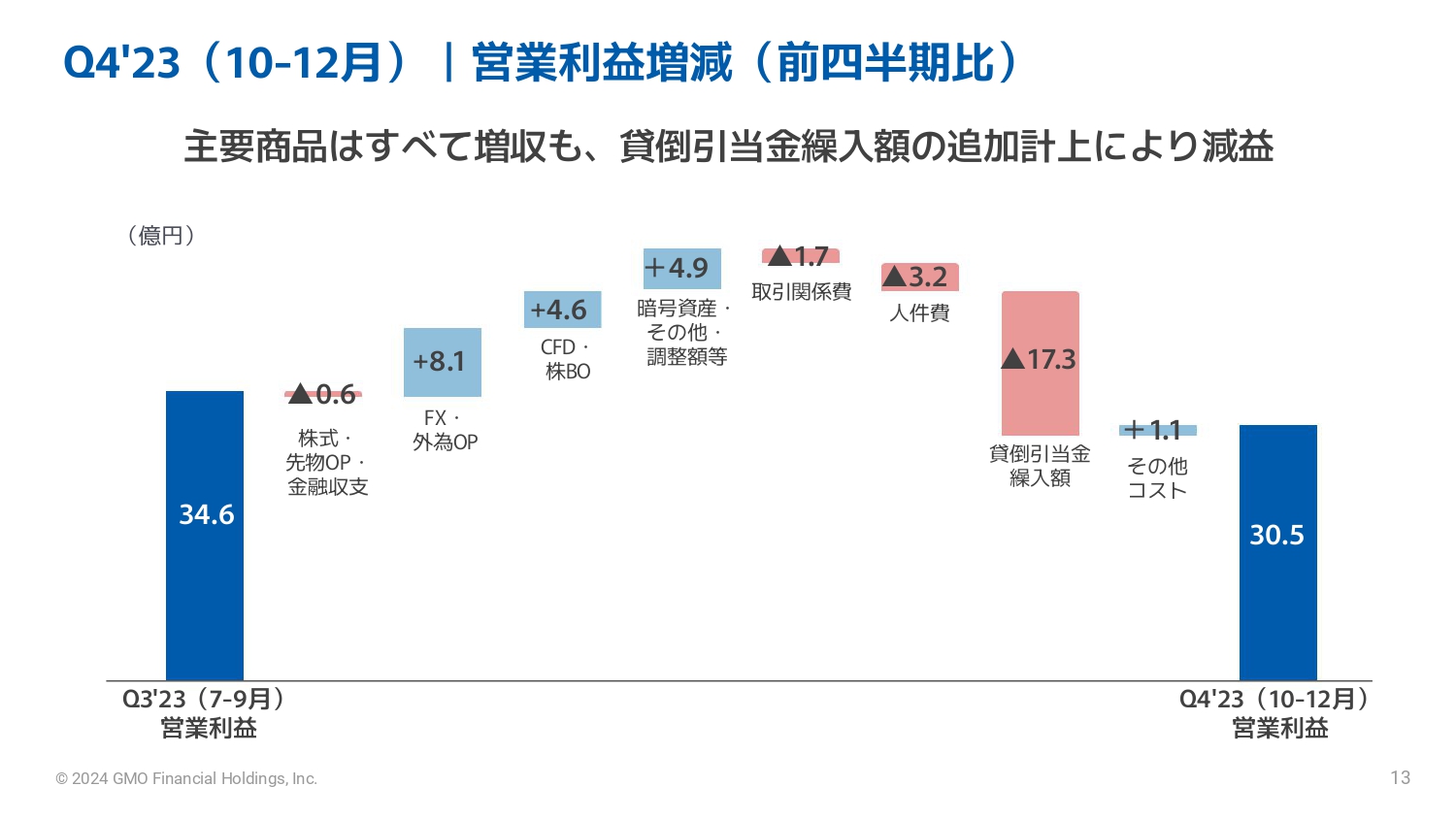

Q4'23(10-12月)|営業利益増減(前四半期比)

2023年10月から12月までの営業利益の増減です。先ほどご説明したとおり、貸倒引当金繰入額の部分が大きく出ており、その部分をFX・CFD・暗号資産によって補えていると考えています。

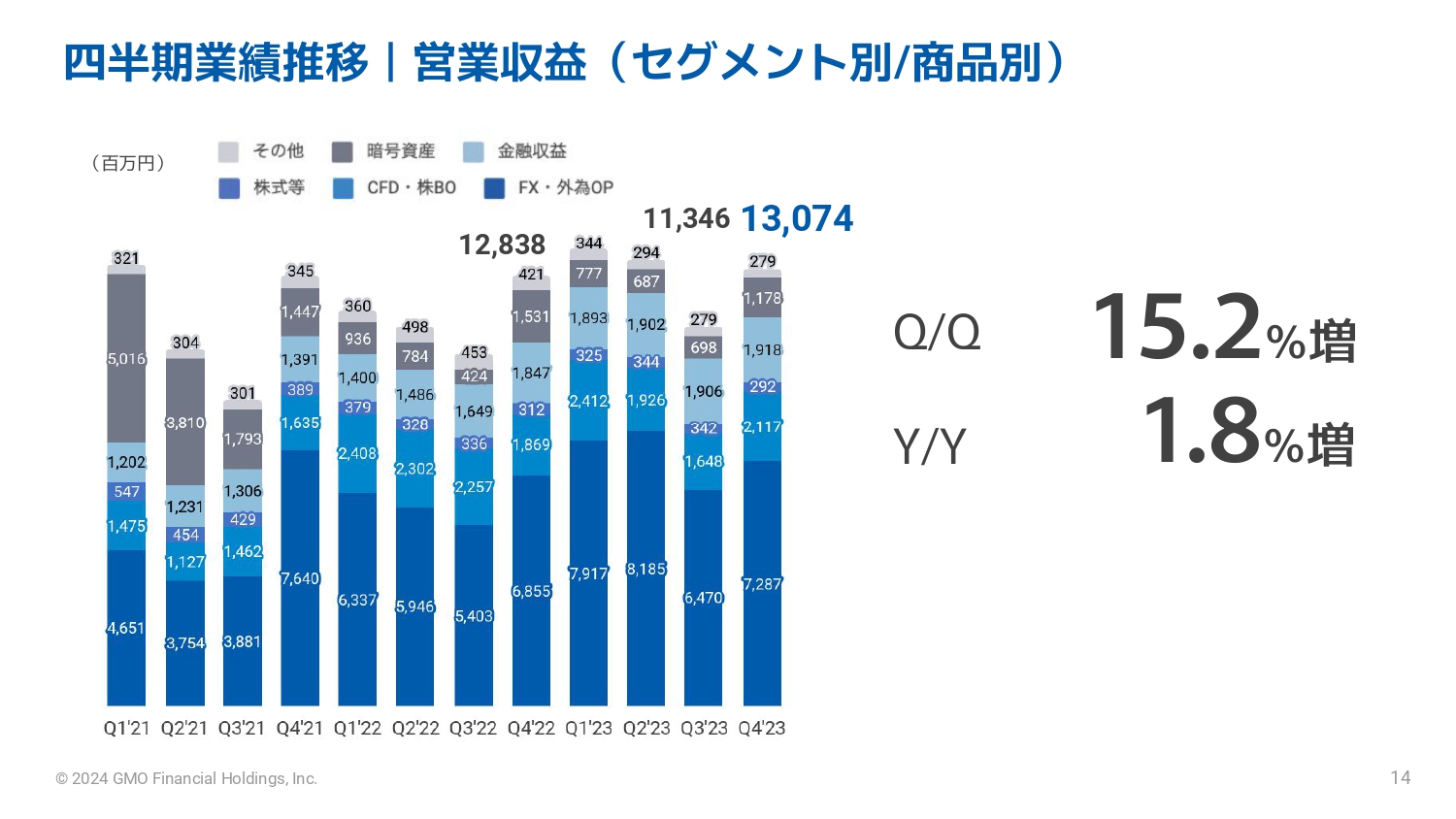

四半期業績推移|営業収益(セグメント別/商品別)

四半期のセグメント別の営業収益はご覧のとおりです。

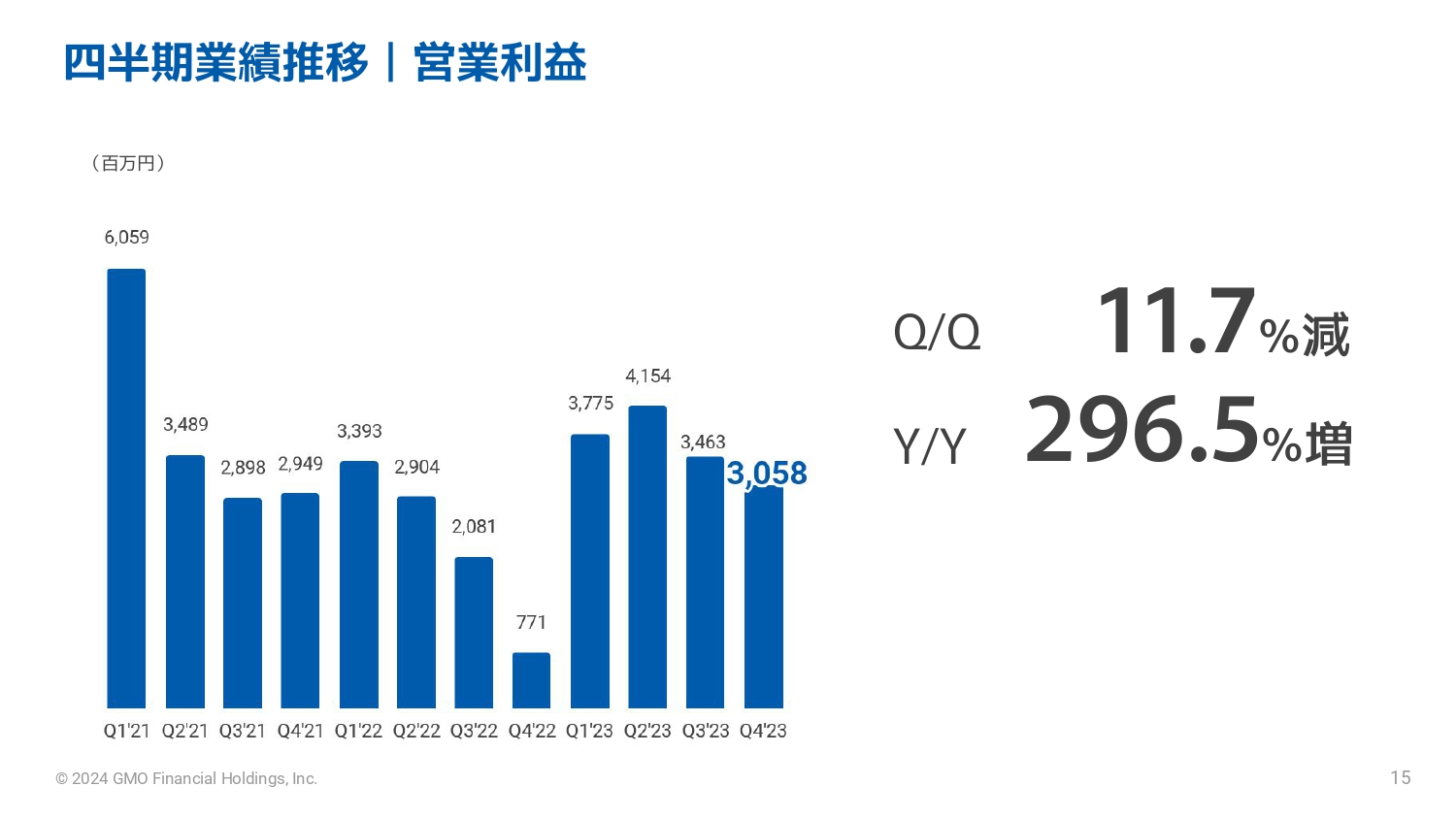

四半期業績推移|営業利益

営業利益の推移もご覧のとおりです。

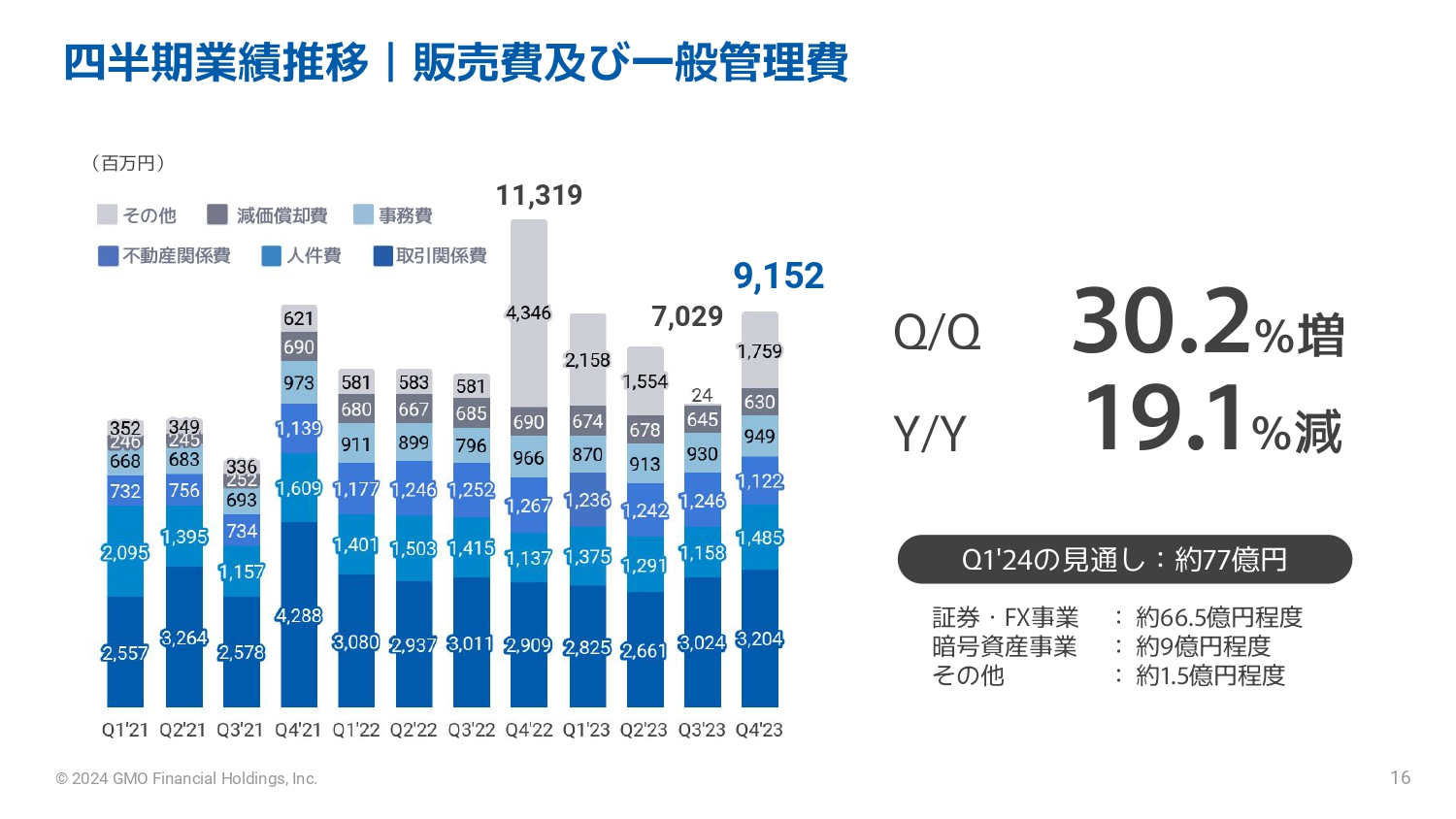

四半期業績推移|販売費及び一般管理費

販管費についてです。引当が大きく、グラフの一番上に乗っている「その他」のグレーの部分に含まれています。それ以外は、それほどぶれることなく、しっかりコストをマネジメントできていると考えています。

また、スライドの右下に記載のとおり、通常の我々のコストのレベルは77億円程度と考えており、来期もそこからあまりぶれない想定でいます。

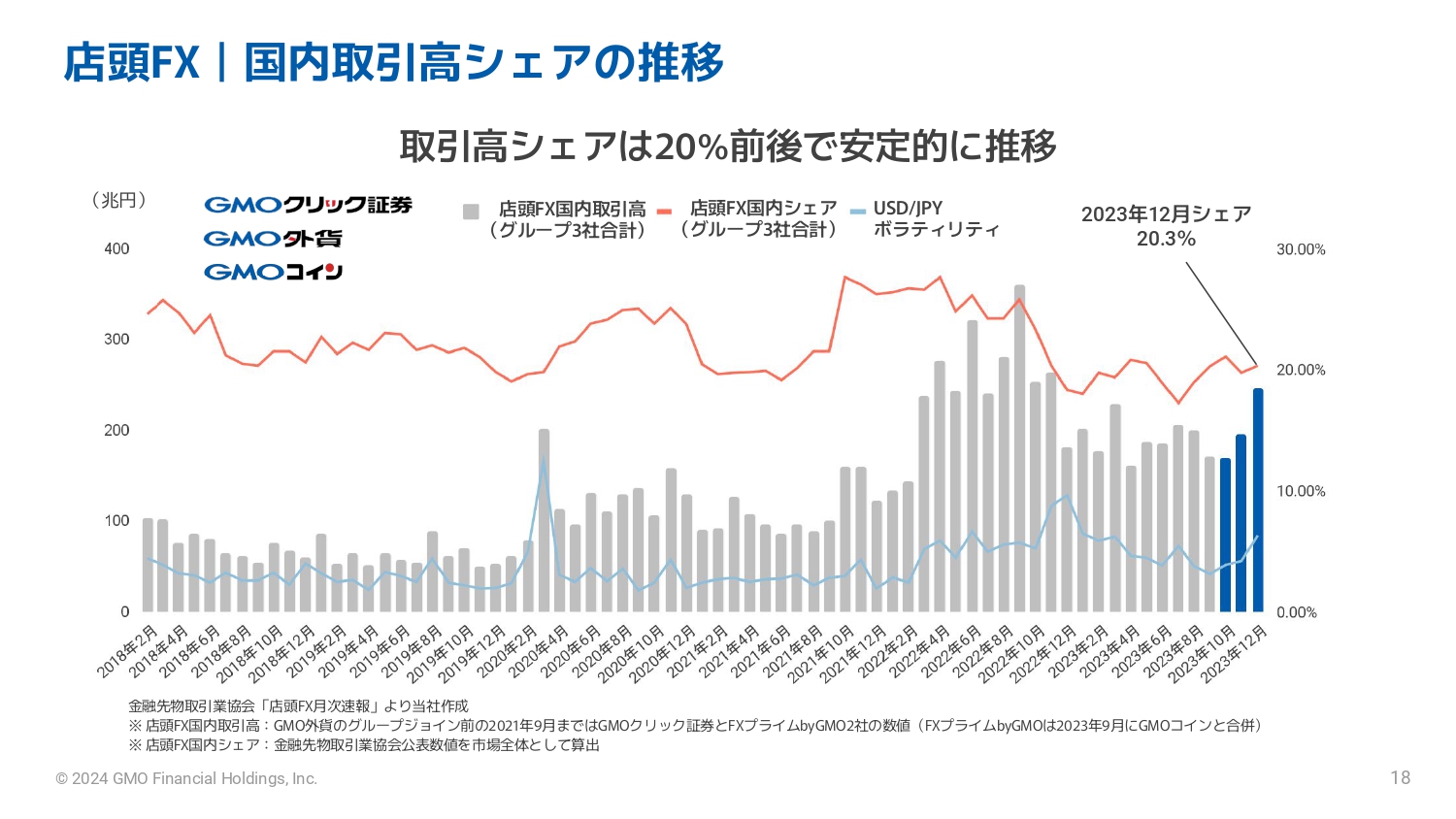

店頭FX|国内取引高シェアの推移

事業の状況です。好調とお伝えしている店頭のFXについてご説明します。取引高のシェアは20パーセント前後で、安定的に推移しています。一時期はややへこみましたが、グループ全体で2023年12月は20.3パーセントのシェアを確保しています。

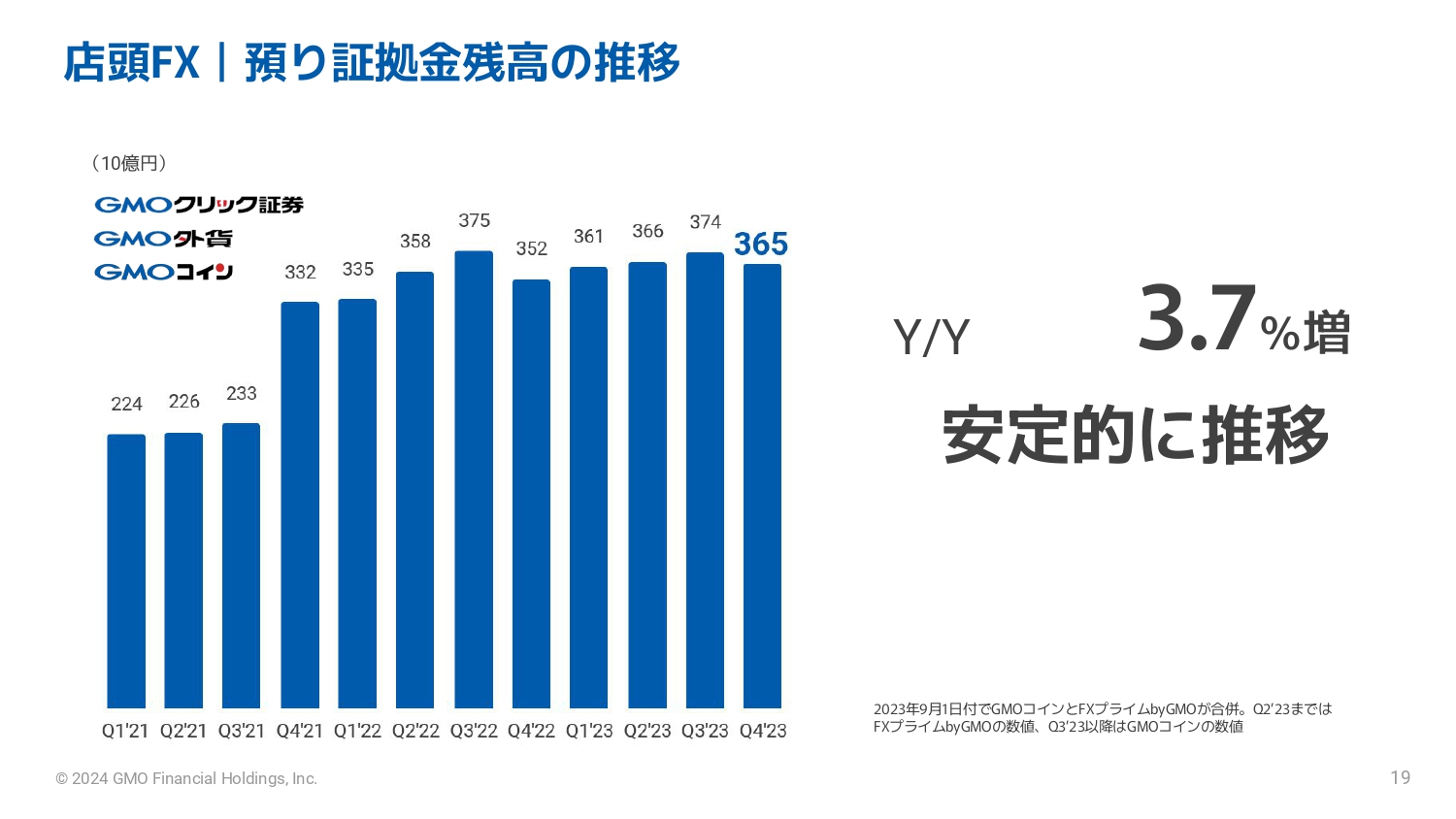

店頭FX|預り証拠金残高の推移

預り証拠金の残高は、前年同期比3.7パーセント増と安定的に推移しています。

我々は、預り証拠金の残高とお客さまの数、加えてアクティブユーザー数を重要なKPIとしているため、預り証拠金の残高が伸びているというのは良い傾向かと思っています。

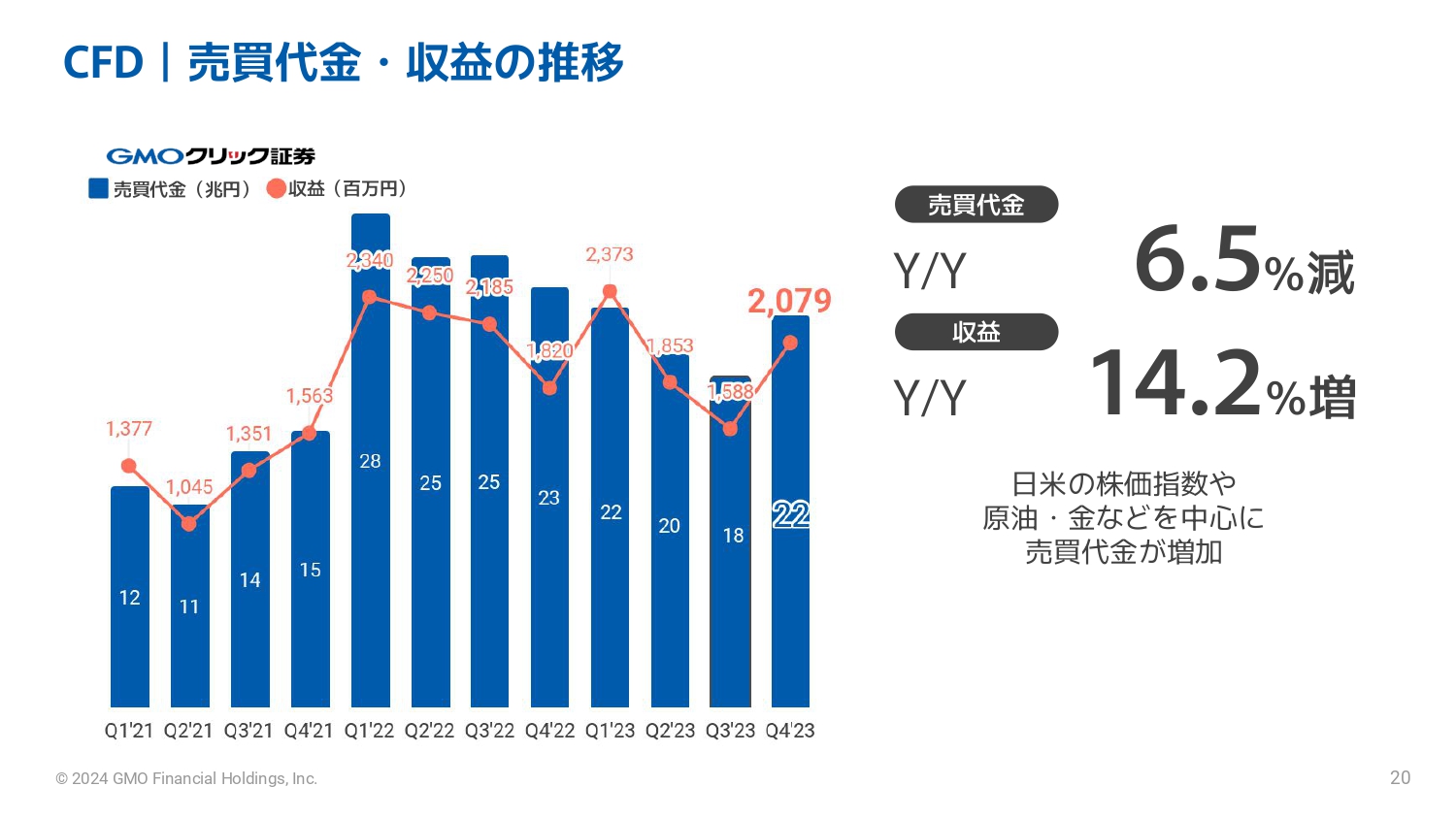

CFD|売買代金・収益の推移

CFDの売買代金と収益の推移に関しては、ご覧のとおりです。前年同期比で売買代金は6.5パーセント減となった一方で、収益は14.2パーセント増となっています。2023年12月期は第2四半期、第3四半期で少し下がったものの、第4四半期は取引高が増加しました。

こちらの取引高については、日本株やアメリカ株のマーケットが第4四半期に好調だったことにより、それらに関連したCFD商品の取引がかなり増えた結果、取引高の増加が見られたという状況です。

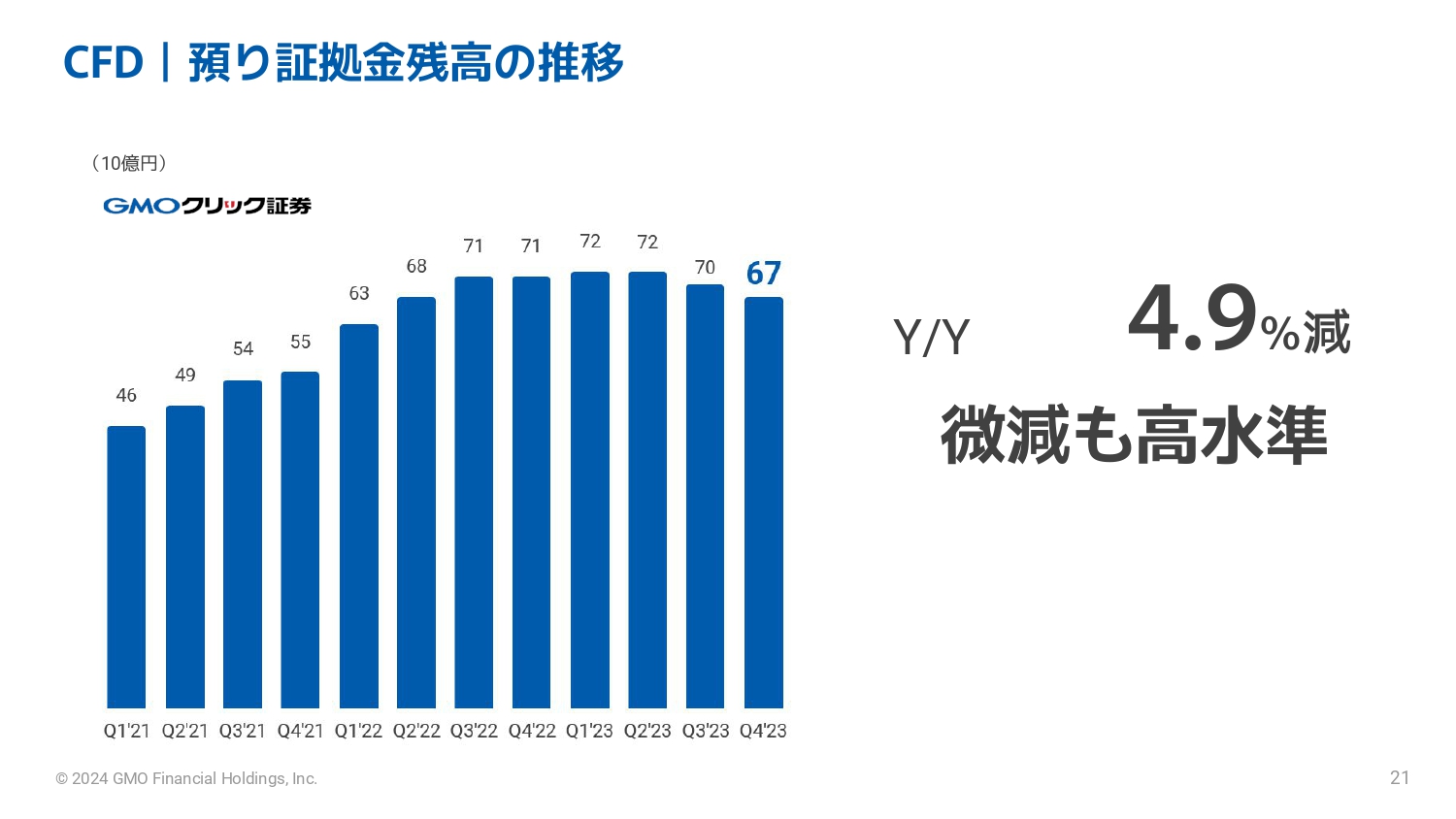

CFD|預り証拠金残高の推移

CFDの預り証拠金残高の推移です。第4四半期は670億円となっており、年間では4.9パーセント減です。数字を見ると減少していますが、大きなマーケット変動があるとロスカットが発生するなど、一時的にへこみが出ることもあります。そのため、今回の数字もそのようなマーケット変動のよるものだと思っています。

したがって、ここは特に問題視しなくてよいと考えていますし、来期以降も順調に伸ばしていくことができると思っています。

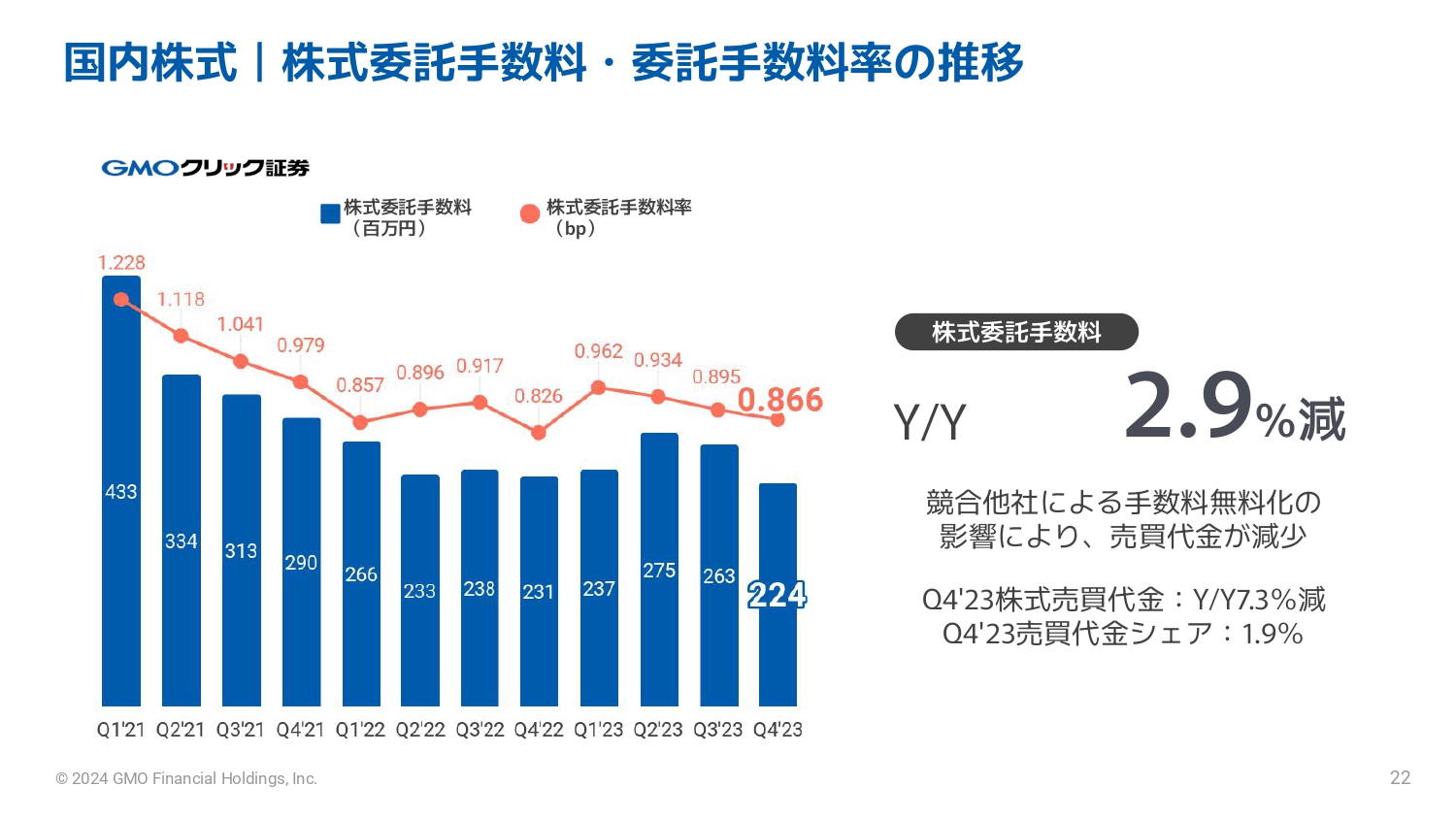

国内株式|株式委託手数料・委託手数料率の推移

国内株式の委託手数料は前期比2.9パーセント減となりました。みなさまもご存知のとおり、手数料無料化のインパクトが非常に大きく、我々も影響を受けていないわけではありません。お客さまが競合他社へ流れるような状況も多少見受けられます。

そのように取引が減っていくことで、手数料も相応に減っている状況です。ただ我々としては、今のところ「ゼロに追随する」という選択を行わず、減少分については他のところでカバーしていこうと考えています。

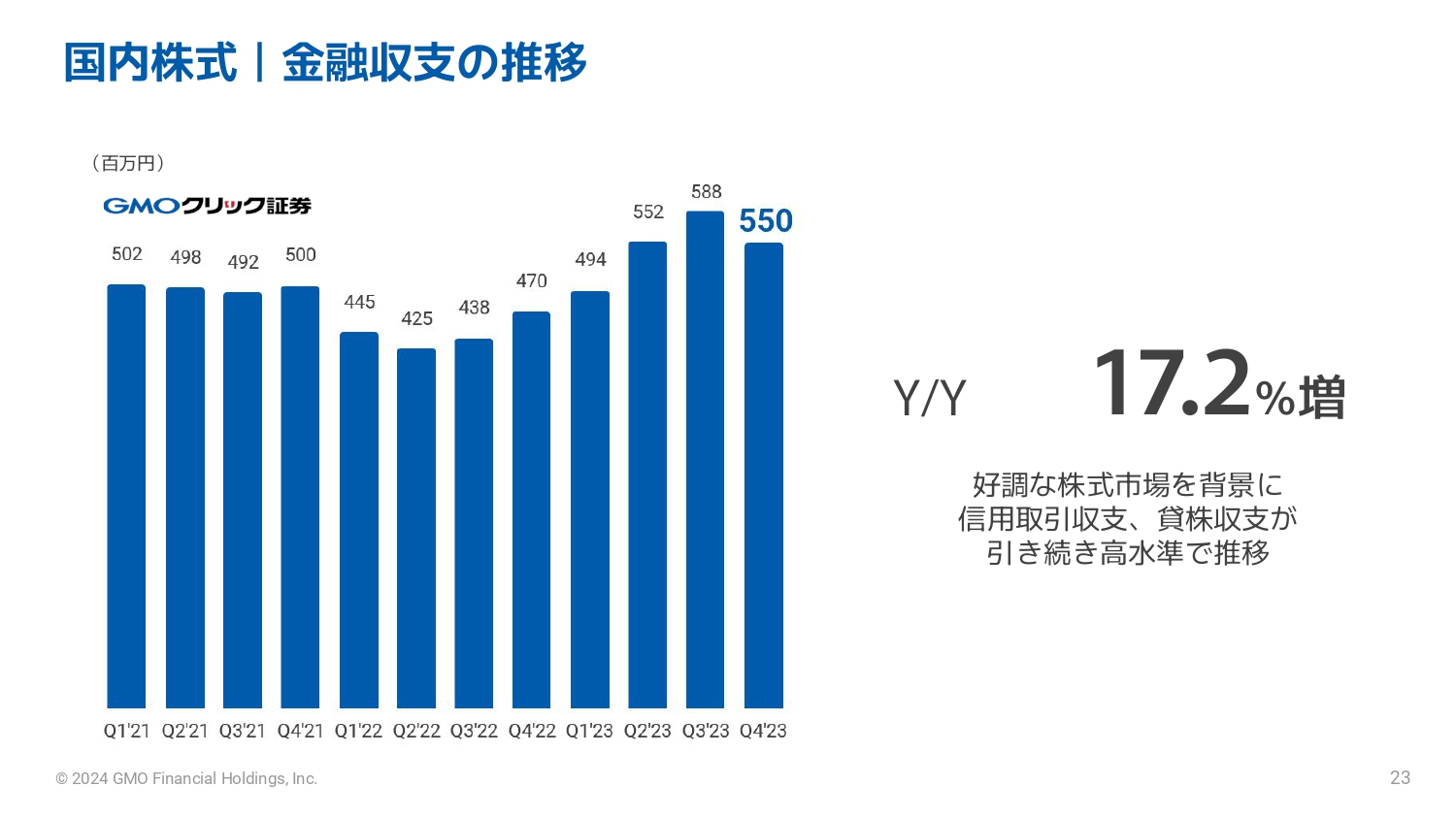

国内株式|金融収支の推移

金融収支の推移です。信用取引で得られる金融収支はそれなりにあり、マーケットが好調であれば信用取引ももちろん好調になります。そのため、年間では前年同期比17.2パーセント増となっています。この信用取引のところは、今後さらに伸ばしていきたいと思っています。

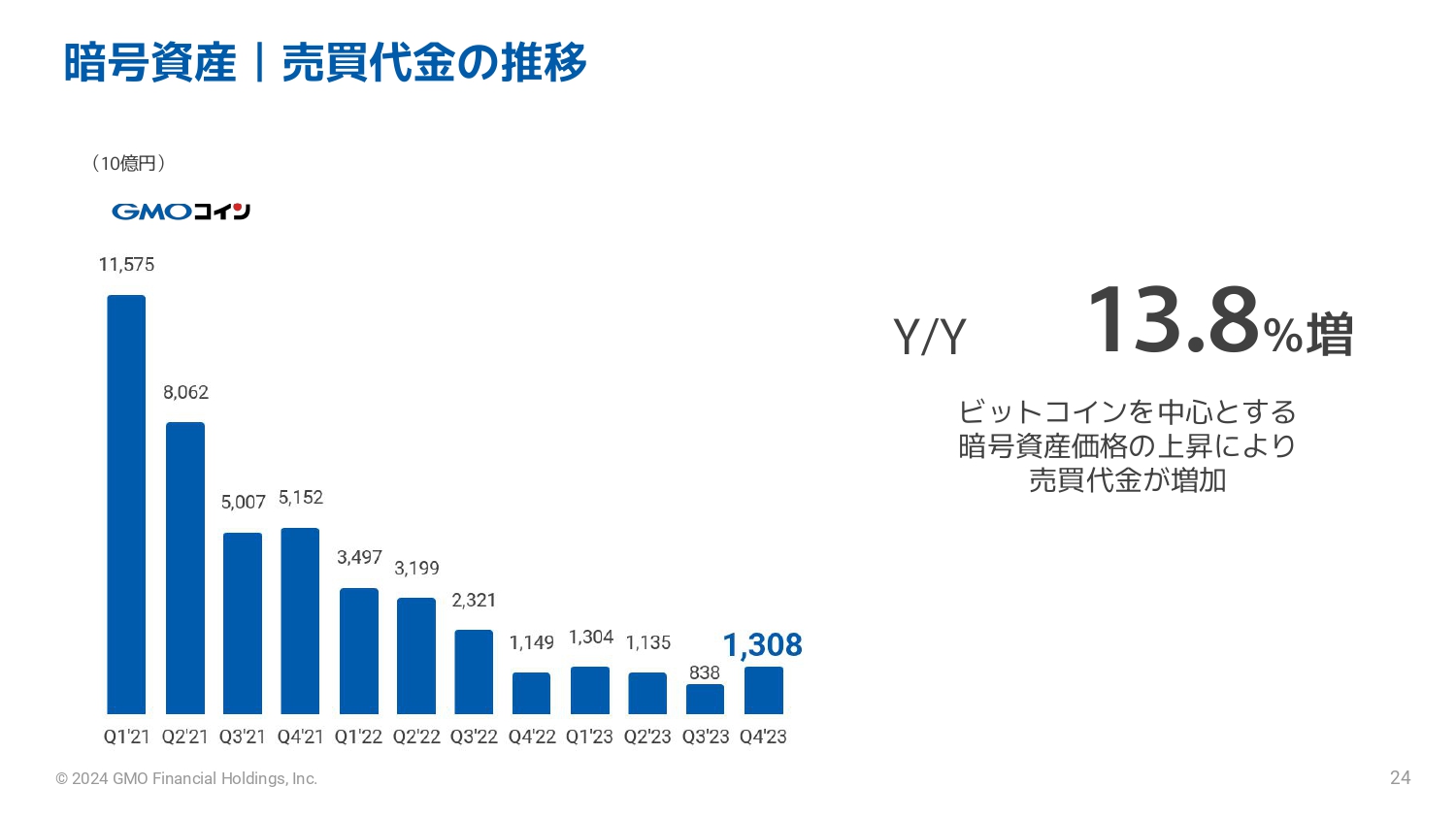

暗号資産|売買代金の推移

先ほどもお伝えしたとおり、暗号資産の売買代金がこの第4四半期では増えています。前年同期に比べると、ボラティリティの上昇もあり、13.8パーセント増えています。

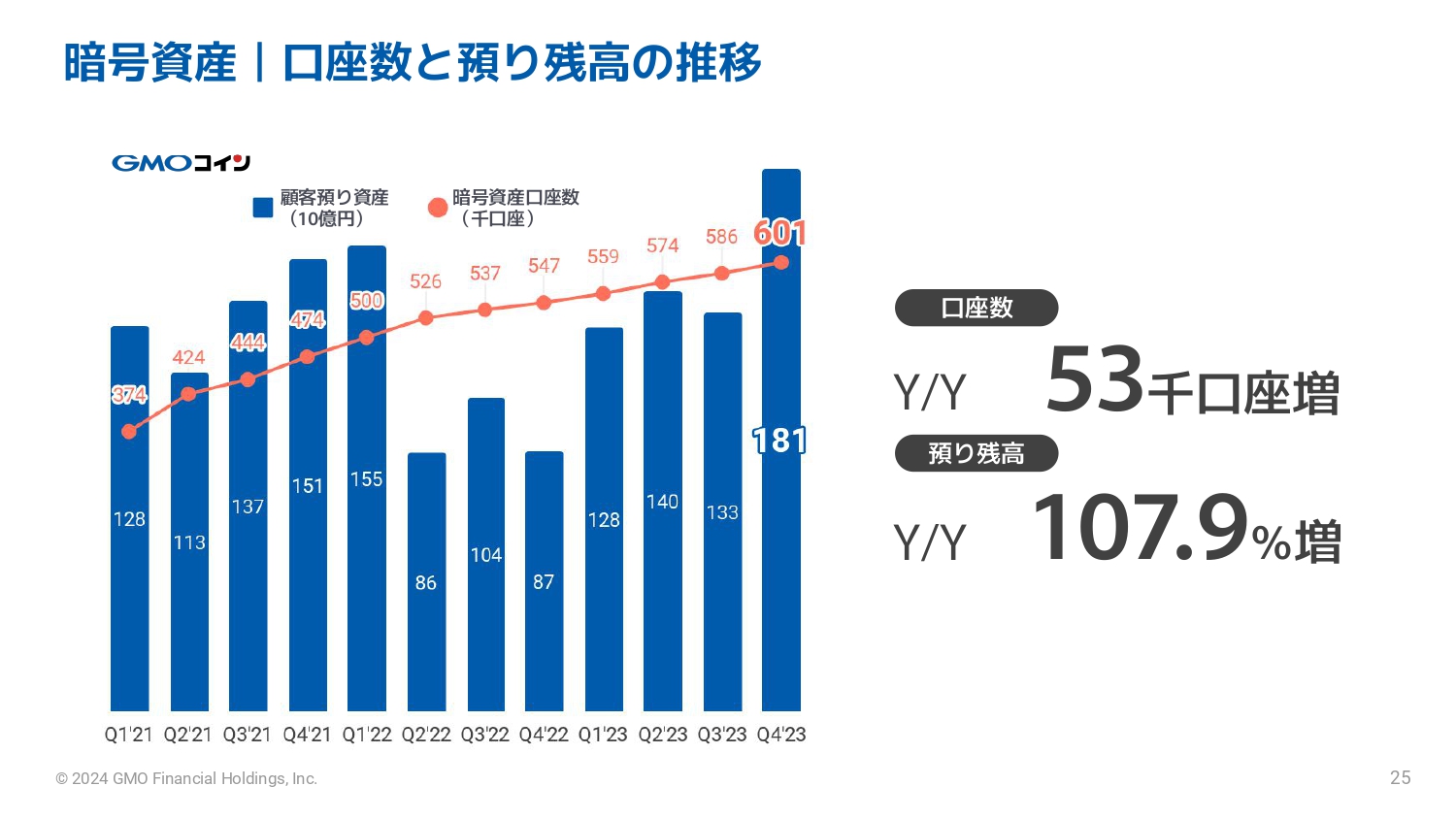

暗号資産|口座数と預り残高の推移

口座数と預り残高の推移も右肩上がりです。まだまだ口座の申し込みが活況で、ご覧のとおり、前年同期に比べて口座数は5万3,000件増え、預り残高も増えています。

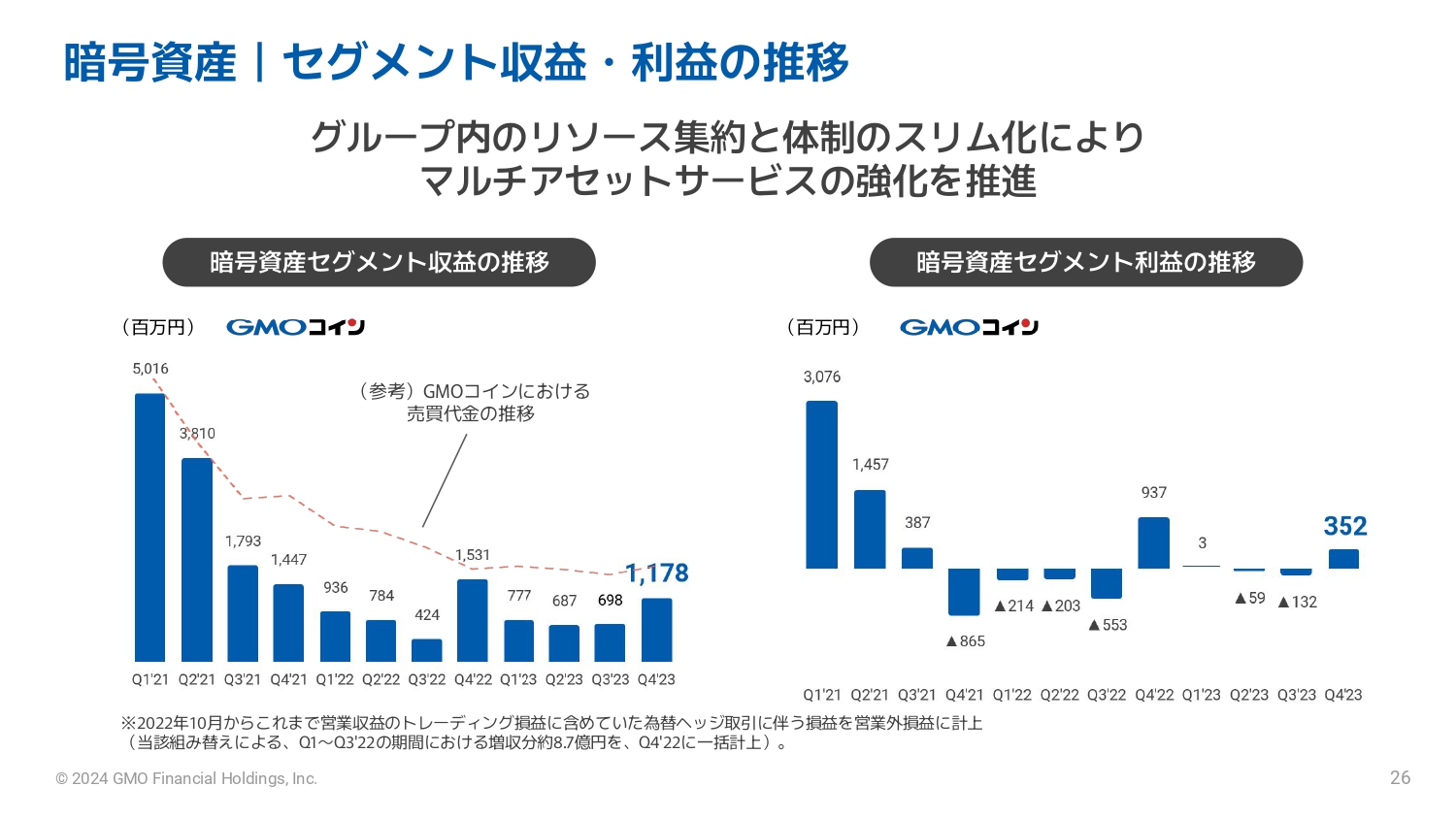

暗号資産|セグメント収益・利益の推移

スライド左側のグラフはセグメント収益の推移を示しています。取引があれば収益も上がるという状況で、スライド右側に記載のセグメント利益に関しても、2023年12月期第4四半期はおよそ3億5,200万円を確保しました。

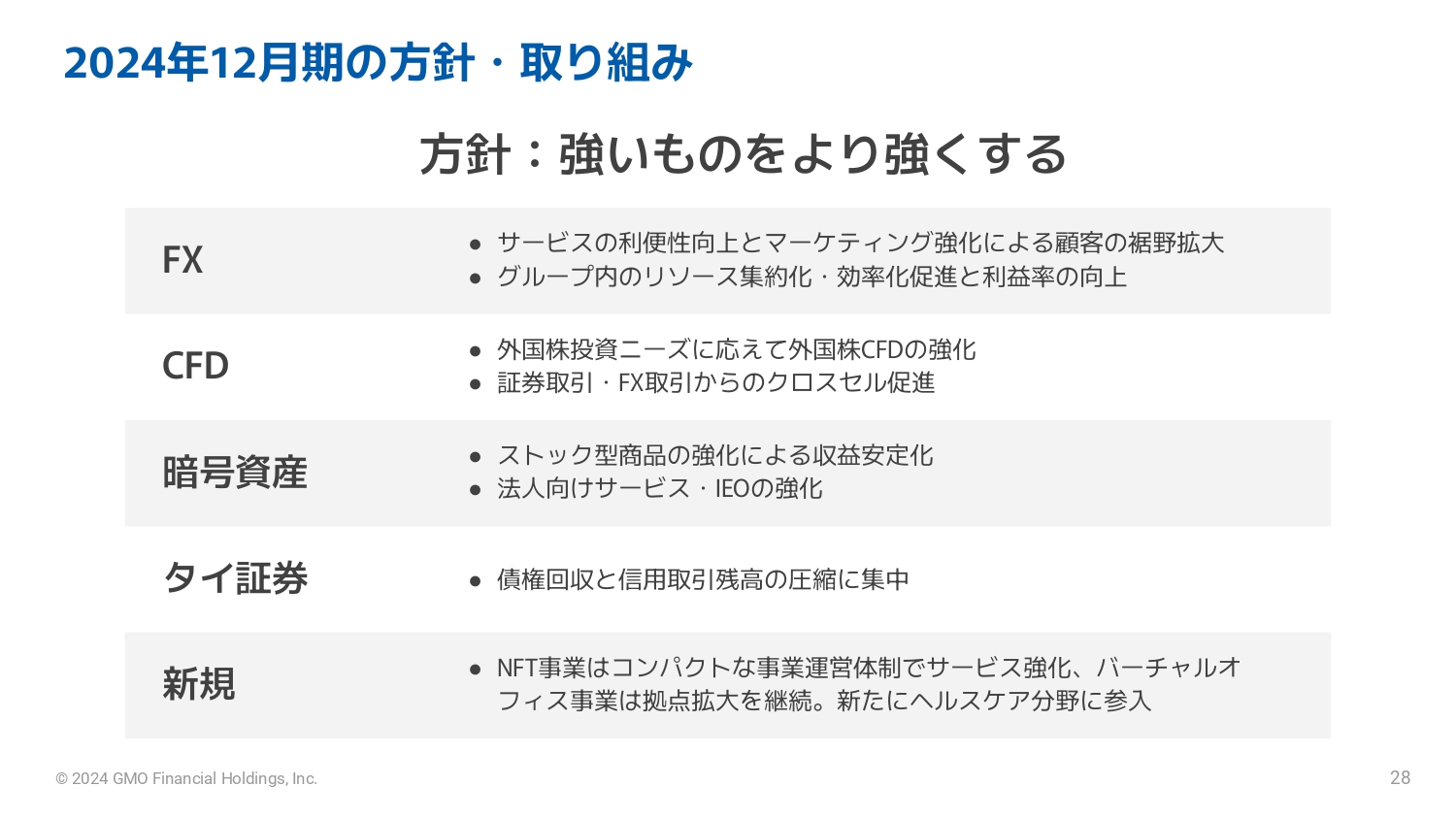

2024年12月期の方針・取り組み

今後の展望については、以前から同じことを言い続けていますが、「強いものをより強くする」という方針です。

FXに関しては、サービスの利便性向上とマーケティング強化によって顧客の裾野を拡大します。また、グループ内のリソース集約化と効率化促進によって利益率を向上させることに注力していきます。

そして、我々は現物株には力を入れづらい一方で、CFDは得意分野の1つだと考えています。他社が外国の現物株を積極的に始めている中、我々は「外国の投資ニーズは確かにある」と考えているため、外国株のCFDを強化していきます。それに加えて、証券取引・FX取引からのクロスセルを促進し、そもそものCFD取引のパイを広げていきたいと考えています。

暗号資産に関しては、ストック型の商品を強化したいと思っています。これはお客さまの暗号資産を預かり、ステーキングを実施することによって収益を得るなど、収益が取引量に大きく左右されずに、違ったかたちでも収益を得られるような枠組みにしていきたいと考えています。

また、AMLの体制が整ったことでサービスの提供を開始した法人向けの暗号資産・現物取引をより強化するとともに、IEOも強化していき、年間に1件か2件のIEOを実施していきたいと思っています。

タイの証券に関しては引き続き、まずは債権回収と信用残高の圧縮に集中していきたいと考えています。

最後は新規事業についてです。NFT事業は先ほどもご説明したとおり、収益を上げづらい環境があるため、コンパクトな事業運営体制によってサービスを強化しながら、粛々と続ける考えです。

バーチャルオフィス事業は拠点の拡大を積極的に継続していきながら、お客さまの数を増やしていくことに注力していきたいと考えています。また、新たにヘルスケア分野にも参入します。

共同出資による子会社の設立

ヘルスケア分野への新規参入については少し前にリリースを出しました。パイの大きなマーケットへ入っていくことで、収益の多角化を図っていこうと考えています。

「ヘルスケア分野のデジタル化推進で新たな価値創造を目指す」という目標を掲げ、GMOヘルステックという会社を2024年1月11日に設立しました。こちらでは主に医療プラットフォームを展開する方針で、2024年4月にサービスローンチを予定しています。株主比率に関してはスライドに記載のとおりです。

このGMOヘルステックの詳細については、事業の開始前にリリース等で、みなさまにしっかりとお伝えしたいと考えています。

以上で、私からの説明は終わらせていただきます。ご清聴ありがとうございました。

この銘柄の最新ニュース

GMO-FHのニュース一覧- (開示事項の変更)連結子会社の証券事業免許返上時期の変更に関するお知らせ 2025/12/24

- 個別銘柄戦略: マクセルやERIHDに注目 2025/12/17

- GMOコマスは一進一退、ビットコイン付与の株主優待制度を導入◇ 2025/12/17

- 本日の【株主優待】情報 (16日引け後 発表分) 2025/12/16

- 株主優待の実施及び株主優待内容の変更に関するお知らせ 2025/12/16

マーケットニュース

- <動意株・6日>(大引け)=北川精機、ウシオ電、ジーエヌアイなど (01/06)

- 日経平均6日大引け=続伸、685円高の5万2518円 (01/06)

- 決算プラス・インパクト銘柄・引け後 … ネクステージ (1月5日発表分) (01/06)

- 決算マイナス・インパクト銘柄・引け後 … あみやき、カルラ (1月5日発表分) (01/06)

おすすめ条件でスクリーニングされた銘柄を見る

GMOフィナンシャルホールディングスの取引履歴を振り返りませんか?

GMOフィナンシャルホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。