JVCケンウッドのニュース

【QAリンクあり】JVCケンウッド、無線システム事業説明会を開催 2030年度に北米公共安全市場で売上高US$400M(2023年度の約3倍)を目指す

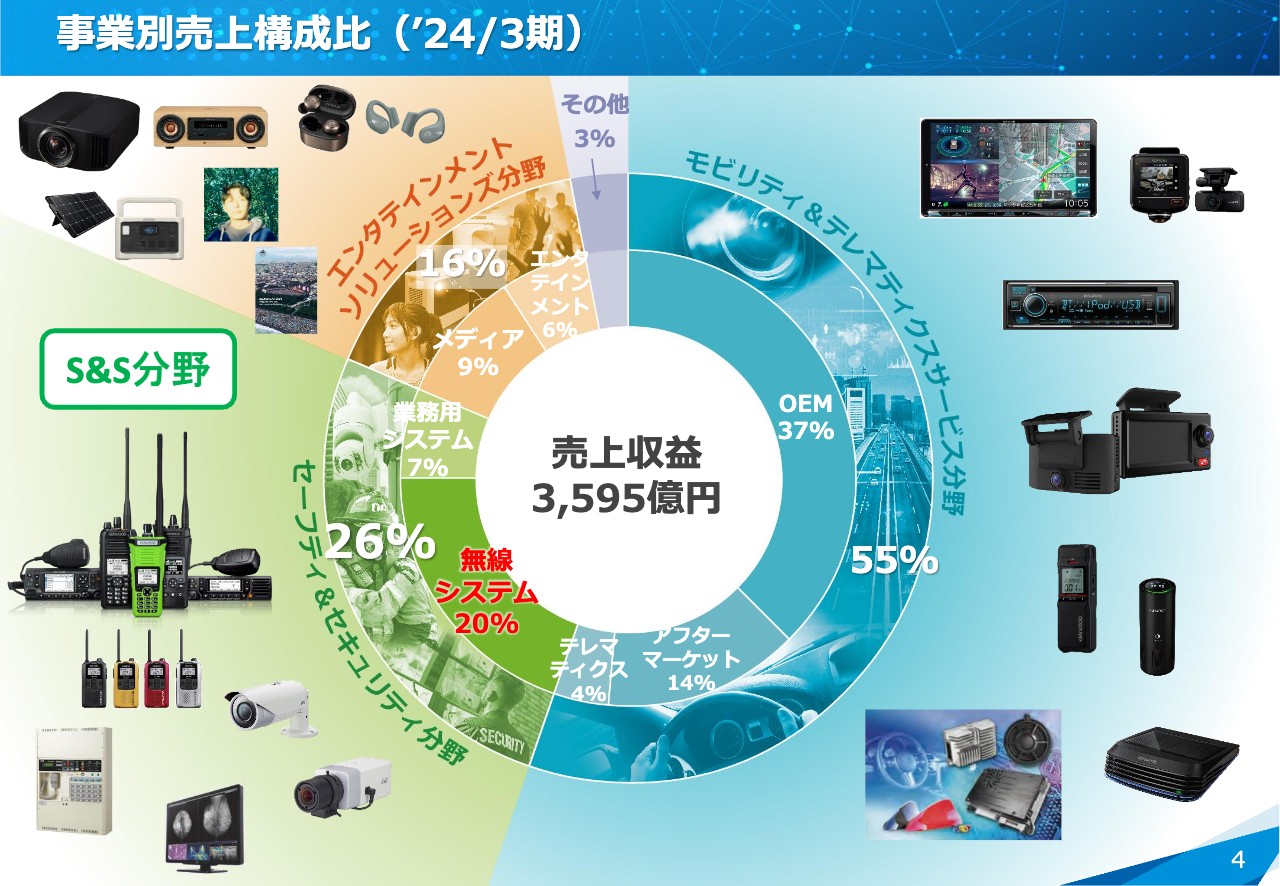

事業別売上構成比(’24/3期)

鈴木昭氏(以下、鈴木):それでは、取締役専務執行役員S&S(セーフティ&セキュリティ)分野責任者の鈴木より事業概要についてご説明します。

2024年3月期(2023年度)、全社の売上収益は3,600億円弱でした。その中でも好調な無線システム事業は、売上構成比の20パーセントを占める状況となっています。

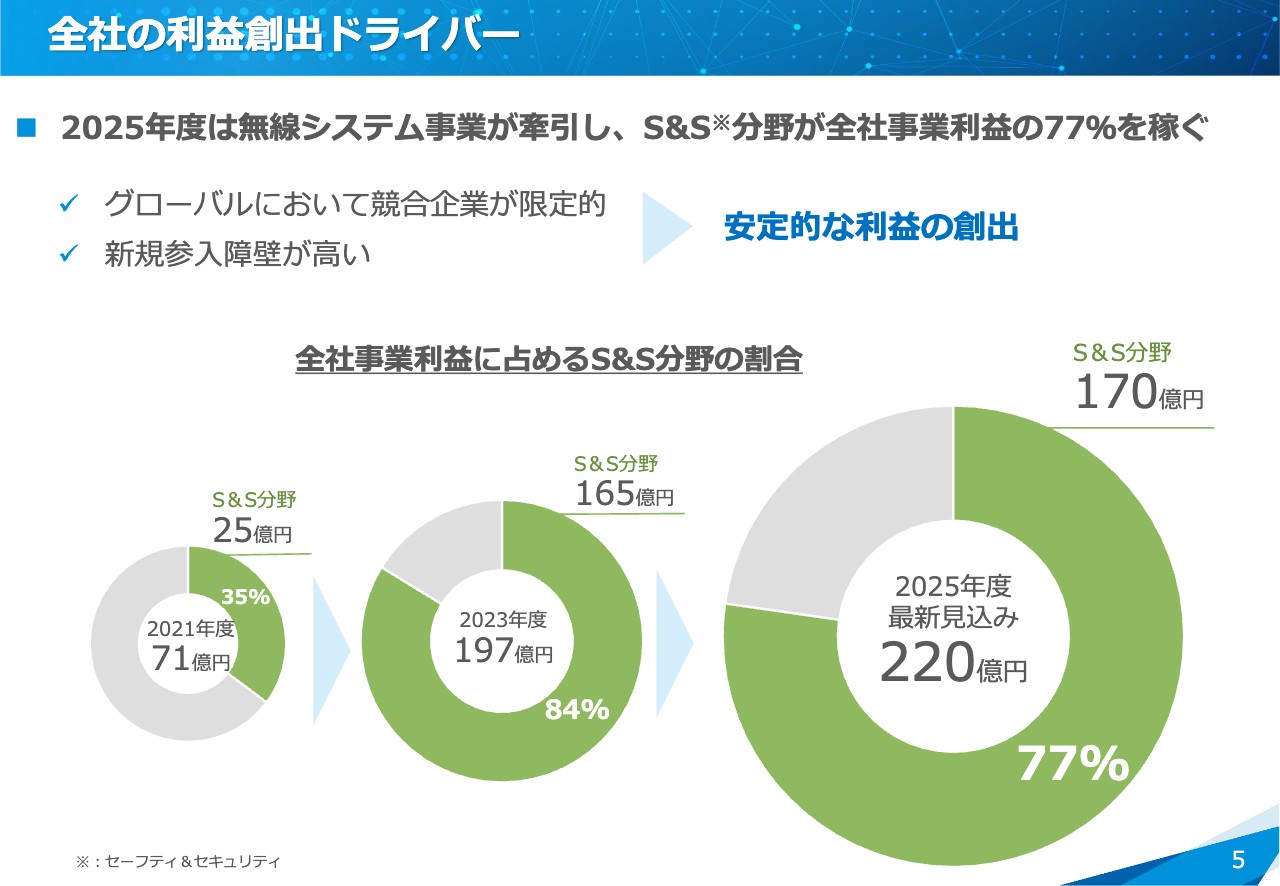

全社の利益創出ドライバー

2023年度の全社事業利益は197億円、そのうち165億円をS&S分野で稼ぎ出しており、構成比は約84パーセントとなっています。中期経営計画「VISION2025」において利益創出ドライバーという位置づけです。

2025年度にはS&S分野の占める割合を77パーセントに持っていこうと考えています。2023年度と比べると、構成比は若干減少しているように見えますが、他分野の業績も非常に好調に推移していく予想を立てています。そのような中で、S&S分野は170億円の事業利益創出を目指します。

主なカテゴリー

すでにご存知の方もいらっしゃると思いますが、無線システム事業のカテゴリーについてご紹介します。業務用無線通信システムは、中継器を介した端末間での通信が可能であり、主に警察・消防・救急などで使われています。

ライセンスフリー無線は、特に国内における特定小電力トランシーバーが主力です。さらに、創業事業であるアマチュア無線の開発も行っています。

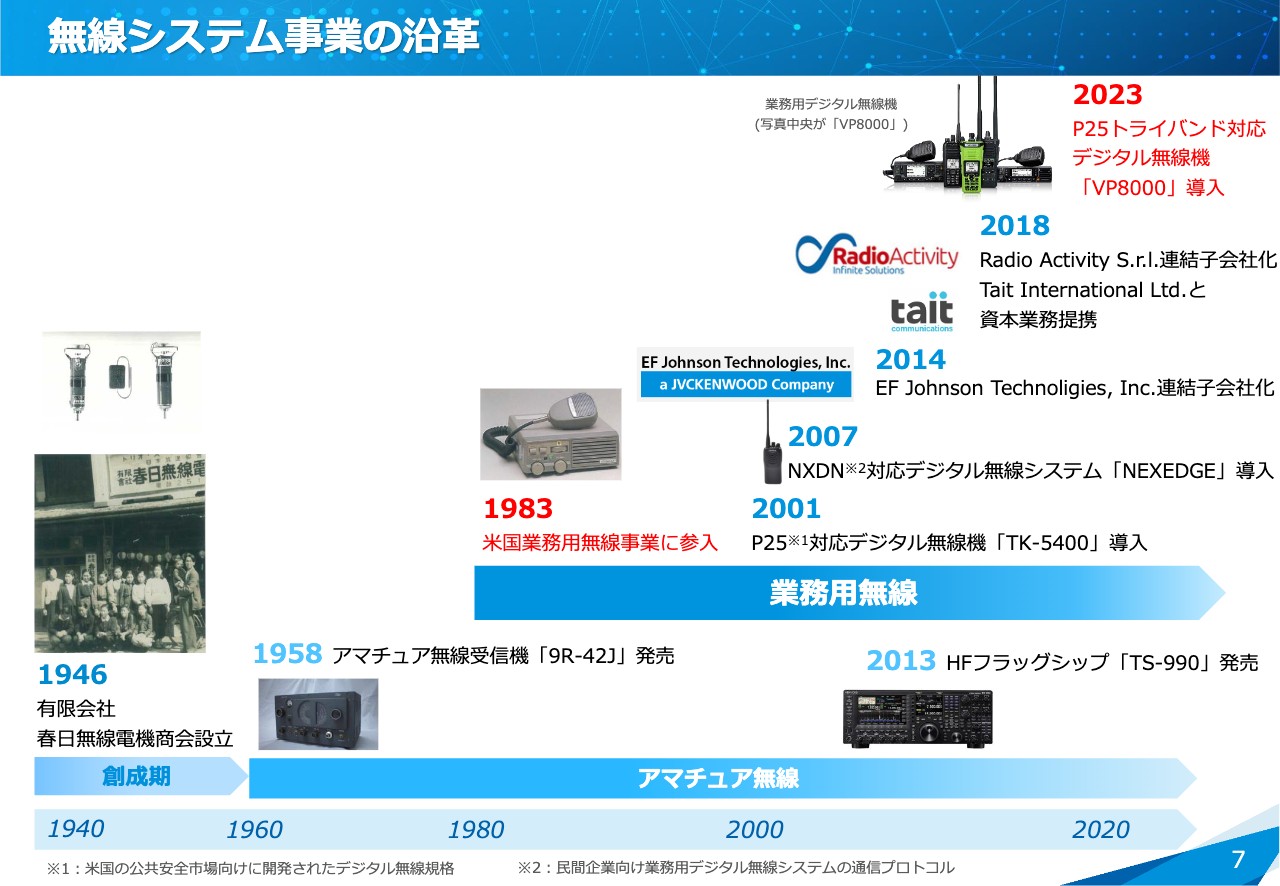

無線システム事業の沿革

無線システム事業の沿革です。(JVCケンウッドは2008年に日本ビクターとケンウッドが経営統合してできた会社であり、ケンウッドは)1946年に春日無線電機商会として設立されました。設立当時は、高周波コイルの販売から始まり、1958年に初のアマチュア無線受信機「9R-42J」を発売し、現在のアマチュア無線開発に至ります。1983年には北米の業務用無線事業に参入しました。

以来40年以上、北米を中心に無線システム事業を展開する中で、2001年にはP25対応デジタル無線の初代機「TK-5400」を導入、2007年には自社開発のデジタル無線システム「NEXEDGE」を導入しています。

公共安全(Public Safety)市場に参入するため、2014年にテキサス州ダラスにあるEF Johnson Technologies(以下「EFJT社」)を連結子会社化しました。2018年には、全世界的に伸びの著しいDMR(Digital Mobile Radio)の中継器を開発しているイタリアのRadio Activity S.r.l.(以下「Radio Activity社」)を連結子会社化しています。

また、同じく2018年には協業を加速するために、ニュージーランドのTait International Ltd.(以下「Tait社」)と資本業務提携を締結し、40パーセントの出資を行いました。2023年には、公共安全市場向けのP25トライバンド対応デジタル無線機「VP8000」を導入し、市場で高く評価されました。後ほどご説明しますが、これによって大きな案件が獲得できています。

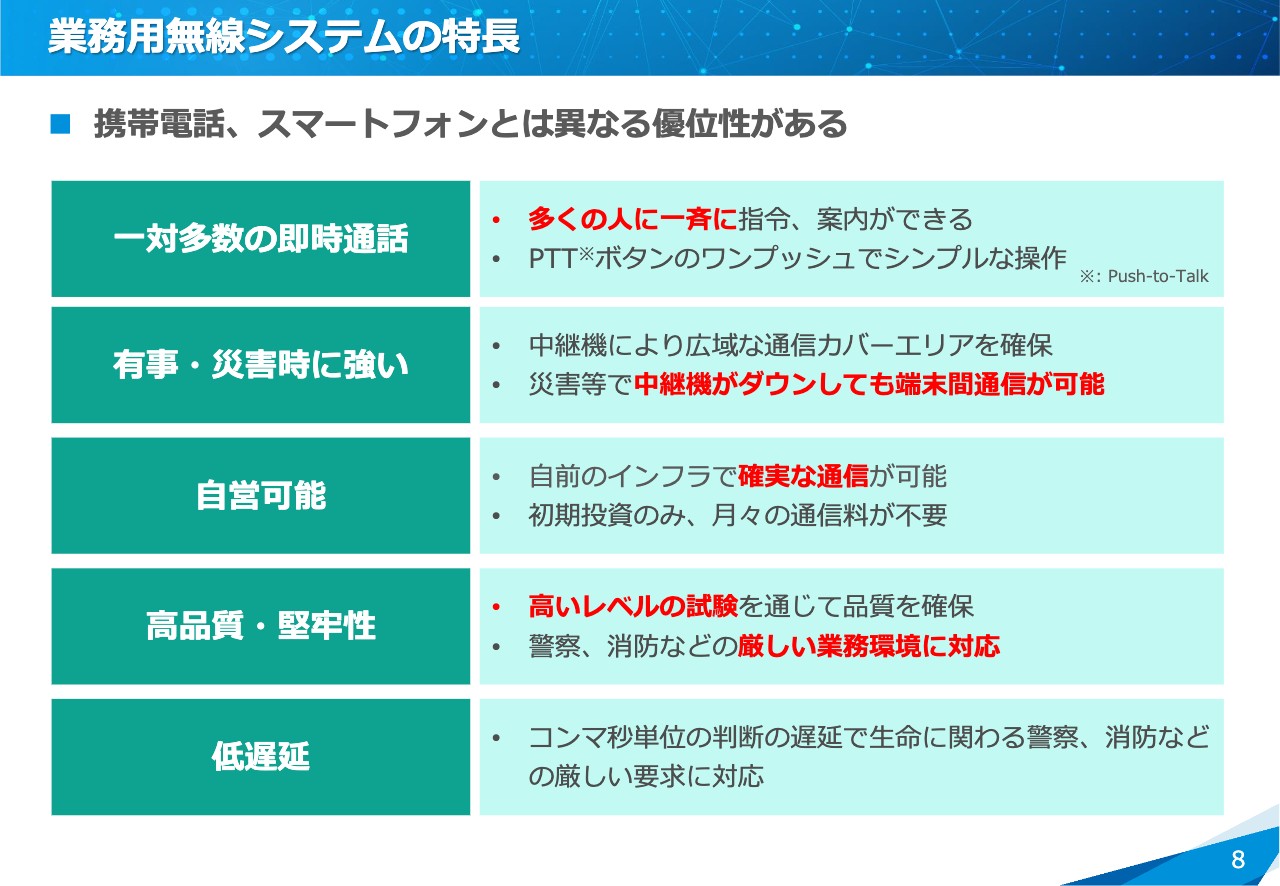

業務用無線システムの特長

業務用無線システムの特長についてです。よく「スマートフォンと何が違うのか」と質問されますが、業務用無線システムは、1対多数での即時通話が可能です。さまざまな重大事故や事件が起きた時に一斉に同時通報できること、さらにそれがPTT(Push-to-Talk)ボタンをワンプッシュするだけで可能となることが非常に大きなメリットです。

また、有事・災害時に強いという点が挙げられます。プライベートで独自ネットワークを組み、通信カバーエリアを確保しているため、災害などで中継器がダウンしても、端末間通信が可能です。自前のインフラで通信カバーエリアを構築していることから、確実な通信が担保されています。

インフラの初期投資が必要となりますが、月々の通信料は基本的には不要です。業務用に要求される高品質、堅牢性を確保しており、厳しい業務環境に対応しています。

スライドに「コンマ秒単位の判断の遅延で生命に関わる警察、消防などの厳しい要求に対応」と記載しているとおり、業務用無線の通信は低遅延です。公共安全市場では通信の遅延によって命取りになることもありますので、業務用無線システムのこのような特長が現在でも大きく評価されています。

無線システム事業に関わる主な拠点

当社の無線システム事業に関わる主な拠点です。緑色のバーは生産拠点を示しています。

全生産量の8割強を生産しているのが、マレーシアのジョホールバルにある工場、JVCKENWOOD Electronics Malaysiaです。国内の生産拠点はJVCケンウッド山形で、こちらでは主に北米の公共安全無線市場に向けた端末の生産を行っています。

開発・販売については赤色のバーで示していますが、テキサス州ダラスにあるEFJT社が、公共安全市場向けのシステム構築・販売を行っています。また、同社の開発部門がネブラスカ州リンカーンに所在しており、数十名の端末ソフト開発エンジニアが駐在している状況です。

ニュージーランドのクライストチャーチにあるTait社へは40パーセント出資しており、パートナーとして協業を継続しています。イタリアのミラノにあるRadio Activity社ではDMRの中継器の開発を行っており、全世界のDMR市場へ参入を進めている状況です。

スライド中央に記載されている、青いバーの横浜市緑区の白山事業所が、無線システム事業部の拠点となっています。

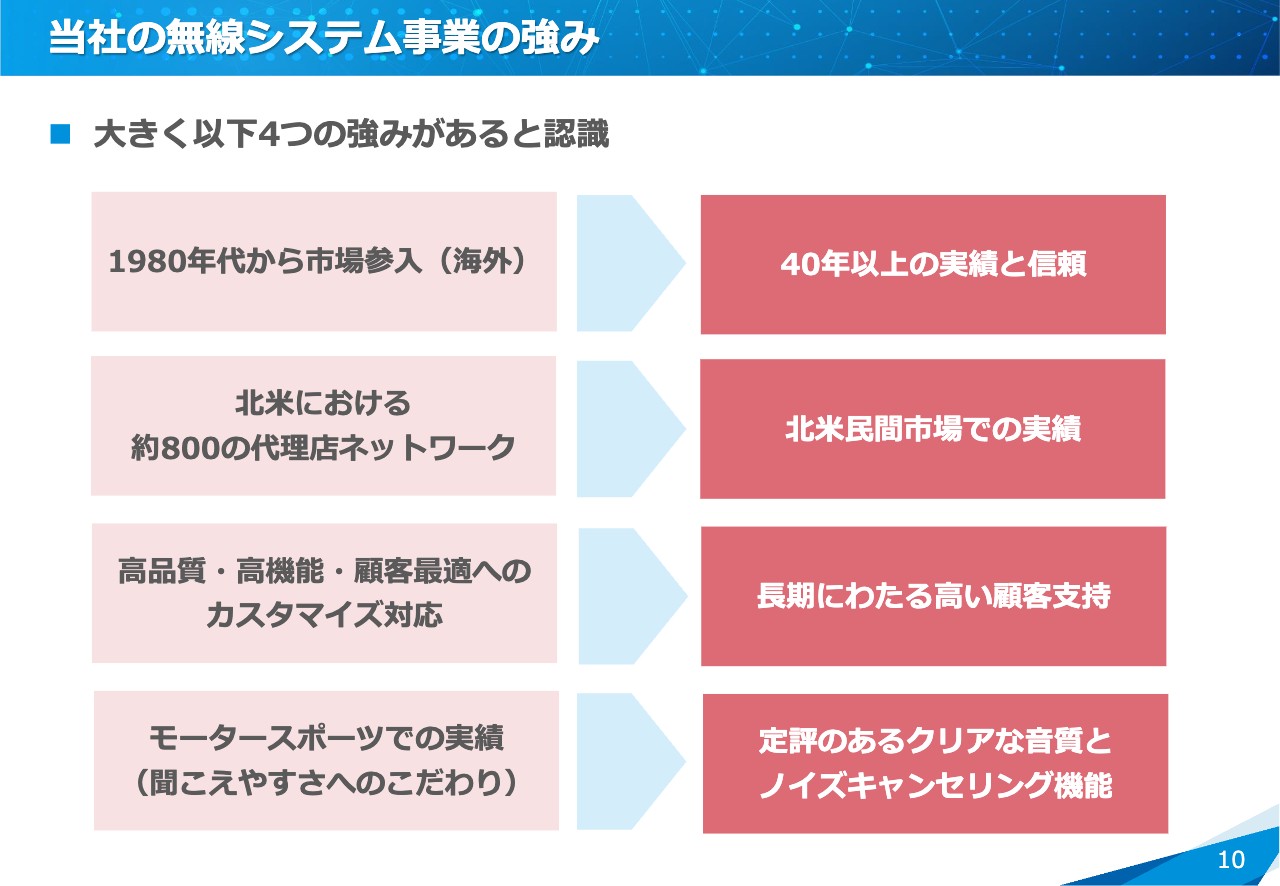

当社の無線システム事業の強み

当社の無線システム事業の強みについてお話します。

1つ目は、1983年に北米業務用無線事業に参入し、40年以上をかけて、さまざまなノウハウを培い、お客さまからのご要望やカスタマイズに対応し、築き上げてきたKENWOODブランドが品質にコミットしており、非常に高い信頼性を構築していることです。

2つ目は、北米民間市場で約800店の代理店ネットワークを有していることです。こちらは当社の大きな財産となっています。

3つ目は、高品質・高機能・顧客最適へのカスタマイズ対応を行っていることです。小回りの利くカスタマイズに対応する中で、顧客から高い支持を受けています。

4つ目は、モータースポーツでの実績です。通信手段というものは、どのような騒音下でも聞こえなければなりません。必ず、正確に音声を伝えるという使命を果たすため、現在の製品にはモータースポーツで培ったノイズキャンセル技術が効果的に搭載されています。

以上、4つの強みを持って、無線システム事業は歩みを進めています。

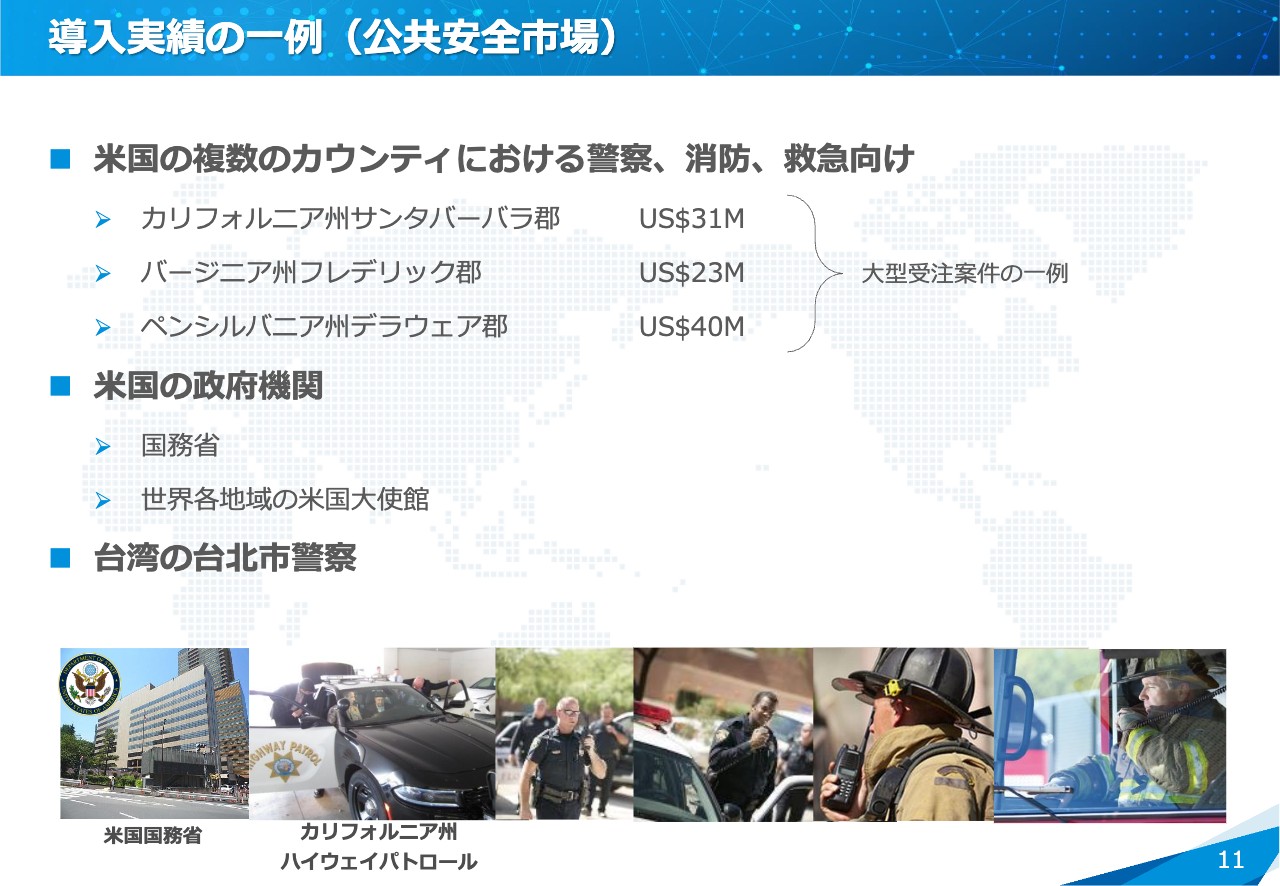

導入実績の一例(公共安全市場)

導入実績の一例です。スライドの上から3つ目までは、米州のカウンティ(郡)における案件で、30ミリオンドル前後の案件を記載しています。こちらは、P25トライバンド対応デジタル無線機「VP8000(2023年1月出荷開始)」を導入することを前提に獲得できた案件です。今後このような案件がかなり多く出てきますので、確実に獲得していきたいと考えています。

米国の政府機関では国務省に関わり、世界各地域の米国大使館で当社の無線システムが採用されています。

約4年前には台湾の台北市警察へも導入され、約3年前にはカリフォルニア州のハイウェイで活動するパトロールカーとバイク約4,000台に搭載されました。

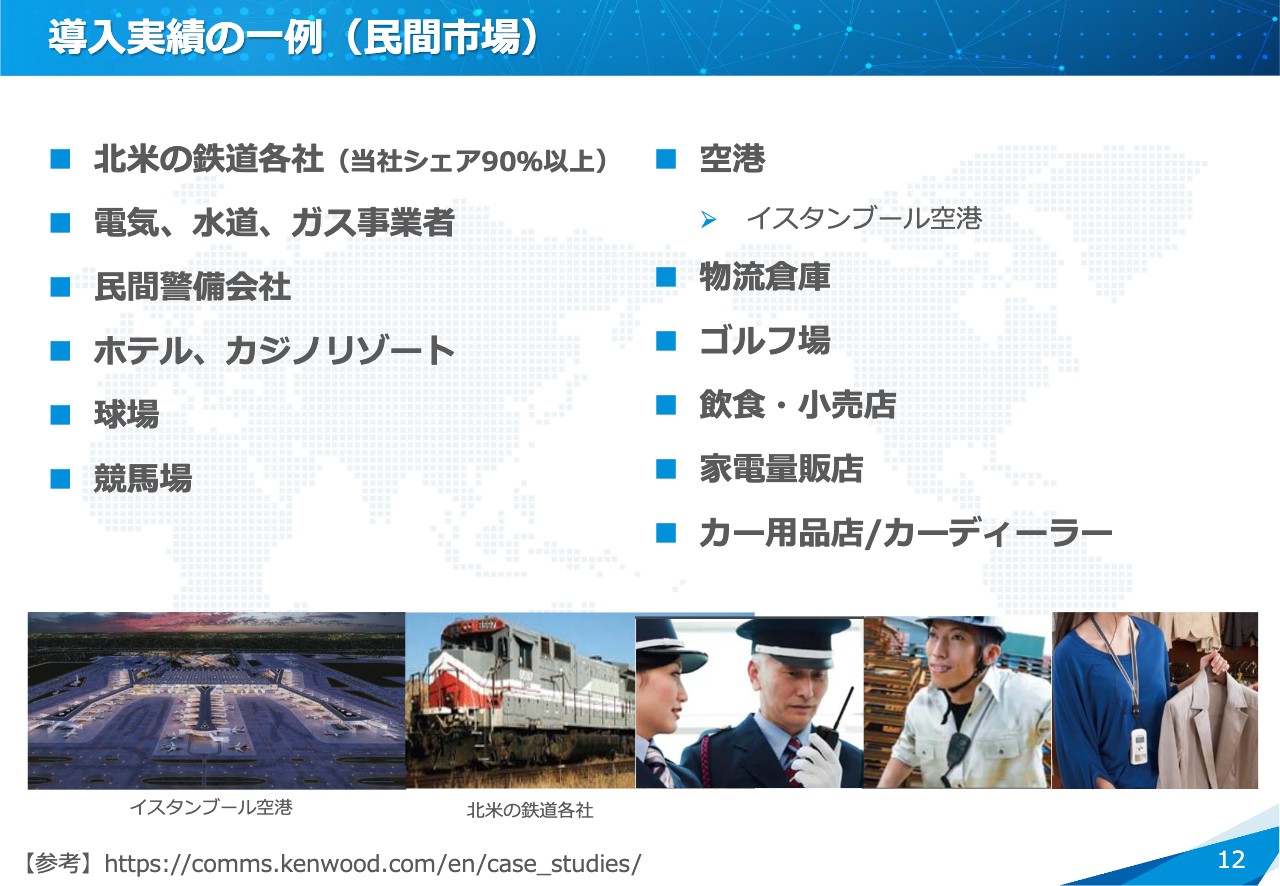

導入実績の一例(民間市場)

民間市場においては、スライドに記載のとおり、鉄道各社、電気、水道、ガス事業者といったユーティリティ、民間警備会社、ホテル、球場、競馬場、空港などにも多く導入されています。

物流倉庫、ゴルフ場、飲食・小売店、家電量販店など、民間市場の中で大きくKENWOODブランドの無線機が認知されています。

当社ターゲット市場とその規模(全世界、2023年)

市場環境と業績推移です。当社の2023年度のターゲット市場となっている公共安全市場と民間市場は、約1兆5,000億円の規模となっています。公共安全市場は約8,518億円、民間市場は約6,714億円という試算が出ています。

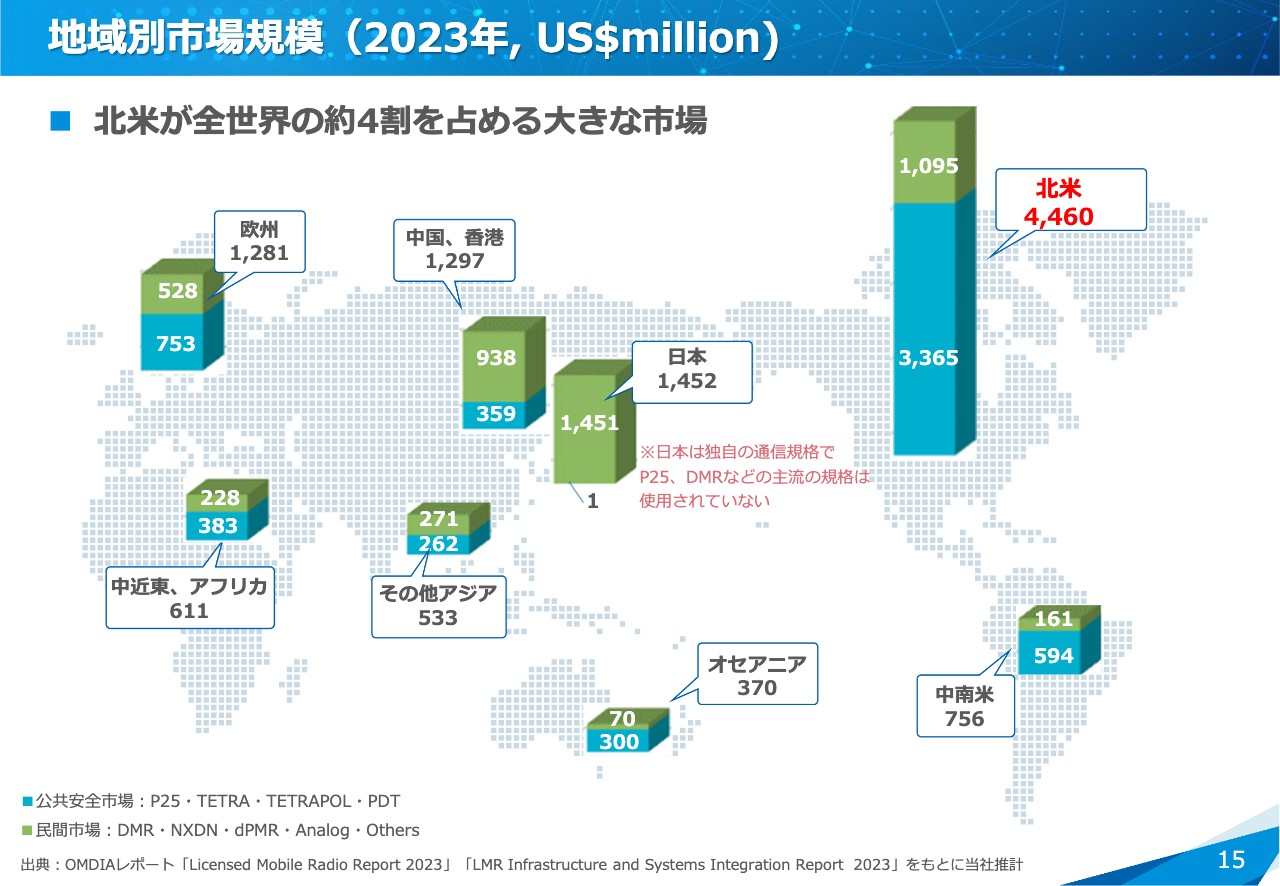

地域別市場規模(2023年,US$million)

地域別市場規模です。北米の市場規模は4,460ミリオンドルとなっています。日本も大きく1,452ミリオンドルとなっていますが、日本ではP25やDMRなどの規格が採用されていないため、簡易無線機などの日本独自の通信規格による市場でシェアを大きく伸ばしている状況です。

欧州の市場も1,281ミリオンドルと大きいです。全世界くまなく市場がありますので、北米のみならず、各地域戦略を展開しながら、シェア拡大を狙っていきます。

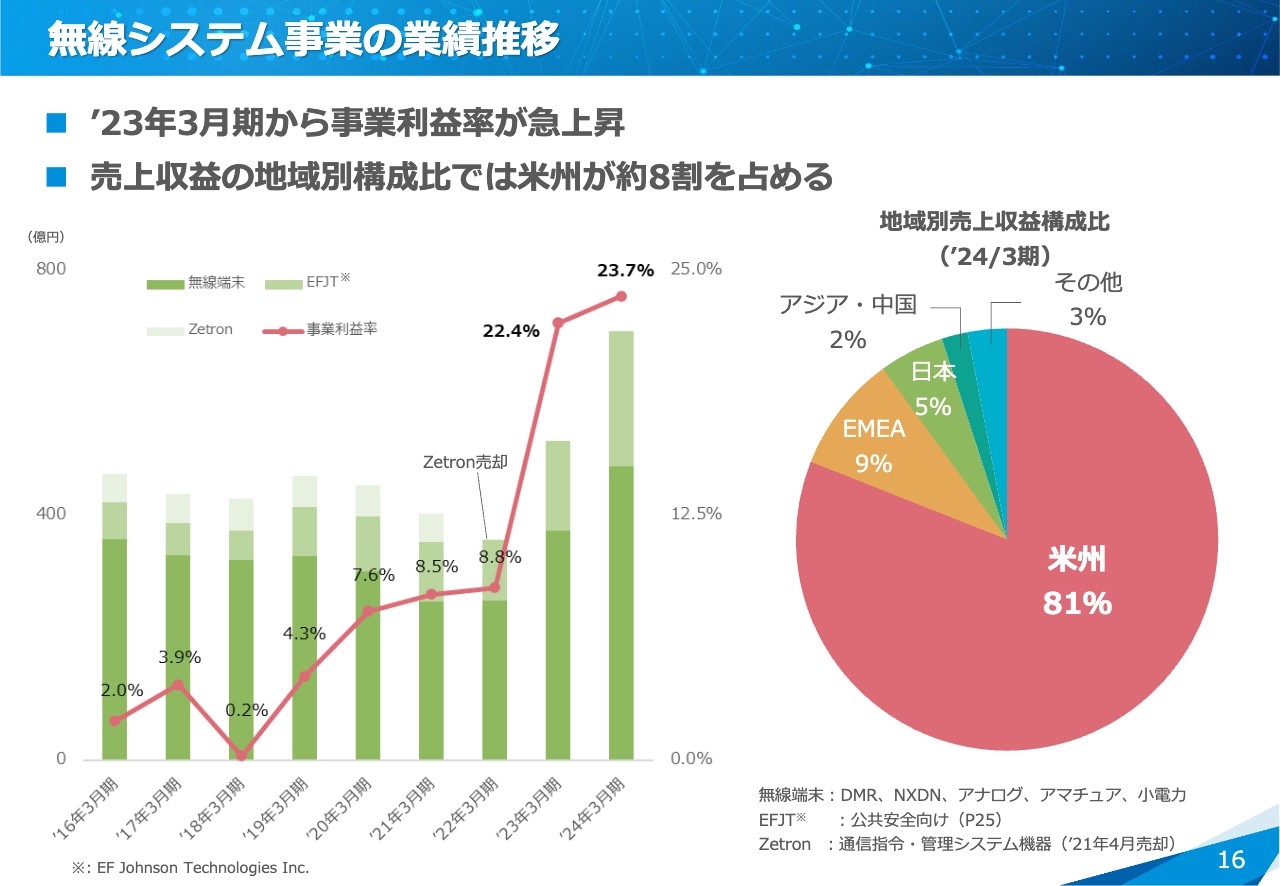

無線システム事業の業績推移

2016年3月期から2024年3月期にかけての無線システム事業の業績の推移です。一時は半導体の供給問題や新型コロナウイルス感染症の問題など、さまざまな問題もありましたが、2022年3月期以降、急激な右肩上がりで成長を果たしています。直近の2024年3月期の売上収益の地域別構成比では、米州が約8割を占めています。

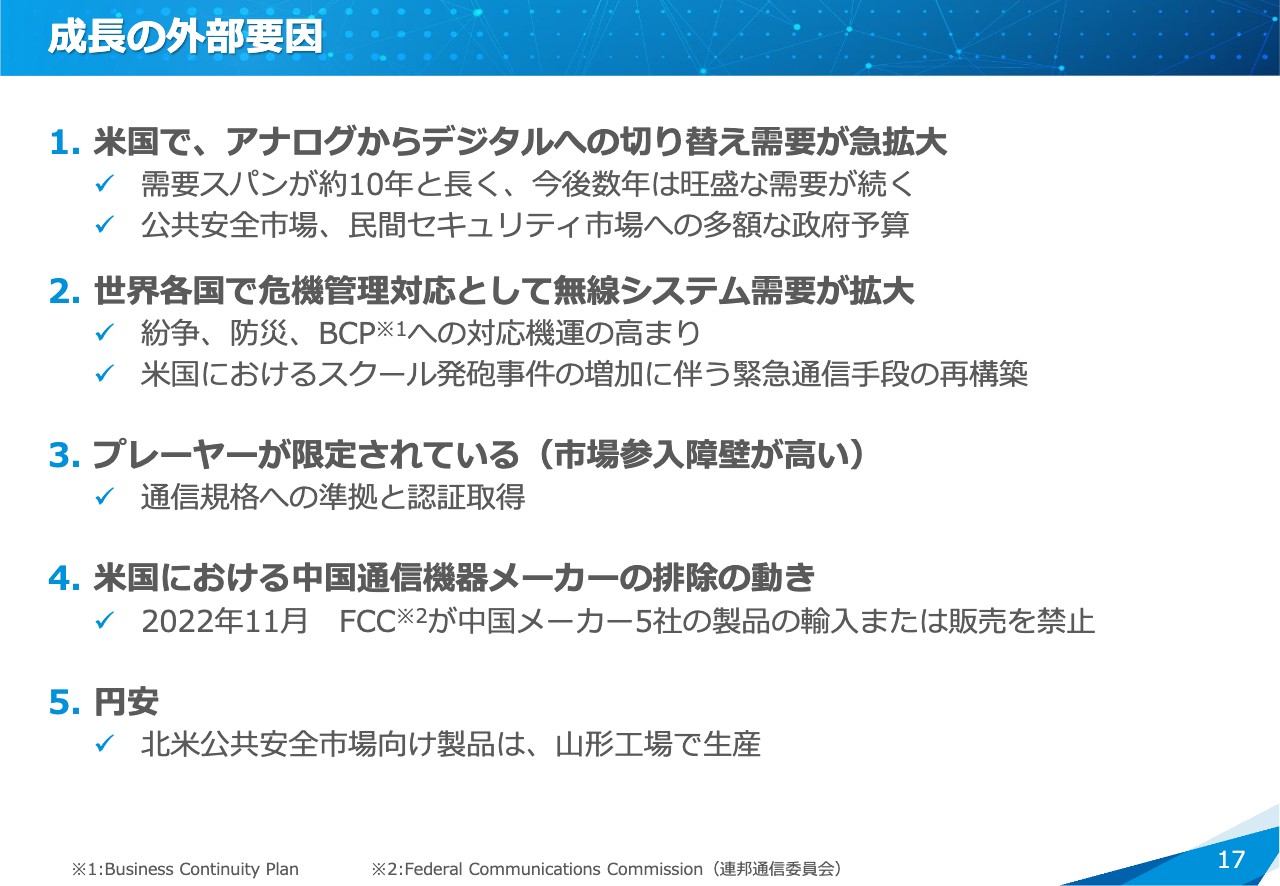

成長の外部要因

成長の外部要因についてです。1つは、米州でアナログからデジタルへの切り替え需要が急拡大したことです。需要スパンが約10年と長く、今後数年はこの旺盛な需要が続くと見ています。

また、公共安全市場、民間セキュリティ市場では、テロ対応へ多額の政府予算が準備されている状況です。世界各国でさまざまな紛争が起きており、危機管理対応としての無線システム需要が拡大しています。

このようなインシデントに対しては、スマートフォンではなく、低遅延の業務用無線システムが効果的であり、通信手段として採用されています。

そして、プレーヤーが限定されています。業務用無線の開発を行っているプレーヤーは現在非常に少なくなっています。当社含めて3社から4社程度のため、そのような中でシェアを伸ばしています。

米国においては、中国通信機器メーカーの排除の動きがありました。中国通信機器メーカーは非常に安い価格で商品を提供していましたが、現状、米州の市場には、中国通信機器メーカーの通信機器はほとんど出てきていません。

また、北米の売上拡大に伴い、円安が無線システム事業の業績を後押ししている状況です。

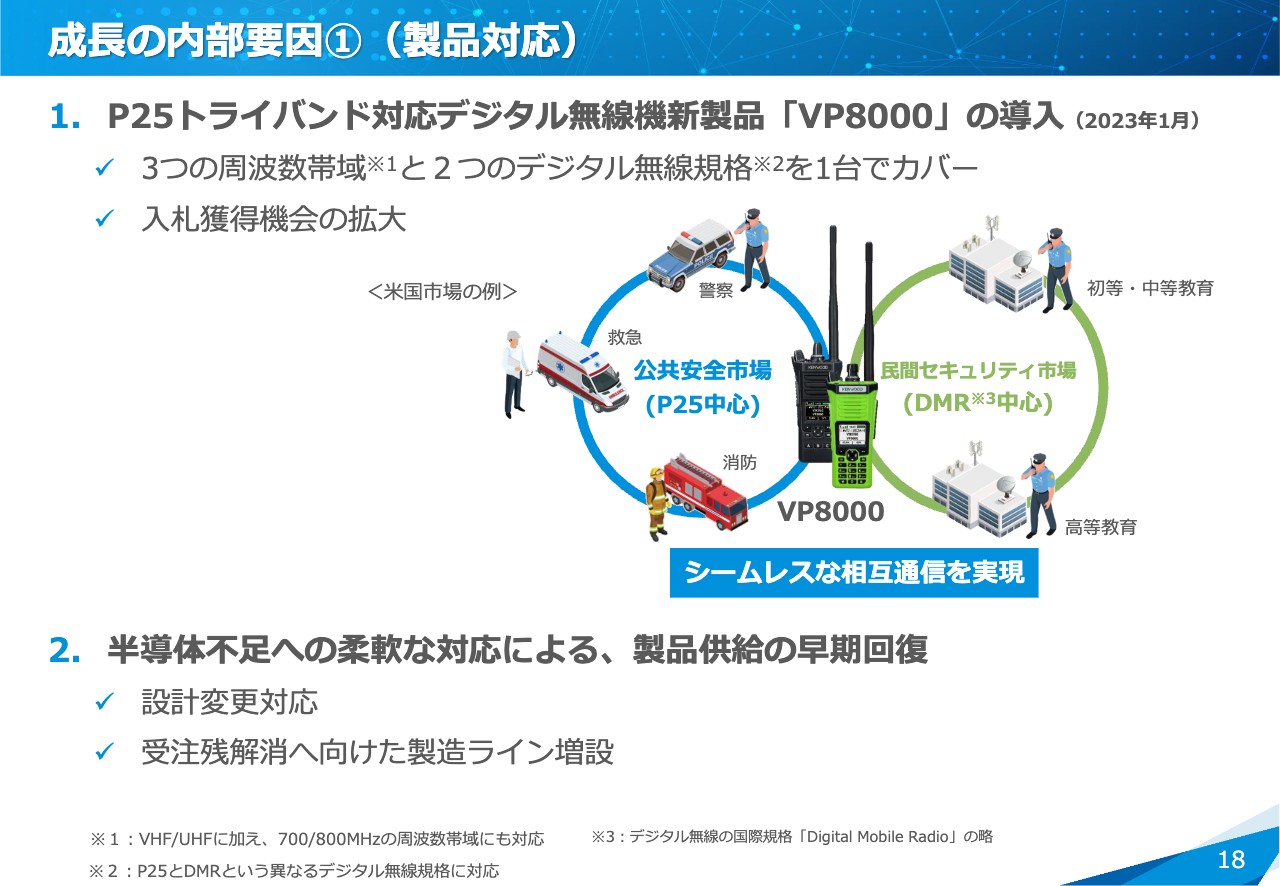

成長の内部要因①(製品対応)

成長の内部要因についてです。P25トライバンド対応デジタル無線機「VP8000」を2023年1月に導入しました。公共安全市場のみならず、民間セキュリティ市場にも対応した、マルチプロトコルを有し、シームレスな相互通信を実現します。要求事項を満たしたこの無線機によって、入札獲得機会が拡大しています。

さらに、半導体不足への柔軟な対応による、製品供給の早期回復が挙げられます。当初、どのプレーヤーも半導体不足により製品の供給が難しい時期がありました。そのような中で、当社はいち早く設計変更対応を行い、受注を多く獲得しました。その受注獲得が、大きなバックオーダーにつながり、2022年度から2023年度にかけて、大きな売上獲得に至りました。

また、売上獲得によって、シェアを大きく伸ばしました。プレーヤーが少ないため、いったんシェアを伸ばすとなかなか減少することはありません。これが事業収益拡大に効果的につながったと見ています。

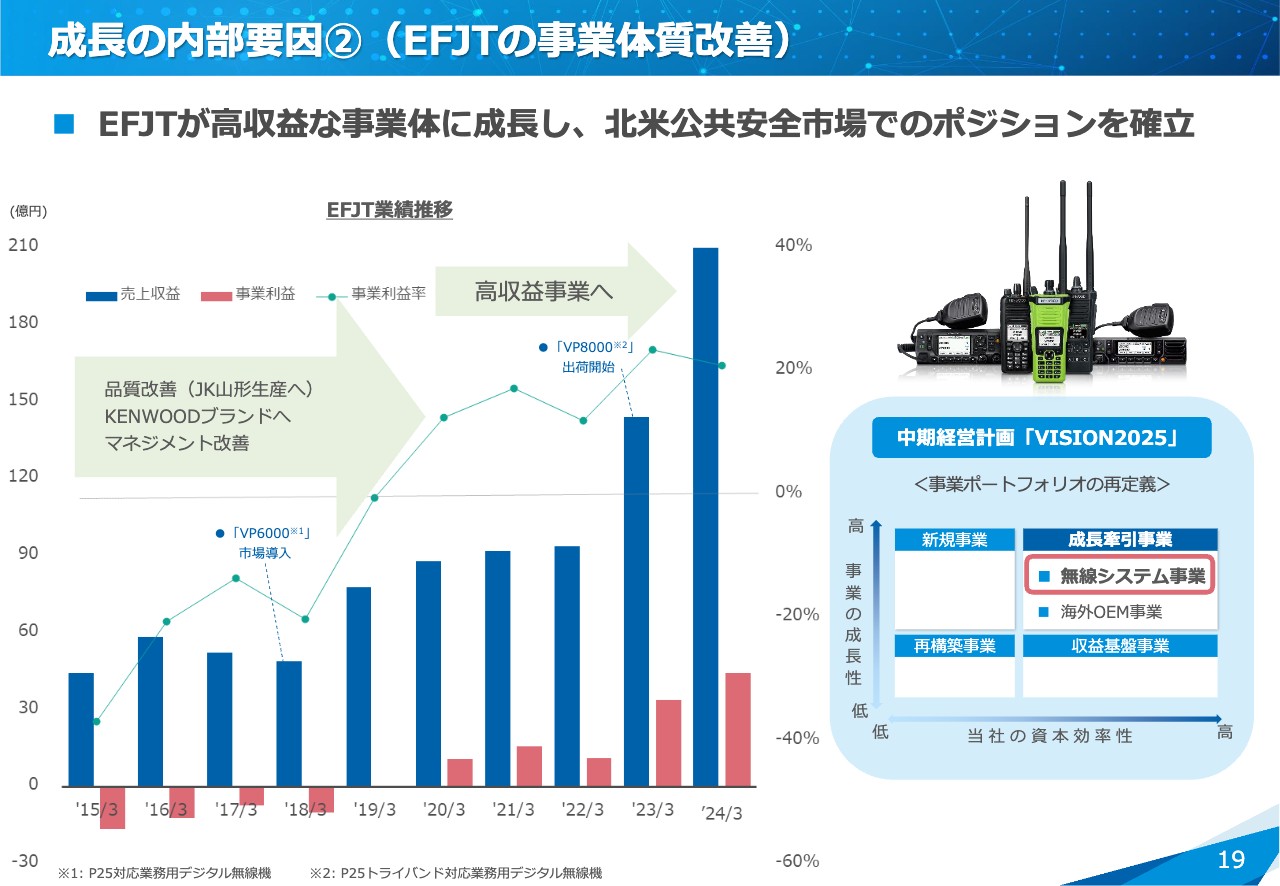

成長の内部要因②(EFJTの事業体質改善)

もう1つ内部要因は、EFJT社が北米で非常に大きなポジションを確立していることです。無線システム事業の中でも、北米の公共安全市場は、まだまだ伸びしろがあります。現状でもシェアは3パーセントから4パーセントというレベルです。

システム案件の入札獲得にも投資を行い、2024年3月期の売上収益は日本円で約210億円まで伸びてきています。事業利益率も20パーセント台を稼ぐ大きな成長事業となっています。

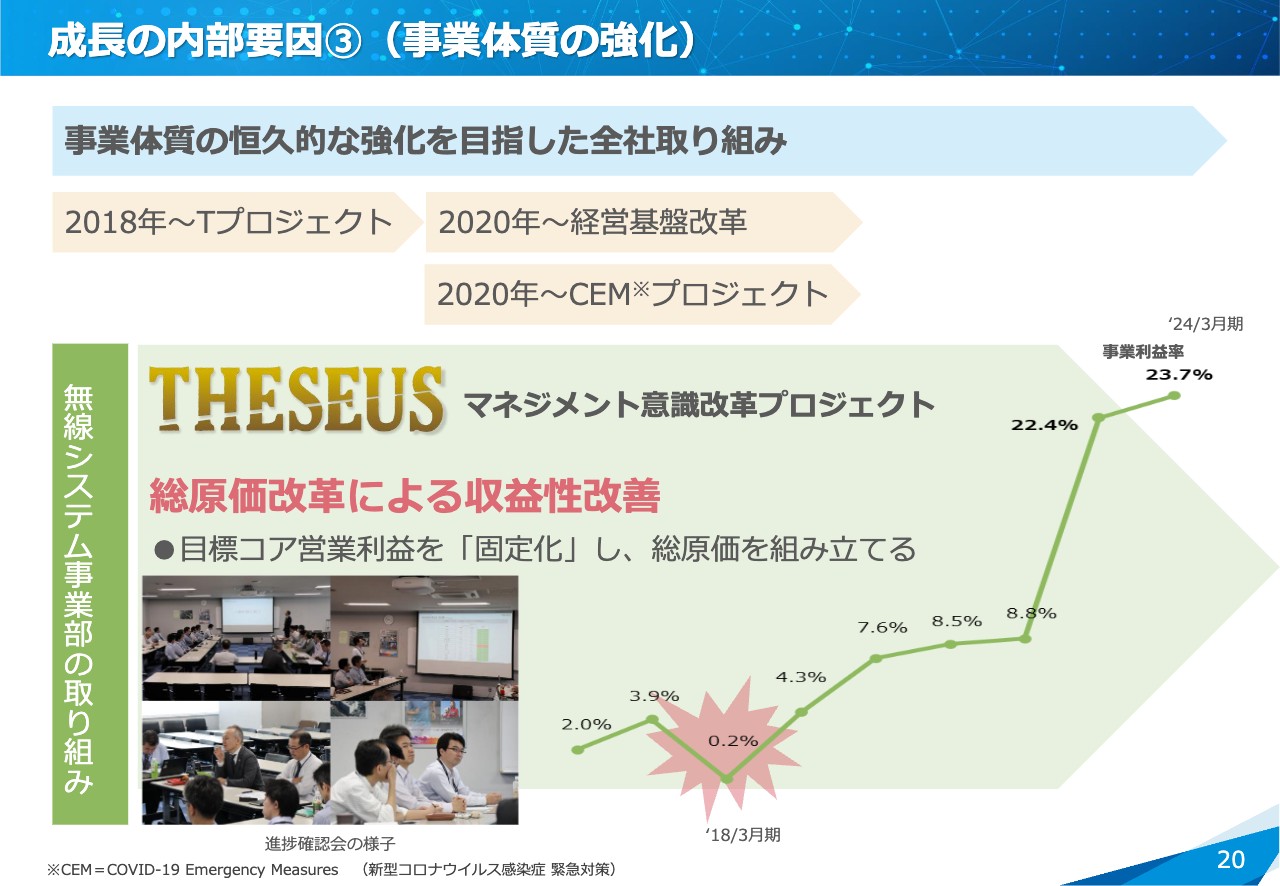

成長の内部要因③(事業体質の強化)

2018年から事業体質の強化に取り組んでいます。内部のマネジメント意識改革プロジェクトとして、業績に関わるさまざまなKPIを指標とし、それを達成するための手法を5年間、現在に至るまで続けていく中で、事業利益率は現在23.7パーセントまで持ち上がってきました。この社内のマネジメント意識改革プロジェクトが大きな要因だと考えています。

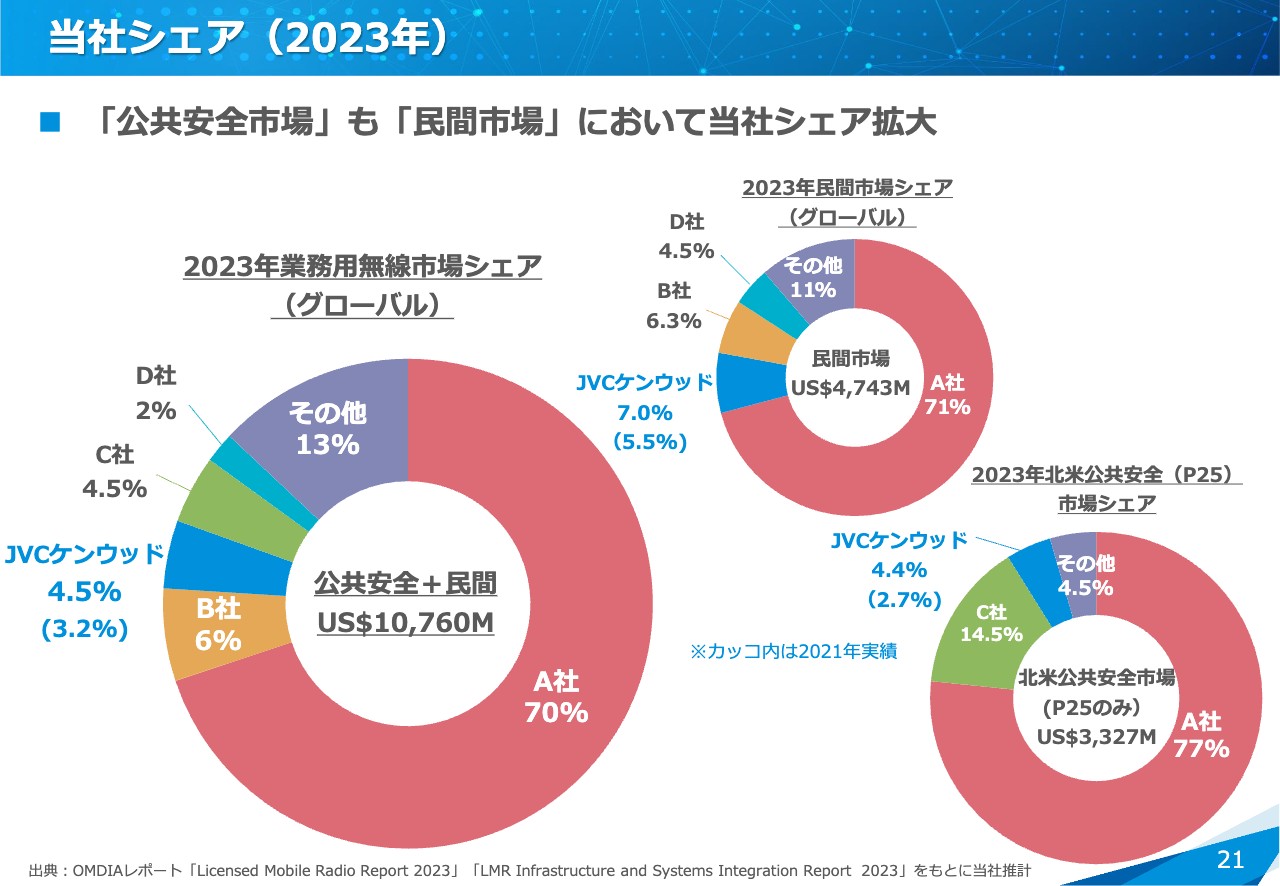

当社シェア(2023年)

当社シェアです。スライド左側の一番大きな円グラフが全体でのシェアで、当社は現在全世界で4.5パーセントとなっています。北米公共安全市場(P25)では4.4パーセント、民間市場では7パーセントのシェアとなっており、未だA社が寡占している状況です。このような中で、全世界シェアの4.5パーセントを10パーセントまで引き上げたいと考えています。

以上、事業概要、市場環境、業績推移についてご説明しました。この後成長戦略については、無線システム事業部長である佐藤からご説明します。

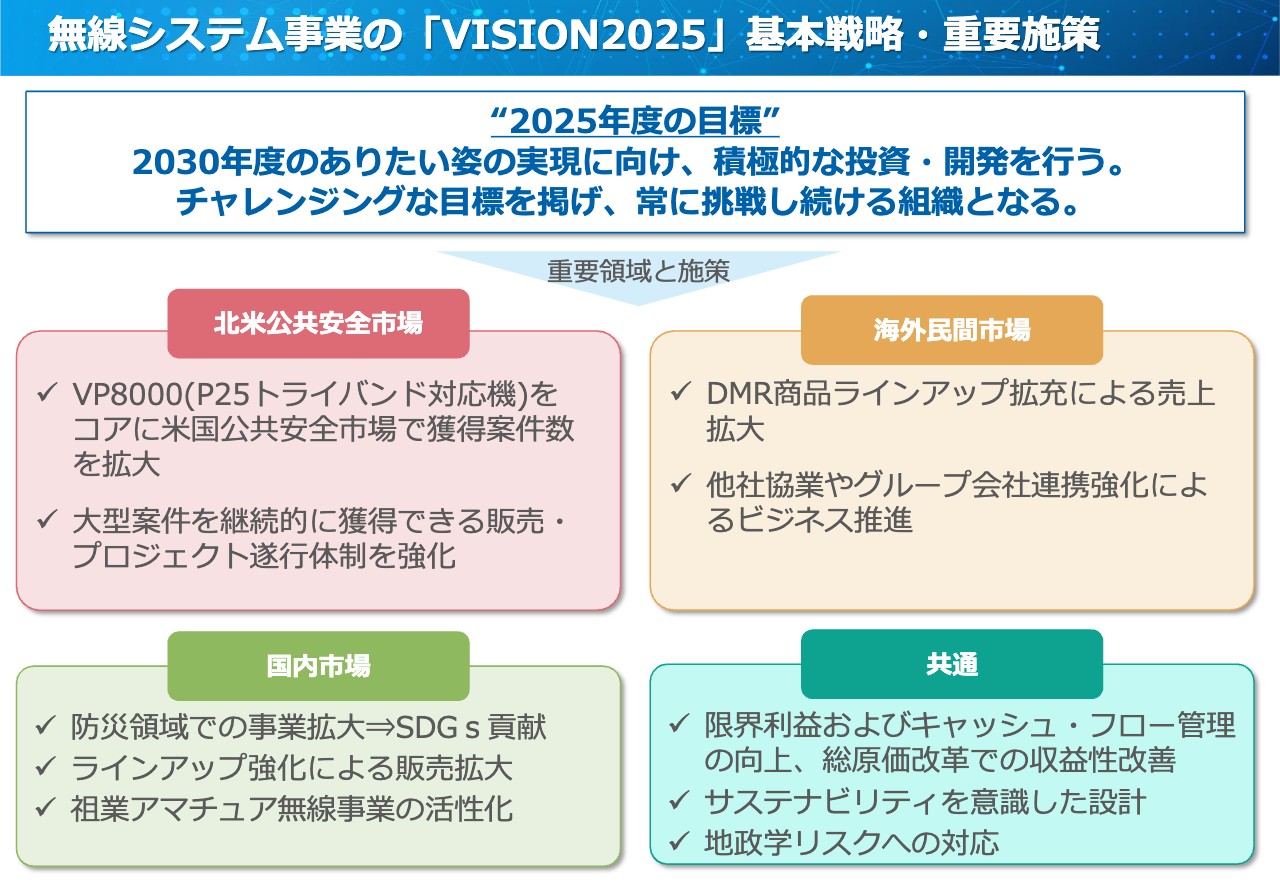

無線システム事業の「VISION2025」基本戦略・重要施策

佐藤勝也氏(以下、佐藤):私から無線システム事業の成長戦略をご説明します。当社は2023年4月に「VISION2025」の基本戦略を開示しました。その中で、無線システム事業部としては、2030年度のありたい姿の実現に向け、今年度は特に、積極的な投資・開発を行うことにしています。チャレンジングな目標を掲げて、常に挑戦し続ける組織となることを、事業部の目標としています。

重要な領域と施策について、ご説明します。スライド左上の北米公共安全市場については、先ほど鈴木からご説明した「VP8000」をコアに、米国公共安全市場の獲得案件数を拡大させていきます。

また、大型案件を継続的に獲得できる販売プロジェクトの遂行体制を強化していきます。右上の海外民間市場は、北米以外も含んでおり、DMRの商品ラインアップの拡充による売上拡大を行います。他社との協業には、業務提携しているTait社を含んでいます。グループ関連会社との強化によって、ビジネスを推進していきます。

一方、まだまだ売上の少ない国内市場では、防災領域での事業拡大や、ラインアップ強化を行います。また、祖業のアマチュア無線事業の活性化を図ります。アマチュア無線については、「ハムフェア2024」で発売・発表しますが、さまざまな新商品も考えています。

全体共通として、マネジメント意識改革プロジェクトの中で、限界利益およびキャッシュ・フロー管理の向上、特に総原価改革で収益性の改善を続けていきます。

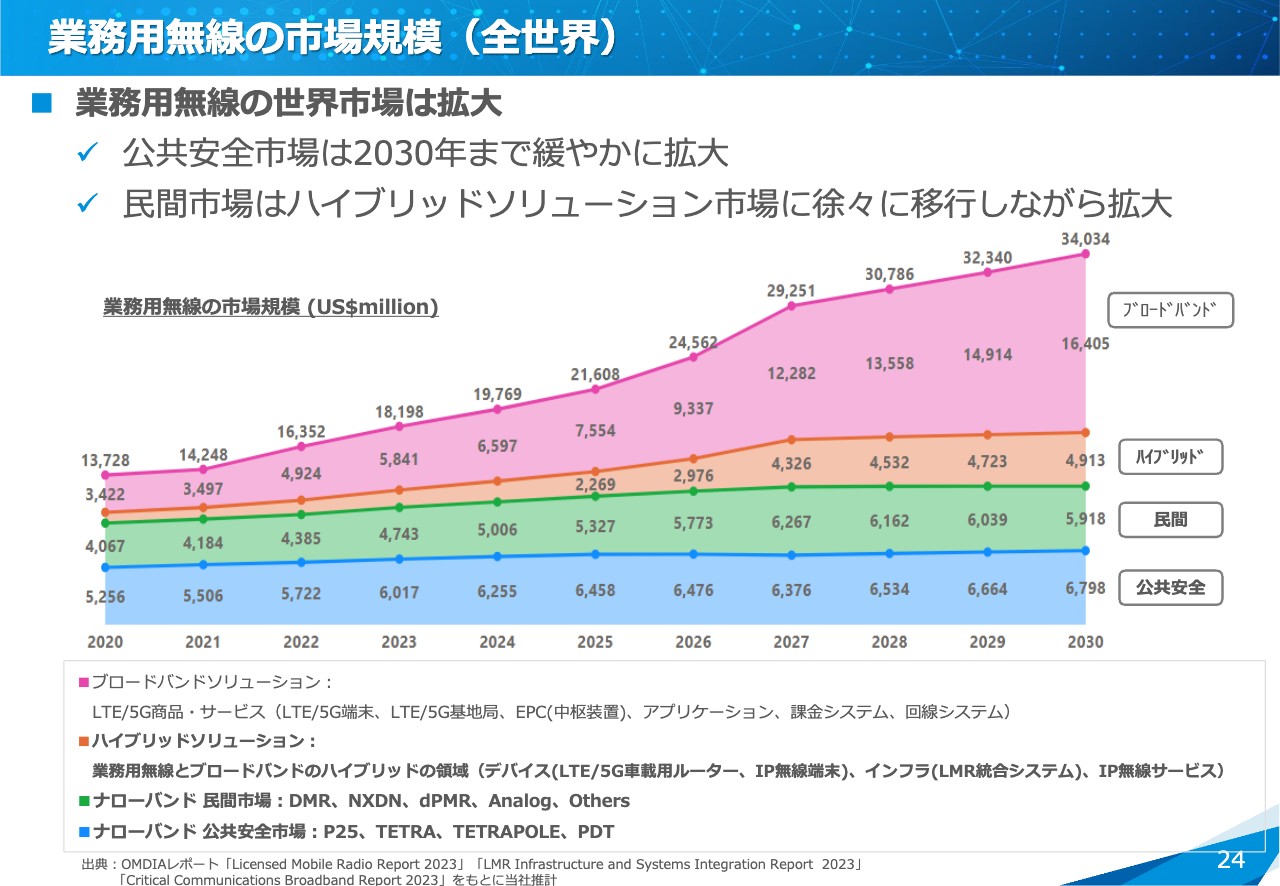

業務用無線の市場規模(全世界)

スライドのグラフは、一部当社の予測も含みますが、業務用無線の市場規模を表しています。青色の部分は公共安全市場となっています。単位はミリオンドルです。例えば、2023年の公共安全市場規模は約6,000ミリオンドルあります。こちらが2030年に向けて微増し、約10パーセントの伸びとなります。

中央の緑色の部分は民間市場です。こちらも、2023年から2030年に向けて微増しており、ブロードバンドの進捗にもよると思いますが、業務用無線市場は非常に堅調に推移していきます。

一方で、ブロードバンド市場は非常に大きく伸びていきます。当社は手がけていませんが、ブロードバンドとナローバンドの中間に位置するハイブリッド・ソリューションについては、現在は非常に市場が小さいものの、2030年に向けては約5ビリオンドル(5,000ミリオンドル)近くまで伸び、民間市場に匹敵するボリュームになると予想しています。

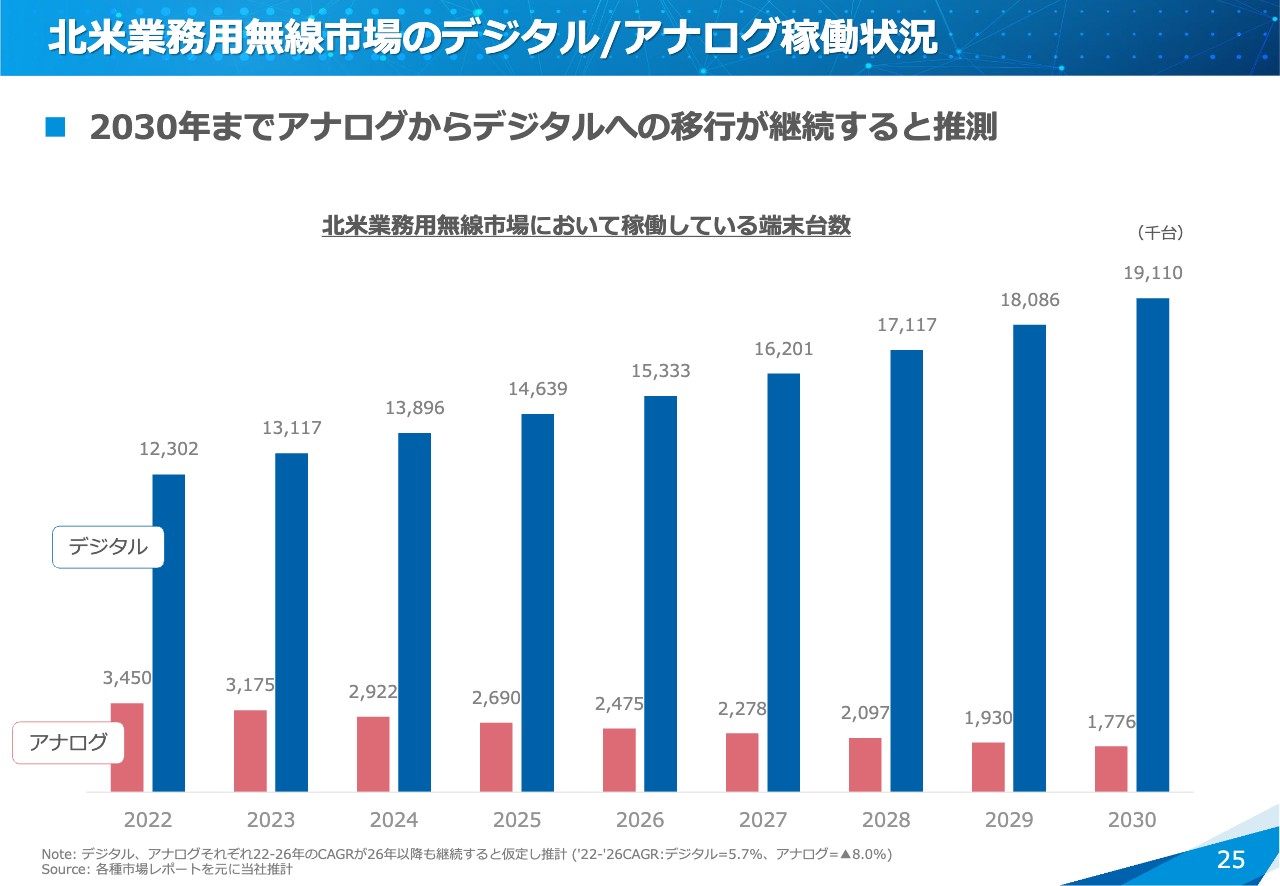

北米業務用無線市場のデジタル/アナログ稼働状況

北米業務用無線市場における業務用無線端末の稼働状況です。スライドのグラフは北米全体で稼働している端末台数を表しています。デジタルの無線端末は非常に大きな伸びを見せており、アナログはどんどん縮小し、デジタルへの切り替えが進んでいくと考えています。

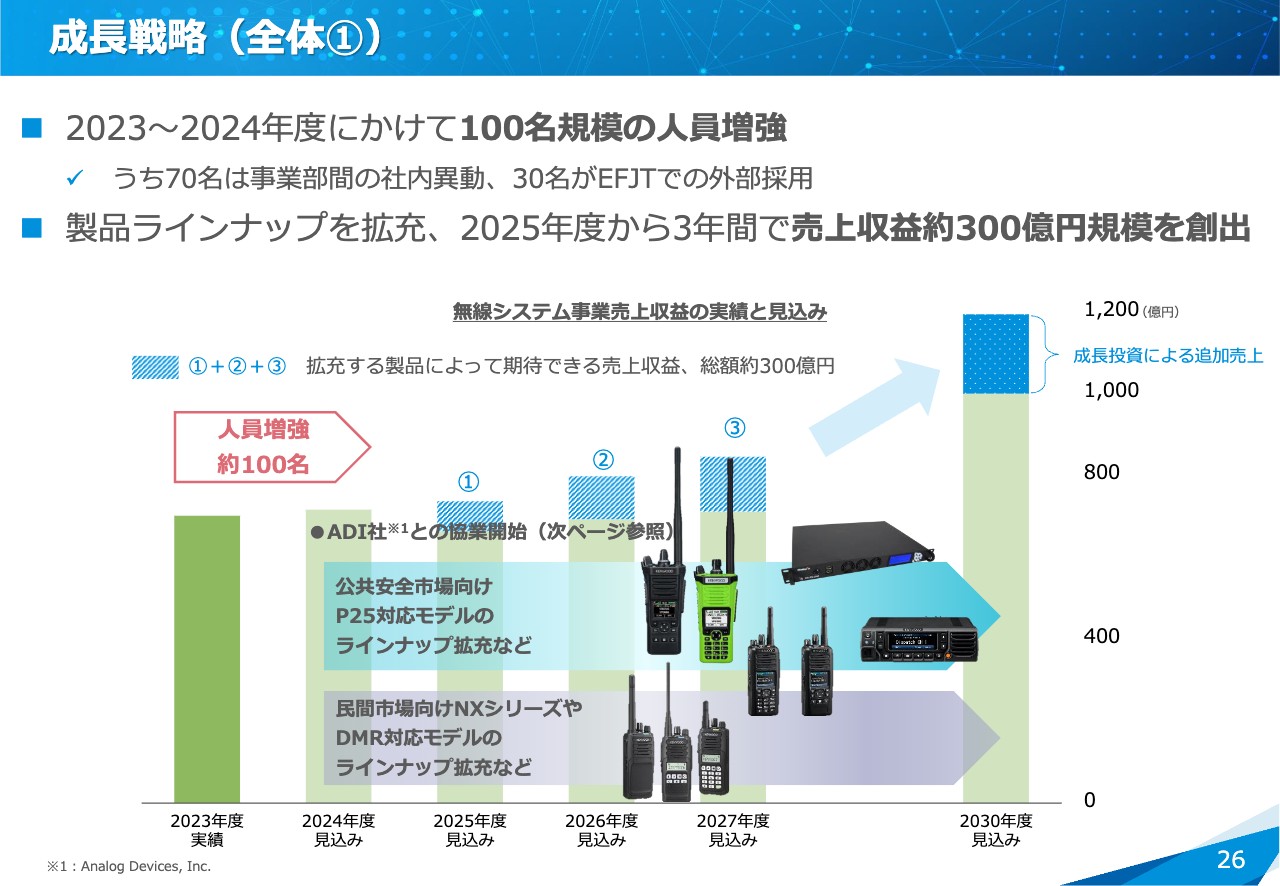

成長戦略(全体①)

2023年度から2024年度にかけて、無線システム事業部単体で100名規模の人員増強を行います。うち70名は、事業部間での(社内)異動です。M&T(モビリティ&テレマティクスサービス)事業部、ES(エンタテインメント ソリューションズ)事業部から約70名の技術者を無線システム事業部に異動させました。

また、北米公共安全市場での販売拡大のために、米国の子会社EFJT社で約30名採用する予定となっています。合計で約100名の人員を増強し、この成長投資によってグラフ右上の青色の部分、約300億円の売上追加を考えています。

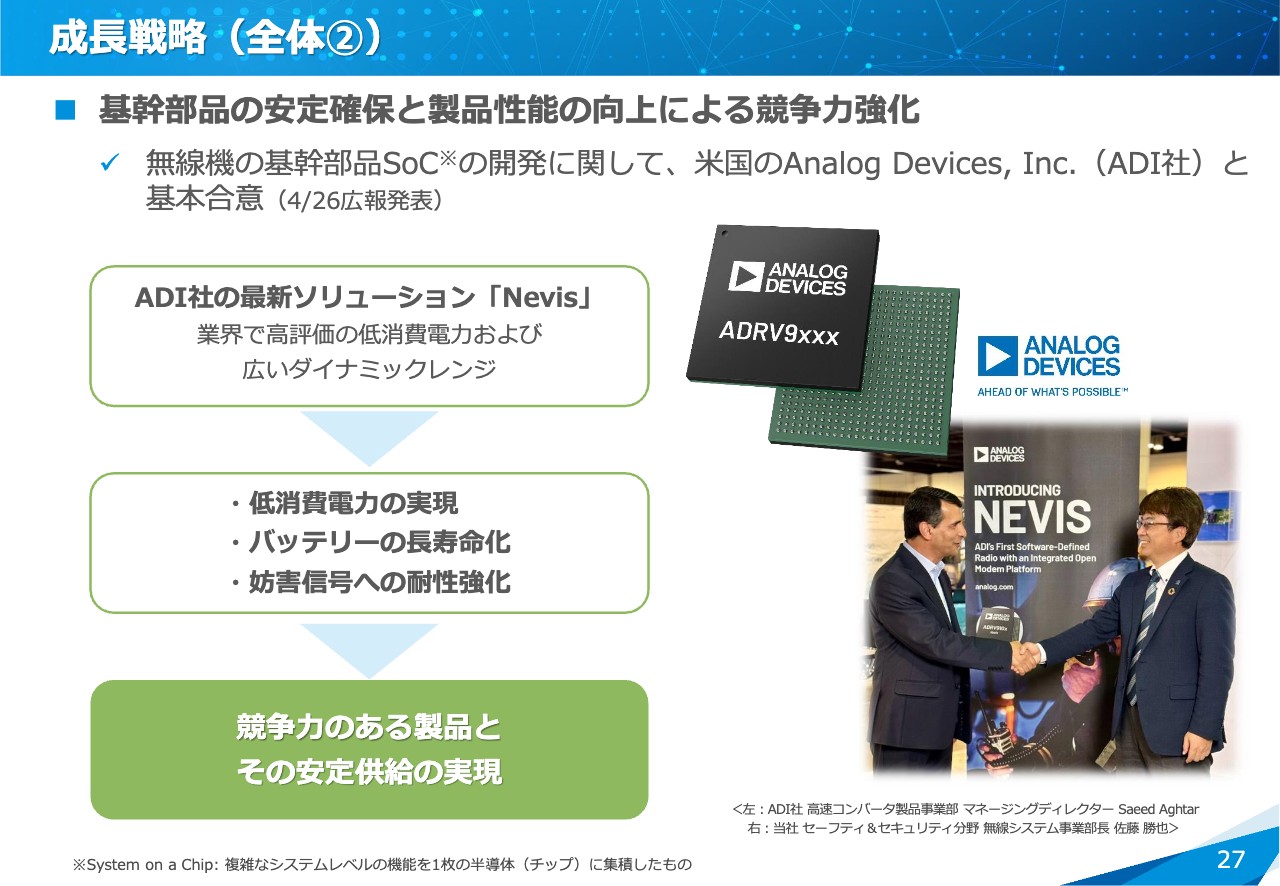

成長戦略(全体②)

基幹部品の安定確保についてです。無線機の基幹部品であるトランシーバーICを作っていただける半導体メーカーは非常に少ないのですが、Analog Devices,Inc.と契約を結び、今年3月の「IWCE 2024」で公表しました。

目的としては、安定供給はもちろんのこと、当社の無線機に特化した性能を確保するための低消費電力を実現することが挙げられます。これによりバッテリーの長寿命化を図るほか、業務用無線の場合は妨害耐性が非常に大切ですので、妨害信号への耐性強化、主要スペックの向上を図っています。

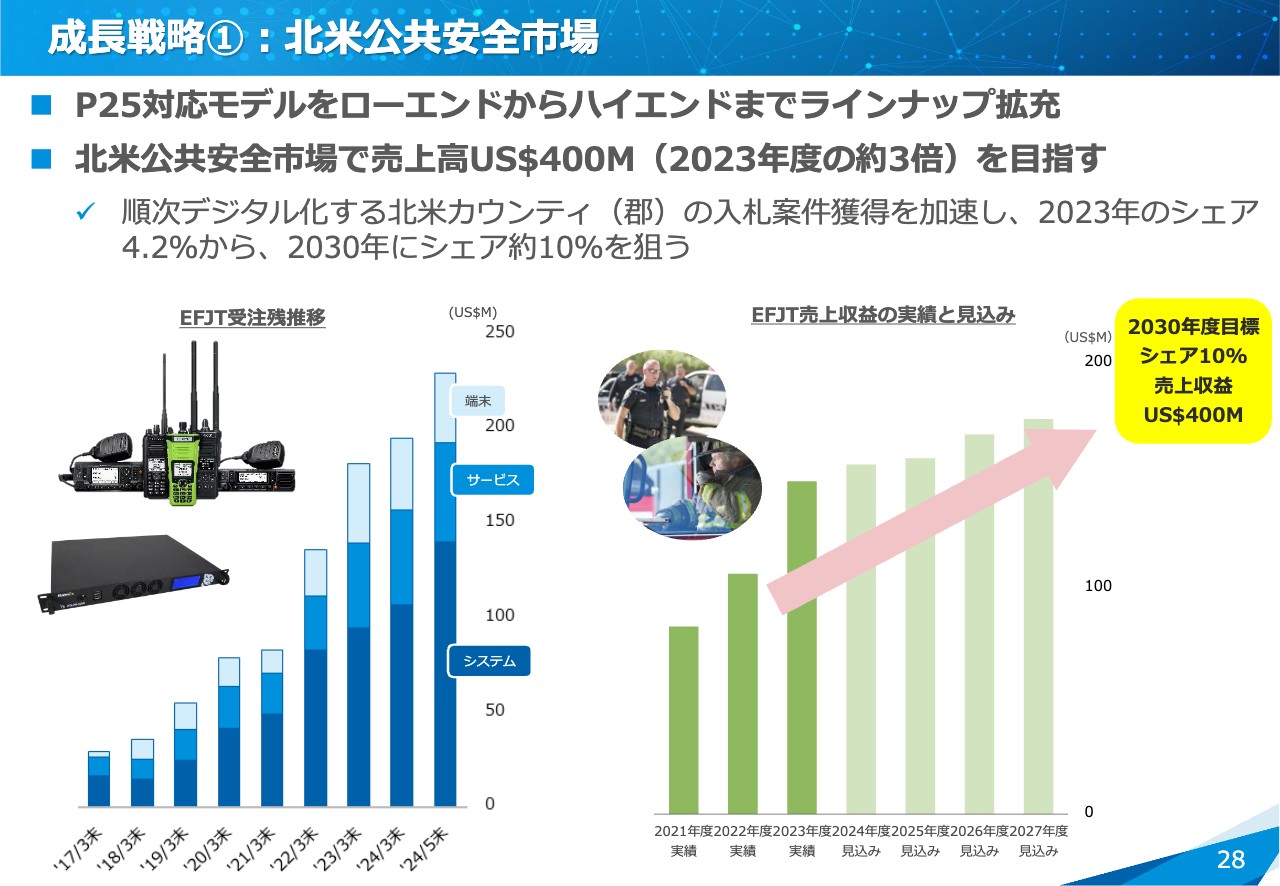

成長戦略①:北米公共安全市場

北米の公共安全市場におけるこれまでの経緯です。公共安全市場では、2030年度に売上収益400ミリオンドルを目標に掲げています。

スライド左側の青色のグラフはEFJT社における受注残、つまり受注済みの合計金額の推移を表しています。通常は受注後にどんどん売上に転換するため、受注残は減少していくものですが、それ以上の受注を受けていることがわかります。EFJT社を2014年度に買収し、2017年3月末には約40ミリオンドルしかなかった受注残が、2024年5月末には約230ミリオンドルまで伸長しています。これを背景に、2030年に向けてシェア10パーセント、売上収益400ミリオンドルを目指しています。

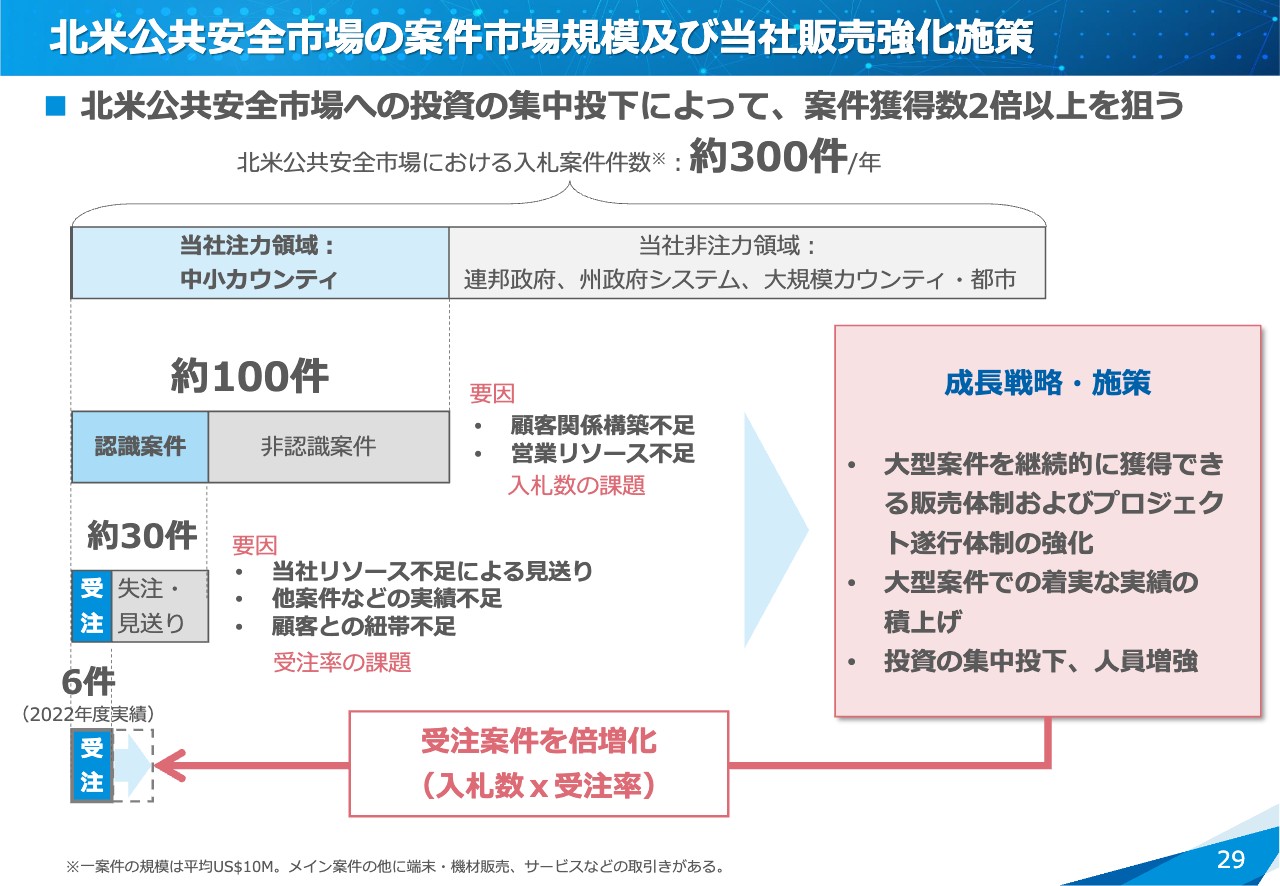

北米公共安全市場の案件市場規模及び当社販売強化施策

こちらの資料は初めてご紹介します。公共安全市場の場合、お客さまはシティ(市)やカウンティ(郡)などの地方自治体となります。北米全体には約3,000のカウンティ(郡)があり、そこで使用されている無線システムは10年から15年くらいの周期で入れ替わると言われています。それによって年間で約300件の新しい案件が出てきています。

EFJT社が得意としているのは、スライド左上の青色の部分に記載されている、中小のカウンティ(郡)です。大都市ではない中小のカウンティ(郡)やシティ(市)の案件は年間約100件ありますが、EFJT社の工数やリソースに限界があるため、この内、認識できて入札に加わることができるものは約30件しかない状況です。さらに、入札の中で実際に獲得できた案件は約6件となっています。

この状況で現在の成長となっていますので、今年以降、約30名の人員強化を図ることで、100件のうちの非認識案件と言われている部分を認識し、入札に参加する、つまり打席数を増加させます。打席数が増加すれば、同じ打率でも受注獲得案件が増加すると考えています。

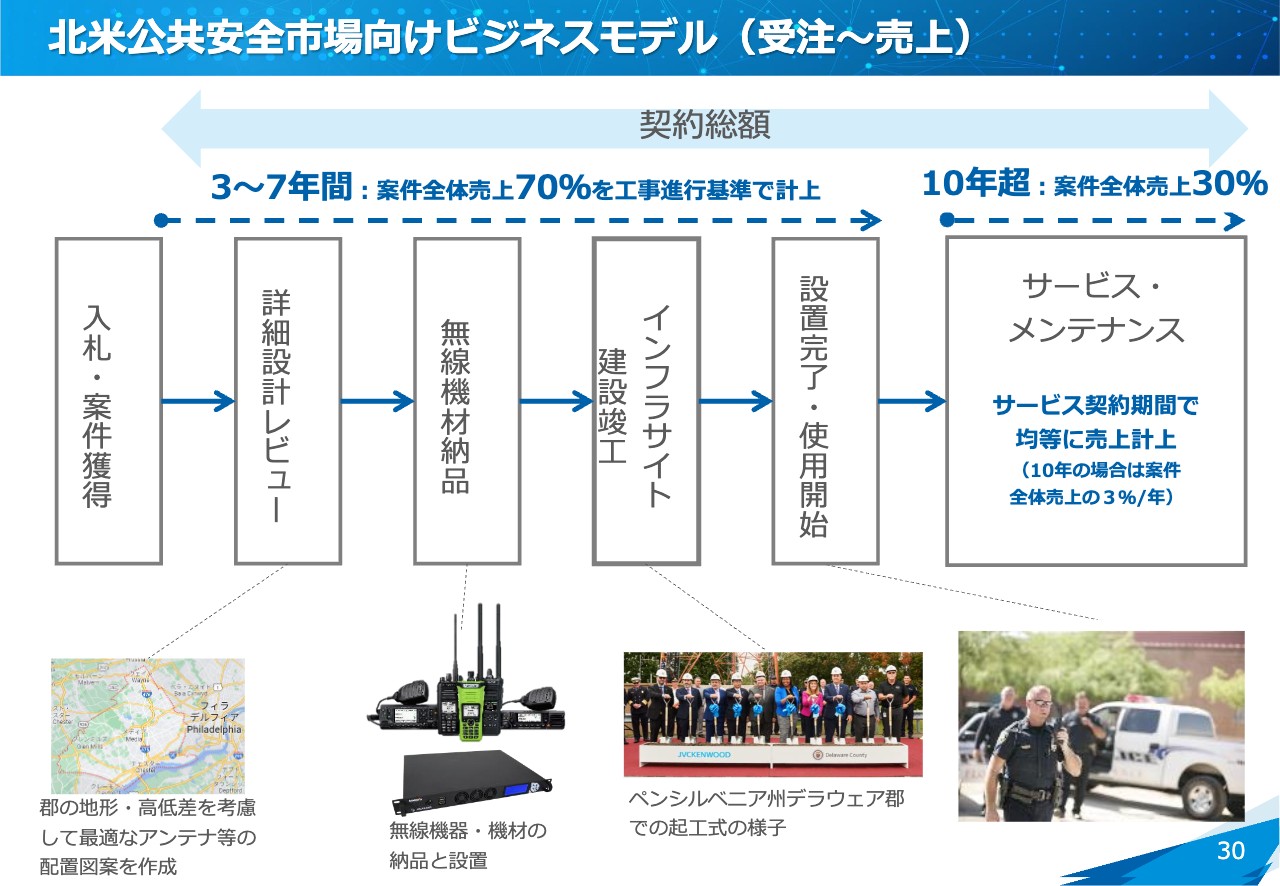

北米公共安全市場向けビジネスモデル(受注〜売上)

受注案件は、5年から10年かけて売上計上します。一例として、スライド下部に記載のあるペンシルベニア州デラウェア郡の案件は、40ミリオンドルで落札し、獲得しました。そして、受注後約3年間に渡って機器の売上を計上していますが、その後契約期間は延長され、サービス・メンテナンスで約10年間継続することとなりました。このようなことから、この先数年間も安定した売上が獲得できます。

また、システムは5年から10年以上使われるため、その間に端末の入れ替え需要もあります。先ほどの40ミリオンドルの売上とは別に、5年後、7年後の端末の入れ替えがあり、デラウェア郡が当社の無線システムに満足している場合は、追加発注が来るということです。追加の受注売上の可能性を秘めているという状況となります。

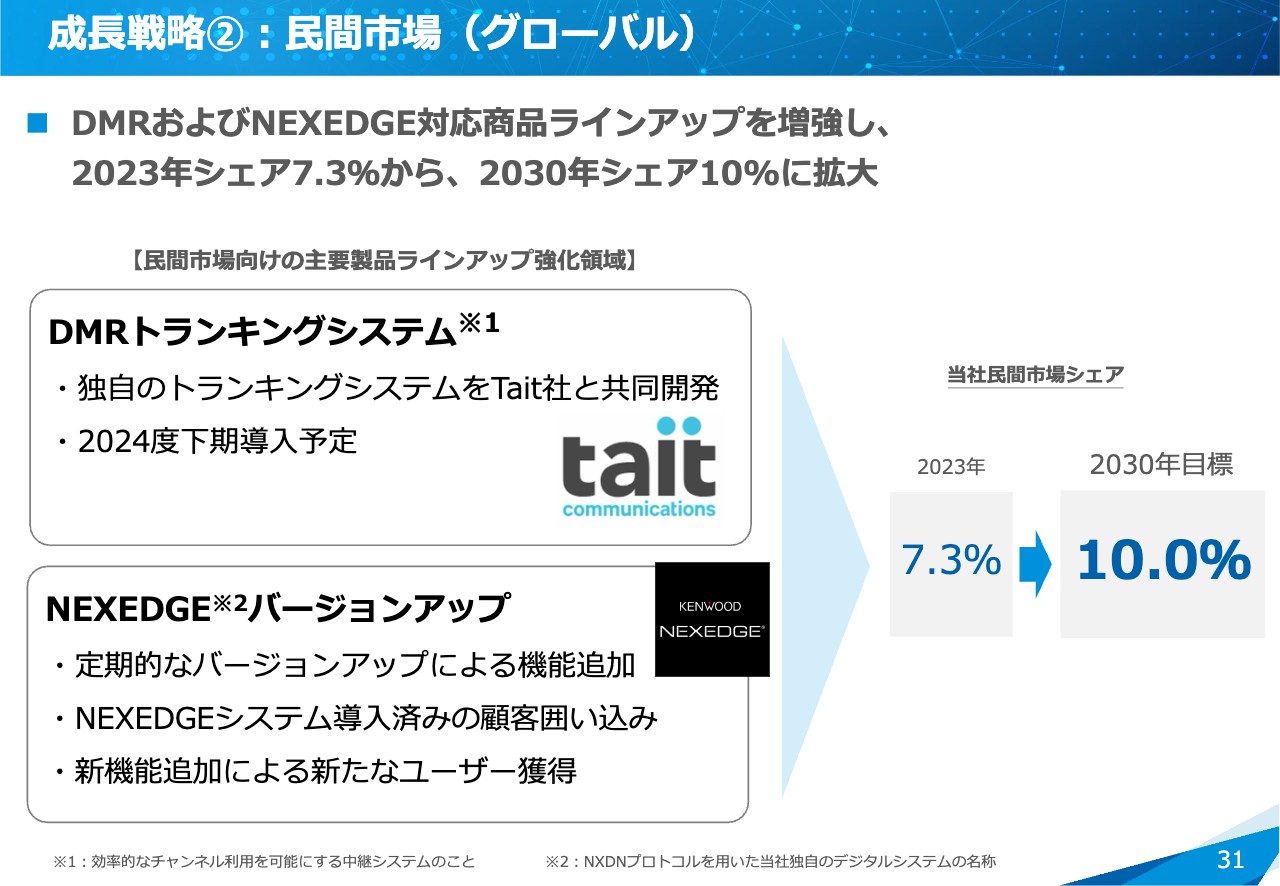

成長戦略②:民間市場(グローバル)

先ほどまではEFJT社を中心とした公共安全市場についてご説明しました。民間市場においてはデジタル化が進んでおり、当社では「DMR」と「NEXEDGE」という2つのプロトコルに対応したシステムを展開しています。

DMRは世界共通のデジタルシステムで競合各社が市場に参入していますが、当社が40パーセント出資しているTait社と独自のトランキングシステムを共同開発し、今期の下期に導入予定となっています。

一方、「NEXEDGE」は2007年に導入した当社独自のデジタル通信プロトコル「NXDN」に対応したシステムです。こちらは2007年から15年以上北米で展開しており、すでに多くのお客さまに使っていただいています。定期的なバージョンアップによって機能を追加することで、導入済みのお客さまの流出を防ぐ囲い込みはもちろん、新たなユーザーも獲得できると考えており、現時点の民間市場シェア7.3パーセントを2030年度には10パーセントにする目標を掲げています。

以上で成長戦略のご説明を終了します。ありがとうございました。

Q&A

質疑応答に関しましてはこちらに掲載されています。

この銘柄の最新ニュース

JVCケンウのニュース一覧- 信用残ランキング【買い残増加】 NTT、任天堂、NEC 2026/02/15

- 信用残ランキング【売り残減少】 Jディスプレ、SBG、サッポロHD 2026/02/15

- JVCケンウッド、無線システムの民間市場で販売減影響受けるも、M&T堅調で通期予想据え置き 分野別見直しは実施 2026/02/06

- 決算マイナス・インパクト銘柄 【東証プライム】引け後 … 任天堂、イビデン、デンソー (2月3日発表分) 2026/02/04

- 決算マイナス・インパクト銘柄 【東証プライム】寄付 … 任天堂、イビデン、デンソー (2月3日発表分) 2026/02/04

マーケットニュース

- 東京株式(寄り付き)=買い優勢、米株高と円安を好感しリスクオン (02/25)

- 日経平均25日寄り付き=374円高、5万7695円 (02/25)

-

オーバルが新値街道まい進、流体計測器にAI半導体特需の思惑

(02/25)

オーバルが新値街道まい進、流体計測器にAI半導体特需の思惑

(02/25)

-

野村総研が3日ぶり急反発、米アンソロピックのAI導入支援サービス整備を材料視

(02/25)

野村総研が3日ぶり急反発、米アンソロピックのAI導入支援サービス整備を材料視

(02/25)

おすすめ条件でスクリーニングされた銘柄を見る

JVCケンウッドの取引履歴を振り返りませんか?

JVCケンウッドの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。