ミガロホールディングスのニュース

【QAあり】ミガロHD、「FreeiD」事業と中古物件の買取再販が好調 通期予想の売上高を510億円、営業利益を26.5億円に上方修正

2025年3月期第2四半期決算説明

中西聖氏(以下、中西):代表取締役社長の中西でございます。今回も、決算発表当日に個人投資家向け説明会を設けられて、大変うれしく思います。

特に最近は、IRのために、個人投資家向け説明会などでさまざまな場所へ出向いています。その中でいろいろとご説明するうちに、ふだんから多くのご質問をいただいたり、インタラクティブに会話ができるようになったりして、とても光栄に存じます。

本日も、たくさんの方々にお集まりいただきありがとうございます。本日のご説明時間は30分としているため、我々の事業概要については必要最低限のご説明とし、決算の進捗についてお話ししたいと思います。

また、今第2四半期の決算発表においては、いつもより少し多めのリリースを行っているため、さまざまな質問があるのではないかと想定しています。そこで今回はなるべく質問の時間を取り、お話しできればと思います。

目次

本日の目次です。会社概要について簡単にご説明した後、2025年3月期第2四半期の連結決算概要、本日発表した業績予想の修正について、各事業内容と将来の展望、アップデートを行った株主還元についてお話しします。

会社概要

会社概要です。祖業であるプロパティエージェントから、テクニカル上場によりホールディングス化して新規上場したため、2023年10月2日が設立日となっています。従業員は452名で、事業内容はDX推進事業およびDX不動産事業です。

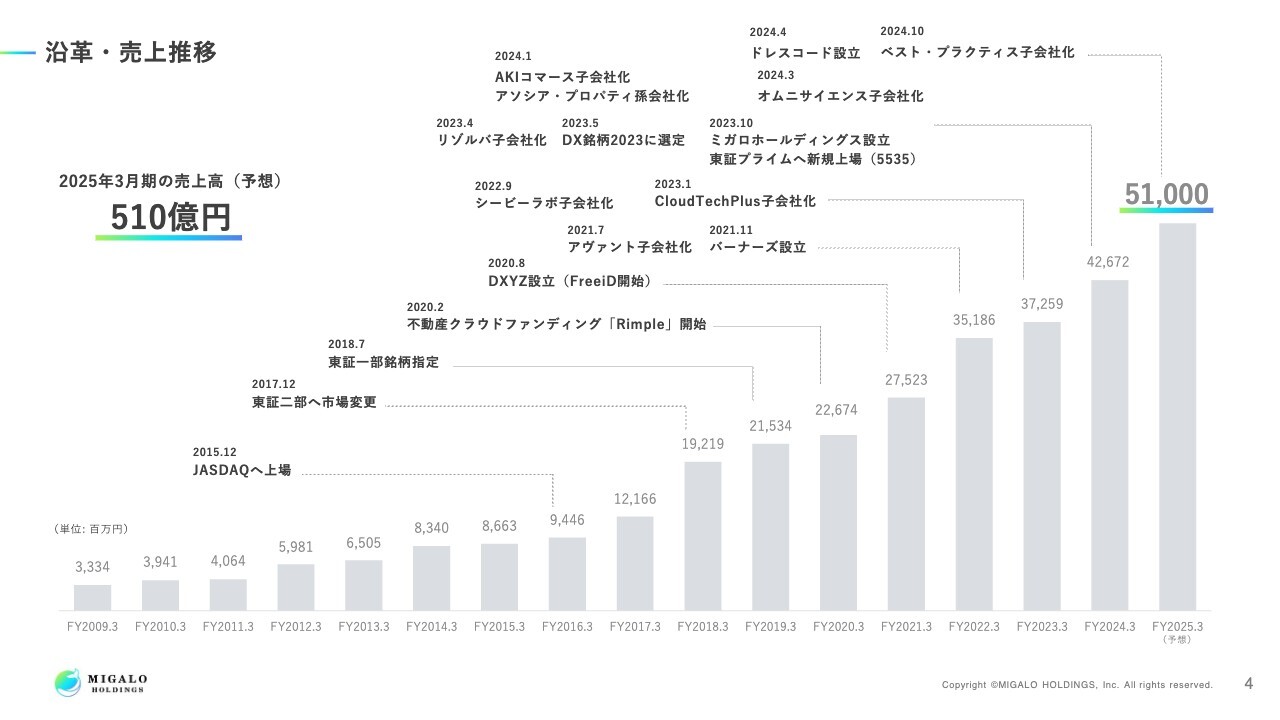

沿革・売上推移

2023年の設立となっているものの、トラックレコード自体は22期あります。今期の売上高は業績予想の修正も含めて510億円と予想しており、連続で増収を続けている会社です。

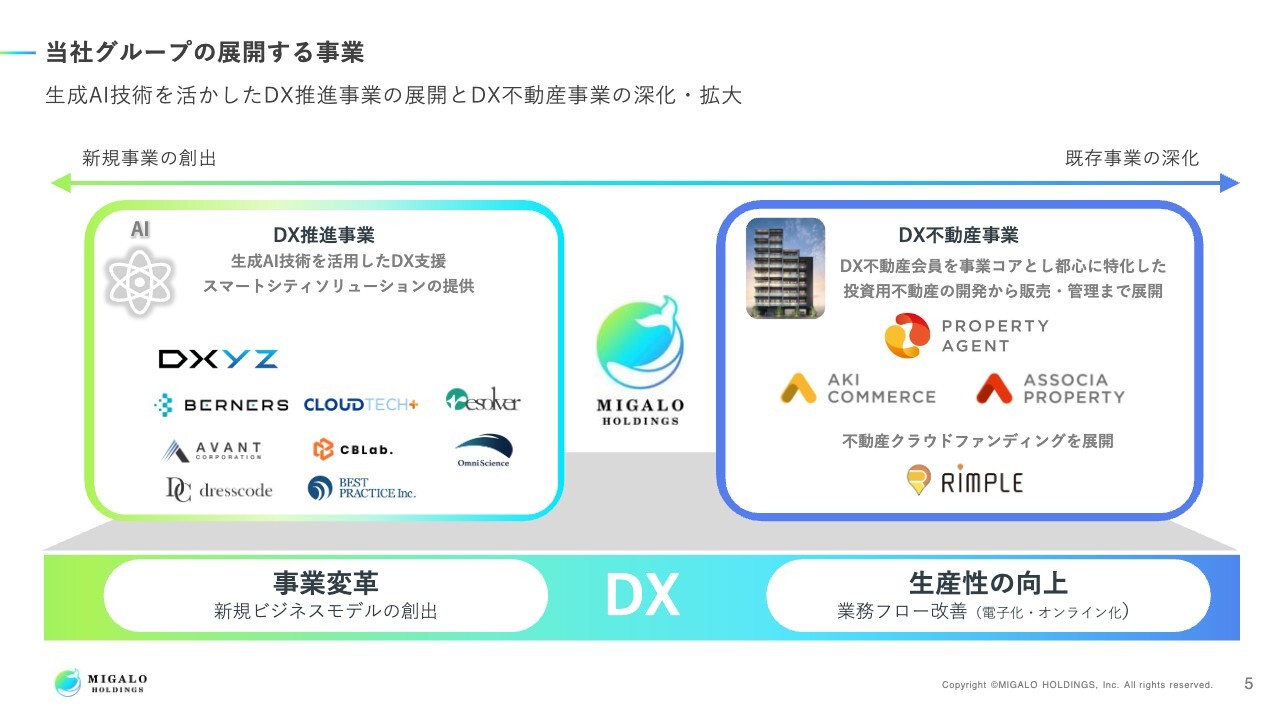

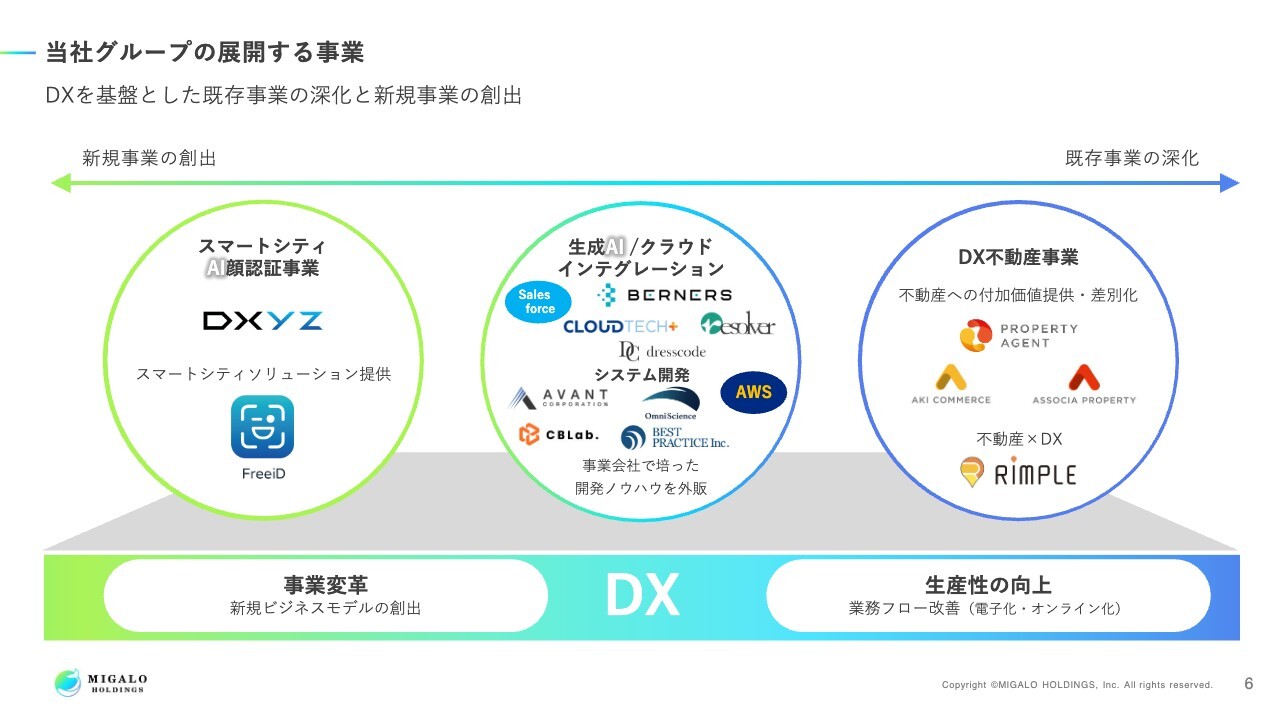

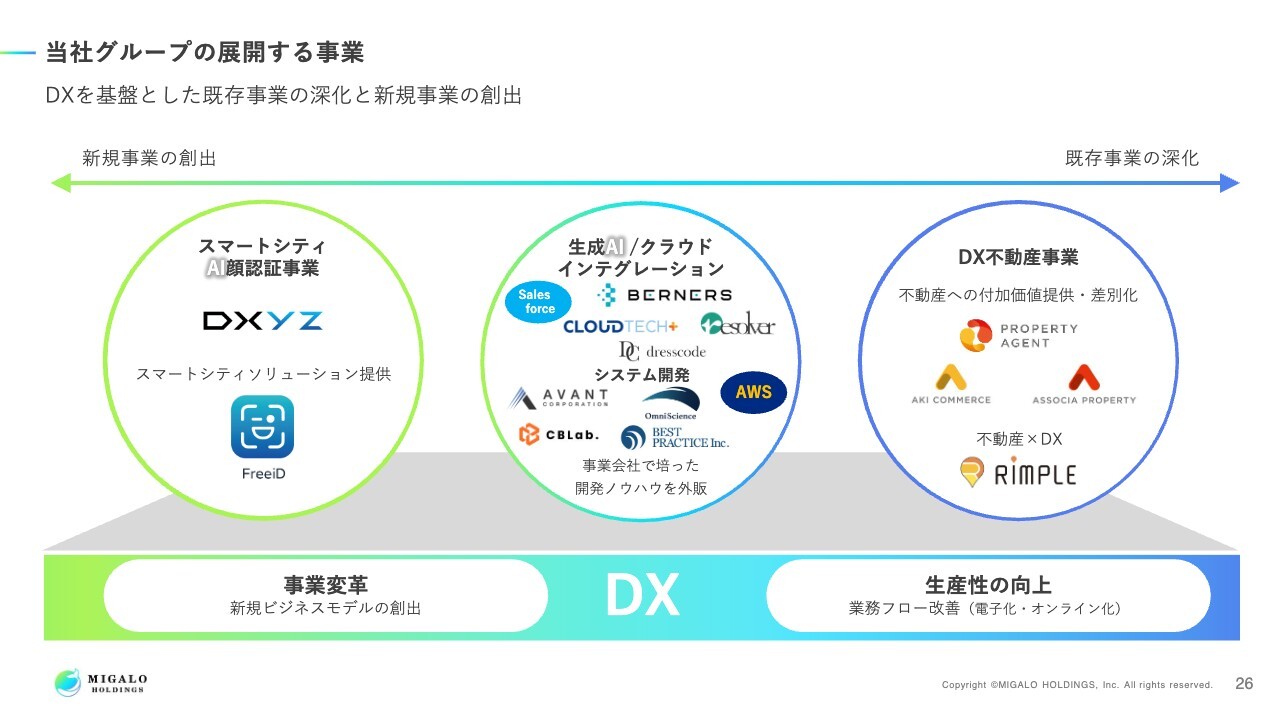

当社グループの展開する事業

事業内容については、セグメント別に見ると、DX推進事業およびDX不動産事業の2つに分かれています。

基本的なビジネスの考え方の根幹にあるのは、デジタルトランスフォーメーションによって生産性の向上や事業の変革を行うことで、その上に事業が載っていると考えています。

当社グループの展開する事業

DX推進事業に関しては、さらにスマートシティAI顔認証事業、クラウドインテグレーション事業の2つに分けることができ、多くのエンジニアを抱える事業です。今はこの3本柱で走っています。

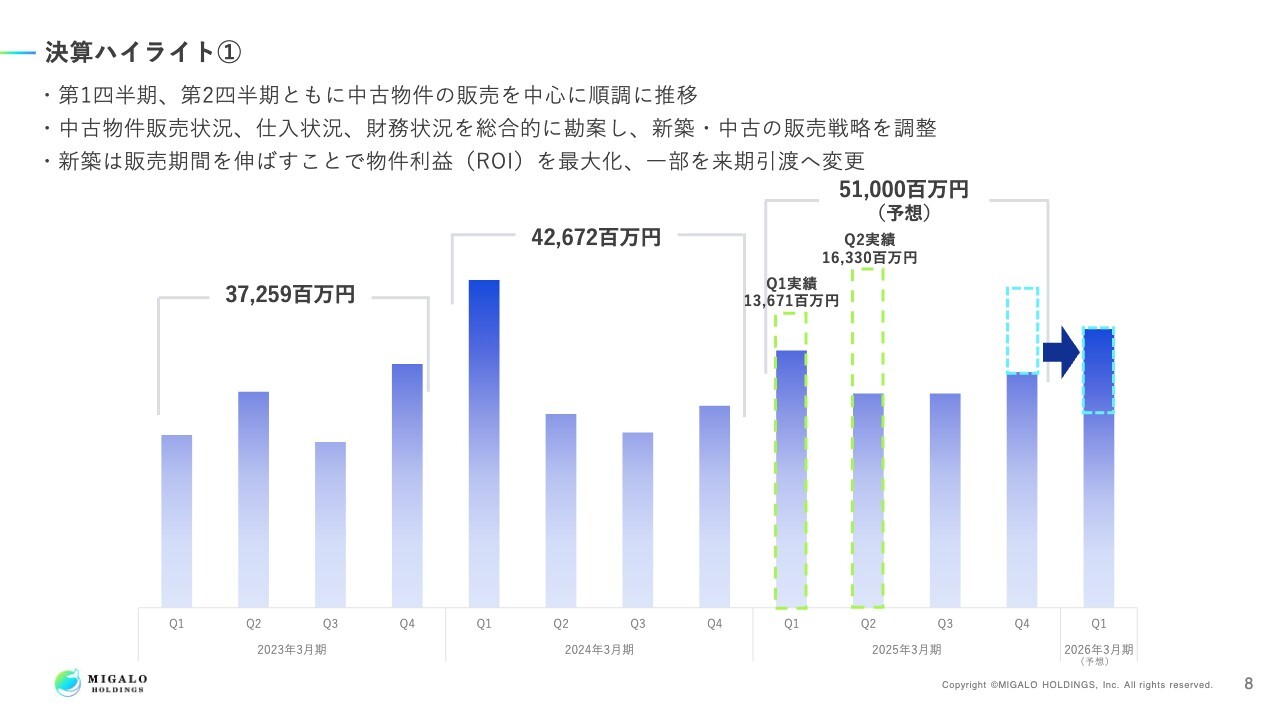

決算ハイライト①

第2四半期連結決算の概要についてお話しします。まずは1つ目の決算ハイライトです。

第1四半期の決算発表時にお話ししたように、前期は新築不動産の引渡が第1四半期に集中していたため、売上高はハイ・ロー・ロー・ローと推移しました。しかし今期は、第1四半期の発表から見ると、ミドル・ロー・ロー・ややハイとなっています。

当初は第1四半期に中間配当の増配を発表しましたが、中古物件の販売の伸びが我々の想定よりも良く、この部分が伸びたために増配を行っています。第2四半期に関しても、やはり想定以上に中古物件の販売が伸びています。

中古の販売物件の仕入と販売が想定よりも良いということで、上方修正を出してはいるものの、第4四半期がややハイだったものに関してはある程度新築物件が集中しています。そのため、新築物件のプロジェクトごとのROIを最大化するべく、この部分を来期に少し寄せ、今期は売上高と営業利益についての業績予想を修正しました。

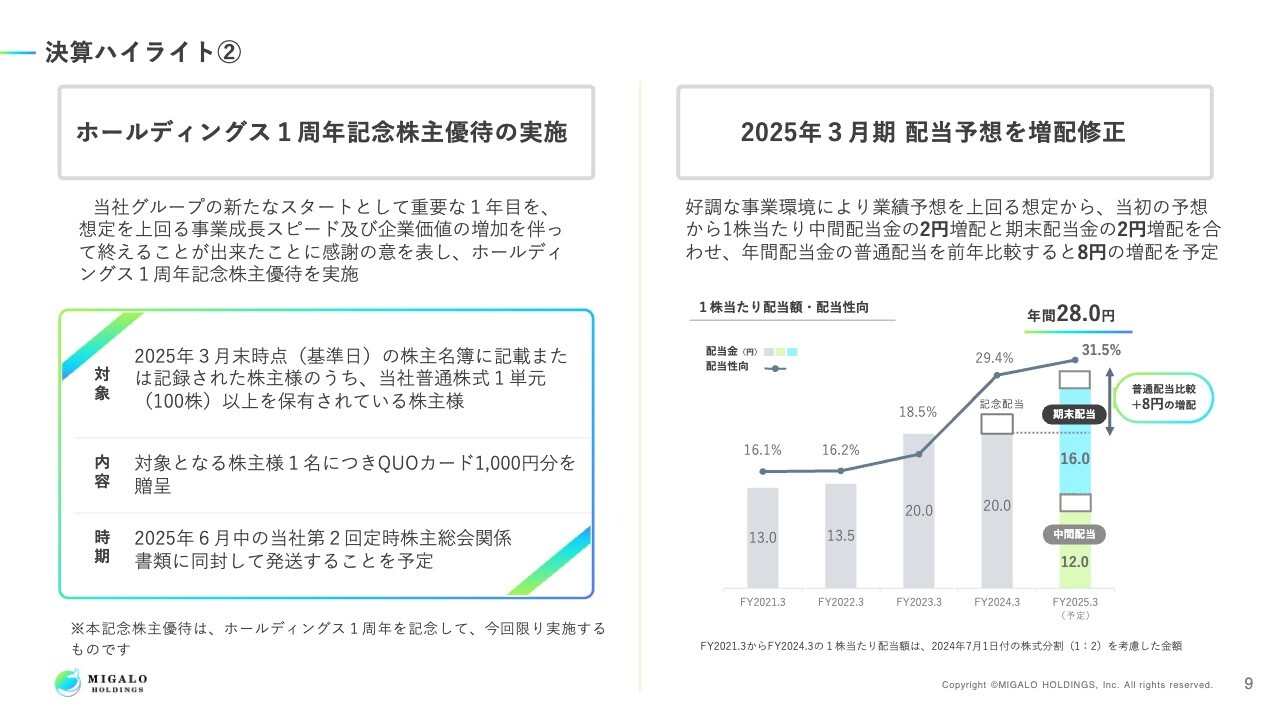

決算ハイライト②

2つ目の決算ハイライトです。第2四半期中に、ホールディングス1周年を迎えました。ホールディングス化によって、優秀なCxO人材の採用が想定よりもうまくいっています。またM&Aについても、ホールディングス化する前よりだいぶ展開しやすくなり、ある程度の実績も残せています。

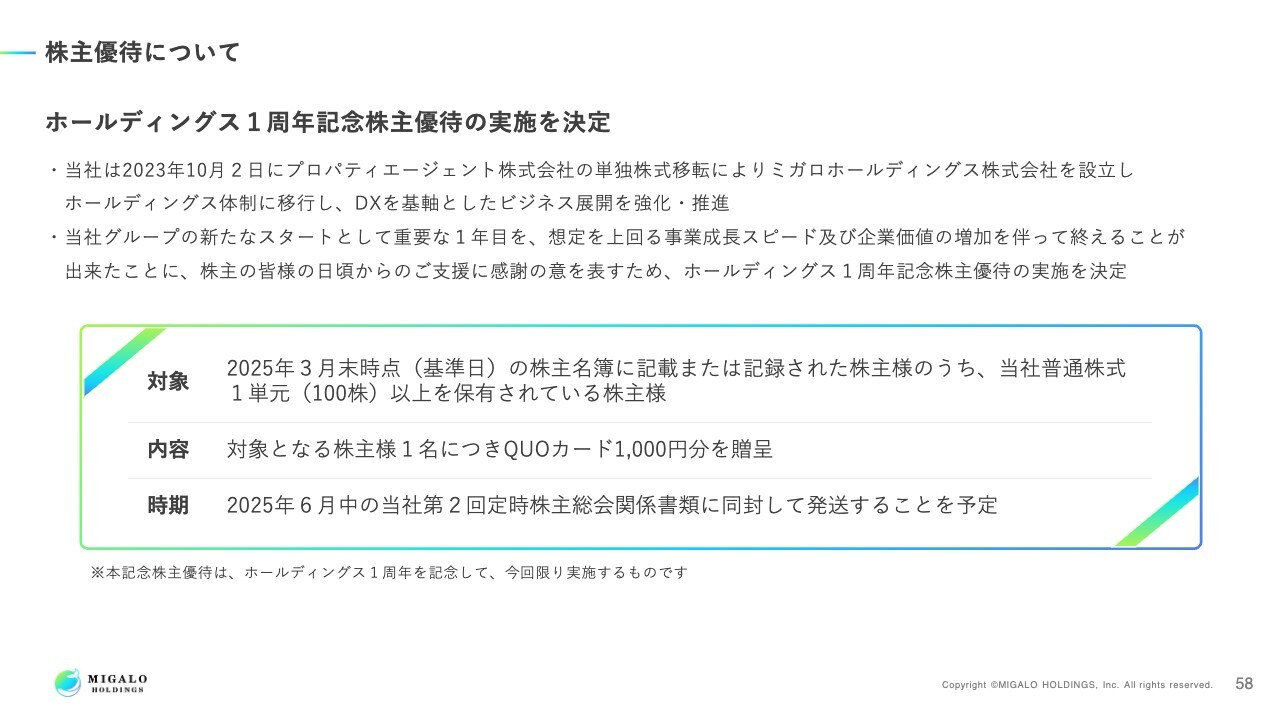

当社としては順調に1周年を迎えられたということで、記念の株主優待を実施しました。1単元(100株)以上を保有されている株主さまに対し、「QUOカード」1,000円分を贈呈します。

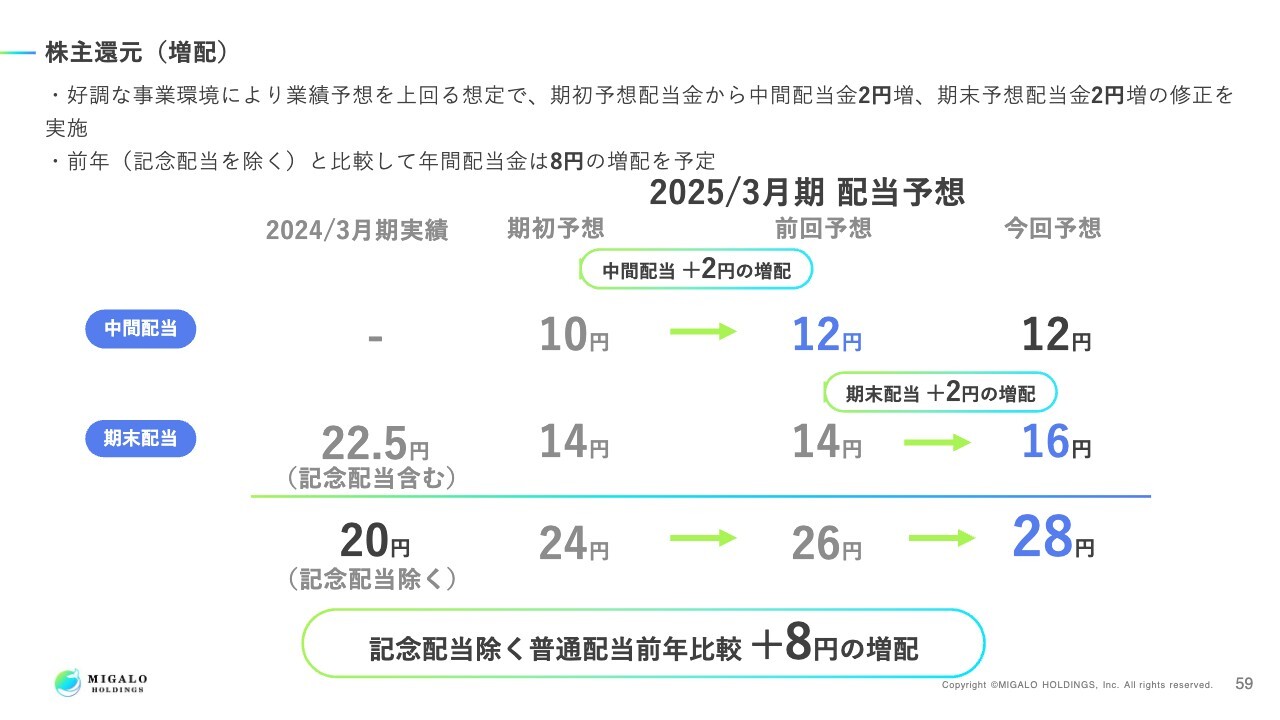

加えて、配当予想をさらに増配しました。第1四半期が終わった段階で中間配当を2円増配していますが、第2四半期の結果も良いことから、期末配当も2円の増配を実施します。前年比で今のところ8円の増配を予定していることが、2つ目の第2四半期決算ハイライトとなります。

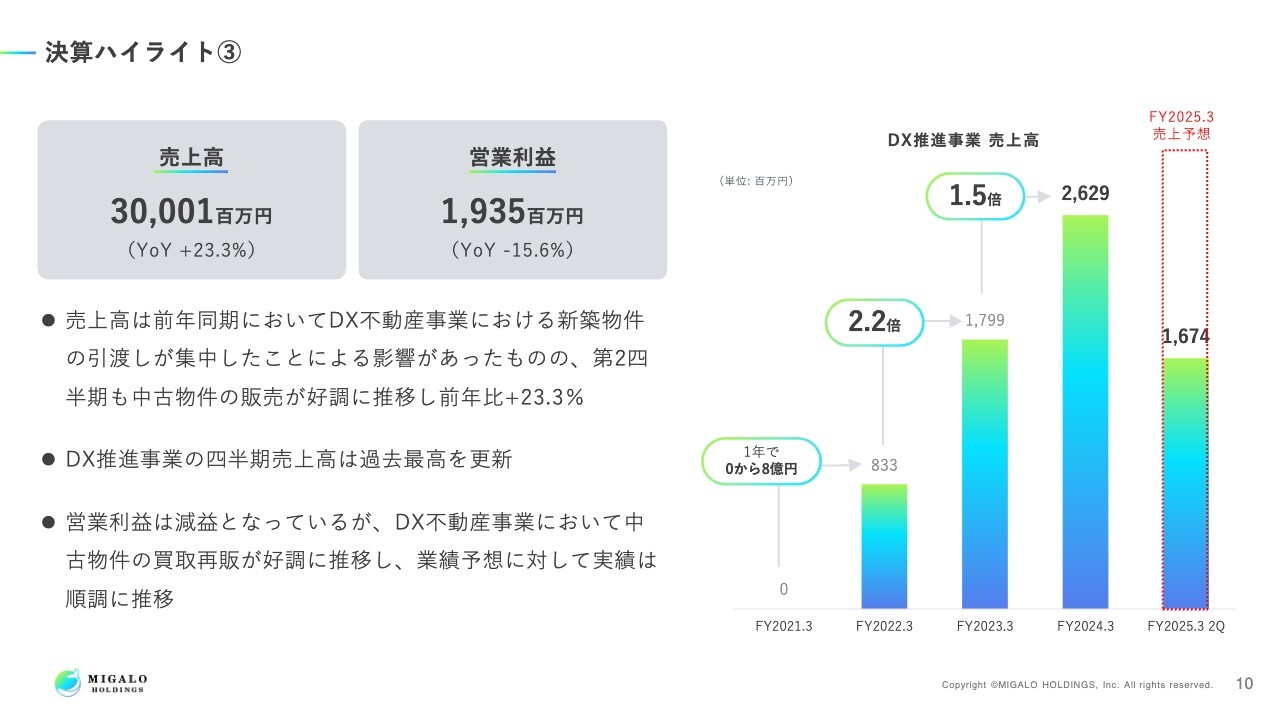

決算ハイライト③

3つ目の決算ハイライトです。売上高はYoYプラス23.3パーセント、営業利益はYoYマイナス15.6パーセントとなりました。

DX不動産事業においては、YoYで上期に新築が集中している影響があったものの、第2四半期も中古物件の販売が好調に推移し、YoYプラス23.3パーセントで着地しています。

DX推進事業は、クラウドインテグレーションとマンション向けの顔認証がともに想定以上の伸びを示しているために、過去最高を更新しています。

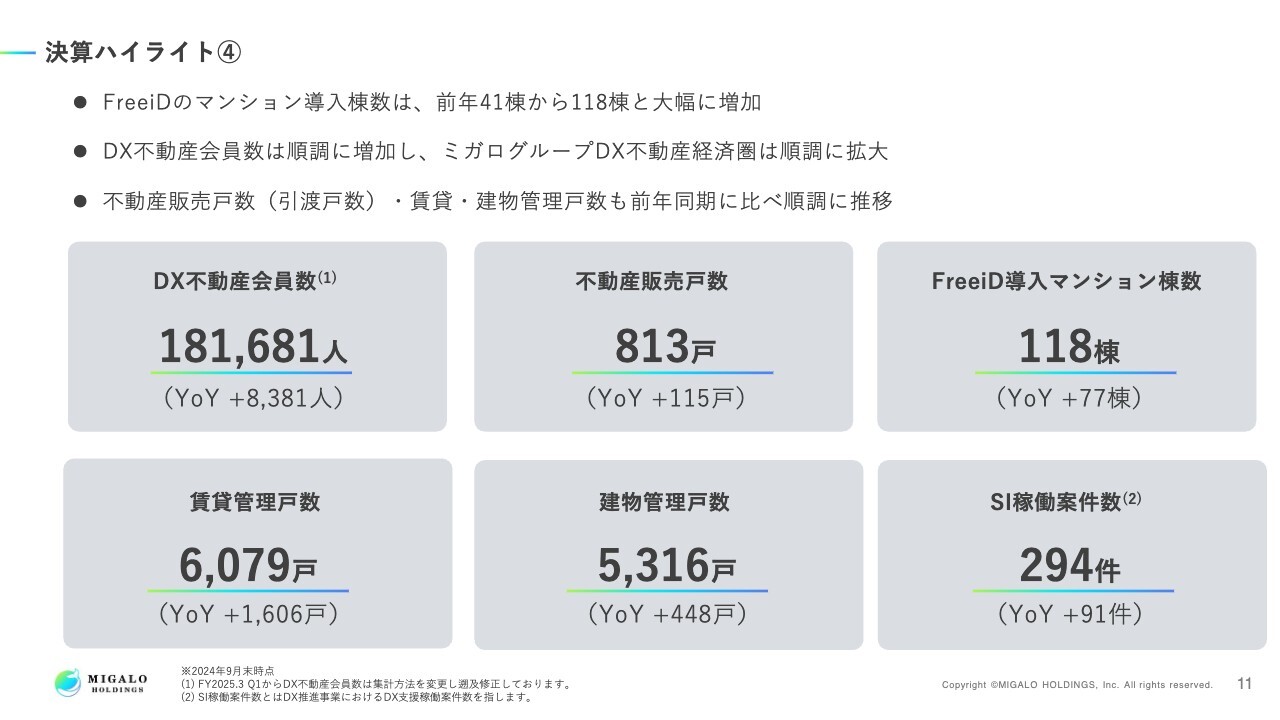

決算ハイライト④

4つ目の決算ハイライトです。不動産とマンションそれぞれについて、DX不動産会員数、不動産販売戸数、顔認証「FreeiD」の導入マンション棟数、賃貸管理戸数、建物管理戸数などのKPIがあります。

特に、賃貸管理戸数と建物管理戸数に関しては、当社のビジネスにおいて非常に重要な部分を占めるストック収入がしっかりと伸びています。さらに、クラウドインテグレーションの稼働案件数と、これらすべてにおいて順調に推移していると言えます。

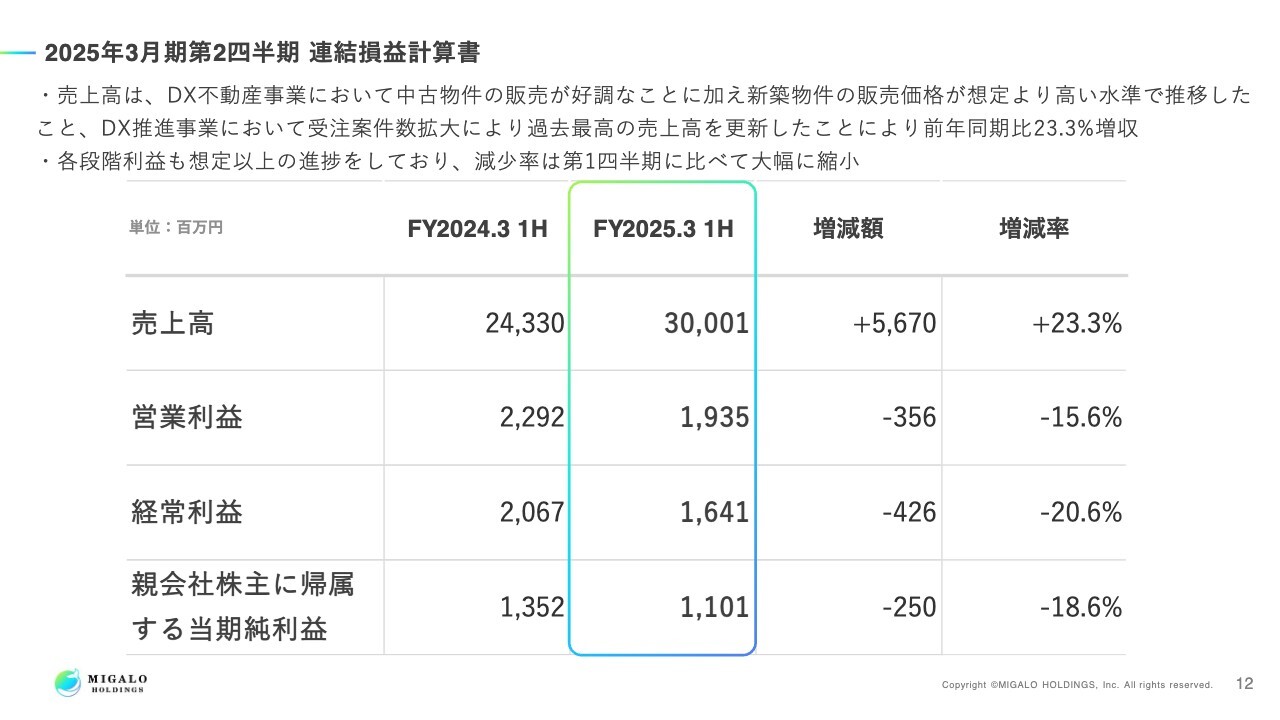

2025年3月期第2四半期 連結損益計算書

第2四半期の連結損益計算書についてです。売上高はYoY23.3パーセント増の約300億円、営業利益はYoY15.6パーセント減の19億3,500万円、経常利益はYoY20.6パーセント減の16億4,100万円、親会社株主に帰属する当期純利益は約11億円となっています。

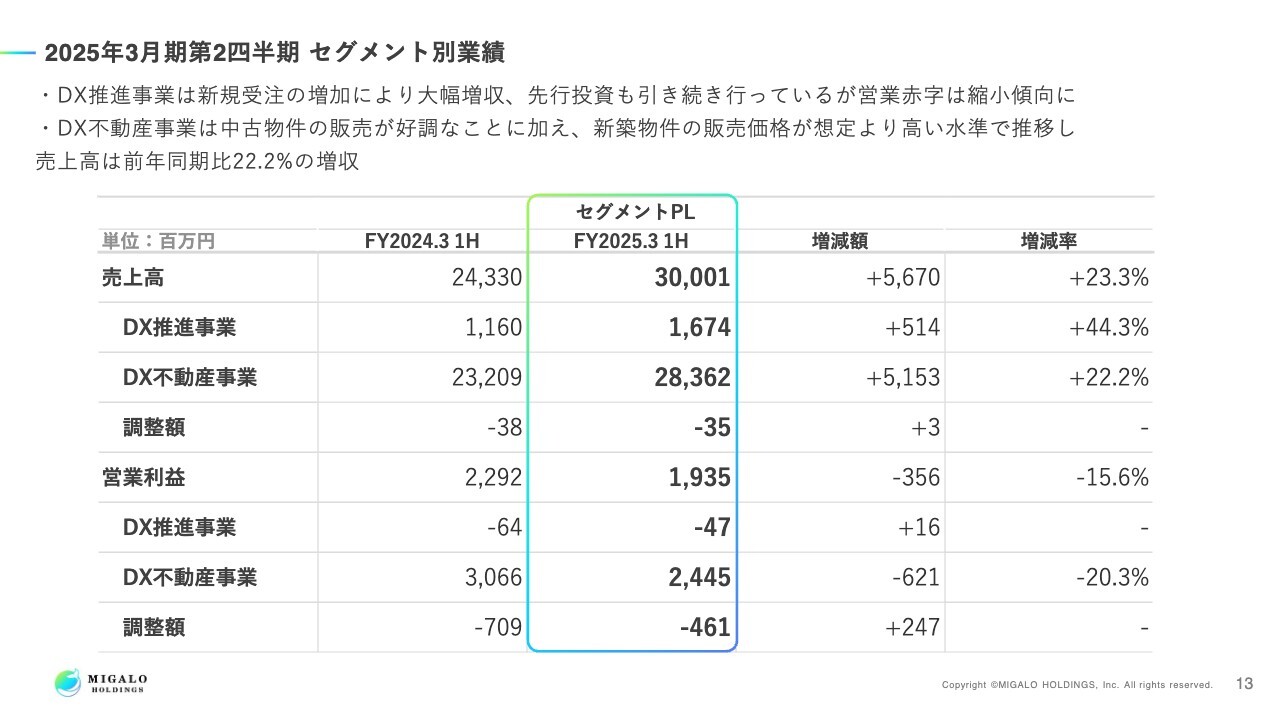

2025年3月期第2四半期 セグメント別業績

セグメント別の業績です。売上高は、DX推進事業がYoY44.3パーセント増、DX不動産事業がYoY22.2パーセント増となりました。

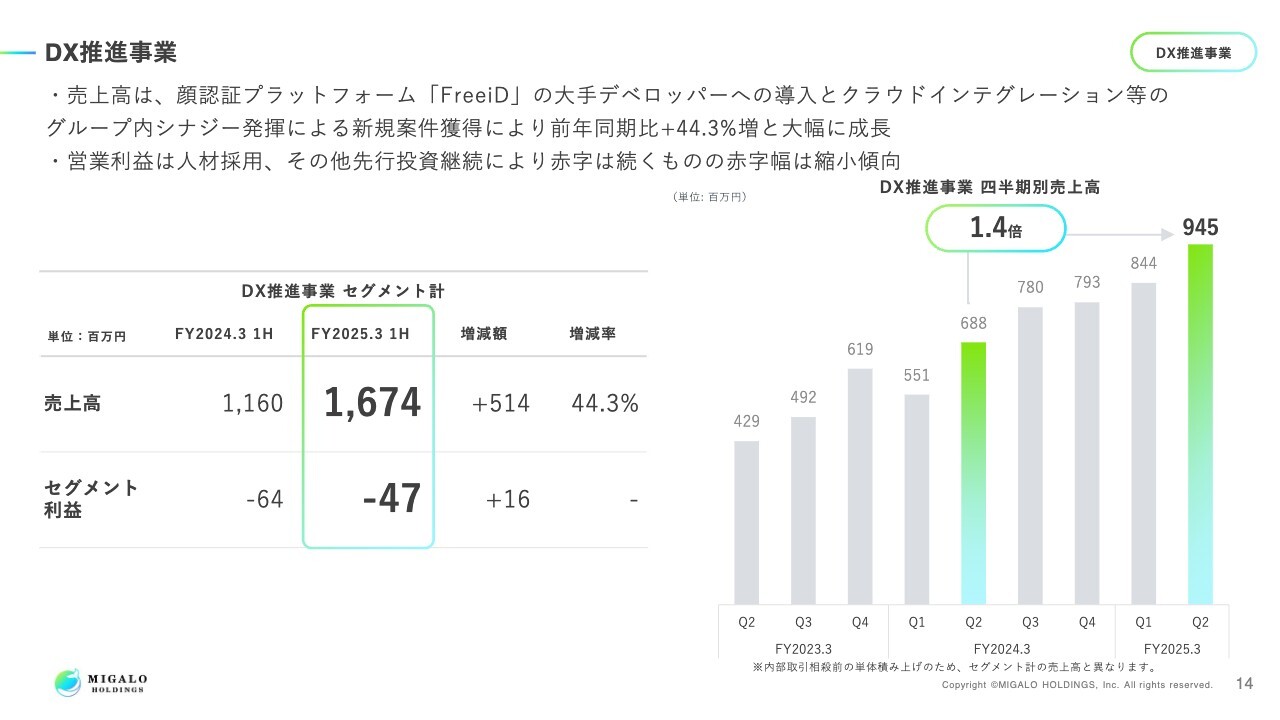

DX推進事業

DX推進事業についてです。先ほどもお伝えしたとおり、顔認証プラットフォーム「FreeiD」の大手デベロッパーへの導入、クラウドインテグレーションのグループ内シナジー発揮、新規案件獲得の増加により、売上高はYoYプラス44.3パーセントと大幅に成長しました。

赤字になっているセグメント利益についてです。第1四半期の売上高に対するセグメント利益はマイナス7,200万円でした。しかし、決算発表時には「基本的に、第1四半期のマイナス7,200万円と同水準もしくはそれ以上の赤字が第2四半期、第3四半期、第4四半期と続くわけではない」とご説明しました。

そのご説明のとおり、第2四半期のセグメント利益はマイナス4,700万円と赤字幅を縮小させています。

顔認証プラットフォーム「FreeiD」の標準採用が拡大

顔認証プラットフォーム「FreeiD」の標準採用が拡大しています。具体的には、非常にすばらしいマンションを作っているBRIという会社にも10月から標準採用していただきました。また、エイペストでは、三菱地所のスマートホームサービスと当社の顔認証プラットフォームを連携するかたちで標準採用されており、非常にうれしい結果となっています。

スライドには標準採用を強くうたっているものの、「FreeiD」を導入されたデベロッパーのほとんどから、次のプロジェクトへの追加オーダーをいただけるかたちになっています。

当社としては「FreeiD」を社会の標準装備とすべく、がんばっていきたいと思っています。

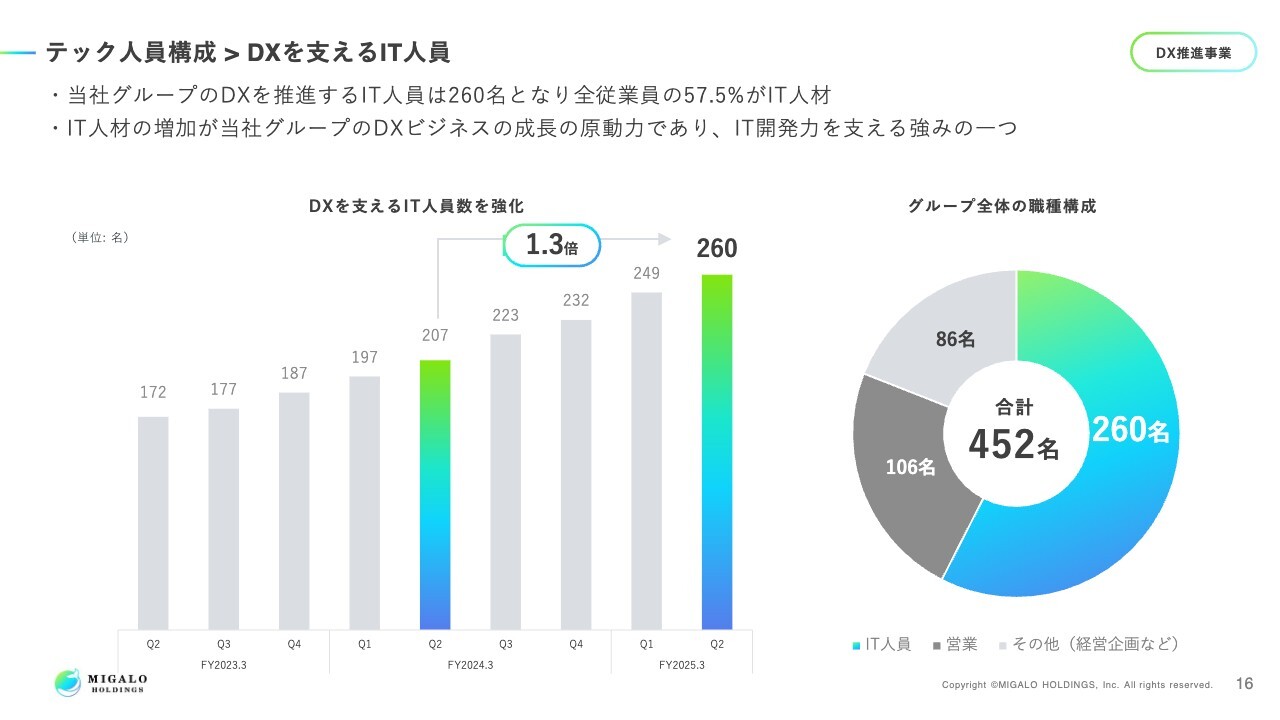

テック人員構成 > DXを支えるIT人員

SIer事業も、しっかりと売上を伸ばしています。第2四半期時点のIT人員は260名と、エンジニア数がYoYで1.3倍に増えてトップラインが伸びています。

なお、今回は第2四半期の決算発表のため余談になりますが、先月新たに約30名のエンジニアがいる会社のM&Aのクロージングを終えたため、さらに人数を増やしたことになります。

第1四半期の決算発表および前年度の通期決算発表時から、クラウドインテグレーションはM&Aを主な戦略としています。もちろん媒体等を使った採用も行っていますが、基本的にはレッドオーシャンなエンジニアの獲得競争に巻き込まれずに、M&Aで優秀な人材を獲得していくことを続けています。

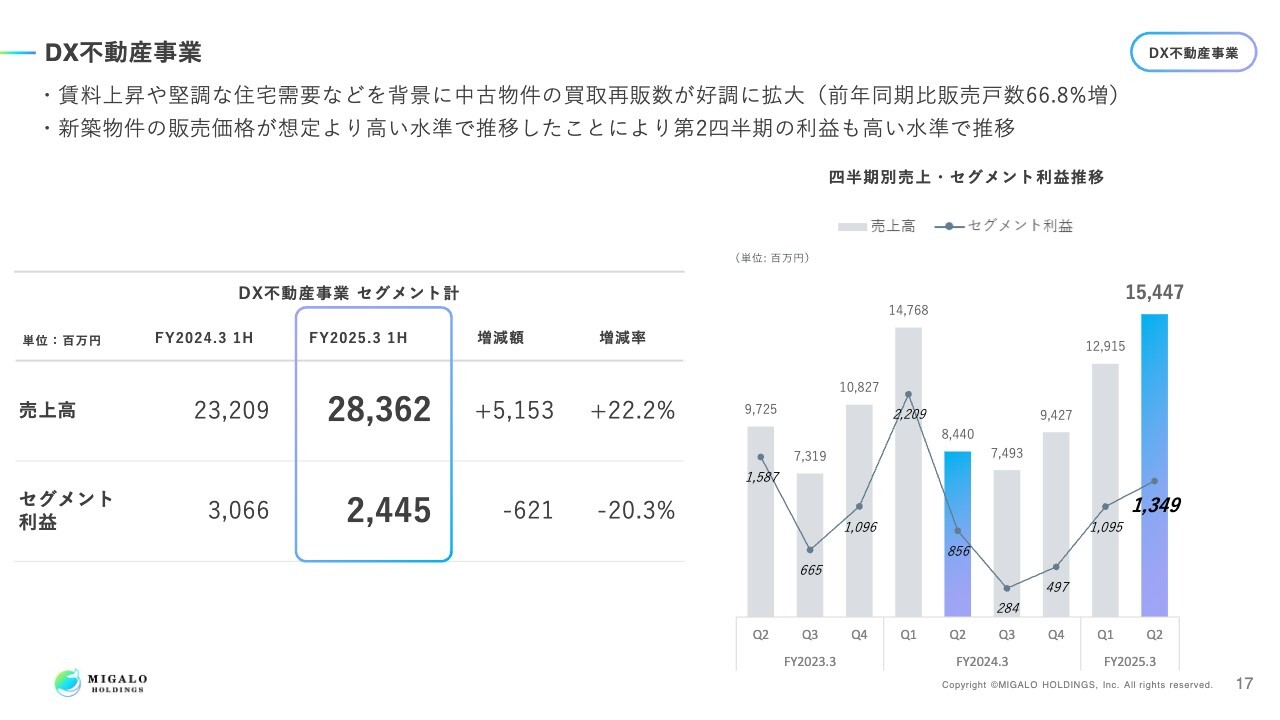

DX不動産事業

DX不動産事業についてです。売上高はYoY22.2パーセント増の約280億円、セグメント利益はYoY20.3パーセント減となりました。これは、当社の想定よりも良い結果となっています。

第1四半期の決算発表時に「新築物件の引渡しの偏りによって、四半期ごとの売上と利益には波がある」とお話ししました。しかし、中古物件の販売が想定以上に伸びており、売上高はYoY22.2パーセント増となっています。

セグメント利益のYoY20.3パーセント減についてです。2024年3月期は第1四半期に新築物件が寄っており、新築物件は中古物件よりも粗利益率が高いためマイナスになりました。当初の想定では第4四半期に新築物件が寄るとなっていたものの、想定以上に中古物件の売れ行きが良く、セグメント利益も想定以上の結果を残すことができたということです。

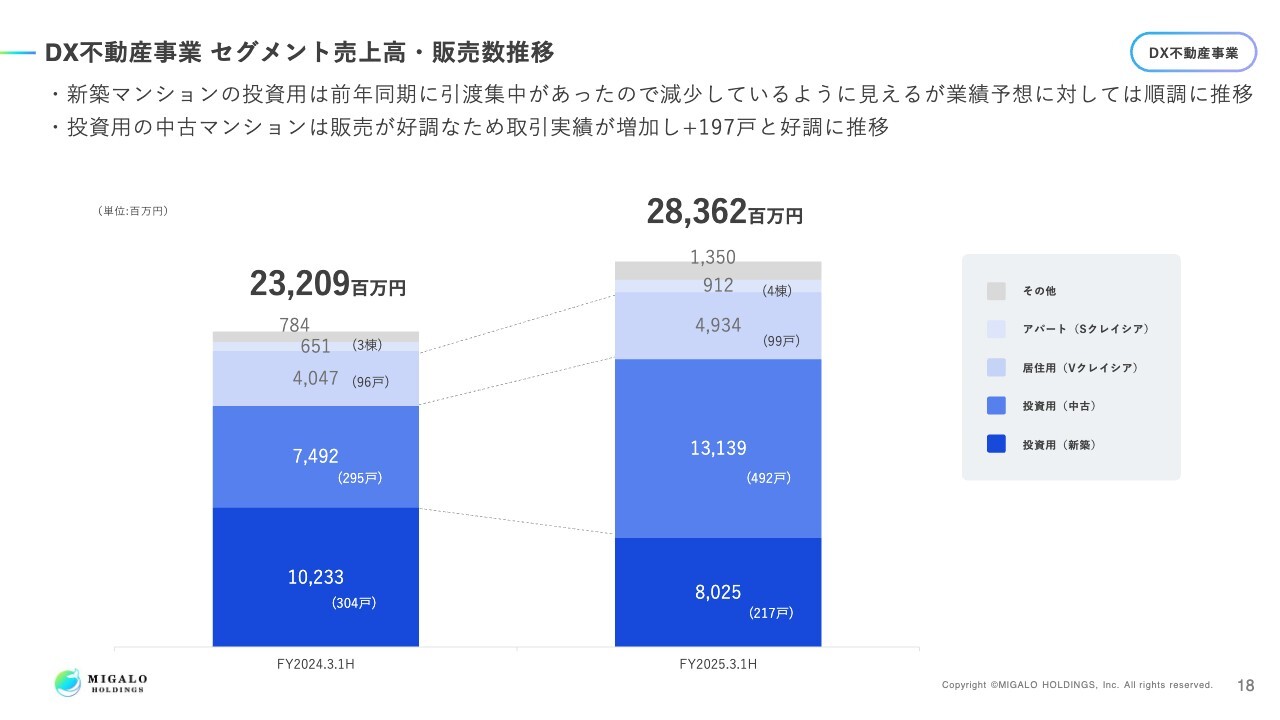

DX 不動産事業 セグメント売上高・販売数推移

DX不動産事業のセグメント売上高と販売数の推移です。新築の217戸に関しては想定どおりですが、中古物件はあまり季節性がありません。あえて通期で見ると第4四半期に少し偏る傾向があるものの、新築の引渡しによる差異はあまりありません。

そのため、YoYで比較するのが非常に適切な測り方になります。前年同期の295戸から上期終了時点で492戸となり、197戸も増加して好調に推移していると言えます。

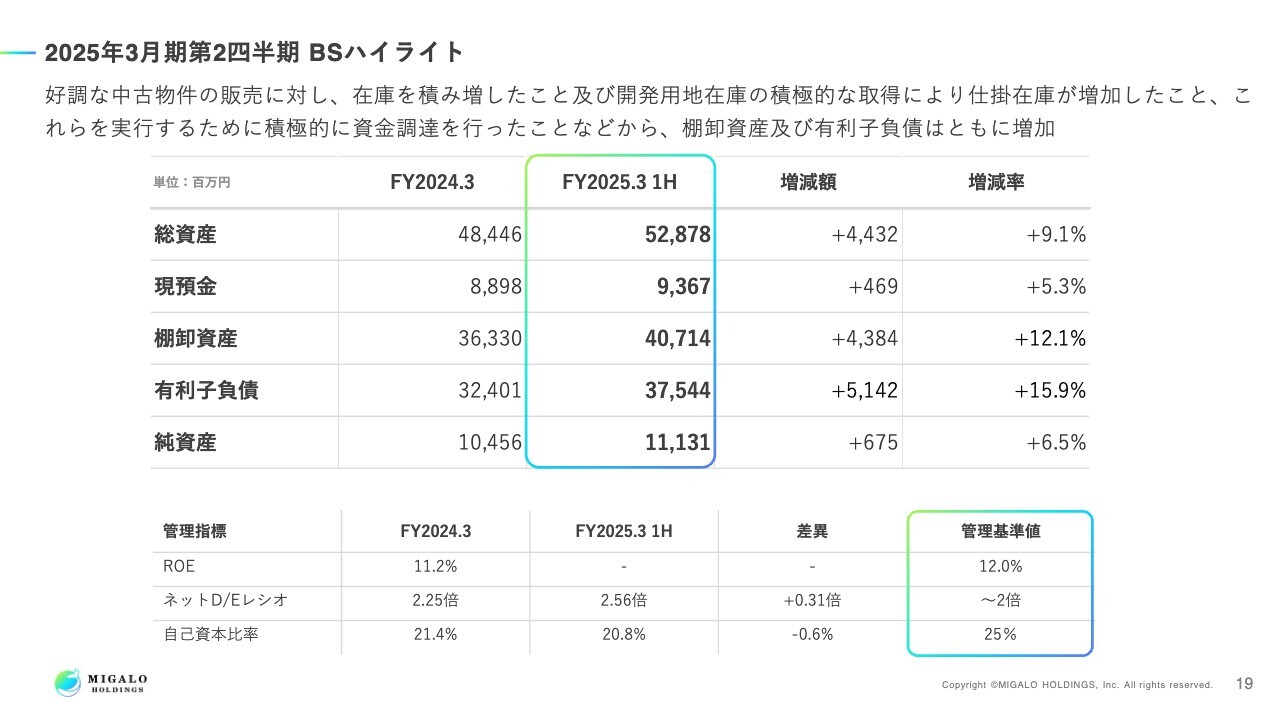

2025年3月期第2四半期 BSハイライト

BSはおおむね順調で、想定どおりに進んでいます。管理指標については、管理基準値はROEを12パーセント、ネットD/Eレシオを約2倍まで、自己資本比率を25パーセントとしました。

特に、自己資本比率とネットD/Eレシオの組み合わせは、少し金融機関や銀行を意識した指標になっています。「これくらいあれば、当社がプロジェクトを開始する際にしっかりと貸し出してくれるであろう」という水準にしています。

第1四半期は、ネットD/Eレシオが2.78倍、自己資本比率が19.9パーセントでした。決算発表時に「第4四半期に向け、管理基準値へ少しずつ近づけていく」とお話ししたとおり、少しずつながらしっかりと基準値に近づけてきています。

一方で、自己資本比率やネットD/Eレシオが管理基準値に近づいているとは言え、中古や新築物件の仕入ができていないということではありません。そちらについても、しっかりと順調に仕入ができていると言っても過言ではないと思っています。

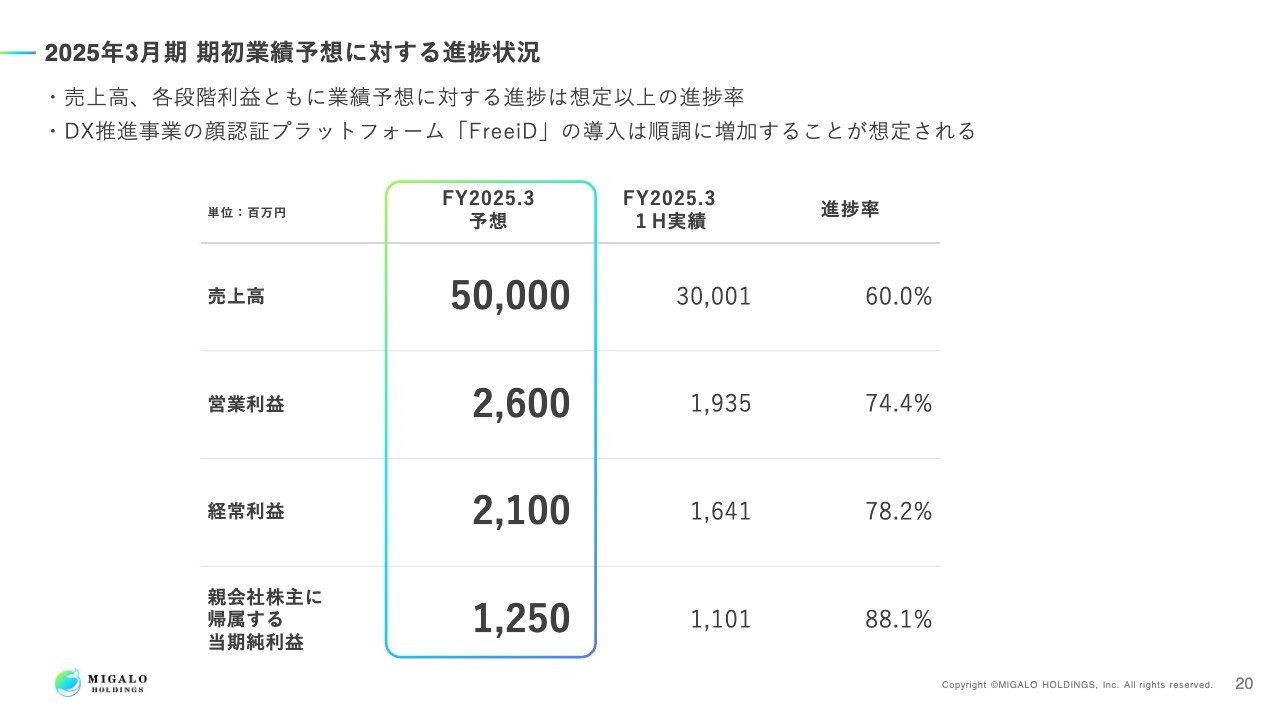

2025年3月期 期初業績予想に対する進捗状況

期初の業績予想においては、売上高500億円、営業利益26億円、経常利益21億円、親会社株主に帰属する当期純利益12億5,000万円という予想を出しました。

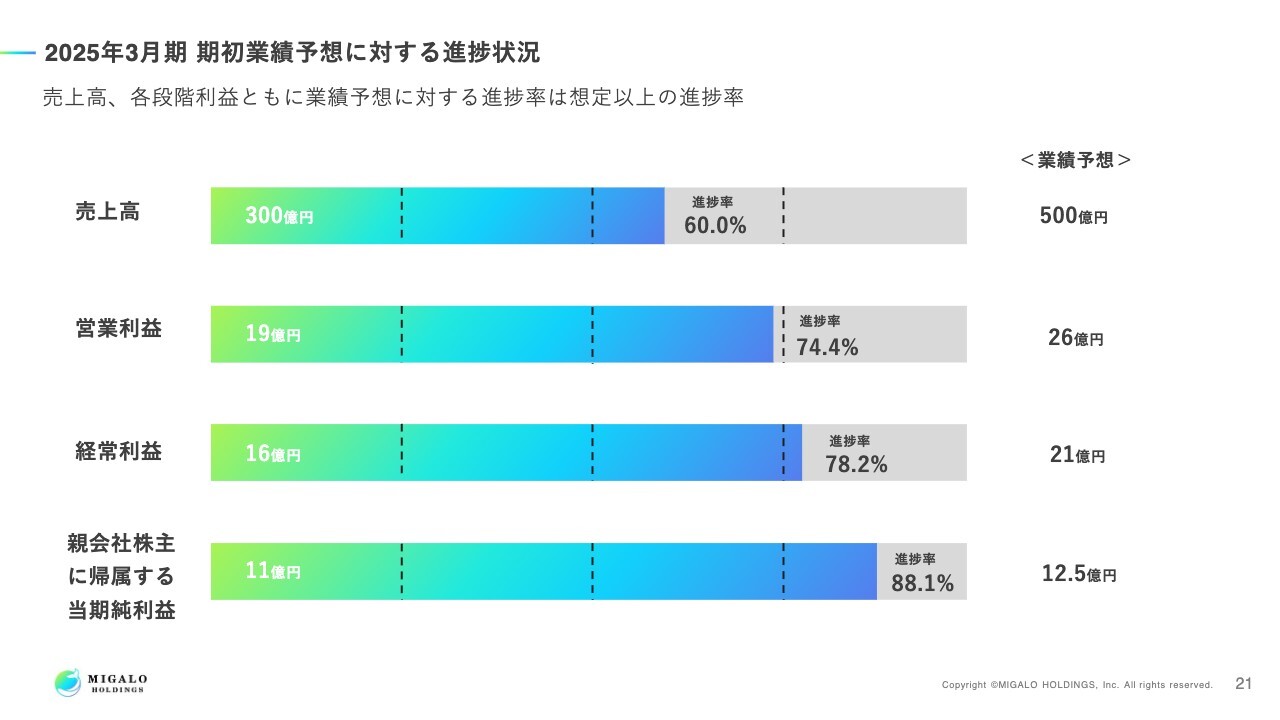

2025年3月期 期初業績予想に対する進捗状況

期初の業績予想に対する進捗状況についてです。売上高、営業利益、経常利益、親会社株主に帰属する当期純利益は、ともに良い進捗率となっています。

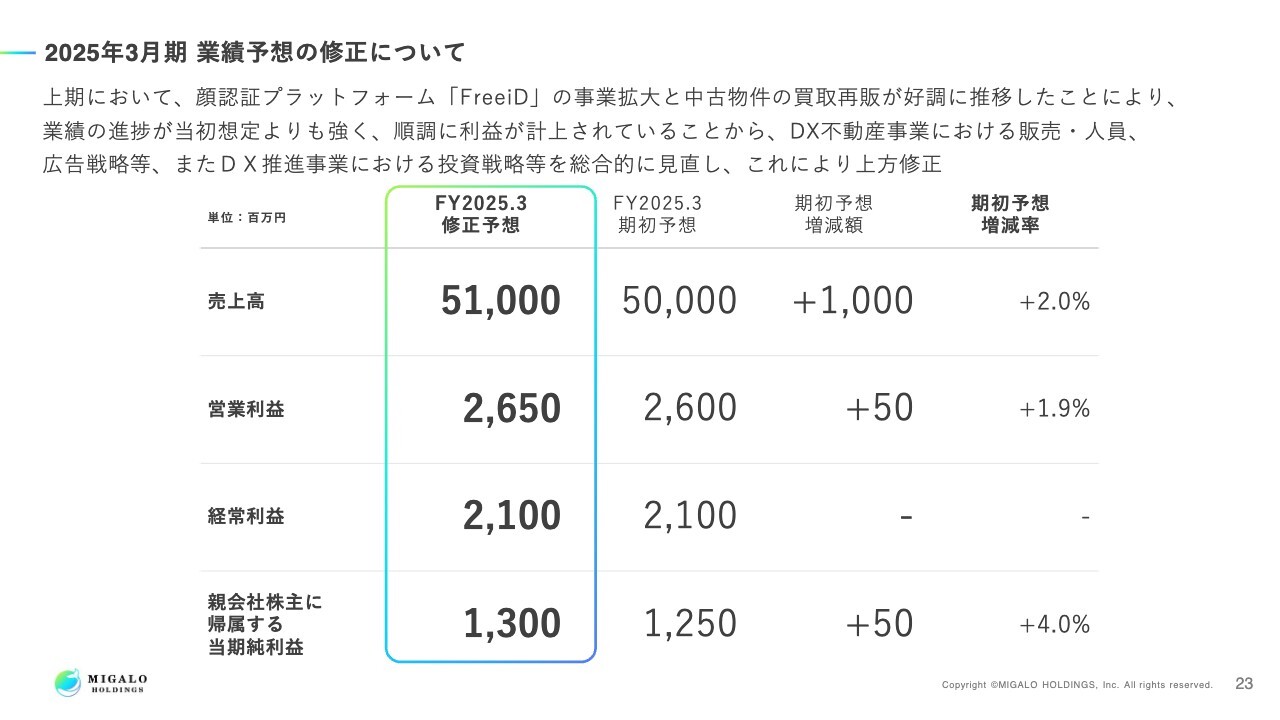

2025年3月期 業績予想の修正について

業績予想の修正についてです。売上高は510億円へと修正し、営業利益は期初予想より5,000万円増、親会社株主に帰属する当期純利益も5,000万円増を見込んでいます。

長いお付き合いのある株主さまはご存じかもしれませんが、当社の予想はこれまでの実績から見ると、どちらかと言えば少し保守的かつ控えめに出すところがあります。しかしながら、今期は投資の年だとお伝えしているため、しっかりとDX投資に回しながら、今期の新たな業績予想も達成していきたいと思っています。

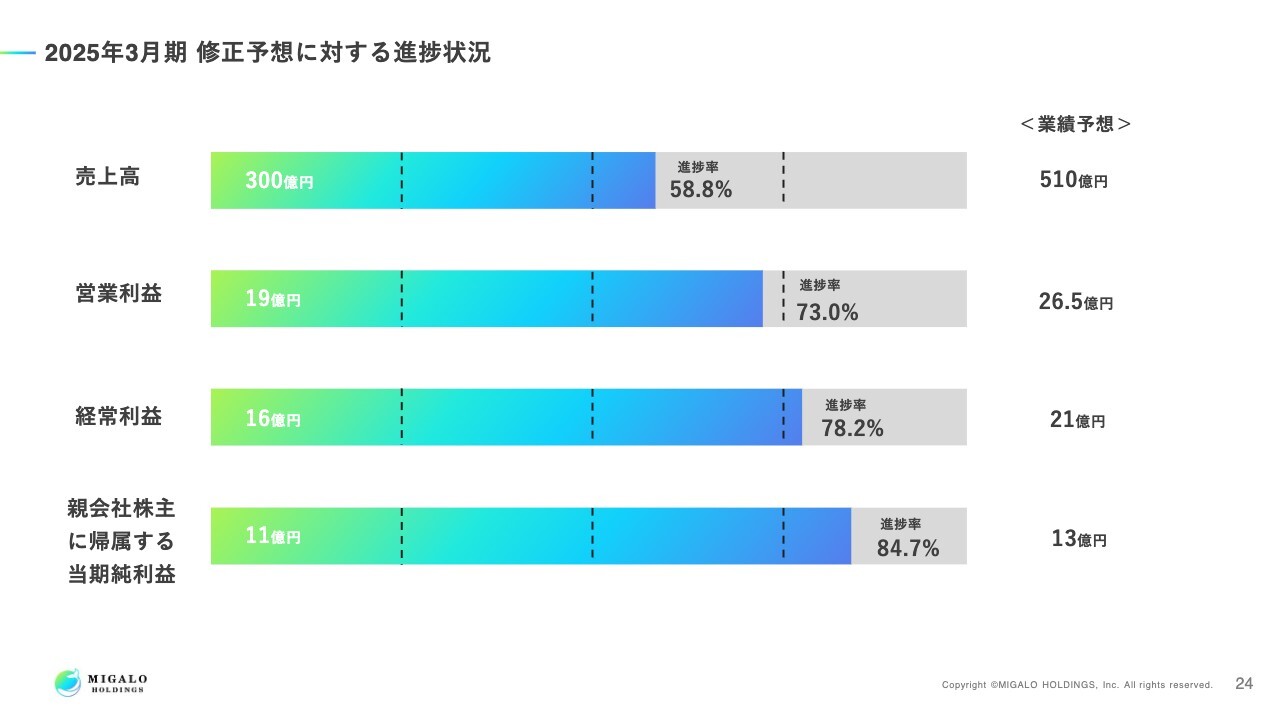

2025年3月期 修正予想に対する進捗状況

修正予想に対する売上高、営業利益、経常利益、親会社株主に帰属する当期純利益の進捗状況です。売上高以外は70パーセント以上進捗しており、お約束した成績を今期の残り2四半期でしっかりと達成していきたいと思っています。

当社グループの展開する事業

各事業の内容と将来の展望についてです。本日初めてこの決算説明会に来られた方もいますので、本来はしっかりとご説明したいところですが、なるべく質疑応答の時間を長く設けたいと思っているため簡単にご説明します。

スライドには、先ほどお伝えしたスマートシティAI顔認証事業、生成AI/クラウドインテグレーション事業、DX不動産事業の三本柱を記載しています。

顔認証サービス「FreeiD」の主な提供実績

スマートシティAI顔認証事業で行う顔認証サービスは、入退・本人確認・決済などの点で、さまざまなところに導入されています。アパートメントやオフィス、工場、保育園、物流施設、工事現場、ゴルフ場などに導入実績があります。

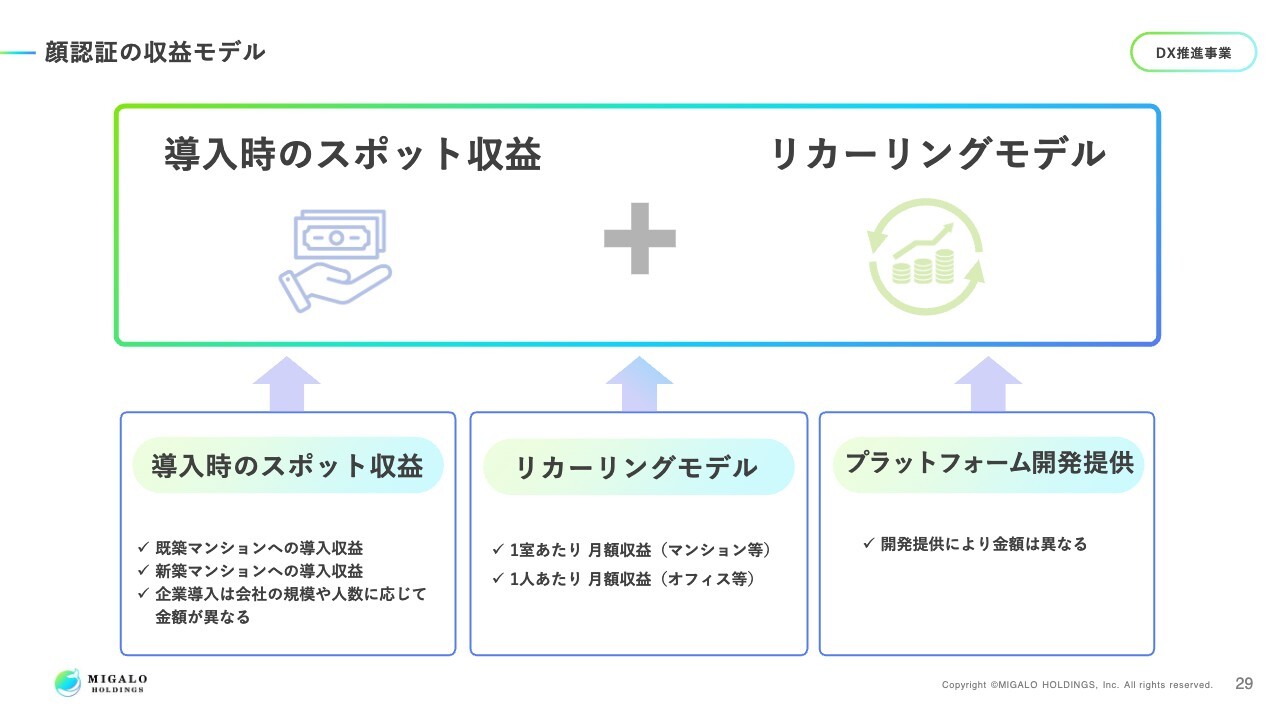

顔認証の収益モデル

顔認証サービスのビジネスモデルについてです。導入時には導入費用を、導入後は月々の利用料をリカーリングモデルでいただいています。ほかには、プラットフォームとして1つの顔画像でどこでも使えるIDプラットフォームを作っているため、そちらへの課金が3つ目の大きなマネタイズポイントになっています。

こちらで成功モデルを作ることができれば、さらに差別化されたビジネスの進捗をみなさまにご紹介できると考えています。

プロパティエージェント(PA)とDXYZの強み

当社はデベロッパー事業も行っているため、マンション向けのスマートシティAI顔認証事業は得意分野となっています。

FreeiD の「オール顔認証マンション」が選ばれる理由

当社は、国内初のオール顔認証マンションを提供しています。マンションのエントランスや宅配ボックス、メールボックス、エレベーター、玄関ドアなどにつけられるもので、非常に人気を博しており、さまざまなデベロッパーに導入いただいています。

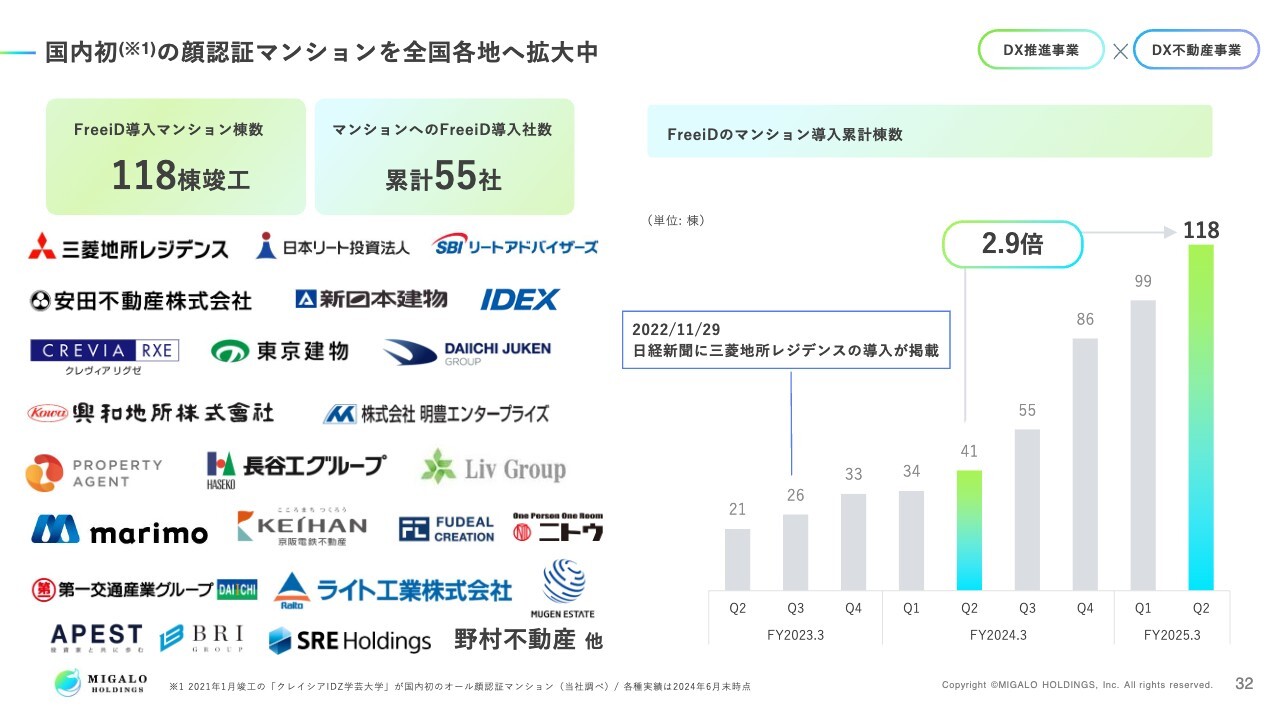

国内初の顔認証マンションを全国各地へ拡大中

オール顔認証マンションは現在118棟竣工しており、今のところ当社が単独でトップランナーです。

けっこうな差をつけて走っており、三菱地所レジデンスや東京建物、野村不動産、長谷工コーポレーションなど、さまざまな大手グループに導入いただいています。さらに、このようなすばらしいデベロッパーからリピートをいただいています。

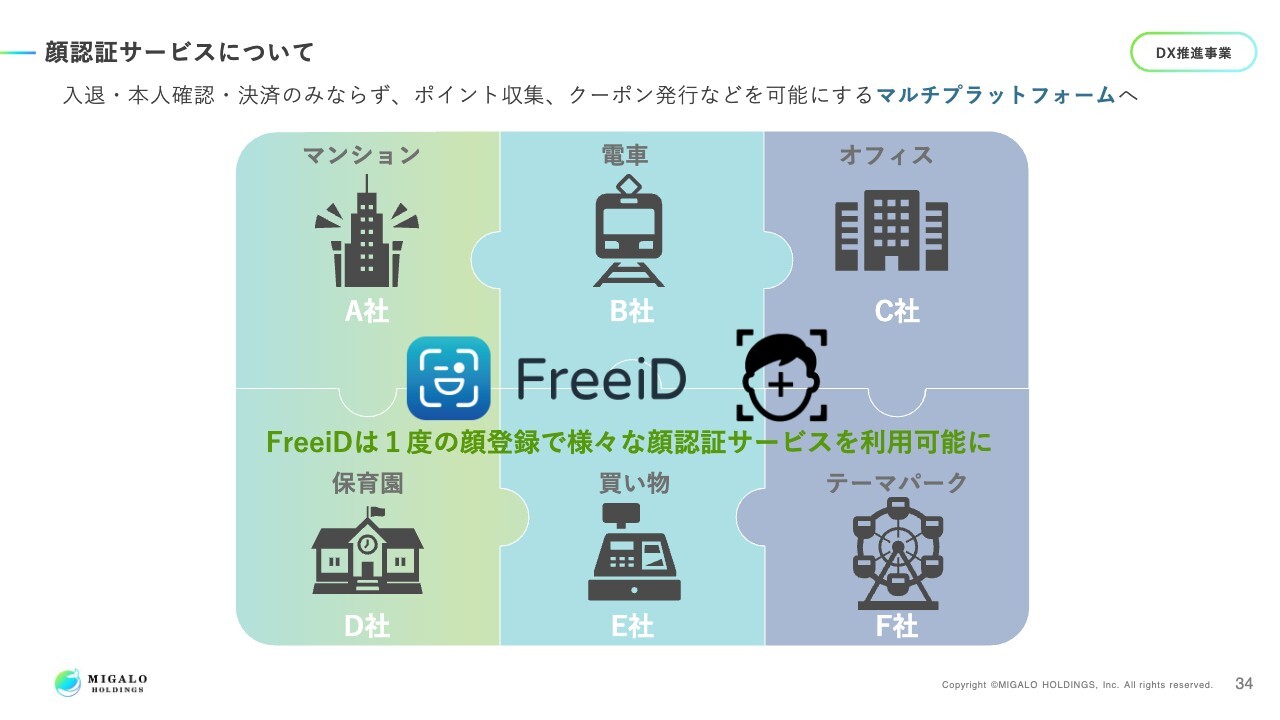

顔認証サービスについて

現在は導入だけでもしっかりと売上を上げており、今期は前期の倍以上と予測しています。

しかし当社は、導入だけでビジネスを終わらせるつもりはありません。どのようなシチュエーションでも同じ顔画像が使えるIDプラットフォームを目指しています。

サンガスタジアムを中心に“顔ダケ”で駆け出せる街づくりを推進

スライドには、実際にPoCとして導入した「サンガスタジアム by KYOCERA」の様子を記載しています。こちらではマイナンバーカードと連携し、市民が使える無料の子どもの教育場所に顔だけで入ることができます。

加えて「サンガスタジアム by KYOCERA」内では、顔だけで買い物ができたりスタジアムに入場できたりします。このように、同じ施設内で顔認証の仕組みが違ったとしても、1つの顔で使えるという世界観を作っています。

現在は複数の企業と試行錯誤しながら、さまざまな挑戦を実証しようとしています。

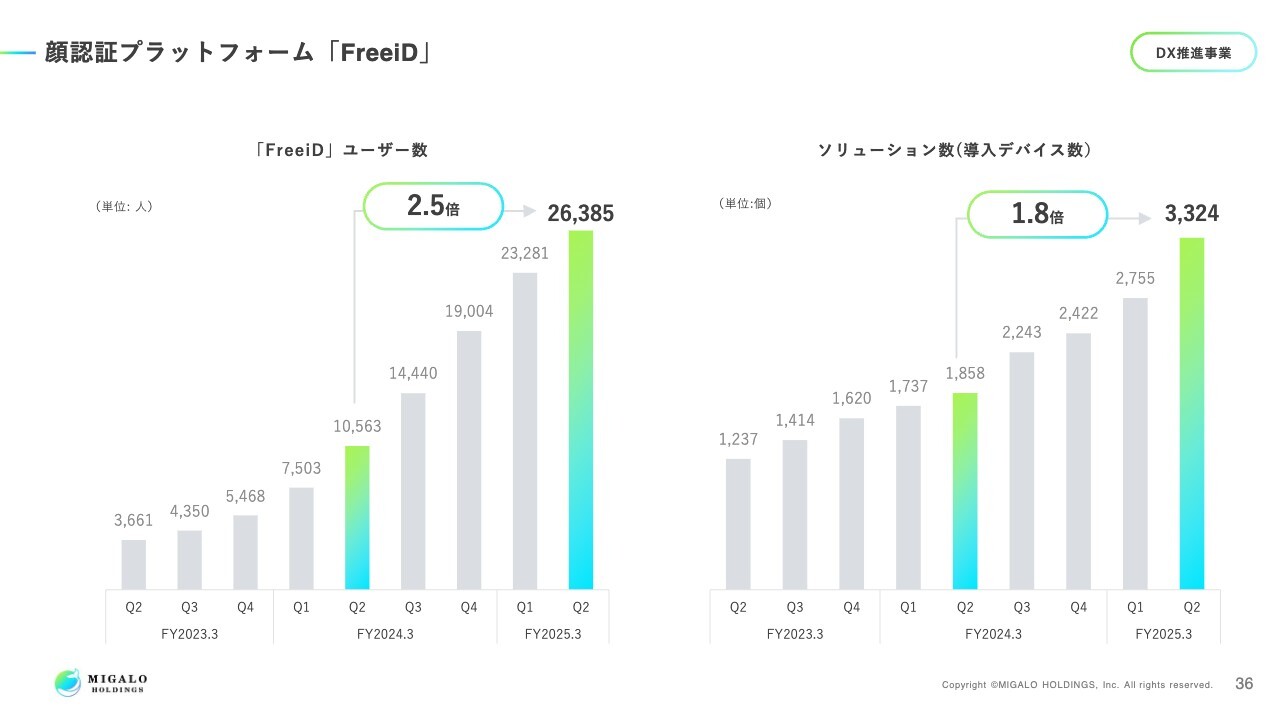

顔認証プラットフォーム「FreeiD」

顔認証プラットフォーム「FreeiD」は、ユーザー数がYoY2.5倍、ソリューション数がYoY約2倍の伸びを見せており、マンションが大部分となっています。

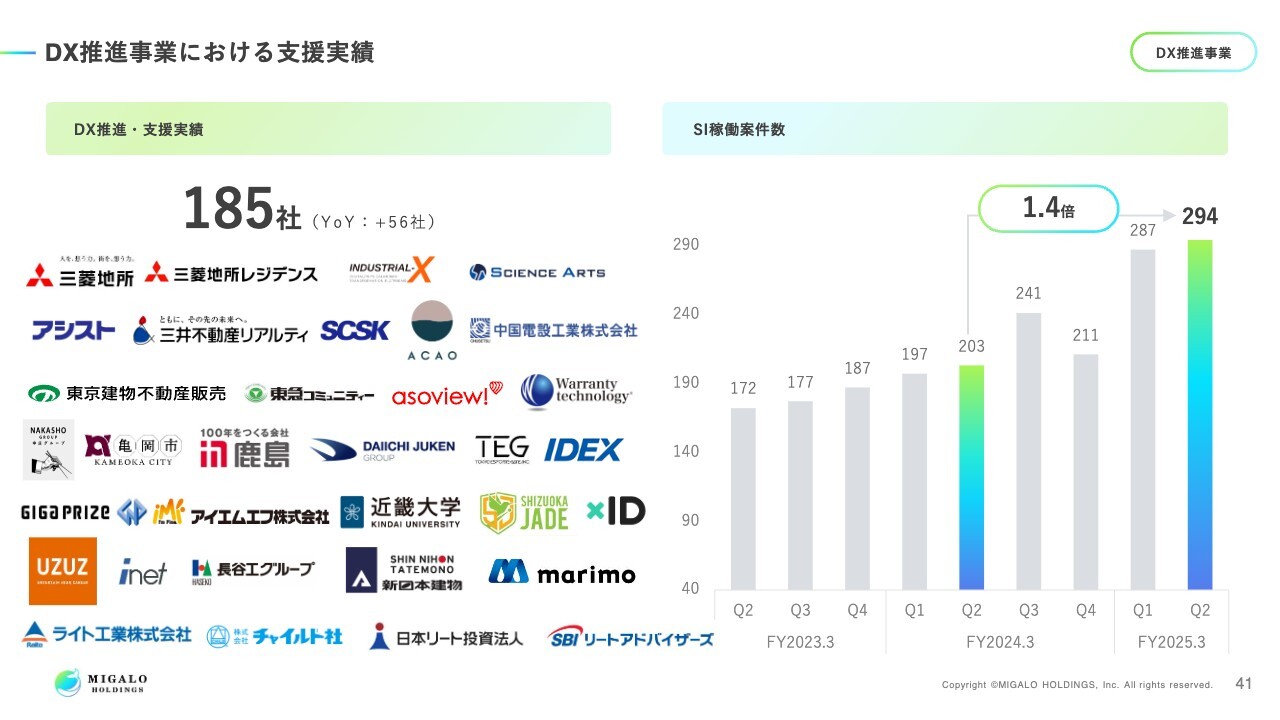

DX推進事業における支援実績

生成AI/クラウドインテグレーション事業では、SI稼働案件数がYoY1.4倍になっています。先ほどお伝えしたとおり、当社にはさまざまなエンジニア獲得やM&Aの戦略、プロパティエージェントという祖業で培ったDXノウハウがあり、現状しっかりと仕事がとれてトップラインを伸ばしています。

事業コア(DX不動産会員数)

DX不動産事業は順調です。購入を検討する方々に、当社のITの強みをアピールして会員を募っています。YoYで8,381人増え、販売件数も増加しています。

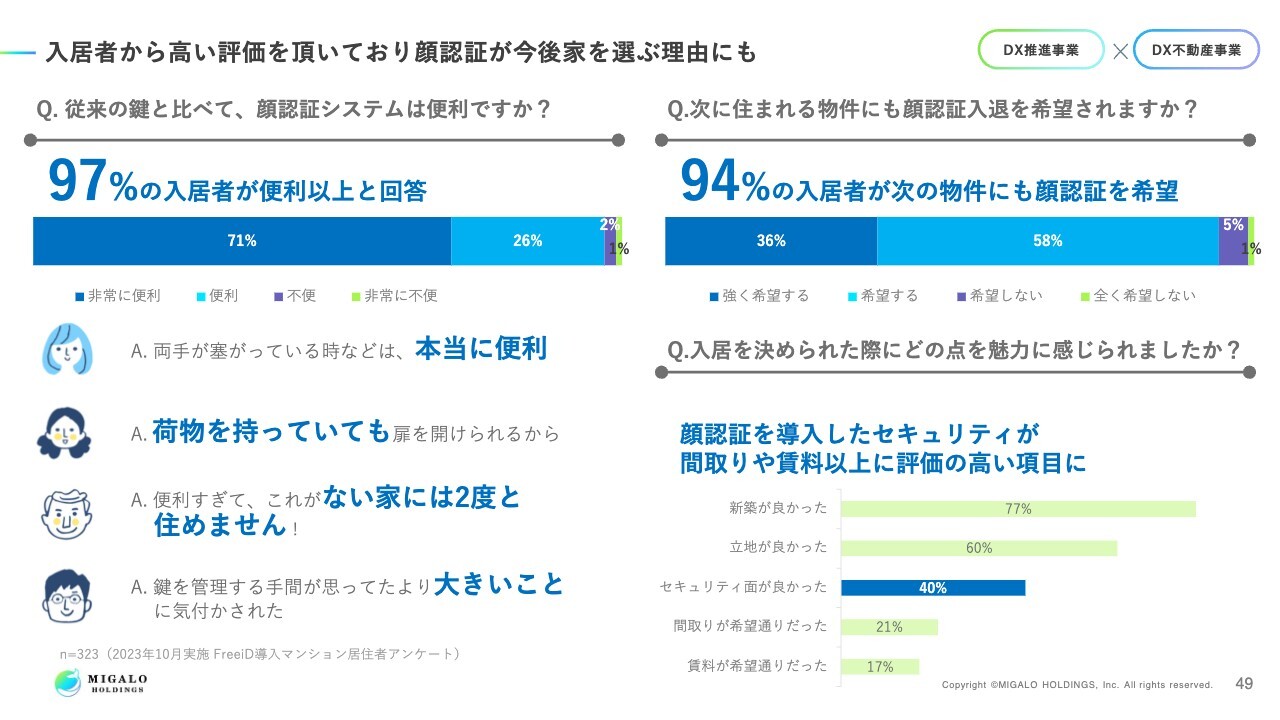

入居者から高い評価を頂いており顔認証が今後家を選ぶ理由にも

当社は「顔認証」という機能を持っているため、同業他社の差別化としてオール顔認証マンションを取り入れています。97パーセントの入居者が「便利」以上と回答し、94パーセントの入居者が「次の物件にも顔認証を希望」と回答しています。

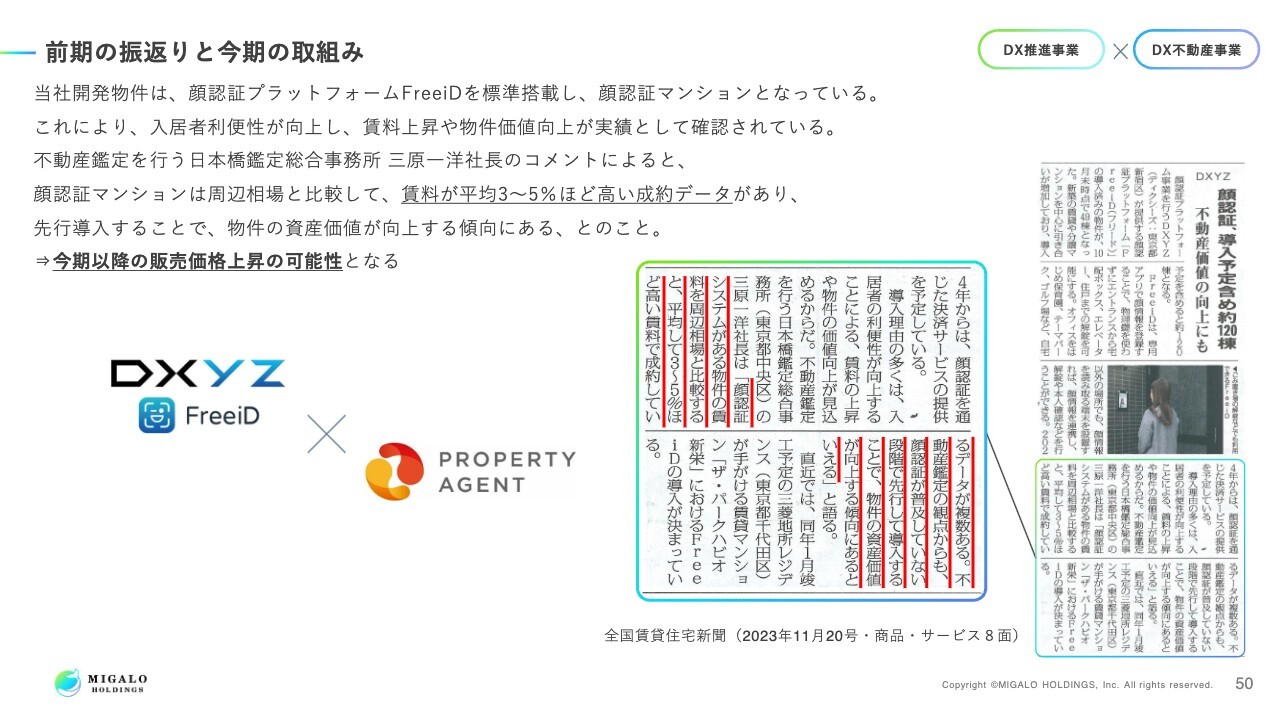

前期の振返りと今期の取組み

第2四半期のリリースにも記載したとおり、当社のマンションを販売する提携金融機関の方々からオール顔認証マンションに対して問い合わせをいただき、勉強会や現地見学を行っています。

理論上は、賃料が伸びると、利回りを固定した時のプライスイコール利回り分の家賃収入となるため、プライスが高く売れる可能性があるということにもなります。

賃料が上がるという実感があることは、当社がマンションを売る点においても、投資家にご紹介する際においても、顔認証システムをデベロッパーにご紹介する際においても、非常にすばらしいアドバンテージをとることができます。

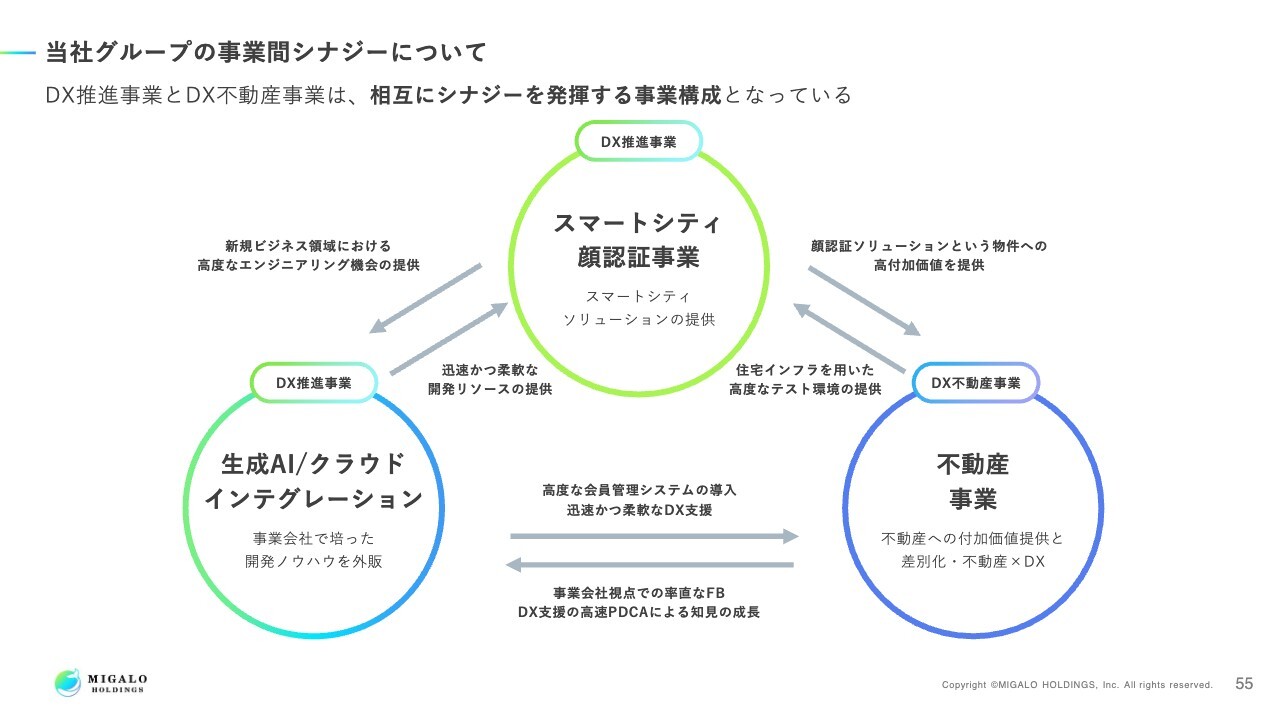

当社グループの事業間シナジーについて

当社の事業では、不動産デベロッパーと顔認証などITの力をマージしたシナジーが非常に多く効いています。国内において、デベロッパーとITの力によって顔認証で不動産価値を高めることを実現している会社は、今のところないと思います。

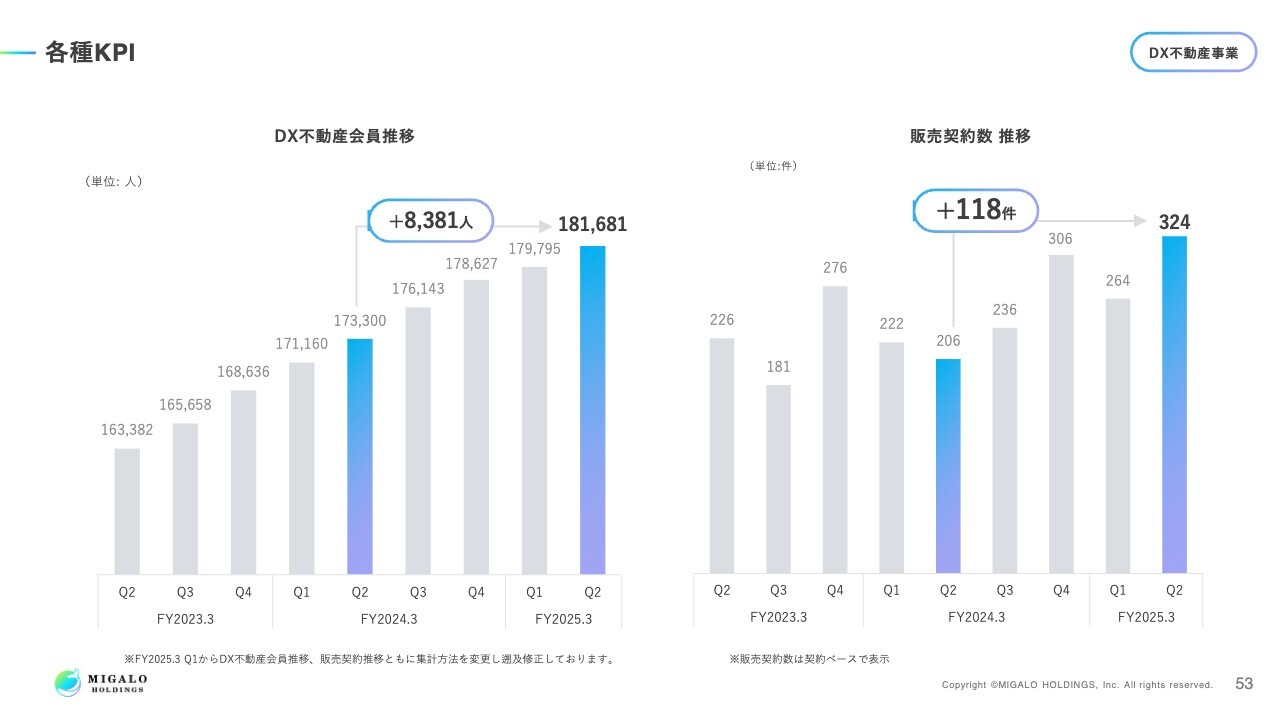

各種KPI

DX不動産事業のKPIです。会員数とともに販売契約数も順調に増加しています。

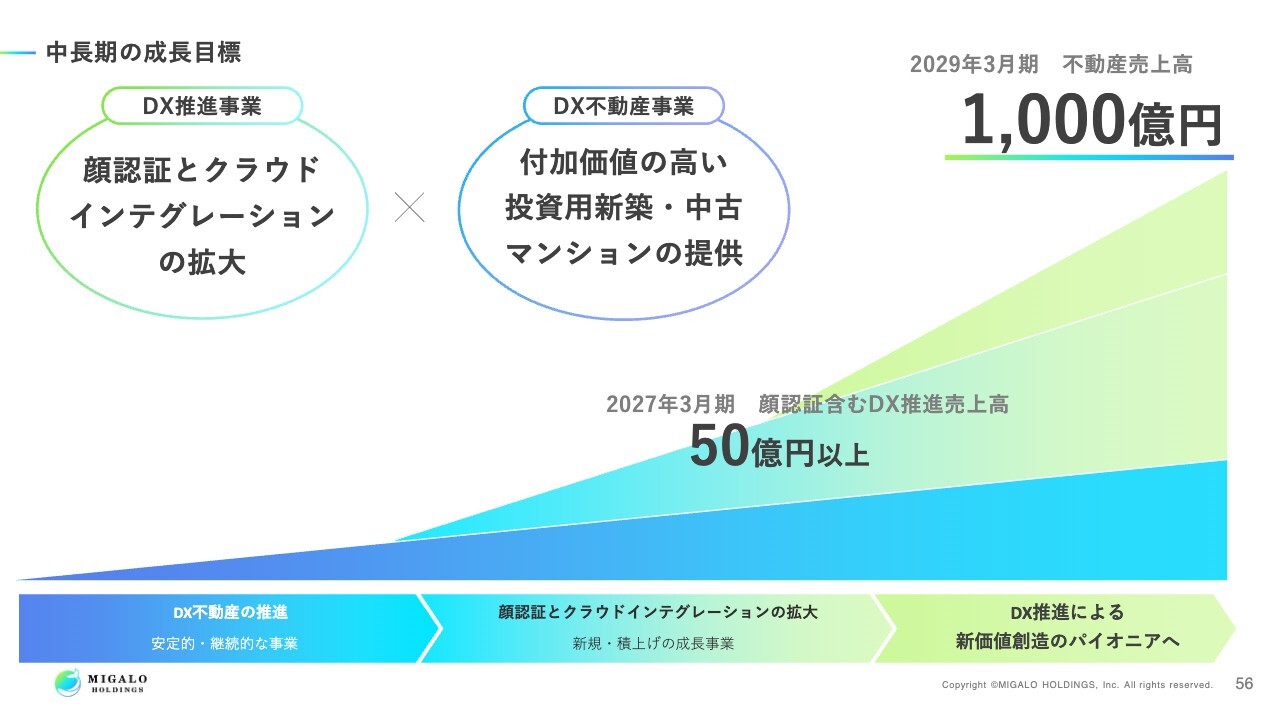

中長期の成長目標

中長期の成長目標です。こちらは、第1四半期や2024年3月期の通期決算発表時にもお伝えした内容です。

2029年3月期にDX不動産事業の売上高を1,000億円、2027年3月期にはDX推進事業で50億円を目指しています。DX推進事業は、2027年3月期からしっかりと利益を出せる時期に転換していくことを考えています。

株主優待について

株主還元についてです。ホールディングス1周年の記念株主優待の実施を決定しました。第2四半期決算発表のトピックスでもお伝えしましたが、1単元(100株)以上を保有している株主1名につき、「QUOカード」1,000円分を贈呈します。

株主還元(増配)

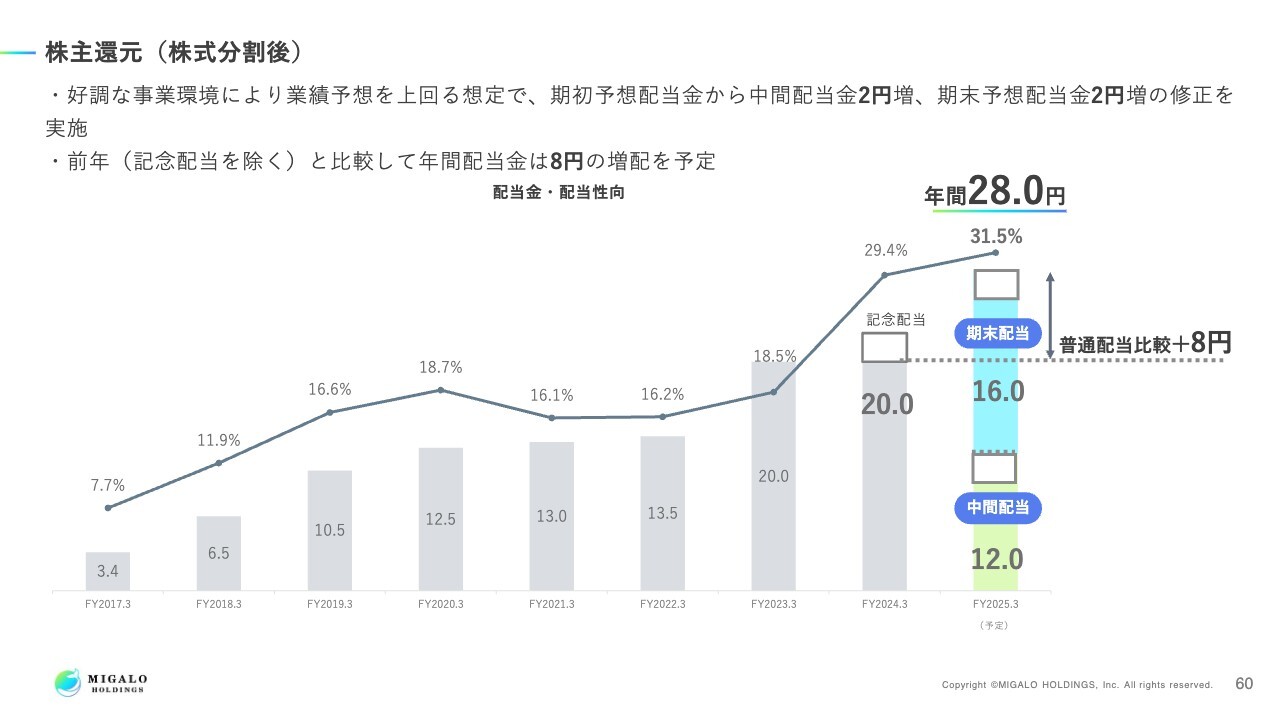

第1四半期の決算説明会において、中間配当を10円から12円にすると発表しましたが、今回の予想では期末配当も14円から16円にすることとしました。年間では28円となり、前年比で8円増配の予想を立てています。

株主還元(株式分割後)

配当性向は31.5パーセントの予定です。前回もご質問いただきましたが、配当性向は同業他社と比較しながらさまざまな要件を勘案しています。1つの指標として参考にしながら、しっかりと健全な利益向上をしつつ、増配できる会社にしていきたいと考えています。

加えて、株主との対話もしっかり行い、成長させていきたいと思います。

質疑応答:販売物件を仕入れられる理由について

司会者:「多くの同業他社が販売物件の仕入れに苦労していると聞きますが、御社が販売物件をしっかりと仕入れることができる理由を教えてください」というご質問です。

中西:新築と中古に分けてご説明します。新築物件は、非常に狭い地域で集中的に販売してきました。売上高を広げる手段としては、地域を広げる方法もありますが、当社の役員陣は東京都の小さなエリアに非常に大きなマーケットがあると考えました。

そのため、リソースを分散させてコミュニケーションコストをかけるより、一度こちらで勝ってしまうほうがお得だろうと、東京都心に集中して約22年間仕入れを重ねてきました。ゆえに、土地取引業者からは、こちらの狭い地域の中では高い知名度を誇ることになりました。

また、狭い地域に絞ることにより、似たような地域での賃料および売却価格の査定や、利回りの査定を繰り返すため、意思決定が早くできます。土地を売却するオーナーに、仲介会社が「プロパティエージェントは、この地域における賃貸の力が非常に強く実績がある」と言うと、売却意向を示してくれる方が多いという結果になっています。

中古物件も、同業他社と比較して生産性を上げることに集中しています。多くの見込み客を当社の強みであるITの力を使って集客していることと、回転速度を速めることにより、購入件数は業界内でもトップ3に入っています。

そのため「たくさん買う会社」として当社に話を持ってきてもらえるようになり、同業他社よりもたくさん仕入れができているということです。現在体力的にはあまり強くないところは、新築等の仕入れを少し細めるといった傾向にありますが、しっかり伸ばしていくことで仕入れができています。

質疑応答:中期目標の「時価総額1,000億円」について

司会者:「中期目標の『時価総額1,000億円』という文言が最近は消えていますが、どういうことでしょうか?」というご質問です。

中西:2年ほど前に「時価総額1,000億円」「知名度No.1」という考え方を出しました。次の決算発表時の個人投資家向け説明会において、こちらを変更した理由についてご説明しています。

もちろん、時価総額1,000億円と知名度No.1は今も目指すところであります。しかし、時価総額には「PER」という非常に不確実性の高い要素が入ってきます。当社はITをけっこう伸ばしており、PERは20倍程度になります。

20倍と想定して時価総額を計算するのは簡単ですが、顔認証という新たな変革をする力の強いものを持ってすれば、PERはもう少し高くてもよいのではないかという考えもあります。こちらを決めるのは、当社はではなく株主や機関投資家のみなさまですので、変動要素が多くなります。

そのため、しっかりと当社でコントロールできる戦略として、売上高1,000億円やDX推進事業の50億円かつ黒字転換という目標を発表しました。資料でもそのように公表していますので、ご理解いただけますと幸いです。

質疑応答:自己資本比率が低下している理由について

司会者:「自己資本比率がかなり低下していますが、その理由についてお聞かせください」というご質問です。

中西:2024年3月期末において自己資本比率を19.9パーセントと発表し、当社が想定する25パーセントからするとずいぶん低いとお伝えしました。理由については、第1四半期の決算説明会にて文字と音声で発表しています。

前期は、今期上期ほどではありませんが当社の想定を上回る中古物件の販売があり、前期末までの間に中古物件販売にドライブをかけたいと思いました。現在そちらのドライブが効いて、上期の販売件数が増えたという結果が出ています。

前期末において、仕入れられる良い物件はたくさん仕入れようという考え方で進め、中古マンションを約600戸持つことができました。

今期は販売件数は多いものの、しっかりと仕入れができたため、期末に向けて在庫額を調整していきます。例えば、在庫を半分に減らすだけでも2ポイント改善することができます。ほかにも改善する余地がありますので、今期末の自己資本比率の目標に向けて、今のところ順調に進んでいると理解しています。

質疑応答:「FreeiD」の導入コストについて

司会者:「『FreeiD』を標準採用いただける企業が増えるのは、非常に喜ばしいことだと思います。導入企業にとって、標準採用を決めることによる導入コスト減少などのメリットはあるのでしょうか?」というご質問です。

中西:原則はありません。標準採用によりディスカウントするといったことは、現状では行っていません。そこまでしなくとも、標準採用を決めていただける会社は今後も少し増えるのではないかと思っています。

しかしながら、当社としては、あまり値引きをしなくても導入できるといった感覚があります。第1四半期の決算発表でもお伝えしましたが、収益性を高めるべく、24時間365日の駆けつけ保証をつけることで月々の利用料への上乗せに挑戦中です。本来、もう少し値段の交渉をする余地があると思っています。

エントランスやメールボックス、宅配ボックス、エレベーター、玄関ドアなどにおいて1つの顔画像で認証できる技術を持った会社はありますが、当社のオール顔認証マンションのように力を入れている会社がないため、競合他社があまりいません。そのため、競合他社があまりいないうちに面を取りたいという思いもあります。

したがって、標準採用による導入コストについては、それぞれの会社との商談の中で決めていくことになると思います。

質疑応答:顔認証サービスに関する業務提携について

司会者:「来年の大阪万博を契機に、顔認証がより一般的になると考えられます。貴社の強みは、自社開発の顔認証エンジンを持つのではなく、顔認証プラットフォームを提供されている点にあると理解していますが、将来的にNECやパナソニックなどの企業との業務提携も視野に入れているのでしょうか?」というご質問です。

中西:固有の社名を挙げることは避けますが、十分にあり得ると思います。当社は顔認証エンジンを作る企業ではなく、1つの顔認証IDでどのエンジンでも使えるようにするシステムを提供する企業です。

当社の顔認証IDプラットフォーム「FreeiD」の強みは、デバイスや顔認証エンジンを自分たちで作らないことです。顔認証エンジンの競争には、AmazonやGoogleも参加しています。先ほど「固有名詞を挙げない」とお伝えしたのは、事業者にとって一番良い選択肢を、当社が一緒に考えていく必要があるからです。

事業者が欲する性能やコスト、特長によって連携する顔認証エンジンが変わってくるため、さまざまな企業の顔認証エンジンとの連携が顔認証IDプラットフォーム上で実現します。その1つが、すでに三菱地所がPoCを行った「Machi Pass」です。こちらには3つの顔認証エンジンを連携しており、十二分に可能性があるとして事業を進めています。

余談になりますが、この顔認証プラットフォームを始めてマンションやオフィスへの導入を考えた当初は「果たして本当にできるのか」という思いに駆られていました。しかし実際には、想定よりも2年から3年早く、できる見通しが立ったと感じています。

一方で最近は、まだみなさま手探りのところがあるものの、この生体認証をプラットフォームとして使っていきたいという要望が、さまざまな自治体や企業で出ていることを実感しています。

こちらについては、有名企業とともにさまざまな実証実験をしていくことになるとは思いますが、同時に「顔認証IDプラットフォーム」という当社の夢を、目標に変える時期に来ていると感じます。それを実現することが、当社の今期および来期の責務になるのではないかと思っています。

質疑応答:個人宅への顔認証サービスの導入について

司会者:「今後、顔認証サービスを個人宅にも導入することは考えていますか?」というご質問です。

中西:もちろん考えていますし、すでに個人宅にも導入しています。多いのは別荘への注文で、さまざまなデベロッパーが標準採用した会社にもありますが、自宅に導入したいという要望もあります。

一方で、個人宅向けの顔認証導入を考えるにあたっては、売上高に関するところが非常に大きいです。いわゆる工事のアウトソースをするわけですが、現在はマンションのほうがROIが高いと判断していることから、マンションにリソースを充てています。

ビジネスのあり方の問題や、いかに当社のリソースをあまり使わずにスケールするかについての議論も重ねた上で、当社の優先順位がどこになるかはその都度変わってきますが、個人宅にも注力することは選択肢として十分ありえます。

質疑応答:顔認証サービスにおける脅威について

司会者:「顔認証サービスは他社も謳っていますが、御社の事業にとって想定されうる脅威にはどのようなことがありますか?」というご質問です。

中西:顔認証の導入は、社会の中でまだあまり一般的になっていません。つまりチャンスが多く残っているということになりますが、ここに気づき始めて参入する会社が大きくなるのは、実を言うと、機会でありながら脅威でもあります。

経営戦略における教科書どおりでいけば、競合が増えて顔認証が世の中で一般的にさまざまなゲートで使われるようになると、もちろん脅威になります。しかし今は、個人投資家向け説明会に行っても、顔認証になじみがあるのは「スマホ」となるため、それが一般的になれば、当社にとっては機会にもなります。

逆に言うと、その脅威をしのぐために、マンションにおけるシステムについて当社は非常に大きな強みを持っています。入居者のユーザーIDを管理するということは、マンション業界における建物管理事業、賃貸管理事業に対するソフトウェアの開発と、そのシステムを使うことが必要になってきます。

例えば、部屋を借りる際には、不動産の管理会社から鍵の引き渡しを受けます。鍵の引き渡しを行うまでには、オーナーが管理会社とさまざまな書面を交わして、いったん鍵を預かります。そして、入居者が決まれば賃貸仲介会社とやり取りをして、賃貸管理書面をまいた上で仲介会社に鍵を渡し、仲介会社が入居者に渡すという流れです。

当社のシステムは、この流れをオンライン上かつ鍵だけで行うというものです。したがって、建物管理業や賃貸管理業というプロパティマネジメント事業を持っている当社の作るシステムは、非常に秀逸であると言えます。

また、当社はデベロッパー事業として実証実験を何度も繰り返し行っているため、どのような設計で工事に入れば一番コストを安くできるかを把握できる上、都度アップデートができることも非常に大きなアドバンテージです。

脅威と機会というコインの裏表がそこにはあるわけですが、当社のアドバンテージを使って顔認証IDプラットフォームを作るとなると、必ず居住用のインフラが重要になってきます。そのあたりを強みとして、当社の脅威をひっくり返していくような考え方で事業を進めていきたいと思っています。

質疑応答:流通株式比率向上のための株式売却期間について

司会者:「流通株式比率向上のための株式売却についてうかがいます。プライム市場の上場維持基準適合のためとのことですが、2024年内を売却期間にしているのは、期間が短いのではないでしょうか? 上場維持基準は2027年3月末までに満たせばいい点、現状の時価総額は多分に過小評価である点から、売却期間は十分に長く取っても問題ないと考えます。期限まで3年以上あり、事業の進捗状況や積極的なIRによる認知向上を鑑みれば、社長の株式を売却せずとも、流通株式時価総額は悠々とクリアできると考えますが、いかがでしょうか?」というご質問です。

中西:他のところでも「期間が短いのではないか」というお声をいただいています。今回は、さまざまな機関と相談をする中で「過去の出来高と今回のリリース内容を見ると、12月末頃までに売り切ることができるのではないか」というお話をいただいていることから、12月末までとしました。

みなさまが心配されているのは、期間が短いがゆえに株式価格に影響が出るのではないかという点だと思いますが、リリース内容に記載したとおり、私の株式売却を急ぐことによって株価に影響を与えるということは、私の中の優先順位として高くありません。

むしろ、株価に影響を与えないことを一番の優先事項としています。そのため、売却最低価格の設定をさせていただき、一定の株価を下回る場合には、売却取引は行わないものといたします。

また、「5パーセントの売却をせずとも、流通時価総額の100億円を達成することができるのではないだろうか」というご意見もいただきました。しかし、私とCFOからすると今の時価総額基準はやはり少しギリギリで、余裕があまりないという考えです。

今回のリリースによって、3月末段階での流通時価総額100億円と1月から3月の株価平均が評価基準ということになりますが、当社としては少し余裕を持ってこちらに臨めることが望ましいです。しかしながら、それはマーケットが決めることでもありますので、当社はできることをした上で評価期間を待ちたいと考えています。

岩瀬晃二氏:流動性の供給については機関投資家からも一定数言われますし、海外の機関も含めて、流動性があるほうが株価も形成されやすいという意見はよく言われることです。したがって、その場合は極力早いうちに供給しておいたほうが良いと考えています。

とはいえ、マーケットに影響しないように行うというのが当社の考え方ですので、その点はご安心いただければと思います。また、株式売却後も、中西は資産管理会社を通して50パーセント以上の保有をしています。そのため、ネガティブなことは一切ないということだけ認識していただければと思います。

質疑応答:2029年3月期に1,000億円を目指す上で想定し得る課題について

中西:「2029年3月期に1,000億円を目指す上で、今後想定し得る課題などはありますか? 株を長期保有するにあたって確認したいです」というご質問です。

実を言うと、機関投資家の方々からはこのような質問が多いのですが、このような場ではあまりなかったためお話ししたいと思います。

クラウドインテグレーションと不動産事業は労働集約的な要素を一定程度持っているため、今後は圧倒的に生産性を高めていくという考え方が、私と役員にはあります。この考え方は特に危機感から来ており、当社の業種だけではなく、5年後は人材採用コストは2倍、賃金は1.3倍を見なければいけません。

原価はインフレによって高騰していきます。さまざまな企業が原価のインフレによって原価の上昇圧力になっていきますし、特に日本においては、都心で採用するような優秀な人材に関しては取り合いになってきます。そのため今後は、10人で100のパフォーマンスを出す会社が、5人で200のパフォーマンスを出す会社にならなければなりません。

したがって、当社は人的資本経営、1人あたりの生産性を競合他社に対して3倍を目指します。そしてそれは、キーエンスのような会社であると考えています。当社はプロパティエージェントという不動産会社の中で、生産性において少し勝ってきている部分もありますが、やはりキーエンスやオープンハウスなどの会社とは大差がついており、非常にコンプレックスを持っています。

そのような競合他社に比べて圧倒的な生産性を高めるという点においては、人数が拡大している、また会社が増えている中で、生産性を高めること自体に優秀な人材が専業し、メスを入れ続けなければいけません。働き方もかなり変わっていますので、当社には優秀なCxOに入ってもらわなければならないと思っています。

1,000億円というのは不動産事業だけの売上目標ですので、そちらにDX推進事業が乗ってくるということになります。そこで私や岩瀬ができない部分においては、COOやCHRO、CMOといったCxOが非常に重要です。足並みを揃えて生産性を高めていくよう尽力することが、当社の勝ち筋になるのではないかと思います。

この点に気づかなかった企業たちは、会社を売るというような行動をとると思います。彼らを当社が買収し、当社の経営フォーマットに乗せることで収益率を高めて成長していくことが、今後の戦略になってくるのではないかと考えています。

不動産事業において2029年3月期に1,000億円、DX推進事業において2027年3月期に50億円を達成するという目標には、M&Aを盛り込んでいません。したがって、今後さらに収益性を高めていくためには、生産性の向上とM&Aを実行していくことが、現在の大きな課題なのではないかと思います。

中西氏からのご挨拶

本日は、過去最高人数の方々にお集まりいただきました。ご興味を持っていただけたことは非常にうれしい限りです。毎四半期言っていることですが、みなさまの期待を裏切らないように健全な利益成長をし、増配をしっかりと実現していきたいと思います。

健全な利益成長のためには、不動産事業において収益の柱を着実に伸ばします。また、社会を変革するような事業を持ち、なおかつ黒字転換を図っていきます。この両輪をきちんと行いながら、新たな事業に挑戦し続けます。これを当社は「健全な成長」と呼んでいます。

今後も、非常に大変な課題がたくさん待ち受けているわけですが、みなさまの期待にしっかりと応えられるようにがんばっていきますので、どうぞ見守っていただきたいと思います。ご清聴いただき、ありがとうございました。

この銘柄の最新ニュース

ミガロHDのニュース一覧- ミガロホールディングス---3Q営業利益および経常利益が増益、各セグメントの利益が順調に推移 2026/02/13

- 個人投資家様向け会社説明会のお知らせ(3月7日ラジオNIKKEIジャパンツアー長岡セミナー) 2026/02/13

- 個人投資家様向け会社説明会のお知らせ(3月7日ラジオNIKKEIジャパンツアー長岡セミナー) 2026/02/13

- ミガロホールディングス---記念株主優待の内容をデジタルギフトで決定 2026/02/12

- 決算プラス・インパクト銘柄 【東証プライム】引け後 … 川重、古河電、住友鉱 (2月9日発表分) 2026/02/10

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ミガロホールディングスの取引履歴を振り返りませんか?

ミガロホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。