電通総研のニュース

【QAあり】電通国際情報サービス、上期として過去最高の売上高・営業利益を達成し、通期業績・配当予想は上方修正

業績ハイライト

名和亮一氏:名和でございます。本日はお集まりいただきまして誠にありがとうございます。それでは、2023年12月期第2四半期の決算概況、通期業績予想、中期経営計画の進捗について説明させていただきます。

業績ハイライトは3点あります。まず、売上高・営業利益はともに期初計画を上回り、上期として過去最高となりました。数字については、7月21日に業績予想修正としてすでに発表しています。

6月末の受注残も、ビジネスソリューションおよび製造ソリューションを中心に過去最高の積み上がりとなっています。これらの状況を踏まえて、通期業績予想、配当予想、中期経営計画目標を修正しました。

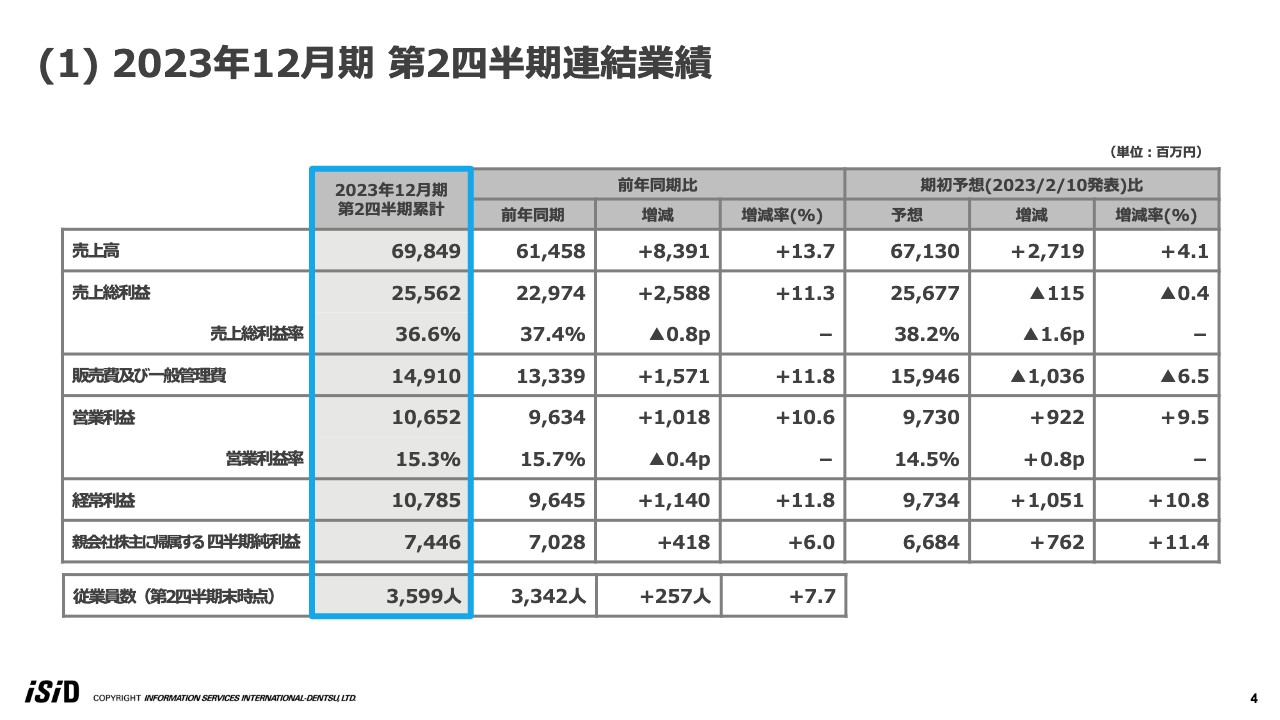

(1) 2023年12月期 第2四半期連結業績

スライドの青枠で囲んでいる部分が上期業績です。売上高は698億4,900万円で、前年同期比プラス13.7パーセント、期初予想比プラス4.1パーセントの増収となっています。営業利益は106億5,200万円で、前年同期比プラス10.6パーセント、期初予想比プラス9.5パーセントの増益となっています。

経常利益と当期純利益も同様に、前年同期比、期初予想比とも好調に着地しています。重要な経営指標の1つである従業員数についても前年同期比プラス7.7パーセントと増やせており、総じて良い決算であったと認識しています。

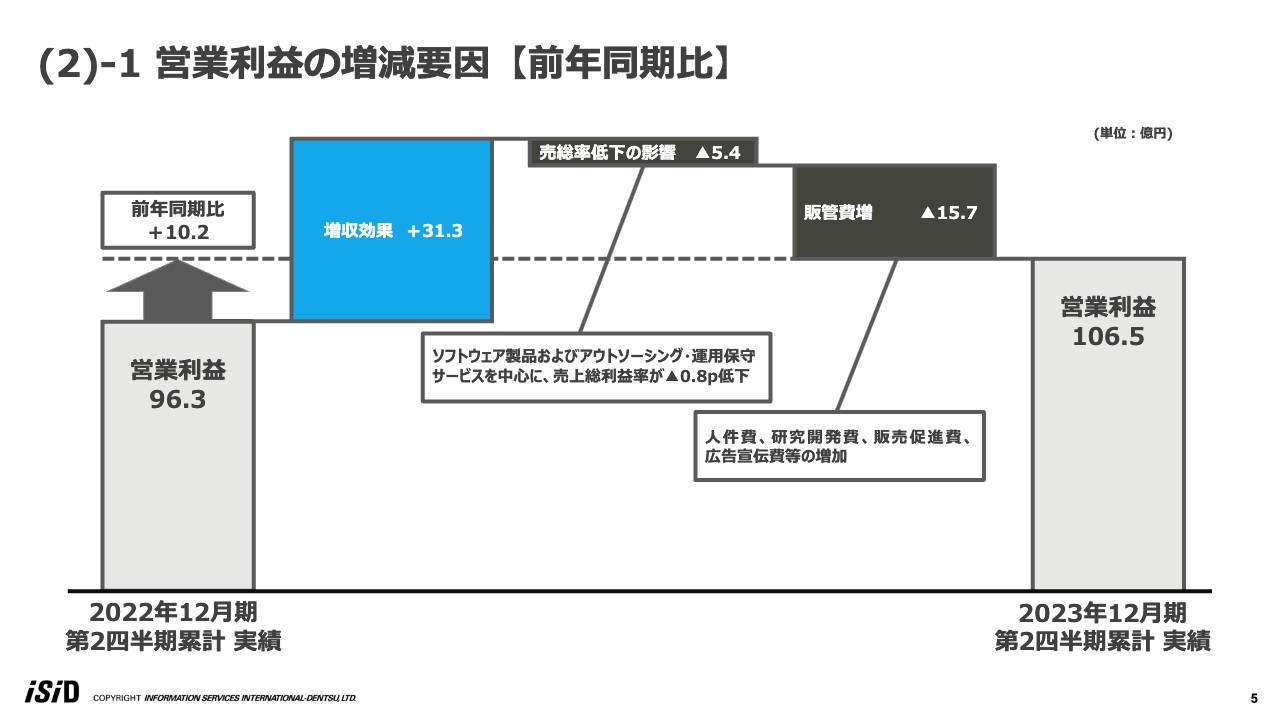

(2)-1 営業利益の増減要因【前年同期比】

営業利益の増益要因を前年同期比で分析しています。前年の営業利益96.3億円に対し、今期は106.5億円と10.2億円の増益となりました。今年は採用活動や研究開発を積極的に行った結果、販管費が15.7億円増加しましたが、大幅な増収効果でそちらを吸収したかたちです。

スライドのグラフの中央に記載しているとおり、売上総利益率が前年同期比で5.4億円減っています。親会社向け案件が厳しく推移したことと、低採算の案件に影響を受けました。昨年の売上総利益率が極めて好調だったため、その反動が数字にでていますが、今期の売上総利益率36.6パーセントは過去2番目となる高い水準です。

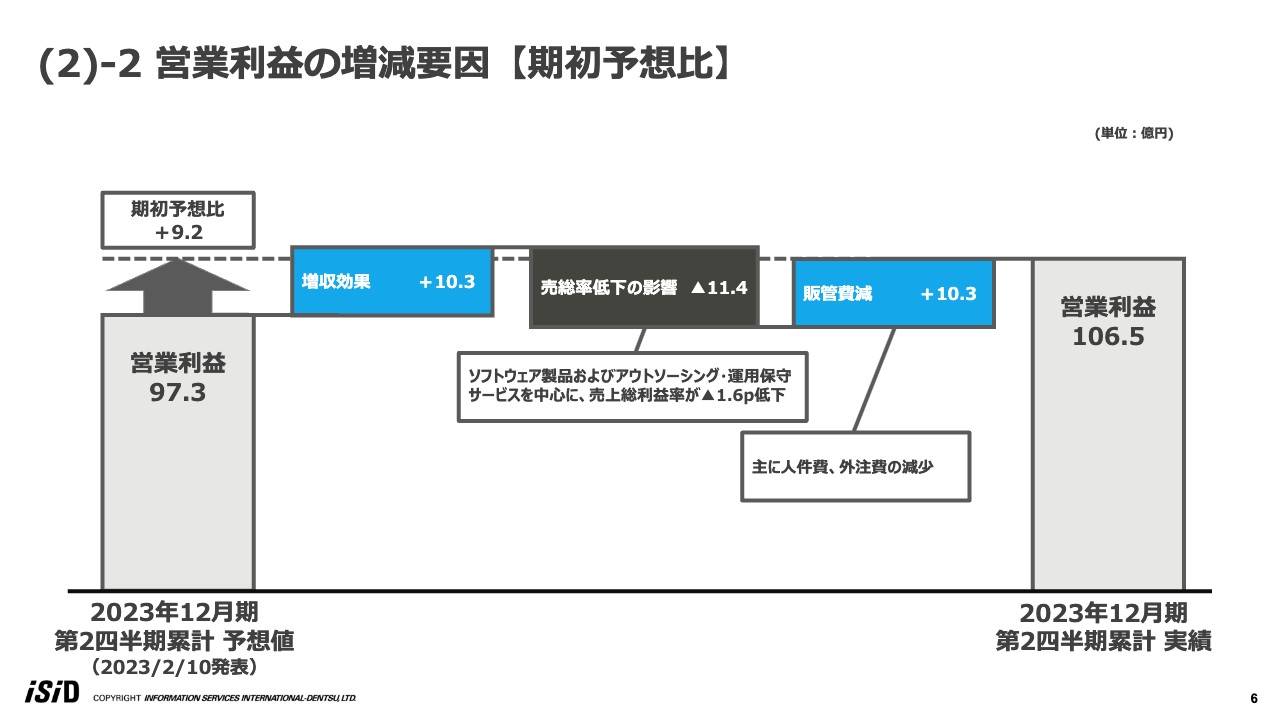

(2)-2 営業利益の増減要因【期初予想比】

こちらのスライドは営業利益の増益要因を期初予想比で分析したものです。期初予想97.3億円に対し、増収効果でプラス10.3億円、売上総利益率低下の影響でマイナス11.4億円、販管費は従業員数の計画未達による人件費減少等があったため、10.3億円の未消化となっています。

結果として、営業利益は期初予想値から9.2億円の増益となりました。期初計画では、採用活動に制限がかからないよう、人員計画をある程度多めに立てていますが、今回の販管費の未消化は、主にその未達分が出たかたちとなっています。

売上総利益率の低下の要因は、前年同期比の要因と同じく、親会社向け案件が厳しく推移したことと、低採算案件の影響です。ただし、繰り返しになりますが、売上総利益率の着地は決して悪くなく、計画値が若干高すぎた面があると思っています。

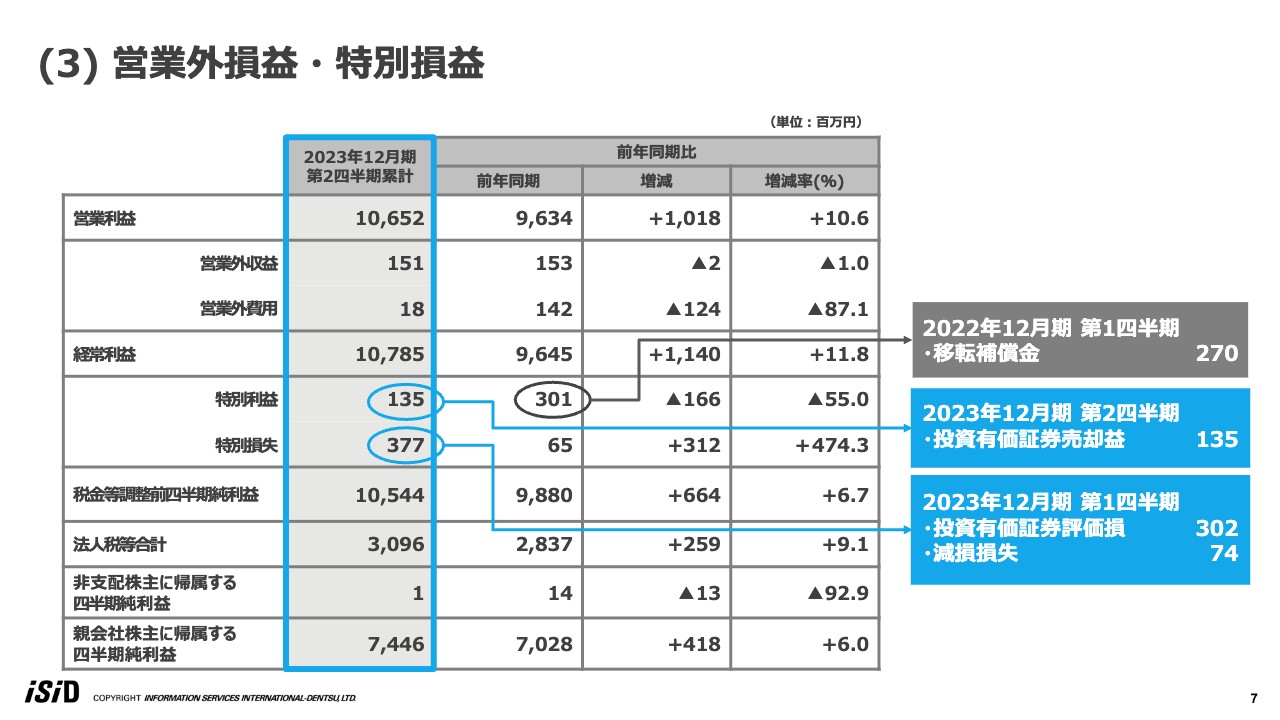

(3) 営業外損益・特別損益

営業外損益・特別損益についてです。第2四半期に追加されたものは、スライド青枠の中央にある投資有価証券売却益1.35億円で、いくつかの政策保有株式の売却益を計上しています。

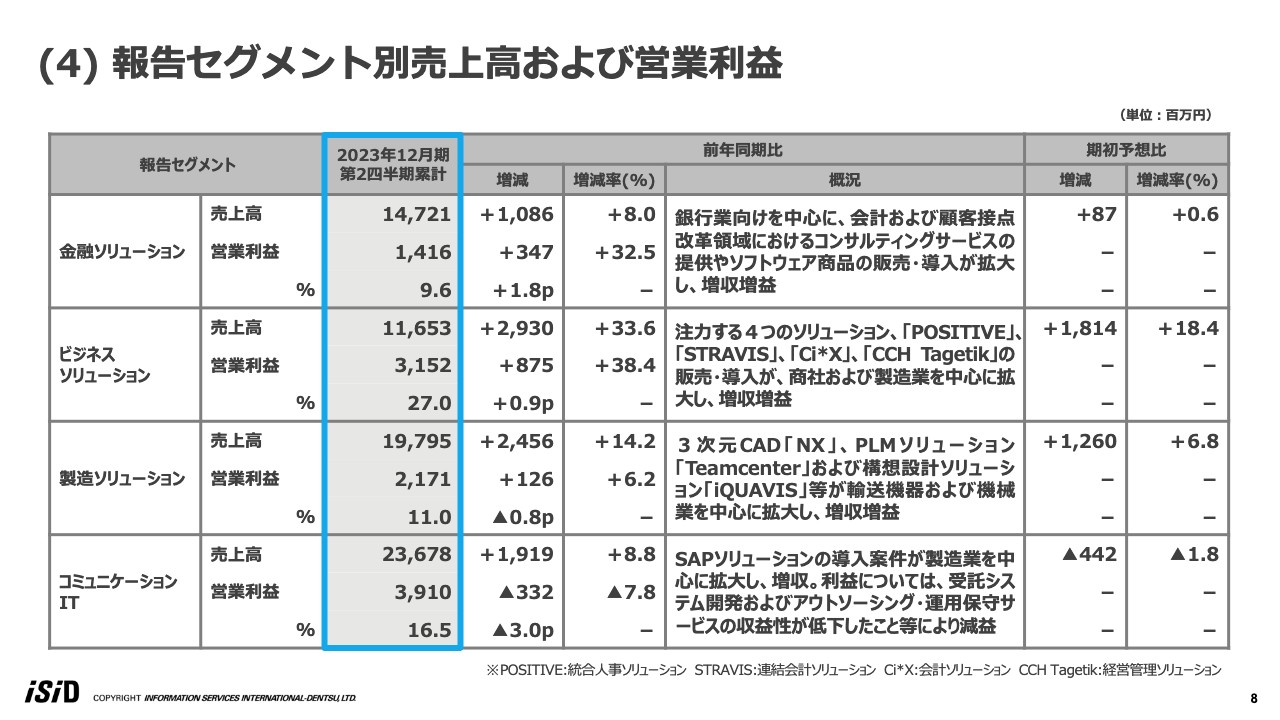

(4) 報告セグメント別売上高および営業利益

セグメント別P/Lについてご説明します。まず金融ソリューションセグメントですが、こちらは銀行業向けを中心に、会計および顧客接点改革領域におけるコンサルティングサービスの提供や、ソフトウェア商品の販売・導入が拡大して増収増益となりました。

昨年第2四半期から不採算案件で厳しい状況が続いていましたが、この第2四半期に入って不採算が落ち着きつつあり、業績は回復傾向です。

ビジネスソリューションセグメントは引き続き絶好調です。注力している4ソリューション「POSITIVE(ポジティブ)」「STRAVIS(ストラビス)」「Ci*X(サイクロス)」「CCH Tagetik(シーシーエイチ タゲティック)」の販売・導入が、商社および製造業を中心に拡大し、増収増益となっています。

製造ソリューションセグメントも堅調です。3次元CAD「NX(エヌエックス)」、PLMソリューション「Teamcenter(チームセンター)」および構想設計ソリューション「iQUAVIS(アイクアビス)」等が、輸送機器および機械業を中心に拡大し、増収増益となっています。

コミュニケーションITセグメントは、SAPソリューションの導入案件が製造業を中心に拡大し、増収となりました。一方、営業利益は主に親会社向け受託システム開発およびアウトソーシング・運用保守サービスの収益性が低下したことにより減益となっています。

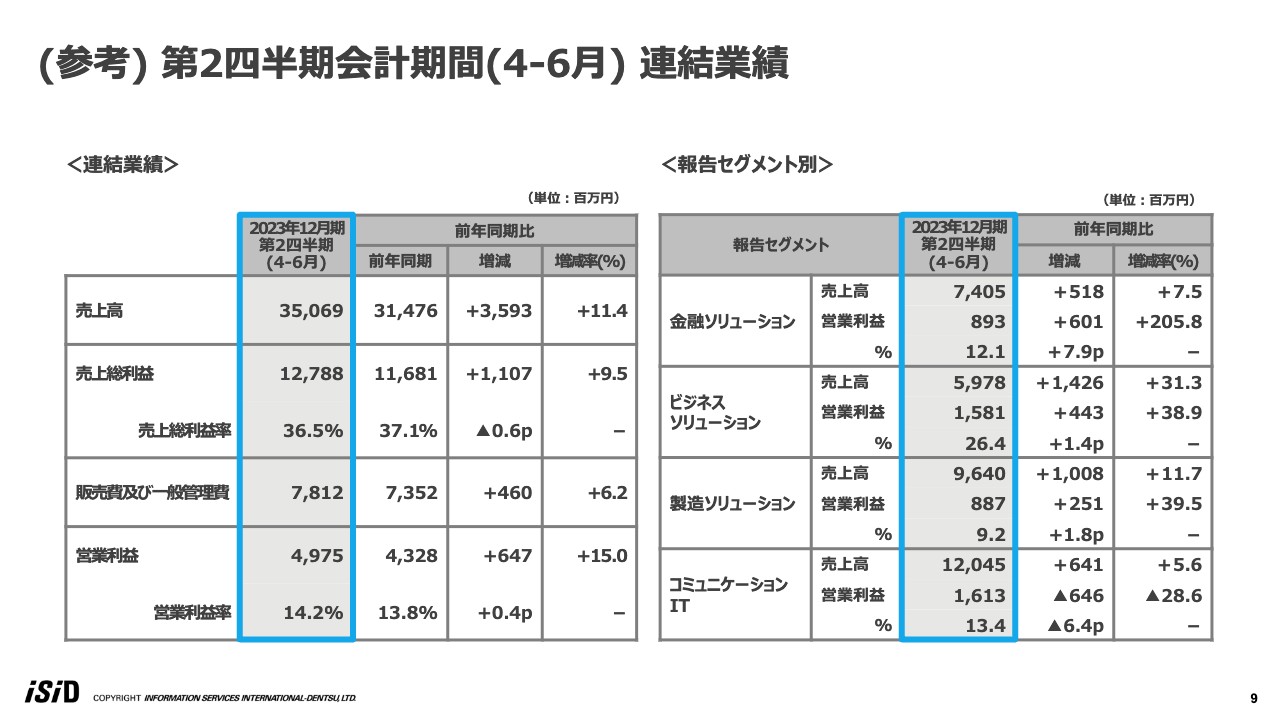

(参考) 第2四半期会計期間(4-6月) 連結業績

参考までに、直近3ヶ月の業績とセグメント別の状況を示します。金融ソリューションセグメントが回復した一方で、コミュニケーションITセグメントが厳しく推移しています。コミュニケーションITセグメントは、昨年発生した不採算案件がまだ低採算で続いていることと、親会社向けの売上減少が利益にマイナスのインパクトを与えています。

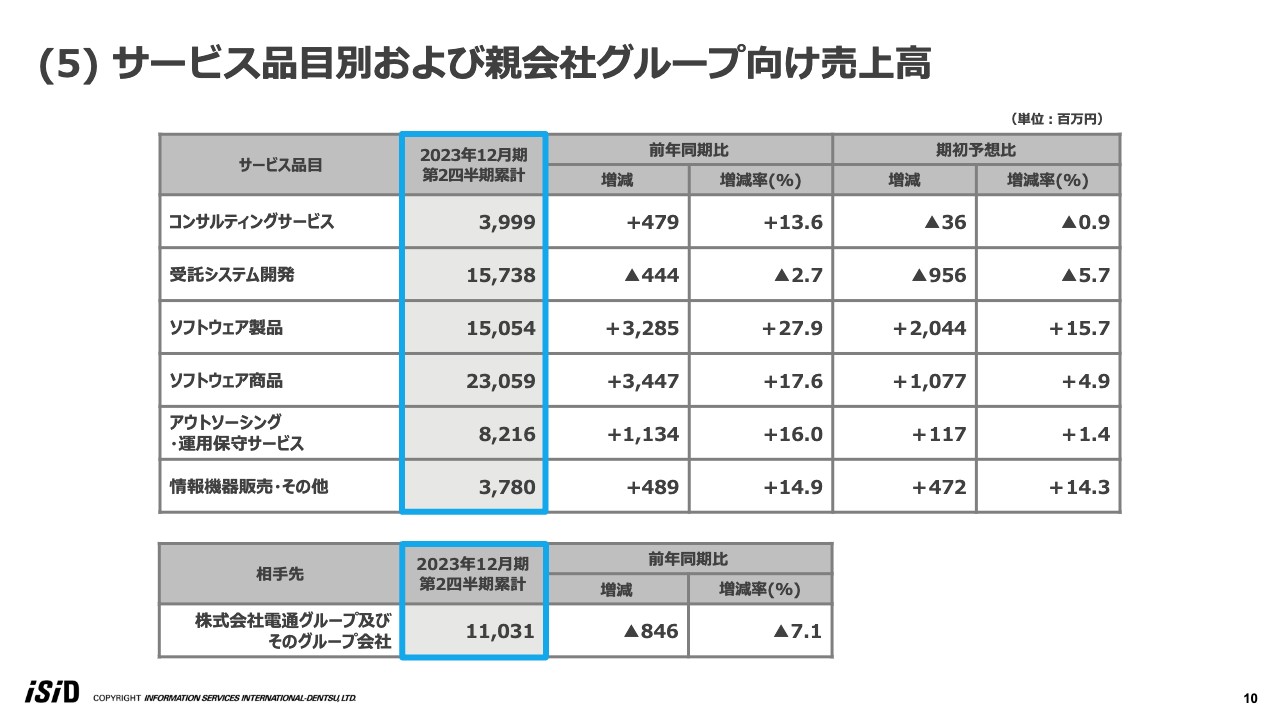

(5) サービス品目別および親会社グループ向け売上高

サービス品目別の売上高についてです。主力とするソフトウェア製品・商品がしっかり伸びています。コンサルティングサービスも、目標にはわずかに届かなかったものの、極めて堅調に推移しています。電通グループ向けの減少については、先ほどからお伝えしているコミュニケーションITセグメントの状況が厳しいことが要因の1つです。

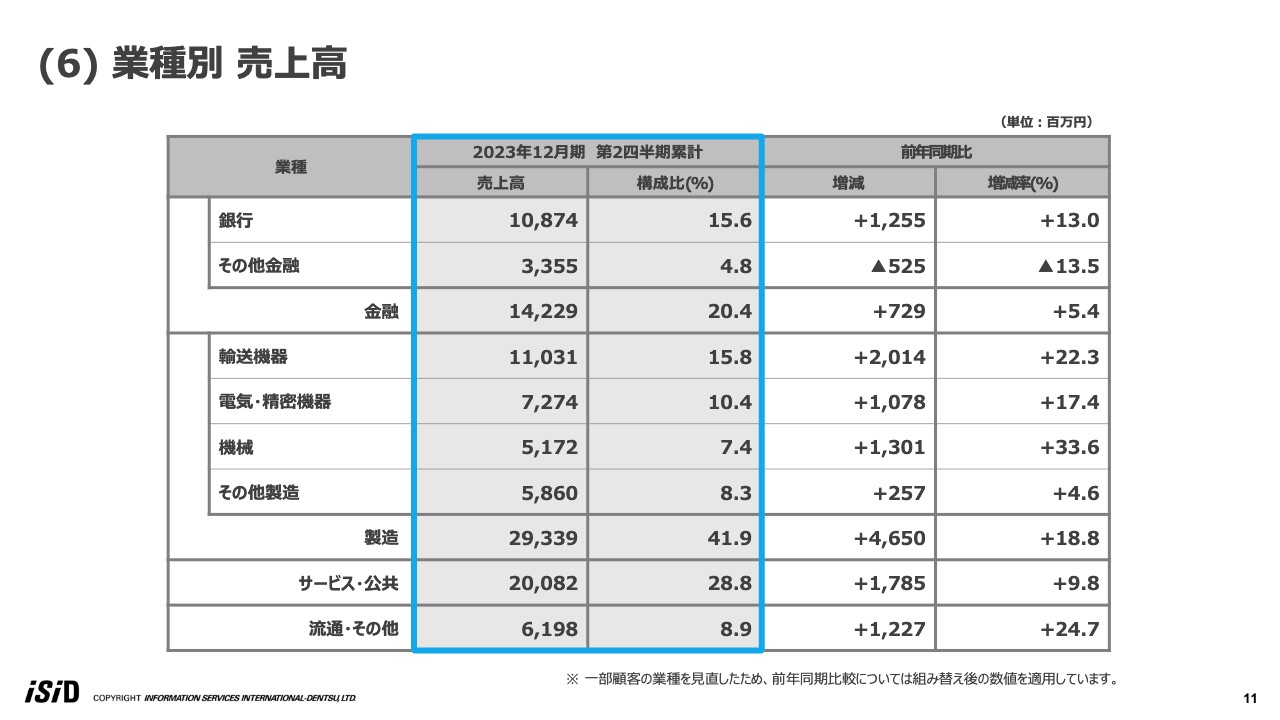

(6) 業種別 売上高

業種別売上高についてです。その他金融以外のすべての業種で増収となりました。その他金融は、昨年大型案件となったリースとカードが減っていますが、その分を銀行向け案件の拡大でカバーしています。

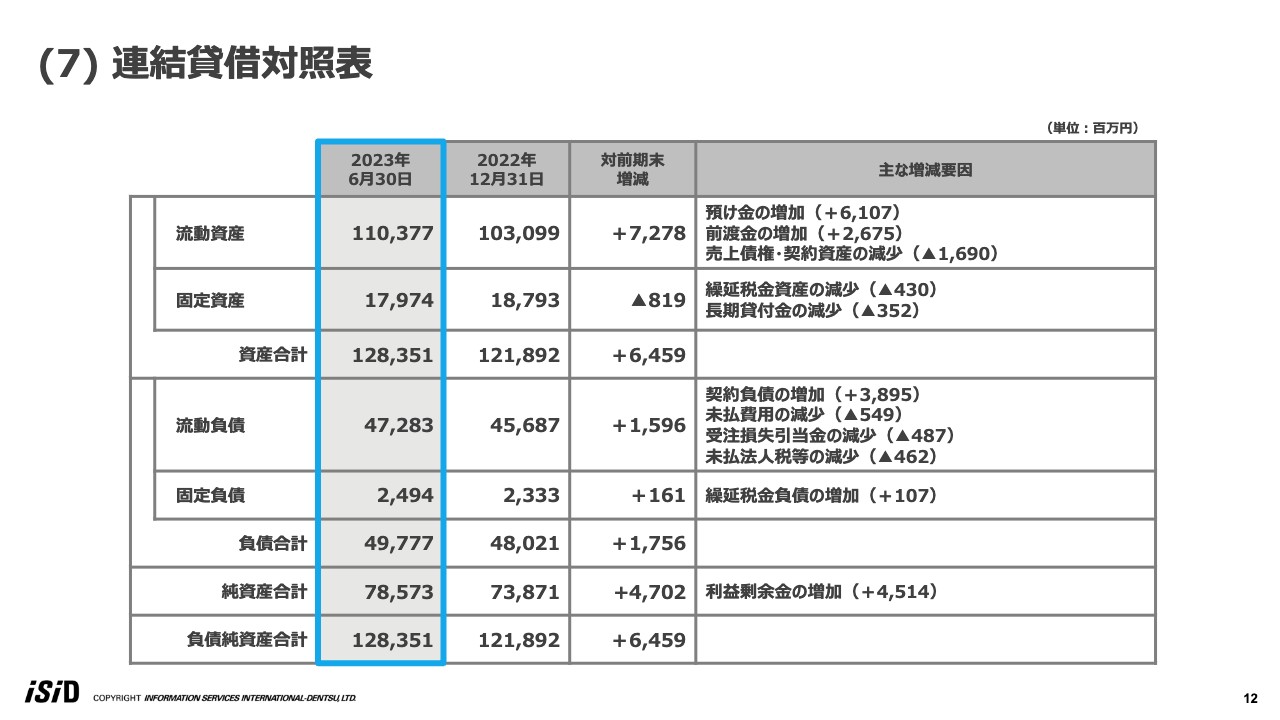

(7) 連結貸借対照表

スライドには連結貸借対照表を記載していますが、特段説明すべきポイントはないため割愛します。

(8) 連結キャッシュ・フロー

連結キャッシュ・フローです。昨年と比べて営業キャッシュ・フローが増えた結果、上期計のキャッシュ増は58億円、期末残高は591億円強となっています。

(9) 受注高・受注残高

受注高・受注残高についてご説明します。スライド青枠の数字は、左から2023年12月期第2四半期の受注高、上期累計受注高、上期末受注残高です。

第2四半期受注高は第1四半期より加速し、前年同期比プラス19.3パーセント、累計でも2桁増を維持しています。受注残高は前年同期比プラス22.4パーセントまで積み上がっています。

金融ソリューションセグメントは過去2年、大型案件の反動で受注が厳しく推移していましたが、第2四半期に入り拡大の傾向にあります。受注残高はまだ弱いのですが、今後の成長・拡大が見込めると思っています。

ビジネスソリューションセグメント、製造ソリューションセグメントは極めて好調と言えます。コミュニケーションITセグメントは、親会社向け案件は引き続き厳しい状況ですが、SAPやERP領域のシステム開発が順調に増えており、昨年の良い数値を超えてきています。

(10) 受注高・受注残高の推移

スライドのグラフは受注高・受注残高の推移を示しています。上期と下期で凹凸がありながらも、右肩上がりに拡大していることが見て取れると思います。

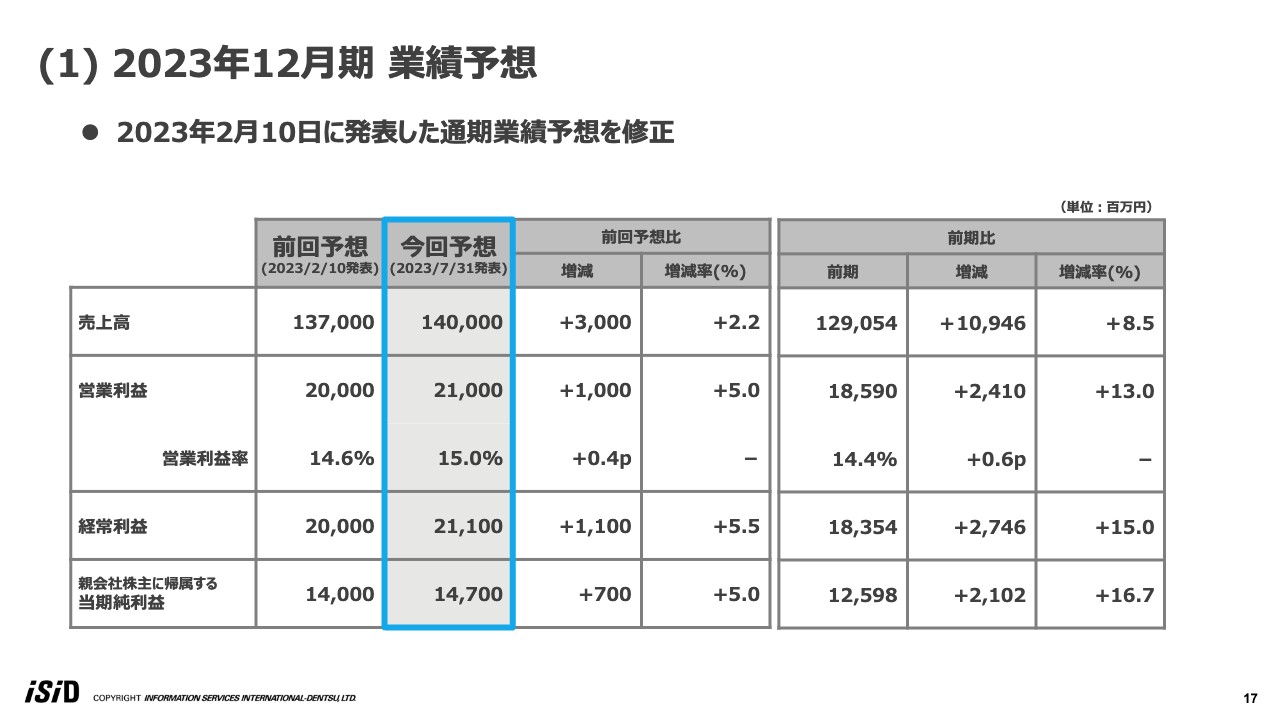

(1) 2023年12月期 業績予想

業績予想に移ります。先ほどお伝えした状況を踏まえ、通期業績予想をスライドのとおりに修正しました。売上高は1,400億円で前年同期比プラス8.5パーセント、営業利益は210億円で前年同期比プラス13パーセントと、増収増益となる見込みです。

すでにおわかりかと思いますが、この数値は上期に上振れた分をスライドしたものです。下半期の計画は期初から変えていません。受注残の状況から、かなり保守的な数値と感じる方もいると思いますが、現時点ではこれを予想値として、ある意味ミニマムラインの目標と考えています。

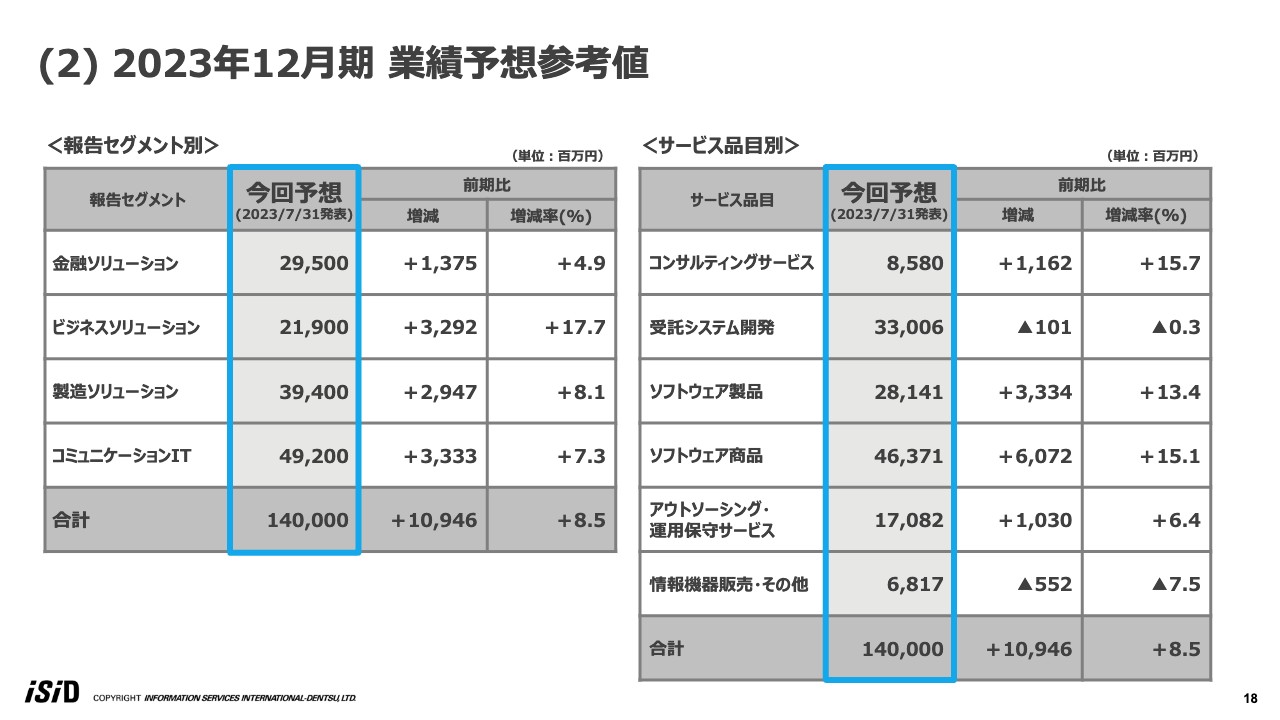

(2) 2023年12月期 業績予想参考値

セグメント別およびサービス品目別売上高についてです。こちらも上期の上振れ分をそのままスライドした数字となっています。

(3) 配当予想

配当予想です。業績予想の修正に伴い、配当予想も修正しています。下期配当を44円の計画から3円増配の47円とし、配当性向は40.3パーセントとなる予定です。

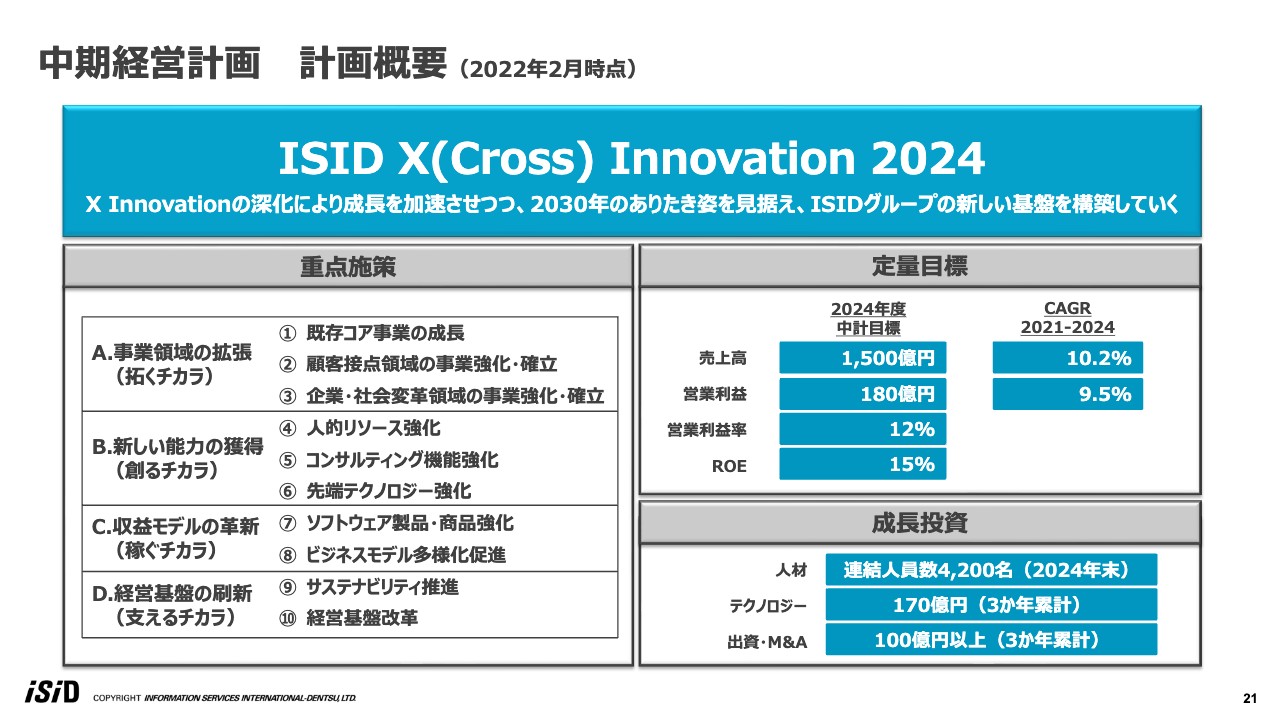

中期経営計画 計画概要(2022年2月時点)

ここからは中期経営計画の進捗と新しい目標についてご説明します。スライドには現在の中期経営計画の骨子を記載しています。「ISID X(Cross)Innovation 2024」をスローガンとして、重点施策、定量目標、成長投資の計画内容を2022年2月に発表しています。

中期経営計画 業績進捗

中計スタートから1年経過した業績の進捗はスライドのとおりです。売上高は、ソフトウェア製品・商品の拡大を中心に順調に推移しており、計画を若干上回るペースで進捗しています。

一方、営業利益は計画を大きく上回るペースで伸びています。営業利益、営業利益率、ROEについては初年度にすでに目標を達成し、2年目の今年も大きく上回る見通しです。

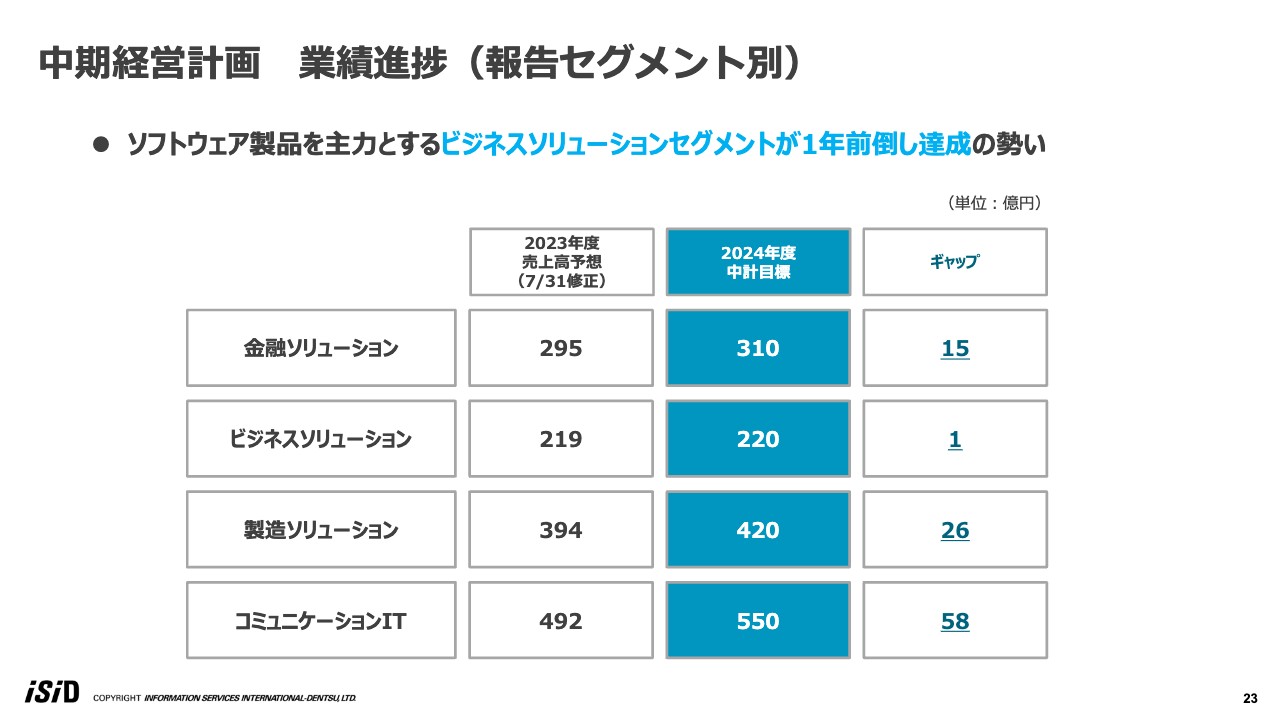

中期経営計画 業績進捗(報告セグメント別)

セグメント別でも、すべてのセグメントが順調です。中でも、最も利益率が高いビジネスソリューションセグメントが引っ張っている状況で、ビジネスソリューションセグメントは2023年度に1年前倒しで目標を達成できるのではないかと見ています。

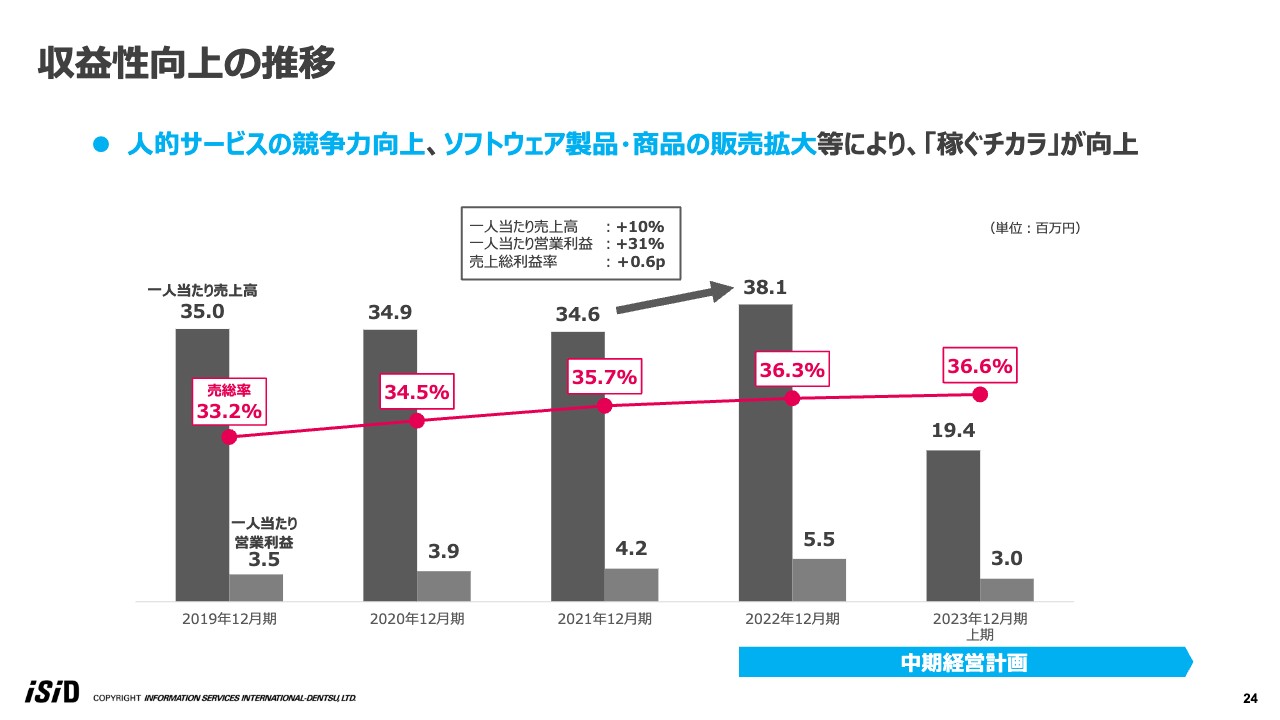

収益性向上の推移

利益が計画を大きく上回っている要因は、収益性が想定を上回っているというシンプルなものです。スライドに1人当たりの売上高、営業利益、売上総利益率をグラフにしています。ご覧のとおり、中計直前の2021年から、1人当たりの指標と売上総利益率が一段と高くなってきています。

その要因は主に3つあります。1つ目は、先ほどお話ししたように、ビジネスソリューションセグメントを中心に高収益のソフトウェア製品・商品が大きく伸びていることです。2つ目が、受注環境の好調さから人的サービスの単価を上げられていることです。

3つ目は、テレワークの普及と活用で生産性が向上したことにあると思っています。単純計算ですが、技術者の有償稼働1時間当たりの「稼ぐチカラ」は、2021年と2022年の対比で8パーセントほど伸びています。

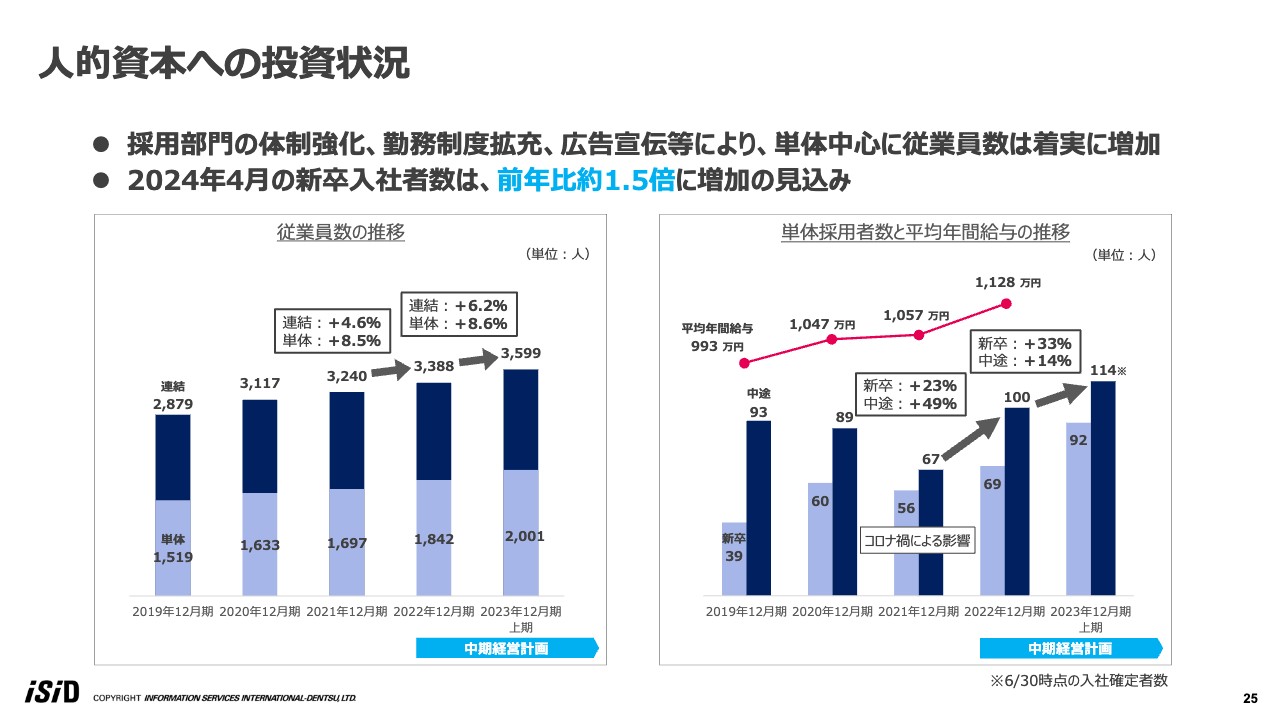

人的資本への投資状況

人的資本の拡充も順調に進んでいます。当社グループは売上の9割弱が単体によるものですが、単体の社員数は、厳しい採用環境の中でもしっかりと伸ばせています。ほぼ中計の計画どおりと言える水準です。

来年の新卒入社者数は150名程度まで伸ばす見込みで、拡大ペースはさらに高まっている状況です。連結人員数の当初目標4,200名とはギャップがありますが、事業成長する上で必要な人数は確保できていますし、今後も伸ばしていくつもりです。

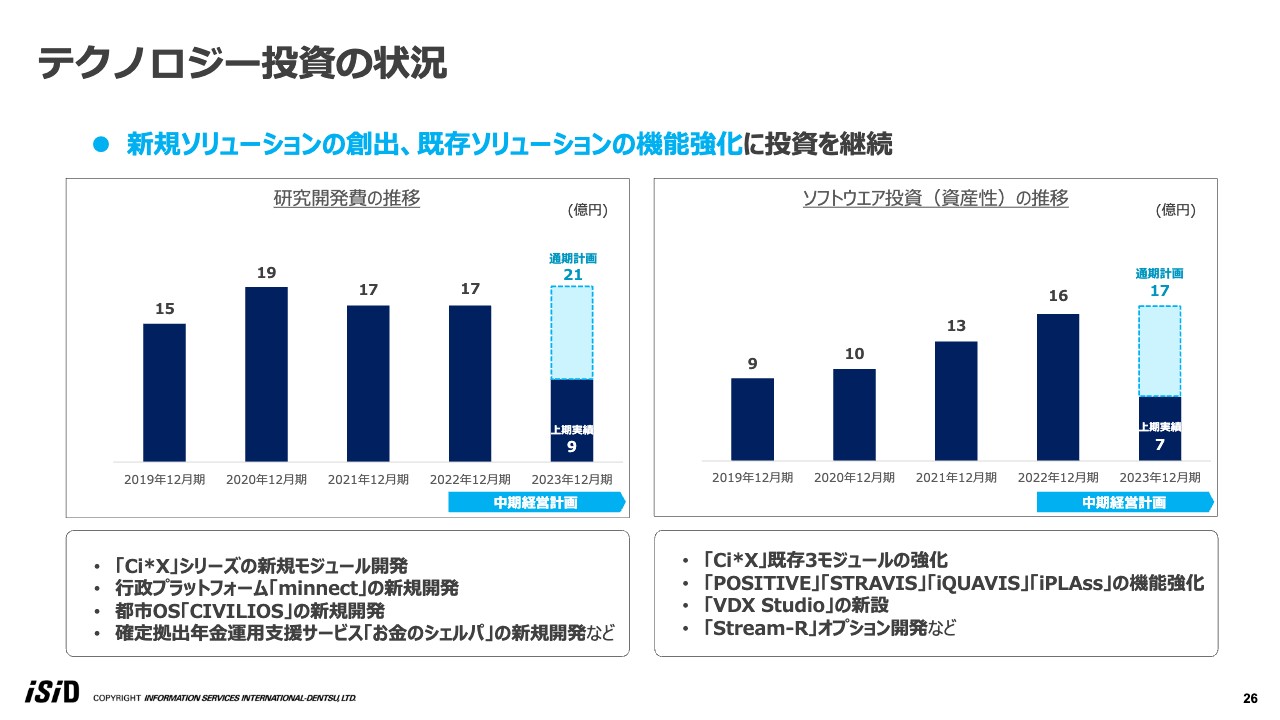

テクノロジー投資の状況

一方、テクノロジーへの投資ですが、有償案件で手一杯となり、計画に対してかなりビハインドしている状況です。しかし、新規ソリューションの創出と既存ソリューションの強化は粘り強く行えていると認識しています。

特に新規ソリューションの創出としては、今後強くしていきたい社会変革事業に向けて、行政プラットフォームや都市OSを開発し、すでに多数の自治体から受注をいただいている状況です。

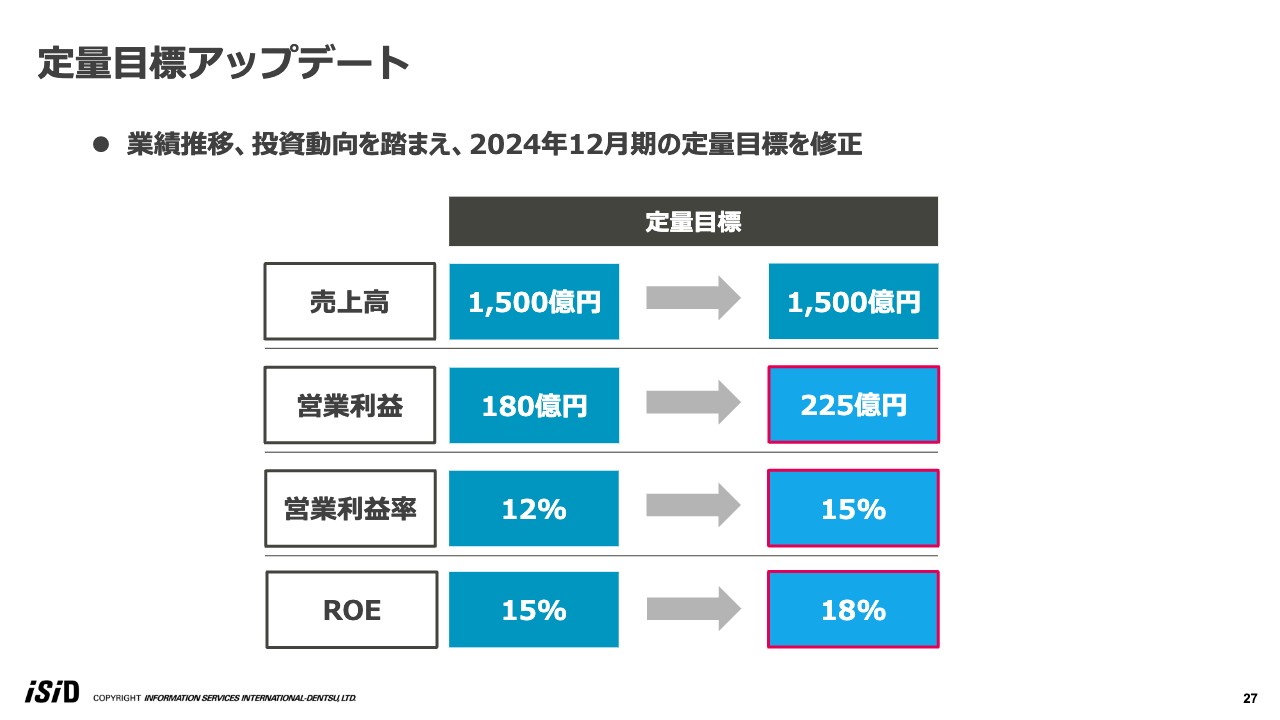

定量目標アップデート

これらの業績推移を踏まえて中計の定量目標を見直しました。数値はスライドの表のとおりです。売上高は過達も視野に入ってきていますが、利益を重視しています。現時点では、売上高の目標はこのままとしますが、これが必達の最低ラインとご理解ください。

営業利益は45億円上方修正します。内訳としては、事業の収益性向上で約35億円、来年度テクノロジー投資が計画に少し届かない分が約10億円です。営業利益率目標は15パーセントで、これを最低ラインとして今後の計画を考えていきたいと思っています。

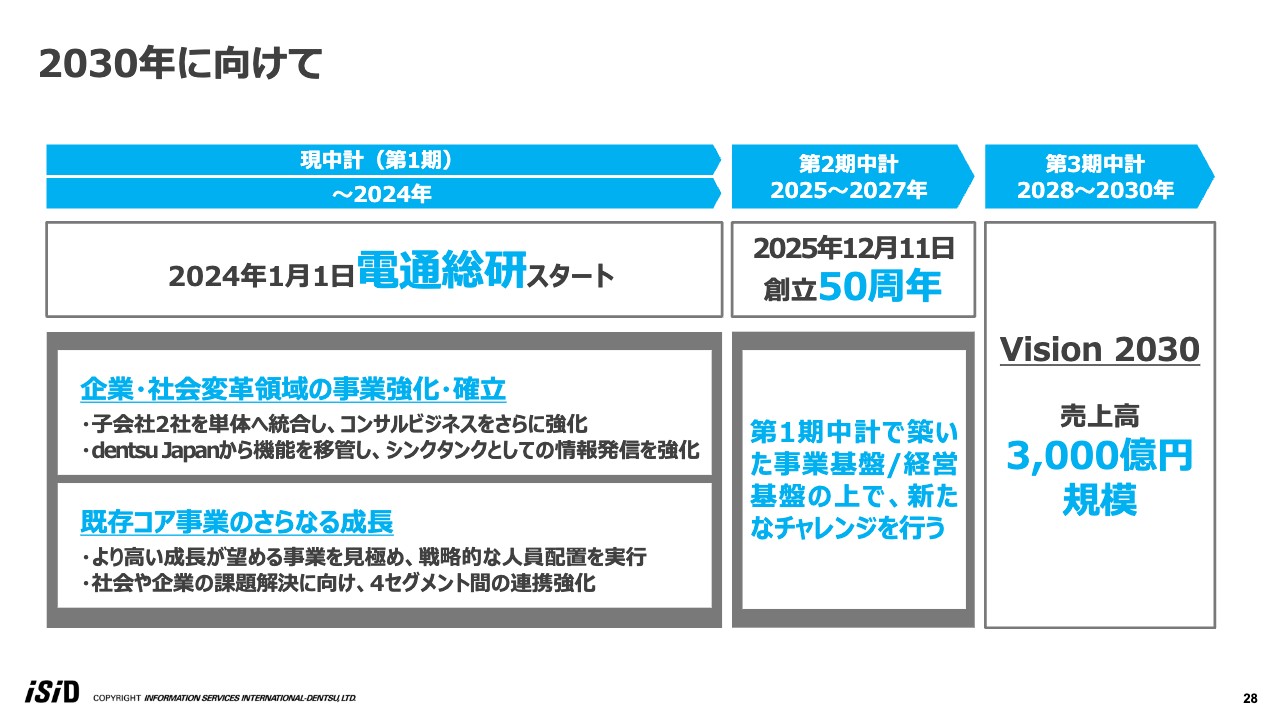

2030年に向けて

2030年に向けての目標をご説明します。現中計はちょうど折り返し地点を超えました。来年は現中計の仕上げとともに、第2期中計に備える1年となります。

すでに今年、社名変更やコンサル子会社の統合といったいくつかの種をまきはじめています。2024年からは新たに電通総研として事業の拡大に努めます。

子会社の統合は、コンサルティングビジネスの体制強化を目的としています。本体と一体となって強い体制を整え、企業あるいは社会変革領域へ事業を拡大していくということです。

また、シンクタンク事業も本格的にスタートさせるつもりです。電通総研らしい取り組みとして、情報発信により社会や企業の課題設定についての提言を行い、より上流から顧客と向き合える体制を整えたいと思っています。

既存のコア事業はさらに強化します。現在の4セグメント体制は非常にうまくいっており、当社の強みですが、限られたリソースの中でさらに強くしていくには、より有望なセグメントへと戦略的に人員配置を行う必要があると思っています。来年度は、そのようなことにも着手していく考えです。

また、これまでも取り組んできましたが、セグメント間の連携もさらに強化していきます。

次期中計の最初の年である2025年は当社の50周年です。この年を華やかに迎えられるよう、今年度および来年度は大きく飛躍する年にしたいと思っています。私からのご説明は以上です。

質疑応答(要旨)①

Q:減価償却費と設備投資費の数字を教えてください。

A:キャッシュフロー上の減価償却費は16億5,100万円、有形固定資産の取得による支出 は9,200万円です。

質疑応答(要旨)②

Q:不採算案件が発生したセグメントと件数、金額を教えてください。

A:売上総利益率が期初計画を下回ったことによる利益の押し下げ影響が11億円ありました。その要因は、金融ソリューションで第1四半期に発生した不採算案件2件の影響約4億円、コミュニケーションITの親会社向け案件の収益性が低下したことの影響約4億円、製造ソリューションで第2四半期に2件から3件の案件が低採算化したことの影響約1億円となります。

質疑応答(要旨)③

Q:不採算案件が昨年から継続して発生しています。原因と対策はありますか?

A:要因のひとつは繁忙な状況が継続していることです。また、事業成長のため多忙な中でもチャレンジングな案件に取り組んでいることも要因にあります。対策として、リソースの拡充を進める一方で、受注前のレビューボードに他事業部の視点を入れるなど、より一層の強化を図っています。

質疑応答(要旨)④

Q:コミュニケーションITセグメントは親会社向け案件の規模縮小による低採算化のほか、新規に不採算案件が発生したのでしょうか?

A:新規で不採算案件が発生したわけではありません。昨年発生した不採算案件が低採算状態で継続していること、不採算案件の収束に注力しており新規案件を獲得できず売上が伸び悩んでいることなどにより昨年より採算性が低下しています。

質疑応答(要旨)⑤

Q:昨年発生した不採算案件の検収時期はいつですか? 電通協業案件なのでしょうか?

A:顧客情報なので回答は控えます。親会社関係の案件です。

質疑応答(要旨)⑥

Q:コミュニケーションITセグメントの各事業分野の売上高の伸びはどれほどでしょうか?

A:ERP系、電通グループ向け、電通協業の3つの事業があります。第2四半期について、ERP系は前年同期比プラス36パーセントから37パーセント、電通グループ向けはマイナス10パーセント、電通協業系はプラス5パーセントです。電通協業系のうち公共向けはマイナス1パーセント弱です。

質疑応答(要旨)⑦

Q:電通の入札停止の影響はありますか?

A:受注に若干の影響がでています。最大2桁億円近い影響がでる可能性があります。

質疑応答(要旨)⑧

Q:次期中計の見通しについて教えてください。

A:詳細検討前のあくまでイメージですが、2027年時点の売上高が2,000億円から2,300億円のレンジ、営業利益率は最低でも15パーセントがターゲットになるかと想定しています。

質疑応答(要旨)⑨

Q:コンサルティングの受注が強い背景は何でしょうか?

A:DX需要による上流のコンサルティングが伸びています。業種では製造業、公共系で引き合いが強いです。

質疑応答(要旨)⑩

Q:4セグメント間の連携強化と記載されているが、どのように連携強化を図るのでしょうか?

A:たとえば引き合いが活況な事業部へ他事業部の人員をシフトします。当期すでに、金融事業部門の人員をPOSITIVEの事業部門へシフトしました。

質疑応答(要旨)⑪

Q:テレワークによる生産性の向上について具体的な事例を教えてください。

A:移動時間を業務に充てられるため、技術者一人当たりが担当できるプロジェクト数や稼働時間が増えました。お客さまの業務形態もリモートワークに代わっているので、今後もコロナ以前に戻ることはなく、この効果は継続すると考えています。

質疑応答(要旨)⑫

Q:テクノロジー投資も見直しを行ったのでしょうか?

A:3か年累計170億円の投資計画に対して進捗は下回っていますが、目標値自体は変えていません。PLにヒットする研究開発費は、100億円計画のうち70億円程度で着地するのではないかと考えています。

質疑応答(要旨)⑬

Q:配当性向の変更はないが、議論されているのでしょうか?

A:現時点で発表できることはありませんが、課題認識はしています。

質疑応答(要旨)⑭

Q:見直し後の中計目標においても売上高の伸びに対して営業利益が低いと思います。来期こそは増員のために投資を使いたいという意図が込められているのでしょうか?

A:ご理解のとおり積極的に投資をする考えです。

この銘柄の最新ニュース

電通総研のニュース一覧- 前日に動いた銘柄 part1東邦チタニウム、テクセンドフォトマスク、ユニチカなど 2026/02/27

- 【↑】日経平均 大引け| 3日続伸、一時下げ転換も連日最高値 (2月26日) 2026/02/26

- 独立役員届出書 2026/02/26

- 電通総研---リバウンドを意識したスタンス 2026/02/26

- 第51回定時株主総会招集ご通知および株主総会資料 2026/02/26

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

電通総研の取引履歴を振り返りませんか?

電通総研の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。