ワンダープラネットのニュース

【QAあり】ワンダープラネット、2Q累計営業利益は前期比黒字転換 引き続き通期での営業黒字を想定

Contents

常川友樹氏(以下、常川):ワンダープラネット株式会社、代表取締役社長CEOの常川です。みなさま、本日はお集まりいただき、誠にありがとうございます。これより、2024年8月期第2四半期決算についてご説明します。

本日は、このような流れを予定しています。3つ目の今後の事業の取り組みについては後ほど私からご説明し、1つ目のコーポレートサマリー、2つ目の2024年8月期第2四半期の決算概要、4つ目の2024年8月期の通期見通しについては、取締役CFOの佐藤からご説明します。

2024年8月期2Q決算 ハイライト

佐藤彰紀氏(以下、佐藤):取締役CFOの佐藤です。まず、2024年8月期第2四半期の決算ハイライトをご説明します。

第2四半期の営業利益は6,800万円と営業黒字推移を維持し、第1四半期比で増益という着地になりました。売上高は6億1,400万円、前期比23.0パーセント減少の中、営業利益は6,800万円となっています。「クラフィ」が好調に推移したことが大きく利益貢献しました。

「ジャンプチ」は2023年12月にサービス終了を公表したことに伴い、利益貢献がない状況ながら、「クラフィ」海外版がサービス終了したことによる収益認識や、継続的な費用削減効果も利益に貢献し、営業利益の黒字推移を維持しました。

2024年8月期は、前期に引き続き通期での営業黒字を想定しています。今後の事業の方向性や取り組みについては、後ほど「今後の事業の取り組み」のところでご説明します。

新規タイトル開発は計3本が進捗中です。年1本程度を目処とした新規リリースに、引き続き取り組んでいきます。

会社概要

コーポレートサマリーについてご説明します。まずは会社概要です。

当社は名古屋本社のほか、東京にもオフィスがあります。事業内容はエンターテインメントサービス事業で、私たちは運営型のゲームをワールドワイドに展開するサービス業と定義づけています。従業員数は、2024年2月末時点で153名となっています。

創業ストーリー

創業ストーリーを読み上げます。

「2012年、ゲームメーカーやスタートアップの存在が希少な街、名古屋に、私たちは産声をあげました。ゲームづくり未経験の開発者たちが集い、夢と情熱だけを頼りに、何度も失敗や危機を乗り越えながら、一歩一歩、着実に成長してきました。

そんな私たちの社名は、Worldwide/Nagoya/Developer/Play/Amazing/Networkを組み合わせた造語、WonderPlanet。創業からの想いを初志貫徹すべく、世界中へ、名古屋から生まれた開発チームが、遊びごころあふれる驚きとワクワクを、広げていく。そんな想いがこめられています。」

ミッション

当社のミッションは、「楽しいね!を、世界中の日常へ。」です。

この短い文章の中には大きく4つの意味があり、「楽しい」がゲーム・エンターテインメント、そこに「ね!」が付くことによって、それを友達や家族と共有し、日本だけではなく「世界中」へグローバル展開し、「日常」、つまり365日毎日楽しく遊んでいただけるものをご提供したい、そのような想いが込められています。

2024年8月期2Q 決算業績サマリー

2024年8月期第2四半期の決算概要についてご説明します。

第2四半期の決算業績サマリーです。第2四半期は前期比で減収となりましたが、営業黒字転換し、第2四半期累計の営業利益は1億3,200万円となりました。売上高は6億1,400万円、第1四半期比は2.0パーセント減少、前期比は23.0パーセント減少です。営業利益は6,800万円、第1四半期比は6.8パーセント増加、前期比は黒字転換となりました。

主な増減要因として、売上高は「クラフィ」日本版が好調に推移し、新規タイトル開発にかかる売上高も堅調に推移したことで増加しています。一方で、「ジャンプチ」のサービス終了公表による影響を受け、前期比で減収となりました。

営業利益は、「ジャンプチ」のサービス終了公表による影響が主な減少要因となりましたが、「クラフィ」日本版の好調が大きく利益貢献し、「クラフィ」海外版のサービス終了に伴う収益認識、費用削減効果もあり、第1四半期比で増加しました。

なお、補足になりますが、第2四半期は一時的な収益認識の影響を控除した上でも営業黒字で、第2四半期でも収支改善を進行させています。

2024年8月期2Q 各タイトル状況

第2四半期の各タイトル状況です。「クラフィ」は、2023年12月から2024年1月に8.5周年キャンペーンを実施し、1月から2月に「初音ミク」コラボを開催しました。堅調に推移したことで、第1四半期比で増収増益で進捗しました。

「ジャンプチ」は、2023年12月にサービス終了を公表した影響で、利益貢献なしとなりました。

新規開発は、コンシューマー系ゲーム開発会社との共同事業タイトル、協業先との有力IPタイトル2本、計3本の新規タイトルの開発が進捗中です。

なお、「クラフィ」海外版は2023年12月にサービスを終了しました。

PL

PLの状況です。第2四半期は、第1四半期に引き続き各利益とも黒字の着地となりました。詳細はスライドをご参照ください。

なお、純利益が第1四半期、第2四半期で変動していますが、これは法人税等調整額の計上によるものです。第2四半期累計ではおおむね整っており、キャッシュ・フローに影響のある内容ではありません。

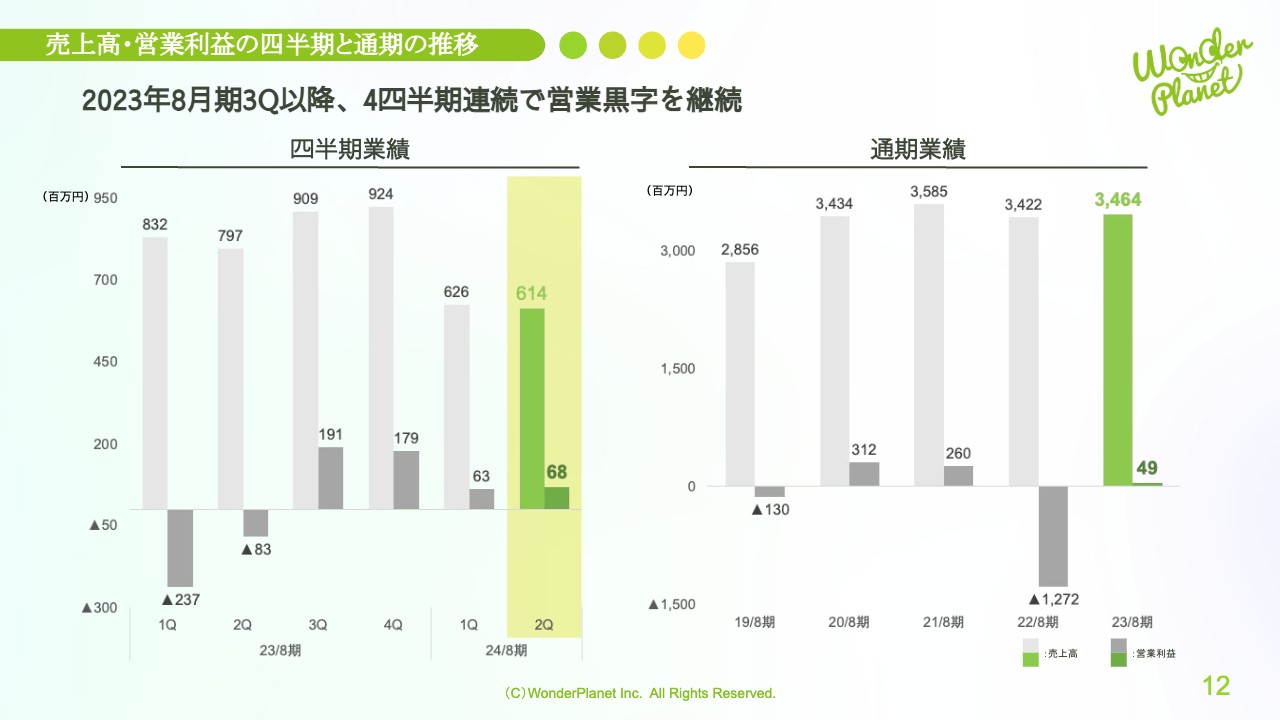

売上高・営業利益の四半期と通期の推移

売上高・営業利益の四半期と通期の推移です。四半期業績において、前期第3四半期以降は「アリフィ」の赤字幅の大幅縮小、費用削減効果により黒字転換しており、第2四半期も営業黒字を継続となりました。2024年8月期も、前期に続き、通期での営業黒字を想定しています。

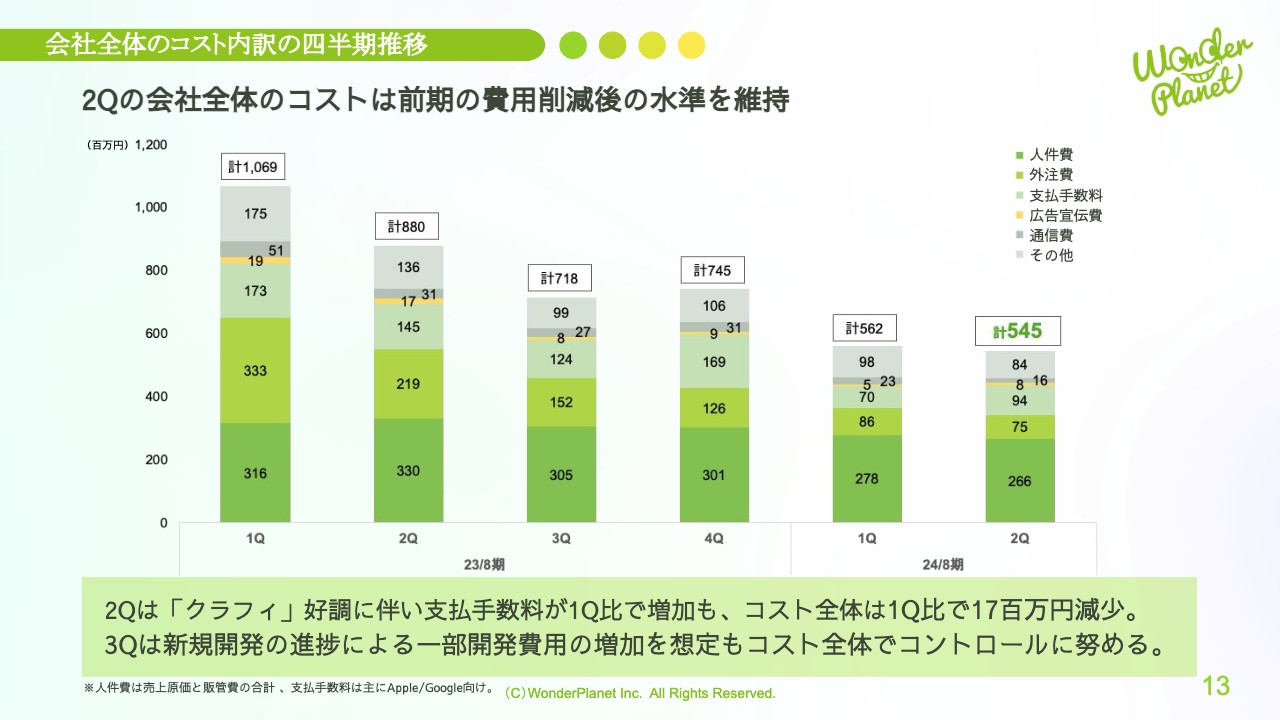

会社全体のコスト内訳の四半期推移

会社全体のコスト内訳の四半期推移です。第2四半期の会社全体のコストは、前期の費用削減後の水準を維持しています。「クラフィ」の売上が好調に推移したことに伴う支払手数料が第1四半期比で増加しましたが、コスト全体では第1四半期比で1,700万円減少となりました。

第3四半期は、新規開発の進捗による一部開発費用の増加を想定していますが、コスト全体で引き続きコントロールに努めていきます。

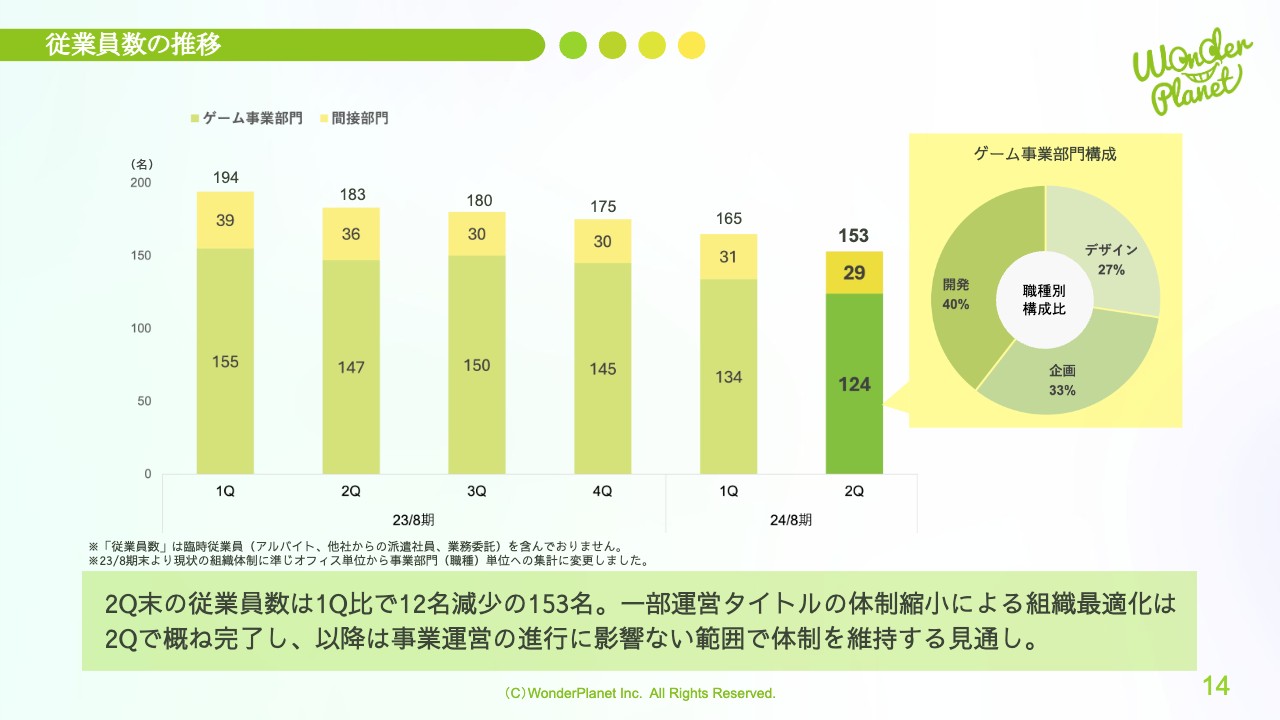

従業員数の推移

従業員数の推移です。第2四半期末の従業員数は、第1四半期比で12名減少の153名となりました。一部運営タイトルの体制縮小による組織最適化を第2四半期でおおむね完了しており、今後は事業運営の進行に影響のない範囲で体制を維持していく見通しです。

参考までに、第2四半期末の職種別構成比をお伝えします。ゲーム事業部門は124名で、デザイン27パーセント、企画33パーセント、開発40パーセント、間接部門は29名でした。

BS

BSの状況です。第2四半期末は、前期末の8月末との比較で、資産側は主に売掛金が減少したほか、運営権の償却、繰延税金資産の減少などにより、合計で3億5,300万円の減少となりました。

負債・純資産側では、主に社債の償還や借入金の約定弁済による減少により、合計で4億5,800万円の減少となりました。純資産は、四半期純利益の計上により1億500万円増加しました。

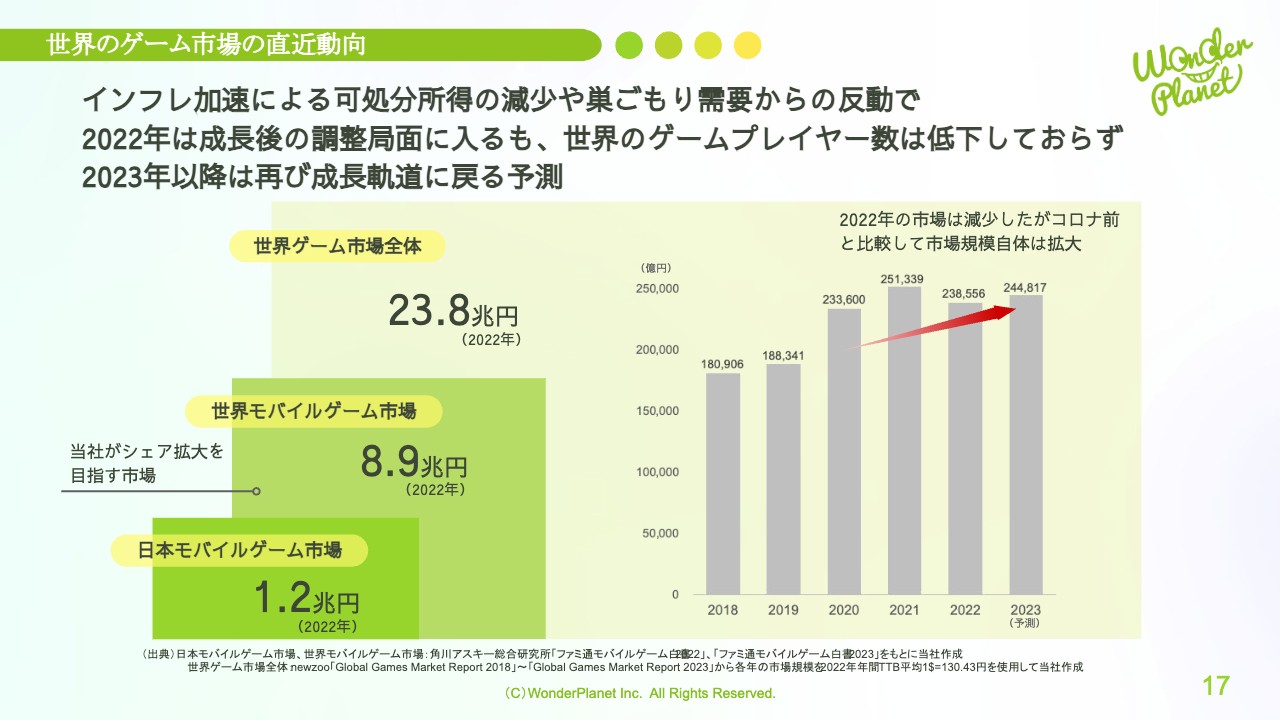

世界のゲーム市場の直近動向

常川:今後の事業の取り組みについてご説明します。

世界のゲーム市場の直近動向です。2022年の市場規模として、日本のモバイルゲーム市場は1.2兆円、当社がシェア拡大を目指す世界のモバイルゲーム市場は8.9兆円、世界ゲーム市場全体は23.8兆円となっています。

直近の市場動向としては、インフレの加速による可処分所得の減少や、巣ごもり需要からの反動で、2022年は成長後の調整局面に入っています。しかし、世界のゲームプレイヤー数は低下しておらず、2023年以降は再び成長軌道に戻ると予測されています。

モバイルゲーム市場内のタイトル動向

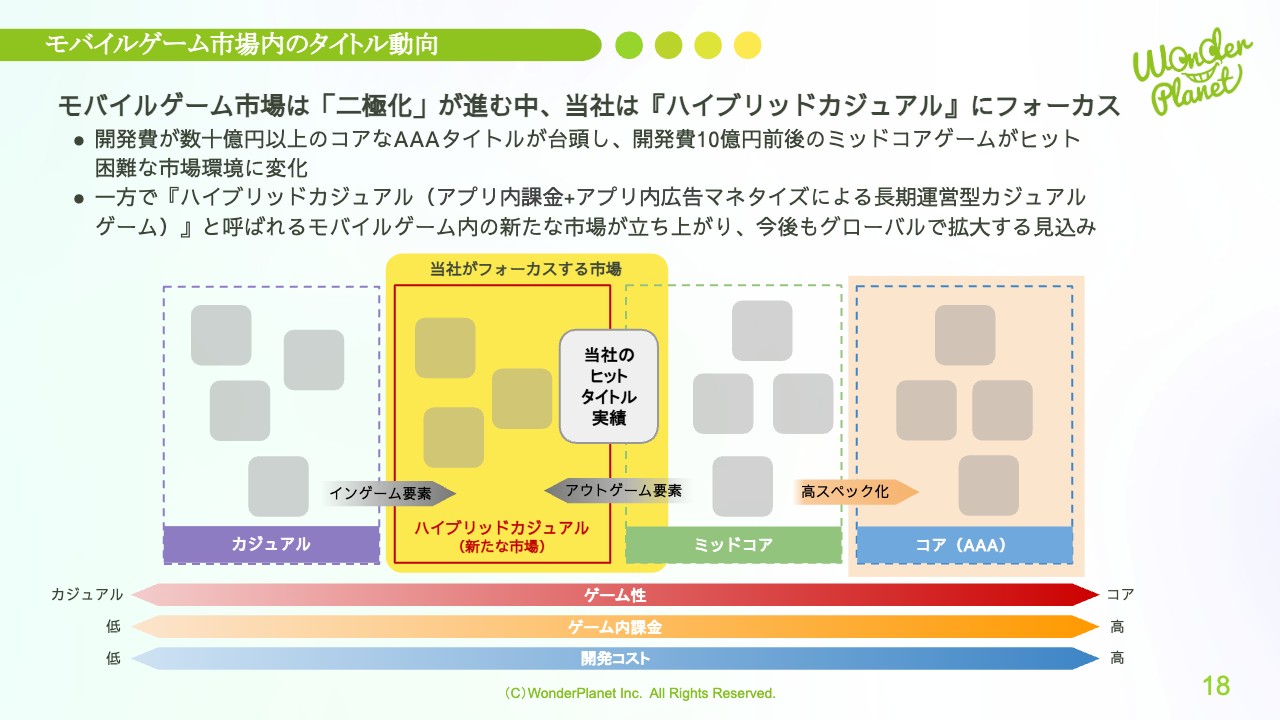

このような市場背景の中での、モバイルゲーム市場内のタイトル動向についてです。

現在のタイトル動向は、アプリ内課金とアプリ内広告によるハイブリッドマネタイズの「ハイブリッドカジュアル」と、高スペックが進む「コアなAAAタイトル」の二極化が進んでいると考えており、当社はその中でハイブリッドカジュアルにフォーカスしていきます。

直近の動向は、開発費が数十億円以上のコアなAAAタイトルが台頭し、開発費が10億円前後のミッドコアゲームのヒットが困難な事業環境に変化しています。一方で、アプリ内課金と、アプリ内広告のハイブリッドマネタイズによる長期運営型カジュアルゲームのハイブリッドカジュアルと呼ばれる市場が、モバイルゲーム市場内で新たに立ち上がっています。

今後もグローバルでの拡大成長が期待される市場となっており、当社の強みも活かせるため、今後の新規開発方針として、この分野へフォーカスすることを決定しました。

ハイブリッドカジュアルゲーム市場

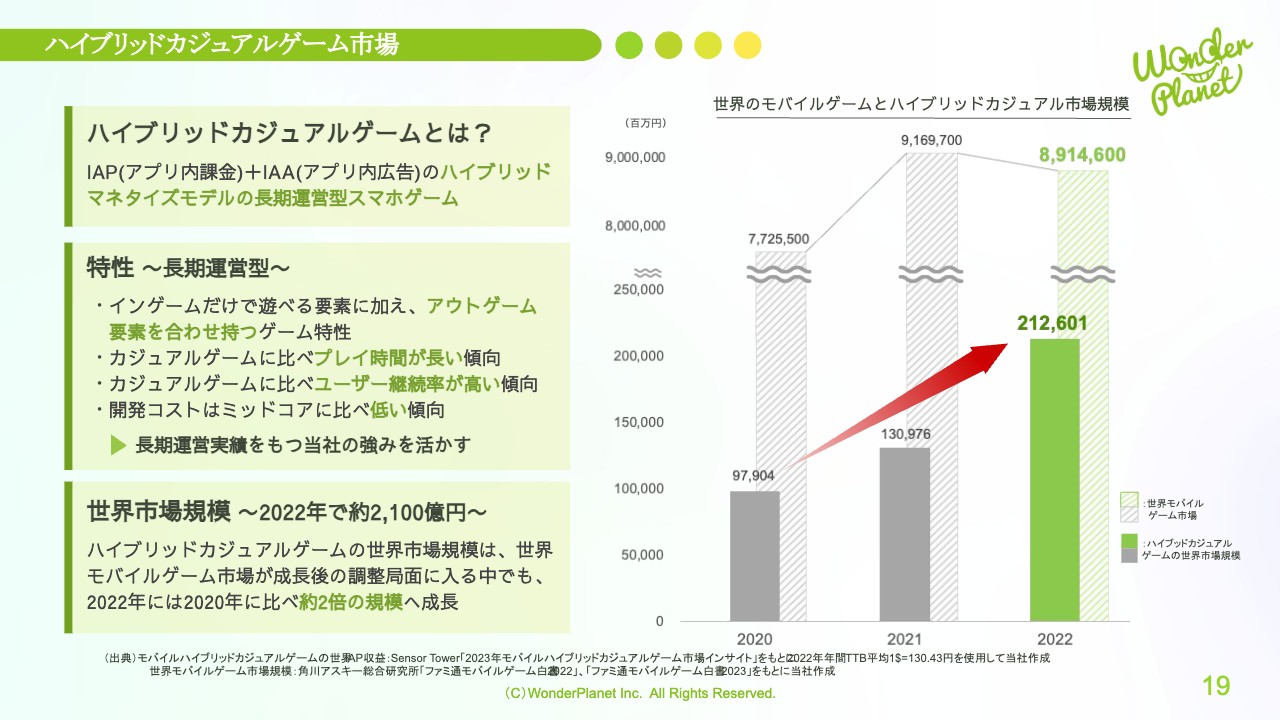

ハイブリッドカジュアルゲームの市場についてご説明します。ハイブリッドカジュアルとは、IAP(アプリ内課金)とIAA(アプリ内広告)のハイブリッドマネタイズモデルの長期運営型モバイルゲームのことです。

その特徴としては、まず長期運営型が前提であり、インゲームのみで遊べる要素に加え、アウトゲーム要素を併せ持ったゲーム性があります。また、カジュアルゲームに比べてプレイ時間が長く、ユーザー継続率が高い傾向があり、開発コストはミッドコアに比べ低い傾向などが挙げられます。

これらの特徴を備えたハイブリッドカジュアルにおいて、当社の強みを活かしていくことができると考えています。2022年のハイブリッドカジュアルの市場規模は約2,100億円で、世界のモバイルゲーム市場が成長後の調整局面に入る中でも、2022年には2020年に比べ、約2倍の規模に成長しています。

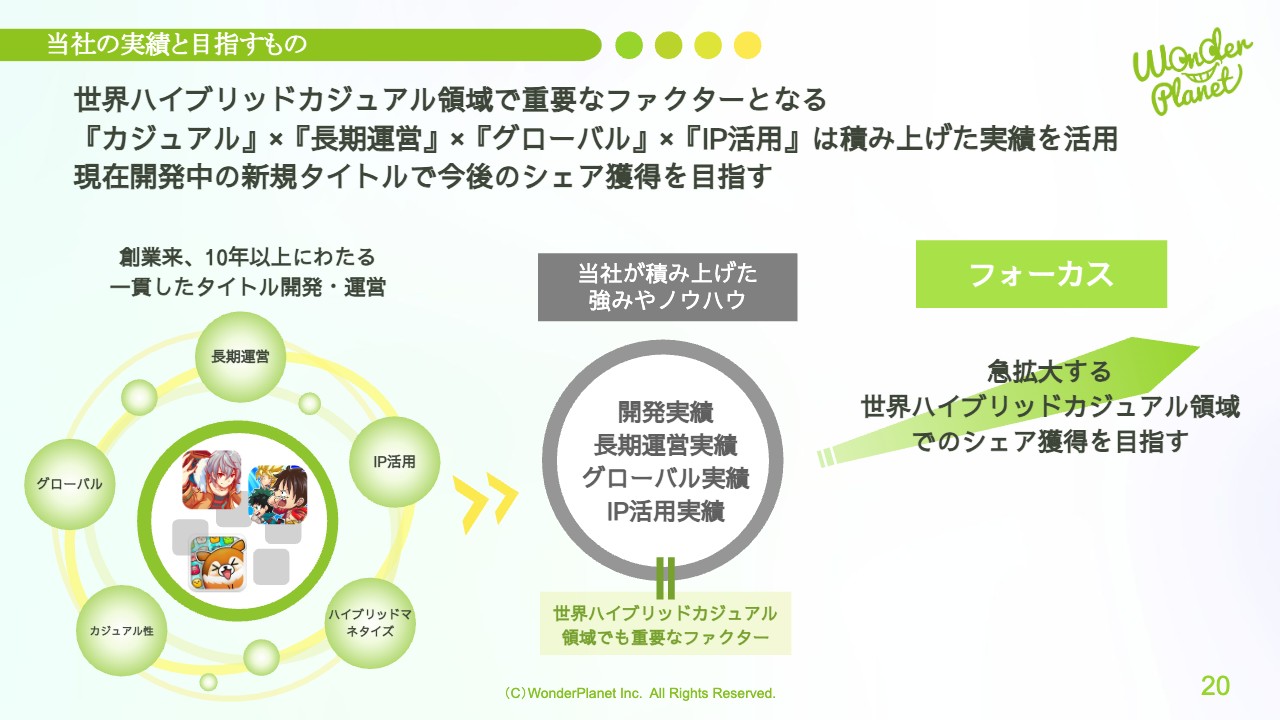

当社の実績と目指すもの

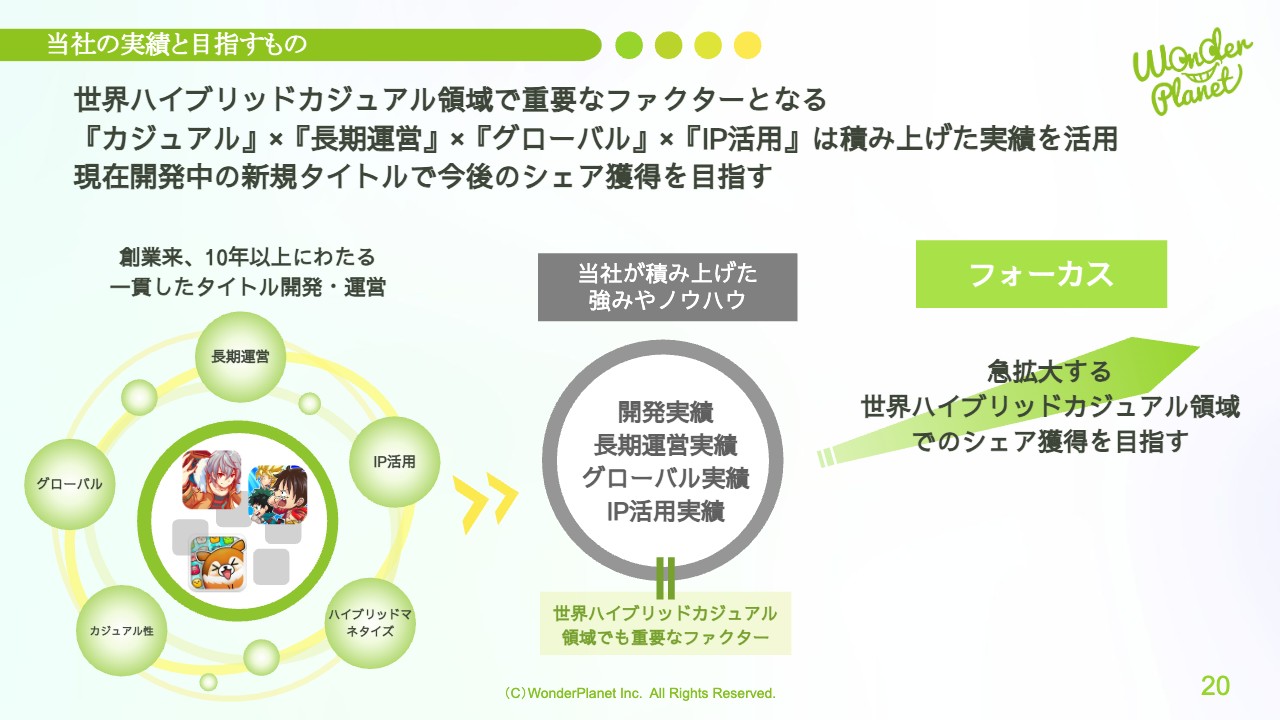

ここで、あらためて当社のこれまでの実績と、今後目指すものについてご説明します。

当社は創業来、10年以上にわたって、モバイルゲームでカジュアル性、長期運営、グローバル、IP活用、ハイブリッドマネタイズを特徴とする一貫したタイトル開発と運営を行ってきました。

当社が積み上げた強みやノウハウの実績、カジュアル、長期運営、グローバル、IP活用は、現在急拡大している世界ハイブリッドカジュアル領域においても重要なファクターとなっています。当社は、過去から積み上げてきたこれらの実績を活用し、現在開発中の新規タイトルでも今後のシェア獲得を目指していきたいと考えています。

ハイブリッドカジュアル開発・運営体制

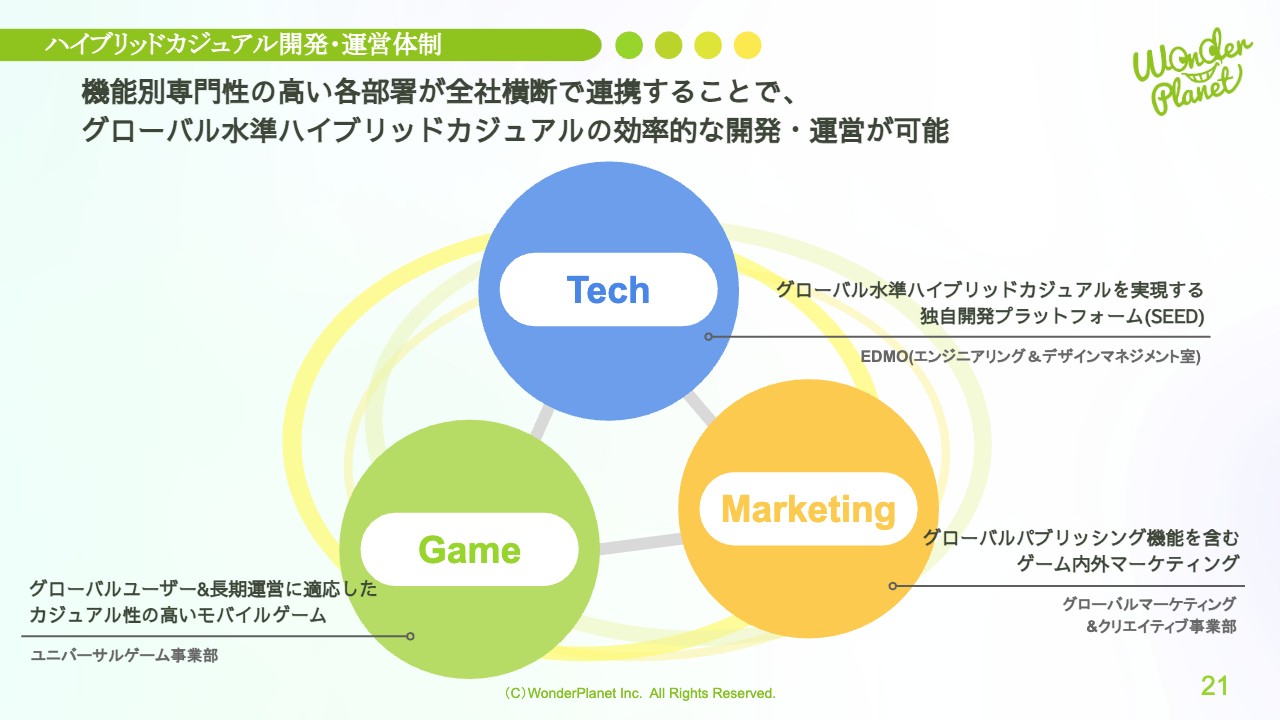

当社がシェア拡大を目指す、ハイブリッドカジュアルの開発運営体制についてです。

グローバル水準のハイブリッドカジュアルを実現するための独自開発プラットフォームを構築する「EDMO」、グローバルパブリッシング機能を含むゲーム内外のマーケティングを担う「グローバルマーケティング&クリエイティブ事業部」、そして、グローバルユーザーや、長期運営に適応したカジュアル性の高いモバイルゲーム開発運営を行う「ユニバーサルゲーム事業部」の3つがあります。

これらの機能別専門性の高い各部署が、全社横断で連携することで、グローバル水準のハイブリッドカジュアルを効率的に開発・運営することが可能になると考えています。

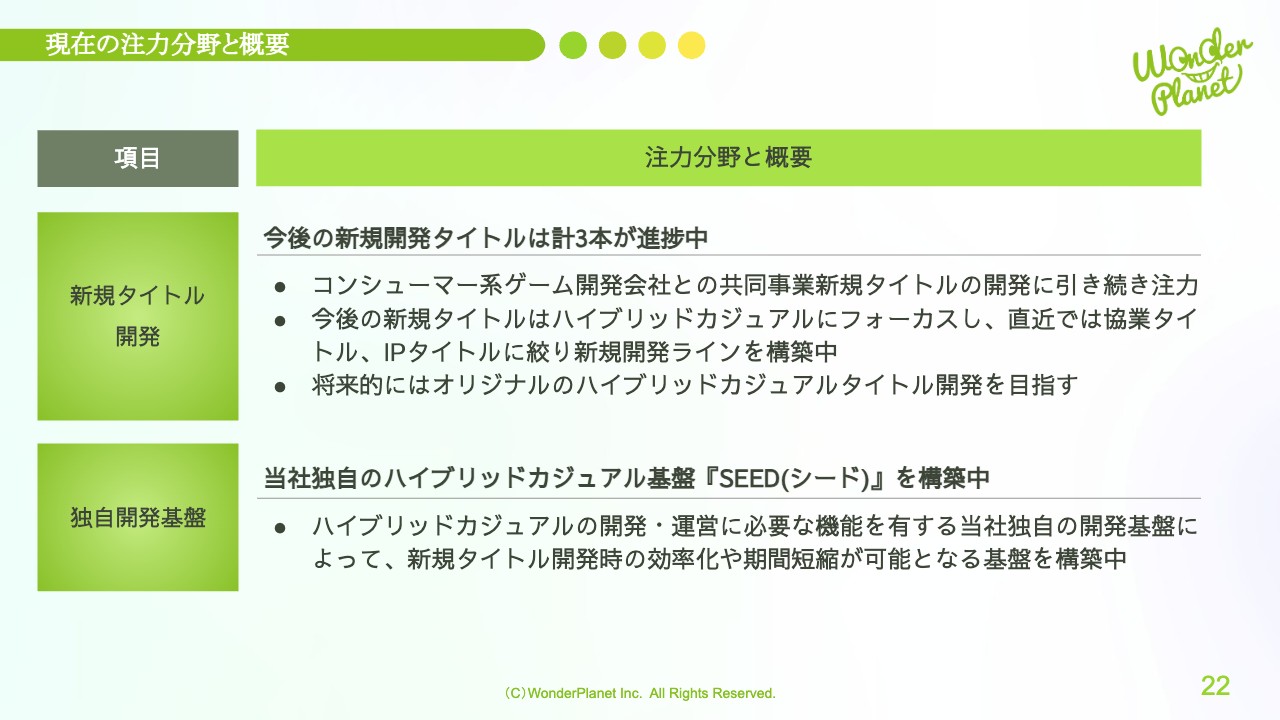

現在の注力分野と概要

現在の注力分野と概要についてです。

1つ目の注力分野は新規タイトル開発で、コンシューマー系ゲーム開発会社との共同事業タイトルの開発に引き続き注力します。その上で、今後の新規タイトルはハイブリッドカジュアルにフォーカスし、直近では協業タイトルやIPタイトルに絞り、新規開発ラインを構築中です。将来的には、当社オリジナルのハイブリッドカジュアルタイトルの開発を目指しています。

2つ目の注力分野である独自開発基盤については、当社独自のハイブリッドカジュアル基盤「SEED」を構築中です。ハイブリッドカジュアルの開発や運営に必要なすべての機能を有する当社独自の開発基盤を構築することで、新規タイトル開発時の効率化や、期間短縮を可能にすることを考えています。

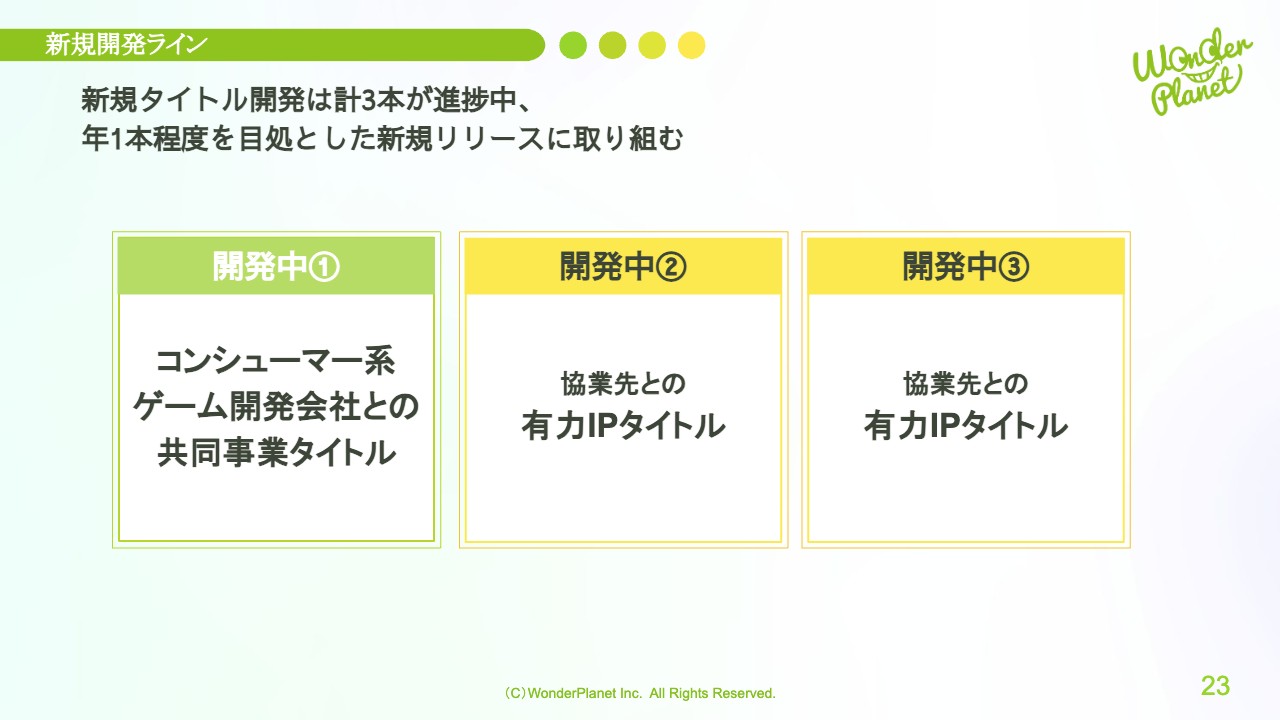

新規開発ライン

新規開発ラインについてです。新規開発タイトルは、コンシューマー系ゲーム開発会社との共同事業タイトルに加え、協業先との有力IPタイトル2本を加えた計3本が進捗中で、当面の新規開発はこの3本に集中します。

現状は各タイトルについて、大きなアップデートをお伝えできていませんが、年1本程度を目途とした新規リリースを目指しており、引き続き開発に努めていきます。

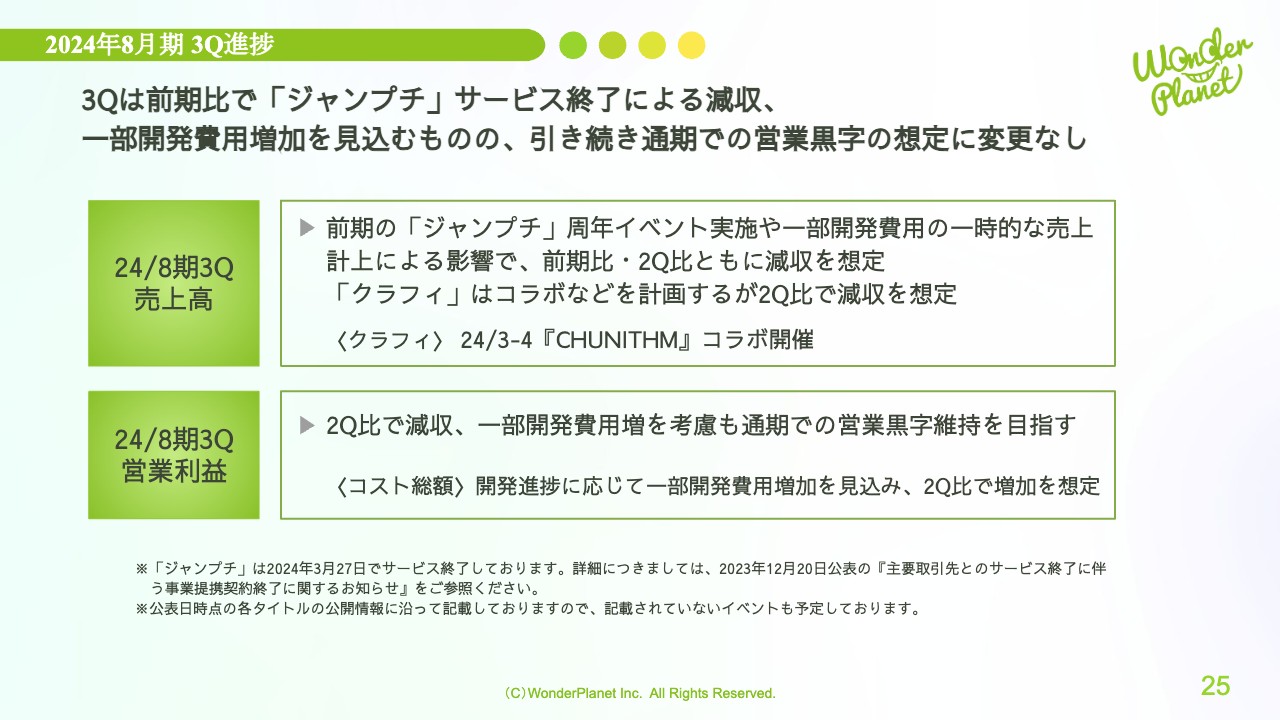

2024年8月期 3Q進捗

佐藤:2024年8月期通期見通しについて、佐藤よりご説明します。

まず、第3四半期の進捗についてです。第3四半期は前期比で「ジャンプチ」サービス終了による減収を見込んでいます。また、開発の進捗に応じて新規開発費用の一部増加を想定するものの、コスト全体では引き続きコントロールに努めることで、通期での営業黒字の想定に変更はありません。

第3四半期の売上高は、前期に「ジャンプチ」が周年イベントを実施したことと、一部開発費用の一時的な売上計上による影響で、前期比・第2四半期比ともに減収を想定しています。「クラフィ」はコラボの実施などを計画していますが、第2四半期比で減収となる想定です。

第3四半期の営業利益は、第2四半期比で減収、開発の進捗に応じて新規開発費用の一部増加を見込むものの、コスト全体では引き続きコントロールに努めることで、通期での営業黒字を維持できるよう努めていきます。

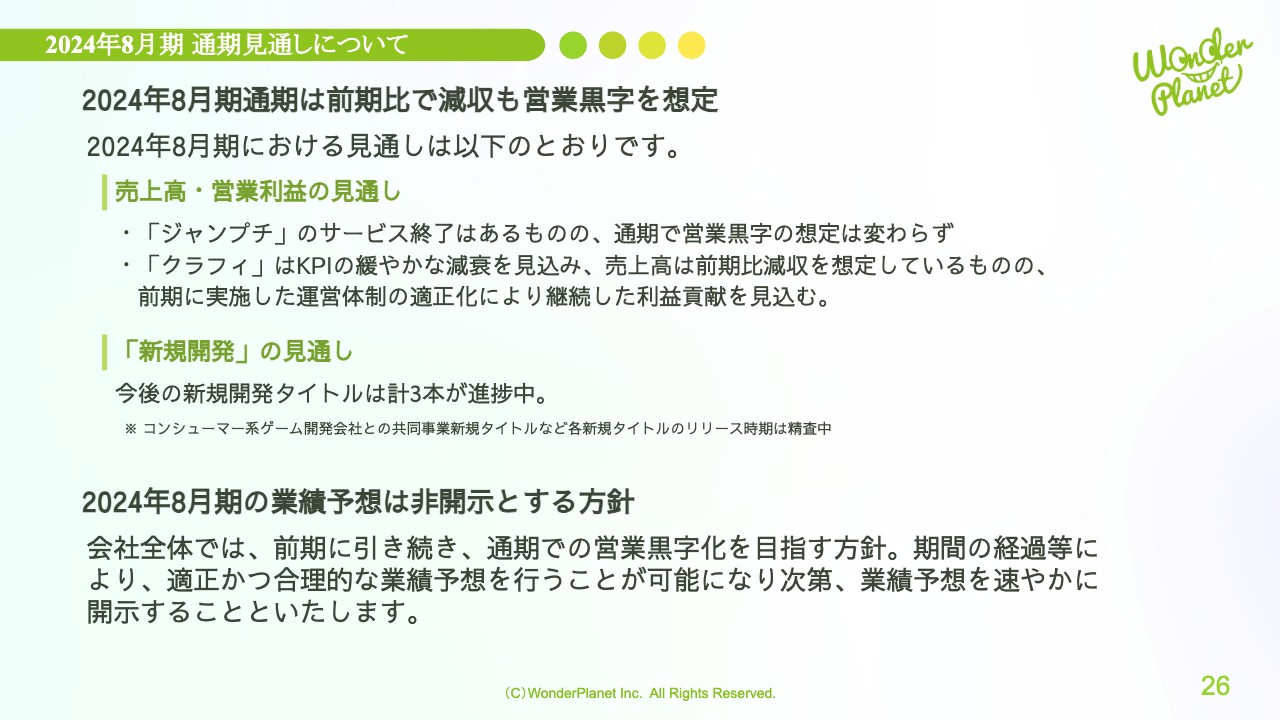

2024年8月期 通期見通しについて

2024年8月期の通期見通しについてです。通期では前期比で減収も、営業黒字を想定しています。

売上高・営業利益の見通しは、「ジャンプチ」のサービス終了はあるものの、通期で営業黒字の想定は変わりません。「クラフィ」はKPIの緩やかな減衰を見込み、売上高は前期比減収を想定しているものの、前期に実施した運営体制の適正化により継続した利益貢献を見込んでいます。

新規開発の見通しについて、新規開発タイトルは計3本が進捗中です。なお、コンシューマー系ゲーム開発会社との共同事業タイトルなど、各新規タイトルのリリース時期は精査中となっています。

また、2024年8月期の業績予想は非開示とする方針です。会社全体では、前期に引き続き通期の営業黒字化を目指す方針で、適正かつ合理的に行えるようになり次第、業績予想を速やかに開示します。

ご説明は以上となります。当社では引き続き企業価値の向上に努めていきます。ご清聴ありがとうございました。

質疑応答:「ジャンプチ」のサービス終了による今後の業績見通しについて

常川:「『ジャンプチ』は長期にわたり、安定的に利益貢献してきたと思います。今後はそれがなくなる中で、営業黒字の推移を維持できるのでしょうか? また、そのような状況下で新規開発のための投資費用を捻出できるのか、現状の見通しや考えを教えてください」というご質問です。

佐藤:まず、「ジャンプチ」の業績の見方についてご説明します。第2四半期は「ジャンプチ」のサービス終了公表に伴い、利益貢献なしとお伝えしました。2023年12月にサービスの終了を公表して以降、「ジャンプチ」の売上寄与はほとんどない状況です。

一方で、サービスは続いていたため運営費が発生し、第2四半期で見れば「ジャンプチ」は差し引きで営業赤字となっていました。第3四半期以降は、売上寄与がなくなる一方で、費用負担もなくなるため、第2四半期比では費用負担が減少するとご理解ください。

また、会社全体の業績については、第2四半期における「ジャンプチ」の利益貢献がない中で、「クラフィ」の利益貢献を中心に、新規開発費もありながら営業黒字を維持することができました。なお、先ほどお伝えしたように、第2四半期は一時的な収益認識もありましたが、その影響を考慮した上でも営業黒字となっています。

今後も四半期単位では「クラフィ」の季節性や、新規開発の投資が膨らむ影響を受けるタイミングもあると思いますが、通期では新規開発費を負担しながら、引き続き営業黒字の維持し、これを業績のベースラインにしたいと考えています。

その上で、現在は計3本の新規タイトルの開発を進行中で、年1本程度を目途とした新規リリースに取り組んでいます。また、「ジャンプチ」の人的リソースについても、すでに新規タイトルの開発で活用している状況です。今後、開発中の新規タイトルから新たなヒットタイトルの創出に努め、営業黒字の維持以上の事業成長を目指していきます。

質疑応答:今後の新規リリースとその情報の公表について

常川:「今後の新規リリースについて教えてください。例えば、以前『アリフィ』は早い段階で情報公開し、リリースの数ヶ月前にはクローズドベータテストを募集していました。

今回、準備中の新規タイトルもその時期が近いのではないかと思いますが、現在どのように想定されているでしょうか? 過去との違いについても教えてください」というご質問です。

佐藤:新規リリース時における公表方法の考えやプロモーションの方針についてのご質問だと思います。当社が最優先とするゴールは、各新規タイトルの事業成功であり、各方針はそこから逆算して定めています。協業先がいれば、協業先とも協議しながら、今後の各新規タイトルにとって最も望ましい公表方法やプロモーション方針を検討し、事業判断を行っています。

そのため、必ずしも「アリフィ」と同様のケースになるわけではありません。開発中の新規タイトル3本は、それぞれ異なる情報公表のタイミングや、新規リリース時におけるプロモーション方針となる可能性があります。

内訳としては、クローズドベータテストの有無や事前登録のタイミング、公表スケジュールにも大きく影響します。例えば、新規リリース時のプロモーション方針次第では、それに近いタイミングまで、特に情報公表が行われない可能性もあります。

その上で、当社からのPRやIRは、その事業判断に沿ったものとなるため、事業判断に先行して、IRから情報を公表するケースはないとご理解ください。各新規タイトルそれぞれの情報発信をお待ちいただき、それに合わせて会社からPRやIRとして公表させていただきます。

質疑応答:ハイブリッドカジュアル領域における戦略について

常川:「ハイブリッドカジュアルゲームは参入が多く、競合が激しいと思いますが、御社はどのように対応されるのでしょうか?」というご質問です。

こちらは、私から回答します。スライドの20ページから21ページでもご説明したとおり、当社が積み上げてきた強みやノウハウの実績は、世界のハイブリッドカジュアル市場においても非常に重要なファクターです。この状況を踏まえ、当社は今後のシェア獲得を目指しており、戦略についても確信を持って進めています。

この銘柄の最新ニュース

ワンプラのニュース一覧- 週間ランキング【値下がり率】 (3月6日) 2026/03/07

- 週間ランキング【値下がり率】 (2月27日) 2026/02/28

- 前日に「買われた株!」総ザライ ―本日につながる期待株は?― 2026/02/27

- ブシロードが大幅続伸、「ネンサバ」が累計170万DLを突破◇ 2026/02/26

- 新作モバイルゲーム『HUNTER×HUNTER NEN×SURVIVOR』世界累計170万ダウンロード突破! 2026/02/26

マーケットニュース

- 明日の株式相場に向けて=中東情勢とスタグフレーションの足音 (03/10)

- 東京株式(大引け)=1519円高、トランプ発言契機にリスクオフの巻き戻し (03/10)

- 10日香港・ハンセン指数=終値25959.90(+551.44) (03/10)

- 欧米為替見通し: ドル・円は底堅いか、原油失速でドル売りも米物価指標を見極め (03/10)

おすすめ条件でスクリーニングされた銘柄を見る

ワンダープラネットの取引履歴を振り返りませんか?

ワンダープラネットの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。