SBIレオスひふみのニュース

【QAあり】SBIレオスひふみ、新商品「ひふみクロスオーバーpro」を公開 成長が期待できる未上場企業と上場企業に投資

2025年3月期 第1四半期決算サマリー

藤野英人氏(以下、藤野):代表取締役会長兼社長グループCEOの藤野です。2025年3月期第1四半期の決算サマリーについてご説明します。

運用資産残高(AUM)は1兆3,845億円、前期末比プラス1.1パーセントとなりました。営業収益は28億4,800万円、前年同期比プラス11.6パーセントと2桁成長することができています。当期純利益は4億1,900万円、前年同期比プラス26.2パーセントです。今期も堅調な数字となりました。

後ほどお話しする私たちが新しく出すファンドについて、どのような効果があるのかといった部分が株価変動の材料になると思いますが、第1四半期が終わった段階では、数字が順調に伸びていることがおわかりいただけると思います。

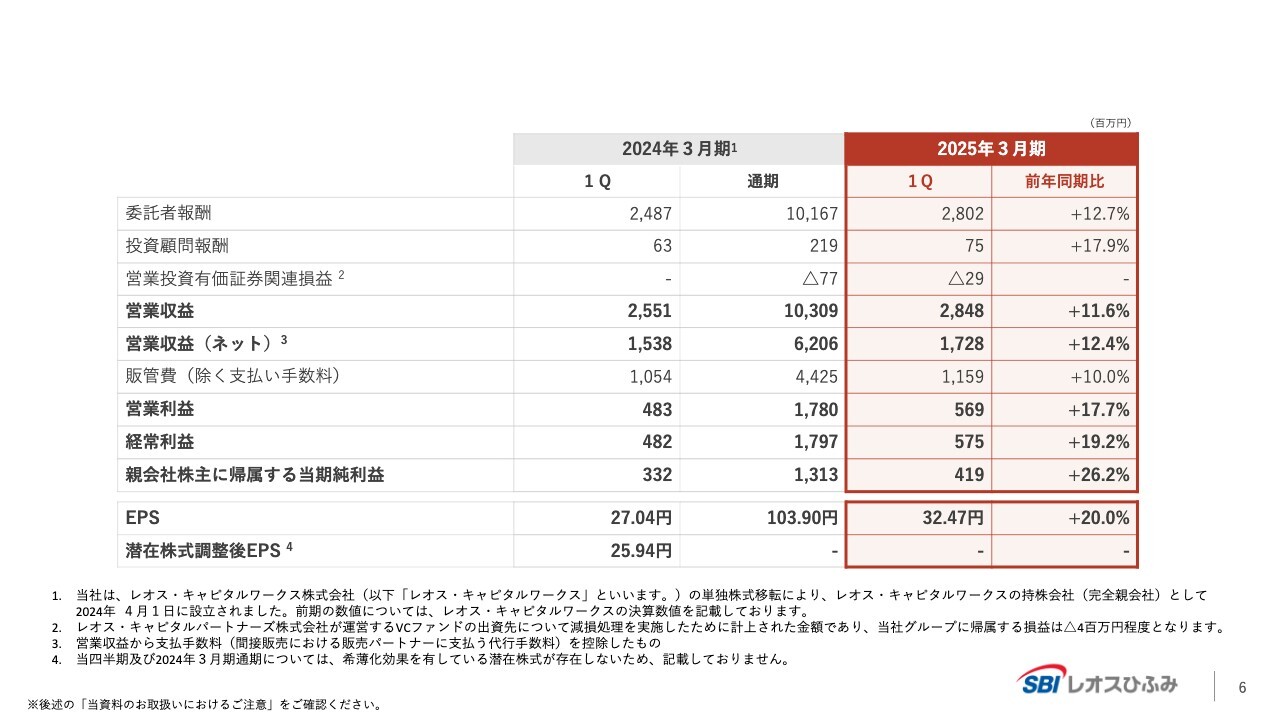

業績(前年同期比)

EPS(1株当たり利益)は、2025年3月期で32.47円、前年同期比プラス20パーセントとなりました。前年同期比ではすべての項目で2桁成長となり、非常に好調な数字が続いていることがわかります。

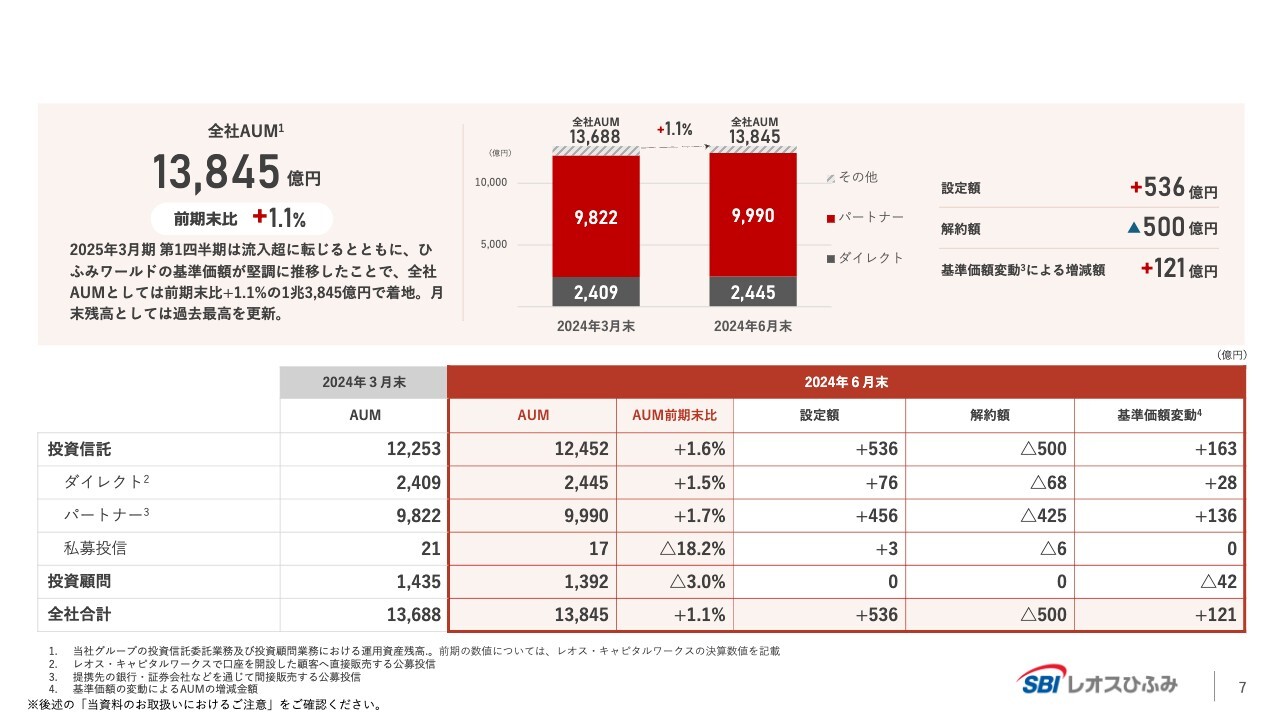

全社AUMの状況

全社AUMは1兆3,845億円です。内訳はスライドに記載のとおりです。

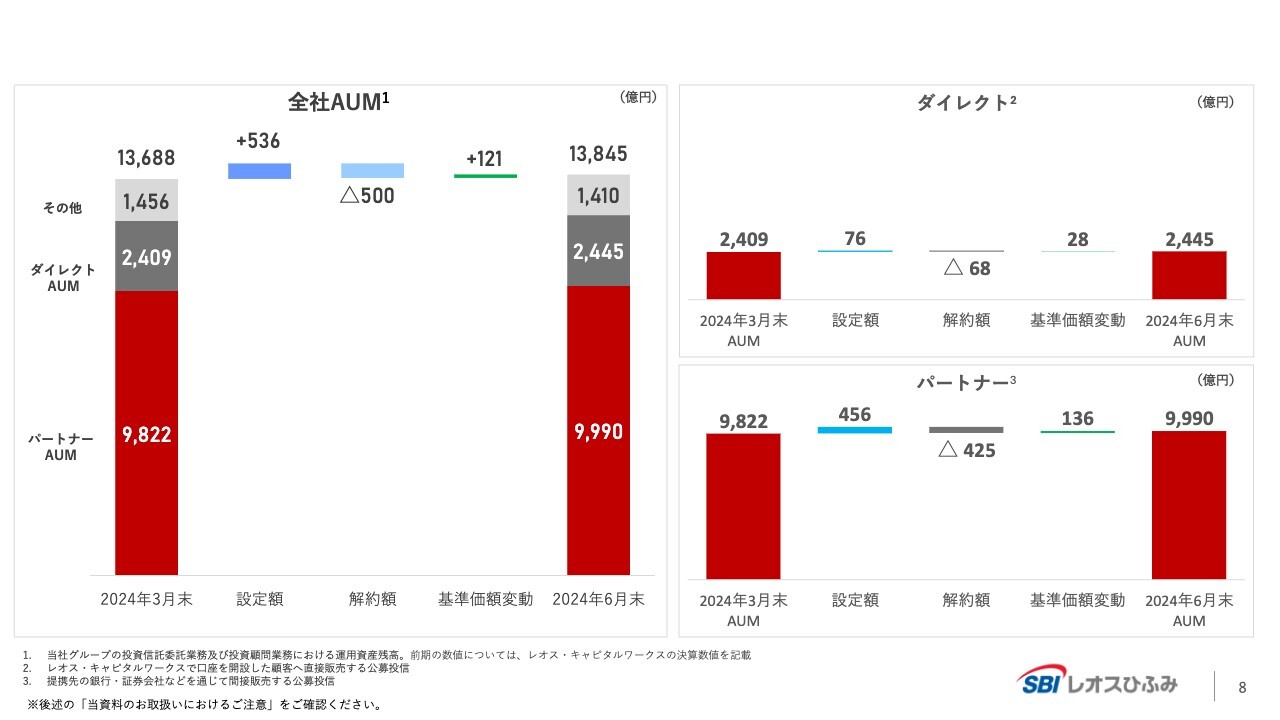

全社AUM及び販売チャネル別

全社AUM及び販売チャネル別の状況はスライドに記載のとおりです。

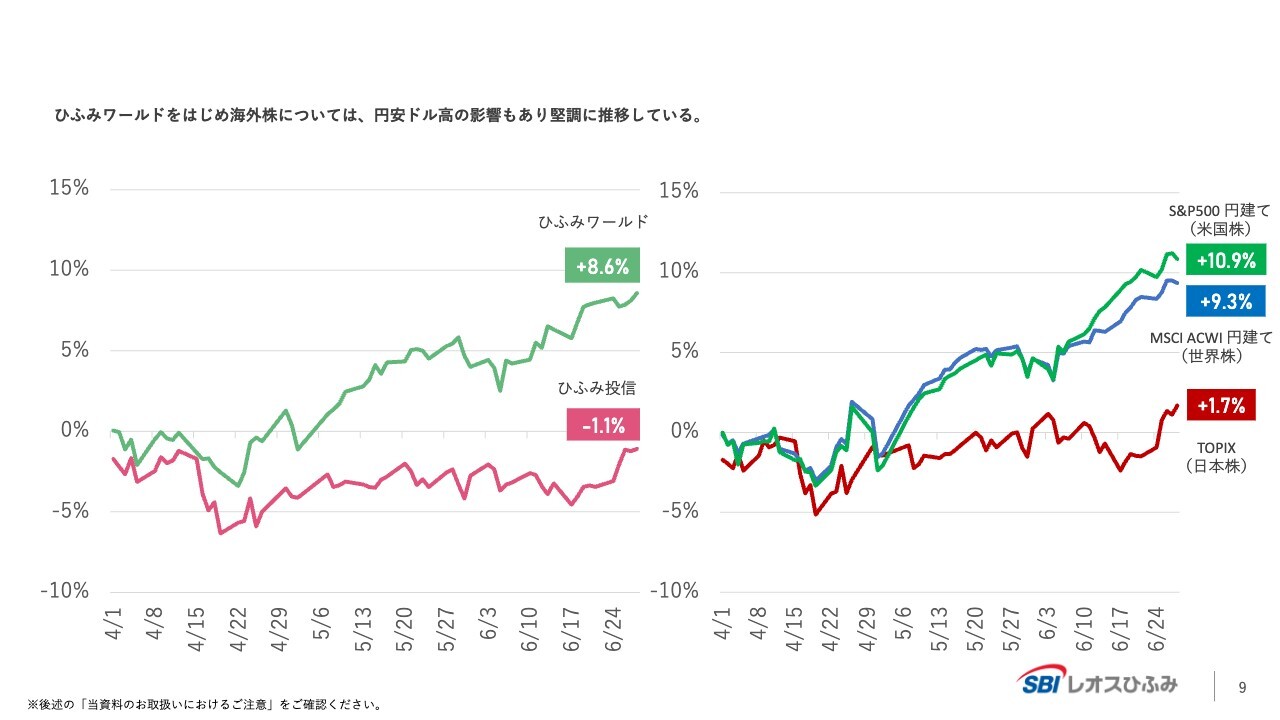

基準価額の推移(2024年4月~2024年6月末)

基準価額の推移はスライドに記載のとおりです。

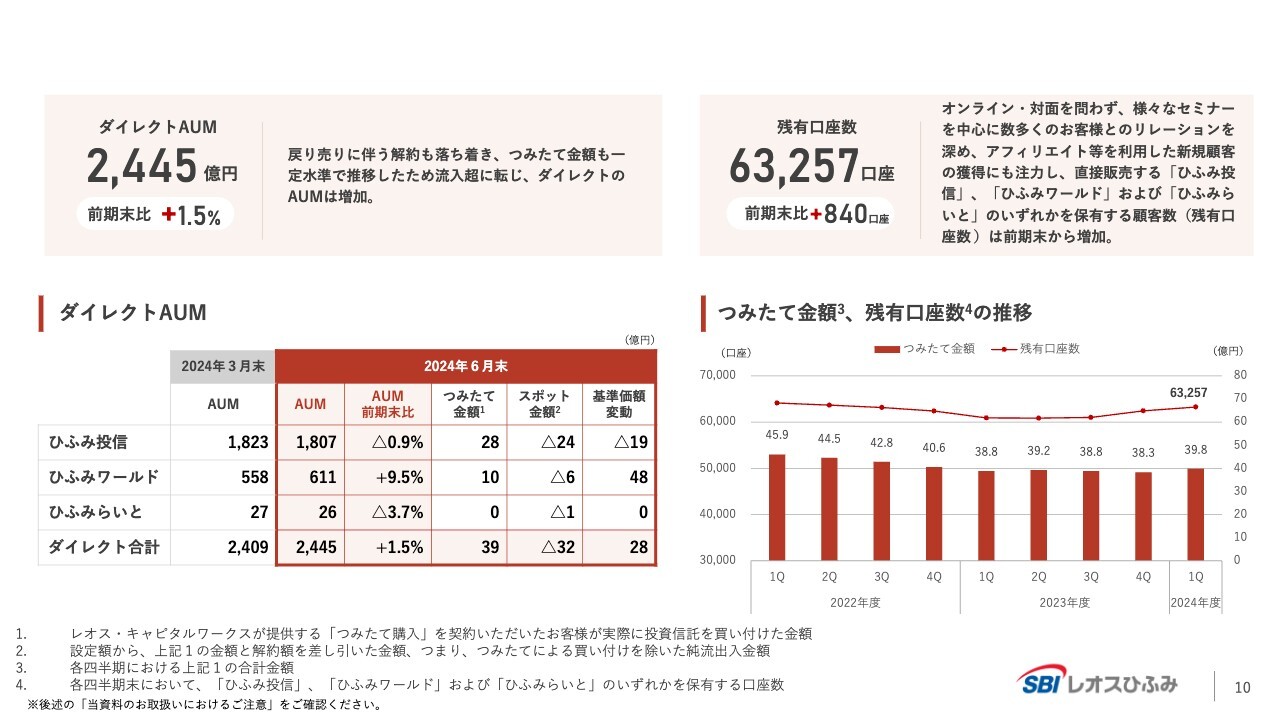

ダイレクトの状況

当社が直接販売しているものを「ダイレクト」とご説明しています。ダイレクトの状況は、おかげさまで運用資産残高が2,445億円、前期末比プラス1.5パーセントとなりました。背景は、戻り売りに伴う解約が落ち着き、つみたて金額も一定水準で推移したためです。

これは当社商品の傾向ですが、基準価額が上昇局面になると、戻り売りによる解約が出てきます。

一方で、基準価額が下落局面になると、「これはチャンスだ」「むしろ押し目買いしたほうがいい」と判断するお客さまがかなり多く、マーケット急落時には資金が入ってくることが多いです。後ほどあらためて、直近のマーケット下落時にどのような状況だったかをご説明します。

ダイレクトのお客さまの残有口座数は6万3,257口座、前期末比プラス840口座となり、こちらも好調に推移しました。

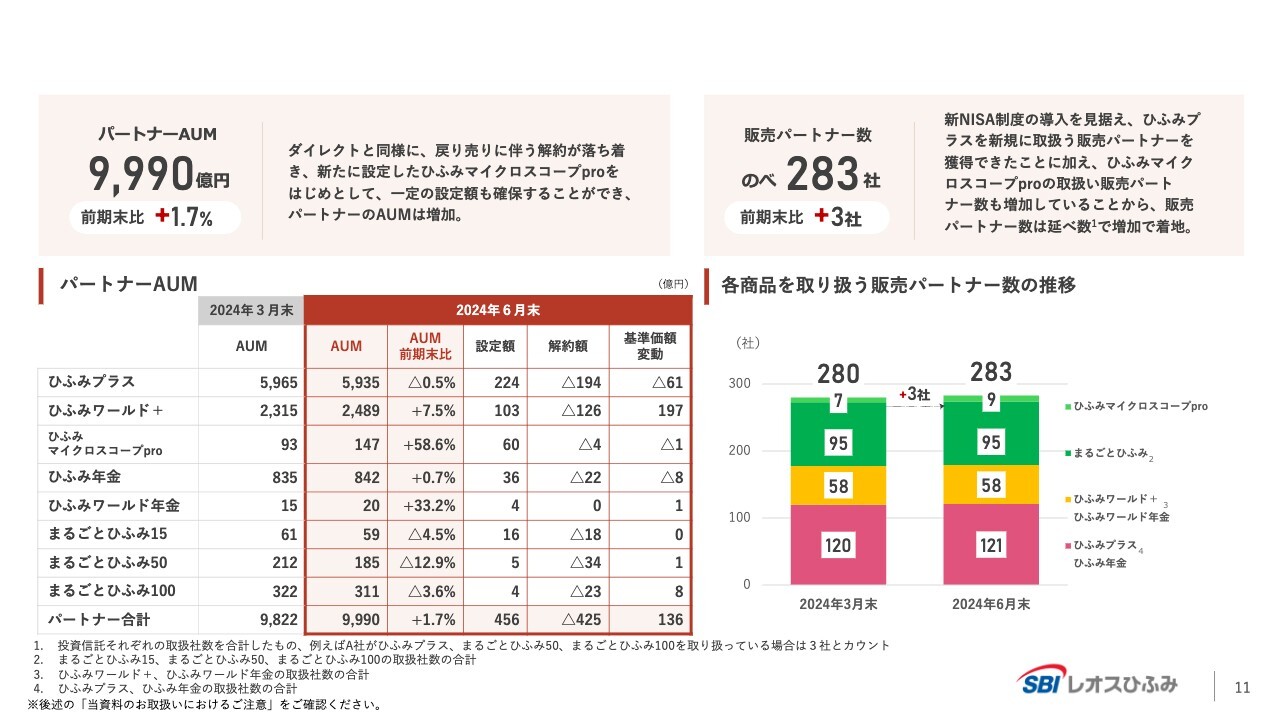

パートナーの状況

銀行や証券会社などの販売協力会社さまを通じて販売しているものを「パートナー」とご説明しています。パートナーの運用資産残高は9,990億円、前期末比プラス1.7パーセントとなりました。

ダイレクトと同様に戻り売りに伴う解約が落ち着き、新たに設定したファンド「ひふみマイクロスコープpro」が順調に推移した結果、パートナーの運用資産残高はプラスとなりました。「ひふみマイクロスコープpro」は、前々回の説明会でファンド設定の説明とともに、非常に期待しているとご紹介した商品です。

販売パートナー数は延べ283社、前期末比プラス3社となりました。

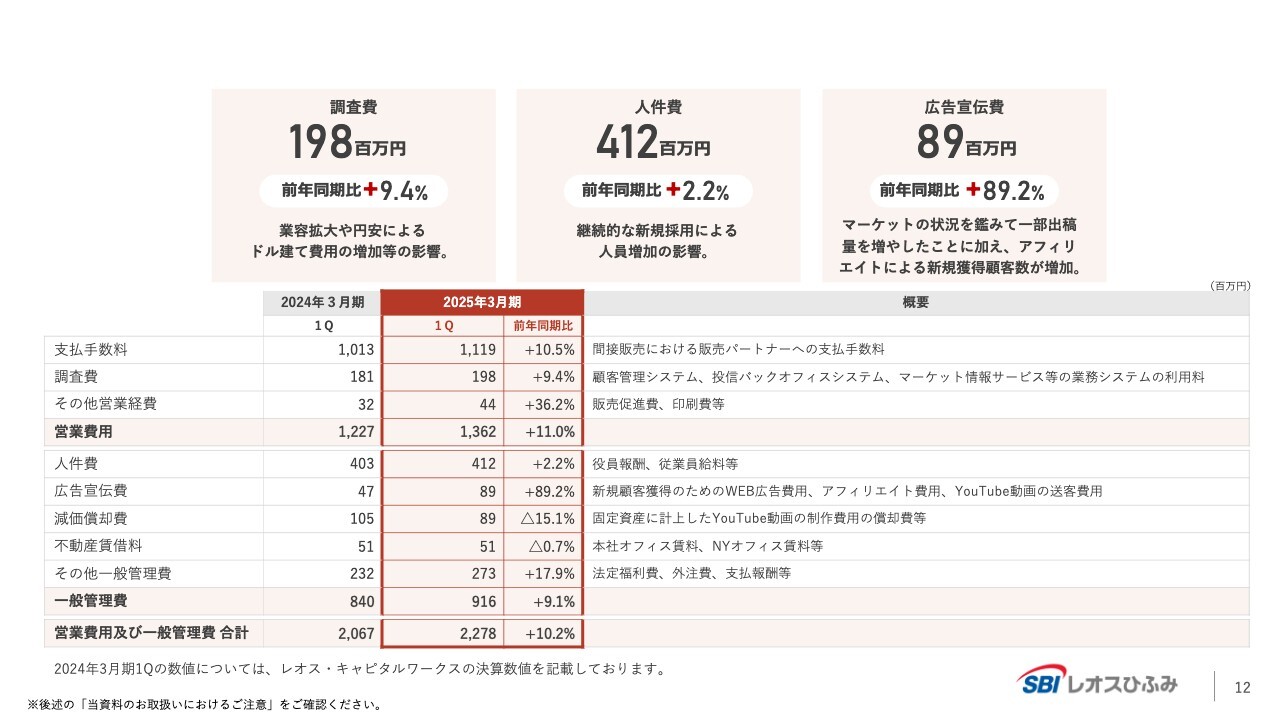

営業費用及び一般管理費の状況

スライドに記載のとおり、調査費は1億9,800万円、前年同期比プラス9.4パーセントとなりました。コロナ禍が終了したこともあり、当社内の活動が活発になってきたため、国内外の出張・調査が増えたことで、調査費が増えています。これは非常に健全なことではないかと思います。

人件費は4億1,200万円、前年同期比プラス2.2パーセントです。継続的に採用を行っていますが、コストは十分に抑えられていることが見てとれると思います。

広告宣伝費は8,900万円、前年同期比プラス89.2パーセントです。マーケットの状況を鑑みて、一部出稿量を増やしたことに加え、アフィリエイトによる新規獲得顧客数が増加したことで広告宣伝費が増えました。

その他の数字はスライドに記載のとおりです。

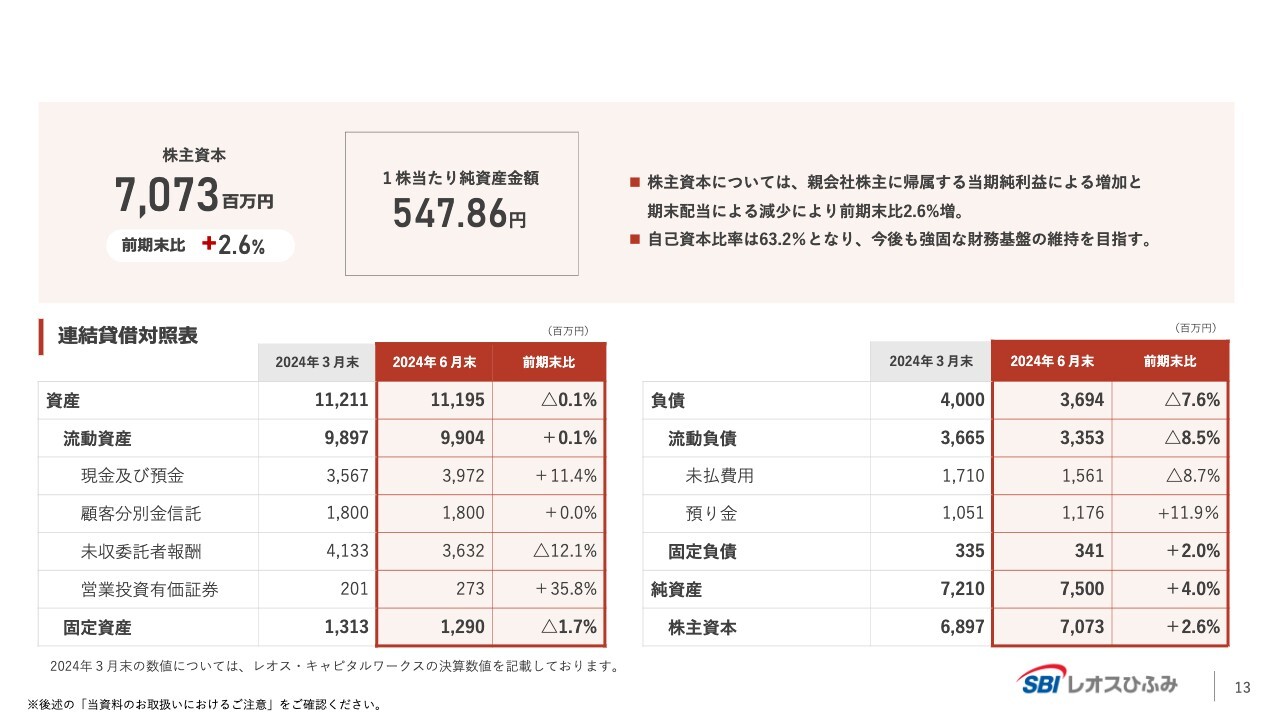

連結貸借対照表の状況

株主資本は70億7,300万円、1株当たり純資産金額は547.86円です。その他の数字等はスライドに記載のとおりです。

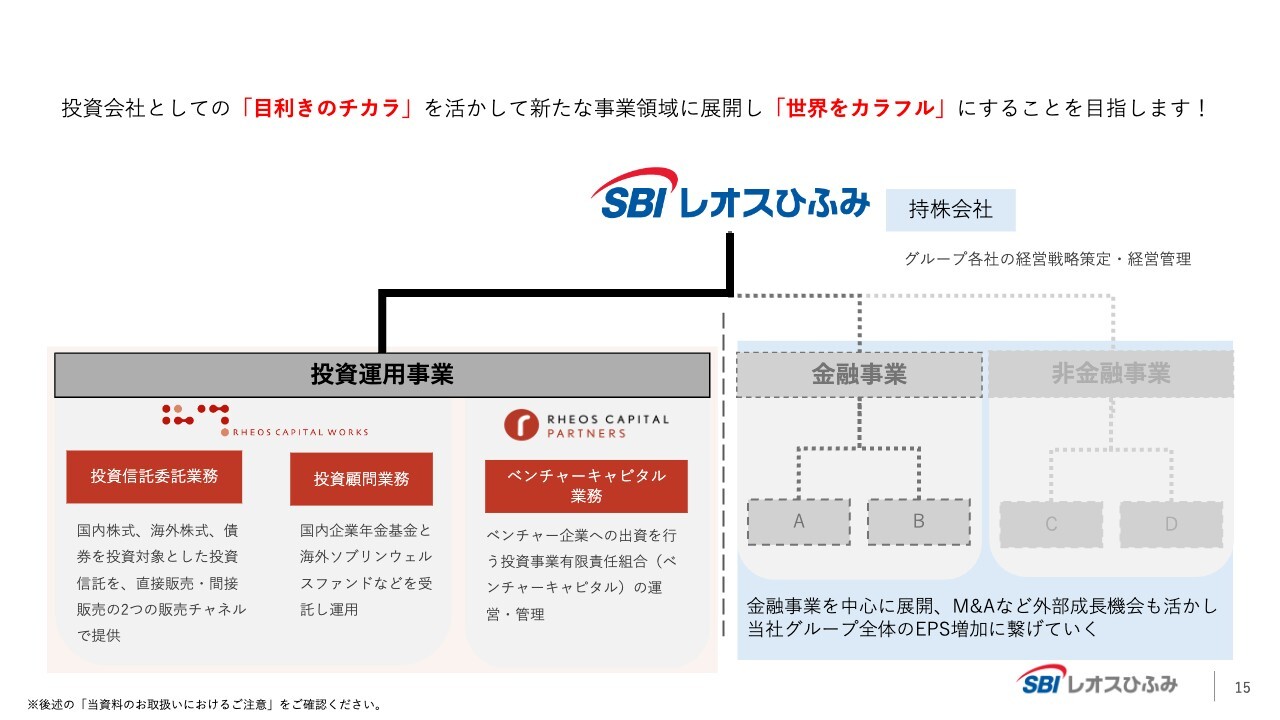

2024年4月1日に持株会社としてSBIレオスひふみ株式会社設立

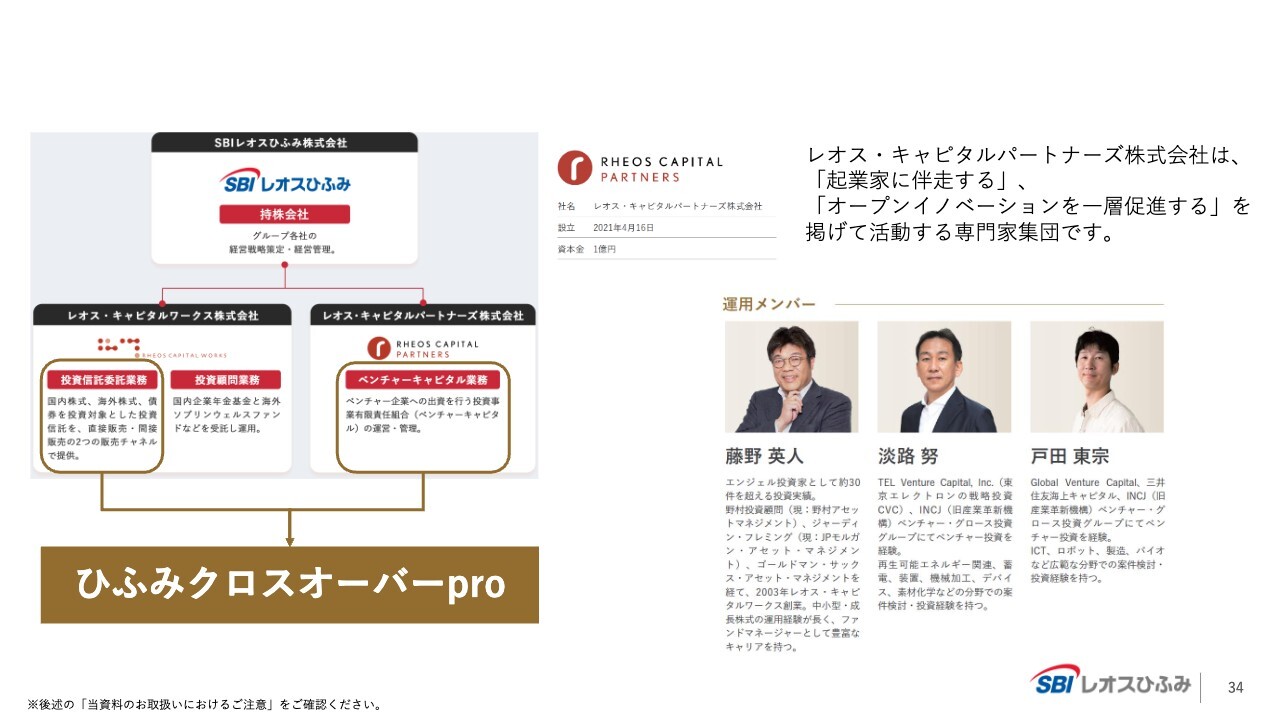

これより、当社の今後の成長戦略についてお話しします。まず、前回も報告しましたが、2024年4月1日にレオス・キャピタルワークス株式会社の持株会社として当社SBIレオスひふみ株式会社が設立されました。

親会社であるSBIホールディングス、当社の中核事業会社であるレオス・キャピタルワークス、当社の主力商品であるひふみという私たちの重要な3つの要素を合わせて、SBIレオスひふみという社名にしました。

私たちがお客さまと接する中で「ひふみさん」とよく言われます。レオスという名前ももちろん浸透していると思いますが、商品名が「ひふみ」ということもあり、私たちを「ひふみ」と呼ばれる方が多いです。

また、SBIという要素も付けたため、SBIのブランド力も付与されて、企業価値がますます上がっていくことを期待しています。

スライドに記載のとおり当社は、現時点では2つの子会社があります。レオス・キャピタルワークスという資産運用の会社と、レオス・キャピタルパートナーズというベンチャーキャピタルの会社です。

この度、持株会社を作った理由については、以前もご説明のとおり、私たちが不連続な成長をしていきたいということにつながります。つまり、今ある事業ポートフォリオだけではなく、別の事業ポートフォリオを組み合わせることで伸びていきたいと考えています。

そのために重要なことは、金融事業の中でシナジーのある会社を買収することであり、資本参加も考えています。さらに、非金融事業でも企業価値向上につながるのであれば資本参加や買収もやぶさかではありません。

したがって、より自由で成長を目指す会社になっていくことが、今回の持株会社設立の大きな理由です。

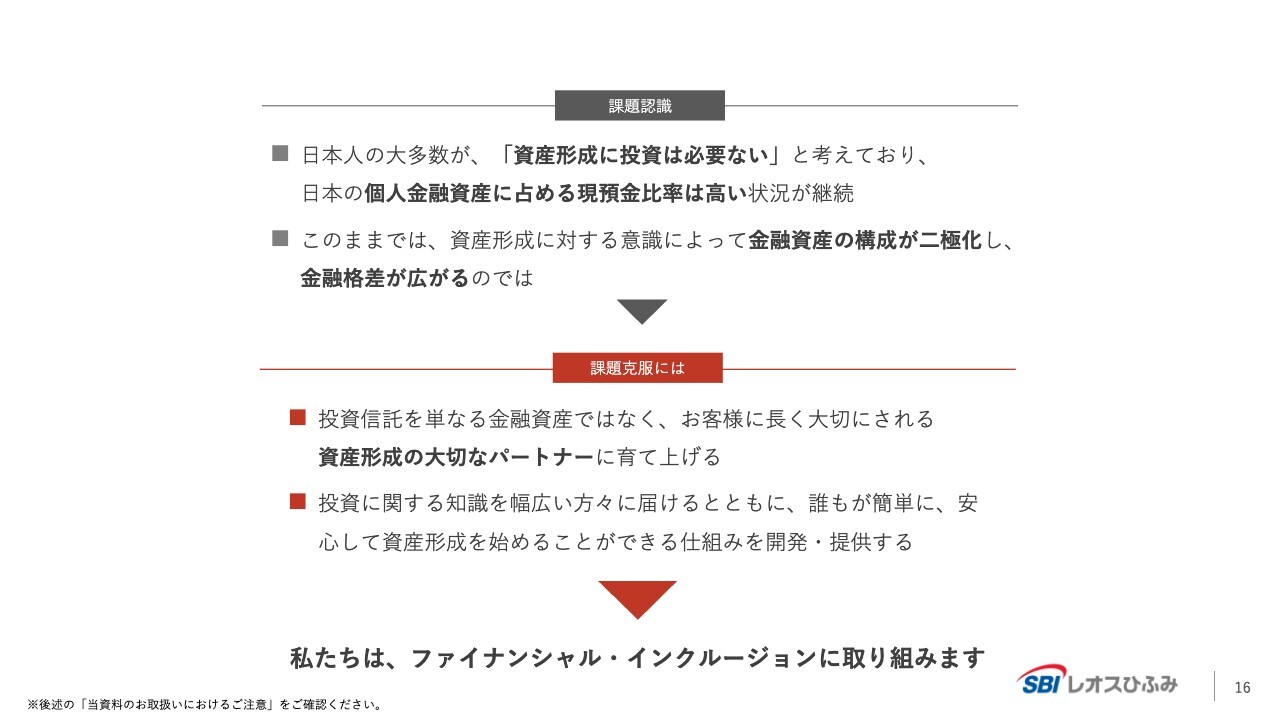

投資運用事業における「私たちの課題意識」

投資運用事業における「私たちの課題意識」です。 こちらは私たちが上場した理由にも深く関係しています。いまだに多くの方は「資産形成に投資は必要ない」と考えています。知識層の方、学校の教師、官僚、政治家といった方でも、このことを公言する方が多くいます。

その結果、日本の個人金融資産に占める現預金比率は高い状況が続いています。もちろん、新しくNISA制度ができたことで貯蓄から投資への流れは始まりつつありますが、全体的にはまだ貯蓄偏重の状況は変わらないと思います。

「それはそれでいいのではないか」「個人の自由だ」という見方もあると思います。原則としてそうではありますが、ただ非常に残念なことに、もしこのままインフレが継続すれば、投資している方としていない方の差が大きくあいてしまい、金融資産の構成が二極化し、金融格差が広がっていくのではないかと考えています。

したがって、この課題の克服のためには、私たちが資産形成の大切なパートナーになっていくこと、そして投資の魅力を幅広い方にお伝えすることが大事ではないかと思います。

それが、私たちが常日頃お話ししているファイナンシャル・インクルージョン、つまり金融包摂の中身になります。私たちは中核課題として、ファイナンシャル・インクルージョンに取り組みます。

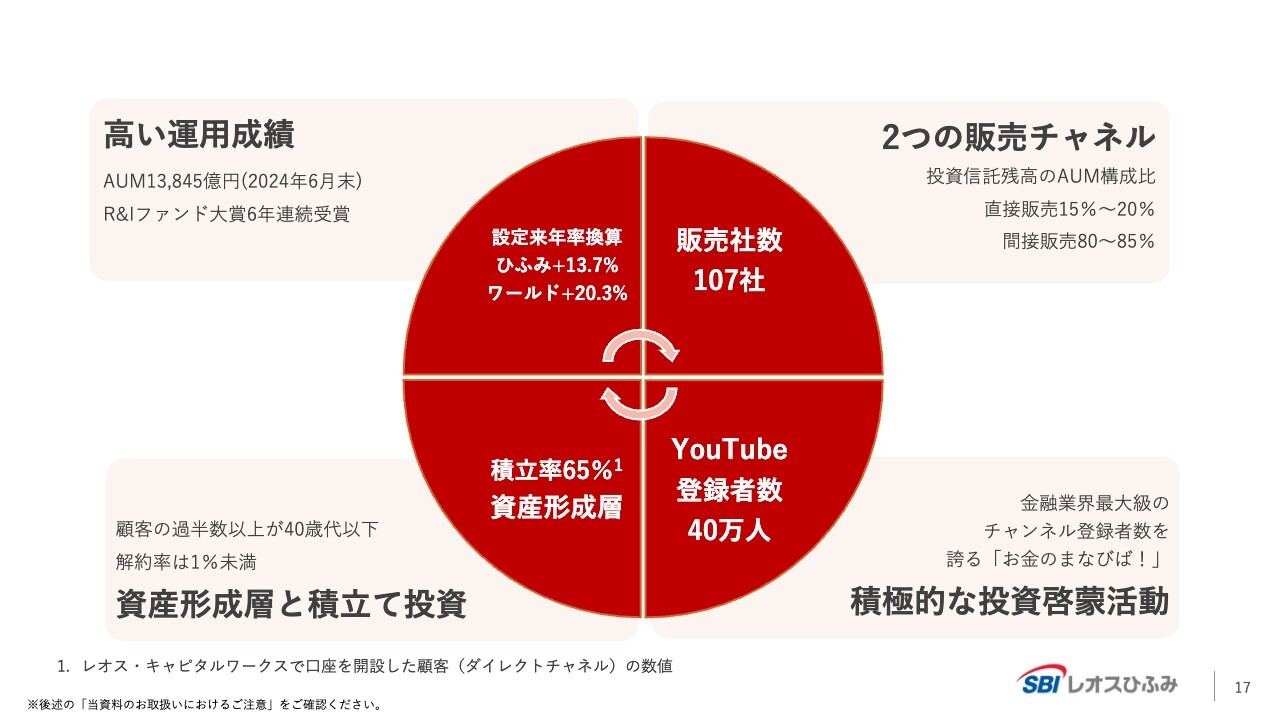

投資運用事業:レオス・キャピタルワークスの「4つの特徴」

私たちには4つの特徴があります。1つ目は長期的に高い運用成績をあげていること、2つ目は直接販売(ダイレクト)と間接販売(パートナー)の2つの販売チャネルがあることです。

3つ目は、幅広い資産形成層に支持されており、顧客のつみたて投資が私たちの非常に安定した経営基盤の源になっていることです。

4つ目は、登録者数が40万人を超え、金融業界最大級の「YouTube」チャンネル「お金のまなびば!」を有していることが挙げられます。このチャンネルは非常に順調に伸びています。優秀なスタッフたちが日々新たなコンテンツを作り、非常に魅力あるコンテンツを公開していることで、登録者数がとても増えています。

「お金のまなびば!」では「ひふみを買え」「レオスの株を買え」という直接的なことは言っていません。そのため、動画を見て投資が重要だと思い、他社さんのインデックスファンドを買う方もたくさんいると思います。

しかし、それは良いことだと思います。私たちはファイナンシャル・インクルージョンを目指しているため、自分たちの会社だけよければいいという考え方ではありません。

多くの方が自分たちの好きな方法で好きな商品に幅広く投資できることが、私たちの一番の理想です。もちろん、その中で当社を選んでいただくことを強く希望していますが、なるべくニュートラルな存在であることが大事だと考えていますので、「お金のまなびば!」は、中立的かつ客観的で、またエンターテインメント性の高いチャンネルになっていると思います。

まだ見たことのない方はぜひご覧いただき、チャンネル登録もお願いしたいと思います。

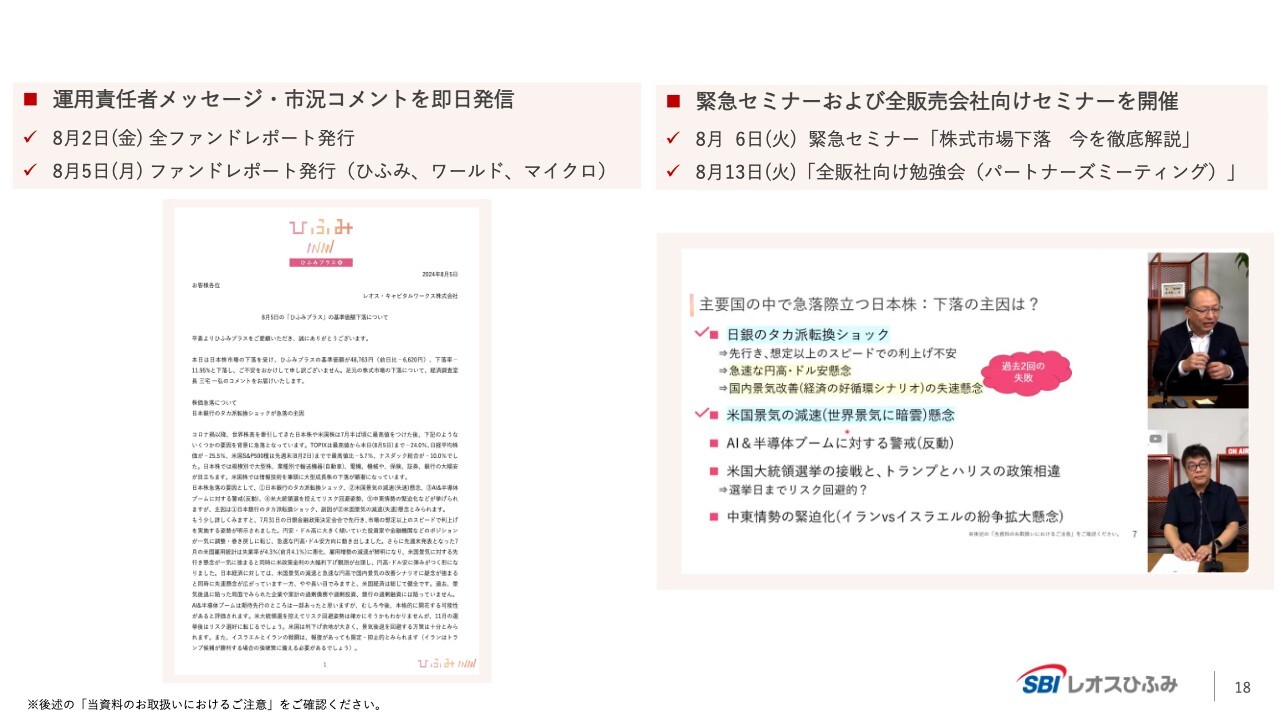

マーケット急変時のお客様対応

昨今、マーケットが急変しました。このことについて触れざるを得ないと思います。日本銀行の植田総裁だけの決定ではありませんが、日本銀行として政策金利を0.25パーセント追加で引き上げることを決定しました。これが大きな引き金となり、日本の株式市場が大きく乱高下することとなったわけです。

私たちはマーケット急落時には、運用責任者の緊急メッセージとして、かなり率直なコメントを出しています。ダメなものは「ダメ」と言い、がんばるところは「がんばります」と言い、何が起きているのかも明確に話しています。

さらに、今回は8月6日に緊急セミナーを行い、そのセミナー動画は何万回も再生されています。このように、多くの方が不安に思われるタイミングで、私たちの考えを述べるようにしています。

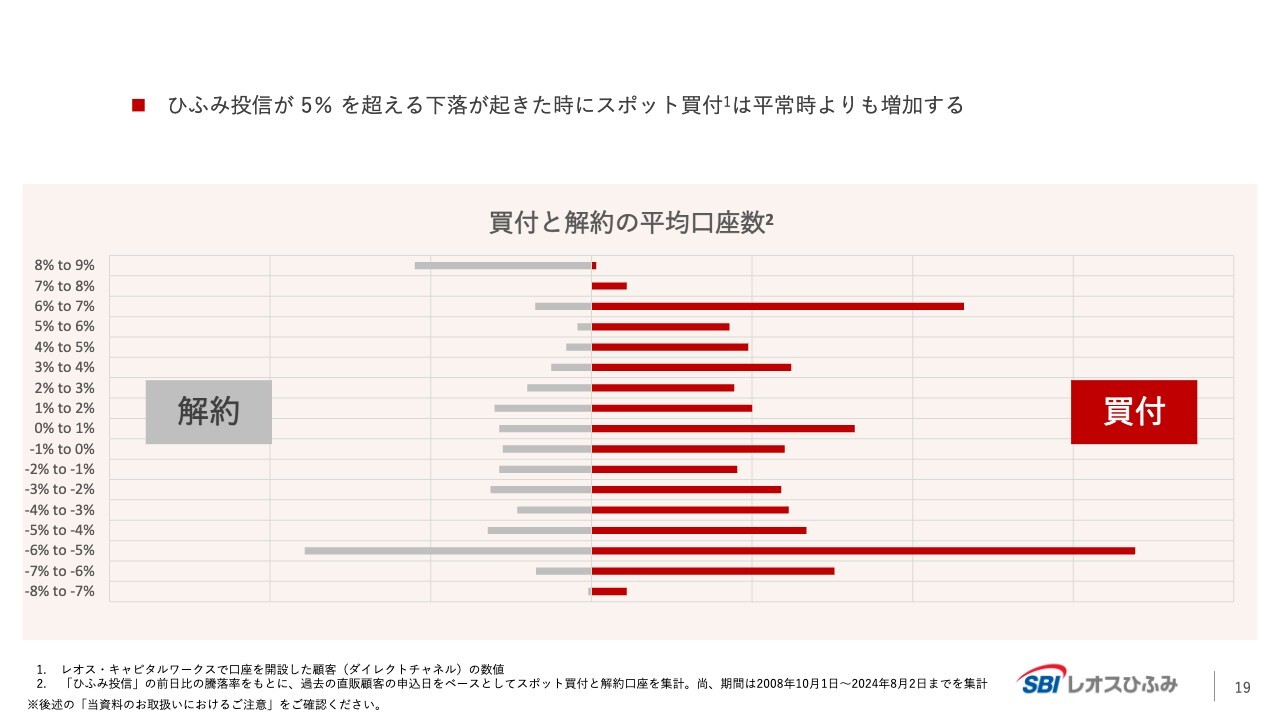

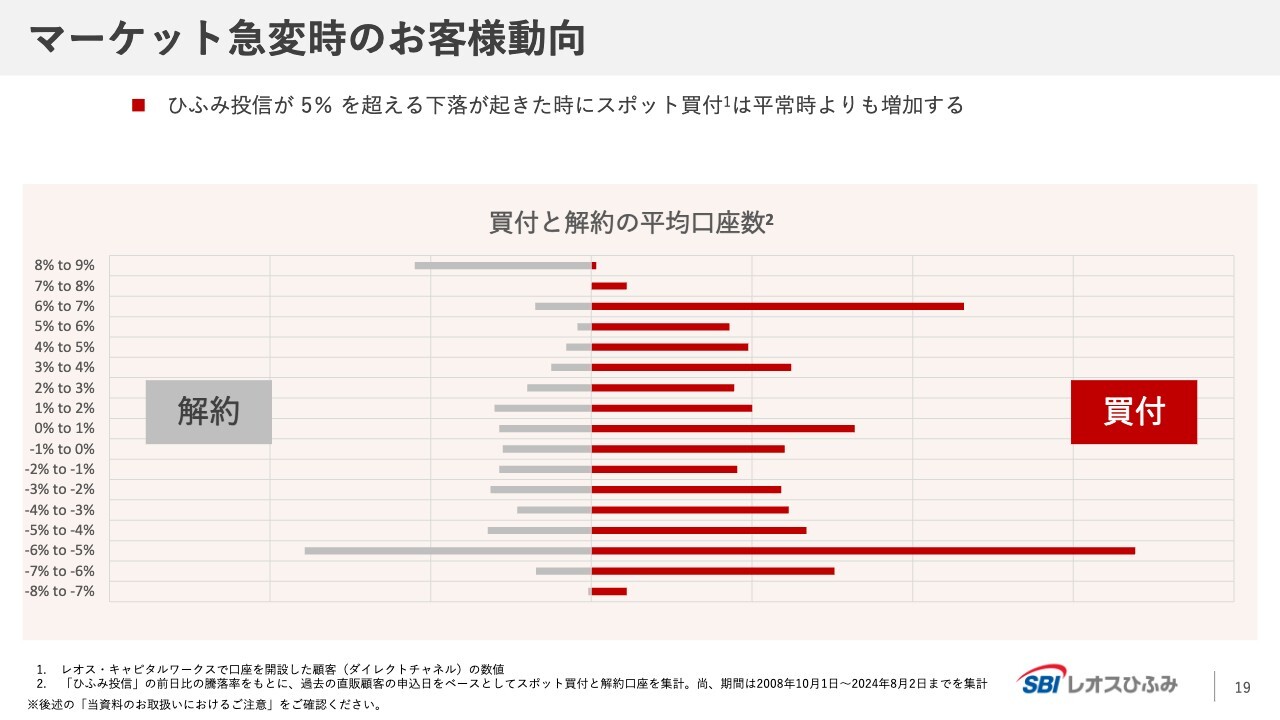

マーケット急変時のお客様動向

このグラフは、ひふみ投信が5パーセントを超える下落が起きた時に、スポット買付が平常時よりも増加することを表しています。縦軸が上昇率・下落率です。買付と解約の平均口座数を見ると、大きく下がった時に買付が非常に増えていることがわかると思います。

今回もたくさんの買付があったため、私たちは下落相場のところで叩き売りをすることはありませんでした。下がった銘柄の中で、非常に上昇が期待できる銘柄に、必要に応じて投資ができたのではないかと思っています。

投資信託のアップサイドがあるというお話やNISAのお話は、(機関投資家の)みなさまもよくご存知だと思いますので20ページから23ページの説明は割愛します。

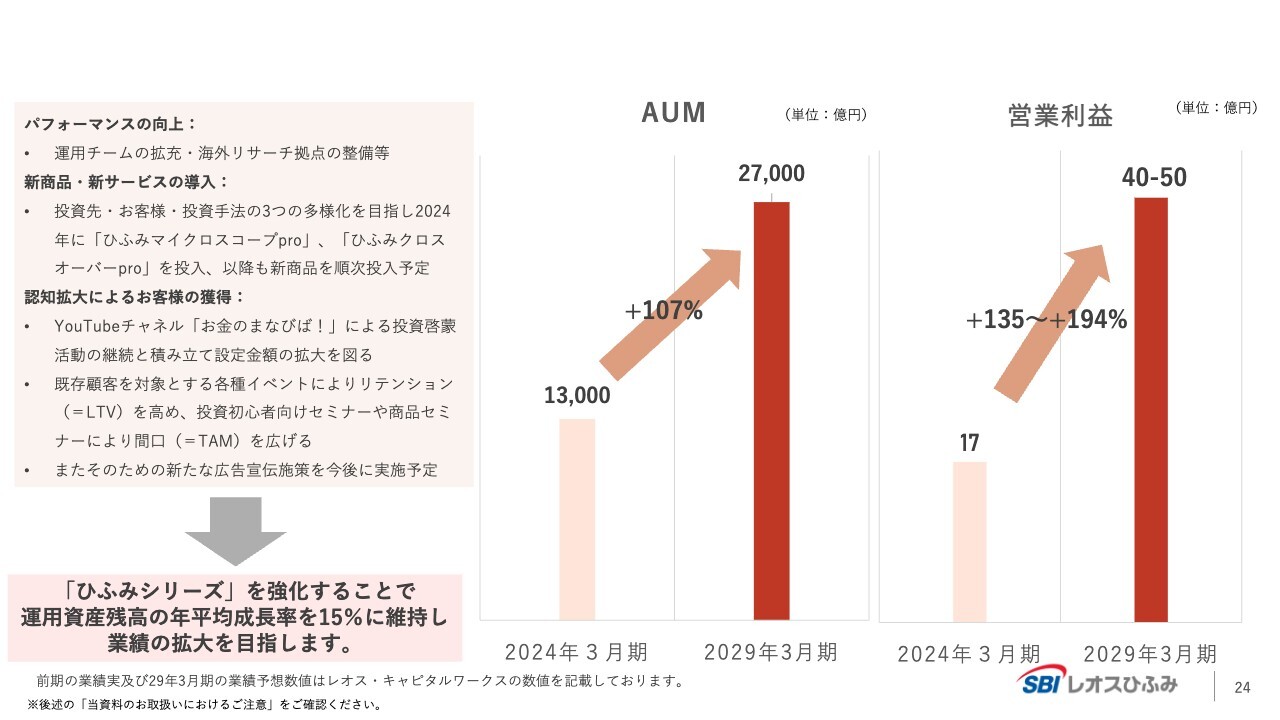

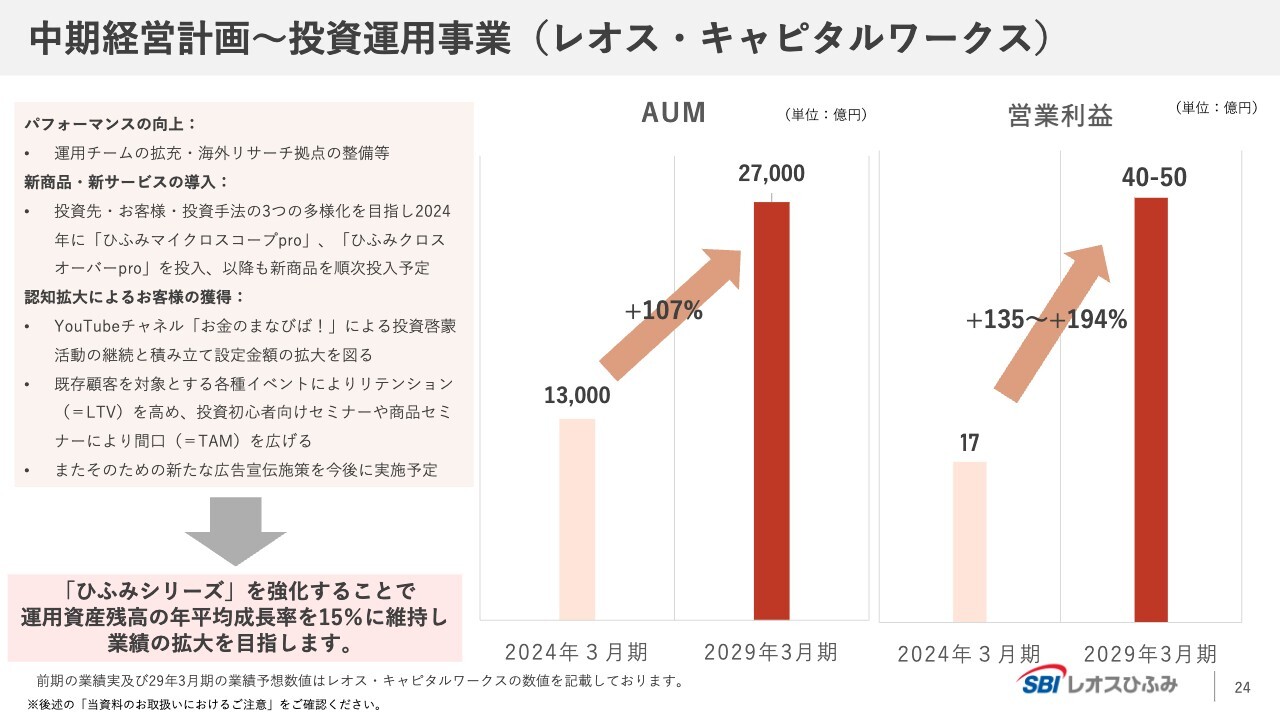

中期経営計画~投資運用事業(レオス・キャピタルワークス)

中期経営計画を1枚のスライドにしました。具体的な数値目標を記載しています。

私たちが業績予想を出さないことについて、「目先の予想を出してもらわないと、なかなか投資ができない」とお叱りの言葉をよく受けます。それはもっともですが、私たちの業績はマーケットに依存するため、私たちが業績予想を出すということはマーケットを予測することにほかなりません。

しかし、マーケット予測はできないため、私たちが予想数字を出すことは非常に不誠実なことになると考えています。

したがって、私たちは足元の数字を速やかに出すというかたちで、毎月、運用資産残高を開示しています。運用資産残高を計算するとおおよその数字が出てきますので、ある意味で月次で決算を出していることになります。

マーケットは多種多様に変動しますが、5年程度のスパンでは、ある程度均されていきます。上がることもあれば、下がることもあるという前提の下で目標を表したのが、このグラフです。

2024年3月期のAUMは1兆3,000億円ですが、2029年3月期には少なくとも2兆7,000億円と、倍以上に上げていきたいと考えています。営業利益は2024年3月期で17億円ですが、2倍から3倍程度の40億円から50億円を目標にしていきたいと思っています。

これは死ぬほど努力するようなことでなく、巡航速度で達成できる数字だと思っており、さらに上回るような成果を出していきたいと考えています。

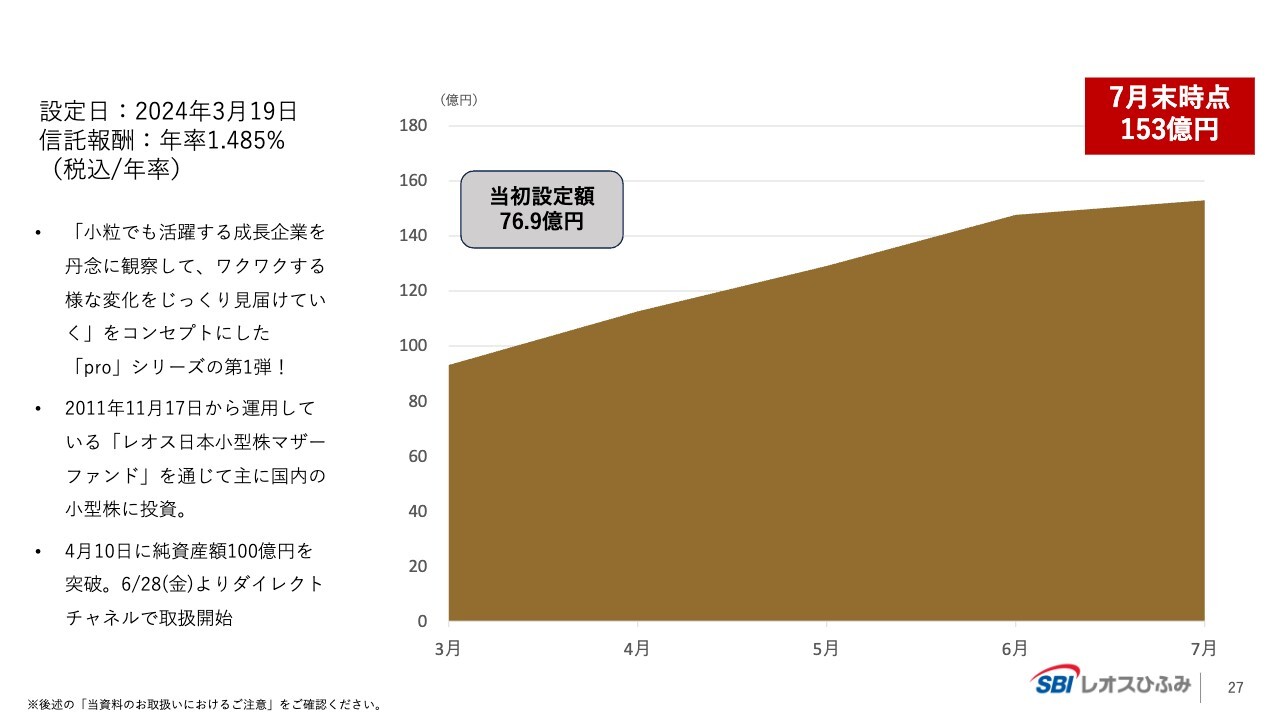

ひふみマイクロスコープpro

前々回の決算説明会で「ひふみマイクロスコープpro」という商品を出すとお話ししました。6月28日からダイレクトでも取り扱いが開始され、現在、順調に残高を増やしています。

AUM推移(運用開始~7月末まで)

3月19日時点の当初設定額は76億9,000万円ですが、7月末時点で153億円と順調に資金が増えています。これは、上場している中小型企業を中心に投資するファンドであるため、一気に残高を集めることはせず、少しずつ時間をかけて集めていくという戦略をとっています。

したがって、現在の153億円の運用資産残高は、非常に順調で成績が出しやすい残高ではないかと考えています。

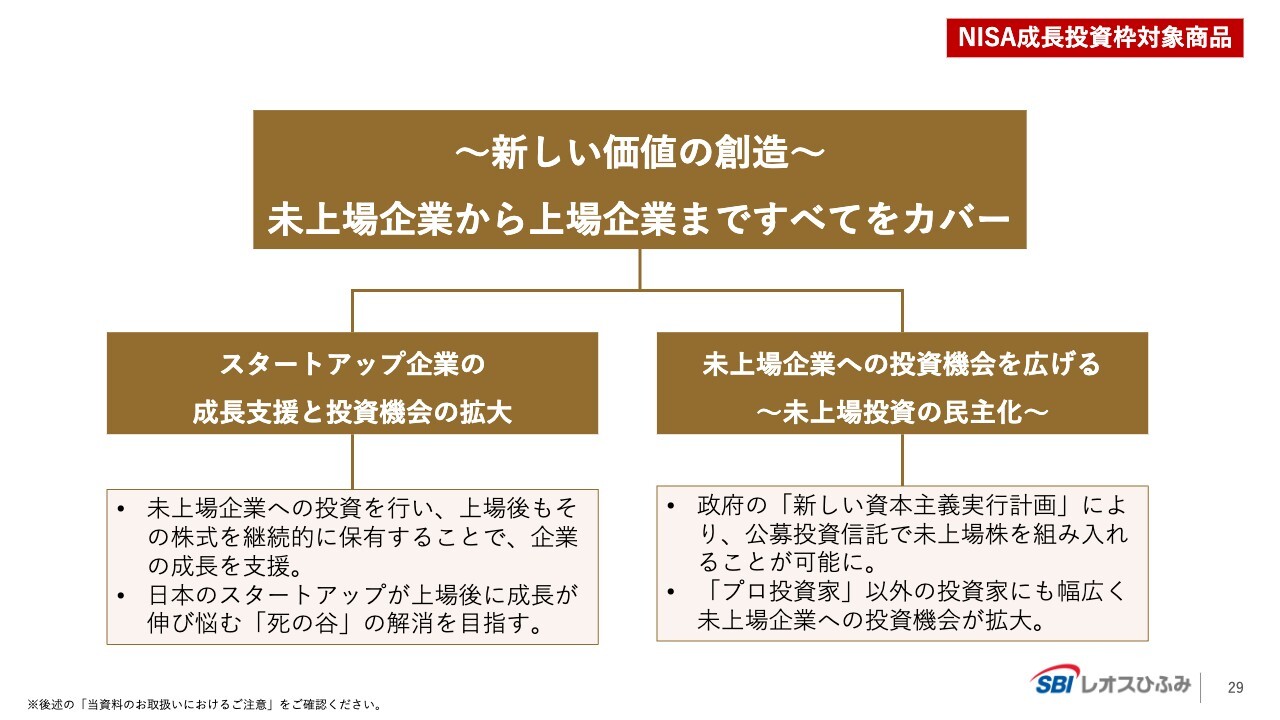

「未上場企業と上場企業の境界を越えた投資信託」

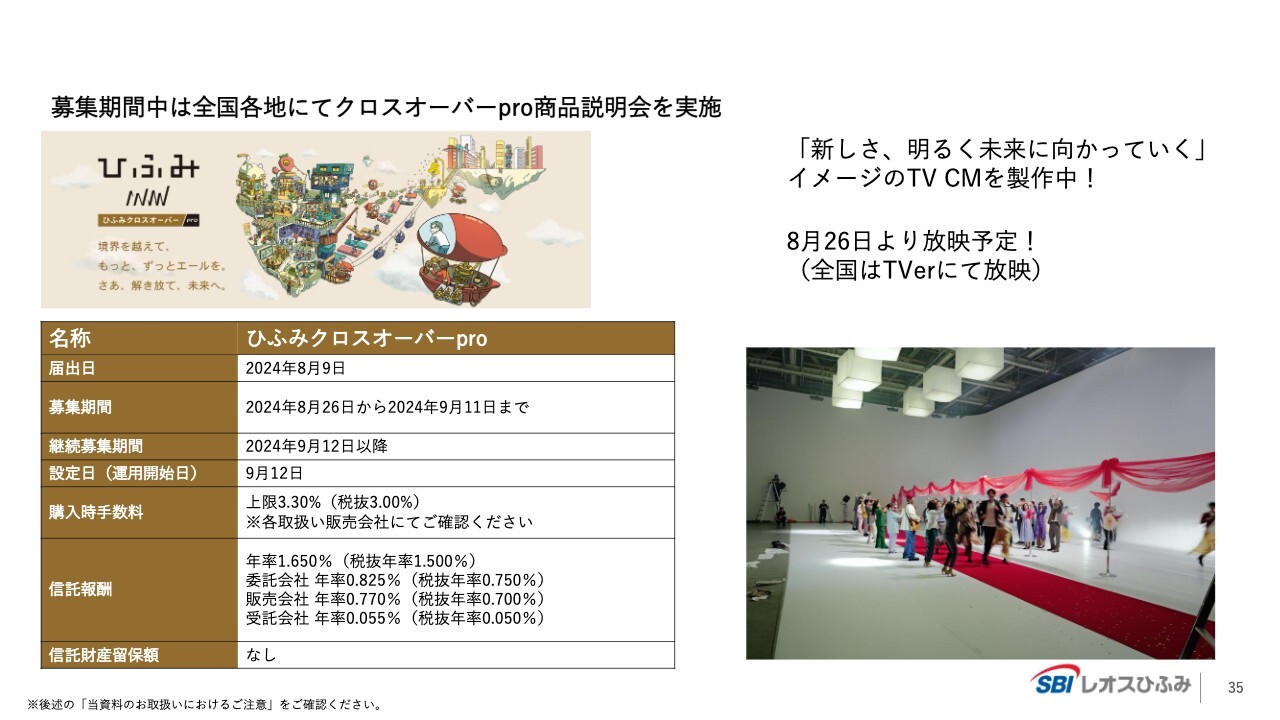

スライドの絵は、新商品「ひふみクロスオーバーpro」のビジョンイメージボードです。こちらの商品についてお話しします。

この商品はすでに届出を出して、ローンチすることが決定しているファンドです。前回、このような商品を出したいというお話を仮の話としてしていましたが、いよいよ正式にこの説明会で話すことができます。外部でお話しするのはこの説明会が初となります。

ひふみクロスオーバーpro 新規設定のお知らせ

これは、本当に革命的な商品です。今まで日本の公募投資信託では、未上場企業には投資できませんでした。完全にできないわけではなかったのですが、さまざまなルールや縛りがあり、実質的にはできませんでした。

しかし、投資信託協会の規則改定があり、金融庁や投資信託協会の努力もあって、新しい資本主義という中で「未上場にも投資できる公募投資信託があってもいいだろう」ということで、この商品がうまれることになりました。

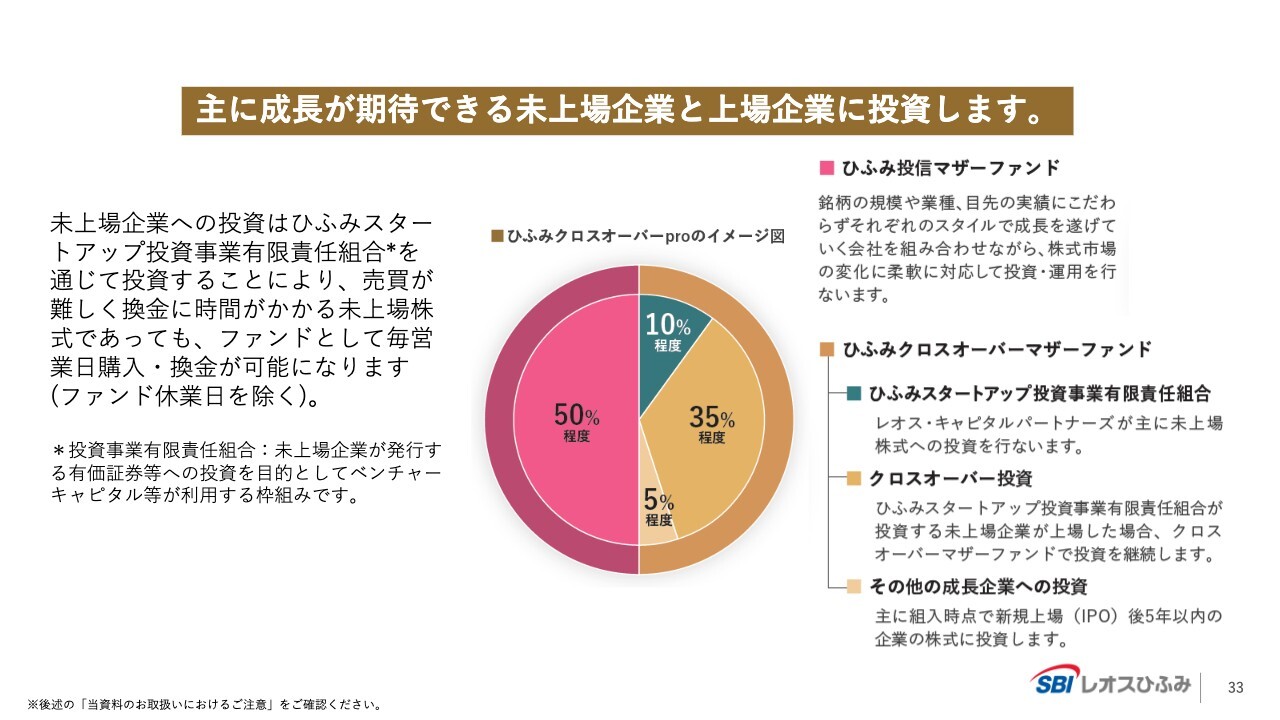

もちろん未上場企業の株式は流動性がないため、1つのファンドの運用資産残高すべてを未上場企業に投資することはできません。全体のファンドの中の15パーセントを上限に投資できるという制限があります。しかし、それでも非常に大きなことです。これまで一般の方は、未上場企業に投資できるチャンスがほとんどありませんでした。

これは投資信託の公募でできるため、お金持ちだけが投資できる商品ではありません。誰でも買うことができます。

さらに注目すべきことは、NISA枠で投資できることです。NISAの成長投資枠を使い、この商品に投資できます。当社のダイレクトの口座で買えば、1,000円から未上場企業に投資できます。パートナーであるネット証券さまでは100円から投資でき、これは「未上場株投資の民主化」ではないかと考えています。

私たちが考えているファイナンシャル・インクルージョンの1つの表れだと思っていただければと思います。

また、これまで上場直前からその後の期間に渡って未企業に投資することはなかなかできませんでした。なぜならば、一般的なベンチャーキャピタルのファンド(未上場企業に投資するファンド)は、企業が上場したらその企業の株式を売ることになります。上場直前に投資しても上場後に売ることになっては、投資期間が短くなります。

上場直前の会社は、上場後も長く持ってもらえる方に株主になってもらいたいのですが、そのような仕組みが日本になかったために、早い段階から上場してしまうという問題がありました。

私たちのような上場直前に比較的大きなお金を投資でき継続的に保有する主体が現れれば、スタートアップの会社が上場前にもう1回資金を調達でき、より成長できることになります。

今、日本政府はスタートアップ企業を増やそうと考えており、エンジェル投資がしやすくなるような仕組みができました。スタートアップ企業へのさまざまな支援や、ディープテックの会社への資金投入も行っています。

しかし、上場前後の改革がなかなかできず、お金が回らないという問題がありました。そこに「ひふみクロスオーバーpro」のような商品が出てくると何が起きるかというと、「ぜひ投資してください。私たちの会社が将来上場した時に株価が上がるかもしれないですし、上場後も持ってもらえたらなおいいですよね」ということになります。

実際に、このファンドを作る前から多くの未上場企業が「ぜひひふみで投資をしてくれませんか?」とお願いに来られました。しかし投資信託協会の規則があるため叶わず、非常に残念でした。

この商品について発表すると、ベンチャーキャピタルやいろいろな事業会社から連絡が来て、「上場前ですが、『ひふみクロスオーバーpro』でぜひ投資してもらいたいので、話を聞いてほしい」という案件が毎日のように来ています。

このように組み入れニーズが非常にありますので、私たちはその中から一番良い企業を選ぶだけです。もちろん大事なのはリターンを得ることですから、上場前の企業すべてを組み入れるわけではありません。

上場がゴールになるような会社は、上場がすべてです。上場後にも伸びる会社に投資することが大事だと考えており、上場前に来た企業の中でとびきり良い企業をファンドに組み入れていくことにより、この商品では日本の上場株式のリターン以上のリターンを出せるのではないかと思っています。

ひふみクロスオーバーpro 3つの特長

この商品の特色は3つです。「主に成長が期待できる未上場企業と上場企業に投資する」「足で稼いだ情報で成長企業を発掘する」「顔が見える運用」ということで、従来の運用から原則は変わりません。

主に成長が期待できる未上場企業と上場企業に投資します

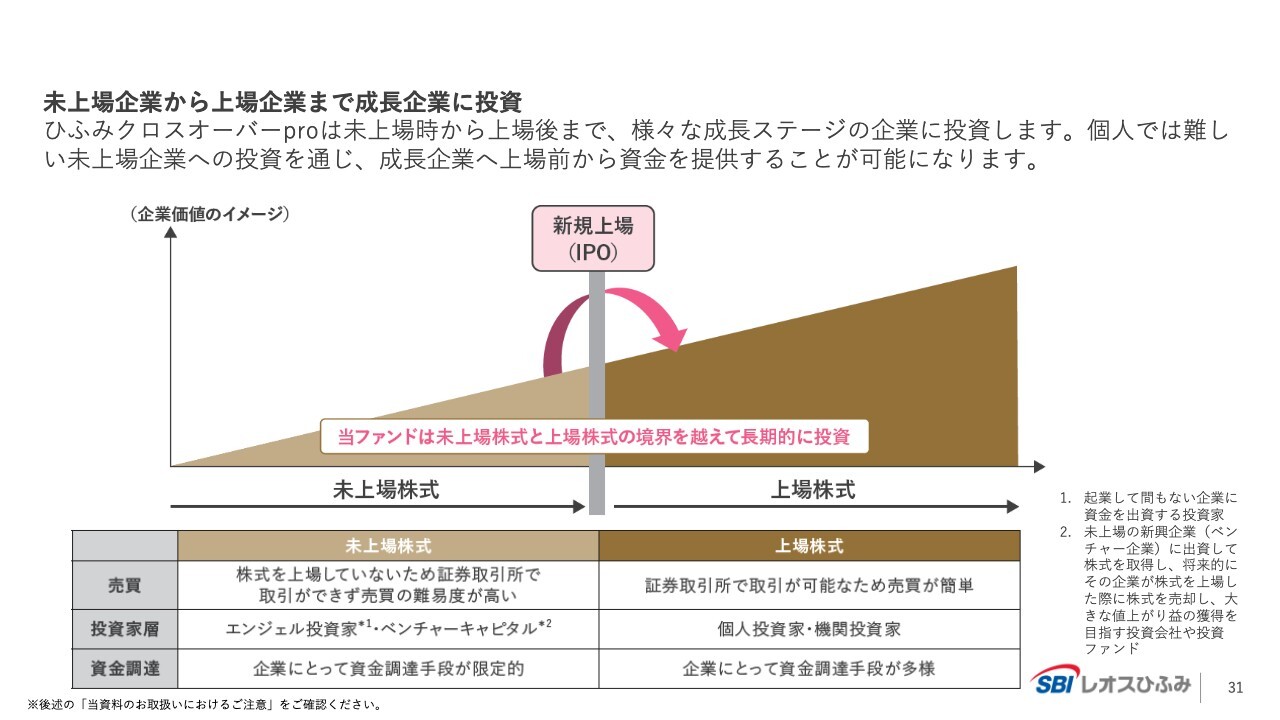

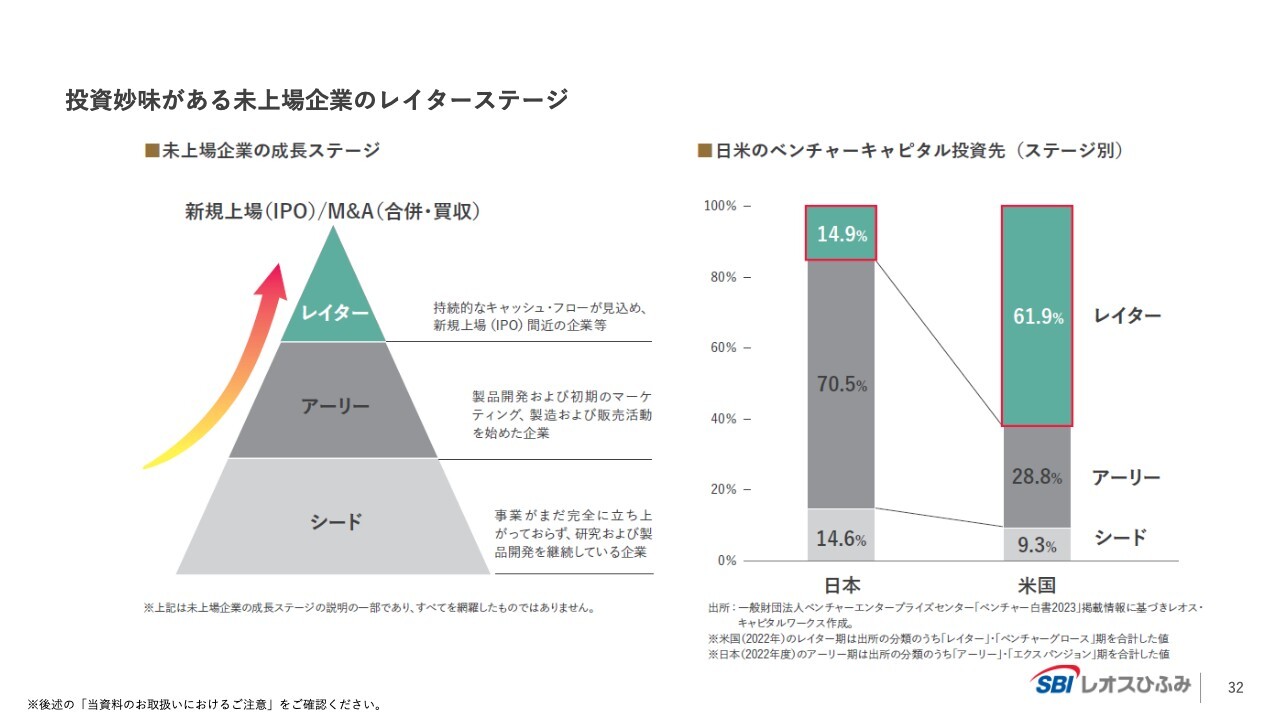

「ひふみクロスオーバーpro」は、IPOというイベントを挟み、未上場の時から上場の時まで企業の株式を持ち続けるファンドになります。

大きな成長を秘めている未上場株式

未上場企業の成長ステージには、シード・アーリー・レイターの3つのステージがありますが、「ひふみクロスオーバーpro」は上場直前のレイターに特化しています。

スライドの右側にあります日本と米国のベンチャーキャピタル投資先のグラフをご覧いただくと、米国の投資はレイターの比率が高く、日本はレイターの比率が低いです。日本のレイター比率が低い理由としては、機関投資家のお金がなかなか入らないためです。

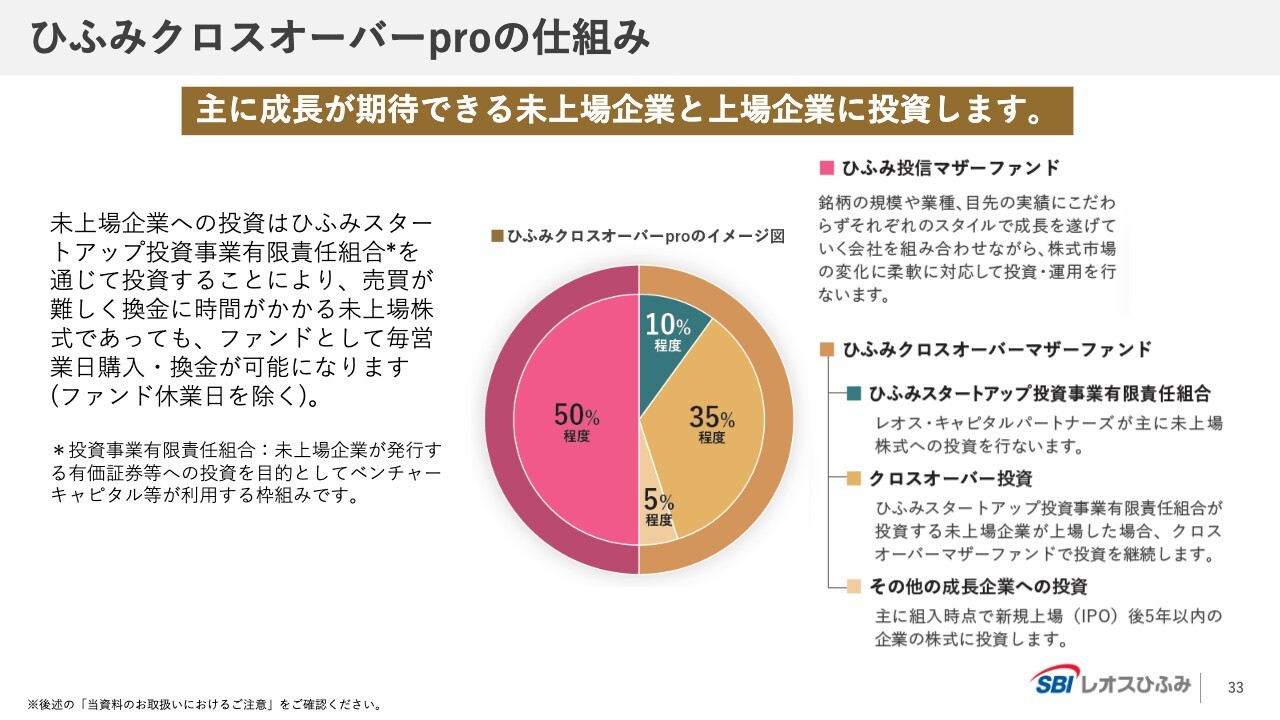

ひふみクロスオーバーproの仕組み

「ひふみクロスオーバーpro」の構造です。5割から9割程度をひふみ投信マザーファンドに投資します。残りの1割程度は未上場の会社に投資します。

グループ全体で「ひふみクロスオーバーpro」の組成を実現

ファンド運用についてです。私、藤野が全体のファンドの指揮をとります。未上場部分は、レオス・キャピタルパートナーズの代表である淡路氏を中心に、ベンチャーキャピタリストの戸田氏などと見ていくことになります。

私は上場企業への投資については30年以上の経験があり、未上場企業への投資についても20年以上の経験があります。上場株式と未上場株式の両方の経験がある運用者はほとんどいないのではないかと思います。

ひふみクロスオーバーproの募集要項

募集要項です。8月9日に届出を出し、募集期間は8月26日から9月11日までです。

説明会をご覧いただいている方には「社内ルールで株式は買えないよ」という方がいると思いますが、投資信託は他社商品も含めて、運用会社の方も、証券会社の方も投資できる方が多いと思いますので、みなさまも見込み客です。ぜひ投資を検討していただきたいと思います。

また、8月26日からの募集期間に合わせて、テレビCMも放映します。「TVer」で全国に放映しますので、こちらも注目していただけたらと思います。私も少し映っています。

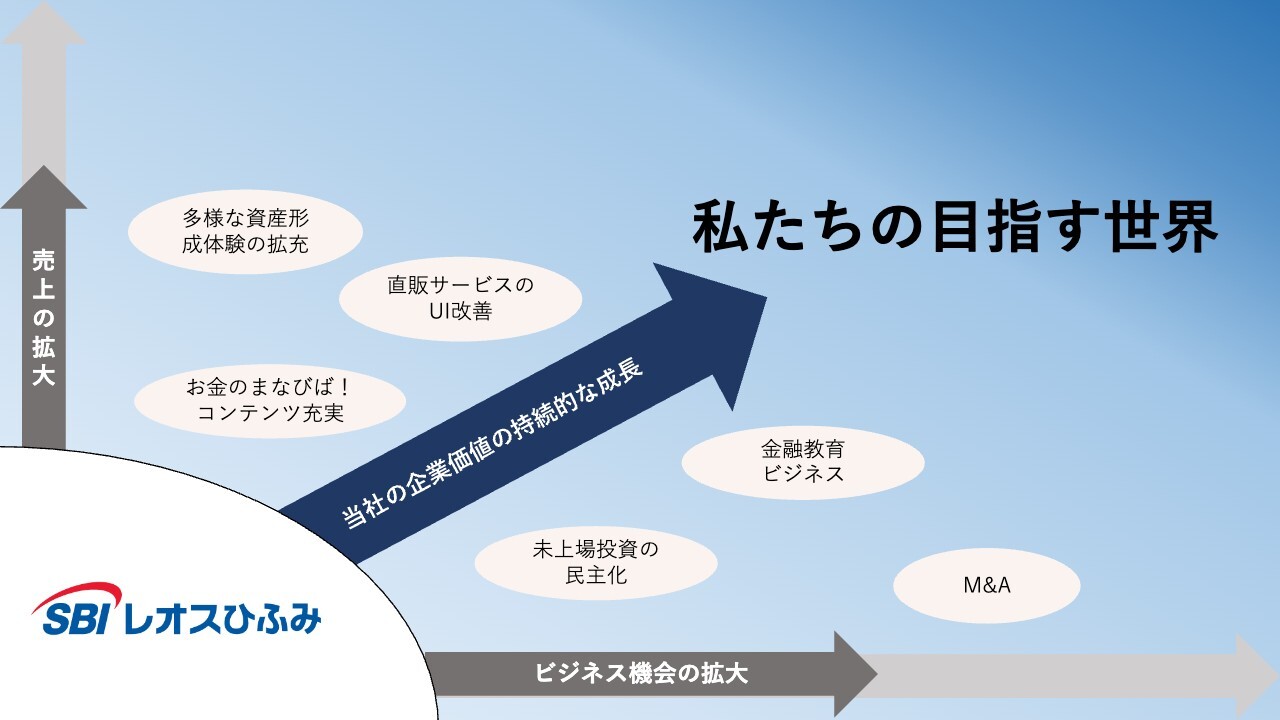

私たちの目指す世界

売上の拡大、ビジネス機会の拡大ももちろんですが、SBIレオスひふみという持株会社をベースに、イノベーティブなことに取り組んでいきたいと思っています。

社内では「トリプルジャンプ計画」と呼んでおり、計画にはホップ・ステップ・ジャンプがあります。ホップは「ひふみマイクロスコープpro」、ステップが「ひふみクロスオーバーpro」です。ジャンプについてはまだお話できませんが、2つの商品以上に驚きのある商品を現在仕込み中です。

もちろん難しい商品ですので、できない可能性もあります。しかし、「こんなことができたのか」というイノベーティブな新しいものを作り上げていくことがとても大事だと思っています。

以上で、私から会社の現在の業況、マーケット急変時の対応や新商品についてご説明しました。残りの時間でご質問がある限りお受けしたいと思っています。

本日は誠にありがとうございました。

質疑応答:手数料の課題について

質問者:近年、手数料の引き下げが運用業界全体にとって非常に大きな課題となってきているようですが、御社はこのような市場環境の中でどのような戦略を持って収益を維持・向上させる計画ですか? 手数料以外の収益源をどのように確保する予定でしょうか?

藤野:手数料については運用会社の中で議論されているところで、今地獄の競争になっていると思います。

インデックスは、体力勝負、ブランド勝負、手数料勝負になっていますので、非常に体力のある会社がパワープレイで限りなくゼロに近いところまで手数料を下げて勝負していくところになります。

アクティブは、アクティブ間での運用競争も厳しくなっていくことに加え、こちらも手数料の引き下げが起きてくると思います。したがって、手数料の引き下げは非常に大きな課題だと考えています。

つきましては、アクティブでもインデックスでもない商品をどのように出せるかが大事だと考えています。

例えば、未上場企業株式にはインデックスはないため、「ひふみクロスオーバーpro」はインデックスのない商品になるということです。また、未上場企業の株式は各証券取引所に上場していないため、組み合わせによっては唯一無二ということになると思います。

アクティブの面では、今まで私たちが行ってきたとおり、メインの商品で超過リターンを出すために戦います。もう1つはイノベーティブな商品を作り、手数料競争に負けず、インデックスでもアクティブでもない商品構成の中で戦うことで、お客さまに認めていただくことが大事かと考えています。

ただし、当然ですが、イノベーティブな商品は過去の成績もわからず、今後どのようになるかもわかりません。非伝統的商品になりますから、売りにくい・わかりにくいというところがあるかもしれません。

したがって、そのようなプライベートエクイティ(未上場企業投資家・未上場企業投資ファンド)に近い商品をどのように出していくか、あるいはお客さまにどのように販売していくかということが重要かと思います。

質疑応答:「ひふみクロスオーバーpro」の販売目標とテレビCMの費用について

質問者:「ひふみクロスオーバーpro」の販売目標を教えてください。また、テレビCMについてもお話がありましたが、広告宣伝費はどれくらいですか?

藤野:「ひふみクロスオーバーpro」の運用資産残高がどれくらいまでいくかわかりませんが、未上場企業を10パーセント入れるということは、運用資産残高が2,000億円の場合で未上場企業投資額は200億円になります。運用資産残高が200億円だと20億円ですが、それでは社会的インパクトがあまりありません。

したがって、少なくとも1,000億円台でないと100億円強の規模で未上場株式に投資はできないということになるため、運用資産残高は1,000億円以上を目指したいと考えています。実際にどの程度になるかはわかりませんが、他にない商品ですので、ニーズが非常に高いです。

SBI証券さま、岡三証券さま、千葉興業銀行さま、広島信用金庫さま、マネックス証券さま、楽天証券さまなどの主力なネット証券が当初募集の販売会社さまですが、当初募集が終わってから「参加したい」と言っていただいたところも多くあり、それらが積み上がっていくと1,000億円は超えていくと思っています。

正直に言いますと、「ひふみクロスオーバーpro」の基準価額が少し下落し、そのタイミングで他の商品へ乗り換えがあったとしても、長期成長性があり、収益力もあります。

もちろん乗り換えてほしいとは思っておらず、付け加えて投資していただきたいのですが、乗り換えがあったとしても、私たちからするとネガティブではないということです。兆単位のファンドを目指したいと思っています。

テレビCMの費用については、億単位でかけています。これから状況を見ながら追加コストを払っていくため、実際は残高の伸び方の見合いになりますが、現場であまりニーズがないということになれば追加的な放映をやめる可能性もあります。

ただし、今のところ販売関連は非常に好評ですので、テレビCMを追加的に放映することやWebや雑誌、新聞のタイアップ広告も行うかもしれません。

質疑応答:今回のマーケット急落時の金額面でのお客さま動向について

質問者:スライド19ページで、過去15年ほどのデータから上昇時・下落時の傾向を見せていただきました。今回の急落に限ったところでは具体的にどのような違いがあったかと、金額的なインパクトを教えてください。

藤野:金額的なインパクトはまだお伝えできませんが、おそらく想像しているよりも売りも買いも少ないと思います。数十億円と数百億円の売りと買いがぶつかったというイメージではなく、どちらかと言いますと買いが多いというイメージです。

なぜかといいますと、急落した時に買いや売りで反応できるのは、おそらくかなりのベテランです。多くの人は狼狽しており、特に今回のような規模の下落幅ではそのような感じです。

ただし、ひふみの場合は、10年以上運用しており、なおかつ急落時に資金投入するとうまくいったという成功体験を持っている方が大勢いらっしゃいます。

通常、基準価額が5パーセント以上下落した際に緊急レポートを発行していますが、ひふみは緊急レポートを発行してからのリターンがいつも高いです。そのようなことを経験則で知っている方が大勢いて、緊急レポートを出した際に買いを入れる方が一定以上いるということで、結果的に売りよりも多いと考えています。

この銘柄の最新ニュース

SBIレオスのニュース一覧- 株主優待制度における寄付に関するご報告 2025/11/26

- 当社株式の上場廃止に関するお知らせ 2025/11/26

- 今週の【重要イベント】米小売売上高、米新築住宅販売、鉱工業生産 (11月24日~30日) 2025/11/23

- 来週の【重要イベント】米小売売上高、米新築住宅販売、鉱工業生産 (11月24日~30日) 2025/11/22

- 2026年3月期 10月末運用資産概況及び営業収益のお知らせ 2025/11/14

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

SBIレオスひふみの取引履歴を振り返りませんか?

SBIレオスひふみの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。