【QAあり】ウイングアーク1st、スマートバリューのデジタルガバメント事業を23億円で取得予定 自治体DX市場拡大を本格化

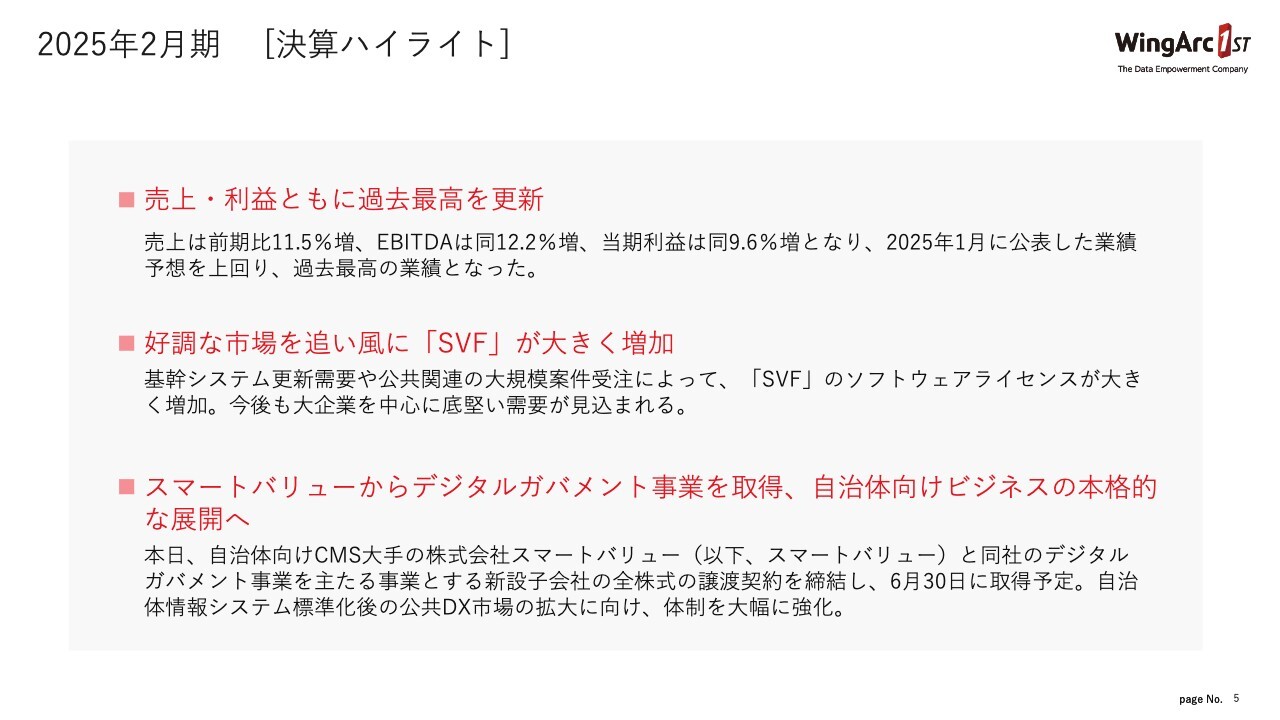

2025年2月期[決算ハイライト]

田中潤氏(以下、田中):ウイングアーク1st代表取締役社長執行役員CEOの田中です。よろしくお願いします。2025年2月期の実績からご説明します。

ハイライトの1つ目として、売上・利益ともに過去最高を更新しています。いずれも前期比で、売上は11.5パーセント増、EBITDAは12.2パーセント増、当期利益は9.6パーセント増となりました。2025年1月に公表した業績予想を上回り、過去最高の業績となっています。

2つ目に、好調な市場を追い風に「SVF」が大きく増加しています。基幹システムの更新需要や公共関連の大規模案件受注によって、「SVF」のソフトウェアライセンスが大きく増加しました。今後も大企業を中心に底堅い需要が見込まれています。

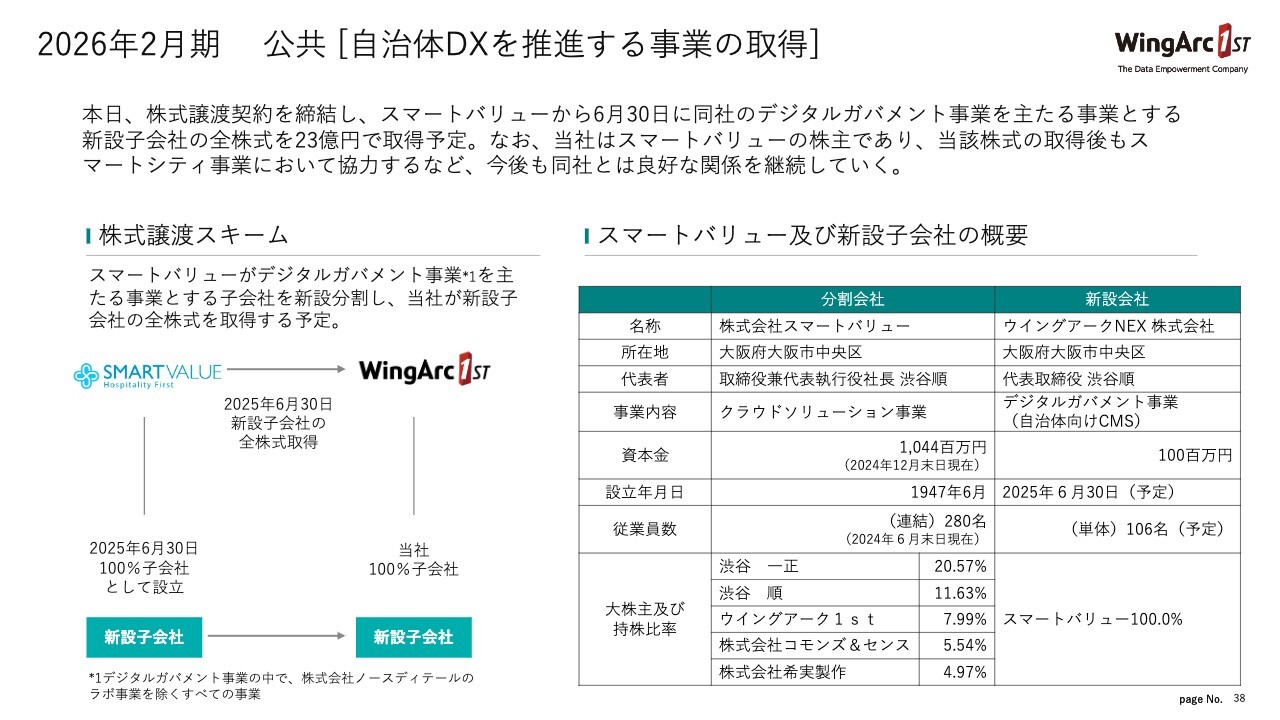

3つ目に、スマートバリューからデジタルガバメント事業を取得し、自治体向けビジネスの本格的な展開を開始しました。本日発表したとおり、自治体向けCMS(コンテンツマネジメントシステム)大手のスマートバリューと同社のデジタルガバメント事業を主たる事業とする新設子会社の全株式の譲渡契約を締結し、2025年6月30日に取得を予定しています。自治体情報システム標準化後の公共DX市場への事業拡大に向け、体制を大幅に強化します。

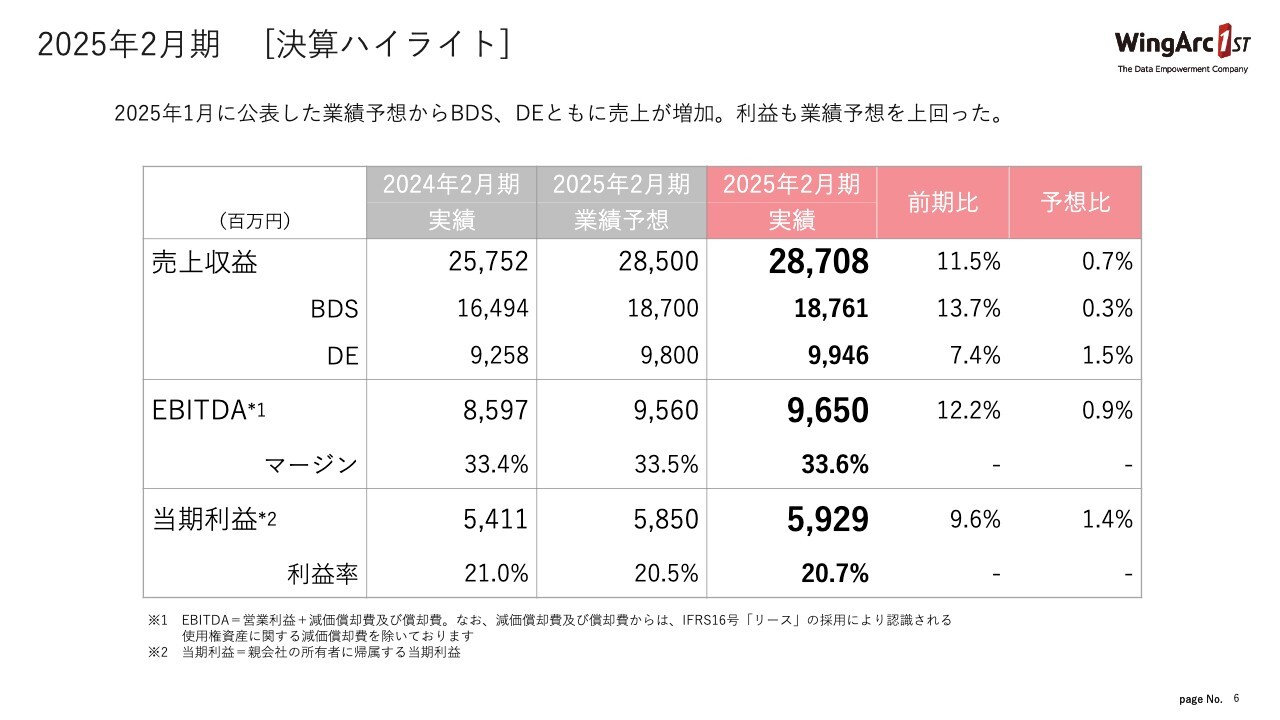

2025年2月期[決算ハイライト]

決算の数字です。2025年2月期の実績は、売上収益が287億800万円、EBITDAは96億5,000万円、当期利益は59億2,900万円となり、業績予想を超えた結果が出ています。

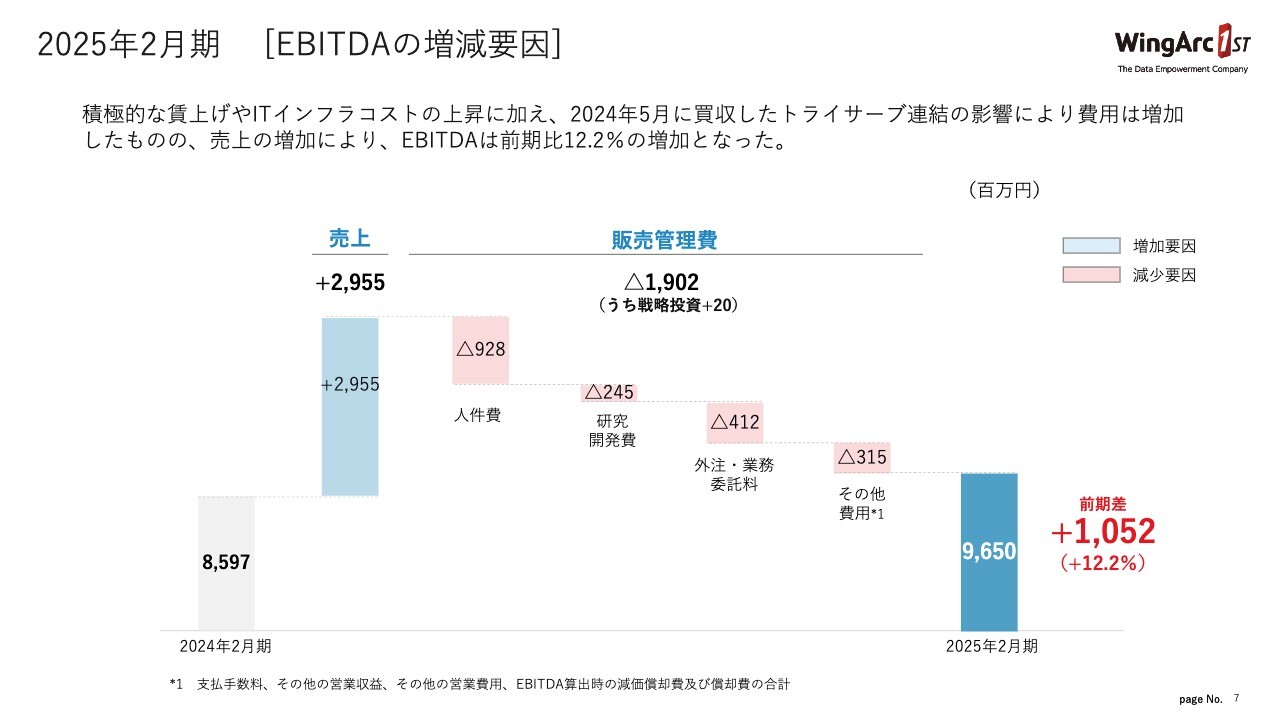

2025年2月期[EBITDAの増減要因]

EBITDAの増減要因は、スライドのとおりです。

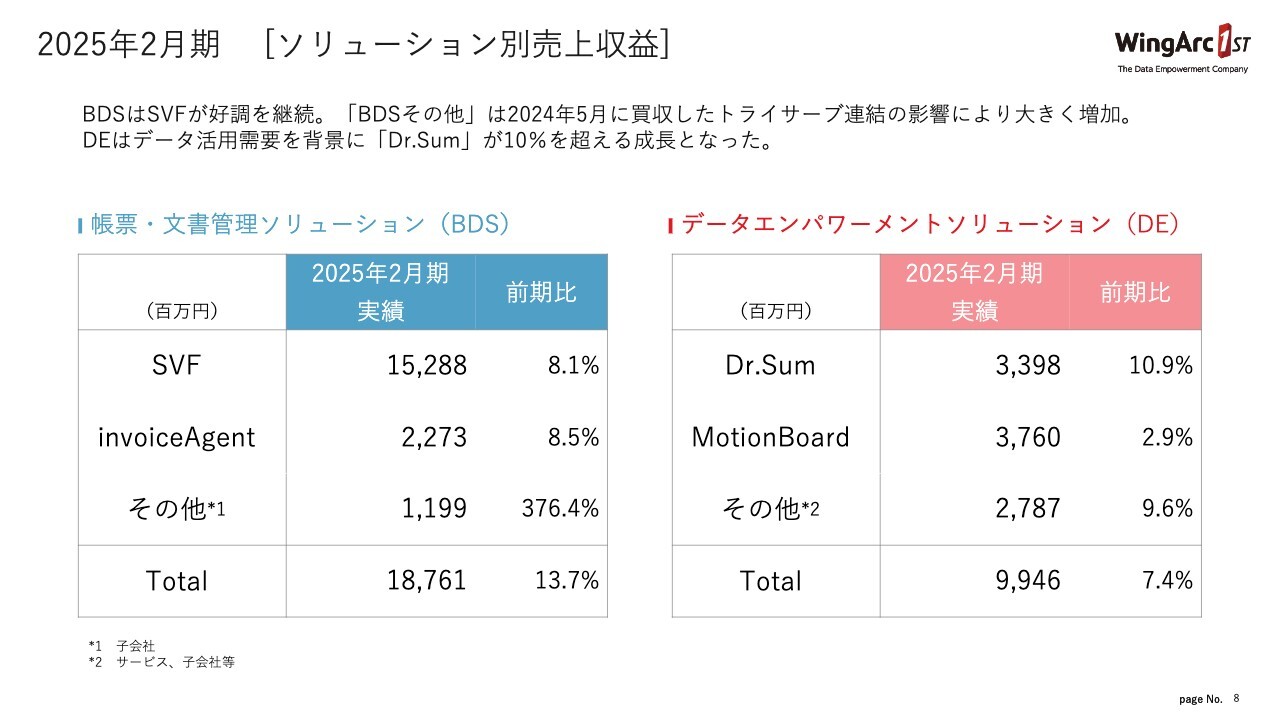

2025年2月期[ソリューション別売上収益]

ソリューション別の売上収益です。帳票・文書管理ソリューション(BDS)は、先ほどもお話ししたとおり「SVF」が過去最高の売上収益を実現し、非常に大きく伸びています。主力の「invoiceAgent」も順調に成長しています。その他には、2024年5月にM&Aによって取得したトライサーブの業績が含まれています。

データエンパワーメントソリューション(DE)は、「Dr.Sum」「MotionBoard」ともに成長しています。特に「Dr.Sum」は前期比で見ても大きく成長することができました。

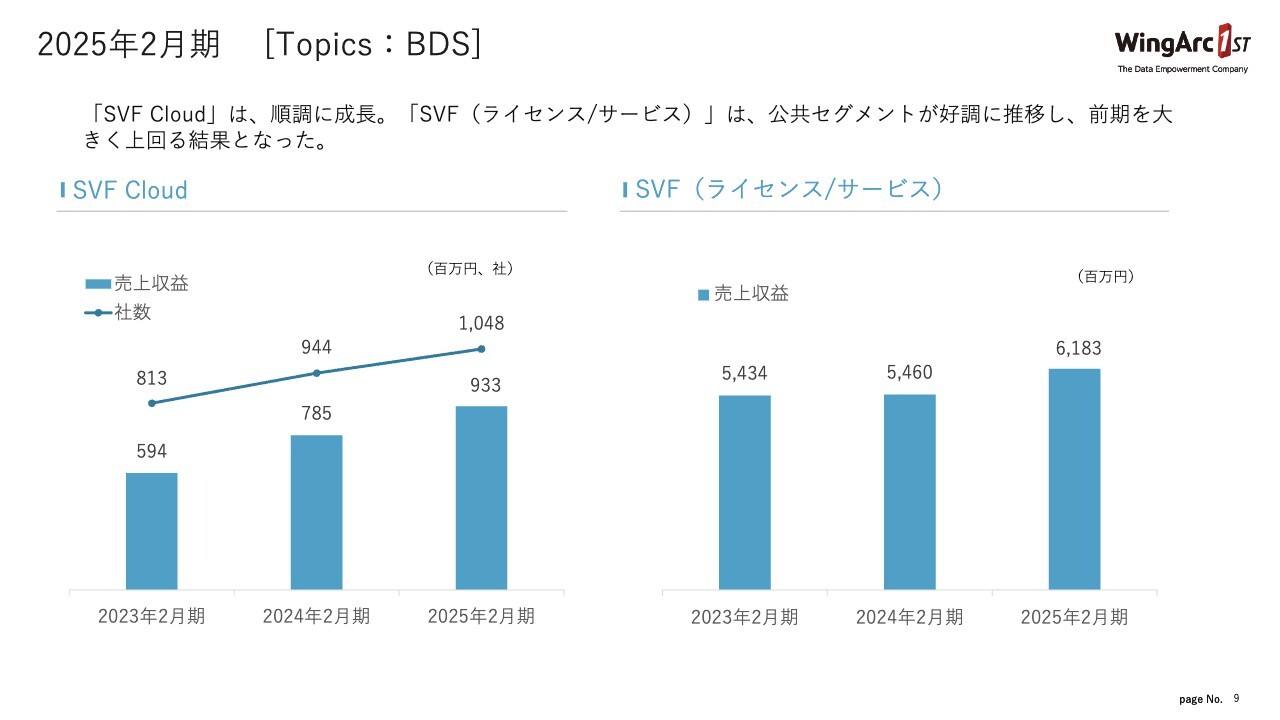

2025年2月期[Topics:BDS]

BDSは「SVF(ライセンス/サービス)」が過去最高となり、「SVF Cloud」も順調に伸びています。

BDSは「SVF(ライセンス/サービス)」が過去最高となり、「SVF Cloud」も順調に伸びています。

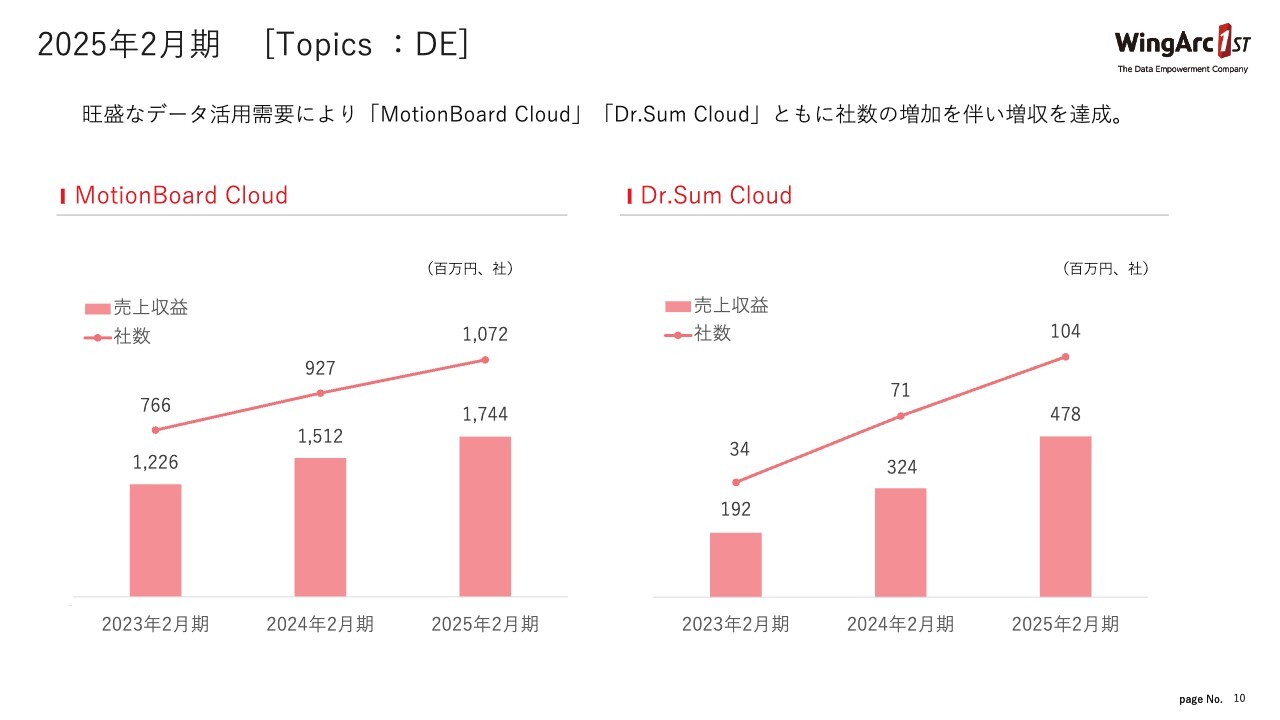

2025年2月期[Topics :DE]

DEは「MotionBoard Cloud」「Dr.Sum Cloud」ともに大きく成長しており、特に「Dr.Sum Cloud」は非常によい成長カーブを描いています。

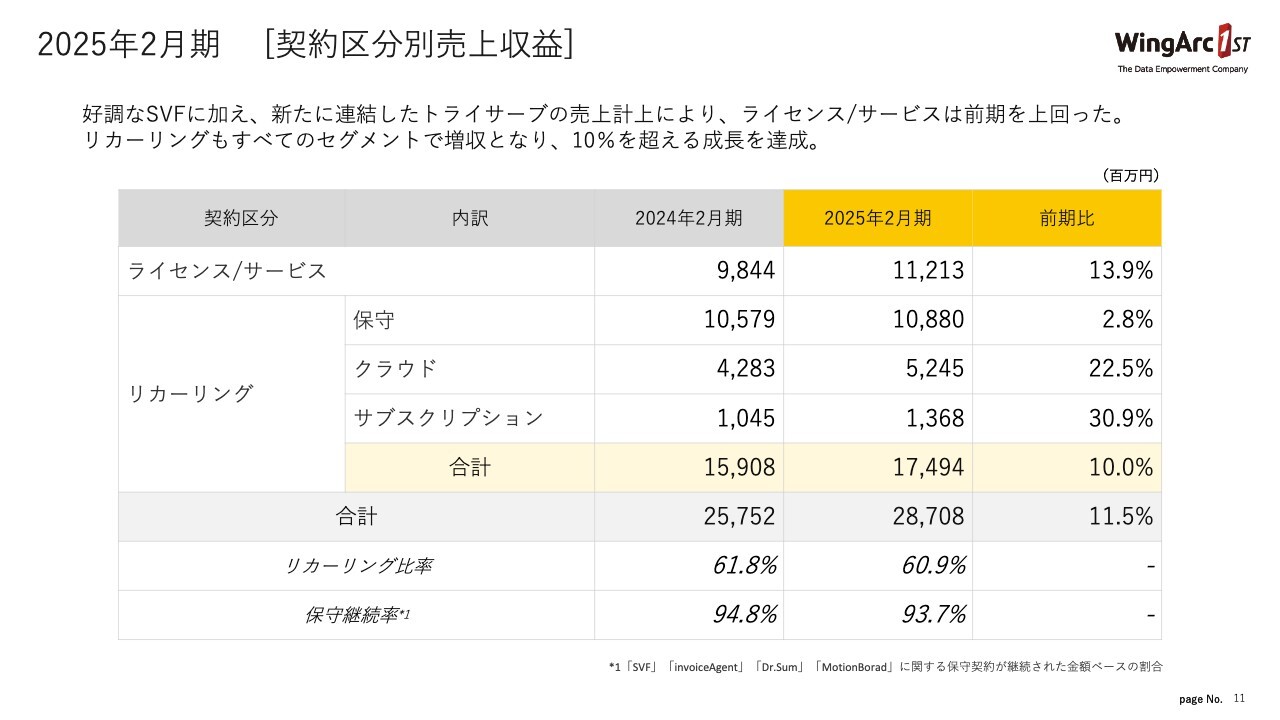

2025年2月期[契約区分別売上収益]

当社が非常に重要視しているリカーリング収益も、大きく伸ばすことができています。保守の部分についてはSVFに大きな剥落があったものの、その分を十分にリカバリーし、前期比プラスとなっています。

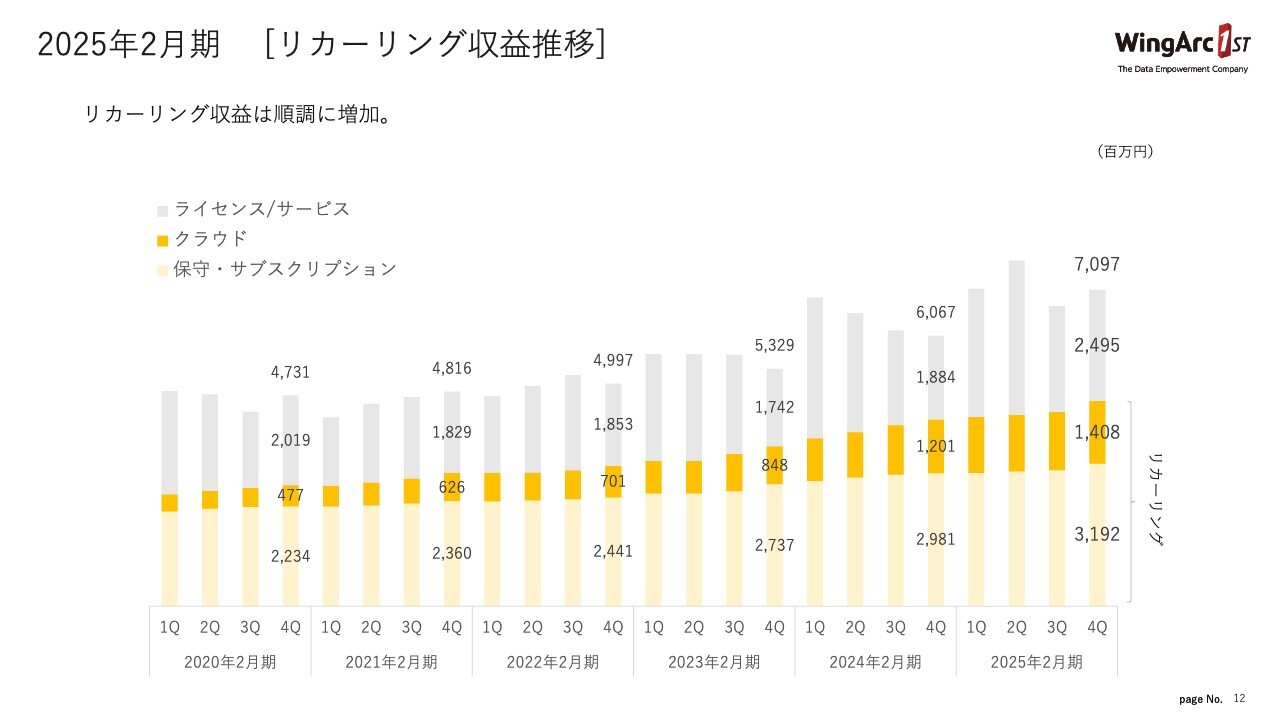

2025年2月期[リカーリング収益推移]

四半期ごとのリカーリング収益推移は、順調に右肩上がりとなっています。

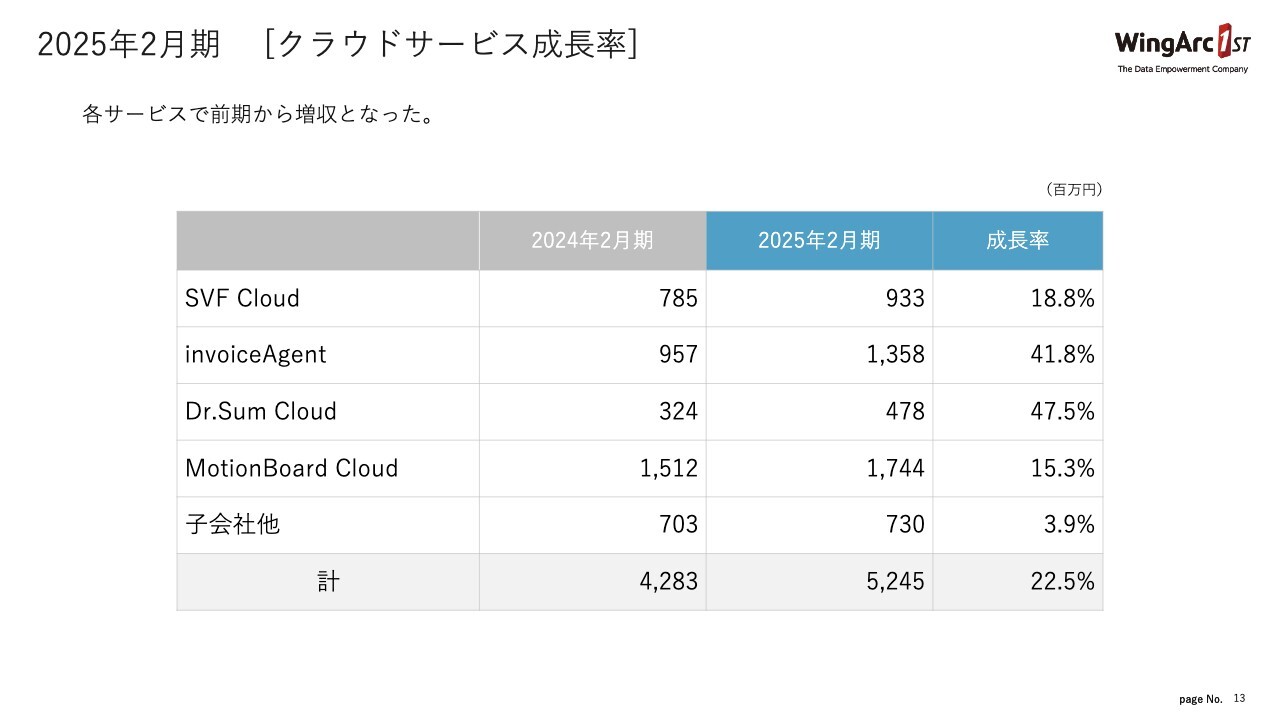

2025年2月期[クラウドサービス成長率]

クラウドサービス成長率は、クラウドサービスすべてでプラスとなっています。

「invoiceAgent」は2024年2月期ほどの成長ではないように見えますが、順調に伸びています。「Dr.Sum Cloud」は成長途中というかたちです。

クラウドサービス全体での成長率は22.5パーセントとなっています。売上収益は50億円を超えており、かなり大きくなってきています。

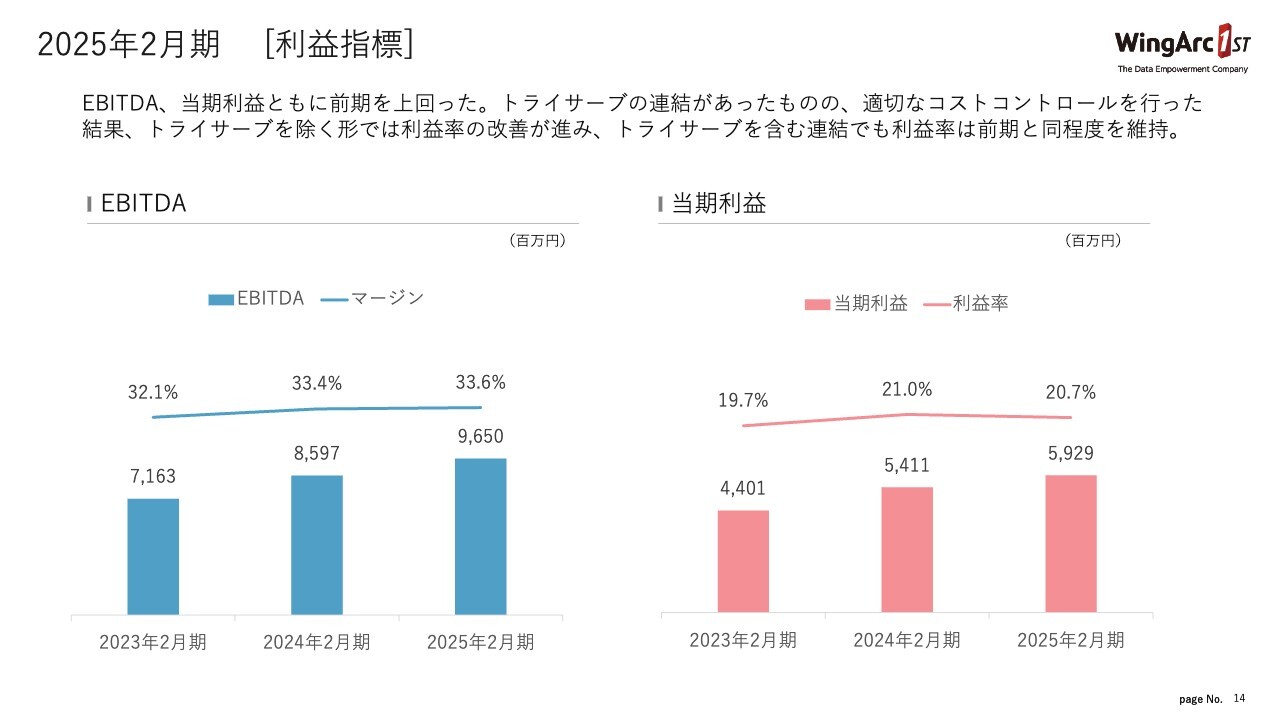

2025年2月期[利益指標]

EBITDAと当期利益はトライサーブを含むかたちでも利益率の改善が進んでおり、当期利益に関しても、2024年2月期と同程度の利益率を維持しています。

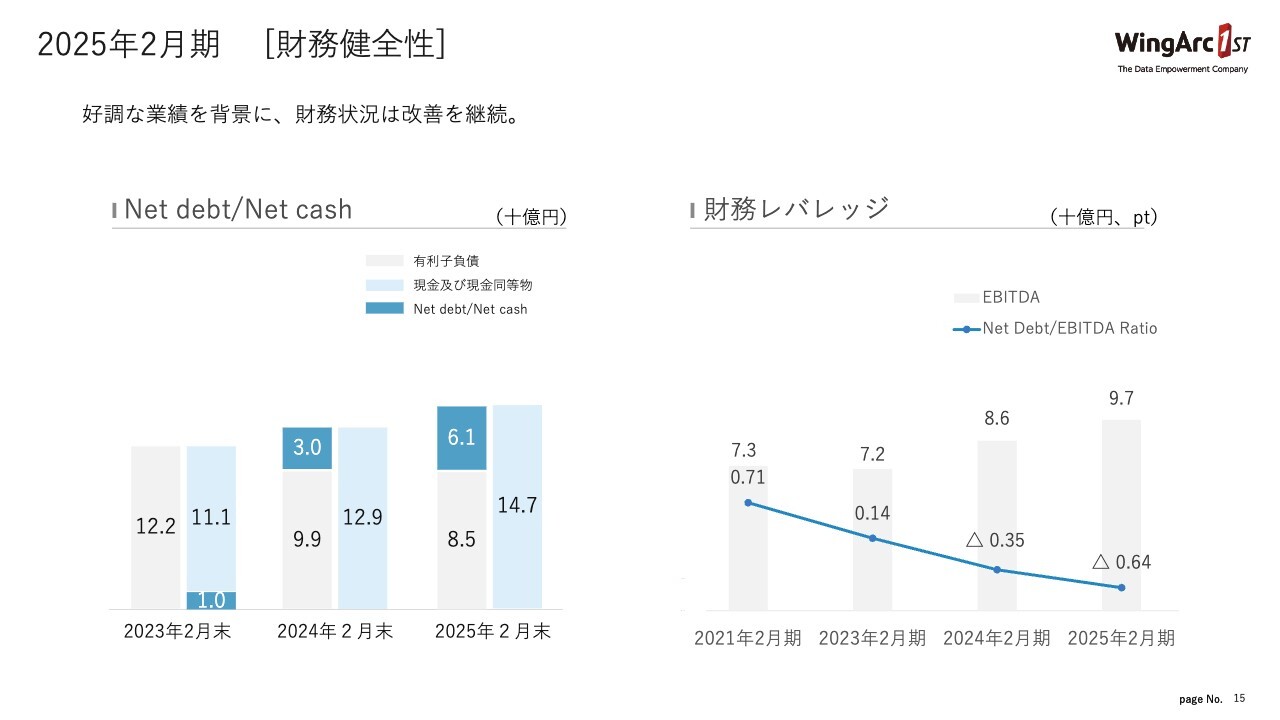

2025年2月期[財務健全性]

Net debt/Net cashはすでにNet cash化しており、財務レバレッジも非常にいい状態になってきています。

事業ハイライト

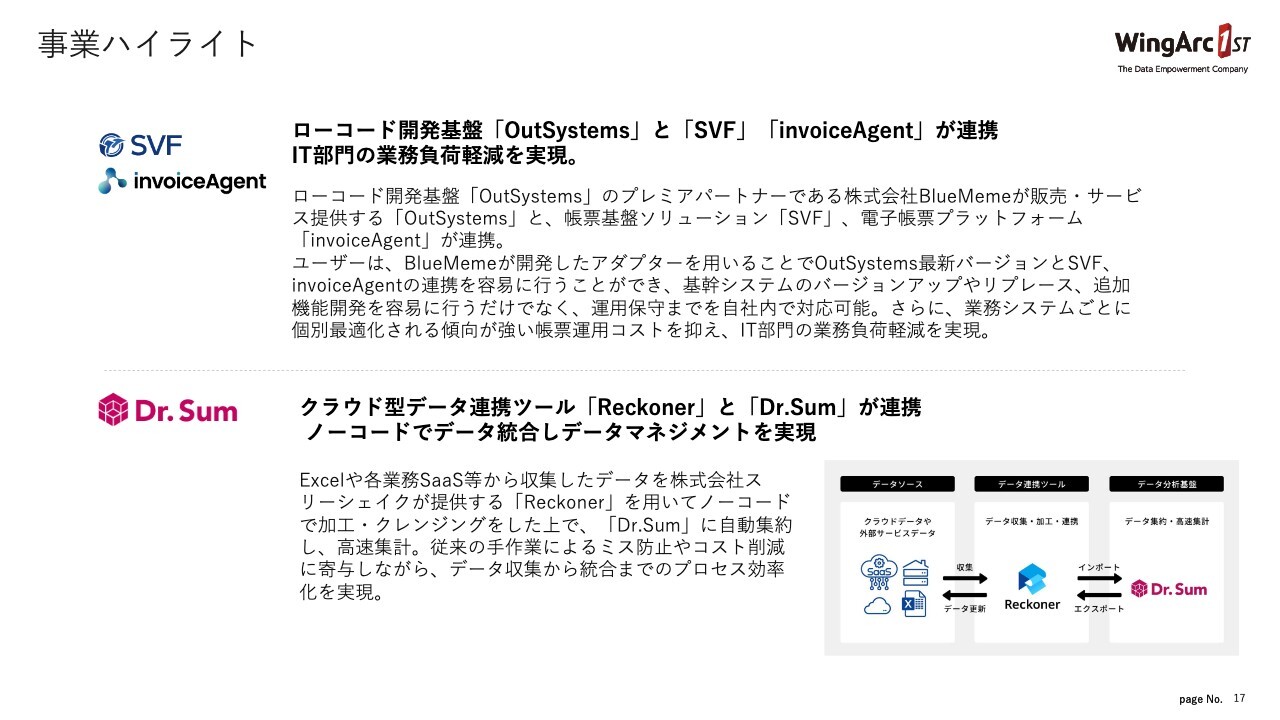

事業ハイライトです。BDSでは現在、アライアンスを非常に強化しています。その中で「OutSystems」というローコード開発基盤と連携し、IT部門の中で使われているプロダクトを組み合わせることによって、新たな市場の開拓を行っています。

DEの「Dr.Sum」についても、クラウド型データ連携ツール「Reckoner」などと連携することにより、現在はクラウド上でのデータマネジメント領域を強化しています。

サステナビリティの取り組み

サステナビリティの取り組みでは、大きなニュースが1つあります。「健康経営銘柄2025」という、各業界のトップ企業のみが取得できる非常に名誉な銘柄に選定されました。

また、働きやすさの追求として、仕事と介護両立支援の「トモニン」を取得しました。人的資本に関しても力を入れています。

気候変動などの社会的な課題にも取り組み、「CDP気候変動レポート」に関しても、2年連続で「B」スコア評価を獲得しました。このように、当社は人的資本や気候変動対応といったサステナビリティにも注力しています。

注力事業の進捗 [BDS]

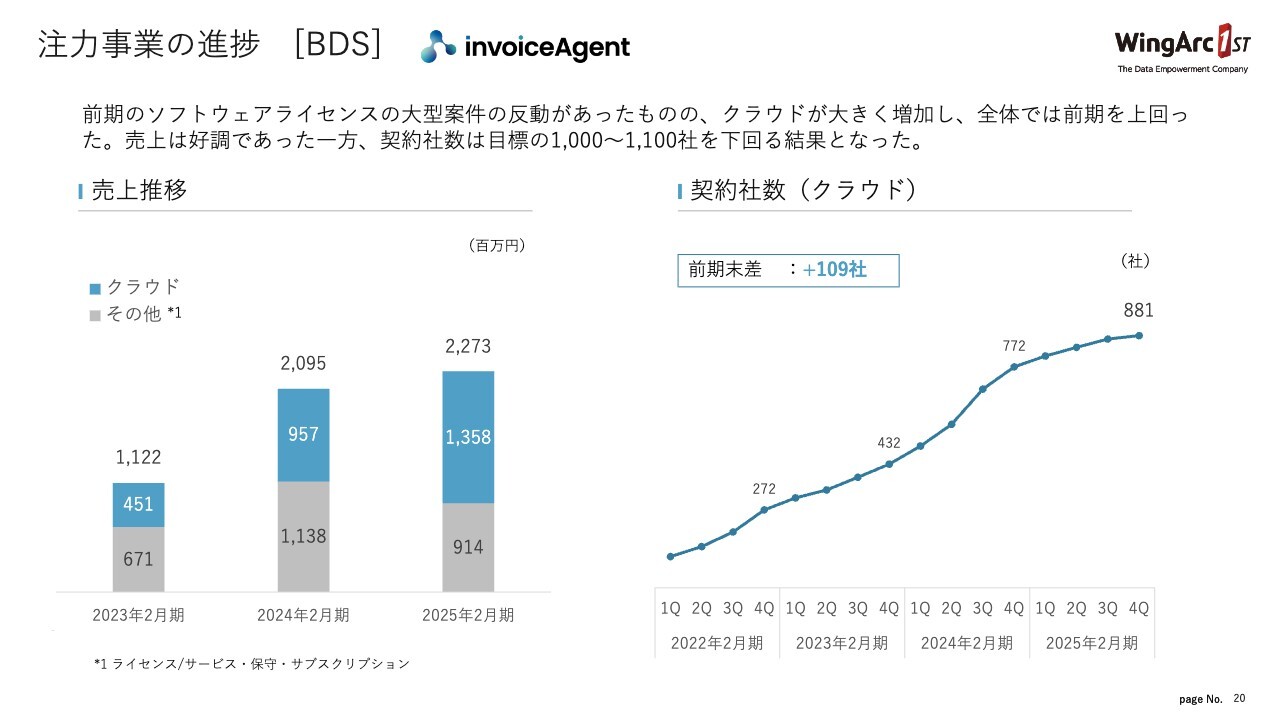

注力事業の進捗をご説明します。BDSの注力事業は「invoiceAgent」です。こちらを大きく伸ばそうという計画を立てています。

スライド左側のグラフで示したように、クラウドは非常に大きく伸びています。契約社数の伸びは少し鈍化しているように見えますが、当社のもともとの強みである大手のお客さまを中心に展開中であり、契約社数以上に売上収益の伸びが大きくなってきています。

オンプレミスライセンスよりもクラウドに比重を置いているため、クラウドを強化した伸びとなっています。

注力事業の進捗 [DE] DEクラウド

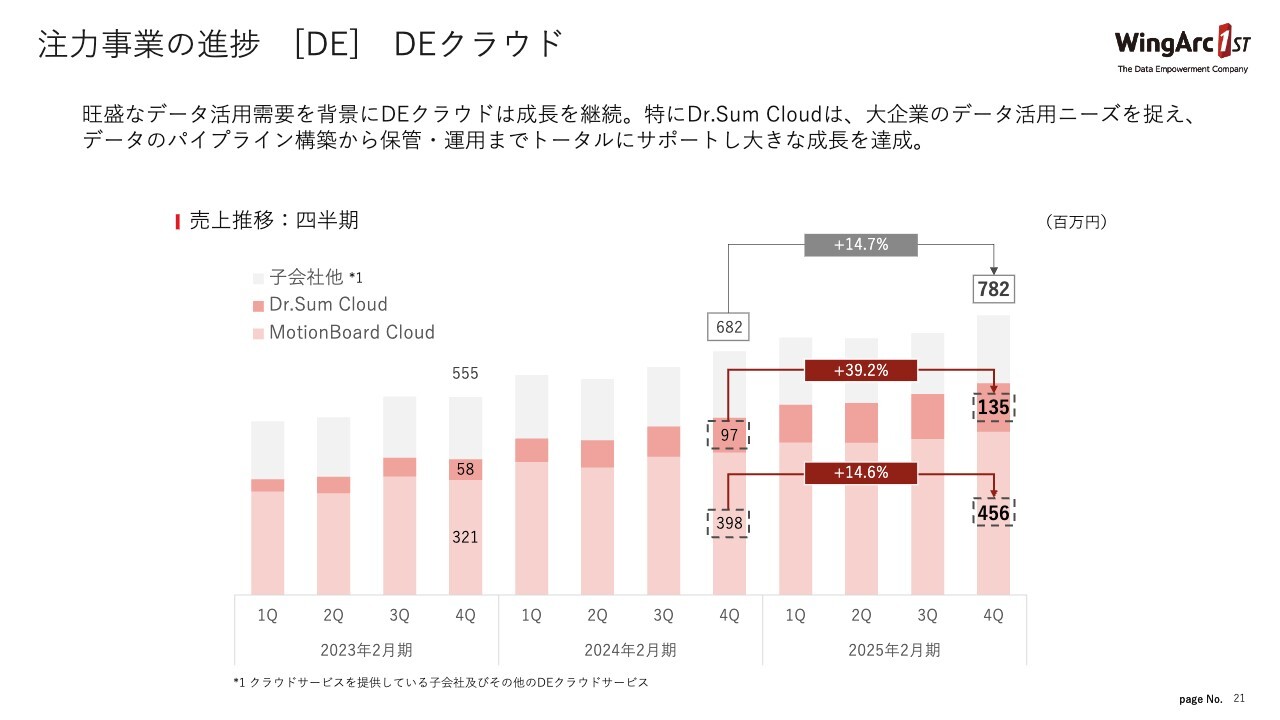

DEの注力事業はDEクラウドです。先ほどご説明したように「Dr.Sum Cloud」「MotionBoard Cloud」ともに大きく成長しています。

戦略投資の状況

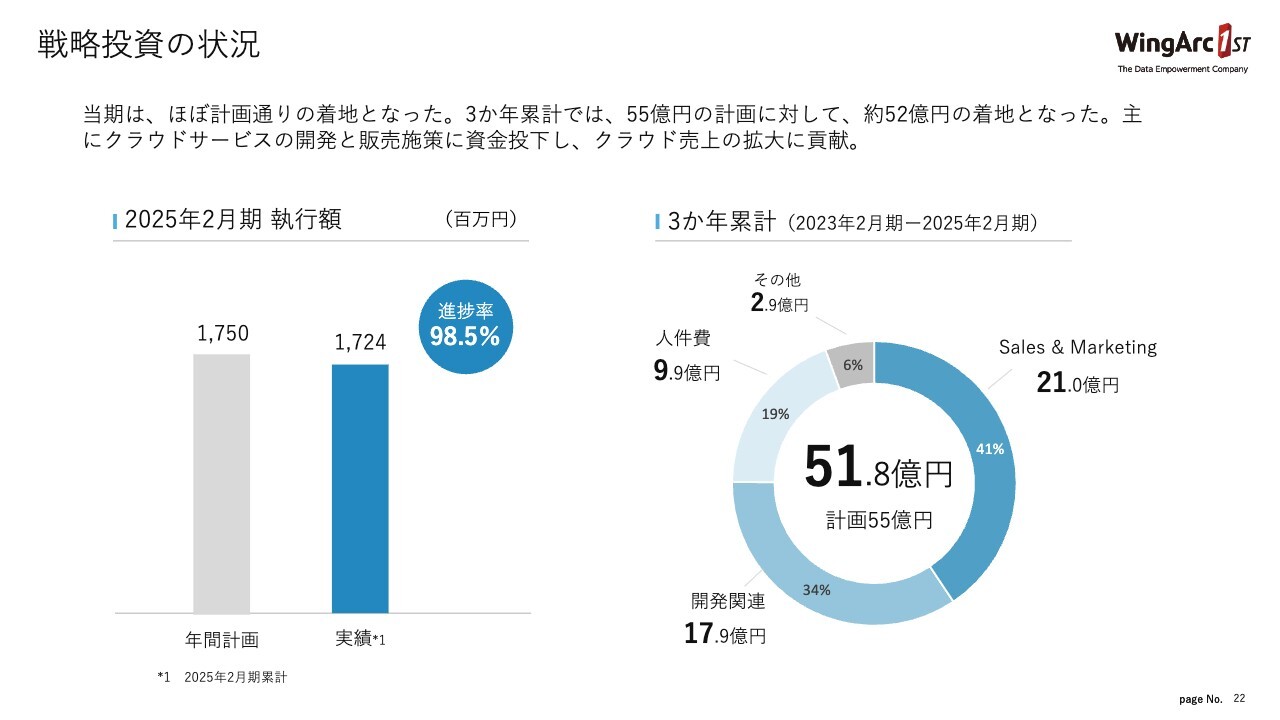

戦略投資の状況です。3ヶ年累計で55億円を投資する計画を立てていましたが、約52億円の着地となりました。

3ヶ年累計では「Sales & Marketing」と「開発関連」に多くの投資を行い、その結果、クラウドの売上収益を大幅に拡大し、新たな市場を開拓できています。

2026年2月期 [事業方針]

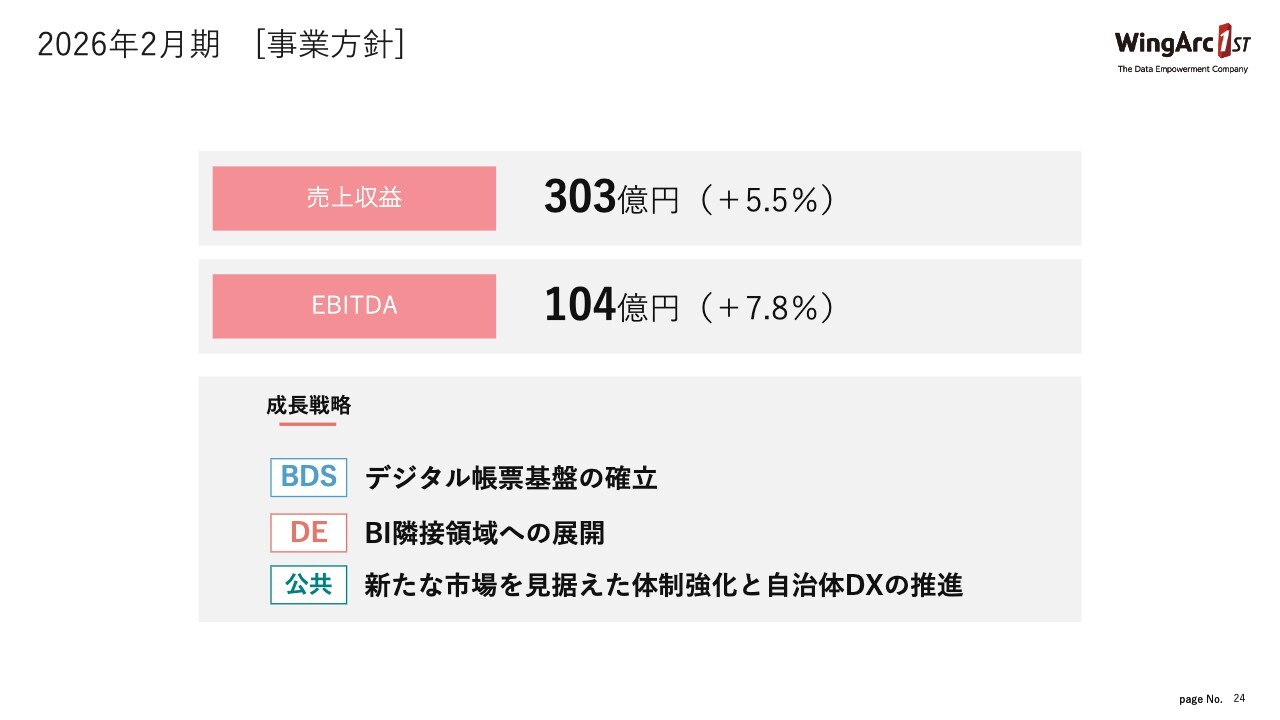

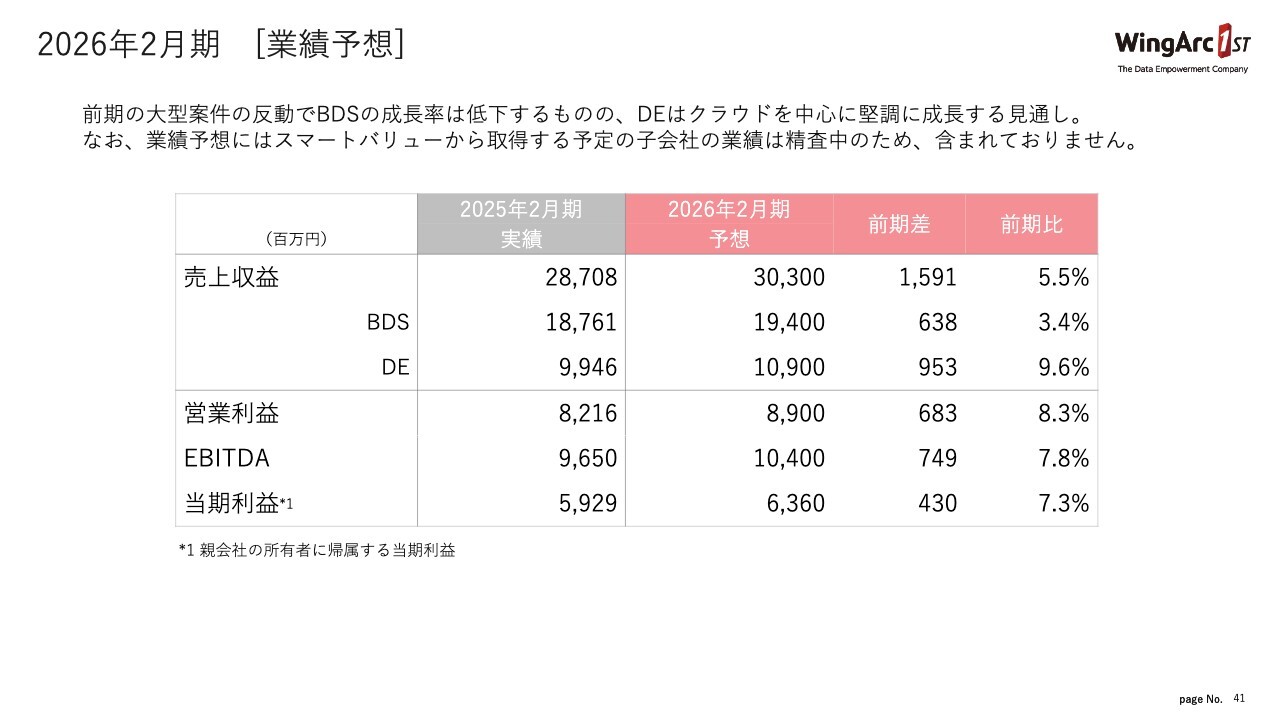

進行年度となる2026年2月期の事業方針です。売上収益303億円、EBITDA104億円を目標に掲げています。

進行年度となる2026年2月期の事業方針です。売上収益303億円、EBITDA104億円を目標に掲げています。

成長戦略として、BDSは「デジタル帳票基盤の確立」、DEは「BI隣接領域への展開」としています。さらに、今回より新たに公共領域を追加しています。こちらの成長戦略は「新たな市場を見据えた体制強化と自治体DXの推進」としました。

これら3つを大きな成長戦略としています。

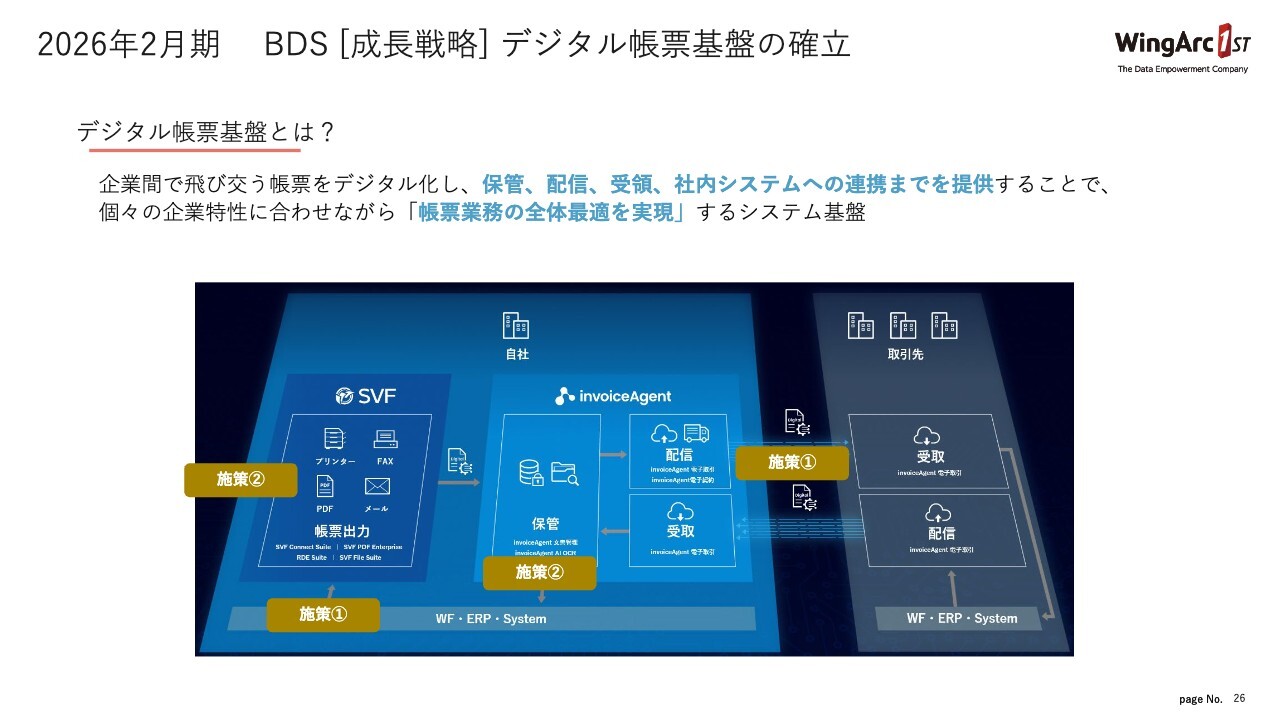

2026年2月期 BDS [成長戦略] デジタル帳票基盤の確立

BDSの成長戦略「デジタル帳票基盤の確立」です。デジタル帳票基盤とは、当社独自の呼び名です。企業と企業との間には必ず取引があります。その際に企業間で飛び交う帳票をデジタル化し、保管・配信・受領・社内システムへの連携までを一気通貫で提供します。

現在は特に、さまざまな企業と取引を行う大企業に、システムを最適化するためのデジタル帳票基盤を提供しているところです。

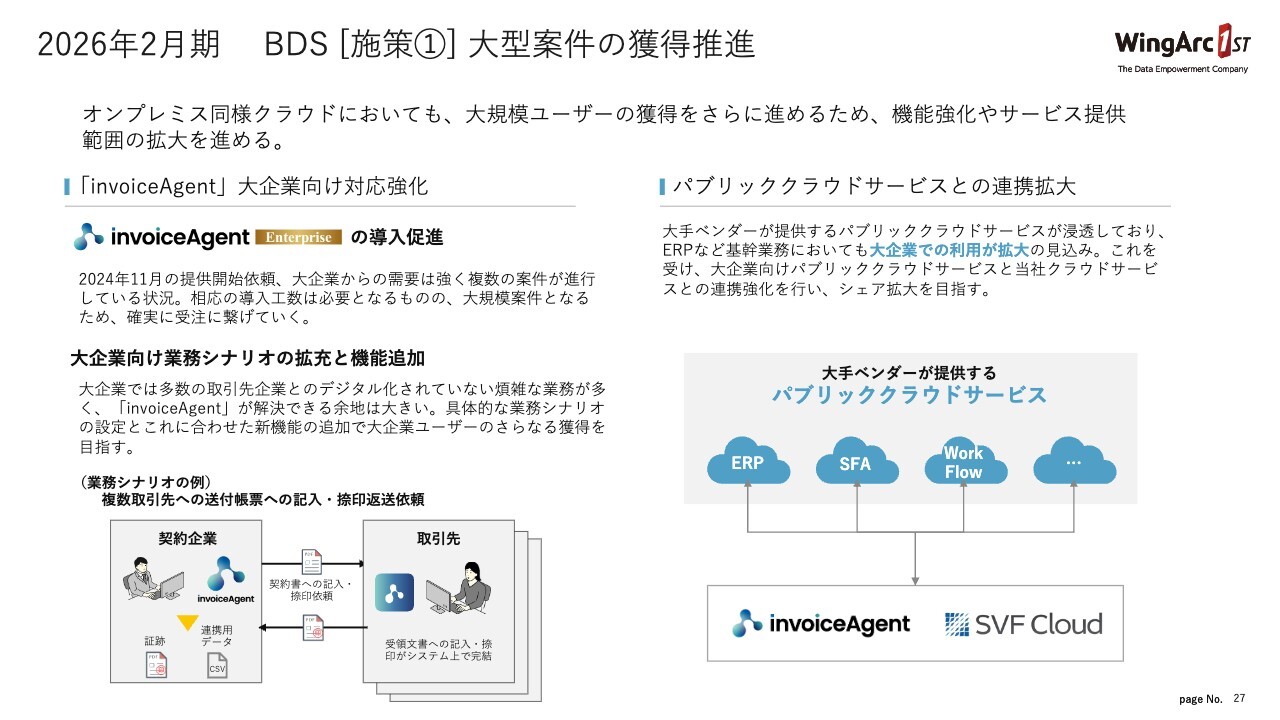

2026年2月期 BDS [施策①] 大型案件の獲得推進

「invoiceAgent」の大企業向けのクラウドサービスとして、「invoiceAgent Enterprise Cloud」の提供を開始しました。非常に多くの大企業からのニーズがあります。

大企業は非常に多くのシステムを使用するため、それに伴う煩雑さがあります。「invoiceAgent Enterprise Cloud」は、そんな大企業のニーズをしっかりと汲み取った、基幹システムから取引先までの流れを一気通貫できるサービスです。こちらの展開を現在、強化しています。

併せて、「ERP」「SFA」「WorkFlow」など大手ベンダーが提供するパブリッククラウドサービスと、当社の「invoiceAgent」や「SVF Cloud」を連携させることにより、大企業のクラウドシフトの部分で当社のシステムを使っていただく機会を増やそうと考えています。

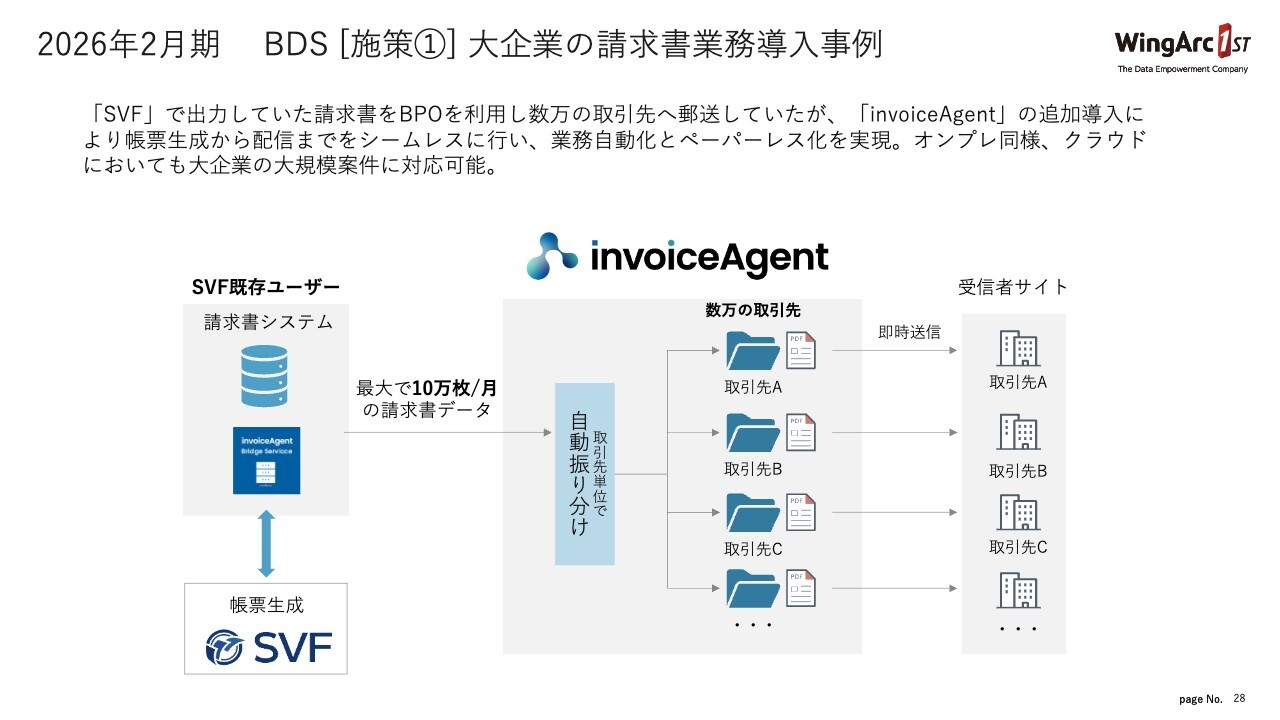

2026年2月期 BDS [施策①] 大企業の請求書業務導入事例

大企業の導入事例を1つご紹介します。今までは当社の「SVF」で出力した大量の請求書を、BPO業者を利用して数万社へ郵送していましたが、「invoiceAgent」の追加導入により、「SVF」から「invoiceAgent」にダイレクトにデータを渡し、数万社の取引先に対して即時配信を行えるサービスを提供することができました。大企業のお客さまにとっても非常に効率性の高いものとして評価をいただいています。

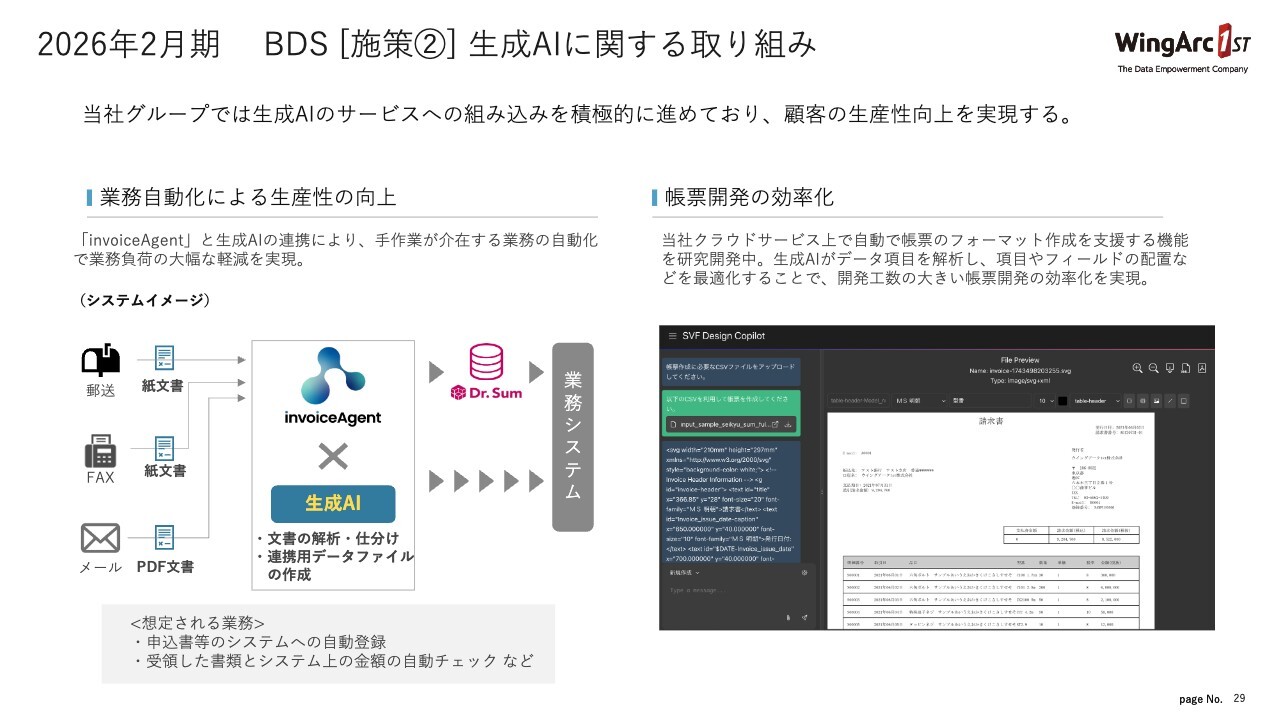

2026年2月期 BDS [施策②] 生成AIに関する取り組み

昨今、生成AIが非常に注目されています。当社もBDSにおいて「invoiceAgent」に生成AIを組み込むことにより、紙、ファックス、メールなどさまざまな形式で届く文書を、生成AIを使って解析・仕分けを行い、業務システムに連携していきます。種類によっては、電子帳簿保存法に対応させるために「invoiceAgent」と「Dr.Sum」の組み合わせも行っています。

当社の帳票開発の領域においても、生成AIを活用することによって、より高速かつ手軽に作成できるようにするため、現在さまざまな研究を進め、導入を予定しています。

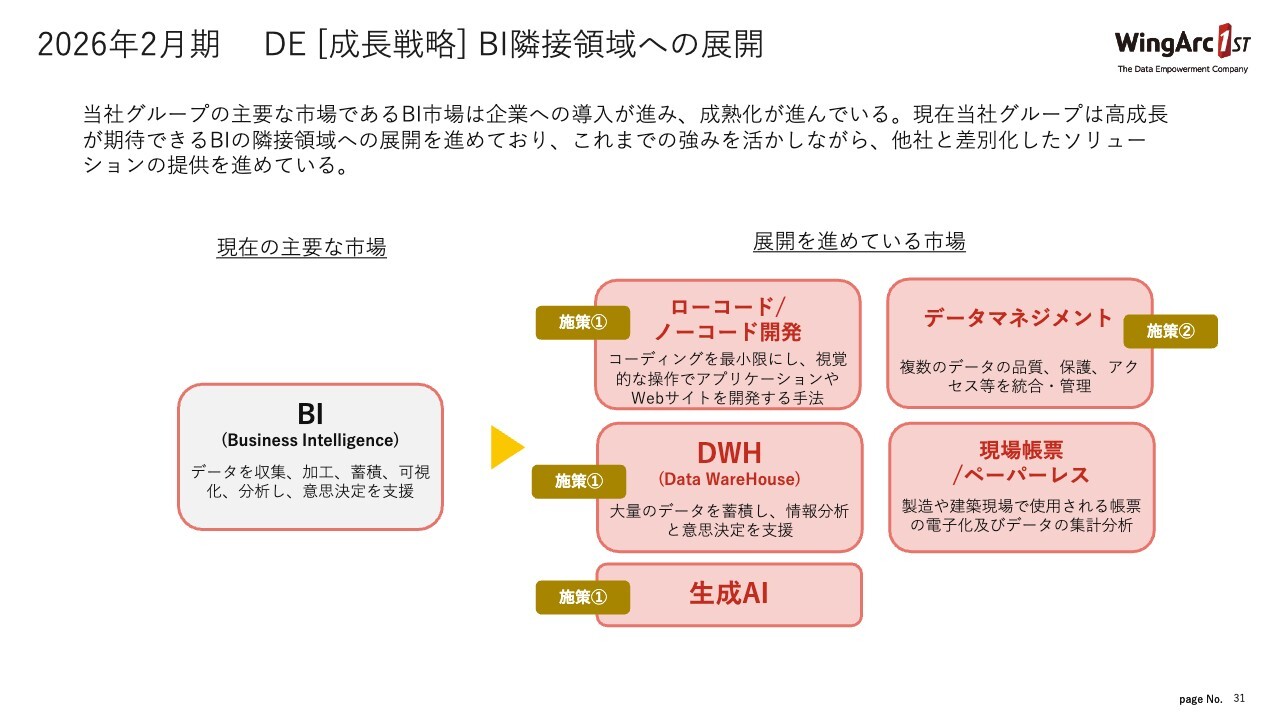

2026年2月期 DE[成長戦略]BI隣接領域への展開

DEの成長戦略「BI隣接領域への展開」です。DEには、BI(Business Intelligence)に隣接するさまざまな領域があります。スライドのとおり、当社では現在5つの領域をターゲットとしています。特にローコード/ノーコード開発、データマネジメント、生成AIの領域に注力しています。

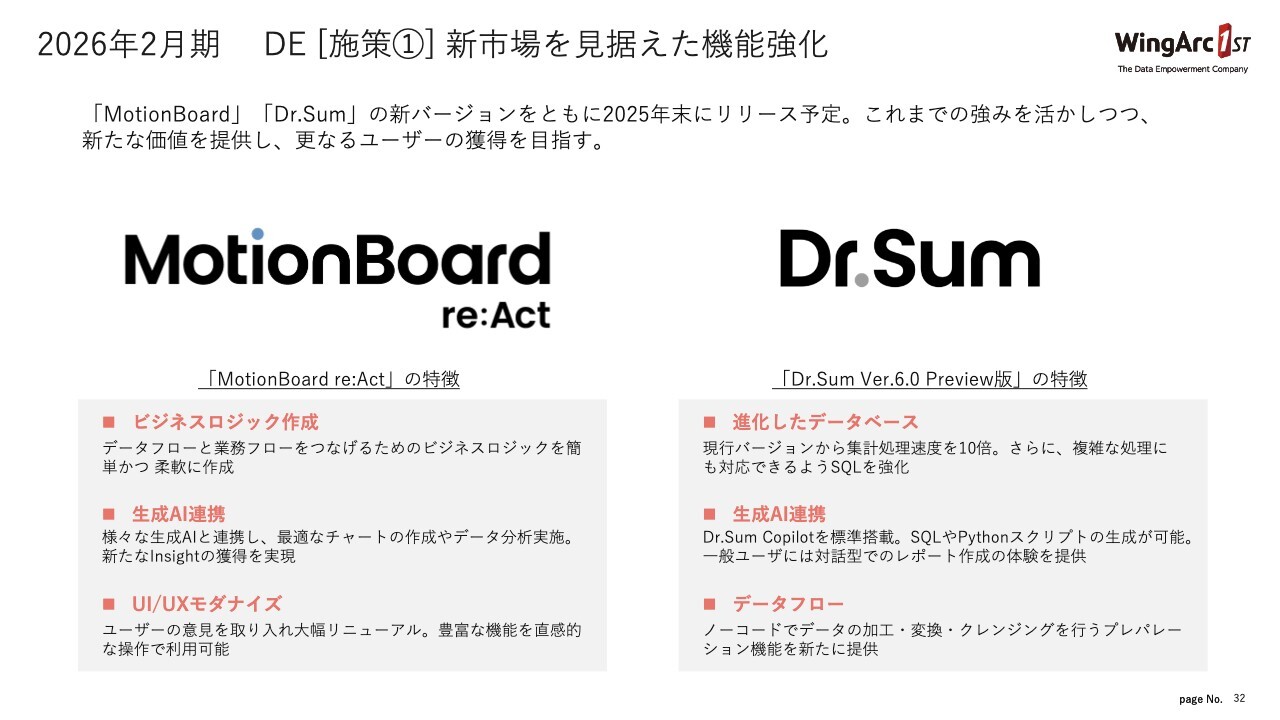

2026年2月期 DE[施策①] 新市場を見据えた機能強化

2025年末に「MotionBoard」と「Dr.Sum」の新バージョンをリリースする予定です。DEにおいて、これらのプロダクトをベースとしたビジネスに取り組んでいますが、どちらも生成AIをしっかりと連携させたモデルとなっており、大幅な強化を予定しています。

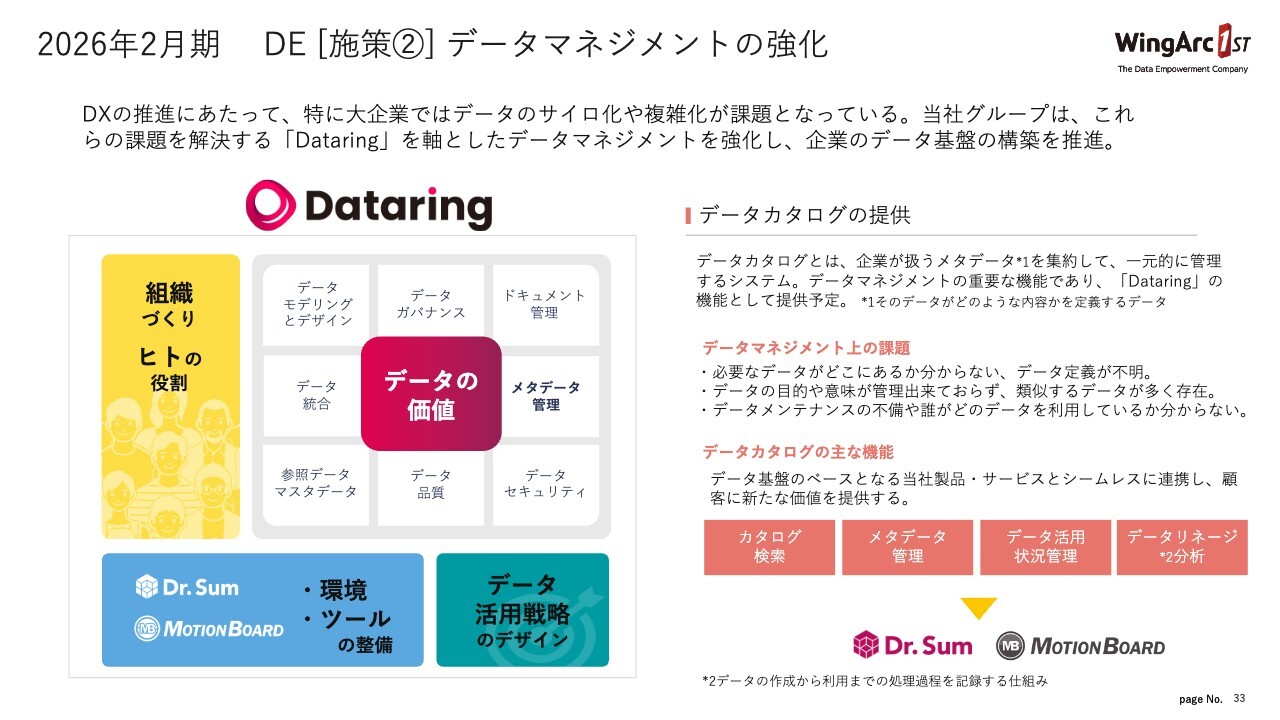

2026年2月期 DE[施策②] データマネジメントの強化

当社のプロダクト以外の領域として、データマネジメントがあります。こちらでは、プロダクトの提供に加え、データマネジメントのコンサルティングサービスまでを一貫して提供しています。現在は「Dataring」というプロダクトを軸に、さまざまなデータの取り扱い方に関する領域を展開しています。

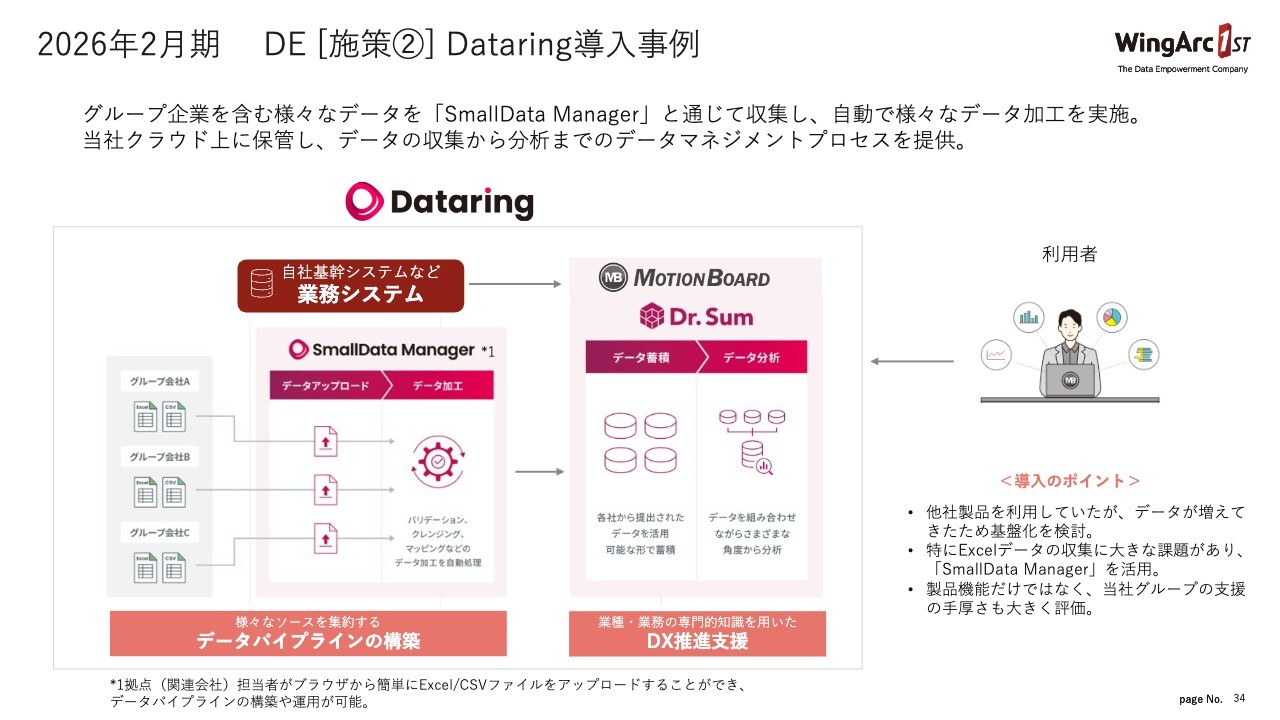

2026年2月期 DE[施策②] Dataring導入事例

「Dataring」の導入事例です。当社のお客さまには大手企業が非常に多く、各社が数多くのグループ子会社を保有しています。これらの子会社からデータを収集し、全体的な経営システムに活用する必要がありますが、各社でデータ形式が異なるケースが一般的です。「Dataring」の仕組みを活用することで、これらの異なるデータを統合し、いつでも利用可能な状態に整備します。

このように、コンサルティングからクラウドサービスまでをトータルで提供し、お客さまの組織への定着化までを支援することによって、最終的にはお客さま自身で利用できる状態まで導いていきます。

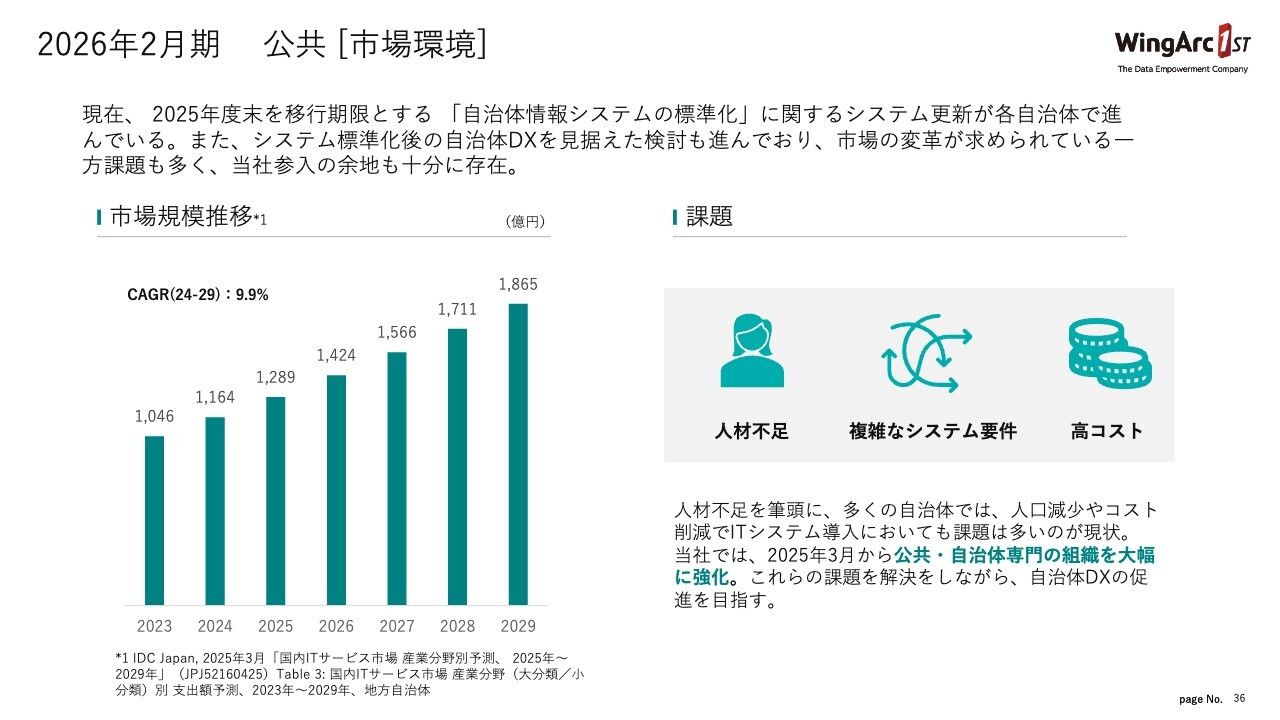

2026年2月期 公共[市場環境]

新たに追加した公共領域についてご説明します。公共では、現在「Govlong」という新たなプロダクトを投入しています。

最初に公共の市場環境についてご説明します。公共の案件は豊富に存在していますが、当社はその中でも特に、市場規模が非常に右肩上がりになっている自治体領域に注目しています。自治体領域は現在、人材不足、複雑なシステム要件、高コストが大きな問題になっているため、さまざまな法改正が行われており、大きなチャンスが生まれています。

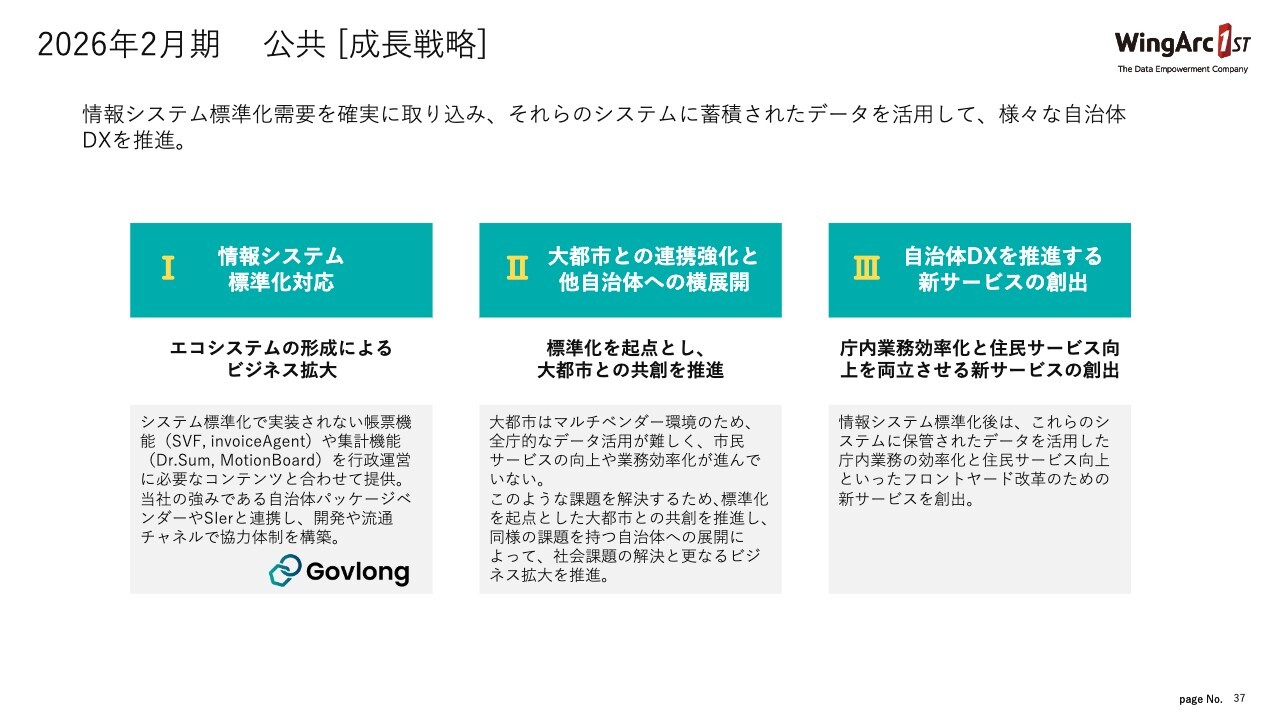

2026年2月期 公共[成長戦略]

当社は公共において、主に3つの領域に注力しています。1つ目は「情報システム標準化対応」です。標準化とは、従来の自治体内個別の考え方から脱し、国全体でシステムの規格を統一化することを指します。各自治体がすでに取り組みを開始しています。

2つ目は「大都市との連携強化と他自治体への横展開」です。特に政令指定都市クラスの都市と連携し、そこで作ったモデルを他の自治体に展開します。標準化を通して当社はすべての自治体にアプローチしていきますが、この標準化を基点として、大都市の中でさまざまなモデルを作っている段階です。それらを完成させ、他の自治体へ横展開していきます。

3つ目は「自治体DXを推進する新サービスの創出」です。自治体における効率化に向け、ペーパーレスを進め、アナログな部分を解消しなければなりません。このような全自治体共通の課題を解決するために、町内の業務効率化と住民サービスの向上を両立できるような新サービスを創出し、展開していきます。

2026年2月期 公共[自治体DXを推進する事業の取得]

このたびスマートバリューのデジタルガバメント事業に関して、同社が会社分割によって設立する新設子会社が当社に23億円で譲渡されます。具体的な内容はスライドのとおりです。

2026年2月期 公共[自治体DX市場への展開]

スマートバリューは、事業の一つとして自治体におけるCMSを担っており、ホームページ、サービス、行政サービスのオンライン化といった領域が含まれます。

オンラインで公共施設を予約できる「ラクリザ」についてです。当社とスマートバリューが共同開発したモデルであり、こちらも事業譲渡によって当社の事業となります。

昨年取得したトライサーブは、基幹系業務や内部管理業務の領域における各種システムの導入を担当しています。現在、当社のプロダクトやサービスの提供を行っています。

スマートバリューから譲渡される新設子会社では、自治体DXの中でも特に、住民向けサービスの領域を中心に取り組んでいく予定です。

当社としては、これらの子会社2社を抱え、住民接点の領域から庁内までをトータルに効率化するサービスを提供していきます。

2026年2月期[業績予想]

2026年2月期の業績予想です。先ほどご説明したとおり、売上収益は303億円、営業利益は89億円、EBITDAは104億円、当期利益は63億6,000万円と予想しています。

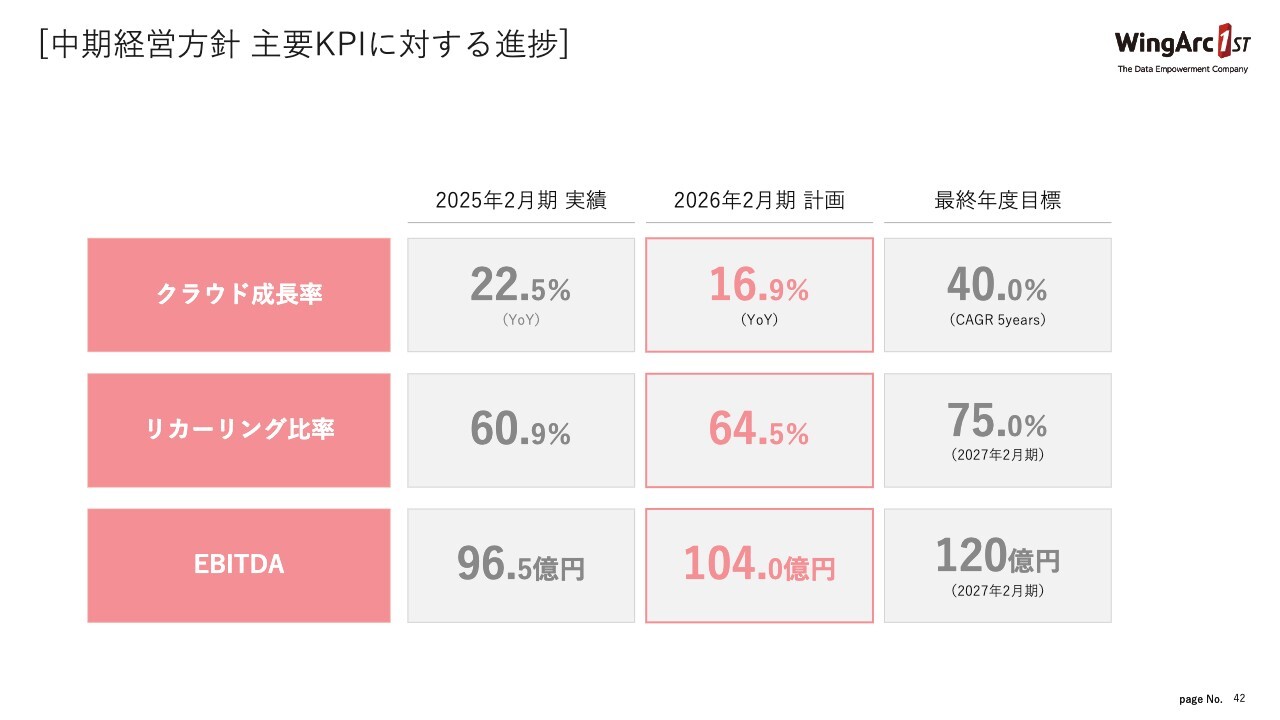

[中期経営方針 主要KPIに対する進捗]

中期経営方針に関する主要KPIの進捗です。2026年2月期の計画を織り込むと、スライドの中央に示すとおり、クラウド成長率は16.9パーセント、リカーリング比率は64.5パーセント、EBITDAは104.0億円となっています。

最終年度の目標に少しでも近づけるため、この数値をできるだけ超えるように、がんばっていきたいと思っています。

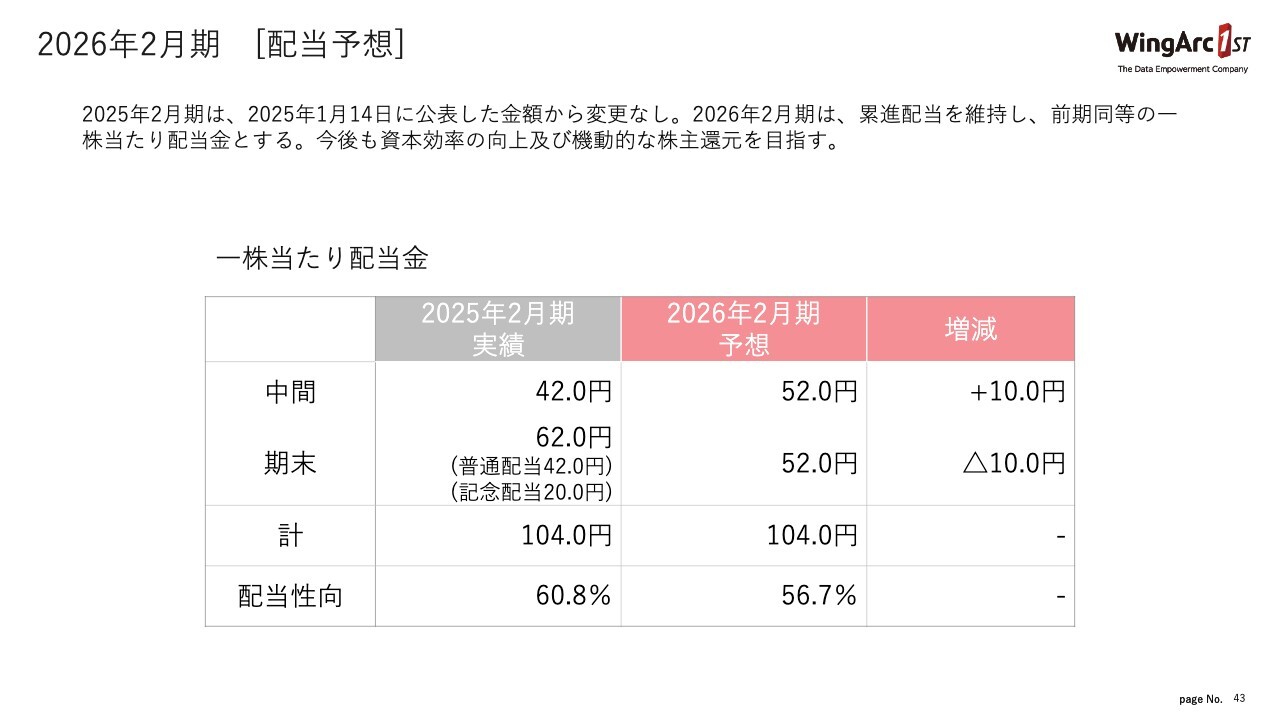

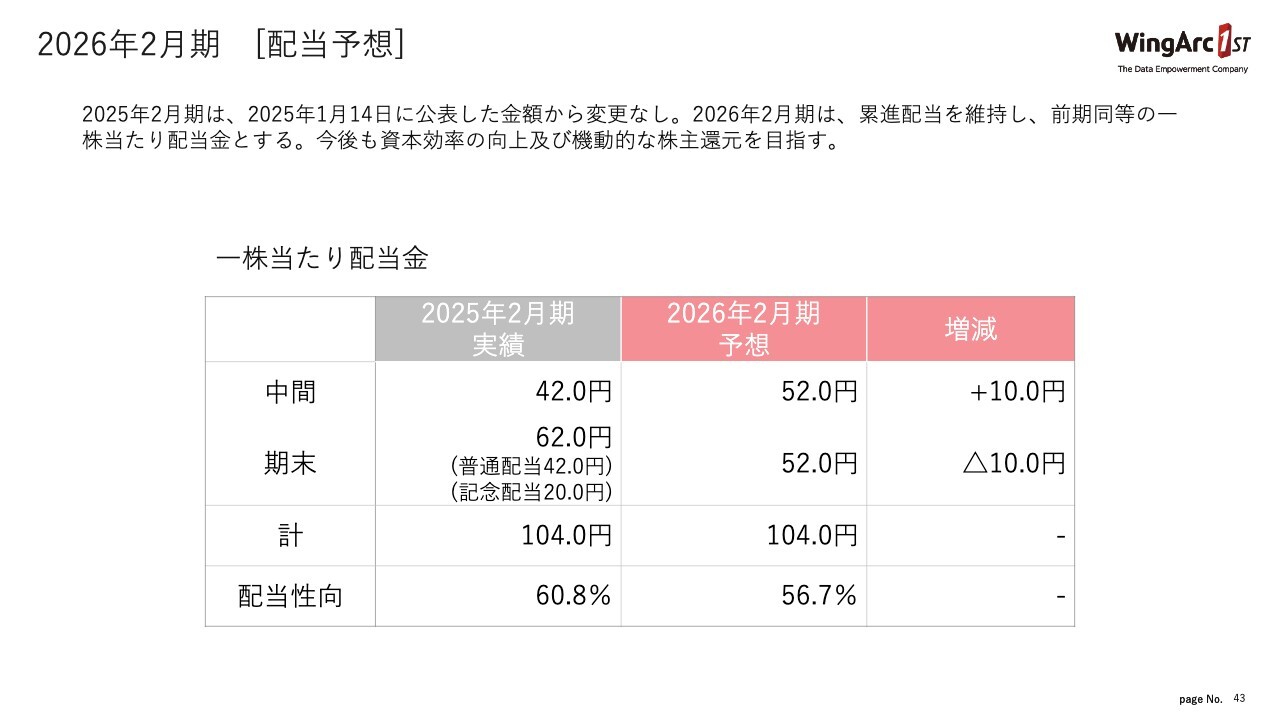

2026年2月期[配当予想]

配当についてご説明します。2025年2月期の配当です。すでに発表しているとおり記念配当1株当たり20.0円を追加し、期末の配当としては1株当たり62.0円、年間で1株当たり104.0円の配当となっています。

2026年2月期の配当予想です。2025年2月期の記念配当を加味したものと同じ金額を予定しています。1株当たりで、中間期は52.0円、期末は52.0円、年間で104.0円の配当としています。

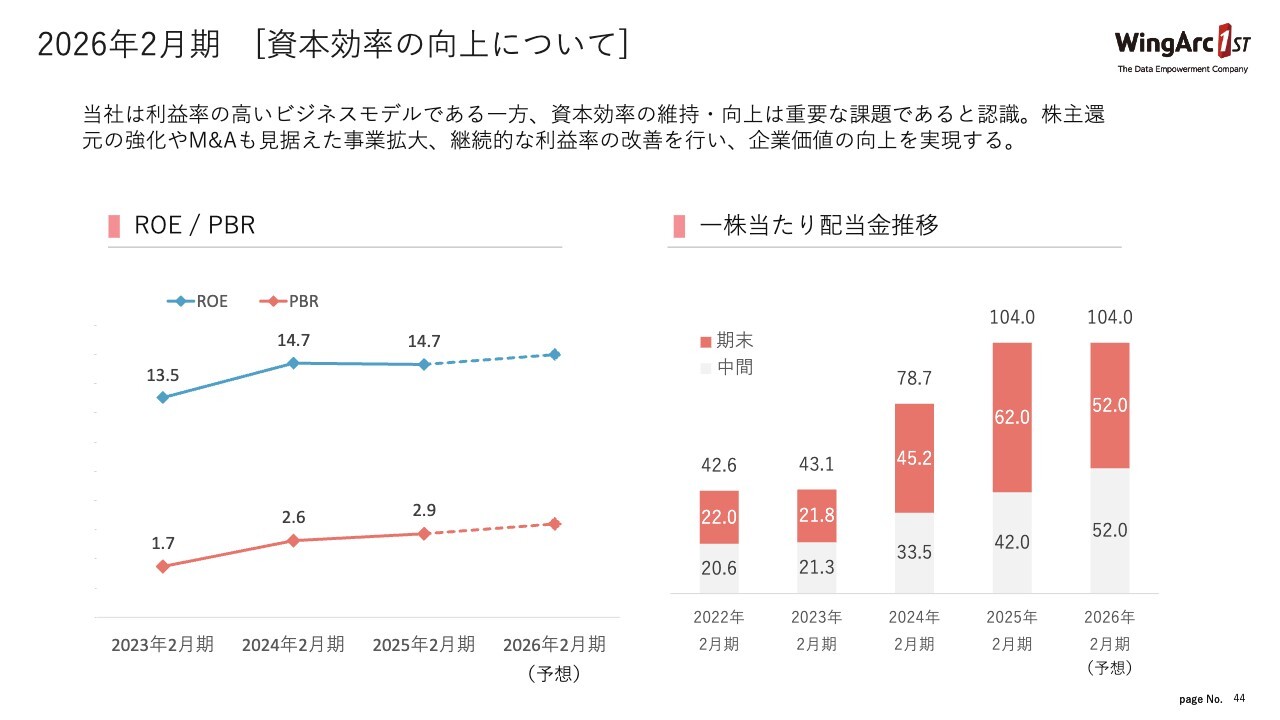

2026年2月期[資本効率の向上について]

資本効率です。当社はROEやPBRの向上を目指しています。株主還元の強化、M&Aを見据えた事業拡大や継続的な利益改善も行い、より企業価値を高める取り組みを2026年2月期も着実に実施していきたいと思います。

質疑応答:トライサーブとスマートバリューから事業譲渡を受ける新設子会社の利益貢献について

質問者:新規連結により2025年2月期業績に貢献したトライサーブの売上・利益の状況と、2026年2月期にスマートバリューから譲渡されるデジタルガバメント事業の財務面について、売上規模などヒントになる数字があれば教えていただけますでしょうか?

藤本泰輔氏(以下、藤本):ウイングアーク1st取締役執行役員CFOの藤本です。トライサーブに関しては、2025年2月期の第2四半期から9ヶ月分を連結しており、売上収益でおよそ9億円、営業利益で数千万円になっています。

2026年2月期は年間を通した貢献となります。ただし前期の業績が非常によかったこともあり、今期のトライサーブの売上収益における貢献としては、およそ10億円を見込んでいます。営業利益としては、今期トライサーブは当社の業務を手掛けているため、連結上の貢献はそれほど大きくないと考えています。

スマートバリューから事業譲渡を受ける新設子会社については、現在数字を精査しています。公開しているとおり6月30日に譲渡されるため、今期に関しては、当社に8ヶ月分の業績貢献があると見込んでいます。先ほどお話ししたとおり精査中ではあるものの、スマートバリューが公開しているデジタルガバメント事業の年間での業績は、売上収益がおよそ13億円から14億円、営業利益がおよそ2億円の事業規模になっています。

質疑応答:2026年2月期のBDSの売上収益予想について

質問者:2026年2月期のBDSの売上収益の成長率が3.4パーセントと、少々控え目に見えます。大型案件の織り込み方によるものかもしれませんが、あまり成長を見込んでいない背景について教えていただけますか?

藤本:2025年2月期に比べると弱く見えるかもしれませんが、足元は非常に好調です。大企業や公共団体からの案件は底堅いものがあります。ただし、「SVF」において2025年2月期に多くあった、十数億円規模の大型案件の反動を考慮しています。

端的に言うと、その他のセグメント、「invoiceAgent」、クラウド保守などは実際には非常に伸びていますが、「SVF」のオンプレミスライセンスの見通しを2025年2月期より低く見ていることが主な要因です。

質疑応答:公共の成長イメージについて

質問者:今回も公共の案件がフォーカスされていましたが、2025年2月期の売上収益において、公共向けはだいたい何割くらいになるのでしょうか? また、さまざまな買収を通して「2年、3年後には売上構成をこれくらいにしたい」という規模感は持っていますか?

藤本:売上構成は決算説明資料の後段にも掲載していますが、公共はBDSで20パーセント程度、DEで10パーセント程度です。中央官庁・自治体を含め、現時点では当社のパートナーである日立製作所、NEC、富士通といったSIerからの流入が主です。

先ほどお伝えした新しい成長戦略では、当社が自治体にダイレクトに受注活動を行うため、従来の売上収益に加え、自治体からの直接受注を見込んでいます。5年後の2030年くらいには50億円程度の売上収益を目指すようなビジネスになると見ています。

質疑応答:今後の戦略投資、採用計画について

質問者:戦略投資のイメージを教えてください。2025年2月期までは年間16億円、17億円くらいのペースでしたが、2026年2月期はどのくらいで見ていますか? 前回の説明会でも「戦略投資はあまり減らない」というお話があったと思いますが、今期はこのくらいという数字があれば教えていただけますか?

藤本:以前も説明会でお話ししたとおり、戦略投資はもともと2025年2月期までの3ヶ年で55億円とし、その中にはある程度の恒常的な費用も含まれます。例えば、戦略投資枠で採用した人員の人件費も戦略投資の55億円に含まれています。

一方で「invoiceAgent」やDEクラウドに対する開発投資は、外注エンジニアを使って、引き続き強化しているため、2025年2月期の17.2億円がほぼスライドするイメージです。

したがって、戦略投資として3年間で区切り、集中的に投下してはいますが、そのようなコストは継続します。今後トップラインが伸びることにより、コストを吸収し、レバレッジをかけていくような想定です。

質問者:人員は2025年2月期末でちょうど1,000人くらいですが、2026年2月期の計画ではさらに100人、200人増えるのでしょうか?

藤本:2025年2月期まで、一昨年、その前の年でそれぞれ100名程度採用しており、当社が獲得したかった人材はある程度充足したと見ています。したがって、2025年2月期の下期あたりから採用は少しスローダウンさせています。

トライサーブなど新しく連結した会社の人員を除くと、2025年2月期はだいたい50名から60名くらいの採用を行いました。2026年2月期も同程度を想定しています。採用については、緩やかに抑えている状況です。

質疑応答:2026年2月期のガイダンスについて

質問者:2026年2月期の売上予想を教えていただけますか? 新規連結となるトライサーブが第1四半期はフルに貢献し、さらに新規連結が入ってくるとのことでした。しかし、これらを含めても増収額が少ないように思います。

今回のトランプ関税に関するリスクについて、社内の想定よりも少し下のレンジで予想を出したようなことはありますか? 例えば保守の解約など、要因として明らかになっているものがあれば教えてください。

藤本:当社の売上構成を最も大きく占めるのは「SVF」です。したがって「SVF」のオンプレミスライセンスを保守的に見ていることが主因だと思います。

「Dr.Sum」「invoiceAgent」「MotionBoard」などのプロダクトに関しては、2025年2月期のモメンタムが今期も継続すると見ています。保守に関しても、前期は大型案件の剥落等により弱い着地となりましたが、今期はその影響がなくなるため、前期実績から、5パーセントから7パーセントほどの伸長を見込んでおり成長率は回復すると予想しています。

したがって、今期のガイダンスはどこか弱いところがあるというわけではなく、昨年のオンプレミスの大型案件の影響を加味しているということです。当社が公表している数字は、現時点でコミットしている数字だとご理解ください。なお、業績予想には今回公表した子会社の業績については含めておりません。

質疑応答:今後の配当方針について

質問者:配当について、2025年2月期の記念配当を、今期は普通配当に振り替えて実増配としたというお話がありました。御社の実力を考えれば、少しでも増配は可能だと思います。今回の期初予想から、今後上乗せする意思があるのかどうかを教えていただけますか?

藤本:当社は非常にキャッシュ創出力が強く、利益水準が高いという特徴があります。そのことを鑑みると、当然、ガイダンスが上振れた場合には、増配する可能性は十分にあり得ると思っています。

また、スライドに示しているとおり、当社は株主還元を非常に重要視しています。また、資本効率の改善もかなり重要視しています。したがって、そのような観点において、今期の業績次第では配当についてさらなる検討が必要になる場合もあると思っています。

質疑応答:中期経営方針に対する売上収益、営業利益、EBITDAの進捗について

質問者:中期経営方針について、先ほどはKPIに関してのみコメントされていました。売上収益、営業利益、EBITDAの進捗状況についても教えていただけますか?

藤本:現在の中期経営方針は3つのKPIで進めています。EBITDAに関しては、2027年2月期目標の120億円に対して、かなり蓋然性の高いところまで到達しました。この前提となる売上収益の目標が320億円であり、2026年2月期の目標である303億円は最低限と見ているため、売上・利益の目標達成はかなり見えてきているのではないかと、当社も自信を持っています。

ただし、売上構成が大きく変わってしまっているという事実はあると思います。当社の想定よりも、大企業、公共などの領域においては、オンプレミスの需要がいまだ強くあり、クラウドの成長率およびリカーリング比率は、少しビハインドになっています。2026年2月期の目標を上回れるよう、期中での改善に取り組んでいきたいと思っています。

質疑応答:グローバルの動向が与える顧客への影響について

質問者:現在のグローバルの動向を見ると、ITサービスに対する突然の投資削減はないと思いますが、予算面において、現場で顧客から「期初は様子を見たい」というような話が出ることはありますか? それがまったくないとすれば、その理由は、御社には製造業のお客さまがあまりいないからなのでしょうか?

田中:現時点では、現在のグローバルの動きを受けて「すぐに投資を抑制しなければならない」というお話は、当社にはきていません。この理由として、当社が基幹システムや法改正と非常に近い領域に注力していることが挙げられます。当然、DXやデータ活用の領域について、状況次第で後ろ倒しになる可能性は考えています。しかし、現時点では世の中がどのような状態になるかが不確定な状況ですので、まだそのようなお話は来ていません。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4432

|

2,744.0

(02/27)

|

+36.0

(+1.32%)

|

関連銘柄の最新ニュース

-

東証グロ-ス指数は反発、終日堅調推移を維持 02/16 16:54

-

決算マイナス・インパクト銘柄 【東証プライム】 … SHIFT、ベ... 01/17 15:30

-

ウイングアーク1st、四半期として過去最高の売上高で増収に転じる ... 01/16 13:00

-

決算マイナス・インパクト銘柄 【東証プライム】引け後 … SHIF... 01/15 15:48

-

決算マイナス・インパクト銘柄 【東証プライム】寄付 … SHIFT... 01/15 09:28

新着ニュース

新着ニュース一覧-

今日 14:33

-

今日 14:29

-

今日 14:27

-