【QAあり】タカノ、海外展開に注力する方針 連結子会社が支社を新設しさらなる成長を図る

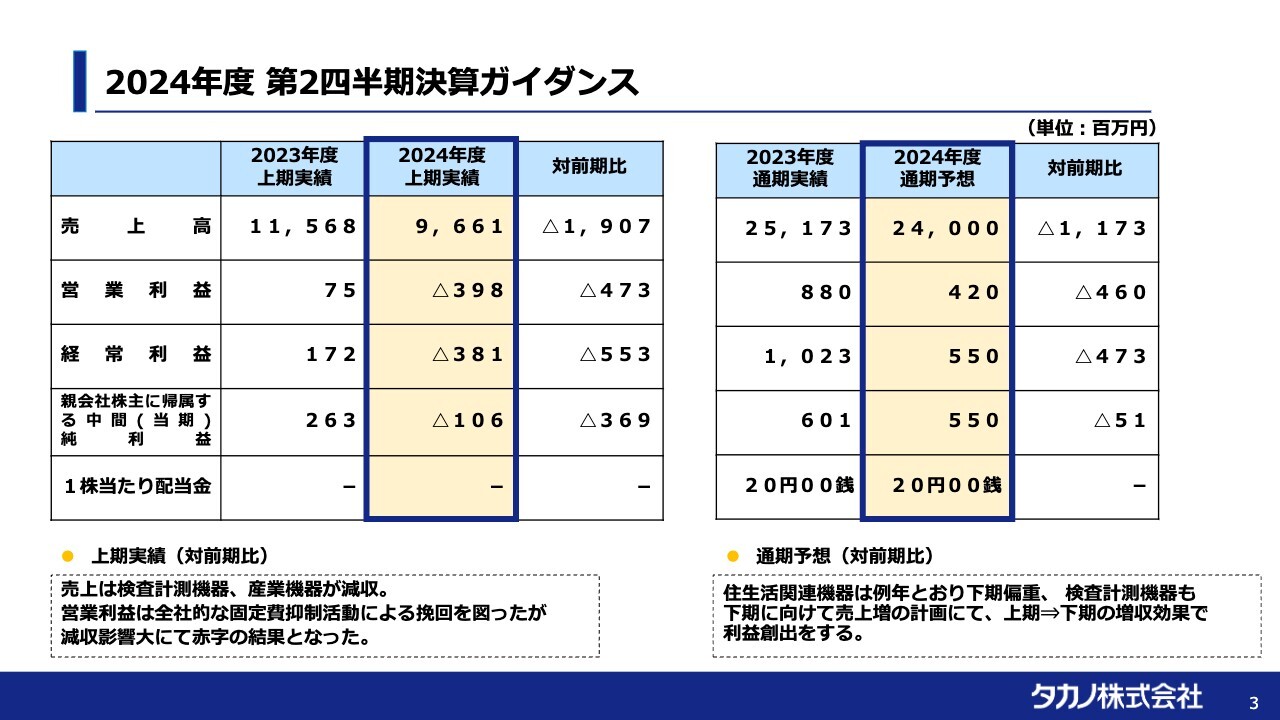

2024年度 第2四半期決算ガイダンス

鷹野準氏(以下、鷹野準):おはようございます。代表取締役社長の鷹野準です。本日は大変お忙しい中、多数のみなさまにご参加いただき、誠にありがとうございます。ただいまより、当社の第72期上期の決算報告を始めます。よろしくお願いします。

2024年度上期の実績です。売上高は、前期比マイナス約19億円の96億6,100万円です。営業利益は、前期比マイナス約4億7,000万円のマイナス3億9,800万円です。

経常利益は、前期比マイナス約5億5,000万円のマイナス3億8,100万円です。親会社株主に帰属する中間純利益は、前期比マイナス約3億7,000万円のマイナス1億600万です。したがって、前期と比較すると全体的にマイナスとなっています。

内容については、検査計測機器、産業機器の減収により、収益も落ちています。特に検査計測機器では、主にフラットパネルディスプレイ、フィルム関係の売上が減少しました。産業機器では、中国向け商品が減産になり、売上を落としています。

次に、通期の予測についてです。売上高は240億円、営業利益は4億2,000万円、経常利益は5億5,000万円、親会社株主に帰属する当期純利益は5億5,000万円、1株当たりの配当金は20円となっています。

当社はどうしても下期偏重で、主力部門の受注が下期に増える傾向があるため、下期に上期の売上の不足分を取り戻していくことになります。

したがって、住生活関連機器や検査計測機器についても、下期に売上を伸ばし、収益を確保する見込みです。特に住生活関連機器のファニチャー(家具)については、需要期の差が大きく、受注も5割以上ぶれてきます。

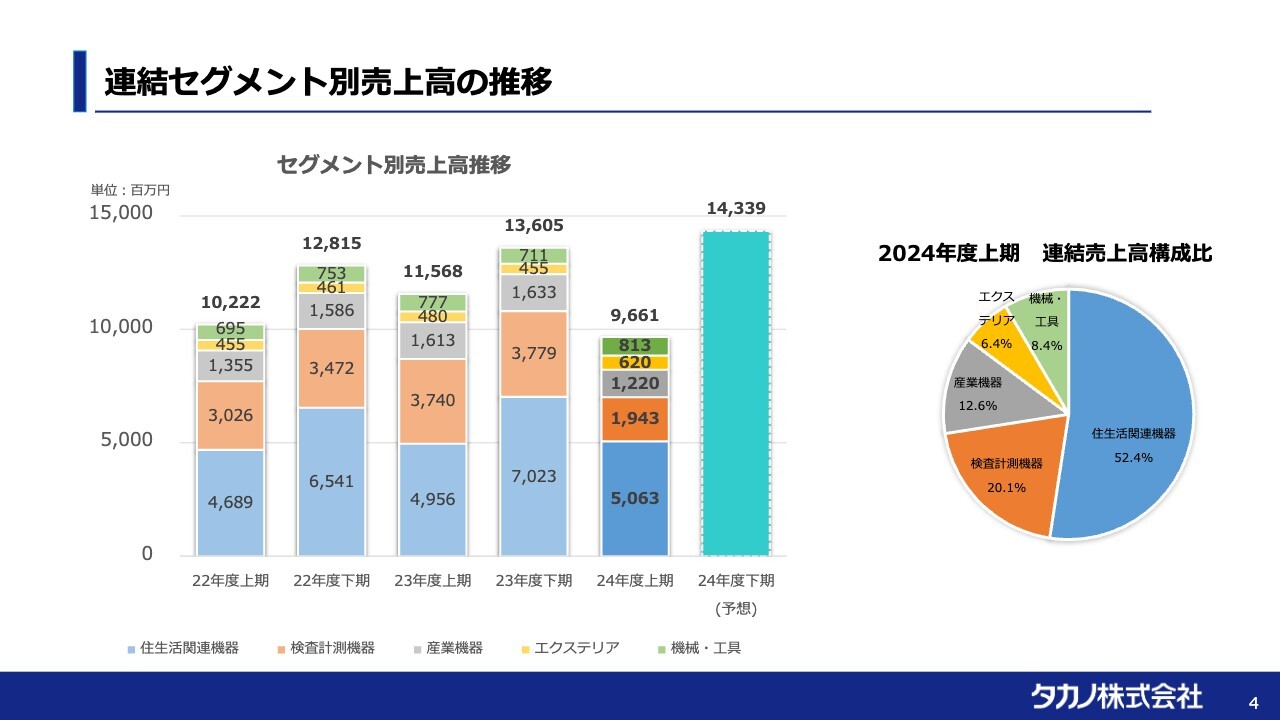

連結セグメント別売上高の推移

連結セグメント別の売上高の推移についてです。スライド左側の棒グラフでは、下から順に、住生活関連機器、検査計測機器、産業機器、エクステリア、機械・工具となっています。

ご覧のように、2024年度上期の売上は前期と比較すると、住生活関連機器は微増に、検査計測機器と産業機器はマイナスに、エクステリアと機械・工具は若干のプラスになっています。

また、スライド右側では、2024年度上期の売上高構成比を円グラフで表しています。住生活関連機器が全体の52.4パーセント、検査計測機器が20.1パーセント、続いて産業機器が12.6パーセントを占めています。

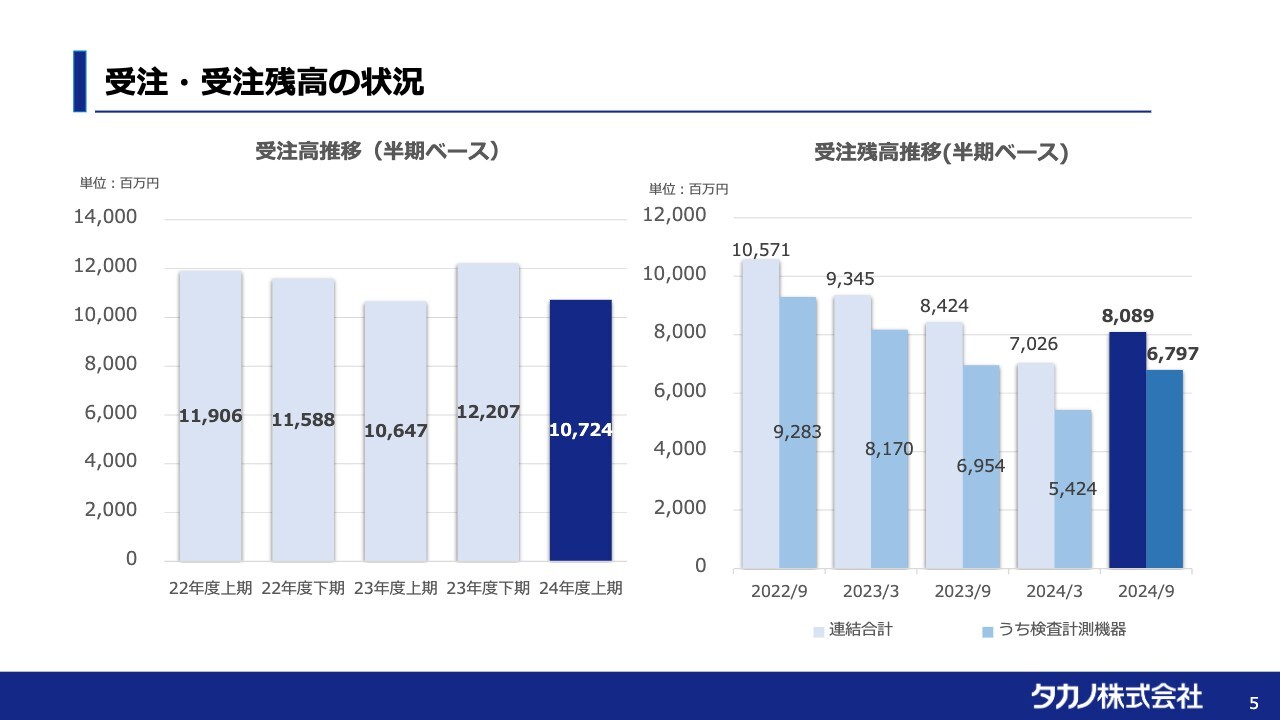

受注・受注残高の状況

受注高と受注残高の状況です。スライド左側の棒グラフは受注高の推移を表しており、前期比でほぼ横ばいになっています。

右側の棒グラフは受注残高の推移です。色の薄い棒グラフが連結合計、薄いブルーの棒グラフがこのうちの検査計測機器の受注残高を示しています。ご覧のとおり、検査計測機器のウエイトが大きくなっています。また、連結合計、検査計測機器の受注残高はともに、前期比で微減となっています。

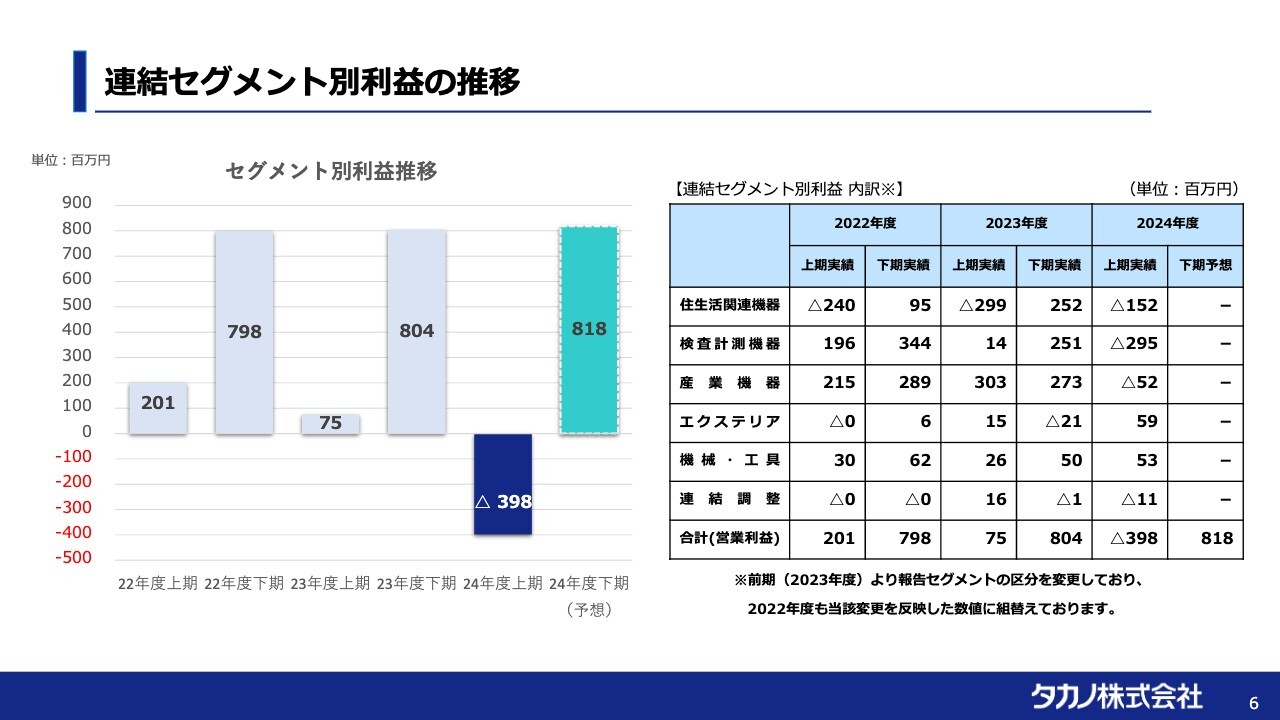

連結セグメント別利益の推移

連結セグメント別の利益の推移についてです。スライド右側の表に詳細を記載しているため、この表に沿ってご説明します。

まず、住生活関連機器の上期実績はマイナス1億5,200万円で、前期と比較すると、マイナスの額は減少しています。これは特に上期は受注が少なく、下期にかなり増えてくる毎年の傾向もあり、このような数字になっています。

続いて、検査計測機器の上期実績はマイナス2億9,500万円で、こちらは売上の減少が収益にも影響し、前期よりかなり落としている状況です。

産業機器の上期実績は、マイナス5,200万円で、前期は3億円ぐらいの利益を確保していましたが、先ほどもお話ししたように、売上が減少したことで、このような利益の状況になっています。

2024年度上期の営業利益はトータルでマイナス3億9,800万円となりました。下期については、先ほどからお話ししているように、各部門の売上が伸びていくため、プラス8億1,800万円を計画しています。

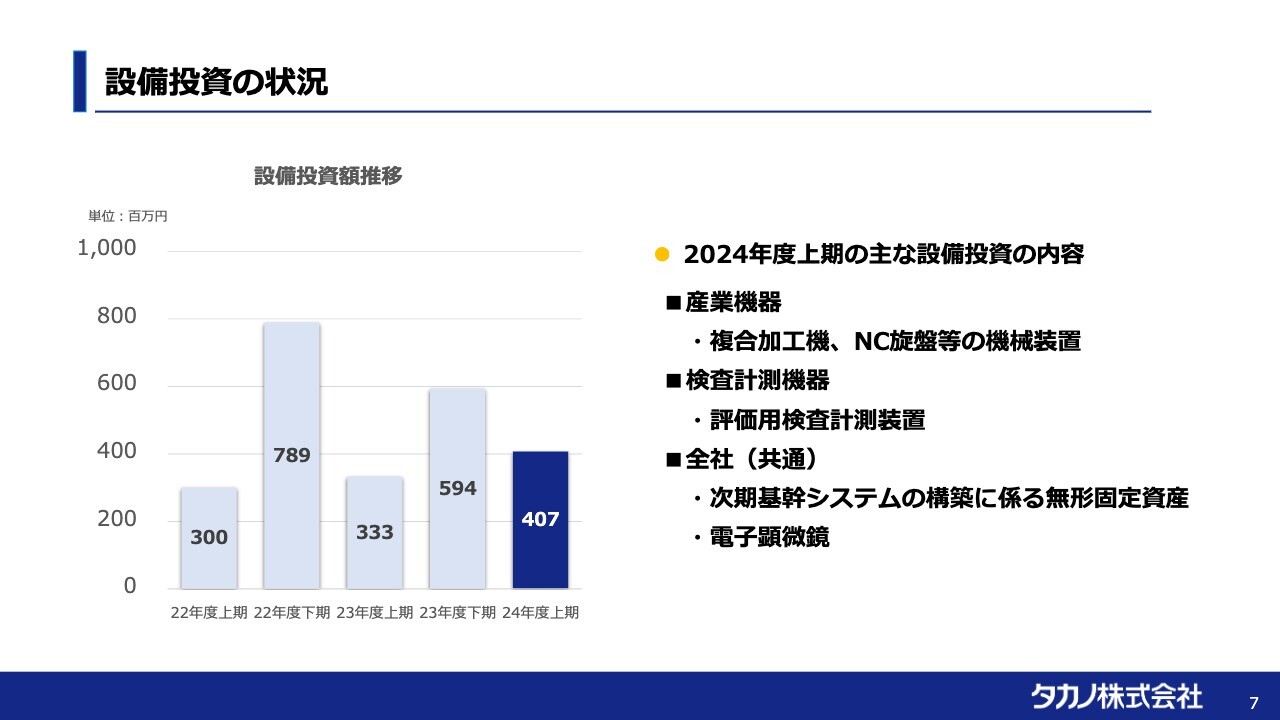

設備投資の状況

設備投資の状況です。スライド左側のグラフは設備投資額の推移を表しています。上期においては、4億円強の設備投資を行いました。

産業機器については、複合加工機、NC旋盤等の機械装置の投資を行いました。産業機器は上期では、足元は低調なところもあるものの、ここは今後伸びると予想しているため、このような投資も始めています。

検査計測機器については、評価用検査計測装置の投資を行いました。これは、特に半導体向けに使用するものです。

全社については、1つは次期基幹システムの構築に関する投資があります。基幹システムの更新時期にあたるため、今回新たにその見直しを始めることになっています。

もう1つは、電子顕微鏡の購入です。半導体、産業機器、または新規の事業開発のいずれについても微細化に向かっているため、電子顕微鏡が必要となり投資しました。

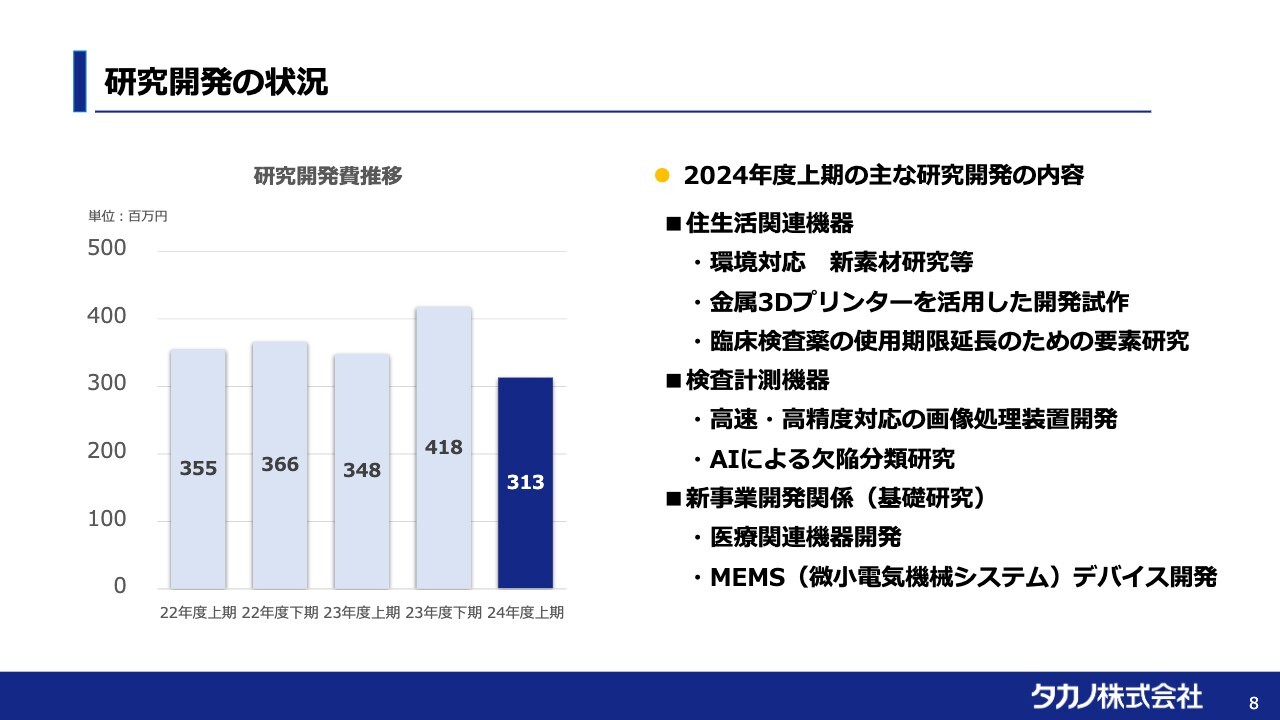

研究開発の状況

研究開発の状況をご説明します。上期の研究開発費は3億1,300万円です。

主な内容として、住生活関連機器については、環境対応または新素材の研究等を行いました。さらに現在、金属3Dプリンターを活用した、いろいろな開発試作を行っています。また、臨床検査薬の使用期限を延長するための要素研究を始めています。

検査計測機器については、高速・高精度対応の画像処理装置の開発とAIによる欠陥分類研究を行っており、後者については、すでに製品の中で活用する段階まで進んでいます。

新事業開発関係については、医療関連機器の開発とMEMS(微小電気機械システム)デバイスの開発を手がけています。

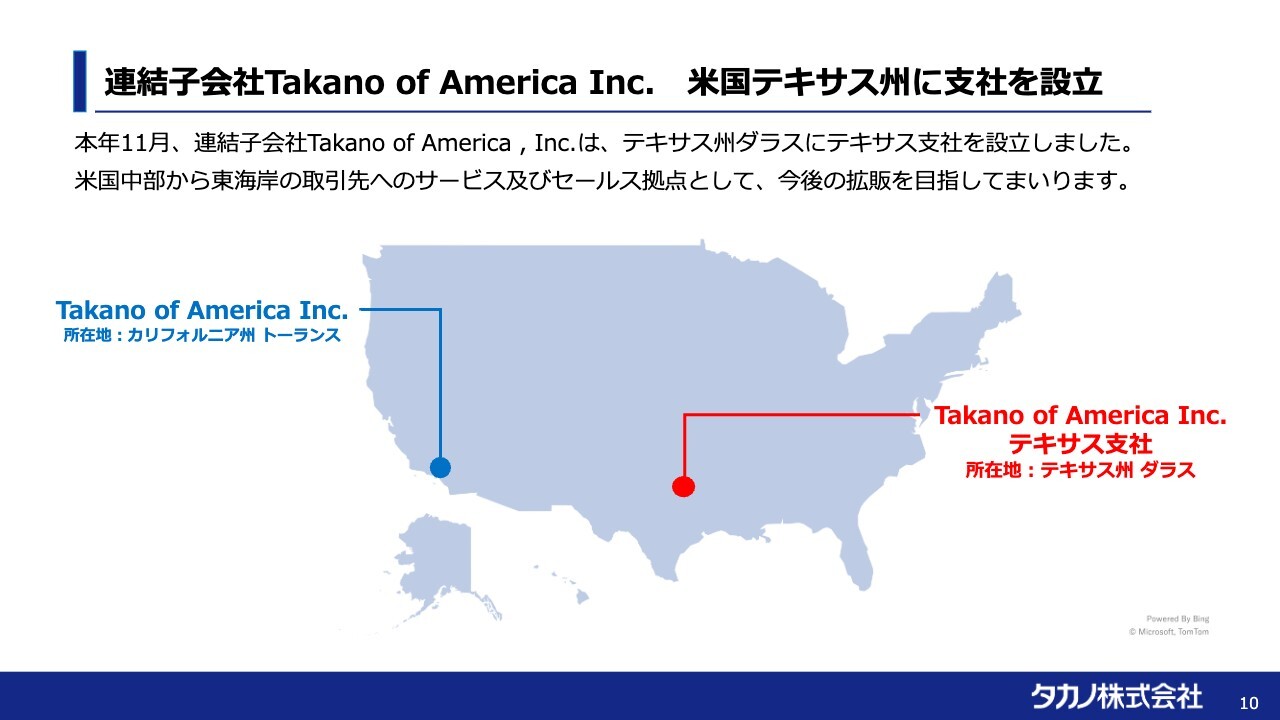

連結子会社Takano of America Inc. 米国テキサス州に支社を設立

最近のトピックスを3つお伝えします。1つ目は、連結子会社のTakano of America Inc.についてです。こちらは現在、アメリカのカリフォルニア州に拠点がありますが、テキサス州のダラスに支社を新設しました。

当社では、検査計測機器や産業機器のアメリカ展開に注力する方針ですが、アメリカが非常に広いこともあり、拠点がもう1つあったほうがより利便性が高いと考え、新たにテキサス州に支社を増やしています。

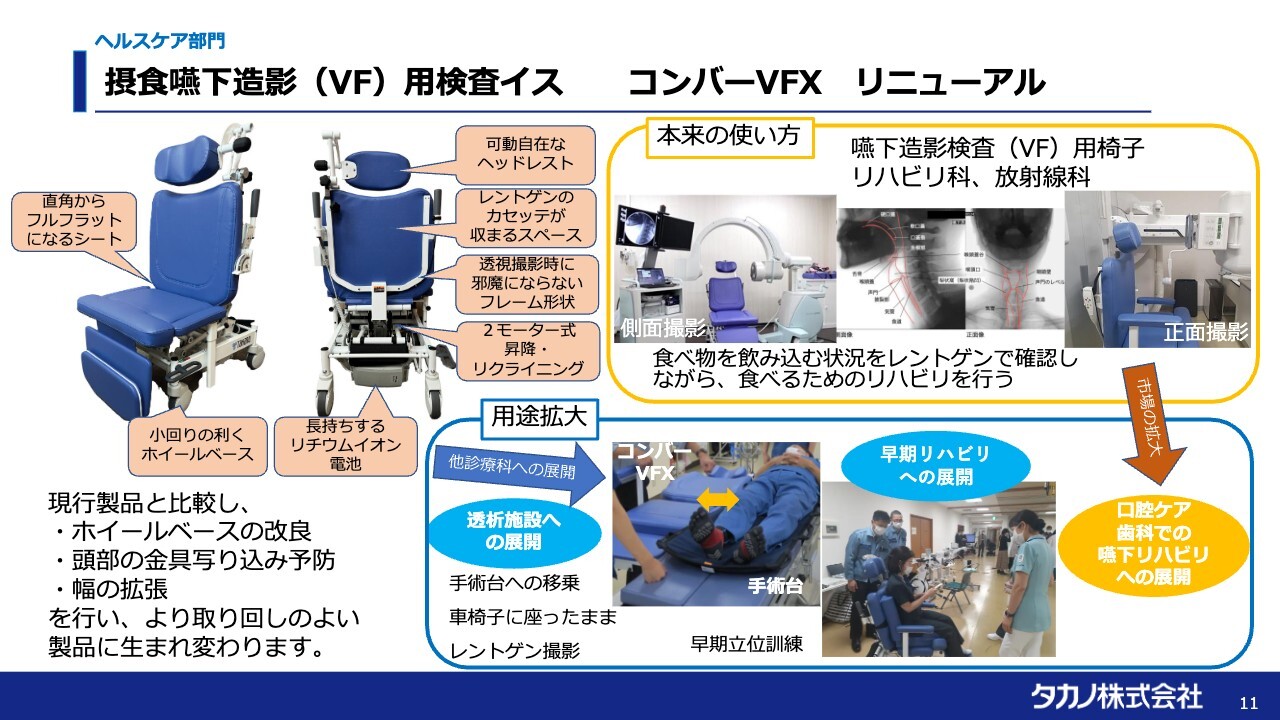

摂食嚥下造影(VF)用検査イス コンバーVFX リニューアル

2つ目は、ヘルスケア部門についてです。嚥下障害のニーズが出てきている中で、摂食嚥下造影用の検査イスを開発し、しばらく前に上市しました。

この製品は、手術台に座って食べ物を飲み込む状況をレントゲンで確認しながら、食べるためのリハビリを行うものになりますが、嚥下のみならず、透析や内視鏡検査などいくつかの用途に転換することが可能です。

エクステリア部門 オーニング施工実績

3つ目は、エクステリア部門のオーニングで、こちらが非常に好調となってきています。

オーニングは、簡単に言うと「日除け」になりますが、最近の生活スタイルの変化により需要が増えています。具体的には、アウトドアの生活スタイルが多くなっていること、温暖化によって日陰を求めるケースが非常に増えていること、さらにはインバウンドを含めた観光客が非常に増えてきている中で、そのような方々が利用するところに活用しています。

具体的な納入例としては、沖縄県のホテル、大学の校庭、デパートや建物の屋上で開かれるビアホールなどで使われており、かなり著名なところからもいろいろな引き合いがあります。このあたりのニーズを獲得できれば、市場がさらに広がっていくと思います。

上期の段階でこのように商品開発を強化したことが売上に結びついているため、今回は3つを大きなトピックスとしてご紹介しました。

私からの説明は以上となります。

1.セグメント報告

鷹野雅央氏(以下、鷹野雅):取締役の鷹野雅央です。私からは、検査計測機器セグメントの業績について、スライドに記載の順にご説明します。

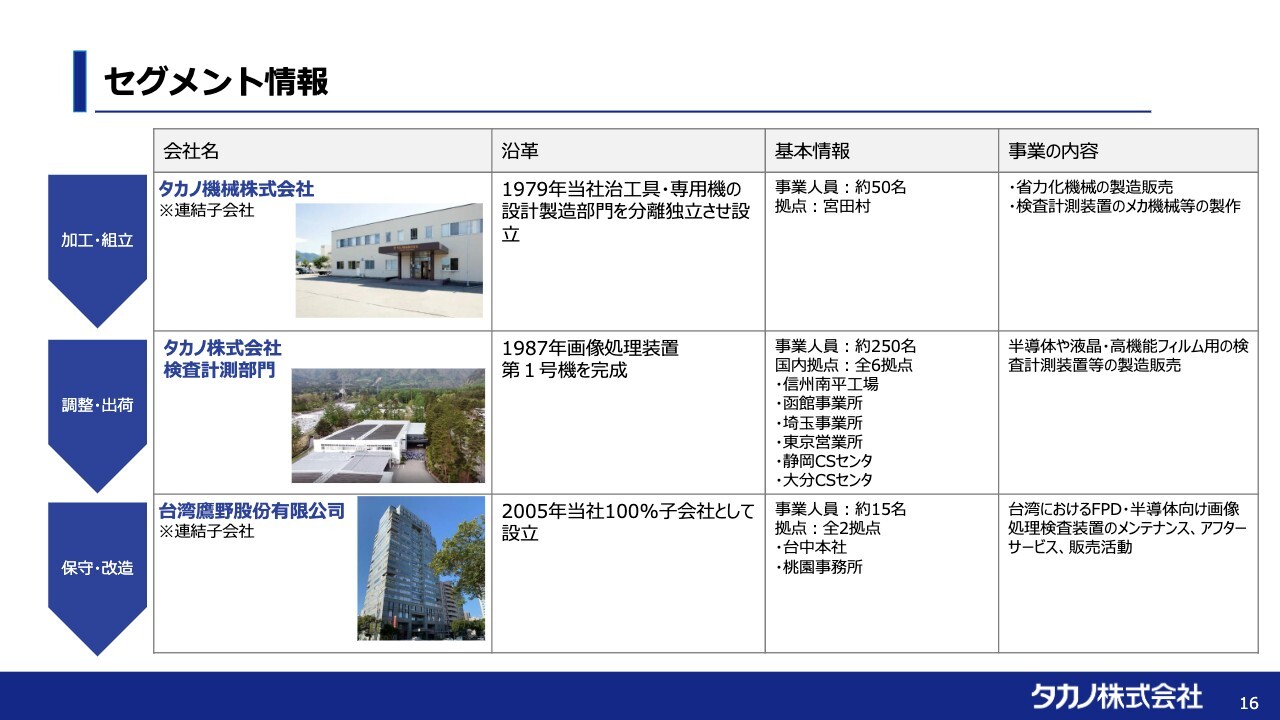

セグメント情報

まずは、セグメント情報です。検査計測機器セグメントは、当社の検査計測部門に、子会社のタカノ機械株式会社、台湾にある台湾鷹野の3つの法人の業績を合算したものとなります。各社の概要は、こちらのスライドをご参照ください。

2025年3月期 第2四半期 セグメント売上高

検査計測機器セグメントは、一言で言うと、非常に厳しい上期になりました。当社の検査計測機器部門が主体になるため、そちらを中心にご説明します。

売上高は前期の半分程度で、大幅な減収となりました。この上期の不足分が下期にスライドしていきます。

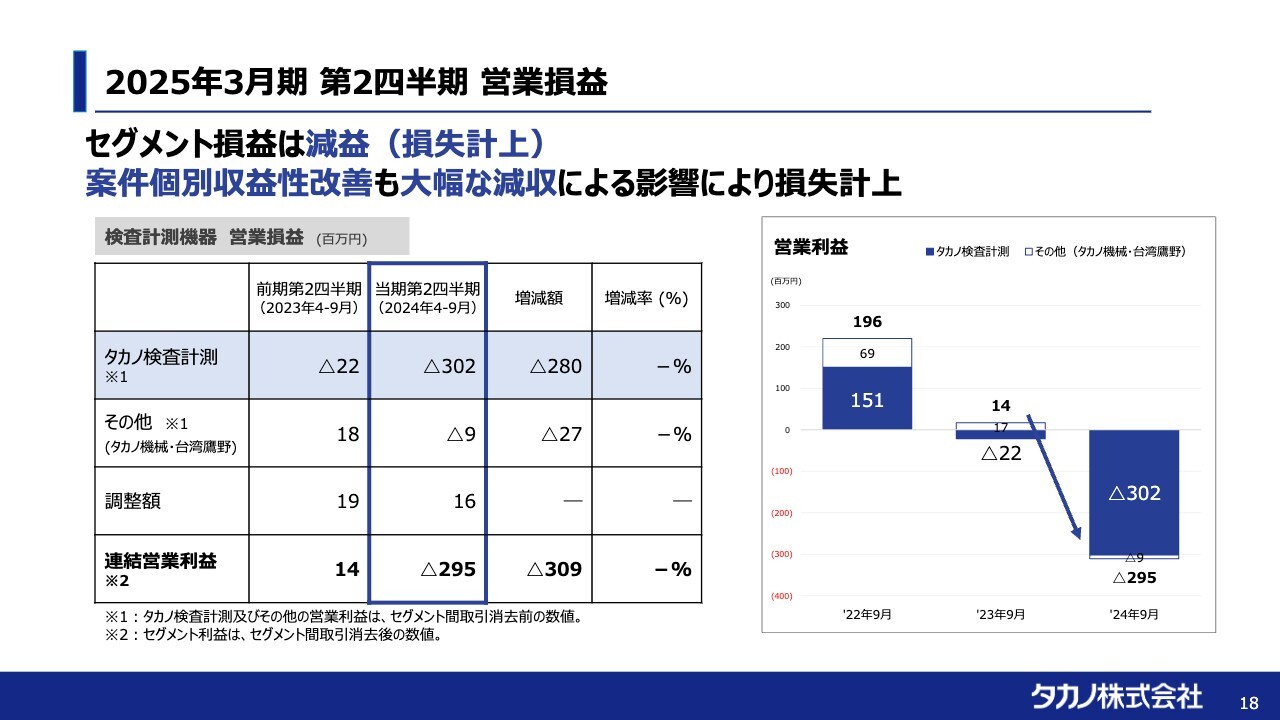

2025年3月期 第2四半期 営業損益

営業利益は、売上高の減少に伴って固定費をまかなうことができず、損失を計上しました。最も大きな要因としては、FPD関連で売上高の規模が確保できずに減収となったことが挙げられます。これが全体に大きく影響したと認識しています。

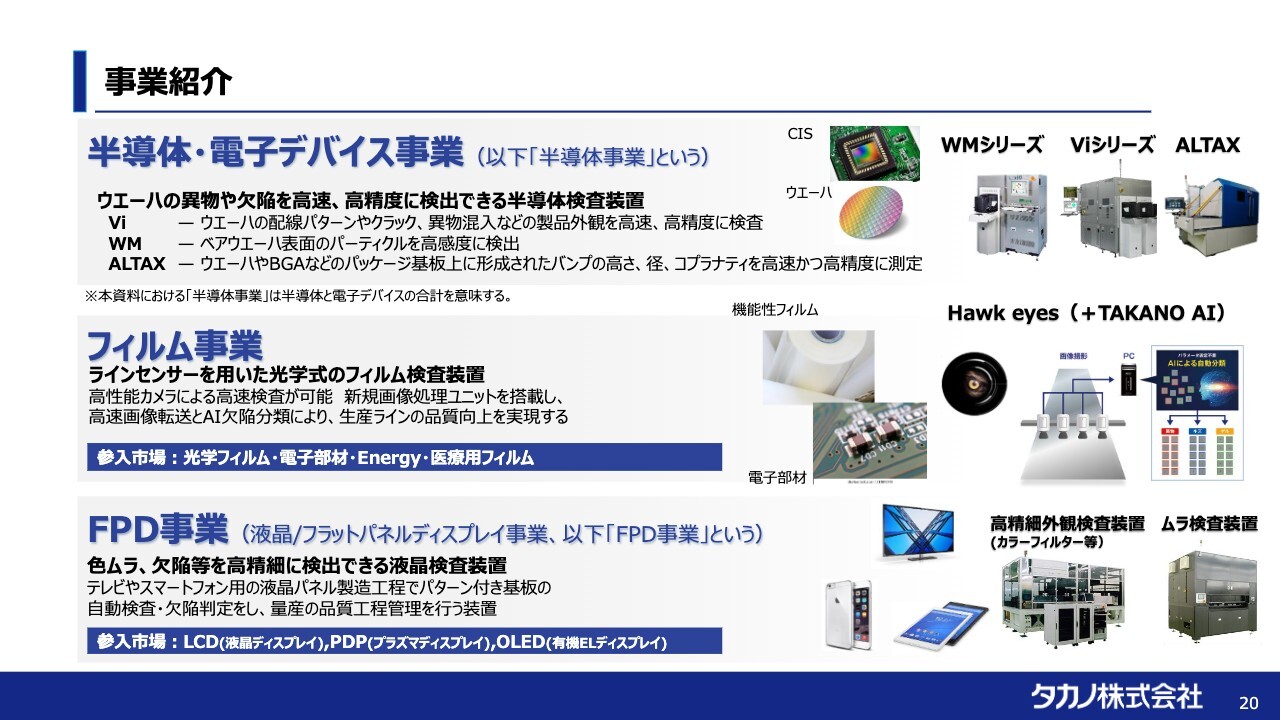

事業紹介

事業の概況です。検査計測機器部門では、主に3つの事業を展開しています。

1つ目は、半導体・電子デバイス事業です。当社の場合、いわゆる前工程・後工程と言われる半導体事業に加え、1つの事業体として「電子部品」とも呼ばれる電子デバイス事業も行っています。こちらは以降、半導体事業という言葉でご説明します。

2つ目は、フィルム事業です。光学式のフィルムや半導体の機材・部材として使われる機能性フィルムなど、幅広い用途を持つ多様なフィルムを展開しています。当社では、こちらをフィルム事業と呼んでいます。

3つ目は、FPD事業です。こちらは液晶のフラットパネルディスプレイ関係の事業になります。これまではFPD事業が中心でしたが、徐々にシフトし、現在は半導体事業、フィルム事業を伸ばしている状況です。

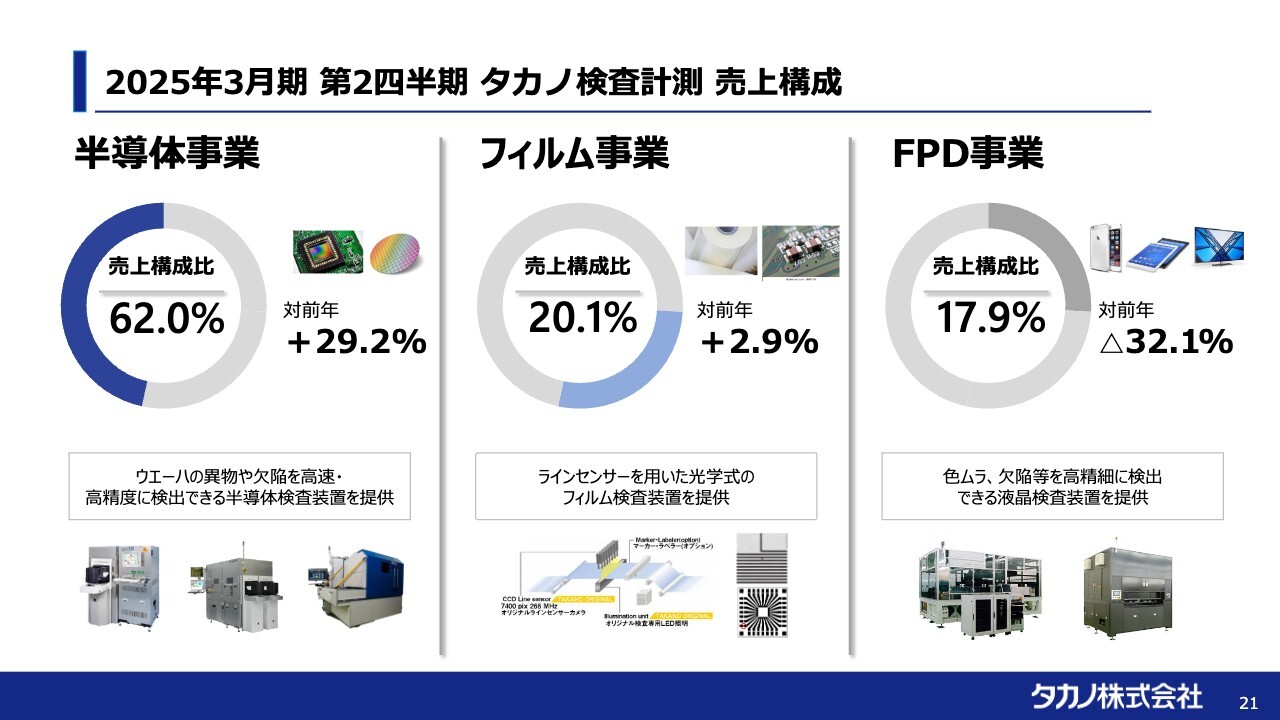

2025年3月期 第2四半期 タカノ検査計測 売上構成

各事業の売上高の構成です。スライドには、第2四半期の現状を示しています。通期が終わったところで少し様相が変わるかと思いますが、現状としては、半導体事業が半分以上を占めています。これは、ある程度当社の方針どおりだと考えています。

具体的には、フィルム事業が約20パーセントを占めています。一方、FPD事業は現在、20パーセントを下回る状況になっており、前年より約32パーセント減少しています。このFPD事業の売上高の減少は、まさに今1つの大きなトピックスとして、当部門が抱えている課題です。

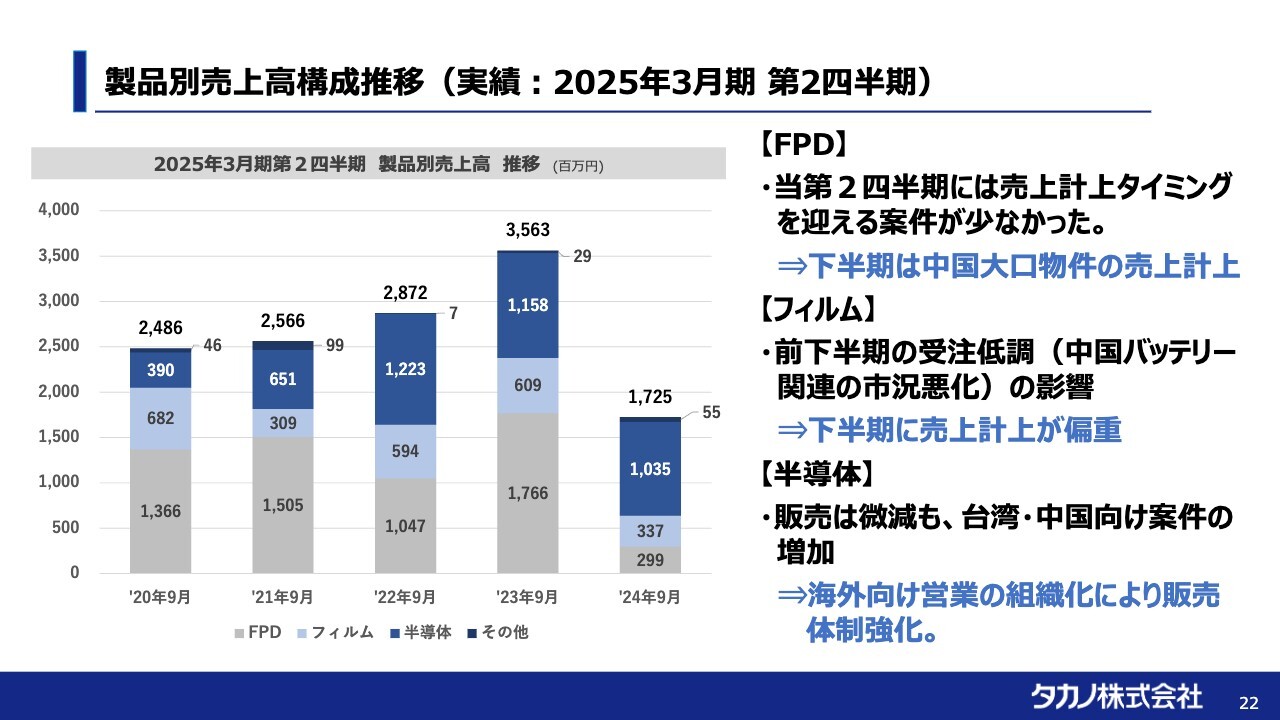

製品別売上高構成推移(実績:2025年3月期 第2四半期)

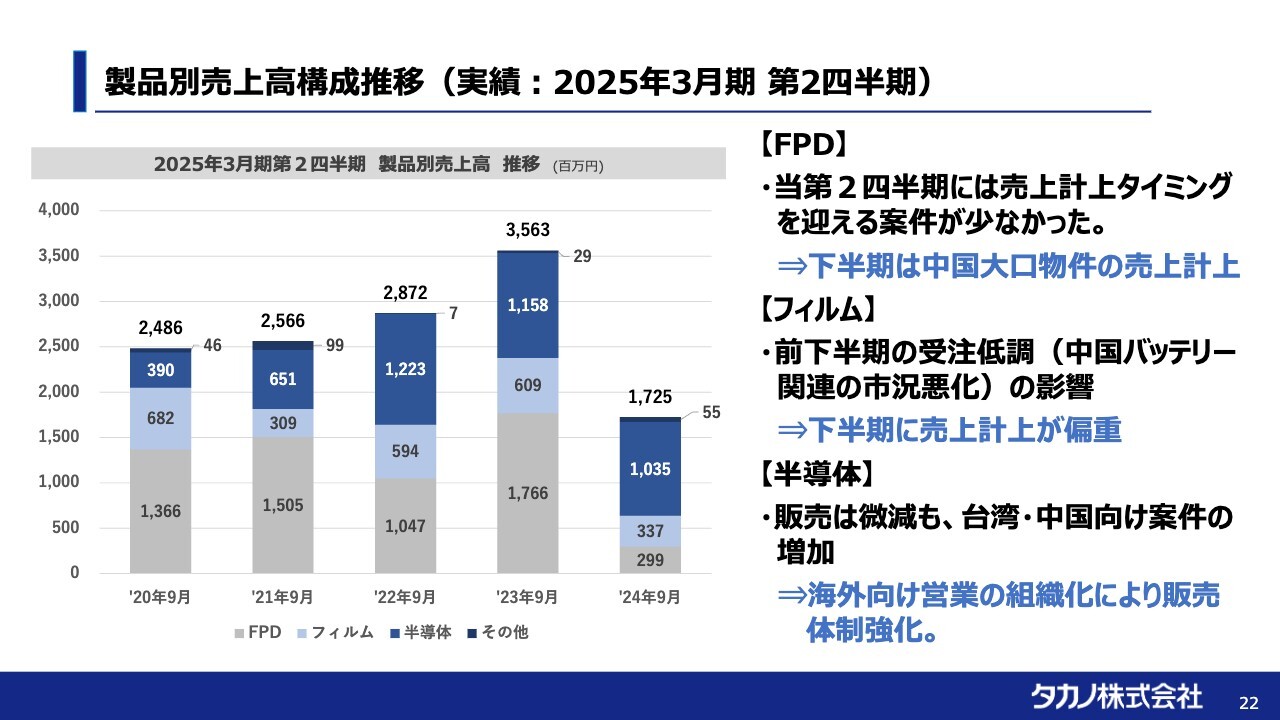

製品別の売上高の構成推移をご説明します。スライドには、上期実績の5年間の推移を載せています。こちらも半期の数字です。

ご覧のとおり、今上半期はFPD事業の売上高が大きく減少しています。この約15億円の減少によるインパクトは非常に大きなものでした。

我々としては、半導体事業を増やすという方針を掲げています。半導体事業の売上高に関しては、前年比で微減となっているものの、過去5年間の推移で見ると、比較的堅調に推移しています。

現状、FPD事業の縮小に対し、半導体事業の成長がまだ少し追いついていないところがあるかと思います。今後、半導体事業をどのように伸ばしていくかについては、後ほどあらためてご説明します。

地域別売上高構成推移(実績:2025年3月期 第2四半期)

地域別の売上高の構成推移です。先ほどのスライドと同様に、5年間の上期実績を並べています。

今期の大きな特徴は、日本での売上が大半を占め、海外向けの売上が大きく減ってしまっていることです。海外での売上減少の一番大きな原因として、フラットパネルディスプレイの中国向けの販売が減少したことが挙げられます。

また、半導体事業においても、海外の市況が若干弱含みとなっており、こちらも多少影響しています。ただ、今上期については海外市場向けの販売は減ったものの、今後はグローバル展開を進めることで増やしていきたいと考えています。そちらの施策についても、後ほどご説明します。

部門概況(実績:2025年3月期 第2四半期)

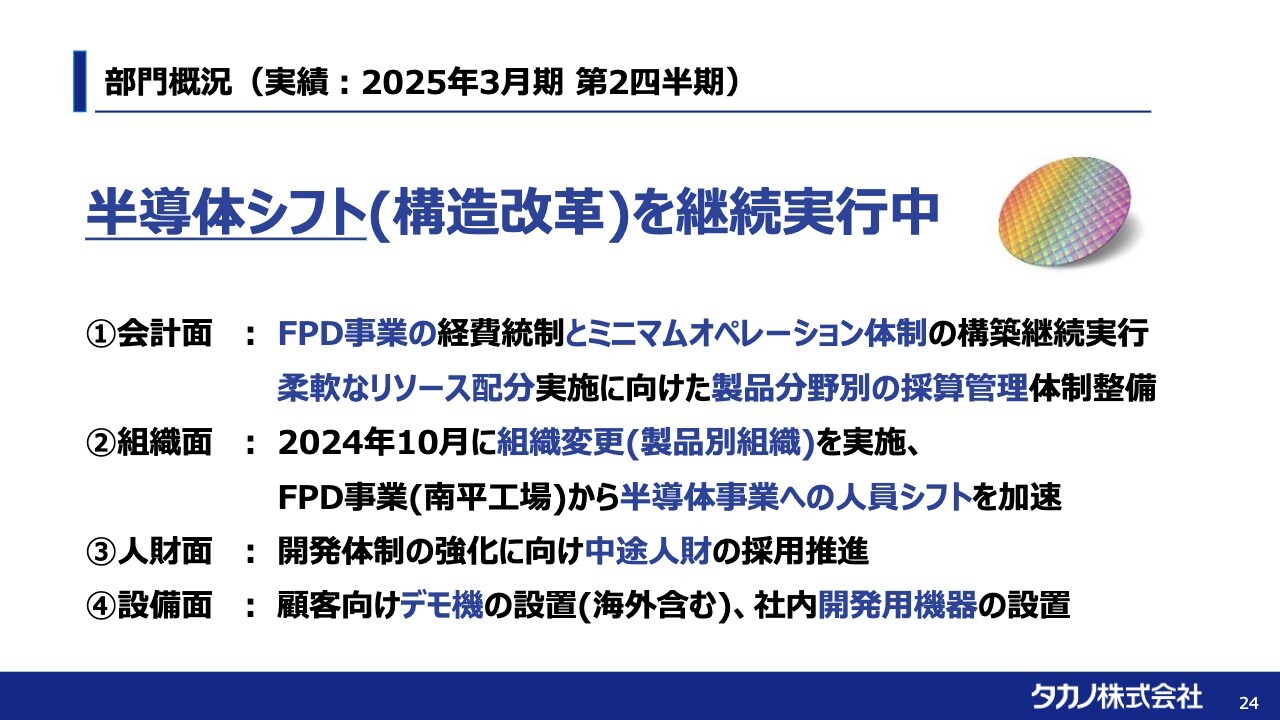

部門の概況です。我々の部門はここ数年、FPD事業の縮小による半導体へのシフトという構造改革を進めています。こちらについてのトピックスを簡単にご説明します。

まず、会計面に関しては、収支の管理という意味合いで、FPD事業の縮小に伴う体制の見直しを進めています。また、社内のいわゆる管理会計の部分も見直し、損益の改善を進めています。

組織面に関しては、当部門ではこれまで機能別の組織を採用していましたが、事業別にスピード感を持った意思決定を行い、市場競争に勝ち抜くため、組織の変更を行っています。

こちらは現在、機能別の組織から製品別、事業別の組織への変更を進めているところです。これに関連し、FPD事業から半導体事業への人員のシフトも順次進めています。

人財面に関しては、社内の異動もありますが、特に半導体関連の開発に向けては、中途の即戦力採用も現在積極的に進めているところです。

設備面に関しては、現在、設備投資を積極的に行っています。「顧客向けのデモ機の設置」とありますが、これは単なるデモ機の設置にとどまりません。デモ機を通じたお客さまとのコミュニケーションの中で、新規開発のアイデアも収集できています。

さらに、設備の評価環境についても積極的な方針を打ち出しており、国内のみならず、海外も含めた投資を現在進めているところです。

部門売上計画(計画:2025年3月期)

部門別の売上計画です。スライド左側のグラフは通期の数字で、6年間の実績と今期の見込みを示しています。

ご覧のとおり、全体の売上は比較的厳しく、前年比で見ると非常に厳しい状況かと思います。一番大きなポイントは、やはりFPD事業のフラットパネルディスプレイ向けの売上高が大きく減少していることです。

一方で、半導体事業の売上高は比較的堅調に推移しています。当然、もう少し伸ばしたいところですが、現在の市況等を踏まえると、堅調に推移していると評価できるかと思います。

このあたりは計画どおりに進めていく方針です。残り3ヶ月程度ではあるものの、さらなる上積みを目指して取り組んでいきます。

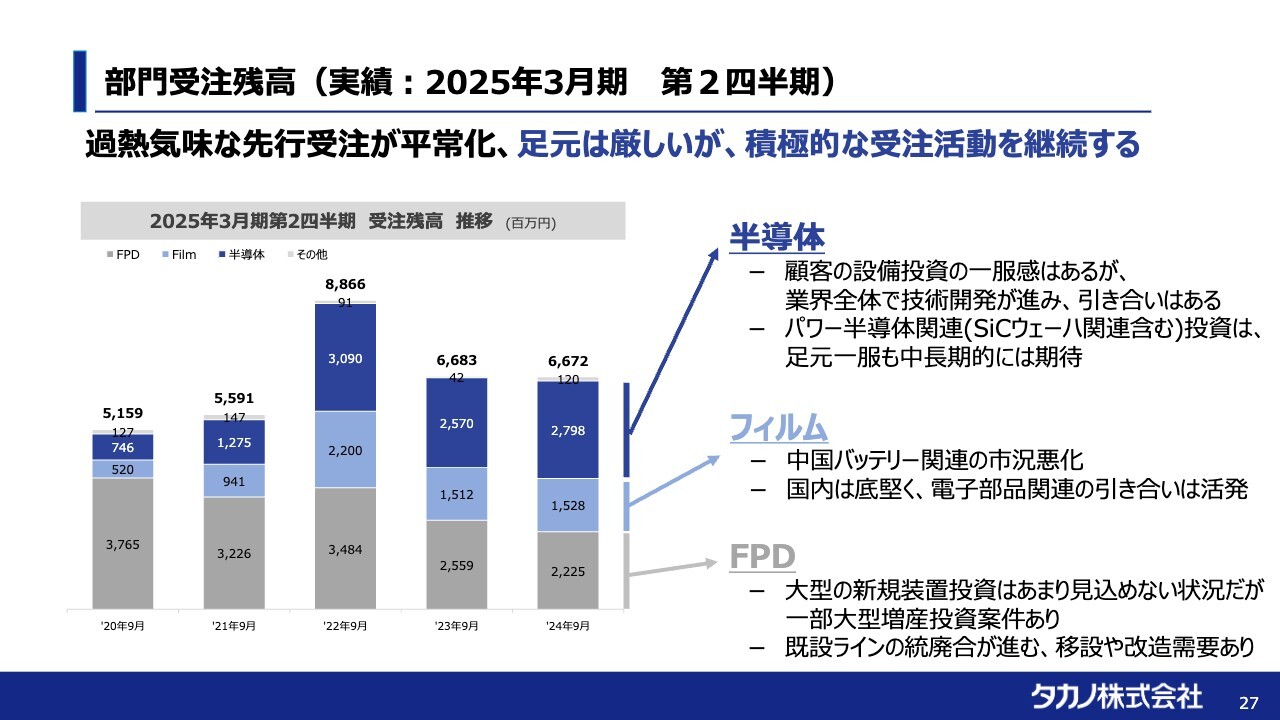

部門受注残高(実績:2025年3月期 第2四半期)

部門の受注残高の推移です。現在、3事業の受注残高はある程度バランスよくあるように見えますが、今後はこれが大きく変わっていくと想定しています。

FPD事業に関しては、大型投資はほぼなくなり、今後も減っていくことが予想されます。したがって、受注活動としては、半導体事業とフィルム事業に注力し、これらの受注残高が増加するように進めていきたいと考えています。

部門戦略

中期の事業展開の方針をご説明します。当部門の部門戦略としてはシンプルに捉えており、1本目の柱は、半導体シフトへの構造改革です。こちらは先ほどご説明したとおり、これまでも継続的に取り組んでいるものです。

2つ目の柱は、グローバル展開です。こちらも前中計からの継続になりますが、グローバルな拡販を進めていきます。現在、新たな動きがあるため、こちらも後ほど進捗をご説明したいと思います。

3つ目の柱は、今中計において当部門として最も重点を置いている、研究開発の強化です。当初、新中期経営計画をご説明した際に「研究開発関連費用を1.5倍に増やす」と宣言しました。現在、研究開発費を増やし、活動を活発化させているところで、予定どおり進捗している状況です。それぞれについて、もう少し細かく説明したいと思います。

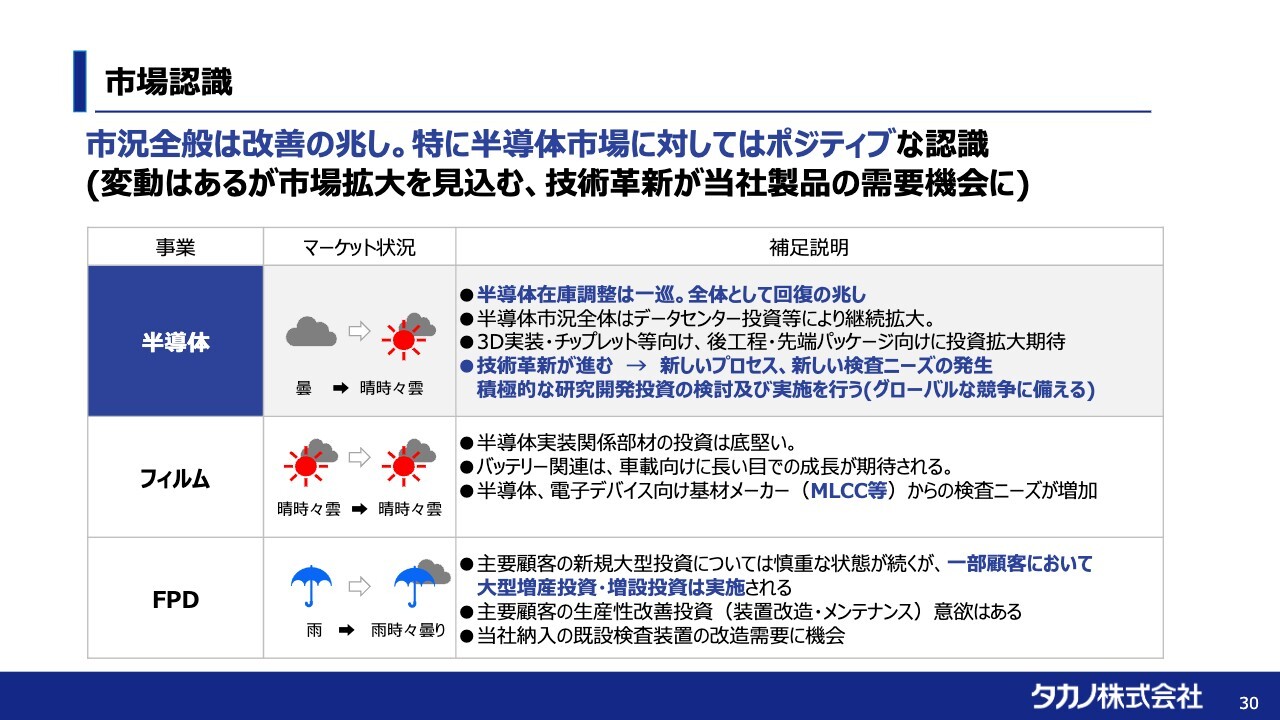

市場認識

施策をご説明する前に、市場認識についてお話しします。「市況全般は改善の兆し」と記載していますが、正直なところ、全体としては若干弱含んでいます。

ただ、我々としては、市場の増減が大事であること以上に、特に半導体市場における技術開発の進展に注目しています。技術開発が進めば進むほど検査機のニーズが増えるため、市況の増減にこだわらず、技術革新が進んでいるというところを非常にポジティブに考えています。

このような背景から、当社では研究開発の費用、あるいは投資を増やしていくという方針を掲げています。

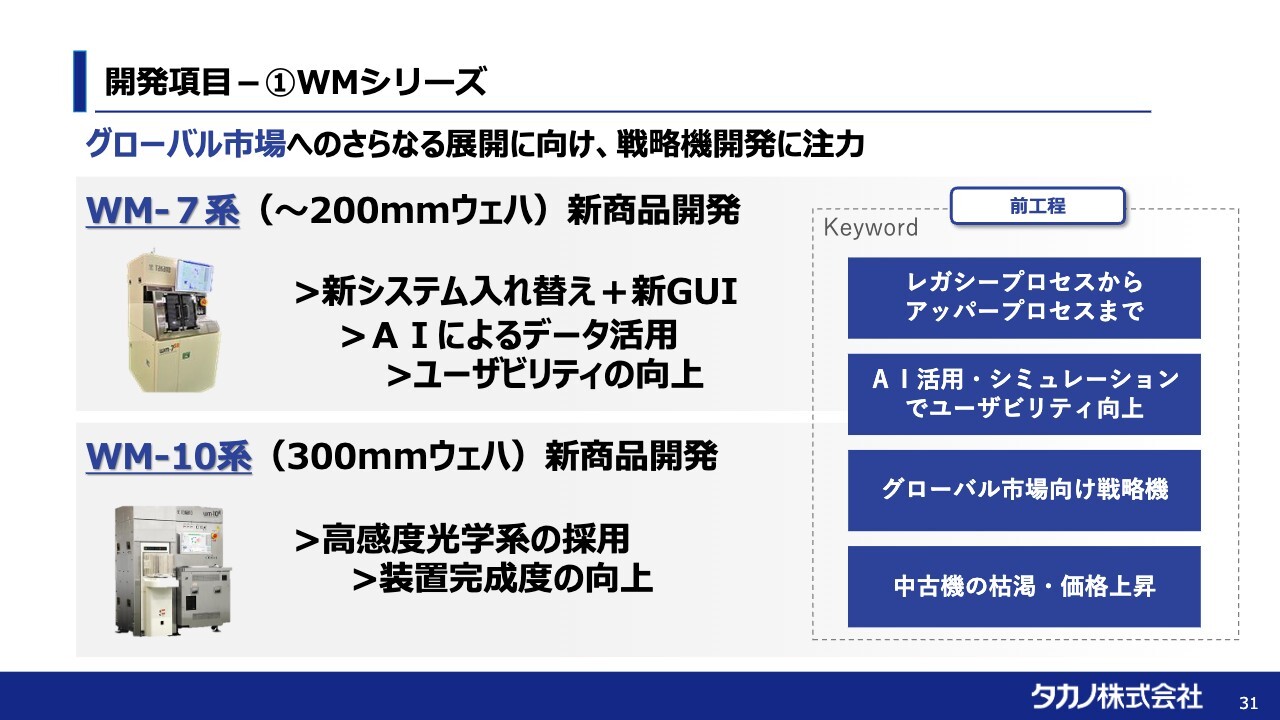

開発項目-①WMシリーズ

具体的な開発項目です。非常に機密性が高い情報で、公表できるところとできないところがあります。そのため、説明としては簡易になりますが、開発を進めているものについてご紹介します。

当社の半導体向けの検査装置の中には、前工程に入っている「WM」という異物の検査装置があります。こちらは非常に伸びている中で、新製品開発に着手している状況です。

新製品を出し、大きく入れ替えるというドラスティックなかたちも当然ありますが、段階的な改善や機能アップを行える要素もあります。現在は、新GUIの開発やAIの活用、高感度化による装置の安定性向上など、さまざまなマイナーチェンジも含めた開発を進めているところです。

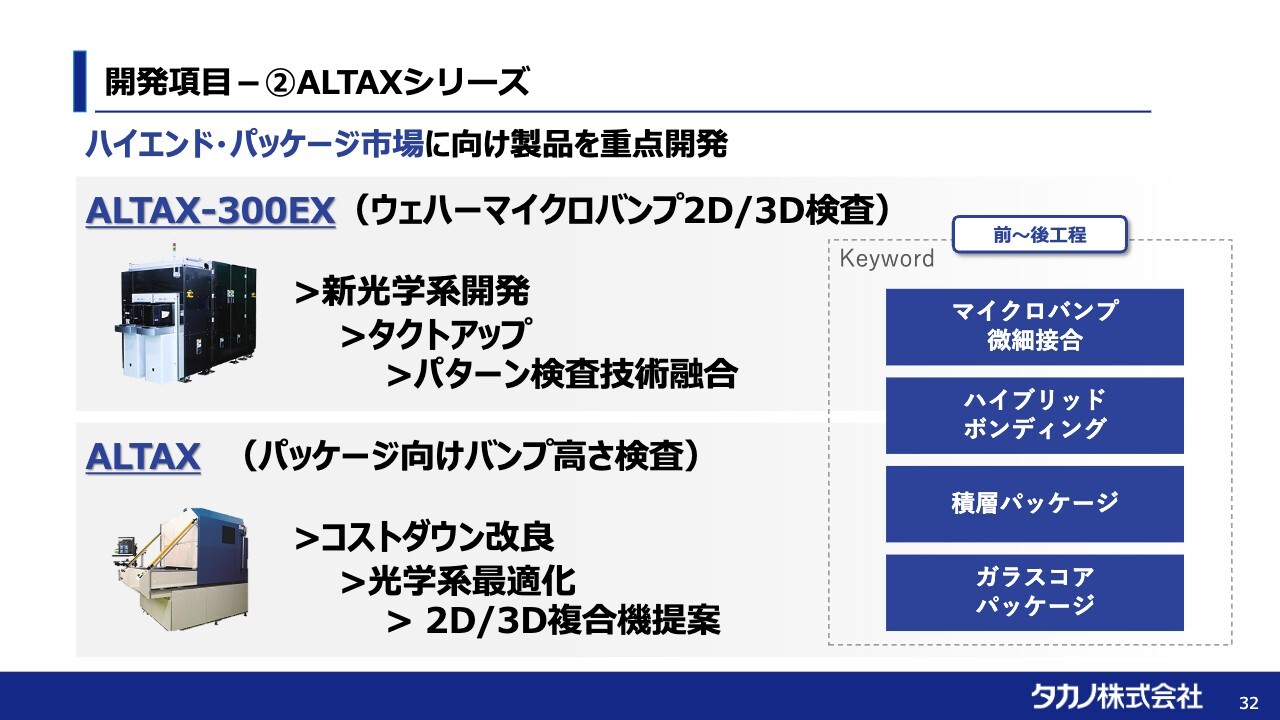

開発項目-②ALTAXシリーズ

3D検査装置の「ALTAX」シリーズは、どちらかというと後工程、あるいは最近注目を集めている中間工程向けの装置です。こちらも現在、タクトアップというスピード部分の改善や光学系の改善をはじめ、開発を進めているところです。

後工程に関しては前工程と違い、コストの競争力も相当重要になってくるため、コストダウンを実現できる装置の開発を進めています。

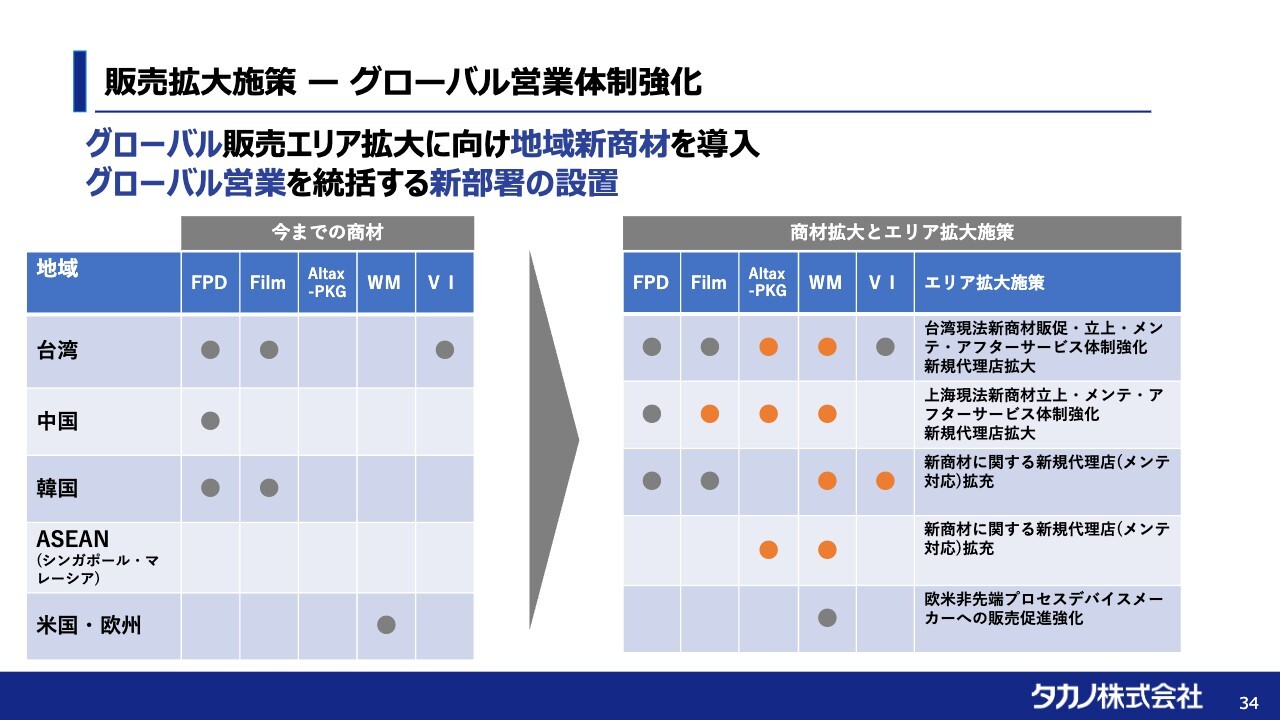

販売拡大施策-グローバル営業体制強化

このような装置を今後展開していく上では、やはりグローバルな商流を設計することが大事だと思っています。足元では海外の売上が若干減少していますが、これからご説明する施策も含め、改善していこうと考えています。

現在、グローバルの商流という意味合いで当部門において機能しているものとして、アメリカの市場での「WM」という装置の販売があります。こちらはすでに実績ができ始めており、順調に推移していると考えています。

一方で、台湾や中国、ASEAN地域での事業拡大はまだ順調とはいえず、多くの課題を抱えています。そのため、現地法人の活用や代理店との契約を含め、商流網の再設計を行っているところです。引き合いは順次入ってきている状況のため、売上への貢献としては、この下期から来年にかけて数字に表れてくると思っています。

販売拡大施策-グローバル営業体制強化

グローバル販売としては、商流を広げるというお話をしましたが、現在はより一歩踏み込んだことを考えています。

これまでは、主に前工程向けの装置である「WM」を対象にグローバル展開を考えていました。しかし、最近の我々の状況としては、それ以外の「ALTAX」という3D検査装置やフィルム向けの検査装置など、海外展開する商材も増やすことを検討しています。

現在は現地法人、あるいは代理店との協議を進めている状況です。単なるグローバル化や地理的な拡大ではなく、そこに乗せる商材も増やすことで、二重の意味でのグローバル展開を仕掛けようと取り組んでいます。

販売拡大施策-グローバル営業体制強化

こちらのスライドも、グローバル展開についてのトピックスです。当社はここ2年、3年で海外の半導体関連の展示会への出展を立て続けに行っています。これまでずっと出せていなかった、中国の「SEMICON CHINA」という展示会に初めて出展する目途が立ったため、今回ご紹介したいと思います。

この「SEMICON CHINA」には今、非常に多くの企業が参加を希望しており、数百社が予約待ちの状況であると聞いています。そのような中、当社はいろいろな交渉を行い、来年の3月に初めて出展することが決まりました。今後はアジア戦略も含め、まずは中国に一歩踏み込んで拡販していきたいと考え、進めているところです。

我々の検査計測部門の説明は以上となります。

質疑応答:「WM」シリーズの推移について

司会者:「半導体事業の『WM』シリーズの売上高推移について教えてください」というご質問です。

鷹野雅:「WM」シリーズ単体での数字については公表していませんが、推移としては、半導体事業の売上高推移にほとんど相関しているとご理解いただければと思います。

スライド22ページに製品別の売上高の構成比を示していますが、ご覧のとおり、半導体事業はかなり安定的に推移しています。「WM」もほぼ同様に推移しており、右肩上がりではないものの、新規のお客さまからの受注を次々に獲得しています。数字で見ると、現在は安定しており、横ばいという状況ですが、これから伸びていく可能性が高く、内容としては非常にポジティブなものがあると思っています。

質疑応答:医療関連の進捗状況について

司会者:「医療関連の進捗状況について教えてください」というご質問です。

鷹野準:医療関連については、アレルギー検査の分野で検査装置や試薬の生産・販売に動いており、昨年11月より上市しました。市場に出して1年が経過し、すでに何台か売れていますが、販売実績はそれほど上がっていません。

その背景や理由としては、医療業界において我々の知名度や実績がまだないという点が挙げられます。製品自体には自信を持っていますが、実績、知名度がほとんどない業界に参入したため、実績が上がるまでに若干時間を要しています。

現在、さまざまな手を打っており、専門の研究機関とのデータづくりや、当初とは異なるかたちでの販売ルートの構築を進めています。その結果、最近は引き合いが増えてきており、いよいよ動き出したという実感を持っています。したがって、今後半年ぐらいで注文も増えてくるだろうと予測している状況です。

質疑応答:産業機器部門の推移について

司会者:「産業機器部門の推移について教えてください」というご質問です。

鷹野準:産業機器部門では、電磁アクチュエータや電磁弁などの製造販売を行っています。こちらは前期までは絶好調でしたが、当期に入り急に受注が落ちました。

先ほどご説明したように、以前は中国のお客さまに多く販売していましたが、現在は景気の問題や補助金の打ち切りなどにより、中国の市場が落ちています。これがいつ、どのようなかたちで回復するかが1つの課題です。

それとは別に、しばらく前から新しいお客さまの開発を進めています。こちらはまだ決定ではないものの、非常に良い方向に向かっています。我々も大いに期待しています。

当社の電磁アクチュエータはさまざまな業界で使われているため、医療業界など、半導体以外の業界へのアプローチもあわせて進めています。

産業機器部門が取り扱っている商品について、中長期的にはそれらの業界への販売を強化し、次の経営の柱にしていきたいと思っています。可能性は十分にあると考えているため、積極的かつ計画的に技術開発、設備投資を進めていきたいと思っています。

質疑応答:「WM」シリーズの輸出比率について

司会者:「『WM』シリーズの輸出比率について教えてください」というご質問です。

鷹野雅:この上期は「WM」シリーズの輸出比率はかなり低い状況です。具体的な数字については回答を控えますが、今期は10パーセント、20パーセントぐらいとなっています。

ただ、若干変動するところがあり、前期の比率はもう少し高く、過去に最も高かった時には50パーセントまで伸びていました。ですので、現在は非常に低いものの、今後は50パーセント程度まで引き上げられると考えています。

質疑応答:半導体事業におけるパワー半導体向けの割合について

司会者:「半導体事業において、パワー半導体向けはどの程度ありますか?」というご質問です。

鷹野雅:半導体事業におけるパワー半導体向けの割合については、説明が非常に難しいところです。ご存じのとおり、一口に半導体といってもさまざまなものがあり、レガシーという意味合いでは、パワー半導体のみならず、ディスクリート半導体なども含みます。

ただ、例えば先端系の半導体に入っているものは10パーセント以下のため、それ以外のパワー半導体含めたレガシー系のところに90パーセント程度の比率があると、おおよそのイメージとして持っていただければよいかと思います。

質疑応答:医療関連における2025年3月通期の売上予想、2026年3月期のイメージについて

司会者:「医療関連における2025年3月通期の売上予想、2026年3月期のイメージを教えてください」というご質問です。

大原明夫氏:常務取締役の大原です。先ほど社長からご説明したとおり、医療関連については昨年11月に上市したところです。

医療業界においては、当社の認知度がまだ低いこともあり、予想より低い売上でスタートしました。販売戦略の変更や学会への広報などの強化によって、足元の受注は増加傾向にあります。今期の数字的な見通しについてはお伝えできませんが、右肩上がりに推移しつつあり、来期もそのような趨勢となる認識です。

鷹野準:特に学会で専門の方々の意見をいただいており、みなさまからの評価も上がってきています。先日も当社の商品に関する短い論文が発表され、専門家による評価として公開されました。

知名度や当社商品の技術的な効果、良さが徐々に広まってきていることは事実で、上市から1年以上経ち、良い意味での影響がこれから出てくるだろうと思っています。

細かい数字はいえませんが、右肩上がりで推移している状況です。売上が急に上がるのはなかなか難しく、時間がかかるかもしれませんが、医療業界において早く認知されるように取り組んでいます。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7885

|

1,200.0

(03/09)

|

+6.0

(+0.50%)

|

関連銘柄の最新ニュース

-

週間ランキング【値下がり率】 (3月6日) 03/07 08:30

-

前日に動いた銘柄 part2 重松製作所、ブランジスタ、グローバル... 03/04 07:32

-

前日に動いた銘柄 part2 JMACS、アミファ、重松製作所など 03/03 07:32

-

[PTS]デイタイムセッション終了 15時30分以降の上昇1284... 03/02 16:33

-

東証スタンダード(大引け)=値下がり優勢、Trail、JMACSがS高 03/02 15:32

新着ニュース

新着ニュース一覧-

今日 07:22

-

今日 07:21

-

今日 07:20

-

今日 07:19