アーレスティ、インドで工場拡張を実施 メキシコ・インド市場を成長ドライバーとし、独自技術開発等で収益拡大を目指す

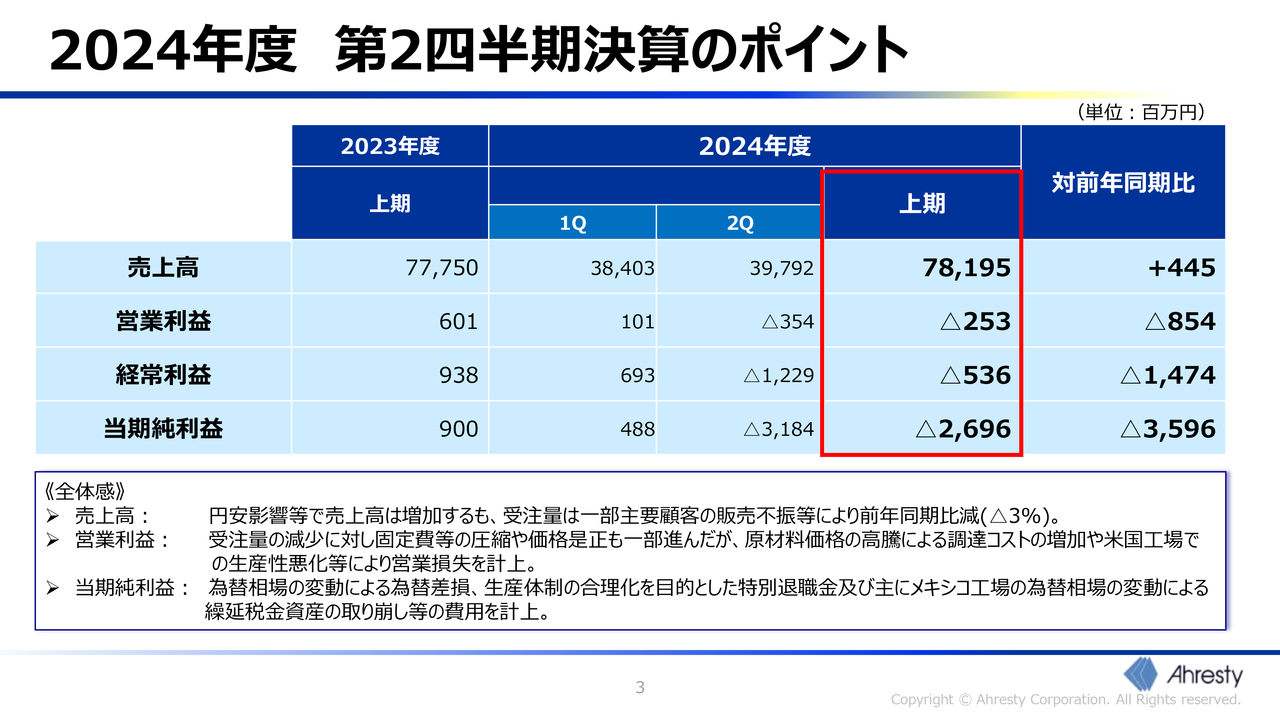

2024年度 第2四半期 決算のポイント

高橋新一氏(以下、高橋):みなさま、お忙しいところ当社の決算説明会にご参加いただき、誠にありがとうございます。株式会社アーレスティ代表取締役社長の高橋です。本日は私を含めた4名により、決算並びに当社の取り組みについてご説明します。

まず、私から決算概況についてご説明します。2024年度上期の売上高は、円安影響もあり、前年同期比で4億4,500万円増加しました。しかし、一部主要顧客の販売不振もあり、仕事量そのものは前年同期と比較して微減となっています。

営業利益については、受注量の減少に対して固定費の圧縮やインフレ状況に対する価格の見直しを進めていましたが、原材料の高騰や米国工場の生産性の悪化もあり、残念ながら2億5,300万円の赤字となりました。

加えて、為替差損や特別退職金なども加わり、当期純利益は約27億円の赤字となりました。みなさまにはご心配をおかけしていると思います。誠に申し訳ございません。

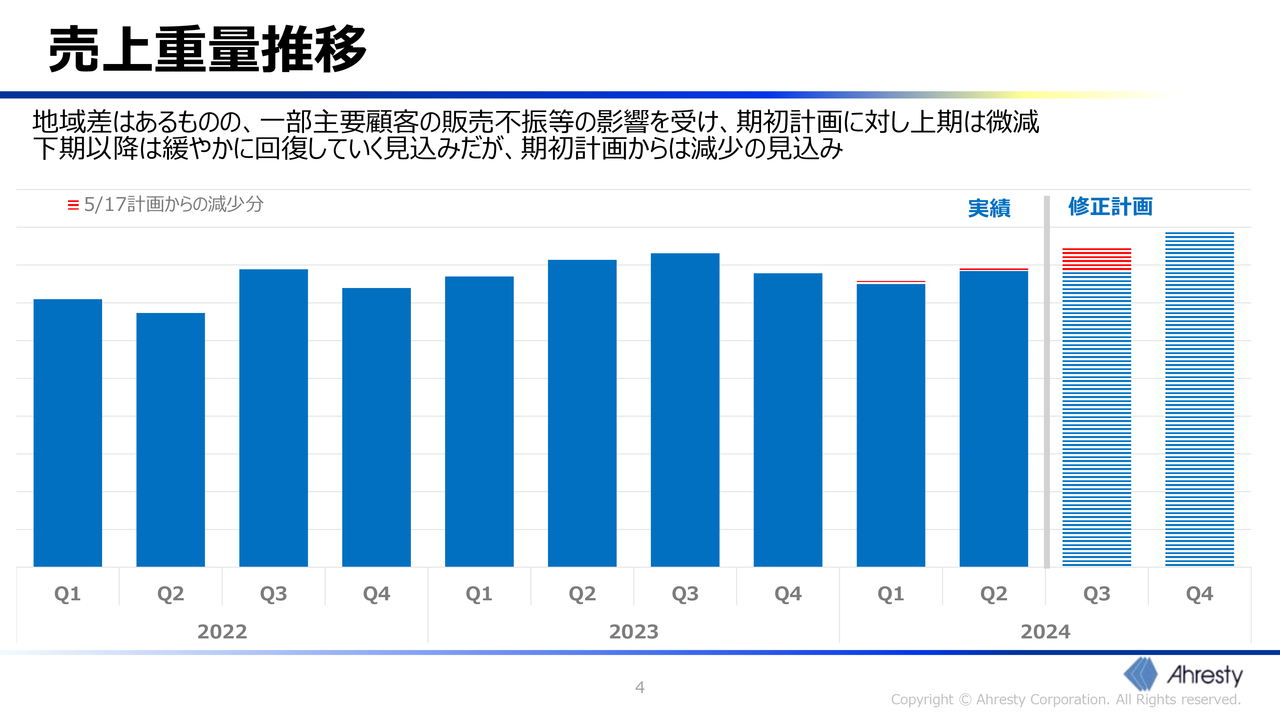

売上重量推移

スライドのグラフは仕事量を表す売上重量の推移を示しています。2024年度上期については、地域差はあるものの、一部主要顧客の販売不振の影響を受け、2023年度の上期並びに下期と比べて売上重量は3パーセントほど減少しています。

2024年度下期以降については、期初計画に対して減少はあるものの、緩やかに回復していくことを見込んでいます。

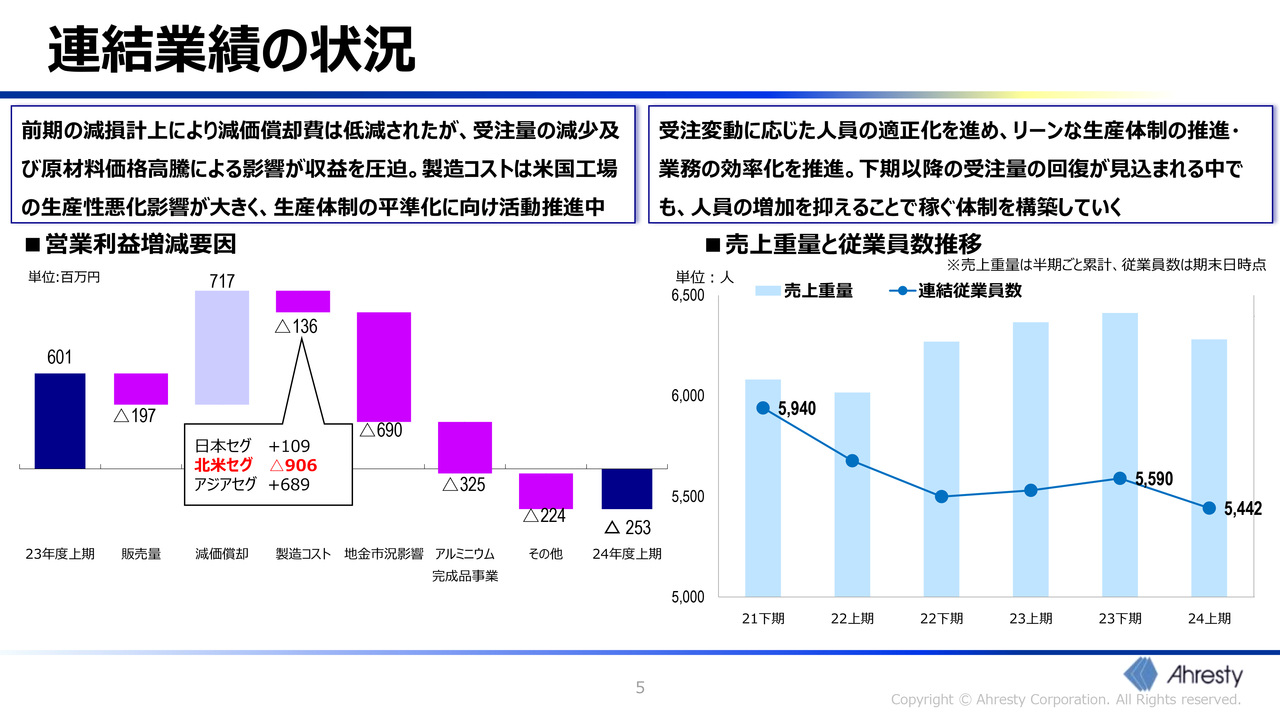

連結業績の状況

スライドの左側には前年同期からの営業利益増減要因のグラフを記載しています。2024年度上期は2023年に実施した減損計上で約7億円の増収効果がありました。また、日本並びにアジアセグメントでは、もの作りの生産性と原価低減が進み、約8億円の増益がありました。

一方で、北米セグメントでは米国工場の生産性悪化による9億円の製造コスト高や、地金市況と材料価格の改定期間のギャップによる約7億円のマイナスがあり、最終的に収益を確保できませんでした。

スライド右側のグラフは売上重量と従業員数の推移を示しています。当社は生産性の改善と業務の効率化により、必要人数を適正化するリーンな生産体制の推進を行ってきました。2021年度下期から売上重量が増加している中で、人員は10パーセント減で生産できており、改善が定着してきています。

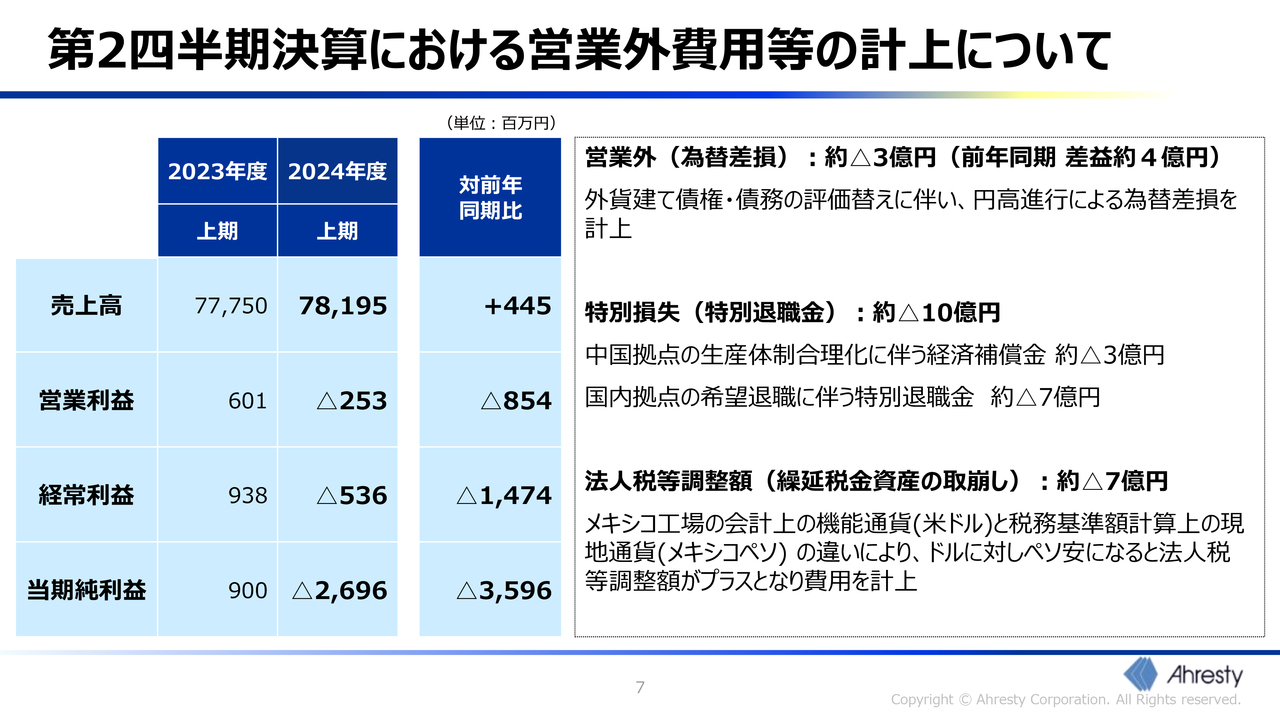

第2四半期決算における営業外費用等の計上について

成家秀樹氏:管理本部の成家です。2024年度第2四半期決算の詳細についてご説明します。2024年度第2四半期決算の実績はスライドの表のとおりです。

営業利益段階の前年同期との利益増減要因は、社長の高橋からご説明したとおり、受注量の減少、地金市況、米国工場の生産性悪化の影響によるものです。

営業外費用等の計上については、為替差損として約3億円を計上しました。この為替差損は、主に関係会社貸付金の評価替えにおける、今年3月末から9月末に向けての円高進行による影響です。

また、特別損失として約10億円を計上しています。この内訳は中国拠点の生産体制見直しによる経済補償金として約3億円、国内拠点の希望退職に伴う特別退職金として約7億円となっています。

国内外で生産体制の適正化を進めており、2024年度下期以降、固定費削減による収益効果が出てくる見込みです。

さらに、メキシコ工場での法人税等調整額として約7億円を計上したことで、当期純利益が大きくマイナスとなり、2024年度上期は大変厳しい結果となりました。

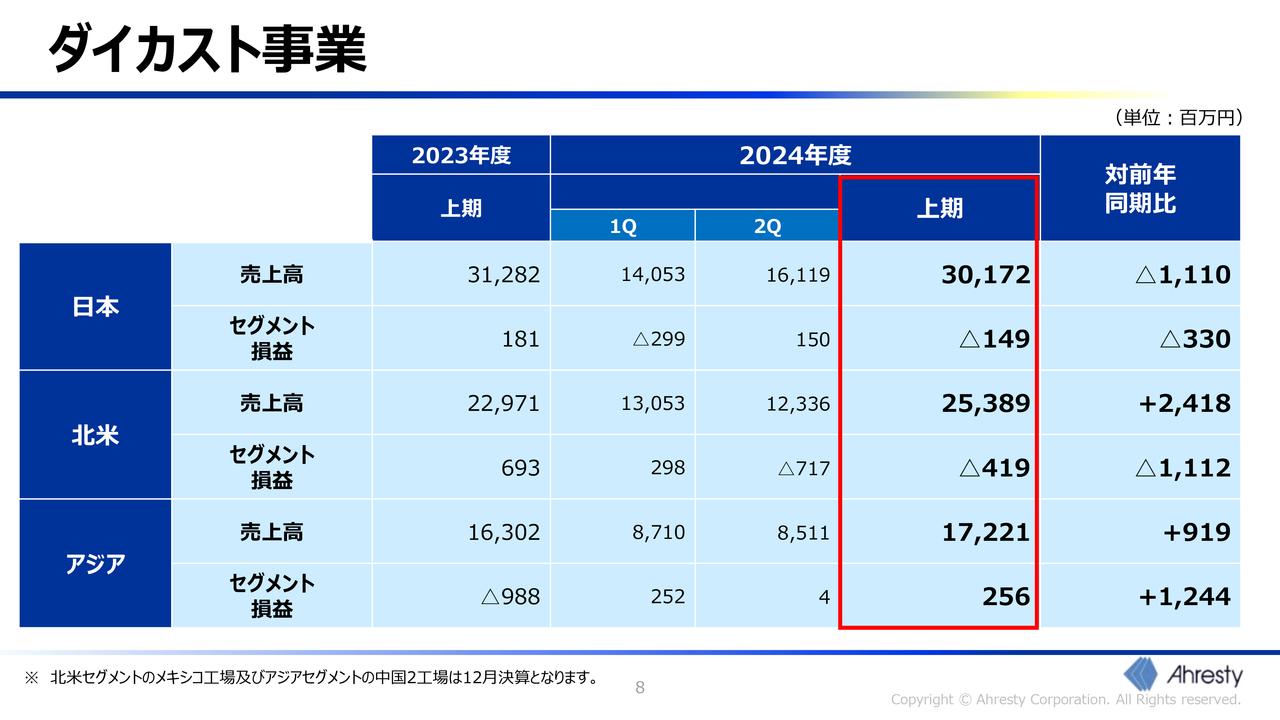

ダイカスト事業

ダイカスト事業について、日本、北米、アジアの各地域での売上高とセグメント損益をご説明します。各セグメントの収益改善に向けた取り組み状況の詳細については、後ほど社長の高橋より説明がありますので、私からはセグメントの実績概要のみお伝えします。

日本は前年同期比で売上高が約11億円減少、セグメント損益も約3億円減少し、1億4,900万円の赤字となりました。第1四半期は受注量が響いたことから赤字となり、第2四半期からは受注量や収益も回復傾向となっていますが、上期では第1四半期の赤字を補いきれていません。

北米では、底堅い受注量と円安効果で売上高が約24億円増加しましたが、セグメント損益は約11億円減少し、4億1,900万円の赤字となっています。米国工場における人件費高騰および生産性悪化による影響が主要因となっています。

アジアでは売上高が約9億円の増加となり、セグメント損益も約12億円増加しています。2024年度上期で2億5,600万円の黒字を計上しています。

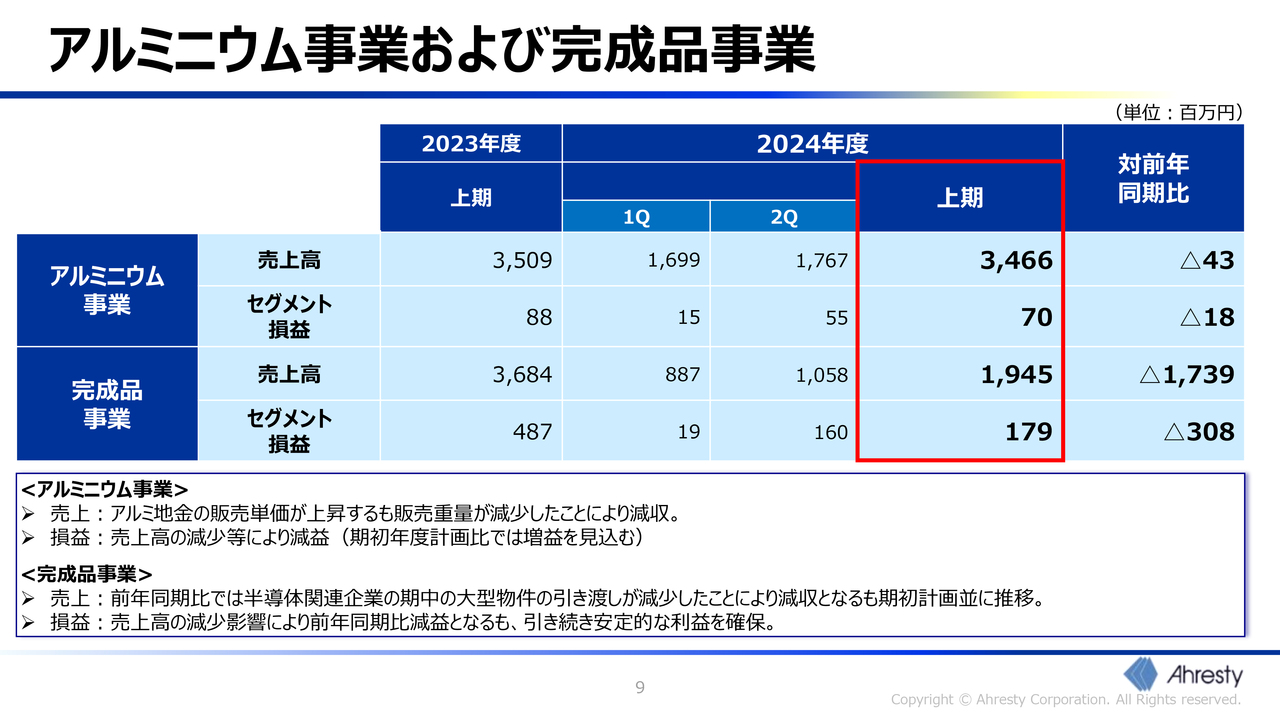

アルミニウム事業および完成品事業

アルミニウム事業では、販売重量の減少により、前年同期比で若干の減収減益となりました。アルミ床材を製造販売している完成品事業では、前年同期比で減収減益となっています。前年同期には大型物件の完工があり売上が増えましたが、今年度はそれが減少しているためです。

一方で、クリーンルームやデータセンターの受注が続いていることから、安定的な収益が確保できています。

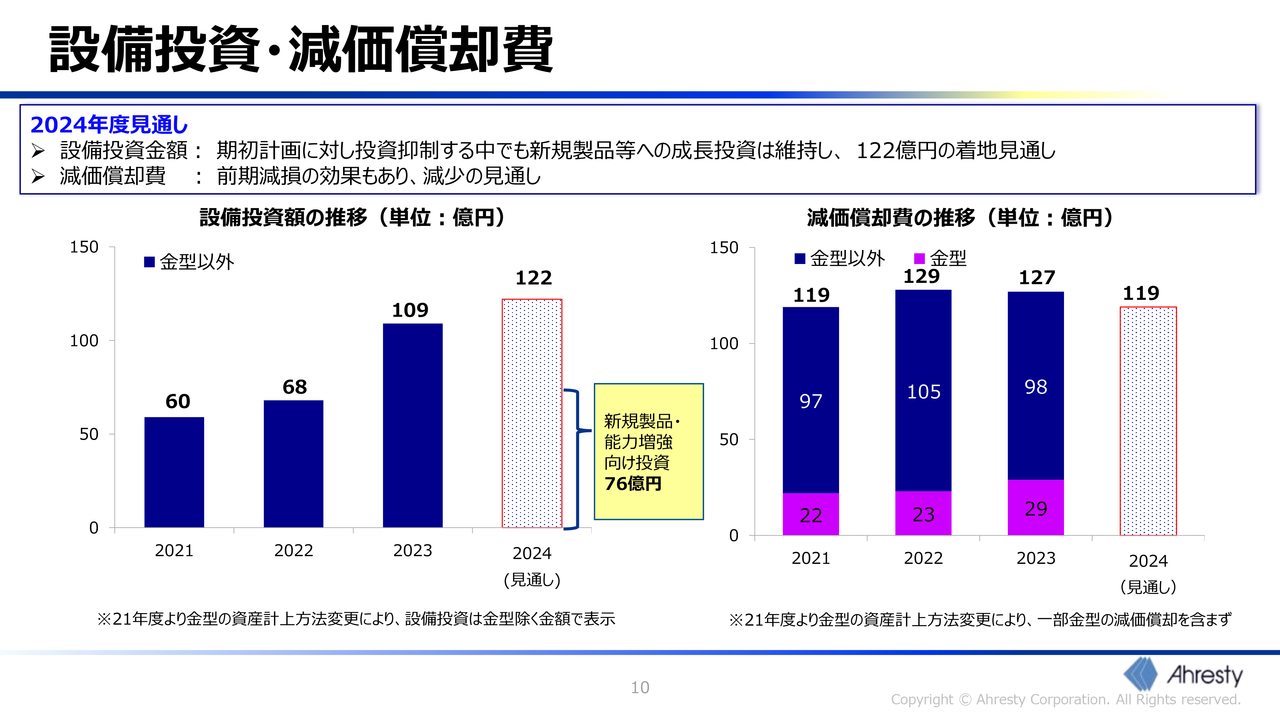

設備投資・減価償却費

設備投資・減価償却費の状況です。2024年度の設備投資額は122億円を見込んでいます。期初計画に対して減少となっていますが、将来の成長につながる新規製品への投資を維持しつつ、社内設備の転用、投資の厳選を進めながら投資抑制を図っています。

減価償却費については前期減損の効果もあり、減少する見通しです。

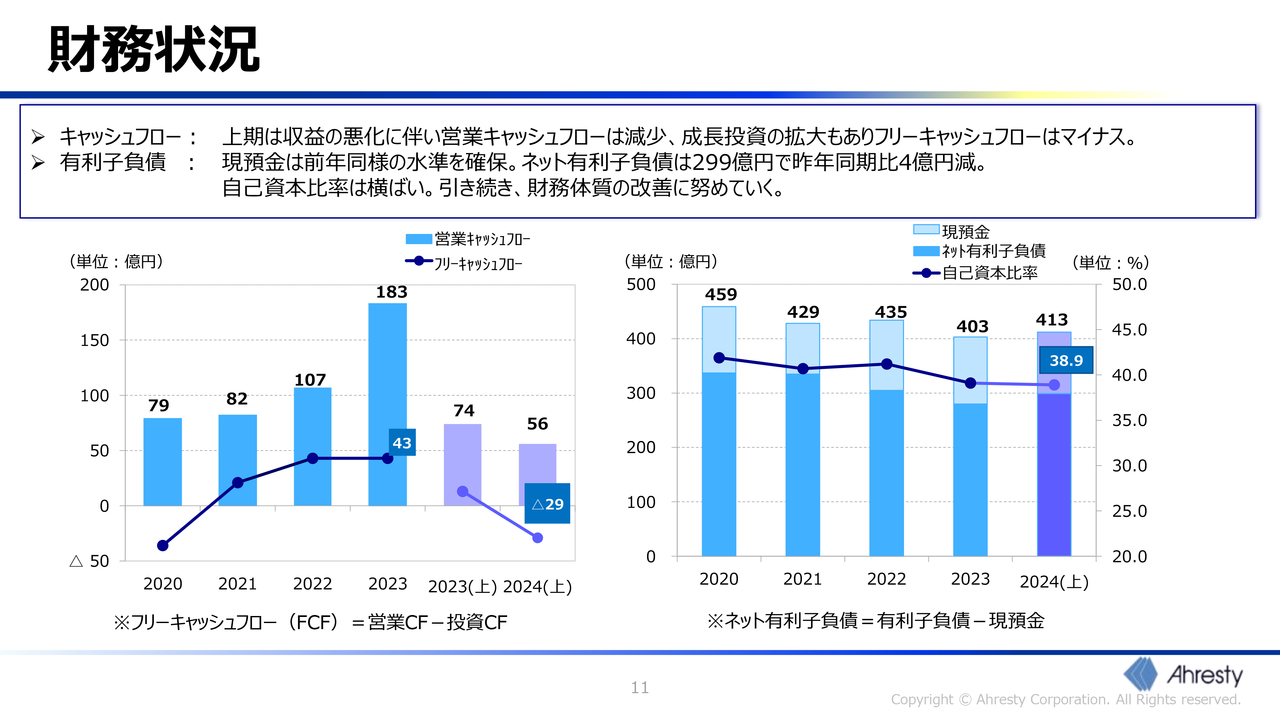

財務状況

財務状況についてです。2024年度上期は営業キャッシュフローが減少し、フリーキャッシュフローはマイナスとなっています。2024年度下期に向けて収益の回復を見込んでおり、キャッシュフローも改善される見込みです。

有利子負債は前年同期比で4億円減少し、ネット有利子負債は299億円となりました。自己資本比率は38.9パーセントと、ほぼ横ばいの水準を維持しています。

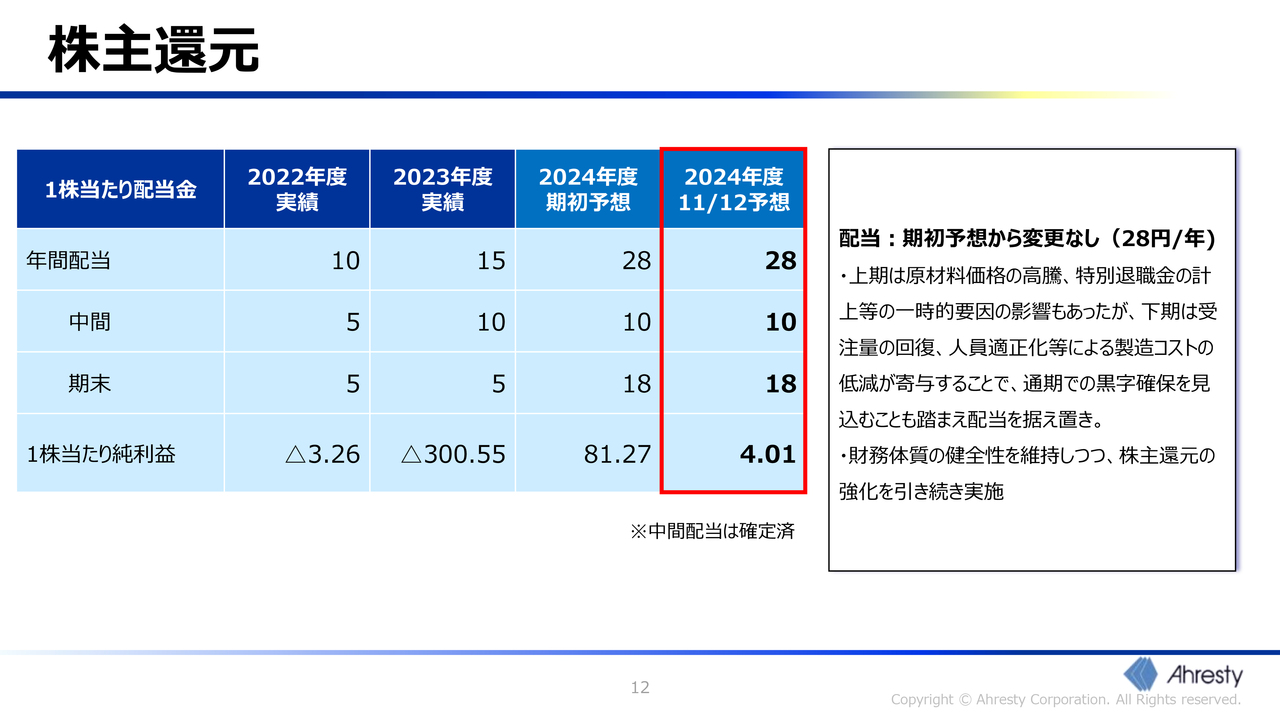

株主還元

株主還元についてです。2024年度は中間配当10円、期末配当18円と、年間で28円を予定しており、これは期初予想から変更はありません。

2024年度下期は受注量の回復や人員適正化等により、通期での黒字確保を見込んでいますので、これを踏まえて配当を据え置きとしました。引き続き財務体質の健全性を維持しつつ、持続的な株主還元に努めていきます。

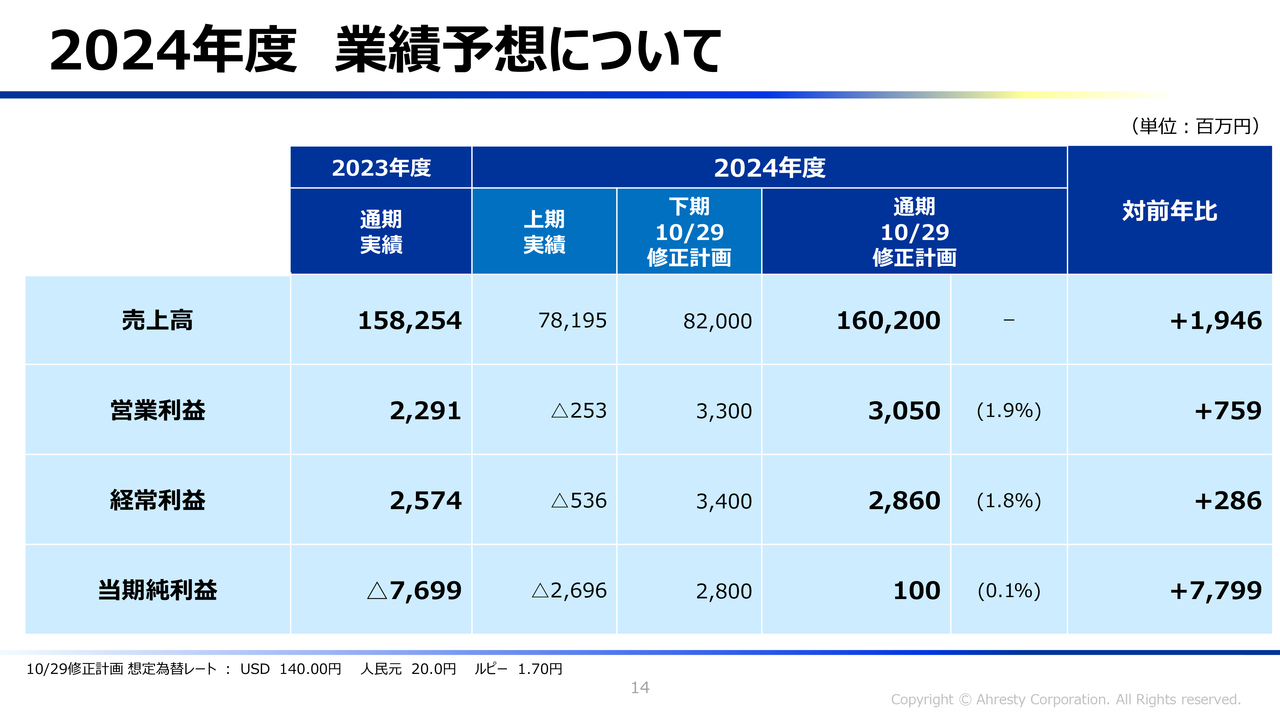

2024年度 業績予想について

高橋:2024年度上期の状況を踏まえ、現在進めている収益改善に向けた取り組み状況についてご説明します。

まず、2024年度下期と通期の業績予想についてです。上期は赤字でしたが、上期の活動による改善進捗と反省を踏まえ、下期は売上高820億円、営業利益33億円、経常利益34億円、当期純利益28億円を見込んでいます。

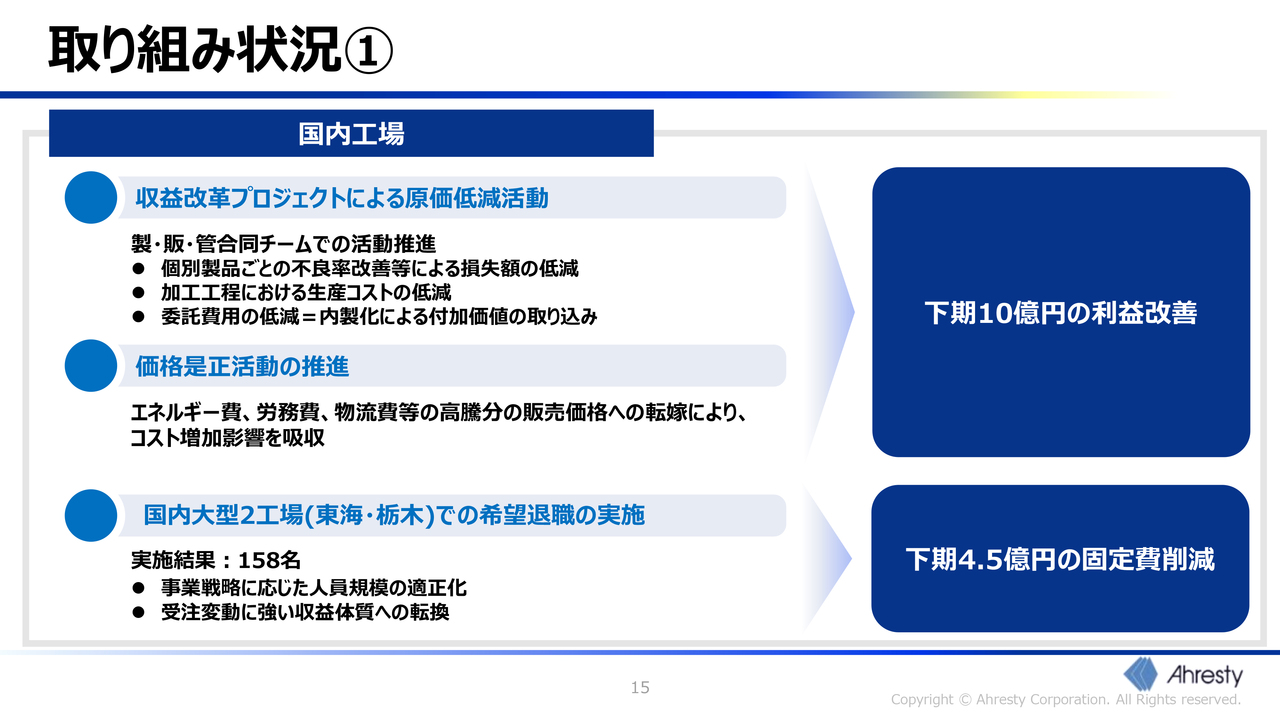

取り組み状況①

日本国内では大きく3つの活動を実行しています。1つ目は収益改革プロジェクトによる原価低減活動です。2つ目はエネルギー費、労務費、物流費等のインフレ分についての価格是正活動の推進です。3つ目は2024年9月末に実施した国内大型2工場での希望退職の実施です。

各々の活動による進捗と実行結果を踏まえ、2024年度下期では14億5,000万円の改善を見込んでいます。

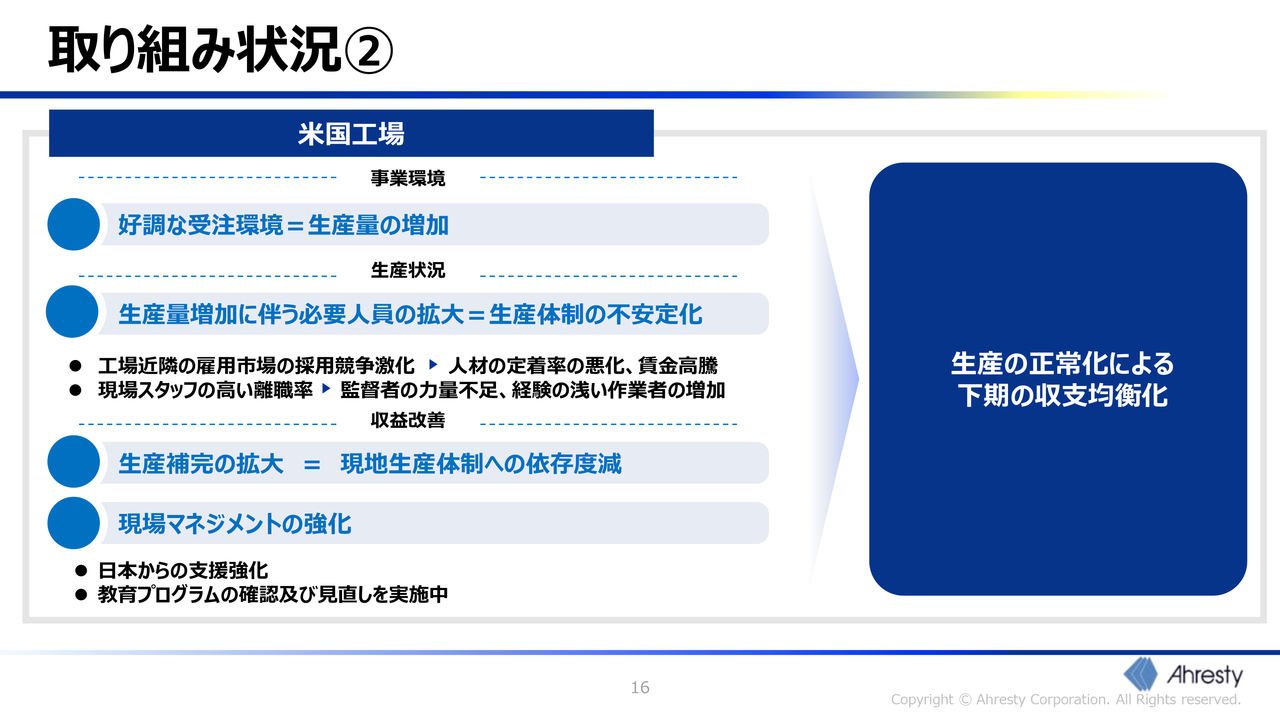

取り組み状況②

2024年度上期に大きく収益の足を引っ張ってしまった米国工場の状況についてご説明します。米国工場は、主要顧客の現地調達化やハイブリッド車の拡大も相まって好調な受注環境にあり、生産量は順調に増加しています。

一方で、生産に必要な人員については人材がなかなか定着せず、必要な生産体制を組むことに苦戦しています。このような状況で生産現場の監督者の入れ替わりもあり、力量ある監督者が不足していること、経験の浅い作業者が増えていることから、生産が不安定な状況にあります。

これに対し、米国の不安定な労働力への依存度を下げるため、アーレスティグループの他の工場で生産し、米国工場経由で納入する生産補完を開始しました。

並行して、現地生産の安定化を図るべく、日本からの支援を積極的に実施し、現地のマネジメント強化にも取り組んでいます。これらによって2024年度下期は収支均衡化を見込んでいます。

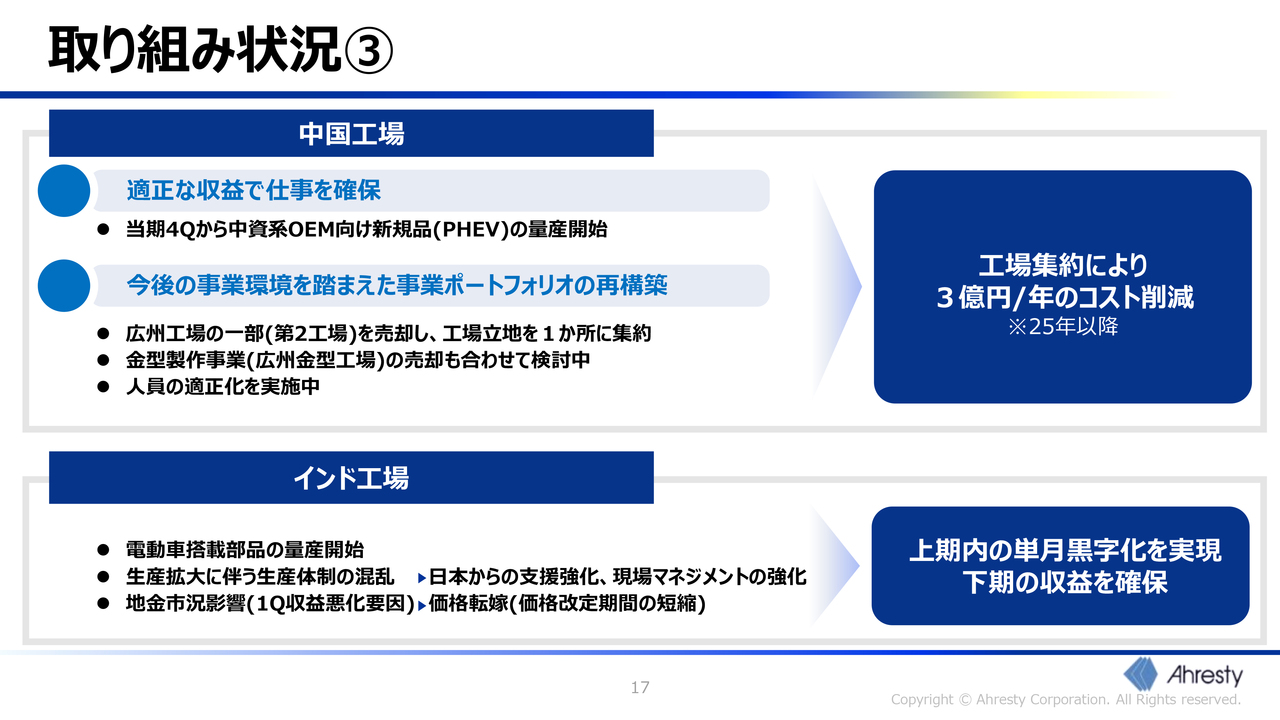

取り組み状況③

続いて、中国工場についてです。価格競争の激しい中国市場において、当社の強みである品質と安定納入を評価し、適正な収益が確保できる仕事の受注活動を展開しています。営業活動を通して、中資系OEMからプラグインハイブリッド向け部品を受注し、第4四半期に量産を開始します。ただし、日系自動車メーカーは販売に苦しんでおり、価格競争も過熱しています。

このような事業環境を踏まえ、事業ポートフォリオの再構築の検討と実行を進めています。すでに広州工場の一部を売却しており、加えて金型製作事業についても売却を検討しています。仕事量に応じた人員の適正化も実施中です。2024年度に実行する工場集約により、2025年度以降に3億円のコスト削減を見込んでいます。

インド工場については、2024年度は電動車搭載部品の量産を開始し、インド市場の成長とともに、工場が成長することを見込んでいます。一方、生産増加に伴い、必要な人員が増える中、現場をマネジメントする能力が追いつかず、生産に混乱を生じさせてしまいました。これについては日本からの支援を強化し、現地のマネジメント能力の強化を図っています。

加えて、2024年度上期においては、地金市況の変化と価格転嫁の期間に大きなギャップがあり、収益悪化の要因となっていました。この点については顧客との交渉により、価格改定をより短いスパンで行うことで合意し、損失リスクを小さくすることができました。

インド工場は2024年度上期後半に単月黒字化を実現しており、下期は仕事量の増加と生産体制の安定化により、収益化を見込んでいます。

自動車市場の変化と受注に対する基本戦略

峯憲一郎氏:営業本部の峯です。昨今の市場環境の変化も踏まえ、当社の営業戦略についてご説明します。

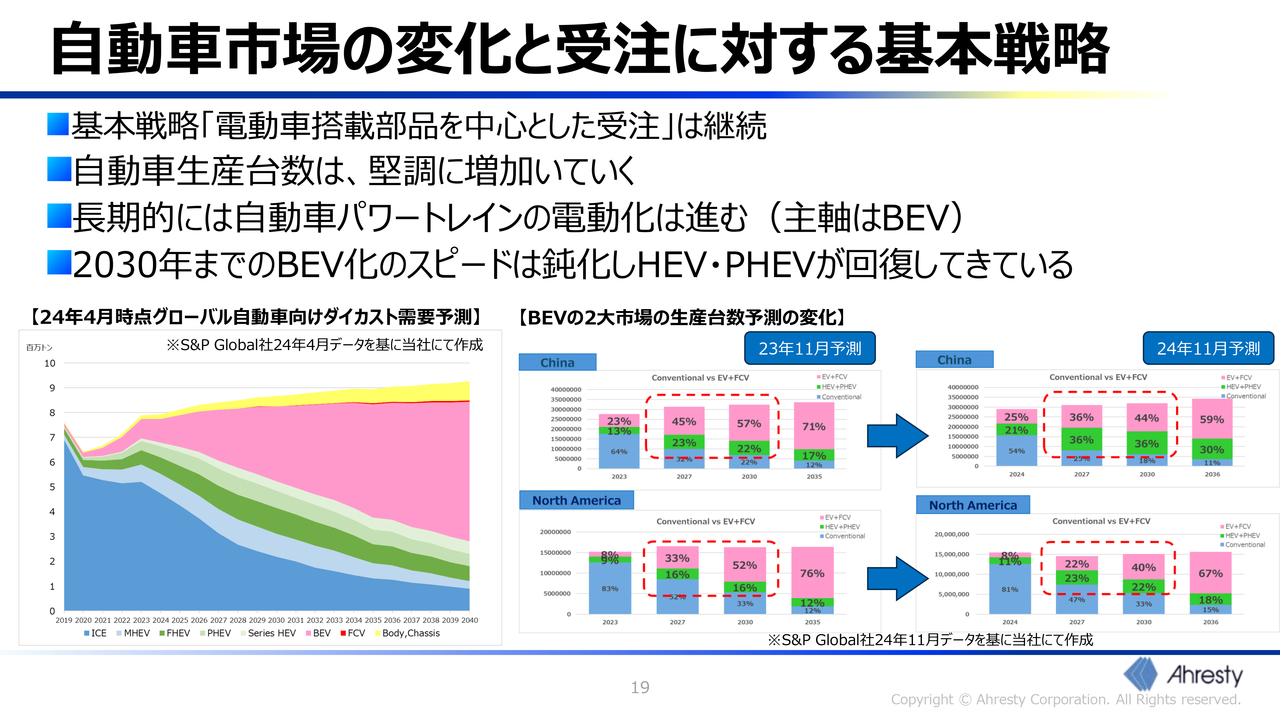

まず、当社が市場をどのように捉えているかについてご説明します。スライド左下のグラフは、グローバル自動車市場におけるダイカスト製品の需要予測です。こちらは以前の状況から大きな変化はありません。自動車の生産台数の伸びに比例し、ダイカスト需要は堅調に増加していきます。また、パワートレインの電動化も、バッテリーEVを主軸に進んでいくことが読み取れます。

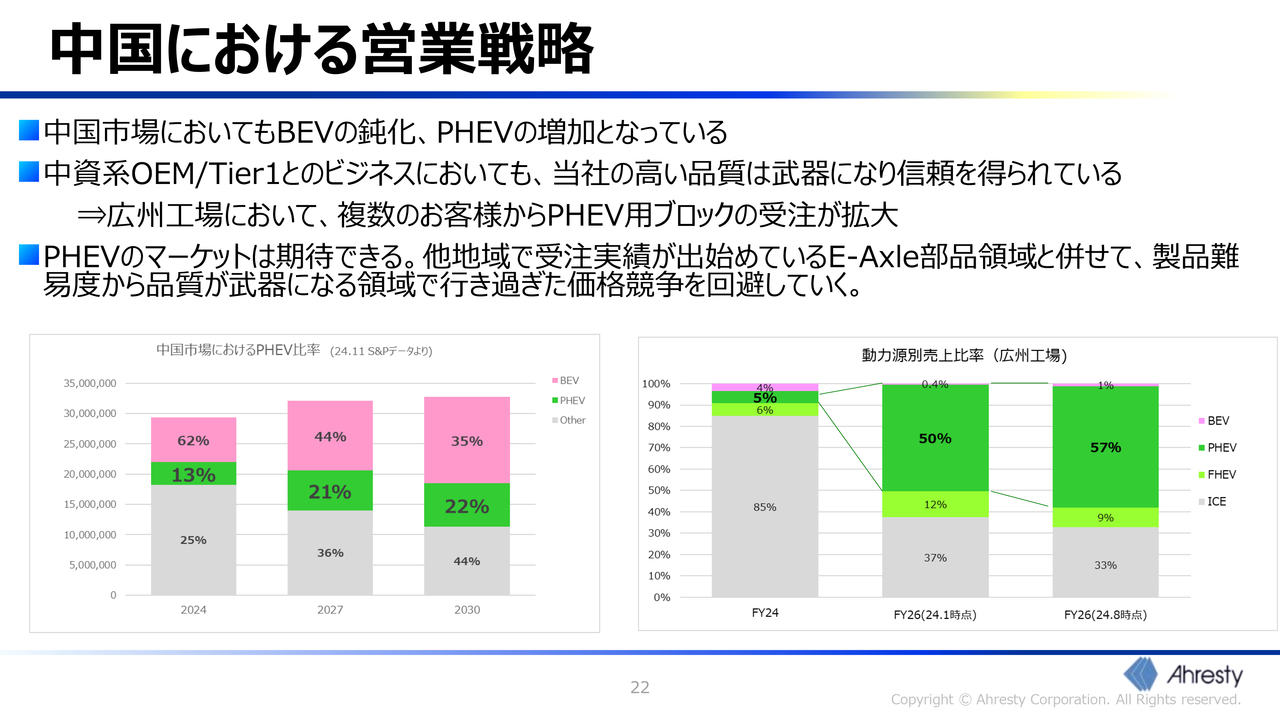

一方で、みなさまもご存じのとおり、バッテリーEV化に一時の勢いがなくなってきています。スライド右側のグラフがその状況を示しており、1年前の市場予測と現在の市場予測を比較すると、2030年までのバッテリーEV化のスピードが鈍化していることがわかります。その先のバッテリーEV比率の予測も微減しており、プラグインハイブリッド車が増加しています。

つまり、市場については、電動車搭載部品を中心とした受注を図っていく当社の営業基本戦略を、今後も継続して進めていけるものと捉えています。

地域別市場変化と営業戦略

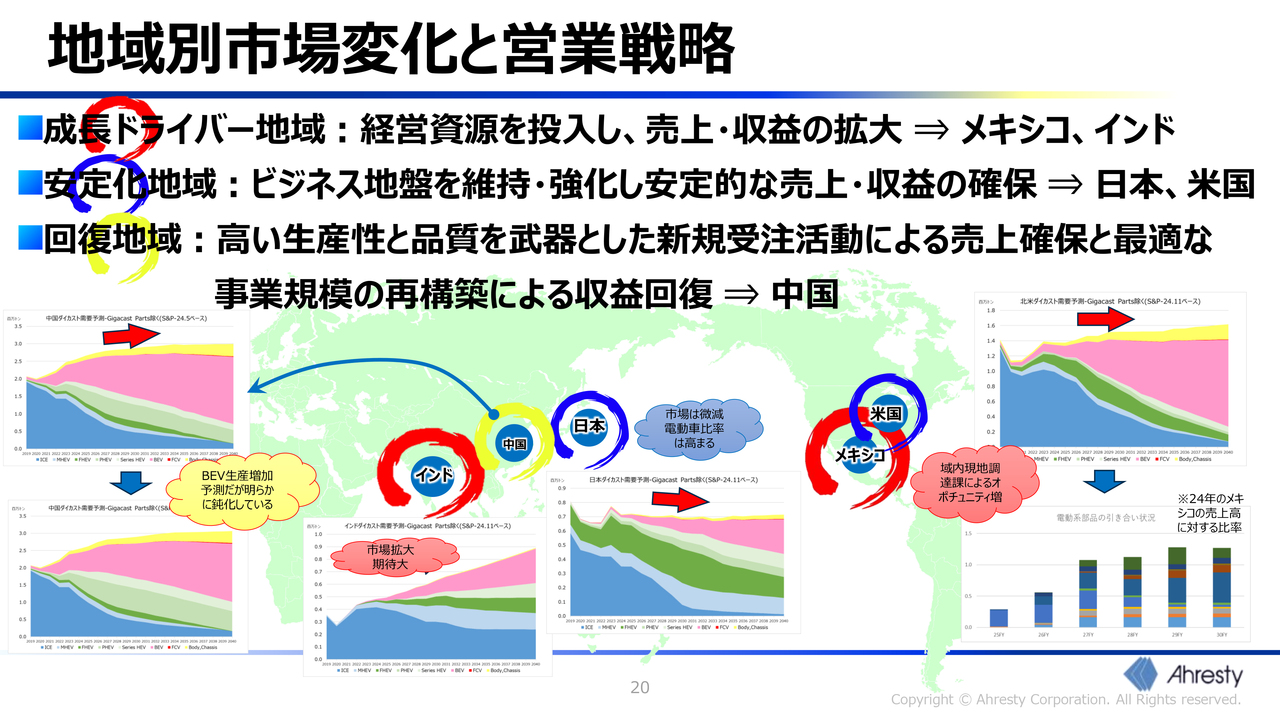

スライドの19ページはグローバル自動車市場の分析でしたが、こちらのスライドでは地域ごとにダイカストの市場環境をグラフで示しています。

中国では、ダイカスト需要が堅調に伸びていきます。その中心はバッテリーEV向けですが、バッテリーEV向けの需要は鈍化しており、ハイブリッド車、プラグインハイブリッド車向けの需要が増えてきています。

インドは市場拡大の勢いがあります。日本は横ばい、北米も同様に総量は横ばいですが、地政学リスクの観点から、お客さまが域内現地での調達を推進する動きが盛んです。スライド右下のグラフは、メキシコ工場の電動車搭載部品の引き合い状況を示していますが、非常に多くの引き合いをいただいています。

このような地域ごとの市場環境を踏まえ、当社はメキシコとインドを成長ドライバーとして経営資源を投入し、売上・収益の拡大を目指します。

日本と米国は安定化地域とし、中国は高い生産性を武器に、採算性を重視した受注活動を通じて事業の再構築を行う回復地域と位置付けています。ハイブリッド車、プラグインハイブリッド車の比率が高くなることも、当社にとっては追い風になると考えています。

成長ドライバー地域での営業戦略

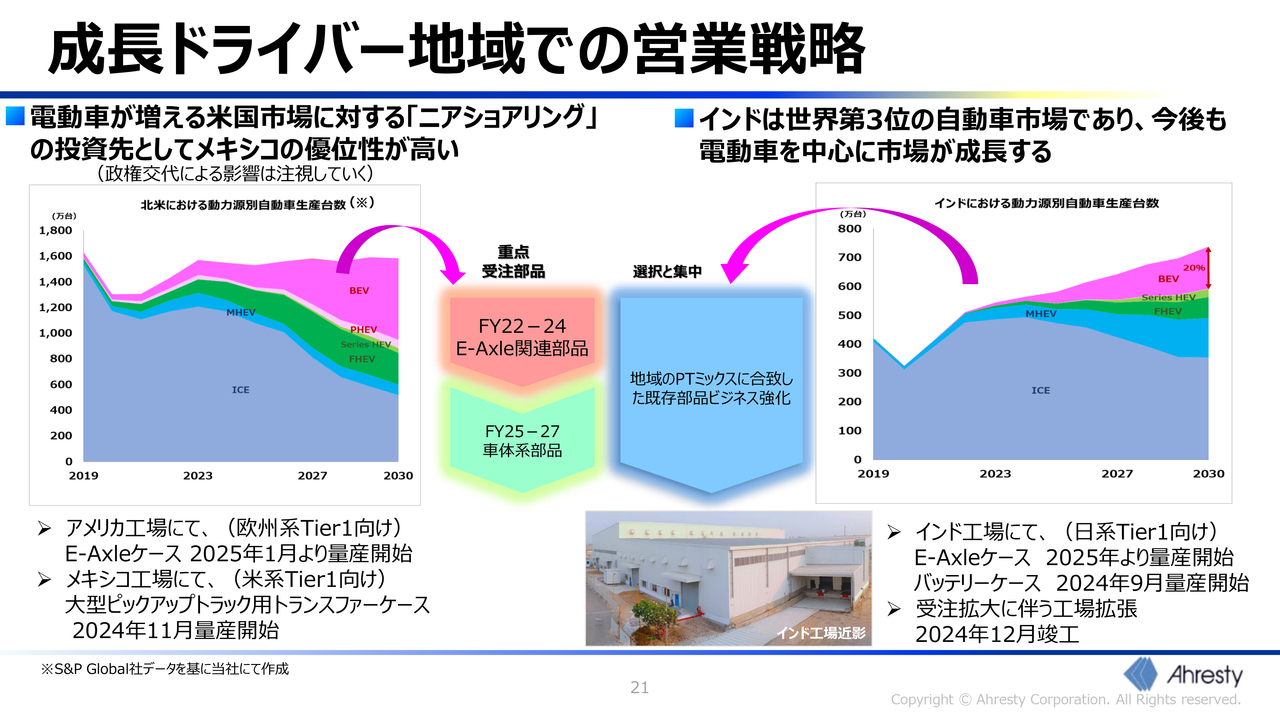

成長ドライバー地域での営業戦略と進捗についてご説明します。北米自動車市場の部品工場として、メキシコへの期待値が上がっています。ただし、これについては米国政権交代の影響について注視していく必要があります。

また、インド地域においても電動車が純増していきます。この需要を取り込むべく、重点部品としてE-Axle関連部品の受注活動を展開しています。

一方、バッテリーEV化のスピードが鈍化していることに対しては、地域特有の市場特性を分析し、既存部品でもビジネス強化すべきものを見極め、受注活動を進めていきます。例えば、米国では、大型ピックアップトラックのバッテリーEV化は進まないと考えられますので、安定した数量背景からそれらの主要部品を受注していきます。

これらの戦略に基づき、北米地域においては欧州系Tier1からE-Axleケースを受注し、2025年には量産を開始します。また、大型ピックアップトラック用のトランスファーケースも量産開始されました。インドでも、日系のTier1からE-Axleケースとバッテリーケースを受注しています。

インドにおいては、受注拡大と将来を見据えた工場拡張を行っており、今年12月に竣工予定となっています。

このように、掲げた戦略に基づく結果が出始めていますので、今後の成果にご期待ください。

中国における営業戦略

一方、中国は苦戦しています。みなさまもご存じのとおり、基盤顧客である日系OEMの中国市場におけるシェアは、予想上は右肩下がりとなっており、生産回復は不透明です。

そのような中で、中資系OEMやTier1とのビジネスにおいて、当社の高い品質は武器となっており、信頼を得られています。結果として、複数のお客さまからプラグインハイブリッド車用のブロックの受注ができています。

スライド右下のグラフは、広州工場におけるプラグインハイブリッド車搭載部品のシェアの変化を示したものですが、順調に受注を増やしています。他地域で受注実績のあるE-Axle部品と合わせて、製品難易度が高く、品質が武器になる領域で、中国市場でよく言われる価格競争に巻き込まれずに受注を獲得していきます。

市場ニーズへの対応

大島康誉氏:製造本部の大島です。もの作りにおける取り組みについてご説明します。

当社ダイカスト製品の主要市場である自動車市場のニーズにお応えするための、3つの取り組みについてご説明します。

1つ目は、軽量化ニーズに応える2つの技術についてです。安全装備の拡充やパワートレインの電動化に伴って、車両の重量化が進んでいます。当社には、これに対抗する軽量化ニーズにお応えする2つの技術があります。

1つはスポット溶接が可能なアルミダイカストである「Spot Weld Able Diecast」の頭文字をとった「SWAD」という開発技術、もう1つは株式会社ジーテクトとの共同開発の取り組みによるマルチマテリアルボディ部品のご提案です。

2つ目は、環境負荷低減に対する取り組みとして、電気溶解炉の導入があります。

3つ目は、お客さまからの評価についてのご紹介になります。

SWAD~スポット溶接可能なダイカスト~

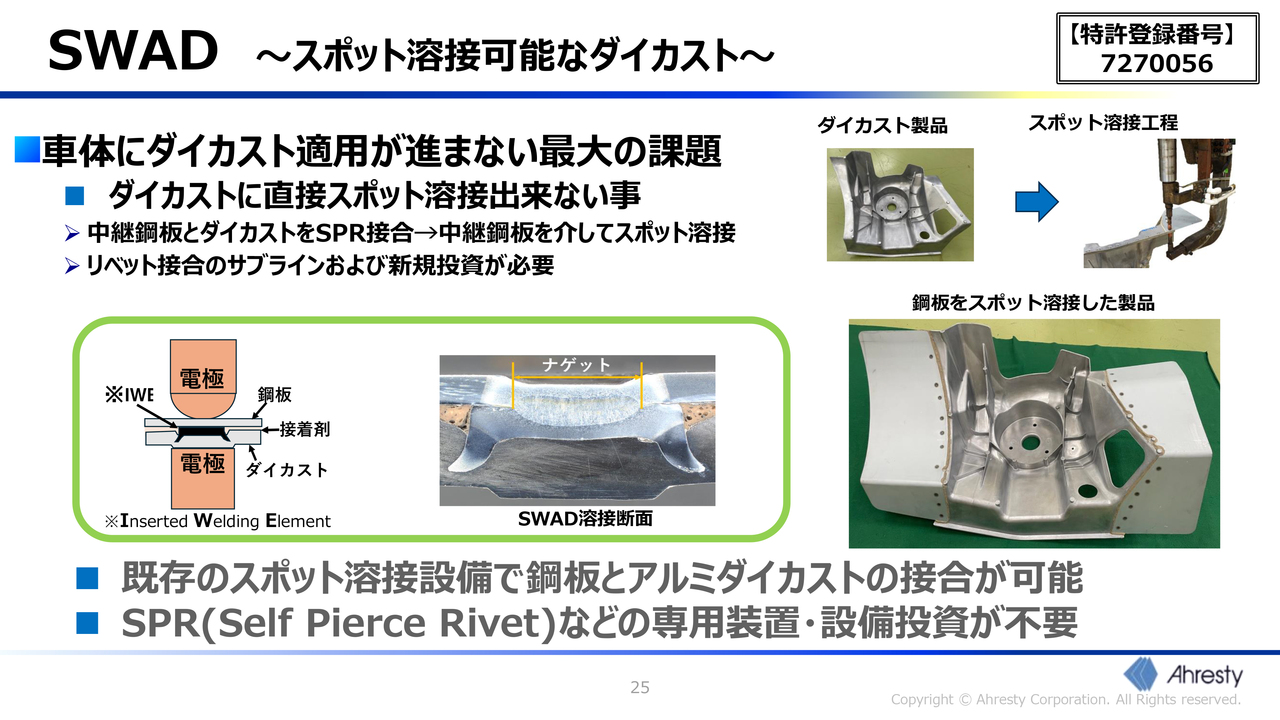

取り組みの1つ目として、当社が独自開発した、スポット溶接が可能なアルミダイカスト「SWAD」についてご説明します。

自動車の車体にアルミダイカストの部品適用が進まない最大の要因として、接合があります。従来の自動車ボディは数多くのプレス鋼板をスポット溶接して製作しますが、プレス鋼板とアルミダイカストは直接スポット溶接で接合することができません。

ダイカストを適用する際には、まず中継鋼板をダイカストにリベット接合し、その鋼板を介してスポット溶接を行います。つまり、リベット接合のためのサブラインを追加で設備投資する必要があります。

しかし、この「SWAD」を採用していただくことで、鋼板とアルミダイカストを直接接合することができます。お客さまにとっては追加の設備投資が不要で、既存のスポット溶接ラインをそのまま活用することが可能となるため、大きなコストメリットが見込めます。

株式会社ジーテクト共同開発~マルチマテリアルボディの提案~

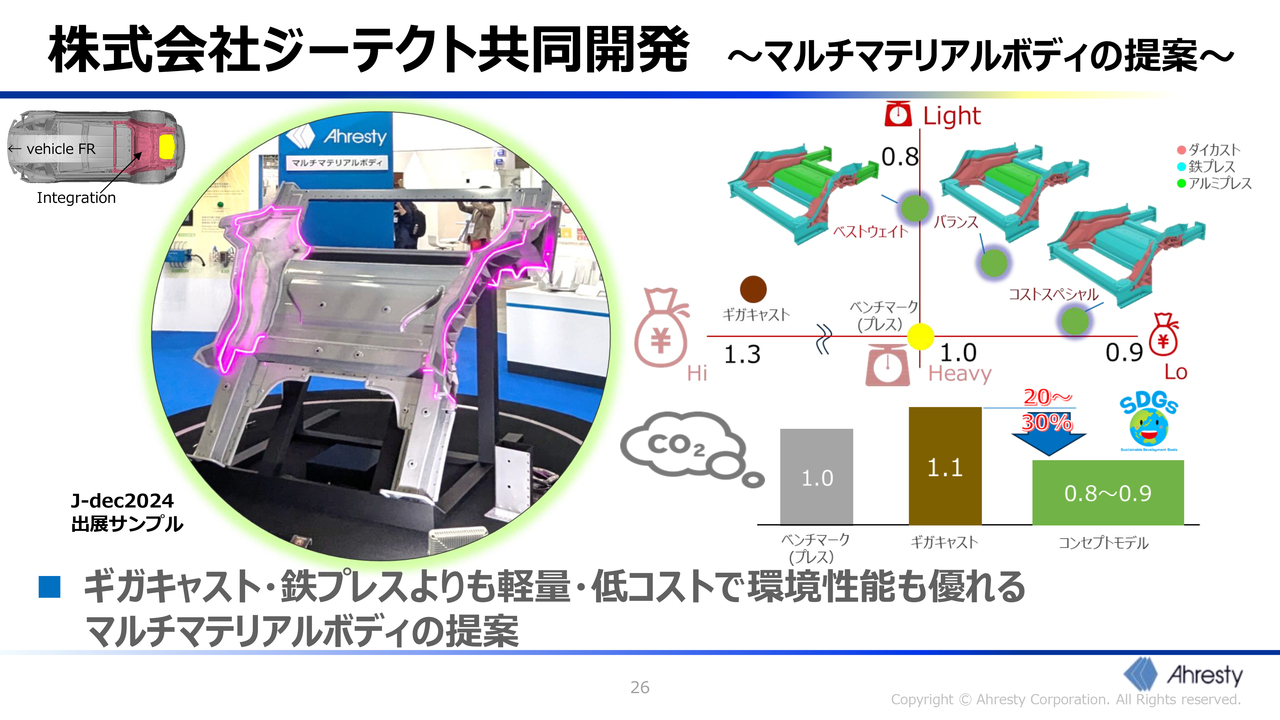

取り組みの2つ目として、株式会社ジーテクトとの共同開発の取り組みについてご説明します。スライド左側の写真はリアアンダーボディの実物サンプルです。こちらは今年11月14日から16日にかけて開催された「2024 日本ダイカスト会議・展示会」にも出展しました。

従来、自動車のボディ部品には数多くのプレス鋼板が使用されてきましたが、最近ではギガキャストによる一体成形で部品点数を大幅削減する工法が話題となっています。しかし、このギガキャストは巨額の設備投資が必要であり、マス領域であるCセグメント以下の車両への採用は非常に厳しい状況があります。

そこで、株式会社ジーテクトの車体部品への豊富な知見とプレス技術と、当社のダイカスト技術を融合したマルチマテリアルの一体ボディ部品を提案しています。

スライド右上のグラフでは、縦軸を重量、横軸をコストとして、従来の鉄プレス品を基準とした時の重量とコストの比較を行っています。赤色がアルミダイカスト、青色が鉄プレス、緑色がアルミプレスです。この組み合わせを変えることで、顧客ニーズに合わせた軽量化とコストのバランス取りが可能になります。

また、製作時に排出するCO2も低減することができます。軽量・低コストで環境性能にも優れたマルチマテリアルでの一体ボディ部品の提案については、展示会にご来場いただいたお客さまからも好評を得ることができました。

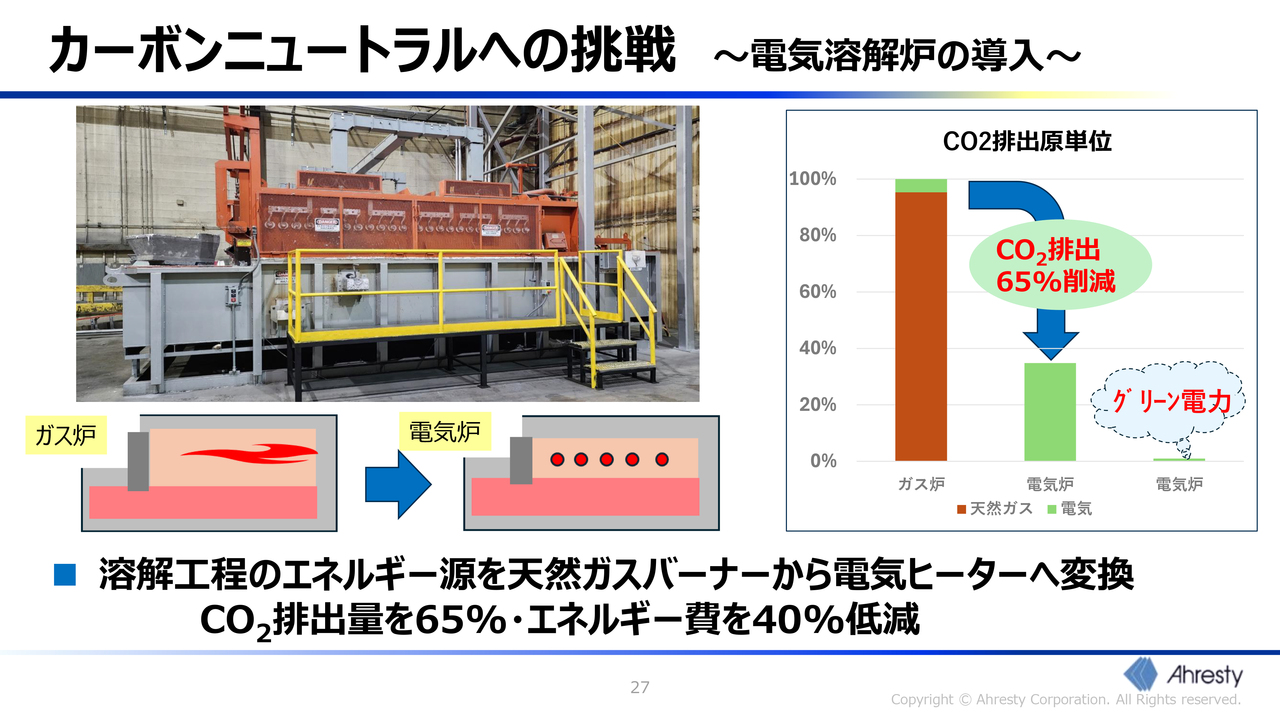

カーボンニュートラルへの挑戦~電気溶解炉の導入~

取り組みの3つ目として、ダイカストの製造工程で最もCO2排出量の多い溶解工程に対するアプローチとしての電気溶解炉の導入についてご説明します。

アルミのインゴットを溶解して溶湯にする工程のエネルギー源として、重油や天然ガスを使用してきましたが、これを電気ヒーターに置き換えています。

従来のガスバーナーによる溶解と比較してCO2排出量を65パーセント、エネルギー費を40パーセント低減することができます。また、将来的にはグリーン電力を活用することで、溶解工程におけるカーボンニュートラルの実現も可能となります。

お客様からの評価

最後に、今年度も複数のお客さまより各種の賞をいただいていますので、スライドでご紹介しています。以上が、もの作りにおける当社の取り組み状況の説明になります。

高橋:当社からのご説明は以上です。ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5852

|

915.0

(10:45)

|

-13.0

(-1.40%)

|

関連銘柄の最新ニュース

-

アーレスティ(5852) 2025年度第3四半期決算説明 書き起こ... 02/19 09:00

-

アーレスティ、国内自動車生産回復を追い風に3Qは増収増益 ダイカス... 02/19 08:00

-

決算プラス・インパクト銘柄 【東証プライム】引け後 … キオクシア... 02/13 17:20

-

アーレスティ---3Q増収・大幅な増益、ダイカスト事業が順調に推移 02/13 15:09

-

決算プラス・インパクト銘柄 【東証プライム】寄付 … キオクシア、... 02/13 09:28

新着ニュース

新着ニュース一覧-

今日 11:06

-

今日 11:04

-

今日 11:03

-

今日 11:03