【QAあり】tripla、営業収益、営業利益ともに通期計画を達成 「tripla Book」は宿泊・決済双方の従量収益が好調、業績を牽引

Agenda

高橋和久氏:tripla株式会社代表取締役の高橋です。2024年10月期の決算概要についてご説明します。また、先日発表した資料に基づいて、事業計画及び成長可能性に関する事項についてもお伝えします。

本日のアジェンダです。私から会社概要、2024年10月期の振り返り、成長可能性に関する事項、中期経営計画についてご説明します。その後、事前にいただいているご質問に対して回答します。

会社概要

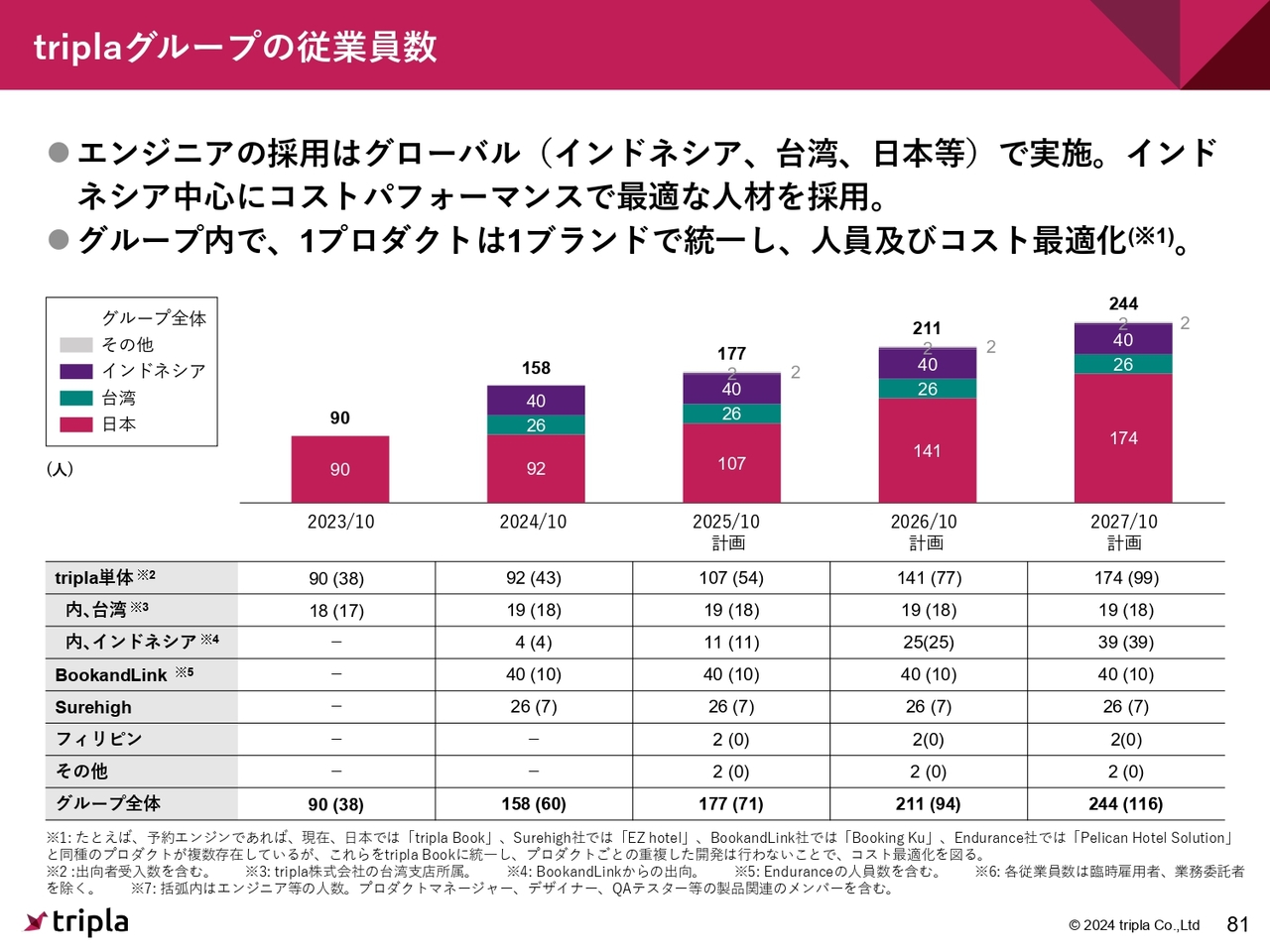

従業員数は単体で92名、連結で158名です。

数値でみるtripla

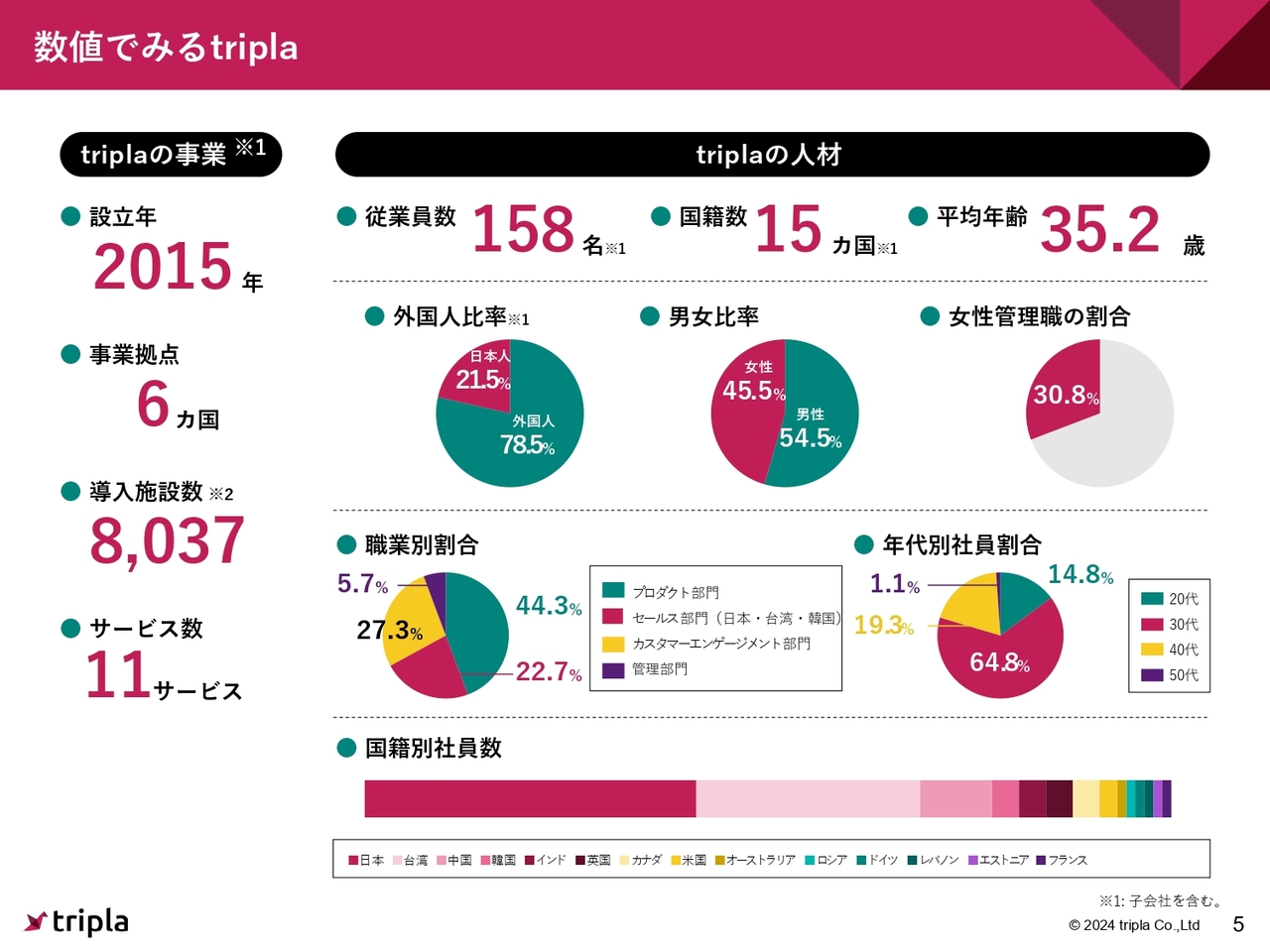

導入施設数は8,000を超え、8,037施設となっています。

triplaのこれまでの歴史

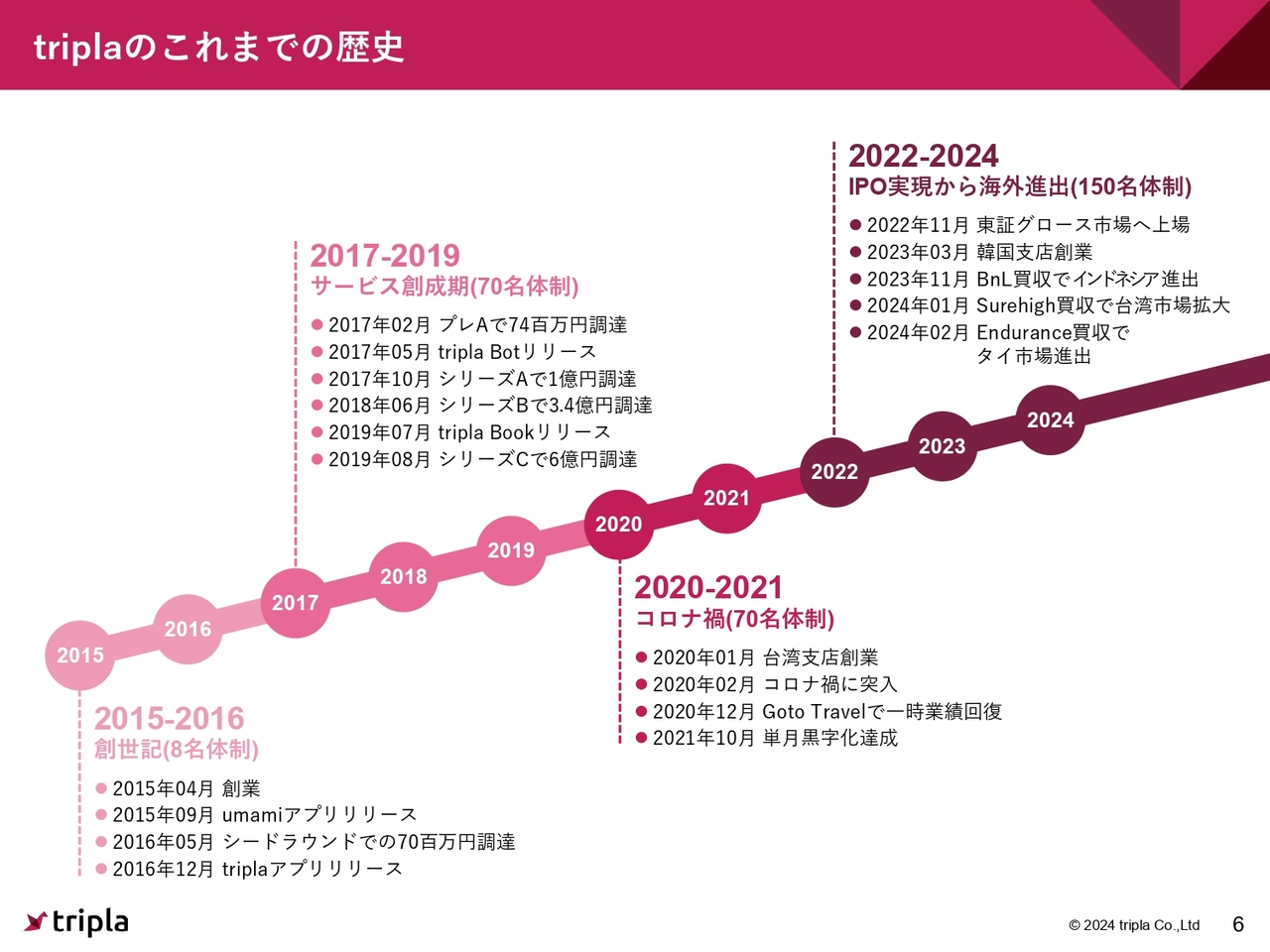

triplaのこれまでの歴史についてです。2015年、2016年は8名体制で業務を行っていた創世期であり、2017年から2019年に、現在大きなサービスとなった「tripla Bot」や「tripla Book」をリリースしました。ただし2020年、2021年と非常に苦しいコロナ禍があり、その後、2022年から2024年にIPO実現から海外進出し、現在は150名体制で業務を行っています。

経営陣の紹介

経営陣の紹介です。写真を前回から更新しました。

triplaのパーパス

これまでは、ミッション、ビジョン、コアバリューというかたちで業務を行っていましたが、今回はミッションを止め、triplaのパーパスを定義しました。

社内外のステークホルダーに向けて、「triplaという会社はこのような会社で社会に貢献していく」と明示する目的で、社員全員で話し合い、マネジメント陣でパーパスを設定しています。具体的には「最高の旅行ソリューションを通じて、宿泊施設の持続可能な成長と、世界中の地域社会の発展を支援する。」をパーパスとしています。

triplaのビジョンとコアバリュー

ビジョンとして、「顧客体験の向上と省人化を実現するデジタルソリューションを提供し、旅行業界を革新する。」を掲げています

コアバリューはスライドに記載した7つです。これまでと同じく、社員が毎日、コアバリューを共有しながら業務を推進しています。

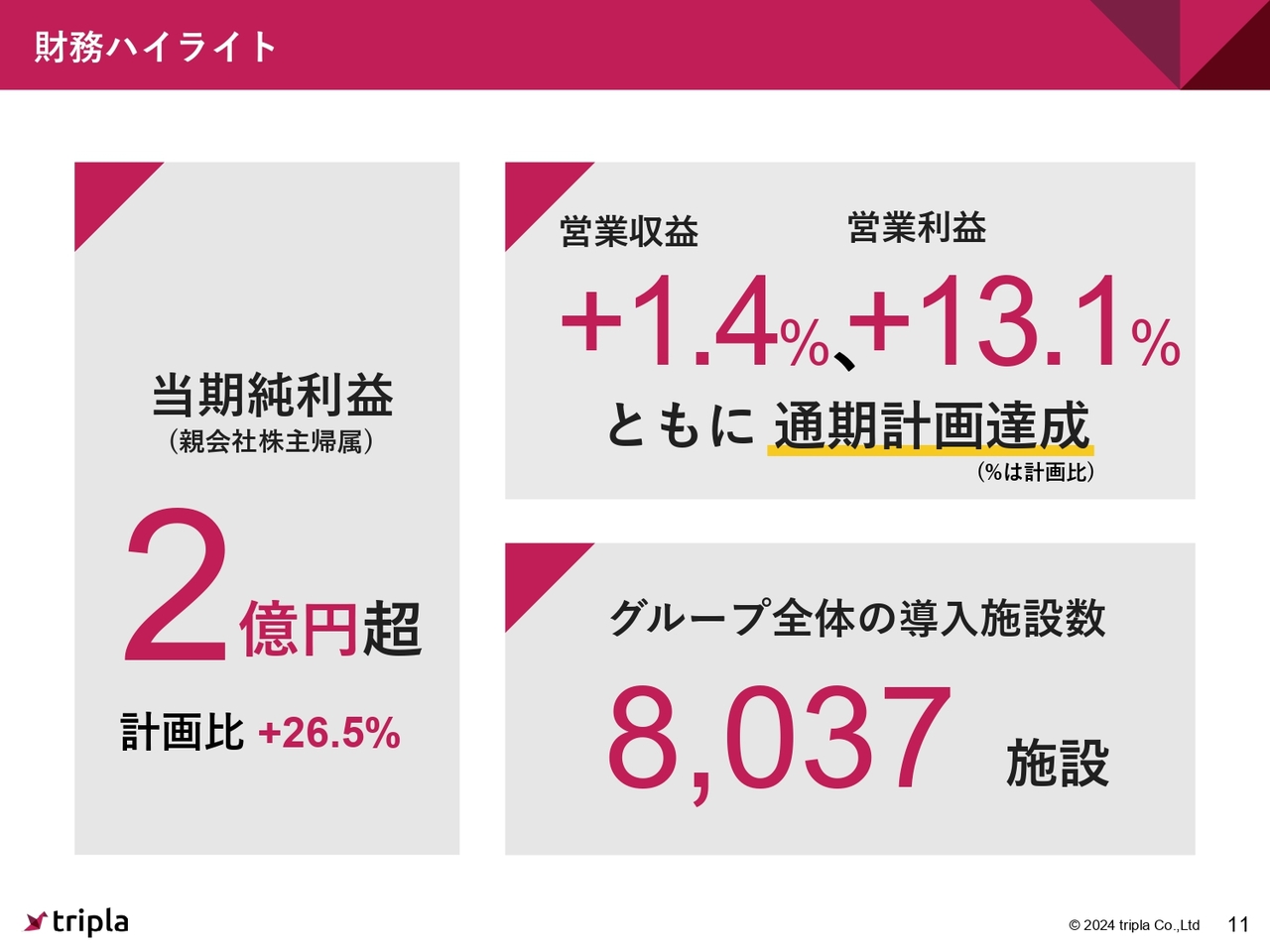

財務ハイライト

2024年10月期の振り返りです。財務ハイライトについて、当期純利益は、昨年12月に出したガイダンスでは1億6,500万円としていましたが、計画比26.5パーセント増で、2億円を超えました。

営業収益、営業利益ともに通期経営計画を達成しています。また、グループ全体の導入施設数も8,000施設を超えました。

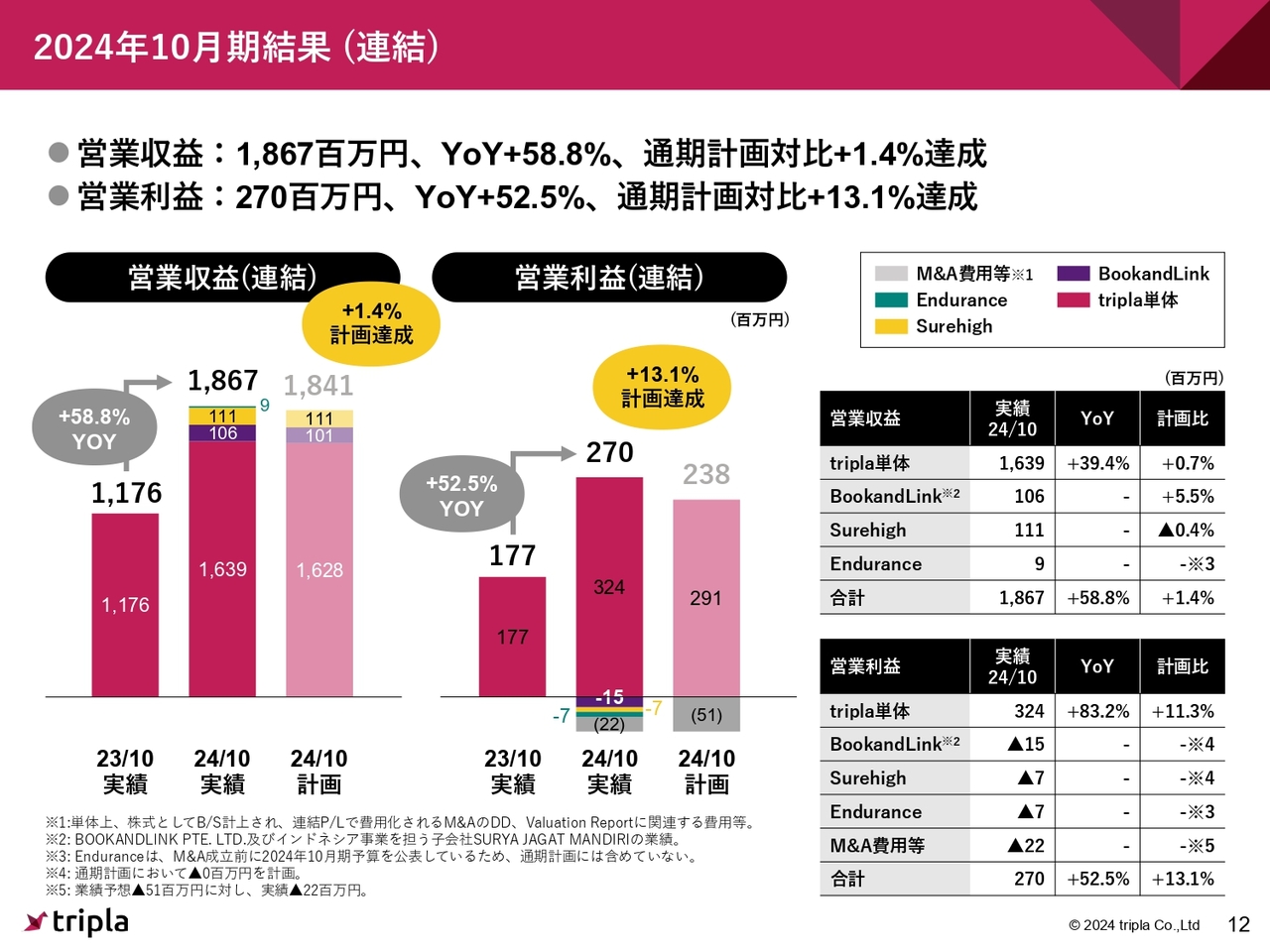

2024年10月期結果(連結)

連結決算の結果です。営業収益は18億6,700万円で、昨年比58.8パーセント増、営業利益は2億7,000万で、昨年比52.5パーセント増のかたちで着地しています。

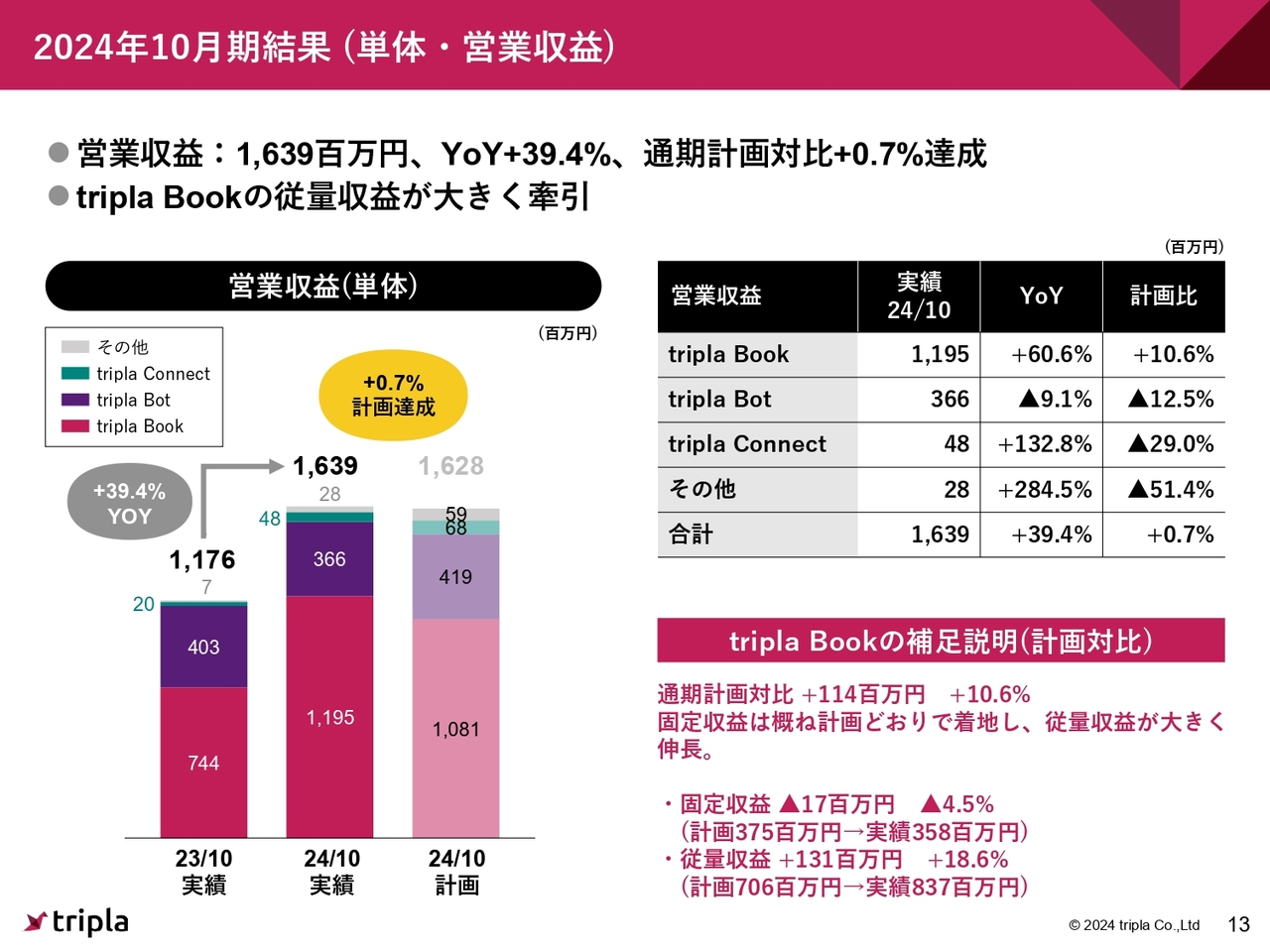

2024年10月期結果(単体・営業収益)

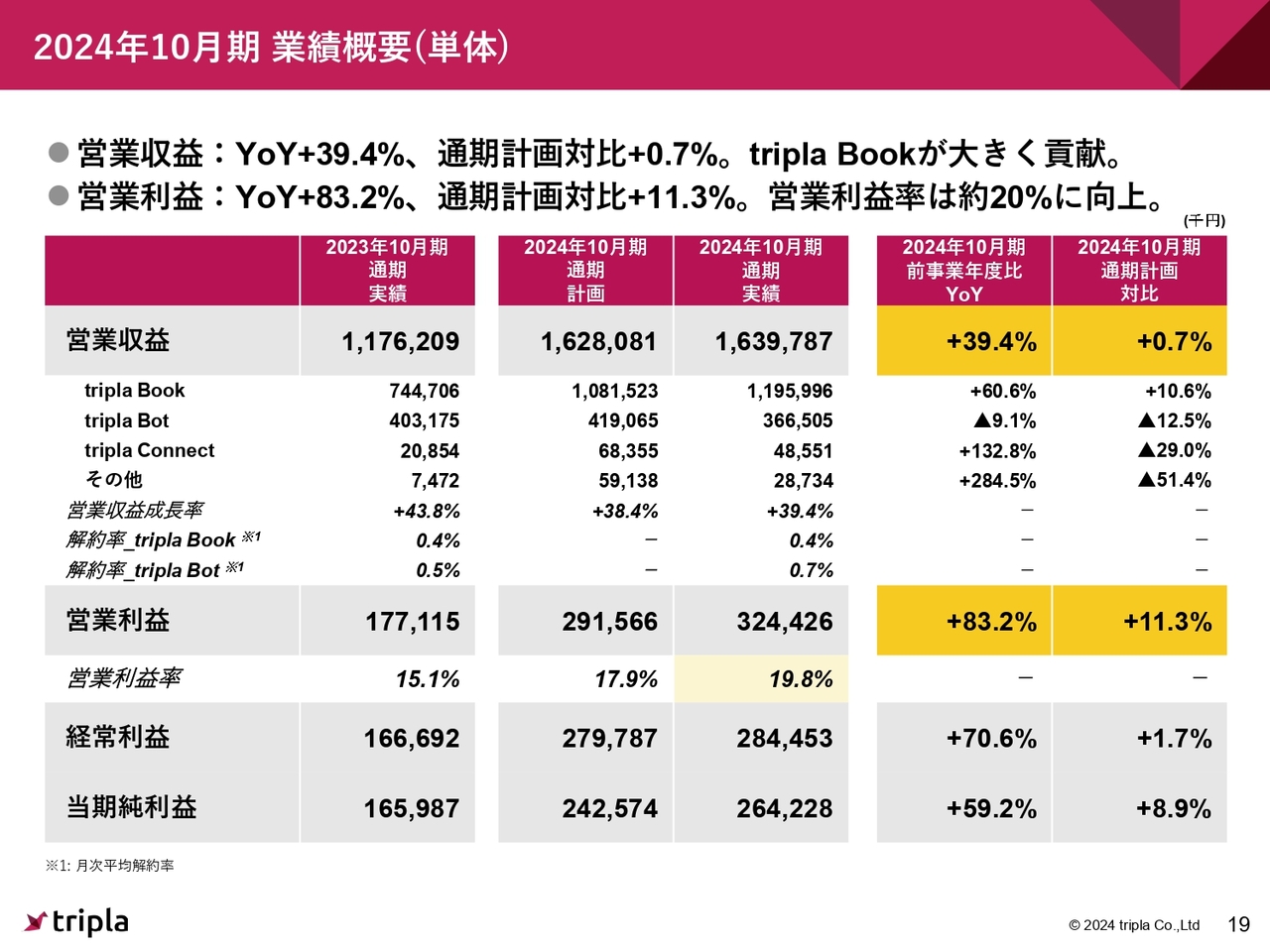

BookandLink社やSurehigh社などを除いた単体での売上は16億3,900万円で、昨年比39.4パーセント増と、「tripla Book」の従量収益が成長を大きく牽引しました。

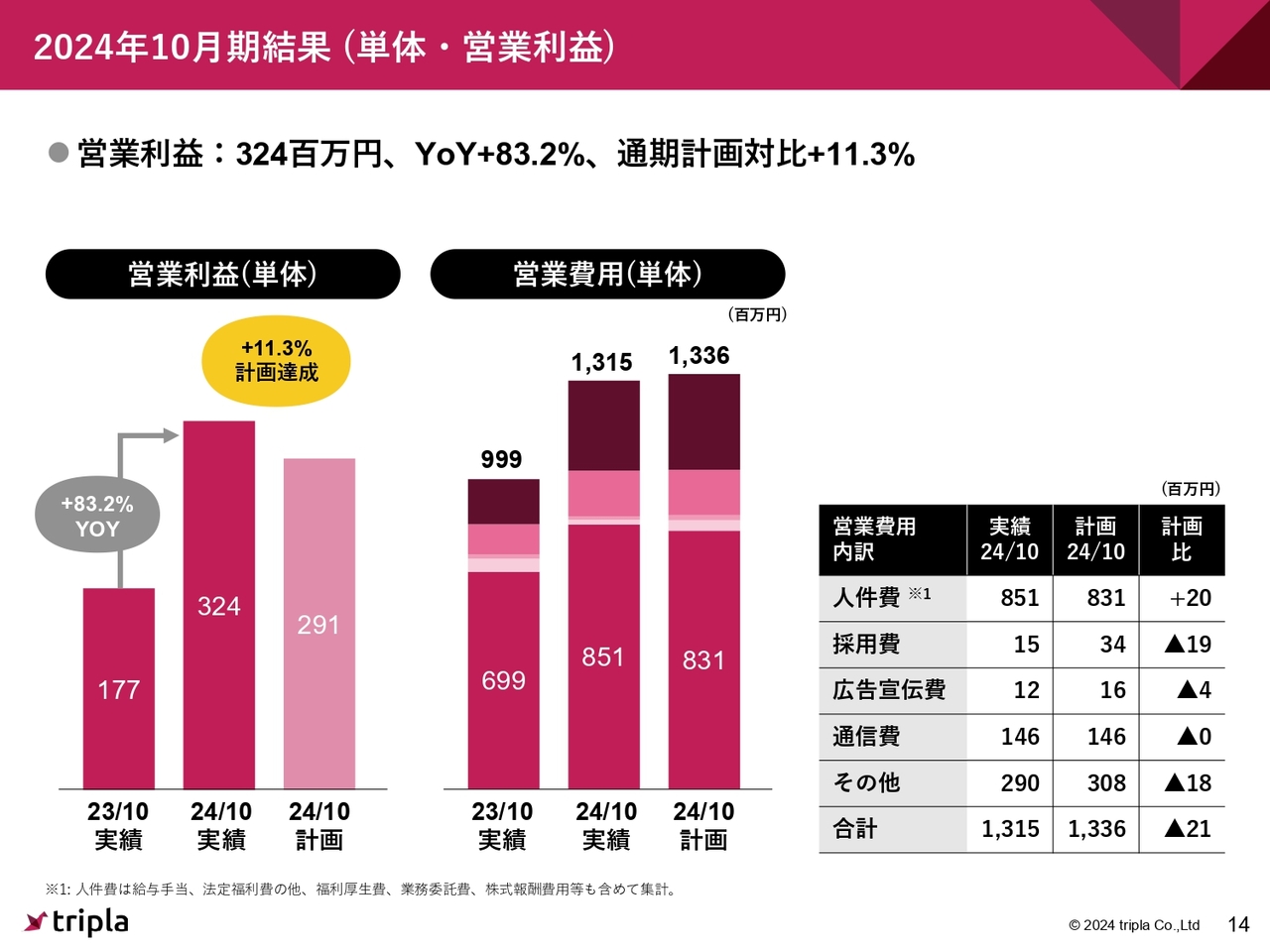

2024年10月期結果(単体・営業利益)

10月期の単体での営業利益の結果です。連結では2億7,000万円とお伝えしましたが、営業利益単体では3億2,400万円と、昨年比83.2パーセント増で着地しています。

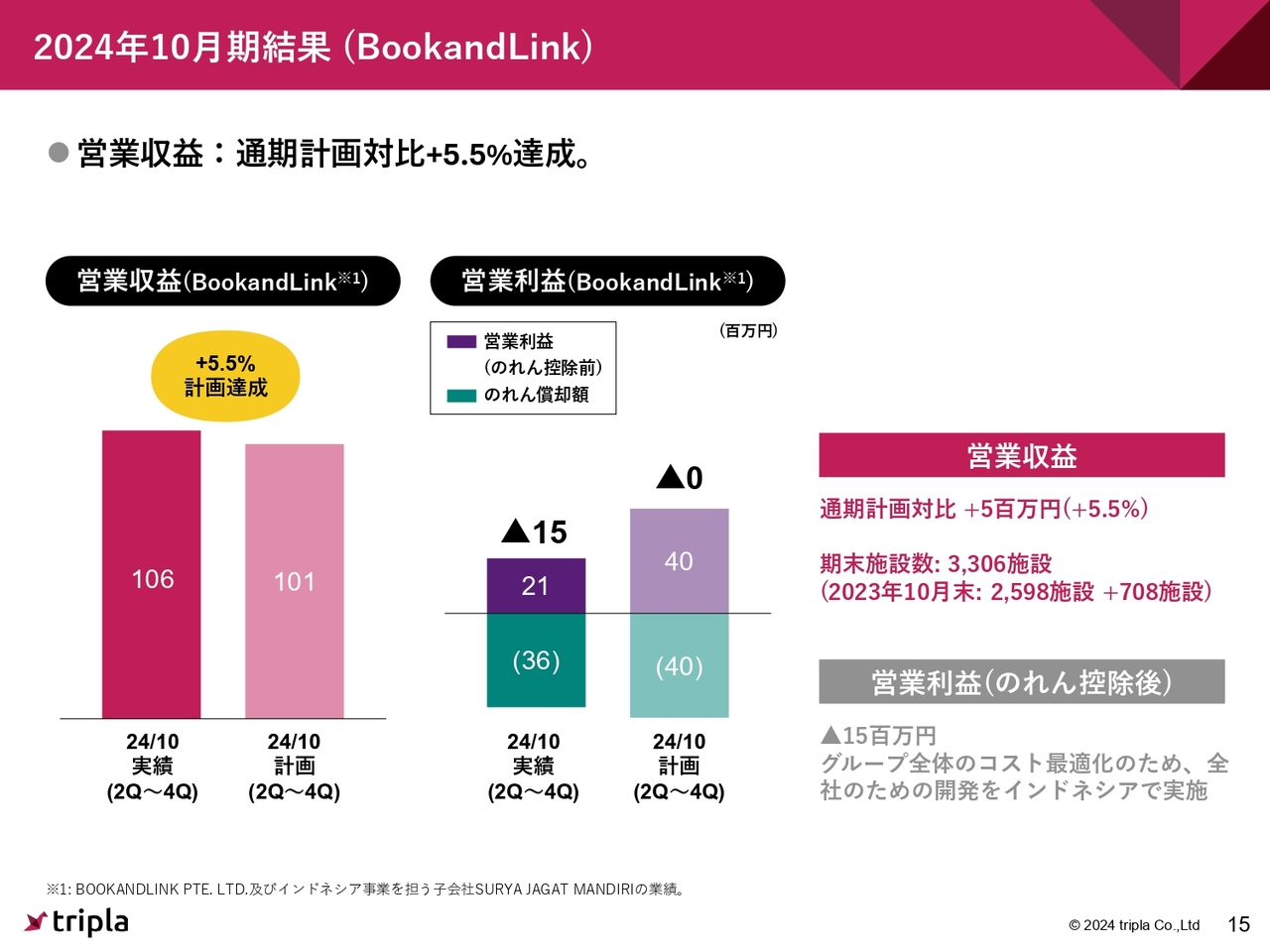

2024年10月期結果(BookandLink)

子会社のBookandLink社の成績です。1億100万円の計画でしたが、実績は1億600万円で着地しています。営業利益はのれんを償却し、0円で折り返す計画でしたが、1,500万円の赤字となっています。

赤字になったのは、グループ全体のコスト最適化を考えたためです。triplaの日本側でエンジニアを雇うのではなく、インドネシア側で増やしていく計画に変更したため、BookandLink社側のコストが少し重くなりました。

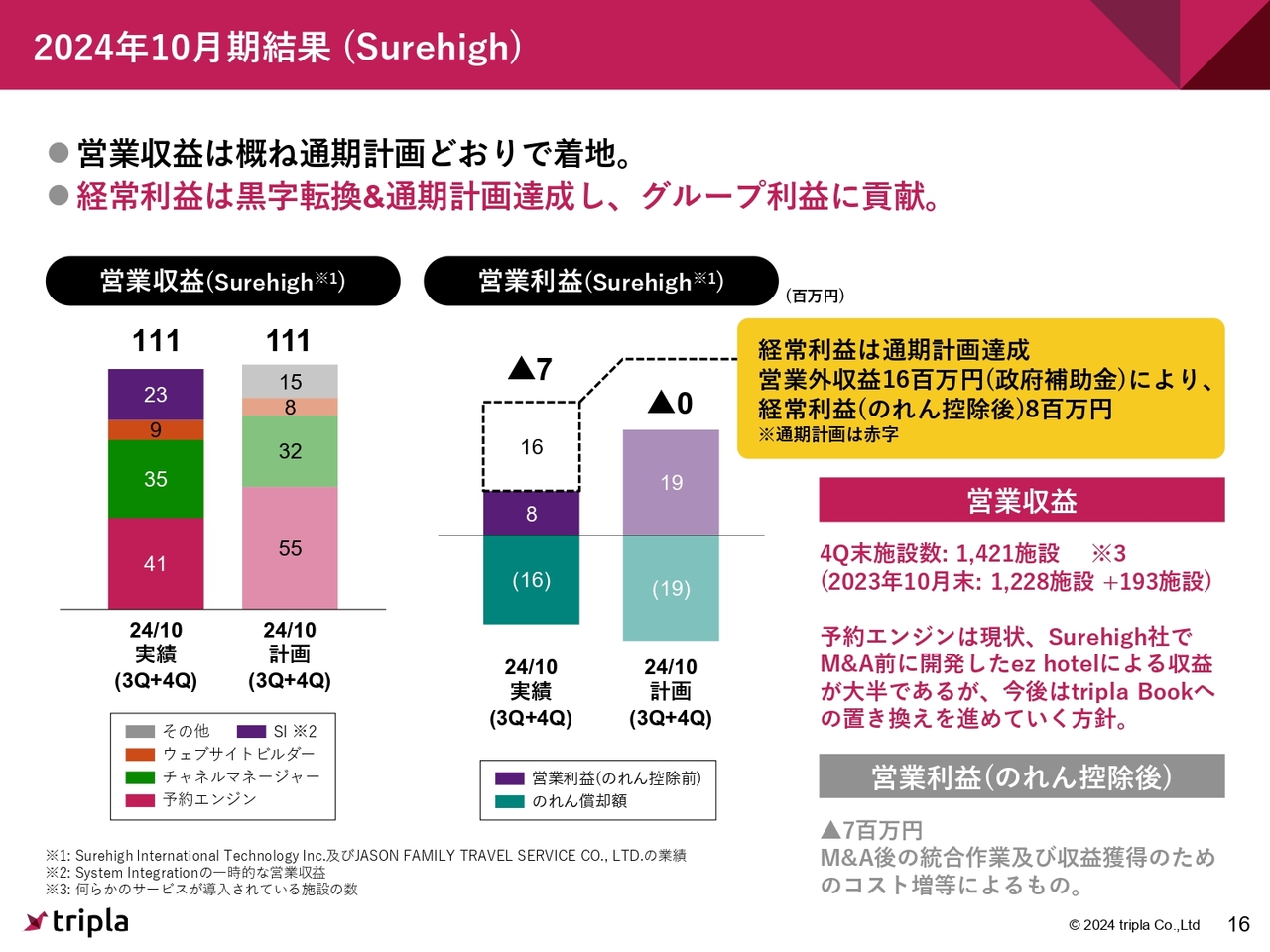

2024年10月期結果(Surehigh)

台湾のSurehigh社についてです。こちらは、1億1,100万円の計画どおりに着地しました。営業利益は、のれん代を差し引いて0円と計画していましたが、700万円の赤字になっています。

ただし、政府から補助金1,600万円が出ました。台湾で、4月頃に起きた大きな地震に対し、東海岸のホテルをサポートするということで、1,600万円の補助金をいただいたため、経常利益は800万円の黒字になっています。

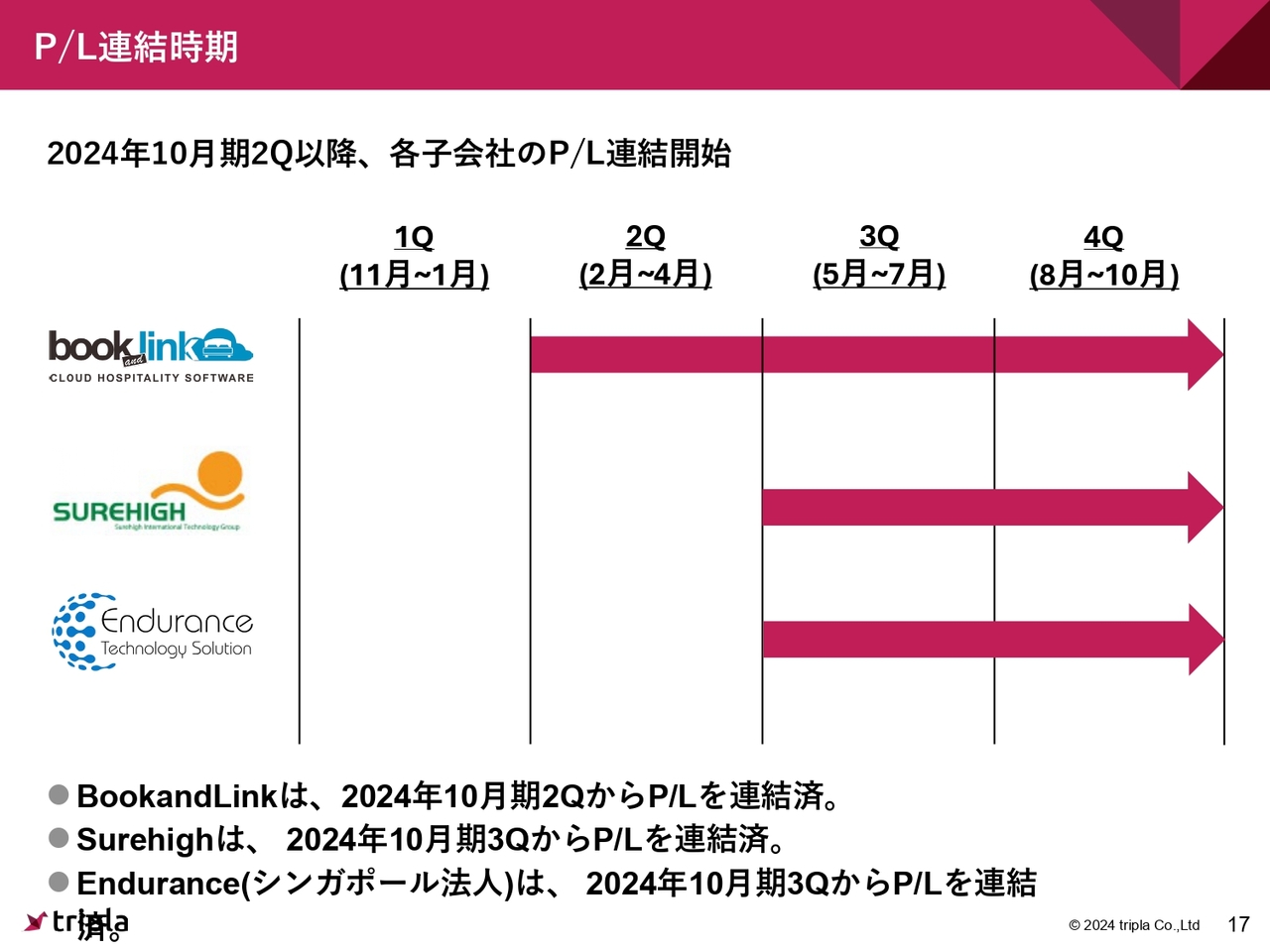

P/L連結時期

P/Lの連結時期です。BookandLink社は第2四半期から、Surehigh社、Endurance社は第3四半期以降で連結の数字を織り込んでいます。

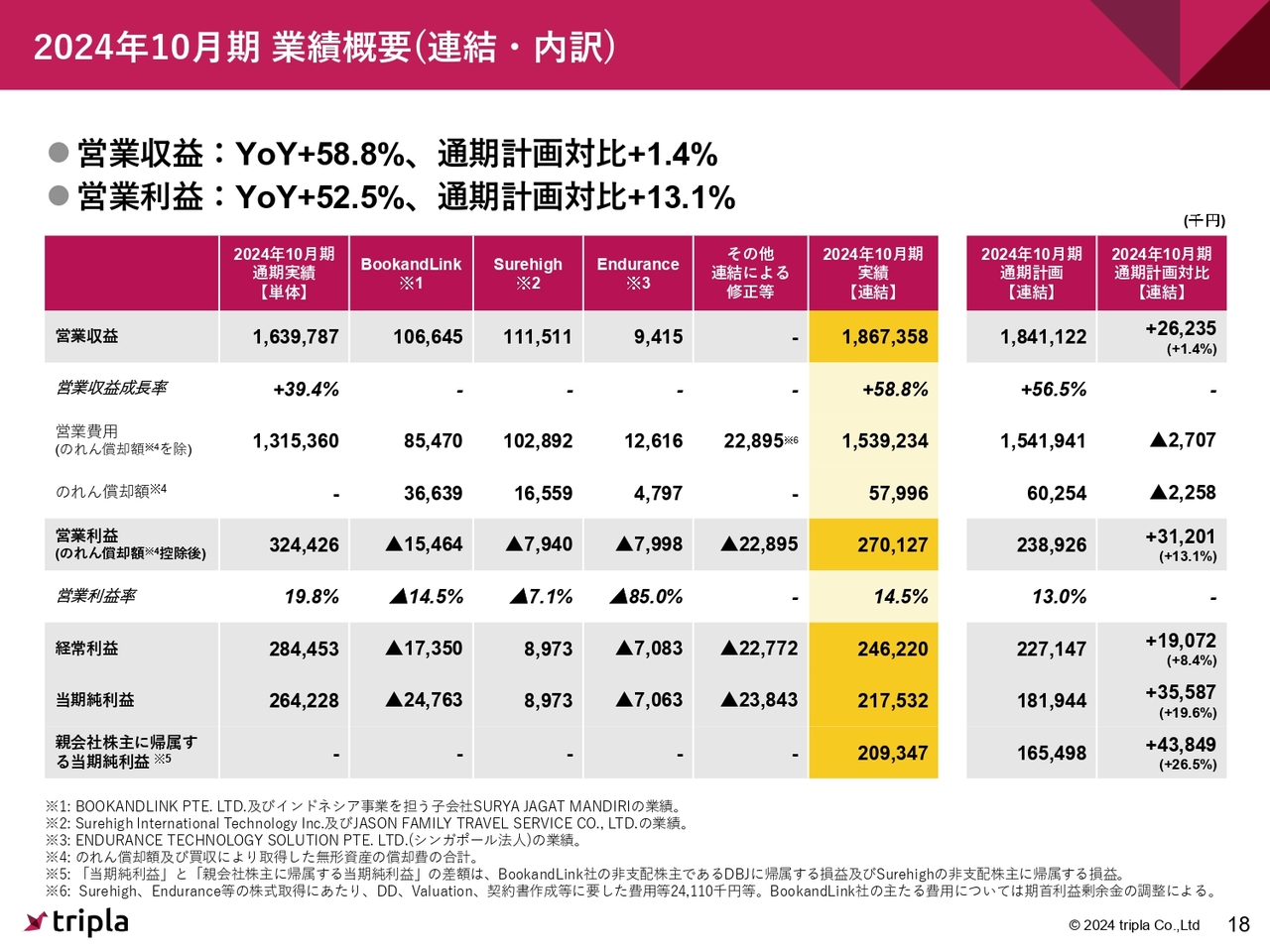

2024年10月期 業績概要(連結・内訳)

業績概要(連結・内訳)です。営業収益は約18億6,700万円、営業利益は約2億7,000万円、経常利益は約2億4,600円万円です。当期純利益は約2億1,700万円、親会社株主に帰属する当期純利益は約2億900万円で着地しています。

2024年10月期 業績概要(単体)

単体で、営業収益は約16億3,900万円、営業利益は約3億2,400万円、当期純利益は約2億6,400万円で着地しています。

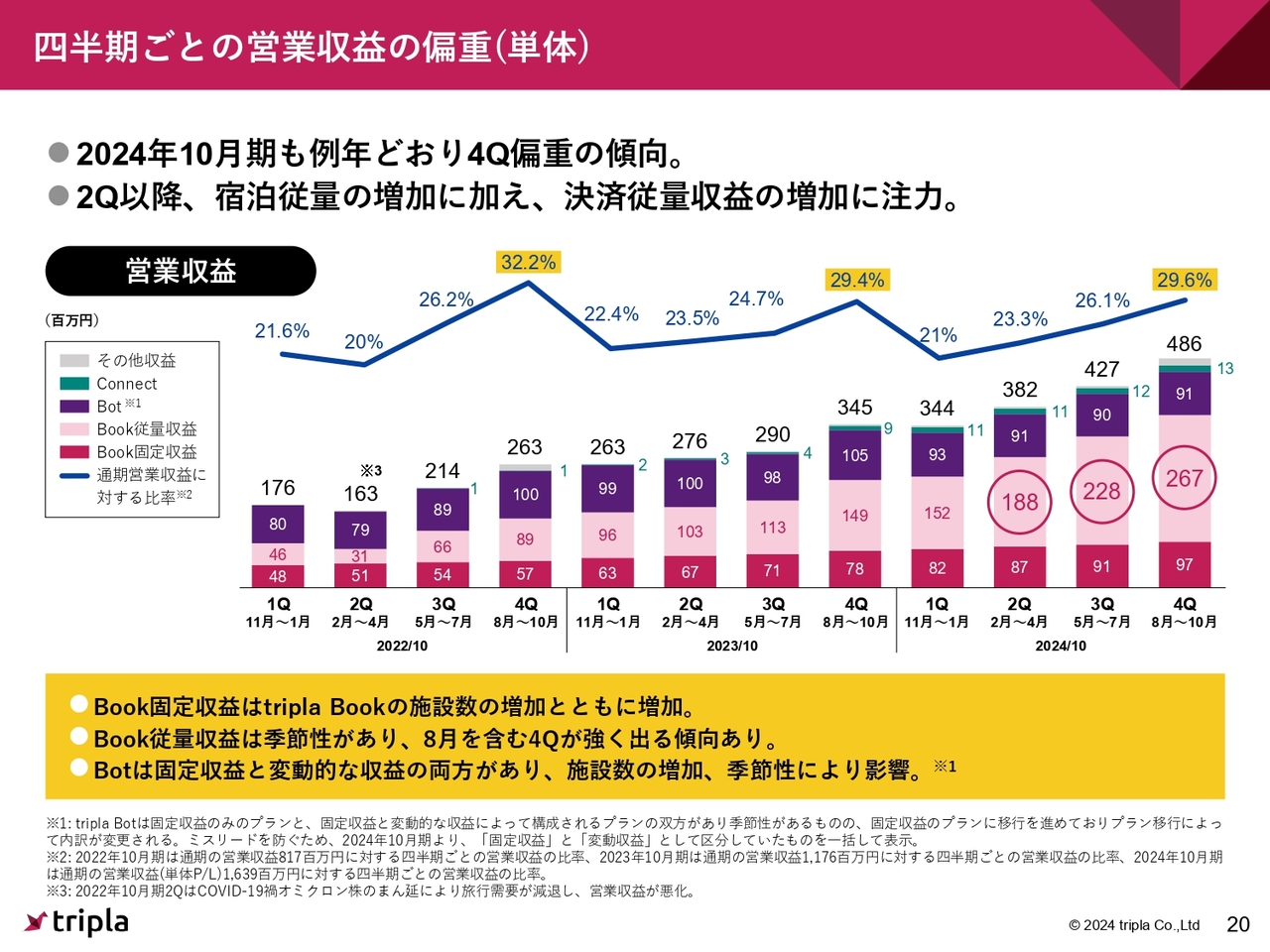

四半期ごとの営業収益の偏重(単体)

繰り返しのご説明になりますが、弊社は四半期ごとに売上のばらつきがあり、特に第4四半期偏重型のモデルとなっています。2024年10月期に関しても同様に、第4四半期で4億8,600万円の売上があり、全体の29.6パーセントが第4四半期に集中しました。

2023年10月期第4四半期も29.4パーセントとなっていますし、その前年はコロナ禍の影響が少し残っていたため、32.2パーセントです。この第4四半期偏重型は、今後も続くとお考えください。

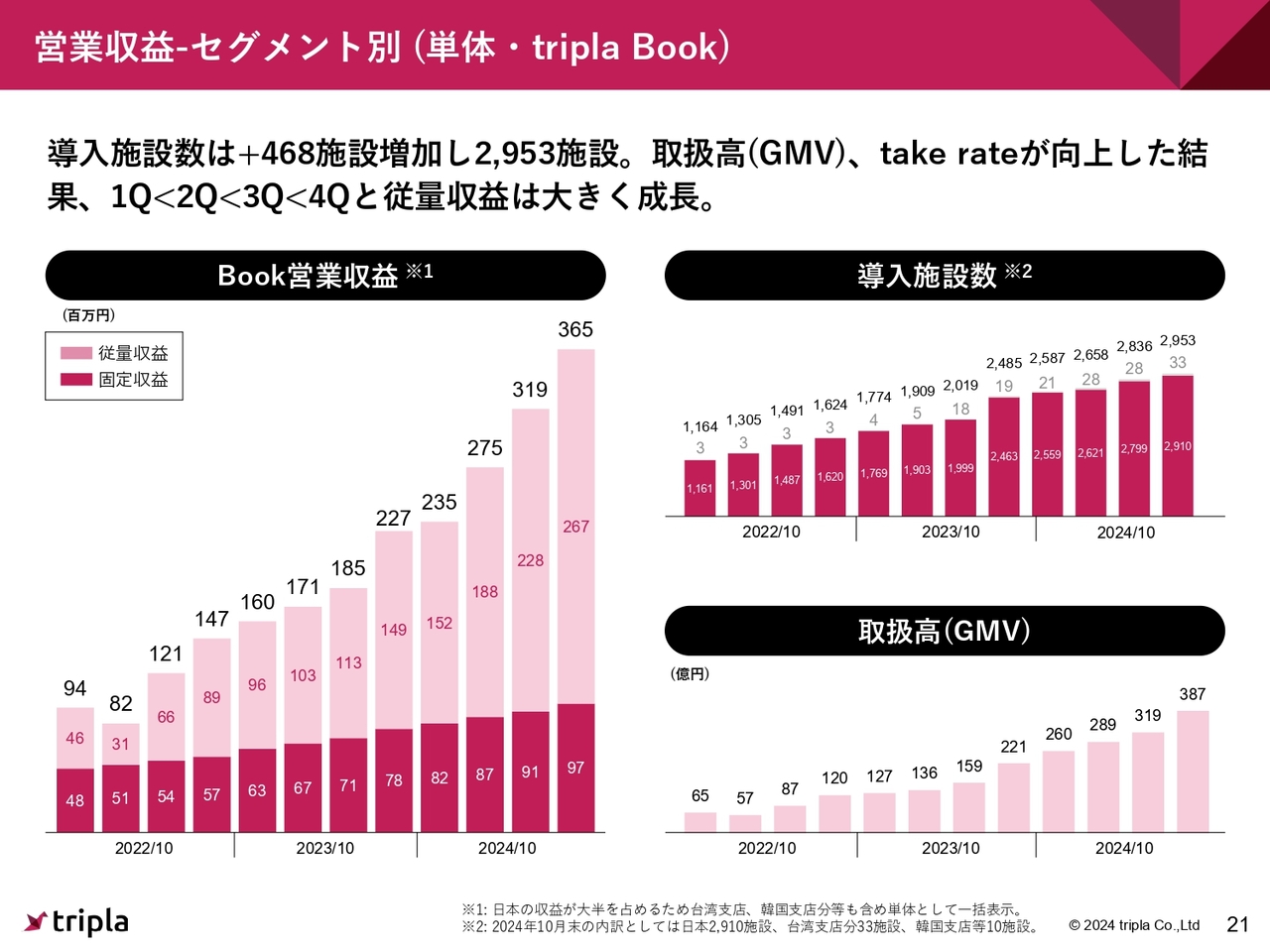

営業収益-セグメント別(単体・tripla Book)

「tripla Book」について、導入施設数は2,953施設、取扱高(GMV)も、第4四半期で387億円となっています。GMVが上がることにより、営業収益、従量部分も増え、3億6,500万円で着地しています。

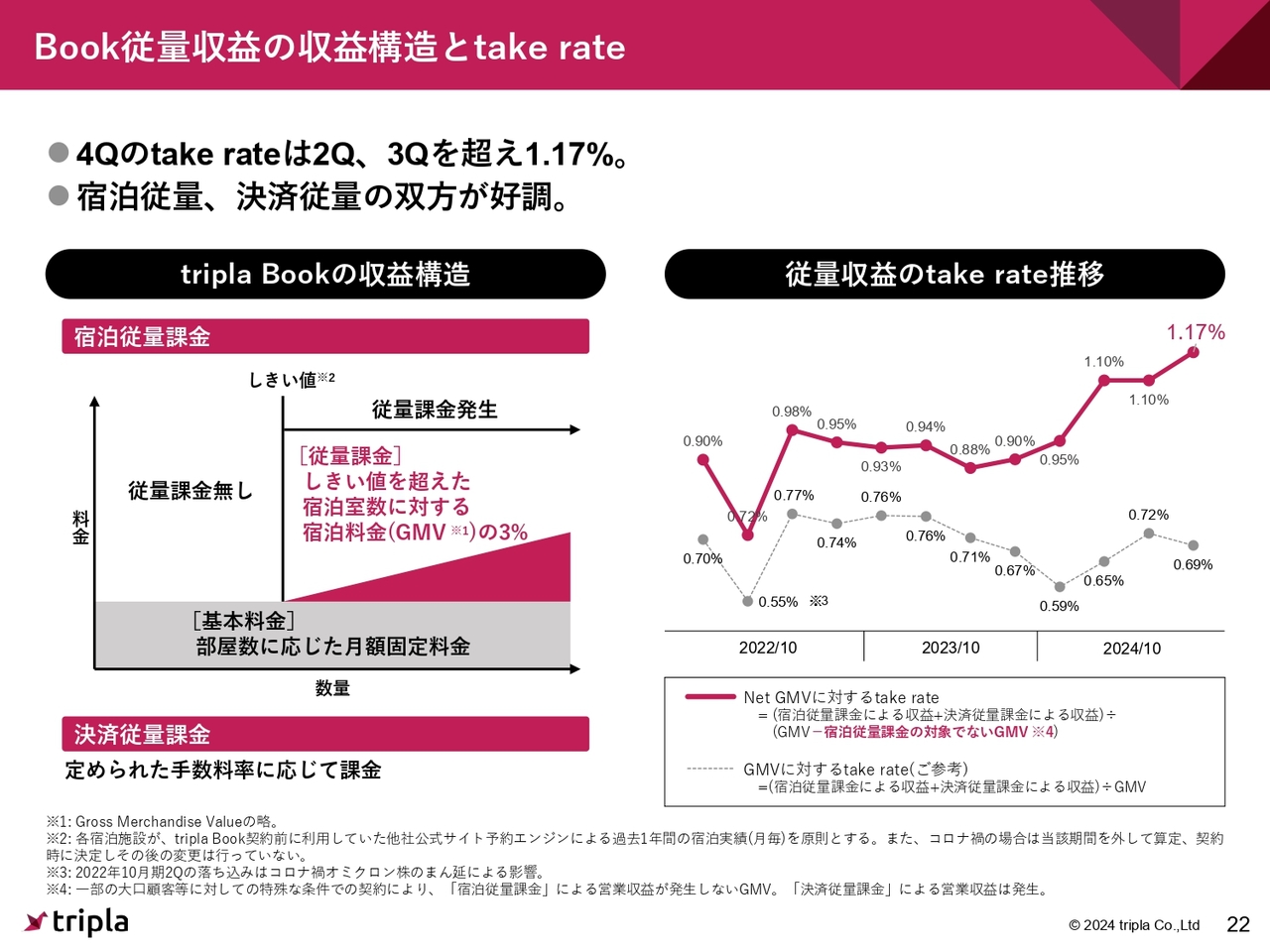

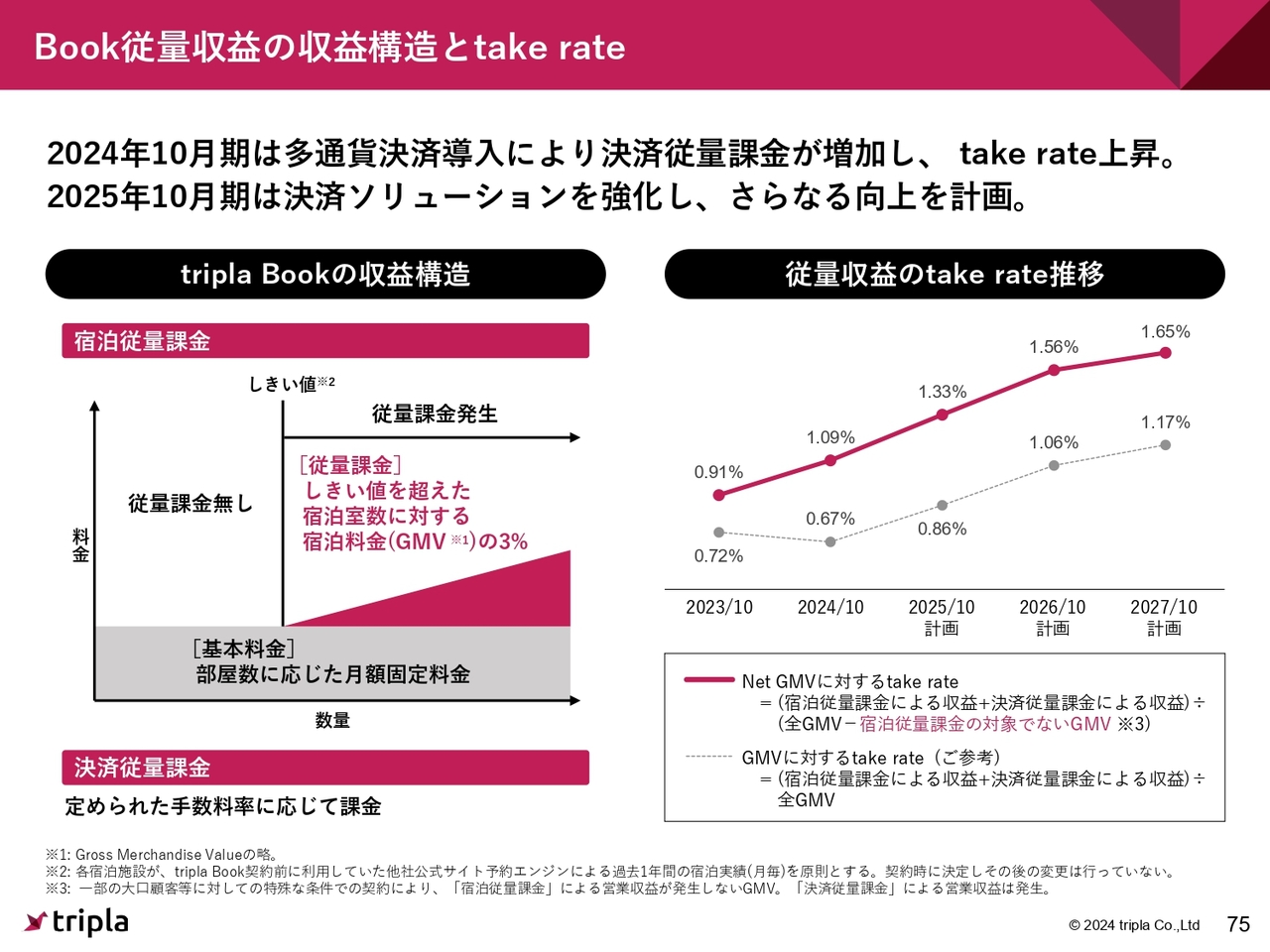

Book従量収益の収益構造とtake rate

「tripla Book」の従量収益の収益構造です。閾値を超えた宿泊従量課金と、決済部分の従量課金を合わせて、従量収益としています。第4四半期は1.17パーセントのtake rateで推移しています。

【参考】下期偏重型の収益モデル

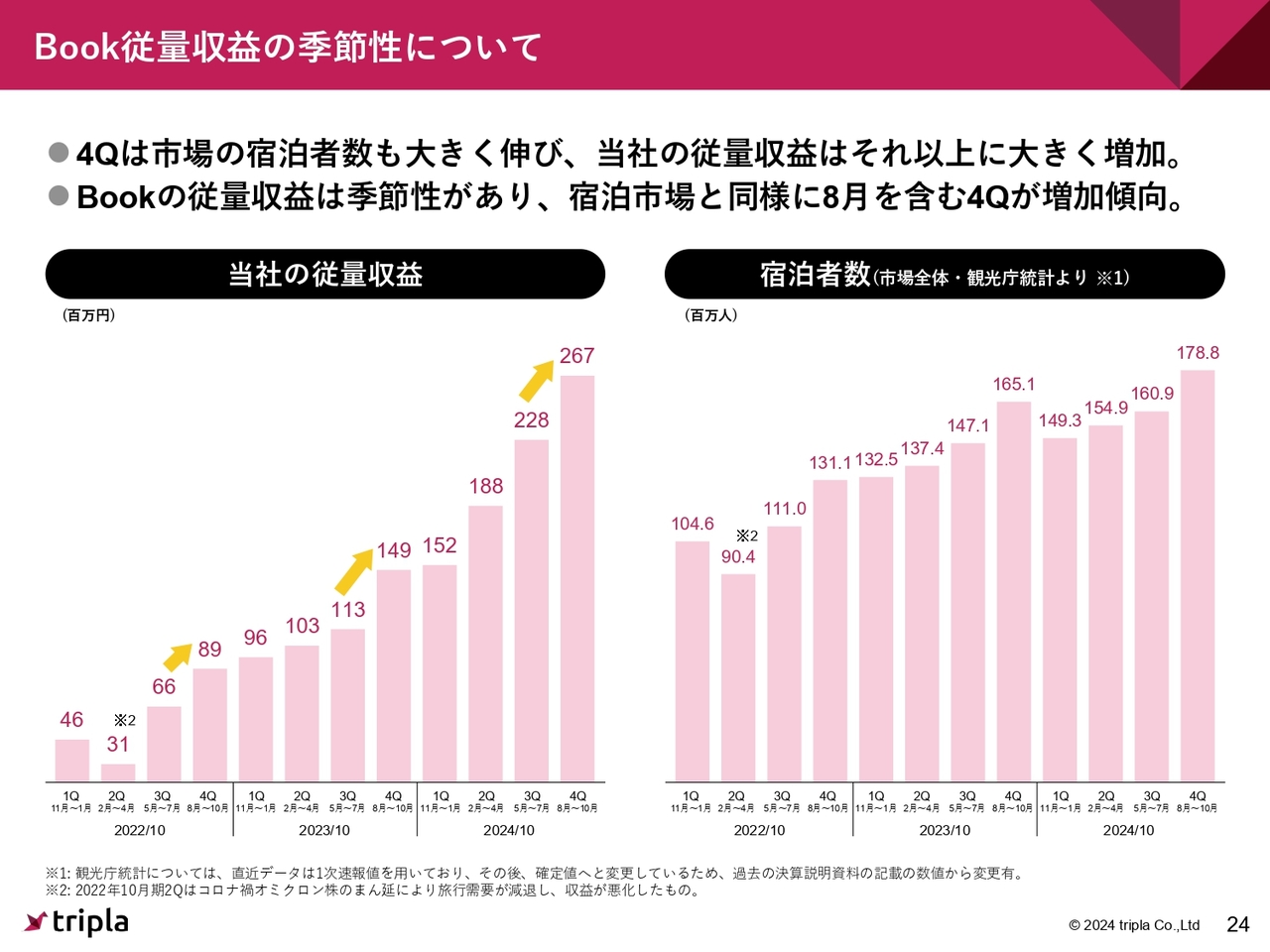

従量収益の季節性についてです。季節性として、やはり第4四半期に集中する傾向があります。

Book従量収益の季節性について

従量収益は2億6,700万円でしたが、宿泊者数を見ても、約1億7,800万人と、非常に大きな数字になっています。

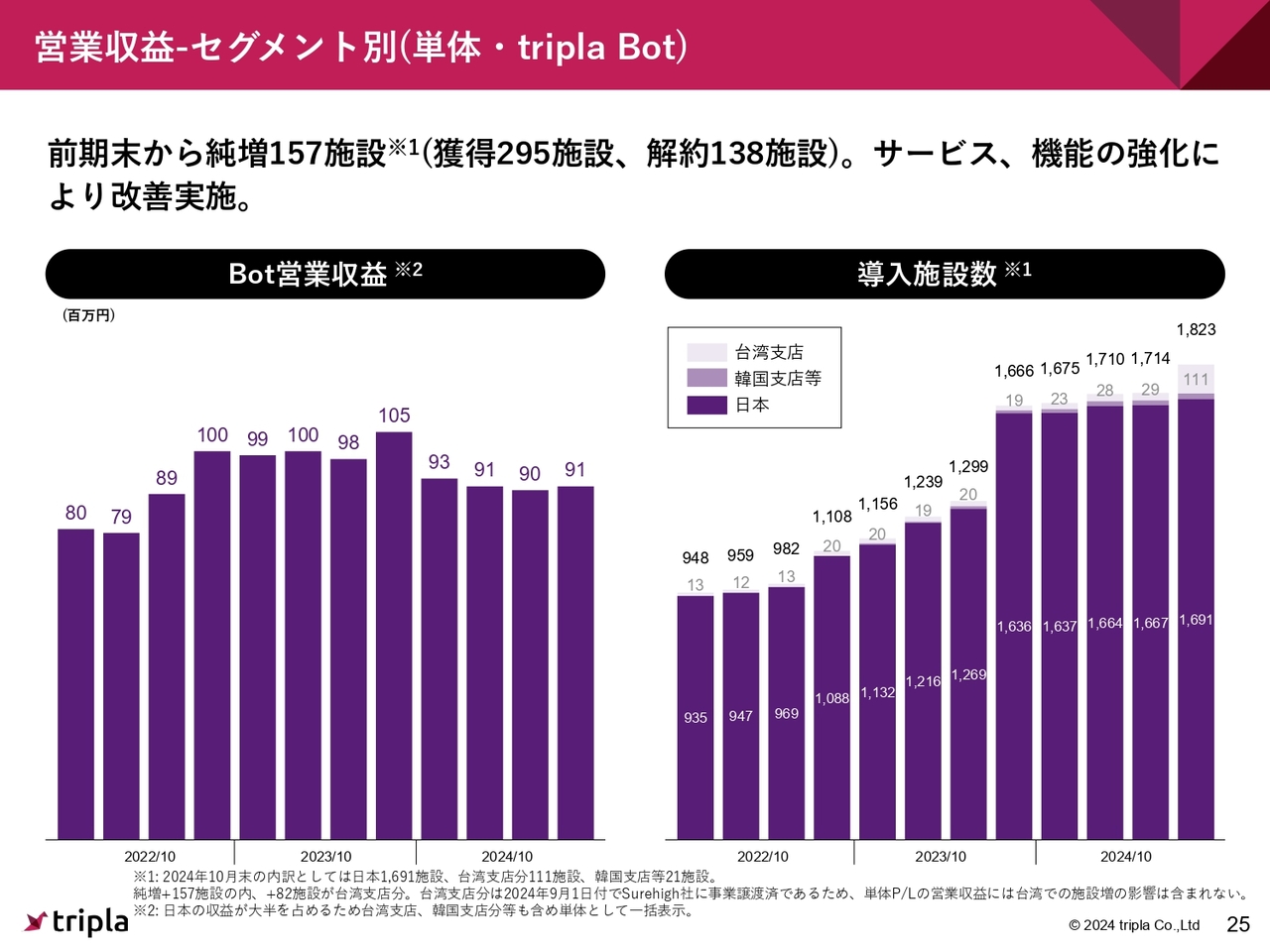

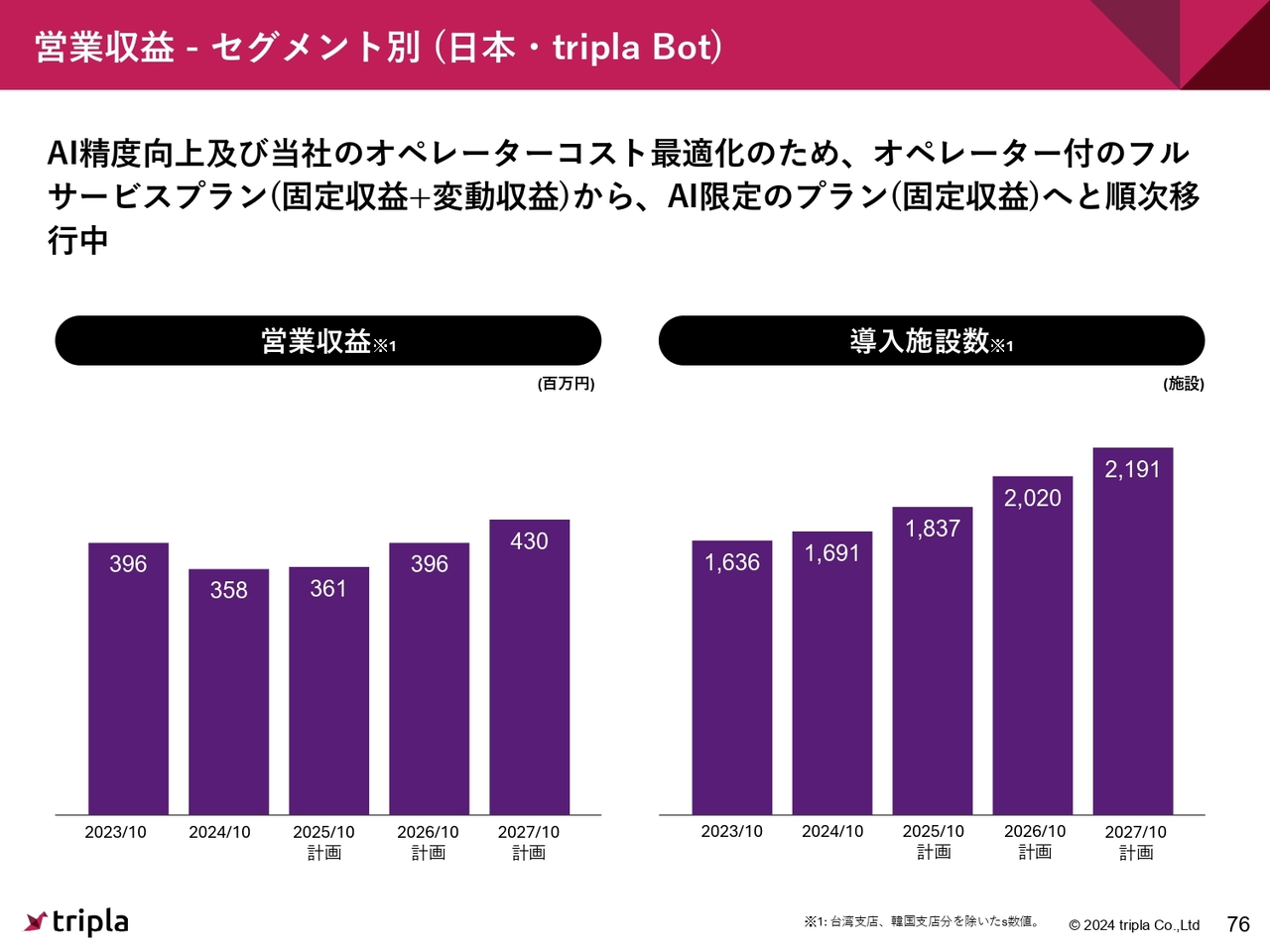

営業収益-セグメント別(単体・tripla Bot)

「tripla Bot」について、1,823施設に導入され、157施設(純増)となりました。この1年間、変動収益を着実に減らし、AIの固定収益を増やしてきました。ですので、ARPU自体が少し小さくなっていますが、織り込み済みです。

また、サービスを革新し、例えばチャットボットが「LINE」「Facebook」「WhatsApp」と連携できるなど、ホテル側に、省人化だけでなく会員の獲得基盤としても使っていただけるようになってきています。ですので、今期以降、契約施設数をより伸ばしていけるのではないかと考えています。

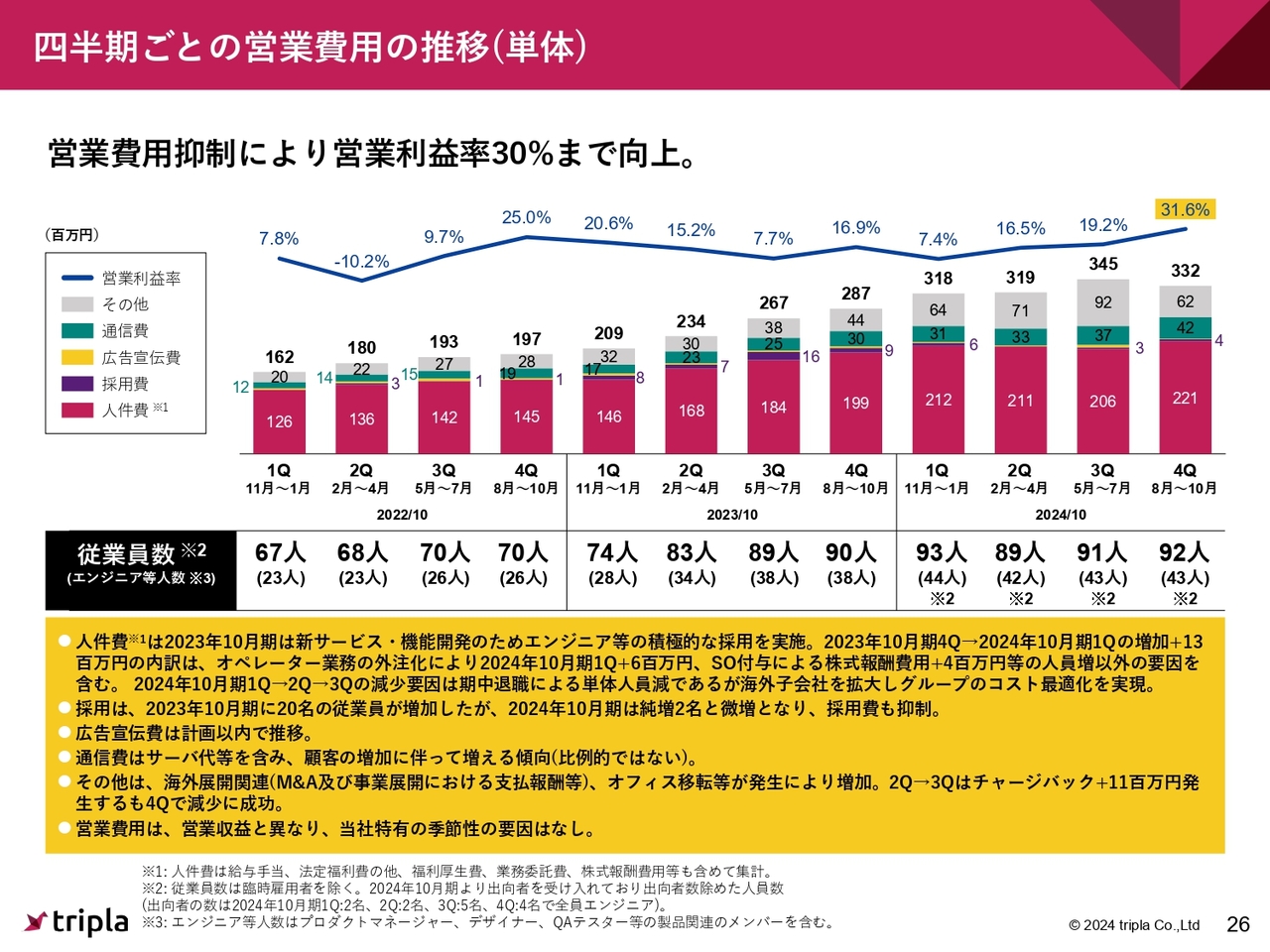

四半期ごとの営業費用の推移(単体)

営業費用の推移です。第4四半期は3億3,200万円で推移しています。営業利益率は、初めて30パーセントを超え、31.6パーセントで推移しています。第3四半期の営業費用は3億4,500万円でした。それよりも少ない数字で進んだ理由は、第3四半期まで、クレジットカードの不正利用によるチャージバックが非常に多くあったためです。

スライドの下方に記載のとおり、7月は、単月で1,000万円を超えるチャージバックといった被害に遭い、緊急でその対策を行いました。具体的には、不正を取り締まるためのメカニズム、また不正対策ツールを導入し、10月単月では不正利用数を3万円まで減らすことができました。このような対策が営業費用に影響しているかと思います。

ただし不正利用は、「いったん減ったのでもう上がらない」というものではありません。一般的な犯罪ですので、1回取り締まるとまた新しい犯罪が生まれてきます。「イタチごっこ」の部分もありますが、常に数字を見ながら対策を講じていきたいと考えています。

2024年10月期の主な成果- tripla.aiの開設

「tripla Book」の2024年10月期の主な成果についてご説明します。まず、旅行代理店サービス「tripla.ai」という、OTAサイトを開設しました。検索機能にAIを組み込むことにより、宿泊者が要望に添った宿泊施設を見つけやすくなっています。また、ホテルの公式サイトから予約すると、最終的に「tripla.ai」に推移し、決済が完了するかたちです。

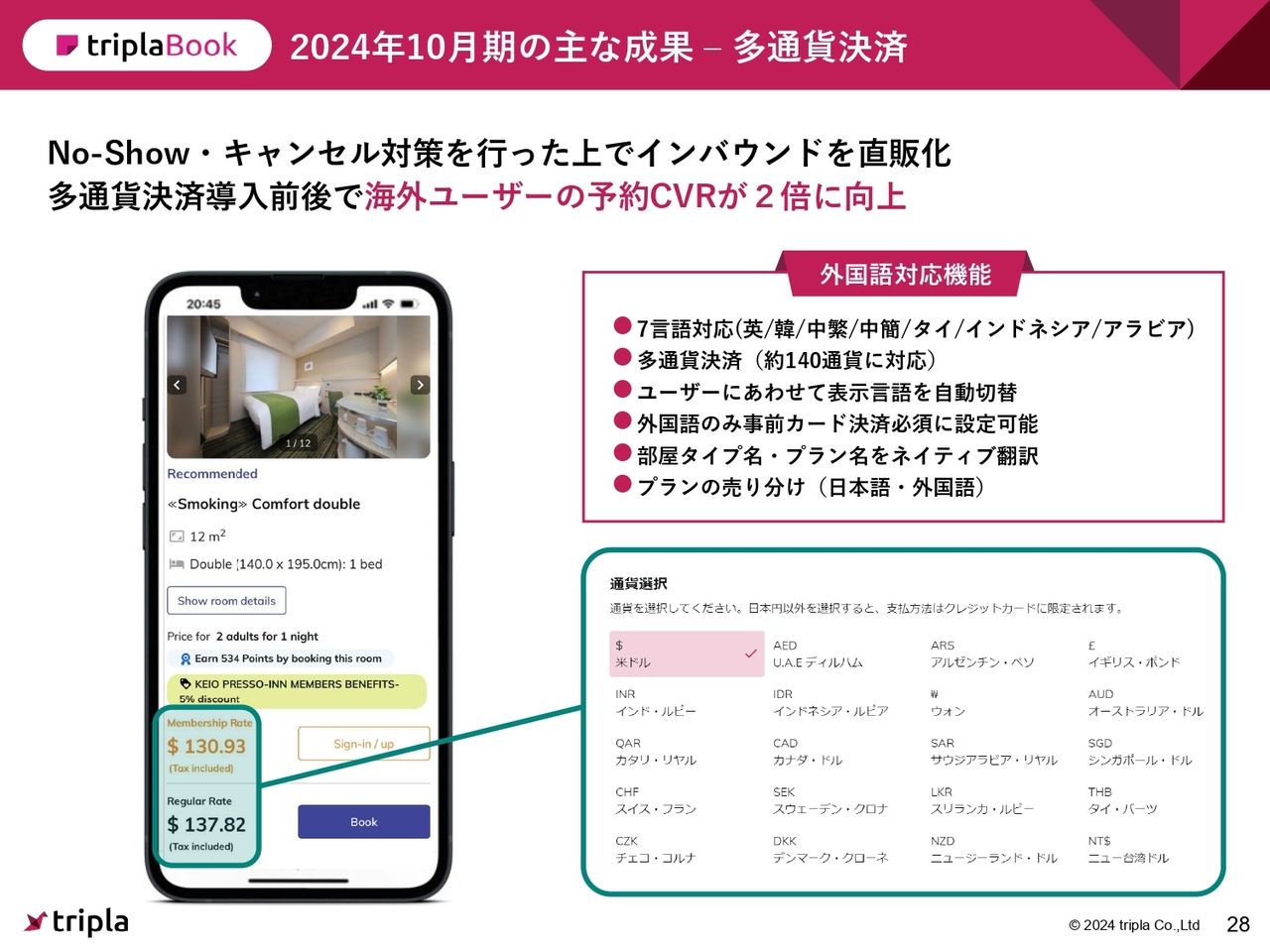

2024年10月期の主な成果- 多通貨決済

多通貨決済についてです。「tripla.ai」の中で新しく入れた機能で、多通貨決済に寄与しています。アメリカ人のお客さまならUSドル、また台湾人のお客さまなら台湾ドルというかたちで、お客さまのIPアドレスに応じて通貨を変更できる機能になっています。

例えば、アメリカ人がアメリカで発行されたクレジットカードを決済する場合、日本円で決済するよりも、USドルで決済したほうが決済成功率は上がります。そのような面でもコンバージョンレートの改善ができています。

2024年10月期の主な成果

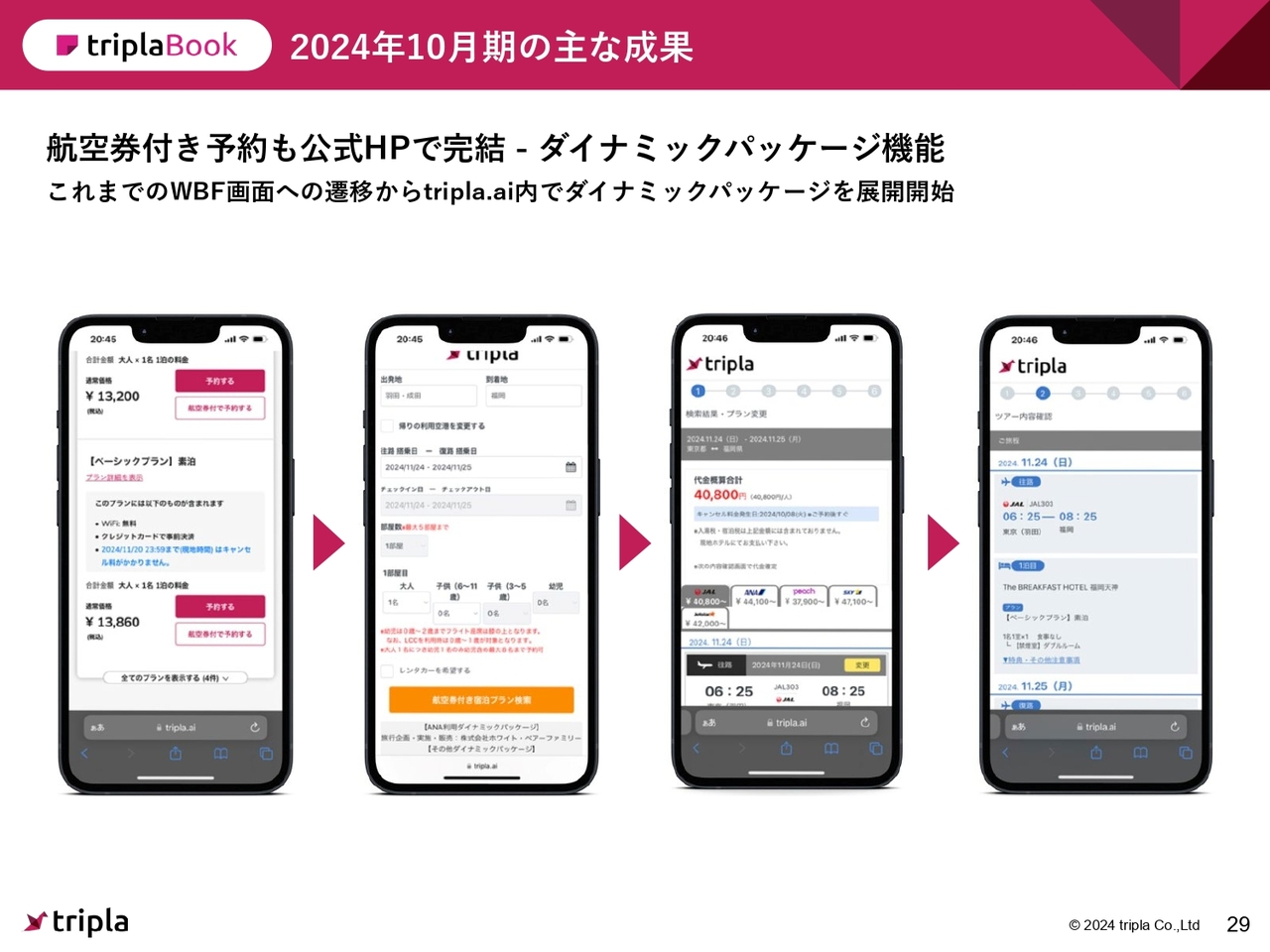

ダイナミックパッケージについてです。ホワイトベアーファミリー(WBF)という会社と協業し、航空券と宿泊を合わせて販売する機能を提供しています。

2024年10月期の主な成果

「tripla Bot」の10月期の主な成果についてです。東南アジア、アメリカ、欧米でよく使われているメッセージングアプリ「WhatsApp」との連携が完了しています。

2024年10月期の主な成果

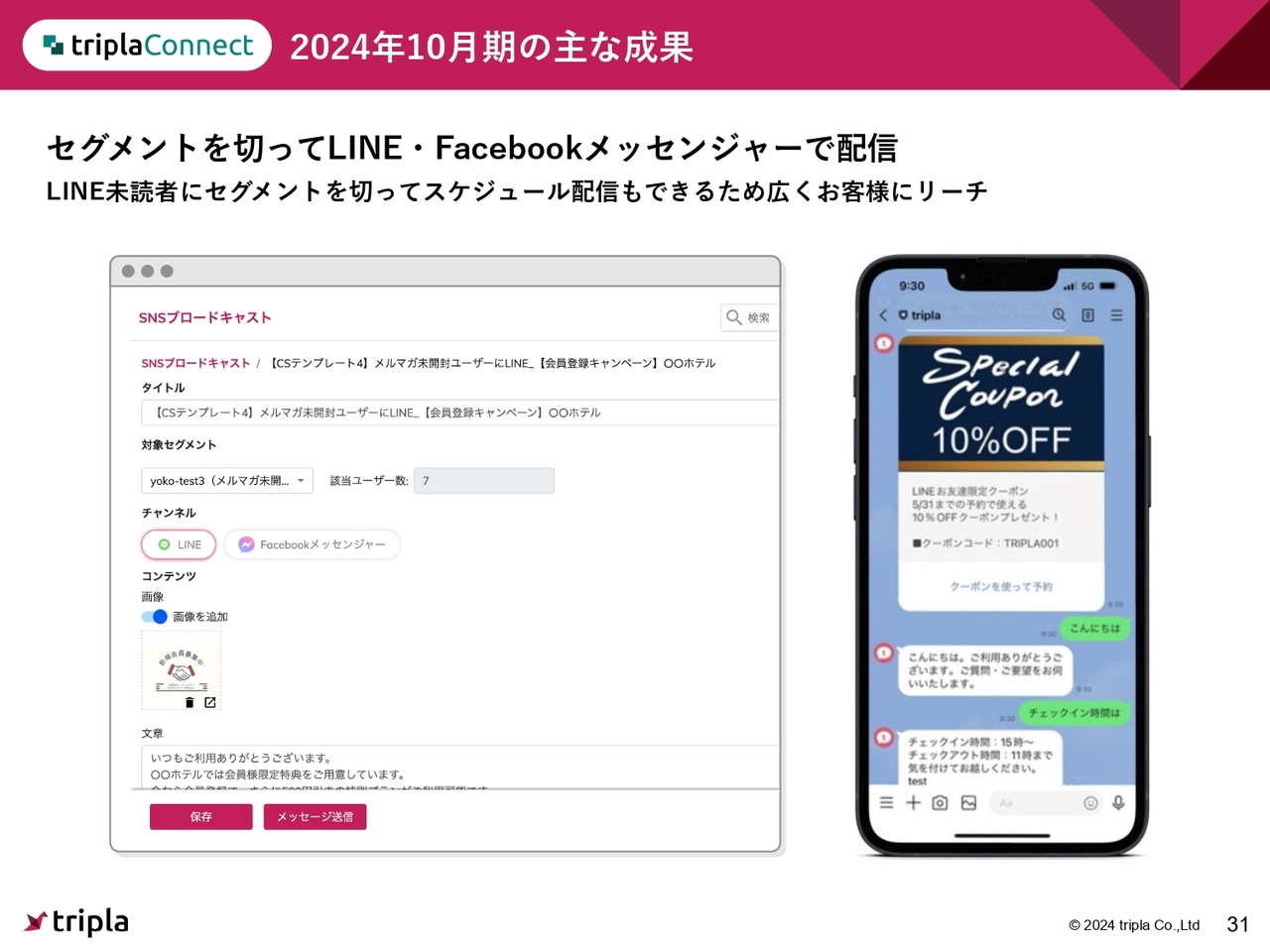

「tripla Connect」の10月期の主な成果についてです。こちらは、セグメントを切って「LINE」や「Facebook」のメッセンジャーで配信できる機能が追加されています。

例えば、過去1年間に宿泊されたお客さまに対して、特別なクーポンを「LINE」で配信したい時に、この「tripla Connect」を使って配信することが可能になりました。

2024年10月期の主な成果

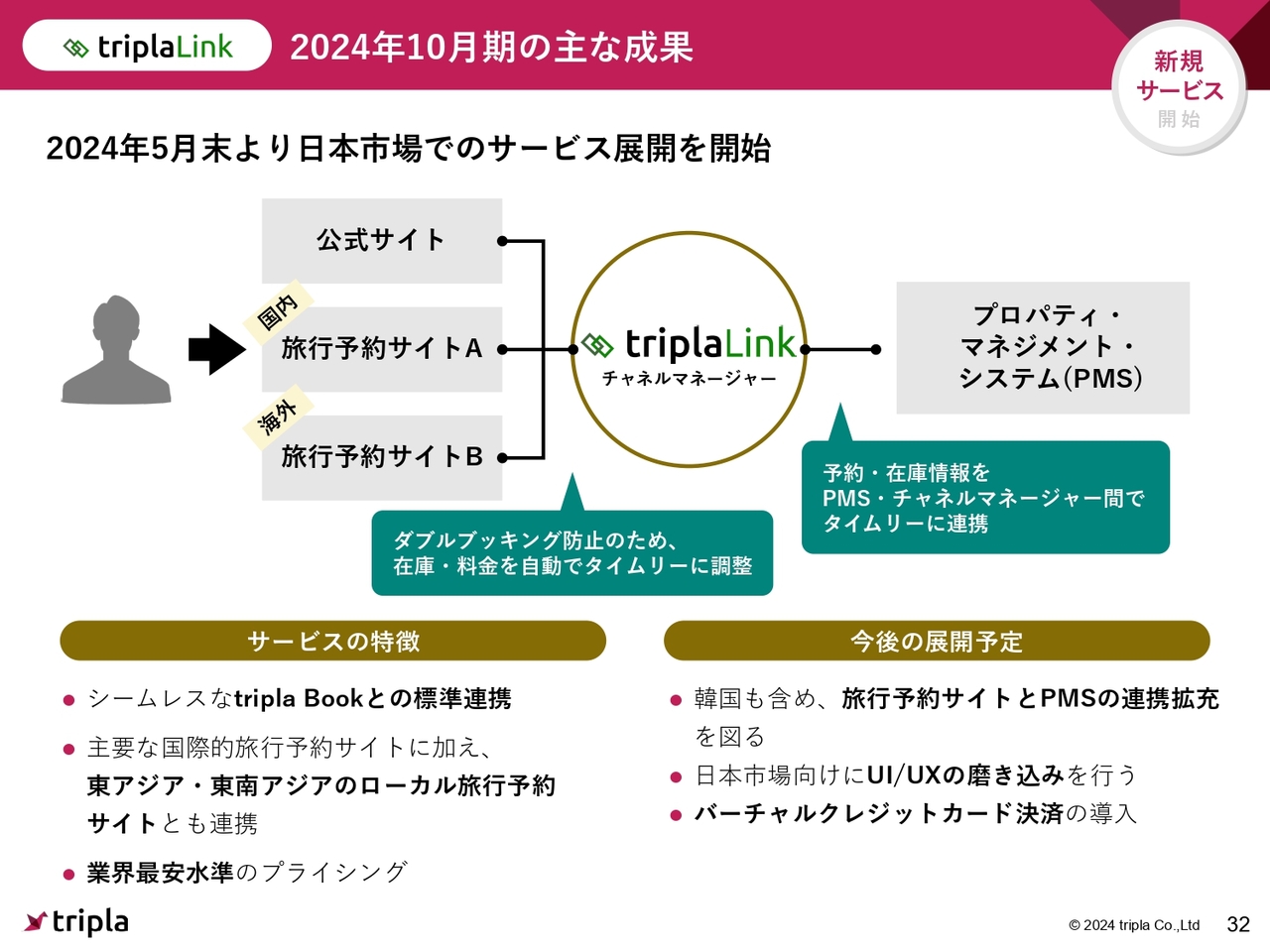

「tripla Link」については、BookandLink社とSurehigh社、それぞれが持っているチャネルマネージャーを日本向けにカスタマイズし、今年5月以降、販売を開始しています。

日本のプロパティ・マネジメントシステム(PMS)と連携していくことが非常に重要ですので、販売自体はまだ限定的です。今年より拡販を強めていき、来年以降、大きく成長できるようなサービスに仕上げていこうと考えています。

2024年10月期の主な成果

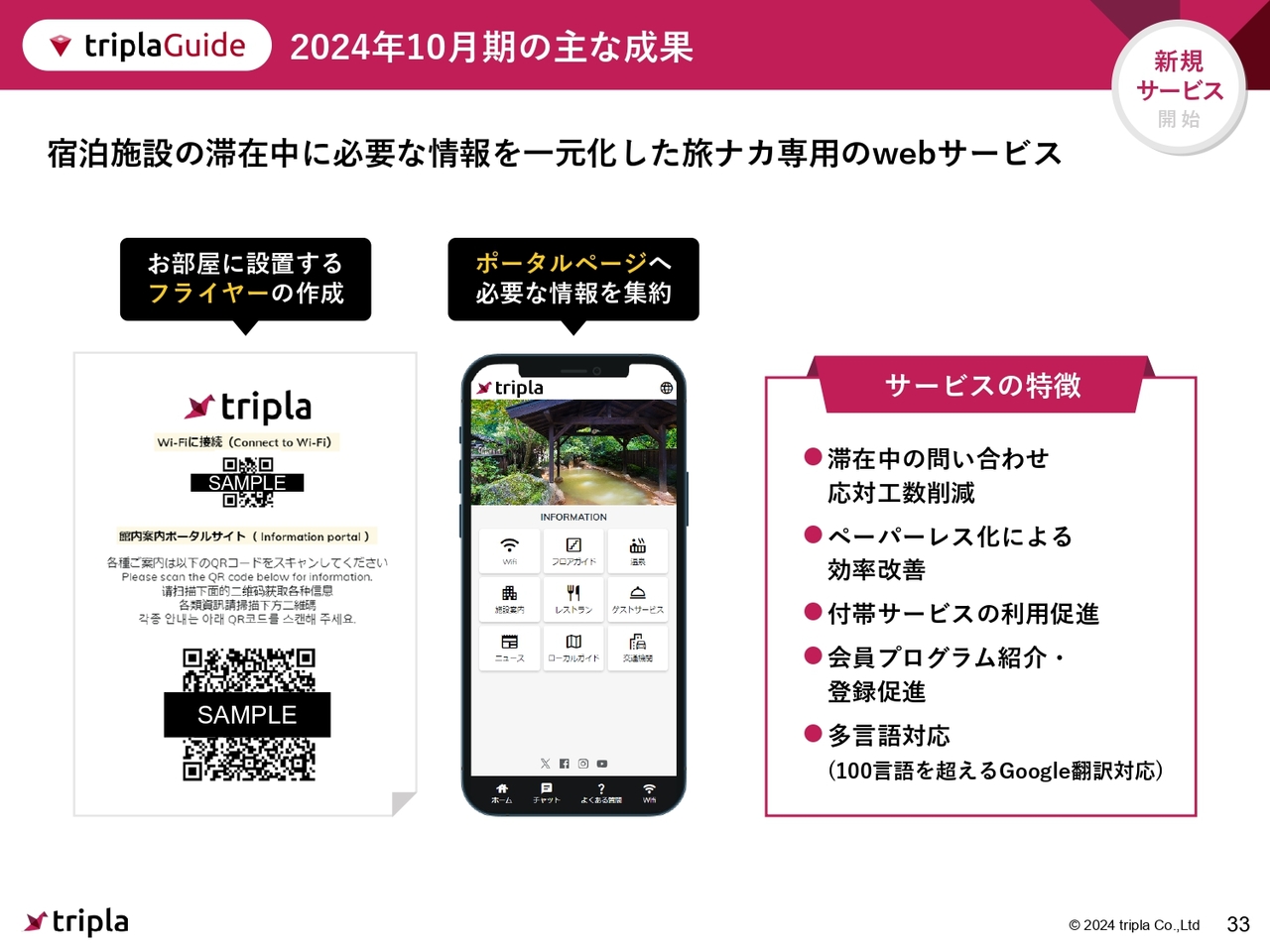

「tripla Guide」は、2月頃にローンチしたサービスです。宿泊施設の館内でQRコードをスキャンすると、「マッサージは何時まで開いているのか」「朝食会場の混み具合はどのようになっているか」など、館内情報を見ることができるサービスになっています。

2024年10月期の主な成果

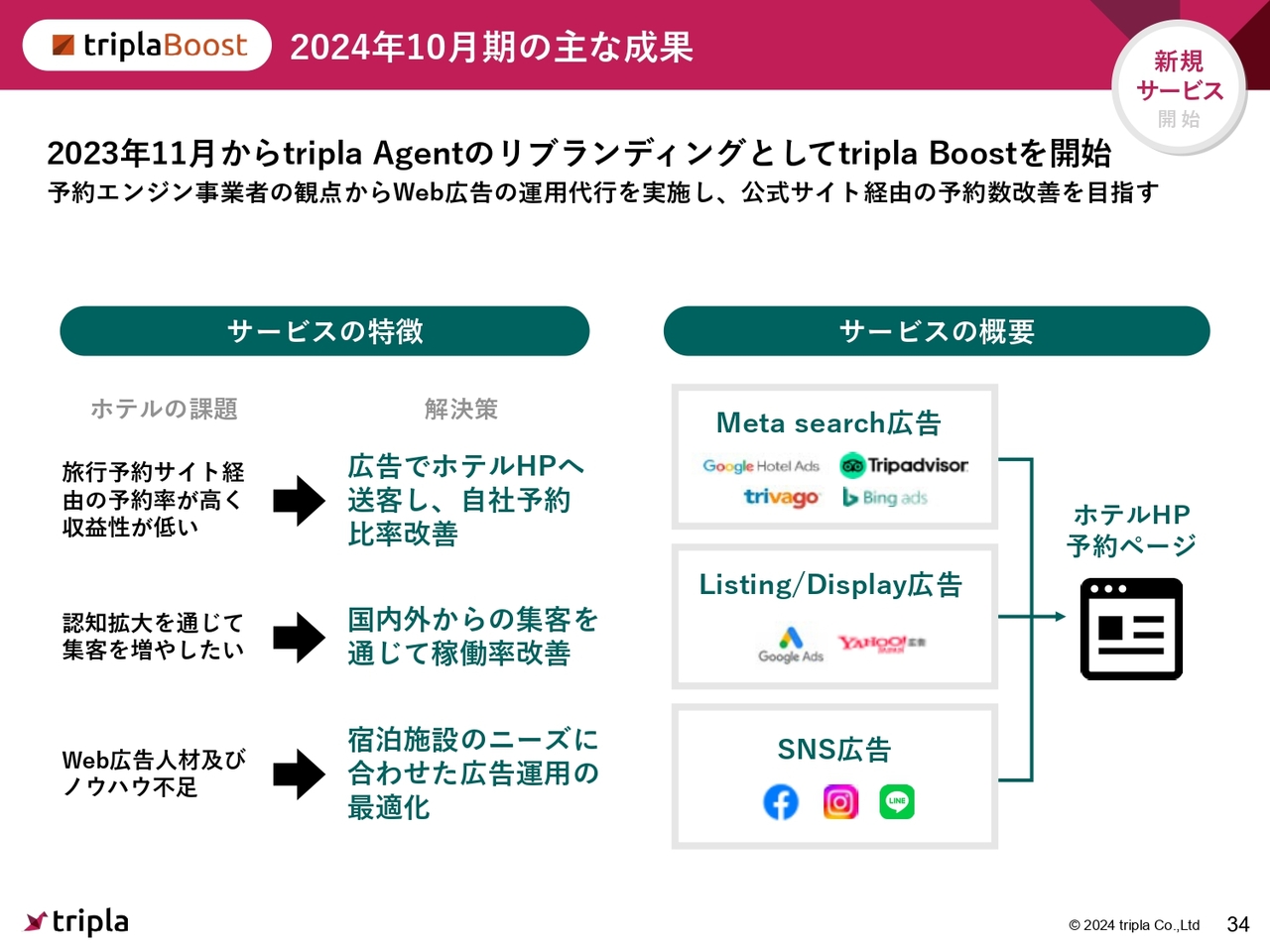

「tripla Boost」も、新規でサービスを立ち上げました。メタサーチだけではなく、「Googleホテル広告」などのリスティングやディスプレイ広告、ソーシャル広告などをホテルに成り代わって運用する、いわゆる運用代行サービスです。

コロナ禍で、マーケティング担当者が辞めてしまったホテルや旅館は、数多く存在します。お客さまが戻ってくる中、自分たちで広告を運用することができないということで、triplaが運用を代行しています。

2024年10月期の主な成果

「tripla Page」の10月期の主な成果についてです。買収したSurehigh社のサービスを改良し、「tripla Page」というかたちで、ホームページの作成ツールのサービスを開始しています。すでに、東映ホテルなどで使っていただいています。

2024年10月期の主な成果

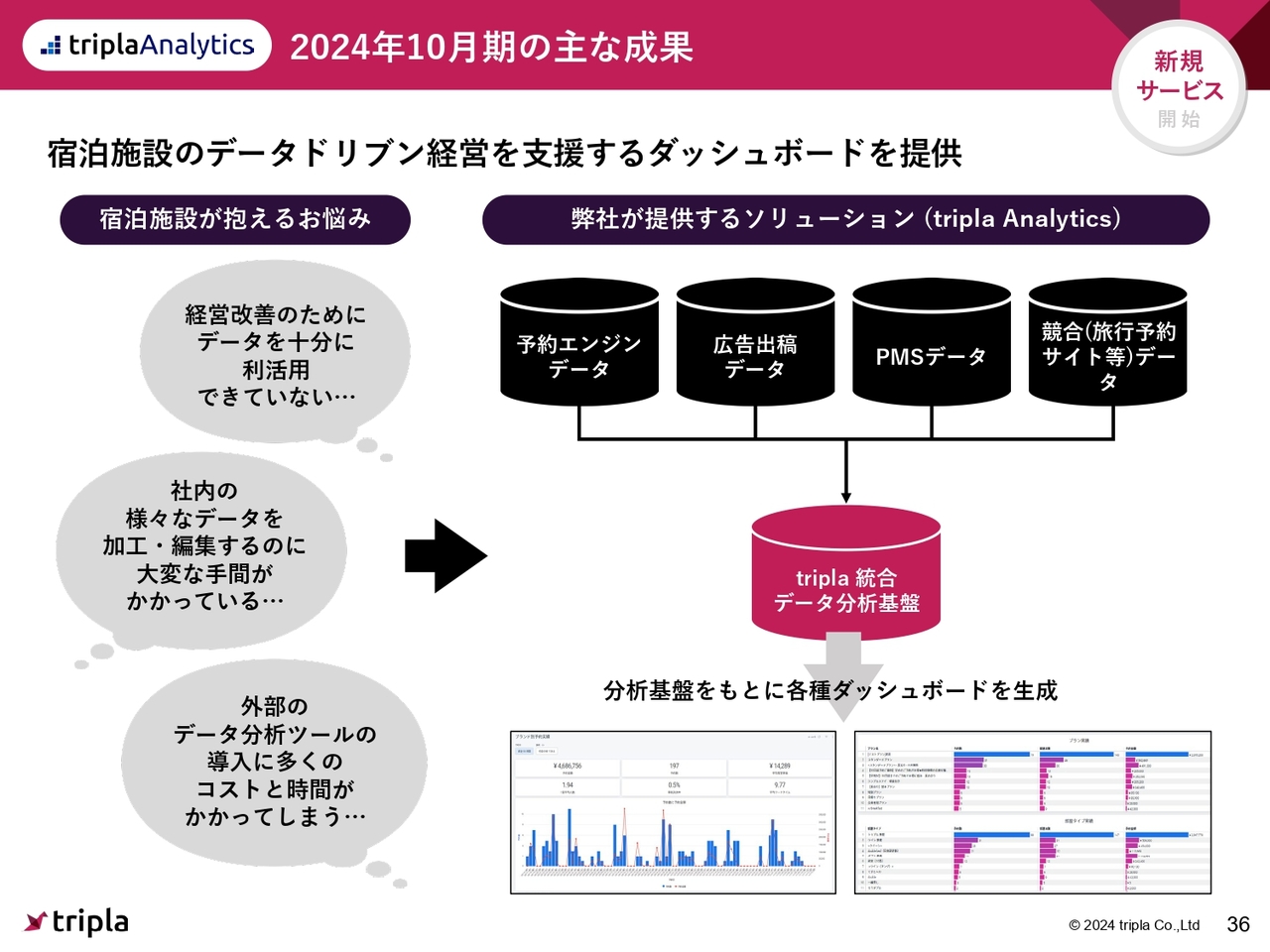

「tripla Analytics」について、こちらは帳票ツールです。triplaが提供する予約エンジンのデータや、先ほどご説明した「tripla Boost」の広告出稿データ、PMSのデータ、競合のデータなどを、1つのデータベースにまとめて、帳票としてホテルが見られるツールになっています。

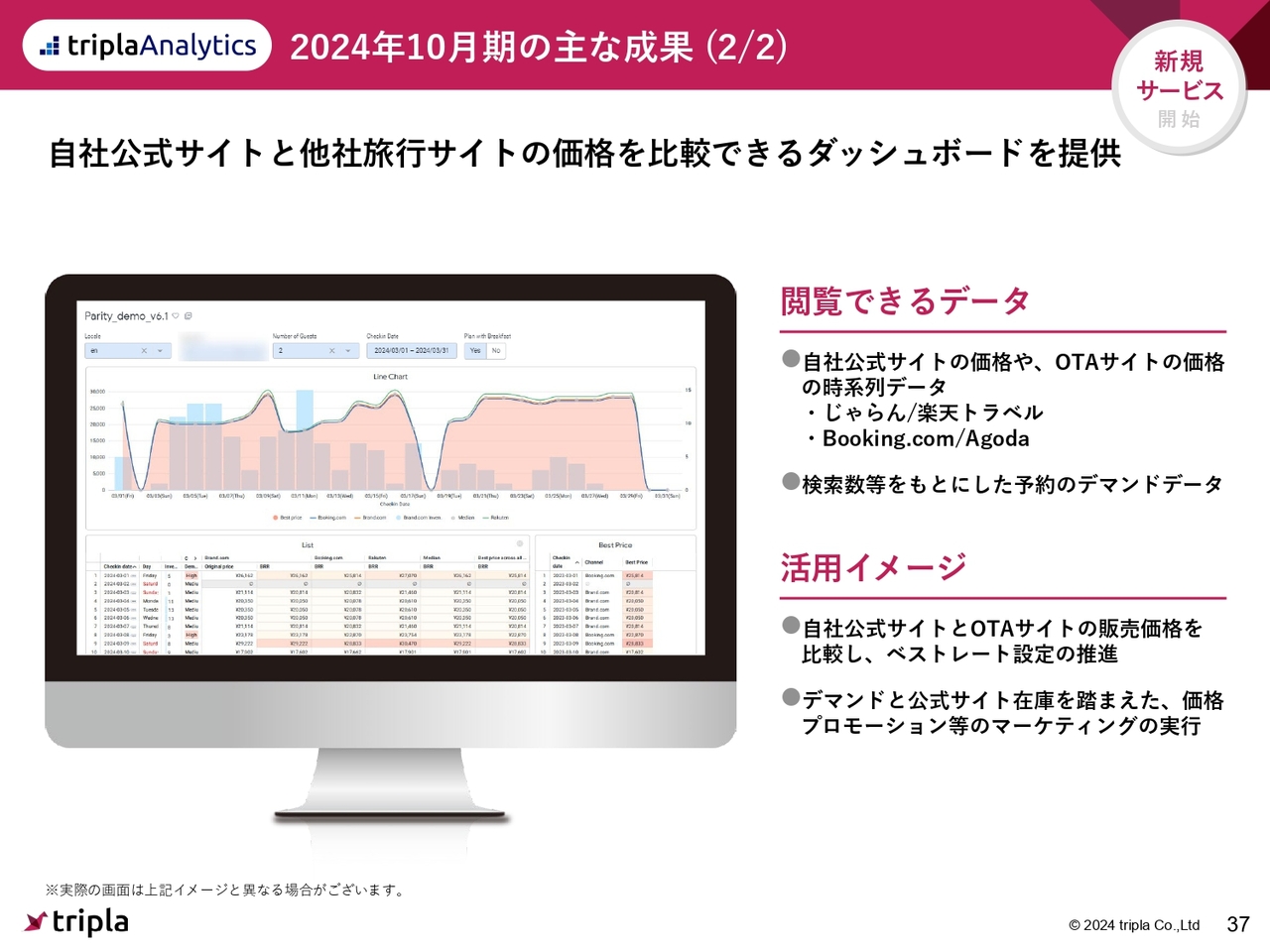

2024年10月期の主な成果(2/2)

特に好評なのが、自社サイトの値段に加え、OTAサイトの値段、そして、ホテルや旅館が競合だと捉えている近隣の施設の値段を、一覧で見ることができるところです。このような点で、レベニューマネジメントに活かしていただける施策になっています。

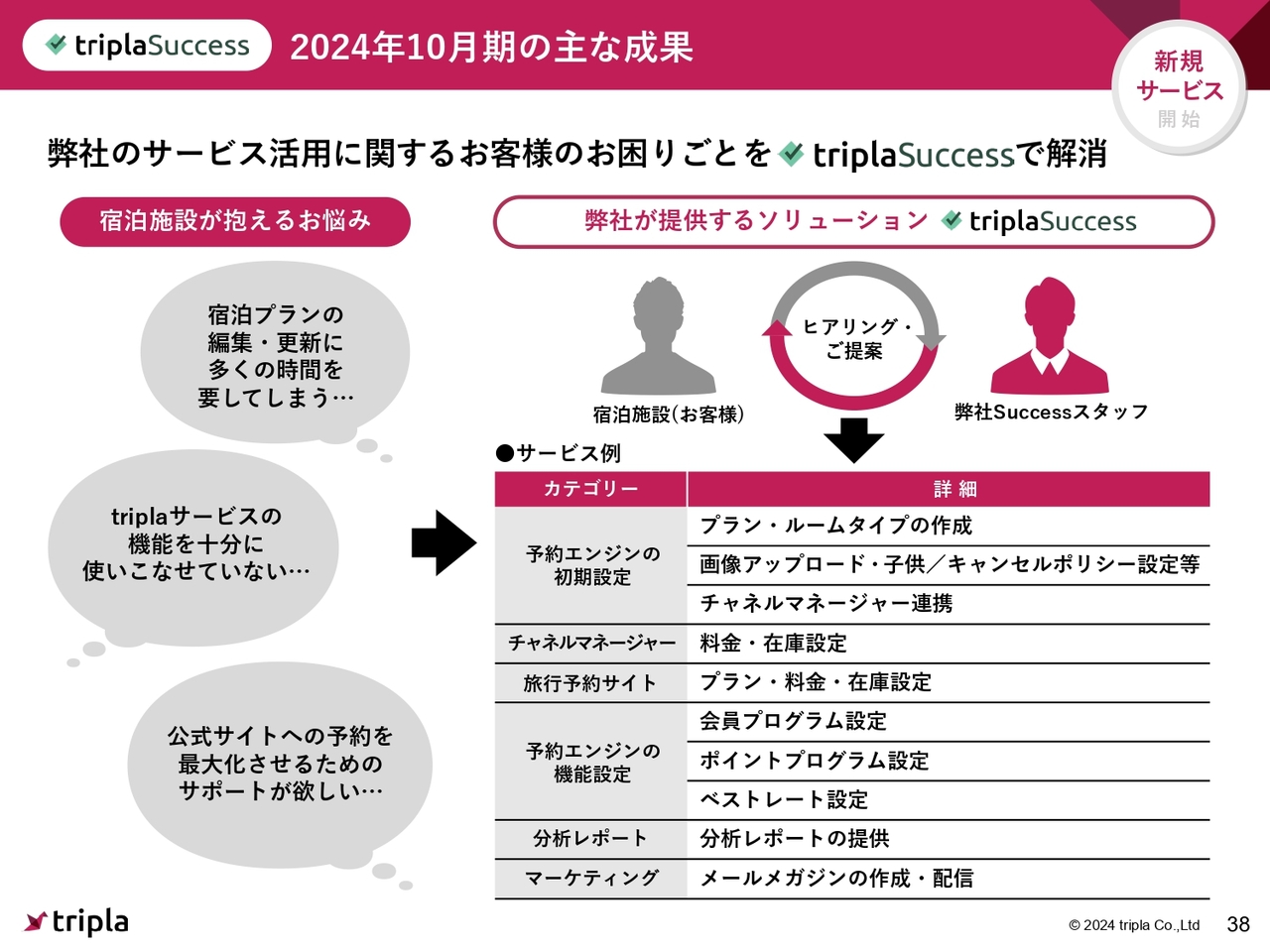

2024年10月期の主な成果

最後に、「tripla Success」についてです。ホテルや旅館など、自前でITのセッティングをするのは大変ですので、その部分をアウトソーシングしてもらい、予約エンジンやチャネルマネージャー、OTAの設定などを、triplaがすべて引き受けるサービスです。

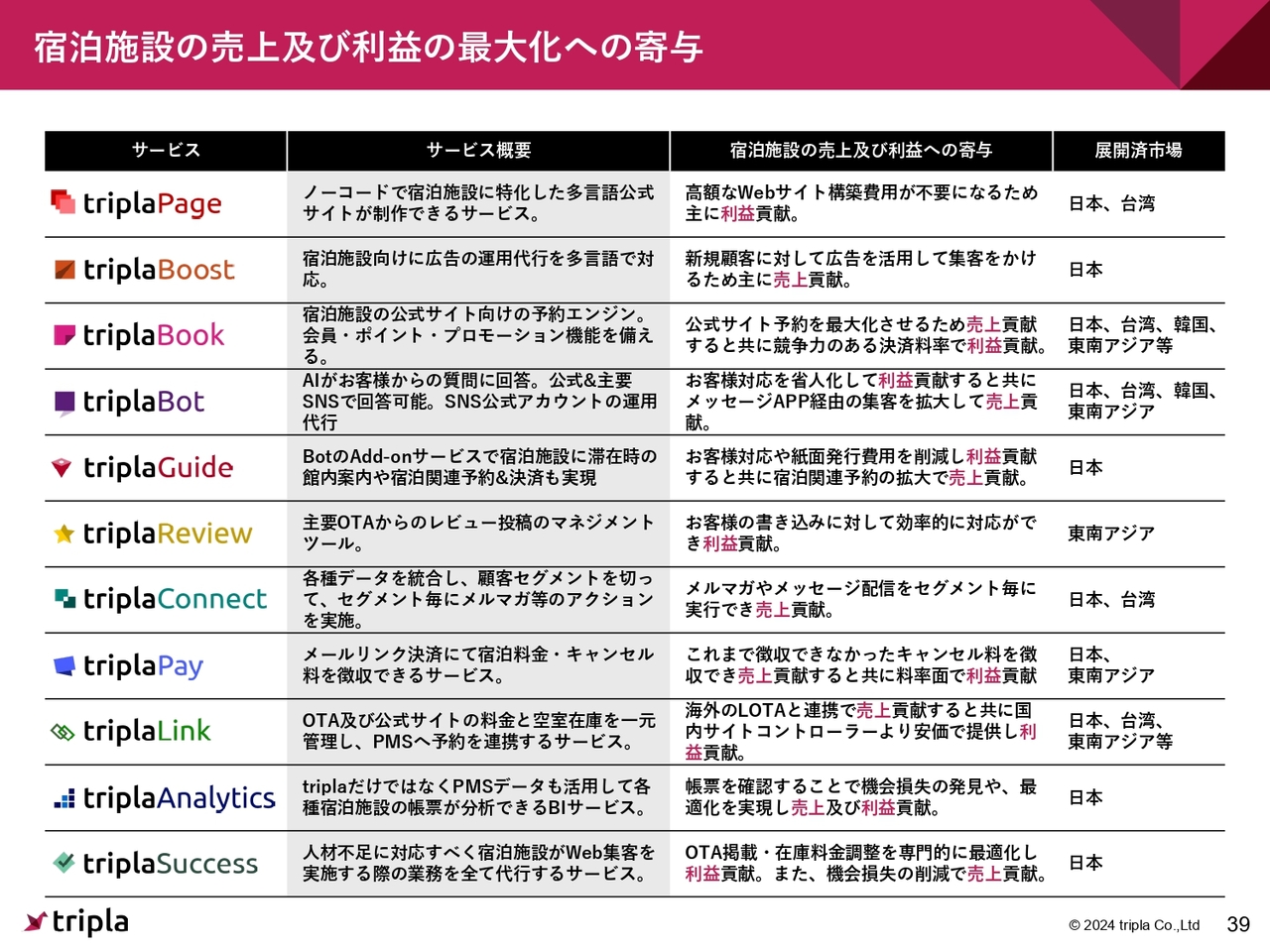

宿泊施設の売上及び利益の最大化への寄与

現在、スライドに記載の11のサービスで運営を行っています。

5/29: triplaカンファレンスをヒルトン台場で初開催

2024年10月期に初めて行ったこととして、5月29日、Booking.comとの共催で、ヒルトン東京お台場にて、triplaカンファレンスを開催しました。

triplaのサービスユーザーであるホテルの方を100名以上招き、弊社がローンチしたサービスや機能に対し、「このような活用方法があります」などと、しっかり話し合うカンファレンスになったと思います。

10/23-25: ITB Asia (シンガポール) へ4社合同で出展

また、10月23日から25日に、ITB Asiaというイベントがシンガポールで行われ、こちらにも出展しました。弊社からは、私と韓国のGM2名、そしてBookandLink社から2名、Surehigh社から1名、Endurance社から2名と、スライドの左上の写真に写っている7名で参加しました。

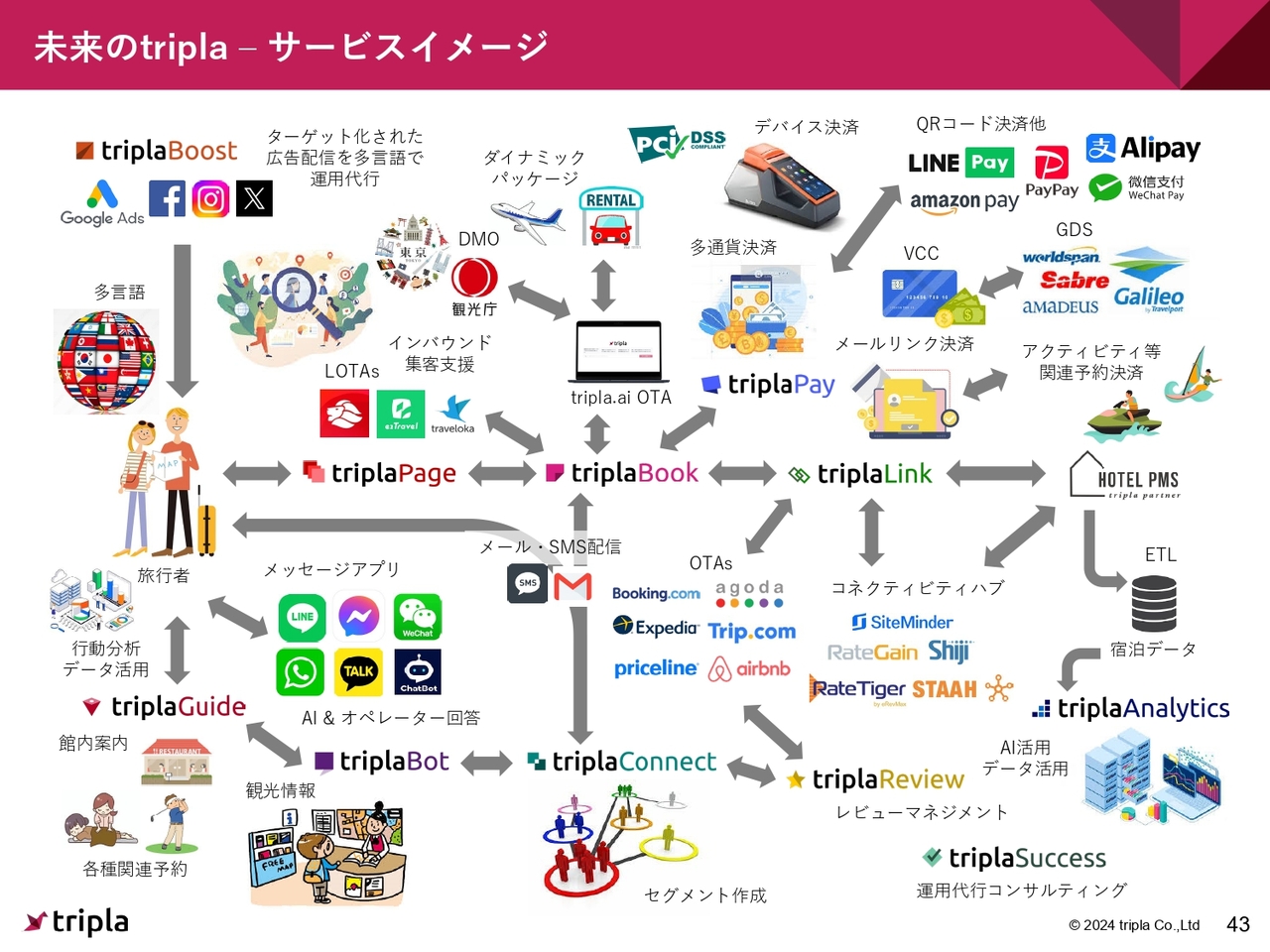

未来のtripla - サービスイメージ

成長可能性に関する事項についてご説明します。まず未来のtriplaのサービスイメージです。スライド左上の「tripla Boost」を、日本語だけではなく多言語で活用していただき、「tripla Page」のホームページへお客さまを誘導します。そこから「tripla Book」のブッキングエンジンで予約を取っていただくと、「tripla Link」のチャネルマネージャーに予約情報が流れ、最後にPMSに情報が流れていきます。

その他の連携としては、例えば「tripla Book」の中でも、ペイメントに関しては多通貨決済やQRコード決済、バーチャルクレジットカードの決済が可能になります。また、飛行機などの予約を併せ持った「ダイナミックパッケージ」、セグメントを切って、お客さまにメールやSMSを送る「tripla Connect」、さらには、AIを利用して「LINE」や「Facebook」「WhatsApp」など、さまざまメッセージングアプリとの連携ができる「tripla Bot」といった機能があります。

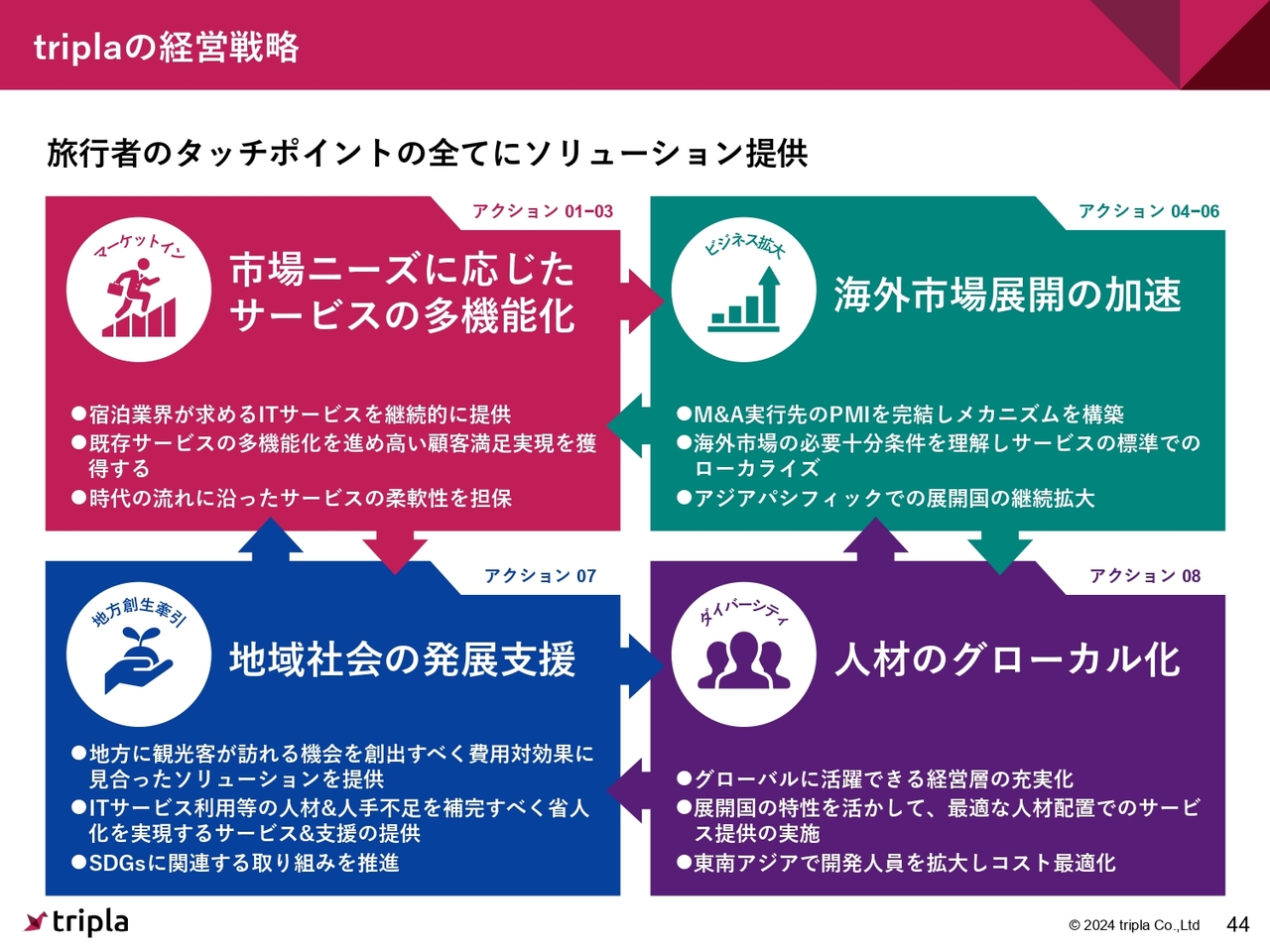

triplaの経営戦略

triplaの経営戦略についてご説明します。昨年までは、「サービスの多層化」と「海外進出」を挙げていましたが、今年は「市場ニーズに応じたサービスの多機能化」「海外市場展開の加速」「地域社会の発展支援」「人材のグローカル化」の4つの経営戦略を挙げています。

戦略を実現するアクションプラン

具体的なアクションは、スライドに記載の8つです。こちらを1つずつご説明します。

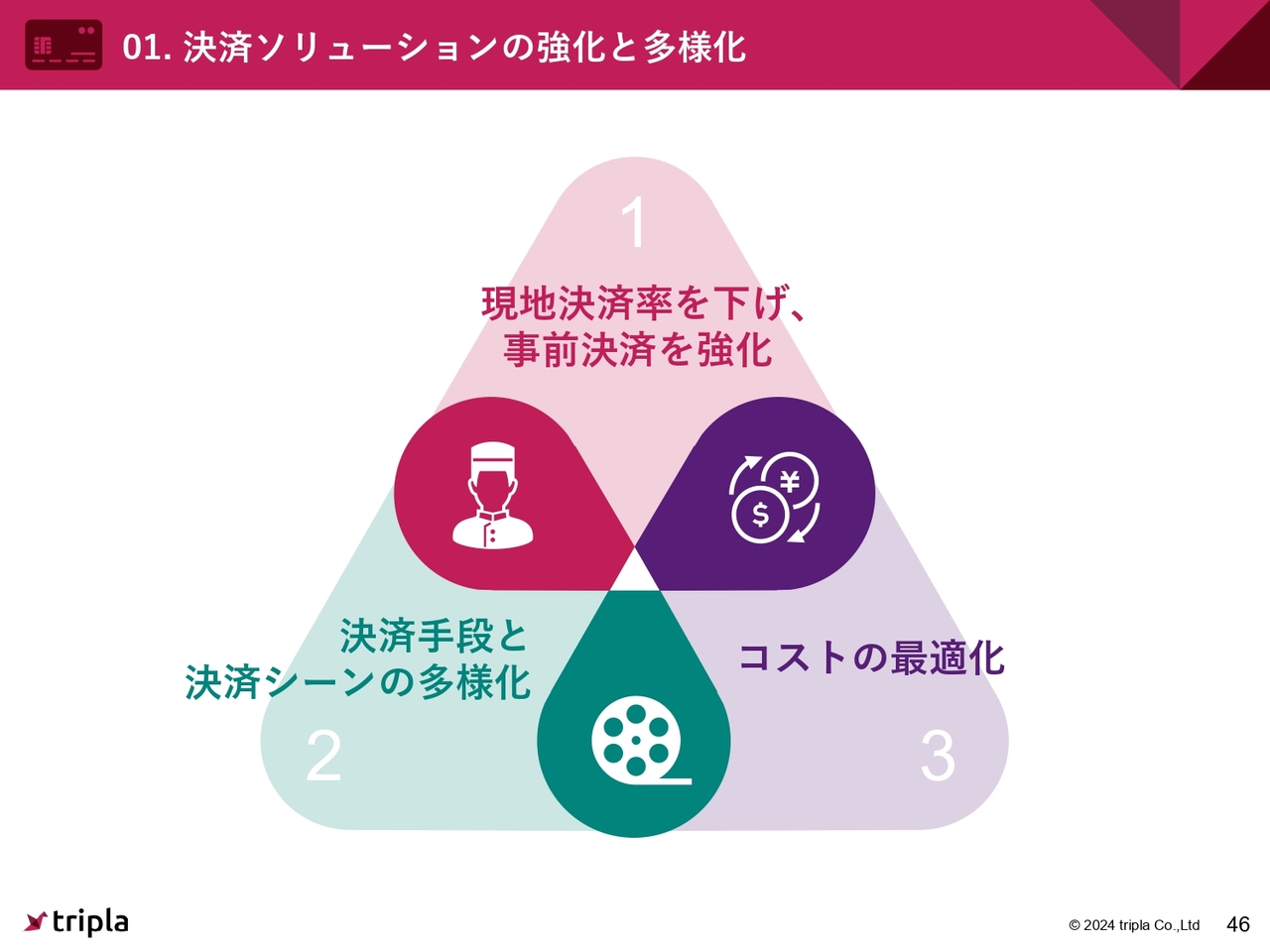

01. 決済ソリューションの強化と多様化

1つ目のアクションとして、決済ソリューションの強化と多様化についてです。現地決済率を下げ、事前決済率を強化すること、決済手段と決済シーンを多様化すること、コストの最適化が挙げられます。

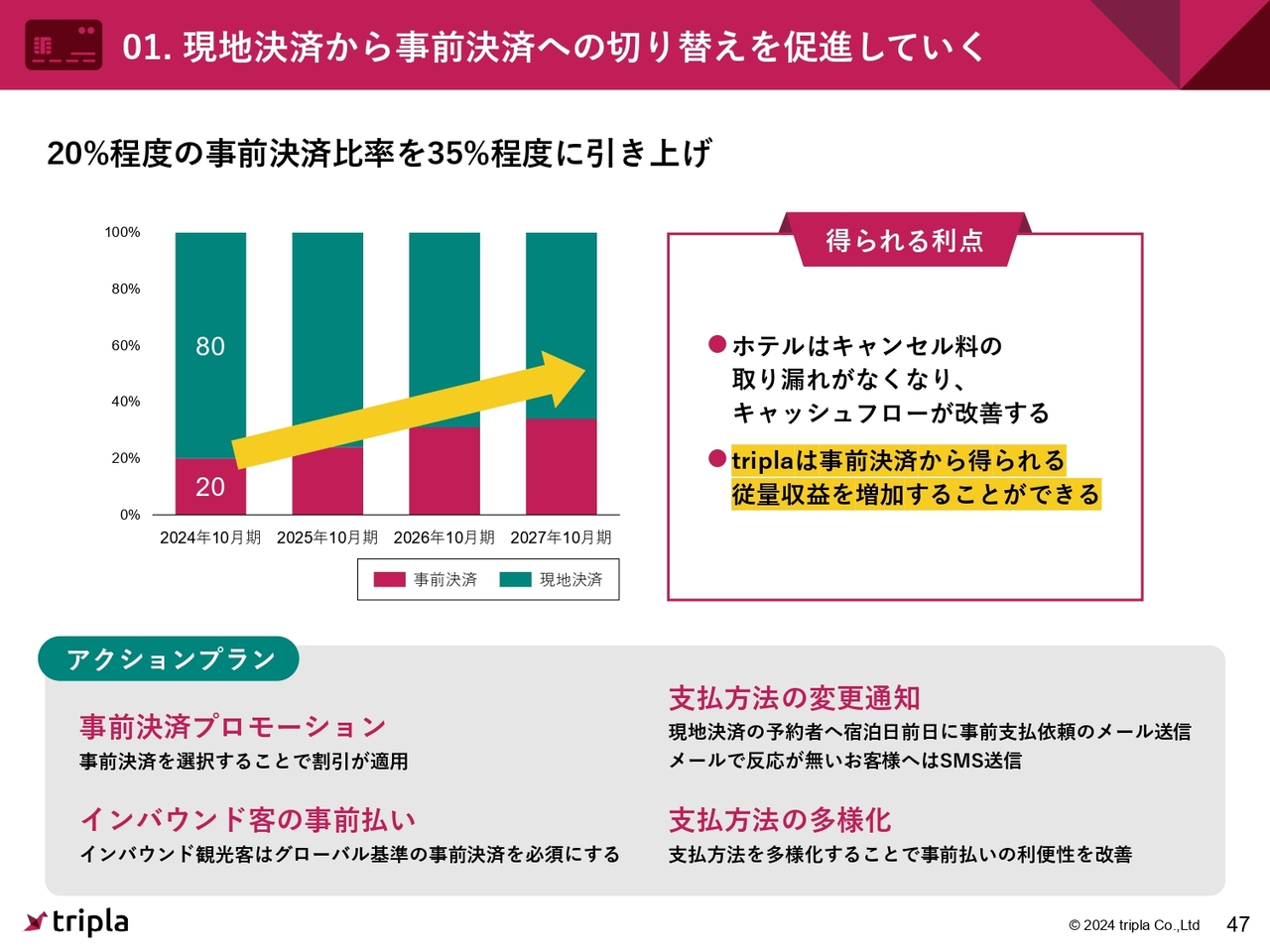

01. 現地決済から事前決済への切り替えを促進していく

triplaの事前決済率は20パーセント程度にとどまっています。こちらを2027年10月期に向けて、35パーセント程度にまで引き上げていこうと考えています。

グローバルのOTAの方々とお話しすると、事前決済率は65パーセントから70パーセントになっています。triplaも、公式サイトの予約を担うものとして、将来は70パーセント程度を目指していますが、まずは足元で35パーセントにまで上げていきたいと考えています。

この事前決済を推奨することによって、ホテルはキャンセル料の取り漏れがなくなるため、キャッシュフローが大幅に改善していきます。また、triplaは事前決済から得られる従量収益を増加させることができます。

具体的には、スライド下側に記載の4つのアクションを行うことにより、事前決済比率を上げていきたいと考えています。特に事前決済プロモーションを行うことで、ある一定の効果が得られるため、多くのホテルに使っていただきたいと考えています。

01.決済手段と決済シーンの多様化

決済手段と決済シーンの多様化についてです。今はクレジットカード決済のみですが、コンビニ払いや銀行振込にも対応することにより、クレジットカードを持たない高齢者や未成年も予約ができるようになります。

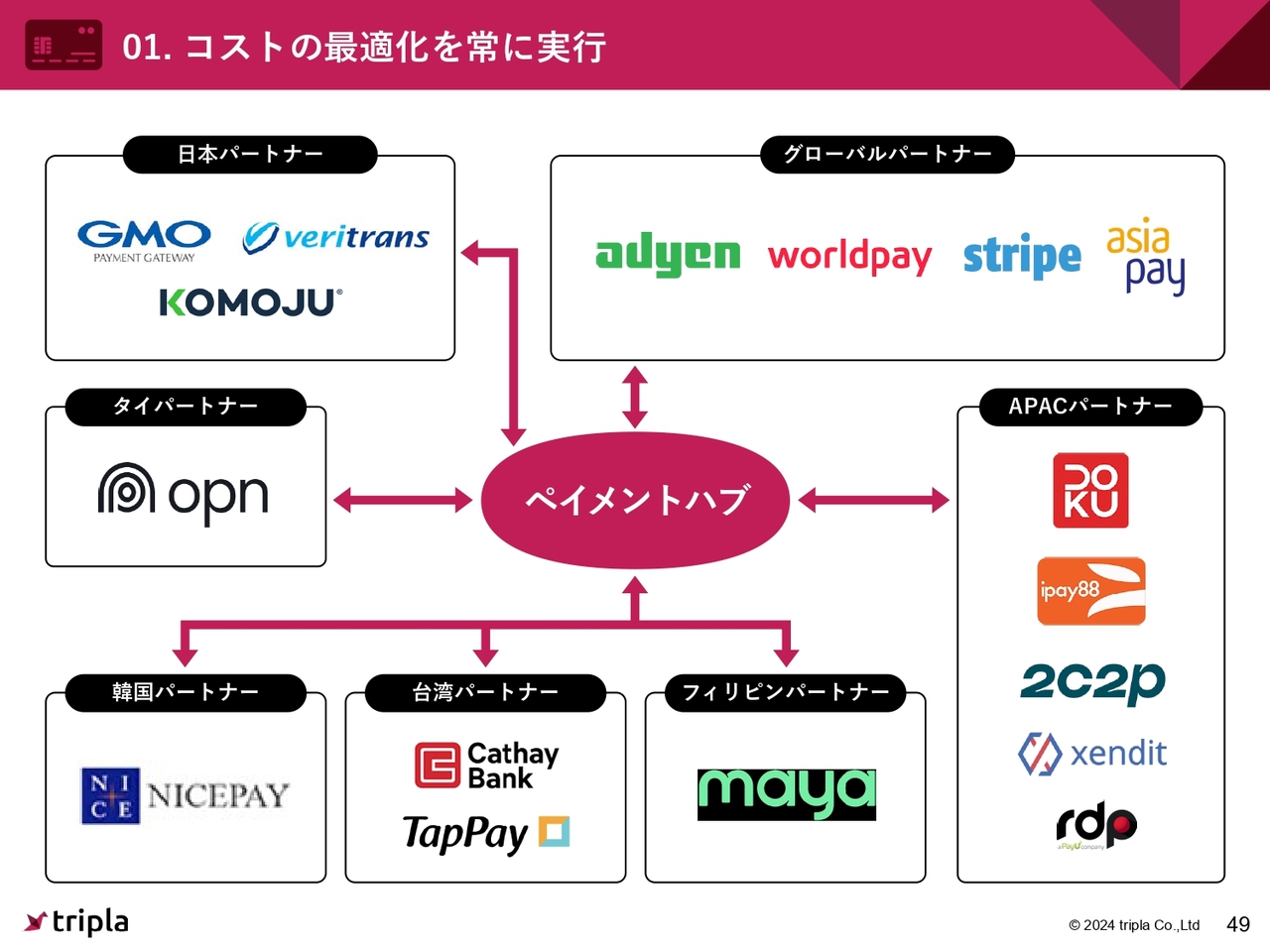

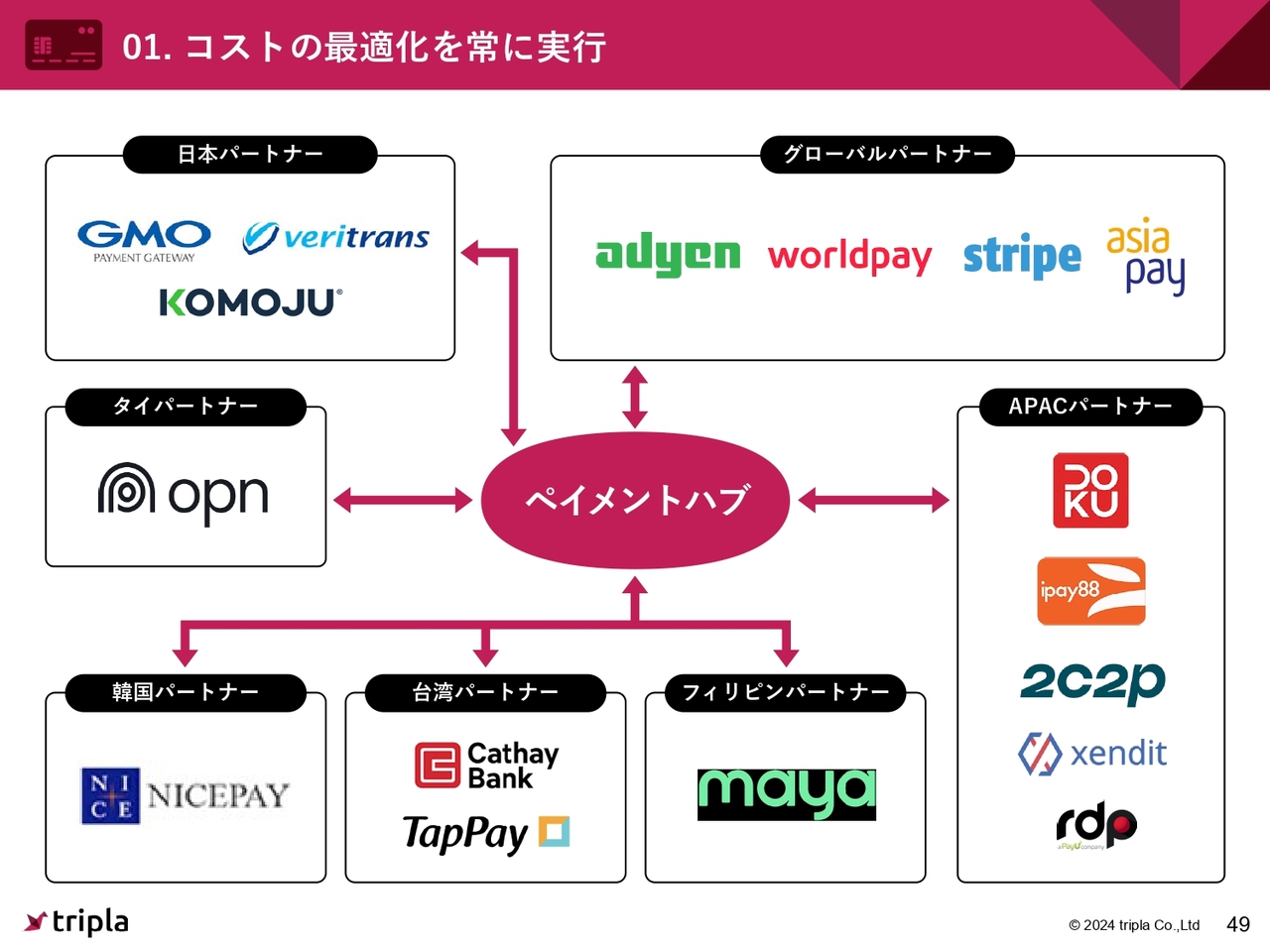

01. コストの最適化を常に実行

コストの最適化についてです。今までは日本のパートナーと付き合ってきましたが、グローバルパートナーやAPACパートナーなど、ペイメント決済のパートナーと連携し、最適なコスト構造を作り上げていきたいと考えています。

先日発表した香港の子会社も、ペイメントハブの一環として設立しています。

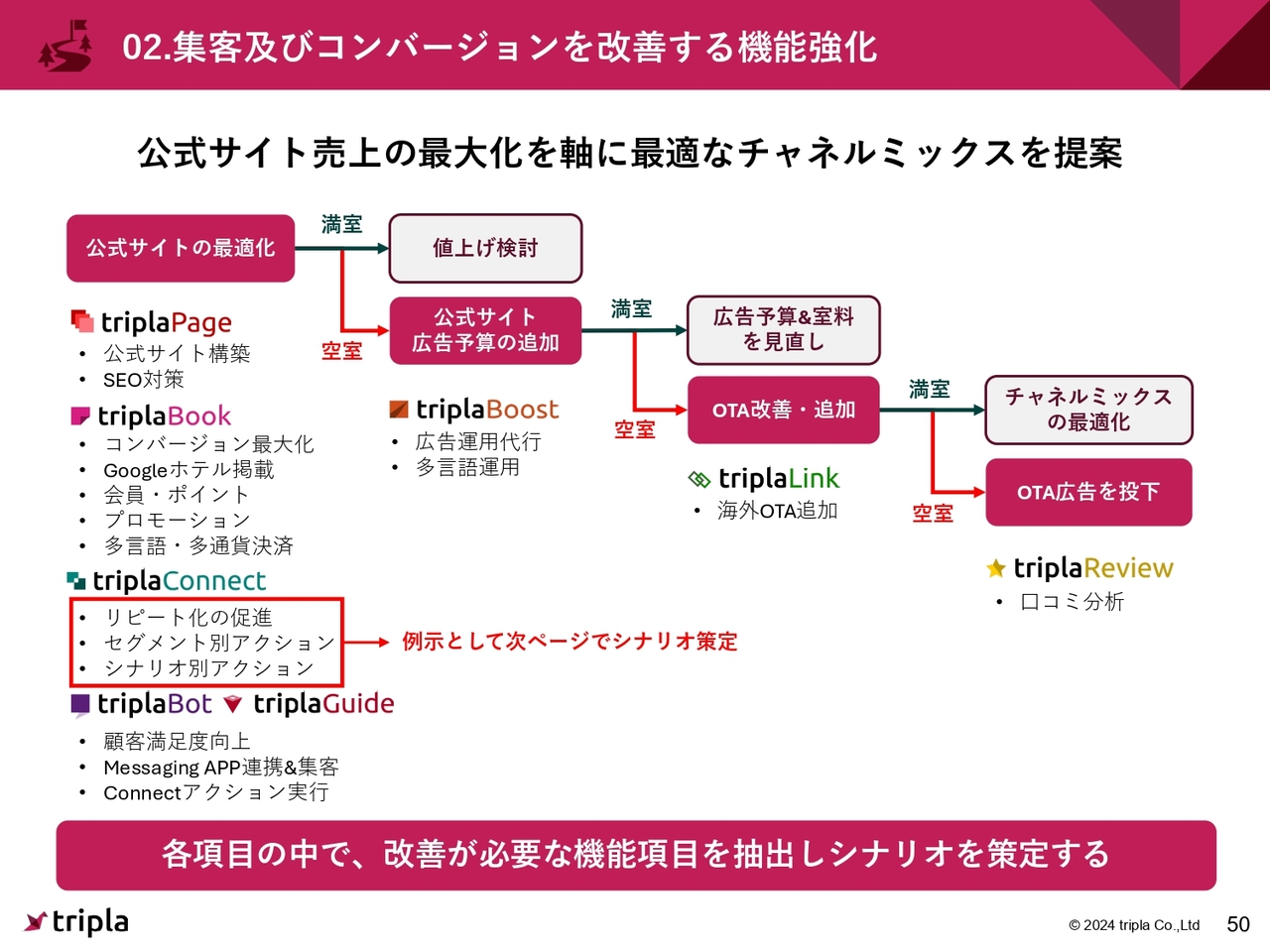

02.集客及びコンバージョンを改善する機能強化

2つ目のアクションとして、集客及びコンバージョンを改善する機能強化についてです。ホテルの公式サイトの最適化を推奨していきたいと考えており、それをサポートする「tripla Page」「tripla Book」「tripla Connect」「tripla Bot」「tripla Guide」といったサービスを推奨しています。

例えば、広告を打っていきたい場合には「tripla Boost」、OTAにも追加したい場合には「tripla Link」、そしてOTA広告の投下後にクチコミを分析したい場合には「tripla Review」といったサービスを、次々と販売していきたいと考えています。

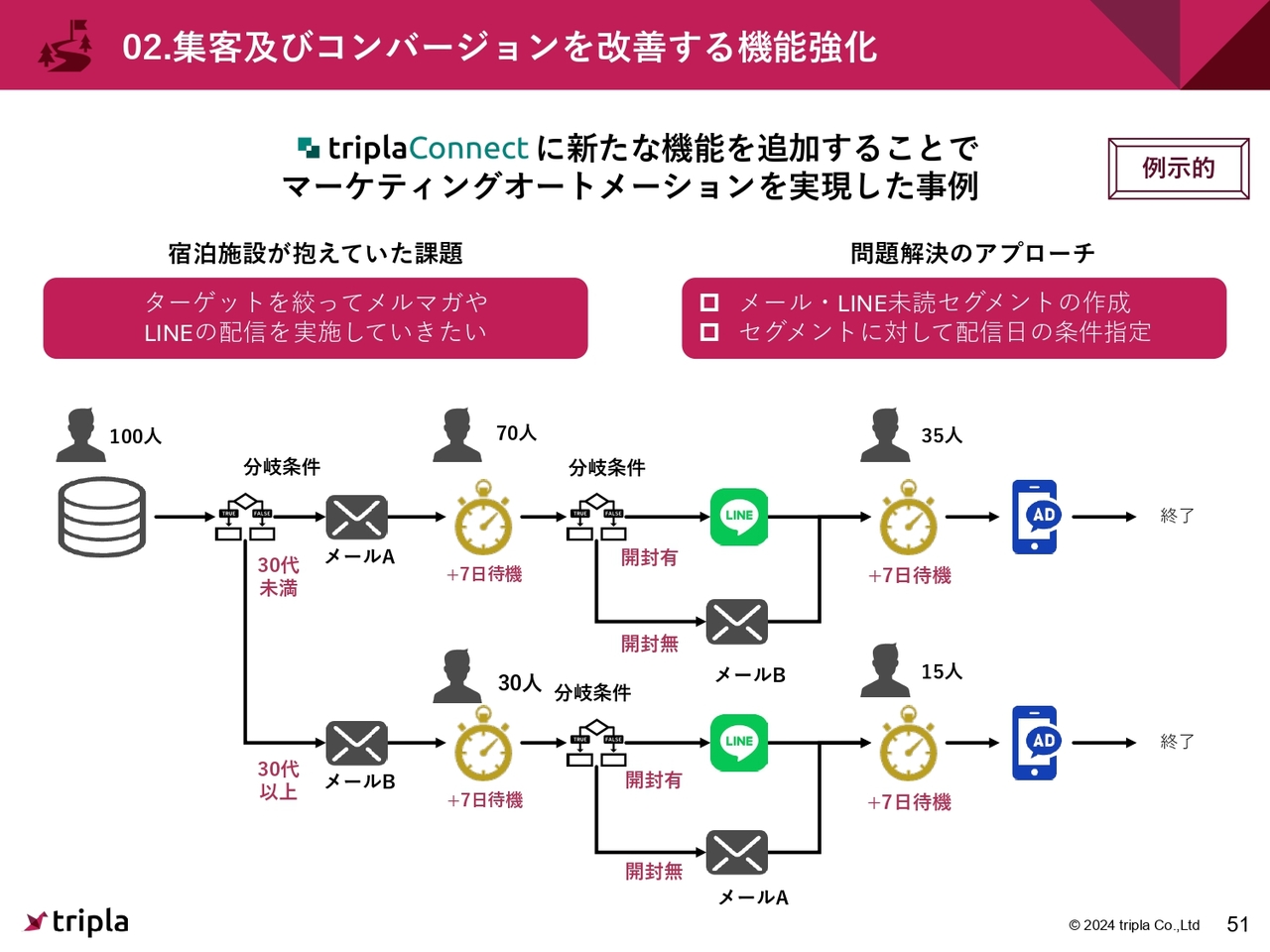

02.集客及びコンバージョンを改善する機能強化

「tripla Connect」の活用事例をご紹介します。スライド左側に記載のとおり、30代未満の方にはメールA、30代以上の方にはメールBというように、セグメントを切ってメルマガや「LINE」などで広告を打つことができます。

その後、7日間待機して開封があった場合には「LINE」を追加で送り、開封がなかった場合は違うメールを送ってみるというように、セグメントを切ったアクションができるかたちになっています。

03.AI&ビッグデータを活用し、マーケティング&省人化への寄与

3つ目のアクションとしては、AIやビッグデータを活用し、マーケティング及び省人化へ寄与していきたいと考えています。

03.宿泊ビッグデータプラットフォームをAIを融合させる

triplaが出している11のプロダクトから得られるビッグデータを、AIのエンジニアと、うまく活用していきます。

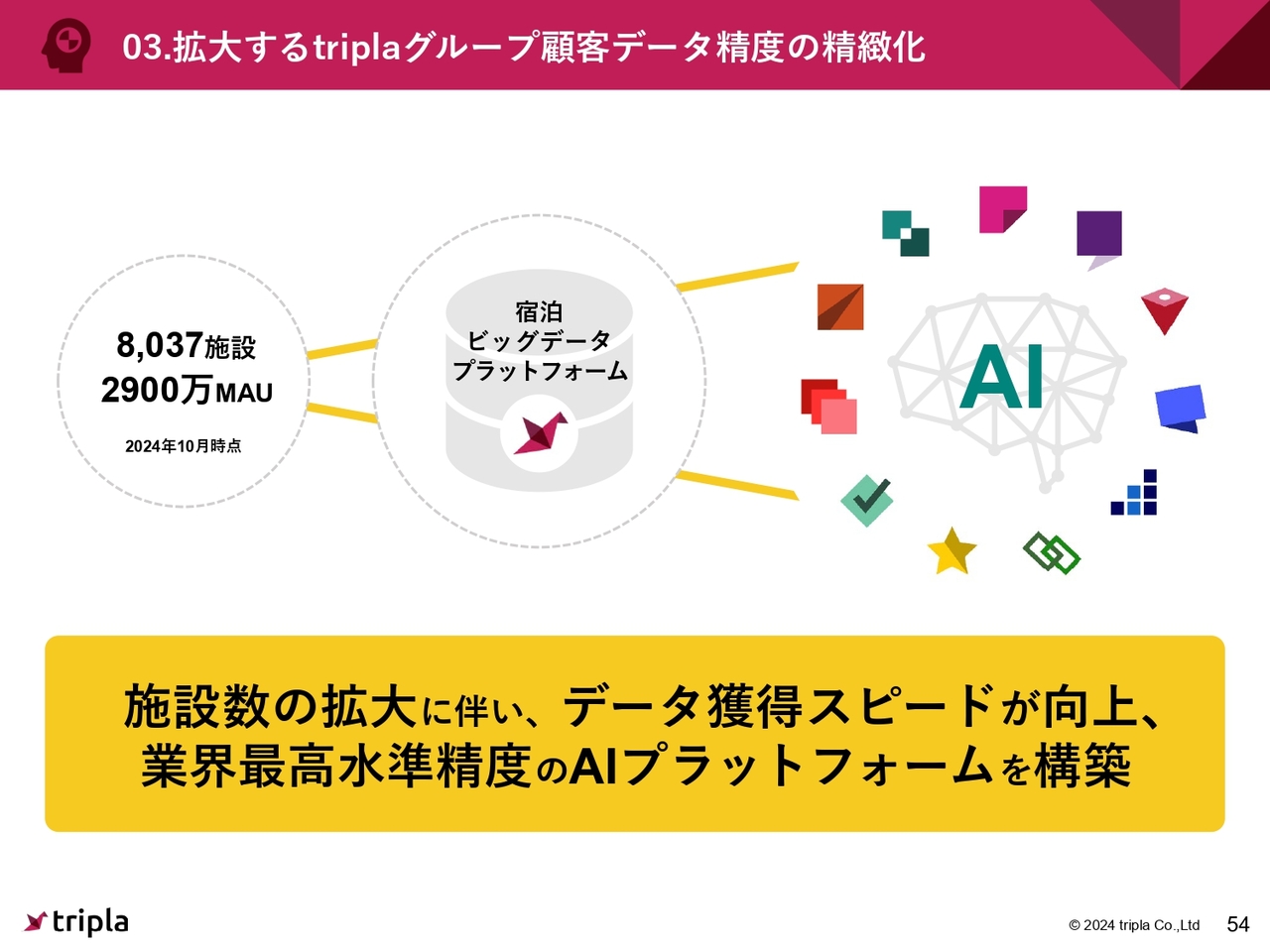

03.拡大するtriplaグループ顧客データ精度の精緻化

2024年10月時点で8,037施設、2,900万MAUですので、ビッグデータのプラットフォームを組み合わせて、AIソリューションを創出していきたいと考えています。

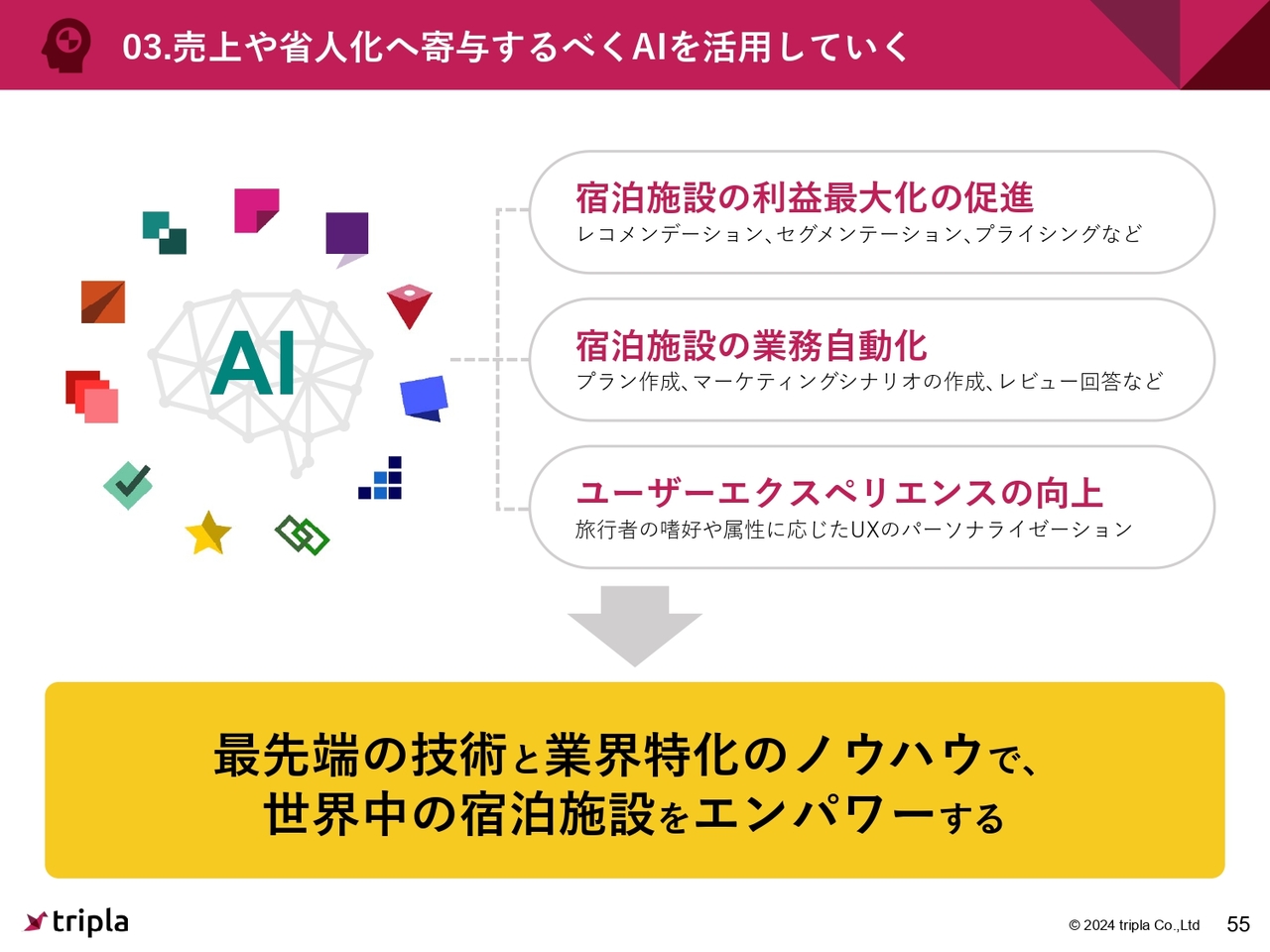

03.売上や省人化へ寄与するべくAIを活用していく

例えば、宿泊施設の利益最大化の促進や宿泊施設の業務自動化、UX(ユーザーエクスペリエンス)の向上に寄与していきたいと考えています。

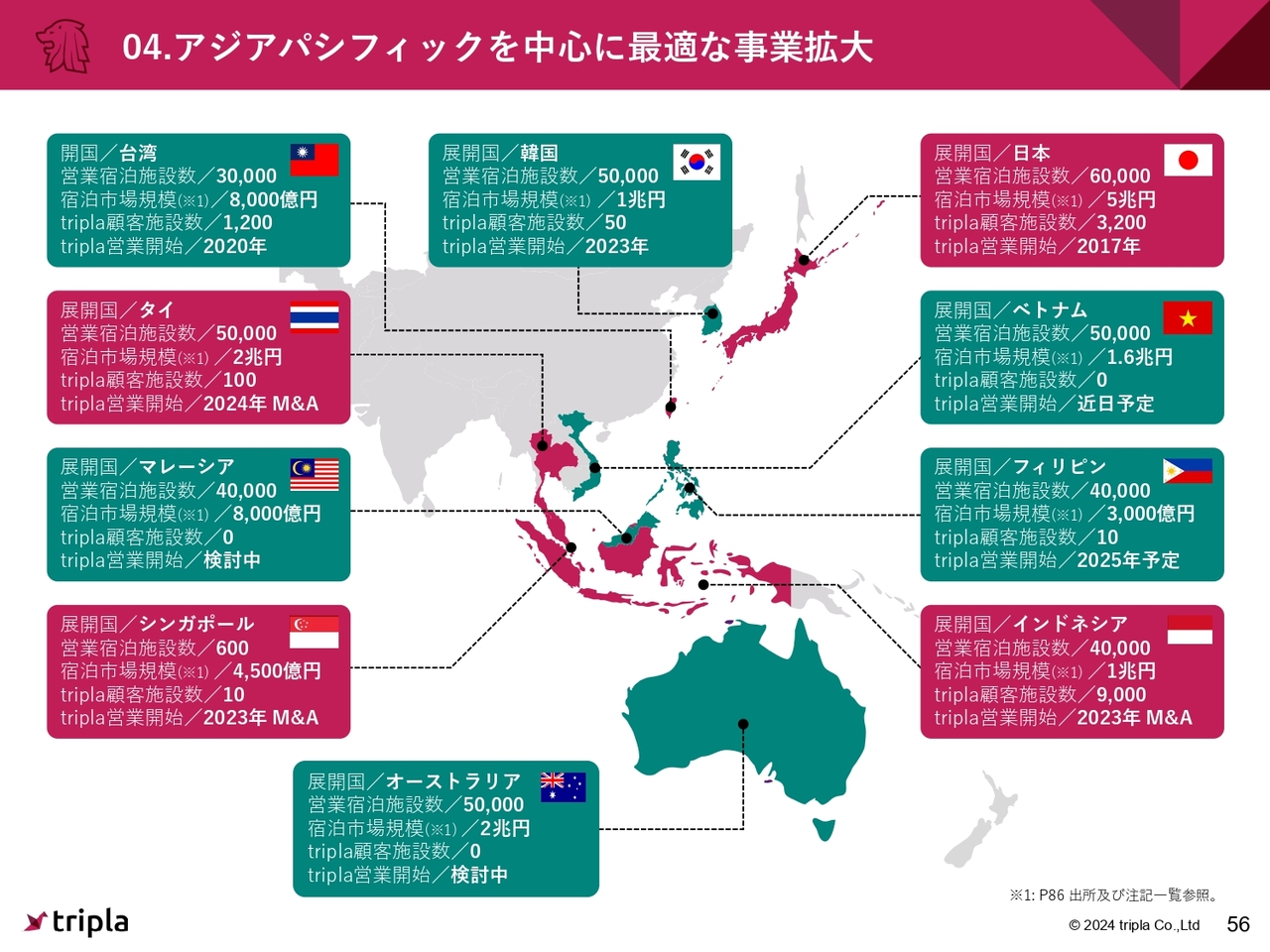

04.アジアパシフィックを中心に最適な事業拡大

4つ目のアクションとして、海外展開についてです。先日発表した香港に加え、2025年からフィリピンでもビジネスを行っていきます。その他ベトナム、マレーシア、オーストラリアも、アジアパシフィックでは大きな観光業のマーケットですので、事業拡大を検討しています。

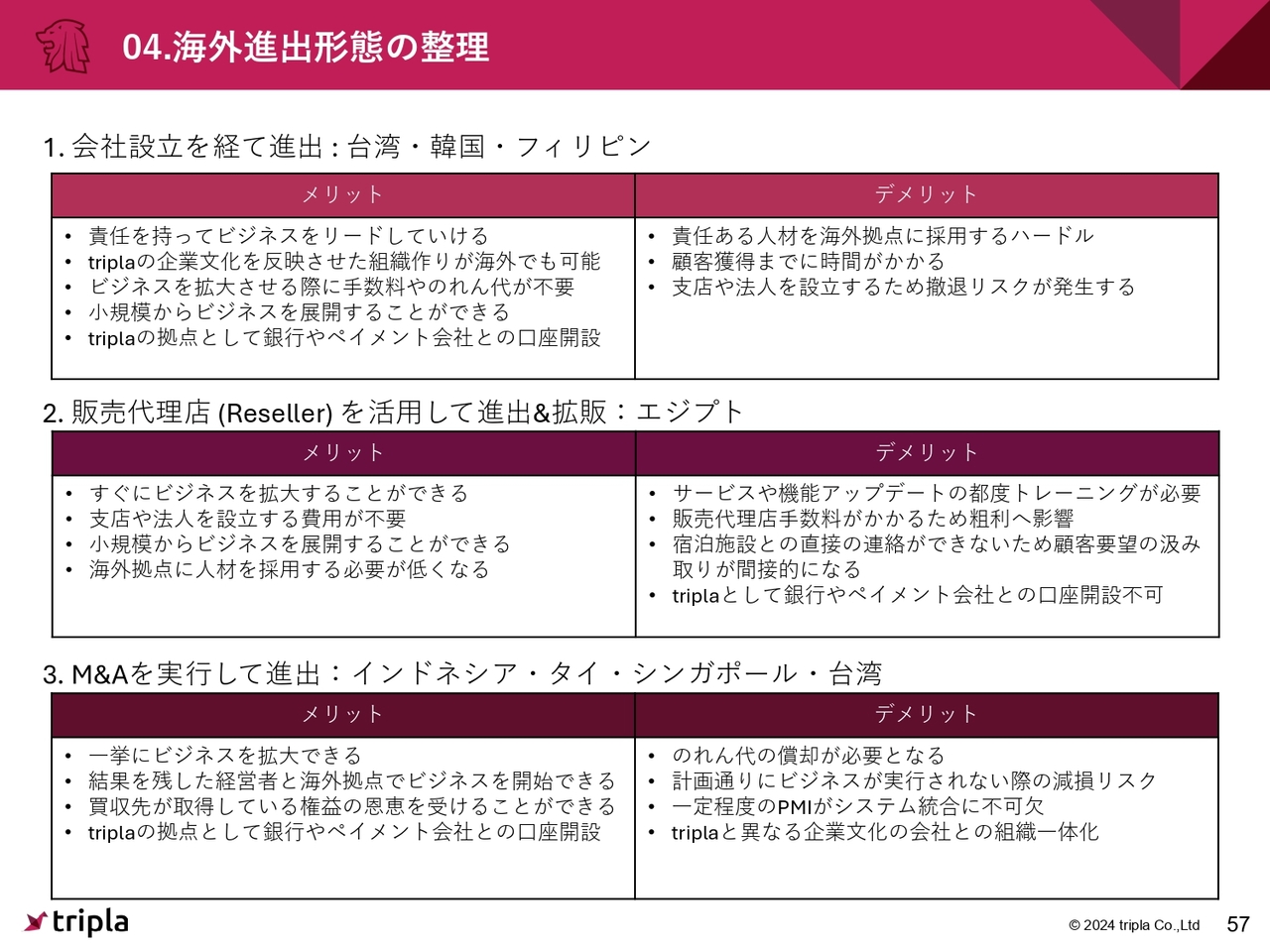

04.海外進出形態の整理

海外進出のルールとして、スライドに記載の3パターンの中から選んでいます。1つ目に、オーガニックに入っていきます。2つ目に、販売代理店(Reseller)を活用して進出していきます。現在、エジプトではResellerが1社あり、約50施設にtriplaのサービスを使っていただいています。

3つ目に、M&Aを実行して進出していきます。インドネシア・タイ・シンガポール・台湾では、M&Aを活用して市場拡大を行っています。

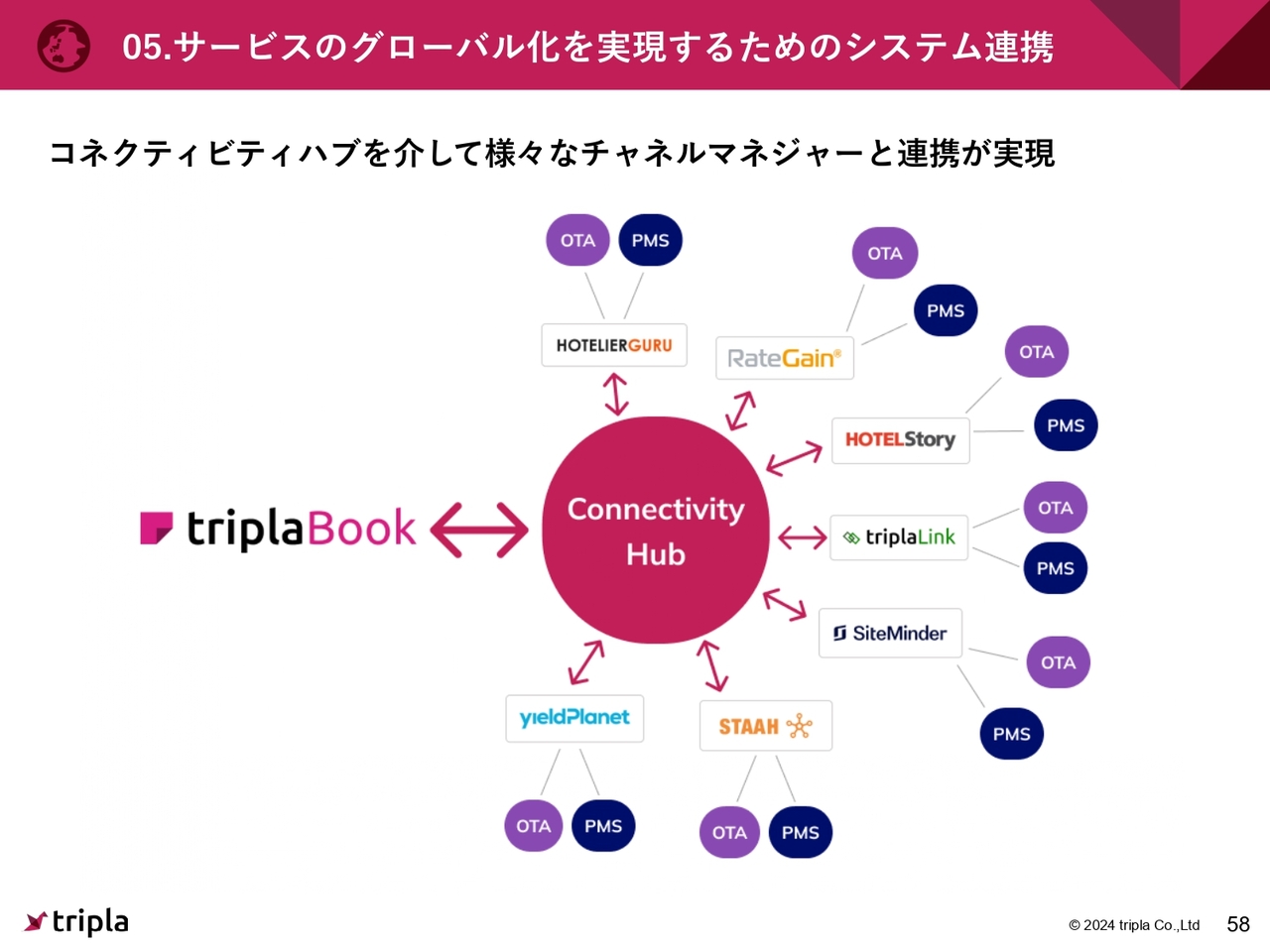

05.サービスのグローバル化を実現するためのシステム連携

5つ目のアクションとして、グローバル化を実現するためには、システム連携が不可避です。特に「tripla Book」を東南アジアで販売する場合は「SiteMinder」「STAAH」「YieldPlanet」「RateGain」といったチャネルマネージャーとの連携が必要です。

そのため、すべての連携が実現できる「コネクティビティハブ」という機能を、先日リリースしました。日経電子版にも取り上げてもらい、現在、東南アジアで販売しています。

05.triplaLinkが連携しているOTA及びWholesale一覧

実際に連携できているOTAやホールセールの一覧はスライドのとおりです。この数を着実に広げていきたいと考えています。

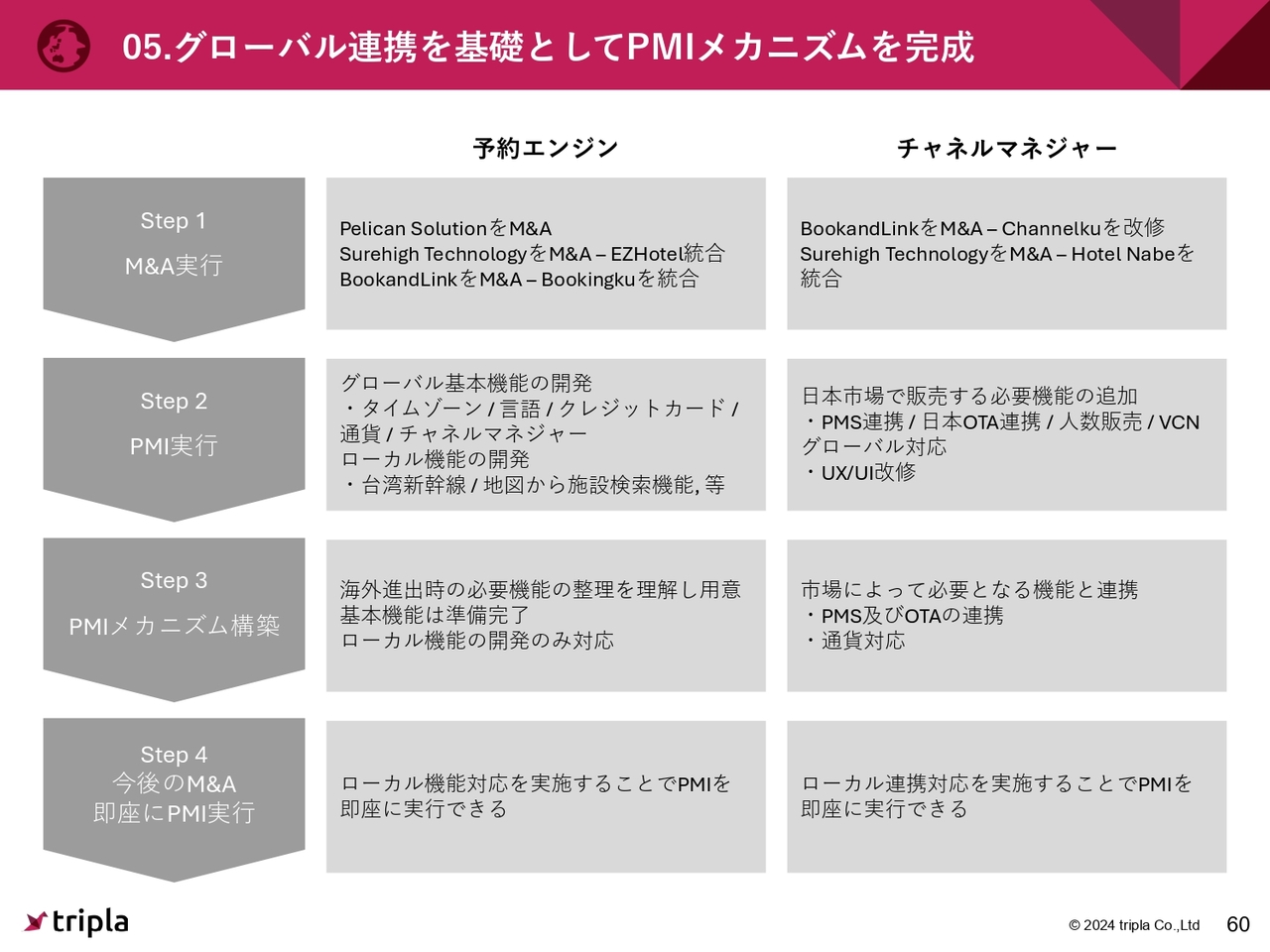

05.グローバル連携を基礎としてPMIメカニズムを完成

グローバル連携では、M&Aした後のPMIが重要と考えています。この1年間はPMIに非常に力を入れており、一定程度のメカニズムができたと思っています。

「ブッキングエンジンであれば、購入した後にこのようにPMIしていけばいい」とか、 「チャネルマネジャーであればこのようにPMIしていけばいい」というメカニズムの構築ができていますので、もし次のM&Aがあった場合には、それに沿って早急にPMIを進めていけると考えています。

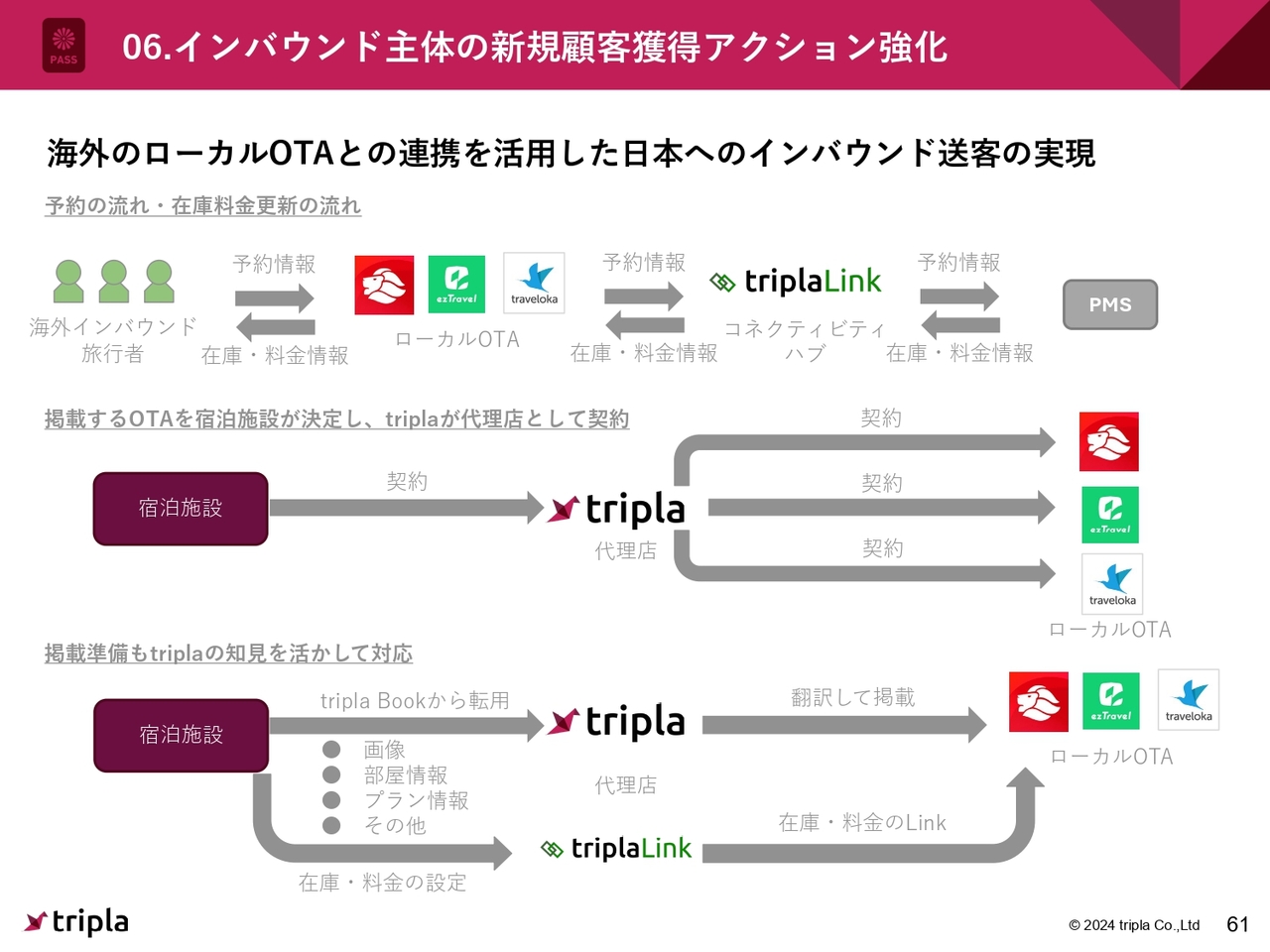

06.インバウンド主体の新規顧客獲得アクション強化

6つ目のアクションは、インバウンド主体の新規顧客獲得アクションの強化です。特に日本のホテルは今、インバウンドのお客さまを重要視しているところがあります。

例えば、東南アジアのローカルOTAから集客したい場合、triplaが間に立って集客を行います。具体的には、「Lion Travel」「Traveloka」「EZ Travel」といったOTAとホテルが直接契約することなく、triplaが現地の言葉でコンテンツを出すことで、集客の仕組みを提供しています。

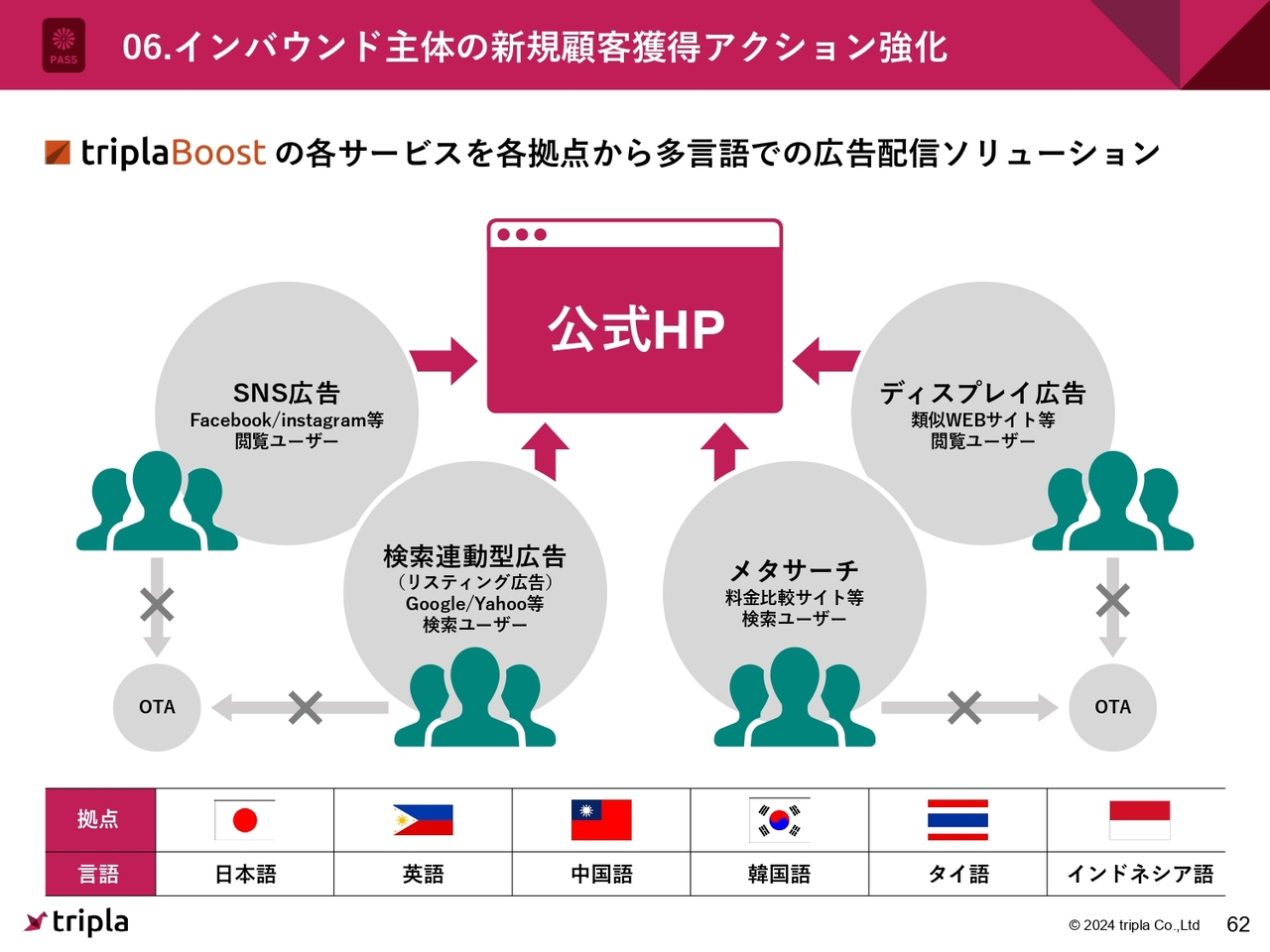

06.インバウンド主体の新規顧客獲得アクション強化

また「tripla Boost」では、多言語でのサービス提供も行っています。

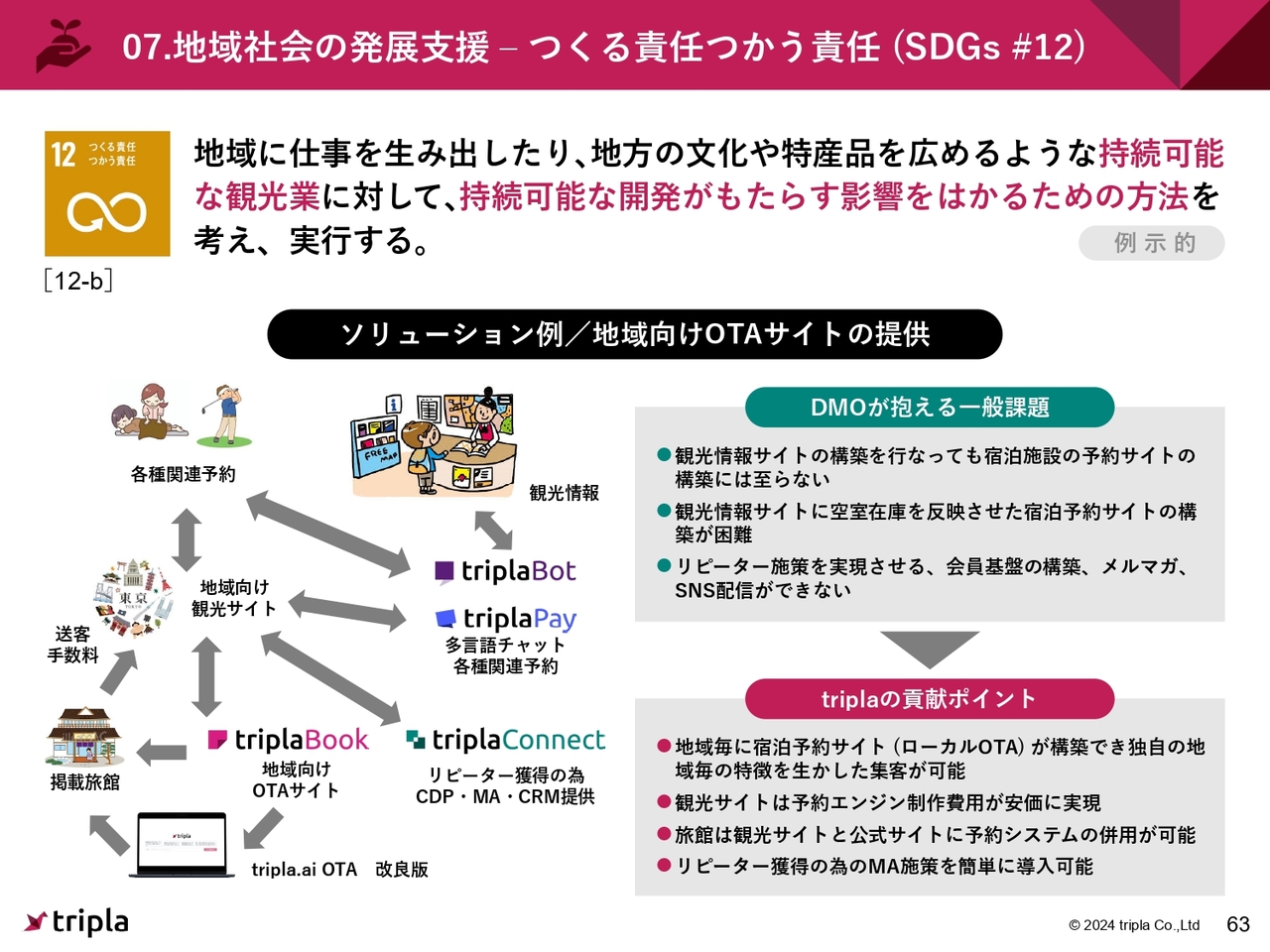

07.地域社会の発展支援- つくる責任つかう責任(SDGs #12)

7つ目のアクションは、地域社会の発展支援です。日本の観光サイトや観光情報サイトなどで宿の紹介をしているDMOはたくさんいますが、多くのサイトが宿泊施設の予約までにはつながっていません。

そこでtriplaは観光情報サイトと協業して、予約できるような仕組みを提供していきたいと思っています。おそらく来年1月、2月頃には、このあたりの発表ができるかと思っています。

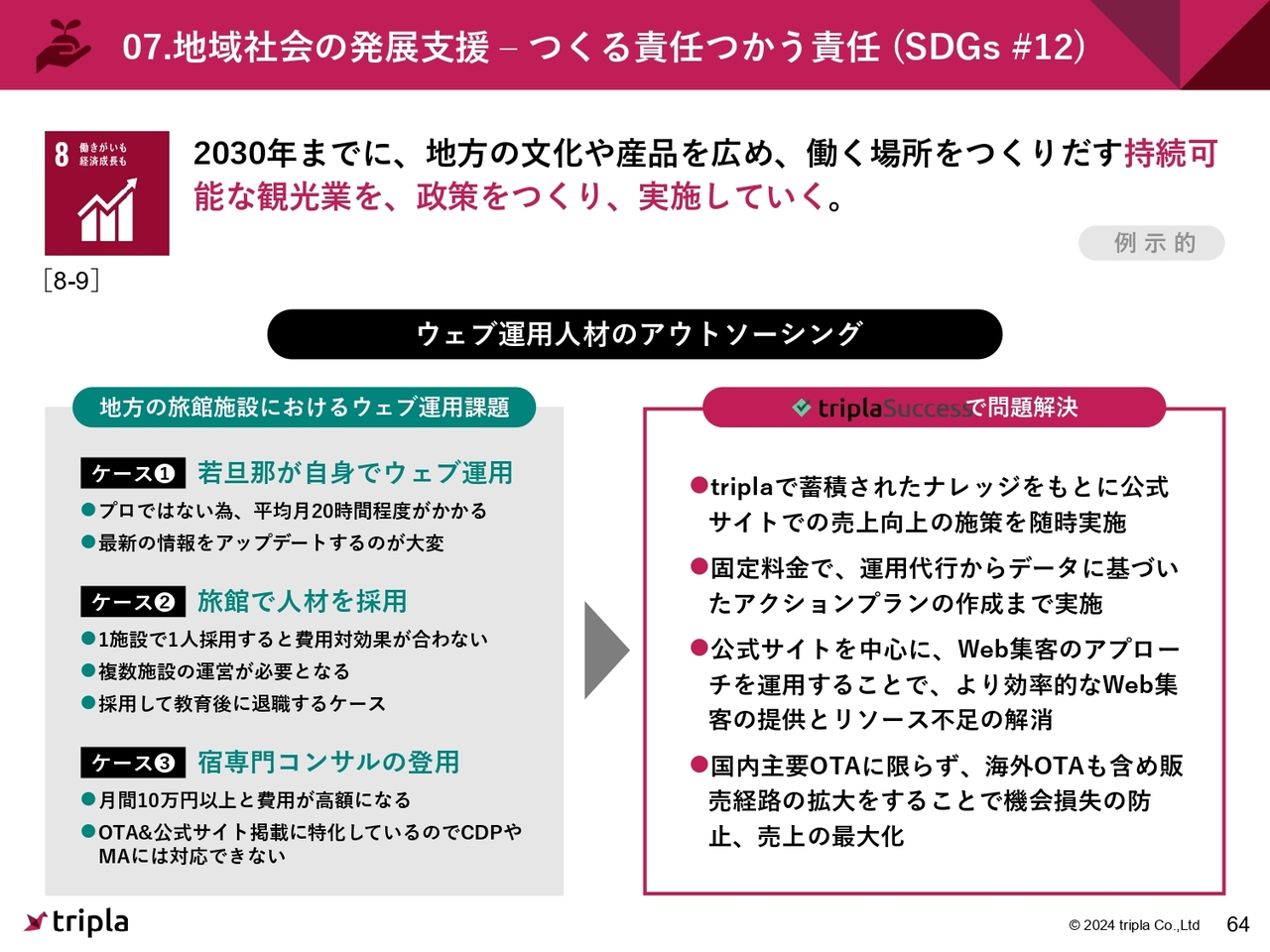

07.地域社会の発展支援- つくる責任つかう責任(SDGs #12)

さらに地域社会の発展支援として、「tripla Success」というアウトソーシングサービスがあります。こちらを地域の方に活用していただき、ITをうまく導入するメカニズムを提供していきたいと考えています。

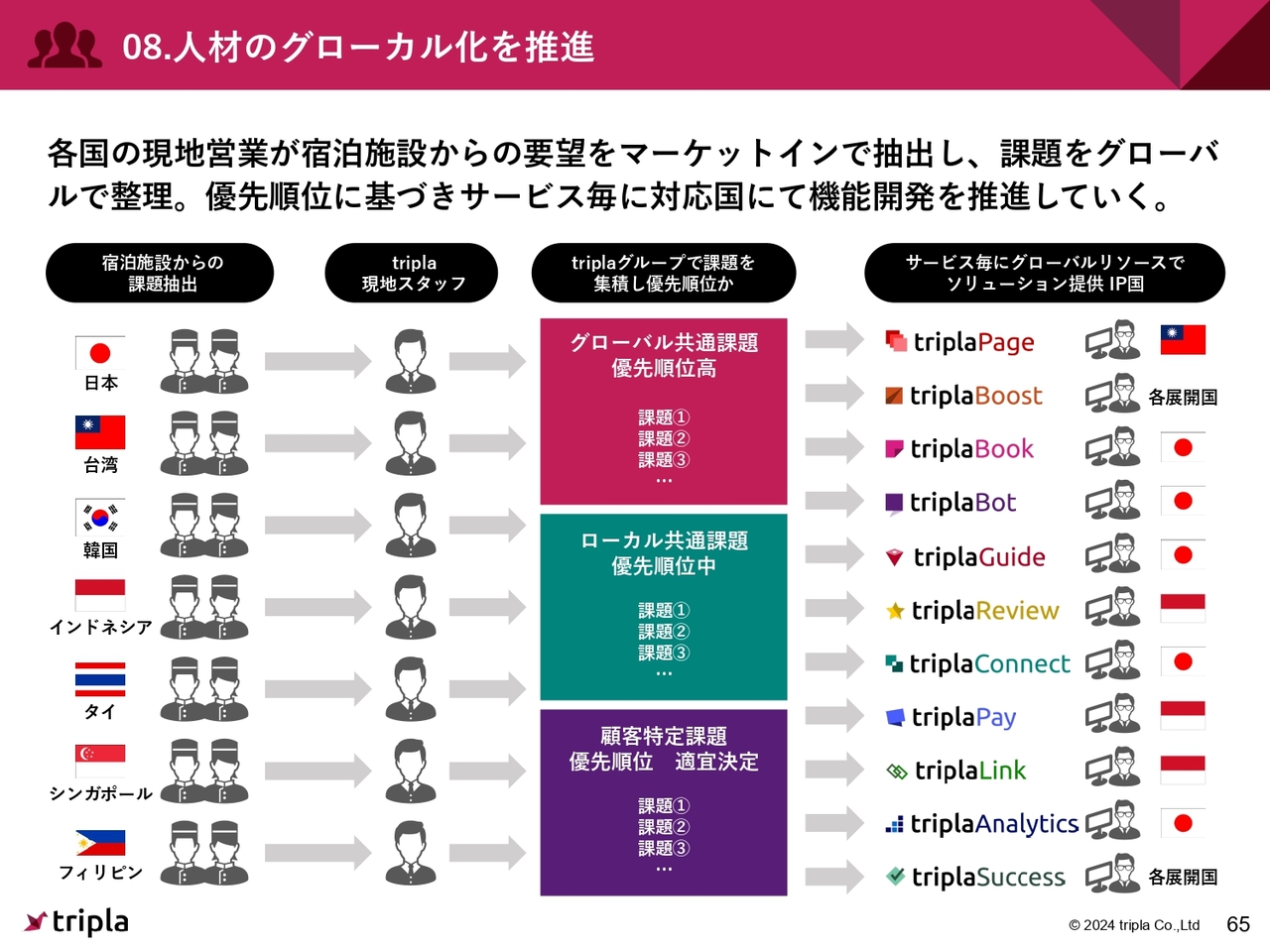

08.人材のグローカル化を推進

8つ目のアクションは、人材のグローカル化の促進です。各国で積み上げられた課題をすべてヒアリングし、どの国でも問題となっている「グローバル共通課題」、1つの国だけで問題となっているものは「ローカル共通課題」、1つのお客さまだけで課題となっているものは「顧客特定課題」とし、それぞれ優先順位をつけて開発を行っていきます。

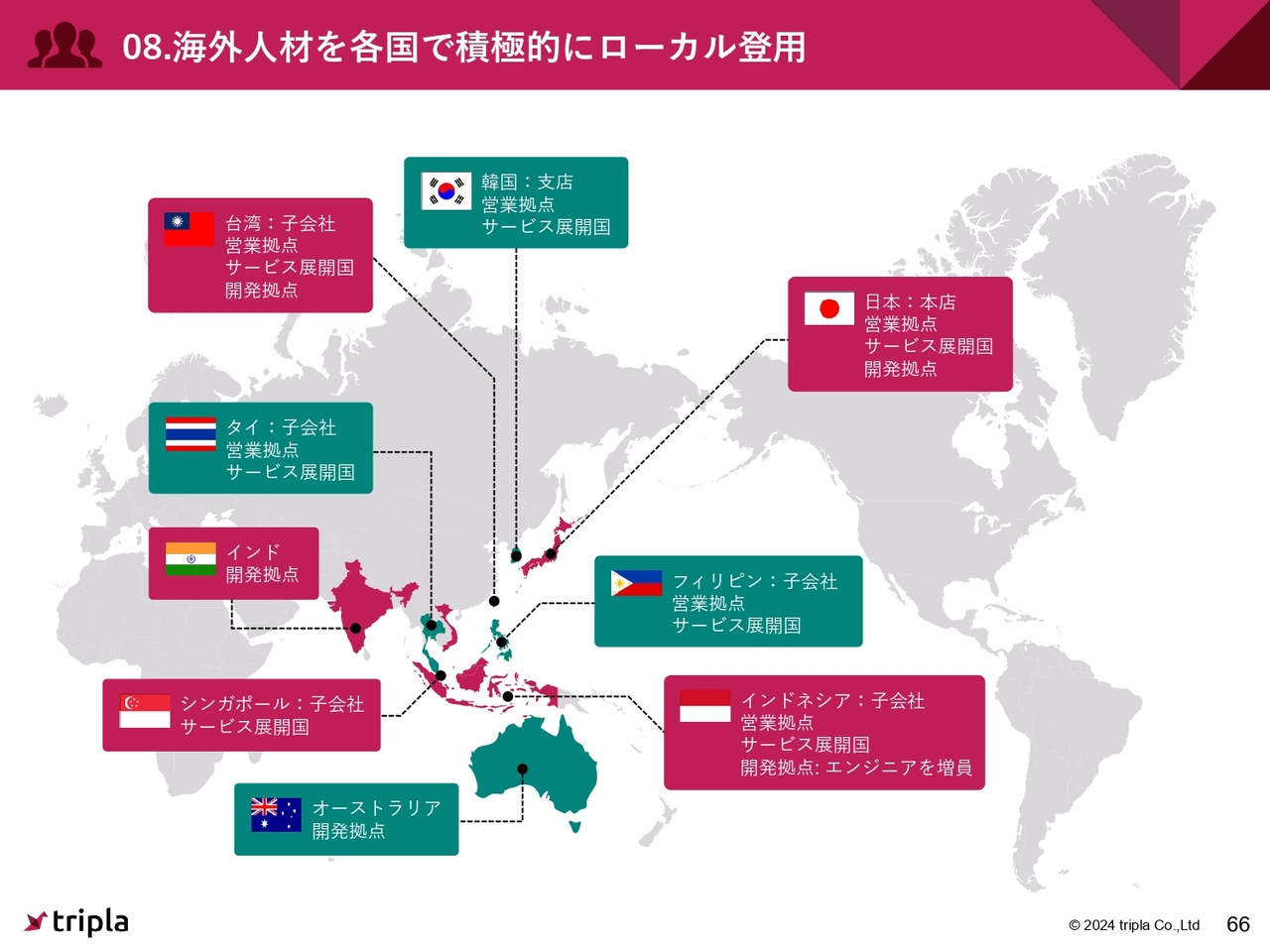

08.海外人材を各国で積極的にローカル登用

弊社は海外人材を各国で積極的にローカル登用しています。みなさまから、「海外に日本人をどのように送り込んでいるのですか?」とよく聞かれるのですが、私は韓国・台湾・タイ・フィリピン・シンガポール・インドネシアに対して、日本人を1人も送り込んでいません。

すべてローカルの方がビジネスを行っています。ローカルの方と円滑なコミュニケーションを行うことにより、みなさまが非常に高いモチベーションを持って仕事ができているのではないかと思っています。

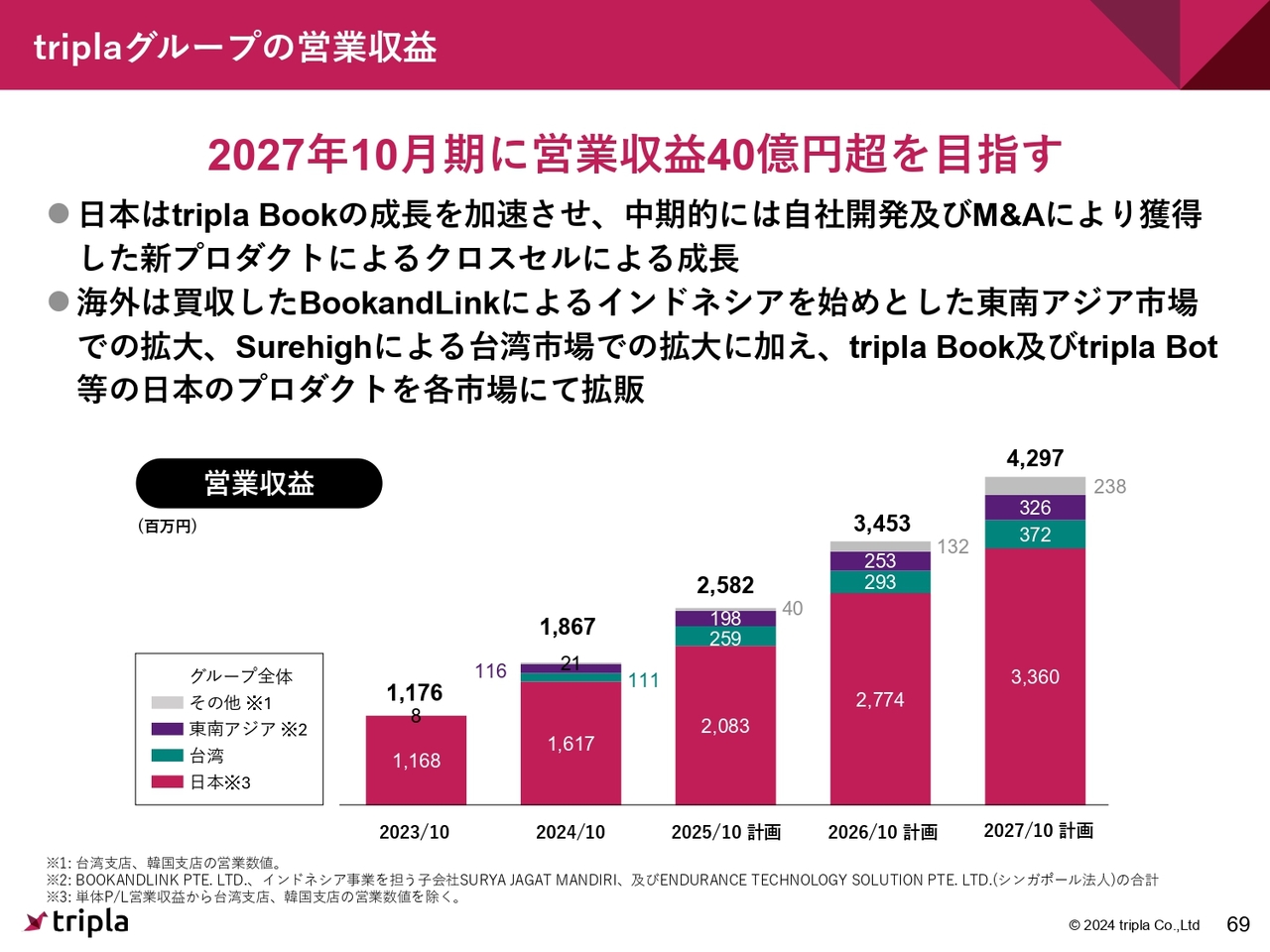

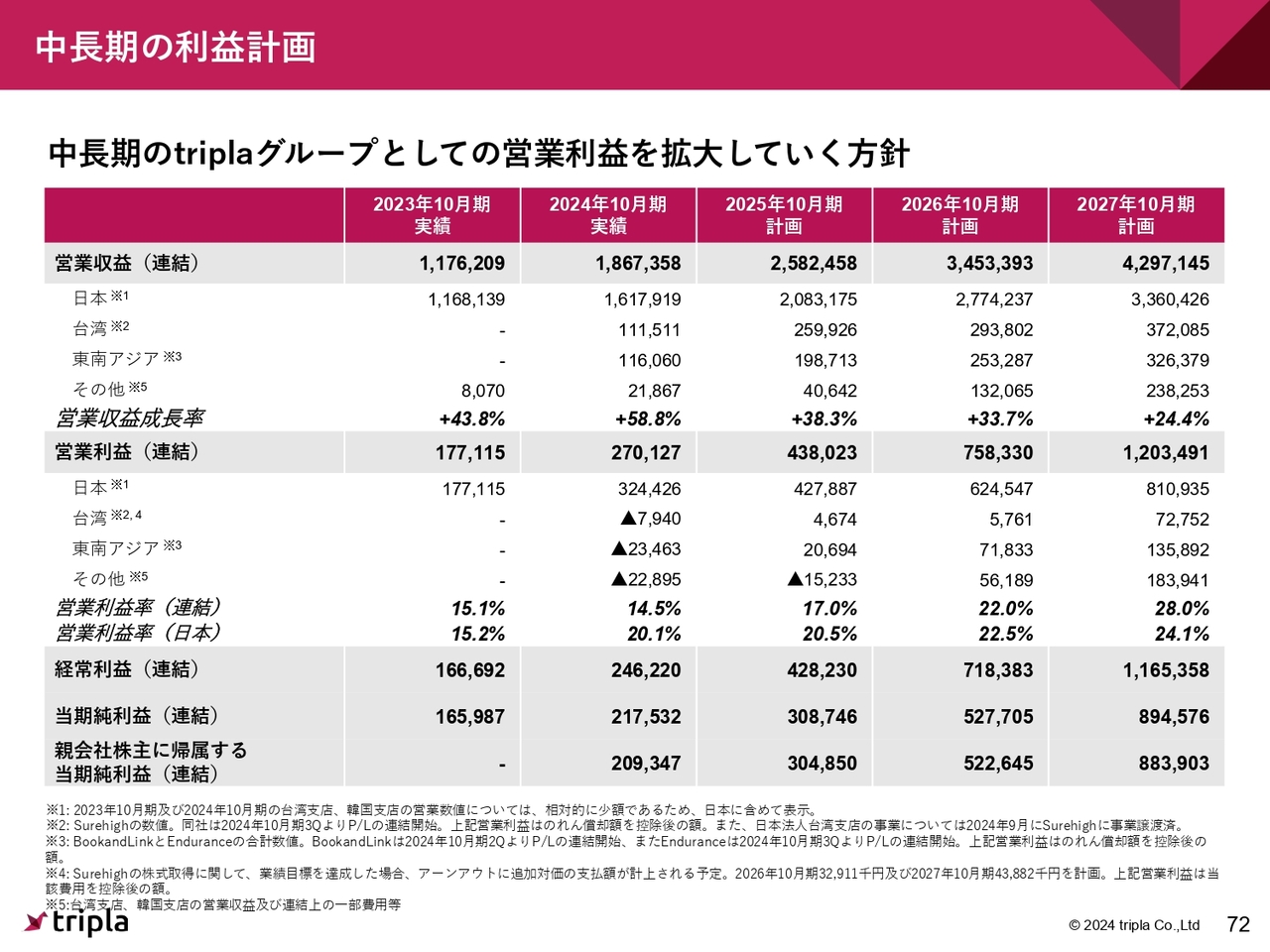

triplaグループの営業収益

中期経営計画についてご説明します。2027年10月期に営業収益40億円超を目指していきたいと考えています。2025年10月期は、25億8,200万円がターゲットとなります。

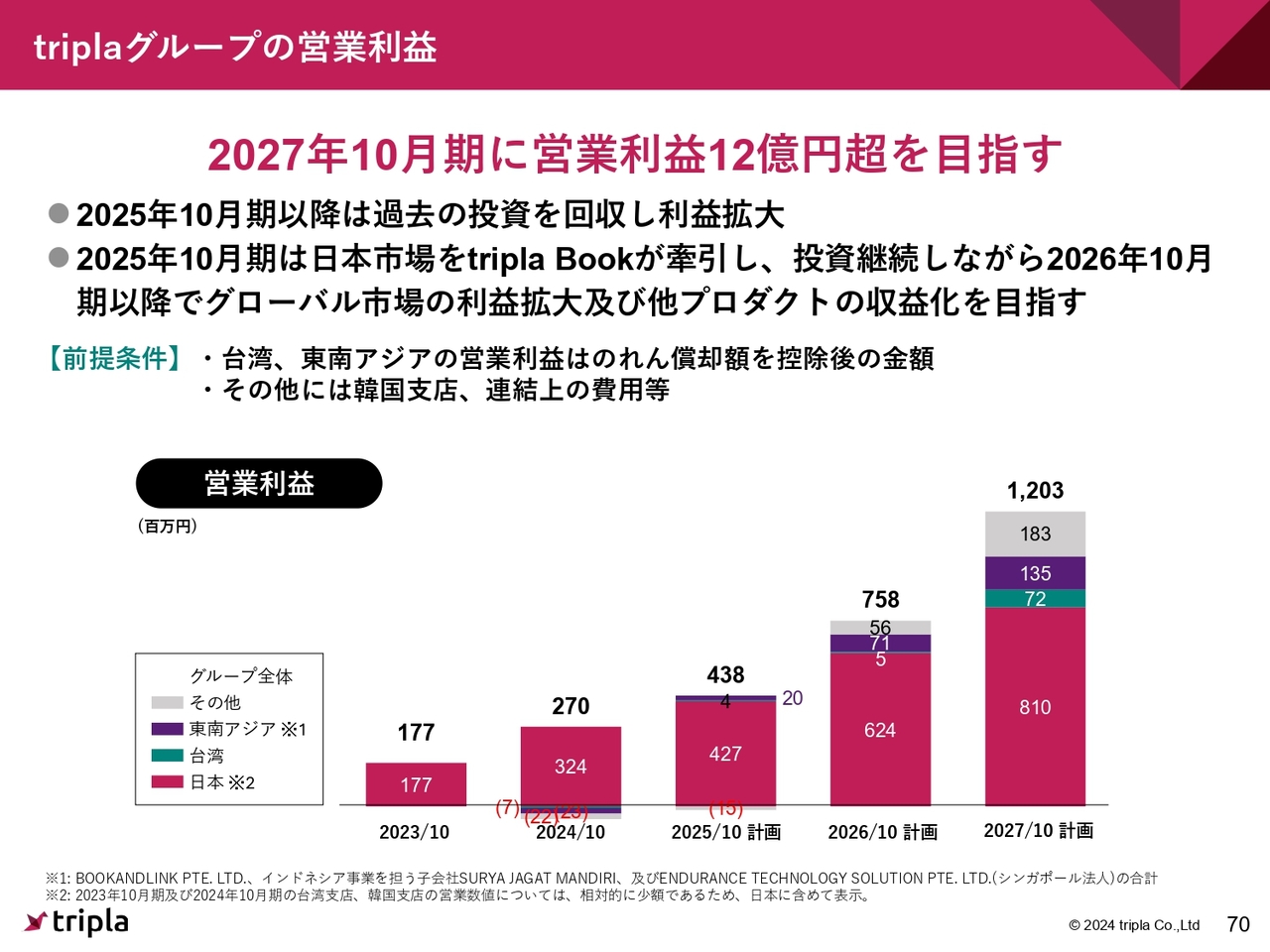

triplaグループの営業利益

グループ全体の営業利益についてです。2027年10月期は12億300万円、2025年10月期は4億3,800万円を目標として掲げています。

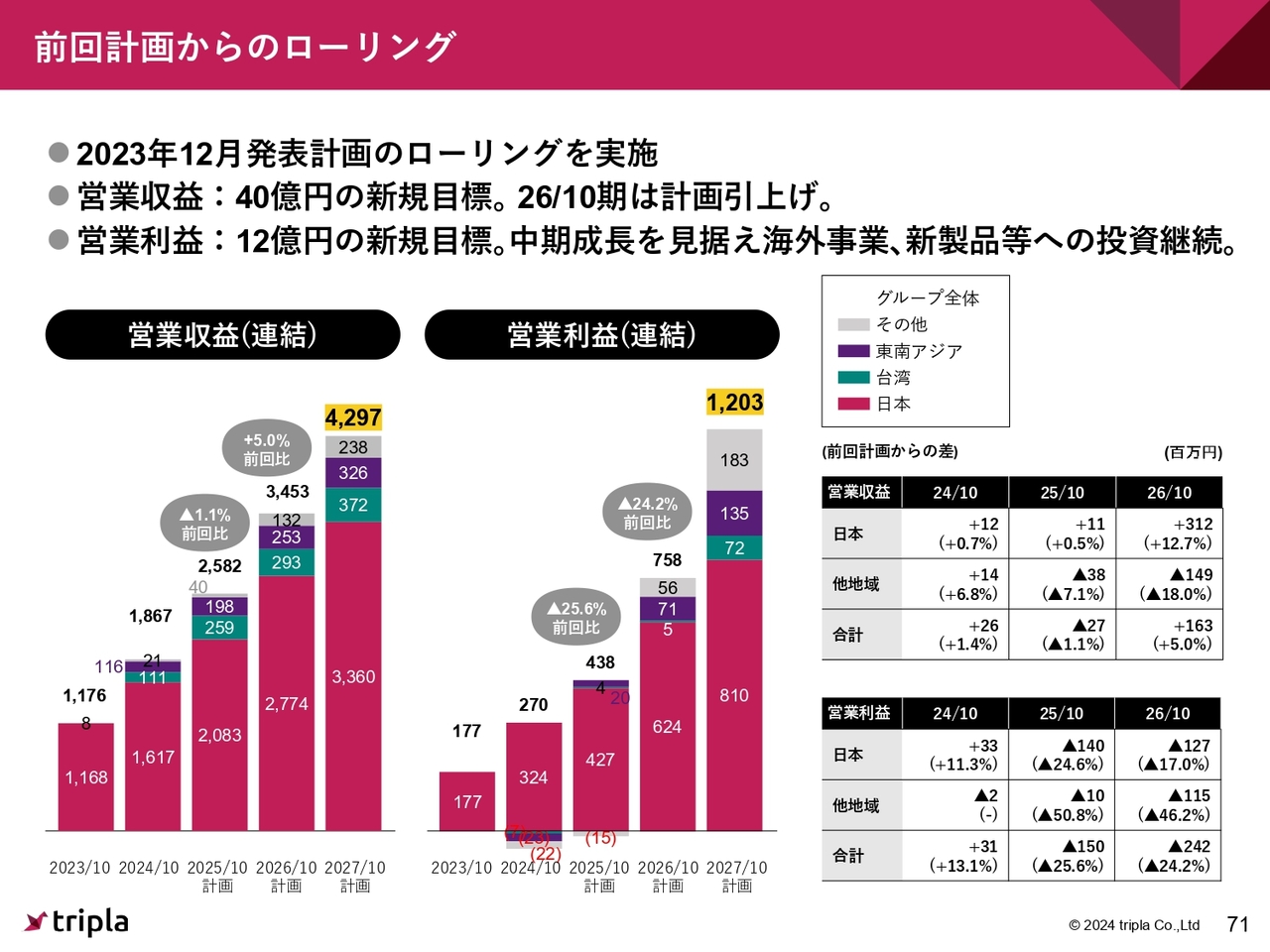

前回計画からのローリング

前回計画からのローリングについてです。今期も3期分出しています。毎年ローリングフォーキャストになるため、1期分追加し、必要に応じて修正するかたちでご報告したいと考えています。

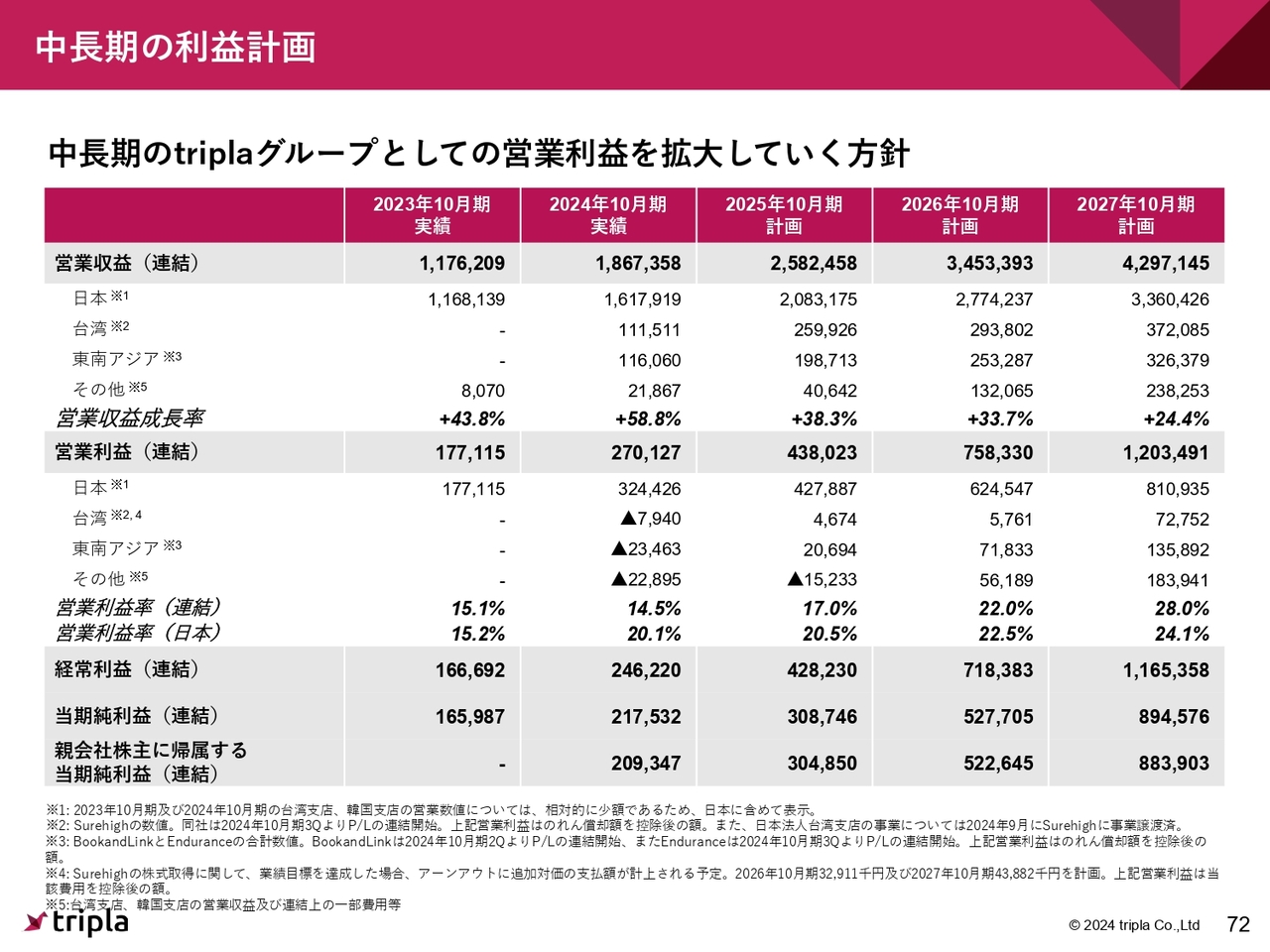

中長期の利益計画

中長期の利益計画についてです。2025年10月期は25億8,200万円、2026年10月期は34億5,300万円、2027年10月期は42億9,700万円と推移していきます。

親会社株主に帰属する当期純利益は2025年10月期が3億400万円、2026年10月期が5億2,200万円、2027年10月期が8億8,300万円で計画しています。

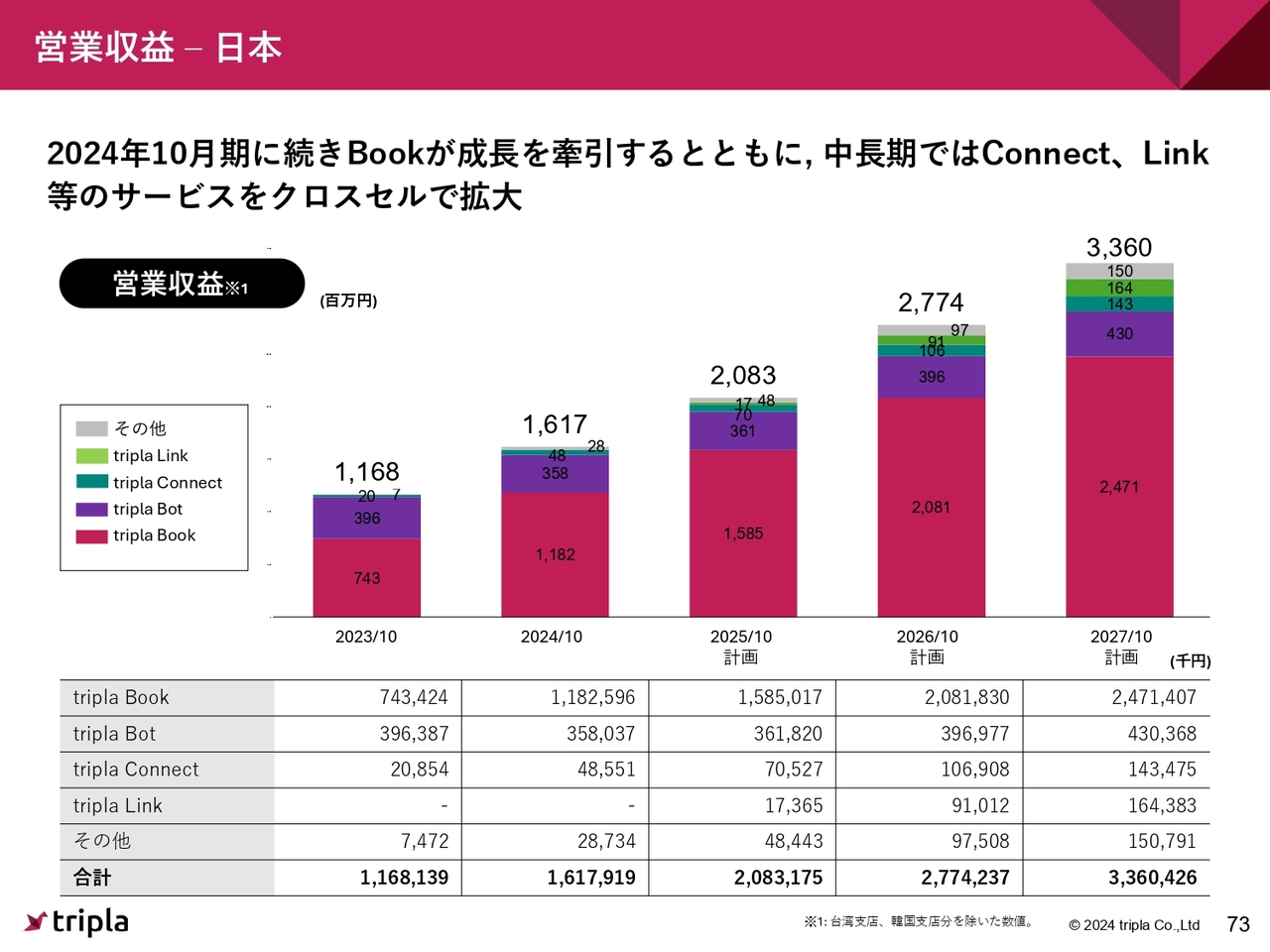

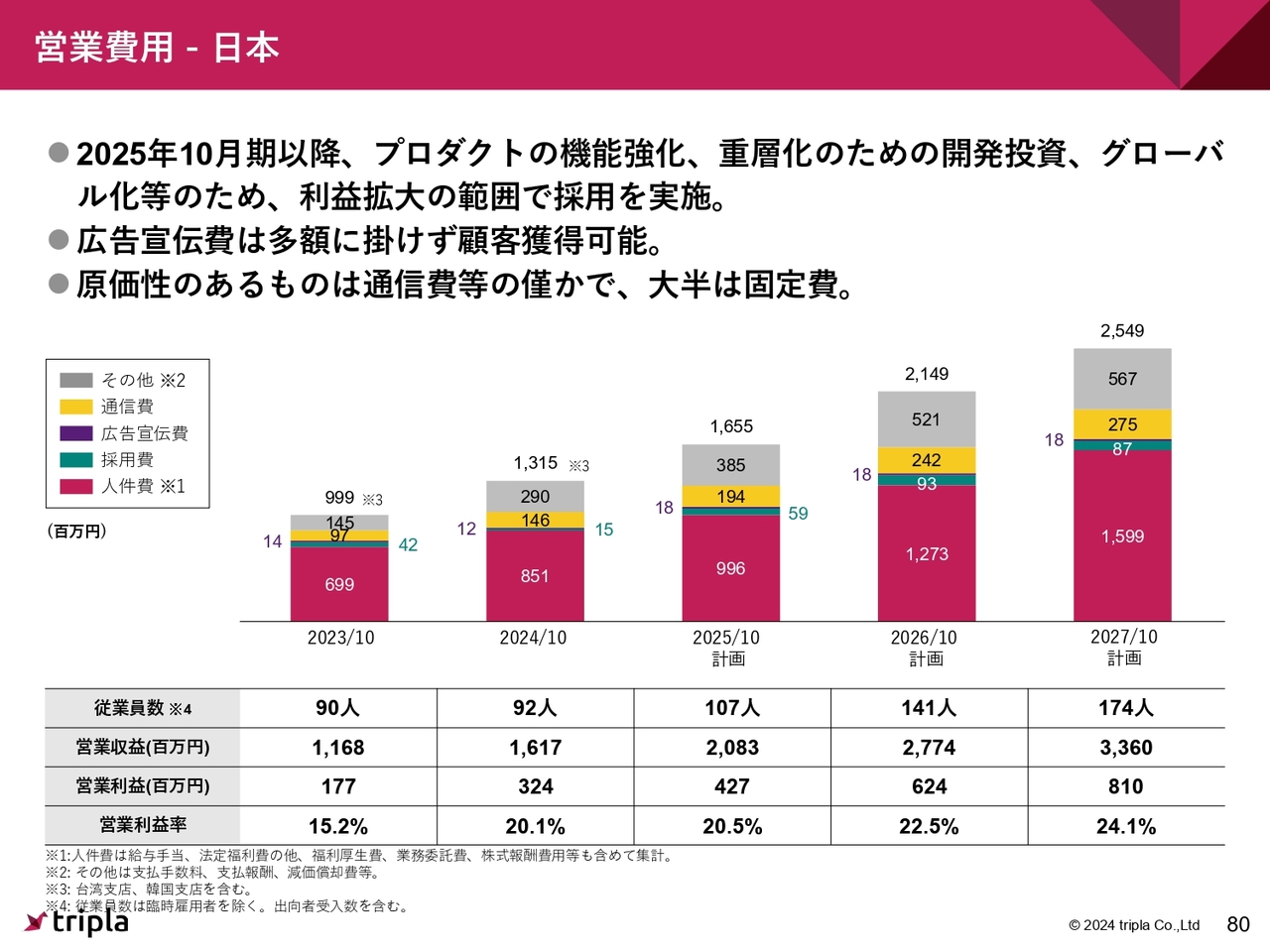

営業収益- 日本

日本の営業収益は、2025年10月期で20億8,300万円を予定しています。今まで「tripla Book」が牽引してきていますが、「tripla Connect」や「tripla Link」といったサービスとのクロスセルを図っていこうと考えています。

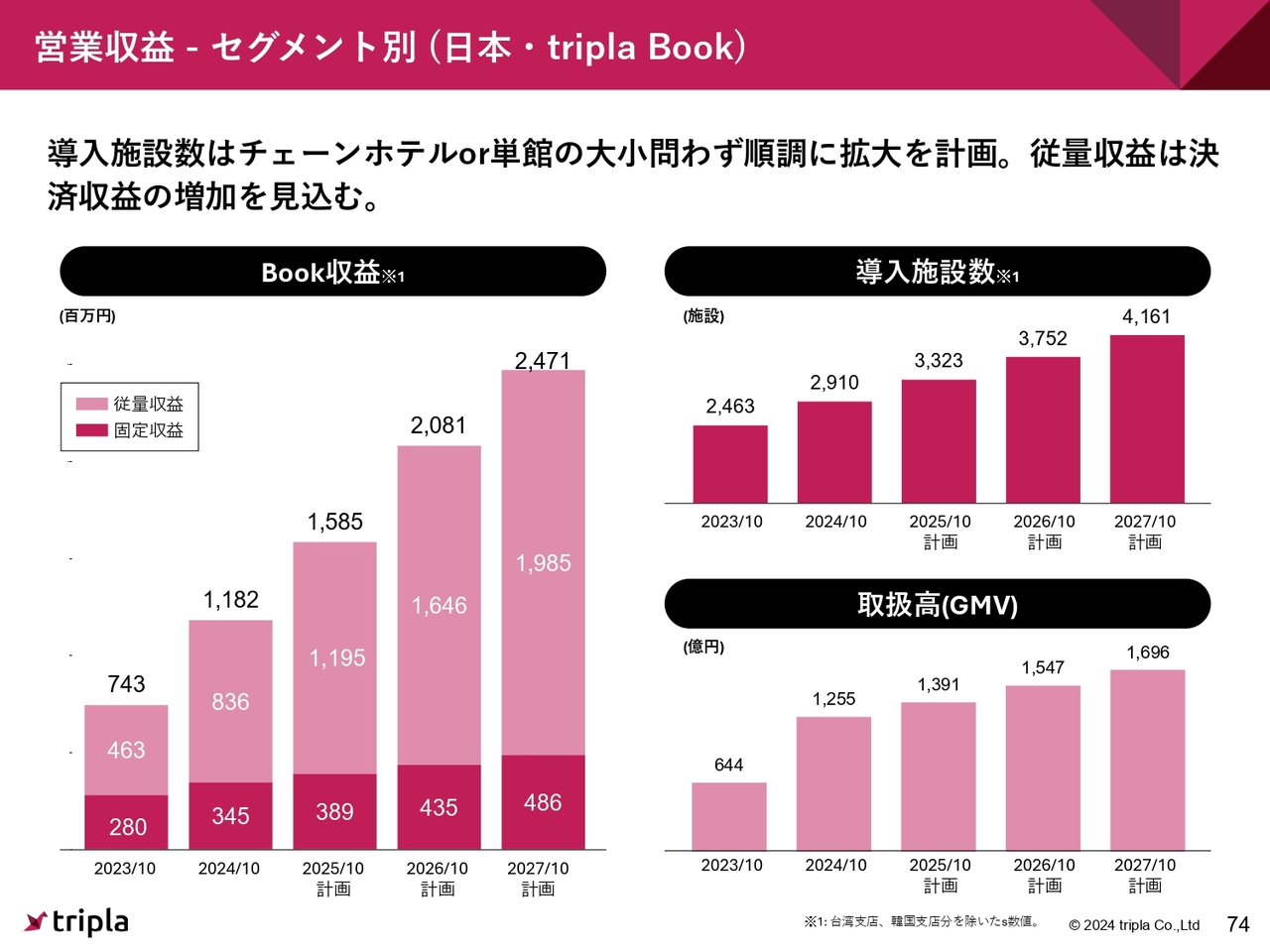

営業収益- セグメント別(日本・tripla Book)

「tripla Book」の営業収益です。2025年10月期、導入施設数は3,000施設を超えてくると考えています。取扱高(GMV)に関しては、少しコンサバに見ていると思われるかもしれませんが、1,391億円とし、Book収益は15億8,500万円としています。

Book従量収益の収益構造とtake rate

take rateの推移です。2025年10月期は1.33パーセントを目指しています。1つ目のアクションでのコストの最適化についても、決済従量課金に効いてくるため、take rateにも影響を与えると思っています。

営業収益- セグメント別(日本・tripla Bot)

「tripla Bot」の営業収益です。2025年10月期の導入施設数は1,837施設を目標としています。

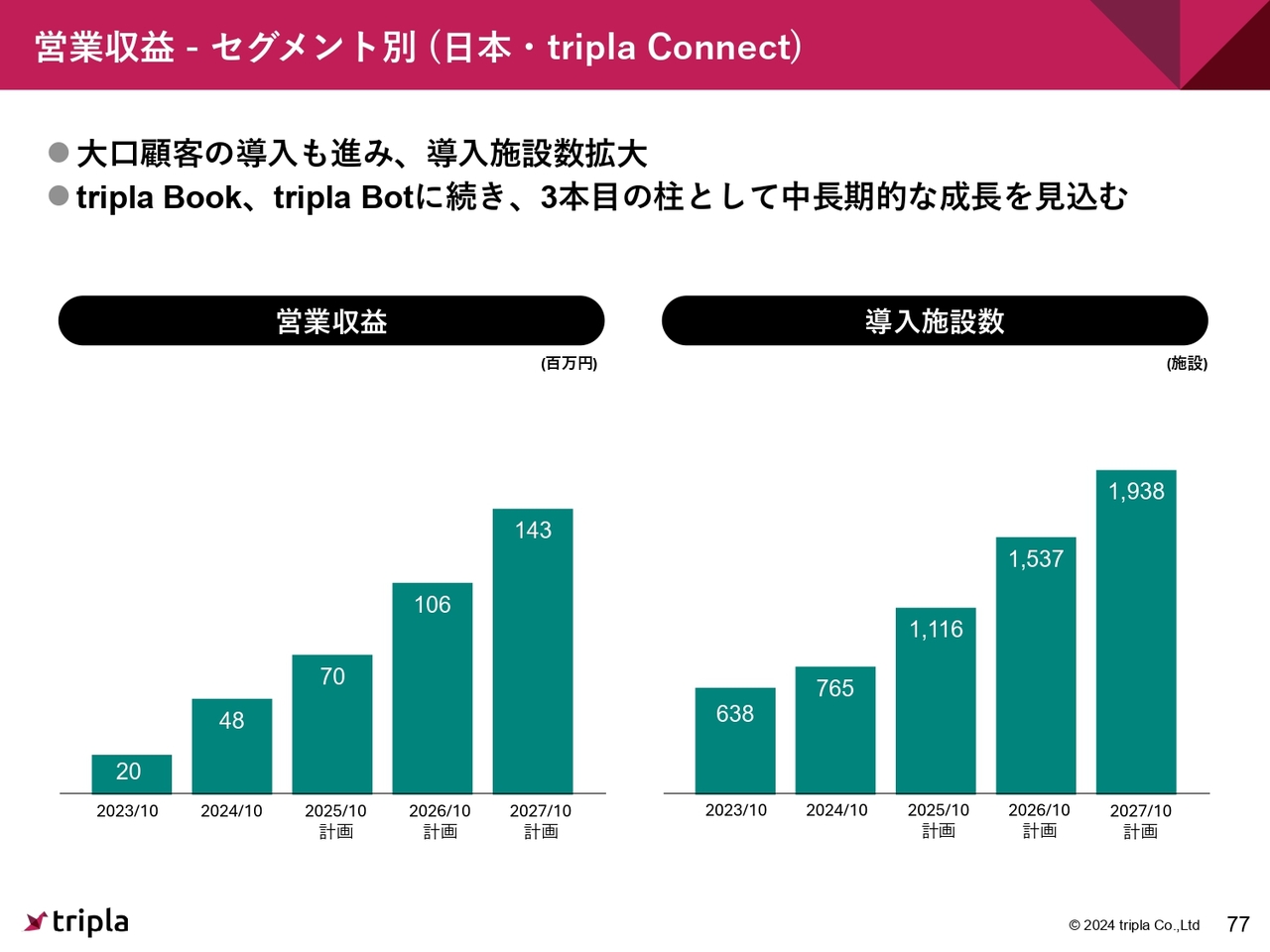

営業収益- セグメント別(日本・tripla Connect)

「tripla Connect」の営業収益です。2025年10月期には導入施設数が1,116施設、2027年10月期には2,000施設弱に導入される計画です。

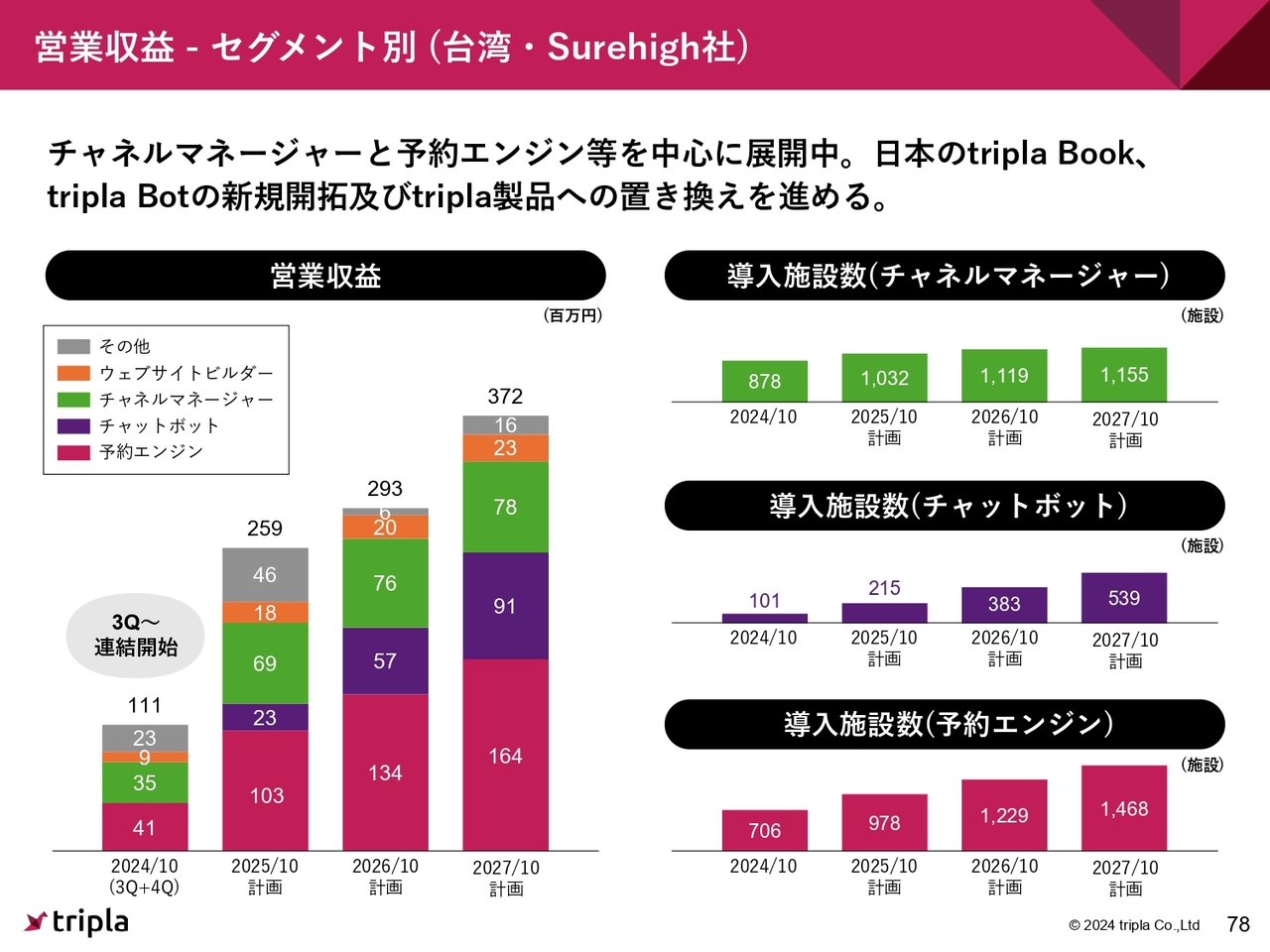

営業収益- セグメント別(台湾・Surehigh社)

台湾Surehigh社の営業収益です。2025年10月期は2億5,900万円、2027年10月期が3億7,200万円と、チャネルマネージャー、チャットボット、予約エンジンのサービスが牽引していくと考えています。

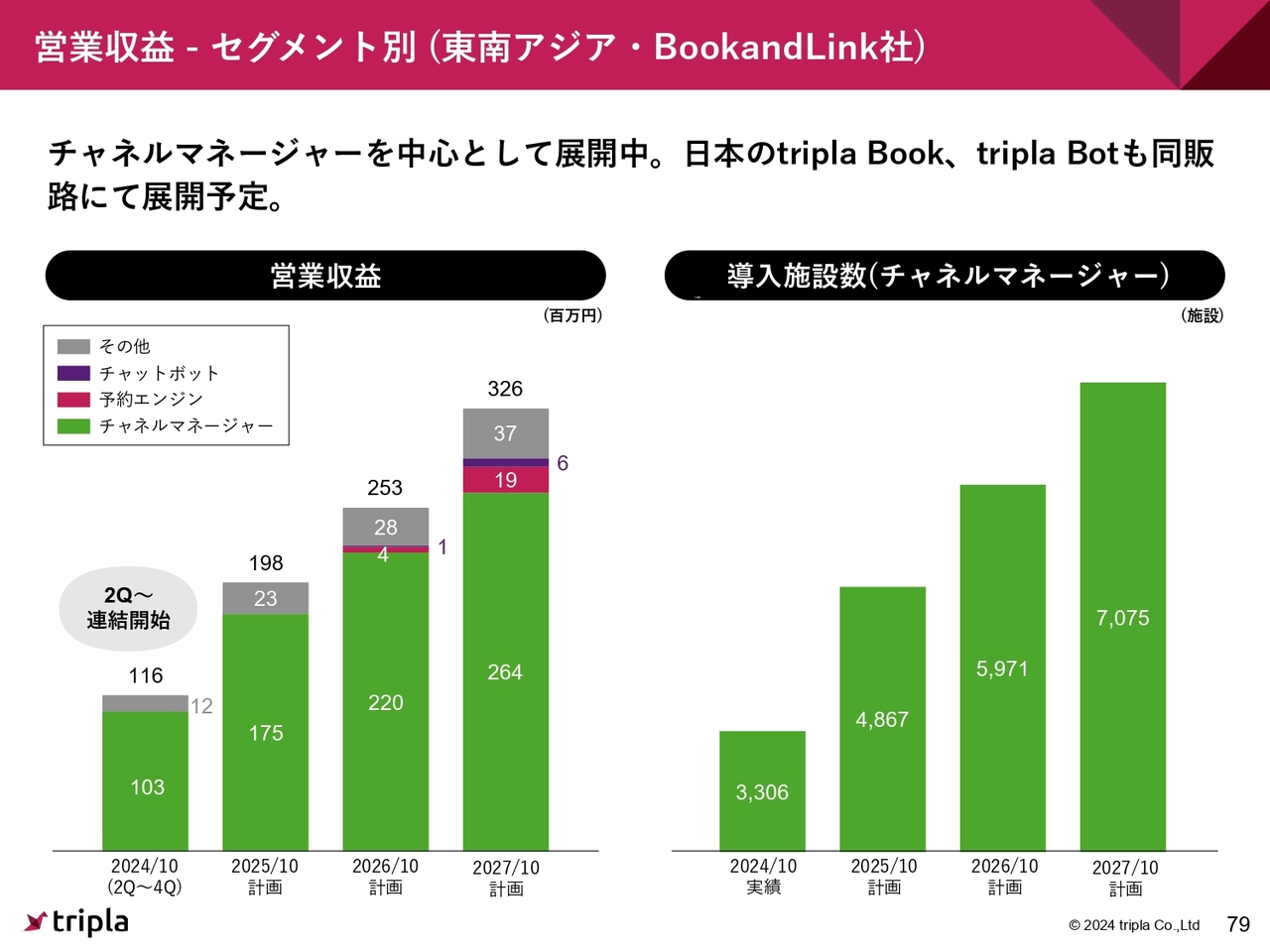

営業収益- セグメント別(東南アジア・BookandLink社)

東南アジア・BookandLink社の営業収益です。2025年10月期は1億9,800万円、2027年10月期は3億2,600万円を計画しています。現在チャネルマネージャーを中心に牽引していますが、早期に予約エンジン、チャットボットもクロスセルを強めていければと思っています。

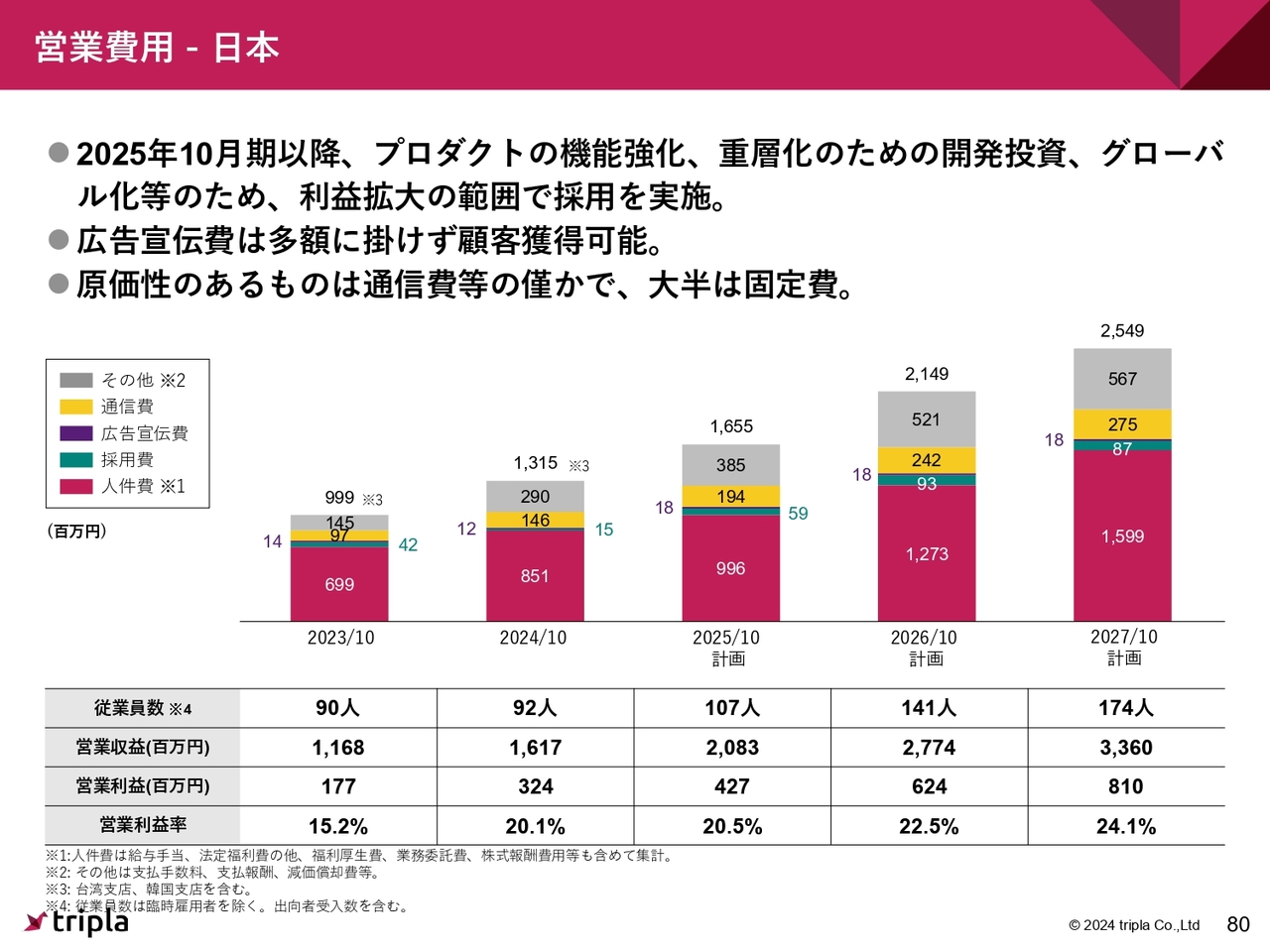

営業費用- 日本

営業費用についてはスライドのとおりです。グループ全体の費用は、主に人件費が費用に効いており、2025年10月期でtripla単体の従業員数は107名となっています。

triplaグループの従業員数

triplaグループ全体の従業員数は2025年10月期で177名です。2024年10月期から19名増となっています。19名のうち7名以上がエンジニアで、主にインドネシアで7名を採用していきたいと思っています。すでに3名の採用が完了しており、厚みが増していくと考えています。

ビジネスチームでは、フィリピンのジェネラルマネージャーや香港のセールス担当者も含めて採用を行っています。

質疑応答:子会社ののれんについて

「連結化した子会社は3社とも赤字のようですが、のれん代のラインについて、来期スタートからは黒字化と考えてもいいでしょうか?」というご質問です。

来期以降、収益が上がって黒字化していくという計画はしていますが、のれんの償却費はかかってきます。

質疑応答:ライバル企業との優位性や課題、市場シェアについて

「類似サービスを提供するライバル企業名、また、そちらと比較した優位性と課題、御社の市場シェアを教えてください」というご質問です。

類似サービスを提供するライバル企業名はよく聞かれますが、海外で一番意識しているのはSiteMinder社で、オーストラリアで上場している、同じホスピタリティITの企業です。チャネルマネージャーを中心に提供しており、世界全体では、4万施設くらいで導入されています。弊社はまだ8,000施設ですので、早期で1万施設以上に導入していくことが重要だと思っています。

ブッキングエンジンでは、フランスの企業で、Accor Groupの100パーセント子会社であるD-EDGEがあります。そちらもグローバルで3万施設くらいに導入されています。

グローバルで市場シェアを測るのは難しいのですが、日本国内でオンライン販売を行っているアクティブなホテルは3万5,000施設程度です。そのうちの10パーセント程度にtriplaが入っていると考えています。

質疑応答:来期のM&Aについて

「御社では海外企業を子会社化するなど積極的なM&Aを行っている印象があります。来期は特段M&Aを行うことなく、投資した企業の回収期と捉えているのでしょうか?」というご質問です。

中長期でM&Aを通じて成長していく方針については、今のところ変更はありません。2025年10月期に関しても、弊社の企業価値を中長期的に向上させるよい企業が見つかれば、M&Aを実行する可能性は、ゼロではないと考えています。12月20日現在で、案件はありません。

質疑応答:宿泊宿のADRについて

「宿泊施設のADRが続伸し、御社としては手数料収入が増加していると思いますが、この流れはどの程度続いていきそうですか?」というご質問です。

ADRが増加しているのは、日本にインバウンドのお客さまが数多く入ってきているためです。マクロ的な要因や円安の要因などを受け、ADRが増加しています。マクロ要因の今後の流れについては、証券会社のアナリストレポートなどで、円高基調なのか円安基調なのか、ADRはどうなのかを見ていただいたほうが、より正しい情報を得られると思います。

質疑応答:その他費用の内訳について

「2026年度の計画で営業収益が上方修正される一方、営業利益が下方修正された要因として、営業費用のその他費用の増加率が挙げられています。日本では、2026年のその他費用が前年の計画より1億9,100万円増え、3億3,000万円から5億2,100万円としています。支払手数料、支払報酬、減価償却費などについて、具体的な内容、誰への手数料報酬か、何の減価償却費かなど、可能であれば内訳額をご教授ください」というご質問です。

際立って大きい費目ではないため、その他費用というかたちになっていますが、内容に関しては諸費用を含めて増加しています。

例えば、従業員増加に伴うパソコンの減価償却費や、海外事業の支払報酬、弁護士代や公認会計士代、銀行の振込手数料、事業運営上発生する経費などが、その他費用に入っています。

質疑応答:その他費用の増加について

「今回、その他費用の計画を大幅に積み増した背景や理由、今後さらに増加する可能性について教えてください。海外子会社においても、その他費用が増加しているのでしょうか?」というご質問です。

1年前は子会社もなく人数も少なかったのですが、この1年で弊社は大きく変わりました。その前提で、必要な経費を織り込んでいます。コストのうち削減できる経費については削減したいと考えています。具体的には会社をうまくマージするなどして、削減していきたいと思っています。

海外子会社については、事業運営上必要な経費が発生しているため、現状の計画に織り込んでいます。

質疑応答:2026年度連結営業収益、その他の減少について

「2026年度の連結営業収益、その他が2億4,400万円から1億3,200万円へと減少しています。その他はどの国、どの地域に関するものかご教授ください」というご質問です。

こちらは韓国支店の影響です。韓国はもともとアグレッシブな数字を積んでいましたが、この1年間で開発に遅れが生じてしまったため、修正をかけています。

具体的には、予約システムのペイメントゲートウェイといわれるクレジットカード会社との連携です。数ヶ月で済むと思っていたところが、連携に時間を要しましたので「tripla Book」の販売時期が後ろ倒しになりました。

質疑応答:施設数とGMVの乖離について

施設数とGMVの乖離についてです。「今期『tripla Book』の導入施設数は計画を下回った一方で、GMVは計画を上回りました。その主な要因は何でしょうか? 例えば施設稼働率の上昇、大型施設との契約、決済収益の増加等があるのでしょうか?」というご質問です。

まず、ホテルに泊まっている人数が増えており、市場が回復しています。また、triplaを使っているホテルのADRが増加しています。具体的には30パーセント以上、上がりました。このようなところが大きく寄与しています。

質疑応答:採用コストについて

「積極的な採用は2026年以降の計画に見えますが、2025年計画比でのコスト増は、計画社員数が低下していますので、基本的にインフレなどによるものでしょうか? それとも、採用以外での成長に向けた積極投資も含まれているのでしょうか?」というご質問です。

2023年12月に公表した従業員数の計画値は、BookandLink社、Surehigh社、Endurance社の数字が含まれていない、tripla単体での数字になっています。

一方、今回はグループ全体の従業員数を発表しています。したがって、Apple to Appleで比較するのは難しい状況です。triplaのエンジニアをインドネシアや台湾で採用するなど、グループ間の採用を強めているため、エンジニアの採用中心に、入れ子があるということです。そのようなところを加味して、見ていただければと思います。

質疑応答:2025年に積極採用を行わない理由について

「前回の中期経営計画比で2025年の計画社員数はやや低下していて、2026年は増加していますが、理由は何でしょうか? 2025年に前倒しで積極採用を行わない理由などがあればお聞かせください」というご質問です。

早期採用の上で開発投資を行ったほうがいいこともあります。しかし中長期の企業価値の向上を考えていますので、一気に採用するのではなく、毎期一定の利益水準を確保し、利益とともに成長していくところを鑑みて投資を行っていきます。

質疑応答:台湾、東南アジアの営業利益の成長について

「台湾、東南アジアの営業利益の成長が2025年から2026年にかけてやや鈍化し、2027年に加速する計画になっています。また、2027年のその他の利益率が営業収益2億3,800万円に対して営業利益1億8,300万円とかなり高く見えますが、これらの根拠や考え方を教えてください」というご質問です。

日本の「tripla Book」「tripla Bot」を、東南アジアや台湾の市場で拡販していく計画になっています。現在も開発を進めており、PMIが進んでいますが、2026年10月期には本格的に販売したいと考えています。

例えば台湾には台湾新幹線があります。ホテルと台湾新幹線を一緒に予約すると台湾新幹線が500円引きになる機能もありますが、開発にかなり時間を要します。こちらができなければ、PMIはすべて完了しません。

このようなところを順次行っていくことにより、「tripla Book」の収益の厚みがより増していくと思っています。したがって、計画上の収益への寄与は、2027年10月以降としていますが、早期の実現を目指していきたいと考えています。

質疑応答:コストの最適化について

「49ページの『コストの最適化を常に実行』について教えてください。香港やアメリカに子会社を追加設立し、現地法人を利用してパートナーで決済を実施し、手数料を下げる施策という理解で正しいでしょうか? 上記の施策で決済に関する手数料が以前より下がることで、従量収益が増える認識でしょうか? 現状、多通貨決済でGMO等を利用されているようですが、Adyen以外に、Stripe等のパートナーも連携済みでしょうか? 記載されたペイメントハブはどのようなもので、triplaが独自に用意するものなのでしょうか? 全体的に決済をどのように改善するのか、イメージできていません」というご質問です。

概ね、おっしゃるとおりです。香港の会社設立時にも記載していますが、決済コスト最適化のために、会社設立も行っています。

多通貨決済に関しては、Adyen等々も対応していますし、グローバルパートナーのWorldpayとも対応できるかたちになっています。Stripeの対応はまだですが、連携は終わっています。ですので、さまざまな国のペイメントゲートウェイの会社とお付き合いし、コストの最適化を図っていきたいと思っています。

このペイメントハブは、コストの最適化を行う機能になっています。基本的にはその国のペイメントゲートウェイで決済したほうが、コストは最適化できると考えています。

質疑応答:全体的な会社の方針について

「全体的な会社方針が『公式サイトの予約を増やす』から『事前決済を上げ、現地決済の比率を下げる』に変わったように見受けられました。2024年度の多通貨決済導入によって、会社としての直近の方針が変わったのでしょうか? 背景や意図を教えてください」というご質問です。

多数化決済に関しては、1つ目のアクションプランでご説明したとおりです。また、会社の目標はパーパスで示したとおりです。

具体的なお客さまに対してのコミュニケーションとして、全体的な会社方針の「公式サイトの予約を増やす」というメッセージよりは、スコープを広げて宿泊施設の収益に寄与し、持続可能なビジネスを行っていただけるかたちにすることを目標にしています。

M&Aを行ったBookandLink社やSurehigh社などでは、チャネルマネージャーというサービスを行っています。チャネルマネージャーは公式サイトのみに寄与するわけではなく、ホテル全体の収益に寄与するようなサービスになっています。ですので、公式サイトに限定するのではなく、ホテル全体の収益に寄与していきたいと考えています。

その中でも公式サイト比率を上げる点は、ホテル側の利益に貢献していきます。そのため、収益を上げながら公式サイト比率を上げていきたいと考えています。

質疑応答:ホテルでの現地決済について

「ホテルでの現地決済が2027年にかけて改善し、35パーセントの想定で中期経営計画を策定しているのでしょうか? 重要な数字になりそうだと感じましたが、今後KPIを公開する予定はありますか?」というご質問です。

もちろん、ホテルの現地決済を2027年にかけて改善し、35パーセントとなる想定で、中期経営計画を策定しています。決済は「tripla Book」のみではなく、決済シーンの多様化も考えています。例えば、旅ナカ、またチェックアウト時などでも決済を使っていただくことを想定しています。決済比率を発表してしまうと、ミスリーディングになることがありますので、現段階において、KPIを発表する予定はありません。

質疑応答:決済従量課金について

「triplaは変化が早すぎて株主の理解が追いついていない印象です。特に2025年は決済従量課金により会社の売上・利益が成長すると認識しているつもりですが、そのあたりの仕組みや蓋然性を説明していただけると、中期経営計画の実現性が見えやすくなると感じました」というご質問です。

決済従量課金によって会社の売上・利益が成長するという認識はおっしゃるとおりです。2025年10月期、弊社がこの方針を非常に重視しているのは事実です。

決済のスキームや具体的な金額については、関連するパートナー会社もあり、詳細を公表することは難しいため、ご理解ください。

質疑応答:今期の業績予想について

「昨期は上方修正というかたちでしたが、今期の業績予想はチャレンジングなのか保守的なのか、イメージを教えてください」というご質問です。

保守的ではありませんが、妥当な数字です。チャレンジングな数字を入れているわけではありません。

質疑応答:株主優待について

「株主優待の導入は検討されていますか? 宿泊割引券を配布して、『tripla.ai』で予約する際に利用する想定をしています。利用者、ホテルにもメリットがあると思います」というご質問です。

アイデアとしてはいいのですが、開発に時間がかかります。「いつまでに着手します」ということは言えませんが、十分に検討します。同じような話では、ふるさと納税と連携させるのも、おもしろいと思っています。

高橋氏からのご挨拶

以上で、説明会を終わります。1月29日に株主総会を行いますので、みなさまよろしくお願いします。

今回もこのようなセッションにご参加いただき、ありがとうございます。これからも弊社の業績を見守っていただければと思います。今後とも、よろしくお願いします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5136

|

1,395.0

(10:41)

|

+32.0

(+2.34%)

|

関連銘柄の最新ニュース

-

東証グロース(大引け)=値下がり優勢、Welby、PowerXがS高 03/02 15:33

-

出来高変化率ランキング(14時台)~Chordia、たけびしなどが... 02/27 14:58

-

トリプラが6日ぶり反発、オーストラリアに子会社を設立へ 02/25 12:49

-

トリプラ(5136) 連結子会社に対する債権の株式化(デット・エク... 02/24 17:00

-

トリプラ(5136) オーストラリア子会社設立に関するお知らせ 02/24 17:00

新着ニュース

新着ニュース一覧-

今日 11:01

-

今日 11:00

-

今日 11:00