【QAあり】ナレルグループ、技術者在籍人数や契約単価の伸長で大幅な増収増益を達成 四半期の売上収益は過去最高を更新

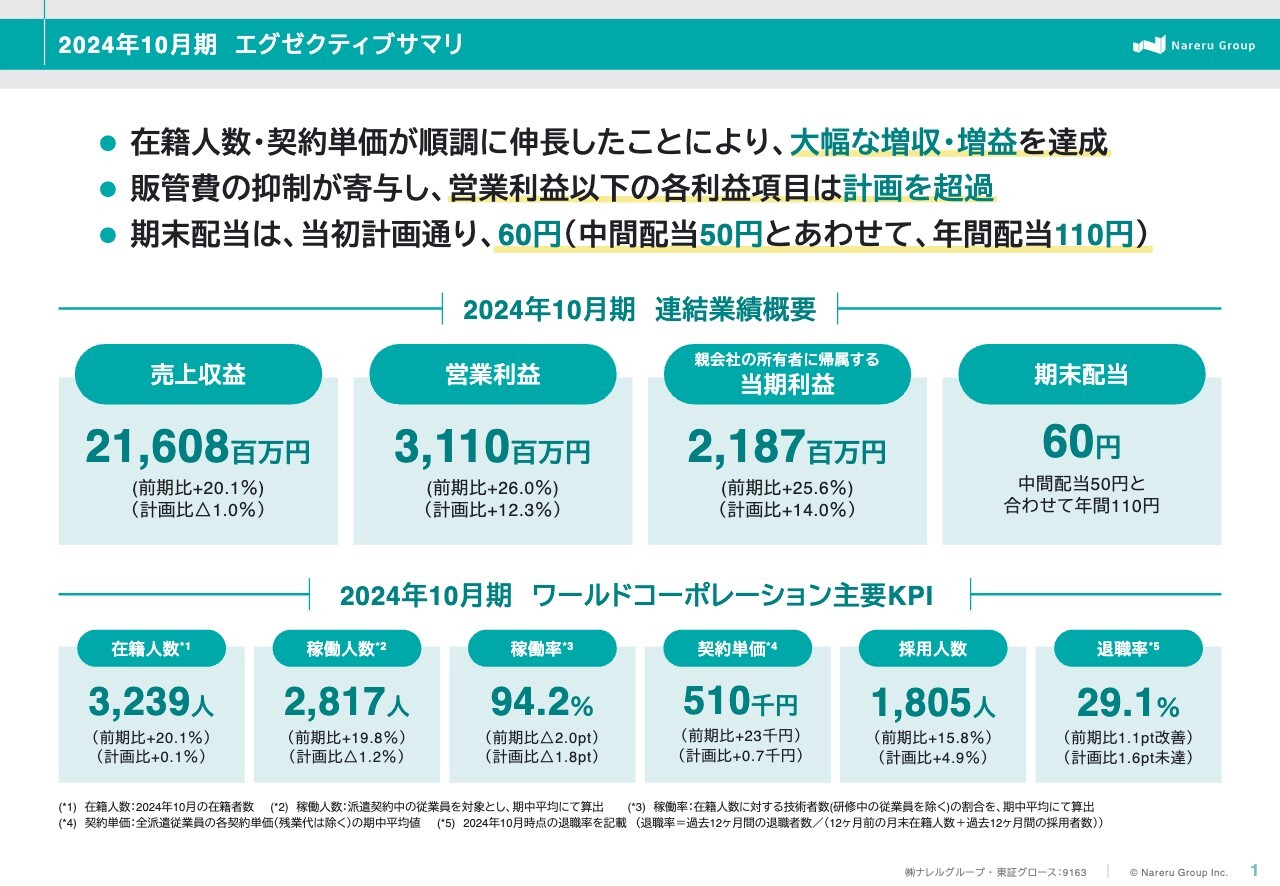

2024年10月期 エグゼクティブサマリ

後藤洋平氏(以下、後藤):株式会社ナレルグループ執行役員の後藤です。私からは、2024年10月期の決算概要についてご説明します。

まずは、エグゼクティブサマリからご説明します。当期については、積極的な採用活動と営業活動を進めたことから、在籍人数と契約単価を順調に伸ばすことができました。結果として、大幅な増収・増益を達成しています。

売上収益は216億800万円で、前期に対して20.1パーセントの増収となり、高い成長を維持することができました。営業利益は31億1,000万円で、販管費の抑制が寄与し、前期に対して26パーセントの増益となりました。

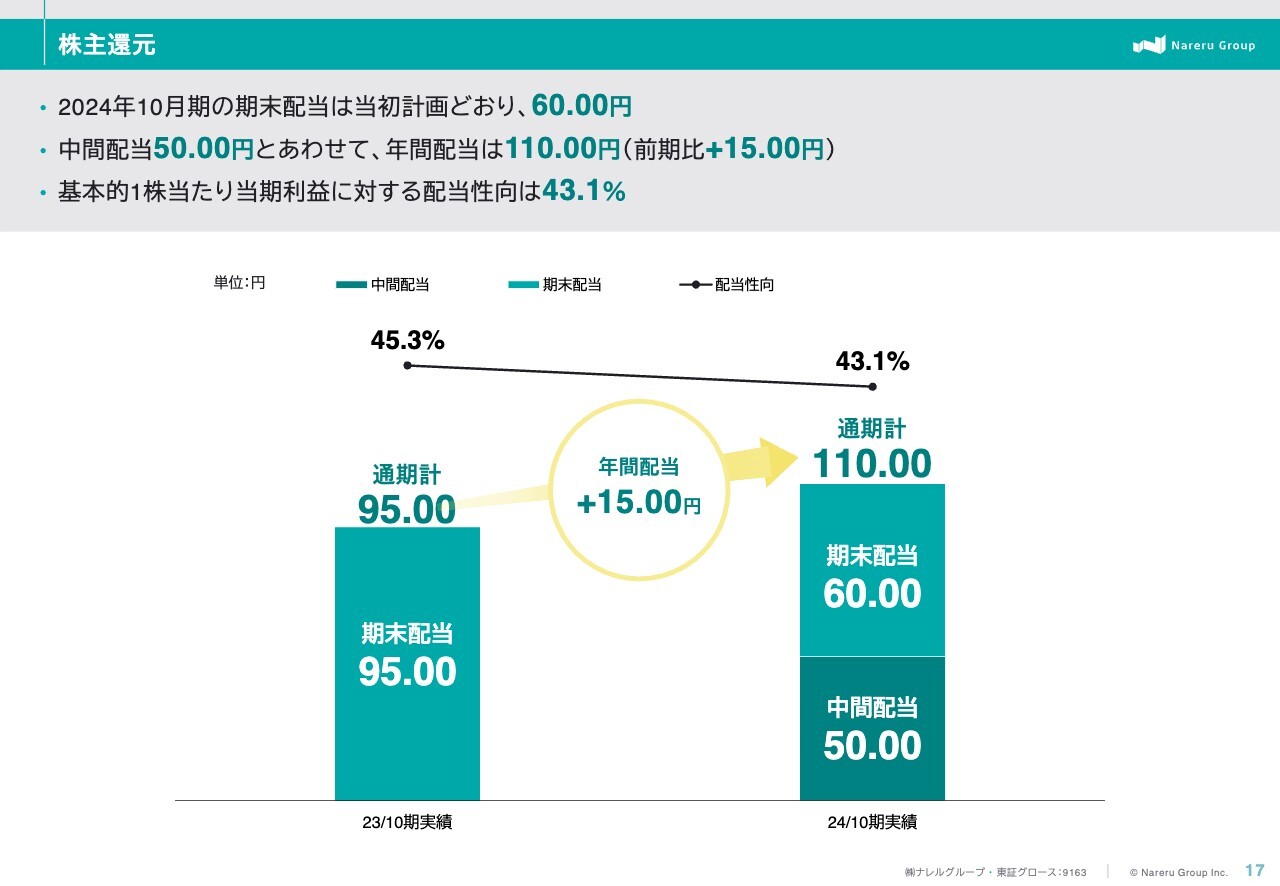

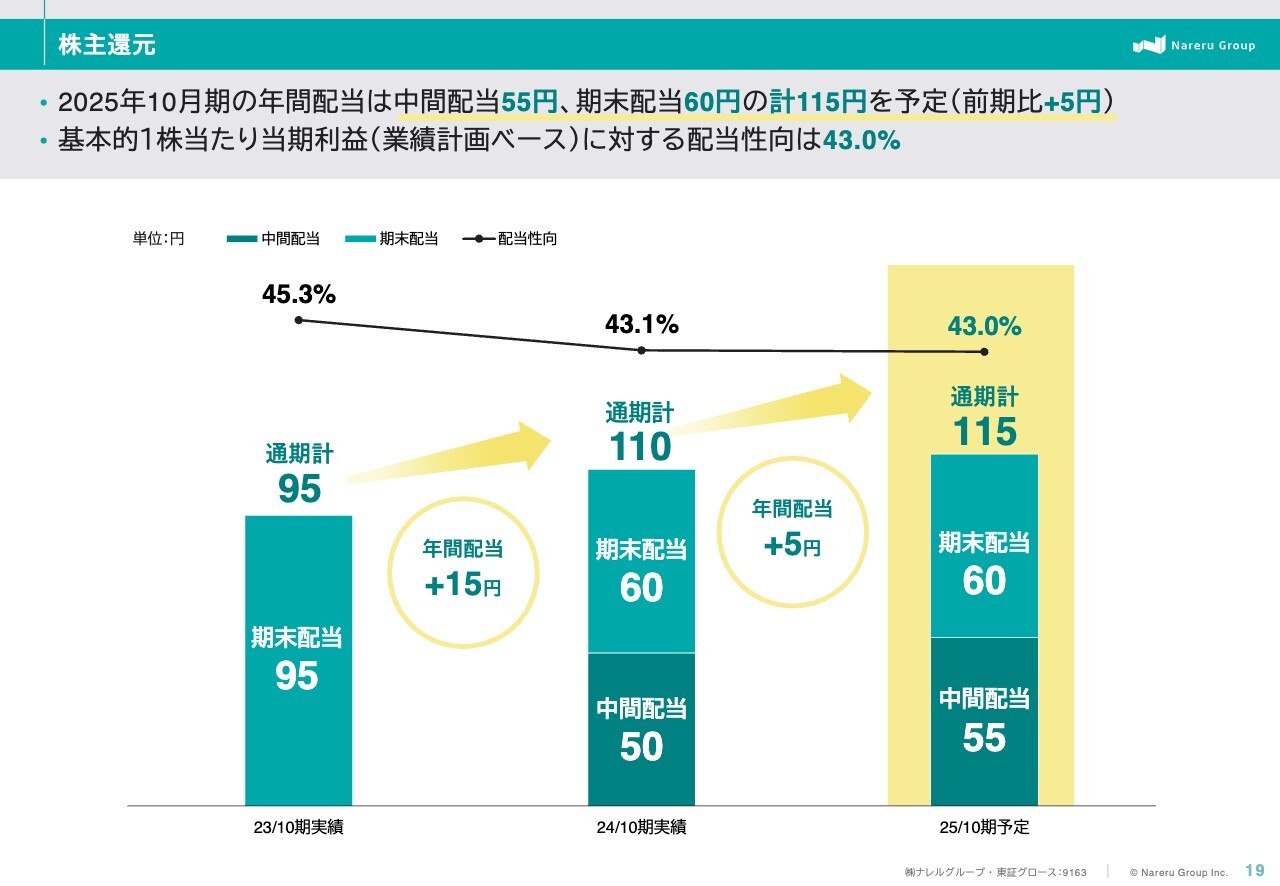

期末配当は、当初計画どおり60円となります。中間配当50円と合わせて、年間配当は110円です。

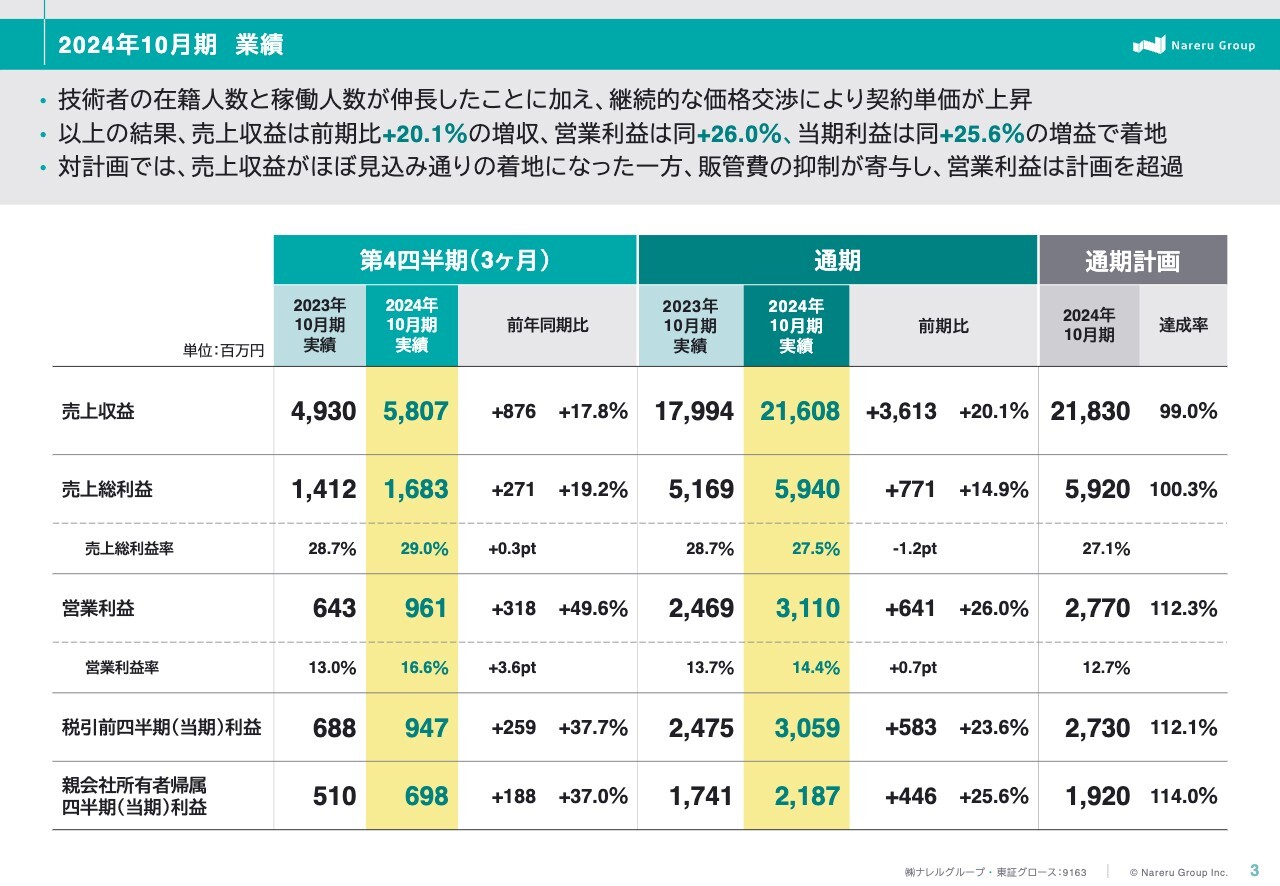

2024年10月期 業績

詳細についてご説明します。直近3ヶ月間の業績についてです。8月から10月までの3ヶ月間の売上収益は58億700万円となり、前年同期に対して17.8パーセントの増収となりました。

営業利益は9億6,100万円となり、前年同期に対して49.6パーセントの増益となりました。こちらについては、次のスライドであらためてご説明します。

以上の結果、通期の売上収益は、前期比20.1パーセント増収の216億800万円、営業利益は前期比26パーセント増益の31億1,000万円、親会社所有者帰属当期利益が25.6パーセント増益の21億8,700万円となりました。

通期計画との対比では、売上収益がほぼ見込みどおりの着地となりました。一方、販管費が当初の計画を下回ったことが寄与し、営業利益以下の段階利益については、通期計画を上回ることができました。

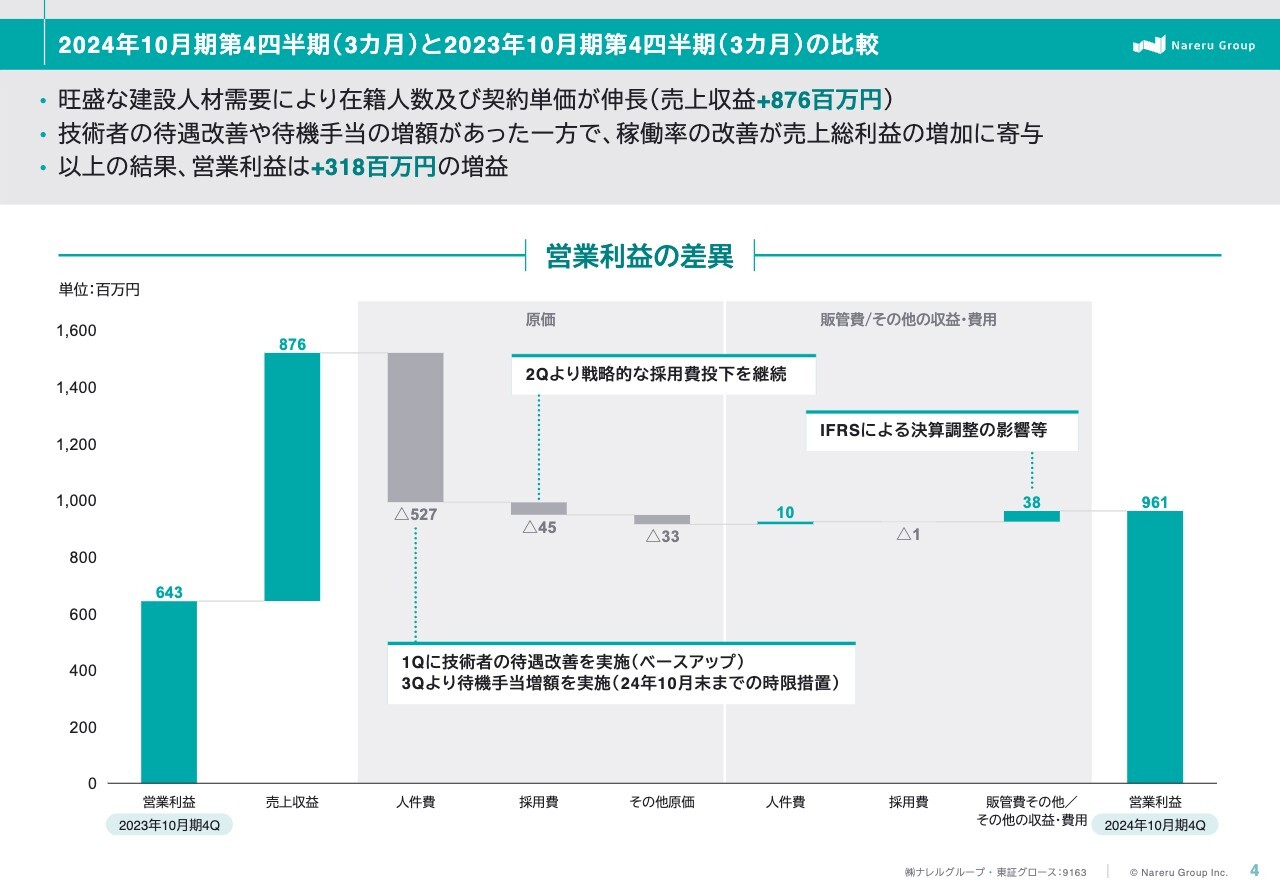

2024年10月期第4四半期(3カ月)と2023年10月期第4四半期(3カ月)の比較

当第4四半期における営業利益についてご説明します。旺盛な建設人材需要により、在籍人数および契約単価が伸長したことから、第4四半期の売上収益は8億7,600万円の増収となりました。また、技術者の待遇改善や待機手当の増額があったものの、稼働率の改善が売上総利益の増加に貢献した結果、営業利益は前年同期に対して3億1,800万円の増益となりました。

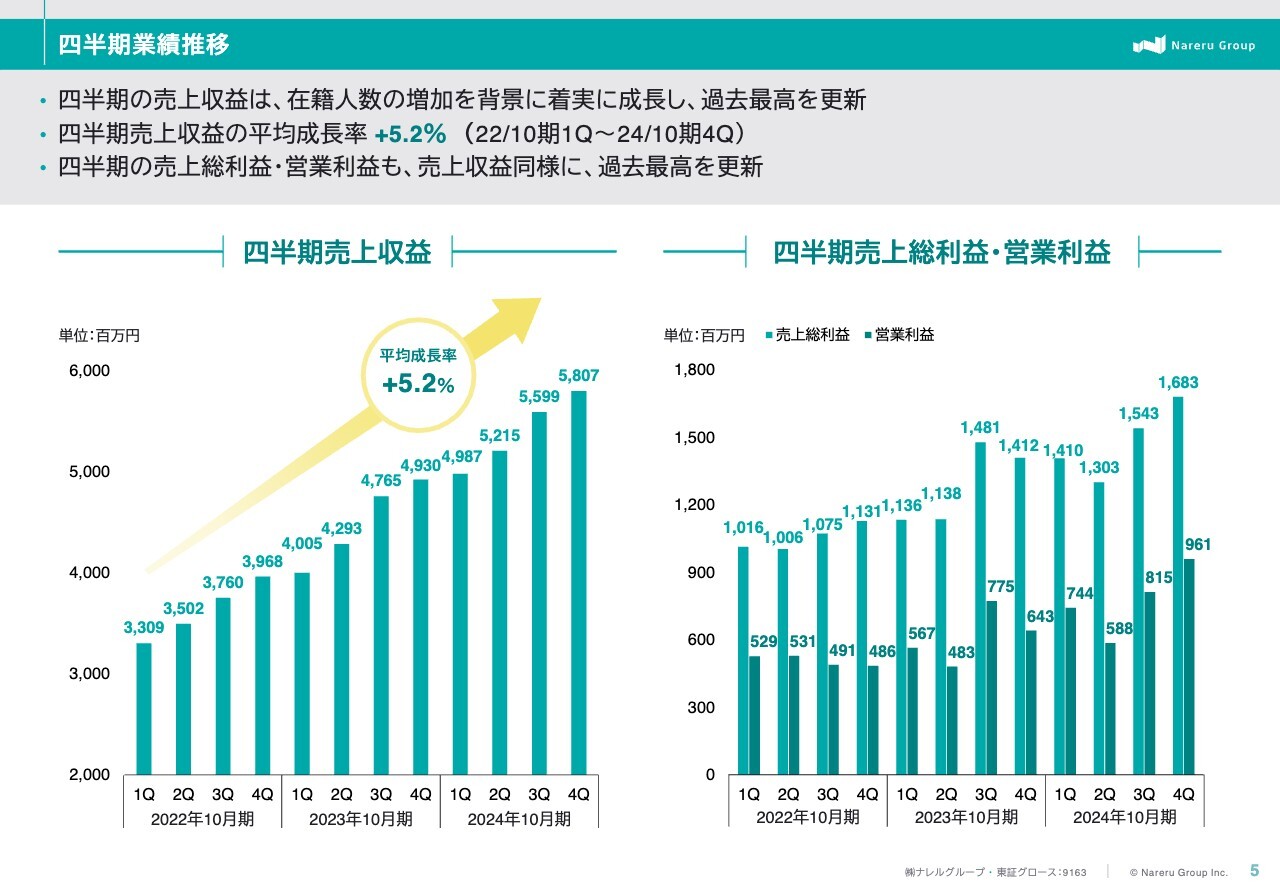

四半期業績推移

スライドには四半期ごとの業績推移のグラフを掲載しています。在籍人数の着実な増加を背景に、2024年10月期第4四半期の売上収益は、過去最高を更新しています。同様に、四半期売上総利益・営業利益も過去最高を更新しています。

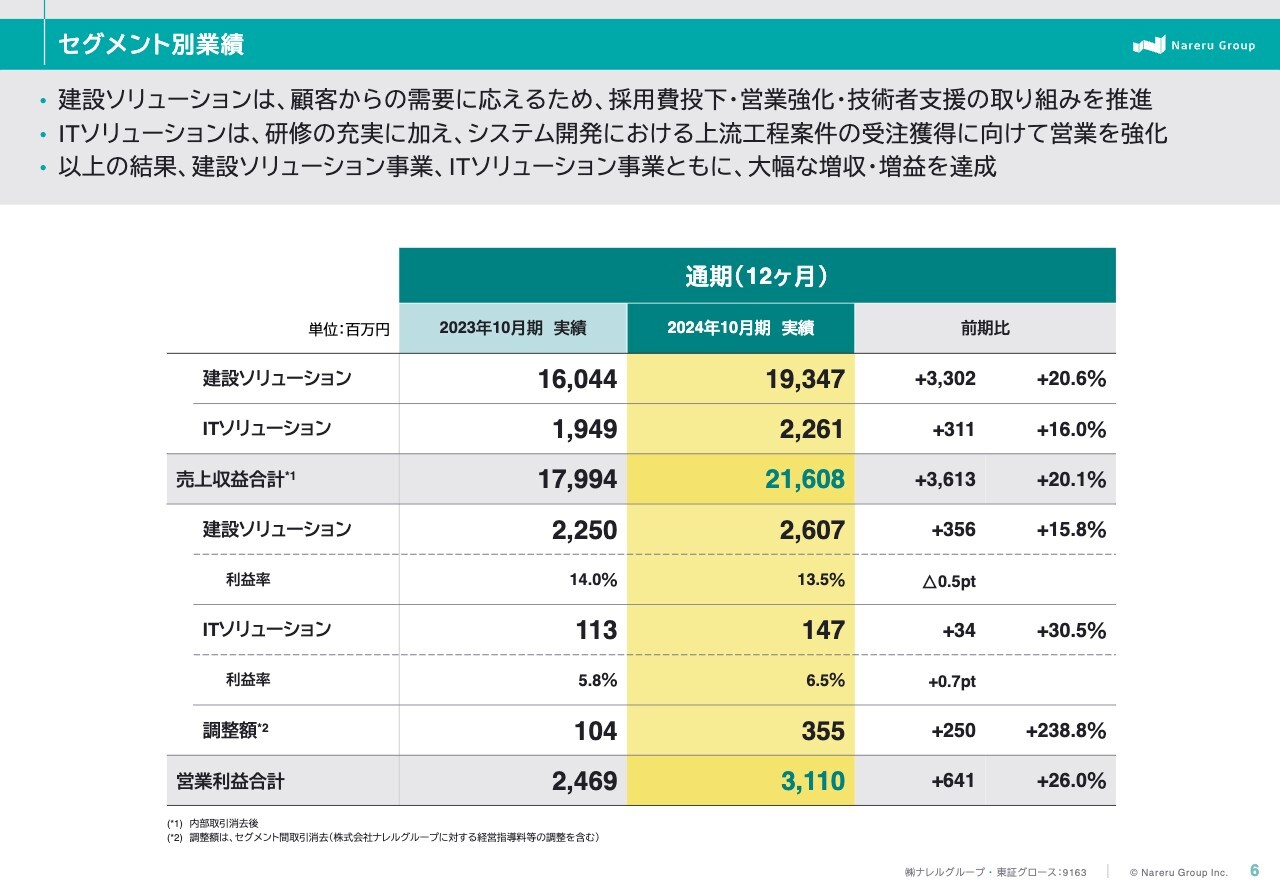

セグメント別業績

スライドにはセグメント別の業績を記載しています。建設ソリューション事業の売上収益は、前期比20.6パーセントの増収、営業利益は前期比15.8パーセントの増益となりました。ITソリューション事業においても、売上収益は前期比16パーセントの増収、営業利益は前期比30.5パーセントの増益となり、両事業ともに順調に成長しています。

各事業の振り返りについては、経営方針のご説明の際にあらためてお話しします。

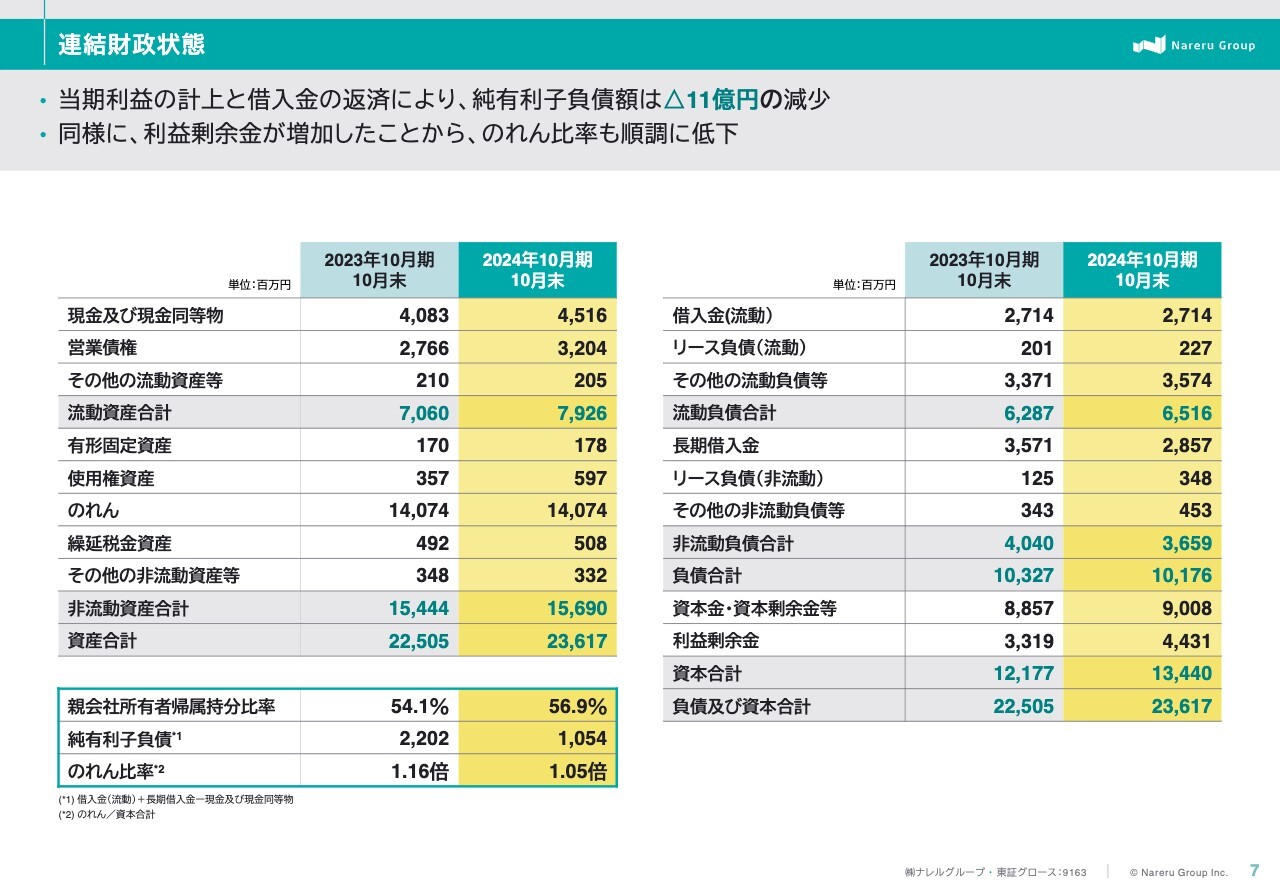

連結財政状態

連結バランスシートについて、ご説明します。当期利益の計上と借入金の返済により、純有利子負債額は約11億円の減少となりました。同様に、利益剰余金が増加したことから、のれん比率も順調に低下しています。

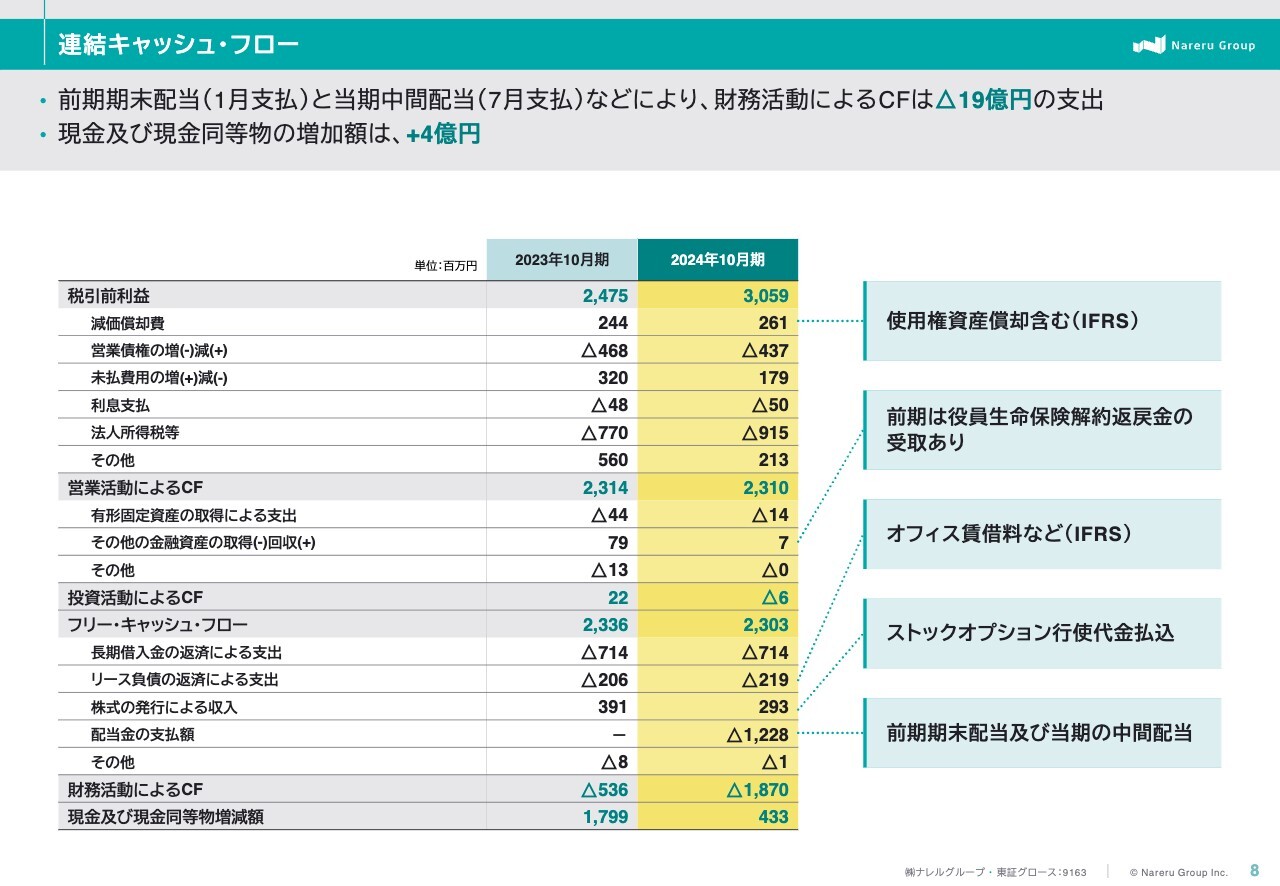

連結キャッシュ・フロー

連結キャッシュ・フローについてです。今年1月にお支払いした前期の期末配当と、7月にお支払いした当期の中間配当などにより、財務活動によるキャッシュ・フローは18億7,000万円の支出となりました。なお、現金及び現金同等物の増加額は、4億3,300万円となっています。

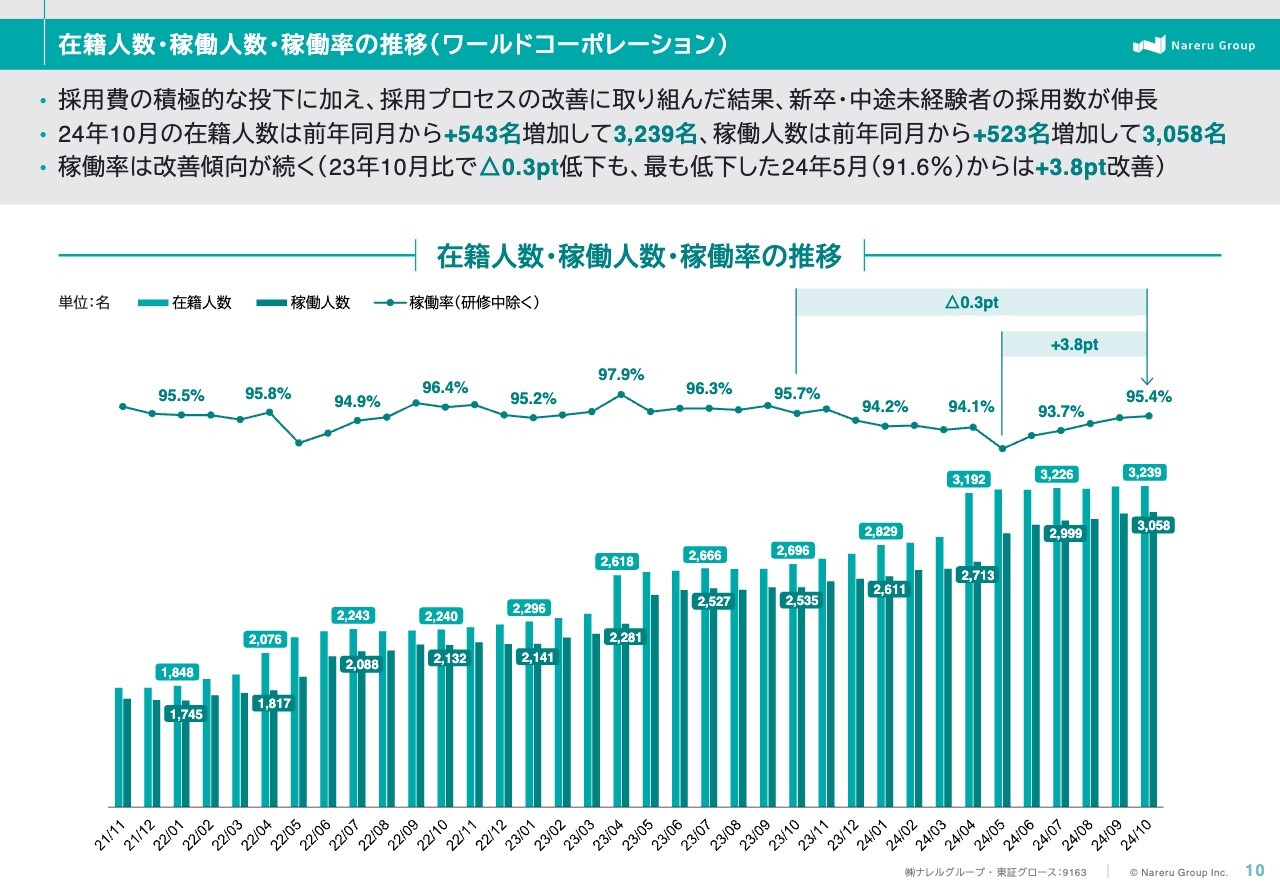

在籍人数・稼働人数・稼働率の推移(ワールドコーポレーション)

主要KPIについてご説明します。

まず、建設ソリューション事業の中核会社であるワールドコーポレーションのKPIの推移についてです。採用費の積極的な投下に加え、採用プロセスの改善に取り組んだ結果、新卒・中途未経験者の採用数が伸長しました。

2024年10月の在籍人数は、前年同月から543名増加して3,239名、稼働人数は前年同月から523名増加して3,058名となりました。

稼働率については、当期の前半は低調な状況が続きましたが、待機者の解消に向けて営業活動を強化したことにより、足元では改善傾向が続いています。

契約単価の推移(ワールドコーポレーション)

契約単価の推移についてです。建設業界における慢性的な人材不足や、価格の引き上げ交渉を含む当社の営業努力などを背景に、当期における平均契約単価は前期から2万3,000円上昇しています。

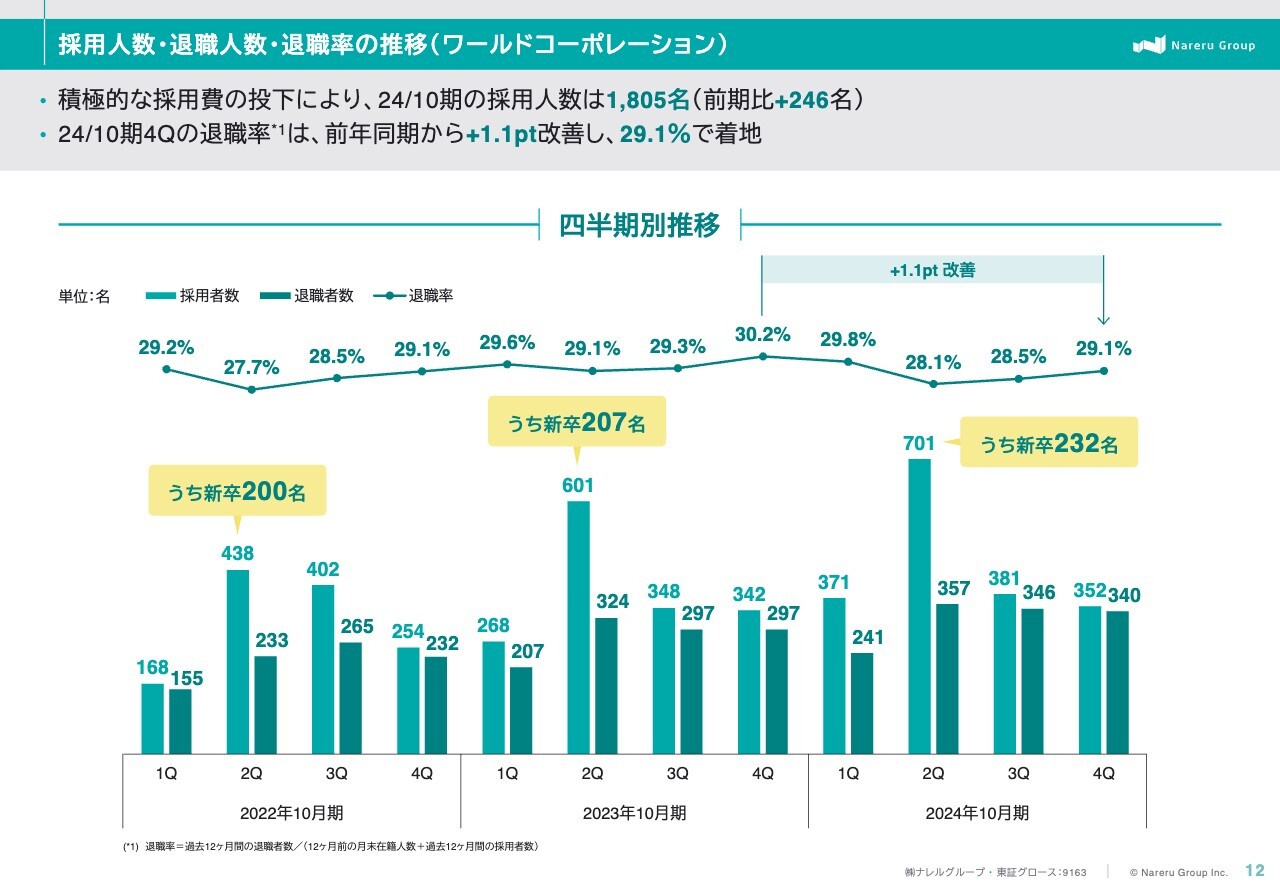

採用人数・退職人数・退職率の推移(ワールドコーポレーション)

スライドのグラフは、採用人数、退職人数、退職率の四半期推移を示したものです。

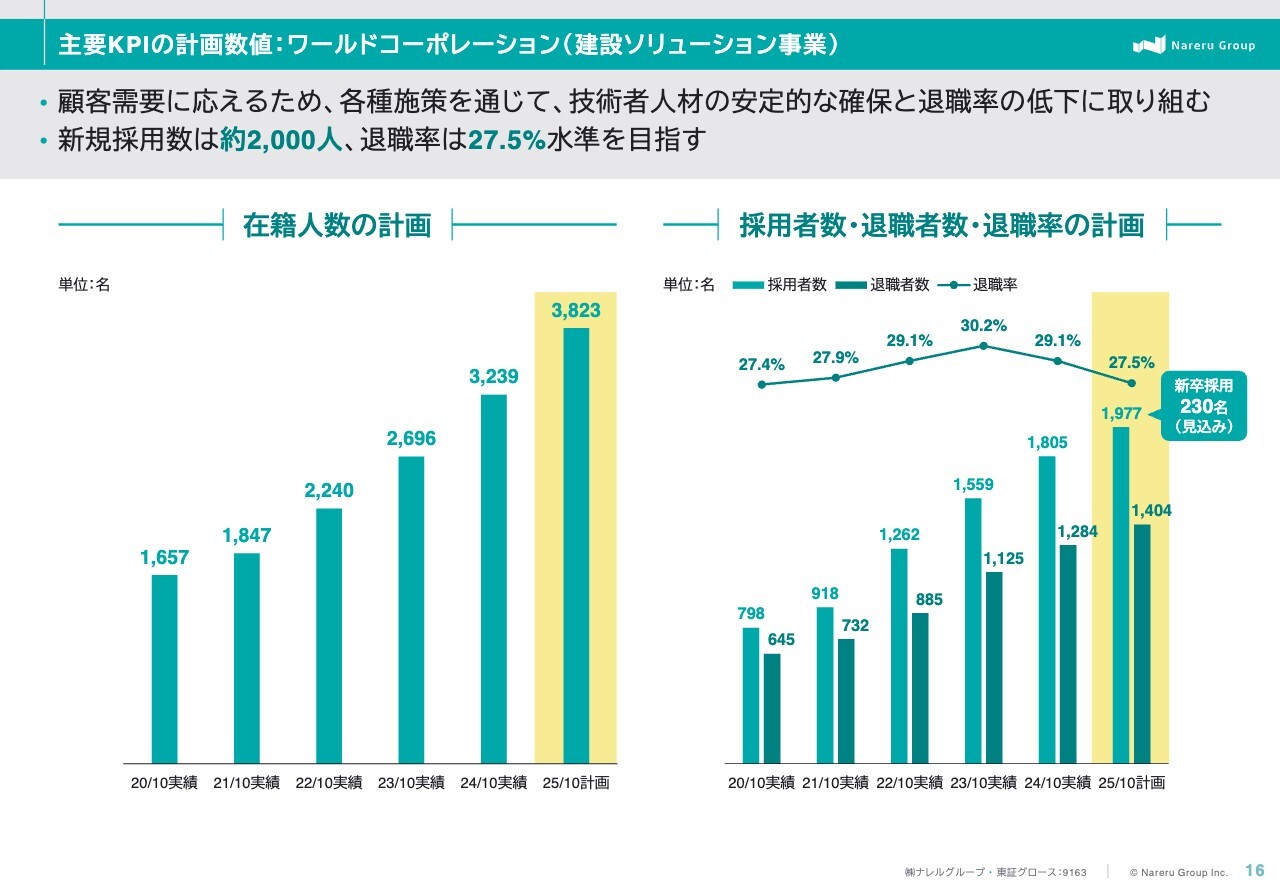

2024年10月期における採用人数は、積極的な採用活動が奏功し、前期に対して246名の増加となる1,805名となりました。他方、退職人数については、前期に対して159名増加し1,284名となりました。これらの結果、退職率は前期比で1.1ポイントの改善にとどまり、29.1パーセントとなりました。

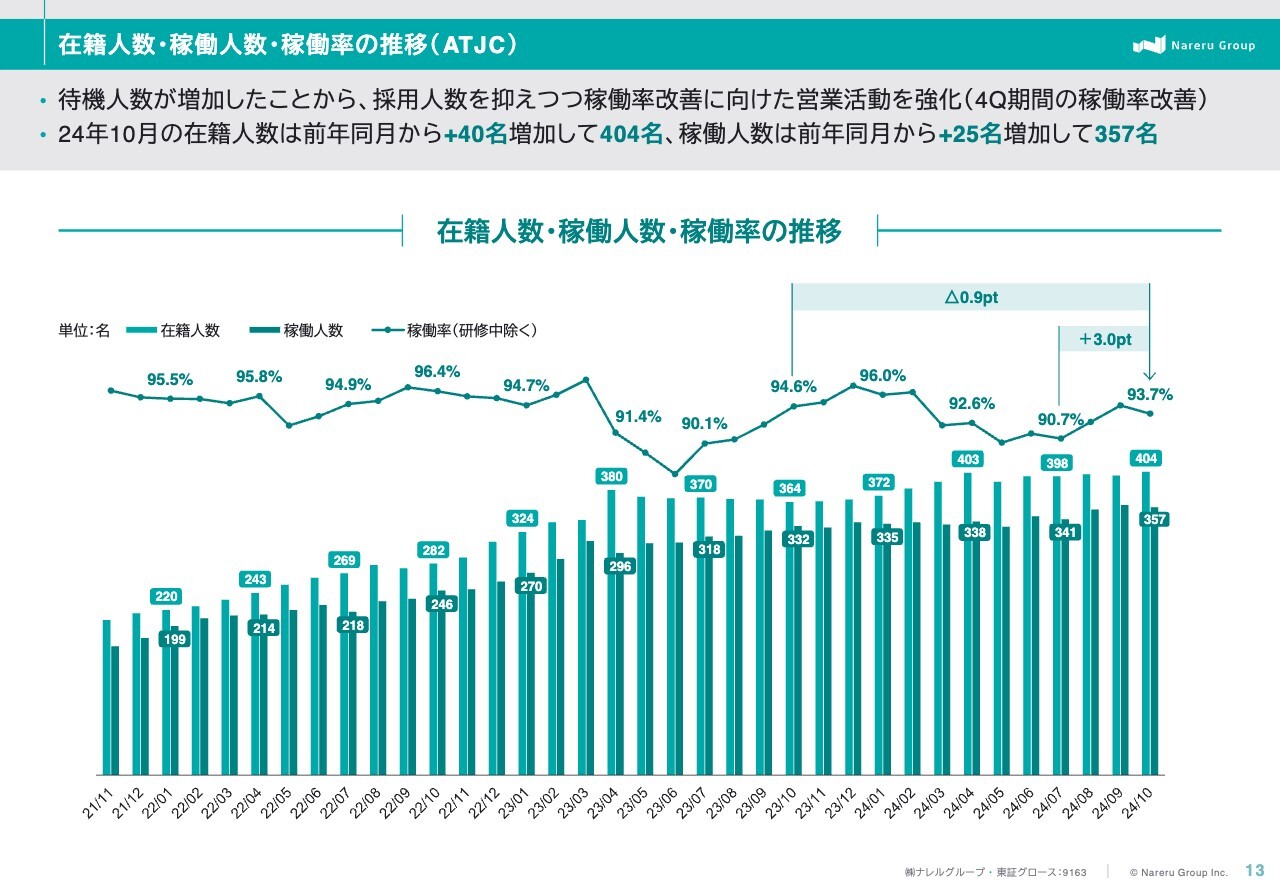

在籍人数・稼働人数・稼働率の推移(ATJC)

ITソリューション事業の中核会社であるATJCのKPI推移についてです。

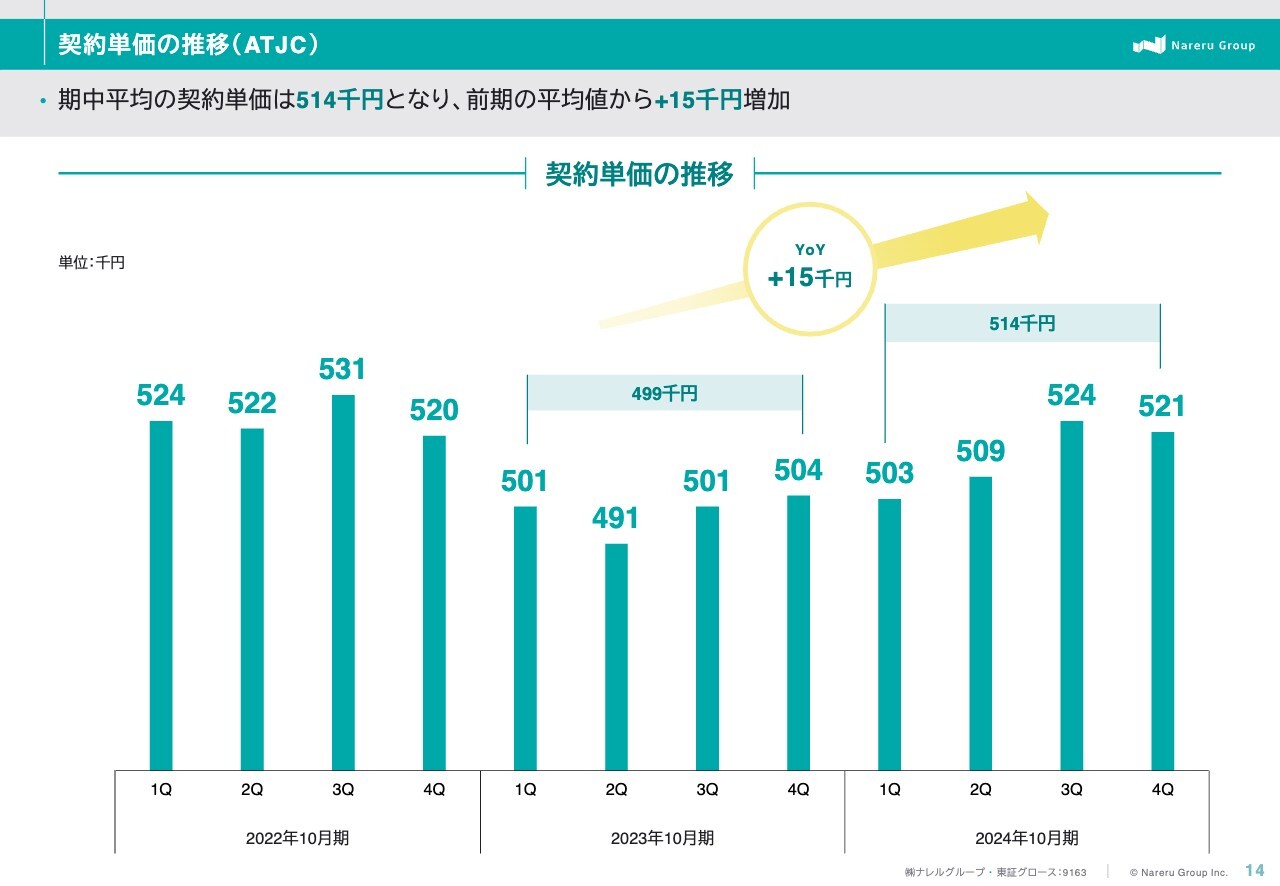

契約単価の推移(ATJC)

稼働率に課題を残しながらも、在籍人数と契約単価は着実に伸長しています。詳細のご説明は割愛します。

株主還元

株主還元についてご説明します。期末配当は従前の予想どおり60円とします。すでに実施した中間配当の50円と合わせて、年間では合計110円となります。当期利益に対する配当性向は43.1パーセントとなります。

2025年10月期 経営方針説明資料 事業計画及び成長可能性に関する事項

司会者:2025年10月期の経営方針について、社長の小林よりご説明します。これ以降においては、終えた2024年10月期を前期、2025年10月期を当期と表現します。

資料の後半には、グロース市場の上場企業に対して開示が義務づけられている事業計画および成長可能性に関する事項を掲載しています。本日の説明会では成長可能性のご説明は行いませんので、後ほどご確認ください。

小林良氏(以下、小林):代表取締役の小林です。当社は昨年7月にグロース市場へ上場し、ようやく1年が経ち、一回りすることができました。市場と対話する中で、当社グループに対する期待とともに、課題を指摘いただくことが多々ありました。

しかし、この1年は忙しくしている間に過ぎ去ってしまったというのが率直な感想です。できたことも多くある反面で、新たな課題も生まれていると認識しています。

新しいこれからの1年は、技術者の育成支援など、成果が見え始めたことを着実に前進させていきます。また、中長期的な成長を実現するために当社グループの課題にしっかりと向き合い、解決への道筋をつけていく所存です。

当期は機関投資家だけではなく、個人投資家を対象にIR活動を強化していくことも考えています。事業活動を着実に進めつつ、ステークホルダーのみなさまと対話することで、企業価値の向上につなげていきたいと考えています。

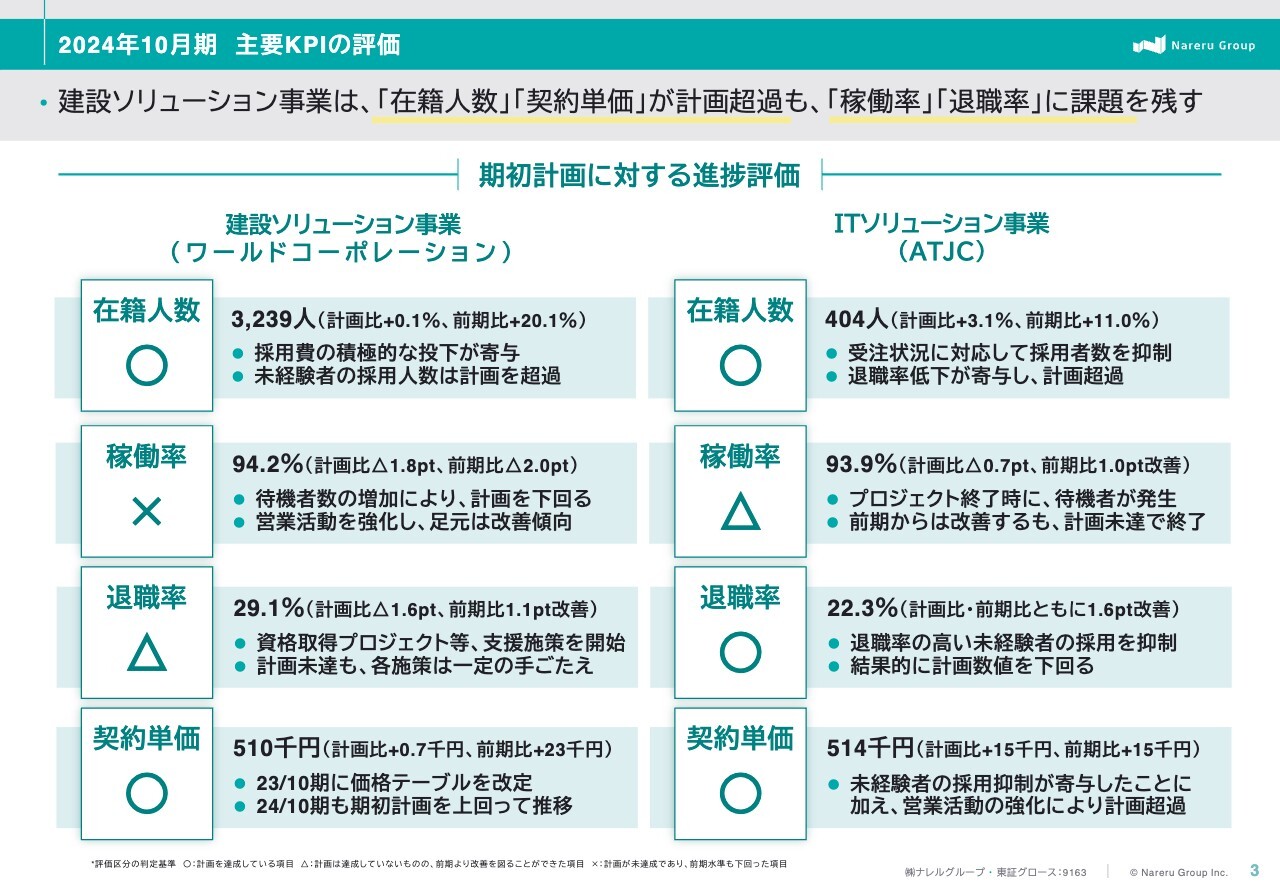

2024年10月期 主要KPIの評価

2025年10月期の経営方針をご説明します。最初に、前期を改めて振り返ります。

業界全体は大幅な増収増益となり、過去最高を更新する結果となりましたが、成果と課題が混在しています。スライドでは、前期の主要KPIの進捗に対する評価を「○」「×」「△」で記載しています。

建設ソリューション事業の中核会社であるワールドコーポレーションについては、在籍人数、契約単価を○と評価しています。一方で、退職率は△、稼働率は×と評価しました。ともに当初計画を下回る結果となりました。技術者の育成支援については一定の手応えを感じていることから、退職率は△としました。

ITソリューション事業は、比較的安定的な事業運営を行えたと評価していますが、期中に待機者が発生し、計画を下回ったことから稼働率のみ△としています。

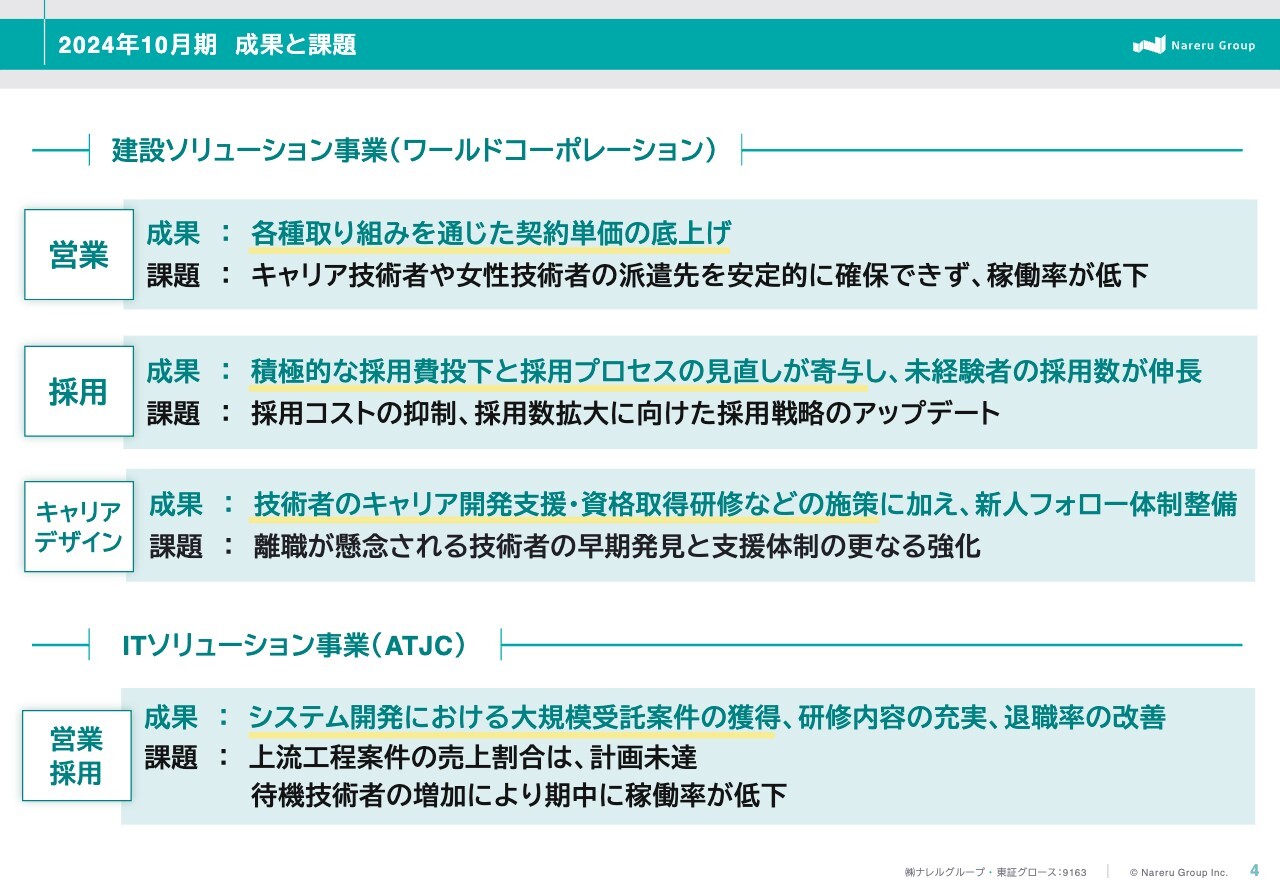

2024年10月期 成果と課題

前期の成果と課題についてです。建設ソリューション事業の営業面においては、契約単価の底上げが成果となりました。しかし、キャリア技術者や女性技術者の派遣先を安定的に確保できず、稼働率が低下する結果となりました。

採用面においては積極的な採用費投下が寄与し、採用数が伸長しました。他方で、採用コストは年々上昇しており、採用費の抑制は大きな課題と捉えています。また、採用数をさらに拡大するため、採用戦略そのものをアップデートする必要もあります。

技術者を支援するキャリアデザイン面においては、資格取得支援などの施策実行と新人フォロー体制の整備が進みました。引き続き、離職懸念の技術者に対する支援強化を進めていこうと思っています。

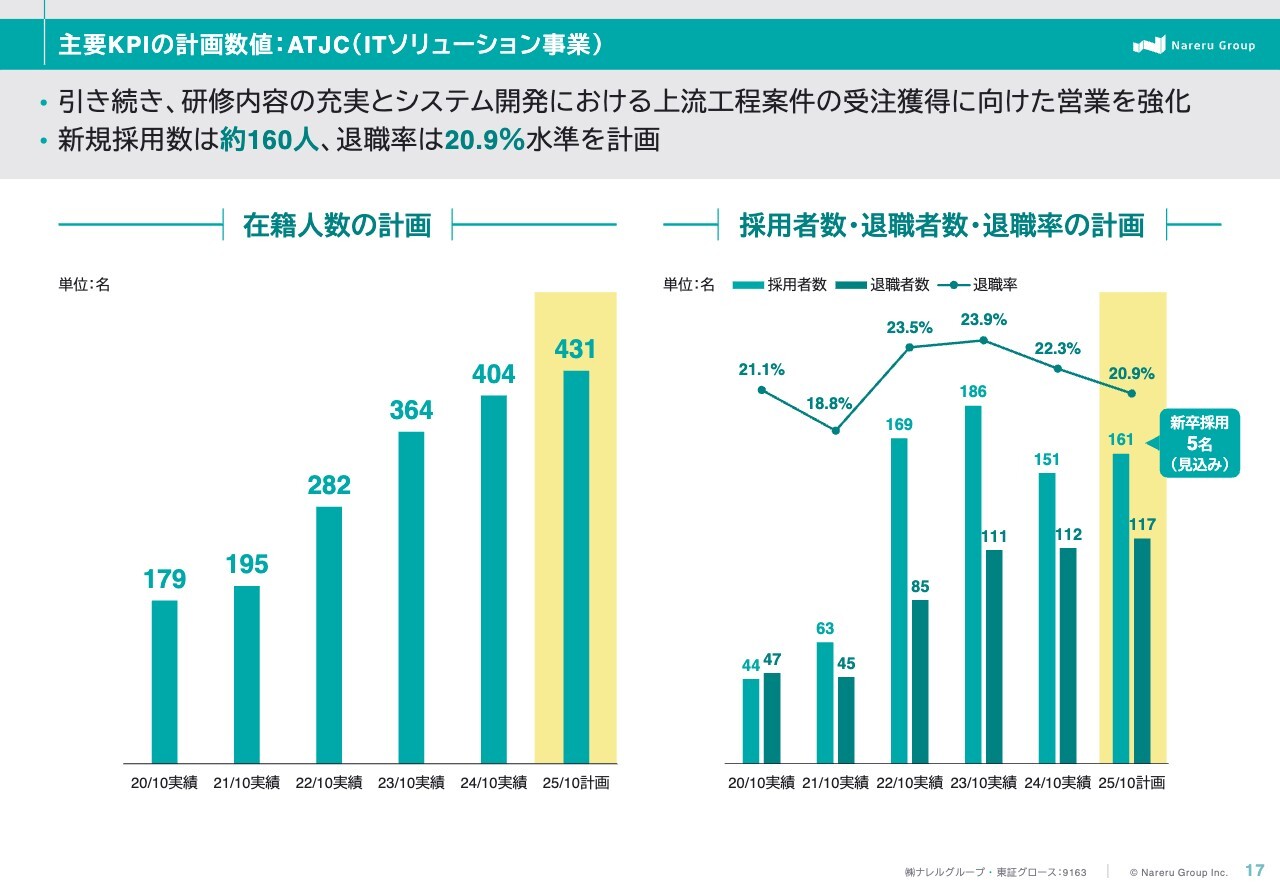

ITソリューション事業においては、大規模案件の獲得や退職率の改善などの成果もありましたが、上流工程案件の獲得数や稼働率については課題を残しました。

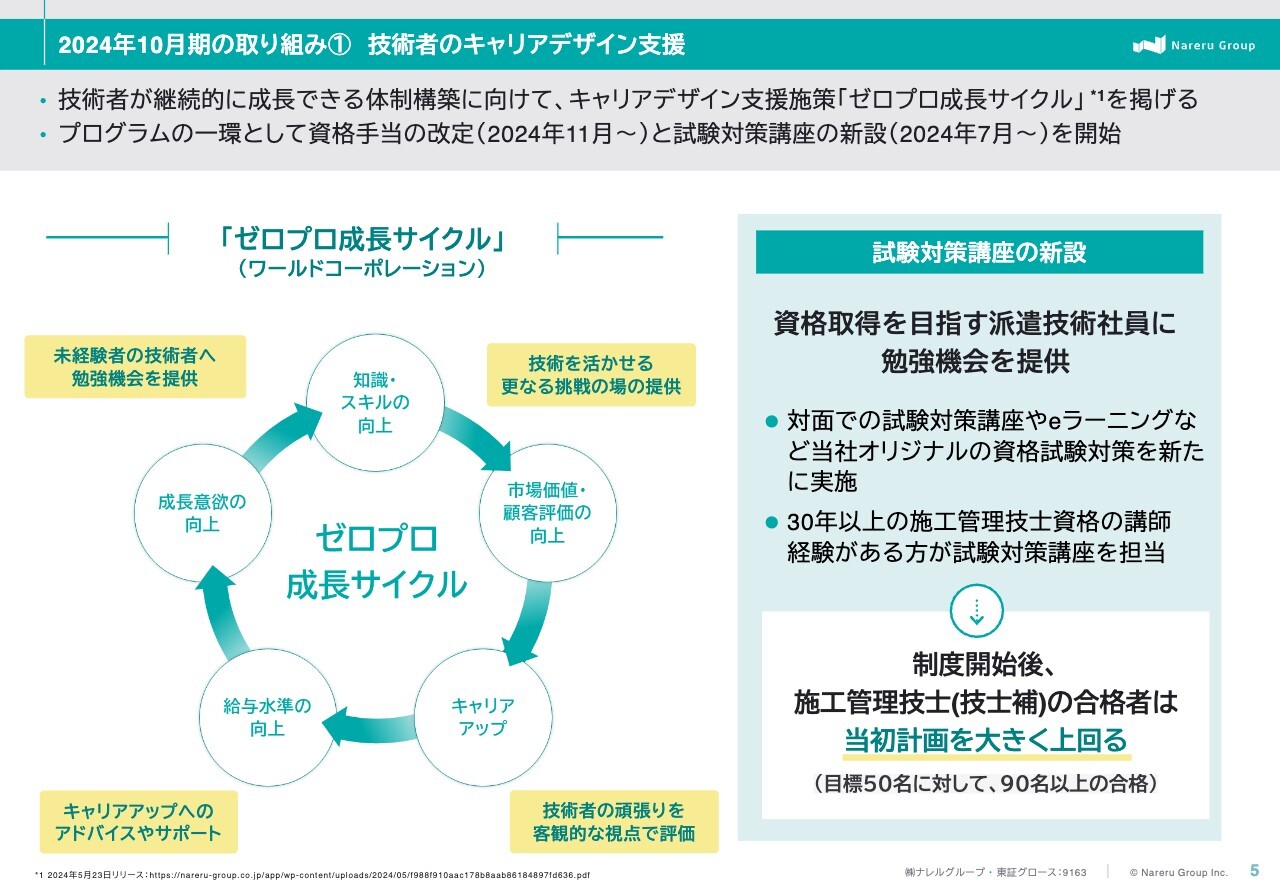

2024年10月期の取り組み① 技術者のキャリアデザイン支援

ここからは、前期の取り組みのハイライトをご紹介します。ワールドコーポレーションでは、技術者が継続的に成長できる体制の構築に向けて、キャリアデザイン支援制度、いわゆる「ゼロプロ成長サイクル」を掲げています。

プログラムの一環として、資格取得を目指す派遣技術社員を対象とする試験対策講座を新設した結果、前期の施工管理技士補の合格者数は当初計画を大きく上回る結果となりました。今後も技術者の成長に向けて、多角的な支援を行っていきます。

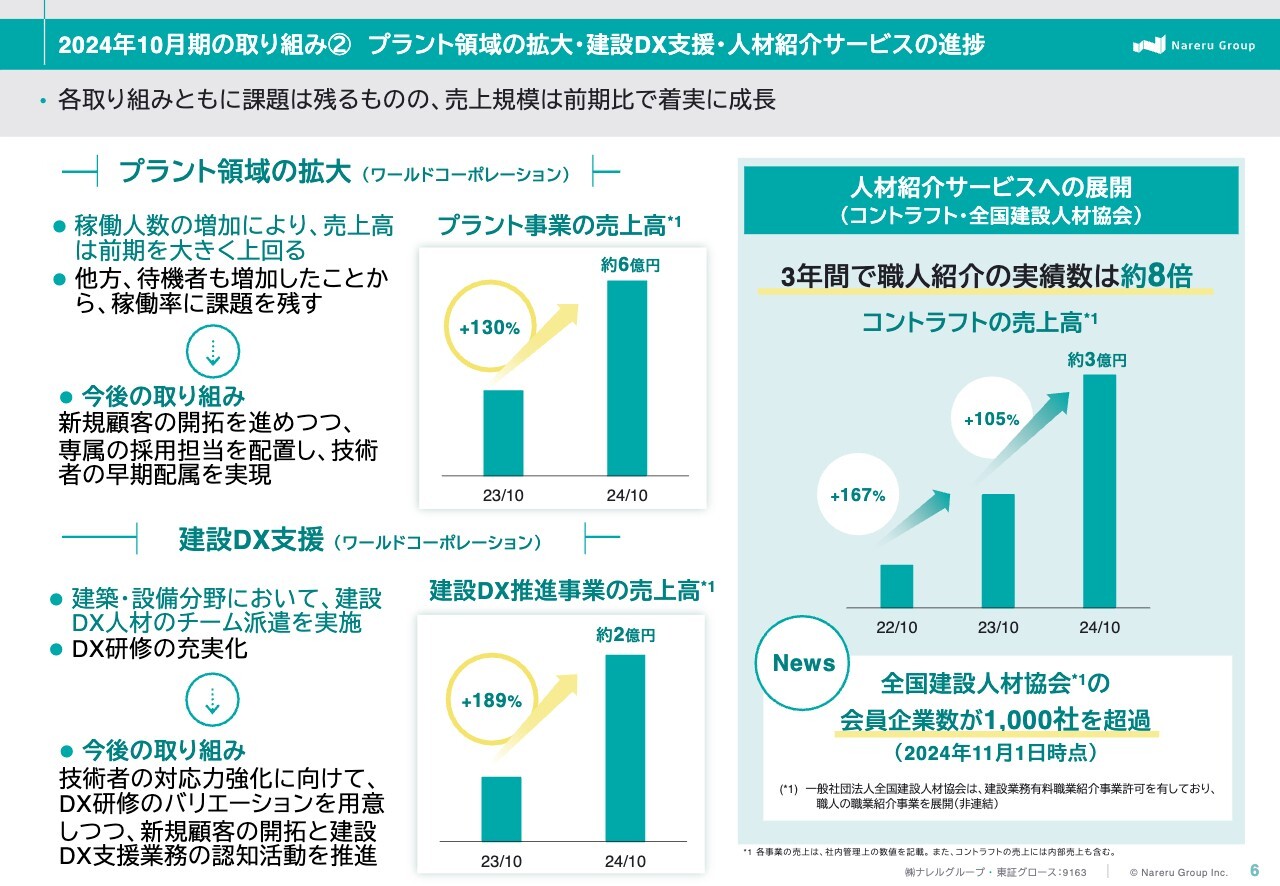

2024年10月期の取り組み② プラント領域の拡大・建設DX支援・人材紹介サービスの進捗

新規事業として進めるプラント事業の拡大、建設DX支援、人材紹介サービスの状況をまとめています。各事業ともに課題は残っていますが、売上規模では着実な成長を実現することができています。

プラント事業では、稼働人数を大きく増加させることができました。また、建設DX支援事業では、建設・設備の各分野に対してチーム派遣の実績を作ることができました。

人材紹介サービスについては、会員企業数が1,000社を超えた他、職人紹介の実績数も順調に増加しています。当期も各取り組みを強化し、成長スピードを高めていこうと思っています。

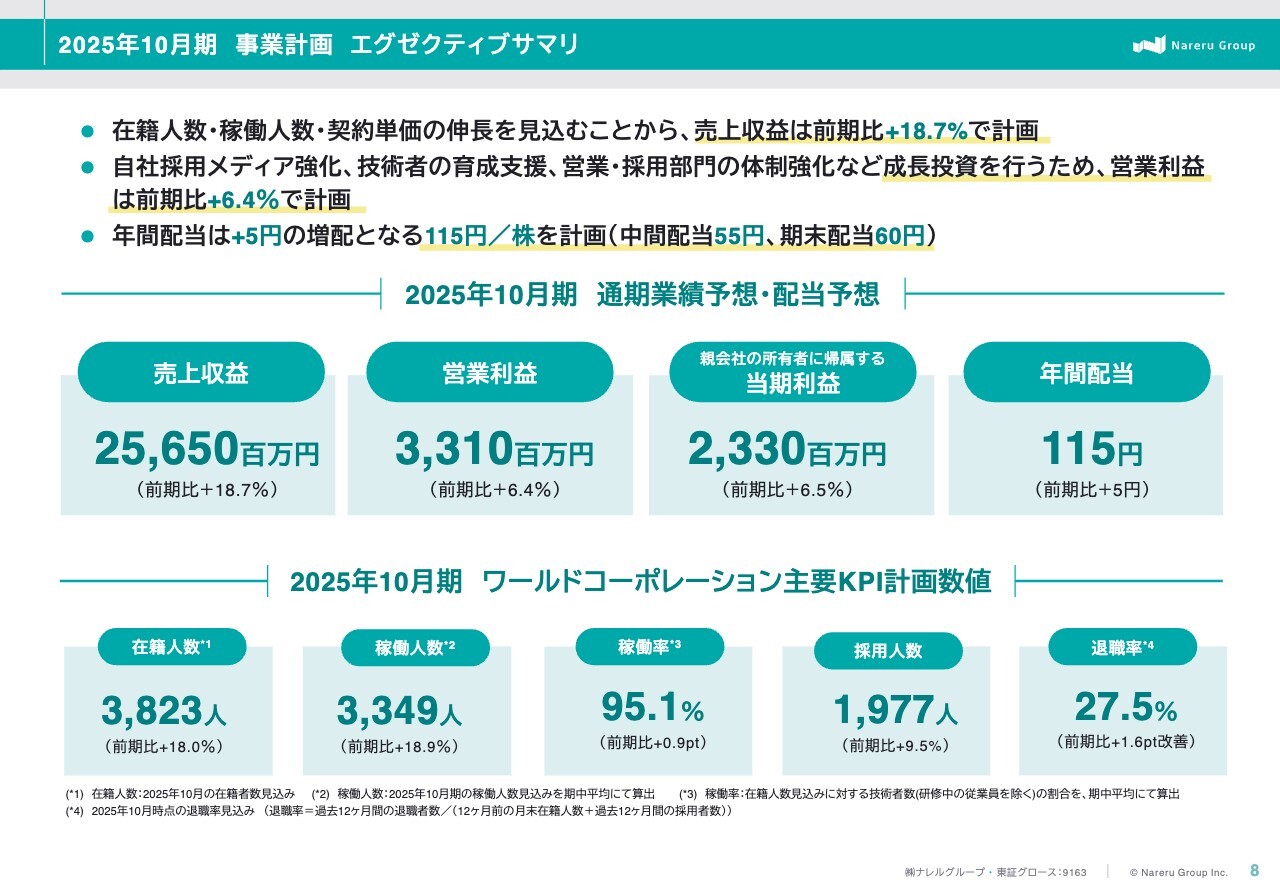

2025年10月期 事業計画 エグゼクティブサマリ

続いて、今期の事業計画および業績予想についてです。2025年10月期の計画について、サマリを記載しました。当期についても、稼働人数と契約単価の伸長を見込むことから、売上収益は前期比18.7パーセントの増収となる256億5,000万円で計画しています。

また、当期は将来的な採用人数と稼働人数の拡大に向け、積極的に投資を行う予定です。具体的には、自社採用メディアの強化、技術者の育成支援、営業・採用部門の体制強化などを想定しています。そのため、営業利益は前期比6.4パーセントの増益となる33億1,000万円で計画しています。

年間配当については、前期比5円の増配となる1株当たり115円を計画しています。内訳は中間配当55円、期末配当60円になる計画です。

スライド下段は、ワールドコーポレーションの主要KPIの計画数値です。本資料で説明する各種取り組みを通じて、KPI達成につなげていきます。

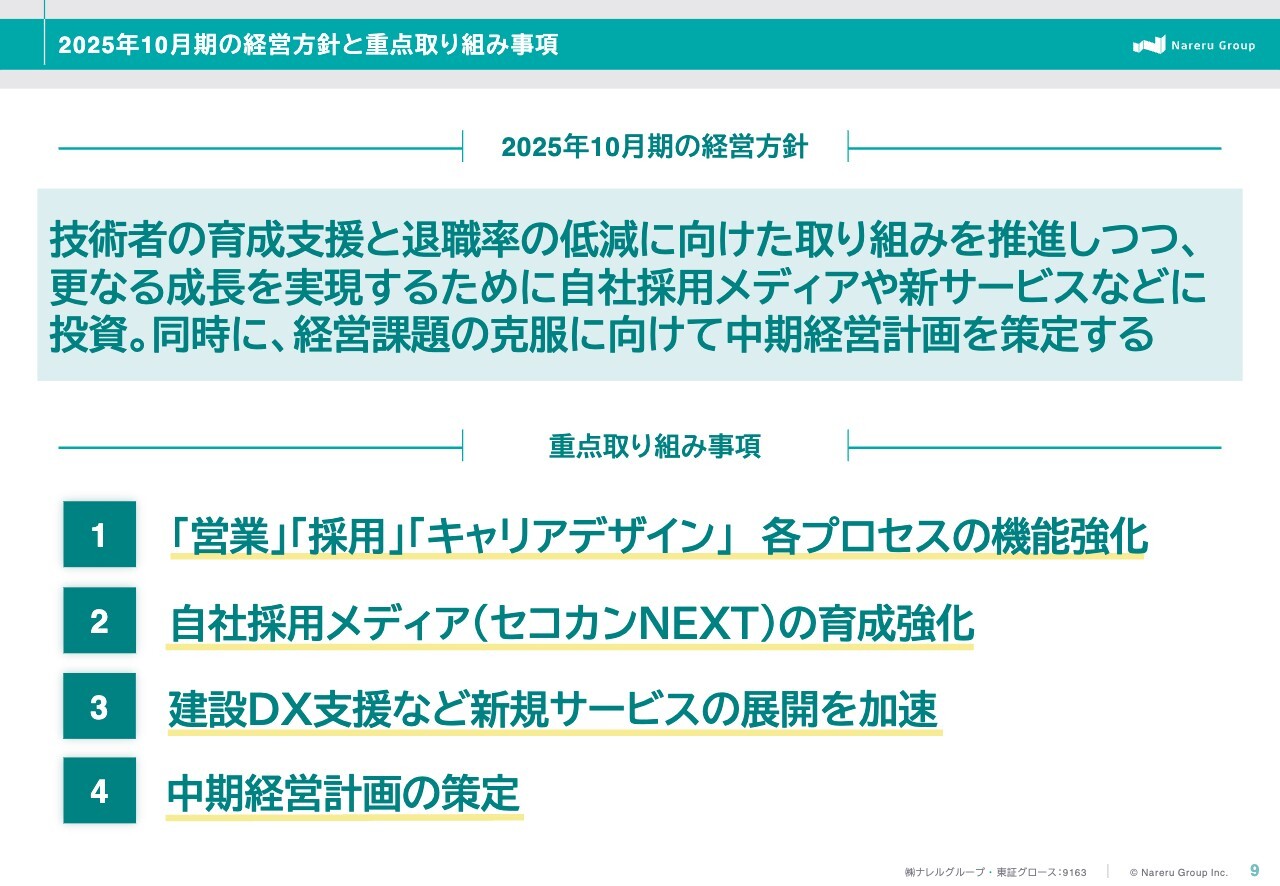

2025年10月期の経営方針と重点取り組み事項

当期の経営方針と重点取り組み事項を記載しています。今期の経営方針は、技術者の育成支援と退職率の低減に向けた取り組みを推進すること、さらなる成長を実現するために自社採用メディアや新サービスなどに投資すること、そして経営課題の克服に向けて中期経営計画を策定することです。

経営方針を推進するための重点取り組み事項は、スライドに記載の4つです。詳細については、次のスライド以降でご説明します。

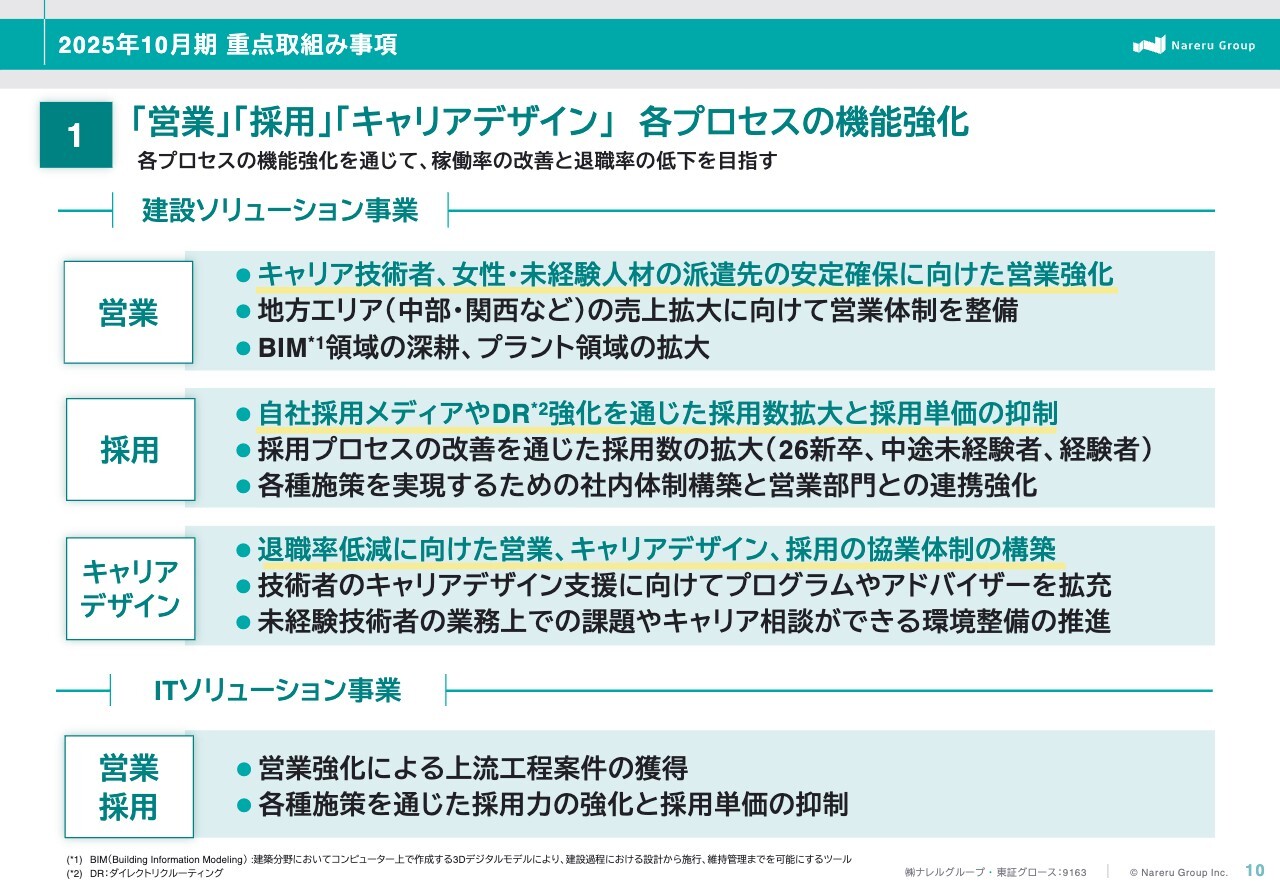

2025年10月期 重点取組み事項

重点取り組み事項の1つ目として、「営業」「採用」「キャリアデザイン」それぞれのプロセスの機能強化を図ることで、稼働率の改善と退職率の低下を目指します。

営業面については、前期の課題となったキャリア技術者、女性技術者の派遣先の安定確保に向けて営業を強化していきます。

採用面では、後ほどご説明する自社採用メディアの強化を通じて、採用数拡大と採用単価の抑制を進めます。

技術者のキャリアデザインについては、退職率の低減に向けて、営業部門・採用部門との協業体制を構築し、未経験技術者の業務上での課題やキャリア相談ができる環境整備を推進します。

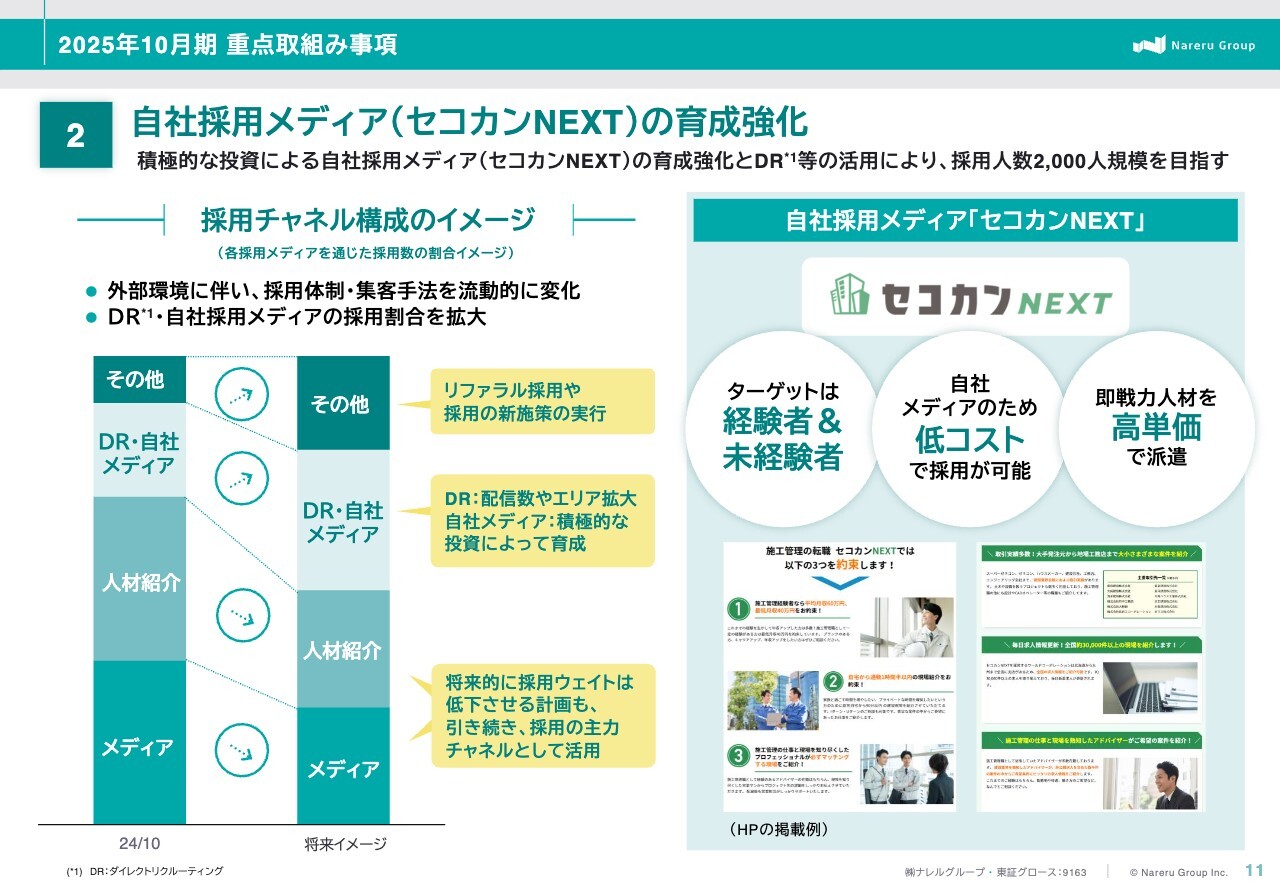

2025年10月期 重点取組み事項

重点取り組み事項の2つ目は、自社採用メディアの育成強化です。積極的な投資により、自社採用メディアである「セコカンNEXT」の育成を図る他、ダイレクトリクルーティングなどの採用手法を強化することで、当期については採用人数2,000人規模を目指していきたいと思っています。

また、自社採用メディアやダイレクトリクルーティングの採用割合を将来的に高めることで、採用単価の抑制につなげる計画です。

2025年10月期 重点取組み事項

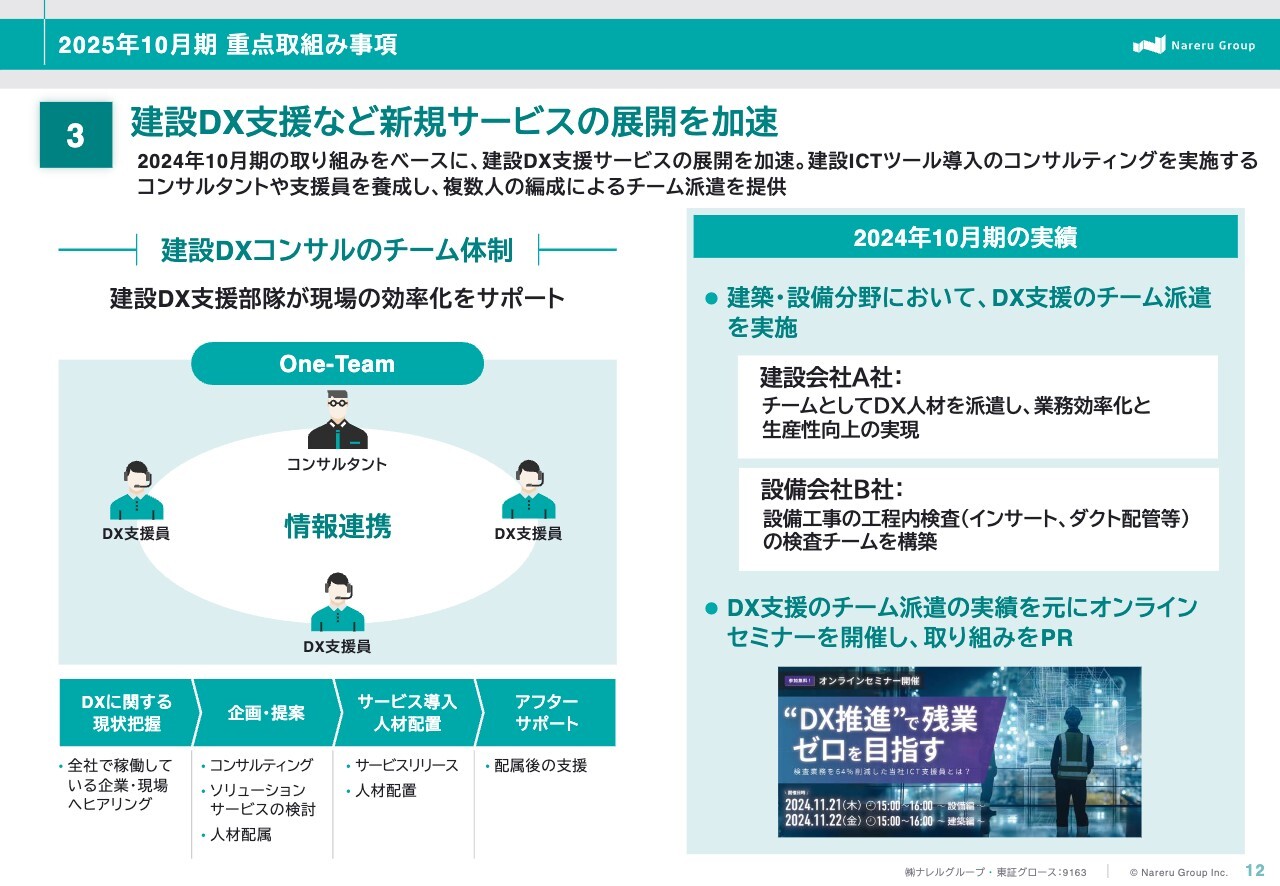

重点取り組み事項の3つ目は、新規サービスの展開です。前期の取り組みをベースに、建設DX支援サービスの展開を加速します。

先ほどもご説明したとおり、前期は建築・設備分野において、DXチームの派遣を実施することができました。また、その実績をもとに当部門のメンバー自らがオンラインセミナーを開催し、具体的な取り組み事例や成果を紹介しました。

当期については、支援件数の拡大に向けて研修内容を充実させる他、コンサルタントや支援員の養成を強化し、複数人の編成によるチーム派遣を進めていきます。

2025年10月期 重点取組み事項

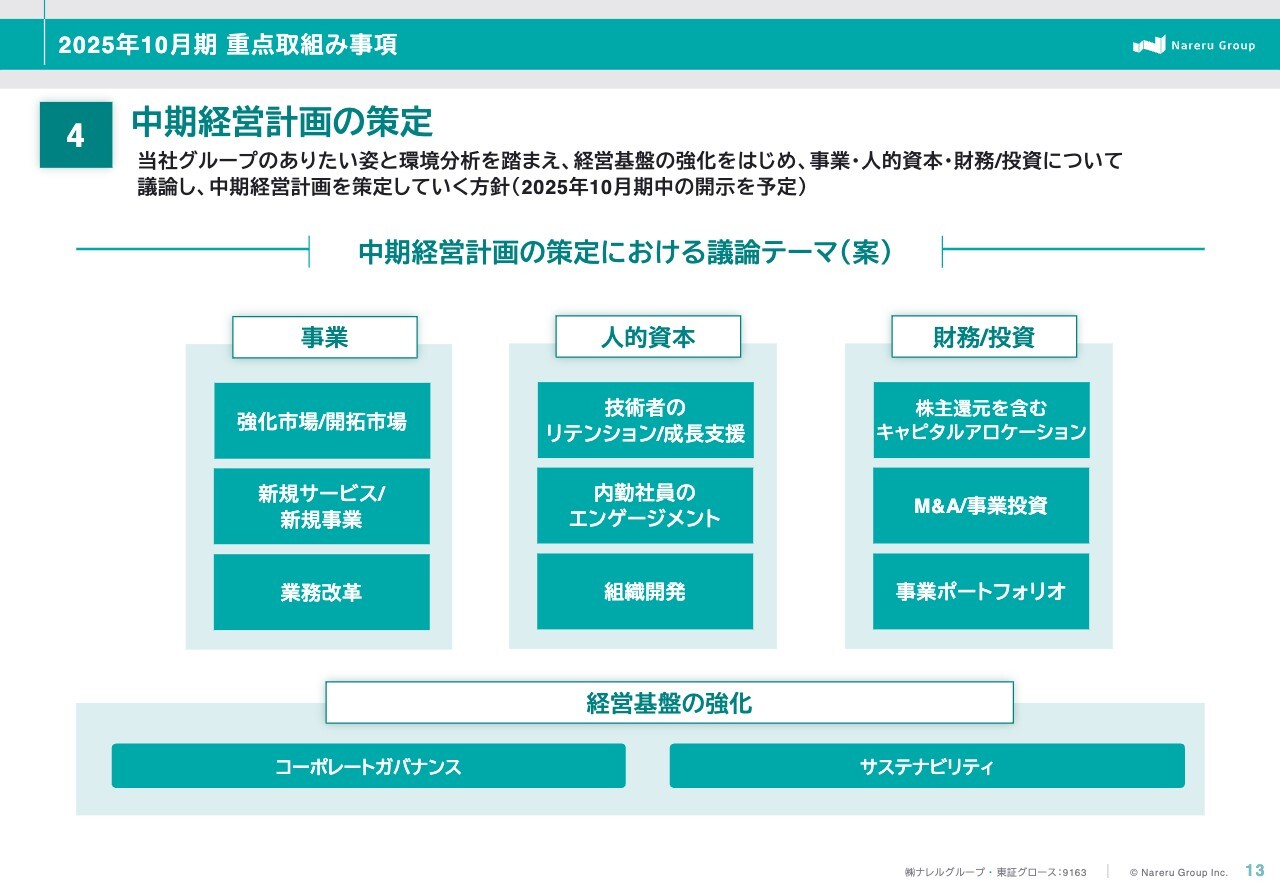

重点取り組み事項の4つ目は、中期経営計画の策定です。当社グループのありたい姿と環境分析を踏まえ、事業戦略のみならず、事業の根幹である人的資本、それを支える財務・投資について議論し、中期経営計画を策定していく予定です。

なお、中期経営計画の開示時期については、現時点で確定はしていませんが、当期中に開示したいと考えています。

通期業績予想

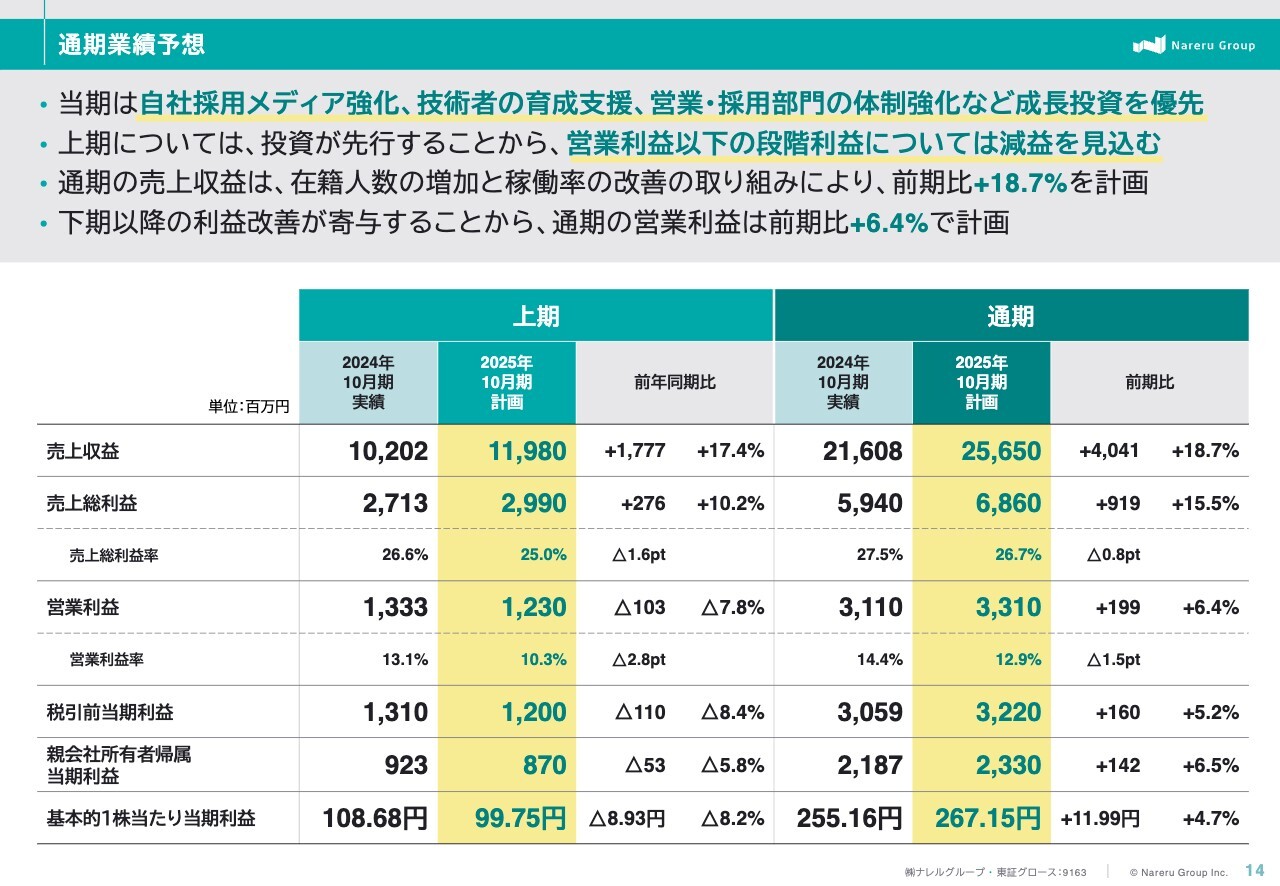

通期業績予想です。冒頭のサマリと重複しますが、当期は自社採用メディアの強化、技術者の育成支援、営業・採用部門の体制強化など一連の成長投資を優先します。

なお、上期については投資が先行することから、営業利益以下の段階利益について減益を見込んでいますが、通期では増益となる計画です。数値についてはスライドの表でご確認ください。

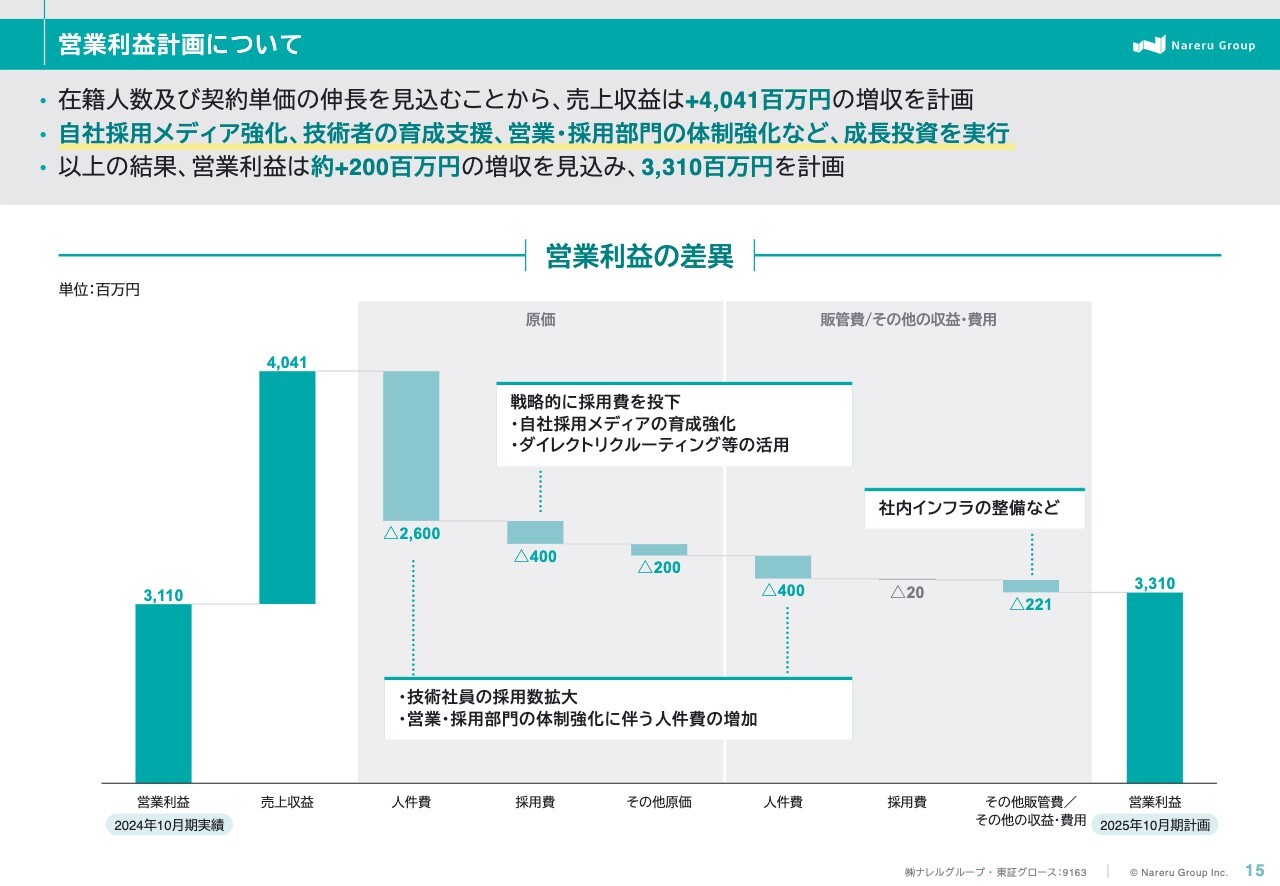

営業利益計画について

前期実績と当期実績における営業利益の増減分析です。こちらの説明は割愛します。

主要KPIの計画数値:ワールドコーポレーション(建設ソリューション事業)

こちらのスライドと次のスライドでは、ワールドコーポレーションおよびATJCの主要KPIについて記載しています。

主要KPIの計画数値:ATJC(ITソリューション事業)

KPIの詳細はスライドにてご確認ください。

株主還元

最後に、株主還元についてご説明します。エグゼクティブサマリでお伝えしたとおり、年間配当については5円の増配となる1株当たり115円を計画しています。内訳は中間配当55円、期末配当60円になる計画です。

業績計画をベースとした配当性向については43パーセントとなり、この水準は前期と同程度です。簡単ですが、説明は以上になります。

ステークホルダーのみなさまには引き続きご支援いただきたく、心よりお願い申し上げます。ご清聴いただき、ありがとうございました。

質疑応答:ワールドコーポレーションの契約単価の伸びと見通しについて

司会者:「ワールドコーポレーションの契約単価の伸びが、前期の第2四半期以降から前四半期比で横ばいになっていますが、その要因をどのように捉えていますか? また、今後の見通しについて教えてください」というご質問です。

柴田直樹氏(以下、柴田):前期に関しては、第1四半期の11月に値上げを強化しました。派遣単価の値上げというのは、だいたい1年に1度の見直しペースがお客さまとの習慣といいますか、上げていただくペースになります。

ただ前々期が第1四半期から第4四半期にかけて上昇したのに対し、前期が横ばいに移っているのは、一昨年大きく単価改善をしたことが原因であり、前期はそれに比べると第2四半期以降横ばいで推移したという状況です。

今後の見通しに関しては、今期11月から新たな設定料金の見直しを行っています。これがうまくかみ合ってくれば、おそらくトレンド的には前々期と同様に第1四半期から第4四半期にかけて、順調に右肩上がりで単価が上がっていくと見込んでいます。

質疑応答:2025年10月期の増収計画の内訳について

司会者:「2025年10月期は前期比18.7パーセントの増収計画とのことですが、事業別に分解して教えてください。また、ワールドコーポレーションについて単価と稼働人数を分解して、どのように寄与するか教えてください」というご質問です。

こちらのご質問に対してはIRからご回答します。18.7パーセントの増収計画を事業別に分解した場合、建設事業セグメントで20パーセント弱、ITソリューション事業で15パーセント程度の増収を計画しています。

また、稼働率は資料にも記載があるように95.1パーセントを目指します。単価については、先ほど柴田よりご説明しましたが、契約単価が上がっていく一方で、残業代に関しては当期も少し下がると見込んでいます。そのため、売上単価は契約単価ほどは伸びないものの、その掛け算で20パーセント弱を達成したいと考えています。

質疑応答:前期および当期の販管費について

司会者:「前期は売上高がほぼ計画並みの着地となった一方で、営業利益は計画を上振れました。ご説明では、販管費の抑制が影響したとありましたが、具体的にはどの項目を抑制できたのでしょうか? 他方、当期は投資フェーズと位置付けられ、人件費を中心に販管費が増加する計画となっていますが、前期から一転して販管費が増加する背景を教えてください」というご質問です。

後藤:前期の販管費を抑制できた最大の理由は、内勤社員といわれる営業、採用、あるいはバックオフィスのスタッフなどの人件費が計画を下回ったことが主な要因です。

前期も一定程度の内勤社員の人員増を計画していましたが、結果的にはその前々期と同水準の人件費にとどまり、結果として営業利益が上振れる要因となっています。

内勤社員の人件費が計画を下回った理由としては、もちろん筋肉質な組織として運営してきたこともありますが、やはり内勤社員の採用環境も厳しくなっていることから、予定どおり進まなかったということもあります。

他方で、先ほどご案内したとおり、技術社員も増えてきている中で、それを支える営業、採用、バックオフィスもしっかりと組織体制を強化しながら事業を行う必要があります。当期は、将来に向けて営業や採用、バックオフィスの増強を行い、組織体制を強化をしていきたいと考えています。

質疑応答:今期退職率目標の達成確度について

司会者:「今期の退職率は27.5パーセントの計画ですが、低下率がやや大きいと感じています。達成確度についてのお考えを教えてください。また、前期の退職率は依然高止まりしているように見えますが、成果もあることから評価は「△」とされていました。当期改めて27.5パーセントという水準を掲げられていますが、手応えと目標達成の蓋然性についてお聞かせください」というご質問です。

柴田:当期の退職率目標値は前期同様27.5パーセントです。前期は部署の増員など、さまざまな策を打ってきました。中には非常に手応えを感じた部分もありましたし、まだ道半ばという課題もたくさんあります。

とりわけ、先ほど小林からご説明した「ゼロプロ成長サイクル」の一環で、前期下期から資格取得支援制度をスタートさせています。

当初は手探りでしたので、合格者の目標数50人ほどを予定していましたが、結果として予想を上回る90人の合格者が出ています。弊社の技術社員に非常に高評価と期待を持っていただいています。

試験は毎年前期と後期にありますが、今期に入っても参加見込みが想定を大きく上回り、12月中には1,000人を超える当社の技術社員からこのガイダンスに参加したいという声をいただいています。

この中から有志がチャレンジしていくことになりますが、我々もベテランの講師陣を揃えていますので、しっかりとした学習と育成により資格取得につなげることで、技術社員にモチベーションとスキルという付加価値をつけていきたいと思っています。

もう1つ、先輩社員が後輩社員をフォローする「バディ制度」を立ち上げました。いわゆるメンターを務める先輩社員が1年目の技術者を中心とする後輩社員を支援する仕組みを推し進めています。

これらのような取り組みを着々と進めながら、決して低い目標とは言えない今期の目標27.5パーセントについても、やり遂げる自信を持って臨んでいます。前半戦からここを乗り越えていけるように会社一丸となって取り組んでいきたいと思っています。

質疑応答:配当性向と成長投資のバランスについて

司会者:「前期の当初計画では40パーセント後半を配当性向の水準として掲げられていましたが、業績が上振れた結果、配当性向は43パーセントにとどまっています。また、当期も配当性向は前期と同水準が見込まれています。この水準にとどめた理由は、成長投資とのバランスを取るためという認識でよろしいでしょうか?」というご質問です。

小林:結論としては、ご質問のように捉えていただいてかまわないと思います。その理由として、前期の利益計画は上振れたものの、人件費を抑制した側面が非常に大きかったと思っています。売上高はほぼ見込みどおりだったことから、配当金額を据え置いた結果、配当性向は43パーセント程度にとどまっています。

当期は計画上増収増益ではあるものの、成長投資を優先することもあり、配当性向はほぼ変わらない水準としています。これは、中長期的に還元政策をアップサイドにするための先行投資と捉えていただきたいと思っています。

当期は中期経営計画の策定を行うと先ほどご説明しましたが、事業戦略とともにキャッシュアロケーションや配当方針についてもしっかりと議論していこうと思っています。

質疑応答:販管費採用について

司会者:「販管費の抑制が営業利益の上振れにつながったという理解でよろしいでしょうか? また、採用実績については、技術者や本社社員などそれぞれの採用コストを調べられた中で、要因としてどちらが多いでしょうか?」というご質問になります。

後藤:営業利益の上振れについては、販管費が抑制されたというご理解で大丈夫です。

技術社員の採用コストについては、積極的に投資を行った結果、原価としてしっかり投資を行えています。したがって、本社社員の採用コスト並びに人件費が下振れた結果、販管費が小さくなり、営業利益の増益要因になっています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

9163

|

2,437.0

(02/27)

|

+47.0

(+1.96%)

|

関連銘柄の最新ニュース

-

ナレルG(9163) 2026年1月度 KPIのお知らせ 02/18 15:30

-

ナレルG(9163) 業績連動型株式報酬としてのユニットの付与に関... 01/29 15:30

-

ナレルG(9163) コーポレート・ガバナンスに関する報告書 20... 01/29 14:09

-

ナレルグループ Research Memo(9):中期経営計画期間... 01/22 12:09

-

ナレルグループ Research Memo(8):既存事業の拡大に... 01/22 12:08

新着ニュース

新着ニュース一覧-

今日 16:00

-

今日 15:46

-

-

今日 14:33