【QAあり】PWHD、上期は営業利益において過去最高益達成、167万件の顧客基盤を構築 物流コスト抑制・製造コスト大幅削減を達成

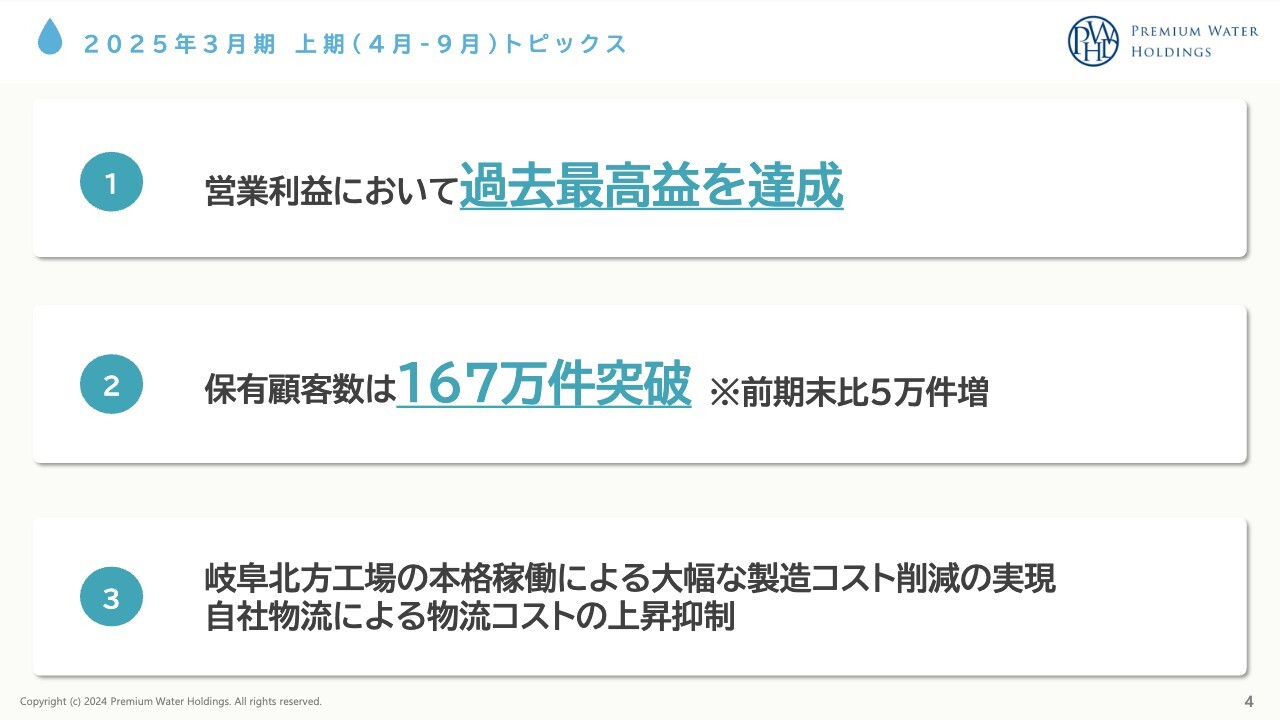

2025年3月期 上期(4月- 9月)トピックス

金本彰彦氏(以下、金本):みなさま、こんにちは。プレミアムウォーターホールディングス代表取締役社長の金本です。2025年3月期第2四半期の決算説明会を開催します。よろしくお願いします。

まずは、トピックスからです。営業利益において過去最高益を達成することができました。保有顧客数は上期で5万件の純増を達成し、業界ダントツの167万件を突破することができました。

さらに、岐阜の北方工場の本格稼働により、製造コストの大幅な削減を実現しました。また自社物流網において、物流コストの上昇を抑制することができました。

2024年問題等もありましたが、この宅配水業界の中で物流コストの上昇を抑制できたのは、圧倒的な保有顧客数に加えて、自社物流網を構築し、8水源を持つプレミアムウォーターホールディングスのみと自負しています。上期は非常に手応えがありました。

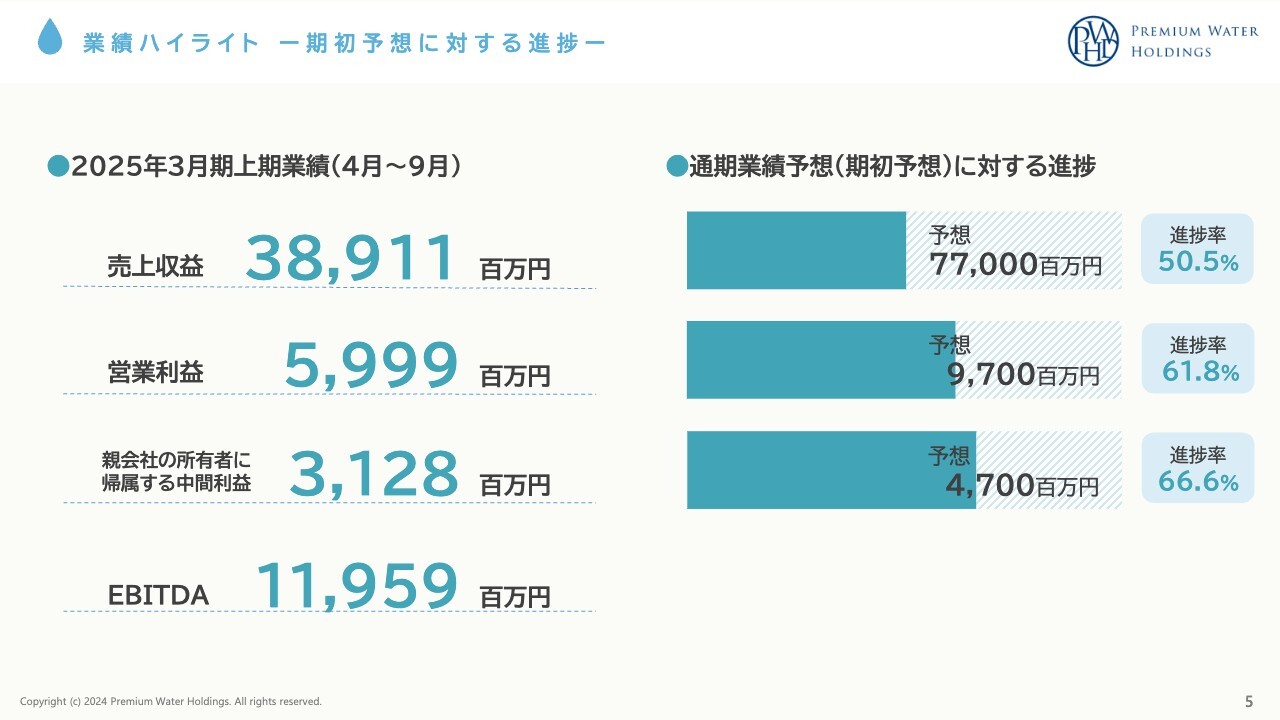

業績ハイライト -期初予想に対する進捗-

期初予想に対する進捗です。上期の売上収益の実績は389億1,100万円で、期初予想の770億円に対し進捗率50.5パーセントでした。

営業利益は、上期実績は59億9,900万円で、期初予想の97億円に対し進捗率61.8パーセントでした。

親会社の所有者に帰属する当期利益は、上期実績が31億2,800万円で、期初予想の47億円に対し進捗率66.6パーセントと、非常に順調に推移しています。

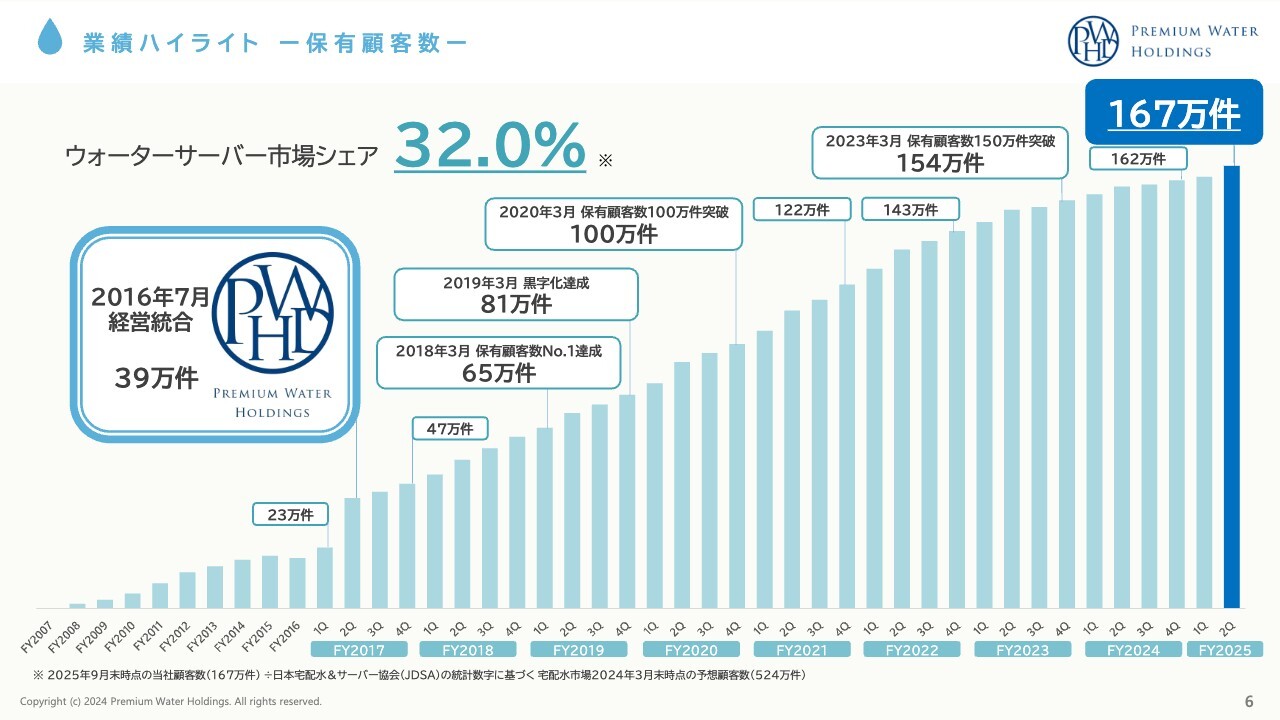

業績ハイライト -保有顧客数-

保有顧客数です。2016年7月に経営統合を行い、プレミアムウォーターホールディングスが誕生しました。その当時で39万ユーザーでした。それからの8年余りで、着実にユーザーを積み上げることができています。

ここ最近に関しては増加数が多少緩やかになっているものの、順調にユーザーを積み上げて純増しています。

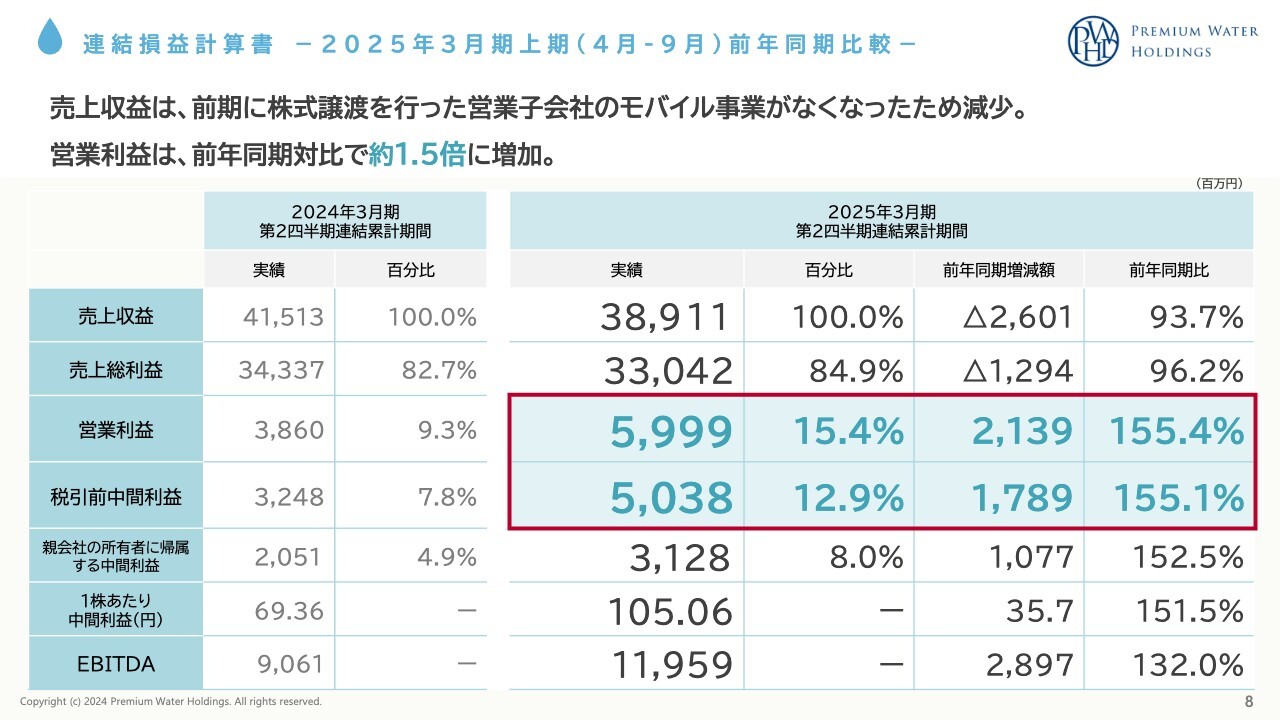

連結損益計算書-2025年3月期上期(4月-9月)前年同期比較-

連結損益計算書の前年同期比較です。前期の売上収益415億1,300万円に対し、今期は389億1,100万円と、前年同期比93.7パーセントとなりました。この理由に関しては後ほどご説明します。

営業利益は前年の38億6,000万円に対し、今期は59億9,900万円で前年同期比155.4パーセント、税引前中間利益は前年実績の32億4,800万円に対し、今期は50億3,800万円で前年同期比155.1パーセントとなり、順調に利益を積み上げています。

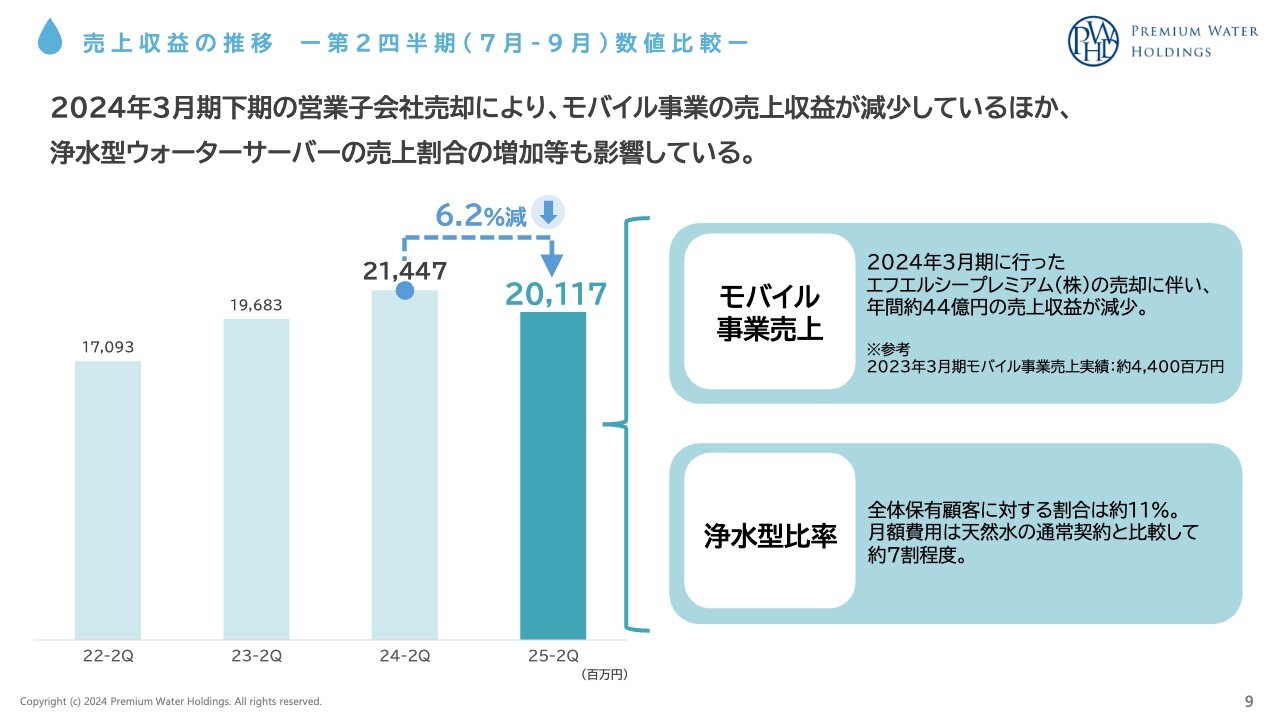

売上収益の推移 -第2四半期(7月-9月)数値比較-

売上収益の第2四半期推移です。前期第2四半期の売上収益214億4,700万円が、今期は201億1,700万円となり、前年同期比で6.2パーセント減となっています。こちらの背景についてご説明します。

プレミアムウォーターホールディングスを、より水に特化した企業にしていく戦略のもと、モバイル事業を行っていたエフエルシープレミアム社をINEST社に売却しました。そのエフエルシープレミアム社のモバイルの年間売上約44億円が減少した分、前年同期比では売上収益が約13億円下がっています。

また浄水型比率は、全体の保有顧客に対して11パーセントと、前期と比べて少し伸びています。浄水型は天然水と比べると売上高が7割程度になるため、そこも影響した中で売上収益が下がっています。

ただし一番重きを置いている保有顧客数の純増に関してはしっかり実現できているため、下がった分に関しては、当社としては想定内です。

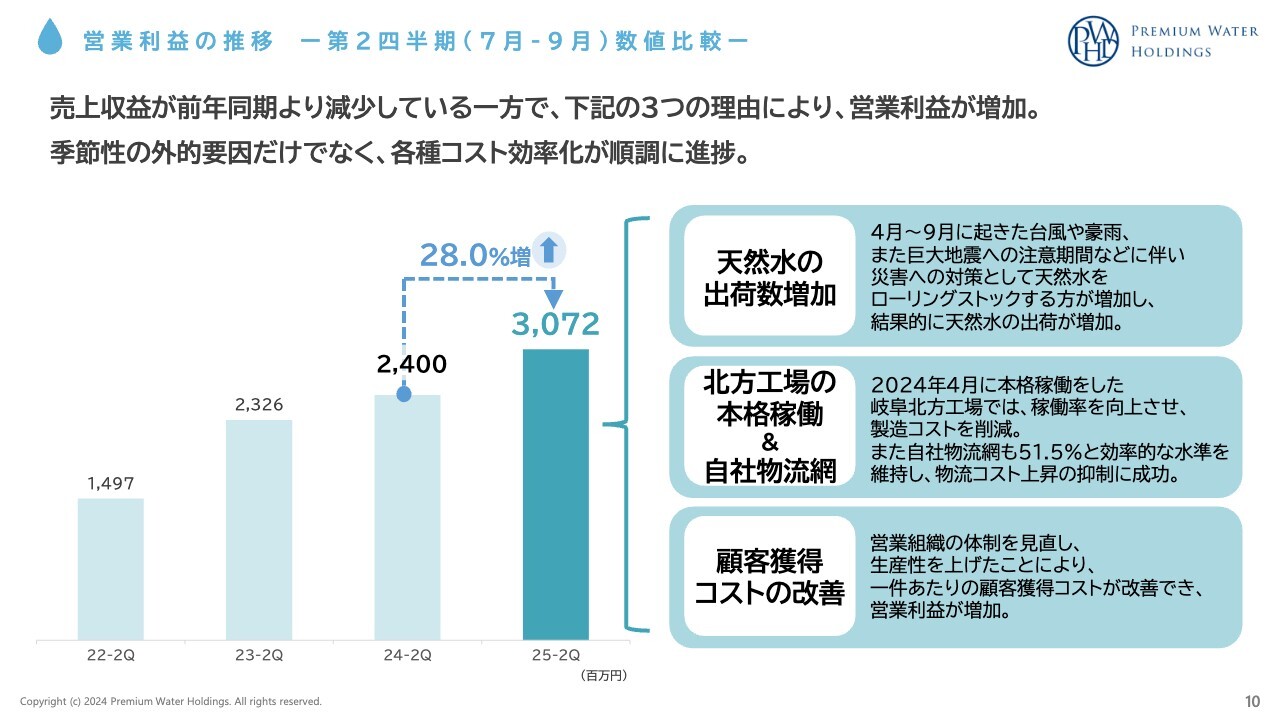

営業利益の推移-第2四半期(7月-9月)数値比較-

営業利益の第2四半期推移です。前期第2四半期は24億円、今期は30億7,200万円と、前年同期比28パーセント増を実現することができました。

この要因としては、まず今年の4月から9月に起きた台風や豪雨といった災害があった中で、ユーザーの中で自宅で水を備蓄するという意識が非常に高まり、追加注文が増えました。また、天然水を契約して家に置いておくことで安心が生まれるというところもあり、天然水を契約されるユーザーも増え、結果として出荷数が増加しました。

またトピックスでお伝えしたように、岐阜北方工場の本格稼働と自社物流網の構築および適正な物流比率の維持により、利益を押し上げることができました。

さらに、今期非常に重きを置いた部分でもありますが、顧客獲得のコストを改善しました。営業組織の体制を見直し生産性を上げたことにより、1件当たりの顧客獲得コストを改善し営業利益が増加しました。昨年よりも母数を上げながら1件当たりのコストを下げることができたため、利益向上につながりました。

下期も営業利益は順調に推移しているため、さらに利益を上げていけるようにがんばっていきたいと思います。

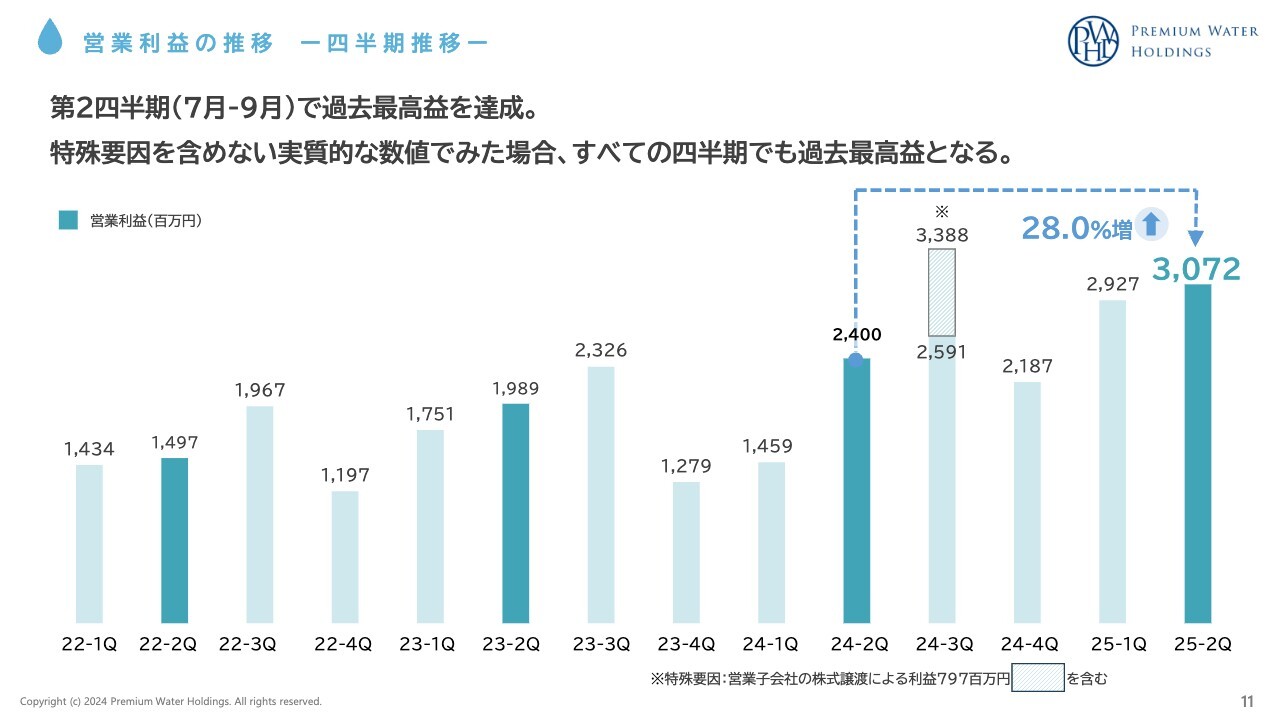

営業利益の推移 -四半期推移-

営業利益の四半期推移です。今期第2四半期では過去最高益を達成しました。過去に子会社を売却した特殊要因がありますが、それを除くと上場来すべての四半期の中でも最高益となっており、あらためて利益を出すことができる筋肉質な企業になってきたと思います。

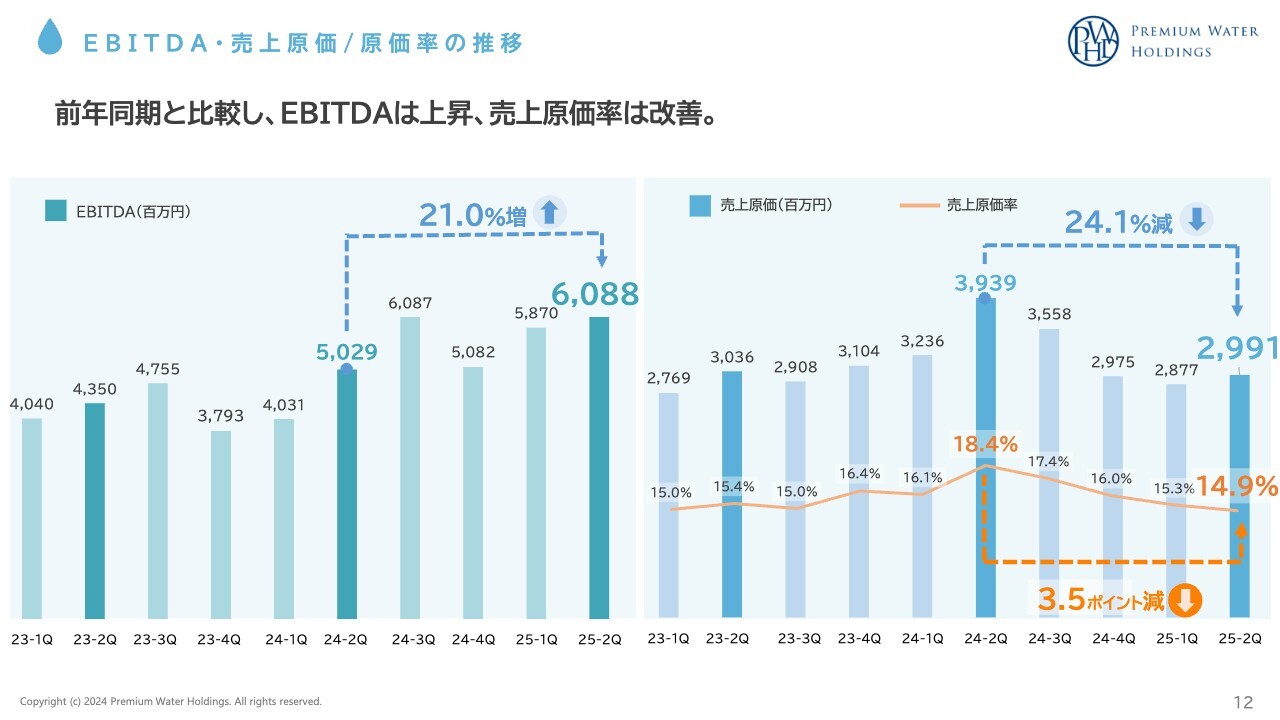

EBITDA・売上原価/原価率の推移

EBITDA・売上原価・原価率の推移です。前期第2四半期のEBITDAは50億2,900万円、今期は60億8,800万円で前年同期比21パーセント増となりました。着実に利益を出しながら成長できており、EBITDAも向上しています。

原価率は前期第2四半期の18.4パーセントから今期は14.9パーセントとなり、前年同期比で3.5ポイント改善しています。

これだけ資材の価格が上がっている中で原価率を下げることができたのも、ユーザー数をコツコツと積み上げながら、北方工場を含めた中で工場の生産性を上げたことが大きいと思います。おそらく宅配水事業者の中で、これができたのはプレミアムウォーターホールディングスだけだと思います。

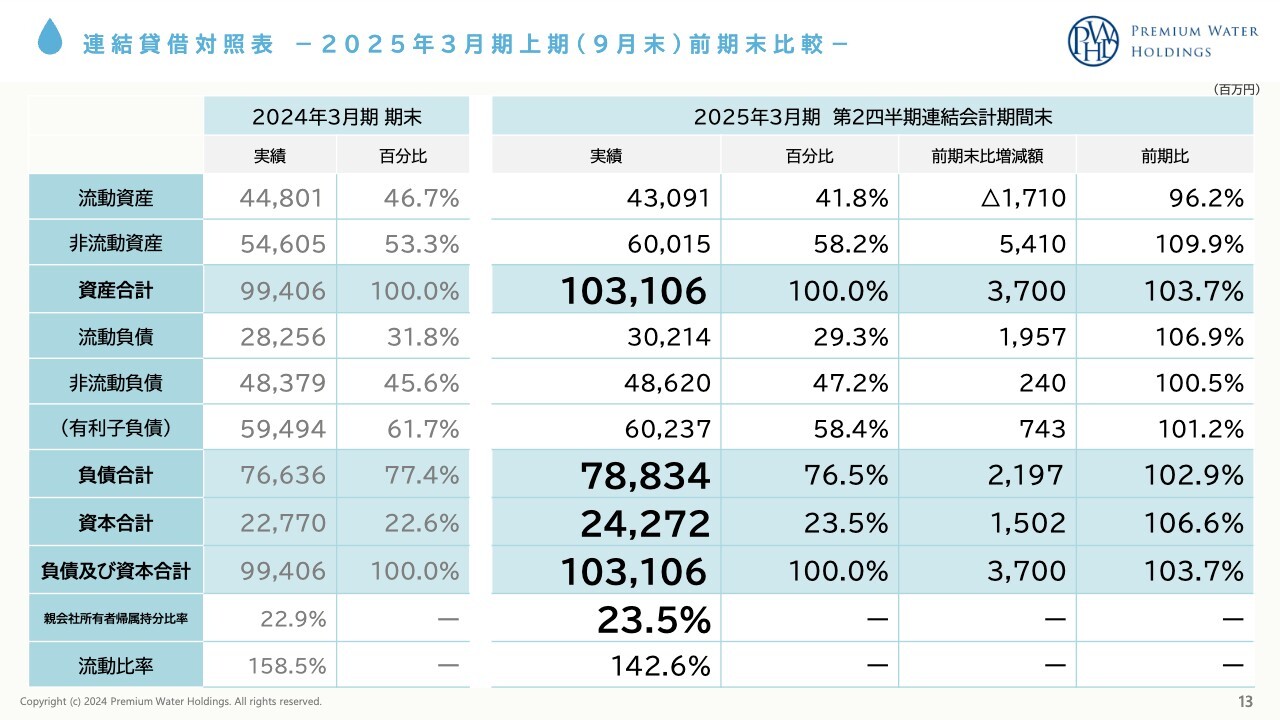

連結貸借対照表 -2025年3月期上期(9月末)前期末比較-

連結貸借対照表です。前期末の資産合計約990億円からしっかりと成長しており、資産も1,000億円を超えました。

指標の中でもっとも重きを置いている親会社所有者帰属持分比率(自己資本比率)は、前期末の22.9パーセントから今期第2四半期末は23.5パーセントと改善しています。株主さまへの還元、またこれからの成長戦略等のバランスも含めて、最終的には30パーセントまで上げていきたいと考えています。

流動比率に関しても142.6パーセントと、問題なく推移していると思います。

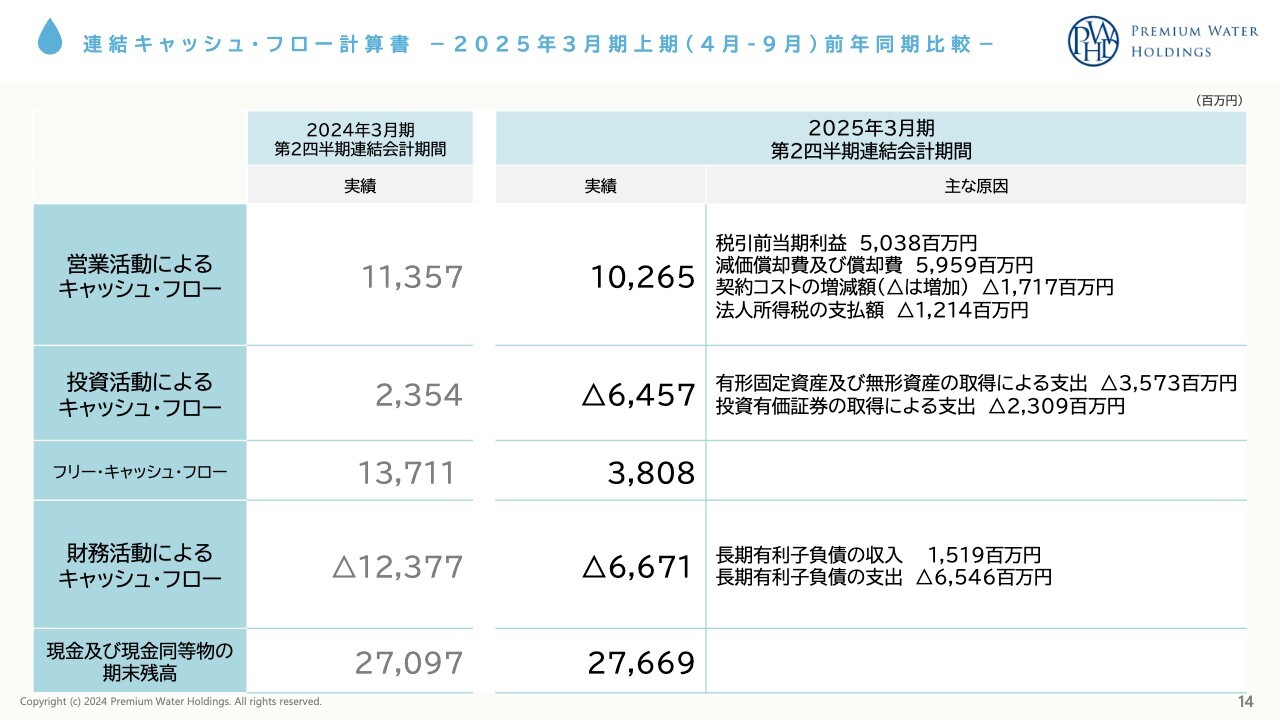

連結キャッシュ・フロー計算書 -2025年3月期上期(4月- 9月)前年同期比較-

連結キャッシュ・フロー計算書です。営業活動によるキャッシュ・フローは安定して100億円を超えるキャッシュを生むことができています。

前年同期と比べると、税金の支払いが重たくなってきているため少し下がってはいますが、十分にキャッシュを生むことができており、問題ないと考えています。

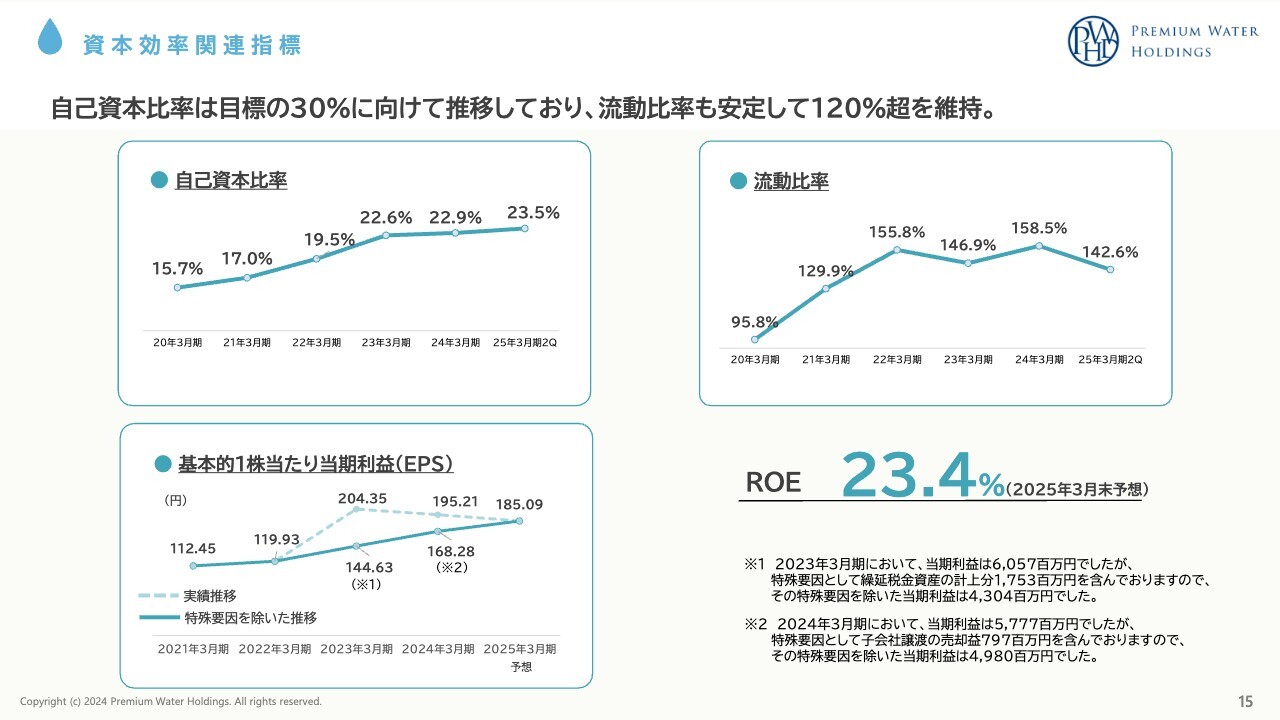

資本効率関連指標

資本効率関連指標です。自己資本比率に関しては、15.7パーセントから23.5パーセントまで上げることができています。株主還元、また成長戦略とのバランスを見ながら、最終的には30パーセントに持っていきたいと思っています。

EPS(基本的1株当たり当期利益)に関しても、過去2期に特殊要因がありましたが、それがなければ過去最高の推移となっており、非常に順調に利益を積み上げることができています。

流動比率も、多少の波はあるものの、安定して120パーセント超を維持できており問題はないと思っています。ROEも23.4パーセントと、私たちの中では想定内の数字です。

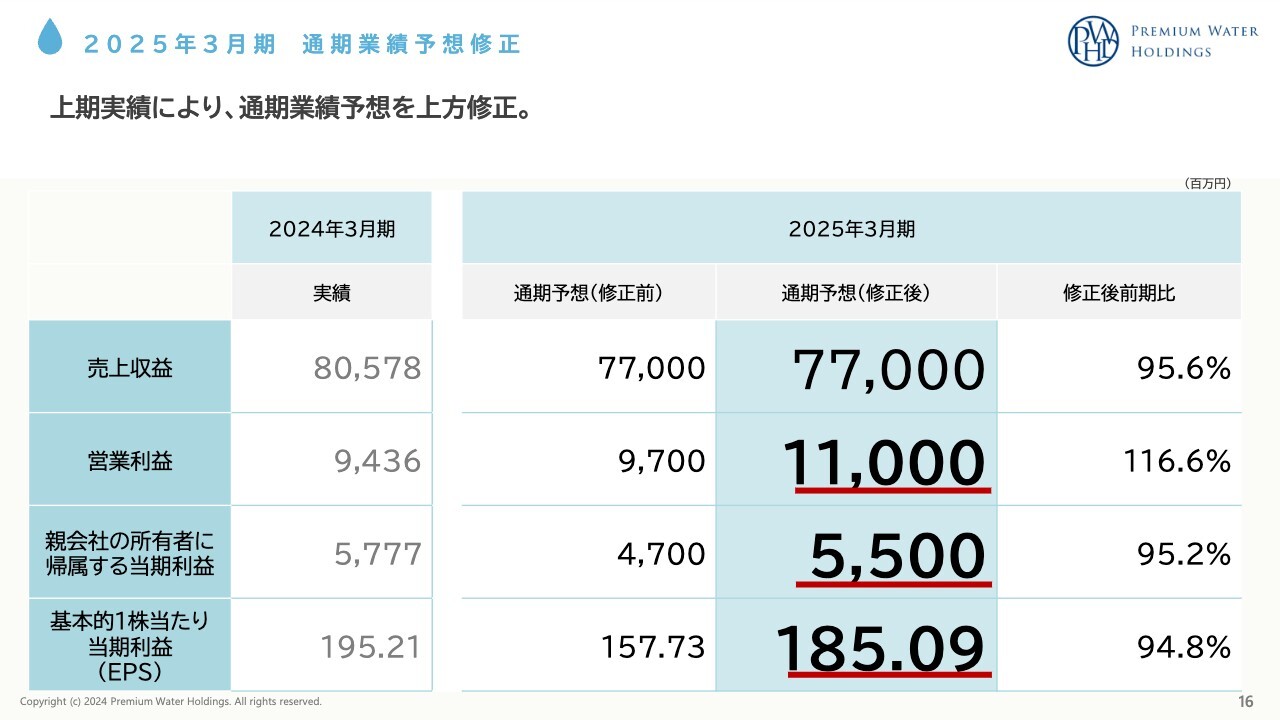

2025年3月期 通期業績予想修正

2025年3月期の通期業績予想修正です。売上収益は770億円から据え置きの770億円、営業利益は97億円から110億円に上方修正しています。親会社の所有者に帰属する当期利益に関しても、47億円から55億円へ上方修正、EPSも157.73円から185.09円に上げています。

スライド右側の前期比について、売上収益が以前よりも下がったことに関しては、モバイルの売上がなくなったことがあります。EPSに関しても、上方修正後も前期より下がっていますが、その理由を次のスライドでご説明します。

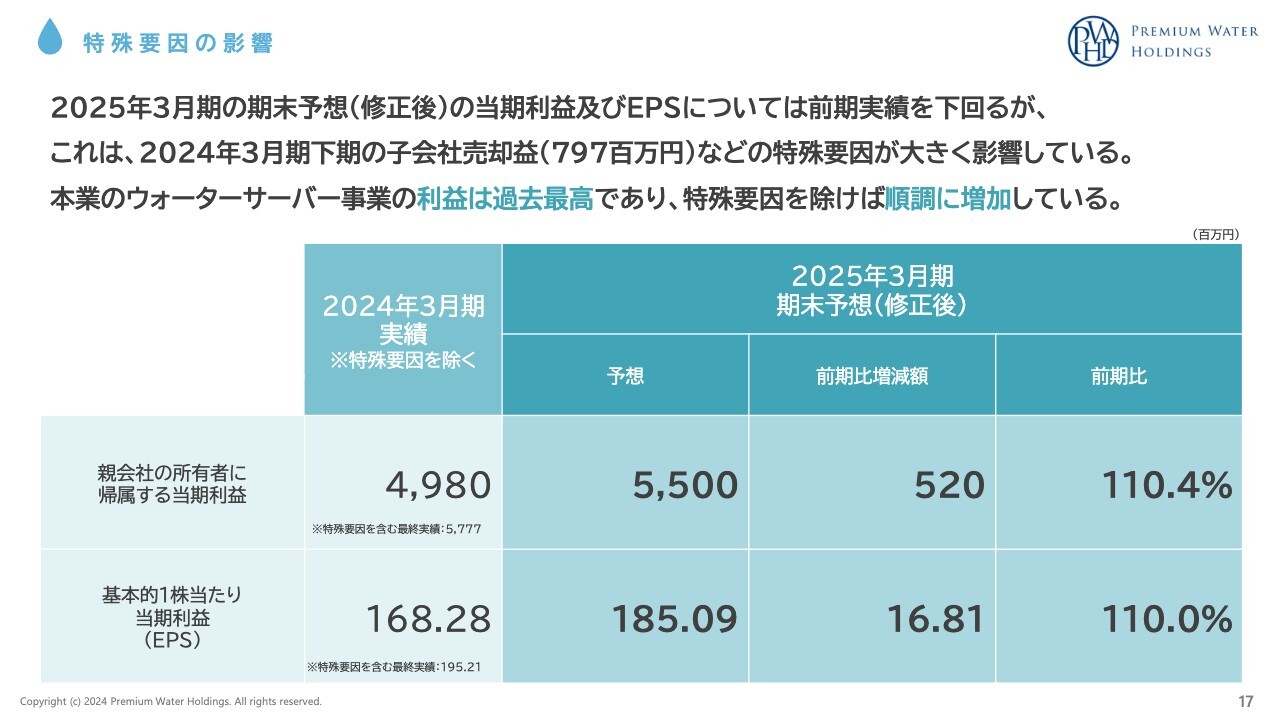

特殊要因の影響

前期は、子会社売却益約8億円が特殊要因として乗っているため、そこが影響しています。実際の前期の最終利益は、特殊要因を含めて57億円でしたが、それを除く本業だけでは49億8,000万円でした。今期の通期予想である55億円と比較すると、約10パーセントの成長です。

EPSに関しても、特殊要因があれば195円ですが、それを除く本業だけでは168円から185円と、110パーセントの成長です。したがって、本業では順調に成長できていることをお伝えします。

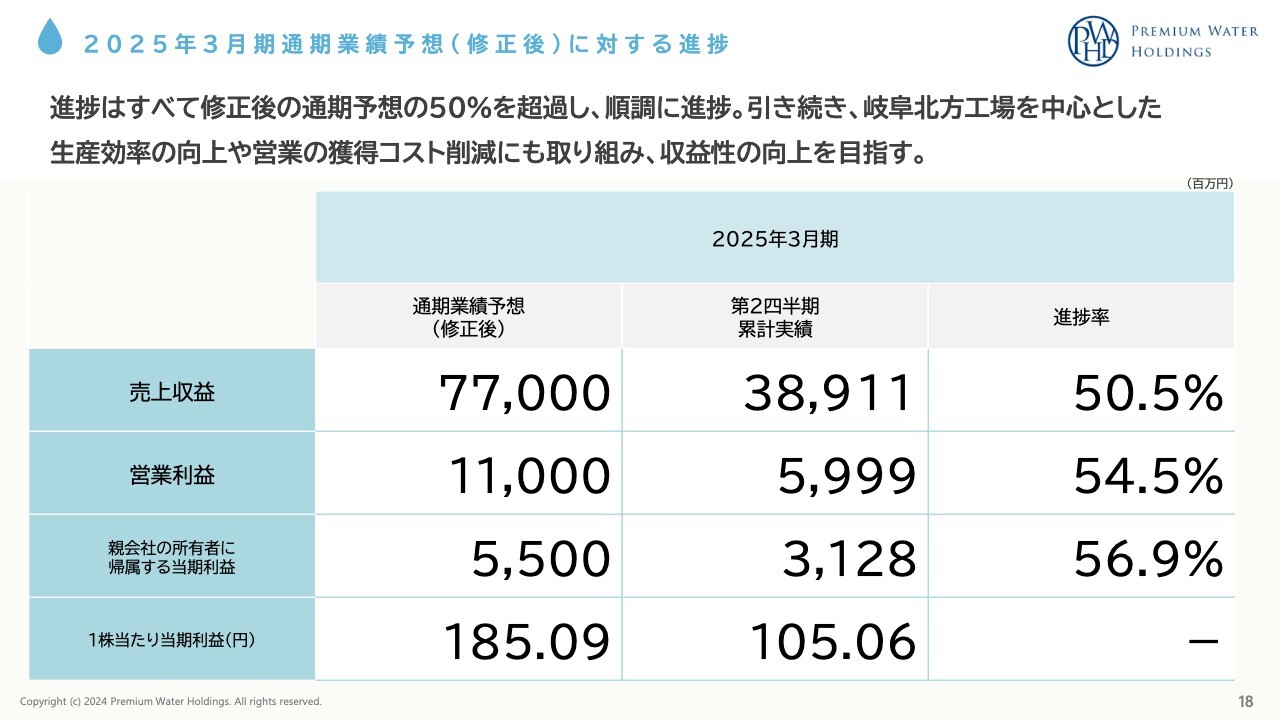

2025年3月期通期業績予想(修正後)に対する進捗

2025年3月期の通期の業績予想修正後に対する進捗です。売上収益の業績予想770億円に対し、上期終了時で389億1,100万円、進捗率が50.5パーセントとなっています。

営業利益は業績予想110億円に対し、上期実績で59億9,900万円、進捗率54.5パーセント、親会社の所有者に帰属する当期利益は業績予想55億円に対し、上期実績で31億2,800万円、進捗率56.9パーセントとなっています。

利益に関しては、上方修正後の営業利益110億円、当期利益55億円に対しても進捗率は非常に順調であり、さらに上げていくように努力します。

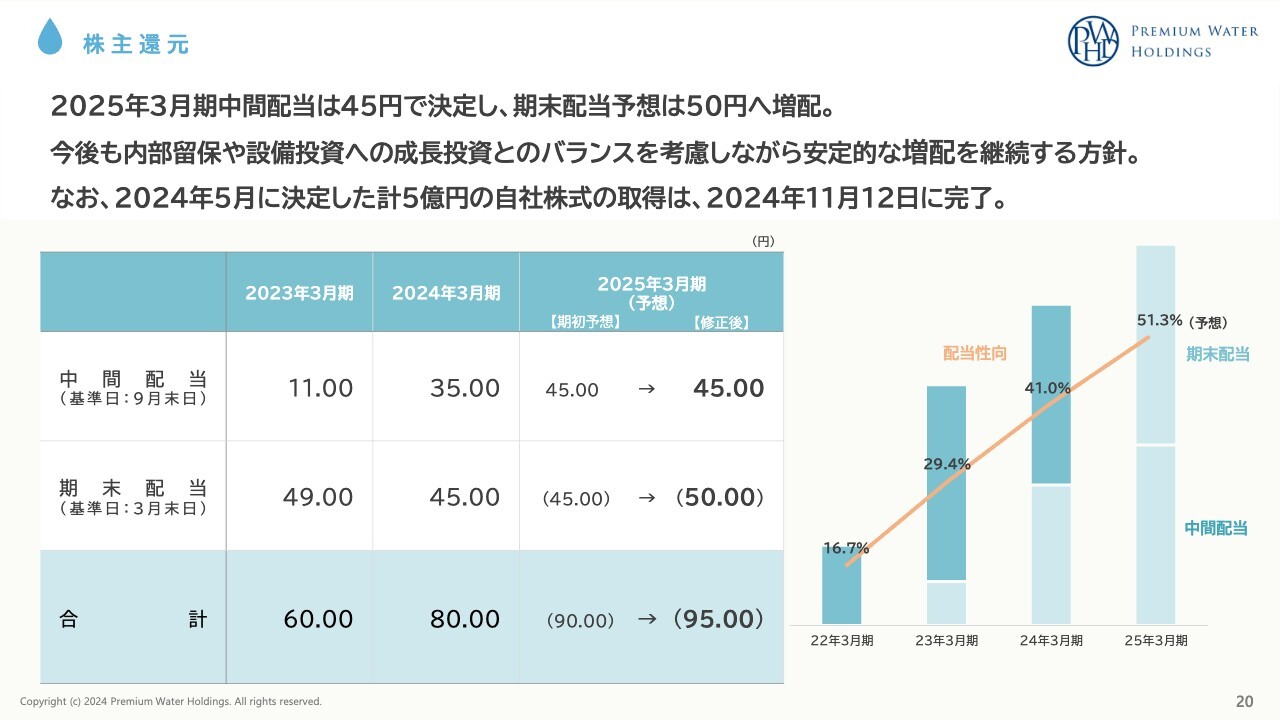

株主還元

株主還元についてです。増配し続ける企業を目指していくことは、前社長である萩尾の時からお伝えしています。2023年3月期当時の中間配当11円と期末配当49円の合計60円から、2024年3月期では、中間配当35円と期末配当45円の合計80円となっています。

今期に関しては、期初予想では中間配当45円、期末配当45円の合計90円でしたが、利益を上げることができたため、中間配当45円、期末配当50円の合計95円で、今のところ計画しています。配当性向に関しては、51.3パーセントと予想しています。

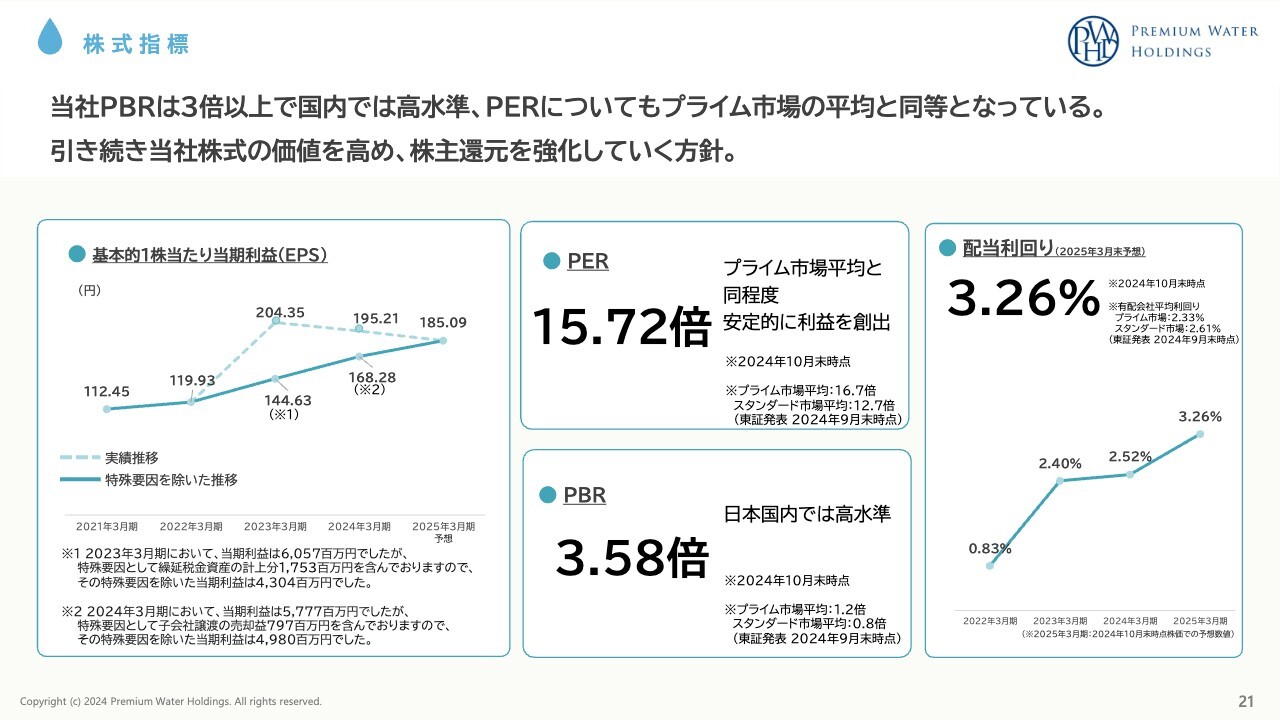

株式指標

株式指標です。EPSに関しては、特殊要因がなければ過去最高に上がっており、着実に利益が出ています。PERに関しては15.72倍で、「プライム市場平均と同程度」と記載していますが、私個人としてはPER、株価を含めた中で非常に安いと思っています。

以前はPERが30倍ほどありましたが、赤字から黒字に転換し、増配を続けています。これにより成熟期に入ったと思っている方がいるかもしれません。しかしながらウォーターサーバーの世帯普及率はまだ9パーセント以下であり、浄水型が出たことにより、今まで狙えなかったターゲット層も十分に狙っていけるようになりました。

その中でプレミアムウォーターホールディングスの優位性をお伝えしながら、これからが成長期だということを投資家や株主のみなさまにご理解いただき、その結果、PERを含めた株価の向上につなげていきたいと思っています。

PBRは3.58倍と、想定どおりに推移しています。配当利回りに関しても0.83パーセントから2.40パーセント、2.52パーセント、3.26パーセントと上がっています。

株主優待

株主優待です。5,000円相当のカタログギフトが非常に好評で、株主のみなさまにも喜んでいただいています。こちらはこれからも継続していきたいと思っています。

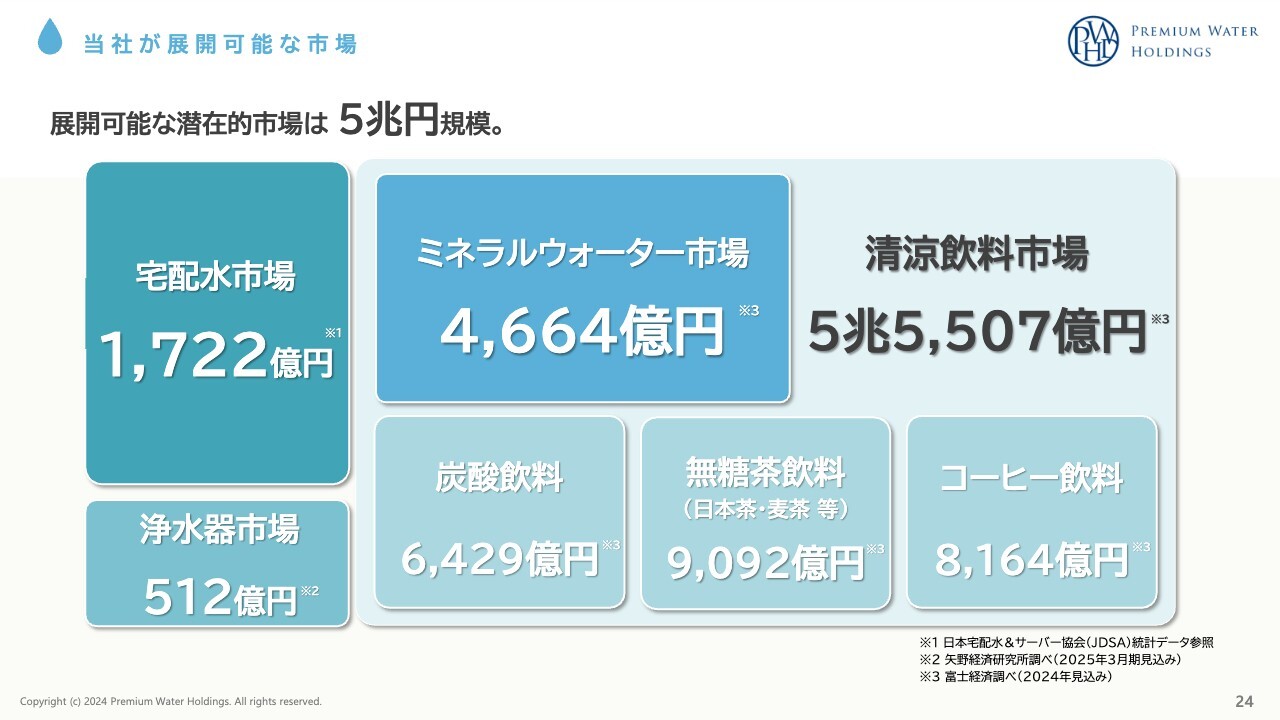

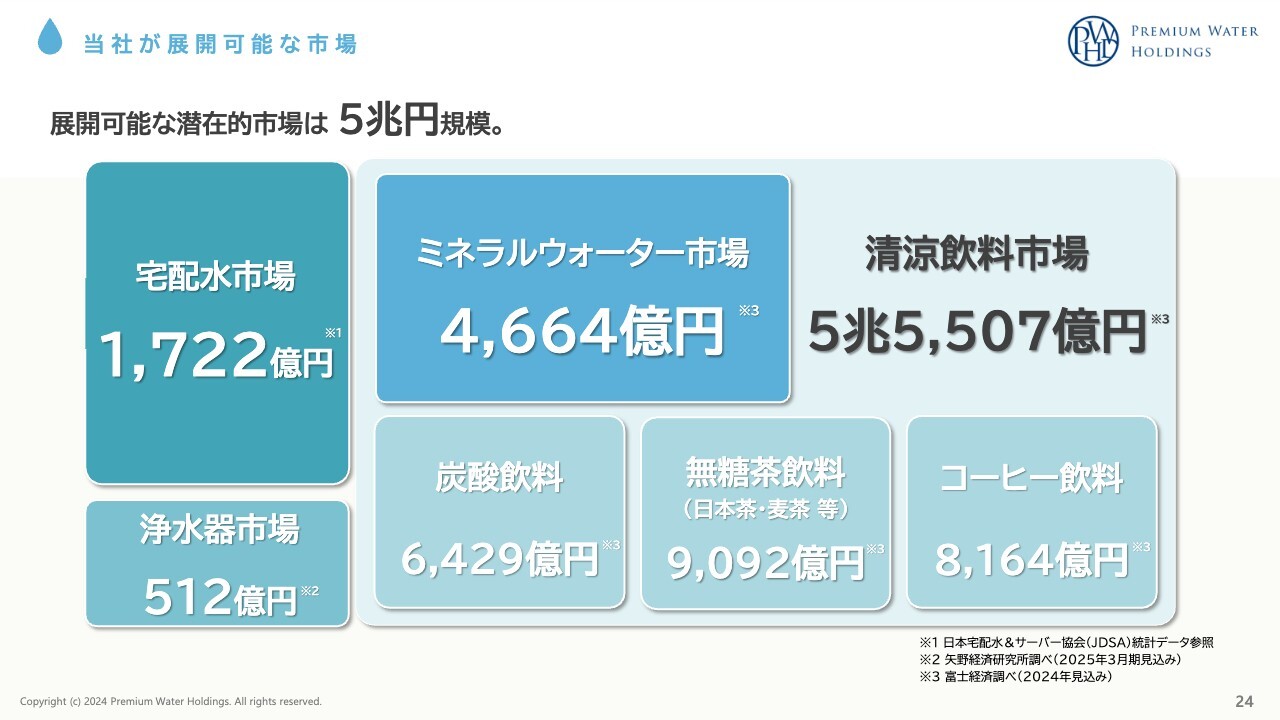

当社が展開可能な市場

今後の市場動向および戦略についてです。まず、当社が展開可能な市場として、宅配水市場が1,722億円、浄水器市場が512億円であり、これらを合わせると2,200億円ほどの市場になります。

ミネラルウォーター市場が4,664億円とありますが、この数値はほぼペットボトルです。まずはこの5,000億円ほどの市場を確実に取っていきます。

潜在的な市場としては、炭酸飲料・無糖茶飲料(日本茶・麦茶等)・コーヒー飲料等の清涼飲料市場を合わせると5兆円ほどに上ります。

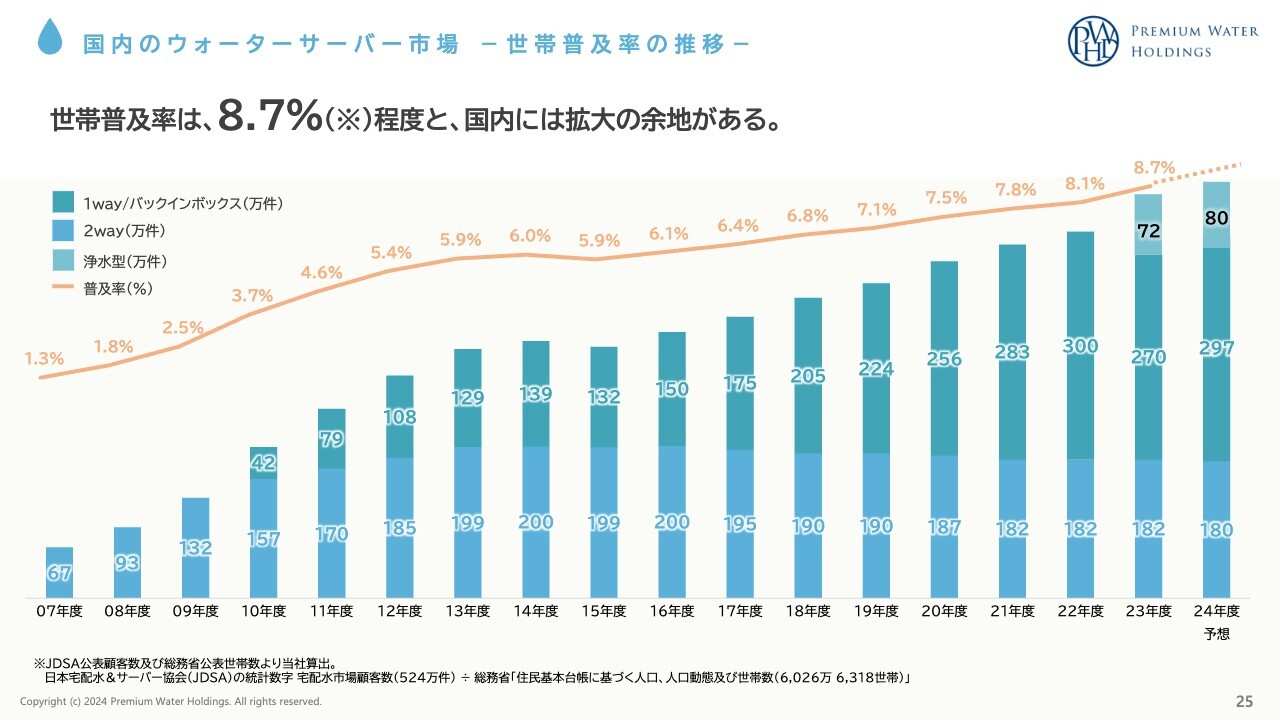

国内のウォーターサーバー市場 -世帯普及率の推移-

国内のウォーターサーバー市場における世帯普及率の推移です。普及率は9パーセント弱であり、海外と比べるとまだ非常に低いのが現状です。

今後は浄水型が出たことによって、今まで狙えなかったターゲット層を狙えます。さらに備蓄を非常に意識するユーザーも出てきたため、国内で天然水がさらに伸びていくことも考えられます。

今後もしっかりと普及率を上げながら、その中でナンバーワン企業として存在感を出していきたいと思っています。

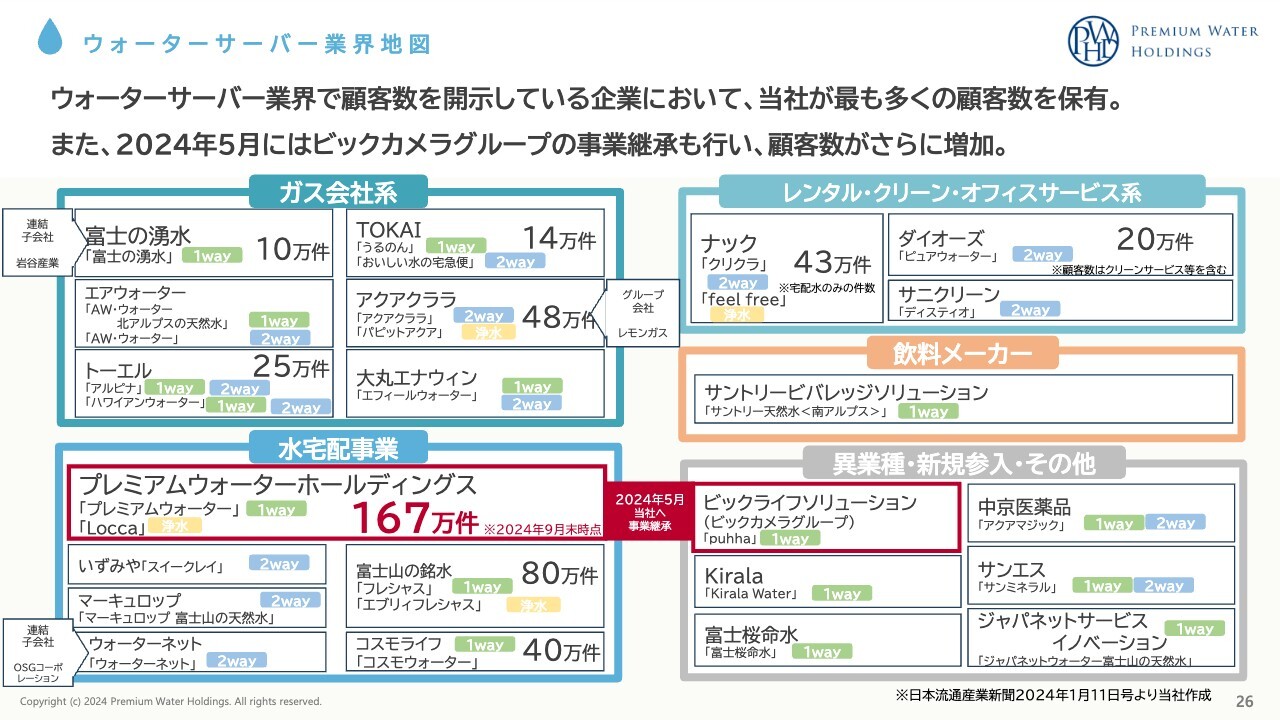

ウォーターサーバー業界地図

ウォーターサーバーの業界地図です。ガス会社系から、レンタル・クリーン・オフィスサービス系の企業、そして私たちがいる水宅配事業となっています。

以前から顧客数が50万ユーザーぐらいに達すると、どうしても一定の解約数が出てしまいます。そこからユーザー数を上げていくには、解約数を超えるだけの新規獲得の営業力が必要になるため、そこで伸び悩む企業が多いと思います。

そのような中で、プレミアムウォーターホールディングスだけは50万ユーザーの壁を突破し、100万ユーザー、150万ユーザー、167万ユーザーまで引き上げることができています。

この先、まずは最短で200万ユーザー、そして300万ユーザーを目指していけるように努力していきたいと思っています。

今後の戦略

今後の戦略です。当社は営業・水源・物流の3つの戦略で利益を追求していきます。その中でも、まず営業戦略を十分に練って、そこから水源戦略、物流戦略につなげていきたいと思っています。

今後の戦略

非常に大事なのが、獲得コストを意識しながら顧客を純増させ続けることです。この上期でも、ここが非常に成功しています。

新規獲得をしていきながら獲得コストを下げ、そして既存顧客の満足度を追求して解約率を抑制します。新規獲得と解約の差異が純増になるため、これを着実に引き上げていきたいと思っています。

今後の戦略

新規獲得についてご説明します。まずは「直販の生産性強化」です。もともと当社は営業力が一番の売りの企業です。

今後も業界でダントツの生産性を誇る直販体制を作っていきます。直販のノウハウを販売店にお伝えしながら、直販・販売店を合わせて約1,200名の生産性の高い営業メンバーが、全国で毎日稼働できるように取り組んでいきたいと思っています。

ここは競合他社には真似できない部分です。まずは強い直販を持ち、そのノウハウをお伝えできるというプレミアムウォーターホールディングスだけの長所と強みを活かし、販売店も広げていきたいと思っています。

「強い販路をもつ企業へ出資、連携強化とM&A」については、ラストワンマイル社とINEST社に出資し、さらなる連携強化を図りました。

もともと、この2社は販売店の中でも1位、2位と圧倒的な獲得母数がありました。そして連携を強化した結果、以前と比べて110パーセントもの成長となっており、良い取り組みだったと思っています。今後もさらに引き上げていけるよう、協力体制を強化していきたいと思っています。

ビックカメラのブランド「puhha」と「TAPURI」も順調に推移しています。今後もチャンスがあればM&A案件に積極的に手を挙げていきたいと思っています。

「長期契約プランの顧客増加」については、もともとこの業界では1年契約からスタートし、2年、3年と伸びていくのですが、現在当社では5年契約をメインにしています。

契約時に長期で使っていただけるというお話をしながら、5年契約のユーザーを増やしてきました。今は新規獲得の90パーセントが5年契約となっています。

当然のことながら、5年契約と1年、2年、3年契約を比べると、解約率はかなり低くなります。これを続けていくことによって、近い将来に解約率が大きく下がり、結果として顧客の純増につながると思っています。この取り組みを徹底し、強化していきたいと思っています。

今後の戦略

既存顧客の顧客満足度の追求についてご説明します。「顧客ニーズに合わせた商品の研究・開発」では、白湯や常温の水を提供できる天然水の新サーバー「AURA」が非常に好評で、出荷も増えています。

また、少し前には浄水型の新サーバーもリリースしており、かなりの好評を得ました。新しいマーケットも増えているため、ナンバーワン企業としてこれからもニーズを拾いながら、商品の研究・開発に努めていきたいと思っています。

「ユーザビリティの向上」という観点では、使いやすさが非常に大事になってくると思います。追加注文や周期変更を、マイページや専用アプリ、「LINE」アカウントでできるようにする等、ユーザーにとって快適なブランドになっていけるように、使いやすさを向上させていきたいと思っています。

会員限定サイトである「PREMIUM MALL」では、水を購入したお客さまにポイントが貯まる仕組みとなっており、そのポイントを使って、例えば野菜や果物、美容機器等を購入していただいています。

こちらも非常に好評で、現在の年間売上が約4億円となっています。こちらの取り組みも顧客満足度の向上に役立っていると考えており、さらにご満足いただけるようにがんばりたいと思っています。

「ペットボトル軽量化による環境に配慮した製品」については、環境保護を考えるユーザーが増えてきているため、今後も環境問題を意識した製品を作り続けていきたいと思っています。

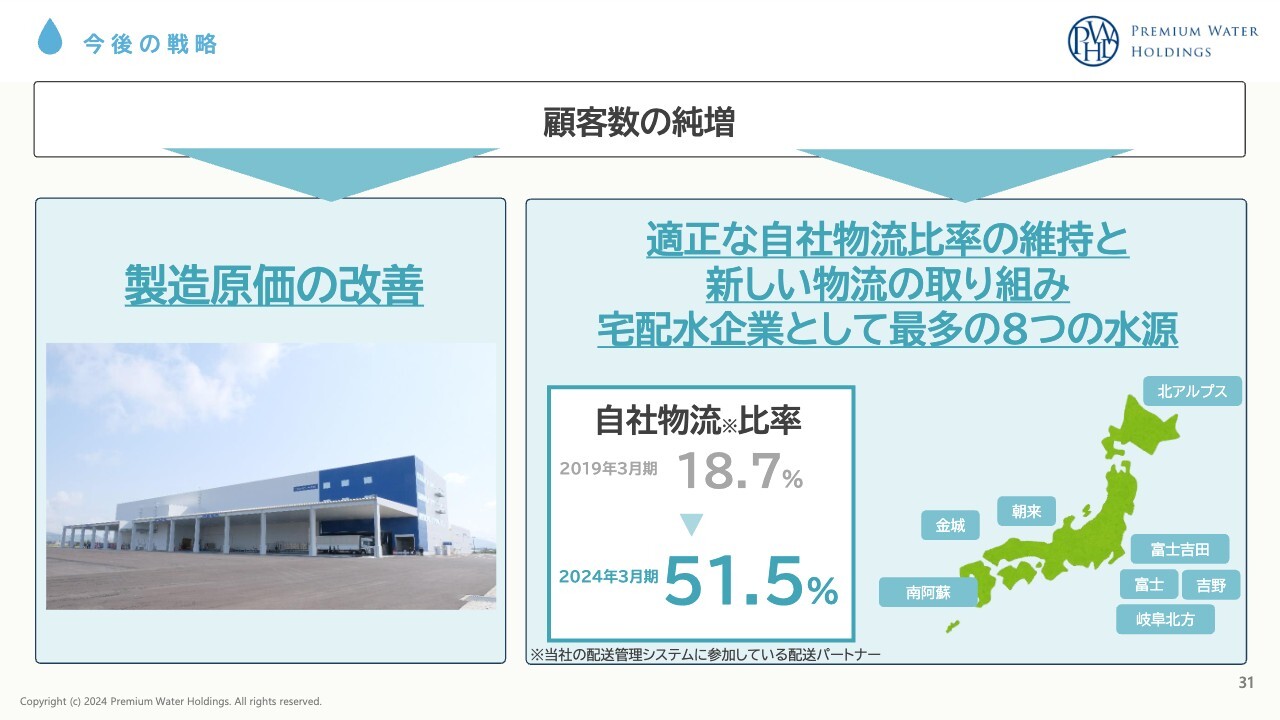

今後の戦略

顧客数の純増についてご説明します。新規顧客を増やし、既存顧客の満足度を高めていくことで顧客数の純増に努め、製造原価の改善を行っていきます。そして自社物流網の構築にも純増を活かしていきたいと思っています。

繰り返しになりますが、このような取り組みができるのも、宅配水業界の中ではプレミアムウォーターホールディングスだけだと思っています。さらに強化を図りながら、圧倒的なブランドになっていきたいと思っています。

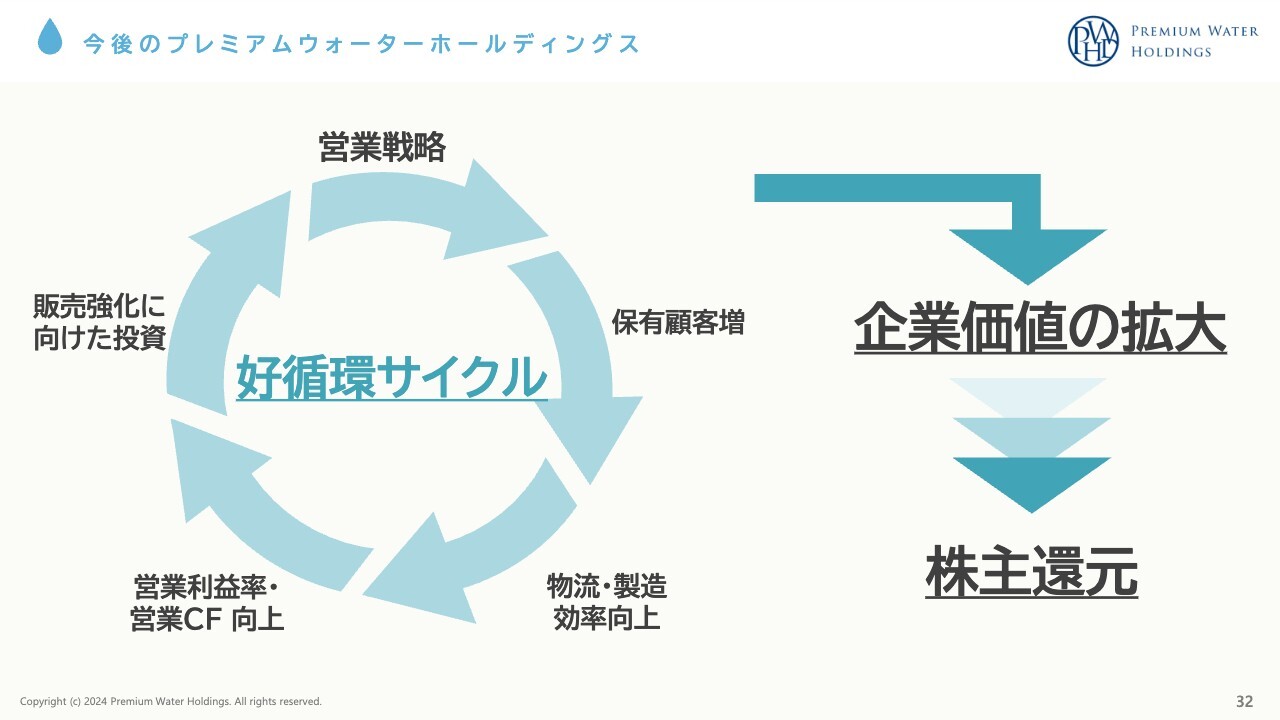

今後のプレミアムウォーターホールディングス

営業戦略を十分に組みながら、顧客を増やし、そして物流・製造の効率向上を図り、結果として営業利益率・営業キャッシュフローの向上につなげ、さらに次の投資につなげていくという好循環サイクルに努めていきます。

その最終的な結果として企業価値を拡大し、株主さまへ還元していきたいと思っています。これからも当社にご期待いただければと思っています。以上です。

質疑応答:ビックカメラから譲り受けた事業について

司会者:「ビックカメラから譲り受けた事業は、想定どおり進捗していますか?」というご質問です。

金本:ビックカメラからは約2万件のユーザーと工場を購入しました。約2万件のユーザーに関してはそのままサービスを継続していただいているため、想定どおりの売上と利益を上げることができています。

また、ビックカメラは非常にすばらしい自動倉庫を持っています。プレミアムウォーターホールディングスもBCP対応を考えた倉庫を持っていますが、それら在庫の一定数をビックカメラから譲り受けた工場へ寄せることにより、年間で約2億円の収益改善を見込めます。こちらの取り組みを今期中に完了するように動いています。こちらもプラスに働く要因でした。

加えて、ビックカメラとの関係はとても良好です。ビックカメラの店舗での営業活動においても獲得が順調に推移しており、非常に価値のあるすばらしい案件だったと思っています。

質疑応答:浄水型の位置づけと成長への貢献について

司会者:「ウォーターサーバーの市場は順調に伸びてきましたが、少々頭打ちと見受けられます。また競合他社が浄水型を市場投入し、シェアを拡大していると聞きます。

御社にとっての浄水型の位置づけ、すなわち売上に占める割合と、今後さらに浄水型ビジネスを伸ばすのかどうかについてお聞かせください。また、浄水型が御社の売上増加と成長に今後少なからず寄与するかについても教えてください」というご質問です。

金本:最近もっとも多いご質問が、この浄水型についてです。まず当社は天然水の会社であり、天然水のユーザーを増やしていくことは今後も変わりません。先ほどもお伝えしたように、備蓄に対する意識が強くなってきているため、天然水へのニーズはさらに高まっていくだろうという手応えは感じています。

一方で、天然水の契約は一定量を飲んでいただく定期の契約になります。しかしながら、例えば単身の方ではどうしても水が余ってしまう、または12リットルのボトルが女性や年配の方にとっては非常に重たいということもあり、なかなか天然水がニーズに当てはまらないということもありました。さらにコストを気にされる法人顧客に関しては、やはり天然水よりも浄水型のほうが好ましいという部分があるようです。

そこへ浄水型のサーバーが登場したことによって、今まで当社が取れなかった部分を取っていけるようになったと考えると、ネガティブな問題ではなく、ポジティブな状況だと受け止めています。

従来取れなかった法人、または単身の方や女性、年配の方等が天然水から競合他社にリプレイスされていたところを、当社から浄水型を提案することによって、解約抑止にもつながります。

そのため浄水型に関しては、狙えなかったターゲットを確実に取っていくための1つの武器として、これからも活用していきたいと思っています。

また現在の新規獲得のバランスでは、天然水が75パーセント、浄水型が25パーセントくらいですが、法人顧客では浄水型の数がかなり増えてくる可能性があります。そのため最終的には7対3から6対4くらいの比率にまで進んでいくのではないかと考えています。

質疑応答:契約者数の伸びについて

司会者:「契約者数の伸びの鈍化が気になります。契約が取りにくいのか、解約が増えたのかを教えてください」というご質問です。

金本:まず新規契約に関しては、直近の3年間では今期が一番取れています。そのため契約者数の伸びは鈍化していないと思っています。ただしユーザーが増えていくことによって一定の解約が発生し、純増が大変になってくることは、サブスクリプションビジネスでは必ずあることでもあります。

そのような中でも、他社の浄水型にリプレイスされていた部分を自社の浄水型で食い止めることができています。今後は新規契約を着実に伸ばしながら、いかに解約を抑制していくかにポイントを置いていきたいと思っています。

市場としては伸びているということをご理解いただき、これからは解約の抑制にも力を入れていきますので、そこを見ていただければと思っています。

なお、直近の解約率はここ最近で一番低くなっており、浄水型と5年契約を増やす戦略が活きているということもお伝えしておきます。

質疑応答:経営の多角化について

司会者:「現状では、ウォーターサーバーの一本足経営ですが、これを多角化することは検討されていますか? もし多角化するとすればどのような分野ですか? 地ビールとの連携はその一環ですか?」というご質問です。

金本:ウォーターサーバーにより集中するために、エフエルシープレミアム社をオフバランスしたという経緯もあるため、まずはウォーターサーバーに集中していきたいと思っています。こちらも先ほどお伝えしたとおり、まだマーケットがあるため、そこを確実に取っていきたいと思っています。

その中で、自社の顧客満足度につながるようなニーズがあるのであれば、例えばビールの提案等、副商材を含めた提案を行っていきます。しかしながらそれは、あくまでも顧客満足度の追求の中で、ニーズがあればという前提です。

そこのバランスを見極めながら、まずは水でユーザーを増やしていくことに集中していきたいと思っています。

質疑応答:業務提携の効果について

司会者:「ラストワンマイル社やINEST社との業務提携について、シナジーが出ているのか教えてください。具体的に提携して良かったことや、改善したこと等について教えてください」というご質問です。

金本:先ほどもお伝えしましたが、ラストワンマイル社またはINEST社に関しては、もともと当社の1位と2位の販売店でした。その中で業務提携を行い、お互いのノウハウを伝え合うことによって従来比110パーセントの成長ができており、非常に効果が出ています。

INEST社に関しては法人が強かったり、ラストワンマイル社に関しては多様な商材を扱っているため、いろいろなリストを集めるのが上手だったりと、それぞれに得意分野があります。そのような強みに対して連携して効果が出ていますので、すばらしい提携だったと思っています。

質疑応答:株価・株主対策について

司会者:「個人株主が少なく、取引数量が限定されています。株の売買がさらに活発になり、個人株主に人気が出るような株価、株主対策は考えていますか? 差し支えない範囲でお答えください」というご質問です。

金本:浮動株の問題については、当然理解しています。上場維持の問題については、親会社と共通認識を持っています。来るべきタイミングで確実に対応できるよう、常に議論しているため、ご理解いただければと思っています。

質疑応答:競合他社との差別化について

司会者:「競合他社との差別化について、あらためて教えてください」というご質問です。

金本:まずは圧倒的な営業力が、当社の優位性だと思っています。直販と販売店経由で、年間何十万件も新規獲得ができるのは、おそらく当社だけだと思っています。

その営業力によって顧客数を167万件まで積み上げることができたため、物流コストや製造コストを下げることができます。またサーバー開発についても、数を作ることによりコストを下げることができます。営業力からつながる全体のコスト戦略についても、優位性を持っていると思っています。

特に天然水については、全国津々浦々に安定した価格で天然水を提供できるのは当社だけだと考えています。これから天然水のニーズが上がっていけば、おそらくこの分野については当社の一人勝ちになるのではないかと思っています。

質疑応答:勧誘トラブルの対策について

司会者:「X(旧Twitter)で『プレミアムウォーター』と検索すると、勧誘やサービスに関する苦情が多く見受けられます。勧誘トラブルの対策として、どのように取り組んでいるのか教えてください」というご質問です。

金本:当社としてももちろんですが、業界全体の問題としても受け止めながら取り組んでいます。まず当社については、ライセンス制度を設けており、対面、テレマーケティングも含め、一定のクオリティが担保されてから現場に出てもらうようにしています。

加えて、定期的に覆面調査や営業トークの確認をしています。もしメンバーに問題がある場合は、現場から離れ、研修等を受けてもらい、一定のクオリティが担保されてから現場に復帰してもらっています。それをさらに強化することで、クレームを減らしていきたいと思っています。

また、最近テレビでも取り上げられていましたが、高額割賦の問題等も出てきています。当然、契約内容を理解して契約することについては問題ないと思いますが、レンタルだと思い契約したら、高額割賦だったという問題も起きています。

当社は、高額割賦を行っていません。そのような業者と同類だと思われないよう十分に発信していきたいと思っています。

質疑応答:金本社長の経歴と今後の抱負について

司会者:「金本社長は、決算説明会は初登壇だと思います。もし可能であれば、過去のご経歴等の自己紹介と、今後の抱負をお聞かせください」というご質問です。

金本:大学を卒業して、まずはある上場会社に入社しました。その後に独立し、一度自分でビジネスを行いましたが、その中でプレミアムウォーターホールディングスの前身である、セールスプロモーション会社であるエフエルシーと出会い、そこでともに上場を目指していこうと合流した流れがあります。

一度違う会社で働きながら、この会社に合流して、今があるというかたちになります。

今後の抱負については、萩尾からバトンを引き継ぎ、まずは企業価値を上げていくことに集中したいと思っています。当社の企業価値イコールユーザー数になると思っているため、200万ユーザー、300万ユーザー、さらに500万ユーザーまで上げていけるよう、愚直にがんばっていきたいと思っています。

その結果を株主のみなさまに十分還元できるよう、これからも企業価値を上げていきたいと思っています。

質疑応答:スタンダード市場の上場維持基準への適合状況について

司会者:「スタンダード市場の上場維持基準への適合状況のアップデートをお願いします」というご質問です。

清水利昭氏(以下、清水):経営管理本部長の清水から回答します。上場維持基準のアップデートについては、基準に対する適合ということで、今年6月に1つ開示しています。

流通株式比率については18.6パーセントで、こちらは25パーセント以上という上場基準に合致しないため、非常に重い問題と受け止めています。

大株主と役員が多くの株式を持っているため、経営は非常に安定していると思いますが、流通株式比率を25パーセントまで上げていくことが、喫緊の課題だと思っています。

今のところアップデートはないため、6月の開示が最新のものになります。

質疑応答:ボトルウォーター製造企業について

司会者:「ウォーターサーバーを介さないボトルウォーター製造企業の業容拡大、投資ニュースが増えてきています。これらの企業が、新規顧客獲得の障害となる可能性はありますか?

既存顧客が離反することはないとは思うものの、ユーザーの中にはボトルウォーターの定期宅配で満足する層も一定数存在する可能性があるのではないかと考えています。ミネラルウォーター市場とウォーターサーバー市場が徐々に融合しているのではないかと思い、うかがいましました」というご質問です。

金本:このボトルウォーターとはペットボトルのことかと思いますが、ウォーターサーバーを契約する理由で常に上位に入るのが、冷水と温水が出て非常に便利なところです。それは当然ペットボトルにはない強みのため、そことはイコールにならないと思っています。

ペットボトルについては、最後は価格勝負になってしまいます。その前に、まずは便利さと天然水の価値を伝えていきながら、逆にペットボトルを使っているユーザーからウォーターサーバーに切り替えてもらうように戦略を練っているため、その点については障害になるとは思っていません。

むしろ、ペットボトルをウォーターサーバー切り替えてもらえる市場がかなり多くあると、前向きに捉えています。

質疑応答:リアルの決算説明会の再開について

司会者:「社長が代わり、リアル開催の決算説明会でお話をお聞きしてみたいのですが、次回以降、リアルを再開する予定はありますか?」というご質問です。

金本:今のところは考えていませんでしたが、ご要望があるということなら、一度検討してみたいと思っています。

質疑応答:乗り換え障壁について

司会者:「素人目には、宅配水はどの企業でも同じように見えてしまい、一番安いプレーヤーを選択する消費者が多いのではないかと思います。御社の乗り換え障壁について教えてください。また、値上げが非常にしにくい事業ではないかと思いますが、値上げについての考え方を教えてください」というご質問です。

金本:水は味があるものではないため、差別化が難しいと思っています。また、使ってみて初めて便利だと感じてもらえる商品のため、営業でそのような魅力をお伝えすることができないと、売れるものではないと思っています。やはり一番の差別化は、営業力だと思っています。

だからこそ当社は、業界で圧倒的な167万ユーザーを獲得できたと思っています。使ってみて非常に価値があるものと感じていただき、ユーザー数をさらに増やしていけるように、これからも営業していきたいと思っています。

また値上げについては過去に何度か行っていますが、基本的には全体のコストの中で物流コストが一番大きくなっているため、そこが上がってしまう場合は、当然値上げを考えることもあります。

そうならないように物流戦略や次の戦略を組んでおり、これからも今の価格で進めていけるよう努力していきたいと思っています。

質疑応答:資金調達方針と流動比率について

司会者:「今後もサーバーの調達のほか、M&A等積極的な投資活動をされると思います。会社として資金調達方針や適正な流動比率等をどのように考えているか、差し支えない範囲で教えてください」というご質問です。

清水:資金調達については、現在は銀行借入と社債の発行で行っています。第三者割当等の方法はありますが、現状は、長く使うような固定資産、また当社だとウォーターサーバーが資金調達の対象になると考えています。

したがって、耐用年数の長い建物等については、変動金利がある銀行借入を使い、ウォーターサーバー等の比較的短いものについては、金利が固定される社債のようなものを充てながら資金調達をしたいと考えています。

また、流動比率については、現状150パーセント前後が適正だと思っています。

キャッシュについては、返済の2年分ぐらいを持っていれば、安全に経営ができると考えており、そのあたりを目安として資金調達を進めていきたいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

2588

|

3,185.0

(12/19)

|

-30.0

(-0.93%)

|

関連銘柄の最新ニュース

-

プレミアムW(2588) プレミアムウォーターが「ママリ口コミ大賞... 12/12 15:30

-

プレミアムW(2588) プレミアムウォーター公式アンバサダー菊池... 12/12 15:30

-

プレミアムW(2588) 資本金及び資本準備金の額の減少に関するお知らせ 12/11 15:30

-

プレミアムW(2588) 定款の一部変更に関するお知らせ 12/11 15:30

-

プレミアムW(2588) 第三者割当による種類株式の発行に関するお知らせ 12/11 15:30

新着ニュース

新着ニュース一覧-

今日 10:10

-

今日 10:00

-

-

今日 09:00