信和、2Qの売上収益は前期比+29% くさび緊結式足場への営業注力や、ヤグミグループ子会社化が貢献

Contents

則武栗夫氏(以下、則武):信和株式会社代表取締役社長の則武です。本日は、当社の2025年3月期第2四半期決算説明会をご視聴いただき、ありがとうございます。本日は、スライドに記載のとおりご説明します。

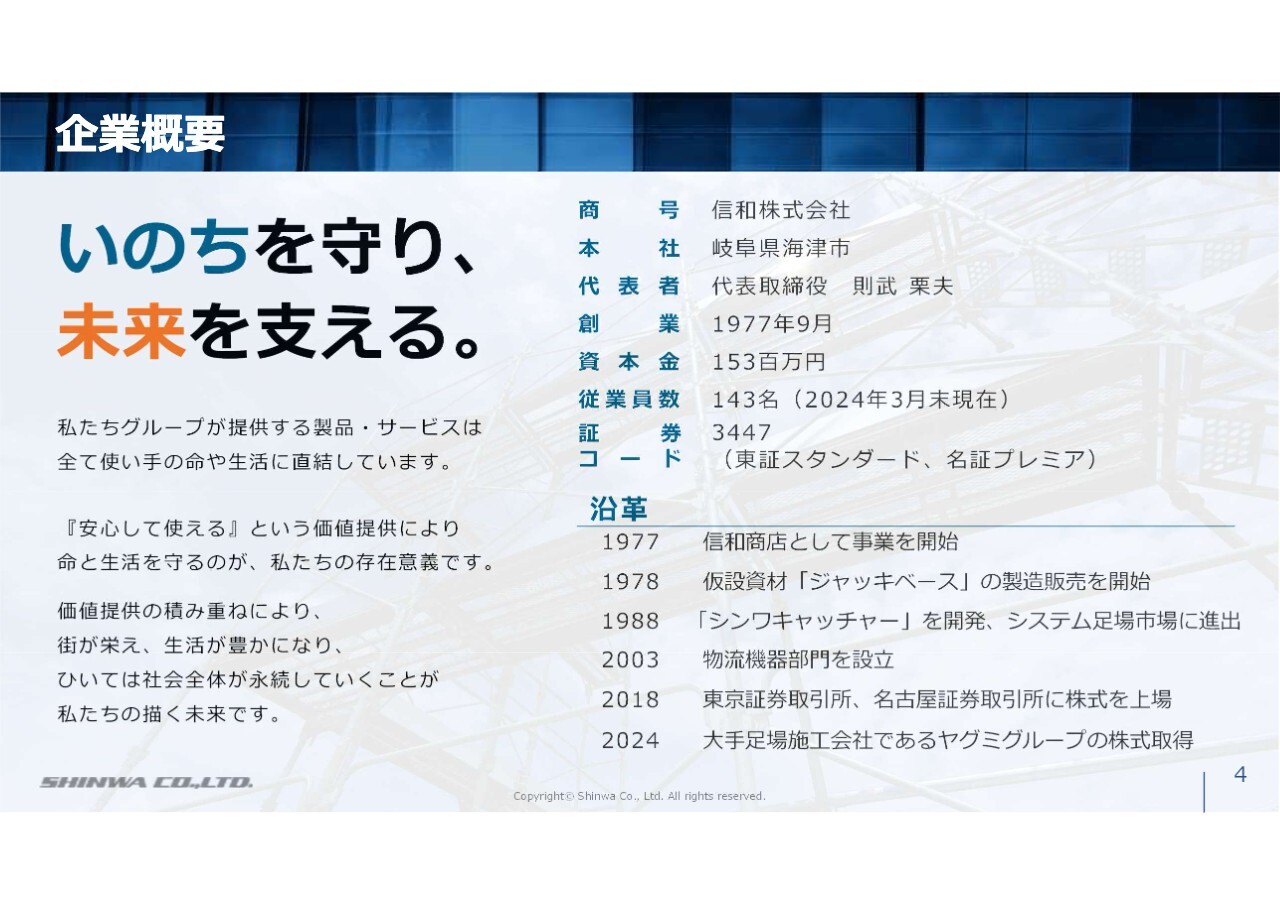

企業概要

会社概要についてご説明します。パーパスは「いのちを守り、未来を支える。」です。当社は、仮設資材や物流機器という金属製品の製造をとおして、社会に貢献する企業です。現場で作業される方々の命を守り、完成した建物やインフラなどをとおして社会基盤を支えることを使命と捉え、もの作りに取り組んでいます。

本社は岐阜県海津市で、創業47年目となります。2018年に東京証券取引所、名古屋証券取引所へ上場しました。最近のトピックスとして、2024年4月に大手足場施工会社であるヤグミグループの株式を取得しました。

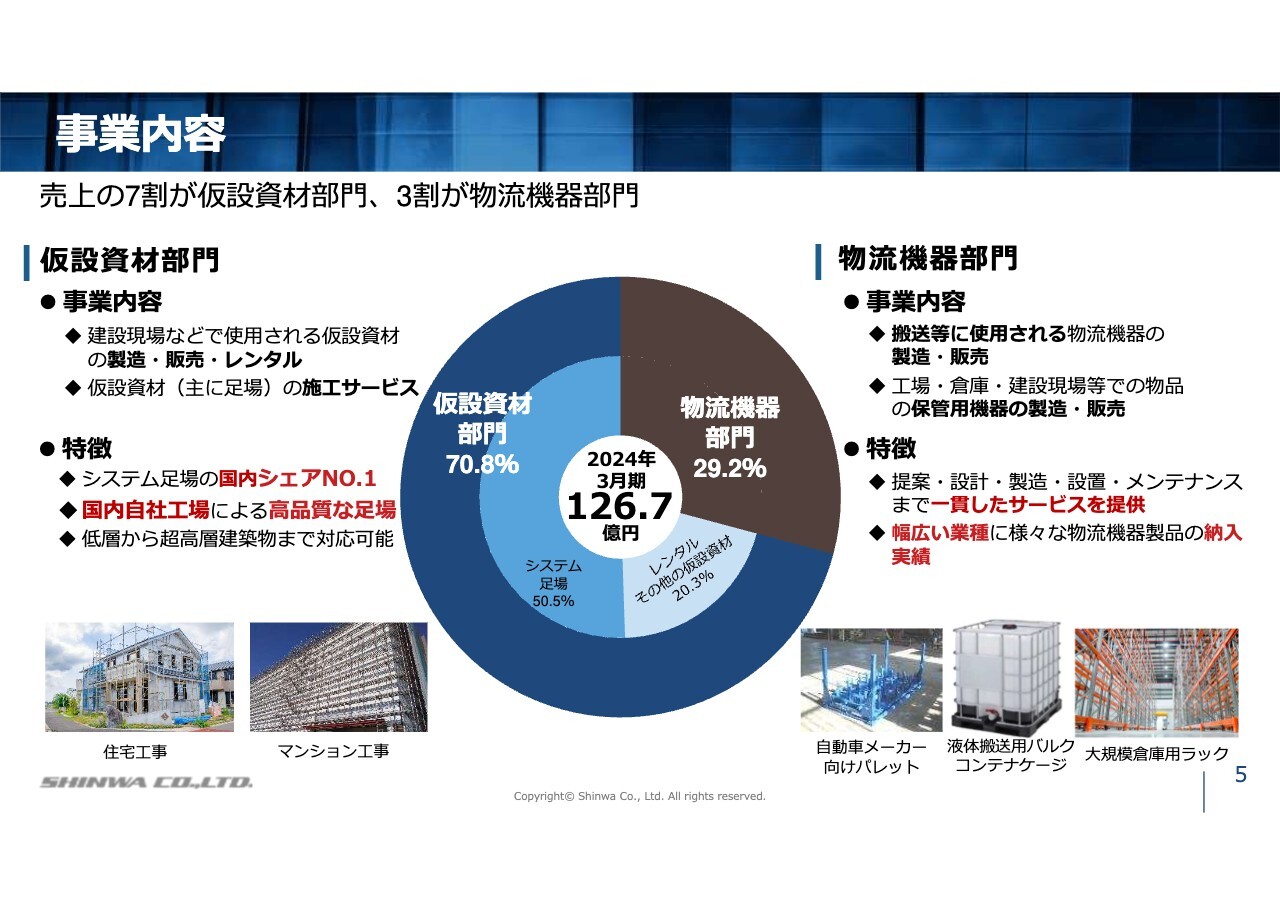

事業内容

事業内容をご説明します。2024年3月期の事業構成比は、売上高126億7,000万円のうち、仮設資材部門が約7割、物流機器部門が約3割となっています。仮設資材部門では、建設現場などで使用される仮設資材の製造・販売をメインに、レンタルや足場の施工サービスを行っています。

当社の特徴は、国内メーカーで唯一、高品質な足場を低層から超高層建築物まで対応できることです。仮設資材の主要機材であるシステム足場は、国内シェアナンバーワンです。

物流機器部門では、物流機器や工場、倉庫、建設現場などで使用される保管用機器の製造・販売を行っています。こちらの製品は、設計・製造・設置・メンテナンスまで一貫したサービスを提供しており、幅広い業界からご支持いただいています。

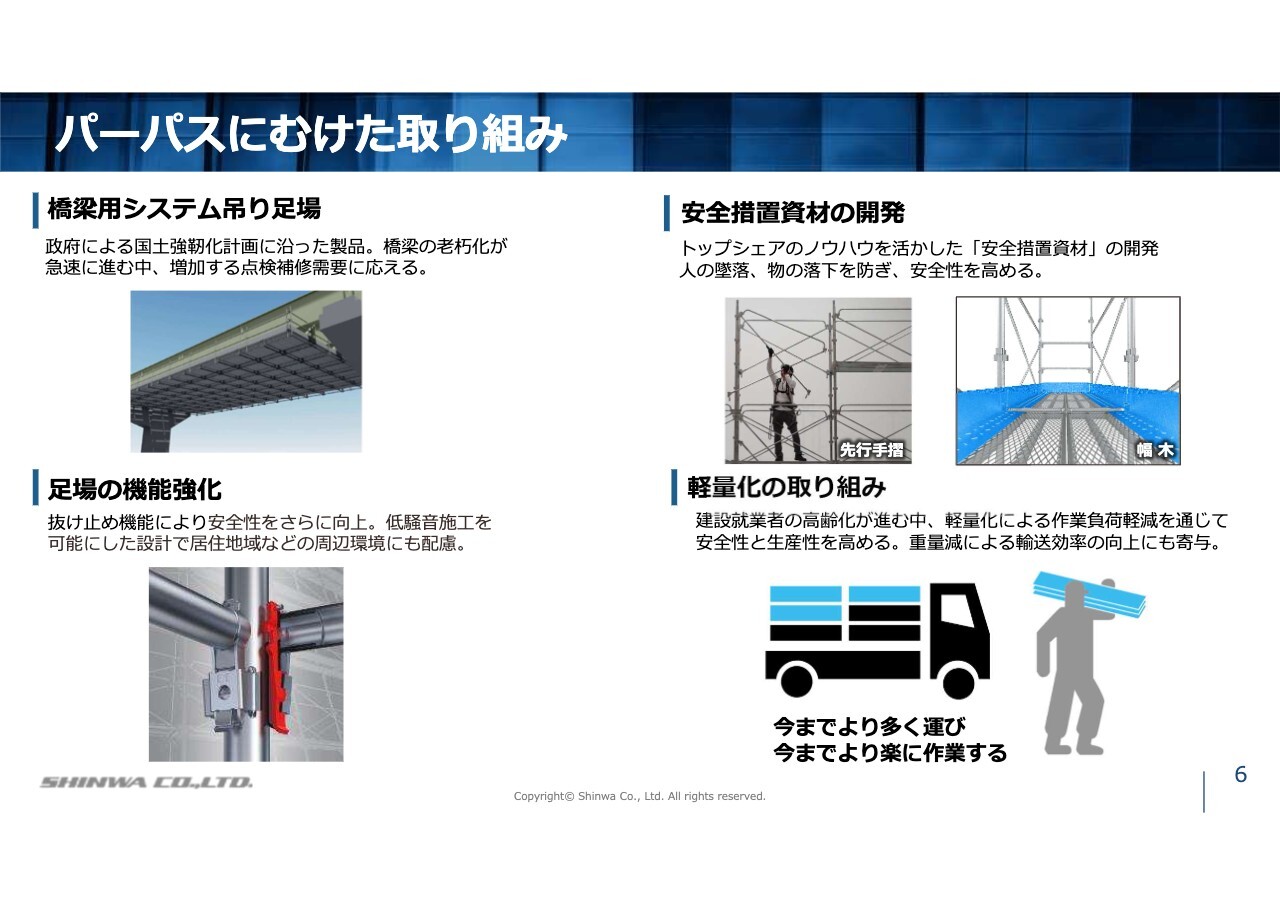

パーパスにむけた取り組み

パーパスにむけた取り組みの一部をご説明します。新製品の橋梁用システム吊り足場です。従来の工法と比較し、強い強度・安全性・施工性を兼ね備えており、老朽化した社会インフラの維持修繕に今後使用されます。

足場の機能強化です。中高層のマンションやビルに向けて、抜け止め機能がついた次世代システム足場などを開発しています。こちらの機能により、今まで以上に高い安全性を実現しました。

安全措置資材の開発です。当社は、施工現場のノウハウを活かした安全措置資材を数多く開発しています。作業員や資材の落下事故を防止するための製品で、現場の安全性を高めています。

軽量化の取り組みです。建設就業者の高齢化が進む中、軽量化による作業負担軽減をとおして、安全性と生産性を高め、重量減による輸送効率の向上にも取り組んでいます。

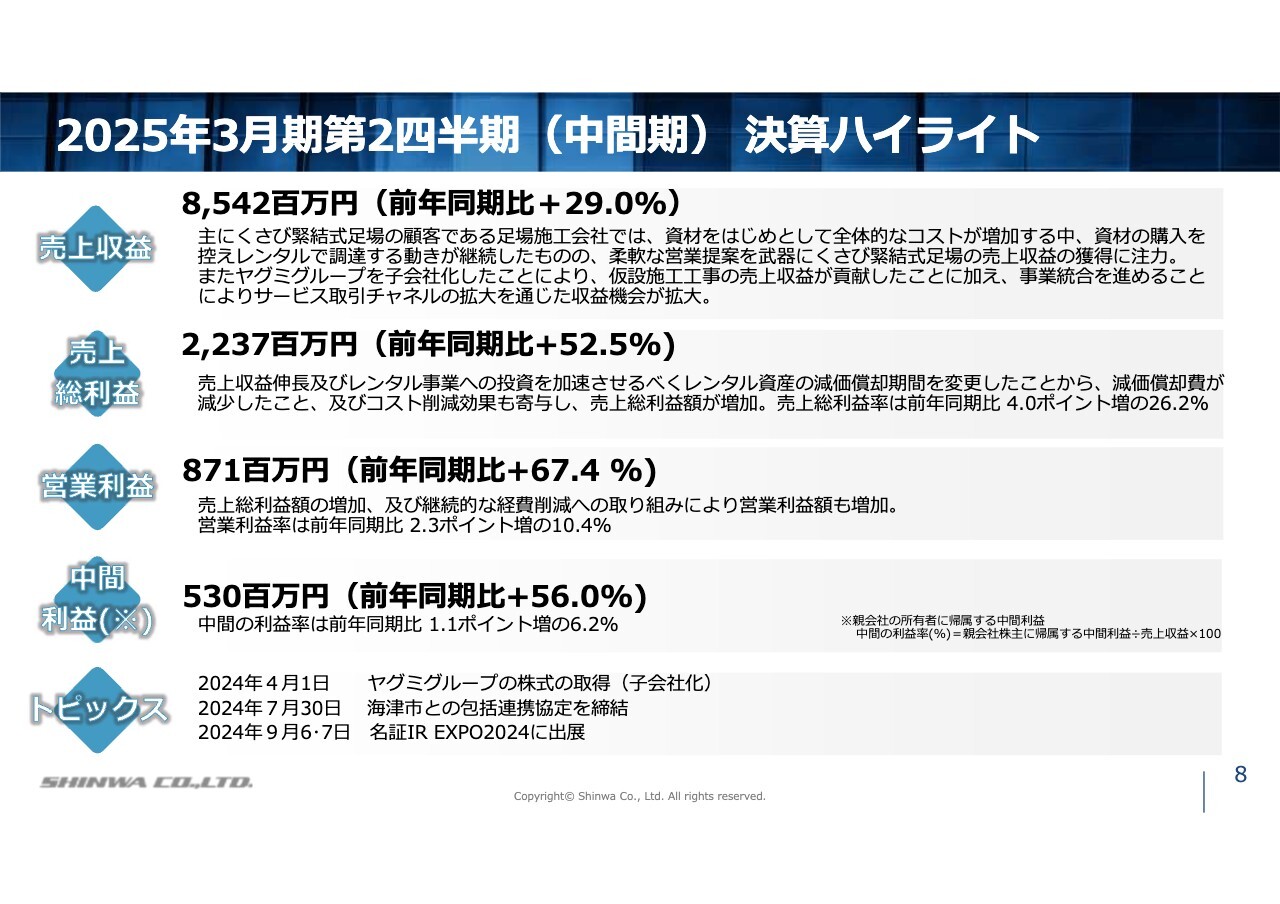

2025年3月期第2四半期(中間期)決算ハイライト

平澤光良氏:取締役執行役員管理本部長の平澤です。決算ハイライトについてご説明します。2025年3月期第2四半期は、売上収益は85億4,200万円、営業利益は8億7,100万円と、前年同期比で増収・増益となりました。

主要事業である仮設資材部門について、顧客が製品購入を控えて、レンタルで調達する流れが続いています。そのような環境下で、柔軟な営業提案を武器に、くさび緊結式足場の売上収益の獲得に注力しました。ヤグミグループを子会社化したことにより、仮設施工工事の売上収益が貢献し、結果として前年同期比29パーセントの増益となりました。

利益面では、売上収益の増加による影響の他、レンタル事業への投資を加速させるべくレンタル資産の減価償却期間を変更しました。その結果、減価償却費が減少し、売上総利益、営業利益、中間利益ともに前年同期比で増益となりました。

2024年4月にヤグミグループの株式を取得、7月に本社所在地である海津市との包括連携協定を締結、9月に名古屋証券取引所主催の「名証 IR EXPO 2024」に出展しました。

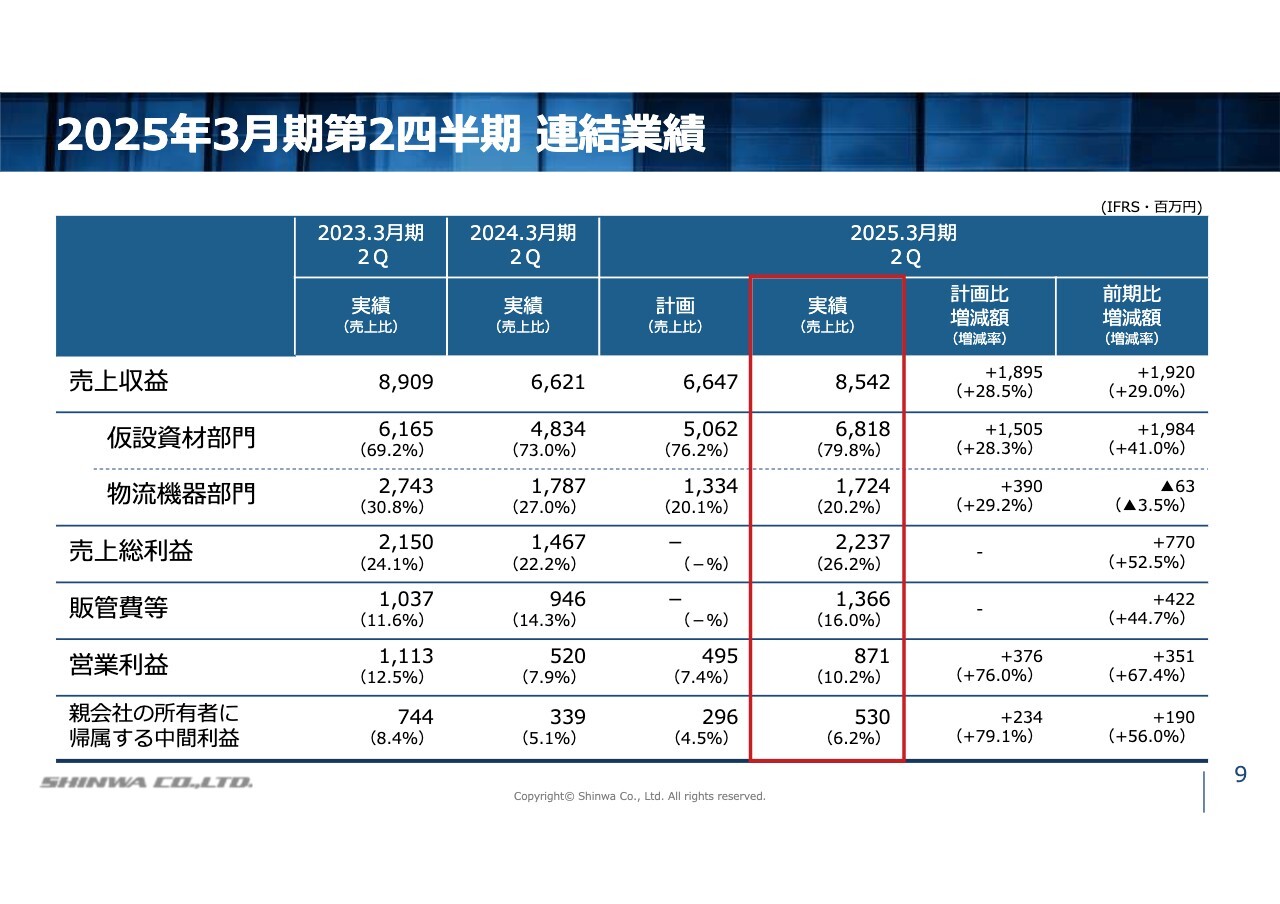

2025年3月期第2四半期 連結業績

先ほどお伝えした数値を、連結損益計算書にまとめました。売上収益の部門別内訳は、仮設資材部門が前年同期比プラス41パーセント、物流機器部門は前年並みとなっています。

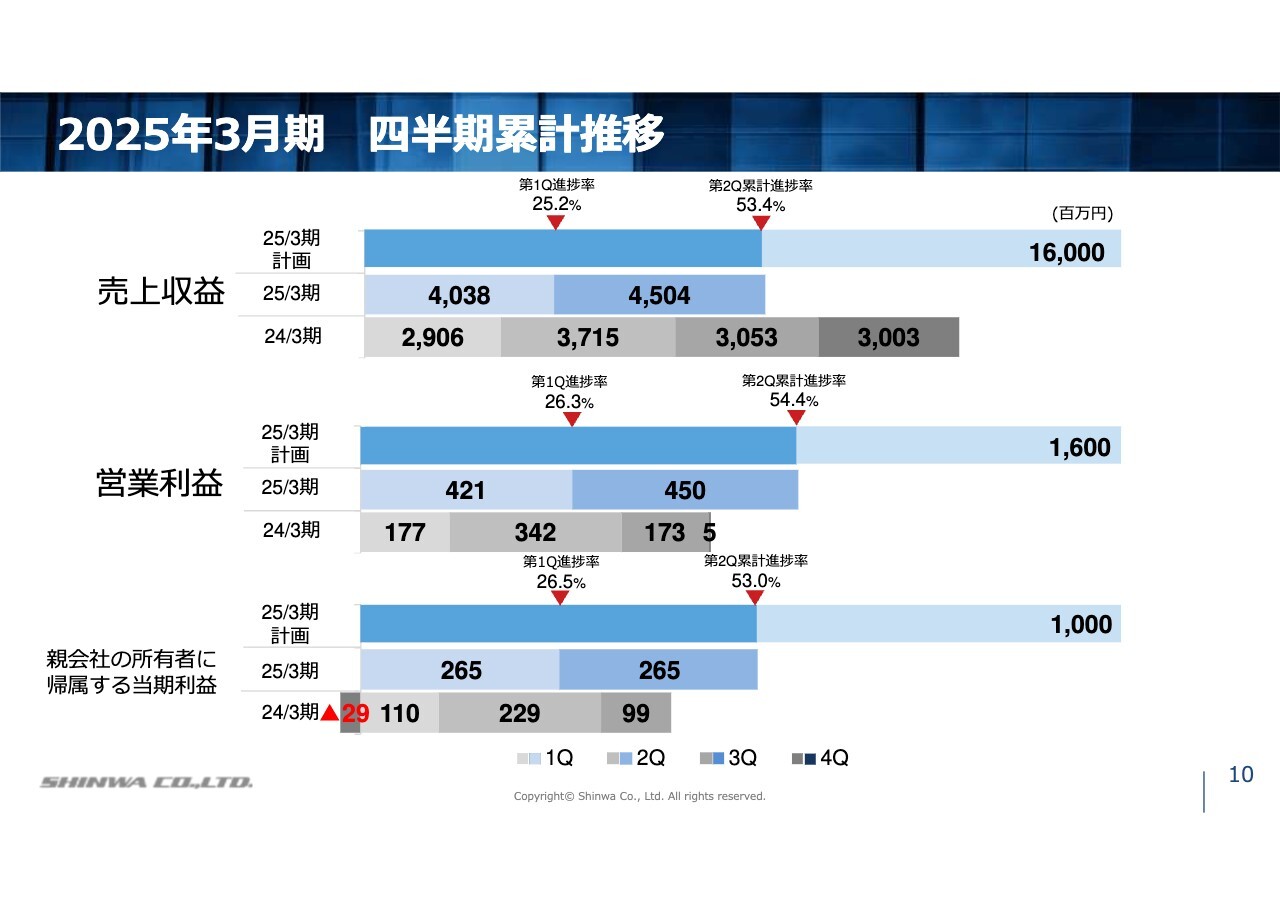

2025年3月期 四半期累計推移

通期業績計画に対する実績の進捗状況と、前期実績を比較したチャートです。売上収益、営業利益、親会社の所有者に帰属する当期利益が前年実績を上回っているだけではなく、第1四半期の進捗率は25パーセント以上、中間期は50パーセント以上となっています。

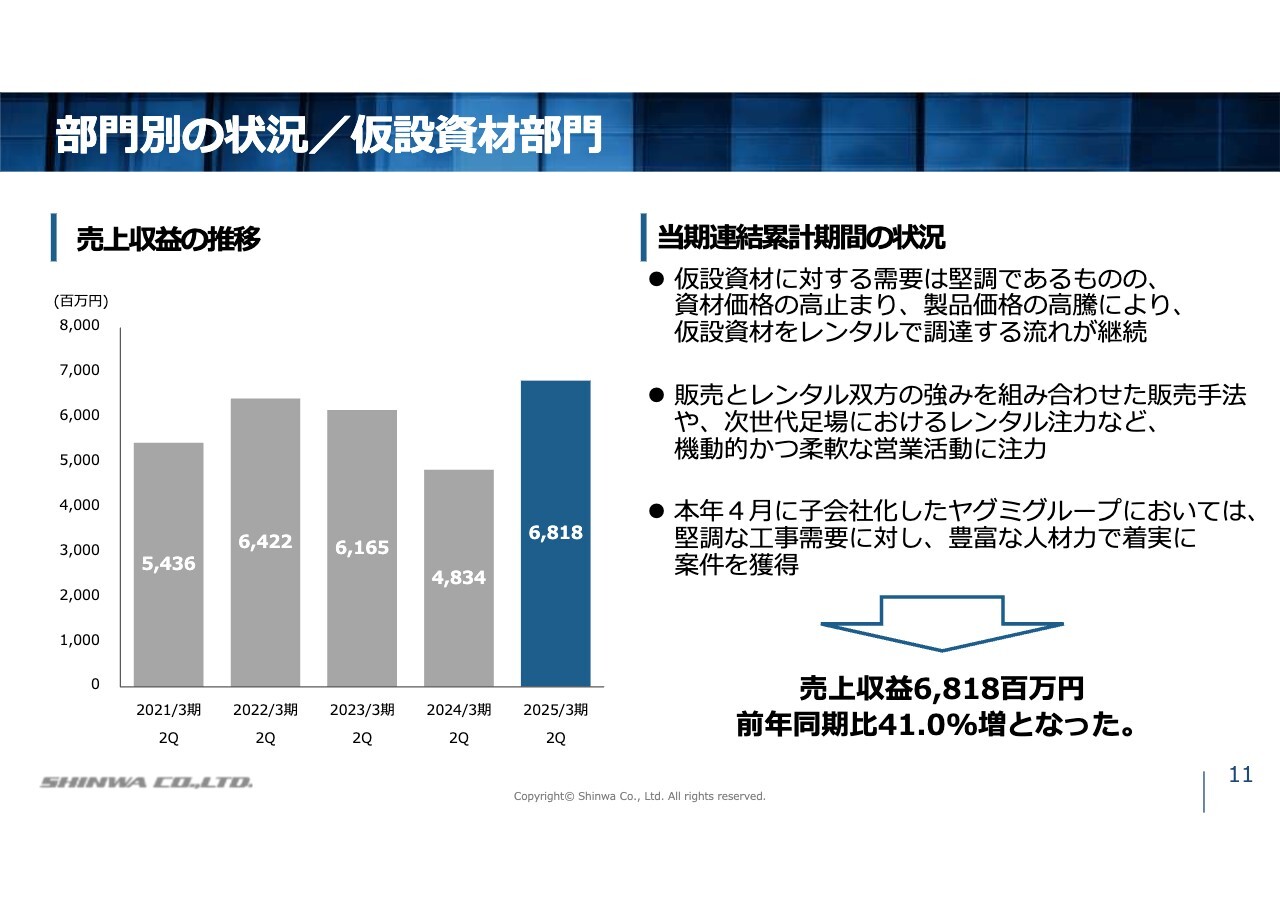

部門別の状況/仮設資材部門

仮設資材部門の売上収益についてご説明します。仮設資材部門では、資材価格の高止まり、製品価格の高騰により、仮設資材をレンタルで調達したいという需要が続いています。こちらに対して、販売とレンタル双方の強みを組み合わせた販売手法や、次世代足場におけるレンタル注力など、機動的かつ柔軟な営業活動に注力してきました。

2024年4月に子会社化したヤグミグループにおいては、堅調な工事需要に対して、豊富な人材力で着実に案件を獲得しています。結果として、売上収益は68億1,800万円、前年同期比プラス41パーセントとなりました。

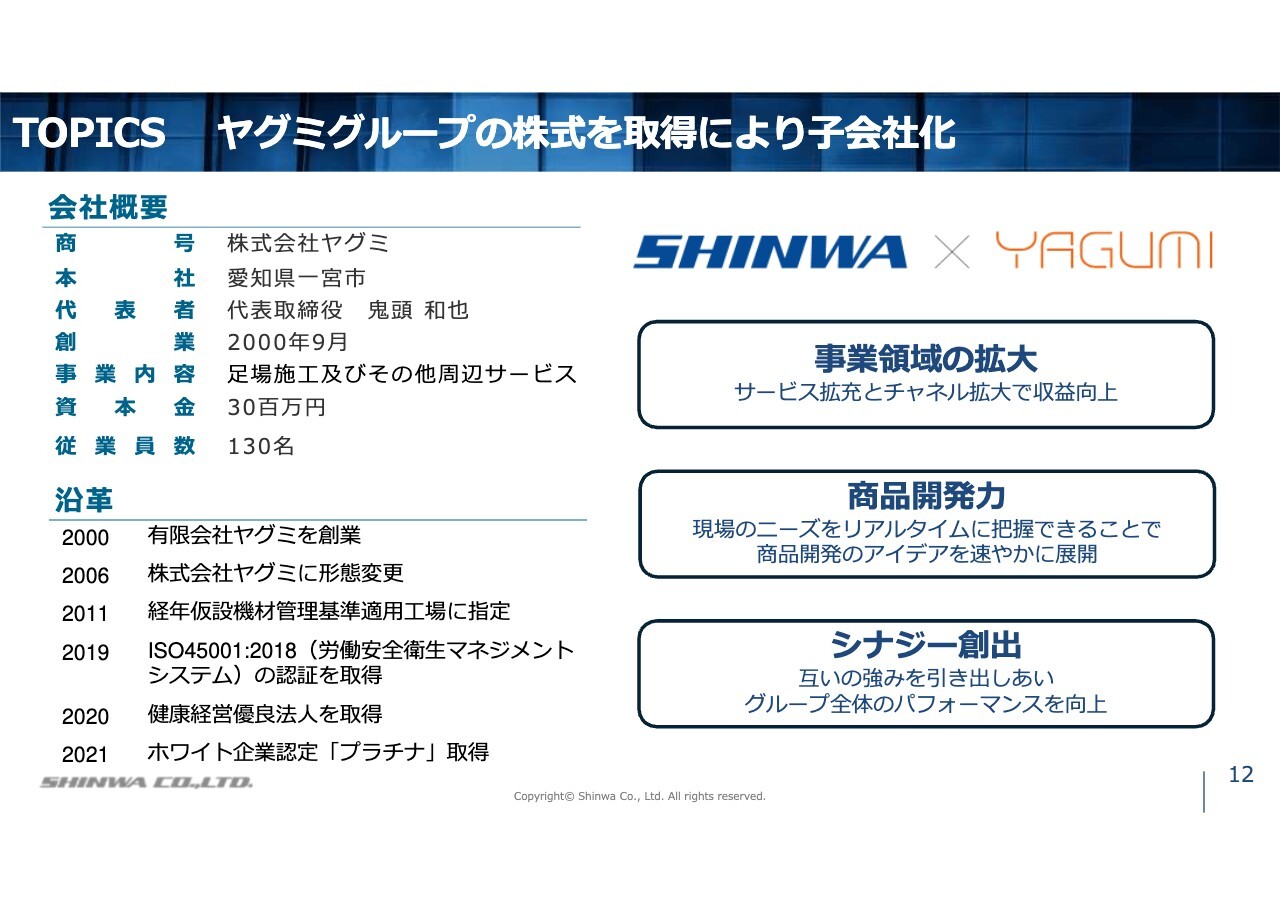

TOPICS ヤグミグループの株式を取得により子会社化

2024年4月1日に実施したヤグミグループの株式取得についてご説明します。ヤグミグループは、東海地方で最大規模の全国でも有数の足場施工企業です。さまざまな周辺ビジネスを取り込み、将来の事業成長を見据えた運営を行っています。

今般、ヤグミグループが弊社グループに参画したことで、仮設資材のトップメーカーである弊社は、製造から販売施工サービスに至るまでの強固なバリューチェーンを構築することが可能となりました。これを足がかりに、グループ全体で事業領域の拡大、商品開発、シナジーの創出に努めていきます。

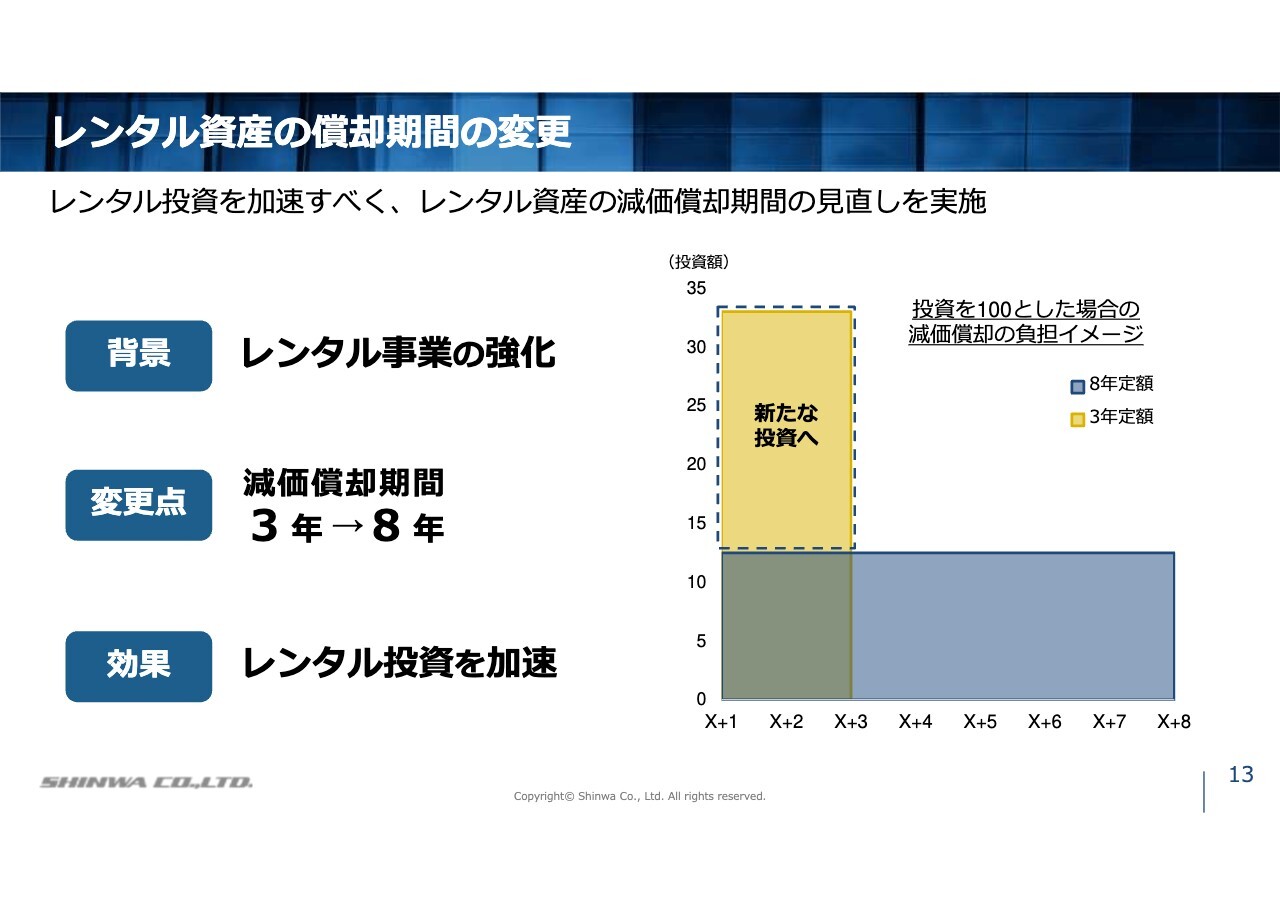

レンタル資産の償却期間の変更

レンタル資産の償却期間の変更についてご説明します。中期経営計画の目標の1つであるレンタル事業の強化のためには、積極的なレンタル投資を進めても、償却費によって全体の利益を圧迫することがないようにする必要がありました。

そこで、従来は3年間としていた償却期間を8年にすることで、減価償却費の負担が軽くなった分、レンタル投資をさらに加速させることが可能となりました。

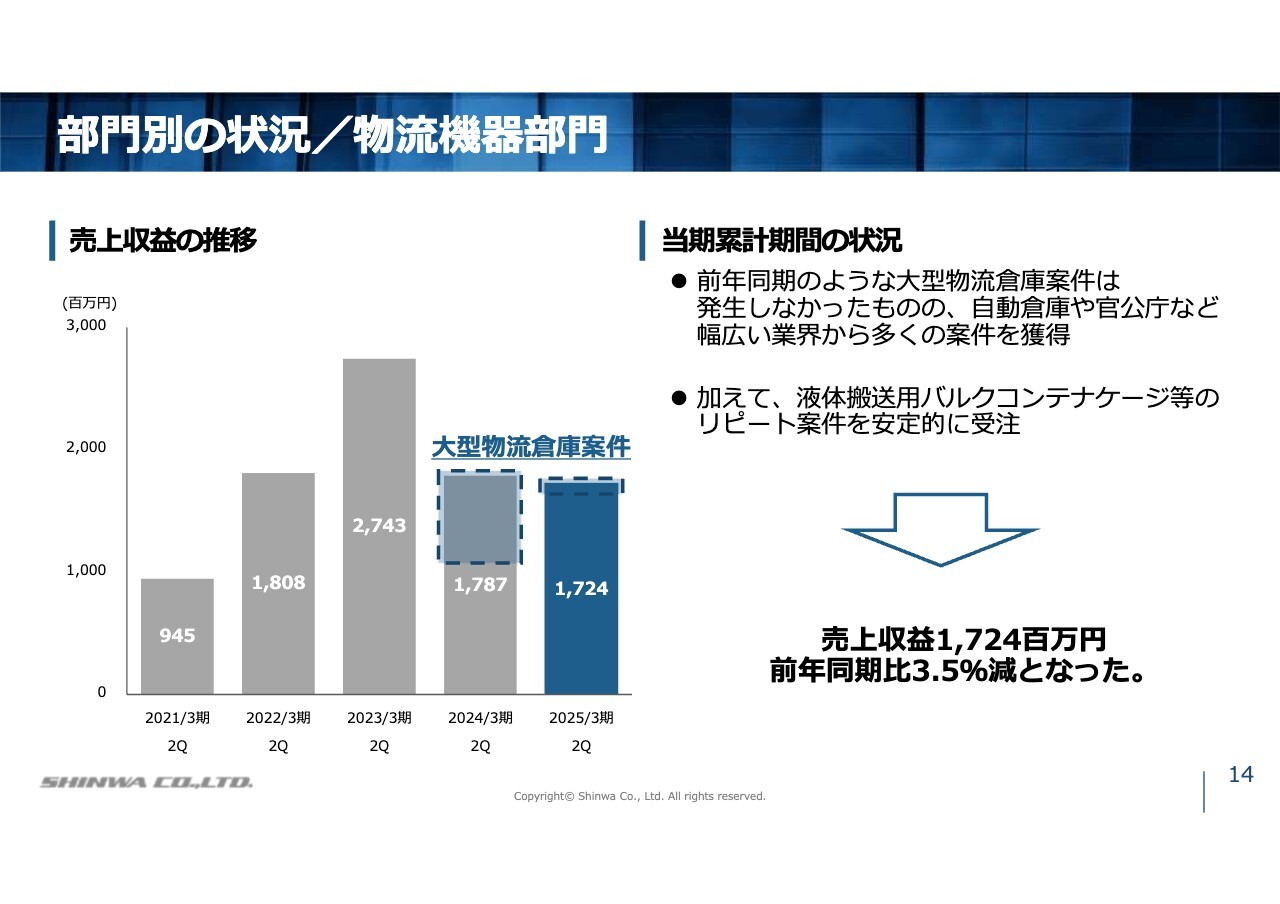

部門別の状況/物流機器部門

物流機器部門の売上収益についてです。前年同期と比較して、大型物流倉庫案件は大きく減少しました。一方で、自動倉庫や官公庁案件等、幅広い業界から多くの案件が獲得できました。

加えて、液体搬送用バルクコンテナケージや自動車部品用パレットなど、リピート案件を安定的に受注でき、前期比からの減少分を補完しました。売上収益は17億2,400万円となり、減少幅は前年同期比3.5パーセント減にとどまりました。

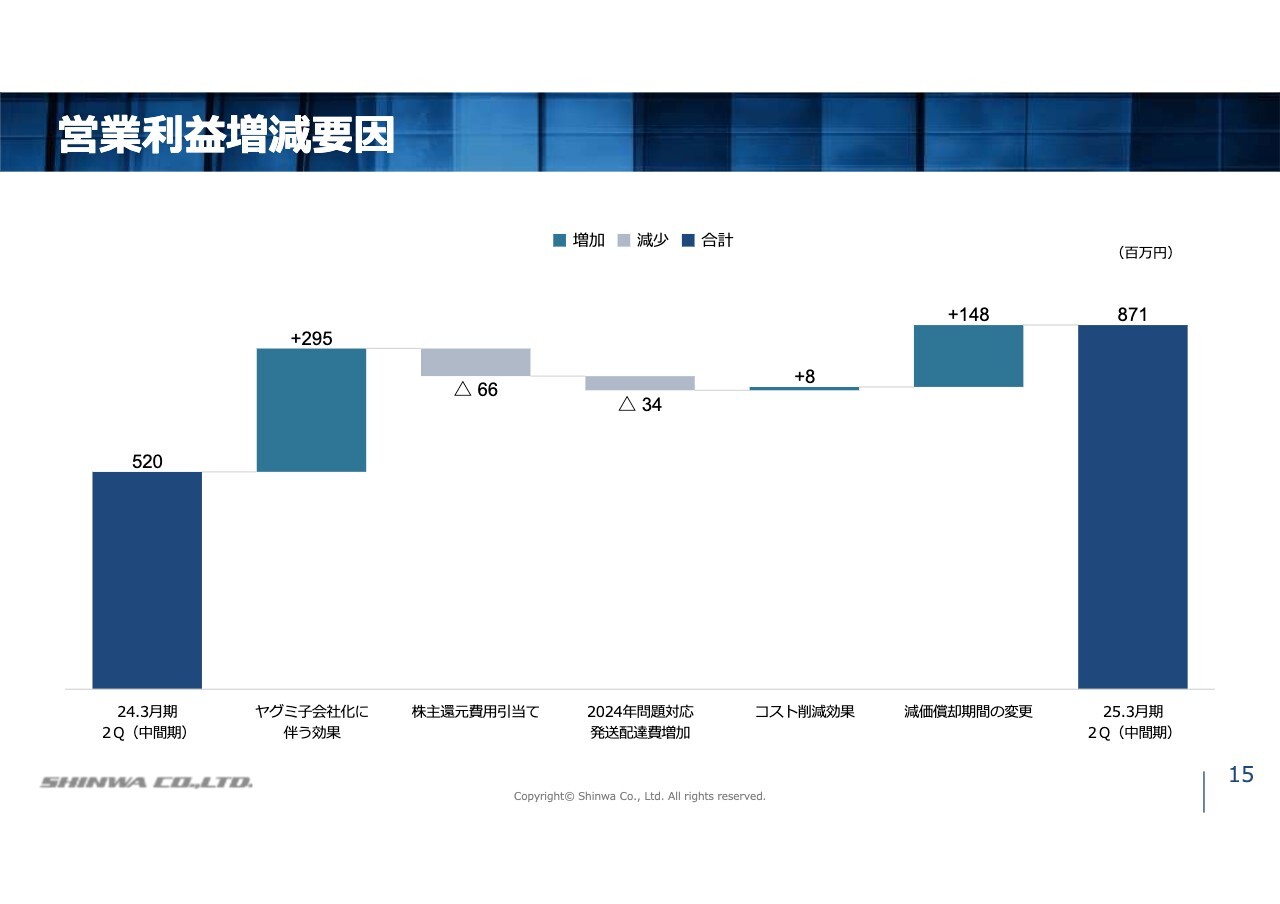

営業利益増減要因

営業利益の増減要因についてご説明します。

ヤグミグループの子会社化に伴う効果でプラス3億円弱、株主優待に関する費用の引当金でマイナス6,600万円、運送業界の2024年度問題に対応した影響でマイナス3,400万円となりました。レンタル資産の減価償却期間の変更でプラス1億4,800万円となった結果、前中間期から約3億5,000万円増加しました。

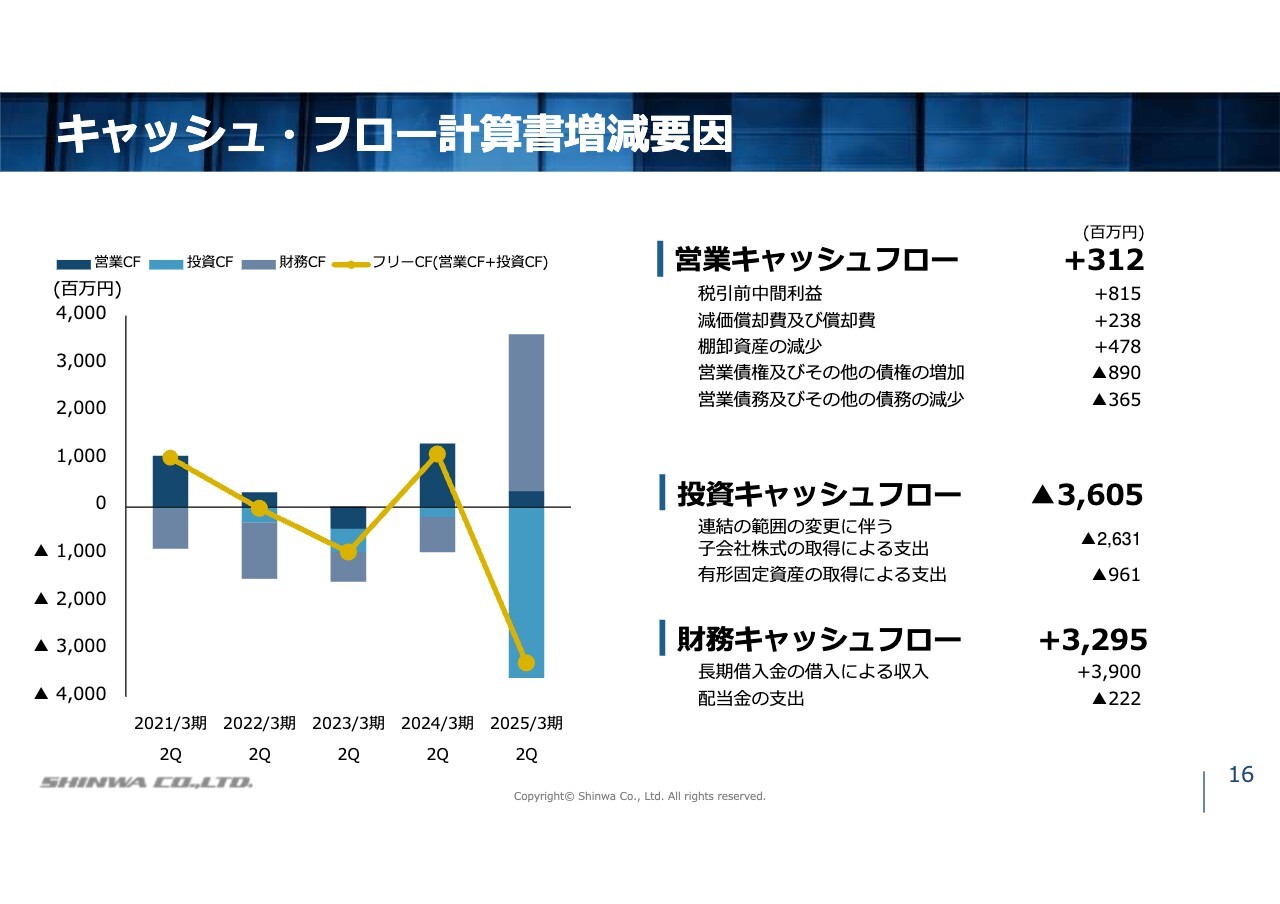

キャッシュ・フロー計算書増減要因

連結キャッシュ・フローの状況です。営業キャッシュ・フローはプラス3億1,200万円となりました。主な収入要因は、税引前中間利益8億1,500万円、減価償却費及び償却費2億3,800万円、棚卸資産の減少4億7,800万円です。

一方で、売上収益の伸びにより、営業債権及びその他の債権が8億9,000万円増加しました。また、生産に必要な原材料が十分確保できず、営業債務及びその他の債務が3億6,000万円減少した結果、営業キャッシュ・フローは微増にとどまっています。

投資キャッシュ・フローに使用した資金は36億500万円で、主にヤグミグループの株式取得による支出の純額26億3,100万円です。財務キャッシュ・フローで獲得した資金は32億9,500万円でした。主に、ヤグミグループの株式取得に伴い、借り入れを行ったためです。

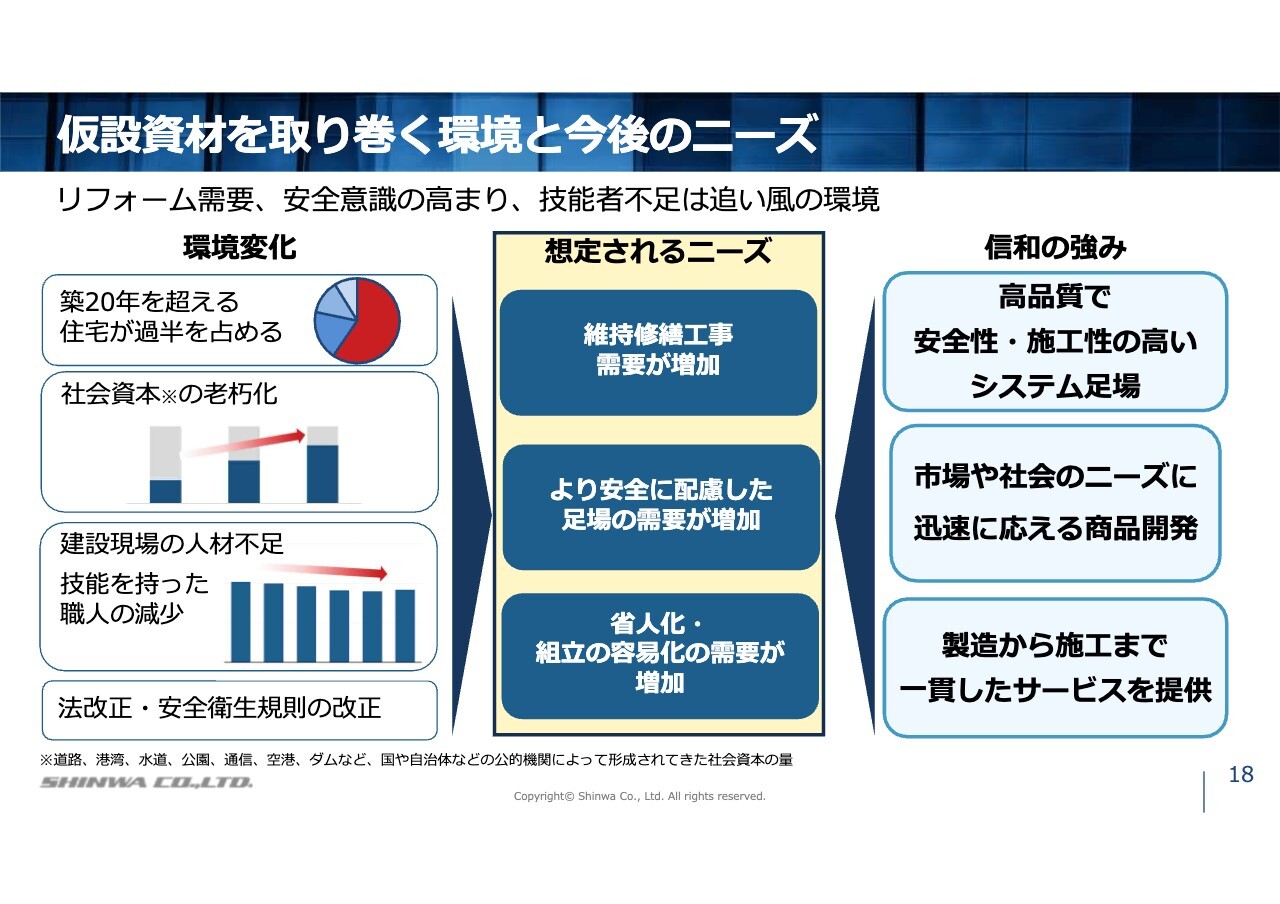

仮設資材を取り巻く環境と今後のニーズ

2025年3月期の業績見通しについてご説明します。仮設資材を取り巻く環境変化として、過半数の住宅が築20年超、社会資本の老朽化、建設現場の人材不足、法改正・安全衛生規則の改正を認識しています。

これらの環境変化に対してのニーズとして、維持修繕工事需要の増加、より安全に配慮した足場の需要増、省人化・組立の容易化の需要増が想定されます。

これらのニーズに応えるため、高品質で安全性・施工性の高いシステム足場の提供、市場や社会のニーズに迅速に応える商品開発、製造から施工まで一貫したサービスの提供という弊社の強みを活かしていきます。

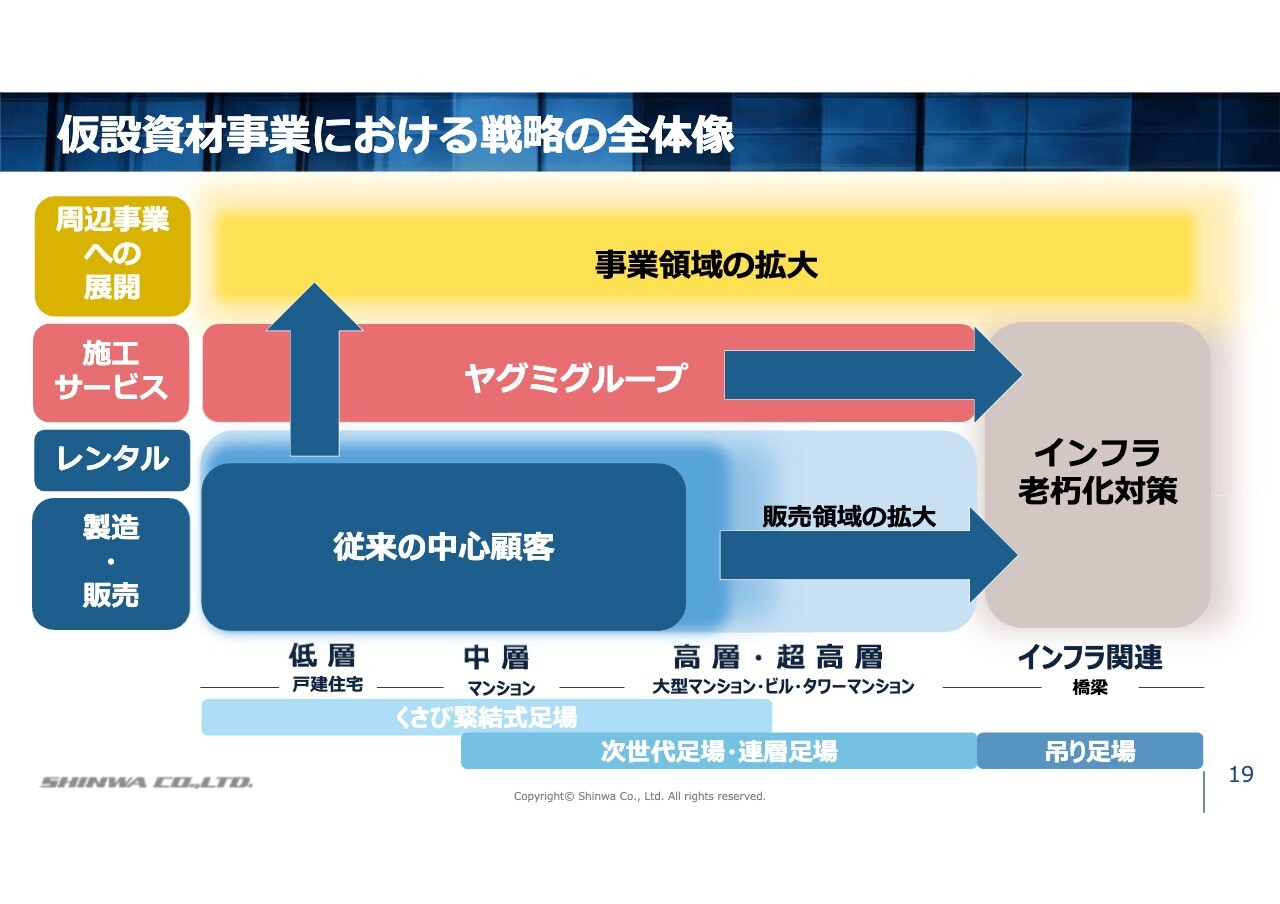

仮設資材事業における戦略の全体像

仮設資材部門の戦略全体像についてご説明します。従来は、低層から高層建築物の施工会社に対し、仮設資材を製造販売してきました。今後は、レンタル事業及び施工サービスに注力していくほか、インフラ老朽化対策の製品も展開していきます。周辺事業に新たなサービスを提供することにより、事業領域を拡大したいと考えています。

TOPICS 相模原機材センター開所

直近のトピックスです。2024年10月に神奈川県相模原市に機材センターを開所しました。南関東を中心とした都市再開発やインフラ整備に伴う建設需要に応えるため、安定的かつ豊富な資材供給を実現する重要な拠点となります。

既存拠点と連携し、関東広域の多くのお客さまに対して利便性を高め、一層のサービス向上に努めていきます。

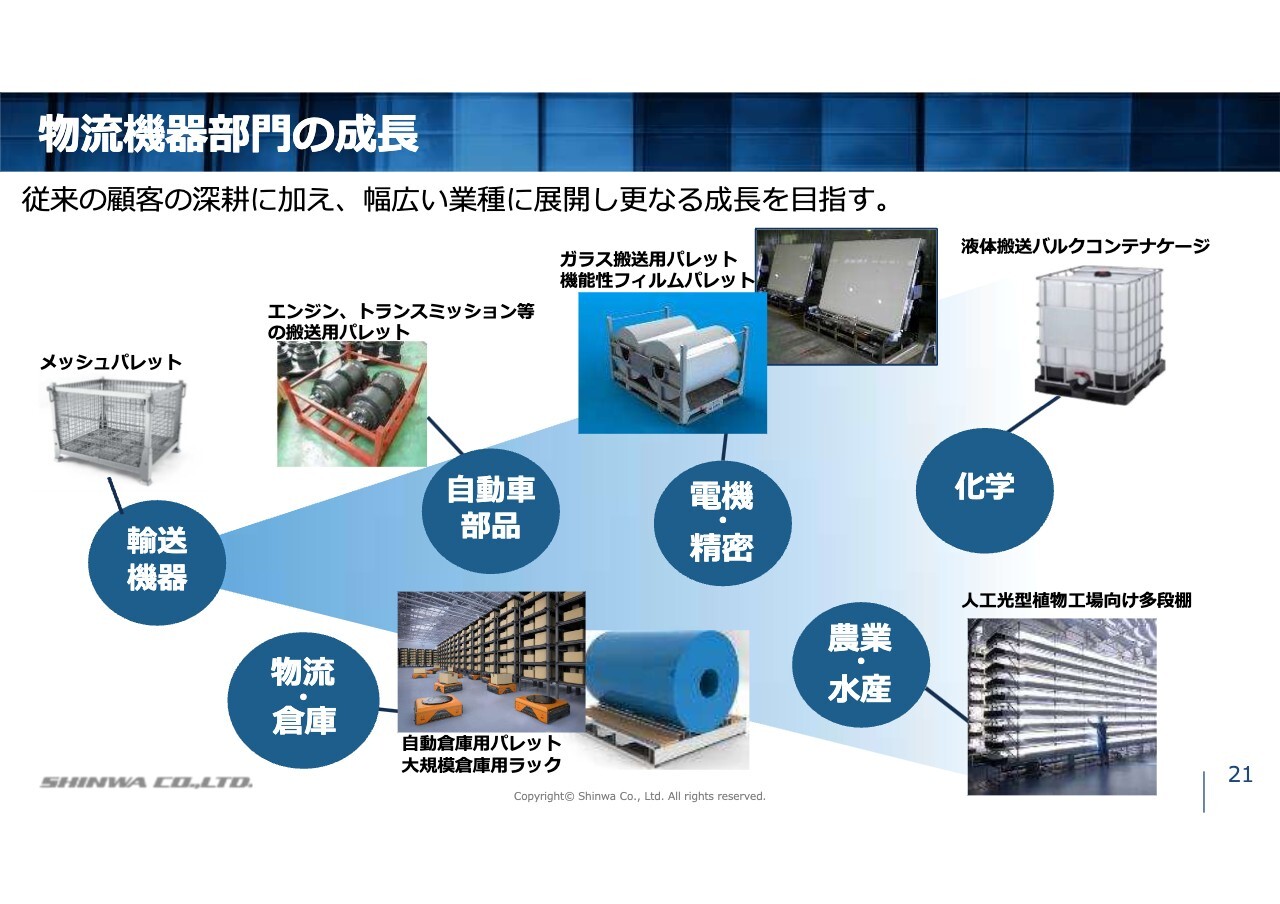

物流機器部門の成⻑

物流機器部門の成長についてご説明します。スライドに記載したとおり、これまで多様な分野の導入実績を積み上げてきました。従来の顧客の深耕に加え、幅広い業種に展開し、さらなる成長を目指しています。

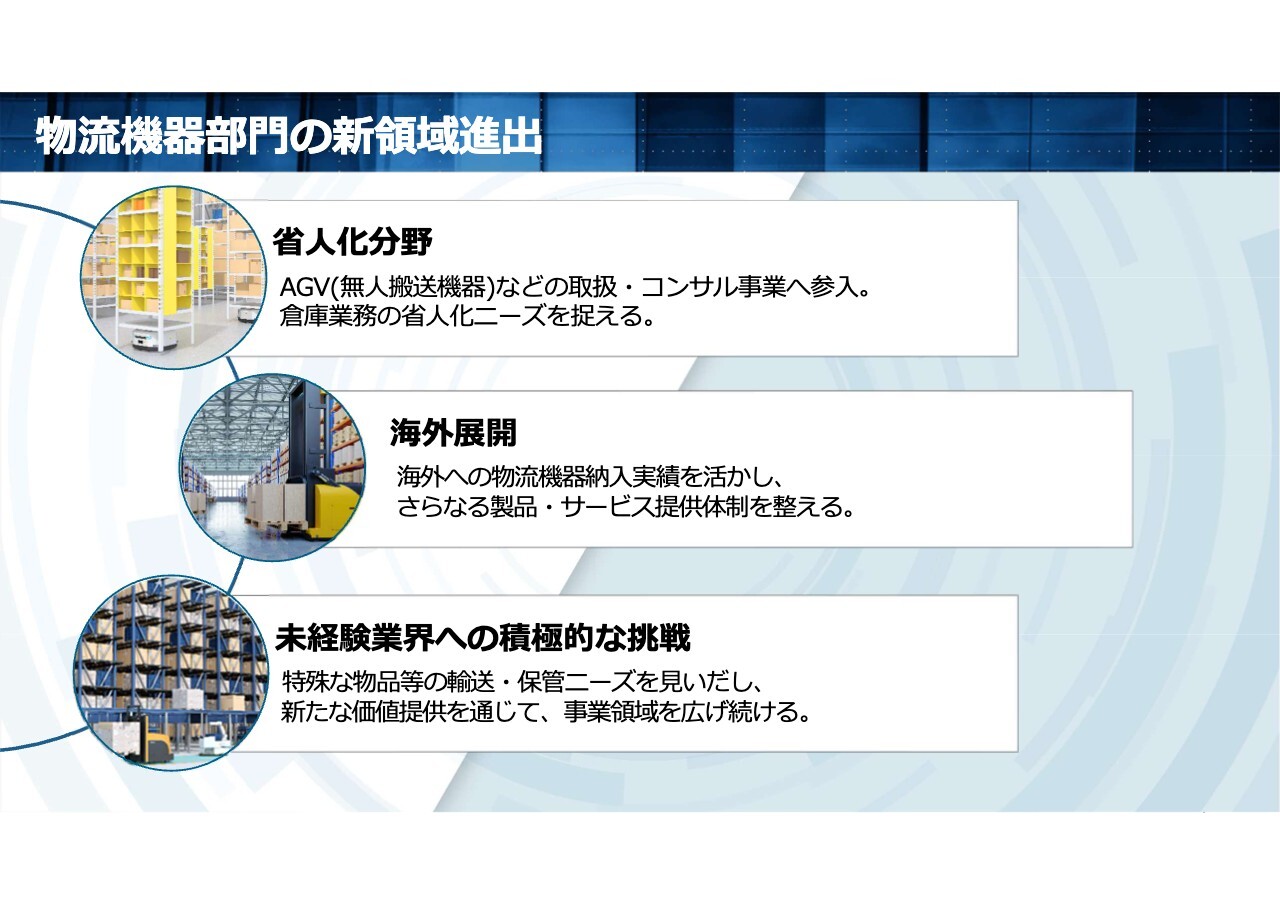

物流機器部門の新領域進出

物流機器部門の新領域進出として、省人化分野、海外展開、未経験業界への積極的な挑戦を重点テーマとしています。物流機器は、すべての産業・業界に関連しており、ニーズも一様ではありません。顧客それぞれの課題に対し、開発力、営業力、製造力、蓄積してきたノウハウを活かし、新領域への進出に取り組んでいきます。

2025年3月期 通期連結業績予想

2025年3月期の通期連結業績予想です。中間期については、期初の業績見通しを上回る結果となりました。通期予想については、精査の上、今後修正が必要と判断した場合には速やかに公表します。現時点では、売上収益は160億円、営業利益は16億円の予想で据え置いています。

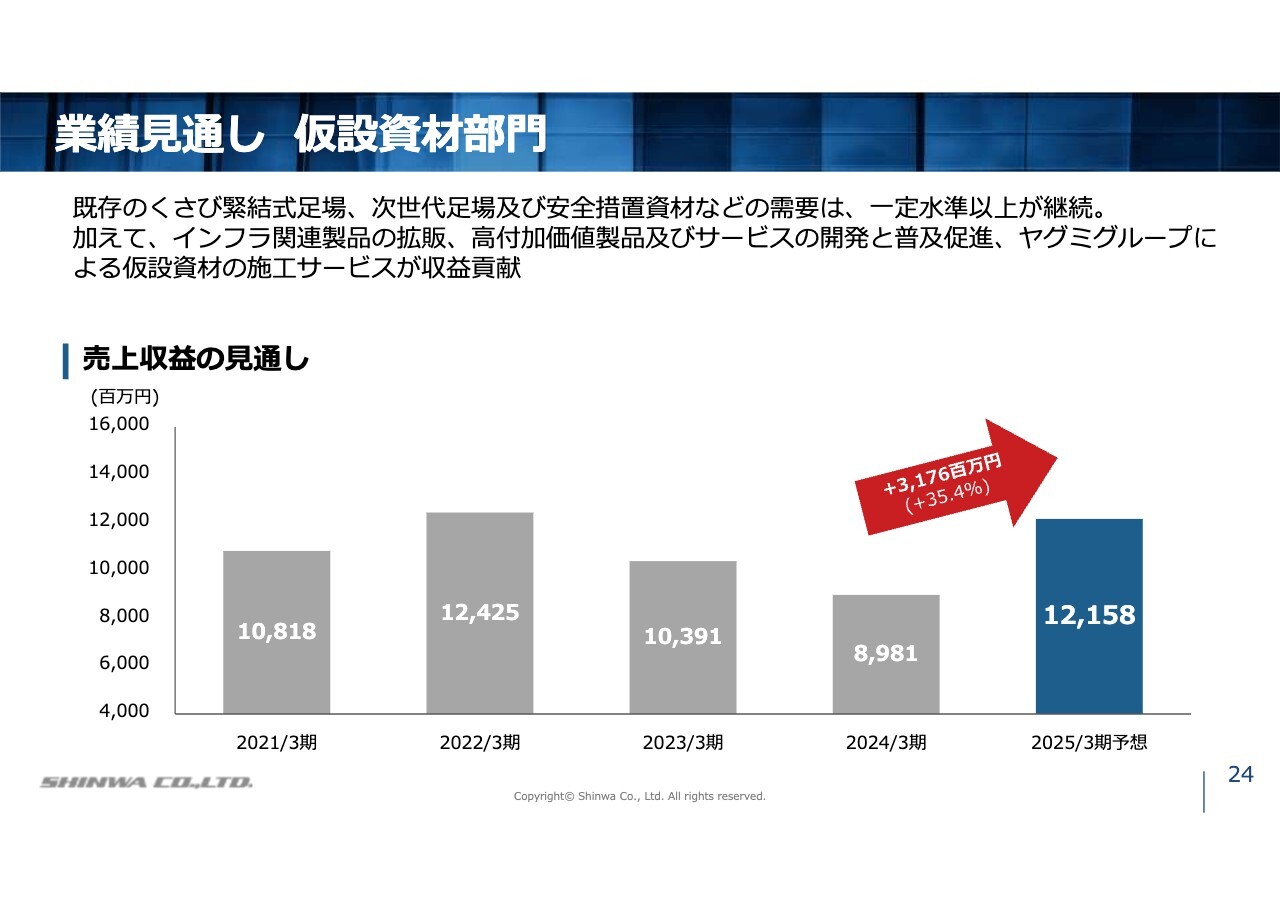

業績見通し 仮設資材部門

仮設資材部門の業績見通しです。既存のくさび緊結式足場、次世代足場及び安全措置資材などの需要は、一定水準以上で継続すると考えています。インフラ関連製品の拡販、高付加価値製品及びサービスの開発と普及促進、ヤグミグループの主な事業である仮設資材施工サービスの売上収益による増加を目指しています。

売上収益の見通しは121億5,800万円、前期比35.4パーセント増としています。

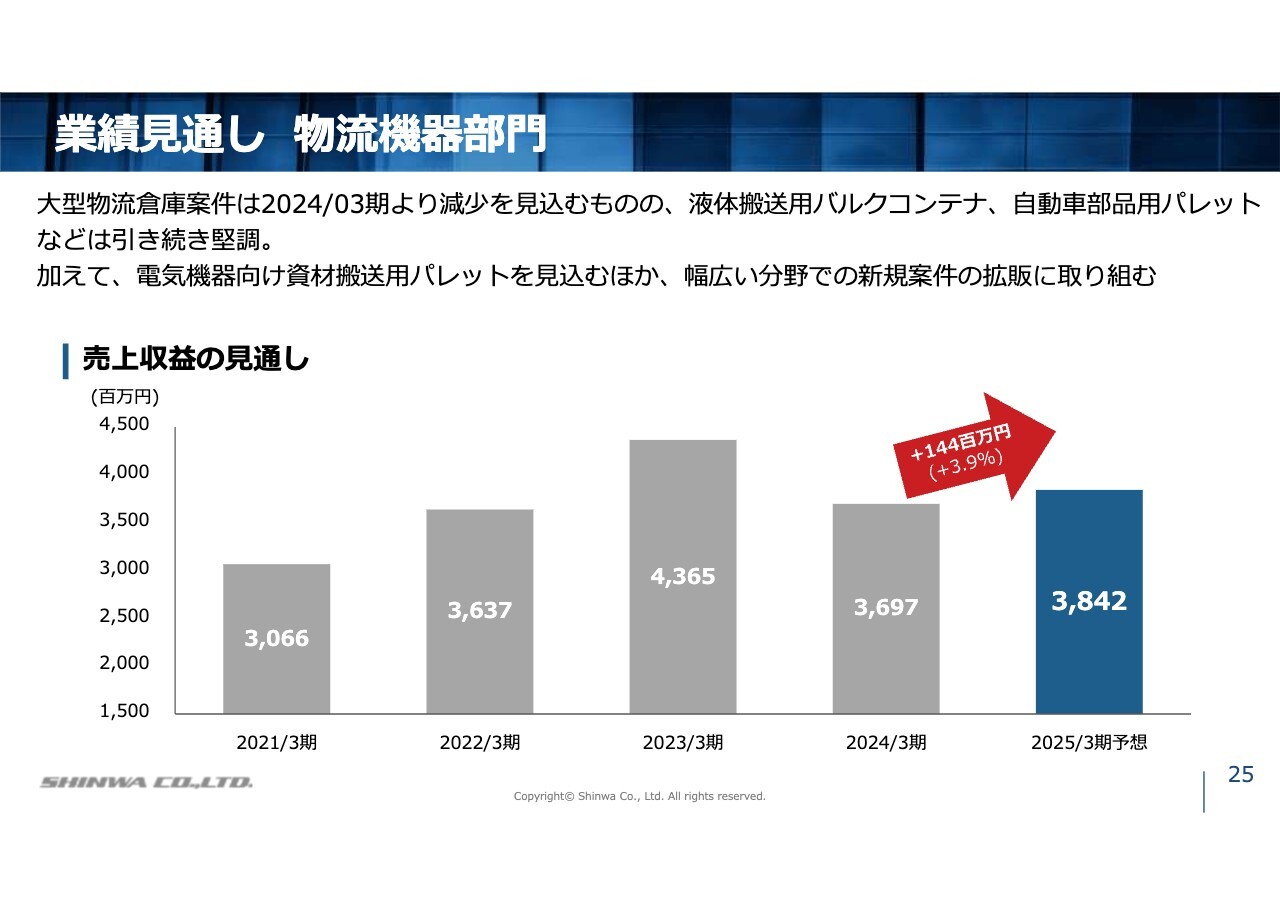

業績見通し 物流機器部門

物流機器部門の業績見通しです。大型物流倉庫案件は前期より減少を見込むものの、液体搬送用バルクコンテナ、自動車部品用パレットなどは引き続き堅調に推移すると考えています。電気機器向け資材搬送用パレットを見込むほか、幅広い分野での新規案件の拡販に取り組んでいきます。

売上収益の見通しは38億4,200万円、前期比3.9パーセント増としています。

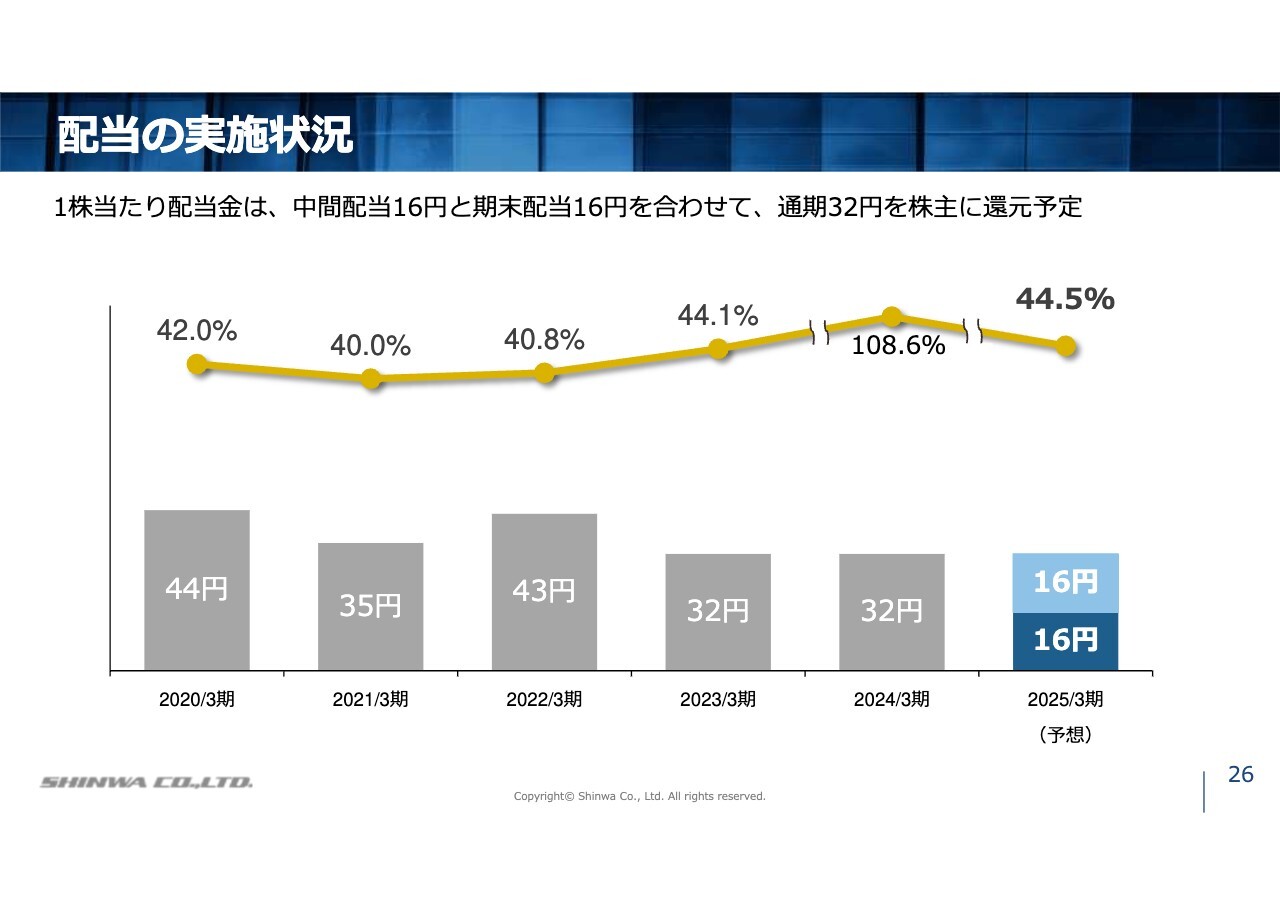

配当の実施状況

配当の実施状況です。配当性向40パーセント以上を目標として、配当金額を定めています。2025年3月期は、中間配当16円及び期末配当16円を合わせ、通期で32円の配当となります。

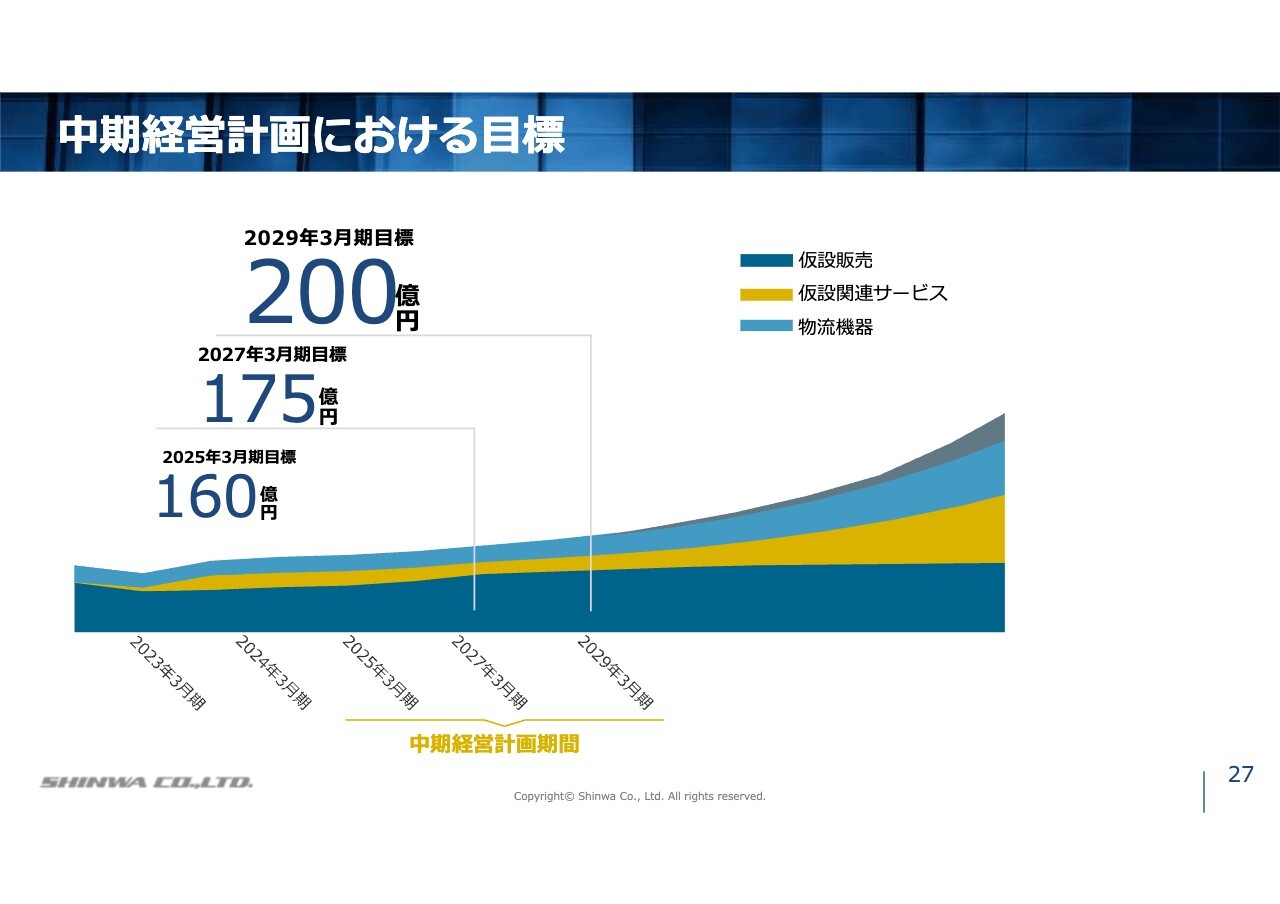

中期経営計画における目標

中期経営計画における目標についてご説明します。2025年3月期から2029年3月期は、長期的な成長を見据え、確実な成長と飛躍の足場固めの期間と考えています。メーカーとしての力を高めつつ、事業統合したヤグミグループとのシナジーを創出・育成し、長期的テーマである「成長の加速と事業領域のさらなる拡大」のための基盤を確立していきます。

以上で、信和株式会社2025年3月期第2四半期決算説明会を終了します。ご清聴ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3447

|

1,026.0

(02/16)

|

-17.0

(-1.62%)

|

関連銘柄の最新ニュース

-

週間ランキング【約定回数 増加率】 (2月13日) 02/14 08:30

-

決算プラス・インパクト銘柄 【東証スタンダード・グロース】引け後 ... 02/10 15:53

-

決算プラス・インパクト銘柄 【東証スタンダード・グロース】寄付 …... 02/10 09:28

-

信和は昨年来高値更新、第3四半期営業益66%増で通期計画を超過 02/09 13:40

-

信和、4-12月期(3Q累計)最終は93%増益・通期計画を超過 02/09 13:00

新着ニュース

新着ニュース一覧-

今日 00:00

-

02/16 22:50

-

02/16 22:41

-

02/16 22:40