トレックス・セミコンダクター、2Qは減収増益で着地 日本・欧州市場は低迷も、中国市場の受注は回復傾向

目次

木村岳史氏:みなさま、こんにちは。トレックス・セミコンダクター株式会社、代表取締役社長執行役員の木村です。本日はお忙しい中、当社の2025年3月期第2四半期決算説明会にご参加いただき、誠にありがとうございます。

それでは目次に沿って、2025年3月期第2四半期業績、2025年3月期業績予想、株主還元、トピックスの順にご説明します。なお、トピックスについては、トレックス・セミコンダクター(以下、トレックス)は私から、フェニテックセミコンダクター(以下、フェニテック)は取締役の石井からご説明します。

サマリー

はじめに、2025年3月期第2四半期の業績についてご説明します。こちらのスライドはサマリーです。現状、当社を取り巻く半導体の市況、マーケットは依然回復に至っていないと感じています。

それらの影響から、トレックスでは日本および欧州市場の売上が減少し、減収となりましたが、為替の影響と棚卸評価損の戻りが発生し、増益となりました。

フェニテックは、欧州および北米市場が減少し、減収減益となっています。市況の回復のスピードが想定を下回っているため、通期業績予想を下方修正しています。

2025年3月期 第2四半期業績概要(連結)

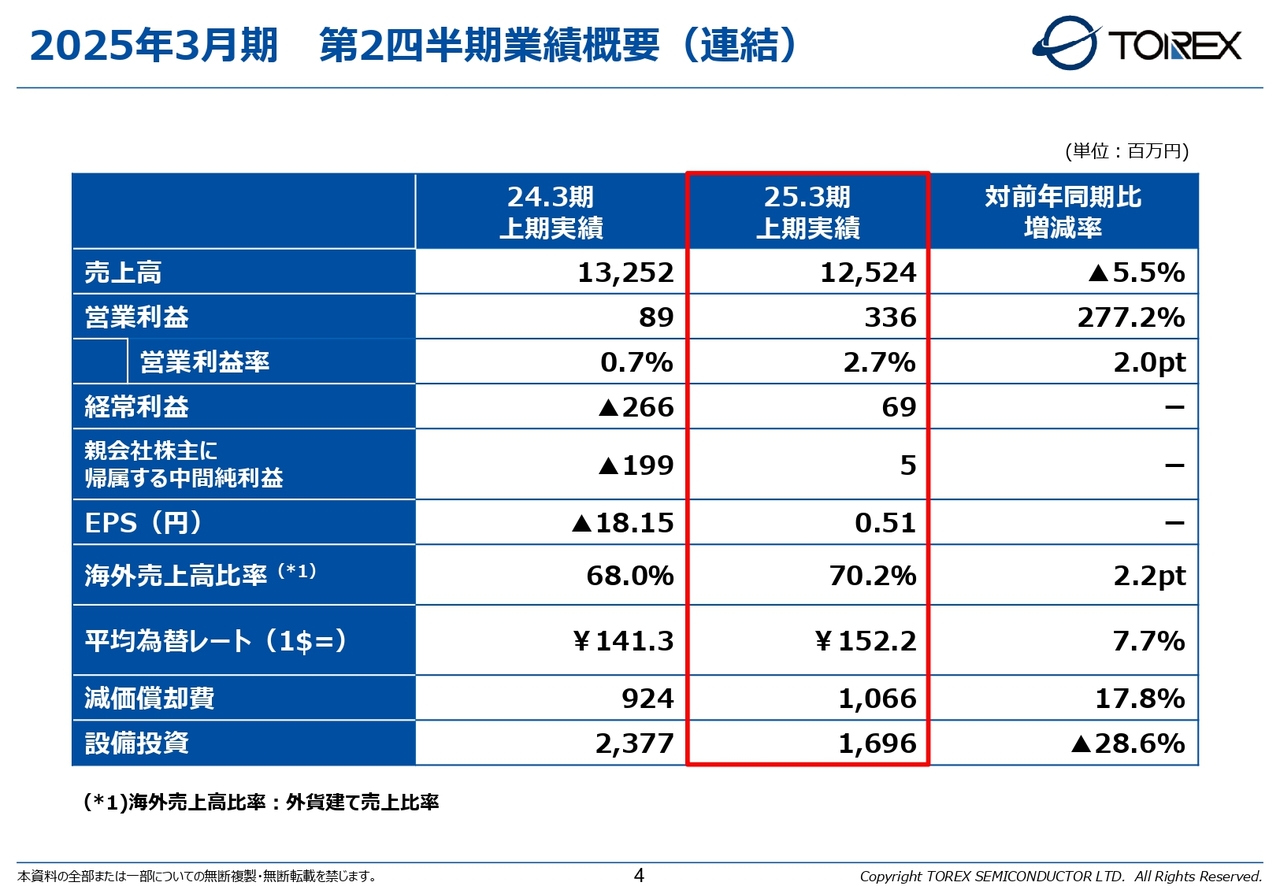

第2四半期業績の概要についてご説明します。売上高は、前年同期比マイナス5.5パーセントの125億2,400万円となりました。営業利益は、前年同期比プラス277.2パーセントの3億3,600万円です。

営業利益率は前年同期比で2ポイント上昇し、2.7パーセントとなっています。経常利益は、為替差損等の影響により6,900万円です。親会社株主に帰属する中間純利益は500万円となっています。

海外売上高比率は前年同期比で2.2ポイント上昇し、70.2パーセントとなっています。平均為替レートは、前年同期比で10.9円円安の152.2円となっています。

減価償却費は、前年同期比プラス1億4,200万円の10億6,600万円となりました。設備投資は、前年同期比マイナス6億8,100万円の16億9,600万円となりました。

2025年3月期 第2四半期業績 売上高

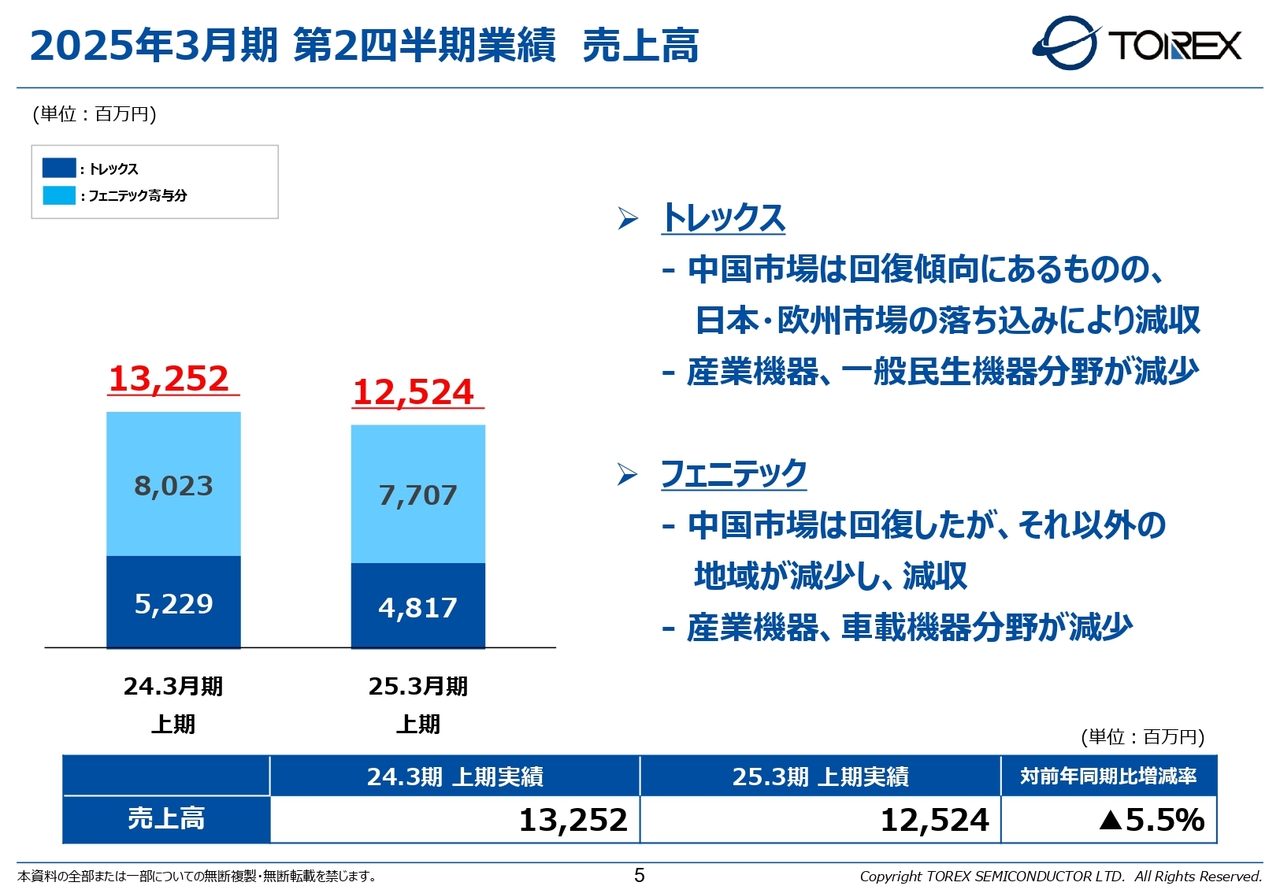

売上高の詳細についてご説明します。トレックスでは、中国市場の一部で回復が見込まれるものの、日本・欧州市場の落ち込みにより、減収となりました。アプリケーションは、産業機器・一般民生機器分野で売上高が減少しています。

フェニテックも、トレックス同様に中国市場において一部回復傾向が見られますが、その他の地域では減少し、減収となっています。特に北米の落ち込みが影響しています。アプリケーションは、産業機器・車載機器などの分野で減少しています。

その結果、2025年3月期上期実績として、売上高は前年同期比マイナス5.5パーセントの125億2,400万円となりました。

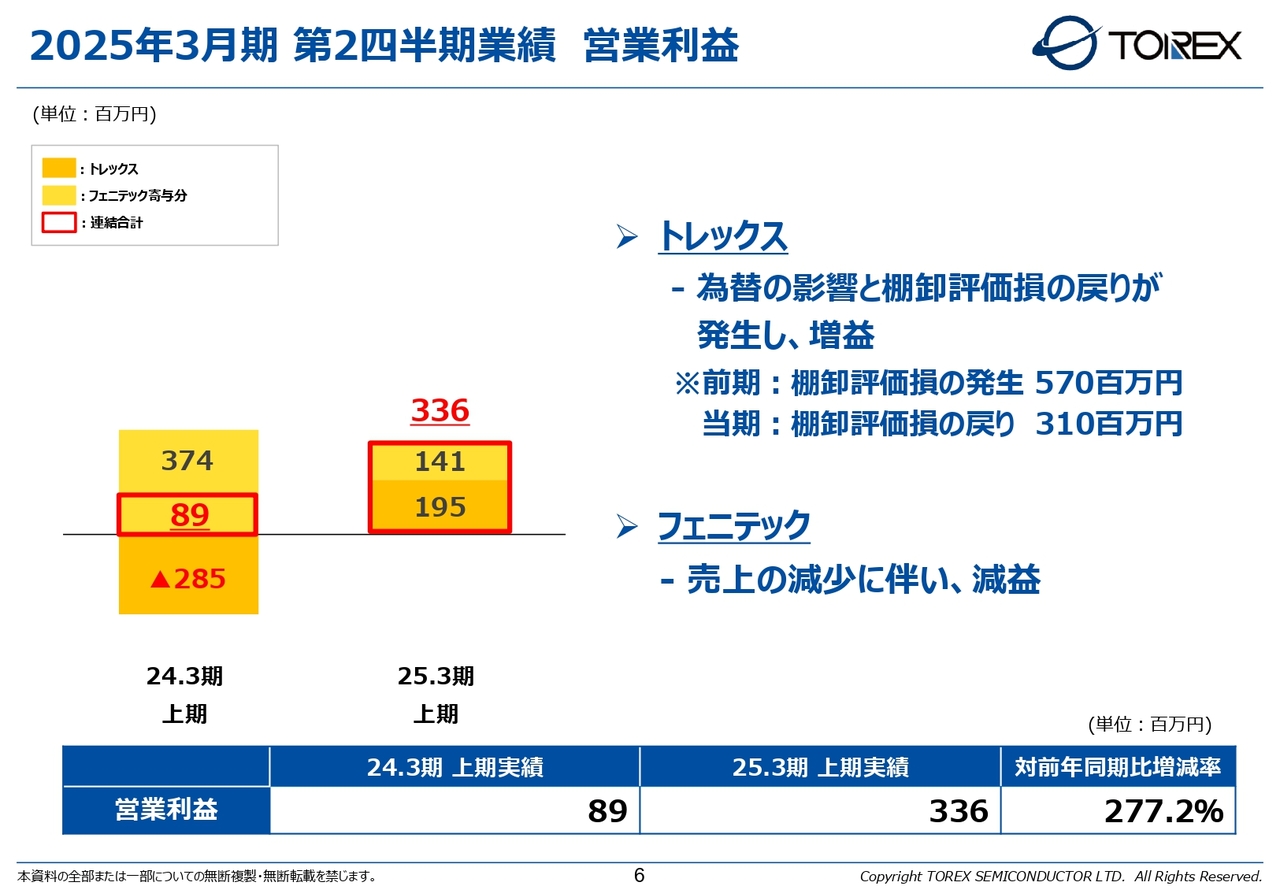

2025年3月期第2四半期業績 営業利益

営業利益の詳細です。トレックスは売上が減少したものの、為替が円安傾向に推移したことと棚卸評価損の戻りが発生したことにより、増益となりました。前期と当期の棚卸評価損の影響額については、それぞれスライドに記載のとおりです。

フェニテックは、売上減少に伴い減益となっています。

その結果、2025年3月期上期実績として、営業利益は前年同期比プラス277.2パーセントの3億3,600万円となっています。

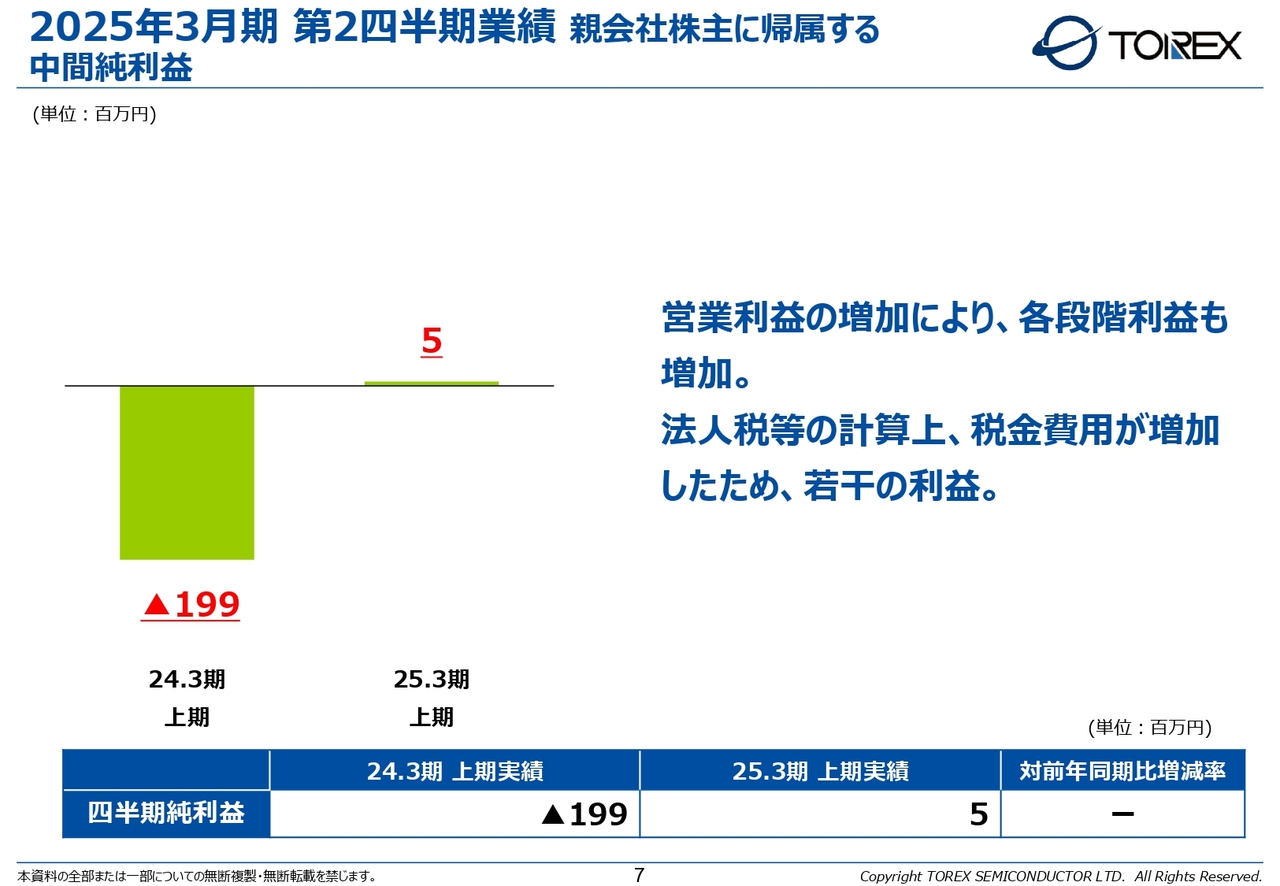

2025年3月期第2四半期業績 親会社株主に帰属する中間純利益

親会社株主に帰属する中間純利益の詳細についてです。営業利益の増加により各段階利益が増加し、前年同期よりも大きく回復はしたものの、営業外損益における為替差損および税金費用の増加に伴い、親会社株主に帰属する中間純利益は500万円と、若干の利益で終わりました。

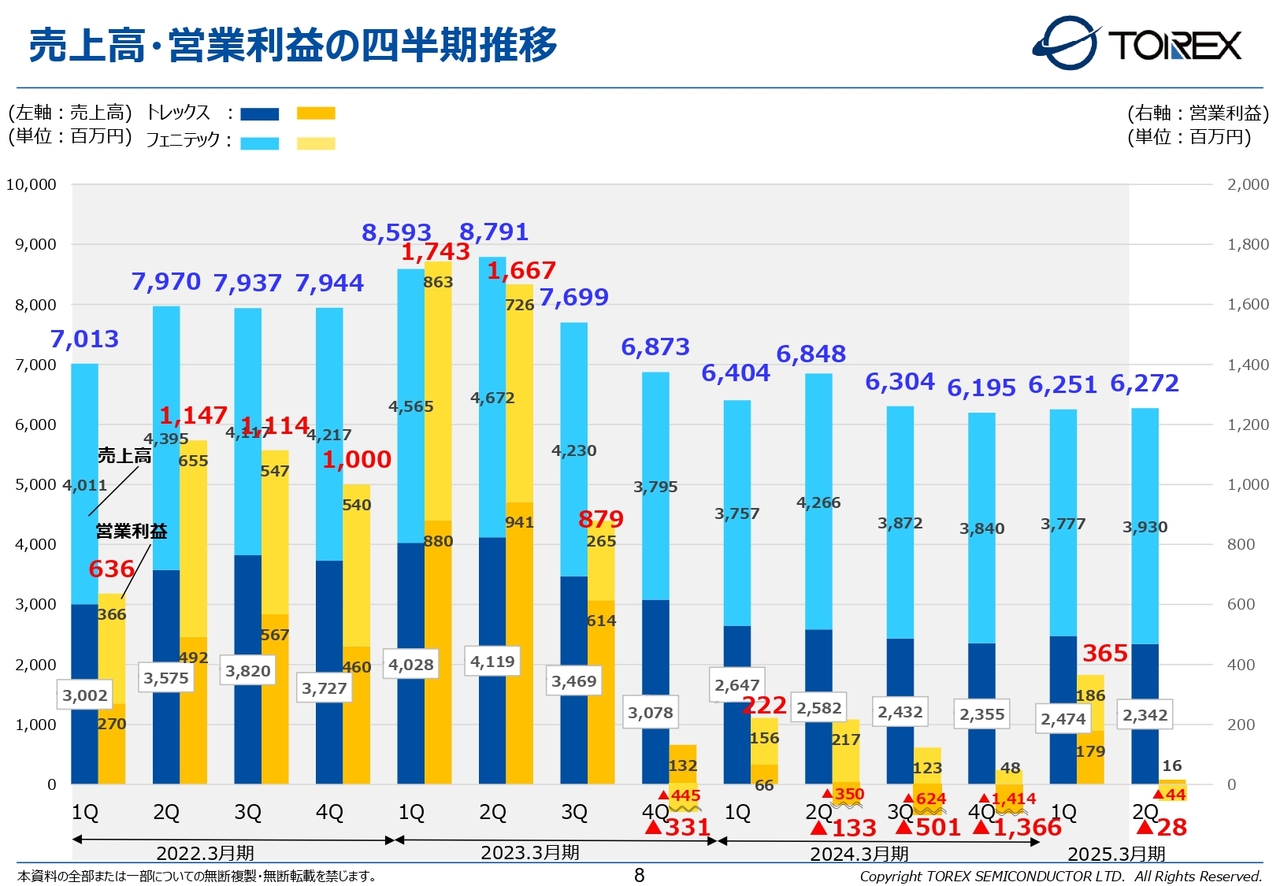

売上高・営業利益の四半期推移

売上高・営業利益の四半期推移の状況です。スライドのグラフのとおり、現在も2024年3月期から横ばいの状況が続いています。中国の一部地域において受注が回復傾向にあり、底を打った感はありますが、まだ回復が十分だと言えるところまでは至っていないと考えています。

依然として先行きが不透明な状態が続いていることも踏まえ、今後の見込みを検討していきます。

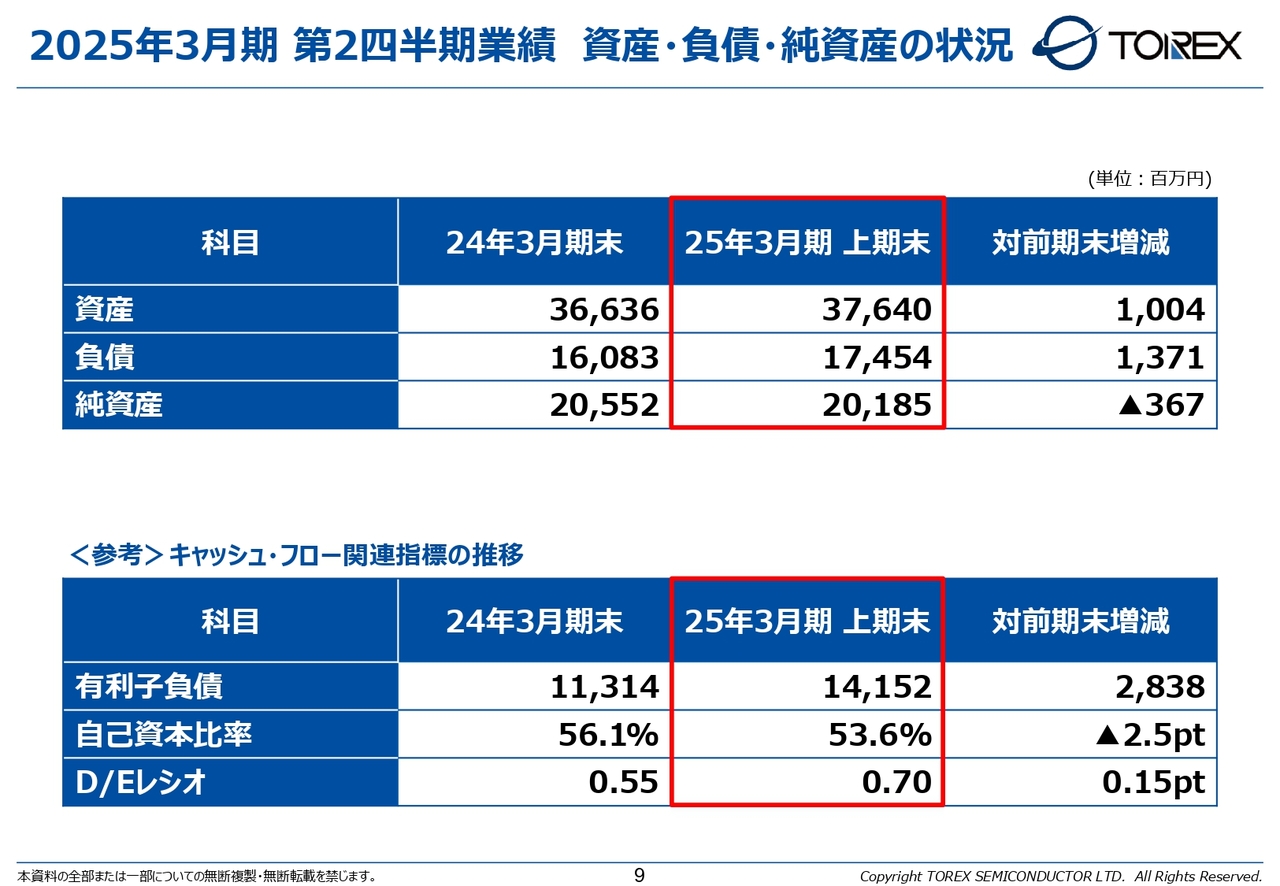

2025年3月期 第2四半期業績 資産・負債・純資産の状況

資産・負債・純資産の状況です。資産は、前期末比プラス10億400万円の376億4,000万円となりました。負債は、前期末比プラス13億7,100万円の174億5,400万円となっています。その結果、純資産は、前期末比マイナス3億6,700万円の201億8,500万円となりました。

有利子負債については、前期末比プラス28億3,800万円の141億5,200万円です。自己資本比率については、前期末比マイナス2.5ポイントの53.6パーセントとなっています。D/Eレシオについては、前期末比プラス0.15ポイントの0.70倍という結果となっています。

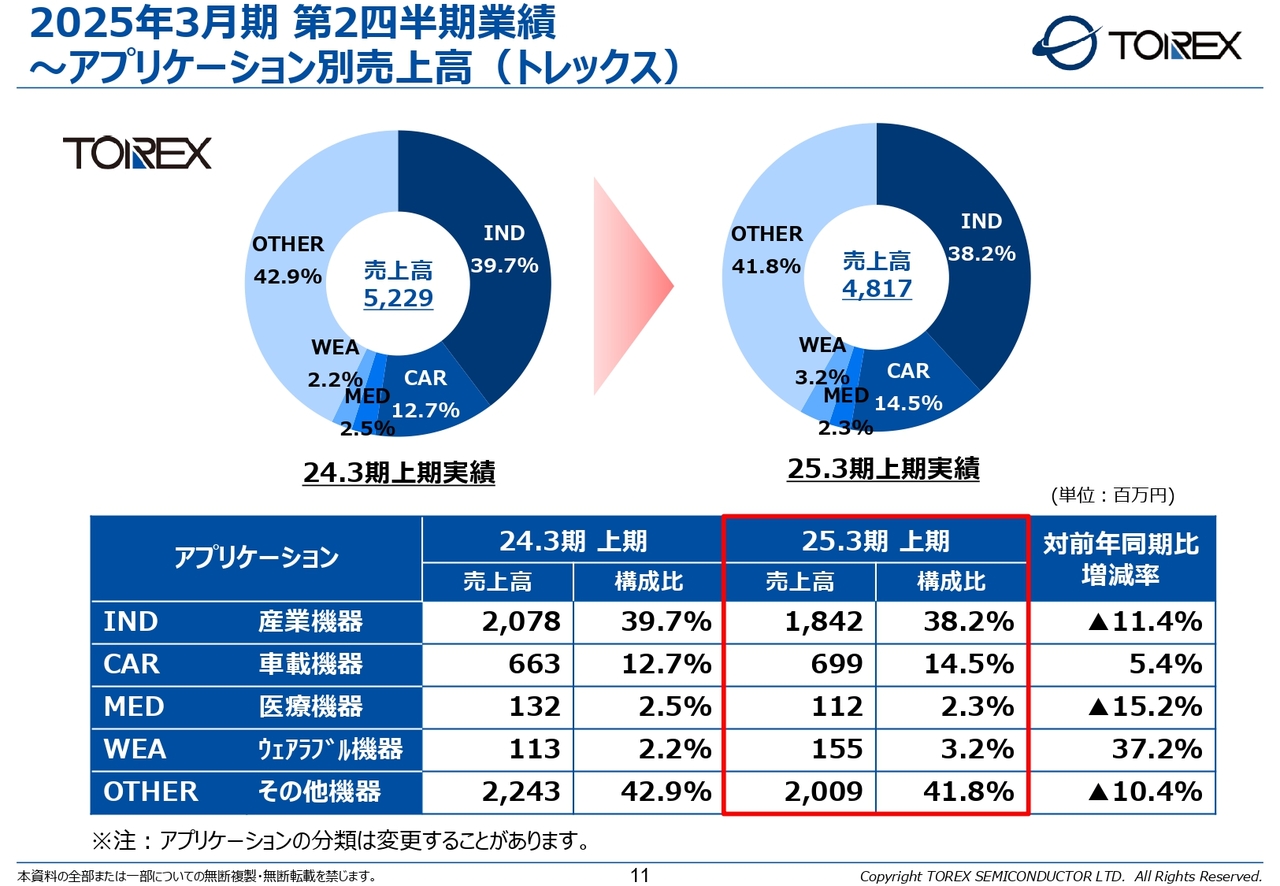

2025年3月期 第2四半期業績~アプリケーション別売上高(トレックス)

トレックスおよびフェニテックの各単体の状況についてご説明します。

まず、トレックスのアプリケーション別売上高です。トレックスでは、産業機器・医療機器・その他機器の売上が減少しています。産業機器は、産業機器市場全体の市況の落ち込みが大きく影響していると考えています。また、その他機器には、一般民生機器やPC関連の機器が含まれています。

前期好調だったアミューズメント機器やPC、スタイラスペン用のビジネスが、今期は売上を落としている状況です。

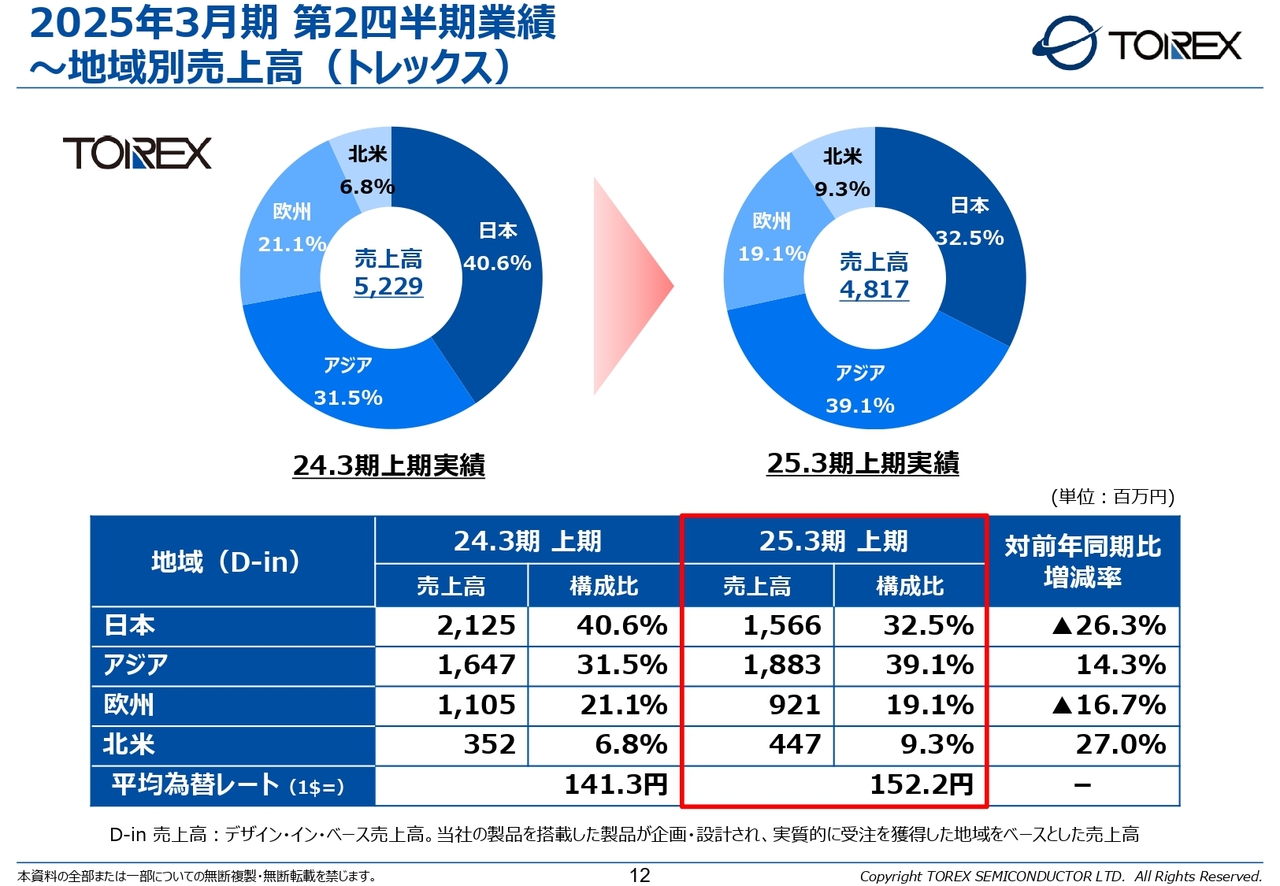

2025年3月期 第2四半期業績~地域別売上高(トレックス)

トレックスの地域別売上高の状況です。日本市場と欧州市場の売上が減少しています。日本市場は、産業機器および車載関連機器の売上が減少したことが影響しています。欧州市場は、地政学的な問題が発生しており、それが市場に影響しています。そして、多くのアプリケーションでの売上が減少したと考えています。

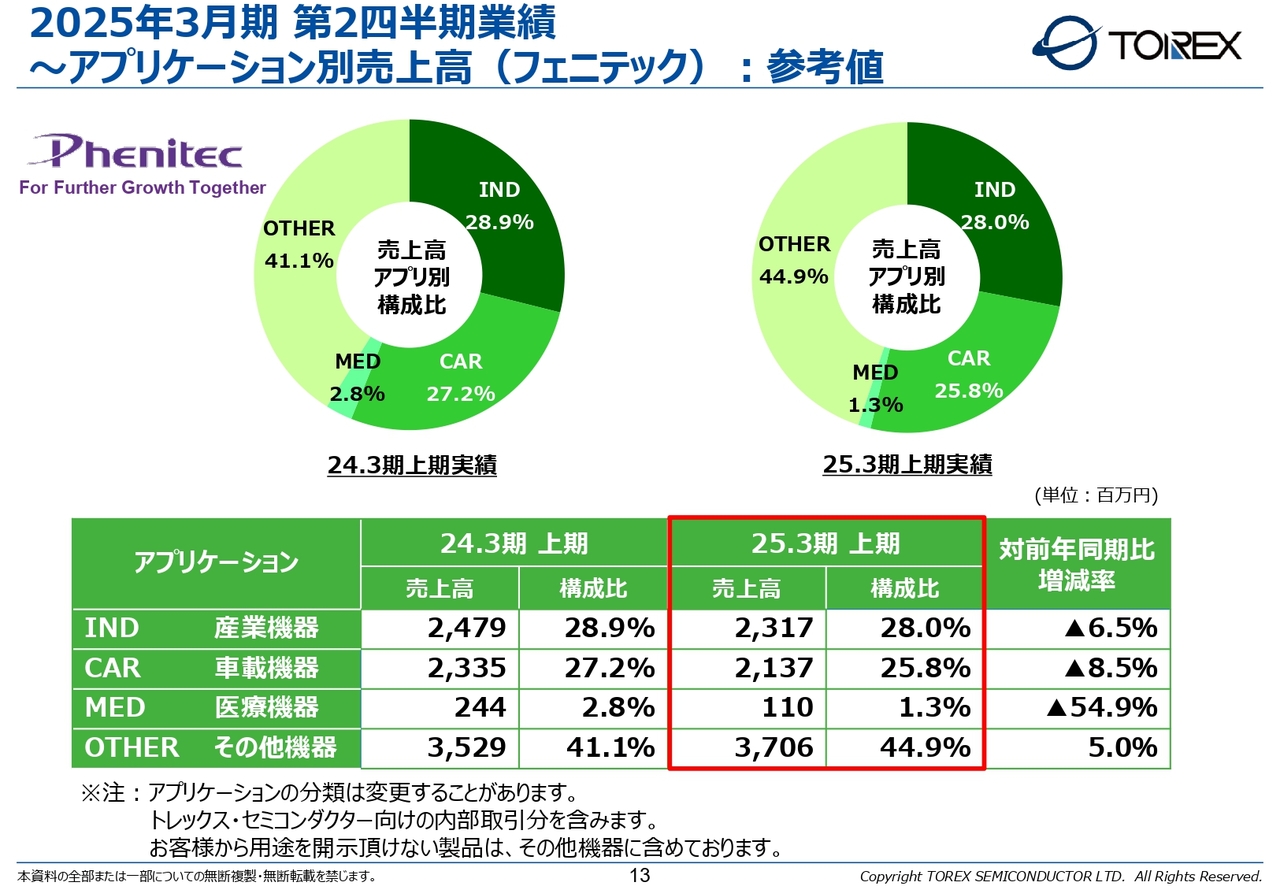

2025年3月期 第2四半期業績~アプリケーション別売上高(フェニテック):参考値

フェニテックのアプリケーション別売上高の状況です。フェニテックの場合は、ファウンドリ事業であるため、エンドのアプリケーションを開示いただけないケースがあります。そのため、不明なものはすべて、その他機器に含めています。

アプリケーションが明確になっている産業機器・車載機器・医療機器は、いずれも売上高が減少しています。その他機器に含まれるコンシューマー向けビジネスでは、売上高が伸びています。

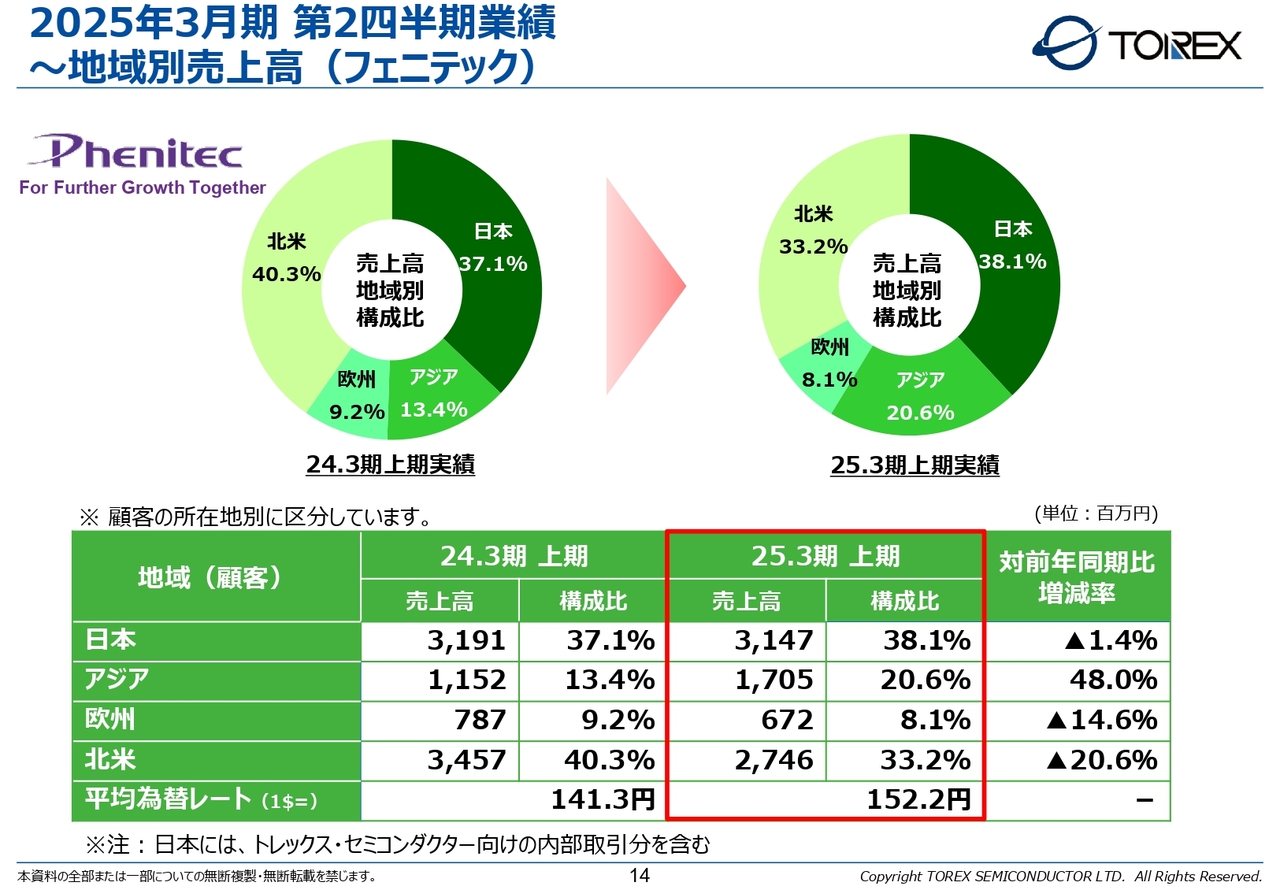

2025年3月期第2四半期業績~地域別売上高(フェニテック)

フェニテックの地域別売上高です。産業機器、車載機器の売上減少が、欧州、北米の売上に影響していると考えています。一方、アジアでは中国のビジネスが伸長しています。ただし、この伸びは一時的なものであり、いまだ強いものにはなっていないと考えています。

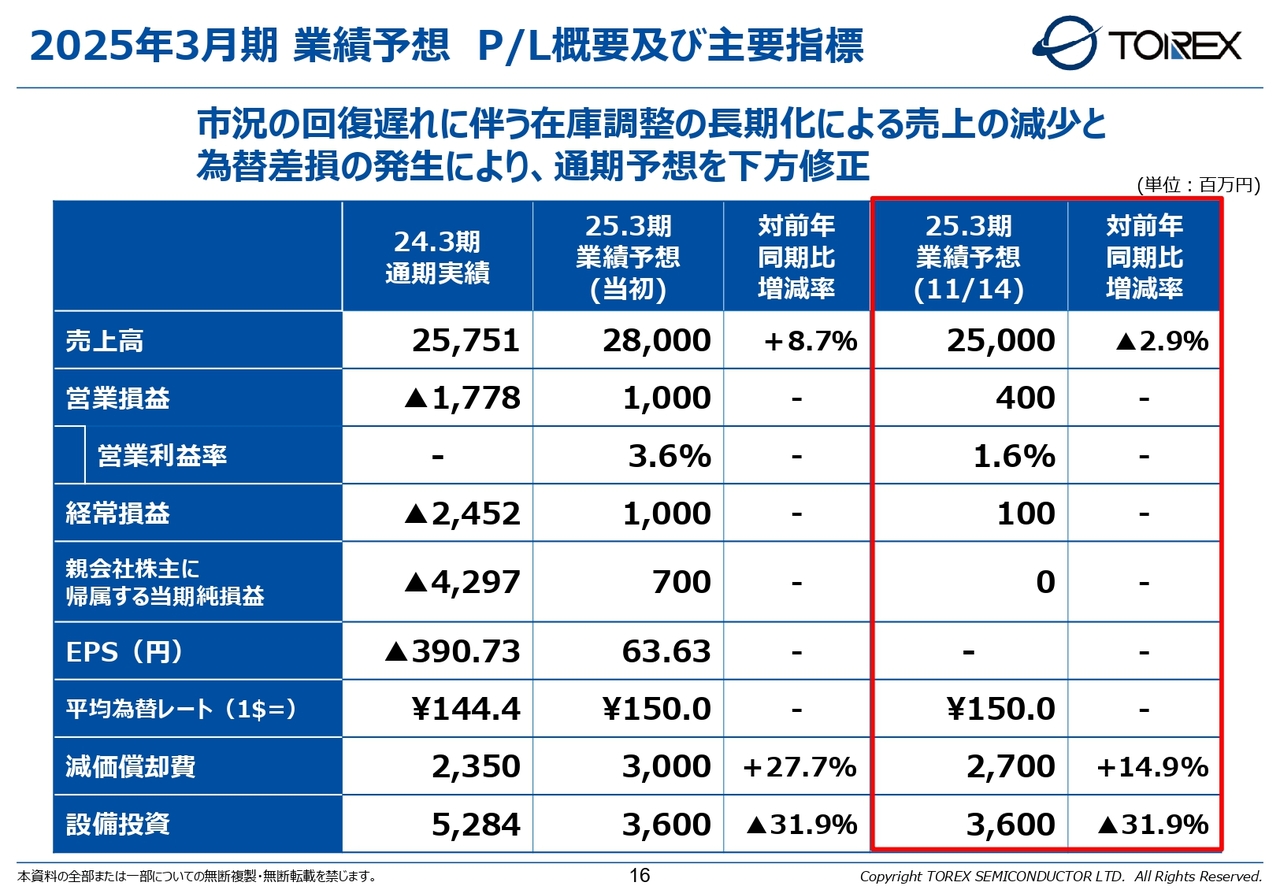

2025年3月期業績予想 P/L概要及び主要指標

2025年3月期業績予想に移ります。

当初の想定より市況の回復のタイミングが遅れています。これに伴い在庫調整が長期化しており、売上高は減少し、営業外損益では為替差損が発生し、通期予想を下方修正しています。

売上高は前年同期比マイナス2.9パーセントの250億円、営業利益は4億円、経常利益は1億円、親会社株主に帰属する当期純利益は現時点では0円と予想しています。

平均為替レートは150円で据え置きとしています。減価償却費は前年同期比プラス14.9パーセントの27億円で当初予想よりは減少していますが、設備投資は今後受注回復時の需要に対応できるよう、当初予想の36億円のままとしています。

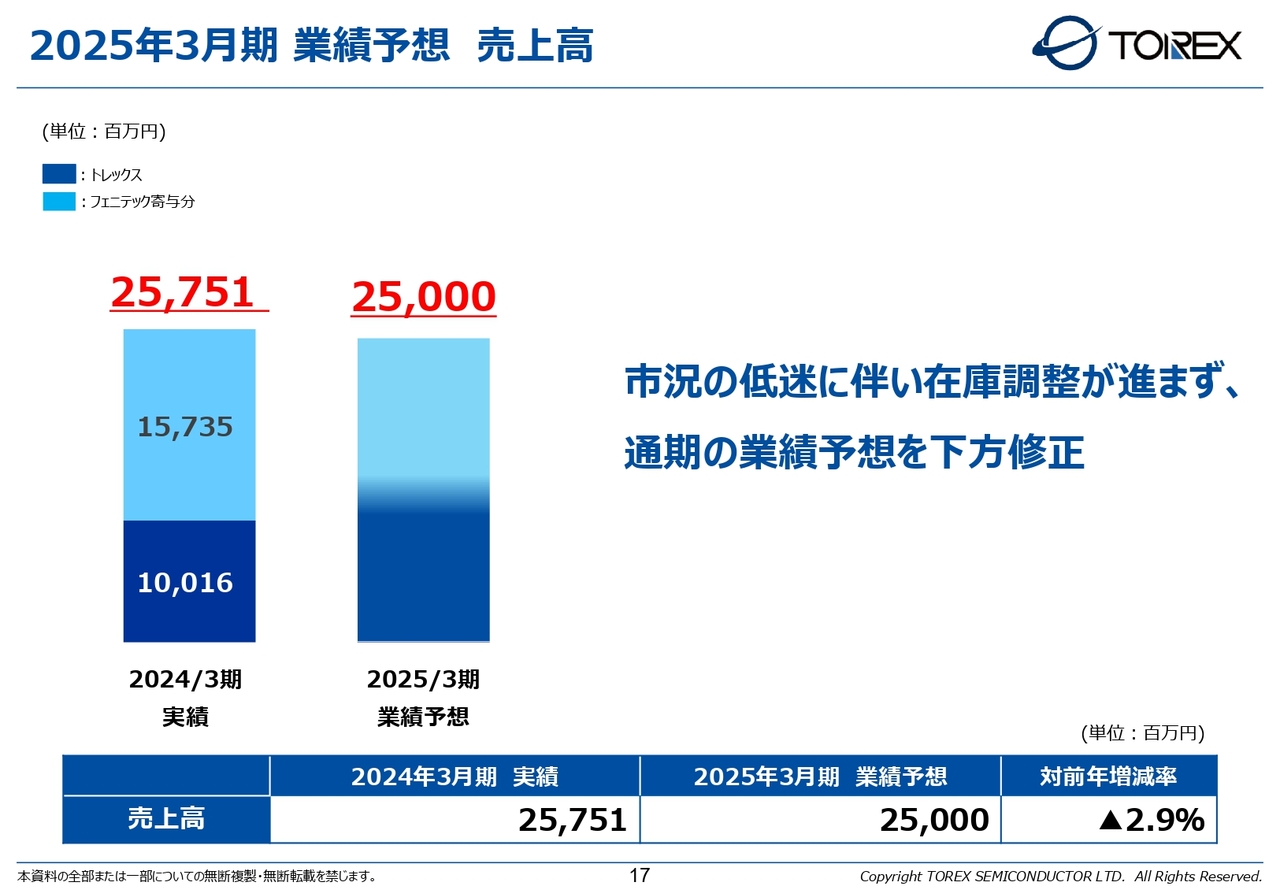

2025年3月期 業績予想 売上高

売上高は市況の低迷に伴い、在庫調整が進んでいないため、通期の業績予想を下方修正しています。当初、この業績予想を立てた段階では、この下期以降は市況が回復し、拡大基調になると考えていました。

しかし、底を打った感はありますが、残念ながらまだ回復の力強さは感じられず、しばらくはこの不透明感が続くのではないかと考えています。

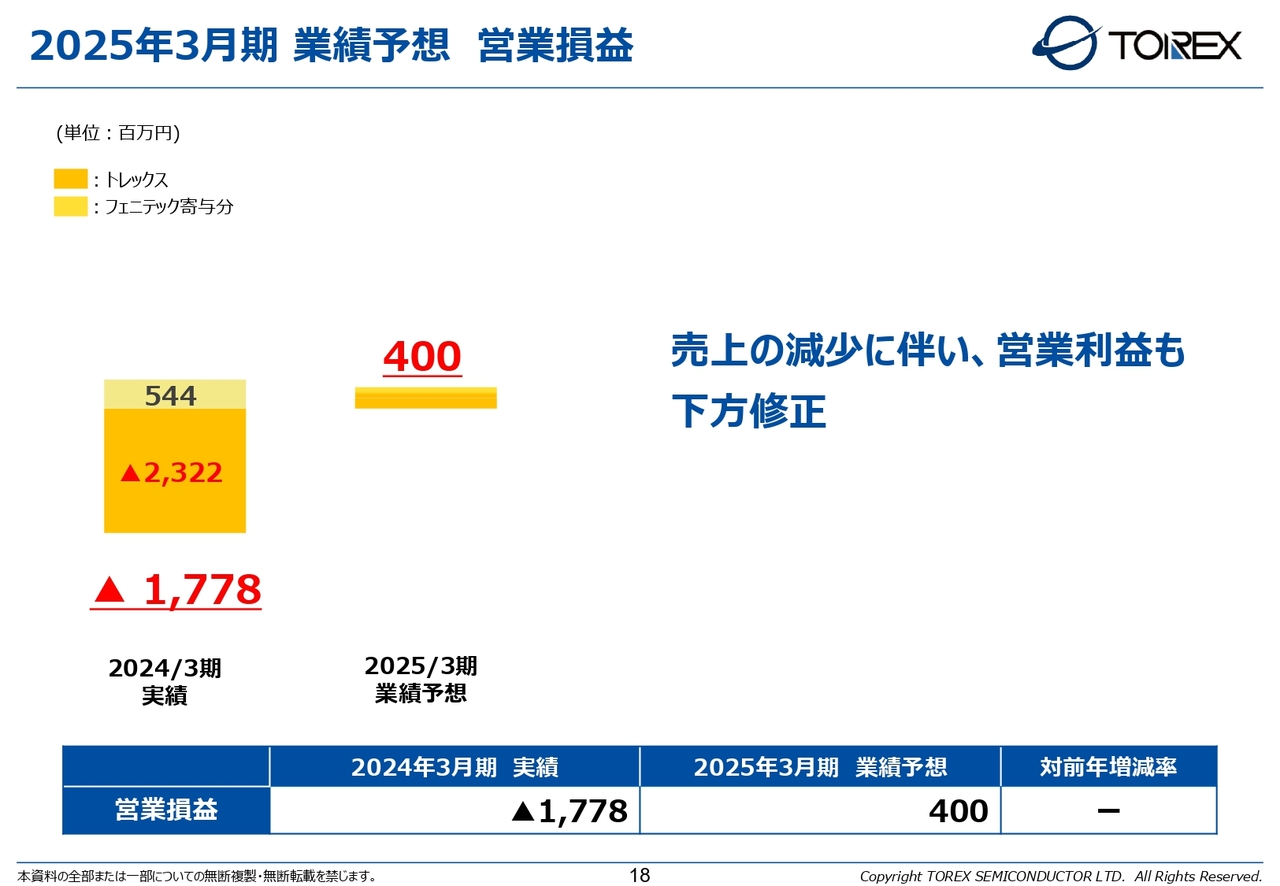

2025年3月期 業績予想 営業損益

営業利益は、売上の減少に伴う減益を予想しています。上期には棚卸評価損の戻りが3億1,000万円発生しましたが、下期にも同様の戻りが発生することは現時点で見込まれていません。上期と比較して利益を押し下げる要因と考えています。現状は厳しい市況環境ではありますが、中長期的に半導体市場は必ず拡大し、さらに伸びていくと考えています。

サステナビリティへの関心が高まる世界において、省電力・小型を強みとするトレックスのアナログ電源ICやフェニテックのパワーデバイスは、市場の伸び以上に拡大していく、その価値がある製品だと考えています。したがって、市場の回復を先行して捉え、1日でも早く売上が拡大できるように体制を構築していきます。

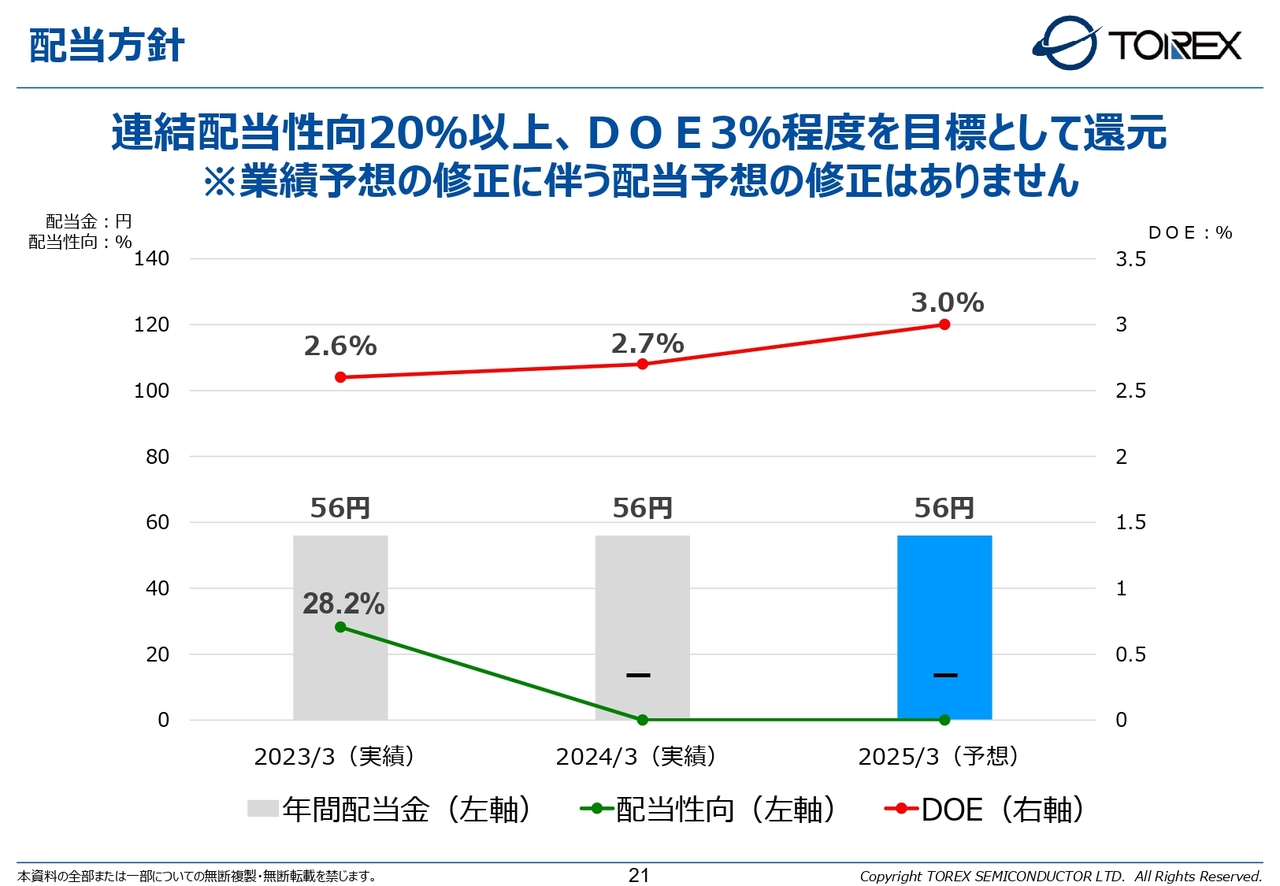

配当方針

株主還元についてご説明します。当社の配当方針は、業績水準を反映した利益配分として「連結配当性向20パーセント以上」、安定的かつ継続的な株主還元の拡充として「株主資本配当率(DOE)3パーセント程度」を当面の目標としています。

これらを踏まえながら、今後の方針についてご説明します。

配当方針

DOE3パーセント程度の目標を重視して配当を行っていきたいと考えています。厳しい環境下にあるものの、当初予想どおり、中間、期末とも28円、年間で56円の配当を予定しています。

2024年度 経営方針(抜粋)

ここからは、トレックスとフェニテックのトピックスをご紹介します。

トレックスについては私からご説明します。当社の2024年度の経営方針の1つとして、「技術基盤を持つ企業として、半導体市場での存在価値を一層高めていくための活動を推進」することを掲げています。

その方針に従い、トレックスでは製品ラインナップ拡充を進めています。今期も多くの製品を開発・量産していく予定ですが、本日はその中から特長のある3つの製品をご紹介します。

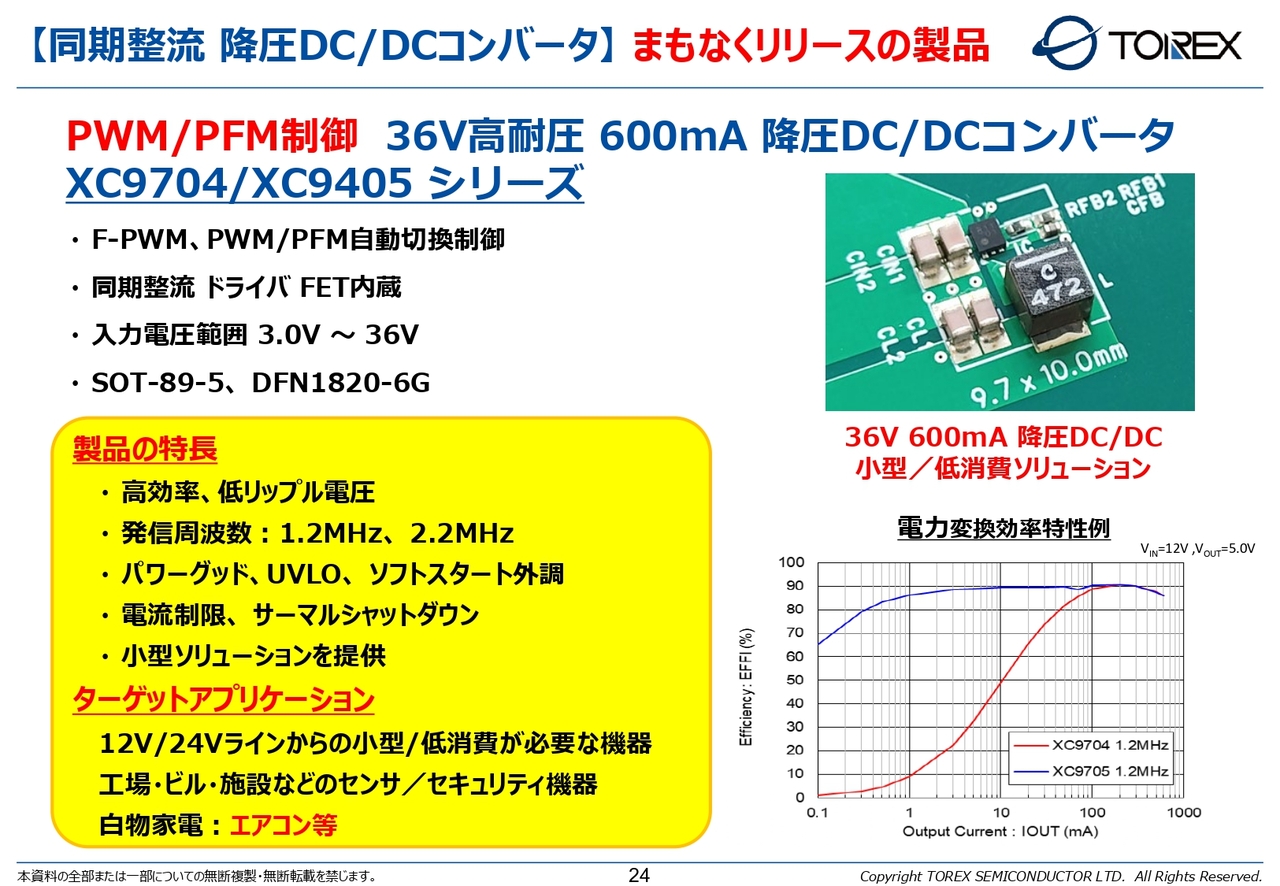

【同期整流 降圧DC/DCコンバータ】 まもなくリリースの製品

1つ目の製品は、36ボルト動作、600ミリアンペア駆動が可能な「XC9704/XC9705」シリーズです。現在本製品の開発は最終段階まで進んでおり、まもなく量産が開始されます。

産業機器分野などでは、12ボルト、もしくは24ボルトの電源ラインからの小型/低消費が必要なさまざまな機器に向けた電源ICが必要とされています。本製品は、それにフォーカスした降圧DC/DCコンバータです。

スマートファクトリーなどで用いられるセンサやセキュリティ機器に最適な製品となっています。そのほか、家電やロボットなど、いろいろな用途への採用を見込んでいます。

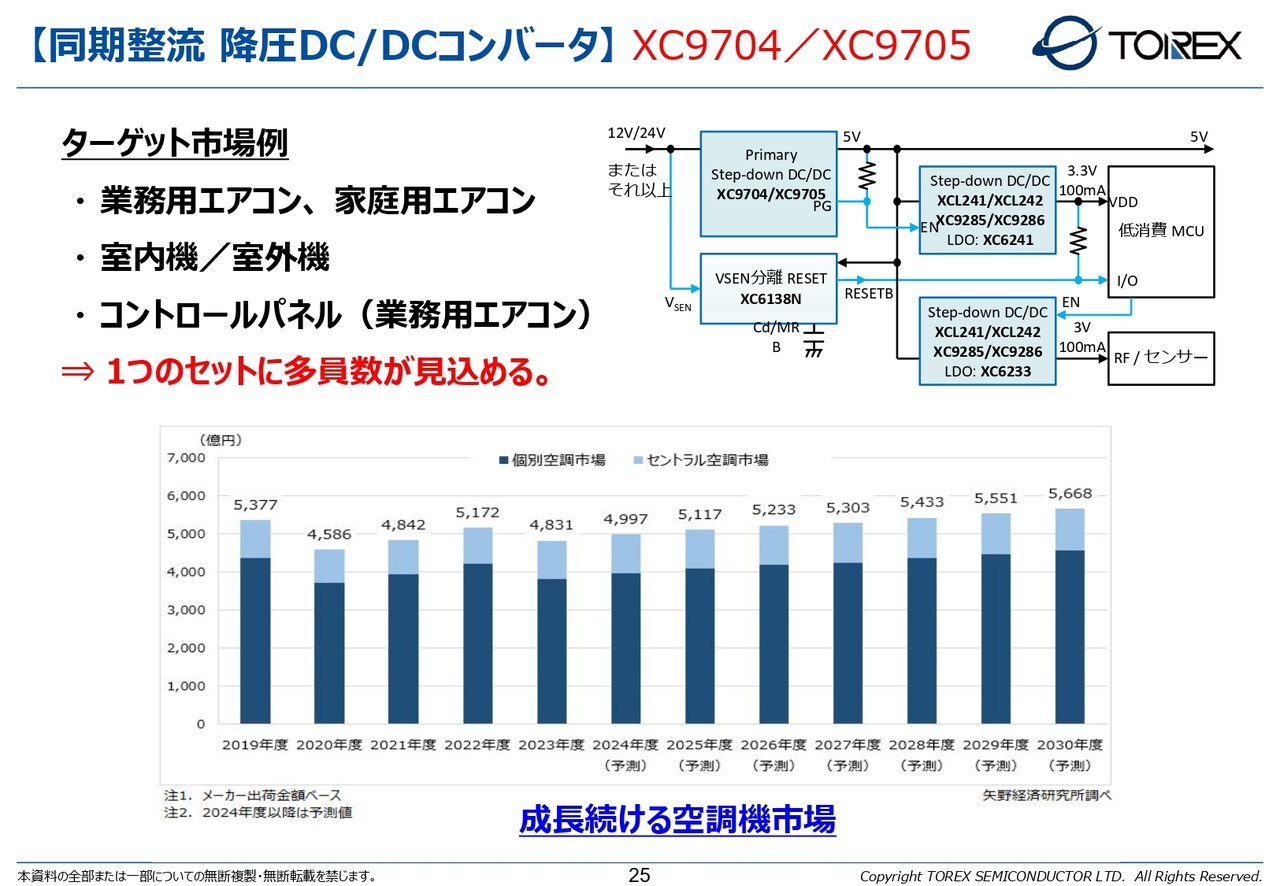

【同期整流 降圧DC/DCコンバータ】 XC9704/XC9705

本製品のターゲットアプリケーションの1つであるエアコンについて、少し深掘りします。ご存じのとおり、エアコンには業務用と家庭用があり、また室内機/室外機、さらにはコントロールパネルなど、多くの電源ICが使われることになります。

通常、エアコン等においては12ボルト以上の入力電圧が使われますが、待機電力の削減が課題として挙げられています。「XC9704/XC9705」シリーズには小型、低消費、高効率といった特長があり、待機電力への削減効果が期待できると考えています。

また、空調機器市場はスライドのグラフのように堅調に成長し続けていくと見られていますので、当社は本製品を通じて、省エネルギーへの貢献とビジネスの拡大を図っていきます。

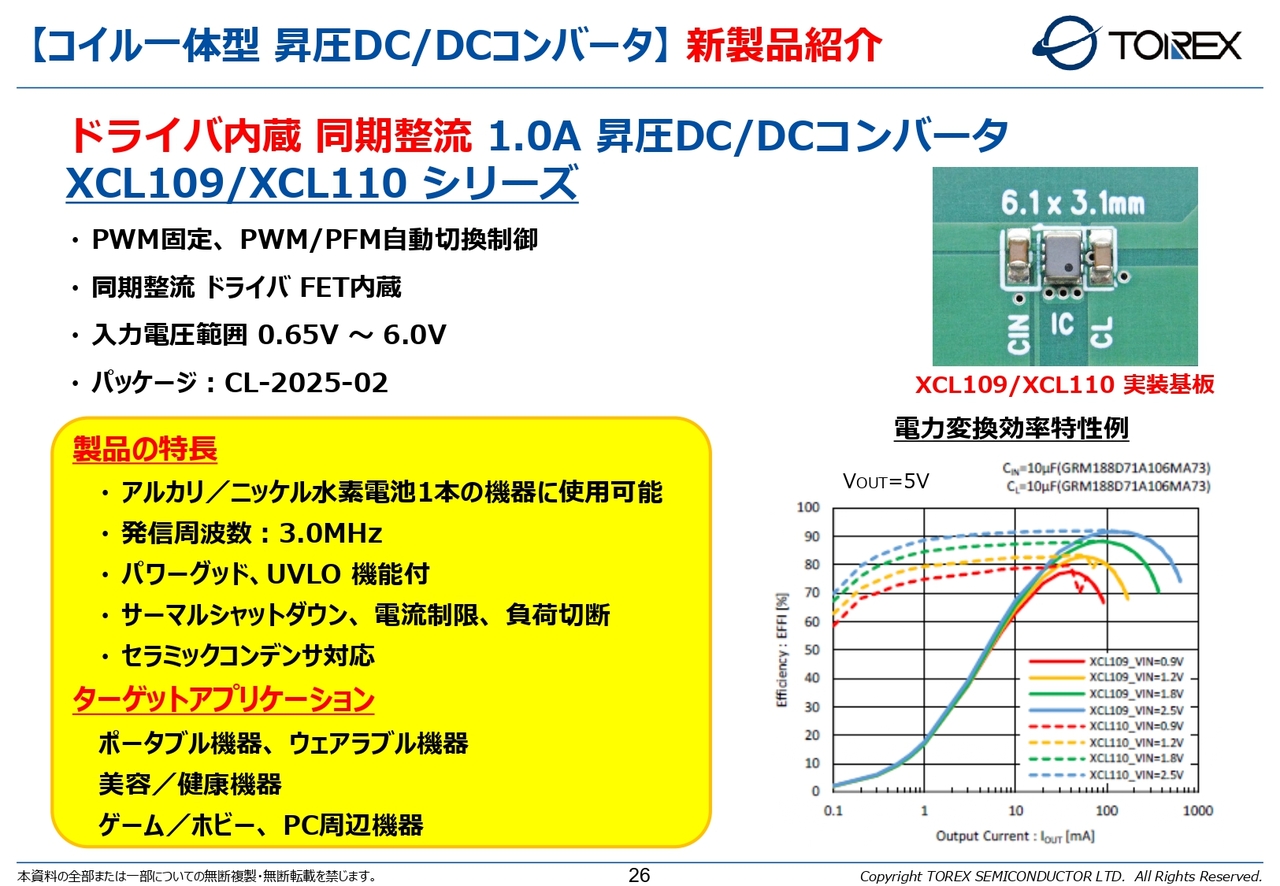

【コイル一体型 昇圧DC/DCコンバータ】 新製品紹介

2つ目の製品として、当社はコイル一体型「XCL」製品のラインナップ拡充を進めています。その活動の1つである「XCL109/XCL110」シリーズの量産を開始しています。この製品は1アンペア対応のドライバを内蔵したコイル一体型の昇圧・同期整流DC/DCコンバータです。入力電圧は0.9ボルトから起動可能で、アルカリまたはニッケル水素電池1本で使用できます。

特長として、負荷切断機能やバイパス機能、出力合わせ機能などがあり、さまざまな機器の高性能化、電池の長寿命化に貢献することができる製品となっています。ポータブル機器やウェアラブル機器など、さまざまなアプリケーションに採用できるため、今後拡大していくビジネスの1つと考えています。

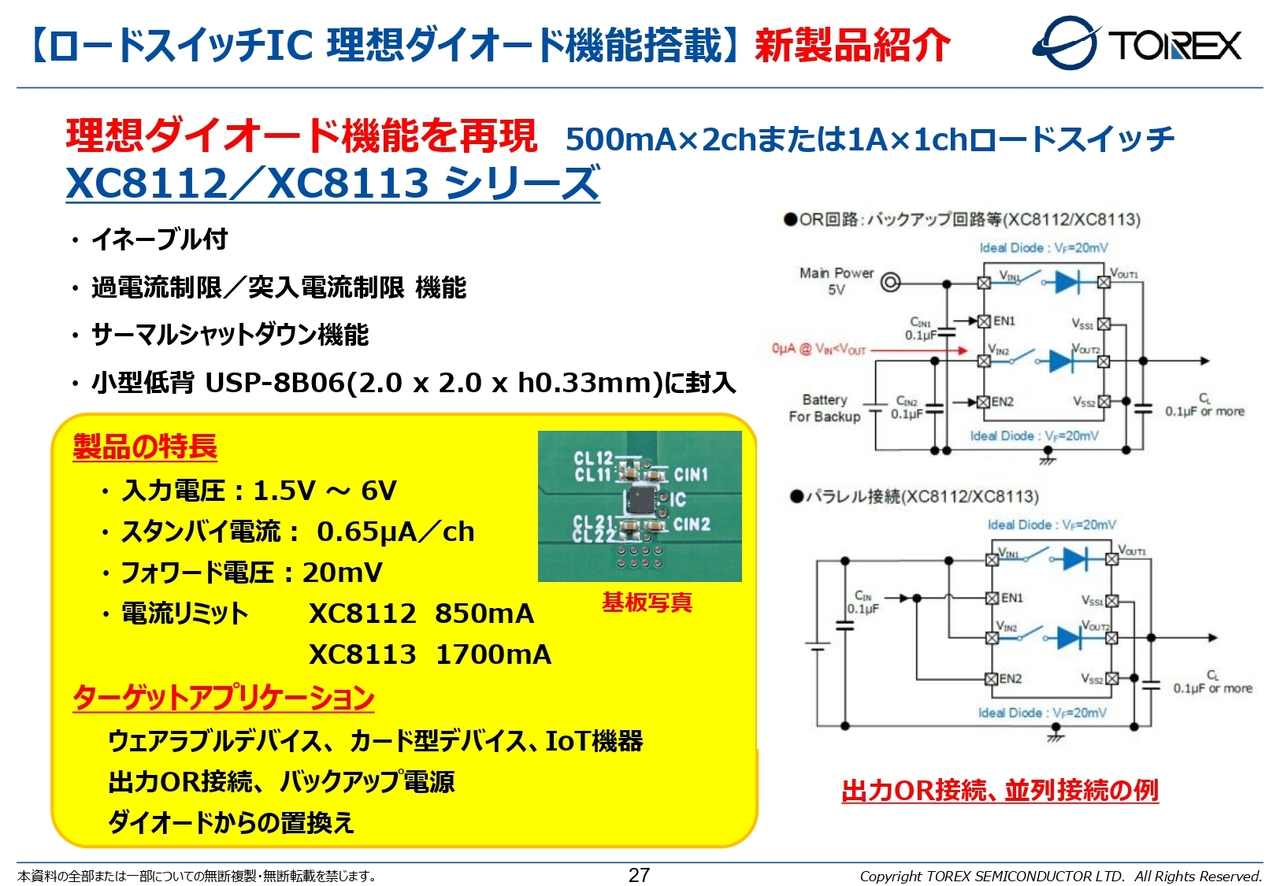

【ロードスイッチIC 理想ダイオード機能搭載】 新製品紹介

3つ目の製品として、理想ダイオード機能を搭載したロードスイッチICの「XC8112/XC8113」シリーズの量産をすでに開始しています。

多くの電子機器において、電流の逆流を防止するためにダイオード製品が用いられます。このような製品に対し、本製品は特性を向上させ、さらにコントロール機能や高機能を付加した高性能な製品として位置付けられています。

ウェアラブルデバイスやIoT機器などへの採用が見込まれており、こちらもしっかりとビジネスを拡大させていきたいと考えています。

トレックス製品のコラボレーション/ソリューション

我々の強みとして、他社との協業事例をご紹介します。

今年5月に当社ホームページでもご紹介していますが、株式会社イーアールアイ、日本ガイシ株式会社、そして当社の3社で、それぞれの技術を組み合わせた「環境発電デモボード」を開発しています。

「環境発電デモボード」は、日本ガイシの超薄型・小型リチウムイオン二次電池「EnerCera(エナセラ)」と、トレックスの超低消費電源IC、イーアールアイの低消費無線化技術を組み合わせて作り上げたボードとなっています。

太陽光パネル、振動発電などのエナジーハーベストで発電した電力にて、周囲の温湿度や気圧などの環境情報を測定し、BLE(Bluetooth LE)を使ってシステムにデータを送信することが可能です。

エナジーハーベストには、発電できる電力が小さい、環境によって発電量が変わるなどの課題があります。このような課題に対し、各社の技術を組み合わせることで、不安定なハーベストから発生した電力でも、安定したセンシングデータの送信が可能となっています。

今後も新たな市場開拓に向けて、積極的に他社との協業に取り組んでいきたいと考えています。以上がトレックスの活動トピックスです。

フェニテック New Vision

石井弘幸氏:フェニテックセミコンダクターの石井です。ここからは、フェニテックのトピックスについてご説明します。

まずは新しいビジョンについてです。2030年に半導体市場の規模は2倍になると言われています。当社がその一役を担うべく、今年のはじめにビジョンを一新しました。

新たなビジョンは「ファウンドリ事業を通じ、すべてのステークホルダーから信頼されることにより、持続的成長を目指します」としました。特に「信頼」という言葉に注目しています。会社として個人として、ステークホルダーと相互に、継続した信頼関係にあるパートナーとなることを目指しています。

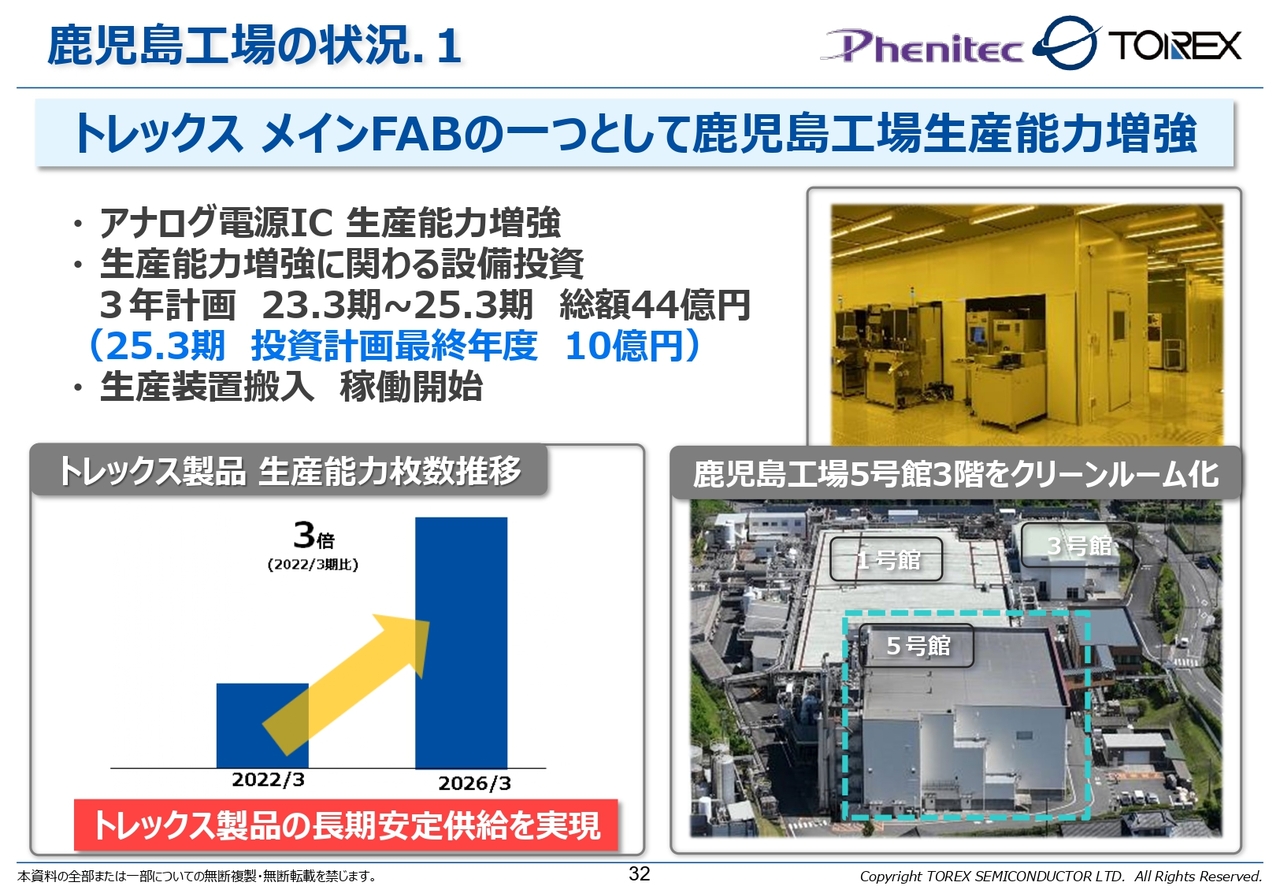

鹿児島工場の状況.1

工場ごとの状況をご説明します。最初に鹿児島工場の状況です。岡山工場に続く、トレックスのCMOS電源ICのメインFABの1つとして、鹿児島工場の生産能力の増強を進めています。

3年の計画で総額44億円の投資を実行しています。最終年度となる2025年3月期には、10億円の投資を実施しています。スライド左下側のグラフのとおり、2022年3月期に比べ、2026年3月期には生産能力が3倍となります。

この投資の大きなところとして、5号館3階のクリーンルーム化を進めてきました。今年2月9日に竣工し、生産装置の搬入・導入・立ち上げを進め、現在は稼働を開始しています。

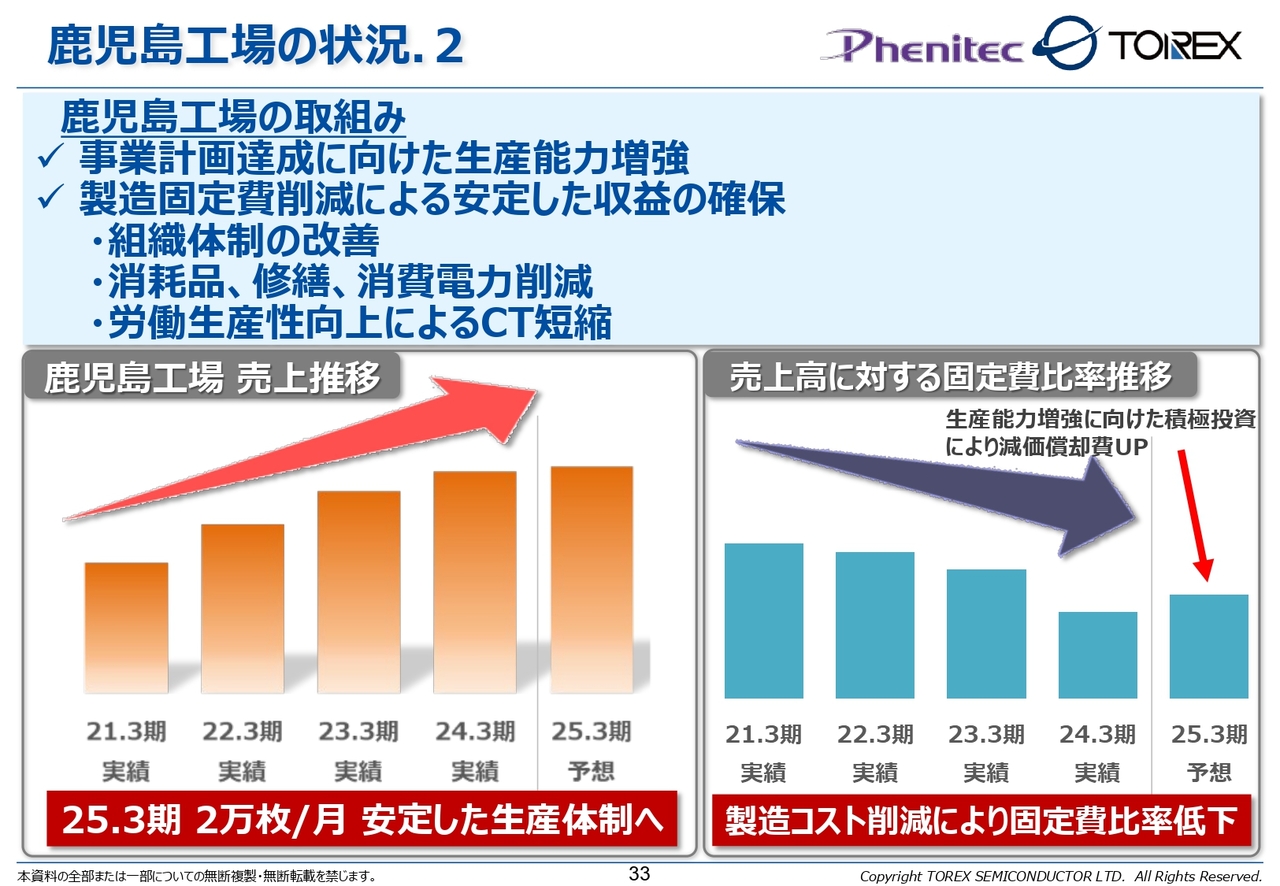

鹿児島工場の状況.2

鹿児島工場の全体の状況です。事業計画達成に向けた生産能力の増強を進めています。2025年3月期には、月当たり2万枚の生産能力を確立する計画です。ただし、直近で在庫調整等があり、2025年3月期の予想売上は、前年度並みの見込みを立てています。

製造固定費の削減については、組織体制の改善、消耗品、修繕費、消費電力削減、労働生産性向上によるサイクルタイム(CT)の短縮などにより、安定した収益の確保を進めています。昨年度まで順調に下げてきましたが、今年度は生産能力増強に向けた積極的な投資により、減価償却費が向上し、売上高に対する固定費比率は若干上昇しています。

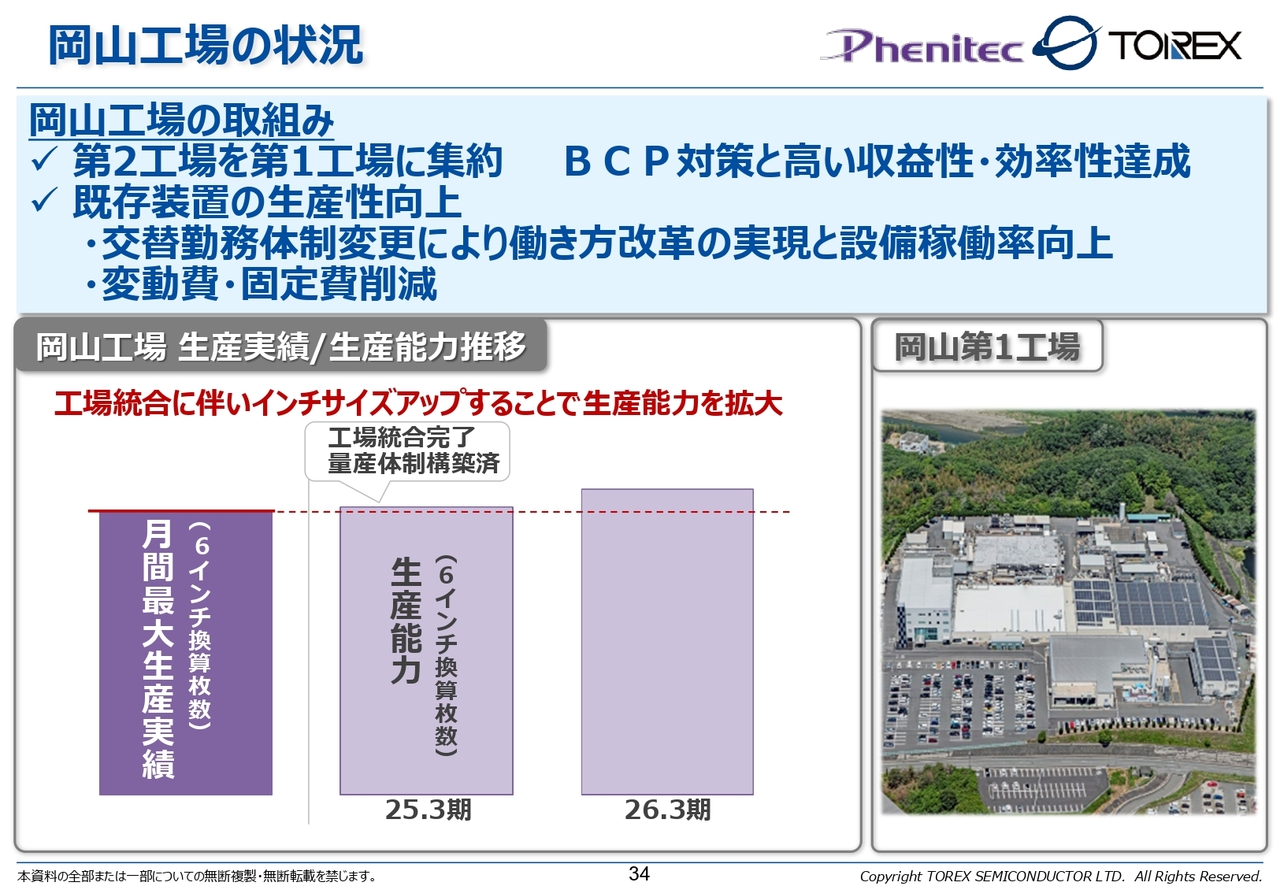

岡山工場の状況

岡山工場の状況についてご説明します。創業の地である岡山工場の第2工場で行っていたシリコンを材料とするデバイスの生産を、第1工場に集約する取り組みが、1年前に完了しました。これにより、BCP対策を行うとともに、高い収益性・効率性を達成しています。

工場を統合する取り組みの中で、インチサイズを5インチから6インチにアップさせることで、生産能力自体も拡大しています。また、今年5月から交代勤務体制を変更し、働き方改革を実現するとともに、設備稼働率も向上しています。これらの取り組みにより、変動費・固定費の削減を実施しています。

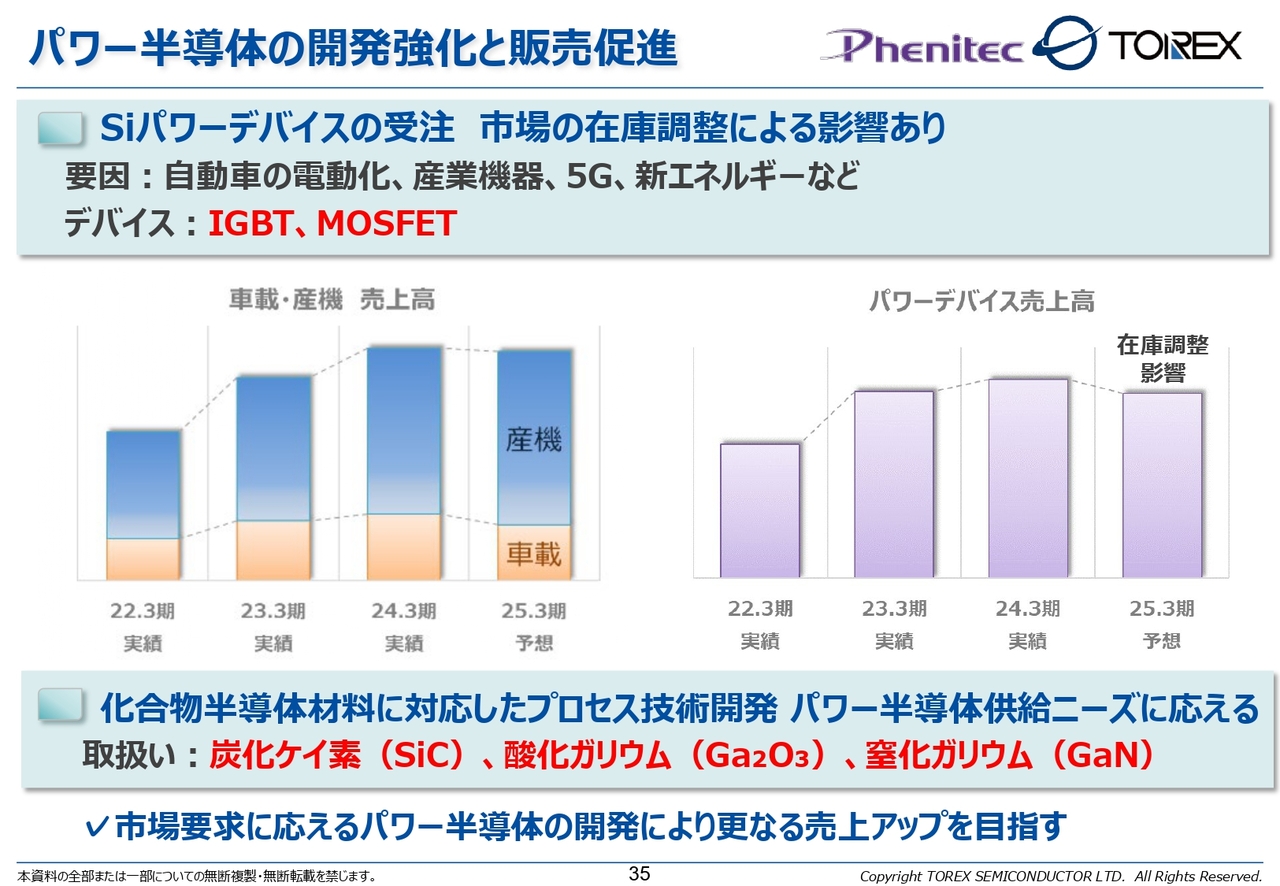

パワー半導体の開発強化と販売促進

パワー半導体の開発と販売の状況です。Siパワーデバイス市場は、EVの減速や中国の景気の不透明感などが影響し、全体的に在庫調整の状況となっています。スライド右側のグラフのとおり、パワーデバイス売上高は昨年に比べ、多少減少すると予想しています。

また、加工物半導体材料に対応したプロセス技術の開発や、お客さまからのパワー半導体供給ニーズにお応えするべく、炭化ケイ素(SiC)、酸化ガリウム(Ga2O3)、窒化ガリウム(GaN)を取り扱っています。これらにより、さらなる売上アップを目指していきます。

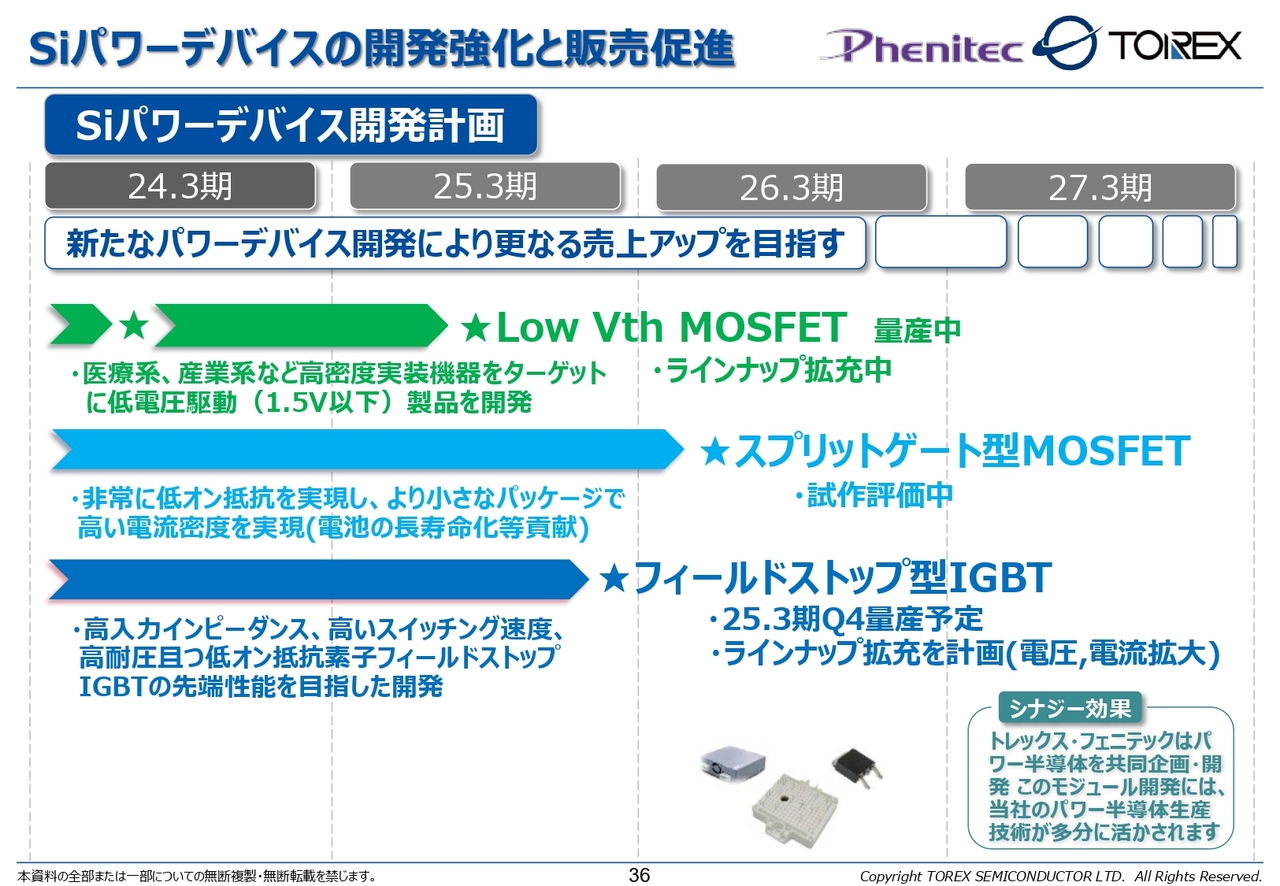

Siパワーデバイスの開発強化と販売促進

Siパワーデバイスの開発強化と販売促進についてです。「Low Vth MOSFET」は量産を開始しており、ラインナップのさらなる拡充を進めていきます。

「スプリットゲート型MOSFET」は、早期にサンプルをだすべく、試作を継続しています。「フィールドストップ型IGBT」は、2025年3月期の量産を予定しており、650ボルト、1,200ボルト、それぞれの電流についてもラインナップを増やす取り組みを並行して進めています。

SiCパワーデバイス開発とファウンドリ事業

SiCパワーデバイスの開発についてご説明します。「SBD(ショットキーバリアダイオード)」は、オリジナル品の開発を終え、量産フェーズに移行しています。第2世代、第3世代、第4世代についてはサンプル出しを行っており、お客さまに評価していただいています。

「MOSFET」は、1,200ボルト、20アンペアのプレーナー型のサンプルを作り、今年11月に提供を開始できるように進めています。トレンチ型はプロセスの開発などを進めています。

SiCファウンドリ事業は「MOSFET」の量産を開始しており、新規のお客さまから引き合いをいただいたり、新たな立ち上げを実行したりしています。今後も、オリジナル品とファウンドリ品の生産による相乗効果で、付加価値の高い製品やウエハ加工技術の提供を実行していきます。

SiC 材料関連国際学会ICSCRM2024

「SiC 材料関連国際学会」についてです。通称「ICSCRM」と呼ばれており、今年の秋にアメリカで開催されました。これに当社の社員が出席し、産業技術総合研究所との共同開発の成果についてプレゼンテーションを行い、大きな反響をいただいています。

先端半導体テクノロジー入門公開講座

昨年に引き続き、「先端半導体テクノロジー入門公開講座」が岡山大学で開催されました。今年は対象範囲が広がり、大学1年生から参加が可能となりました。当社も講師として参画し、知名度向上や学生へのリクルート活動として本講座に取り組んでいます。

学生の方には人材育成とともに、将来に向けていろいろな知識を増やしてもらうなど、就職活動の参考にしていただければと思っています。

地元小学生を対象とした工場見学会

本社がある岡山県井原市の地元小学生を対象とした工場見学会を10月に開催しました。工場見学を実施するとともに、会議室で実際にウエハに触ってもらったり、クイズ形式で半導体の工程を説明したり、子どもたちに興味を持ってもらえるよう工夫しました。

また、子ども用の防塵服を試着してもらい、非常にかわいい姿を見ることができました。工場見学会が子どもたちにとって良い思い出となり、将来の職業選択の一助となればと思っています。

ネプコン ジャパン 出展

今年1月に「ネプコン ジャパン」および「パワーデバイス&モジュール EXPO」に出展しました。パワーデバイス、そしてファウンドリ会社としての知名度向上に向けて自社開発のパワーデバイス製品の紹介、ファウンドリビジネスの紹介などを行いました。

大変好評をいただいたことを受け、来年1月に開催される次回「ネプコン ジャパン」にもブース規模を拡大して出展する予定です。みなさまのお越しをお待ちしています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6616

|

1,641.0

(03/03)

|

-106.0

(-6.06%)

|

関連銘柄の最新ニュース

-

TOREX(6616) 取締役候補者及び新執行体制のお知らせ 03/02 16:00

-

決算マイナス・インパクト銘柄 【東証プライム】引け後 … 三井海洋... 02/16 15:49

-

決算マイナス・インパクト銘柄 【東証プライム】寄付 … 三井海洋、... 02/16 09:29

-

TOREX(6616) [Summary]Consolidated... 02/13 16:00

-

TOREX(6616) 2026年3月期 第3四半期決算短信〔日... 02/13 16:00

新着ニュース

新着ニュース一覧-

今日 02:00

-

今日 01:27

-

今日 01:16

-

今日 01:03