ニチモウ、上期業績はほぼ前期並みで着地 3Qでは主力の食品事業が年末商戦を迎え、通期で増収増益のV字回復を想定

2025年3月期第2四半期決算説明

青木信也氏:ニチモウ株式会社代表取締役社長の青木信也です。本日は、ご多用中のところ、ご視聴いただき誠にありがとうございます。

それでは、当社2025年3月期第2四半期の決算説明会を開催します。なお、社長に就任して初めての説明会で、何かとお聞き苦しいところもあるかと存じますが、何卒よろしくお願い申しあげます。

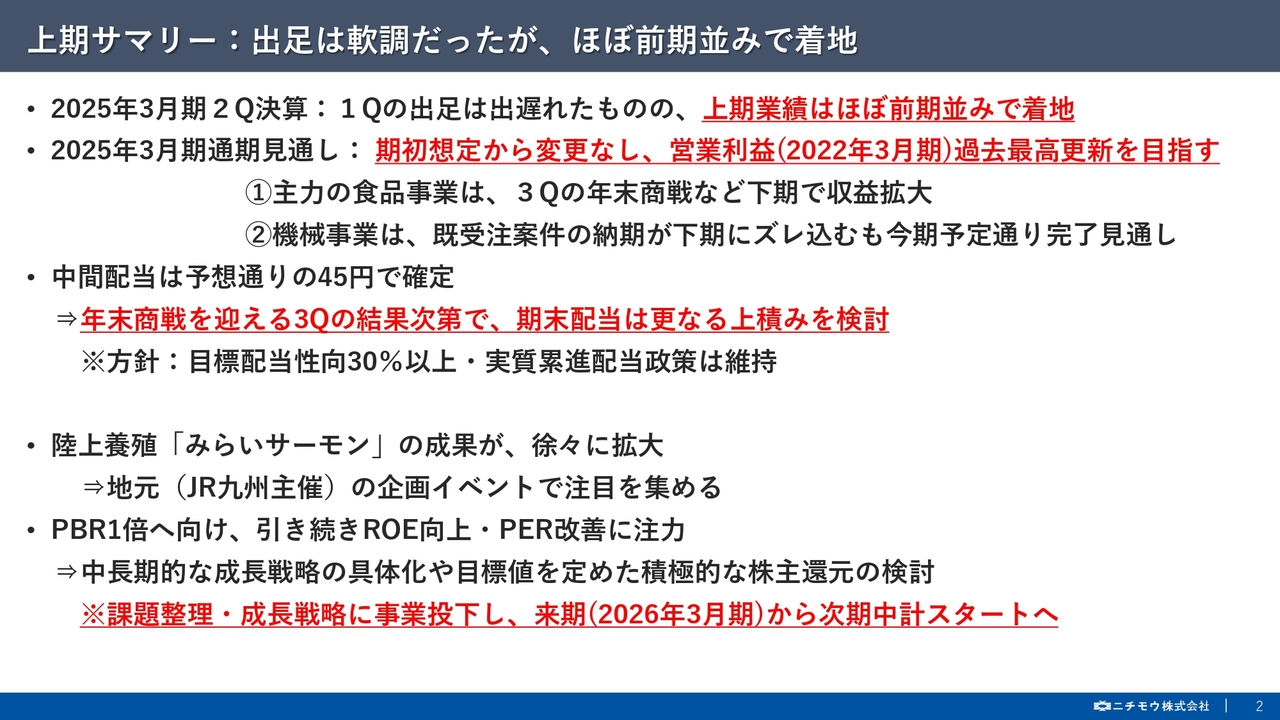

上期サマリー:出足は軟調だったが、ほぼ前期並みで着地

本日の決算説明会のサマリーは、スライドの通りです。後ほど、詳しくご説明します。

目次

また、ご覧の目次に沿ってご説明します。

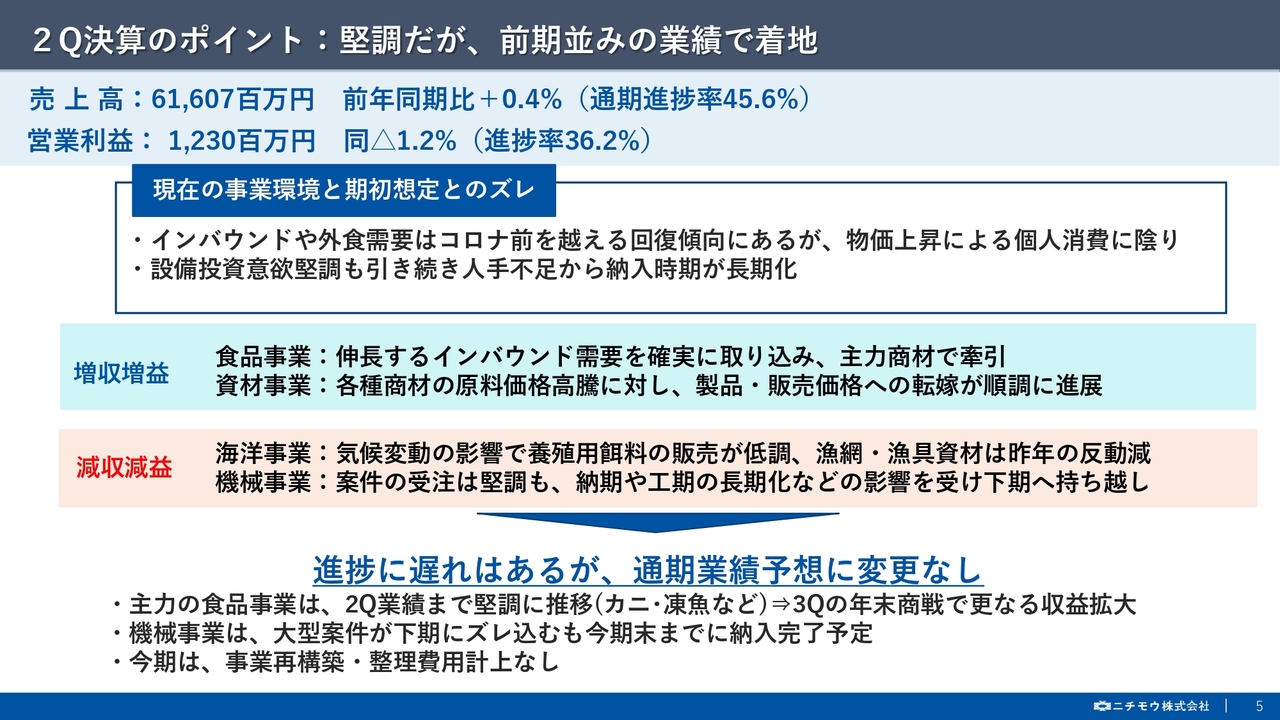

2Q決算のポイント:堅調だが、前期並みの業績で着地

2025年3月期第2四半期の決算についてご説明します。

はじめに、第2四半期の決算のポイントです。期初の事業環境の想定通りに、インバウンドや外食需要はコロナ前を超える回復傾向にありますが、物価上昇などにより、 生活防衛意識の高まりから個人消費の鈍化が顕在化しています。

また、企業の設備投資意欲は堅調に推移していますが、引き続く人手不足から納入時期が長期化している状況です。

このような事業環境のなか、ちょうど折り返し地点となる第2四半期の業績は、ほぼ前期並みの着地となりました。食品と資材事業において業績は堅調に推移したものの、海洋・機械の両事業において、気候変動の影響による養殖用飼料の販売低調や、納期の長期化等を受けたことにより業績が伸び悩む結果となりました。

ただし、今後の見通しについては、機械事業での大型案件が今期末までに納入が完了し、食品事業では、かき入れ時の年末商戦に向け、着実に仕込みを進めており、他の事業も上積み要素があること等から、通期業績は予想通りに達成可能だと判断しています。

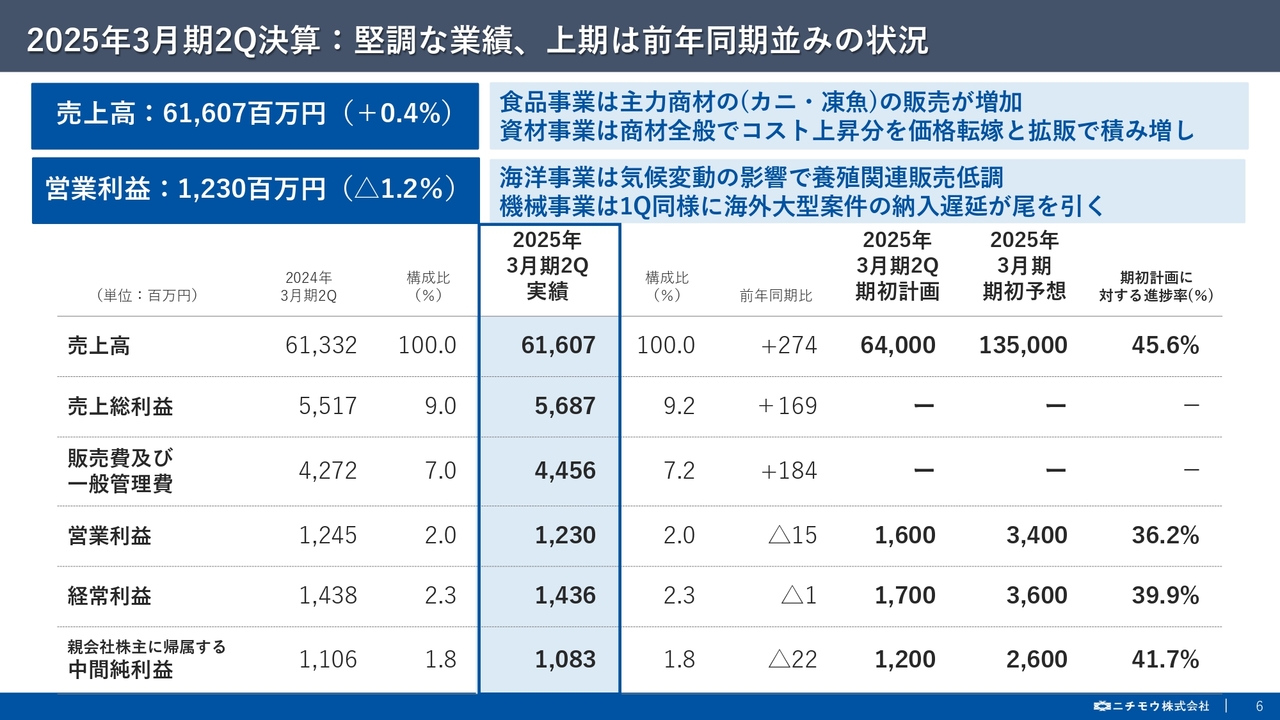

2025年3月期2Q決算:堅調な業績、上期は前年同期並みの状況

次に、第2四半期の決算の具体的な数値ですが、売上高は、食品事業の主力商材であるカニと凍魚で売上を大きく増やしたことに加え、資材事業において商材全般で価格転嫁と拡販を進めたことなどにより、616億700万円と前年同期比0.4パーセントの微増となりました。

一方、営業利益は、海洋事業において気候変動の影響により養殖関連の販売が低調に推移したことに加え、機械事業で国内外の大型案件の納入が遅延したことなどにより、営業利益は12億3,000万円と前年比1.2パーセント減、経常利益は14億3,600万円と前年比0.1パーセント減となりました。

これに特別損益および各種税金を差し引きしました結果、親会社株主に帰属する当期純利益は10億8,300万円と前年比2.1パーセント減での着地となりました。

事業別動向(前年同期比):食品・資材事業の業績は増益基調で堅調に推移

次に、事業別の増減分析ですが、カニと凍魚を中心に各商材で販売が堅調だった食品事業、コスト上昇分の価格転嫁と拡販を進めた資材事業で増収増益となりましたが、気候変動による養殖関連の販売減と、漁具資材の交換需要が一服した海洋事業、中小型案件を積み増したものの、大型案件の納期が長期化した機械事業において減収減益と、主要4事業は明暗を分ける結果となりました。

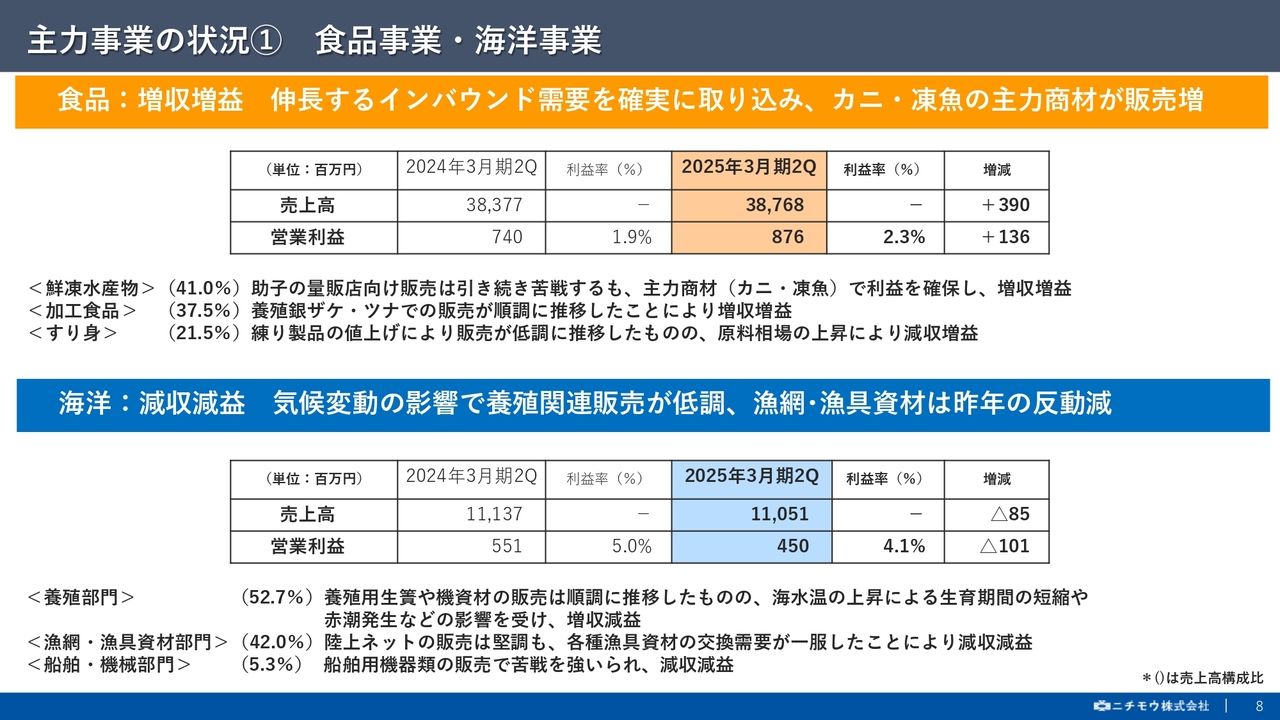

主力事業の状況① 食品事業・海洋事業

次に、主力事業の状況についてご説明します。まず、はじめに食品事業ですが、助子をはじめとした量販店向けへの販売に苦戦するも、インバウンドや外食需要を確実に取り込んだことで、 カニや凍魚、養殖銀ザケやツナの販売が順調に推移し、増収増益となりました。

続いて、海洋事業ですが、養殖用の生簀や機資材の販売は堅調に推移しましたが、海水温の上昇や、赤潮発生等の気候変動の影響を受け、また、各種漁具資材の交換需要が一服したことや船舶用機器類の販売も苦戦を強いられた結果、減収減益となりました。

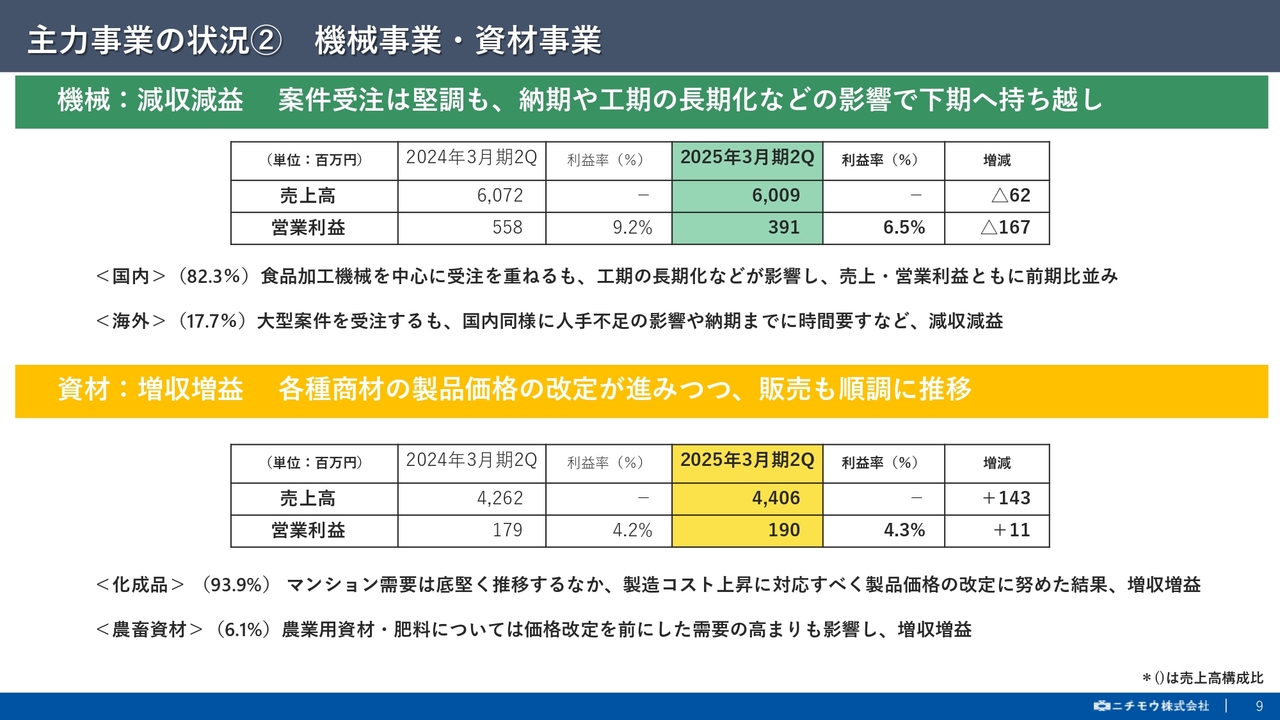

主力事業の状況② 機械事業・資材事業

続いて、機械事業ですが、中小型案件の受注は順調に積み重ねてきたものの、国内外において、大型案件を受注するも、人手不足により納期が下期にズレ込むなど長期化した影響により、減収減益となりました。

最後に、資材事業ですが、建築用資材は、マンション需要が底堅く推移するなかで、製造コスト上昇分を製品価格の転嫁に努め、また、農畜資材の需要の高まりもあり、増収増益となりました。

貸借対照表(要約)

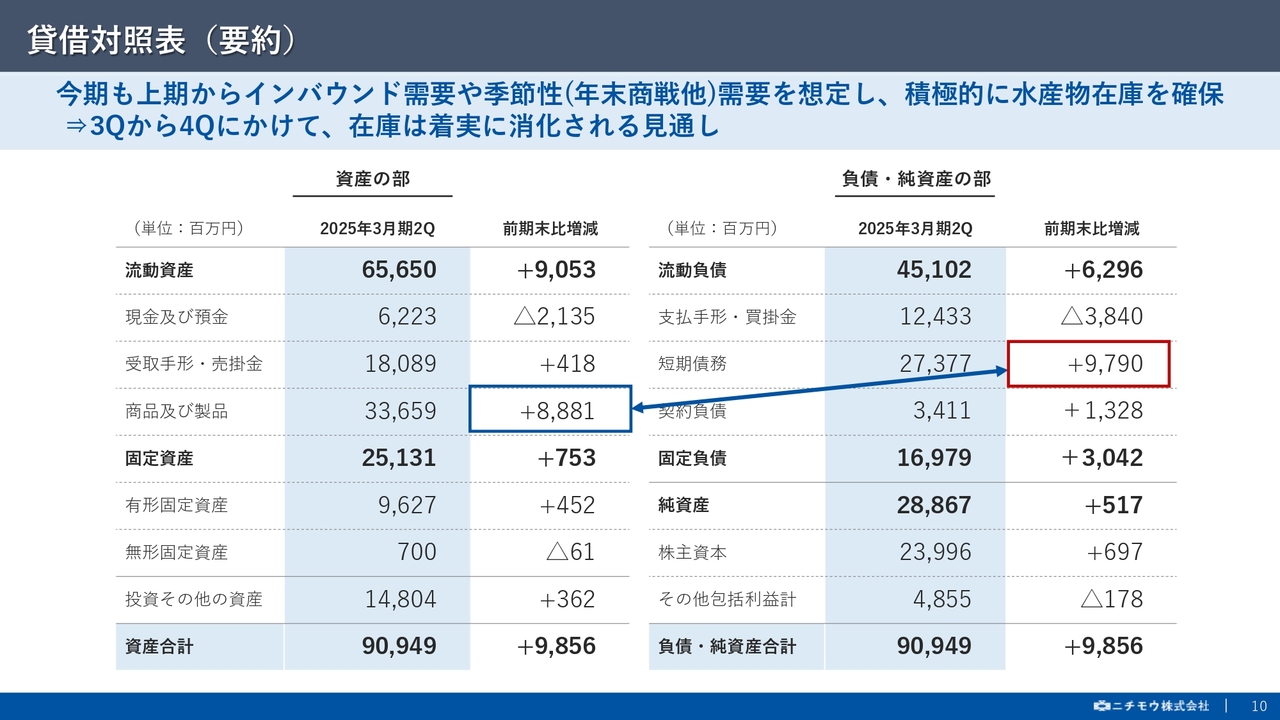

次に、連結貸借対照表の要旨についてご説明します。

当第2四半期末時点での総資産は909億4,900万円となり、前期末の総資産は810億9,200万円でしたので、98億5,600万円の増加となりました。

まず始めに資産の部が前期末比で増加した主な要因は、例年同様、年末商戦に向けて在庫を多く積み増したことなどにより、「商品および製品」が大幅に増加したためです。特に今期は、インバウンド需要の拡大に加え、国内向け通販や業務用の需要が増加することを見込んで、積極的に水産物在庫を確保しており、年末商戦では着実に消化される見通しです。

続いて、負債の部は、620億8,200万円となり、前期末比93億3,900万円の増加となりましたが、その主な要因については、先の水産物の在庫積み増しを短期借入金で対応したためです。

続いて、純資産の部は288億6,700万円となり、前期末比5億1,700万円の増加となりましたがその主な要因は、「利益剰余金」が積み上がったことによるものです。

キャッシュ・フロー計算書

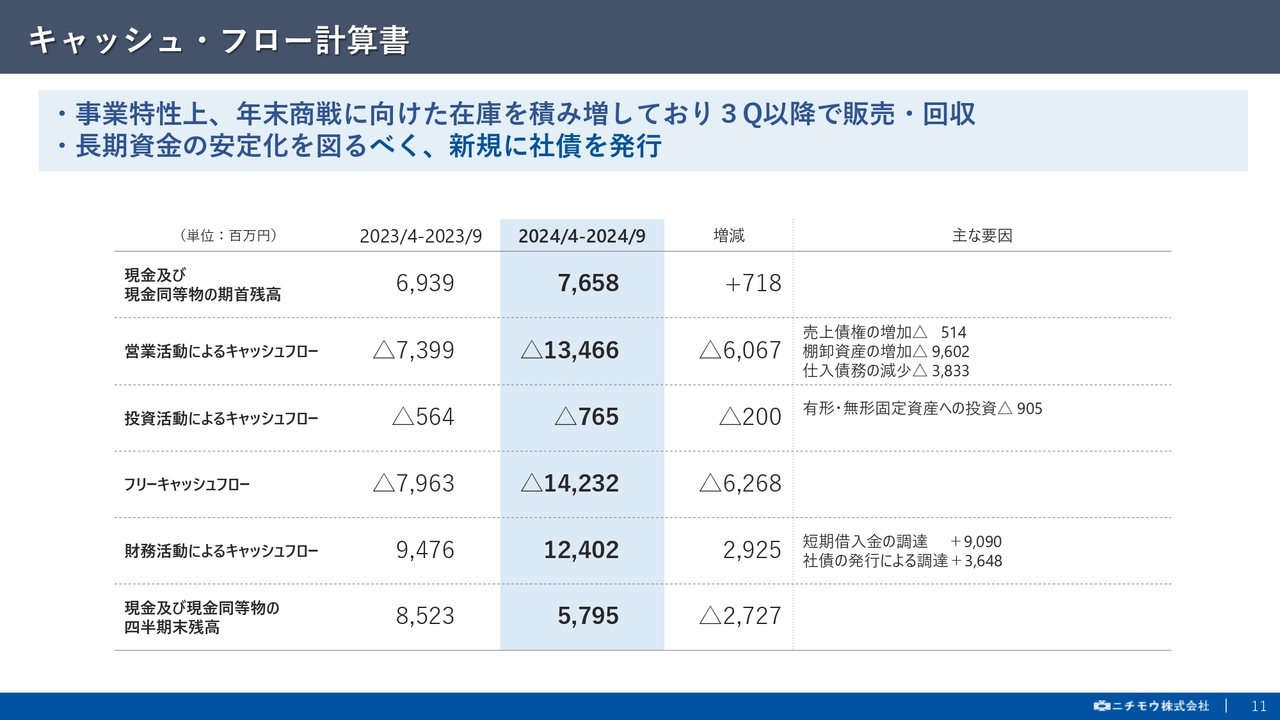

次に、キャッシュ・フロー計算書についてご説明します。営業活動によるキャッシュ・フローについては、先にも述べました通り、当社の事業構造上、年末商戦に向けて水産物の在庫を春先から手当てする必要があり、例年、第2四半期時点の棚卸資産が増加します。

今期も水産物の仕入れを積極的に行ったことから、棚卸資産は大きく増加し、営業活動によるキャッシュ・フローはマイナスとなっていますが、第3四半期以降の販売・回収により、平準化していく見込みです。

また、財務活動におけるキャッシュ・フローは、水産物の買い付けに伴う短期借入金の増加と、長期資金の安定化を目的とした新規の社債発行によるものです。

当社の事業構造上、年末商戦へ向けてどうしても負債が増加する性質がございますが、このリスクをしっかりと認識し、引き続き財務の適正化に努めます。

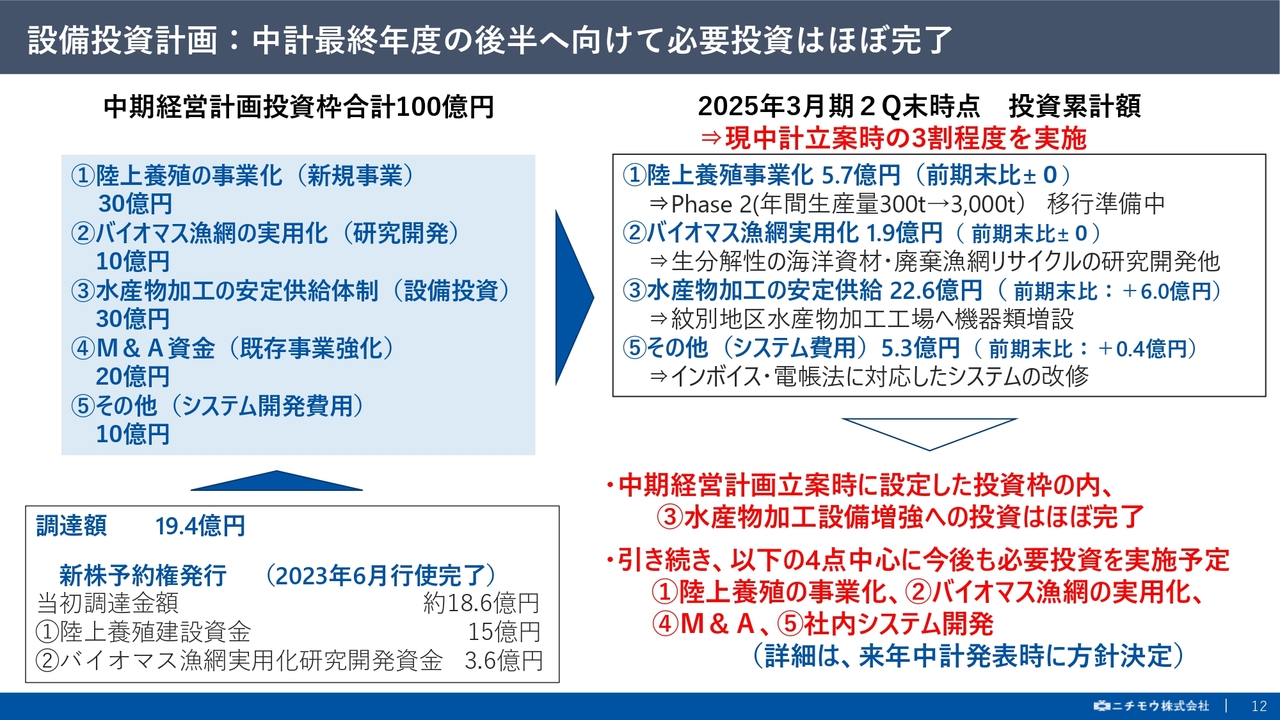

設備投資計画:中計最終年度の後半へ向けて必要投資はほぼ完了

次に、本中期経営計画で掲げた投資計画の進捗です。

中計最終年度も後半へ差し掛かった現段階での投資累計額は約35億円となり、計画立案時の設定枠の3割程度となりました。

主要な取り組みであった③の水産物加工の安定供給体制の維持として、紋別市に有する2大製造拠点への設備投資は、ほぼ想定通りに進みました。

一方、①の陸上養殖事業化については、九州電力さまをはじめとした4社共同で取り組んでいるサーモンの陸上養殖は、第1フェーズの300tの供給体制まではたどり着きましたが第2フェーズの3,000tへの計画までにはまだ時間を要しています。

進捗に遅れを生じていますが、引き続き積極的な投資を行っていきたいと考えています。また、②バイオマス漁網の実用化、④M&A、⑤システム開発についても、引き続き注力すべきテーマであり、次期中期経営計画でも投資を行っていきたいと考えています。

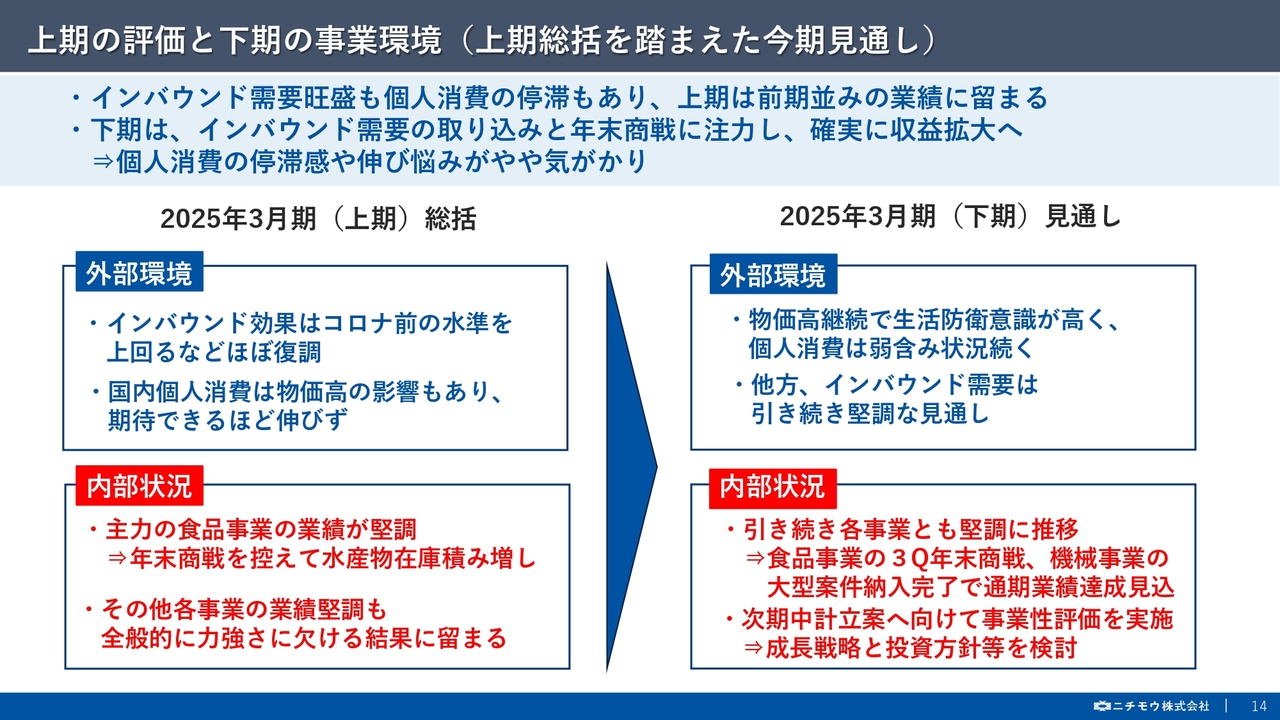

上期の評価と下期の事業環境(上期総括を踏まえた今期見通し)

2025年3月期の通期見通しについてご説明します。

まず、上期の評価と下期の事業環境についてですが、外部環境は、インバウンド効果がコロナ前の水準を上回るほどに復調しており、下期も引き続き堅調な見通しです。一方、個人消費は物価高の影響により伸び悩み、今後も弱含みで推移するものと見ています。

このような外部環境のなか、内部状況として、 主力の食品事業の業績が比較的堅調に推移しました。その他の各事業も業績は堅調ではありますが、期初想定より力強さに欠ける結果に留まりました。

下期の見通しとしては、食品事業が年末商戦を迎える収益のピークである第3四半期の業績を積み上げ、下期にズレ込んだ機械事業での大型案件の納入が完了することで、通期の業績見通しは充分達成できると見込んでいます。

また、今期は現中期経営計画の最終年度であるため、次期中計を策定している最中でもあります。現在、事業性評価を行い、成長戦略や投資方針などあらゆる角度で最適化の検討を行っています。 まだ、さわりの部分ですが最後の章で次期中計の考え方等をご説明します。

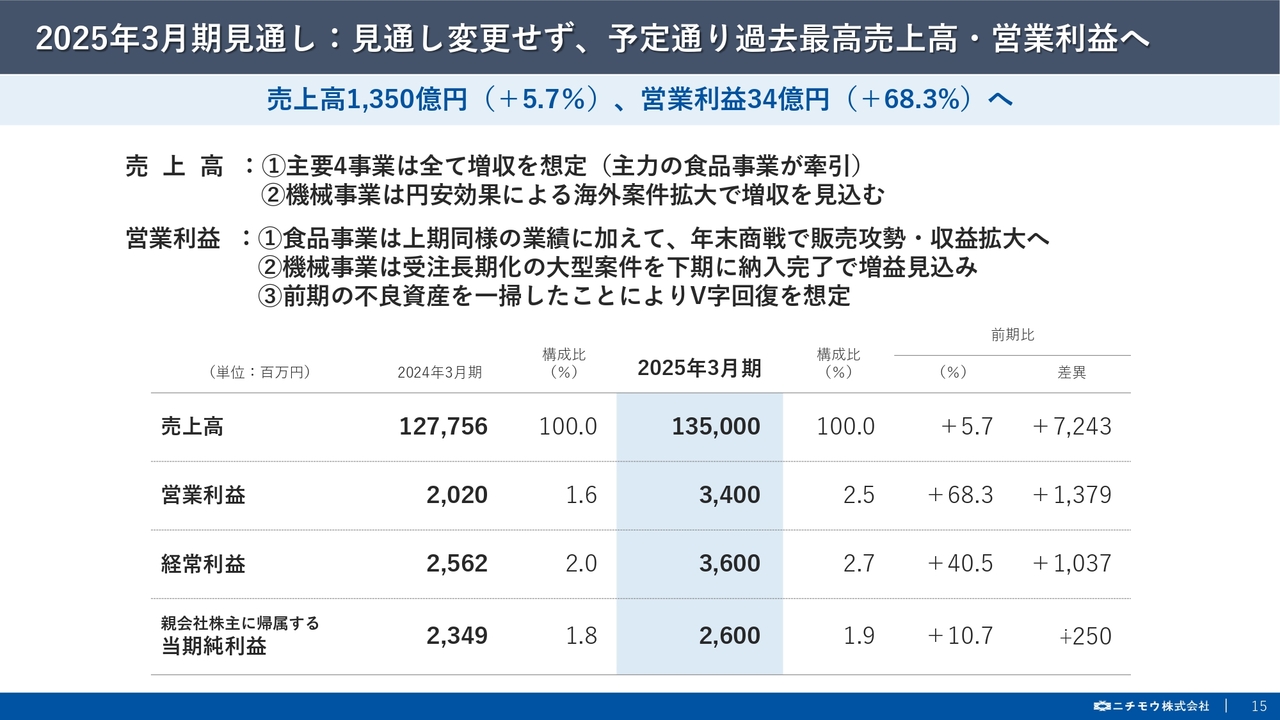

2025年3月期見通し:見通し変更せず、予定通り過去最高売上高・営業利益へ

これらを踏まえた2025年3月期の通期見通しですが、売上高1,350億円、営業利益34億円、経常利益36億円、最終の純利益は26億円と、当初の見通しと同様、売上・営業利益共に過去最高を更新する見込みです。

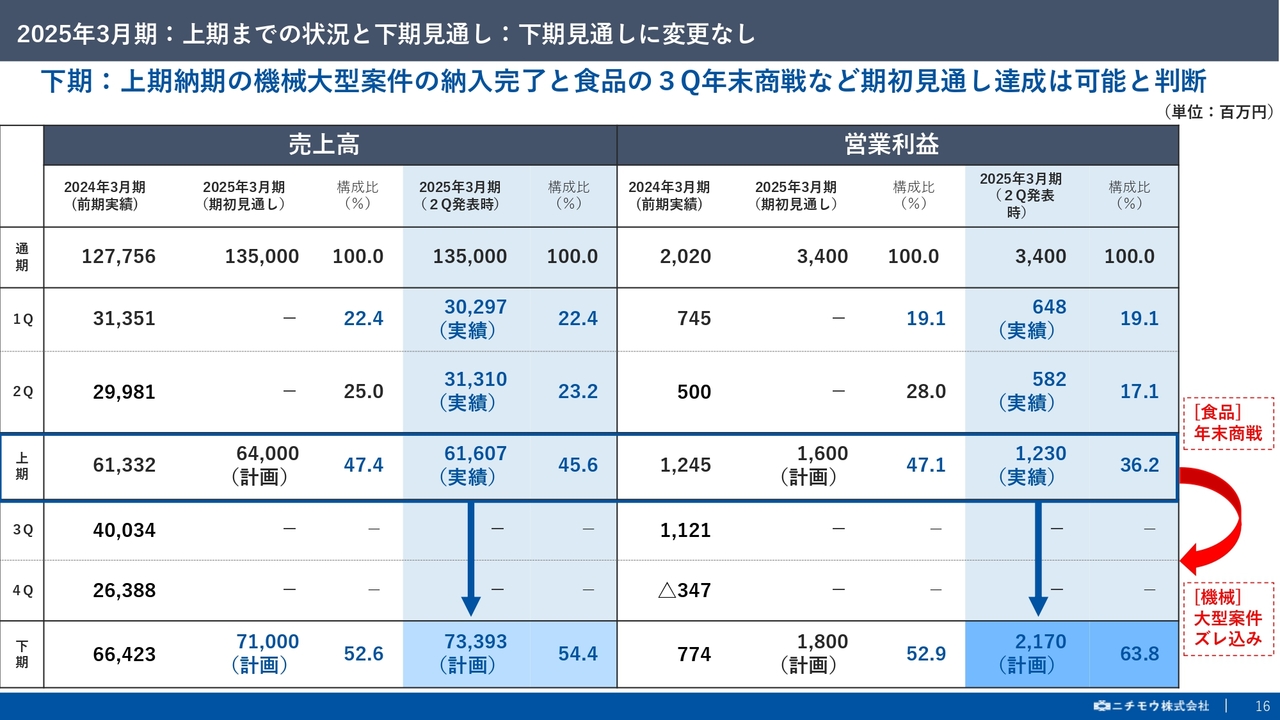

2025年3月期:上期までの状況と下期見通し:下期見通しに変更なし

こちらのスライドは、売上高と営業利益について前期実績・今期計画と実績をそれぞれ四半期ごとに区分けしたものになります。

上期終了時点での今期実績は、計画値を下回っていますが、その主な要因は冒頭からご説明した通り、機械事業において、上期に納入予定であった大型案件の納期がズレ込んだ影響で、下期には順次納入が完了していくため、事業自体そのものは順調に進捗しています。

また、ご覧の通り食品事業が年末商戦を迎える第3四半期は、年間の中で最も売上・利益が集中する重要なタイミングであり、ここへ向けて、水産物の仕入れを行い、準備を進めてきました。

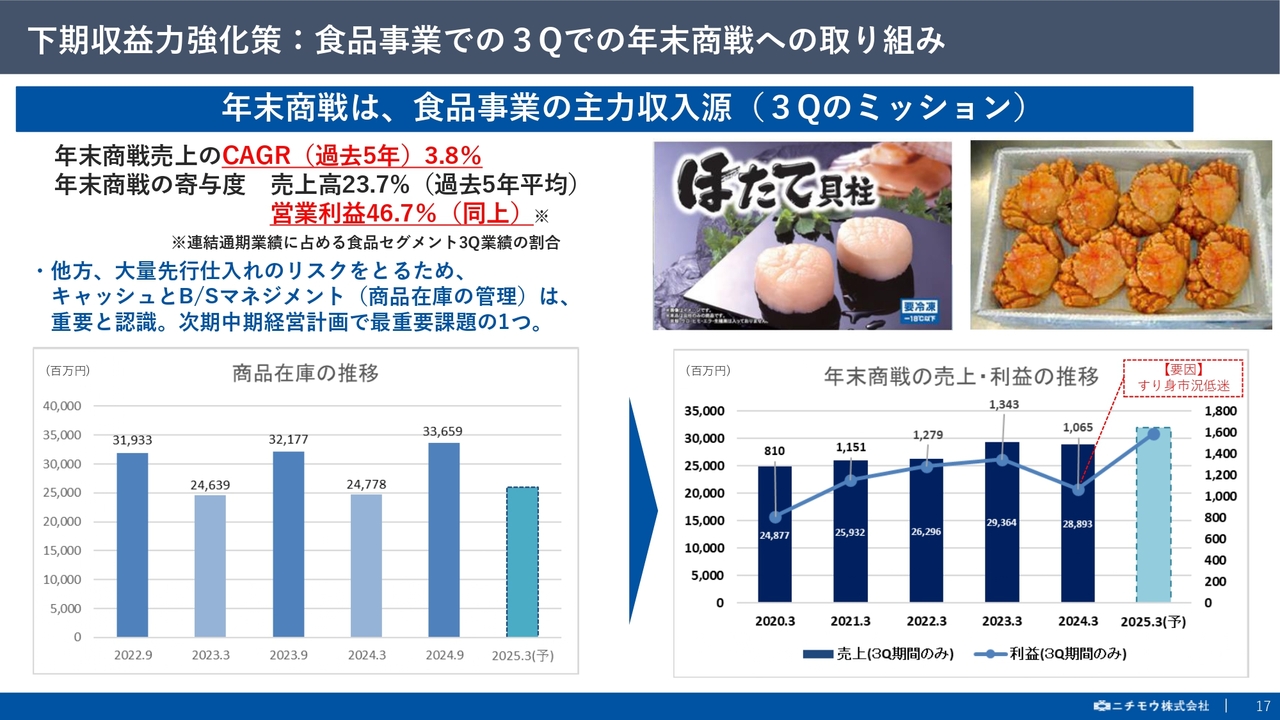

下期収益力強化策:食品事業での3Qでの年末商戦への取り組み

こちらのスライドでは、主力の食品事業における下期の収益力強化策についてご説明します。

売上の60パーセント以上を占める食品事業において、年末商戦を含む第3四半期が重要であることをお伝えしてきましたが、数値の裏付けとして、過去5年平均に基づく第3四半期での比率は、営業利益で46.7パーセントと、実に年間の半分程度を占める計算となります。

また、第3四半期の売上高の過去5年平均成長率は3.8パーセントと成長基調にあり、今期は例年以上の商品仕入れも行って準備を進めていることから、期待が持てる状況となっています。

ただし、事業の特性上とはいえ、仕入先行の商品は時にリスクも高くなり、資金効率や在庫管理が非常に重要となります。この点は、当社ビジネスモデルの根本的な課題として認識しており、次期中計においても、最適なキャッシュマネジメントを行っていきます。

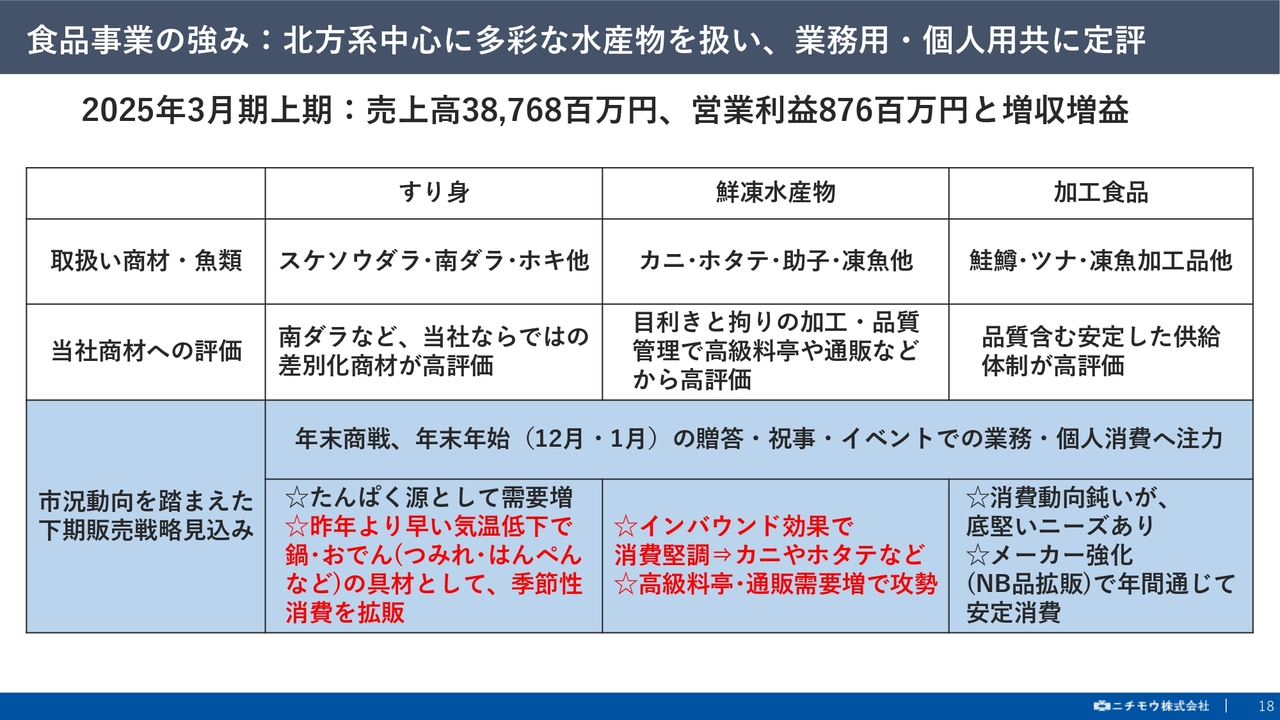

食品事業の強み:北方系中心に多彩な水産物を扱い、業務用・個人用共に定評

こちらのスライドは、食品事業の強みを部門別・取扱い商材からその評価、そして市況動向を踏まえた下期販売戦略を、列記したものです。

当社がみなさまからご評価いただいている要因は、魚種は限定していますが、その商材について誰よりも詳しいこと、差別化商材であること、一番の品質管理を徹底していることではないかと考えています。

年末商戦を迎える第3四半期には、すり身はおでんの具材として季節性消費が多く見込まれ、カニ・ホタテなどは、高級料亭や通販での拡販が見込まれます。

これからも、安心・安全で高品質な水産物を食卓に届けることを使命として努めてまいります。

2025年3月期見通し(事業別):事業分野別でも見通しに大きな変更なし

各事業別の見通しです。上期業績は、進捗遅れにより前期並みの着地となりましたが、下期は、食品事業が年末商戦を迎え第3四半期の業績を拡大し、機械事業では下期にズレ込んだ大型案件の納入を完了し、海洋・資材事業も確実に業績を積み上げていきます。

また、前期に不良資産を一掃したことで大きな懸念要素も無いことから、当初の予想通りV字回復を想定しています。いずれにしても、売上のピークにあたる第3四半期が当社の業績を左右する重要な期間となりますので、しっかり結果を残せるよう努めてまいります。

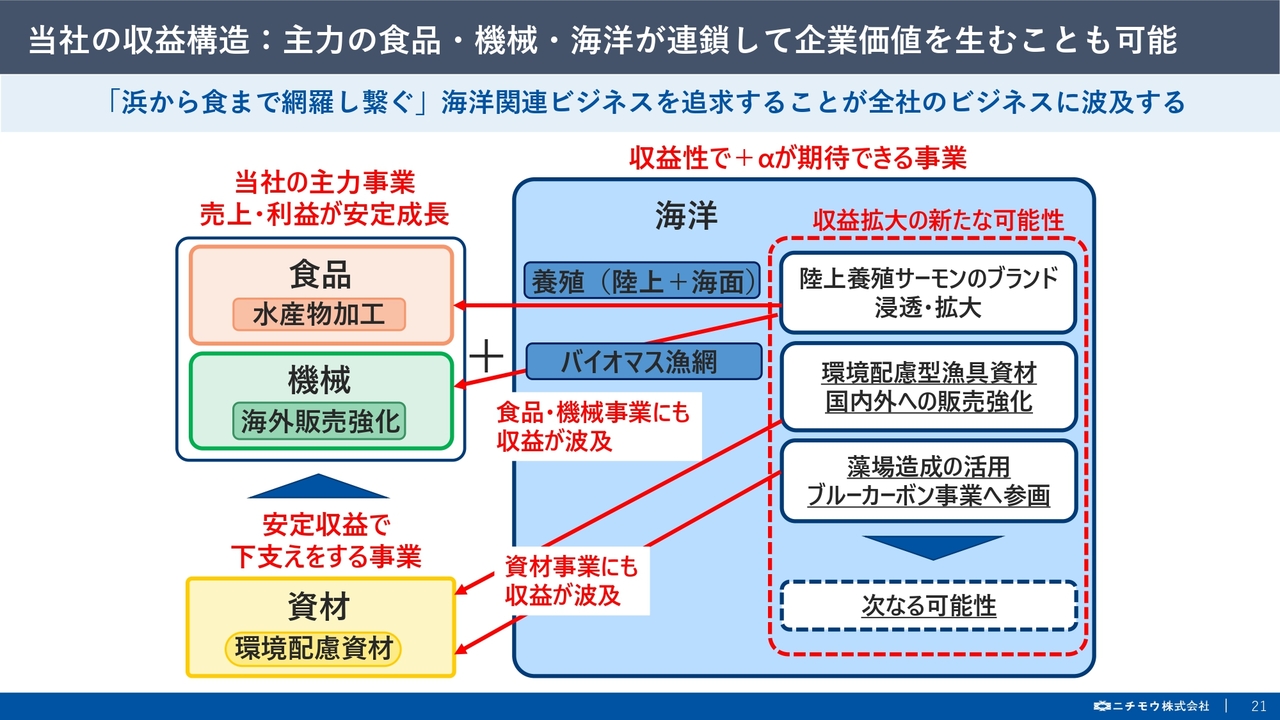

当社の収益構造:主力の食品・機械・海洋が連鎖して企業価値を生むことも可能

各事業の進捗、および注目のトピックスについて、ご紹介します。

こちらは、各事業の位置づけと今後の収益構造をまとめたものになりますが、直近において、収益拡大のキーポイントは、売上規模が大きい主力の食品事業において、付加価値の高い水産物加工を進めていくことと、安定成長を続けている機械事業において、円安効果にのって海外販売を強化していくことになります。

また、資材事業は、大きな収益の変動が少ないことを強みに、食品・海洋・機械の各事業を下支えする役割を担います。一方で、海洋事業は、即効性は欠けるものの将来の収益拡大に向けた大きな可能性を秘めています。

新たな可能性を具現化すべく、現在取り組んでいる陸上養殖や環境配慮型商材、ブルーカーボンなどの未来の種が食品・機械・資材の各事業へ波及することが十分期待できるものと考えています。

以降で、ただいまご紹介した今後収益拡大の可能性を秘めた事業の具体的な進捗について、ご説明します。

養殖事業 陸上養殖 九州育ち 「みらいサーモン」のブランド化

はじめに「養殖事業」の進捗についてご説明します。当社は、陸上・海面それぞれの養殖案件へ対応を進めていますが、中でも現中計の目玉のひとつである「陸上養殖」の進捗についてご紹介します。

九州電力さまをはじめとした4社共同で立ち上げた「フィッシュファームみらい合同会社」も設立して早3年が経過し、その間、設備の不具合等、計画に遅れが生じたものの、ようやく第1フェーズである300tの供給体制が整ってきました。

現在、「みらいサーモン」のブランド活動の一環として、地元九州でのイベントに参加し、見事予選を勝ち抜いて、11月24日に開催される決勝にコマを進めることになりました。

SDGsの観点からも非常に注目度が高いこの陸上養殖は、いまだに試行錯誤していますが、養殖事業を始めて40年以上の経験とノウハウを活かして、競合他社にない当社オリジナルのサポート体制で第2フェーズである年間3,000tの生産に向けて整備していきます。

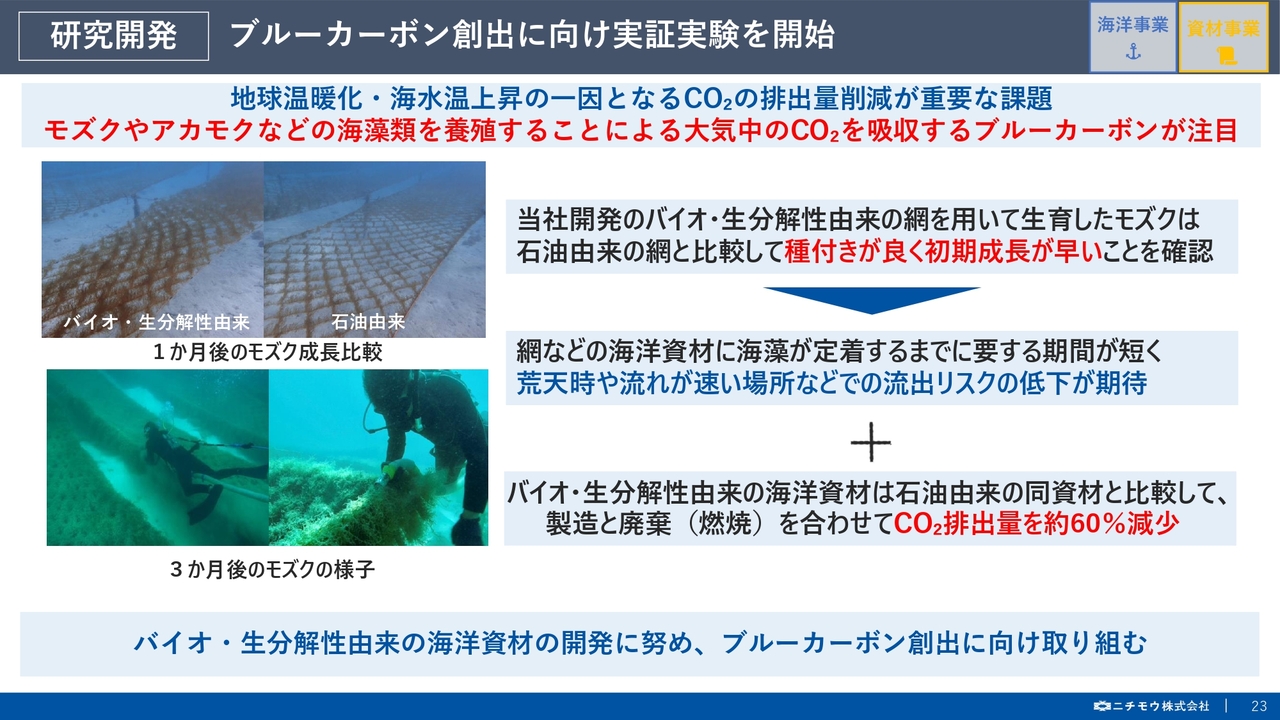

研究開発 ブルーカーボン創出に向け実証実験を開始

続いて、研究開発分野であるブルーカーボン創出に向けた実証実験の取り組みについてご紹介します。近年、海洋生物の作用によって大気中のCO2を海中に吸収し蓄積するブルーカーボンが大きな注目を集めています。

当社開発のバイオ・生分解性の網は海藻の生育に優位性をもっており、モズクでも実証実験を開始し、石油由来の網に比べて種付きがよく初期成長が早い結果が得られました。

また、荒天時や流れの速い場所での流出リスクが少ないことや、石油由来の網に比べてCO2排出量を約60パーセント減少する結果が得られました。

今後も、実証実験を積み重ねて、ブルーカーボン創出に向けて取り組むとともに、微力ながら海の豊かさを守っていきたいと考えています。

SDGs ニチモウグループが担う「海の教育」

海に関わる企業の社会的責任として、教育活動にも積極的に取り組んでいる一例になります。

左側がNPO法人による、海の環境問題や生き物をテーマとしたイベントへの協賛・出展模様、右側が全国の水族館と連携した 海ごみやSDGsをテーマとした企画になります。

今後とも事業活動のみならず、当社の経営理念である「会社は社会の公器である」責務として、将来の海の担い手の育成にも努めます。

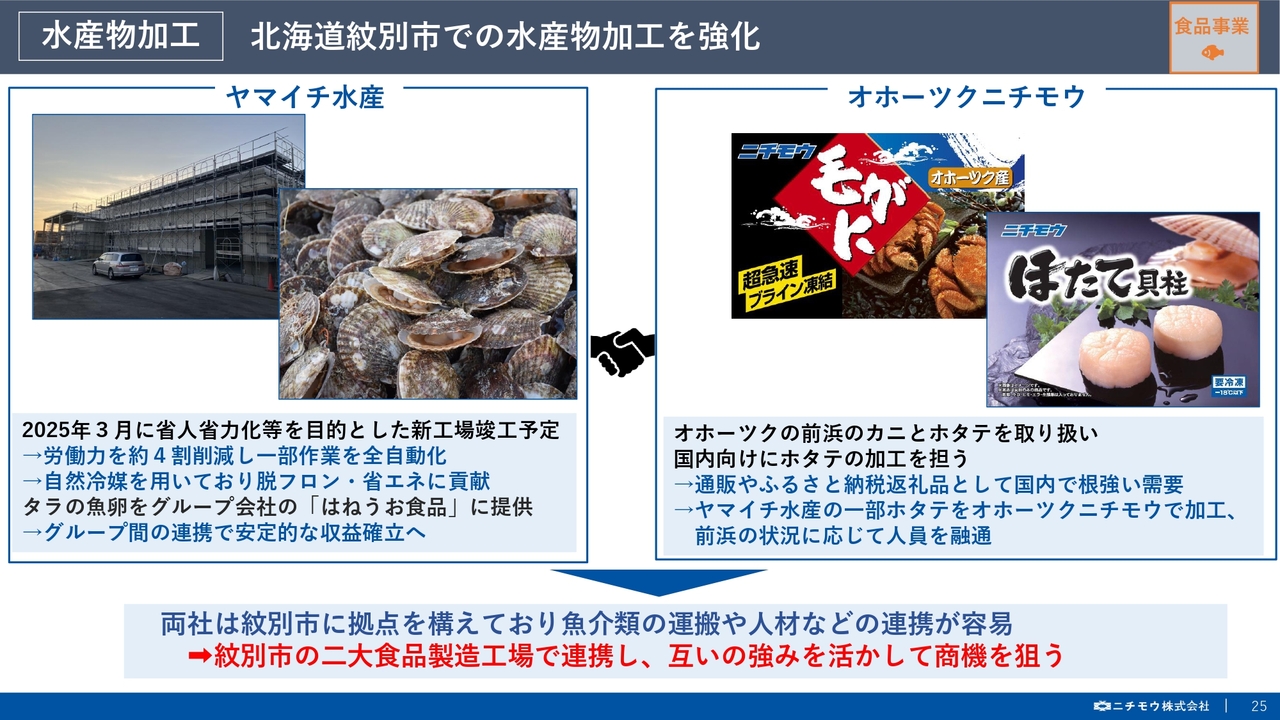

水産物加工 北海道紋別市での水産物加工を強化

最後のトピックスは、北海道紋別市での水産物加工の強化についてご紹介します。

主にすり身生産を行うヤマイチ水産において、省人省力化を進め、かつ脱フロン・省エネに貢献する新工場を建設中で、2025年3月に竣工予定となっています。

また、すり身生産において、これまで未利用であったタラの魚卵を、タラコ製品を製造するグループ会社のはねうお食品へ提供し、また、同じ紋別市内でカニやホタテの加工を行うオホーツクニチモウとも、水産物の運搬や繁忙期に人材面において融通を図っています。

商材の違う工場ではありますが、グループ内でお互いの強みを活かした連携を行い、商機の創出に取り組んでいきます。

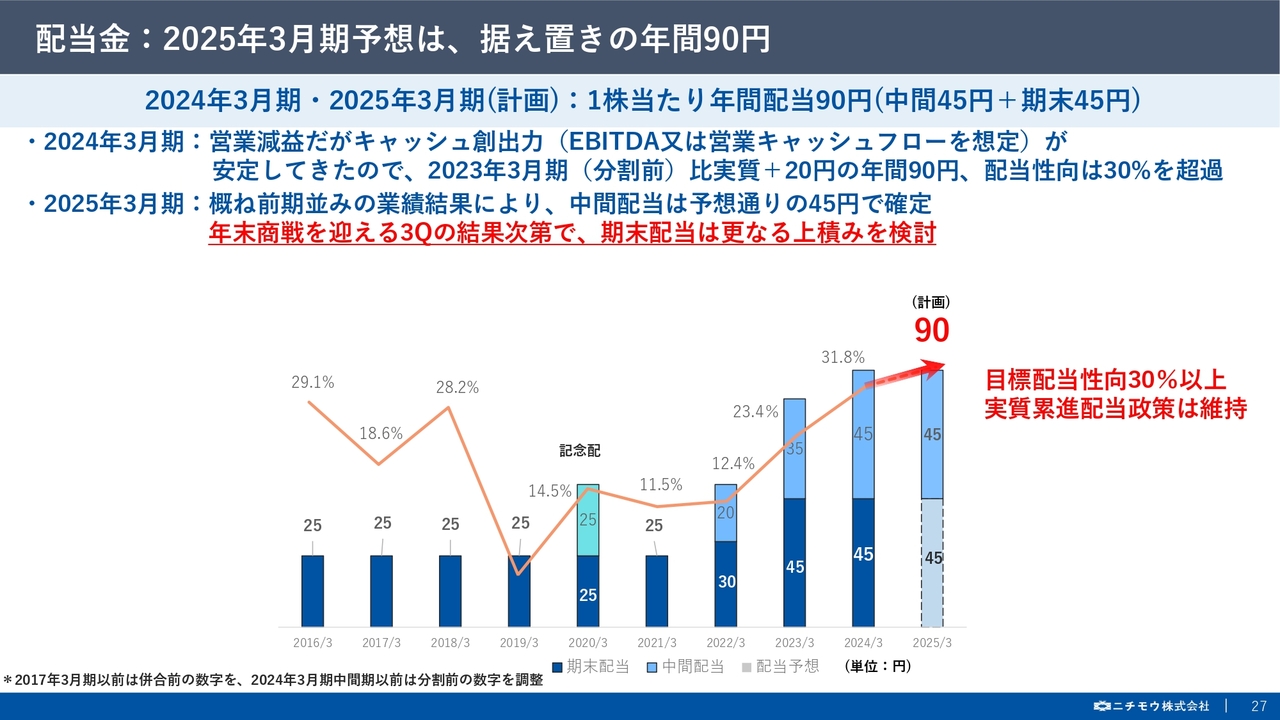

配当金:2025年3月期予想は、据え置きの年間90円

株主還元、企業価値向上への取り組みについてご説明します。

はじめに、株主還元策については、先の決算でご説明した通り、第2四半期段階での業績は、ほぼ前期並みの結果となり、中間配当金については、従来の予想通り1株当たり45円ととしました。

また、期末配当についても、現段階においては従来の予想通り1株当たり45円とし、年間90円の予想を据え置いていますが、現中計での方針である配当性向30パーセント以上と累進配当政策は維持することに加えて、年末商戦を迎える第3四半期の結果次第で、更なる上積みを検討していきたいと考えています。

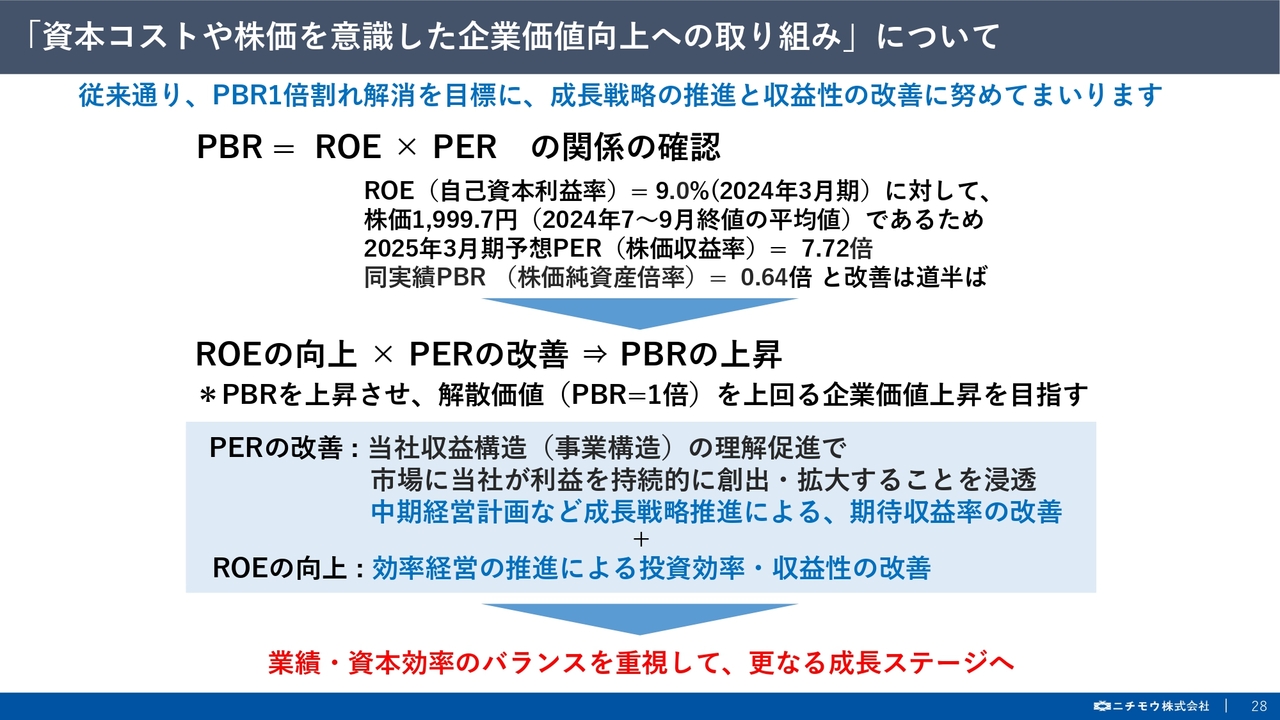

「資本コストや株価を意識した企業価値向上への取り組み」について

資本コストや株価を意識した企業価値向上の取り組みについて、ご説明します。

東証が提言しているPBR1倍への意識改革に対して改善に向けた取り組みを進めているものの、PBRは0.64倍と依然として低い評価となっています。

足元では、成長戦略の推進と収益性の改善に努めていますが、次期中計の策定においても、PERの改善に加えて、特にROEの向上を強く意識した検討を進めており、業績と資本効率のバランスが、更なる成長ステージへのポイントであると考えています。

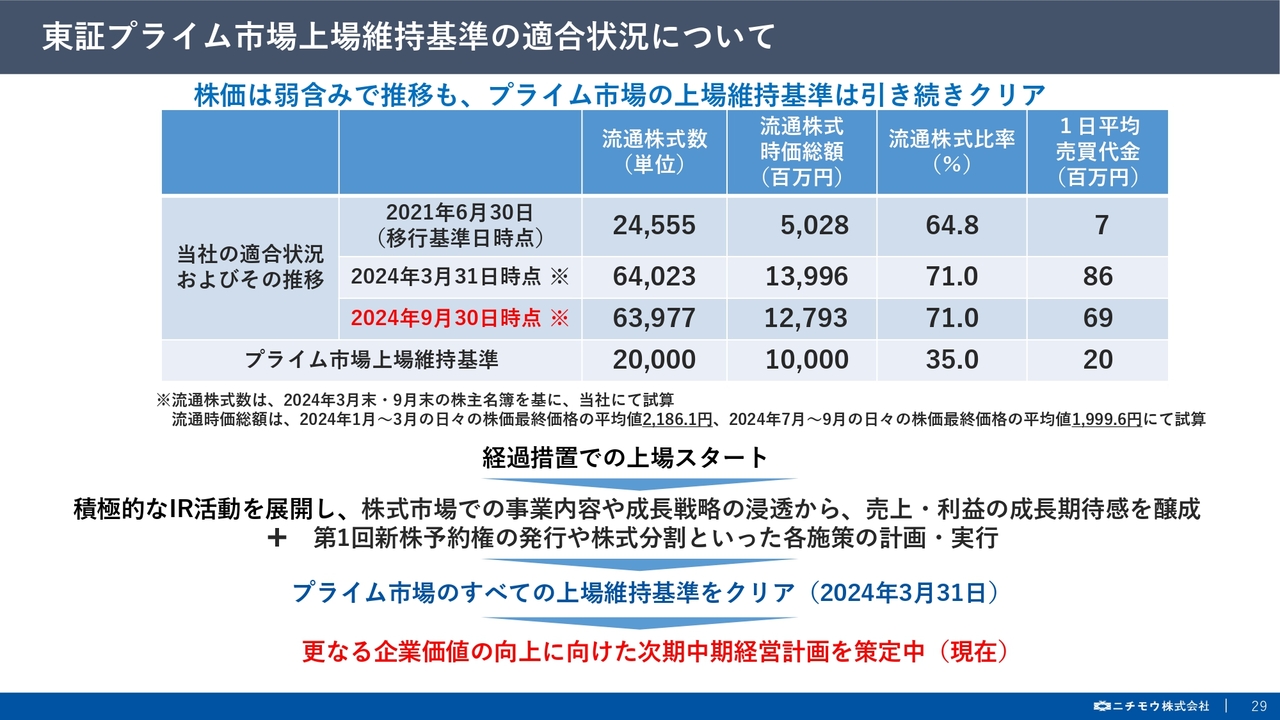

東証プライム市場上場維持基準の適合状況について

東証プライム市場への適合状況についてご説明します。

2021年の移行基準日以降、積極的なIR活動を通じて、当社事業への成長期待感を持っていただくとともに、この間に新株予約権の発行や株式分割などの資本政策を実施してきた結果、流通株式時価総額は大きく上昇し、本年3月末日の基準日において、東証から正式にプライム市場の上場維持基準の適合の通知を受けました。

現在、足元の株価は弱含みで推移していますが、上場維持基準は引き続きクリアしています。

今期が最終年度となる現中計において、上場維持基準への適合が目下の課題でしたが、これを無事に果たした中で、次期中計については、更なる企業価値向上に向けた対応を検討していきたいと考えています。

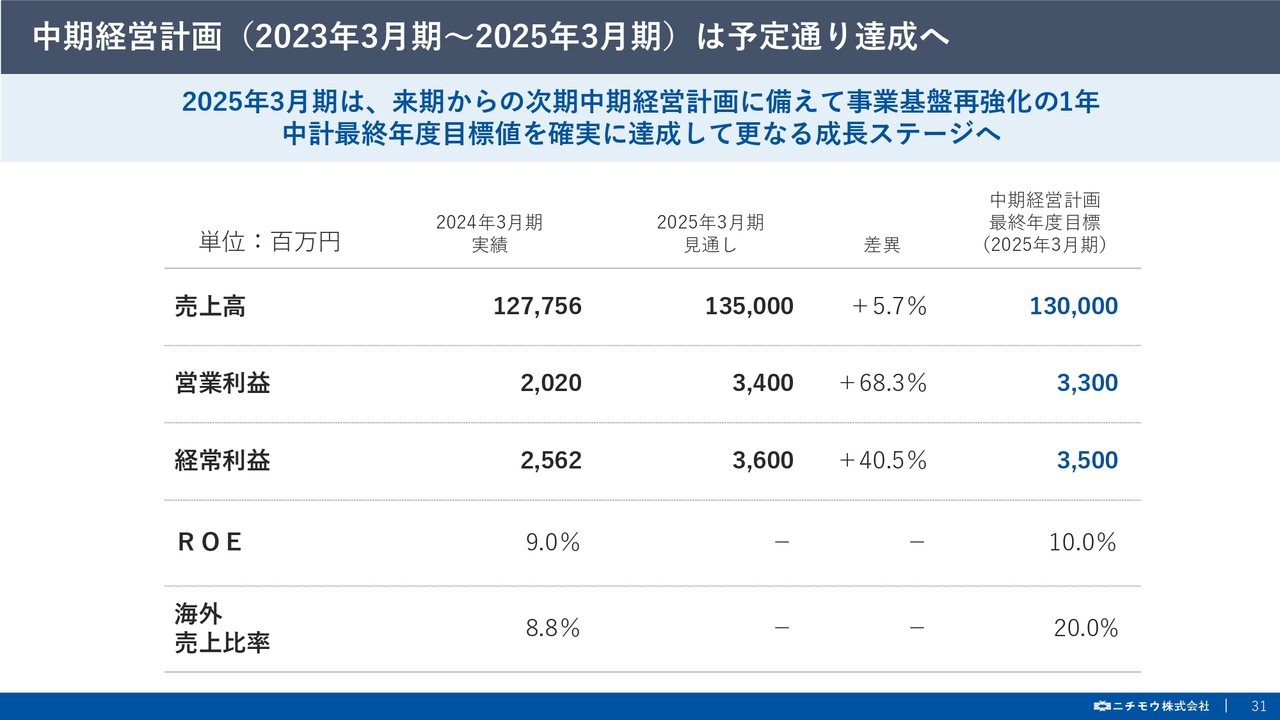

中期経営計画(2023年3月期~2025年3月期)は予定通り達成へ

最後に、現在策定を進めています次期中計の進捗について、ご説明します。

今期は、現中計の仕上げの期として、また、来期からの次期中計に備えて、事業基盤を再強化するための1年と位置付けています。 先にご説明の通り、2025年3月期の業績は過去最高を見込んでおり、現中計の最終年度の目標値も上回る見込みとなっています。

この見通しを確実なものとすることで、更なる成長ステージへと進んでいきたいと考えています。

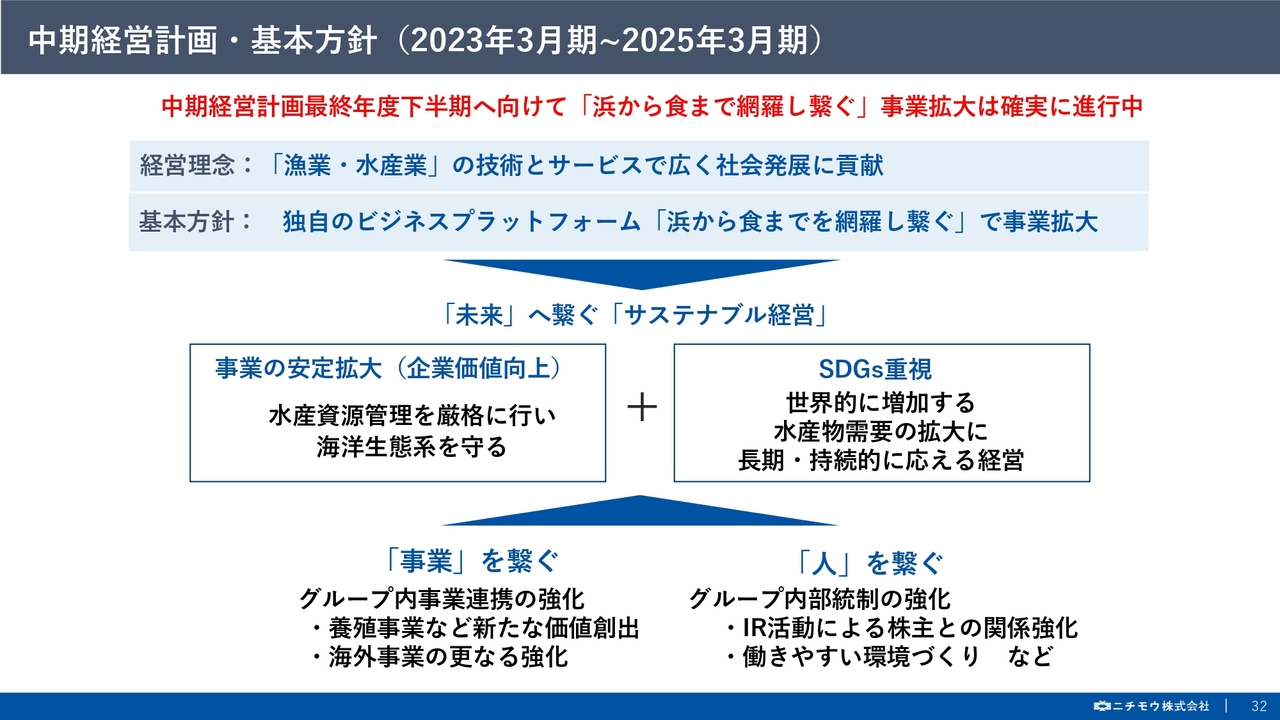

中期経営計画・基本方針(2023年3月期~2025年3月期)

また、業績目標の達成に加えて、現中計の基本方針であり、独自のビジネスモデルである「浜から食卓まで網羅し繋ぐ」事業の拡大も確実に進行しています。

特に、水産資源管理の厳格化や海洋生態系の保全が求められる一方で、世界的に水産物需要が拡大している状況下において、当社事業に対する世間のみなさまからの期待値が一層高まっており、「サステナブル」をキーワードとした経営を推し進めています。

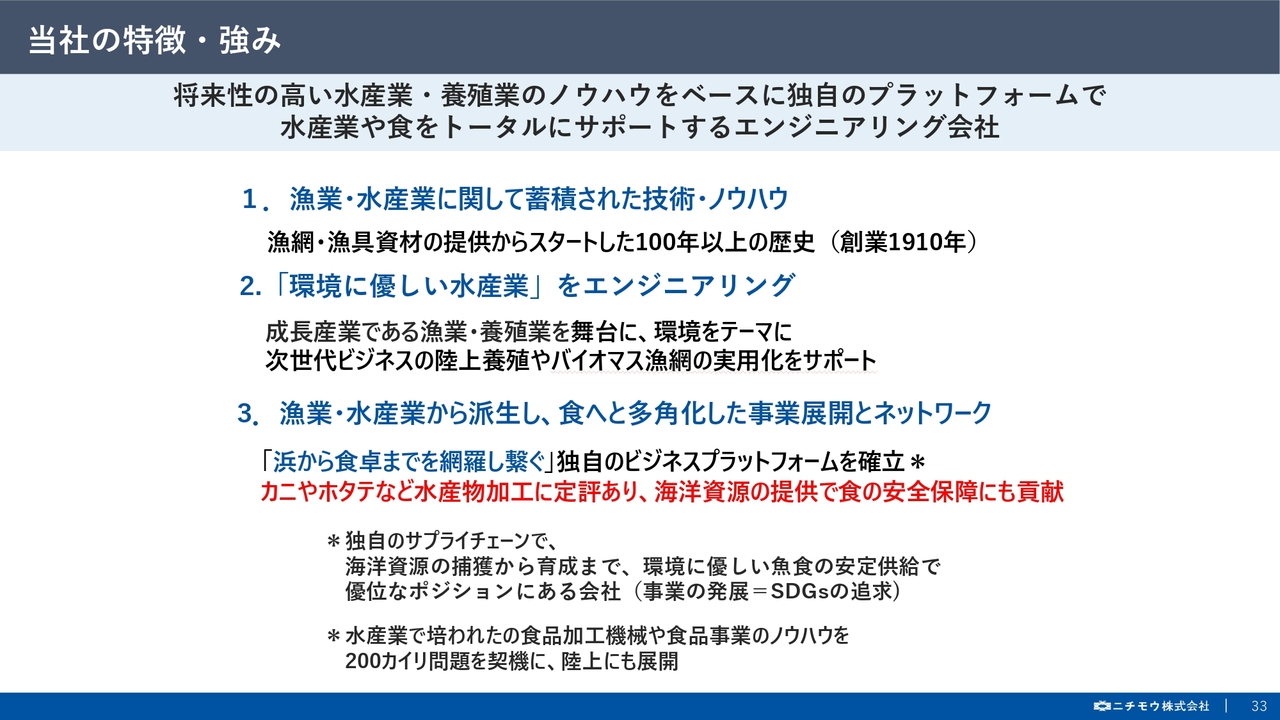

当社の特徴・強み

当社のサステナブルな経営の源泉であり、世間のみなさまよりご期待をいただいている、 当社の特徴と強みに関して、ご説明します。

まず1つ目が、漁業・水産業に関する技術とノウハウです。1910年に漁網・漁具資材の提供からスタートし、漁業・水産業を基軸として事業や商材を多角化させながら、100年以上に渡り知見を積み上げてきました。

2つ目が環境に優しい水産業のエンジニアリング能力です。陸上養殖やバイオマス漁網の実用化を推進するなど、環境をテーマにした次世代型ビジネスに積極的に取り組んでいます。

3つ目が、漁業・水産業から派生し、食へと多角化した事業展開とネットワークです。水産物の漁獲・養殖から、加工・流通・販売と、「浜から食卓までを網羅し繋ぐ」独自のビジネスプラットフォームは、 海洋資源の安定供給を支え、食の安心・安全にも貢献しています。

ビジネスモデル「水産業中心のプラットフォーマー」をどう成長に活かすか?

次期中計においても、漁業・水産業を中心としたビジネスプラットフォーマーとしての機能をどう成長に繋げていくかがポイントとなります。

今後ますます「食の安心・安全」や「環境に優しいタンパク資源」の供給といったニーズは増していくと予想される中で、将来性の高い水産・養殖業を中心としたトータルサポートを手がけることで、更なる成長へと繋げていきたいと思います。

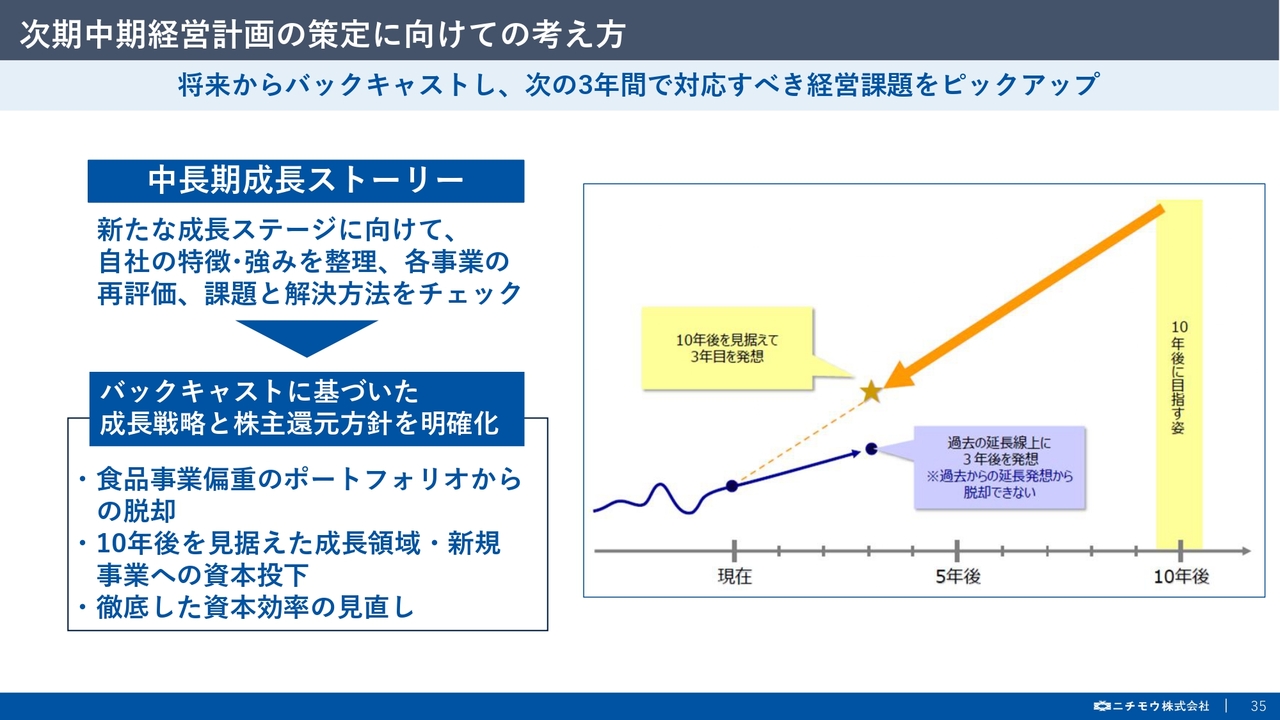

次期中期経営計画の策定に向けての考え方

次期中計策定に向けた考え方についてですが、今回の計画策定においては、将来からのバックキャスト視点に立って計画立案することを意識して進めてきています。

これまでは、過去の延長線上に3年後を発想する、いわゆるフォアキャスト視点で計画立案していましたが、時代環境の変化が加速化し、事業へのインパクトが大きい環境変化が高頻度で起こるようになってきたこと、また水産業界がまさにパラダイムシフトの最中にあり、 従来とは発想を大きく変えて計画立案する必要があること等から、検討方法を変更しました。

10年後を見据えたバックキャスト視点に立ち、各事業や商材の評価を行ったうえで、成長領域への資本投下を進め、資本効率の観点から期待値の小さい事業には抜本的に対応するなど、事業ポートフォリオの見直しを進めていきたいと考えています。

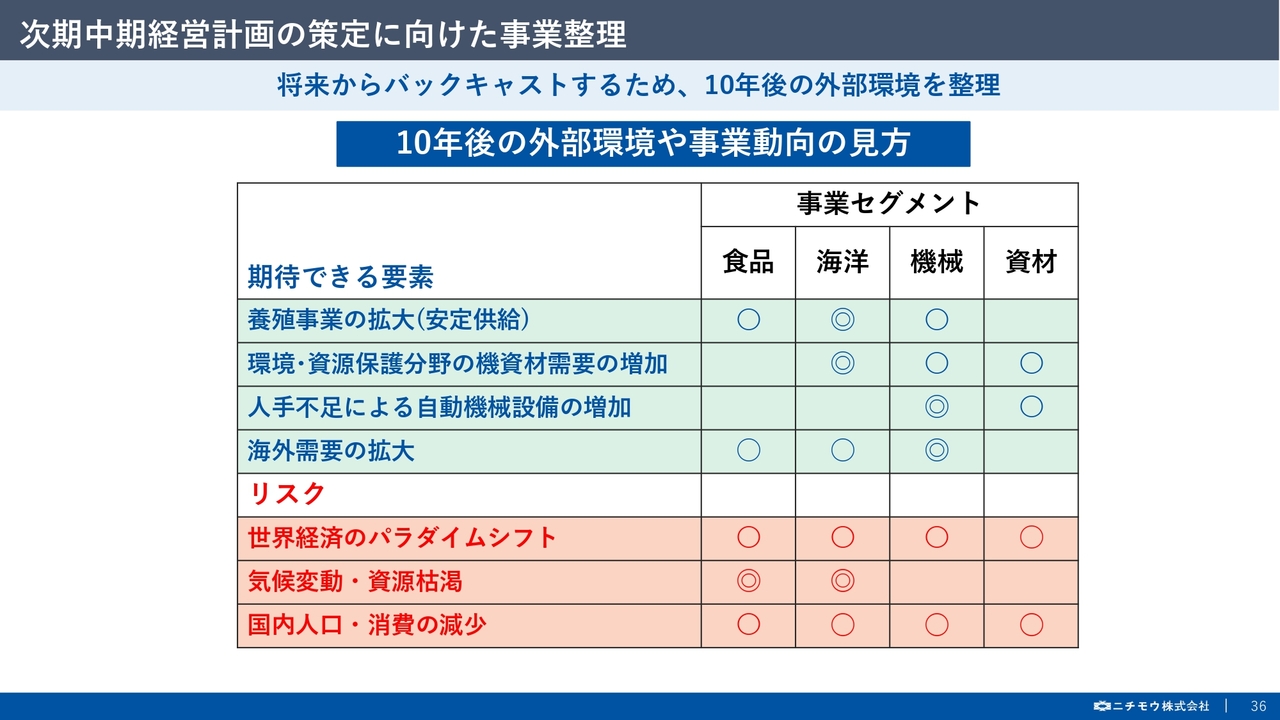

次期中期経営計画の策定に向けた事業整理

こちらのスライドは、将来からバックキャストするために、10年後の外部環境について整理した資料になります。

期待できる要素とリスクの観点で整理を行っていますが、それぞれ表裏一体の関係にあり、主に海洋事業において、 気候変動や資源の枯渇といったリスクに対し、養殖事業が拡大し、環境・資源保護分野の機資材需要が増加する等、漁業・水産業のパラダイムシフトは大きく進むものと予想され、期待できる要素は多いものと考えています。

また、機械事業においては、国内の人口減少による人手不足や消費の減少に伴うマーケットの縮小等のリスクに対して、人手に取って代わる自動機械設備の需要が増加することに加えて、高性能な国産機械の海外での需要増加等が見込まれます。

その他の事業においても、機会とリスクを的確に捉えて、戦略立案へと繋げていきます。

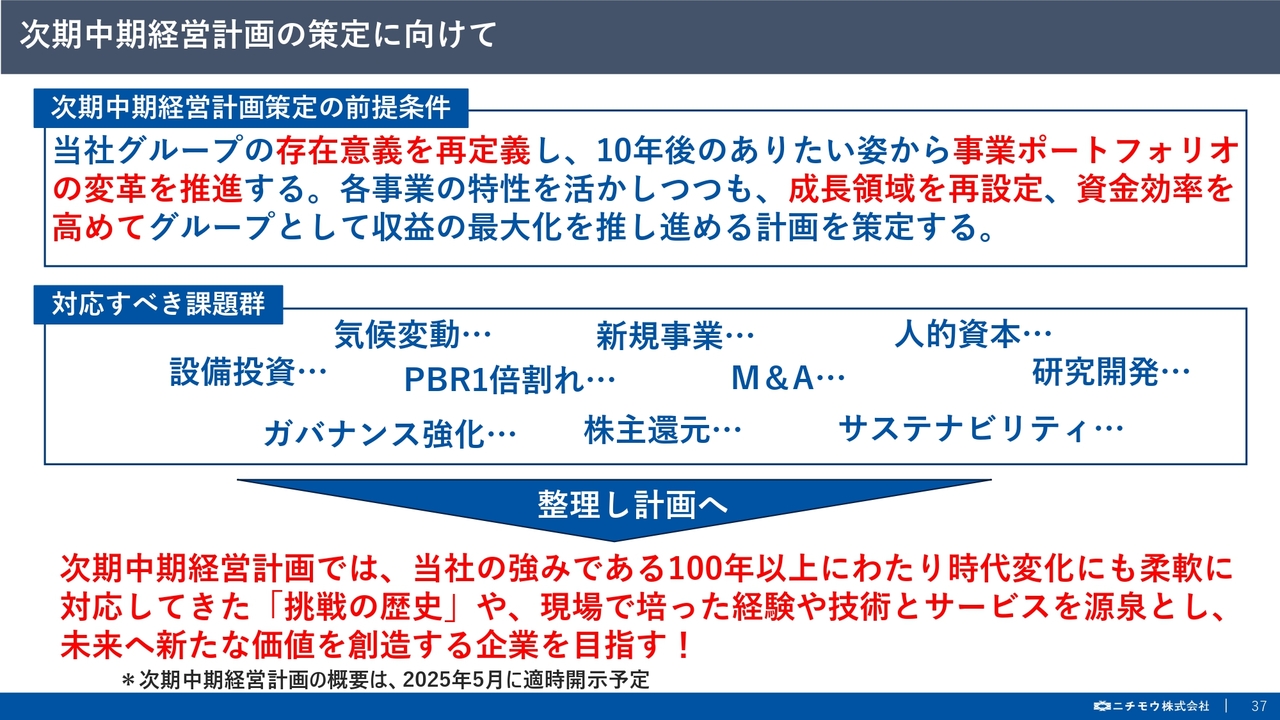

次期中期経営計画の策定に向けて

こちらのスライドにおいて、次期中計の策定に向けた考え方を整理しました。

まず、計画策定の前提条件として、10年後の在りたい姿を描き、当社グループの存在意義について再定義します。そして、事業ポートフォリオの変革を進めるべく、成長領域を再設定し、資金効率を高めてグループ収益の最大化を推し進める計画を策定します。

現在、まさに計画検討の最中にありますが、スライドに記載しているような対応すべき課題群への検討を行っています。

当社グループの存在意義について議論を重ねていくなかで、100年以上に渡り時代変化に対応してきた挑戦の歴史や、現場で培った経験や技術とサービスを源泉として、未来に繋がる新たな価値創造を行うことが、我々が目指すべきところであると考えています。

今後の予定ですが、2025年5月に計画発表に向けて検討を重ね、投資家のみなさまをはじめとしたすべてのステークホルダーにとって、また、漁業・水産業やその周辺領域にとって、 未来に絆がる挑戦を盛り込んだ計画にしていきたいと考えています。計画発表まで、今しばらくお待ちいただければと思います。

最後に、参考資料として、ビジネスモデルや沿革などを添付していますのでご覧ください。

お問い合わせ

また、本件に関するお問い合わせはIR担当までご連絡をお願いします。

本日は、ご多忙のところ長時間にわたりご視聴いただきまして誠にありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

8091

|

2,655.0

(02/10)

|

+37.0

(+1.41%)

|

関連銘柄の最新ニュース

-

ニチモウ(8091) 2026年3月期 第3四半期決算短信〔日本基... 02/06 16:00

-

ニチモウ、4-12月期(3Q累計)経常は12%増益・通期計画を超過 02/06 16:00

-

ニチモウ(8091) Q3 of FYE3/2026 Earnin... 02/06 16:00

-

ニチモウ(8091) Consolidated Financial... 02/06 16:00

-

ニチモウ(8091) 2026年3月期 第3四半期決算短信補足説明資料 02/06 16:00

新着ニュース

新着ニュース一覧-

今日 13:38

-

-

今日 13:17

-

今日 12:26